Стоит ли покупать золото?

27.10.2015 12 019 20 Время на чтение: 12 мин.

В этой публикации я постараюсь дать ответ на вопрос, который мне часто задают: стоит ли покупать золото? Сейчас, и вообще в принципе. Я уже опубликовал несколько статей на эту тему, на них я дам ссылки далее по тексту, но все равно вижу, что большинство людей не совсем верно понимают, что сулит покупка золота. У них сформировался стереотип, что золото — это такой себе самый надежный актив, который всегда будет только расти в цене. И то, что это «правило» не выполняется уже последние 4 года тоже почему-то никого не смущает.

Тем более странно, что многие продолжают думать, что золото — лучший способ сохранения сбережений, даже не зная о том, что за последние годы оно упало в цене на 40%!

В качестве типичного примера подобных стереотипов предлагаю вам почитать комментарии под статьей Куда вложить деньги? Во что инвестировать? Там сразу несколько людей выразили уверенность в том, что лучший способ вложения денег — купить золото. И это несмотря на то, что каждому я предлагал рассмотреть этот вариант с разных сторон.

Итак, стоит ли покупать золото? По правде говоря, пока в экономике страны наблюдается хотя бы некоторая стабильность, об этом вообще практически никто не думает. Люди задумываются о покупке золота, когда обостряется финансовый кризис, начинается паника, и все стараются как-то спасти свои сбережения. Кто-то стремится купить валюту, кто-то — золото, кто-то — вообще какие-нибудь товары, «лишь бы деньги не обесценились». В общем, все так или иначе стремятся избавиться от национальной валюты, только способы этого избавления у всех разные. Сегодня мы поговорим только об одном из них: стоит ли покупать золото?

Аргумент за покупку золота лично я вижу только один. Этот аргумент — надежность. Насколько он весомый — судите сами. Золото издревле считается одним из наиболее надежных и консервативных активов. Когда-то оно даже служило всеобщей мерой стоимости товаров и услуг. Количество золота на земле ограничено, поэтому с ростом спроса цена золота всегда будет расти. Однако, тут следует понимать, что спрос на золото, как уже показала практика, растет не всегда. В золоте хранят свои сбережения не только некоторые люди и частные инвесторы, но и целые государства (вспомните понятие золотовалютные резервы). Золото используется в наукоемких отраслях промышленности, для производства дорогих ювелирных изделий, в стоматологии, фармакологии и других отраслях, оно всегда востребовано. Все эти факты говорят о том, что золото — это действительно высоконадежный актив.

А теперь рассмотрим аргументы против покупки золота. На них я хочу остановиться более подробно, потому что здесь можно выделить целый ряд разноплановых минусов.

Золото падает в цене. С 2011 года в мировом масштабе наблюдается тренд на падение цен на золото. За это время оно потеряло уже 40% от своей пиковой стоимости. Причем, в стабильных экономических условиях золото падало в цене не только в мире, но и в таких странах как Россия или Украина. Наглядные графики и анализ этого падения я приводил в статье Инвестиции в золото — рекомендую ознакомиться.

Конечно же, когда обострились кризисные явления, инфляция и девальвация, золото начало расти в цене и в наших странах, точно так же, как и любой другой товар. Но при этом стоит понимать одну важную вещь: если в мире в этот момент золото дешевеет по отношению к доллару, то, допустим, в России в период падения рубля оно будет дорожать не так сильно, как тот же доллар. Поэтому купить доллары будет финансово выгоднее, чем купить золото.

Золото легко купить и тяжело продать. Банковское золото в слитках можно купить в отделениях многих банков, работающих с драгоценными металлами. А вот продать обратно мало где можно. Обычно обратной покупкой золота занимаются только центральные офисы крупных банков, в которых есть специалисты и оборудование, позволяющие определить его подлинность, в небольших городах продать золото в банк зачастую просто вообще невозможно.

Огромная маржа между покупкой и продажей. Разница между ценой покупки и продажи золота гораздо больше, чем, например, между курсами покупки и продажи валют. Она может достигать 10-20% и даже больше! А когда речь идет, например, о золотых инвестиционных монетах, то разница между ценой покупки и продажи может вообще отличаться в 2 раза! Поэтому, всякий раз, когда человек покупает золото, он очень сильно переплачивает за него, а когда продает — очень сильно недополучает. Особенно, если он не может продать золото в банке и сдает его в ломбард или пункт приема — там потери составят не менее 30-50% от реальной стоимости.

Чем меньше вес — тем дороже грамм. У банковского золота и инвестиционных монет есть одна интересная особенность: стоимость грамма изделия зависит от веса. Поэтому слитки разного веса имеют разную стоимость в пересчете на граммы, максимальная стоимость у минимального слитка весом в 1 грамм, а минимальная — у килограммового. Но ведь далеко не каждый человек способен сразу купить килограммовый или даже 100-граммовый слиток золота. Поэтому, покупая маленькие слитки, он уже сразу существенно переплачивает. А если впоследствии ему придется сдавать это золото как металлолом, то стоимость ему рассчитают одинаковую для любого веса — и здесь будут весомые потери.

Покупка и продажа золота может облагаться налогом. Во многих странах операции с банковским золотом попадают под налогообложение: при покупке может взиматься НДС, а при продаже — налог на доходы. Поэтому, если вы задумались над тем, стоит ли покупать золото, для начала выясните этот момент: нужно ли будет платить какие-то налоги? Если да — вы снова очень сильно переплатите. Даже если конкретно сейчас — не нужно, то к тому моменту, когда вы захотите обратно продать золото, эти налоги могут уже быть введены.

Непредсказуемость рынка золота. Цены на золото спрогнозировать очень тяжело, пожалуй, тяжелее, чем валютные курсы. Так, например, в 2011 году, когда они были на пике, все «эксперты» и «аналитики» в один голос призывали вкладывать деньги в золото, предсказывали, как минимум, обязательное достижение психологической отметки в 2000 долларов за троицкую унцию и рост еще выше. И что в результате? Все они ошиблись — золото начало падать в цене.

Говоря о том, стоит ли покупать золото, я даже не рассматриваю такие варианты как покупка ювелирных изделий или обезличенные металлические счета — там минусов в наших условиях будет еще больше. Ну а в целом, с учетом всего вышесказанного, можно сделать такой вывод:

Золото — это достаточно надежный актив, но, с другой стороны, это «мертвый» актив, который можно только положить в сейф на долгие годы и забыть. Быстро и выгодно продать его в нужный момент не получится, а стоимость всегда будет невыгодной. Поэтому лично я рекомендую, если и покупать золото — то лишь на небольшую часть имеющихся сбережений/капитала, которую вы готовы «заморозить» на долгие годы с целью защиты личных финансов от инфляции. Рассматривать золото как способ спекулятивного приумножения денег сейчас не стоит, даже валюта подойдет для этих целей куда лучше.

Надеюсь, что эта информация поможет вам принять верное финансовое решение. В любом случае, помните, что это будет ваше решение, и ответственность за него тоже будете нести только вы сами. Повышайте свою финансовую грамотность и берегите личные финансы! Увидимся на Финансовом гении!

Аналитика рынка 19 июля 2019

19.07.2019

В июне мы наблюдали резкий скачок золота, подросли цены также и на серебро, и на платину. Такое почти единовременное подорожание драгметаллов выдает сомнения инвесторов в перспективах улучшения экономики и геополитического климата. В чем же причина роста цен на золото, и какова должна быть на самом деле реакция на это?

В течение месяца золотой фьючерс перескочил из ценового промежутка 1275$-1300$ за унцию в диапазон 1390$-1440$. Его стоимость поднялась на 10%. Из-за превышения максимума шестилетнего периода динамика контрактов качнулась в сторону игры на среднесрочную перспективу. Будут ли цены продолжать расти — пока неизвестно, но долгосрочный временной промежуток сулит возможность повышения до 1600$-1900$. А это стоимость, удерживавшаяся с середины лета 2011 по конец зимы 2013 года.

За июнь стоимость серебра увеличилась на 7%. В течение столетий серебро считалось «золотом бедных». На протяжении всей истории, наряду с золотом, оно имело монетарный функционал.

Материальные ценности на все времена

Что же произошло на мировой арене в последнее время? Самое главное — наметилось всеобщее отступление от мировой экономической глобализации. Мир сегодня совсем не тот, каким мы думали, что он станет каких-нибудь несколько лет назад.

Но, несмотря на все перемены, металлическое золото и серебро остаются в разряде непреходящих ценностей. Они по-прежнему позволяют надежно копить и сохранять капитал. Достоинство этих благородных металлов — постоянно стабильная цена. Большая часть государств мира цепко держится за свой запас золота, так как оно фактически является мировыми деньгами. Недавнее подтверждение тому — пример Венесуэлы, которая с целью смягчения кризиса своей экономики продала десятки тонн желтого металла. Поэтому консерваторы от инвестиций всегда признавали в качестве настоящих денег только золото.

Драгметаллы имеют еще одно свойство, о котором стоит знать. В отличие от ценных бумаг, на них не начисляются дивиденды. Золото и серебро не входят в число активов, стабильно приносящих доход. Их достоинство в накоплении ценности в течение долгосрочного промежутка времени, который может быть каким угодно долгим, ни взирая на любую нестабильность в политике и экономике.

Геополитические причины и решения ФРС

Что же стимулирует сегодня среднесрочное увеличение цены на золото и фиксацию ее новых, повышенных уровней? Международная цена золота измеряется в американских долларах, которые находятся под влиянием экономических и политических процессов в США. Поскольку доллар одновременно является главной валютой мира, важные международные события всегда отражаются на стоимости драгоценного металла.

Усиливающаяся ближневосточная политическая нестабильность — основной информационный фактор, активизирующий спрос на драгметаллы. Ситуация стала усугубляться с прошлого года, когда США в одностороннем порядке вышли из ядерной сделки (СВПД). Как следствие, новая анти-иранская санкционная волна и жесткие ограничения на продажу Ираном нефти. В ответ Иранская Республика приостановила часть своих обязательств по СВПД и повысила уровень обогащения урана, предписанный МАГАТЭ, до 3.67%.

Сегодня для стран, желающих быть внешне и внутренне политически независимыми, крайне необходимо обладать собственным ядерным оружием. В случае внешнего нападения Иран, имея в арсенале обогащенный уран, даже без ракетных носителей сможет ответить на агрессию. А угроза закрытия Ормузского пролива Ираном может стать поводом для военной конфронтации между Исламской Республикой и Соединенными Штатами в данном регионе. Ведь по этой водной артерии перевозится около 20% всей мировой нефти. В середине июня, всего за 10 минут до начала исполнения своего приказа об ударе по Ирану Дональд Трамп отменил решение. Это можно понимать, как последнее предупреждение со стороны США.

Еще одна геополитическая опасность, исходящая от Соединенных Штатов — это долгий и безрезультатный переговорный процесс по разоружению Северной Кореи. Продвижением к началу мирного урегулирования можно считать недавнюю встречу Трампа и Ким Чен Ына на границе КНДР с Южной Кореей, а также признание американцами способности баллистических ракет северокорейской армии достичь любого города в США.

Опасность новых торговых конфликтов на мировой арене — еще один повод для повышения стоимости драгметаллов. Несмотря на решение о возобновлении переговоров по торговле между Соединенными Штатами и КНР, прогресса в данном направлении не наблюдается. Одновременно США угрожает увеличением таможенных пошлин на импорт из Мексики и стран Европейского Союза. Глядя на всё это, инвесторы бегут от рисков и обращаются к надежным активам в драгоценных металлах.

Изменчива денежно-кредитная ситуация и в самих Соединенных Штатах. Прогнозы о среднесрочном повышении со стороны ФРС процентных ставок в первом полугодии не подтвердились и сменились противоположными ожиданиями. Вполне возможно, что с начала августа по конец года будет несколько понижений ставок, что стимулирует среднесрочное повышение стоимости драгметаллов.

В преддверии новых выборов нынешний президент США даже заявил о возможных ослаблениях долларовых позиций для расширения экспорта товарной продукции. Это похоже на подрыв основ, который может привести к потере привлекательности долларовых активов. Финансовые рынки ждут потрясений. А ведь американский доллар — это еще и международная резервная валюта, и последствия намеченного Трампом курса могут быть непредсказуемы. Вот почему крупные инвесторы нервничают и ищут спасения для своих сбережений в желтом металле.

Выгодно ли приобретение золота сегодня?

Сейчас и биржевого спекулянта и серьезного инвестора мучает извечная дихотомия — золото покупать или продавать? Здесь всё упирается в период, на который рассчитаны предполагаемые инвестиции и в допустимую степень рисков. Чтобы не ошибиться с выбором, стоит помнить, что золото не боится инфляции, инвестиции в него выгодны как правило в долгосрочной перспективе.

На краткосрочном отрезке времени золотые ETF, опционы и фьючерсы ведут себя, как и все остальные инструменты спекуляций. Как только рынок двинулся в каком-либо направлении, безопаснее всего к нему примкнуть.

Не гарантирована прибыль и при инвестициях на среднесрочный период. Причина тому — состояние консолидации золота на отметке 1390$-1440$ за тройскую унцию. Если ФРС понизит ставки к августу, то самый оптимистичный сценарий — продолжение повышения цены золота до 1500$ и выше. Стимулировать этот процесс может возможное военное противостояние Ирана и Соединенных Штатов.

Таким образом сегодня в целях сохранения накопленных средств и при текущем уровне цен покупка золотых монет или слитков в качестве физического металла вполне себя оправдывает. При этом среднесуточные ценовые изменения принципиально решающей роли не имеют.

Читайте также:

к списку новостейСтоит ли покупать золото?

Купля золота в качестве инвестиции не такая уж и простая затея, как может показаться. Начинающие инвесторы часто теряются посреди множества способов приобрести желтый металл. «Нужно ли покупать штампованные слитки или государственные монеты? Может ли быть монета с ограниченным тиражом хорошей инвестицией?», — эти и многие другие вопросы часто задают начинающие инвесторы.

Разумные инвесторы оценивают возможности инвестирования в золото, принимая в учет курс золота и наценку по отношению к курсу золота у той или иной формы инвестирования в золото. Однако наценка на золотой продукт сегодня не обязательно означает, что можно будет ее получить при перепродаже золотого продукта.

Кроме того, существуют и недобросовестные дилеры. Они норовят обмануть неопытных покупателей, советуя покупать нумизматические монеты и другие коллекционные издания с огромной наценкой, которые не сохранят ее со временем.

Поэтому-то очень важно получить представление о драгоценных металлах, прежде чем зайти на этот рынок.

В этой статье будут даны ответы на наиболее часто задаваемые вопросы относительно покупки золота. Надеемся, что после прочтения этого материала вы с большей уверенностью будете инвестировать в золото.

Есть много причин, почему золото является привлекательным активом с точки зрения инвестиций.

Кроме всего прочего, золото является проверенным временем средством сбережения. Оно является прочным, портативным и высоко ценится с самого начала истории цивилизации. Неудивительно, что золото использовалось как средство обмена в течение тысяч лет.

Еще одна ключевая особенность этого драгоценного металла заключается в том, что он делает возможным диверсификацию инвестиционного портфеля. Цена на золото не обусловлена движением других классов активов, таких как акции и жилье. Добавляя золото в свой портфель, можно снизить общий риск вашего портфеля.

Кроме того, золото предлагает защиту от системного финансового риска. Желтый металл оказывается надежным безопасным активом во времена паники на рынке.

Когда волатильность финансового рынка увеличивается, инвесторы склонны обращаться к более безопасным активам. Золото – это один из таких активов, к которым инвесторам начинают в таких случаях обращаться. Это означает, что курс золота часто возрастает, когда существует опасения по поводу экономического краха.

Учитывая, что государства по всему миру продолжают печатать деньги, а уровни задолженности находятся на чрезвычайно высоком уровне, золото обеспечивает страховку от финансовой неопределенности.

Золото также является отличной инвестицией в долгосрочной перспективе. Оно часто опережает в темпе своего роста фондовый рынок. Например, за 48-летний период, между началом 1969 года и началом текущего года, курс золота вырос с 35,20 долларов за унцию до 1338 долларов за унцию, что является приростом в годовом исчислении на уровне около 8%. Для сравнения, за то же время индекс Стандард энд Пурз вырос с 102 пунктов до 2275 пунктов, а это значит, что прирост в годовом исчислении составил всего 6,7%.

Золото опережает фондовый рынок США, несмотря на то, что в последние годы этот рынок растет, в то время как курс желтого металла по-прежнему находится значительно ниже максимумов 2011 года в размере 1920 долларов за унцию.

Впрочем, золото может продолжить расти в цене в будущем. Есть определенные ключевые факторы, которые могли бы повысить цену на золото в ближайшие годы. К ним относятся рост инфляции, увеличение геополитических рисков и дальнейшая неопределенность на фондовом рынке.

Еще одним потенциальным ключевым фактором является спрос со стороны Китая и Индии. Если уровень доходов у миллионов граждан в этих регионах будет расти быстрыми темпами, то спрос на золотые ювелирные изделия и золото в качестве инвестиций может возрасти.

Ключевые выгоды:

Золото имеет много привлекательных характеристик в качестве инвестиции.

Золото предлагает:

средство сбережения;

защиту от краха финансовой системы;

возможность диверсификации портфеля.

«Как мне инвестировать в золото?» или «Как мне покупать золото?»

Самым предпочтительным способом инвестирования в золото является покупка золотых монет и слитков. Ключевым преимуществом покупки физического золота в форме слитков и монет, заключается в том, что вы владеете золотом, которое не зависит от банковской системы, электронных торгов и пр., другими словами, находится за пределами финансовой системы. Поэтому здесь не существует риска контрагента; этот риск заключается в том, что третья сторона в соглашении может не выполнить свои обязательства, станет банкротом. В этом отношении покупка физического золота в форме золотых инвестиционных слитков и монет является разумным выбором.

Ключевые выгоды:

При покупке золотых слитков и монет вы владеете физическим золотом.

«Как правильно инвестировать в золотые монеты?»

Лучшим способом купить золотые инвестиционные монеты является выбор авторитетного дилера драгоценных монет, например, таким дилером является «Золотой монетный дом».

В России одними из самых популярных золотых монет являются российский Георгий Победоносец и Венский Филармоникер (Австрия). Обе эти монеты имеют высокую пробу, хорошую репутацию и ликвидность.

Хотя есть много других золотых монет, доступных для покупки, например, памятные монеты, но они не всегда могут сослужить хорошую службу. Эти монеты не так ликвидны, поэтому не так-то легко их продать. Кроме того, они не всегда являются хорошей формой инвестиции.

Инвесторы, желающие купить золотые монеты, должны покупать ликвидные государственные инвестиционные золотые монеты. О том, как выбрать государственные монеты будет сказано ниже.

Ключевые выгоды:

Лучше всего для покупки золотых монет найти авторитетного дилера драгоценных монет (например, «Золотой монетный дом»). Георгий Победоносец и Венский Филармоникер являются наиболее популярными золотыми монетами у российских инвесторов в золото. Инвесторам нужно с осторожностью относиться к памятным монетам и к монетам с ограниченным тиражом.

«Стоит покупать золотые или серебряные инвестиционные монеты?»

Хотя золото и серебро имеют определенные привлекательные черты, золото является лучшим выбором для среднестатистического инвестора в драгоценные металлы. У золота гораздо больше ликвидный рынок, который обусловлен инвестиционным спросом и спросом на ювелирные изделия. Курс золота меньше подвержен волатильности, чем курс серебра.

Серебро больше подвержено спекуляциям и зависит от экономической деятельности и промышленного спроса, поскольку у него множество промышленных применений. Однако преимущество серебра заключается в том, что оно намного дешевле золота. Поэтому оно более доступно небольшим инвесторам. Серебро может быть привлекательным во время цикла понижения, когда курс этого металла дешевеет.

Ключевые выгоды:

Золото для большинства инвесторов является предпочтительным объектом инвестирования, чем серебро.

Курс золота менее подвержен волатильности, чем курс серебра.

«Как лучше всего покупать золото?» или «Стоит ли покупать золотые монеты или слитки?»

Золотые монеты – это лучший способ купли золото для большинства инвесторов. Дело в том, что монеты можно купить в меньших количествах. Кроме того, государственные монеты обладают всеобщим признанием, ликвидностью, и обычно продаются с более высокой наценкой, чем слитки.

Для институциональных покупателей или тех, кто хочет купить очень большое количество золота, инвестиционные слитки являются более разумным вариантом из-за более низких премий, однако в России слитки облагаются НДС.

Ключевые выгоды:

Золотые монеты – это лучший способ купли золото для большинства инвесторов.

Золотые монеты являются высоколиквидными активами, которыми легко торговать.

Золотые инвестиционные слитки больше подходят для крупных покупателей.

«Какие лучше всего покупать золотые слитки?»

Есть два типа золотых слитков, которые могут купить инвесторы: штампованные и литые слитки.

Штампованные слитки имеют маленький размер, обладают популярностью и обычно продаются в закрытой упаковке. По традиции они не нуждаются в проверке на пробу, если они хранятся в оригинальной закрытой упаковке.

Литые слитки, которые являются более непостоянными по размеру и форме, лучше подходят для более крупных институциональных и промышленных покупателей, которые будут хранить их в хранилище или переплавлять для своих нужд.

Ключевые выгоды:

Золотые штампованные слитки являются более подходящими для небольших инвесторов. Золотые литые слитки больше подходят для институциональных или промышленных инвесторов.

«Какие лучше всего покупать золотые монеты?»

Золотые монеты Георгий Победоносец, Венский Филармоникер, Американский Орел, Американский Буффало (Бизон) и канадский Кленовый Лист являются самыми известными монетами на текущем рынке.

Южноафриканская монета Крюгерранд является еще одной отличной золотой монетой для инвесторов. Это монета чеканится из золота 0,9167% пробы и содержит одну тройскую унцию золота. Это одна из самых продаваемых золотых монет в мире.

Другими хорошими золотыми монетами являются высоколиквидные Австралийская монета Кенгуру и английская монета Британия.

Инвесторы должны с осторожностью рассматривать возможность покупки государственных монет из менее известных стран. Нужно также оставаться начеку относительно покупки специальных памятных монет. Эти монеты обычно обладают высокой ценой при покупке, но при перепродаже их цена может оказаться ниже, чем у более известных монет.

Ключевые выгоды:

Лучшими золотыми монетами для инвесторов являются всемирно известные инвестиционные монеты из ведущих стран мира.

«Как лучше всего покупать золото в онлайне?» и «Как лучше всего покупать физическое золото?»

Лучше всего покупать золото в онлайне посредством онлайн-дилера, который предлагают покупку и хранение золота. Так, например, у Золотого монетного дома есть проект «Фонд золота», благодаря которому можно купить и отдать на хранение золотые инвестиционные монеты Георгий Победоносец или Венский Филармоникер под проценты. Кроме того, гораздо безопаснее и разумнее хранить золото в хранилище.

Ключевые выгоды:

Лучше всего покупать золото через онлайн-дилера.

Лучше отдавать предпочтение дилеру, предлагающему возможность покупки и хранения золота.

«Когда лучше всего покупать золото?»

Лучшее время для покупки золота чаще всего приходится на весну и лето. История показывает, что цены на золото часто увеличиваются в течение осенних и зимних месяцев, а уменьшаются весной и летом.

Главная причина этого заключается в том, что ювелирная промышленность является одним из крупнейших потребителей золота. Ювелирная индустрия наращивает свои запасы с сентября по март для праздников: Дня святого Валентина, Дня матери и свадебного сезона. Самый массированный спрос на ювелирные изделия в Индии и Китае также приходится на осень.

Тем не менее, невозможно точно предугадать лучшее время для покупки золота в каждый конкретный момент времени, так как сезонность золота меняется из года в год. Есть также много других переменных, которые влияют на курс золота, включая инфляцию, волатильность фондового рынка и геополитический риск. Хорошим методом покупки золота в качестве инвестиции является покупка золота через регулярные промежутки времени. Это может снизить риск покупки большого количества золота по высокой цене.

Ключевые выгоды:

Лучшим временем для покупки золота, как правило, является период весны и лета. Однако, чтобы избежать риска больших изменений цены после покупки, нужно совершать регулярные покупки.

«Как купить физическое золото по спотовой цене?»

К сожалению, инвесторы не могут купить физическое золото по спотовой цене. Между ценой покупки и продажи золота всегда будет существовать разница.

Спотовая цена на золото – это цена на золото в качестве сырья. Покупатели же платят наценку по сравнению со спотовым курсом золота для того, чтобы покрыть затраты на добычу золота, а также расходы и наценку дилера.

Затраты на чеканку и изготовление определяют большую часть общей наценки по сравнению со спотовым курсом. В то время как затраты на изготовление литого слитка в 400 унций очень малы по сравнению с общей стоимостью слитка, издержки за чеканку составляют очень большую часть общей стоимости золотого Американского Орла с весом в 1/10 унции.

Хорошей новостью является то, что наценка за чеканку выплачивается за хорошо известные государственные монеты и ее можно компенсировать при продаже. Самые востребованные государственные монеты будут продаваться выше спотовой цены. Тем не менее, всегда будет существовать разница между ценой продажи и покупки, поскольку необходимо учитывать затраты на дистрибуцию и наценку дилеров.

Ключевой момент:

Не существует возможности для инвесторов купить золото по спотовой цене.

Стоит ли покупать серебро при росте цены золота | Золотой Запас

24.01.2020

Драгметаллы всегда считались надежными инструментами для инвестиций и защиты сбережений от рисков. К началу 2020 соотношение цены золота к серебру (GSR) достигло пикового значения. Желтый металл стоит в 86,6 раз дороже. По статистике за резким повышением этого индекса следует увеличение цены металла. Поэтому аналитики высказывают мнения, что в ближайшее время стоит покупать серебро.

Соотношение GSR (Gold Silver Ratio) — это величина, которая показывает, сколько тройских унций серебра необходимо для покупки одной oz золота. Исторически этот показатель до XX в. с незначительными колебаниями держался на уровне 15. Это связано с геологией: по подсчетам специалистов общее количество золота в земной коре меньше в 15 раз, чем серебряных запасов. Поэтому логично, что желтый металл дороже в 15 раз.

Однако к 1890-м гг. ситуация резко изменилась. Позже большую роль в этом сыграл отказ мирового экономического сообщества от монетарной функции золотых и серебряных ресурсов. С тех пор значение индекса соотношения достаточно стабильно, поскольку драгметаллы почти всегда торгуются синхронно, но периодически переживает резкие взлеты и падения. Поэтому инвесторы используют показатель уровня GSR для получения прибыли от продажи золотых активов, чтобы покупать серебряные и наоборот.

Как видно из графика, максимальный уровень соотношения Gold–Silver наблюдался во время Второй мировой войны (1940-е), в 90-х и 2010-х гг.

Стоит ли покупать серебро при повышении цены золота?

К концу 2019 г. в очередной раз произошел взлет значения GSR до 93. Это связано с повышением стоимости тройской унции золота, которое хорошо стартовало в 2019 г. Купить желтый металл в начале года можно было за $1282 за oz. К середине лета стоимость выросла до $1414, прирост прибыли составил 10,3%. К 30 декабря унция стоила уже $1524, т.е. цена с июля выросла еще на 7,7%. Поэтому 2019 г. стал очень удачным для владельцев золотых активов — за год прирост прибыли составил 18%.

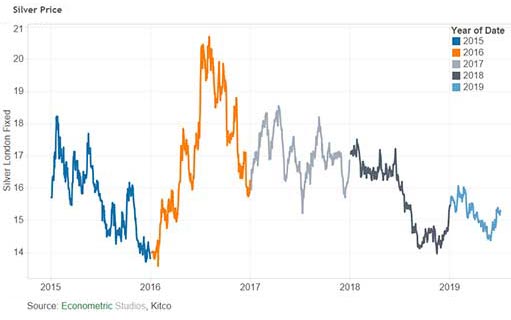

Для серебра 2019 год был тяжелым. Оно стартовало в январе с $15,47 за унцию. К середине лета стоимость упала до $15,28 и только к декабрю выросла до $18. Лучшее, что можно сказать про серебряные активы — это стабильность на протяжении большей части года. Инвесторы не потеряли вложенные средства, но и не заработали прибыли.

Несмотря на кажущиеся слабыми позиции серебряных активов, аналитики считают, что рост стоимости драгметалла неизбежен. Финансовые эксперты опираются на статистику последних 3-х повышений GSR до 80 и выше:

- В 2001 г. соотношение золота к серебру составило 80. По достижении пикового значения на рынке стоимость металла долго находилось в состоянии роста.

- В 2008 г. значение GSR достигло 85. В следующие 2,5 года цена на серебро выдала 450% прирост и поднялась с $9 до $48 за унцию.

- В начале 2016 г. еще один пиковый всплеск до 84. Стоимость металла выросла на $6 за полгода.

Эти примеры дают предпосылки предполагать, что в ближайшее время будет резкий скачок цены. Исторически каждый раз при превышении уровня Gold Silver Ratio выше 80, он впоследствии корректируется в промежуток 35–50, а серебро обгоняет золото на подъеме.

Для ряда случаев выгодной сделкой будет продажа золотых активов, чтобы на вырученные средства покупать серебряные. Согласно позиции Gold Silver Ratio, сейчас унция золота стоит 86 унций белого металла. После того, как показатель через некоторое время снизится, например, до 40 из-за статистически прогнозируемого роста стоимости драгметалла, золото можно будет выкупить, но уже по 40 oz за унцию, что говорит о существенной прибыли.

Кроме статистики, аналитики приводят в пример фьючерсные рынки, которые по большому счету и формируют цену драгметалла. Последние позиции трейдеров на Чикагской бирже, которые начали покупать серебряные активы, показывают на оптимистичное отношение сообщества. Соответственно, стоимость будет повышаться как ответ на спрос и снижение профицита.

Кроме статистики, аналитики приводят в пример фьючерсные рынки, которые в основном и формируют цену на металл. Последние позиции трейдеров на Чикагской бирже, которые начали покупать серебро, показывают на оптимистичное отношение сообщества, соответственно стоимость драгметалла будет повышаться в ответ на спрос и снижение профицита.

В каком виде лучше покупать серебро

Способов приобрести активы достаточно: можно покупать слитки, обезличенные металлические счета или компании по добыче и переработке. Можно использовать кредитные продукты, но лучший способ вложить деньги и получить прибыль — покупать серебро в инвестиционных или коллекционных монетах. В отличие от остальных активов такая сделка не облагается НДС и ее можно совершить практически в любом отделении банка. Кроме того, к чистой стоимости металла таких изделий добавляется коллекционная ценность.

Следует помнить, что роль серебра при его красоте, промышленной и инвестиционной ценности, больше всего подходит для краткосрочных сделок, связанных с увеличением соотношения GSR. Делать уверенную ставку на повышение стоимости металла из-за большого спроса из области электроники и информационных технологий не стоит, а нишу космических разработок прочно заняло золото.

Поэтому по совету экспертов нужно покупать серебро в инвестиционных монетах в начале 2020, пока показатель GSR еще высок, это дает большие коммерческие возможности вкладчикам. Тенденция роста соотношения подтверждает слова координатора по маркетингу активов компании «Asset Strategies» Мадлен Коу. Еще в августе 2019 она говорила о спекулятивном повышении соотношения GSR до максимального за последние 30 лет.

Золото вместо долларов. Стоит ли вкладываться в драгметаллы

В прошлом году Россия стала крупнейшим покупателем золота в мире. Центробанк приобрёл почти 275 тонн. На эти цели частично пошли деньги, вырученные от продажи долларов. От американской валюты Центробанк стал постепенно отказываться. Простые россияне тоже задумались, не последовать ли примеру регулятора. Лайф выяснял, стоит ли переводить накопления из долларов в золото и как не потерять сбережения в драгметаллах.

Золото испокон веков считалось одним из самых надёжных активов. Именно поэтому многие вкладчики банков интересуются металлическими счетами, а в тяжёлые времена предпочитают скупать золото в чистом виде — например, как украшения. Тем не менее такая стратегия очень часто бывает ошибочной. Драгметаллы в течение последних лет сильно колебались в цене. Впрочем, сейчас интерес к золоту вырос не на пустом месте.

— Мы с начала сентября рекомендуем клиентам вложения в золото, — рассказывает руководитель группы аналитиков ООО «ЦАФТ» (Центр аналитики и финансовых технологий) Марк Гойхман. — С тех пор оно подорожало более чем на 10%. Такие драгоценные металлы, как серебро и платина, реже используют для сбережений. К тому же они сильнее связаны с величиной промышленного спроса, поэтому начали дорожать значительно позднее, только после Нового года. Но в целом тенденция очень хорошо просматривается. Инвестиции в драгметаллы, особенно в золото, на сегодняшний день намного перспективнее, чем хранение сбережений в валюте, причём что в долларах, что в евро.

Свою позицию Марк Гойхман поясняет тем, что банковские проценты в валюте низкие. По долларовым вкладам они колеблются от 2% до максимум 4,085% годовых. При этом на мировых рынках большинство экспертов ждёт постепенного удешевления доллара США по отношению и к евро, и ко всей корзине из главных мировых валют на 10–15%.

— Активная скупка золота Центробанком вполне понятна, — говорит аналитик социальной сети для инвесторов eToro в России и СНГ Михаил Мащенко. — В случае очередных шальных санкций страна рискует стать отрезанной от мировой финансовой системы и лишиться доступа к внешним источникам инвестирования. К тому же увеличение запасов благородного металла является логичным следствием политики дедолларизации. Так, например, важную роль играют продажи нефти в Китай за юани с последующей конвертацией их в золото. При этом стоит помнить, что государство формирует резервы на очень долгий срок и не планирует доставать деньги из заначки на регулярной основе, имея на всякий случай под рукой запасы иностранной валюты.

По словам Михаила Мащенко, простым россиянам стоит рассматривать инвестирование в золото лишь в том случае, если они готовы держать вклад в неприкосновенности в течение долгих лет. А позволить себе долгосрочные вложения могут, как правило, только состоятельные россияне. По словам Михаила Мащенко, у золота низкая волатильность. Это значит, что много заработать на изменении цены вряд ли получится. Такого же мнения придерживается и аналитик компании «БКС брокер» Игорь Галактионов. Он отмечает, что частные инвесторы при открытии обезличенных металлических счетов несут дополнительные накладные расходы. В частности, платят приличные банковские комиссии. В такой ситуации, по его словам, выгода инвестиций в золото в настоящий момент выглядит сомнительной.

— Чтобы следить за активами в золоте, нужны определённые знания, — отмечает эксперт Международного финансового центра Владимир Рожанковский. — Во-первых, вопреки расхожей практике, ни в коем случае нельзя скупать ювелирные украшения. Стоимость драгметаллов в них в лучшем случае составляет лишь 40% от рыночной цены, потому что в конечную цену закладывается ещё и трудоёмкая ювелирная работа. Во-вторых, совершенно нет необходимости покупать золотые слитки и хранить их в депозитных ячейках банков. Для мелкорозничных нужд вполне подойдёт «бумажное» (секьюритизированное) золото — так называемые «металлические счета», которые предлагают, в частности, российские госбанки.

Владимир Рожанковский напоминает про одно из базовых правил инвестиций: «Не стоит класть все яйца в одну корзину». То есть нет нужды метаться продавать сохранённые доллары и покупать на всю выручку золото или, наоборот, покупать на всё золото доллары (или какую-либо другую приглянувшуюся валюту). Проще и разумней делать комбинированный инвестиционный портфель. По словам Владимира Рожанковского, он может включать в себя и доллары, и золото, и многие другие интересные и перспективные инвестиции — например, высокодивидендные акции, «длинный» рублёвый госдолг, палладий и некоторые другие интересные инструменты. Такого же мнения придерживается ведущий аналитик Forex Optimum Иван Капустянский. По его оценкам, в текущем году золото продолжит дорожать, так что на этот актив можно обратить внимание.

— Купив золото в слитках, вы попадаете на НДС, а если захотите его продать, вы также выплачиваете НДС, — предупреждает ведущий экономист компании «Финист» Денис Лисицын. — Плюс разница в ценах между покупкой и продажей золота может доходить до 30%. Если вы его поцарапали или потеряли сертификат, у вас его могут купить только по цене лома. Единственный плюс покупки физического золота в том, что оно находится у вас дома или в банковской ячейке, за которую банк возьмёт с вас деньги, и при всех экономических коллизиях металл останется с вами.

Нина Важдаева

«Стоит ли сегодня инвестировать в золото?» – Яндекс.Кью

С огромным удовольствием узнаю новое сама, с еще большим — хочу делиться…

ПодписатьсяВообще можно сказать, что инвестиции в золото — это инвестиции на все времена. Однако волотильность рынка может преподносить не всегда приятные сюрпризы, тем более сейчас, когда мировая политическая обстановка не однозначна. Поэтому инвестиции в золото привлекают многих, но срок получения желаемой величины дохода от инвестирования может отличаться от ожидаемого.

7 · Хороший ответ3Написать комментарий

БКС Экспресс 🚀 — информационно-аналитический портал, который помогает… · bcs-express.ruПодписатьсяЗолото находится сейчас на привлекательных ценовых уровнях, но перспективы роста его стоимости крайне сомнительны. В последнее время для товарного рынка характерен тренд, когда в цене растут металлы, которые реально задействованы в производстве и востребованы со стороны промышленности. Золото используется в основном в ювелирном деле и закупается Центробанками для… Читать далее

6 · Хороший ответ6Написать комментарий

Золото во все времена являлось хорошем вложением денежных средств, в настоящие время когда курсы валют «скачут «, золото является приоритетным средством сохранения и приумножения денежных средст. Если рассматривать историю денег то до Второй мировой войны деньги развитых государств обеспечивались золотом , то есть государство гарантировало определенное количество… Читать далее

4 · Хороший ответ6Написать комментарий

Кредитный интернет сервис, помощь в оформлении кредитов · kredit-nsk.comПодписатьсяЧтобы понять, выгодно ли вкладывать деньги в золото, нужно оценить достоинства и недостатки вложения. Главным плюсом золота является устойчивость его цены. Правильное вложение будет своего рода убежищем для вашего капитала: золото не потеряет ценности даже в условиях экономических и политических кризисов любого масштаба в отличие от валюты, которая может обесцениться… Читать далее

5 · Хороший ответНаписать комментарий

Эксперт в области финансовых рынков. Мой телеграм http://t.me/finpadre

ПодписатьсяЗолото считается защитным активом. Цена на него резко растет когда наблюдается нестабильность на рынках. Кризис- самое лучшее время для инвестиций в драгметаллы.За последние 20 лет среднегодовая доходность золота составила порядка 9% годовых.

Однако, набор инструментов весьма ограничен. Физически золото в слитках купить очень проблематично.

2 · Хороший ответ2Написать комментарий

Скромная неформалка, живу сама и не мешаю жить другим

ПодписатьсяС инвестициями в золото прогадать сложно, на мой взгляд) Это отличный способ сохранить и преумножить свои активы. Можете на сайте https://damoney.ru/ в разделе Инвестиции посмотреть динамику, графики цен на золото, чтобы убедиться, что с ним все в порядке и его можно смело покупать)

1 · Хороший ответ2Написать комментарий

ТОП-10 ошибок при покупке золотых монет — Золотой Запас: Ликбез инвестору

18.10.2019

Мы все учимся на ошибках: кто-то на своих, кто-то — наблюдая за чужими. Как лучше — решать Вам, а мы попробуем разобраться в ошибках, которые люди совершают при инвестициях в золотые монеты.

- Одна из главных ошибок, которую стоит избегать при покупке золотых монет, это покупка во время ажиотажа. Обычно, когда люди скупают золотые инвестиционные монеты, цены на них растут, что значительно снижает возможность получения прибыли и даже хеджирования инфляционных рисков в будущем. Если у вас есть золотые монеты, их следует продавать во время роста цены на золото, а не покупать.

- Излишние вложения в покупку золотых монет. Важно понимать, что золотые слитковые (они же инвестиционные) монеты не являются активом, быстро приносящим дивиденды или приток наличных средств, и могут значительно упасть в цене, поэтому вкладывать все свои деньги в их покупку иностранных монет, таких как южноафриканские Крюгерранды или британские соверены просто нецелесообразно с финансовой точки зрения. Используйте не более 5% всех ваших инвестиционных средств на покупку золотых монет.

- Одной из основных ошибок, которые совершают многие начинающие инвесторы, является покупка монет из непроверенных источников. Если вы не знаете, как выглядят обычные физические инвестиционные монеты, вы можете купить подделку или переплатить за подлинные монеты «Американского орла» или канадского «Кленового листа». Изучите списки, где перечислены заслуживающие доверия дилеры золотых монет. Кроме того, честные и знающие дилеры могут рассказать об этом рынке и какие монеты добавить в ваш портфель, исходя из ваших финансовых целей.

- Не советуйтесь по поводу покупки золотых монет со своими сверстниками, родственниками или друзьями. У каждого человека совершенно разные инвестиционные цели. Одни рассчитывают на получение быстрой прибыли, пытаясь извлечь выгоду из небольших колебаний цен на золото, в то время как другие отдают предпочтение очень дорогим золотым слитковым монетам с высокими премиями. Самостоятельно изучите рынок и придерживайтесь своего инвестиционного плана.

- Неосведомленность о текущей спот цене золота при покупке золотых монет. Вы удивитесь, узнав, как много людей покупают золотые монеты, предварительно не проверив, сколько стоит унция золота в день покупки. Никогда не покупайте вслепую, найдите бесплатные графики цен на золото и следите за изменениями, чтобы найти подходящую возможность во время падения цены.

- Покупать редкие золотые монеты без должных нумизматических знаний просто неразумно. В таком случае требуется иметь надлежащий опыт, чтобы уметь оценивать состояние монет и характеристики чеканки, знать, для чего предназначены подобные монеты, и многие другие весьма специфические факты.

- Покупка редких монет для инвестиционных целей. Некоторые нечестные торговцы монетами пытаются продать коллекционные монеты в качестве инвестиций. Не верьте им! Такого рода монеты предназначены не для инвестиций, а для коллекционирования. Цены коллекционных монет зависят не только от спот цены золота, но и от множества других факторов, таких как редкость, качество и тираж, которые могут значительно повышать их цену. Если вы хотите инвестировать в физическое золото, покупайте исключительно известные слитковые монеты с низкими премиями.

- Не забывайте про покупку серебряных монет. Несмотря на высокую цену золота, многие люди готовы покупать исключительно золотые монеты. А как же монеты из серебра? Серебряные монеты прекрасно подходят для использования при развитии худшего сценария, особенно при условии, что цена на серебро намного ниже, чем на золото. В трудные времена гораздо практичнее платить за предметы первой необходимости маленькими серебряными монетами, нежели золотыми монетами весом в одну унцию.

- Не стоит забывать о расходах, связанных с хранением золота. Владение физическим золотом в слитках означает оплату дилерских премий и трату денег на хранение золота в банке. Некоторые инвесторы предпочитают не владеть физическим золотом и не держать золото в хранилищах. Эксперты предупреждают, что такой сценарий может иметь неприятные последствия для вас в случае краха банков. Лучше держать свое золото в пределах досягаемости. Или воспользоваться услугой монетарного депозита, когда Ваши золотые монеты приносят доход в размере 12% годовых в золоте, — не лежат, а работают на Вас.

- Вложение в золотые слитковые монеты отличается от других способов инвестирования в золото. Многие люди ошибочно полагают, что лучше выберут альтернативные способы инвестиций в золото (такие как акции золотодобывающих компаний, золотые ETF-фонды и фьючерсы на золото), чем будут иметь дело со сложностями хранения физического золота. Все эти механизмы не обязательно зависят от спотовой цены, как зависят физические слитки. Для инвестирования в акции, фьючерсы и ETF-фонды инвестор должен обладать развитыми аналитическими способностями и глубоким знанием рынка, которые есть не у всех начинающих инвесторов.

Дополнительно по теме: