Москве, Санкт-Петербурге, Мурманске и Пскове —

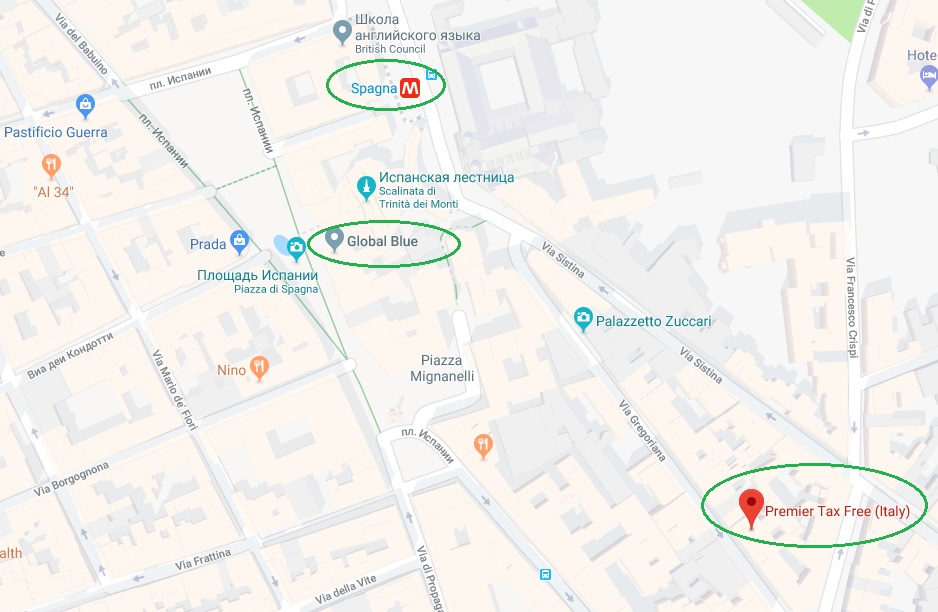

Если по каким то причинам вы не успели получить деньги с Такс Фри в Милане, Италии или каком либо другом месте – вы можете их получить теперь в Москве и Санкт Петербурге. И хоть Tax Refund и Global Blue Tax Free не открыли собственные офисы в Москве и Санкт-Петербурге, возврат денег по вашим чекам Такс Фри вы можете получить в отделениях банка Интеза и некоторых региональных банков. К оплате принимаются любые Global Blue Tax Free формы. Список с адресами смотрите ниже.

Читайте так же:

Самый крупный оператор по возмещению Такс Фри Global Blue Tax Free больше не выплачивает авансом возмещение в Ринашенте по не прошедшим таможню чекам Такс Фри. Только по чекам товаров которые уже были экспортированы и чекам имеющим штамп таможни. Теперь возможна получение Такс Фри в Милане по чекам не прошедших таможню только в Global Blue Lounge по адресу вия Санто Спирито 5.

Global Blue Tax Free в Москве

Банк Интеза

Садовая-Черногрязская улица 16-18, стр. 1.

1.

Банк Интеза

Большой Гнездниковский переулок, д. 1, стр. 2.

Банк Интеза

Улица Зацепа 24

АКБ Славия

Улица Кедрова 5A.

Global Blue Tax Free в Санкт-Петербурге

Банк Интеза

ул. Куйбышева 15.

АКБ Славия

Переулок Гривцова 4/4.

АКБ Славия

Улица Ленсовета 88/A.

Global Blue Tax Free в Мурманске

JSC B&N Bank Murmansk

Проспект Ленина 14.

JSC B&N Bank Murmansk

Кольский проспект 176, корп.2.

JSC B&N Bank Murmansk

Проспект Ленина, 14 Операционный офис по работе с VIP-клиентами (вход со стороны страховой компании «Ингосстрах»).

Global Blue Tax Free в Пскове

АКБ Славия

Советская улица, дом 31.

Tax Refund в Москве

Банк Интеза

Петроверигский пер., д. 2.

Premier Tax Free в Москве

Получить наличные по чекам возмещения Такс Фри Premier Tax Free можно в отдениях Банка Финансовый стандарт по адресам:

Старый Петровско-Разумовский пр-д, 2А/1.

Аэропорт Шереметьево, Терминал E.

Нижняя Красносельская ул., 30.

Троицкая ул. 7, стр. 4.

Тверская ул. 7.

Понравилось это:

Нравится Загрузка…

Способы возврата Такс Фри | Planet

Для более быстрого отслеживания возвратов Tax Free, введите данные вашей формы Tax Free ниже. Не используйте пробелы или дефисы — только цифры и буквы.

Если у вас есть вопрос о статусе вашего возврата, пожалуйста нажмите здесь.

Для получения информации о покупках по системе Такс Фри в Объединенных Арабских Эмиратах, пожалуйста, перейдите на специальный веб-сайт ОАЭ нажав здесь.

К сожалению, номер Такс Фри формы:

не был найден в нашей системе.

Для более подробной информации, пожалуйста, нажмите здесь для введения данных формы Такс Фри, или напишите нам здесь

[email protected]

reCAPTCHA is required.

Отследить возврат

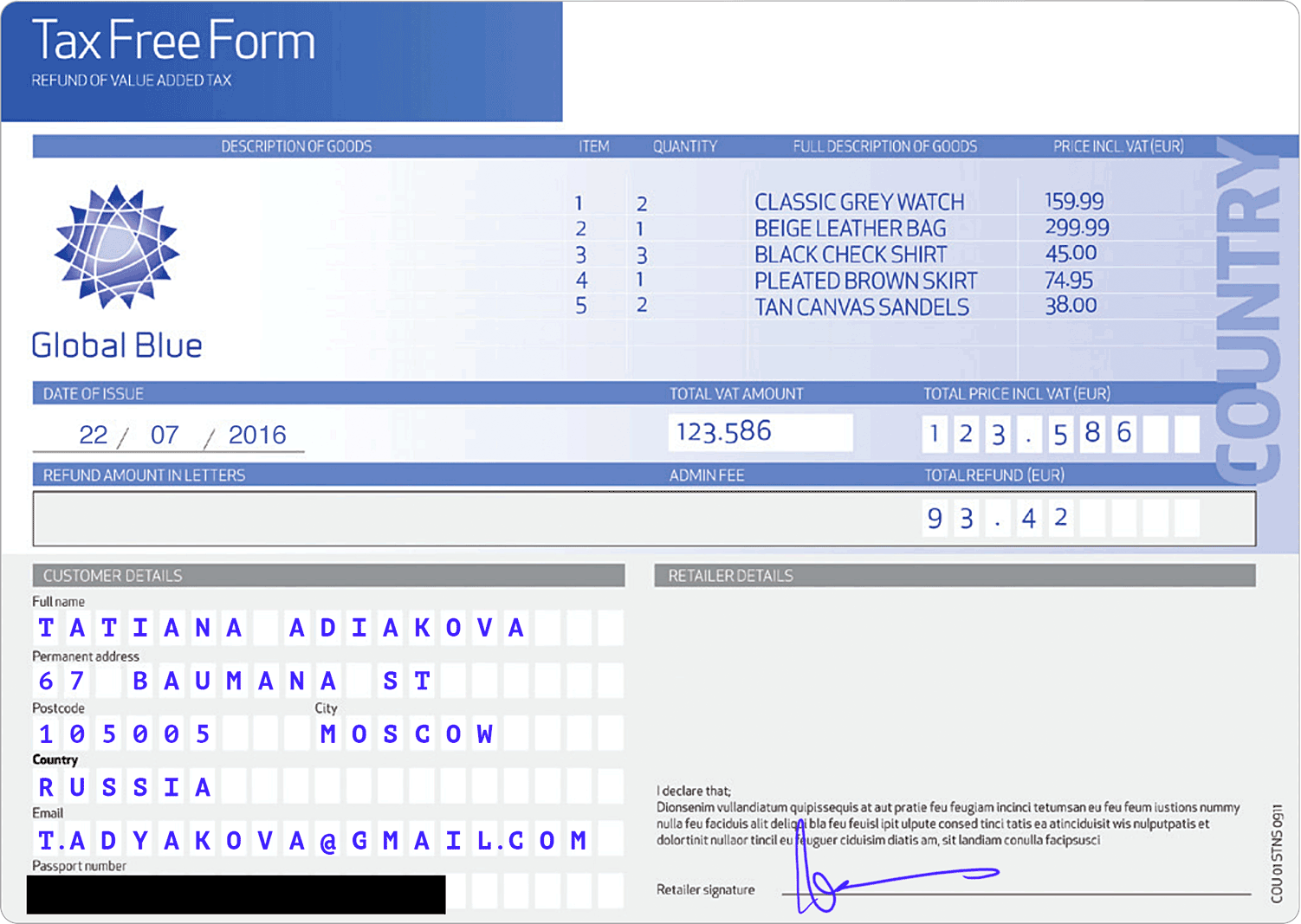

Каждая форма Такс Фри имеет уникальный номер — обычно его можно найти в верхней части формы.

Если вам нужна дополнительная помощь, воспользуйтесь ссылками ниже:

Мы не получили Вашу подтвержденную форму Tax Free для возврата НДС, поэтому с Вашей карты будут/ были списаны средства, в соотвествиями с условиями, которые Вы подписали когда получили возврат наличными.

Чтобы получить дополнительную информацию, откройте https://www.planetpayment.com/media/4226/planet-website-charges_russian.pdf

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

Ваша форма Tax Free, была успешно получена и мы обрабатываем Ваш возврат. Если Вы выбрали один из ниже перечисленных методов возврата, то Вы можете ожидать получение возврата в течение 30 дней:

- Кредитная/ дебетовая карта

- Alipay

- Чек

- Банковский перевод

- Ctrip Pass

Если Вы не получите возврат после 30 дней, или у Вас возникнут другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

Ваша форма Tax Free не полуена.

Пожалуйста, убедитесь, что Вы отправили Вашу форму Tax Free в один из наших офисов. Полный список наших офисов Вы можете найти тут: https://www.planetpayment.com/ru/contact-us/

Если Вы выслали Вашу форму Tax Free недавно, пожалуйста, ожидайте завершения процесса возврата в течение 30 дней.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

У нас возникли проблемы с обработкой Вашей формы Tax Free, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

https://www.planetpayment.com/en/tax-refund-customer-services/

Мы получили Вашу форму Tax Free, а Ваш возврат был выплачен одним из ниже перечисленных методов:

- Наличные

- Alipay instant refund

- WeChat instant refund

Процесс возврата считается завершенным.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

https://www.planetpayment.com/en/tax-refund-customer-services/

Ваш возврат был выплачен одним из ниже перечисленных методов:

- Кредитная/ дебетовая карта

- Alipay

- Чек/ предоплаченная карта

- Банковский перевод

- Ctrip Pass

Пожалуйста, обратите внимание, что переводы могут занимать до 10 рабочих дней. Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

https://www.planetpayment.com/en/tax-refund-customer-services/

Мы получили Вашу форму Tax Free и процесс возврата считается завершенным.

Ваша сумма возврата была вычтена из суммы покупки в магазине.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free

https://www.planetpayment.com/en/tax-refund-customer-services/

Новости банка — Hi Sky и Банк Русский Стандарт предоставили возможность вернуть Tax Free за покупки в Смоленском Пассаже , новости 2018 года

Российский оператор системы Tax Free Hi Sky и Банк Русский Стандарт запустили технологию оформления возврата НДС в ТДК Смоленский Пассаж.

Напомним, что система Tax Free в России заработала с января 2018 года. Шоппинг с Hi Sky позволит иностранным туристам сэкономить до 11% от стоимости покупок в России.

ТДК Смоленский Пассаж в Москве подключился к системе Tax Free. Здесь возврат НДС можно оформить на карты восьми крупнейших платежных систем, с которыми работает Банк Русский Стандарт: UnionPay, Masterсard, VISA, American Еxpress, Diners Club /Discover, JCB, «Мир», «Золотая корона». Возврат НДС туристы смогут получить также наличными в ряде аэропортов.

Иностранный турист может получить возврат НДС если он:

В пилотном этапе работы системы Tax Free участвуют такие города, как: Москва, Санкт-Петербург и Сочи. В будущем возврат НДС туристам будет осуществляться по всей стране.

Hi Sky является первым Российским оператором системы Tax Free. Предоставляет сервис по компенсации НДС иностранным клиентам таких торговых центров, как Смоленский пассаж, ЦУМ и др.

Hi Sky является пионером в области разработки Российского программного обеспечения, автоматизирующего процесс оформления чеков tax free, что позволяет максимально сократить время, затраченное туристами и продавцами магазинов на выписку чеков такс фри, а также минимизировать ошибки, связанные с ручным вводом данных в чеки. Персональные данные клиентов Hi Sky защищаются и обрабатываются в России с соблюдением требований законодательства. Hi Sky осуществляет выплаты компенсации НДС иностранным клиентам наличными, а также переводом на карты 8 крупнейших платежных систем. Переводы на банковские карты осуществляются непосредственно из офиса Hi Sky в Москве, что, наряду с новой, специально разработанной для Hi Sky технологией осуществления переводов, обеспечивает максимально короткие сроки получения денежных средств клиентами.

Hi Sky предоставляет клиентам информационные материалы на китайском, английском и русском языках. Чек Такс Фри может быть оформлен на русском и китайском, а также на русском и английском языках.

Банк Русский Стандарт был основан в 1999 году одним из крупнейших российских предпринимателей – Рустамом Тарико. Сегодня Русский Стандарт входит в число лидеров банковской индустрии. На российском рынке банк имеет многолетний опыт работы: Русский Стандарт стал пионером в ключевых видах банковских услуг в России. Русский Стандарт первым запустил POS-кредитование, открыв потребителям возможность покупки товаров в магазинах в кредит. Банк первым запустил кредитные карты и обеспечил доступ к лучшим мировым сервисам. Впервые банк предложил пакетные продукты – «Банк в кармане».

На сегодняшний день банк имеет одну из самых больших эквайринговых сетей в стране. Банк является эмитентом карт крупнейших платежных систем мира: VISA International®, Masterсard WorldWide®, American Еxpress®, Diners Club international®. В числе первых в России банк запустил новые современные мобильные платежные сервисы, предоставив клиентам дополнительные преимущества этих удобных, модных и инновационных технологий. Русский Стандарт делает ставку на развитие расчетных услуг, высокотехнологичных финансовых сервисов и предлагает инновационные решения в области платежей и переводов, а также различных дистанционных каналов.

В числе первых в России банк запустил новые современные мобильные платежные сервисы, предоставив клиентам дополнительные преимущества этих удобных, модных и инновационных технологий. Русский Стандарт делает ставку на развитие расчетных услуг, высокотехнологичных финансовых сервисов и предлагает инновационные решения в области платежей и переводов, а также различных дистанционных каналов.

Основной акционер Банка Русский Стандарт – Рустам Тарико. Подробная информация о банке представлена на официальном сайте – https://www.rsb.ru/

Торгово-деловой комплекс «Смоленский Пассаж» расположен в культурном, деловом и историческом центре Москвы, на Смоленской площади дом 3.

Здесь представлены одежда и обувь, аксессуары, парфюмерия и ювелирные изделия известных брендов и знаменитых дизайнеров: Brunello Cucinelli, Santoni, Zanellato, Burberry, Alice+Olivia, Moschino, Iceberg, Red Valentino, Wolford, Marlies|dekkers, DKNY, Gideon Oberson, Maison Lejaby, Marjolaine, Max Mara, Pleasure State, Chantelle, Primadonna, Gottex, Cartier, Dior, Chopard, Tiffany, Gucci, Dolce&Gabbana, Chome Hearts, Tom Ford, Lindberg и другие.

В числе эксклюзивов: магазины часов и ювелирных украшений брендов BOVET, Roberto Coin, ANTONINI, бутик одежды японского дизайнера Tsumori Chisato, редкие модели премиальных сумок и багажа брендов Tumi, Kipling, Bric’s, Roncato, Rimowa, расширенная коллекция женской одежды Fabiana Filippi, элитная парфюмерия: Royal Perfume, Flamboyant, Attar Collection и средства по уходу за кожей: Neogen Dermalogy и May Coop.

В меню ресторанов White Rabbit («Белый кролик»), Luciano и Zodiac — блюда итальянской, русской, паназиатской кухонь. Ресторан White Rabbit («Белый Кролик») входит в число лучших ресторанов мира по версии Академии The World’s 50 Best Restaurants. Подробнее о торгово-деловом центре «Смоленский Пассаж» — https://www.smolenskiy.ru/

Основная информация о беспошлинных покупках в России

Система Tax Free: что это?

Это система возврата НДС.

Сумма возвращается за товары, приобретенные иностранными гражданами при выезде. страна, в которой были приобретены эти товары. Это означает, что только резиденты страны должны платить НДС, в то время как иностранные граждане освобождены от этого.

платежи.

страна, в которой были приобретены эти товары. Это означает, что только резиденты страны должны платить НДС, в то время как иностранные граждане освобождены от этого.

платежи.

Когда он появился в России?

28 ноября 2017 г. Президент России Владимир Путин подписал закон о введении возврата НДС Система в Российской Федерации для туристов из стран, не входящих в Евразийский союз (Россия, Беларусь, Армения, Казахстан и Кыргызстан).Закон вступил в силу с 1 января 2018 года. Туристы могут получить возврат НДС в размере 18%. Минимальная сумма покупки — 10 000 руб.

Что дает Tax Free System значит для россии?

«Эта система поможет привлечь иностранных туристов и повысить их интерес к покупке товаров в России», — сказала Ирина Гусева. Гусева

Ирина Михайловна

, Первый заместитель председателя Комитета по бюджету

и налоги.

Она убеждена, что упрощение услуг по возврату НДС привлечет в Российскую Федерацию больше иностранных туристов.

Иностранцы будут заинтересованы в покупке как можно больше, так как знают, что смогут получить возврат НДС при выезде из России, как сказал парламентарий.

Какие будут изменения введен новым законом?

Документ поможет упростить процедура возврата налога, так как позволяет ритейлерам создавать электронные квитанции на приобретенные товары иностранным гражданином с общая сумма свыше 10 000 руб. в сутки.Система электронного документооборота будет устанавливается между всеми участниками системы Tax Free.

Минфин РФ уже объяснил, что квитанции будут

автоматически отправляется в информационную систему таможенных органов. Иностранный гражданин должен предъявить вывозимые товары таможне и сообщить квитанцию.

номер, а таможенники сделают все необходимые отметки. После этого электронный чек

будет отправлено оператору, который вернет сумму иностранному гражданину.

Все о регистрации компании, банковских счетах и резидентстве в России

В последнее время в «Tax Free Today» мы много говорили о сверхдержаве, Соединенных Штатах. В конце концов, это одна из немногих стран, способных защитить себя от все более наглых попыток Европейского Союза включить любую страну, не имеющую достаточной прозрачности, в свой список налоговых убежищ.

Но мы не обратили внимания на другую сверхдержаву, которая ближе к дому европейцев: Россия. Россия поляризует так же сильно, как Соединенные Штаты, и ее либо любят, либо ненавидят, но очень немногие люди имеют нейтральное мнение об этой большой стране.

Тем не менее, мнения не должны иметь никакого влияния на теорию флагов. Вам не обязательно нравиться политика стран, чтобы использовать предлагаемые ими преимущества.

В этой статье мы рассмотрим возможности Теории флага России. На данный момент у вас есть возможность открыть личные счета в России через нашу отличную юридическую фирму в Москве. Получение вида на жительство по визе ВКС также может быть интересным, и не только с налоговой точки зрения. Вы можете воспользоваться многими преимуществами регистрации и управления своей компанией в России.

Получение вида на жительство по визе ВКС также может быть интересным, и не только с налоговой точки зрения. Вы можете воспользоваться многими преимуществами регистрации и управления своей компанией в России.

Стоит ли открывать компанию в России?

Несомненно, есть места лучше, чем Россия, чтобы начать свой бизнес, даже в этом случае в некоторых случаях это место может быть интересно. В России корпоративный налог меньше , чем в Аргентине, Чили, Испании или Мексике, и это лишь несколько примеров.

Обычная ставка корпоративного налога составляет 20%, из которых только 3% идет центральному правительству. Тем не менее, существует упрощенных корпоративных форм для небольших компаний, которых имеют значительные налоговые преимущества. Недостатком является то, что юридические лица могут быть акционерами этих компаний не более чем на 20% капитала. Следовательно, они не подходят для нерезидентов, хотя как компании капитала (ООО) они несут ограниченную ответственность. Этот аспект актуален из-за 15% налога у источника, применяемого у источника, о чем мы поговорим позже.

Этот аспект актуален из-за 15% налога у источника, применяемого у источника, о чем мы поговорим позже.

При упрощенной системе капитала в России есть две возможности налогообложения. Подобно Румынии или Грузии, до определенного порога может облагаться налогом в зависимости от объема продаж без возможности вычета операционных расходов ; другой вариант — это классическое налогообложение , основанное на прибыли. Если годовой объем продаж составляет примерно 1,5 миллиона евро, вы можете платить налоги в зависимости от объема продаж. В России это всего 6%. С другой стороны, налог на прибыль (с возможностью вычета расходов) составляет 15%.Дополнительных местных налогов нет.

Конечно, в России также есть вариант зарегистрироваться в качестве фрилансера ( индивидуални предприниматель) . Но в отличие от Грузии это можно сделать только при наличии постоянного места жительства в России. Здесь применяются те же варианты налогообложения, что и для компаний с упрощенным капиталом. Однако с постоянным местом жительства вы будете обязаны делать довольно высокие взносы на социальное страхование (почти 30%).

Однако с постоянным местом жительства вы будете обязаны делать довольно высокие взносы на социальное страхование (почти 30%).

Малые компании всегда освобождены от НДС; услуги, предоставляемые как российскими, так и иностранными компаниями (внимание: механизм обратного начисления налогоплательщика не применяется).Если выбран вариант налогообложения на основе прибыли, закупки производятся с НДС и без права вычета НДС, если поставщик включает НДС. Для обычных компаний в России общий НДС составляет 20%, но для многих основных товаров НДС снижен на 10%.

Здесь мы также должны упомянуть Россия налогов у источника . Если дивиденды выплачиваются нерезидентам, 15% удерживается у источника. С помощью соответствующих соглашений об избежании двойного налогообложения это удержание может быть уменьшено до 10%, а иногда даже до 5%.

Интересно отметить, что во многих соглашениях об избежании двойного налогообложения Россия соглашается с тем, что в случаях, когда вкладываются минимальные инвестиции, удержания ниже. Например, для кипрской холдинговой компании Россия применяет налог у источника в размере 10%, если только кипрский холдинг не инвестировал не менее 100 000 евро в российскую компанию (в этом случае он будет облагаться налогом по ставке 5%). В большинстве стран условия выше. Например, в Австрии это 100 000 долларов США с минимальной долей в 10%, в Германии — 80 000 евро с 10% долей, а в Швейцарии — 200 000 швейцарских франков с долей 20% (в противном случае применяется 15% налог у источника выплаты).

Например, для кипрской холдинговой компании Россия применяет налог у источника в размере 10%, если только кипрский холдинг не инвестировал не менее 100 000 евро в российскую компанию (в этом случае он будет облагаться налогом по ставке 5%). В большинстве стран условия выше. Например, в Австрии это 100 000 долларов США с минимальной долей в 10%, в Германии — 80 000 евро с 10% долей, а в Швейцарии — 200 000 швейцарских франков с долей 20% (в противном случае применяется 15% налог у источника выплаты).

Через нашего партнера из Москвы мы можем помочь вам открыть упрощенную компанию за 2 000 евро за евро, включая открытие банковского счета. К этому придется добавить дополнительные расходы на перевод и легализацию паспорта.

Если это классическая компания с капиталом (например, дочерняя компания), то стоимость составляет 3500 евро. Также будут добавлены дополнительные расходы на перевод необходимых документов, которые обычно составляют от 500 до 1000 евро. Расходы на ведение бухгалтерского учета и налоговые консультации варьируются в зависимости от объема продаж. Если вы заинтересованы, просто свяжитесь с нами, и мы предоставим вам его контактные данные.

Расходы на ведение бухгалтерского учета и налоговые консультации варьируются в зависимости от объема продаж. Если вы заинтересованы, просто свяжитесь с нами, и мы предоставим вам его контактные данные.

Как жить в России круглый год с визой ВКС с привлекательными налоговыми льготами

Обычно более привлекательным является открытие компании в России, если вы также переезжаете в страну. Тогда есть фиксированная ставка подоходного налога , составляющая всего 13% . Это означает, что и зарплата, и дивиденды выплачиваются всего 13%.Таким образом, с упрощенной компанией капитала вы остаетесь с общим налоговым бременем в 20%.

Однако вы не должны забывать о социальных отчислениях, которых, тем не менее, можно избежать, имея соответствующую визу.

В настоящее время социальных отчислений структурированы следующим образом: 22% идет на пенсию (с дополнительными 10%, если заработная плата превышает 1 150 000 рублей в год), 2,9% идет на социальное обеспечение (до 865 000 рублей), 0,2% идет на работу страхование на случай инвалидности и 5,1% приходится на медицинское страхование, что в сумме составляет примерно 30%.

Но есть еще виза HQS с разрешением на работу , которая позволяет работодателям оставаться в России в течение года для регистрации компании. Большим преимуществом здесь является то, что упомянутые выше отчисления на социальное страхование отменяются, поскольку они применяются только к временным и постоянным жителям. Вам нужно будет внести всего 0,2% на страховку от травм, которую также должны оплатить все остальные.

Виза в ВКС для высококвалифицированных специалистов может быть получена не только при приеме на работу в российскую компанию, но и при открытии собственной (упрощенной) компании.Единственное примечательное требование — они должны выплачивать вам ежемесячную зарплату в размере 167000 рублей (что эквивалентно примерно 2350 евро), которая затем облагается налогом только по ставке 13% (ставка налога на прибыль). Кроме того, вам также необходимо проводить в России минимум 183 дня в году.

В целом, заявку на визу HQS можно оформить через нашего московского партнера следующим образом:

- Создание компании + бухгалтерия + юридический адрес

- Временная администрация (только если требуется бухгалтерский учет) и сразу же после регистрации компании запрашивается виза в ВКС (иммиграционная служба обрабатывает ее примерно в течение 1 месяца)

- После получения ВКС учредитель компании назначается администратором.

Весь процесс получения вида на жительство и разрешения на работу с визой HQS стоит около 1,800 евро. Первоначальный срок действия вида на жительство составляет 3 года, после чего его можно легко продлить.

Помимо неуплаты социальных отчислений, еще одним положительным аспектом статуса ВКС является то, что как денежный резидент отменяет информационные обязательства. Итак, вам не нужно ежегодно отчитываться по своим банковским счетам за границей, в отличие от временного или постоянного вида на жительство.

Следовательно, если вы хотите применить теорию флага, поддерживаемую Tax Free, получение временного или постоянного места жительства в классическом стиле не стоит того для предпринимателей и инвесторов.

Обычно Россия предоставляет гражданство после проживания в стране в течение 5 лет. Но, как правило, вы должны отказаться от своего предыдущего гражданства (за исключением некоторых соглашений с бывшими советскими государствами). Для этого вам необходимо свободно говорить по-русски и иметь постоянный доход.

Для этого вам необходимо свободно говорить по-русски и иметь постоянный доход.

Однако, если есть национальные интересы, этот процесс может быть намного быстрее, как видно из дела о гражданстве актера Герарада Депардье.

граждан России нуждаются во въездной визе в Шенгенскую зону, однако она предлагает широкий выбор из 117 стран, где виза не требуется.

Итак, те, кто хочет жить в России больше полугода (ведь страна достаточно большая), имеют очень выгодную возможность по налогам с визой HQS, сравнимую с другими странами Восточной Европы.

Открытие личного банковского счета по прилету в Москву

Конечно, эмигрировать не обязательно, чтобы воспользоваться определенными преимуществами в России.Как и в других странах Восточной Европы (см. Наш популярный вариант удаленного открытия счетов в Грузии), существует также возможность открытия частных счетов в России, независимо от того, где вы живете . Однако для этого нужно съездить хотя бы на один день в Москву.

Наш партнер может помочь вам открыть личный счет в банках UniCredit или Raiffeisen Bank , а также во многих других. Подготовку / перевод можно сделать удаленно, но для оформления заявки и получения карты нужно ехать в Москву.

В целом, пакет UniCredit prime в России является наиболее рекомендуемым, о чем мы расскажем здесь подробно. Стоимость открытия на месте счета в Москве составляет 700 евро, плюс расходы на перевод.

- Паспорт должен быть переведен на русский язык и легализован у нотариуса в России (это то, что мы делаем почти ежедневно)

- Приезжайте в Москву и зарегистрируйтесь в / через отель (это будет местный адрес, используемый для открытия счета, обычно вас также просят указать иностранный адрес)

- Бланки доставляются на русском языке (наши юристы сопровождают клиента в банк в качестве переводчика, хотя консультант банка обычно говорит по-английски), и счет открывается.

Как правило, онлайн-банкинг всегда предлагает вариант на английском языке. Управление счетом бесплатное и дает другие преимущества при соблюдении определенного минимального депозита. В пакете Unicredit PRIME они предлагаются для минимального депозита в размере 3 миллионов рублей (42 000 евро), и их можно посмотреть здесь.

Управление счетом бесплатное и дает другие преимущества при соблюдении определенного минимального депозита. В пакете Unicredit PRIME они предлагаются для минимального депозита в размере 3 миллионов рублей (42 000 евро), и их можно посмотреть здесь.

- Бесплатные денежные переводы по всему миру

- Бесплатное снятие средств по всему миру

- Кэшбэк по всему миру до 10% максимум

- Бесплатный доступ в бизнес-залы в аэропортах по всему миру

Проценты и возврат денег выплачиваются на нетто-основе и намного привлекательнее, чем в Западной Европе.В настоящее время по вкладам в рублях годовая процентная ставка составляет 7,25% и выплачивается ежемесячно. Депозиты в долларах США предлагают процентную ставку 2,30%.

UniCredit — крупный итальянский банк, входящий в число наиболее важных банков еврозоны. Несмотря на итальянское происхождение, у него относительно хорошие показатели и коэффициент собственного капитала выше среднего. Благодаря сильному присутствию в Восточной Европе и России, он также работает на рынках, где в случае экономического и финансового кризиса он пострадает меньше, чем Южная Европа.

Благодаря сильному присутствию в Восточной Европе и России, он также работает на рынках, где в случае экономического и финансового кризиса он пострадает меньше, чем Южная Европа.

После длительного периода слабой валюты рубль снова восстанавливается. Однако те, кто считает эту валюту слишком нестабильной, также могут хранить свои депозиты в долларах США.

Поскольку Россия относительно отделена от западной финансовой системы, Россия — неплохой вариант иметь банковский счет, устойчивый к кризисам. При государственном долге всего 16,9% Россия в большей безопасности, чем почти все другие европейские страны.

Несмотря на санкции, экономика России чувствует себя неплохо.По крайней мере, отрасль не подвергается серьезным штрафам, как, например, в Германии, новой волной энергоэффективности, ограничениями выбросов CO2 и так далее.

Таким образом, Россия — неплохой выбор для обеспечения глобальной диверсификации. Даже если у вас нет статуса «денежного резидента», в настоящее время нетрудно перевести деньги в Россию или из России, даже несмотря на то, что Россия не является частью системы IBAN.

Защита от изъятий относительно высока, хотя в настоящее время Россия обменивается данными с ЕС в рамках автоматического обмена информацией.Гарантия по вкладу в России составляет 1,4 миллиона рублей (около 20 000 евро) и имеет стабильную структуру.

Если вы заинтересованы в глобальной диверсификации своих активов, напишите нам. Хотите ли вы открыть компанию в России или планируете эмигрировать по визе HQS, сейчас хорошее время для этого , учитывая, что Россия постепенно открывает свои двери для туризма. С 2021 года вы также можете путешествовать по стране только с электронной визой (теперь это возможно в Калининграде и Санкт-Петербурге.Петербург).

Если Россия, как страна, не убедила вас переехать, вы можете купить нашу энциклопедию для эмигрантов, где вы узнаете о более чем 60 интересных для проживания безналоговых странах. Конечно, вы также можете проконсультироваться с нами, чтобы проанализируйте свой случай и найдите лучший способ применить теорию флага в своей жизни, чтобы избежать бремени государства.

Tourism, Россия открывает беспошлинные покупки для граждан стран, не входящих в ЕС

Туристов, посещающих Москву и С.Петербург сэкономит до 18% при минимальной стоимости в 10 000 рублей (130 евро)

19 апреля 11:13 2018 г. by Nicole Volpe Распечатать эту статьюСистема Tax Free для граждан стран, не входящих в ЕС, посещающих Москву и Санкт-Петербург.Петербург. Фактически, в этом году туристы могут сэкономить на покупках в России, получив возмещение НДС при покупке модной одежды, технологий и ювелирных изделий, таким образом сэкономив до 18% по сравнению с минимальной стоимостью в 10 000 рублей (130 евро). Это инициатива, разработанная правительством России для продвижения туризма до и после предстоящего чемпионата мира по футболу ФИФА, для прибытия более миллиона болельщиков, которые прибудут в столицу страны.

В этом контексте Premier Tax Free (которая работает в области обработки мультивалютных платежей и управления безналоговыми шоппинг-сервисами) недавно завершила свою первую безналоговую транзакцию в Евразийской стране, выпустив первый электронный Форма возврата налога в магазине Bosco di Ciliegi Group в центре Москвы.

«Чтобы понять размер этого нового рынка, в 2016 году Россию посетил один миллион китайских туристов, потратив 2 миллиарда долларов США2», — сказал Гэри Бирн, директор по новым мировым рынкам группы Fintrax, материнской компании Premier Tax Free. Premier Tax Free сыграла важную роль в запуске услуг Tax Free, которые теперь доступны в России. После выдачи первой электронной формы для возмещения налогов наша система возврата Iva Premier Online будет постепенно доступна для всех наших активных трейдеров в России ».

Если говорить о шоппинг-туризме, потоки российских туристов, желающих сделать покупки в Европе, также сильно растут. Фактически, после двух лет спада в 2017 году продажи беспошлинной торговли российским туристам, посещающим Европу, снова начали расти: этому явлению также способствует восстановление курса рубля в рамках экономического сценария, который предполагает появление страны, хотя и с осторожностью. — из периода рецессии, что способствовало увеличению расходов граждан России.

Согласно данным Premier Tax Free, в Италии россияне зафиксировали увеличение объема не облагаемых налогом продаж на 24% в 2017 году, что является значительным процентным соотношением по сравнению с уже хорошим 9% -ным ростом продаж, не облагаемых налогом, для этого целевого показателя, обнаруженного во всей стране. Европа.

На данный момент излюбленными направлениями шоппинга для российских туристов являются: Милан (где в 2017 году 42% от общего объема беспошлинных продаж гражданам России в Италии), Рим (19%) и Флоренция (7%). Однако в 2017 году также появились другие более нишевые города, такие как Римини, Искья и Сицилия, благодаря наличию прямых рейсов в эти места из Москвы и Санкт-Петербурга.Санкт-Петербург, о чем свидетельствует последний совместный отчет посольств-консульств Enit за 2017 год о туризме в Италии.

С долей 11% от общего объема продаж, не облагаемых налогом, и средним чеком в 861 евро, россияне заняли второе место в Италии по объемам покупок предметов роскоши после китайцев (27%) и перед американцами (10%). %).

%).

Распечатать эту запись

Налоги в Москве, Россия — Телепорт города

Москва AarhusAdelaideAlbuquerqueAlmatyAmsterdamAnchorageAndorraAnkaraAshevilleAsuncionAthensAtlantaAucklandAustinBakuBaliBaltimoreBangkokBarcelonaBeijingBeirutBelfastBelgradeBelize CityBengaluruBergenBerlinBernBilbaoBirminghamBirmingham, ALBogotaBoiseBolognaBordeauxBostonBoulderBozemanBratislavaBrightonBrisbaneBristolBrnoBrusselsBucharestBudapestBuenos AiresBuffaloCairoCalgaryCambridgeCape TownCaracasCardiffCasablancaCharlestonCharlotteChattanoogaChennaiChiang MaiChicagoChisinauChristchurchCincinnatiClevelandCluj-NapocaCologneColorado SpringsColumbusCopenhagenCorkCuritibaDallasDar эс SalaamDelhiDenverDes MoinesDetroitDohaDresdenDubaiDublinDusseldorfEdinburghEdmontonEindhovenEugeneFlorenceFlorianopolisFort CollinsFrankfurtFukuokaGalwayGdanskGenevaGibraltarGlasgowGothenburgGrenobleGuadalajaraGuatemala CityHalifaxHamburgHannoverHavanaHelsinkiHo Chi Minh CityHong KongHonoluluHoustonHyderabadIndianapolisInnsbruckIstan bulJacksonvilleJakartaJohannesburgKansas CityKarlsruheKathmanduKievKingstonKnoxvilleKrakowKuala LumpurKyotoLagosLa PazLas Пальмас-де-Гран-CanariaLas VegasLausanneLeedsLeipzigLilleLimaLisbonLiverpoolLjubljanaLondonLos AngelesLouisvilleLuxembourgLvivLyonMadisonMadridMalagaMalmoManaguaManchesterManilaMarseilleMedellinMelbourneMemphisMexico CityMiamiMilanMilwaukeeMinneapolis-Saint PaulMinskMontevideoMontrealMoscowMumbaiMunichNairobiNantesNaplesNashvilleNew OrleansNew YorkNiceNicosiaOklahoma CityOmahaOrlandoOsakaOsloOttawaOuluOxfordPalo AltoPanamaParisPerthPhiladelphiaPhnom PenhPhoenixPhuketPittsburghPortland, MEPortland, ORPortoPorto AlegrePragueProvidenceQuebecQuitoRaleighReykjavikRichmondRigaRio De JaneiroRiyadhRochesterRomeRotterdamSaint PetersburgSalt озеро CitySan AntonioSan ДиегоСан Francisco Bay AreaSan JoseSan JuanSan Луис ObispoSan SalvadorSantiagoSanto DomingoSao PauloSarajevoSaskatoonSeattleSeoulSevilleShanghaiSingaporeSkopjeSofiaSt. LouisStockholmStuttgartSydneyTaipeiTallinnTampa Bay AreaTampereTartuTashkentTbilisiTehranTel AvivThe HagueThessalonikiTokyoTorontoToulouseTunisTurinTurkuUppsalaUtrechtValenciaVallettaVancouverVictoriaViennaVilniusWarsawWashington, D.C.WellingtonWinnipegWroclawYerevanZagrebZurich

LouisStockholmStuttgartSydneyTaipeiTallinnTampa Bay AreaTampereTartuTashkentTbilisiTehranTel AvivThe HagueThessalonikiTokyoTorontoToulouseTunisTurinTurkuUppsalaUtrechtValenciaVallettaVancouverVictoriaViennaVilniusWarsawWashington, D.C.WellingtonWinnipegWroclawYerevanZagrebZurichРоссия вводит налог бесплатно для иностранных путешественников

оператор системы возврата НДС Global Blue и бывший совладелец Тройки Диалог Рубен Варданян объявил о создании СП в России «Global Blue Russia», которая примет участие в запуске налоговой бесплатная система в стране.Об этом говорится в их совместном отчете. В Представитель отказался уточнять распределение долей партнеров в совместное предприятие.

Закон

разрешая гражданам стран, не входящих в Евразийский

Экономический союз для возврата НДС с покупок в России был принят в прошлом году.

Предполагается, что бюджетные расходы на возврат НДС компенсируются за счет

увеличение туристического потока из дальнего зарубежья и увеличение объемов розничной торговли

оборот.

Варданян и Global Blue ожидают, что система российского tax free привлечет «жители стран с высокими покупательскими возможностями, например, туристы из азиатского региона, особенно граждане Китая, а также путешественники из ближайших европейских стран, включая Германию, Турцию, Италию и Соединенное Королевство «

Отчет говорит, что СП Варданяна и Global Blue будет сотрудничать с премиальные торговые центры и ведущие бренды.Как представитель Варданяна уточнил, в настоящее время ведутся переговоры с ритейлерами.

Ранее, представители Минпромторга заявили, что московский ГУМ, Петровский Пассаж, ЦУМ и другие магазины Москвы, области, Сочи и Санкт-Петербург могут участвовать в пилотном проекте. В тестовом режиме Систему планируется запустить весной.

Модель

налоговой компенсации «Global Blue Russia» будет состоять из трех

этапы: оформление чека и заполнение формы Tax Free в магазине; прохождение

таможенный контроль и получение отметки на специальных пунктах пропуска при выезде из России;

и возмещение НДС через офисы, расположенные в крупных аэропортах. Согласно

закона, иностранцы смогут получить часть уплаченного НДС с покупок

не менее 10 000 рублей в течение суток, предъявив чек на оплату

налог.

Согласно

закона, иностранцы смогут получить часть уплаченного НДС с покупок

не менее 10 000 рублей в течение суток, предъявив чек на оплату

налог.

Информация источник: Global Blue tax free, https://www.vedomosti.ru

Дипломаты | ФНС | ФНС России

Налоговый учет дипломатических представительств

Дипломатические представительства обязаны зарегистрироваться в налоговых органах Российской Федерации.Для регистрации необходимы следующие документы:

- заявление о регистрации дипмиссии по форме 2003Д;

- документов, подтверждающих статус дипломатического представительства (кроме посольств и консульств).

Формы заявлений, требования к документации, сроки регистрации указаны в Приказе Минфина РФ от 30.09.2010 № 117н «Об утверждении особенностей постановки на учет в налоговых органах иностранных организаций, не являющихся соглашениями о разделе продукции. «инвесторы или операторы».

Дата постановки на учет в налоговом органе: дата создания дипломатического представительства, указанная в заявлении о регистрации дипломатического представительства.

Налоги, уплачиваемые дипломатическими представительствами

В соответствии с российским законодательством и Венской конвенцией о дипломатических сношениях от 18.04.1961 дипломатические представительства, нанимающие российских граждан, должны выполнять обязательства, возложенные на работодателей действующими государственными положениями о социальном обеспечении.

Возврат НДС

Налог на добавленную стоимость облагается по ставке 0 процентов на продажу товаров (работ, услуг), которые предназначены для официального использования иностранных дипломатических и приравненных к ним представительств, а также для личного использования дипломатическим и административно-техническим персоналом таких представительств. , в том числе проживающих в них членов их семей, если законодательством соответствующего иностранного государства установлен аналогичный порядок в отношении дипломатических и приравненных к ним представительств Российской Федерации, дипломатического и административно-технического персонала таких представительств (в том числе членов их семей, которые проживают их).

Перечень иностранных государств определяется федеральным органом исполнительной власти в сфере иностранных дел совместно с Министерством финансов Российской Федерации.

Применение налогообложения по ставке 0 процентов осуществляется налоговыми органами путем возмещения НДС по ценам приобретенных товаров (работ, услуг) по заявкам, поданным от имени иностранных дипломатических и приравненных к ним представительств, которые зарегистрированы в налоговых органах. Российской Федерации.

Представители дипломатического и административно-технического персонала иностранных дипломатических и приравненных к ним представительств, в том числе члены их семей, проживающие в них, если они не являются гражданами Российской Федерации, или иностранные граждане и лица без гражданства, постоянно проживающие в Российской Федерации, имеют право на возврат НДС со дня получения соответственно дипломатических или служебных справок.

Возврат НДС осуществляется путем перечисления на указанные в заявлении банковские счета, открытые иностранными дипломатическими и приравненными к ним представительствами и приравненными к ним агентствами в уполномоченных банках на территории Российской Федерации.

Простое налоговое руководство для американцев в России

Налоги на иностранцев в США — Россия

В Taxes for Expats мы готовим налоговые декларации США для граждан США и держателей грин-карт, работающих в России более 6 лет. Мы были проверены Государственным департаментом и внесены в список утвержденных налоговых органов Консульства США в Москве . Наши клиенты приезжают из всех уголков этой большой страны — Москвы и Санкт-Петербурга, Новосибирска и Екатеринбурга, Сургута и Сахалина.

Как гражданин США или владелец грин-карты вы по закону обязаны ежегодно подавать налоговую декларацию в США независимо от того, платите ли вы налоги в стране вашего проживания.

Предлагаем профессиональные налоговые услуги. Это означает, что мы найдем лучший и наиболее оптимальный способ подачи налоговой декларации в США и воспользуемся всеми возможными исключениями и вычетами. Но не менее важно — избегайте ошибок, которые позволят IRS запретить ваш возврат и наложить штрафы и пени. Вы также можете сделать их самостоятельно — не то чтобы мы это рекомендовали. Для получения дополнительной информации см. IRS.

Вы также можете сделать их самостоятельно — не то чтобы мы это рекомендовали. Для получения дополнительной информации см. IRS.

Исключение иностранного трудового дохода экспатрианта может быть подано только в том случае, если вы своевременно подаете налоговую декларацию. Это не происходит автоматически, если вы не заполните файл и даже можете потеряться.

У нас много клиентов, проживающих в России, и мы знаем, как включить ваши налоги в США в местные налоги на прибыль, которые вы платите. Любой российский подоходный налог, который вы уже платите, может быть востребован в счет налоговых обязательств на вашем U.С. вернуть тот же доход.

Как эмигрант, проживающий за границей, вы получаете автоматическое продление до 15 июня после окончания календарного года. (Вы не можете подавать с использованием календарного года, который является стандартным в России для налоговых целей США). Однако вы должны уплатить любые налоги, которые могут быть уплачены до 15 апреля, чтобы избежать штрафов и пени. Вы можете получить расширение файла (по запросу) до 15 октября.

Вы можете получить расширение файла (по запросу) до 15 октября.

Существуют и другие формы, которые необходимо заполнить, если у вас есть иностранный банк или финансовые счета; компания с иностранными инвестициями; или владеют 10% или более иностранной корпорации или иностранного партнерства.Если вы не подадите эту форму или не подадите ее с опозданием, IRS может наложить штраф в размере 10 000 долларов или более за форму. Эти штрафы подлежат оплате независимо от того, должны вы подоходный налог или нет.

Мы помогли сотням экспатов по всему миру уплатить свои прошлые налоги в США, потому что они не подавали налоговые декларации в США в течение многих лет. Фактически, это наша специальность, и мы предлагаем 10% скидку клиентам, желающим подать несколько налоговых деклараций одновременно и полностью соответствовать требованиям IRS.

Поработайте с признанным экспертом, чтобы помочь вам подготовить американскую налоговую декларацию. Мы также можем предоставить налоговое планирование и консультации по другим налогам на экспатриантов; С нетерпением ждем сотрудничества с вами.

Ниже мы приводим информацию о российской налоговой системе для американских экспатриантов.

Ставка НДФЛ в РФ для резидентов 13% . Специальная налоговая ставка 35% применяется к некоторым видам доходов, например стоимость любых призов и выигрышей, доходов от добровольного страхования, процентов по определенным банковским вкладам и депозитов в иностранной валюте.Ставка 9% применяется к доходам в виде дивидендов, полученных от владения акциями.

Все личные доходы нерезидентов, включая дивиденды, облагаются налогом по ставке 30%.

Подоходный налог с населения взимается с физических лиц-резидентов и нерезидентов, независимо от того, являются они гражданами Российской Федерации или нет. Физические лица считаются резидентами, если они проводят в России более 183 дней в календарном году. Резиденты облагаются подоходным налогом со своего мирового дохода, а нерезиденты — только с дохода, полученного из российских источников.

СТРАХОВЫЕ ВЗНОСЫ

Работодатели уплачивают отдельные страховые взносы от расходов на оплату труда российских сотрудников:

- пенсионные взносы — 22 процента от заработной платы работника, но не более 876 000 рублей, плюс 10 процентов от сверхнормативной заработной платы;

- взносы на социальное страхование — 2,9 процента от заработной платы работника, но не более 755 000 рублей, или 1,8 процента для иностранцев, временно пребывающих в России;

- медицинская страховка — 5.

1–5,9 процента от заработной платы.

1–5,9 процента от заработной платы.

Кроме того, взносы на обязательное страхование от несчастных случаев уплачиваются по ставкам от 0,2 до 8,5 процента от заработной платы сотрудника, в зависимости от уровня оцененного риска, связанного с профессией сотрудника. Он уплачивается отдельно от вышеуказанных взносов на социальное обеспечение и по-прежнему управляется социальными фондами.

База — резиденты России облагаются налогом со своего мирового дохода. Нерезиденты облагаются налогом на прибыль из российских источников.

Место жительства — Физическое лицо является резидентом, если он / она проводит в России более 183 дней в течение 12-месячного периода, соответствующего календарному году.

Статус подачи налоговой декларации — Для супругов нет совместной подачи или оценки.

Налогооблагаемый доход — Налогооблагаемый доход состоит из любого поступления в денежной или натуральной форме, полученного физическим лицом или находящегося в его распоряжении по усмотрению, за некоторыми исключениями. Прибыль, полученная от самозанятости, обычно облагается налогом так же, как и прибыль, полученная компаниями.

Прибыль, полученная от самозанятости, обычно облагается налогом так же, как и прибыль, полученная компаниями.

Прирост капитала — Прибыль от продажи акций и ценных бумаг облагается подоходным налогом.Продажа иного имущества резидентом РФ освобождается от налога после 3-летнего периода владения.

Налоговые вычеты и налоговые льготы — С учетом определенных ограничений, налогоплательщики-резиденты могут иметь право требовать вычеты на пенсию, страхование, медицинские и образовательные расходы, а стандартный вычет применяется к тем, у кого очень низкий доход. Единовременный вычет в размере 2 млн рублей предоставляется при приобретении жилья, а также при выплате процентов по ипотеке.

Прочие налоги с физических лиц:

Гербовый сбор — Гербовый сбор взимается, но обычно является номинальным.

Налог на недвижимость — Налог взимается по ставке до 1,5% от кадастровой стоимости в год.

Налог на приобретение капитала — №

Капитальный сбор — №

Налог на наследство — №

Налог на чистое имущество / собственный капитал — №

Социальное обеспечение — Только самозанятые должны вносить вклад в социальное обеспечение, поскольку в противном случае взносы оплачиваются работодателем.

Россия Налоговый год — налоговым годом в России является календарный год

Подача налоговой декларации и уплата налога — Налог на доход от трудовой деятельности удерживается работодателем и перечисляется в налоговые органы.В некоторых случаях физические лица должны сообщать о своем доходе, подав налоговую декларацию не позднее 30 апреля, следующего за годом оценки, при этом все налоги должны быть уплачены до 15 июля. Иностранные граждане, выезжающие из России, должны подать налоговую декларацию о выезде не позднее, чем за 1 месяц до отъезда, и уплатить все налоги в течение 15 дней с даты подачи.

Штрафы — Штрафы применяются за несоблюдение. Нет доступных расширений.

Корпоративный налог в России

Стандартная ставка налога на прибыль в России в настоящее время составляет 20% , из которых 2% обычно выплачиваются федеральному правительству, а 18% — республиканским властям.Ставка налога на долю, передаваемую региональным властям, может составлять всего 13,5%. Иностранные предприятия, получающие доход, не связанный с осуществлением своей коммерческой деятельности через постоянное представительство, уплачивают налог на прибыль по ставке 20% и 15% с дивидендов.

В российском налоговом законодательстве проводится различие между отечественными и иностранными предприятиями. Отечественные предприятия — это те предприятия, которые созданы в соответствии с законодательством России и облагаются налогом со своего дохода по всему миру. Иностранные юридические лица облагаются российским налогом на прибыль с прибыли, полученной от коммерческой деятельности, осуществляемой через постоянное представительство в Российской Федерации.

Налоговый год в России — календарный год. За исключением иностранных юридических лиц, предприятия обязаны ежемесячно вносить авансовые платежи по своим квартальным обязательствам. Предоплата должна быть произведена не позднее 28 числа соответствующего месяца. Отечественные предприятия имеют возможность платить налог ежемесячно, исходя из их фактической прибыли. Налоговые платежи необходимо уплатить не позднее 28 числа следующего месяца. Иностранные предприятия, осуществляющие свою деятельность через постоянные представительства, вносят авансовые платежи ежеквартально.

Как правило, налоговые декларации должны быть поданы не позднее 28 марта, следующего за налоговым годом. В соответствии с действующим налоговым законодательством не предусмотрены специальные льготы для таких организаций, как религиозные ассоциации, государственные и муниципальные музеи, библиотеки или специализированные реставрационные службы.

НАЛОГ НА ПРИБЫЛЬ КАПИТАЛА

Прирост капитала считается обычным коммерческим доходом и, следовательно, облагается налогом на прибыль в соответствии с общим правилом.

НАЛОГ НА ПРИБЫЛЬ ФИЛИАЛА

В России нет специального налога на прибыль филиалов.

ПРОЧИЕ ФЕДЕРАЛЬНЫЕ НАЛОГИ

Налог на операции с ценными бумагами применяется к номинальной стоимости ценных бумаг, выпущенных акционерным обществом, за исключением первичного выпуска. Налог уплачивается эмитентом по ставке 0,2% от номинальной суммы выпускаемых ценных бумаг (не более 100 000 рублей). Акцизными сборами облагаются некоторые товары, такие как алкоголь, пиво, сигареты, автомобили и бензин. Налог на добычу полезных ископаемых применяется к стоимости полезных ископаемых, добытых компанией-налогоплательщиком.

Компании и физические лица, осуществляющие водопотребление для специальных целей, облагаются водным налогом.Ставка налога фиксированная и зависит от используемого водного объекта.

СПЕЦИАЛЬНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

Местные власти могут устанавливать альтернативный подоходный налог для определенных видов деятельности малого бизнеса, таких как личные услуги и розничная торговля. Налог уплачивается вместо налога на прибыль, НДС (кроме ввоза товаров в РФ) и налога на имущество. В этом случае налогоплательщики исчисляют «общий налог» по ставке 15% от стандартного дохода, определяемой местным законодательным органом.

Налог уплачивается вместо налога на прибыль, НДС (кроме ввоза товаров в РФ) и налога на имущество. В этом случае налогоплательщики исчисляют «общий налог» по ставке 15% от стандартного дохода, определяемой местным законодательным органом.

В некоторых случаях упрощенная система налогообложения может применяться как альтернатива общему налогу. Налогоплательщики, доход которых по окончании девятого месяца налогового года (без НДС) не превышает 15 млн. Рублей, имеют право использовать данную систему налогообложения в течение следующего года (кроме банков, предприятий с филиалами и т. Д.). Эти предприятия не платят налог на прибыль, НДС (за исключением ввоза товаров в РФ) и налог на имущество. Взимается только один налог, например, «общий налог».Налогоплательщик может выбрать налогооблагаемую базу для этого налога — валовой доход по ставке 6% или доход за вычетом расходов по ставке 15%.

МЕСТНЫЕ НАЛОГИ

Местные органы власти могут определять определенные налоговые правила, но не могут взимать налоги, не предусмотренные федеральным налоговым законодательством. Земельный налог уплачивается по ставке 0,3% для земель сельскохозяйственного назначения и жилых домов и 1,5% для других типов земель. Налоговая база — это стоимость земли, указанная в государственной земельной книге на 1 января соответствующего налогового года.

Земельный налог уплачивается по ставке 0,3% для земель сельскохозяйственного назначения и жилых домов и 1,5% для других типов земель. Налоговая база — это стоимость земли, указанная в государственной земельной книге на 1 января соответствующего налогового года.

ПРОЧИЕ НАЛОГИ

Предприятия-резиденты и иностранные компании, владеющие недвижимостью на территории Российской Федерации, облагаются налогом на имущество. Ставка устанавливается региональными властями, но не может превышать 2,2%. Налоговая база — это средняя совокупная годовая амортизированная стоимость основных средств на балансе соответствующей компании-резидента или постоянного представительства. Иностранные компании, не имеющие постоянного представительства в России и владеющие только движимым имуществом, не облагаются налогом на имущество в России.

Транспортный налог уплачивают владельцы транспортных средств (легковые автомобили, мотоциклы, автобусы и т. Д.). Этот налог взимается территориальными образованиями Российской Федерации (республики, области и области). Ставка налога зависит от технических характеристик принадлежащих вам автомобилей. Налогоплательщики обязаны уплачивать налог по схеме отчислений, определяемой законодательными органами субъектов Российской Федерации. Компании, управляющие игорными заведениями, облагают игорный бизнес налогом.Ставки налога фиксированы и не связаны с прибылью.

Ставка налога зависит от технических характеристик принадлежащих вам автомобилей. Налогоплательщики обязаны уплачивать налог по схеме отчислений, определяемой законодательными органами субъектов Российской Федерации. Компании, управляющие игорными заведениями, облагают игорный бизнес налогом.Ставки налога фиксированы и не связаны с прибылью.

ОПРЕДЕЛЕНИЕ НАЛОГОВОГО ДОХОДА

Налогооблагаемая прибыль рассчитывается путем определения налогооблагаемой прибыли и последующего вычета всех допустимых расходов. Как правило, компании могут вычесть все необходимые расходы, уплаченные или начисленные в течение года в ходе ведения бизнеса.

УСТАРЕВАНИЕ

Только линейный метод может использоваться для расчета амортизации определенных групп основных средств, таких как здания, сооружения и механизмы передачи.Амортизация других основных средств должна рассчитываться налогоплательщиком либо по прямому, либо по ускоренному методу, в зависимости от того, какой метод он предпочитает. Амортизация рассчитывается ежемесячно и должна начисляться независимо от того, получает ли компания прибыль за период.

Амортизация рассчитывается ежемесячно и должна начисляться независимо от того, получает ли компания прибыль за период.

ЗАПАС / ИНВЕНТАРЬ

Согласно закону о бухгалтерском учете, запасы оцениваются по стоимости приобретения. Закон о налоге на прибыль не содержит положений об оценке акций. Стоимость материалов, передаваемых в производство, может быть определена следующими методами оценки: средняя стоимость, стоимость изделия, FIFO или LIFO.

ПРИБЫЛЬ И УБЫТКИ КАПИТАЛА

Как обсуждалось выше, прирост и убыток капитала облагаются налогом на прибыль по обычным корпоративным ставкам.

ДИВИДЕНДЫ

Дивиденды, выплачиваемые российскими компаниями, подлежат окончательному удержанию подоходного налога вне зависимости от того, выплачиваются ли они резидентам или нерезидентам. Дивиденды, полученные компаниями-резидентами, облагаются налогом у источника выплаты по ставке 0%, если:

- — получатель владеет не менее 50% капитала плательщика и

- — акции стоимостью не менее 500 млн руб.

И руб.

И руб. - — участие проводилось непрерывно в течение прошлого года

Эта ставка налога составляет 15%, если выплачивается компании или физическому лицу-нерезиденту, и 9%, если выплачивается компании или физическому лицу-резиденту.

ПРОЦЕНТНЫЕ ВЫЧИСЛЕНИЯ

Правила тонкой капитализации применяются, когда проценты выплачиваются иностранному предприятию, которому принадлежит более 20% уставного капитала российского предприятия. Если задолженность превышает собственный капитал более чем на 3: 1 (для банковских компаний — более 12,5: 1), размер процентов, подлежащих вычету для российской организации, ограничен. Разница между реальной суммой процентов и суммой, рассчитанной в соответствии с российским налоговым законодательством, рассматривается как дивиденд, выплачиваемый российским предприятием своему иностранному акционеру, и подлежит обложению 15% налоговой базы.

УБЫТКИ

Текущие торговые убытки могут быть использованы для компенсации прибыли за тот же налоговый год. Убытки могут быть перенесены на десять лет. С 1 января 2007 года убытки могут быть перенесены на следующий налоговый период без каких-либо ограничений по налогу.

Убытки могут быть перенесены на десять лет. С 1 января 2007 года убытки могут быть перенесены на следующий налоговый период без каких-либо ограничений по налогу.

ИНОСТРАННЫЕ ДОХОДЫ

Доходы и прибыли от зарубежных источников облагаются налогом на прибыль по обычной ставке.

ПОМОЩЬ ПО ИНОСТРАННОМУ НАЛОГУ

Российское налоговое законодательство предусматривает налоговый кредит на иностранные налоги, уплаченные с прибыли или выручки из зарубежных источников, с ограничением, равным максимальной сумме российского налога, подлежащего уплате с той же прибыли или доходов.Любые излишки иностранного налогового кредита не могут быть перенесены на будущие или предыдущие периоды. Базовый корпоративный подоходный налог с дивидендов не зачисляется.

КОРПОРАТИВНЫЕ ГРУППЫ

В российском законодательстве отсутствует концепция фискального единства, и нет положения об объединении прибылей или убытков одного предприятия с прибылью другого предприятия той же группы.

УДЕРЖАНИЕ НАЛОГОВ

Иностранные юридические лица, получающие прибыль в связи с деятельностью в России, могут облагаться налогом на дивиденды, проценты и роялти.Внутренние и договорные ставки указаны в Разделе I ниже.

КОНТРОЛЬ ОБМЕНА

Как правило, операции в твердой валюте между резидентами и нерезидентами России осуществляются без каких-либо ограничений. Однако на некоторые операции распространяются государственные правила и ограничения.

Операции в твердой валюте между резидентами запрещены за некоторыми исключениями. Операции в твердой валюте между нерезидентами могут осуществляться без ограничений.

Ставки НДС (налога на добавленную стоимость) в России

Стандартная ставка НДС в России 20% .Некоторые поставки основных продуктов питания, детской одежды и обуви облагаются налогом по сниженной ставке 10%. Некоторые импортируемые лекарства, медицинское оборудование и научные исследования освобождены от НДС. Другие исключения включают культурные и образовательные услуги, а также услуги, оказываемые юристами. Налоговый период по НДС — поквартальный.

Другие исключения включают культурные и образовательные услуги, а также услуги, оказываемые юристами. Налоговый период по НДС — поквартальный.

Предприятия, занимающиеся продажей электронных услуг, и зарубежные поставщики услуг имеют ставку НДС 16,67%.

НДС взимается при продаже товаров и услуг в России и при ввозе товаров в Российскую Федерацию.Налогооблагаемой базой является продажная цена.

Иностранное юридическое лицо, осуществляющее хозяйственную деятельность через несколько филиалов, расположенных на территории Российской Федерации, может самостоятельно выбрать один филиал, через который должен уплачиваться НДС с продаж и услуг всех филиалов.

Регистрация НДС — Порог регистрации для целей НДС составляет 2 миллиона рублей. Иностранное юридическое лицо не может зарегистрироваться только для уплаты НДС.

Подача документов и уплата НДС — Ежеквартальный график применяется только по методу начисления.

.

1–5,9 процента от заработной платы.

1–5,9 процента от заработной платы. И

И