Что такое Tax Free и как им пользоваться?

Наверное, многие знают, что, делая покупки за границей, можно прилично сэкономить: до 20% от стоимости товаров. Не все пробовали этим воспользоваться – за границей у туристов много других забот, и уж точно не все понимают: Как это работает? Зачем создана вся эта система?

На сайте Global Refund (www.globalrefund.com) советы туристам-покупателям оформлены в виде трёх простых шагов:

1. Покупка: Покупайте там, где Вы видите знак Tax Free (такс-фри) — просто попросите там заполненный формуляр Global Refund.

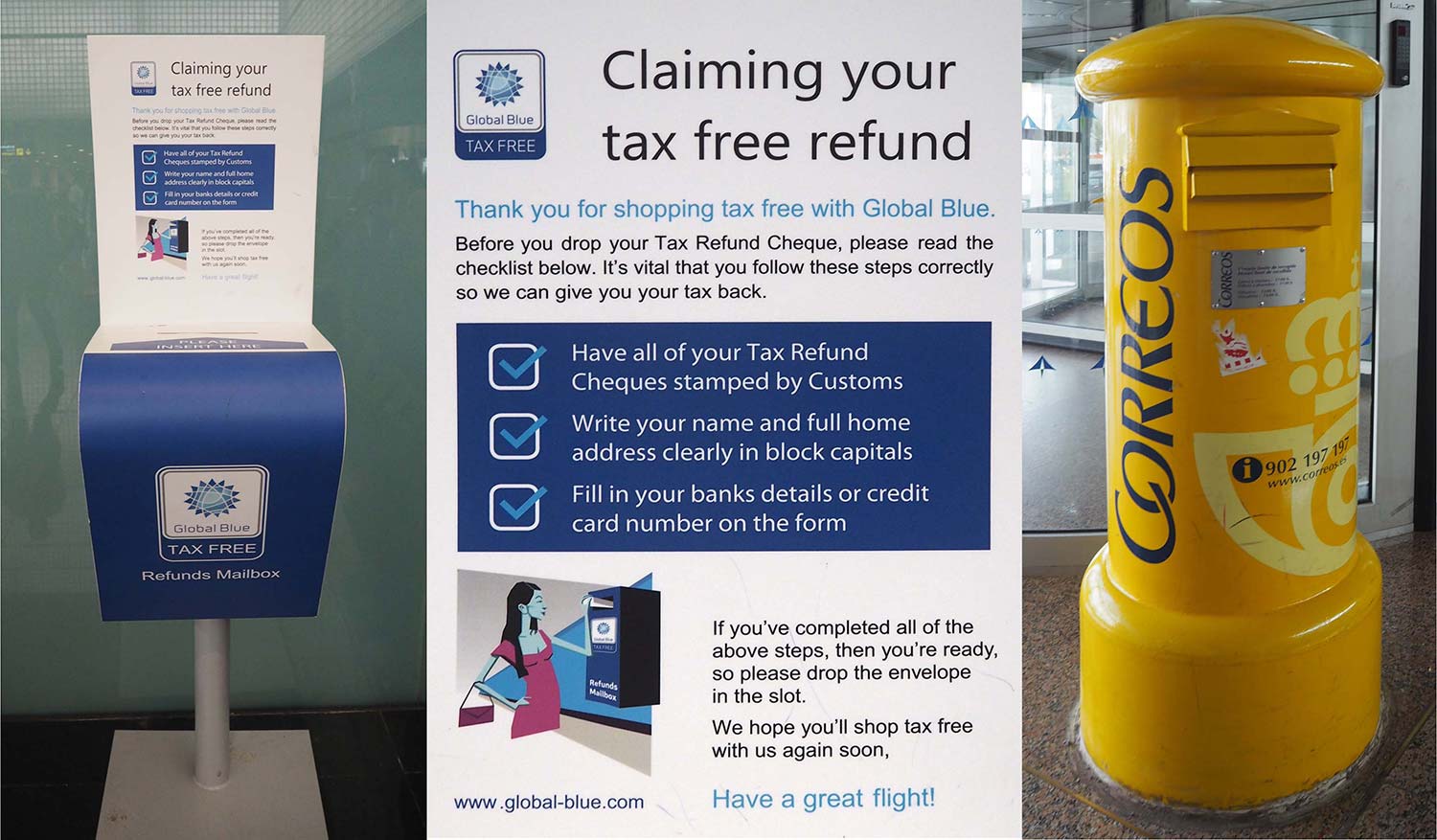

2. Проход через таможню: Покидая страну, ищите знак Tax Free (тэкс-фри), подойдите и покажите ваши покупки, чеки, паспорт работникам таможни и получите подтверждение экспорта на чеках Global Refund.

3. Возврат денег: Заберите ваши деньги наличными в ближайшем офисе Global Refund или пошлите наш формуляр в Global Refund, для того чтобы вам прислали банковский чек на указанный Вами адрес или для прямого перечисления на вашу кредитную карту.

На самом деле всё немного сложнее и на некоторых моментах надо остановиться подробнее.

При покупке не забывайте:

1. Получить НДС обратно может только нерезидент этой страны (не гражданин ЕС, если это в Европе), приехавший с непродолжительным визитом на срок не более 3 месяцев (без вида на жительство, не беженец, и не приехавший на работу или обучение на длительный срок).

2. На книги, табачные изделия (НДС для которых обычно меньше), иногда на продукты питания и на любые оказанные услуги, возврат НДС в большинстве стран не распространяется.

3. Большинство стран возвращает не весь НДС, кроме того, система возврата НДС построена на том, что часть возвращаемых денег забирает сама организация (Global Refund или Premier Tax Free) для возмещения своих расходов, а получаемая покупателем доля тем больше, чем больше сумма покупки.

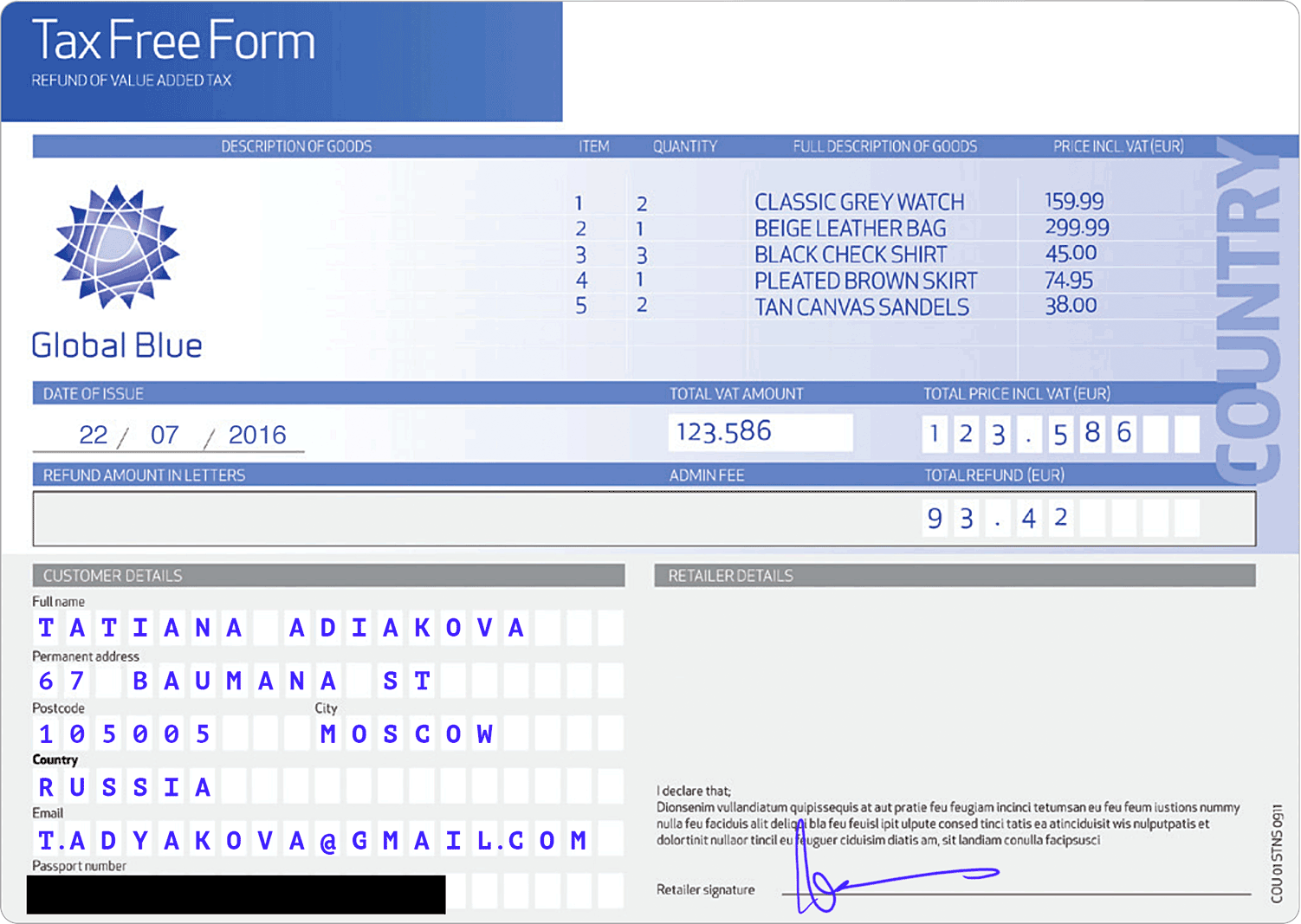

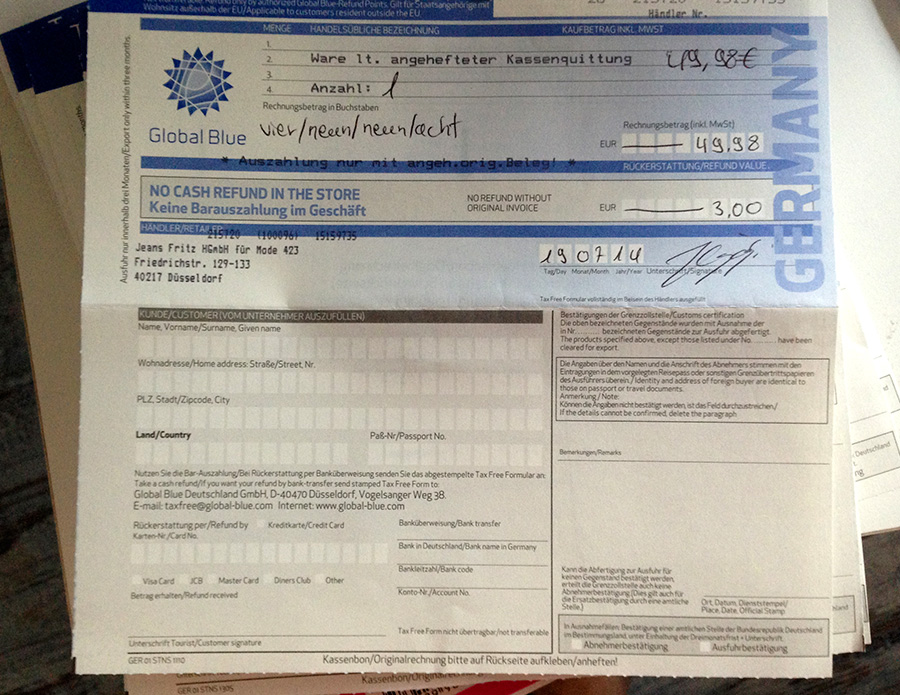

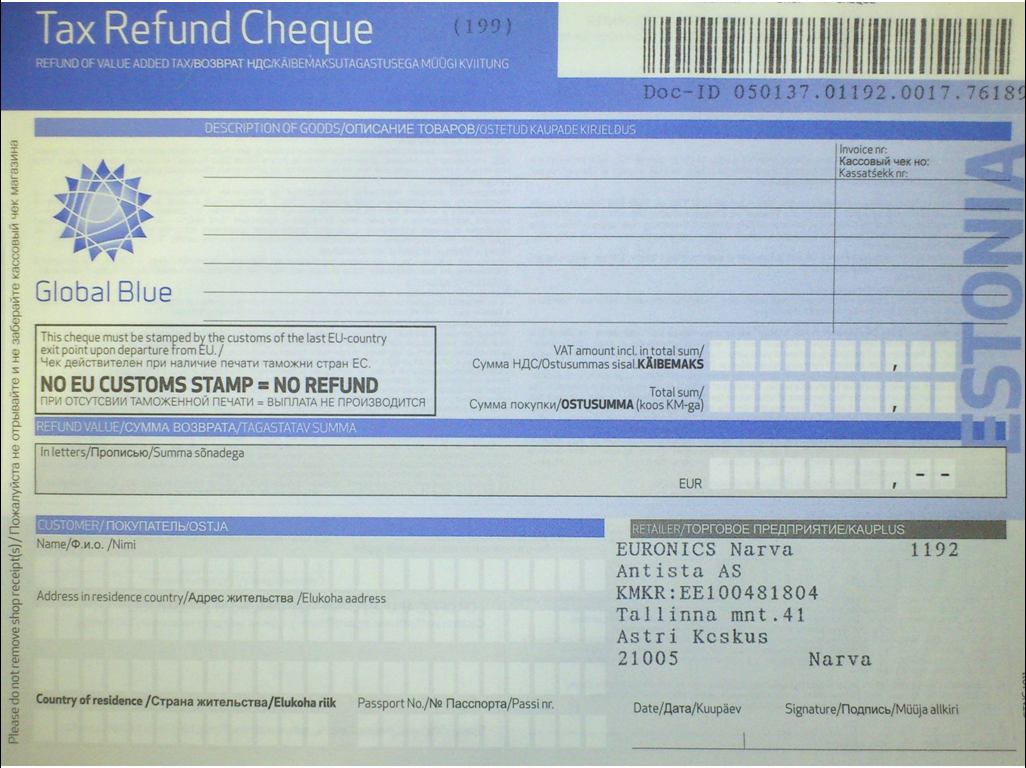

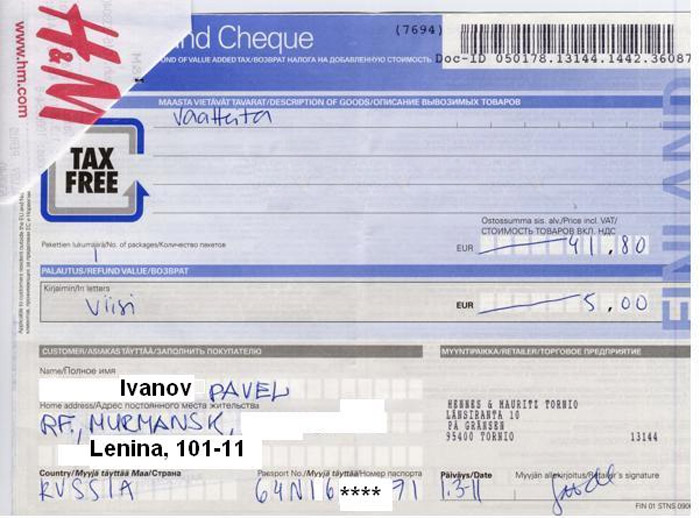

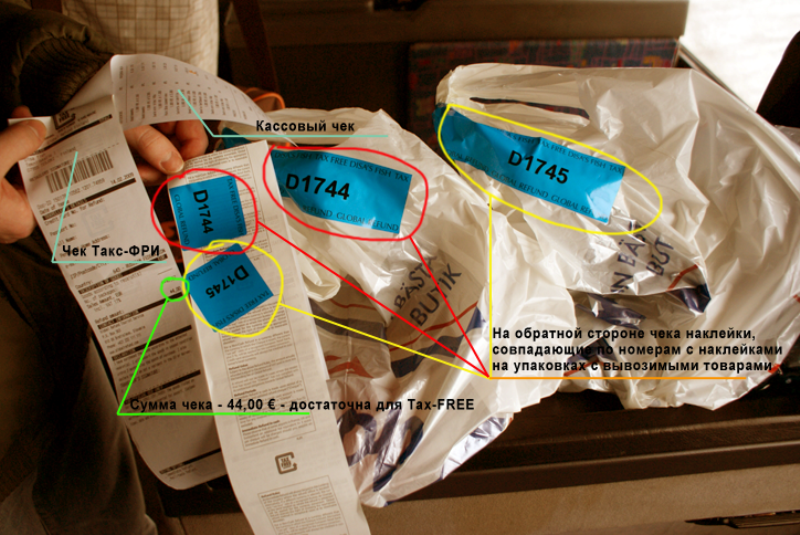

4. Чек такс-фри (текс-фри) должен быть правильно оформлен продавцом в магазине, сумма возврата НДС должна быть проставлена сразу, а сумма покупки должна быть как в кассовом чеке. Естественно, что без кассового чека (который обычно прикалывают сверху) формуляр такс-фри (текс-фри) не действителен! Номер товара на формуляре должен быть проставлен такой же, как и на бумажных ярлыках (пломбах), или на коробках.

Естественно, что без кассового чека (который обычно прикалывают сверху) формуляр такс-фри (текс-фри) не действителен! Номер товара на формуляре должен быть проставлен такой же, как и на бумажных ярлыках (пломбах), или на коробках.

5. В большинстве стран (кроме Швейцарии и Лихтенштейна с 30 днями, Канады, и Сингапура с 60 днями) чеки такс-фри действительны в течение 3 месяцев после месяца покупки. Безразлично, к примеру, когда вы сделали покупку — 1-го или 30-го, чек (формуляр) действителен в течение текущего месяца и трех следующих. Только для Словении, Ирландии, Ливана и Кореи чек действителен в течение 3 месяцев строго со дня покупки!

6. При покупке продавец может попросить вас предъявить загранпаспорт, чтобы внести его данные в формуляр, хотя это не обязательно делать прямо в магазине. Вы можете сами позже занести в формуляр такс-фри свои имя, фамилию (как в заграничном паспорте), номер паспорта, точный адрес (постоянного жительства). Главное условие — не забыть заполнить эти строки перед предъявлением формуляра на таможне.

При оформлении возврата и получении денег имейте в виду:

1. Заранее запаситесь специальной листовкой-памяткой для возврата такс-фри (тэкс-фри): обычно их можно прихватить у кассы в магазине, либо у окошка специального пункта оформления такс-фри — в них подробно указано на многих языках (а в последнее время — и на русском), где именно в аэропорту расположен пункт таможенного контроля, и где находится касса выдачи денег.

Приезжайте в аэропорт заранее: место регистрации может оказаться довольно далеко от таможни или стойки такс-фри, там может быть очередь. Если товары потом придется упаковывать, то дополнительные 10-15 минут запаса просто необходимы.

2. Когда вы приехали в аэропорт (порт, вокзал), еще до паспортного контроля вы подходите к таможеннику (или пункту проверки Tax Free) и он ставит штамп в ваши чеки, оформленные в магазине. Иногда вещи просят предъявить к досмотру, иногда нет, но всегда сверяют номер на формуляре Tax Free c номером бумажных ярлыков (пломб) на пакете с товарами.

Желательно до оформления такс-фри не сдавать товары в багаж (в некоторых аэропортах, правда, имеется дополнительно специальный пункт, где ваш багаж досмотрят и отметят, какие вещи вы сдали, если это заинтересует таможенника за стойкой такс-фри) либо получить печать до сдачи багажа, а потом упаковать товары в багаж и пройти регистрацию.

3. Важно! Вещи, предъявляемые таможеннику для возврата такс-фри, должны быть неиспользованными, неношеными, с ярлыками (пломбами) на пакете. Если Вы случайно порвали ярлыки (пломбы) на пакете с покупками, изобразите, что они якобы порвались прямо здесь и сейчас. Иногда прямо в магазине дают бумажные пломбы наклейки к товарам отдельно, с тем, чтобы они случайно не порвались до контроля, и просят покупателя наклеить их перед инспекцией. Если в сумке есть в наличии все товары, упомянутые в формуляре, и их не использовали, т.е. на вид они новые, то никакого криминала тут нет. Не используйте товары до пересечения границы!

4. Проходите регистрацию и сдавайте багаж, если ещё не сдали. После личного досмотра на входе в зону Duty Free, идите к окошку Tax Free (такс-фри) и получайте свои деньги в желательной для вас валюте, если предлагается выбор. Не забудьте, что на это уйдет некоторое время в зависимости от размеров аэропорта и наличия очереди в кассу. Ещё 10-15 минут запаса времени будут совсем не лишними! При получении возврата НДС наличными кассовый чек отрывают и отдают вам (для гарантии и т.д.).

После личного досмотра на входе в зону Duty Free, идите к окошку Tax Free (такс-фри) и получайте свои деньги в желательной для вас валюте, если предлагается выбор. Не забудьте, что на это уйдет некоторое время в зависимости от размеров аэропорта и наличия очереди в кассу. Ещё 10-15 минут запаса времени будут совсем не лишними! При получении возврата НДС наличными кассовый чек отрывают и отдают вам (для гарантии и т.д.).

5. Если вы хотите, чтобы деньги перевели вам на счёт кредитной карточки, то заполните в чеке Tax Free реквизиты вашего счёта и отдайте его в окошко (опустите в специальный ящик или вышлите по адресу Global Refund из дома). Деньги на ваш счёт переведут в течение 5 недель (60 дней максимум в разгар сезона). Вместо этого можно получить еврочек на указанный в бланке адрес. Еврочек можно обналичить в любом банке.

6. Сегодня многие банки Украины предоставляют такую услугу, как обналичивание самих чеков такс-фри (если с момента их погашения на таможне прошло не более 6 или 12 месяцев, а для Чехии срок и того меньше — всего 1 месяц).

Поэтому самый простой вариант — получить возврат НДС наличными и не напрягаться с чеками, банками и т.п.

Мировые системы возврата НДС:

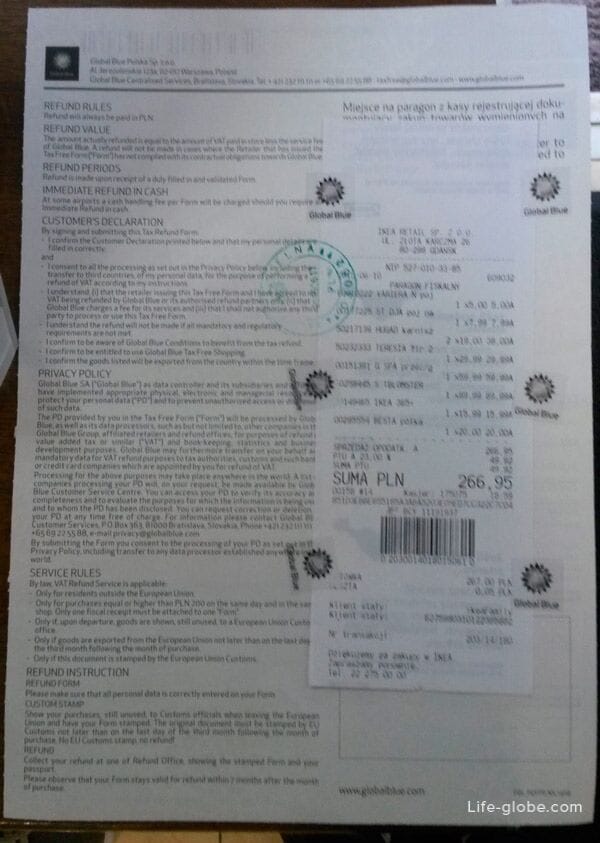

1. Global Refund — 36 стран и >225000 магазинов

— штаб-квартира в Швеции, откуда этот холдинг и начал свое распространение в 1980 году

— возврат НДС работает по выезду из ЕС, в большинстве аэропортов и крупных наземных таможен возможен возврат наличными

— сотрудничающие с ними магазины выдают покупателю-туристу бело-синие чеки

(один экземпляр на группу покупок в магазине, к которому прикалывается кассовый чек)

Получение денег по чеку Global Refund это непростое дело. После возвращения на родину надо зайти в один из работающих с Global Refund банк с загранпаспортом, обычным паспортом и самим чеком.

Деньги выдаются в гривне по банковскому курсу, то есть вы потеряете еще некоторую сумму, как на обычном обмене. Если ваши чеки выписаны в евро или долларах – банковская наценка на них обычно минимальна. А вот если вы делали покупки в Чехии, Швейцарии или Аргентине, чьи валюты не ходят в Украине, курс обмена может оказаться просто невыгодным.

Иногда деньги выдаются наличными и сразу, но сумма от 153 до 1000 евро требует согласования с головной компанией (обычно это занимает день-два, иногда дольше). Суммы от 1000 евро можно обналичить только через Global Refund. Для этого вам нужно положить чек Tax Free в выданный в магазине конверт и отправить его (или заказным письмом) на адрес компании по почте. На дебетовые пластиковые карточки вроде MasterCard Maestro или Visa Electron возмещение не выплачивается.

Покупка туриста не должна быть дешевле определенной суммы (они разные для разных стран). В таблице приведена минимальная сумма покупки (в местной валюте), максимальный процент возврата от суммы покупки и размер НДС (VAT) в данной стране:

Страна: | минимальная покупка, | макс. возврат, | уровень НДС

Argentina 70. ARS 16% (17.35%-21%)

Austria 16. EUR 15% (9.09%-16.67%)

Belgium 125.01 EUR 5%-15.5% (21%)

Canada 200. (50.) CAD 7+8+15% 60 дней !

Croatia 501. HRK 16.5% (18%)

Cyprus 100. CYP 10.5% (15%)

Czech Republic 200. CZK 14% (15.79%)

Denmark 300. DKK 19% (25%)

Estonia 2500. EEK 12% (18%)

Finland 40. EUR 10%-16% (17%-22%)

France 175. EUR 12%-13% (5.21%-16.38%)

Germany 25. EUR 12.7% (7%-16%)

Greece 120. EUR 13% (15.97%-11.50%)

Holland 137. EUR 14.97% (15.97%)

Hungary 45000. HUF 15% (4.76%-16.67%)

Iceland 4000. ISK 15% (14%-24.5%)

ISK 15% (14%-24.5%)

Ireland 100. EUR 17% (17.36%) 3 месяца строго!

Italy 154.94 EUR 20% (4%-20%)

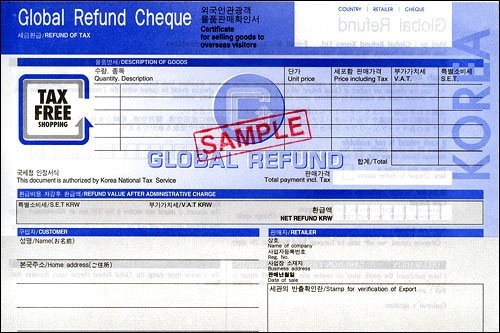

Korea 30000. KRW 8% (9.09%-20%) 3 месяца строго!

Latvia 29.5 LTV 3%-12% (5%-18%)

Lebanon 150000. LBP 8% (10%) 3 месяца строго!

Lithuania 200. LTL 12% (18%)

Lichtenstein 400. EUR 7% (7.6%) 30 дней !!!

Luxembourg 75. EUR 11.8% (15%)

Norway 315. NOK 12%-19% (11%-25%)

Poland 200. PLN 18% (22%) сейчас не работает !

Portugal 56.36-59.36 EUR 10.5%-12% (13%-19%)

Singapore 100.-500. SGD 2 месяца !!

Slovakia 5000. SKK 14% (15.96%)

Slovenia 15001. SIT 15% (7.83%-16.67%) 3 месяца строго!

Spain 90. EUR 13.79% (16%)

Sweden 200. SEK 17,5% (12%-25%)

Switzerland 400. CHF 7% (7.6%) 30 дней !!!

Turkey 118. TRY 12.5% (8%-18%)

United Kingdom >100.! GBP 14.894% (17.5%)

UK: Минимальная сумма устанавливается магазином!

(при возврате комиссия — 22.33 фунта)

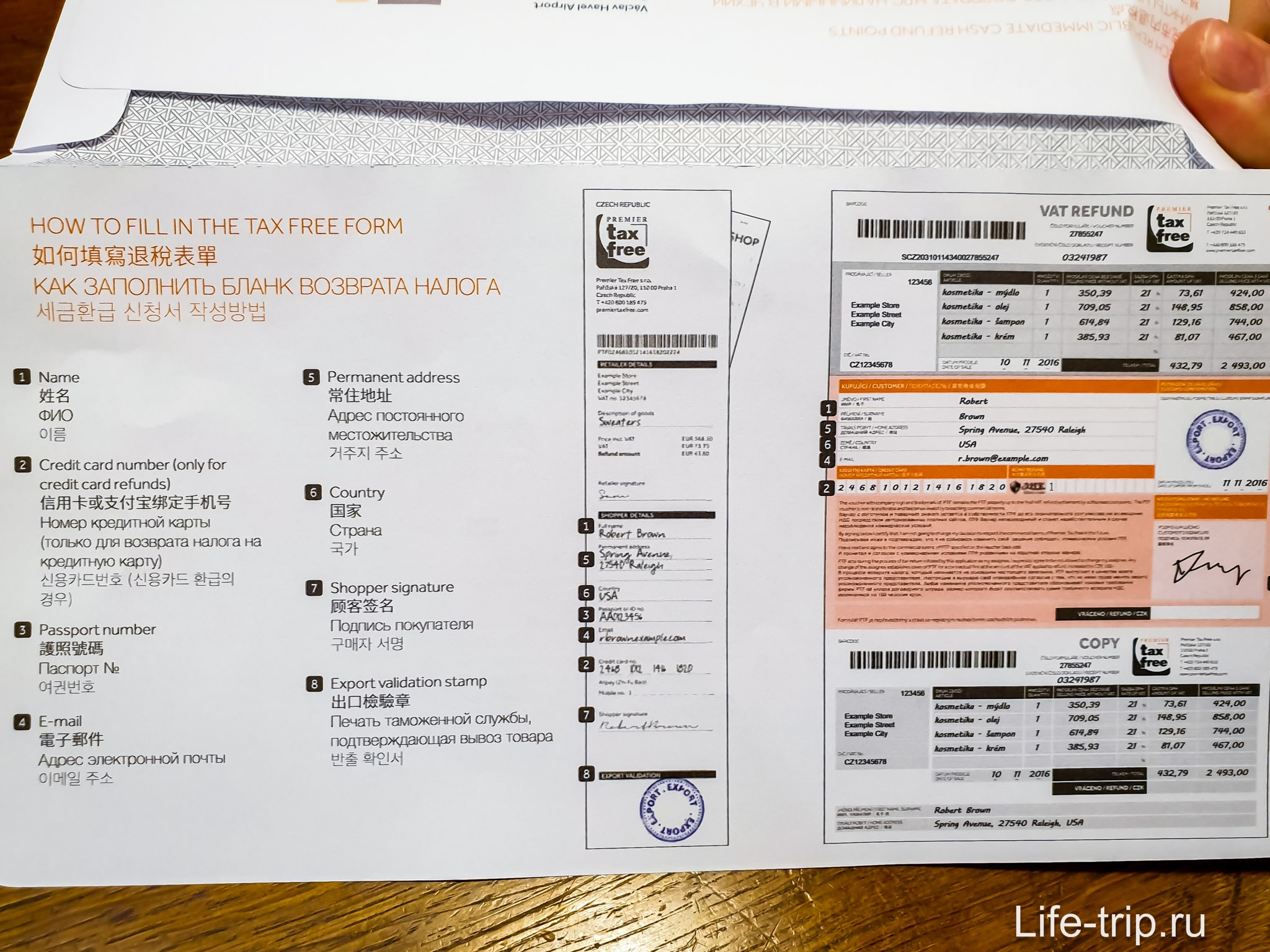

2. Premier Tax Free (к ним присоединился CashBack) — 13 стран и > 20000 магазинов

— их ресурс в сети: www. premiertaxfree.com

premiertaxfree.com

— штаб квартира в Ирландии, откуда эта компания начала свою работу в 1985 году

— возврат НДС по выезду из ЕС, список пунктов, где можно оформить вывоз выдается туристу (возврат наличными возможен не везде).

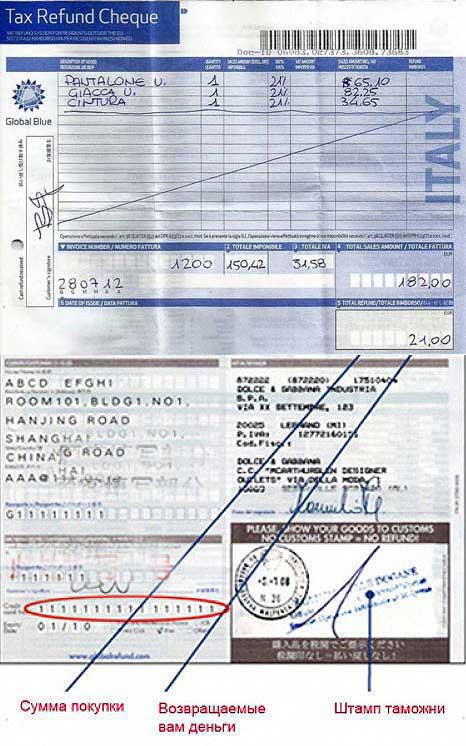

— сотрудничающие с ними магазины выдают покупателю-туристу два чека: розовый (его забирают на контроле при выезде из страны) и зеленый чек (остаётся у туриста)

Покупка туриста не должна быть дешевле определенной суммы (они разные для разных стран). В таблице приведена минимальная сумма покупки (в местной валюте) и размер НДС (VAT) в данной стране:

Страна: минимальная сумма покупки, | уровень НДС в стране

Austria 75.01 EUR 20%

Belgium 125. EUR 21%

France 175. EUR 19.60%

Holland 136. EUR 19%

Ireland 10. EUR 21%

Italy 154.94 EUR 20%

Luxembourg 124. EUR 21%

Portugal 59.36 EUR 19%

Spain 90.15 EUR 16%

Switzerland 340. CHF 7.6%

United Kingdom 30. GBP 17.5%

Germany 30. EUR 16%

EUR 16%

Singapore 100. SGD 5%

Дополнения:

1. Кстати, если турист забыл проставить штамп на чеке такс-фри при покупках во время визита в Германию, то остается ещё один шанс. Если есть паспорт (с визой) и товары (которые по-прежнему, выглядят новыми), то в течение 4 месяцев за 20 евро этот штамп можно получить в посольстве/консульстве Германии.

2. Франция известна своим передовым подходом к удобству туристов. Так, например, ещё в 2004 году таможня аэропортов Орли и Шарль-Де-Голь установила в зоне Duty Free после паспортного контроля автоматы для простановки штампов на формуляры Global Refund для тех товаров, которые пассажиры берут с собой как ручную кладь.

С 2007 года в Париже можно получить возврат НДС наличными ещё до выезда из страны (так называемый «мгновенный» возврат НДС — Instant Cash Refund). Это возможно при условии, что Вы скоро уезжаете, т.е. компания Global Refund в Париже получит от Вас проштампованные на таможне при выезде из ЕС формуляры Cash Refund в течение 21 дня. Для гарантии Вас попросят предъявить паспорт и кредитную карточку действительную минимум ещё 3 месяца. Если в течение 21 дня в компанию Global Refund в Париже не придет проштампованный формуляр, то с Вашей карточки снимут всю выплаченную Вам сумму возврата НДС плюс комиссию.

Для гарантии Вас попросят предъявить паспорт и кредитную карточку действительную минимум ещё 3 месяца. Если в течение 21 дня в компанию Global Refund в Париже не придет проштампованный формуляр, то с Вашей карточки снимут всю выплаченную Вам сумму возврата НДС плюс комиссию.

В центре Парижа, неподалеку от церкви Мадлен, в шикарном торговом центре (галерее) «Моделио» (Madelios), размещён один офис Global Refund, где можно получить деньги по любым формулярам Global Refund. Офис работает на втором этаже галереи с понедельника по субботу с 12:00 до 19:00. Торговый центр расположен (карта): станция метро: Мадлен (Madeleine) — линии метро 8, 12, 14 (выход в сторону площади Мадлен).

Адрес:

23 boulevard de la Madeleine

75001 Paris

Tel.: +33 (0) 1.53.45.00.00

Fax: +33 (0) 1.42.61.08.05

Торговый центр работает с понедельника по субботу с 12:00 до 19:00.

Деньги по формулярам можно также получить в обменном пункте банка ССF:

CCF Bureau de change, Tel. CCF: +33 (0) 1.45.26.20.63. Он находится на первом этаже в международной зоне знаменитого торгового центра «Галерея Лафайет» (Galeries Lafayette Haussman) (карта). Станция метро: Chaussée d’Antin La Fayette — линии метро 7 и 9, станция пригородных поездов (RER): Auber – линия А.

CCF: +33 (0) 1.45.26.20.63. Он находится на первом этаже в международной зоне знаменитого торгового центра «Галерея Лафайет» (Galeries Lafayette Haussman) (карта). Станция метро: Chaussée d’Antin La Fayette — линии метро 7 и 9, станция пригородных поездов (RER): Auber – линия А.

Адрес:

Galeries Lafayette Haussman

27 rue Chaussée d’Antin

75009 Paris

Tel.: +33 (0) 1 42 82 34 56

Fax: +33 (0)1 42 82 80 27

Галерея Лафайета работает с понедельника по субботу с 9:30 до 19:30 (по четвергам до 21:00).

3.Подобный сервис «мгновенный» возврат НДС — Instant Cash Refund начал действовать и в Великобритании:

В трёх местах в Лондоне и в одном офисе в Эдинбурге иностранные туристы могут получить наличные до выезда из страны.

Действуют следующие правила:

-товары должны быть вывезены из ЕС в течение 21 дня, а формуляры представлены в Global Refund в тот же период.

— общая сумма покупок не должна превышать 1000 фунтов стерлингов. Вместе с паспортом должна быть представлена кредитная карта Visa, Mastercard, American Express или Diners Club с сроком использования минимум ещё на 4 месяца.

Возврат НДС выплачивается только в фунтах стерлингах.

Адреса офисов Global Refund в Великобритании :

Лондон — London

1. Regent St

Address: Minimoney, 1 Lower Regent Street, Piccadilly, London SW1.

Additional information: The office is within Britain Visitor Centre.

Open Mon-Fri 9.00am – 6.30pm.

Sat 9.00am – 5.00pm, Sun 10.00am – 4.00pm.

Tel: 020 7839 2911.

Nearest Tube: Piccadilly Circus.

2. Knightsbridge

Address: TTT Foreign Exchange Corporation East Ticket hall, Knightsbridge Underground Station, London SW3.

Additional information: Located within station on corner of Sloane and Brompton Road next to Harvey Nichols.

Open daily 10.00am – 6.30pm.

Tel: 020 7584 6161.

Nearest Tube: Knightsbridge.

3. Oxford St

Address: International Currency Exchange 339 Oxford Street, London W1.

Additional information: Next to Zara boutique and directly oppositeDebenhams dept. store.

Open daily 10.00am – 8.00pm.

Tel: 020 7491 7226.

Nearest Tube: Bond Street / Oxford Circus.

Эдинбург – Edinburgh

Address: 3 Princes Street, Edinburgh Eh3 2QP.

Open Mon – Sat 9.00am–5.00pm Sun10.00am –5.00pm (July – August until 8.00pm).

Tel: 0131 557 3953.

4.Похожий сервис под другим названием: Downtown Cash Refund существует в нескольких городах Италии.

Правила несколько отличаются:

-нужна кредитная карта и паспорт,

— выезд из страны должен быть запланирован максимум через 10 дней,

— общая сумма покупок составляет не более 500 евро.

Адреса офисов Global Refund в Италии :

Милан — Milan

at La Rinascente department store

Piazza Duomo, 7th floor

Open from Monday to Saturday from 9:00 to 22:00

On Sunday from 10:00 to 20:00

Рим — Rome

at Forexchange (Maccorp)

Via Del Caravita, 6

and

Piazza della Rotonda, 68/B

Open all days of the week from 11:00 to 19:00

Флоренция — Florence

at Forexchange

Via Por S. Maria, 3r

Maria, 3r

and

Via dei Calzaiuoli, 42r

Open all days of the week from 9:00 to 19:00

Сиена — Siena

at Forexchange

Via di Città, 80/82

Open all days of the week from 9:00 to 19:00

Венеция — Venice

At Exchange Office

San Marco 72/b — Calle dell’Ascensione

Open all days of the week from 10:00 to 18:00.

In Winter closed on Sunday and Monday

Что такое tax free, или почему важную финансовую информацию нужно узнавать заранее

Лиза и Егор улетали на осенние каникулы в Прагу.Лиза и Егор улетали на каникулы в Прагу.

Тамара Степановна, главный бухгалтер предприятия, на котором работали молодые люди, и, по совместительству, тетя Лизы, на прощание дала племяннице немало ценных советов. Долго говорила Тамара Степановна и о том, как уберечься от мошенников, и как правильно выбирать ресторанчики, где готовят вкуснее, а цены ниже. Звучали среди советов и совсем непривычные для Лизы слова, вроде бы «кэшбек» и «такс-фри». Лиза согласно кивала головой, думая в это время о том, каким платьям дать шанс увидеть вечернюю Прагу.

Лиза согласно кивала головой, думая в это время о том, каким платьям дать шанс увидеть вечернюю Прагу.

Отпуск проходил замечательно. Были и прогулки, и знаменитые чешские ресторанчики, дошла очередь и до шоппинга. Егор с Лизой увидели на дверях крупного торгового центра табличку «tax free». Лиза припомнила, как Тамара Степановна говорила: «Не забудь про такс-фри». Только что это такое, зачем нужно? Память молчала.

Признаваться тете, что все прослушала, было стыдно, поэтому Лиза достала планшет и спросила:

— Что такое такс-фри?

Раздался вежливый голос:

— Такс-фри (в переводе с английского «без сборов») — система возврата суммы налога на добавленную стоимость (НДС). НДС возвращается на покупки, сделанные иностранными гражданами при выезде из страны, в которой они были приобретены.

— Получается, когда я покупал магнитики для парней из отдела, с меня еще и НДС взяли? – покачал головой Егор.

— Нет, НДС уже входит в цену приобретаемого товара, — с некоторыми усилиями вспомнила Лиза университетскую программу. – Получается, мы, как туристы, бюджетными благами для граждан страны не пользуемся, поэтому имеем право вернуть НДС, когда уезжаем обратно.

– Получается, мы, как туристы, бюджетными благами для граждан страны не пользуемся, поэтому имеем право вернуть НДС, когда уезжаем обратно.

Егор повеселел.

— Ладно, хватит теории, пошли выяснять на практике.

Магазин радостно подмигнул светящимися вывесками.

Каникулы закончились.

— Зря мы не выяснили все заранее, — грустно признали Егор с Лизой, отходя от окошка таможни.

Оказалось, что вернуть налог можно не по всем вещам и сувенирам, купленным за время отдыха

Такс-фри можно оформить только по товарам, приобретенным в магазинах со специальным логотипом «Tax free». Продавец или кассир должен вместе с товаром выдать кассовый чек и специальный чек такс-фри (tax free shopping cheque), подписанный продавцом.

К разочарованию Егора, по сувенирным магнитикам, купленным в уличном ларьке, возврат налога не предполагался.

В чеке такс-фри должны быть указаны паспортные данные покупателя. Продавец может заполнить необходимые графы, но не обязан, поэтому часто покупатели должны сами внести личные данные в чек.

Лиза поежилась, вспоминая недовольный ропот скопившихся за ее спиной людей, пока она судорожно вписывала паспортные данные, чуть не спутав латиницу с кириллицей.

Возврат такс-фри возможен только для некоторых товаров, но не для услуг.

Зря я утром искала чек из ресторана, — вздохнула Лиза.

Для того, чтобы оформить заявку на такс-фри, необходимо показать на таможне приобретенные вещи, причем они должны быть неиспользованными, с бирками.

Увы, заявки на надетые в дорогу новые кроссовки Егора и сданные в багаж кофточки Лизы не приняли.

Налог возвращается с определенной минимальной суммы покупки.

— Хорошо, что мы догадались оформить покупки в разных отделах магазина одним чеком, и общая сумма стала больше минимальной, — порадовались молодые люди и пошли к окошку с надписью Tax free refunds.

В ожидании своей очереди Лиза полистала буклет и узнала, что вернуть НДС можно несколькими способами.

Первый – подать документы (кассовые чеки и заполненные специальные чеки такс-фри со штампом таможни) в офис оператора такс-фри в аэропорту перед вылетом, что они с Егором сейчас и делают.

Второй – обратиться с чеками, а также паспортом и обратным авиабилетом в офис оператора в городе. Деньги можно получить сразу, но надо не забыть:

— предъявить купленные товары на таможне перед вылетом, поставить штамп таможни на чеке-заявке;

— отправить чек с печатью по почте в офис оператора такс-фри.

Если этого не сделать, то оператор спишет деньги с карты обратно.

Третий – поставить на документах штамп таможни и отправить их уже из дома по почте в офис оператора.

Вернуть НДС можно как наличными, так и на банковскую карту. Покупки Егор и Лиза оплачивали картами, возврат им полагался на те же карты.

Дождавшись своей очереди, Лиза и Егором подали документы. Их ожидало очередное небольшое разочарование – оператор возвращает не всю сумму НДС, указанную в чеке, а за минусом комиссии. Кроме того, деньги на карту поступят не сразу. Оператор обязан отправить деньги в течении трех-пяти дней, плюс какое-то время займет прохождение средств через банки и эквайринговые системы.

Кроме того, деньги на карту поступят не сразу. Оператор обязан отправить деньги в течении трех-пяти дней, плюс какое-то время займет прохождение средств через банки и эквайринговые системы.

— Я так надеялась купить себе новую косметику в дьюти-фри…, — огорченно сказала Лиза Егору.

— Зато ты не потратишь деньги, а сможешь отложить их на следующую поездку. Тетя давно тебе советует открыть депозит, — заметил Егор.

— Да, тетю надо слушать, — подумала Лиза.

Людмила Белоусова, независимый финансовый консультант

Похожие материалы

возврат такс-фри в России, ВТБ24

Вопрос: Добрый день! Мои друзья, живущие в Германии (у него — нем гражданство, у неё — рос), хотели бы приобрести в России а/м и пользоваться им в Германии. Каков порядок возврата НДС в этом случае, где его можно получить и о каком проценте может идти речь? Спасибо за ответ!

Ответ: боюсь, лучше Вашим друзьям купить машину лучше дома. Системы Такс-фри, т.е. возврата НДС при вывозе частными лицами товаров нет. НДС возвращается юридическим лицам при продаже за границу товаров по международным контрактам. Можно, конечно, поинтересоваться не продаст ли какой завод машину в Германию по ГТД, но НДС вернут тогда заводу. Странно как Вы придумали. Все равно как в Голландию тюльпаны ввозить.

Системы Такс-фри, т.е. возврата НДС при вывозе частными лицами товаров нет. НДС возвращается юридическим лицам при продаже за границу товаров по международным контрактам. Можно, конечно, поинтересоваться не продаст ли какой завод машину в Германию по ГТД, но НДС вернут тогда заводу. Странно как Вы придумали. Все равно как в Голландию тюльпаны ввозить.

Вопрос: Здравствуйте Александр Михайлович. Я собираюсь вести из Финляндии в Россию ноутбук стоимостью 1650 евро. Оформить на него tax free (это будет 14 %). В связи с этим вопрос. 1650 евро превышают 65000, а вот сумма за вычетом tax free уже меньше 65000. Должен ли я заплотить пошлину при возе такого ноутбука. и на какую статью ТК сослаться, если будут проблемы. (Сам Т я нашел но разобраться в нем не смог). Заранее благодарен.

Вопрос: Добрый день! Ровно месяц назад я вернулась из Вены, где приобрела ювелирные украшения. В магазинчике мне заполнили бланк Tax free, но не привычной формы (Global Refund), а какой-то другой (на немецком языке). В Москву я вылетала из Парижа (он был после Вены), штамп таможня мне поставила, но возвращать деньги отказались, сказав, что я должна была вернуть их в Австрии (что в принципе невозможно, т.к. покидала пределы Евросоюза я, вылетая из Франции). В Москве я попыталась вернуть НДС в ВТБ-24, но мне отказали на основании того, что банк работает только с системой Global Refund. Меня очень волнует вопрос: могу ли я в Москве где-то вернуть НДС по заполненной в магазине форме (я переводила с немецкого заголовок — да, он о возврате НДС), а у меня образовалась приличная сумма к получению? Или какие у меня, в принципе, есть варианты? Заранее спасибо.

В Москву я вылетала из Парижа (он был после Вены), штамп таможня мне поставила, но возвращать деньги отказались, сказав, что я должна была вернуть их в Австрии (что в принципе невозможно, т.к. покидала пределы Евросоюза я, вылетая из Франции). В Москве я попыталась вернуть НДС в ВТБ-24, но мне отказали на основании того, что банк работает только с системой Global Refund. Меня очень волнует вопрос: могу ли я в Москве где-то вернуть НДС по заполненной в магазине форме (я переводила с немецкого заголовок — да, он о возврате НДС), а у меня образовалась приличная сумма к получению? Или какие у меня, в принципе, есть варианты? Заранее спасибо.

Ответ: Честно признаюсь о существовании в Москве какошо-либо иного центра по выплате Такс-фри не знаю. Однако, полагаю, что Вы можете вернуть себе НДС во время очередной поездки в Австрию. Проверьте срок действия сертификата.

Основные правила: порядок ввоза и вывоза товаров физическими лицами

Вопрос: Здравствуйте! Вопрос: возможен ли возврат НДС при вывозе автомобиля на «ПМЖ», купленного в России (сборка РФ или импорт), в Черногорию 1) гражданином РФ, 2) гражданином Черногории. Заранее большое спасибо!

Заранее большое спасибо!

Ответ: В России не развита система Такс-фри и Дьюти-фри для частных лиц. НДС возвращается юридическим лицам экспортерам. У Вас ничего не получится.

Вопрос: Уважаемый Александр Михайлович! Вчера пыталась получить tax-free в ВТБ-24 на Покровке. Там мне сказали, что не работают с теми видами документов, которые есть у меня. У меня — два неотправленных конверта желтого цвета ( в Болонье, где оформлялось tax-free не было соответствующего почтового ящика) и одно уже полученное письмо с документом для Tax-free из Германии. Что мне делать? Где получить деньги? Дело в том, что все нужные штампы в нужных местах при выезде из страны были поставлены. Но сотрудникам Банка ВТБ24 на Басманной не понравился цвет докуметов

Спасибо за отклик. Может быть Вы еще раз посоветуете мне, куда обращатся?

Ответ: Сертификаты Такс-фри необходимо было заверять перед вылетом в таможне той страны, где Вы покупали товар. Если штампов нет, деньги не возвращают. Это то, что касается таможни. К сожалению, другие претензии сотрудников банка прокомментировать никак не могу.

Если штампов нет, деньги не возвращают. Это то, что касается таможни. К сожалению, другие претензии сотрудников банка прокомментировать никак не могу.

Вопрос: Уважаемый Александр Михайлович! Спасибо за Ваш сайт и консультации! Я хотела бы уточнить ряд нюансов по возврату TaxFree, неоговоренных в архиве вопросов . В настоящее время я учусь в Германии в киноакадемии (через неделю собираюсь вернуться в Москву). Хочу купить себе ноутбук в магазине, оформляющий необходимые документы по системе TaxFree. Однако, как я прочитала на Вашем сайте, чтобы вернуть налог, необходимо, чтобы ноутбук был представлен мной на таможне НЕРАСПЕЧАТАННЫМ, т.е., видимо, в «фирменной» заводской упаковке. Но при покупке ноутбука в магазине я хотела бы убедиться в полном комплекте деталей ноутбука, в отсутствии брака и т.д., т.е. заводскую запечатанную коробку в магазине придется вскрывать. Как мне быть в этом случае, чтобы убедиться в отсутствии дефектов и брака на ноутбуке (т. е. вскрыть коробку в магазине для проверки) и не потерять при этом возможность возврата налога по системе taxfree. Заранее спасибо за Ваш ответ.

е. вскрыть коробку в магазине для проверки) и не потерять при этом возможность возврата налога по системе taxfree. Заранее спасибо за Ваш ответ.

Ответ: Такс-фри возвращается либо в стране выезда прямо в аэропорту, либо уже здесь в России. Главное это штамп таможни в купоне такс-фри, свидетельствующий о отм, что товар вывезен. Поставят ли Вам штамп при условии нарушения упаковки не знаю Попробуйте попросить, тем более комп Вы можете предъявить. На самом деле упаковку вскрывать не желательно, но они редко это проверяют.

Вопрос: Здравствуйте, Александр Михайлович! Я студентка Новосибирского государственного аграрного университета. Но весь прошлый семестр училась в Гумбольдском Университете в Берлине. Сейчас сдала экзамены и собираюсь лететь домой. Я в Германии купила ноут-бук и оформила таксфри. Но я слышала, что таксфри можно получить только по туристической визе, а у меня — студенческая. Так это или нет, и могу ли я претендовать на эту сумму? Заранее спасибо!

Ответ: Уважаемая Любовь!Такс-фри распространяется на всех. Вылетая из Германии, в аэропорту предъявите ноут-бук таможне и они поставят печать на Ваш чек. После этого Вы сможете получить деньги в аэропорту или уже в России в представительствах Такс-фри.Вы не сможете получить деньги только в случае, если Выв уже вскрыли покупку и ей пользовались.Желаю успеха, Пучков А.М.

Вылетая из Германии, в аэропорту предъявите ноут-бук таможне и они поставят печать на Ваш чек. После этого Вы сможете получить деньги в аэропорту или уже в России в представительствах Такс-фри.Вы не сможете получить деньги только в случае, если Выв уже вскрыли покупку и ей пользовались.Желаю успеха, Пучков А.М.

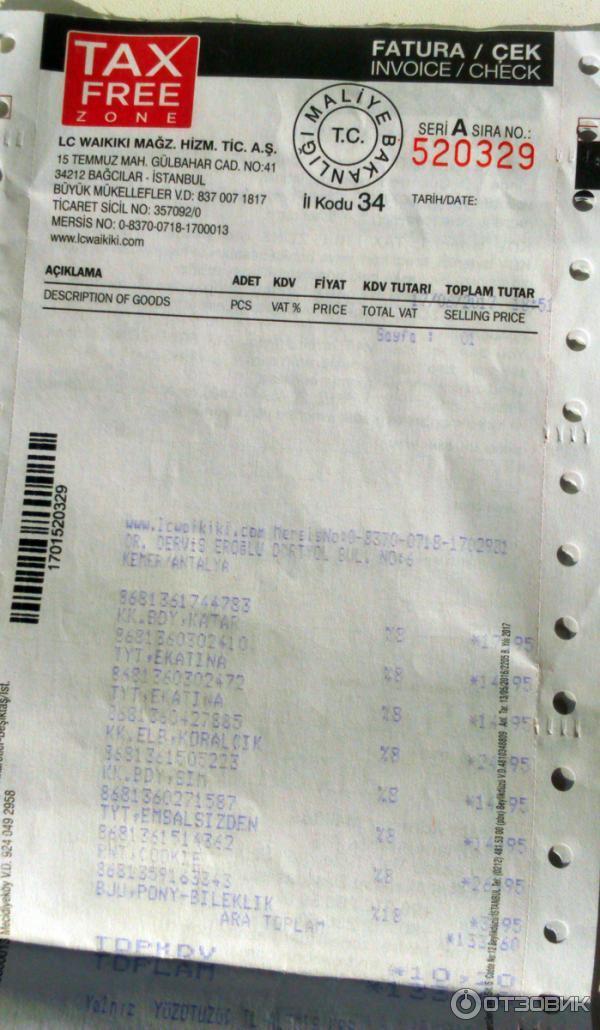

Вопрос: Здравствуйте!Мне бы хотелось узнать что мне необходимо сделать чтобы вернуть НДС с купленной дубленки и куртки.При покупки нам был выдан Чек в котором верно заполнена Фамилия и имя покупателя, выделена сумма НДС в Турецкой валюте, в аэропорту Анталии мы поставили необходимый штамп в чеке, но к сожалению не нашли окошечкo, где деньги выдают наличными, и прилетели в Омск. Как нам сейчас быть, сможем ли мы в Омске в каком-либо банке вернуть сумму НДС?Заранее благодарна.

Ответ: В некоторых городах России есть пункты системы Такс-Фри , которые возвращают НДС . Обычно адреса этих пунктов указаны на конверте в который вложен чек . Я недавно сам получал такой же возврат в Петербурге . Есть ли такой пункт в Омске, не знаю . Наберите в Яндексе запрос Такс — Фри в России по — русски или по — английски и , уверен Вы найдете адреса этих пунктов . Если ничего не получится , помните — чек действителен полгода . Есть повод еще раз съездить в Турцию.

Я недавно сам получал такой же возврат в Петербурге . Есть ли такой пункт в Омске, не знаю . Наберите в Яндексе запрос Такс — Фри в России по — русски или по — английски и , уверен Вы найдете адреса этих пунктов . Если ничего не получится , помните — чек действителен полгода . Есть повод еще раз съездить в Турцию.

Такс-фри (Tax-Free) — это система возврата суммы налога на добавленную стоимость иностранным гражданам при обратном пересечении границы той страны, в которой вы проводили отпуск или деловую поездку. Суммы возврата составляют от 7 до 20 процентов вашей покупки, поэтому запомните основные принципы возврата:

1. Всегда заранее узнавайте (такую информацию дают прямо в магазине), с какой суммы покупок вам вернут налог на границе — когда вы потратите эту сумму , у продавца нужно попросить оформить специальные документы, для этого вы должны предъявить свой загранпаспорт. Даже если вы точно знаете, что налог в этой стране, например, 10%, то это не значит, что именно эту сумму вам вернут — в магазинах имеются специальные справочные таблицы, в которых в зависимости от того, в какой диапазон попадает ваша потраченная сумма, указана сумма возврата. Минус комиссия. Процент, который вернется иностранцу, тоже в каждом государстве различен. Обычно он чуть меньше НДС: пару процентов возьмет за услуги Global Refund или Premier Tax Free — одна из компаний, руководящих этим сервисом. Конкретные цифры и все подробности для любой из стран можно узнать на сайтах этих организаций:

Даже если вы точно знаете, что налог в этой стране, например, 10%, то это не значит, что именно эту сумму вам вернут — в магазинах имеются специальные справочные таблицы, в которых в зависимости от того, в какой диапазон попадает ваша потраченная сумма, указана сумма возврата. Минус комиссия. Процент, который вернется иностранцу, тоже в каждом государстве различен. Обычно он чуть меньше НДС: пару процентов возьмет за услуги Global Refund или Premier Tax Free — одна из компаний, руководящих этим сервисом. Конкретные цифры и все подробности для любой из стран можно узнать на сайтах этих организаций:

http://www.globalrefund.com/

http://www.premiertaxfree.com/

Важно! Вернуть налог можно только при покупке в том магазине, где на витрине и/или кассе имеется специальный стикер, указывающий на участие в этой системе.

2. Покупки должны быть совершены в один день и в одном магазине, идеально — за один раз (в Австрии и Германии более терпимы, и покупки могут быть совершены в разные дни в разных магазинах одной торговой марки, а вот в Италии этого правила придерживаются неукоснительно).

3. Внимание! Во многих странах имеются торговые центры, в которых великое множество магазинчиков. Такс-фри оформляется при покупке только в одном из магазинчиков, а не во всем центре!

4. В некоторых странах система такс-фри вроде бы и есть, но она не действует, — например, в Турции — вернуть налог за покупки, совершенные на территории этой страны, практически невозможно. А в некоторых странах (например, в Италии, Греции) если вы долго и упорно торговались, и сильно сбавили первоначально заявленную цену, на такс-фри рассчитывать нечего. И наоборот — вы знаете, что по крайней мере, на сумму налога вы можете снизить цену понравившейся вещи.

5. Не во всех странах такс-фри вернут с точностью до копейки: в Чехии, например, нам вернули порядка 80% причитающейся суммы налога. Если вас это не устроит, предлагают полную сумму перевести через пару месяцев в ваш банк.

6. Заранее запаситесь специальной листовкой-памяткой для возврата такс-фри: обычно их можно прихватить у кассы в магазине, либо у окошка специального пункта оформления такс-фри — в них подробно указано на многих языках (а в последнее время — и на русском), где именно в аэропорту расположен пункт таможенного контроля, и где касса выдачи денег.

7. Чаще всего бланк такс-фри заполняют в магазине, для этого вам необходимо иметь с собой паспорт или его ксерокопию. Однако в последнее время я сталкивалась с тем, что дают просто пустой бланк, к которому прикрепляют кассовый чек, то есть нужно не забыть его заполнить, чтобы не заниматься этим в последний момент в аэропорту. Выдают чек всегда в магазине. Для того чтобы не было ошибок, желательно проверить правильность написания вашей фамилии, номера загранпаспорта и списка купленных товаров. В TFC должны быть указаны также стоимость покупки, размер уплаченного НДС и та сумма (налог минус комиссионные), которую вы получите при выезде.

8. Важно! Вещи, предъявляемые таможеннику для возврата такс-фри, должны быть неношенными, с ярлыками, и желательно не сдавать их в багаж (в аэропортах, как правило, имеется дополнительно специальный пункт, где ваш багаж досмотрят и отметят, какие вещи вы сдали, если это заинтересует таможенника за стойкой такс-фри).

9. Итак, когда вы приехали в аэропорт, до или после паспортного контроля (см. п. 6) вы подходите к таможеннику и он ставит штамп в ваши чеки, оформленные в магазине. Иногда вещи просят предъявить к досмотру.

10. После этого идете к окошку Global Refund и получаете свои деньги в желательной для вас валюте. В странах еврозоны при выдаче денег в долларах могут взять солидную комиссию, поэтому выгоднее брать евро.

11. Если вы оплатили свою покупку картой, то весьма вероятно, что деньги вам переведут через уполномоченный банк, на карту.

12. Категории граждан, которые не имеют права пользоваться Tax-free:

1) это российские граждане, имеющие вид на жительство в той стране, где была сделана покупка либо в одной из стран ЕС.

2) российские граждане, пребывающие на территории страны, где была сделана покупка,

более 184 дней.

3) российские граждане, имеющие разрешение на трудовую деятельность в той стране, где была сделана покупка.

13. Есть некоторые ограничения, касающиеся времени, прошедшего с момента покупки до появления таможенного штампа на чеке: в Голландии и Швеции штамп таможни должен быть проставлен не позднее 30 дней со дня покупки, в Италии и Чехии — в течение 6 недель, а в Германии — в течение месяца.

Как получить такс-фри в России?

Если вы по какой-то причине не успели получить деньги по проштампованному на таможне чеку такс-фри в аэропорту, не спешите вбрасывать свои документы в почтовый ящик! В России есть банки, которые возвращают деньги наличными:

Москва:

ВТБ 24: Большая Сухаревская, 14/7, д.2

ВТБ 24: Автозаводская, д.6

ВТБ 24: Покровка, 28, строение 1

ВТБ 24: Марксистская ул., 5, строение 1

ВТБ 24: Большая Молчановка, 17/14, строение 2

ВТБ 24: ул.Барклая, 7, строение 1

Информационная служба ВТБ 24, 24 часа:

+7 495 777-2424

+8 800 100 2424

Санкт-Петербург:

CASH REFUND LTD

Ул. Чапыгина, 6/2, 345

Чапыгина, 6/2, 345

Телефон/факс: +007 812 7186564

Часы работы: с 11:00 до 18:00 ежедневно, кроме выходных и праздников.

ВТБ 24:

Ул.Марата, 43А

ВТБ 24:

Московский пр., 134А

Калининград:

ВТБ 24:

Ул.Фрунзе, 6

Екатеринбург:

ВТБ 24:

Ул.Энгельса, 17

Возврат налога производится в рублях по курсу ЦБ РФ.

Приложение:

Таблица стоимости минимальной покупки и размера НДС в различных странах

Страна: Min в местной валюте в US $ НДС %

Argentina | ARS 70 | 23 | 21 |

Austria | EUR 75,01 | 110 | 20/10 |

Belgium | EUR 125,01 | 185 | 21/6 |

Croatia | HRK 501 | 100 | 22 |

Cyprus | CYP 30 | 52 | 15 |

Czech Republic | CZK 2001 | 114 | 22 |

Denmark | DKK 300 | 60 | 25 |

Estonia | EEK 2500,01 | 235 | 18 |

Finland | EUR 40 | 60 | 22/17 |

France | EUR 175,01 | 260 | 19,6 |

Germany | EUR 25 | 37 | 19 |

Greece | EUR 120 | 175 | 19/13 |

Holland | EUR 50 | 75 | 19/6 |

Hungary | HUF 45000 | 262 | 20/15/5 |

Iceland | ISK 4000 | 65 | 24,5/14 |

Ireland | No | No | 21 |

Italy | EUR 154,94 | 230 | 20/10/4 |

Korea | KRW 30000 | 32 | 10 |

Latvia | LVL 29,5 | 65 | 18/5 |

Lebanon | LBP 150000 | 105 | 10 |

Liechtenstein | CHF 300 | 368 | 7,6 |

Lithuania | LTL 200 | 87 | 18 |

Luxembourg | EUR 74 | 108 | 15 |

Norway | NOK 315 | 60 | 25 |

Poland | PLN 200 | 82 | 22/7/3 |

Portugal | EUR 60,35 | 90 | 21/15 |

Singapore | SGD 100 | 72 | 7 |

Slovenia | EUR 50,01 | 75 | 20/8,5 |

Slovakia | SKK 5000 | 226 | 19 |

Spain | EUR 90,16 | 135 | 16/7/4 |

Sweden | SEK 200 | 32 | 25 |

Switzerland | CHF 300 | 368 | 7,6 |

Turkey | TRY 118 | 100 | 18/8 |

UK | GBP 30 | 60 | 14,89 |

Источник: http://www. otzyv.ru/article.php?id=389

otzyv.ru/article.php?id=389

Что такое Такс Фри?: tvoirovaniemi — LiveJournal

Многие слышали о Tax Free, но не все в курсе что это такое и как это работает. В этой статье мы расскажем как вы можете получить деньги обратно с покупок в Финляндии и что для этого нужно.

Такс Фри переводится как «Свободный от налога», то есть цена товара без налога на добавочную стоимость. В каждой стране НДС разный, например в Финляндии НДС на продукты питания 14% и на все другие товары 24%. Законодательство ЕС позволяет иностранным гражданам получить обратно НДС при выезде из страны.

Звучит сложно, но на самом деле все очень просто! Например, покупая платье за 100€ в Финляндии, вы можете получить 13€ обратно. На сайте Global Blue есть специальный калькулятор для каждой страны, где они работают. Но если магазин работает по системе Инвойс, тогда вы можете получить и больше, здесь каждый магазин решает сам, максимальный процент возврата по Инвойсу 24%.

Общие факты:

- Для оформления Tax Free сумма покупки должна превышать 40€.

- Покупку Такс Фри нельзя распаковывать и использовать до выезда из ЕС.

- Продукты питания всегда считаются отдельно от других товаров.

- Система Такс Фри не работает с услугами: отелями, ресторанами и арендами автомобилей!

- Так же Такс Фри нельзя получить с интернет покупок, книг, табачных изделий.

- Получить возврат может только тот же покупатель на которого был оформлен чек.

Нужно понимать, что Tax Free – это услуга, которую может предоставлять магазин, но не обязан. Перед покупкой товара, вы можете уточнить у продавца есть ли такой сервис и с каким оператором они работают.

Tax Free оформляют только на товары которыми вы собираетесь пользоваться за пределами ЕС. Если вы купили шапку и собираетесь носить её в Финляндии сразу после покупки, Tax Free оформить на нее нельзя. Только с покупок на вывоз из Финляндии можно получить НДС обратно.

Итак вы выяснили, что в этом магазине можно получить Tax Free и ваша покупка превышает 40€. Теперь вам нужно предъявить заграничный паспорт, продавец оформит вам специальный чек и запечатает покупку. При выезде из ЕС нужно заверить чек печатью на таможне, иногда таможенный служащий может потребовать осмотреть товар.

Теперь вам нужно предъявить заграничный паспорт, продавец оформит вам специальный чек и запечатает покупку. При выезде из ЕС нужно заверить чек печатью на таможне, иногда таможенный служащий может потребовать осмотреть товар.

ВНИМАНИЕ! Очень важно не забыть поставить штамп на таможне, без него денег обратно вы не получите! После этого товаром можно пользоваться.

Если у вас был оформлен чек оператора Global Blue, вы либо можете отправить его им на почту: Global Blue P.O. Box 363, 810 00 Bratislava, Slovakia, Europe. Тогда деньги вам переведут на указанный в чеке счет. Либо в следующую вашу поездку в Финляндию обменять чек на деньги.

Пункты возврата денег в Финляндии:

- Туристический офис в Деревне Санта Клауса в городе Рованиеми

- магазине Кууккели в Саарисельке

- в S-маркете в Ивало

- Все пункты и подробная информация на сайте Global Blue

Чеки от Global Blue с таможенной печатью действительны в течении 3 месяцев.

Инвойс

Вторая распространенная практика возврата НДС – это система Инвойс. У этой системы есть свои плюсы и минусы.

+ В том что, вы получите весь НДС обратно без удержки от магазина.

Например, покупая чайник за 100€, вы получите 24€ обратно. С продуктов питания НДС составляет 14%.

− По этой системе деньги можно получить обратно только в том же магазине, где вы купили продукт.

− Далеко не все магазины предоставляют услугу Инвойс.

Схема работы очень проста: купили товар, получили чек инвойс, запечатанный товар штампуете на границе у таможенника и возвращаетесь с чеком обратно в Финляндию в тот же магазин за возвратом налога. Чек инвойса действителен в течении 3-6 месяцев, рекомендуем уточнить это в магазине у продавца.

Всё что нужно знать о Tax Free

Во время похода по магазинам в Европе на глаза часто попадается синяя наклейка Tax Free. Те кто первый раз отправляется заграницу обычно не придают этой наклейке никакого значения, хотя с помощью этой системы можно вернуть до четверти стоимости покупок. В этой статье мы расскажем о системе возврата и о выгодах ее использования.

В этой статье мы расскажем о системе возврата и о выгодах ее использования.

Что такое Tax Free?

Tax Free — это специально разработанная система, позволяющая вернуть налог на добавочную стоимость, который вы как налогоплательщик другой налоговой зоны платить не обязаны.

Когда турист или бизнесмен купил определенные товары и решил вывезти их за пределы страны, где была совершена покупка, он имеет право вернуть процент от суммы, который выделяется под НДС. Данная система имеет взаимовыгодные для обеих сторон моменты, а именно:

- для туриста/бизнесмена появляется шанс реально сэкономить деньги;

- для страны, где был куплен товар, выгодным моментом является стимулирование экспорта, вследствие чего повышается спрос и товарооборот.

В большинстве европейских стран НДС (англ. VAT) составляет 20%. Если сумма на ценнике составляет 100 €, то следует понимать, что реальная стоимость товара составляет 83,5 € и еще 16,7 € добавляется к цене благодаря налогу на добавленную стоимостью (83,5 x 20%= 16. 7 €). Именно этот налог (16,7 €) вы можете вернуть, если сумма чека превышает минимальную, которая для каждой страны разная.

7 €). Именно этот налог (16,7 €) вы можете вернуть, если сумма чека превышает минимальную, которая для каждой страны разная.

Таким образом, с помощью этой системы возврата налога вы можете получить дополнительную скидку в районе 10-20% на все ваши покупки зарубежом.

Минимальные суммы

Каждая страна-член системы устанавливает свои рамки минимальной суммы, которую турист должен потратить для того, чтобы иметь возможность вернуть часть средств. Что касается самых идеальных тарифов, то покупать выгодно в Германии, поскольку минимальная сумма для использования системы составляет 25 €. Наиболее невыгодной в этом плане является Швейцария — потратиться нужно на 400 €.

Ниже вы найдете список стран, в которых работает система возврата налога, указание налоговой ставки и минимальной суммы покупки для возврата средств.

Страны ЕС:

- Бельгия (21%., 125 €)

- Болгария (20%, 200 лев)

- Кипр (19%, 50 €)

- Дания (25%, 300 крон)

- Германия (19%, 25 €)

- Великобритания (20%, 30 фунтов)

- Эстония (20%, 38 €)

- Финляндия (24%, 40 €)

- Франция (20%, 175 €)

- Греция (23%, 120 €)

- Венгрия (27%, 5000 форинтов)

- Ирландия (23%, нет минимума)

- Италия (22%, 155 €)

- Латвия (21%, 44 €)

- Литва (21%, 58 €)

- Люксембург (15%, 74 €)

- Мальта (18%, 55 €)

- Голландия (21%, 50 €)

- Австрия (20%, 75 €)

- Польша (23%, 200 злот)

- Португалия (23%, 60 €)

- Румыния (24%, 250 лей)

- Словакия (20%, 175 €)

- Словения (20%, 50 €)

- Испания (21%, 90 €)

- Чехия (21%, 2000 крон)

- Швеция (25%, 200 крон)

- Хорватия (25%, 500 кун)

Другие страны:

- Индонезия (10%, 440 долларов)

- Япония (10%, 5000 йен)

- Корея (10%, 30000 вон)

- Малайзия (6%, 5000 рупий)

- Сингапур (7%, 100 сингапурских долларов)

- Швейцария (8%, 300 швейцарских франков)

- Тайвань (5%, 3000 тайваньских долларов)

- Тайланд (7%, 5000 бат)

- Турция (8-18%, 100 лир)

Как вернуть Tax free

Процедура возврата средств состоит из 2 или 3 этапов:

- Получение квитанции tax free в магазине

- Получение печати на таможне

- Возврат средств в аэропорту или по приезду

Чек и получение квитанции

Например, мы пошли в магазин, который работает с системой Tax Free и купили товары на 150 €. Подходим к продавцу и просим оформить специальный чек. В нем указываются покупки, стоимость, НДС и сумма, не входящая в казну того или иного государства.

Подходим к продавцу и просим оформить специальный чек. В нем указываются покупки, стоимость, НДС и сумма, не входящая в казну того или иного государства.

После того как сказали, что вам необходимо оформить tax free продавец должен оформить специальную квитанцию на ваше имя (потребуется показать паспорт). Вам нужно будет указать ваши данные и расписаться.

По правилам вы не имеете права пользоваться купленным товаром до момента вывоза из страны. Для этого продавец может запечатать ваш товар специальной лентой. В таком виде вы должны показать товар на таможне. Не все страны серьезно относятся к этому пункту, но это может стать официальным поводом для отклонения вашей заявки. Помните об этом.

Так же стоит помнить о том, что вы не можете суммировать чеки. Вернуть налоги можно с каждого чека, но его стоимость должна быть больше минимального значения для возвращения.

Печать на таможне

После того как Вы купили товар и получили оформленный чек, едем на регистрацию в аэропорт, морской порт или другое место, где есть таможенный контроль. Там необходимо подойти к сотрудникам таможни с просьбой оформить возврат налога. На чек, сделанный в магазине, ставится мокрая печать.

Там необходимо подойти к сотрудникам таможни с просьбой оформить возврат налога. На чек, сделанный в магазине, ставится мокрая печать.

Возврат средств

Получить возврат комиссии обычно можно в том же аэропорту, морском порту и других местах, где есть пункты приема чеков на возврат комиссии. Нужно учитывать тот факт, что кое-где оформление чеков проходит за паспортным контролем, но чаще всего перед ним, чтобы вам не нужно было нести свои покупки в качестве ручной клади. Нужно обязательно спрашивать у консультантов таможенной службы, как проходит процедура получения денежных средств. Турист может выбрать удобную для себя валюту. Нужно также помнить, что при выплате снимают комиссионные.

Если у вас поздний вылет и пункт “Tax Free” уже не работает, Вам необходимо попросить сотрудника таможенной службы поставить выездной штамп на ваш чек (покажите чек и скажите «такс фри»). По приезду в свою страну Вам в течение 3 месяцев (именно столько действует чек) нужно будет найти офис одной из компаний, занимающихся возвратом и предоставить им чек, копию паспорта и визы, во время которой была сделана покупка. В течении нескольких рабочих дней средства за вычетом комиссии будут переведены на ваш банковский счет.

В течении нескольких рабочих дней средства за вычетом комиссии будут переведены на ваш банковский счет.

Мы рекомендуем пользоваться проверенными компаниями по возврату tax-free, офисы которых есть в Восточной Европе:

Госдума приняла в первом чтении законопроект о введении tax free

Госдума приняла в первом чтении законопроект о введении tax free

Госдума одобрила в первом чтении законопроект, благодаря которому иностранные граждане смогут пользоваться правом возврата НДС по покупкам, совершенным на территории России (tax free).

Такое право получат граждане только тех государств, что не входят в Евразийский экономический союз.

Льгота распространяется на товары, приобретаемые у розничных продавцов, либо на товары, приобретаемые у иных налогоплательщиков, которые действуют на основании соглашения с организациями, осуществляющими розничную торговлю.

Для получения tax free товары должны вывозиться через пункты пропуска, перечень которых утвердит позже правительство. Планируется, что возврат НДС не будет распространяться на подакцизные товары.

Планируется, что возврат НДС не будет распространяться на подакцизные товары.

Для возврата НДС необходимо будет показать паспорт с отметкой о пересечении границы и чек на выплату налога с отметкой таможенного органа России.

Закон о наделении иностранных граждан правом на возврат НДС по покупкам, совершенным на территории России (tax free), планируется реализовать в пилотном режиме и с определенными компаниями.

Об этом заявил замглавы Минфина РФ Илья Трунин на заседании Госдумы в среду. «Норму о возмещении суммы НДС иностранным гражданам предполагается реализовать в пилотном режиме. Это означает, что будет принят акт правительства, в котором будут определены места расположений организаций розничной торговли, участвующих в пилотном проекте и соответственно перечень таких организаций», — сказал замминистра.

Он также сообщил, что систему возврата НДС целесообразно апробировать в нескольких аэропортах и морских портах в отдельных регионах России, где фиксируется наибольшее количество иностранных посетителей. «Считаем, что система в пилотном режиме должна заработать со следующего года, когда будет в нашей стране проводиться Чемпионат мира по футболу, что очевидно повлечет большое количество иностранных туристов», — заявил Трунин.

«Считаем, что система в пилотном режиме должна заработать со следующего года, когда будет в нашей стране проводиться Чемпионат мира по футболу, что очевидно повлечет большое количество иностранных туристов», — заявил Трунин.

Идея об определении перечня организаций, участвующих в tax free, вызвала вопросы у ряда депутатов. В частности, первый зампред комитета по бюджету Госдумы Сергей Катасонов (ЛДПР) напомнил, что согласно НК можно определять только категории компаний, а не поименный перечень.

«Два магазина, которые будут находиться на одной и той же улице. Один будет tax free давать, а другой не будет? Это явно неконкурентные условия», — считает депутат. Член комитета Госдумы РФ по бюджету и налогам Айрат Фаррахов, (Единая Россия) также предложил ко второму чтению доработать вопрос об уточнении критериев отбора компаний, имеющих право предоставлять tax free, так как законопроектом не определены требования соответствия.

Фракция также предлагает конкретизировать механизм обращения иностранных граждан для получения компенсаций сумм НДС и механизм формирования налоговой базы по этим операциям, так как не указан источник возмещения НДС.

По материалам vedomosti.ru, interfax.ru.

Источник: Интерфакс, Ведомости

Возврат НДС и вычет по системе tax free — СКБ Контур

Возврат НДС и вычет по системе tax free

Благодаря tax free иностранцы могут возвращать уплаченный НДС. Для этого участвующие в системе продавцы должны предоставлять им чеки tax free. Данную операцию налогоплательщики вправе отразить в «экспортных» разделах декларации по НДС (разделы 4–6) под кодом 1011431. А при заполнении книги покупок и книги продаж, а также разделов 8 и 9 декларации по НДС продавец может использовать следующие КВО:

- 35 — при отражении в книге продаж реализации товаров, по которым оформляется чек tax free;

- 36 — при отражении в книге покупок вычетов сумм НДС, исчисленных при реализации вывезенных товаров.

Также с 1 апреля 2018 года установлен порядок регистрации документов tax free в книге продаж и книге покупок.

Подробнее о системе tax free читайте:

Изменение КВО

Перечень КВО, указываемых в книге покупок, книге продаж, а также необходимых для ведения журнала учета полученных и выставленных счетов-фактур, должен обновиться в ближайшее время. Изменения обусловлены появлением новых плательщиков НДС: продавцов и покупателей лома и шкур.

Особенности исчисления НДС при реализации лома и шкур, примеры заполнения счетов-фактур и их регистрации в книге покупок и продаж ФНС привела в письме от 16.01.2018 № СД-4-3/480@. Например, в счете-фактуре в графе 7 «Налоговая ставка» нужно сделать запись «НДС исчисляется налоговым агентом». В графах 8 и 9 — поставить прочерк (0 в электронной декларации).

Пока ФНС предложила при регистрации счетов-фактур на металлолом в книге продаж указывать следующие КВО:

- 33 — при регистрации авансовых счетов-фактур;

- 34 — при регистрации счетов-фактур на отгрузку.

Пройдите обучение по работе с НДС и не допускайте ошибок. Получите 3 месяца вебинаров «Школы бухгалтера» в подарок.

Получите 3 месяца вебинаров «Школы бухгалтера» в подарок.

Сделки с металлом и шкурами

Реализация лома и шкур облагается НДС с 1 января 2018 года. С продажей таких товаров могут столкнуться не только производственные компании, например, тогда, когда в металлолом сдается ненужный станок. В этом случае НДС исчисляется в особом порядке.

Если лом или шкуры приобретаются у плательщиков НДС, покупатель выступает в качестве налогового агента и сам исчисляет НДС (п. 8 ст. 161 НК РФ). Продавец же, плательщик НДС, в данном случае все равно выставляет счета-фактуры при получении аванса и отгрузке товара.

Покупатель не исчисляет НДС только при реализации лома и шкур физлицам и на экспорт, а также тогда, когда неплательщик НДС потерял право на освобождение от налога «задним числом» (п. 3.1 ст. 166, ст. 168 и п. 8 ст. 161 НК РФ). В такой ситуации продавец указывает в первичных документах и в договорах, что такие товары продаются без НДС, а при продаже физлицам выставляет счет-фактуру и самостоятельно исчисляет НДС.

Читайте также:

Tax-Free Определение

Что такое Tax Free?

Tax Free относится к определенным типам товаров и финансовых ценных бумаг (например, муниципальным облигациям), которые не облагаются налогом. Это также относится к доходам, которые не облагаются налогом. Безналоговый статус этих товаров, инвестиций и доходов может стимулировать физических и юридических лиц к увеличению расходов или инвестиций, что приведет к экономическому стимулированию. Tax Free также может называться освобожденным от налогов.

Общие сведения о Tax Free

Не облагаемые налогом покупки и инвестиции не влекут за собой типичных налоговых последствий других покупок и инвестиций.Например, выходные, не облагаемые налогом, происходят во многих штатах, где один или два раза в год покупки в магазинах не облагаются налогом, что снижает общие затраты для потребителя. Часто эти налоговые каникулы проводятся перед началом занятий в школе осенью, чтобы стимулировать расходы на школьные принадлежности, одежду, компьютеры, калькуляторы и т. Д.

Д.

Правительства часто предоставляют налоговые льготы инвесторам, покупающим государственные облигации, чтобы обеспечить достаточное финансирование для расходных проектов. Не облагаемые налогом инвестиции, такие как освобожденные от налогов муниципальные облигации (или муниципальные облигации), позволяют инвесторам зарабатывать процентный доход без налога на прибыль.Проценты могут не облагаться налогом на федеральном уровне только в том случае, если, например, житель Калифорнии покупает муниципальную облигацию Нью-Йорка. Однако эти налоговые законы различаются в зависимости от штата. Например, в некоторых штатах, таких как Висконсин и Иллинойс, налоговые проценты по всем муниципальным облигациям, включая их собственные. Между тем, такие штаты, как Калифорния и Аризона, освобождают проценты от налогов только в том случае, если инвестор проживает в штате-эмитенте. Взаимодействие с другими людьми

Например, предположим, что местное правительство в Калифорнии выпускает муниципальные облигации для финансирования парка отдыха. Инвестор Джон Смит, который находится в состоянии эмиссии, покупает облигацию с номинальной стоимостью $ 5 000, срок погашения которой составляет два года, и ставка купона составляет 3%, подлежащая выплате ежегодно. В конце каждого из двух лет инвестор получает процентный доход в размере 3% x 5000 долларов США = 150 долларов США. Этот доход не будет облагаться налогом ни федеральным правительством, ни правительством штата. После погашения облигации Джон Смит получит обратно свои первоначальные основные инвестиции от местного правительства.

Инвестор Джон Смит, который находится в состоянии эмиссии, покупает облигацию с номинальной стоимостью $ 5 000, срок погашения которой составляет два года, и ставка купона составляет 3%, подлежащая выплате ежегодно. В конце каждого из двух лет инвестор получает процентный доход в размере 3% x 5000 долларов США = 150 долларов США. Этот доход не будет облагаться налогом ни федеральным правительством, ни правительством штата. После погашения облигации Джон Смит получит обратно свои первоначальные основные инвестиции от местного правительства.

Индиана и Флорида являются примерами штатов, которые освобождают от уплаты процентов по всем муниципальным облигациям независимо от юрисдикции-эмитента.Казначейские ценные бумаги, выпущенные правительством США, а именно сберегательные облигации США и казначейские ценные бумаги с защитой от инфляции (TIPS), выплачивают проценты, не облагаемые налогом на уровне штата и на местном уровне, но не на федеральном уровне.

Согласно налоговой службе (IRS), проценты по обязательству государства или местного самоуправления могут не облагаться налогом, даже если обязательство не является облигацией. Например, проценты по долгу, подтвержденные только обычным письменным соглашением о покупке. и продажа может быть освобождена от налогов.Также проценты, уплаченные страховщиком в случае неисполнения обязательств государством или политическим подразделением, могут быть освобождены от налога. Паевые инвестиционные фонды, которые держат сочетание акций и муниципальных облигаций, будут иметь часть прибыли, полученную от облигаций, освобожденную от налогов в соответствии с руководящими принципами федерального подоходного налога и, возможно, свободную от налогов штата в зависимости от места происхождения облигаций и / или штата налогоплательщика. проживания.

Например, проценты по долгу, подтвержденные только обычным письменным соглашением о покупке. и продажа может быть освобождена от налогов.Также проценты, уплаченные страховщиком в случае неисполнения обязательств государством или политическим подразделением, могут быть освобождены от налога. Паевые инвестиционные фонды, которые держат сочетание акций и муниципальных облигаций, будут иметь часть прибыли, полученную от облигаций, освобожденную от налогов в соответствии с руководящими принципами федерального подоходного налога и, возможно, свободную от налогов штата в зависимости от места происхождения облигаций и / или штата налогоплательщика. проживания.

Поскольку не облагаемые налогом проценты не облагаются налогом на прибыль, они не включаются в расчет скорректированного валового дохода (AGI) для целей налогообложения.Эмитенты или кредиторы, выплачивающие не облагаемые налогом проценты на сумму более 10 долларов, должны сообщать о процентном доходе как налогоплательщикам, так и IRS в форме 1099-INT. Налогоплательщики или заемщики, в свою очередь, должны сообщать об этих не облагаемых налогом процентах в форме 1040. Сумма, полученная в качестве не облагаемых налогом процентов, используется IRS для определения того, какая сумма пособий по социальному обеспечению налогоплательщика подлежит налогообложению.

Налогоплательщики или заемщики, в свою очередь, должны сообщать об этих не облагаемых налогом процентах в форме 1040. Сумма, полученная в качестве не облагаемых налогом процентов, используется IRS для определения того, какая сумма пособий по социальному обеспечению налогоплательщика подлежит налогообложению.

Tax Free и доход, эквивалентный налогу

Чем выше предельная налоговая категория инвестора, тем более ценными и выгодными для него являются ценные бумаги, не облагаемые налогом.Безналоговая инвестиция будет приносить доход, эквивалентный налогу, который часто выше, чем текущая доходность, как определено налоговой категорией инвестора. Доходность, эквивалентная налогу, представляет собой налогооблагаемую процентную ставку, которая потребуется для обеспечения такой же процентной ставки после налогообложения. Налоговый эквивалент доходности облигации, не облагаемой налогом, можно рассчитать по следующей формуле:

Прибыль, эквивалентная налогу = доход, освобожденный от налогообложения / (1 — предельная налоговая ставка)

Например, если Джон Смит в приведенном выше примере попадает в категорию налоговых ставок 35%, доходность 3% муни эквивалентна налогооблагаемой облигации с доходностью:

- = 0.

03 / (1 — 0,35)

03 / (1 — 0,35) - = 0,03 / 0,65

- = 0,046, или 4,6%

Что, если бы Джон Смит находился в налоговой категории 22%? Доходность, эквивалентная налогу, составит:

- = 0,03 / 0,78

- = 0,038, или 3,8%

Чем выше ваша налоговая ставка, тем выше доход, эквивалентный налогу, — это показывает, насколько не облагаемые налогом ценные бумаги лучше всего подходят для тех, кто находится в более высоких налоговых категориях.

сберегательных счетов Tax Free и другие места для сбережений Tax Free

Большинство сберегательных счетов — и подобных мест для хранения ваших денег, таких как фонды денежного рынка — требуют, чтобы вы платили налоги с процентов, которые вы зарабатываете.Некоторые типы сберегательных счетов и других финансовых инструментов являются исключениями из этого правила, и их стоит рассмотреть, если вы ищете способы уменьшить свои налоговые счета и увеличить свои сбережения.

Есть два способа, которыми сберегательные счета могут уменьшить ваш налоговый счет. Некоторые учетные записи позволяют вам вносить деньги до налогообложения, уменьшая налогооблагаемый доход в год, когда вы делаете взнос. Другие счета позволяют зарабатывать деньги, которые вы вкладываете, без уплаты налогов, что снижает ваше налоговое бремя в будущем.

Некоторые учетные записи позволяют вам вносить деньги до налогообложения, уменьшая налогооблагаемый доход в год, когда вы делаете взнос. Другие счета позволяют зарабатывать деньги, которые вы вкладываете, без уплаты налогов, что снижает ваше налоговое бремя в будущем.

Ключевые выводы

- В большинстве случаев проценты, полученные по сберегательным счетам, облагаются налогами.

- Использование определенных типов пенсионных счетов с льготным налогообложением, сберегательных счетов для образования и других средств сбережения может помочь вам сэкономить деньги на налогах и получить больше сбережений.

- Некоторые из этих счетов позволяют вам вносить деньги до уплаты налогов, в то время как другие позволяют вашим деньгам расти без налогов.

Пенсионные счета с налоговыми льготами

Независимо от того, начинаете ли вы свою карьеру или приближаетесь к выходу на пенсию, пенсионные накопления должны быть приоритетом для ваших сбережений. Использование определенных типов счетов для этих сбережений снизит ваши налоги, что в конечном итоге даст вам больше пенсионных сбережений.

Использование определенных типов счетов для этих сбережений снизит ваши налоги, что в конечном итоге даст вам больше пенсионных сбережений.

Индивидуальные пенсионные счета (ИРА)

Существует несколько типов индивидуальных пенсионных счетов (ИРА), которые помогают по-разному сэкономить на налогах. Деньги, которые вы инвестируете в Roth IRA, облагались налогом до того, как вы их депонировали, и проценты не будут облагаться налогом, когда деньги снимаются для выхода на пенсию. Вы также не облагаете налогом проценты, уплаченные на счет до его снятия.Взаимодействие с другими людьми

Традиционные IRA позволяют вычитать сумму, которую вы вносите из своего дохода, снижая ваше налоговое бремя в этом году. Пока ваши деньги находятся на счете, они не облагаются налогом; вы не платите налоги с получаемых процентов. Однако, когда вы забираете деньги, вам придется платить подоходный налог по вашей текущей ставке как с ваших депозитов, так и с денег, которые они заработали на счете. SEP IRA и SIMPLE IRA являются типами традиционных IRA. Взаимодействие с другими людьми

SEP IRA и SIMPLE IRA являются типами традиционных IRA. Взаимодействие с другими людьми

401 (k) Планы и другие аналогичные сберегательные счета

Планы 401 (k), спонсируемые работодателем, позволяют отложить часть своей зарплаты на пенсионный счет.Вы не облагаетесь налогом дохода, включенного в 401 (k), поэтому на каждый внесенный вами доллар вы уменьшаете свой общий налогооблагаемый доход за год. В некоторых случаях ваш работодатель может также вносить средства на счет, что делает его еще более выгодным.Планы 403 (b) аналогичны планам для сотрудников государственных школ, а планы 457 доступны для определенных государственных и некоммерческих служащих. Взаимодействие с другими людьми

На всех этих счетах доходы от ваших инвестиций не облагаются налогом, пока вы не снимете свои средства.Затем и взносы, и доходы облагаются налогом по вашей текущей ставке подоходного налога. Кроме того, с 2006 года у 401 (k) была опция Roth 401 (k) у работодателей, которые решили ее предложить. Как и в случае с IRA Roth, вы откладываете доход после уплаты налогов и не получаете вычет за свой взнос. Но счет растет без налогов и нет налогов на снятие средств. Соответствующие фонды работодателя, если таковые имеются, облагаются налогом при выходе, как и обычный 401 (k).

Как и в случае с IRA Roth, вы откладываете доход после уплаты налогов и не получаете вычет за свой взнос. Но счет растет без налогов и нет налогов на снятие средств. Соответствующие фонды работодателя, если таковые имеются, облагаются налогом при выходе, как и обычный 401 (k).

Счета с гибкими расходами и сберегательные счета для здоровья

Счета гибких расходов (FSA) и медицинские сберегательные счета (HSA) — это программы, которые помогают обеспечить некоторые налоговые льготы, помогая при этом покрывать расходы на здравоохранение, а также, в случае FSA, расходы по уходу за детьми.Хотя названия кажутся похожими, между ними есть несколько ключевых отличий.

FSA:

- Должен быть спонсирован работодателем.

- Должен быть установлен с суммой депозита, которая обычно должна быть объявлена в начале года и не может быть изменена.

- Не переворачивайтесь — если вы не используете деньги, вы их потеряете!

- Доступны для оплаты расходов на здравоохранение и уход за детьми.

- Не обязательно иметь план медицинского страхования с высокой франшизой.

HSA:

- Не требуется спонсор работодателя.

- Может быть открыт любым лицом, имеющим план медицинского страхования с высокой франшизой.

- Можно продлить из года в год — вы не потеряете свои деньги, если не потратите их.

- Может приносить проценты.

- Можно потратить только на соответствующие расходы, связанные со здоровьем.

- Может служить дополнительным источником пенсионных накоплений.

На 2020 и 2021 годы лимит FSA составляет 2750 долларов, в то время как лимит взноса HSA составляет 3550 долларов на 2020 год и 3600 долларов на 2021 год для физических лиц и 7100 долларов для семей в 2020 году с увеличением до 7200 долларов в 2021 году.Взаимодействие с другими людьми

Что общего у этих двух счетов, так это то, что вы делаете взносы в них до того, как платите подоходный налог со своих доходов, что увеличивает объем долларов, которые вы должны тратить на здравоохранение. Если у вас есть разовые или повторяющиеся медицинские расходы или предстоящая процедура, которая не полностью покрывается страховкой, и у вас есть хорошая оценка того, в чем будут нуждаться ваше лечение (и уход за детьми) в следующем году, стоит подумать об одном из эти аккаунты.

Если у вас есть разовые или повторяющиеся медицинские расходы или предстоящая процедура, которая не полностью покрывается страховкой, и у вас есть хорошая оценка того, в чем будут нуждаться ваше лечение (и уход за детьми) в следующем году, стоит подумать об одном из эти аккаунты.

FSA ограниченного назначения — это специальные типы FSA, которые вы можете иметь вместе с HSA.Их можно использовать для покрытия расходов на зрение и стоматологию, а также для оплаты медицинских расходов, как только вы выполните свою страховую франшизу.

Сберегательные счета для образования

Расходы на колледж или другое образование — еще одна большая статья расходов и причина того, что люди экономят деньги. Определенные сберегательные счета могут помочь, уменьшив налоги, которые вы платите.

529 Аккаунтов

План 529 теперь позволяет вам сэкономить как на K-12, так и на высшем образовании. (Раньше разрешались только затраты на послешкольное обучение. Существует два основных типа: планы с предоплатой, которые позволяют вам оплачивать обучение в определенных школах в будущем (фиксируя текущие ставки обучения), и планы сбережений, которые инвестируются и растут без уплаты налогов. Многие штаты также предлагают налоговые льготы на деньги, которые вы вносите.

Существует два основных типа: планы с предоплатой, которые позволяют вам оплачивать обучение в определенных школах в будущем (фиксируя текущие ставки обучения), и планы сбережений, которые инвестируются и растут без уплаты налогов. Многие штаты также предлагают налоговые льготы на деньги, которые вы вносите.

Сберегательные счета Coverdell Education

Как и 529, сберегательный счет для образования Coverdell — это трастовый или депозитный счет, который можно использовать для оплаты расходов на начальное, среднее или послесреднее образование.Выплаты не облагаются налогом, если они производятся на соответствующие расходы, хотя любые деньги, оставшиеся на счете, когда получателю исполняется 30 лет, должны быть распределены, а затем облагаются налогом. В отличие от этого, нет возрастных ограничений для бенефициаров плана 529.

Муниципальные облигации

Муниципальные облигации (или «муни») — это облигации, продаваемые местными органами власти для поддержки проектов по благоустройству населения. Как правило, они имеют фиксированную норму прибыли и установленный период времени. Существуют краткосрочные облигации со сроком погашения от одного до трех лет и долгосрочные облигации со сроком погашения не более десяти лет.Взаимодействие с другими людьми

Как правило, они имеют фиксированную норму прибыли и установленный период времени. Существуют краткосрочные облигации со сроком погашения от одного до трех лет и долгосрочные облигации со сроком погашения не более десяти лет.Взаимодействие с другими людьми

Чтобы стимулировать инвестиции в проекты местного самоуправления, проценты, полученные по муниципальным облигациям, не облагаются федеральными налогами (некоторые, но не все муниципальные облигации освобождены от налогов штата и даже местного налога, если вы живете в штате, в котором была выпущена облигация). Munis платит относительно низкие процентные ставки, но большинство из них считаются инвестициями с низким уровнем риска. Эти облигации популярны среди людей с высокими налоговыми ставками, потому что они помогают снизить их налоговое бремя, при этом по-прежнему принося проценты, и среди пожилых людей, потому что они обычно представляют собой инвестиции с низким уровнем риска.

Дополнительный бонус: инвестирование в собственный город или муниципальные облигации позволяет вам поддерживать проекты в сообществе, в котором вы живете. Вы получаете улучшенные общественные ресурсы, зарабатывая не облагаемые налогом проценты на свои сбережения. Взаимодействие с другими людьми

Вы получаете улучшенные общественные ресурсы, зарабатывая не облагаемые налогом проценты на свои сбережения. Взаимодействие с другими людьми

Альтернативой непосредственному инвестированию в муниципальные облигации является выбор фонда муниципальных облигаций. Если вы хотите быть освобожденными от государственных (и даже местных) налогов, вам необходимо проживать в том штате, где выпущена облигация. Взаимодействие с другими людьми

Постоянное страхование жизни

Возможно, менее известный способ накопить безналоговый рост и доход — это использование полисов постоянного страхования жизни, которые имеют денежную ценность, например, целую жизнь или универсальную жизнь.Эти полисы содержат компонент пособия в случае смерти, а также денежный компонент, который может быть заимствован или использован, пока застрахованный жив. Эти деньги ежегодно увеличиваются умеренными темпами за счет дивидендов, которые во многих случаях могут не облагаться налогом. Если вы снимаете внесенные вами деньги (основание), вам не придется платить никаких налогов. В качестве альтернативы вы можете взять взаймы под денежную стоимость вашего полиса без уплаты налогов и позволить дивидендам по полису покрыть процентные расходы.

В качестве альтернативы вы можете взять взаймы под денежную стоимость вашего полиса без уплаты налогов и позволить дивидендам по полису покрыть процентные расходы.

Итог

Сберегательные счета обычно облагаются налогом на заработанные проценты.Так что, если вы сможете инвестировать в безналоговый счет, вы сможете растянуть свои деньги еще больше. Хотя у каждого типа инструментов, не облагаемых налогом, есть свои ограничения, все они являются инструментами, которые могут помочь вам достичь ваших финансовых целей.

Часто задаваемые вопросы о безналоговых пенсионных счетах

Когда дело доходит до комплексного пенсионного планирования, налоговое планирование всегда будет ключевым компонентом. Когда вы живете на фиксированный доход, а большинство из них находится в пенсионном возрасте, негативные последствия непредвиденных налогов могут быть катастрофическими.

Хотя никто точно не знает, как будет выглядеть налоговый кодекс США через несколько лет или несколько десятилетий, безналоговый пенсионный счет — единственный способ полностью избежать налоговой проблемы при выходе на пенсию.

Если это звучит слишком хорошо, чтобы быть правдой, это не так. Но существуют ограничения и правила, которые регулируют работу счетов, не облагаемых налогом. Узнайте больше о том, как они работают, преимуществах и потенциальных недостатках.

Определение Tax-Free

Счет считается не облагаемым налогом налогом, если на доход, полученный на счете, не взимается федеральный налог или налог штата как при получении дохода, так и при его распределении или снятии.

Именно через эти типы счетов можно вкладывать деньги и расти без уплаты будущих налогов на этот рост, даже когда вы снимаете средства для траты.

Примеры безналоговых счетов

Существует только один тип необлагаемого налогом пенсионного счета: IRA Roth и планы Roth 401 (k). В соответствии с установленными правилами вывода средств и лимитами годового дохода и взносов, деньги после уплаты налогов, вложенные в Roth IRA или Roth 401 (k), могут расти без уплаты налогов и не облагаются налогом при выводе на пенсию. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Другой такой необлагаемой налогом системы пенсионных накоплений не существует. Поскольку это такой ценный инструмент для специалистов по пенсионному планированию, но не для IRS — поскольку он теряет возможность облагать налогом то, что может стать существенной стоимостью счета, — существуют строгие правила, регулирующие использование IRA Roth, чтобы оставаться безналоговыми.

Многие люди по ошибке также называют традиционные IRA безналоговыми счетами. Хотя это правда, что деньги, вложенные в традиционную ИРА, могут расти без налогов, счет на самом деле является счетом с отсроченным налогом, а это означает, что налоги только задерживаются.