Ипотека с материнским капиталом от банка Левобережный в Новосибирске

Преимущества ипотеки с материнским капиталом в Банке «Левобережный»

- Низкая процентная ставка от 8,25% годовых

- Для покупки доступно жилье как в строящихся домах, так и на вторичном рынке

- Защита заемщиков: банк имеет целую базу аккредитованных объектов, в покупке которых можно быть уверенными

Специальные программы

Банк «Левобережный» предлагает специальные программы для семей с более комфортными условиями погашения ипотечного кредита. Выберите наиболее подходящий для вас вариант и оставьте онлайн-заявку на оформление ипотеки.

Семейная ипотека

У вас планируется рождение второго или третьего ребенка в семье? Приобретите квартиру на этапе строительства или в готовом доме. Заключите сделку с юридическим лицом (застройщиком, инвестором и др.) и тогда вы получите кредитную сумму при низкой процентной ставке.

- Ставка 6% годовых

- Сумма от 500 000 Р до 3 000 000 Р

- Срок от 36 до 360 месяцев

Программа «Лайт»

Приобретение квартиры или дома при наличии сертификата на материнский капитал. Если Вам не хватает средств для улучшения жилищных условий — это предложение вам подходит!

- Ставка от 16% годовых

- Сумма до 453 026 Р

- Срок до 180 месяцев <

Улучшение жилищных условий

Если вы не готовы к покупке нового жилья или только недавно приобрели квартиру, мы предлагаем ипотечные кредиты для улучшения жилищных условий.

Выберите ваш вариант:

- Ипотечный кредит на любые потребительские цели под залог имеющегося жилья

- Ипотечный кредит для улучшения жилищных условий без залога

- Ипотечный кредит для улучшения жилищных условий под залог имеющейся квартиры

-

Для всех программ действует процентная ставка от 8,25% годовых и первый взнос от 5%.

Основные требования к заемщику

- Гражданство РФ

- Возраст от 21 года до 70 лет на дату полного погашения кредита

- Стаж на последнем месте работы не менее 4 месяцев

Как оформить ипотеку с использованием материнского капитала

- После предварительного расчета оформите заявку на ипотеку. Это можно сделать с помощью онлайн-заявки, в офисе банка или по звонку.

- Предоставьте необходимые документы для рассмотрения заявки на ипотеку.

- Получите положительное решение.

- Предоставьте в банк пакет документов по вашей будущей квартире.

- Подпишите все документы по сделке и зарегистрируйте права на объект недвижимости.

Исполните ваши мечты о собственном доме!

Можно ли использовать материнский капитал в семейной ипотеке?

Программа «Семейная ипотека»-предоставление ипотечного кредита (займа) или подписание дополнительного соглашения о рефинансировании в соответствии с Правилами предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «ДОМ. РФ» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам), предоставленным гражданам Российской Федерации, имеющим детей», утв. Постановлением Правительства РФ от 30.12.2017 N 1711, распространяется на граждан Российской Федерации при рождении у них начиная с 1 января 2018 г. и не позднее 31 декабря 2022 г. второго ребенка и (или) последующих детей, имеющих гражданство Российской Федерации.

РФ» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам), предоставленным гражданам Российской Федерации, имеющим детей», утв. Постановлением Правительства РФ от 30.12.2017 N 1711, распространяется на граждан Российской Федерации при рождении у них начиная с 1 января 2018 г. и не позднее 31 декабря 2022 г. второго ребенка и (или) последующих детей, имеющих гражданство Российской Федерации.

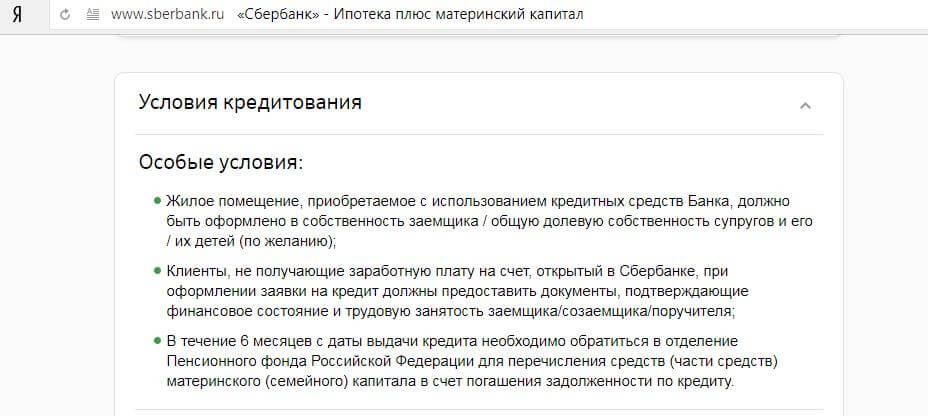

Средства материнского капитала могут быть использованы на погашение ипотечного кредита в соответствии с подпунктом «в» п. 3 Правил направления средств (части средств) материнского (семейного) капитала на улучшение жилищных условий, утвержденных Постановлением Правительства Российской Федерации от 12 декабря 2007 года N 862, где предусмотрено, что «В случае предоставления лицу, получившему сертификат, или супругу лица, получившего сертификат, кредита (займа), в том числе ипотечного, на приобретение или строительство жилья либо кредита (займа), в том числе ипотечного, на погашение ранее предоставленного кредита (займа) на приобретение или строительство жилья средства (часть средств) материнского (семейного) капитала могут быть направлены на: погашение основного долга и уплату процентов по кредиту (займу), в том числе ипотечному, на погашение ранее предоставленного кредита (займа) на приобретение или строительство жилья (за исключением штрафов, комиссий, пеней за просрочку исполнения обязательств по указанному кредиту (займу), обязательства по которым возникли у лица, получившего сертификат, до возникновения права на получение средств материнского (семейного) капитала».

Не нашли ответ на свой вопрос?

Посмотрите раздел с инструкциями по теме.

Посмотрите другие вопросы и ответы по теме.

Позвоните нам на горячую линию по номеру 8(800)775-11-22

Как можно распорядиться средствами маткапитала

На образование

- Средствами материнского капитала можно оплатить учебу любого ребенка в семье, не только того, после рождения которого было получено право на сертификат. Также можно оплачивать образование сразу нескольких детей;

- Можно оплатить обучение детей в образовательных учреждениях любого уровня — от детского сада до вуза. Также можно покрыть расходы на общежитие, предоставляемое образовательной организацией;

- Обычно для этого нужно дождаться, пока ребенку исполнится три года. При этом на момент начала обучения он должен быть не старше 25 лет. Исключение — это оплата детского сада, тогда маткапиталом можно распорядиться сразу после рождения ребенка;

- Организация, в которой ребенок получает образование, должна находиться на территории РФ и иметь лицензию на оказание образовательных услуг;

- Для того чтобы потратить средства на образование, кроме заявления вы должны подготовить копию договора с образовательным учреждением (или детским садом).

На улучшение жилищных условий (в т. ч. ипотеку)

- Распорядиться маткапиталом на улучшение жилищных условий можно, когда ребенку исполнится три года. Исключение — это погашение основного долга или первоначального взноса по ипотеке. Тогда потратить сертификат разрешается сразу после рождения (или усыновления) ребенка;

- Вам нужно взять справку из банка об ипотеке. Она нужна для Пенсионного фонда (он распоряжается средствами маткапитала), для этого документа есть специальная форма;

- Также нужно нотариальное обязательство о том, что жилье будет в общей долевой собственности всех членов семьи. Сделайте несколько копий — они вам понадобятся, когда в течение шести месяцев после снятия обременения по ипотеке нужно оформить доли в собственность членов семьи;

- Надо подать заявление в отделении ПФР (или на сайте) или МФЦ, через портал Госуслуг.

Список необходимых документов — на сайте. Пенсионный фонд рассмотрит заявление в течение месяца. Если он откажет в перечислении средств, решение можно обжаловать в самом фонде;

Список необходимых документов — на сайте. Пенсионный фонд рассмотрит заявление в течение месяца. Если он откажет в перечислении средств, решение можно обжаловать в самом фонде; - Если вы решили оплатить маткапиталом первоначальный взнос, то сначала нужно написать об этом в заявлении на ипотеку. Также понадобится справка из ПФР, что маткапитал еще не потрачен;

- После оформления ипотеки с таким первоначальным взносом вы должны сделать те же шаги, что и при ее погашении маткапиталом. Это нужно, чтобы фонд перевел средства в банк.

NB: ремонт квартиры улучшением жилищных условий не считается. Маткапитал нельзя использовать для приобретения жилого помещения, признанного непригодным для проживания, аварийным, подлежащим сносу или реконструкции; кроме того, из средств маткапитала невозможно погасить кредит за такое жилье.

На формирование накопительной части пенсии матери

Материнский капитал может быть полностью или частично включен в состав пенсионных накоплений и передан в доверительное управление управляющей компании или в негосударственный пенсионный фонд.

Кроме того, в конце ноября ГД приняла закон, который позволит женщинам отозвать средства материнского капитала, ранее направленные на формирование накопительной пенсии, для использования в других целях. Закон позволит сначала отозвать эти средства, а в течение полугода решить, для чего вы их будете использовать. А если написать заявление о продлении срока, можно продлить его еще на полгода.

На социальную адаптацию и интеграцию в общество детей-инвалидов

Средствами маткапитала можно компенсировать затраты на определенные товары и услуги для социальной адаптации и интеграции в общество детей-инвалидов. Однако средства нельзя направить на медуслуги, а также на реабилитационные мероприятия, техсредства реабилитации и услуги, предусмотренные федеральным перечнем реабилитационных мероприятий, технических средств реабилитации и услуг, предоставляемых инвалиду за счет средств федерального бюджета.

На ежемесячную выплату

Право на ежемесячную выплату из маткапитала есть у семей, в которых:

- второй ребенок родился (или был усыновлен) после 1 января 2018 года;

- среднедушевой доход — не выше двух прожиточных минимумов;

Семьям, подпадающим под оба условия, ежемесячно на протяжении трех лет выплачивается сумма, равная прожиточному минимуму для детей.

ВАЖНО

- Можно распределить средства материнского капитала одновременно по нескольким направлениям;

- Наличные деньги по сертификату получить нельзя.

Ипотечный вердикт: маткапитал разрешат использовать без участия банков | Статьи

Россияне смогут оплатить ипотеку материнским капиталом через не подконтрольные Банку России организации. Как выяснили «Известия», такой законопроект готово поддержать правительство, давшее положительное заключение на инициативу депутатов Госдумы (есть у «Известий»). Новую норму намерены поддержать и в профильном комитете парламента по труду и социальной политике, а также в большинстве фракций, где считают ее особенно актуальной в условиях COVID-19. При этом парламентарии отмечают, что необходимо тщательно изучить рынок — чтобы гарантировать, что к средствам не получат доступ организации, работающие с нарушением закона.

Выпали из законаКак выяснили «Известия», в ближайшее время в Госдуме будет представлен законопроект «О внесении изменений в ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей». Его авторы — депутаты фракции ЛДПР Виталий Пашин, Андрей Андрейченко и Василина Кулиева — предлагают предоставить россиянам право на заключение договора с любой организацией, являющейся законным участником рынка ипотечного потребительского кредитования.

Его авторы — депутаты фракции ЛДПР Виталий Пашин, Андрей Андрейченко и Василина Кулиева — предлагают предоставить россиянам право на заключение договора с любой организацией, являющейся законным участником рынка ипотечного потребительского кредитования.

— В марте прошлого года в силу вступил закон, который запретил организациям, неподконтрольным Банку России, работать с материнским капиталом. Это было сделано для того, чтобы предотвратить мошеннические действия с этими средствами. Это очень правильно. Но там не всё было учтено. Из закона выпали организации, которые уполномочены работать с маткапиталом на законных основаниях, — пояснил «Известиям» Виталий Пашин.

По его словам, в итоге получилось так, что семьи, которые заключили договоры с этими уполномоченными организациями, сейчас не могут воспользоваться своим правом погашения ипотеки с помощью маткапитала. Сегодня, согласно данным сайта ДОМ.РФ, в России 18 организаций, уполномоченных осуществлять деятельность по выдаче ипотечных займов. Однако по факту предоставлять эти услуги могут только банки, работающие с ЦБ.

Однако по факту предоставлять эти услуги могут только банки, работающие с ЦБ.

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Такие же проблемы, отмечает парламентарий, возникают в учреждении, созданном правительством РФ для обеспечения функционирования накопительно-ипотечной системы жилищного обеспечения военнослужащих, которая никак не может быть мошеннической.

Идея законопроекта появилась еще в прошлом году, однако тогда она не получила поддержку правительства, отметил депутат.

— Этот законопроект важно сейчас принять, так как благосостояние населения ухудшается, а люди не могут использовать законную возможность по реализации материнского капитала. В итоге они вынуждены придумывать какие-то серые схемы, идти на хитрости, — отметил Андрей Андрейченко.

В заключении правительства РФ (есть в распоряжении «Известий») отмечается, что предложения депутатов помогут исправить ситуацию.

«Предлагаемые изменения позволят лицам, имеющим право на дополнительные меры государственной поддержки семей, имеющих детей, направлять средства материнского капитала на погашение своих обязательств по заключенным с указанными участниками рынка ипотечного потребительского кредитования договорам кредита. На основании изложенного правительством РФ поддерживается законопроект», — говорится в документе, датированном 22 мая.

На основании изложенного правительством РФ поддерживается законопроект», — говорится в документе, датированном 22 мая.

В комитете Госдумы по труду, социальной политике и делам ветеранов «Известиям» рассказали, что вопрос с использованием средств материнского капитала поднимается регулярно.

— Мы, например, предлагали разрешить многодетным семьям и там, где есть дети-инвалиды, тратить его на покупку автомобиля. Потому что материнский капитал — не роскошь, а действительно нужда, особенно в удаленной сельской местности, — пояснил «Известиям» глава комитета Ярослав Нилов.

Он полностью поддерживает законопроект, предложенный его коллегами.

— Действительно, сегодня у нас есть правительственные организации, взаимодействие с которыми не дает людям возможность использовать средства маткапитала. При этом они предлагают выгодные условия и услуги, которые действительно востребованы гражданами, — подчеркнул парламентарий.

Во фракции «Единой России» обещали инициативу внимательно изучить, после того как она поступит в Госдуму, однако ничего плохого в ней единороссы не видят.

Фото: ИЗВЕСТИЯ/Александр Казаков

— Думаю, что такой законопроект можно поддержать, если он реально поможет людям решить их проблемы с материнским капиталом. Особенно это актуально для военнослужащих. На мой взгляд, материнский капитал можно было бы разрешить тратить и на другие важные для граждан цели, — пояснил «Известиям» зампред фракции КПРФ Валентин Шурчанов.

А вот первый зампред фракции «Справедливой России» Михаил Емельянов напомнил, что до 2019 года случаи мошенничества с использованием средств материнского капитала были регулярными. Поэтому важно, чтобы под новые нормы случайно не попали структуры, работающие с нарушением закона.

— Конечно, если речь идет об учреждениях правительства, то они могут работать с материнским капиталом, их можно включить в закон. А вот что касается других, то их нужно внимательно изучить, — высказал свое мнение «Известиям» парламентарий.

Политтехнолог Дмитрий Фетисов полагает, что законопроект будет поддержан думским большинством и в него не будут вноситься существенные поправки.

ЧИТАЙТЕ ТАКЖЕ

Ипотека под материнский капитал — использование в качестве первоначального взноса

Ипотека под материнский капитал

Ипотечное кредитование позволяет существенно улучшить жилищные условия лицам различных социальных и возрастных категорий. Сегодня можно найти множество программ, предназначенных для кредитования различных категорий заемщиков. Одной из такой категорий являются семьи с детьми. Для подобных заемщиков банки готовы предложить ряд льготных условий кредитования, которые, как правило, заключаются в пониженной процентной ставке по ипотеке, возможности получить отсрочку по возврату кредита при рождении ребенка, а также в возможности увеличить срок кредитования. В настоящее время среди разнообразных ипотечных продуктов можно найти такой, как ипотека с использованием материнского капитала.

Такой продукт позволяет семьям, имеющим право на получение материнского капитала, использовать его в качестве первоначального взноса по ипотечному кредиту. С точки зрения существующего законодательства воспользоваться ипотекой под материнский капитал возможно в любом банке. Вместе с тем далеко не все банки готовы кредитовать подобных заемщиков, однако, те кредитные организации, которые выделяют ипотеку с использованием материнского капитала в самостоятельный продукт, дают таким заемщикам реальный шанс на получение ипотечного кредита. Тем не менее, нужно помнить о том, что лицам, желающим использовать материнский капитал в счет ипотеки необходимо соблюсти как минимум два главных условия:

С точки зрения существующего законодательства воспользоваться ипотекой под материнский капитал возможно в любом банке. Вместе с тем далеко не все банки готовы кредитовать подобных заемщиков, однако, те кредитные организации, которые выделяют ипотеку с использованием материнского капитала в самостоятельный продукт, дают таким заемщикам реальный шанс на получение ипотечного кредита. Тем не менее, нужно помнить о том, что лицам, желающим использовать материнский капитал в счет ипотеки необходимо соблюсти как минимум два главных условия:

- Размер первоначального взноса, установленный банком, не должен превышать размер материнского капитала;

- Заемщик должен обладать стабильным доходом, который позволяет ему выполнять взятые на себя обязательства в рамках ипотечного кредита.

Какие документы потребуются?

Кроме стандартных документов для получения ипотеки, которые предоставляются в банк, заемщику, планирующим произвести оплату ипотеки материнским капиталом, впоследствии необходимо будет обратиться и Пенсионный фонд. Здесь, помимо документов, удостоверяющих свою личность и подтверждающих собственную регистрацию, предоставляются:

Здесь, помимо документов, удостоверяющих свою личность и подтверждающих собственную регистрацию, предоставляются:

- Сертификат на получения материнского капитала;

- Заявление с просьбой использовать его в качестве первоначального взноса по ипотечному кредиту;

- Копия договора займа, заключенного с кредитной организацией;

- Письмо заемщика, в котором он дает обязательства оформить приобретенную недвижимость в долевую собственность со своими детьми и супругом/супругой. Предоставление подобного письма является также условием погашения ипотеки материнским капиталом.

Ипотека и материнский капитал: достоинства и недостатки.

Главным недостатком ипотеки с использованием материнского капитала является то, что процесс ее рассмотрения и одобрения более длительный по сравнению со стандартными программами. Также заемщику нужно быть готовым к тому, что он будет активно работать не только с банком, но и с Пенсионным фондом и как следствие собирать большой пакет документов для ипотеки. Однако взять ипотеку под материнский капитал не так сложно как кажется.

Однако взять ипотеку под материнский капитал не так сложно как кажется.

Если раньше проблема вывода материнского капитала ложилась целиком на плечи заемщика, то сегодня банки активно помогают в этом своим клиента, помогая подготовить необходимый набор бумаг. Кроме того сейчас широко распространены такие программы как ипотека плюс материнский капитал, которые изначально предполагают участие материнского капитала в ипотеке. Главным достоинством подобного продукта является то, что участие в такой программе позволяет воспользоваться ипотекой тем, у кого не хватало собственных сбережений на первоначальный взнос, а тем, кто мог осуществить такой взнос – взять меньшую сумму в долг.

Женщин предостерегают от опасностей беременности при подаче заявления на ипотеку | Ипотека

Новых родителей, которые подают заявку на ипотеку у некоторых из крупнейших кредиторов, просят доказать, что они вернутся к работе, прежде чем их доход будет включен в проверки доступности.

Вопросы, заданные Observer 15 крупнейшим кредиторам, показали, что тех, кто находится в отпуске по беременности и родам или в отпуске по уходу за ребенком, просят предоставить доказательства того, что они вернутся к работе в течение трех месяцев после подачи заявления, когда они берут ипотечный кредит в здании Skipton. общество, Virgin Money и Metro Bank.Если они не вернутся к работе в течение трех месяцев, их доход от «возвращения к работе» не может быть включен в чеки, и ипотечный кредит может быть рассчитан на их заработную плату в период отпуска по беременности и родам или по уходу за ребенком.

Другие кредиторы, включая Barclays, RBS и NatWest, будут основывать свое решение на заработной плате, которую кандидаты ожидают получить, когда вернутся на работу, а не на заработной плате во время отпуска. Галифакс «обычно» поступает так же, а строительная компания Ковентри принимает во внимание доход заявителя от «возвращения к работе», а также другие факторы.

Если ваш нормальный доход прервется или снизится во время вашего отпуска, Skipton, Coventry, Metro, Clydesdale Bank и Halifax спросят, как вы собираетесь платить по ипотеке в течение этого периода.

«Некоторые кредиторы захотят получить сбережения для покрытия платежей», — говорит Дэвид Блейк из Which? Консультанты по ипотеке. Другие вообще откажутся давать ссуды кому-либо, получающим пособие по беременности и родам или отцовству, говорит Пит Муглстон из OnlineMortgageAdvisor.co.uk. Многие кредиторы подчеркнули, что они будут принимать решения в индивидуальном порядке.

Цена беременности

В недавнем опросе, проведенном uSwitch среди 2 002 заявителей-женщин в возрасте от 25 до 45 лет, примерно одна из 10 заявили, что они чувствовали себя дискриминированными кредиторами из-за своих планов создать семью.

Сара О’Лири была на пятом месяце беременности, когда ее брокер сообщил ей, что ей будет трудно получить ипотеку. «Я стюардесса, поэтому не могла скрыть, что беременна — в моем расчетном листе было написано, что я не умею летать и выполняю« наземные обязанности по беременности и родам », за что мне была выплачена гарантированная надбавка к зарплате.

«Но мой брокер сказал, что большинство кредиторов не будут принимать во внимание большую часть моего дохода, только моего мужа, потому что я не работала« нормально »и не получала плату за перелет и комиссионные с продаж».

О’Лири планировала вернуться к работе на полную ставку, пока ее мать бесплатно присматривала за своим ребенком, «но эти кредиторы предполагали, поскольку я была беременна, моя карьера закончилась, и я никогда не получу свою обычную зарплату. опять таки».В конце концов пара сумела занять у Nationwide после обращения напрямую к кредитору, но потеряла дом, который они хотели купить. «Я плакала несколько дней».

В прошлом месяце Управление по финансовому регулированию и надзору начало расследование конкуренции на ипотечном рынке, чтобы оценить, несправедливо ли кредиторы отклоняют заявки на ипотеку после ужесточения правил кредитования в апреле 2014 года.

«Если кредитор делает предположение, что женщина не может вернуть деньги» ипотека, потому что она беременна, она может иметь иск о дискриминации по беременности », — говорит Рос Брэгг, директор благотворительной организации Maternity Action.

О чем могут спросить кредиторы

Кредиторам не разрешается спрашивать, беременны ли вы или находитесь в декретном отпуске, когда вы подаете заявление на ипотеку. «Такой вопрос потенциально был бы дискриминационным в соответствии с Законом о равенстве», — говорит Рэй Булджер из брокера Джона Чаркола.

Если кредитор делает предположение, что женщина не может выплатить ипотечный кредит, у нее может быть требованиеРос Брэгг, Maternity Action

Однако более жесткие правила кредитования означают, что они имеют законное право и действительно обязаны учитывать будущие изменения в ваших приходах и расходах.«Конечно, рождение ребенка может повлиять на обоих, — говорит Муглстон.

По данным Совета по ипотечным кредиторам, они собирают эту информацию, «чтобы попытаться снизить риск того, что заемщики берут на себя долговые обязательства, которые могут оказаться недоступными». Таким образом, кредиторы обычно спрашивают, знаете ли вы о каких-либо изменениях в ваших доходах или расходах в будущем. Если вы ответили утвердительно, потому что ожидаете ребенка, андеррайтер обычно оценивает, можете ли вы позволить себе ипотеку, как если бы у вас уже есть дополнительный иждивенец, говорит Муглстон.Вам также следует ожидать, что расходы по уходу за детьми будут учтены.

Большинство кредиторов также зададут дополнительные вопросы о вашей заработной плате, когда вы вернетесь на работу, продолжительности вашего отпуска по беременности и родам и планируете ли вы вернуться на полный рабочий день — и попросят вашего работодателя предоставляет «письмо о намерениях», подтверждающее эти факты.

Что сказать кредитору

Четверть женщин, опрошенных uSwitch, заявили, что они намеренно скрывали семейные планы от кредиторов.

«Если вы скрываете информацию, существует риск того, что если вам будет предоставлена ипотека, вы не сможете ее себе позволить, поскольку кредитор не сможет дать реалистичную оценку», — говорит представитель CML Сью Андерсон.

Однако вы можете возразить, что ребенок не рождается, пока не родится, говорит Саймон Чекли из брокера Private Finance. «Если вы не считаете, что ваша беременность имеет отношение к вашему заявлению, зачем раскрывать ее? Если вы подаете заявку через брокера, он может занять такую же позицию, если вы того пожелаете.

Брокер должен убедиться, что вы сможете позволить себе ипотеку, и честно ответить на вопросы кредитора.Рэй Боулджер, Джон Чаркол

Боулджер соглашается: «Брокер не обязан раскрывать этот факт.Но они обязаны убедиться, что вы сможете оплатить ипотеку после рождения ребенка, и честно ответить на вопросы кредитора ».

Однако он говорит, что брокеры знают, какие кредиторы задают вопросы, и могут «выбрать тот, который не задает вопросов, на которые вы не можете честно ответить».

RBS и NatWest, например, просят заемщиков раскрыть предсказуемые изменения их обстоятельств «в течение следующих пяти лет», в то время как Сантандер спрашивает только, знают ли они что-нибудь «в то время или в ближайшем будущем», что повлияет на их финансовые позиция.

Ожидается, что вы подпишете заявление о том, что заявка была заполнена правдиво, — говорит Дэвид Холлингворт из London & Country. Технически, если вы солгаете, ваш кредитор может вернуть вашу собственность, но «на практике это будет крайняя мера», — добавляет Булджер.

КАК УЛУЧШИТЬ СВОИ ШАНСЫ

Подайте заявление до беременности или перед сдачей анализа. Вначале вы можете почувствовать оправданную неуверенность в том, что ответите утвердительно на вопрос о будущих изменениях в ваших доходах и расходах.«На тот момент вы, вероятно, вообще никому не рассказывали о своей беременности по очевидным причинам», — говорит Рэй Булджер из брокера Джона Чаркола. «Убедитесь, что вы можете позволить себе ипотеку, и никогда не лгите в анкете — но не предоставляйте добровольно информацию, о которой не спрашивают».

Если вы находитесь на поздних сроках беременности, ознакомьтесь с трансферами продуктов, доступными от вашего текущего кредитора. Обычно в этом случае вопросы о доступности не задаются.

Если у вас есть сбережения на период отпуска или вы собираетесь сократить расходы по уходу за ребенком, попросив членов семьи присмотреть за ребенком, укажите эту информацию в своем заявлении.

«Если вы считаете, что подверглись дискриминации, подайте жалобу кредитору. Если это не даст результата, позвоните омбудсмену по финансовым услугам », — говорит Рос Брэгг из благотворительной организации Maternity Action. Телефон 0800 023 4567.

Материнский капитал: что нового в 2018 году

Пенсионный фонд напоминает, что программа материнского капитала была расширена в 2018 году в связи с новыми мерами правительства России по демографической поддержке семей с детьми.Поправки расширяют возможности использования средств материнского капитала при рождении или усыновлении второго ребенка.

Ежемесячная выплата средств материнского капитала

Во-первых, семьи с низким доходом (менее 150% прожиточного минимума трудоспособного населения на члена семьи) имели право на ежемесячную выплату средств материнского капитала в случае рождения или усыновления второго ребенка после января. 1, 2018. Выплаты можно получать до достижения ребенком 18-месячного возраста.Для удобства выплаты покрывают весь период с момента рождения ребенка, если заявление подано в течение первых шести месяцев. В случае, если заявки поданы после шестимесячного периода, выплаты будут назначены с даты подачи заявки.

Выплата средств материнского капитала зависит от региона проживания поступающих: это размер прожиточного минимума ребенка, установленного регионом на второй квартал прошлого года. Если семья подает заявку на выплату в 2018 году; выплата составит прожиточный минимум детей со второго квартала 2017 года.

Обратите внимание, что первый платежный период длится год, и семья, желающая продолжить получение платежа, должна будет заново подать заявление через клиентскую службу ПФР или универсальный центр.

Дошкольное образование, уход за детьми

На обучение детей всегда можно было потратить материнский капитал. Однако в прошлом средства становились доступными только через три года после рождения или усыновления ребенка, имеющего право на участие в программе.

С 2018 года семьи могут получать финансовую поддержку дошкольного образования практически сразу после рождения ребенка: отныне средства материнского капитала становятся доступными через два месяца после приобретения прав. Деньги можно потратить на услуги государственных и частных детских садов и яслей, а также на уход за детьми. В обоих случаях организация, получающая средства, должна иметь лицензию на предоставление таких услуг.

Льготные ставки по ипотеке для семей с 2–3 детьми

российских семей, в которых в 2018-2022 годах родился второй или третий ребенок, имеют право на льготные ставки по ипотеке, которые могут помочь улучшить их жилищные условия. Эти льготные ставки можно оплатить за счет средств материнского капитала. Семье не нужно ждать, пока ребенок, имеющий право на участие в программе, достигнет трехлетнего возраста.

Эти льготные ставки можно оплатить за счет средств материнского капитала. Семье не нужно ждать, пока ребенок, имеющий право на участие в программе, достигнет трехлетнего возраста.

Льготные ставки по ипотеке не имеют прямого отношения к программе материнского капитала, но по-прежнему являются важным шагом правительства по поддержке семей с детьми. Кредиты выдаются семьям с двумя-тремя детьми по годовой дисконтной ставке 6%. Деньги можно потратить на покупку квартиры или дома, в том числе дома с земельным участком, а также на участие в проектах долевого строительства.Полученные ранее ссуды также могут быть погашены деньгами льготной ипотечной ссуды.

Обратите внимание, что период для присоединения к программе материнского капитала продлен до 31 декабря 2021 года. Это означает, что ребенок, имеющий право на участие в программе, должен быть либо рожден, либо усыновлен до 31 декабря 2021 года. выдача сертификата материнского капитала или использование средств материнского капитала.

Материнский капитал в 2018 году составляет 453000 рублей.

Объяснение вариантов погашения ипотеки — Money Advice Service

Существует три различных способа погашения ипотеки: погашение, выплата только процентов или их комбинация. Прочтите наше руководство, чтобы узнать больше о вариантах погашения ипотеки.

Что такое капитал и проценты?

Ипотека состоит из двух частей:

- Капитал: деньги, которые вы занимаете

- Проценты: начисление кредитором суммы вашей задолженности

Если вы выбираете ипотеку с погашением, вы выплачиваете капитал и проценты вместе.

При ипотеке только с процентами вы сначала выплачиваете проценты только ежемесячно, а капитал возвращаете в конце срока ипотеки.

Погашение ипотеки

Это самый популярный и наиболее доступный способ погашения ипотеки.

При ипотеке с погашением вы будете производить ежемесячные выплаты в течение согласованного периода времени (известного как срок) до тех пор, пока не выплатите и капитал, и проценты.

Это означает, что ваш баланс по ипотеке будет уменьшаться с каждым месяцем, и, пока вы продолжаете выплаты, ваша ипотека будет выплачиваться в конце срока (обычно 25 лет).

Имейте в виду, что когда вы начинаете свою ипотеку, выплаты в основном будут составлять проценты, поэтому, если вы захотите погасить ипотеку или переехать в дом в первые годы, вы обнаружите, что сумма вашей задолженности не сильно уменьшится. .

Затем вы также должны решить, какой тип ипотечной ссуды вы хотите, будет ли процентная ставка фиксированной с течением времени или переменной, что означает, что процентная ставка может повышаться или понижаться.

Ипотека с выплатой процентов

При ипотеке с только процентным доходом вы ежемесячно платите только проценты, причитающиеся с взятой вами суммы.

Таким образом, хотя ваши ежемесячные платежи будут меньше, чем при погашении ипотечного кредита эквивалентного размера, вы все равно будете должны сумму, которую вы первоначально взяли в долг, когда вы достигнете конца срока ипотеки.

Так же, как и при погашении ипотечного кредита, вы можете фиксировать проценты с течением времени или возвращать их по переменной ставке.

Возврат капитала

Кредиторы позаботятся о том, чтобы у вас была стратегия погашения, чтобы у вас были деньги для выплаты капитала в конце ипотеки.

У кредиторов разные критерии, но подходящий план погашения, вероятно, будет означать регулярные выплаты в сбережения или инвестиции и может включать пенсии и другую собственность.

Если вы используете инвестиционный план, вы несете ответственность за то, чтобы обеспечить выплату капитала в конце срока ипотеки, но ваш кредитор также проверит сумму хотя бы один раз в течение срока ипотеки.

Если это не удастся, вам будет сложно повторно заложить залог или переключиться на другого кредитора.

Некоторые кредиторы могут запросить более крупный депозит, если у вас есть ипотека с выплатой только процентов.

Если у вас есть значительный депозит и вы рассматриваете возможность получения ипотеки только под проценты, возможно, вы захотите получить финансовую консультацию, чтобы разработать лучший метод выплаты.

Ипотека с комбинированным погашением и выплатой только процентов

Некоторые кредиторы предлагают ипотечные кредиты на основе частичного погашения и частичного выплаты процентов.

Этот вариант означает, что в конце срока часть ипотечного капитала все еще будет причитаться и должна быть погашена.

У каждого кредитора свои правила по этому поводу.

Что делать дальше

Получение ипотеки в декретном отпуске

Обновление по коронавирусу (COVID-19)

Если вам сложно выплатить ипотечный кредит, вы можете подать заявление на шестимесячный отпуск по выплате. Вы можете узнать больше в следующих статьях:

Последние обновления и советы можно найти на сайте Which? информационный центр о коронавирусе.

Они могут быть маленькими, но младенцы занимают много места, поэтому неудивительно, что многие люди переезжают, чтобы освободить для них место.

Если вы ищете дом во время беременности, скорее всего, вам захочется переехать до того, как родится ребенок. Это может быть пугающе, особенно если вы беспокоитесь о том, что вас примут на ипотеку на сниженный доход во время отпуска по беременности и родам, отпуска по уходу за ребенком или совместного отпуска по уходу за ребенком.

В этом руководстве мы расскажем, чего ожидать, когда вы беременны или находитесь в отпуске по уходу за ребенком при подаче заявления на ипотеку, и дадим советы, как максимально упростить этот процесс.

Ипотека по декретному отпуску: в чем трудности?

Поскольку ваш доход, вероятно, будет снижен во время отпуска, особенно если вы получаете только установленное законом пособие по беременности и родам (SMP), одной из самых больших проблем может быть прохождение проверок финансовой доступности кредиторов.

Если вы планируете вернуться к работе, важно, чтобы кредиторы учли ваш будущий доход в вашем заявлении. К сожалению, в прошлом это было сложно.

Отчет наблюдателя за 2015 год показал, что три крупных кредитора будут учитывать доход заявителя от «возвращения к работе» только в том случае, если они вернутся к своей работе в течение следующих трех месяцев.

Однако ситуация, похоже, улучшается. В 2019 году мы поговорили с 15 крупнейшими кредиторами Великобритании, в том числе с тремя, которые рассказали Observer о своих «трехмесячных» правилах, и ни у одного из них больше не было строгого трехмесячного отсечения для кредитования клиентов, находящихся в отпуске по уходу за ребенком.

Тем не менее, Virgin Money и Metro Bank требуют дополнительных доказательств того, как вы будете платить по ипотеке, если ваш доход более трех месяцев снизился.

Кредиторам не разрешается дискриминировать клиентов из-за того, что они беременны, но вам может потребоваться предоставить дополнительные доказательства того, что вы можете позволить себе ипотеку, если вы находитесь в отпуске по уходу за ребенком или собираетесь уйти в отпуск по уходу за ребенком при подаче заявления.

Подробнее: Отпуск по беременности и родам и отпуск по уходу за ребенком

Политика в отношении отпуска по беременности и родам от основных ипотечных кредиторов

Все кредиторы, с которыми мы говорили в феврале 2019 года, заявили, что они рассчитают выплаты, которые вы можете себе позволить, исходя из размера вашей зарплаты быть, когда вы вернетесь на работу, хотя некоторые требуют доказательства того, как вы будете покрывать выплаты, пока ваш доход уменьшится.

Каждый кредитор сказал, что они включили в свои расчеты будущих расходов по уходу за детьми , и наиболее требовалось подтверждение работодателем , даты возвращения на работу, и заработной платы.

В таблице ниже показано, что каждый кредитор требует от соискателя ипотеки, находящегося в отпуске по уходу за ребенком или планирующего уйти в отпуск по уходу за ребенком в ближайшем будущем.

Выплата ипотечного кредита в отпуске

Поскольку ваш кредитор , скорее всего, примет вашу зарплату, возвращенную к работе, в качестве вашего дохода, ежемесячные выплаты будут установлены на соответствующем уровне.

Это представляет очевидные трудности, если вы собираетесь иметь ограниченный доход в течение длительного времени.

Что в январе 2019 года? спросили молодых родителей о финансовых проблемах и неожиданных расходах, с которыми они столкнулись при подготовке к рождению своего новорожденного ребенка. Некоторые из них сказали нам, что платить по счетам было сложно, когда они были на SMP.

Как видно из приведенной выше таблицы, некоторые кредиторы требуют свидетельства о сбережениях, чтобы оплатить ипотеку в течение этого времени.

Перед тем, как подписать договор об ипотеке, составьте подробный бюджет, чтобы убедиться, что вы определенно можете позволить себе то, на что вы берете обязательства во время отпуска по уходу за ребенком.Прочтите наше руководство по составлению бюджета на рождение ребенка, чтобы узнать, как это сделать.

Подача заявки на ипотеку во время беременности: что делать в первую очередь

Кредиторы не будут спрашивать напрямую, беременны ли вы, но они спросят вас, есть ли что-нибудь, что может повлиять на ваши будущие финансы.

Излишне говорить, что дети будут иметь влияние, и вам понадобится точное представление о том, что это может быть, чтобы ответить на вопросы ипотечных кредиторов.

Не считайте это плохим — кредиторы не просят вас поймать.Они просто хотят убедиться, что вы не берете на себя большую задолженность, чем вы можете позволить себе выплатить.

Выполнение следующих действий перед подачей заявки поможет избежать вопросов, на которые вы не можете ответить.

Завершите составление планов после беременности

Если вы работаете и еще не приняли решение о том, как долго вы будете в отпуске или даже вернетесь ли вы на работу, вам необходимо принять решение перед подачей заявления на ипотеку.

Кредиторы захотят знать, каким будет ваш доход, пока вы в отпуске, но они будут больше беспокоиться о том, каким он будет в будущем.

Рассчитайте расходы по уходу за детьми

Все кредиторы, с которыми мы говорили, сказали, что они будут учитывать будущие расходы по уходу за детьми при оценке того, сколько заемщики могут позволить себе выплатить.

Если у вас уже есть дети, рассчитать стоимость вашего нового прибытия может быть относительно просто. Если это будет ваш первый ребенок, вам нужно будет изучить расходы по уходу за детьми в вашем районе.

Убедитесь, что вы как можно точнее. Если недооценить, вы можете изо всех сил пытаться позволить себе выплату по ипотеке.Переоцените, и вы, возможно, не сможете взять достаточно большую ипотечную ссуду.

Вы можете узнать больше в нашем руководстве о 13 способах сократить расходы на уход за ребенком.

Оцените свои сбережения

Если вам, вероятно, будет сложно выплатить ипотечный кредит во время отпуска по уходу за ребенком, вам понадобится достаточно сбережений, чтобы покрыть дефицит.

Некоторые кредиторы захотят увидеть доказательства этого.

Найдите подходящую сделку

Очень важно найти ипотечную сделку, которая будет работать для вас на протяжении всей беременности, отпуска по уходу за ребенком и в последующий период.

Какими бы ни были ваши обстоятельства, поговорите с беспристрастным ипотечным брокером, который посоветует лучшие варианты для вашей личной ситуации.

Отпуск по беременности и родам и отпуск по уходу за ребенком для государственных служащих

[произошла ошибка при обработке этой директивы] [при обработке этой директивы произошла ошибка]

Источник: Служба государственных услуг и закупок Канады

Эта информация предназначена для государственных служащих (федеральных государственных служащих).Если вы не являетесь государственным служащим и готовы подать заявление на пособие по беременности и родам или по уходу за ребенком, посетите веб-страницу о пособии по беременности и родам и пособиям по беременности и родам, обеспечивающему страхование занятости.

Если вы государственный служащий, ожидающий или готовящийся взять отпуск по уходу за новорожденным или усыновленным ребенком, узнайте, что делать, чтобы обеспечить вам надлежащее время и льготы.

На этой странице

О декретном отпуске и отпуске по уходу за ребенком

Отпуск по беременности и родам — это неоплачиваемый отпуск, который дает сотрудникам время для беременности, родов, восстановления после родов, усыновления и ухода за детьми.

Отпуск по уходу за ребенком без сохранения содержания — это неоплачиваемый отпуск, который дает сотруднику время для ухода за своим новорожденным или усыновленным ребенком.

Ваш руководитель должен предоставить вам отпуск по беременности и родам и отпуск по уходу за ребенком по запросу.

Максимальная продолжительность отпуска по беременности и родам и отпуска по уходу за ребенком

Отпуск по беременности и родам: Вы можете начать отпуск без сохранения содержания до, в день или после окончания беременности. Ваш отпуск без сохранения содержания должен закончиться не позднее, чем через 18 недель после окончания беременности.

Отпуск по уходу за ребенком после отпуска по беременности и родам: Вы имеете право на 52 недели комбинированного отпуска по беременности и родам и отпуска по уходу за ребенком после даты рождения вашего ребенка.

Отпуск по уходу за ребенком, кроме отпуска по беременности и родам: Вы можете взять отпуск без сохранения заработной платы продолжительностью до 37 недель в течение 52-недельного периода после даты рождения ребенка. По усмотрению вашего работодателя вы можете взять отпуск на 2 периода.

Уход за семьей (или эквивалентный): Вы можете взять отпуск без сохранения заработной платы по уходу за семьей, если вы хотите продлить свой отпуск сверх 52 недель после даты рождения ребенка.Пожалуйста, обратитесь к вашему коллективному договору для получения подробной информации.

Исключения

Если вашего новорожденного необходимо госпитализировать, ваш отпуск по беременности и родам или по уходу за ребенком может быть продлен при соблюдении определенных условий. Ознакомьтесь с коллективным договором, относящимся к вашей классификационной группе.

Ознакомьтесь с коллективным договором, относящимся к вашей классификационной группе.

Отпуск по уходу за ребенком для усыновления: Вы можете взять отпуск без сохранения содержания продолжительностью до 37 недель в течение 52-недельного периода, начиная с того дня, когда ребенок, которого вы усыновляете, попадает к вам на попечение.По усмотрению вашего работодателя вы можете взять отпуск на 2 периода. Кроме того, до того, как вы подадите заявку на это разрешение, должен пройти законный в провинции процесс усыновления.

Максимальная продолжительность отпуска по беременности и родам и отпуска по уходу за ребенком Подробнее

- Коллективные договоры для государственной службы: (Примечание: здесь перечислены не все коллективные договоры) Проверьте свой коллективный договор, условия найма и другие юридически обязательные правила, характерные для вашей классификационной группы

Совмещение отпуска по беременности и родам с другими формами отпуска

Большинство коллективных договоров и условий найма предусматривают использование отпуска по болезни, ежегодного отпуска или отпуска за компенсацию за период до или после окончания беременности.

Совмещение отпуска по беременности и родам с другими формами отпуска Дополнительная информация

- Коллективные договоры для государственной службы: (Примечание: здесь перечислены не все коллективные договоры) Проверьте свой коллективный договор, условия найма и другие юридически обязательные правила, характерные для вашей классификационной группы

О материнском и родительском пособии

Обратитесь к своему коллективному договору, чтобы подтвердить критерии права на получение пособия по беременности и родам или родителей.Как правило, чтобы иметь право на получение пособия по беременности и родам или по уходу за ребенком, вы должны:

- иметь 6 месяцев непрерывной работы до начала отпуска по беременности и родам без сохранения заработной платы

- предоставить доказательство того, что вы подали заявление и получаете пособие по беременности и родам и / или родителям в соответствии с EI или Квебекским планом страхования родителей по уходу за ребенком .

- подписать договор о том, что вы будете:

- вернуться на работу по истечении срока вашего отпуска без сохранения содержания

- работать по крайней мере в течение периода, за который вы получаете пособие по беременности и родам или по уходу за ребенком

- пример: если вы получаете пособие на 6 месяцев, вы должны вернуться на работу как минимум на 6 месяцев

О материнском и родительском пособии Подробнее

Пособия и ставки заработной платы

Как правило, пособие по беременности и родам или родителям состоит из:

- 93% вашей еженедельной ставки заработной платы за период ожидания в соответствии с планом дополнительного пособия по безработице (то есть 1 неделя) за вычетом любых заработков, полученных в течение этого периода

- разница между 93% вашей еженедельной ставки заработной платы и материнским или родительским пособием, на которое вы имеете право в соответствии с EI или Квебекским планом родительского страхования (QPIP), за вычетом любого заработка, полученного в течение этого периода

Если вы рассматриваете расширенный вариант получения родительского пособия EI , обратите внимание, что максимальная сумма выплачиваемого комбинированного материнского и родительского пособия останется на уровне 52 недель, что включает 35 недель родительского пособия.

Дополнительная информация

Действующий

Если вы действовали более 4 месяцев, включая день, непосредственно предшествующий отпуску по беременности и родам или по уходу за ребенком, ваше пособие, как правило, будет основываться на вашей действующей ставке заработной платы.

Приращения или пересмотры заработной платы

Размер вашего пособия по беременности и родам или родителям будет скорректирован с учетом изменений в вашей заработной плате после увеличения или изменения заработной платы.

Надбавки и ставки заработной платы Дополнительная информация

- Коллективные договоры для государственной службы: (Примечание: здесь перечислены не все коллективные договоры) Проверьте свой коллективный договор, условия найма и другие юридически обязательные правила, характерные для вашей классификационной группы

Отпуск и пособия по инвалидности и по беременности и родам и по уходу за ребенком

Большинство коллективных договоров и условий найма содержат специальные положения для полностью нетрудоспособных работников, обращающихся за пособием по беременности и родам или по уходу за ребенком.

Отпуск и пособия по инвалидности и по беременности и родам и по уходу за ребенком Дополнительная информация

- Коллективные договоры для государственной службы: (Примечание: здесь перечислены не все коллективные договоры) Проверьте свой коллективный договор, условия найма и другие юридически обязательные правила, характерные для вашей классификационной группы

Отпуск по приему беременных сотрудников

Как правило, вам разрешено до 3-х.75 часов оплачиваемого отпуска для посещения обычных медицинских приемов, связанных с вашей беременностью. Если вам необходимо записаться на несколько приемов для лечения определенного состояния, связанного с беременностью, вам следует использовать отпуск по болезни, чтобы учесть свое свободное от работы время.

Отпуск для приема на прием к врачу для беременных Подробнее

В этом разделе узнайте, что вам нужно сделать, чтобы получить соответствующий отпуск и надбавки.

Сообщите своему руководителю о планируемом отпуске как можно скорее или как минимум за 6 недель до предполагаемой даты отпуска.Ваш менеджер должен утвердить ваш запрос на отпуск. Как только это будет сделано, поработайте со своим менеджером и персоналом отдела кадров, в том числе с доверенным источником в вашем отделе, чтобы обеспечить получение Центром оплаты необходимой документации и информации до начала вашего отпуска.

Оценка влияния отпуска по беременности и родам или отпуска по уходу за ребенком на вашу заработную плату, страхование и пособия

Вы получите письмо с описанием того, что произойдет с вашей заработной платой, страховкой и льготами в результате вашего отпуска без сохранения содержания.Вы также можете обратиться в Центр обслуживания клиентов, чтобы оценить влияние вашего отпуска на эти льготы.

Получение трудовой книжки

Чтобы подать заявление на получение пособия по плану EI или Квебекскому плану страхования родителей, вам потребуется Справка о трудоустройстве (ROE). ROE устанавливает ваше право на участие и уровень льгот. Однако вы можете подать заявление на получение пособия, даже если ваша ROE еще не выдана.

ROE устанавливает ваше право на участие и уровень льгот. Однако вы можете подать заявление на получение пособия, даже если ваша ROE еще не выдана.

Запись о занятости в Интернете будет выпущена от вашего имени в течение 5 календарных дней после окончания периода выплаты заработной платы, в течение которого получение заработка прерывается и удерживается Министерством экономического и социального развития Канады.

Получение справки о трудоустройстве Дополнительная информация

Запись отпуска

Перед тем, как начать отпуск, убедитесь, что информация в вашей системе отпусков отдела является точной и актуальной. Вы обязаны запросить и получить разрешение на любое отсутствие.

Кроме того, заполните заявление об отпуске и отчет об отсутствии ( GC -178) и отправьте его своему руководителю перед тем, как начать отпуск. Ваш менеджер будет нести ответственность за утверждение вашего запроса на отпуск и его отправку через ваш надежный источник под прикрытием формы запроса на оплату в Pay Center. После получения консультант по вопросам компенсации зарегистрирует ваш отпуск по беременности и родам или отпуск по уходу за ребенком без оплаты в системе

Ваш менеджер будет нести ответственность за утверждение вашего запроса на отпуск и его отправку через ваш надежный источник под прикрытием формы запроса на оплату в Pay Center. После получения консультант по вопросам компенсации зарегистрирует ваш отпуск по беременности и родам или отпуск по уходу за ребенком без оплаты в системе

Запись отпуска Дополнительная информация

- Заявление об отпуске и отчет об отсутствии (форма GC -178) (доступна в формате PDF и только в сети правительства Канады)

Заключение договора о возвращении к работе

Вы должны заполнить, подписать и вернуть соглашение о возвращении к работе вместе с формой запроса на оплату.Без этого соглашения Платежный центр не сможет выплачивать пособие по беременности и родам или родителям.

Если вы не выполните свое соглашение о возвращении к работе, вам придется выплатить часть или все пособие, если это применимо. Для получения дополнительной информации ознакомьтесь с вашим коллективным договором или условиями найма.

Для получения дополнительной информации ознакомьтесь с вашим коллективным договором или условиями найма.

Срок службы

Перед тем, как получать пособие по беременности и родам или родителям, убедитесь, что ваш срок работы продлен на достаточно долгий срок, чтобы вы могли выполнить свое соглашение о возвращении на работу.Вы можете получить пособие по беременности и родам или родителям задним числом, если применимо.

Если вы не можете выполнить свое соглашение о возвращении к работе, потому что срок вашего трудоустройства истекает до даты выполнения соглашения, вам придется полностью или частично выплатить пособие.

Заключение договора о возвращении к работе Дополнительная информация

- Коллективные договоры для государственной службы: (Примечание: здесь перечислены не все коллективные договоры) Проверьте свой коллективный договор, условия найма и другие юридически обязательные правила, характерные для вашей классификационной группы

Получение материнского или родительского пособия

Чтобы инициировать выплату пособия по беременности и родам или родителей, предоставьте в Расчетный центр следующие документы:

- оригинал квитанции об оплате EI или письмо, подтверждающее ваше право на получение EI , если применимо

- оригинал квитанции о выплате по плану родительского страхования Квебека (QPIP) или письмо от QPIP , подтверждающее ваше право на участие, если применимо

- форма запроса платежного действия (PAR)

Сохраните все последующие квитанции об оплате EI / QPIP . Вы должны отправить все квитанции об оплате в Платежный центр до конца вашего отпуска по беременности и родам / по уходу за ребенком, заполнив форму PAR . Эти квитанции нужны нам, чтобы мы могли сверять ваши выплаты пособий.

Вы должны отправить все квитанции об оплате в Платежный центр до конца вашего отпуска по беременности и родам / по уходу за ребенком, заполнив форму PAR . Эти квитанции нужны нам, чтобы мы могли сверять ваши выплаты пособий.

Если вы не предоставите квитанции об оплате или письмо EI / QPIP , подтверждающее ваше право на участие, мы будем рассматривать полученные вами пособия как переплату (задолженность перед короной).

Получение аванса на материнское или родительское пособие

Отправьте в Платежный центр ваше соглашение о возвращении к работе и заявление на отпуск и отчет об отсутствии.Мы оценим и передадим вам пособие по беременности и родам или родителям, пока вы ждете EI или QPIP , чтобы подтвердить ваше право на участие или произвести первый платеж.

Сверка аванса

Если вы получили аванс на пособие по беременности и родам или родителям, Платежный центр сверит этот аванс с размером ваших первоначальных выплат.

Это сверка произойдет после того, как вы предоставите подтверждение получения льгот EI или QPIP .В случае недоплаты или переплаты Платежный центр соответствующим образом скорректирует ваш следующий платеж. Если произойдет переплата и не останется достаточного количества пособий по беременности и родам или родителей, которые можно было бы скорректировать до того, как вы вернетесь на работу, мы предложим вам варианты погашения этой переплаты.

Уведомление поставщиков услуг заработной платы и льгот

Вам необходимо будет предоставить информацию и определенные документы (например, копию свидетельства о рождении вашего ребенка) в Платежный центр и вашим страховщикам. Эти документы обеспечивают точный расчет вашей заработной платы, льгот и страхового покрытия для вас и членов вашей семьи. Для получения дополнительной информации см. Стать родителем.

Эти документы обеспечивают точный расчет вашей заработной платы, льгот и страхового покрытия для вас и членов вашей семьи. Для получения дополнительной информации см. Стать родителем.

Важные формы

Обратитесь к своему менеджеру, чтобы убедиться, что вы заполнили следующую форму. Ваш надежный источник должен отправить его в Pay Center до , когда вы начнете отпуск по беременности и родам или по уходу за ребенком:

- Заявление об отпуске и отчет об отсутствии (форма GC -178) (доступен в формате PDF и только в сети правительства Канады)

Консультант по компенсациям предоставит вам следующие формы, которые необходимо заполнить и вернуть в Pay Center:

- Государственный план медицинского обслуживания: форма «Оставьте без оплаты» (если применимо)

- Договор о возобновлении работы

- Справка сотрудника по плану родительского страхования Квебека (для всех жителей Квебека)

Ссылки по теме

[при обработке этой директивы произошла ошибка]SBA выпускает заявление о прощении ссуды в рамках ГЧП и неявное руководство по требованиям к прощению ссуды

15 мая 2020 года Управление малого бизнеса (SBA) выпустило заявление о прощении ссуды в рамках Программы защиты зарплаты (PPP). Копию заявления о прощении можно найти здесь. Компании, получившие ссуду в рамках ГЧП, ожидают указаний регулирующих органов о том, как они могут максимизировать прощение ссуды. В соответствии с законом CARES нормативное руководство по правилам прощения должно было быть предоставлено к 26 апреля 2020 года, но до сих пор не выпущено. В отсутствие этого руководства предприятиям приходилось делать предположения о том, как лучше всего использовать поступления от займов ГЧП, чтобы получить право на прощение ссуд. Это вызвало много беспокойства, особенно потому, что прощение ссуды применяется только в отношении сумм, потраченных в восьминедельный период после выдачи ссуды, а некоторые компании уже прошли шесть недель в этот восьминедельный период.Новое заявление о прощении ссуды включает инструкции и формулы, которые показывают, как SBA будет обрабатывать запросы о прощении ссуды, но это не официальное правило, и многие вопросы остаются без ответа. Дополнительные разъяснения могут быть предоставлены путем разработки правил или выпуска часто задаваемых вопросов SBA, которые, скорее всего, появятся здесь.

Копию заявления о прощении можно найти здесь. Компании, получившие ссуду в рамках ГЧП, ожидают указаний регулирующих органов о том, как они могут максимизировать прощение ссуды. В соответствии с законом CARES нормативное руководство по правилам прощения должно было быть предоставлено к 26 апреля 2020 года, но до сих пор не выпущено. В отсутствие этого руководства предприятиям приходилось делать предположения о том, как лучше всего использовать поступления от займов ГЧП, чтобы получить право на прощение ссуд. Это вызвало много беспокойства, особенно потому, что прощение ссуды применяется только в отношении сумм, потраченных в восьминедельный период после выдачи ссуды, а некоторые компании уже прошли шесть недель в этот восьминедельный период.Новое заявление о прощении ссуды включает инструкции и формулы, которые показывают, как SBA будет обрабатывать запросы о прощении ссуды, но это не официальное правило, и многие вопросы остаются без ответа. Дополнительные разъяснения могут быть предоставлены путем разработки правил или выпуска часто задаваемых вопросов SBA, которые, скорее всего, появятся здесь.

По состоянию на 18 мая 2020 г. вот что необходимо знать заемщикам и потенциальным заявителям в рамках ГЧП.

Ключевые выводы

- Проценты по ссудам ГЧП не подлежат прощению.

- Заемщики, которые используют двухнедельный (или более частый) расчет заработной платы, могут использовать «альтернативный период покрытия заработной платы» для удобства администрирования при расчете своих расходов на заработную плату, имеющих право на прощение, на основе восьминедельного периода, начинающегося в первый день регулярного цикл расчета заработной платы после получения заемщиком выплаты средств по ссуде в рамках ГЧП.

- Заемщикам будет разрешено включать суммы, понесенные, но не выплаченные в течение восьминедельного «покрытого периода» или «альтернативного периода покрытия заработной платы», при условии, что эти суммы будут выплачены до следующей даты выставления счета (для приемлемой ипотеки, арендной платы или коммунальных услуг). платежи) или до или в следующую дату регулярного расчета заработной платы (для расходов по заработной плате).

- Заемщики также могут включать компенсацию, выплаченную в течение восьминедельного «покрытого периода» или «альтернативного периода покрытия заработной платы», даже если эти суммы были заработаны в дни, предшествующие началу этого периода. Оплата определяется на основе дня распределения зарплаты или дня начала транзакции ACH.

Эквиваленты сотрудников, занятых полный рабочий день, должны рассчитываться на основе 40-часового стандарта на FTE; для удобства заемщики могут использовать 0,5 для любого сотрудника, который работает менее 40 часов в неделю, и 1.0 для любого сотрудника, который работает 40 и более часов в неделю.

- Подробная информация о каждого сотрудника , их денежной компенсации и отработанных часах должна быть предоставлена при подаче заявления о прощении ссуды.

- Подробная информация о заработной плате или сокращении заработной платы должна быть предоставлена (1) любому сотруднику, который не получил компенсацию от заемщика по годовой ставке более 100000 долларов США за любой период выплаты в 2019 году, и (2) любому сотруднику, который не работал в компании.

любой момент в 2019 году.

любой момент в 2019 году. - Сотрудники, которые были уволены по уважительной причине, добровольно уволились или добровольно запросили и получили сокращение их рабочего времени (и которые не были заменены новыми FTE), не будут учитываться при определении того, применяется ли сокращение FTE для ограничения прощения.

- Если средняя заработная плата или почасовая оплата работника по состоянию на 30 июня 2020 г. равна или превышает годовую заработную плату или почасовую оплату такого сотрудника по состоянию на 15 февраля 2020 г., то любое сокращение прощения ссуды, которое произошло бы в результате снижение заработной платы, произошедшее с 15 февраля по 26 апреля 2020 г., не принимается во внимание.

- Если общая сумма FTE заемщика по состоянию на 30 июня 2020 года больше или равна общей FTE заемщика за период выплаты, который включал 15 февраля 2020 года, сокращение FTE, произошедшее в период с 15 февраля по 26 апреля 2020 года, игнорируется. .

- Сначала применяется снижение прощения в соотношении доллар к доллару, связанное с сокращением заработной платы и заработной платы, а затем полученная сумма дополнительно уменьшается на процентное сокращение FTE.

- Процентное сокращение FTE также применяется к приемлемым суммам, выплачиваемым по ипотечным процентам, арендной плате и коммунальным платежам, создавая больший стимул для возвращения сотрудников к статусу полной оплаты (будь то возвращение их из неоплачиваемого отпуска или замена недавно уволенных сотрудников) так что FTE будет максимальным на 30 июня 2020 г.

- Заемщики должны будут указать на обложке своего заявления о прощении ссуды, получал ли заемщик вместе со своими аффилированными лицами (но за исключением некоторых аффилированных лиц, освобожденных в соответствии с правилами аффилированности SBA) ссуды ГЧП на сумму более 2 миллионов долларов в совокупности, в результате чего это четкий порог для определений обзора SBA.

- Уполномоченное должностное лицо заемщика должно будет сделать ряд заявлений и сертификатов, касающихся точности расчетов.

Расчет максимальной суммы прощения

Максимальная сумма прощения

Закон CARES указал, что до полной основной суммы ссуд ГЧП может иметь право на прощение. В предыдущем руководстве SBA указывало, что основная сумма и проценты по займам ГЧП могут иметь право на прощение с учетом определенных ограничений. Однако форма заявки на прощение ссуды использует сумму ссуды ГЧП в качестве предела суммы, имеющей право на прощение (см. Строки 9 и 11 формы расчета прощения ссуды ГЧП).В результате создается впечатление, что заемщики будут обязаны уплачивать любые проценты, начисленные по их кредиту ГЧП, хотя такие проценты начисляются по низкой ставке — 1% годовых.

В предыдущем руководстве SBA указывало, что основная сумма и проценты по займам ГЧП могут иметь право на прощение с учетом определенных ограничений. Однако форма заявки на прощение ссуды использует сумму ссуды ГЧП в качестве предела суммы, имеющей право на прощение (см. Строки 9 и 11 формы расчета прощения ссуды ГЧП).В результате создается впечатление, что заемщики будут обязаны уплачивать любые проценты, начисленные по их кредиту ГЧП, хотя такие проценты начисляются по низкой ставке — 1% годовых.

Допустимые расходы

Закон CARES указал, что средства от займа ГЧП должны были быть потрачены на определенные приемлемые расходы, чтобы иметь право на прощение. Сюда входят расходы на заработную плату [1], выплаты процентов по покрытым ипотечным кредитам, выплаты по покрытым обязательствам по аренде и покрытые коммунальные платежи.

- Приемлемые расходы на заработную плату для любого сотрудника были ограничены пропорциональной долей в 100 000 долларов США (в годовом исчислении), что ранее разъяснялось в форме FAQ № 7 SBA и применялось только в отношении денежной компенсации, а не льгот и прочего.

безналичная компенсация.Соответственно, в течение восьминедельного периода лимит денежной компенсации будет составлять 15 385 долларов США, но это не ограничит другие расходы на заработную плату, включая взносы на медицинское страхование, взносы работодателя в пенсионные планы и долю работодателя в государственных и местных налогах, начисленных на работника. компенсация. Это подтверждается в заявлении о прощении, которое относится к этому лимиту 15 385 долларов на денежную компенсацию на одного сотрудника, и в котором есть отдельные строки, в которые следует указать денежную компенсацию (максимальная 15 385 долларов на человека), взносы работодателя на медицинское страхование, взносы в пенсионный план работодателя, и уплачиваемые работодателем государственные и местные налоги на компенсацию работникам.

безналичная компенсация.Соответственно, в течение восьминедельного периода лимит денежной компенсации будет составлять 15 385 долларов США, но это не ограничит другие расходы на заработную плату, включая взносы на медицинское страхование, взносы работодателя в пенсионные планы и долю работодателя в государственных и местных налогах, начисленных на работника. компенсация. Это подтверждается в заявлении о прощении, которое относится к этому лимиту 15 385 долларов на денежную компенсацию на одного сотрудника, и в котором есть отдельные строки, в которые следует указать денежную компенсацию (максимальная 15 385 долларов на человека), взносы работодателя на медицинское страхование, взносы в пенсионный план работодателя, и уплачиваемые работодателем государственные и местные налоги на компенсацию работникам. - Приемлемые расходы на заработную плату также включают до 15 385 долларов в качестве заработной платы собственникам заемщика, включая «собственников-служащих, самозанятых физических лиц или общих партнеров».

Приложение, однако, не применяет каких-либо пороговых значений к «собственнику-сотруднику» (например, приложение ГЧП требовало раскрытия только владельцев более 20%), и, следовательно, сотрудники, владеющие миноритарной долей участия, могут рассматриваться как «Владелец-сотрудник».

Приложение, однако, не применяет каких-либо пороговых значений к «собственнику-сотруднику» (например, приложение ГЧП требовало раскрытия только владельцев более 20%), и, следовательно, сотрудники, владеющие миноритарной долей участия, могут рассматриваться как «Владелец-сотрудник». - Чтобы быть «покрытым» проценты по ипотеке, арендная плата или коммунальные платежи, они должны были соответствовать обязательству, существовавшему до 15 февраля 2020 года.Закон CARES также наложил некоторые ограничения на виды коммунальных платежей, которые подлежат прощению, ограничив их «услугами по распределению электроэнергии, газа, воды, транспорта, телефона или доступа в Интернет». Это исключает другие коммунальные услуги, такие как канализация, вывоз мусора и другие услуги, которые иногда включаются в тройную аренду. Кроме того, приложение-форма не расширило определение коммунальных платежей до «коммунальных услуг 21-го века», таких как Amazon Web Services.

- В приложении-форме уточняется, что процентные платежи могут включать платежи по бизнес-ипотечным обязательствам на личное имущество (в отличие от ипотечных кредитов, которые обеспечивают только залог недвижимости), а арендные платежи могут включать платежи по аренде личного имущества.

В заявлении о прощении ссуды используется термин «Денежная компенсация» как часть расчета приемлемых затрат на заработную плату. Денежная компенсация определяется как валовая заработная плата, валовая заработная плата, валовые чаевые, валовые комиссионные, оплачиваемый отпуск (отпуск, семейный, медицинский отпуск или отпуск по болезни, не включая отпуск, охватываемый Законом о реагировании на коронавирус для семей), а также выплачиваемые пособия при увольнении или увольнении. или понесенные в течение Покрываемого периода или Альтернативного покрываемого периода для расчета заработной платы, но не более 15 385 долларов США на человека.Обратите внимание, что определение денежной компенсации прямо не включает бонусы. Однако, если цель кредитной программы состоит в том, чтобы побудить работодателей выплачивать сотрудникам полную заработную плату в течение всего охваченного периода, общий бонус для достижения сокращения заработной платы, осуществленного в течение охваченного периода, кажется совместимым с целью программы и последовательным с включением других дополнительных статей компенсации, оплачиваемых работодателем, таких как комиссионные и выходное пособие.

В каждом случае сумма, имеющая право на возмещение, должна была быть израсходована в течение «периода покрытия», который в Законе CARES определен как восьминедельный период после предоставления ссуды ГЧП.

Предыдущее руководство SBA также предусматривало, что не менее 75% поступлений по ссуде ГЧП должны быть выплачены или понесены на расходы по заработной плате, и если более 25% поступлений будет потрачено на расходы, не связанные с заработной платой, это ограничит прощение.

С момента принятия Закона CARES возникли вопросы относительно того, должны ли эти приемлемые расходы быть понесены и , оплаченными в течение «периода покрытия», или же платежные обязательства могут быть ускорены и выплачены в течение периода покрытия, чтобы соответствовать критериям прощение.Например, «расходы на заработную плату» включают «пособие при увольнении или увольнении», которое может включать единовременное выходное пособие. Некоторые проводили аналогию с этим, чтобы предположить, что другие приемлемые платежи могут быть ускорены или предоплачены и засчитываются в счет прощения до тех пор, пока они были выплачены в покрываемый период (и были ниже предела 15 385 долларов на человека). Заявление о прощении ссуды предлагает некоторые пояснения по этому поводу.

Заявление о прощении ссуды предлагает некоторые пояснения по этому поводу.

В соответствии с заявлением о прощении ссуды заемщики могут включать как (1) расходы на заработную плату , выплаченные в течение покрываемого периода (или Альтернативный период покрытия заработной платы, как обсуждается ниже), и (2) расходы на заработную плату , понесенные в течение покрываемого периода (или Альтернативный период покрытия заработной платы, как обсуждается ниже).Это позволяет включить расходы на заработную плату, которые выплачиваются в начале покрываемого периода, относящиеся к более раннему периоду заработной платы, а также расходы на заработную плату, которые понесены в течение восьминедельного периода, но не оплачиваются до истечения восьминедельного периода ( при условии, что они будут выплачены до следующей регулярной даты выплаты заработной платы или до нее).

Аналогичным образом, что касается покрытых ипотечных обязательств, покрытых обязательств по аренде и покрытых коммунальных платежей, заявление о прощении ссуды позволяет заемщику включать платежи, произведенные в течение покрываемого периода, и те, которые были произведены в течение покрываемого периода и уплачены в следующий регулярный счет дата, даже если это после окончания периода покрытия. Что касается покрытых ипотечных обязательств, в форме заявки прямо указано, что предоплата процентов и основная сумма долга не могут быть включены в этот расчет. Однако в форме заявки ничего не говорится о предоплатах или ускоренных платежах по покрытым обязательствам по аренде и покрытым коммунальным платежам, включая любые изменения в платежах в результате поправок к существующим договорам аренды и существующим кредитным обязательствам.

Что касается покрытых ипотечных обязательств, в форме заявки прямо указано, что предоплата процентов и основная сумма долга не могут быть включены в этот расчет. Однако в форме заявки ничего не говорится о предоплатах или ускоренных платежах по покрытым обязательствам по аренде и покрытым коммунальным платежам, включая любые изменения в платежах в результате поправок к существующим договорам аренды и существующим кредитным обязательствам.

Покрытый период и новый альтернативный покрытый период для расчета заработной платы

Как отмечалось выше, Закон CARES предполагает, что соответствующие расходы должны быть оплачены и понесены в течение восьминедельного «покрытого периода» после даты предоставления займа ГЧП.Заявление о прощении ссуды предоставляет заемщикам большую гибкость в отношении периода времени, который следует использовать при расчете прощения ссуды.

В частности, для расходов на заработную плату приложение позволяет заемщику, который проводит расчет заработной платы раз в две недели (или чаще), использовать «Альтернативный период покрытия заработной платы» при расчете затрат на заработную плату, которые имеют право на прощение. Вместо того, чтобы ограничивать заемщика восьминедельным периодом, начинающимся с даты выдачи ссуды ГЧП, это позволяет заемщику использовать восьминедельный период, начинающийся с первой даты их первого платежного периода, следующего за датой выдачи ссуды ГЧП.Это изменение «покрытого периода» должно значительно помочь с административной точки зрения для предприятий, которые платят сотрудникам еженедельно или раз в две недели, поскольку это позволит им привязать свой запрос о прощении к конкретным периодам выплаты заработной платы, а не к произвольной ссуде ГЧП. дата выплаты. Однако неясно, может ли работодатель, который использует разные циклы начисления заработной платы для сотрудников (например, раз в месяц для освобожденных сотрудников и еженедельно для сотрудников, не освобожденных от уплаты налогов), использовать альтернативный период расчета заработной платы для всех сотрудников или только для тех, кто работает. более частый цикл расчета заработной платы.

Вместо того, чтобы ограничивать заемщика восьминедельным периодом, начинающимся с даты выдачи ссуды ГЧП, это позволяет заемщику использовать восьминедельный период, начинающийся с первой даты их первого платежного периода, следующего за датой выдачи ссуды ГЧП.Это изменение «покрытого периода» должно значительно помочь с административной точки зрения для предприятий, которые платят сотрудникам еженедельно или раз в две недели, поскольку это позволит им привязать свой запрос о прощении к конкретным периодам выплаты заработной платы, а не к произвольной ссуде ГЧП. дата выплаты. Однако неясно, может ли работодатель, который использует разные циклы начисления заработной платы для сотрудников (например, раз в месяц для освобожденных сотрудников и еженедельно для сотрудников, не освобожденных от уплаты налогов), использовать альтернативный период расчета заработной платы для всех сотрудников или только для тех, кто работает. более частый цикл расчета заработной платы.

Сдвиг восьминедельного периода для учета периодов заработной платы, однако, не применяется к расчету расходов, подлежащих прощению, в отношении платежей по покрытым ипотечным обязательствам, платежей по покрытым обязательствам по аренде и покрытых коммунальных платежей. Для этих расчетов заемщику потребуется использовать восьминедельный «покрытый период», начинающийся с первой даты выплаты средств по ссуде ГЧП.

Для этих расчетов заемщику потребуется использовать восьминедельный «покрытый период», начинающийся с первой даты выплаты средств по ссуде ГЧП.

Расчет примерной суммы прощения

Согласно Закону CARES, первым шагом в определении прощения ссуды является расчет предполагаемой суммы прощения, которая представляет собой сумму затрат на заработную плату, платежей по покрытым обязательствам по ипотеке, платежей по покрытым обязательствам по аренде и покрытых коммунальных платежей.Заявление о прощении ссуды использует тот же подход, но позволяет правомочным заемщикам использовать новый альтернативный период покрытия заработной платы (при условии, что он используется последовательно во всем заявлении) и уточненный подход в отношении платежей, фактически выплаченных в течение периода покрытия, или альтернативного периода покрытия заработной платы Период, выплаты и , произведенные в течение страхового периода или альтернативного периода выплаты заработной платы, в зависимости от обстоятельств. Эти изменения в расчетах должны быть полезны для заемщиков не только с административной точки зрения, но и для включения большего количества приемлемых расходов, чем это было бы при строгом применении восьминедельного периода покрытия.

Эти изменения в расчетах должны быть полезны для заемщиков не только с административной точки зрения, но и для включения большего количества приемлемых расходов, чем это было бы при строгом применении восьминедельного периода покрытия.

Уменьшение суммы прощения