Услуги кредитного брокера от компании «Финансы и Кредит» в Москве

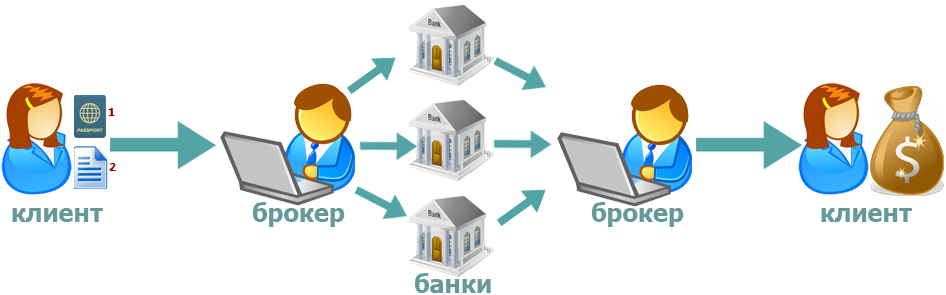

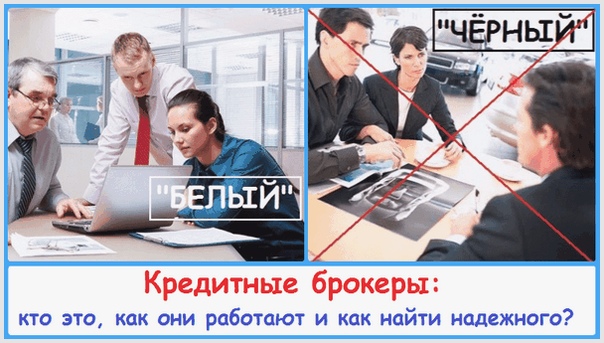

Что делать, если деньги нужны срочно, а банк навстречу идти или не хочет, или не торопится? Как ускорить процесс или найти подходящий банковский продукт? В этом случае на помощь приходит кредитный брокер –человек, который выступает посредником между банком и клиентом. В задачи кредитного брокера входит выполнение всех тех задач, которые от желающего взять кредит требуют существенных временных затрат, а порой – и сил, и нервов.

Цены на услуги кредитного брокера

Для получения подробной информации обращайтесь по телефонам: +7 (495) 227-45-00, +7 (915) 415-70-00 или отправляйте заявку на электронную почту Этот адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript. , skype: shkarins

Задачи кредитного брокера:

- поиск и предложение наиболее выгодного для клиента банковского продукта;

- оформление необходимых документов на получение кредита;

- изучение договоров о получении кредитов.

Как видите, услуги этого специалиста оправданны, если вам необходим сложный кредит, который требует длительного оформления и поездок в банк. Поможет этот специалист и в том случае, если срочно нужны деньги, однако банки отказываются вас кредитовать. И, конечно же, незаменима помощь этого специалиста в условиях жесткого цейтнота. Кредитный брокер обязан обеспечить конфиденциальность и оперативность своих услуг.

Сотрудничество со множеством банков, деловые связи с ведущими банковскими работниками, близкое знакомство со сферой кредитования – безусловно, все это делает кредитных брокеров достаточно осведомленными в части правил оформления и получения кредитов. Для тех фирм, которые ценят свое время и деньги, сотрудничество с кредитным брокером может стать действительно удачным шансом на получение кредита. Кредитный брокер выступает помощником не только своим клиентам, но и банкам. Он берет на себя предварительное изучение документов заемщика, оценивает его платежеспособность, полноту всех представленных сведений, то есть выполняет именно ту работу, которую обычно выполняет банк.

В Сеть утекли данные более 44 тыс. желающих взять кредит россиян :: Финансы :: РБК

Данные десятков тысяч россиян можно использовать для рекламных обзвонов и социальной инженерии

Данные десятков тысяч россиян можно использовать для рекламных обзвонов и социальной инженерииФото: Артем Коротаев / ТАСС

В Сеть попали данные клиентов кредитного брокера «Альфа-Кредит», который собирает заявки на кредиты и помогает выбрать и получить заем в банке. Они содержались в системе управления базами данных MongoDB с открытым кодом, используемой некоторыми компаниями для внутренних задач.

База содержала более 44 тыс. записей, убедился РБК. В каждой были указаны ФИО клиента, сумма и вид запрашиваемого кредита, номер телефона, адрес электронной почты, город и регион проживания. Несколько человек из базы подтвердили РБК, что подавали заявку на заем через «Альфа-Кредит». Источник РБК, близкий к брокеру, подтвердил утечку в компании.

Запрос РБК, направленный в «Альфа-Кредит» 3 февраля, остался без ответа, но на следующий день база была закрыта, следует из информации в поисковике. Таким образом, данные клиентов были в свободном доступе в течение четырех дней.

Персональные данные клиентов МФО выставили на продажу в интернетеКак работают кредитные брокеры

На сайте «Альфа-Кредита» указано, что он помогает в любых видах кредитования физических и юридических лиц, а также оказывает другие финансовые услуги. Компания указывает, что не связана с Альфа-банком, хотя имеет похожие название и фирменный цвет. Пресс-служба Альфа-банка также заявила, что банк не имеет никакого отношения к «Альфа-Кредиту» и никогда не состоял с ним в партнерских отношениях.

На сайте «Альфа-Кредита» указано, что он помогает в любых видах кредитования физических и юридических лиц, а также оказывает другие финансовые услуги. Компания указывает, что не связана с Альфа-банком, хотя имеет похожие название и фирменный цвет. Пресс-служба Альфа-банка также заявила, что банк не имеет никакого отношения к «Альфа-Кредиту» и никогда не состоял с ним в партнерских отношениях.Среди банков-партнеров на сайте указаны Райффайзенбанк, Совкомбанк, Промсвязьбанк, «Возрождение», «Юникредит», «Ростфинанс», «Российский капитал» (ныне «Дом.РФ»), «Союз», Связь-банк, УБРиР и Банк жилищного финансирования. Представители Райффайзенбанка, Промсвязьбанка, Совкомбанка, «Дом.РФ», Связь-банка и «Возрождения» сообщили РБК, что их банки не сотрудничают с «Альфа-Кредитом»; остальные банки не ответили на запросы.

Кредитные брокеры живут за счет дохода, который получают в виде комиссий от банков за каждого приведенного клиента, объясняет младший директор по банковским рейтингам «Эксперт РА» Вячеслав Путиловский.

Услуги кредитного брокера. Кредитный брокер

В европейских странах услуги кредитного брокера — обычное явление. Он подберет оптимальную схему кредитования, проведет необходимые переговоры и будет сопровождать все проекты клиента. В нашей стране эта услуга тоже постепенно становится востребованной. Однако многие не знают, кто такой кредитный брокер, и нужны ли его услуги.

Кто такой кредитный брокер

Кредитным брокером называют человека или компанию, работа которых состоит в оказании помощи в подборе оптимального для клиента варианта кредита.

Наше общество не избаловано сервисом, привыкло брать деньги взаймы, не особенно опираясь на информацию от профессионалов. Мнению соседки или попутчика в трамвае считается более весомым. И это в то время, когда банковская система стремительно развивается, каждый банк предлагает свой вариант финансовых услуг со своими подводными камнями.

3 причины обратиться за помощью к кредитному брокеру

Какие выгоды получает обычный гражданин, обратившись за помощью к брокеру?

1. Экономия личного времени клиента за счет делегирования забот о выборе актуальной и выгодной программы профессионалу.

2. Нет необходимости переживать о возможном возникновении проблем с получением кредита ввиду плохой кредитной истории. Кроме того, понижается вероятность отказа.

3. Вся непонятная бюрократическая волокита с бумагами перекладывается на плечи специалиста, и нет необходимости разбираться с оформлением документов. Все бумаги будут оформлены правильно и в срок.

Чем поможет кредитный брокер?

Больше всего услуги кредитного брокера полезны занятым людям и тем, кто по каким-то причинам не смог получить кредит самостоятельно.

Чем может брокер помочь:

• Выполняет проверку и оформляет весь требуемый банковскими фирмами пакет документов для получения услуги.

• Помогает клиенту решить проблемы в случае непростых ситуаций с предоставлением кредита.

• Предлагает на рассмотрение клиента десятки программ от финансовых компаний, помогает выполнить правильный выбор.

На этапе сотрудничества между брокером и клиентом должно быть полное взаимопонимание и доверие. Клиент предоставляет полную информацию о своих финансовых возможностях и социальном положении. Профессионал становится помощником и консультантом по всем возникающим вопросам. Оплата брокера, как правило, выполняется в размере от суммы кредита, ориентировочно в размере 5%. Сегодня услуги кредитного брокера нередко бесплатны для граждан — вознаграждение ему платят банки.

Кредитный брокер — это тот профессионал, который под требования каждого заказчика должен выбрать самый выгодный для него вариант. На этапе оформления документов является посредником, изучает с обеих сторон предложения и возможности, обеспечивает встречу клиента и представителя банка. Обратившись за помощью к профессионалу, клиент оградит себя от неприятностей и невыгодных договоров.

Обратившись за помощью к профессионалу, клиент оградит себя от неприятностей и невыгодных договоров.

Услуги кредитного брокера компании категории Юруслуги / Консалтинг / Экспертиза / Банки

Что Всё23 февраляФильмы в прокатеСпектакли в театрах8 мартаАвтособытияАкцииБалБалет, операБлаготворительностьВечеринки и дискотекиВыставкиДень снятия блокадыКинопоказыКонференцииКонцертыКрасота и модаЛекции, семинары и тренингиЛитератураМероприятия в ресторанахМероприятия ВОВОбластные событияОбщественные акцииОнлайн трансляцииПраздники и мероприятияПрезентации и открытияПремииРазвлекательные шоуРазвлечения для детейреконструкцияРелигияСобытия на улицеСпектаклиСпортивные событияТворческие вечераФестивалиФК ЗенитШкольные каникулыЭкологические событияЭкскурсииЯрмарки

Где

ВездеАдминистрации р-новКреативные art заведенияПарки аттракционов, детские развлекательные центрыКлубы воздухоплаванияБазы, пансионаты, центры загородного отдыхаСауны и баниБарыБассейны и школы плаванияЧитальные залы и библиотекиМеста, где играть в бильярдБоулингМагазины, бутики, шоу-румы одеждыВерёвочные городки и паркиВодопады и гейзерыКомплексы и залы для выставокГей и лесби клубыГоры, скалы и высотыОтели ГостиницыДворцыДворы-колодцы, подъездыЛагеря для отдыха и развития детейПрочие места отдыха и развлеченийЗаброшки — здания, лагеря, отели и заводыВетеринарные клиники, питомники, зоогостиницыКонтактные зоопарки и парки с животнымиТуристические инфоцентрыСтудии йогиКараоке клубы и барыКартинг центрыЛедовые катки и горкиРестораны, бары, кафеКвесты в реальности для детей и взрослыхПлощадки для игры в кёрлингКиноцентры и кинотеатрыМогилы и некрополиВодное поло.

Когда Любое времясегодня Ср, 24 февралязавтра Чт, 25 февраляпятница, 26 февралясуббота, 27 февралявоскресенье, 28 февраляпонедельник, 1 мартавторник, 2 мартасреда, 3 мартачетверг, 4 мартапятница, 5 марта

Услуги ипотечного брокера в Сочи

Услуги, предоставляемые специалистами по ипотеке, в Сочи становятся все более и более востребованы. В широком смысле, ипотечный кредит является кредитом, обеспечивающимся какой-либо недвижимой собственностью. Исходя из этого, подобный кредит – это кредит под залог недвижимости.

В широком смысле, ипотечный кредит является кредитом, обеспечивающимся какой-либо недвижимой собственностью. Исходя из этого, подобный кредит – это кредит под залог недвижимости.

Чем занимается кредитный брокер?

- Консультирование клиентов с выявлением их желаний, кредитных потребностей;

- Подбор банков с оптимальными для клиента условиями кредитования;

- Помощь при заполнении анкет, составлении документов;

- Формирование досье по всем кредитам и его отправка в банки;

- Корреспонденция с банком, помощь в процессе сборов документов по квартире, подборе страховой, оценочной компаний;

- Получение одобрительного решения по квартире, сопровождение подписания договора с банком.

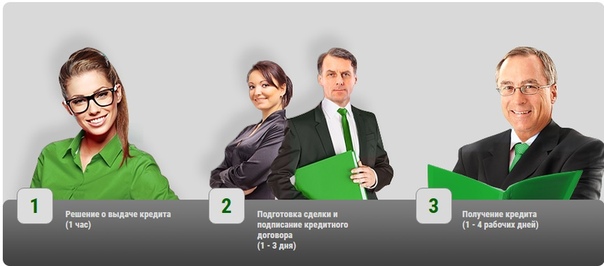

О плюсах работы кредитного брокера

Выбирая банк в Сочи с приемлемой кредитной программой следует учитывать то, что сотрудники банков куда охотнее работают с нашими специалистами, чем с обычными клиентами «с улицы», быстрее реагируют на поданные кредитные заявки (всего 1-5 дней на рассмотрение сначала заявки, а потом и квартиры).

Поскольку наши кредитные брокеры постоянно работают с банками, они отлично осведомлены о проблемах, которые могут возникнуть в процессе рассмотрения заявки, а также возможных дополнительных тратах, которые способны навязать клиентам банки. Следовательно, общаясь с нами, вы сможете избежать всего этого, рассчитывать на действительно самые выгодные условия ипотечных кредитов.

Кредитный брокер не только точно сможет назвать причину отказа, но и позволит исправить допущенные оплошности, правильно составить заявление и подать его в этот же или иной банк. Таким образом, шансы на получение ипотеки возрастут многократно.

Сотрудники банка, о чем уже шла речь, лояльнее относятся к документам, предоставленным нашими специалистами. Это значит, что различные справки (например, справку о закрытии кредита) можно будет предоставить уже после получения положительного решения. А еще вы сможете рассчитывать на больший лимит кредитования и игнорирование не слишком положительной кредитной истории (не закрытые до текущего времени кредиты, к примеру). Да и второстепенные ипотечные заявки можно будет предоставить уже после подписания документов, а не до рассмотрения заявки.

Да и второстепенные ипотечные заявки можно будет предоставить уже после подписания документов, а не до рассмотрения заявки.

Но и это еще не все. Сегодня банки предоставляют клиентам, дела которых ведут ипотечные брокеры, скидки на свои стандартные ставки! Согласитесь, это отличный бонус для тех, кто решился на покупку жилья в ипотеку!

Кто такой кредитный брокер — читайте от Финэксперт

Кредитный специалист на все руки

Кредитный брокер – это человек или компания, чья основная цель – помочь нуждающимся клиентам подобрать оптимально удобный для них кредит (денежный заем).

Он заинтересован в том, чтобы клиент оформил заим с как можно более выгодными условиями. Кроме помощи в оформлении кредита к его обязанностям относится также мониторинг различных финансовых предложений на рынке кредитных услуг, отслеживание обновлений в программах, разработанных кредитными организациями для их клиентов.

Данный специалист с удовольствием проконсультирует потенциального клиента банка, даст советы касательно оформления кредита и подбора самого привлекательного предложения. Такой человек владеет богатым опытом в сфере кредитования и может использовать свои связи в банковской сфере, вселив своему клиенту стопроцентную уверенность в том, что ему предоставят денежный заём для его нужд.

Чаще всего услугами кредиторских брокеров пользуются те, кто по ряду причин не может себе позволить проводить исследование банковских предложений самостоятельно в попытке найти самый выгодный кредит. Наиболее частыми клиентами кредиторских брокеров становятся государственные служащие, а также лишенные свободного времени бизнесмены, предприниматели. Будучи ограниченными во времени, потенциальные клиенты банков могут так и не решиться оформить кредит.

Сколько стоит кредитный брокер?

Средняя стоимость за предоставление услуг кредитного брокера насчитывает порядка пяти процентов от всей суммы денежного займа. Помогая клиенту получить кредит, он решает три основные задачи: он изучает историю клиента, узнает его платежеспособность и оценивает степень сложности составления сделки.

Помогая клиенту получить кредит, он решает три основные задачи: он изучает историю клиента, узнает его платежеспособность и оценивает степень сложности составления сделки.

Однажды обратившись к услугам брокеров, люди однозначно заявляют, что результат его работы превосходит их ожидания.

Воспользовавшись помощью кредитного брокера, взамен вы получите несколько преимуществ:

- Во-первых, профессионал поможет сэкономить ваше личное время, взяв на себя заботы о подборе актуальной и выгодной программы.

- Во-вторых, не придется переживать о том, что кредитная компания откажет в предоставлении своих услуг в связи с плачевным состоянием кредитной истории будущего клиента.

- В-третьих, он возьмет на себя бумажную волокиту, занявшись оформлением документов, которые необходимы при получении денежного займа. И наконец, услуги брокера по кредитам доступны абсолютно всем, будь то физическое или юридическое лицо.

Брокер-специалист и клиент имеют общую цель, поэтому их сотрудничество обязательно будет ждать успех. Клиент предоставляет полную финансовую информацию о себе и личные предпочтения касательно кредита, он же проводит анализ полученной информации и на основе социального положения клиента и размера его денежных накоплений фильтрует десятки программ, которые предлагают финансовые компании, подбирая самую выгодную для него и клиента.

Клиент предоставляет полную финансовую информацию о себе и личные предпочтения касательно кредита, он же проводит анализ полученной информации и на основе социального положения клиента и размера его денежных накоплений фильтрует десятки программ, которые предлагают финансовые компании, подбирая самую выгодную для него и клиента.

Данный финансовый специалист, можно назвать его так, начинает свою работу с клиентом и доводит ее до победного конца. Он собственноручно проверяет и при необходимости оформляет документы, которые требуют банковские фирмы перед предоставлением кредита. Он придет на выручку, если у заемщика сложилась довольно непростая ситуация по кредитам. Кроме того, сегодня все чаще можно встретить таких специалистов, которые выступают в роли посредников и оформляют все необходимые документы быстро и качественно.

Чем поможет кредитный брокер?

В основном к брокерам обращаются с просьбой помочь разобраться с ипотечным кредитом. Это неудивительно, ведь не все люди могут разобраться с трудностями такого вида кредитования, ведь взятие ипотеки – невероятно сложный процесс, имеющий множество нюансов, в том числе оформление многих документов для ипотечного кредитования.

Чтобы получить кредит, недостаточно предоставить справку об официальном доходе. Учитывая бесконечное количество рекламы разнообразных банковских программ, очень просто потеряться в них, итак и не подобрать для себя кредит. Тем более услуги такого специалиста будут уместны, если клиенту уже несколько раз было отказано в кредитовании, но он все же стремится разрешить свои финансовые проблемы.

Такой профессионал станет надежным помощником потенциального клиента банка, проведет его по всем этапам, начиная с подбора программы и заканчивая полным пакетом правильно оформленных документов. Он проанализирует кредитную историю своего клиента, найдет причины, по которым ему отказывали банки в предоставлении денежного займа и сделает все возможное для того, чтобы улучшить денежную ситуацию.

Клиент останется доволен услугами такого профессионала, ведь он сможет найти лазейку в законе, позволяющую воспользоваться кредитованием.

Институты брокеров помогут клиентам, если они не могут самостоятельно выбрать банковский кредит. Брокеры владеют обширной библиотекой знаний, затрагивающих сферу кредитования. Они без труда разбираются во всех предложениях, которые существуют в конкретном регионе. В своей работе он активно использует интернет — ресурсы.

Брокеры владеют обширной библиотекой знаний, затрагивающих сферу кредитования. Они без труда разбираются во всех предложениях, которые существуют в конкретном регионе. В своей работе он активно использует интернет — ресурсы.

Он может помочь клиенту оформить онлайн-заявку на официальном сайте банка, предварительно подобрав банковскую программу с максимально комфортными для клиента условиями, предоставит консультацию по кредитному договору и скрытым комиссиям.

При условии, что клиента полностью устроили услуги, которые предоставил ему наемный специалист, он может заключить с ним долгосрочный договор, в котором будут прописаны условия сотрудничества вплоть до погашения задолженности. А это даст клиенту уверенность в том, что суммы, ежемесячно списываемые с его счета, абсолютно верны.

При обращении за помощью к кредитному брокеру можно получить множество полезных советов, благодаря которым клиент безошибочно выберет самый выгодный кредит, который будет отвечать его требованиям. Такой профессионал сможет оградить клиента от заключения невыгодных для него договоров.

Такой профессионал сможет оградить клиента от заключения невыгодных для него договоров.

Читайте еще о кредитном брокерстве

помощь кредитного брокера в Муроме — АВЕРС недвижимость

Планируете купить недвижимость в ипотеку? Общайтесь с банками через профессионального посредника!Кредитный брокер в Муроме ждет в агентстве «Аверс».

ЕСЛИ ВЫ:

- Испытываете трудности при выборе ипотечной программы;

- Хотите заполнить документы грамотно, без ошибок;

- Переживаете из-за неудачной кредитной истории;

Личный консультант в вопросах кредитования поможет. Достаточно набрать номер 7-77-00 и получить исчерпывающую информацию.

Как получить ипотеку в банке? 2 пути к цели

Есть 2 привычных сценария: действовать самостоятельно или через посредника.

Узнаем, как получить ипотеку в банке с большей вероятностью…

Узнаем, как получить ипотеку в банке с большей вероятностью…1 СПОСОБ – АВТОНОМНЫЙ. Вы лично занимаетесь чтением юридической информации. Изучаете условия банков: годовую ставку, срок ипотеки. Анализируете и выбираете выгодное сотрудничество. Собираете документацию. Отправляете запросы в банки. Выгода самостоятельного ведения дел: вы сэкономите деньги.

2 СПОСОБ – КОМФОРТНЫЙ. Вы сотрудничаете со специалистом, он ведет всю юридическую сторону дела. Ищет и фильтрует информацию. Сообщает о банках с выгодными ипотечными условиями. Консультирует при выборе программы. Заполняет и формирует пакет документов. При отрицательном ответе банка всегда предложит альтернативу.

Кредитный брокер – «катализатор» между вами и банком. Он ускоряет процессы, выступает вашим представителем, повышает шанс на получение займа.

Хотите купить земельный участок в ипотеку в Сбербанке, ВТБ24? Обратитесь к специалисту!

ПОЛУЧИЛИ ОТКАЗ ОТ БАНКА? СИТУАЦИЮ ИЗМЕНИТ ПРОФЕССИОНАЛ

Сопровождение необходимо, чтобы:

получить ипотеку на жилье впервые;

исправить кредитную историю;

взять займ без взноса;

объективно оценить условия банков;

снизить сумму переплат.

А

ГЕНТСТВО «АВЕРС» СОЗДАНО ПОМОГАТЬ.

По всем вопросам: от оценки жилой недвижимости для целей ипотечного кредитования до снижения рисков отказа, обращайтесь по номеру 7-77-00, 8-920-927-77-00

Берите ипотеку на квартиру и дом без сложностей.

Получайте статус «ОДОБРЕНО» с агентством «Аверс»!

кредитных брокеров | Часто задаваемые вопросы

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

ПРОЧИТАЙТЕ ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

Я ГОТОВ ЗАПИСАТЬСЯ СЕЙЧАС. КАК МНЕ ЭТО СДЕЛАТЬ?

Все начинается с оценки кредитоспособности, которую вы можете получить, посетив нашу страницу регистрации или позвонив нам по бесплатному телефону (562) 419-7088. Мы отличаемся от наших конкурентов, каждый из наших клиентов получает индивидуальный подход со стороны кредитных брокеров. Мы формулируем индивидуальный план действий, исходя из ваших конкретных потребностей. Нет двух одинаковых клиентов!

Нет двух одинаковых клиентов!

СКОЛЬКО СТОИТ ПЛОХОЙ КРЕДИТ?

Стоимость ремонта в кредит невелика по сравнению со стоимостью жизни с плохой кредитной историей. Ниже приведены несколько примеров стоимости плохой кредитной истории.

АВТО / АВТОКРЕДИТ

Если вы платите за автомобиль, вы, скорее всего, заплатите на сумму от 4000 до 10000 долларов больше в течение срока кредита только из-за проблем с кредитным рейтингом.Эти добавленные проценты появляются каждый месяц в виде более высоких выплат. Пример:

Автомобиль финансируется на сумму 23000 долларов США на 5 лет

ДОМАШНИЙ КРЕДИТ

Поврежденный кредит на автомобиль — ничто по сравнению с эффектом поврежденного кредита на жилищный заем. Типичный дом может стоить от 180 000 до 300 000 долларов больше в счет 30-летнего кредита, если вы покупаете дом с поврежденным кредитом. Пример:

Пример:

$ 120,000 за дом с оплатой за 30 лет:

Дом стоимостью 190 000 долларов США за 30 лет:

СКОЛЬКО ДЛИТЕЛЬНО?

Все хотят, чтобы вы сразу увидели результаты.Хотя кредитная история у всех разная, большинство людей увидят лучшие результаты в течение первых 25-45 дней своего членства. Большую часть времени уходит на ожидание ответа кредитных бюро на наши запросы. Мы стараемся как можно быстрее передавать наши споры в бюро.

КРЕДИТНЫЕ КАРТОЧКИ

Нет ничего необычного в том, что невозможно получить необеспеченную кредитную карту с поврежденным кредитом. Учетные записи, для которых вы будете утверждены, обычно будут иметь низкие кредитные лимиты, более высокие ставки и более высокие, чем обычно, штрафы и комиссии за такие вещи, как просроченные платежи.

ЭТО ЗАКОННО?

Да, вам дается право в соответствии с Законом о честной кредитной отчетности (FCRA), включая право оспаривать неточные, вводящие в заблуждение и устаревшие элементы, указанные в вашем кредитном отчете. Наша группа обработки использует все места, доступные вам в соответствии с законом, чтобы помочь вам получить кредит там, где вы хотите.

Наша группа обработки использует все места, доступные вам в соответствии с законом, чтобы помочь вам получить кредит там, где вы хотите.

ЧТО, ЕСЛИ УДАЛЕННЫЕ ПРЕДМЕТЫ, ПОЯВЛЯЮТСЯ?

Иногда это случается либо случайно, либо кредитор в конечном итоге проверил конкретную позицию.Это так называемое «мягкое удаление». FCRA (Агентство справедливой кредитной отчетности) значительно усложнило для кредитора замену элемента после того, как он был удален. Credit Brokers повторно оспорит предмет с полной силой предыдущего удаления в нашу пользу.

КАК ЭТО ЗАКОННО?

Оспаривание пунктов вашего кредитного отчета — ваше законное право (см. Закон о справедливой кредитной отчетности). Когда вы пользуетесь услугами кредитных брокеров для восстановления кредита, мы соблюдаем и соблюдаем все федеральные и региональные законы, регулирующие оказание сторонней помощи в ремонте кредита.

ЧТО ТАКОЕ КРЕДИТНЫЙ СЧЕТ?

Кредитный рейтинг — это числовое обозначение вероятности выплаты долгов, таких как ссуды или кредитные линии. Кредиторы используют это число, чтобы определить, насколько велик ваш кредитный риск. Обычно кредитный рейтинг находится в диапазоне от 300 до 850. Чем выше ваш рейтинг, тем более вы «кредитоспособны» для кредиторов. Кредитные рейтинги основаны на данных вашего кредитного отчета и генерируются компьютерами с использованием искусственного интеллекта.

Кредиторы используют это число, чтобы определить, насколько велик ваш кредитный риск. Обычно кредитный рейтинг находится в диапазоне от 300 до 850. Чем выше ваш рейтинг, тем более вы «кредитоспособны» для кредиторов. Кредитные рейтинги основаны на данных вашего кредитного отчета и генерируются компьютерами с использованием искусственного интеллекта.

НА ЧЕМ ОСНОВАН МОЙ КРЕДИТНЫЙ СЧЕТ?

Кредитный скоринг основан на многих факторах, которые могут включать:

- История платежей

- Последние запросы на кредит

- Сумма доступного кредита

- Продолжительность кредитной истории

- Используемая сумма кредита

В соответствии с Законом о равных возможностях кредита при оценке кредита не могут использоваться факторы расы, пола, национального происхождения, семейного положения или религии.

КАК МОЖНО УДАЛИТЬ ПЛОХОЙ КРЕДИТ?

Отрицательные кредитные списки удаляются из кредитных отчетов людей каждый день! В Credit Brokers мы каждый день усердно работаем над проверкой сомнительных и ненадежных кредитных записей для наших клиентов. Используя проверенные и законные методы, Credit Brokers является профессиональной организацией, работающей для вас и вашей кредитной истории.

Используя проверенные и законные методы, Credit Brokers является профессиональной организацией, работающей для вас и вашей кредитной истории.

ПОЛУЧУ ЛИ Я РЕЗУЛЬТАТ?

Да! Прежде всего, мы всегда указываем нашим клиентам, что НЕ принимаем всех в качестве наших клиентов.Некоторым клиентам мы не можем помочь и верят нам, если мы не можем помочь, НИКТО НЕ МОЖЕТ. По опыту мы знаем, что благодаря нашему индивидуальному подходу, наши клиенты получают не что иное, как потрясающие результаты. Спектр успеха бесконечен и уникален, как и наши клиенты. Мы формируем команду с нашими клиентами, предоставляя им все преимущества в кредитном мире. Да, для достижения результатов необходимо работать в команде. Ваши результаты будут отражать те командные усилия, которые мы создаем.

СКОЛЬКО ЭТО СТОИТ?

У нас есть программы стоимостью от 199 долларов, которые могут варьироваться в зависимости от потребностей клиента.

ЕСТЬ ВОПРОСЫ? СВЯЗАТЬСЯ С НАМИ

Брокер по кредитованию бизнеса | Коммерческая Капитал Тренинг Группа

Шаги к тому, чтобы стать успешным брокером бизнес-ссуды

По сути, брокер по кредитованию бизнеса — это тот, кто может объединить заемщиков и кредиторов для заключения соглашения. Наполовину дипломат, наполовину банкир, наполовину бизнесмен и наполовину переговорщик — брокер по бизнес-займам одной ногой работает в частном секторе, а другой — в мире финансов.Тем не менее, прежде чем заключать какие-либо сделки, нужно многое сделать для того, чтобы стать брокером по кредитованию бизнеса.

Требования к образованию для брокеров по кредитованию бизнеса

Брокеры по кредитованию бизнеса нередко вторгаются в бизнес с дипломом GED или средним образованием. Но если вы хотите расширить свой кругозор и работать с брокерскими ипотечными или коммерческими ссудами, вам потребуется четырехлетняя степень бакалавра в области бизнеса, финансов, экономики, коммуникаций или психологии. Знания, полученные на этих курсах, будут иметь большое значение для анализа финансовой отчетности, заключения сделок и ведения переговоров для достижения прибыльных соглашений.Также неплохо иметь базовый опыт в области бухгалтерского учета и банковского дела, чтобы находить клиентов с правильным типом финансирования.

Знания, полученные на этих курсах, будут иметь большое значение для анализа финансовой отчетности, заключения сделок и ведения переговоров для достижения прибыльных соглашений.Также неплохо иметь базовый опыт в области бухгалтерского учета и банковского дела, чтобы находить клиентов с правильным типом финансирования.

Навыки брокера по кредитованию бизнеса

Помимо учебных занятий и книг, брокеру по бизнес-кредитованию необходимы «мягкие навыки», чтобы добиться успеха. Брокеры по кредитованию бизнеса нуждаются в навыках межличностного общения, чтобы не только профессионально разговаривать и иметь дело с клиентами самого разного происхождения, но и помогать им заполнять правильные документы и отвечать на их вопросы полностью и уверенно.Кредитным брокерам также нужны драйв и инициатива. Им необходимо уметь находить людей, нуждающихся в финансировании бизнеса, и критически думать о том, какой тип кредита лучше всего подходит для целей каждого клиента и текущей финансовой ситуации. Также нельзя не подчеркнуть, что брокер бизнес-ссуды должен уметь принимать быстрые (и точные) решения и обладать финансовой грамотностью, чтобы быстро оценивать финансовую информацию, предоставляемую вашими клиентами.

Также нельзя не подчеркнуть, что брокер бизнес-ссуды должен уметь принимать быстрые (и точные) решения и обладать финансовой грамотностью, чтобы быстро оценивать финансовую информацию, предоставляемую вашими клиентами.

Обучение бизнес-финансовых брокеров

Подобно сотрудникам банка по ссуде, брокеры по ссуде для бизнеса должны пройти обучение брокера по ссуде с финансами, чтобы овладеть навыками математического анализа, а также деловыми контактами.Иногда компании спонсируют курсы повышения квалификации или инициативы по обучению, что, безусловно, может немного снизить стоимость занятий. Следует отметить, что в некоторых штатах есть определенные требования, которым необходимо соответствовать — обычно в отношении предыдущего опыта и (в некоторых случаях) судимости. По окончании обучения выдается тест, и после его прохождения вы сможете получить лицензию на нашу профессию, как и источник кредита. Как и в других областях, лицензии и сертификаты увеличивают ваши шансы на трудоустройство.

Опыт брокера

Получить работу брокера по кредитованию бизнеса проще, если у вас есть опыт работы в сфере продаж, кредитования, банковского дела или обслуживания клиентов. Чтобы набраться опыта в финансовой индустрии, прохождение стажировки (даже если она неполный рабочий день) в банках и брокерских фирмах значительно улучшит ваше резюме и сделает ваше резюме очень привлекательным для работодателей. Многие работодатели также готовы назначить новых брокеров по кредитованию бизнеса на период обучения, чтобы помочь им использовать полученные навыки в реальных жизненных ситуациях.После испытательного периода ваш работодатель позволит вам работать над независимыми сделками и проектами, чтобы увидеть, насколько хорошо вы работаете в сфере консультирования клиентов, оценки заявок на получение кредита и анализа финансовой отчетности.

Преимущества брокера по ссуде для бизнеса

Брокеры по кредитованию бизнеса могут работать в брокерской фирме или действовать самостоятельно и действовать как независимые агенты, нанимая предприятиями, которым требуются специализированные виды финансирования. Вместо того, чтобы обращаться к кредиторам напрямую, компании, нанимающие бизнес-кредитных брокеров, ищут кредиторов с денежными резервами и кредитными программами для удовлетворения своих потребностей и выступают в качестве посредников при обсуждении всей сделки.С другой стороны, кредиторы всегда ищут брокеров по финансированию бизнеса, чтобы привлечь клиентов. По сути, брокеры по кредитованию бизнеса, проявляющие инициативу и стремление работать как с кредиторами, так и с предприятиями, могут получать очень прибыльную зарплату, направляя возможности в правильном направлении.

Вместо того, чтобы обращаться к кредиторам напрямую, компании, нанимающие бизнес-кредитных брокеров, ищут кредиторов с денежными резервами и кредитными программами для удовлетворения своих потребностей и выступают в качестве посредников при обсуждении всей сделки.С другой стороны, кредиторы всегда ищут брокеров по финансированию бизнеса, чтобы привлечь клиентов. По сути, брокеры по кредитованию бизнеса, проявляющие инициативу и стремление работать как с кредиторами, так и с предприятиями, могут получать очень прибыльную зарплату, направляя возможности в правильном направлении.

Возможности заработка для брокеров по финансированию бизнеса

Большинству брокеров по кредитованию бизнеса платят в виде фиксированной ставки или процента от сделок, которые они помогают организовать, плюс любые остаточные комиссии, предусмотренные в соглашении.Некоторые кредиторы предлагают комиссионные, размер которых зависит от размера кредитных соглашений, в то время как отдельные предприятия более склонны нанимать брокеров, если их сборы не делают общую сумму слишком высокой. Большинство независимых брокеров по кредитованию бизнеса имеют больше возможностей для увеличения или уменьшения своих комиссий, чем брокеры, нанятые брокерскими фирмами.

Большинство независимых брокеров по кредитованию бизнеса имеют больше возможностей для увеличения или уменьшения своих комиссий, чем брокеры, нанятые брокерскими фирмами.

Самостоятельный удар

Мир коммерческого финансирования предлагает широкий спектр кредитных продуктов для бизнеса и инвесторов в коммерческую недвижимость, нуждающихся в деньгах.Брокеры бизнес-ссуды, которые предпочитают работать самостоятельно, могут захотеть рассмотреть возможность открытия собственного бизнеса и начать налаживать отношения с коммерческими кредиторами, а также привлечь предыдущих клиентов, чтобы помочь создать свой собственный портфель, при этом львиная доля не будет уходить в брокерскую фирму.

Цифры в перспективе

Брокер по финансам бизнеса должен уметь смотреть не только на чистую прибыль. Предлагать только цифры — это то, что делают традиционные брокерские фирмы, и много времени приводит к заключению сделок, которые в конечном итоге проваливаются, потому что количество денег, которые нужны бизнесу, часто не имеет ничего общего с тем, зачем они им нужны или почему они текущая финансовая ситуация такова. Независимые брокеры должны в полной мере учитывать потребности и цели клиентов. Точно так же кредиторы — хотя они больше ориентированы на суммы в долларах — также должны знать полную историю того, почему ваши клиенты представляют определенные финансовые отчеты, что им нужно и почему они ищут определенное финансирование. Это дает вам и кредиторам возможность найти альтернативные решения в случае, если клиенты не соответствуют требованиям для их первоначального запроса на финансирование. Опытные независимые брокеры относятся к своим клиентам как к партнерам, потому что они понимают, что их успех и способность получить необходимое им финансирование обеспечивают хороший доход для брокера.

Независимые брокеры должны в полной мере учитывать потребности и цели клиентов. Точно так же кредиторы — хотя они больше ориентированы на суммы в долларах — также должны знать полную историю того, почему ваши клиенты представляют определенные финансовые отчеты, что им нужно и почему они ищут определенное финансирование. Это дает вам и кредиторам возможность найти альтернативные решения в случае, если клиенты не соответствуют требованиям для их первоначального запроса на финансирование. Опытные независимые брокеры относятся к своим клиентам как к партнерам, потому что они понимают, что их успех и способность получить необходимое им финансирование обеспечивают хороший доход для брокера.

Брокеры, занимающиеся коммерческими займами для бизнеса, делают больше, чем просто предоставляют займы

Независимые коммерческие брокеры по ссуде бизнесу делают гораздо больше, чем просто организуют ссуды между бизнесом и кредиторами. Брокеры также работают с предпринимателями, чтобы рефинансировать существующий долг, заключить договоры о финансировании и лизинге оборудования, помочь новым владельцам бизнеса запустить свои стартапы и франшизы и даже получить доход от непогашенных счетов для предпринимателей. Компании и инвесторы обращаются к финансовым кредитным брокерам, потому что они обладают глубокими знаниями, чтобы найти правильный тип финансирования в соответствии с текущей ситуацией, и могут предложить альтернативы обычным кредитам, потому что не существует универсального решения, когда оно приходит. предприятиям.Каждый бизнес уникален, и каждый бизнес нуждается в финансировании с учетом его обстоятельств и целей.

Компании и инвесторы обращаются к финансовым кредитным брокерам, потому что они обладают глубокими знаниями, чтобы найти правильный тип финансирования в соответствии с текущей ситуацией, и могут предложить альтернативы обычным кредитам, потому что не существует универсального решения, когда оно приходит. предприятиям.Каждый бизнес уникален, и каждый бизнес нуждается в финансировании с учетом его обстоятельств и целей.

У независимых кредитных брокеров больше личной свободы

Как обсуждалось ранее, брокеры по кредитованию бизнеса имеют больше свободы, когда дело касается их ставок и размера сделок, которые они могут заключить. Точно так же независимые брокеры пользуются большей свободой в своей личной жизни, чем брокеры, работающие в банках и фирмах. Часто брокеры, работающие на фирмы, не могут исследовать свои увлечения или наслаждаться ими, потому что большую часть своего времени они тратят на изучение финансовой отчетности и переключение между клиентами и цепочкой команд в своих собственных брокерских фирмах. Независимые брокеры по кредитованию бизнеса, напротив, могут работать столько или меньше, сколько захотят. От остаточной выручки от небольших сделок до тех значительных соглашений, которые могут приносить десятки тысяч долларов за один клип, независимые брокеры могут составлять свои собственные графики и выбирать своих клиентов, вместо того, чтобы постоянно колотить по тротуару и проводить допоздна и выходные, пытаясь заставить цифры работать за небольшую комиссию.

Независимые брокеры по кредитованию бизнеса, напротив, могут работать столько или меньше, сколько захотят. От остаточной выручки от небольших сделок до тех значительных соглашений, которые могут приносить десятки тысяч долларов за один клип, независимые брокеры могут составлять свои собственные графики и выбирать своих клиентов, вместо того, чтобы постоянно колотить по тротуару и проводить допоздна и выходные, пытаясь заставить цифры работать за небольшую комиссию.

Как начать бизнес ссудного брокера

Если вы когда-нибудь интересовались, как начать бизнес ссудного брокера, рассмотрите нашу программу.Группа обучения коммерческого капитала (CCTG) дает людям полное обучение и инструменты, необходимые для того, чтобы стать полноценными независимыми брокерами по кредитованию бизнеса. Кроме того, CCTG познакомит вас с нашим советом кредиторов, чтобы вы могли предложить своим клиентам широкий спектр финансовых решений для удовлетворения любых потребностей.

Наши кредиторы могут предоставить все, от факторинговых услуг до финансирования оборудования, ссуд CMBS, финансирования крупных строительных проектов с нуля, ссуд SBA и многого другого. Группа обучения Commercial Capital предоставит вам возможность вести собственный бизнес и работать в удобное для вас время.Кроме того, мы обеспечим маркетинг и брендинг для вашей независимой деятельности, а также круглосуточную поддержку, так что вы никогда не останетесь без ответа или решения для ваших клиентов.

Группа обучения Commercial Capital предоставит вам возможность вести собственный бизнес и работать в удобное для вас время.Кроме того, мы обеспечим маркетинг и брендинг для вашей независимой деятельности, а также круглосуточную поддержку, так что вы никогда не останетесь без ответа или решения для ваших клиентов.

Наш совет кредиторов и сеть финансовых профессионалов имеют многолетний опыт CCTG предлагает устойчивую к рецессии бизнес-модель, которая позволяет вам избавиться от получения меньших комиссионных от работы в брокерской фирме, а вместо этого получить ставки и неограниченный потенциал заработка, которого вы заслуживаете .

Если вам нужна комплексная возможность пройти обучение, необходимое для работы в качестве брокера по ссуде коммерческого бизнеса, независимость от управления собственной компанией и установления своего рабочего графика, а также полную поддержку финансовых экспертов и кредиторов, проверьте Узнайте, что сегодня может сделать для вас группа обучения Commercial Capital.

Ресурсы бизнес-ссудного брокера

Определение ипотечного брокера

Что такое ипотечный брокер?

Ипотечный брокер — это посредник, который объединяет ипотечных заемщиков и ипотечных кредиторов, но который не использует свои собственные средства для выдачи ипотечных кредитов.Ипотечный брокер помогает заемщикам наладить контакт с кредиторами и подбирает наиболее подходящих с точки зрения финансового положения заемщика и потребностей в процентных ставках. Ипотечный брокер также собирает документы от заемщика и передает эти документы ипотечному кредитору для целей андеррайтинга и утверждения. Брокер получает комиссию либо от заемщика, либо от кредитора, либо от обоих при закрытии сделки.

Не следует путать ипотечного брокера с ипотечным банкиром, который закрывает и финансирует ипотечный кредит за счет собственных средств.

Ключевые выводы

- Ипотечный брокер — это финансовый посредник, который подбирает домашних заемщиков с потенциальными кредиторами, чтобы получить наилучшие возможные условия ипотеки для заемщика.

- Ипотечный брокер может сэкономить заемщику время и силы во время процесса подачи заявки и, возможно, много денег в течение всего срока действия ссуды.

- Ипотечные брокеры получают комиссию, известную как комиссия за выдачу кредита, в зависимости от размера ссуды и могут работать самостоятельно или в качестве сотрудника более крупной ипотечной брокерской фирмы.

Как работают ипотечные брокеры

Ипотечный брокер выступает в роли посредника между заемщиками и кредиторами на рынке недвижимости. Независимо от того, покупает ли потенциальный заемщик новый дом или осуществляет рефинансирование, брокер собирает варианты ссуды от различных кредиторов для рассмотрения заемщиком, одновременно квалифицируя заемщика для получения ипотеки с этими кредиторами. Брокер также собирает финансовую информацию, такую как доход, активы и документы о занятости; кредитный отчет; и другая информация для оценки способности заемщика получить финансирование, которое затем передается потенциальным кредиторам.

Брокер определяет подходящую сумму ссуды, отношение ссуды к стоимости (LTV) и идеальный тип ссуды, а затем передает ссуду на утверждение кредитору. Брокер общается с заемщиком и кредитором в течение всей транзакции путем закрытия.

После согласования ипотечные фонды ссужаются на имя ипотечного кредитора, и ипотечный брокер взимает с кредитора комиссию, называемую комиссией за оформление, в качестве компенсации за свои услуги.Заемщик может нести ответственность за уплату всей или части этой комиссии в заключительном отчете. Брокер получает деньги только после завершения кредитной операции.

Заемщикам следует искать онлайн-обзоры и запрашивать рекомендации у агентов по недвижимости, друзей и родственников, чтобы найти ипотечного брокера, у которого есть необходимые полномочия для уровня опыта заемщика. Важно работать с человеком, которому вы доверяете и который предоставляет хорошие услуги.

Ипотечные брокеры vs.Кредитные специалисты

Когда потребители покупают или рефинансируют дом, первым делом часто нужно обратиться к кредитному специалисту в местном банке или кредитном союзе. Сотрудник банка по кредитованию предлагает программы и ставки по ипотеке от одного учреждения. Ипотечный брокер, напротив, работает от имени заемщика, чтобы найти самые низкие доступные ставки по ипотеке и / или лучшие программы кредитования, доступные через нескольких кредиторов. Однако количество кредиторов, к которым брокер может получить практически доступ, ограничено его разрешением работать с каждым кредитором.Это означает, что заемщикам, как правило, лучше всего выполнять некоторую работу самостоятельно, чтобы найти лучшую сделку.

Сотрудник банка по кредитованию предлагает программы и ставки по ипотеке от одного учреждения. Ипотечный брокер, напротив, работает от имени заемщика, чтобы найти самые низкие доступные ставки по ипотеке и / или лучшие программы кредитования, доступные через нескольких кредиторов. Однако количество кредиторов, к которым брокер может получить практически доступ, ограничено его разрешением работать с каждым кредитором.Это означает, что заемщикам, как правило, лучше всего выполнять некоторую работу самостоятельно, чтобы найти лучшую сделку.

Брокер часто работает с несколькими клиентами одновременно, и ему не платят, пока не закрывается ссуда, что побуждает брокеров работать с каждым заемщиком на более личном уровне. Если ссуда, предоставленная через брокера, отклоняется, брокер обращается к другому кредитору. Кредитный специалист крупного банка может удерживать заемщика в течение длительного периода времени, потому что он работает со многими заемщиками одновременно.Если ссуда, полученная через кредитного специалиста, отклонена, никаких дальнейших действий с банком не предпринимается.

Некоторые кредиторы работают исключительно с ипотечными брокерами, предоставляя заемщикам доступ к ссудам, которые в противном случае были бы им недоступны. Кроме того, брокеры могут заставить кредиторов отказаться от сборов за подачу заявления, оценки, оформления и других сборов. Крупные банки работают исключительно с кредитными специалистами и не отказываются от комиссии.

Управление по регулированию потребительского кредитования

Закон штата Мэн требует лицензирования и предоставления облигаций для кредитных брокеров, ранее известных как «организации кредитных услуг»).Для того, чтобы любой кредитный брокер или служба ремонта кредитов могли вести бизнес в этом штате, заявки на получение лицензии и формы облигаций должны быть заполнены и поданы не позднее 31 января каждого года.

На этом сайте:

- Контрольный список заявок на получение ссудного брокера

- Форма заявки

- Форма облигации

- Устав (9-A M.

R.S.A. §10-101 и последующие; «Ссудные брокеры»)

R.S.A. §10-101 и последующие; «Ссудные брокеры») - Правило 350, вступает в силу 18 декабря 1989 г.

- Меморандум об ответственности в соответствии с Законом о честной кредитной отчетности, требованиях по хранению копий отказов в кредите в ваших файлах и образец письма об отказе

- Памятка о запрете выдачи кредитов кредитными брокерами

- Образец договора с потребителями

- Образец формы раскрытия информации

- Образец раскрытия информации в соответствии с Законом о справедливой кредитной отчетности, Заявление об отказе в кредите

* Примечание. Поскольку многие документы, доступные в настоящее время в различных коммерческих программах, не соответствуют требованиям Разделов 10-302 и 10-303, мы настоятельно рекомендуем вам использовать договор соглашения и образцы раскрытия информации, представленные в этом пакете.

К заполненному бланку заявления должны быть приложены следующие документы:

- Заполненная облигация ( исходный документ ) с использованием формы, содержащейся в пакете заявки;

* ПРИМЕЧАНИЕ.

При подготовке формы облигации убедитесь, что название компании, указанное на облигации, совпадает с названием в форме заявки и , что каждый раздел на обеих сторонах формы облигации был правильно завершен.

При подготовке формы облигации убедитесь, что название компании, указанное на облигации, совпадает с названием в форме заявки и , что каждый раздел на обеих сторонах формы облигации был правильно завершен. - Образец подписанного письменного соглашения (контракт), заполненный таким образом, чтобы отразить гипотетическую транзакцию, содержащий описание предлагаемых услуг, гарантий или обещаний возврата, срок действия соглашения, условия оплаты и » Уведомление для потребителя, № в соответствии с требованиями Раздела 10-302 Закона;

- Образец копии Письменного раскрытия информации , подтверждающий положение о подтверждении получения потребителем, в котором излагаются меры защиты потребителей в соответствии с требованиями Раздела 10-303 Закона; и

- Одно резюме и два рекомендательных письма для каждого главного должностного лица, владельца или партнера; и

- Два рекомендательных письма о вашем опыте работы в сфере финансовых услуг.

- Чек, выписанный на счет «Казначей, штат Мэн», на сумму 600,00 долларов сроком на 2 года.

- Заполненный подписанный «контрольный список».

Как только вы получите лицензию, вы можете начать вести дела с потребителями из штата Мэн. Если вам нужны дополнительные формы, обращайтесь в наш офис.

Обратите внимание, что лицензия в качестве кредитного брокера не позволяет вам ссужать деньги потребителям или быть названным «кредитором» или «кредитором» в каких-либо кредитных документах (даже если ссуда была «профинансирована на стол» и будет назначена кредитору немедленно).Штрафы за выдачу ссуд без лицензии «Поднадзорного кредитора» являются серьезными, поэтому, если у вас есть какие-либо вопросы, звоните мне по телефону (207) 624-8527.

[Вернуться к началу]

Брокерская программа| Visio Lending

Почему брокерская программа Visio лучшая в стране

Прибыльные и беспрепятственные возможности для бизнеса

С помощью брокерской программы Visio добавлять ссуды на аренду в предлагаемые вами продукты стало проще, чем когда-либо. Рынок аренды составляет 70 миллиардов долларов в год и продолжает расти.Жилые брокеры могут использовать нашу Брокерскую программу, чтобы их трубопроводы были заполнены, и коммерческим брокерам никогда не придется упускать возможность получения кредита. Брокеры Visio могут заработать до 5 баллов за закрытый заем. Вот дополнительные убедительные преимущества посредничества в Visio:

Рынок аренды составляет 70 миллиардов долларов в год и продолжает расти.Жилые брокеры могут использовать нашу Брокерскую программу, чтобы их трубопроводы были заполнены, и коммерческим брокерам никогда не придется упускать возможность получения кредита. Брокеры Visio могут заработать до 5 баллов за закрытый заем. Вот дополнительные убедительные преимущества посредничества в Visio:

- Повторный бизнес: Инвесторы владеют несколькими объектами недвижимости и предлагают антициклические возможности для бизнеса

- Минус Правила: Наши ссуды на аренду выдаются за пределами Додда Фрэнка, и нам не требуется лицензия NMLS (за исключением Калифорнии)

- Быстрые выплаты: Наше среднее время закрытия составляет 21 рабочий день

- Меньше работы: Наши внутренние процессоры и назначенные руководители сокращают вашу рабочую нагрузку

Мы предлагаем вашим клиентам превосходный опыт заимствования

Мы неспроста являемся лидером в области арендных кредитов. Отправляя нам бизнес, вы можете быть уверены, что у ваших клиентов будет лучший опыт кредитования. У нас есть выдающиеся обзоры и программы кредитования, специально разработанные для удовлетворения потребностей ваших клиентов-инвесторов. Вот лишь некоторые из многих причин, по которым мы лучшие:

Отправляя нам бизнес, вы можете быть уверены, что у ваших клиентов будет лучший опыт кредитования. У нас есть выдающиеся обзоры и программы кредитования, специально разработанные для удовлетворения потребностей ваших клиентов-инвесторов. Вот лишь некоторые из многих причин, по которым мы лучшие:

- Индивидуальная настройка : Программа ссуды Visio Lending Rental360 специально разработана для инвесторов, желающих расширить свои портфели односемейных (1–4 квартир) в аренду и на время отпуска. У нас самый большой опыт в отрасли, и у нас есть все необходимое для настройки инвестиционных стратегий.Инвесторы Rental360 могут выбирать структуру ставок, комиссию за создание и даже штраф за предоплату.

- Прямой кредитор : В то время как большинство кредиторов перепродают чужой кредитный продукт, Visio Lending является одним из очень немногих прямых кредиторов инвесторам в аренду. Исключив посредников (да, мужчин!), Вы получите лучший кредитный продукт и более удобное получение займов.

- Специализируется на ссуде на аренду : мы закрыли более 3000 ссуд на аренду. Лазерный подход Visio Lending и опыт арендного кредитования просто не могут быть сопоставлены.

- Кредитор, основанный на движении денежных средств : Чтобы определить, соответствуют ли наши заемщики требованиям для получения наших кредитов, Visio сравнивает ежемесячный денежный поток, генерируемый недвижимостью, с причитающимися ежемесячными расходами. Это означает отсутствие DTI или квалификации личного дохода И никаких налоговых деклараций или требований 4506. У нас также нет ограничений на количество заложенных в аренду объектов недвижимости, которыми вы можете владеть, чтобы профессиональные инвесторы могли расширить свои портфели аренды.

- Отличные ставки и условия : Visio предлагает банковские ставки на частных условиях, а также полные 30-летние безвозвратные ссуды с амортизацией.Максимальный LTV для рефинансирования при обналичивании составляет 75%, а максимальный LTV для покупок — 80%.

- Портфельные программы и программы ссуды на аренду на время отпуска : Мы предлагаем финансирование нескольких объектов недвижимости в рамках одной ссуды с одним закрытием и одним ежемесячным платежом. Кроме того, мы разбираемся в краткосрочной аренде и предлагаем первоклассную программу ссуды на аренду на время отпуска.

Что такое брокеры ссуды для малого бизнеса?

Подача заявки на финансирование малого бизнеса для развития бизнеса может быть сложной задачей, поэтому многие владельцы малого бизнеса просто не беспокоятся.Они продолжают бороться, а рост бизнеса замедляется. Войдите, брокеры по кредитованию бизнеса.

Да, кредитование малого бизнеса может сбивать с толку, но если вы один из 40% компаний, которые подают заявку на получение кредита для стимулирования роста или финансирования других бизнес-инициатив, вам может потребоваться небольшая помощь.

Познакомьтесь с брокером по кредитованию бизнеса. Этот человек может быть вашим проводником в иногда сложных водах кредитования малого бизнеса.

Что такое брокеры по кредитованию бизнеса?

Брокеры ссуды для малого бизнеса зарабатывают деньги, помогая владельцам бизнеса получать ссуды для движения денежных средств, ссуды на оборудование, ссуды на расширение и другие виды финансирования малого бизнеса.Обычно они получают комиссию в виде процента от суммы займа, выплачиваемой кредитором.

Поскольку они осведомлены обо всех видах финансирования и имеют отношения с разными типами кредитных партнеров, от традиционных и нетрадиционных банков до кредитных союзов, они могут быть вашим лучшим выбором для поиска правильного типа финансирования для вашего бизнеса.

Компании, которые работают с брокером по коммерческим займам (другое название брокера по ссудам для предприятий), могут найти ссуды на более выгодных условиях или познакомить вас с потенциальными кредиторами, которых вы можете не найти самостоятельно.

Лучше всего: вы обычно не платите за работу с кредитным брокером, потому что комиссию, которую они зарабатывают, обычно выплачивает компания, которая предоставляет вам финансирование.

Типы брокеров по кредитованию бизнеса

Брокеры ссуды для малого бизнеса — не все одинаковы. Часто брокер фокусируется на одном типе финансирования или конкретной отрасли. Некоторые специализируются на краткосрочных ссудах, другие — на долгосрочных.

Вот несколько типов брокеров ссуды для малого бизнеса, с которыми вы можете столкнуться.

Ссудные брокеры SBAУправление малого бизнеса поддерживает определенные ссуды, которые вы можете получить через традиционные финансовые учреждения, такие как банки или кредитные союзы. Эти ссуды SBA предъявляют очень специфические требования, и в результате многим компаниям сложно получить их.

Вот где пригодится кредитный брокер SBA. Они будут знать, какая квалификация вам необходима для получения разрешения на различные типы ссуд для малого бизнеса, предлагаемых SBA, и проведут вас через процесс подачи заявки.

Брокеры по ссуде для стартапов Запускаете стартап? Найти финансирование для бизнеса может быть непросто, если у вас нет солидной и длительной кредитной истории. (Получите бесплатные кредитные баллы для бизнеса здесь.)

(Получите бесплатные кредитные баллы для бизнеса здесь.)

Брокер по ссуде для начинающих может помочь вам определить краткосрочные и долгосрочные ссуды, на получение которых вы, скорее всего, сможете претендовать, что может потребовать предоставления залога.

Брокеры по коммерческим займамКоммерческий кредитный брокер должен хорошо разбираться в вариантах финансирования, а также в отношениях с различными традиционными финансовыми учреждениями и онлайн-кредиторами.Если вы ищете наибольшее количество вариантов, обычный кредитный брокер сможет предоставить вам множество вариантов.

Брокеры по финансированию оборудования Если вы хотите приобрести или арендовать оборудование, брокер, имеющий опыт в финансировании оборудования, поможет вам выбрать лучший вариант. Если у вас плохой кредит, есть некоторые ссуды на оборудование, которые потребуют от вас более быстрой выплаты ссуды, использования оборудования в качестве залога и, возможно, потребуют первоначального взноса. Ваш брокер может также предложить вариант продажи с обратной арендой.

Ваш брокер может также предложить вариант продажи с обратной арендой.

Факторинговые брокеры

Факторинг — наиболее предпочтительный способ финансирования в текстильной промышленности, но он также широко используется предприятиями, которые выставляют счет своим клиентам по счетам. Многим компаниям просто нужно немного денег, чтобы держать их, пока клиенты не оплатят свои счета. Факторинговый брокер специализируется на том, чтобы помочь вам найти возможности для финансирования счетов или факторинга, когда вы продаете неоплаченные счета кредитору, который затем будет нести ответственность за взыскание долга.

Торговый брокер по выдаче наличных

Для компаний, которые не имеют хорошей кредитной истории, нуждаются в быстром финансировании и умеют управлять своими финансами, денежный аванс может быть вариантом, когда дело доходит до сохранения доступа к необходимому капиталу.Альтернативные кредиторы смотрят на ваши доходы и денежные потоки больше, чем на ваши кредитные баллы, а торговый брокер по выдаче наличных может помочь вам получить доступ к капиталу на основе средств на вашем торговом счете кредитной карты, даже если у вас более слабый кредитный профиль — но обычно это так. довольно дорого.

довольно дорого.

Почему вы должны использовать брокера ссуды для малого бизнеса?

Хотя вы можете найти финансирование для бизнеса самостоятельно, без помощи брокера, брокеры по ссуде для малого бизнеса на самом деле предлагают множество преимуществ, которые вам следует учитывать.

Их экспертное руководство может помочь вам не только в понимании ваших вариантов финансирования, но и в поиске кредиторов (или решений по финансированию), которые вы не смогли бы найти самостоятельно. Даже небольшое снижение годовой процентной ставки в долгосрочной перспективе может принести большую экономию.

Брокер также может сэкономить ваше время. У вас есть дни на поиски лучшего предложения по финансированию? Возможно нет. Но у брокера уже налажены эти отношения, и он может помочь вам определить лучшую сделку и подать заявку на ссуду за меньшее время, чем это потребовало бы вы сами.Если вам нужны деньги вчера, брокер будет знать, как быстрее протолкнуть ваше приложение, чтобы вы быстрее получили доступ к наличным деньгам.

И поскольку брокеры по кредитованию бизнеса знакомы со средой кредитования малого бизнеса, они знают, что ищут кредиторы. Они могут проверить ваш бизнес-кредит и личный кредитный рейтинг, прежде чем вы подадите заявку, чтобы вы знали вероятность получения одобрения. Они могут посоветовать вам выбрать лучшее финансирование для ситуации вашего бизнеса.

А поскольку вы обычно не платите за брокерские услуги, вам нечего терять … и все, что можно получить!

Как выбрать лучшего брокера по кредитованию бизнеса

Теперь, когда вы убедились, что брокер по ссуде для малого бизнеса может стать вашим выигрышным билетом к финансированию, уловка состоит в том, чтобы знать, как выбрать лучшего брокера по коммерческим ссудам для вашего бизнеса.

Не стесняйтесь задавать брокерам много вопросов. Они созданы для того, чтобы служить вам, и вы хотите убедиться, что они подходят для ваших конкретных потребностей как заемщика.

Где они прошли обучение брокеру по ссуде?

Важно знать, что не каждый штат требует, чтобы бизнес-брокеры имели лицензию. Доступны всевозможные программы обучения, все с разным уровнем образования и практической подготовки.

Доступны всевозможные программы обучения, все с разным уровнем образования и практической подготовки.

Вам нужен брокер, прошедший строгую программу обучения, чтобы он был в курсе правил и требований коммерческого кредитования, а также вариантов финансирования бизнеса.

Со сколькими кредиторами они будут работать?

Некоторые брокеры используют беспорядочный подход, подавая заявки заемщика во многие банки и онлайн-кредиторы, не тратя времени на то, чтобы по-настоящему понять потребности заемщика.

Вам нужен брокер, который, да, имеет отношения со многими кредиторами, но который в конечном итоге анализирует ваш профиль, чтобы выбрать вариант кредитования с наибольшими шансами на одобрение.

Есть ли у них внутренний андеррайтинг?

Брокер, выполняющий своего рода предварительное андеррайтинг, будет иметь лучшие результаты размещения, чем тот, кто использует подход дробовика.Вам нужен брокер, который будет проводить время, проверяя ваш личный и деловой кредит, а также ваши финансовые показатели, чтобы найти для вас лучшие варианты кредитования.

Брокер должен понимать критерии андеррайтинга каждого кредитора и знать, подходят ли вы. В качестве метафоры: если одному банку нравится кредитовать треугольники, а ваш бизнес — квадрат, вам не нужен кредитор, который будет пытаться заставить вас подавать заявку на ссуду, которую у вас нет шансов получить.

Насколько быстро в среднем они могут найти вам деньги?

Если вам нужны деньги быстро, спросите, сколько времени обычно требуется брокеру для финансирования сделки.Поскольку у брокеров есть множество альтернативных источников финансирования, они должны иметь возможность предоставлять финансирование намного быстрее, чем традиционные банковские ссуды, которые в среднем занимают 45 дней для финансирования ссуды. В среднем срок кредита у брокера составляет 10-15 дней.

Как брокер обеспечивает безопасность ваших данных?

К сожалению, индустрия кредитования малого бизнеса настолько нова, что не существует правил или положений, касающихся конфиденциальной информации заемщика. Тем не менее, хороший брокер примет меры для защиты ваших данных в Интернете с помощью зашифрованной технологии.

Тем не менее, хороший брокер примет меры для защиты ваших данных в Интернете с помощью зашифрованной технологии.

Что говорят обзоры?

У опытного брокера будут отзывы, которые дадут вам представление о том, с чем он или она работает. Вы можете найти отзывы, которым можно доверять:

При работе с опытным брокером вы должны найти смесь хороших, отличных и, возможно, даже плохих отзывов.

Сколько берут ссудные брокеры?

Поскольку промышленность не регулируется, не существует стандартизированной или регулируемой ставки комиссии. Некоторые брокеры взимают авансовые платежи, в то время как некоторые взимают плату за успешную помощь заемщику в получении финансирования.Самый уважаемый брокер получает деньги от кредитора за успешное сопоставление их с заемщиком.

Брокер, взимающий с вас плату, ничем не отличается от брокера, взимающего плату с кредитора.

Большинство кредитных брокеров зарабатывают в среднем 1-6% от суммы вашего коммерческого кредита или соглашения об оборотном капитале.

Перед тем, как подать заявку на ссуду, обсудите не только условия ссуды для финансирования, но также и то, нужно ли вам что-либо платить брокеру. На самом деле нет веских причин платить брокеру.Убедитесь, что вы понимаете все условия, прежде чем ставить подпись на пунктирной линии. Если брокер не может или не хочет предоставить вам полную информацию, вам не следует работать с этим брокером

Признаки того, что вам следует избегать брокера по ссуде для бизнеса

Несмотря на то, что существует много-много авторитетных брокеров по ссуде для малого бизнеса, есть также, к сожалению, некоторые акулы, которые не являются профессиональными и которые могут иметь в виду только свои интересы.

Если у брокера нет веб-сайта, номера телефона, физического адреса или профессионального адреса электронной почты, он, вероятно, не вкладывает в свою работу все средства и, вероятно, не сможет лучше вас обслужить.

Если вы не можете найти отзывы или получить рекомендации от прошлых клиентов, это красный флаг.

Если у брокера нет политики конфиденциальности, другими словами, когда вы спрашиваете их о том, как они будут защищать вашу информацию, а у них нет ответа, уходите. Вы не хотите подвергать риску свои конфиденциальные финансовые данные с кем-то, кто недостаточно профессионален, чтобы иметь политику и план.

Если их не беспокоит ваша кредитная история, это еще один потенциальный красный флаг.Настоящий брокер рассмотрит все аспекты финансов вашего бизнеса, чтобы выбрать лучший вариант финансирования для вас.

Если вы чувствуете, что брокер предоставит вам только ту сделку по финансированию, которая принесет им наибольшую прибыль, найдите кого-нибудь другого. Вы здесь не для того, чтобы сделать брокера богатым; вы здесь, чтобы найти партнера, который поможет вам найти финансирование, соответствующее вашим непосредственным, промежуточным и долгосрочным потребностям.

Если идея заняться поиском капитала в одиночку приводит вас в ульи, подумайте о работе с брокером по кредитованию бизнеса. Как владелец бизнеса, у вас достаточно ресурсов, и вам не нужно становиться экспертом в области финансирования бизнеса.

Как владелец бизнеса, у вас достаточно ресурсов, и вам не нужно становиться экспертом в области финансирования бизнеса.

Профессиональный кредитный брокер для малого бизнеса может помочь предприятиям, подобным вашей, найти подходящего кредитора для малого бизнеса, который предоставит вам отличную сделку по ссуде или кредитной линии.

Эта статья была первоначально написана 2 марта 2020 г. и обновлена 21 октября 2020 г.

Оценить эту статью

В настоящее время эта статья имеет 35 оценок со средней оценкой 4,5 звезды.

class = «blarg»>Брокерство — обзор, функции и специализация

Что такое брокерское обслуживание?

Брокерская компания предоставляет посреднические услуги в различных областях, например, инвестирование, получение ссуды или покупка недвижимости. Брокер — это посредник, который связывает продавца и покупателя для облегчения сделки.

Физические или юридические лица могут выступать в качестве брокеров. Брокер выполняет свои действия в соответствии с инструкциями клиента.Затем брокеру выплачивается компенсация, получая либо фиксированную комиссию, либо комиссионная комиссия — это компенсация, выплачиваемая сотруднику после выполнения задачи, которая, как правило, заключается в продаже определенного количества продуктов или услуг или определенного процента от суммы транзакции.

Брокер выполняет свои действия в соответствии с инструкциями клиента.Затем брокеру выплачивается компенсация, получая либо фиксированную комиссию, либо комиссионная комиссия — это компенсация, выплачиваемая сотруднику после выполнения задачи, которая, как правило, заключается в продаже определенного количества продуктов или услуг или определенного процента от суммы транзакции.

- Брокер является посредником между покупателем и продавцом и получает платеж в виде комиссии.

- Основная функция брокера — решить проблему клиента за вознаграждение.К второстепенным функциям относятся кредитование клиентов для маржинальных операций, предоставление информации о ситуации на торговых платформах и т. Д.

- Три типа брокерских услуг: онлайн, дисконт и брокерские услуги с полным спектром услуг.

Функции брокера

Основная функция брокера — решать проблемы клиента за вознаграждение. Однако сегодня существуют и другие брокерские функции. Брокер может:

Однако сегодня существуют и другие брокерские функции. Брокер может:

- Совершать сделки на финансовых рынках за счет клиента и от его имени.

- Предоставляет информационную поддержку о ситуации на торговых платформах, отправляя уведомления о котировках и торговых механизмах. Торговые механизмы. Торговые механизмы относятся к различным методам торговли активами. Двумя основными типами торговых механизмов являются торговые механизмы на основе котировок и заявок.

- Предоставьте информацию о других участниках рынка, принимающих правильное решение для клиента о проведении сделки.

- Кредитование клиентов под маржинальные операции.

- Хранение и защита данных клиентов.

- Создание технической базы для совершения сделок на бирже.

Безусловно, брокерские компании помимо посредничества занимаются более широкой деятельностью. Без брокера не было бы самого финансового рынка.

Типы брокеров

Брокеры могут быть одного из трех типов:

1.

Онлайн-брокеры

Онлайн-брокерыНовая форма цифровых инвестиций, которая взаимодействует с клиентом в Интернете.Онлайн-брокеры предлагают основные преимущества: скорость, доступность и низкие комиссии.

2. Дисконтные брокеры

Дисконтный брокер — это биржевой маклер, который выполняет заказы на покупку и продажу с пониженной комиссией.

3. Брокеры с полным спектром услуг

Брокеры с полным спектром услуг предоставляют клиентам широкий спектр профессиональных услуг, таких как налоговые консультации, инвестиционный консалтинг, исследование капитала и т. Д.

Различные специализации брокеров

Давайте познакомимся с основными специализациями брокеров и их характеристиками:

1.Биржевой маклер

Биржевой маклер — это профессиональный посредник на фондовых или товарных рынках, который продает и покупает активы в интересах клиента на наиболее выгодных условиях.

Операции на биржевом рынке сложны для посторонних и требуют определенного количества специальных согласований и разрешений для завершения сделок. Полезно обращаться к профессиональным участникам фондовой биржи, например, к брокерам.

Полезно обращаться к профессиональным участникам фондовой биржи, например, к брокерам.

2. Кредитный брокер

Кредитные брокеры — это специалисты, обладающие необходимой информацией и профессиональными контактами с кредитными учреждениями.Они оказывают индивидуальную помощь клиентам в выборе оптимальных вариантов кредитования. Они также помогают с получением необходимого финансирования, его конверсией и погашением и т. Д.

3. Лизинговый брокер

Лизинговый брокер — это специалист, который похож на кредитного брокера, но в области лизинга оборудования. Основными клиентами лизингового брокера являются юридические и коммерческие организации.

4. Форекс-брокер

Форекс-брокер — это посредник, который обеспечивает доступ к валютному рынку форекс.Поскольку рынок форекс открыт только для определенного количества организаций, доступ к нему для физических лиц возможен только при посредничестве брокеров форекс.

5.

Брокер по недвижимости

Брокер по недвижимостиБрокер по недвижимостиКоммерческий брокер по недвижимости Брокер по коммерческой недвижимости является посредником между продавцами и покупателями коммерческой недвижимости, который помогает клиентам продавать, сдавать в аренду или покупать коммерческую недвижимость. Брокер по коммерческой недвижимости может работать либо в качестве независимого агента, либо в качестве члена брокерской фирмы по коммерческой недвижимости.поиск покупателей и продавцов недвижимости, например, складов, офисов, магазинов, а также жилой недвижимости. Брокер по недвижимости получает определенный процент комиссии от сделки с недвижимостью.

6. Бизнес-брокер

Бизнес-брокер предлагает свои услуги по покупке и продаже существующего бизнеса. Обычно они занимаются оценкой бизнеса, принимают участие в переговорах с потенциальными покупателями и, как правило, помогают в продаже бизнеса.

7.Страховой брокер

Основные цели контакта со страховым брокером следующие:

- Посредники оформляют страховые полисы со скидкой.

- Экономит время на заполнение договора страхования.

- Позволяет искать лучшие предложения от страховщиков.

Ссылки по теме

CFI предлагает Сертифицированный банковский и кредитный аналитик (CBCA) ™ Сертификат CBCA® Аккредитация Certified Banking & Credit Analyst (CBCA) ® является мировым стандартом для кредитных аналитиков, который охватывает финансы, бухгалтерский учет, кредитный анализ анализ денежных потоков, моделирование ковенантов, погашение кредитов и многое другое.программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы:

- Оценка Оценка Оценка — это, по сути, способ проведения объективного анализа или оценки актива, бизнеса или организации или оценки производительности по заданному набору критериев. стандарты или критерии. Оценка, проводимая квалифицированным оценщиком, обычно проводится всякий раз, когда имущество или актив подлежит продаже и его стоимость должна быть определена

- Специалист по оценке бизнесаСпециалист по оценке бизнесаОценка бизнеса — это процесс определения фактической стоимости бизнеса.

R.S.A. §10-101 и последующие; «Ссудные брокеры»)

R.S.A. §10-101 и последующие; «Ссудные брокеры») При подготовке формы облигации убедитесь, что название компании, указанное на облигации, совпадает с названием в форме заявки и , что каждый раздел на обеих сторонах формы облигации был правильно завершен.

При подготовке формы облигации убедитесь, что название компании, указанное на облигации, совпадает с названием в форме заявки и , что каждый раздел на обеих сторонах формы облигации был правильно завершен.