Рефинансирование кредита в банке «Клюква»

Фамилия Имя Отчество *

Телефон *

Дата рождения *

Пермь

Березники

Соликамск

Чайковский

Полазна

Губаха

Москва

Город обслуживания

ДО «Строгановский», г. Пермь, ул. Ленина,72а

ДО «На Сибирской», г. Пермь, ул. Сибирская, 52

ДО «Олимпия», г. Пермь, ул. Мира, 41

ДО «На Яблочкова», г. Пермь, ул. Яблочкова, 48/2

ДО «Закамский», г. Пермь, ул. Маршала Рыбалко, 101

ДО «Березниковский», г. Березники, ул. Пятилетки, 48

ДО «Парковый», г. Березники, пр. Советский, 28

ДО «На Торговой», г. Березники, ул. Парижской Коммуны,54

ДО «Верхнекамский», г. Березники, ул. Пятилетки, 85Б

ДО «Боровский», г. Соликамск, ул. Строителей, 10

ДО «Соликамский», г. Соликамск, 20 лет Победы, 173 В

ДО «Чайковский», г. Чайковский, ул. Ленина 36/2, стр.2

ДО «Полазненский», пос. Полазна, ул. Нефтяников, 7А

ДО «Губахинский», г. Губаха, ул.

Пермь, ул. Ленина,72а

ДО «На Сибирской», г. Пермь, ул. Сибирская, 52

ДО «Олимпия», г. Пермь, ул. Мира, 41

ДО «На Яблочкова», г. Пермь, ул. Яблочкова, 48/2

ДО «Закамский», г. Пермь, ул. Маршала Рыбалко, 101

ДО «Березниковский», г. Березники, ул. Пятилетки, 48

ДО «Парковый», г. Березники, пр. Советский, 28

ДО «На Торговой», г. Березники, ул. Парижской Коммуны,54

ДО «Верхнекамский», г. Березники, ул. Пятилетки, 85Б

ДО «Боровский», г. Соликамск, ул. Строителей, 10

ДО «Соликамский», г. Соликамск, 20 лет Победы, 173 В

ДО «Чайковский», г. Чайковский, ул. Ленина 36/2, стр.2

ДО «Полазненский», пос. Полазна, ул. Нефтяников, 7А

ДО «Губахинский», г. Губаха, ул.

* — поля, обязательные для заполнения

| Рефинансирование Стандартная | 5,5% | 30 195экономия 4 714 | 169 732 | Заполнить заявку | ||

| Рефинансирование Стандартная | 5,5% | 30 195экономия 4 714 | 169 732 | Заполнить заявку | ||

| Рефинансирование Стандартная, Для особых категорий клиентов, Для пенсионеров | 6,4% | 30 603экономия 4 307 | 155 058 | Заполнить заявку | ||

| Рефинансирование Стандартная | 6,5% | 30 649экономия 4 261 | 153 420 | Заполнить заявку | ||

| Рефинансирование Стандартная | 6,5% | 30 649экономия 4 261 | 153 420 | Заполнить заявку | ||

| Рефинансирование Стандартная | 6,5% | 30 649экономия 4 261 | 153 420 | Заполнить заявку | ||

| Рефинансирование Стандартная | 6,8% | 30 785экономия 4 124 | 148 498 | Заполнить заявку | ||

| Рефинансирование Стандартная, Для особых категорий клиентов, Для пенсионеров | 6,9% | 30 831экономия 4 079 | 146 854 | Заполнить заявку | ||

| Рефинансирование Стандартная | 7% | 30 877экономия 4 033 | 145 209 | Заполнить заявку | ||

| Рефинансирование Стандартная | 7,8% | 31 244экономия 3 666 | 131 993 | Заполнить заявку | ||

| Рефинансирование Стандартная | 7,9% | 31 290экономия 3 620 | 130 335 | Заполнить заявку | ||

| Рефинансирование Стандартная | 8,2% | 31 428экономия 3 481 | 125 350 | Заполнить заявку | ||

| Рефинансирование Стандартная | 9,9% | 32 220экономия 2 690 | 96 855 | Заполнить заявку | ||

| Для зарплатных клиентов Для особых категорий клиентов | 9,9% | 32 220экономия 2 690 | 96 855 | Заполнить заявку | ||

| Акция! Рефинансирование Акция, Для особых категорий клиентов | 10,4% | 32 455экономия 2 455 | 88 393 | Заполнить заявку | ||

| Рефинансирование Стандартная | 12% | 33 214экономия 1 696 | 61 069 | Заполнить заявку | ||

| Рефинансирование Стандартная | 12,5% | 33 453экономия 1 457 | 52 453 | Заполнить заявку | ||

| Залоговый+ Стандартная | 13,9% | 34 129экономия 781 | 28 137 | Заполнить заявку | ||

| Оптимальный Стандартная | 15% | 34 665экономия 245 | 8 832 | Заполнить заявку | ||

| Рефинансирование Стандартная | 6,5% | 30 649экономия 4 261 | 153 420 | Заполнить заявку | ||

| Рефинансирование Стандартная | 6,9% | 30 831экономия 4 079 | 146 854 | Заполнить заявку | ||

| Рефинансирование Стандартная | 7,5% | 31 106экономия 3 804 | 136 960 | Заполнить заявку | ||

| Рефинансирование Стандартная, Для особых категорий клиентов, Для пенсионеров | 7,9% | 31 290экономия 3 620 | 130 335 | Заполнить заявку | ||

| Рефинансирование потребительского кредита Стандартная | 7,9% | 31 290экономия 3 620 | 130 335 | Заполнить заявку | ||

| Рефинансирование кредитов и кредитных карт Стандартная | 8,4% | 31 521экономия 3 389 | 122 020 | Заполнить заявку | ||

| Рефинансирование Стандартная | 8,99% | 31 795экономия 3 115 | 112 161 | Заполнить заявку | ||

| Рефинансирование Стандартная | 9,9% | 32 220экономия 2 690 | 96 855 | Заполнить заявку | ||

| Рефинансирование кредитов других банков Стандартная | 9,9% | 32 220экономия 2 690 | 96 855 | Заполнить заявку | ||

| Рефинансирование Стандартная | 9,9% | 32 220экономия 2 690 | 96 855 | Заполнить заявку | ||

| Рефинансирование кредитов Стандартная | 12% | 33 214экономия 1 696 | 61 069 | Заполнить заявку | ||

| Рефинансирование Стандартная | 12,7% | 33 549экономия 1 361 | 48 997 | Заполнить заявку | ||

| Рефинансирование кредитов в нескольких банках Стандартная | 12,9% | 33 645экономия 1 264 | 45 535 | Заполнить заявку | ||

| Рефинансирование Стандартная | 12,9% | 33 645экономия 1 264 | 45 535 | Заполнить заявку | ||

| Рефинансирование Онлайн Стандартная | 12,9% | 33 645экономия 1 264 | 45 535 | Заполнить заявку | ||

| Рефинансирование Стандартная | 12,9% | 33 645экономия 1 264 | 45 535 | Заполнить заявку | ||

| Рефинансирование для пенсионеров Для пенсионеров | 12,9% | 33 645экономия 1 264 | 45 535 | Заполнить заявку | ||

| Рефинансирование кредитов Стандартная | 13% | 33 693экономия 1 216 | 43 802 | Заполнить заявку | ||

| Рефинансирование Стандартная | 13,5% | 33 935экономия 975 | 35 114 | Заполнить заявку | ||

| Рефинансирование кредитов Банка Интеза Стандартная | 13,9% | 34 129экономия 781 | 28 137 | Заполнить заявку |

Рефинансирование или перекредитование кредитов — ТОП-8 мест

Кредиты так или иначе берут почти все.

Рефинансирование кредитов (или перекредитование) — это полное или частичное погашение задолженности в одном банке или МФО средствами другой финансовой организации (или лица, неважно).

Использование кредитной карты превратилось в часть нашей, уже цивилизованной, жизни. Но, увы, жизнь – не сказка, а мы – не компьютеры. Взяв заемные средства, можно совершить ошибку, исправить которую поможет перекредитование в другом банке (или рефинансирование).

Для этого можно прийти непосредственно в любой отдел одного из банка, находящегося в вашем городе, либо через интернет, сидя у себя дома за компьютером (вот тут, кстати, мы рассмотрели 7 основных причин, по которым оформление кредита через интернет является лучшим вариантом).

Содержание статьи:

Что такое перекредитование

Задаваясь вопросом, что такое перекредитация банковского кредита, некоторые путают это понятие с кредитной реструктуризацией. Это совершенно разные понятия. Последняя представляет собой изменение формата и условий существующего кредита банком-кредитором.

Перекредитация (или перекредитовка) кредита – это получение нового кредита. Цель манипуляций – погашение действующего кредита на более выгодных условиях. Другими словами, в этом случае перекрывается кредит другим кредитом. Термин «рефинансирование» как раз и состоит из двух составляющих, в совокупности означающих повторное финансирование.

Для информации: вот список банков, где можно взять кредит без справки о доходах.

Можно ли перекредитоваться в банке, в котором вы оформили первичный займ? Иногда это возможно, но вообще банковские организации неохотно идут на это. В подобных случаях они почти всегда теряют прибыль.

В каких случаях прибегают к перекредитации?

Есть несколько ситуаций, в которых подобная помощь, перекредитование, экономически оправдана. Например, перекредитование банками физических лиц выгодно в таких случаях:

- Изменение рыночной ситуации (к примеру, рынок изменил ставку). Допустим, вы взяли ипотеку 10 лет назад, отдавать еще столько же. Но вы взяли под 21%, а другая организация сегодня предлагает под меньший процент – например, под 15%. В такой ситуации выгодно ли перекредитование? Очень.

Ипотечно перекредитоваться в том же банке практически невозможно, поэтому вам нужно идти в другие финансовые структуры, предоставляющие перекредитацию под низкий процент.

При побегах от просрочек

Если вы не укладываетесь с выплатами в срок, это грозит вам штрафными санкциями – займ становится еще менее выгодным. Если денег взять неоткуда, необходимо понять, как перекредитоваться в другом банке.

Логично – если у заемщиков есть проблемы с платежеспособностью, где гарантия, что они сумеют погасить долги и в этих ситуациях? Значит, при просроченных займах необходимо или убедить нового потенциального кредитора в том, что явление это временное, или пойти на не очень выгодное дело под значительные проценты.

Некоторые организации согласны на рисковые сделки с клиентами с плохой кредитной историей и просрочками. Условия могут быть не лучшими, но если не попробовать — не узнаешь.

При желании или необходимости увеличить кредитную сумму

Почти всегда такой вариант подразумевает ситуацию с залоговыми кредитами. Например, потребитель влез в ипотеку, уже отдал половину средств, но ему срочно понадобились средства на иные цели. В этом случае очень помогут кредиты под залог недвижимости или под залог ПТС.

Если тот кредитор, который заключил с человеком ипотечную сделку, не согласен на изменение условий, потребитель перекредитуется в другом месте, в котором предложат более заманчивую схему. Речь о предоставлении более крупной суммы, которой можно перекрыть имеющийся залог.

Речь о предоставлении более крупной суммы, которой можно перекрыть имеющийся залог.

Если кредитов много, схема перекредитования помогает упростить взаимодействие с кредиторами. В этом случае должник перекладывает отношения с многочисленными кредиторами на одну структуру. Да еще и получает при этом финансовую выгоду. Далее мы подскажем, где можно перекредитоваться на таких условиях.

Хотите узнать, какие банки дают кредит с плохой кредитной историей? В таком случае, прочитайте нашу статью.

Как происходит перекредитация?

Что такое перекредитация по сути? Да попросту перекупка одной организацией кредита клиента другой организации. Требования к клиенту, желающему оформить перекредитование (то есть, рефинансирование), такие же, как и в обычном кредитном случае. В самом общем случае заемщиком может быть гражданин РФ с хорошей кредитной историей, имеющий соответствующий займу доход.

Как заемщику перекредитоваться с плохой кредитной историей? Обычно никак. Но если банк согласен пойти навстречу недобросовестному в прошлом клиенту, то это происходит при условии компенсации банковских рисков. И в таком случае разница между ставками нового кредитора и процентами старого должна быть очень ощутимой, чтобы сделка имела экономический смысл. Конечно, смысл может быть и в другом – случаи целесообразности рефинансирующей программы описаны выше.

Другими словами, в перекредитовании банковского кредита с просрочками, скорее всего, откажут. Но это не означает, что не стоит и пытаться. Банковские условия гибкие – если для организации есть определенная выгода при просчитанных рисках, она согласится на финансовую помощь.

Как происходит оформление рефинансирования:

- потребитель приходит банк, который предлагает соответствующую услугу, и документально подтверждает платежеспособность;

- после получает помощь специалистов относительно расчетов по задолженности и потенциальной выгоды;

- затем клиент идет в банк-кредитор и согласовывает возможность перекредитоваться; даже если такая возможность есть гипотетически, совсем необязательно, что кредитор будет согласен на конкретные условия;

- если первичный кредитор дает добро, заемщик возвращается в банк, который предоставляет помощь с рефинансированием, и заключает договор; после этого уже новый кредитор обычно самостоятельно решает кредитные вопросы с первичным кредитором.

Когда нет смысла в рефинансировании?

Перекредитовавшись, можно и не получить искомой выгоды. К примеру, нет смысла перекредитовать свой кредит в другом банке, если:

- кредитная сумма и разница между ставками невелика;

- стартовый кредит был обеспечен имуществом; к примеру, при рефинансировании автокредита авто, выступавшее обеспечением, на время уходит из поля зрения первого кредитора; поэтому, рефинансировав кредит, вы сталкиваетесь с временными компенсационными повышенными процентами;

- есть комиссия за досрочное погашение, съедающая выгоду от рефинансирования.

Всегда нужно просчитывать, насколько новая сделка способна перекрывать убыточность предыдущей. Всегда нужно анализировать, в чем подвох возможен конкретно в вашей ситуации.

Интересный факт о деньгах

В США самые ходовые купюры – 20 и 1. В прочих странах наибольшее распространение получили купюры номиналом 100 долларов.

Ниже о том, в каком банке можно перекредитоваться.

7 банков, в которых выгодно перекредитоваться

А теперь давайте подробно о банках.

«СКБ Банк»

Узнать подробности рефинансирования в «СКБ Банк» →

- сумма – 30 000 – 1 300 000;

- ставка – 19,9%;

- срок – до 5 лет;

- период рассмотрения заявки на кредит – 1-2 дня.

Обеспечение не нужно. Банк приводит пример того, как действует помощь должникам:

- сумма – 500 000;

- срок – 5 лет;

- платеж по 1-му займу (в 1-м банке) – 10 000;

- платеж по 2-му займу (в 1-м банке) – 8 000;

- платеж после того, как (к примеру) заемщица перекредитовалась – 13 300.

«ВТБ24»

Перекредитуйтесь в «ВТБ24» прямо сейчас →

Как сделать из 6-ти займов 1? Онлайн заявка в «ВТБ24» — и, возможно все ваши потребительские долги станут одним целым. Удобно. И выгодно:

Удобно. И выгодно:

- Сумма и проценты — от 600 000 при ставке 13,5%;

- Сумма и проценты — до 600 000 при ставке 14-17%;

- Срок — 0,5 — 5 лет;

- Период рассмотрения — 1-2 дня;

- Требования — Возраст от 23 лет.

Возможно рефинансирование потребительских займов, автокредитов, ипотечных кредитов, долгов по картам.

«Совкомбанк»

Узнайте, как оформить рефинансирование в Совкомбанке →

Как можно перекредитоваться, если банк не занимается непосредственно рефинансированием? Попытаться оформить дополнительный заём, который «закроет» просрочки по текущим кредитам. Да, схема лавирования между изменениями ставок (первая в списке ситуаций рефинансирования) подходит в таких случаях редко, но проблему с просрочкой таким образом можно решить.

Пример кредитного продукта – «Стандартный плюс»:

- сумма – 40 000 – 300 000;

- ставка – 22-32%;

- срок – 1-3 года;

- период рассмотрения – 1 день.

«Ренессанс кредит»

Заявка на рефинансирование в «Ренессанс кредит» →

Потребителю с просрочкой по займу подойдет программа «На срочные цели». Для нее характерны:

- сумма – 30 000 – 100 000;

- ставка – 19,9-27,5%;

- срок – 2-5 лет;

- период рассмотрения – 1-2 дня.

Сложно сказать, в каком банке можно сделать более быстрый «ход конем» при условии, что банк не занимается целенаправленной перекредитацией. Отзывы потребителей тому подтверждение.

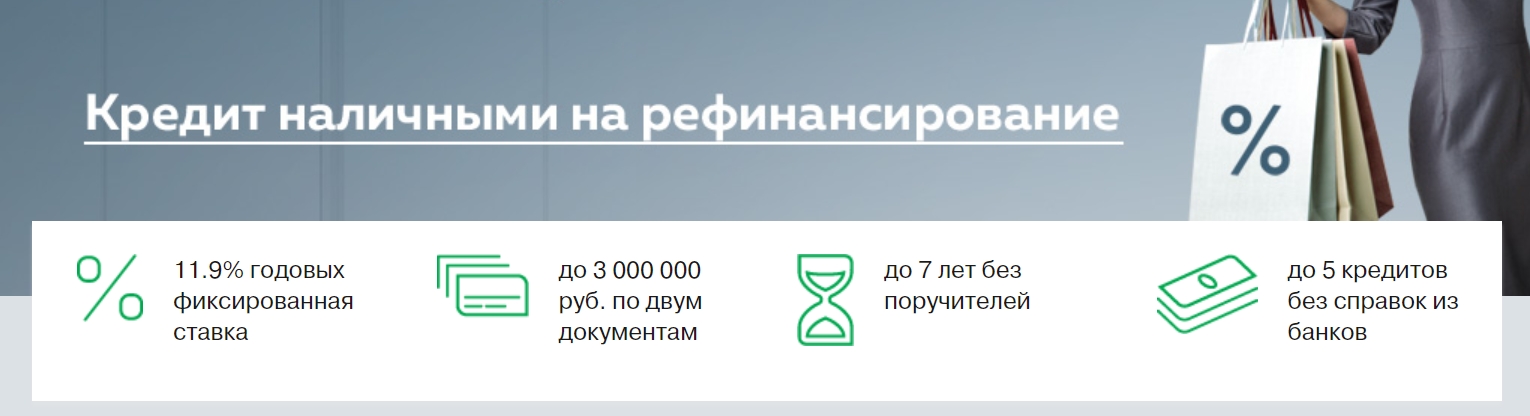

«Райффайзенбанк»

Заявка в «Райффайзенбанк» →

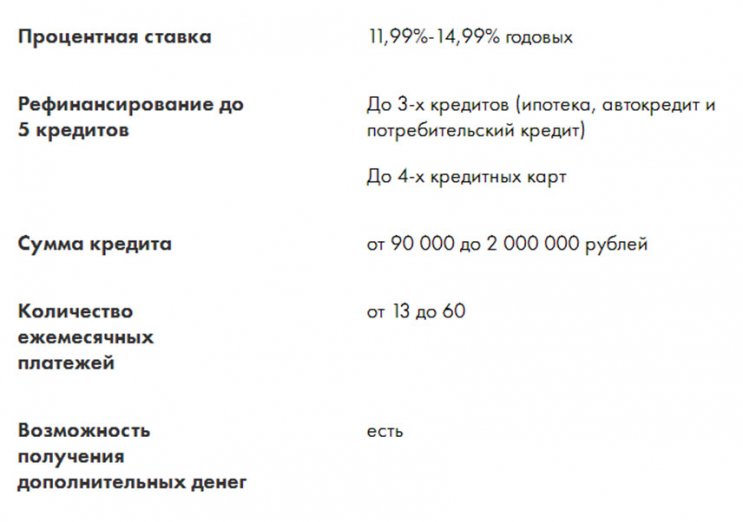

«Райффайзенбанк» позволяет объединить в один до 5-ти кредитов. Если форматы кредитов разные, то до 3-х (например, потребительский, автокредит и ипотека). Кроме этого, возможно рефинансирование до 4-х карт.

- сумма – 90 000 – 2000 000;

- ставка – 11,9-16,9%;

- срок – 2-5 лет;

- период рассмотрения – 1-2 дня.

Какие банки делают подарок клиентам в виде возможности получения дополнительных средств? «Райффайзенбанк». Поэтому, выбирая, какой банк сделать вторым кредитором, возможно, лучше обратиться в этот.

«Альфа-Банк»

Решите проблему по текущему кредиту в «Альфа Банке» →

Как и в других банках, в этом можно решить проблему с горящими кредитами. Худшие обстоятельства – те, которые «объединяются» против заемщика все вместе. В «Альфа-Банке» можно рефинансировать одновременно до 5-ти кредитов.

- сумма – до 3000 000;

- ставка – 11,9-16,9%;

- срок – 1-7 лет;

- период рассмотрения – 1-2 дня.

«ОТП Банк»

Обратиться в «ОТП Банк» →

Если так произошло, что просрочки маячат на горизонте, а с целевым перекредитованием возиться неохота, можно взять наличными в «ОТП Банк». Тем, кто выбрал эту организацию, последняя предложит такие условия:

- сумма – до 1000 000;

- ставка – от 12,5%;

- срок – 1-5 лет;

- период рассмотрения – 15 минут.

Вы узнали о перекредитовании займов – что это такое и куда можно обратиться. Юху!

В одной из наших статей вы можете найти информацию про ставки по кредитам в ведущих банках страны. Возможно, эта информация вам пригодиться, особенно, если вы планируете брать кредит.

Каждый месяц мы проводим аудит лучших продуктов от ведущих банков.

3 лучших потребительских кредита:

Лучшая кредитка:

- Росбанк 120 под 0 — до 1 млн. р., до 120 дней без процентов (дальше — от 25,7%), обслуживание бесплатно

Лучшая дебетовая карта:

- Росбанк Можно ВСЁ — до 10% кэшбэк + до 10% на остаток по счету + Travel-бонусы: за каждые 100 ₽ — 5 бонусов, 1ый год обслуживание бесплатно

Bank of America Mortgage Review 2020

Нажмите, чтобы узнать, как COVID-19 может повлиять на покупку ипотечного кредита

Из-за пандемии коронавируса получение ипотеки может оказаться сложной задачей. Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами, которые могут замедлить процесс. Кроме того, некоторые кредиторы увеличили свои комиссии или временно приостановили действие определенных кредитных продуктов. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой пандемии, см. В финансовом руководстве NerdWallet по COVID-19.

Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами, которые могут замедлить процесс. Кроме того, некоторые кредиторы увеличили свои комиссии или временно приостановили действие определенных кредитных продуктов. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой пандемии, см. В финансовом руководстве NerdWallet по COVID-19.

Bank of America: краткий обзор

Bank of America предлагает множество вариантов ссуд, в том числе географически ориентированные программы, которые могут быть особенно полезны для покупателей жилья с низким и средним доходом. Удобство онлайн и относительно низкие ставки и комиссии также являются плюсами для этого кредитора.

Вот разбивка общего балла Bank of America:

Разнообразие типов кредитов: 5 из 5 звезд

Разнообразие кредитных продуктов: 4 из 5 звезд

Удобство в Интернете: 5 из 5 звезд

Тарифы и сборы: 4.

5 из 5 звезд

5 из 5 звездПрозрачность оценки: 5 из 5 звезд

Это один из крупнейших банков в мире, но Bank of America не хочет быть известен только своими гигантскими размерами. С другой стороны, у того, чтобы быть одним из крупнейших, есть свои преимущества, особенно в сфере ипотечного кредитования.

Bank of America предлагает несколько вариантов ссуд, высокотехнологичное обслуживание клиентов и пошаговое руководство по андеррайтингу, поскольку он упрощает получение ипотеки, — говорит Джон Шлек, старший вице-президент по централизованному и онлайн-кредитованию. продажи.

Вот как складываются предложения Bank of America по ипотеке.

Типы и продукты ипотечных кредитов Bank of America

Кредитор из Шарлотты, Северная Каролина, предлагает широкий спектр кредитов на покупку и рефинансирование, в том числе ссуды с фиксированной ставкой на 15, 20 и 30 лет и с регулируемой ставкой ипотека со сроками 5/1, 7/1 и 10/1. Он также выдает крупные ссуды на сумму до 2,5 миллионов долларов и ипотечные продукты, застрахованные государством, такие как ссуды Федеральной жилищной администрации (FHA) и по делам ветеранов (VA).

Обязательство Bank of America в области общинного домовладения призвано сделать домовладение более доступным для начинающих покупателей жилья и покупателей жилья с низким и средним уровнем дохода в сообществах по всей стране. Программа предлагает:

Помощь в виде авансового платежа до 10 000 долларов США в некоторых городах.

До 7 500 долларов США на единовременные заключительные расходы, такие как страхование титула и сборы за регистрацию, доступные в некоторых частях страны.

Два ипотечных продукта с минимальным первоначальным взносом 3%: ипотека Affordable Loan Solution и возможная ипотека Freddie Mac Home.

Bank of America ипотечное онлайн-удобство

Цифровая ипотека Bank of America позволяет вам подать заявку, пройти предварительную квалификацию или предварительное одобрение и зафиксировать процентную ставку онлайн через его веб-сайт или мобильное приложение. Если вы уже являетесь клиентом банка, цифровое приложение автоматически заполнит вашу контактную информацию и финансовые данные, что сократит время, необходимое для подачи заявки. Если вы предпочитаете подавать заявление по телефону или лично в отделении Bank of America, эти варианты также существуют.

Если вы предпочитаете подавать заявление по телефону или лично в отделении Bank of America, эти варианты также существуют.

Портал «Навигатор по жилищным кредитам» Банка Америки помогает заемщикам оставаться на связи на протяжении всего процесса кредитования. Вы можете загружать документы, загружать раскрытие информации о кредите, отслеживать прогресс по кредиту и подписывать необходимые документы.

Ставки и комиссии по ипотечным кредитам Bank of America

Если вы уже являетесь клиентом Bank of America, вы можете иметь право на снижение комиссии за выдачу ипотечного кредитования на сумму до 600 долларов.

Одним из наиболее важных факторов при выборе ипотечного кредитора является понимание того, сколько будет стоить ссуда.Чтобы дать потребителям общее представление о том, что может взимать кредитор, NerdWallet оценивает кредиторов по двум факторам, касающимся комиссий и ставок по ипотечным кредитам:

Средняя комиссия за выдачу кредита для кредитора по сравнению со средним значением для всех кредиторов, сообщающих в соответствии с раскрытием информации о жилищной ипотеке.

Действовать. По этому показателю Bank of America получает 4 звезды из 5 возможных.

Действовать. По этому показателю Bank of America получает 4 звезды из 5 возможных.Предлагаемые кредитором ставки по ипотечным кредитам по сравнению с лучшими из доступных по сопоставимым кредитам. Bank of America получает 5 звезд из 5 по этому показателю.

Заемщикам следует учитывать баланс между комиссиями кредиторов и ставками по ипотеке. Хотя это не всегда так, предоплата может снизить процентную ставку по ипотеке. Некоторые кредиторы взимают более высокие авансовые платежи, чтобы снизить объявленную процентную ставку и сделать ее более привлекательной. Некоторые кредиторы просто взимают более высокие авансовые платежи.

Вы можете купить дисконтные пункты — комиссию, уплачиваемую вместе с вашими затратами на закрытие сделки — чтобы снизить ставку по ипотеке.

Решение, платить ли более высокие авансовые платежи, зависит от того, сколько времени вы планируете проживать в своем доме и сколько денег вы должны потратить на покрытие расходов на закрытие при подписании документов о ссуде.

Прозрачность ипотечных ставок Bank of America

На веб-сайте кредитора отображаются процентные ставки по некоторым ипотечным продуктам с фиксированной и регулируемой ставкой, а также годовая процентная ставка, любые допущения о пунктах дисконтирования и предполагаемый ежемесячный платеж. Вы можете ввести цену покупки, авансовый платеж и почтовый индекс, чтобы увидеть более индивидуальные расценки.

Линия собственности: не позволяйте новой комиссии остановить ваше рефинансирование

Миллионы домовладельцев все еще могут получить выгоду от рефинансирования своих ипотечных кредитов для получения более низкой процентной ставки.Это верно даже после того, как федеральный регулирующий орган напугал кредиторов, установив новый сбор, равный налогу на рефинансирование. Плата должна вступить в силу 1 декабря 2020 года.

Многие могли бы сэкономить за счет рефинансирования

Ставки по ипотечным кредитам начали падать весной, когда потенциальное экономическое воздействие пандемии COVID-19 на финансовые рынки проявилось и снизилось. в лето. Согласно ежедневному опросу NerdWallet, средняя ставка по 30-летней ипотеке с фиксированной ставкой в течение большей части августа составляла около 3% годовых, а по 15-летней ссуде с фиксированной ставкой в среднем было менее 3%.

в лето. Согласно ежедневному опросу NerdWallet, средняя ставка по 30-летней ипотеке с фиксированной ставкой в течение большей части августа составляла около 3% годовых, а по 15-летней ссуде с фиксированной ставкой в среднем было менее 3%.

Низкие ставки рефинансирования спровоцировали бум рефинансирования, на который приходилось более 60% заявок на ипотеку в большинстве недель этого лета. Тем не менее, остается много потенциальных рефинансаторов. По данным аналитической компании Black Knight, когда 30-летняя ипотечная ставка составляет 3%, почти 18 миллионов домовладельцев могут снизить свою процентную ставку как минимум на 0,75% за счет рефинансирования. Средняя потенциальная экономия на рефинансировании: почти 300 долларов в месяц.

Комиссия может уменьшить сбережения рефинансирования примерно на

Однако новая комиссия за операции рефинансирования может снизить ежемесячную экономию заемщиков.«Комиссия за рефинансирование неблагоприятного рынка» будет взиматься Fannie Mae и Freddie Mac, спонсируемыми государством компаниями, которые купили и секьюритизировали 47% ипотечных кредитов в начале 2020 года. неопределенность рынка ». Фанни использовала похожую формулировку, не упомянув о болезни.

неопределенность рынка ». Фанни использовала похожую формулировку, не упомянув о болезни.

Комиссия составляет 0,5% при обычном рефинансировании. Это составляет половину процента налога с продаж при рефинансировании. По данным Ассоциации ипотечных банкиров, в первую неделю августа средняя сумма обычного рефинансирования составила около 324 000 долларов.При рефинансировании на эту сумму комиссия составит 1620 долларов.

Некоторым рефинансаторам не придется платить. Комиссия взимается только с обычных, соответствующих ипотечных кредитов, что означает, что она не распространяется на тех, кто рефинансирует государственные жилищные ссуды. Ссуды на сумму менее 125 000 долларов не облагаются налогом, как и ссуды Home Ready и Home Possible для заемщиков с низким или умеренным доходом. Также освобождаются от налогообложения крупные ссуды.

Кредиторы могут передать комиссию заемщикам несколькими способами: включить ее в стоимость закрытия рефинансирования, добавить ее к сумме кредита или увеличить процентную ставку. Комиссия в размере 0,5% обычно означает повышение ставки на 0,125% или меньше.

Комиссия в размере 0,5% обычно означает повышение ставки на 0,125% или меньше.

Новые комиссионные нацелены на менее рискованных заемщиков

Fannie and Freddie утверждали, что размер комиссии был вызван неопределенностью рынка, но он взимался с рефинансирования, а не ссуд на покупку. Рефинансирование обычно сопряжено с меньшим риском, чем покупки, поэтому взимать больше за рефинансирование — это все равно, что устанавливать более высокую страховую премию для мамы с чистым вождением, чем для ее 16-летнего сына.

Так что остается загадкой, почему к ссудам с низким уровнем риска был добавлен сбор за «неблагоприятный рынок».

Федеральное агентство жилищного финансирования, которое внимательно следит за Fannie и Freddie, заявило, что комиссия покроет прогнозируемые финансовые потери, связанные с COVID-19, в основном связанные с отсрочкой кредита.

Почему рефинансирование менее рискованно, чем ссуды на покупку

Для рефинансирования заемщикам необходимо продемонстрировать, что они платят вовремя. И большинство людей рефинансируют, чтобы получить более низкие ежемесячные платежи. Можно с уверенностью предположить, что надежные заемщики уменьшают риск дефолта, когда сокращают свои платежи.Напротив, ссуды на покупку — это шаг в неизвестность.

И большинство людей рефинансируют, чтобы получить более низкие ежемесячные платежи. Можно с уверенностью предположить, что надежные заемщики уменьшают риск дефолта, когда сокращают свои платежи.Напротив, ссуды на покупку — это шаг в неизвестность.

Комиссия будет взиматься по кредитам рефи, которые Fannie и Freddie покупают 1 декабря или после этой даты. Обычно между закрытием кредита и его продажей Fannie или Freddie проходит несколько недель, поэтому кредиторы могут начать взимать комиссию с заемщиков раньше. 1 декабря, возможно, уже в середине октября.

Fannie и Freddie первоначально объявили о платеже 12 августа, и они установили, что он вступит в силу 1 сентября. Кредиторы жаловались на короткое уведомление, и FHFA позже отложил внедрение на три месяца.

Больше причин для рефинансирования

Небольшая комиссия не должна останавливать кого-либо от рефинансирования. Помимо ежемесячной экономии, есть и другие причины для рефинансирования:

Погасите кредит быстрее.

Рефинансируя 30-летнюю ипотеку на 15-летнюю ссуду, заемщик может сэкономить тысячи долларов в течение срока ссуды, выплачивая проценты за более короткий период.

Рефинансируя 30-летнюю ипотеку на 15-летнюю ссуду, заемщик может сэкономить тысячи долларов в течение срока ссуды, выплачивая проценты за более короткий период.Прекратить оплату ипотечного страхования. Рефинансирование — это способ избавиться от ипотечного страхования, будь то ссуда FHA, застрахованная Федеральной жилищной администрацией, или частное ипотечное страхование по обычной ссуде.

Выписка из капитала. Некоторые домовладельцы рефинансируют больше, чем они должны, и получают разницу наличными в так называемом рефинансировании с выплатой наличными. Деньги могут пойти на улучшение дома или другое использование.

Chase Mortgage Review 2021 — NerdWallet

Нажмите, чтобы узнать, как COVID-19 может повлиять на покупку ипотечных кредитов

Из-за пандемии коронавируса получение ипотеки может оказаться сложной задачей. Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами, которые могут замедлить процесс. Кроме того, некоторые кредиторы увеличили свои комиссии или временно приостановили действие определенных кредитных продуктов. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой пандемии, см. В финансовом руководстве NerdWallet по COVID-19.

Кроме того, некоторые кредиторы увеличили свои комиссии или временно приостановили действие определенных кредитных продуктов. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой пандемии, см. В финансовом руководстве NerdWallet по COVID-19.

Chase Home Lending вкратце

Имея офисы по жилищному кредитованию более чем в половине штатов, Chase является одним из самых успешных ипотечных кредиторов в стране. Чтобы привлечь широкий круг заемщиков, Chase предлагает широкий спектр ипотечных продуктов, а также более низкие ставки и комиссии, чем у многих других кредиторов.У него надежный онлайн-рейтинг. Заполнение заявки требует разговора с консультантом по жилищному кредиту; после этого Chase предлагает онлайн-отслеживание кредита.

Вот разбивка общего балла Chase Home Lending:

Разнообразие типов кредитов: 4 из 5 звезд

Разнообразие кредитных продуктов: 4 из 5 звезд

Удобство онлайн: 4 из 5 звезд

Тарифы и сборы: 5 из 5 звезд

Прозрачность оценки: 4.

5 из 5 звезд

5 из 5 звезд

Типы и продукты ссуд Chase

Chase Home Lending, часть JPMorgan Chase & Co., является одним из ведущих игроков в ипотечной индустрии. Большая часть ипотечных клиентов Chase уже работают с этой компанией, но даже если вы этого не сделаете, у вас все еще есть множество вариантов, если вы подаете заявку на ипотеку или впервые рефинансируете текущий кредит в Chase.

Варианты ипотеки Chase с фиксированной процентной ставкой включают 10-, 15-, 20-, 25- и 30-летние сроки.Ипотека с регулируемой процентной ставкой доступна на 5, 7 или 10 лет. Крупные ссуды могут доходить до 3 миллионов долларов.

Помимо FHA (ссуд, застрахованных Федеральной жилищной администрацией) и ипотеки VA (гарантированной Департаментом по делам ветеранов), Chase Home Lending предлагает еще одну ссуду с первоначальным взносом: ипотеку DreaMaker.

Ипотечный кредит DreaMaker позволяет вносить первоначальные взносы от 3%, все из которых могут быть получены в виде соответствующего подарка или гранта. С DreaMaker Чейз предлагает дополнительно 500 долларов за завершение курса обучения покупателя жилья.DreaMaker предлагает более низкие требования к страхованию ипотечного кредита и ежемесячные выплаты, но имеет ограничения на доход заемщика.

С DreaMaker Чейз предлагает дополнительно 500 долларов за завершение курса обучения покупателя жилья.DreaMaker предлагает более низкие требования к страхованию ипотечного кредита и ежемесячные выплаты, но имеет ограничения на доход заемщика.

Chase предлагает гранты в размере до 2500 долларов для людей, покупающих дома в районах с низким и средним доходом и получающих ссуды DreaMaker, FHA или VA. Чейз также участвует в различных программах по выплате первоначального взноса и помощи при закрытии сделки по всей стране.

Клиенты, у которых есть личные депозитные или инвестиционные счета в Chase, могут воспользоваться скидками на стоимость закрытия и процентные ставки.

Chase онлайн для удобства

Чтобы начать процесс ипотеки онлайн, перейдите в раздел «Ипотека» на веб-сайте Chase и нажмите кнопку «Начать онлайн», которая будет видна внизу страницы.Затем на следующей странице вас спросят, работаете ли вы с приложением и являетесь ли вы текущим клиентом Chase. Если у вас уже есть учетные записи Chase, некоторая информация о приложении может быть предварительно заполнена. В противном случае вам будет предложено заполнить большую часть информации, необходимой для подачи заявки на кредит. «После подачи заявки с потребителем свяжется консультант по жилищному кредитованию, чтобы завершить процесс подачи заявки», — говорит Аманда Кал в электронном письме, связанном с Chase.

Если у вас уже есть учетные записи Chase, некоторая информация о приложении может быть предварительно заполнена. В противном случае вам будет предложено заполнить большую часть информации, необходимой для подачи заявки на кредит. «После подачи заявки с потребителем свяжется консультант по жилищному кредитованию, чтобы завершить процесс подачи заявки», — говорит Аманда Кал в электронном письме, связанном с Chase.

Кандидаты, которые используют цифровой интерфейс Chase MyHome, могут безопасно загружать документы в Интернет или делать снимки своих документов и отправлять их, говорит Кал.Клиенты могут подписывать кредитную заявку и раскрытие информации с помощью электронной подписи.

Chase гарантирует, что вовремя закроет покупки жилья для соответствующих критериям владельцев счетов или предоставит заемщику 2500 долларов.

Если вы решите не создавать учетную запись, вы можете продолжить общение с Chase по телефону или электронной почте в течение оставшейся части процесса ипотеки или работать с ближайшим отделением.

Ставки и комиссии по ипотеке Chase

Одним из наиболее важных соображений при выборе ипотечного кредитора является понимание того, сколько будет стоить ссуда.Чтобы предоставить потребителям общее представление о том, что может взимать кредитор, NerdWallet оценивает кредиторов по двум факторам, касающимся комиссий и ставок по ипотечным кредитам:

Средняя комиссия кредитора за выдачу кредита по сравнению со средним значением всех кредиторов, сообщающих в соответствии с раскрытием информации о жилищной ипотеке Действовать. По этому показателю Чейз получает 4 из 5 звезд.

Предлагаемые кредитором ставки по ипотечным кредитам по сравнению с лучшими из доступных по сопоставимым кредитам. Чейз получает 5 из 5 звезд по этому показателю.

Заемщикам следует учитывать баланс между комиссиями кредиторов и ставками по ипотеке. Хотя это не всегда так, предоплата может снизить процентную ставку по ипотеке. Некоторые кредиторы взимают более высокие авансовые платежи, чтобы снизить объявленную процентную ставку и сделать ее более привлекательной. Некоторые кредиторы просто взимают более высокие авансовые платежи.

Некоторые кредиторы просто взимают более высокие авансовые платежи.

Вы можете купить дисконтные пункты — комиссию, уплачиваемую вместе с вашими затратами на закрытие сделки — чтобы снизить ставку по ипотеке.

Решение, платить ли более высокие авансовые платежи, зависит от того, сколько времени вы планируете проживать в своем доме и сколько денег вы должны потратить на покрытие расходов на закрытие при подписании документов о ссуде.

Прозрачность ставок Chase

Веб-сайт Chase позволяет пользователям получать оценки ставок и сборов в зависимости от типа собственности, размера первоначального взноса, кредитного рейтинга и других факторов. Пользователям предоставляется множество фиксированных и регулируемых ставок, вариантов дисконта и годовых процентных ставок. Для каждого типа ссуды пользователь может увидеть приблизительные затраты на закрытие, включая комиссию кредитора и третьих лиц.

4 банка, рефинансирующие студенческие ссуды

Заявление об отказе от ответственности

ФИКСИРОВАННАЯ годовая процентная ставка Варианты с фиксированной ставкой состоят из диапазона от 3. От 00% в год до 5,00% в год на 5-летний срок, от 3,60% в год до 5,30% в год на 7-летний срок, от 4,10% в год до 5,60% в год на 10-летний срок, 4,50% в год до 5,65% в год на 15-летний срок или от 4,60% в год до 6,20% в год на 20-летний срок, без комиссии за оформление. Фиксированная процентная ставка будет применяться до тех пор, пока ссуда не будет выплачена полностью (до или после дефолта, а также до или после запланированного срока погашения ссуды). Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне 3.От 75% до 5,80% в год на 5-летний срок будет от 183,04 до 192,40 доллара. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 5,14% годовых до 6,25% годовых на срок 7 лет составит от 142,00 долларов США до 147,29 долларов США. Ежемесячный платеж за образец займа в размере 10 000 долларов США в диапазоне от 5,24% годовых до 6,65% годовых на 10-летний срок составит от 107,24 доллара США до 114,31 доллара США. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 5,30% до 7,05% в год на 15-летний срок составит от 80 долларов США.

От 00% в год до 5,00% в год на 5-летний срок, от 3,60% в год до 5,30% в год на 7-летний срок, от 4,10% в год до 5,60% в год на 10-летний срок, 4,50% в год до 5,65% в год на 15-летний срок или от 4,60% в год до 6,20% в год на 20-летний срок, без комиссии за оформление. Фиксированная процентная ставка будет применяться до тех пор, пока ссуда не будет выплачена полностью (до или после дефолта, а также до или после запланированного срока погашения ссуды). Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне 3.От 75% до 5,80% в год на 5-летний срок будет от 183,04 до 192,40 доллара. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 5,14% годовых до 6,25% годовых на срок 7 лет составит от 142,00 долларов США до 147,29 долларов США. Ежемесячный платеж за образец займа в размере 10 000 долларов США в диапазоне от 5,24% годовых до 6,65% годовых на 10-летний срок составит от 107,24 доллара США до 114,31 доллара США. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 5,30% до 7,05% в год на 15-летний срок составит от 80 долларов США. От 65 до 90,16 доллара. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 5,61% до 7,27% годовых на 20-летний срок составит от 69,41 до 79,16 долларов США. Однако, если заемщик решит производить ежемесячные платежи автоматически посредством электронного перевода средств (EFT) с банковского счета, фиксированная ставка снизится на 0,25% и снова повысится до обычной фиксированной процентной ставки, описанной в предыдущем абзаце, если заемщик перестает производить (или мы перестаем принимать) ежемесячные платежи автоматически через систему банковских переводов с указанного банковского счета заемщика.ПЕРЕМЕННАЯ АПРЕЛЬ Варианты переменной ставки состоят из диапазона от 1,99% в год до 6,05% в год на 5-летний срок, от 3,75% до 6,10% в год на 7-летний срок, от 4,00% в год до 6,15% в год для 10-летний срок, от 4,25% до 6,40% в год на 15-летний срок, или от 4,50% до 6,65% в год на 20-летний срок, без комиссии за оформление. Годовая процентная ставка может быть увеличена после завершения.

От 65 до 90,16 доллара. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 5,61% до 7,27% годовых на 20-летний срок составит от 69,41 до 79,16 долларов США. Однако, если заемщик решит производить ежемесячные платежи автоматически посредством электронного перевода средств (EFT) с банковского счета, фиксированная ставка снизится на 0,25% и снова повысится до обычной фиксированной процентной ставки, описанной в предыдущем абзаце, если заемщик перестает производить (или мы перестаем принимать) ежемесячные платежи автоматически через систему банковских переводов с указанного банковского счета заемщика.ПЕРЕМЕННАЯ АПРЕЛЬ Варианты переменной ставки состоят из диапазона от 1,99% в год до 6,05% в год на 5-летний срок, от 3,75% до 6,10% в год на 7-летний срок, от 4,00% в год до 6,15% в год для 10-летний срок, от 4,25% до 6,40% в год на 15-летний срок, или от 4,50% до 6,65% в год на 20-летний срок, без комиссии за оформление. Годовая процентная ставка может быть увеличена после завершения. Переменная процентная ставка будет меняться в первый день каждого месяца («Дата изменения»), если Текущий индекс изменится.Переменные процентные ставки основаны на текущем индексе, который представляет собой месячную лондонскую межбанковскую ставку предложения (LIBOR) (валюта в долларах США), опубликованную на веб-сайте The Wall Street Journal. Переменные процентные ставки и годовая процентная ставка (APR) будут увеличиваться или уменьшаться при изменении месячного индекса LIBOR. Переменные процентные ставки рассчитываются путем добавления маржи в диапазоне от 0,98% до 3,80% для 5-летнего кредита, от 2,35% до 3,85% для 7-летнего кредита, от 2,40% до 3,90% для 10-летнего кредита. , 2.От 65% до 4,15% для ссуды на 15 лет и от 2,90% до 4,40% для ссуды на 20 лет, соответственно, к месячному индексу LIBOR, публикуемому 25-го числа каждого месяца, непосредственно предшествующего каждой «дате изменения». , », Как определено выше, с округлением до двух десятичных знаков, без комиссии за оформление.

Переменная процентная ставка будет меняться в первый день каждого месяца («Дата изменения»), если Текущий индекс изменится.Переменные процентные ставки основаны на текущем индексе, который представляет собой месячную лондонскую межбанковскую ставку предложения (LIBOR) (валюта в долларах США), опубликованную на веб-сайте The Wall Street Journal. Переменные процентные ставки и годовая процентная ставка (APR) будут увеличиваться или уменьшаться при изменении месячного индекса LIBOR. Переменные процентные ставки рассчитываются путем добавления маржи в диапазоне от 0,98% до 3,80% для 5-летнего кредита, от 2,35% до 3,85% для 7-летнего кредита, от 2,40% до 3,90% для 10-летнего кредита. , 2.От 65% до 4,15% для ссуды на 15 лет и от 2,90% до 4,40% для ссуды на 20 лет, соответственно, к месячному индексу LIBOR, публикуемому 25-го числа каждого месяца, непосредственно предшествующего каждой «дате изменения». , », Как определено выше, с округлением до двух десятичных знаков, без комиссии за оформление. Если 25-й день месяца не является рабочим днем или является федеральным праздником США, исходной датой будет самая последняя дата, предшествующая 25-му дню месяца, который является рабочим днем. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне 3.От 49% до 6,31% в год на 5-летний срок будет от 181,87 до 194,77 долларов. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 4,86% в год до 6,36% в год на 7-летний срок составит от 140,68 до 147,82 долларов США. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 4,91% годовых до 6,41% годовых на 10-летний срок составит от 105,63 долларов США до 113,09 долларов США. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 5,16% в год до 6,66% в год на 15-летний срок составит от 79 долларов США.92 до 87,99 доллара. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 5,41% годовых до 6,91% годовых на 20-летний срок составит от 68,28 долларов США до 76,99 долларов США.

Если 25-й день месяца не является рабочим днем или является федеральным праздником США, исходной датой будет самая последняя дата, предшествующая 25-му дню месяца, который является рабочим днем. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне 3.От 49% до 6,31% в год на 5-летний срок будет от 181,87 до 194,77 долларов. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 4,86% в год до 6,36% в год на 7-летний срок составит от 140,68 до 147,82 долларов США. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 4,91% годовых до 6,41% годовых на 10-летний срок составит от 105,63 долларов США до 113,09 долларов США. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 5,16% в год до 6,66% в год на 15-летний срок составит от 79 долларов США.92 до 87,99 доллара. Ежемесячный платеж за образец кредита в размере 10 000 долларов США в диапазоне от 5,41% годовых до 6,91% годовых на 20-летний срок составит от 68,28 долларов США до 76,99 долларов США. Однако, если заемщик решит производить ежемесячные платежи автоматически посредством электронного перевода средств (EFT) с банковского счета, переменная ставка уменьшится на 0,25% и снова повысится до обычной переменной процентной ставки, описанной в предыдущем абзаце, если заемщик перестает производить (или мы перестаем принимать) ежемесячные платежи автоматически через систему банковских переводов с указанного банковского счета заемщика.

Однако, если заемщик решит производить ежемесячные платежи автоматически посредством электронного перевода средств (EFT) с банковского счета, переменная ставка уменьшится на 0,25% и снова повысится до обычной переменной процентной ставки, описанной в предыдущем абзаце, если заемщик перестает производить (или мы перестаем принимать) ежемесячные платежи автоматически через систему банковских переводов с указанного банковского счета заемщика.

Лучшие компании по рефинансированию ипотеки в 2021 году

Общенациональные жилищные ссуды

Как внутренний кредитор с типами ссуд, охватывающими весь спектр недвижимости, с индивидуальными сроками действия и гарантией лучшей ставки, общенациональные жилищные ссуды невозможно превзойти по универсальному обслуживанию.

ПлюсыГарантия лучшей цены

Внутренний кредитор

Индивидуальные условия кредита

Работает только в восьми штатах: Калифорния, Колорадо, Техас, Айдахо, Вашингтон, Оклахома, Монтана, Северная Дакота

Минимальный кредитный рейтинг 580

В первую очередь квалифицируются только здания блочного, модульного или промышленного производства

Nationwide Home Loans почти не претендовал на звание лучшего в целом только потому, что он работает всего в восьми штатах. Являясь нашим лучшим универсальным сервисом, они гарантируют самую низкую цену. У вас будет консультативный опыт, поскольку они выслушают ваши цели и условия разработки, которые соответствуют вашим потребностям, с более низкими ставками и оплатой, чем где-либо еще.

Являясь нашим лучшим универсальным сервисом, они гарантируют самую низкую цену. У вас будет консультативный опыт, поскольку они выслушают ваши цели и условия разработки, которые соответствуют вашим потребностям, с более низкими ставками и оплатой, чем где-либо еще.

По большей части их ссуды не имеют комиссии за выдачу или дисконта. Некоторые из их займов рефинансирования также не предусматривают предварительных затрат на закрытие. Это означает, что если у вас нет наличных денег для рефинансирования, они могут включить ваши заключительные расходы в ссуду, чтобы вы не упустили возможность сэкономить на ежемесячном платеже.

Nationwide Home Loans предлагает сроки от пяти до 30 лет, включая условия, характерные для каждого клиента, поскольку он является внутренним кредитором. Например, если вы должны по ссуде 22 года, они могут выписать индивидуальную ссуду сроком на 22 года.

Он основывает цены ссуды на сочетании процентов, кредита, стоимости ссуды (LTV) и отношения долга к доходу (DTI). В результате, чем выше ваш кредитный рейтинг, тем ниже будет ваша процентная ставка. Если вы находитесь за пределами этого диапазона, Nationwide будет работать с вами, чтобы улучшить ваш кредитный рейтинг, чтобы вы прошли квалификацию.

В результате, чем выше ваш кредитный рейтинг, тем ниже будет ваша процентная ставка. Если вы находитесь за пределами этого диапазона, Nationwide будет работать с вами, чтобы улучшить ваш кредитный рейтинг, чтобы вы прошли квалификацию.

Минимальный кредитный рейтинг для рефинансирования в Nationwide Home Loans составляет 580. Они также предоставляют бесплатные консультации для улучшения вашего кредита, чтобы вы могли либо достичь отметки, либо претендовать на более высокую ставку.

Они квалифицируют соответствующие дома, состоящие из одного-четырех блоков, построенные из палки, модульные или промышленные.

Nationwide Home Loans определяет отличное обслуживание клиентов как сосредоточение внимания на клиенте и поиск того, что работает для уникальных целей каждого человека.Кроме того, время выполнения заказа намного быстрее, чем в среднем по отрасли.

На данный момент они работают исключительно в Калифорнии, Колорадо, Техасе, Айдахо, Вашингтоне, Оклахоме, Монтане и Северной Дакоте.

Nationwide Home Loans существует с середины 90-х годов и не получил ничего, кроме 5-звездочных отзывов. Основатель компании занимается кредитованием с 80-х годов и предлагает редкую линейку продуктов, которую не предоставляет большинство кредиторов.

4 лучших автокредитования 2021 года

Часто задаваемые вопросы

Можете ли вы рефинансировать автокредит?

Если вас не устраивает ваш текущий автокредит, вы можете рефинансировать его в ссуду с другой процентной ставкой и новыми условиями.

Рефинансирование ссуды на покупку автомобиля означает получение новой ссуды, которая заменяет существующую ссуду. Это совершенно новый заем, который вы часто получаете от другого кредитора. В зависимости от требований нового кредитора вы можете сохранить срок кредита, сократить или продлить его.

Когда вы рефинансируете, ваша новая сумма кредита, как правило, будет равна остатку вашего текущего кредита. Однако некоторые кредиторы допускают рефинансирование за счет выплаты наличных средств. Просто имейте в виду, что получение наличных за автомобиль с ограниченным капиталом может привести к тому, что вы будете должны за автомобиль больше, чем оно того стоит.

Просто имейте в виду, что получение наличных за автомобиль с ограниченным капиталом может привести к тому, что вы будете должны за автомобиль больше, чем оно того стоит.

Стоит ли рефинансировать машину?

Следует ли рефинансировать автокредит, зависит от вашей ситуации.

Вот когда выгодно рефинансировать автокредит:

- Если процентные ставки упали. Рефинансирование по более низкой ставке может снизить общие процентные расходы по вашему кредиту.

- Если вы хотите снизить ежемесячные платежи. Получение новой ссуды может помочь вам высвободить наличные для оплаты счетов и других расходов.

- Ваш кредит увеличился с тех пор, как вы приобрели автомобиль.Если ваш кредитный рейтинг подскочил с тех пор, как вы впервые приобрели автомобиль, возможно, вы сможете получить более выгодную ссуду.

Вот когда рефинансировать автокредит не выгодно:

- Если у вас отрицательный капитал. Вы же не хотите иметь за машину больше, чем она того стоит.

Если рефинансирование поставит вас под вопрос ссуды на покупку автомобиля, рассмотрите другие варианты.

Если рефинансирование поставит вас под вопрос ссуды на покупку автомобиля, рассмотрите другие варианты. - Продление срока кредита. Увеличение срока автокредита обычно приводит к тому, что вы будете платить больше процентов в течение срока кредита и больше за машину.Хотя более длительные сроки могут снизить ваш ежемесячный платеж, долгосрочные ссуды, как правило, дороже.

Рефинансирование автокредита может помочь вам уменьшить выплаты и сумму процентов, которые вы платите в течение срока действия ссуды. Но стоит ли вам рефинансировать, зависит от вашей ситуации. Если вы решите, что рефинансирование — это правильный шаг для вас, поищите кредитора и условия займа, которые соответствуют вашим потребностям и помогут улучшить вашу общую финансовую картину.

Когда следует рефинансировать автомобиль?

Когда рефинансировать, зависит от ваших обстоятельств и потребностей.Рефинансирование может иметь смысл, если ваш кредитный рейтинг недавно улучшился, если ставки по автокредиту упали, или если вам нужен более низкий ежемесячный платеж.

В целом, подумайте о рефинансировании, когда вы сможете получить более выгодную сделку по автокредиту, и это не заставит вас платить больше за автомобиль.

Как можно рефинансировать автокредит?

У каждого кредитора свой процесс и требования к рефинансированию автокредитов. Однако шаги по рефинансированию в целом аналогичны получению первоначальной ссуды на покупку автомобиля.Вот как выглядит процесс рефинансирования:

- Проверьте свой кредитный отчет. Исправление любых ошибок в вашем кредитном отчете может помочь поднять ваш кредитный рейтинг. Кредиторы в значительной степени определяют ставку, которую вы получаете, в зависимости от вашего кредита, поэтому любые улучшения вашего кредита в конечном итоге приведут к снижению ставок и большей экономии по вашему кредиту.

- Соберите документы и информацию о существующей ссуде и текущем автомобиле.

- Магазин рефинансирует ссуды у нескольких кредиторов и получает предварительное одобрение.

Включите в поиск онлайн-кредиторов, крупные банки, кредитные союзы и общественные банки. Стоит рассмотреть любого кредитора с конкурентоспособными ставками и комиссиями. Помните, кредитные запросы в течение 14-45-дневного периода считаются одним запросом в вашем кредитном отчете.

Включите в поиск онлайн-кредиторов, крупные банки, кредитные союзы и общественные банки. Стоит рассмотреть любого кредитора с конкурентоспособными ставками и комиссиями. Помните, кредитные запросы в течение 14-45-дневного периода считаются одним запросом в вашем кредитном отчете. - Определитесь с кредитором. Подпишите новый контракт и отправьте все необходимые подтверждающие документы, включая подтверждение дохода.

Можете ли вы рефинансировать автокредит у существующего кредитора?

Правила рефинансирования существующей ссуды у одного и того же кредитора различаются в зависимости от финансового учреждения.PenFed Credit Union, например, не разрешает рефинансирование автомобилей, уже профинансированных кредитным союзом. Другие кредиторы позволяют заемщикам рефинансировать существующий заем.

Имейте в виду, что рефинансирование у одного и того же кредитора не всегда может быть выгодным. Вы можете найти более выгодную сделку, рефинансировавшись в другом учреждении.

Можно ли рефинансировать автокредит с плохой кредитной историей?

Да, несколько кредиторов предлагают варианты рефинансирования автокредитов заемщикам с плохой кредитной историей.У некоторых кредиторов даже нет требований к кредиту, чтобы получить ссуду.

При подаче заявления на получение этих кредитов следите за высокими процентными ставками. Многие ссуды для заемщиков с плохой кредитной историей предоставляются с высокими годовыми процентными ставками, которые могут значительно увеличить стоимость ссуды.

Как мы выбирали поставщиков авторефинансирования

Чтобы выбрать кредиторов, представленных в этом списке, мы оценили кредитные предложения от 15 различных кредиторов, занимающихся рефинансированием авто, по нескольким критериям.Во-первых, мы рассмотрели ставки автокредитования и варианты ссуды, доступные заемщикам. Мы также рассмотрели диапазон сумм ссуд, предлагаемые типы ссуд, доступность, варианты сроков погашения и требования к кредитному рейтингу. Мы также проверили уровень обслуживания клиентов.

Мы также проверили уровень обслуживания клиентов.

лучших мест для рефинансирования студенческой ссуды

Может быть очень запутанно знать, какой лучший вариант — рефинансировать или консолидировать задолженность по студенческой ссуде. Существует так много разных кредиторов и банков, а также столько же программ, что это может быть непосильно.

Прежде чем мы начнем, важно понять ключевые различия:

- Рефинансирование студенческой ссуды — Получение новой частной студенческой ссуды взамен существующей ссуды и / или ссуд.

- Консолидация студенческой ссуды — Объединение нескольких федеральных ссуд в одну ссуду.

Со всеми компаниями по рефинансированию студенческих ссуд, которые мы собираемся обсудить, вы можете рефинансировать и / или объединиться. Вы также можете взять некоторые из своих ссуд или все ссуды.

Может быть непонятно, что вы должны делать, но в целом вам не следует рефинансировать федеральные студенческие ссуды, если вы не можете позволить себе выплатить ссуды по стандартному 10-летнему плану. Но, если вы можете себе позволить, рефинансирование может иметь большой финансовый смысл.

Но, если вы можете себе позволить, рефинансирование может иметь большой финансовый смысл.

Промо: Если вы уже знаете, что рефинансирование имеет смысл, и ищете лучшее место для сравнения вариантов за 2 минуты с без проверки кредитоспособности , мы рекомендуем Credible. В качестве бонуса читатели College Investor получают подарочную карту на сумму до 1000 долларов!

Если вам просто нужно быстрое и легкое сравнение — перейдите в Credible здесь >>

Важное обновление во время Covid-19: Если вы планируете рефинансировать свои федеральные студенческие ссуды, текущая пауза Выплаты по студенческим ссудам и процентная ставка 0% заканчиваются 30 сентября 2021 года.Возможно, вы захотите начать процесс рефинансирования сейчас, чтобы воспользоваться исторически низкими процентными ставками до того, как выдача займов будет приостановлена. Узнайте больше о Covid-19 и ваших студенческих ссудах здесь.

Ставки рефинансирования студенческих ссуд: Приведенные ниже ставки рефинансирования обновляются ежедневно. Самые низкие ставки обычно для более коротких сроков ссуд, переменных ставок, с высокими кредитными рейтингами и низким соотношением долга к доходу.

Примечание: Предложения по рефинансированию, которые появляются на этом сайте, поступают от компаний, от которых The College Investor получает компенсацию.Эта компенсация может повлиять на то, как и где продукты появляются на этом сайте (включая, например, порядок, в котором они появляются, но в настоящее время мы храним кредиторов в алфавитном порядке). В состав College Investor не входят все компании по ссуде на обучение или все предложения по ссуде на обучение, доступные на рынке.

1. Citizens Bank

Citizens Bank — один из немногих банков в этом списке. Нам они нравятся, потому что они предлагают множество отличных вариантов ссуды, подкрепленных стабильностью банка.

Вот несколько основных моментов:

- Варианты погашения на 5, 10, 15 и 20 лет

- Варианты займов с фиксированной и переменной ставкой.

- Отсутствие сборов за подачу заявки, выдачу или выплату

- Скидки по процентной ставке, доступные через программы лояльности

Кроме того, в Citizens Bank есть программа выпуска, в которой со-подписавшая сторона может быть отстранена от обязательств по кредиту после 36 последовательных и своевременных выплаты основной суммы долга и процентов.

Наконец, существует минимальная сумма кредита в размере 10 000 долларов, поэтому это может не сработать для заемщика с низким остатком по ссуде.

Прочтите наш полный обзор Citizens Bank.

Подать заявку сейчас в Citizens Bank через Credible >>

Рефинансирование студенческой ссуды Citizens Bank | |

| 9049 9047 9047 904 | |

Подарочная карта на 1000 долларов через Credible | |

Получите бонус до 1000 долларов по подарочной карте при рефинансировании в Citizens via Credible.

2. College Ave

College Ave предлагает несколько уникальных продуктов для получения студенческих ссуд и эффективных вариантов консолидации.

Компания является надежным кредитором для тех, кто совсем недавно начал предлагать студенческие ссуды как с фиксированной, так и с плавающей ставкой.

Они также допускают некоторые интересные варианты погашения, такие как процентный платеж, отсроченный платеж и платеж с фиксированной ставкой.

С College Ave вы можете рефинансировать разовую ссуду, чтобы получить более выгодные условия или более низкие ставки.Вы можете рефинансировать ссуду от 5000 до 250 000 долларов.

Прочтите наш полный обзор College Ave.

Подать заявку сейчас в College Ave через Credible >>

College Ave Рефинансирование студенческой ссуды | |

Подарочная карта на 1000 долларов через Credible | |

Получите бонус до 1000 долларов по подарочной карте при рефинансировании в College Ave через Credible.

3. CommonBond

CommonBond — одна из первых компаний по рефинансированию студенческих ссуд. Это бесплатный кредитор, который предлагает ссуды как с фиксированной, так и с плавающей ставкой.

CommonBond также предлагает уникальную программу защиты от безработицы, при которой выплаты по кредиту приостанавливаются и помогает подходящим выпускникам находить новую работу — даже нанимая их для краткосрочных консультационных проектов.

CommonBond также использует уникальный подход к кредитованию — финансирование «Карандашей обещания» с каждой рефинансируемой ссудой.

Прочтите наш полный обзор CommonBond.

Подать заявку в CommonBond >>

Рефинансирование студенческой ссуды Commonbond | |||

| 904 | |||

4.

Earnest

EarnestEarnest в этом списке, потому что это одна из самых гибких компаний по рефинансированию студенческих ссуд — они предлагают возможность выбрать любой ежемесячный платеж и срок от 5 до 20 лет, что сэкономит вам больше чем стандартные ставки и сроки.

Они также дают вам возможность изменить ссуду — вы можете рефинансировать ссуду бесплатно, изменить дату платежа, даже пропустить платеж один раз в год и погасить его позже.

Earnest не устанавливает требований к доходу для заемщиков. Они также бесплатны и предлагают защиту от безработицы, чтобы приостановить ежемесячные выплаты, если вы потеряете работу.

Прочтите наш полный обзор Earnest.

Подать заявку заранее по истечении срока >>

Рефинансирование ссуды для студентов | |||

| 904 | |||

5.

ELFI

ELFIНезависимо от того, пытаетесь ли вы рефинансировать существующие студенческие ссуды по низким процентным ставкам или являетесь родителем, желающим рефинансировать ссуду Parent PLUS на имя своего ребенка, ELFI (или Финансирование ссуды на образование) является одним из лучших кредиторов. там.

Минимальный размер ссуды ELFI для рефинансирующих организаций составляет 15 000 долларов США, а максимальная сумма — непогашенный остаток ссуды. Это может быть огромной выгодой для заемщиков с высокой задолженностью по студенческим ссудам, особенно для врачей.

ELFI не указывает конкретные минимальные суммы кредита, но требует, чтобы заемщики были кредитоспособными (или имели кредитоспособного соавтора).

ELFI также предлагает потрясающий бонус для наших читателей:

- A Бонус на 1100 долларов при рефинансировании студенческих ссуд на сумму не менее 100000 долларов!

- A Бонус 550 долларов , если вы рефинансируете менее 100 000 долларов США, но не менее 50 000 долларов США в виде студенческих ссуд!

Ознакомьтесь с ELFI и начните работу >>

Прочтите наш полный обзор ELFI.

Рефинансирование студенческой ссуды ELFI | ||

Laurel Road Студенческая ссуда Рефинансирование | |

| 9049 | |

Получите бонус до 200 долларов при рефинансировании через Laurel Road.

7. LendKey

LendKey — это кредитор по рефинансированию студенческих ссуд, который объединяет деньги местных банков и кредитных союзов, чтобы предлагать заемщикам студенческие ссуды по хорошей цене.

LendKey предлагает ссуды на сумму от 5 000 до 300 000 долларов США, в зависимости от степени, полученной держателем ссуды. Например, самая низкая сумма предназначена для получения степени бакалавра, которая не превышает 125 000 долларов.

LendKey основывает свои ставки на вашем кредите, при автоматической оплате предоставляются скидки. У них также нет комиссии за создание или предоплату.

Следует отметить, что LendKey не разрешает рефинансирование заемщиков, которые не получили диплом.

Если вы рассматриваете LendKey, вы можете получить бонус в 300 долларов за рефинансирование ссуд до 150 000 долларов и бонус в 750 долларов, если вы рефинансируете ссуды на сумму более 150 000 долларов! Вы должны подать заявку через наш сайт, чтобы получить бонус >>

Прочтите наш полный обзор LendKey.

LendKey Рефинансирование студенческой ссуды | ||

Рефинансирование студенческой ссуды LendKey | ||

| 9049 | Подарочная карта до 1000 долларов США через Credible | |

Получите до бонуса подарочной карты на 1000 долларов США при рефинансировании через PenFed в Credible.

9. SoFi

SoFi — еще один из первых кредиторов рефинансирования студенческих ссуд — и, вероятно, наиболее известный. Они предлагают широкий выбор кредитов с фиксированной и переменной ставкой со сроками погашения 5, 7, 10, 15, 20 лет. SoFi предлагает даже ипотеку.

Ссуды SoFi не имеют комиссии за выдачу или штрафов за досрочное погашение. SoFi также предлагает защиту от безработицы для заемщиков и даже имеет программу поддержки карьеры.

Чтобы получить лучшие ставки, у вас должна быть отличная кредитная история, или вам нужно будет иметь соавтора для вашей ссуды.У SoFi действительно есть программа выпуска соискателей.

SoFi теперь находится на платформе Credible, поэтому вы можете легко сравнить SoFi с другими ведущими кредиторами (и получить бонус в размере до 1000 долларов США подарочной карты, предлагаемой Credible).

Прочтите наш полный обзор SoFi.

Подать заявку сейчас в SoFi через Credible >>

Рефинансирование студенческой ссуды SoFi | |

Подарочная карта до 1000 долларов США через Credible | |

Получите до бонуса подарочной карты на 1000 долларов США от Credible при рефинансировании через SoFi в Credible.

10. Splash Financial

Splash Financial — относительный новичок в этом списке, но они делают большие дела с рефинансированием студенческих ссуд.

Splash Financial предлагает студенческие ссуды без первоначальной платы и уникальные планы погашения. Например, они являются одними из немногих кредиторов, которые позволяют супругам совместно рефинансировать.

Они предлагают ссуды на сумму от 5000 долларов США и без максимальной суммы. У них также одни из самых низких ставок для квалифицированных заемщиков.

Самое замечательное в Splash Financial заключается в том, что они предлагают один из лучших бонусов, доступных в настоящее время! В настоящее время Splash предлагает читателям College Investor бонус в 500 долларов, если вы рефинансируете не менее 50 000 долларов.

Прочтите наш полный финансовый обзор Splash.

Подать заявку на всплеске >>

Всплеск Рефинансирование студенческой ссуды | |

Получите бонус до 500 долларов при рефинансировании через Splash.

Лучшие ставки рефинансирования студенческой ссуды

Ставки рефинансирования студенческой ссуды довольно сильно различаются. Скорее всего, вы увидите указанную ставку, но это не обязательно означает, что вы имеете право на наивысшую оценку.

Чтобы получить лучшую процентную ставку, обычно необходимо иметь кредитный рейтинг выше 800, хорошее соотношение долга к доходу и желание рефинансировать ссуду сроком на 3 года. Некоторые другие требования могут включать подписку на автоплату (прямой дебет) и получение ссуд с плавающей ставкой.

Сейчас лучшие ставки рефинансирования студенческих ссуд составляют 1,90% — 8,09% годовых.

Требования к рефинансированию студенческой ссуды

Требования к рефинансированию студенческой ссуды немного отличаются от требований, когда вы брали ссуду. Для федеральных займов вам просто нужно было заполнить FAFSA. При наличии некоторых ссуд для аспирантуры (например, ссуд на медицинскую школу) вам, возможно, пришлось бы пройти проверку кредитоспособности за пределами FAFSA.

Однако при рефинансировании частной студенческой ссуды требования больше похожи на получение ссуды на покупку автомобиля или ипотеки.

Кредиторы обычно обращают внимание на:

- Ваш кредитный рейтинг

- Ваш годовой доход (или потенциальный годовой доход для врачей)

- Сбережения и другие активы

- Степень и колледж

Если вы не соответствуете всем требованиям В соответствии с этими требованиями, вам может потребоваться привлечь соавтора для получения кредита. Прочтите это полное руководство о том, как получить студенческую ссуду без участия соискателя.

Credible предлагает ссуды без участия соискателя подходящим кандидатам.

Какой кредитный рейтинг мне нужен для рефинансирования студенческой ссуды?

Нет определенного кредитного рейтинга, необходимого для рефинансирования студенческих ссуд, но большинство кредиторов хотят видеть 600 или выше.Однако чем лучше ваш кредитный рейтинг, тем лучше процент и условия, на которые вы можете претендовать.

Чтобы получить самые низкие рекламируемые ставки, большинство кредиторов захотят увидеть кредитный рейтинг около 750 или даже 775.

Что следует учитывать при рефинансировании

Когда вы смотрите на лучшие банки и места для рефинансирования студенческих ссуд, то увидите довольно много соображений. У каждого банка или кредитора студенческой ссуды есть свои уникальные преимущества или преимущества, и вы должны учитывать это при взвешивании вариантов.

Однако в целом при рефинансировании студенческих ссуд следует учитывать следующие важные моменты:

- Переменная ставка по сравнению с фиксированной ставкой (см. Наш калькулятор ссуды с переменной ставкой)

- Процентная ставка

- Срок / длина ссуды

- Комиссии

- Сумма ссуды (минимальная и максимальная)

- Требование к кредитному рейтингу

- Требование к доходу

- Выпуск Cosigner

- Льготы и льготы (например, защита от безработицы, профориентация и др.

)

)

Перефинансировать студенческую ссуду?

Хотя не существует «правильного» или «неправильного» типа ссуды, когда дело доходит до вашей индивидуальной ситуации, мы считаем, что большинство заемщиков выиграют от ссуды рефинансирования студенческой ссуды, которая составляет всего 5-7 лет.Заемщикам следует искать ссуды без комиссии за выдачу займов, и, если требуется соруководитель, должен быть простой процесс выдачи ссуды.

Однако у каждого человека разные потребности и разная ситуация. Соответственно подумайте о своих кредитных потребностях.

Когда лучше всего рефинансировать студенческие ссуды?

Лучшее время для рефинансирования студенческих ссуд — до того, как вам это «понадобится». Что я имею в виду?

Многие люди ждут, пока они не смогут позволить себе свой долг, а затем ищут варианты рефинансирования.

Если вы подумываете о рефинансировании студенческой ссуды, ваш кредитный рейтинг играет большую роль в том, соответствуете ли вы критериям или нет. Если вы начнете пропускать платежи по кредиту, ваш кредитный рейтинг упадет, и вы можете не соответствовать требованиям (или вам может понадобиться соавтор).

Если вы начнете пропускать платежи по кредиту, ваш кредитный рейтинг упадет, и вы можете не соответствовать требованиям (или вам может понадобиться соавтор).

Итак, я думаю, что есть два случая, когда вам следует обратить внимание на рефинансирование студенческого кредита:

- Сразу после окончания школы

- Если процентная ставка упадет на 1% или более

Сразу после выпуска — лучшее время все по порядку.Если у вас есть несколько займов, вы можете рефинансировать их в один. Вы также можете рефинансировать более доступный план платежей.

Во-вторых, вам следует пересматривать свои ссуды один раз в год. Если процентная ставка упала более чем на 1%, это может сэкономить вам много денег на рефинансировании ваших кредитов. Просто убедитесь, что при этом вы не слишком увеличиваете размер ссуды.

Чем рефинансирование студенческой ссуды отличается от консолидации студенческой ссуды

Рефинансирование студенческой ссуды отличается от консолидации студенческой ссуды, но многие люди используют эти термины как синонимы, что может сбивать с толку.

Консолидация студенческой ссуды — это специальная программа, предлагаемая Министерством образования для простого объединения всех ваших федеральных студенческих ссуд в единую федеральную студенческую ссуду. Консолидация студенческих ссуд применяется только к федеральным студенческим ссудам, и это бесплатная программа. Узнайте больше об объединении студенческих ссуд здесь.

Рефинансирование студенческой ссуды — это процесс получения частной ссуды взамен других ваших студенческих ссуд. Этот термин путают с консолидацией, потому что многие люди объединяют нескольких частных кредитов в одну новую ссуду.Вы можете рефинансировать как частные, так и федеральные займы, так что это добавляет еще один уровень путаницы к термину.

Если у вас есть федеральные займы, вы, как правило, хотите консолидировать. Если у вас есть частные ссуды, вы обычно хотите рефинансировать.

Можно ли рефинансировать частные ссуды?

Значит, вы можете рефинансировать уже имеющиеся у вас частные ссуды? Абсолютно. Рефинансирование студенческих ссуд возникло просто путем рефинансирования других частных студенческих ссуд. Думайте об этом как о рефинансировании ипотечного кредита на дом.

Рефинансирование студенческих ссуд возникло просто путем рефинансирования других частных студенческих ссуд. Думайте об этом как о рефинансировании ипотечного кредита на дом.

Если процентные ставки достаточно упадут, вы сможете сэкономить много денег, рефинансировав свои ссуды.

Также помните, что мы говорили ранее: если вы не можете позволить себе выплату по частному кредиту, вы не можете просто позвонить и изменить ее. Вам нужен новый заем. Вот где в игру вступает рефинансирование студенческой ссуды.

Однако, прежде чем вы решите, что сможете рефинансировать все время, вам необходимо убедиться, что ваши ссуды позволяют это делать. Проверьте, не предусмотрены ли на ваши частные студенческие ссуды какие-либо штрафы за досрочное погашение.Некоторые ссуды не позволяют вам рефинансировать по крайней мере в течение года и взимают штрафы, если вы попытаетесь это сделать.

Можете ли вы рефинансировать федеральные займы?

Если у вас есть федеральные ссуды, возможно, вы смотрите на свою процентную ставку в 6,8% и задаетесь вопросом, имеет ли смысл рефинансирование студенческой ссуды для вас.

Да, вы можете рефинансировать свои федеральные студенческие ссуды, но вы должны делать это только в одном конкретном сценарии. Мы составили пошаговый процесс, который покажет вам, когда именно вам следует рассмотреть возможность рефинансирования федеральных студенческих ссуд.

Как всегда, помните, что теперь частный заем заменит ваши федеральные займы, поэтому обязательно прочтите наше руководство .

Как насчет ссуд Parent PLUS?

Ссуды Parent PLUS — это одни из худших ссуд на образование, которые вы можете получить. Эти ссуды выдаются на имя родителей, но были взяты от имени студента.

Рефинансирование родительской ссуды PLUS — один из лучших способов сэкономить деньги. Прочтите наше полное руководство по кредитам Parent PLUS здесь.

Как насчет ссуд на совместное проживание супругов?

Супружеские ссуды консолидации принимают торт как худший тип студенческой ссуды.С этим займом справиться даже труднее, чем с займами PLUS, и он настолько плох, что правительство даже перестало их разрешать. Если вы застряли с ссудой для консолидации супругов, вам нужно найти кредитора, который будет работать с вами.

Если вы застряли с ссудой для консолидации супругов, вам нужно найти кредитора, который будет работать с вами.

Единственный национальный кредитор, который занимается этим, — это Splash Financial.

Можете ли вы вместе рефинансировать множественные ссуды?

Да, вы можете рефинансировать несколько индивидуальных ссуд в одну новую ссуду. Как мы упоминали выше, здесь возникает некоторая путаница, потому что люди ошибочно объединяют ваши ссуды с процессом объединения студенческих ссуд.

Если у вас есть несколько частных студенческих ссуд, можно упростить получение единой ссуды для платежей. Если у вас есть федеральные и частные студенческие ссуды, я не рекомендую объединять их, если вы не прочитали наше руководство по рефинансированию федеральных студенческих ссуд и не уверены, что вам никогда не понадобятся преимущества ваших федеральных ссуд.

Можно ли рефинансировать более одного раза?

Что произойдет, если вы рефинансируете сегодня, а в следующем году процентные ставки снова упадут? Что ж, обычно вы можете рефинансировать снова и снова, если в вашей студенческой ссуде нет какого-либо штрафа или запрета на досрочное погашение.

Просто помните, что срок вашего кредита будет увеличиваться, если вы продолжите рефинансирование в новые ссуды. Некоторые кредиторы, такие как Earnest, предлагают очень гибкие условия погашения, но большинство придерживаются стандартов 10, 15 или 20 лет.

Больше часто задаваемых вопросов по рефинансированию студенческой ссуды

Что такое рефинансирование студенческой ссуды?

Рефинансирование студенческой ссуды — это процесс получения новой частной студенческой ссуды взамен существующей федеральной или частной студенческой ссуды.

Как я могу рефинансировать свои студенческие ссуды?