Российские банки намерены повышать ставки по рублевым вкладам

МОСКВА, 16 фев — ПРАЙМ. Российские банки готовятся повышать ставки по рублевым вкладам на фоне изменения политики Центробанка. Об этом сообщает издание VTimes.

Экономист рассказал о рисках текущей монетарной политики ЦБ

Отмечается, что 12 февраля, ЦБ в очередной раз сохранил ключевую ставку на уровне 4,25% годовых из-за ускорившейся инфляции и усилившихся инфляционных рисков. По итогам заседания совета директоров Банка России его глава Эльвира Набиуллина сообщила, что потенциал для смягчения денежно-кредитной политики, по мнению регулятора, исчерпан. По оценке аналитиков, вероятность снижения ставки в 2021 году мала. Часть банкиров полагают, что ставки по вкладам останутся на текущем уровне довольно долго. Например, такое мнение высказали в «МТС банке» и «Абсолют банке». По мнению других, кредитным учреждениям придется понемногу повышать ставки по депозитам. Основной причиной может стать прогнозируемый ЦБ рост кредитования, отметил гендиректор агентства «Бизнесдром» Павел Самиев.

К концу 2020 года доля средств физических лиц в пассивах банков достигла минимального значения за последние два года. Самиев пояснил, что «при росте кредитования депозиты населения становятся банкам нужны, чтобы фондировать растущий портфель». Проще говоря, для того, чтобы сохранить имеющиеся пассивы населения, банкам нужно стимулировать россиян пролонгировать депозиты. Осуществить это можно с помощью повышения ставок. По мнению Самиева, крупнейшие российские банки вскоре начнут двигаться в этом направлении.

Гендиректор Frank RG Юрий Грибанов считает, что банкам нужно уравновесить активы и пассивы, в том числе за счет повышения ставки. Однако он не ждет значительной корректировки. По его мнению, она не превысит 0,5 процентного пункта.

ЦБ оценил, насколько банки готовы к кибератакам

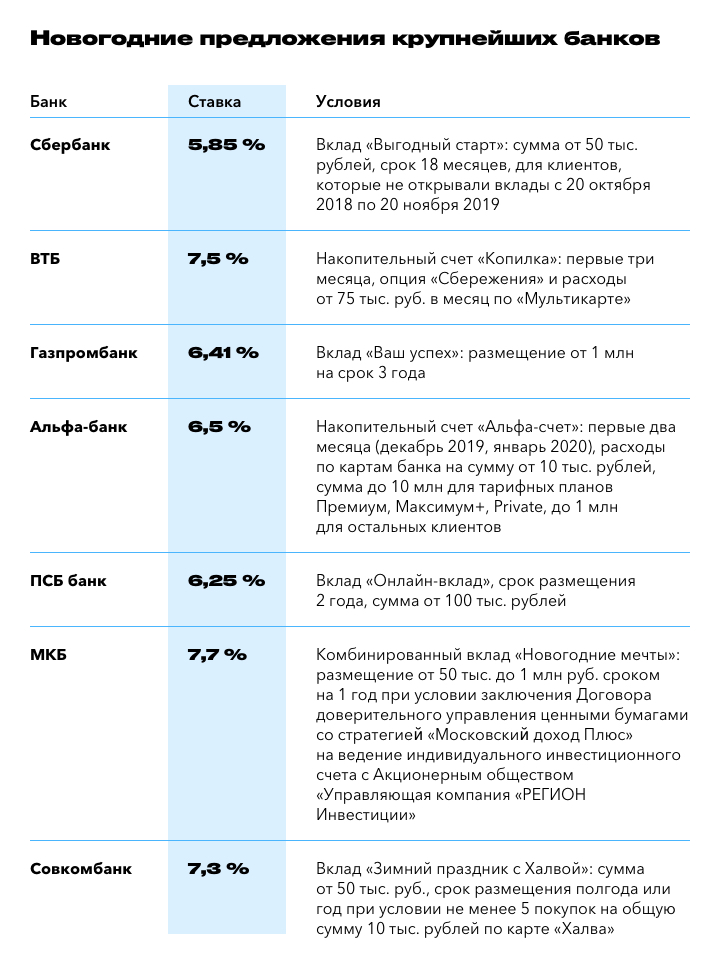

В Сбербанке также не исключили перспективу повышения ставок. ВТБ в 2021 году не менял ставок по вкладам, но продлил срок действия зимних промовкладов с повышенными ставками. Аналогичным образом поступили Газпромбанк и «Открытие».

Вклады Рублев Банка (депозиты) — проценты, для физических лиц, вклад светлое будущее, в Москве, требования, документы

Банк Рублёв предоставляет своим вкладчикам возможность выгодного сохранения средств. По собственному желанию потенциальный партнёр может открыть в банке счёт и убедиться в надёжности и доходности вклада.

Банк Рублёв располагает широкой линейкой инвестиций для различных категорий населения.

Условия размещения депозитов различны, но при этом во многом схожи между собой:

- государство в обязательном порядке страхует все банковские сбережения;

- вклад можно открывать с оговоренной минимальной суммы;

- ставка по вкладу не меняется на протяжении действия соглашения;

- люди, пребывающие в пенсионном возрасте, могут открыть вклад в банке;

- вкладчик волен выбирать валюту для открытия вклада;

- открыть вклад в банке можно, посетив любое из его отделений.

Для открытия вклада в банке Рублёв клиенту следует подать заявку на оформление депозита в любом, удобном ему, банковском отделении.

При этом важно заранее определиться с выбором депозитной программы и суммы, с которой начинать сотрудничество.

Работники банка подробно осветят вкладчику все узкие моменты начала работы с банком, с тем, чтобы он мог сориентироваться в выборе депозитной программы. Когда вклад внесён, клиент уже может считаться партнёром банка.

Открыть вклад можно в режиме онлайн на сайте банка. При этом со стороны вкладчика необходимо предоставление полной информации о себе.

После заполнения всех соответствующих полей заявочной формы и внесения депозита начинается отсчёт срока действия договора вкладчика с банком.

Депозитная линейка банка представляет собой широкое разнообразие вариантов открытия счёта.

В зависимости от финансовых возможностей потенциального инвестора им может быть выбрана любая депозитная программа в любой приемлемой для него валюте.

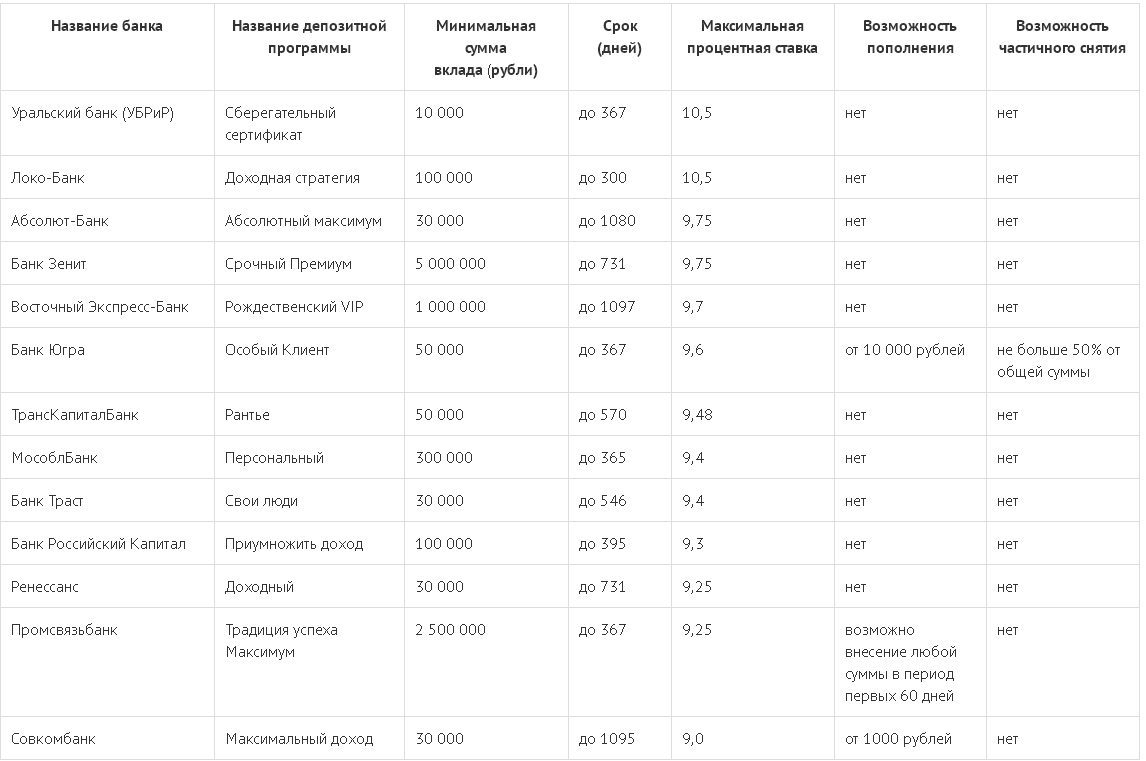

Ниже представлена таблица с основными предложениями банка. Информация максимально полная для лиц, выбирающих для себя возможности инвестиционных вложений.

| Название вклада | Сумма вклада в рублях | Сроки вложения | Процентная ставка | Условия вклада |

| Классический | От 50000 | От года до двух | От 11 до 12, 75% | Проценты по вкладу начисляются в конце срока, проводится капитализация средств |

| Времена года | От 30000 | До трёх месяцев | 11,5% | Проценты плюсуются ближе к окончанию соглашения, можно пополнять вклад |

| Универсаль-ный – | От 30000 | Два года | 12,8% | Вклад можно пополнять, снимать нельзя, доход поступает на отдельный счёт |

| Универсаль-ный + | От 30000 | От одного дня до двух лет | От 5 до 12,7% | |

| уДачный | От 35000 | До 13 с половиной месяцев | 12,5% | Проценты плюсуются к телу депозита каждый месяц срока договора, можно пополнить вклад и разорвать соглашение на приемлемых условиях |

| Пенсионный доход | От 10000 | От месяца до двух лет | От 9 до 12,5% | Средства проходят капитализацию на счету, проценты на счёт поступают каждый месяц, пополнять можно |

| От 50000 | Два года | От 9% | Вклад можно пополнять и снимать малыми частями, через полгода расторжение без потерь процентов |

Депозитная программа «Классический» характеризуется удобной для клиента процентной ставкой в рублях.

Можно открывать вклад и в другой валюте, но при этом отмечается существенное снижение процентных ставок.

Для сравнения, процентная ставка в американских долларах составляет от 3 до 3,45%, в евро от 3,35 до 4%. Вклад не допускается снимать частями и пополнять, но при этом капитализация средств на счету проводится.

Вклад «Времена года» можно открыть в иностранной валюте. Минимальный объём депозита в этом случае составляет 500 евро и долларов.

Вклад относится к виду универсальных. Депозит очень удобен для инвестора вследствие проводимой капитализации средств.

Вклад «Универсальный -» относится к универсальным типам вложений. Минимальная сумма открытия его в иностранных валютах — 1000 долларов и 1000 евро.

Особенностью депозитного вложения является перевод дохода на другой счёт. Процентные ставки пол депозиту в иностранной валюте примерно втрое ниже аналогичного показателя в рублях.

Если же вас интересует вопрос открытия депозита в валюте в Приватбанке, то вам необходимо перейти по ссылке, и прочесть нашу статью.

Депозит «Универсальный +» Относится к лестничному типу вклада. Он также предусматривает возможность перевода прибыли на отдельный счёт.

Процедура зачисления процентов удобна для вкладчика. Депозитная программа интересна тем, что при прерывании срока её действия спустя год, соглашение расторгается без потерь начисленного инвестиционного дохода.

Вклад «уДачный» выгоден для инвестора выгодным порядком начисления процентов и процедурой капитализации средств на счету. Существует возможность льготного расторжения счёта. Депозит можно периодически пополнять и снимать его части.

Депозитная программа «Пенсионный доход» рассчитана на людей, пребывающих на заслуженном отдыхе, как дополнительный источник получения ими дохода.

Небольшая начальная сумма открытия клада и возможность открыть его в иностранной валюте делают её доступной для основной массы пенсионеров страны.

Проценты начисляются каждый месяц по сроку договора. Средства проходят капитализацию на счету.

Депозит «Идеальный» удобен для вкладчика выгодным порядком начисления процентов.

Минимальная сумма для открытия его в базовых мировых валютах (евро, доллар) 3000. Предусмотрена выплата процентов на отдельный счёт. Вклад можно снимать и пополнять по мере пользования им.

Светлое будущее

Вклад «Светлое Будущее» относится к депозитам универсального типа. Вкладчик может открыть его как в российской национальной валюте, так и в долларах и евро. Минимальные суммы вложений соответственно 50000, 500 и 500.

Процентные ставки по вкладу 11,5% в рублях, 3,5% для долларового вклада и 4,2% для депозита в евро.

Соглашение с банком клиент заключает на срок до одного года. Проценты поступают на счёт каждый месяц и благодаря их капитализации на счету, к окончанию действия программы вкладчик получает чувствительную сумму на руки. По желанию он может пользоваться снятыми ранее средствами или пополнить счёт.

По желанию он может пользоваться снятыми ранее средствами или пополнить счёт.

Банк рублём представляет на рассмотрение своих вкладчиков широкую линейку вкладов для физических лиц.

Вклады можно открывать в валюте, которую сам вкладчик выберет в качестве оптимальной для себя.

Среди всех вариантов следует выделить вклад «До востребования», предусмотренный, прежде всего для открытия счёта в банке.

Минимальную сумму для начала сотрудничества с банком вкладчик вправе определить самостоятельно. Открывается в любой валюте, капитализация и его частичное снятие предусмотрены.

Стоит отметить вклад «Победа — 70», открытый в текущем году. Открыть его можно на полтора года с возможностью пролонгирования.

Сумма для открытия в рублях — 30 000, в долларах — 1000 и евро также — 1000. Возможность пополнение и капитализация имеются, снимать вклад раньше срока нельзя.

В Москве открыть счёт в банке Рублёв можно в его главном офисе по адресу: Елоховский проезд, дом 3.

Кроме этого офиса в городе ещё четыре отделения банка Рублёв и открыть депозит можно в любом из них.

Процентные ставки по банковским депозитам зависят от валюты открытия вклада.

На сегодняшний день проценты по рублёвым вкладам находятся в пределах от 5 до 13%, по вкладам в долларах от 1 до 3,5%, по вкладам в евро от 1,2 до 4,5%.

Банком выдвинуты к вкладчикам такие требования:

- Обязательная принадлежность к гражданам России.

- Достижение вкладчиком совершеннолетия.

- Предоставление всего перечня документов, запрашиваемого банком.

- Вкладчик должен иметь в паспорте штамп о прописке.

Для оформления депозитного договора банк запрашивает у вкладчиков такие документы:

- Паспорт или любой иной документ, подтверждающий личность вкладчика.

При внесении на счёт крупных денежных сумм требуется документ с места работы вкладчика или ксерокопия его трудовой книжки.

- Пенсионное удостоверение в сочетании с паспортом, в случае если вкладчиком является пенсионер.

- Заявка на внесение депозита.

Возможность изъятия средств раньше времени определяется типом выбранной депозитной программы.

При заключении договора необходимо тщательно ознакомиться с его условиями для того, чтобы избежать вопросов в дальнейшем.

В банке Рублёв снимать деньги можно не во всех программа, в частности вклады «Классический», «Универсальный -», «Универсальный+» такой возможности не предусматривают. В то время как вклады «уДачный» и «Идеальный» дают возможность снять средства досрочно.

Вклады банка Рублёв имеют свои плюсы, среди которых следует отметить:

- Удобный для клиента порядок начисления средств на счёт.

- Возможность надёжного размещения средств.

Реальность получения пассивного дохода на сумму открытого депозита.

- Все вклады имеют гарантированную страховую защиту со стороны государства.

- Депозит можно открывать людям пенсионного возраста.

- В некоторых случаях счета можно пополнять.

Определённые программы предусматривают льготные условия для прекращения действия соглашения с банком.

Минусы банковских депозитов:

Отсутствие в определённых программах возможности частично снимать и пополнять счёт.

- Процентные ставки не всегда покрывают темпы роста инфляции.

- Низкие процентные ставки валютных вкладов.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Крупные банки изменят условия по вкладам, не дожидаясь решения ЦБ по ключевой ставке — Экономика и бизнес

МОСКВА, 10 февраля. /ТАСС/. Несколько крупных российских банков на фоне предстоящего 12 февраля заседания совета директоров Банка России по ключевой ставке приняли решение изменить условия по вкладам в рублях и долларах. Об этом свидетельствуют данные мониторинга ставок маркетингового агентства Marcs, имеющиеся в распоряжении ТАСС.

В частности, Россельхозбанк принял решение повысить ставки по вкладам в рублях на 0,05-0,45 процентных пункта (п. п.), однако максимальная ставка осталась на уровне 4,5%. Одновременно банк понизил ставки по некоторым вкладам в долларах, среднее снижение составило от 0,05 до 0,3 п. п., при этом максимальная ставка также не изменилась — 0,7%.

В пресс-службе банка ТАСС уточнили, что корректировка ставок по вкладам в долларах США массового сегмента связана с привидением их к среднерыночным показателям. «В настоящее время банк не планирует отказываться от данного вида вкладов, дальнейшее изменение процентных ставок также будет обусловлено рыночными тенденциями и внутренним ценообразованием банка», — добавили в пресс-службе.

В свою очередь, Совкомбанк понизил на 0,2 п. п. ставки промо-вклада в рублях, а также по вкладу для зарплатных клиентов. Максимальная ставка по вкладам в рублях составила 5%, свидетельствуют данные мониторинга. «Скорее всего, ставки будут еще долгое время оставаться на сегодняшних уровнях с отдельными колебаниями в зависимости от сезона», — прокомментировал ТАСС ситуацию на рынке через пресс-службу банка первый заместитель председателя правления Совкомбанка Сергей Хотимский.

Банк «Открытие» также изменил ставки по рублевым вкладам, в частности, снизив максимальную ставку в базовой линейке вкладов на 0,25 п. п., до 4,3%. А Альфа-банк изменил условия по накопительному счету. Так, в массовом сегменте базовые ставки были понижены на 0,5-1,5 п. п., до 3-4%. Также снизились ставки в долларах по счету в массовом сегменте — на 0,09 п. п., показывают данные мониторинга.

Тенденция рынка

Говорить о наличии прямой тенденции снижения ставок банками с начала 2021 года сейчас сложно, указала в беседе с ТАСС руководитель отдела мониторинга банковских продуктов для физических лиц агентства Marcs Наталия Исаенко. «Напротив, один из крупнейших участников рынка — Россельхозбанк — в минувшую пятницу повысил ставки по безопционным вкладам в рублях, и повышение ставок в высокодоходных сегментах достигло 1-1,1 п. п. Снижение же максимальных ставок по вкладам в линейках некоторых банков обусловлено прекращением приема средств в промо-вклады в связи с окончанием новогоднего промо-сезона», — отметила она.

«Напротив, один из крупнейших участников рынка — Россельхозбанк — в минувшую пятницу повысил ставки по безопционным вкладам в рублях, и повышение ставок в высокодоходных сегментах достигло 1-1,1 п. п. Снижение же максимальных ставок по вкладам в линейках некоторых банков обусловлено прекращением приема средств в промо-вклады в связи с окончанием новогоднего промо-сезона», — отметила она.

Вместе с тем эксперт указала, что несколько банков прекращают прием средств в комплексные вклады с инвестиционной составляющей, а некоторые даже убирают условия по подобным вкладам из открытого доступа. «Возможно, это связано с заявлением главы ЦБ о целесообразности заморозки инструментов для неопытных инвесторов, — полагает Исаенко. — Анализируя всю картину изменений по вкладам за последний месяц, можно скорее говорить о снижении активности банков по изменению ставок в ту или иную сторону, что может быть следствием неменяющейся с осени ключевой ставки».

АО КБ «РУБЛЕВ», ОКПО 40100094

Основание внесения оператора в реестр (номер приказа): 474

Адрес местонахождения оператора: 105066, Москва г. , Елоховский проезд, д. 3, стр. 2

, Елоховский проезд, д. 3, стр. 2

Дата начала обработки персональных данных: 22.09.1994

Субъекты РФ, на территории которых происходит обработка персональных данных: Владимирская область, Вологодская область, Ивановская область, Курская область, Липецкая область, Москва, Московская область, Орловская область, Ростовская область, Саратовская область, Смоленская область, Ставропольский край, Тамбовская область, Тульская область, Ярославская область

Цель обработки персональных данных: с целью Осуществления банковских операций и иной деятельности, предусмотренной Уставом и лицензиями Банка, нормативными актами Банка России, законодательством Российской Федерации, в частности федеральными законами от 02.12.1990 № 395-1 «О банках и банковской деятельности», от 30.12.2004 № 218-ФЗ «О кредитных историях», от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле», от 22. 04.1996 № 39-ФЗ «О рынке ценных бумаг», от 26.07.2006 № 135-ФЗ «О защите конкуренции», от 25.02.1999 № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций», от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации», от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», от 27.07.2006 № 152-ФЗ «О персональных данных». Заключения, исполнения и прекращения гражданско-правовых договоров с физическими, юридическими лицами, индивидуальными предпринимателями и иными лицами в случаях, предусмотренных действующим законодательством и Уставом Банка. Организации кадрового учета Банка, обеспечения соблюдения законов и иных нормативно-правовых актов, заключения и исполнения обязательств по трудовым и гражданско-правовым договорам, ведения кадрового делопроизводства, содействия работникам в трудоустройстве, обучении и продвижении по службе, пользования различного вида льготами, исполнения требований налогового законодательства в связи с исчислением и уплатой налога на доходы физических лиц, а также единого социального налога, пенсионного законодательства при формировании и представлении персонифицированных данных о каждом получателе доходов, учитываемых при начислении страховых взносов на обязательное пенсионное страхование и обеспечение, заполнения первичной статистической документации в соответствии с Трудовым кодексом Российской Федерации, Налоговым кодексом Российской Федерации, федеральными законами, в частности: «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», «О персональных данных», а также Уставом и внутренними нормативными актами Банка.

04.1996 № 39-ФЗ «О рынке ценных бумаг», от 26.07.2006 № 135-ФЗ «О защите конкуренции», от 25.02.1999 № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций», от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации», от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», от 27.07.2006 № 152-ФЗ «О персональных данных». Заключения, исполнения и прекращения гражданско-правовых договоров с физическими, юридическими лицами, индивидуальными предпринимателями и иными лицами в случаях, предусмотренных действующим законодательством и Уставом Банка. Организации кадрового учета Банка, обеспечения соблюдения законов и иных нормативно-правовых актов, заключения и исполнения обязательств по трудовым и гражданско-правовым договорам, ведения кадрового делопроизводства, содействия работникам в трудоустройстве, обучении и продвижении по службе, пользования различного вида льготами, исполнения требований налогового законодательства в связи с исчислением и уплатой налога на доходы физических лиц, а также единого социального налога, пенсионного законодательства при формировании и представлении персонифицированных данных о каждом получателе доходов, учитываемых при начислении страховых взносов на обязательное пенсионное страхование и обеспечение, заполнения первичной статистической документации в соответствии с Трудовым кодексом Российской Федерации, Налоговым кодексом Российской Федерации, федеральными законами, в частности: «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», «О персональных данных», а также Уставом и внутренними нормативными актами Банка. Однократного и(или) многократного пропуска субъектов персональных данных на территорию Банка.

Однократного и(или) многократного пропуска субъектов персональных данных на территорию Банка.

Описание мер, предусмотренных ст. 18.1 и 19 Закона: Назначено лицо, ответственное за организацию обработки персональных данных. Изданы локальные акты и документы, определяющие порядок обработки и защиты персональных данных. Опубликована политика в области обработки персональных данных. Проведена оценка потенциального вреда субъектам персональных данных, с учетом которого осуществлены моделирование нарушителя и угроз безопасности персональных данных. Применяются правовые, организационные и технические меры по обеспечению безопасности персональных данных, необходимые для обеспечения требуемого уровня защищенности персональных данных и нейтрализации актуальных угроз безопасности персональных данных. Осуществляется внутренний контроль соответствия обработки персональных данных требованиям законодательства в области обработки персональных данных. Работники, осуществляющие обработку персональных данных, знакомятся с требованиями законодательства в области обработки персональных данных и локальными актами Общества. Осуществляется контроль эффективности принимаемых мер по обеспечению безопасности персональных данных.

Осуществляется контроль эффективности принимаемых мер по обеспечению безопасности персональных данных.

Категории персональных данных: фамилия, имя, отчество,год рождения,месяц рождения,дата рождения,место рождения,адрес,семейное положение,социальное положение,имущественное положение,профессия,доходы, адрес электронной почты возраст гражданство данные водительского удостоверения данные свидетельства о государственной регистрации физического лица в качестве индивидуального предпринимателя должность контактный телефон место работы номер банковского (лицевого) счета общий трудовой стаж опыт работы паспортные данные или данные иного документа, удостоверяющего личность (серия, номер, дата выдачи, наименование органа, выдавшего документ) пол сведения о воинском учете военнообязанных лиц и лиц, подлежащих призыву на военную службу (серия, номер, дата выдачи, наименование органа, выдавшего военный билет, военно-учетная специальность, воинское звание, данные о принятииснятии на(с) учет(а) и другие сведения) сведения о временной нетрудоспособности сведения о государственных и ведомственных наградах, почетных и специальных званиях, поощрениях (в том числе наименование или название награды, звания или поощрения, дата и вид нормативного акта о награждении или дата поощрения) сведения о заработной плате (данные по окладу, надбавкам, налогам и другие сведения) сведения о наличии/ отсутствии судимости сведения о номере и серии страхового свидетельства государственного пенсионного страхования (СНИЛС) сведения об идентификационном номере налогоплательщика (ИНН) сведения по аттестации и оценке профессиональных достижений сведения, указанные в оригиналах и копиях приказов по личному составу Банка и материалах к ним табельный номер текущие обязательства (кредиты) фотография

Категории субъектов, персональные данные которых обрабатываются: Принадлежащих: Работники АО КБ «Рублев» (далее – работники Банка), в том числе уволенные работники, Председатель Правления Банка, Главный бухгалтер, заместители Главного бухгалтера, Близкие родственники работников Банка, Кандидаты на трудоустройство, Контрагенты, агенты – индивидуальные предприниматели (ИП), Контрагенты, агенты, брокеры – представители юридических лиц (руководитель организации, главный бухгалтер, работники организации), Контрагенты, агенты – физические лица, Клиенты – представители юридических лиц (руководитель организации, главный бухгалтер, бенефициарные владельцы, работники), Клиенты – физические лица (владельцы пластиковых карт, вкладчики, заемщики, поручители и др. ), в том числе потенциальные, Клиенты – индивидуальные предприниматели, Посетители.

), в том числе потенциальные, Клиенты – индивидуальные предприниматели, Посетители.

Перечень действий с персональными данными: обработка персональных данных, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных

Обработка персональных данных: смешанная,с передачей по внутренней сети юридического лица,с передачей по сети Интернет

Правовое основание обработки персональных данных: руководствуясь ст. 23-24 Конституции Российской Федерации, ст. 85-90 Трудового кодекса Российской Федерации, ст. 152.1, 8, 17,21, 49, 153, 154, 432, 857, главой 24 Гражданского кодекса Российской Федерации, ст. 31, 86, 93 и 93.1, а также статьями 24 и 226 Налогового кодекса Российской Федерации, ст. 3-7, ст. 9-16, ст. 18-22 Федерального закона «О персональных данных» №152-ФЗ от 27.07. 2006, ст. 5, 6,11.1, 12, 14, 26, 27 Федерального закона «О банках и банковской деятельности» № 395-1 от 02.12.1990, ст. 44, 51, 52, 53, 82, 93, главой XI Федерального закона от 26.12.1995 г., ст. 4, 5 Федерального закона от 30.12.2004 №218-ФЗ «О кредитных историях», ст. 9, 13, 23 Федерального закона от 10.12.2003 №173-Ф3 «О валютном регулировании и валютном контроле», ст. 3-5, 7 Федерального закона от 22.04.1996 №39-Ф3 «О рынке ценных бумаг», ст. 6, 29 Федерального закона от 23.12.2003 №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации», ст. 9 Федерального закона от 27.07.2010 г. №224-ФЗ «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты Российской Федерации», ст. 9, 17, 21 Федерального закона от 08.08.2001 г. №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей», ст. 6, 10 Федерального закона от 06.04.2011 г. №63-Ф3 «Об электронной подписи», ст.

2006, ст. 5, 6,11.1, 12, 14, 26, 27 Федерального закона «О банках и банковской деятельности» № 395-1 от 02.12.1990, ст. 44, 51, 52, 53, 82, 93, главой XI Федерального закона от 26.12.1995 г., ст. 4, 5 Федерального закона от 30.12.2004 №218-ФЗ «О кредитных историях», ст. 9, 13, 23 Федерального закона от 10.12.2003 №173-Ф3 «О валютном регулировании и валютном контроле», ст. 3-5, 7 Федерального закона от 22.04.1996 №39-Ф3 «О рынке ценных бумаг», ст. 6, 29 Федерального закона от 23.12.2003 №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации», ст. 9 Федерального закона от 27.07.2010 г. №224-ФЗ «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты Российской Федерации», ст. 9, 17, 21 Федерального закона от 08.08.2001 г. №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей», ст. 6, 10 Федерального закона от 06.04.2011 г. №63-Ф3 «Об электронной подписи», ст. 4, 7, 7.1, 7.2., 7.3, 9 Федерального закона от 07.08.2001 г. №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», ст. 9, 15 Федерального закона от 01.04.1996 №27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», Ст. 4 Федерального закона от 28.03.1998 №53-Ф3 «О воинской обязанности и военной службе», Федерального закона от 25.02.1999 №40-ФЗ «О несостоятельности (банкротстве) кредитных организаций», Федерального закона от 27.07.2006 №149-ФЗ «Об информации, информационных технологиях и о защите информации», Федерального законом от 27.06.2011 г. №161-ФЗ «О национальной платежной системе», Уставом и лицензиями АО КБ «РУБЛЕВ».

4, 7, 7.1, 7.2., 7.3, 9 Федерального закона от 07.08.2001 г. №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», ст. 9, 15 Федерального закона от 01.04.1996 №27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», Ст. 4 Федерального закона от 28.03.1998 №53-Ф3 «О воинской обязанности и военной службе», Федерального закона от 25.02.1999 №40-ФЗ «О несостоятельности (банкротстве) кредитных организаций», Федерального закона от 27.07.2006 №149-ФЗ «Об информации, информационных технологиях и о защите информации», Федерального законом от 27.06.2011 г. №161-ФЗ «О национальной платежной системе», Уставом и лицензиями АО КБ «РУБЛЕВ».

Наличие трансграничной передачи: нет

Сведения о местонахождении базы данных: не указано

Срочных депозитных счетов онлайн в Ситибанке Россия

Мы предлагаем вам возможность делать срочные вклады на выгодных условиях, обеспечивая высокую доходность ваших надежных вложений. Вы можете делать неограниченное количество вкладов в рублях и иностранной валюте со своего текущего или сберегательного счета в

Вы можете делать неограниченное количество вкладов в рублях и иностранной валюте со своего текущего или сберегательного счета в

АО Ситибанк, тем самым используя излишки средств в своих интересах.

Максимальный срочный депозит, доступный для бронирования через отделения Citibank Online, CitiPhone и Citibank.

Мы ценим ваше время, поэтому, если вы не можете прийти в отделение, вы можете забронировать Максимальный срочный депозит удаленно через Citibank Online или CitiPhone.

Процентные ставки (годовых)

Действует с 28 января 2021 г.

руб.Данные предложения действительны для держателей пакетов банковских услуг АО Ситибанк.

Все условия депозитного договора являются частью Условий обслуживания клиентов, доступных на сайте www.citibank.ru. Все подробности также доступны в отделениях АО Ситибанк.

В дату погашения депозита вы получите свои деньги и начисленные проценты обратно на текущий или сберегательный счет в АО Ситибанк, с которого был сделан депозит.

Срочный вклад не может быть прекращен частично. Если вы решите досрочно прекратить действие срочного депозита, вам будет полностью возвращена сумма депозита. Однако, если срочный вклад будет прекращен досрочно, проценты будут начисляются по ставке 0,01% годовых АО Ситибанк оставляет за собой право изменять условия этих предложений в любое время без предварительного уведомления.

АО «Ситибанк», регистрационный номер 2557 в Государственном реестре кредитных организаций, внесен в Реестр банков-участников системы страхования вкладов 3 февраля 2005 года под номером 578.

Порядок и размер возмещения вкладов в соответствии с Федеральным законом «О страховании вкладов потребителей в российских банках» и Федеральным законом «О внесении изменений в статью 11 Федерального закона« О страховании вкладов физических лиц в российских банках »и статьей 46 Федерального закона« О страховании вкладов физических лиц в российских банках ». Закон �О Центральном банке Российской Федерации (Банке России) �. �

�

1. Страховые вклады

В соответствии с Федеральным законом «О страховании вкладов потребителей в российских банках» застрахованными вкладами считаются: рублевые и валютные средства, депонированные физическими лицами по договору банковского вклада или договора банковского счета (в том числе того, что является частью договора банковского вклада). договор банковских услуг и / или договор кредитной карты), включая проценты, начисленные на сумму депозита.

Не считаются застрахованными депозитами:

- средства, депонированные на банковских счетах физических лиц, ведущих некорпоративный бизнес в качестве индивидуального предпринимателя, если такие банковские счета открыты в связи с такой предпринимательской деятельностью;

- вкладов на предъявителя, в том числе подтвержденных депозитным сертификатом на предъявителя и / или сберегательной книжкой;

- фонда в доверительном управлении банков;

- вклада в филиалах российских банков, находящихся за пределами России.

2. Страховые случаи

Право вкладчика на компенсацию возникает в день наступления страхового случая.

Страховым случаем считается любое из следующих событий:

- 1) Отзыв / аннулирование лицензии Банка России на осуществление банковских операций;

- 2) Мораторий Банка России.

3.Размер компенсации

Возмещение по вкладам в банке, в отношении которого наступил страховой случай, будет выплачиваться вкладчику в размере 100% от суммы вклада, максимальная сумма возмещения составляет 1 400 000 рублей. Если вкладчик имеет более одного депозита в одном банке, компенсация будет выплачиваться по каждому депозиту пропорционально их сумме, но не более 1 400 000 рублей в совокупности.

В случае валютного вклада сумма компенсации будет рассчитана и выплачена в рублях по курсу Банка России, установленному на дату наступления страхового случая.

Если банк также выступал в качестве кредитора вкладчику, сумма компенсации будет определяться на основе разницы между суммой обязательств банка перед и суммой встречных требований банка против

вкладчик.

Эти параметры компенсации вкладов будут применяться к банкам, в отношении которых наступил страховой случай после

29 декабря 2014 года.

4.Порядок обращения за компенсацией

При обращении за компенсацией в Агентство или банк-агент вкладчик должен представить:

- 1) заявление по форме, установленной Агентством;

- 2) документ, удостоверяющий личность, с теми же реквизитами, что и внесенные в реестр вкладчиков банка. В реестре должны быть указаны реквизиты документа, на основании которого вкладчик заключил договор о банковском вкладе и / или счете с банком, или реквизиты документа, который известен банку (если вкладчик меняет свой документ, удостоверяющий личность и информирует банк о факте).

Представитель вкладчика должен также предоставить нотариально заверенную доверенность, подтверждающую его / ее полномочия требовать компенсации. Вышеуказанные документы должны быть отправлены депонентом или его / ее представителем по почте или в почтовом отделении или доставлены непосредственно сотруднику, уполномоченному их рассматривать.

5. Выплата компенсации

Агентство выплачивает компенсацию в соответствии с реестром депозитных обязательств банка в течение 3 (трех) дней с момента получения необходимых документов от вкладчика, но не ранее чем через 14 дней с даты возникновения страхового случая.

При представлении документов в Агентство вкладчику выдается выписка из реестра депозитных обязательств банка с указанием размера компенсации.

Информация о времени, месте, форме и порядке приема обращений вкладчиков публикуется Агентством в «Вестнике Банка России» и в печатном издании по месту нахождения банка.

В течение одного месяца после получения от банка реестра депозитных обязательств банков соответствующая информация должна быть индивидуально отправлена вкладчикам, реквизиты которых внесены в реестр.

По требованию вкладчика компенсация может быть выплачена наличными или переведена на банковский счет, указанный вкладчиком.

Заявления о компенсации и другие необходимые документы могут быть приняты, а компенсации могут быть выплачены Агентством через банки-агенты, действующие от имени и за счет Агентства.

6. Право Вкладчика требовать остаток, превышающий компенсацию, полученную от Агентства

Вкладчик, получивший компенсацию от Агентства, сохраняет за собой право потребовать оставшуюся часть депозита у банка в соответствии с действующим законодательством.

Налогообложение процентов по банковским вкладам в России и доходов по долговым ценным бумагам

31 марта 2020 года российские власти приняли закон, который внесет поправки в Налоговый кодекс, касающиеся налогообложения процентных доходов физических лиц по банковским депозитам в России, а также доходов по облигациям. 1

Идея изменения порядка налогообложения доходов физических лиц по банковским депозитам и облигациям была озвучена президентом Владимиром Путиным в своем обращении к народу на прошлой неделе по поводу пандемии коронавируса.Его предложения вошли в законопроект, который уже прошел в первом чтении и одобрен Госдумой в ускоренном порядке.

Закон отменяет льготы по купонному доходу по торгуемым российским корпоративным облигациям как для резидентов, так и для нерезидентов, а также текущий порядок налогообложения процентного дохода по банковским депозитам в России.

Изменения вступают в силу с 1 января 2021 года, а положения о налогообложении купонного дохода согласно статье 214.2 НК РФ будет применяться к доходам, полученным с 1 января 2021 года.

Налогоплательщики

Физические лица — налоговые резиденты и нерезиденты РФ.

Налоговая база

Банковские вклады в России:

- Сумма, на которую процентный доход налогоплательщика в налоговом периоде по всем валютным и рублевым депозитам (остаткам на счетах) превышает сумму, равную 1 млн. Рублей, умноженную на ключевую ставку Центрального банка на первый день налогового периода.

- рублевые счета, процентная ставка которых не превышает 1% годовых в налоговом периоде, исключаются, как и счета условного депонирования.

Долговые ценные бумаги (для настоящих целей корпоративные рублевые облигации и государственные ценные бумаги):

- Поправки исключают процентный доход по корпоративным рублевым облигациям и государственным ценным бумагам из категории необлагаемых налогом доходов.

- Процентный доход (купон / дисконт) по торгуемым рублевым облигациям российских эмитентов, выпущенным после 1 января 2017 года (корпоративные рублевые облигации), также больше не подлежит вычету из доходов по операциям с ценными бумагами.

- При этом остается в силе вычет, предусмотренный п.13 ст. 214.1 Налогового кодекса: для целей определения финансового результата операций с ценными бумагами в доход от покупки / продажи (погашения) государственных ценных бумаг не включаются проценты. (облигационный) доход, который облагается налогом по ставке, отличной от указанной в пункте 1 статьи 224 Налогового кодекса, и выплачивается в соответствии с условиями выпуска.

- Валютная переоценка государственных ценных бумаг остается неизменной, что означает, что они не становятся менее привлекательными по сравнению с депозитами.

Ставка налога

- Прежняя ставка в размере 35% для процентных доходов по депозитам и долговым ценным бумагам больше не применяется.

- По депозитам ставка теперь составляет 13% как для российских налоговых резидентов, так и для нерезидентов.

- Процентный доход по государственным ценным бумагам и корпоративным рублевым облигациям будет облагаться налогом по ставке 13% для резидентов и 30% для нерезидентов.

- Текущие изменения не ограничивают возможность снижения налога или получения освобождения от налога на доходы физических лиц такого рода в соответствии с соглашениями об избежании двойного налогообложения.

Механизм уплаты налогов

Банковские вклады в России:

- Налоговый орган использует информацию, предоставленную банками, для расчета налога по результатам налогового периода.

- До 1 февраля года, следующего за отчетным, банк должен предоставить в налоговый орган информацию обо всех суммах процентов, выплаченных физическим лицам, за исключением информации о вкладах (остатках на счетах), по которым установлена процентная ставка в налоговом периоде.

не превышал 1%).Порядок и формат предоставления этой информации в налоговый орган пока не определены.

не превышал 1%).Порядок и формат предоставления этой информации в налоговый орган пока не определены. - Налогоплательщик уплачивает налог до 1 декабря на основании уведомления налогового органа.

- По-прежнему неясно, как следует декларировать социальные, имущественные и другие отчисления в отношении такого дохода (отчисления на благотворительные взносы и покупки жилья являются одними из самых важных).

Долговые ценные бумаги (облигации)

Если не будет дополнительных разъяснений функций налогового агента, мы понимаем, что эти функции будут определены и выполняться в соответствии со статьей 226.1 Налогового кодекса РФ.

Согласно подпунктам 1-2 пункта 2 статьи 226.1, доверительный управляющий или брокер выступает в качестве налогового агента по процентным доходам по корпоративным рублевым облигациям. Однако в случае процентного дохода по государственным ценным бумагам существует технический риск того, что в некоторых случаях физическому лицу придется декларировать такой доход самостоятельно, а также рассчитывать и уплачивать соответствующий подоходный налог с населения.

Остается неясным, может ли налог, который не удерживается налоговым агентом, взиматься с налогового агента (пункт 9 статьи 226 Налогового кодекса с изменениями) и распространяется ли это на отношения, предусмотренные статьей 226.1 Налогового кодекса.

Мы будем следить за развитием законодательства и юридической практики в этих областях.

Чем может помочь EY?

- Анализировать активы и счета клиентов для выявления потенциальных рисков и налоговых последствий

- Анализировать и рассчитывать налоговые обязательства

- Подготовить налоговые декларации физических лиц и комплекты сопроводительных документов

- Подавать документы в налоговые органы России и вести переговоры с налоговыми инспекторами

Авторы:

Антон Ионов

Геладжо Дико

Процентные ставки по ссудам и депозитам и структура ссуд и депозитов по срокам погашения

Данные о ссудах в рублях, долларах США, евро

всего по Российской Федерации

Данные о депозитах в рублях, долларах США, евро

Данные о средних процентных ставках по депозитам физических лиц в рублях, долларах США и евро для целей статьи 395 Гражданского кодекса Российской Федерации

Ретроспективная информация

Средневзвешенное значение процентных ставок

Кредиты

нефинансовым организациям

По вкладам

Физическим и нефинансовым организациям

Процентные ставки по кредитам нефинансовым организациям в рублях и депозитам физических лиц

Средние ставки по краткосрочным кредитам (в иностранной валюте), предоставленным российскими кредитными организациями

Была ли эта страница полезной?Да Нет

Последнее обновление: 19. 02.2021

02.2021

интернет-вкладов в иностранной валюте — выгодные предложения Беларусбанка

Интернет-депозит «Безотзывный тренд» в долларах США и евро

Беларусбанк предлагает безотзывный срочный банковский вклад «Интернет-депозит-Trend Безотзывный» в долларах США и евро, который позволяет дистанционно управлять своими сбережениями через систему Интернет-банкинг, мобильный банкинг, инфокиоски Беларусбанка с помощью платежной карты!

Преимущества:

- Вы можете открыть свой вклад и управлять им, не посещая банк;

- ежемесячная капитализация процентов; Депозит

- возвращается по истечении срока перечислением оставшихся средств с начисленными процентами на банковскую карту.

Условия:

Изменяемая годовая процентная ставка, при условии изменения базовой ставки на следующий день за днем такого изменения.

Для открытия вклада необходимо иметь дебетовую банковскую карту с доступом к текущему счету в Беларусбанке в валюте, соответствующей валюте депозита (далее — карта).

Интернет-вклад «Безотзывный тренд» в российских рублях

Беларусбанк предлагает безотзывный срочный банковский вклад «Интернет-депозит-Trend Безотзывный» в российских рублях, позволяющий управлять своими сбережениями удаленно через систему Интернет-банк, мобильный банкинг, инфокиоски Беларусбанка с использованием платежной карты!

Преимущества:

- Вы можете открыть свой вклад и управлять им, не посещая банк;

- ежемесячная капитализация процентов; Депозит

- возвращается по истечении срока перечислением оставшихся средств с начисленными процентами на банковскую карту.

Условия:

Изменяемая годовая процентная ставка, при условии изменения базовой ставки на следующий день за днем такого изменения.

Для открытия вклада необходимо иметь дебетовую банковскую карту, дающую доступ к расчетному счету, открытому в Беларусбанке в российских рублях (далее — карта).

Интернет-депозит «Тенденция отзываемый» в долларах США и евро

Беларусбанк предлагает отзывный срочный банковский вклад «Интернет-депозит-Тренд Отзывный» в долларах США, евро, который позволяет управлять своими сбережениями удаленно через систему Интернет-банк, мобильный банкинг, инфокиоски Беларусбанка с использованием платежной карты!

Преимущества:

- Вы можете открыть свой вклад и управлять им, не посещая банк;

- можно пополнить депозит до последнего месяца срока депозита;

- ежемесячная капитализация процентов; Депозит

- возвращается по истечении срока перечислением оставшихся средств с начисленными процентами на банковскую карту.

Условия:

Изменяемая годовая процентная ставка, при условии изменения базовой ставки на следующий день за днем такого изменения.

Для открытия депозита необходимо иметь дебетовую банковскую карту, дающую доступ к текущему счету, открытому в Беларусбанке, в валюте, соответствующей валюте депозита (далее — карта).

Интернет-вклад «Тренд Отзывный» в российских рублях

Беларусбанк предлагает отзывный срочный банковский вклад «Интернет-депозит-Тренд Отзывный» в российских рублях, который позволяет дистанционно управлять своими сбережениями через систему Интернет-банк, мобильный банкинг, инфокиоски Беларусбанка с использованием платежной карты!

Преимущества:

- Вы можете открыть свой вклад и управлять им, не посещая банк;

- можно пополнить вклад до последнего месяца срока вклада;

- ежемесячная капитализация процентов; Депозит

- возвращается по истечении срока перечислением оставшихся средств с начисленными процентами на банковскую карту.

Условия:

Изменяемая годовая процентная ставка, при условии изменения базовой ставки на следующий день за днем такого изменения.

Для открытия вклада необходимо иметь дебетовую банковскую карту, дающую доступ к расчетному счету, открытому в Беларусбанке в российских рублях (далее — карта).

Новые санкции США могут означать, что российские вкладчики увидят, что их иностранные валютные резервы будут принудительно конвертированы в рубли | по Daily Ringtone

Что случилось

New U.Южные санкции могут вскоре заставить россиян вспомнить о катастрофическом финансовом кризисе 1998 года. Андрей Костин, глава второго по величине банка России, ВТБ, заявил на этой неделе, что если США запретят долларовые платежи для российских государственных банков, российские владельцы счетов в иностранной валюте будут вынуждены снимать рубли «по техническому обменному курсу».

- Это очень пугающий сценарий для вкладчиков.

Россияне хранят деньги на депозитах в иностранной валюте не из-за их низких процентных ставок (1–3% годовых) по сравнению с процентными ставками по вкладам в рублях (около 7%).Россияне делают сбережения на счетах в иностранной валюте, чтобы застраховаться от риска внезапного падения курса рубля. Другими словами, если будет принудительная конвертация, риск, от которого вкладчики пытаются защитить себя, станет реальностью. Убытки будут зависеть от обменного курса, по которому будут конвертированы их депозиты: банки могут начать выплачивать депозиты в тот день, когда американцы заблокируют корреспондентские счета, или они могут сделать это через несколько недель или месяцев. В российской истории есть один подобный пример такой принудительной конвертации: после дефолта и обвала рубля в 1998 году.Затем валютные вклады в обанкротившихся банках были конвертированы в рублевые вклады Сбербанка по курсу 9,3 рубля за доллар США (реальный курс на тот момент составлял 15 рублей за доллар). Другими словами, если у русского есть 10 000 долларов в долларах, в этом сценарии он может потерять 3 000 долларов.

Россияне хранят деньги на депозитах в иностранной валюте не из-за их низких процентных ставок (1–3% годовых) по сравнению с процентными ставками по вкладам в рублях (около 7%).Россияне делают сбережения на счетах в иностранной валюте, чтобы застраховаться от риска внезапного падения курса рубля. Другими словами, если будет принудительная конвертация, риск, от которого вкладчики пытаются защитить себя, станет реальностью. Убытки будут зависеть от обменного курса, по которому будут конвертированы их депозиты: банки могут начать выплачивать депозиты в тот день, когда американцы заблокируют корреспондентские счета, или они могут сделать это через несколько недель или месяцев. В российской истории есть один подобный пример такой принудительной конвертации: после дефолта и обвала рубля в 1998 году.Затем валютные вклады в обанкротившихся банках были конвертированы в рублевые вклады Сбербанка по курсу 9,3 рубля за доллар США (реальный курс на тот момент составлял 15 рублей за доллар). Другими словами, если у русского есть 10 000 долларов в долларах, в этом сценарии он может потерять 3 000 долларов.

- Предупреждение Костина может сбыться, если российские государственные банки (контролирующие 67% банковского рынка) будут добавлены в санкционный список Минфина. Такое предложение включено в проект новых антироссийских санкций, закон DASKA, выдвинутый сенаторами Бобом Менендесом и Линдси Грэм.Согласно законодательству, все американские активы и корреспондентские счета Сбербанка, ВТБ, Газпромбанка, Россельхозбанка, Промсвязьбанка и ВЭБа будут заморожены. Если это произойдет, эти банки не смогут брать в долг за рубежом доллары или проводить операции за пределами России. Фактически, они даже не смогут отправлять доллары в другие банки в России, поскольку эти операции осуществляются через Соединенные Штаты.

- В настоящее время такие санкции маловероятны. На прошлой неделе во время слушаний в Сенате бывший координатор администрации Обамы по политике санкций Дэниел Фрид назвал это предложение рискованным.Но российские государственные банки, тем не менее, готовятся — и пытаются привлечь валютные резервы.

Государственные банки были гораздо более активны, чем частные, в повышении процентных ставок по долларовым депозитам и увеличили количество наличных денег, которые они хранят в долларах. В июле глава ВТБ Костин предложил Путину меры, направленные на отказ от доллара и расширение международного использования рубля. Это, конечно, возможное объяснение того, почему глава крупного банка пытался так напугать вкладчиков: предупреждение Костина могло быть шагом на переговорах с ЦБ по мерам защиты от санкций.

Государственные банки были гораздо более активны, чем частные, в повышении процентных ставок по долларовым депозитам и увеличили количество наличных денег, которые они хранят в долларах. В июле глава ВТБ Костин предложил Путину меры, направленные на отказ от доллара и расширение международного использования рубля. Это, конечно, возможное объяснение того, почему глава крупного банка пытался так напугать вкладчиков: предупреждение Костина могло быть шагом на переговорах с ЦБ по мерам защиты от санкций.

Зачем миру заботиться

Эксперты не зря предостерегают сенаторов от резких шагов. В среду Далип Сингх, бывший заместитель помощника министра финансов, напомнил, почему администрация Обамы не ввела санкции по суверенному долгу России в 2014 году. «Это было бы равносильно полноценному экономическому кризису в России, который США создал бы своими руками », — сказал он. То же самое можно сказать и о предлагаемых сегодня санкциях.

Петр Мироненко

Этот информационный бюллетень подготовлен при поддержке Программы журналистских расследований Калифорнийского университета в Беркли.

Ведущий банкир России считает рублевые счета лучшим выбором для россиян

Набиуллина сделала свое замечание в ответ на вопрос корреспондента о лучшей валюте для российских сбережений. Она права в отношении доходности вкладов (доходности по вкладам) в рублях по сравнению с депозитами в иностранной валюте, которые выбрали многие россияне.

Давайте посмотрим на цифры. В январе 2016 года, когда годовой уровень инфляции в России составлял 9,8 процента, средняя годовая доходность фиксированных депозитов в 15 крупнейших банках России (исходя из объема частных вкладов) также составляла 9,8 процента. Другими словами, россияне, вложившие в то время сбережения на такие счета, не потеряли бы денег, но и не получили бы ничего, поскольку инфляция свела бы на нет любые прибыли.

Но к декабрю 2016 года годовая инфляция в России замедлилась до 5,8 процента, тогда как средняя доходность по тем же депозитам в тех же 15 банках составляла 7.8 процентов — разница в два процентных пункта в пользу вкладчика. Это то, что, вероятно, имеет в виду Набиуллина, когда говорит, что ставки в России теперь «положительные».

Это то, что, вероятно, имеет в виду Набиуллина, когда говорит, что ставки в России теперь «положительные».

А в январе они могли бы стать еще лучше, поскольку годовая инфляция снизилась до 5,4 процента — самого низкого уровня в современной истории России.

Центральный банк России поставил цель снизить инфляцию до 4 процентов к концу 2017 года. Однако Набиуллина признала, что даже если это будет достигнуто, Россия по уровню инфляции будет занимать только 124–128 место в мире, и это необходимо. к проблеме страны с ростом потребительских цен.

Учитывая текущую доходность рублевых счетов в российских банках, фактически причитающиеся депозиты в иностранной валюте выглядят менее привлекательными. Например, в январе 2016 года средняя доходность годового счета в долларах США составила бы 2,1 процента; евро составляет 1,5 процента. А к концу 2016 года доходность таких вкладов резко упала. В случае доллара США до 1,1 процента; в случае евро до 0,4 процента.

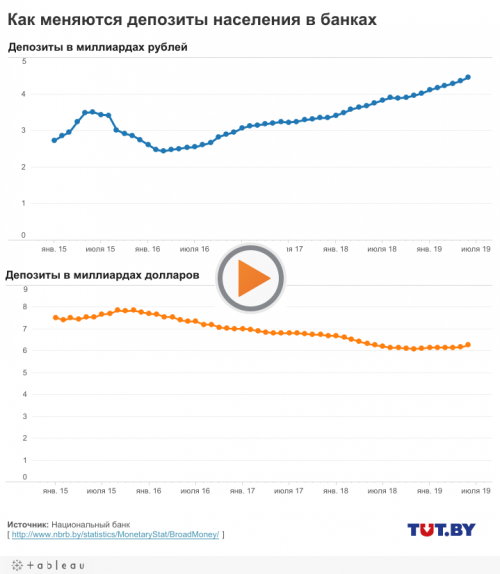

Более того, за последний год заметно укрепился рубль. После достижения рекордно низкого уровня всего годом ранее, рубль вырос на 27 процентов по отношению к доллару США и на 30 процентов по отношению к евро. При этом доля валютных счетов снижается в пользу рублевых. В январе 2016 года 30,1 российских сбережений находились на счетах в иностранной валюте. К началу июля 2016 года это число снизилось до 25,7 процента. Но этот показатель практически не изменился до конца года, составив 25,8% в ноябре. Стоит отметить, что процент счетов, открытых в иностранной валюте, резко вырос 1.5 раз во время текущего экономического кризиса. Для сравнения, в январе 2014 года на валютные счета россиян в банках страны приходилось лишь 17,4 процента от общего объема авуаров.

После достижения рекордно низкого уровня всего годом ранее, рубль вырос на 27 процентов по отношению к доллару США и на 30 процентов по отношению к евро. При этом доля валютных счетов снижается в пользу рублевых. В январе 2016 года 30,1 российских сбережений находились на счетах в иностранной валюте. К началу июля 2016 года это число снизилось до 25,7 процента. Но этот показатель практически не изменился до конца года, составив 25,8% в ноябре. Стоит отметить, что процент счетов, открытых в иностранной валюте, резко вырос 1.5 раз во время текущего экономического кризиса. Для сравнения, в январе 2014 года на валютные счета россиян в банках страны приходилось лишь 17,4 процента от общего объема авуаров.

После многих лет обескураживающей инфляции россияне привыкли рассматривать иностранную валюту (хранящуюся на банковских счетах или наличными, спрятанную где-то дома) скорее как средство сохранения своих сбережений, а не как инвестиции с целью делают возврат, по мнению экспертов. Это тем более верно во время кризиса. И три кризиса, обрушившиеся на российскую экономику за последнюю четверть века (1998, 2008-2009 годы и нынешний спад, начавшийся в 2014 году), были прямым результатом резкого падения цен на нефть, считает главный эксперт и источник в России. иностранной валюты.

И три кризиса, обрушившиеся на российскую экономику за последнюю четверть века (1998, 2008-2009 годы и нынешний спад, начавшийся в 2014 году), были прямым результатом резкого падения цен на нефть, считает главный эксперт и источник в России. иностранной валюты.

В начале декабря 2014 года, отмечая последнее падение курса рубля, Центральный банк России отметил, что каждое ослабление рубля на 10 процентов увеличивает годовой уровень инфляции на 1 процентный пункт.

По данным Минэкономразвития России, более половины общего роста потребительских цен в России в 2015 году произошло «благодаря» двукратной девальвации рубля — вслед за двукратным падением цен на нефть.

А поскольку рубль настолько подвержен колебаниям мировых цен на нефть, маловероятно, что средний россиянин потеряет интерес к хранению сбережений в иностранной валюте. Это было бы даже верно, даже если бы счета в иностранной валюте имели более низкую доходность, чем их рублевые аналоги. Это потому, что любая прибыль, полученная на рублевом счете, может быть легко уничтожена, если цена на нефть снова резко упадет. В конце концов, доллар остается долларом, мировой резервной валютой.

В конце концов, доллар остается долларом, мировой резервной валютой.

Авторитетный британский журнал The Banker 4 января назвал Эльвиру Набиуллину лучшим центральным банкиром Европы года.Объясняя свое решение, редакция журнала отметила усилия Набиуллиной в Центробанке России по снижению инфляции в России до рекордно низкого уровня. Но окончательным арбитром стоимости рубля и, следовательно, уровня инфляции в России — пока ее экономика остается недиверсифицированной — в подавляющем большинстве случаев являются мировые цены на нефть. И даже самые дальновидные решения центрального банка страны не могут этого изменить.

Депозит «Срочный»

Такой вклад позволяет получить максимальный процент от вложенных средств.

Преимущества:

- максимальный процент; Минимальная сумма

- составляет всего 3000 рублей или 100 долларов США / евро.

| | |

| Срок депозита, дней | С 31 по 1098 |

| Валюта | Руб. / Долл. / Евро / Долл. / Евро |

| Минимальная сумма | 3000 руб. / 100 долл. США / 100 евро |

| Максимальный процент (% ежегодный) | 5,65% в рублях / 0,3% в долларах США / 0,01% в евро |

| Выплата процентов | По окончании срока депозита |

| Добавляемый | Никто |

| Возможность частичного снятия | Никто |

| Досрочное прекращение депозита | При досрочном расторжении проценты пересчитываются из расчета 0,01% годовых. |

Можно открыть депозит:

Для открытия депозита гражданам Российской Федерации необходимо предъявить паспорт.Иностранным гражданам помимо паспорта необходимо предоставить миграционную карту и (или) документ, подтверждающий право иностранного гражданина на пребывание (проживание) в Российской Федерации.

Обращаем ваше внимание, что операции с наличной иностранной валютой не осуществляются в следующих офисах: ЦКО №3 Волгоград, ЦКО №1 Саратов, ЦКО №1 Красноярск, ЦКО №1 Пермь, ЦКО №2 Омск, ОО Тульский, ЦКО №1 Сургут. Пожалуйста, обращайтесь в другие офисы.

Пожалуйста, обращайтесь в другие офисы.

- Открытие и обслуживание депозитного счета осуществляется без комиссии.

- Выписки по счету предоставляются по запросу вкладчика без комиссии.

- Невозобновляемая без возможности частичного снятия суммы депозита.

- Выплата процентов осуществляется в конце срока вклада.

- При досрочном расторжении проценты пересчитываются из расчета 0,01% годовых по вкладам в рублях, евро и долларах США. Выплата процентов осуществляется одновременно с возвратом суммы депозита.

- Комиссия за снятие наличных с депозита при зачислении безналичных денежных средств на депозит и полное снятие суммы депозита в дату, предшествующую 31 календарному дню со дня внесения депозита, взимается согласно Тарифам.

- По истечении срока депозита, если сумма депозита не востребована вкладчиком в последний день срока депозита, договор считается перенесенным на новый период, сумма депозита считается суммой депозита с начисленными и добавленные проценты за предыдущий период.

не превышал 1%).Порядок и формат предоставления этой информации в налоговый орган пока не определены.

не превышал 1%).Порядок и формат предоставления этой информации в налоговый орган пока не определены.

Государственные банки были гораздо более активны, чем частные, в повышении процентных ставок по долларовым депозитам и увеличили количество наличных денег, которые они хранят в долларах. В июле глава ВТБ Костин предложил Путину меры, направленные на отказ от доллара и расширение международного использования рубля. Это, конечно, возможное объяснение того, почему глава крупного банка пытался так напугать вкладчиков: предупреждение Костина могло быть шагом на переговорах с ЦБ по мерам защиты от санкций.

Государственные банки были гораздо более активны, чем частные, в повышении процентных ставок по долларовым депозитам и увеличили количество наличных денег, которые они хранят в долларах. В июле глава ВТБ Костин предложил Путину меры, направленные на отказ от доллара и расширение международного использования рубля. Это, конечно, возможное объяснение того, почему глава крупного банка пытался так напугать вкладчиков: предупреждение Костина могло быть шагом на переговорах с ЦБ по мерам защиты от санкций.