Справка для налогового вычета

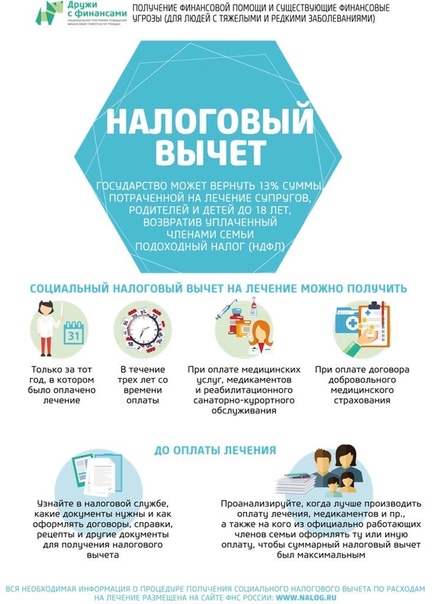

Как получить Социальный налоговый вычет за оплаченные медицинские услуги

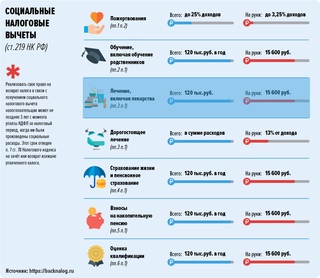

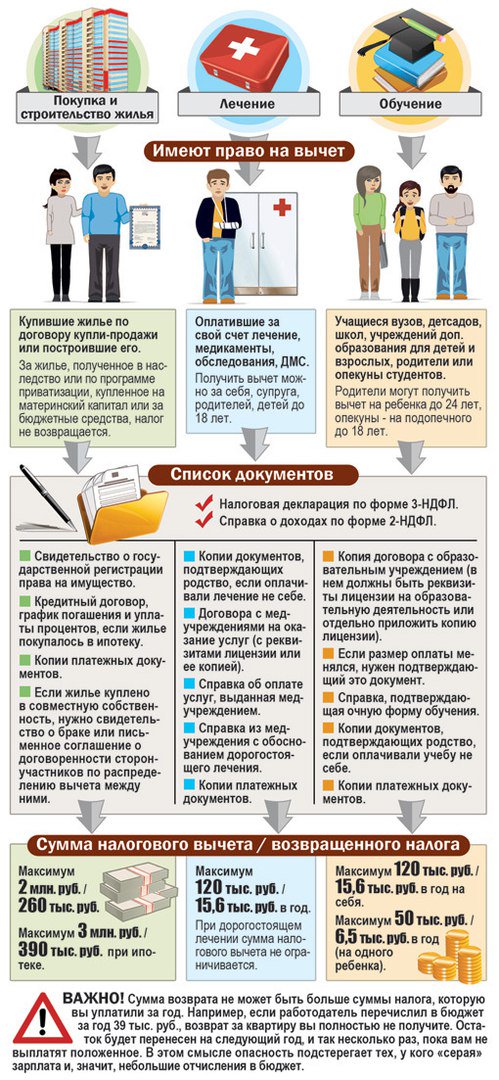

Право на применение социального налогового вычета имеют все плательщики НДФЛ-получатели доходов, облагаемых по ставке 13% ( пункт 3 статьи 210 НК РФ).

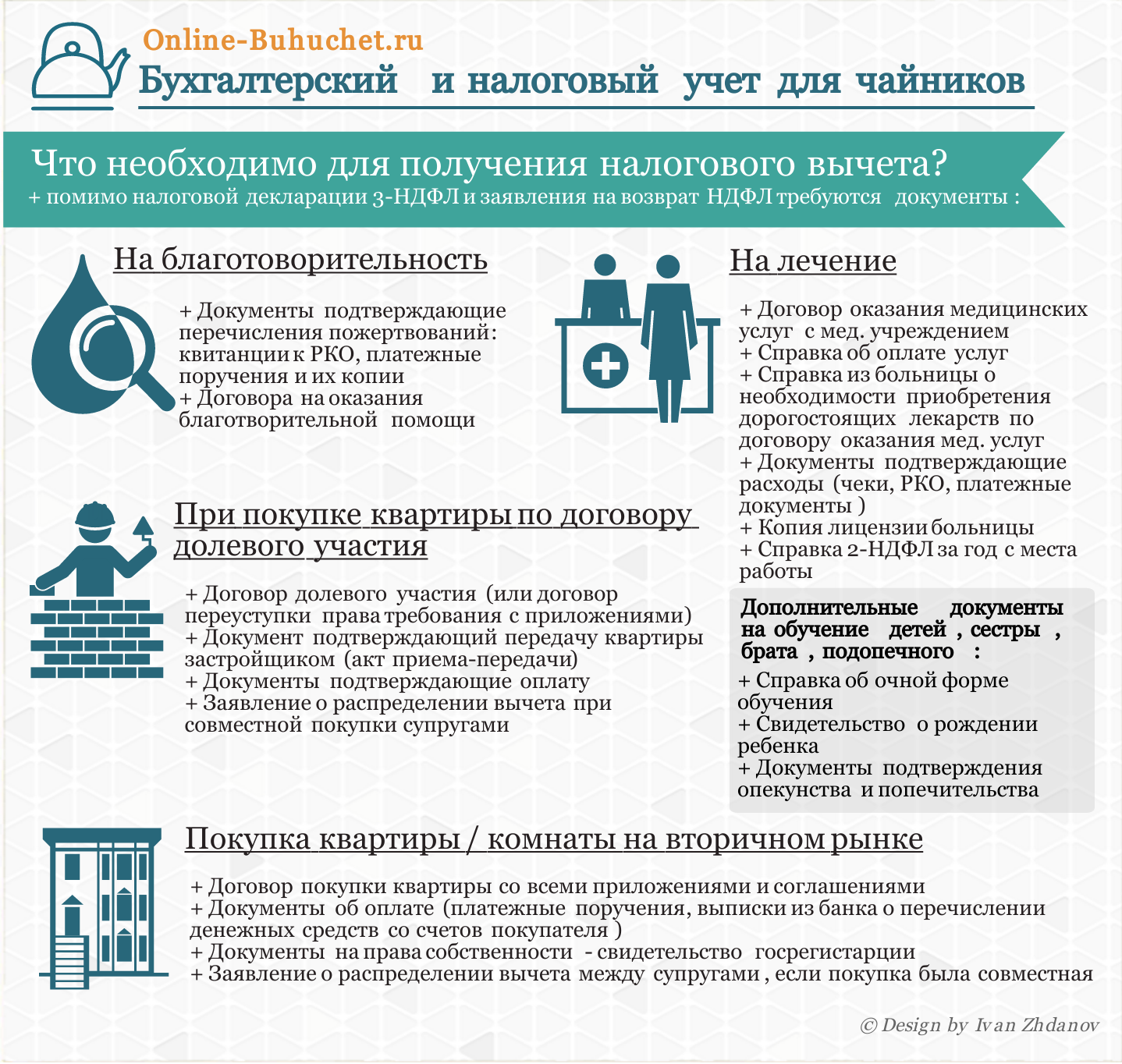

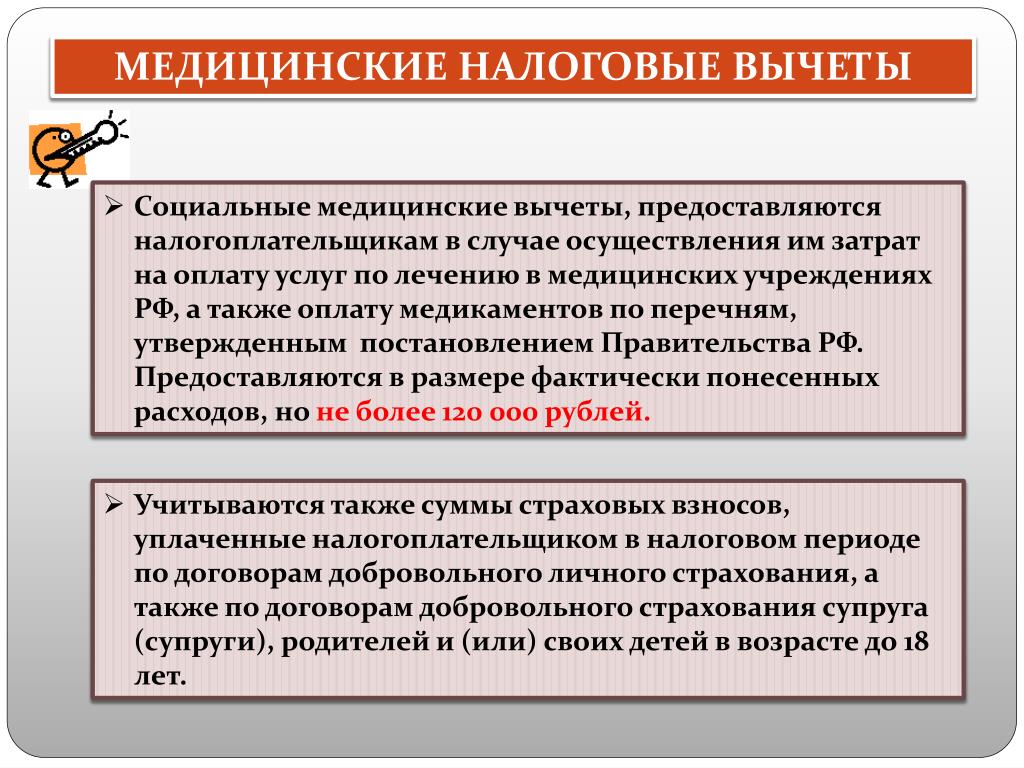

Согласно пп.3 п.1 ст.219 НК РФ, Социальный налоговый вычет предоставляется Налогоплательщику за медицинские услуги, оплаченные и полученные самим налогоплательщиком , его законному супругу (законной супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения, назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.Для получения указанного вычета необходимо подать в налоговую инспекцию по месту жительства декларацию 3-НДФЛ вместе с заявлением на социальный вычет. К декларации необходимо приложить подтверждающие документы:

К декларации необходимо приложить подтверждающие документы:

- справки о доходах по форме 2-НДФЛ,

- копии договора на лечение,

- копии квитанций об оплате,

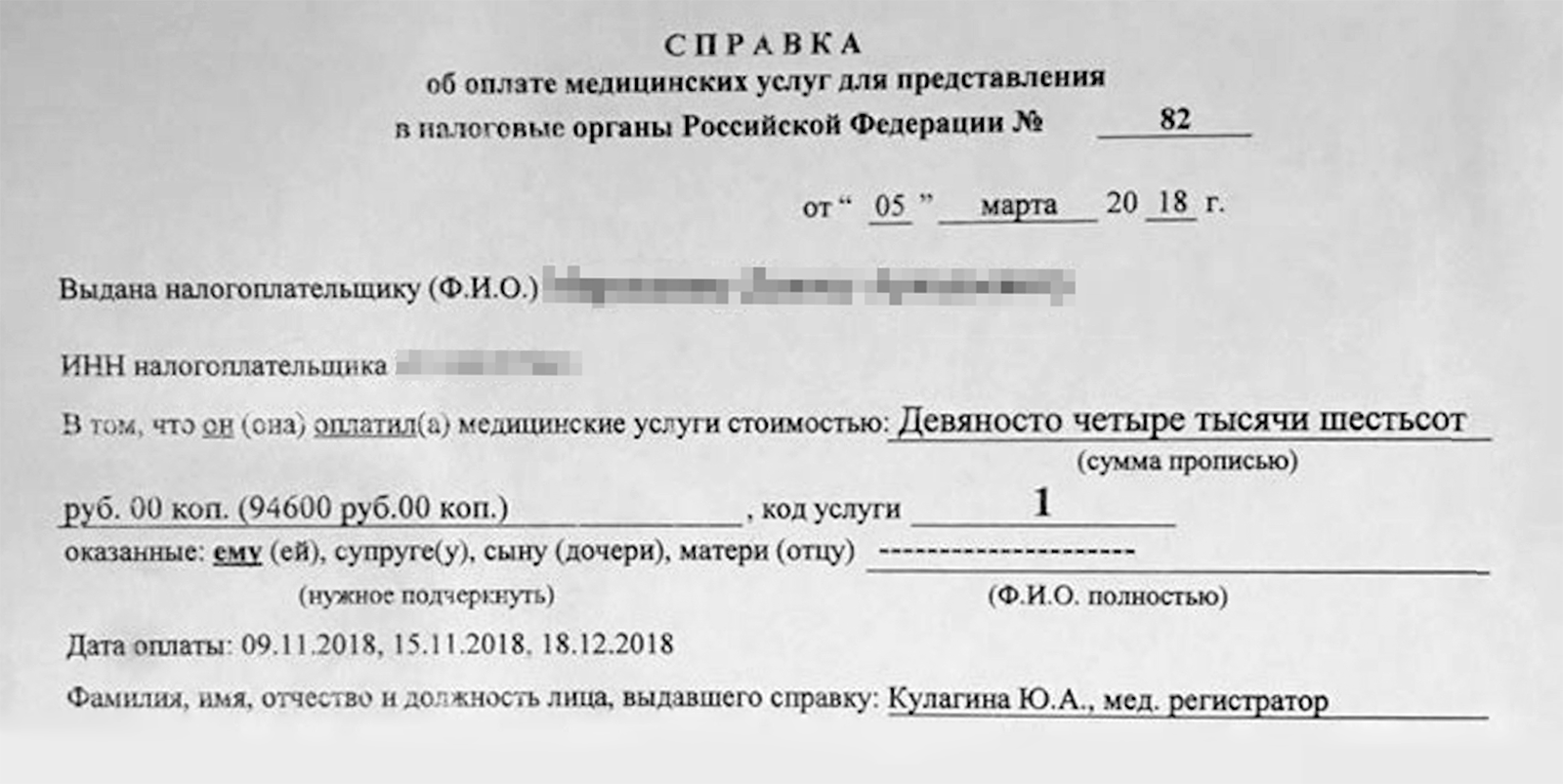

- оригинал справки об оплате медицинских услуг для представления в налоговые органы (оформляется в соответствии с Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.07.2001),

- если социальный налоговый вычет заявляется в отношении расходов на лечение детей, супруга (супруги), своих родителей, то также представляется копия документа, подтверждающего родственные отношения: свидетельства о браке, свидетельства о рождении налогоплательщика, свидетельство о рождении ребенка,

- копию лицензии медучреждения (при необходимости ее можно взять на сайте медицинской организации).

Наша лицензия размещена здесь >>

ДЛЯ ОФОРМЛЕНИЯ СПРАВКИ ОБ ОПЛАТЕ МЕДИЦИНСКИХ УСЛУГ В ГАУЗ СО«ОДКБ» НАЛОГОПЛАТЕЛЬЩИКУ НЕОБХОДИМО ПРЕДЪЯВИТЬ:

1.Оригинал паспорта налогоплательщика

2. Оригиналы договоров на оказание медицинских услуг

Оригиналы договоров на оказание медицинских услуг

Договор на оказание медицинских услуг обязательно должен быть оформлен на налогоплательщика, который планирует получить налоговый вычет, и оплатившего услуги:

-за себя,

-за супруга(гу), находящегося(щуюся) в зарегистрированном браке,

-за своих родителей (но не родителей супруга),

-за своих детей в возрасте до 18 лет.

ДОГОВОР НЕ ИСПРАВЛЯЕТСЯ И НЕ ПЕРЕОФОРМЛЯЕТСЯ.

СПРАВКА НЕ ВЫДАЕТСЯ, если медицинские услуги оплачивает плательщик, являющийся сестрой, братом, свекровью, тестем, гражданским мужем или родителем ребенка старше 18 лет и т.д.

3.Оригиналы кассовых чеков

Кассовые чеки об оплате медицинских услуг являются единственным документом,подтверждающим факт оплаты в конце налогового периода. Пожалуйста, сохраняйте чеки!

ЧЕКИ НЕ ВОССТАНАВЛИВАЮТСЯ. При оплате банковской картой через терминал карта должна принадлежать налогоплательщику, который указан в договоре на оказание медицинских услуг, и предъявляется им лично.

Получить справку об оплате медицинских услуг для представления в налоговые органы может НАЛОГОПЛАТЕЛЬЩИК,

обратившись в ГАУЗ СО «ОДКБ»:

понедельник – пятница, 08:00 – 17:00

суббота 08:00 — 15:00

г. Екатеринбург, ул. Серафимы Дерябиной, 32, здание Поликлиники, 1 этаж

регистратура платных услуг

В случае удаленного проживания налогоплательщика сканированная копия Справки об оплате медицинских услуг для представления в налоговые органы может быть направлена на электронную почту.

Для этого необходимо отсканировать и направить на электронную почту [email protected] полный пакет документов, перечисленных выше и Заявление ( скачать тут >> )

Как оформить налоговый вычет за лечение

Этот материал обновлен 16.04.2021

В 2020 году я вернула из бюджета 9537 Р уплаченного налога, потому что в 2019 потратилась на свое лечение.

Екатерина Дворникова

зарабатывает на налогах

Я 17 лет работала в столичных коммерческих банках, поэтому хорошо знаю, что такое налоговые вычеты, как выглядит налоговая декларация и как ее заполнить.

На протяжении последних трех лет я заявляла социальные налоговые вычеты. В статье расскажу о своем успешном опыте получения налоговых вычетов за оплату медицинских услуг: какие документы я собирала и сколько времени на это потратила.

Кто может получить налоговый вычет за лечение

Т—Ж уже много писал про налоговые вычеты, в том числе о том, как получить вычет за лечение. Напомню основные моменты.

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный налог. Налоговый кодекс предусматривает несколько видов налоговых вычетов — те, кто купил квартиру, оплатил лечение, учебу или инвестировал, могут заявить вычет и забрать свои деньги у государства.

Вычет за лечение — это социальный налоговый вычет. Его могут заявить те, кто заплатил за медицинские услуги:

- прием у врача;

- анализы, УЗИ и другие исследования;

- стоматологическое или любое другое лечение;

- госпитализацию;

- операцию;

- протезирование;

- ведение беременности;

- ЭКО и др.

ст. 219 НК РФ

Постановление правительства от 19.03.2001 № 201

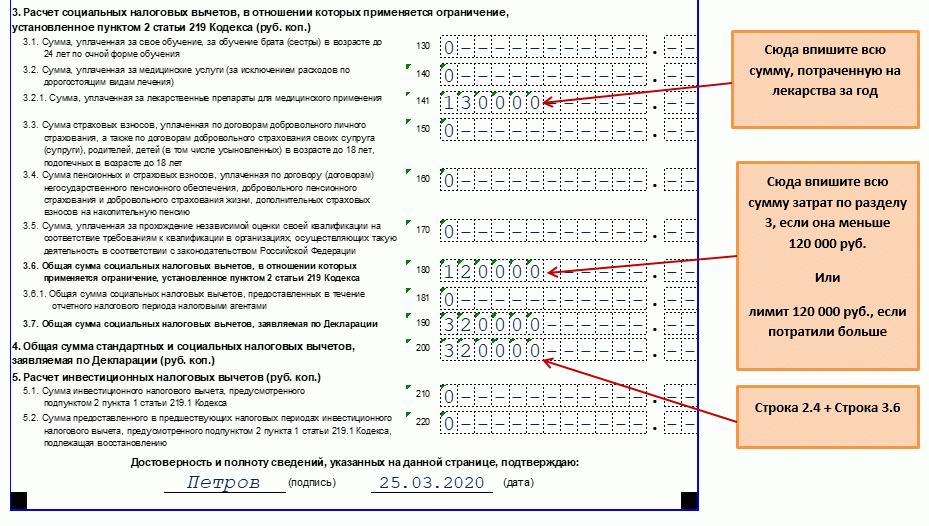

Размер вычета зависит от стоимости лечения: чем больше потратили, тем больший вычет можно заявить и тем больше денег вернут из бюджета. Но максимальная стоимость лечения, которую можно заявить к вычету, — 120 000 Р за год. Это общий лимит почти для всех социальных вычетов, в том числе за лечение и обучение. То есть максимально за обычное лечение можно вернуть 15 600 Р: 120 000 Р × 13%. Даже если потратили миллион.

15 600 Рмаксимальный налог, который можно вернуть за лечение

Для дорогостоящих видов лечения — пластических операций, ЭКО, лечения тяжелых заболеваний — сумма налогового вычета не ограничена 120 000 Р. То есть сколько потратили, столько и можно включить в вычет.

Вычет можно получить не только за свое лечение, но и за лечение близких родственников: супруга или супруги, родителей, детей до 18 лет. На кого оформлен договор на лечение, значения не имеет.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не дадут.

Если его оплатил работодатель, то вычет не дадут.

Мой опыт получения вычетов

Социальные налоговые вычеты можно заявить только за три прошедших года. То есть в 2021 году можно оформить вычеты за 2020, 2019 и 2018 годы. Если расходы были в 2020 году, то заявить вычет на них можно в 2021—2023 годах. Для этого надо подать декларацию за 2020 год.

По-моему, вычеты выгоднее оформлять каждый год: никогда не знаешь, что будет завтра и какие нововведения и ограничения приготовит для нас государство.

В 2016 году я потратила на стоматологические услуги 62 210 Р. В октябре 2017 года вернула 8088 Р налога. В мае 2018 года я вернула из бюджета 11 053 Р, потому что мое лечение в 2017 году обошлось дороже — в 85 024,2 Р.

В 2019 году я потратила на лечение 73 362 Р — и в сентябре 2020 года вернула часть денег. Это были стоматологические услуги в частной клинике и не самые дорогие лабораторные анализы в московских лабораториях «КДЛ», «Геномед» и ГБУЗ ЦПСиР ДЗМ, которые я тоже решила включить в налоговую декларацию, чтобы увеличить сумму вычета и налога к возврату.

Мои траты на лечение в 2019 году

| Лечение в стоматологии | 53 855 Р |

| Анализы в ГБУЗ ЦПСиР ДЗМ | 7800 Р |

| Анализы в «КДЛ» | 6307 Р |

| Анализы в «Геномеде» | 5400 Р |

Лечение в стоматологии

53 855 Р

Анализы в ГБУЗ ЦПСиР ДЗМ

7800 Р

Анализы в «КДЛ»

6307 Р

Анализы в «Геномеде»

5400 Р

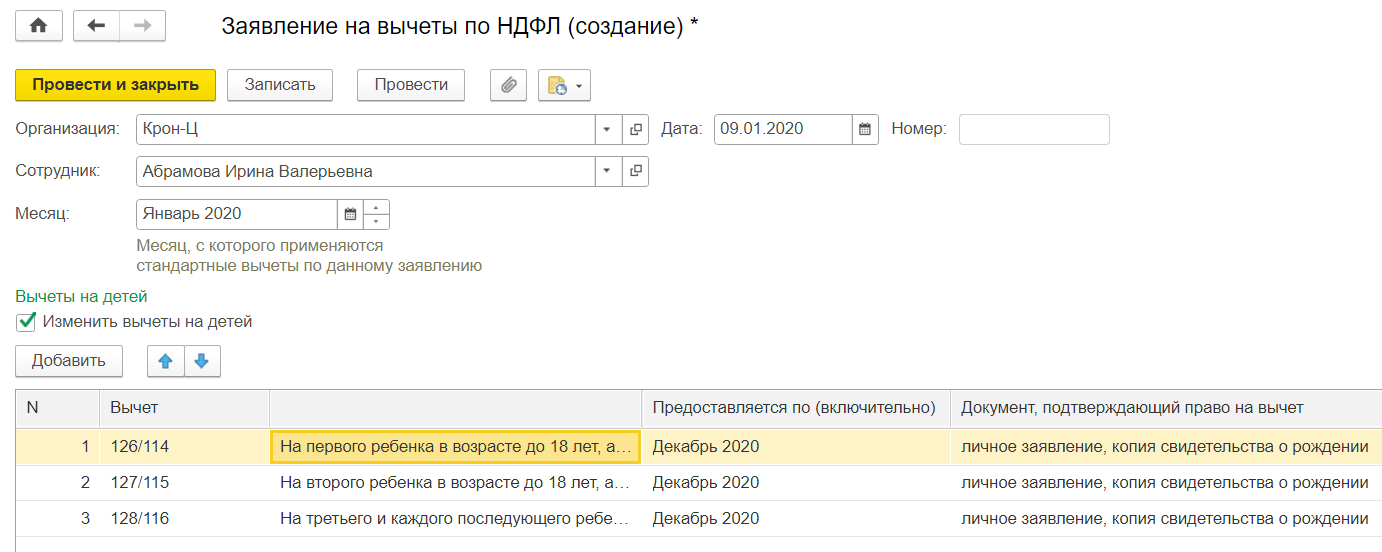

Получить вычет за лечение можно по декларации 3-НДФЛ через налоговую, а можно на работе, без декларации. Я предпочитаю лишний раз не обращаться с личными просьбами к работодателю: мне проще сделать все самостоятельно, тем более право на вычет все равно необходимо подтверждать в налоговой. А если в течение года придется неоднократно пользоваться услугами врачей, то и к работодателю надо будет обращаться столько же раз.

Вот проверенная мной схема получения вычета за лечение:

- Собрать документы, которые подтверждают право на вычет.

- Заполнить декларацию 3-НДФЛ и отправить ее в налоговую.

- Дождаться окончания камеральной проверки.

- Подать заявление о возврате денег на счет. Это можно сделать вместе с подачей декларации или отдельно.

- Ждать поступления средств на карту.

Расскажу подробно обо всех шагах на примере вычета за лечение, который я заявила в 2020 году.

Шаг 1

Собрать документыЧтобы оформить вычет за лечение, нужны такие документы:

- Лицензия клиники на осуществление медицинской деятельности. Если реквизиты лицензии есть в договоре, отдельно она не нужна. Хотя обычно лицензию все равно прикладывают, так привычнее.

- Договор об оказании медицинских услуг.

- Справка об оплате медицинских услуг с кодом услуги «01» — или «02», если лечение дорогостоящее.

- Справка 2-НДФЛ.

- Рецептурный бланк и чеки на покупку лекарств.

- Документы, которые подтверждают родство, если вы оплачивали лечение родственника.

Это может быть свидетельство о браке или свидетельство о рождении ребенка.

Это может быть свидетельство о браке или свидетельство о рождении ребенка.

Я платила за себя сама, медикаменты не покупала, мое лечение не было дорогостоящим, поэтому я собрала такие документы.

Подписанный договор на оказание услуг медучреждения обычно отдают на руки после первого визита. Но если, например, договор затерялся, клиника предоставит копию документа. Особенно если вы лечитесь в ней несколько лет.

Срок предоставления документов зависит от качества клиники и ее загруженности. Это может занять несколько дней, а может — несколько минут.

Также больше шансов быстро получить документы и не стоять в очереди, если прийти за ними во второй половине дня, так как утром пациенты сдают анализы и клиники загружены.

Копия лицензии на оказание медицинских услуг заверяется подписью руководителя и печатью организации. Лицензия должна быть действительна Первая страница договора на оказание платных медицинских услуг со стоматологической клиникой. Экземпляр договора мне предоставила клиника вместе с другими документами. Думаю, что самой найти договор от 2016 года мне было бы сложно Справка об оплате анализов в «Геномеде». Справка должна быть подписана лицом, у которого есть право подписывать документы от имени медучреждения, также нужна печать организации Справка об оплате стоматологических услуг.

В медицинском центре «Геномед» документы мне готовили долго — пришлось несколько раз напоминать о себе по телефону и по электронной почте. Но зато копии лицензий можно было скачать на официальном сайте.

На сайте лаборатории «КДЛ» можно заказать документы для налогового вычета — их пришлют на электронную почту А на сайте «Геномеда» можно скачать копии лицензий. Главное — проверить, чтобы лицензии были актуальными

По закону работодатель обязан выдать справку 2-НДФЛ не позднее трех рабочих дней с даты, когда ее запросил сотрудник. Я не знаю случаев, чтобы работодатель отказался предоставлять этот документ.

Однако если получить справку на работе не получается, например если женщина в декрете и не может приехать в офис, то документ можно скачать в формате PDF из личного кабинета налогоплательщика на сайте ФНС, в разделе «Доходы». Там отображаются справки 2-НДФЛ от работодателя или другого налогового агента.

Вообще, если справка есть в системе, налоговая и так ее увидит. Но бывает, что инспектор просит принести распечатанный документ.

В личном кабинете налогоплательщика можно увидеть свои доходы и уплаченный в бюджет НДФЛ с разбивкой по годамШаг 2

Заполнить и отправить декларацию 3-НДФЛУдобнее всего заполнить декларацию электронно в личном кабинете налогоплательщика.

Так как я не в первый раз оформляла налоговый вычет, доступ к личному кабинету у меня уже был. Если личного кабинета нет, я рекомендую его завести: в нем удобно отслеживать всю информацию по своим налогам, доходам, имуществу, открытым расчетным счетам и не только. Все это можно делать не выходя из дома.

Если личного кабинета нет, я рекомендую его завести: в нем удобно отслеживать всю информацию по своим налогам, доходам, имуществу, открытым расчетным счетам и не только. Все это можно делать не выходя из дома.

Правда, один раз сходить в налоговую все же придется: чтобы получить пароль для доступа в личный кабинет. Необязательно идти в ИФНС по месту прописки, достаточно прийти в ближайшую инспекцию. Надо взять с собой паспорт и на месте назвать свой ИНН. Если идете в ИФНС по месту регистрации, ИНН вообще не нужен.

Я вхожу в личный кабинет по паролю, который получила в налоговой. Знаю, что многие входят через госуслуги — ЕСИА. Это тоже удобноЧтобы заполнить декларацию на сайте налоговой, нужно перейти в раздел «Жизненные ситуации» в личном кабинете и выбрать опцию «Подать декларацию 3-НДФЛ» — откроется понятная форма из пяти шагов.

Общие данные подставляются автоматически, но надо проверить номер ИФНС, в которую отправляется декларация. По закону ее подают в налоговую по месту учета налогоплательщика.

Доходы. Я заполнила суммы дохода и налога за 2019 год по данным из справки 2-НДФЛ. Если работодатель уже передал в ФНС данные об уплаченном НДФЛ, информация в форму должна подтянуться автоматически.

Выбор вычетов. Чтобы получить вычет за платные медицинские услуги, надо выбрать пункт «Социальные налоговые вычеты».

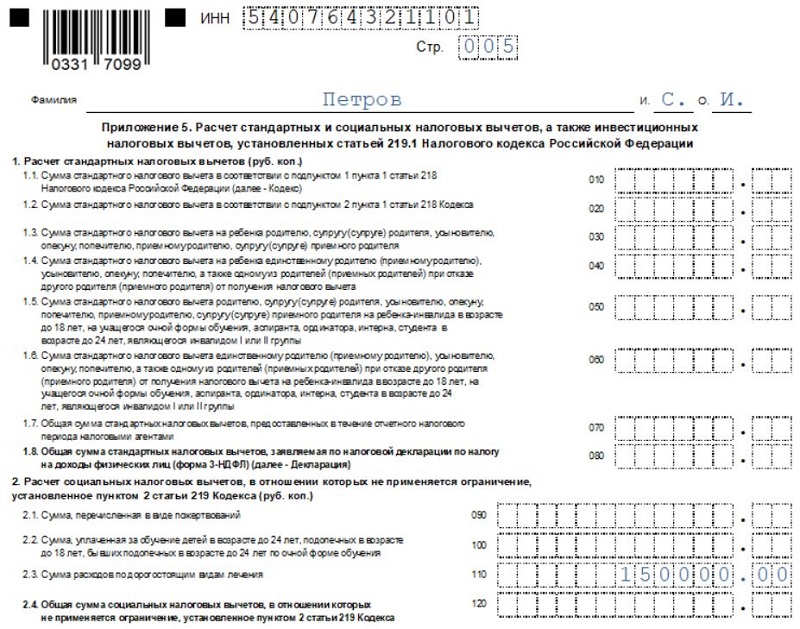

Вычеты (расходы). На следующем шаге нужно указать расходы на лечение. При необходимости их можно разбить по типам расходов: на лекарства, дорогостоящее и обычное лечение. Я указала свои расходы на медуслуги общей суммой.

Вычет за лечение — социальный, поэтому выбрать надо пункт «Социальные налоговые вычеты». Если получаете вычет за что-то еще, надо проставить другие галочки Сумма моих расходов на лечение в 2019 году — 73 362 Р. Ее я и указала. Если бы тратилась на лекарства или дорогостоящее лечение, указала бы расходы на них в других строкахЗаявление на вычет. Этот шаг называется «Распорядиться переплатой». Можно его пропустить и подать заявление позже, но мы сделаем сразу.

Этот шаг называется «Распорядиться переплатой». Можно его пропустить и подать заявление позже, но мы сделаем сразу.

Документы. На последнем шаге к декларации надо приложить документы от медучреждения, которые подтверждают право на вычет: договор, копию лицензии, если ее реквизитов нет в договоре, и справку об оплате услуг. Предварительно все это нужно отсканировать. Допустимые форматы файлов: PDF, PNG, JPG, JPEG, TIF, TIFF.

Я прикрепила все документы в соответствующие поля. Справку 2-НДФЛ можно прикрепить в поле «Дополнительные документы» с помощью кнопки «Добавить».

После того как заполните все данные, появится сумма НДФЛ к возврату. Документы, которые подтверждают право на вычет, надо прикрепить в соответствующие поля формыОтправка в налоговую. После заполнения декларацию необходимо подписать электронной подписью и отправить в налоговую.

Создать пароль к сертификату электронной подписи можно, нажав на кнопку «Создать пароль». Появится сообщение об успешно созданной ЭЦП. У меня действующий пароль уже был.

В истории обработки декларации видна вся история изменений: ИФНС пришлет подтверждение даты отправки документа, извещение о получении, квитанцию о приеме.

В истории обработки моей декларации видно, что прикрепленные документы ИФНС получила 20 апреля 2020 года. Также там указано время получения — с этого момента можно отсчитывать срок камеральной проверкиШаг 3

Камеральная проверкаПосле того как налоговая инспекция получит декларацию, начнется камеральная проверка. Она не может длиться дольше трех месяцев.

ИФНС № 36 по Москве, в которой я состою на учете, работает четко — на протяжении уже нескольких лет проводит камеральную проверку ровно за три месяца.

В 2020 году я сначала не включила в декларацию 3-НДФЛ расходы на анализы в 2019 году. Когда обнаружила это, решила подать уточненную декларацию. Это немного удлинило срок проверки. Дело в том, что нельзя подавать уточненную декларацию, просто добавив новые расходы, — необходимо все делать заново. Проверка ранее отправленной декларации прекращается, начинается новая.

Это немного удлинило срок проверки. Дело в том, что нельзя подавать уточненную декларацию, просто добавив новые расходы, — необходимо все делать заново. Проверка ранее отправленной декларации прекращается, начинается новая.

В итоге окончательную версию декларации я подала 20 апреля. Камеральная проверка закончилась 20 июля — налоговая инспекция сроки не нарушила.

Срок камеральной проверки декларации за 2017 год ИФНС не нарушила: ровно три месяца, с 16 января по 16 апреля 2018 года В 2020 году я дважды уточняла декларацию, поэтому предыдущие камеральные проверки ИФНС прекратила. Инспекция снова порадовала четкими сроками, даже несмотря на разгар пандемии: проверяла декларацию с 20 апреля по 20 июляШаг 4

Подать заявление о возврате денегЕсли при подаче декларации поле «Распорядиться переплатой» не заполняли, после того как декларацию проверили и подтвердили сумму налога к возврату, есть два варианта:

- заполнить заявление на перечисление денег на расчетный счет в банке;

- зачесть сумму к возврату в счет будущих налогов или погасить ею налоговую задолженность.

Последнее ИФНС сделает сама, без ведома налогоплательщика.

Последнее ИФНС сделает сама, без ведома налогоплательщика.

Я всегда возвращаю деньги на свой расчетный счет: для меня это проще и понятнее. А смс о зачислении средств приятнее, чем зависшая в личном кабинете сумма в счет будущих налогов. Я не люблю бесплатно замораживать деньги.

В разделе личного кабинета «Жизненные ситуации» есть пункт «Распорядиться переплатой». На открывшейся странице автоматически появляется сумма, которой можно распорядиться. Чтобы получить деньги на счет, необходимо заполнить две короткие формы — указать банковские реквизиты: БИК, наименование банка и номер счета.

Распорядиться переплатой можно в разделе личного кабинета «Жизненные ситуации». Сейчас я уже не могу этого сделатьШаг 5

Получить деньгиВернуть деньги должны в течение месяца — заветную смс о зачислении я ждала к 20 августа.

п. 6 ст. 78 НК РФ

Обычно налоговая выдерживает срок выплаты, но в 2020 году, возможно из-за пандемии, мне пришлось ждать денег дольше обычного.

Я много лет работала в банках, поэтому знаю, насколько важно правильно заполнять платежные реквизиты. Пока ошибок у меня не возникало. Но здесь я засомневалась.

Я решила, что, если отправить одно и то же заявление о возврате несколько раз, это ускорит работу ИФНС. Это была моя ошибка: инспекция просто вернула все первоначальные заявления и начала отсчитывать срок выплаты от самого последнего заявления на возврат. Поэтому вот мой совет: не отправляйте в ИФНС несколько заявлений с реквизитами, даже если срок возврата денег прошел. Лучше через личный кабинет налогоплательщика написать заявление в свободной форме — спросить, почему инспекция нарушает сроки. Так я и сделала 24 августа.

Ответ мне пришел 11 сентября, однако в нем не было какой-либо внятной информации о причинах задержки. Оставалось ждать. В итоге деньги — 9537 Р — мне перечислили 23 сентября.

9537 Рналог, который я вернула за лечение в 2020 году

В сообщении я кратко описала ситуацию и попросила разобраться, почему деньги не поступают на счет Такой нечеткий ответ пришел от ИФНС. Но я хотя бы еще раз убедилась, что сумму к возврату налоговая подтвердила. Оставалось ждать

Но я хотя бы еще раз убедилась, что сумму к возврату налоговая подтвердила. Оставалось ждатьЧто в итоге

Социальный налоговый вычет по расходам на лечение за 2019 год я получала пять месяцев вместо обычных четырех.

Декларацию я подала 20 апреля 2020 года. Камеральную проверку ИФНС провела в срок, она закончилась 20 июля 2020 года. А вот деньги поступили с задержкой в месяц — 23 сентября 2020 года.

Если бы я не подавала уточненную декларацию, получила бы деньги раньше. Но зато я добавила забытые расходы и вернула больше.

Что надо помнить, если лечитесь платно

- Вычет за лечение можно оформить за предыдущие три года — то есть в 2021 году можно заявить вычеты за 2018—2020 годы. Для этого надо подать декларации за эти годы.

- Вернуть налог можно не только за свое лечение, но и за лечение близких родственников: супруга, детей и родителей.

- Максимальный вычет за обычное, не дорогостоящее лечение — 120 000 Р в год. Сюда входят расходы и на приемы у врачей, и на анализы, и на лекарства.

- Если планируете получить вычет за лекарства, храните рецепты врачей, не выбрасывайте чеки или квитанции об оплате.

- Пакет документов для налоговой можно попросить в клинике сразу после лечения.

- На официальном сайте некоторых медучреждений можно заказать документы для вычета электронно и скачать копию лицензии.

- Если сумма к возврату после проверки декларации долго не приходит на счет, имеет смысл через личный кабинет написать обращение в ИФНС в свободной форме. На письмо должны ответить не позднее 30 дней с даты обращения.

Налоговый вычет на медицинские услуги

Налоговый вычет на медицинские услуги

В каких случаях можно получить налоговый вычет по расходам на медицину?

Если вы работали и уплачивали подоходный налог в размере 13%, одновременно оплачивая медицинские услуги, лекарственные препараты или страховые взносы в рамках добровольного медицинского страхования (ДМС), вы можете вернуть часть уплаченного НДФЛ.

Оформить вычет можно, если вы расходовали средства:

- на себя;

- на родителей;

- на детей (подопечных) в возрасте до 18 лет;

- на супруга (супругу).

При этом платежные документы в любом случае должны быть оформлены на ваше имя.

Для получения вычета по расходам на медицину действует стандартный срок давности — оформить его можно в течение трех лет с того момента, как вы понесли расходы.

Порядок предоставления социального налогового вычета по расходам на лечение и приобретение медикаментов определен п.3 ст. 219 НК РФ.

Важное замечание: Перечни медицинских услуг и медикаментов, при оплате которых предоставляется вычет, утверждены Постановлением Правительства РФ от 19.03.2001 № 201.

Чтобы подать заявление на получение налогового вычета, вам потребуются следующие документы:

- Налоговая декларация по форме 3-НДФЛ за год, в котором было оплачено лечение;

- Справка о доходах с работы по форме 2-НДФЛ за соответствующий год;

- Копия договора с медицинским учреждением на оказание медицинских услуг или договор-оферта и заявление на присоединение;

- Копия лицензии медицинского учреждения на осуществление медицинской деятельности;

- Копии чеков об оплате медицинских услуг.

Заказать справку для получения налоговых льгот на лечение

Если вы получали медицинские услуги в медицинском центре «Губернский лекарь», вы можете отправить запрос на подготовку справки на эл.почту [email protected], указав:

- ФИО, дату рождения

- Контактный номер телефона

- срок оказания услуг

Укажите ваших родственников (детей или родителей), если хотите получить льготы за оплату лечения

11 янв. 2021 г.

Просмотры: 1948

личных удержаний в виде идеального подоходного налога на JSTOR

Краткое содержание Анализ налоговых расходов показал, что вычеты и исключения являются второстепенными средствами для реализации неналоговой политики. В этой статье профессор Эндрюс соглашается, что отклонения от идеального подоходного налога полезно оценивать как налоговые расходы, но утверждает, что идеальный вариант для этой цели должен быть тщательно сформулирован и проработан, чтобы воплотить внутренние цели налога. Начиная с формулировки Генри Саймонса, профессор Эндрюс утверждает, что идеальный подоходный налог с физических лиц — это налог, при котором налоговое бремя распределяется между совокупным личным потреблением и накоплением налогоплательщика.Затем, сосредоточив внимание на потребительском компоненте налоговой базы, он исследует два положения действующего налогового законодательства — вычет медицинских расходов и вычет благотворительных взносов — и утверждает, что существуют убедительные причины, по которым концепция личного потребления для целей налогообложения должна быть разработаны таким образом, чтобы исключить медицинские услуги и любое удовлетворение от благотворительных пожертвований. Наконец, профессор Эндрюс исследует некоторые последствия его анализа для других аспектов налогообложения доходов физических лиц.

Начиная с формулировки Генри Саймонса, профессор Эндрюс утверждает, что идеальный подоходный налог с физических лиц — это налог, при котором налоговое бремя распределяется между совокупным личным потреблением и накоплением налогоплательщика.Затем, сосредоточив внимание на потребительском компоненте налоговой базы, он исследует два положения действующего налогового законодательства — вычет медицинских расходов и вычет благотворительных взносов — и утверждает, что существуют убедительные причины, по которым концепция личного потребления для целей налогообложения должна быть разработаны таким образом, чтобы исключить медицинские услуги и любое удовлетворение от благотворительных пожертвований. Наконец, профессор Эндрюс исследует некоторые последствия его анализа для других аспектов налогообложения доходов физических лиц.

The Harvard Law Review публикует статьи профессоров, судей,

практикующих специалистов и запрашивает обзоры важных недавних книг от признанных

эксперты. В каждом выпуске также есть статьи студенческих редакторов. Публикуется ежемесячно

с ноября по июнь в Обзоре около 2000 страниц.

за том. Все статьи — даже самые уважаемые авторитеты —

подвергнуты строгому редакционному процессу, призванному отточить и усилить

содержание и тон.Ноябрьский номер содержит предисловие к Верховному суду (обычно написанное известным

ученый-конституционалист), комментарий к делу факультета, 25 заметок о делах

(анализ студентами третьего курса важнейших решений предыдущего

Срок полномочий Верховного суда), а также сборник судебной статистики. Февраль

В выпуске представлен ежегодный проект «События в законе», в котором подробно рассматривается

важной области права.

В каждом выпуске также есть статьи студенческих редакторов. Публикуется ежемесячно

с ноября по июнь в Обзоре около 2000 страниц.

за том. Все статьи — даже самые уважаемые авторитеты —

подвергнуты строгому редакционному процессу, призванному отточить и усилить

содержание и тон.Ноябрьский номер содержит предисловие к Верховному суду (обычно написанное известным

ученый-конституционалист), комментарий к делу факультета, 25 заметок о делах

(анализ студентами третьего курса важнейших решений предыдущего

Срок полномочий Верховного суда), а также сборник судебной статистики. Февраль

В выпуске представлен ежегодный проект «События в законе», в котором подробно рассматривается

важной области права.

Основана в 1887 году будущим судьей Верховного суда Луи Д.Брандейс, Гарвард

Law Review — это журнал, полностью редактируемый студентами, формально независимый

юридического факультета Гарвардского университета. Приблизительно девяносто студентов-редакторов делают все редакционные

и организационные решения и вместе с профессиональным бизнес-персоналом

из четырех человек выполняют повседневные операции. Помимо того, что он служит важным академическим форумом для юридических исследований,

Обзор призван стать эффективным исследовательским инструментом для практических занятий.

юристы и студенты юридических факультетов. Обзор также предоставляет возможности для

его членам развивать свои собственные навыки редактирования и письма.Все студенты пишут

без подписи, что отражает тот факт, что многие участники обзора, помимо

автору и руководящему редактору, делать вклад в каждую опубликованную

кусок.

Помимо того, что он служит важным академическим форумом для юридических исследований,

Обзор призван стать эффективным исследовательским инструментом для практических занятий.

юристы и студенты юридических факультетов. Обзор также предоставляет возможности для

его членам развивать свои собственные навыки редактирования и письма.Все студенты пишут

без подписи, что отражает тот факт, что многие участники обзора, помимо

автору и руководящему редактору, делать вклад в каждую опубликованную

кусок.

Какой стандартный вычет?

Налогоплательщики могут потребовать стандартный вычет при подаче налоговой декларации, тем самым уменьшив свой налогооблагаемый доход и налоги, которые они должны. В дополнение к обычному стандартному вычету налогоплательщики могут потребовать дополнительный вычет, если им или их супругам 65 лет и старше или они слепые.

Вместо того, чтобы брать стандартные вычеты, налогоплательщики могут детализировать свои вычеты. В прошлом около 70 процентов налогоплательщиков выбирали стандартный вычет. Большинство выбрало его, потому что оно было больше, чем детализированные вычеты, которые они могли требовать, но некоторые сделали это потому, что это было проще, чем определить и суммировать расходы, которые они могли бы детализировать, или потому что они не понимали, что детализированное перечисление уменьшит их налоговые обязательства.

В прошлом около 70 процентов налогоплательщиков выбирали стандартный вычет. Большинство выбрало его, потому что оно было больше, чем детализированные вычеты, которые они могли требовать, но некоторые сделали это потому, что это было проще, чем определить и суммировать расходы, которые они могли бы детализировать, или потому что они не понимали, что детализированное перечисление уменьшит их налоговые обязательства.

Закон о сокращении налогов и занятости (TCJA) увеличил стандартные суммы вычетов на 2018 год, значительно превышая их уровень в том году, увеличив вычет с 6500 долларов до 12000 долларов для одиноких, с 13000 до 24000 долларов для супружеских пар и с 9550 долларов до 18000 долларов для главы семьи.Дополнительный вычет для лиц старше 65 лет или слепых составляет 1300 долларов в 2018 году (1600 долларов, если человек не состоит в браке и не является пережившим супругом). Как и в соответствии с предыдущим законодательством, суммы вычетов индексируются с учетом инфляции.

Стандартная сумма вычета в 2020 году составляет 12 400 долларов США для лиц, подающих индивидуальные документы, 24 800 долларов США для супружеских пар и 18 650 долларов США для глав семьи. Дополнительный вычет для лиц старше 65 лет или слепых составляет 1300 долларов (1650 долларов, если человек не состоит в браке и не является пережившим супругом).

Повышая стандартный вычет вместе с другими ограничениями по детализированным вычетам, TCJA увеличит процент налогоплательщиков, которые будут брать стандартный вычет. По оценкам Центра налоговой политики Urban-Brookings, около 90 процентов домохозяйств воспользуются стандартными вычетами вместо того, чтобы перечислять свои вычеты в 2018 году.

Влияние TCJA на пороговые значения налогооблагаемого дохода

До 2018 года налогоплательщики также могли требовать личного освобождения для себя и своих иждивенцев в дополнение к стандартному вычету.Вместе стандартные вычеты и индивидуальные льготы создают пороговые значения налогооблагаемого дохода, гарантируя, что налогоплательщики с доходом ниже этих пороговых значений не будут платить подоходный налог.

Например, в 2017 году стандартный вычет составлял 12700 долларов для супружеской пары, 6350 долларов для одного заявителя и 9350 долларов для главы семьи; каждое личное освобождение составляло 4 050 долларов. Таким образом, порог налогооблагаемого дохода для супружеской пары без иждивенцев составлял 20 800 долларов (стандартный вычет плюс два личных освобождения), а порог для одинокого человека составлял 10 400 долларов (стандартный вычет плюс одно освобождение).Пары и одинокие пары с доходом ниже этих сумм не должны платить подоходный налог.

TCJA увеличил вычет стенда, но также установил сумму личного освобождения, которая в 2018 году составила бы 4150 долларов США, до нуля. Утрата личных льгот компенсировала некоторую прибыль от более высоких стандартных вычетов, но чистым результатом стало небольшое увеличение порога налогооблагаемого дохода как для одиноких, так и для пар. Поскольку большинство положений TCJA по подоходному налогу с физических лиц истекает после 2025 года, пороговые значения налогооблагаемого дохода вернутся к тому, каким они были в соответствии с предыдущим законом, если Конгресс не продлит или не примет постоянно действующий закон.

Нулевая сумма личного освобождения также применяется к освобождению от налогов, которое налогоплательщик может потребовать для каждого из своих иждивенцев. Тем не менее, TCJA также увеличил налоговый кредит на детей, что компенсировало потерю личных льгот для многих налогоплательщиков с иждивенцами. Во многих случаях налогоплательщики с доходом, превышающим пороговые значения налогооблагаемого дохода, по-прежнему могут не платить подоходный налог, если они имеют право на налоговые льготы, такие как налоговый кредит на ребенка и налоговый кредит на заработанный доход.

Обновлено в мае 2020 г.

Налоговый вычет — определение, примеры, личные или бизнес-связанные

Что такое налоговый вычет?

Расходы, вычитаемые из налогооблагаемой базы, — это любые расходы, которые считаются «обычными, необходимыми и разумными» и которые помогают бизнесу получать доход. Облагаемый налогом доход. Облагаемый налогом доход — это компенсация любого физического лица или предприятия, которая используется для определения налоговых обязательств. Общая сумма дохода или валовой доход используется в качестве основы для расчета суммы, которую физическое или юридическое лицо должно государству за конкретный налоговый период. Обычно она вычитается из дохода компании до налогообложения. Согласно данным Службы внутренних доходов США (IRS) в Публикации 535 «Деловые расходы», «Обычные расходы являются обычными и приемлемыми в вашей отрасли. Необходимые расходы — это те, которые полезны и подходят для вашей торговли или бизнеса ».

Общая сумма дохода или валовой доход используется в качестве основы для расчета суммы, которую физическое или юридическое лицо должно государству за конкретный налоговый период. Обычно она вычитается из дохода компании до налогообложения. Согласно данным Службы внутренних доходов США (IRS) в Публикации 535 «Деловые расходы», «Обычные расходы являются обычными и приемлемыми в вашей отрасли. Необходимые расходы — это те, которые полезны и подходят для вашей торговли или бизнеса ».

Любой бизнес, независимо от отрасли, несет широкий спектр расходов. Фиксированные и переменные затраты. Затраты можно классифицировать по-разному в зависимости от их характера.Один из самых популярных методов — это классификация по. От создания бизнеса до его поддержания — различные расходы обеспечивают бесперебойную работу предприятия. Однако многие расходы подлежат вычету и могут снизить налоговые обязательства. Индивидуальные предприниматели могут снизить не только обычный подоходный налог, но и налог на самозанятость. Что касается зарегистрированных предприятий, вычет расходов позволит снизить налоги на бизнес.

Что касается зарегистрированных предприятий, вычет расходов позволит снизить налоги на бизнес.

Для домашнего бизнеса владельцы могут включить некоторые расходы на страхование, налоги на имущество, аренду или ипотеку, электричество и техническое обслуживание.Тем не менее, владельцы бизнеса должны помнить, что все расходы, понесенные в течение финансового года, должны быть востребованы против доходов, полученных в том же году.

Расходы, не облагаемые налогом

Не все расходы подлежат налогообложению; некоторые могут подлежать вычету только частично. В частности, допустимые расходы включают:

- Реклама / маркетинг 5 P маркетинга 5 P маркетинга — продукт, цена, продвижение, место и люди — являются ключевыми маркетинговыми элементами, используемыми для стратегического позиционирования бизнеса.5 P из

- Транспорт / поездки

- Проценты

- Страхование

- Расходы на топливо

- Административные и управленческие сборы SG & ASG&A включают все непроизводственные расходы, понесенные компанией в любой данный период.

Сюда входят такие расходы, как аренда, реклама, маркетинг

Сюда входят такие расходы, как аренда, реклама, маркетинг - Доставка

- Техническое обслуживание и ремонт

- Канцелярские расходы

- Канцелярские товары

- Профессиональные сборы (юридические, бухгалтерские) Гонорар фиксатора Гонорар фиксатора — это аванс, оплачиваемый физическим лицом. за услуги советника, консультанта, юриста, фрилансера или другого профессионала.

- Заработная плата рабочих

- Коммунальные услуги

Вычет личных расходов и расходов, связанных с бизнесом

Одна из распространенных проблем, возникающих при определении того, являются ли расходы личными или частично связаны с ведением бизнеса, особенно для работающих фрилансеров или индивидуальных предпринимателей. дома. Как узнать сумму франшизы, потраченную на аренду, страховку, отопление и электричество?

Вы можете найти процентное соотношение площади домашнего офиса к площади в квадратных футах.что всего дома. Как только вы получите процент, вы можете использовать его для определения деловой части определенных расходов таким образом, чтобы часть расходов была частью вычета из домашнего офиса, а остальная часть расходов будет рассматриваться для личного использования. Например, если ваш домашний офис занимает 20% площади вашего дома, вы можете вычесть 20% из суммы ипотеки / аренды и коммунальных расходов.

Из того же документа IRS (Публикация 535, Деловые расходы), в частности, в разделе о личных расходах в сравнении с деловыми расходами, агентство обычно запрещает вычитать личные, прожиточные или семейные расходы.Однако физическое лицо может вычесть деловую часть расходов, понесенных частично для личных целей, а частично для бизнеса.

Отслеживание всех вычитаемых налоговых расходов, связанных с бизнесом

Важно помнить, что всегда нужно вести учет всех расходов, будь то личные или бизнес-расходы. Затем вы можете вернуться ко всем квитанциям или счетам и спросить своего бухгалтера, какие расходы подлежат вычету из налогооблагаемой базы. Это можно сделать традиционным способом, сохранив бухгалтерскую книгу или конверт со всеми квитанциями.Однако, чтобы сделать процесс более удобным, владельцы бизнеса могут использовать бухгалтерские программы или приложения, которые предназначены для отслеживания доходов и расходов.

Многие из доступных сегодня онлайн-инструментов бухгалтерского учета довольно просты в использовании и понимании, хотя по-прежнему важно потратить некоторое время на то, чтобы убедиться, что вы используете правильные категории расходов. Программы также позволяют создавать отчеты о прибылях и убытках, что упрощает понимание суммы поступающих денег вместе с расходами.Если вы подумаете о найме налогового бухгалтера, ваши бухгалтерские отчеты пригодятся при составлении налоговых деклараций.

Ссылки по теме

Спасибо за то, что прочитали руководство CFI по расходам, вычитаемым из налогооблагаемой базы. CFI является официальным поставщиком глобальной программы финансового моделирования и оценки (FMVA) ™. Программа сертификации «Стать сертифицированным аналитиком финансового моделирования и оценки» (FMVA) ® призвана помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить продвижение по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы CFI:

- Как пользоваться IRS.gov? Как пользоваться веб-сайтом IRS.gov IRS.gov — это официальный веб-сайт налоговой службы США (IRS). Веб-сайт используется предприятиями и

- Постоянные / временные разницы в налоговом учете Постоянные / временные разницы в налоговом учете Постоянные разницы возникают, когда существует несоответствие между бухгалтерским доходом до налогообложения и налогооблагаемым доходом по налоговым декларациям и налогам

- Предоплаченные расходы Предоплаченные расходы Предоплаченные расходы представляют расходы, которые еще не были учтены компанией как расходы, но оплачены заранее.В других

- Schedule ASchedule A — это форма подоходного налога, которая используется в Соединенных Штатах для декларирования детализированных вычетов. Она прилагается к форме 1040 для налогоплательщиков, которые платят ежегодный подоходный налог. Налогоплательщики могут выбрать либо стандартный вычет из налоговой декларации, либо построчно перечислить свои соответствующие вычеты.

Правила налогового вычета HSA | H&R Block

Вопрос

Ответ

Депозиты, уплаченные непосредственно на ваш счет медицинских сбережений (HSA), могут привести к налоговому вычету HSA.Однако взносы, уплаченные через вашего работодателя, уже исключены из вашего дохода по вашему W-2. Таким образом, правила вычета HSA не разрешают дополнительный вычет для этих взносов.

Если вы используете медицинский сберегательный счет (HSA) для оплаты медицинских расходов, вы не можете детализировать медицинские отчисления на те же расходы. Однако, если у вас достаточно медицинских расходов , а не , оплаченных HSA, вы можете потребовать их в качестве вычета по статьям. Для разбивки по статьям вычитаемые расходы должны быть больше 7.5% от вашего скорректированного валового дохода (AGI). Вычет из взноса в HSA снижает ваш AGI, что может облегчить вам преодоление барьера в 7,5%.

Не оставляйте деньги на столе

Подавайте налоговые декларации, требуйте свои медицинские расходы и получайте все кредиты и вычеты, которых вы заслуживаете. Наши налоговые профи могут помочь вам подать заявку лично или виртуально, или вы можете подать ее самостоятельно через Интернет.

Подробнее о правилах вычета HSAМедицинский сберегательный счет (HSA) — это сберегательный счет с льготным налогообложением, доступный людям, зарегистрированным в плане медицинского страхования с высокой франшизой.Деньги, внесенные в HSA, не облагаются федеральным подоходным налогом на момент внесения депозита. Кроме того, фонды HSA будут накапливаться из года в год, если деньги не будут потрачены. Средства HSA могут быть использованы для оплаты квалифицированных медицинских расходов в любое время. Другие льготы сберегательные счета для здоровья:

- Взносы, которые вы делаете в HSA посредством удержаний из заработной платы, могут быть исключены из вашего валового дохода.

- Вы имеете право на налоговый вычет в отношении дополнительных взносов, внесенных вами в HSA, даже если вы не перечисляете свои вычеты.

- Взносы, сделанные вашим работодателем в HSA, могут быть исключены из вашего валового дохода.

- Взносы остаются в вашем аккаунте, пока вы их не используете.

- Заработок на счете не облагается налогом. Выплаты, используемые для оплаты квалифицированных медицинских расходов, не облагаются налогом.

- HSA остается с вами, если вы меняете работодателя.

Чтобы получить дополнительную информацию о том, что вы можете и не можете требовать по налогам, обратитесь за помощью к налоговому профи в H&R Block.Найдите ближайшую к вам налоговую инспекцию.

Отчисления и кредиты

Федеральные вычеты и освобождения, не разрешенные для налоговых целей Пенсильвании

В целом вычеты и освобождения, используемые для расчета федерального скорректированного валового дохода налогоплательщика или федерального налогооблагаемого дохода, не разрешаются при расчете налогооблагаемого дохода налогоплательщика в Пенсильвании. К запрещенным вычетам относятся федеральные стандартные вычеты и детализированные вычеты (за ограниченным исключением для невозмещенных деловых расходов сотрудников, вычитаемых из валовой компенсации).Кроме того, штат Пенсильвания не допускает вычетов для личного освобождения. В следующих таблицах приведены примеры типов вычетов и освобождений, разрешенных для федеральных целей, но не для целей Пенсильвании.

Не разрешены вычеты по подоходному налогу с физических лиц в Пенсильвании, которые разрешены для федеральных целей при расчете федерального скорректированного валового дохода по федеральной форме 1040 | ||

|---|---|---|

Федеральный | Пенсильвания Подоходный налог с населения | |

Вычет из IRA | Без резерва | |

Вычет процентов по студенческому кредиту | Нет резервов | |

Половина налогов на самозанятость | Нет резервов | |

Отчисления по страхованию здоровья самозанятых | Нет резервов | |

| SE ПРОСТЫЕ и квалифицированные планы | Нет резервов | |

Штраф за досрочное снятие сбережений | Нет резервов | |

Алименты | 176 Нет резервов 1 | |

Вычеты при получении федерального налогооблагаемого дохода, но не разрешены | ||

Федеральный | Пенсильванский подоходный налог с населения | |

Стандартный вычет | Без резерва | |

Медицинские и стоматологические расходы | Без резерва | |

Проценты | Нет резервов | |

Подарки на благотворительность | Нет резервов | |

Резервы от несчастных случаев и кражи Рабочие расходы | Невозмещенные коммерческие расходы, отражаемые в PA Schedule UE. | |

Прочие вычеты | Никаких резервов | |

Разрешенные вычеты для налоговых целей Пенсильвании

Пенсильвания допускает четыре вычета из дохода. Вычеты разрешены на: взносы на медицинский сберегательный счет; Взносы на сберегательный счет здоровья; Вклады в программу обучения согласно разделу 529 IRC и взносы в Программу сберегательных счетов Пенсильвании ABLE по разделу 529A IRC.

Пенсильвания соблюдает федеральные правила в отношении взносов на медицинские сберегательные счета и медицинские сберегательные счета. Вы не можете требовать эти вычеты, если не можете требовать их для целей федерального подоходного налога. Сумма, которую вы указываете как отчисления, не может превышать федеральных лимитов. Для получения дополнительной информации о сберегательных счетах Archer Medical см. Бюллетень по подоходному налогу с населения за 2006-05 гг.

Для взносов в программы квалифицированного обучения согласно разделу 529 IRC, штат Пенсильвания разрешает максимальный годовой вычет, равный ежегодному исключению из федерального налога на дарение (см. IRC § 2503 (b)) на одного бенефициара, на одного налогоплательщика.

Для взносов в раздел 529A IRC Программы сберегательных счетов Пенсильвании ABLE, Пенсильвания разрешает максимальный годовой вычет, равный ежегодному исключению из федерального налога на дарение (см. IRC § 2503 (b)) на каждого вкладчика. Обратитесь к Информационный бюллетень PA ABLE на веб-сайте департамента для получения дополнительной информации.

Для получения дополнительной информации о вычетах и ограничениях (включая лимиты взносов) см. Инструкции для PA Schedule O.

Федеральные налоговые льготы не допускаются в декларации Пенсильвании

Пенсильвания не разрешает налогоплательщикам брать кредит в своих налоговых декларациях для вычетов в федеральной декларации.В приведенной ниже таблице перечислены некоторые из возможных зачетов, запрещенных для подоходного налога в Пенсильвании, которые разрешены для целей федерального подоходного налога.

Кредиты, не разрешенные для уплаты подоходного налога с населения Пенсильвании, разрешенного для целей федерального подоходного налога | ||

|---|---|---|

Федеральный | Пенсильванский подоходный налог с населения | |

Зачет по иностранному налогу | Нет резервов | |

Кредит на расходы по уходу за детьми и иждивенцами | Нет резервов | Нет резервов |

Кредиты на образование | Нет резервов | |

Детские налоговые льготы | Нет резервов | |

Кредит резиденту

Кредит резиденту для уплаты налога в другой штат

Налогоплательщик-резидент Пенсильвании, имеющий доход, полученный не из Пенсильвании, облагается как подоходным налогом с физических лиц Пенсильвании (PA PIT), так и подоходным налогом или налогом на заработную плату в другом штате (в соответствии с правилами поиска источников в Пенсильвании) ) на один и тот же доход в течение того же налогового года может потребовать возмещения налога, уплаченного другому штату, в качестве кредита на его или ее подоходный налог с населения Пенсильвании, с учетом определенных ограничений (см. Сумму кредита ниже).

Для налоговых лет, начинающихся до 1 января 2014 г., «штат» означает любой штат или содружество Соединенных Штатов, округ Колумбия, Содружество Пуэрто-Рико, любую территорию или владение Соединенных Штатов и любую зарубежную страну. . Для налоговых лет, начинающихся 1 января 2014 г. или позднее, «штат» не включает иностранное государство.

Сумма кредита

Сумма допустимого кредита является наименьшей из следующих величин:

- Фактическая сумма налога, уплаченного другому штату за тот же налоговый год в отношении дохода, подлежащего уплате подоходного налога в Пенсильвании и подлежащего получению в другом штате использование правил поиска поставщиков Пенсильвании; или

- Налог, уплачиваемый другому штату на доход, полученный в другом штате с использованием правил определения доходов PA, но не более суммы налога, уплаченного PA с того же дохода.Это определяется путем умножения ставки налога на доходы физических лиц в Пенсильвании за налоговый год, в котором запрашивается кредит, на сумму дохода, подлежащего уплате подоходного налога в Пенсильвании и получаемого в другом штате с использованием правил поиска источников в Пенсильвании.

Примечание: Пенсильвания не разрешает резидентский кредит для подоходного налога или налога на заработную плату, уплаченного другому штату на доход из Пенсильвании или доход из нематериальных источников, которые не могут быть получены в каком-либо штате с использованием правил поиска источников штата Пенсильвания.

PA-40 Schedule G-L

Если налогоплательщик требует зачета налогов, уплаченных другим штатам, он должен заполнить PA-40 Schedule G-L. Налогоплательщик также должен предоставить вместе с PA-40, Personal Income Tax Return копию декларации о доходах и W-2, поданных в другой штат. Кредит будет отклонен, если налогоплательщик не предоставит налоговую декларацию из штата, указанного в PA-40 Schedule GL, Line 1.

Если налогоплательщик требует кредита для налогов, уплаченных в более чем одном штате, налогоплательщик должен заполнить График PA-40 для каждого штата.Кредиты из каждой таблицы должны быть суммированы, а общая сумма внесена в PA-40, Налоговая декларация о личных доходах, строка 22.

В случае, если несколько штатов налагают налог на один и тот же доход, облагаемый подоходным налогом с населения Пенсильвании, кредит не может быть востребован дважды. Кредит ограничен наименьшим из налогов, уплачиваемых штату с самой высокой налоговой ставкой, или 3,07% от дохода, подлежащего налогообложению в Пенсильвании и штате с самой высокой налоговой ставкой.

Трасты доверителя

Пенсильвания не соблюдает правила Федерального траста доверителя.Для целей федерального подоходного налога доход траста доверителя рассматривается как доход учредителя. Для целей подоходного налога с физических лиц в Пенсильвании доход траста доверителя является налогооблагаемым доходом траста. Из-за этого несоответствия, когда траст резидентов Пенсильвании получает доход, полученный из другого штата, который следует федеральной налоговой базе, Пенсильвания будет облагать доход как доход траста доверителя, а другой штат будет облагать доход как доход учредителя траста. Поскольку траст и учредитель являются разными налогоплательщиками для целей подоходного налога в Пенсильвании, траст и / или учредитель не могут требовать резидентского кредита для налогов, уплаченных другому штату на доход траста.

Компенсация, полученная резидентами в Индиане, Мэриленде, Нью-Джерси, Огайо, Вирджинии или Западной Вирджинии

Кредит резиденту не предоставляется на налоги, уплаченные Индиане, Мэриленду, Нью-Джерси, Огайо, Вирджинии или Западной Вирджинии на компенсацию, полученную в эти государства. Эти штаты не облагают налогом компенсацию жителей Пенсильвании.

Примечание: Соглашение о взаимной компенсации в Огайо — Начиная с 1 января 2004 года, вознаграждение, выплачиваемое резиденту Пенсильвании, 20-процентному акционеру-сотруднику корпорации Ohio S за услуги, оказанные в Огайо, не покрывается Соглашением о взаимной компенсации Пенсильвании / Огайо и не распространяется на (может быть) облагаться налогом в Огайо.

Налог, уплачиваемый политическим подразделениям других штатов

Кредит резиденту не предоставляется для налогов, уплачиваемых политическим подразделениям других штатов или стран.

Уплаченные иностранные налоги

Для налоговых лет, начинающихся до 1 января 2014 года, налогоплательщики должны предоставить копию федеральной формы 1116, иностранный налоговый кредит плюс копию отчета, показывающего сумму иностранного дохода и любых налогов, удержанных у источника . Если налогоплательщик не требует возмещения в федеральной налоговой декларации, департаменту требуется дополнительная документация для подтверждения налогов, уплаченных в зарубежные страны.Приемлемая документация включает, помимо прочего, копии брокерских отчетов с указанием сумм уплаченного дохода и налога, копии 1099 DIV или 1099-INT с указанием уплаченных доходов и налогов, копии федеральных K-1 с указанием уплаченных доходов и налогов. или отчеты от партнерств, показывающие разбивку доходов и налогов, уплаченных в зарубежные страны.

Примечание. Закон 2013-52, вступивший в силу 1 января 2014 года, отменил кредит резидентам для подоходного налога с физических лиц, уплачиваемого иностранным странам.

Налоговые льготы, заявленные по Графике OC

Общая информация

Налоговые льготы, указанные в Приложении OC, часто предоставляются корпорациям или товариществам PA S и передаются владельцам юридических лиц и часто называются налоговыми льготами с ограничениями. Однако иногда они присуждаются физическим или фидуциарным налогоплательщикам. Корпорации и партнерства PA S сообщают о налоговых льготах с ограничением по PA-20S / PA-65 Schedule OC. Физические и юридические лица сообщают о налоговых льготах с ограничением по Приложению PA-40 OC.К разным ситуациям применяются разные положения, поэтому просмотрите конкретную информацию для каждого налогового кредита.

Ниже приводится общая информация об ограниченных налоговых льготах:

- Ограниченные налоговые льготы, заявленные в Строке 23 PA-40, Налоговой декларации физических лиц или Строке 14 PA-41, Фидуциарной налоговой декларации, перечислены на PA- 40 График OC.

- За исключением налоговых льгот по программе повышения квалификации и стипендий, состоящие в браке налогоплательщики, претендующие на налоговые льготы по графику PA-40 OC, должны подавать отдельные декларации, даже если оба налогоплательщика заявляют налоговые льготы в своих декларациях.Для тех других налоговых вычетов, по которым совместная подача не разрешена, совместная подача может быть разрешена только в том случае, если налоговый зачет запрашивается основным налогоплательщиком, а вторичный налогоплательщик не имеет налогооблагаемого дохода, который можно было бы указать в декларации.

- Все ограниченные налоговые льготы могут быть востребованы против налоговых обязательств по любому классу дохода.

- Ограниченные налоговые льготы возврату не подлежат. Если возможно, другие невозмещаемые кредиты должны быть применены к счету перед ограниченными кредитами: сначала кредит резидентам, а затем налоговое прощение.

Кредиты, заявленные в Графике ОС PA-40 для индивидуального налогоплательщика в его или ее декларации по подоходному налогу PA-40, не могут превышать налоговое обязательство за вычетом резидентского кредита и / или налоговой льготы. Например, налогоплательщик с налоговым обязательством в размере 4000 долларов США, который получает налоговый кредит резидента в размере 3000 долларов США, не может претендовать на кредиты по Приложению PA-40 OC, превышающие 1000 долларов США. Если кредиты превышают 1000 долларов, потребуется уменьшение суммы кредитов PA-40 Schedule OC. - Требование о предоставлении налогового кредита владельцу предприятия является безотзывным, поэтому предприятие не должно проходить больше, чем владелец может использовать в течение одного налогового года.

- За исключением налоговых льгот на повышение уровня образования и возможностей стипендий, налоговые льготы, переданные от транзитных организаций другим транзитным организациям, не могут быть переданы владельцам транзитных организаций. Ссылаться на Информационное уведомление «Прочие налоги 2015-01», «Налоговые льготы на образование», для получения дополнительной информации.

- Налоговые льготы, переданные или предоставленные напрямую имениям или трастам, не могут быть переданы бенефициарам имений или трастов.

- Как правило, штат Пенсильвания не ограничивает вычет расходов, связанных с квалификацией для получения налогового кредита. Однако в Пенсильвании не допускается вычет определенных расходов, используемых для получения права на участие в Программе помощи по соседству (NAP) и налоговой льготе на повышение уровня образования (EITC).

Для получения дополнительной информации см. Специальный раздел для этих налоговых льгот.

По всем вопросам о налоговых льготах звоните или пишите в Департамент доходов по телефону 717-772-3896.

ra-btftrevkoz @ pa.gov соответственно.

Продаваемые или переуступаемые налоговые льготы

Продаваемые ограниченные налоговые льготы включают в себя налоговые льготы по исследованиям и разработкам, кинопроизводству, Программе помощи соседям, расширению и защите ресурсов, а также зоне инноваций Keystone, зоне особого развития Keystone и льготам по стимулированию исторического сохранения. Часть налогового кредита, превышающая налоговое обязательство получателя налогового кредита, может быть перенесена (как указано в разрешающем законодательстве), если только получатель не решит продать или назначить налоговый кредит или передать его своим владельцам.

Специальные правила применяются к налогоплательщикам, которые продают / назначают ограниченные налоговые льготы, а также к налогоплательщикам, которые их покупают или которым назначаются налоговые льготы. Правила применяются ко всем налогоплательщикам, независимо от того, зарегистрированы они или нет. Для получения конкретной информации об этих правилах просмотрите Бюллетень по ограниченным налоговым льготам 2018-01 на веб-сайте департамента, www.revenue.pa.gov.

Налоговые льготы часто продаются через кредитных брокеров; тем не менее, кредитный брокер не является требованием продажи.Дополнительную информацию об использовании приобретенных или назначенных налоговых кредитов см. В соответствующем разделе для каждого налогового кредита.

Требования к отчетности по личному подоходному налогу при продаже ограниченных налоговых кредитов

- Продавец ограниченного налогового кредита

Для целей налога на доходы физических лиц в Пенсильвании продажи ограниченного налогового кредита подлежат налогообложению как прибыль от продажи, обмена или отчуждения собственности продавцам или первоначальным получателям ограниченных налоговых кредитов.Налогоплательщик, продающий ограниченный налоговый кредит, сообщает о продаже налогового кредита как продажу нематериального имущества для целей подоходного налога с физических лиц в Пенсильвании в соответствии с Приложением D PA-40, Приложением D PA-41 или Приложением D. Основа затрат налогоплательщика в проданном ограниченном налоговом кредите обычно составляет 0 долларов США, поскольку кредит предоставляется на основе доходов или расходов, уже включенных в налоговую декларацию (-ы) за текущий или предыдущий год, при этом никаких корректировок или уменьшения доходов или расходов не требуется получить такой кредит.О снижении продажной цены может быть сообщено, если комиссионные выплачиваются агенту или брокеру за продажу таких ограниченных налоговых кредитов в размере уплаченных комиссий, которые уменьшают сумму чистой выручки, полученной налогоплательщиком. Налогоплательщик сообщает дату предоставления ограниченного налогового кредита как дату приобретения, а дату продажи как дату завершения продажи. Валовая выручка, которую налогоплательщик получает от продажи ограниченного налогового кредита, за вычетом любых уплаченных комиссий, включается в продажную цену проданного налогового кредита. - Покупатель ограниченного налогового кредита

Налогоплательщик, который покупает ограниченный налоговый кредит по стоимости, меньшей, чем полная стоимость налогового кредита, должен также сообщить о прибыли от продажи, обмена или отчуждения собственности для Пенсильвании для целей подоходного налога с населения. Налогоплательщик, приобретающий ограниченный налоговый кредит, сообщает о сделке как о продаже нематериального имущества для целей подоходного налога с населения Пенсильвании в соответствии с Графиком D PA-40, Графиком D PA-41 или графиком D PA-20S / PA-65.В отличие от продажи ограниченного налогового кредита, покупатель учитывает в качестве основы своей стоимости полную покупную цену кредита (полную продажную цену всех таких приобретенных налоговых кредитов плюс любые комиссионные, уплаченные покупателем). Налогоплательщик регистрирует дату покупки как дату приобретения и дату окончания налогового года (обычно 31 декабря) для налогового года, к которому применяется налоговый кредит, как дату продажи ограниченного налогового кредита. Продажная цена налогового кредита — это полная стоимость налогового кредита, разрешенная или разрешенная для использования в налоговой декларации налогоплательщика.Регистрируя только разрешенную или разрешенную сумму налогового кредита в качестве цены продажи и полную покупную цену налогового кредита в качестве основы, ограниченные налоговые кредиты приобретены и не могут быть использованы из-за каких-либо налоговых ограничений, установленных законом, разрешающих использование приобретенного налогового кредита не требует пропорционального распределения стоимости кредита и отдельной отчетности об убытке по неиспользованным налоговым кредитам.

Налогоплательщику, который продает налоговый кредит и / или компенсирует свои налоговые обязательства приобретенным или назначенным налоговым кредитом, не нужно отправлять документацию о продаже или уступке вместе со своей налоговой декларацией в Пенсильвании.Однако департамент оставляет за собой право запросить эту документацию при необходимости.

Напоминаем индивидуальным налогоплательщикам, что совместные налоговые декларации не могут быть поданы, если требуются ограниченные налоговые льготы. Отдельно поданная PA-40 декларация о подоходном налоге для налогоплательщика и супруги (а) должна сообщать об использовании ограниченных налоговых льгот. Ограниченные налоговые льготы, приобретаемые и используемые налогоплательщиками, также должны иметь код «PA», введенный в поле кода описания кредита для соответствующей строки в Приложении PA-40 OC.

Передача налоговой льготы владельцам юридических лиц

Некоторые налоговые льготы должны быть сначала применены к корпоративным налоговым обязательствам организации, если таковые имеются, за год, в котором предоставлен налоговый кредит, прежде чем они будут переданы его владельцам. Если у предприятия есть налоговое обязательство за налоговый год, в котором был сделан взнос, налоговый кредит должен быть сначала применен к этому налоговому обязательству. Просмотрите конкретную информацию для каждого налогового кредита, чтобы определить, нужно ли сначала применить налоговый кредит к корпоративному налоговому обязательству.

Если организация не использует все утвержденные налоговые льготы, она может в письменной форме принять решение о передаче всей или части налоговой льготы собственникам пропорционально доле в распределенном доходе организации, на которую имеет право собственник. В большинстве случаев налоговый кредит может применяться в размере до полной суммы налоговых обязательств владельцев (за вычетом любых других невозмещаемых кредитов, которые применяются в первую очередь). См. Информацию о конкретных налоговых льготах, чтобы ознакомиться с существующими ограничениями или ограничениями.

Владелец транзитного предприятия, которому передается налоговый кредит, должен немедленно потребовать налоговый кредит в том налоговом году, в котором был осуществлен перевод. Владелец не может переносить, переносить, получать возмещение, продавать, переуступать или пропускать налоговый кредит снова.

За исключением налоговых льгот на повышение уровня образования и возможности получения стипендий, супружеские пары с совместным владением в транзитных организациях должны быть отдельно указаны в проходящем от организации запросе на кредит, чтобы кредит был применен к налоговому номеру каждого человека.

Пример: Муж и жена, Джим и Джейн, совместно владеют 50% акций партнерства, а их сын Джон владеет остальными 50%. Весь доход распределяется согласно доле владения. В запросе на прохождение кредита должны отдельно указываться налоговые номера Джима и Джейн, каждый из которых получает 25 процентов кредита, а Джон получает оставшиеся 50 процентов под своим налоговым номером. Этому методу необходимо следовать, даже если Джим и Джейн получают отдельные RK-1 или NRK-1 от партнерства.

Чтобы передать налоговые льготы владельцам, организация должна подать запрос на бланке организации в Департамент доходов по указанному ниже адресу, указав общую сумму кредита, подлежащую распределению между владельцем (ами) организации, имя и адрес каждого владельца, сумма налогового кредита, подлежащего передаче каждому владельцу, налоговый год, тип налога и идентификационный номер налогоплательщика. Увидеть Пример.

Запрос на прохождение имеющихся налоговых льгот необходимо отправить по адресу:

PA ОТДЕЛЕНИЕ ДОХОДОВ

БЮРО КОРПОРАЦИОННЫХ НАЛОГОВ

PO BOX 280701

HARRISBURG PA 17128-0701

Есть два исключения.Чтобы пройти через налоговую льготу на повышение уровня образования или на получение стипендии по возможностям, заполните и отправьте форму REV-1123 Форма выбора налоговой льготы на стипендию для улучшения образования / возможностей. Чтобы пройти налоговую льготу Keystone Innovation Zone, посетите Веб-сайт Департамента по делам сообществ и экономического развития (DCED): dced.pa.gov или позвоните в службу поддержки клиентов DCED по телефону 1-800-379-7448.

Информацию о правилах, приложениях, руководящих принципах и нововведениях, касающихся переноса и прохождения каждого налогового кредита, см. В описании и на веб-сайте, на который имеется ссылка для каждого налогового кредита.

Конкретная информация о каждой налоговой льготе

Для получения конкретной информации о налоговых льготах, доступных налогоплательщикам, см. Раздел «Налоговые льготы» на веб-сайте Департамента и соответствующий график ОС.

Кредит резиденту для корпорации PA S, облагаемой налогом как корпорация C

В некоторых штатах определенные корпорации S не рассматриваются и не облагаются налогом как корпорации S, но рассматриваются и облагаются налогом как корпорации C. В таких случаях организация может учитывать налоги, уплаченные другому государству, и требовать налогового кредита резидента для этого штата.Налоговая декларация корпорации C другого штата должна отражать уплату налога корпорацией PA S, а копия декларации корпорации C, включая необходимую подтверждающую документацию, должна быть включена в информационную декларацию PA-20S / PA65.

Корпорация S для Пенсильвании сообщает в строке 5 приложения PA-20S / PA-65 OC меньшую из суммы налога, уплаченного на распределенный доход, по сравнению с налоговой ставкой Пенсильвании. Затем организация распределяет сумму, указанную в Строке 5, в соответствии с долей владения и включает сумму в Строку 9 Приложения (-ов) PA-20S / PA-65 RK-1.Корпорация S также должна приложить отчет вместе с приложением PA-20S / PA-65 RK-1 для каждого акционера с указанием названия штата, доли дохода акционера, подлежащей налогообложению в другом штате, налог, уплаченный в другом государстве, и сумма кредита.

Примечание: акционеров, которые получают этот тип кредита по своему Приложению RK-1 PA-20S / PA-65, сообщают о кредите по Графику G-L PA-40 как резидентский кредит для уплаты налогов, уплаченных другому штату.

Когда я могу вычесть взносы на медицинское страхование из моих налогов?

Взносы на медицинское страхование и медицинские расходы не облагаются налогом, только если вы оплачиваете их из своего кармана. Кроме того, ваше финансовое положение, а также место, откуда вы получаете медицинскую страховку, будут играть большую роль в определении того, будут ли расходы иметь право на налоговые вычеты.

Найдите недорогие предложения по страхованию здоровья в вашем районе

Например, если вы работаете не по найму, ваши допустимые налоговые вычеты будут отличаться от тех, кто получает медицинское страхование через групповой план, спонсируемый работодателем.При подаче заявления на налоговые вычеты IRS позволяет вам выбрать стандартный вычет или детализировать ваши медицинские расходы. Выбранный вами вариант будет зависеть от того, сколько медицинских расходов вы понесли за последний год.

Облагаются ли взносы на медицинское страхование федеральными налогами?

Взносы на медицинское страхование вычитаются из федеральных налогов, поскольку эти ежемесячные платежи по страховке классифицируются как медицинские расходы. Общее правило заключается в том, что если вы оплачиваете медицинскую страховку наличными деньгами, вам будет разрешено вычесть эту сумму из ваших налогов.

Например, вы сможете получить налоговый вычет, если вы купили план медицинского страхования на федеральном рынке и не получали субсидии на страховые премии. Поскольку страховые взносы по этому полису Obamacare будут выплачиваться из собственного кармана, вы можете вычесть расходы при подаче налоговой декларации. Если вы действительно получали субсидии на премию, то вычету можно будет вычесть только ту часть, которую вы платите сами. Ниже мы определили некоторые из типичных источников, из которых вы можете получить свою медицинскую страховку, и если существуют налоговые вычеты.

| Спонсируется работодателем | Взносы по медицинскому страхованию компании не подлежат налогообложению. Работодатели вычитают страховые взносы из вашей заработной платы до вычета налогов. Таким образом, взносы ваших сотрудников уже используют экономию на налогах, и им не будет разрешено в дальнейшем вычитать эти расходы. Точно так же взносы на сберегательный счет здоровья (HSA) выплачиваются до налогообложения и не подлежат налогообложению. |

| Страхование COBRA | Страхование COBRA — это план медицинского страхования, который позволяет вам продолжать страхование, спонсируемое работодателем, даже если вы больше не работаете в этой компании.Взносы по страховке COBRA не облагаются налогом, так как они полностью оплачиваются вами после уплаты налогов. |

| Marketplace | Если вы покупаете медицинское страхование через рынок страховых услуг, страховые взносы будут вычитаться из налогооблагаемой базы как медицинские расходы. Важно отметить, что если вы имеете право зарегистрироваться в плане работодателя супруга (-и) и отказываетесь от этого покрытия, вы не сможете воспользоваться налоговым вычетом. |

| Medicare | Взносы по частям B, C или D Medicare вместе с покрытием Medigap не подлежат налогообложению.Часть A Medicare не подлежит налогообложению, если страховые взносы оплачивает Социальное обеспечение. |

{«alignsHorizontal»: [«left», «left»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Источник медицинского страхования», «Будет ли медицинское страхование франшизой?» ], [«Спонсируемый работодателем», «Взносы по медицинскому страхованию компании не подлежат налогообложению. Работодатели вычитают взносы из вашего фонда заработной платы до вычета налогов. Таким образом, ваши взносы сотрудников уже используют преимущества налоговой экономии и не будет разрешено в дальнейшем вычитать эти расходы.Точно так же взносы на сберегательный счет здоровья (HSA) выплачиваются до налогообложения и не подлежат вычету из налогооблагаемой базы. «], [» COBRA Insurance «,» \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink- -black \ «title = \» Страхование COBRA \ «href = \» https: \ / \ / www.valuepenguin.com \ / health-insurance \ / cobra-insurance \ «\ u003ECOBRA insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E — это план медицинского страхования, который позволяет вам продолжать страховое покрытие, спонсируемое работодателем, даже если вы больше не работаете в этой компании. Взносы по страховке COBRA не облагаются налогом, так как они полностью оплачиваются вами после уплаты налогов.»], [» Торговая площадка «,» Если вы покупаете медицинское страхование через рынок страховых услуг, страховые взносы будут вычитаться из налогооблагаемой базы как медицинские расходы. Важно отметить, что если вы имеете право участвовать в плане работодателя супруга (-и) и отказываетесь от этого покрытия, вы не сможете воспользоваться налоговым вычетом. «], [» Medicare «,» \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — black \» title = \ «Премии для Medicare Part B, C или D вместе с Medigap \» href = \ «https: \ / \ / www.valuepenguin.com \ / medicare-cost \ «\ u003Eпремиумы для Medicare Part B, C или D вместе с покрытием Medigap \ u003C \ / a \ u003E \ u003C \ / span \ u003E не облагаются налогом. Часть A Medicare не подлежит налогообложению, если Социальная Надбавки оплачиваются безопасностью. «]],» Footnote «:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» minWidth «:» 100% «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

Стандартный вычет по сравнению с разбивкой по позициям

Налоговые вычеты запрашиваются и подаются через вашу годовую налоговую декларацию, которая отправляется в IRS для проверки.IRS предлагает два варианта объявления вычетов, которые включают либо стандартный вычет, либо перечисление ваших медицинских расходов. И то, и другое в конечном итоге уменьшит ваш скорректированный валовой доход (AGI) и, следовательно, уменьшит размер налогов, которые вы должны были бы платить. AGI — это сумма, которую вы зарабатываете в данном году, за вычетом любых выплат на алименты, процентов по студенческой ссуде и других расходов. Недавно Закон о сокращении налогов и рабочих местах увеличил стандартные суммы вычетов, а также приостановил некоторые из доступных вам вычетов по статьям.На 2020 год стандартные суммы вычетов составляют:

.| Не замужем | 12 400 долларов | ||

| Глава семьи | 18 650 долларов | ||

| Совместно зарегистрирован в браке | 24 800 долларов США | ||

Это может быть свидетельство о браке или свидетельство о рождении ребенка.

Это может быть свидетельство о браке или свидетельство о рождении ребенка. Последнее ИФНС сделает сама, без ведома налогоплательщика.

Последнее ИФНС сделает сама, без ведома налогоплательщика.

Сюда входят такие расходы, как аренда, реклама, маркетинг

Сюда входят такие расходы, как аренда, реклама, маркетинг