Как подать в суд на банк

Есть несколько причин, благодаря которым можно подать на банковскую организацию в суд и сейчас мы перечислим основные: незаконное привлечение заёмщика к выплате штрафов, пени и неустоек (начисляются они незаконным образом) и признание подписанного Вами договора на получение денежных средств по кредиту или ипотеке недействительным. Есть и такие банковские организации, готовые подпортить кредитную историю своего клиента даже несмотря на то, что суд вынес решение, целиком и полностью находящееся на стороне заёмщика. Поскольку ситуации бывают самые разные, нужно знать, как подать в суд на банк – в жизни всё может пригодиться. Поэтому продолжайте читать нашу статью, и Вы получите максимально чёткий и внятный ответ – будете знать, какой судебный процесс Вам предстоит увидеть и через что пройти.

Судебный иск против банка

На сегодняшний день довольно просто подать на банковскую организацию в суд. Куда более сложен будет сам процесс. Зачастую эти самые походы в суд начинаются с предсказуемости банковских работников, составляющих договора на получение кредитных средств, вследствие чего могут возникнуть пересуды. Как бы то ни было, Вы можете не думать о том, что выиграть дело в суде у одного из банков – это нереально. Наша практика говорит об обратном, были случаи, когда судебные процессы решались в сторону клиентов, притом не только по кредитам, но и лизингу, поручительству, расчётно-кассовому обслуживанию, вкладам и многому другому. Как говорится, шанс есть всегда и если закон действительно на Вашей стороне, то не стоит упускать этот самый шанс!

Смогу ли я выиграть судебный процесс против банковской организации?

Вопрос действительно не из лёгких, поэтому и ответа мы на него дать не сможем, ведь всё зависит от конкретной ситуации, от того, кто в ней прав и кто виноват. Все судебные процессы являются уникальными, поэтому в каждой ситуации прежде всего потребуется тщательный анализ и разбор Вашего положения.

Отметим, как правило, во всех ипотечных, кредитных и лизинговых договорах с банковскими организациями должна быть указать так называемая договорная подсудность по месту, наиболее удобному для самого банка. Зачастую, бывают случаи, когда этот пунктик в договоре не соответствует юр. адресу банковской организации – потому что оформляется этот самый договор в одном из филиалов. В тех случаях, когда подобный пункт отсутствует (такое крайне маловероятно, поэтому если не нашли его, рекомендуем перепроверить всё ещё разок-другой), подавать в суд на организацию придётся по её юр. адресу.

Далее мы бы хотели отметить, что ещё до самого обращения в суд, лучше всего сделать анализ всей этой ситуации, поставить для себя цель, которой желаете добиться и на основе всего этого корректировать дальнейшие действия, чтобы судебный процесс не затянулся на ещё несколько месяцев в виду недостаточности доказательств с Вашей стороны или расторопности.

Прежде всего, стоит убедиться, что Вами были соблюдены всевозможные предсудебные процедуры (заполнение и отправка претензий по нужному адресу и прочее). Эти требования крайне важно соблюдать, если Вы не хотите, чтобы исковое заявление вернулось обратно так и нерассмотренным. Зачастую эта процедура предусматривается и в самом договоре, однако, бывают случаи, когда она изначально установлена законодательством – опять же, нужно отталкиваться от конкретной ситуации.

Что можно сделать, если банковская организация располагается в одной городе, а я – в другом?

В данном случае законодательством нашей страны предусматривается так называемая подсудность по месту подписания (и последующего исполнения) договора. В ситуации, когда клиент является физическим лицом, можно обратиться к закону по защите прав потребителей, подав иск по своему месту проживания.

Да, конечно же, все эти нюансы в одной статье мы не можем учесть и уместить просто физически, поэтому в каждой конкретной ситуации отчасти придётся полагаться на свои силы, учитывая всевозможные повороты на судебных заседаниях. Зато Вы в общих чертах знаете, как можно подать иск в суд против банка. Лучшим из вариантов решения данной проблемы будет обращение к профессионалам своего дела. Юристы наряду с адвокатами помогут разрешить даже самые сложные ситуации по вкусным ценам.

Как подать в суд на банк

Здравствуйте Наталья!

Предлагаю ознакомится с судебной практикой по поводу незаконных начислений банков.

ВЫСШИЙ АРБИТРАЖНЫЙ СУД

РОССИЙСКОЙ ФЕДЕРАЦИИПрезидиум Высшего Арбитражного Суда Российской ФедерацииИНФОРМАЦИОННОЕ ПИСЬМОМосква№ 14713 сентября 2011 г.

Президиум Высшего Арбитражного Суда Российской Федерации рассмотрел Обзор судебной практики разрешения споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре, и в соответствии со статьёй 16 Федерального конституционного закона от 28.04.1995 № 1-ФКЗ «Об арбитражных судах в Российской Федерации» информирует арбитражные суды о выработанных рекомендациях.

Приложение: обзор на 31 л.

ПредседательВысшего Арбитражного Суда

Российской ФедерацииА.А.Иванов

Обзор судебной практики разрешения споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре

2. В связи с тем, что при заключении кредитного договора заёмщик был фактически лишён возможности влиять на содержание договора, проект которого был разработан банком и содержал в себе условия, существенным образом нарушающие баланс интересов сторон, суд вправе применить к такому договору положения статьи 428 ГК РФ о договорах присоединения.

Индивидуальный предприниматель обратился с иском к банку об изменении кредитного договора путём исключения из него положения, устанавливающего право банка в одностороннем порядке по своему усмотрению и без объяснения заёмщику причин отказать в выдаче кредита либо выдать кредит в меньшем размере, по своему усмотрению и без объяснения причин увеличивать размер процентов за пользование кредитом, а также сокращать срок возврата кредита.

Обосновывая требование об изменении кредитного договора, истец указал, что спорный договор является договором присоединения, поэтому к отношениям между предпринимателем и банком могут быть применены положения

статьи 428 ГК РФ о праве присоединившейся к договору стороны потребовать изменения договора, содержащего условия, существенным образом нарушающие баланс интересов сторон и потому явно обременительные для данной стороны.

Суд первой инстанции в удовлетворении искового требования отказал, сочтя, что спорный кредитный договор не может рассматриваться в качестве договора присоединения, так как договоры присоединения заключаются, как правило, с гражданами для целей удовлетворения их личных бытовых нужд. Кроме того, суд отметил, что предприниматель как участник переговоров о заключении кредитного договора был вправе предлагать свои варианты условий договора.

Суд апелляционной инстанции решение суда первой инстанции оставил без изменения, указав, что в соответствии с пунктом 3 статьи 428 ГК РФ требование об изменении договора не может быть удовлетворено, если сторона, которая присоединилась к договору в связи с осуществлением своей предпринимательской деятельности, знала или должна была знать, на каких условиях она заключает договор. Суд также отметил, что у предпринимателя была возможность заключить кредитный договор не только с данной кредитной организацией, но и с любым другим банком. В такой ситуации заёмщик не вправе ссылаться на несправедливость договорных условий и требовать их изменения.

Суд кассационной инстанции решение суда первой инстанции и постановление суда апелляционной инстанции отменил, исковое требование удовлетворил, руководствуясь следующим.

По смыслу пункта 1 статьи 428 ГК РФ путём присоединения может быть заключён любой гражданско-правовой договор вне зависимости от состава сторон договора и целей, преследуемых при его заключении. В материалах дела имеются доказательства того, что при заключении кредитного договора предприниматель предлагал банку изложить часть пунктов договора (в том числе оспариваемых пунктов) в иной редакции, чем та, которая была предложена ему банком для подписания. Однако предпринимателю в этом было отказано со ссылкой на внутренние правила, утверждённые председателем правления банка, не допускающие внесения в проект кредитного договора изменений по сравнению с разработанной и утверждённой формой договора в случае, если предметом договора является типовой кредитный продукт, к числу которых сам банк отнёс и кредиты, выдаваемые малым предпринимателям для целей пополнения оборотных средств. Поэтому договор был заключён на условиях банка.

Суд кассационной инстанции пришёл к выводу, что у предпринимателя отсутствовала фактическая возможность влиять на содержание условий кредитного договора, поэтому он принял условия кредита путём присоединения к предложенному договору в целом, в том числе с учётом оспариваемых условий. Следовательно, к спорному договору могут быть по аналогии закона (статья 6 ГК РФ) применены положения пункта 2 статьи 428 ГК РФ. При этом тот факт, что в договоре имелись и условия, согласованные сторонами индивидуально (сумма кредита, сроки возврата и т. п.), не препятствует применению пункта 2 статьи 428 ГК РФ к тем положениям кредитного договора, в отношении которых заёмщик был вынужден принимать навязанные ему условия.

Суд признал, что положения кредитного договора, об исключении которых просил истец, содержат явно обременительные условия для присоединившейся стороны, которые она, исходя из своих разумно понимаемых интересов, не приняла бы при наличии у неё возможности участвовать в определении условий договора. Спорные положения договора не соответствуют принципу добросовестности в коммерческой деятельности, они явно обременительны для заёмщика, поэтому существенным образом нарушают баланс интересов сторон кредитного договора, так как предоставляют кредитору возможность в одностороннем порядке изменять согласованные сторонами условия договора, которые являются существенными для договоров такого вида. Суд также отметил, что в договоре не предусмотрена возможность заёмщика, не согласного с изменением условий кредитования, без согласия кредитора досрочно возвратить кредит на прежних условиях и тем самым прекратить отношения с банком, напротив, досрочный возврат кредита по инициативе заёмщика договором запрещён.

Постановлением суда кассационной инстанции кредитный договор был изменён, спорные пункты исключены. Кроме того, суд кассационной инстанции в постановлении подчеркнул, что изменение кредитного договора данным судебным актом означает, что спорные пункты договора утрачивают силу с момента принятия этого судебного акта (часть 5 статьи 289 Арбитражного процессуального кодекса Российской Федерации).

4. Банк имеет право на получение отдельного вознаграждения (комиссии) наряду с процентами за пользование кредитом в том случае, если оно установлено за оказание самостоятельной услуги клиенту. В остальных случаях суд оценивает, могут ли указанные комиссии быть отнесены к плате за пользование кредитом.

Общество с ограниченной ответственностью — заёмщик — обратилось в суд с иском к банку о возврате денежной суммы, составляющей суммы комиссий, уплаченных по кредитному договору, полагая, что комиссии были установлены банком незаконно, в частности с нарушением положений статьи 809 ГК РФ и статьи 29 Закона о банках. Банк возражал против удовлетворения иска, указывая, что денежные средства, составляющие комиссии банка, были уплачены заёмщиком по действительному кредитному договору, который не был в судебном порядке признан недействительным или незаключённым.

Суд первой инстанции в удовлетворении искового требования отказал, сославшись на то, что, подписав кредитный договор, общество тем самым выразило согласие с содержащимися в нём условиями о комиссиях, взимаемых банком за рассмотрение кредитной заявки, выдачу кредита, поддержание лимита кредитной линии, ведение ссудного счета. Суд установил, что обязанность заёмщика по уплате всех перечисленных комиссий была исполнена путем списания денежных средств с его расчётного счёта, открытого в банке-кредиторе, причём заёмщик предварительно дал банку согласие на безакцептное списание денежных средств с данного счёта.

Суд апелляционной инстанции решение суда первой инстанции отменил, иск удовлетворил, указав, что ни ГК РФ, ни иными нормативными актами Российской Федерации включение таких комиссий в кредитный договор не предусмотрено, поэтому соответствующие условия кредитного договора являются ничтожными и банк обязан возвратить заёмщику денежные средства, составляющие суммы перечисленных комиссий (статья 167 ГК РФ).

Суд кассационной инстанции постановление суда апелляционной инстанции отменил, удовлетворив иск частично. Суд кассационной инстанции счёл, что вывод суда апелляционной инстанции о ничтожности соответствующих условий кредитного договора в связи с тем, что возможность взимания спорных комиссий не установлена в законе, не соответствует действующему законодательству, в частности положениям статьи 421 ГК РФ, в силу пункта 4 которой условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами. Действующее законодательство не содержит положений, запрещающих взимание комиссий за совершение банками каких-либо действий или операций в рамках исполнения кредитного договора. Следовательно, квалификация упомянутых условий кредитного договора как ничтожных по причине отсутствия в законе нормы, разрешающей включение в договор подобного рода условий, является ошибочной.

Для разрешения данного спора необходимо определить природу комиссий, взимаемых банком с заёмщика.

В договоре, из которого возник спор, комиссии были установлены банком за совершение таких действий, которые непосредственно не создают для клиента банка какого-либо отдельного имущественного блага, не связанного с заключённым сторонами кредитным договором, или иного полезного эффекта, поэтому не являются услугой в смысле 779 ГК РФ. Однако само по себе это не означает, что суммы таких комиссий, уплаченных заёмщиком — юридическим лицом, подлежат возврату.

Суд кассационной инстанции указал, что условия договора о тех комиссиях, обязанность по уплате которых является периодической, а сумма определяется как процент от остатка задолженности заёмщика перед банком на дату платежа (комиссия за поддержание лимита кредитной линии, за ведение ссудного счёта), являются притворными, они прикрывают договорённость сторон о плате за кредит, которая складывается из размера процентов, установленных в договоре, а также всех названных в договоре комиссий. Суд указал, что поскольку воля сторон кредитного договора была направлена на то, чтобы заключить договор с такой формулировкой условия о плате за предоставленный кредит, а закон, запрещающий включение подобных условий в кредитный договор, отсутствует, данное (прикрываемое) условие договора не может быть признано недействительным.

Иные же комиссии (комиссия за рассмотрение кредитной заявки, за выдачу кредита) по условиям договора уплачиваются единовременно при выдаче кредита из денежных средств, подлежащих зачислению на счёт заёмщика, поэтому подлежат оценке судом на предмет того, взимаются ли они за совершение банком действий, которые являются самостоятельной услугой, создающей для заёмщика какое-либо дополнительное благо или иной полезный эффект. Суд установил, что в рассматриваемом деле комиссии были предусмотрены за стандартные действия, без совершения которых банк не смог бы заключить и исполнить кредитный договор. Такие условия договора являются ничтожными (статья 168 ГК РФ), а денежные суммы, уплаченные банку в их исполнение, подлежат возврату (пункт 2 статьи 167 ГК РФ).

В другом деле суд признал, что установление в договоре банковского счёта ежемесячной комиссии за возможность кредитования расчётного счёта (овердрафт) является правомерным, указав, что в этом случае банковская услуга, оплачиваемая клиентом, заключается в предоставлении банком возможности совершить платёж, несмотря на недостаточность или отсутствие денежных средств на расчетном счёте (статья 850 ГК РФ).

5. Суд удовлетворил требование заёмщика о возврате ему части процентов, уплаченных в соответствии с кредитным договором, так как они были уплачены за период, в течение которого пользование денежными средствами уже прекратилось.

Индивидуальный предприниматель обратился в суд с иском о возврате части процентов за пользование кредитом, уплаченных им банку по кредитному договору.

Суд первой инстанции установил, что между предпринимателем и банком был заключён кредитный договор, по условиям которого кредит возвращается заёмщиком путём ежемесячной уплаты в течение одного года фиксированной денежной суммы, в составе которой в первую очередь учитываются проценты за весь указанный в договоре срок пользования кредита (аннуитетный порядок возврата кредита). Спустя семь месяцев после выдачи кредит погашен заёмщиком досрочно. Истец представил расчёт, из которого вытекало, что проценты, уплаченные им в составе аннуитетных платежей, охватывают в том числе и тот период, в течение которого реальное пользование заёмными денежными средствами не осуществлялось, так как кредит был возвращён досрочно.

Банк возражал против удовлетворения требования, ссылаясь на то, что уплаченные проценты соответствовали условиям договора.

Суд удовлетворил исковое требование предпринимателя, руководствуясь следующим. По смыслу статьи 809 ГК РФ проценты являются платой за пользование заёмщиком суммой займа. Таким образом, проценты, являющиеся платой за пользование денежными средствами, подлежат уплате только за период с даты выдачи кредита и до даты его полного возврата. Взыскание процентов за период, в котором пользование суммой займа не осуществлялось, не может происходить по правилам названной нормы.

Суд апелляционной инстанции отказал в удовлетворении апелляционной жалобы банка, согласился с судом первой инстанции и подчеркнул, что основания для взыскания с предпринимателя не полученных банком доходов отсутствуют, так как заёмщик не нарушил обязательств по кредитному договору.

Как на банк подать в суд и как выиграть иск? :: BusinessMan.ru

Многие граждане в последнее время интересуются, как на банк подать в суд. В действительности этот вопрос актуален уже давно. Да, банки сами по себе стараются действовать по закону, а законопослушные граждане пытаются не доводить ситуацию в том или ином случае до судебный прений. Но в жизни происходят разные случаи. Никто не застрахован от суда и следствия. Тем более когда речь идет о банках. Как защитить себя и свое имущество? Что делать, если на вас подали в суд сотрудники банка? Можно ли как-то выиграть это дело?

Когда подают

Какие банки подают в суд на своих клиентов? Все. А точнее те, которые выдают кредиты. Сейчас денежные средства раздаются банковскими организациями очень часто. А спустя некоторое время начинаются проблемы. Можно действовать в рамках закона, а можно попытаться самостоятельно решить вопрос с должниками.

Во всяком случае, следует точно знать, что делать, если банк подал в суд. За неуплату долгов, например. Именно из-за этого банковские организации и обращаются к закону. Обычно с простыми клиентами никаких разбирательств не происходит.

То есть банки в суд подают только при наличии задолженности у граждан. Чаще всего — по кредитам и ипотекам. В некоторых случаях у вас есть возможность ответить на данное решение встречным иском. Но как подать в суд на банк? Что делать, если данная организация жалуется на вас?

Если подали на вас

Банк подал в суд. Что делать? Вариантов развития событий не так уж и много. Все зависит от вашей реальной ситуации в жизни. Иногда должники (особенно по кредитам с большими задолженностями) просто стараются избегать присутствия заседаний. Это первый прием. Если вы не можете или не хотите платить кредит, можете просто скрываться от банка, суда и следствия.

Второй вариант — явиться на судебное заседание и ответить за свои действия. Помните, судебные органы не всегда находятся на стороне банковских организаций. Сейчас все чаще и чаще клиенты остаются в выигрыше. В любом случае, чтобы не бояться, ответьте за свои поступки. Скорее всего, вас принудят выплатить определенную денежную сумму в установленный срок. И дальше выполняйте свои обязательства исправно.

А можно подать в суд на банк в ответ? Тоже вполне распространенное явление. Об этом процессе стоит поговорить немного больше. Ведь нередко банки сами действуют не по закону, зато свои права отстоять пытаются всеми силами. Граждане попросту понятия не имеют, как можно защитить себя. Особенно если они не выполняют свои обязательства по веским причинам, например, при появлении неплатежеспособности. Так как на банк подать в суд? На что обращать внимание? И каким образом можно выиграть дело?

Куда обращаться

Для начала, куда стоит обращаться. Судов много, споров и нарушений — тоже. Возникает вопрос: в какую организацию нужно обратиться с иском? Если на вас уже подали иск, то все просто — выдвигаете встречное обвинение там же, где претензии предъявляются вам. А если нет? Что делать в ситуациях, при которых банк еще не обратился с иском, а только собирается сделать это? Или если просто ваши права были нарушены?

Здесь стоит хорошенько изучить договор с организацией. Часто мелким шрифтом там прописываются пункты, которые относятся к нарушению обязательств подписанного соглашения. И вы можете увидеть, в какой суд обращаться.

Можно подать иск в суд, указанный в договоре. Чаще всего обращаются в местные суды или районные. Договор с банком поможет прояснить ситуацию.

Подаем иск

Допустим, выбрали мы организацию, в которую жаловаться. А что дальше? Теперь необходимо разобраться, как на банк в суд подать, а также выиграть дело. Разумеется, все зависит от вашего конкретного случая. Но вот для иска придется собрать некоторые документы. Что пригодится?

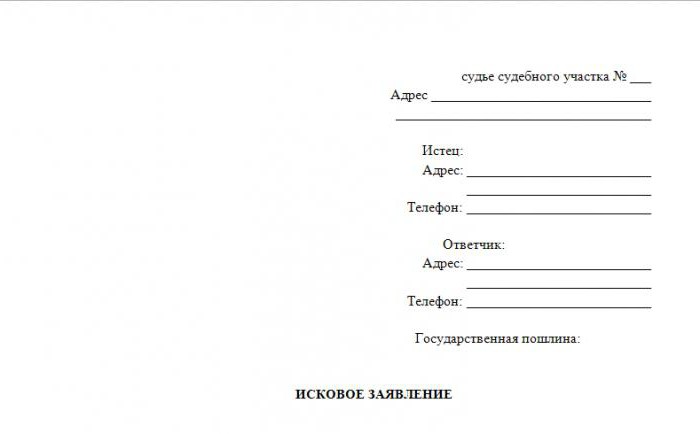

Сам иск. Составляется при помощи общепринятых правил. В нем нужно указать суд, в который вы обращаетесь, сведения о себе и о банке, а также причину иска. Здесь же пишется еще и ваша просьба — какого результата хотите добиться в ходе прений. Дата, подпись, а также сведения о свидетелях, которые могут дать показания — очередные обязательные пункты.

Далее — представьте копии вашего паспорта, а также договора с банком и его реквизитами. Соглашение подавать лучше в виде ксерокопии, которая была заверена нотариусом.

Если у вас есть какие-то доказательства вашей правоты, они тоже пригодятся. Все справки и документы, способные доказать незаконное нарушение ваших прав, следует приложить. Без них успеха добиться не получится.

О приглашении свидетелей тоже уже было сказано. Очень часто именно они помогают решить судебные споры с банками. Особенно если ваши права нарушались неоднократно. Помните, лица должны быть незаинтересованные.

Решаем проблему

Теперь понятно, как на банк подать в суд. После вашего обращения следует просто подождать заседания. И явиться на него со свидетелями, а также доказательствами своей невиновности. О нарушении ваших прав тоже забывать не нужно. Достаточно просто заручиться доказательствами неправомерных действий банка.

После заседания будет понятно, кто прав, а кто нет. Чтобы не оказаться в проигрыше, для начала хорошенько изучите договор с банком. Затем не скрывайтесь от суда. Ведь такое поведение повлечет за собой негативные последствия. Если сами по уважительным причинам не можете прийти в суд, отправьте своего официального представителя с доказательствами вашего законного отсутствия. Также старайтесь выполнить по максимуму условия договора с банком. Все это поможет вам выиграть. Особенно если удастся доказать, что банк действовал не по закону и грубо нарушал условия договоренности. Есть еще один маленький совет.

Антиколлекторы

Если совсем не хочется думать о том, как на банк подать в суд, да еще и ваши права грубо нарушились (с привлечением коллекторов — они, как известно, действуют так, как пожелают, невзирая на законы), можно обратиться в специальные антиколлекторские службы. За определенную плату на ваших устрашителей найдут управу, а также помогут выиграть дело. И подать иск тоже.

Пожалуй, привлечение антиколлекторских организаций при судебных разбирательствах с банками — наиболее успешное, хоть и затратное дело. Во всяком случае, если коллекторы уже занимались порчей вашего имущества, лучше заручиться доказательствами и помощью антиколлекторов. Это — залог к успеху. Самостоятельно тоже можно выиграть суд, но придется изрядно постараться. Нужны и веские доказательства, и множество свидетелей. Чаще всего оказывается, что выигрыш в суде против банка — не такое уж и трудное дело. Главное – правильно подготовиться к нему.

как правильно судиться с банками?

В последнее время у нас в Казахстане стали частыми обращения в суд по поводу банковского займа.

В условиях кризиса, у многих заемщиков уменьшились как доходы, так и в принципе, платежеспособность. В связи с этим, им труднее выполнять взятые на себя обязательства. Суды по кредитам это уже не редкость. И заемщики, оказавшиеся в тяжелой финансовой ситуации, предстают перед судом в качестве ответчиков, независимо ни от каких причин, банк требует выплаты долга. Что делать и как правильно выстроить свою линию защиты, если банк подал в суд? С этим вопросом мы обратились к юристу Александру Каплану.

— «Проблемный займ» – что под этим подразумевают юристы?

Понятие «проблемный займ» состоит из целого ряда составляющих. Прежде всего — это «неплатежеспособность», ситуация, когда заёмщик не может своевременно выполнять свои обязательства. Это комплексный показатель, при определении которого учитываются доходы заёмщика в настоящее время и их прогноз на будущее, вероятность исполнения обязательств по погашению займа в будущем. Просчитываются случай дефолта заёмщика, вероятность восстановления платежеспособности, и так далее.

При этом, отмечу, что фиксация банком статуса «проблемного займа» по внутреннему учёту зачастую производится не совсем корректно.

К примеру, по закону банки обязаны предоставлять информацию по займу в кредитное бюро, однако на практике бывают ситуации, когда предоставляется некорректная и недостоверная информация о займе. Например, информация о залогах некорректная, неверный порядок погашения, размер погашенных платежей, размер оставшейся суммы, и так далее.

С точки зрения закона, статус «проблемный» займу присваивается решением кредитного комитета банка, на основании собственной внутренней политики, с осуществлением ряда соответствующих бухгалтерских проводок и внесения информации в кредитное бюро.

Однако на практике эти процедуры не всегда соблюдаются должным образом.

Истребование в суде и изучение указанной информации из самого банка зачастую также осложнено сопротивлением банка, которому невыгодно предоставлять заёмщику документарные инструменты для защиты своей позиции в суде.

Ещё одним критерием присвоения статуса «проблемного займа» является его обеспеченность. Так, выбытие обеспечения займа, например, уничтожение предмета залога, или гарантия/поручительство лица по ряду обстоятельств (например, банкротство или смерть гаранта/поручителя) вместе с существенной угрозой снижения платежеспособности должника может расцениваться как угроза возникновения проблемного займа.

Если при анализе этих факторов уполномоченный орган банка (кредитный комитет) придёт к выводу о том, что займ является проблемным, ему присваивается соответствующий статус. И вот какие последствия: списывается займ с баланса банка «на внесистемный учёт», фактически это выведение займа с баланса и финансовой отчётности банка. К последствиям присвоения статуса «проблемный» относится и прекращение попыток досудебного урегулирования погашения займа.

И в этой ситуации, хоть и абсурдно, но судебное взыскание просроченных сумм встречается на практике. При отсутствии возможности взыскания займа, когда займ признан безнадёжным — списание займа, то есть, фактически, прощение долга.

Такие ситуации крайне редки, и немаловажным фактором является то, что со списанных займов банки должны оплатить налог в размере 20% за списание обязательства, чего банки, по понятным причинам, делать не хотят.

— Из-за каких займов в основном судятся – по ипотечным или потребительским кредитам?

— Такой статистики у меня нет, однако могу сказать, что наиболее простые по судебному взысканию и исполнению как для суда, так и для банка и заёмщика — потребительские займы, а наиболее сложные — ипотечные и залоговые займы.

По первой категории дел заёмные суммы, в основном, небольшие (часто до 10 миллионов тенге), и могут быть взысканы как с заработной платы должника, так и с продажи его имущества.

А вот ипотечные займы зачастую берутся на крупные суммы (до 1,5 млн. $ и выше), и судебные разбирательства по ним сопряжены с существенными имущественными интересами банка — с одной стороны, и имущественными рисками заёмщика — с другой.

— С чего надо начать свою линию защиты клиенту, просрочившему выплату кредита?

— Прежде всего следует обратиться к юристу, имеющему практику по такой работе. Каждое дело уникально и неповторимо, и всё-таки я попробую выразить общие рекомендации по построению стратегии взаимодействия с банком и судом по таким делам.

* Во-первых, тщательно изучите все имеющиеся документы — договор банковского займа, договор залога (если есть), затребуйте кредитный отчёт с ТОО «Первое кредитное бюро» или АО «Государственное кредитное бюро». Обратите внимание, что такой отчёт можно получить бесплатно один раз в год.

* Во-вторых, внимательно изучите доверенности и приказы на лиц, с которыми непосредственно работаете, есть ли у них полномочия по тем вопросам, с которыми вы к ним обращаетесь.

* В-третьих, если банк ещё не подал в суд — то следует обратиться туда с письмом с просьбой предоставить развёрнутый расчёт вашей задолженности, включающий сумму основного долга, просроченного и уплаченного вознаграждения, пеней и штрафов.

* В-четвертых, оцените риски — перспективу обращения банком взыскания на заложенное имущество (при наличии) во внесудебном и судебном порядке. Если риск существенен и причиняет вам такой же ущерб, следует либо обратиться в банк с заявлением о реструктуризации займа. Либо предоставить дополнительные

или другие залоги вместо имеющегося. Можно залог заменить гарантией или поручительством (на практике такого практически не бывает), или заключить соглашение с банком на других условиях, исключающих реализацию залога.

* В-пятых, если риск обращения взыскания на залог существенный, а банк от принятия предложенных мер уклоняется, что бывает чаще всего, то на 90% банк уже готов к суду. Значит, следует подготовиться и вам.

Сейчас практика складывается так, что банки, чаще всего, взыскивают не всю сумму долга по займу, а лишь часть самого основного долга, в таком размере, который обеспечен залогом (при его наличии), или такой суммы, которую, по оценке банка, заёмщик наиболее реально может погасить в ближайшей перспективе.

При этом должник остаётся должным оставшуюся часть займа, включая вознаграждение, которые банк может взыскивать в любое время.

Следует помнить, что по требованиям банков о взыскании задолженности по займам срок исковой давности не ограничен (по прочим требованиям — 3 года). И после просрочки оплаты текущего платежа более чем на 180 дней, размер вознаграждения и неустойки банком «замораживается» и не начисляется более.

И ещё совет для самих проблемных заемщиков. Оказавшись в суде, вы получаете иск на руки. Внимательно знакомьтесь с ним, а также всеми приложенными документами — банковским экземпляром договора и графиком погашения задолженности, уведомлениями о невыполнении обязательства, уведомлениями о проведении внесудебной реализации залога (если есть), протоколы заседания кредитного комитета, служебные записки и т.д.

Если вы не согласны с взыскиваемой суммой — требуйте назначение судебной экономической экспертизы расчёта задолженности.

Потребуйте у банка предоставить ваше кредитное досье, где должны быть протоколы заседания кредитного комитета по вопросам, связанным с вашим займом. Внимательно изучите эти документы, в них указывается «судьба» вашего займа, его история и текущий статус. Затребуйте отчёт с кредитного бюро. В зависимости от ситуации может понадобиться вызвать в суд специалистов для предоставления экспертного заключения.

И после изучения всей совокупности указанных документов выстраивается наиболее выигрышная стратегия поведения в суде. Следует отметить, что суды, зачастую, к требованиям банков более лояльны, чем к заёмщикам, поэтому надо понимать, что только 100% надёжные аргументы могу привести к ожидаемому результату.

О результате. Следует чётко разграничивать понятия «я хочу» и «я получу». Под наиболее реально достижимым результатом часто подразумевается не тот результат, который хочется получить в идеале. В ходе изучения документов в суде может возникнуть ситуация, когда ранее избранная стратегия может поменяться из-за появления ряда документов. Здесь задачей становится плавно изменить стратегию и тактику поведения в суде.

— Суммы долгов банк в любом случае взыскивает? Есть ли случаи, чтобы банк проиграл клиенту?

В большинстве случаев банк выигрывает в суде, однако бывают случаи, когда клиенту

удаётся снизить размер взыскиваемых сумм за счёт снижения размера вознаграждения и просроченного вознаграждения. И, иногда даже добиваются удовлетворения требований заёмщика по встречному иску и отказе в удовлетворении иска банка. Но такие случаи довольно редкие, можно сказать, единичные. Добиться этого можно, только при выявлении существенных ошибок со стороны банка, чего обычно не происходит.

— Бывает ли так, что судьи отдают свои предпочтения при рассмотрении дел кому-то из участников процесса – банку или клиенту?

— Да, бывает, и к сожалению, чаще всего суды отдают предпочтения интересам банков. Например, когда я анализировал судебную практику по конкретному судье одного из районных судов города Алматы, я обнаружил, что этот судья удовлетворял несколько исков банка, и взыскивал с должника сумму неустойки, в шесть раз выше суммы основного долга. В шесть раз! В другом решении — в два-два с половиной раза выше. При этом статья 297 Гражданского кодекса РК, регламентирующая возможности снижения такой неустойки (пени), на практике работает хорошо, и суды часто снижают взыскиваемую неустойку до 10-20%. Почему некоторые судьи её не применяют — отдельный вопрос.

— Какие доказательства предоставляет банк при рассмотрении дела в отношении клиента, просрочившего займ?

Такими доказательствами если перечислить прямо по пунктам, всего их будет примерно восемь.

* Договор банковского займа,

* договор залога (если есть), оценка залога,

* регистрация залога в органе юстиции,

* выписка по приходу/расходу денежных средств, из которой видно получение займа, уведомления заёмщика о невыполнении обязательства,

* расчёт задолженности заёмщика на дату подачи иска,

* исковое заявление в суд,

* оплаченная государственная пошлина за подачу иска в суд, возможно также предоставление других доказательств на усмотрение банка.

— Самый, на ваш взгляд «тяжелый судебный процесс», связанный с банковскими займами?

— Взыскание просроченного займа и вознаграждения по ипотеке, где залогом выступает единственное жильё, а у собственника и заёмщика в одном лице там проживает семья и несовершеннолетние дети. Ипотечные займы сложны, поскольку обычно существенны по стоимости для заёмщика, которому требуется защитить свои интересы. При этом суды стараются максимально исключить допущение ситуации, при которой заёмщик лишается единственного жилья.

Но даже вступившее в силу решение суда — это ещё половина дела, ведь требования решения суда ещё нужно исполнить. Но если у вас проблемный займ, то не бойтесь судиться с банком.

И не сильно надейтесь на то, что с банком можно решить вопрос «полюбовно». При этом, разумеется, свои обязательства по банковским займам, принятые и зафиксированные договором, следует исполнять в полном объёме. Однако нужно всегда помнить, что банк -прежде всего коммерческая организация, для которой главная цель работы — извлечение дохода. Иногда банки допускают ошибки, за которые, в конечно счёта, расплачивается заёмщик.

— Спасибо за интервью!

Немного статистики.

Один миллион двести тысяч казахстанцев имеют по два кредита, об этом сообщает аналитический центр первого кредитного бюро. По три кредита оформили триста двадцать пять тысяч человек. И чуть меньше – имеют более четырех кредитов. Розничный ссудный портфель составляет порядка 4,5 триллиона тенге.

Если вы еще только собираетесь оформить кредит, подумайте, просчитайте несколько раз, следуя народной пословице — семь раз отмерь, один раз отрежь. Ведь ни для кого уже не секрет, банк – особой добросердечностью не отличается.

София Баеш, основатель Финансового клуба Казахстана

Больше новостей в Telegram-канале «zakon.kz». Подписывайся!