Что такое акции компании – зачем нужны акции

Выбирая между облигациями и акциями, потенциальный инвестор нередко отдает предпочтение последним. В чем же их преимущества? И какие возможности получают держатели акций?..

Акция предприятия: определение

Акция – «королева» рынка. Она доминирует над всеми остальными финансовыми инструментами, вне зависимости от того, к какому рынку те относятся – товарному, валютному или заемных средств.

Обладатель акции – это совладелец предприятия. Приобретая акции, коммерсант приобретает и некоторую часть фирмы, а с нею – права и обязательства. Кроме того, владение акциями сопряжено для него с рисками.

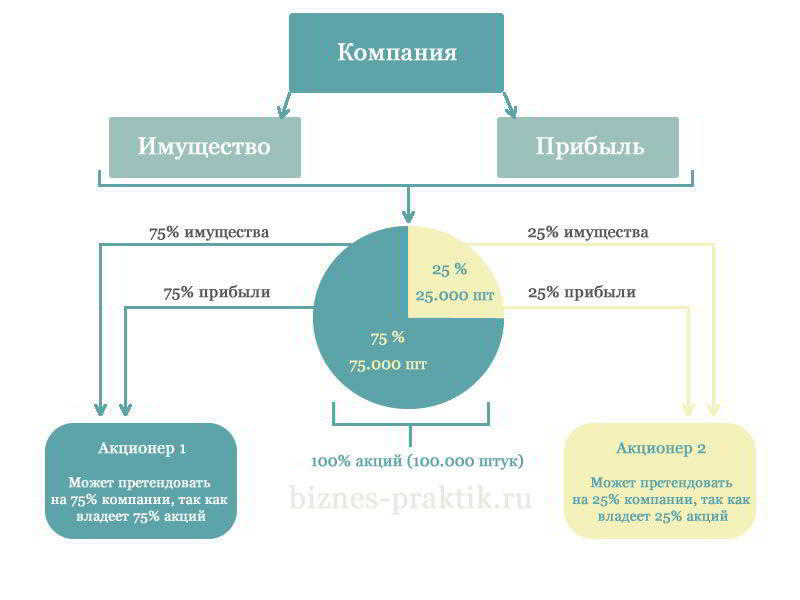

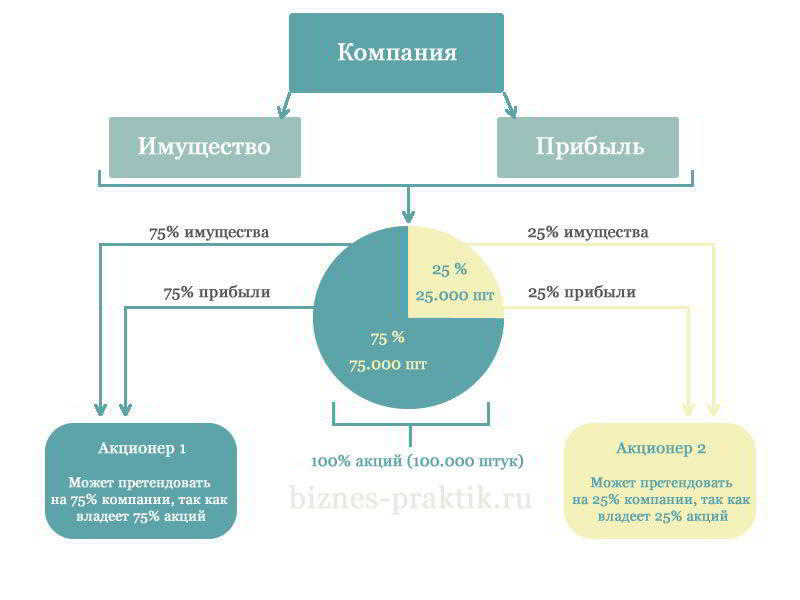

Акция – ценная бумага, которая удостоверяет участие ее владельца в формировании капитала акционерного общества и дает ему право на получение части прибыли этого общества, выраженной в дивидендах. Кроме того, владелец акции может участвовать в управлении АО и претендовать на часть имущества, которая остается после упразднения АО.

Итак, покупая ценные бумаги такого типа, вы становитесь совладельцем предприятия, которое их выпустило, и можете рассчитывать на долю прибыли и активов. Надо заметить, что акции обычно не продаются поштучно. Чем больше акций вы покупаете, тем внушительнее ваш пай.

Права и обязанности акционера

Акционер, как уже было сказано, владеет частью компании – то есть частью всего ее имущества. Доля частного инвестора невелика. В большинстве случаев она не превышает 1%. В итоге выходит, что акционеру принадлежат «мелкие кусочки» офисной техники, мебели, установленного в цехе оборудования и другого имущества.

Акционер имеет право голоса на собраниях совладельцев, во время которых происходит формирование совета директоров. Конечно, акционеры приглашаются не на все встречи: повседневные задачи решаются без них. Тем не менее, компания рассылает всем инвесторам приглашения на главное, ежегодное собрание. Посещать его или нет – личное дело каждого.

Если доля акционера ничтожно мала, а ехать до места проведения собрания далеко и нецелесообразно, он может передать свое право голоса более влиятельному и активному совладельцу.

Стоит напомнить, что обладание акциями той или иной компании не является поводом для получения от нее льгот и привилегий. Иными словами, имея акции хлебомакаронного комбината, вы не вправе рассчитывать на бесплатные утренние булочки.

Современные технологии позволили отказаться от печатных акций: в настоящее время ценные бумаги поступают в депозитарий только в электронном виде. Некогда трейдеры вели торговлю печатными акциями (stock certificates), на которых не принято было обозначать имя держателя. Поэтому, вне зависимости от того, законно или незаконно человек владел акциями, компания признавала его права акционера.

Благодаря совершенствованию системы контроля и учета, безопасность участников рынка, к счастью, повысилась. Виртуальная акция легко перемещается между учетными записями трейдера. Участники рынка получили возможность торговать, не выходя из дома, и охотно пользуются ею, тем более что для заключения сделок не нужно ничего, кроме телефона или компьютера.

Предполагается, что любая компания стремится к увеличению прибыли, а значит, к принесению дохода акционерам. Если же увеличения прибыли не происходит, и инвесторы перестают надеяться на получение дивидендов, они могут попытаться переизбрать руководство. Но у рядового акционера слишком маленький пакет акций, и потому он не может оказать влияние на судьбу предприятия. Она находится в руках крупных инвесторов.

Большинство акционеров не заинтересовано в процессе управления компанией. Им важна только прибыль, то есть дивиденды. Кроме того, акционер претендует на долю активов, но получить ее может только в случае упразднения предприятия – причем не раньше, чем руководство рассчитается с долгами и объявит о банкротстве своего детища.

Завершая разговор о правах и обязанностях акционера, отметим, что акционер не несет ответственности (личной) перед кредиторами – в отличие, например, от индивидуального предпринимателя, который может лишиться имущества, если не выплатит долг. Акционер в ответе только за сумму собственных вложений. Если предприятие терпит бедствие и не может расплатиться, никто не будет требовать с акционеров, чтобы они расплатились за него. Если оно обанкротится, и его акции обесценятся, акционеры и так потеряют средства – что еще с них взять?

Зачем предприятию продавать акции

Человек приобретает акции, так как он заинтересован в получении прибыли. А зачем компании продавать эти акции и, как следствие, лишаться части прибыли?..

Директора были бы рады обойтись без этого, но не могут. Бизнесу, особенно на этапе становления и развития, трудно выжить без поддержки извне. У руководства есть два выхода: обратиться за помощью в банк или начать выписывать облигации. В обоих случаях у компании возникает долг – либо перед банком, выдавшим кредит, либо перед держателями облигаций.

Но существует и третий способ привлечения средств – продажа части предприятия в виде акций. Став акционерным обществом, предприятие может позволить себе существовать и развиваться за счет инвесторов, которым оно, в общем-то, ничего не должно. Никто не заставляет людей покупать акции, но они все равно делают это, надеясь на то, что когда-нибудь их ценные бумаги подорожают.

Обозначим разницу между облигацией и акцией:

- 1. Продав облигацию, компания впоследствии должна расплатиться с держателем, чего бы ей это ни стоило: иногда необходимость возврата долга вынуждает компанию распродавать имущество.

- 2. Продав акцию, компания отказывается от всяких обязательств перед ее владельцем. От нее требуется только выплата дивидендов, а в случае ликвидации – передача части имущества. Существует риск, что акционер вообще не получит прибыли: компания обанкротится, и ей придется погашать долги. В такой ситуации кредиторы (банковские учреждения, держатели облигаций) остаются в выигрыше, а акционеры – «у разбитого корыта».

Чем рискует акционер

Как видите, имеется довольно большая вероятность, что человек, купив акции, в конечном итоге потеряет капитал. Высокий процент риска – отличительная особенность этого вида инвестиций. При банкротстве компании акционеру ничего не перепадает, в то время как держатель облигации в любом случае получает то, что ему причитается.

Но возможен и другой вариант развития событий. Бизнесмен покупает акции, и они резко идут в гору. По истечении года их ценность увеличивается в пять раз, и владелец решает расстаться с ними. Его прибыль составляет 500%. А что получает в аналогичной ситуации держатель облигации? – не более 10%.

Таким образом, держание акций сопряжено с большим риском, но и отдача от них ощутимее в разы.

Заключение

Акции – это ценные бумаги, которые привлекают инвесторов возможностью получения хорошей прибыли. Покупатель акции становится совладельцем компании, выпустившей ее. Он может участвовать в голосовании за состав совета директоров, претендовать на свою часть прибыли (дивиденды) и часть имущества АО. Он не несет ответственности перед кредиторами.

Потенциальному инвестору необходимо помнить, что акции относятся к рисковым ценным бумагам. В случае банкротства компании держатель акции теряет капитал и не получает никаких компенсаций.

Рекомендуем почитать:

Что такое контрольный пакет акций

Чем отличается акция от облигации

Покупая акцию, инвестор получает долю в активах и может претендовать на часть прибыли компании. Приобретая облигацию, инвестор становится кредитором предприятия.

⇧Что дают акции компании?

Мы рады приветствовать трейдеров, читающих нашу статью и желаем вам только хороших результатов в вашей повседневной профессиональной деятельности. Сегодняшняя тема будет интересна не только новичкам, но также и людям с небольшим опытом. По многочисленным просьбам мы в рамках этой статьи разберемся, что дает покупка акций компании. На сегодняшний день покупка-продажа акций наиболее распространена на фондовом рынке. Мы были удивлены, когда несколько специалистов, торгующих акциями уже достаточно давно, не смогли дать вразумительного ответа на вопрос – что же такое акция? Мы получили ответ, что «акция = ценная бумага». Давайте вместе разберемся с понятием акции.

Что такое акции компаний?

Акция представляет собой ценную бумагу, подтверждающую права владельца на определенную долю в бизнесе компании. После покупки ценной бумаги инвестор становится совладельцем бизнеса и имеет право получать дивиденды от доходов компании. Важный момент – получать хорошую прибыль можно лишь в том случае, если вы имеете в своем полном распоряжении большой пакет ценных бумаг. Приобретение 1-2 или 1000-2000 тысяч акций крупной компании, в большинстве случаев, не приносит никакого значительного эффекта.

Зачем выпускают акции крупных компаний?

Следующий вопрос, который возникает у начинающих трейдеров — с какой целью вообще выпускаются акции и зачем компания дает доступ совершенно незнакомых людей к своему имуществу и бизнесу?  Ответ лежит на поверхности – необходимость роста и развития. Коммерческое предприятие априори должно развиваться – и на это ему обязательно нужны деньги. Эмиссия (читай, выпуск) ценных бумаг – самый простой и прибыльный способ получить средства от инвесторов, которые верят в успешное развитие компании. Говоря простыми словами – трейдер, покупая акции, помогает компании развиваться. После продажи акций, новые компании продолжают успешное развитие. Деньги, вырученные от продажи ценных бумаг, вкладываются в покупку оборудования, в развитие производства, в расширение сферы влияния и другие отрасли. В случае успешного развития компании, в нее будут идти все новые и новые деньги от акционеров. Как вложившиеся в компанию трейдеры на заре ее развития (или на определенном этапе), мы получаем дивиденды по той причине, что купили акции раньше других инвесторов.

Ответ лежит на поверхности – необходимость роста и развития. Коммерческое предприятие априори должно развиваться – и на это ему обязательно нужны деньги. Эмиссия (читай, выпуск) ценных бумаг – самый простой и прибыльный способ получить средства от инвесторов, которые верят в успешное развитие компании. Говоря простыми словами – трейдер, покупая акции, помогает компании развиваться. После продажи акций, новые компании продолжают успешное развитие. Деньги, вырученные от продажи ценных бумаг, вкладываются в покупку оборудования, в развитие производства, в расширение сферы влияния и другие отрасли. В случае успешного развития компании, в нее будут идти все новые и новые деньги от акционеров. Как вложившиеся в компанию трейдеры на заре ее развития (или на определенном этапе), мы получаем дивиденды по той причине, что купили акции раньше других инвесторов.

Акции = кредит?

Продажа акций – это не кредитование компании за счет инвесторов, покупающих ЦБ. Говоря простым языком, акции – это своего рода пожертвования своих средств в пользу акционерного общества, носящие добровольный характер. Взамен инвестор получает имущественные права на активы компании и возможность получения дивидендов. Выплаты по акциям не фиксированы, их стоимость может с течением времени падать, компанию может постигнуть банкротство, и инвестор теряет вложения. Акции можно выгодно перепродать.  Впрочем, если трейдеру удалось грамотно оценить потенциал, которым обладает компания, прибыль может равняться сотням, а то и тысячам процентов годовых. Последние прецеденты крайне редки.

Впрочем, если трейдеру удалось грамотно оценить потенциал, которым обладает компания, прибыль может равняться сотням, а то и тысячам процентов годовых. Последние прецеденты крайне редки.

Какие акции иностранных компаний бывают?

Разновидностей акций не так уж и много:

- Обыкновенные

- Привилегированные

Давайте разберемся с «простыми» акциями. Эти ценные бумаги дают инвестору возможность получать дивиденды (свою долю от прибыли компании). Важная оговорка – дивиденды устанавливаются исключительно при подведении итогов деятельности фирмы за календарный год.  Все очень просто – акционерное общество подводит годовые итоги, в результате которых на графиках отображается успешность ее деятельности. После оценки успешности деятельности и уровня развития, руководство решает, сколько будет выплачено акционерам. Риск присутствует – если по итогам деятельности у компании скромная прибыль (или потеря), размер дивидендов будет соответствующий или их не будет вообще Привилегированные акции более интересны с точки зрения получения прибыли. Инвестор получит дивиденды в заранее оговоренном размере (согласно заключаемому договору при покупке акций). Права участвовать в управлении компании (войти в состав участников собраний акционеров) у владельца привилегированных акций нет.

Все очень просто – акционерное общество подводит годовые итоги, в результате которых на графиках отображается успешность ее деятельности. После оценки успешности деятельности и уровня развития, руководство решает, сколько будет выплачено акционерам. Риск присутствует – если по итогам деятельности у компании скромная прибыль (или потеря), размер дивидендов будет соответствующий или их не будет вообще Привилегированные акции более интересны с точки зрения получения прибыли. Инвестор получит дивиденды в заранее оговоренном размере (согласно заключаемому договору при покупке акций). Права участвовать в управлении компании (войти в состав участников собраний акционеров) у владельца привилегированных акций нет.

Суть акций компаний. Для чего фирмы их выпускают?

На фондовом рынке, обращается большое количество ценных бумаг, тысяч различных компаний. В этой статье мы поговорим о причинах по которым фирмы осуществляют выпуск акций. Так же о том каким образом расходуются средства полученные в результате выпуска и реализации ценных бумаг.

Откуда берутся акции на бирже?

Начнем с того, как акции попадают на биржу. Фондовый рынок делиться на две части — первичный, и вторичный рынки. В большинстве случаев после эмиссии (первичного выпуска акций на рынок) крупные пакеты акций, выкупаются сразу, крупными инвесторами, или совладельцами компании. На этом этапе фирма и получает финансирование. Далее, инвесторы, спустя определённый промежуток времени, стараются получить прибыль от своих вложений, через продажу частей своих ценных бумаг, так и образуется вторичный рынок. Вторичный рынок, представляет собой фондовую биржу в широком её понимании. На нем происходит перепродажа долей компании между крупными, средними, а также малыми инвесторами и спекулянтами. От торгов на вторичном рынке сами компании не получают дохода.

Как расходуется акционерный капитал.

После продажи акций компания получает средства, то есть дополнительные деньги помимо доходов от своей основной деятельности. Это позволяет предприятию расти и развиться намного быстрее, а также многократно увеличивать свою прибыль. Выставляя акции на биржу, компания зарабатывает, прежде всего, благодаря своему имиджу, получает финансирование выше своих доходов, и при этом обходиться без необходимости брать новые кредиты, что благотворно сказывается на экономике предприятия в целом.

Полученные средства фирма направляет на:

1. Увеличение оборота.

Так как компания, после продажи ценных бумаг имеет нераспределенные финансы, она направляет их на закупку нового технического или транспортного оборудования и расширение производственных площадей. Это позволяет производить больше товаров или услуг;

2. Наём персонала.

Дополнительные средства позволяют нанимать новый, по возможности высококвалифицированный, персонал что делает работу любой организации более быстрой, а главное качественной;

3. Внедрение новых технологий.

Кроме персонала, для повышения скорости и качества работы необходимы новые, высокоэффективные технологии, зарекомендовавшие себя в той или иной сфере. Часто, для их внедрения нужны расходы на процесс обучения персонала, на переоборудование, переоснащение;

4. Повышение конкурентоспособности.

Оно достигается путем грамотной комбинации всех выше перечисленных способов развития компании. Данный пункт представляет собой не только главную причину эмиссии, но и целью к которой стремятся большинство хороших, и надежных компаний.

Приведённое здесь это лишь небольшой перечень того, куда расходуются деньги акционеров, но следует помнить что данные параметры хоть и являются основополагающими, но могут отличаться в зависимости от квалификации руководства, и специфики самого предприятия. Также важную роль играет и то в каком направлении развивается фирма, какие задачи перед собой ставит, и сама суть структуры управления бизнесом, а также и его размеры.

Влияние правильного обращения с привлеченным средствам акционеров на работу компаний.

Если организация умело комбинирует все выше перечисленные способы развития, равномерно распределяет между ними полученные средства, то такая фирма будет расти, а главное увеличивать прибыль. Это подарит ей некоторое преимущество над конкурентами. При высоком уровне корпоративного управления, руководство обеспечивает рост акций благодаря развитию предприятия, что позволяет начальству фирмы привлекать ещё больше дополнительных средств. Так как, инвесторы будут с большим желанием покупать акции, которые на протяжении долгих лет показываю стабильный рост.

Как развивались бы компании без фондового рынка.

В отсутствие фондовой биржи, фирмы не имели бы возможности выпускать акции и облигации, в этом случаи у них оставалось бы только два способа развиваться:

1. Производить и реализовывать как можно больше своих товаров или услуг.

То-есть повышать собственную производительность. Недостаток этого способа заключается в том что для изготовления большего количества товара, нужны дополнительные затраты. Львиная часть доходов, получаемых от основного вида деятельности, идут на покрытие текущих нужд, это — оплата труда, налоги, ремонт оборудования, аренда, выплата по кредитам и многое другое. При увеличении производства, траты на всё это пропорционально возрастают. В результате к концу года оставшийся нераспределенной прибыли, не всегда достаточно для планомерного развития;

2. Брать дополнительные кредиты.

Данный способ является эффективным, но лишь небольшое количество времени, так как при большой задолженности по ссуде, рано или поздно, организация не сможет ее обслуживать, так как выплаты по ней превысят доходы, что приведет к неизбежному банкротству.

Отсюда видно, что без фондового рынка, компании в лучшем случае разваливать бы, но медленными темпами. В худшем стояли на месте, или двигались к банкротству.

Самые успешные фирмы, с мировым именем, стали таковыми отчасти и потому что, располагают грамотным руководством, которое комбинирует все способы, включая — повышение производительности, привлечение кредитных средств, инвестиций, а так же выпуск акций и облигаций на фондовый рынок.

Тем, кто интересуется инвестициями на фондовом рынке, настоятельно рекомендуется, покупать акции именно тех компаний, которые соблюдают такой баланс. А именно, — хорошо кредитуются, но при этом имеют невысокий уровень долга, и показывают увеличение производительности. (но это лишь один из многих критериев пусть и немало важный).

Фондовая биржа, является очень важным инструментом как для, компании желающей расширятся, так и для инвестора, нацеленного на увеличение собственной прибыли, от владения частью предприятия посредством покупки акций.

Короткое дополнение.

Предлагаем вам посмотреть небольшое, двух минутное видео где подробно рассказывается о том, как и зачем компании выпускают акции и облигации. В данном видеоматериале, наглядно демонстрируется стадии развития которые проходит большая часть организаций. Так же говорится о финансирование которое необходимо им на каждом этапе, для последующего развития.

Надеемся что эта статья была для вас полезной, и помогла чуть лучше разобраться в устройстве как отдельного бизнеса и фондовой биржи в целом.

Что такое акции компаний — Блог Инвестора Рантье

Что такое акции?

Это часть собственности компании. Технически компания продает значительную свою часть инвесторам. Например, вы покупаете акции Гугл. Теперь у Вас есть часть этой компании, но вы владеете лишь крошечной частью, потому что мы говорим об, ооочень большой корпорации. То же самое касается Газпром, Лукойл и т.д. На фондовом рынке представлено множество компаний из различны секторов экономики. Корпорациям это выгодно, потому что, они получают дополнительные финансы, которые используются для развития компании.

Когда вы покупаете акции, то фактически становитесь совладельцем компании.

Что дают акции владельцу

- Участие в общем собрании акционеров с правом голоса — любой держатель, пусть даже совсем крохотной части, имеет право голосовать на собрании акционеров компании. Обычно о проведении собраний акционеры предупреждаются заранее по средством обычного бумажного письма или иного способа.

- Право на дивиденды — любой держатель ценных бумаг имеет право на долю в прибыли компании, определенной на собрании .

- Преимущественное право подписки на акции новой эмиссии (право подписки),

- Активы компании в случае ее ликвидации.

Какие бывают виды акций

Обыкновенные — из названия следует что это самые обычные акции, по которым не всегда положены дивиденды, так-как в первую очередь доход получают владельцы привилегированных бумаг. Тем не менее всегда имеют право голоса на собраниях акционеров.

Привилегированные — имеют фиксированные дивиденды, обычно это процент от прибыли компании или определенная формула расчета, при этом не имеют право голоса в обычных собраниях. Если же дивиденды не были выплачены, право голоса появляется. Также всегда голосуют, если на повестке вопрос о ликвидации и реорганизации компании, и изменении в уставе. Позволяют в первую очередь получить имущество компании при ликвидации.

Более тонкие нюансы прописаны в уставе компании, и могут существенно отличатся.

Золотая акция что это

Особый тип привилегированных акций. Владельцы этих акций обладают уникальными полномочиями принимать решения, например, право вето в определенных вопросах. Как правило владелец государство, и делается это для безопасности национальных интересов.

Как выглядят акции

Если вы представляете как после покупки на бирже разглядываете рельефную бумагу, с красивыми водяными знаками, украшенную гербовыми рисунками корпораций, то не расстраивайтесь сильно, так-как давно уже акции это виртуальные имущество, и почти все операции производятся в интернете. Однако в любой момент вы можете обменять их на вполне осязаемые деньги.

Зачем покупают акции

Как правило, большинство людей делают это для того, чтобы начать инвестировать в готовый бизнес и получать доход. И если вы тоже хотите заиметь часть крупной и успешной компании то можете это сделать прямо сейчас в интернет магазине акций от крупного Российского брокера Финам.

Какие виды дохода бывают от акций?

1. От роста стоимости.

На пример если компания растет и становится более ценной то ваша доля увеличивается в цене. Такой метод подходить больше для долгосрочной стратегии.

2. Дивидендные выплаты.

Некоторые компании, раз в год (бывают 2 раза) выплачивают Вам часть прибыли. Её размер зависит от решения совета директоров, а их решение базируется на том, как хорошо идут дела у компании.

3. Спекуляции.

Вы покупаете дешевле, а после продаете дороже, или наоборот, можете сыграть на понижении рынка. Но этот вариант подходит больше опытным инвесторам.

Преимущества акций

Перед банковскими депозитами — гораздо более высокая потенциальная доходность. Некоторые компании могут показывать весьма серьезный рост котировок. Так например за 2019 год «национальное достояние» вырос на 57%. что гораздо выше любого вклада.

Из зарубежных, можно отметить многим известную компанию Apple, которая за это год прибавила 45%. Сейчас многие заранее занимают очереди у магазинов, что бы одними из первых заполучить новейшую модель, вышедшего в продажу гаджета. Так может лучше купить такой «ЭПЛ» ))

Минусы акций

Конечно если сравнивать с вкладами, где у вас есть четкое представление сколько вы получите через определенный промежуток времени, то акции не могут гарантировать нужную доходность ровно через месяц или год. Более того, могут потерять в цене так как это реальный бизнес у которого могут возникнуть проблемы. С полученной прибыли придётся заплатить налог, это касается как роста стоимости, так и полученных дивидендов.

Налоги на акции в рф

Все виды доходов облагаются 13%м налогом, который списывается брокером автоматически, так как он сам выступает налоговым агентом. За исключением дохода от дивидендов с иностранных акций, в этом случае вам нужно самим высчитывать и подавать декларацию. Кстати для не резидентов налог составит 30%.

Есть несколько способов уменьшить налоговую нагрузку или не платить вовсе:

- Купить и держать бумаги 3 и более лет

- Продержать 1 год бумаги технологического сектора, на сайте Московской биржи перечислены эти компании.

- Что бы увеличить доход, можно воспользоваться прекрасным инструментом — ИИС.

Статьи на эту тему:

➡ Что такое ETF простыми словами

➡ Как выбирать акции для инвестирования

➡ Как угадать с выбором акций?

➡ Критерии и приципы формирование портфеля ценных бумаг

➡ Сколько можно заработать на фондовом рынке

Что такое акция. Зачем их выпускают

2.09.2010Автор: Александр Шевелев

Привет трейдерам!

Торговля акциями на сегодняшний момент считается самой распространённой. Однако если спросить у тех, кто торгует акциями, «Что же такое акция?», то многие кроме ответа «ценная бумага» вряд ли что скажут. Чтобы устранить этот пробел в образовании, был создан этот пост 🙂

Акция – это ценная бумага, которая даёт своему владельцу право на долю в бизнесе компании. То есть, приобретая акция, вы становитесь как бы совладельцем компании. Но нужно понимать, что существенное влияние на компанию можно оказывать только в том случае, если вам принадлежит крупный пакет акций, а не 2-3 акции и даже не 1000 штук.

«Зачем же выпускают акции? Зачем компания подпускает всех к своему бизнесу», — спросите вы. Всё дело в том, что любой компании нужно и важно развиваться, а для этого нужны денежные средства. И как раз в этих целях компании выпускают акции. Эмиссия собственных акций, то есть их выпуск, является хорошим способом получения денежных средств от тех, кто верит в развитие этой компании. По сути получается, что компания даёт возможность всем желающим помочь ей развиваться.

Получая деньги от акционеров, т.е. он нас с вами, компания продолжает активно развиваться, вкладывая эти деньги в производство, оборудование, научно-исследовательские разработки, расширение и т.д.

Если показатели компании постоянно улучшаются, то в данную компанию поступают все новые и новые деньги от акционеров, акции растут, а мы с вами получаем деньги, потому что купили эти акции раньше других.

Выпуск акций нельзя рассматривать как получение кредита от тех, кто купит акции. По такой аналогии работают облигации. Акции же скорее похожи «добровольное пожертвование» поскольку выплаты по ним не фиксированы, да и цена на них может упасть, и вы можете потерять. А по кредиту вы бы всё равно получили свой проценты. Но зато если вы все-таки правильно оценили потенциал компании, то ваша прибыль может быть гораздо больше прибыли по фиксированным процентам от выданного вами кредита.

Акции выпускаются двух типов: привилегированные и обыкновенные.

Привилегированные акции дают своему владельцу право на получение заранее установленных дивидендов, но в то же время лишают права участвовать в управлении компанией посредством голосования в ходе принятия решений на собраниях акционеров.

Обыкновенные акции, их ещё называют «простые», дают своему владельцу право на получение дивидендов. Но эти дивиденды не заранее установлены, как для привилегированных, а устанавливаются по итогом деятельности компании за год. То есть подводя итоги года, компания смотрит, на сколько успешным был для неё этот год, сколько прибыли она получила, на сколько эта прибыль превзошла ожидания или разочаровала И после этого решается, сколько заплатить акционерам. Естественно, вы понимаете, если результаты компании оставляют желать лучшего, то на большие дивиденды рассчитывать не приходится. Иногда дивиденды могут и вообще не выплатить из-за плохих финансовых результатов компании. Однако обыкновенные акции дают своему владельцу право голоса на собрании акционеров.

Вот вкратце я осветил правду об акциях 🙂 Думаю, теперь вы понимаете, зачем компании выпускают акции, и надеюсь, что вы устранили свой пробел в трейдинговом образовании. А это значит, день уже прожит не зря!

Удачи вам!

С уважением Александр Шевелев.

Что такое акции компании на фондовой бирже. Зачем покупать

Хотите самостоятельно инвестировать на фондовом рынке? Ответьте на простой вопрос – что такое акции? Зачем нужны? Что дают инвесторам ценные бумаги?

Покупая акции, человек покупает часть бизнеса. И зарабатывает бешеные деньги. Шутка! Давайте разбираться. Высшее экономическое образование не понадобиться!

Обратимся сначала к стандартным определениям. Акция (stock, share, equity) – часть компании, куда включены активы и имущество. Чем больше у инвестора в собственности акций, тем большей частью бизнеса он владеет (ownership stake).

Содержание

[adsense1]

Акции представляют собой долю в компании

Поговорим подробнее. Представьте ситуацию — вы хотите открыть магазин со своими друзьями. Решаете, что нужно $100 тысяч долларов для старта бизнеса. Первым шагом регистрируете акционерное общество. Делите компанию на 1000 частей. Затем устанавливаете цену за одну долю в размере $100 долларов. Если удастся продать все доли новой компании друзьям, то на руках окажутся те самые $100 тысяч, которые требовались (1000 долей * $100 = $100000).

Если магазин заработает $50 тысяч долларов в течение первого года (после вычета налогов), то одна доля компании будет давать право владельцу на 0,001 (1/1000) часть прибыли (EPS – доход на акцию). В нашем случае это $50 долларов.

Регулярно созывается совет директоров (Board of Directors), чтобы решить, как распорядиться полученной прибылью. Деньги возможно выплатить в качестве дивидендов, использовать для выкупа собственных акций, а можно направить на расширение компании. Акции обычно выглядят как сертификаты. Они являются свидетельством на право собственности. Поэтому их называют ценными бумагами.

Сегодня инвесторам не приходится возиться с бумагой. Информация о владельцах хранится в электронном виде. Сделано это, конечно, чтобы упростить биржевую торговлю. Раньше, чтобы продать долю в компании, нужно было физически принести акции (сертификаты) брокеру. Сегодня покупка и продажа совершаются в пару кликов мышкой или с помощью телефонного звонка.

Если компания будет достаточно крупной, то появится возможность торговать акциями на фондовой бирже (stock exchange). На рынке ценных бумаг всегда присутствует много покупателей и продавцов, которые формируют регулярный спрос и предложение.

Компании выпускают акции для привлечения крупного капитала, который направляется на расширение бизнеса, ускорение роста. Процесс называется IPO ( первоначальное размещение. Iinitial public offering), наверняка много раз слышали.

Если вы владеете акциями компании, это не означает, что будете принимать участие в ежедневных делах организации. Акционеры регулярно избирают совет директоров (одна акция = один голос), который в дальнейшем управляет бизнесом. Если купить акции компании Майкрософт, не появится возможность созваниваться с Билом Гейтсом и обсуждать, в каком направлении выгоднее развивать корпорацию. Если купить акции Кока-Колы, не появится право периодически заскакивать на завод, чтобы захватить пару ящиков газировки для друзей.

Менеджеры компании и руководители должны постоянно работать над увеличением прибыли, развитием бизнеса. В противном случае владельцы акций проголосуют за их увольнение, во всяком случае, в теории. В реальности рядовые индивидуальные инвесторы не имеют достаточно больших долей в собственности, чтобы увольнять топ менеджеров.

Для пассивного инвестора отсутствие возможности управлять компанией — хорошая новость. Ведь акции покупаются, чтобы получать доход, а не работать.

Важно понять — наличие акции дает право претендовать на активы компании, прибыль, которая часто выплачивается акционерам в виде дивидендов. Соответственно, чем больше долей, тем больше получите. На имущество компании получиться претендовать в случае банкротства. При ликвидации акционеры получают все, что остается после выплат кредиторам. Повторим еще раз – акции дают право владельцу претендовать на прибыль и имущество компании. Иначе это будут просто бесполезные бумажки.

Второй важной особенностью акций является ограниченная ответственность. Как владелец долей вы персонально не отвечаете по долгам компании. Кредиторы не придут описывать вашу машину и дом, если компания, чьи акции у вас в собственности, перестанет выплачивать кредитные долги. Невозможно потерять больше, чем инвестировано.

Фондовый рынок — аукцион

Фондовый рынок — своеобразный аукцион. Индивидуальные инвесторы решают, куда вложить деньги.

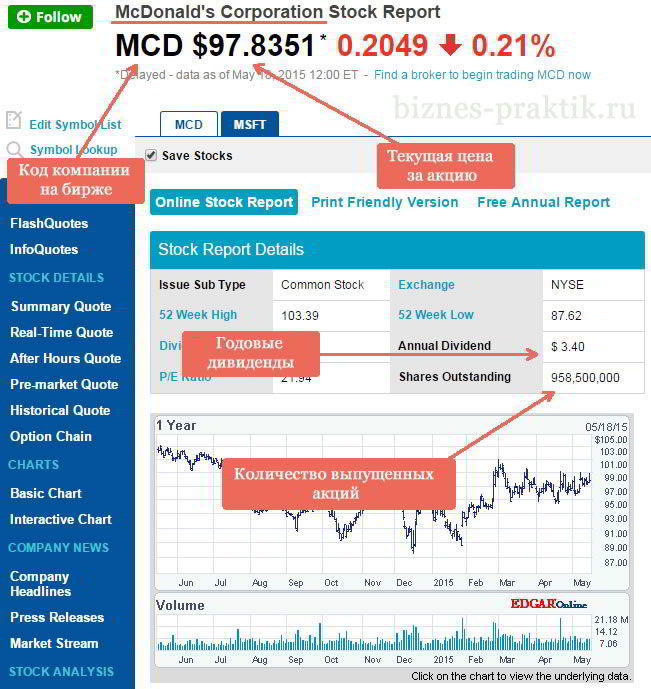

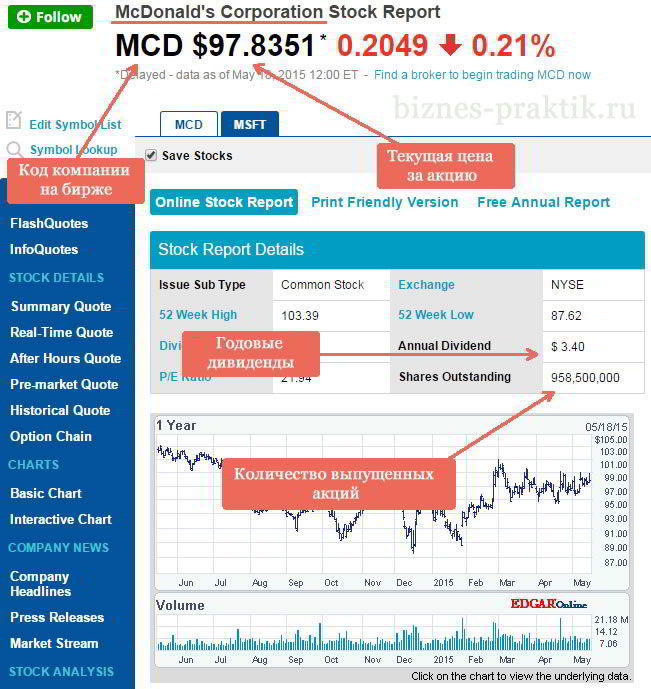

Текущая стоимость акций, например, компании McDonald’s (MCD) – $97,83. Если участник рынка хочет продать акции Макдональдса по цене в $97,83, но покупателей нет, то цена начнет падать, пока не появится спрос.

Если инвесторы уверены, что компания в будущем будет расширяться и увеличивать доходы, то начнут покупать акции, что приведет к росту цены.

Спрос и предложение напрямую влияют на цены из-за того, что количество долей ограниченно (в нашем примере – 958500000). По этой причине, если владелец значительного количества акций решит продать их все сразу, то из-за временного избыточного предложения цены также начнут падать.

Долгосрочные перспективы покупки акций

Допустим, вы считаете, что компания McDonald’s сгенерирует больше доходов в ближайшие пять лет. Решаете купить 1000 акций по цене в $97,83 (суммарные инвестиции составят $97830 долларов), а на следующий день цены упали до $60. Стоит ли огорчаться и выпрыгивать из окна?

В этой ситуации важно помнить, что фондовый рынок это аукцион. Если вы уверены, что компания увеличит доходы на долю (EPS) в течении следующих пары лет, то расстраиваться по поводу кратковременного падения цен на акции означает расстраиваться из-за недальновидного мнения краткосрочных спекулянтов.

Стоимость акций сильно меняться в ходе ежедневных торгов. Истинная ценность инвестиций определяется прибыльностью компании. Прибыль на акцию McDonald’s по итогам 2014 года составила $4,82 доллара. Из них $3,40 выплачиваются дивидендами. Если в следующие 5 лет этот показатель удвоится, а политика распределения доходов останется прежней, то вы будете получать от $5000 до $10000 прибыли дивидендами каждый год.

Если цены на акции за это время не вернуться к прежним значениям (маловероятно, если компания продемонстрирует уверенный рост прибыли) вы все равно останетесь в плюсе.

Если поддаться панике и сразу после падения цен продать акции, то, конечно, зафиксируете приличные убытки. Чтобы избежать этого, инвесторы тщательно подбирают акции для портфеля и заранее планируют действия для различных ситуаций. Поэтому успешные, опытные инвесторы не испытывают особых эмоций во время падения рынка. Часто падение цен дарит отличную возможность, чтобы купить долю в подешевевшей компании.

Акции vs облигации

Зачем компании выпускают акции? Почему основатели готовы делиться доходами с тысячами неизвестных людей? Причина в том, что компаниям необходимо привлекать много денег для развития. Сделать это можно двумя путями – или попросить денег у кредиторов и банков или продать часть компании, например, выпустив акции (issuing stocks).

Компания может взять кредит в банке или выпустить облигации (issuing bonds). Оба варианта означают взять деньги в долг.

Выпуск акций называется «акционерное или долевое финансирование». Такой метод выгоднее для бизнеса, поскольку не обязывает компанию возвращать деньги, выплачивать доходы или проценты. На начальном этапе акционеры могут только надеяться, что стоимость акций компании со временем вырастет. Самая первая продажа акций компанией называется «первичное размещение» (initial public offering – IPO).

Важно понимать разницу между финансированием компании через акции и долговые обязательства. Когда вы покупаете, например, облигации, то вам гарантируется возврат денег и проценты.

Покупая акции вы становитесь совладельцем компании и принимаете соответствующие риски. Если компания развалится, вы получите назад от инвестиций только то, что останется после выплаты долгов кредиторам. Если компания продолжит успешно развиваться, то сможете хорошо заработать. Как правило, значительно больше, чем при покупке облигаций.

Акции делятся на две основные категории: обыкновенные и привилегированные. Последние по соотношению доходности и риска находятся между обычными акциями и облигациями. Подробнее про привилегированные акции читайте здесь.

Риск

Важно в очередной раз отметить — при покупке акций нет гарантий прибыли или возврата денег. Некоторые компании регулярно выплачивают дивиденды, но большинство нет. Без дивидендов инвестор рассчитывает на рост стоимости активов. В противном случае его ждут одни убытки.

Звучит довольно рискованно, но есть и светлая сторона. Выше риск — выше награда. Это главная причина популярности акций. Они приносят инвесторам больше прибыли, чем депозиты в банках и облигации.

В следующей статье подробнее обсудим, как заработать на акциях.

Похожие записи

«Как выбрать акции для инвестирования?» – Яндекс.Кью

Опытные инвесторы выбирают акции путём собственного анализа. Они оценивают бизнес компании, разбираются в финансовой отчётности, и на основе этого принимают решение.

Но новичкам сложно сориентироваться, куда вложить деньги. Поэтому на первых этапах лучше следить за советами брокерской компании, через которую вы хотите покупать акции на бирже.

Обычно каждый крупный брокер публикует инвестидеи по акциям у себя на сайте. Он рекомендует какие ценные бумаги купить, обосновывает почему это надо сделать, указывает срок и доходность идеи.

Не будет лишним часть денег потратить на персональное обучение или консультацию менеджера брокерской компании, чтобы он помог составить вам хороший инвестиционный портфель из акций и облигаций.

В целом, при выборе акций старайтесь придерживаться этих советов.

1) Рассматривайте акции не как способ быстрого обогащения, а как источник дополнительного дохода или способ защиты денег от инфляции.

2) Не играйте на бирже. То есть не спекулируйте на курсе роста и падения акций в течение дня (дневной трейдинг). Покупайте бумаги на долгий срок (от трёх – пяти лет). Такая стратегия называется «купил и держи». Рисков получить убыток практически нет – рынок в долгосрочной перспективе всегда растёт.

3) Диверсифицируйте инвестиционный портфель. Покупайте не только акции, но и облигации. Инвестируйте в компании из разных отраслей и стран. Правильная диверсификация поможет избежать потерь, если в каком-то секторе экономики наступит спад.

Чем разнообразнее активы, тем спокойнее инвестор переживает падение цены отдельных из них. Хороший портфель, где деньги равномерно распределены между 10-14 компаниями из 7-8 экономических отраслей.

4) Покупайте бумаги стабильных компаний, которые регулярно платят дивиденды. Такие компании называются «голубые фишки». Бизнес этих предприятий успешен и устойчив к кризисам.

- Примеры «голубых фишек» в России – «Газпром», «Сбербанк», «Лукойл», «Магнит», «АЛРОСА», «МТС», «Северсталь».

- Примеры «голубых фишек» в США – Coca-Cola, Apple, Boeing, Microsoft, Mcdonald’s, Procter&Gamble.

5) Начинайте инвестировать как можно раньше, но не вкладывайте в фондовый рынок все сбережения.

На фондовом рынке есть принцип «чем раньше начнёшь, тем больше заработаешь». Причина в работе сложного процента – реинвестировании полученной прибыли.

Как купить акции

Биржа — площадка, где сходятся компании (продавцы) и инвесторы (покупатели). Там они совершают сделки с бумагами.

Но частное лицо может покупать акции на бирже только через посредника — брокера, у которого сначала необходимо открыть брокерский счёт.

Счёт нужен для торговли на бирже. На нём учитываются деньги и текущие позиции инвестора — в каком объёме он купил или продал бумаги.

Открыть счёт, и купить акции можно дистанционно. Для этого воспользуйтесь интернет-магазином акций.

- Перейдите в карточку акции, например, «Газпром» https://invlab.ru/action/gazp/

- Нажмите на кнопку «Купить».

- Заполните заявку на оформление брокерского счёта. Он открывается бесплатно у брокера «Тинькофф Инвестиции». Покупка или продажа акций тоже проходит через них.

- Когда счёт будет открыт «Тинькофф» даст вам доступ в мобильное приложение и личный кабинет, где вы сможете совершать все операции с бумагами при помощи банковской карты и отслеживать динамику их роста.