Организация предоставляет заем физическому лицу, Комментарий, разъяснение, статья от 20 июля 2007 года

Организация предоставляет заем физическому лицу

Российский налоговый курьер, N 13-14, 2007 год

Рубрика: Налоговое администрирование. Налогообложение отдельных

операций

И.В.Артельных

эксперт журнала «Российский налоговый курьер»

Публикация подготовлена при участии специалистов Управления

администрирования налога на прибыль, Управления администрирования

налогов физических лиц и Управления администрирования единого

социального налога ФНС России

Нередко работник

организации просит предоставить ему заем на те или иные цели. Как

правило, фирма идет навстречу такому сотруднику. Заем также может

быть выдан физическому лицу, не состоящему с организацией в

трудовых отношениях. О том, как оформить данную операцию, а также

правильно отразить в бухгалтерском учете и исчислить налоги, пойдет

речь в статье.

Отношения, возникающие при предоставлении займа, регулируются главой 42 Гражданского кодекса. По договору займа одна сторона — заимодавец передает в собственность другой стороне — заемщику деньги или другие вещи, определенные родовыми признаками. А тот в свою очередь обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

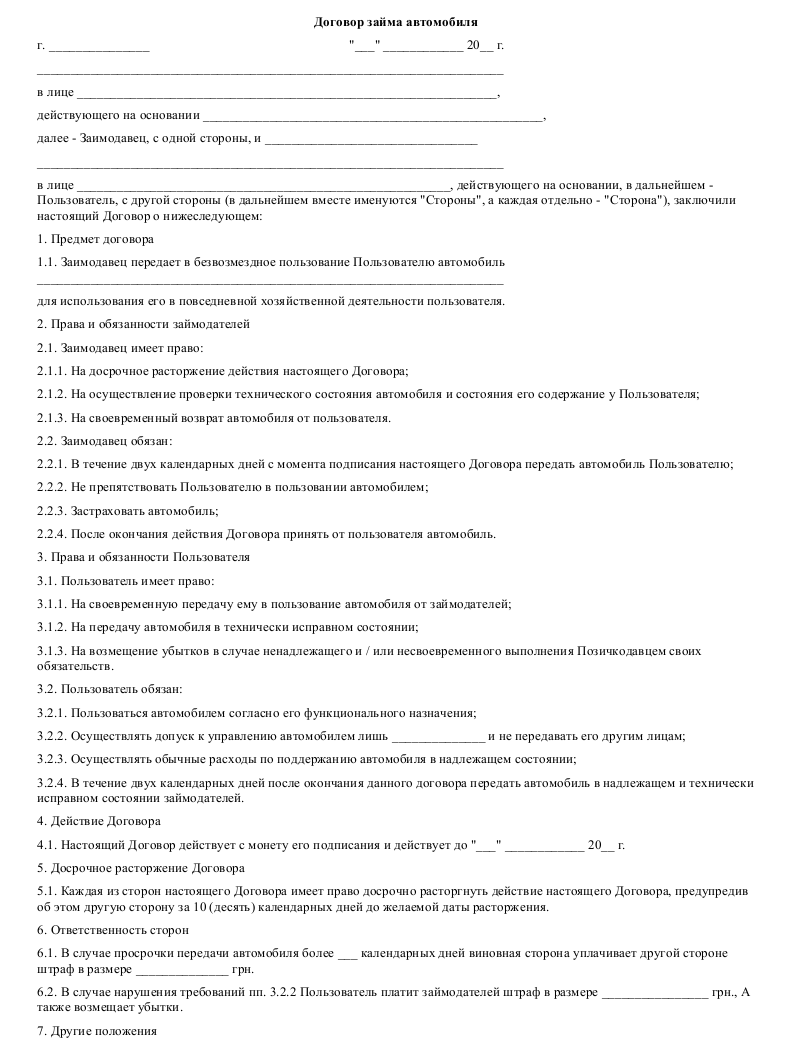

Таким образом, предметом договора займа могут являться как денежные средства, так и имущество. В статье рассматривается денежный заем, поскольку именно деньги организация в основном одалживает физическому лицу.

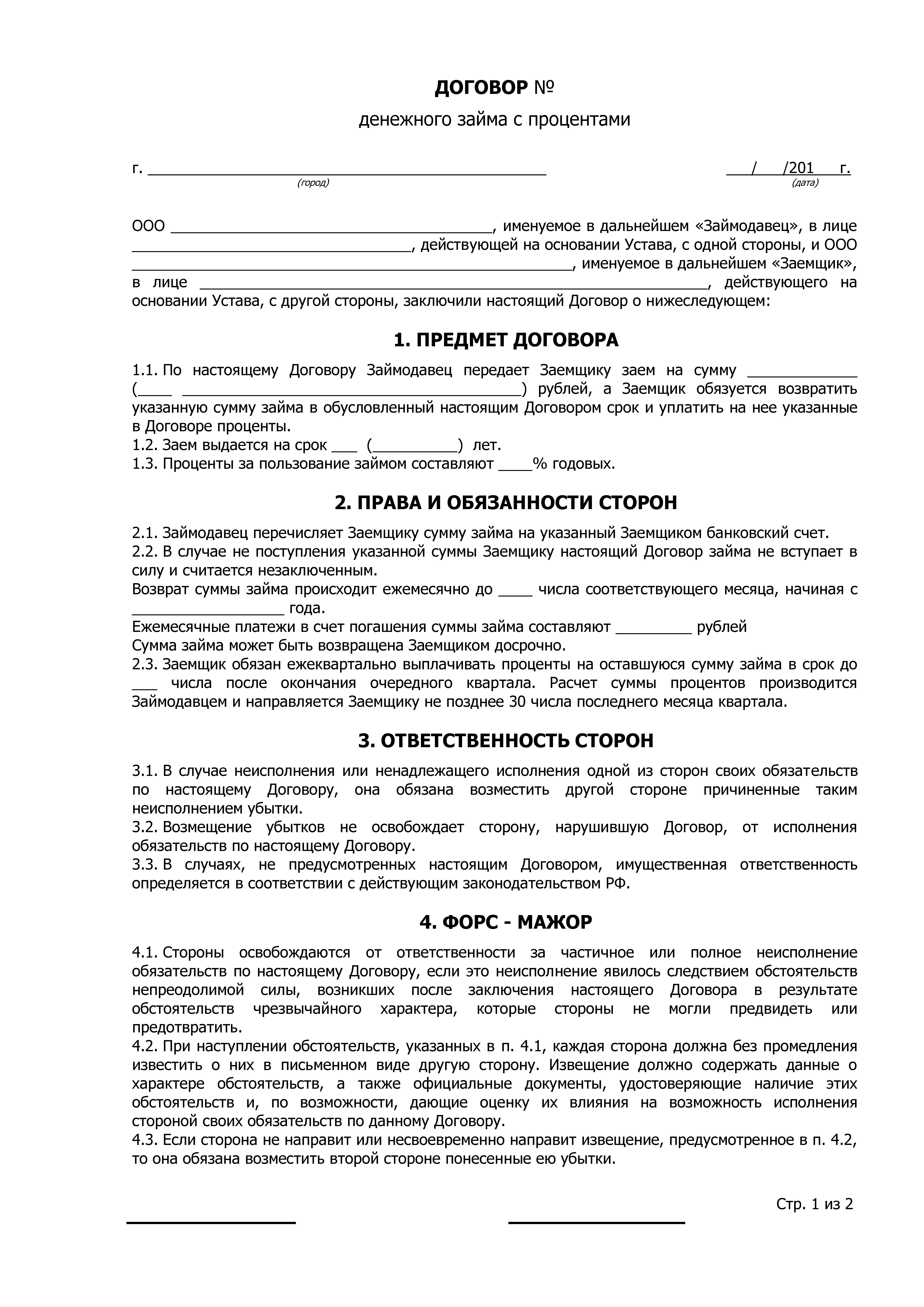

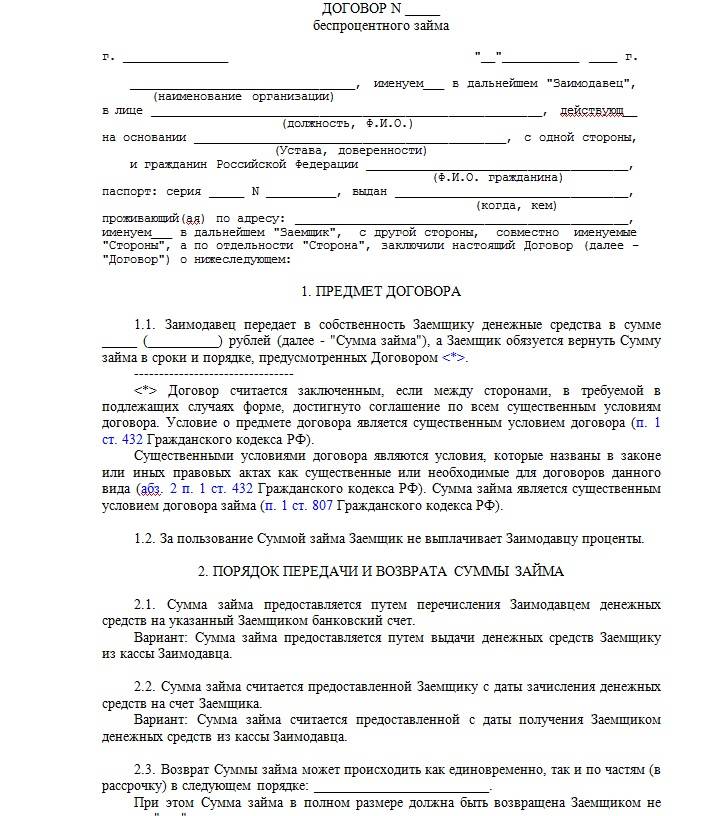

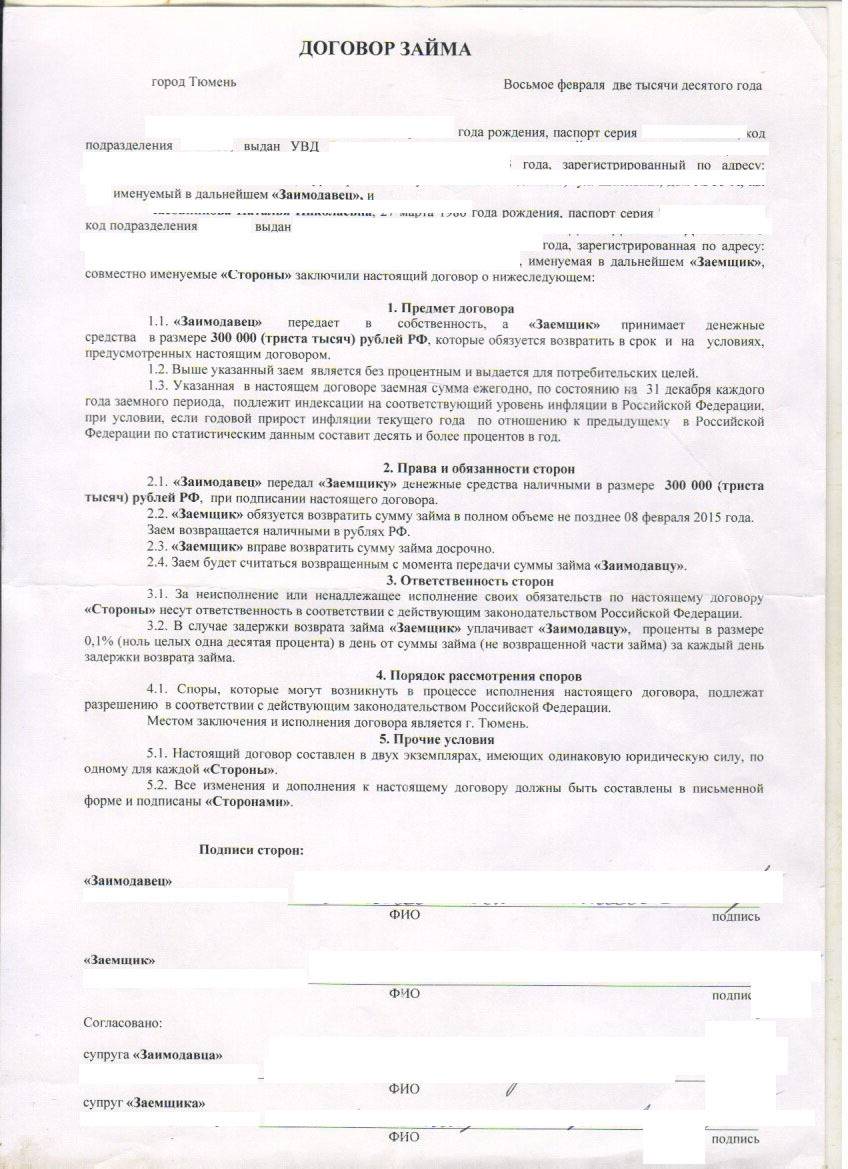

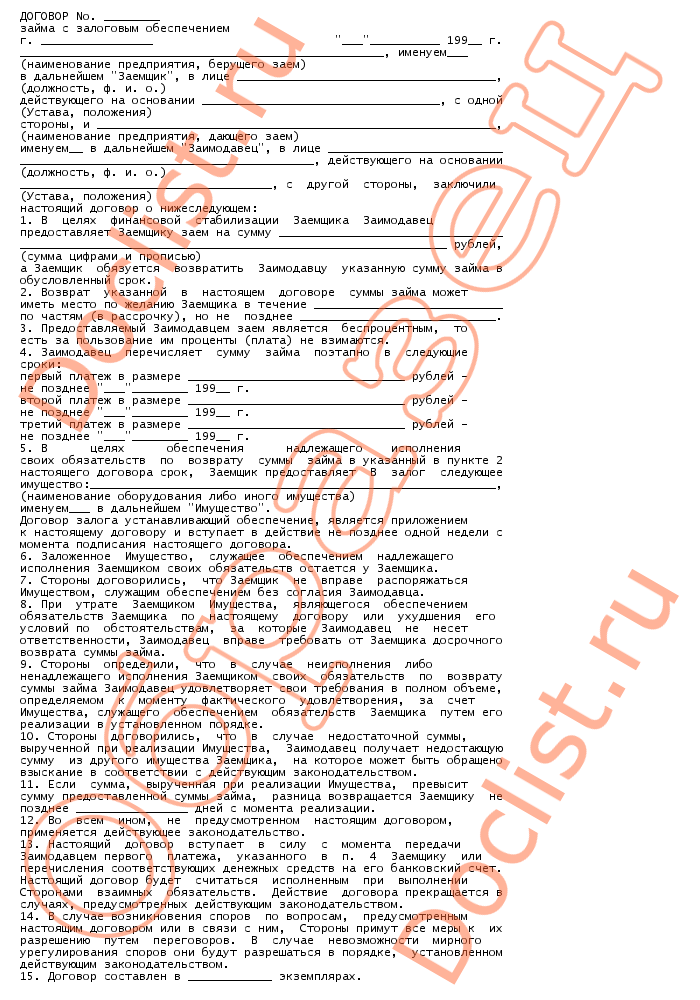

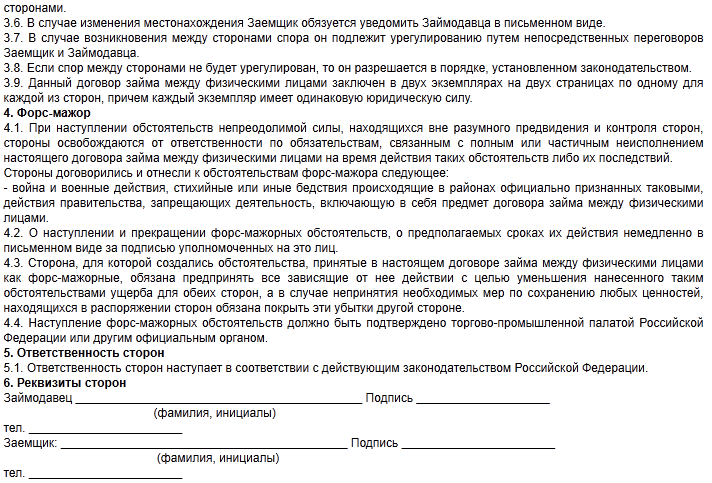

Оформление договора займа

Договор займа между

организацией и физическим лицом обязательно составляется в

письменной форме и считается заключенным с момента передачи

денежных средств. Такое положение содержится в пункте 1

статьи 809 ГК РФ.

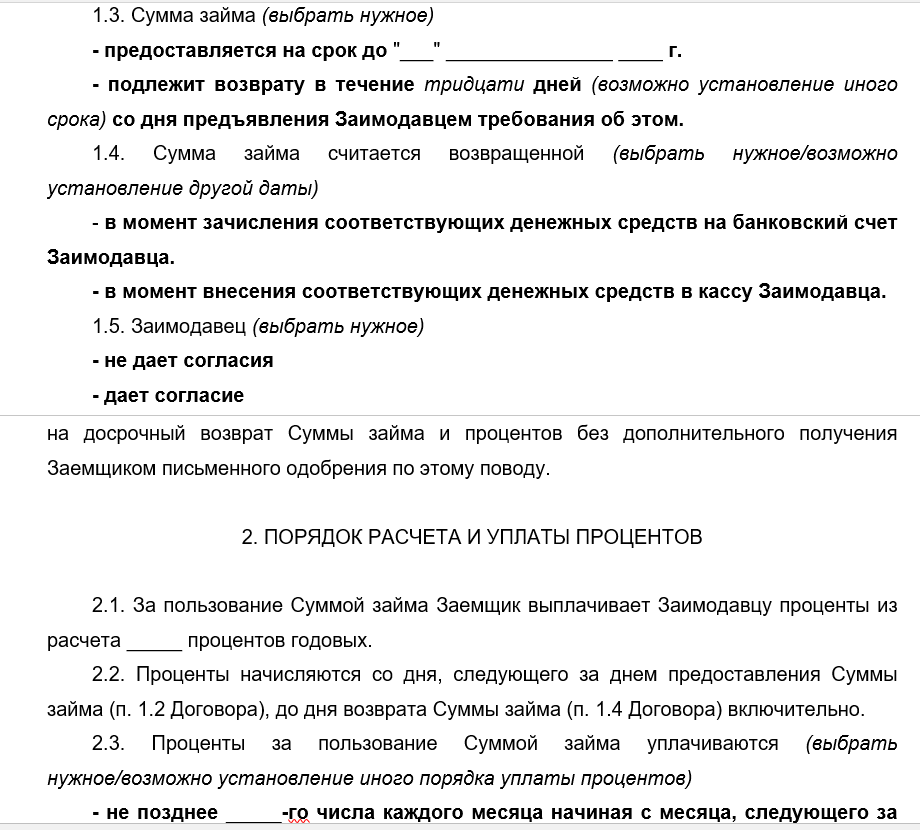

При оформлении договора

следует определить размер процентов за пользование заемными

средствами и порядок их выплаты. В случае, когда сотруднику

предоставляется беспроцентный заем (а такая возможность

предусмотрена гражданским законодательством), это условие также

должно быть прописано в договоре. Если же о процентах в договоре

ничего не сказано, то считается, что они начисляются исходя из

ставки рефинансирования на день уплаты заемщиком суммы долга (его

соответствующей части). Основание — пункт 1

статьи 809 ГК РФ.

В случае, когда сотруднику

предоставляется беспроцентный заем (а такая возможность

предусмотрена гражданским законодательством), это условие также

должно быть прописано в договоре. Если же о процентах в договоре

ничего не сказано, то считается, что они начисляются исходя из

ставки рефинансирования на день уплаты заемщиком суммы долга (его

соответствующей части). Основание — пункт 1

статьи 809 ГК РФ.

Предполагается, что проценты должны выплачиваться ежемесячно до дня возврата суммы займа, но можно предусмотреть и иной порядок их выплаты (п.2 ст.809 ГК РФ).

Срок и порядок погашения займа также следует указать в договоре. Однако если срок возврата не установлен или определен моментом востребования, то сумма займа должна быть возвращена заемщиком в течение 30 дней со дня предъявления заимодавцем требования об этом. Беспроцентный заем можно погасить досрочно, а процентный погашается досрочно только с согласия заимодавца (ст.810 ГК РФ).

Как быть, если заемщик не возвращает деньги в срок? В такой ситуации организация имеет право начислить дополнительные проценты исходя из ставки рефинансирования на день погашения займа.

То есть за просроченное время пользования

заемными денежными средствами начисляются и дополнительные

проценты, и проценты, предусмотренные договором.

То есть за просроченное время пользования

заемными денежными средствами начисляются и дополнительные

проценты, и проценты, предусмотренные договором.Договор может быть заключен с условием использования заемщиком полученных средств на определенные цели. Это так называемый целевой заем. Организация вправе будет проконтролировать, как используются выданные средства. Заемщик обязан обеспечить такую возможность, например представив подтверждающие документы. Если в результате проверки выяснится, что средства потрачены не по назначению, заимодавец может потребовать досрочного возврата суммы займа с уплатой причитающихся процентов.

КСТАТИ

Возврат займа через кассу

Физическое лицо скорее всего будет возвращать заемные денежные средства, а также начисленные проценты в кассу организации. Нужна ли в этой ситуации контрольно-кассовая техника?

Обратимся к пункту 1 статьи 2 Федерального закона от 22.05.2003 N 54-ФЗ. В нем сказано, что наличные денежные расчеты и (или) расчеты с использованием платежных карт при продаже товаров, выполнении работ или оказании услуг ведутся только с применением ККТ.

НДФЛ

Заем выдается в рублях

Предоставляя заем

физическому лицу, необходимо учитывать, что у последнего может

возникнуть доход в виде материальной выгоды, полученной от экономии

на процентах. Об этом говорится в статье

212 НК РФ.

Налоговая база по НДФЛ

определяется следующим образом. Это превышение суммы процентов за

пользование заемными (кредитными) средствами, исчисленной из

расчета 3/4 ставки рефинансирования, установленной Банком России и

действовавшей на дату получения таких средств, над суммой

процентов, исчисленной исходя из условий договора. Основание —

подпункт

1 пункта 2 статьи 212 НК РФ.

В пункте 2 статьи 212 НК РФ установлено, что налоговая база формируется на дату выплаты процентов по заемным средствам. Однако не реже чем один раз в налоговый период.

То есть если в течение налогового

периода проценты не выплачиваются, налог исчисляется 31 декабря.

Например, заем выдан в декабре 2007 года со сроком погашения в

марте 2008-го. Проценты согласно условиям договора выплачиваются в

момент погашения займа. Налоговая база определяется по итогам 2007

года исходя из суммы процентов, начисленных за декабрь, и в марте —

по процентам, начисленным в 2008 году.

То есть если в течение налогового

периода проценты не выплачиваются, налог исчисляется 31 декабря.

Например, заем выдан в декабре 2007 года со сроком погашения в

марте 2008-го. Проценты согласно условиям договора выплачиваются в

момент погашения займа. Налоговая база определяется по итогам 2007

года исходя из суммы процентов, начисленных за декабрь, и в марте —

по процентам, начисленным в 2008 году.Когда заем беспроцентный, датой получения доходов в виде материальной выгоды являются соответствующие даты возврата заемных средств.

Доход в виде материальной выгоды облагается по ставке 35% (п.2 ст.224 НК РФ).

ПРИМЕР 1

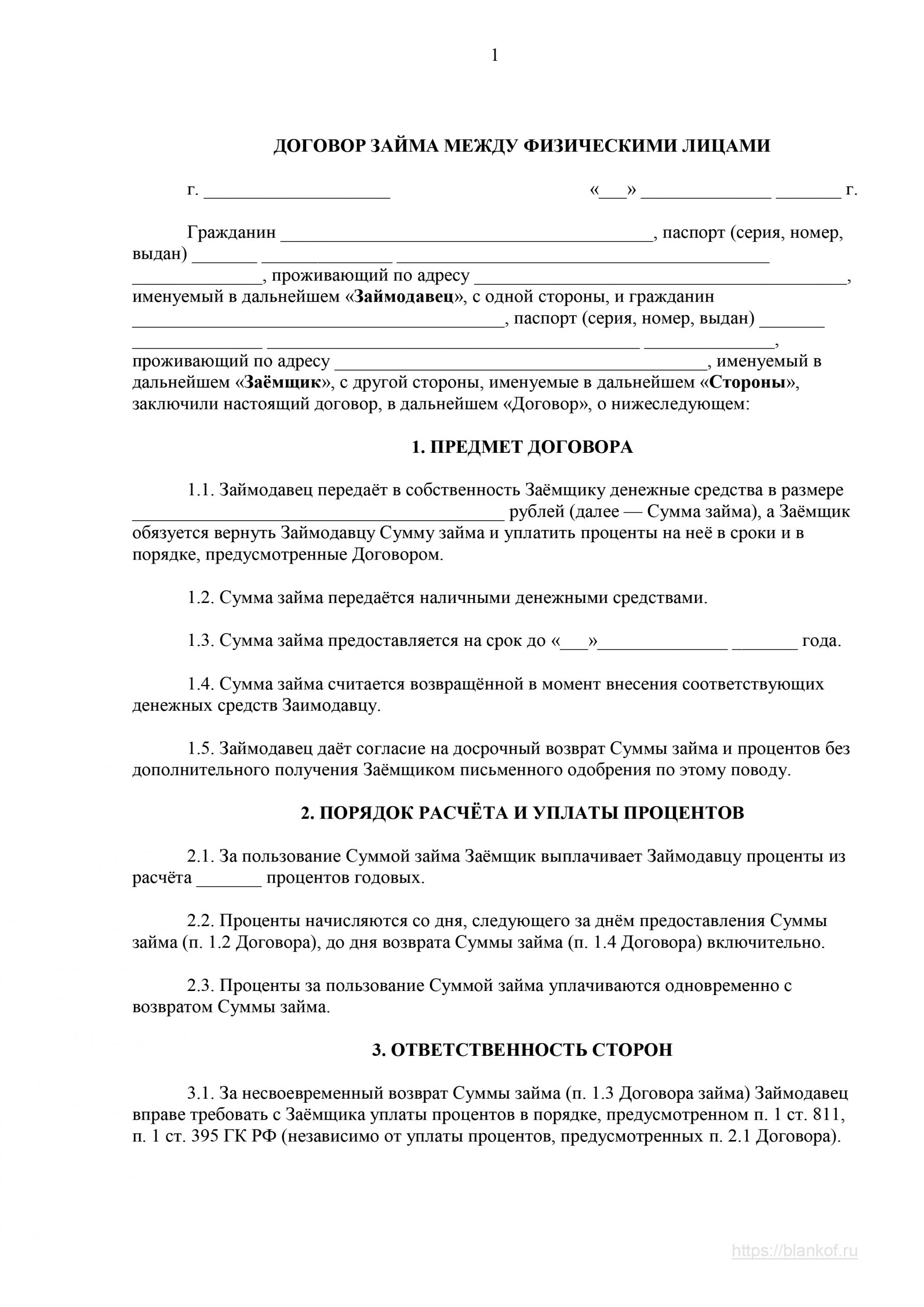

С какого момента договор займа считается заключенным?

Документ создан: 06-Фев-2020- Раздел: Прокурор разъясняет

- Автор: Документ

С какого момента договор займа считается заключенным?

Традиционно моментом заключения договора займа являлся момент передачи суммы займа, или иного предмета займа, заёмщику, или иному лицу, указанному в договоре. В этой связи договор займа традиционно обозначался как реальный договор.

В этой связи договор займа традиционно обозначался как реальный договор.

С 1 июня 2018 года ситуация несколько изменилась. Теперь договор займа может быть как реальным, так и консенсуальным. Для физических лиц момент заключения договора остался прежним, то есть договор будет по-прежнему носить реальный характер, для юридических лиц моментом заключения договора будет являться момент достижения соглашения по вопросам договора, без фактической передачи заемщику предмета договора.

На наш взгляд, появление обязанности по передаче займа для юридических лиц, является явлением скорее положительным и закономерным.

Отсюда и вытекает их обязанность предоставить займ и обоснованность перевода договора займа между юридическими лицами из категории реального в категорию консенсуального. Более того, в отличие от граждан, юридические лица ведут соответствующую бухгалтерскую документацию, в которой находят своё отражение расходы и доходы данного юридического лица. А это значит, что в отличие от физического лица, в случае с юридическим лицом, решение о заключении договора займа вряд ли будет принято под воздействием эмоций и без проведения соответствующих расчётов.

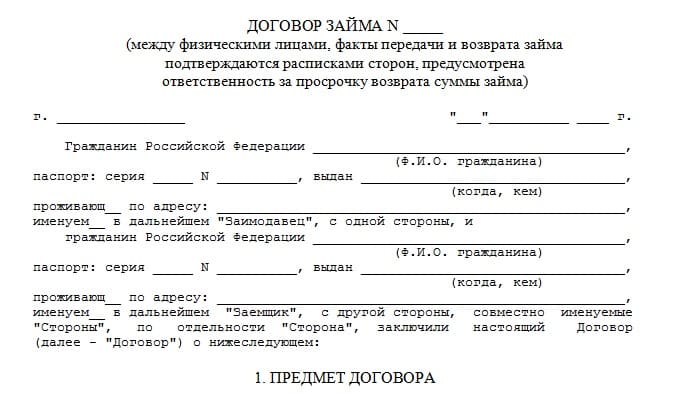

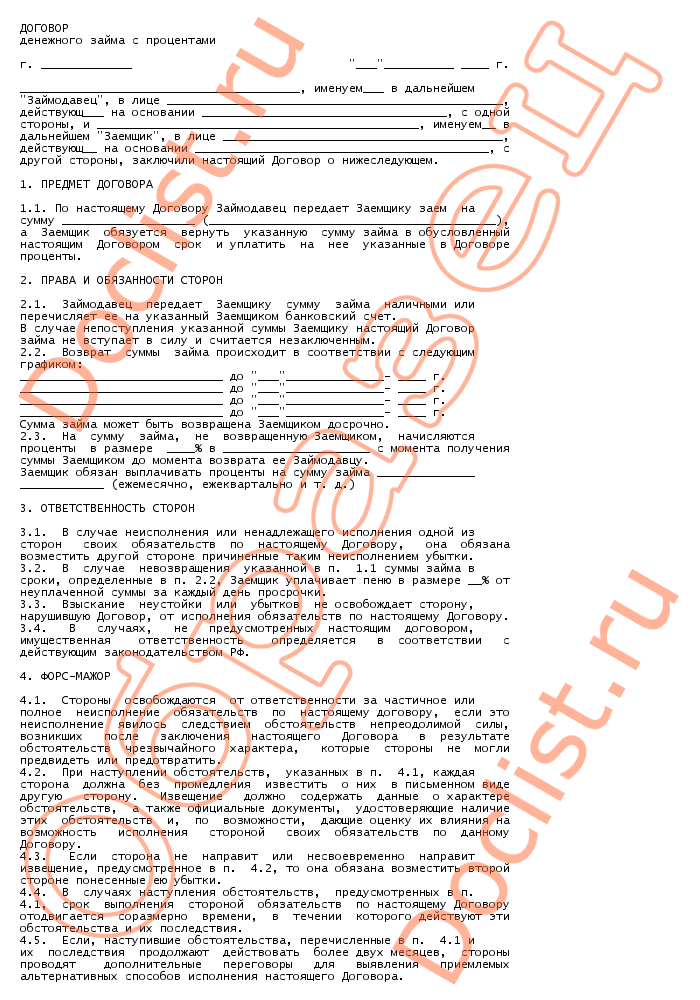

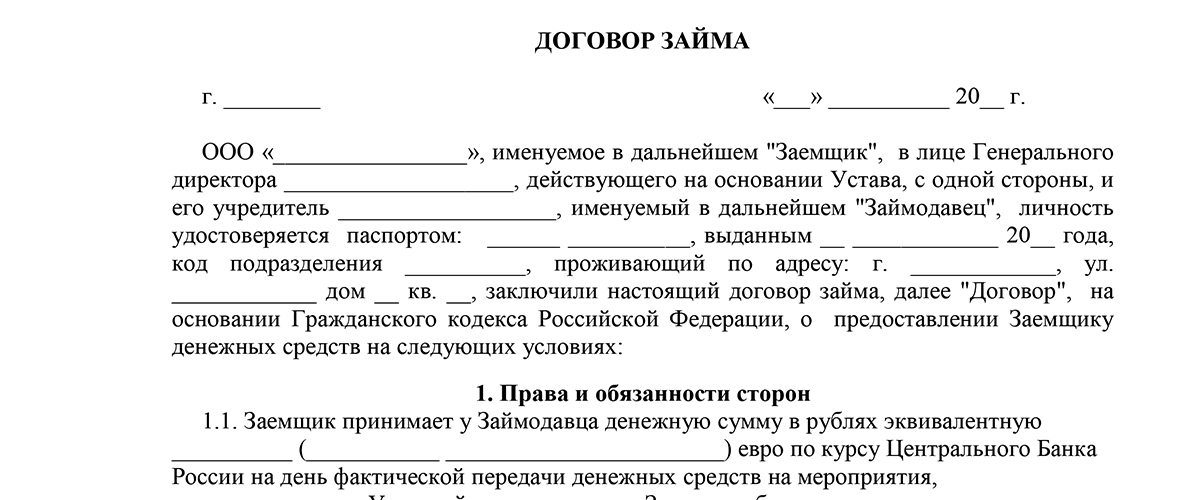

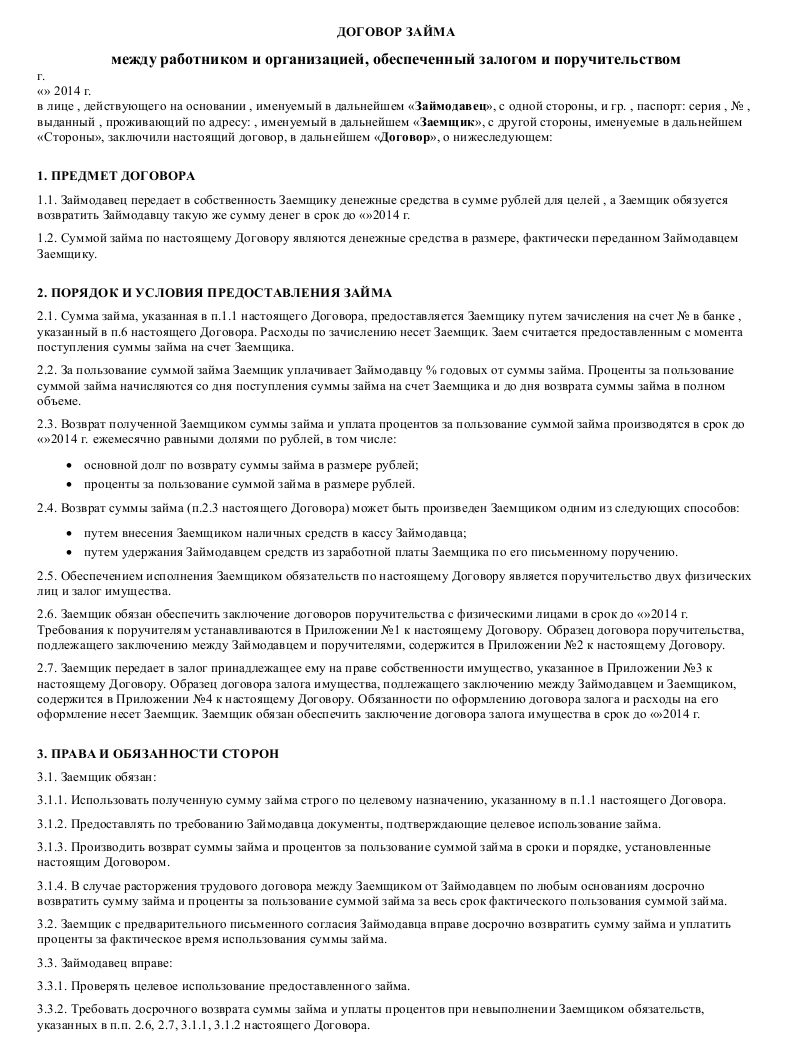

Договор займа денег физическим лицом у юридического лица

Образец договора беспроцентного займа, по которому юридическое лицо выдает беспроцентный заем физическому лицу. Может быть использован, например, при займе своему работнику на различные цели: обучение, отдых, лечение, неотложные нужды.

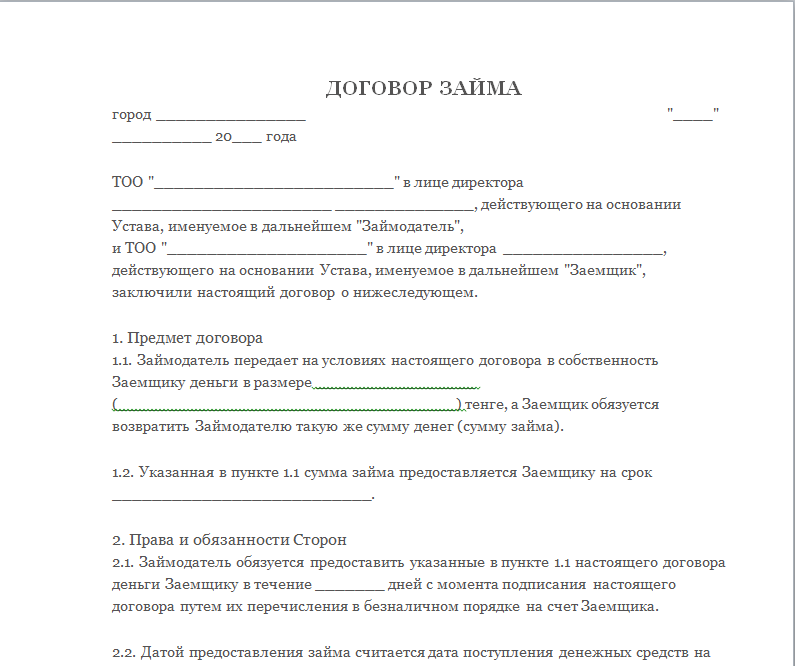

ДОГОВОР ЗАЙМА

город _______________ «___» __________ 20___ года

ТОО «____________________» в лице директора ________________, действующего на основании Устава, именуемое в дальнейшем «Займодатель»,

и ________________________________________, именуем___ в дальнейшем «Заемщик»,

заключили настоящий договор о нижеследующем:

1. Предмет договора

1.1. Займодатель передает на условиях настоящего договора в собственность Заемщику деньги в размере ________________ (__________________________________) тенге, а Заемщик обязуется возвратить Займодателю такую же сумму денег (сумму займа).

1.2. Указанная в п. 1.1 сумма займа предоставляется Заемщику на срок до «___» ________________ 200___ года.

2. Права и обязанности Сторон

2.1. Займодатель обязуется предоставить указанные в пункте 1.1 настоящего договора деньги Заемщику в течение _______ дней с момента подписания настоящего договора путем их выплаты наличными из кассы Займодателя.

2.2. Датой предоставления займа считается дата выдачи денег из кассы Займодателя.

2.3. Подтверждением получения займа является расходный кассовый ордер, подписанный Заемщиком.

2.4. По истечении срока, установленного пунктом 1.2, Заемщик обязуется вернуть полученную от Займодателя по настоящему договору сумму займа наличными деньгами.

2.5. Датой исполнения Заемщиком своего обязательства по возврату суммы займа Заимодателю считается дата внесения денег в кассу Займодателя.

2.6. Заемщик вправе с согласия Займодателя вернуть сумму займа до наступления срока возврата, установленного настоящим договором.

2.7. В случае неуплаты или несвоевременной уплаты суммы займа Заемщик обязуется выплатить Займодателю неустойку в размере ____% от неуплаченной или несвоевременно уплаченной суммы денег за каждый день просрочки платежа.

3. Прочие условия

3.1. За пользование суммой займа вознаграждение не выплачивается.

3.2.Настоящий договор составлен в двух экземплярах — по одному для каждой Стороны.

3.3. Договор может быть изменен и дополнен по соглашению Сторон. Все изменения и дополнения к настоящему договору должны быть составлены в письменной форме и подписаны Сторонами.

3.4. Все взаимоотношения Сторон и их ответственность определяется в соответствии с действующим законодательством Республики Казахстан.

3.5. Все споры, возникающие по настоящему договору и из него, Стороны будут разрешать путем переговоров. Если стороны не достигнут соглашения в ходе переговоров, то спор подлежит рассмотрению судом Республики Казахстан.

4. Адреса, банковские реквизиты, подписи и печати сторон

ЗАИМОДАТЕЛЬ ЗАЕМЩИК

ТОО «______________________» _______________________

____________________________ ________________________

г. _________________________, г.______________________,

_________________________, г.______________________,

ул. ________________________ ул. _____________________

РНН _______________________ РНН ____________________

Банковские реквизиты __________ Банковские реквизиты _______

___________________________ ________________________

Директор

___________________ __________________

Законно ли заключение договора беспроцентного займа между физическими лицами (гражданами РФ) в долларах США?

Поджимают сроки? |

Консультация предоставлена 01. 06.2015 г.

06.2015 г.

Близкие родственники являются гражданами РФ. Один (физическое лицо, заимодавец) хочет предоставить в долг другому (заемщик) 100 000 долларов США путем заключения договора беспроцентного займа сроком на 3 года. Расчеты между гражданами в рамках договора займа планируется произвести в долларах США. Заемщик и заимодавец не являются супругами.

Законно ли заключение договора беспроцентного займа между физическими лицами (гражданами РФ) в долларах США?

Какие последствия возможны для заимодавца, если указанный договор займа будет процентным? Могут ли налоговые органы признать заключение процентного займа в иностранной валюте между физическими лицами предпринимательской деятельностью?

Валютные ценности

Прежде всего отметим, что использование иностранной валюты при осуществлении расчетов на территории Российской Федерации по обязательствам допускается в случаях, в порядке и на условиях, определенных законом или в установленном им порядке (п. 2 ст. 140, п. 3 ст. 317 ГК РФ).

2 ст. 140, п. 3 ст. 317 ГК РФ).

В соответствии с пп. «а», «б» п. 2 и п. 5 ч. 1 ст. 1 Федерального закона от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле» (далее — Закон N 173-ФЗ) валютными ценностями признается иностранная валюта в виде денежных знаков (банкнот, казначейских билетов, монет и т.п.), находящихся в обращении и являющихся законным средством наличного платежа на территории соответствующего иностранного государства, а также средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и международных денежных или расчетных единицах.

Резиденты в целях валютного законодательства

Резидентами в целях валютного законодательства в соответствии с пп. «а» п. 6 ч. 1 ст. 1 Закона N 173-ФЗ признаются, в том числе, физические лица, являющиеся гражданами Российской Федерации, за исключением граждан Российской Федерации, постоянно проживающих в иностранном государстве не менее одного года, в том числе имеющих выданный уполномоченным государственным органом соответствующего иностранного государства вид на жительство, либо временно пребывающих в иностранном государстве не менее одного года на основании рабочей визы или учебной визы со сроком действия не менее одного года или на основании совокупности таких виз с общим сроком действия не менее одного года.

Совершение расчетов между резидентами с использованием валютных ценностей — иностранной валюты в качестве средства платежа признается валютной операцией (пп. «а» п. 9 ч. 1 ст. 1 Закона N 173-ФЗ).

Согласно ч. 1 ст. 9 Закона N 173-ФЗ валютные операции, за исключением отдельных операций, между резидентами запрещены. Перечень допустимых валютных операций между резидентами является закрытым, операции по предоставлению займов физическим лицом другому физическому лицу, в том числе являющемуся близким родственником, в него не включены (п.п. 1-19 ч. 1 ст. 9 Закона N 173-ФЗ).

Следовательно, в рассматриваемом случае физическое лицо — заимодавец не вправе передавать другому физическому лицу сумму займа в иностранной валюте.

Вместе с тем законодательство позволяет сторонам предусмотреть в договоре выдачу займа в рублях в определенной сумме, эквивалентной иностранной валюте (п. 2 ст. 317 ГК РФ). В этом случае подлежащая уплате и возврату в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

В заключение отметим, что независимо от того, является ли заем процентным или беспроцентным, по нашему мнению, однократная его выдача одним физическим лицом другому физическому лицу не может быть расценена как осуществление предпринимательской деятельности. Ведь одним из неотъемлемых признаков такой деятельности согласно п. 1 ст. 2 ГК РФ является систематичность осуществления, которая отсутствует в ситуации, изложенной в вопросе.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

кандидат юридических наук

Широков Сергей

Ответ прошел контроль качества

Все юридические консультации

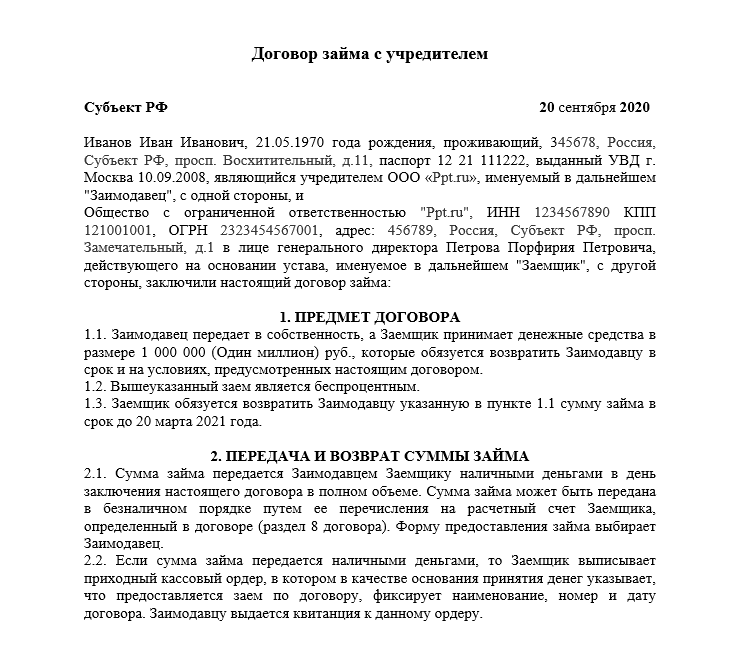

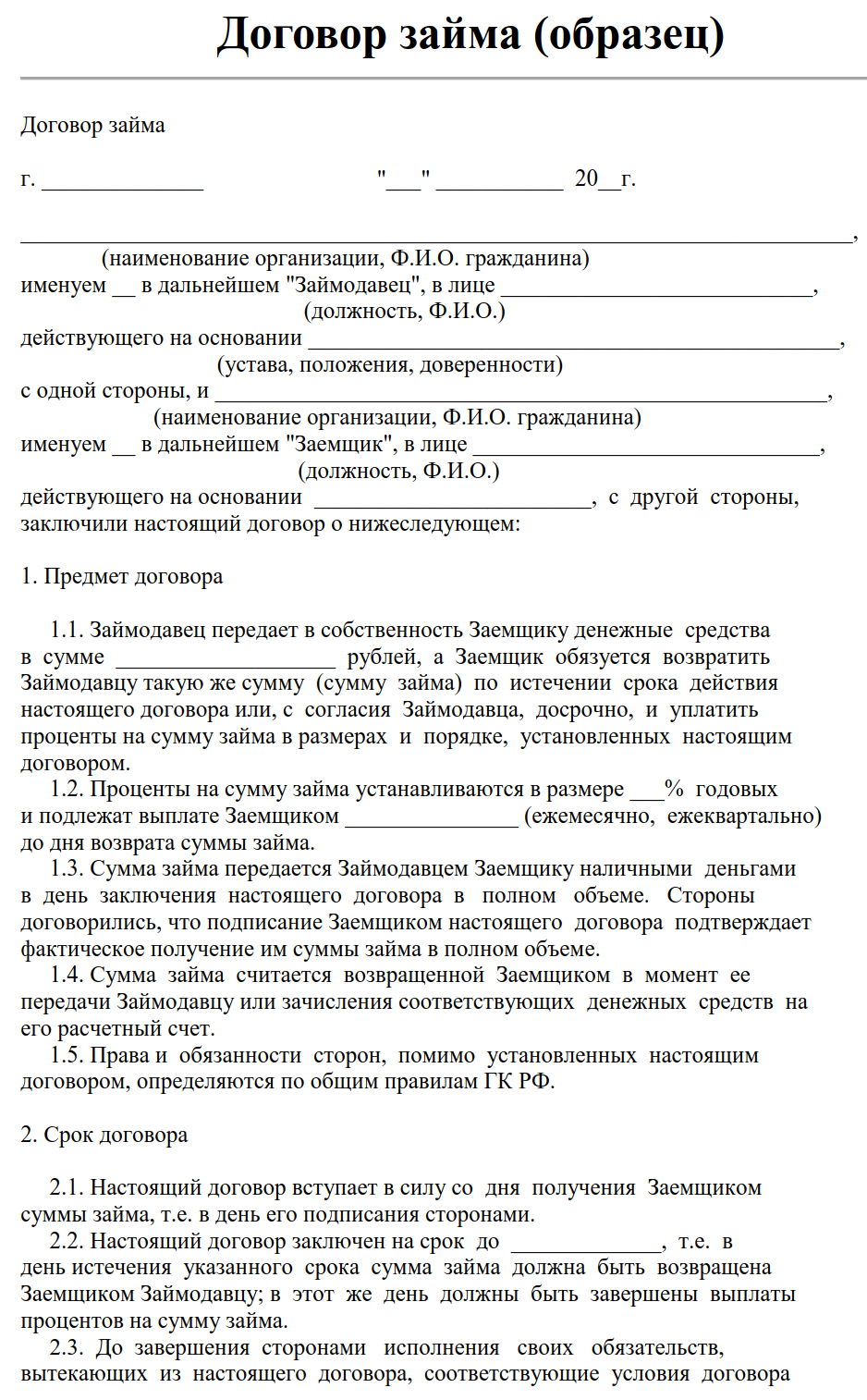

Договор займа между юридическим лицом и физическим лицом: образец и оформление

Наиболее распространённым и известным кредитным обязательством считается договор займа. Именно по нему строится общая модель, по которой и формируется вся ветвь кредитных отношений. В этой статье, мы разберём – какие существуют типы договоров между физическим лицом и юридическим лицом.

В этой статье, мы разберём – какие существуют типы договоров между физическим лицом и юридическим лицом.| 1. Когда имеет смысл обращаться за займом к физическому лицу? | В случаях, когда владельцу предприятия не хватает денег, но при обращении в банк ему отказывают в кредите или проценты слишком высоки |

| 2. Имеет ли договор займа силу в суде? | Да, но договор должен иметь определенную структуру |

| 3. Какие бывают типы договоров между физическим лицом и юридическим лицом? | Договор займа без процентов Договор займа с процентами |

| 4. Что может быть предметом займа? | Валюта, в том числе иностранная Любые вещи (по умолчанию такой тип займа считается беспроцентным; для займа с процентами необходима оценка вещей) |

| 5. Договор займа без процентов | 45,5 Kb образец договора46,5 Kb образец заполненного договора |

6. Договор займа с процентами Договор займа с процентами | 46 Kb образец договора46,5 Kb образец заполненного договора |

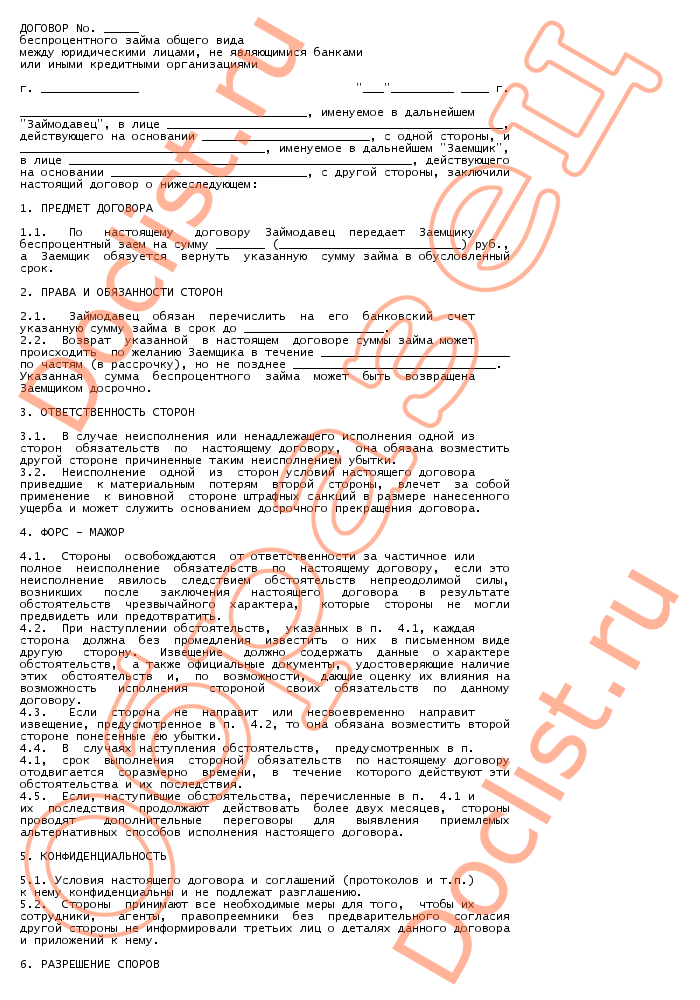

Договор займа без процентов

В России наиболее востребованным является беспроцентный заём. По каким-то причинам у предприятия не хватает денег, владелец обращается в банк для получения кредита, но ему отказывают или у банкат высокие проценты, которые не устраивают предпринимателя.

Единственный выход – это обращение к физическому лицу. Вряд ли удастся договориться о беспроцентной выдаче денежных средств, если только физ.лицо не является руководителем или учредителем организации.

Чтобы провести сделку по закону, необходимо соблюдение двух основных критериев:

- Договор между юридическим лицом и физическим лицом заключается в письменном виде;

- Денежная сумма должна составлять не более пятидесятикратного минимального размера оплаты труда.

Если сумма больше, то тогда заемщику придётся отдавать денежные средства с процентами.

Если сумма больше, то тогда заемщику придётся отдавать денежные средства с процентами.

Что нужно знать?

Сам факт передачи денег должен быть указан в письменном договоре. Одним из пунктов в договоре считается срок, точная дата, когда юр.лицо обязано вернуть всю денежную сумму физ.лицу.

Единого образца нет, но, как и абсолютно любой договор, беспроцентный договор должен придерживаться определённой структуры, иначе он не будет иметь «правового» веса.

Основные пункты:

- «Предмет договора» и «Общие положения» — это факт передачи денег и точная дата, день в который состоится передача денежных средств, а также способ – с помощью которого была осуществлена передача.

- Пункт «Права и обязанности сторон договора» — это возможности сторон (можно ли досрочно погасить долг и т.д).

- «Разрешение споров» и «Ответственность сторон договора» — это пункты, которые включают в себя все обязательства заёмщика и «кредитора». Также в ней записаны все способы для урегулирования, в случае конфликтной ситуации.

- В договоре нужно обязательно внести реквизиты обеих сторон. Физ.лицо вписывает основные данные — сведения с паспорта).

Договор обязательно подписывают обе стороны. Так как физическое лицо не получит денег, то он не несёт убытков – не выплачивает налоги. Для юридического лица, наоборот, предусмотрена уплата налогов.

Чтобы все прошло гладко, необходимо составить грамотный беспроцентный договор займа.

45,5 Kb

образец договора займа без процентов в формате .doc (Word)46,5 Kb

заполненный пример договора займа без процентов в формате .doc (Word)Типовой договор

Предметом займа могут быть исключительно деньги — подходит и иностранная валюта.

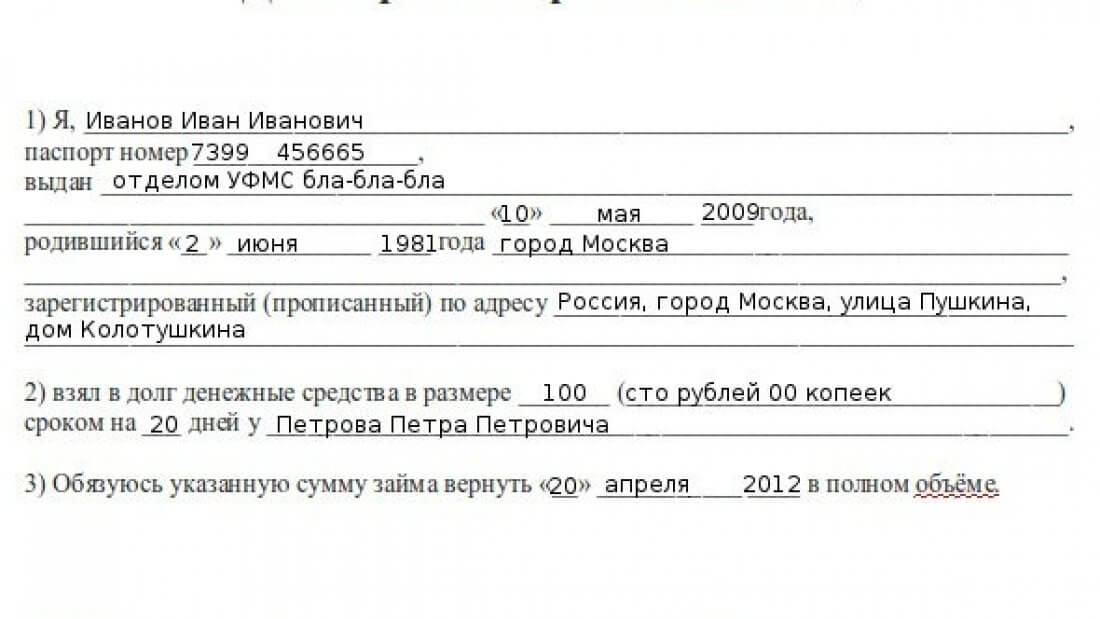

Форма договора – письменная. Также обязательна расписка или иной документ, подтверждающий факт передачи денег.

Важно запечатлеть сам факт передачи денежных средств и согласие обеих сторон.

Подробнее о важности расписки при заключении договора займа смотрите в следующем видео:

youtube.com/embed/DYDjli4FN7U?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Договор зачастую является процентным, но в некоторых случаях может быть и беспроцентным:

- Если в договоре указано, что заём считается беспроцентным;

- Договор займа заключён между физ.лицами (не наш случай).

Договор зависит от типа займа – беспроцентный или процентный, и исходя из этого и составляется правильная структура.

Нюансы при составлении документа:

- В момент передачи денег и подписания договора обеими сторонами, документ начинает действовать. Важно указать дату окончания действия договора. Сроки могут быть продлены по обоюдному согласию, но уже на новых условиях.

- Указываем процент, который должен быть выплачен заимодавцу, обычно процент от общей суммы, переданной заёмщику. Выплачивать денежные средства нужно каждый месяц.

- Все изменения к текущему договору, должны быть указаны в дополнительных письменных соглашениях, с указанием на основной договор займа.

Все документы должны быть подписаны обеими сторонами.Информацию о том, как составляется дополнительное соглашение и зачем это делать, вы найдете в следующей статье.

Все документы должны быть подписаны обеими сторонами.Информацию о том, как составляется дополнительное соглашение и зачем это делать, вы найдете в следующей статье. - Если заёмщик решил изменить адрес проживания, он в обязательном порядке должен уведомить заимодавца – через телефон или другие удобные для него средства.

- В случае спорных ситуаций, обе стороны должны урегулировать конфликт посредством личной встречи. Если конфликт не удалось погасить, то он решается в порядке, установленным законодательством.

- Договор составляется в двух экземплярах, один предоставляется физическому лицу, другой – юридическому. Каждый экземпляр имеет идентичную юридическую силу.

- В случае непредвиденных обстоятельств (землетрясение и другие стихийные бедствия, а также война), стороны освобождаются частично или полностью от ответственности.

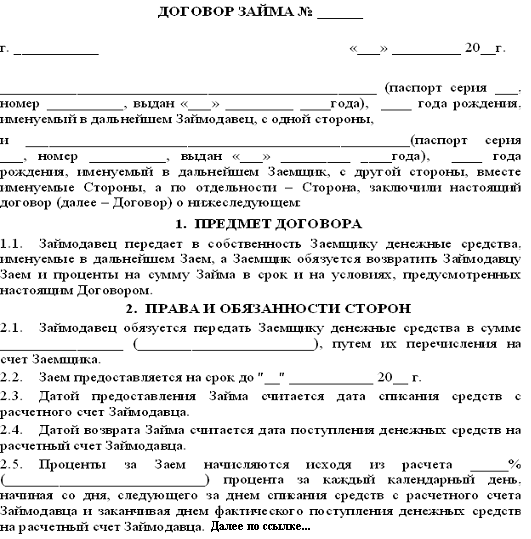

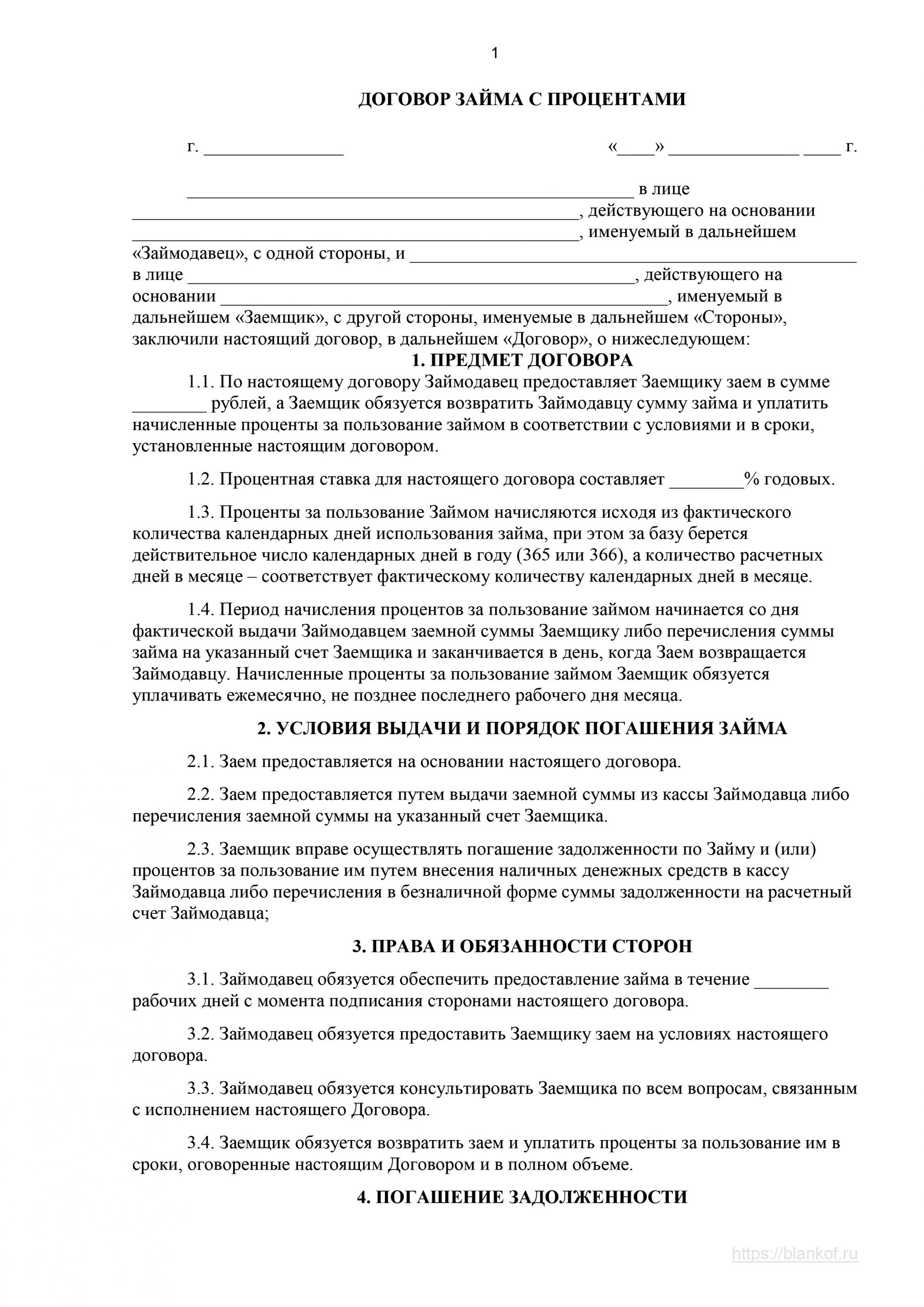

Заем с процентами

В юридической сфере, чаще всего мелькает договор процентного характера.

По умолчанию, договор займа считается процентным договором. Передача денег осуществляется по типу банковской схемы. Юридическое лицо обязуется не только выплатить сумму, но и процент.

По умолчанию, договор займа считается процентным договором. Передача денег осуществляется по типу банковской схемы. Юридическое лицо обязуется не только выплатить сумму, но и процент.Кроме денег, физическое лицо имеет право дать в долг вещи, но по умолчанию — этот тип кредита считается беспроцентным. Следовательно, если вам нужны проценты — производим оценку вещей и указываем этот факт в договоре, а также размер процентов и срок, за который юридическое лицо обязано вернуть вещи, деньги.

Любой договор займа составляется письменно, в случае конфликта, вам придётся решать разногласия самостоятельно, если вы решили пренебречь этим правилом.

В договоре важно указать график предоставления и возврата займа, а также процентов.

Договор под проценты – подходит как для юридических лиц, так и для физических.

46 Kb

образец договора займа с процентами в формате .doc (Word)46,5 Kb

заполненный пример договора займа с процентами в формате . doc (Word)

doc (Word)Таким образом, договор составляется в свободной форме, но с соблюдением определённой структуры. Неправильное создание данного документа, приведёт к его недействительности с точки зрения законного аспекта – в случае конфликтной ситуации, доказать что-либо не получиться. Поэтому, лучше обратиться за помощью к профессионалам – рекомендуется найти хорошего нотариуса и уже с ним составить данный договор, а также подтвердить нотариально этот документ. Только ответственный подход позволяет провести качественную сделку!

Договор займа между ТОО и физическим лицом

В соответствии с пунктом 1 статьи 715 Гражданского кодекса Республики Казахстан (далее — Кодекс), по договору займа одна сторона (заимодатель) передает, а в случаях, предусмотренных Кодексом или договором, обязуется передать в собственность (хозяйственное ведение, оперативное управление) другой стороне (заемщику) деньги или вещи, определенные родовыми признаками, а заемщик обязуется своевременно возвратить заимодателю такую же сумму денег или равное количество вещей того же рода и качества. При этом пунктом 3 данной статьи, юридическим лицам и гражданам запрещается привлечение денег в виде займа от граждан в качестве предпринимательской деятельности, и такие договоры признаются недействительными с момента их заключения.

При этом пунктом 3 данной статьи, юридическим лицам и гражданам запрещается привлечение денег в виде займа от граждан в качестве предпринимательской деятельности, и такие договоры признаются недействительными с момента их заключения.

Согласно пункту 1 статьи 158 Кодекса, недействительна сделка, содержание которой не соответствует требованиям законодательства, а также совершенная с целью, заведомо противной основам правопорядка или нравственности.

Предоставление физическими лицами займа запрещено в связи с тем, что банковские операции, а также иные операции, осуществляемые банками и организациями, осуществляющими отдельные виды банковских операций, подлежат обязательному лицензированию в соответствии с Законом Республики Казахстан «О лицензировании». Кроме того, занятие деятельностью без соответствующей лицензии либо с нарушением лицензионных норм и правил влечет установленную законодательством административную и уголовную ответственность.

В соответствии с законодательством Республики Казахстан привлечение займов юридическими лицами от физических лиц в рамках предпринимательской деятельности не допускается.

Но, законодательством не запрещено привлечение заемных средств не в рамках предпринимательской деятельности, то есть заключение договора займа без учета вознаграждения. В этом случае, получение займа по беспроцентному договору займа в налоговом учете, как правило, не отражается, потому что эти деньги не учитываются в доходах, они подлежат возврату. Расходом для компании они так же не будут, так как учредитель не получит вознаграждение по займу.

Минимальный и максимальный размер беспроцентного займа законодательно не предусмотрен.

Таким образом, Вы можете заключить между ТОО и физлицом договор займа с обязательным условием, что займ предоставляется без учета вознаграждения и процентов по нему. Кроме того, в договоре займа необходимо указать срок возврата, а также к договору займа необходимо оформить подтверждающий документ в получении денежных средств (приходно кассовый ордер или расписка)

На договор займа между физическими лицами действие Закона о финуслугах не распространяется — PRAVO.

UA

UAЗакон Украины «О финансовых услугах и государственном регулировании рынков финансовых услуг» является специальным нормативным актом, который регулирует отношения специальных субъектов — участников рынка финансовых услуг, и не распространяется на всех других юридических и физических лиц — субъектов договора займа, правоотношения которых регулируются нормами статей 1046—1048 Гражданского кодекса Украины

26 декабря 2011 года Верховный Суд Украины, рассмотрев в открытом судебном заседании заявление гр-на Т. о пересмотре Верховным Судом Украины определения Высшего специализированного суда Украины по рассмотрению гражданских и уголовных дел от 3 августа 2011 года по делу по иску гр-на Е. к гр-ну Т. о взыскании суммы долга; по встречному иску гр-на Т. к гр-ну Е. о признании договора займа недействительным, возмещении убытков и морального вреда, установил следующее.

В мае 2010 года гр-н Е. обратился в суд с иском к гр-ну Т. о взыскании долга по договору займа в размере 529 265 грн, что составляет 66 780,00 долларов США (по официальному курсу НБУ один доллар США — 7,92550 грн) и судебных издержек.

Отмечал, что 20 марта 2008 года ответчик взял у него под расписку в долг 36 000 долларов США с ежемесячной оплатой 4,5 % от суммы займа и обязался вернуть деньги на протяжении двух лет, то есть до 20 марта 2010 года.

Указывал, что с апреля 2008 года по октябрь 2008 года ответчик ежемесячно платил только проценты в размере 1620 долларов США, однако с ноября 2008 года уплату указанных средств ответчик прекратил, долг не вернул.

Гр-н Е., уточнив свои исковые требования, просил взыскать с ответчика в его пользу 284 760 грн суммы долга, 307 541 грн процентов и судебные издержки.

4 августа 2010 года гр-н Т. обратился в суд со встречным иском к гр-ну Е. о признании договора займа недействительным, возмещении причиненных убытков и морального вреда, мотивируя свои требования тем, что он под психологическим давлением по ошибке согласился на условия гр-на Е. и написал ему расписку о долговых обязательствах.

Просил суд отказать гр-ну Е. в удовлетворении исковых требований и взыскать с него: убытки, причиненные вследствие выполнения, по его мнению, недействительной сделки в двойном размере 72 000 долларов США; моральный вред в размере 80 000 грн и судебные издержки.

Решением Деснянского районного суда г. Киева от 28 октября 2010 года, оставленным без изменений определением Апелляционного суда г. Киева от 30 ноября 2010 года, исковые требования гр-на Е. удовлетворены. Взыскано с гр-на Т. в пользу гр‑на Е. долг в размере 284 760 грн, проценты от суммы займа в размере 307 541 грн, расходы по оплате: судебного сбора в размере 1700 грн; на информационно-техническое обеспечение рассмотрения дела в размере 120 грн. В удовлетворении требований встречного иска гр-ну Т. отказано.

Определением Высшего специализированного суда Украины по рассмотрению гражданских и уголовных дел от 3 августа 2011 года кассационная жалоба гр-на Т. отклонена, решение Деснянского районного суда г. Киева от 28 октября 2010 года и определение Апелляционного суда г. Киева от 30 ноября 2010 года оставлены без изменений.

В заявлении гр-на Т. о пересмотре определения Высшего специализированного суда Украины по рассмотрению гражданских и уголовных дел от 3 августа 2011 года поднимаются вопросы об отмене указанного судебного решения на основаниях, предусмотренных пунктом 1 части 1 статьи 355 ГПК Украины, — неодинаковое применение судом (судами) кассационной инстанции одних и тех же норм материального права, а именно: статей 368, 625, 1046, 1048 ГК Украины, статей 60, 65, 69 СК Украины и статей 1, 4 и раздела VIII Закона Украины «О финансовых услугах и государственном регулировании рынков финансовых услуг» (Закон о финуслугах), что повлекло принятие разных по содержанию судебных решений в подобных правоотношениях.

Для примера наличия оснований для пересмотра указанного судебного решения гр-н Т. ссылается на определение Верховного Суда Украины от 8 июля 2009 года, решение Верховного Суда Украины от 17 декабря 2008 года, решение Верховного Суда Украины от 26 ноября 2008 года и определение Высшего специализированного суда Украины по рассмотрению гражданских и уголовных дел от 6 апреля 2011 года, в которых, по его мнению, при применении одних и тех же правовых норм сделаны другие правовые выводы, чем в пересматриваемом судебном решении.

Проверив по материалам дела приведенные в заявлении доводы, Верховный Суд Украины считает, что заявление гр-на Т. не подлежит удовлетворению на таких основаниях.

Решая спор, местный суд, с выводами которого согласились суды апелляционной и кассационной инстанций, исходил из факта заключения сторонами — физическими лицами договора займа в размере 36 000 долларов США, по условиям которого заимодатель имеет право получать ежемесячно от заемщика 4,5 % от суммы займа.

Поскольку ответчик не выполнил условия договора, суд на основании статей 526, 1046—1049 ГК Украины взыскал сумму долга и проценты за время пользования средствами.

Одновременно суд сделал вывод о том, что на правоотношения сторон — физических лиц положения Закона о финуслугах не распространяются.

Следует также указать, что решение не содержит никаких выводов относительно применения положений других правовых норм — статей 60, 65, 69 СК Украины, статей 368, 625 ГК Украины, в связи с чем отсутствуют предусмотренные пунктом 1 статьи 355 ГПК Украины основания для пересмотра этого решения в связи с неодинаковым применением этих норм материального права.

Что касается применения судами кассационной инстанции норм статей 1046 —1049 ГК Украины и Закона о финуслугах, то, как усматривается из приложенных гр-ном Т. к заявлению судебных решений от 17 декабря 2008 года и от 8 июля 2009 года, в них сделаны другие правовые выводы, чем в пересматриваемом решении.

Так, в решении Верховного Суда Украины от 17 декабря 2008 года, принятом в споре двух физический лиц относительно взыскания займа и процентов от суммы займа, сделан вывод о том, что, согласно пункту 6 статьи 4, пункту 5 статьи 1 Закона о финуслугах, который подлежит применению к правоотношениям сторон, предоставление займа с уплатой процентов лицами, которые не являются финансовыми учреждениями или субъектом предпринимательской деятельности, не допускается.

Аналогичные выводы содержатся и в определении Верховного Суда Украины от 8 июля 2009 года, в котором, кроме того, указано, что с учетом положений пункта 6 статьи 4, пункта 5 раздела VIII «Заключительных положений» Закона Украины «О финансовых услугах и государственном регулировании рынков финансовых услуг» предоставление денежных средств на условиях займа с уплатой процентов не допускается в иных случаях, не предусмотренных этим Законом.

Таким образом, усматривается неодинаковое применение судами кассационной инстанции норм статей 1046—1048 ГК Украины и Закона о финуслугах в части права заимодателей — физических лиц на получение от заемщиков обусловленных договором процентов за пользование займом (часть 1 статьи 1048 ГК Украины).

Решая вопрос об устранении расхождений в применении одних и тех же норм права — статьи 1048 ГК Украины и Закона о финуслугах, — Верховный Суд Украины исходит из следующего.

Закон Украины «О финансовых услугах и государственном регулировании рынков финансовых услуг» от 12 июля 2001 года, который вступил в силу 23 августа 2001 года, устанавливает общие правовые основы в сфере предоставления финансовых услуг, осуществления регулятивных и надзорных функций за деятельностью по предоставлению финансовых услуг.

Анализ этого Закона дает основания для вывода о том, что он относится к нормативному акту специального действия и регулирует отношения, связанные с функционированием финансовых рынков и предоставлением финансовых услуг потребителям.

В Законе указано, что его целью являются создание правовых оснований для защиты интересов потребителей финансовых услуг, правовое обеспечение деятельности и развития конкурентоспособного рынка финансовых услуг на Украине, правовое обеспечение единой государственной политики в финансовом секторе Украины.

В частях 1, 2 статьи 2 Закона, которые определяют сферу его действия, указано, что он регулирует отношения, которые возникают между участниками рынков финансовых услуг во время осуществления операций по предоставлению финансовых услуг.

Финансовые учреждения на Украине действуют согласно этому Закону с учетом норм законов Украины, которые устанавливают особенности их деятельности.

Определение финансовых учреждений дано в пункте 1 статьи 1 Закона.

В пункте 7 статьи 1 Закона приведен исчерпывающий перечень субъектов, на которых распространяется действие этого Закона. Это — участники рынков финансовых услуг, к которым относятся юридические лица и физические лица — субъекты предпринимательской деятельности, которые, согласно закону, имеют право осуществлять деятельность по предоставлению финансовых услуг на территории Украины, и потребители таких услуг. При этом Закон распространяет свое действие не на всех юридических лиц, а лишь на тех, которые являются профессиональными участниками рынка финансовых услуг.

В части 4 статьи 5 Закона указано, что возможность и порядок предоставления отдельных финансовых услуг юридическими лицами, которые по своему правовому статусу не являются финансовыми учреждениями, определяются законами и нормативно-правовыми актами государственных органов, осуществляющих регулирование деятельности финансовых учреждений и рынков финансовых услуг, выданными в пределах их компетенции.

Определение финансовой услуги приведено в пункте 5 части 1 статьи 1 Закона как операции с финансовыми активами, которые осуществляются в интересах третьих лиц за свой счет или за счет этих лиц, а в случаях, предусмотренных законодательством, — и за счет привлеченных от других лиц финансовых активов с целью получения прибыли или сохранения реальной стоимости финансовых активов.

Перечень видов финансовых услуг содержится в статье 4 Закона, к которым, в частности, относятся предоставление средств в заем и предоставление поручительства.

Из анализа указанных правовых норм усматривается, что сфера действия Закона по субъектному составу участников является ограниченной и не распространяется на: во-первых, юридических лиц, которые по своему правовому статусу не являются финансовыми учреждениями; во-вторых, физических лиц, которые не являются субъектами предпринимательской деятельности.

Истец гр-н Е. по своему правовому статусу не относится ни к юридическим лицам, ни к субъектам предпринимательской деятельности, которые, согласно Закону, имеют право осуществлять деятельность по предоставлению финансовых услуг на территории Украины, а следовательно, отсутствуют основания применения положений этого Закона к спорным правоотношениям.

В свою очередь, понятие «финансовая услуга» не связано только с финансовыми учреждениями.

Анализ норм действующего законодательства (в частности, пунктов 6, 7 статьи 4 Закона Украины «О финансовых услугах и государственном регулировании рынков финансовых услуг», статей 553, 1046 ГК Украины) дает основания для вывода, что отдельные услуги, которые относятся к финансовым услугам (например, предоставление средств в заем, поручительства) могут предоставляться не только финансовыми учреждениями, которые являются участниками рынка по предоставлению финансовых услуг или юридическими лицами, которые по своему правовому статусу не являются финансовыми учреждениями, но и физическими лицами, которые не являются субъектами предпринимательской деятельности.

Если Закон о финуслугах регулирует отношения только при участии участников рынков финансовых услуг, то регулирование отношений между физическими лицами, в частности относительно договоров займа, поручительства, регулируются нормами ГК Украины (статьи 553 — 559, 1046 — 1053).

Договор займа, как общая договорная конструкция, является основанием для возникновения правоотношений, участники которых — любые физические или юридические лица, поскольку ГК Украины не содержит ни одного исключения как относительно субъектного состава, так и относительно права на получение от заемщика процентов от суммы займа, размер которых и порядок их получения устанавливаются договором (часть 1 статьи 1048 ГК Украины).

Таким образом, следует прийти к выводу, что Закон Украины «О финансовых услугах и государственном регулировании рынков финансовых услуг» является специальным нормативным актом, который регулирует отношения специальных субъектов — участников рынка финансовых услуг, и не распространяется на всех других юридических и физических лиц — субъектов договора займа, правоотношения которых регулируются нормами статей 1046 — 1048 ГК Украины.

К указанному выводу следует прийти и с учетом действия темпоральных правил (принцип действия закона во времени), исходя из которых в случае коллизии законов (разногласия в двух или более действующих нормативных актах, принятых относительно одного и того же вопроса) применяется акт, выданный позднее, как в случае, когда об отмене старых норм прямо указано в новом законе, так и в случае, когда таких предостережений в новом законе нет.

Поэтому, учитывая, что гр-н Е. не относится к субъектам, на которых распространяется действие Закона о финуслугах (не является участником рынка финансовых услуг), суды пришли к обоснованному выводу об отсутствии оснований для применения этого Закона к правоотношениям сторон и решили спор на основании норм ГК Украины (статьи 1046 — 1048).

Суд кассационной инстанции, пересматривая в кассационном порядке указанное дело, правильно применил нормы материального права, в связи с чем основания для удовлетворения заявления гр-на Т. отсутствуют.

Согласно части 1 статьи 3605 ГПК Украины, Верховный Суд Украины отказывает в удовлетворении заявления, если обстоятельства, которые стали основанием для пересмотра дела, не подтвердились.

Руководствуясь статьями 355, 3603, 3605 ГПК Украины, Верховный Суд Украины постановил:

— в удовлетворении заявления гр-на Т. о пересмотре Верховным Судом Украины определения Высшего специализированного суда Украины по рассмотрению гражданских и уголовных дел от 3 августа 2011 года отказать.

Постановление является окончательным и может быть обжаловано только на основании, установленном пунктом 2 части 1 статьи 355 ГПК Украины.

(Постановление Верховного Суда Украины от 26 декабря 2011 года. Дело № 6-85цс11. Председательствующий — Григорьева Л.И. Судьи — Балюк Н.И., Барбара В.П., Бердник И.С., Вус С.М., Глос Л.Ф., Гошовская Т.В., Грыцив М.И., Гуль В.С., Гуменюк В.И., Гусак Н.Б., Емец А.А., Жайворонок Т.Е., Заголдный В.В., Каныгина Г.В., Клименко М.Р., Ковтюк Е.И., Колесник П.И., Короткевич Н.Е., Коротких А.А., Косарев В.И., Кривенда О.В., Кривенко В.В., Кузьменко Е.Т., Лященко Н.П., Маринченко В.Л., Онопенко В.В., Охримчук Л.И., Патрюк Н.В., Пивовар В.Ф., Пилипчук П. Ф., Потыльчак А.И., Пошва Б.Н., Прокопенко А.Б., Редька А.И., Романюк Я.М., Сенин Ю.Л., Скотарь А.Н., Таран Т.С., Терлецкий А.А., Титов Ю.Г., Шицкий И.Б., Школяров В.Ф., Ярема А.Г.)

Ф., Потыльчак А.И., Пошва Б.Н., Прокопенко А.Б., Редька А.И., Романюк Я.М., Сенин Ю.Л., Скотарь А.Н., Таран Т.С., Терлецкий А.А., Титов Ю.Г., Шицкий И.Б., Школяров В.Ф., Ярема А.Г.)

Кредитный договор между физическим и юридическим лицом. Договор займа между физическим и юридическим лицом. Процентный кредит между физическим и юридическим лицом в иностранной валюте

Кредитный договор между юридическим и физическим лицом заключается в том случае, если участники финансовых отношений не желают привлекать банки к сделке и желают решать денежные вопросы в индивидуальном порядке. В основном это делается в том случае, если в данной ситуации получить кредит невозможно.Причин тому может быть множество: плохая кредитная история, длительное время обработки, высокие процентные ставки, необходимость получить крупную сумму денег или несоблюдение требований банка.

А юридических лиц может быть несколько. При этом отношения могут иметь различную правовую природу, и кредиты направляются от заемщиков с определенным статусом. Кредитные договоры могут быть оформлены как:

Кредитные договоры могут быть оформлены как:

- кредит от физического лица юридическому лицу;

- кредит юридического лица физическому лицу;

- кредит физическому лицу от физического лица;

- кредит юридического лица юридическому лицу.

Кредитные договоры могут быть заключены на безвозмездной или возмездной основе, то есть с уплатой процентов заемщиком или в виде беспроцентного займа.

Бесплатное кредитование

Беспроцентные кредиты могут быть выданы на сумму не более чем в пятьдесят раз превышающую размер минимальной заработной платы, а также предоставлены в виде материальных ценностей. Очевидно, что при выдаче беспроцентных депутатов кредитор не получает никакой денежной выгоды, а небольшая максимальная сумма, устанавливаемая государством для сделок такого типа, предполагает ограниченные возможности использования данного вида кредитования.Кредитор может запросить беспроцентную ссуду в любое время, даже до суммы, указанной в соглашении, поскольку сделка не предполагает получение прибыли.

Договор о беспроцентной ссуде может быть оформлен в виде рассрочки платежа, который предусматривает регулярные выплаты долга в рассрочку в строго согласованные сроки. В этом случае заемщик должен строго соблюдать установленный график. В противном случае кредитор может потребовать досрочного возврата суммы или наложить штраф.

Ссуды под проценты

Ссуды, выданные под проценты, подразумевают возврат заемщиком к указанной дате не только полной суммы ссуды, но и процентов за время использования денег.Размер процентной ставки может быть указан в договоре, но если конкретная цифра не указана в ценных бумагах, при расчете переплаты будет использована ставка банка по месту жительства заемщика. В этом случае кредитор также может потребовать досрочного возврата средств, при этом процент будет ниже, если в договоре дополнительно не оговорены особые условия для этого случая.

А вообще все тонкости досрочного погашения лучше прописать заранее в кредитном договоре.Итак, по стандартной процедуре вернуть деньги досрочно можно только с согласия физического лица, занимавшегося выдачей денег. Это не всегда может быть удобно и совсем не выгодно, поскольку заемщик должен платить проценты за весь период использования средств. Если вы рассчитываете досрочно погасить кредит, вам обязательно стоит указать этот момент в бумагах и указать все возможные санкции и особенности выплаты процентов.

Это не всегда может быть удобно и совсем не выгодно, поскольку заемщик должен платить проценты за весь период использования средств. Если вы рассчитываете досрочно погасить кредит, вам обязательно стоит указать этот момент в бумагах и указать все возможные санкции и особенности выплаты процентов.

Ссуда от физического лица к юридическому лицу

Ссуда от физического лица к юридическому лицу — обычное явление в современном мире.Часто в качестве кредитора выступает прямой менеджер или учредитель компании, который таким образом способствует развитию или поддержанию бизнеса на плаву. Часто компании также привлекают сторонних инвесторов, если отношения с банками не сложились или по каким-то причинам не устраивают руководство организации.

Ссуда, предоставленная физическим лицом юридическому лицу, может быть выплаченной или безвозмездной, выданной деньгами или материальными ценностями, с обеспечением или без залога. Последний пункт особенно интересен: для снижения возможных рисков невозврата кредитные договоры между физическим и юридическим лицом часто содержат пункт о залоге. Его роль может сыграть имущество или активы юридического лица, которые перейдут в собственность кредитора, если условия договора не будут выполнены.

Его роль может сыграть имущество или активы юридического лица, которые перейдут в собственность кредитора, если условия договора не будут выполнены.

Что касается периода возврата, то он может оговариваться отдельно для каждой конкретной транзакции. Если в бумагах не указана дата возврата, деньги необходимо вернуть в течение 30 дней. Часто именно этим нюансом пользуются недобросовестные ростовщики, которые сначала ссужают большие суммы, не прописывая в договоре срок погашения, а затем требуют от заемщиков не только возврата выданных денег, но и штрафов, возникших за время использования. денег.

Как получить ссуду от физического лица юридическому лицу? Что касается использования денег, то при их переводе от физического лица к юридическому лицу особенности налогового законодательства обязывают последнее осуществлять операцию получения денежных средств официально. В большинстве случаев деньги поступают на расчетный счет организации, реже — непосредственно в кассу компании. Использование ссуды от физического лица к юридическому лицу фиксируется в расходных документах, а бухгалтерия организации должна следить за своевременным погашением ссуды.

Ссуда от юридического лица к физическому лицу

Ссуда от физического лица к юридическому лицу в большинстве пунктов аналогична ссуде физическому лицу от юридического лица. Он также должен быть документально оформлен, выдан с процентами или без процентов. Организация может выдавать деньги как своему сотруднику, так и постороннему лицу, при этом гражданство значения не имеет: кредит может быть выдан и нерезиденту. Главное в этом — не злоупотреблять и не раздавать средства в большом количестве многим людям, чтобы не нарушать закон о финансовой деятельности и кредитовании.

Если у компании есть устав, в нем должно быть указано, что организация имеет право заниматься любой законной и разрешенной деятельностью в нашей стране. Для индивидуальных предпринимателей необходимо указать в регистрационных документах коды ОКВЭД, разрешающие финансовую деятельность. При несоблюдении этих правил можно попасть в поле зрения налоговых органов.

Если заем выдан физическому лицу под проценты, то организация должна уплатить предусмотренный законом налог на полученную прибыль. Есть еще один нюанс: если кредит физическому лицу юридическому лицу был выдан бесплатно, компания также должна будет уплатить налог на сбережения на проценты. Данный платеж подразумевает, что при получении беспроцентной ссуды организация сэкономила на выплате процентов банку, следовательно, она обязана платить налог.

Есть еще один нюанс: если кредит физическому лицу юридическому лицу был выдан бесплатно, компания также должна будет уплатить налог на сбережения на проценты. Данный платеж подразумевает, что при получении беспроцентной ссуды организация сэкономила на выплате процентов банку, следовательно, она обязана платить налог.

Как правильно оформить документы

Как правильно оформить кредитный договор между физическим и юридическим лицом? Гражданский кодекс предусматривает обязательное заключение договора займа между физическим и юридическим лицом.Этот документ не имеет единой формы, однако типовых версий можно найти в большом количестве. Их можно дополнить необходимыми номерами или доверить составление нового контракта своему адвокату исходя из текущих вариантов работы.

Договор заключается только в письменной форме и вступает в силу с момента передачи денежных средств в долг. В документах необходимо четко указать следующие моменты:

- Предметом ссуды является точная сумма денег или описание материальных ценностей.

- Наличие или отсутствие залога.

- Срок возврата и штрафы за просрочку возврата.

- Если договор заключается на возмездной основе — размер процентной ставки.

- Возможность досрочного погашения кредита и востребования денег до истечения срока договора.

- Сведения и реквизиты сторон.

- Порядок перевода и возврата денежных средств.

- Описание форс-мажорных ситуаций и наличия / отсутствия страховки.

Бумаги оставляются в двух экземплярах, заверенные подписями сторон, а также печатью организации, даже если заем предполагается от физического лица юридическому лицу. Оптимальный вариант — составление и подписание договора в присутствии нотариуса, хотя это требование не регулируется законодательством и остается только на усмотрение сторон.

Подводя итоги, хотелось бы отметить, что при оформлении кредита без участия кредитной организации трудности могут возникнуть только у юридического лица, да и то, если организация неправильно рассчитывает и уплачивает все необходимые налоги. Основная задача человека — внимательно прочитать договор, а не подписывать его, не глядя, как это часто бывает. В целом такой вид финансовых отношений — отличный пример взаимодействия, помогающего решать денежные вопросы в различных жизненных ситуациях.

Основная задача человека — внимательно прочитать договор, а не подписывать его, не глядя, как это часто бывает. В целом такой вид финансовых отношений — отличный пример взаимодействия, помогающего решать денежные вопросы в различных жизненных ситуациях.

Договор займа может заключить любой гражданин. Юридические лица не имеют ограничений ни по организационной, ни по существующей форме собственности.

Существует альтернатива заимствованию средств в банке или микрофинансовой организации и называется ссудой, предоставляемой юридическим лицом физическому лицу (или наоборот).

Заключаемый договор, по сути, достаточно простой и характеризуется тем, что:

- кредитор будет обязан передать деньги или имущество заемщику;

- заемщик обязуется вернуть заемную сумму или имущество в определенный момент;

- Регулятором отношений является Гражданский кодекс Российской Федерации.

Договор беспроцентного займа между юридическим и физическим лицом характеризуется наличием в нем пункта о беспроцентной ставке.

Особенности оформления договора

Прежде всего, следует отметить, что юридическая природа ссуды от юридического лица физическому лицу очень похожа на ссуду. Хотя бы в одной детали — как правило, он всегда заключается, как и договор займа, в обязательной письменной форме. Несоблюдение этого правила влечет его безоговорочную недействительность.

Единственное исключение из последнего правила для гражданина (отношения типа физическое — юридическое лицо) законодатель делает при определении цены договора 10 минимальных размеров оплаты труда (но не более).В этом случае допускается устное волеизъявление о займе. Естественно, данная процедура регистрации не распространяется на организацию (независимо от суммы).

При заключении кредитного договора между юридическим и физическим лицом необходимо понимать:

- предметом договора могут быть как указанные в нем денежные средства, так и единица или комплекс имущества;

- допускается с условием начисления процентов и без него;

- ссуда преследует конкретную цель или не определяет ее;

- стороны договора вправе выполнить взятые на себя обязательства по возврату кредита досрочно.

Требуется приложение к договору документа, подтверждающего передачу имущества или финансовых средств. Это нормативно закреплено в законе, обязательном для вступления в силу договора — момента передачи предмета договора заемщику.

В результате обязательства кредитора считаются исполненными на дату обратной передачи имущества или денег.

Требования к содержанию документа

Конечно, каждый заключаемый кредитный договор индивидуален.Последнее вызвано множеством аспектов, которые конкретизируют волю как физических, так и юридических. лица в рамках принятия решения о выдаче кредита.

Однако при заключении договора нельзя пренебрегать:

- он должен содержать полную и полную информацию о каждой из сторон;

- определение суммы займа или описание переданных объектов можно интерпретировать двояко;

- срок погашения кредита обязательно предполагает конкретную дату;

- подробно описана процедура возврата.

Возможность частичной передачи долга должна быть указана в одном из пунктов договора;

Возможность частичной передачи долга должна быть указана в одном из пунктов договора; - желательно зафиксировать дату передачи денежных средств или имущества;

- для процентной ссуды, требуется их размер и четкий расчет; Соответственно выполняется досрочное погашение

- .

Конечно, договорные договоренности, закрепленные сделкой, при желании можно скорректировать.

Заемные средства подлежат декларированию

Для организации, получение кредита от физических лиц.человек не приносит прибыли и поэтому не облагается подоходным налогом. При выплате денег юридическим лицам. человек не несет расходов. В результате с этих сумм также не уплачивается НДС.

Начисление процентов по кредиту от физических лиц. лиц обязывает предприятие отнести их к статье учета внереализационных расходов. Для физического. доход лица формируется и декларируется только в случае получения процентов по сделке.

Ситуация на экономическом рынке в последние годы была крайне нестабильной. Из-за этого финансовое положение может ухудшиться не только для владельцев бизнеса (юридических лиц), но и для физических лиц.

Из-за этого финансовое положение может ухудшиться не только для владельцев бизнеса (юридических лиц), но и для физических лиц.

В связи с этим может возникнуть ситуация, когда, например, юридическому лицу срочно нужна определенная сумма денег.

В этом случае он вполне может занять у физического лица.

Можно, конечно, заключить договор через банк, но в этом случае придется очень долго ждать, кроме того, придется согласиться на гигантскую процентную ставку.

Отличная альтернатива — заключение договора о финансировании.

Эти правовые процедуры регулируются Гражданским кодексом Российской Федерации.

Заем под проценты между юридическим и физическим лицом — особенности и виды договора

Кредитный договор между юридическими и физическими лицами имеет свои особенности.

Если сумма ссуды меньше десяти минимальных размеров оплаты труда или не превышает ее, то можно заключить устное соглашение, но только в том случае, если одно физическое лицо берет ссуду у другого. В остальных случаях заемщик должен написать квитанцию. Если расписка не была написана или кредитор не посчитал нужным ее забрать, договор считается недействительным, несмотря на то, что есть показания свидетелей для обращения в суд.

В остальных случаях заемщик должен написать квитанцию. Если расписка не была написана или кредитор не посчитал нужным ее забрать, договор считается недействительным, несмотря на то, что есть показания свидетелей для обращения в суд.

Бывает, что в квитанции не указаны сроки возврата, в этом случае вся сумма предоставленного кредита должна быть возвращена в течение месяца (с момента заключения данного договора).

Важным нюансом при заключении сделки является то, что если в договоре указано, что кредит является процентным, заемщик не может вернуть деньги досрочно.Этот вариант возможен только с разрешения кредитора.

Чтобы в дальнейшем не возникло недоразумений, этот пункт лучше сразу указать в квитанции.

Даже в квитанции можно указать какой-то особый порядок возврата денежных средств, если, например, вы можете погасить долг не сразу, а по частям (в скобках необходимо указать, какие части вам будет удобно вернуть деньги).

Все проценты, полученные от заемщиков, облагаются налогом. Их необходимо ввести в столбец «Доходы» декларации, а заемщик должен указать сумму уплаченных средств в поле «Расходы» при заполнении налоговой декларации.

Их необходимо ввести в столбец «Доходы» декларации, а заемщик должен указать сумму уплаченных средств в поле «Расходы» при заполнении налоговой декларации.

Процентная ссуда наличными

Редко, когда в квитанциях написано, что заемщик должен вернуть какое-либо имущество по истечении всех сроков, возврат в основном осуществляется наличными (если эта особенность не указана в самой квитанции).

Процентная ссуда между физическим и юридическим лицом в иностранной валюте

Договор процентного займа можно заключить не только в рублях, но и в иностранной валюте.

Обработка ссуды в иностранной валюте обычно состоит из нескольких пунктов.

Введение — Указаны все участники данного договора, а также его суть.

Необходимые условия — Обязательно указать все нюансы и особые моменты обязательств каждой из сторон. Также необходимо указать тип договора. Целевые или нецелевые, процентные или беспроцентные, независимо от того, предусматривает ли это соглашение обеспечение или поручительство.

Также необходимо указать условия и сумму кредита .

Заключительная часть — Внесен пункт об ответственности всех сторон, в случае невыполнения обязательств каждой из них в срок, наступления форс-мажорных обстоятельств.

Документ должен быть нотариально заверен.

Пакет документов для подачи минимальный:

- Паспорт гражданина РФ с отметкой о прописке в соответствующем регионе;

- Письменный договор займа под проценты между физическим и юридическим лицом.

Образец договора

Образец договора займа под проценты между физическим и юридическим лицом.

При составлении любого типа договора требуется умение его составить, потому что любая ошибка в условиях может стоить больших денег.

Уважаемые читатели! В статье рассказывается о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решит вашу проблему — обратитесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ 24/7 И БЕЗ ДНЕЙ .

Быстро и БЕСПЛАТНО !

Таким образом, договоры разделены на классификации, имеют свои особенности и нюансы, чтобы каждая ситуация могла быть максимально точно отражена на бумаге, имела юридическую силу, а в случае нарушения одной из сторон могла применяться вторая. для решения в суде.

Необходимые условия

Среди составления кредитных договоров есть кредитные договоры, которые в последнее время не уступают по популярности.

Это легко объяснить, их популяризация объясняется несколькими причинами. Очень часто банки и другие кредитные организации требуют от заемщика слишком многого:

- Хорошая кредитная история.

- Поручителей.

- Заложенное имущество.

- Фиксированный доход.

- И другие стандартные требования.

Но если обратиться в юридическое лицо. человеку напрямую получить заем, его условия могут стать намного проще и прозрачнее.

В основном кредитный договор заключается между физическими и юридическими лицами. лицо, если оба участника заинтересованы в сотрудничестве без привлечения банковских организаций.

лицо, если оба участника заинтересованы в сотрудничестве без привлечения банковских организаций.

Среди видов договоров:

- Бесплатно.

- С интересом.

Какой договор будет заключен, зависит от ситуации, переговоров, интересов сторон и общей цели. В основном легально. человек представляет более выгодные условия или просто готов одолжить деньги, когда физическое лицо.человеку отказали все банки.

В этом случае договор, скорее всего, будет с процентной ставкой. Противоположная ситуация может быть примером безвозмездной ссуды от физических лиц. лица юридических лиц.

Такая ситуация очень часто возникает, когда предприятию требуются дополнительные вложения, причем физические. лицо, являющееся учредителем, принимает решение о ссуде необходимой суммы средств.

Порядок оформления сделки

Данный вид договора является одним из альтернативных вариантов получения средств вне финансовых структур.

Базовый процесс можно описать следующим образом:

Перед началом регистрации участники должны определить, какой тип договора будет заключен. Если это бесплатно, необходимо указать это, а также период возврата.

Если это бесплатно, необходимо указать это, а также период возврата.

Для процентного типа договора необходимо указать процентную ставку и принцип ее расчета. Например, кредитор может захотеть взимать проценты ежедневно, ежемесячно или ежегодно.

Время также имеет первостепенное значение.Для краткосрочных кредитов обычно устанавливается фиксированная ставка, а по истечении срока выплачивается сумма с процентами.

Также может применяться ежедневная оплата, если срок контракта не превышает 1 месяца. Независимо от типа договора, следует отметить, что его оформление должно осуществляться исключительно в письменной форме, как того требует Гражданский кодекс Российской Федерации.

Другие важные моменты, которые следует учитывать:

- Данные участников в соответствии с их статусом.

- Количество денег.

- Сроки.

- Возможно, интерес.

Для корректного указания информации об участниках юридическое лицо должно указать:

- Юридический адрес.

- Реквизиты банковского счета.

- Имя лица, представляющего организацию.

Phys. у человека нет столь обширной информации, поэтому указываются только ФИО и паспортные данные.

В дополнение к основным условиям большей гарантии указываются и другие условия, такие как ответственность сторон, форс-мажор, штрафы за несоблюдение условий одной из сторон при утрате силы контракта.

Эти условия индивидуальны и должны быть обсуждены участниками заранее перед составлением и подписанием.Начинает действовать с момента перечисления денежных средств по данному договору. Если кредитор после подписания не может передать их сразу, договор вступит в силу только после того, как эта передача будет произведена.

Бывают ситуации, когда участником роли кредитора является не руководитель организации, а другое лицо — сотрудник, заместитель или другое лицо извне.Это не нарушение.

Если при составлении договора процентная ставка не указана, но есть условие, что кредит выдается под проценты, то ставка будет минимальной региональной величиной на день заключения.

Перевод денежных средств должен быть указан в условиях договора. Это может быть перевод на расчетный счет или кассовый чек.

Если они заключают юридическое лицо. физическим лицам с физическими лицами, он очень похож по структуре на стандартный кредитный договор.

Список необходимых документов

При составлении документа очень важно учитывать специфику назначения участников, а также указание их персональных данных.

Для обозначения физ. лицо потребность:

Юридические лица должны предоставить:

- Уставные документы.

- Выписки из реестра.

- Документ, подтверждающий полномочия лица, действующего от имени организации.

Если в договоре есть дополнительная гарантия или условие залога, необходимо приложить подтверждающие документы.

В случае залога — документ, подтверждающий право собственности на имущество. Для поручителя — документ о платежеспособности.

Образец заполнения

Залогом правильного оформления документа является использование стандартного бланка. Он содержит основные моменты, благодаря которым договор будет действовать. Возможна форма кредитного договора между физическими и юридическими лицами.

Он содержит основные моменты, благодаря которым договор будет действовать. Возможна форма кредитного договора между физическими и юридическими лицами.

Предлагаю подробнее ознакомиться с образцом кредитного договора между юридическим и физическим лицом:

- Номер документа, место и дата заключения.

- Названия сторон, выступающих в качестве кредитора и заемщика.

- Предмет сделки. Описывается предмет перевода, если это деньги, необходимо указать точную сумму. Укажите название валюты.

- Срок сделки, т.е. дата, когда заемные средства подлежат возврату кредитору.

- Ответственность сторон. Прописываются права и обязанности обоих участников.

- Урегулирование споров.

- Форс-мажорные обстоятельства. Укажите случаи, в которых условия контракта могут быть изменены, но это не повлияет на силу сделки. Эти ситуации включают.

- Штрафы за несоблюдение условий договора.

- Срок действия договора.

- Заключительные положения.

Беспроцентная

Особенностью безвозмездного договора является отсутствие процентов за использование взятых средств.Это условие необходимо использовать при оформлении. Имеется форма договора о беспроцентной ссуде.

Используемые обязательные условия:

- Ответственность сторон.

- Разрешение споров.

Если это условие присутствует, стороны сделки могут не беспокоиться об уплате налогов, потому что кредитор будет лишен возможности получать прибыль от этого соглашения.

Обычно уплата налогов возлагается на кредитора, однако он вправе возложить ответственность на заемщика, если это указано в условиях.

При оформлении документа необходимо руководствоваться Гражданским кодексом РФ, ст. 809, который имеет особые условия для безвозмездного признания.

Для этого необходимо выполнить один из следующих пунктов:

- Если вывод происходит между физ. лиц или ссуду не более 50 минимальных размеров оплаты труда.

- Если речь идет не о деньгах, а о собственности.

- Если контракт не имеет целью получение прибыли.

В процентах

Особенностью заключения данного типа договора является его основная цель — получение прибыли от выдачи денежных средств заемщику. Имеется бланк договора займа под проценты.

Поэтому очень важно учитывать:

| Процентная ставка | Ставка может быть фиксированной за день, месяц или год. Стоит учесть ГРМ |

| Принцип расчета процентов | Для наглядности необходимо отразить график выплат основной суммы кредита (тела кредита) и процентов.Для этого чаще всего используются таблицы с указанием дат погашения, а в конце указывается полная сумма денег, которую заемщику в итоге придется заплатить за использование средств |

| Укажите, кто из участников будет обязан платить налог | Несмотря на то, что это обязательство кредитора, он имеет право передать это обязательство заемщику |

| Условие досрочного погашения кредита | Кредитор имеет право разрешить или запретить досрочный платеж, получив полную сумму процентов. Это необходимо указать в условиях при оформлении документа Это необходимо указать в условиях при оформлении документа |

Срок действия документа

Во избежание недоразумений срок годности должен быть написан правильно. Поэтому используется следующая формулировка — заем выдается на (укажите срок), договор действует до тех пор, пока заемщиком не будет погашена полная сумма. В этом случае заемщик не сможет уйти от ответственности.

Существующие риски сделки

Если рассматривать суть дела, договор займа наличными имеет особое значение при решении отдельных вопросов, а также в процессе установления определенных отношений.

В данном случае предполагается ситуация, когда одно лицо дает ссуду другому с целью вернуть ее через некоторое время. А по закону жанра заемщик рассчитывает получить беспроцентную ссуду от учредителя или обычного арендатора (в зависимости от намерений) на самых выгодных условиях.

Поскольку в традиционной схеме кредитор передает деньги «заявителю» (в некоторых случаях отдельные вещи, имеющие ценность), во избежание разного рода разногласий и недоразумений между сторонами составляется кредитный договор, в котором Участвовать могут как физические, так и юридические лица.

Читайте также на нашем портале:

Что такое беспроцентная ссуда?

Беспроцентные кредиты в контексте российской экономической практики — явление достаточно распространенное и частное. Причем в этом процессе участвуют не только аффилированные лица, участвующие в перераспределении средств между собой, но и независимые субъекты хозяйствования. И одних, и других волнует вопрос взаимоотношений с налоговыми органами, то есть их всегда интересует, есть ли налоговые риски? Например, может ли беспроцентная ссуда привести к внереализационной прибыли в виде сэкономленных процентов, которые будут облагаться налогом на регулярной основе? Об этом и пойдет речь далее…

Правовая формулировка, предусмотренная законодательством Российской Федерации, гласит, что при получении беспроцентной ссуды физическое и юридическое лицо составляют договор займа, в котором четко указывается его сумма, которая впоследствии будет возвращена заемщику в такая же форма.

Согласно ст. 809 Гражданский кодекс считает договор займа беспроцентным, если:

809 Гражданский кодекс считает договор займа беспроцентным, если:

- договор заключается между участниками на сумму, не превышающую минимальный размер оплаты труда в пятидесятикратном размере, и не распространяется на предпринимательскую деятельность хотя бы одной из сторон, участвующих в сделке;

- подписывается договор поручительства за сохранность вещей с признаками родовой наследственности или иного значения, в том числе юридического.

Особенности.

Характерно, что договор беспроцентного займа допускает возможность досрочного погашения суммы. Это связано с тем, что заемщик не получает прибыли от договора. Однако обязательства сторон на этом не заканчиваются до уплаты налогов. В связи с этим законодательством предусмотрены разные последствия для юридических и физических лиц соответственно, и частота вопросов будет разной.На этом этапе важно понимать, что ни физическое, ни юридическое лицо, оформляющее кредитный договор в такой форме, не подлежат налогообложению. Здесь мы рассматриваем процентную «прибавку», которую получает одна из сторон сделки в виде внереализационной прибыли. Основанием для аргументации таких штрафных санкций является пункт 8 статьи 250 Налогового кодекса Российской Федерации, согласно которому данный вид доходов представлен заработком на безвозмездных средствах. Для большей наглядности следует уточнить, что это мнение представлено многими налоговиками в формате официального заключения ФНС РФ.Поэтому вопрос о налогообложении заемщика остается спорным.

Здесь мы рассматриваем процентную «прибавку», которую получает одна из сторон сделки в виде внереализационной прибыли. Основанием для аргументации таких штрафных санкций является пункт 8 статьи 250 Налогового кодекса Российской Федерации, согласно которому данный вид доходов представлен заработком на безвозмездных средствах. Для большей наглядности следует уточнить, что это мнение представлено многими налоговиками в формате официального заключения ФНС РФ.Поэтому вопрос о налогообложении заемщика остается спорным.

Виды кредитных договоров.

Как было сказано выше, договор займа может быть:

Следовательно, он может быть в разных формах. Более того, иногда указываются существенные условия кредитного договора, которые определяются случаем или текущей ситуацией. При таких условиях договор может иметь следующий вид:

— Агентский договор — одна сторона за вознаграждение выполняет действия по гарантии другой стороны.

— Заказное соглашение — предусматривает, что одна сторона от имени другой будет выполнять определенные действия правового характера.

— Договор аренды — арендатор передает движимое имущество в пользование за определенную плату.

— Кредитный договор от учредителя — здесь предусмотрено создание юридического лица, прописаны условия его содержания и порядок.

— Квитанция о ссуде — в некоторых случаях заключение договора допускает возможность передачи залога кредитору.Проще говоря, этот формат документа может быть не чем иным, как тем же договором денежного займа, только подтвержденным письменно. В основном это касается простых граждан, поскольку договор займа между физическими лицами может быть заключен в устной форме при условии, что сумма «займа» не превышает десятикратного минимального необлагаемого налогом дохода граждан. Затем, когда размер кредита больше, договор между физическими лицами заключается в письменной форме.

Чем отличаются юридические лица от физических лиц при оформлении договоров беспроцентного кредита?

Договор займа между юридическими лицами (организацией, обществом и др. )) предполагает определенную экономическую практичность. Проще говоря, выгода. Поскольку одна сторона получает средства и использует их в собственных коммерческих интересах, в соответствии с п.10 ст. 251 НК РФ, они определяются по «налогооблагаемой базе». То есть налоги с полученной прибыли законно не уплачиваются.

)) предполагает определенную экономическую практичность. Проще говоря, выгода. Поскольку одна сторона получает средства и использует их в собственных коммерческих интересах, в соответствии с п.10 ст. 251 НК РФ, они определяются по «налогооблагаемой базе». То есть налоги с полученной прибыли законно не уплачиваются.

Договор с физическим лицом, заключенный с особым лицом того же статуса, также избавляет от необходимости платить налог. Но в случае, когда физическое лицо берет ссуду у предпринимателя или у организации, это лицо обязано платить НДФЛ по ставке 35 процентов от трети ставки рефинансирования, установленной ЦБ РФ. Федерация на момент получения «займа».

4 самые распространенные юридические структуры бизнеса

Какая юридическая структура лучше всего подходит для вашего бизнеса?

Одно из первых решений, которое вам нужно будет принять при открытии бизнеса, — это определить правильную юридическую структуру для вашей компании.

Но как решить, какая юридическая структура бизнеса подходит для вашей компании?

Для принятия этого решения вам потребуется профессиональная юридическая помощь, но первым шагом является изучение различных структур в зависимости от вашей ситуации, ваших долгосрочных целей и ваших предпочтений.

4 типа юридических структур для бизнеса:

Мы выделили четыре наиболее распространенных юридической структуры бизнеса, рассмотрев каждую из них, включая налоги, ответственность и формирование каждой из них. Готовы?

1. ИПТип юридического лица, которым владеет и управляет одно физическое лицо — нет юридических различий между владельцем и бизнесом. Индивидуальное предпринимательство — наиболее распространенная форма правовой структуры малого бизнеса.

Налогообложение: ИП имеет сквозное налогообложение. Сам бизнес не подает налоговую декларацию. Вместо этого доход (или убыток) проходит и указывается в личной налоговой декларации владельца в Приложении C (Форма 1040).

Ответственность: Владелец индивидуального предприятия несет неограниченную личную ответственность по любым обязательствам, которые несет бизнес. Вы можете снизить этот риск с помощью страхования и надежных договоров.

Регистрация: Индивидуальное предприятие — самый простой способ ведения бизнеса. Затраты на создание индивидуального предприятия очень низкие, и требуется очень мало формальностей.

Затраты на создание индивидуального предприятия очень низкие, и требуется очень мало формальностей.

Плюсы индивидуального предпринимателя:

• Легко и довольно дешево установить.

• Владелец имеет полный контроль над бизнесом.

Минусы индивидуального предпринимателя:

• Владелец неограниченно подвержен личному риску, так как владелец несет ответственность за все обязательства, взятые на себя бизнесом.

• Инвесторы, как правило, не вкладывают средства в бизнес, организованный как индивидуальное предприятие.

Ассоциация двух или более людей, занимающихся бизнесом, стремящихся к прибыли. Партнерские отношения могут быть созданы без особых формальностей, но, поскольку в них участвует более одного человека, следует заключать партнерское соглашение. В соглашении о партнерстве оговариваются условия партнерства путем формализации правил распределения прибыли / убытка, доли владения, условий роспуска и прав управления, среди прочего.

Налогообложение: Товарищество — это субъект, представляющий налоговую отчетность, а не субъект, платящий налоги.Партнерство должно подавать годовую информационную декларацию (форма 1065) в IRS, чтобы сообщить о доходах и убытках от операций, но оно не платит федеральный подоходный налог. Прибыль и убытки передаются владельцам в соответствии с их процентной долей в прибыли, указанной в Соглашении о партнерстве. Каждый партнер платит налоги со своей доли прибыли / убытка.