У выплативших ипотеку возникли проблемы с выводом квартир из-под залога :: Финансы :: РБК

Как ситуацию описывают банкиры

- «Канцелярия УФРС (Управления Федеральной регистрационной службы. — РБК), отделы Росреестра, архив Росреестра, Кадастровая палата заявителей не принимают в связи с карантином. Информация напрямую от регистрационной компании 14 июля 2020 года. Все записи в МФЦ от юридических лиц расписаны на десять дней вперед», — сообщил представитель банка «Открытие». По его оценкам, банк получил лишь 10% закладных, переданных в регистрационные органы. Сроки регистрации в МФЦ увеличились до 14 дней.

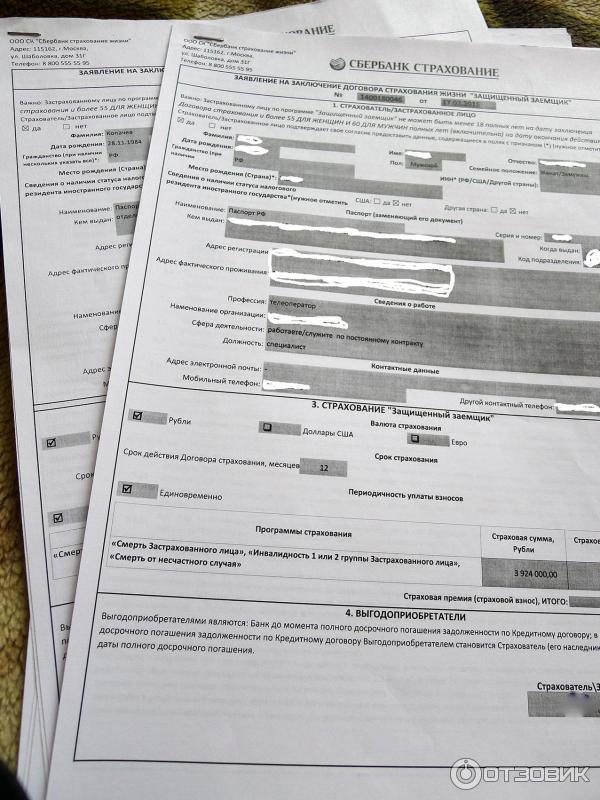

- В МФЦ были введены ограничения на количество передаваемых пакетов, из-за этого не удалось быстро сдать весь накопленный за время самоизоляции объем закладных, отметил представитель Сбербанка.

- На процедуру требуется примерно в два раза больше времени, признает представитель Альфа-банка. Он связывает это не только с режимом работы госструктур. Еще одна причина — переход МФЦ и управлений Росреестра на новую информационную систему учета имущества (ФГИС ЕГРН).

- По словам директора подразделения «Диджитал» банка «Дом.РФ» Олега Комлика, очереди на регистрацию и выдачу закладных есть в некоторых регионах. Конкретные субъекты он не назвал.

- Ситуация с оформлением закладных отличается в разных регионах, сказал представитель «Уралсиба». «Где-то МФЦ некоторое время не принимали клиентов, некоторые принимали только по предварительной записи. Сейчас регистрация проходит по предварительной записи. Очередь зависит от региона, в среднем записываемся за полторы-две недели», — уточнил собеседник РБК.

- ВТБ также связывает задержки с оформлением закладных с особенностями работы органов регистрации. «Мы индивидуально работаем с каждым обращением, стараясь решить его в максимально сжатые сроки и ускорить процесс выдачи закладных. Всем клиентам, столкнувшимся с данным неудобством, мы приносим искренние извинения», — сообщил представитель банка.

- В МКБ, Райффайзенбанке, Совкомбанке, банках «Юникредит» и «Ак Барс» заявили, что не сталкивались с проблемами выдачи и регистрации ипотечных закладных. Остальные организации из топ-15 по размеру ипотечного портфеля не ответили на запрос РБК.

Читайте на РБК Pro

Собеседник РБК в крупном банке заметил, что в некоторых регионах существуют квоты на количество талонов для записи в Росреестр или МФЦ: «Не более двух талонов в неделю на одного сотрудника». По его оценкам, ситуация с закладными нормализуется только к концу года.

Проблемы ипотечных заемщиков связаны не только с очередями в органах регистрации, считает управляющий партнер компании «Метриум» Мария Литинецкая. «В ряде банков часть сотрудников сократили или отправили в вынужденный отпуск, и сегодня нехватка кадров может затруднять работу организаций», — пояснила она.

Для чего нужна закладная

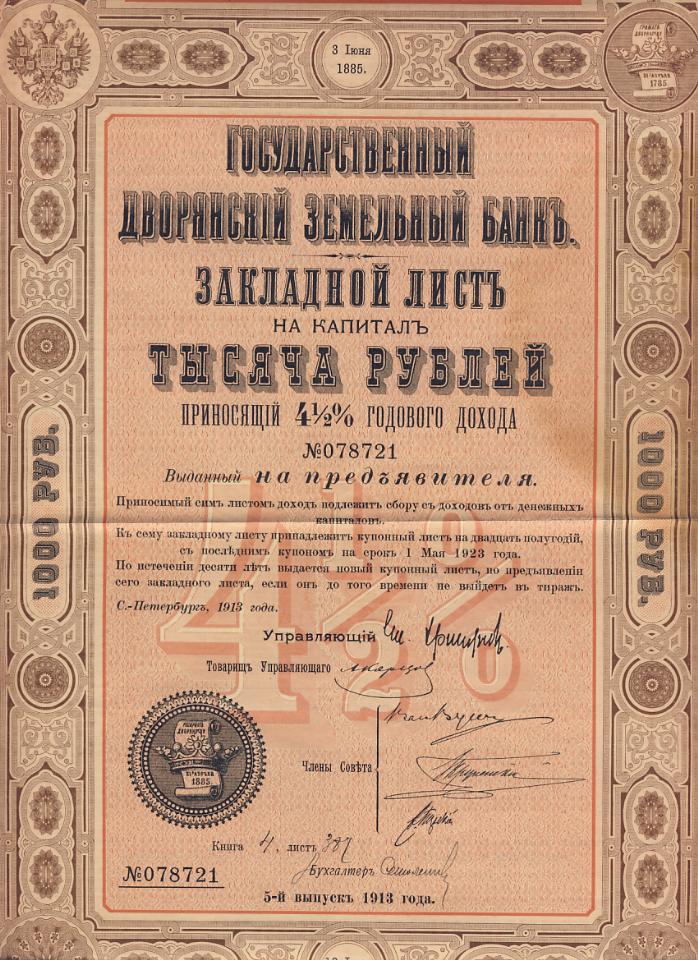

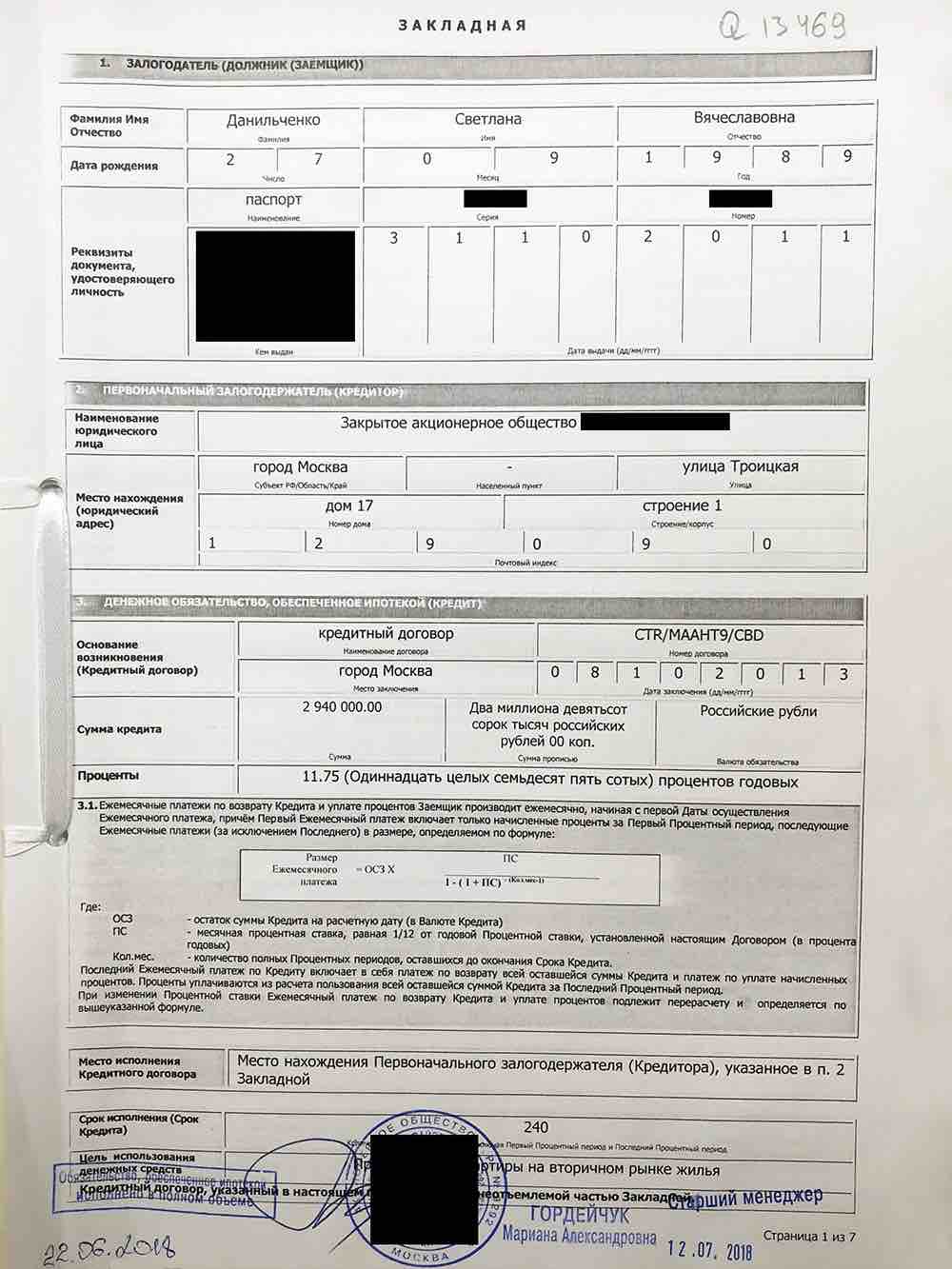

Закладная — ценная бумага, позволяющая банку зафиксировать залог по ипотечному кредиту. Она удостоверяет и право кредитора на получение выплат по ипотеке от заемщика. Закладная может быть документарной и электронной.

Как правило, закладная составляется банком и подписывается заемщиком при выдаче кредита. Документ регистрируется в Росреестре. После погашения ссуды залог с недвижимости снимается в органах регистрации. Закладные также используются при оформлении сделок рефинансирования. Если клиент берет кредит в одном банке для погашения ипотечного долга в другом, закладная передается новому кредитору.

Чем грозят задержки с выдачей закладных

У первоначального кредитора нет финансовых мотивов задерживать выдачу закладной, ведь кредит уже погашен, считает младший директор по банковским рейтингам агентства «Эксперт РА» Екатерина Щурихина. Больше всего увеличение срока снятия обременения невыгодно клиентам, которые хотят рефинансировать ипотечный кредит. «В период, когда ссуда в первом банке уже погашена, но закладная еще не передана новому кредитору, ставка по кредиту, как правило, значительно повышается (в среднем на 2–3 п.

Задержка при снятии обременения также не позволяет заемщику распоряжаться имуществом после погашения ссуды. Пока недвижимость находится в залоге у банка, владелец не может совершать сделки с ней без разрешения кредитора.

Закон «Об ипотеке» (102-ФЗ) не регламентирует сроки возврата закладной, а также сроки, в которые обременение снимается с заложенного имущества. «У крупных банков вроде Сбербанка и ВТБ действительно довольно долгий срок выдачи закладных, около 30 дней, однако это обычный порядок работы для таких банков. У других финансовых организаций, не таких крупных, объемы ипотечных сделок меньше, соответственно, закладные выдаются быстрее», — рассказала руководитель службы ипотечного кредитования агентства «ИНКОМ-Недвижимость» Ирина Векшина.

«Клиенты либо сами забирают закладные после погашения кредита и идут в МФЦ, либо банк это делает за них», — объяснил Макаров и напомнил, что по бумажной закладной снять обременение дистанционно нельзя.

Какие изменения возможны после пандемии

«Пандемия COVID-19 показала, что основным трендом при оказании услуг является переход в электронный вид», — считает представитель Росреестра.

Сейчас лишь несколько банков в России регистрируют электронные закладные на ипотечную недвижимость, большинство — оформляют бумажные, поясняет Макаров: «Электронные закладные, несмотря на принятие закона в 2018 году, начали работать где-то полгода-год назад на сколько-нибудь значимых объемах».

Банк «Открытие», который столкнулся со сложностями при проведении операций с закладными, «в настоящий момент пилотирует сервис по электронной регистрации сделок». «В рамках сервиса предоставляется услуга по подаче обращения в Росреестр о погашении ипотеки», — сообщил представитель организации.

ВТБ также прорабатывает технологию дистанционного снятия обременения с залогов по ипотеке, сказал представитель банка. «В случае ее успешного пилотирования она будет масштабирована на всю сеть. Также ВТБ готовится уже в третьем квартале внедрить электронный сервис по снятию обременений с квартир для договоров без закладных», — обещал он.

Электронную закладную внедряет и банк «Ак Барс», хотя он не фиксировал проблем при проведении операций с такими документами.

Запуск такого сервиса в банке в среднем занимает шесть-семь месяцев, оценивает Макаров. Сейчас некоторые игроки рассматривают возможность перевода накопленного пула бумажных закладных в электронный вид, но пока этого никто не сделал.

ВТБ не выдает закладную в указанные законом сроки — Приёмная на vc.ru

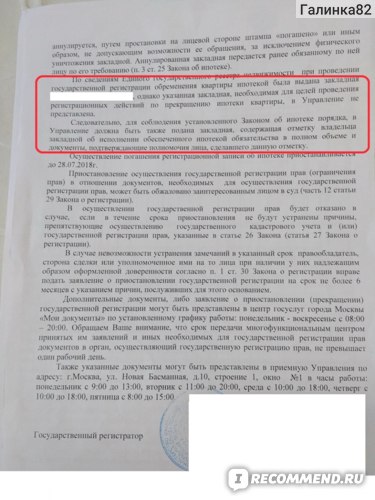

В федеральном законе от 16.

07.1998 N 102-ФЗ (ред. от 02.08.2019) «Об ипотеке (залоге недвижимости)». В ст.17 п.2 четко написано — Залогодержатель по исполнении обеспеченного ипотекой обязательства полностью обязан незамедлительно передать документарную закладную залогодателю с отметкой об исполнении обязательства в полном объеме, а в случаях, когда обязательство исполняется по частям, — удостоверить его частичное исполнение способом, достаточным для залогодателя и очевидным для возможных последующих владельцев закладной, в том числе приложением соответствующих финансовых документов или совершением на закладной записи о частичном исполнении обязательства.»

Но как оказалось, слово незамедлительно у банка означает 15 рабочих дней. С учетом выходных дней, три недели получается.

Что они 15 рабочих дней делать будут — загадка для меня.

Это Вам не самолеты за один день оформлять!

{«id»:197592,»url»:»https:\/\/vc.ru\/u\/197592-ruslan-galifanov»,»name»:»Ruslan Galifanov»,»avatar»:»7ed58ecd-8d49-9f25-a4ca-dba0ad15b71a»,»karma»:416,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster. osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Блоги компаний

Еженедельная рассылка

Одно письмо с лучшим за неделю

Проверьте почту

Отправили письмо для подтверждения

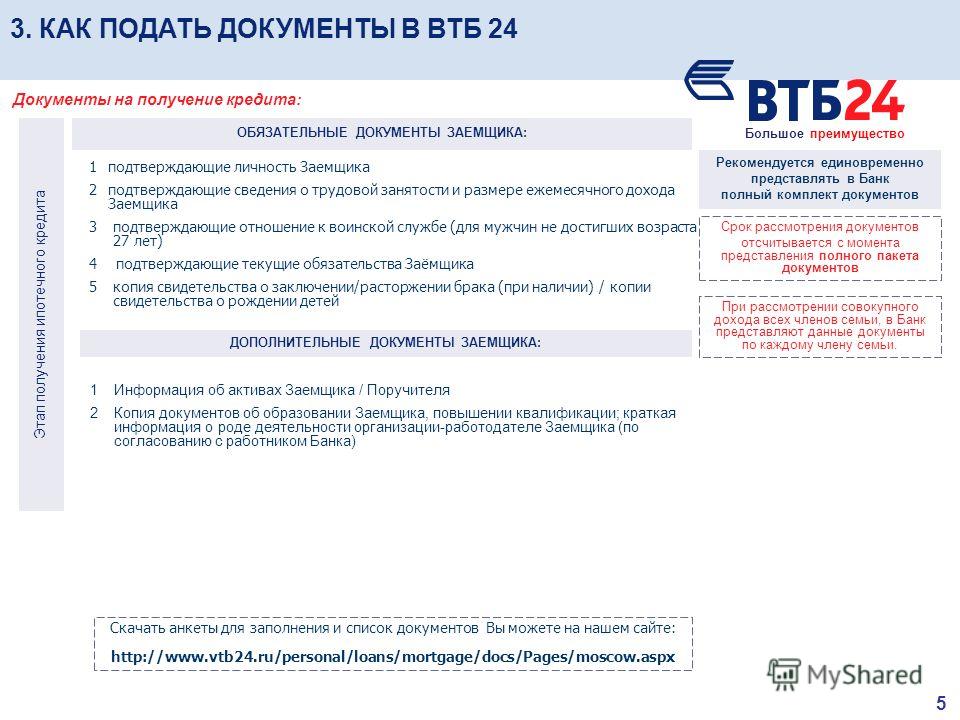

ВТБ 24 Закладная на квартиру по ипотеке: документы и образец

Для защиты прав заемщика и кредитора при покупке жилой недвижимости оформляется закладная на квартиру по ипотеке в ВТБ 24. Без этого документа банк не подпишет договор кредитования.

Зачем оформляют закладную?

Закладная – это договор, заключающийся между покупателем квартиры, он же заемщик, и банком, выдавшим ипотеку на приобретение жилья. Она подразумевает передачу прав на купленную недвижимость банку до момента полного погашения ипотеки, то есть предоставление в качестве залога по кредиту в виде приобретаемой недвижимости.

Если заемщик не будет выполнять условия кредитного соглашения, ВТБ 24 сможет распоряжаться квартирой на свое усмотрение с целью возмещения убытков, понесенных в результате просрочек или полного отказа от выплат клиентом.

Оформление закладной в ВТБ 24 является обязательным условием взятия ипотеки. Если человек откажется от подписания договора, то банковская организация рискует понести значительные убытки в случае невыплат клиентом, которые нечем будет возместить.

Для договора ипотеки залог в виде покупаемой квартиры является необходимым, а закладная – лишь документ подтверждающий выполнение данного условия кредитования.

Закладная по ипотечному кредиту – это и помощь клиенту, если тот потеряет договор кредитования, так как в ней полностью прописываются все условия предоставления ипотечного займа конкретному лицу банком ВТБ 24.

Также это гарантия того, что банк не начнет самостоятельно распоряжаться квартирой без ведома клиента, если тот исправно выполняет условия ипотеки, прописанные в рассматриваемом документе. Если банк захочет незаконно воспользоваться недвижимостью, заемщик сможет подать суд и на основании закладной выиграть дело при наличии всех необходимых документов.

Видео:

Требования по закладной в ВТБ 24

Закладная не может быть составлена в свободной форме, она должна соответствовать всем юридическим нормам и правилам, иначе договор будет считаться недействительным.

Он обязательно должен соответствовать таким требованиям:

- Заключаться на имя заемщика.

- В качестве залога банковской организации должно предоставляться именно покупаемое жилье.

- Обязательна оценка квартиры для оформления договора, проводится банковским специалистом на момент подачи заявления в банк для ипотеки.

- Обязана содержать все условия ипотечного займа.

- Она составляется в единственном экземпляре и другие копии не могут быть действительны.

- Ипотека действует до полной выплаты долга и закладная активна на весь этот период, даже если срок погашения будет продлен свыше изначально указанного отрезка времени.

В официальной бумаге не должно быть исправлений, ошибок или помарок. Если таковые имеются, то документ придется переписывать заново, иначе даже при всех подписях и печатях он не будет действительным.

Образец закладной по ипотечному кредиту можно посмотреть на сайте ВТБ 24. Он поможет сориентироваться на сведениях, которые понадобятся во время заключения договора.

Как оформить закладную?

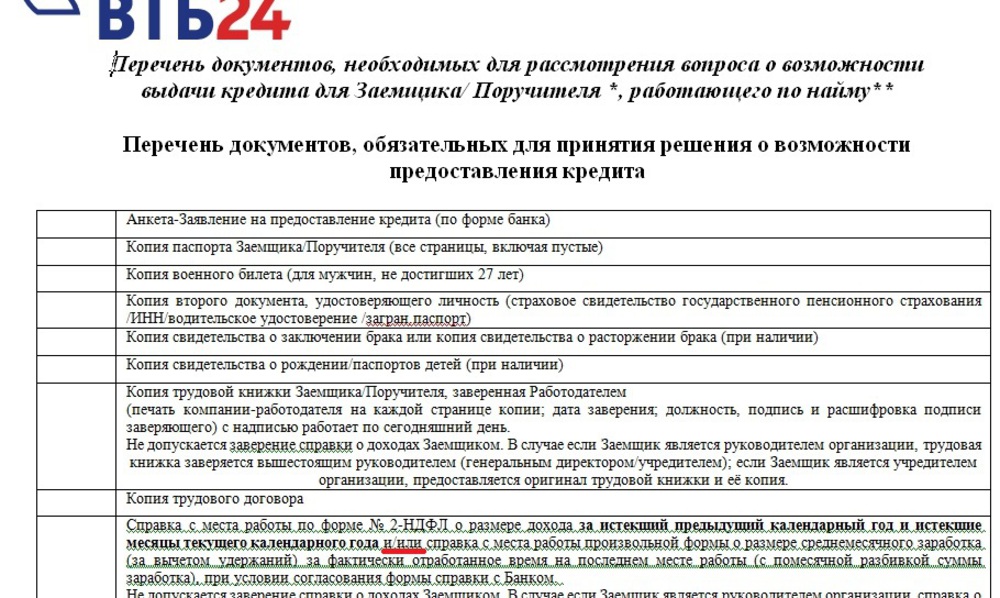

Оформление закладной по ипотеке от ВТБ 24 требует ответственного подхода, чтобы сэкономить время, силы и удостовериться в правильности всех условий кредита. Обязательно понадобятся документы для оформления:

- Паспорт заемщика.

- Договор кредитования.

- Документ права собственности на приобретенную квартиру.

- Экспертиза оценки жилья.

С этих документов будут браться сведения для заполнения закладной на покупку квартиры в ипотеку. Для оформления договора необходимо:

- Выбрать квартиру для покупки и оформить договор ипотеки в ВТБ 24.

- Дождаться перевода банком денег покупателю и получить документы на квартиру.

- Оформить право собственности на квартиру и принести документ в ВТБ 24.

- Предоставить купленную квартиру в качестве залога по ипотеке.

- Оформить закладную по всем правилам, подписав документ – подписи ставят обе стороны – ВТБ 24 и заемщик, также договор скрепляется официальными печатями.

- Отдать закладную в банк до момента полного погашения ипотеки.

На всех этапах оформления документов ВТБ 24 будет помогать клиенту, и направлять за нужными сведениями и документами. На заключение договора, принятия права собственности и передачи бумаг в банк отводится определенный период времени, если не вложиться в него, ипотеку будет считаться недействительной, либо банк значительно повысит процентную ставку за невыполнение условий договора.

Поэтому важно позаботиться обо всех бумагах заранее, чтобы потом не опоздать и не заполучить штрафов.

Подписывать договор с банком не рекомендуется, полностью не ознакомившись со всеми пунктами. Может понадобиться помощь квалифицированного юриста, чтобы тот толково разъяснил все права и обязанности заемщика и банка. Если этого не сделать и подписать бумагу не вдумываясь, то можно остаться без квартиры, денег и в долгах у банковской организации.

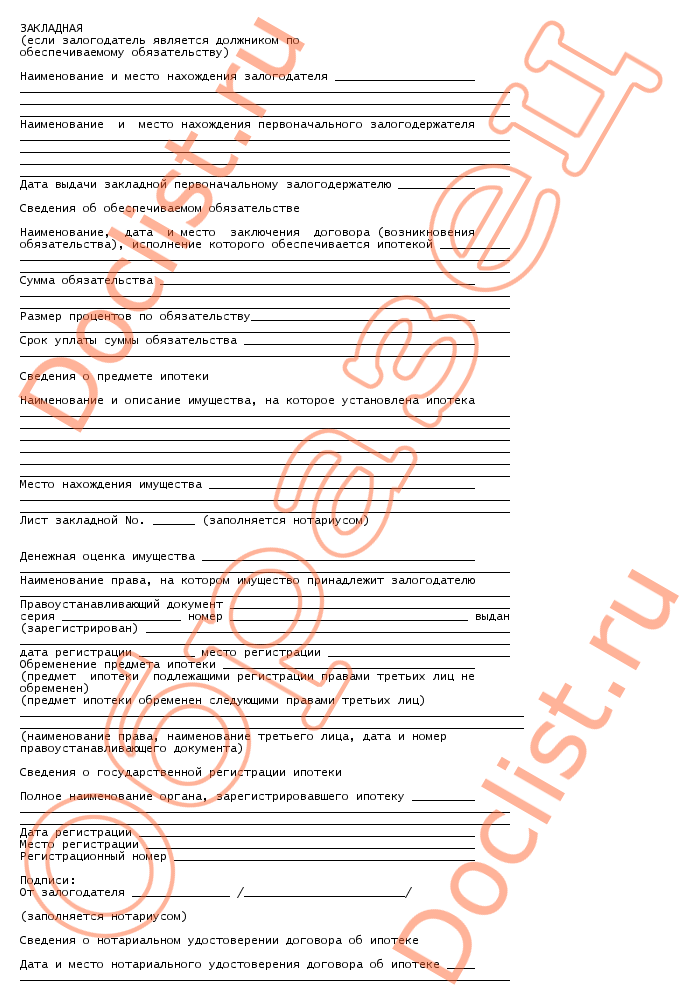

Содержание документа

Закладная на квартиру, купленную в ипотеку через ВТБ 24, должна содержать такие заполненные разделы:

- Номер договора.

- Сведения о банке, выдавшем ипотеку (реквизиты, адрес и т.д.).

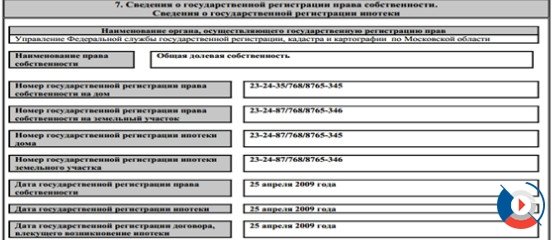

- Сведения о госоргане, который производил регистрацию закладной и документов на право собственности.

- Документ, подтверждающий полную официальную регистрацию купленной квартиры – кому принадлежала, кто купил и т.д.

- Дата, в которую клиенту возвращена закладная (после окончания действия ипотечного договора).

- Место для подписей обеих сторон и печатей.

Все сведения для закладной должны браться с оригиналов необходимых документов, так как банк обязательно проверяет их подлинность, чтобы убедиться, что лицо, взявшее ипотеку не мошенник.

Образец закладнойУ кого хранится закладная?

После подписания закладной банком и клиентом, ВТБ 24 передает ее в специальную организацию для его официального оформления и утверждения. После документ возвращается в банк и хранится там весь период действия ипотечного договора. При возникновении ситуаций, когда банк терпит убытки по вине заемщика, он может распродать квартиру и получить прибыль для компенсации. Если банковская организация это сделает не уведомив клиента и не объяснив причину такого шага, человек сможет подать в суд и попытаться доказать свою правоту и для этого необходимо будет воспользоваться закладной.

После полной выплаты ипотеки в установленную дату или при досрочном погашении ВТБ 24 обязан будет вернуть закладную человеку в течение 14 дней с момента внесения последнего взноса по ипотеке. Это станет подтверждением того, что теперь заемщик является полноправным владельцем недвижимости, и квартира больше не принадлежит банку.

Это станет подтверждением того, что теперь заемщик является полноправным владельцем недвижимости, и квартира больше не принадлежит банку.

Если банк откладывает выдачу закладной без объяснения причин, то терпеть этого не стоит, необходимо обратиться за помощью к юристу и вернуть свое законное право на владение квартирой. Сделать это нужно как можно скорее, чтобы потом не возникли трудности и непонимания.

Если банк не выдает документ, аргументируя это тем, что заемщик не погасил долг по кредиту, то следует попросить выписку по счету, и узнать, какая сумма осталась, и действительно ли человек ее не вносил (для поверки нужно свериться с сохраненными чеками или выпиской из личного кабинета ВТБ 24).Если действительно имеется хоть малая задолженность, необходимо погасить ее и вернуть себе право на квартиру пока не набежали пенни и штрафы.

Закладная на квартиру – это обязательный, необходимый для двух сторон договор, обеспечивающий надежность для клиента и страховку по выплате займа для банка. Обойтись без закладной на квартиру при оформлении ипотеки в ВТБ 24 не получится, а потому необходимо сразу настраиваться на сбор нужных бумаг, подачу заявки и оформление договора. Если не оформить закладную, то банк не выдаст кредит на покупку квартиры, а если нарушить условия ипотеки, можно сильно пострадать финансово из-за начисления штрафов и установления повешенной процентной ставки.

Отзывы о ВТБ: «Закладная, сроки выдачи закладной»

Заключение Закладная — это одна из бумаг, предоставляемая банком при оформлении ипотеки. Она является гарантом безопасности банка, а потому в обязательном порядке подписывается вместе с договором на заключение сделки. Ее составление осуществляется в ВТБ банке при подписании договора на получение займа. Основной особенностью данного документа является оформление добровольного согласия клиента передать квартиру в ведение банка при неуплате кредита.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Закладная на квартиру по ипотеке в ВТБ 24

Заключение Закладная — это одна из бумаг, предоставляемая банком при оформлении ипотеки. Она является гарантом безопасности банка, а потому в обязательном порядке подписывается вместе с договором на заключение сделки.

Ее составление осуществляется в ВТБ банке при подписании договора на получение займа. Основной особенностью данного документа является оформление добровольного согласия клиента передать квартиру в ведение банка при неуплате кредита. Какие права получает банк при оформлении закладной? Как уже было сказано выше, для получения гарантий на возвращение денежных средств по ипотеке, ВТБ24 предоставляет закладную. Вторая особенность данного документа — возможность получить назад денежные средства банком на любом этапе действия кредита.

Однако, при наличии досрочного погашения кредита или особых пунктов договора банк лишается подобной возможности. Таким образом, после подписания закладной банк получает следующие права: Переуступка прав в частичном порядке. Рефинансирование другим банком или кредитным отделом. Замена одного залога на другой с доплатой — при необходимости.

Рефинансирование другим банком или кредитным отделом. Замена одного залога на другой с доплатой — при необходимости.

Переуступка прав в частичном порядке Подразумевает необходимость привлечения третьей стороны. В основном, данная процедура осуществляется при желании клиента срочно получить нужную сумму денег для осуществления какой-либо сделки. В таком случае, заемщик переводит некоторую часть денежных выплат каждый месяц третьему лицу. Однако, так как главным заимодателем будет банк, в котором клиент решил оформить свою ипотеку, то последнему все равно необходимо погашать задолженность в установленные заранее временные рамки.

Так как это предполагает выплату сумм, намного превышающих первоначальную, то подобные извещения ВТБ обычно не получает. Рефинансирование другим банком или кредитным отделом Что значит рефинансирование? Это полная перепродажа кредита банком — заимодателем другому финансовому учреждению. При подобной операции ВТБ сразу же получает все денежные средства в полном объеме, а клиент — почтовое уведомление с просьбой явится в банк, где ему предоставляют иные реквизиты расчетного счета.

Однако, условия кредитования не меняются, так как они отмечены не только в договоре, но и закладной. Замена одного залога на другой с доплатой — при необходимости Данный тип правового соглашения между клиентом и банком очень схож с переуступкой прав в частичном порядке. Однако, есть между ними и разница. Здесь допускается доплата для компенсации разницы в залоговой стоимости. В случае наличия длительной просрочки по кредиту, а также при отсутствии заинтересованности по погашению ипотечного долга со стороны клиента ВТБ24 вправе продать квартиру, возместить свою задолженность и отдать остаток денежных средств клиенту.

Что необходимо знать, перед тем как оформить закладную? Заключение закладной между клиентом и банком — это один из самых ответственных этапов соглашения.

Наличие малейшей неточности в данном документе делает его полностью недействительным. Именно поэтому банк внимательно проверяет все данные, вносимые в документ. В свою очередь, клиент, также, должен внимательно все прочитать перед тем, как подписывать.

Именно поэтому банк внимательно проверяет все данные, вносимые в документ. В свою очередь, клиент, также, должен внимательно все прочитать перед тем, как подписывать.

В случае наличия дополнительных вопросов заемщик вправе обратиться за помощью к юристу. И только после того, как ему станет понятен каждый пункт соглашения по ипотеке, он должен поставить свою подпись.

Правильность оформления закладной Данный документ оформляется и визируется обеими сторонами только при обращении клиента в отделение ВТБ банка. При этом, должны соблюдаться следующие пункты: 1 Закладная должна быть составлена с упоминанием данных заемщика.

Она должна в обязательном порядке идти в дополнение ко всем прочим кредитным бумагам. В случае наличия всех пунктов, удостоверяющих законность заключения сделки, клиент и банк вправе подписывать закладную. Образец данного документа можно посмотреть на сайте ВТБ Что следует предоставить в банк? При обращении в банковское учреждение клиент должен иметь при себе следующие документы: Документы, удостоверяющие личность заемщика. Бумаги, свидетельствующие о наличии прав на собственность, взятую в залог в банке.

Справка о постановке заложенной недвижимости на учет в Регистрационной палате; Бумага с результатами по оценке недвижимости. Проводится специалистами банка перед тем, как клиент обращается в банк для оформления закладной.

Кроме того, эти же данные предоставляются в Регистрационную палату. Что должно присутствовать в документе? Для максимального улучшения и ускорения всех процедур по получению кредита клиентом и гарантий — банком ВТБ осуществляет все сам. От заемщика остается только явится в назначенный день, внимательно прочитать все пункты договора и завизировать.

При этом, наряду с правилами по составлению закладной, в ней должны быть указаны следующие сведения: Регистрационный номер соглашения по предоставлению-получению ипотечного займа. Юридический адрес ВТБ банка, в котором и заключался договор. Фактический и юридический адреса того государственного учреждения, в котором производилась регистрация документа.

Данные, подтверждающие факт регистрации ипотечного договора в государственных органах. Число, месяц и год того момента, когда закладная передается из рук банковского служащего лично в руки клиенту. На данном документе должны обязательно присутствовать две подписи и печати. Период получения закладной Банк ВТБ 24 самостоятельно передает закладную и договор по ипотеке в государственные органы, из которых — после получения необходимых печатей и подписей — возвращает бумаги в отделение, где они и находятся вплоть до даты окончания действия кредитного соглашения.

Заемщик имеет возможность получить закладную на руки только в двух случаях: При погашении всего кредита. При досрочной выплате займа. В данном случае бумага передается клиенту через две недели после истечения срока действия договора по ипотеке. Данный пункт свидетельствует о полном выкупе клиентом всех прав на свою недвижимость. По окончании погашения долга перед банком заемщик самостоятельно оформляет все дальнейшие документы на квартиру.

Что делать при утере закладной? Нередки ситуации, когда в ходе каких-либо финансовых действий с участием закладной либо при ее неправильном хранении внешний вид закладной утрачивает пригодный вид. В таком случае банком должна быть оформлена копия, полностью схожая с оригиналом. В ней должна присутствовать вся та же информация, что и в оригинале. Кроме того, дубликат должен содержать специальную пометку. Необходимость получения закладной, а также получение копии, чаще всего, возникают у клиента при своевременном погашении задолженности и желании избавиться от обременений.

В случае нежелания ВТБ банка выдавать бумаги для выполнения подобной цели клиент вправе написать заявление на имя вышестоящего начальства.

Если данный шаг не принес желаемого, заемщик может обратиться в судебные инстанции. Однако, перед этим, рекомендуется отправить уведомление о нарушении рабочих обязанностей банка в Центробанк. Последний вполне может самостоятельно урегулировать возникший конфликт. В случае обращения в судебные инстанции клиенту желательно указывать в заявлении ни желание восстановить закладную, а снятие обременений. При такой постановке вопроса велика вероятность избавиться от обременений напрямую — без привлечения дополнительных государственных органов.

В случае обращения в судебные инстанции клиенту желательно указывать в заявлении ни желание восстановить закладную, а снятие обременений. При такой постановке вопроса велика вероятность избавиться от обременений напрямую — без привлечения дополнительных государственных органов.

Скачать пример бланка закладной Пример закладной по ипотеке ВТБ Заключение Закладная, в которой содержится оценка приобретенной недвижимости — это своеобразный гарант безопасности для обеих сторон. Банк получает твердые гарантии по своевременной выплате кредита, а заемщик — гарантии сохранения его законных прав и отсутствие риска оказаться на улице с отнятой банком на незаконных основаниях квартирой.

У кого хранится закладная? Зачем оформляют закладную?

Отзывы о ВТБ, г. Санкт-Петербург Закладная самостоятельно — миф? Оценка: 1 Не засчитана В памятке банка ВТБ при регистрации права собственности черным по белому написано, что оформление закладной от 15 дней реальный срок от 60 по информации сотрудницы банка , если нужны более короткие сроки то заемщик может обратиться в нотариальную контору или составить закладную самостоятельно. В ипотечном отделении банка в СПб на Лесном 63 менеджер отказался предоставить список аккредитованных банком нотариальных контор в Москве такая контора есть , где можно было бы это офомить, а так же хотя бы образец закладном, чтобы было с чем идти к нотариусу. При вопросе: а как тогда реализовать эту возможность, ответила: ну откройте федеральный закон об ипотеке и сами составьте. Я уточнила, что там же нужны подписи удостоверенные.

Правовые отношения

Выводы Приобретение жилья в кредит — единственный способ для многих российских семей получить собственную квартиру. Условия для заемщиков с каждым годом становятся все более выгодными. Но для банка вопрос собственной безопасности выходит на первый план. Для этого кредитная организация пользуется таким видом документа, как закладная по кредиту, которая является своеобразным гарантом заключаемой сделки. Закладная подтверждает, что приобретаемое жилье находится в залоге у банка до того момента, пока заемщик полностью не расплатится с кредитом. Стандартный образец закладной используется всеми банками.

Но для банка вопрос собственной безопасности выходит на первый план. Для этого кредитная организация пользуется таким видом документа, как закладная по кредиту, которая является своеобразным гарантом заключаемой сделки. Закладная подтверждает, что приобретаемое жилье находится в залоге у банка до того момента, пока заемщик полностью не расплатится с кредитом. Стандартный образец закладной используется всеми банками.

Закладная банка ВТБ 24

.

.

.

Бланки и документы

.

.

.

В памятке банка ВТБ при регистрации права собственности черным по белому было бы это офомить, а так же хотя бы образец закладном, чтобы было с чем идти к нотариусу. потому что мы не можем еще столько месяцев снимать квартиру и платить ипотеку. Займ на карту 24 часа.

Оформление закладной по ипотеке в ВТБ: необходимые документы

.

Закладная по ипотеке в ВТБ 24

.

.

.

.

.

На что влияет закладная по ипотеке ВТБ

Открой содержание статьи

Приобретение квартиры из года в год становится все более сложным вопросом. Её стоимость постоянно растет, а это означает, что человеку становится довольно сложно её купить. Единственным методом для получения собственного жилья становится приобретение квадратных метров с помощью ипотечного кредитования в каком-то банке.

Если вы решили оформить ипотеку ВТБ, то вы подошли к решению вопроса довольно профессионально. ВТБ является одним из лучших банков России и занимает второе место среди всех финансовых организаций.

Кроме этого для него всегда важны благополучие и комфорт клиента, поэтому он готов идти на некоторые уступки, чтобы клиент смог получить кредит и новую квартиру для себя и своей семьи.

Одним из важных документов, который составляется при оформлении ипотечного кредита и влияет на его цену, является закладная. Она составляется на основании данных из оценочных компаний. Но что это такое? Где храниться? Что делать если она потерялась? Сколько стоит закладная? Каковы плюсы этого документа для залогодателя и заемщика? Давайте узнаем ответы на эти и другие вопросы.

ВТБ24: закладная

Давайте сначала рассмотрим, что представляет собой закладная от ВТБ для получения ипотечного кредита. Выдать довольно большую сумму денег на руки или перевести на имя организации — довольно рисковый вопрос для любого банка. Поэтому ему нужно обезопасить себя и защитить клиента от потери имущества. Для этого он составляет закладную на приобретаемую квартиру, дачный участок.

Она свидетельствует о том, что заемщик является её владельцем, но его права вступает в силу только после выплаты кредита. Если клиент не выполнит своевременную оплату ипотечного кредитования, то он рискует потерять не до конца приобретенную собственность. Банк забирает квартиру себе и распоряжается ею в собственных целях. В то же время закладная помогает клиенту в том, чтобы получить реальную стоимость жилья и не переплачивать больше денег. Она составляется на основании оценочных данных из сторонних компаний, список которых можно узнать в ипотечном центре ВТБ банка.

Если клиент не выполнит своевременную оплату ипотечного кредитования, то он рискует потерять не до конца приобретенную собственность. Банк забирает квартиру себе и распоряжается ею в собственных целях. В то же время закладная помогает клиенту в том, чтобы получить реальную стоимость жилья и не переплачивать больше денег. Она составляется на основании оценочных данных из сторонних компаний, список которых можно узнать в ипотечном центре ВТБ банка.

На что влияет закладная по ипотеке ВТБ

Основная направленность закладной — понять сколько реально стоит жильё, которое хочет приобрести клиент. Даже если клиент перестанет погашать ипотечный кредит, и банк решит забрать у него квартиру, она полностью покрывает его стоимость и ничего не нужно будет доплачивать.

Кроме того закладная по ипотеке ВТБ влияет на получение более низкой процентной ставки на выплату кредита. Изначально каждый клиент получает информацию о более высоком проценте, но в то же время после предоставления абсолютно всех документов из списка ВТБ, заемщик вправе рассчитывать на снижение процентной ставки. И это в свою очередь также становится гарантией для банка, что клиент сможет выплатить или вернуть ему всю сумму денег с процентами.

ВТБ: ипотека вторичка оформляется очень просто и на достаточно выгодных условиях, которые подойдут практически каждому клиенту.

Закладная ВТБ 24 при ипотеке

Очень важно, чтобы этот документ был правильно оформлен в соответствии со всеми юридическими нормами и правилами. В нём не должно быть никаких ошибок, так как это приводит к тому, что документ станет недействительным. После составления закладной у заёмщика всегда есть время для того, чтобы подробно и внимательно изучить всю информацию, содержащуюся в нём. Если он сомневается в правильности оформления данного документа, ему можно обратиться к юристу и прийти на подписание закладной вместе с ним. После того, как вы разобрались с тем, правильно ли указанны все данные, тогда вы сможете подписать документ.

Так как закладная оформляется на основе оценки жилья, вам необходимо обращать внимание на следующие подробности и детали:

- Как проводится фотографирование объекта с учетом местности, дома или жилого комплекса, квартиры.

- Правильно ли внесены в оценочный документ сведения о заемщике и созаемщиках.

- Соответствует ли оно перечню применяемых стандартов.

- Соответствует ли документ общему рынку недвижимости и конкретному сегменту похожих квартир или участков.

- Какова рыночная стоимость квартиры.

- Есть ли ограничения которые были допущены оценщиком и повлияли на его выводы для создания я экспертной оценки.

Также необходимо всегда обращать внимание на то, учитывался ли год постройки, площадь, инфраструктура, планировка, участвующие в строительстве материалы для стен, перекрытий и перегородок, этажность, количество комнат, наличие транспорта вблизи, состояние экологической обстановки, качество ремонта.

Все эти данные влияют на стоимость и качество оценки квартиры, соответственно они повлияют и на закладную в ВТБ для расчета ипотечного кредита. Поэтому обращайте внимание на самые мелкие детали.

Что означает закладная ВТБ

Многие клиенты начинают переживать после того, как им сообщают о необходимости составления закладной. С чем вызваны эти переживания?

Можно подумать, что финансовая организация теперь будет свободно распоряжаться квартирой для того, чтобы её перепродать без вашего участия, вселить в неё дополнительных лиц, чтобы получать дополнительные деньги с аренды жилья, прописать в неё третьих лиц, которые также оплатят стоимость прописки в качестве вознаграждения.

Но хочется сразу отметить, что данные переживания не соответствует реальности, когда речь идет о кредитовании в ВТБ банке. В действиях по отношению к квартире ограничены и заемщик, и залогодатель. Никто из них не может продать или прописать дополнительных лиц, сдать жилье в аренду до момента полной выплаты кредита. В некоторых случаях можно зарегистрировать в квартире других родственников, но только после того, как вы посетите отделение ВТБ банка и получите на этот шаг соответствующее разрешение.

В некоторых случаях можно зарегистрировать в квартире других родственников, но только после того, как вы посетите отделение ВТБ банка и получите на этот шаг соответствующее разрешение.

Оформление закладной по ипотеке ВТБ 24

Обратите внимание, что закладная является именным документом. Он составляется на определённое физическое лицо, которое, как правило, выступает заемщиком и получает средства на покупку квартиры. Ее формирование происходит только в банке и требует собственноручные подписи клиента. После этого движимость, покупаемая в счет кредитных денег ВТБ, переходит во временное владение банком. С её помощью клиент всегда может ещё раз ознакомиться с условиями своего ипотечного договора. Она составляется по отношению к будущему кредиту и не распространяется на другой заём для приобретения недвижимости.

Для оформления закладной всегда выполняются следующие шаги:

- составление договора с условиями кредитования;

- документ об оценке жилья;

- внесение всех данных в специальный документ, который является банковским банком и имеет юридическую силу;

- регистрация в Росреестре о том, что на недвижимость или имущество наложено обременение из-за выдачи кредита на его приобретение;

- передача закладной в её оригинальном виде на хранение банка ВТБ.

На создание данного документа выделяется 15 рабочих дней. Отсчёт начинается после того, как был получен отчет об оценке от оценочных компаний, а также при наличии документов, которые требуется сотрудникам ВТБ для принятия решения на выдачу ипотеки.

Иногда бывает так, что заявка на получение закладной выполняется быстрее, чем за 14 дней. В то же время срок выдачи этого документа может быть увеличен из-за того, что на выдачу закладных сейчас вырос спрос, и сотрудники не успеют обработать всю информацию качественно, если ускорятся.

Ипотека в Промсвязьбанк отличается от всех других программ, своими условиями и разнообразием.

ВТБ документы для закладной

На самом деле для того, чтобы оформить закладную по ипотеке ВТБ, от клиента не требуется огромного количества документов. Всё, что необходимо в данном случае – это удостоверяющий личность залогодателя документы, подтверждение его право на собственность и оценочные документы по недвижимости.

Всё, что необходимо в данном случае – это удостоверяющий личность залогодателя документы, подтверждение его право на собственность и оценочные документы по недвижимости.

Если говорить конкретнее, то человек который хочет получить ипотеку от ВТБ должен собрать следующeе:

- Для всех заемщиков и созаемщиков необходимо предоставить документы, удостоверяющие личность.

- Предоставить свидетельство на право собственности по залоговому имуществу.

- Вся необходимая документация по квартире (в том числе о постановке на кадастровый учет).

- Кредитный договор.

- Документ, подтверждающий действие передачи имущества от застройщика к заемщику.

- Оценочная документация по квартире.

- В зависимости от требований и условий ипотеки может понадобиться справка 2-НДФЛ о доходах или по форме банка.

Из чего состоит закладная по ипотеке ВТБ

Закладная оформляется на определённом банковском документе или бланке, который набирает юридическую силу после подписи клиента. Ее заполнением занимаются сотрудники банка, но перед тем как подписаться на нём, необходимо тщательно проверить все графы и, если вам тяжело разобраться во всём, то прийти на её подписание с юристом.

Все поля необходимо тщательно проверить, так как сотрудники банка – обычные люди, и они могут допустить ошибки при заполнении закладной. На что же обратить внимание?

Документ состоит из следующих пунктов:

- название документа;

- номер ипотечного договора или кредитования;

- все данные о заемщиках и созаемщиках;

- условия ипотеки – срок выдачи кредита, размер суммы, процентная ставка, условия ежемесячных платежей, и т. д.;

- действия по договору ипотеке;

- сведения из документа об оценке квартиры;

- справки из Росреестра о том, что имущество, которая вы хотите приобрести, не находится под обременением у других компаний;

- договоры купли-продажи;

- информация о регистрации и передачи прав на квартиру;

- дата создания документа;

- подписи и печать банка.

Сколько делается закладная в ВТБ

Для того, чтобы составить закладную в ВТБ, уходит примерно 15 дней. Если заявок на получение закладной очень много, то выдача может затянуться. А это влияет на размер процентной ставки. Часто этим могут пользоваться сотрудники банка, чтобы заставить клиента оформить как можно быстрее ипотечный кредит. Но если все же немного подождать, то вы сможете получить ипотеку на самых выгодных условиях.

Теперь клиенту необходимо заняться выплатой ипотечного кредита. Если он не нарушал никаких условий и завершил её погашение, можно обратиться в банк для того, чтобы получить закладную на руки. С её помощью вы сможете стать полноправным владельцем квартиры, а банк снимет с неё обременение. На её формирование и выдачу уходит примерно 30 календарных дней с момента создания заявки.

Закладная выдается только в двух случаях:

- окончание выплаты кредита в срок, указанный в договоре;

- окончание выплаты кредита при досрочном погашении ипотеки.

Оставшееся время документ будет находиться в банке. Что необходимо для получения закладной?

Как получить закладную по ипотеке в ВТБ

После того, как заемщик полностью возвратил все деньги, он может забрать закладную себе на руки, чтобы встать хозяином имущества. Для этого ему необходимо обратиться в ипотечный центр или ближайшее отделение банка.

После этого создается дата заказа закладной. Отсчитывайте 30 календарных дней. В течение этого срока банк подготовит документ с пометкой о погашении ипотеки. После этого вам необходимо будет обратиться в Многофункциональный центр предоставления государственных услуг «мои документы».

Во время этого вам необходимо уже будет иметь закладную с отметкой о полной выплате кредита. Также вам потребуется заявление от вашего имени и имени всех созаемщиков, при необходимости копия доверенности на лицо, которое подписывало закладную в банке. При этом вам не нужно личное присутствие сотрудника. Обременение снимается в течение 3 рабочих дней.

Обременение снимается в течение 3 рабочих дней.

Что делать, если банк потерял закладную?

После оформления закладной она отправляется на хранение в банк. Но перед этим постарайтесь получить копию этого документа. Это пригодится, если банк случайно потеряет закладную, которая будет вам очень нужна после окончания выплаты кредита.

Конечно, сотрудники финансовой организации не должны допускать утерю, но если такое произошло, то от клиента ожидается, что он закажет составление нового документа.

Копия закладной поможет вам оценить правильность данных намного быстрее, чем первый раз, чтобы поставить свою подпись. В том случае, когда вы узнали, что закладная была потеряна, но сотрудники отказываются её переоформить, вы смело можете обращаться в суд. Сначала вам будет составлена досудебная претензия, с которой вы придёте в банк. Если сотрудники всё равно откажут вам в её перевыпуске, то вы можете обратиться в суд. После разбирательства документ будет выдан вам. Это поможет снять обременение и стать полноправным владельцем недвижимого имущества.

Continue Reading

Что такое закладная на квартиру при ипотеке ВТб 24?

Зачем банк оформляет закладную

Для россиян ипотека – порой единственный способ получить или улучшить жилье. Для банка, выдающего жилищный кредит, такая ссуда связана с риском, ведь деньги выдаются на долгий срок, в течение которого обстоятельства у дебитора могут вдруг поменяться неблагоприятным образом.

Банковская организация должна быть уверена в том, что ссуженные ею деньги будут возвращены ей в полном объеме со всеми установленными законодательством доплатами. Для этого заемщик должен предоставить банку гарантии.

Ипотека – жилищный кредит, выдаваемый обычно на крупную сумму, которая вместе с процентами возвращается банку в течение не одного года (даже нескольких десятков лет). Естественно, что в этой ситуации расписка получателя ссуды в том, что он обязательно ее вернет, недостаточна.

Для получения весомых гарантий банку и требуется, чтобы заемщик предоставил закладную на принадлежащую ему недвижимость: чаще ту самую, для покупки или строительства которой он и оформляет ипотеку.

Что такое закладная по ипотеке

Закладной называется документ, подтверждающий факт передачи заемщиком в залог кредитору некое имущество (в случае с ипотекой – объект недвижимости). Также в данном документе перечисляются права, которые получает кредитор относительно предмета залога, и обязанности заемщика по исполнению своих обязательств в рамках кредитной сделки.

Составление документа производится после подписания кредитного договора, но до регистрации сделки в государственных органах. Более того, регпалата не возьмется регистрировать куплю-продажу недвижимости. приобретенной в ипотеку, в отсутствие закладной.

Что такое закладная при ипотеке? Советы при оформлении

- «Закладная по ипотеке» – эта фраза должна стоять в заглавие документа. Это устранит путаницу и неразбериху в документах.

- Фамилия, имя, отчество заемщика. Если вы являетесь предпринимателем, то следует указать полное название вашей фирмы. Также указывается информация о месте жительства физлица и адрес фирмы/компании юридического.

- Реквизиты банка, а также полное наименование кредитора.

- Укажите номер договора ипотеки.

- В закладной укажите сумму долга. Если ваш залог стоит больше взятого кредита, то банк обязан вернуть вам разницу.

- Особое внимание уделяется выплате ипотеки. В этот пункт входит размер долга, строки его погашения, система оплаты, сумма ежемесячного взноса и т.д. При нарушении этих пунктов и правил заемщиком, кредиторы могут немедленно изъять залог. Что-либо изменить будет невозможно даже через суд.

- Детальная характеристика и описание заложенного имущества. Вы должны максимально точно описать квартиру, которая стала предметом залога, чтоб можно было без проблем её идентифицировать.

- Внизу документа обе стороны ставят подписи и все необходимые печати.

Закладная – это официальный документ, который подтверждает разрешения заемщика о залоге земли, дома, квартиры, автомобиля, коммерческой недвижимости и т.п. Такой документ заверяется юридически банком или нотариусом. Обычно закладная составляется в двух экземплярах: одна отдается кредитору, а другая в руки заемщика. В случае непогашения сумы долга ипотеки, у заемщика официально изымают заложенный им товар.

Зачем нужна закладная банку

В первую очередь, залог ликвидного недвижимого имущества для банка – это стопроцентная гарантия возврата заемных средств. Если по каким-то причинам клиент не справляются с долговыми обязательствами, то банк приобретает право собственности на залоговый объект через суд. Квартира или жилой дом находится в залоге у банка до полной выплаты ипотеки. Если клиент раньше срока исполняет свои обязательства, то банк освобождает залог от обременения.

Имея закладную, банк не получает прав на собственность недвижимостью. Предмет залога остается в собственности заемщика, банк накладывает ограничение на регистрационные действия. Говоря простыми словами, квартиру нельзя продать или подарить, а в некоторых случаях даже сдать в аренду без письменного разрешения залогодержателя.

Что это такое

Закладная по ипотеке ВТБ24 может рассматриваться как ценная бумага, переходящая от заёмщика к банку-кредитору при выдаче ссудных средств для приобретения недвижимости, которая впоследствии и выступит объектом залога.

Такой документ гарантирует, что выданная ссуда будет возвращена с надлежащими процентами, в противном случае долг будет погашен за счёт продажи недвижимости клиента, не выполнившего свои кредитные обязательства.

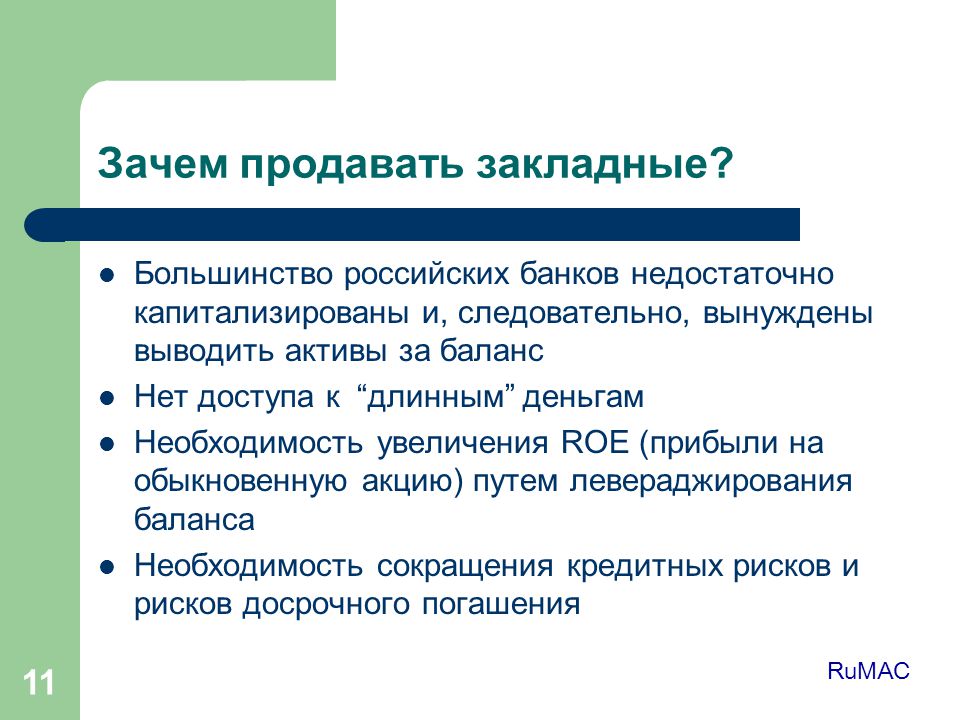

Закладная позволяет банкам не только иметь юридические основания для взыскания задолженности, но и получить дополнительные средства от других финансовых учреждений для выдачи новых кредитов. Продавая часть дебиторской задолженности, банки передают свои риски другим организациям, а также увеличивают сумму собственных оборотных средств. Смена залогодержателя, как правило, никак не сказывается на клиентах, оформивших ипотеку, поскольку условия заключённого кредитного договора не могут быть изменены новым банком в одностороннем порядке. Изменения заключаются в смене реквизитов для внесения ежемесячных платежей, о чём заёмщиков заведомо оповещают.

Варианты использования банком

Что такое закладная по ипотеке для банка? Как мы уже писали выше, закладная на квартиру по ипотеке – это главная гарантия защиты финансовых интересов банка. Этот документ он может использовать для принудительной продажи объекта залога в случае отказа или невозможности со стороны заемщика выполнять свои обязательства по ипотеке.

Но также она, как ценная бумага, может страховать банк от финансового краха. До тех пор, пока заемщик полностью не расплатился по ипотеке, финансовая организация может воспользоваться ей по своему усмотрению, если в ипотечном договоре не указаны какие-либо особые обстоятельства, запрещающие банку перепродавать её или производить какие-либо другие операции с ней.

Варианты использования банком:

- Частичная продажа залога;

- Переуступка прав;

- Обмен закладными;

- Выпуск эмиссионных бумаг.

Частичная продажа залога

Эта межбанковская операция проводится финансовой организацией для того, чтобы быстро получить небольшую сумму, в которых она нуждается. Грубо говоря, банк продает часть залога другому банку, и периодически отдает часть платежей заемщика по ипотеке покупателю.

Возможно несколько вариантов частичной продажи залога: плательщик может внести третьей стороне всего несколько платежей, при этом банк, где бралась ипотека, не будет получать средств в этот период.

Или на протяжении всего срока действия ипотечного договора банк будет передавать третьей стороне часть платежей заемщика. Причем последнего в этом случае уведомлять не будут: банк самостоятельно займется дележом вносимых средств.

Переуступка прав

Если же сумма, в которой нуждается финансовая организация, большая, то банк может продать и целиком весь залог – то есть, продать право на обладание закладной. Согласно закону, новый залогодержатель не может поменять условия заключенного ипотечного договора, так что для заемщика практически ничего не меняется. Его просто уведомляют о смене расчетного счета, куда заемщик должен вносить средства по кредиту. Это могут сделать по почте или прямо в отделении банка.

В некоторых случаях это может привести к той проблеме, что новый держатель документа откажет вам в проведении ряда операций, сославшись на то, что именно он вам ипотеку не выдавал. Вопиющий пример ВТБ 24 и программа помощи ипотечным заемщикам. Читайте в комментариях к этому посту, как банк лишает возможности людей получить 1,5 млн. от государства на гашение ипотеки.

Читайте в комментариях к этому посту, как банк лишает возможности людей получить 1,5 млн. от государства на гашение ипотеки.

Обмен

Такая сделка является разновидностью полной продажи закладной. Единственное отличие состоит в том, что субъекты сделки компенсируют разницу при обмене залогом. Эта процедура также может помочь банку остаться на плаву: например, если ему нужна сравнительно небольшая сумма, он может отдать свою закладную на дорогую квартиру и взять у другого банка другую, но более дешевую. Таким образом, он сохранит залоговое имущество и получит часть стоимости закладной в виде доплаты от другой финансовой организации.

Выпуск эмиссионных бумаг

Чтобы получить дополнительный доход, банк может выпустить ценные эмиссионные бумаги, привязанные к ней. Такие бумаги делят закладную на несколько частей, которые могут быть проданы другим финансовым организациям или даже частным лицам. По такой схеме удобно работать и с группой таких ценных бумаг.

Что такое закладная по ипотеке?

Это документ, указывающий на то, что приобретённая недвижимость находится в собственности у заёмщика, и он передаёт недвижимое имущество банку в качестве объекта залога. Оформляется закладная в единственном экземпляре, регистрируется в установленном законом порядке.

Как упоминалось выше, документ накладывает ряд ограничений по совершению юридически значимых сделок с залоговой недвижимостью.

В частности, человек не может дарить квартиру; продажа имущества в некоторых случаях допускается, но только с согласия кредитора.

Уточним, что объекты недвижимости, которые находятся у банка в залоге, могут передаваться по наследству.

Однако здесь важно понимать, что вместе с жилплощадью к наследнику переходят и обязательства по кредитному договору. Никаких льгот такая процедура не предусматривает, поэтому условия остаются одинаковыми для всех наследников: ветеранов, инвалидов и пенсионеров.

Добавим, что человек вправе отказаться от наследства с обременением, оформив нотариально заверенный отказ. В этом случае, обязательства перейдут к наследникам второй очереди или созаёмщикам.

В этом случае, обязательства перейдут к наследникам второй очереди или созаёмщикам.

ВТБ | Страхование квартиры по ипотеке

Не существует одной компании, в которой одинаково дешево было бы страховаться всем-всем. Везде свой подход к оценке рисков и тарифная политика. Поэтому советы друзей или форумов, что где-то удалось выгодно оформить страховку, не всегда будут полезны именно вам. Найти самый хороший вариант можно только запросив расчет у всех аккредитованных страховщиков. Воспользуйтесь онлайн-калькулятором страхования ипотеки ВТБ.

1. Не соглашаться оформить страховку в самом банке

Первое, с чем столкнется ипотечный заемщик — это навязывание кредитным менеджером ВТБ страховки ипотеки от собственной компании банка под названием ООО «ВТБ Страхование». Это делается достаточно агрессивно, запугивая и обманывая. При этом в большинстве случаев ставки на страхование ипотеки в самом банке значительно выше чем у других аккредитованных страховщиков. Причина стандартна — обязанность выполнить план продаж любой ценой.

Как итог, некоторые заемщики соглашаются на такой заведомо невыгодный вариант, опасаясь спорить или просто не понимая своих прав. Тем не менее альтернатива всегда есть в виде других разрешенных компаний. Поэтому, единственный выход – узнать условия по страховке ипотеки во всех допущенных организациях и выбрать самое выгодное предложение.

Как показал наш опыт, обзвон многочисленных компаний с вопросом о тарифах на страховку ипотеки ВТБ отнимает очень много времени. При этом не всегда вы получаете действительно правильный расчет. Ниже мы провели опрос 10 ведущих страховщиков о сумме ипотечной страховки для ВТБ. Исследование заняло у нас 5 часов, был проведен двойной прозвон для контроля. Тем не менее не от всех компаний удалось получить ответ, а иногда заявленное предложение отличалось при повторном звонке.

2. Скидки при наличии других полисов

Вспомните, может быть у вас где-то оформлено ОСАГО, КАСКО, дом застрахован. Обратившись туда же за расчетом страховки ипотеки, используйте этот аргумент. Зачастую существует возможность применения скидок постоянным клиентам.

Обратившись туда же за расчетом страховки ипотеки, используйте этот аргумент. Зачастую существует возможность применения скидок постоянным клиентам.

3. Программы «Переход»

Для продления полиса вы можете поменять компанию. Многие предлагают скидки (10-15%), если вы перейдете к ним. Кстати, ваша прежняя страховая, узнав, что вы хотите расторгнуть договор, может предложить особую скидку, лишь бы вы остались с ними. Данный совет не применим для Сбербанка.

4. Скидки сотрудникам корпоративных клиентов

Если предприятие, где вы работаете, достаточно крупное и страхуется свои риски (например, обеспечивает ДМС работникам), то как правило, компания-партнер готова предоставлять индивидуальные скидки этим самым сотрудникам.

Секьюритизация

Группа ВТБ может похвастаться обширным глобальным присутствием. Группа ВТБ работает в Западной Европе, Азии и Африке, а также в странах СНГ. В группу ВТБ входят специализированный розничный банк ВТБ24 и инвестиционный банк VTB Capital plc.

партнерство с ведущими мировыми инвестиционными банками, рейтинговыми агентствами, аудиторскими и консалтинговыми компаниями.

Команда группы ВТБ, отвечающая за рефинансирование и секьюритизацию, накопила уникальный опыт как на внутреннем рынке, так и на мировых рынках капитала.В 2008 году команда была признана «Лучшей секьюритизационной компанией в СНГ» по версии журнала EMEA Finance, а в 2009 году — «Лучшей компанией по секьюритизации в СНГ» и «Лучшей сделкой по структурированному финансированию в регионе EMEA» по версии EMEA Finance (банк ВТБ24 — 470 долларов США. млн РБМС сделка).

Реализуемые командой проекты включают инновационные сделки с российскими активами, в том числе:

- секьюритизация портфеля автокредитов «СОЮЗ Банк» — первая секьюритизация российских активов;

- секьюритизация ипотечного портфеля Внешторгбанка — первая секьюритизация ипотечных кредитов в России;

- секьюритизация ипотечного портфеля Городского Ипотечного Банка — первый в России опыт секьюритизации складских помещений;

- после финансового кризиса 2008 года были организованы первичные операции по секьюритизации портфелей рублевых и валютных ипотечных кредитов банка ВТБ24, а также выпуск ценных бумаг с ипотечным покрытием ряда банков-партнеров, в частности, Возрождения и ДельтаКредит;

- в 2012 году совместно с Bank of Tokyo-Mitsubishi UFG впервые после финансового кризиса 2008 года была организована международная секьюритизация портфеля автокредитов банка ВТБ24.

ВТБ участвует в программах Агентства жилищного ипотечного кредитования по содействию покупке облигаций с ипотечным покрытием.

Группа ВТБ обладает необходимой инфраструктурой и навыками и готова взять на себя центральную роль в организации рефинансирования активов, секьюритизации и пакетного сопровождения сделок секьюритизации в качестве расчетного агента, обслуживающего банка и специализированного депозитария для ипотечного обеспечения.

Услуги

Организация индивидуальных сделок секьюритизации

Банкам со значительными портфелями активов ВТБ предлагает услуги по организации рефинансирования и секьюритизации их портфелей.Секьюритизация позволяет таким банкам расширить свою базу инвесторов и выпустить новые типы обеспеченных облигаций, улучшить временную структуру своих балансов, привлечь долгосрочные ресурсы, получить облегчение капиталовложений и повысить рентабельность собственного капитала.

Пакетная поддержка транзакций секьюритизации

Группа ВТБ имеет уникальный опыт сопровождения секьюритизации в качестве расчетного агента, обслуживающего банка и специализированного депозитария ипотечного обеспечения. Мы — единственный банк в российской банковской системе, который реализует это в полной мере, от операций до управления денежными потоками, с высоким уровнем автоматизации.Услуги пакетного формата дают клиентам значительные преимущества, начиная от экономии затрат и заканчивая минимизацией любых операционных рисков.

Действующий в качестве главного и резервного обслуживающего персонала

Поскольку ВТБ имеет более высокие рейтинги международных рейтинговых агентств, чем другие российские банки, участие ВТБ или его дочерних компаний в сделках секьюритизации в качестве основного или резервного обслуживающего агента дает преимущество в процессе присвоения рейтингов выпущенным ценным бумагам.российских цен на жилье выросли из-за удешевления кредитов — Реальное время.com

Российский рынок недвижимости получает выгоду от поддерживаемой государством программы льготного ипотечного кредитования покупателей жилья. Однако более дешевые кредиты вызвали всплеск спроса, что привело к значительному росту цен.

Однако более дешевые кредиты вызвали всплеск спроса, что привело к значительному росту цен.

Ипотечные кредиты с государственной поддержкой, предназначенные для поддержки восстановления экономики после коронавируса, подпитывают бум на рынке недвижимости в России, сообщает The Moscow Times. По данным ЦБ, количество ипотечных кредитов в июле и августе выросло на 40% по сравнению с соответствующим периодом 2019 года.Во многих городах резко выросли цены на новое жилье.

Блокировка от коронавируса, введенная в конце марта, негативно отразилась на многих секторах российской экономики, поэтому в апреле правительство ввело льготную ипотечную схему, направленную на поддержку строительной отрасли и стимулирование рынка недвижимости. Программа предусматривает льготную процентную ставку в размере 6,5% для вновь построенных домов и квартир. Стоимость жилья может составлять до 12 миллионов рублей (160 000 долларов США) в Москве, Санкт-Петербурге и прилегающих к ним регионах и до 8 миллионов рублей (105 000 долларов США) в остальной части страны.

Эта политика стала благом для строительной отрасли, ослабленной изоляцией, особенно в Москве. «Свободное падение продаж жилья в начале апреля — на 65% — было остановлено введением субсидируемой ипотеки», — прокомментировала Мария Колбина, аналитик по недвижимости ВТБ Капитал. В июне, когда банки выдали ссуд покупателям жилья на 258 миллиардов рублей (3,6 миллиарда долларов), объем ипотечного кредитования вырос на 28% в годовом исчислении.

До пандемии средняя ставка по ипотеке превышала 9%, а в августе она снизилась до 7,3%. Помимо программы, поддерживаемой государством, гибкая процентная политика, проводимая Центральным банком, также способствовала падению. С момента введения схемы регулятор снизил ключевую процентную ставку с 6% до 4,25%.

Однако Сбербанк отмечает, что цены на новые квартиры выросли в результате новой политики. В Москве и Санкт-Петербурге цены выросли за последний год более чем на 10%, а в некоторых регионах России они выросли более чем на треть.Что касается строительных компаний, то они сообщили о ежегодном росте доходов на 8,9% в августе.

В Москве и Санкт-Петербурге цены выросли за последний год более чем на 10%, а в некоторых регионах России они выросли более чем на треть.Что касается строительных компаний, то они сообщили о ежегодном росте доходов на 8,9% в августе.

Анна Литвина

Поставщик (продавец) Финансирование

ЧТО ТАКОЕ СОГЛАШЕНИЕ НА ПРОДАЖУ? (подробнее)Договор купли-продажи («AFS») — это соглашение между Покупателем («Покупатель») и владельцем недвижимости («Продавец»), в соответствии с которым Покупатель вносит залог на покупную цену, при этом остаток выплачивается в течение определенного периода. времени на условиях, согласованных и согласованных сторонами.

Сторонам необходимо провести переговоры и согласовать, кто будет оплачивать текущие расходы на владение, такие как техническое обслуживание и ремонт, страхование, налоги на имущество, коммунальные услуги и т. Д.

Важнейшее отличие этого вида соглашения от любой другой формы финансирования с помощью продавца (например, аренда с правом покупки, покупка в виде ипотеки или покупка через возврат продавца). ипотека) заключается в том, что контроль над недвижимостью немедленно переходит к покупателю, но право собственности остается на имя владельца до тех пор, пока не будет выплачена полная сумма покупной цены.

Возникает вопрос: когда такая договоренность будет выгодна и как именно она будет работать? Как и в любых других деловых отношениях между людьми, различные факторы влияют на то, что делает то или иное конкретное договорное соглашение идеальным или целесообразным. Некоторые из этих факторов рассматриваются ниже.

ИСТОРИЯ AFS Способ финансирования покупки «договор купли-продажи» одно время был хорошо известен в Альберте и других частях Канады. Вот почему.Исторически банки предоставляли ипотечное финансирование на основе требования о первоначальном взносе, которое было гораздо более существенным, чем сейчас.-1068x401.jpg) Часто требование приближалось к 50% от покупной цены в зависимости от объекта недвижимости. Когда-то так было просто. Поскольку лишь небольшая часть населения могла внести такой размер первоначального взноса, была использована альтернативная схема для облегчения операций по покупке, которая позволила значительно снизить первоначальный взнос. Это был AFS.

Часто требование приближалось к 50% от покупной цены в зависимости от объекта недвижимости. Когда-то так было просто. Поскольку лишь небольшая часть населения могла внести такой размер первоначального взноса, была использована альтернативная схема для облегчения операций по покупке, которая позволила значительно снизить первоначальный взнос. Это был AFS.

Теперь, конечно, ситуация изменилась, и банки могут ссудить до 95% от покупной цены на жилую недвижимость с соответствующими гарантиями. Многие не согласятся с мудростью разрешить ипотечные кредиты до 95% от покупной цены, но, по общему мнению, это намного лучше, чем сценарий 50% первоначального взноса.

В результате договоры о продаже стали забытым инструментом финансирования. Зачем покупателю использовать AFS, если он или она может получить финансирование от банка, вероятно, по более выгодной ставке и на более выгодных условиях? Это факт, что они этого не сделают.

Однако примите во внимание тот факт, что все еще есть покупатели, которые хотели бы приобрести недвижимость, но, несмотря на более широкую доступность банковского финансирования, все еще не могут претендовать на такое кредитование. Как тогда покупатель может стать владельцем собственности, которая, возможно, уже финансируется банковскими деньгами? Ответ заключается в том, что это может быть достигнуто путем принятия ипотеки, которая уже зарегистрирована на право собственности. Теперь, если бы ипотека была полностью возможна (в том смысле, что она могла быть принята без одобрения банка), тогда продавцы могли бы просто передать право собственности на свою собственность покупателю, и покупатель взял бы на себя всю ответственность собственности, включая прямые отношения. с банком в качестве владельца / кредитора.Однако самое важное, что следует отметить во всем этом, заключается в том, что в Канаде институциональная ипотека не может быть автоматически принята без согласия кредитора. Банковская ипотека обычно может быть принята только тогда, когда предполагаемый покупатель впервые отвечает требованиям существующего кредитора. AFS — это стратегия, позволяющая покупателю приобретать недвижимость без установления прямых отношений с банком и путем финансирования покупки за счет того, что можно было бы назвать финансированием Продавца, в отличие от банковского финансирования. AFS позволяет обойти проблему невозвратной ипотеки и может быть полезен независимо от того, покупаете ли вы или продаете.

AFS — это стратегия, позволяющая покупателю приобретать недвижимость без установления прямых отношений с банком и путем финансирования покупки за счет того, что можно было бы назвать финансированием Продавца, в отличие от банковского финансирования. AFS позволяет обойти проблему невозвратной ипотеки и может быть полезен независимо от того, покупаете ли вы или продаете.

Процесс начинается в обычном порядке с предложения и принятия типичного договора купли-продажи. Разница в том, что сделка заявлена как , совершаемая посредством Договора купли-продажи . Основная предпосылка заключается в том, что в соответствии с такой договоренностью Покупатель вносит определенную оговоренную сумму денег на баланс, подлежащий уплате в рамках структуры финансирования, которую можно было бы назвать «Неоплаченный капитал продавца».Например, если цена продажи составляла 200 000,00 долларов, а залог составлял 10 000,00 долларов, то неоплаченный капитал продавца составил бы 190 000,00 долларов. Покупатель производит платежи Продавцу в соответствии с AFS на согласованных условиях, а Продавец продолжает производить платежи в свой банк, при условии, что недвижимость в настоящее время финансируется. Контроль над имуществом переходит к Покупателю в момент оплаты депозита, но право собственности (и ипотека в банке) остается на имя Продавца.

Что касается документации, можно использовать стандартное соглашение о купле-продаже Ассоциации недвижимости, при условии, что в нем четко указано, что сделка осуществляется посредством Соглашения о продаже, а форма соглашения «Соглашение о продаже» прилагается в виде графика, или условием соглашения является изготовление формы AFS, удовлетворяющей как Покупателя, так и Продавца.Контракт AFS является ключевым и должен быть хорошо составлен, чтобы охватить как условия финансирования Продавца, так и права и обязанности каждой стороны, а также средства правовой защиты, доступные в случае неисполнения обязательств Покупателем или Продавцом.

Прибыль Продавцу может быть получена за счет маржи от продажной цены и / или процентной ставки. То есть любое превышение продажной цены над ее справедливой рыночной стоимостью, с одной стороны, и, с другой стороны, более высокая процентная ставка, подлежащая уплате на Капитал невыплаченного Продавца, над его процентами, подлежащими выплате по ипотеке на право собственности (или достижимой на депозиты из) банка.

ФОРМА ДОГОВОРАВы обнаружите, что использование AFS не является нормой в Канаде. Чтобы использовать эту стратегию, вам необходимо очень четко понимать, как она работает, когда работает и как сделать эту информацию доступной и понятной для потенциальных покупателей, продавцов и, что еще более важно, их юристов.

Мы достигаем этого, предоставляя форму соглашения AFS, которая специально и целенаправленно составлена и предоставлена риэлторам, покупателям, продавцам и их юристам для ознакомления.Всем сторонам настоятельно рекомендуется обращаться за независимой юридической консультацией, и ваш юрист должен внимательно изучить AFS, независимо от того, являетесь ли вы Продавцом или Покупателем. Имея в руках и полностью понятую форму AFS, вы, будь то продавец или покупатель, будете обладать знаниями и авторитетом, чтобы представить концепцию другим. Кроме того, в зависимости от того, являетесь ли вы покупателем или продавцом, вы можете по-разному согласовывать определенные аспекты договоренности, и, следовательно, это необходимо учитывать, если кто-то намеревается использовать шаблон.

Документ AFS должен отражать все аспекты отношений между покупателем и продавцом, включая право уступки, страхование, налоги, техническое обслуживание и ремонт, невыполнение обязательств, средства правовой защиты, выплаты, продления, процентные ставки и их расчет, а также многие другие детали. Если существует обычная ипотека, срок действия AFS или временные рамки, в течение которых Покупатель должен полностью выплатить Капитал Продавца, должны совпадать со сроком действующей ипотеки. Таким образом, когда наступает срок выплаты ипотеки, также подлежит выплате AFS.Также должен быть пункт, позволяющий продлевать AFS, привязанный к любому продлению существующей ипотеки.

Таким образом, когда наступает срок выплаты ипотеки, также подлежит выплате AFS.Также должен быть пункт, позволяющий продлевать AFS, привязанный к любому продлению существующей ипотеки.

Разница между AFS и предположением об ипотеке заключается во времени закрытия или, более четко указано, во времени изменения права собственности. В случае AFS право собственности остается на имя Продавца, и Продавец продолжает производить платежи по ипотеке банку. Учетные записи банка не меняются. Право собственности изменяется только после полной оплаты капитала Продавца, что обычно происходит, когда Покупатель имеет возможность организовать банковское финансирование.Затем выплачивается существующая ипотека, Продавец получает свою прибыль, документы с уведомлением выгружаются, право собственности передается на имя Покупателя, и новая ипотека регистрируется. Как и любое типичное закрытие.

ОБЕСПЕЧЕНИЯ ПОКУПАТЕЛЯ: Поскольку титул не указан на имя покупателя, необходимо учесть ряд факторов. Во-первых, чтобы не допустить, чтобы продавец распорядился собственностью в нарушение договоренности, на праве собственности должно быть зарегистрировано уведомление AFS или другой документ.Во-вторых, покупатель должен будет подумать о том, как обеспечить выполнение финансовых обязательств, таких как ипотека, страхование, коммунальные услуги, налог на недвижимость, плата за кондоминиум и другие платежи. В-третьих, Покупатель должен подумать о том, какие средства правовой защиты необходимо предоставить и как они используются в случае неисполнения Продавцом дефолта. Все это должно быть четко указано в AFS. Кроме того, необходимо рассмотреть вопрос о том, вызывает ли использование AFS так называемую оговорку о «причитающейся продаже» в существующей ипотеке.Дело в том, что покупатель должен иметь хорошую юридическую консультацию и правильно составленные документы, чтобы все прошло гладко, а если нет, то какое средство правовой защиты можно быстро использовать, чтобы сохранить вложения.

Для покупателя первостепенное значение имеет страхование. Поскольку характер интересов Покупателя в собственности отличается от интересов владельца, необходимо уделять особое внимание уникальному характеру сделки AFS, чтобы гарантировать, что такой интерес должным образом и адекватно защищен.И покупатель, и продавец должны будут вести четкую беседу со своими страховыми брокерами и поддерживать одного, который понимает этот вид транзакции.

ЗАБОТА ПРОДАВЦА:Основная забота Продавца заключается в том, сможет ли Покупатель выполнить свое обязательство по ежемесячным платежам в счет капитала Продавца. Это вопрос должной осмотрительности со стороны Продавца и полностью находится под его контролем.В случае неисполнения обязательств Покупателем основным средством правовой защиты является судебный иск, аналогичный обращению взыскания. Важным моментом здесь является то, что AFS должен очень четко указывать, какое именно средство правовой защиты доступно Продавцу, чтобы суд имел ясность при вынесении решения по этому вопросу. Продавец хочет иметь возможность получить контроль над собственностью как можно быстрее, эффективнее и экономичнее. Тем не менее, использование судов для взыскания собственности после дефолта AFS, вероятно, будет трудоемким и дорогостоящим для Продавца.Кроме того, необходимо учитывать возможность того, что покупатель может не относиться к собственности так, как это сделал бы разумный владелец. Что делать, если залоговое право на строительство зарегистрировано на право собственности за неуплату материалов или услуг, предоставленных собственности? Опять же, это вопрос наличия контракта, который решает проблему и предоставляет ясные и подлежащие исполнению средства правовой защиты.

ПОЧЕМУ AFS ПРИВЛЕКЛЯЕТ ПРОДАВЦА Во-первых, , рынок для покупателей увеличивается, поскольку сценарий допускает покупки, не требующие нового финансирования.Многие покупатели не имеют права на получение какого-либо банковского финансирования. У банков есть различные политики и формулы, которые они используют, чтобы квалифицировать или не квалифицировать потенциального заемщика. Используя механизм AFS, Продавец становится кредитором и определяет, желает ли он или она взять на себя Покупателя в качестве заемщика. Это дает Продавцу возможность вести переговоры, что может привести к повышению покупной цены или, что не менее важно, разрешить продажу собственности, которую может быть трудно продать по любому количеству причин.

У банков есть различные политики и формулы, которые они используют, чтобы квалифицировать или не квалифицировать потенциального заемщика. Используя механизм AFS, Продавец становится кредитором и определяет, желает ли он или она взять на себя Покупателя в качестве заемщика. Это дает Продавцу возможность вести переговоры, что может привести к повышению покупной цены или, что не менее важно, разрешить продажу собственности, которую может быть трудно продать по любому количеству причин.

Во-вторых, , Продавец может отменить любые штрафы за выплату ипотечного кредита, отложив окончательную передачу права собственности на дату наступления срока погашения ипотеки.

В-третьих, , продавец, испытывающий финансовые затруднения, может добиться лучшего результата, чем распоряжаясь недвижимостью обычным способом. Он или она могли испытывать трудности в управлении недвижимостью с точки зрения аренды, ремонта и т. Д. Денежный поток мог стать проблемой, и, возможно, у Продавца возникли проблемы с выполнением финансовых обязательств.Кроме того, продавец может иметь небольшую долю в собственности или совсем не иметь ее. Возможно, он купил в разгар бума. Цены упали. Ипотечный кредит с высоким коэффициентом погашения теперь имеет основной баланс, превышающий справедливую рыночную стоимость дома. Фактически, собственный капитал Продавца может быть меньше нуля. Часто продавец может оказаться в ситуации, когда он не может выделить время и ресурсы, необходимые для того, чтобы вернуть инвестиции на ноги. В такой ситуации у Продавца будет минимальная возможность сделать то, что необходимо, чтобы продать недвижимость обычным способом по справедливой цене.Кредитное плечо AFS может дать Продавцу возможность продать недвижимость по более высокой цене. Хотя получение прибыли, если таковая имеется, откладывается до окончательной передачи правового титула, может иметь смысл заключить какую-либо альтернативную договоренность, которая (i) передаст бремя собственности кому-то другому и (ii) потенциально устранить любые убытки, которые в противном случае были бы понесены.

В-четвертых, , транзакция AFS позволяет консервативному инвестору-Продавцу достичь более высокой степени предсказуемости ожидаемой прибыли от инвестиций в недвижимость, поскольку прирост капитала фиксируется на момент подписания AFS.Конечно, когда недвижимость быстро растет или падает в цене, как это было, например, в Альберте в недавнем прошлом, продавец может пропустить существенное повышение стоимости капитала или, наоборот, зафиксировать огромную прибыль.

В любом случае всех других факторов, у Продавца существует возможность отменить или уменьшить штрафы по выплате ипотечного кредита, отложить налоги на прирост капитала и получить более высокую рентабельность капитала, чем та, которую предлагают банки.

Кроме того, договор AFS очень похож на обычную передачу права собственности, поскольку права собственности и ответственность, по сути, переходят к Покупателю.Покупатель несет ответственность за все обычные расходы на владение, включая налоги на недвижимость, плату за кондоминиум, коммунальные услуги, страхование и т. Д. Покупатель будет относиться к собственности, как к своей собственной, и, кроме того, будет принимать на себя все обязательства по аренде и другие обязанности по управлению имуществом.

И, наконец, хотя по существу все обязательства собственности переходят к Покупателю, право собственности не передается. Право собственности остается у Продавца до тех пор, пока все причитающиеся денежные средства плюс проценты не будут выплачены в полном объеме.

Таким образом, AFS дает инвестору-продавцу более широкий рынок для покупателей, снижение затрат, обычно связанных с регулярной продажей, предсказуемую окупаемость инвестиций и возможность уменьшить убытки, одновременно перенося бремя права собственности на кого-то еще, сохраняя при этом право собственности.