Путин поручил снизить расходы заемщиков по ипотеке :: Экономика :: РБК

Владимир Путин (Фото: Global Look Press)

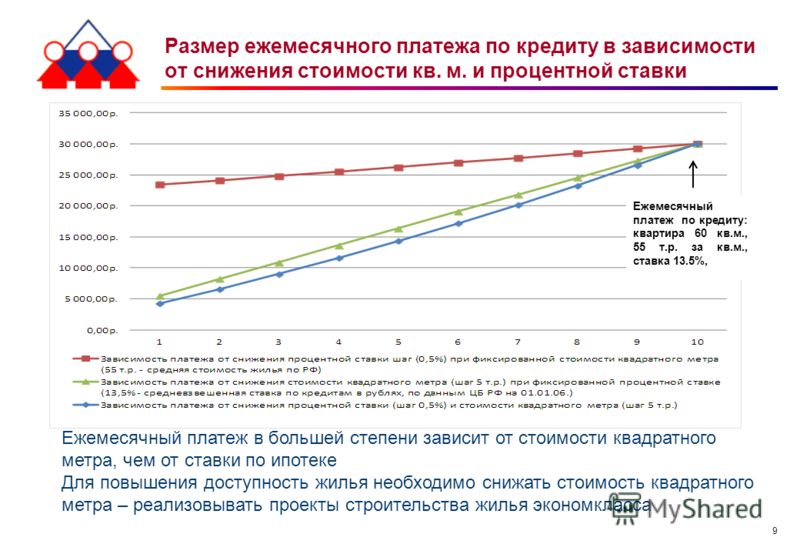

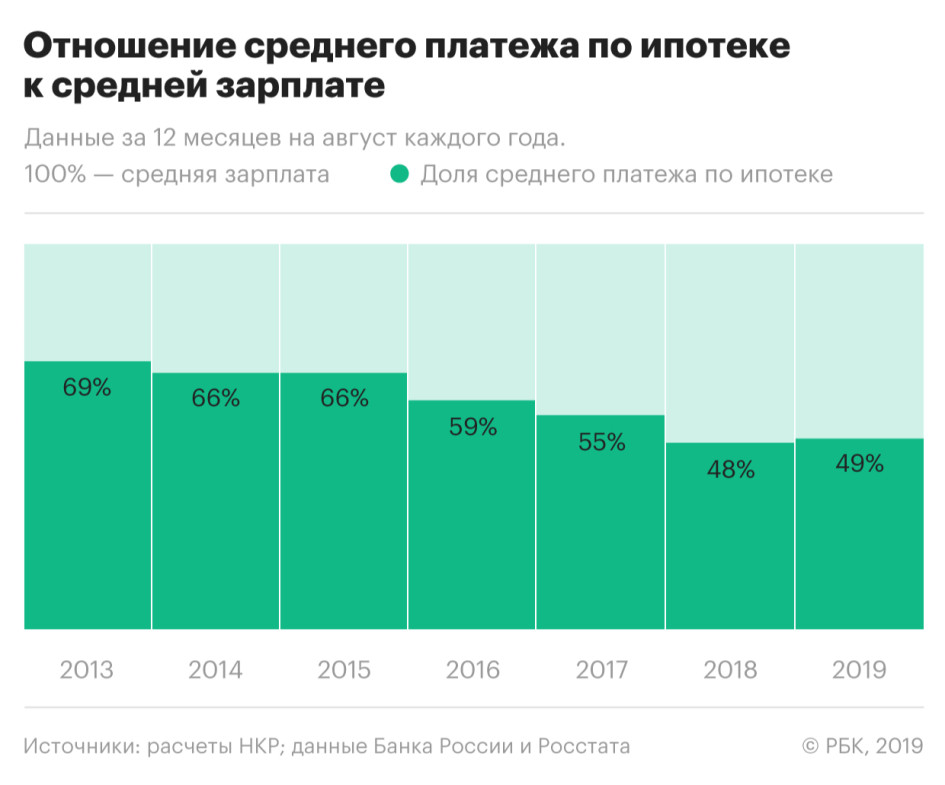

Президент России Владимир Путин поручил Банку России (ЦБ) проанализировать расходы заемщиков по ипотеке и принять меры по снижению полной стоимости жилищных кредитов.

Согласно поручению, Банк России вместе с АО «ДОМ.РФ» должны изучить расходы заемщиков, которые не входят в процентную ставку ипотечного жилищного кредита, чтобы за их счет снизить полную стоимость таких кредитов.

Кроме того, они должны внести предложения по урегулированию деятельности банков так, чтобы доступность ипотеки для жителей страны возросла.

Путин дал новые поручения по борьбе с коронавирусом РФ» Виталия Мутко.

РФ» Виталия Мутко.Могу ли я требовать у Сбербанка снизить мою ставку по ипотеке?

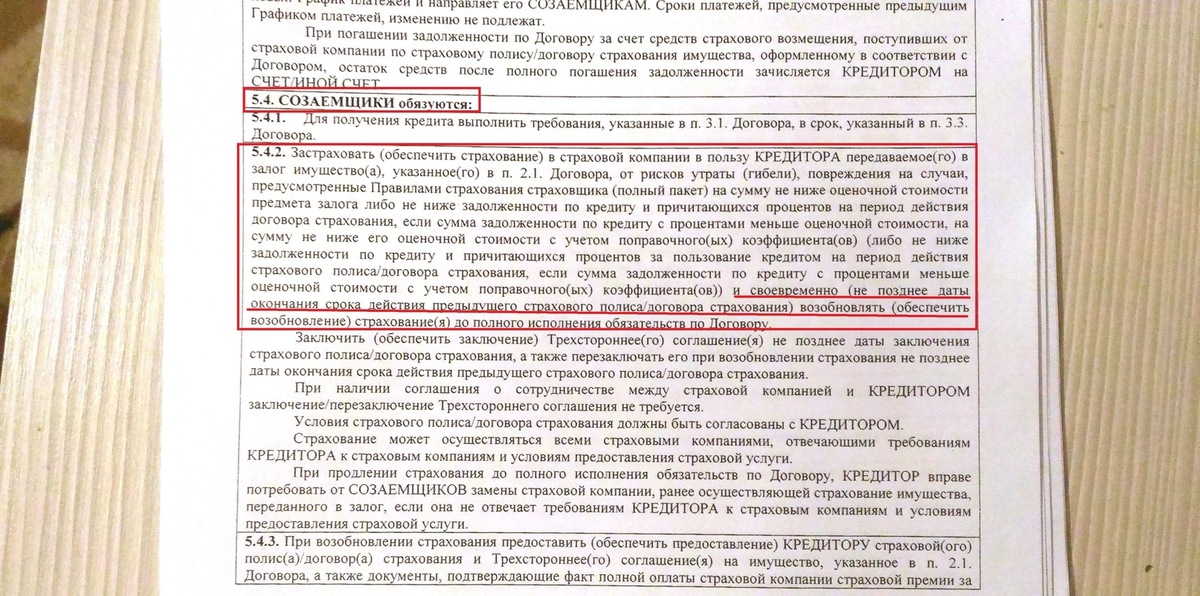

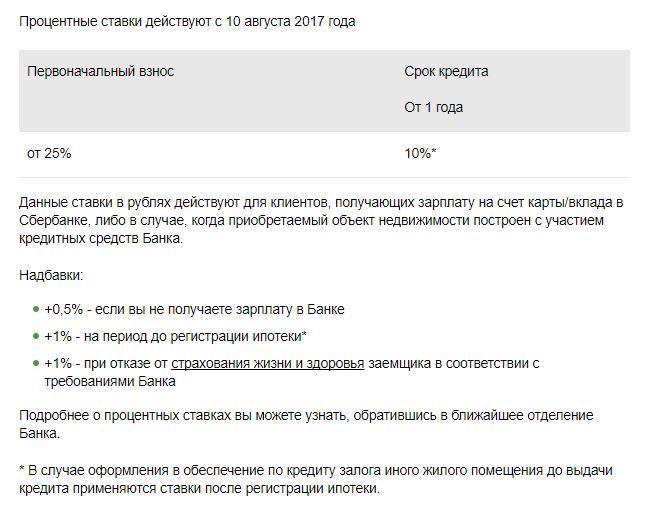

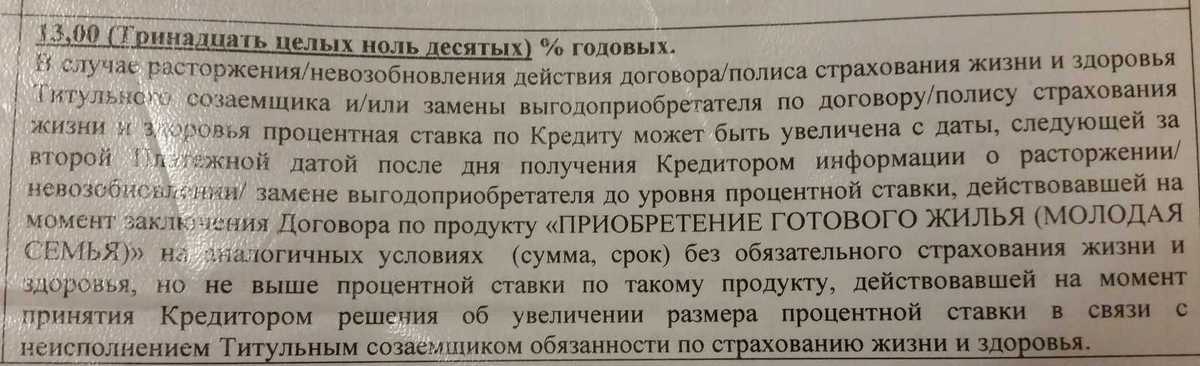

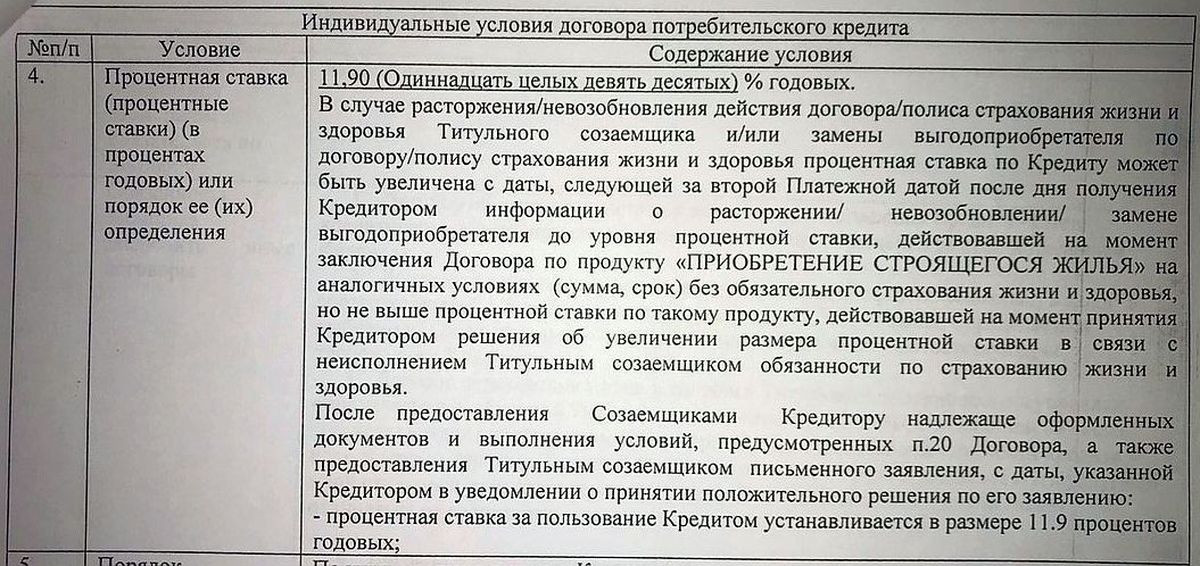

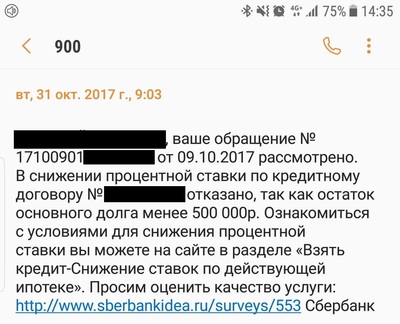

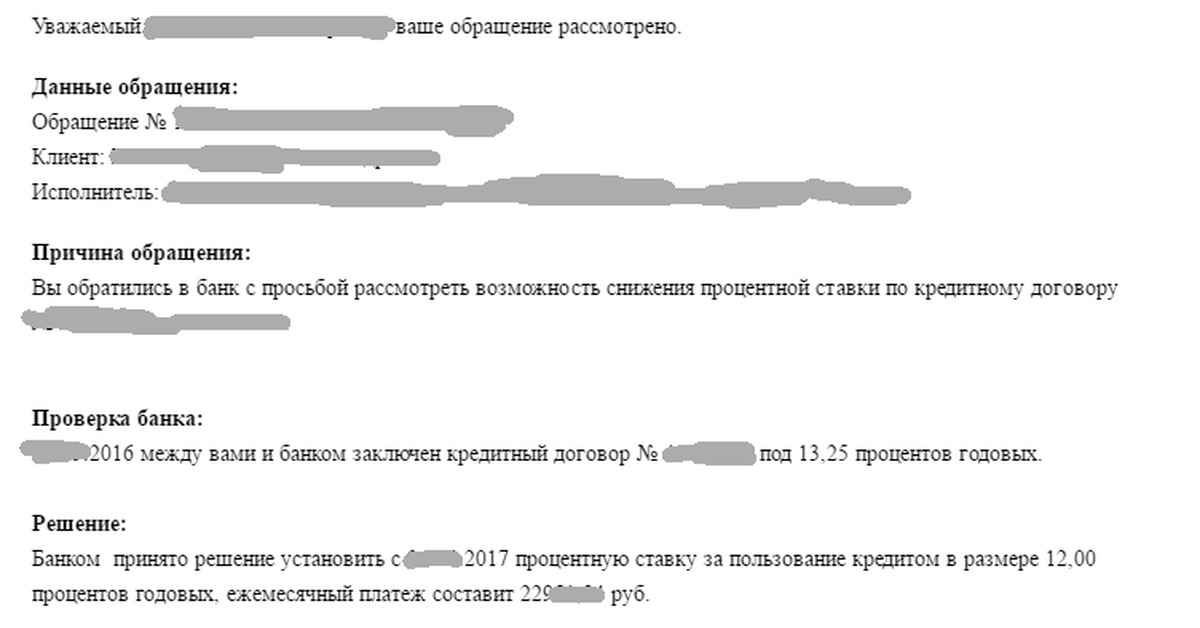

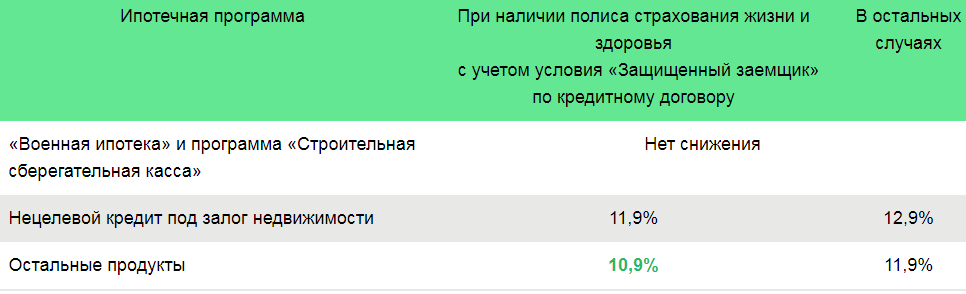

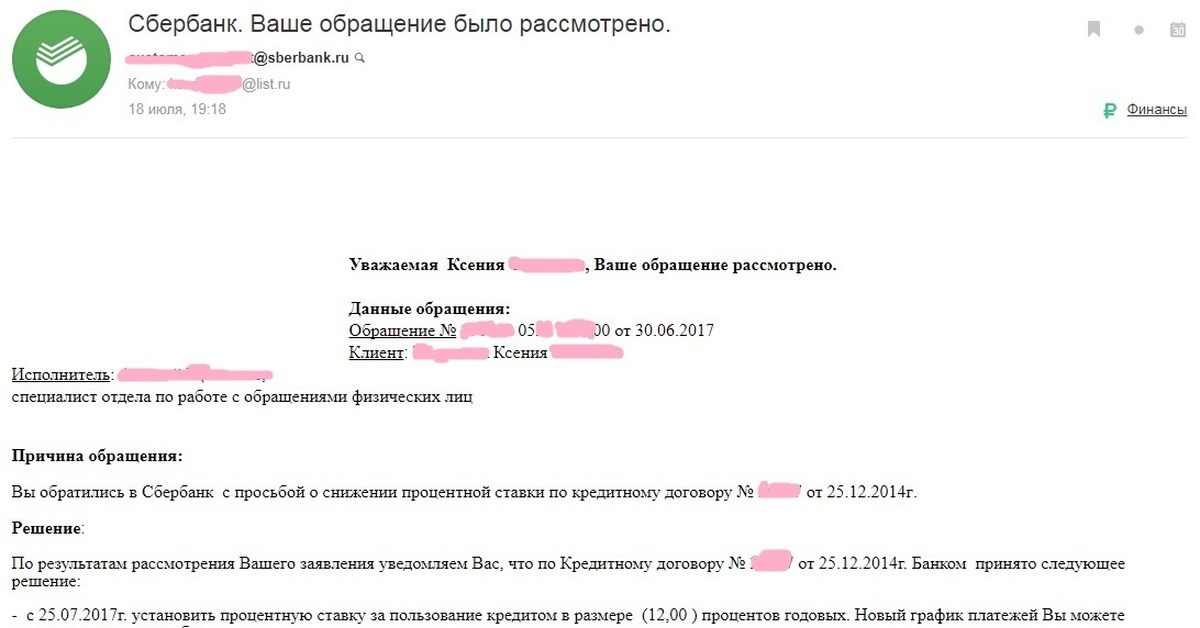

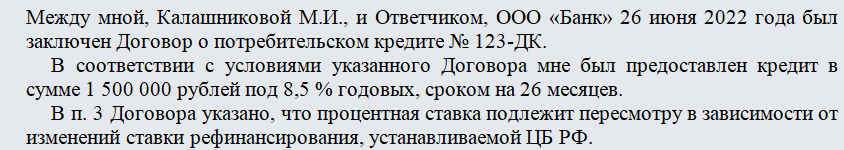

– В сентябре 2015 года между мной и Сбербанком России был заключен договор ипотечного кредитования под 11,9% с условием обязательного страхования жизни, полная стоимость кредита 12,147% годовых. Вправе ли я требовать уменьшения процентной ставки в случае снижения Сбербанком процентной ставки по ипотечным кредитам в 2017 году?

victoriashuba/Fotolia

Отвечает адвокат Иван Кадочников:

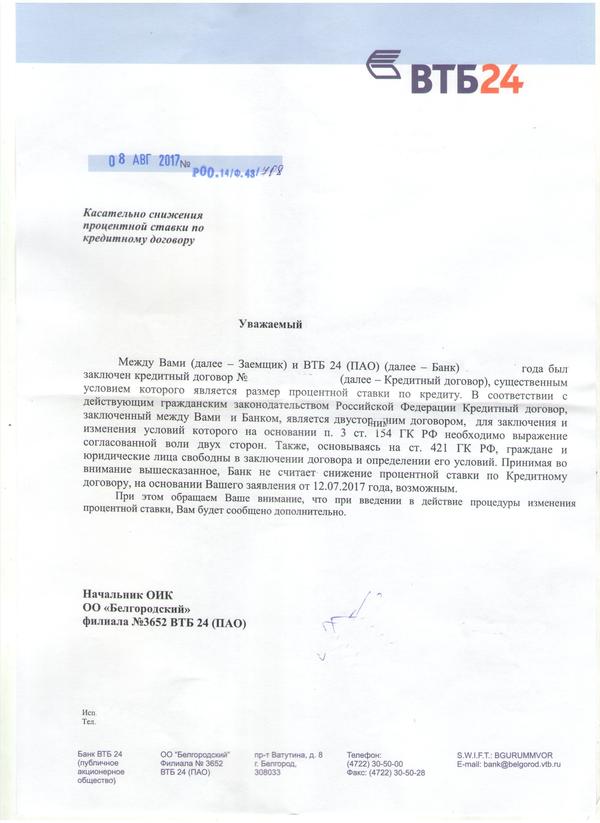

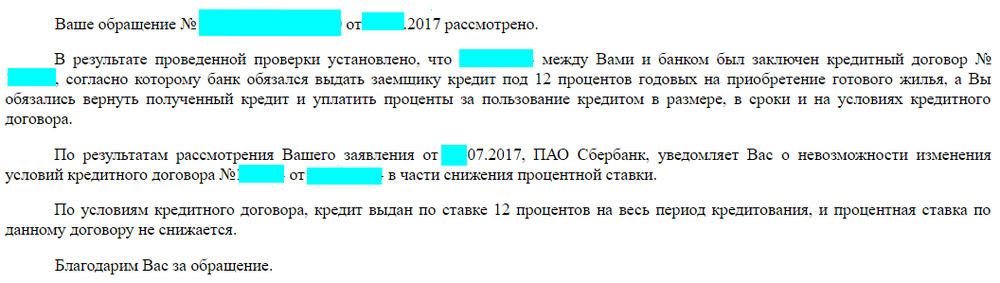

Вы не вправе требовать уменьшения процентной ставки. Это связано с тем, что между Вами и кредитной организацией заключен отдельный договор, содержащий все существенные условия. И снижение процентной ставки кредитной организации в целом по отдельным кредитным продуктам не является существенным условием Вашего договора. В данном случае у кредитной организации, а не у Вас, есть право снизить процентную ставку.

Рефинансирование ипотеки

Не могу вовремя платить по ипотеке – что делать?

Отвечает партнер, директор «S.

A. Ricci жилая недвижимость» Сергей Егоров:

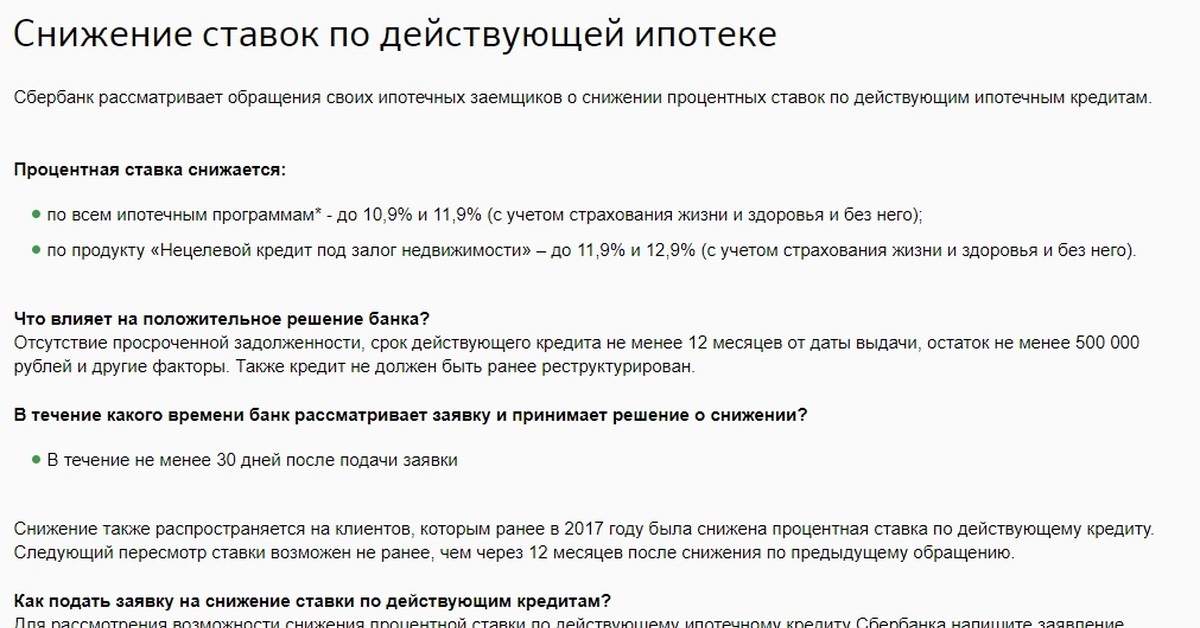

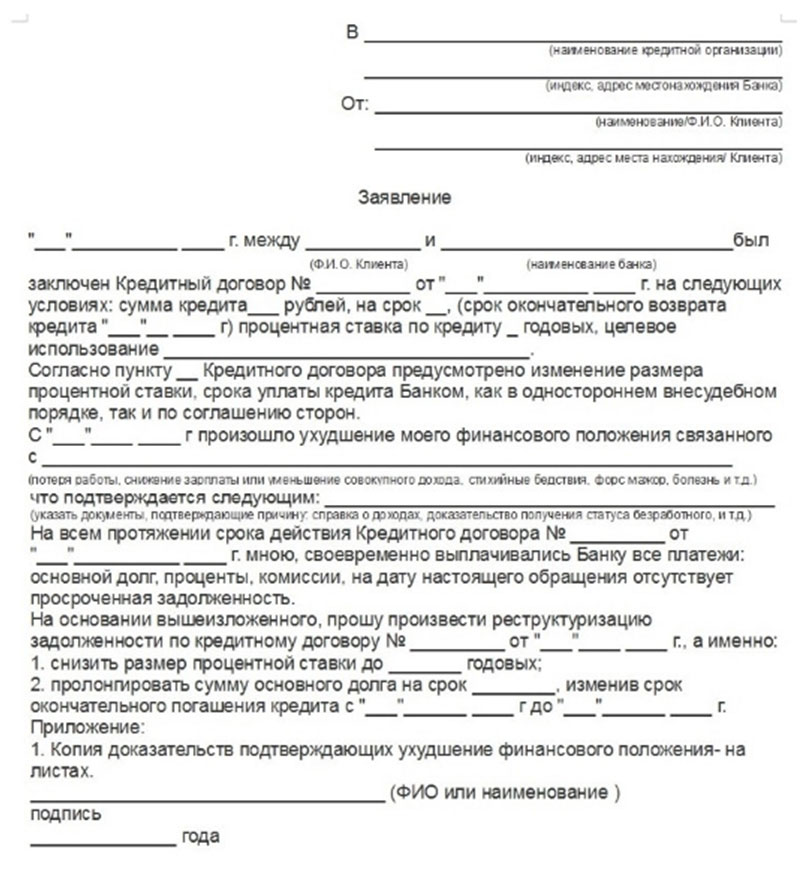

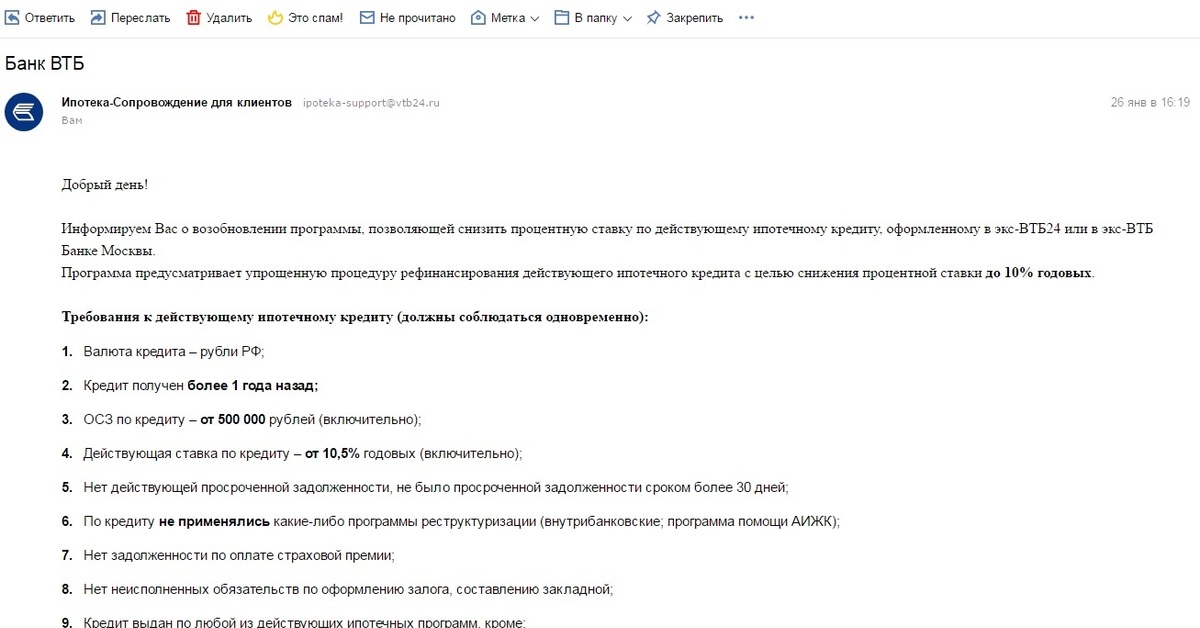

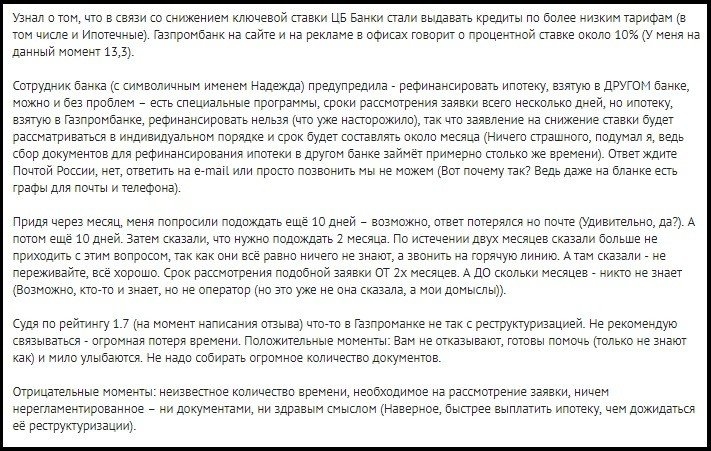

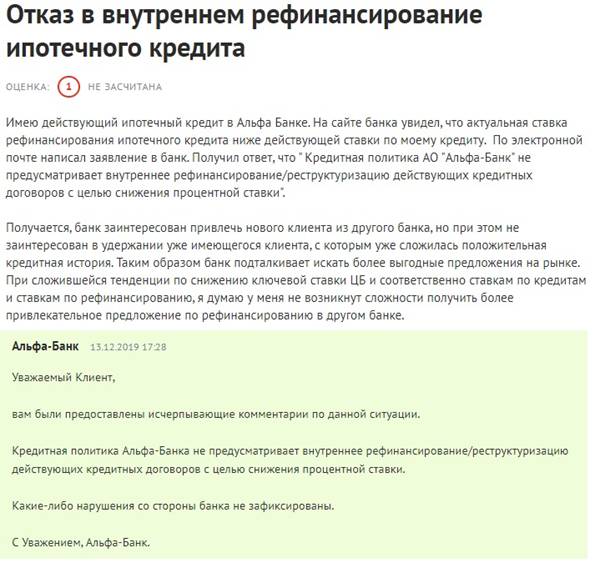

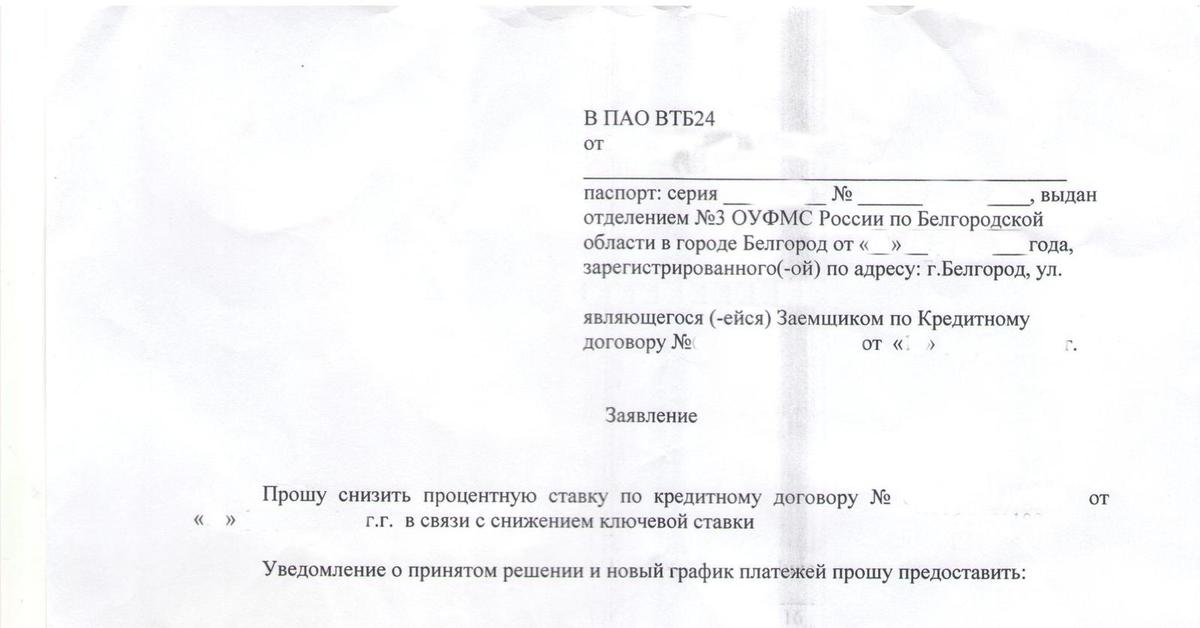

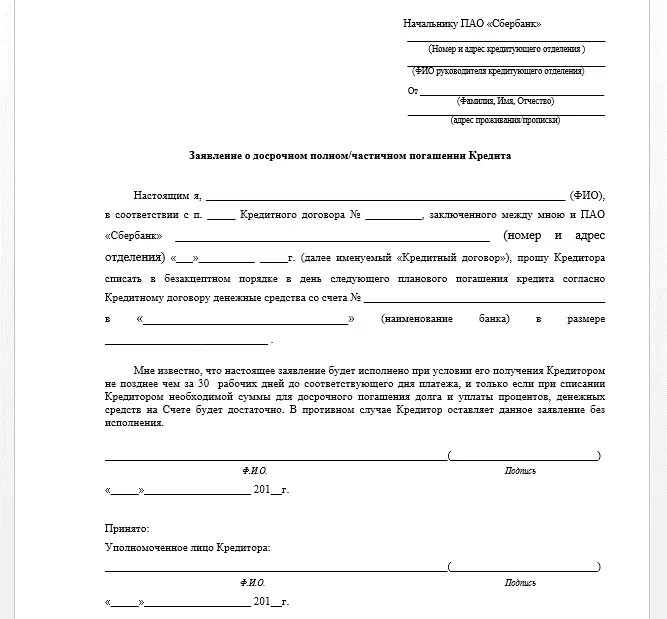

A. Ricci жилая недвижимость» Сергей Егоров:Требовать уменьшения ставки по ипотеке Вы не можете, однако можно попытаться договориться с банком об изменении условий действующего кредита. Для этого необходимо написать заявление с просьбой о реструктуризации займа. Поскольку Вы уже больше года являетесь добросовестным плательщиком, то теоретически банк может пойти Вам навстречу, хотя на практике это встречается редко.

При отрицательном решении у Вас есть возможность рефинансировать свой кредит в другом банке, предлагающем более выгодные условия (такую услугу сегодня предлагают все ведущие банки). В рефинансировании банки отказывают редко, поскольку таким образом они получают новых клиентов. Возможно, кстати, что после того, как Вы уведомите свой банк о решении рефинансировать ипотеку, он пересмотрит свое решение об отказе в реструктуризации.

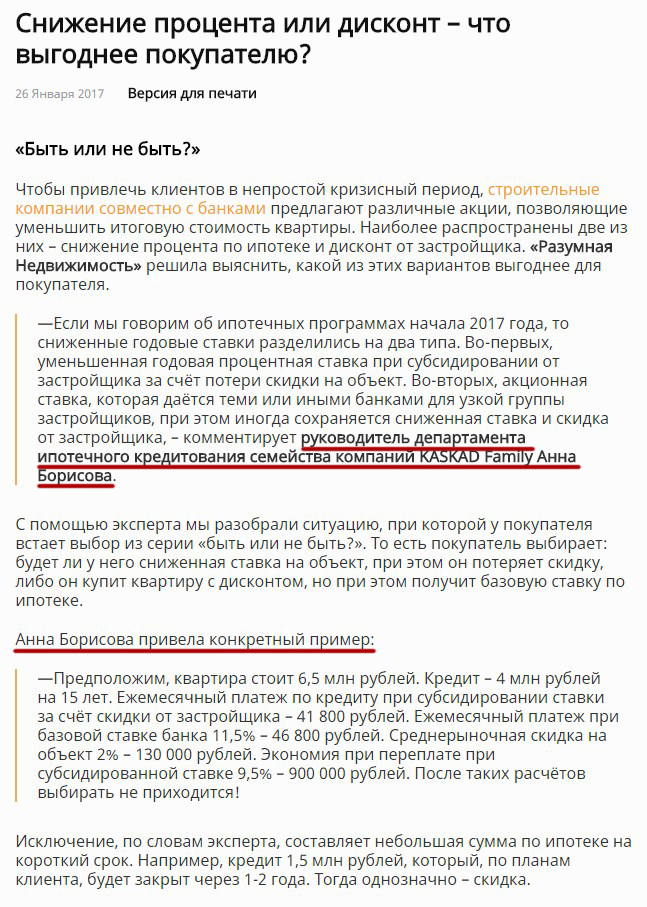

При этом нужно понимать, что рефинансирование ипотеки не всегда может быть выгодным для Вас, поскольку дополнительные расходы на оформление нового пакета документов могут оказаться достаточно значительными. К тому же, как известно, в первые годы заемщик в основном выплачивает банку проценты по кредиту, а основное тело кредита не уменьшается. Тем не менее, если разница в ипотечных ставках составляет более 2%, вариант с рефинансированием имеет смысл просчитать.

К тому же, как известно, в первые годы заемщик в основном выплачивает банку проценты по кредиту, а основное тело кредита не уменьшается. Тем не менее, если разница в ипотечных ставках составляет более 2%, вариант с рефинансированием имеет смысл просчитать.

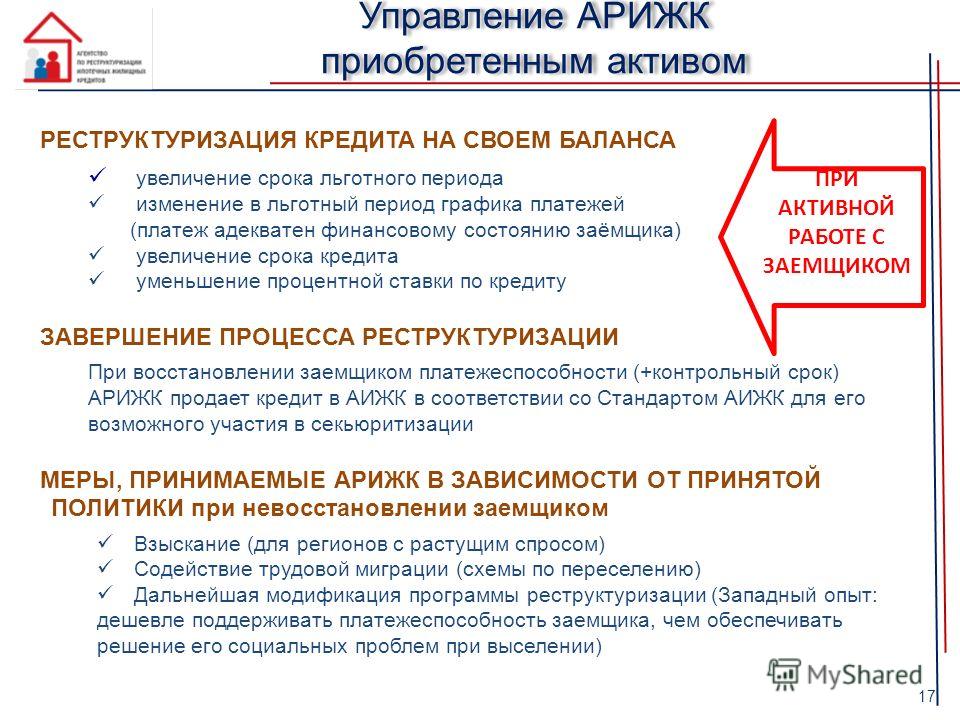

Кроме того, поинтересуйтесь, не попадаете ли Вы под действие программы государственной реструктуризации ипотеки, которая начала действовать в 2015 году (постановление Правительства № 373). В рамках этой программы государство реструктурирует часть кредита ипотечных заемщиков, попадающих в льготные категории, из федерального бюджета через Агентство по ипотечному жилищному кредитованию.

Отвечает руководитель межрегиональной жилищной программы «Переезжаем в Петербург», генеральный директор ГК «Недвижимость в Петербурге» Николай Лавров:

Требовать уменьшения процентной ставки Вы не вправе. Заключенный Вами договор не подлежит одностороннему изменению ни с одной из сторон. Точно также банк с течением времени не может повысить Вашу процентную ставку, даже если ключевая ставка повысится в два раза. Если Вы хотите пересмотреть условия кредита, Вы можете воспользоваться такой услугой, как рефинансирование. Данная услуга предоставляется массой банков, заключается она в том, что Вы либо у того же банка, либо у другого берете кредит на новых условиях и гасите им старый. Проблема в том, что Вам придется полностью заново переоформляться как заемщик и одобрять предмет ипотеки. На данный момент разница между процентной ставкой по тому кредиту, что у Вас есть сейчас и той процентной ставкой, что Вы сможете получить при рефинансировании, будет незначительной. Вам необходимо пересчитать расходы, которую несет в себе рефинансирование, и понять, выгодно для Вас это или нет. Также эта услуга применяется для пересмотра сроков кредита и ежемесячных платежей, если заемщик испытывает трудности с выплатой.

Если Вы хотите пересмотреть условия кредита, Вы можете воспользоваться такой услугой, как рефинансирование. Данная услуга предоставляется массой банков, заключается она в том, что Вы либо у того же банка, либо у другого берете кредит на новых условиях и гасите им старый. Проблема в том, что Вам придется полностью заново переоформляться как заемщик и одобрять предмет ипотеки. На данный момент разница между процентной ставкой по тому кредиту, что у Вас есть сейчас и той процентной ставкой, что Вы сможете получить при рефинансировании, будет незначительной. Вам необходимо пересчитать расходы, которую несет в себе рефинансирование, и понять, выгодно для Вас это или нет. Также эта услуга применяется для пересмотра сроков кредита и ежемесячных платежей, если заемщик испытывает трудности с выплатой.

Кому банки дают ипотеку на квартиру, а кому отказывают?

Как выбрать банк и ипотечную программу?

Отвечает юрист консалтинговой группы «Дивиус» Юрий Афанасьев:

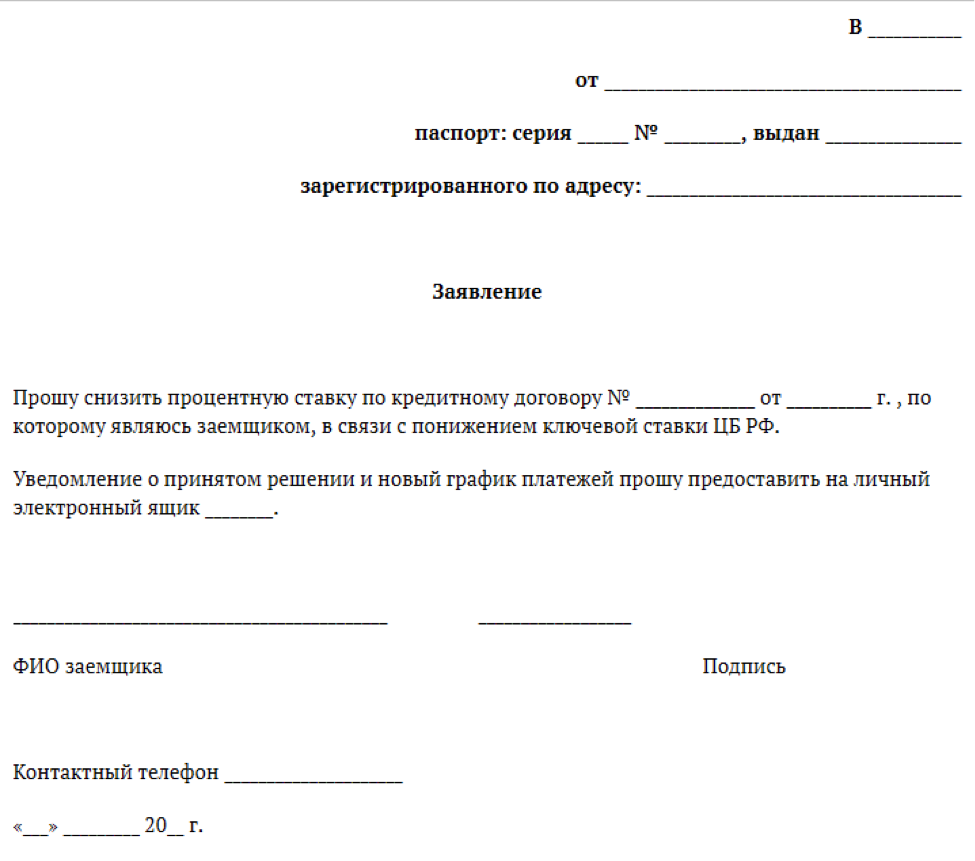

В данном случае необходимо смотреть договор. Если это прямо предусмотрено договором, то да, лицо может требовать изменения условий по процентам. Однако вряд ли банк включит в договор такое условие. Насколько мне известно, Сбербанк не принимал решений о снижении ставок по действующим кредитам. Тем не менее законодательством предусмотрено, что изменение условий договора возможно по согласованию сторон. Из этого следует, что должник вправе обратиться в банк с просьбой снижения процентов, но у банка такой обязанности нет.

Если это прямо предусмотрено договором, то да, лицо может требовать изменения условий по процентам. Однако вряд ли банк включит в договор такое условие. Насколько мне известно, Сбербанк не принимал решений о снижении ставок по действующим кредитам. Тем не менее законодательством предусмотрено, что изменение условий договора возможно по согласованию сторон. Из этого следует, что должник вправе обратиться в банк с просьбой снижения процентов, но у банка такой обязанности нет.

Существуют и другие способы снижения процентов. Первый – рефинансирование, то есть погашение кредита за счет привлечения другого кредита с более выгодной процентной ставкой. Второй способ – реструктуризация займа, то есть изменение условий действующего договора, что приведет к снижению процентной ставки. Например, досрочное частичное погашение, изменение сроков погашения кредита, предоставление дополнительных гарантий и др. Таким образом, для снижения процентной ставки необходимо обратиться в банк, где Вам выдан кредит, и обсудить, какой способ будет приемлем именно для Вас. Также рекомендуется найти банк, который готов предоставить рефинансирование.

Также рекомендуется найти банк, который готов предоставить рефинансирование.

Отвечает коммерческий директор SDI Group, девелопера ЖК «Аккорд. Smart-квартал» Максим Каварьянц:

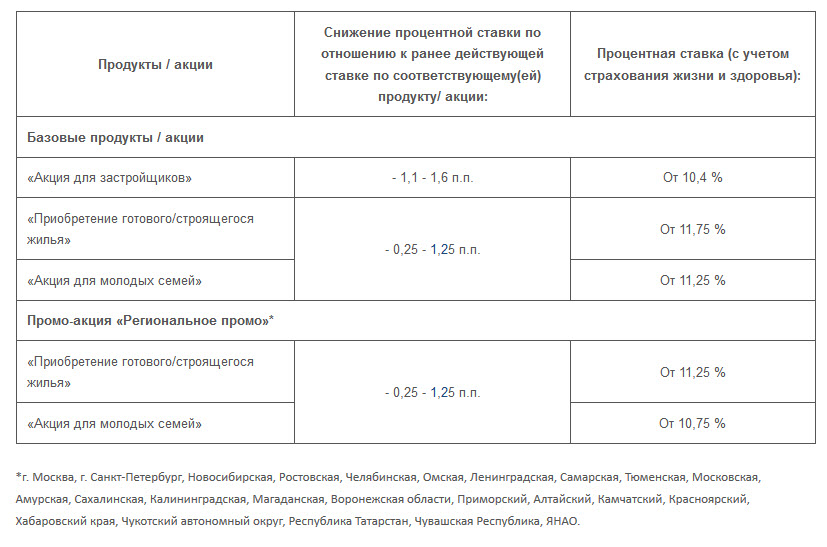

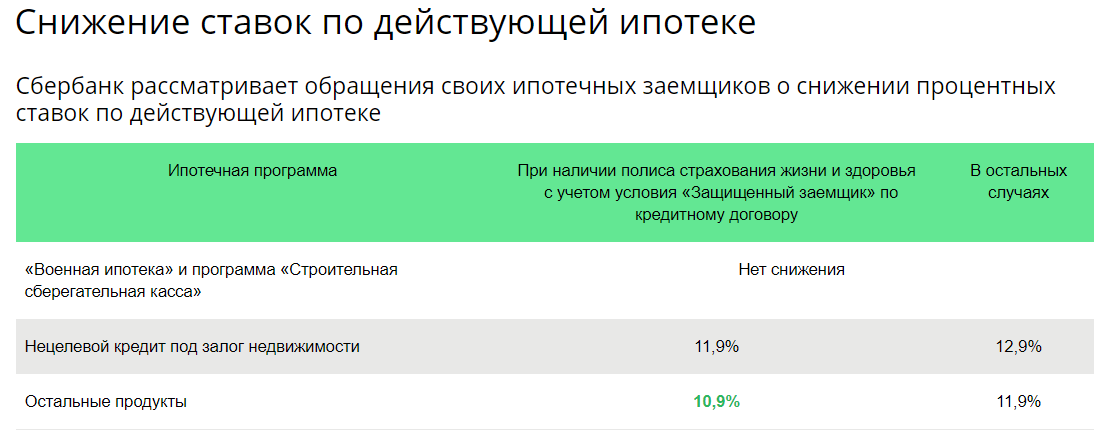

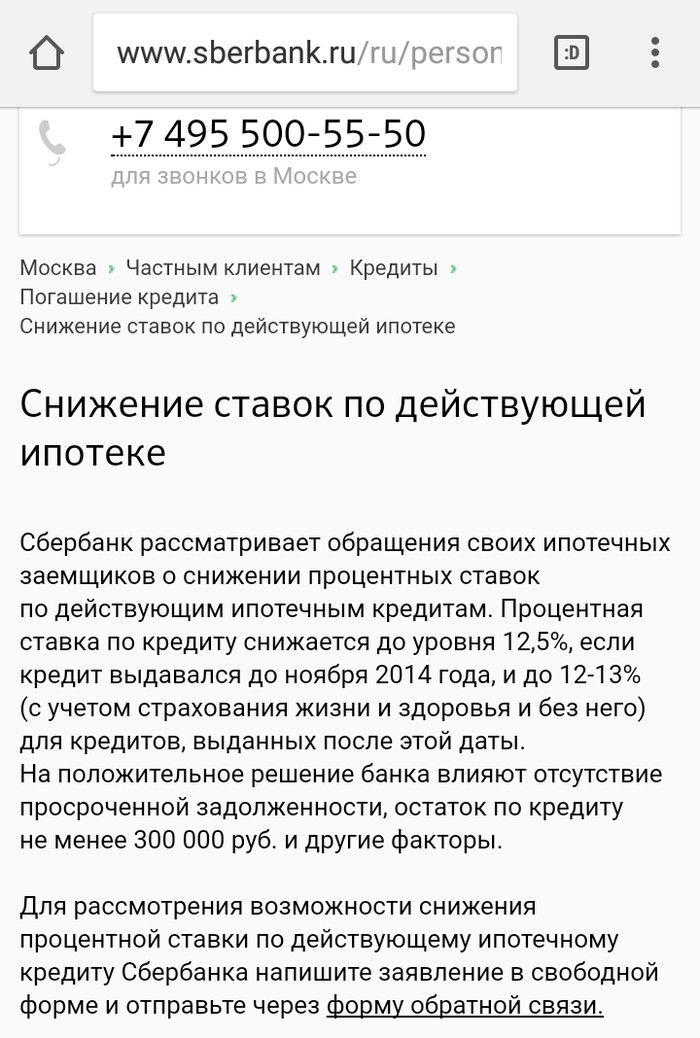

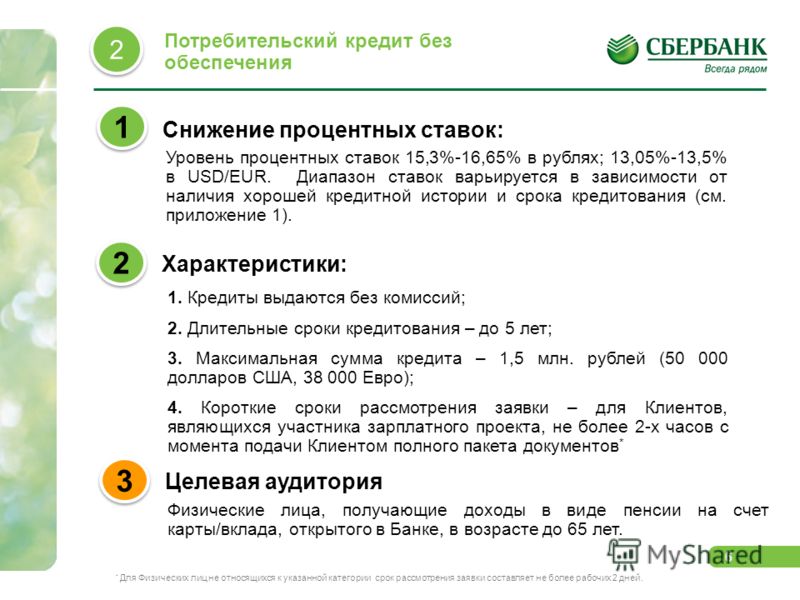

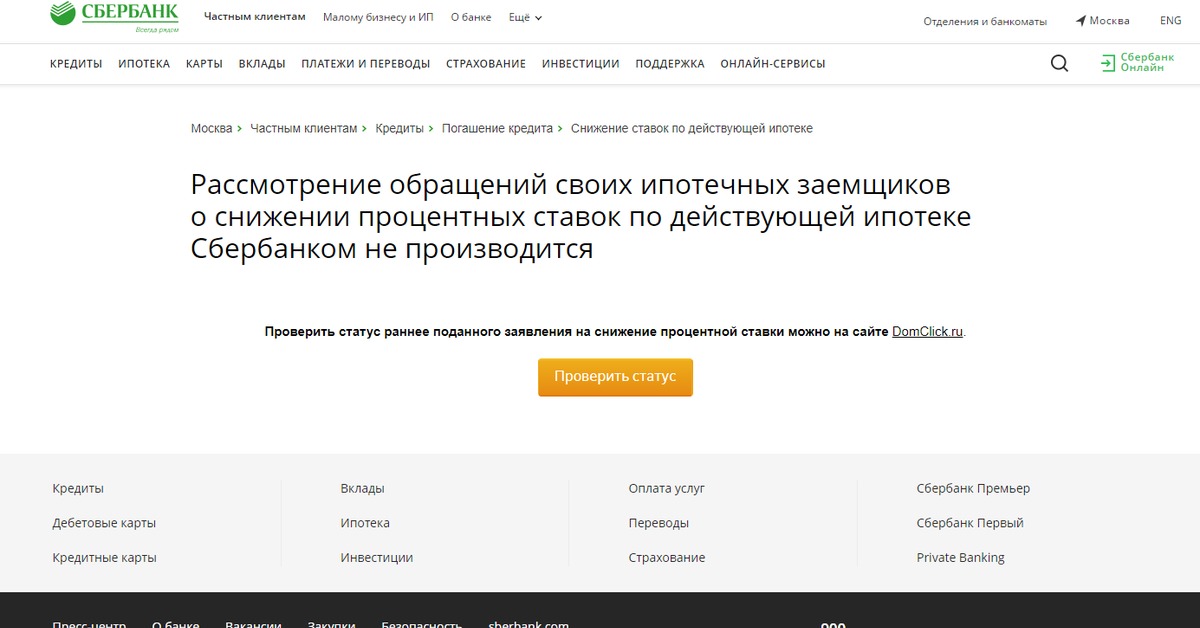

На сайте Сбербанка в разделе «Часто задаваемые вопросы» говорится, что рефинансирование ипотечных кредитов возможно. Однако на практике решения по заявкам на рефинансирование принимаются в индивидуальном порядке. В связи с этим трудно дать какую-либо гарантию, что вопрос будет решен в пользу заемщика. Клиенту следует помнить и о том, что рефинансированию подлежат только займы, которые обслуживаются клиентами банка без просрочек. Кроме того, необходимо учитывать, насколько экономически целесообразно рефинансирование кредита для самого банка. Пока разница между старой и новой ставками не будет составлять хотя бы 2%, финансовой организации невыгодно заниматься этим вопросом.

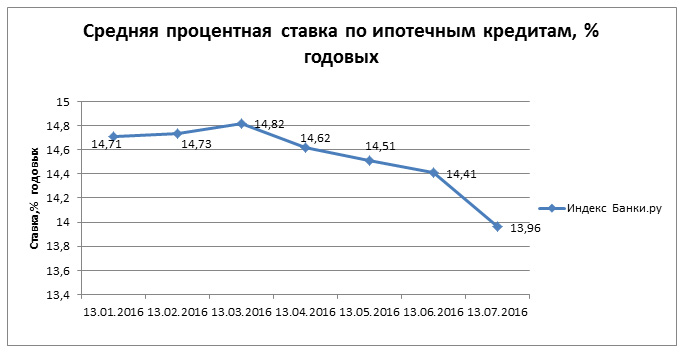

В настоящее время для клиента разница между ставками составляет 1,24%. Для того чтобы было проведено рефинансирование, ставки должны упасть еще минимум на 1%. Скорее всего, это может произойти через год или два, поскольку в течение последних трех лет ключевая ставка активно снижалась и сейчас нет предпосылок для ее дальнейшего падения.

Скорее всего, это может произойти через год или два, поскольку в течение последних трех лет ключевая ставка активно снижалась и сейчас нет предпосылок для ее дальнейшего падения.

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

6 шагов для рефинансирования кредита на квартиру

Как купить вторичную квартиру через Сбербанк?

Существует ли рассрочка между частными лицами?

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

В каких случаях банк может изменить процентную ставку по ипотеке, а клиент рефинансировать кредит?

12.02.2018

В последнее время все чаще можно столкнуться с ситуацией, когда банк меняет ставки по уже выданным ипотечным кредитам. Это происходит, в первую очередь, из-за повышения ключевой ставки Центробанком.

Более подробно узнать об ипотечных кредитах и их условиях вы можете на выставке «Недвижимость от лидеров», которая пройдет в Гостином дворе (Ильинка,4).

Чтобы попасть на выставку, необходимо зарегистрироваться на сайте, скачать бесплатный билет и распечатать его.

В каких случаях банк может изменить процентную ставку по ипотеке, а клиент рефинансировать кредит?

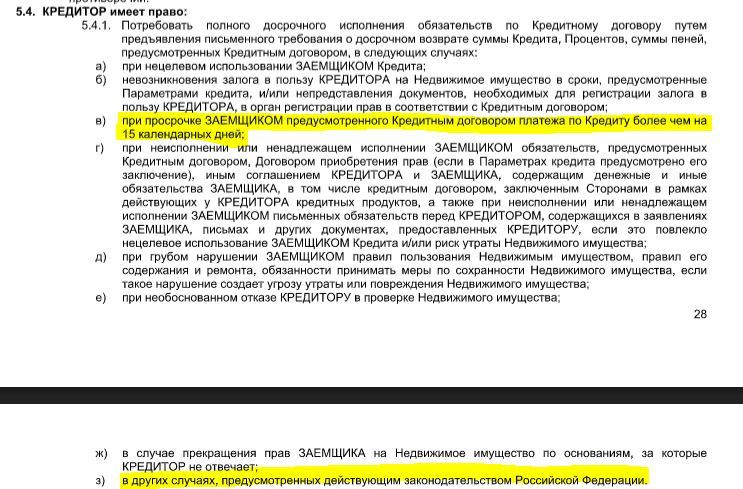

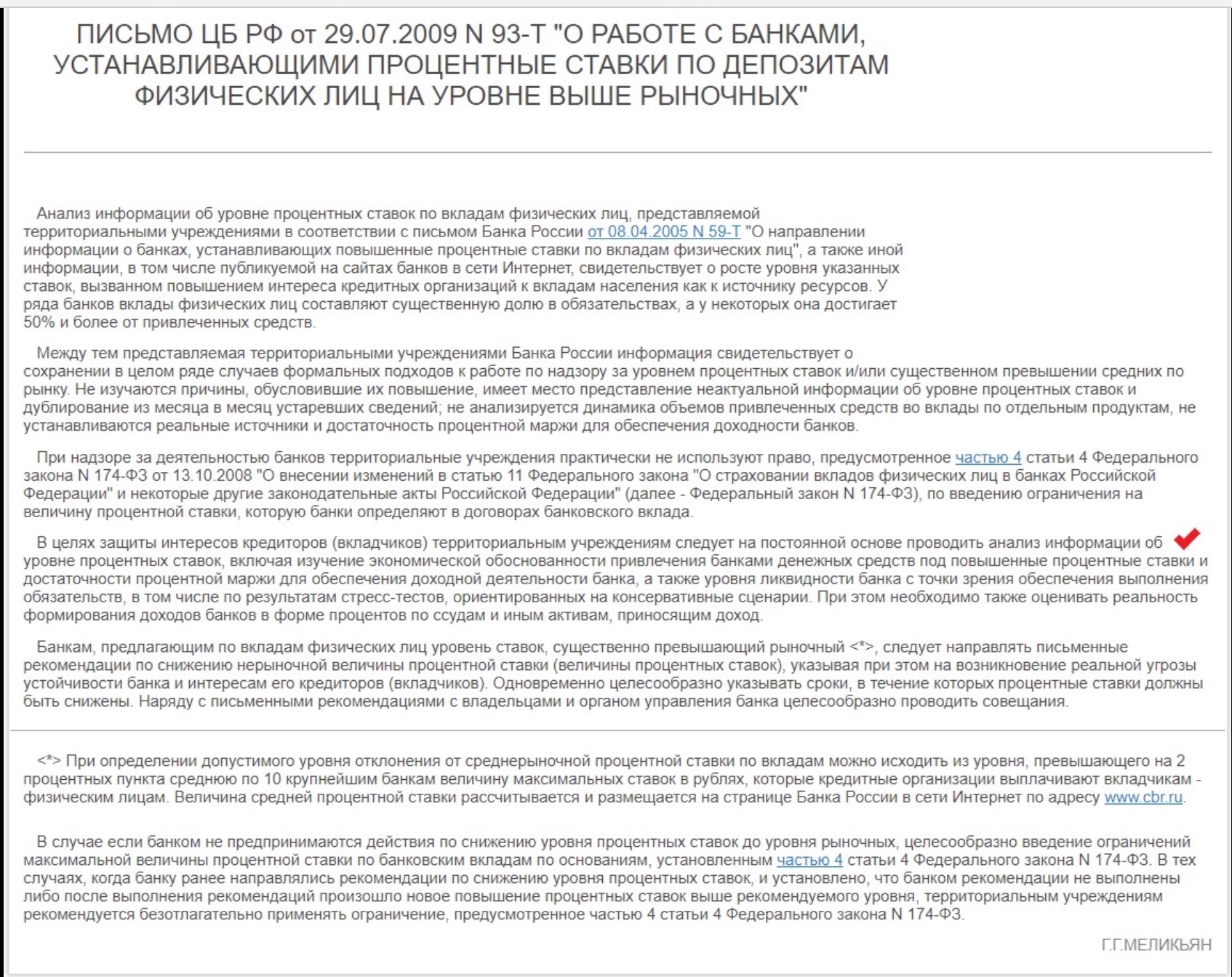

Изменение процентной ставки банком

Согласно закону «О банках и банковской деятельности», банк не имеет права в одностороннем порядке менять процентную ставку в большую сторону, кроме случаев, предусмотренных ФЗ и договором с клиентом. Уменьшение процентной ставки, в свою очередь, возможно.

Случаи, предусмотренные ФЗ:

- изменение по согласованию с клиентом

- изменение по решению суда

- изменение в связи с отказом клиента заключать договор страхования

Что делать?

Если так случилось, что банк в одностороннем порядке поднял процентную ставку по ипотеке, но ваш случай не попадает под исключение, не отчаивайтесь! Закон на вашей стороне.

Без подписания дополнительного соглашения к вашему договору увеличение процентной ставки не может произойти. При этом, никто не может заставить вас подписать подобное соглашение. Это возможно лишь по обоюдному согласию.

Если все же ваши права были нарушены и банк позволил себе незаконно повысить процентную ставку по ипотеке, вы можете поступить следующим образом:

- подать исковое заявление в суд о нарушении банком прав потребителя

- обратиться с жалобой на банк в Роспотребнадзор

- подать жалобу на банк в прокуратуру

Чтобы узнать юридические тонкости, связанные с недвижимостью, приходите на семинары, которые пройдут на выставке «Недвижимость от лидеров», которая пройдет в Гостином дворе (Ильинка,4).

Чтобы попасть на выставку, необходимо зарегистрироваться на сайте, скачать бесплатный билет и распечатать его.

Рефинансирование ипотечного кредита

Рефинансирование – это изменение кредитного договора или заключение нового для того, чтобы улучшить условия вашей ипотеки, например, таким образом вы можете уменьшить ежемесячный платеж, изменить срок или снизить процентную ставку.

Не все банки охотно идут на рефинансирование своих заемщиков, но на сегодняшний день это не является проблемой, так как вы можете обратиться в сторонний банк.

При рефинансировании кредита в банке, где вы брали ипотеку, процедура оформляется как трансформация условий по текущему договору, поэтому дополнительной оценки предмета залога делать не надо.

Отказ в рефинансировании

Вам могут отказать в рефинансировании кредита. После подачи вашего заявления, банк обязательно проверит вашу платежеспособность, так как за прошедшее время она могла поменяться. Несоответствие каких-либо данных может стать причиной отказа.

Кроме того, вам могут отказать в рефинансировании, если у вас были просрочки по оплате, поэтому следите за тем, когда вы вносить деньги за ипотеку. Это может вам пригодиться.

И помните, что если жилье вы покупали в браке, будет необходимо согласие супруга. Если вам не удастся его получить, то вам также могут отказать.

Выбирая банк для рефинансирования своего кредита, учитывайте, что зарплатные клиенты для кредитных учреждений интереснее, так как они имеют более полное понимание их финансовых историй. Это значит, что банк пойдет вам на встречу, будет меньше проблем с рефинансированием и, возможно, вам даже удастся получить скидку.

Это значит, что банк пойдет вам на встречу, будет меньше проблем с рефинансированием и, возможно, вам даже удастся получить скидку.

Снижение ипотечных ставок приведет к буму рефинансирования — Ипотека и финансы

К концу нынешнего года, если не изменятся тренды, рефинансировать ипотеку станет выгодно миллионам российских заемщиков. Страна стоит перед таким бумом рефинансирования, которого еще не видала.

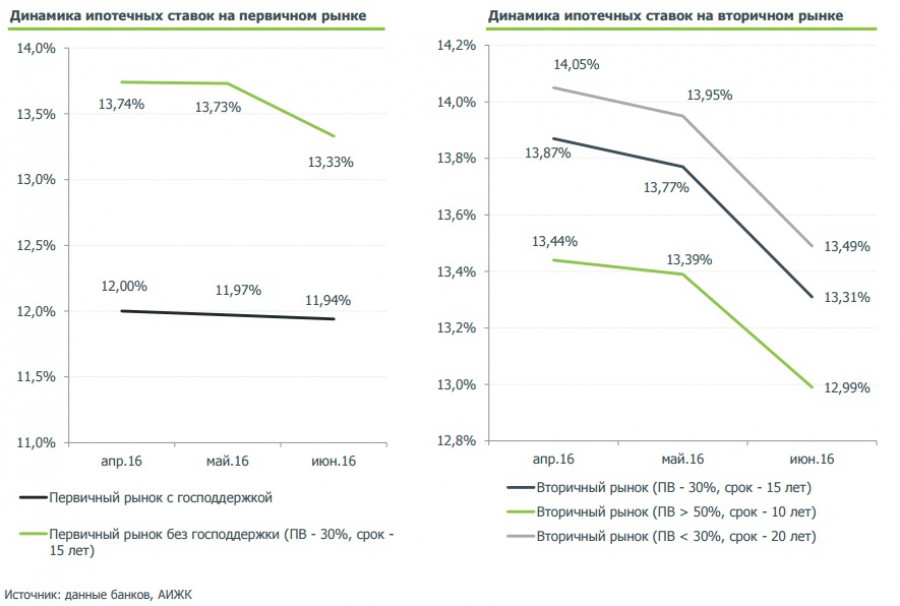

А старушки всё падали

Ставки по ипотеке напрямую зависят от кредитно-денежной политики Банка России, а точнее – от уровня ключевой ставки. Очередная ее коррекция в сторону уменьшения в начале февраля (с 6,25 до 6,00% годовых) уже мало кого удивила. Напомним, это шестое снижение подряд с июня минувшего года. И, скорее всего, не последнее в этом году.

Как подсказывает главный аналитик Промсвязьбанка Денис Попов, в январе уровень инфляции опустился до 2,4% годовых. То есть фактически ниже ожидаемой самим ЦБ (3% в I квартале 2020 года). А кроме того, «с высокой вероятностью уровень инфляции останется ниже 3% до августа-сентября 2020 года», говорит аналитик.

А кроме того, «с высокой вероятностью уровень инфляции останется ниже 3% до августа-сентября 2020 года», говорит аналитик.

Таким образом, можно ожидать и дальнейшего уменьшения ключевой ставки. Это крайне важно как для будущих, так и для нынешних ипотечных заемщиков.

Для будущих из-за прямой выгоды – поскольку ипотечные ставки получают свежий толчок к снижению. Для нынешних – эта динамика увеличивает целесообразность рефинансирования ранее взятого кредита.

Чтобы хвастаться своей силой воли

Сейчас жилищный рынок подошел к порогу бума рефинансирования невиданных размеров. В стране поднакопилось более миллиона жилищных займов, плательщикам которых уже выгодно рефинансироваться сейчас или станет выгодно через несколько месяцев.

Так, например, в 2017 году ипотеку взяли почти 1,1 миллиона россиян. А средняя ставка за весь год составляла 10,64%. Причем тренд роста ставок сохранялся в первые месяцы 2018 года. Да и ставка в 9% на конец 2019 года постепенно начинает выглядеть завышенной, считает глава «Росбанк Дом» Денис Ковалев.

Сами банкиры признают, что рефинансирование целесообразно, когда возможно перекредитование по ставке на 2 п.п. ниже, чем брался прежний кредит.

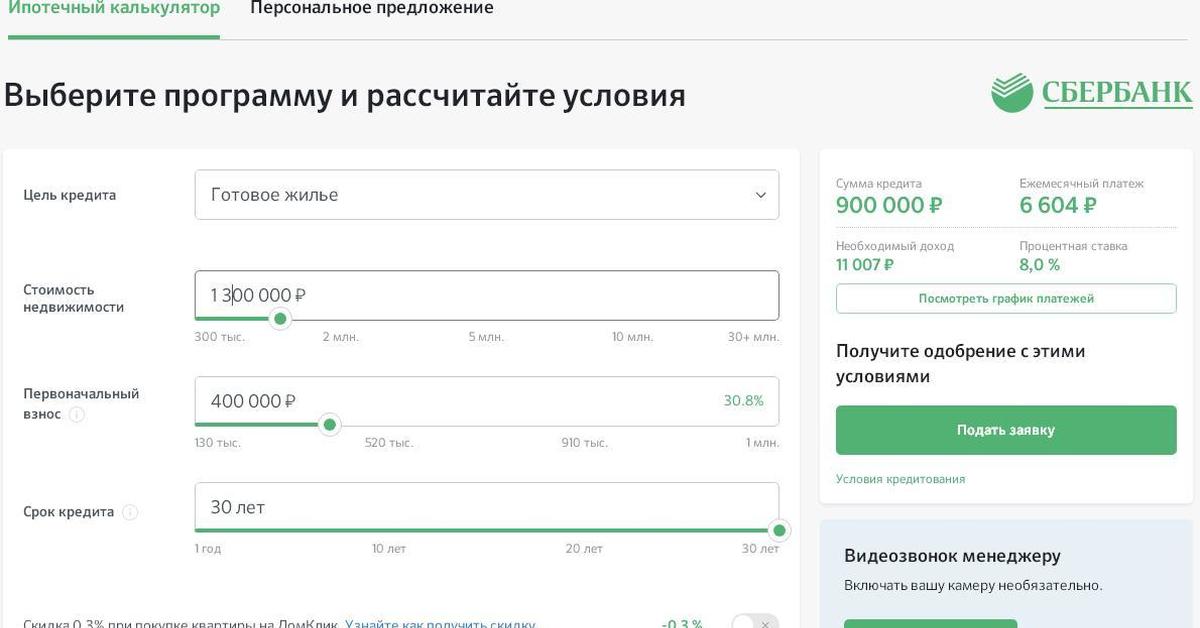

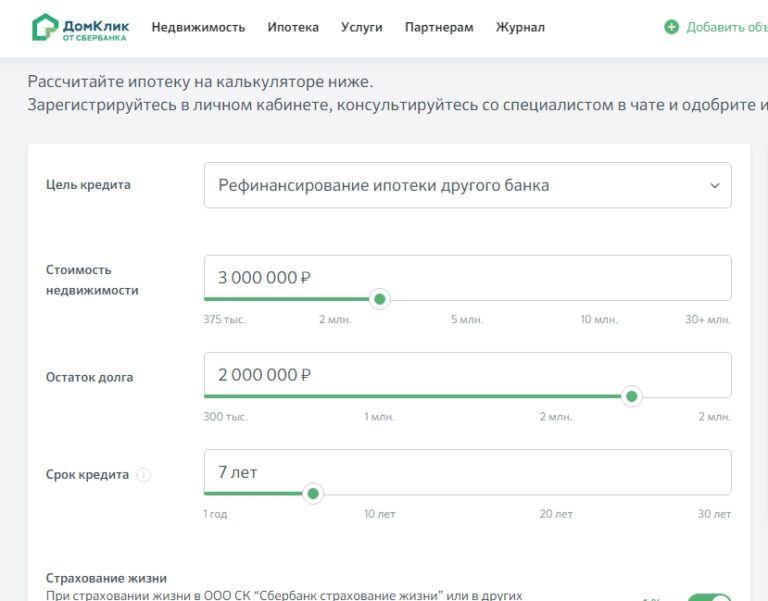

Впрочем, банкирам можно не верить на слово, а самостоятельно просчитать версии на каком-нибудь независимом ипотечном калькуляторе в сети. Конечно, с учетом того, что первое время преимущественная часть платежей гасит не тело кредита, а банковские проценты.

Большинство аналитиков, видя сегодняшнее снижение инфляции, ожидают к концу 2020 года средневзвешенную ипотечную ставку по рынку в 8,0-8,5%. А то и 7,5%.

К этому времени рефинансирование неизбежно приобретет массовый характер. «У населения появляются экономические стимулы для улучшения условий и по ранее взятым кредитам, поэтому 2020 год будет годом рефинансирования», – подчеркивает заместитель президента-председателя правления ВТБ Анатолий Печатников.

Более того, отмечает глава «Первого ипотечного агентства» Максим Ельцов, те, кто берет ипотеку именно сейчас, уже почти обязательно учитывают вероятность будущего рефинансирования в планировании семейных бюджетов.

Я такой же, как и вы все, только лучше

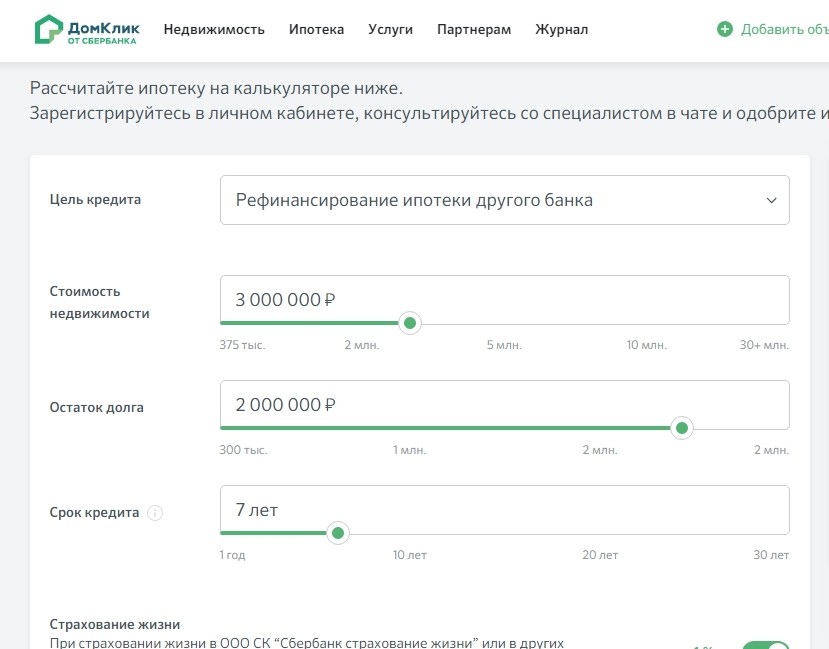

Итак, заблаговременно готовимся к рефинансированию. Алгоритм не особо сложен.

Сначала, конечно, всё проверяем на ипотечном калькуляторе. Потом собираем документы – как и при первоначальном оформлении ипотеки плюс бумаги по собственно рефинансируемому кредиту: кредитный договор, график платежей, уведомление о полной стоимости кредита… В общем, лучше спросить в каждом конкретном банке.

При этом заявку на рефинансирование целесообразно подавать не только в свой банк, но и в несколько других. Ведь есть серьезная вероятность, что свой банк начнет тянуть время. Некоторые банки даже открыто заявляют, что им проще отпустить клиента на сторону, чем одобрить рефинансирование. Но, конечно, сначала помучить.

Не бойтесь того, что вы «испачкаете» кредитную историю: если вам выдали ипотеку первый раз, история у вас хорошая.

Дополнительно – но уже после одобрения заявки – в банки отправляется пакет документов по залогу недвижимости. И снова ждем одобрения.

И снова ждем одобрения.

И, допустим, «родной» банк перестает вести себя лояльно. Что ж, за вас заступятся другие. «После подписания нового кредитного договора вы получите сумму, которой хватит на погашение „старой“ ипотеки», – говорится, например, в шпаргалке Сбербанка.

«Вам предстоит написать заявление на досрочное погашение ипотеки в другом банке, погасить всю оставшуюся сумму, забрать закладную, и обязательно взять справку о том, что вы больше не должны денег тому банку, – продолжаем цитировать. – Справку надо будет принести в Сбербанк не позже, чем через два месяца после получения кредита».

После погашения старого кредита с имущества снимается обременение (для этого нужно отнести закладную в Росреестр), затем оно снова становится залоговым – уже у нового банка.

Попробуй сохранить равнодушие, когда кончатся деньги

В последнее время хитрые банковские маркетологи чуть ли не в каждом банке первой ипотечной десятки запустили по собственной «антирефинансовой» программе. То есть заемщику предлагается ставка ощутимо ниже среднерыночной, но за скидку взимается тоже немаленькая комиссия. Например, ипотечная ставка 6,49% годовых и комиссия в 4,50% от суммы кредита.

То есть заемщику предлагается ставка ощутимо ниже среднерыночной, но за скидку взимается тоже немаленькая комиссия. Например, ипотечная ставка 6,49% годовых и комиссия в 4,50% от суммы кредита.

И при рефинансировании комиссия не возвращается. Но это только усложняет расчеты на калькуляторе, ведь все равно остаются моменты, когда рефинансирование выгодно.

Также заемщикам может прийти помощь с неожиданной стороны.

«Я тоже являюсь заемщиком, и с точки зрения остатка долга идти в рефинансирование мне неинтересно из-за 1,0-1,5 п.п. Отпугивают всякие трудности с оформлением, – делится руководитель Росвоенипотеки Константин Ярославцев. – Но сейчас посмотрел, какими низкими стали ставки по потребкредитам…» В общем, вскоре потребкредиты – без всяких обременений и с простотой оформления – могут составить конкуренцию ставкам по рефинансированию.

Таблица 1. Еженедельный индекс Русипотеки. Средняя ставка предложения

| Дата | На вторичном рынке | На первичном рынке | По рефинансированию кредитов сторонних банков |

18. 01.2019 01.2019 | 10,38 | 10,23 | 10,26 |

| 20.03.2019 | 10,86 | 10,75 | 10,72 |

10,85 | 10,75 | 10,74 | |

| 17.04.2019 | 10,82 | 10,73 | 10,70 |

| 24.04.2019 | 10,82 | 10,70 | 10,70 |

| 22.05.2019 | 10,82 | 10,70 | 10,70 |

| 19.06.2019 | 10,53 | 10,48 | 10,54 |

17. 07.2019 07.2019 | 10,41 | 10,37 | 10,30 |

| 24.07.2019 | 10,41 | 10,37 | 10,30 |

| 31.07.2019 | 10,41 | 10,35 | 10,30 |

| 07.08.2019 | 10,21 | 10,20 | 10,17 |

| 15.08.2019 | 10,10 | 10,12 | 10,08 |

| 28.08.2019 | 9,97 | 9,86 | 9,92 |

| 04.09.2019 | 9,94 | 9,83 | 9,89 |

11. 09.2019 09.2019 | 9,92 | 9,91 | 9,85 |

| 18.09.2019 | 9,90 | 9,81 | 9,85 |

| 25.09.2019 | 9,85 | 9,73 | 9,81 |

| 02.10.2019 | 9,79 | 9,63 | 9,70 |

| 09.10.2019 | 9,70 | 9,54 | 9,60 |

| 23.10.2019 | 9,61 | 9,45 | 9,51 |

| 31.10.2019 | 9,56 | 9,39 | 9,44 |

| 06.11.2019 | 9,53 | 9,37 | 9,42 |

13. 11.2019 11.2019 | 9,42 | 9,28 | 9,76 |

| 20.11.2019 | 9,35 | 9,27 | 9,75 |

| 27.11.2019 | 9,27 | 9,18 | 9,65 |

| 04.12.2019 | 9,27 | 9,16 | 9,07 |

| 11.12.2019 | 9,27 | 9,13 | 9,07 |

| 18.12.2019 | 9,20 | 9,08 | 8,95 |

| 25.12.2019 | 9,13 | 9,01 | 8,90 |

Источник: КА «Русипотека»

Таблица 2. Доля рефинансирования чужих клиентов. Результаты 2019 года

Доля рефинансирования чужих клиентов. Результаты 2019 года

| Банк | Доля в объеме выдачи, % |

Сбербанк | 0,71 |

ВТБ | 12,72 |

Газпромбанк | 7,89 |

ФК Открытие | 6,16 |

Альфа-Банк | 9,72 |

Россельхозбанк | 5,70 |

Росбанк | 6,13 |

Дом.рф | 2,47 |

Промсвязьбанк | 35,47 |

Райффайзенбанк | 16,43 |

Абсолют Банк | 0,66 |

ЮниКредит Банк | 23,90 |

Уралсиб | 4,62 |

Совкомбанк | 0,05 |

Возрождение | 9,14 |

Санкт-Петербург | 0,86 |

Ак Барс | 1,75 |

Транскапиталбанк | 11,01 |

Связь-Банк | 0,24 |

Суммарно Дом. | 2,77 |

Источник: КА «Русипотека»

Текст: Игорь Чубаха Фото: kjpargeter — ru.freepik.com

Банки не спешат снижать ставки по ипотеке после очередного понижения ключевой ставки ЦБ — Недвижимость

МОСКВА, 18 декабря. /ТАСС/. Банки не стремятся снижать ставки по ипотеке, несмотря на понижение ключевой ставки ЦБ 13 декабря на 0,25 б.п., до 6,25%. Об этом сообщили ТАСС опрошенные представители кредитных организаций.

В этом году ЦБ понижал ключевую ставку пять раз подряд, в частности в октябре сразу на 50 базисных пунктов, что произошло впервые с декабря 2017 года. 13 декабря Банк России понизил ставку на 0,25 б.п., до 6,25%. Следующее заседание совета директоров ЦБ, на котором будет рассмотрен вопрос об уровне ключевой ставки, пройдет 7 февраля 2020 года.

13 декабря Банк России понизил ставку на 0,25 б.п., до 6,25%. Следующее заседание совета директоров ЦБ, на котором будет рассмотрен вопрос об уровне ключевой ставки, пройдет 7 февраля 2020 года.

«На данный момент долгосрочные ставки стабильны, мы не планируем снижение ставок. Образование «пузыря» на рынке на текущий момент маловероятно», — сообщил первый заместитель председателя правления Совкомбанка Сергей Хотимский.

В Росбанке также отметили, что текущий процент (от 6,99%) по ипотечным кредитам уже является рекордно низким для банка, но снижение ключевой ставки и стоимости фондирования создает предпосылки для незначительного уменьшения процентных ставок на 20-30 б. п. в ближайшие месяцы либо для отдельных ипотечных программ, либо для всей продуктовой линейки.

«В среднесрочной перспективе и по мере достижения таргетов по инфляции мы видим хорошие возможности плавного снижения ставок до 8%», — сообщили в ВТБ. В банке напомнили, что в этом году банк несколько раз улучшал условия ипотечного кредитования. До конца года клиенты с первоначальным взносом более 50% могут оформить ипотеку в ВТБ под 8,4% годовых.

До конца года клиенты с первоначальным взносом более 50% могут оформить ипотеку в ВТБ под 8,4% годовых.

В Райффайзенбанке не исключают возможности снижения ставок до конца года. Последний раз банк снизил ставку по ипотечным кредитам 18 ноября до 8,39% на жилье в новостройках и до 8,49% на вторичном рынке. В декабре банк ожидает повышение спроса на ипотечные кредиты и роста рефинансирования, добавили в кредитной организации.

Образование «пузыря» на ипотечном рынке

По мнению главного аналитика «Росбанк Дом» Натальи Ващелюк, вероятность появления «пузыря» на рынке незначительна, но умеренный рост цен на недвижимость, скорее всего, продолжится, а предложение жилья, особенно в бюджетном сегменте, будет сокращаться. «При этом снижения средней ставки по ипотеке ниже уровня в 8-8,5% будет сложно достичь без дополнительного смягчения денежно-кредитной политики и развития инструментов долгосрочного фондирования», — сказала она.

Со стороны регулятора были предприняты меры для того, чтобы максимально снизить риск образования «пузыря», считает руководитель отдела сопровождения и развития обеспеченных ипотечных продуктов Райффайзенбанка Оксана Матюшенко. Она поясняет, что ЦБ увеличил нагрузку на капитал банков при предоставлении кредитов с первоначальным взносом менее 20%, благодаря этому банки ввели надбавки к процентным ставкам по ипотечным кредитам с низким первоначальным взносом, что повлекло снижение доли таких кредитов.

Она поясняет, что ЦБ увеличил нагрузку на капитал банков при предоставлении кредитов с первоначальным взносом менее 20%, благодаря этому банки ввели надбавки к процентным ставкам по ипотечным кредитам с низким первоначальным взносом, что повлекло снижение доли таких кредитов.

Меры ЦБ

Ранее в ЦБ прогнозировали, что темпы роста ипотеки будут оставаться высокими, но для регулятора важно сохранить высокое качество ипотечных кредитов, поэтому регулятор обсуждает с рынком и введение показателя долговой нагрузки при выдаче ипотечных кредитов. Сейчас дополнительные надбавки к коэффициентам риска применяются по ипотечным кредитам с показателем «кредит/залог» 80-90% (+100 процентных пунктов) и свыше 90% (+200 п.п.).

Россиян ждёт волна уменьшения процентных ставок по кредитам, считают в Госдуме

Недавнее снижение ключевой ставки и решение Центробанка изменить методику расчёта показателя долговой нагрузки заёмщиков благотворно отразится на уровне закредитованности россиян, считают в Госдуме.

Сегодня стало известно, что Банк России внёс изменения в методику расчёта показателя долговой нагрузки заёмщиков. В частности, регулятор разрешил кредитным организациям не пересчитывать в худшую сторону показатель долговой нагрузки заёмщиков в случае, если при реструктуризации кредита их положение улучшается. Таким образом, банку не придётся создавать дополнительные резервы по этим ссудам и процедура изменения условий по ним станет возможной. Правило будет применяться для займов наличными, жилищных кредитов с господдержкой, образовательных ссуд и в случае ипотечных каникул.

«Это решение Центрального банка абсолютно правильное, и я его поддерживаю. Считаю, что это конструктивный подход, который был выработан в том числе благодаря нашим предложениям, которые были озвучены в ходе дискуссии с Банком России», — сказал «Парламентской газете» председатель Комитета Госдумы по финансовому рынку Анатолий Аксаков.

Депутат пояснил, что ситуация, когда банк понижает процент по кредиту, рассматривается как реструктуризация, то есть изменение условий. И по формальным признакам это требовало более жёсткой оценки такого кредита. «Поэтому многие банки не выдавали такие кредиты или не снижали проценты по кредиту. И в результате клиенты, для того чтобы получить более дешёвый кредит, вынуждены были переходить в другие банки», — рассказал глава думского комитета.

И по формальным признакам это требовало более жёсткой оценки такого кредита. «Поэтому многие банки не выдавали такие кредиты или не снижали проценты по кредиту. И в результате клиенты, для того чтобы получить более дешёвый кредит, вынуждены были переходить в другие банки», — рассказал глава думского комитета.

По мнению Аксакова, предложенные регулятором меры в конечном счёте позволят снизить уровень закредитованности россиян. Поможет в этом и недавнее снижение Центробанком ключевой ставки до семи процентов годовых.

«С учётом снижения ключевой ставки сейчас будут снижаться проценты и по ипотечным кредитам, и по потребительским кредитам. Насколько я помню, в предыдущий раз, когда два-три года назад снизили ключевую ставку, прокатилась волна снижения процентов по кредитам. Практически до 30 процентов кредитов было реструктурировано в сторону снижения. Поэтому и сейчас можно ожидать новой волны, которая коснётся миллионов россиян», — резюмировал парламентарий.

Путин еще раз поручил снизить в России ставку по ипотеке до 8%.

То же он требовал и в прошлом году

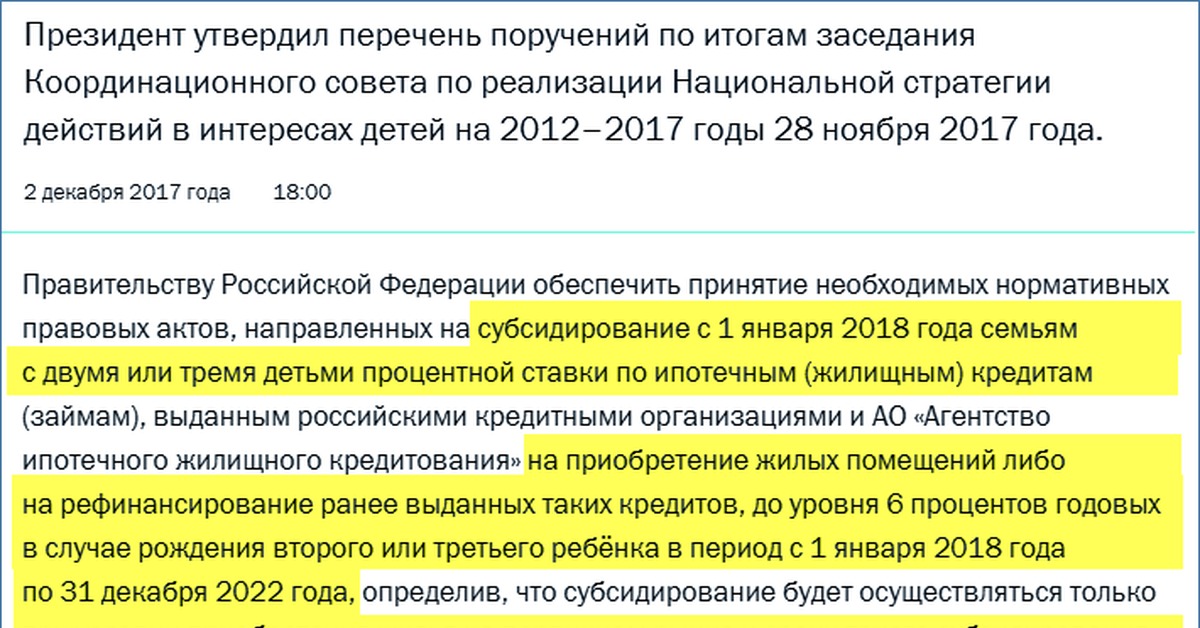

То же он требовал и в прошлом годуПрезидент РФ Владимир Путин 27 февраля поручил правительству совместно с ЦБ принять меры, направленные на снижение

процентной ставки по ипотеке до 8% годовых и менее, а также ввести

«ипотечные каникулы».

Доклад по этому вопросу должен быть представлен президенту до 15

января 2020 года, а далее чиновники будут докладывать о выполнении поручения один раз в полгода.

Впервые Путин озвучил целевой показатель «8% по ипотеке» в послании Федеральному собранию в прошлом, 2018 году, назвав цифру в «7-8%» (при этом в 2015 году он считал ставку 12% «нормальной»).

Позже этот показатель был закреплен в указе «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года», который в мае 2018 года был опубликован на сайте Кремля (один из так называемых «вторых майских указов»). Но тогда сроком, в который должно было быть выполнено поручение, был заявлен 2024 год. За год однако указ не был выполнен, как и большинство других «майских указов» Путина.

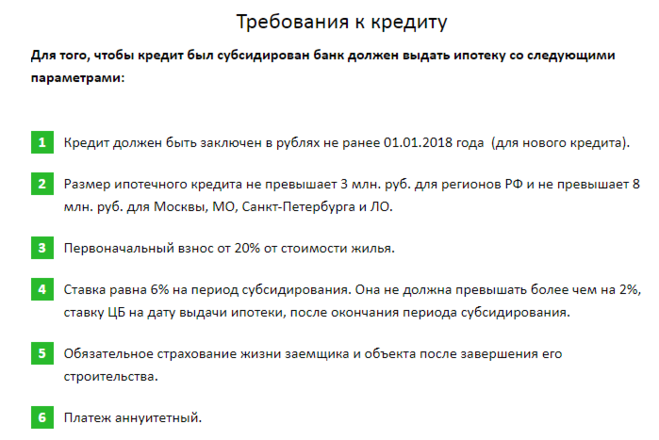

Одним из немногих банков, которые частично выполнили указ Путина, стал Сбербанк, на него приходится порядка 50% рынка ипотечных кредитов в России. Но он снизил ставки лишь на кредиты на новостройки (по словам главы Сбербанка Германа Грефа – до 7,1-9,5% годовых и лишь при условии страхования жизни заемщика и подтверждения его дохода, а также для зарплатных клиентов банка, которым кредит субсидируется застройщиками. При этом снижение ставок не коснулось кредитов на покупку готового жилья (то есть на большинство ипотечных кредитов) и на рефинасирование займов.

Остальные банки (ВТБ, Возрождение, Ак барс, Связь-банк, Юникредит и другие) хотя и снизили ставки на несколько процентных пунктов, пока не укладываются в нужный показатель. По данным ЦБ, средняя ставка ипотечных кредитов в России в 2018 году была 9,5%. В связи с этим не исключено, что банки, как и Сбербанк, отрапортуют о снижении ставок по кредитам, но лишь для отдельных категорий заемщиков с субсидированными кредитами и молодых семей, на которых Путин просил обратить особое внимание.

В послании Федеральному собранию в феврале 2019 года Путин также поручил правительству и Центробанку до 1 июля разработать поправки об «ипотечных каникулах» – отсрочке выплат по ипотеке гражданам, попавшим в трудную жизненную ситуацию. Новое поручение о снижении ставки по ипотеке включает в себя также и поручение о «каникулах».

Публикация 936 (2019), Удержание процентов по жилищной ипотеке

Рисунок A. Полностью ли вычитается мой процент по жилищной ипотеке?Рисунок A. Полностью ли вычитается мой процент по ипотеке?

Резюме: Эта блок-схема используется для определения того, полностью ли вычитаются проценты по ипотеке налогоплательщика.

Начните здесь

Это начало блок-схемы.

Решение (1)

Выполняете ли вы условия (сноску 1) для вычета процентов по ипотеке?

Сноска 1: Вы должны указать вычеты в Приложении A (Форма 1040).Ссуда должна быть обеспеченным долгом на квалифицированный дом. См. Ранее часть I «Проценты по жилищной ипотеке».

См. Ранее часть I «Проценты по жилищной ипотеке».

| Если нет, вы не можете вычесть процентные платежи как проценты по ипотеке (сноска 2). Сноска 2: См. Таблицу 2 в Части II данной публикации, где указаны другие виды процентных платежей. Остановить здесь |

| Если да, перейдите к Решению (2) |

Решение (2)

Все ли ипотечные кредиты были выданы 13 октября 1987 г. или ранее?

| Если да, проценты по ипотеке полностью вычитаются.Вам не нужно читать часть II этой публикации. Остановись здесь. |

| Если нет, переходите к Решению (3) |

Решение (3)

Были ли все ваши жилищные ипотечные кредиты, взятые после 13 октября 1987 года, использовались для покупки, строительства или существенного улучшения основного дома, обеспеченного этой основной жилищной ипотекой, или использовались для покупки, строительства или улучшения второго дома, обеспеченного этой второй жилищной ипотекой, или оба?

Если нет, перейдите к части II данной публикации, чтобы определить лимиты вычитаемых процентов по ипотеке. |

| Если да, перейдите к Решению (4) |

Решение (4)

Были ли у вас (или вашего (а) супруга (а), если состоят в браке, подающие совместную декларацию) остаток по ипотеке 750 000 долларов США или меньше (375 000 долларов США или меньше, если женатая подача документов раздельно) (или 1 миллион долларов США или меньше (500 000 долларов США при подаче заявки в браке отдельно), если вся задолженность была понесена до декабря 16, 2017) в любое время в течение года (сноска 3)?

Сноска 3: Налогоплательщик, который заключает письменный обязательный договор до 15 декабря 2017 г. о завершении покупки основного места жительства до 1 января 2018 г., и который приобретает такое жилье до 1 апреля 2018 г., считается понесшим задолженность по приобретению дома до 16 декабря 2017 г. и может использовать пороговые суммы 2017 г. в размере 1000000 долларов США (500000 долларов США при раздельной регистрации в браке).

| Если да, проценты по ипотеке полностью вычитаются. Вам не нужно читать часть II этой публикации. Остановись здесь. |

| Если нет, переходите к Решению (5) |

Решение (5)

Был ли ваш (или ваш (а) супруг (а), если состоят в браке, подаче совместной декларации) задолженность по наследству плюс задолженность по приобретению дома, составляет 750 000 долларов или меньше (сноска 4) (375 000 долларов или меньше при раздельной подаче документов в браке) (или 1 миллион долларов или меньше (500 000 долларов при раздельной регистрации брака) если вся задолженность возникла до 16 декабря 2017 г.) в любое время в течение года (сноска 3)?

Сноска 4: См. Часть II данной публикации для получения дополнительной информации о долге, выплачиваемом ранее, и долге на приобретение жилья.

Сноска 3: Налогоплательщик, который заключает письменный обязательный договор до 15 декабря 2017 г. о завершении покупки основного места жительства до 1 января 2018 г., и который приобретает такое жилье до 1 апреля 2018 г., считается понесшим задолженность по приобретению дома до 16 декабря 2017 года и может использовать пороговые суммы 2017 года в размере 1000000 долларов США (500000 долларов США при отдельной регистрации в браке).

о завершении покупки основного места жительства до 1 января 2018 г., и который приобретает такое жилье до 1 апреля 2018 г., считается понесшим задолженность по приобретению дома до 16 декабря 2017 года и может использовать пороговые суммы 2017 года в размере 1000000 долларов США (500000 долларов США при отдельной регистрации в браке).

| Если да, проценты по ипотеке полностью вычитаются.Вам не нужно читать часть II этой публикации. Остановись здесь. |

| Если нет, перейдите к части II данной публикации, чтобы определить пределы вычитаемых процентов по ипотеке. |

Это конец блок-схемы.

Расчет процентного вычета по ипотеке (HMID)

Вычет процентов по ипотеке (HMID) — одна из самых желанных американских налоговых льгот. Риэлторы, домовладельцы, потенциальные домовладельцы и даже налоговые бухгалтеры рекламируют его ценность.По правде говоря, миф часто лучше реальности.

Ключевые выводы

- Вычет процентов по ипотеке (HMID) позволяет домовладельцам вычитать проценты по ипотеке, выплаченные на сумму до 750 000 долларов из основной суммы кредита.

- Закон о сокращении налогов и занятости (TCJA), принятый в 2017 году, снизил максимальную сумму основного долга по ипотеке, имеющую право на вычитаемый процент, до 750 000 долларов США (с 1 миллиона долларов США) для новых кредитов.

- TCJA также почти вдвое увеличил стандартные вычеты, благодаря чему многим налогоплательщикам нет необходимости перечислять их.

- В результате большинство из них полностью отказались от использования налогового вычета по ипотечным процентам.

Расчет вычета налога с процентов по ипотеке

Большинство домовладельцев теперь ничего не получают

Закон о сокращении налогов и занятости (TCJA), принятый в 2017 году, все изменил. Он снизил максимальную сумму основного долга по ипотеке, имеющую право на вычитаемый процент, до 750 000 долларов (с 1 миллиона долларов) для новых ссуд (что означает, что домовладельцы могут вычесть проценты, выплаченные по ипотечному долгу на сумму до 750 000 долларов). Но это также почти удвоило стандартные вычеты, что сделало ненужным для многих налогоплательщиков перечислять их. В результате большинство из них полностью отказались от использования налоговых вычетов по ипотечным процентам. Ожидалось, что в первый год после введения TCJA примерно 135,2 миллиона налогоплательщиков выберут стандартный вычет. Для сравнения, ожидалось, что 20,4 млн. Будут внесены в список, и из них 16,46 млн. Потребуют вычета процентов по ипотеке. В США более 80 млн. Непогашенных ипотечных кредитов.S., что предполагает, что подавляющее большинство домовладельцев не получают выгоды от вычета процентов по ипотеке. Взаимодействие с другими людьми

Но это также почти удвоило стандартные вычеты, что сделало ненужным для многих налогоплательщиков перечислять их. В результате большинство из них полностью отказались от использования налоговых вычетов по ипотечным процентам. Ожидалось, что в первый год после введения TCJA примерно 135,2 миллиона налогоплательщиков выберут стандартный вычет. Для сравнения, ожидалось, что 20,4 млн. Будут внесены в список, и из них 16,46 млн. Потребуют вычета процентов по ипотеке. В США более 80 млн. Непогашенных ипотечных кредитов.S., что предполагает, что подавляющее большинство домовладельцев не получают выгоды от вычета процентов по ипотеке. Взаимодействие с другими людьми

Налоговый вычет по ипотечным процентам — это, пожалуй, наиболее неправильно понимаемый аспект домовладения. Он приобрел почти мифический статус до такой степени, что многие потенциальные домовладельцы продаются на льготы еще до того, как они даже изучат математику, чтобы определить свое право. В основе мифа лежат два основных заблуждения: первое — это ошибочное представление о том, что каждый домовладелец получает налоговые льготы. Во-вторых, каждый доллар, выплачиваемый в виде процентов по ипотеке, приводит к снижению обязательств по налогу на прибыль в соотношении доллар к доллару.

Во-вторых, каждый доллар, выплачиваемый в виде процентов по ипотеке, приводит к снижению обязательств по налогу на прибыль в соотношении доллар к доллару.

Сейчас вычитание процентов по ипотеке

Заблуждение 1: Вы получите налоговую льготу

Несмотря на шумиху, подавляющее большинство домовладельцев вообще не получают налоговых льгот от налогового вычета процентов по ипотеке. Имейте в виду, что для того, чтобы иметь право на вычет, домовладельцы должны детализировать свои вычеты при определении своих налоговых обязательств.Детализация дает возможность учесть конкретные расходы, включая проценты по ипотеке, налоги на имущество и частичные медицинские расходы. Поскольку проценты по ипотеке часто являются крупнейшими из этих расходов, которые платит налогоплательщик, их вычет часто упоминается как финансовый стимул для покупки дома.

Еще раз, хотя идея является привлекательной в теории, в действительности принятие TCJA означает, что перечисление вычетов по статьям больше не имеет смысла для большинства людей. Для налогоплательщиков, которые не замужем или состоят в браке, но подают документы отдельно, стандартный вычет составляет 12 400 долларов США в 2020 году и 12550 долларов США в 2021 году.Для глав домохозяйств он составляет 18 650 долларов в 2020 году и 18 800 долларов в 2021 году. Для супружеских пар, подающих вместе, стандартный вычет составляет 24 800 долларов в 2020 году и 25 100 долларов в 2021 году.

Для налогоплательщиков, которые не замужем или состоят в браке, но подают документы отдельно, стандартный вычет составляет 12 400 долларов США в 2020 году и 12550 долларов США в 2021 году.Для глав домохозяйств он составляет 18 650 долларов в 2020 году и 18 800 долларов в 2021 году. Для супружеских пар, подающих вместе, стандартный вычет составляет 24 800 долларов в 2020 году и 25 100 долларов в 2021 году.

Налогоплательщикам, у которых нет вычетов, которые в сумме превышают стандартные суммы вычетов, не нужно детализировать и, следовательно, не получать налоговых льгот от уплаты процентов по своим ипотечным кредитам.

Заблуждение 2: это будет большой вычет

Даже для домовладельцев, которые перечисляют свои налоги и имеют право на налоговый вычет по ипотечным процентам, сумма вычета составляет лишь часть суммы процентов, уплаченных по ипотеке.И снова, чтобы полностью понять ситуацию, требуется небольшое вычисление, потому что вычет не является налоговой скидкой.

Вы не получаете налоговой льготы в размере 1 доллара за каждый потраченный доллар; вы получаете гроши на доллар. В отличие от кредита, который обеспечивает снижение фактических налоговых сумм в долларах США, вычет процентов по ипотеке уменьшает сумму общего дохода, подлежащего налогообложению, на основе налоговой категории налогоплательщика.

Для упрощенного примера, налогоплательщику, тратящему 12 000 долларов на проценты по ипотеке и уплате налогов по ставке индивидуального подоходного налога 24%, будет разрешено исключить 12 000 долларов из обязательств по подоходному налогу, что приведет к экономии 2 880 долларов.Фактически, домовладелец заплатил банку 12 000 долларов в качестве процентов, чтобы менее четверти этой суммы было исключено из налогообложения.

Тратить 12000 долларов на уменьшение суммы денег, с которой вы будете платить налоги, на 2880 долларов просто бессмысленно. Что еще хуже, честная оценка фактической чистой экономии должна не учитывать значение стандартного вычета. В таблице ниже приводится сравнение.

В таблице ниже приводится сравнение.

| Статус налогоплательщика | Стандартное удержание (2021) | Стоимость стандартного вычета в 24% налоговой категории | Стоимость ипотечного вычета на 12000 долларов США в виде процентов | Итог: разница между стандартным вычетом и ипотечным вычетом |

| Одиночный | 12 550 долларов США | $ 3 012 | $ 2 880 | 132 $ в пользу стандартной |

| Глава домохозяйства | $ 18 800 | $ 4,512 | $ 2 880 | 1632 доллара в пользу стандартной |

| женат | 25 100 долл. США | $ 6 024 | $ 2 880 | 3144 $ в пользу стандарта |

В нашем примере с процентами по ипотеке в размере 12000 долларов супружеская пара с налоговой категорией 24% получит стандартный вычет в размере 25100 долларов в 2021 году, что составит 6024 доллара в виде сокращенных налоговых платежей. Если бы пара перечислила свои вычеты в Графике А, вычеты по ипотеке составили бы 2 880 долларов. Пара получит налоговую скидку в размере стандартного вычета, даже если у них нет ипотеки. Разница между ними — налоговая льгота, полученная за счет выплаты 12 000 реальных долларов банку в виде процентов по ипотеке — обернулась бы убытком в размере 3 144 доллара. Использование стандартного вычета было бы гораздо разумнее, чем перечисление только для получения налогового вычета по ипотечным процентам.

Если бы пара перечислила свои вычеты в Графике А, вычеты по ипотеке составили бы 2 880 долларов. Пара получит налоговую скидку в размере стандартного вычета, даже если у них нет ипотеки. Разница между ними — налоговая льгота, полученная за счет выплаты 12 000 реальных долларов банку в виде процентов по ипотеке — обернулась бы убытком в размере 3 144 доллара. Использование стандартного вычета было бы гораздо разумнее, чем перечисление только для получения налогового вычета по ипотечным процентам.

Даже налогоплательщики, находящиеся в более высоких налоговых категориях, не получат никакой выгоды, если у них нет других вычетов в долларовом эквиваленте, которые нужно детализировать.Налогоплательщик, потративший 12 000 долларов на проценты по ипотеке и уплативший налоги по ставке индивидуального подоходного налога 35%, получит налоговый вычет только на 4200 долларов. Это немного меньше того, что налогоплательщик получил бы от стандартного вычета. «Выгода» от вычета процентов по ипотеке показана в таблице ниже.

| Статус налогоплательщика | Стандартный вычет (2021) | Стоимость стандартного удержания в 35% налоговой категории | Стоимость ипотечного вычета на 12000 долларов США в виде процентов | Итог: разница между стандартным вычетом и ипотечным вычетом |

| Одиночный | 12 550 долларов США | 4392 доллара.50 | $ 4 200 | 192,50 $ в пользу стандартного вычета |

| Глава домохозяйства | $ 18 800 | $ 6 580 | $ 4 200 | 2380 долларов в пользу стандартного вычета |

| женат | 25 100 долл. США | $ 8 785 | $ 4 200 | 4585 долларов США в пользу стандартного вычета |

При такой структуре неудивительно, что налоговые вычеты, предположительно введенные для поощрения покупки жилья, как правило, используются в основном домохозяйствами с более высокими доходами. Из 14,35 миллиона налогоплательщиков в 2019 году, которые, как ожидается, будут претендовать на пособие в 2019 году, 10,56 миллиона находятся в домохозяйствах, зарабатывающих 100000 долларов в год или больше.

Из 14,35 миллиона налогоплательщиков в 2019 году, которые, как ожидается, будут претендовать на пособие в 2019 году, 10,56 миллиона находятся в домохозяйствах, зарабатывающих 100000 долларов в год или больше.

Кроме того, существует ограничение на размер вычета процентов по ипотеке. На 2021 год лимитом является выплата процентов по ипотеке на первые 750 000 долларов задолженности для супружеской пары или 375 000 долларов для единого налогоплательщика. Для задолженности, возникшей до 16 декабря 2017 года, существует несколько более высокий предел (1000000 долларов США для совместной регистрации в браке и 500000 долларов США для налогоплательщиков-одиночек).Взаимодействие с другими людьми

Лучший способ

Вместо того, чтобы тратить большие суммы денег на проценты за небольшую взамен, вам будет гораздо лучше платить наличными за свой новый дом. Покупка за наличные сэкономит вам десятки тысяч долларов, потому что вы не будете платить проценты.

Конечно, всегда есть аргумент, что вы могли бы заработать больше денег, выплачивая проценты и инвестируя остаток своих денег на фондовом рынке. Это кажется отличной стратегией, когда рынок растет, но предсказателей, дающих этот совет, нигде не видно, когда фондовый рынок упадет на 40%, стоимость домов упадет на 40%, а их советы по инвестициям заставят домовладельцев задолжать по ипотеке больше, чем дом стоит.

Это кажется отличной стратегией, когда рынок растет, но предсказателей, дающих этот совет, нигде не видно, когда фондовый рынок упадет на 40%, стоимость домов упадет на 40%, а их советы по инвестициям заставят домовладельцев задолжать по ипотеке больше, чем дом стоит.

Поскольку не существует инвестиций, которые гарантировали бы более высокую доходность, чем сумма, которую вы сэкономили бы, полностью отказавшись от выплаты процентов, консервативный выбор очевиден. По возможности избегайте выплаты процентов. Расплатитесь с домом быстро, если не можете.

Investopedia требует, чтобы писатели использовали первоисточники для поддержки своей работы. Сюда входят официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. При необходимости мы также ссылаемся на оригинальные исследования других авторитетных издателей.Вы можете узнать больше о стандартах, которым мы следуем при создании точного и непредвзятого контента, в нашем редакционная политика.

Налоговая служба. «Будьте готовы к налогообложению — понимайте изменения налоговой реформы, затрагивающие отдельных лиц и семьи». Проверено 13 июля 2020 г.

Конгресс США, Объединенный комитет по налогообложению. «Обзор федеральной налоговой системы по состоянию на 2018 год», страницы 4, 36, скачать «JCX-3-18». Проверено 13 июля 2020 г.

Федеральный резервный банк Нью-Йорка.«Отчет о домашнем долге и кредитах (3 квартал 2019 г.)». Page 4 Данные. Проверено 13 июля 2020 г.

Налоговая служба. «Тема № 501. Должен ли я перечислить по статьям?» Проверено 13 июля 2020 г.

Налоговая служба. «IRS обеспечивает корректировку налоговой инфляции на 2021 налоговый год». Доступ 8 декабря 2020 г.

Конгресс США, Объединенный комитет по налогообложению. «Обзор федеральной налоговой системы на 2019 год», стр. 36, скачать «JCX-9-19». Доступ 13 июля 2020 г.

Налоговая служба.

«Публикация 936 (2019), Удержание процентов по ипотеке». Проверено 13 июля 2020 г.

«Публикация 936 (2019), Удержание процентов по ипотеке». Проверено 13 июля 2020 г.

Сравнить счета

Раскрытие информации рекламодателя×

Предложения, представленные в этой таблице, поступают от партнерств, от которых Investopedia получает компенсацию.

Удержание процентов по ипотеке | Вычитание процентов по ипотеке

Основные выводы

В настоящее время вычет процентов по ипотечным кредитам (HMID) позволяет домовладельцам вычитать проценты по ипотечным кредитам, выплаченные на сумму до 750 000 долларов в качестве основного долга, на их первое или второе место жительства.Это ограничение было введено Законом о сокращении налогов и занятости (TCJA) и вернется к 1 миллиону долларов после 2025 года.

В 2018 году менее 4 процентов налогоплательщиков с доходом менее 50 000 долларов будут требовать вычета, и эти налогоплательщики получат менее 1 процента от общих налоговых расходов.

Налогоплательщики, зарабатывающие более 200 000 долларов, будут составлять 34 процента требований и получать 60 процентов льгот.

Налогоплательщики, зарабатывающие более 200 000 долларов, будут составлять 34 процента требований и получать 60 процентов льгот.Хотя HMID рассматривается как политика, увеличивающая частоту домовладения, исследования показывают, что этот вычет не увеличивает количество домовладельцев.Однако есть свидетельства того, что вычет увеличивает стоимость жилья за счет увеличения спроса на жилье.

До принятия TCJA налоговый кодекс в основном нейтрально трактовал решение о сбережении в жилье, занимаемом владельцем, или о потреблении собственного дохода. Налоговый кодекс добился этого, разрешив вычет процентов по ипотеке, позволив приросту капитала от продажи жилья, занимаемого владельцами, не облагаться налогом, и не облагая налогом вмененную арендную плату.

Снижение TCJA верхнего предела HMID увеличило эффективную предельную ставку налога на жилье, занимаемое владельцами, особенно на жилье, финансируемое за счет долга.Эти изменения ставят в невыгодное положение домовладельцев, которые полагаются на долги для финансирования своих домов, и увеличивают стоимость сбережений в жилье, занимаемом владельцем.

Политика, направленная на сокращение разницы в эффективных предельных налоговых ставках между жильем, занимаемым собственниками, и другими формами капитала, повысит экономическую эффективность. Осуществление вычета налоговой льготы позволит налогоплательщикам с низкими доходами, которые не учитывают статьи, воспользоваться этим положением.

Введение

Согласно действующему законодательству, вычет процентов по ипотеке (HMID) позволяет домовладельцам, перечисляющим свои налоговые декларации, вычитать проценты по ипотеке, выплаченные на сумму до 750 000 долларов в качестве основного долга, по их первому или второму месту жительства.Текущее ограничение в 750 000 долларов было введено в рамках Закона о сокращении налогов и занятости (TCJA) и вернется к старому ограничению в 1 миллион долларов после 2025 года.

Преимущества HMID достаются в первую очередь налогоплательщикам с высоким доходом, потому что налогоплательщики с высоким доходом, как правило, чаще перечисляют детали, а стоимость HMID увеличивается с ростом цены дома. В то время как общая стоимость HMID снизилась из-за TCJA, доля льгот в настоящее время больше сконцентрирована среди налогоплательщиков с высоким доходом из-за того, что все больше налогоплательщиков выбирают более щедрые стандартные вычеты.

В то время как общая стоимость HMID снизилась из-за TCJA, доля льгот в настоящее время больше сконцентрирована среди налогоплательщиков с высоким доходом из-за того, что все больше налогоплательщиков выбирают более щедрые стандартные вычеты.

Хотя HMID часто рассматривается как политика, увеличивающая частоту домовладения, исследования показывают, что HMID не достигает этой цели. Однако есть свидетельства того, что HMID увеличивает стоимость жилья за счет увеличения спроса на жилье среди перечисляющих налогоплательщиков.

Хотя вычет процентов по жилищной ипотеке нуждается в реформе, для этого есть обоснование налоговой политики. Поскольку кредиторы платят налоги на получаемые ими проценты по ипотеке, вычет процентов по ипотечным кредитам является подходящим режимом учета процентов для домовладельцев, финансирующих за счет долга.В более общем плане налоговый кодекс относится к жилью более нейтрально, чем к инвестициям в другие активы. Хотя жилье, занимаемое владельцами, является бенефициаром ряда значительных налоговых расходов, эти налоговые расходы означают, что учет жилья, занимаемого владельцами, больше соответствует тому, как он будет учитываться в налоге на потребление.

TCJA снизил сумму основного долга для HMID с 1 миллиона долларов до 750 000 долларов. Это увеличило налоговую нагрузку на жилье, занимаемое владельцами, особенно на дома, финансируемые за счет заемных средств.Эти ограничения смещают налоговый кодекс в пользу домовладения, финансируемого за счет долевого участия, и увеличивают налоговую нагрузку на занимаемое владельцами жилье в целом.

HMID можно реформировать несколькими способами. Директивные органы могли бы сделать вычет более эффективным, сократив разницу в эффективных предельных налоговых ставках между жильем, занимаемым владельцами, и другими формами капитала. Чтобы решить проблемы распределения, политики могли бы сделать вычет более доступным для налогоплательщиков с низким уровнем дохода, сделав вычет налоговым зачетом.Кроме того, установление фиксированной суммы кредита вместо процента от ипотечной ссуды домовладельца может помешать налоговому кодексу стимулировать покупку более крупных домов.

Фон

Закон о доходах 1913 года сделал все формы личных и деловых кредитов вычитаемыми. В то время многие предприятия находились в ведении семей, и правительство не могло отличить личные интересы от интересов, связанных с бизнесом [1]. На протяжении большей части двадцатого века все проценты по потребительским кредитам подлежали вычету.Эта политика стала дорогой, особенно во время бума кредитных карт 1970-х годов [2]. В результате положения о вычете личных интересов были тщательно изучены в 1980-х годах [3].

В то время многие предприятия находились в ведении семей, и правительство не могло отличить личные интересы от интересов, связанных с бизнесом [1]. На протяжении большей части двадцатого века все проценты по потребительским кредитам подлежали вычету.Эта политика стала дорогой, особенно во время бума кредитных карт 1970-х годов [2]. В результате положения о вычете личных интересов были тщательно изучены в 1980-х годах [3].

Администрация Рейгана существенно не ограничила HMID, поскольку расширила налоговую базу для увеличения доходов в соответствии с Законом о налоговой реформе 1986 года. [4] Хотя этим Законом был установлен лимит в размере 1 млн долларов на соответствующую основную сумму, проценты по ипотеке оставались в значительной степени вычитаемыми при разбивке домовладельцев по статьям [5]. После финансового кризиса 2008 года политики начали сомневаться, следует ли разрешить HMID сокращать расходы домовладельцев, если он субсидирует более рискованные ссуды.Этот сдвиг сделал изменения в HMID жизнеспособными для налоговой реформы 2017 года. [6]

[6]

Действующий закон

Согласно действующему законодательству, отдельные лица могут вычесть проценты, уплаченные по ипотеке, в размере до 750 000 долларов США в качестве основной суммы из своего налогооблагаемого дохода. Этот предел основной суммы ипотечного кредита был снижен с 1 миллиона долларов в рамках изменений в индивидуальном подоходном налоге в TCJA. Текущий предел в 750 000 долларов применяется до 2025 года, после чего он вернется к уровню, который был до TCJA. [7]

Если основная сумма ипотеки превышает 750 000 долларов, налогоплательщики могут вычесть процент от общей суммы уплаченных процентов.Например, налогоплательщик с основной суммой ипотеки в размере 1,5 миллиона долларов на один дом, приобретенный в 2018 году, сможет вычесть 50 процентов своих процентных платежей в течение срока действия своей ипотеки (750 000 долларов / 1,5 миллиона долларов). Ограничение применяется как к основному, так и к второстепенному жилью. [8] Если человек покупает два дома по 500 000 долларов каждый (на общую сумму 1 миллион долларов), проценты на основную сумму первого дома будут полностью вычитаться, а проценты на 250 000 долларов в основную сумму второго дома будут вычитаться по сниженной ставке. [9]

[9]

TCJA также изменил правила вычета процентов по жилищным кредитам. До TCJA проценты по ссудам под залог недвижимости на сумму до 100 000 долларов вычитались в дополнение к процентам, выплачиваемым по основной сумме долга до 1 миллиона долларов. Этот заем можно использовать для покрытия таких расходов, как задолженность по кредитной карте или плата за обучение. После TCJA ссуды под залог недвижимости теперь включаются в основную сумму ипотеки, а проценты вычитаются только в том случае, если они используются для строительства или улучшения подходящего жилья [10].

Учет процентов по жилищной ипотеке в цифрах

The U.По оценкам Министерства финансов США, HMID сократит федеральные доходы на 597,6 млрд долларов в период с 2019 по 2028 годы. Налоговые расходы меньше по сравнению с базовым уровнем до TCJA из-за более низкого предела для основной суммы ипотеки с 2019 по 2025 год, меньшего количества пунктов и более низких налоговых ставок. Таким образом, влияние HMID на доходы вырастет после 2025 года, поскольку срок действия положений TCJA по подоходному налогу истечет. [11]

[11]

Вычет процентов по жилищной ипотеке снижает налоговые обязательства в наибольшей степени для налогоплательщиков с высокими доходами.На Рисунке 2 показана пропорция деклараций, требующих HMID, и сумма общих налоговых расходов по доходной группе. Оценки Объединенного комитета по налогообложению (JCT) показывают, что как доля налогоплательщиков, которые будут требовать HMID, так и сумма взятых налоговых расходов увеличится с доходом в 2018 году. Менее 4 процентов налогоплательщиков с доходом менее 50 000 долларов будут требовать HMID, и эти налогоплательщики будут брать менее 1 процента от общих налоговых расходов. Налогоплательщики, зарабатывающие более 200 000 долларов США, составят 34 процента требований HMID и 60 процентов от общих налоговых расходов.

Существует несколько причин, по которым налогоплательщики с высоким доходом получают большую часть упущенного дохода от HMID. Чтобы получить HMID, налогоплательщик должен указать свою декларацию. По действующему законодательству доля налогоплательщиков, перечисляющих свои отчисления в 2019 году, составит около 13,7 процента. Эта доля значительно ниже, чем та, которая была бы в 2019 году в соответствии с законом до принятия TCJA, которая составила бы чуть более 31 процента. Это связано с тем, что TCJA увеличил стандартный вычет с 6500 долларов в 2017 году до 12000 долларов в 2018 году (с 13000 до 24000 долларов при совместной регистрации в браке).Теперь меньше налогоплательщиков учитывают общие статьи, а доля налогоплательщиков, перечисляющих статьи, увеличивается с увеличением дохода. [12]

По действующему законодательству доля налогоплательщиков, перечисляющих свои отчисления в 2019 году, составит около 13,7 процента. Эта доля значительно ниже, чем та, которая была бы в 2019 году в соответствии с законом до принятия TCJA, которая составила бы чуть более 31 процента. Это связано с тем, что TCJA увеличил стандартный вычет с 6500 долларов в 2017 году до 12000 долларов в 2018 году (с 13000 до 24000 долларов при совместной регистрации в браке).Теперь меньше налогоплательщиков учитывают общие статьи, а доля налогоплательщиков, перечисляющих статьи, увеличивается с увеличением дохода. [12]

Источник: Модель общего равновесия налогового фонда, апрель 2019 г. | ||

| Доходная группа | Действующее законодательство (2019) | Закон до принятия TCJA (2019) |

|---|---|---|

| от 0% до 20% | 1,20% | 3. 70% 70% |

| от 20% до 40% | 2,50% | 9,30% |

| от 40% до 60% | 5,30% | 21,90% |

| от 60% до 80% | 13,80% | 45,30% |

| от 80% до 90% | 30,30% | 67,80% |

| от 90% до 95% | 50,20% | 82,20% |

| от 95% до 99% | 72,80% | 91,50% |

| от 99% до 100% | 91.50% | 92,10% |

| ИТОГО | 13,70% | 31,10% |

Плательщики с более высоким подоходным налогом чаще вносят в список и с большей вероятностью получат выгоду от вычета процентов по ипотеке, поскольку их общие расходы с большей вероятностью превысят значение стандартного вычета. [13] Например, домовладелец, который только что получил ипотеку на сумму 200 000 долларов под 5-процентную процентную ставку, получит примерно 10 000 долларов в виде процентных вычетов в течение первого года; 5-процентная ставка по ипотеке в 750 000 долларов будет стоить около 37 500 долларов. [14]

[14]

Кроме того, вычеты, как правило, приносят больше пользы налогоплательщикам с высоким доходом, чем налогоплательщикам с низким доходом, из-за нашего прогрессивного налога на прибыль. Лицо, находящееся в нижней налоговой группе, снижает свои налоговые обязательства на 10 центов за каждый вычитаемый доллар, в то время как лицо из верхней налоговой категории снижает свои налоговые обязательства на 37 центов за каждый доллар, который они вычитают с дохода в этой налоговой категории. [15]

Удержание процентов по ипотеке и домовладение

Сторонники HMID утверждают, что вычет поощряет домовладение за счет снижения стоимости домовладения, финансируемого за счет долга.[16] Тем не менее, исследования показывают, что HMID не увеличивает количество домовладельцев. [17] Также не существует взаимосвязи между долей собственников жилья и долей населения, которое учитывается, что говорит о том, что налогоплательщики не полагаются на HMID, чтобы позволить себе жилье. [18]

[18]

Исследования действительно показывают, что вычет процентов по ипотеке увеличивает стоимость жилья за счет увеличения спроса на жилье, [19] , что ограничивает способность политики увеличивать домовладение [20]. Таким образом, отмена вычета может привести к увеличению стоимости жилья для некоторых налогоплательщиков, но при этом снизить общий спрос и снизить цены, а также сделать жилье, занимаемое владельцами, доступным для более широкой группы людей.[21]

HMID также может сделать цены на жилье более волатильными. Поскольку вычеты процентов по ипотеке капитализируются в стоимости жилья, цены на жилье в США выше, чем они могли бы быть в противном случае, а более высокие цены на жилье отталкивают людей от переезда [22]. Это означает, что изменения на рынке жилья не всегда включаются в цену отдельных домов, что приводит к большей волатильности цен. [23] Эта нестабильность может быть проблематичной, поскольку неопределенность в отношении цен оказывает негативное влияние на домовладение, возможно, больше, чем какая-либо конкретная жилищная политика. [24]

[24]

Другие утверждают, что налоговая политика в отношении жилья могла способствовать финансовому кризису 2008 года, побуждая людей покупать дома, которые они не могли себе позволить. [25] HMID более ценен для рискованных заемщиков в США, потому что предел вычета основан на основной сумме кредита, а не на сумме удерживаемых процентов. Это позволяет более рискованным покупателям жилья с более высокими процентными ставками получать выгоду больше, чем менее рискованным покупателям жилья. Тем не менее, неясно, были ли налоговые факторы более важными по сравнению с другими факторами, такими как другая государственная политика, направленная на расширение домовладения.Цены на жилье также выросли в других странах с гораздо другими налоговыми системами, чем в США, что указывает на другие факторы. [26]

Удержание процентов по жилищной ипотеке и налоговый режим жилья

Обсуждение HMID обычно происходит в контексте того, поощряет ли он домовладение. Как обсуждалось выше, исследования показывают, что это не способствует развитию домовладения. Тем не менее, вычет процентов по жилищной ипотеке представляет собой разумную налоговую политику. В целом, к жилью, занимаемой собственниками, как к капитальному активу относятся несколько правильно.Однако этот режим выгоден по сравнению с другими видами инвестиций.

Тем не менее, вычет процентов по жилищной ипотеке представляет собой разумную налоговую политику. В целом, к жилью, занимаемой собственниками, как к капитальному активу относятся несколько правильно.Однако этот режим выгоден по сравнению с другими видами инвестиций.

Жилье, как и любые другие капиталовложения, обеспечивает прибыль физическому или юридическому лицу, владеющему активом. Для бизнеса жилье обеспечивает доход за счет арендной платы, которую платит арендатор. Возврат одинаков для человека, который живет в собственном доме, но арендная плата фактически выплачивается им самим. Этот доход физическим лицам называется «вмененным доходом от аренды».

Согласно действующему законодательству, доходы от жилья, занимаемого владельцами, по большей части не облагаются налогом.Физическим лицам не нужно отчитываться или платить налог на вмененный доход от аренды. Налогоплательщики также могут исключить 250 000 долларов прироста капитала (500 000 долларов для состоящих в браке налогоплательщиков) от продажи дома, занимаемого владельцем, из своего налогооблагаемого дохода, если они прожили в доме два года из предыдущих пяти. [27] Этот налоговый режим для жилья, занимаемого владельцами, аналогичен тому, как IRA Рота относятся к пенсионным сбережениям. [28]

[27] Этот налоговый режим для жилья, занимаемого владельцами, аналогичен тому, как IRA Рота относятся к пенсионным сбережениям. [28]

Для домовладельцев, которые финансируют покупку дома с помощью ипотеки, проценты, уплаченные кредитору, подлежат вычету, в то время как проценты, полученные кредитором, облагаются налогом.В принципе, такой подход к процентам является нейтральным, поскольку все выплаченные вычитаемые проценты должны совпадать с полученными налогооблагаемыми процентами. На практике, однако, некоторые процентные платежи могут вычитаться заемщиком и облагаться налогом по более низкой ставке или вообще не взиматься с кредитора. Или не подлежит вычету для заемщика и не подлежит налогообложению для кредитора. [29] Это приводит либо к чистой субсидии, либо к налогу на заимствования.

Удержание процентов по жилищной ипотеке и эффективные предельные ставки налога

Влияние подоходного налога на жилье можно резюмировать путем измерения эффективной предельной ставки налога (EMTR) на жилье. EMTR — это итоговая мера, выраженная в виде одного процента, которая оценивает, как налоговая система снижает доходность и, следовательно, стимул для инвестирования в новый актив, например, дом.

EMTR — это итоговая мера, выраженная в виде одного процента, которая оценивает, как налоговая система снижает доходность и, следовательно, стимул для инвестирования в новый актив, например, дом.

EMTR можно рассматривать как налоговый «клин», равный ставке доходности инвестиций до налогообложения за вычетом ставки доходности после налогообложения, деленной на норму прибыли до налогообложения. Например, если налог составляет 3 процентных пункта от 9-процентной ставки доходности до налогообложения, EMTR на актив будет 33,3 процента ((0,09–0,06) /.09). Если предположить, что для обеспечения безубыточности и удовлетворения инвесторов требовалось 6-процентное возвращение после уплаты налогов, то для покрытия налога рентабельность инвестиций должна была увеличиться на 50 процентов [30].

Нулевое значение EMTR означает, что налоги не влияют на решения о предельных инвестициях, а положительное (отрицательное) значение EMTR означает, что налоговый кодекс препятствует (субсидирует) маржинальные инвестиции. Большие различия в EMTR между активами являются признаком экономической неэффективности, поскольку налоговый кодекс поощряет инвестиции в капитал с более низкими EMTR по сравнению с капиталом с более высокими EMTR.[31]

Большие различия в EMTR между активами являются признаком экономической неэффективности, поскольку налоговый кодекс поощряет инвестиции в капитал с более низкими EMTR по сравнению с капиталом с более высокими EMTR.[31]

Согласно действующему законодательству, Бюджетное управление Конгресса (CBO) оценивает, что EMTR для жилья, занимаемого владельцами, будет положительным в период с 2018 по 2025 год, в диапазоне от 5,1 процента до 6,8 процента. Жилье, финансируемое за счет акционерного капитала, получает почти нейтральный режим с EMTR -0,4 процента до 2025 года. Напротив, жилье, финансируемое за счет долга, сталкивается с положительным налоговым бременем — от 17,8 процента до 22,5 процента.

В 2026 году EMTR для жилищного строительства упадет ниже нуля, примерно до -3 процентов. Это связано с истечением срока действия изменений в индивидуальном подоходном налоге, принятых в рамках TCJA.Расширение TCJA стандартного вычета ограничило количество участников, которые будут вычитать проценты по ипотеке. А для тех, кто перечисляет, стоимость процентов по ипотеке снизилась из-за уменьшения допустимой основной суммы с 1 миллиона долларов до 750 000 долларов. Срок действия этих изменений истекает в 2025 году.

А для тех, кто перечисляет, стоимость процентов по ипотеке снизилась из-за уменьшения допустимой основной суммы с 1 миллиона долларов до 750 000 долларов. Срок действия этих изменений истекает в 2025 году.

Источник: Бюджетное управление Конгресса, «Бюджетные и экономические данные», налоговые параметры и эффективные предельные налоговые ставки, EMTR on Capital, апр.2018 г., https://www.cbo.gov/about/products/budget-economic-data. | |||||||||||

| 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Жилье, занимаемое собственником | 6,8 | 6,6 | 6,2 | 5,9 | 5,6 | 5,4 | 5. 3 3 | 5,1 | -3,0 | -3,0 | -3,1 |

| Финансирование за счет собственных средств | -0,4 | -0,4 | -0,4 | -0,4 | -0,4 | -0,4 | -0,4 | -0,3 | -3,3 | -3,3 | -3,3 |

| С привлечением заемных средств | 22,5 | 22,0 | 21,0 | 20,1 | 19,2 | 18,7 | 18.3 | 17,8 | -2,3 | -2,3 | -2,7 |

Ограничения TCJA по вычету процентов по ипотеке сделали жилье, занимаемое владельцами, менее привлекательным вариантом для инвестиций, сделав его более дорогим. Однако это сократило разрыв в налоговом бремени между жильем, занимаемым владельцами, и другими формами капитала. Этот разрыв может способствовать чрезмерному инвестированию в жилье, занимаемое владельцами, по сравнению с другими инвестициями. [32] Тем не менее, жилье, занимаемое владельцами, привлекательно по сравнению с другими активами, поскольку оно примерно подлежит надлежащему налогообложению, а другие формы — нет.[33] Для контекста, EMTR для всех основных средств (включая жилье, занимаемое владельцами) будет варьироваться от 14,5% до 16,5% в период с 2018 по 2028 год, в то время как EMTR для всех предприятий (включая корпорации C и сквозные организации, за исключением собственника -жилая площадь) составит от 18,4% до 24,4% [34].

[32] Тем не менее, жилье, занимаемое владельцами, привлекательно по сравнению с другими активами, поскольку оно примерно подлежит надлежащему налогообложению, а другие формы — нет.[33] Для контекста, EMTR для всех основных средств (включая жилье, занимаемое владельцами) будет варьироваться от 14,5% до 16,5% в период с 2018 по 2028 год, в то время как EMTR для всех предприятий (включая корпорации C и сквозные организации, за исключением собственника -жилая площадь) составит от 18,4% до 24,4% [34].

Возможные реформы

Политики могут реформировать HMID несколькими способами. Политики могут превратить HMID в налоговую льготу, чтобы сделать политику более доступной для налогоплательщиков с низкими доходами.Политики также могут сделать этот кредит фиксированной суммой, которая не будет меняться в зависимости от стоимости дома налогоплательщика, что не позволит политике поощрять покупку домов большего размера, чем можно себе позволить. Политики могут также уменьшить разницу в EMTR между жильем, занимаемым владельцами, и другими активами, что уменьшит искажения в налоговом кодексе, но для этого потребуются серьезные изменения в налоговом кодексе.

Одним из способов увеличения пособий для домохозяйств с низкими доходами было бы сделать вычет налоговой льготой.Чтобы получить налоговый кредит, налогоплательщикам не нужно будет разбивать их по статьям. Исследования также показали, что замена HMID на кредит, который снижает федеральные доходы на ту же сумму, лучше нацелит субсидии на домовладение налогоплательщикам с более низким доходом, а возвращаемые налоговые льготы принесут наибольшие выгоды нижнему квинтилю налогоплательщиков.

Требование, чтобы любой кредит на домовладение представлял собой фиксированную сумму денег, а не процент от выплаты по ипотеке, также не позволит налоговому кодексу поощрять покупку домов большего размера, чем можно себе позволить.Например, Фихтнер и Фельдман рекомендуют каждому, у кого есть ипотечный кредит, фиксированный кредит в размере 900 долларов США на несколько лет. Такой кредит повысил бы процент домовладения, но, поскольку кредит фиксированный, стоимость кредита не увеличилась бы вместе со стоимостью дома налогоплательщика [36].

Директивные органы могут также уменьшить диспропорции между различными типами капитальных вложений за счет снижения налогового бремени на другие типы основных фондов. Например, CBO изложил три последовательных шага, которые могут изменить U.S. налоговый кодекс от налогообложения дохода от капитала. Во-первых, отменить различные ограничения, наложенные на индивидуальные пенсионные счета, что снизит эффективные налоговые ставки на доход от капитала на индивидуальном уровне. Во-вторых, позволит полностью списать капитальные вложения на расходы, что снизит эффективные ставки для предприятий. Третий шаг — запретить удержание чистых процентов. Все эти реформы в конечном итоге сведут к нулю EMTR всех капиталовложений, включая жилищное строительство. [37]

Отказ от HMID также может уменьшить разницу в EMTR между основными активами.Тем не менее, это повысит эффективную ставку налога на жилье, если вы также не избавитесь от налогообложения полученных процентов — этого можно достичь с помощью широкой реформы порядка учета процентов. [38]

[38]

Заключение

В то время как многие считают вычет процентов по ипотеке на жилье политикой, которая увеличивает частоту домовладения, исследования показывают, что этот вычет не увеличивает ставки домовладения. Напротив, вычет увеличивает цены на жилье, делая домовладение более доступным для перечисления налогоплательщиков, что может ограничить способность вычета повлиять на домовладение.Данные подтверждают идею о том, что вычет приносит больше пользы более состоятельным налогоплательщикам, чем налогоплательщикам с низкими доходами, в основном потому, что вычет требует, чтобы человек перечислял детали, а выгода от вычета увеличивается с увеличением цены дома.

Тем не менее, вычет процентов по ипотеке представляет разумную налоговую политику. Этот вычет является частью более широкого набора политик, которые рассматривают сбережения в собственном жилье нейтрально с решением о потреблении. Поскольку некоторые рассматривают HMID как субсидию для домовладения, жилье, занимаемое владельцами, является привлекательным по сравнению с другими формами сбережений, поскольку другие формы капиталовложений плохо рассматриваются в нашем налоговом кодексе. Ограничения TCJA на вычет процентов по ипотеке и более крупный стандартный вычет увеличили налоговое бремя на жилье, занимаемое владельцами.

Ограничения TCJA на вычет процентов по ипотеке и более крупный стандартный вычет увеличили налоговое бремя на жилье, занимаемое владельцами.

Директивные органы могли бы повысить экономическую эффективность, приблизив налоговое бремя на занимаемое владельцами жилье к налоговому бремени, возлагаемому на другие основные фонды, либо отменив вычет, либо исключив капитал из налоговой базы. Для тех, кто озабочен распределением, HMID может быть преобразован в налоговый кредит на основе фиксированной суммы в долларах.Это сделало бы полис более доступным для домовладельцев с любым уровнем дохода, поскольку налогоплательщикам не нужно было бы перечислять детали, чтобы претендовать на кредит. Эта политика также означает, что стоимость HMID не будет зависеть от размера ипотеки домовладельца.

Банкноты

[1] Деннис Дж. Вентри мл., «Случайное удержание: история и критика налоговой субсидии на проценты по ипотеке», Law & Contemporary Problems 73 (18 марта 2011 г. ), 102–166, https : //papers.ssrn.com / sol3 / paper.cfm? abstract_id = 1498784.

), 102–166, https : //papers.ssrn.com / sol3 / paper.cfm? abstract_id = 1498784.

[2] Роджер Ловенштейн, «Кому нужен вычет процентов по ипотеке?» The New York Times , 5 марта 2006 г., https://www.nytimes.com/2006/03/05/magazine/who-needs-the-mortgageinterest-deduction.html.

[3] Вентри мл., «Случайное удержание: история и критика налоговой субсидии на проценты по ипотеке».

[4] Там же.

[5] H.R. 3838, «Закон о налоговой реформе 1986 года», https://www.congress.gov/bill/99th-congress/house-bill/3838.

[6] Уильям Дж. Гейл, «Пора выпотрошить вычет процентов по ипотеке», Институт Брукингса, 6 ноября 2017 г., https://www.brookings.edu/blog/up-front/2017/11/ 06 / его-время-потрошить-вычет-проценты-по закладной /.

[7] Ипотечные кредиты, оформленные до 15 декабря 2017 г., по-прежнему имеют право на вычет процентов на последние $ 250 000 основной суммы долга. Любая ипотечная задолженность, связанная с рефинансированием, связана с первоначальной датой ипотеки. (Если он был рефинансирован до 15 декабря 2017 года, применимый предел по-прежнему составляет 1 миллион долларов; в противном случае — 750 000 долларов.) Любая новая ссуда не может превышать стоимость первоначальной ссуды. См. Кодекс США 26 § 163 (h) (3) (F). См. Также Исследовательская служба Конгресса, «Сезон подачи налоговых деклараций 2018 г .: Удержание процентов по ипотеке», 8 января 2019 г., https://fas.org/sgp/crs/misc/IF11063.pdf.