Заявление о предоставлении льготы по транспортному налогу

Определенные категории налогоплательщиков освобождены от уплаты транспортного налога. Но для того, чтобы воспользоваться этими привилегиями, налогоплательщик должен заполнить заявление о предоставлении льготы по транспортному налогу и подать его в ИФНС. Кто имеет право на получение льготы? Как правильно оформить заявление? Ответы на эти и другие вопросы в нашем материале.

Заявление на льготу по транспортному налогу

Данное заявление оформляют граждане, имеющие право на получение льготы. Документ является обязательным для заполнения, без него налогоплательщик не будет освобожден от уплаты налога даже в том случае, если он относится к категории льготников.

Заявление на налоговую льготу по транспортному налогу заполняется по унифицированной форме. Бланк утвержден Приказом ФНС России от 14.11.2017 № ММВ-7-21/897@. В этом же приказе можно найти подробные рекомендации по заполнению заявления. Бланк заявления применяется с 1 января 2018 года, в конце статьи он доступен для скачивания в формате PDF. Это машиночитаемая форма, заполнить ее можно с помощью программы AdobeReader.

Налогоплательщик может подать заявление через личный кабинет на сайте ФНС, через МФЦ или обратившись в ИФНС лично. Можно отправить его по почте заказным письмом с уведомлением о вручении — датой предоставления заявления в налоговую будет считаться дата передачи письма в почтовое отделение. К документу нужно приложить копии документов, подтверждающих право гражданина на получение льготы (п. 3 ст. 361.1 НК РФ). Образец заявления на налоговую льготу по транспортному налогу вы можете найти ниже.

Кто может подавать заявление на получение налоговой льготы по транспортному налогу

Точный перечень льготников утверждается на федеральном и на региональном уровне. Так как транспортный налог относится к региональным, власти каждого субъекта России самостоятельно определяют перечень категорий лиц, которые могут быть освобождены от уплаты данного налога. Для того, чтобы выяснить, какие категории налогоплательщиков освобождены от перечисления налогов в конкретном регионе РФ, надо обратиться в налоговую службу этого региона или найти нужную информацию на официальном ]]>сайте ИФНС]]>.

Как правило, в категорию льготников власти российских регионов включают:

Следует учитывать, что не во всех субъектах РФ введены льготы по транспортному налогу для вышеперечисленных категорий граждан. Поэтому наличие льготы надо заранее уточнить в ИФНС конкретного региона.

Законодательством предусмотрен целый ряд оснований для освобождения от уплаты налогов. В частности, некоторые транспортные средства не являются объектом налогообложения. Полный перечень таких транспортных средств приведен в п. 2 ст. 358 НК РФ.

В какой срок надо подать заявление на льготу по транспортному налогу в ИФНС

Законодательством не установлены конкретные сроки для подачи заявления в налоговую службу. Но сами налоговики рекомендуют подавать документ до наступления мая, т.е. до того времени, когда будет сформировано налоговое уведомление за прошедший отчетный год. Это избавит от необходимости обращаться в ИФНС для проведения перерасчета.

Налогоплательщикам следует учитывать, что ежегодно подавать заявление на получение льготы по транспортному налогу не нужно. Если в поданном ранее заявлении не было указано временных ограничений, право на получение льготы будет автоматически пролонгировано.

Как правильно заполнить заявление

Заявление на льготу по транспортному налогу можно распечатать на бумажном носителе и заполнить от руки. Также налогоплательщики смогут сформировать документ на компьютере в электронном формате и отправить его в ИФНС через «]]>Личный кабинет налогоплательщика]]>».

Бланк заявления, утвержденный приказом ФНС № ММВ-7-21/897@, состоит из титульного листа и 3 страниц. Он предназначен для заявления на льготу по нескольким налогам (транспортный, земельный, налог на имущество физлиц). Если гражданин хочет заявить только о льготах по транспортному налогу – он заполняет соответствующий ему раздел, а все остальные разделы оставляют пустыми.

В налоговую инспекцию нужно подать заявление, которое состоит из титульного листа и сведений о праве на льготу по соответствующему налогу. Для транспортного налога заполняют страницу № 2. Если на титульной странице прописан ИНН физлица, налогоплательщику не нужно указывать дату и место рождения, а также сведения о документе, удостоверяющем личность.

Образец заявления на льготу по транспортному налогу, представленный ниже, можно взять за основу при заполнении аналогичного заявления.

Заявление о предоставлении льготы на транспортный налог в 2019

Личный транспорт удобен во многих отношениях. Не нужно ждать, пока приедет автобус, мерзнуть на остановках. Приехать в нужное место можно гораздо быстрее. Однако собственник автомобиля обязан платить ежегодный налог на использование личного транспорта. Сумма варьируется от стоимости машины, ее мощности, года производства. Помимо прочего существует возможность не платить транспортный налог совсем.

Льгота предназначена для снижения налоговой нагрузки для определенных категорий граждан. Чтобы ее получить, нужно разобраться, как написать заявление на получение вычета.

Кто может получить льготу по транспортному налогу?

Налоговый кодекс РФ в статье 358 предлагает к ознакомлению налогоплательщиков полный перечень категорий, которые могут рассчитывать на льготу. К ним относятся, в основном, те граждане, у которых нет возможности обеспечить себе достойный заработок.

Важно знать, что отчисления в бюджет по транспортному налогу производятся в региональный бюджет. А значит, именно региональные законы устанавливают окончательные требования к льготным категориям. Точную информацию о применении льготы можно найти на сайте ФНС своего региона.

Какие транспортные средства не облагаются транспортным налогом?

Согласно статье 358 пункту 2 НК РФ к необлагаемым налогом транспортным средствам относят следующие:

- Автомобили, специально оборудованные для людей с ограниченными возможностями

- Автомобили, чья мощность не превышает 100 л.с., приобретенные на денежные средства, выделенные социальной защитой

- Угнанные автомобили

- Транспортные средства для сельского хозяйства (тракторы, комбайны и др.)

- Весельные лодки и прочее

Полный список представлен в указанной статье Налогового кодекса. Обозначенные транспортные средства не подлежат налогообложению вне зависимости от региона страны. Однако предупредить налоговую инспекцию о применении льготы всё равно нужно.

Уважаемый посетитель!

Если у Вас возникают вопросы, Вы можете бесплатно задать их юристу по телефонам.

Наш юрист БЕСПЛАТНО Вас проконсультирует.

Как заполнить заявление на льготу?

Заявление подается сразу на несколько видов налогов, если такая необходимость есть: транспортный, имущественный и земельный. Форму заявления КНД 1150063 можно скачать по ссылке. Она представляет собой 4 листа, которые нужно заполнить в зависимости от того налога, на который налогоплательщик планирует получить льготу. Рассмотрим оформление заявления только по налогу на транспорт.

- Титульный лист. На первом листе налогоплательщик заполняет основные данные о себе. Нужно указать код налогового органа по прописке, в который представляется заявление. Дальше заполняются личные данные в соответствии с паспортом – ФИО, дата рождения, паспортные данные. Также указывается ИНН, если он есть. Если физлицо самостоятельно подает заявление, в левом нижнем углу нужно выбрать цифру 1 «налогоплательщик». Если доверенное лицо будет представлять льготника, то выбрать нужно цифру 2 «представитель налогоплательщика». В таком случае инспектор попросит доверенность. Обязательно нужно указать контактный телефон, по которому можно связаться в случае обнаружения ошибок.

- Лист 1. На данной странице нужно выбрать вид транспортного средства, собственником которого является льготник, указать его регистрационный номер, модель. В пункте 4.5 и соответствующих подпунктах заявитель указывает подтверждающий документ со всеми реквизитами – серией и номером, кто и когда выдал.

Лист 3 и 4 предназначены для земельного и имущественного налога соответственно.

Как подать заявление на льготу в налоговую?

- Подать лично. Заполнив все необходимые разделы, придите в налоговую инспекцию, к которой Вы закреплены по месту регистрации. С собой возьмите 2 экземпляра заявления, копию подтверждающих документов, паспорт. После того, как инспектор посмотрел Ваши документы и принял их, необходимо, чтобы он поставил печать и дату приема на 2 экземпляре. Сохраните этот документ. Он является подтверждением подачи заявления в случае утери поданного Вами экземпляра или других непредвиденных обстоятельств.

- Отправить по почте.

- Представить онлайн. Технологии идут вперед. Удобство работы через интернет оценено во многих сферах, в том числе и в государственных структурах. Сервис Госуслуги предполагает возможность отправить заявление онлайн, приложив к нему копии необходимых документов. Единственным минусом в данной системе является необходимость подтверждать свою учетную запись в одном из МФЦ города. Для льготных категорий граждан, в том числе инвалидов и пенсионеров, это может оказаться трудновыполнимым.

Срок подачи заявления на льготу по транспортному налогу

Льгота начинает действовать с момента, когда физическое лицо получает на нее право. Например, с момента выхода на пенсию или с даты получения инвалидности. Однако бывают ситуации, когда налогоплательщик не знал о возможности применения льготы или не мог подать заявление. Что делать в таком случае?

Законодательство России предусматривает возможность подать заявление «задним» числом. За последние три года можно возместить налог, уплаченный в бюджет, если в этот период налогоплательщик уже имел право на льготу.

В таком случае ему необходимо подать 2 заявления.

- Одно на применение льготы, только дату начала применения указать с момента наступления права, но не ранее 3 лет.

- Второе заявление на возврат уплаченной суммы налога.

После рассмотрения поданных документов, налоговая в течение трех месяцев должна перечислить излишне уплаченный транспортный налог на расчетный счет налогоплательщика. В дальнейшем льготник может не платить налог.

При подаче двух заявлений лучше отправить или принести их в налоговую одновременно. Это ускорит процесс возврата денег.

Транспортный налог при системе «Платон»

Большегрузные транспортные средства, масса которых превышает 12 тонн, обязаны проводить платежи за проезд по федеральным дорогам в системе «Платон». Такое нововведение появилось в конце 2015 года. Для собственников это значило двойное налогообложение, так как транспортный налог никто не отменял. В 2016 году ввели послабление для таких налогоплательщиков.

Теперь транспортный налог большегрузов можно уменьшить на сумму платежей в системе «Платон». Для этого также необходимо подать заявление в налоговый орган и подтвердить его документами об уплате платежей, собственнике транспорта и самой машине.

Для налоговой не имеет значение, юридическое или физическое лицо владеет транспортным средством. В любом случае уведомлять инспекцию о возможности применения льготы будет налогоплательщик. Фирма должна приложить заявление к декларации, а физическое лицо направить в налоговую в установленные сроки.

Важно понимать, что зачесть платежи можно только в том случае, если плательщик транспортного налога и в системе «Платон» является одним и тем же лицом. В ситуации, если транспортный налог платит лизингодатель, а платежи в «Платоне» проводит лизингополучатель, исключают возможность применения льготы.

Право применения льготы является абсолютно добровольным. Именно поэтому налоговые органы не отменят ее автоматически при появлении причины. Налогоплательщик самостоятельно извещает инспектора о прекращении начисления транспортного налога. В случае, если гражданин не подал заявление и прекратил платежи, ему начнут начислять пени по имеющейся задолженности.

Скачать заявление о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц

Скачать заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога

Льготы по транспортному налогу

0

Льготы по транспортному налогу для физических лиц установлены ст. 361.1 НК РФ, а также предусматриваются законами субъектов РФ, в соответствии с которыми транспортный налог взимается в соответствующих субъектах (ст. 356 НК РФ).

На федеральном уровне освобождаются от налогообложения физлица в отношении каждого транспортного средства, которое имеет разрешенную максимальную массу свыше 12 тонн и зарегистрировано в системе «Платон», если сумма платы в счет возмещения вреда автодорогам, уплаченная в календарном году в отношении такого транспортного средства, превышает или равна сумме годового налога (п. 1 ст. 361.1 НК РФ).

А какие льготы по транспортному налогу предусмотрены в вашем субъекте, можно узнать, воспользовавшись соответствующим сервисом ФНС.

Транспортный налог 2018: льготы в Москве

Рассмотрим, кто имеет льготы на транспортный налог в 2018 году в Москве.

В соответствии с ч. 1 ст. 4 Закона г. Москвы от 09.07.2008 № 33 льготы по транспортному налогу полагаются, в частности, следующим категориям физических лиц:

- Герои Советского Союза, Герои РФ, граждане, награжденные орденом Славы трех степеней;

- ветераны или инвалиды Вов;

- ветераны боевых действий, инвалиды боевых действий;

- инвалиды I и II групп;

- один из родителей (усыновителей), опекун, попечитель ребенка-инвалида;

- лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (до 51,49 кВт) включительно;

- один из родителей (усыновителей) в многодетной семье;

- один из опекунов инвалида с детства, признанного судом недееспособным.

Если физлицо имеет право на льготу сразу по нескольким основаниям, льгота может быть предоставлена только по одному из них по выбору налогоплательщика. При этом любое из выбранных оснований предусматривает предоставление льготы только в отношении одного транспортного средства (ч. 2 ст. 4 Закон г. Москвы от 09.07.2008 № 33).

Также указано, что льготы не распространяются на водные, воздушные транспортные средства, снегоходы и мотосани (ч. 3 ст. 4 Закон г. Москвы от 09.07.2008 № 33).

Кроме того, для отдельных льготных категорий физлиц (например, инвалиды, ветераны) льгота не действует, если объект налогообложения – легковой автомобиль с мощностью двигателя свыше 200 л.с. (свыше 147,1 кВт) (ч. 5 ст. 4 Закон г. Москвы от 09.07.2008 № 33).

Обращаем внимание, что в Москве льготы пенсионерам по транспортному налогу не предусмотрены. Однако, как показано выше, действуют, в частности, льготы по транспортному налогу для многодетных семей, льготы на транспортный налог для инвалидов, а также льготы на транспортный налог ветеранам боевых действий.

Подаем заявление на льготу

Если физлицо имеет право на льготу по транспортному налогу, оно представляет в любую налоговую инспекцию заявление. При этом к заявлению гражданин вправе приложить документы, подтверждающие право на льготу.

Форма заявления, а также порядок его заполнения утверждены Приказом ФНС от 14.11.2017 № ММВ-7-21/897@.

Заявление можно заполнить от руки или на компьютере, а подать на бумаге или отправить в электронном виде через личный кабинет налогоплательщика.

Обращаем внимание, что форма бланка предназначена одновременно для заявления о льготах по транспортному налогу (раздел 4), земельному налогу (раздел 5) и налогу на имущество (раздел 6). Соответственно, заполнить нужно только те разделы, льготы в которых заявляются. То есть при подаче заявления на льготу по транспорту, заполняется раздел 4. Если льгот по земле или имуществу нет, то эти разделы заявления не заполняются и не сдаются в инспекцию.

В заявлении нужно указать, запрашивается ли льгота на конкретный год или бессрочно. В последнем случае подавать заявление каждый год не придется.

Приведем образец заполнения заявления о предоставлении льготы по транспортному налогу.

Срок для подачи заявления

В НК РФ не установлен определенный срок, в который заявление на льготу должно быть подано в налоговую инспекцию. Однако ФНС рекомендует подавать такое заявление до того, как будет сформировано налоговое уведомление за год. К слову, по итогам 2017 года ФНС рекомендовала подать заявление о льготах до 01.05.2018.

Заявление на льготу по транспортному и земельному налогам: бланк и правила подачи

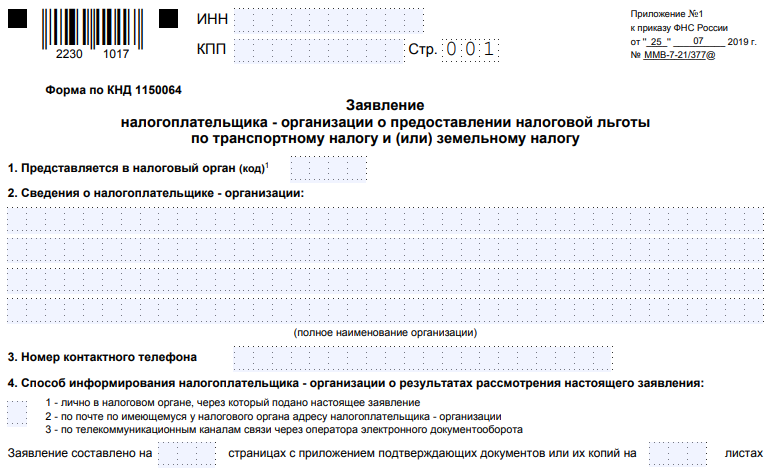

До 2020 года льготы по транспортному и земельному налогу юрлица заявляют в декларациях. С 2020 года декларирование этих налогов отменено, а о наличии льгот нужно сообщать налоговикам путем подачи соответствующего заявления. Его форма, порядок заполнения и электронный формат утверждены приказом ФНС от 25.07.2019 № ММВ-7-21/377@. Скачать бланк можно ниже.

Скачать бланк

Форма — одна на два налога (на транспорт и на землю). В заявлении нужно указать сведения:

- об объекте — ТС и (или) земельном участке;

- льготе — ее код согласно приложению № 1 или № 2 к порядку заполнения заявления, а также основание для предоставления (реквизиты соответствующего НПА и полные сведения о документе, подтверждающем право на льготу).

О другом новом бланке по транспортному и земельному налогам на 2020 год узнайте здесь.

Период действия налоговой льготы нужно указывать в заявлении согласно документу, который подтверждает право на нее. Представлять такой документ вместе с заявлением не обязательно, соответствующую информацию налоговики могут получить в рамках межведомственного взаимодействия на основании указанной в заявлении информации. И только если у них это не получится, они попросят подтверждающий документ у вас (письмо ФНС от 12.09.2019 № БС-4-21/18359@).

Подать такое заявление лучше заблаговременно, чтобы ФНС узнала о льготе и учла ее до того, как сформирует и направит организации сообщение о начисленном ей налоге.

В то же время перечислять в течение года авансы с учетом льготы можно и без подачи заявления. Подадите его, если в полученном от ИФНС сообщении сумма налога будет указана без льгот. Сделать это нужно будет в течение 10 рабочих дней с момента получения сообщения. Налоговая рассмотрит ваше заявление и подтвердит ваше право на льготу или откажет в ней. Во втором случае вы получите требование об уплате недоимки. Это следует из письма ФНС от 03.12.2019 № БС-4-21/24690@.

О последних изменениях в налогообложении транспорта читайте в статье «Транспортный налог в 2019 — 2020 годах для юридических лиц».

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяЗаявление компании о льготах по транспортному и земельному налогам: форма

Что случилось?

ФНС России выпустила Приказ от 25.07.2019 № ММВ-7-21/377@ «Об утверждении формы заявления налогоплательщика-организации о предоставлении налоговой льготы по транспортному налогу и (или) земельному налогу, порядка ее заполнения и формата представления указанного заявления в электронной форме».Зарегистрирован в Минюсте России 10.09.2019.

В связи с чем появился Приказ?

Дело в том, что в соответствии с Федеральным законом от 15.04.2019 № 63-ФЗ с 2021 года отменяется обязанность организаций сдавать декларации по транспортному и земельному налогам. Налоги будет рассчитывать налоговая инспекция на основании имеющихся у неё данных о зарегистрированных на организацию автомобилях и земельных участках.В связи с этим с налогового периода 2020 года будет действовать заявительный порядок предоставления льгот по транспортному и земельному налогам для организаций. Чтобы сообщить о льготах по этим налогам, организациям нужно будет направить в инспекцию специальное заявление.

В чём суть документа?

ФНС утвердила специальную форму заявления, с помощью которого организации будут сообщать о льготах по транспортному и земельному налогам. Также определён порядок заполнения заявления и его электронный формат.Из чего состоит форма заявления?

В состав формы заявления включаются титульный лист и по одному разделу для каждого из налогов. В этих разделах указывается информация о заявленной налоговой льготе. В приложении приведены коды налоговых льгот.Что нужно указывать в разделе по транспортному налогу?

Для льгот по транспортному налогу нужно указать:- вид транспортного средства, его марку (модель) и госномер;

- срок предоставления льготы;

- сведения о подтверждающих льготу документах;

- код льготы и реквизиты регионального закона.

Какие сведения указывать в разделе по земельному налогу?

Заявляя о льготе по земельному налогу, нужно указать:- кадастровый номер участка;

- срок предоставления льготы и её код;

- сведения о муниципальном акте, который устанавливает льготу;

- информацию о подтверждающих льготу документах.

В какие сроки ФСС осуществляет приём документов?

Приём документов, поступивших в ФСС на личном приёме, осуществляется в день их поступления. Приём поступивших в ФСС документов вне зависимости от способа их предоставления осуществляется в срок не позднее 1 рабочего дня, следующего за днём их поступления. Приём документов, поступивших в выходной или нерабочий праздничный день, осуществляется в первый следующий за ним рабочий день.Когда Приказ вступает в силу?

Документ вступает в силу с 1 января 2020 года.Заявление на льготу по транспортному налогу Платон

Личный транспорт существенно упрощает жизнь его владельца. Мобильность, дополнительные возможности для заработка – это только часть преимуществ владения личным автомобилем. Но вместе с этим машина требует вложений и налагает на её владельца ряд обязанностей. В частности, обязанность платить транспортный налог.

Налог рассчитывается с учётом категории транспорта, мощности машины, региональной налоговой ставки. Даже для легковых автомобилей сумма налога может различаться весьма существенно. Владельцы мощных дорогих машин будут платить большой налог. Представители социально незащищённых слоёв населения могут получить льготы.

Кто может получить льготу по транспортному налогу?

Законом определён ряд видов транспорта, который вообще не облагается налогом. Среди автомобилей к таковому относится транспорт, оборудованный для использования инвалидами. Полный список ТС, освобождённых от транспортного налога, указан в статье 358 НК РФ.

Поскольку транспортный налог поступает в региональный бюджет, то и льготы устанавливают региональные власти. Они предоставляют такие льготы:

- Инвалидам первой и второй группы;

- Пенсионерам;

- Многодетным семьям;

- Героям СССР и РФ;

- Ветеранам;

- Представителям (опекунам) ребёнка-инвалида;

- Чернобыльцам и другим лицам, пострадавшим при работе с радиоактивными веществами.

Однако, нужно учитывать, что не во всех регионах список льготников именно таков. В некоторых, например, транспортные льготы не касаются пенсионеров (в Москве) или касаются только при владении автомобилем мощностью до 150 л.с. (Санкт-Петербург).

Однако, нужно учитывать, что не во всех регионах список льготников именно таков. В некоторых, например, транспортные льготы не касаются пенсионеров (в Москве) или касаются только при владении автомобилем мощностью до 150 л.с. (Санкт-Петербург).

Налоговый вычет по системе «Платон»

На сегодняшний день в России все автомобили для перевозки больших грузов (более 12 тонн) должны быть зарегистрированы в системе «Платон». Эта система создана для взимания налогов с большегрузов, которые портят дорожное покрытие. То есть эти сборы должны идти на его ремонт.

Поскольку обычный транспортный налог направлен на решение тех же целей, был принят ФЗ №249 от 2016 года, который позволяет вычесть сумму выплат по системе «Платон» из транспортного налога. Таким образом владельцы больших грузовых автомобилей могут избежать двойного налогообложения. Возможно два варианта вычета:

- Когда налог не платится вообще, потому что сумма выплат в рамках «Платона» больше суммы налога;

- Доплачивается только разница между суммой налога и суммой «Платона».

Этим вычетом могут воспользоваться как физические лица, так и различные компании.

Что нужно для оформления заявления на льготу по транспортному налогу?

Уведомления о необходимости заплатить налог, которые рассылает Налоговая служба, льготы не учитывают. За их получением самому плательщику нужно обратиться в налоговую по месту регистрации. С собой нужно иметь:

- Заявление;

- Паспорт или иное удостоверение личности;

- ИНН;

- Техпаспорт автомобиля и свидетельство о регистрации права собственности на него;

- Документы о праве на льготу (пенсионное удостоверение, справка об инвалидности, статус многодетной семьи и т.д.).

Раньше писать заявление на льготу можно было в свободной форме. С начала 2018 года была введена специальная форма для такого заявления. Получить бланк для заполнения можно в Налоговой службе по месту жительства. Есть и другие способы подачи заявления:

- На сайте ФНС, в личном кабинете;

- По почте заказным письмом;

- В МФЦ.

Конечно, можно подать заявление и при личном посещении отделения Налоговой службы.

Порядок получения льготы

Подача заявления в налоговую – простой процесс, включающий несколько последовательных этапов:

- Сбор документов, подтверждающих право на получение льготы по транспортному налогу;

- Подача заявления в налоговую лично, через МФЦ или онлайн;

- Учёт льготной ставки при составлении ежегодного уведомления о налогах.

Лучше подавать заявление до апреля-мая. Так можно успеть получить льготу по транспортному налогу за предыдущий год. Льгота будет учтена при оформлении уведомления, которые начинают насылать в конце весны.

Льгота в следующем году продлится автоматически, если нет оснований для её отмены.

При подаче заявления постфактум, согласно статье 363 Налогового кодекса РФ, можно получить перерасчёт, но не более чем за три последних года.

Заявление на льготу нужно составлять в двух экземплярах. Один остаётся у заявителя, второй передаётся налоговому инспектору, который должен поставить на экземпляре заявителя отметку о принятии.

Как платить авансовые платежи?

Поскольку начисление транспортного налога находится в ведении региональных властей, то и авансовые платежи назначают они на своё усмотрение. Поэтому не во всех регионах введена система авансовых платежей, а там, где она есть, могут отличаться сроки их оплаты. Обычно отчётными периодами являются первый, второй и третий кварталы года.

Но платить авансом транспортный налог обязаны только юридические лица. Сумма платежа равна одной четвёртой от налоговой базы и налоговой ставки с учётом коэффициента владения. Для дорогостоящих автомобилей есть дополнительный повышающий коэффициент.

Все авансовые платежи по транспортному налогу отражаются в ежегодной налоговой декларации.

В каких случаях невозможно уменьшить сумму налога

Эти случаи касаются особенностей оплаты транспортного налога и выплат по системе «Платон». Если эти платежи зарегистрированы на разных людей, то налоговый вычет оформить не удастся. Это довольно распространённая ситуация, если автомобиль был взят в лизинг. В таком случае грузовая машина зарегистрирована на лизингодателя, а за использование трасс платит лизингополучатель, который использует автомобиль для перевозки грузов.

Штрафы

Как и за любые налоговые задолженности, за транспортный налог предусмотрены штрафные санкции в виде начисления пени и взыскания долга. Особая система штрафов действует и в случае, если не оплачена система «Платон». Владельца автомобиля привлекут к административной ответственности:

- За отсутствие маршрутной карты и езду без «Платона»;

- За неработающее бортовое устройство;

- За нарушение маршрута и движение в другие время и дату;

- За недостаточную сумму авансовых средств на счёте «Платона».

Если за сутки нарушение было установлено дважды, владелец автомобиля платит только один штраф.

Вконтакте

Google+