Что такое семейный бюджет, из чего он состоит и как формируется?

Все мы рано или поздно сталкиваемся в своей повседневной жизни с таким понятием, как семейный бюджет. Именно от понимания его значения и умения его вести зависит, сможет ли ваша семья жить в достатке или будет отчаянно сводить концы с концами. Интересно, что при одних и тех же объемах доходов различные семьи живут по-разному.

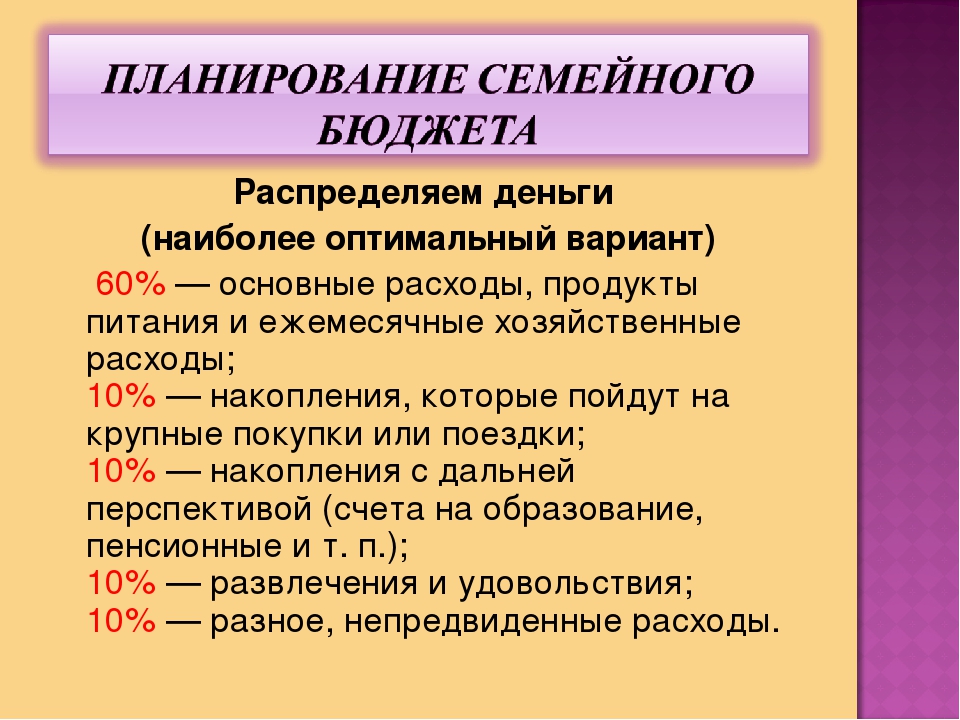

Умение правильно распоряжаться деньгами является жизненно важным для большинства семей нашего времени. Существует объективная необходимость научиться планировать семейный бюджет и правильно распределять прибыль. Конечно, приятно было бы потратить деньги на все то, что хочется, и как можно скорее, однако думать нужно не только о сегодняшнем, но и о завтрашнем дне.

Правильность составления семейного бюджета определяет будущее благополучие целой семьи. Планируя свои расходы, гораздо легче откладывать деньги на большие покупки, такие как квартира или машина.

Именно отсутствие денег или неумение ими распоряжаться приводит ко многим семейным разногласиям. Наличие или отсутствие средств к существованию всегда в той или иной мере сказывается не только на материальном благополучии, но и на внутрисемейных взаимоотношениях.

Неумение распоряжаться деньгами может привести к тому, что даже семья с приличным заработком время от времени вынуждена просить взаймы, поскольку месячный доход уже потрачен, а месяц еще не закончился, и до следующей зарплаты далеко. Небрежное обращение с деньгами может разрушить семью, так как вслед за недовольством и агрессией может прийти и ненависть, которая делает невозможным совместное существование двух половинок.

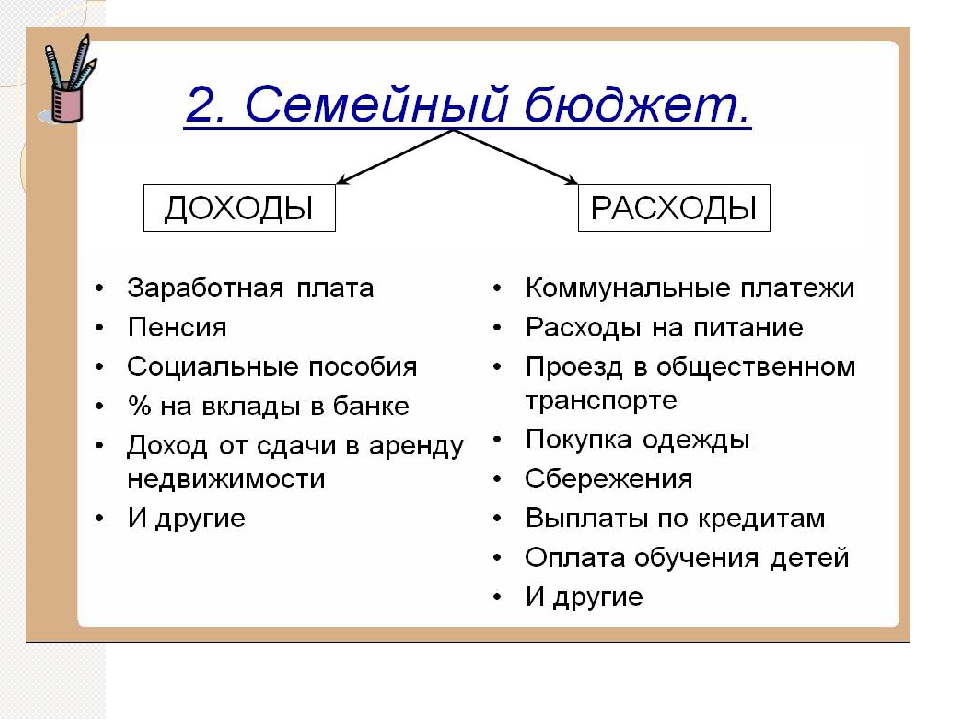

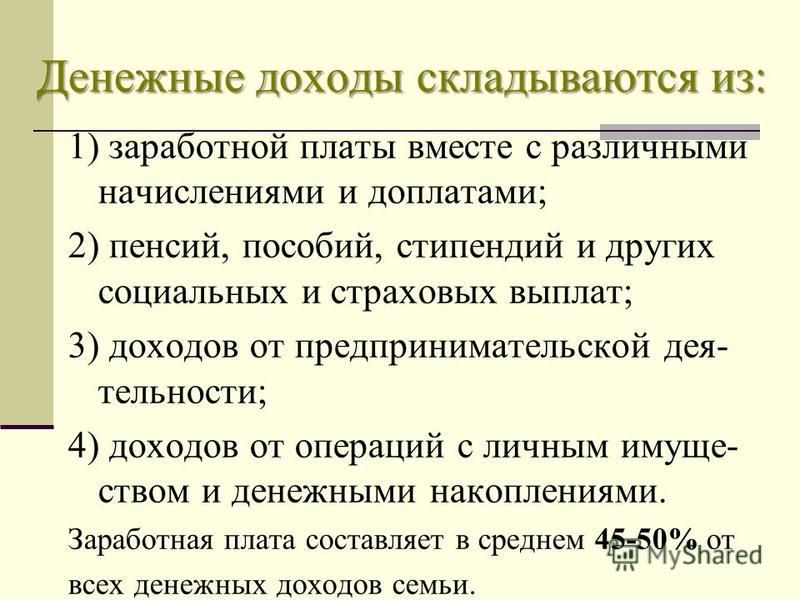

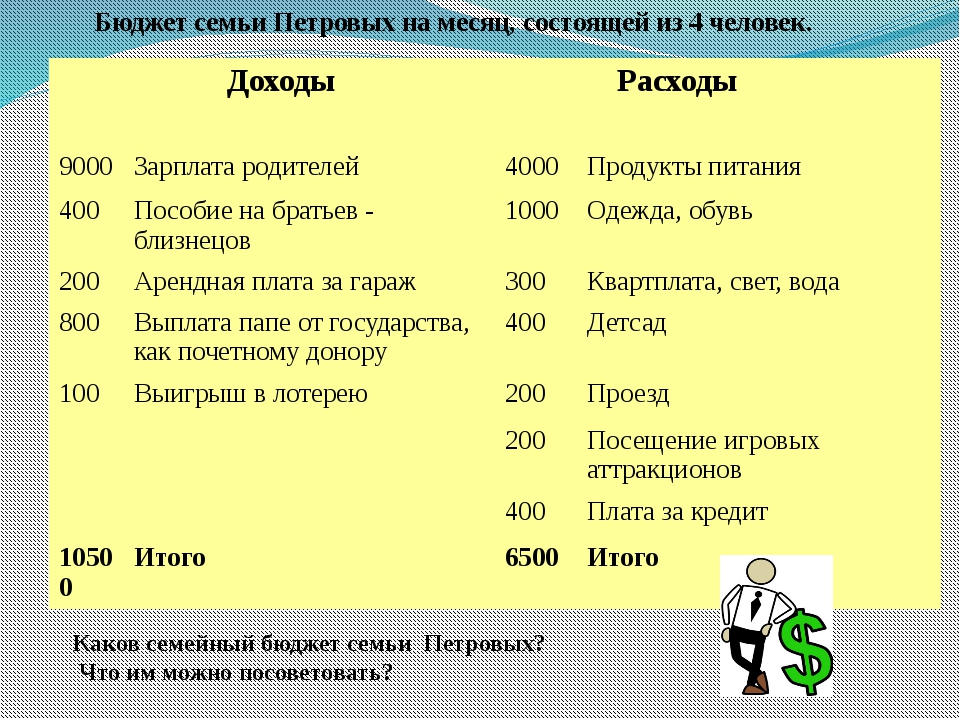

Семейным бюджетом принято называть список доходов и расходов за определенный временной промежуток. Как правило, семейный бюджет рассчитывается на месяц (от зарплаты до зарплаты). Это финансовый план на месяц, следование которому предопределит ваше финансовое благополучие и успех.

Прежде чем браться за составление такого финансового плана, нужно определиться с типом вашего семейного бюджета. Их всего три:

Их всего три:

- Общий (все доходы складываются и супруги вместе решают, как и когда их потратить).

- Смешанный (супруги выделяют некую сумму из своего дохода в общий бюджет, а остальное остается на личные расходы).

- Раздельный (каждый из супругов отдельно ведет свои доходы и расходы).

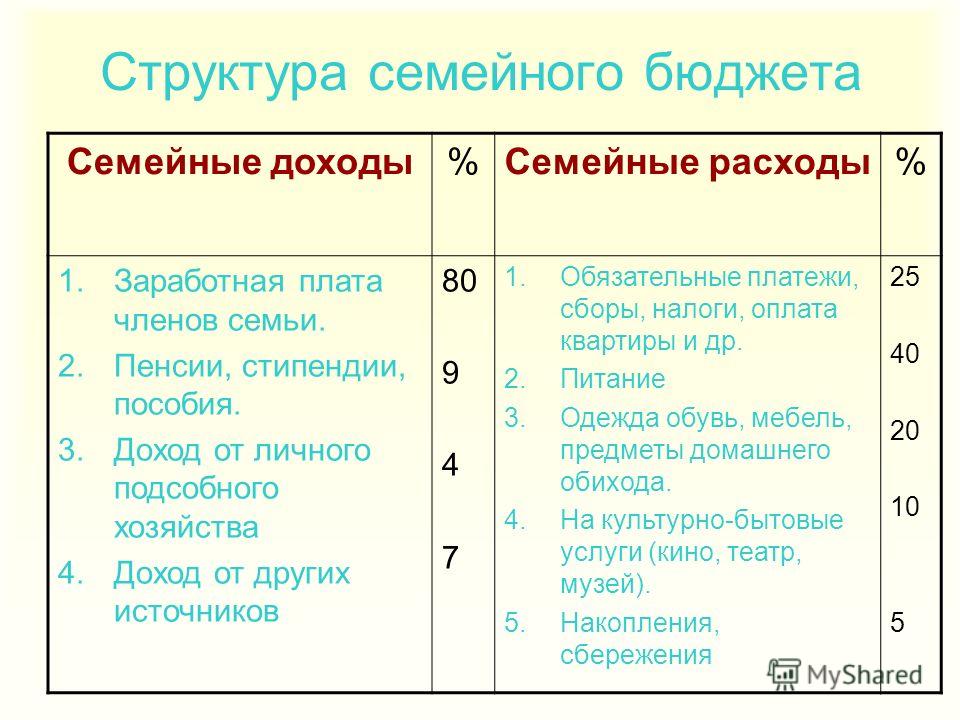

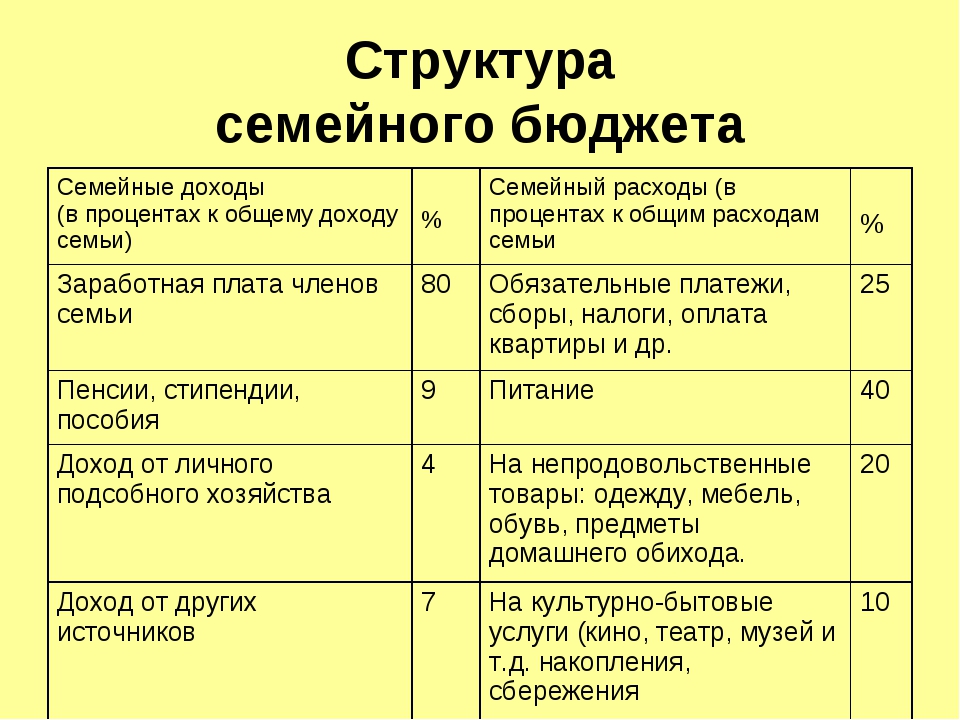

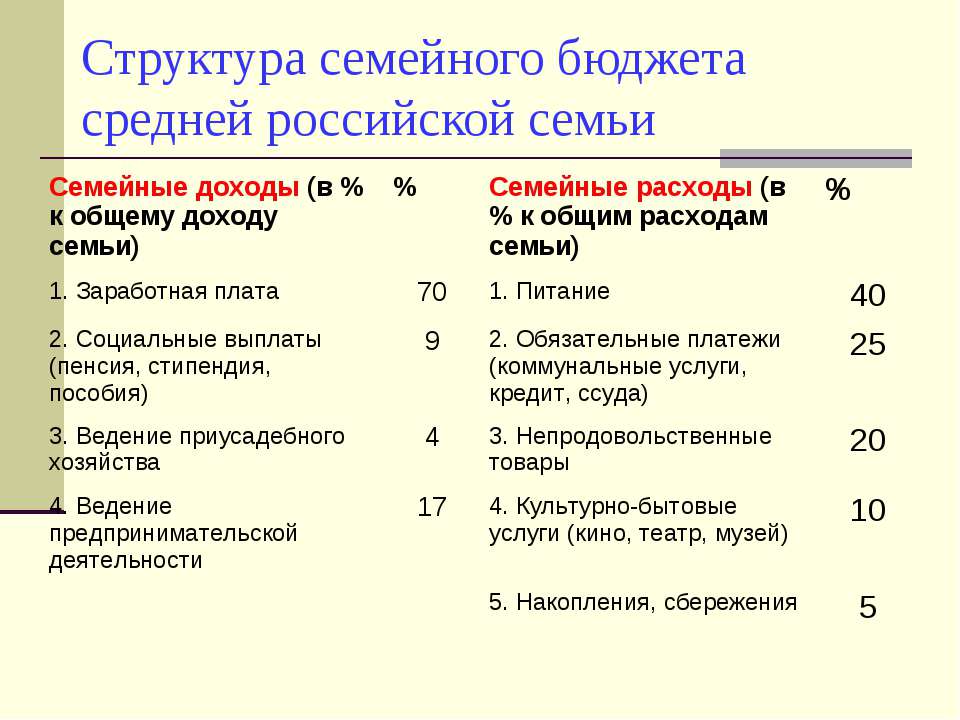

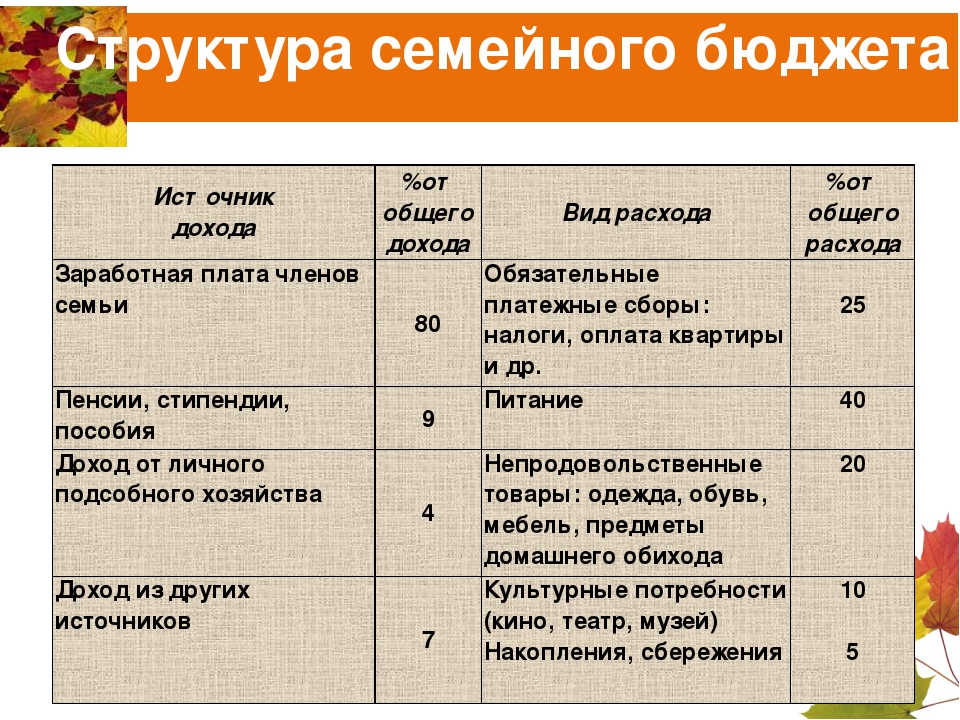

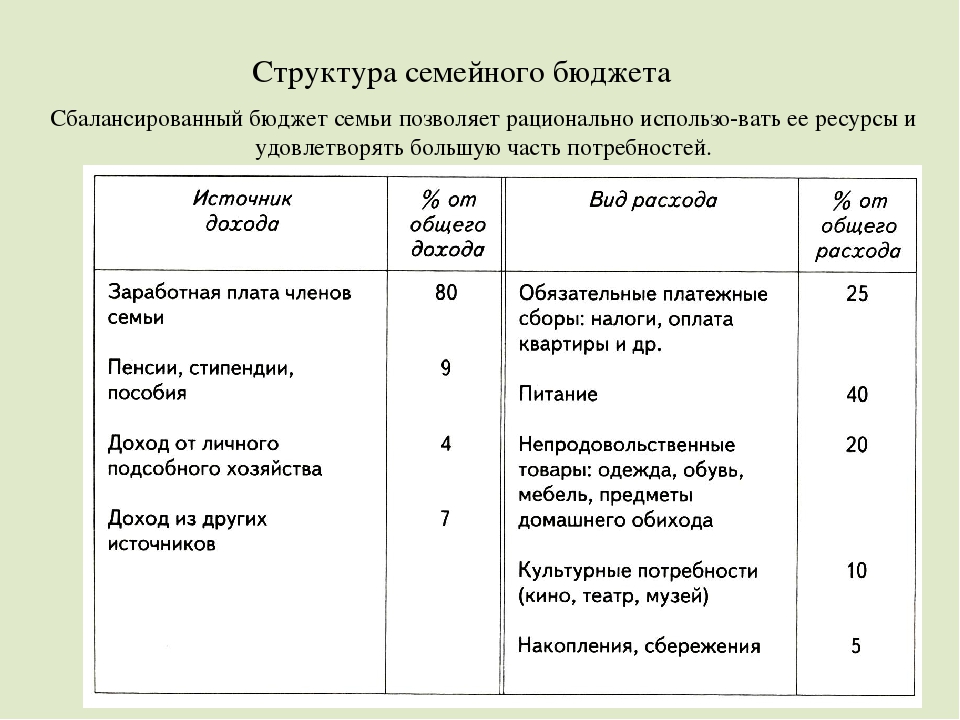

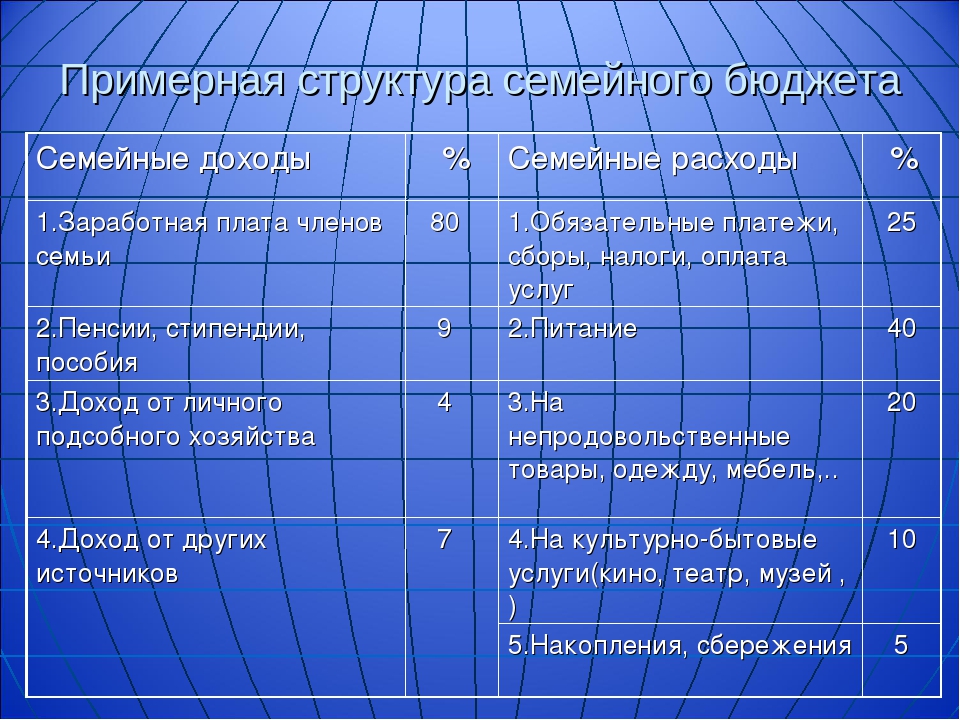

План семейного бюджета состоит из двух направлений – доходов и расходов.

Доходы можно условно подразделить на доходы мужа и доходы семьи.

Расходы же состоят из четырех пунктов:

- на семью;

- на детей;

- обязательные;

- личные.

Также финансовый план должен в обязательном порядке содержать некоторый резерв и инвестиции, которые в случае не лучших финансовых времен семьи помогут бюджету «удержаться на плаву».

Резерв – это обязательная часть семейного бюджета, служащая страховкой на случай непредвиденных трудностей, когда внезапно могут понадобиться деньги. В жизни бывают разные ситуации и хорошо быть максимально к ним подготовленными.

Инвестиции – это часть бюджета, обеспечивающая пассивный доход. Это могут быть как депозитные счета в банке, так и имеющаяся у вас недвижимость.

Планируя расходы, нужно четко понимать, что они ни в коем случае не должны превышать доходы, иначе придется влезать в долги или брать займы. Предлагаем вашему вниманию следующие советы по уменьшению расходов:

- Покупайте меньше. Уменьшение списка покупок, например, продуктов, не только поможет сохранить фигуру и сэкономить время, но и снизит количество выброшенных просроченных или недоеденных продуктов. Все хорошо, когда в меру. Заранее определитесь с тем, что собираетесь купить, составьте список и не отклоняйтесь от него ни в коем случае, как бы ни хотелось совершить некую спонтанную покупку.

- Покупайте дешевле.

Не стоит сильно доверять кричащей рекламе. Хорошо раскрученные продукты стоят гораздо дороже своих не таких известных аналогов, отчего последние нисколько хуже не становятся. Собираясь купить что-либо, определитесь с необходимыми вам функциями и характеристиками, подберите заранее несколько подходящих бюджетных вариантов, а потом уже отправляйтесь в магазин. Консультанту или продавцу гораздо выгоднее будет продать вам престижный товар, уводя ваше внимание от не такого известного, но экономичного варианта. Есть смысл периодически мониторить цены на товары, которые покупаются постоянно. В рядом стоящих магазинах цены на один и тот же товар могут существенно отличаться. Зачем же переплачивать?

Не стоит сильно доверять кричащей рекламе. Хорошо раскрученные продукты стоят гораздо дороже своих не таких известных аналогов, отчего последние нисколько хуже не становятся. Собираясь купить что-либо, определитесь с необходимыми вам функциями и характеристиками, подберите заранее несколько подходящих бюджетных вариантов, а потом уже отправляйтесь в магазин. Консультанту или продавцу гораздо выгоднее будет продать вам престижный товар, уводя ваше внимание от не такого известного, но экономичного варианта. Есть смысл периодически мониторить цены на товары, которые покупаются постоянно. В рядом стоящих магазинах цены на один и тот же товар могут существенно отличаться. Зачем же переплачивать? - Анализируйте уже произведенные затраты. Это будет ответом на извечный вопрос «Куда уходят деньги?». Записывая и анализируя свои траты, вы точно будете знать, куда и на что ушли финансы, и будет гораздо легче отсечь ненужные или необязательные расходы.

- Проводите профилактику ненужных расходов. Правильный уход за вещами может значительно продлить срок их службы, а значит, вам гораздо дольше не придется покупать новые. Это тоже значительно влияет на семейный бюджет.

Собственная жилплощадь также должна быть частью семейного бюджета. Проживая на съемной квартире или вместе с родителями, нужно сделать накопление средств на свое жилье постоянной статьей семейного бюджета. Каждой семье нужен свой дом.

Составлять семейный бюджет нужно совместно для того, чтобы все расходы были продуманы и согласованы, что очень важно для взаимоотношений между супругами и сохранения семьи.

В данный момент существуют специальные программы, предназначенные для ведения семейного бюджета. Можно также вести планирование вручную по старинке, т. е. расписывать доходы и расходы в специально отведенной тетради, которую все-таки полезно будет расчертить. Подробное рассмотрение каждого пункта и указание его на плане помогут учесть мельчайшие детали.

Составление и правильное ведение семейного бюджета помогут вам эффективно управлять собственными финансами и делать шаги к финансовому благополучию.

тест по теме «Семейные бюджет» | Тест по окружающему миру (3 класс):

Тест по теме «Семейный бюджет»

Окружающий мир

- класс

1.Отметь правильный ответ.

Семейный бюджет складывается из:

а) зарплат и стипендий,

б) налогов и пенсий,

в) доходов и расходов.

2.Подчеркни названия авторского вознаграждения.

Зарплата, налог, гонорар, пенсия, стипендия, выигрыш, прибыль.

3.Допиши предложения.

Деньги, которые получают, — это ___________________________________.

Деньги, которые тратят, — это ______________________________________.

4.Установи соответствие с помощью стрелок.

- Доходы а) посещение цирка

б) зарплата папы

в) стипендия сына

г) оплата счёта за телефон

2) Расходы д) покупка компьютера

е) пенсия бабушки

ж) выигрыш в лотерею

з) ремонт автомобиля

и) покупка лотерейного билета

к) приобретение страхового полиса

5.Составь бюджет семьи. Представь его в табличной форме.

Доходы | Расходы | |

постоянные (необходимые) | Переменные | |

Читать онлайн «Тонкости семейного бюджета» — автор Алексей Мичман

Введение

Обычно мы не сильно задумываемся о том, что в семейной жизни нам приходится осваивать не только культуру и этику человеческих взаимоотношений, но и действительно профессиональные знания и умения.

Увы, об опыте «работы», полученном таким путем, не принято упоминать в резюме. да и женщины, преуспевшие в той или иной «домашней» деятельности, не удостаиваются ни повышений, ни поощрений, ни признания коллег. Хотя, если бы они смогли поставить свои знания не только на службу себе и своим близким, на рынке труда появилось бы множество великолепных специалистов!

Попробуем рассмотреть самую непростую, на наш взгляд, «вторую» профессию — «сам (а) себе бухгалтер». Почему непростую? Возьмем, например, обычную житейскую проблему «На что потратить деньги» и убедимся, что ее решение не так очевидно, каким кажется на первый взгляд.

Надо и туда, и сюда, а не хватает

Во-первых, нам необходимо определиться с тем, какое количество денег можно тратить. И это вовсе не значит, что рациональным будет купить давно приглянувшуюся вещь, потратив на это всю имеющуюся в наличии сумму. Ведь семейный бюджет складывается не только из доходов, но и из множества расходов! Вашей зарплаты (плюс, возможно, зарплата мужа\жены и/или других домочадцев) на такую «одноразовую» трату может и хватить, но вот потом придется занимать деньги «на жизнь». А долги, как известно, имеют одно неприятное свойство: их нужно отдавать. Следовательно, прежде чем планировать список необходимых покупок, «семейному бухгалтеру» приходится рассчитывать сумму, которую нужно отложить на бытовые расходы (еда, оплата услуг и тому подобное). Причем здесь наблюдается одна любопытная закономерность: чем выше месячный средний доход, тем больше денег «съедают» именно бытовые траты.

Скажем, дорогостоящие курсы повышения квалификации или оплата безлимитного счета мобильного телефона явно не окупят себя при маленьких доходах. Тогда как при возрастании материального уровня семьи они могут стать выгодным вложением денег, позволяющим сэкономить время или способствовать профессиональному росту.

Во-вторых, отложив деньги на бытовые расходы, нужно подумать и о будущем. Наверняка в вашей семье есть необходимость совершить какую-либо крупную покупку. Для кого-то — это бытовая техника, кому-то интересно приобретение автомобиля, а кто-то надеется решить и квартирно-жилищный вопрос.

Сколько в типичном семейном бюджете?

3 февраля 2017

Между доходами и расходами на ваших счетах постоянно идут деньги, но если вы не следуете бюджету, вы можете быть удивлены, узнав, куда эти деньги на самом деле идут. «Составление бюджета важно для того, чтобы ваши расходы соответствовали вашим ценностям», — говорит Эмбер Берри, сертифицированный инструктор по финансовому образованию из Сакраменто. Но какие компоненты составляют средний бюджет?

Ежемесячный доход

Самая важная часть бюджета — это деньги, которые у вас есть, поэтому внимательно посмотрите на свой доход.Хотя ваша общая зарплата важна, обратите внимание на получаемую на руки зарплату, включая базовую зарплату и любые льготы или бонусы, как на отправную точку.

ЖКХ

Жилье, включая сопутствующие расходы, такие как коммунальные услуги, налоги на имущество и регулярное техническое обслуживание, вероятно, является самой крупной статьей вашего бюджета. По данным Министерства труда США, в 2014 году средний американец платил за жилье 1483 доллара в месяц. В идеале, жилье должно составлять не более 25–30 процентов вашего общего бюджета, — объясняет Берри.Если вы живете в дорогом районе, сдача в аренду части дома или сокращение других расходов может помочь контролировать ваши расходы.

Здравоохранение

Даже если ваш работодатель предоставляет медицинские льготы, важно предусмотреть в бюджете дополнительные расходы, такие как рецептурные лекарства, доплаты и страхование долгосрочного ухода. В 2014 году средний американец тратил на здравоохранение 358 долларов в месяц. Но неудивительно, что пожилые американцы в среднем платят больше: люди в возрасте 65 лет и старше платили 422 доллара, а те, кто моложе 25 лет, платили всего 79 долларов.

Экономия

Одна вещь, не подлежащая обсуждению: создайте чрезвычайный фонд, который покрывает ваши основные расходы в случае безработицы или травмы. Берри советует сэкономить как минимум шесть месяцев на расходах, если вы воспитываете семью, и как минимум на два-три месяца, если вы одиноки.

Вы также захотите сэкономить на будущее. Если вы новичок в сбережении или выплачиваете долг, постарайтесь сэкономить от 5 до 10 процентов своей зарплаты. Когда вы начнете зарабатывать больше, увеличьте свои сбережения до 15–20 процентов.

Погашение долга

Студенческий и потребительский долг часто составляет значительную часть вашего бюджета, особенно если вы молоды и начинаете выплачивать студенческие ссуды. «Если вы только начинаете расплачиваться с долгами, сделайте минимальные платежи, а затем постарайтесь заплатить немного больше», — советует Берри. Если вы можете более агрессивно погашать долг, при этом сохраняя свои сбережения, вы можете сэкономить сотни или тысячи процентов по ссуде.

Продукты питания

Каждый должен есть, и в 2014 году американцы тратили на еду в среднем 563 доллара в месяц.Хотя ваш индивидуальный бюджет на питание зависит от размера вашей семьи и пищевых привычек, не бойтесь тратить деньги на высококачественные продукты. «Это та область, где вы можете потратить немного больше, потому что еда полезна для вас», — говорит Берри, который рекомендует тратить от 10 до 15 процентов вашего бюджета на еду.

Транспорт

Среднестатистический американец тратил около 756 долларов в месяц на транспорт в 2014 году, включая проездные, бензин, страховку, ежемесячные платежи за автомобиль и техническое обслуживание.Берри рекомендует отложить автомобильный аварийный фонд на ремонт — не менее 500 долларов и ограничить платежи за автомобиль до 5–10 процентов от заработной платы на дом.

Одежда и предметы личной гигиены

В 2014 году американцев тратили в среднем 203 доллара в месяц на одежду и средства личной гигиены. В эту категорию входят одежда, обувь, стрижки, средства личной гигиены, принадлежности для стирки, химчистка и пошив одежды. Сколько вы тратите, зависит от индивидуальных обстоятельств, но эта категория не должна занимать более 2–5 процентов вашего бюджета, — говорит Берри.

В эту категорию входят одежда, обувь, стрижки, средства личной гигиены, принадлежности для стирки, химчистка и пошив одежды. Сколько вы тратите, зависит от индивидуальных обстоятельств, но эта категория не должна занимать более 2–5 процентов вашего бюджета, — говорит Берри.

Развлечения

Выполнив все остальные финансовые обязательства, вы заслуживаете немного повеселиться! В 2014 году американцы тратили на развлечения в среднем 227 долларов в месяц, или 5 процентов от их общих ежемесячных расходов. В дополнение к очевидным расходам на развлечения, таким как потоковые сервисы или билеты в кино, ваш бюджет на развлечения также может включать экономию на более крупных расходах, таких как семейный отдых или специальные мероприятия.

20 общих статей бюджета Ваш ежемесячный бюджет должен включать

Если вы планируете бюджет, поздравляю! Для многих людей наличие большего количества денег серьезно увеличивает их свободу, а составление бюджета — отличный способ дать себе как можно больше финансовой свободы в будущем, а также улучшить свое финансовое положение в настоящее время.

Вы, вероятно, практиковали составление бюджета на продукты, аренду и другие расходы на жилье, используя формулы составления бюджета, такие как правило составления бюджета 50/20/30, которое делит ваши финансы на три основные категории:

- Основы: 50% вашего дохода

- Накопления: 20% от вашего дохода

- Хочет: 30% от вашего дохода

Вот сколько у вас есть:

Однако, если вы используете более тонкую формулу, как в этом онлайн-калькуляторе бюджета, есть множество других небольших статей бюджета, о которых слишком легко забыть.

Вот 20 общих вещей, которые нужно включить в бюджет:

Некоторые из этих 20 статей бюджета могут не относиться к вам, но все они часто упускаются из виду теми, кто составляет бюджет.

1. Аренда

Первый и самый крупный фиксированный расход, который следует учитывать, — это арендная плата или ипотечный платеж. Это такой большой предмет, что о нем даже можно легко забыть! Но убедитесь, что вы выделяете часть своего ежемесячного дохода на оплату аренды и других сопутствующих расходов на проживание, таких как вода, электричество, отопление или кондиционирование воздуха.

Это такой большой предмет, что о нем даже можно легко забыть! Но убедитесь, что вы выделяете часть своего ежемесячного дохода на оплату аренды и других сопутствующих расходов на проживание, таких как вода, электричество, отопление или кондиционирование воздуха.

2. Продовольствие и бакалея

Еда может стать довольно большим расходом, если не составить разумный бюджет. Если вы переехали и у вас новая работа, возможно, вы увлечетесь посещением новых ресторанов и регулярным заказом закусок, ужинов и напитков. Не поддавайтесь этому искушению; вместо этого добавьте в свой бюджет расходы на еду и отложите фиксированную сумму на питание вне дома. Большую часть вашего бюджета следует направить на продукты, это сэкономит вам деньги в долгосрочной перспективе.

3. Ежедневные происшествия

Может показаться, что вы не тратите много денег на ежедневный латте в любимом кафе или выпивку после работы.Но эти расходы могут существенно возрасти в течение года. Вам следует попытаться просуммировать эти расходы и включить их в свой бюджет.

4. Нерегулярные расходы и чрезвычайный фонд

Сложно составить бюджет на единовременные расходы, потому что вы не знаете о них заранее, но вы всегда должны иметь на них немного денег. Если вы узнаете о предстоящих расходах (например, о свадьбе), вас не поймают врасплох. Нерегулярные расходы иногда могут сократить ваш ежемесячный бюджет, поэтому постарайтесь отложить на них деньги, даже если это только разовые расходы.

5. Домашнее хозяйство

Обслуживание домашнего хозяйства — это неизбежные расходы на жизнь. Если вы нанимаете уборщиков для уборки своей квартиры раз в месяц или отвозите машину на автомойку, обязательно включите эти расходы в свой бюджет. Бытовые чистящие средства, ремонт или замена поврежденной техники и чистка мебели также могут быть дорогостоящими, и вы должны не забывать о бюджете на это.

6. Гардероб и содержание

Требуется ли на рабочем месте костюм и хорошая обувь? Затем составьте смету расходов на замену предметов по мере их износа, а также смету расходов на химчистку и ремонт обуви. Если вы собираетесь и дальше получать хороший доход, может понадобиться хороший рабочий гардероб.

Если вы собираетесь и дальше получать хороший доход, может понадобиться хороший рабочий гардероб.

7. Подписки и данные

Подписки на музыкальные сервисы, потоковые сервисы и онлайн-публикации часто упускаются из виду в семейных бюджетах, поэтому обязательно включите их, если они у вас есть. Помните, что вам также следует запланировать использование телефона и данных, чтобы убедиться, что ваш тарифный план не слишком дорог для ваших средств.

8. Гости

У вас есть семья или друзья, которые навещают вас каждое лето или на каникулы? Если это так, то вы, вероятно, потратите дополнительные деньги на продукты, стирку и транспорт, когда они приедут, не говоря уже о ваших расходах на то, чтобы «показать друзей по городу».Лучший способ учесть эту статью бюджета — откладывать небольшую сумму денег каждый месяц, даже в те месяцы, когда у вас не будет посетителей.

9. Путевые расходы

В отличие от последнего пункта, вы захотите составить бюджет своей поездки всякий раз, когда вы путешествуете за город, чтобы навестить семью или друзей. Размер бюджета зависит от того, как вы собираетесь путешествовать, куда и как далеко. Выясните, куда вы собираетесь отправиться, и определите, каковы будут расходы на бензин / поезд / перелет, а также обязательно выделите бюджет на проживание и питание.

Отдых — это совсем другая история. Как правило, длительный отпуск требует отдельного бюджета, потому что длительные поездки связаны с большим количеством расходов.

10. Членство

Возможно, вам придется платить ежемесячную плату, если вы работаете в тренажерном зале или студии йоги. Обязательно включите эти статьи бюджета в свой бюджет. Если вы посещаете спортзал, обязательно следите за тем, как часто вы на самом деле ходите в спортзал. Так легко подписаться на ежемесячный абонемент в тренажерный зал и отказаться от него надолго.Членство может быть довольно дорогим, поэтому постарайтесь избавиться от привычки, чтобы она окупилась (к тому же ваше тело будет вам за это благодарно).

11. Рецепты и лекарства

Трудно предсказать стоимость рецептов, потому что вы никогда не знаете, когда разовьется болезнь, но вы должны включить в свой бюджет лекарства, отпускаемые без рецепта. К лекарствам из обычных бюджетных статей относятся Тайленол, Адвил, Тумс и Кларитин.

12. Уход за домашними животными

Наши пушистые друзья приносят столько радости в нашу жизнь, но они также могут взять немного из нашего бюджета.Обязательно спланируйте ветеринарные расходы, такие как вакцинация и осмотры, а также ежемесячные расходы, такие как уход за шерстью и корм для домашних животных.

13. Комиссия за банковский счет

Банки иногда взимают комиссию за свои услуги, включая низкие остатки, переводы, обслуживание счетов и овердрафты. Включите эти расходы в свой бюджет. Вы можете использовать эти статьи бюджета, чтобы каждый месяц определять, где ваши финансы идут наперекосяк.

Вы также можете рассмотреть возможность перехода от корпоративного банка к кредитному союзу.Кредитные союзы обычно имеют гораздо более низкие ставки и комиссионные, чем крупные банки.

14. Парковка

Парковка — еще одна статья расходов, о которой легко забыть, но со временем она может значительно увеличиваться. Если вы едете на работу в городской район, скорее всего, вам придется время от времени платить за парковку, или, возможно, вы подписались на ежемесячный план парковки на своей работе или на парковке. Включите эти расходы в свой бюджет и оставьте дополнительное место на случай, когда вы собираетесь платить за парковку, когда посещаете парк развлечений или путешествуете.

15. Регистрация автомобиля

Большинство людей закладывают в бюджет расходы на бензин, но люди часто забывают внести в бюджет расходы на регистрацию автомобиля. В некоторых штатах, например в Калифорнии, регистрация автомобиля может быть довольно дорогой, поэтому вам нужно учесть ее в своем бюджете, чтобы не удивиться, когда вы получите по почте уведомление о том, что срок вашей текущей регистрации скоро истечет.

16. Развлечения

Кто сказал, что нельзя выделять деньги и на развлечения? Вы должны внести в бюджет все расходы, связанные с «развлечением», будь то поход в клуб, поход в кино или посещение концертов.

Трудно рассчитать бюджет на развлечения, потому что вы можете никогда не знать, когда собираетесь заниматься чем-то веселым (некоторые люди предпочитают быть очень спонтанными в своих развлечениях). Когда вы составили список всех своих жилых помещений, определите, сколько денег у вас осталось, и отложите приличную их часть на развлекательные цели. Даже если вы не израсходуете весь свой ежемесячный бюджет на развлечения, вы сможете отложить лишние деньги на сбережения или перенести их на следующий месяц.

Не бойтесь потратить на развлечения больше, чем несколько долларов! Копить деньги — неинтересно, если ты все время сидишь дома. И всегда помните, что чем больше вы урезаете в других областях, тем больше вы сможете выделить из своего бюджета на развлечения.

17. Дни рождения

Бюджет на дни рождения! Даже если вы предпочитаете, чтобы ваш день рождения был скромным, вы можете потратить немного денег на торт или красивую бутылку вина, и вы всегда должны иметь в бюджете немного денег на дни рождения друзей.Если у вас есть дети, вам наверняка захочется выделить из на дни рождения. (Вы можете использовать любой остаток для экономии или пополнить школьный бюджет!)

18. Праздничные подарки

Праздники могут быть обременительными из-за огромного финансового напряжения, связанного с дарением подарков. Но вы можете значительно облегчить себе отпуск и свои финансы, если будете практиковать составление бюджета на праздничный сезон. Подсчитайте, сколько вы обычно тратите на подарки в праздничные дни, а затем разделите на 12: именно столько денег вы хотите откладывать каждый месяц.

Вот вам совет: зачастую воспоминания гораздо дороже, чем подарок. Если у вас нет маленьких детей, подумайте о том, чтобы взять с собой семью в короткий отпуск, а не тратить непомерную сумму денег на подарки. Вы могли бы потратить намного меньше, вы сократите все время, которое вы тратите на праздничные покупки, и вы создадите воспоминания о своей семье, которые будут гораздо более ценными, чем материальные блага.

Вы могли бы потратить намного меньше, вы сократите все время, которое вы тратите на праздничные покупки, и вы создадите воспоминания о своей семье, которые будут гораздо более ценными, чем материальные блага.

19. Благотворительные взносы

Пожертвование в пользу любимой благотворительной организации — это достойные расходы, и вы обязательно должны включить его при планировании бюджета, если вы склонны к альтруизму.Составьте список ваших любимых благотворительных или религиозных организаций, которым вы, возможно, захотите делать пожертвования ежемесячно или ежегодно. Вы также можете оставить место для «непредвиденных благотворительных целей», таких как сбор средств для людей, пострадавших от травм.

20. Профсоюзы

Вы можете не обращать особого внимания на эту статью бюджета, если ваши взносы связаны с вашей заработной платой, но если они этого не делают, вам обязательно нужно включить их в свой бюджет. Вы можете включить их в качестве дополнительных расходов или вообще вычесть их из своего дохода.

Независимо от того, включаете ли вы все эти статьи в свой бюджет или только некоторые из них, вы обязательно уменьшите свой денежный стресс и улучшите свои финансы, когда начнете составлять бюджет и отслеживать свои расходы.

Зарегистрируйтесь на Mint сегодня От бюджетов и счетов до бесплатного кредитного рейтинга и т. Д. —

откроет для себя простой способ всегда оставаться на вершине.

Подробнее о безопасности

СвязанныеСоздание всеобъемлющего бюджета

Сбор данных и создание бюджета — с учетом некоторых целей — являются начальными шагами в этом процессе.Понимание формата или формы бюджета поможет вам найти нужную информацию. Полный бюджет Бюджет, который включает операционный бюджет и бюджет капиталовложений, то есть он предназначен для отображения всех аспектов финансовой деятельности, то есть бюджет, охватывающий все аспекты финансовой жизни, будет включать прогноз повторяющихся доходов и расходов. и единовременных расходов. (Единовременный доход или «непредвиденные доходы» не следует рассчитывать или «закладывать в бюджет» консервативно.) Периодические доходы — это заработная плата, проценты или дивиденды. Периодические расходы могут включать расходы на проживание, погашение ссуд и регулярные сбережения или инвестиционные вклады. Единовременные расходы могут быть связаны с капитальными улучшениями, такими как установка новой крыши для вашего дома, или на покупку предметов длительного пользования, таких как холодильник или автомобиль. Это покупки, которые не будут совершаться каждый период. Подробная бюджетная диаграмма показана на Рисунке 5.4 «Полная бюджетная диаграмма».

и единовременных расходов. (Единовременный доход или «непредвиденные доходы» не следует рассчитывать или «закладывать в бюджет» консервативно.) Периодические доходы — это заработная плата, проценты или дивиденды. Периодические расходы могут включать расходы на проживание, погашение ссуд и регулярные сбережения или инвестиционные вклады. Единовременные расходы могут быть связаны с капитальными улучшениями, такими как установка новой крыши для вашего дома, или на покупку предметов длительного пользования, таких как холодильник или автомобиль. Это покупки, которые не будут совершаться каждый период. Подробная бюджетная диаграмма показана на Рисунке 5.4 «Полная бюджетная диаграмма».

Еще одно различие в распознавании повторяющихся и неповторяющихся элементов — это временные рамки для каждого.О повторяющихся статьях нужно заботиться неоднократно, и поэтому их следует рассматривать в краткосрочной перспективе, в то время как статьи капитального бюджета могут позволить долгосрочное планирование, поскольку они происходят реже. Разные временные горизонты для планирования повторяющихся и разовых задач могут позволить использовать разные стратегии для достижения этих разных целей.

Полный бюджет — это составление операционного бюджета. Бюджет показывает повторяющиеся доходы и расходы, обычно расходы на проживание и доходы от заработной платы, процентов и дивидендов, обычно связанных с краткосрочными финансовыми целями.для краткосрочных целей, включающих повторяющиеся статьи и капитальный бюджет — Бюджет, который показывает разовые события, которые обычно связаны с долгосрочными финансовыми целями. для долгосрочных целей, включающих разовые предметы.

Операционный бюджет: периодические доходы и расходы

Использование финансовой истории

Периодические доходы и расходы обычно легче всего определить и спрогнозировать, поскольку они происходят постоянно и немедленно влияют на вашу повседневную жизнь. Отчет о прибылях и убытках показывает доходы и расходы; В отчетах о движении денежных средств отражены фактические денежные расходы. Периодические доходы и расходы планируются в контексте краткосрочных жизненных целей или предпочтений.

Отчет о прибылях и убытках показывает доходы и расходы; В отчетах о движении денежных средств отражены фактические денежные расходы. Периодические доходы и расходы планируются в контексте краткосрочных жизненных целей или предпочтений.

Посмотрите на период времени, достаточно большой для сбора соответствующих данных. Некоторые доходы и расходы надежно повторяются, но только периодически или сезонно. Например, вы можете платить страховой взнос по полису автострахования два раза в год. Это повторяющиеся расходы, но они происходят только в течение двух месяцев в году, поэтому вам нужно будет посмотреть на расходы за достаточное количество месяцев, чтобы увидеть их.Или ваши расходы на отопление или охлаждение могут меняться в зависимости от сезона, влияя на ваши коммунальные расходы в одни месяцы больше, чем в другие.

Период времени, который вы выбираете для бюджета, должен быть достаточно длинным, чтобы показывать периодически повторяющиеся элементы как повторяющиеся, а разовые элементы как необычные, но при этом достаточно малым, чтобы следить за ними и управлять выбором в течение периода. Для личных бюджетов месяц является наиболее распространенным бюджетным периодом, поскольку большинство расходов на проживание оплачиваются не реже, чем ежемесячно. Однако лучше использовать данные по крайней мере за один полный год, чтобы получить разумное среднемесячное значение и видеть сезонные и периодические элементы по мере их появления.

Некоторые элементы могут повторяться, но ненадежно: их частота или количество неизвестны. При консервативном подходе следует включить в свой бюджет максимально возможную сумму неопределенных расходов. Если доход происходит регулярно, но сумма не определена, консервативно включайте минимальную сумму. Если доход на самом деле происходит нерегулярно, возможно, лучше просто не учитывать его в своем бюджете — и в своих планах, — поскольку вы не можете «рассчитывать» на это.

Рассмотрим следующий пример: Марк работает школьным консультантом, учителем на стороне, рисует дома летом, а также покупает и продает спортивные памятные вещи в Интернете. В 2006 году он купил старый дом по ипотеке с фиксированной ставкой в размере 200 000 долларов под 5,75 процента. Каждый год он вкладывает 1000 долларов на свой пенсионный счет и использует часть капитала для ремонта дома. Он использовал автокредит, чтобы купить свою машину. Все наличные деньги, оставшиеся после того, как он оплатил свои счета, откладываются на счете денежного рынка, который приносит 3% годовых. В конце 2009 года Марк пытается составить бюджет на 2010 год. С момента покупки дома он ведет довольно хорошую финансовую отчетность, как показано на Рисунке 5.5 «Финансовые данные Марка за 2006–2009 годы».

В 2006 году он купил старый дом по ипотеке с фиксированной ставкой в размере 200 000 долларов под 5,75 процента. Каждый год он вкладывает 1000 долларов на свой пенсионный счет и использует часть капитала для ремонта дома. Он использовал автокредит, чтобы купить свою машину. Все наличные деньги, оставшиеся после того, как он оплатил свои счета, откладываются на счете денежного рынка, который приносит 3% годовых. В конце 2009 года Марк пытается составить бюджет на 2010 год. С момента покупки дома он ведет довольно хорошую финансовую отчетность, как показано на Рисунке 5.5 «Финансовые данные Марка за 2006–2009 годы».

Mark имеет пять источников дохода: одни более постоянные, другие более надежные и некоторые более сезонные. Его работа консультанта обеспечивает стабильную круглогодичную зарплату. Покраска дома — сезонный, но достаточно надежный источник дохода; в 2008 году — меньше, потому что Марк упал с лестницы и два месяца не мог рисовать. Репетиторство — это сезонный источник дохода, и с тех пор, как в 2008 году школа наняла дополнительного консультанта, он уменьшился.Торговля памятными вещами — это круглогодичный, но непредсказуемый источник дохода. В 2009 году он совершил несколько очень прибыльных сделок, но в 2007 году почти ни одной. Процентный доход зависит от остатка на счете денежного рынка. Он включит в свой бюджет доходы от консультаций, рисования и процентов, но должен быть консервативным в отношении своих доходов от репетиторства или торговли.

РасходыMark надежны и легко предсказуемы, за некоторыми исключениями. Его несчастный случай в 2008 году увеличил его медицинские расходы в этом году.Расходы на бензин для автомобиля и отопление зависят от погоды и очень нестабильных цен на нефть; в 2008 году эти расходы были необычно высокими. Налог на недвижимость увеличился в 2009 году, но вряд ли повторится в ближайшие несколько лет.

Диаграмма 5.5. Финансовые данные Марка, 2006–2009 гг.

Использование новой информации и «микро» факторов

Наряду с известной финансовой историей вы хотели бы включить любую новую информацию, которая может изменить ваши ожидания.Как и в случае с любым прогнозом, чем больше информации вы можете включить в свои прогнозы, тем вероятнее, что они будут точнее.

Марк знает, что наем нового консультанта значительно сократил его доход от репетиторства, и, вероятно, так будет и дальше. Он получит скромное повышение заработной платы, но был уведомлен, что доплаты и франшизы по его медицинской и стоматологической страховке увеличатся в 2010 году. Он только что обменял свою машину и получил новую ссуду на «новую» подержанную машину. машина.

Личные или микрочастицы вашей ситуации влияют на ваши ожидания, особенно если ожидается, что они изменятся. Личные факторы, такие как структура семьи, здоровье, выбор карьеры и возраст, оказывают значительное влияние на финансовый выбор и цели. Если ожидается, что какой-либо из этих факторов изменится, следует ожидать, что изменится и ваше финансовое положение, и это ожидание следует включить в свой бюджетный прогноз.

Например, если вы ожидаете увеличения или уменьшения размера вашей семьи или домашнего хозяйства, это повлияет на ваше потребление товаров и услуг.Если вы ожидаете смены работы или карьеры, это отразится на вашем доходе от заработной платы. Изменение состояния здоровья может привести к более или менее продолжительной работе и, таким образом, к изменению дохода от заработной платы. Есть много способов, которыми личные обстоятельства могут измениться, и они могут изменить ваши финансовые ожидания, выбор и цели. Все эти предполагаемые изменения необходимо включить в бюджетный процесс.

Использование экономических и «макро» факторов

Макрофакторы, влияющие на ваш бюджет, исходят из контекста экономики в целом, поэтому понимание того, как создаются доходы и расходы, полезно при формировании оценок. Доходы создаются при продаже рабочей силы или капитала (ликвидности или активов). Размер создаваемого дохода зависит от проданного количества и цены.

Доходы создаются при продаже рабочей силы или капитала (ликвидности или активов). Размер создаваемого дохода зависит от проданного количества и цены.

Цена на рабочую силу зависит от относительного спроса и предложения на рабочую силу, что отражается в уровне безработицы. Цена ликвидности зависит от относительного спроса и предложения на капитал, отраженного в процентных ставках. Уровень безработицы и процентные ставки, в свою очередь, зависят от сложной динамичной экономики.

Экономика имеет тенденцию к циклическому поведению.Если экономика находится в периоде спада или спада, спрос на рабочую силу ниже, конкуренция между рабочими выше, и нельзя ожидать роста заработной платы. По мере роста безработицы, особенно если вы работаете в отрасли, которая циклически сокращается с экономикой, заработная плата может стать ненадежной или все более рискованной, если есть риск потерять работу. Процентные ставки, как правило, более волатильны, и поэтому их труднее предсказать, но обычно они имеют тенденцию падать в период сокращения и повышаться в период роста.Бюджетный период обычно короткий, поэтому экономические факторы не будут меняться достаточно широко, чтобы повлиять на прогнозы в течение этого короткого периода. Тем не менее, эти экономические факторы должны определять ваши оценки потенциального дохода.

Расходы создаются, когда количество товаров или услуг потребляется по определенной цене. Эта цена зависит от относительного предложения и спроса на эти товары и услуги, а также от более широкого контекста уровней цен в экономике. Если инфляция или дефляция уменьшают или увеличивают стоимость нашей валюты, то ее покупательная способность меняется, как и реальная стоимость расходов.Опять же, как правило, бюджетный период должен быть достаточно коротким, чтобы изменения покупательной способности не слишком сильно влияли на бюджет; Тем не менее, эти изменения нельзя игнорировать. Уровни цен изменяются намного быстрее, чем уровни заработной платы, поэтому вполне возможно повышение цен до повышения заработной платы, что снижает реальную покупательную способность вашей зарплаты.

Если у вас есть ссуда с плавающей ставкой, то есть ссуда, процентная ставка по которой может периодически корректироваться, вы подвержены волатильности процентной ставки.(Это подробно обсуждается в главе 16 «Владение облигациями».) Вы должны знать об этом конкретном макро-факторе при создании своего бюджета.

Макроэкономические факторы трудно предсказать, поскольку они отражают сложные сценарии, но новости о текущих и ожидаемых экономических условиях легко доступны в средствах массовой информации каждый день. Хороший специалист по финансовому планированию также будет внимательно следить за экономическими показателями и прогнозами. У вас будет довольно конкретное представление о том, где находится экономика в своих циклах и как это влияет на вас, просто увидев, как ваша зарплата соответствует вашим расходам на жизнь (например,g., заправка автомобиля бензином или покупка продуктов). На рисунке 5.7 «Факторы для определения прогнозируемой статьи текущего бюджета» показано, как можно использовать личную историю, микроэкономические факторы и макроэкономические факторы для составления прогнозов по статьям вашего бюджета.

Рисунок 5.7 Факторы для определения прогнозируемой статьи операционного бюджета

Используя свою прошлую историю, текущую информацию и понимание текущих и ожидаемых макроэкономических факторов, Марк составил бюджет, показанный на Рисунке 5.8 «Бюджет Марка на 2010 год».

Чтобы спрогнозировать доходы, Марк полагался на свою новейшую информацию, чтобы оценить свою заработную плату и доход от репетиторства. Он использовал минимальный доход за последние четыре года для продажи памятных вещей, что является консервативным и разумным, учитывая его непостоянство. Его доход от живописи менее изменчив, поэтому его оценка является средней, за исключением необычного года его аварии. Процентный доход основан на его текущем балансе на счете денежного рынка, который скорректирован с учетом ожидаемого снижения процентных ставок.

Марк ожидает, что его расходы будут такими же, как и в 2009 году, поскольку его расходы и потребление не изменятся. Однако он скорректировал свою медицинскую и стоматологическую страховку и платежи за аренду автомобиля на основе своих новых знаний.

Цена на газ и мазут в течение этого периода (2006–2009 гг.) Была чрезвычайно нестабильной, что сказалось на расходах Марка на газ и отопление, поэтому он основывает свои оценки на том, что ему известно об ожидаемом потреблении и цене.Он знает, что проезжает в среднем около 15 000 миль в год и что его машина проезжает около 20 миль на галлон. Он оценивает свои расходы на газ в 2010 году, предполагая, что, поскольку уровень цен на нефть примерно такой же, как в 2007 году, газ будет стоить в среднем столько же, сколько и тогда, а это 2,50 доллара за галлон. В среднем он будет покупать 750 галлонов в год (15 000 миль ÷ 20 миль на галлон), так что его общие расходы составят 1875 долларов. Марк также знает, что он использует 500 галлонов мазута каждый год. Если оценить цены на мазут на уровне 2007 года, то его стоимость будет примерно такой же, как и тогда, — 1200 долларов.

Марк знает, что чем больше знаний и информации он сможет использовать, тем более точными и полезными будут его оценки.

Диаграмма 5.8 Бюджет Марка на 2010 г.

Бюджет капиталовложений: капитальные затраты и инвестиции

Доход, остающийся после вычета расходов на проживание и долговых обязательств или свободного денежного потока Доход, остающийся после вычета расходов на проживание и долговых обязательств, доступный для капитальных затрат или инвестиций., это денежные средства, доступные для капитальных затрат или инвестиций. Капитальные затраты обычно являются частью долгосрочного плана создания базы активов. Инвестиции также могут быть частью долгосрочного плана по созданию базы активов или достижению конкретной цели, такой как финансирование образования или выхода на пенсию.

Долгосрочные стратегии основаны на ожидаемых изменениях микрофакторов, определяющих цели. Например, вы хотите откладывать деньги на пенсию, потому что ожидаете старения и не готовы или не способны продавать рабочую силу.Расширение или сокращение структуры семьи может создать новые цели сбережений или изменение жилищных потребностей, что укажет на изменение базы активов (например, покупка или продажа дома).

Некоторые изменения устранят конкретную цель. Например, у ребенка, заканчивающего колледж, отпадает необходимость в накоплении средств на образование. Некоторые изменения будут подчеркивать необходимость достижения цели, например, ухудшение здоровья, подчеркивающее необходимость откладывать на пенсию. По мере изменения личных факторов вам следует переоценить свои долгосрочные цели и капитальные затраты на достижение этих целей, потому что долгосрочные цели и, следовательно, капитальные затраты могут измениться вместе с ними.

Хотя многие личные факторы относительно предсказуемы в долгосрочной перспективе (например, вы станете старше, а не моложе), макроэкономические факторы, которые будут происходить одновременно, гораздо труднее предсказать. Будет ли экономика расширяться или сокращаться после выхода на пенсию? Будет инфляция или дефляция? Чем дальше (во времени) вы отошли от своих целей, тем сложнее предсказать эти факторы и тем меньше они имеют отношение к вашим задачам по составлению бюджета. По мере того, как вы приближаетесь к своим целям, макрофакторы становятся более влиятельными в оценке ваших целей и вашего продвижения к ним.

Поскольку долгосрочные стратегии реализуются с течением времени, вы должны использовать отношения между временем и стоимостью для расчета капитальных затрат и продвижения к долгосрочным целям. Долгосрочные цели часто лучше всего достигаются последовательными и ровными шагами; например, цель сбережений часто достигается за счет регулярных и стабильных вкладов. Эти регулярные депозиты образуют аннуитет. Зная, сколько времени и сколько может быть начислений, чтобы превратить баланс вашего счета (текущую стоимость этого аннуитета) в цель сбережений (его будущую стоимость), вы можете рассчитать сумму вкладов на счет.Затем это можно сравнить с вашим прогнозируемым свободным денежным потоком, чтобы узнать, возможен ли такой депозит. Вы также можете увидеть, является ли ваша цель слишком скромной или слишком амбициозной и должна быть скорректирована с точки зрения времени для достижения цели или скорости, с которой вы ее достигаете.

Зная, сколько времени и сколько может быть начислений, чтобы превратить баланс вашего счета (текущую стоимость этого аннуитета) в цель сбережений (его будущую стоимость), вы можете рассчитать сумму вкладов на счет.Затем это можно сравнить с вашим прогнозируемым свободным денежным потоком, чтобы узнать, возможен ли такой депозит. Вы также можете увидеть, является ли ваша цель слишком скромной или слишком амбициозной и должна быть скорректирована с точки зрения времени для достижения цели или скорости, с которой вы ее достигаете.

Капитальные вложения могут быть одноразовыми, например, новая крыша. Капитальные вложения также могут быть шагом к долгосрочной цели, например, ежегодным сберегательным вкладом. Эта цель должна оцениваться с каждым бюджетом, и этот «этап» или капитальные затраты должны быть пересмотрены.На рисунке 5.10 «Факторы для определения прогнозируемой статьи капитального бюджета» показано соотношение факторов, используемых для определения капитального бюджета.

Рисунок 5.10 Факторы для определения прогнозируемой статьи капитального бюджета

БюджетМарка на 2010 год (показан на Рисунке 5.8 «Бюджет Марка на 2010 год») прогнозирует падение доходов и располагаемого дохода, а также рост расходов на жизнь, в результате чего у него останется меньше свободных денежных средств для капитальных затрат или инвестиций.Он знает, что его дому нужна новая крыша (ориентировочная стоимость = 15 000 долларов), и надеялся, что это будет сделано в 2010 году. Однако эти капитальные затраты создадут отрицательный чистый денежный поток, даже если он также использует сбережения со своего счета денежного рынка. Бюджет Марка показывает, что как его краткосрочные предпочтения в образе жизни (прогнозируемые доходы и расходы), так и прогресс в достижении его долгосрочных целей (улучшение состояния собственности и сбережения) не могут быть достигнуты без некоторых изменений и выбора. Какими должны быть эти изменения и выборы?

Основные выводы

- Исчерпывающий бюджет состоит из операционного бюджета и капитального бюджета.

- Операционный бюджет учитывает текущие доходы и расходы.

- Периодические доходы от продажи рабочей силы и / или ликвидности.

- Периодические расходы связаны с потреблением товаров и / или услуг.

Периодические доходы и расходы

- удовлетворить краткосрочные цели, связанные с образом жизни,

- создать свободный денежный поток для капитальных вложений.

- В капитальном бюджете учитываются капитальные затраты или единовременные статьи.

- Капитальные затраты обычно являются частью долгосрочного плана или цели.

Прогнозирование текущих доходов и расходов предполагает использование

- финансовая история,

- новой информации и микроэкономических факторов,

- макроэкономических факторов.

- Для прогнозирования различных доходов и расходов могут использоваться разные методы в зависимости от вероятности, изменчивости и предсказуемости количества и цены.

При проектировании капитальных затрат используются:

- Новая информация и микроэкономические факторы

- Макроэкономические факторы, хотя их труднее предсказать на более длительный период, и поэтому они менее актуальны

- Отношения, описываемые временной стоимостью денег

Упражнения

- Используя бюджетную ведомость Марка в качестве руководства, адаптируйте категории и суммы бюджета с учетом ваших личных финансовых реалий и прогнозов.

Разработайте операционный бюджет и бюджет капиталовложений, отделяя текущие доходы и расходы от разовых капитальных затрат. На основании чего вы будете делать прогнозы о своих будущих доходах и расходах?

Разработайте операционный бюджет и бюджет капиталовложений, отделяя текущие доходы и расходы от разовых капитальных затрат. На основании чего вы будете делать прогнозы о своих будущих доходах и расходах? - Как ваш бюджетный лист соотносится с вашим отчетом о прибылях и убытках, вашим отчетом о движении денежных средств и вашим балансом? Как вы будете использовать эту прошлую историю, чтобы составить бюджет для достижения ваших краткосрочных и долгосрочных целей?

Образец ежемесячного семейного бюджета — Финансовый инструктор

Образец ежемесячного семейного бюджета

Ниже приводится примерный месячный бюджет.Бюджет может быть использован, чтобы помочь вам управлять своими деньгами. Это оценка ваших доходов и расходов за определенный период времени. Создавая и используя ежемесячный бюджет, вы можете лучше понять, на что вы тратите свои деньги, кому вы должны деньги и сколько. Это поможет вам сосредоточиться на том, чтобы сберегать больше, чтобы вы могли достичь своих финансовых целей.

Пример бюджета

В этом примере бюджета есть две категории: доходы и расходы. В доход входят заработанные деньги, в том числе заработная плата. Расходы включают предметы, на которые вы тратите свои деньги, в том числе аренду и еду.

В образце также есть три столбца, первый столбец, «Сумма ежемесячного бюджета», представляет собой оценку бюджета на месяц. В следующем столбце «Фактическая сумма» указаны фактические доходы и расходы за месяц. Последний столбец «Разница» — это разница между оценкой и фактическим бюджетом (столбец 1 минус столбец 2).

ЕЖЕМЕСЯЧНЫЙ БЮДЖЕТ

| Категория | Сумма ежемесячного бюджета | Фактическая сумма | Разница |

| ДОХОД: | |||

| Заработная плата / доход | $ 872 | $ 810 | $ 62 |

| Процентный доход | $ 232 | $ 196 | $ 36 |

| ПРОМЕЖУТОЧНЫЙ ИТОГО | $ 1 104 | $ 1 006 | $ 98 |

| РАСХОДЫ: | |||

| Налоги | $ 386 | $ 397 | (11 долларов США) |

| Аренда / Ипотека | $ 298 | $ 239 | $ 59 |

| Коммунальные услуги | $ 99 | $ 95 | $ 4 |

| Бакалея / Продукты питания | $ 121 | $ 100 | $ 21 |

| Одежда | $ 66 | $ 60 | $ 6 |

| Покупки | $ 55 | $ 46 | $ 9 |

| Развлечения | $ 44 | $ 44 | $ 0 |

| Разное / Прочее | $ 35 | $ 31 | $ 4 |

| ИТОГО ПО РАСХОДАМ | $ 1 104 | $ 1,012 | $ 92 |

| ЧИСТЫЙ ДОХОД (доход — расходы) | $ 0 | (6 долл. США) США) |

Обратите внимание, что в этом бюджете фактические доходы и расходы были ниже бюджетной сметы (сумма ежемесячного бюджета).Кроме того, человек потратил немного больше (6 долларов), чем заработал за месяц. В следующем месяце им, возможно, придется сократить свои расходы, если они не получат более высокий доход. Мы бы порекомендовали им добавить дополнительную строку под названием «Экономия», в которой они могут ежемесячно планировать экономию денег.

Обучающие уроки:

Бюджетные уроки — Используйте эти уроки для обучения основным концепциям бюджета. Для обучения и изучения семейного бюджета.

Как создать семейный бюджет

Как сделать семейный бюджет приемлемым для всех

Наличие бюджета важно.Независимо от того, сколько вы зарабатываете, составление бюджета позволяет вам не сбиться с пути, помогает избежать перерасхода средств и облегчает достижение финансовых целей. Семейный бюджет особенно важен, поскольку домашние расходы быстро накапливаются, и их легко потратить, если вы не следуете плану. Создавая семейный бюджет, вы можете структурировать свой план таким образом, чтобы покрывать все ежемесячные расходы семьи, а также экономить для достижения личных и семейных целей.

Многие люди испытывают стресс, когда дело доходит до составления бюджета.Это естественно. Деньги могут вызывать стресс, особенно если вы беспокоитесь о том, что у вас закончатся средства, прежде чем у вас закончатся расходы. Однако создание бюджета и следование финансовому плану на самом деле уменьшит ваш стресс. Как только у вас будет бюджет и вы привыкнете его придерживаться, управление деньгами станет проще, и вы почувствуете меньше стресса, чтобы позволить себе все свои ежемесячные расходы.

Вот несколько советов по созданию семейного бюджета.

Определите, какие инструменты вы будете использовать

Разные люди чувствуют себя комфортно с разными инструментами. Некоторые люди любят составлять бюджет с помощью приложений на своем телефоне, другие предпочитают создавать электронные таблицы на своем компьютере, а некоторые предпочитают использовать ручку и бумагу. Не существует правильного или неправильного варианта, но важно выбрать то, что вам удобно. Если вы решите использовать метод, который вам покажется трудным или раздражающим, у вас будет гораздо меньше шансов на эффективный бюджет.

Некоторые люди любят составлять бюджет с помощью приложений на своем телефоне, другие предпочитают создавать электронные таблицы на своем компьютере, а некоторые предпочитают использовать ручку и бумагу. Не существует правильного или неправильного варианта, но важно выбрать то, что вам удобно. Если вы решите использовать метод, который вам покажется трудным или раздражающим, у вас будет гораздо меньше шансов на эффективный бюджет.

Поскольку вы составляете семейный бюджет, убедитесь, что вы выбрали метод, который удобен для всех в семье.

Привлечь к участию всю семью

Важно, чтобы в составление бюджета была вовлечена вся семья.Поскольку этот финансовый план повлияет на всех в вашей семье, вся ваша семья должна знать подробности, и все они должны внести свой вклад в процесс. В составлении бюджета могут принимать участие даже дети младшего возраста. Это хороший способ ответственно узнать о деньгах, расходах и сбережениях. Подумайте об их возрасте и уровне понимания, а затем предложите им принять участие в процессе так, чтобы они могли понять.

Укажите свой доход

Первым шагом в процессе составления бюджета является перечисление доходов вашей семьи из всех источников.Запишите, сколько зарабатывает каждый член семьи, и обязательно укажите только тот регулярный доход, на который вы можете рассчитывать. Избегайте включения таких источников дохода, как чаевые или бонусы, потому что они могут не совпадать каждый месяц.

Если кто-либо из членов семьи работает по контракту или работает внештатно и поэтому получает нерегулярную зарплату, вам необходимо оценить их средний доход и знать, что эти цифры могут измениться.

Перечислите фиксированные расходы

Фиксированные расходы — это вещи, за которые нужно платить регулярно, и они не сильно меняются.Сюда входят такие вещи, как ипотека или арендная плата, ежемесячный платеж за автомобиль, счет по налогу на имущество и другие подобные расходы.

Составьте список переменных расходов

Переменные расходы — это практически все, на что вы тратите деньги, но не фиксированные. Сюда входят продукты, транспорт, одежда, развлечения и т. Д. Это расходы, которые вы можете контролировать. Чтобы выяснить, сколько вы обычно тратите в этих областях, просмотрите свои предыдущие банковские выписки и выписки по кредитной карте.

Сюда входят продукты, транспорт, одежда, развлечения и т. Д. Это расходы, которые вы можете контролировать. Чтобы выяснить, сколько вы обычно тратите в этих областях, просмотрите свои предыдущие банковские выписки и выписки по кредитной карте.

Также убедитесь, что вы включили в свой бюджет нерегулярные расходы, такие как подарки на день рождения и праздничные расходы. Это вещи, за которые не обязательно платить каждый месяц, но это расходы, к которым нужно готовиться. Разбейте их на ежемесячные суммы и убедитесь, что вы каждый месяц откладываете деньги на покрытие этих расходов.

Определите свои цели

У каждой семьи разные цели. Некоторые цели касаются всей семьи (например, сбережения на семейный отдых или погашение долга), другие — индивидуальные.Составьте список целей всей семьи и определите, сколько вам нужно откладывать каждый месяц для достижения этих целей. Расставьте приоритеты для своих целей, так как вы не сможете сэкономить для всех сразу.

Составьте план

Когда вы узнаете, сколько вы зарабатываете, сколько тратите и сколько хотите откладывать каждый месяц, пора составить план. Это означает, что вам нужно будет разработать стратегию, при которой ваша семья будет ежемесячно тратить меньше, чем вы зарабатываете.

Если вы обнаружите, что не можете позволить себе все свои расходы и откладывать на свои цели заработанный доход, вам нужно будет внести некоторые коррективы.Например, вы можете решить тратить меньше денег на развлечения каждый месяц, чтобы достичь своей цели — погасить задолженность по кредитной карте.

Отслеживайте свои расходы

Важно отслеживать свои расходы. Если вы не отслеживаете, сколько вы тратите, будет легче потратить больше, чем следует. Каждый член семьи, который тратит деньги, должен отслеживать каждую покупку, которую он совершает. Это убережет вас от перерасхода средств и поможет вам придерживаться своего бюджета.

Семейный бюджет — FamilyEducation

Семейный бюджет

Это тема, которую боятся многие супружеские пары: решение проблемы семейного бюджета. Но важно понимать, что заблаговременное определение бюджета не только дает паре ощущение совместной работы, но и дает больше свободы в отношении денег, не говоря уже о меньшем беспокойстве. Наличие бюджета уменьшит разногласия по поводу денег, потому что вы перенесете акцент с денег на размышления о том, как удовлетворить свои домашние потребности.

Но важно понимать, что заблаговременное определение бюджета не только дает паре ощущение совместной работы, но и дает больше свободы в отношении денег, не говоря уже о меньшем беспокойстве. Наличие бюджета уменьшит разногласия по поводу денег, потому что вы перенесете акцент с денег на размышления о том, как удовлетворить свои домашние потребности.

В дополнение к двум эмоциональным статьям, которые мы обсуждали, сбережениям и личным расходам, стандартный бюджет будет включать следующее:

- Еда

- Приют (включая коммунальные услуги)

- Развлечения

- Страхование

- Транспорт

- Здравоохранение

- Одежда

Прежде чем приступить к рассмотрению этой части бюджета, сделайте следующий расчет:

- $ __________ Запишите свой ежемесячный доход.

- $ __________ Вычтите запланированную ежемесячную экономию.

- $ __________ Вычтите запланированные ежемесячные личные расходы.

- $ __________ Остаток ежемесячного бюджета.

Оставшуюся сумму денег следует использовать для расчета остатка бюджета. Цифры могут оказаться на своих местах. Но если вы обнаружите, что спорите по поводу бюджета, задайте себе следующие вопросы о том, как вы можете сэкономить деньги в каждой категории:

Родственные души

Даже если ваш доход и ситуация не изменится, вам двоим следует переоценить свои бюджет каждый год.Вы можете быть удивлены. Могут возникнуть некоторые новые проблемы, которые необходимо решить.

Продукты питания. Вы делаете покупки оптом? Не могли бы вы есть меньше мяса и заменить некоторые блюда зерновыми и бобами? Не могли бы вы сократить потребление дорогих закусок, таких как картофельные чипсы и газированные напитки?

Укрытие. Не могли бы вы уменьшить свои счета за отопление или охлаждение? Стоит ли утеплять дом? Могли бы вы переехать в меньшее жилище или в менее дорогой район?

Развлечения.

Не могли бы вы посмотреть меньше фильмов в кинотеатре и вместо этого подождать, пока они выйдут на видео? Не могли бы вы пойти в менее дорогие рестораны или отказаться от десерта и кофе, когда обедаете вне дома? Могли бы вы сократить свой отпуск, меньше обедая вне дома и останавливаясь в менее дорогих отелях? Если вы покупаете абонементы (на культурные или спортивные мероприятия), сможете ли вы посетить половину мероприятий и продать остальные билеты?

Не могли бы вы посмотреть меньше фильмов в кинотеатре и вместо этого подождать, пока они выйдут на видео? Не могли бы вы пойти в менее дорогие рестораны или отказаться от десерта и кофе, когда обедаете вне дома? Могли бы вы сократить свой отпуск, меньше обедая вне дома и останавливаясь в менее дорогих отелях? Если вы покупаете абонементы (на культурные или спортивные мероприятия), сможете ли вы посетить половину мероприятий и продать остальные билеты?Страхование. Полностью ли вы осведомлены о страховании через своего работодателя? Иногда планы страхования по работе намного дешевле, чем планы для физических лиц.Могли бы вы продлить период ожидания по страхованию инвалидности?

Транспорт. Если у вас две машины, сможете ли вы работать только с одной? Могли бы вы сэкономить на бензине, работая вместе или с другими людьми? Могли бы вы продать один из своих автомобилей и купить более дешевую или старую модель, чтобы снизить платежи за автомобиль (и, возможно, страхование автомобиля)?

Здравоохранение. У вас есть наиболее разумный план для ваших нужд? Если у вас мало медицинских расходов, возможно, стоит иметь менее дорогой полис с большей франшизой.Если вы принимаете лекарства в течение длительного времени, покупаете ли вы лекарства оптом? Иногда планы взимают намного меньше, если вы покупаете лекарства на несколько месяцев по почте.

Одежда. Не могли бы вы купить меньше одежды или делать покупки в более экономичном магазине, чем сейчас? Могли бы вы выделить часть бюджета на одежду на дискреционные деньги?

После того, как вы ответите на эти вопросы, попробуйте еще раз рассчитать свой бюджет. Все может встать на свои места.Если они этого не сделают, вам нужно будет сократить расходы более радикально, чем вы хотели бы, или каким-то образом увеличить доход.

Уравнение вашего бюджета состоит из двух частей

Многие люди думают о сокращении своих расходов только в трудные времена. Но ваш бюджет ограничен в плане затягивания поясов. У бюджетного уравнения есть две стороны.

Но ваш бюджет ограничен в плане затягивания поясов. У бюджетного уравнения есть две стороны.

Другой способ решить проблему — взглянуть на другую сторону уравнения. Вы можете помочь своим финансовым затруднениям, также увеличив свой доход.

Понимание бухгалтерского уравнения или бюджетного уравнения

В первый день урока бухгалтерского учета в колледже профессор положил бухгалтерское уравнение на доску. Это уравнение движет финансовым миром.

Активы — Обязательства = Собственный капитал.

Другими словами, с точки зрения бюджета, ваш доход — ваши расходы = то, что осталось в конце дня. У этого уравнения две стороны. Вот ваш доход и ваши ежемесячные расходы.

Когда бюджет становится ограниченным, многие люди прибегают к проверенному и проверенному методу контроля над нашими финансами путем сокращения расходов, но это не единственный способ вернуть свой бюджет в соответствие. Вы также можете увеличить свой доход.

Составление бюджета — непростая задача. Многие люди чувствуют себя подавленными и сдаются еще до того, как приступят к работе. Но даже среди тех, кто не бросает курить, многие упускают из виду самый важный шаг при создании семейного бюджета: отслеживание всех ваших расходов. И я имею в виду до копейки.

Согласно ежегодному исследованию экономики и личных финансов Gallup, только 32% американских домохозяйств составляют письменный бюджет или используют программное обеспечение для составления плана расходов.

Вы можете выжать так многоВы можете выжать из своего бюджета лишние расходы только до определенной суммы. В конце концов, вы достигнете предела того, сколько мер по сокращению расходов вы и ваша семья можете выдержать. После серьезного сокращения бюджета ваш образ жизни в конечном итоге испортится.

Ваша семья может начать восстать, если порезы будут слишком глубокими или слишком сильными. В конце концов, вы можете сократить свой бюджет до самых необходимых продуктов, жилья, одежды и т. Д. Вот почему повышение дохода может быть лучшим вариантом, чем сокращение расходов до мозга костей.

Д. Вот почему повышение дохода может быть лучшим вариантом, чем сокращение расходов до мозга костей.

Три способа увеличения вашего дохода

Если ваш бюджет просто не складывается и вам нужны дополнительные деньги, чтобы сводить концы с концами, вам следует подумать об увеличении своего дохода. Вот пять способов увеличить свой доход и снизить давление на ежемесячный бюджет семьи.

Найдите вторую работуОдин из самых быстрых способов увеличить свой доход — это просто устроиться на вторую работу. Работа ночью или сразу после основной работы может быть отличным источником дополнительного дохода. Я не говорю о начале совершенно другой карьеры, но вы могли бы найти работу с почасовой оплатой, чтобы пополнить свой доход.

Продайте что-нибудь крупноеУ вас есть крупная оплата за автомобиль? Что делать, если вы продали машину и больше не получали этого платежа? Будет ли легче управлять ежемесячным бюджетом?

Если у вас есть проблемы с тем, чтобы сводить концы с концами в свой бюджет, вы можете подумать о том, чтобы купить дешевую и окупаемую машину, которая доставит вас из пункта А в пункт Б, вместо автомобиля с планом оплаты.

Продайте кучу мелочейЕще один способ собрать деньги, чтобы пополнить свой бюджет, — продать некоторые мелочи, которые лежат у вас дома. Раньше у меня было более 300 DVD-фильмов, пока моя жена однажды не спросила меня, сколько раз я смотрел один и тот же фильм снова и снова. Телевизионные шоу на DVD — еще один отличный пример. Вы можете продавать полные сезоны за большие деньги.

Сколько раз вы собираетесь смотреть и пересматривать тот первый сезон CSI? Это может быть отличное шоу, но вы, скорее всего, не пропустите DVD.

Вы теряете деньги?Мы боремся с расходной частью бюджетного уравнения. И поэтому нужно быть бдительным.

Например, легко потерять счет наличными. Это одна из причин, по которой мы с женой используем кредитную карту для ежемесячного бюджетирования и отслеживания расходов. Наличные деньги могут вытекать из вашего кармана. Вы не помните, куда он пошел, а квитанции легко выбросить или потерять.

Наличные деньги могут вытекать из вашего кармана. Вы не помните, куда он пошел, а квитанции легко выбросить или потерять.

«Отслеживание каждой копейки расходов с учетом поступлений и доходов — это первый шаг к получению контроля над своими финансами», — говорит Эрик Вентворт, автор книги «План на жизнь: Руководство к успеху в благосостоянии 21 века.«Утечка денег почти незаметна, но может разрушить любую попытку получить контроль над своими финансами».

Дэйв Рэмси известен тем, что сказал, что у каждого доллара дохода должно быть имя. Семьи должны определить цель каждого доллара в бюджете в начале месяца. Поначалу семьи часто считают обременительным так внимательно отслеживать свои расходы. Но начните с того, что сделайте это всего одну неделю.

Держите при себе блокнот и записывайте в нем каждый раз, когда вы тратите деньги, вместе с местом и категорией предмета.Сохраните квитанции. Скорее всего, после того, как вы освоите это, вы обнаружите, что не так уж сложно продержаться еще неделю, две или три. Отслеживание ваших расходов скоро станет вашей второй натурой.

Отслеживайте расходы, как вы Отслеживайте калории«Если вы хотите иметь успешный бюджет, вы должны быть честны с самим собой и выяснить, куда уходят все ваши деньги», — говорит Глен Крейг, автор популярного блога о личных финансах. FreeFromBroke.com. «Слишком часто мы перечисляем большинство пунктов, но мы не относимся к этому достаточно серьезно, чтобы найти все.И тогда у бюджета никогда не будет шанса работать ».

Вы не будете знать, сколько тратит ваша семья каждый месяц, пока не будете отслеживать. Как и при подсчете калорий, мы сосредотачиваемся на том, что считаем. Это привлекает наше внимание. Когда мы записываем в журнал потраченные деньги или съеденные калории, это помогает нам визуализировать, отслеживать и изменять поведение.

Как вы распределяете свои расходы по категориям при составлении бюджета? Вы используете конвертную систему? Многие финансовые эксперты рекомендуют класть определенную сумму наличных денег в категоризированные конверты в начале каждого месяца.

Не стоит сильно доверять кричащей рекламе. Хорошо раскрученные продукты стоят гораздо дороже своих не таких известных аналогов, отчего последние нисколько хуже не становятся. Собираясь купить что-либо, определитесь с необходимыми вам функциями и характеристиками, подберите заранее несколько подходящих бюджетных вариантов, а потом уже отправляйтесь в магазин. Консультанту или продавцу гораздо выгоднее будет продать вам престижный товар, уводя ваше внимание от не такого известного, но экономичного варианта. Есть смысл периодически мониторить цены на товары, которые покупаются постоянно. В рядом стоящих магазинах цены на один и тот же товар могут существенно отличаться. Зачем же переплачивать?

Не стоит сильно доверять кричащей рекламе. Хорошо раскрученные продукты стоят гораздо дороже своих не таких известных аналогов, отчего последние нисколько хуже не становятся. Собираясь купить что-либо, определитесь с необходимыми вам функциями и характеристиками, подберите заранее несколько подходящих бюджетных вариантов, а потом уже отправляйтесь в магазин. Консультанту или продавцу гораздо выгоднее будет продать вам престижный товар, уводя ваше внимание от не такого известного, но экономичного варианта. Есть смысл периодически мониторить цены на товары, которые покупаются постоянно. В рядом стоящих магазинах цены на один и тот же товар могут существенно отличаться. Зачем же переплачивать?

Разработайте операционный бюджет и бюджет капиталовложений, отделяя текущие доходы и расходы от разовых капитальных затрат. На основании чего вы будете делать прогнозы о своих будущих доходах и расходах?

Разработайте операционный бюджет и бюджет капиталовложений, отделяя текущие доходы и расходы от разовых капитальных затрат. На основании чего вы будете делать прогнозы о своих будущих доходах и расходах? Не могли бы вы посмотреть меньше фильмов в кинотеатре и вместо этого подождать, пока они выйдут на видео? Не могли бы вы пойти в менее дорогие рестораны или отказаться от десерта и кофе, когда обедаете вне дома? Могли бы вы сократить свой отпуск, меньше обедая вне дома и останавливаясь в менее дорогих отелях? Если вы покупаете абонементы (на культурные или спортивные мероприятия), сможете ли вы посетить половину мероприятий и продать остальные билеты?

Не могли бы вы посмотреть меньше фильмов в кинотеатре и вместо этого подождать, пока они выйдут на видео? Не могли бы вы пойти в менее дорогие рестораны или отказаться от десерта и кофе, когда обедаете вне дома? Могли бы вы сократить свой отпуск, меньше обедая вне дома и останавливаясь в менее дорогих отелях? Если вы покупаете абонементы (на культурные или спортивные мероприятия), сможете ли вы посетить половину мероприятий и продать остальные билеты?