Договор беспроцентного займа учредителю \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Договор беспроцентного займа учредителю (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов: Договор беспроцентного займа учредителюСудебная практика: Договор беспроцентного займа учредителю Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 146 «Объект налогообложения» главы 21 «Налог на добавленную стоимость» НК РФ

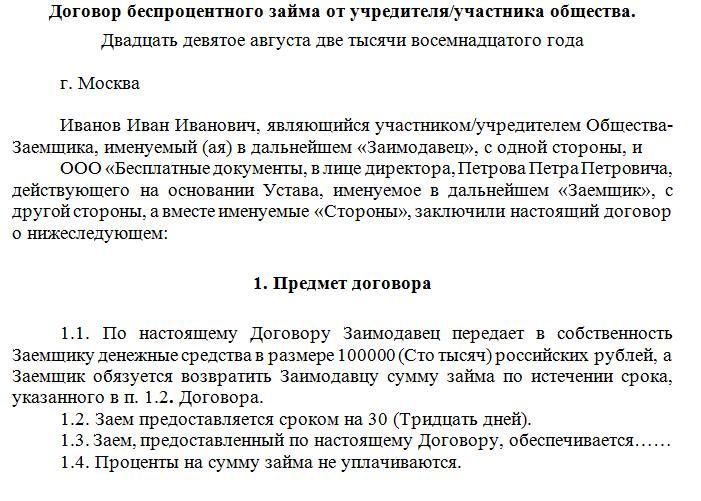

(Юридическая компания «TAXOLOGY»)Налоговый орган установил, что налогоплательщик заключил значительное количество (около 1,5 тысячи) договоров беспроцентного займа со своими учредителями — индивидуальными предпринимателями. Погашение займов осуществлялось путем передачи взаимозависимым лицам — займодавцам товаров со склада налогоплательщика.

Путеводитель по судебной практике. Заем»…Как установлено судами, 22.05.2008 между обществом «Артекс Плюс» (займодавец) в лице учредителя Черновалова Владимира Ильича и предприятием «Курорты Зауралья» (заемщик) заключен договор займа, в соответствии с условиями которого займодавец обязуется предоставлять заемщику беспроцентные целевые займы, а заемщик обязуется использовать их по целевому назначению и возвратить займы в определенный данным договором срок (п.

Договор займа — нотариальная контора

Лицензия нотариуса №000686 от 10.05.1995 Приказ № 111-ч от 20.05.1998

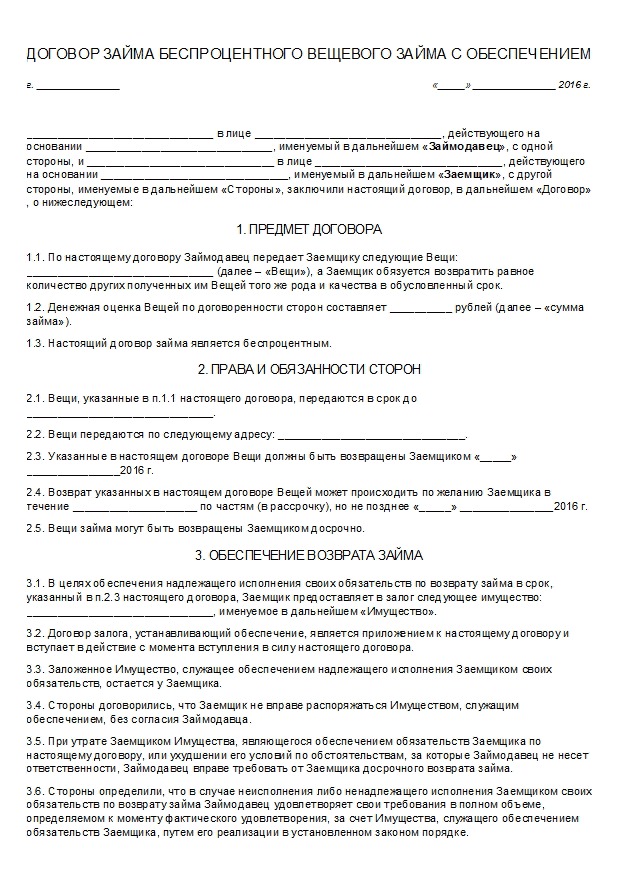

Договор займа — договор, на основании которого одна сторона передает другой стороне в собственность деньги или вещи, имеющие родовые признаки, а другая сторона дает обязательство вернуть такую же денежную сумму или такие же вещи того же качества. Сторона, дающая заем, является займодавцем, а сторона, получающая в собственность деньги или вещи и обязующаяся вернуть заем в срок, — заемщиком. Порядок и условия совершения договора займа между сторонами регулируется Гражданским кодексом РФ (ст. 807-818).

Моментом заключения договора займа между займодавцем и заемщиком считается момент передачи предмета договора (денег или вещей). Иностранная валюта может являться предметом договора денежного займа на территории РФ только при условии соблюдения правил, установленных законом.

Договор займа между юридическими лицами, или договор займа, по которому юридическое лицо выступает займодавцем, должен заключаться в письменной форме, не зависимо от суммы займа. Договор займа денежных средств между физическими лицами может быть заключен устно, если его сумма не превышает десятикратный размер МРОТ, установленный законом.

Для подтверждения условий договора денежного займа или договора займа вещей заемщик может представить займодавцу расписку или другой документ, свидетельствующий о факте передачи денег или вещей.

Договором беспроцентного займа признается договор, заключенный между физическими лицами на сумму не более 50 МРОТ, если в самом договоре не предусмотрено условие получения займодавцем процентов по займу. Договор беспроцентного займа не может быть связан с осуществлением предпринимательской деятельности займодавцем или заемщиком. Если в самом договоре прямо не предусмотрено иное, договором беспроцентного займа также может являться договор, по которому заемщик получает не денежные средства, а определенные родовыми признаками вещи.

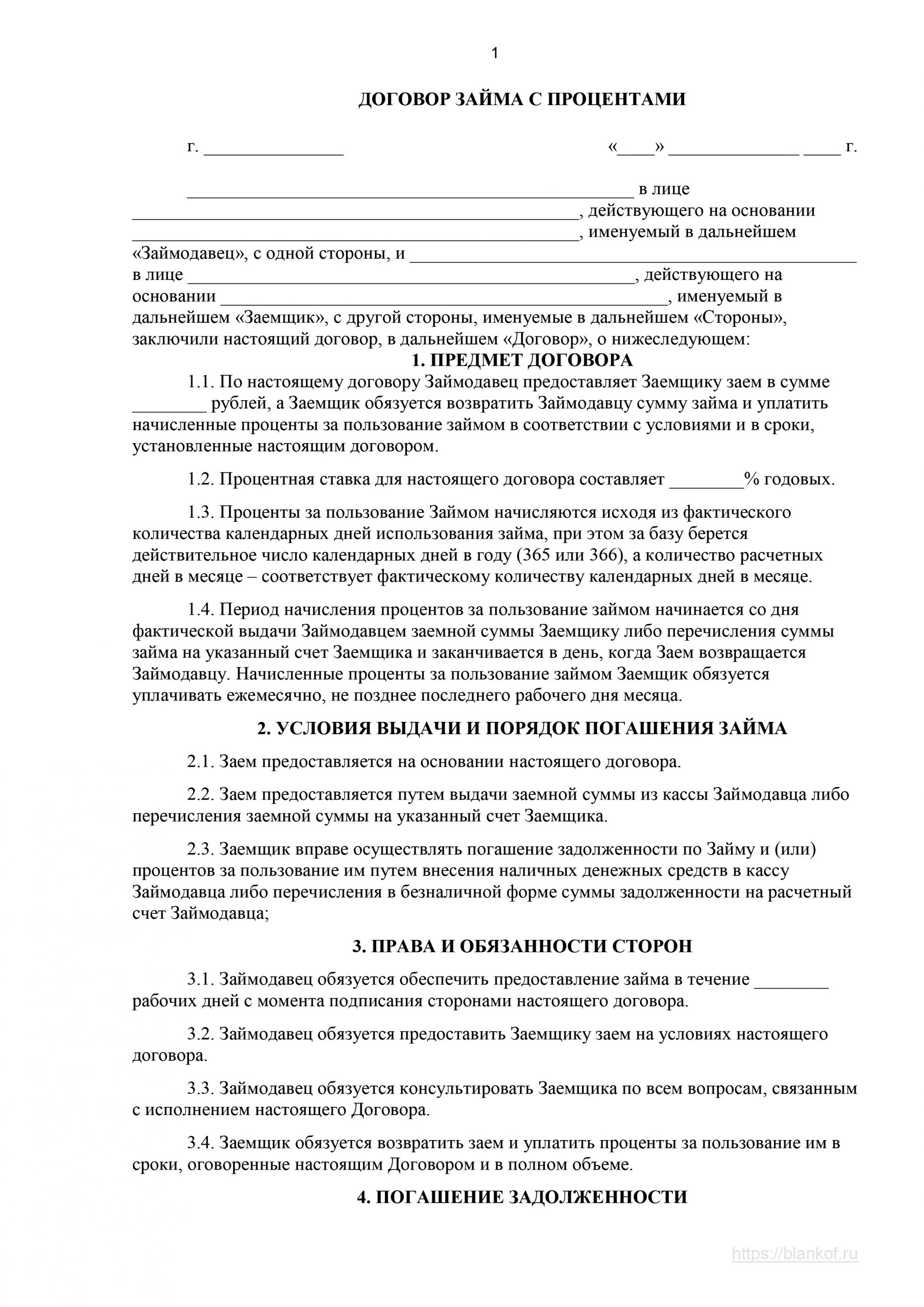

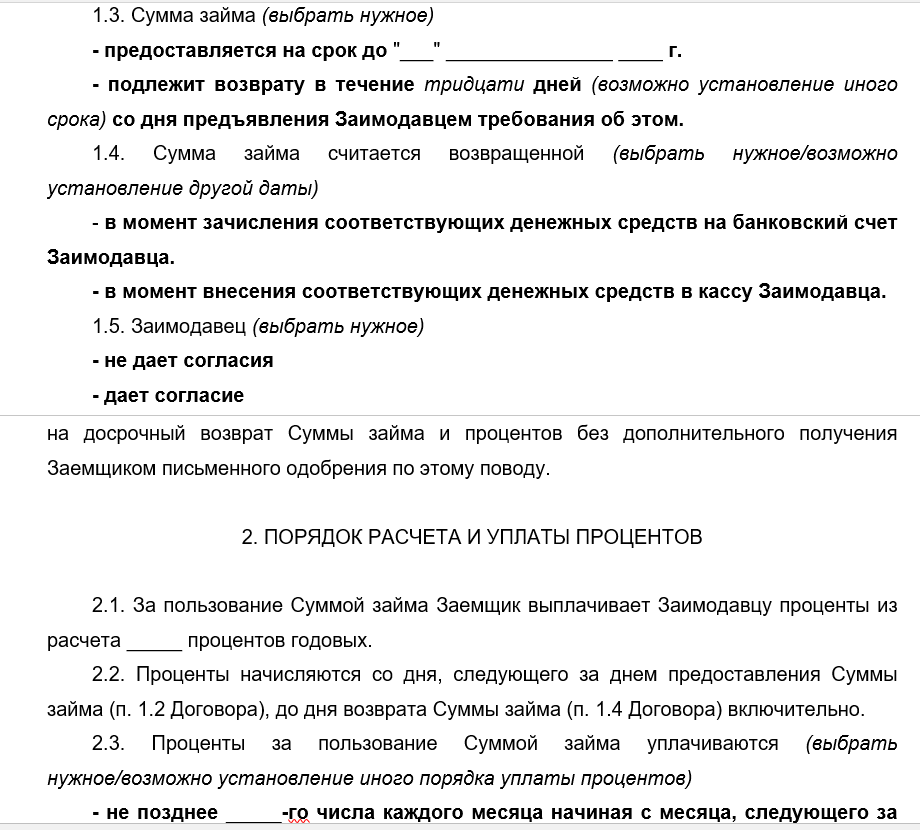

Размер и порядок уплаты процентов определяется сторонами при совершении договора займа денежных средств. В случае если в договоре денежного займа отсутствует условие о размере процентов, их размер рассчитывается в соответствии с правилами, установленными ГК РФ. Если договор займа денежных средств не содержит условия о порядке уплаты процентов, то они должны уплачиваться заемщиком ежемесячно до срока возврата займа.

Заемщик должен вернуть сумму займа в срок, указанный в договоре займа. В случае если срок возврата в договоре займа не указан, либо определен моментом востребования, то заем должен быть полностью возвращен в течение тридцати дней с момента предъявления требования о возврате займодавцем. Если иное не указано в договоре, сумма по договору беспроцентного займа может быть возвращена заемщиком до окончания срока возврата.

Моментом возврата займа считается момент передачи суммы займодавцу или момент зачисления средств на банковский счет.

Если заемщик не исполнит свое обязательство по возврату суммы займа в срок, указанный в договоре займа, то он должен на эту сумму уплатить проценты в размере и на условиях, предусмотренных ГК РФ, не зависимо от уплаты процентов, указанных в договоре.

Заемщик имеет право оспорить договор займа в случаях и по основаниям, указанным в ГК РФ. Займодавец вправе требовать досрочного возврата займа и причитающихся процентов при невыполнении заемщиком обязанности по обеспечению исполнения обязательств по договору займа, либо при ухудшении условий или утрате обеспечения исполнения обязательств не по вине займодавца.

Хотя закон не обязывает стороны совершать договор займа в нотариальной форме, при заключении договора денежного займа на крупную сумму удостоверение документа у нотариуса даст дополнительную гарантию исполнения денежных обязательств заемщиком.

КУПЛЯ-ПРОДАЖА ДОЛИ В УСТАВНОМ КАПИТАЛЕ ООО

ОБРАЩЕНИЕ К НОТАРИУСУ

НОТАРИУС В ОФИС

НОТАРИУС НА ДОМ

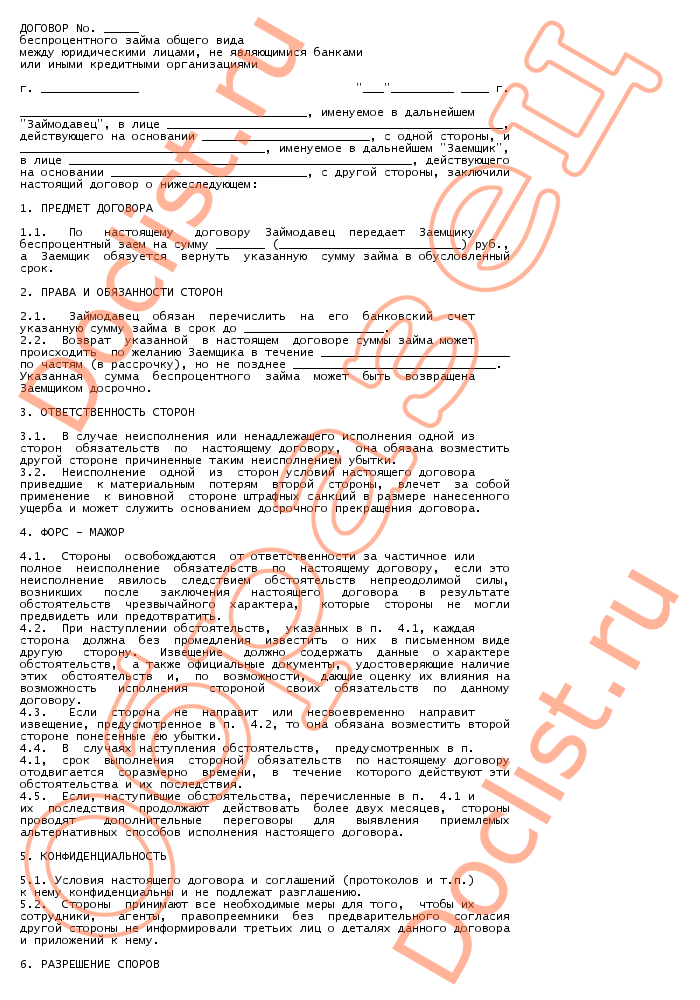

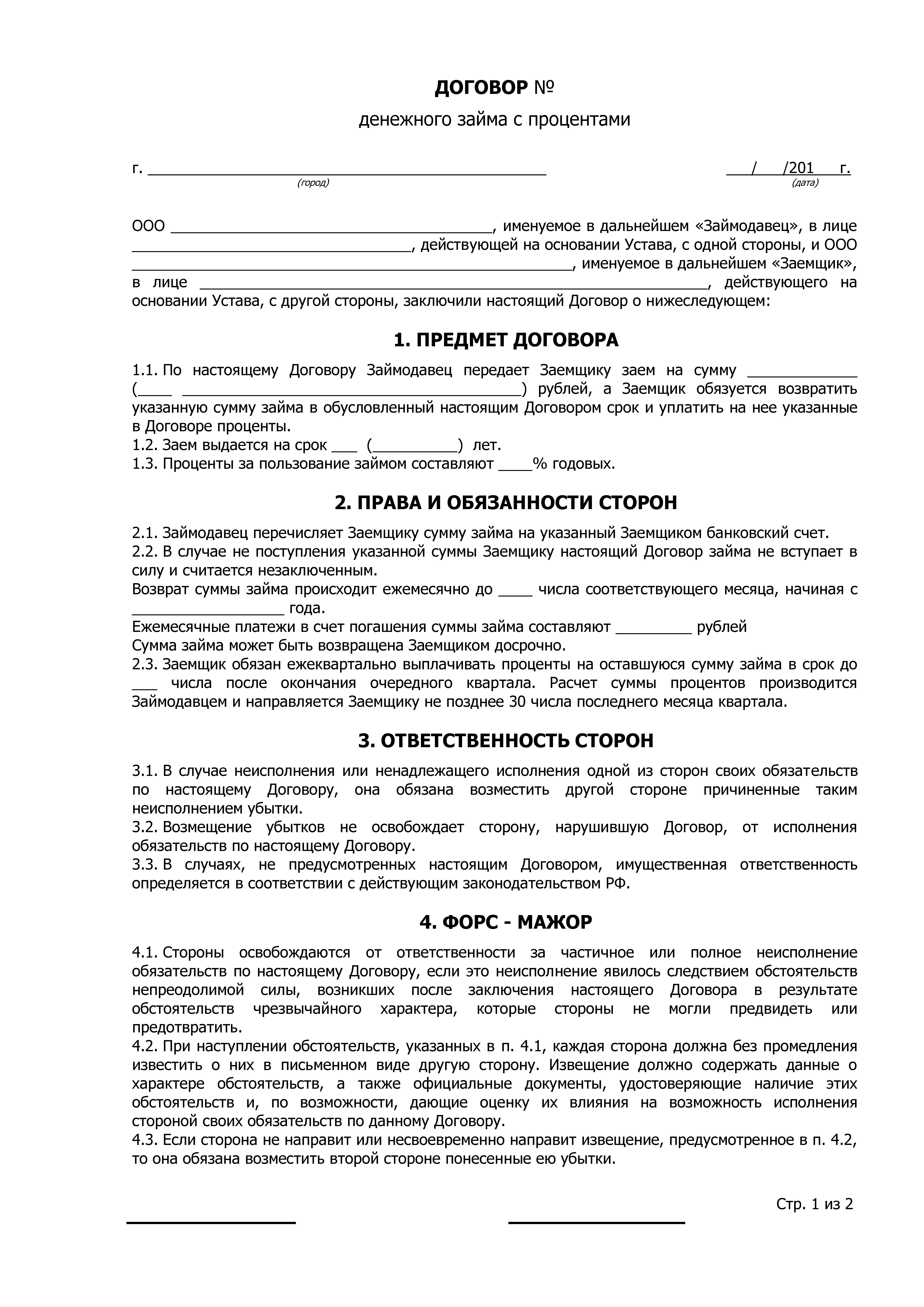

Образец договора процентного займа между юридическими лицами

Заём — один из самых используемых видов кредитных обязательств в гражданском обороте.

После регистрации станут доступны примеры документов, рекомендации, а также пошаговые инструкции

Договор беспроцентного займа между физическим и юридическим лицом на английском языке

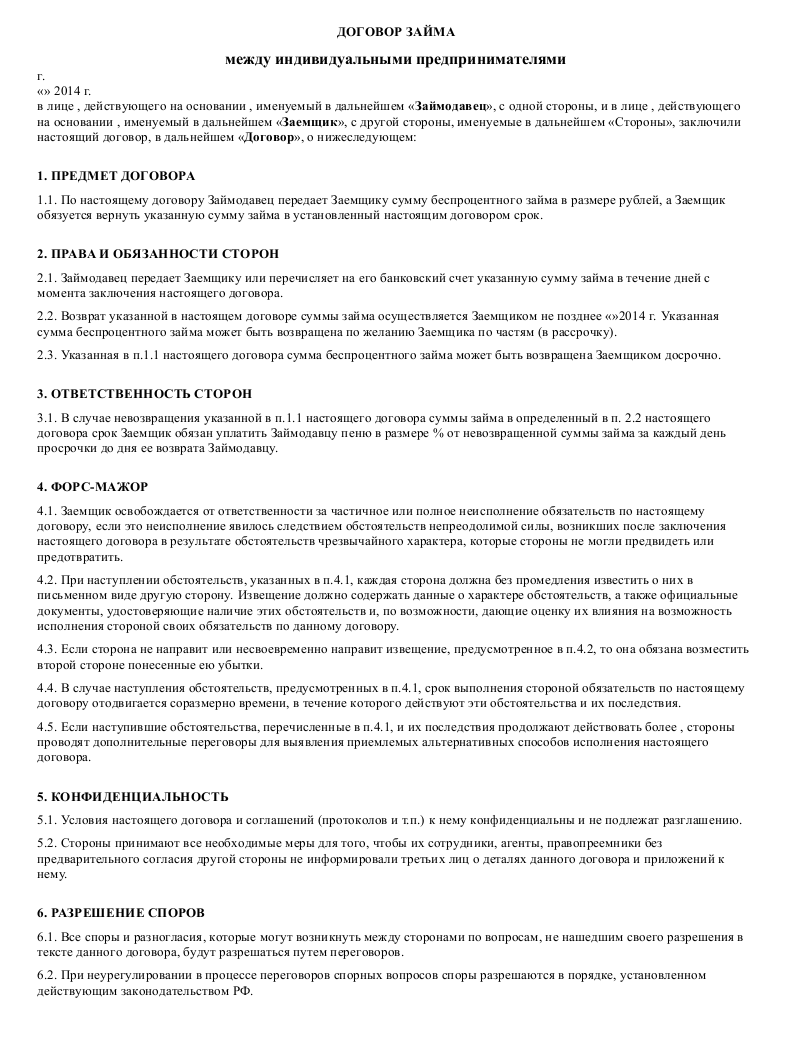

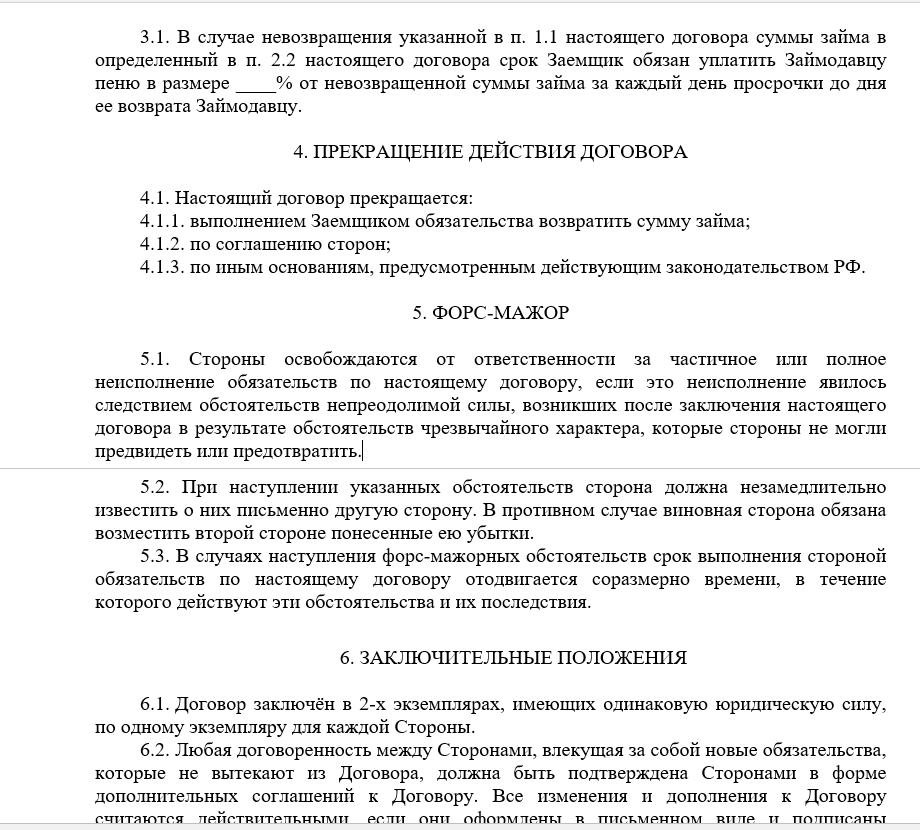

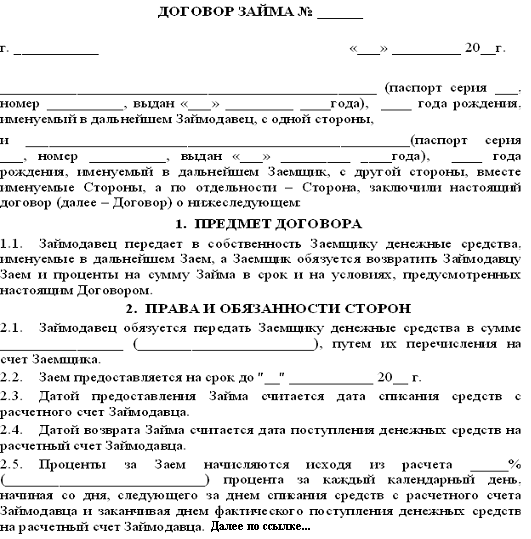

ДОГОВОР ЗАЙМА

Москва

____ 2014

Гражданин ____ в дальнейшем именуемый «Займодавец»,

и

ЗАО ____ , именуемое в дальнейшем «Заёмщик»

в дальнейшем именуемые совместно или по отдельности соответственно «Стороны» или «Сторона», заключили настоящий Договор займа (в дальнейшем именуемый «Договор») о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

ПРЕДМЕТ ДОГОВОРА

1.1 Займодавец передает Заемщику денежные средства в размере не более ____ Евро, а Заемщик обязуется вернуть указанную сумму, в срок, предусмотренный настоящим Договором.

1.2 Заем подлежит возврату не позднее ____ г.

1.3 Досрочный возврат суммы займа полностью либо частично допускается с предварительного письменного согласия Займодавца.

1.4 Досрочное прекращение настоящего Договора по инициативе Займодавца не предусмотрено

1.5 Все платежи, осуществляемые Заемщиком по настоящему Договору, должны производиться в пользу Займодавца путем банковского перевода по банковским реквизитам, указанным в настоящем Договоре.

1.6 Каждый платеж должен быть осуществлен в ЕВРО. Любые комиссии, взимаемые за перевод денежных средств, подлежат уплате Стороной, осуществляющей такой перевод.

1.7 До момента расторжения Договора, по письменному соглашению Сторон, настоящий Договор может быть продлен на 10 (Десять) месяцев.

1. 8 Проценты по настоящему договору Кредитору не уплачиваются.

8 Проценты по настоящему договору Кредитору не уплачиваются.

2. ОБЯЗАННОСТИ СТОРОН

2.1 Займодавец обязан:

— перечислить на банковский счет Заемщика сумму в размере, и в порядке предусмотренном настоящим договором.

2.2 Заемщик обязан:

— погасить заем в полном размере в срок, указанный в п. 1.2 настоящего Договора.

3. ОТВЕТСТВЕННОСТЬ СТОРОН

3.1 Стороны несут ответственность в соответствии с действующим законодательством Российской Федерации.

3.2 В случае невозврата займа в установленные настоящим Договором сроки Займодавец вправе взыскать с Заемщика сумму займа в принудительном порядке.

4. ОБСТОЯТЕЛЬСТВА НЕПРЕОДОЛИМОЙ СИЛЫ

4.1 Ни одна из Сторон не несет ответственности перед другой Стороной за неисполнение обязательств по настоящему Договору, обусловленное действием форс-мажорных обстоятельств: под форс-мажорными обстоятельствами понимаются чрезвычайные и непредотвратимые обстоятельства, возникшие после заключения настоящего Договора.

4.2 В качестве форс-мажорных обстоятельств следует, в частности, считать следующие события: войну, военные действия, мобилизацию, эпидемии, пожары, взрывы, экологические и природные катастрофы, дорожно-транспортные происшествия, акты (действия) органов государственной власти и местного самоуправления, в том числе акты (действия) таможенных органов, влияющие на исполнение Сторонами обязательств по настоящему Договору.

4.3 Сторона, подвергшаяся действию форс-мажорных обстоятельств, обязана в течение 2 (двух) дней с момента наступления указанных обстоятельств проинформировать другую Сторону об их наступлении в письменной форме.

4.4 При прекращении действия обстоятельств, указанных в п. 4.1 настоящего Договора, Сторона, которая ссылалась на эти обстоятельства, должна в течение 2 (двух) дней с момента прекращения их действия известить об этом другую Сторону в письменном виде.

4.5 При наступлении для Стороны обстоятельств, указанных в п. 4.1 настоящего Договора, срок исполнения данной Стороной обязательств по настоящему Договору отодвигается на период действия данных форс-мажорных обстоятельств.

5. ИЗМЕНЕНИЕ И РАСТОРЖЕНИЕ ДОГОВОРА

5.1 Досрочное изменение и расторжение настоящего Договора может иметь место по соглашению Сторон либо по иным основаниям, предусмотренным законодательством Российской Федерации.

5.2 Любые изменения и дополнения к настоящему Договору имеют силу только в том случае, если они оформлены в письменном виде и подписаны обеими Сторонами.

6. ПОРЯДОК РАЗРЕШЕНИЯ СПОРОВ

6.1 Все споры и разногласия, возникающие из настоящего Договора или в связи с ним, решаются Сторонами путем переговоров.

6.2 В случае невозможности разрешения споров и разногласий путем переговоров они подлежат рассмотрению в суде в соответствии с законодательством Российской Федерации.

7. ЗАКЛЮЧИТЕЛЬНЫЕ УСЛОВИЯ

7.1 При осуществлении юридически значимых действий по настоящему Договору от лица Сторон могут действовать представители, полномочия которых оформлены в соответствии с действующим законодательством Российской Федерации.

7.2 Во всем, что не предусмотрено настоящим Договором, Стороны руководствуются действующим законодательством Российской Федерации.

7.3 Стороны обязуются незамедлительно сообщать друг другу об изменении своих адресов и других реквизитов.

7.4 Настоящий Договор составлен на русском и английском языках в 2 (двух) экземплярах, имеющих одинаковую юридическую силу, по два экземпляра для каждой из Сторон. В случае противоречия между текстами Договора на русском и английском языках, текст на русском языке имеет приоритет.

8. ЮРИДИЧЕСКИЕ АДРЕСА И РЕКВИЗИТЫ СТОРОН

LOAN AGREEMENT

Moscow ____ 2014

citizen ____ , the lender, hereinafter referred to as the Creditor

and

ZAO ____ , hereinafter referred to as the Borrower

hereinafter jointly referred to as the Parties and separately as a Party, have entered into this Loan Agreement (hereinafter referred to as the Agreement) on the following terms and conditions:

1. SCOPE OF AGREEMENT

SCOPE OF AGREEMENT

1.1 The Creditor transfers to the Borrower monetary funds up to the total amount of ____ Euro, and the Borrower undertakes to repay the given sum within the term provided for by this Agreement.

1.2 The Loan shall be repaid not later than ____ .

1.3 Early repayment of the loan, in full or in part, shall be subject to prior written consent of the Creditor.

1.4 Early termination of the loan agreement on Creditor’s request is not admitted.

1.5 All Borrower’s payments under the agreement shall be made payable to the Creditor by wire transfer to the bank account provided in the Agreement.

1.6 All payments shall be made in Euros. All fees and charges (if any) for the bank transfer(s) shall be payable by the Party effecting the transfer.

1.7 Until the Agreement is terminated by a written arrangement of the Parties, the Agreement can be extended for a new term of 10 (ten) months.

1.8 No interest shall be paid to Creditor under this Agreement

2. PARTIES’ OBLIGATIONS

PARTIES’ OBLIGATIONS

2.1 The Creditor shall:

— transfer under present contract to the Borrower’s bank account the monetary funds in the amount stated in the present contract.

2.2 The Borrower shall:

— reimburse the loan in full within the term set forth in clause 1.2 hereof.

3. RESPONSIBILITY OF PARTIES

3.1 The Parties shall bear responsibility in accordance with the applicable legislation of the Russian Federation.

3.2 Should the Borrower fail to repay the loan within the term under the Agreement, the Creditor shall have the right to legally enforce repayment of the loan.

4. FORCE-MAJEURE

4.1 Neither Party shall be held accountable for non-performance of its obligations under the Agreement caused by the force-majeure (where the force-majeure shall mean the extraordinary circumstances of insuperable force that occur after execution of the Agreement).

4.2 In particular, the following circumstances shall be regarded as force-majeure: wars, hostilities, mobilisation, epidemics, fires, explosions, environmental disasters, traffic accidents, acts of governmental and local authorities, including acts of customs authorities affecting due performance of Agreement by the Parties.

4.3 The Party being affected by the force-majeure circumstances shall, within two (2) days from occurrence of the said circumstances, notify the other Party on such events in writing.

4.4 Should the circumstances specified in clause 4.1 hereof cease to exist, the Party that referred to the said circumstances shall, within two (2) days from when the force-majeure circumstances ceased to exist, notify the other Party on such event in writing.

4.5 Upon occurrence of the circumstances referred to in clause 4.1 hereof, the term of performance of the obligations by the affected party shall be extended by the time of existence of the above-noted force-majeure circumstances.

5. ALTERATION AND TERMINATION OF AGREEMENT

5.1 The early termination or modification of the Agreement shall be subject to the Parties’ mutual consent and/or to other conditions stipulated by the applicable legislation of the Russian Federation.

5.2 All and any alterations of and amendments to the Agreement shall have effect only if made in writing and duly signed by both Parties hereto.

6. SETTLEMENT OF DISPUTES

6.1 All disputes and difficulties arising from the Agreement or in connection with it shall be resolved by the Parties in negotiations.

6.2 Should the Parties fail to resolve the disputes and difficulties in negotiations, such disputes and difficulties shall be settled in court in accordance with the applicable laws of the Russian Federation.

7. FINAL PROVISIONS

7.1 In the performance of legally significant acts under the Agreement, the Parties can be represented by their agents duly authorised in accordance with the applicable legislation of the Russian Federation.

7.2 In all issues unsettled by the Agreement, the Parties shall be governed by the applicable legislation of the Russian Federation.

7.3 The Parties undertake to promptly notify each other on change of their addresses and other details.

7.4 The Agreement has been made in Russian and English in two (2) copies of equal legal force, two copies intended for each of the Parties. In case of discrepancies between the texts of the Agreement in Russian and in English, the Russian text shall prevail.

In case of discrepancies between the texts of the Agreement in Russian and in English, the Russian text shall prevail.

8. DETAILS OF THE PARTIES

Образец договора беспроцентного займа юридическим лицом физическому

Документ, подтверждающий выдачу денег юридическим лицом физическому на определенный срок при условии отсутствия процентов за предоставление данной ссуды, называется договором беспроцентного займа. В отличие от кредитного, он считается наиболее простым, к тому же освобождает займодателя от уплаты налогов, т.к. он не получает прибыли.

| Образец договора беспроцентного займа юридическим лицом физическому | Скачать бланк |

В чем суть?

Как и в случае с кредитованием, в операциях с займами участвуют две стороны: займодатель и заемщик. Главным условием сделки является безвозмездная основа. Чаще всего она заключается между физическими лицами, но нередко и организации предоставляют обычным гражданам или индивидуальным предпринимателям ссуды без процентов. Согласно ст. 809 ГК РФ, договор займа считается беспроцентным в определенных случаях:

Согласно ст. 809 ГК РФ, договор займа считается беспроцентным в определенных случаях:

- Если общая сумма не превышает 10 МРОТ.

- Если предметом сделки являются не деньги, а родовые ценные вещи.

Займодатель при выдаче денежных средств освобождается от уплаты налогов, т.к. он не получает прибыль от процентов, а сам договор должен содержать следующее:

- Реквизиты обеих сторон.

- Предмет: общая сумма или описание имущества, сроки возврата.

- Права и обязанности сторон: обязательно следует упомянуть о беспроцентности сделки, в противном случае проценты будут начисляться согласно ставке ЦБ РФ на день окончания выплат.

- Штрафные санкции при нарушении условий сделки каждой из сторон.

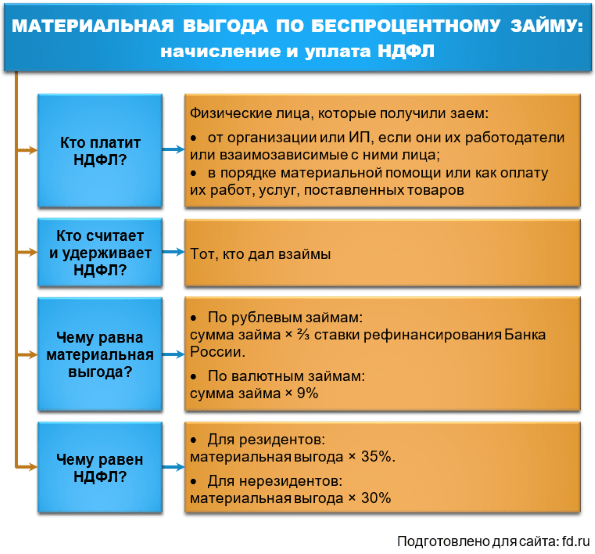

Стоит отметить, что в некоторых случаях организации, выдавшей беспроцентную ссуду, придется оплатить НДФЛ в размере 35%, удержав его из перечисляемых получателю средств, если им была получена материальная выгода (экономия) (пп.1 п. 1 ст. 212 НК РФ). Размер НДФЛ уменьшается до 30 %, если получатель денег не является налоговым резидентом (п.3 ст. 224 НК РФ).

1 ст. 212 НК РФ). Размер НДФЛ уменьшается до 30 %, если получатель денег не является налоговым резидентом (п.3 ст. 224 НК РФ).

Остерегайтесь беспроцентной ссуды

Знаете ли вы, что беспроцентные денежные ссуды вашим друзьям и семье могут рассматриваться как налогооблагаемый подарок для целей федерального налога на дарение? Эта статья поможет вам понять обстоятельства, при которых может произойти такое подарочное обращение.

В 1984 году Верховный суд США постановил, что беспроцентное использование денег является подарком для целей федерального налога на дарение. После этого Конгресс принял налоговое положение, подтверждающее эту концепцию.Когда человек предоставляет беспроцентную ссуду члену семьи, уплаченные проценты рассматриваются как сумма, переданная кредитором заемщику в качестве подарка. Стоимость этого подарка — это разница между ссудой и стоимостью ссуды на период ссуды, и рассчитывается с использованием применимой текущей процентной ставки.

Например, беспроцентная ссуда в размере 100 000 долларов США на трехлетний период может рассматриваться для целей налогообложения как ссуда в размере 90 000 долларов США и незамедлительный налогооблагаемый подарок в размере 10 000 долларов США. В этом сценарии предполагается, что 10 000 долларов являются расчетными процентами по трехлетней ссуде в размере 90 000 долларов. Конечно, фактическая сумма процентов зависит от конкретных характеристик вашего кредита, включая сумму кредита, срок и рыночную процентную ставку на момент предоставления кредита. Для целей налога на прибыль эта рассчитанная сумма процентов в размере 10 000 долларов затем рассматривается как перечисленная заемщиком кредитору как проценты, уплаченные за период ссуды. Этот второй сегмент предполагаемой сделки принесет кредитору процентный доход.Это может привести к вычету процентных расходов для заемщика, но размер вычета зависит от использования заемных средств. Например, если заемщик использует средства для открытия бизнеса, проценты могут быть вычтены как коммерческие расходы.

В этом сценарии предполагается, что 10 000 долларов являются расчетными процентами по трехлетней ссуде в размере 90 000 долларов. Конечно, фактическая сумма процентов зависит от конкретных характеристик вашего кредита, включая сумму кредита, срок и рыночную процентную ставку на момент предоставления кредита. Для целей налога на прибыль эта рассчитанная сумма процентов в размере 10 000 долларов затем рассматривается как перечисленная заемщиком кредитору как проценты, уплаченные за период ссуды. Этот второй сегмент предполагаемой сделки принесет кредитору процентный доход.Это может привести к вычету процентных расходов для заемщика, но размер вычета зависит от использования заемных средств. Например, если заемщик использует средства для открытия бизнеса, проценты могут быть вычтены как коммерческие расходы.

Если ссуда считается ссудой до востребования, ссудой, которая может быть востребована для полного погашения в любое время, срок ссуды неизвестен. Следовательно, процентный доход не может быть рассчитан в течение срока кредита. Для ссуд до востребования стоимость подарка считается перенесенной за каждый налоговый год, в течение которого не было предъявлено требование о погашении.Эффект налога на прибыль такой же, как и у срочной ссуды: у кредитора будет годовой налогооблагаемый доход, а у заемщика может быть налоговый вычет. В любом из этих сценариев воздействия налога на дарение и подоходного налога нельзя избежать, подписав ссуду под проценты и затем ежегодно прощая проценты.

Для ссуд до востребования стоимость подарка считается перенесенной за каждый налоговый год, в течение которого не было предъявлено требование о погашении.Эффект налога на прибыль такой же, как и у срочной ссуды: у кредитора будет годовой налогооблагаемый доход, а у заемщика может быть налоговый вычет. В любом из этих сценариев воздействия налога на дарение и подоходного налога нельзя избежать, подписав ссуду под проценты и затем ежегодно прощая проценты.

Поскольку заемщик в настоящее время пользуется средствами, вмененные проценты могут быть компенсированы в вашей налоговой декларации на дарение путем ежегодного исключения налога на дарение (15000 долларов США на 2019 год). Если вы и ваш супруг готовы разделить подарки или если ссуда была предоставлена из фондов совместного или общественного имущества, сумма исключения удваивается.

Применяемая процентная ставка, используемая для этой цели, называется применимой федеральной ставкой (AFR). Таблицы процентных ставок публикуются каждый месяц Налоговой службой. В таблицах указаны минимальные процентные ставки, которые могут использоваться для личных займов. Эти ставки меняются ежемесячно, и в зависимости от продолжительности кредита предоставляются разные ставки.

В таблицах указаны минимальные процентные ставки, которые могут использоваться для личных займов. Эти ставки меняются ежемесячно, и в зависимости от продолжительности кредита предоставляются разные ставки.

Есть исключение, когда беспроцентные ссуды между физическими лицами не являются налогооблагаемым подарком. Если сумма ссуды не превышает 10 000 долларов, не создается налогооблагаемый дар или предполагаемые процентные доходы и расходы.Однако это исключение не применяется, когда беспроцентная ссуда предназначена для покупки или сохранения активов, приносящих доход.

Кроме того, для одного или нескольких беспроцентных займов напрямую между физическими лицами на сумму 100 000 долларов США или меньше сумма процентных доходов и расходов, учитываемых как переданные заемщиком кредитору в конце любого года, не может превышать чистые инвестиции заемщика. доход за этот год. Однако это ограничение не применяется, если одной из основных целей соглашения о ссуде является уклонение от уплаты федерального налога.

Налоги, подлежащие уплате по беспроцентным займам, являются сложными, но настоящая цель этих налоговых положений состоит в том, чтобы сократить сделку по семейному займу до ее истинных экономических компонентов. Идея состоит в том, чтобы измерить, каковы были бы результаты, если бы стороны общались друг с другом на коммерческой основе. В конечном счете, для целей федерального налога на дарение жертвователь рассматривается как дар в размере стоимости использования денег. Если ссуда является срочной, вся сумма ссуды является немедленным подарком.

Если у вас есть непогашенные ссуды, подпадающие под действие этих положений, мы можем обсудить подачу налоговой декларации о дарении, чтобы сообщить о предполагаемом подарке или начислении процентной ставки по этим ссудам. Свяжитесь с нами, если вам необходимы дополнительные разъяснения относительно последствий налога на дарение для беспроцентных семейных займов.

26 Кодекс США § 7872 — Обработка ссуд с процентными ставками ниже рыночных | Кодекс США | Поправки к Закону США

2017 — Подраздел. (ж) (5). Паб. L. 115–97 изменен п. (5) в целом.До внесения поправок текст гласил:

(ж) (5). Паб. L. 115–97 изменен п. (5) в целом.До внесения поправок текст гласил:

«(A) В целом. — В случае любой ссуды, предоставленной в течение любого календарного года после 1986 года, к которому применяется параграф (1), сумма в долларах в параграфе (2) должна быть увеличена на поправку на инфляцию за такой календарный год. Любое увеличение, указанное в предыдущем предложении, округляется до ближайшего кратного 100 долларов (или, если такое увеличение кратно 50 долларам, такое увеличение должно быть увеличено до ближайшего кратного 100 долларов).

“(B) Поправка на инфляцию.—Для целей подпункта (А) поправка на инфляцию за любой календарный год представляет собой процент (если таковой имеется), на который —

«(i) ИПЦ за предыдущий календарный год превышает

“(ii) ИПЦ за 1985 календарный год.

Для целей предыдущего предложения ИПЦ за любой календарный год — это среднее значение индекса потребительских цен на конец 12-месячного периода, заканчивающегося 30 сентября этого календарного года ».

2006 — Подраздел. (ж) (6). Паб. L. 109–222, §209 (b) (1), добавлен п.(6).

Подсек. (час). Паб. L. 109–222, §209 (a), добавлен подст. (час). Бывший подст. (h) переименован (i).

Подсек. (з) (4). Паб. Л. 109–432 зачеркнут заголовок и текст абз. (4). Текст гласит: «Этот подраздел не применяется к календарному году после 2010 года».

Подсек. (я). Паб. L. 109–222, §209 (a), переименованный в подст. (h) как (i).

2000 — Подсек. (е) (3). Паб. L. 106–554 заменено «отказавшимся» на «предшествующим».

1998 — Подраздел. (е) (2) (В).Паб. В L. 105–206 слова «забытые» заменены на «оставленные».

1997 — п. (е) (11) (А). Паб. Л. 105–34 заменил «раздел 121» на «раздел 1034».

1996 — Subsec. (а) (1), (2). Паб. L. 104–188, §1704 (t) (58) (A), заменено «оставлено» на «оставлено».

Подсек. (е). Паб. L. 104–188, §1704 (t) (58) (B), в заголовке заменено «оставлено» на «упущено».

Подсек. (д) (2). Паб. L. 104–188, §1704 (t) (58), заменено «Forgone» на «Foregone» в заголовке и «Forgone» на «foregone» во вступительных положениях текста.

Подсек. (е) (8). Паб. L. 104–188, §1906 (c) (2), вставлено «, 643 (i),» перед «или 1274» в заголовке и тексте.

Подсек. (е) (12). Паб. L. 104–188, §1602 (b) (7), вычеркнутый абз. (12) который гласит следующее: «Специальное правило для определенных ссуд под обеспечение работодателя. — Этот раздел не применяется к любой ссуде между корпорацией (или любым членом контролируемой группы корпораций, который включает такую корпорацию) и планом владения акциями сотрудников. описана в разделе 4975 (e) (7) в той мере, в какой процентная ставка по такой ссуде равна процентной ставке, выплачиваемой по соответствующей ссуде на приобретение ценных бумаг (как описано в разделе 133 (b)) такой корпорации.”

1988 — пп. (d) (1) (E) (i). Паб. L. 100–647, §1005 (c) (15), направленная замена «статьи 163 (d) (4)» на «раздел 163 (d) (3)», которая ранее была произведена Pub. L. 99–514, §511 (d) (1).

Подсек. (е) (11), (12). Паб. L. 100–647, §1018 (u) (48), прежний пар. (11), Pub. L. 99–514, относящиеся к особым правилам для определенных ссуд под обеспечение работодателей, как (12).

L. 99–514, относящиеся к особым правилам для определенных ссуд под обеспечение работодателей, как (12).

1986 — п. (d) (1) (E) (i). Паб. L. 99–514, §511 (d) (1), заменено «раздел 163 (d) (4)» на «раздел 163 (d) (3)».

Подсек. (е) (2) (В). Паб. L. 99–514, §1812 (b) (4), перед точкой в конце вставлено слово «с усложнением раз в полгода».

Подсек. (е) (5). Паб. L. 99–514, §1812 (b) (3), пар. (5) в целом. До внесения изменений в п. (5) читать следующим образом: «Термин« ссуда до востребования »означает любую ссуду, которая подлежит выплате в полном объеме в любое время по требованию кредитора. Такой термин также включает (для целей, отличных от определения применимой федеральной ставки в соответствии с параграфом (2)) любой заем, который не подлежит передаче, и выгоды от процентных соглашений по которому обусловлены будущим выполнением существенных услуг физическим лицом.”

Подсек. (е) (9). Паб. L. 99–514, § 1812 (b) (2), пар. (9) как правило, вставляя подпар. (А) обозначение и добавление подп. (В).

(А) обозначение и добавление подп. (В).

Подсек. (е) (11). Паб. L. 99–514, § 1854 (c) (2) (B), добавлен п. (11) относящиеся к особому правилу для определенных ссуд под залог работодателя.

1985 — Подсек. (в) (1). Паб. L. 99–121, §201 (c) (1), добавлено «и подраздел (g)» после «этого подраздела» в положениях, предшествующих подпункту. (А).

Подсек. (c) (1) (E). Паб. L. 99–121, §201 (c) (2), заменено «(C) или (F)» на «или (C)».

Подсек. (c) (1) (F). Паб. L. 99–121, §201 (b), добавлен подпункт. (F).

Подсек. (е) (11). Паб. L. 99–121, §202, добавлен п. (11) в отношении времени для определения ставки, применяемой к ссудам на переезд сотрудников.

Подсек. (г), (з). Паб. L. 99–121, §201 (a), добавлен подст. (g) и переименовали бывшую подп. (g) как (h).

Как создать семейную ссуду, одобренную IRS

Посмотреть все | Информационный бюллетень за октябрь 2016 г., выпуск

Сегодняшняя среда с низкими процентными ставками позволяет легко ссужать деньги членам семьи на выгодных условиях при полном одобрении IRS. Вот краткое изложение того, что регулируется законом, и почему сейчас самое подходящее время для создания ссуд.

Вот краткое изложение того, что регулируется законом, и почему сейчас самое подходящее время для создания ссуд.

Ничто в налоговом законодательстве не запрещает вам предоставлять ссуды членам семьи (или посторонним лицам в этом отношении). Однако, если вы не взимаете то, что IRS считает «адекватной» процентной ставкой, в игру вступают так называемые правила ссуды ниже рыночной.

Например, допустим, вы одалживаете своей дочери беспроцентную ссуду в размере 50 000 долларов, чтобы она могла купить свой первый дом. Согласно правилам ссуды ниже рыночной, это может иметь неожиданные последствия для налога на прибыль как для вас, так и для вашей дочери, а также для вас.Кому нужны хлопоты?

Альтернативой является взимание процентной ставки, равной «применимой федеральной ставке» (AFR). Пока вы это делаете, IRS удовлетворяется, и вам не нужно беспокоиться о каких-либо хитрых налоговых правилах, которые могут вас укусить. Как кредитор, вы просто указываете получаемые проценты в качестве налогооблагаемого дохода. С другой стороны, заемщик может иметь возможность вычесть процентные расходы из своего личного дохода, в зависимости от того, как используются кредитные поступления.

С другой стороны, заемщик может иметь возможность вычесть процентные расходы из своего личного дохода, в зависимости от того, как используются кредитные поступления.

Еще лучше, процентные ставки в наши дни разумные.AFR на октябрь 2016 г .:

- 0,66% для «краткосрочных» кредитов на срок до трех лет.

- 1,29% для «среднесрочных» кредитов сроком более трех лет, но не более девяти лет.

- 1,93% для «долгосрочных» кредитов более девяти лет.

AFR обновляются каждый месяц в ответ на постоянно меняющиеся условия на рынке облигаций. Так что ставки не могут оставаться на таком низком уровне бесконечно.

Например, если вы решите одолжить своей дочери 50 000 долларов, вы можете взимать среднесрочный AFR (только 1.29% в октябре 2016 г.) по кредиту на 108 месяцев (девять лет). Она может платить такую же низкую ставку за весь срок кредита с одобрения правительства. Допустим, вы хотите вместо этого предоставить ссуду на 15 лет. Нет проблем. Просто взимайте ставку, равную долгосрочной AFR (1,93% в октябре 2016 года). Ваша дочь может платить такую же низкую ставку в течение всего 15-летнего срока кредита.

Просто взимайте ставку, равную долгосрочной AFR (1,93% в октябре 2016 года). Ваша дочь может платить такую же низкую ставку в течение всего 15-летнего срока кредита.

Однако эти правила применяются к срочным кредитам. Когда вы предоставляете ссуду до востребования, которую можно отозвать в любое время, AFR не фиксируется в том месяце, в котором вы заключаете сделку.Вместо этого вы должны взимать плату с плавающей AFR, основанной на колеблющихся краткосрочных AFR. Поэтому, если вы считаете, что в будущем ставки будут расти, лучше всего оформить ссуду на срок (с определенной датой погашения или конкретными датами погашения в рассрочку). Это фиксирует сегодняшнюю низкую AFR на весь срок кредита.

С этим планом все должны быть счастливы. Вы будете взимать процентную ставку, которую IRS сочтет адекватной. Заемщик должен быть доволен низкой ставкой. И вы рады оказать заемщику финансовую помощь, не создавая налоговых сложностей.

И еще одно: при наличии лазейки в налоговом законодательстве вы полностью освобождаетесь от правил предоставления займов ниже рыночной, если общая сумма всех займов между вами и заемщиком составляет 10 000 долларов или меньше. (Это включает все непогашенные ссуды этому лицу, независимо от того, взимаете ли вы адекватные проценты или нет.) Благодаря этой лазейке беспроцентные ссуды на сумму 10 000 долларов или меньше обычно не вызывают никаких налоговых трудностей ни для вас, ни для заемщика.

(Это включает все непогашенные ссуды этому лицу, независимо от того, взимаете ли вы адекватные проценты или нет.) Благодаря этой лазейке беспроцентные ссуды на сумму 10 000 долларов или меньше обычно не вызывают никаких налоговых трудностей ни для вас, ни для заемщика.

Авторские права 2016

Обновление ATO: Беспроцентные ссуды между связанными сторонами

Проект Приложения 3 ATO, содержащийся в PCG 2017 / 4DC2 — беспроцентные ссуды между связанными сторонами, предоставляет обновленное руководство относительно ключевых факторов, которые следует учитывать при определении риска трансфертного ценообразования исходящий беспроцентный долг, предоставленный австралийскими налогоплательщиками международным связанным сторонам.

В соответствии с текущими рекомендациями, содержащимися в Приложении 1 PCG 2017/4, ATO сочло, что исходящие беспроцентные займы связаны с высоким риском. В проекте Приложения 3 не указаны соответствующие параметры и анализ трансфертного ценообразования, подтверждающие, что исходящий заем может быть больше похож на квазиакционерный капитал, а скорее излагаются обстоятельства, которые могут снизить профиль риска соглашения на том основании, что соглашение должно более точно сравнивать с долевым вкладом. Проект графика основан на предыдущем руководстве, представленном ATO в параграфе 60 TR 92/11, с соответствующими факторами, которые необходимо учитывать, и доказательствами, которые необходимо сопоставить, как представляется, в целом согласованы.

Проект графика основан на предыдущем руководстве, представленном ATO в параграфе 60 TR 92/11, с соответствующими факторами, которые необходимо учитывать, и доказательствами, которые необходимо сопоставить, как представляется, в целом согласованы.

ATO рекомендовала провести предварительный анализ, сосредоточив внимание на ключевых характеристиках, которые, по его мнению, могут иметь значение для вывода о том, что беспроцентная ссуда больше похожа на вклад в акционерный капитал. К ним относятся:

- Соответствующие права кредитора (такие как право голоса, условный доход или другие типичные долевые права)

- Дата погашения не установлена (или погашение зависит от будущих положительных денежных потоков)

- Степень подчиненности существующей задолженности

- Доказательства неспособности заемщика получить беспроцентный долг у стороннего кредитора на коммерческих условиях

После того, как эти аспекты были поняты, ATO затем указало, что должна применяться таблица оценки ценового риска из Приложения 1 PCG 2017/4 (в результате чего беспроцентная ссуда получит оценку 10 баллов за первое ценообразование. субфактор).Чтобы снизить этот балл с 10 баллов до трех (3) баллов и, как следствие, переместить беспроцентную ссуду в зону с более низким риском, от синего / от низкого до умеренного (при условии, что другие баллы не набираются для других ценовых категорий факторов) налогоплательщик должен ответить «да» на один из вариантов в каждом из следующих вопросов:

субфактор).Чтобы снизить этот балл с 10 баллов до трех (3) баллов и, как следствие, переместить беспроцентную ссуду в зону с более низким риском, от синего / от низкого до умеренного (при условии, что другие баллы не набираются для других ценовых категорий факторов) налогоплательщик должен ответить «да» на один из вариантов в каждом из следующих вопросов:

а. Можно ли подтвердить, что:

- (i) Права и обязанности лица, предоставляющего средства, фактически совпадают с правами и обязанностями акционера?

или

- (ii) У сторон не было намерения создавать долг с разумным ожиданием погашения и, следовательно, не было намерения создать отношения должник-кредитор?

и

г.Можно ли подтвердить, что:

- (i) Намерения сторон заключаются в том, что средства будут возвращены или начислены проценты только в то время, когда заемщик будет в состоянии выплатить?

или

- (ii) Заемщик находится в положении, при котором у него сомнительные перспективы погашения и он не может брать внешние займы (см.

Параграфы 215 настоящего Приложения)?

Параграфы 215 настоящего Приложения)?

В отношении доказательств для обоснования вопроса (b) (ii) выше, ATO отметило, что они будут включать такие показатели, как деловая активность, связанная с беспроцентным долгом, общие практики финансирования в отрасли и финансовое положение субъект-получатель.

Затем УУО отметил, что оценка субфактора ценообразования может быть дополнительно снижена до нуля (0), когда могут быть представлены доказательства, демонстрирующие дополнительные факторы, которые считаются более применимыми к отраслям, связанным с инфраструктурой, а именно:

- Целью кредита было приобретение основных средств для расширения основного бизнеса

- Когда в соответствующей отрасли принято осуществлять долгосрочные инвестиции

- Имеются свидетельства того, что заемщик не в состоянии погасить ссуду до тех пор, пока проект не станет положительным денежным потоком в долгосрочной перспективе

- Маловероятно, что он сможет получить средства извне

- Цель была согласована с политикой и практикой группы в отношении потребностей в финансировании

Ссуды для семьи с низкой процентной ставкой или без нее — будьте осторожны — Denha & Associates, PLLC

Автор: Randall A. Денха, эсквайр

Денха, эсквайр

Часто говорят, что бесплатного обеда не бывает. Это не может быть более очевидным, чем в налоговом законодательстве, особенно когда член семьи ссужает деньги другому члену семьи. Достаточно сказать, что IRS ничего не раздает бесплатно, даже если вы могли подумать, что это так. Когда человек дает ссуду члену семьи, другу или родственнику по процентной ставке ниже рыночной, могут возникнуть неблагоприятные налоговые последствия в области подоходного налога и налога на дарение.

Как правило, IRS предполагает, что внутрисемейные ссуды с самого начала являются фактически замаскированными подарками. Таким образом, на кредитора ложится бремя убедить агентство в обратном. Даже если ссуда является беспроцентной или по очень низкой процентной ставке, вы можете получить условно начисленный процентный доход в результате предоставления ссуды. Что такое вмененный процент? IRS считает эти проценты полученными, даже если проценты фактически не выплачивались.

Вмененные проценты применяются к кредитам ниже рыночной. Ссуда ниже рыночной — это беспроцентная ссуда или ссуда с установленной процентной ставкой ниже действующей федеральной ставки (AFR). AFR — это минимальная ставка, которую вы можете взимать без создания побочных налоговых эффектов. Каждый месяц IRS публикует AFR. AFR по ссуде — это процентная ставка по ссудам с таким сроком в месяц, когда ссуда предоставлена. Например, предположим, что в сентябре 2011 года предоставлен беспроцентный заем до востребования в размере 300 000 долларов США. Заемщики будут производить платежи только по процентам, без амортизации основной суммы кредита (хотя они могут производить любые платежи в счет основной суммы долга по своему желанию).Заем до востребования, что означает, что он может быть отозван кредитором в любое время, является краткосрочным обязательством, поэтому он может использовать краткосрочные AFR. Годовая процентная ставка по кредиту в размере 300 000 долларов США по ставке 0,16% составляет 480 долларов США, или 40 долларов США в месяц.

Ссуда ниже рыночной — это беспроцентная ссуда или ссуда с установленной процентной ставкой ниже действующей федеральной ставки (AFR). AFR — это минимальная ставка, которую вы можете взимать без создания побочных налоговых эффектов. Каждый месяц IRS публикует AFR. AFR по ссуде — это процентная ставка по ссудам с таким сроком в месяц, когда ссуда предоставлена. Например, предположим, что в сентябре 2011 года предоставлен беспроцентный заем до востребования в размере 300 000 долларов США. Заемщики будут производить платежи только по процентам, без амортизации основной суммы кредита (хотя они могут производить любые платежи в счет основной суммы долга по своему желанию).Заем до востребования, что означает, что он может быть отозван кредитором в любое время, является краткосрочным обязательством, поэтому он может использовать краткосрочные AFR. Годовая процентная ставка по кредиту в размере 300 000 долларов США по ставке 0,16% составляет 480 долларов США, или 40 долларов США в месяц.

Если ссуда является ссудой до востребования, применимой федеральной ставкой является применимая федеральная краткосрочная ставка, действующая в течение периода, на который определяется сумма списанных процентов, начисляемая каждые полгода. Если вексель до востребования не погашен в течение всего календарного года, необходимо использовать смешанную ставку правительства.В июле каждого года правительство публикует смешанную ставку на текущий год. Например, смешанная ставка, опубликованная в октябре 2011 года, составляет 0,32%. Допустим, вы сегодня взяли ссуду. Это была ссуда до востребования на 300 000 долларов; смешанная ставка AFR составляет 0,32%. Если вы взимаете хотя бы такие же проценты и смешанную ставку в последующие годы, вам не нужно беспокоиться об остальной части этого объяснения. Если вы не взимаете проценты или проценты меньше 0,32%, то с вами обращаются так, как если бы вы сделали подарок заемщику.Этот подарок представляет собой разницу между AFR и фактически начисленными вами процентами, если таковые имеются. Затем считается, что заемщик выплатил вам эту сумму в качестве процентов (это вмененный процент). Вы должны указать вмененные проценты как доход в своих налоговых декларациях. Заемщик может получить вычет в зависимости от того, на что были использованы средства.

Если вексель до востребования не погашен в течение всего календарного года, необходимо использовать смешанную ставку правительства.В июле каждого года правительство публикует смешанную ставку на текущий год. Например, смешанная ставка, опубликованная в октябре 2011 года, составляет 0,32%. Допустим, вы сегодня взяли ссуду. Это была ссуда до востребования на 300 000 долларов; смешанная ставка AFR составляет 0,32%. Если вы взимаете хотя бы такие же проценты и смешанную ставку в последующие годы, вам не нужно беспокоиться об остальной части этого объяснения. Если вы не взимаете проценты или проценты меньше 0,32%, то с вами обращаются так, как если бы вы сделали подарок заемщику.Этот подарок представляет собой разницу между AFR и фактически начисленными вами процентами, если таковые имеются. Затем считается, что заемщик выплатил вам эту сумму в качестве процентов (это вмененный процент). Вы должны указать вмененные проценты как доход в своих налоговых декларациях. Заемщик может получить вычет в зависимости от того, на что были использованы средства.

Если сумма ссуды меньше 10 000 долларов, проблем нет. Вы можете проигнорировать вмененный подарок и вмененный процент, если общая сумма ссуд между вами и физическим лицом составляет менее 10 000 долларов.Обратите внимание, что все ссуды, непогашенные между вами и физическим лицом, при суммировании должны быть менее 10 000 долларов. Если размер ссуды превышает 10 000 долларов США, но меньше 100 000 долларов США, существует еще одно исключение из применения правила вмененного процента, которое может вас спасти. Облагаемый налогом вмененный процентный доход для вас равен нулю, если чистый инвестиционный доход заемщика за год не превышает 1000 долларов. Это касается подоходного налога.

Теперь о налоге на дарение. К сожалению, аналогичного исключения в размере 100 000 долларов для налога на дарение не существует.Лучший способ структурировать ссуду для целей налога на дарение — это «ссуда до востребования», то есть вексель, который может потребоваться для полной оплаты от кредитора в любое время. В случае ссуды до востребования вмененная сумма подарка рассчитывается каждый год и будет колебаться в зависимости от годовых смешанных AFR, публикуемых каждый июль. Ежегодный вмененный подарок будет значительно ниже годового исключения в размере 13 000 долларов для подарков, пока сумма кредита не превысит 2 миллиона долларов по текущим ставкам. Если ссуда является срочной, а не ссудой до востребования, результаты налога на дарение менее благоприятны.Когда ссуда предоставлена, к вам относятся как к немедленному подарку на сумму ниже рыночных процентов. Это, вероятно, превысит годовое исключение в размере 13 000 долларов США и потребует подачи налоговой декларации на дарение и использования части вашего единого кредита или фактической оплаты налога на дарение, если ваш кредит уже был использован.

В случае ссуды до востребования вмененная сумма подарка рассчитывается каждый год и будет колебаться в зависимости от годовых смешанных AFR, публикуемых каждый июль. Ежегодный вмененный подарок будет значительно ниже годового исключения в размере 13 000 долларов для подарков, пока сумма кредита не превысит 2 миллиона долларов по текущим ставкам. Если ссуда является срочной, а не ссудой до востребования, результаты налога на дарение менее благоприятны.Когда ссуда предоставлена, к вам относятся как к немедленному подарку на сумму ниже рыночных процентов. Это, вероятно, превысит годовое исключение в размере 13 000 долларов США и потребует подачи налоговой декларации на дарение и использования части вашего единого кредита или фактической оплаты налога на дарение, если ваш кредит уже был использован.

Лучше всего избегать всей этой сложности. Если вы даете ссуду другу или родственнику на сумму более 10 000 долларов, взимайте применимую федеральную процентную ставку. И получите это письменно! Если вы предоставите ссуду члену семьи ниже рыночной, и если ссуда не погашена, IRS может счесть это подарком для налоговых целей, независимо от того, предназначались ли вы деньги в качестве подарка или нет. В этом случае от вас могут потребовать подать федеральную налоговую декларацию на дарение, в зависимости от первоначальной суммы; и вы не сможете вычесть ее как безнадежную задолженность. Если ссуду использует член семьи для покупки дома, убедитесь, что банкнота обеспечена ипотекой. Если это не так, заемщик не сможет вычесть проценты, которые он вам выплачивает.

В этом случае от вас могут потребовать подать федеральную налоговую декларацию на дарение, в зависимости от первоначальной суммы; и вы не сможете вычесть ее как безнадежную задолженность. Если ссуду использует член семьи для покупки дома, убедитесь, что банкнота обеспечена ипотекой. Если это не так, заемщик не сможет вычесть проценты, которые он вам выплачивает.

Всегда можно простить выплаты по кредитам, превратив долговое обязательство в подарок. Поскольку годовая сумма исключения составляет 13 000 долларов, вы можете ежегодно прощать 13 000 долларов долговых обязательств без последствий для налога на дарение.Если ссуда предоставлена супружеской парой супружеской паре, возможно, от мамы и папы дочери и зятю, до 52000 долларов (4 x 13000 долларов) в виде процентов и основной суммы могут быть прощены каждый год без последствий для налога на дарение. У мамы и папы есть процентный доход, чтобы отчитаться по их 1040. Сын и невестка считаются выплатившими проценты.

Всегда учитывайте налоговые аспекты ссуд между работодателями и сотрудниками

Компании, намеревающиеся предоставить финансовую помощь своим сотрудникам через ссуды работодателя, должны тщательно анализировать и структурировать эти ссуды в соответствии с применимыми налоговыми требованиями. Несоблюдение соответствующих налоговых правил может привести к тому, что сделка, задуманная сторонами как настоящая ссуда, вместо этого приведет к налогообложению дохода работника в качестве замаскированной компенсации.

Несоблюдение соответствующих налоговых правил может привести к тому, что сделка, задуманная сторонами как настоящая ссуда, вместо этого приведет к налогообложению дохода работника в качестве замаскированной компенсации.

ВЫПУСК

Компании часто включают ссуды сотрудникам в свои пакеты вознаграждения руководителям. (С момента появления закона Сарбейнса-Оксли публичным компаниям запретили заключать ссудные сделки со своими руководителями и директорами.) Частная компания, рассматривающая ссуду своему сотруднику, должна тщательно учитывать различные налоговые требования и последствия при структурировании соглашения.

При определенных обстоятельствах IRS может рассматривать предполагаемую сделку по ссуде между работодателем и работником как налогооблагаемый компенсационный аванс или как предоставление налогооблагаемой отсроченной компенсации. Таким образом, крайне важно предпринять все возможные шаги, чтобы ссуда не выглядела компенсационной.

Процентная ставка по ссуде, ссудная документация, способ погашения основной суммы ссуды, обеспечение ссуды, потенциальное или договорное прощение ссуды и даже конкретное использование ссудных средств — все это может играют ключевую роль в успехе или неудаче предполагаемой кредитной операции для налоговых целей. Когда работодатель ссужает средства сотруднику, используя соответствующие ссудные документы, которые предусматривают «денежное погашение» ссуды (в отличие от погашения с помощью предоставления услуг), достаточную процентную ставку и которые имеют характеристики рыночных отношений ссуды, сделка должна рассматриваться как ссуда IRS.

Когда работодатель ссужает средства сотруднику, используя соответствующие ссудные документы, которые предусматривают «денежное погашение» ссуды (в отличие от погашения с помощью предоставления услуг), достаточную процентную ставку и которые имеют характеристики рыночных отношений ссуды, сделка должна рассматриваться как ссуда IRS.

Вот некоторые факторы, которые следует учитывать при выборе различных типов ссуд работодателю:

Процентная ставка — Соответствующие проценты должны взиматься с работника по ссуде между работодателем и работником.За ограниченными исключениями для определенных ссуд, связанных с проживанием и переездом сотрудников, а также ссуд на сумму 10 000 долларов США или меньше, в которых уклонение от уплаты налогов не является основной целью, минимальная процентная ставка, взимаемая по ссуде работодатель-работник, должна быть по крайней мере равной Применимая федеральная ставка («AFR») за месяц, в котором предоставляется заем. Применяются различные AFR (ежемесячно публикуемые IRS) для краткосрочных займов (3 года или меньше), среднесрочных займов (более 3 лет, но менее 9 лет), долгосрочных займов (более 9 лет) и кредиты до востребования.

Если процентная ставка по ссуде меньше требуемой AFR (обычно называемой «ссудой ниже рыночной»), разница между процентами, которые были бы выплачены с использованием применимых AFR, и процентами по фактически использованной ставке будет составлять налогооблагаемый компенсационный доход работнику. Если ссуда является срочной, сумма уплаченных процентов считается переданной работнику на дату ссуды, в результате чего налогооблагаемая компенсация работника увеличится с даты предоставления ссуды. .Если ссуда является ссудой до востребования, упущенные проценты рассчитываются отдельно за каждый год, и каждый год сумма налогооблагаемой компенсации увеличивается с 31 декабря.

Bona Fide Loan s — Правильное документирование факторов, определенных IRS как свидетельство истинной ссуды, является, пожалуй, наиболее важным аспектом структурирования эффективной с точки зрения налогообложения сделки по ссуде между работодателем и сотрудником. В этом отношении IRS считает, что следующие факторы указывают на добросовестность кредита:

- Сотрудник заключает официальный и действующий кредитный договор с работодателем, и обе стороны подписывают действующий вексель

- По условиям кредитного договора и векселя работник должен производить «денежные» выплаты в соответствии с установленным графиком погашения

- И работник, и работодатель предполагают, что все платежи по процентам и основной сумме, требуемые в соответствии с кредитными документами, будут производиться своевременно

- Проценты начисляются на невыплаченный остаток по кредиту по установленной ставке (которая, как объяснено выше, должна быть не ниже применимой AFR)

- Работник обеспечивает адекватное обеспечение кредита

- Сотрудник несет безусловное личное обязательство по выплате ссуды в полном объеме

Прощаемые ссуды — В то время как ссуды работодателя обычно предназначены для оказания финансовой помощи работнику, безнадежные ссуды часто используются в качестве метода компенсации для предоставления работнику авансовых денежных средств. В зависимости от наличия (или отсутствия) факторов добросовестной ссуды, простительные ссуды могут быть признаны или не признаны настоящими ссудами для целей налогообложения.

В зависимости от наличия (или отсутствия) факторов добросовестной ссуды, простительные ссуды могут быть признаны или не признаны настоящими ссудами для целей налогообложения.

Соглашения о безнадежной ссуде обычно предусматривают, что обязательство работника по выплате кредита зависит от его или ее продолжающейся работы у работодателя. Намерение состоит в том, чтобы работник не имел налоговых последствий при получении средств по ссуде и впоследствии получил налогооблагаемый компенсационный доход только в том случае, если ссуда будет прощена и в той мере, в какой она будет прощена.

Наиболее распространенная структура заключается в том, что работодатель прощает единый процент от суммы ссуды на ежегодной основе (например, 20% в год для пятилетней ссуды), в результате чего ежегодно выплачивается некоторая налогооблагаемая компенсация. Если указанные выше факторы добросовестного ссуды присутствуют и надлежащим образом задокументированы, ссуду, подлежащую прощению, следует рассматривать как ссуду в налоговых целях.

Вышеупомянутые истинные ссуды отличаются от «ссуд» работодателя и работника, где обязательство по выплате является условным, а не безусловным.В рамках такой договоренности (например, когда пятилетняя ссуда, по ее условиям, будет прощена по окончании пятилетнего срока работы сотрудника у кредитующего работодателя, и должна быть выплачена только в том случае, если сотрудник уволится или уволен. по причине в течение этих пяти лет), исходя из теории, что вместо того, чтобы оказывать своему сотруднику финансовую помощь, работодатель заключил договор, прежде всего, с целью побудить сотрудника предоставлять услуги в течение пятилетнего периода.При этом получение работником «ссудной» выручки может составлять налогооблагаемый компенсационный доход.

Другой часто используемый подход состоит в том, что, несмотря на соблюдение добросовестных формальностей ссуды, работодатель и работник также заключают договор о бонусах во время ссуды. В этом сценарии сотрудник будет получать годовые бонусы в течение периода действия кредита, причем каждый годовой бонус будет равен сумме годового обязательства сотрудника по погашению кредита. Стороны соглашаются, что вместо выплаты вознаграждения работнику работодатель будет использовать эти суммы для выполнения платежных обязательств работника по ссуде.Таким образом, работник должен будет произвести «денежный» возврат ссуды только в том случае, если его или ее увольнение будет прекращено при определенных обстоятельствах. IRS оспаривает эти типы договоренностей и рассматривает поступления от займа как компенсационные денежные авансы. В этих случаях IRS утверждало, что поток дохода, создаваемый бонусом, приводит к тому, что работник не несет необходимой личной ответственности по выплате ссуды, круговой поток средств между сторонами не имеет деловой цели и экономического содержания, соглашение является мотивированный исключительно соображениями уклонения от уплаты налогов и поскольку «денежное» погашение ссуды требуется только после увольнения, договор ссуды действует больше как договорная заранее оцененная сумма убытков, чем как признак добросовестного погашения ссуды.

Стороны соглашаются, что вместо выплаты вознаграждения работнику работодатель будет использовать эти суммы для выполнения платежных обязательств работника по ссуде.Таким образом, работник должен будет произвести «денежный» возврат ссуды только в том случае, если его или ее увольнение будет прекращено при определенных обстоятельствах. IRS оспаривает эти типы договоренностей и рассматривает поступления от займа как компенсационные денежные авансы. В этих случаях IRS утверждало, что поток дохода, создаваемый бонусом, приводит к тому, что работник не несет необходимой личной ответственности по выплате ссуды, круговой поток средств между сторонами не имеет деловой цели и экономического содержания, соглашение является мотивированный исключительно соображениями уклонения от уплаты налогов и поскольку «денежное» погашение ссуды требуется только после увольнения, договор ссуды действует больше как договорная заранее оцененная сумма убытков, чем как признак добросовестного погашения ссуды.

Ссуды без права регресса на покупку акций работодателя — Работодатель может предложить работнику возможность приобрести акции работодателя и ссудить покупную цену за акции работнику в обмен на обещание работника выплатить с процентами, в течение указанного времени. Совершенно иные налоговые последствия возникнут, если в соответствии с условиями ссуды работник не несет личной ответственности, а вместо этого погашение ссуды обеспечивается исключительно залогом приобретаемых акций работником.

Совершенно иные налоговые последствия возникнут, если в соответствии с условиями ссуды работник не несет личной ответственности, а вместо этого погашение ссуды обеспечивается исключительно залогом приобретаемых акций работником.

Если существует достаточная личная ответственность за погашение ссуды, т. Е. Ссуда с правом регресса, при условии, что ссуда действительна, она должна учитываться как таковая для целей налогообложения. Однако, если ссуда предоставлена без права регресса, в налоговых целях может произойти совсем другой результат. Учитывая, что, если стоимость акций упадет ниже суммы невыплаченного погашения кредита, сотрудник может просто уйти от ссуды и утратить заложенные акции, у сотрудника будет мало стимулов для погашения.

Следовательно, договор займа без права регресса может облагаться налогом по-другому, поскольку он может рассматриваться как предоставление работодателем компенсационного варианта покупки акций работодателя. В этом случае результатом может быть преобразование потенциального прироста капитала с более низкой ставкой по акциям в обычный компенсационный доход с более высокой ставкой.

Что думает Конрезник?

Принимая во внимание неотъемлемые налоговые риски, нецелесообразно использовать достаточную процентную ставку для ссуды работодателя и служащего на сумму более 10 000 долларов США в нынешних условиях низких процентных ставок.(Текущий краткосрочный AFR лишь немного превышает 1% (1,11%), а среднесрочный и долгосрочный AFR составляют от 2% до 3%). В частности, следует тщательно рассмотреть вопрос о безнадежных ссудах и, когда это возможно, должны быть представлены и хорошо задокументированы характеристики добросовестной ссуды. Наконец, ссуда между работодателем и служащим для приобретения акций работодателя должна предоставляться, по крайней мере, с частичным правом регресса. Мы часто видим займы, включая займы до востребования, между S-корпорациями и их акционерами, товариществами и их партнерами.Эти займы также должны быть соответствующим образом структурированы и задокументированы для достижения желаемого налогового результата.

Контакт

Дана Фрид, директор по национальным налогам

516-417-5064

Любые советы, содержащиеся в этом сообщении, включая приложения и приложения, не предназначены для тщательного, глубокого анализа конкретных вопросов. Этого также недостаточно, чтобы избежать налоговых штрафов. Это было подготовлено только для информационных целей и общего руководства и не является профессиональной консультацией.Вы не должны действовать в соответствии с информацией, содержащейся в этой публикации, без специальной профессиональной консультации. Не дается никаких заявлений или гарантий (явных или подразумеваемых) в отношении точности или полноты информации, содержащейся в этой публикации, и CohnReznick LLP, ее члены, сотрудники и агенты не несут ответственности и отказываются от любой ответственности за последствия, связанные с вами или кто-либо другой, действующий или воздерживающийся от действий, полагаясь на информацию, содержащуюся в этой публикации, или на любое решение, основанное на ней.

Этого также недостаточно, чтобы избежать налоговых штрафов. Это было подготовлено только для информационных целей и общего руководства и не является профессиональной консультацией.Вы не должны действовать в соответствии с информацией, содержащейся в этой публикации, без специальной профессиональной консультации. Не дается никаких заявлений или гарантий (явных или подразумеваемых) в отношении точности или полноты информации, содержащейся в этой публикации, и CohnReznick LLP, ее члены, сотрудники и агенты не несут ответственности и отказываются от любой ответственности за последствия, связанные с вами или кто-либо другой, действующий или воздерживающийся от действий, полагаясь на информацию, содержащуюся в этой публикации, или на любое решение, основанное на ней.

Налоговые последствия беспроцентных семейных ссуд

- Обязательно получите письменно — подпишите вексель

- Установить фиксированный график погашения процентов и / или основной суммы

- Установить ставку на уровне или выше Применимой федеральной ставки (AFR), действующей на момент выдачи займа

- Обеспечение или обеспечение долга (ипотека)

- Ведение записей, отражающих действительную кредитную операцию, включая своевременные платежи

- Нет заранее установленного графика прощения ссуды.

Прощение — это нормально, если оно не ожидается или не предусмотрено заранее.

Прощение — это нормально, если оно не ожидается или не предусмотрено заранее.

IRS будет рассматривать любые упущенные проценты по беспроцентной ссуде между членами семьи как подарок для целей федерального налогообложения, независимо от того, как ссуды структурированы или задокументированы. Проценты будут начислены, если они беспроцентные или по ставке ниже AFR. Утраченные проценты, которые представляют собой разницу между фактически начисленными процентами и федеральной ставкой AFR, считаются переданными от кредитора заемщику в качестве подарка с учетом налогов на дарение, а затем заемщик кредитору в качестве процентного дохода. которые затем должны быть признаны в индивидуальных и государственных налоговых декларациях кредитора.

Есть некоторые исключения, когда не требуется взимать AFR по ссуде. Во-первых, если все ссуды между этими двумя физическими лицами не превышают 10000 долларов США, и ссуда не связана напрямую с покупкой или хранением приносящего доход актива, то процентная ставка может быть ниже рыночной, и вмененные проценты не требуются. рассчитано. Если в любое время совокупная сумма ссуд, предоставленных этому физическому лицу, превысит 10 000 долларов, это исключение не будет применяться, и ссуда будет по-прежнему облагаться налогом на дарение и подоходным налогом независимо от оставшейся основной суммы.

рассчитано. Если в любое время совокупная сумма ссуд, предоставленных этому физическому лицу, превысит 10 000 долларов, это исключение не будет применяться, и ссуда будет по-прежнему облагаться налогом на дарение и подоходным налогом независимо от оставшейся основной суммы.

Второе исключение: если совокупная непогашенная сумма подарочных ссуд между физическими лицами не превышает 100 000 долларов, вмененная сумма процентов для целей налога на прибыль ограничивается чистым инвестиционным доходом заемщика за год. Однако существует правило de minimis: если заемщик имел менее 1000 долларов чистого инвестиционного дохода за год, инвестиционный доход для этого исключения считается равным нулю.

Пример: Предположим, отец дает своему сыну беспроцентную ссуду в размере 75 000 долларов, чтобы он мог начать свой бизнес.Папа ежегодно отказывается от начисленных процентов (например, 1100 долларов), что считается подарком. Налог на дарение не взимается, так как он ниже годового исключения 15 000 долларов, и папа не должен платить налог на упущенные проценты, если у сына чистый инвестиционный доход в размере 1000 долларов или меньше.

Параграфы 215 настоящего Приложения)?

Параграфы 215 настоящего Приложения)? Прощение — это нормально, если оно не ожидается или не предусмотрено заранее.

Прощение — это нормально, если оно не ожидается или не предусмотрено заранее.