Что будет если не платить кредит банку, не плачу кредит вообще — Бюро Кредитов

Часто заемщики задаются вопросом: «Что будет, если не платить кредит?». Ни один банк не захочет подарить заемщику одолженные им средства, поэтому санкции последует незамедлительно. За невозврат или длительную просрочку платежей, банки предусматривают несколько рычагов воздействия.

Ответственность за неуплату кредита

С финансовой стороны на заемщика обрушиваются пени, штрафы и прочие карательные меры. В результате долг только растет. В случае длительного простоя в графике платежей, банк может подать иск в суд. Результатом судебного разбирательства чаще всего становится:

- — решение суда, обязывающее возместить расходы, понесенные банком: основной долг, проценты, штрафы и т.д.;

- — выемка имущества в погашение суммы долга;

- — исполнительное производство в случае невыплаты долга добровольно;

- — решение суда о временном запрете выезда за пределы страны;

- — соответствующая кредитная история.

За злостную систематическую неуплату кредита предполагается уголовная ответственность, однако на практике такое наказание применяется к должнику крайне редко.

Хождение по мукам: 3 этапа разбирательства

Если кредит не выплачивается длительное время, запускается механизм его принудительного возврата. Независимо от того, какие кредиты не выплачиваются: ипотечные, целевые, кредиты наличными без справок, процедура всегда примерно одинакова.

Досудебный этап

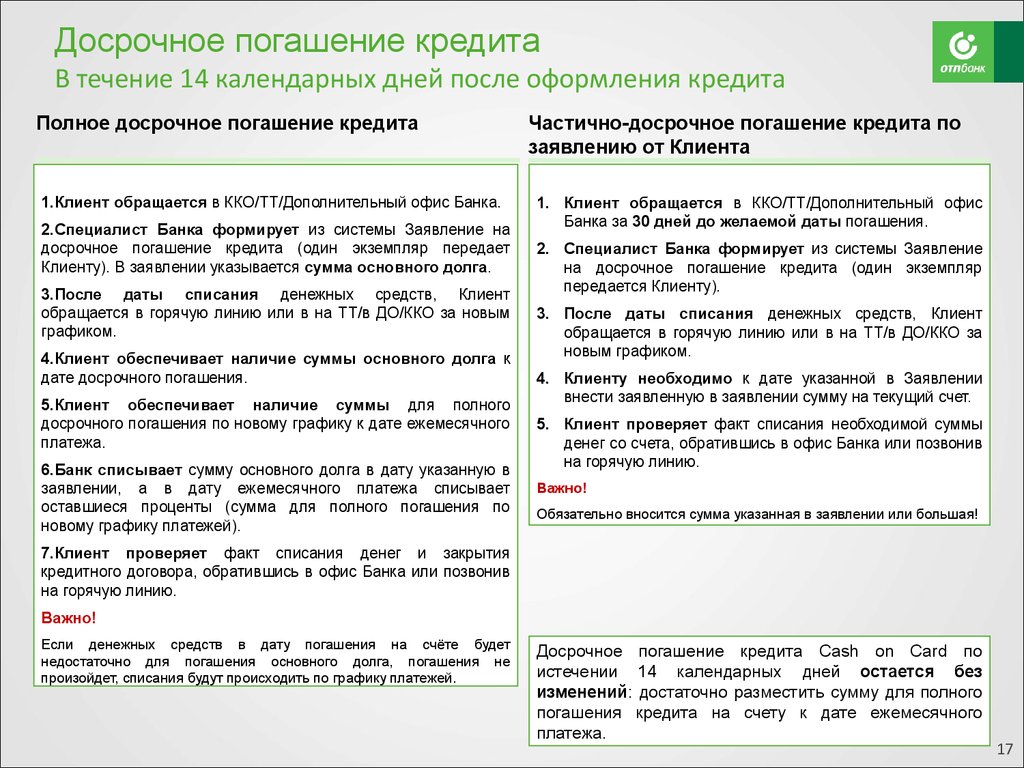

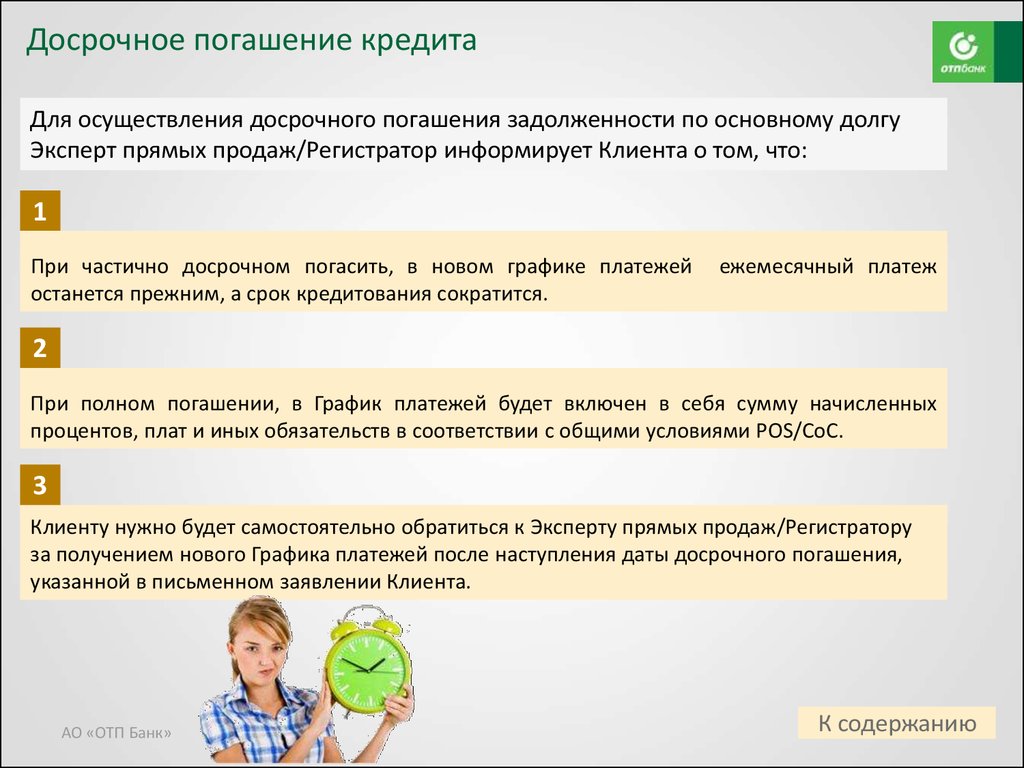

Этап начинается с письма банка о решении в одностороннем порядке. Решение стандартно заключается в предложении должнику совершить досрочное погашение кредита и всех начисленных процентов.Если должник соглашается, процесс прекращается.В противном случае банк разрывает кредитный договор и передает дело в суд.

Единственная хорошая новость – с этого момента прекращается рост суммы долга. Та цифра, которая указана в письме будет являться предметом судебного разбирательства.

Судебный этап

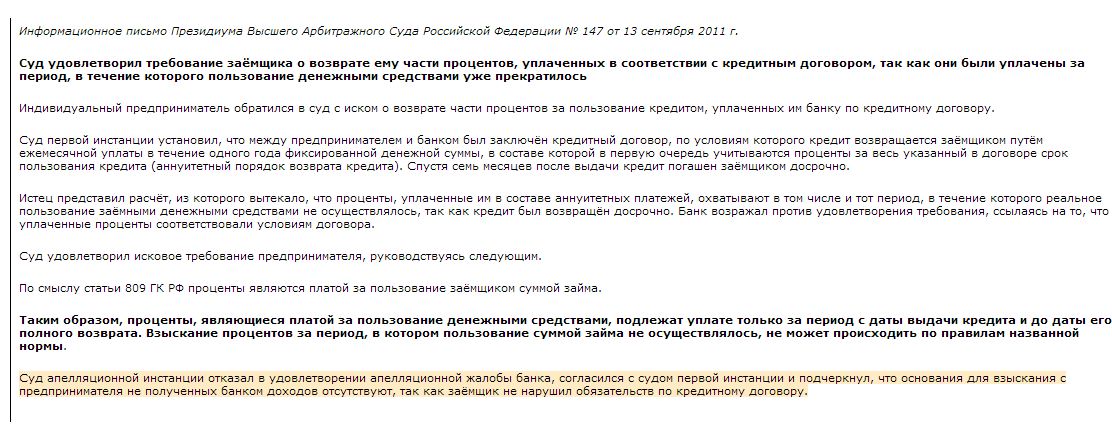

Этап начинается с передачи дела в суд, о чем должнику приходит уведомление. Теперь уже ничего с долгом сделать не удастся. Правильным поведением для должника является участие в деле и обращение за квалифицированной юридической помощью. Хороший адвокат способен помочь оспорить сумму штрафов, так как основной долг все равно полностью придется вернуть банку.

Банк затребует уплату всех начисленных средств, и, скорее всего, выиграет суд. Должник может оспорить сумму пени, если докажет свою временную неплатежеспособность на период погашения кредита. Причинами могут быть:

- увольнение с работы;

- задержка и невыплата заработной платы;

- проблемы со здоровьем, препятствующие трудовой деятельности и т.д.

Все доводы должны быть подтверждены документами. Иначе, рассказы о тяжелой жизни только усугубят ситуацию. В суде такие случаи – не редкость, поэтому судья не примет их как доказательства.

Этап исполнения решения

Если должник добровольно не исполнит вынесенное судом постановление в установленный срок, дело будет передано приставам, целью которых выступает взыскание определенной судом суммы. Они имеют право удерживать ее из доходов гражданина: заработной платы, пенсии и т.д. Кроме того, личное имущество должника может быть изъято в пользу банка. Однако изъятию не подлежат: единственное жилье заемщика, вещи, принадлежащие членам семьи и т.д.

Некоторые действия судебных приставов окружены мифами и домыслами. Например, ходят легенды о том, что за неуплату кредита могут убить, отобрать детей и т.д. Эти действия не являются законными, поэтому такие методы применяться к должнику не могут ни при каких обстоятельствах.

Таким образом, взять кредит и не платить, как минимум не выгодно. Все равно долг будет принудительно возвращен с прибавленными к нему надбавками за просрочку. Именно поэтому вопросы типа: «Не плачу кредит банку. Что будет?» актуальны сегодня. Если ситуация сложилось не в пользу должника, правильным решением будет обращение непосредственно в банк с предложением о реструктуризации или отсрочке платежей. Мирное решение проблемы всегда предпочтительней судебного.

Челлендж по личным финансам: как оплачивать кредиты, если нет денег :: Новости :: РБК Инвестиции

Задание № 3. Разберитесь с долгами

Сегодня, когда мы говорим о долгах, в первую очередь имеем в виду кредиты перед банками. Когда человек начинает планировать личный бюджет, начинает откладывать деньги на большую покупку или инвестировать, самый первый и очевидный совет, который даст любой финансовый консультант, — «сначала избавьтесь от долгов и кредитов».

Допустим, у Пети два кредита в банке (один из них, например, ипотека) и еще кредитная карта. У Пети небольшая, но стабильная белая зарплата. Плюс он подрабатывает на фрилансе. В итоге его доход состоит 50/50 из постоянного заработка и периодического. По одному кредиту ему удается регулярно вносить платежи, а вот со вторым возникают трудности — Петя иногда пропускает платежи в те месяцы, когда подработки мало или совсем нет. В такие периоды Петя прибегает к кредитной карте.

Но однажды наступает черная полоса. За примером далеко ходить не надо — возьмем пандемию коронавируса и последующий кризис. Петю увольняют с работы, фриланса мало. Если у нашего героя есть финансовая подушка, продержаться можно. Но на одной финансовой подушке далеко не уедешь. В конце концов она закончится, а долги и повседневные траты никто не отменял. И пока неизвестно, сколько займет поиск новой работы. А если подушки и вовсе нет, ситуация уже приобретает масштаб катастрофы.

Наш Петя оказывается в ситуации, когда платить по кредитам ему становится нечем. Как и в случае с кредитом, банк взимает процент за использование кредитной карты. При этом у большинства кредиток есть беспроцентный период, когда платить за пользование деньгами банка не нужно. Он может составлять от 50 до 100 дней в зависимости от тарифа. Но если не внести деньги до окончания этого периода, банк спишет проценты. Причем по кредитной карте они обычно намного больше, чем по обычному потребительскому кредиту, и могут достигать почти 40%. И вот Петя не вписался в беспроцентный период и вынужден заплатить комиссию. Как выбраться из этой ситуации?

Как платить по кредитам, если нет денег

Если вы оказались на месте Пети, то для начала внимательно пересчитайте все свои долги. Сложите суммы кредитов в банках, задолженность по кредитным картам, долги родственникам и друзьям, если есть. Так вы поймете масштаб бедствия. Понятно, что кредит по ипотеке слишком большой, чтобы полностью включать его в сумму.

Следующий шаг — понять, с каким долгом разобраться в первую очередь. Тут стоит начать с долга с самой высокой процентной ставкой. Потому что чем дольше он у вас есть, тем больше переплата. Дальше начнется стадия переговоров. У банков можно попросить предоставить вам условия, по которым будет проще выплачивать долг. Главное — честно описать банку сложившуюся ситуацию.

Есть несколько способов упростить себе жизнь, когда нечем платить. Если у вас временные трудности, можно попросить у банка кредитные каникулы по одному из кредитов. Также банк может продлить срок выплат. Это уменьшит сумму разового платежа. Если у вас кредит на три года, его можно растянуть на пять лет. В разных банках разные условия предоставления льгот заемщикам.

К примеру, банк может разрешить вам в ближайшие два месяца вносить половину от обычного платежа, а потом полтора размера обычного платежа, чтобы восполнить долг. Здесь важно понять, когда вы точно будете способны платить по кредиту. Также есть возможность рефинансировать кредит, ипотеку или даже кредитную карту. Об этом мы подробно рассказывали в другой статье. Если и это не поможет, можете объявить себя банкротом. Это самый радикальный метод. Если вы признаете себя неплатежеспособным, у вас могут возникнуть проблемы с поиском работы, сложно будет открыть бизнес, не говоря уже о том, чтобы взять новый кредит.

Продайте все, что можно

Один читатель писал на форуме: «Я оказался в ситуации, когда платить по долгам было нечем. Тогда мне помогло следующее: я занял денег у родных — получил беспроцентный долг, который теперь надо вернуть. Сократил траты до минимума (никакой налички, никаких излишеств, только плата за квартиру и продукты). Продал на «Авито» все, что можно: Play Station, робот-пылесос, музыкальные инструменты, вещи и технику, которой не пользуюсь, и так далее. Даже проданный телефон-кирпич за ₽1000 — это уже питание на неделю. Получилось около ₽100 тыс. Еще отменил все подписки или перешел на дешевые тарифы».

Получилось около ₽100 тыс. Еще отменил все подписки или перешел на дешевые тарифы».

Конечно, самый очевидный способ найти дополнительные средства, чтобы выбраться из долгов, — попросить прибавку к зарплате, найти новую работу, если со старой уволили, или взять подработку. Но если таких возможностей нет, то можно продать ненужные вещи — старую технику, которой не пользуетесь, мебель, книги, одежду. Все, что сочтете нужным.

Проверьте кредитную историю и рейтинг

Представим, что Петя, которого мы приводили в качестве примера в начале статьи, подсчитал все свои долги и решил, как в его ситуации будет лучше всего разобраться с ними. Жизнь Пети стала проще. Теперь у него есть четкий план, а будущее менее туманно и удручающе. Петя постепенно начал следовать этому плану и в конце концов ему удалось закрыть все просроченные платежи по ипотеке, закрыть второй кредит и выплатить набежавшие проценты по кредитной карте. Последнее, что стоит сделать Пете, — проверить свою кредитную историю и кредитный рейтинг .

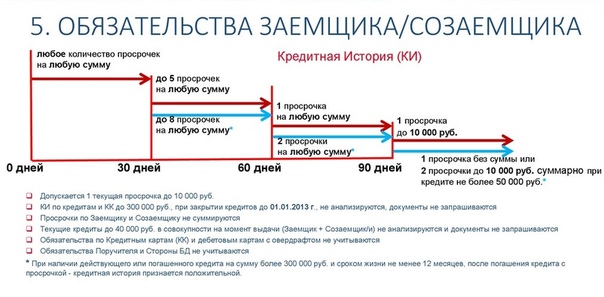

Кредитная история показывает, сколько у вас было кредитов, насколько прилежно вы их выплачивали и каким был график платежей. Там есть информация о закрытых и открытых займах и аналогичная информация по кредитным картам. На основе кредитной истории формируется кредитный рейтинг. Оба этих отчета можно проверить в Национальном бюро кредитных историй. Для этого нужно зайти в личный кабинет. Получить отчеты можно, только если у вас есть подтвержденная учетная запись на портале госуслуг.

Когда у вас просроченные кредиты, рейтинг портится. Чем ниже он у вас, тем больше у банков сомнений, выдавать ли вам кредит в будущем. Так что если у вас проблемы с долгами, как у Пети, скорее всего, ваш рейтинг уже испорчен. И в будущем кредиты вам будет сложно взять. Но это не беда. Если дальше будете платить исправно, рейтинг улучшится. Также чем старше данные по кредитам, тем меньше банки на них обращают внимание. Спустя пять или десять лет сегодняшние просроченные платежи будут уже не так важны для банков, ведь за это время в вашей жизни могло многое поменяться.

Также чем старше данные по кредитам, тем меньше банки на них обращают внимание. Спустя пять или десять лет сегодняшние просроченные платежи будут уже не так важны для банков, ведь за это время в вашей жизни могло многое поменяться.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.Не платить кредит, заключенный онлайн, нельзя: Нацбанк указал почему

Национальный банк указывает, что оформленный онлайн договор равноценен обычному бумажному договору.

Если вы оформили кредитный договор онлайн, использовав одноразовый пароль, то такой договор равноценен обычному бумажному. По закону однотипный пароль имеет такую же юридическую силу, как и собственноручная подпись или квалифицирована электронная подпись (Закон «Об электронных доверительных услугах»). Поэтому не стоит пренебрегать своими обязательствам по кредиту, если он заключен в онлайн-формате.

У некоторых клиентов финкомпаний вызывает удивление тот факт, что в случае возникновения просрочки по кредиту, заключенному онлайн, информация о них попадает к коллекторам. Так происходят из-за того, что во время заключения договора на вебсайте вы поставили «галочку» напротив строки «подтверждаю согласие на обработку своих персональных данных, в том числе их передачу в бюро кредитных историй». Такое согласие и является основанием для финансового учреждения передавать информацию о клиенте в коллекторскую компанию, если он не выполняет свои обязательства. В итоге колллектор может звонить по телефону по указанным в анкете номерам телефона и направлять письма клиенту. К тому же информация о вас будет также доступна бюро кредитных историй. В будущем это усложнит получение вами нового кредита.

В итоге колллектор может звонить по телефону по указанным в анкете номерам телефона и направлять письма клиенту. К тому же информация о вас будет также доступна бюро кредитных историй. В будущем это усложнит получение вами нового кредита.

Напоминаем, чтобы не иметь проблем уже после заключения договора, необходимо проверить банк на надежность с помощью сервиса CONTR AGENT. Сервис дает возможность узнать актуальную и достоверную информацию из государственных реестров и открытых источников.

Нацбанк рекомендует внимательно читать условия договора

Особенно, если подписываете его онлайн. Ведь подписывая договор, в том числе с помощью одноразового пароля, вы принимаете на себя обязательство выполнять его условия. Поэтому внимательно прочитайте документы, распечатайте и сохраните экземпляр договора.

В документе должны быть прописаны все условия кредита — процентная ставка, возможные комиссии и дополнительные платежи, штрафные санкции в случае просрочки выплат.

Важно!

Также обратите внимание, если вы берете кредит, который больше минимальной зарплаты (сейчас 4 723. грн), сроком больше чем на один месяц, то финкомпания должна предоставить вам не только договор, но и паспорт потребительского кредита. В таком паспорте указывается реальная годовая процентная ставка и дополнительные комиссии. Это требования Закона «О потребительском кредитовании».

Актуальные размеры прожиточного минимума и минимальной зарплаты, а также важную информацию относительно уплаты ЕСВ и других налогов можно узнать в модуле «Справочники» ИПС ЛІГА:ЗАКОН, воспользовавшись тестовым доступом

Если финансовая компания нарушила ваши права — жалуйтесь

Если финансовое учреждение не выполняет условия договора, то Нацбанк советует обратиться с жалобой на имя руководства небанковского финансового учреждения. Не получите ответ — обращайтесь к Национальному банку Украины.

Не получите ответ — обращайтесь к Национальному банку Украины.

Что будет если не платить кредит?

Яна Викторовна

Финансовый консультант, эксперт микрокредитования

May 2, 2019

Что будет, если не платить кредит? Взять деньги взаймы, что может быть проще. Особенно сейчас, когда рынок переполнен финансовыми организациями, наперебой предлагающими супер выгодные условия и легкость оформления в несколько кликов. Жизнь, особенно с нашей экономической ситуацией, складывается таким образом, что необходимость в дополнительных средствах появляется с завидной периодичностью.

Не забываем, что в этом вопросе, главным является именно вернуть займы. Как говориться, одолжить не проблема – проблема вовремя отдать.

Давайте рассмотрим подробно, чем чреваты просрочки и уклонение от уплаты по долговым обязательствам. А также какие есть способы выхода из неудобных финансово-кредитных положений.

« Оформляя заем, вы берете на сея финансовые обязательства перед кредитором »

Причины просрочек

Допустим, вы взяли небольшой микрозайм онлайн на карту. Вы рассчитали возможности его погашения, и спокойно ждете, например, очередной зарплаты. Не будем брать в учет просто недобросовестных клиентов, просрочки которых – это скорее правило, чем исключение. Никто не отменял форс-мажоров, которые случаются с законопослушными и честными гражданами.

Причины, по которым нет возможности вовремя вернуть взятые деньги в долг:

- Самая банальная – это временная неплатежеспособность по объективным причинам: болезнь, задержка заработной платы, срочные и необходимые тратты, не позволяющие выделить финансы на погашение. Тут на помощь придет пролонгация или перекредитование микрозаймов (взятие новой ссуды для перекрытия текущей. Главное осознавать всю серьёзность вопроса, чтобы не попасть в замкнутый круг, одолжил – переодолжил – закрыл старую ссуду – переодолжил – закрыл текущую и так далее).

- Нередко причины – это технические ошибки, поэтому если закрываете задолженность, всегда требуйте подтверждающие документы (чеки, квитанции, расписки). Самый быстрый и гарантированный способ погашения через личный кабинет фирмы-кредитора. А вот оплата через платежные терминалы, как и банк может привести к задержкам. Особенно через кассу, уточняйте количество банковских дней обработки перечисления и точную дату прихода средств на счет. При выборе этих способов, правильно рассчитывайте количество дней до окончания срока.

- Невнимательность и рассеянность плательщика. Всегда, внимательно читайте договор займа, особенно сроки и условия погашения, или возможности пролонгации. Также совет, зная график выплат, перестрахуйтесь и поставьте на дату будильник с напоминанием, или попросите исполнительного друга/родственника напомнить вам об этом событии. Глупо будет платить за свою несобранность звонкой монетой.

- Потеря платежеспособности – самая трудная ситуация. Потеря рабочего места на бессрочный период, с учетом безработицы в стране загонит в ступор любого, даже очень порядочного заемщика. Сюда отнесем понижение в должности, так как уменьшается ожидаемый доход в месяц, потеря кормильца в семье. При столь уважительных причинах с кредитором можно договориться о кредитных каникулах (своеобразная заморозка долга на определенное время, для восстановления своего материального положения).

Узнать о кредитах безработным

- Мошенники, которые берут ссуды на ничего не подозревающих лиц (обратная сторона легкости и простоты оформления, взять кредит онлайн без отказов можно при наличии паспортных данных, ИНН плательщика). Такому человеку, нужно, во-первых, писать письмо (обязательно с уведомлением) на МФО с просьбой разобраться в ситуации. Во-вторых, подавать в суд и очистить свое имя от долгов.

Кредитор будет совершать действия по принудительному взысканию средств или искать другие взаимовыгодные способы погашения. Одним из способов избежать недоразумений с приличными клиентами, является обзвон с напоминаниями о графике выплат либо предложениями решения сложных вопросов при невозможности расплатиться по счетам.

Одним из способов избежать недоразумений с приличными клиентами, является обзвон с напоминаниями о графике выплат либо предложениями решения сложных вопросов при невозможности расплатиться по счетам.

Порядок работы МФО с просрочками

Если по каким-либо причинам, пользователь не возвращает долг по кредиту, микрофинансовые компании действуют по такой схеме:

- Проходит лояльное и вежливое информирование заемщика по телефону или смс-сообщениями о возникшей задолженности и возможных материальных последствиях. Часто кредиторы идут на уступки и дают пару тройку дней на погашение.

- Финансовые взыскания. А именно: фиксированный разовый штраф, пеня за каждый день просрочки. Размеры этих платежей указываются в подписываемых электронных версиях договора – офертах. Будьте осторожны, некоторые МФО не уведомляют о санкциях, и повышенные проценты начисляются автоматически по истечении срока. Поэтому из-за забывчивости и не внимательности, вы можете «попасть на бабки».

« Если у вас возникли финансовые трудности, сообщите об этом кредитору. »

- На этом этапе телефонные звонки сотрудников компании могут поступать на все возможные номера, ранее указанные в анкете (друзья, родственники, работа) с настоятельной просьбой оплатить неустойку, проценты и тело кредита.

- На адрес заемщика отправляется официальное письмо с уведомлением об возникшей ситуации, в котором указана общая задолженность с расшифровкой всех сумм и требованием погасить ее.

- Одна из самых неприятных стадий. Обращение в коллекторское агентство. Финучреждению легче продать задолженность третьему лицу за определенную плату, чем нанимать штат сотрудников по «выбиванию обязательств». Тем более, такие агентства не пренебрегают нелицеприятными методами достижения целей. Звонки в любое время суток, находят номера друзей, коллег и родственников. Телефонными разговорами, к сожалению, все не ограничивается, вас могут ждать личные встречи с сотрудниками. Коллекторы угрожают как самим должникам, так и их окружению.

Часто, чтобы избавиться от преследований, люди занимают финансы у всех в подряд лишь бы вернуть спокойную жизнь.

Часто, чтобы избавиться от преследований, люди занимают финансы у всех в подряд лишь бы вернуть спокойную жизнь.

- Последний шаг заимодателя, в случае уклонения от уплаты – обращение в суд. МФО стараются не доводить до греха, это больше экстренная мера, чем обычная. Им самим не очень выгодно судебное разбирательство из-за стоимости издержек, отсутствия штатного юриста, и размера одолженного капитала (часто стоимость судового разбирательства превышает саму задолженность, даже с учетом всех штрафных санкций – игра не стоит свеч).

При первых, даже минимальных задержках с выплатами МФО подает данные в БКИ (бюро кредитных историй). Доступ к его информации имеют все учреждения, занимающиеся оказанием финансовых услуг. Поэтому есть угроза испортить свое финансовое досье, и получать отказы в дальнейшем. Исправить его помогут взятые и вовремя возвращенные микрозаймы.

Алгоритмы работы с должниками, которые идут на контакт

Достойный выход из финансового коллапс – это не прятаться от кредитора. Созвониться с сотрудником фирмы и объяснить сложившуюся ситуацию, а еще лучше подтвердить ее документально при возможности (выписки из больниц, копия приказа об увольнении и тд.). В большинстве случаев МФО идут на встречу и могут предложить такие методы облегчения кредитной нагрузки:

- Пролонгация – продление срока действия контракта на определенное количество дней (в среднем до 30). Подключение, возможно дистанционно, через личный кабинет на странице МФО. Или по телефону, главное проверить активизацию опции. Необходимо оплатить начисленные проценты за фактическое пользование на дату подключения этой функции. Иногда приходится дополнительно заплатить комиссию за продление, поэтому всегда внимательно читайте оферту, она имеет такую же юридическую силу, что и бумажный экземпляр.

Подробнее о пролонгации

- Реструктуризация, это своего рода рассрочка, размер ссуды разбивается на более длительный период, тем самым уменьшается ежемесячный платеж.

При этом величина конечной задолженности может увеличиваться. Если сам кредитор не соглашается на этот способ погашения, клиент, может обратиться в суд, с соответствующим иском. Если решением будет признана неплатежеспособность заемщика, можно получить пересмотр ставок, и разбивание ссуды на платежи не больше 10% от ежемесячного дохода. Не лишним, будет просьба заморозить начисление процентов, на время судебного разбирательства. Нужно запастись терпением и наличием адвоката или знаний в этой сфере.

При этом величина конечной задолженности может увеличиваться. Если сам кредитор не соглашается на этот способ погашения, клиент, может обратиться в суд, с соответствующим иском. Если решением будет признана неплатежеспособность заемщика, можно получить пересмотр ставок, и разбивание ссуды на платежи не больше 10% от ежемесячного дохода. Не лишним, будет просьба заморозить начисление процентов, на время судебного разбирательства. Нужно запастись терпением и наличием адвоката или знаний в этой сфере.

Подробнее о реструктуризации

- Рефинансирование – это оформление нового займа для погашения текущего. Некоторые микрофинансовые организации самостоятельно предлагают своим клиентам такую услугу по сниженным ставкам, тем самым гарантируя хоть какой-то возврат средств. Либо можно подобрать другую МФО для этих нужд, многие предлагают такое перекредитование с просрочками невзирая на подпорченную кредитную историю.

Подробнее о рефинансировании

Способы легально не платить по обязательствам:

- это объявление физического лица банкротом. Возможно при: первое, ссуда на 50% больше, чем имущество и стоимость всех активов. Второе, доходная часть за последнее полугодие уменьшилась вдвое. Третье, на протяжении 60 дней не вносятся платежи или оплачивается только 50%. Четвертое, эта процедура запускается при условии размера долга около 100 минимальных зарплат. Задолженность просто спишется? Нет. Это значит, что будет назначен арбитражный управляющий для контроля благосостояния и процесса реструктуризации долга. И только по истечении срока исковой давности (1095 дней) это может быть применено.

- признание договора недействительным в судебном порядке. Причины: расхождение с действующим нормами (ст.203 ч.1 ГК), несоответствие форме (ст.203 ч.4 ГК), валюта – не гривна (ст.99 КУ), отсутствие лицензии у кредитора на проведение деятельности. Также, если договор заключён с умышленным обманом, не по собственной воле или с сокрытием ключевых условий.

При неправомерности по вине МФО, списывается сумма в пользу заемщика, если обнаружены нарушения с обеих сторон, то каждый получает свое (должник отдает тело кредита, кредитор – оплаченные проценты).

При неправомерности по вине МФО, списывается сумма в пользу заемщика, если обнаружены нарушения с обеих сторон, то каждый получает свое (должник отдает тело кредита, кредитор – оплаченные проценты).

Вывод: Оценивайте свои финансовые силы, прежде, чем брать кредит. А при форс-мажоре МФО помогут выбраться даже из просрочек.

Не могу платить по ипотеке. Что делать? — Ипотека

Аня и Денис взяли однокомнатную квартиру в ипотеку 3 года назад. Ежемесячно они решили отдавать в счёт кредита половину семейного бюджета, чтобы побыстрее рассчитаться. Но три месяца назад компания, в которой работает Денис, потеряла ключевого заказчика, и сотрудникам не выплачивают премии. В итоге зарплата Дениса сократилась вполовину. Урезав затраты до минимума, Аня и Денис поняли, что ежемесячно платить прежнюю сумму они не смогут.

Разберемся, как грамотно действовать в подобных ситуациях, чтобы избежать штрафов и сохранить залоговую недвижимость. А также как подстраховаться, если вы только собираетесь покупать квартиру в ипотеку.

Шаг 1. Звоним в банк

И рассказываем, что случилось и почему нет возможности заплатить.

Вот обстоятельства, которые банк обязательно посчитает уважительными:

- Сократили или уволили по состоянию здоровья. Предприятие закрылось. Уход по собственному желанию или увольнение за нарушения трудовой дисциплины уважительными причинами не считаются.

- Сильно урезали зарплату, как в случае Дениса.

- Серьезно заболели родные и нужно много денег на лечение.

- Случилось ЧП с большим материальным ущербом: пожар, затопление, крупная кража, угон, авария и тому подобное. Если беда случилась с купленной в ипотеку недвижимостью — всё компенсирует обязательная страховка.

- В семье родился ребенок. По такому радостному случаю банк может увеличить срок ипотеки, прибавив до 3 лет. Но только если кредит был получен по программе «Молодая семья». На увеличение срока также можно рассчитывать, если вы становитесь опекуном.

Звонить надо сразу или хотя бы в первый месяц после дня просрочки: на втором месяце уже начисляют штрафы

А после третьего недвижимость заберут и кредитная история будет испорчена навсегда.

Если нет возможности заплатить по другой причине, в любом случае нужно связаться с менеджером. Решение принимается индивидуально. Главное, предоставить письменные подтверждения случившегося и ваших затрат.

Шаг 2. Собираем документы

Нужно уточнить у менеджера, какие документы предоставить для подтверждения обстоятельств, и принести их в банк как можно скорее. Если рассматривать ситуации выше, то это будут:

- Трудовая книжка с записью о причине увольнения. Справка из налоговой или от работодателя, которая покажет, что доходы упали (если трудности уже несколько месяцев).

- Медицинская справка и карта, выписки от врачей с описанием необходимых дорогостоящих лекарств и процедур.

- Чеки, если что-то уже оплачено.

- Справки от полиции, спасателей или ЖЭКа, акты осмотра, заключения экспертов о размере ущерба.

- Свидетельство о рождении или установлении опекунства.

Шаг 3. Выбираем варианты решения

Когда банк проверит информацию, менеджер предложит несколько вариантов. Самый частый — реструктуризация. Или, проще говоря, пересмотр условий кредитования.

Что может предложить банк:

- Уменьшить ежемесячный платёж за счет увеличения срока ипотеки. Банк может добавить до 10 лет. Общий срок при этом не должен превысить 35 лет.

- Предоставить отсрочку до двух лет. В этот период можно будет не платить основной долг и частично проценты. Минимальный платёж — 1/10 от суммы процентов за месяц.

Когда дела наладятся, банк распределит остаток равными платежами на оставшийся срок кредита. Также можно одновременно увеличить срок кредита, чтобы ежемесячные платежи были меньше.

Задача банка — не добавить человеку долгов, а помочь выполнить обязательства по договору

Еще один вариант — рефинансирование. О том, как рефинансировать ипотеку, мы уже подробно писали.

О том, как рефинансировать ипотеку, мы уже подробно писали.

Если коротко, то можно взять новый кредит под более низкий процент и погасить им первую ипотеку. Это может быть выгодно, если ставка по рефинансированию меньше хотя бы на 2%, и платить осталось больше года. Но сначала посчитайте выгоду.

Сейчас в Сбербанке действует рекордно низкая ставка по рефинансированию ипотеки – 9,5 %. Рефинансировать можно только кредиты других банков.

Как подстраховаться? Перед тем, как брать ипотеку:

1. Подготовьте подушку безопасности в 5–7 платежей. Столько месяцев в среднем занимает поиск работы.

2. Рассчитайте ежемесячный платёж так, чтобы он не превышал 30 % семейного бюджета. При расчете бюджета не учитывайте премии. В любой момент работодатель может перестать их платить.

3. Поиграйте в «ипотеку» – откладывайте несколько месяцев «ежемесячный платёж». Так вы поймете, комфортно ли вам, хватает ли на жизнь при непредвиденных затратах. А заодно подкопите на первоначальный взнос.

4. Страхуйте жизнь и здоровье. Так вы не только сможете финансово защититься, но и сэкономить 1% ипотечной ставки при покупке полиса в аккредитованных Сбербанком компаниях.

Карантин ударил по потребительскому кредитованию

Льготный период

29 мая вступил в силу закон № 591- ІХ, который, среди прочего, продлил кредитную льготу, предоставленную украинцам еще в начале карантина: физические лица – заемщики были освобождены от штрафов и пени в случае просрочки погашения потребительских кредитов. Льгота предоставлялась в период с 1 марта на два месяца, а сейчас она продлена до конца того месяца, в котором произойдет отмена карантина. Предварительно карантин продлится до 22 июня, но уже сняты почти все введенные ограничения.

Во время этих неожиданных «кредитных каникул» заемщики могут не платить кредитору неустойку (штраф, пеню) и другие платежи в случае просрочки исполнения, неисполнения или частичного исполнения кредитных обязательств. При этом клиенты, если имеют финансовую возможность, могут и дальше продолжать погашать как тело кредита, так и процентные платежи.

При этом клиенты, если имеют финансовую возможность, могут и дальше продолжать погашать как тело кредита, так и процентные платежи.

Кроме того, законом также продлено действие запрета на повышение кредитной ставки в одностороннем порядке: она будет действовать еще месяц после месяца, в котором закончится карантин.

Эти две нормы распространяются даже на те кредиты, которые не регулируются законом «О потребительском кредитовании», например, ссуды ломбардов или финкомпаний, выданные на срок до месяца и на сумму меньше минимальной зарплаты, беспроцентные кредиты, несанкционированные овердрафты.

Зарождение проблем

Первый заместитель председателя НБУ Екатерина Рожкова в течение карантина неоднократно призывала банки использовать это время для разработки программ реструктуризации кредитной задолженности клиентов. После карантина штрафные санкции вернутся, но заемщики, которые потеряли работу или доход, вряд ли смогут вернуться к обслуживанию кредитов в прежнем полном объеме.

И данные НБУ уже свидетельствуют о росте просроченных кредитов. На 18 мая доля просроченных более семи дней розничных гривневых кредитов составила 24% по сравнению с 19,1% в начале марта.

Банкиры утверждают, что с начала карантина лишь незначительная часть клиентов обратилась с просьбой предоставить им формализованные «кредитные каникулы»: внесение изменений в кредитный договор, которые продлят срок его действия для переноса на будущее уплаты просроченного тела кредита или даже процентов.

По словам начальника управления риск-менеджмента Форвард Банка Константина Яковенко, примерно 5% их клиентов воспользовались продуктами реструктуризации и кредитными каникулами. Но уже в мае ажиотаж прошел и спрос на эти опции сократился на 20% по сравнению с апрелем. Банк согласовывает 90-95% подобных заявок.

«Всего за период карантина обратилось в банк с просьбой о предоставлении кредитных каникул около 10% заемщиков», – говорит директор по управлению рисками банка «Глобус» Елена Ермолова.

По ее словам, банк позволяет своим клиентам не платить тело кредита до шести месяцев и, в случае необходимости, увеличивает общий срок кредита. Клиенты банка могут в течение нескольких месяцев платить только проценты по кредиту, что значительно уменьшает их расходы на обслуживание кредита.

«При этом обращаем внимание, что банк предоставляет каникулы не всем своим заемщикам, а лишь тем, у кого финансовая ситуация действительно ухудшилась в связи с введением в стране карантина. Клиенту нужно аргументированно доказать банку, что его доходы уменьшились, например, в связи с остановкой работы предприятия, на котором он работает, или его собственного бизнеса, а не просто обратиться в банк с просьбой о каникулах. Многие предприятия и бизнес активно продолжают работать и в период карантина, некоторые даже увеличили объемы, поэтому предоставлять каникулы всем заемщикам банк не видит смысла», – объясняет она.

Новые кредиты только избранным

Вместе со снятием карантина возвращается и спрос на кредиты. Если в течение апреля – первой половины мая наблюдалось снижение спроса на потребительские кредиты, то во второй половине мая спрос на потребительские кредиты банков начал восстанавливаться – количество визитов на сайты банков возвращается на докризисный уровень. Правда, визиты на сайты небанковских финучреждений продолжают падать и составляют 50% от уровня в начале февраля.

Но падение доходов украинцев влияет не только на их способность возвращать уже взятые кредиты, но и на способность брать новые кредиты. Поэтому банки в апреле увеличили долю отказов в выдаче новых кредитов на 30-45 процентных пунктов. «Но уже начиная с середины мая эта разница сократилась до 5-10 п.п. Таким образом, можно говорить о скором возвращении на докарантинний уровень одобрения заявок, который ориентировочно может быть достигнут уже в июне», – прогнозирует Константин Яковенко.

Об ужесточении требований к претендентам на новые кредиты во время карантина говорят и в других банках. При этом структура кредитного портфеля практически не изменилась, за исключением добавления пула реструктуризированных кредитов.

При этом структура кредитного портфеля практически не изменилась, за исключением добавления пула реструктуризированных кредитов.

Банк «Глобус» в апреле почти полностью остановил кредитование физических лиц, чтобы проанализировать влияние карантина на качество кредитного портфеля банка. «Были значительные опасения, что одновременно с карантином в мире и в нашей стране начнется также экономический кризис. Все руководители нашего банка работают в банковской сфере длительное время, а потому хорошо помнят, как в первые три месяца 2009 года остановились платежи по большей части потребительских кредитов», – говорит Елена Ермолова.

Но уже в начале мая банк возобновил кредитование. «Мы уже готовы предоставлять кредиты на таких же условиях и в таких же объемах, как и до введения карантина. Вместе с тем необходимо отметить, что кредитный портфель потребительских кредитов банка за март – май значительно уменьшился: часть кредитов была погашена, а новые кредиты не были предоставлены в запланированных объемах», – говорит собеседница FinClub. Например, портфель кредитов на покупку товаров за январь – март вырос с 130 млн грн до 155 млн грн, а за период карантина – уменьшился до 144 млн грн.

В Укргазбанке утверждают, что уровень отказов существенно не изменился. Банк определил приоритетные направления кредитования на период карантина, которые актуальны для населения и по которым банк не изменил условия кредитования. Заместитель директора департамента риск-менеджмента Юлия Ворчак рассказывает, что Укргазбанк во время карантина по автокредитам ввел ограничения по размеру минимального собственного взноса (от 50%) и немного повысил процентные ставки. Банк ограничил выдачу новых ипотечных кредитов.

Ожидания на будущее

Значительного негативного влияния на качество кредитных портфелей карантинные ограничения пока не оказали. «Учитывая то, что банк активно работает в направлении реструктуризации кредитов заемщикам (установление кредитных каникул), финансовое состояние которых ухудшилось в связи с введением карантина, существенного роста проблемной задолженности у банка нет», – отмечает Елена Ермолова.

В Укргазбанке утверждают, что карантинные ограничения привели к несущественному росту неплатежей по потребительским кредитам. «Инструменты краткосрочной реструктуризации, в том числе дистанционные, направлены именно на то, чтобы помочь заемщикам справиться с временными трудностями. Пока еще рано давать окончательную оценку влияния введенных ограничений. Мы отслеживаем качество потребительских кредитов и в соответствии с динамикой платежной дисциплины заемщиков готовим соответствующие решения по восстановлению платежей», – говорит Юлия Ворчак.

Директор по развитию бизнеса Банка Кредит Днепр Денис Михов утверждает, что введение карантина все же негативно сказалось на рынке розничного кредитования: динамика и качество портфелей ухудшились вследствие снижения уровня доходов и платежеспособности заемщиков. «Объемы выдачи новых кредитов упали по сравнению с докарантинним периодом, так как банки при выдаче кредитов учитывают текущее состояние платежеспособности клиентов, а повышенные риски невозвратов влияют на более жесткий отбор клиентов. С другой стороны, часть сбережений население забирает из банков и тратит на повседневные нужды, что приводит к сужению ресурсной базы для кредитования», – объясняет банкир.

В таких условиях банки вынуждены пересмотреть свои кредитные стратегии в более консервативную сторону, с акцентом на сохранение приемлемого уровня качества портфелей, чтобы после завершения карантина восстановить объемы выдачи кредитов на уровне не меньшем, чем до введения карантина.

Что происходит, когда вы не можете выплатить свой личный заем

Если вы не погасите свой личный заем, вы попадете в мир сборщиков долгов и фиксированной заработной платы. Вместо этого попробуйте сначала поговорить со своим кредитором.

Никто (хорошо, очень мало людей) берет личный заем без намерения возвращать его. Это может означать накопление штрафов за просрочку платежа, преследование сборщиков долгов или даже то, что вы окажетесь перед судьей, и ваша зарплата будет увеличена. Похоже на то, что вы хотите подписаться? Нет, мы тоже.

Похоже на то, что вы хотите подписаться? Нет, мы тоже.

И все же такое может случиться. Может быть, вы потеряете работу, или вам понадобится неотложная медицинская помощь, или вы столкнетесь с ремонтом автомобиля, из-за которого ваш бюджет перестанет расти. Какой бы ни была причина, вы можете оказаться в положении, когда вы не просто на отстаете от по платежам по ссуде, вы вообще не сможете выплатить ссуду.

Вот что происходит, если вы не можете выплатить личный заем…

Накопление штрафов за просрочку платежа.

Первое, что произойдет, если вы пропустите срок платежа по кредиту, — это пени за просрочку платежа.Это будут дополнительные деньги, добавленные к тому, что вы уже должны. Размер комиссии может быть разным, но эту информацию должно быть довольно легко найти в вашем кредитном соглашении или на веб-сайте кредитора.

Если вы сможете возобновить выплаты по кредиту, эти штрафы за просрочку платежа просто станут частью того, что вам нужно вернуть. Скорее всего, они будут добавлены к вашей задолженности при следующем платеже. Но если вы сможете заплатить эту большую сумму, вы вернетесь на правильный путь. Ну, в основном…

Ущерб вашему кредитному рейтингу.Если вы пропустите платеж на несколько дней или даже на неделю, о нем, скорее всего, не сообщат в бюро кредитных историй. Это хорошо, потому что после того, как оно будет отправлено в бюро, оно будет добавлено в ваш кредитный отчет и отрицательно повлияет на ваш кредитный рейтинг. Одна просроченная оплата может нанести серьезный ущерб вашему счету, а несколько за короткий период действительно могут нанести серьезный ущерб.

По истечении 30 дней будет сообщено о просрочке платежа. По мере прохождения 60- и 90-дневной отметки урон для вашего счета будет только увеличиваться.Всегда стоит оказаться в ловушке просроченных платежей, если это возможно, даже если ущерб уже был нанесен. Чем больше платежей вы пропустите, тем ближе вы окажетесь к…

Невыполнение обязательств по кредиту.

Невыполнение обязательств по ссуде означает, что вы не дожили до конца кредитного соглашения. Ваш кредитор знает, что вы не собираетесь возвращать его, как ожидалось, поэтому он переключится в режим взыскания, либо отправит вас внутренней команде, либо продаст ваш долг инкассаторскому сборщику.

Невозможно точно узнать, в какой момент ваша ссуда перейдет из состояния «просроченные платежи» в состояние полного дефолта. Это связано с тем, что срок неисполнения обязательств различается в зависимости от законов вашего штата и условий вашей ссуды. Один кредитор может дать вам 90 дней или более, прежде чем объявить дефолт, в то время как другие могут потребовать его после 30.

Коллекторы долга звонят вам.Работа сборщика долгов состоит в том, чтобы заставить вас выплатить как можно большую часть невыплаченного долга.И хотя существует множество честных сборщиков долгов, это факт жизни, что многие другие сборщики долгов будут пытаться использовать грязные и прямо незаконные методы, чтобы заставить вас заплатить. Узнайте больше о своих правах на взыскание долгов в нашем посте «Что могут и чего не могут делать сборщики долгов».

Вместо того, чтобы игнорировать звонки сборщика долгов, вам следует поступить наоборот: поговорить с ним и сделать все возможное, чтобы вести переговоры. Большинство коллекционеров согласятся согласиться на гарантированно меньшую сумму, вместо того, чтобы продолжать оказывать на вас давление.Попробуйте довольствоваться меньшей суммой. Таким образом, вы можете закрыть счет и двигаться дальше.

Обращение в суд и взыскание зарплаты.Это еще одна веская причина не уклоняться от звонков сборщика долгов. Если коллектор (или первоначальный кредитор) не может заставить вас выплатить хотя бы часть вашей задолженности, очень высока вероятность, что они обратятся к средствам правовой защиты. Правильно, они доставят вас в суд и попросят судью вынести решение в их пользу.

Если этот судья вынесет решение в пользу вашего кредитора, он наложит арест на вашу заработную плату.После принятия во внимание ваших расходов на жизнь в счет погашения будет отложена часть вашего дохода с каждой зарплаты, которая будет выплачена вашему кредитору до тех пор, пока ваш долг не будет погашен. Имейте в виду: сумма, которую вы должны, также может включать судебные издержки, что еще больше затрудняет выплату долга.

Поговорите со своим кредитором.Ни один кредитор не любит, когда клиент говорит, что он не сможет выплатить ссуду в соответствии с договоренностью, но это не означает, что он не захочет помочь.(Это не значит, что они тоже захотят, но не помешает попробовать.) Позвоните им, объясните свою ситуацию и спросите, могут ли они чем-то помочь вам.

Может быть, это так же просто, как изменить дату ежемесячного платежа, чтобы она не пересекалась с множеством других ваших счетов. Это также может означать запрос на более низкую процентную ставку или рефинансирование кредита, чтобы уменьшить сумму, которую вы платите каждый месяц. Какое бы решение вы ни пришли с ними, безусловно, предпочтительнее полностью отказаться от погашения кредита и возместить ущерб вашему кредитному рейтингу.

Что происходит, когда вы не выплачиваете ссуды в банках?

Когда вы берете ссуду, банк вам очень доверяет. Не зная на самом деле ваших или некоторых ваших финансовых привычек, он ссужает деньги в надежде, что вы сдержите свое обещание и вернете его. Если вы этого не сделаете, у банка есть много способов вернуть от вас свои деньги. Эти инструменты включают в себя возможность сообщить, что вы не выплатили ссуду, что затрудняет получение займа у кого-либо еще.

Кредитный рейтинг набирает обороты

Если вы пропустите платеж по кредиту, ваш кредитор сообщит об этом в кредитные бюро.Обычно это происходит, когда вы опаздываете на 30 дней. Просрочка платежа по кредиту, вероятно, снизит ваш счет. Если у вас очень хороший кредит, он может легко упасть на 100 и более пунктов. Это может затруднить, удорожить или усложнить и то и другое получение кредита в будущем. Хотя обычно на то, чтобы просроченная оплата вышла из вашего кредитного отчета, уходит семь лет, вы можете решить проблему и привести ссуду в порядок, сделав свой пропущенный платеж.

Вы встречаетесь с взысканием ссуды

В конце концов, банк откажется от вашей ссуды.Когда он это делает, он обычно передает ваш кредит коллекторскому агентству. Это наносит больший ущерб вашему кредитному отчету. Кроме того, хотя ваш банк, вероятно, звонил вам и отправлял вам письма, коллекторское агентство может быть еще более агрессивным, добиваясь от вас оплаты.

Обеспечение подлежит повторному владению

Если ваш банковский кредит имеет обеспечение — например, автокредит, обеспеченный вашим автомобилем — банк может в конечном итоге наложить арест на залог. Срок, в течение которого кредитор должен принять обеспечение, зависит от вашего кредитного договора и законов вашего штата.Беззалоговые ссуды, такие как ссуды на обучение или кредитные карты, не имеют залога, поэтому банк не может ничего конфисковать напрямую.

Судебные решения идут против вас

В конечном итоге либо кредитор, либо агентство по сбору платежей могут решить возбудить против вас иск в суде. Если ему удастся выиграть дело и вынести решение в его пользу, суд займется оказанием помощи в взыскании долга. Суд может заставить вашего работодателя отвлечь заработную плату для погашения судебного решения, снять деньги с ваших банковских счетов или продать вашу собственность, даже если она не была заложена в качестве залога.Если вы не соблюдаете требования суда или не явитесь в установленный срок, он может даже выдать против вас ордер и, возможно, арестовать вас.

Банки могут использовать ваши деньги

Если вы должны деньги банку, у которого также есть текущий или сберегательный счет, он может заблокировать этот счет. Это право называется правом банка на зачет, потому что оно может использовать ваши деньги для зачета денег, которые вы получили от банка и не погасили. Право на зачет может поставить вас в затруднительное положение, потому что банк может просто захватить ваш баланс, отскакивая любые чеки, которые вы выписали против него.

Что произойдет, если вы не предоставите личный заем? — Советник Forbes

Так бывает с лучшими из нас. Как бы вы ни старались, иногда жизнь сговаривается против вас, и вам приходится не выплачивать личный заем.

Всегда стоит задуматься о том, что вы могли бы сделать иначе. Но часто вы ничего не можете сделать — вы не всегда можете предотвратить потерю работы, болезни или инвалидность. Даже если во второй раз вы поступите иначе, невыполнение обязательств по кредиту не означает, что вы плохой человек.И что еще более важно, есть способы его преодолеть.

Что означает дефолт по личному ссуде?

Невыполнение обязательств по личному кредиту означает, что вы задержали платежи, о которых договорились в кредитном соглашении. После дефолта кредитор может предпринять следующие шаги, чтобы вернуть деньги, которые вы ему должны.

С технической точки зрения, вы можете считаться неисполненным после того, как вы пропустите свой первый платеж. Но поскольку взыскание долга — дорогостоящий процесс для кредитора — и есть шанс, что вы заплатите самостоятельно, — они обычно подождут, пока вы опоздаете хотя бы на несколько месяцев, прежде чем фактически применить положение о невыполнении обязательств в контракте.Когда происходит невыполнение обязательств, это также может зависеть от кредитора и условий вашего кредитного соглашения.

Как работает дефолт по ссуде

Если у вас возникнет дефолт по личному кредиту, это открывает совершенно новую цепочку событий, и ваш кредитор может начать попытки вернуть свои деньги. Дефолт также может иметь ряд негативных последствий для вашего кредитного рейтинга и, в конечном итоге, для вашего кошелька. Однако, если вы столкнулись с дефолтом, важно понимать, что у вас действительно есть власть — есть люди, которые могут вам помочь, и у вас есть защита в соответствии с законом.

Закон о справедливой практике взыскания долгов (FDCPA) точно определяет, что сборщики долгов могут и не могут делать. Например, сборщикам долгов запрещено беспокоить вас, угрожая насилием, используя нецензурную лексику или другие нецензурные приемы.

Последствия неисполнения обязательств по личному займу

Ничего хорошего не может принести дефолт по личному кредиту. Но подготовка к некоторым из общих последствий может сделать процесс менее пугающим. Вот что вы можете ожидать:

Это повредит ваш кредитный рейтинг

О ваших просроченных платежах — даже до того, как вы сочтете их просроченным — будет сообщено в кредитные бюро.Это, скорее всего, повредит вашей кредитной истории. В зависимости от того, насколько высок ваш балл с самого начала и как долго вы просрочили, это может немного повредить вашему баллу.

Одно исследование FICO показало, что выплата ипотеки с опозданием на два месяца может привести к снижению вашей оценки на 130 пунктов, а полное восстановление может занять около семи лет.

Плохая кредитная история вредит вам по нескольким причинам. Среди прочего, это может затруднить аренду жилья, покупку дома и работу.Даже если вы можете получить одобрение на получение ссуды, плохой кредитный рейтинг может сделать ее намного дороже.

Ваш кредитор может принять ваше обеспечение

Если у вас есть обеспеченный личный заем, ваш кредитор может фактически взять любой залог, предоставленный вами для обеспечения ссуды. Например, если вы использовали свой автомобиль в качестве залога, ваш кредитор может вернуть ваше транспортное средство в собственность. Если вы использовали сберегательный счет или компакт-диск в качестве залога, они тоже могут это взять.

Вы навредите своему партнеру по ссуде

Точно так же, если у вас есть совместный подписчик по вашему кредиту, это тоже перейдет к ним.Это может нанести ущерб их кредитному рейтингу так же, как и вашему, и кредитор сможет связаться с вами и , вашим со-подписывающим лицом, чтобы получить платеж. В лучшем случае это приводит к неудобным ужинам в День Благодарения. В худшем случае вы непоправимо испортили важные отношения.

Вы можете подвергаться преследованиям со стороны взыскателей долгов

«Коллекции» — одно из тех устрашающих слов, которые никто не хочет видеть. Если вы не выплачиваете свой личный заем, ваш кредитор может попытаться взыскать этот долг самостоятельно, нанять агентство по взысканию долгов для взыскания денег или даже продать ваш долг кому-то другому, например, частному сборщику долгов.

Последние две возможности — агентства по сбору долгов и частные сборщики долгов — вызывают особую тревогу. Это довольно недобросовестная отрасль, которая часто игнорирует правила, изложенные в Законе о добросовестном взыскании долгов, которые призваны обеспечить вашу безопасность. Согласно одному исследованию, проведенному Бюро финансовой защиты потребителей (CFPB), 25% людей, с которыми контактировали сборщики долгов, чувствовали личную угрозу.

Вы можете получить вашу зарплату в качестве залога и наложить залог на ваш дом

Одна из юридических тактик, которые есть в карманах сборщиков долгов, — это подать на вас в суд за выплату долга.Если это произойдет, вам нужно будет явиться в суд. Если вы этого не сделаете, судья может автоматически вынести решение против вас. В случае вынесения приговора против вас коллектор может удерживать заработную плату из вашей зарплаты.

Другая пугающая возможность заключается в том, что коллектор может наложить арест на ваш дом. Это может помешать вам продать его, взять ссуду или кредитную линию. В некоторых случаях коллектор может даже заставить вас продать дом, чтобы выплатить долг.

Что делать перед вами По умолчанию

Достаточно сказать, что дефолт по личному кредиту никогда не бывает хорошей идеей.

Если у вас еще нет дефолта, но вы думаете, что он близок, или если у вас возникли проблемы с оплатой, лучший совет , который мы можем вам дать, — это обратиться к вашему кредитору. Это сложно и может быть неловко, но в будущем вы сэкономите гораздо больше хлопот и смущений. Если вы столкнулись с дефолтом, попробуйте эти предложения, прежде чем сдаваться:

- Поговорите со своим кредитором. Расскажите своему кредитору, что происходит. Это временный откат назад, или вы не видите выхода на оставшуюся часть срока кредита? Если это временно, ваш кредитор может отложить некоторые из ваших платежей или предложить другое решение.Если он постоянный, он может скорректировать продолжительность вашего кредита или предложить альтернативный вариант.

- Обратитесь за помощью к друзьям и семье. Хотя заимствование денег у семьи не всегда является идеальным решением, это может быть лучшим или единственным вариантом в случае невыполнения обязательств по ссуде. Убедитесь, что вы понимаете, сколько вы должны по ссуде, и определите, сколько вам нужно ссуды. Затем представьте идею поддерживающему другу или члену семьи, согласитесь с условиями погашения и формализируйте соглашение.

- Узнайте у своего работодателя. Аналогичным образом, у некоторых работодателей есть программы помощи членам команды, испытывающим финансовые затруднения. Если вы не уверены, можно ли это сделать, обратитесь в отдел кадров вашей компании.

- Обратитесь за консультацией по кредитам. Иногда кредитор просто не желает работать с вами, и у вас нет других источников средств. В этом случае хорошим вариантом является обращение за помощью в некоммерческий Национальный фонд кредитного консультирования (NFCC), который предлагает реальную помощь живых консультантов бесплатно или, по крайней мере, по разумной цене.

Как выйти из дефолта по личному ссуде

Иногда бывает слишком поздно предотвратить дефолт по кредиту. Это прискорбно, но, опять же, у вас нет выбора, и у вас есть юридическая защита.

В этом случае вы также можете обратиться к консультанту по долгам из NFCC. Они могут выступать посредником между вами и вашими кредиторами, чтобы разработать план управления долгом, который вернет вас в нужное русло. Однако будьте осторожны с коммерческими компаниями по урегулированию долгов, поскольку они могут взимать высокие комиссии и привести к непредвиденным налоговым последствиям.

Если с тех пор, как вы производили платеж, прошло много лет, возможно, пришло время ознакомиться с сроком давности в вашем штате. В какой-то момент после дефолта коллекторы уже не смогут подать на вас в суд о выплате долга, даже если на вашем кредитном отчете все еще есть большой шрам. В этом случае может быть полезно проконсультироваться с адвокатом по долговым обязательствам, поскольку они могут посоветовать вам варианты и меры правовой защиты. И, если вам предъявят иск о выплате долга, опытный адвокат также может помочь вам в этом процессе.

Как бы тяжело это ни было, вы все равно можете преодолеть дефолт по кредиту.Отрицательные отметки исчезнут из вашего кредитного отчета примерно через семь лет, и все будет так, как будто этого никогда не было — по крайней мере, с точки зрения кредитоспособности. Тем временем вы можете предпринять другие шаги для улучшения своего финансового положения, например накопить средства из резервного фонда, увеличить свой доход или проверить свои привычки в расходах, чтобы в следующий раз вам даже не понадобился личный заем.

Что произойдет, если вы не вернете ссуду до зарплаты?

Ссуды до зарплаты привлекают людей в затруднительном финансовом положении.Их легко и быстро достать. Они также не требуют проверки кредитоспособности.

Но за легкие деньги приходится платить. По данным Бюро финансовой защиты потребителей, типичный двухнедельный кредит до зарплаты предоставляется с процентной ставкой 15 долларов за каждые 100 долларов. Это 400% годовых.

Кредиторы до зарплаты намеренно нацелены на наиболее уязвимых в финансовом отношении лиц. Это позволяет им пролонгировать ссуду на неопределенный срок, заманивая заемщиков в порочный круг долгов. Для многих людей дефолт по ссуде до зарплаты почти неизбежен.

В конце концов, остаток по кредиту может намного превысить платежеспособность заемщика. Если вы взяли ссуду до зарплаты, которую не можете погасить, произойдет следующее.

Накапливаются проценты и комиссии

Кредиторы до выплаты жалованья делают ставку на то, что их заемщики не смогут выплатить первоначальную ссуду. Таким образом, они могут предложить «пролонгацию». Ролловер предполагает, что ваш кредитор отодвигает ссуду и добавляет дополнительные финансовые расходы.

Если заемщик берет ссуду до зарплаты в размере 300 долларов с процентной ставкой 15%, он должен будет заплатить 345 долларов в течение двух недель, когда наступит срок ее погашения.Если у заемщика достаточно денег только для оплаты финансирования в размере 45 долларов, кредитор может пролонгировать ссуду еще на две недели.

Со временем расходы на финансирование в размере 45 долларов могут превратиться в сотни, если не тысячи долларов.

И если заемщик не может выплатить какую-либо сумму до пролонгации ссуды, кредитор может предоставить ему еще одну ссуду в размере 345 долларов США для покрытия первоначальной ссуды и финансовых затрат. Это может привести к порочной долговой спирали.

Автоматическое снятие средств с банка

Кредиторы до зарплаты часто убеждают заемщиков предоставить им банковскую информацию, чтобы они могли снять сумму кредита в срок.Заемщики, у которых на счету недостаточно наличных денег, столкнутся с нехваткой денежных средств.

Если кредитор не может снять всю сумму единовременно, он может разбить ее на более мелкие транзакции, чтобы что-то получить.

Банк будет взимать дополнительную комиссию NSF за каждую неудачную транзакцию. Они быстро складываются. Комиссия NSF может варьироваться от 27 до 35 долларов в зависимости от банка.

Если какие-либо выплаты будут успешными, кредитор опустошит банковский счет заемщика.В результате операции, которые заемщик совершает со своего текущего счета, могут быть отклонены.

Агрессивный сбор вызовов и угроз

После того, как кредитор попытается получить как можно больше денег с банковского счета заемщика, он продает долг агентству по сбору платежей.

Коллекторские агентства гораздо агрессивнее относятся к взысканию долгов. Они начнут звонить на дом заемщика и регулярно отправлять им письма.

При этом заемщика нельзя арестовывать за неуплату кредита.Закон о справедливой практике взыскания долгов запрещает коллекторским агентствам угрожать тюремным заключением. Заемщики, которым угрожают арестом, могут сообщить об угрозе в генеральную прокуратуру своего штата и в банковский регулирующий орган своего штата.

Кредитный рейтинг Ущерб

Кредиторы до зарплаты не проверяют кредит и не сообщают о ссуде до зарплаты в кредитные бюро.

Все меняется, когда кредитор отправляет долг в инкассо.

Коллекторские агентства отправляют информацию в кредитные бюро.Следовательно, ссуды до зарплаты в коллекциях отображаются в кредитном отчете заемщика.

Счета в коллекциях могут нанести значительный ущерб кредитному рейтингу и оставаться в вашем отчете в течение семи лет. Это может затруднить получение более законных форм долга, таких как ипотека.

Судебная повестка

Коллекторские агентства возбуждают иск даже о минимальных суммах долга. Многие кредиторы выигрывают просто потому, что заемщик не явился в суд. Если они выиграют, суд может распорядиться о взыскании долга с заемщика несколькими способами.

- Удержание заработной платы: Суд может обязать работодателей удерживать деньги из зарплаты заемщика в счет погашения долга.

- Залог на имущество: Кредитор имеет право требования на имущество заемщика. Если заемщик продает недвижимость, он должен выплатить свой долг за счет выручки.

- Конфискация имущества: В некоторых случаях суд может постановить наложить арест на часть имущества заемщика.

Вот где тюремное заключение становится угрозой.Если вы не будете выполнять постановления суда, вас могут посадить в тюрьму.

Что делать, если вы не можете выплатить ссуду до зарплаты

Все может выглядеть мрачно, если вы не можете выплатить ссуду до зарплаты, но у вас есть все возможности. Главное — не игнорировать ссуду. Следуйте этим советам.

переговоры

Заемщики могут использовать эгоизм своего кредитора в своих интересах.

Коллекторские агентства платят кредиторам до зарплаты только гроши с доллара, чтобы купить их долговые счета.Если заемщик объявит о банкротстве до того, как счета будут переведены в инкассо, то кредитор ничего не получит.

Следовательно, заемщик может связаться со своим кредитором и предложить выплатить часть долга — например, 50% — и сообщить кредитору, что они рассматривают возможность банкротства.

Этого может быть достаточно, чтобы посадить кредитора за стол переговоров.

Заемщики должны получить любые соглашения в письменной форме. Они должны гарантировать, что в мировом договоре указано, что долг будет уменьшен до нуля.

Проверьте законы своего штата

Проверьте, является ли ваш кредитор членом Ассоциации общественных финансовых услуг Америки. CFSAA требует, чтобы его участники предлагали планы расширенных платежей. Эти планы платежей вынуждают кредиторов предоставлять заемщикам планы ежемесячных платежей без пролонгации.

Если кредитор не является членом CFSAA, проверьте законы своего штата. В нескольких штатах все кредиторы до зарплаты предлагают EPP. Другие запрещают или ограничивают пролонгацию. Некоторые даже полностью запретили ссуды до зарплаты.

Обращайтесь за помощью к местным программам

Еда, жилье и другие нужды на первом месте. Заемщики могут обратиться за помощью в программы социальной помощи, чтобы помочь им справиться с основами.

Работа с консультантом по кредитованию некоммерческой организации

Некоммерческие кредитные консультанты предлагают общественности бесплатные финансовые консультации. Они помогают заемщикам улучшить свои навыки управления деньгами и избежать банкротства при работе со своими долгами.

Они также могут посоветовать подходящие переговоры с кредиторами.Однако они могут быть не в состоянии вести переговоры от имени заемщика — кредиторы до зарплаты часто отказываются работать с кредитными консультантами.

Также заемщикам следует остерегаться мошенничества. Как и кредиторы до зарплаты, мошенники, консультирующие по кредитам, охотятся на уязвимых в финансовом отношении лиц.

Работа с кредитором для консолидации долга

Заемщики могут использовать ссуды на консолидацию долга для погашения долга с высокими процентами и упрощения своих платежей.

Обмен долга на долг — не идеальный вариант, но ссуда на консолидацию долга может помочь вырваться из цикла пролонгации ссуд до зарплаты.

СвязанныеЧто произойдет, если я не уплачу свой необеспеченный долг? | Финансы

Автор: Кейт Эванс | Рецензент: Алисия Бодин, сертифицированный главный финансовый тренер Ramsey Solutions | Обновлено 28 января 2019 г.

Многие заемщики чувствуют себя подавленными своими долгами, и идея просто не платить необеспеченные долги может стать весьма заманчивой. Хотя невыплата этих ссуд может не привести к немедленной конфискации залога, как в случае с обеспеченным соглашением, оставление необеспеченного долга неоплаченным может привести к попыткам взыскания, ухудшению кредитного рейтинга и, в крайних случаях, судебным искам.

Подсказка

Если вы не выплачиваете необеспеченный долг, кредитор имеет право сообщить о долге в основные агентства кредитной истории, а также направить ваш счет в инкассо или подать иск о взыскании причитающихся денег.

Попытки взыскания

Вскоре после того, как заемщик перестает платить по необеспеченному долгу, кредиторы начинают некоторую форму деятельности по взысканию долгов. В зависимости от кредитного рейтинга и прошлой истории заемщика, а также от практики кредитора, эти действия могут начинаться с дружеских напоминаний и осуществляться в форме электронных писем или писем.Эти напоминания, как правило, быстро перерастают во все более частые и требовательные телефонные звонки, а заемщики с более чем одним необеспеченным долгом могут получать множество звонков в течение дня.

Кредитный рейтинг

Через 30 дней после прекращения заемщиком платежей по необеспеченному долгу кредиторы могут сообщить о пропущенных платежах в основные бюро кредитной информации. Каждое кредитное бюро имеет свой собственный метод расчета кредитных баллов — один просроченный платеж может существенно повлиять на хороший кредитный рейтинг.Однако кредиторы не просто сообщают о пропущенных платежах; кредиторы обычно сообщают о пропущенном платеже снова, когда он просрочен на 60, 90 или 120 дней. Кредиторы также сообщают о дополнительной кредитной деятельности, а более серьезные действия, такие как списание долга и судебные иски, могут значительно снизить кредитный рейтинг заемщика. В результате заемщики с пропущенными платежами могут испытывать значительные трудности с получением кредита через несколько лет после пропущенных платежей, а те, кто все же получает финансирование, могут платить заметно более высокие процентные ставки.

Судебные иски

В некоторых случаях кредиторы могут настолько стремиться вернуть непогашенный долг, что возбуждают судебный иск против заемщика. Если кредитор подает в суд, должники, нанимающие адвокатов, могут понести судебные издержки на сотни или тысячи долларов. Если кредитор выиграет в суде, у заемщика может не быть выбора, чтобы оплатить судебные издержки плюс сумму долга; в некоторых случаях суд может также предписать заемщику оплатить судебные издержки кредитора. Если должник не может заплатить, суд может принудить заемщика к банкротству.

Прочие соображения

Хотя заемщики могут чувствовать себя беспокоящими из-за кажущихся бесконечными звонков о взыскании долга, сборщики долга должны соблюдать определенные правовые нормы, изложенные в Законе о справедливой практике взыскания долга. Кредиторы, которые звонят слишком часто или не подчиняются приказам о прекращении и воздержании, например, рискуют аннулировать долг, если преследуемые заемщики обратятся в суд. Кроме того, кредиторы обычно не подают в суд на заемщиков из-за небольших долгов, поскольку судебные издержки могут легко превысить сумму непогашенного остатка.Кредитные последствия невыплаченных кредитов могут обременить заемщиков на многие годы и сделать будущий долг чрезмерно дорогим, поэтому многие заемщики прилагают все возможные усилия для выплаты необеспеченных долгов.

Что происходит, когда я не могу выплатить ссуду?

В условиях непредсказуемой экономики, где рабочие места многих людей не так безопасны, как им хотелось бы, неизбежно пропущенные выплаты по кредиту. Когда стоимость домов обесценивается, зарплаты сокращаются, рабочие места теряются, а безработица вызывает серьезную озабоченность, многим людям нужно задать вопрос: что произойдет, если я не смогу выплатить кредит вовремя или вообще?

Долг — сложная проблема, и никогда не бывает однозначного ответа на вопрос, как с ней справиться, каждая ситуация уникальна.Конечно, есть шаги, которые вы можете предпринять, чтобы уменьшить свои финансовые проблемы, продолжить выплачивать долги и вернуть свою финансовую жизнь в нужное русло.

Что будет, если я пропущу платеж по ссуде?В зависимости от типа ссуды, могут быть некоторые более конкретные вещи, на которые следует обратить внимание, если вы не можете произвести платежи вовремя. Однако, как правило, вам следует помнить о следующем:

Просроченные сборыВ большинстве ссуд предусмотрены комиссии, которые вы должны заплатить, если вы пропустили срок платежа.Эти сборы могут и начнут быстро накапливаться, и, поскольку вы не могли позволить себе произвести первоначальный платеж, их увеличение за счет штрафов за просрочку платежа только ухудшит вашу ситуацию.

ПросрочкаЕсли ваш кредит требует, чтобы вы производили платеж каждый месяц, и вы полностью пропустили один месяц, тогда у вас будет просрочен весь платежный цикл, это заставит вашего кредитора сообщить о вас в кредитные бюро. К тому времени, когда вы пропустите еще один платежный цикл, вы будете получать неприятные телефонные звонки от своего кредитора и, возможно, даже от сборщиков долгов.Если вы пропустите три последовательных платежных цикла, у вас возникнут трудности с подачей заявки на новый кредит, и ваш кредитный рейтинг сильно пострадает. И не забывайте, что проценты, которые будут понесены за все просроченные платежи, скоро превысят вашу первоначальную сумму платежа.

СписаниеЕсли вы пропустите достаточно платежей и ничего не сделаете, чтобы связаться с вашим кредитором, они потенциально спишут ваш долг, это означает, что они не верят, что вы сможете погасить ссуду и решили списать ее в убыток.Списание будет отображаться в вашем кредитном отчете и будет сигнализировать будущим кредиторам о том, что вы не смогли выплатить свои долги, поэтому вам будет сложно получить ссуду, если она вам когда-либо понадобится.

ВзысканиеКак только ваш кредитор решит списать ваш кредит как убыток, он, вероятно, продаст его агентству по взысканию долгов, чтобы попытаться вернуть хотя бы процент своих денег. Теперь у вас будет счет взыскания в вашем кредитном отчете, который, наряду со списанием, сильно повлияет на ваш кредитный рейтинг.У вас будет не только счет взыскания задолженности в вашем кредитном отчете, но и вам теперь придется справляться со стрессом от получения звонков от сборщика долгов. Единственная задача сборщика долгов — заставить вас заплатить им, и они будут чрезвычайно настойчивы.

Судебный искЕсли ваш кредитор не продает ваш долг коллекторскому агентству, он может предпринять юридические действия, чтобы получить деньги, которые вы им должны. Вам могут предъявить иск на сумму, превышающую вашу фактическую задолженность, или вы можете быть вынуждены со стороны правовой системы полностью выплатить долг.Но независимо от результата, любые судебные иски снова появятся в вашем кредитном отчете, что добавит вам еще одну черную отметку и затруднит получение еще одной ссуды в будущем.

Что произойдет, если я пропущу платеж по автокредиту?Поскольку транспортное средство является физическим объектом, досадным последствием того, что вы не можете своевременно произвести платежи, может быть возвращение права собственности. Очевидно, что это наихудший сценарий, но вам следует помнить о такой возможности.

Вот в чем дело: если вы пропустите один платеж, и это будет первый платеж, который вы когда-либо пропустили, ваш кредитор будет более снисходительным к вам и определенно не вернет вам вашу машину. Но они захотят узнать, почему вы не заплатили, и если вы думаете, что скоро сможете заплатить. Чем дольше вы ждете платежа, тем хуже последствия. Ваш кредитор может сообщить в кредитные бюро (Equifax и TransUnion), что ваш кредит просрочен, и это отрицательно скажется на вашем кредитном рейтинге. Если вы будете ждать еще дольше, вы можете не выплатить ссуду, и ваш счет может быть продан агентству по взысканию долгов.

Что произойдет, если я пропущу платеж по ипотеке?К сожалению, дом также может быть возвращен во владение, как и в случае с ссудой на покупку автомобиля, это наихудший сценарий, но, тем не менее, вы должны знать об этом.

Вам нужно будет обсудить с кредитором такие вещи, как собственный капитал, и хотите ли вы продавать свой дом или нет. В зависимости от вашего кредитора у них могут быть положения, позволяющие пропустить платеж или сделать небольшой перерыв в выполнении платежей. Этот тип помощи, конечно, будет определяться в каждом конкретном случае, поэтому вам абсолютно необходимо немедленно связаться с вашим кредитором.

Что произойдет, если я пропущу платеж по личному ссуде?Ваш кредитор, скорее всего, проявит снисходительность по отношению к вам, если вы пропустили платеж по личному кредиту. Тем не менее, если вы продолжаете пропускать платежи и не пытаетесь связаться с ними, ваш кредитор имеет право подать против вас судебный иск. Это будет зарегистрировано в бюро кредитных историй, и это отрицательно скажется на вашем кредитном рейтинге. Ваша способность занимать деньги в будущем также может быть негативно затронута.

Если ваш личный заем не имеет обеспечения, ваш кредитор может продать ваш аккаунт коллекторскому агентству, и вам придется иметь дело с ним, а не с вашим первоначальным кредитором.

Шаги, которые помогут вам своевременно производить платежиХотя существуют уникальные шаги, которые вы можете предпринять в зависимости от того, по какому типу ссуды у вас в настоящее время возникают проблемы с выплатами, есть несколько вещей, которые может сделать любой t позволить себе производить платежи по кредиту вовремя должны делать.

Шаг 1. Свяжитесь со своим кредиторомКак только вы поймете, что у вас возникнут проблемы с своевременной выплатой кредита, вам необходимо связаться со своим кредитором.Первая реакция большинства людей будет состоять в том, чтобы игнорировать или избегать своего кредитора; это только ухудшит ваше положение. В ваших интересах объяснить, что происходит вашему кредитору, чтобы он мог предложить помощь или альтернативное решение. Суть в том, что все кредиторы хотят получать деньги, и, хотя они, вероятно, не будут довольны, они будут работать с вами, чтобы создать более подходящий план погашения.

Шаг 2: Пересмотр кредитаСледующим шагом, который вам следует предпринять, является обсуждение ваших вариантов с кредитором, когда вы связываетесь с ним по поводу невозможности произвести платеж вовремя.Вам следует обсудить другие варианты, помимо одного платежа, с которым у вас возникли проблемы. Если у вас когда-то были проблемы, скорее всего, в будущем их будет больше.

Спросите о более низких процентных ставках, меньших ежемесячных платежах или более длительных сроках. Мы не можем гарантировать, что ваш кредитор сможет изменить условия вашей ссуды, но если никогда не мешает спросить.

Шаг 3. Создайте бюджет и заработайте больше денегДля всех и каждого, кто в настоящее время испытывает трудности с выплатой кредита, вам необходимо создать бюджет, сократить расходы и даже подумать об увеличении своего дохода.Это наиболее распространенный совет по долгу, потому что он работает. Легче сказать, чем сделать, но если выплаты по кредиту создают в вашей жизни много стресса, внесение этих изменений, без сомнения, поможет вам вернуться на правильный путь.

Альтернативы, которые помогут вам управлять своим долгом и производить платежиВ жизни бывают моменты, когда долг может стать слишком большим для вас. Такие времена требуют более радикальных вариантов облегчения долгового бремени.

Консолидация долгаКонсолидация долга включает в себя получение новой ссуды под низкие проценты для погашения всего долга под высокие проценты.Во многих ситуациях объединение всего долга с высокой процентной ставкой в одну ссуду (с низкой процентной ставкой) может помочь решить ваши долговые проблемы, сделав долг более управляемым и сэкономив на процентах.

Урегулирование долгаУрегулирование долга включает в себя найм фирмы по урегулированию долга, которая будет вести переговоры с вашими кредиторами о сокращении вашего долга до более разумного уровня. Кредиторы часто готовы принять погашение долга в качестве варианта погашения, потому что они предпочитают возмещать часть денег, а не вообще ничего.

Банкротство и предложение потребителяЕсли погашение долга не является вариантом, вам, возможно, придется рассмотреть более серьезное решение по облегчению долгового бремени, например, банкротство или предложение потребителя. Банкротство может освободить вас от большей части вашего долга, но вы можете потерять часть своих активов по пути. Более того, банкротство оставит след в вашей кредитной истории на срок до семи лет после увольнения. С другой стороны, потребительское предложение предполагает выплату части вашего долга в течение пяти лет.После оплаты ваши долги будут считаться погашенными, но на ваш отчет о кредитных операциях это отрицательно повлияет в течение трех лет после завершения ваших платежей.

Поговорите со специалистомИногда выплата долга может быть непосильной, и если вы окажетесь в такой ситуации, вам следует подумать о том, чтобы поговорить с профессиональным кредитным консультантом. Профессионал может помочь вам определить, какие шаги вам следует предпринять, чтобы навести порядок в вашей финансовой жизни, и помочь вам снова начать регулярные и своевременные платежи.Если вас интересуют доступные вам варианты облегчения долгового бремени, Loans Canada может вам помочь.

Что произойдет, если вы не оплатите бизнес-ссуду без обеспечения? | Small Business

Невыполнение обязательств по необеспеченной ссуде для бизнеса не означает, что у кредитора не хватает ресурсов для получения от вас. Необеспеченный бизнес-ссуда — это ссуда, в которой отсутствует конкретное обеспечение. Обеспеченный бизнес-кредит — это кредит с залогом, например ипотечный кредит на покупку недвижимости для использования компанией.

Соображения

Несмотря на то, что у кредитора нет обеспечения для возврата или обращения взыскания по необеспеченной ссуде в случае невыполнения обязательств, кредитор может подать в суд на ваш бизнес, чтобы получить взыскание, согласно «Финансированию вашего малого бизнеса» Джеймса Э. Берка. Кредитору разрешается требовать компенсацию не только остатка ссуды, но также процентов, штрафов, сборов и затрат.

Взыскание судебного решения