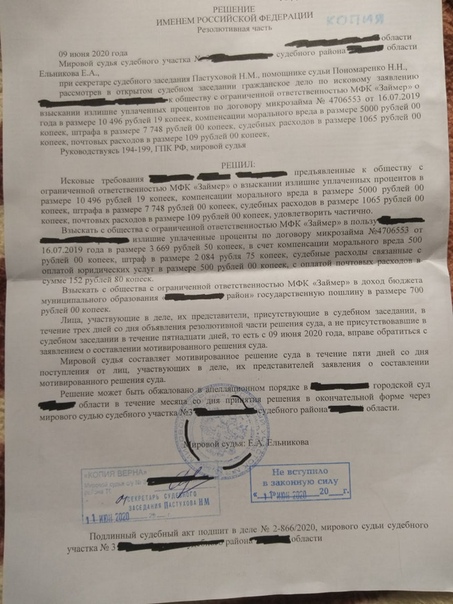

Решение о взыскании задолженности по кредитному договору в 2020 и 2021 году

Задолженность по кредитному договору — это просроченный долг, который банк стремится взыскать с должника. Разберемся, как именно происходит взыскание части задолженности по кредитному договору или всего долга целиком.

Заемщиком по кредитному договору может выступать как организация, так и частное лицо. Если заемщик прекращает выполнять свои обязательства, то есть вносить платежи по утвержденному графику, он становится должником, а банк инициирует взыскание долга по кредитному договору (судебная практика показывает, что в таких ситуациях, вне зависимости от статуса должника, решение выносится в пользу кредитора). Правда, первоначально банк собственными силами пытается заставить должника вернуть деньги. С этого начинается процедура принудительного взыскания задолженности. Разберемся с тем, как это происходит по этапам.

Этап 1. Досудебное взыскание

Все хотя бы раз слышали слово «коллектор».

Кредитор может передать коллекторам право общения с должником с момента образования задолженности, как это определено в статье 4 Федерального закона № 230-ФЗ, который регулирует их деятельность. Взыскатели могут звонить должникам и третьим лицам, указанным при заключении договора, отправлять им СМС-сообщения, а также встречаться лично. Но на общение коллектора с должником существуют законодательно установленные ограничения:

- звонить (или отправлять СМС-сообщения) неплательщику коллекторам разрешено в рабочие дни в период с 8 до 22 часов по местному времени и в выходные и нерабочие праздничные дни с 9 до 20 часов по местному времени;

- звонков предусмотрено не более 1 раза в течение дня, 2 раз за неделю и не более 8 раз в течение месяца;

- текстовые сообщения можно отправлять не более 2 раз за сутки, 4 — в неделю и 16 — в течение месяца;

- личные встречи ограничены одним посещением в неделю по месту жительства должника.

Через 4 месяца после образования долга заемщик может написать отказ от взаимодействия с коллекторами. Коллектор может подать на неплательщика в суд по поручению кредитора (банка).

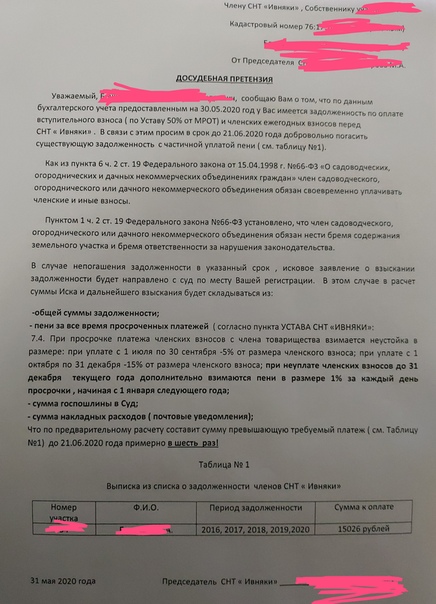

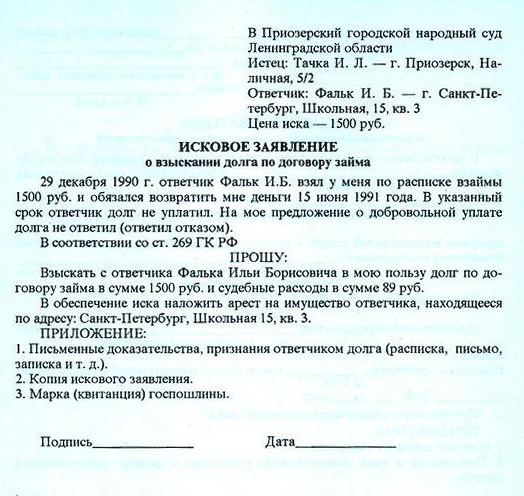

Для юридических лиц является обязательным претензионный досудебный порядок на основании п. 5 статьи 4 АПК РФ. Поэтому если должник — это организация, то кредитор должен направить в его адрес претензию с требованием вернуть долг полностью, а уже потом обращаться в суд.

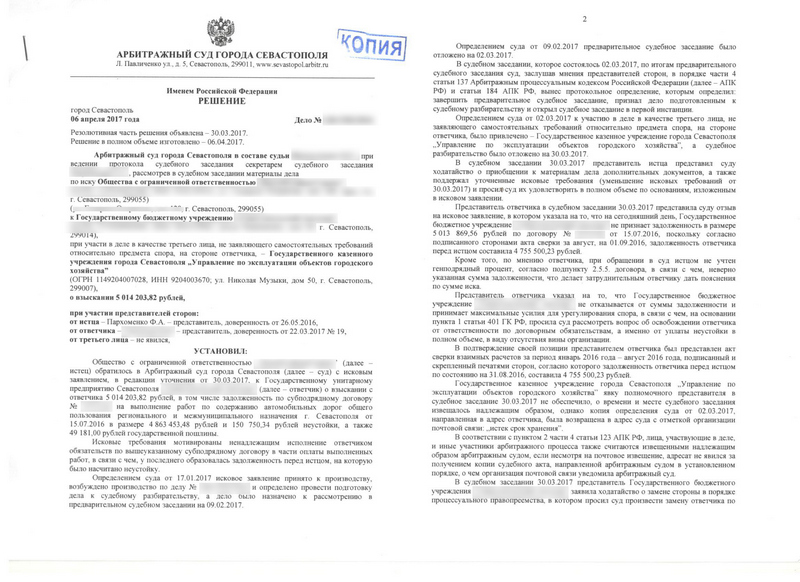

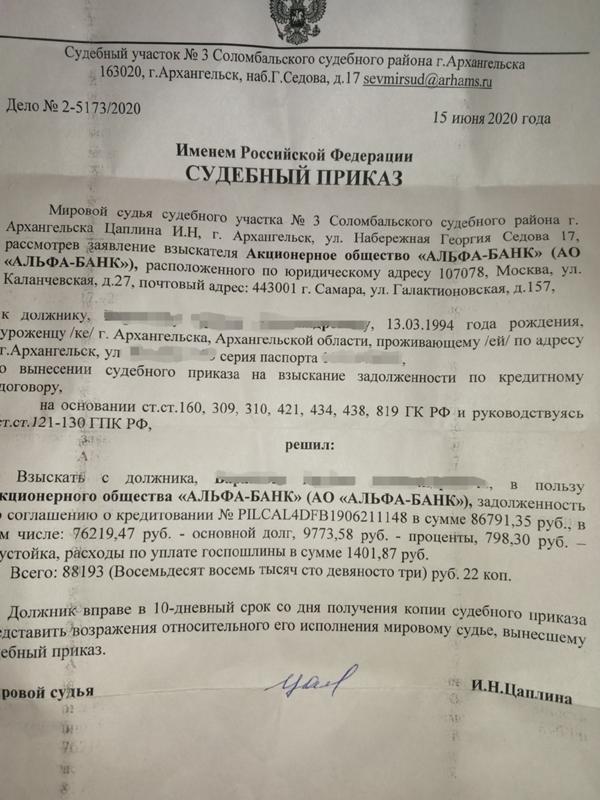

Этап 2. Обращение в суд

- арбитражный, если заемщик — организация или ИП;

- общей юрисдикции, если заемщик — физическое лицо.

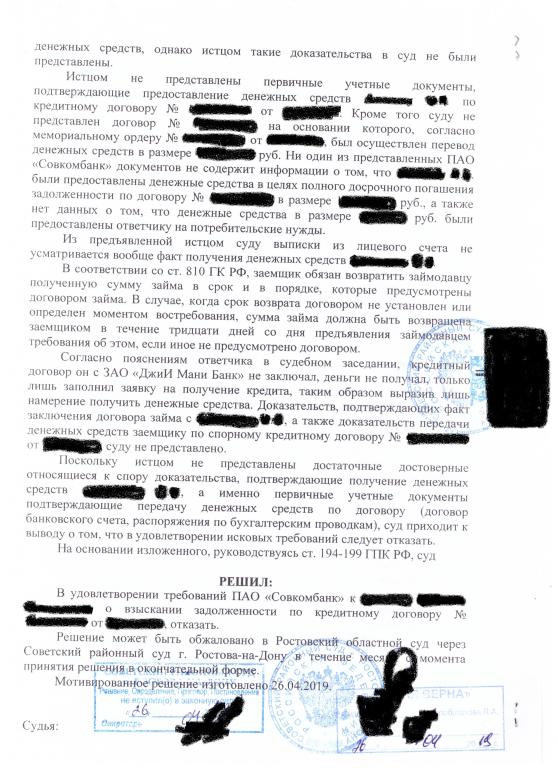

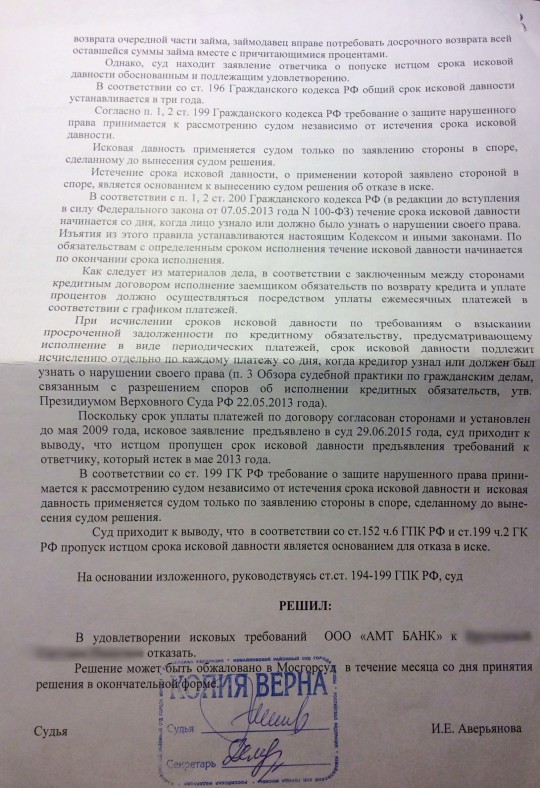

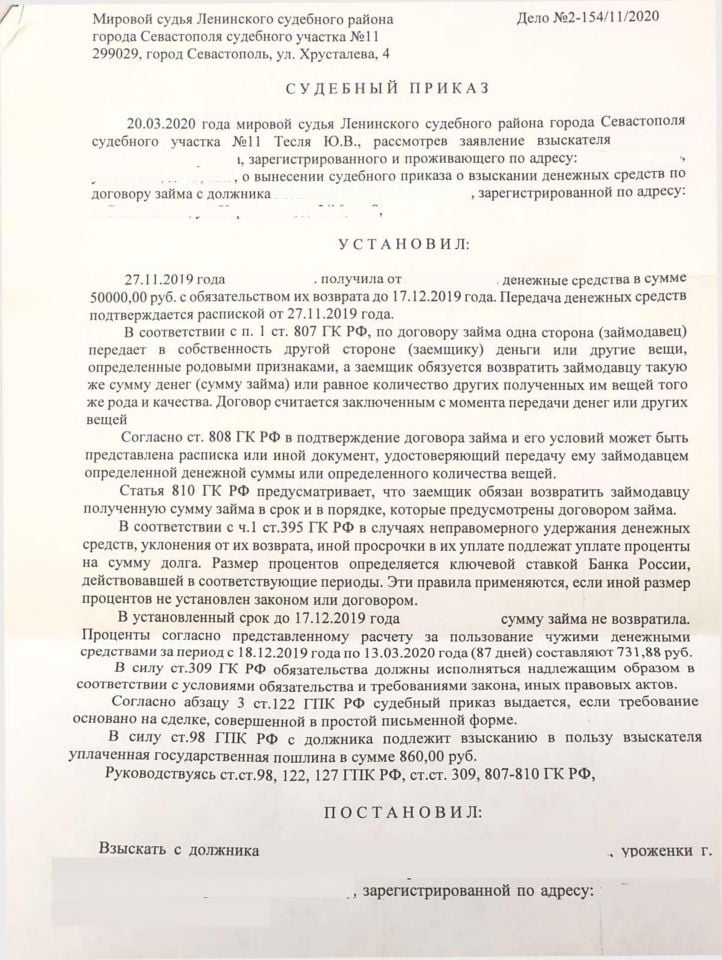

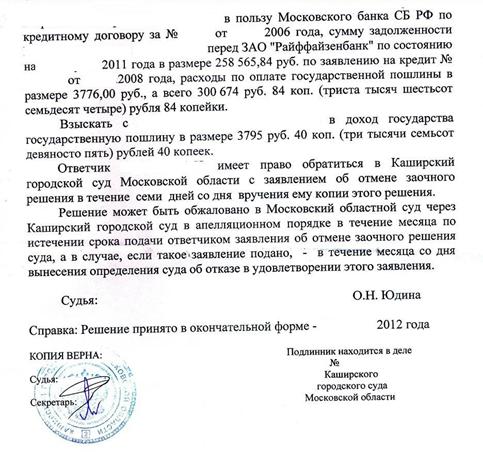

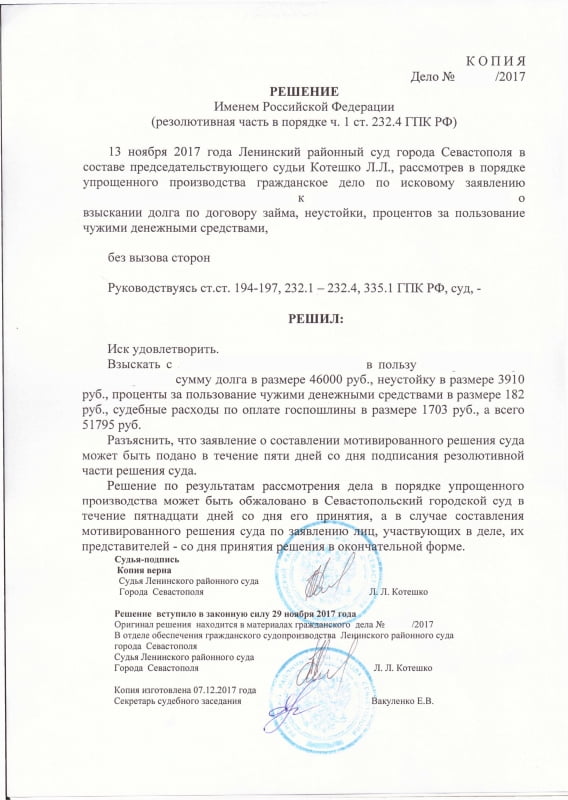

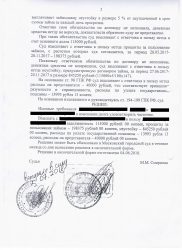

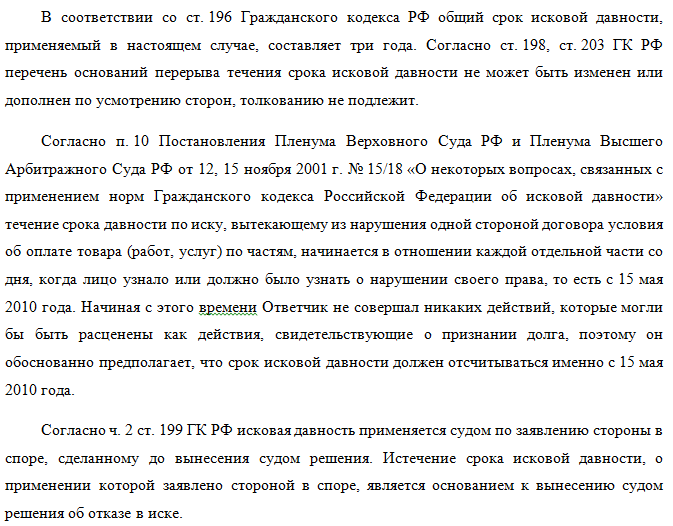

Такое обращение возможно в пределах исковой давности, которая составляет 3 года, в соответствии со статьей 196 Гражданского кодекса РФ. Если суд убеждается в том, что обязательства действительно были нарушены заемщиком и долг существует, он выносит решение о взыскании задолженности по кредитному договору в пользу кредитора.

Этап 3. Добровольное исполнение должником

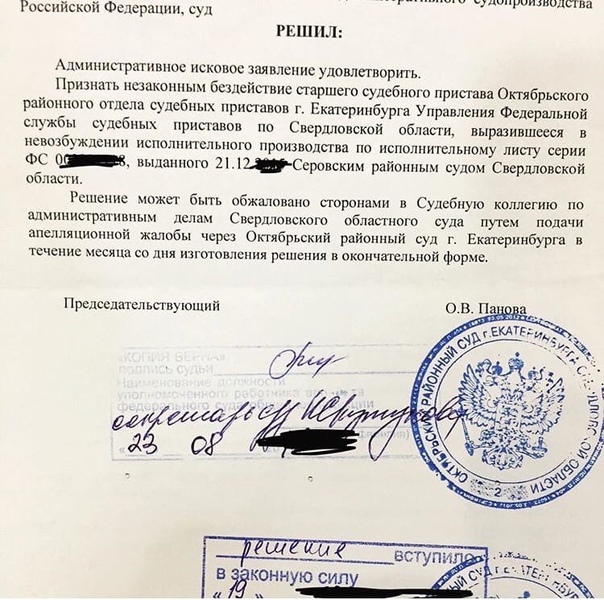

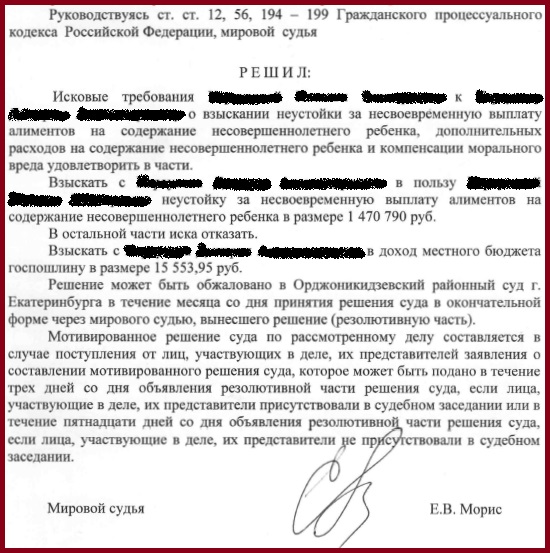

После того как судебное решение по кредитному договору вступило в силу, заемщик обязан исполнить его в указанные сроки, то есть самостоятельно выплатить кредитору все суммы, которые в нем указаны. Если этого не происходит, то кредитор имеет право получить исполнительный документ и передать его в территориальный отдел Федеральной службы судебных приставов, который и будет осуществлять принудительное взыскание задолженности по кредитному договору; судебная практика показывает, что так происходит в подавляющем большинстве случаев. Добровольно погашают задолженность полностью или частично примерно 5-7 % неплательщиков.

Этап 4. Принудительное взыскание задолженности

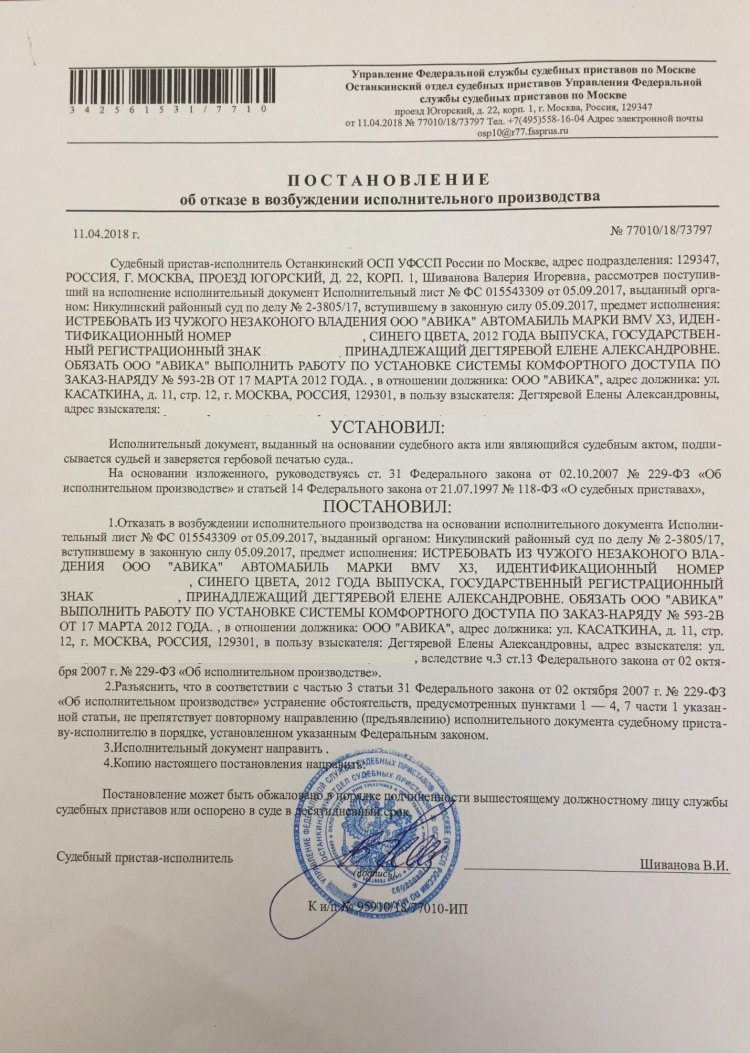

Взыскание части задолженности по кредитному договору или всего долга целиком на стадии принудительного исполнения решения суда осуществляется судебным приставом-исполнителем. После того как кредитор лично или через представителя предоставит исполнительный документ, полученный в суде, который вынес соответствующее решение (постановление), судебный пристав принимает постановление об открытии исполнительного производства. Этот документ должен быть вручен должнику под личную подпись, и с этой даты у него есть 5 дней на добровольное исполнение, то есть погашение долга.

После того как кредитор лично или через представителя предоставит исполнительный документ, полученный в суде, который вынес соответствующее решение (постановление), судебный пристав принимает постановление об открытии исполнительного производства. Этот документ должен быть вручен должнику под личную подпись, и с этой даты у него есть 5 дней на добровольное исполнение, то есть погашение долга.

Если добровольной расплаты не произошло, пристав-исполнитель начинает процедуру принудительного взыскания, в ходе которой он может:

- выявить имущество и доходы заемщика;

- арестовать банковские счета;

- произвести опись и наложить арест на имущество;

- запретить выезд за границу;

- удерживать из дохода до 50 %.

Процедура может быть окончена:

- в связи с полным или частичным исполнением решения суда;

- в связи с отсутствием ценностей, денежных средств и имущества, на которые можно наложить взыскание.

Исполнительный лист с соответствующей отметкой возвращается взыскателю, который имеет право снова и снова предъявлять его к исполнению в течение 3 лет с даты получения в суде.

Если взыскать задолженность не удалось на всех этих этапах, кредитор может подать в суд заявление о признании заемщика банкротом. Но это уже другая история.

Правовые документы

Принудительное взыскание задолженности: судебное и исполнительное производство

Судебное производство

Принудительное взыскание задолженности осуществляется в порядке искового производства и исполнительного производства. Каждый этап имеет свои особенности и занимает определенное время. Чем сложнее ситуация с возвратом задолженности, тем больше времени потребуется для ее решения.

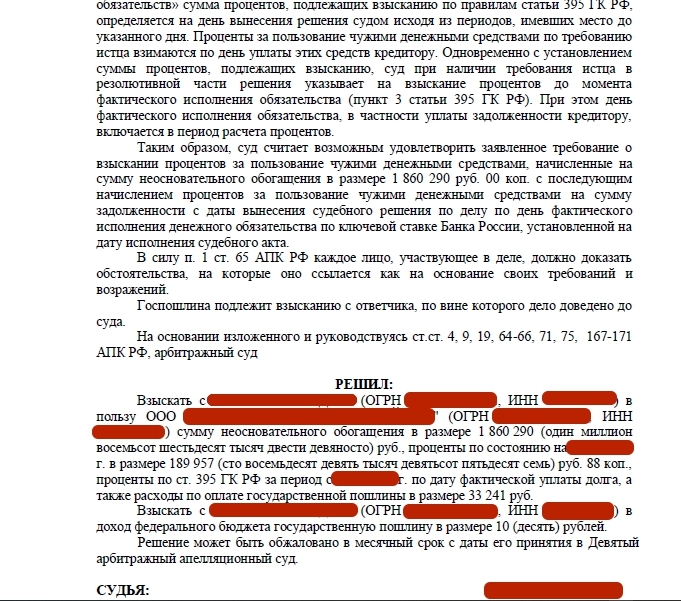

Возврат долгов в порядке искового производства, за которым следует исполнительное производство, позволяет осуществить взыскание задолженности даже в том случае, если должник отказывается от ее погашения. Процедура возврата долга осуществляется в принудительном порядке, согласно решению суда. Необходимые денежные средства с учетом пени и штрафных санкций за пользование «чужими» денежными средствами списываются со счетов должника, а при отсутствии или нехватке средств, происходит обращение взыскания на имущество должника.

Порядок взыскания задолженности в судебном порядке:

- Подготовка документов, подтверждающих наличие кредитной задолженности (кредитный договор, выписка по счету и/или расчет задолженности, заявление на выдачу наличных средств, др.).

- Предъявление претензии должнику, если договором или законом предусмотрен претензионный порядок.

- Подготовка искового заявления о взыскании долга и подача его на рассмотрение в суд.

- Участие в судебных заседаниях.

- Вынесение решения суда в пользу Банка.

Таким образом, суть судебного этапа взыскания долга сводится к тому, чтобы подтвердить обязательства должника по возврату долга и добиться его формального закрепления в виде решения суда.

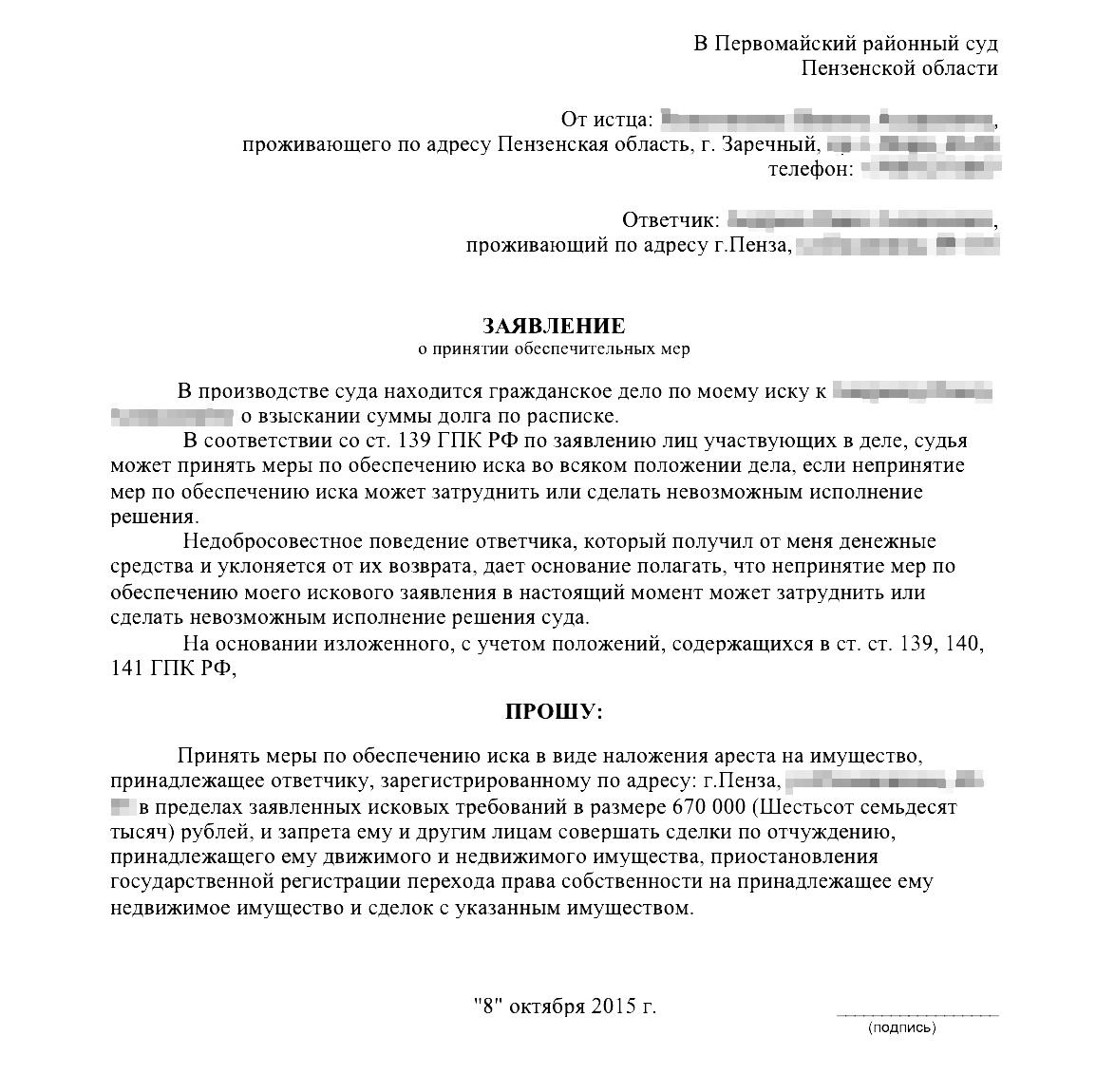

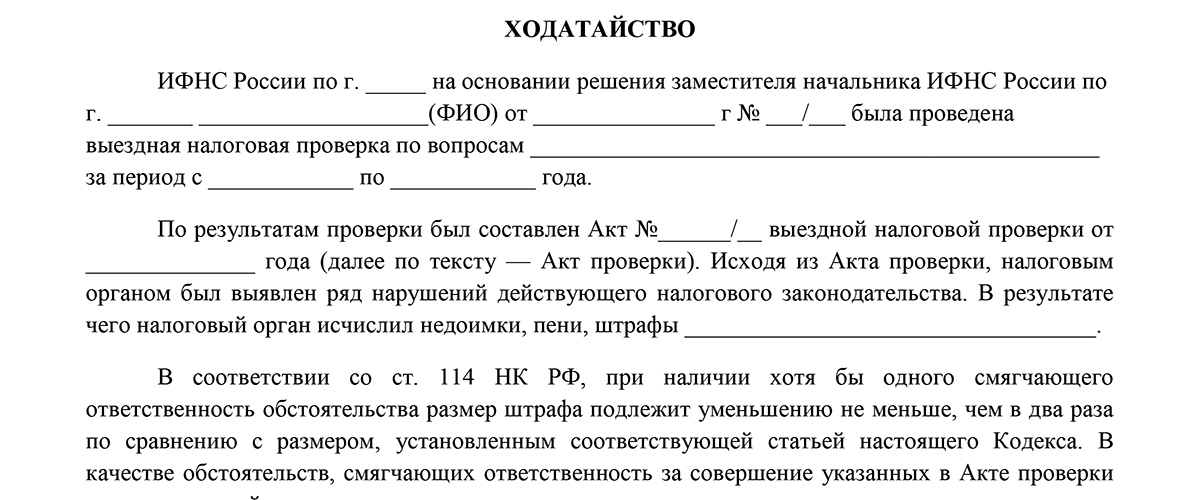

На судебном этапе взыскания долга, помимо инструментов, используемых в ходе рассмотрения дела, у Банка появляется возможность ходатайствовать перед судом об обеспечении иска. Это можно сделать как в ходе рассмотрения дела в суде, так и после передачи дела на стадию исполнительного производства.

Это можно сделать как в ходе рассмотрения дела в суде, так и после передачи дела на стадию исполнительного производства.

Самый распространенный и действенный способ обеспечения иска — наложение судом ареста на имущество должника, который выражается в виде временного лишения должника права распоряжаться своим имуществом. Решение об аресте имущества должника при наличии законных оснований принимается судом по результатам рассмотрения заявления кредитора об обеспечении иска, в котором должны быть изложены обстоятельства, которыми заявитель обосновывает необходимость наложения такого ареста. Заявление также должно соответствовать другим требованиям, предусмотренным для него процессуальным законодательством. Степень оправданности и соразмерности долга наложению ареста на имущество должника в каждом конкретном случае определяет суд.

Исполнение решений судов как в части применения средств обеспечения иска путем наложения ареста, так и в обеспечении выполнения решений судов находится в компетенции Государственной исполнительной службы, входящей в структуру органов юстиции Украины.

Исполнительное производство

Принудительное исполнение судебных решений по взысканию долга возлагается на государственную исполнительную службу (далее – ГИС), входящую в систему органов Министерства юстиции Украины.

Принудительное исполнение решений осуществляют государственные исполнители.

На основании ст. 25 Закона Украины «Об исполнительном производстве» государственный исполнитель обязан принять к исполнению исполнительный документ и открыть исполнительное производство, если не истек срок предъявления такого документа к исполнению, он отвечает требованиям, предусмотренным законодательством, и предъявлен к исполнению в соответствующий орган ГИС. В течение трех рабочих дней со дня поступления к нему исполнительного документа он выносит постановление об открытии исполнительного производства, копии которого направляются не позднее следующего рабочего дня взыскателю и должнику.

По заявлению взыскателя государственный исполнитель одновременно с вынесением постановления об открытии исполнительного производства может наложить арест на имущество и денежные средства должника, о чем выносится соответствующее постановление.

Важно знать, что государственный исполнитель обязан провести исполнительные действия по взысканию задолженности в течение шести месяцев со дня вынесения постановления об открытии исполнительного производства.

Мерами принудительного исполнения решений по взысканию задолженности являются в соответствии со ст. 32 Закона Украины «Об исполнительном производстве»:

- Обращение взыскания на денежные средства и иное имущество (имущественные права) должника, в т. ч., если они находятся у других лиц.

- Обращение взыскания на заработную плату (заработок), доходы, пенсию, стипендию должника.

- Изъятие у должника и передача взыскателю определенных предметов, указанных в решении.

- Иные меры, предусмотренные решением.

В основном исполнительные действия производятся государственным исполнителем по месту жительства, пребывания, работы должника или по местонахождению его имущества.

При открытии исполнительного производства государственный исполнитель также выносит постановление о розыске такого имущества.

Исходя из вышесказанного, взыскание задолженности – это совокупность множества мероприятий, проведение которых направлено на возвращение кредита, долга: взыскание в судебном порядке самим кредитором, путем передачи права требования долгов, с помощью процедур банкротства и другие. Каждая из стадий взыскания задолженности имеет свое правовое регулирование и свои особенности, знание которых поможет защитить интересы кредитора и поспособствует скорейшему возврату долга.

Таким образом, в случае невыполнения обязательства по кредитному договору в добровольном порядке, задолженность будет взыскана путем принудительного взыскания, что повлечет за собой дополнительные расходы должника, такие как: возмещение судебного сбора, расходов на исполнительное производство, исполнительный сбор, расходы на адвоката и др. Кроме того, временные затраты на представление интересов должника в суде и во время проведения исполнительных действий исчисляются не одним месяцем.

«Досрочное истребование задолженности» — что это?

Досрочное истребование задолженности, или, как его еще называют, досрочное истребование кредита, для одних заемщиков может стать кульминацией в череде финансовых неудач, а для других — громом среди ясного неба. Что все это значит, что делать в подобной ситуации и у кого попросить помощи? Об этом читайте в нашей статье.

Что все это значит, что делать в подобной ситуации и у кого попросить помощи? Об этом читайте в нашей статье.

Что значит досрочно?

Когда вы заключаете кредитный договор с банком, согласно действующему законодательству в тексте документа обязательно указывается не только сумма кредита, но и срок, в течение которого деньги необходимо вернуть с процентами. Однако в отдельных случаях банк вправе потребовать возврата всей суммы займа до истечения срока действия договора. Сам договор при этом может быть расторгнут.

«При нарушении заемщиком обязательств по договору банк вправе досрочно взыскивать предоставленные кредиты и начисленные по ним проценты, если это предусмотрено договором, а также обращать взыскание на заложенное имущество в порядке, установленном федеральным законом», — ст.33 Федерального закона № 395-1 «О банках и банковской деятельности»

Кто в зоне риска

О каких же нарушенных обязательствах идет речь? Их не так много:

- нарушение графика платежей — вы вносите оплату несвоевременно либо не в полном объеме и у вас появляется просроченная задолженность

- нецелевое использование целевого кредита — вы взяли ипотеку, но не купили жилье и не сделали ремонт, а потратили деньги на отдых или вложили в бизнес

Кроме того, негативным сигналом для кредитора будут аресты счетов и имущества, предписания судебных приставов о взыскании задолженности (по другим кредитам или по алиментам), которые косвенно говорят об ухудшении финансового положения клиента и о рисках невозврата кредита.

Почему банки идут на этот шаг?

Досрочное истребование задолженности — одна из крайних мер воздействия на должников. Она применяется только к тем клиентам, в отношении которых возникают обоснованные подозрения, что с погашением кредита могут возникнуть или уже есть серьезные проблемы. С помощью подобных требований финансовые организации пытаются защитить себя от самых негативных последствий, ведь если клиенты не будут возвращать кредиты, сами кредиторы понесут серьезные убытки и не смогут выполнять уже свои обязательства — выдавать новые кредиты и обеспечивать доходность депозитов.

Стоит отметить, что досрочное истребование задолженности не применяется в отношении ответственных заемщиков: если вы вовремя погашаете кредит, банк не имеет права требовать от вас возврата полной суммы раньше истечения срока договора. В этом случае закон на вашей стороне.

Требует или не требует?

Досрочное истребование задолженности не происходит случайно или тайно. Вам обязательно придет уведомление о том, что банк принял решение потребовать оплаты всей суммы кредита единовременно. Обычно это официальное письмо от банка, в котором он сообщает о готовности расторгнуть кредитный договор, а также указывает сумму задолженности и срок (как правило, это 30 дней), в течение которого деньги должны поступить на кредитный счет для последующего списания.

Вам обязательно придет уведомление о том, что банк принял решение потребовать оплаты всей суммы кредита единовременно. Обычно это официальное письмо от банка, в котором он сообщает о готовности расторгнуть кредитный договор, а также указывает сумму задолженности и срок (как правило, это 30 дней), в течение которого деньги должны поступить на кредитный счет для последующего списания.

Обратите внимание: даже на этой непростой стадии взаимоотношений с кредитором еще можно прийти к взаимопониманию. Если вы действительно испытываете финансовые трудности, которые не позволяют вам своевременно погашать кредит, обязательно позвоните представителю банка и сообщите о текущем положении дел. Благодаря вашей инициативе банк может отменить требование досрочно вернуть весь кредит. Ни один банк не заинтересован в потере клиента и ухудшении его кредитной истории, поэтому всегда готов пойти навстречу тем, кто действительно хочет выполнить свои обязательства.

Полезный совет: даже если вы можете платить совсем небольшую сумму, но регулярно — делайте это! Кредитор будет видеть, что вы хотите ликвидировать свою задолженность.

Так риск расторжения кредитного договора снизится.

Если вам пришло уведомление о досрочном истребовании задолженности от банка «Открытие»:

- позвоните специалисту банка по телефону 8 800 500-70-44 или закажите обратный звонок

- будьте готовы обсудить со специалистом возможные варианты погашения кредита

- если вы попали в затруднительное финансовое положение, подготовьте документы, достоверно подтверждающие снижение дохода и отсутствие возможности дополнительного заработка. Вам могут предложить программы по снижению финансовой нагрузки, такие как реструктуризация кредита, рефинансирование или изменение графика платежей

- если все предложения банка вам не подходят — погасите кредит в отведенный вам срок согласно уведомлению о досрочном истребовании задолженности

Банк передал дело судебным приставам, что делать

Юридическая энциклопедия МИП онлайн — задать вопрос юристу » Судебные приставы » Банк передал дело судебным приставам, что делатьБанки, которым необходимо взыскать проблемную задолженность, могут затеять гражданское судопроизводство. Данного варианта достаточно, чтобы вернуть заемные средства. Так, выдавшая кредитование организация, сможет получить обратно свои средства. Важно поступить правильно, если банк обратится в суд.

Данного варианта достаточно, чтобы вернуть заемные средства. Так, выдавшая кредитование организация, сможет получить обратно свои средства. Важно поступить правильно, если банк обратится в суд.

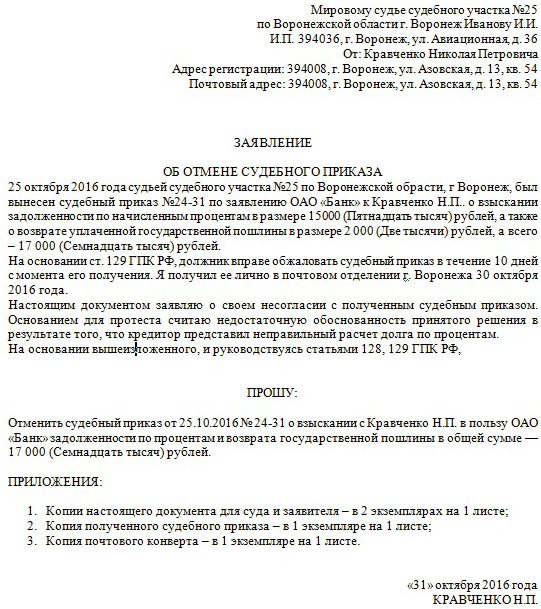

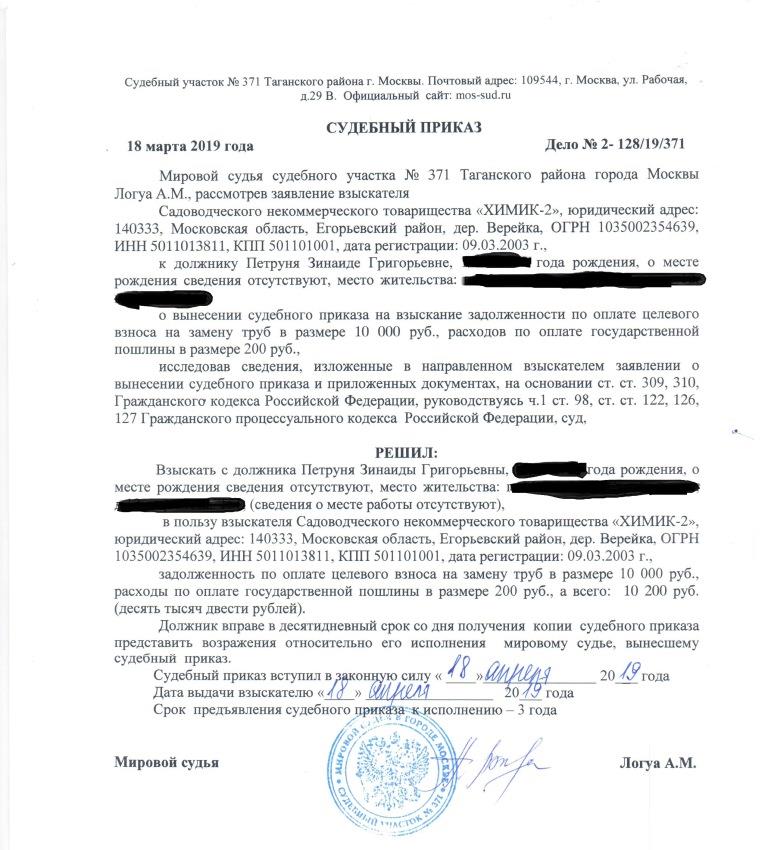

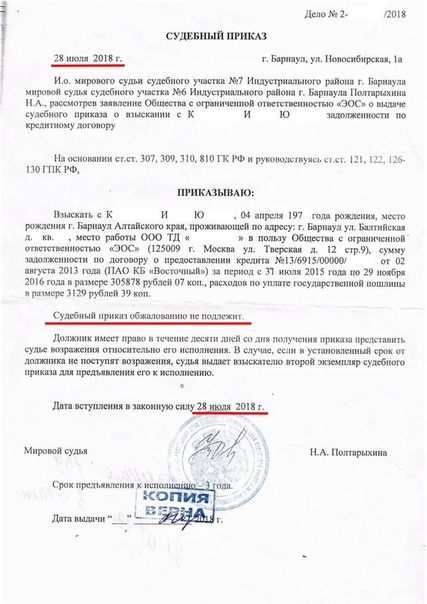

Действия заемщика

Судебные решения всегда выражаются в особом приказе. Это указывает на то, что разбирательство часто проводится без присутствия ответчика. Если дело передали судебным приставам, именно они будут выполнять взыскание долга, иногда это выполняется с помощью представителей банка. Если банк уже выиграл дело, следует поступить следующим образом:

- Узнать, где проводилось слушание. Это можно уточнить непосредственно у пристава или в банке;

- Посетить суд, а именно его приемную или канцелярию. Первое, что следует делать — это выразить свое несогласие с решением суда, а также желание отменить приказ. На это должна иметься обоснованная причина. Это может быть несогласие с начисленными процентами или если банк не уточнил, что был суд;

- Претензии оформляются на специальном бланке или форме, он предоставляется в суде, здесь же можно обжаловать дело, переданное судебным приставам;

- Все заполняется в соответствии с формой, предоставляется обратно в канцелярию.

Образец заявления висит на информационном стенде;

Образец заявления висит на информационном стенде; - Уведомлении о принятии заявления следует сохранить;

- На протяжении 3-10 дней прошение передают и, если это возможно, судебный приказ отзывают.

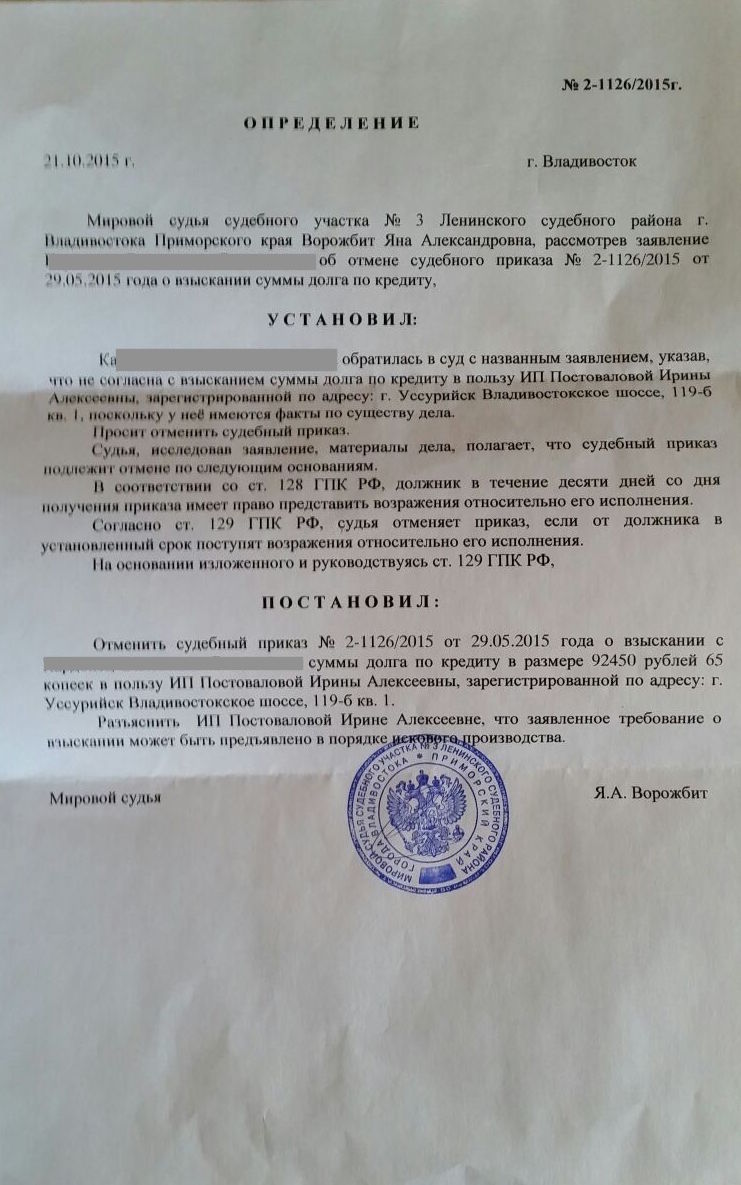

Получив уведомление, можно поехать к приставам, чтобы написать заявление о прекращении исполнительного производства. Это можно сделать в тот же день, ждать решения суда не обязательно.

Важные моменты

Когда банк передал дело в суд, и ответчик уведомлен о проведении слушания, при этом получена официальная повестка, а не просто информация от сотрудника банка или любого третьего лица, судебный приказ не может быть отменен. Банк получит исполнительный лист и приставы будут вправе приступить к выполнению обязанностей.

Чтобы прекратить дело, можно обратиться за помощью к юристу. Иногда, в случае невыплаты, банк может подать в суд второй раз, это случается, если сумма достаточно большая. Отмена решения в данном случае не возможна, суд обязательно сообщит ответчику о будущем слушании.

Отмена решения в данном случае не возможна, суд обязательно сообщит ответчику о будущем слушании.

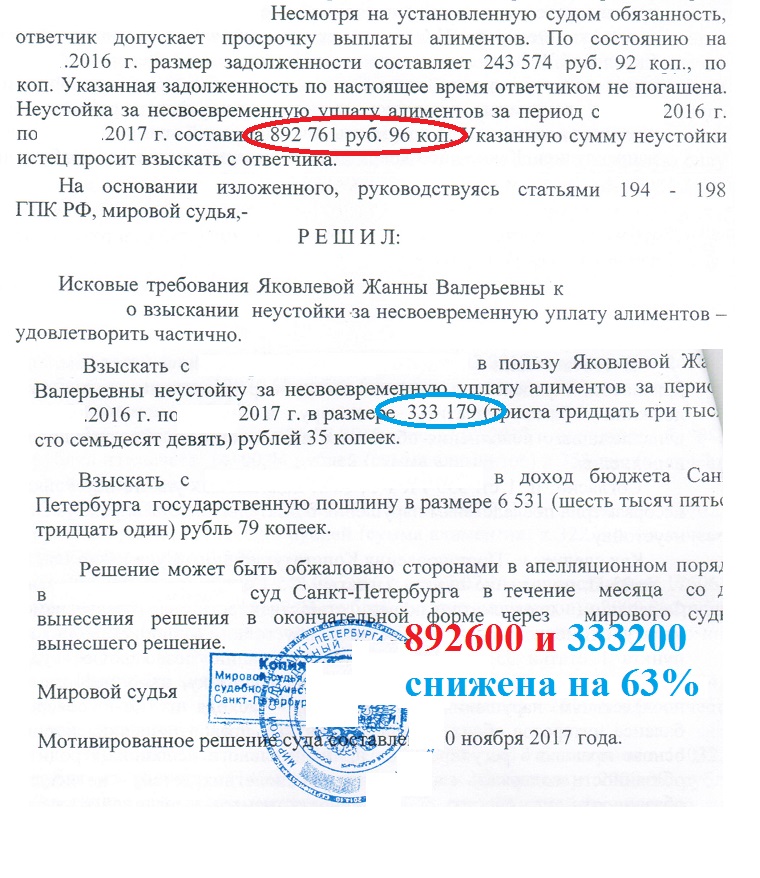

Если банк завысил процентную ставку, можно обжаловать этот момент, требуя списания суммы в виде пени или штрафа. Так можно уменьшить долг максимум на десять процентов от суммы долга. Желательно обратиться за юридической помощью в этом вопросе. Специалист сможет представить интересы клиента в суде, поможет составить иск, а также добиться значительного снижения долга.

Преимуществом такого решения является фиксация суммы долга. Когда банк нетребователен, с приставом можно договориться о погашении долга при условии минимальных платежей. Важно вовремя принять решение, чтобы не допустить прихода пристава на дом к должнику ля описи имущества или ареста. Исполнитель вправе прийти на рабочее место, чтобы требовать у руководителя вычитать из зарплаты должника соответствующей суммы, которая впоследствии будет передаваться банку.

Подготовка к процессу

Если банк обратился в суд, первое, что необходимо делать – это подготовиться заранее. Необходимо предпринять такие шаги:

Необходимо предпринять такие шаги:

- Посетить банк, чтобы получить в нем выписку по счету, за полный срок кредита. Сделать это несложно;

- Составить претензию, направленную банку;

- Подготовить возражение, выразив в нем несогласие с действиями банка;

- Записать записи переговоров, которые были проведены с банковскими сотрудниками. Если было давление, желательно, чтобы это было ясно слышно;

- Если в жилье должника имеется имущество, не принадлежащее клиенту, следует подготовить документы на него, чтобы впоследствии передать их приставам.

Грамотный подход к решению данной проблемы сводится к обращению к квалифицированному специалисту. Это даст возможность сэкономить значительную сумму денег, намного превышающую ту, что будет отобрана приставами.

Общение с приставом

Если банк сумел выиграть дело, работать с должником начнут исполнители-приставы. При невыполнении должником обязательств в течении тридцати дней, банк может делать все по закону и обратиться к судебному приставу. Дело заявляется за конкретным должностным лицом, который вправе возбудить производство по данному делу, о чем должник уведомляется письменно. Если банк не получил средств в установленный период, пристав вправе позвонить должнику, чтобы урегулировать вопрос.

Дело заявляется за конкретным должностным лицом, который вправе возбудить производство по данному делу, о чем должник уведомляется письменно. Если банк не получил средств в установленный период, пристав вправе позвонить должнику, чтобы урегулировать вопрос.

При невозможности договориться, исполнитель вправе приехать к должнику, наложить взыскание на его имущество. Намного проще взыскать долг с официально трудоустроенных. Если банк не может вернуть себе средства, их вычитывают из зарплаты, оставляя алименты и прочие выплаты в пользу должника.

Получение рассрочки

Когда сумм значительна, заемщик вправе делать все, чтобы добиться рассрочки. Получить такую возможность можно, обратившись в суд в течение пяти дней, при этом, необходимо идти в судебный орган, вынесший первоначальный вердикт. Каждый должник имеет такое право. Заявление должно содержать дату принятия решения, размер взысканной суммы, а также число, в которое решение вступает в силу. Человек должен изложить, что единовременное исполнение решения суда невозможно, вследствие конкретной причины:

Человек должен изложить, что единовременное исполнение решения суда невозможно, вследствие конкретной причины:

- Наличие иждивенца;

- Алиментные обязательства;

- Оплата коммунальных услуг;

- Выплата по договору аренды.

Если банк выиграл дело и требует компенсации, самое главное – доказать собственную материальную несостоятельность. Срок рассрочки бывает разным. В заявлении желательно указать сумму ежемесячной выплаты.

Прочие моменты

Если банк требует выплат, а сразу подать решение о рассрочке приставу не получилось, то необходимо будет дополнительно встретиться с исполнителем, составив заявление, к которому обязательно прикладывается копия этого постановления. Алгоритм аналогичен при наличии решении о приостановлении судопроизводства.

С приставом не следует вступать в конфликт, ведь это лицо действует исключительно на законных основаниях. Оно невиновно в проблемах, которые есть у должника. Лучшим вариантом будет – договориться с приставом, объяснив ему ситуацию и сообщить о желаемом графике выплаты по обязательствам.

Лучшим вариантом будет – договориться с приставом, объяснив ему ситуацию и сообщить о желаемом графике выплаты по обязательствам.

Если банк довел дело до суда, долг лучше выплачивать. Не стоит стараться скрыться, сменив контакты. Когда в собственности должника имеется авто, его вправе арестовать. При отсутствии любого имущества в собственности, виновное лицо станут разыскивать всевозможными способами. Если не получится его найти, человек может быть внесен в соответствующую базу, из-за чего лицо становится невыездным из страны. Если банк нуждается в выплате крупной суммы, должник даже может быть объявлен в розыск по всей стране, и что особо нежелательно – привлечься к уголовной ответственности. Важно помнить, что каждый долг требует возвращения, хоть частями. Просто решив скрываться от приставов, лицо не добьется ничего хорошего. Квалифицированный юрист – главный помощник в решении проблем данного рода.

Автор статьи

Кузнецов Федор Николаевич

Опыт работы в юридической сфере более 15 лет; Специализация — разрешение семейных споров, наследство, сделки с имуществом, споры о правах потребителей, уголовные дела, арбитражные процессы.

Как отсрочить взыскание долга: пять практических советов

Как сообщило агентство Bloomberg, ссылаясь на собственные источники в дипломатических кругах, если пакет мер будет одобрен всеми 27 странами Евросоюза, то в силу ограничения вступят уже в марте 2021 года. В поддержку санкций выступают прибалтийские государства, Польша и Швеция.

В то же время Германия и Италия считают, что новые рестрикции против России могут повредить экономическим интересам ЕС.

«Брюссель не хочет сжигать все мосты с Москвой», – прокомментировал агентству один из собеседников.

Ранее, 12 февраля, давая интервью журналисту Владимиру Соловьеву для Youtube-канала «Соловьев Live», глава российского Министерства иностранных дел Сергей Лавров заявил, что если Евросоюз введет санкции, создающие риски для чувствительных сфер российской экономики, «Москва готова к разрыву отношений с Брюсселем».

Насколько возможен сценарий разрыва отношений, чем он чреват как для России, так и для Европы – об этом «Финансовая газета» поговорила с доктором экономических наук, экспертом Бизнес-школы Финансового университета при правительстве России Константином Ордовым.

Константин Ордов

– Заявление министра иностранных дел России Сергея Лаврова о возможном разрыве отношений между нашей страной и Евросоюзом, на мой взгляд, является неким гипотетическим предположением. Де-факто, это больше похоже на детскую игру «Кто первый моргнет», когда рассказывают какие-то ужасные истории на ночь.

Если мы попытаемся рационально подойти к анализу этих высказываний и экономической подоплеке событий, мы понимаем, что ни одного убедительного довода для разрыва отношений нет, причем ни у нашего государства, ни у стран ЕС. Особенно, если принимать во внимание, что сейчас, после кризиса, Европа находится не в лучшем положении: все оптимистичные прогнозы восстановления экономики не сбываются – это мы видим по второму месяцу 2021 года. А, принимая во внимание взаимосвязь нашей экономики и европейской, мы четко осознаем, что и для нас негатив еще аукнется – с высокой вероятностью, если такая слабость европейской экономики сохранится, то и Россия не сможет в нынешнем году показать рост ВВП выше трех процентов.

А, принимая во внимание взаимосвязь нашей экономики и европейской, мы четко осознаем, что и для нас негатив еще аукнется – с высокой вероятностью, если такая слабость европейской экономики сохранится, то и Россия не сможет в нынешнем году показать рост ВВП выше трех процентов.

Так что нервозность в экономических показателях заставляет страны «кивать» друг на друга, и искать иные факторы, чтобы отвлечь внимание от действительно насущных проблем и необходимости больше внимание уделять развитию экономики.

Это мы попытались сделать срез сегодняшнего дня. Но если попробуем посмотреть на тренд в среднесрочной и долгосрочной перспективе, мы увидим, что мир уже давно живет в глобализованной экономике, и только глубокая интеграция позволяет бизнесу быть эффективным. В настоящее время уже выстроились транснациональные цепочки, когда и компании, и целые государства вынуждены в них встраиваться. И в этом смысле «опускание железного занавеса» уже невозможно себе представить.

Сам по себе факт каких-то недопониманий в политической сфере не так часто выражается в экономической. А то, что в экономической сфере может случиться разрыв отношений – такого точно не будет. И это очевидно для каждого.

А то, что в экономической сфере может случиться разрыв отношений – такого точно не будет. И это очевидно для каждого.

Впрочем, здесь стоит обратить внимание, как подобные речи о вероятности разрыва, влияют на инвестиционный климат. На мой взгляд, они являются воистину разрушительными. Причем, для России они являются более разрушительными, нежели для Европы, потому, что мы-то ожидаем прямых иностранных инвестиций, финансовый и фондовый рынки зависят от иностранных спекулянтов. И в этой части, мне думается, даже сами разговоры о том, как может быть, при каких условиях возможно разорвать отношения, для достаточно понимающих иностранных инвесторов, абсолютно адекватно оценивающих всю невозможность подобного события, тем не менее, для них тоже может встать вопрос: а стоит ли экспериментировать со вложениями в страну, которая может либо ввести какие-либо ограничения на различного рода операции, как вывод капитала, экономическую активность?

И в этом смысле, мне кажется, нам совсем не выгодно поддаваться каким-либо провокациям со стороны иностранных чиновников и бюрократов.

– То есть, вы полагаете, что Сергею Лаврову не стоило выражать столь жесткую риторику?

– Может, и стоило. Но тогда, думаю, нам стоит объяснить, что вызвало необходимость подобной риторики – какая рациональная цель и задача преследовались.

Действительно, когда тебя «задирают», ты можешь на нервах что-то ответить, как-то отреагировать. Но это не способ решения проблемы, это раз, не способ достижения – это два, и, что главное, это не способ развиваться.

От подобной риторики Россия не получает плюсов с точки зрения уважения других стран, и стимулов для сотрудничества с другими государствами. Мы не решаем наши внутренние экономические проблемы, потому что наша продуктовая зависимость от импорта составляет от 60 до 70%.

Получается, мы одной стороны боремся с повышением цен на продукты питания, а с другой – понимаем, что в случаях даже временных перебоев по некоторым товарам, нам гарантирован либо дефицит, либо взлет цен.

Необходимо не забывать, что мы с вами живем в современном мире. Это когда-то давно, на заре становления государства, главными целями были охрана и безопасность. Сегодня это перестает быть главным и первичным, а во главу угла встают экономические цели. И одна из главных, – обеспечение достойного уровня жизни наших граждан. Думаю, сегодня все задачи нашего государства должны быть направлены на реализацию социальных функций, на создание более комфортных условий для населения. И если через эту призму мы начнем просматривать, то я также не вижу какой-то государственности и долгосрочности в подобного рода высказываниях.

– И тем ни менее, если чисто гипотетически представить, что разрыв во взаимоотношениях России и Евросоюза состоялся – какие риски возникнут у нашей страны и чем чревата ситуация для ЕС?

– На мой взгляд, самые страшные санкции для России и российской экономики, как мы считали еще недавно, это отключение системы SWIFT и запрет на продажу энергоресурсов, нефти например. Так вот – разрыв связей с Евросоюзом – это гораздо хуже, чем наш самый страшный сон. Прогнозировать последствия здесь просто невозможно.

Так вот – разрыв связей с Евросоюзом – это гораздо хуже, чем наш самый страшный сон. Прогнозировать последствия здесь просто невозможно.

Взять хотя бы такой пример: Соединенные Штаты Америки вводят санкции против нашей страны, а другие государства, даже если они с денными мерами не согласны, все равно, по большей части, присоединяются к ограничительным мерам. Вот и здесь, если встанет вопрос о разрыве наших отношений с Европой, – на чьей стороне будут другие государства? Боюсь, мы неприятно удивимся. Ведь мы столкнемся не только с разрывом с Европой, но и со многими нашими давнишними контрагентами.

Если мы говорим про товарооборот, то Европа – наш крупнейший торговый партнер. Если мы говорим про финансы – финансовый рынок обрушится, это совершенно понятно.

По некоторым группам товаров мы зависимы от импорта из стран Евросоюза. По технологичным товарам мы существенно зависим от ЕС, а потому разрыв взаимоотношений вызовет настоящий паралич российской экономики.

Важно, конечно, помнить, что у нас есть накопленные в немыслимых объемах золотовалютные резервы, поэтому, возможно, у России будет некий гандикап, – в продолжение разговора об игре «Кто первый моргнет».

Если резервы помогут нам какое-то время относительно «не замечать» проблему, а апокалипсис в экономике наступит не сразу, до тех пор, пока у нас будет возможность использовать наши ресурсы, то европейцы обычно не так готовы к риску, к потерям.

Мы с вами говорим, насколько болезненны для наших компаний санкции, которые уже введены, а ограничение на ввоз технологий уже негативно сказывается на нашем потенциале. Тем не менее, сегодня мы сохраняем ряд отраслей, где у нас есть первенство и лидерство. Однако в случае новых рестрикций, мы рискуем их потерять, и у нас не останется надежд и потенциала для развития.

Это, конечно, страшно представить такое!

Что меня в этой ситуации успокаивает, что нет доводов за разрыв – ни у европейцев, по большому счету, ни у нас. Потому, что проиграют все, и проиграют существенно.

– Я понимаю, что в политике лучше воздерживаться от прогнозов, но, тем не менее, когда, на ваш взгляд, можно ждать потепления отношений между Россией и ЕС?

– А, может, в конце концов, его, потепления, и не стоило бы ждать?

Я – за рациональность. И в настоящее время, когда политики находятся в некоей конфронтации, в прениях, дискурсах, Европа как была, так и остается нашим крупнейшим партнером. Наши экономические связи с ней как были, так и есть. Просто, возможно, негатив политики сдерживает развитие новых бизнесов, обмен технологиями. Ведь и Россия могла бы многое дать мировой экономике, и Европа обогащалась в использовании наших специалистов, делясь своими наработками.

И в настоящее время, когда политики находятся в некоей конфронтации, в прениях, дискурсах, Европа как была, так и остается нашим крупнейшим партнером. Наши экономические связи с ней как были, так и есть. Просто, возможно, негатив политики сдерживает развитие новых бизнесов, обмен технологиями. Ведь и Россия могла бы многое дать мировой экономике, и Европа обогащалась в использовании наших специалистов, делясь своими наработками.

Мир глобален. Я думаю, что нам с вами было бы лучше всячески разделить бизнес и политику…

– То есть – «мухи – отдельно, котлеты – отдельно»?..

– Да, нужно отделять и не путать их. Как бы политики не ругались, мы видим, что к закрытию бизнесов это не ведет.

Пандемия и экономический кризис могут стать холодным душем, если в нынешнем, 2021 году не увидим тех темпов восстановления, которых ждали мы, и которых ждала Европа. И этот душ наверняка охладит желание политиков спекулировать на каких-либо ограничениях, а уж тем более, осознанно их вызывать.

И этот душ наверняка охладит желание политиков спекулировать на каких-либо ограничениях, а уж тем более, осознанно их вызывать.

Как оспорить решение суда по кредиту?

Бесплатная консультация юриста по телефону:

В настоящее время судебные дела по финансовым спорам являются одними из самых частых категорий гражданских дел. Ознакомившись с текущей статьей вы узнаете порядок действий и основания для того, чтобы оспорить решение о взыскании долга по кредиту, а также в какой срок можно аннулировать иск.

Куда обращаться?

Дела о судебных взысканиях задолженностей по кредиту регламентируются гражданско — процессуальным законодательством. Согласно данному правовому акту, банк вправе направить исковое заявление мировому судье или в районный суд. Чтобы оспорить обращение, гражданин направляет обращение в апелляционную инстанцию.

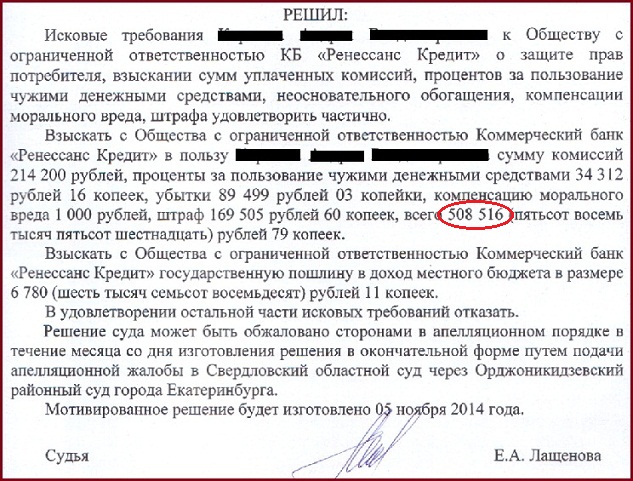

Порядок действий

Оспорить судебное решение о взыскании долга по займу вправе каждая из сторон дела. Практика показывает, что суд чаще становится на сторону банка в таких делах. Ответчик в этом деле — должник, который многократно нарушал требования договора по кредиту.

Практика показывает, что суд чаще становится на сторону банка в таких делах. Ответчик в этом деле — должник, который многократно нарушал требования договора по кредиту.

Причина, на основании которой банковское учреждение подает в суд — несвоевременная оплата или отказ от уплаты долга. Стоит отметить, что перед тем как направить исковое заявление в суд, конфликт решается досудебным способом.

Уважительные причины, на основании которых можно не явиться на заседание суда, рассматриваются по ссылке:

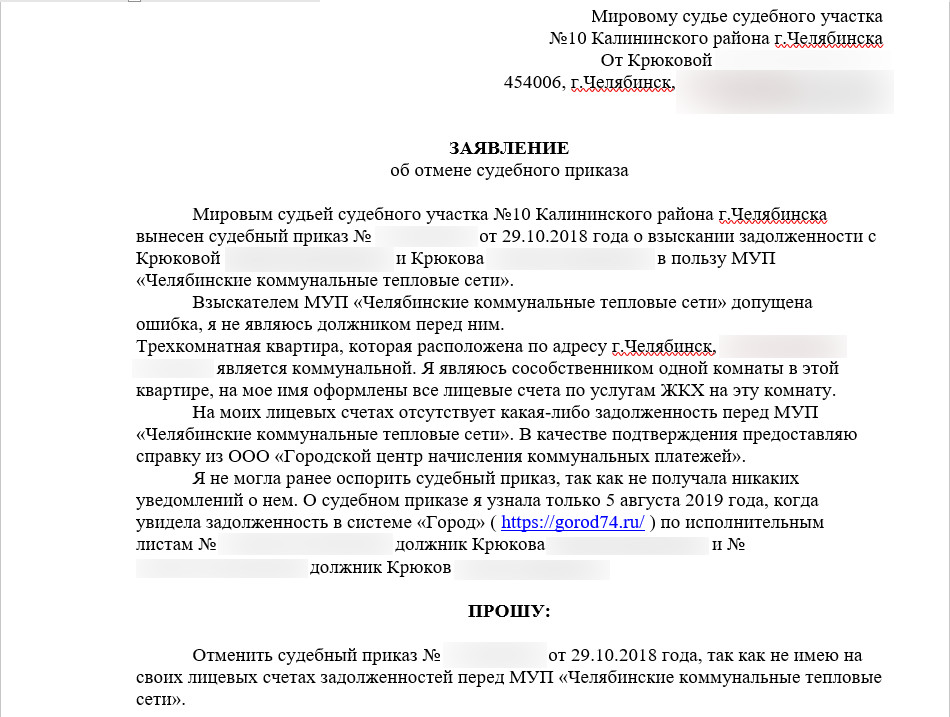

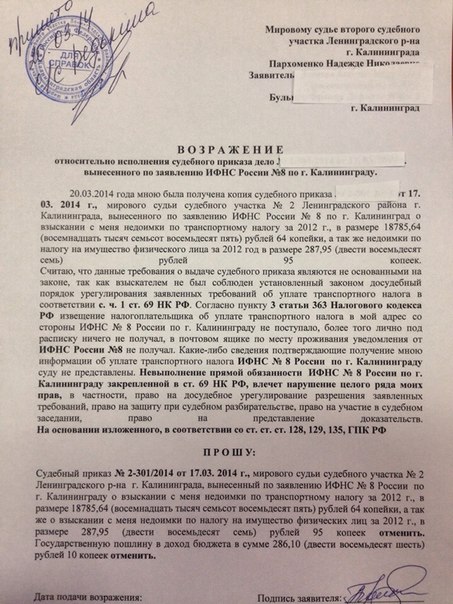

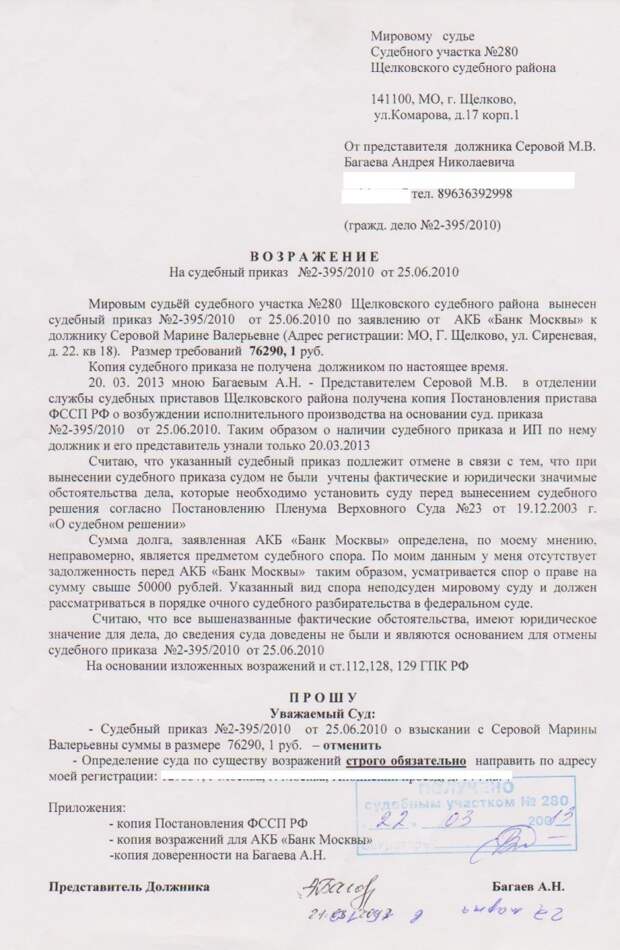

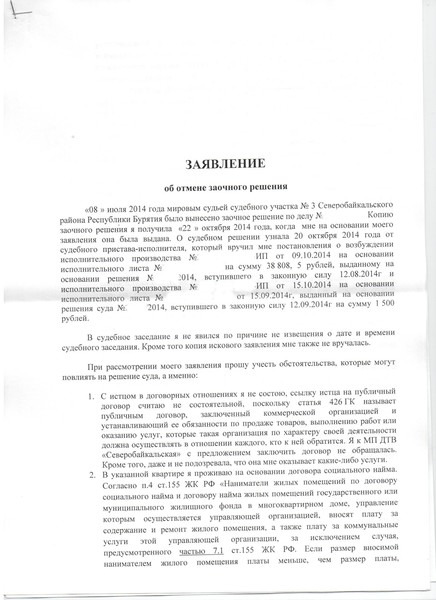

Должник обращается в суд, чтобы оспорить решение:

- О сумме взыскания. Заемщик требует ее сокращение;

- О приговоре судьи. Должник вправе требовать отмены судебного постановления;

- О заочном приказе. Если заемщик не присутствовал на судебном заседании и вердикт был вынесен без его участия;

- Порядок подачи обращения, связанного с вердиктом суда о взыскании долга по кредиту аналогичен с другими судебным делами.

Жалоба оформляется и подается в судебное учреждение до истечения периода исковой давности.

Жалоба оформляется и подается в судебное учреждение до истечения периода исковой давности.

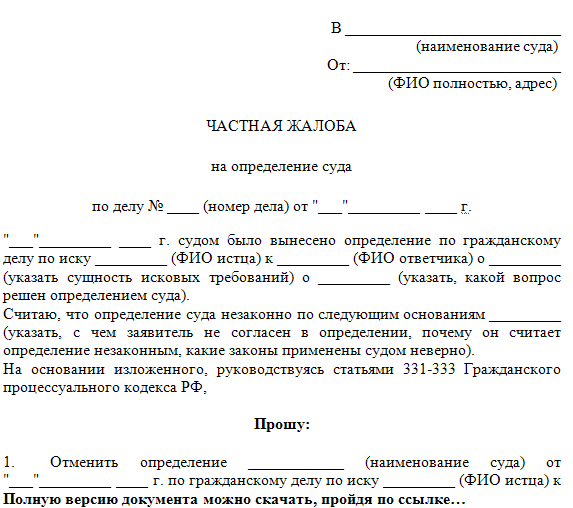

В зависимости от обстоятельств, должник вправе оформить и направить в надлежащий орган одну из жалоб:

- Апелляционную — направляется до вступления приказа в законную силу. Срок, на протяжении которого можно подать обращение — 1 месяц;

- Кассационную — предоставляется, если решение суда вступило в силу. Срок равен 6 месяцам.

Приказы, которые рассматриваются в упрощенном порядке, вступают в законную силу через 15 дней, с момента принятия.

Основания для подачи жалобы

Основания, при наличии которых суд может пересмотреть решение о взыскании долга по кредиту:

- Должника не оповестили о рассмотрении дела;

- Судебное разбирательство проходило не по месту регистрации должника;

- Суд некорректно рассмотрел материалы дела, оправдывающие заемщика. Это послужило вынесению невыгодного для гражданина вердикта;

- Приказ был вынесен в отсутствии заемщика;

- Банк не руководствовался законом при подаче искового заявления.

Апелляционное обращение по оспариванию решения о взыскании долга по кредиту оформляется в свободной форме, однако необходимо соблюдать определенные требования.

Жалоба содержит:

- Название судебного учреждения;

- Личные и контактные данные заявителя;

- Сведения оспариваемого приказа;

- Основания для подачи жалобы;

- Список документов — подтверждающие слова гражданина, а также их копии;

- Подпись заявителя.

Скачать образец апелляционной жалобы

Обращение по оспариванию решения о взыскании долга по кредиту подается в суд вместе со всем пакетом документов в нескольких копиях. Число копий равняется количеству сторон процесса. Направляется документ в инстанцию, которая приняла обжалуемый приказ.

Какой срок?

Положения российского законодательства позволяют заемщику оспорить судебное постановление по кредиту. Чтобы оспорить его, ему необходимо направить в судебную инстанцию жалобу.

Срок направления апелляционной жалобы по оспариванию судебного постановления о взыскании долга по кредиту в вышестоящую инстанцию составляет один месяц с момента вынесения приказа.

Если решение суда уже вступило в силу

Если решение суда о взыскании долга по кредиту уже вступило в силу, его необходимо оспорить в кассационной форме. Если апелляционная жалоба не дала желаемого результата, также следует оформить кассационное обращение.

Данное обращение не имеет унифицированной формы, принятой законодательством.

Помимо данных, указанных в апелляционной жалобе, обращение должно содержать:

- Личные и контактные данные обо всех сторонах процесса;

- Информация о всех судебных инстанциях, ранее рассматривавших дело;

- Документы, указывающие, что права заявителя были нарушены. Вследствие этого было принято неверное решение о взыскании долга по кредиту.

Скачать образец кассационной жалобы

Кассационное обращение и все копии ранее принятых решений подаются в кассационную инстанцию. Гражданин вправе в это время направить ходатайство о прекращении судебного постановления по кредиту на определенный период.

Гражданин вправе в это время направить ходатайство о прекращении судебного постановления по кредиту на определенный период.

Чтобы заемщику оспорить решение суда о взыскании долга по кредиту, ему необходимо предварительно проконсультироваться у юриста. Ведь судиться придется с представителями банка. Для консультации можно обратиться к нашим юристам. Для этого следует оставить заявку.

Бесплатная консультация юриста по телефону:

Как реагировать на решение суда в пользу банка

Фото: Макс Левин

Предположим, что с учетом особенностей национального кредитосудия, банку удалось получить решение суда о взыскании с должника некоторой суммы долга. Как правило, раз в десять больше, чем была сумма выданного кредита. Теперь перед заемщиком стоит задача законными методами сделать невозможным либо затянуть исполнение такого решения суда.

Любые схемы, которые я бы предложил, могут очень быстро устареть — или законодатель внесет изменения в закон, или Министерство юстиции Украины изменит инструкцию о принудительном исполнении решений. Поэтому мне кажется целесообразным ознакомить читателей лишь со стратегическими правилами, которые скорее всего не изменятся. А уж как их применять каждый сможет придумать сам.

Поэтому мне кажется целесообразным ознакомить читателей лишь со стратегическими правилами, которые скорее всего не изменятся. А уж как их применять каждый сможет придумать сам.

Правило первое – нельзя отнять и продать собственность, которая должнику не принадлежит. Если должник заранее – до начала судебной тяжбы или в процессе её – успел переоформить своё имущество на других лиц, то посягнуть на него кредиторы уже не смогут, даже не смотря на то, что должник продолжает пользоваться этим имуществом.

Это же правило распространяется на собственность, которую должник использует, несмотря на то, что она никогда ему не принадлежала. Например, невозможно продать квартиру должника, если она не приватизирована, а он в ней проживает или просто зарегистрирован; невозможно продать его дом, если последний достался ему по наследству, но человек наследство ещё не оформил, хотя фактически живет в нем. Точно также, нельзя реализовать землю должника, если она ему выделена решением местного совета, но право собственности ещё не зарегистрировано. Таких примеров можно приводить массу. В целом, каждый должник должен знать, что исполнитель начинает исполнительное производство с рассылки запросов в государственные органы, отвечающие за регистрацию и учет собственности (регистрационная служба, БТИ, МРЕО, земельные ресурсы, налоговая инспекция и так далее), чтоб выявить имущество, принадлежащее должнику. Если соответствующие службы дадут негативные ответы, то весьма велика вероятность, что исполнительное производство будет завершено и исполнительный лист возвращен кредитору без исполнения.

Таких примеров можно приводить массу. В целом, каждый должник должен знать, что исполнитель начинает исполнительное производство с рассылки запросов в государственные органы, отвечающие за регистрацию и учет собственности (регистрационная служба, БТИ, МРЕО, земельные ресурсы, налоговая инспекция и так далее), чтоб выявить имущество, принадлежащее должнику. Если соответствующие службы дадут негативные ответы, то весьма велика вероятность, что исполнительное производство будет завершено и исполнительный лист возвращен кредитору без исполнения.

Тактика по реализации первого правила весьма примитивна – заключаются договора купли-продажи или дарения с доверенными лицами. Если должник беспокоится за безопасность своего имущества, можно от имени нового владельца оформить на должника доверенность на распоряжение собственностью или отяготить залогом/ипотекой в пользу бывшего владельца. Если подходящих доверенных лиц нет – их можно заменить юридическим лицом, передав имущество ему на баланс или в уставный фонд.

Фото: picma.ru

Собственники «Каравана», задолженность которого по облигациям к моменту объявления дефолта превышала 150 млн гривен, вывели свои активы на другое юрлицо… Почти также поступил и один из собственников сети магазинов «Сити’ком» Владимир Колодюк. Якобы из-за конфликта со своим братом Андреем, он вывел летом 2009 года сеть на другое юрлицо, что позволило не возвращать держателям облигаций около 100 млн гривен— Павел Харламов, журналист:

Есть и более элегантные тактические схемы. Например, на моего клиента банк подал иск о взыскании задолженности по кредиту, выданному на покупку земли. Пока кредитное учреждение увязло в судебной тяжбе, я договорился с соседями клиента о том, что они подадут иск о признании его государственного акта о праве собственности на землю недействительным. Дескать, он нарушает границы их участка. Этот иск мой клиент признал в суде, и мы получили в первом же заседании необходимое решение. После регистрации этого решения, получилось, что у клиента нет права собственности на земельный участок, под ипотеку которого банк выдавал кредит. А, следовательно, нечего продавать с торгов.

После регистрации этого решения, получилось, что у клиента нет права собственности на земельный участок, под ипотеку которого банк выдавал кредит. А, следовательно, нечего продавать с торгов.

В завершение, хочу обратить внимание на одну особенность первого правила — можно продать то, что принадлежит должнику, даже если он этим не пользуется. Очень часто заложниками споров с банком становятся люди, которые в свое время приобретали у должников автомобили. Распространенная практика покупки подержанного транспорта по доверенности, без снятия с учета в органах ГАИ, сослужила плохую службу нашим согражданам. Поэтому, готовясь к суду, предупредите «новых владельцев» вашего автомобиля о необходимости снять его с учета и зарегистрировать за фактическим собственником.

Правило второе — ресурсы кредитора не бесконечны. Обращаясь в исполнительную службу, кредитор готов к тому, что придется понести некоторые издержки, связанные с авансированием затрат исполнительного производства. К этим затратам, на начальном этапе, относятся расходы на почтовые отправления и проведение оценки имущества должника. Задача последнего сделать так, чтоб эти расходы возросли во много раз — не исключено, что при получении очередного требования от исполнительной службы об авансировании затрат, взыскатель откажется это сделать, что станет причиной возврата исполнительного листа без исполнения.

К этим затратам, на начальном этапе, относятся расходы на почтовые отправления и проведение оценки имущества должника. Задача последнего сделать так, чтоб эти расходы возросли во много раз — не исключено, что при получении очередного требования от исполнительной службы об авансировании затрат, взыскатель откажется это сделать, что станет причиной возврата исполнительного листа без исполнения.

Фото: www.thisismoney.co.uk

Тактические приёмы могут быть следующие: сняться с учета по месту жительства и подать исполнителю заявление с просьбой всю корреспонденцию отправлять в другое государство, дескать, должник там проживает.

У меня был случай, когда должник проживал в России и исполнительная служба была вынуждена отправлять ему письма в Москву. Это связано с дополнительными затратами взыскателя и позволяет выгадать некоторое время.

Но более важно то, что Закон Украины «Об исполнительном производстве» устанавливает определенный порядок взыскания. В первую очередь у должника изымаются наличные и безналичные деньги в украинской и иностранной валюте, ценные бумаги, затем движимое имущество и в последнюю очередь — недвижимость и жилье (глава 4 закона). Кроме того, пункт 5 статьи 52 этого же закона, позволяет должнику предлагать виды имущества и предметы, на которые следует в первую очередь обратить взыскание.

В первую очередь у должника изымаются наличные и безналичные деньги в украинской и иностранной валюте, ценные бумаги, затем движимое имущество и в последнюю очередь — недвижимость и жилье (глава 4 закона). Кроме того, пункт 5 статьи 52 этого же закона, позволяет должнику предлагать виды имущества и предметы, на которые следует в первую очередь обратить взыскание.

А теперь представьте себе ситуацию, что банк получает решение суда о взыскании задолженности с заемщика, взявшего кредит на покупку квартиры. Естественно, кредитное учреждение рассчитывает, оплатив оценку залога, продать его с торгов. Но заемщик предлагает исполнителю сначала обратить взыскание на акции, облигации, векселя, которые необходимо предварительно оценить за счет взыскателя. Затем, должник предлагает обратить взыскание на имущественные права, принадлежащие ему на основании договора инвестирования в строительство жилья. И хотя по этому договору сделано всего один-два платежа, но права уже имеют свою стоимость. Затем, должник предлагает обратить взыскание на поржавевший автомобиль, купленный им по бросовой цене. .. Каждое такое действие вынуждает исполнителя предлагать банку оплатить оценку этого имущества. И не исключено, что оценка может стоить больше, чем само имущество или имущественные права. Рано или поздно наступит момент, когда кредитор окажется не готов оплачивать очередную оценку.

.. Каждое такое действие вынуждает исполнителя предлагать банку оплатить оценку этого имущества. И не исключено, что оценка может стоить больше, чем само имущество или имущественные права. Рано или поздно наступит момент, когда кредитор окажется не готов оплачивать очередную оценку.

Правило третье — ресурсы исполнителя тоже не бесконечны. В свое время я уже проводил акции по оплате долгов мелочью — монетами по 1 и 2 копейки. Такое действие сродни DDOS-атаке в компьютерных сетях, когда на один сервер происходит шквал обращений. Точно также, исполнителю, чтоб совершить одну операцию — принять частичное или полное погашение долга — необходимо было предварительно совершить множество операций, пересчитав вручную 130 тысяч монет. Но, даже теоретически, пересчитав их, он бы всё равно не смог забрать монеты, поскольку они весили 160 килограмм. Вы легко можете повторить этот фокус, потратив некоторое время на скупку мелочи в банках или у населения, через интернет. Исполнитель забирать деньги отказывается, исполнительное производство блокируется.

Фото: Макс Левин

Точно также, по аналогии, можно предлагать обратить взыскание на деньги, находящиеся на расчётных счетах. Должник открывает во всех доступных отделениях разных банков счета. Как правило это происходит бесплатно. На каждый счет можно положить 1-2 гривны. Если оборотов по счету не будет, то за обслуживание его банк начислять деньги также не будет. Затем, исполнителю подаётся заявление об обращении взыскание на деньги, находящиеся на счетах и приложение в виде копий договоров об обслуживании, скажем, 400 счетов.

Смотрите, что при этом происходит. Формально исполнитель должен забрать деньги в первую очередь. Но для того, чтоб списать средства с 400 счетов, необходимо сначала написать 400 требований, потратив, минут 30 на каждое. Затем их нужно распечатать, переведя на это пачку бумаги. Затем, купить 400 конвертов и заполнить их, потратив ещё некоторое время. Почтовые марки на отправку одного письма будут стоить 3,50 грн., если письмо не заказное, или в два раза больше — если заказное. Таким образом, чтоб получить, например, 800 гривен с 400 счетов, исполнителю нужно будет потратить более 200 человеко-часов рабочего времени и минимум 1400 гривен на оплату издержек.

Таким образом, чтоб получить, например, 800 гривен с 400 счетов, исполнителю нужно будет потратить более 200 человеко-часов рабочего времени и минимум 1400 гривен на оплату издержек.

К слову, такой способ очень удобен для маскировки тех счетов, по которым должник получает зарплату или использует для взаиморасчетов. Этот принцип практикуется у военных — баллистические ракеты, помимо боевых ядерных блоков несут ещё десятки ложных целей, отвлекающих ракеты ПВО противника. И, безусловно, исполнитель разослав 400 запросов, вряд ли будет искать ещё один счет.

Широкий географический размах территории исполнения тоже способствует достижению цели. Если у должника много относительно дешевого имущества, на которое он просит обратить взыскание, находящегося в разных частях района, города, области, страны, то это серьезно затянет процесс.

Например, должник живет в залоговой квартире в Одессе, но получив требование исполнителя, сообщает, что ему принадлежит 3 сотки земли в Сумской области, гараж в Ивано-Франковске и автомобиль 1972 года выпуска в Запорожье. На это имущество он просит обратить взыскание. Можете себе представить, сколько на это уйдет времени. Бесконечностью может стать даже продажа обычного ветхого дома в селе, находящемся в 300 километрах от областного центра, с не узаконенной землей. Но этот дом вам предварительно следует купить.

На это имущество он просит обратить взыскание. Можете себе представить, сколько на это уйдет времени. Бесконечностью может стать даже продажа обычного ветхого дома в селе, находящемся в 300 километрах от областного центра, с не узаконенной землей. Но этот дом вам предварительно следует купить.

Фото: Макс Левин

Также был случай, когда за должником оказалось зарегистрировано транспортное средство — грузовик — который давно был продан на металлолом, но не снят с учета. В результате исполнитель объявил автомобиль в розыск и остановил исполнительное производство, фактически растянув взыскание на вечность.

Правило четвертое — удивляйте. Любое событие в процессе исполнительного производства, с которым исполнитель и взыскатель ранее не сталкивались, выбивает их из колеи и существенно затягивает исполнение решения. Используйте лазейки законодательства, создавайте нештатные ситуации — простор для фантазии здесь совершенно бесконечный. Приведу несколько схем, которые мной применялись и идей, которые ещё не использовались.

Об украинских монетках я уже писал, они, безусловно, удивляют, но ещё более удивляют монеты иностранные, а ведь это тоже деньги. Собрав за полгода 20 килограмм заморских монет, я предложил их принять, вынудив исполнителя сделать вид, что он сегодня выходной. Но это было только начало. Мне известно, что ГИС не имеет валютных счетов. Поэтому, предварительно скупив в Одессе, через интернет, всю неликвидную бумажную валюту (купюры), я написал заявление с просьбой принять её и зачислить на соответствующие валютные счета исполнительной службы. Это были китайские юани, сингапурские доллары, индийские рупии, гватемальские кетцали, арабские дихрамы, кенийские шилинги и ещё пятнадцать видов экзотических валют. А заодно, с особым цинизмом, попросил предоставить мне копии валютных лицензий Нацбанка, дающих ГИС право на осуществление взаиморасчетов именно в этих валютах.

Выше уже писалось, про банковские счета и про обязанность исполнителя списать с них деньги. Помогите ему в этом — купите по договорам цессии права на компенсационные счета вкладчиков Сбербанка СССР в отечественном Ощадбанке (это такие листочки оранжевого цвета, похожие на зародыш сберкнижки). Дело в том, что эти счета являются забалансовыми — деньги на них как бы есть, но получить их нельзя, пока государство не решит выплачивать именно по конкретному счету. В свое время, я предлагал исполнителю в счет погашения штрафа ГАИ (мой долг государству), списать деньги с компенсационного счета (долг государства мне). Исполнитель сильно увяз в переписке с Ощадбанком и через полгода взмолился о том, чтоб я рассчитался наличными.

Дело в том, что эти счета являются забалансовыми — деньги на них как бы есть, но получить их нельзя, пока государство не решит выплачивать именно по конкретному счету. В свое время, я предлагал исполнителю в счет погашения штрафа ГАИ (мой долг государству), списать деньги с компенсационного счета (долг государства мне). Исполнитель сильно увяз в переписке с Ощадбанком и через полгода взмолился о том, чтоб я рассчитался наличными.

Точно также можно за копейки покупать по договорам цессии права на вклады в кредитных союзах, которые обанкротились во время кризиса. Поскольку на договоре вклада не написано, что кредитного общества уже нет, то исполнителю потребуется время, чтоб это установить.

Фото: znaikak.ru

У кого есть свободные средства, можно провернуть более изысканную схему — положить некоторую сумму на депозит, обременить этот депозит залогом, взяв под него заем. А затем предложить исполнителю обратить взыскание на указанный вклад. Исполнитель, при этом, точно так же увязает в переписке с банком.

Не менее удивит ГИС предложение обратить взыскание на ценные бумаги. Так называемые «мусорные» ценные бумаги (не имеющие рыночной стоимости, — LB.ua) приобрести за бесценок совсем не сложно. Фондовый рынок Украины практически не развит, поэтому не исключено, что ваше предложение станет первым в практике исполнителя. Ценные бумаги, даже украинских предприятий, непросто оценить, непросто хранить и весьма сложно продать. А если речь идет о векселях предприятий Афганистана или облигациях из Нигерии?

Исполнителям практически не приходится иметь дело с оценкой и реализацией имущественных прав, поэтому здесь есть, чем их удивить. Предложите для начала обратить взыскание на имущественные права по договору инвестирования в строительство или в покупку земли. Затем, не давая опомниться, предлагайте продать ваши права на интернет-сайт, на торговую марку, на разного рода интеллектуальную собственность.

Государственным исполнителям не часто приходится иметь дело с изделиями из драгоценных металлов и камней. И уж точно они не смогут на глаз отличить платину от алюминия, золото от «цыганского золота» и зеленые стекляшки от изумрудов. Особенно в ситуации, когда должник уверяет, что всё ему досталось от бабушки, из Франции. Поэтому, предоставьте ведро таких сокровищ для проведения экспертиз и оценки.

И уж точно они не смогут на глаз отличить платину от алюминия, золото от «цыганского золота» и зеленые стекляшки от изумрудов. Особенно в ситуации, когда должник уверяет, что всё ему досталось от бабушки, из Франции. Поэтому, предоставьте ведро таких сокровищ для проведения экспертиз и оценки.

Богатые люди с хорошим вкусом не часто становятся жертвами разорительной деятельности ГИС. Поэтому предметы искусства и картины исполнителям приходится редко продавать. Думаю, было бы эффективно предложить это сделать. Холст, рама и краски стоят недорого. Приобщайтесь к богеме — творите! Затем, принеся эту «мазню» исполнителю, расскажите ему про изысканность стиля, непередаваемые всплески эмоций… Ну и сообщите, что предки покупали сей шедевр на аукционе за большие деньги. После чего предложите назначить дорогостоящую искусствоведческую экспертизу и реализовать творение.

Правило пятое — повторяйтесь. Одни и те же операции можно повторять до бесконечности, умножая время необходимое исполнителю для их завершения.

Вспомним пример с банковскими счетами. Допустим ценой героических усилий исполнителю удалось списать деньги с 400 счетов и узнать, что кредитные союзы разорены. Обратитесь с заявлением о том, что счета вы пополнили, и подайте пару новых договоров вклада.

И точно также по всем остальным примерам. Можете даже не дожидаться завершения предыдущей операции, инициируйте новую. Не успел исполнитель передать торговцу ценными бумагами ваши облигации для продажи, как вы приносите новые. Не успел выставить на торги вашу картину, как вы написали новую, приобрели недорого участок земли где-то в Припяти и предлагаете всё это продать.

Правило шестое — бывают случайности. Случайности бывают разные. Я расскажу о тех с которыми приходилось сталкиваться и о тех, которые теоретически возможны.

Однажды, представляя интересы взыскателя, мне пришлось столкнуться с ситуацией, когда канцелярия суда случайно выдала исполнительный лист с ошибкой и ГИС этот лист вернула. По моему заявлению канцелярия устранила ошибку, но случайно допустила другую, и ГИС снова вернула её. В результате у меня ушел целый год на бесконечное устранение случайных ошибок в листе.

В результате у меня ушел целый год на бесконечное устранение случайных ошибок в листе.

Фото: www.proza.ru

А бывают ситуации, когда исполнительный лист передается по месту работы должника для обращения взыскания на заработную плату. Работодателем при этом может быть юридическое лицо, физическое лицо-предприниматель или просто физическое лицо. Иногда бывает так, что работодатель случайно разоряется, увольняет работника и сам где-то девается. В итоге — ни должника, ни работодателя, ни исполнительного листа.

Все кредитные учреждения и государственные органы ведут учёт должников по идентификационным налоговым номерам, а в случаях отказа от их присвоения — по серии и номеру паспорта. И бывает так, что должник в процессе суда или после него, осознает весь вред нумерации и отказывается от ИНН по религиозным мотивам, переходя на учет по паспорту. И, надо же незадача, случается так, что паспорт теряется. Ему выдают новый, который он, как добросовестный гражданин регистрирует для налогового учета. Полагаю, в целом, последствия понятны. Те, кто желает более изощренно озадачить банк, могут экспериментировать с именем и фамилией, которые, как известно, легко меняются. То есть, например, кредит брал Иванов Сергей Петрович, паспорт КМ 123456, ИНН 1234567890. Приходит исполнитель с представителем банка по месту жительства должника и сталкивается с Михельсоном Евлампием Петровичем, паспорт КЕ 435213, без ИНН, хотя внешне случайно похожим на заемщика.

Полагаю, в целом, последствия понятны. Те, кто желает более изощренно озадачить банк, могут экспериментировать с именем и фамилией, которые, как известно, легко меняются. То есть, например, кредит брал Иванов Сергей Петрович, паспорт КМ 123456, ИНН 1234567890. Приходит исполнитель с представителем банка по месту жительства должника и сталкивается с Михельсоном Евлампием Петровичем, паспорт КЕ 435213, без ИНН, хотя внешне случайно похожим на заемщика.

А ещё бывает так, что исполнитель закрывает производство в связи с отсутствием имущества у должника и возвращает банку исполнительный лист. Но взыскатель уверяет, что в письме прислали не оригинал исполнительного листа, а копию, но исполнитель уверяет, что отправлял оригинал, поскольку так указано в постановлении о закрытии исполнительного производства. Магия, да и только.

Правило седьмое — суд защищает наши права. Сразу оговорюсь — он защищает наши права не только потому, что справедливо и гуманно рассматривает дела, а потому, что рассматривает их в принципе.

Каждое действие исполнителя можно обжаловать в суде. Это препятствует исполнению решения, а в некоторых случаях может привести к коллапсу исполнения (об этом я писал в статье «О вреде жадности в исполнительном производстве»).

По Закону Украины «Об исполнительном производстве» перед обжалованием отчета оценщика необходимо провести его рецензирование. Эти процедуры, хотя и не бесплатны, могут принести пользу тем, что нередко удается обжаловать оценку до момента её непригодности (отчет действителен в течение 6 месяцев). В результате банк вынужден оплачивать проведение новой оценки и терять время.

Постановления о назначении эксперта, оценщика тоже можно обжаловать. Если ситуация уже сильно запущена — можно обжаловать сам исполнительный лист, как не подлежащий исполнению — в этом случае, независимо от обоснованности жалобы, исполнительное производство останавливается до рассмотрения дела судом.

Но больше всего я люблю отменять решение суда, о взыскании задолженности, в последний момент перед торгами. Если исполняется заочное решение — подается заявление о его пересмотре; если решение, постановленное в общем порядке — апелляционная жалоба с заявлением о восстановлении срока обжалования. Восстановление процессуального срока или отмена заочного решения обязывают исполнителя прекратить исполнительное производство и вернуть лист в суд, который его выдал. Заёмщик и банк вновь возвращаются в состояние судебной тяжбы. И это после того, как банк потратил кучу ресурсов безуспешно пытаясь исполнить решение.

Если исполняется заочное решение — подается заявление о его пересмотре; если решение, постановленное в общем порядке — апелляционная жалоба с заявлением о восстановлении срока обжалования. Восстановление процессуального срока или отмена заочного решения обязывают исполнителя прекратить исполнительное производство и вернуть лист в суд, который его выдал. Заёмщик и банк вновь возвращаются в состояние судебной тяжбы. И это после того, как банк потратил кучу ресурсов безуспешно пытаясь исполнить решение.

В завершение стоит добавить пару слов об ответственности за неисполнение решения суда, поскольку представители банка и исполнители могут этим стращать. Статья 382 Уголовного кодекса Украины предусматривает ответственность за умышленное неисполнение решения суда или препятствование его исполнению. Непосредственно должников, в отношении которых постановлены решения о взыскании с них денег, эта статья не коснется. Ведь человек не может взыскать деньги сам с себя. То есть их взыскание возложено на ГИС, как и ответственность за это. Кроме того, все действия описанные в данной статье будут трактоваться, как всестороннее содействие исполнительному производству, ведь должник не скрывается и сам предоставляет информацию о себе, своих финансах и имуществе.

Кроме того, все действия описанные в данной статье будут трактоваться, как всестороннее содействие исполнительному производству, ведь должник не скрывается и сам предоставляет информацию о себе, своих финансах и имуществе.

подали в суд за долги? Вот чего ожидать

Из адвокатской конторы приходит письмо с угрозой судебного иска об оплате старого счета. Это огорчает, но вряд ли редко.

Вы можете получить судебный иск о взыскании долга, если у вас старый, неоплаченный медицинский долг, кредитная карта или другой потребительский долг. Если вы не ответите вовремя или не явитесь на судебное заседание, кредитор, скорее всего, выиграет — и сможет получить право забрать часть вашей заработной платы или банковского счета.

Управляйте долгом в трудные времена

Иногда долга не избежать.Следите за своими счетами с помощью NerdWallet, чтобы управлять ими с умом.

В этой статье:

Что происходит, когда вам предъявляют иск о погашении долга

Судебные иски — распространенная и эффективная тактика взыскания долга. В Нью-Джерси, например, согласно отчету ProPublica, в 2011 году на иски о взыскании долгов пришлось 48% гражданских судебных решений. Как выяснилось, один поверенный из фирмы по взысканию долгов подал 69 000 исков за один год.

В Нью-Джерси, например, согласно отчету ProPublica, в 2011 году на иски о взыскании долгов пришлось 48% гражданских судебных решений. Как выяснилось, один поверенный из фирмы по взысканию долгов подал 69 000 исков за один год.

Иск о взыскании долга начинается, когда кредитор подает жалобу в суд штата по гражданским делам, в которой вы указываете вас в качестве ответчика вместе с вашим соавтором, если он у вас есть.В жалобе будет сказано, почему кредитор подает на вас в суд и чего он хочет. Обычно это деньги, которые вы должны, плюс проценты и, возможно, гонорары адвокатам и судебные издержки.

Кредитор, коллекторское агентство или поверенный, его представляющий, затем уведомит вас о судебном иске, «обслуживая» вас, что означает доставку копии жалобы и судебной повестки. В повестке содержится информация о том, когда и как вы можете подать официальный ответ в суд, а также о дате вашего судебного слушания.

Коллекторы сделали ставку на то, что большинство людей не явятся на их слушания, оставляя судье выносить решение по умолчанию. При вынесении решения по умолчанию кредитор может иметь право:

При вынесении решения по умолчанию кредитор может иметь право:

Поместить залог в отношении вашей собственности.

Попытка заблокировать часть или все деньги на вашем банковском счете.

Поэтому вам необходимо ответить на жалобу и повестку. Вот что надо делать.

Сбор информации

Кредитор, подающий на вас иск, вряд ли будет вашим первоначальным кредитором. Долг мог быть продан, возможно, несколько раз.Это может быть что-то, что вы узнали, или это может быть старый давно забытый счет — теперь зомби-долг — который возродил сборщик долгов.

Проверьте свои собственные записи и любую информацию, которую вы получили по почте, включая письмо с подтверждением, которое должны отправить сборщики долгов. Определите:

Кто является кредитором, точна ли сумма и действительно ли вы задолжали по долгу. Ошибки закрадываются при продаже и перепродаже долга; имена и суммы могут быть неверными.

Истек ли срок давности по задолженности.

Как только это пройдет, долг считается «просроченным». Это означает, что на вас нельзя подать в суд по закону, но коллекционеры все равно могут его судить в нарушение ваших прав потребителей. Однако ваше обязательство выплатить долг с истекшим сроком погашения остается, и невыплаченный долг будет по-прежнему наносить ущерб вашему кредиту.

Как только это пройдет, долг считается «просроченным». Это означает, что на вас нельзя подать в суд по закону, но коллекционеры все равно могут его судить в нарушение ваших прав потребителей. Однако ваше обязательство выплатить долг с истекшим сроком погашения остается, и невыплаченный долг будет по-прежнему наносить ущерб вашему кредиту.

Не откладывайте. Обычно у вас есть от 20 до 30 дней с того момента, когда вам предложат отправить ответ.

Ответить на иск

«Худшее, что можно сделать, — это проигнорировать иск», — говорит Ира Рейнголд, исполнительный директор Национальной ассоциации защиты прав потребителей.Это ставит под угрозу вашу зарплату, банковский счет или имущество. Хуже того, вы также можете потерять возможность оспаривать свою задолженность.

Организация защиты и написание ответа может быть сложной задачей, поэтому вам может потребоваться проконсультироваться с адвокатом. Часто юристы предоставляют бесплатную консультацию, и, если вы выиграете дело, сборщику долгов, вероятно, придется оплатить ваши судебные издержки. Многие местные офисы юридической помощи предлагают недорогие или бесплатные услуги. Военнослужащие могут получить помощь в местном офисе адвокатов.

Многие местные офисы юридической помощи предлагают недорогие или бесплатные услуги. Военнослужащие могут получить помощь в местном офисе адвокатов.

Укажите средства защиты, о которых вы не знали.

Помогу вам написать официальный ответ.

При необходимости представит интересы в суде.

Рекомендации адвоката помогут вам написать более полный ответ, что может повысить вероятность заключения кредитором сделки с вами. Если вы сделаете еще один шаг и примете участие в слушании с адвокатом, говорит Рейнгольд, коллектор «скорее всего не сможет проверить долг, и он может быть отклонен.»

Вам, вероятно, придется заплатить пошлину, чтобы подать свой ответ. Обратитесь к секретарю суда за информацией об отказе от платы, если вы не можете себе позволить оплату.

Варианты проведения слушания

Явка на ваше слушание Это имеет решающее значение. Именно здесь судья решит, должны ли вы платить, и это ваш шанс выступить в защиту или заключить сделку с кредитором.

То, как вы справитесь с этим, зависит от того, есть ли у вас задолженность.

Если у вас есть задолженность

У вас есть несколько вариантов.Найдите кредитора до начала слушания и посмотрите, можете ли вы согласиться на:

Установите план платежей, при котором вы будете регулярно и по доступной цене вносить по счету до тех пор, пока не оплатите его.

Погасите задолженность в размере, меньшем, чем вы изначально задолжали. Если вы можете заключить сделку, обязательно получите письменное соглашение, в котором говорится, что кредитор будет считать долг полностью погашенным и сообщит о нем в кредитные бюро как оплаченный.

Консультации по кредитным вопросам от некоммерческого консультационного агентства по кредитам могут помочь вам прочесать свои финансы, чтобы покрыть план платежей или урегулирование.Если вы по-прежнему не можете позволить себе выплатить задолженность, возможно, вы захотите воспользоваться вариантом облегчения долгового бремени, например банкротством, чтобы начать все сначала.

, если вы взяли на себя долг, но считаете, что вам не нужно платить

Есть несколько случаев, когда у вас может быть право отказаться платить долг. Вы можете воспользоваться так называемой позитивной защитой, если, например:

То, что вы купили, было дефектным или никогда не было доставлено.

Долговой договор не имел исковой силы или был незаконным, либо вы подписали его на основании ложных сведений.

Вы расторгли договор в законные сроки.

Это лишь некоторые из возможных положительных аргументов защиты. Если вы думаете, что у вас есть такая защита, обратитесь за юридической консультацией, как лучше действовать.

Если у вас нет задолженности

Когда вам предъявляют иск в связи с неплатежеспособной задолженностью или суммой, которую вы оспариваете, два слова могут дать вам сильную защиту: «Докажите это». На слушании вы можете попросить кредитора предоставить оригинал долгового договора и доказать причину вашей задолженности в указанной сумме. Если нет, судья может прекратить дело.

Если нет, судья может прекратить дело.

Ключевое значение имеет соответствующая документация, но также обратитесь за помощью к квалифицированному юристу, который поможет вам сориентироваться в этом процессе.

Судебный процесс о выплате непризнанной задолженности может быть результатом кражи личных данных, поэтому вы можете проверить свой кредитный отчет на предмет действий, которые вы не признаете.

Работа с долгом перед судом

Если вы когда-нибудь задерживали оплату счетов, возможно, вам позвонил взыскатель долгов.Работа с взыскателями долга может быть трудной, но у вас есть права и возможности для решения ваших кредитных и долговых проблем.

Определения

Кредитор — это лицо или компания, которым вы должны деньги. Когда кредитор подает на вас в суд, дело идет к истцу. После вынесения судебного решения о вашей задолженности кредитор также называется кредитором по судебному решению.

Ваш кредитор может нанять сборщика долгов для взыскания долга. Сборщик долгов — это тот, кто регулярно собирает долги перед другими.Коллекторские агентства и юристы по сбору долгов являются примерами сборщиков долгов.

Сборщик долгов — это тот, кто регулярно собирает долги перед другими.Коллекторские агентства и юристы по сбору долгов являются примерами сборщиков долгов.

Не все кредиторы нанимают сборщиков долгов. Некоторые могут попытаться взыскать долг самостоятельно, написав письма и позвонив вам. Некоторые подадут на вас в суд, не позвонив и не написав.

Если вы должны кому-то деньги, вы — должник. Если вам предъявлен иск, вы являетесь Ответчиком по делу. После вынесения решения суда вас также называют должником по судебному решению.

Приговор — это решение суда.Это может сделать судья, присяжные, магистрат или иногда секретарь суда. Если в судебном решении говорится, что какое-то лицо должно другому лицу или компании определенную сумму денег, это называется денежным приговором.

Виды долгов

Два самых распространенных потребительских долга — это обеспеченные и необеспеченные долги.

Обеспеченный долг

У вас есть обеспеченный долг, если вы подписали договор, который предоставляет кредитору обеспечение (обеспечение) для этого долга. Часто залог — это недвижимость, купленная в кредит.Некоторыми примерами обеспеченного долга являются ипотека, автокредит или кредит на покупку мебели.

Часто залог — это недвижимость, купленная в кредит.Некоторыми примерами обеспеченного долга являются ипотека, автокредит или кредит на покупку мебели.

Контракт, который вы подписываете при заключении обеспеченного долга, называется соглашением об обеспечении. Если вы не выплачиваете ссуду, пропустив один или несколько платежей, соглашение об обеспечении позволяет вашему кредитору забрать или «изъять» имущество, которое вы предоставили в качестве залога. Например, если у вас есть автокредит, и ваша машина является залогом (обеспечением) для ссуды, и вы прекращаете производить платежи за автомобиль (по умолчанию), ваш кредитор может забрать (вернуть) вашу машину.Это может произойти без обращения в суд.

Необеспеченный долг

У вас есть необеспеченный долг, если вы не предоставили залог (обеспечение) по нему. Примерами необеспеченного долга являются долги по кредитным картам, медицинские счета, счета за коммунальные услуги и ссуды для выплаты аванса.

Если у вас есть необеспеченный долг, ваш кредитор должен подать на вас в суд и выиграть судебное решение, прежде чем он сможет забрать у вас какой-либо из ваших доходов, денег или имущества.

Что может сделать обеспеченный кредитор для взыскания долга?

Кредитору проще взыскать обеспеченные долги.Кредитор может взять имущество, которое вы выставили в залог по кредиту, и продать его. Это называется повторным вступлением во владение.

Обеспеченному кредитору не требуется разрешение суда для возврата имущества, являющегося залогом по долгу, например автомобиля. Пока обеспеченный кредитор может получить залог, не нарушая спокойствия, он может это сделать. Обеспеченный кредитор не может проникнуть в ваш дом или гараж, чтобы забрать имущество. Вы не обязаны давать разрешение обеспеченному кредитору на проникновение в вашу собственность.

Обеспеченный кредитор может продать собственность, которой он повторно владеет, чтобы уменьшить вашу задолженность. Но сначала обеспеченный кредитор должен уведомить вас о продаже. Если ваша собственность продана за меньшую сумму, чем ваша задолженность, вы будете должны обеспеченному кредитору разницу. Разница между размером вашей задолженности и суммой, полученной кредитором от продажи, называется дефицитом. Дефицит становится необеспеченным долгом. Затем кредитор может попытаться взыскать с вас недостающую сумму, как и любой другой необеспеченный долг.

Но сначала обеспеченный кредитор должен уведомить вас о продаже. Если ваша собственность продана за меньшую сумму, чем ваша задолженность, вы будете должны обеспеченному кредитору разницу. Разница между размером вашей задолженности и суммой, полученной кредитором от продажи, называется дефицитом. Дефицит становится необеспеченным долгом. Затем кредитор может попытаться взыскать с вас недостающую сумму, как и любой другой необеспеченный долг.