Справка о доходах в банк для получения кредита: требования к подтверждающему документу

Для получения любого вида кредита в банке требуется грамотно подготовить необходимую для этого документацию. Сюда обязательно включается справка, которая указывает на доход гражданина. Она может составляться по стандартной форме 2-НДФЛ, а также может применяться документ по форме самого учреждения.

Каждый вариант обладает своими особенностями и правилами составления, поэтому важно разобраться в особенностях этого процесса.

Предназначение справки о доходах в банк для получения кредита

Она выступает непосредственным доказательством того, что у потенциального заемщика действительно имеются значительные доходы, которых будет достаточно для погашения кредита.

За счет экономического кризиса в стране многие люди вынуждены получать серые зарплаты, поэтому деньги выдаются «в конверте», что не дает возможность подтвердить высокий доход.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Из-за такой особенности банки предоставляют возможность не просто взять в бухгалтерии справку 2-НДФЛ, а заполнить специальный документ по форме этой организации.

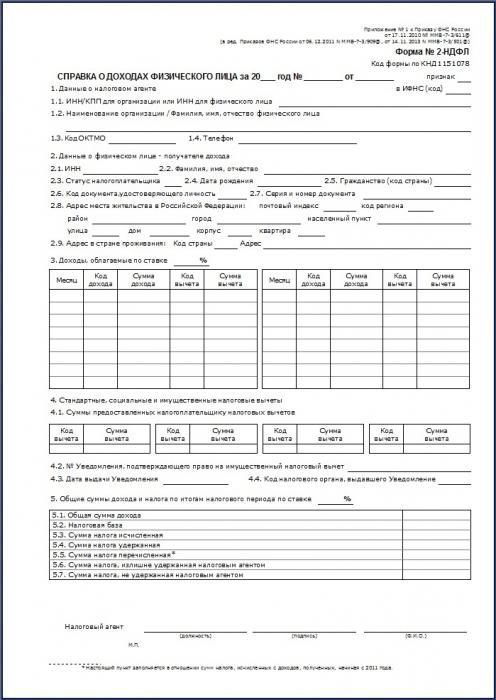

Справка 2-НДФЛ.

В него могут вноситься совершенно любые сведения, но они должны подтверждаться подписью руководителя компании. При таких условиях граждане могут рассчитывать на высокие суммы, предлагаемые им в кредит.

Виды

Существует несколько видов справок, которые могут подготавливаться заемщиками для оформления кредита. К ним относится:

- Справка 2-НДФЛ. Она считается стандартным и востребованным документом. Составляется исключительно работниками бухгалтерского отдела компании, где работает потенциальный заемщик. Формируется по специальной правильной и унифицированной форме, поэтому в ней должны содержаться только точные сведения. В ней имеется информация не только о доходе, но и об удержанном НДФЛ.

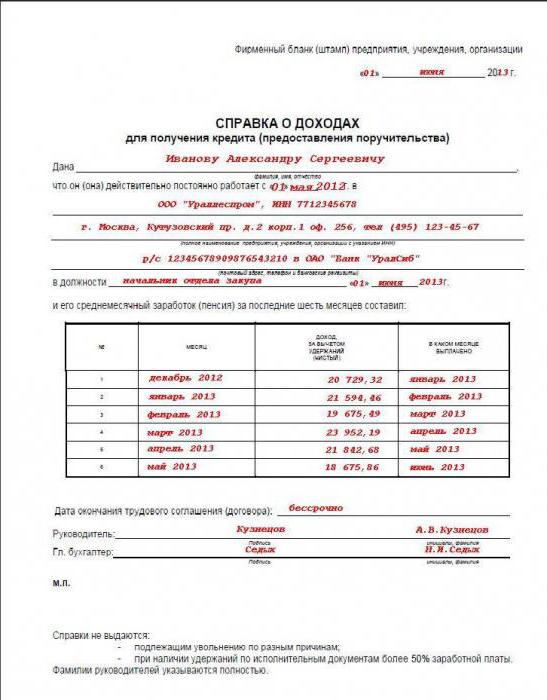

- По форме банка. В этом случае само банковское учреждение создает форму этого документа.

- В свободной форме. Этот вариант может использоваться только при выдаче экспресс кредитов или микрозаймов. В таком случае заемщики вносят совершенно любую информацию в этот документ. Они могут указать любой доход, который при этом может не соответствовать действительности.

Именно банк определяет, какая именно справка будет подготавливаться заемщиками, а если это требование не будет удовлетворяться, то это наверняка станет причиной отказа в кредитовании.

По форме банка

Такой вариант используется достаточно часто, а обусловлено это тем, что банки понимают, что большинство заемщиков действительно получают серые доходы, поэтому информация, содержащаяся в справке 2-НДФЛ, является недостоверной.

Если банками выбирается справка по разработанной ими форме, то выполняются действия:

- первоначально этот документ передается потенциальному заемщику;

- в него от руки вносятся нужные сведения о доходе гражданина, о месте его работе, работодателе и иных факторах;

- далее этот документ надо отнести на место работы, после чего он заверяется подписью руководителя компании;

- в бухгалтерии потребуется поставить печать.

Как должна выглядеть справка о доходах для получения кредита, расскажет это видео:

За счет того, что информация проверяется работодателем и главным бухгалтером, банк остается уверенным в том, что содержащаяся в справке информация является достоверной.

Как проверятся документ

Любой документ, который передается банку гражданином, желающим оформить кредит, обязательно подвергается тщательной проверке. Для этого учитываются некоторые особенности:

- каждое учреждение обладает собственной службой безопасности, работники которой занимаются проверкой кредитной истории, репутации гражданина, а также подлинностью переданных документов и достоверностью содержащейся в них информации;

- одновременно с документацией проверке подвергается кредитная история и иные негативные сведения, которые могут иметься о человеке;

- учитывается не только достоверность всех имеющихся сведений, но и проверяется, чтобы все бумаги были заполнены и оформлены грамотно и по правильной форме;

- сотрудникам допускается даже звонить в бухгалтерский отдел фирмы, где работает заемщик, чтобы подтвердить те или иные сведения.

Редко используются какие-либо кардинальные и сложные меры проверки, но если оформлять пытается гражданин действительно значительный по размеру кредита, то работники службы безопасности могут заинтересоваться семьей гражданина, а также его имуществом.

Действия банка при обнаружении обмана

Если во время проверки выявляется, что гражданин предоставил поддельные бумаги или указал в них недостоверные сведения, то банк может выполнить разные меры воздействия в этом случае:

- первоначально будет отказано в кредите, причем это последствие считается наиболее легким и простым для граждан;

- далее заносится человек в специальный черный список, в котором имеются мошенники или неплательщики, поэтому редко при обращении в разные учреждения можно будет получить одобрение на крупную сумму займа или хорошие и интересные условия;

- может написать заявление в правоохранительные органы, чтобы было проведено расследование на основании выявления поддельной документации.

Справка по форме банка.

Поэтому каждый человек должен осознавать действительно серьезные последствия неправомерных действий. Лучше указать реальный доход, чтобы самостоятельно легко справляться с крупными платежами.

Какими способами можно подтвердить неофициальные доходы

Многие люди получают зарплату «в конверте», а также у них могут иметься другие денежные поступления, которые не указываются в справке о доходах. Но при этом доходы могут позволять гражданам легко справляться с кредитами, поэтому люди желают, чтобы банк узнал об этих поступлениях денег.

Допускается передавать в банк другие бумаги, с помощью которых подтверждаются разнообразные доходы. Наиболее часто для этого используются документы:

- арендный договор, в котором указывается, что гражданин сдает недвижимость в аренду за определенную плату, причем объект может быть жилым или коммерческим;

- декларация 3-НДФЛ, в которой ИП или другие люди, имеющие какую-либо практику, указывают свои подтвержденные доходы;

- иные контракты с физ лицами или компаниями, на основании которых гражданин получает регулярно определенное количество средств.

Если отсутствует возможность какими-либо способами подтвердить свои официальные доходы, то оптимальным считается воспользоваться помощью поручителей, которые являются гарантией заемщика, а если они соответствуют всем требованиям банка, то можно рассчитывать на выгодные условия.

Также нередко люди, которые зарабатывают с помощью своего хобби, например, продают вязаные вещи или рисуют картины, могут вносить средства на счет открытый в банке. Далее работники учреждения могут отследить движение денег, что так же выступает определенным доказательством наличия у заявителя постоянных доходов.

Чем опасна купленная справка о доходах, смотрите в этом видео:

Самые лояльные условия предлагаются банками гражданам, которые являются их зарплатными клиентами, так как сотрудники учреждения смогут без проблем отследить все расходы и доходы заемщика.

Заключение

Таким образом, справка о доходах считается важнейшим документом, который должен предоставляться банку для оформления кредита. Она может быть представлена в нескольких вариантах, причем обычно банки требуют стандартную справку по форме 2-НДФЛ.

Иногда допускается заполнять документ по форме банка. В любом случае требуется вносить только достоверную информацию, так как банки могут пользоваться разными мерами воздействия на клиентов, которые представляют поддельные документы.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:Оценка статьи:

Загрузка…

Загрузка…Поделиться с друзьями:

Справка о кредитной истории — образец, как заказать и где получить справку о КИ

Что такое справка о кредитной истории?

Справка о КИ представляет собой кредитный отчет, в котором собрана вся информация о полученных и погашенных пользователем кредитах, займах, со сведениями об изменениях условий договоров. В ней содержатся данные о внесении траншей на погашение действующих кредитов и вынос задолженности на просрочку.

Когда и кому она может понадобиться?

Отчет формируется банками при обращении пользователя за кредитом. Кредитору предоставляется титульная и основная часть документа. Для получения сведений клиент должен дать согласие, т. к. в справке содержится конфиденциальная информация. Банк проверяет качество КИ заемщика и выносит решение о предоставлении или об отказе по кредиту. Титульную и основную часть отчета могут заказывать потенциальные работодатели, страховые компании.

Заемщик может заказывать отчет для контроля собственной КИ. Это может потребоваться в том случае, если клиент планирует получить крупную сумму кредита на выгодных условиях. Чтобы исключить вероятность отказа кредитора в связи с плохой кредитной историей, лучше предварительно проверить КИ и рассчитать свой кредитный рейтинг самостоятельно.

2 раза в год клиент может получить информацию бесплатно, поэтому даже если кредит пока не требуется, лучше ежегодно заказывать справку, чтобы избежать ошибок в КИ, предотвратить возможные мошеннические действия.

Какие данные содержит справка из БКИ?

Справка из Бюро Кредитных Историй состоит из 4 блоков:

- Титульный. Содержит основную информацию о заемщике.

- Основной. Содержит информацию о банкротстве, данные о задолженностях, процентах и их погашении, внесении изменений в договора, остаток долга на дату последнего платежа, полную стоимость кредита и другие сведения о том, как заемщик погашал долг. Дополнительно есть данные о месте регистрации и фактическом проживании заемщика, сведения о дееспособности.

- Дополнительный. Содержит данные об источнике формирования КИ.

- Информационный. В нем представлены сведения о заявлениях на кредит или заем, поданных заемщикам, какие проведены действия по заявкам: кредит выдан, заемщик отказался от получения или кредитор отказал в выдаче. В случае отказа кредитора в выдаче, указывается причина.

В справке будет информация о кредитном рейтинге заемщика на дату подачи заявления.

Пользователь получает полную версию КИ.

Образец справки из БКИ

Ниже представлен образец справки из НБКИ:

- Общие сведения:

- Информация о задолженности:

- Информация о поданных заявках и результатах рассмотрения:

- Сведения о лицах, запрашивающих информацию:

Где получить справку о кредитной истории?

Заказать справку о кредитной истории можно на сайте БКИ, у его партнеров, в онлайн банке Сбербанка, Банка Тинькофф, Почта Банка.

Как заказать справку с бюро кредитных историй бесплатно?

Чтобы заказать отчет, потребуется следующее:

- Сначала необходимо узнать, в каком БКИ хранится КИ заемщика. Для этого потребуется сделать запрос в Банк России. Пользователи, имеющие идентифицированную учетную запись, смогут это сделать онлайн, на сайте портала Госуслуг. При наличии кода субъекта РФ можно подать запрос на сайт ЦККИ.

- После получения списка БКИ, потребуется в каждый из них подать запрос. Чтобы это сделать бесплатно, можно прийти с паспортом в офис компании или зарегистрироваться на сайте Бюро и подать запрос в личном кабинете. Необходимо, чтобы клиент имел подтвержденную учетную запись на сайте Госуслуг. Дополнительными бесплатными способами является подача запроса заказным письмом или с помощью телеграммы.

9 способов подтверждения дохода для получения кредита в банке

Реклама

Как подтвердить свой доход для гарантированного оформления кредита в банке? Обязательный параметр оценки клиента для банка — это платежеспособность, которая определяется наличием постоянного ежемесячного заработка. Кроме граждан, официально работающих по найму, за наличными обращаются еще и замозанятые лица, фрилансеры, индивидуальные предприниматели, пенсионеры и другие категории заемщиков. Для каждого из этих случаев есть свои способы подтверждения доходов, о которых и поговорим в статье.

Как можно получить кредит без подтверждения дохода ⇒

1. Справка по форме 2-НДФЛ

Это официальный документ, подтверждающий доходы и налоговые отчисления клиента за определенный период времени. 2-НДФЛ можно получить в бухгалтерии, но только в том случае, если компания платит «белую» зарплату. С официальной зарплатой гораздо проще получить кредит в банке при отсутствии прочих негативных факторов.

Какие сейчас минимальные проценты по кредитам в банках РФ ⇒

Если в справке о зарплате указана небольшая сумма или недостаточная для получения кредита, это не означает, что вам откажут. Современные российские реалии говорят о том, что далеко не все работодатели платят сотрудникам полностью «белую» зарплату, зачастую часть денег выдается «в конверте». Банки это прекрасно понимают, учитывая в том числе и дополнительные доходы.

Как можно получить деньги в банке без отказа ⇒

Теоретически заемщик может договориться со своим работодателем, чтобы тот указал в справке более высокую зарплату. Но на сегодняшний день банки могут проверить пенсионные отчисления заемщика. Такой возможностью пользуются не все банки, однако если обман выяснится, клиент рискует попасть в черный список.

В худшем случае банк напишет заявление в правоохранительные органы и под угрозу попадает не только клиент, но и его работодатель.

2. Справка по форме банка

Серая зарплата в конверте — это распространенное явление. Если официальной части зарплаты вам недостаточно, чтобы получить ипотеку или автокредит, придется подтвердить полную сумму дохода по форме банка.

Как взять кредит всего по 2 документам и без справок ⇒

Этот документ подтверждает неофициальные доходы заявителя, то есть ту часть зарплаты, с которой не платятся налоги.

Она содержит следующие данные:

- ФИО заемщика;

- должность;

- стаж на текущем месте;

- сумма зарплаты за 6-12 месяцев.

Банку все равно, платила ли организация налоги и другие платежи в бюджет, самое главное — убедиться, что клиент имеет стабильный заработок и сможет исполнять обязательства по выплате долга.

Справка должна быть подписана работодателям. По сути этот документ подтверждает факт нарушения закона, поэтому далеко не каждая компания пойдет на это.

Кто выдает кредиты без справок и поручителей ⇒

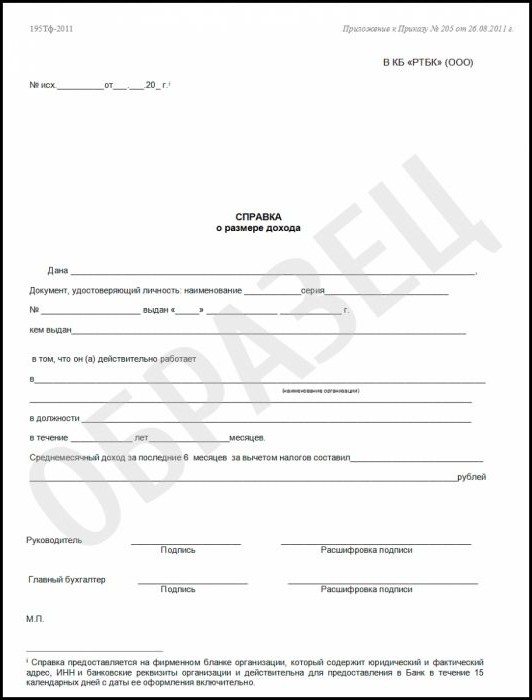

3. Справка по форме работодателя

Этот документ похож на справку 2-НДФЛ, но оформляется в свободной форме. Здесь не указывают объем налоговых и иных отчислений, отмечается только фактический доход, полученный работником в конверте.

Независимо от формы документа, здесь обязательно должны быть указаны реквизиты компании-работодателя и информация о сотруднике, который обратился в банк за кредитом (должность, стаж, зарплата).

Лучшие займы для физических лиц в российских банках ⇒

Этой самый простой способ подтверждения серого заработка, но не в каждом банке принимают такой документ. Заявители с таким документом относятся к категории ненадежных, поэтому зачастую даже при одобрении им дают деньги под максимальный процент.

Солидные банки тщательно оценивают таких клиентов через службу безопасности, в некоторых случаях проверяют даже состояние расчетного счета организации.

Реклама

Где взять кредит в банке под меньший процент ⇒

4. Справка о заявленном доходе

Клиент перечисляет в этом документе все статьи доходов, печать и подпись работодателя не требуется. Справку заполняют от руки в свободной форме, дополнительно банк может потребовать копию трудовой книжки и трудового договора, заверенного начальством.

Такой способ подтверждения не дает 100%-ой гарантии наличия заработка у клиента, поэтому банки проводят дополнительную проверку, например звонят по телефону компании и задают вопросы о заемщике.

Где можно оформить кредит без лишних проверок ⇒

5. Выписка с банковского счета и электронных кошельков

Этот способ подходит для самозанятых лиц, которые получают неофициальную оплату своего труда. Все движения денежных средств на банковских счетах, электронных кошельках (Киви, ЯндексДеньги, Вебмани) можно подтвердить в форме выписки. Но следует учесть, что такой документ чаще всего рассматривается в качестве подтверждения дополнительного заработка и значительно повышает вероятность одобрения.

Где выдают деньги без официальной работы ⇒

Самозанятые клиенты с одной лишь выпиской с банковского счета или электронного кошелька вряд ли могут претендовать на получение крупного займа или ипотеки.

6. Зарплатные проекты

Участникам зарплатных проектов рекомендуется брать кредиты в тех же банках, где была открыта карта. Банк проверяет размер заработной платы по карте в течение нескольких минут, заявителю не нужно приносить справки с работы и копии трудовой книжки.

Лучшие кредиты наличными, которые вы можете оформить ⇒

В эту категорию относятся и клиенты, которые получают на карту пенсию и стипендию.

7. Справки 3-НДФЛ

При оформлении ипотечного кредита будет не лишним подтвердить свои дополнительные доходы, например:

- от сдачи в аренду недвижимости;

- от аренды транспортных средств;

- доход от инвестиционной деятельности и т.д.

Если вы получаете дополнительный заработок от аренды квартиры, вам придется показать документы, подтверждающие право собственности, а также договор аренды (срок его заканчивается не ранее, чем через год). Самое главное в комплекте документов — это справка 3-НДФЛ, которая показывает объем уплаченных налогов за определенный период.

Как можно получить беспроцентный кредит или бесплатный займ — читайте здесь.

8. Пенсия и пособия

Кредиты для пенсионеров — нечастое явление, но некоторые банки разрабатывают специальные льготные программы для таких заемщиков. Если заявитель получает пенсию не на карту этого банка, ему необходимо предъявить пенсионное удостоверение и справку из Пенсионного фонда о пенсии, выплаченной за последний месяц.

Самые выгодные займы для пенсионеров до 70-85 лет ⇒

9. Доход ИП

Документ для подтверждения доходов ИП зависит от системы налогообложения:

- ОСНО. Декларация по форме 3-НДФЛ.

- УСН. Справка 3-НДФЛ, Книга учета доходов и расходов.

- ЕНВД. Первичные документы.

Где вообще можно получить кредит для ИП ⇒

Для подтверждения дохода при получении кредита можно предоставить справку в произвольной форме. Но к ней необходимо будет приложить выписку из территориального налогового органа о постановке ИП на учет, а также копию налоговой декларации за последний отчетный период с печатью.

Так как же подтвердить доход, чтобы избежать отказа?

Самое главное — не обманывайте банк. Указывайте только тот заработок, которые вы действительно получаете и можете хоть как-то доказать.

Где можно взять кредит быстро и только по паспорту ⇒

Если источников дохода у вас несколько — указывайте все и по возможности собирайте максимальный комплект подтверждающих документов. Пособие, алименты, сдача в аренду квартиры и официальная зарплата — явно суммарно будет больше, чем просто по справке 2-НДФЛ от одного единственного работодателя.

Реклама

Для работы анкеты необходимо включить JavaScript в настройках браузера

Вам помогла эта статья? Не скупитесь, поделитесь ей с другими!

Справка о доходах по форме банка

Январь 2019

Любой банк рассматривает своего клиента на платежеспособность. Для получения кредитных средств в финансовом учреждении необходимо доказать банку, что вы будете регулярно отдавать деньги за кредит без просрочек по платежам. Все доказательства своей платежеспособности нужно подтверждать документацией. Документами подтверждения трудовой занятости и регулярного получения заработной платы для оформления займа являются справка о доходах по форме банка или 2-НДФЛ справка.

Что такое справка по форме банка?

Не стоит путать справку 2-НДФЛ со справкой о доходах по форме банка между собой. Расшифровка первой — налог на доходы физических лиц. В рамках данной статьи не будем касаться этой темы, дадим определение справке 2-НДФЛ в другой публикации.

Некоторые работодатели выдают своим работникам «серую» зарплату с целью сокращения налоговых выплат. Поэтому зачастую людям бывает проблемно подтвердить свою заработную плату. Но есть альтернативный способ подтверждения размера своего дохода при помощи справки о зп по форме банка. Это позволяет избежать вышеназванных неприятностей.

Справки по форме банков — это не главный документ подтверждения своих доходов. Для банковских организаций более весомым документом будет 2-НДФЛ, так как эта документация выдается налоговой, и скрыть от банка данные о собственной заработной плате не получится.

Чтобы подтвердить свой доход, нужно корректно заполнить бланк в соответствии с образцом. Затем достоверность этих данных подтверждает ваш работодатель или бухгалтер в заполненном бланке подписью и печатью. После этого документ уже можно предоставить банку.

Читайте также: Срок действия 2-НДФЛ справки.

Где взять справку о доходах по форме банка?

Справку о доходах по форме можно получить в печатном виде в каком-либо отделении банка, где вы желаете оформить кредит. Более простой вариант – скачать справку с официального сайта той или иной финансовой организации и распечатать её на принтере. Чтобы не искать на просторах интернета такой документ, ниже в статье собраны справки о заработной плате по формам самых распространённых банков. В самом низу публикации вы можете скачать шаблоны этих документов для интересующих вас финансовых организаций.

Образец заполнения справки о доходах для оформления кредита

В любом банке свои особенности заполнения такой справки, и строки, которые предстоит заполнить, могут немного отличаться. В целом все бланки по форме банка однотипны. Проблем с их заполнением возникнуть не должно. Если вы не знаете, как правильно осуществить заполнение такой справки, то попросите бухгалтера оказать вам помощь.

В справке о доходах по форме банка нужно указать:

- дату;

- ФИО;

- дату на момент начала работы и название юридического лица (организации) полностью с указанием ИНН;

- адрес юридического лица;

- фактический адрес работодателя;

- должность и стаж работы заемщика;

- размер средней зарплаты работника за последние 6 либо 12 месяцев;

- ФИО и подпись руководителя или бухгалтера с печатью.

Все данные для заполнения вы можете узнать из трудового договора или спросить в отделе кадров.

Читайте также: Самые выгодные потребительские кредиты в 2020 году.

Образец заполнения справки о доходах по форме банка УБРиР

Чтобы посмотреть, как правильно заполнить бланк УБРиР, пройдите по этой ссылке.

Как банк проверяет справку о доходах?

Не стоит думать, что проверка достоверности предоставленных вами данных не будет проводиться банком. Надурить кредитора не получится, поскольку во всех финансовых организациях есть отдел по безопасности, который занимается проверкой и получением данных о заемщике.

В первую очередь банк проверит вашу кредитную историю, а затем может связаться с вашей организацией и узнать ваше семейное положение, вашу биографию, имеется ли в собственности недвижимое или движимое имущество, и другие сопутствующие вопросы. Поэтому всю информацию в справке по форме банка стоит заполнять предельно достоверно. После всех проверок вам дадут окончательный ответ по получению кредита.

Как подтвердить неофициальный доход для банка?

О подтверждении официального дохода написано выше. Но далеко не все люди работают на постоянной работе. Кто-то занимается своим делом, имеет другие источники дохода, которые не подтверждены в налоговой службе. Как с этим быть, если нужно взять кредит в банке? Рассмотрим этот вопрос ниже.

Некоторые люди сдают недвижимость в аренду, и это их основной источник дохода. Такой заработок можно подтвердить. Для этого надо предоставить банку документ об оплате налогов с полученных денег. Не все захотят показывать свой неофициальный доход и выплачивать часть собственных денег в налог государству. Это касается не только «арендного» способа заработка, есть достаточно большое количество других источников дохода. К категории граждан с таким видом заработка могут относиться: программисты, веб-разработчики, дизайнеры, копирайтеры, видеоблогеры, музыканты, писатели, художники, частные ремонтные мастера квартир и многие другие.

Имеется еще один способ доказать банкам вашу платежеспособность, но он является сомнительным. Для этого можно завести пластиковую карту в банке, который вы выбрали для оформления кредита, и регулярно делать на нее переводы денежных средств. Впоследствии вы можете продемонстрировать банку свои «регулярные доходы». Вместе с этим можно предоставить пример своей работы, с которой вы получаете доход.

Читайте также: Лучшие кредитные карты в 2020 году.

Привлечение поручителя

Рассмотрим ситуацию, когда не удалось подтвердить свой доход. В этом случае можно привлечь поручителя. Это может быть родственник, друг или знакомый. Поручитель должен иметь высокую официальную зарплату. В соответствии с кредитным договором вся ответственность по выплате кредита ляжет на поручителя, если у вас нет денег на оплату займа. Такой способ для получения кредита лучше не использовать. Если у вас не окажется средств для оплаты по кредиту, то вы создадите немало проблем своему поручителю.

Читайте также: Кто такой поручитель по кредиту?

Скачать справку о доходах по форме банка

Для большего удобства ниже представлены образцы справок о доходах по форме различных банков. Все документы взяты с официальных источников банковских учреждений. Нажмите на строчку необходимого банка для выполнения загрузки справки о доходах по их форме на свой компьютер либо другое устройство.

Сбербанк

ВТБ

Газпромбанк

Россельхозбанк

Альфа-Банк

Московский Кредитный Банк

Банк «Траст»

Банк «Открытие»

Промсвязьбанк

ЮниКредит Банк

Райффайзенбанк

Росбанк

Совкомбанк

Уралсиб

Ситибанк

Ак Барс Банк

Тинькофф Банк

Почта Банк

Восточный Банк

УБРиР

Ренессанс Кредит

ОТП Банк

МТС Банк

Кредит Европа Банк

Локо-Банк

Лучшие бесплатные карты 2020

Рокетбанк

Рокетбанк

Дебетовая карта

- 4,5% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

Подробнее

#всёсразу

Райффайзенбанк

Дебетовая карта

- 5,5% на остаток

- до 3,9% кэшбэка

- 0₽ за обслуживание

Подробнее

Яндекс.Плюс

Альфа-Банк или Tinkoff

Дебетовая карта

- до 7% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

Подробнее

Видео по теме

Как получить кредит. Образец справки для получения кредита :: BusinessMan.ru

Практически каждый человек рано или поздно сталкивается с необходимостью получения кредита на те или иные цели. Для официально трудоустроенного человека эта процедура чаще всего не представляет затруднений. Ведь подтвердить свою платежеспособность он может достаточно легко.

А что делать тем, кто получает заработную плату «в конверте»? Для таких соискателей многие финансовые структуры предлагают другой вариант — справку по форме банка. Кстати, такой документ значительно увеличивает шансы на то, что кредит будет одобрен. Ведь при заполнении тут можно указать любой вид полученного дохода: серую и белую зарплату, разовые выплаты, бонусы и другие финансовые поступления.

Где взять образец справки для получения кредита и как правильно ее заполнить? Об этом и поговорим.

Требования к справке для получения займа

Как уже говорилось, практически не существует финансового учреждения, которое не потребовало бы подтверждения платежеспособности клиента в той или иной форме. Исключение могут составлять лишь микрофинансовые организации. Тут вам выдадут небольшую сумму под баснословные проценты и не станут слишком подробно интересоваться, из каких средств вы станете погашать задолженность.

Прежде чем рассматривать образец справки для получения кредита, стоит сказать, что такой документ бывает трех вариаций:

- 2–НДФЛ;

- по разработке банковского учреждения;

- в свободной форме.

Какую именно информацию и в каком случае требовать, финансовая организация решает самостоятельно. Чаще всего это зависит от той суммы, на которую претендует клиент. Каждая из форм имеет как свои достоинства, так и недостатки. Поэтому далее мы более подробно поговорим о том, какие справки нужны для получения кредита и где их взять.

Документ 2-НДФЛ

Эта форма является, собственно, отчетом работодателя перед фискальными органами. В нем содержится информация о том, какие именно суммы были перечислены сотруднику предприятием и за какие месяцы.

Бланк справки для получения кредита 2–НДФЛ нигде брать не нужно. С таким документом абсолютно точно знаком даже рядовой бухгалтер любого предприятия. Поэтому все, что нужно сделать человеку для получения такого документа, – это обратиться в бухгалтерский отдел организации, в которой он трудоустроен. Сотрудник бухгалтерии подготовит ее за несколько дней. В редких случаях процедура может затянуться примерно на неделю.

Сам образец справки для получения кредита можно легко посмотреть в этой статье.  В ней содержатся такие сведения:

В ней содержатся такие сведения:

- Наименование и реквизиты организации, ее выдавшей.

- Данные о физическом лице, которому выдается документ. Его фамилия, ИНН, год, число и месяц рождения, номер и серия паспорта и адрес места регистрации.

- Помесячные суммы начислений за конкретный период и бухгалтерские коды.

- Коды и суммы налоговых вычетов.

- Действующая печать предприятия и подпись должностного лица, завизировавшего документ.

Справка с места работы для получения кредита не имеет какого-то определенного срока давности, ведь в ней содержатся сведения о событии, которое уже имело место и не может быть изменено. Но некоторые финансовые учреждения требуют предоставления «свежего» документа. Не стоит спорить и отказываться. Тем более что заказывать такой документ в своей фирме вы можете хоть каждый день. Предприятие, в котором вы трудоустроены, не может отказать вам выдаче такой справки.

Справка по форме банка

Чтобы облегчить процедуру кредитования и привлечь как можно больше клиентов, многие банки отказываются от работы с 2–НДФЛ. В таких случаях финансовые организации самостоятельно разрабатывают бланк справки для получения кредита. Ее преимущество заключается в том, что туда можно внести сведения о любых доходах клиента, в том числе и не вполне официальных.

Как правило, человеку просто выдается образец справки для получения кредита и называется срок, в течение которого она будет считаться действительной. В документ вносят такие сведения:

- Наименование предприятия, его реквизиты.

- Фамилия, имя работника (соискателя кредита).

- Должность, занимаемая сотрудником.

- Срок работы в организации.

- Срок истечения трудового договора и вероятность его продления.

- Среднемесячный размер заработка за последние полгода.

- Наличие премиальных, бонусов и других привилегий.

- Некоторые другие сведения (по требованию).

Справка должна быть непременно заверена подписью руководителя или главного бухгалтера фирмы, где трудоустроен претендент на ссуду. Также требуется и наличие печати.

Свободная форма документа

В том случае, когда потенциальный заемщик претендует на достаточно небольшую сумму, заполнение справки для получения кредита может вообще сводиться просто к формальности. Например, вас попросят принести любую справку с места работы, напечатанную на бланке организации. Документ может быть подан в свободной форме и содержать, к примеру, такие данные:

- размер среднемесячной заработной платы;

- сумму годового (полугодового) заработка за предыдущий период;

- размер фактической задолженности по зарплате перед сотрудником;

- другие сведения.

Конечно, доверие финучреждений к такому документу будет гораздо ниже, но иногда это может стать неплохим выходом из ситуации, когда других вариантов подтвердить доход просто нет.

Как еще подтвердить свою платежеспособность

Иногда бывают ситуации, когда работодатель не только не оформляет ваши трудовые отношения официально, но и полностью отказывается предоставить вам какой-либо документ, подтверждающий ваши доходы. Что делать? Как подтвердить свою платежеспособность в этом случае?

Тут может быть несколько вариантов. Например, вы можете предоставить в банк выписку вашего банковского счета, на который время от времени поступает та или иная сумма. В качестве подтверждения платежеспособности подойдет документ, свидетельствующий о наличии депозита или праве собственности на какое-либо ценное имущество.

Стоит помнить, что чем меньше подтвержденных сведений вы предоставите о себе банку, тем тщательнее вас будет проверять служба безопасности. Существует множество методов проверить состоятельность потенциального клиента. Так что если вы не планируете получить отказ, лучше всего сообщать о себе лишь достоверные сведения.

Что будет, если справка окажется поддельной

Самое малое, что может случиться в случае предоставления недостоверных сведений, вам просто откажут в предоставлении ссуды. Кроме того, работники финансовой организации могут внести сведения о таком факте во внутренние базы банка и сделать запись о попытке мошенничества в вашей кредитной истории. Чревато это тем, что вам будет отказано в кредите в любом месте, куда бы вы впоследствии ни обратились.

Но все может оказаться и намного хуже. Многие банки не ленятся наказывать таких «клиентов» в соответствии с буквой закона. Предоставление поддельной справки о доходах «тянет» на ст. 159 или 327 УК РФ, что означает мошенничество или использование заведомо недостоверного документа соответственно. А это уже совсем другая история…

Какие документы нужны для получения кредита в банке?

Сбор пакета необходимых документов — первый шаг в оформлении любого кредита. В зависимости от выбранного банка и кредитной программы их перечень может различаться: некоторые из них требуются в обязательном порядке, другие — только при оформлении определенного вида кредита. При этом шансы заемщика на получение того или иного займа значительно возрастают при наличии некоторых свидетельств и справок в кредитном деле. Какие документы нужно предоставить для получения кредита, какие из них обязательны, а какие — нет, и чем отличаются пакеты документов в разных банках, рассказано ниже.

Стандартный набор документов

Вне зависимости от выбранного кредитного продукта менеджер предоставит заёмщику список того, какие документы нужны для получения кредита. Клиент обязуется предоставить оригинал паспорта и ксерокопии всех его страниц, заверять которые может сам заёмщик, а также подпись менеджера банка, принимающего документы, и штамп кредитной организации. Дополнительно требуется заполнение заявления на получение кредита и анкеты. Некоторые банки предлагают клиентам заявление-анкету, которое объединяет обе формы.

Список стандартных документов для оформления кредита

Большинство банков выдают своим клиентам списки того, какие документы нужны для получения потребительского кредита, и какие — для получения ипотечного. Как правило, потребуются:

- Заверенная отделом кадров копия трудовой книги либо любой другой документ, который подтверждает трудоустройство клиента — справка от работодателя, контракт, выписка из трудовой книжки. В подобных документах должно быть указано место работы, должность и стаж работы. Каждая страница документа должна быть заверена. От моряков требуется предоставление паспорта, контрактов за последние несколько лет и их официального перевода на русский язык.

- Справка о доходах. Может оформляться по стандартной форме 2-НДФЛ либо по форме, выдаваемой банком. Заверяется печатью организации-работодателя и подписывается. В ней должна быть указана информация о размере доходов заёмщика за последние полгода как минимум. Если помимо заработной платы у клиента банка имеется сторонний источник дохода (от сдачи недвижимости в аренду, пенсия и прочее), то предоставляются документы, его подтверждающие — такие бумаги могут значительно повысить шансы на оформление кредита.

- Документы, которые подтверждают факт наличия отсрочки от военной службы — военный билет, приписное свидетельство и прочие. Требуются только в том случае, если заёмщик моложе 27 лет.

Многие финансовые организации помимо перечисленных выше документов могут потребовать и дополнительные. Какие документы нужны для получения кредита дополнительно — рассказано ниже.

Дополнительные документы, требуемые банком

Перечисленные ниже документы могут подготавливаться не только по просьбе кредитной организации, но и по личной инициативе заёмщика. Большинство из таких бумаг способны не только подтвердить социальный статус заёмщика, но и положительно повлиять на оценку его платёжеспособности. Такие документы можно предоставлять банку при оформлении, как потребительского кредита, так и любых других займов и ссуд под залог имущества — недвижимости или транспортного средства. Какие документы нужны для получения кредита дополнительно?

- Свидетельство о регистрации автомобиля либо водительское удостоверение.

- ИНН.

- Страховое свидетельство пенсионного фонда.

- Загранпаспорт — если имеется.

- Все страховые полисы — КАСКО, ОСАГО, ОМС и прочие.

- Оригинальное свидетельство, подтверждающее, что заёмщик является владельцем недвижимости, или его копию.

- Выписки с банковских счетов, любые документы, подтверждающие наличие этих счетов или ценных бумаг.

- Ксерокопии бумаг о полученном образовании: аттестаты, дипломы, свидетельства, сертификаты.

- Выписки по счетам, копии уже оформленных ранее кредитных договоров, справки из кредитных учреждений, подтверждающие отсутствие задолженностей.

- Копии и оригиналы свидетельств о рождении детей, заключении или расторжении брака.

Кредитная организация при оформлении потребительского кредита, направленного на приобретение товаров — к примеру, бытовой техники — может потребовать от заёмщика предоставления счет-фактуры из магазина; при оформлении кредита на образование — договора, заключённого с образовательным учреждением, и копию его лицензии, удостоверяющей его право на ведение подобной деятельности.

Оформление кредита в Сбербанке

Для получения денежных средств в долг потенциальный заёмщик может обратиться в один из самых популярных банков — Сбербанк. Какие документы нужны для получения кредита в нём?

Если заёмщик ранее никогда не пользовался услугами данной кредитной организации, то предъявляемые к нему требования в разы жёстче, чем к другим клиентам, и проверка полученной документации будет проводиться в разы тщательнее.

Необходимые документы

Кредитный инспектор должен получить от заёмщика следующие бумаги:

- Документ, подтверждающий личность, — паспорт.

- Трудовую книжку, контракт с работодателем или любой документ, подтверждающий наличие постоянного места работы.

- Свидетельство и выписка из ЕГРП предоставляются индивидуальными предпринимателями.

- Справка 2-НДФЛ, налоговые декларации с проставленными печатями ФНС.

- Документы, подтверждающие дополнительный источник дохода — к примеру, со сдачи недвижимости в аренду или сторонней подработки. Уведомление банка об этом повысит шансы на получение кредита.

- Не достигшим возраста 27 лет мужчинам необходимо предоставить военный билет, дабы не допустить просрочки выплат по кредиту из-за призыва в армию.

- Лица, выступающие в роли поручителей, не должны иметь никаких задолженностей перед кредитными организациями. Кроме того, они обязаны предоставить аналогичный пакет документов менеджеру банка.

Заёмщик может по собственной инициативе предъявить банку бумаги, подтверждающие его право владения недвижимостью или любым другим имуществом. Подобные справки подтвердят платёжеспособность клиента и увеличат его шансы на получение кредита.

Получение кредита в «Россельхозбанке»

Стандартный набор бумаг, требуемых для получения кредита, имеется в каждом банке; не является исключением и «Россельхозбанк». Какие документы нужны для получения кредита в данном финансовом учреждении?

Кредитный договор оформляется после предоставления следующих документов:

- Каждое лицо, участвующее в оформлении кредитного продукта, заполняет анкету. Бланк анкеты можно либо взять в учреждении, либо найти на официальном сайте «Россельхозбанка».

- Документ, подтверждающий личность. В большинстве случаев требуется паспорт.

- Трудовой договор или книжка — бумага, подтверждающая трудоустройство заёмщика. Такие документы заверяются не позднее месяца до момента подачи заявления.

- Справка 2-НДФЛ или аналогичный бланк, выданный банком и подтверждающий размер дохода заёмщика. Если кредит оформляется на пенсионера, то необходимо предъявить выписку о начислении пенсии.

- Военный билет.

Выше перечислено, какие документы нужны для получения кредита. Предоставление полного пакета в «Россельхозбанк» поможет оформить займ, и повысит шансы на его получение.

Получение кредита в «Совкомбанке»

Один из наиболее успешных банков на сегодняшний день — «Совкомбанк». Какие документы нужны для получения кредита в нём?

- Паспорт гражданина РФ.

- Второй документ, подтверждающий личность заёмщика. Им может быть любая бумага — водительские права, военный билет, медицинский полис.

- Налоговая справка по форме 2-НДФЛ либо специальный документ, выдаваемый банком.

- Трудовой договор или трудовая книжка.

Какие документы нужны для получения кредита пенсионеру?

Пенсионер, получающий свою пенсию в Сбербанке, к примеру, при обращении за кредитом должен предоставить только паспорт, поскольку весь необходимый пакет документов уже хранится в кредитной организации. Если же пенсия начисляется одним банком, а кредит оформляется в другом, то необходимо взять из Пенсионного фонда справку о размере пенсии.

Оформление кредитного договора в банке требует предоставления определённого пакета бумаг. Какие документы нужны для получения кредита, и в каких конкретно банках — рассказано выше.