Сбербанк массово поменял статус карт клиентов

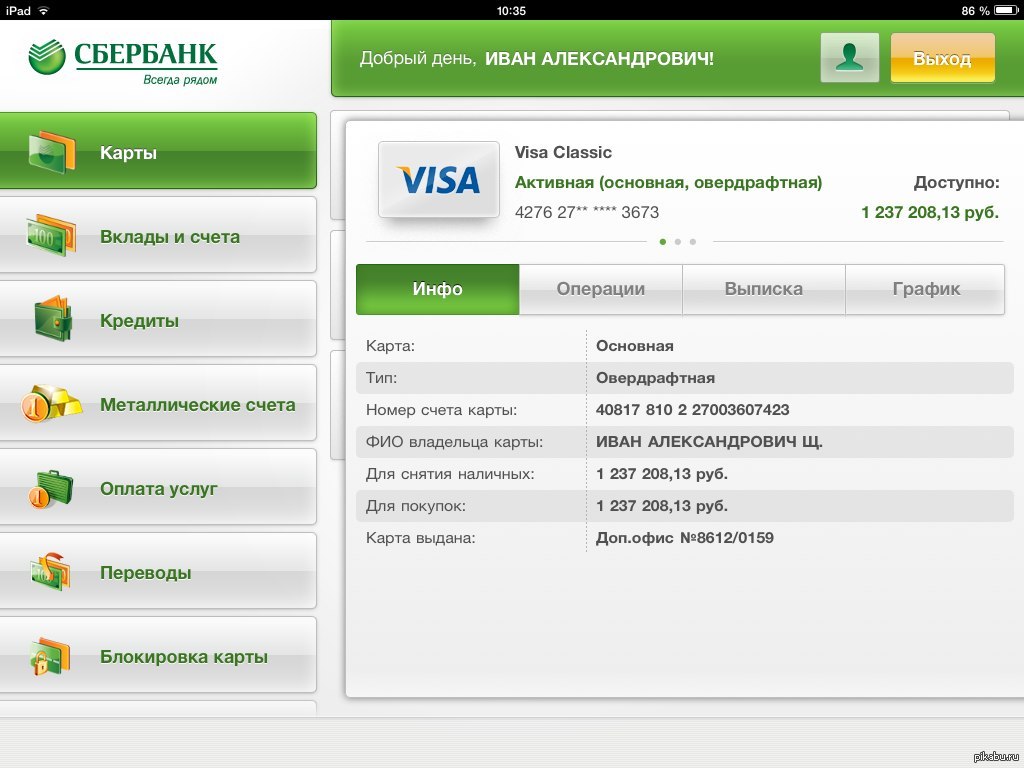

Клиенты Сбербанка стали жаловаться на то, что статус их дебетовых карт в мобильном приложении госбанка сменился на овердрафтный. У нескольких сотрудников «Ведомостей» статус карт действительно поменялся.

Сотрудник колл-центра Сбербанка сообщил одному из них, что приложение сегодня работает со сбоем, поэтому некоторые карты стали отображаться как овердрафтные: скоро неполадки устранят, и карты вновь будут отображаться в статусе дебетовых – условия их обслуживания не изменились. Однако другому сотруднику «Ведомостей» в колл-центре сообщили, что отображение дебетовых карт как овердрафтных необходимо для корректной работы с платежами и переводами. При этом изменений в условиях обслуживания не было, уточнили там.

В социальной сети «В контакте» на своей странице Сбербанк сообщил, что получает много вопросов про то, что госбанк изменил условия обслуживания дебетовых карт: «Это неправда – нельзя потратить по дебетовой карте больше денег, чем у вас есть. Исключение составляет техническая задолженность, по которой Сбербанк не начисляет проценты. Овердрафт по карте можете разрешить только вы сами, а не банк». Сотрудник «Ведомостей», у которого дебетовая карта стала отображаться как овердрафтная, попытался расплатиться на большую сумму, чем имеется на его карте, – сделать этого не удалось, поскольку банк отказал в проведении платежей из-за нехватки средств.

Все дебетовые карты Сбербанка овердрафтные, но они делятся на карты с неразрешенным овердрафтом, когда карта не может уйти в минус, и с разрешенным, когда карта может уйти в минус при покупке, сообщил другой сотрудник колл-центра. Карта с неразрешенным овердрафтом может уйти в минус только при списании комиссии банка: за годовое обслуживание, услугу мобильного банка, SMS-оповещения, если эта услуга платная. И, например, в случае ареста счетов, уточняет собеседник «Ведомостей» в колл-центре.

Представитель Сбербанка подтвердил, что ни платежи, ни переводы средств при нулевом балансе по дебетовой карте не проводятся. В мобильном приложении Сбербанк онлайн карты действительно отображаются как овердрафтные, но это необходимо для корректной работы приложения с платежами и переводами. «Информация, распространяемая в интернете, не соответствует действительности», — подчеркнул он.

В мобильном приложении Сбербанк онлайн карты действительно отображаются как овердрафтные, но это необходимо для корректной работы приложения с платежами и переводами. «Информация, распространяемая в интернете, не соответствует действительности», — подчеркнул он.

В редких случаях возможна техническая задолженность — когда с карты списывается сумма, превышающая доступный расходный лимит. «Разумеется, так как вины клиентов в образовании такой задолженности нет, никакие штрафные санкции или проценты не взимаются и не начисляются», — сообщил Сбербанк. Техническая задолженность возникает, как правило, при оплате в заграничных поездках и при переводах с карты на карту.

«То, что называется кредитной картой, может быть и кредитной картой, и дебетовой картой с овердрафтом – какого-то четкого регламента, как учитывать карты с лимитом, нет», – говорит гендиректор Frank Research Group Юрий Грибанов.

Кредитная карта, в отличие от овердрафтной, имеет револьверную природу: можно быть в минусе бесконечное количество времени, выполняя условие договора, продолжает он. По картам с овердрафтом возможно уходить в минус только на определенный период – на месяц, например, или на два. При этом технический овердрафт возможен практически по всем дебетовым картам, замечает он.

Разница между кредитной картой и картой с овердрафтом состоит в том, что они формируют разное поведение клиентов, рассказывает топ-менеджер крупного банка. В случае с кредитной картой клиент понимает, что это не его средства, и тратит их более осмысленно, продолжает он. Кредитная карта отличается тем, что она предусматривает минимальный платеж, график погашения и, как правило, у нее есть беспроцентный период, перечисляет банкир.

А когда к зарплатной карте устанавливают овердрафт, как правило, в два оклада, человек не всегда понимает, что он ушел «в минус», и пользуется не своими деньгами, объясняет он. И добавляет, что когда на карту с уже выбранным лимитом по овердрафту приходит зарплата, она автоматически списывается в счет погашения. «Получается, что клиент уже постоянно живет на заемные средства. Для доходов банка, может быть, это хорошо, но есть и социальная ответственность, поскольку не все клиенты обладают финансовой грамотностью», – заключил банкир.

«Получается, что клиент уже постоянно живет на заемные средства. Для доходов банка, может быть, это хорошо, но есть и социальная ответственность, поскольку не все клиенты обладают финансовой грамотностью», – заключил банкир.

Сбербанк планировал ввести овердрафты по дебетовым картам, вспоминает один из банкиров: так госбанк рассчитывал заработать на процентах.

Сбербанк решил отказаться от овердрафтных карт :: Финансы :: РБК

Из-за низкой востребованности овердрафтных карт Сбербанк решил отказаться от них — процесс завершится до конца 2018 года. При этом клиенты банка жалуются на то, что сумма на овердрафте становится задолженностью

Фото: Артем Геодакян / ТАСС

Сбербанк закроет овердрафт по дебетовым картам к концу 2018 года, заявили РБК в кредитной организации.

Причиной закрытия продукта является его низкая востребованность, отметили в банке, добавив, что для предоставления клиентам постоянного доступа к кредитным средствам среди продуктов Сбербанка существуют традиционные кредитные карты со льготным периодом до 50 дней и более удобной схемой погашения задолженности.

«Поэтому в 2014 году Сбербанк принял решение о поэтапном сокращении выдачи карт с овердрафтом», — уточнили в банке.

Ранее на форуме портала Banki.ru клиенты Сбербанка стали сообщать о том, что банк начал рассылать СМС-сообщения, в которых уведомлял о прекращении действия овердрафта по дебетовым картам.

«Обращаем внимание, что действие овердрафта по дебетовым картам Сбербанка прекращено. Если у вас есть задолженность, просим погасить ее в ближайшее время. Условия использования собственных средств остались без изменений. При возникновении вопросов обращайтесь, пожалуйста, по номеру 900», — говорилось в сообщении банка, которое приводит один из пользователей портала.

Что такое овердрафтная карта Сбербанка: типы, лимиты

Среди широкого спектра банковских услуг и предложений по банковским продуктам есть овердрафтная карта Сбербанка. Что это такое, как получить карточку Виза Клакссик, МИР или иную такого типа, и правильно пользоваться, узнаем из статьи.

Что означает разрешенный овердрафт

Рассмотрим подробнее, что значит овердрафтная карта Сбербанка. При оформлении банковских карт (Виза Классик, МИР и других) банк может предоставить клиенту дополнительную услугу – овердрафт. Если по каким-либо причинам такой сервис был подключен автоматически или клиент захотел оформить карту с такими условиями, то ему будет доступна определенная сумма сверх тех денег, которые имеются на карточном счете.

Овердрафт по карте Виза Классик или МИР — своего рода микрокредит, доступный владельцу карточки в любое время. Им можно воспользоваться только тогда, когда на р/с закончились собственные средства. То есть, пластик, по которому будут доступны не только личные деньги, но и заемные, вот что означает овердрафтная карта Сбербанка.

Различают несколько вариантов овердрафта по картам Виза Классик, МИР и другим, узнаем о них подробнее.

Типы овердрафта для Виза Классик

Некоторым клиентам банк может предложить особенный тип овердрафтной карты Сбербанка. Что это предложение означает?

Что это предложение означает?

Различают несколько видов овердрафта:

- для юридических лиц;

- для дебетовых/зарплатных карточек

- технический.

Юридическим лицам, занимающимся предпринимательской деятельностью, могут разрешить пользоваться заемными деньгами по мере необходимости для расчетов. Это позволяет проводить нужные операции без дополнительного обращения в банк. Фактически им предоставляют открытую возобновляемую кредитную линию, которая регулярно погашается и используется по мере необходимости.

Клиентам – физическим лицам может быть оформлена овердрафтная карта Сбербанка visa. Что это дает? Принцип тот же: по мере необходимости появляется возможность использовать доступные деньги в одобренном банком размере. Их можно расценивать как микрозайм до зарплаты или любого поступления денежных средств на карточный счет.

Технический вариант. Если у вас овердрафтная карта Виза Классик Сбербанка или просто дебетовая карточка или кредитка из-за технических сбоев клиенту могут быть доступна большая сумма денег, чем есть на счету. Он происходит в результате технических сбоев, задержки движения денег по счету, колебаний курса валют и т.д. Технический или неразрешенный овердрафт приводит к перерасходу средств с обычного пластика или к превышению лимита, уже одобренного банком.

Как получить разрешение по карте МИР от Сбербанка

Овердрафтная карта Сбербанка (МИР или другой платежной системы) оформляется по заявлению клиента – владельца пластика. Такой сервис обычно доступен лицам с хорошей историей в банке, владельцам депозитов или зарплатным клиентам. Для подключения потребуется:

- документы, подтверждающие личность: паспорт и любой второй документ, например, водительское удостоверение;

- соответствующее заявление;

- документы, подтверждающие доход.

В отделении банка при подаче заявления можно подробно узнать, что такое овердрафтная карта Сбербанка Visa Classic (или другой платежной системы)? и может ли она быть выдана именно вам.

Правила пользования такого типа карт

При оформлении важно знать правила использования и условия, на которых выдается овердрафтная карта Сбербанка: лимит, процентная ставка и способы погашения одобренного займа. Это основные вопросы, которые обычно интересуют потенциальных заемщиков, готовых оформить какой-либо кредит. Рассмотрим подробнее каждый из этих пунктов.

Уточните, относитесь ли вы к той категории клиентов, которой банк готов предоставить определенную сумму денег на дебетовую карту без оформления кредитки или другого займаПроценты

Овердрафтная зарплатная карта Сбербанка (или дебетовая карта другого типа: Виза Классик, МИР, например) оформляется под 18% годовых в рублях и 16% в валюте. Проценты для займа относительно высокие, но поскольку предполагается быстрое погашение займа, то расходы на такой микрокредит фактически бывают небольшие. Они начисляются только на потраченную сумму с момента использования до полного погашения. Если возник технический овердрафт, то ставка автоматически возрастает вдвое: 36% и 33% соответственно.

Лимиты

Поскольку затраты, совершенные сверх одобренной суммы займа, существенно увеличиваются (в 2 раза), необходимо внимательно относиться к операциям тем, у кого оформлена овердрафтная карта Сбербанка. Как узнать лимит, чтобы избежать таких ситуаций и тратить деньги только в пределах разрешенной суммы? Четкая сумма, которая будет доступна в случае одобрения банком, указывается в соответствующем договоре. Она определяется индивидуально.

Если потребуется узнать текущий размер задолженности и остаток по овердрафту, можно обратиться к операторам Горячей линии, к сотрудникам непосредственно в отделении или использовать любой другой, предусмотренный банком способ получения информации о состоянии карточного счета.

Погашение

Погашение происходит автоматически путем списания денежных средств с зарплатной или дебетовой карточки при их поступлении на р/с. Обязательным условием будет погашение (восстановление одобренного лимита) до конца следующего месяца. Если за это время на карточный р/с не поступали деньги и автоматического списания не произошло, необходимо внести сумму, покрывающую задолженность.

Платежный период отсчитывается с момента использования заемных средствЗаключение

Вы узнали, как оформляется овердрафтная карта Сбербанка, и что это такое. Стоит отметить, что одобренный займ позволит оплатить нужную покупку или услугу даже тогда, когда собственные деньги закончились. Небольшой займ до зарплаты без дополнительного оформления довольно удобен, но пользоваться им нужно с учетом всех правил, установленных в банке. Если услуга не нужна, то можно самостоятельно установить нулевой размер лимита (в отделению по заявлению).

Что значит овердрафтная карта Сбербанка и условия обслуживания

Многие клиенты банка стали сталкиваться с таким понятием, как овердрафт. Вновь разработал новый продукт — овердрафтная карта. Но для того чтобы понять зачем она нужна и как используется, нужно расшифровать сам термин.

Что означает новый продукт от Сбербанка

Услуга овердрафт дает своим клиентам возможность тратить больше той суммы, которая есть на карте. Говоря иначе — это нечто вроде микрозайма, который банк предоставляет своим клиентам на определенный срок и под некий процент.

На сегодняшний день существует два вида — кредитная и дебетовая. Для того чтобы дать овердрафтной карте свое определение, нужно понять к какому виду она относится. При оформлении договора в банке, каждый пользователь подписывает бумаги, ему открывают личный счет, на котором будут храниться, и использоваться денежные средства.

Овердрафтная карта — это возможность использовать средства в случае возникновения минуса. Происходит это за счет банковских средств, но под процентной ставкой. Исходя из этого, ее можно отнести к дебетовому виду.

Происходит это за счет банковских средств, но под процентной ставкой. Исходя из этого, ее можно отнести к дебетовому виду.

Откуда пришло понятие овердрафт?

После выпуска продукта, пользоваться им могли только юридические лица или организации. Ведь именно по их счетам постоянно проходят денежные средства. Действовала услуга так: когда на расчетном счету образовывалась задолженность перед кем-либо, банк разрешал пользоваться некой суммой в течение определенного срока. После того как на счет поступали деньги, банк списывал предоставленный долг вместе с процентами.

Услуга стала пользоваться популярностью, поэтому ее решили сделать доступной для частных лиц. Держатели, вправе тратить средства, превышающие баланс карты, но возвращать их с процентами и в короткое время.

Условия предоставления карты

Овердрафт, точно так же как и другой кредит, основан на возвратной основе. Но прежде чем оформить ее, нужно ознакомиться с условиями ее предоставления.

Сбербанк выпускает карту для клиента на основе 3 важных пунктов:

- Лимит. Устанавливается максимальная денежная сумма, которая будет предоставлена клиенту в долг. Она зависит от суммы дохода клиента, а также от частоты поступлений средств на счет. Сбербанк установил максимальный лимит — 30 тысяч, и минимальный — 1 тыс. Если клиент в ходе пользования соблюдает все условия, то Сбербанк вправе увеличить лимит.

- Оплата процентов. Данное условие обязательное, в независимости от того, сколько дней с момента пользования картой прошло. Начисление процентов начинается с первого дня, и составляет 18% годовых. Если клиент произвел оплату позднее срока, придется выплатить 36%.

- Своевременное погашение долга. Срок погашения небольшой, максимум 2 месяца. Для того чтобы выплатить меньший процент, лучше пополнять кату заранее.

Можно ли пользоваться овердрафтом при наличии дебетовой карты

У многих уже выпущена карточка для зарплаты, и им совсем не хочется посещать банк для того чтобы завести новую. Но для того чтобы подключить функцию овердрафта на свою карту, все-таки нужно посетить Сбербанк. Вам нужно будет заполнить определенные документы. После одобрения заявки банком вам сообщат об том, а также о сумме одобренного лимита. Если все условия договора полностью устраивают, то нужно подписать договор соглашения.

Но для того чтобы подключить функцию овердрафта на свою карту, все-таки нужно посетить Сбербанк. Вам нужно будет заполнить определенные документы. После одобрения заявки банком вам сообщат об том, а также о сумме одобренного лимита. Если все условия договора полностью устраивают, то нужно подписать договор соглашения.

Преимущества

Нужно знать не только о том, что значит для клиента овердрафтная карта сбербанк, но и об основных преимуществах.

Овердрафтная карта удобна тем, что на зарплатной карте всегда будет некая сумма на крайний случай. Не нужно идти в Сбербанк для получения кредита.

По сравнению с другими займами, процент предоставления услуги невысокий.

Недостатки

Нередко возникают ситуации, когда клиенты оказываются в минусе не по своей вине. Это ошибка называется «технический овердрафт». Это связано с техническими сбоями. К минусам относится то, что денежные средства нужно вернуть в короткие сроки. Не все имеют такую возможность.

Как подать заявку на карту с индивидуальным дизайном на сайте Сбербанк

Зайдите на официальный сайт Сбербанка и авторизуйтесь. Выберите раздел «Выбрать карту» после чего «Выбрать дебетовую карту».

Нужно обратить внимание на карточку в порядке возрастания. Статус карты влияет на стоимость обслуживания в год и функциональность продукта.

Затем перейдите в пункт «Индивидуальный дизайн».

Обязательно прочитайте, почему стоит выбрать пластиковую карту именно с индивидуальным дизайном, нажмите на кнопку «Оформить заявку».

Система предложит выбрать тип платежной системы.

Следующий этап будет самым интересным, нужно придумать и создать дизайн. В последующем ваша овердрафтная карта будет такой, какой вы ее создадите. Изображение можно выбрать тремя способами:

- загрузить фотографию с компьютера;

- загрузить фото из страницы в социальной сети;

- просмотреть галерею и выбрать уже готовый дизайн.

После того как будет выбран нужный вариант, нажмите продолжить.

Следующим шагом будет указание своего номера телефона. После рассмотрения заявки, Сбербанк оповестит вас о своем решении посредством смс.

Продолжить заполнять персональные данные можно только после одобрительного ответа от банка. Шаг 2-5 будет включать предоставление личной информации. Каждое поле обязательно для заполнения.

Пункту 6 нужно уделить особое внимание. Укажите адрес, где забрать карту будет удобно. Сбербанк отправит вашу карту в любую точку.

Последнее действие, впишите текст сообщения и код указанный на картинке. Это нужно для того, чтобы подтвердить заявку.

Овердрафтная карта успешно заказана.

В течение двух недель на ваш телефон позвонит сотрудник банка, сообщив о том, что она готова и находится в выбранном отделении.

Что такое овердрафт по карте

Автор статьи: Судаков А.П.

Многим гражданам, которые обращаются в финансовые учреждения для оформления карты, его специалисты задают вопрос о том, какой продукт оформить, дебетовый или овердрафтный. Не все клиенты понимают различие карт и нюансы их использования. Несмотря на внешнюю функциональную схожесть, продукты отличаются небольшими нюансами. Пользователи дебетовой карты могут рассчитывать только на собственные средства. Владельцам овердрафтного пластика предоставляется дополнительная финансовая поддержка. В каких ситуациях она актуальна, а в каких может стать причиной неприятностей?

Овердрафт. Что это такое?Типы карт

Финансовые учреждения выпускают карточные продукты дебетового и кредитного типа. Дебетовая карта привязана к расчетному счету. Использование средств с нее возможно в пределах допустимой суммы. Для оформления продукта достаточно предоставления в банк российского паспорта, а ее активация проводится после поступления средств на карточный счет. Дебетовый функционал широко используется работодателями в зарплатном проекте для упрощения процедуры выплаты заработной платы. Он также применяется для выплаты пенсий и социальных пособий для обеспечения безналичного расчета между государством и получателем.

Для оформления продукта достаточно предоставления в банк российского паспорта, а ее активация проводится после поступления средств на карточный счет. Дебетовый функционал широко используется работодателями в зарплатном проекте для упрощения процедуры выплаты заработной платы. Он также применяется для выплаты пенсий и социальных пособий для обеспечения безналичного расчета между государством и получателем.

Кредитный продукт оформляется в банковском отделении при условии подтверждения претендентом своих финансовых возможностей, соответствующих выделяемому займу. Условия его предоставления различаются процентными ставками и длительностью льготного периода.

Овердрафт для зарплатного проекта

В овердрафтовой карте совмещаются возможности двух карт. Опция подключается к дебетовой карте, однако она может быть активирована и на кредитном продукте. Деньги по овердрафту становятся доступными только при полном использовании собственных средств. Они списываются в первую очередь при оплате, а в случае, если их количество недостаточно, то система открывает доступ к заемным деньгам, предоставляемым на непродолжительный временной период, обычно не превышающий 50 дней.

Овердрафтная карта. Что это значит?

Овердрафтовая карта незаменима в ситуациях, когда на покупку не хватает денежных средств.

Продукт предоставляется по нескольким программам, отличающимся выделенным лимитом, сроком его предоставления и применяемыми к заемной сумме процентными ставками. В средствах массовой информации актуальна реклама продукта, поскольку многие люди не понимают ее сущности и считают ее идентичной кредитной карте.

Сумма денежных средств, которую можно снимать с дебетовой карты по овердрафту, регламентирована банком. Он устанавливает допустимый лимит, который может быть удвоен через полгода использования продукта при условии добросовестного выполнения своих обязательств.

Подключение услуги чаще всего проводится автоматически при оформлении дебетовой карты. Для ее получения, клиент подписывает с банком договор об обслуживании, в котором предусмотрен раздел подключения дополнительной опции. В нем отображено право потенциального владельца продукта снимать с него кредитные средства в ограниченном лимитом количестве. Немногие клиенты понимают, что их подключают таким способом к овердрафту и не понимают последствия такой процедуры.

Для ее получения, клиент подписывает с банком договор об обслуживании, в котором предусмотрен раздел подключения дополнительной опции. В нем отображено право потенциального владельца продукта снимать с него кредитные средства в ограниченном лимитом количестве. Немногие клиенты понимают, что их подключают таким способом к овердрафту и не понимают последствия такой процедуры.

Преимущества овердрафта

Списание банковских средств проводится в автоматическом режиме. Владелец карты может узнать о транзакции в случае подключения услуги СМС-информирования, через интернет-банкинг или в кассе банковского учреждения. Согласно порядку обслуживания, за несколько дней до контрольной даты платежа, банк уведомляет клиента о необходимости внесения средств до окончания периода использования денег. Если владелец банковского продукта по какой-либо причине не погасил в установленный регламентом срок задолженность, то к нему будет применена штрафная санкция, а за каждый просроченный день будет начислена пеня.

История овердрафта

Услуга овердрафта изначально была предназначена для юридических лиц. Субъекты предпринимательской деятельности имели возможность оплатить обязательства перед контрагентами за счет средств банковского учреждения. Сформировавшийся долг погашался в момент поступления денег на расчетный счет заемщика. Часть личных средств списывались в фонд задолженности, а оставшаяся часть оставалась на балансе.

Банки увидели в популярной для компании опции возможность дополнительного заработка и расширили свои предложения за счет оказания подобных услуг физическим лицам. Схема предоставления денег, их использования и возврата не была изменена и осталась идентична ранее применяемой к юридическим лицам. Для обоих типов клиентов заемные деньги доступны только при полном использовании собственных средств, которых недостаточно для осуществления платежа в полном объеме.

Стандартный овердрафт

Стандартный овердрафт устанавливается в пределах лимита, предусмотренного основным договором обслуживания дебетовой карты.

Он предназначен для оплаты расходов и исполнения платежных поручений. Опция предоставляется трудоустроенным физическим лицам, работающим на последнем месте работы не менее одного года при условии, что они пользуются услугами финансового заведения не более шести месяцев. При проверке претендента на подключение овердрафта, проводится соотношение его параметров с требованиями банковского учреждения. У клиента не должно быть задолженностей по счету, к которому планируется подключение опции. Его финансовые поступления должны быть ежемесячными и регулярными.

Величина лимита стандартного овердрафта соответствует половине месячного кредитового оборота по расчетному счету претендента. Параметр определяется по трем последним поступлениям на счет. Кредитные средства в расчете не учитываются. Процентная ставка по такому продукту соответствует до 20 годовых процентов.

Пример овердрафта

Одной из разновидности такого продукта является зарплатный овердрафт. Он подключается к зарплатной карточке. Перерасход по ней можно использовать для любых нужд, а процент применяется не ко всей выделенной сумме, а только к той ее части, которая потрачена.

Недостатком такого способа кредитования является предоставление в пользование небольшой суммы, величина которой обычно не превышает размера двухмесячной заработной платы. Деньги необходимо вернуть в ближайшее время, которое обычно ограничено тремя месяцами. Их лучше обналичивать в банкомате финансового учреждения, которое выпустило карту, поскольку такое решение снизит расходы человека на комиссионные отчисления.

Дебетовая карта с овердрафтом позволяет использовать наличные и безналичные средства для проведения финансовых операций в любое время суток. При добросовестном выполнении обязательств по карте, лимит может быть увеличен. Для него характерна возобновляемость после полного погашения займа.

Технический овердрафт

Для дебетовых карт, для которых не установлен кредитный лимит, актуально применение технического овердрафта.

Опция подключается без проведения предварительного анализа финансового положения клиента. Причиной ее активации являются особенности карточной платежной системы. Технический овердрафт характерен при ошибках транзакции, когда проводится двойное списание или зачисление средств, при валютных операциях или при применении к транзакции нескольких типов комиссии, которые ввиду технических особенностей процессинговой системы удерживаются не одновременно.

Владелец карты может не знать о применении к ней такой опции, поэтому, чтобы избежать неприятностей, связанных с финансовыми потерями рекомендуется постоянно мониторить состояние счета, никогда не обнулять карточку, и не совершать повторных транзакций в случае, если первая операция ошибочна, а количество денег на карте ограничено. Проценты по такой услуге достигают до 50 процентов годовых, поэтому небольшая задолженность может увеличиться в разы с учетом применения процентов, пени и штрафов.

Чем дебетовая карта отличается от овердрафтной

Сравнительная характеристика применения овердрафта в России и за рубежом

Дебетовая карта не является кредитным продуктом, а ее владелец может не переживать о переплате процентов за пользование излишне потраченных средств. Она может иметь овердрафтный статус, который позволяет ее владельцу использовать деньги в количестве, превышающем собственный баланс. Опция схожа с предоставленным кредитным лимитом, однако проценты по ней за пользование кредитными средствами намного выше.

По функциональности и общим характеристикам овердрафтная карта схожа с кредитной, а не с дебетовой, однако подключение опции стандартного типа производится именно к дебетовой карте. При ее применении в таком ракурсе стоит отметить преимущества кредитного пластикового продукта.

Разбираясь, что такое овердрафт по карте, следует отметить, что опция всегда означает перерасход собственных средств. Она активируется только при полном использовании личных денег и обнулении баланса, что является основанием для выделения дополнительного финансирования.

Что будет, если не оплатить за пользование овердрафтом?

Причинами неоплаты овердрафтной задолженности является невладение информацией клиентом об активации опции или его личная недобросовестность по отношению к выполнению своих обязательств.

В любой ситуации владельцу карты будут начислены не только проценты за пользование банковскими средствами, но и пеня за просрочку и штрафные санкции. Все меры финансового взыскания идентичны с издержками, применяемыми к стандартному кредитному продукту, однако их величина намного превышает характерные для него значения.

Проценты по краткосрочному кредиту исчисляются не за год, а по месяцам. Некоторые банки установили даже ежедневную ставку. Начисления по неразрешенному овердрафту может достигать 50 процентов годовых, поэтому основной задачей клиента пластикового продукта является контроль своего счета и оперативное решение задач по погашению сформировавшейся задолженности.

Оплата долга проводится в автоматическом режиме в момент пополнения банковской карты. Погашение задолженности проводится в несколько этапов, установленных банков в соответствии со своими интересами:

- оплата неустойки;

- взимание штрафа;

- погашение процентов;

- списание платы за пользование краткосрочным кредитом;

- возврат тела займа.

Подключить или оформить?

В банковских учреждениях овердрафт часто подключают к стандартной дебетовой карте, превращая ее в овердрафтную. По этой причине многие банковские клиенты не видят различия между двух продуктов, поскольку они функционируют совместно.

В финансовых организациях часто разделяют оба продукта. В таких ситуациях к дебетовому функционалу подключить овердрафт технически невозможно.

В дебетовых картах часто предусмотрен овердрафт, однако активировать его можно только по инициативе владельца продукта.

Банки, в которых допустима возможность подключения опции, не вправе принять такое решение без получения согласия клиента. Для этого в общий договор банковского обслуживания включается раздел, регламентирующий порядок взаиморасчетов по овердрафту. Поставленная подпись в договоре подтверждает согласие пользователя банковского продукта о подключение услуги.

Для этого в общий договор банковского обслуживания включается раздел, регламентирующий порядок взаиморасчетов по овердрафту. Поставленная подпись в договоре подтверждает согласие пользователя банковского продукта о подключение услуги.

Вконтакте

Одноклассники

Google+

Овердрафтная карта Сбербанка. Что это такое?

Практически каждый житель нашей страны является держателем пластиковой карты банка, а то и не одной. Но все ли карты одинаковы? Нет.

Обычно банки предлагают клиентам дебетовые или овердрафтные карты. В данной статье речь пойдет о втором варианте.

Если при совершении операции владельцу карты не хватает реальных средств на счету, то можно воспользоваться овердрафтом. Овердрафтная банковская карта предполагает возможность взять у банка дополнительную сумму денег на условиях краткосрочного кредита. Это означает, например, что овердрафтная карта Сбербанка даст займ на условиях именно Сбербанка.

Отличие овердрафтной карты от дебетовой.

Овердрафтная пластиковая карта изначально является обычной кредитной или дебетовой, но с дополнительными возможностями – к ней подключается опция перерасхода средств.

Обычно при получении карты и открытии счета, банк, который выдает пластик, оговаривает условия овердрафта. В Сбербанке, например, пользование услугой платное, комиссия взимается каждый месяц в автоматическом режиме.

Если владелец карты считает, что ему не нужна такая опция, то её можно отключить. Наличие опции перерасхода средств с карты всегда предполагает заключение с банком дополнительного соглашения и не может быть навязано без вашего согласия.

Если услуга овердрафта была подключена к вашей обычной дебетовой карточке в одностороннем порядке, банк обязан известить Вас об этом.

Как работает овердрафт?

Обычно порядок действий данной опции происходит по такому алгоритму:

- держатель карты совершает покупку на средства, находящиеся на его счете;

- при возникновении недостатка суммы на счету, держатель получает мгновенный краткосрочный кредит,

- покупка оплачивается,

- деньги возвращаются держателем карты посредством пополнения счета карты.

Обязательные условия овердрафта:

- установление максимального лимита средств, доступного держателю карты,

- мгновенный кредит сроком на 1,5-2 месяца,

- проценты начисляются ежедневно,

- при запросе суммы, превышающей возможный одобренный лимит, процентная ставка удваивается,

- стоимость краткосрочного займа обычно значительно превышает ставку обычного кредита в том же банке,

- сумма, внесенная на счет держателем, в первую очередь уходит на погашение овердрафта.

С одной стороны, овердрафтная карта – это удобный выход из ситуации, когда не хватает немного средств на счете. Но с другой стороны, это заманчивая долговая яма, из которой не каждому под силу выбраться.

Прежде чем завести такую карточку вспомните, чем отличается дебетовая карта от овердрафтной. И знайте: оформлять овердрафт или отказываться от него – решаете только Вы, а не Ваш банк.

Похожие статьи

Клиенты Сбербанка массово жалуются на перевод дебетовых карт в овердрафтные

Миллионы россиян, в том числе и в Красноярске, могут взять кредит у Сбербанка и даже не узнать об этом. По крайней мере, этого боятся пользователи, чьи карты из дебетовых недавно превратились в овердрафтные без ведома пользователей. Чем это может быть опасно, знает корреспондент Денис Денисов.

У меня, как и у миллионов россиян, есть дебетовая карта Сбербанка — очень удобная вещь. На ней можно хранить свои деньги, расплачиваться или отправлять родственникам. И вот все эти карты пару дней назад стали овердрафтными, как написано в мобильном приложении банка в статусе карты.

Это означает, что если вдруг по забывчивости вы что-то купили, а денег у вас на карте недостаточно, то операция всё равно совершится, правда недостающую сумму вы займёте у банка. Под проценты. И если вам на карту перевели энную сумму, вам пришло оповещение, и вы тут же сняли сумму или перевели на другой счёт, то с вас тоже спишут процент. Чтобы беспроцентно осуществлять операции, вы должны проверять дошли ли деньги на ваш лицевой счёт.

«На самом деле никаких изменений в условиях обслуживания карт не производилось, и никаких кредитов по дебетовой карте взять невозможно, хотя она и может отображаться как овердрафтная. Это особенность мобильного приложения Сбербанка, где карты отображаются как овердрафтные, что необходимо для корректной работы с платежами и переводами», — отвечает на претензии пресс-секретарь красноярского отделения Сбербанка Евгения Леонтьева.

Однако у нас есть серьёзный повод сомневаться в этих обещаниях — интернет уже полон жалобами на то, что карты действительно стали овердрафтными и комиссии действительно взимаются. Вот лишь парочка цензурных примеров:

Анна Руцкая: «Проценты снимать тоже техническая необходимость? Вчера за то, что на телефон положила 1 000 руб, сняли 28 руб! За что? Телефон привязан к карте, и никогда никакой комиссии не было. Обнаружила, потому что была круглая сумма, а осталась не круглая».

Андрей Новиков: «Вот хватит врать. Проценты, как милые, начисляете за этот технический овердрафт. Копейки, но всё же. Звонишь, ругаешься, и вуаля — всё возвращается».

Наталья Киршина: «Условия выпуска и обслуживания дебетовых карт на вашем же сайте прочитайте.

Там указано, что условия овердрафта должны быть подписаны. Поздравляем вас соврамши».

Однако в Сбербанке продолжают настаивать на том, что карты остаются дебетовыми — всё остальное техническое недоразумение.

Я лично сегодня пытался как клиент дозвониться до операторов банка и разобраться в ситуации. Операторы несколько раз трусливо скинули меня с линии, но в конце концов предложили генерировать разного рода коды и пароли или идти писать в заявление в банк. Странно, ведь о подключении этой сомнительной услуги никаких кодов или заявлений у меня не спрашивали. В общем, доверять тут на слово сложно, а когда статус карты будет отображаться корректно — в Сбербанке не знают.

Общие сведения о защите от овердрафта и комиссиях на текущем счете — советник Forbes

Приятно платить за что-то, зная, что у вас достаточно денег, чтобы покрыть расходы.

Но что произойдет, если вы переусердствуете и попытаетесь потратить больше денег, чем есть на вашем текущем счете?

Перерасход средств на вашем счете может быть неловкой ситуацией, и это может привести к дорогостоящим комиссиям и негативным отчетам в агентства по предоставлению потребительских кредитов.

Один из способов избежать овердрафта на вашем счете — подписаться на защиту от овердрафта через свой банк. Подписка на эти услуги может оказаться дорогостоящим мероприятием, если вы не будете осторожны. Вот более подробный обзор защиты от овердрафта и того, почему она может вам подойти, а может и не подойти.

Что такое защита от овердрафта?

Защита от овердрафта — это услуга, предлагаемая некоторыми банками, которая позволяет клиентам перерасходовать свои текущие счета, как правило, за определенную плату. Защита от овердрафта позволяет проводить транзакции, даже если на вашем счете недостаточно средств для покрытия расходов.

Овердрафт — это когда транзакция приводит к падению баланса банковского счета ниже нуля. Без защиты от овердрафта у вас может быть возврат чеков, автоматическая оплата счетов (перевод ACH), которая не проходит, или транзакции по дебетовой карте отклоняются. Когда это происходит, многие банки взимают комиссию за недостаточность средств (NSF). У этих неудачных транзакций есть и другие негативные последствия, например:

Когда это происходит, многие банки взимают комиссию за недостаточность средств (NSF). У этих неудачных транзакций есть и другие негативные последствия, например:

- Торговые сборы

- Комиссия за просрочку платежа

- Аннулирование счетов

- Аннулирование покрытия (для страхования)

Отклонение вашей дебетовой карты, возврат чека или платежа ACH может быть неудобным для частных лиц, но, что более важно, это приводит также к другим финансовым последствиям.Защита от овердрафта может помочь вам избежать этих негативных ситуаций, если вы готовы платить комиссионные.

Как работает защита от овердрафта?

Клиенты должны выбрать защиту от овердрафта во время открытия счета или позже. Банки обычно взимают плату за овердрафт за эту услугу за транзакцию, хотя некоторые онлайн-банки предлагают защиту от овердрафта бесплатно. Клиенты могут понести несколько комиссий за овердрафт за один день, в зависимости от количества транзакций, которые происходят до того, как средства будут добавлены на счет для их покрытия.Некоторые транзакции, такие как возвращенный чек, могут по-прежнему облагаться комиссией за недостаточную сумму средств, независимо от того, действует ли защита от овердрафта.

Виды защиты от овердрафта

Банки и кредитные союзы предлагают более одного типа защиты от овердрафта. Некоторые банки взимают ежемесячную плату за эти дополнительные услуги, в то время как другие взимают комиссию только при возникновении овердрафта. Какие виды защиты от овердрафта доступны?

Защита от овердрафта

Стандартная защита от овердрафта, предлагаемая банками, включает защиту от овердрафта.В этом случае ваш банк оплачивает отдельные операции по овердрафту и взимает с вас комиссию.

Связанный банковский счет

Многие банки позволяют клиентам привязать свой текущий счет к другому банковскому счету, например, сберегательному. Затем, когда происходит овердрафт, банк переводит средства со связанного счета для покрытия разницы. Банки обычно взимают небольшую комиссию за перевод за эту услугу.

Банки обычно взимают небольшую комиссию за перевод за эту услугу.

Кредитная карта

Некоторые банки позволяют клиентам привязать кредитную карту к своим текущим счетам.Когда происходит овердрафт, вместо оплаты комиссии за овердрафт сумма списывается с вашей кредитной карты. Эта услуга обычно требует, чтобы кредитная карта была в том же банке, что и ваш текущий счет.

Имейте в виду, что процентные ставки по кредитным картам могут быть высокими. Лучше погасить остаток на карте до конца месяца, чтобы избежать начисления процентов.

Кредитная линия

Другой вариант защиты от овердрафта, который предоставляют некоторые банки, — это открытие кредитной линии.При наличии кредитной линии банки переводят средства на текущий счет для покрытия овердрафта. Клиенты платят проценты на перераспределенную сумму до тех пор, пока она не будет погашена. Банки, предлагающие эту услугу, включают Capital One и US Bank. Одним из недостатков выбора открытия кредитной линии является то, что вы можете подвергнуться жесткой проверке кредитоспособности для определения права на участие, что может негативно повлиять на ваш кредитный рейтинг.

Когда вы открываете текущий счет, большинство банков дает вам возможность выбрать защиту от овердрафта.Вы можете выбрать, какой тип защиты вам нужен, в зависимости от того, что предлагает ваш банк. Некоторые банки предлагают возможность автоматического отклонения любых транзакций, которые могут привести к овердрафту. Другие банки предоставляют льготный период для замещения овердрафта до выплаты комиссии за овердрафт.

Обычно существуют комиссии, связанные с вариантами защиты, упомянутыми выше, но они обычно ниже, чем комиссии за овердрафт.

Комиссия за овердрафт

Хотя не все банки взимают комиссию за овердрафт, многие ее взимают, и они могут быстро накапливаться.

Согласно опросу 2019 года, проведенному исследовательской компанией Moebs Services, средняя комиссия за овердрафт, взимаемая банками, в 2019 году составляла 32 доллара США. Средняя комиссия за овердрафт, взимаемая кредитными союзами в 2019 году, была немного ниже — 30 долларов США. Согласно исследованию, выручка за овердрафт в 2019 году составила 33,8 миллиарда долларов США.

Средняя комиссия за овердрафт, взимаемая кредитными союзами в 2019 году, была немного ниже — 30 долларов США. Согласно исследованию, выручка за овердрафт в 2019 году составила 33,8 миллиарда долларов США.

Способы избежать или отменить комиссию за овердрафт

Комиссия за овердрафт доставляет неудобства и истощает ваши финансы, но ее также можно избежать при предварительном планировании. Вот способы, которыми вы можете эффективно избежать или отменить комиссию за овердрафт.

Будьте в курсе

Один из лучших способов избежать комиссий за овердрафт — это ознакомиться с правилами и положениями вашего банка, касающимися комиссий за овердрафт. Найдите время, чтобы узнать, какие сборы взимаются, когда они взимаются, и узнать о любых других мелких шрифтах, необходимых для того, чтобы оставаться в курсе.

Подпишитесь на оповещения об аккаунте

Многие банки предлагают доступ к мобильному банкингу, который обычно позволяет настроить уведомления учетной записи по электронной почте и / или в текстовом виде. Воспользуйтесь этой услугой и создавайте оповещения, такие как напоминания о платеже и оповещения о низком балансе, чтобы избежать необходимости в защите от овердрафта.

Действуйте быстро, если возникает овердрафт

Если вы будете действовать достаточно быстро, некоторые банки не будут взимать комиссию за овердрафт. Узнайте о комиссиях вашего банка и о том, как они обрабатывают овердрафты. Вы можете иметь право на льготный период. Такие банки, как Capital One и Wells Fargo, предлагают клиентам возможность внести сумму овердрафта — в тот же рабочий день или в течение одного рабочего дня — до взимания комиссии за овердрафт.

Свяжите другой счет или кредитную линию с вашим текущим счетом

Как упоминалось ранее, многие банки предлагают возможность привязать другой банковский счет или кредитную карту к текущему счету, чтобы избежать овердрафта.Когда ваш счет достигает нулевого баланса, он либо переводит деньги с другого банковского счета, либо списывает их с кредитной карты. Некоторые банки предлагают кредитную линию, которая также помогает клиентам избежать комиссии за овердрафт. Вы можете в конечном итоге заплатить комиссию за перевод или проценты, но это будет дешевле, чем оплата отдельных сборов за овердрафт.

Некоторые банки предлагают кредитную линию, которая также помогает клиентам избежать комиссии за овердрафт. Вы можете в конечном итоге заплатить комиссию за перевод или проценты, но это будет дешевле, чем оплата отдельных сборов за овердрафт.

Найдите новый банк

Если вас не устраивает то, как ваш банк обрабатывает овердрафты и комиссии за овердрафт, возможно, пришло время найти новый банк. Существуют банковские услуги, такие как Chime, которые могут позволить вам получить овердрафт до определенной суммы (например, 100 долларов США) без взимания комиссии за овердрафт.Если вы обнаружите, что постоянно платите комиссию за овердрафт, возможно, стоит заняться этим.

Отказ от услуг по защите от овердрафта

У вас всегда есть возможность отказаться от услуг защиты от овердрафта в вашем банке или кредитном союзе. Это позволит избежать комиссий за овердрафт, но может привести к отказу от чеков, отклоненным платежам или транзакциям и недостаточным комиссиям фонда.

Плюсы и минусы защиты от овердрафта

Защита от овердрафта была задумана как способ помочь потребителям, и да, она может быть весьма полезной.Однако они не лишены недостатков. Вот несколько плюсов и минусов защиты от овердрафта.

Плюсы

- Транзакции проходят

- Избегайте неловких ситуаций

- Денежные средства в чрезвычайных ситуациях

- Избегайте дорогостоящих штрафов и штрафов за просрочку платежа

- Избегайте возврата чеков

Минусы

- Доплата

- Начисление процентов

- Поощряет перерасход

- Только временное решение

Как вообще избежать овердрафта

Избегание комиссии за овердрафт — это один из способов сэкономить деньги, но цель не должна заключаться в том, чтобы не взимать плату за овердрафт.Настоящая проблема заключается не в комиссии за овердрафт, а в овердрафте вашего текущего счета в целом. Вот несколько надежных способов защитить вашу учетную запись от овердрафта.

Храните излишки средств на своем текущем счете

Избегайте низкого баланса, храня немного наличных на текущем счете. При необходимости пополняйте средства, чтобы в вашем аккаунте всегда был буфер, чтобы избежать нулевого баланса.

Следите за своим балансом и расходами

Ведение вкладок в вашем аккаунте — один из лучших способов предотвратить овердрафты.Чем больше вы будете внимательны к своим деньгам и расходам, тем лучше вам будет. Вы можете сделать это, загрузив мобильное приложение своего банка, используя программное обеспечение для бухгалтерского учета или одно из множества доступных приложений для составления бюджета.

Отслеживание баланса позволяет дважды проверить свою учетную запись перед покупкой или оплатой счетов. Обязательно учитывайте все еще не проведенные транзакции, особенно когда ваш баланс приближается к нулю.

Защита от овердрафта | Услуги овердрафта | Регионы

Мы понимаем, что жизнь занята.Время от времени любой может потерять счет, сколько денег доступно на его текущем счете или счете денежного рынка.

У вас есть возможность зарегистрировать свой личный текущий счет в Regions для защиты от овердрафта в регионах для большего спокойствия.

Защита от овердрафта

Для большего спокойствия свяжите свои региональные личные текущие счета или счета денежного рынка с продуктом защиты от овердрафта в регионах.

Когда вы регистрируетесь в программе Regions Overdraft Protection («ODP»), ваш текущий счет привязан к назначенному счету финансирования в регионах, например, другому депозитному счету (включая сберегательный счет или счет денежного рынка), счету кредитной карты или линии кредит.ODP может использоваться для авторизации и / или оплаты транзакций с помощью CheckCard и банкоматов, если на вашем текущем счете недостаточно свободных средств. Защита от овердрафта в регионах может использоваться для покрытия платежных чеков, транзакций ACH и других элементов, когда оплата этих элементов приведет к превышению суммы на текущем счете. Хотя защита от овердрафта может предотвратить овердрафт, она подлежит следующему:

Хотя защита от овердрафта может предотвратить овердрафт, она подлежит следующему:

- Если счет финансирования является депозитным, то все доступные средства на этом счете могут быть использованы для защиты от овердрафта.

- Если финансовый счет является счетом кредитной карты, вся сумма, доступная для денежных авансов, может быть использована для защиты от овердрафта.

- Если счет финансирования представляет собой кредитную линию, вся сумма, доступная по линии, может использоваться для защиты от овердрафта.

Обычно мы переводим суммы с указанного финансового счета на текущий счет с шагом 100 долларов. Если сумма, доступная для защиты от овердрафта на счете финансирования, меньше 100 долларов, или сумма, доступная для защиты от овердрафта на счете финансирования, меньше, чем приращение в 100 долларов, которое в противном случае было бы переведено для покрытия суммы овердрафта, мы переведем полная сумма, доступная для защиты от овердрафта, на счете пополнения на текущий счет.

Например, если один или несколько элементов превысят ваш текущий счет на 250 долларов, а сумма, доступная для защиты от овердрафта на вашем финансовом счете, составляет 300 долларов или больше, мы переведем 300 долларов с вашего финансового счета на ваш текущий счет. Однако, если сумма, доступная для ODP на вашем счете финансирования, составляет 275 долларов США, мы переведем все 275 долларов США с вашего счета финансирования на ваш текущий счет. Комиссия за перевод в размере до 12 долларов будет взиматься с текущего счета каждый день, когда происходит перевод.

Если на текущем счете по-прежнему недостаточно доступного остатка для оплаты овердрафта даже после того, как мы авансируем доступные средства со счета финансирования, мы можем вернуть товар или оплатить его в счет овердрафта. Затем мы можем взимать с текущего счета плату за оплаченный овердрафт или за возвращенный товар в размере 36 долларов за товар в дополнение к ежедневной комиссии за перевод ODP.

Чтобы иметь право на ODP, вы должны открыть или иметь соответствующий требованиям счет финансирования в регионах и зарегистрироваться в программе защиты от овердрафта.

На переводы с другого депозитного счета могут распространяться ограничения на транзакции и чрезмерная комиссия за снятие средств.Кредитные счета, которые могут служить назначенными счетами финансирования, подлежат утверждению кредита, а средства, авансированные с кредитной карты, не подлежат льготному периоду. На средства, авансированные со счета кредитной линии или кредитной карты, будут начисляться проценты по процентной ставке, указанной в соглашении для этого счета. Вы не должны предполагать, что мы будем использовать средства, доступные для ODP, для авторизации и оплаты транзакций по текущему счету, пока мы не уведомим вас в письменной форме о том, что мы обработали ваш запрос на регистрацию в ODP.

Чтобы узнать больше или зарегистрироваться, посетите региональный филиал, позвоните по телефону 1-800-REGIONS или войдите в систему онлайн-банкинга регионов.

Что такое комиссия за овердрафт?

То, как вы решите обрабатывать овердрафты, повлияет на ваш счет.

Выбор овердрафта

Каждый раз, когда вы открываете текущий счет или сберегательный счет денежного рынка в Santander, вы выбираете один из двух вариантов — НЕКОТОРЫЕ овердрафты или ВСЕ овердрафты — для оплаты ваших овердрафтов.

Что означает «Выборы овердрафта»?

Вы выбираете способ обработки овердрафта в Santander: НЕКОТОРЫЕ овердрафты или ВСЕ овердрафты.

| НЕКОТОРЫЕ овердрафты | ВСЕ овердрафты |

|---|---|

Выбор этой опции означает, что Santander может авторизовывать и оплачивать транзакции, а также производить перерасход средств на вашем счете, ИСКЛЮЧАЯ:

Когда вы выбираете этот вариант, мы обычно отклоняем транзакции через банкоматы и разовые покупки с помощью дебетовой карты, и мы не будем взимать с вас комиссию. Вы соглашаетесь с тем, что мы можем взимать с вас комиссию за каждый оплаченный товар, до шести (6) за рабочий день, если у вас недостаточно средств. | Выбор этой опции означает, что Santander может авторизовать и оплачивать любую транзакцию и овердрайт на вашем счете, ВКЛЮЧАЯ:

Выбирая этот вариант, вы соглашаетесь с тем, что мы можем взимать с вас комиссию за каждый оплаченный товар, до шести (6) за рабочий день, если у вас недостаточно средств. |

Важно понимать, что независимо от того, какой вариант вы выберете:

| |

Остались вопросы? Посмотрите наше видео о выборе овердрафта, чтобы помочь вам решить, какой вариант лучше для вас. Вы можете изменить свое решение в любое время, посетив филиал или позвонив в наш центр обслуживания клиентов по телефону 877-768-2265.

Как Сантандер решает, обрабатывать ли транзакцию?

Обычно мы учитываем множество факторов, включая размер транзакции, хорошую репутацию вашего счета и / или наличие слишком большого количества овердрафтов в последнее время. 2

Вот пример того, как работают НЕКОТОРЫЕ и ВСЕ овердрафты.

Эмили, она поможет нам понять, как работает ваш выбор овердрафта.

| Транзакция | Остаток на счете (Выбор НЕКОТОРЫХ овердрафтов) | Остаток на счете (Выбор ВСЕХ овердрафтов) |

|---|---|---|

Эмили замечает кофеварку, которая ей нужна, за 60 долларов. | $ 50 | $ 50 |

| Эмили использует свою дебетовую карту для оплаты транзакции. | Операция по дебетовой карте отклонена | Операция по дебетовой карте оплачена |

| Комиссия за овердрафт | Комиссия за овердрафт $ 0 | Комиссия за овердрафт $ 35 |

| Новый баланс Эмили. | $ 50 | — 45 долл. США |

| Чек Эмили на 75 долларов, который она выписала для оплаты счета за коммунальные услуги, попадает на ее счет. | Выплата чека | Выплата чека |

| Комиссия за овердрафт | Комиссия за овердрафт $ 35 | Комиссия за овердрафт $ 35 |

| Остаток | — 60 долл. США | –155 |

| Примечание: Если на счету Эмили остается отрицательный счет в течение пяти (5) рабочих дней подряд, на шестой (6-й) рабочий день она понесет комиссию за постоянный овердрафт в размере 35 долларов. | ||

Варианты защиты от овердрафта

Как я могу защитить свою учетную запись и уменьшить комиссию за овердрафт и связанные с ним комиссии за овердрафт?

В Santander мы предлагаем защиту от овердрафта, чтобы покрыть недостачу на вашем текущем счете. Защита от овердрафта работает путем перевода свободных средств с привязанного депозитного счета. Если вы зарегистрируетесь, нехватка средств на вашем текущем счете будет покрыта автоматическим переводом доступных средств со связанного депозитного счета.

Вот как это работает:

- Вы можете связать до трех (3) счетов Santander в качестве защиты от овердрафта. Связанные счета могут представлять собой комбинацию чековых, сберегательных 3 или сбережений денежного рынка.

3

3 - В любой день на Ваш счет осуществляется перевод со связанного депозитного счета, комиссия за перевод защиты от овердрафта в размере 12 долларов США включается в сумму перевода.

- Переводы выполняются, когда общий овердрафтный баланс плюс комиссия за перевод доступны на вашем связанном счете защиты от овердрафта.

Вот примеры того, как работает Защита от овердрафта.

Эмили, она собирается помочь нам разобраться в защите от овердрафта для привязанного депозитного счета.

На следующей диаграмме показано, как привязка вашего сберегательного счета или сберегательного счета денежного рынка к текущему счету обеспечивает защиту от овердрафта.

Текущий остаток на текущем счете Эмили составляет 50 долларов. Баланс ее связанного сберегательного счета составляет 300 долларов.Эмили выбрала ВСЕ овердрафты.

| Транзакция | Сальдо в чеке | Остаток на связанном сберегательном счете |

|---|---|---|

| Эмили замечает нужную кофеварку за 60 долларов. | $ 50 | 300 долл. США |

| Эмили платит своей дебетовой картой; транзакция одобрена, на ее счету больше 10 долларов. | — 10 долл. США | 300 долл. США |

| Чек Эмили на 75 долларов на оплату счета за коммунальные услуги попадает на ее текущий счет. | — 85 долл. США | 300 долл. США |

| Применяется комиссия за перевод овердрафта в размере 12 долларов США в день. | — 97 долл. США | 300 долл. США |

| Остаток после перечисления свободных средств на проверку. | $ 0 | $ 203 |

| Краткое описание: Баланса на связанном сберегательном счете Эмили было достаточно, чтобы покрыть перерасход на текущем счете Эмили, плюс комиссию за перевод защиты от овердрафта в размере 12 долларов.  Но она не получила ни недостаточной, ни недоступной комиссии за овердрафт. Но она не получила ни недостаточной, ни недоступной комиссии за овердрафт. | ||

Как определяется и взимается комиссия за овердрафт вместе с размером каждого вида комиссии за овердрафт.

Комиссия за овердрафт

Виды и размеры комиссий.

| Виды комиссий за овердрафт | Сумма | Определение |

|---|---|---|

| Комиссия за недостаточность денежных средств — товар оплачен | $ 35 | Комиссия применяется, когда оплачивается элемент, в результате которого баланс счета становится отрицательным. |

| Комиссия за недоступность денежных средств — товар оплачен | $ 35 | Комиссия применяется, когда предмет оплачивается из средств, которые были внесены на счет, но еще не доступны для использования. |

| Недостаточные или недоступные средства Возврат товара | $ 35 | Всякий раз, когда предмет предъявляется на счет недостаточных или недоступных средств и принимается решение о возврате предмета, этот сбор начисляется на счет. |

| Комиссия за устойчивый овердрафт | $ 35 | После того, как на счету была превышена любая сумма (отрицательный баланс) в течение пяти (5) последовательных рабочих дней, комиссия за устойчивый овердрафт начисляется на счет на шестой (6-й) рабочий день. |

| Комиссия за перевод защиты от овердрафта | $ 12 | Комиссия составляет:

|

Дневные лимиты комиссии

- Максимум 6 (шесть) позиций. Плата за овердрафт может взиматься со счета клиента в течение рабочего дня.

- — Оплаченные сборы за элементы овердрафта применяются только в том случае, если проводка транзакции и полученный остаток на счете превышает 5 долларов США.

- За рабочий день может взиматься не более шести (6) сборов за возврат предметов.

Пример: остаток на текущем счете составляет 2 доллара США, и вы выполняете две транзакции, одну на 4,20 доллара и одну на 4,50 доллара:

| Остаток на счете | Сумма транзакции | Остаток после оплаты транзакции | Взимается комиссия за овердрафт | Банкноты |

|---|---|---|---|---|

| 2,00 долл. США | 4 доллара.20 | (2,20 доллара) | № | Сумма овердрафта меньше $ 5 |

| (2,20 доллара) | $ 4,50 | (6,70 долл. США) | Есть | Сумма овердрафта превышает $ 5 |

Что вы можете сделать, чтобы избежать овердрафта.

Инструменты для предотвращения овердрафта

Вот несколько полезных шагов, которые вы можете предпринять, и инструменты, которые вы можете использовать для наблюдения за своей учетной записью, предотвращения овердрафта и снижения комиссии за овердрафт.

Настройте оповещения, которые сообщают вам, когда баланс вашего счета низкий, когда на ваш счет были внесены прямые депозиты, и многое другое.

Вот видео, в котором вы подробнее узнаете, как работают оповещения в аккаунте.

Воспользуйтесь услугами цифрового банкинга, чтобы проверить свой баланс и свои привычки в отношении расходов.В онлайн- и мобильном банкинге вы также можете переводить средства с другого счета Santander.

Помогите управлять остатками на счете, ведя список или регистр чеков (полученный в вашей чековой книжке) для записи расходов, включая чеки, которые еще не были оплачены, покупки через банкомат / дебетовые операции и автоматические платежи.

Santander Prosper and Thrive

SM — полезные советы, статьи и идеи.Мы, Santander Bank, хотим, чтобы вы процветали.Вот почему мы с уважением относимся к вам и вашим деньгам. Предоставляя полезные советы, статьи и идеи, вы можете уверенно ориентироваться в своем финансовом будущем.

Посетить сайт …

Привилегия овердрафта

Привилегия овердрафта — это удобная услуга с добавленной стоимостью, которая может защитить повседневные одноразовые транзакции с дебетовой картой, снятие средств в банкоматах, платежи через личный чек и другие покупки с использованием вашего текущего счета в случае, если у вас недостаточно средств на вашем счете для покрытия Расходы.Нет ежемесячной платы за обслуживание или годовой платы, связанной с привилегией овердрафта — вы платите только в том случае, если используете ее.

Вам не нужно подавать заявление или подписывать какие-либо дополнительные документы на право овердрафта для покрытия ваших чеков, ACH или повторяющихся дебетовых операций. Для всех подходящих учетных записей эта услуга уже включена в ваше соглашение о текущем счете с нами. Если вы хотите, чтобы мы рассмотрели возможность оплаты транзакций через банкомат и разовых дебетовых карт, которые превышают ваш текущий счет, нам необходимо ваше утвердительное согласие (Opt In), чтобы сделать это.

Нажмите здесь, чтобы заполнить форму выбора

ПОЛИТИКА ПРИВИЛЕГИЧЕСКОГО ОБСЛУЖИВАНИЯ ПЕРЕПРОЕКТА

Opportunity Bank of Montana («мы, мы или наш») предлагает услугу привилегий по овердрафту. Если ваша учетная запись соответствует критериям Привилегии овердрафта, мы рассмотрим, без каких-либо обязательств с нашей стороны, возможность оплаты предметов, для которых на вашем аккаунте недостаточно или недоступны средства, вместо автоматического возврата этих неоплаченных предметов.

Сделки, по которым может быть получена привилегия овердрафта

Овердрафт возникает, когда на вашем счете недостаточно денег для покрытия транзакции.Хотя существует множество причин, по которым на вашем счету может быть овердрафт, большинство овердрафтов происходит по следующим причинам:

- Вы выписываете чек, проводите по своей дебетовой карте или инициируете электронный перевод средств на сумму, превышающую сумму средств, имеющихся на вашем счете;

- Вы вносите чек или другой предмет на свой счет, и этот предмет возвращается неоплаченным, что приводит к отрицательному балансу на вашем счете, когда ваш баланс уменьшается на сумму возвращенного чека;

- У вас недостаточно средств на вашем счете, когда мы оцениваем комиссию или плату за обслуживание; или

- Вы инициируете транзакцию до того, как средства, внесенные на ваш счет, станут «доступными» или «окончательно оплаченными» в соответствии с нашей Политикой доступности средств.

Например, если вы вносите чек на свой счет, доходы от этого чека могут быть недоступны вам в течение семи рабочих дней после внесения чека. Если у вас недостаточно средств на вашем счете — независимо от чека — для покрытия транзакции, вы получите овердрафт.

Услуга привилегий по овердрафту применяется к различным транзакциям, включая чеки и другие транзакции, совершаемые с использованием номера вашего текущего счета, автоматические платежи по счетам, транзакции через банкомат и повседневные транзакции по дебетовым картам; тем не менее, мы не будем включать банкоматы и повседневные операции по дебетовым картам в нашу службу привилегий по овердрафту без предварительного получения вашего положительного согласия на это. Без вашего положительного согласия операции по банкоматам и повседневные операции с дебетовыми картами, как правило, не будут оплачиваться в рамках Привилегии овердрафта.

Без вашего положительного согласия операции по банкоматам и повседневные операции с дебетовыми картами, как правило, не будут оплачиваться в рамках Привилегии овердрафта.

Участие в программе «Привилегия овердрафта» не является обязательным. Вы можете отказаться от услуги в любое время, уведомив об этом одного из наших представителей службы поддержки клиентов. Кроме того, вы можете отозвать свое утвердительное согласие на рассмотрение операций по банкоматам и повседневным операциям по дебетовым картам для оплаты в рамках Привилегии овердрафта, не удаляя другие элементы из службы.Просто сообщите нам о своих предпочтениях. Как отмечалось выше, мы оставляем за собой полное право отказать в оплате любого элемента в рамках Программы льгот по овердрафту. Это означает, что мы можем отказать в выплате овердрафта по любой причине. Даже если мы решим оплатить овердрафт, при отсутствии соглашения об обратном, такой платеж не создает никаких обязательств по выплате будущих овердрафтов. Если мы не санкционируем и не оплатим овердрафт, ваша транзакция будет отклонена, и мы можем начислить комиссию за возвращенный товар на вашем счете в соответствии с вашим соглашением по счету и графиком сборов, действующим на момент овердрафта.

Комиссии

За каждый овердрафт, который мы оплачиваем, мы будем взимать стандартную плату за овердрафт / возвращенный товар, указанную в нашем графике сборов (в настоящее время 30,00 долларов США). Кроме того, в соответствии с нашей стандартной практикой овердрафта:

- В течение рабочего дня сумма комиссии за овердрафт / возвращенный товар составляет не более 187 долларов, в течение которых мы можем оценить ваш счет.

- Кроме того, по истечении пяти (5) рабочих дней после овердрафта и каждого рабочего дня после этого мы будем взимать с вас 7 долларов США.00 в день.

- Банк не взимает с текущего счета, участвующего в Программе защиты от овердрафта, комиссию за овердрафт / возвращенный товар за транзакции, в результате которых на счете происходит овердрафт на общую сумму 10 долларов или меньше.

Мы сообщим вам, если мы оплатим или вернем какие-либо недостаточные или недоступные средства на вашем счете; однако мы не обязаны уведомлять вас перед оплатой или возвратом любого товара. Сумма любых овердрафтов, включая наши комиссии, подлежит оплате немедленно или по требованию.Также обратите внимание, что если мы вернем предмет, он, скорее всего, будет автоматически повторно представлен финансовым учреждением, в котором этот предмет был представлен, и потенциально может привести к дополнительной оплате при повторном представлении, если количество предмета все еще превышает сумму свободные средства на вашем счете.

Счетов, имеющих право на получение овердрафта

Привилегия овердрафтаявляется дискреционной услугой и обычно ограничивается 100 долларами после открытия соответствующей учетной записи. По истечении 30 (тридцати) дней лимит может увеличиться до 800 долларов США овердрафта (отрицательного) баланса для соответствующих требованиям личных текущих счетов; или сальдо овердрафта (отрицательного) в размере 1500 долларов США для соответствующих критериям бизнес-счетов.Обратите внимание, что как плата за товар, так и плата за постоянный овердрафт засчитываются в ваш Лимит привилегий по овердрафту. Мы можем по собственному усмотрению ограничить количество учетных записей, имеющих право на получение Привилегии овердрафта, до одной учетной записи на семью или на один идентификационный номер налогоплательщика. Кроме того, привилегия овердрафта обычно распространяется только на счета с хорошей репутацией.

Счет с хорошей репутацией демонстрирует, помимо прочего, следующие характеристики:

- На счете есть депозиты на общую сумму не менее 400 долларов США в течение каждых 30 (тридцати) дней;

- Счет демонстрирует стабильную депозитную активность;

- Владелец счета является действующим лицом по всем кредитным обязательствам у нас; и

- Счет не подлежит никакому правовому или административному приказу или налогам, таким как банкротство или налоговое удержание.

Помимо Привилегии овердрафта, мы предлагаем другие услуги по защите от овердрафта. К ним относятся кредитная линия по овердрафту и защита от овердрафта, привязанная к другой вашей учетной записи у нас, например, сберегательной. Если вы подаете заявку и получаете одобрение на использование этих дополнительных услуг, вы можете сэкономить на общих сборах, которые вы платите нам за услуги защиты от овердрафта.

Овердрафты не следует использовать для оплаты обычных или рутинных расходов, и вам не следует полагаться на овердрафты как на средство для покрытия этих расходов.Если в любое время вы почувствуете, что вам нужна помощь с вашими финансовыми обязательствами, пожалуйста, свяжитесь с нами по телефону 888-750-2265, чтобы обсудить ваши варианты, или поговорите с персональным банкиром в вашем местном отделении.

Как зарегистрироваться

У вас есть четыре удобных способа подписаться на снятие средств в банкоматах и ежедневные транзакции по дебетовым картам:

- Позвоните нам по телефону 1-888-750-2265, вариант 5, чтобы сообщить нам о своем предпочтении по овердрафту

- Зайдите в местный филиал

- Отправьте форму заявки по почте или отправьте ее в местное отделение

- Нажмите здесь, чтобы зарегистрироваться на сайте

Как отказаться

Если вы решите, что не хотите, чтобы снятие средств в банкоматах и ежедневные транзакции по дебетовым картам покрывались, вы можете отказаться, используя те же методы, которые описаны выше.Вы можете щелкнуть здесь, чтобы отказаться от участия онлайн. Если вы откажетесь от участия, ежедневные покупки через банкоматы и дебетовые карты, превышающие ваш баланс, будут отклонены.

Как отменить регистрацию для получения льгот по овердрафту

Если вы решите, что не хотите, чтобы привилегия овердрафта была включена в вашу учетную запись, обратитесь в местное отделение, чтобы отменить это покрытие. Если вы решите удалить эту услугу из своей учетной записи, все покупки, превышающие ваш баланс, будут отклонены или возвращены.

Защита от овердрафта | Дебетовый овердрафт

Превышение баланса вашего счета или возврат чека может привести к отклонению и / или возврату транзакции, но также с вашего счета может взиматься плата за недостаточно средств и постоянные комиссии за овердрафт за проверку, снятие средств лично, снятие средств через банкомат и другие электронные транзакции.Посетите наш Центр соглашений или поговорите с банкиром для получения более подробной информации.

Zions Bank ® предлагает варианты защиты от овердрафта, чтобы помочь вам предотвратить овердрафт.

COF в размере 30 долларов США будет взиматься, если на вашем счету остается овердрафт на сумму более 5 долларов США в течение 7 календарных дней подряд. Эта комиссия будет взиматься до трех последовательных 7-календарных дней, когда на вашем счету перерасход более 5 долларов США.

Пример: Предположим, что во вторник вы переоцениваете свой счет на 10 долларов (другими словами, более чем на 5 долларов.00). Вторник будет первым календарным днем, который мы учитываем при определении того, будет ли с вашего счета начислен COF. Если на вашем счету остается овердрафт на сумму более 5,00 долларов США в течение дополнительных 6 календарных дней подряд (другими словами, в общей сложности 7 календарных дней подряд), мы будем взимать COF с вашего счета после закрытия рабочего дня на седьмой календарный день ( следующий понедельник).

Есть исключение из этого правила: если седьмой календарный день подряд ваш счет превышает 5 долларов.00:00 приходится на субботу, воскресенье или праздничный день, который отмечается в банке, COF будет взиматься только в том случае, если на вашем счету будет превышено более 5 долларов США на момент закрытия рабочего дня следующего календарного дня, когда мы открыты для работы. Этот пример проиллюстрирован в таблице ниже.

Вы можете избежать взимания комиссии за продолжающийся овердрафт, если не позволяете своему счету оставаться овердрафтным более чем на 5 долларов США в течение семи календарных дней подряд. Вы можете проверить баланс своего счета (и внести депозит) в любое время с помощью наших онлайн- и мобильных банковских услуг или посетив отделение банка в рабочее время.

Вы можете проверить баланс своего счета (и внести депозит) в любое время с помощью наших онлайн- и мобильных банковских услуг или посетив отделение банка в рабочее время.

Как избежать комиссий и сборов за овердрафт в 2020 году

Счет становится овердрафтом, когда пользователь тратит больше денег, чем есть на счете. Средства истощаются различными способами, включая снятие наличных в банкоматах, использование дебетовой карты, выписку чеков или автоматические платежи. Многие банки предлагают защиту от овердрафта в виде комиссии за овердрафт в качестве услуги для владельцев счетов, чтобы предотвратить истощение счета.

Несмотря на то, что большинство банков взимают одинаковые суммы за каждую комиссию, могут применяться разные правила в отношении того, как эта комиссия работает, и когда она взимается с вашего счета.Комиссии, связанные с овердрафтом, являются одними из самых высоких штрафов по текущему счету, которые взимаются банками. Помимо стандартной комиссии за овердрафт, вы можете столкнуться с комиссией за защиту овердрафта, комиссией за недостаточность средств (NSF) и комиссией за расширенный овердрафт.

Комиссия за овердрафтНаиболее распространенной комиссией, взимаемой с текущих счетов, является «комиссия за овердрафт», которая взимается каждый раз, когда банк утверждает транзакцию, превышающую ваш доступный баланс. У банков есть ограничения на количество комиссий за овердрафт, которые они взимают за один день.Ожидайте максимум от 4 до 6 комиссий за овердрафт в день для каждой учетной записи. Некоторые, однако, позволяют до 12 за один день. Комиссия за овердрафт в крупных банках колеблется от 9 до 38 долларов США (средняя комиссия составляет 35 долларов США).

Комиссия за защиту овердрафта Комиссия за защиту овердрафта, иногда называемая комиссией за перевод овердрафта, взимается за каждый раз, когда банк должен перевести средства со связанного счета для покрытия суммы овердрафта. Защита от овердрафта является дополнительной функцией. На самом деле, для банков незаконно автоматически включать эту услугу в состав текущих счетов клиентов.Некоторые банки также взимают ежемесячную плату за обслуживание защиты от овердрафта. Владельцы счетов чаще всего предпочитают привязать свой текущий счет к сберегательному счету или кредитной линии. Ожидайте, что вы будете платить от 10 до 12,50 долларов за перевод за эту услугу, хотя более крупные банки отказываются от взимания платы за защиту от овердрафта.

Защита от овердрафта является дополнительной функцией. На самом деле, для банков незаконно автоматически включать эту услугу в состав текущих счетов клиентов.Некоторые банки также взимают ежемесячную плату за обслуживание защиты от овердрафта. Владельцы счетов чаще всего предпочитают привязать свой текущий счет к сберегательному счету или кредитной линии. Ожидайте, что вы будете платить от 10 до 12,50 долларов за перевод за эту услугу, хотя более крупные банки отказываются от взимания платы за защиту от овердрафта.

Существует также комиссия за «недостаточность средств» (NSF). NSF вычитается с вашего баланса каждый раз, когда банк отклоняет транзакцию, которая приводит к превышению вашего счета.Разница в том, решит ли банк покрыть транзакцию или нет. Если на счете есть «защита от овердрафта». банк оплатит транзакцию. Некоторые думают об этом как о «любезности». Для счетов, которые отказываются от защиты от овердрафта, банк не будет производить платеж по транзакции, и будет взиматься комиссия NSF. Поскольку банки могут выбрать, одобрить или отклонить овердрафт, за один овердрафт будет взиматься комиссия NSF или комиссия за овердрафт, но никогда и то, и другое.

Комиссия за расширенный овердрафтКомиссия за расширенный овердрафт иногда называют «устойчивым овердрафтом» или «комиссией за расширенный овердрафт».«Обычно с владельцев счетов взимается плата за отрицательный баланс счета в течение определенного количества дней (обычно 5-7). Комиссия за расширенный овердрафт может достигать 40 долларов. Некоторые банки взимают комиссию раз в 5 дней, а некоторые банки будут взимать комиссию за расширенный овердрафт каждый день, пока не будет добавлено достаточно средств, чтобы перевести баланс выше нулевой отметки. Максимальное количество комиссий за расширенный овердрафт варьируется от банка к банку.

Варианты защиты текущего счета от овердрафта

Защита от овердрафта помогает защитить ваш текущий счет, когда недостаточно доступных средств для покрытия транзакций, таких как чеки, списание средств через ACH, снятие средств через банкоматы и в пунктах продаж.

SDCCU предлагает три типа защиты от овердрафта:

SDCCU предлагает три типа защиты от овердрафта: - Перевод овердрафта — Вы можете настроить перевод овердрафта, связав свой текущий счет с другим счетом SDCCU, таким как сберегательный, денежный рынок, проверка, кредитная линия собственного капитала или счет кредитной карты Visa®. Если на вашем текущем счете недостаточно свободных средств для покрытия транзакции, перевод овердрафта автоматически переводит сумму, необходимую для покрытия транзакции, и соответствующую комиссию, которая применяется к каждому переводу овердрафта.См. Таблицу сборов за потребительские услуги.

Если вы подаете заявку на перевод овердрафта и связываете свой сберегательный счет или счет денежного рынка, переводы ограничиваются в течение календарного месяца в соответствии с Федеральным банковским правилом D (см. Разделы, касающиеся «ограничений транзакций» в раскрытии информации о сберегательных счетах в вашем Соглашении о счете, для получения дополнительной информации подробности). Если вы превысите ограничения транзакции, мы можем по нашему усмотрению; оплатить товар и списать с расчетного счета комиссию за сверхнормативную операцию в соответствии с Положением D.См. Таблицу сборов за потребительские услуги. Если вы назначаете сберегательный счет или счет денежного рынка для перевода овердрафта, средства не переводятся автоматически, если вы переводите средства на другой счет, который не связан с вашим текущим счетом. Ваш основной сберегательный счет не будет ниже минимального баланса в 1 доллар для перевода овердрафта.

Если вы подаете заявку на перевод овердрафта и привязываете свою кредитную карту Visa, переводы овердрафта будут считаться авансом наличными в соответствии с соглашением о вашей кредитной карте, и будут начисляться проценты по годовой процентной ставке, указанной в соглашении о кредитной карте.За каждый перевод может взиматься комиссия за аванс наличными. (См. Соглашение о кредитной карте). Если вы оформляете перевод овердрафта и связываете свою кредитную линию собственного капитала, на переводы овердрафта будут начисляться проценты по годовой процентной ставке, указанной в вашем соглашении о кредитной линии собственного капитала.