Залог прав по договору банковского счета

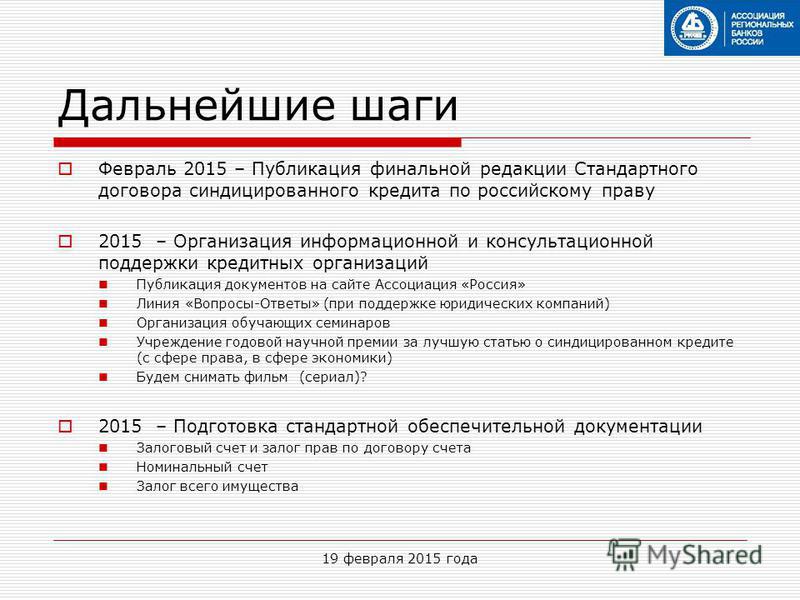

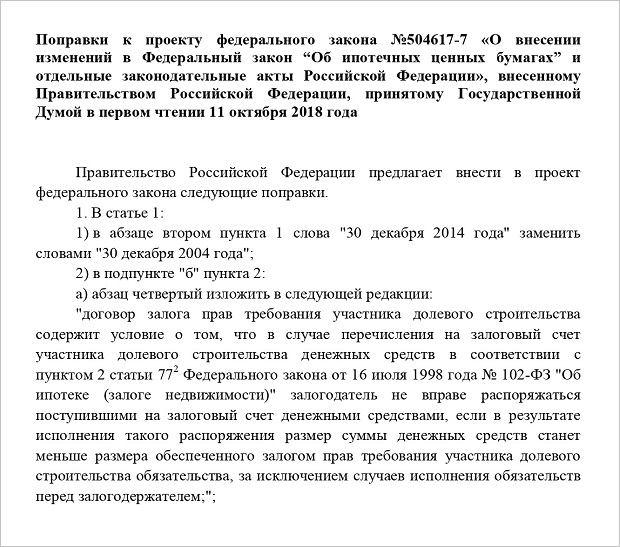

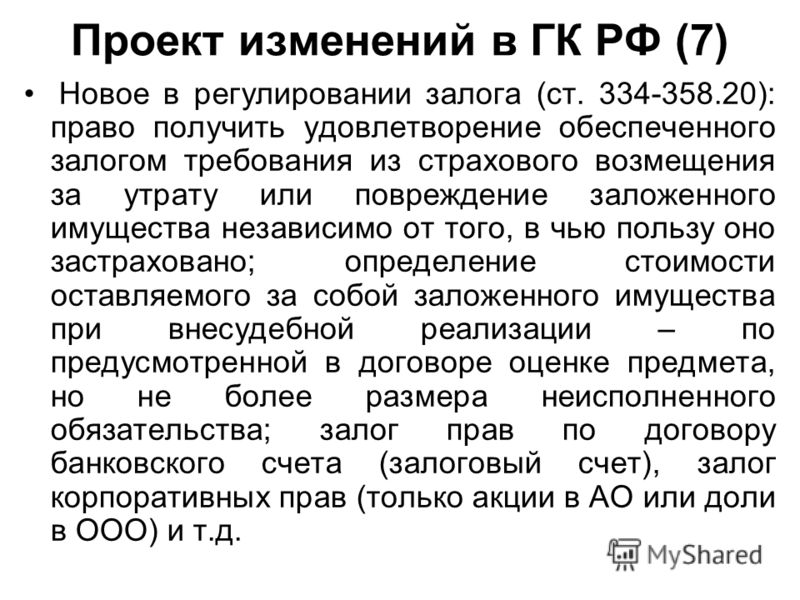

ВведениеС 1 июня 2014 г. стало возможным заключение нового вида договора – договора залога прав по договору банковского счета. Данное нововведение связано со вступлением в силу Федерального закона № 367-ФЗ «О внесении изменений в часть первую Гражданского кодекса Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации» от 21.12.2013». В данном обзоре будут рассмотрены ключевые характеристики данного договора.

Правовое регулирование

Залог прав по договору банковского счета регулируется ст. 358.10 – 358.14 Гражданского кодекса РФ. По общему правилу, если иное не следует из положений, посвященных договору залога прав по договору банковского счета непосредственно, к такому договору применяются правила ст. 45 Гражданского кодекса о банковском счете. В свою очередь, правила ГК РФ о залоге прав по договору банковского счета применяются к залогу прав по договору банковского вклада.

Основные положения

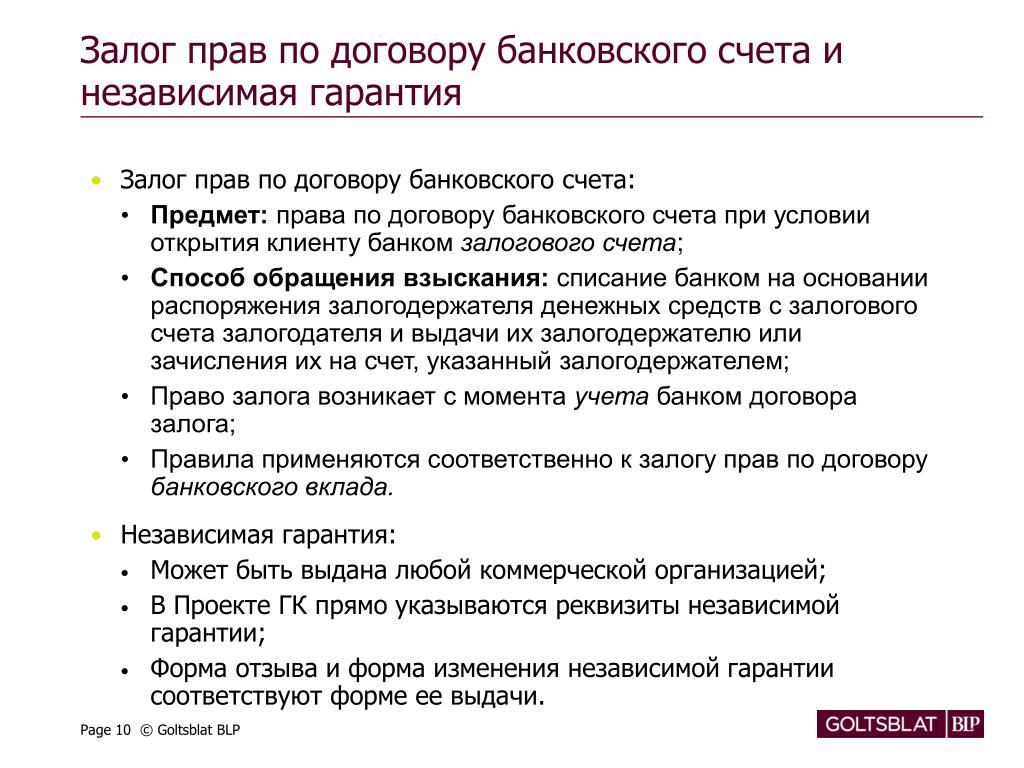

Предметом залога по указанному договору являются права по договору банковского счета, который должен быть залоговым. При этом сам банк, заключивший с клиентом договор об открытии залогового счета, может выступить в роли залогодержателя. Возможность открытия клиенту залогового счета не связана с наличием на момент открытия такого счета договора залога прав по договору банковского счета: последний может быть заключен позднее.

Возникновение обязательств по договору залога прав по договору банковского счета законодатель связывает с:

- заключением данного договора в случае, если залогодержателем является банк;

- уведомлением банка о залоге прав и предоставлении ему копии договора залога в иных случаях.

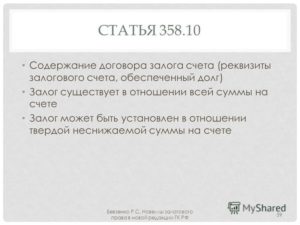

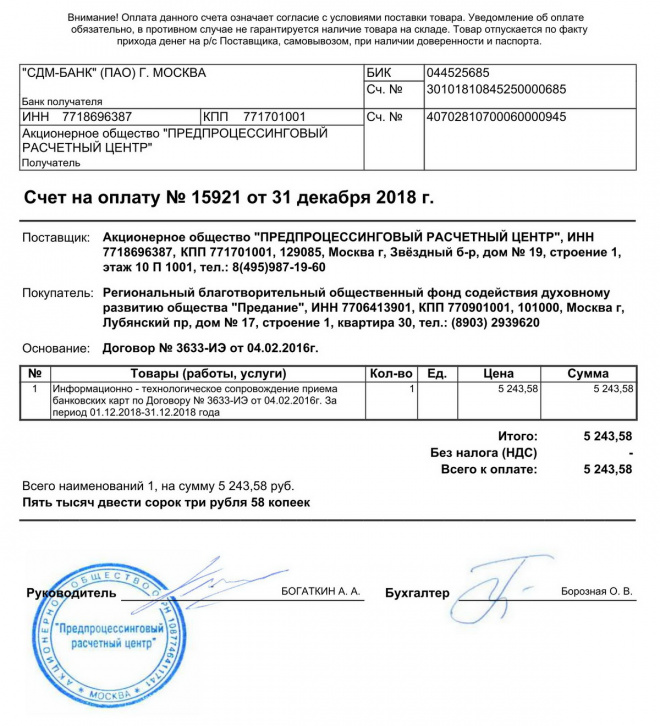

Договор залога прав по договору банковского счета должен содержать указание на:

- Банковские реквизиты залогового счета;

- Обязательство, обеспечиваемое залогом прав по договору, то есть на его:

- Существо;

- Размер; и

- Срок исполнения.

- Законодатель предусмотрел возможность заключения договора залога прав по договору банковского счета в отношении:

- Всей суммы, находящейся на данном счете в течение действия договора;

- В отношении какой-либо фиксированной твердой суммы.

- При заключении договора в отношении твердой денежной суммы размер денежных средств на данном счете не может быть ниже определенной суммы, указанной в договоре.

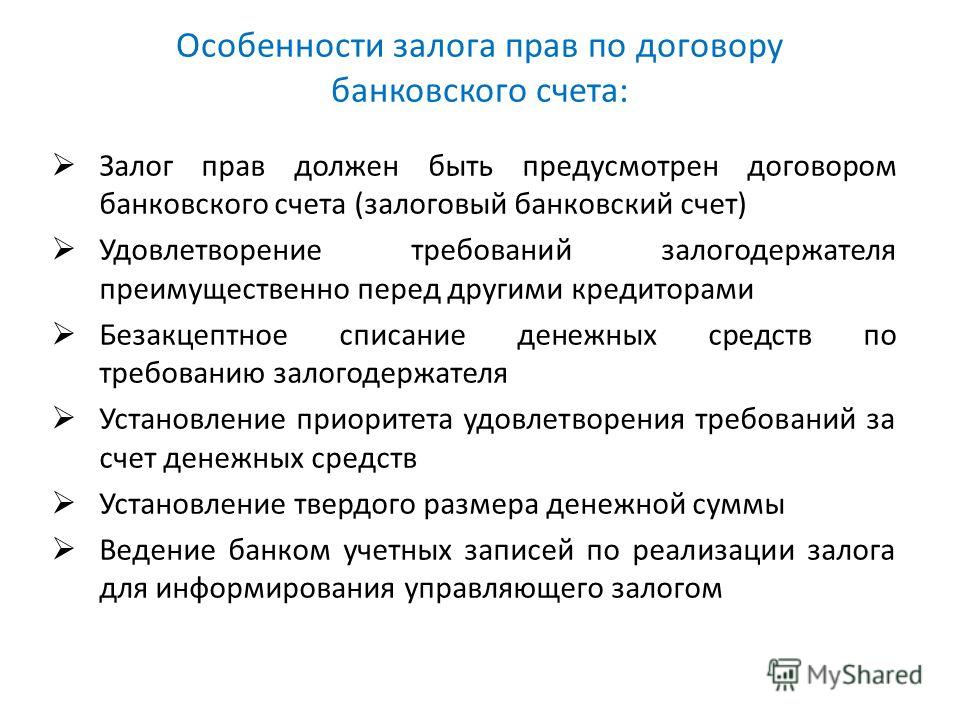

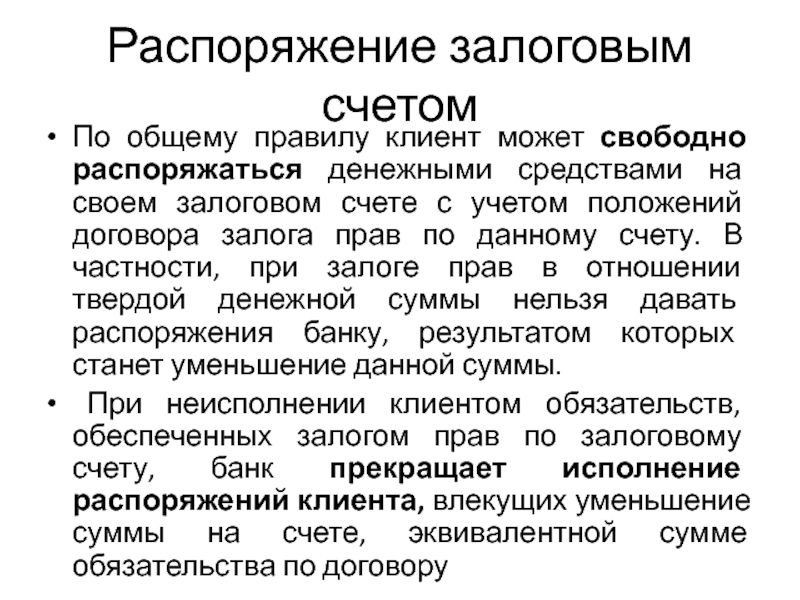

По общему правилу клиент может свободно распоряжаться денежными средствами на своем залоговом счете с учетом положений договора залога прав по данному счету. В частности, при залоге прав в отношении твердой денежной суммы нельзя давать распоряжения банку, результатом которых станет уменьшение данной суммы.

При неисполнении клиентом обязательств, обеспеченных залогом прав по залоговому счету, банк прекращает исполнение распоряжений клиента, влекущих уменьшение суммы на счете, эквивалентной сумме обязательства по договору.

Реализация заложенных прав по договору банковского счета

К денежным средствам, находящимся на залоговом счете, не применяются:

- Правила главы 45 Гражданского кодекса о списании денежных средств;

- Правила о реализации заложенного имущества (ст. 350 – 350.2).

Особенности залогового счета

При рассмотрении вопросов залога прав по залоговому счету неизбежно возникает вопрос о природе самого залогового счета. Отметим основные моменты:

- Залоговый счет – это отдельный вид счетов. Это означает, что для открытия залогового счета необходимо заключение нового договора, то есть уже существующий счет «превратить» в залоговый, указав на данный его признак, невозможно.

- При открытии залоговых счетов применяются те же правила, что и при открытии иных счетов – расчетных, текущих. Данная позиция отражена в Инструкции Банка России от 30.05.2014 N 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов».

- Наряду с номинальными счетами и счетами «эскроу» данные счета не входят в систему страхования вкладов в соответствии с Федеральным законом № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Соглашение о залоге прав по договору банковского счета

Настоящее Соглашение представляет собой сделку, в которой собственник определенного имущества/прав (далее «Залогодатель») передает такое имущество/права для обеспечения выполнения определенных

Особенность настоящего Соглашения заключается в том, что в залог передаются права пользования специальным залоговым счетом, открытом в банковском или ином финансовом учреждении. Такое право пользование включает в себя (1) право распоряжения денежными средствами, находящимися на залоговом счету; и (2) право списания денежных средств, а также совершения иных транзакций, предусмотренных банковским законодательством.

На усмотрение сторон настоящего Соглашения, передаваемые в залог права по залоговому счету могут обеспечивать:

(1) выполнение обязательств Залогодателя перед Залогодержателем по ранее заключенному договору/сделке между ними; или

(2) выполнение обязательств третьих лиц (далее «Должник») перед Залогодержателем по ранее заключенным договорам/сделкам между Должником и Залогодержателем.

Обращаем внимание, что в залог могут быть переданы исключительно права пользования по специальным залоговым счетам, в то время как передача права пользования по расчетным, текущим, депозитным и иным видам счетов не допускается.

Разработанный проект Соглашения дает возможность сторонам определить следующие ключевые моменты:

(1) суть, срок выполнения и цена основного обязательства, обеспечиваемого залогом прав по договору банковского счета;

(2) сумма и валюта денежных средств, вносимых на залоговый счет для обеспечения обязательства, а также срок их внесения;

(3) перечень оснований, при которых Залогодержатель имеет право требовать досрочного выполнения основного обязательства,

(4) требования к сохранности залогового права

(5) взаимные гарантии сторон, а также иные положения.

Особенности заключения Соглашения о залоге прав по договору банковского счета

Важной составляющей данного Соглашения является наличие у Залогодателя специального залогового счета. В случае его отсутствия у Залогодателя, смысл Соглашения теряется, поскольку отсутствуют счет, права по которому и передаются по данному Соглашению в залог.

Залогодатель имеет возможность открыть залоговый счет в любом из банковских или финансовых учреждений

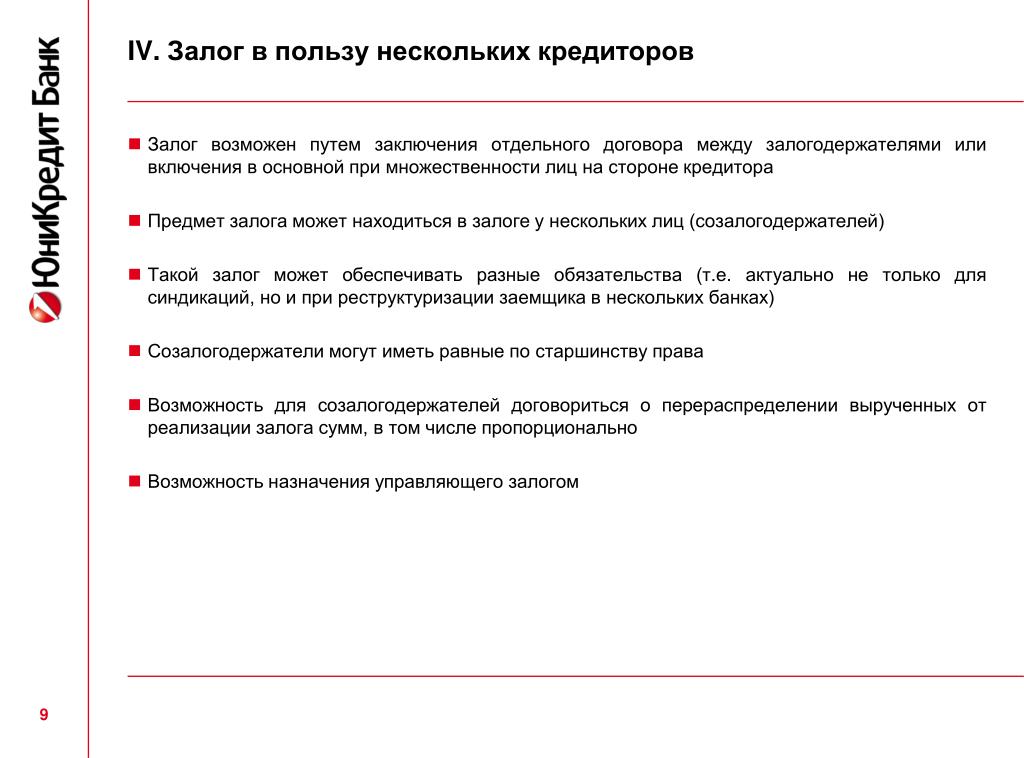

(1) Залогодержатель, который выступает кредитором Должника по основному обязательству, по совместительству является банком, в котором Залогодателем открывается залоговый счет для последующей передачи прав по договору банковского счета в залог Залогодержателю. В таком случае банк, где открыт залоговый счет, и Залогодержатель являются одним и тем же лицом.

(2) Залогодержатель, который выступает кредитором Должника по основному обязательству, и обслуживающий банк, в котором Залогодателем открывается залоговый счет, являются двумя разными лицами.

В первом случае право залога у Залогодержателя возникает с момента заключения и подписания данного Соглашения сторонами. Во втором случае право залога у Залогодержателя возникает в дату направления подписанной копии данного Соглашения в обслуживающий банк, в котором открыт залоговый счет.

Отличие от Договора залога товаров в обороте

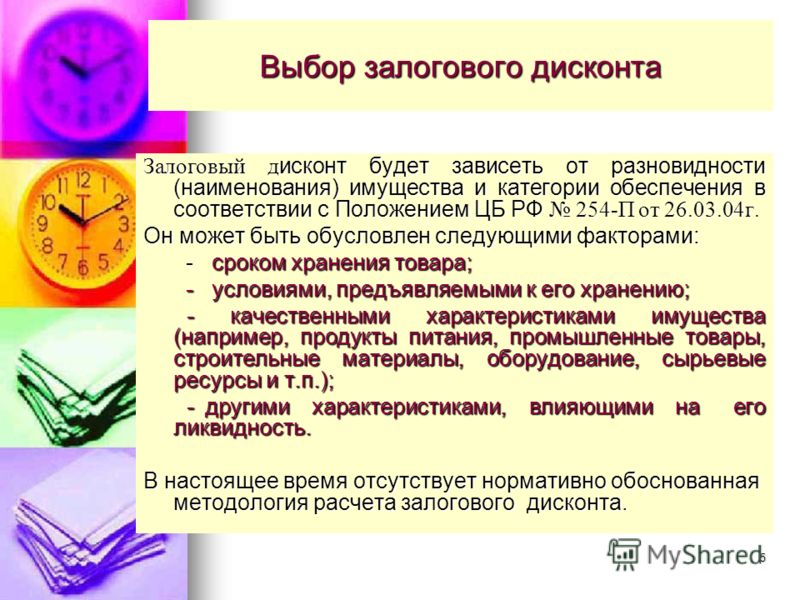

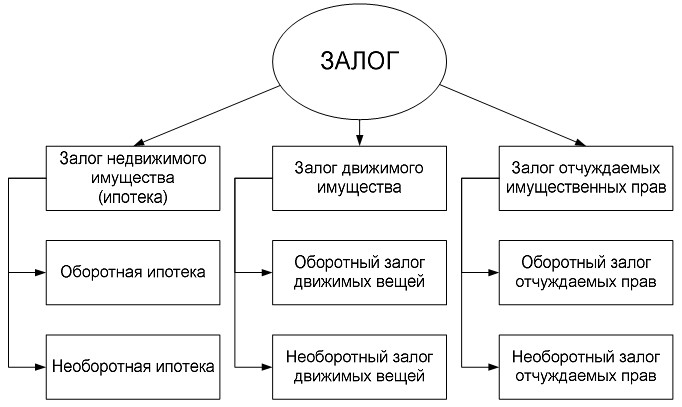

Основополагающее отличие заключается в виде имущества, передаваемого в залог для обеспечения выполнения обязательств Должника перед Залогодержателем. Так, согласно Договора залога товаров в обороте в залог передаются исключительно товары (техника, продукты, лекарства и т.п.).

Отличие от Договора залога движимого имущества

Ключевое различие состоит в виде имущества, передаваемого в залог для обеспечения выполнения обязательств Должника перед Залогодержателем. Так, согласно Договора залога движимого имущества в залог передаются только транспортные средства, объекты культурного наследия и иные виды движимого имущества, за исключением товаров в обороте.

Отличие от Договора залога долей/акций

Разница двух документов заключается в виде имущества, передаваемого в залог для обеспечения выполнения обязательств Должника перед Залогодержателем. Так, согласно Договора залога долей/акций в залог передаются (1) корпоративные права в уставном капитале общества с ограниченной ответственностью; или (2) акции акционерного общества.

Так, согласно Договора залога долей/акций в залог передаются (1) корпоративные права в уставном капитале общества с ограниченной ответственностью; или (2) акции акционерного общества.

Отличие от Договора залога обязательственных прав

Единственное отличие заключается в виде прав, передаваемых в залог для обеспечения выполнения обязательств Должника перед Залогодержателем. Так, по Договору залога обязательственных прав в залог передается имущественное право (требование) Залогодателя к своему должнику (т.е. третьему лицу, с которым Залогодатель заключил ранее сделку/соглашение, по которому должник обязуется в пользу Залогодателя выполнить определенные действия).

Отличие от Договора залога недвижимого имущества

Основополагающее отличие заключается в виде имущества, передаваемого в залог для обеспечения выполнения обязательств Должника перед Залогодержателем. Так, согласно Договора залога недвижимого имущества в залог передается недвижимость (квартира, гараж, дом, земельный участок и т. п.).

п.).

Как использовать документ

Документ готов к использованию в ежедневной работе банковских и финансовых учреждений, зарегистрированных на территории Российской Федерации, сотрудникам юридических отделов предприятий, организаций и учреждений как частной, так и государственной формы собственности.

На стороне Залогодателя и Залогодержателя могут выступать юридические и физические лица, а также индивидуальные предприниматели.

Для того, чтоб документ имел юридическую силу, достаточно его подписания обеими сторонами Соглашения, с последующим проставлением печатей (если одна из сторон Соглашения является юридическим лицом). По желанию сторон, настоящее Соглашение может быть удостоверено нотариально, в таком случае оно вступает в силу с момента его нотариального удостоверения.

Перед фактическим осуществлением взыскания на предмет залога Залогодержатель должен в обязательном порядке направить должнику и Залогодателю соответствующее уведомление о намерении провести взыскание.

Применимое законодательство

Проект настоящего Соглашения о залоге прав по договору банковского счета составлен в соответствие с действующими нормами Главы 23 Гражданского кодекса Российской Федерации, а также устоявшейся практики заключения договоров такого вида.

Как изменить шаблон

Вы заполняете форму. Документ создается у вас на глазах по мере того, как вы отвечаете на вопросы.

По завершению вы получите его в форматах Word и PDF. Вы можете изменять его и использовать его повторно.

Залоговый счет защитит участников сделки от мошенничества: Новости и статьи: Городская недвижимость: Разумная Недвижимость

Статья. 13.12.2019

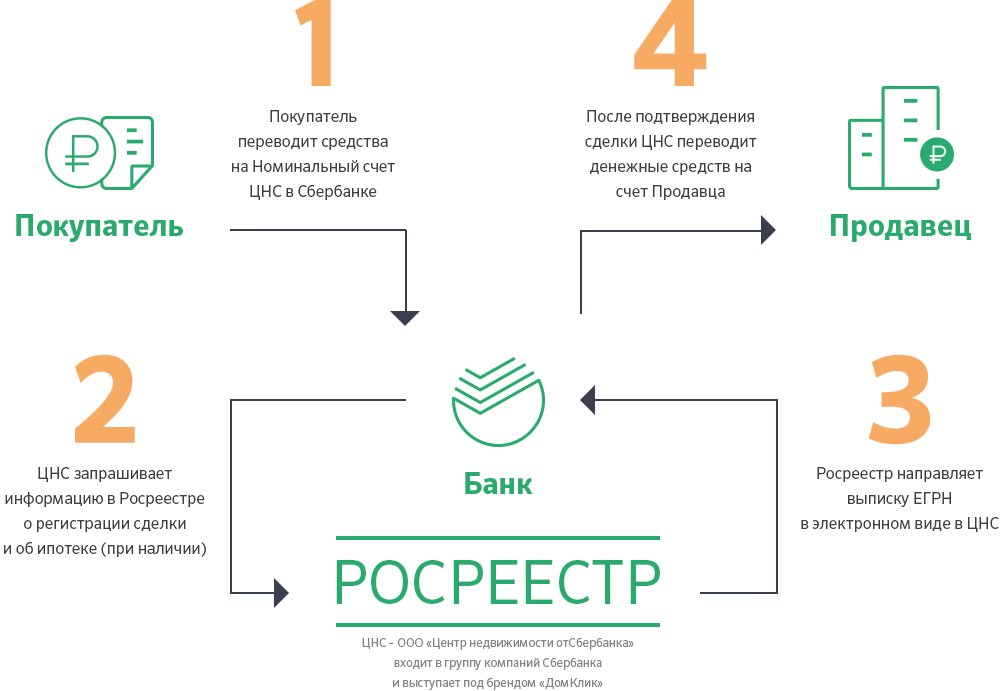

Безопасность операций с недвижимостью теперь обеспечит банк. Безналичные деньги, помещенные на залоговый счет, полностью исключают риск мошенничества при операциях с недвижимостью и гарантируют быстрое взыскание залога.

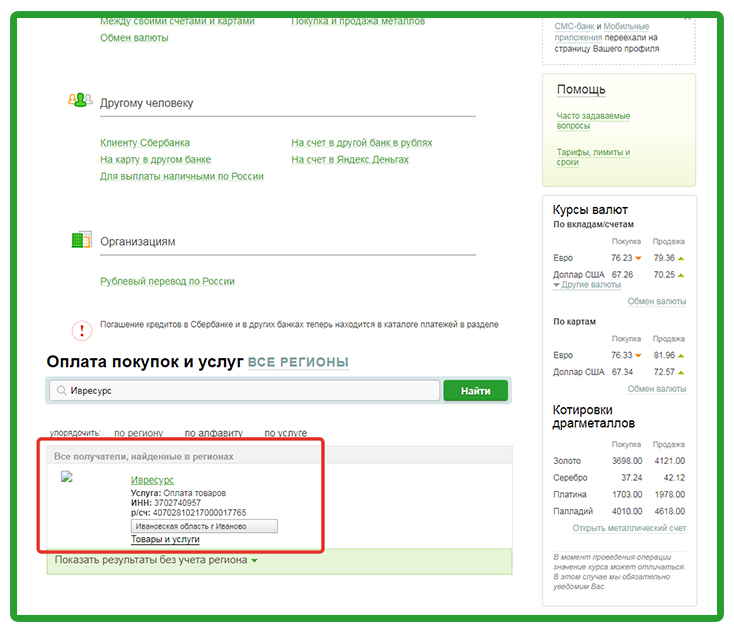

Кредитные организации России начали предлагать новые услуги. Так, совсем недавно банк «Санкт-Петербург» презентовал свой новый продукт – залоговые счета. А на днях, представив его на премии RETAIL FINANCE AWARDS, банк победил в номинации «Лучший розничный финансовый продукт». По прогнозам специалистов кредитной организации, залоговые счета будут высоко востребованы рынком, поскольку представляют удобный инструмент для сделок с недвижимостью.

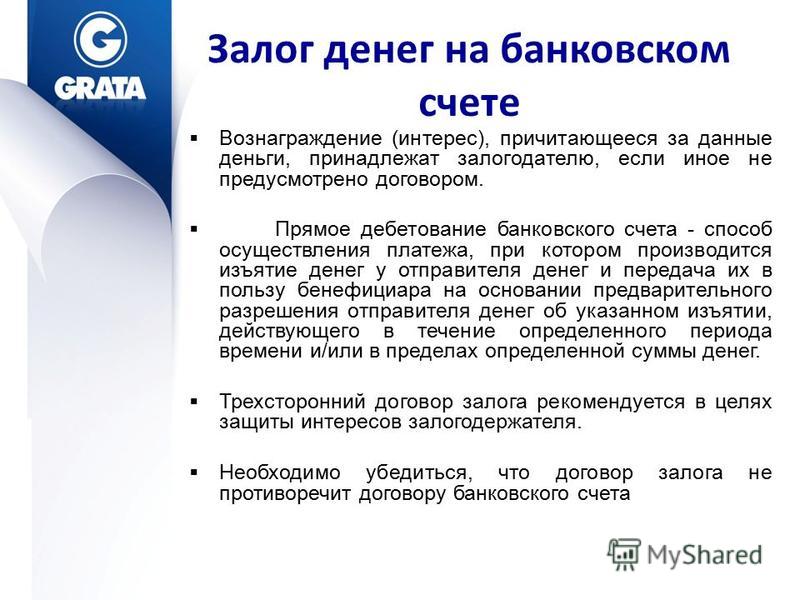

Залоговые счета удобны тем, что наделяют банк функцией залогодержателя, а в качестве залога могут быть использованы зачисленные на счет деньги. Тем самым залоговый счет идеально подходит для сделок купли-продажи недвижимости. И покупателю, и продавцу он гарантирует безопасность операции.

Договорившись о приобретении объекта недвижимости и заключив договор, продавец и покупатель подписывают соглашение с банком для оформления залога. После чего покупатель зачисляет на счет деньги, доступ к которым имеет только банк, а продавец оформляет собственность на недвижимость на нового владельца. После оформления документы поступают на проверку в банк, после чего кредитная организация переводит продавцу содержащиеся в залоге деньги, а покупателю отправляет документы на теперь уже его недвижимость.

После оформления документы поступают на проверку в банк, после чего кредитная организация переводит продавцу содержащиеся в залоге деньги, а покупателю отправляет документы на теперь уже его недвижимость.

Таким образом, посредничество банка страхует продавца от неполучения денег. А покупатель, в случае невыполнения условий сделки может вернуть свои деньги назад.

Разумная Недвижимость

По информации портала. При использовании материала гиперссылка на Razned.ru обязательна.

Залог прав по договору банковского счета/вклада

В соответствии с пунктом 1 статьи 358.9 Гражданского кодекса Российской Федерации предметом залога могут быть права по договору банковского счета при условии открытия банком клиенту залогового счета.

Пунктом 8 вышеназванной статьи 358.9 ГК РФ установлено, что правила ГК РФ о залоге прав по договору банковского счета (статьи 358.9 ГК РФ и статьи 358.10 — 358.14 ГК РФ) соответственно применяются к залогу прав по договору банковского вклада.

Таким образом, залоговый счет открывается на основании договора по правилам, предусмотренным для банковского счета, то есть является одним из видов банковских счетов (пункт 7 статьи 358.9 Гражданского кодекса Российской Федерации, глава 45 Гражданского кодекса Российской Федерации).

Открытие банком клиенту залогового счета является условием, при выполнении которого права по договору банковского счета/вклада могут быть предметом залога (пункты 1 и 8 статьи 358.9, статья 358.11 Гражданского кодекса Российской Федерации), в договоре залога прав по договору банковского счета/вклада должны быть указаны реквизиты залогового счета (пункт 1 статьи 358.10 Гражданского кодекса Российской Федерации).

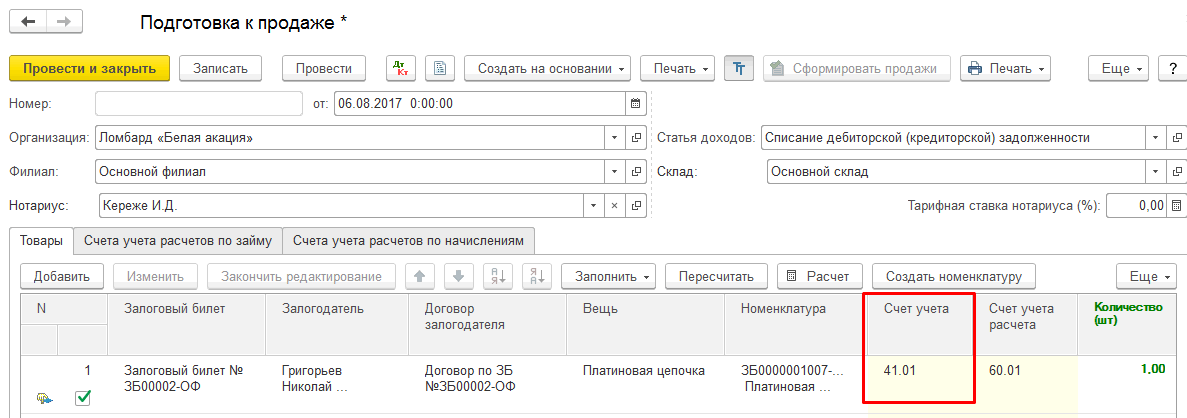

Способ обеспечения исполнения обязательств как залог прав по договору банковского счета/вклада может иметь место лишь в случае создания специального залогового актива — залогового (банковского) счета и денежные средства на указанном счете будут являться предметом требования в рамках этой разновидности залога. При этом, залоговый счет может сопутствовать соответствующему счету и на нем будут отражаться суммы денежных средств, права по которым заложены.

При этом, залоговый счет может сопутствовать соответствующему счету и на нем будут отражаться суммы денежных средств, права по которым заложены.

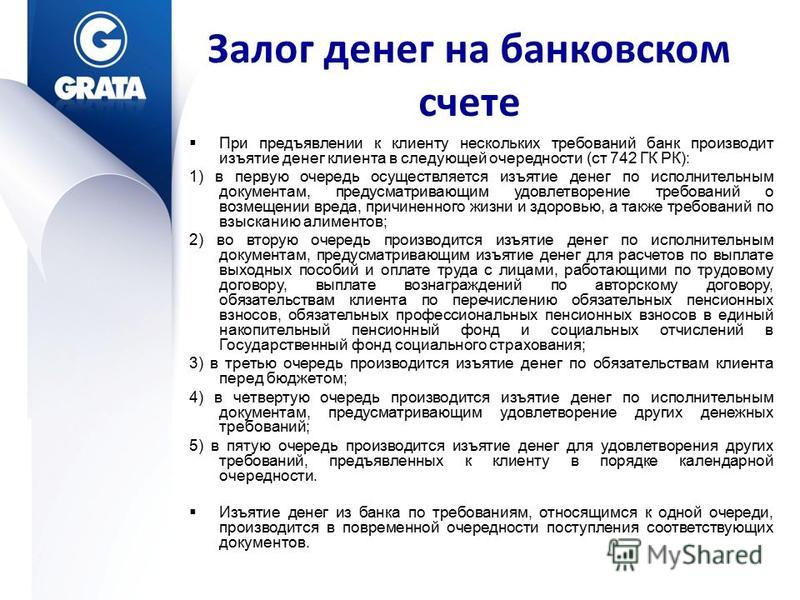

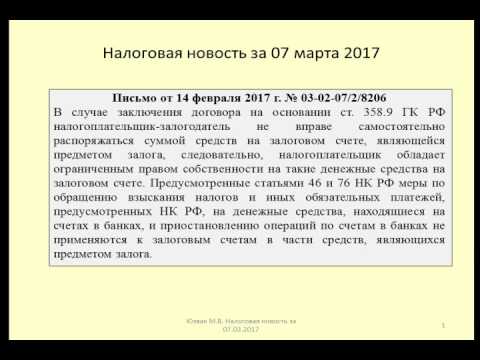

Особенности обращения взыскания на денежные средства должника, находящиеся на залоговом банковском счете, установлены ч. 1 ст. 72.1 Закона об исполнительном производстве, а именно: обращение взыскания на денежные средства должника, находящиеся на залоговом банковском счете и не превышающие размера обеспеченного залогом обязательства, допускается только в целях удовлетворения требований по обязательствам, обеспеченным залогом прав по договору банковского счета, а также требований кредиторов, удовлетворяемых преимущественно перед требованиями залогодержателя, при недостаточности у должника иного имущества для полного удовлетворения требований указанных лиц.

В соответствии со ст. 358.11 ГК РФ залог на основании договора залога прав по договору банковского счета возникает с момента уведомления банка о залоге прав и предоставления ему копии договора залога. В случае если залогодержателем является банк, заключивший с клиентом (залогодателем) договор залогового счета, залог возникает с момента заключения договора залога прав по банковскому счету.

В случае если залогодержателем является банк, заключивший с клиентом (залогодателем) договор залогового счета, залог возникает с момента заключения договора залога прав по банковскому счету.

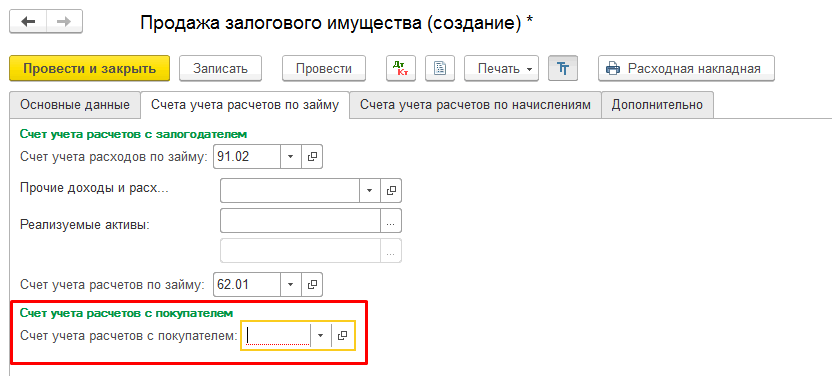

В силу ст. 358.14 ГК РФ при обращении взыскания на заложенные права по договору банковского счета в соответствии со статьей 349 настоящего ГК РФ в судебном или во внесудебном порядке требования залогодержателя удовлетворяются путем списания банком на основании распоряжения залогодержателя денежных средств с залогового счета залогодателя и выдачи их залогодержателю или зачисления их на счет, указанный залогодержателем (пункт 2 статьи 854).

(Определение Верховного Суда РФ от 31.07.2015 N 307-ЭС15-5513)

Согласно п. 4 Постановления Пленума ВАС РФ от 22.06.2006 N 23 государственная (муниципальная) гарантия представляет собой не поименованный в гл. 23 ГК РФ способ обеспечения исполнения гражданско-правовых обязательств, при котором публично-правовое образование дает письменное обязательство полностью или частично отвечать за исполнение принципалом обязательств перед третьими лицами (п. 1 ст. 115 БК РФ, п. 1 ст. 329 ГК РФ). Поскольку данные правоотношения сходны с отношениями, урегулированными нормами § 5 гл. 23 ГК РФ, к ним применимы нормы Гражданского кодекса РФ о поручительстве (п. 1 ст. 6 ГК РФ).

1 ст. 115 БК РФ, п. 1 ст. 329 ГК РФ). Поскольку данные правоотношения сходны с отношениями, урегулированными нормами § 5 гл. 23 ГК РФ, к ним применимы нормы Гражданского кодекса РФ о поручительстве (п. 1 ст. 6 ГК РФ).

Арбитражные споры. Адвокаты

Дополнительные виды специальных счетов: номинальный, залоговый, клиринговый и другие

Специальный счет — это отдельный счет, который оформляется в банковском учреждении и имеет определенное целевое назначение. Открыть специальный счет могут и юридические лица, и обычные граждане, чтобы осуществлять конкретные типы операций.

Как правило, зачисляемые суммы на специальные счета поступают от юрлиц и физлиц за предоставленные им услуги. Основные функции текущих счетов действуют в отношении и специальных счетов.

Существует несколько типов специальных счетов, рассмотрим наиболее популярные из них:

- специальный банковский счет платежного агента или субагента;

- счет платежного агента;

- счет поставщика;

- торговый банковский счет;

- клиринговый банковский счет;

- номинальный счет;

- залоговой счет и др.

Полный перечень специальных счетов можно найти в инструкции Центробанка России №153-И, там же вы найдете краткое описание каждого из них.

Документы для открытия специального счета те же самые, как и для открытия расчетного счета.

Счет банковского платежного агента или субагента

ИП или юридические лица имеют право взять на себя часть функций какой-либо кредитной организации, т.е. стать банковским платежным агентом. В этом случае им необходимо будет обзавестись специальным счетом — это основное требование закона для них.

Платежные агенты, выступая от лица банковской организации, могут принимать платежи от физических лиц (как с использование терминалов, так и без) или выдавать наличные средства и т.д. Осуществлять деятельность можно как самостоятельно, так и с привлечением дополнительных лиц — субагентов.

Стоит отметить, что банк тщательно отслеживает все операции по специальному счету банковского платежного агента.

Операции, которые доступны по данному счету:

- Зачисление наличных денег, которые были приняты от физлиц.

- Зачисление безналичных денег, которые были приняты с другого спецсчета.

- Списание денег на спецсчет платежного агента или поставщика.

- Списание денег на банковские счета.

Операции, недоступные по специальному счету банковского платежного агента:

- Выдача наличных средств.

- Перевод на счета физических лиц.

- Перевод на счета внутри банка.

- Оплата услуг кредитной организации.

Счет платежного агента

Такой счет открывают ИП и юридические лица, которые принимают платежи от физических лиц за услуги, которые были оказаны другими организациями. Чаще всего за жилищные услуги.

Операции, которые доступны по данному счету:

- Зачисление наличных денег, которые были приняты от физлиц.

- Зачисление безналичных денег, которые были приняты с других спецсчетов.

- Списание денег на спецсчет платежного агента или поставщика.

- Списание денег на банковские счета.

Операции, недоступные по специальному счету платежного агента:

- Выдача наличных средств.

- Перевод на счета физических лиц.

- Перевод на счета внутри банка.

- Оплата услуг кредитной организации.

Счет поставщика

Специальный счет поставщика открывается компаниям-поставщикам, которые реализуют товары или оказывают услуги гражданам-физическим лицам. Платежный агент выступает в роли посредника между компанией и физическими лицами. Для получения оплаты через них также нужно оформлять специальный счет. Другие операции по счету поставщика недоступны.

Торговый банковский счет

Торговые счета оформляют участники клиринга. Он может быть открыт в рублях, иностранной валюте, в драгоценных металлах. На данном счете лежат деньги, драгоценные металлы для:

- Исполнения или обеспечения обязательств по сделке.

- Оплаты вознаграждения клиринговой организации.

Операции по счету выполняются на основании распоряжений клиринговых организаций. При оформлении такого типа счета необходимо указать клиринговую организацию, которая будет управлять активами.

При оформлении такого типа счета необходимо указать клиринговую организацию, которая будет управлять активами.

Клиринговый банковский счет

Клиринговые банковские счета оформляют клиринговые организации. Клиринговый счет является отдельным банковским счетом, на котором размещаются активы участников клиринга или лиц, которые осуществляют функции центрального контрагента и прочее. Клиринговая организация выступает здесь в качестве регулирующего органа.

Этот тип счета также может быть открыт в рублях, иностранной валюте или в драгоценных металлах.

Номинальный счет

Номинальный счет открывают лица, в распоряжении которых была передана некоторая сумма от бенефициаров (владельцев денежных средств). Не смотря на то, что счет оформляется на имя другого человека, все права на деньги будут принадлежать бенефициару. Бенефициаров в этом случае может быть несколько.

В случае, если на номинальном счете учитываются денежные средства нескольких бенефициаров, банк ведет учет денежных средств каждого бенефициара, за исключением случаев, когда в соответствии с законом или договором номинального счета обязанность по учету денежных средств каждого бенефициара возложена на владельца счета.

Залоговый счет

Залоговый счет также является специальным банковским счетом. Он открывается физическим и юридическим лицам, который позволяет передавать в залог права по договору банковского счета.

Залоговый счет — лучший способ застраховать свои средства от обмана при сделках. Нужно помнить, что все деньги, положенные на счет, превратятся в залоговые.

Список выгодных банков для открытия счёта

Посмотреть список

Обслуживание залогового счета в Интерпромбанке

Заполняя и направляя в Банк данную электронную форму моего обращения, даю согласие на обработку АО КБ «ИНТЕРПРОМБАНК», место нахождения: 119019, г. Москва, Гоголевский бульвар, д. 9, стр. 1

(далее – «Банк»), а также лицу, действующего от имени и (или) в интересах Банка, всех моих персональных данных, содержащихся в данной электронной форме и любых иных документах, представляемых в

Банк, в том числе: ФИО; год, месяц, дата и место рождения; гражданство; пол; паспортные данные; данные водительского удостоверения; ИНН; данные заграничного паспорта, СНИЛС, данные визы и

миграционной карты, адрес регистрации и фактического места жительства; номера телефонов, факсов, электронного адреса и иной контактной информации; сведения о месте работы и должности; сведения о

доходах/расходах и имуществе в собственности, сведения, составляющие налоговую тайну в соответствии со статьей 102 Налогового кодекса Российской Федерации, а также любой иной информации,

относящейся прямо или косвенно ко мне (далее – «Персональные данные») в целях получения необходимой мне информации от Банка, заключения с Банком любых договоров и их дальнейшего исполнения,

оказания Банком услуг, подтверждения достоверности представленных мной сведений и Персональных данных способом по выбору Банка, совершения действий, направленных на возврат просроченной

задолженности, продвижения Банком и/или третьими лицами своих услуг на рынке путем осуществления прямых контактов с помощью любых средств связи, которая включает любое действие (операцию) или

совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с моими персональными данными, включая: сбор, запись, систематизацию,

накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение.

Персональные данные обрабатываются смешанным способом обработки персональных данных. Банк вправе поручать обработку Персональных данных третьим лицам на основании договоров, заключенных между Банком и третьими лицами.

Согласие на обработку персональных данных предоставляется с момента заполнения и направления мной в Банк данной электронной формы моего обращения и действительно в течение 5 (пяти) лет, но не менее 5 (пяти) лет после прекращения договорных отношений между мной и Банком. По истечении указанного срока его действие считается продленным на каждые следующие 5 (пять лет) при отсутствии сведений о его отзыве. Согласие может быть отозвано в любой момент путем передачи Банку письменного уведомления.

Что такое залог прав по договору банковского счета?

Залог прав по договору банковского счета?Именно такой специфичный вид залога появился с 1 июля 2014 г. Смысл его заключается в том, что в обеспечение исполнения обязательства передается определенная денежная сумма, находящаяся на специальном счете залогодателя – залоговом счете.

Для того чтобы передать в залог права по договору банковского счета, нужно открыть в банке залоговый счет. При этом для открытия залогового счета не требуется наличие договора залога и/или наличия денежных средств на счете.

Право залога возникнет с момента уведомления банка о залоге прав и предоставления копии договора залога, если залогодержателем является 3-е лицо. Если залогодержателем выступает сам банк, то право залога возникает с момента заключения договора залога.

По умолчанию в залог попадает вся денежная сумма, находящаяся на залоговом счете в любой момент в течение времени действия договора. Если требуется иное, то это следует прямо предусмотреть в договоре залога. Можно оговорить, что в залоге находится твердая денежная сумма. Тогда в любой момент в течение действия договора на счете должен находиться неснижаемый остаток в размере этой суммы. При этом даже частичное исполнение обязательства не будет являться основанием для снижения твердой суммы, если иное не предусмотреть в договоре.

Залоговый счет можно использовать не только по прямому назначению, указанному выше, но и в целях перечисления денежных средств, причитающихся залогодателю по другим договорам залога. Например, страховое возмещение за утрату или повреждение заложенного имущества, доходы от использования заложенного имущества, денежные суммы, подлежащие уплате залогодателю в счет исполнения обязательства, право (требование) по которому заложено.

В общем случае залогодатель вправе свободно распоряжаться денежными средствами на залоговом счете. Однако права залогодателя можно ограничить договором залога. Кроме того, если в залоге находится твердая денежная сумма, банк не сможет выполнить распоряжение залогодателя о перечислении средств, если в результате этого сумма денег на счете окажется меньше указанной твердой денежной суммы.

Каковы последствия нарушения залогодателем обязательства, обеспеченного залогом прав по договору банковского счета?

Во-первых, банк с момента получения уведомления залогодержателя о неисполнении или ненадлежащем исполнении должником обязательства не вправе исполнять распоряжения залогодателя, если в результате исполнения сумма денег на залоговом счете станет ниже суммы обеспеченного обязательства согласно договору залога.

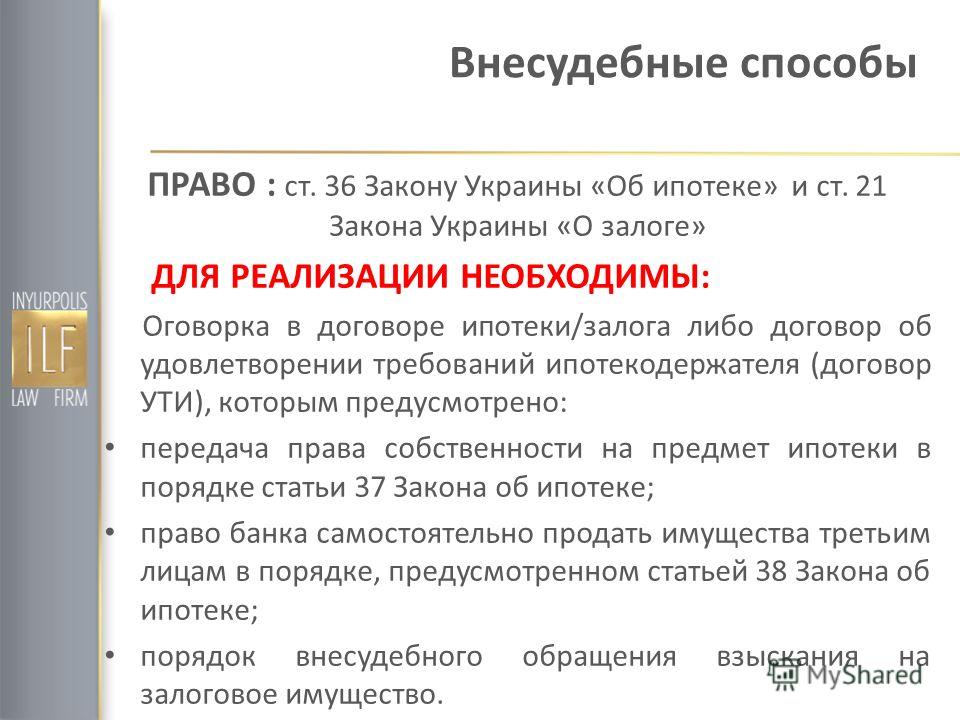

Во-вторых, залогодержатель вправе обратить взыскание на заложенные права по договору банковского счете в судебном или внесудебном порядке. Внесудебный порядок может быть предусмотрен непосредственно в договоре залога. Удовлетворение требований залогодержателя осуществляется на основании распоряжения последнего, направленного в банк. Банк списывает денежные средства с залогового счета залогодателя и выдает их залогодержателю либо зачисляет на счет, указанный залогодержателем.

Если вы хотите получить представление обо всех нововведениях по залогу в простой и доступной форме, приходите на мастер-класс «Новые правила о залоге: как обеспечить обязательство залогом после 1 июля 2014?», который состоится 7 ноября 2014 г. на площадке Центра развития бизнеса СБ РФ.

Found a typo in the text? Select it and press ctrl + enter

Определение безопасности

Что такое ценная бумага?

Термин «ценная бумага» относится к взаимозаменяемому оборотному финансовому инструменту, имеющему определенную денежную ценность. Он представляет собой долю владения в публичной корпорации через акции; отношения кредитора с государственным органом или корпорацией, представленные владельцем облигации этой организации; или права собственности, представленные опционом.

Он представляет собой долю владения в публичной корпорации через акции; отношения кредитора с государственным органом или корпорацией, представленные владельцем облигации этой организации; или права собственности, представленные опционом.

Ключевые выводы

- Ценные бумаги — это взаимозаменяемые и обращающиеся финансовые инструменты, используемые для привлечения капитала на государственных и частных рынках.

- Основные ценные бумаги бывают трех типов: долевые, предоставляющие право собственности держателям; задолженность — в основном ссуды, погашаемые периодическими платежами; и гибриды, сочетающие в себе аспекты долга и капитала.

- Публичные продажи ценных бумаг регулируются SEC.

- Саморегулируемые организации, такие как NASD, NFA и FINRA, также играют важную роль в регулировании производных ценных бумаг.

Понимание ценных бумаг

Ценные бумаги можно в целом разделить на два различных типа: акции и долги. Однако некоторые гибридные ценные бумаги сочетают в себе элементы как акций, так и долга.

Однако некоторые гибридные ценные бумаги сочетают в себе элементы как акций, так и долга.

Подготовка к экзамену Series 6: что такое ценная бумага?

Долевые ценные бумаги

Долевые ценные бумаги представляют собой долю владения, принадлежащую акционерам в юридическом лице (компании, товариществе или трасте), реализованную в форме акций акционерного капитала, которые включают акции как простых, так и привилегированных акций.

Держатели долевых ценных бумаг обычно не имеют права на регулярные выплаты — хотя долевые ценные бумаги часто выплачивают дивиденды, — но они могут получить прибыль от прироста капитала при продаже ценных бумаг (при условии, что они выросли в цене).

Долевые ценные бумаги действительно дают держателю определенный контроль над компанией на пропорциональной основе посредством права голоса. В случае банкротства они разделяют только остаточные проценты после выплаты всех обязательств перед кредиторами. Иногда они предлагаются в качестве оплаты натурой.

Долговые ценные бумаги

Долговая ценная бумага представляет собой заемные деньги, которые должны быть возвращены, с условиями, которые определяют размер кредита, процентную ставку и дату погашения или продления.

Долговые ценные бумаги, которые включают государственные и корпоративные облигации, депозитные сертификаты (CD) и обеспеченные ценные бумаги (например, CDO и CMO), как правило, дают их держателю право на регулярную выплату процентов и погашение основной суммы (независимо от результатов деятельности эмитента. ), наряду с любыми другими оговоренными договорными правами (которые не включают право голоса).

Как правило, они выпускаются на определенный срок, по истечении которого они могут быть погашены эмитентом.Долговые ценные бумаги могут быть обеспеченными (обеспеченными залогом) или необеспеченными, и, если они не обеспечены, могут иметь приоритет по контракту перед другим необеспеченным субординированным долгом в случае банкротства.

Гибридные ценные бумаги

Гибридные ценные бумаги, как следует из названия, сочетают в себе некоторые характеристики как долговых, так и долевых ценных бумаг. Примеры гибридных ценных бумаг включают варранты на акции (опционы, выпущенные самой компанией, которые дают акционерам право покупать акции в течение определенного периода времени и по определенной цене), конвертируемые облигации (облигации, которые могут быть конвертированы в обыкновенные акции компании-эмитента. ) и привилегированные акции (акции компании, выплаты процентов, дивидендов или другие выплаты на капитал могут иметь приоритет над выплатами других акционеров).

Примеры гибридных ценных бумаг включают варранты на акции (опционы, выпущенные самой компанией, которые дают акционерам право покупать акции в течение определенного периода времени и по определенной цене), конвертируемые облигации (облигации, которые могут быть конвертированы в обыкновенные акции компании-эмитента. ) и привилегированные акции (акции компании, выплаты процентов, дивидендов или другие выплаты на капитал могут иметь приоритет над выплатами других акционеров).

Хотя привилегированные акции технически классифицируются как долевые ценные бумаги, они часто рассматриваются как долговые ценные бумаги, поскольку они «ведут себя как облигации». Привилегированные акции предлагают фиксированную ставку дивидендов и являются популярным инструментом для инвесторов, стремящихся к заработку. По сути, это ценные бумаги с фиксированным доходом.

Как торгуют ценными бумагами

Публично торгуемые ценные бумаги котируются на фондовых биржах, где эмитенты могут запрашивать листинги ценных бумаг и привлекать инвесторов, обеспечивая ликвидный и регулируемый рынок для торговли. Неформальные электронные торговые системы стали более распространенными в последние годы, и в настоящее время ценные бумаги часто продаются «внебиржевой» или напрямую между инвесторами через Интернет или по телефону.

Неформальные электронные торговые системы стали более распространенными в последние годы, и в настоящее время ценные бумаги часто продаются «внебиржевой» или напрямую между инвесторами через Интернет или по телефону.

Первичное публичное размещение акций (IPO) представляет собой первую крупную продажу компанией долевых ценных бумаг населению. После IPO любые вновь выпущенные акции, хотя и проданные на первичном рынке, называются вторичным размещением. В качестве альтернативы, ценные бумаги могут быть предложены частным образом ограниченной и квалифицированной группе в рамках так называемого частного размещения — важное различие как с точки зрения законодательства о компаниях, так и с точки зрения регулирования ценных бумаг.Иногда компании продают акции в сочетании с публичным и частным размещением.

На вторичном рынке, также известном как вторичный рынок, ценные бумаги просто передаются как активы от одного инвестора к другому: акционеры могут продавать свои ценные бумаги другим инвесторам за наличные деньги и / или прирост капитала. Таким образом, вторичный рынок дополняет первичный. Вторичный рынок менее ликвиден для ценных бумаг, размещаемых в частном порядке, поскольку они не торгуются на открытом рынке и могут быть переданы только квалифицированным инвесторам.

Таким образом, вторичный рынок дополняет первичный. Вторичный рынок менее ликвиден для ценных бумаг, размещаемых в частном порядке, поскольку они не торгуются на открытом рынке и могут быть переданы только квалифицированным инвесторам.

Инвестиции в ценные бумаги

Лицо, создающее ценные бумаги для продажи, называется эмитентом, а те, кто их покупает, конечно же, инвесторы. Как правило, ценные бумаги представляют собой инвестиции и средство, с помощью которого муниципалитеты, компании и другие коммерческие предприятия могут привлекать новый капитал. Компании могут зарабатывать большие деньги, когда становятся публичными, например, продавая акции при первичном публичном размещении (IPO).

Органы власти города, штата или округа могут собрать средства для конкретного проекта, разместив выпуск муниципальных облигаций.В зависимости от рыночного спроса учреждения или структуры ценообразования привлечение капитала за счет ценных бумаг может быть предпочтительной альтернативой финансированию через банковский кредит.

С другой стороны, покупка ценных бумаг на заемные деньги, действие, известное как покупка с маржей, является популярным инвестиционным методом. По сути, компания может предоставить права собственности в форме денежных средств или других ценных бумаг либо при создании, либо в случае неисполнения обязательств, чтобы выплатить свой долг или другое обязательство другому лицу. В последнее время количество таких залоговых соглашений растет, особенно среди институциональных инвесторов.

Регулирование ценных бумаг

В США публичное предложение и продажа ценных бумаг регулирует Комиссия по ценным бумагам и биржам США (SEC).

Публичные предложения, продажи и торги ценными бумагами США должны быть зарегистрированы и зарегистрированы в отделах государственных ценных бумаг SEC. Саморегулируемые организации (СРО) в брокерской отрасли также часто занимают регулирующие позиции. Примеры СРО включают Национальную ассоциацию дилеров по ценным бумагам (NASD) и Регулирующий орган финансовой индустрии (FINRA).

Определение предложения ценных бумаг было установлено Верховным судом в деле 1946 года. В своем решении суд выводит определение ценной бумаги на основе четырех критериев: наличие инвестиционного контракта, создание общего предприятия, обещание прибыли эмитентом и использование третьей стороны для продвижения предложения.

Остаточные ценные бумаги

Остаточные ценные бумаги — это разновидность конвертируемых ценных бумаг, то есть их можно преобразовать в другую форму, обычно в обыкновенные акции.Конвертируемая облигация, например, представляет собой остаточную ценную бумагу, поскольку она позволяет держателю облигации конвертировать ценную бумагу в обыкновенные акции. У привилегированных акций также может быть возможность конвертации. Корпорации могут предлагать остаточные ценные бумаги для привлечения инвестиционного капитала, когда конкуренция за фонды высока.

Когда остаточная ценная бумага конвертируется или исполняется, это увеличивает количество находящихся в обращении обыкновенных акций. Это может также привести к снижению общего пула акций и их стоимости. Разбавление также влияет на показатели финансового анализа, такие как прибыль на акцию, потому что прибыль компании должна делиться на большее количество акций.

Это может также привести к снижению общего пула акций и их стоимости. Разбавление также влияет на показатели финансового анализа, такие как прибыль на акцию, потому что прибыль компании должна делиться на большее количество акций.

Напротив, если публично торгуемая компания принимает меры по сокращению общего количества своих акций в обращении, считается, что компания консолидировала их. Чистый эффект от этого действия — увеличение стоимости каждой отдельной акции. Часто это делается для привлечения большего количества или более крупных инвесторов, таких как паевые инвестиционные фонды.

Другие виды ценных бумаг

Сертифицированные ценные бумаги — это ценные бумаги, представленные в бумажной форме. Ценные бумаги также могут храниться в системе прямой регистрации, в которой акции регистрируются в бездокументарной форме.Другими словами, трансфер-агент хранит акции от имени компании без физических сертификатов.

Современные технологии и политики в большинстве случаев устранили необходимость в сертификатах и в необходимости ведения эмитентом полного реестра безопасности. Разработана система, в которой эмитенты могут депонировать единый глобальный сертификат, представляющий все выпущенные ценные бумаги, в универсальный депозитарий, известный как Депозитарная трастовая компания (DTC). Все ценные бумаги, торгуемые через DTC, хранятся в электронной форме.Важно отметить, что документарные и бездокументарные ценные бумаги не различаются с точки зрения прав или привилегий акционера или эмитента.

Разработана система, в которой эмитенты могут депонировать единый глобальный сертификат, представляющий все выпущенные ценные бумаги, в универсальный депозитарий, известный как Депозитарная трастовая компания (DTC). Все ценные бумаги, торгуемые через DTC, хранятся в электронной форме.Важно отметить, что документарные и бездокументарные ценные бумаги не различаются с точки зрения прав или привилегий акционера или эмитента.

Ценные бумаги на предъявителя — это ценные бумаги, которые обращаются и дают акционеру права по ценной бумаге. Они передаются от инвестора к инвестору, в некоторых случаях путем одобрения и доставки. С точки зрения прав собственности ценные бумаги на предъявителя до электронных носителей всегда были разделены, то есть каждая ценная бумага представляла собой отдельный актив, юридически отличный от других ценных бумаг того же выпуска.

В зависимости от рыночной практики разделенные ценные бумаги могут быть взаимозаменяемыми или (реже) не взаимозаменяемыми, что означает, что при кредитовании заемщик может вернуть активы, эквивалентные либо исходному активу, либо конкретному идентичному активу в конце ссуды. В некоторых случаях ценные бумаги на предъявителя могут использоваться для помощи в уклонении от уплаты налогов и, таким образом, иногда могут рассматриваться как эмитенты, акционеры и органы налогового регулирования негативно. Они редки в США.

В некоторых случаях ценные бумаги на предъявителя могут использоваться для помощи в уклонении от уплаты налогов и, таким образом, иногда могут рассматриваться как эмитенты, акционеры и органы налогового регулирования негативно. Они редки в США.

Именные ценные бумаги имеют имя держателя и другие необходимые реквизиты, которые эмитент ведет в реестре.Перевод именных ценных бумаг осуществляется путем внесения изменений в реестр. Зарегистрированные долговые ценные бумаги всегда неделимы, то есть весь выпуск представляет собой один актив, причем каждая ценная бумага является частью целого. Неделимые ценные бумаги взаимозаменяемы по своей природе. Доли вторичного рынка также всегда неразделимы.

Письменные ценные бумаги не зарегистрированы в SEC и не могут быть проданы публично на рынке. Письменная гарантия — также известная как ограниченная ценная бумага, буквенная бумага или буквенная облигация — продается непосредственно эмитентом инвестору.Термин происходит от требования SEC к «инвестиционному письму» от покупателя, в котором говорится, что покупка предназначена для инвестиционных целей и не предназначена для перепродажи. При переходе из рук в руки эти буквы часто требуют формы 4.

При переходе из рук в руки эти буквы часто требуют формы 4.

Ценные бумаги кабинета министров котируются на крупной финансовой бирже, такой как NYSE, но активно не торгуются. Удерживаемые неактивной толпой инвесторов, они, скорее всего, будут облигациями, чем акциями. «Кабинет» относится к физическому месту, где заказы на облигации исторически хранились вне торгового зала.В шкафах обычно хранятся лимитные ордера, и ордера хранятся под рукой до истечения срока их действия или исполнения.

Эмиссионные ценные бумаги: примеры

Рассмотрим случай XYZ, успешного стартапа, заинтересованного в привлечении капитала для стимулирования следующего этапа роста. До сих пор собственность стартапа была разделена между двумя его основателями. У него есть несколько вариантов доступа к капиталу. Он может выходить на публичные рынки, проводя IPO, или может собирать деньги, предлагая свои акции инвесторам в ходе частного размещения.

Первый метод позволяет компании генерировать больше капитала, но он обременен высокими комиссиями и требованиями раскрытия информации. При втором методе акции торгуются на вторичных рынках и не подлежат контролю со стороны общественности. В обоих случаях, однако, происходит распределение акций, которое уменьшает долю учредителей и предоставляет права собственности инвесторам. Это пример долевой ценной бумаги.

При втором методе акции торгуются на вторичных рынках и не подлежат контролю со стороны общественности. В обоих случаях, однако, происходит распределение акций, которое уменьшает долю учредителей и предоставляет права собственности инвесторам. Это пример долевой ценной бумаги.

Затем рассмотрим правительство, заинтересованное в сборе денег для возрождения своей экономики.Он использует облигации или долговое обеспечение для увеличения этой суммы, обещая регулярные выплаты держателям купона.

Наконец, рассмотрим случай стартапа ABC. Он привлекает деньги от частных инвесторов, включая семью и друзей. Основатели стартапа предлагают своим инвесторам конвертируемую вексель, которая конвертируется в акции стартапа на более позднем мероприятии. Большинство таких мероприятий финансируются. По сути, банкнота является долговым залогом, потому что это ссуда, предоставленная инвесторами основателям стартапа.

На более позднем этапе банкнота превращается в капитал в виде заранее определенного количества акций, которые дают инвесторам долю компании. Это пример гибридной безопасности.

Это пример гибридной безопасности.

: что это такое?

Брокерский счет — это налогооблагаемый инвестиционный счет, который позволяет индивидуальным инвесторам покупать и продавать различные виды инвестиционных ценных бумаг, таких как акции, облигации, ETF и паевые инвестиционные фонды.

Узнайте, как работают брокерские счета, почему их используют инвесторы и какой тип брокерского счета лучше всего подходит для ваших финансовых целей.

Что такое брокерский счет?

Брокерский счет — это тип налогооблагаемого инвестиционного счета, который можно открыть в брокерской фирме.Владелец счета может заказывать сделки, такие как покупка или продажа акций, и эти заказы исполняются брокерской фирмой.

Брокерские счета являются более простой альтернативой пенсионным инвестиционным счетам, таким как планы 401 (k) и IRA Roth. В отличие от пенсионных счетов, которые имеют особые правила и налоговые преимущества, брокерские счета имеют очень мало ограничений, и любые прибыли или убытки (включая дивиденды) отражаются в ваших налогах за этот год.

Как работает брокерский счет?

Брокерские счета открываются легко — аналогично открытию текущего счета в банке.Тот, кто хочет открыть брокерский счет, подает заявку в брокерскую фирму. Приложение запросит основную личную информацию, такую как ваше имя, адрес и номер социального страхования.

После утверждения вашей заявки вы вносите деньги на счет, выписывая чек, переводя деньги или переводя деньги со своего текущего или сберегательного счета. После того, как ваши депонированные средства будут исчерпаны, вы можете использовать деньги для покупки различных типов инвестиционных ценных бумаг.

В обмен на выполнение ваших заказов на покупку и продажу вы можете заплатить брокеру комиссию.Комиссии варьируются в зависимости от брокерских услуг, поэтому, прежде чем открывать счет, просмотрите и выберите брокерскую компанию со структурой комиссии, которая лучше всего подходит для вас.

Нет ограничений на количество брокерских счетов, не предназначенных для выхода на пенсию, которые вам разрешено иметь. У вас может быть столько или меньше брокерских счетов, сколько вы хотите (если учреждение не решит не разрешать вам открывать брокерский счет). Вы можете иметь несколько брокерских счетов в одном учреждении, разделяя активы по стратегии инвестирования. У вас может быть несколько брокерских счетов в разных учреждениях, что разнообразит ваши отношения и влияние.

У вас может быть столько или меньше брокерских счетов, сколько вы хотите (если учреждение не решит не разрешать вам открывать брокерский счет). Вы можете иметь несколько брокерских счетов в одном учреждении, разделяя активы по стратегии инвестирования. У вас может быть несколько брокерских счетов в разных учреждениях, что разнообразит ваши отношения и влияние.

Делая покупки для брокерских услуг, обратите внимание на финансовую устойчивость вашего брокера и степень его покрытия SIPC. Это страховка, которая компенсирует инвесторам, если их брокерская компания обанкротится. Различные типы активов имеют разный уровень покрытия, а некоторые, например, товары, вообще не имеют покрытия.

Чем можно торговать с брокерским счетом?

Вы можете торговать более чем десятком видов инвестиционных продуктов на брокерском счете.Эти инвестиционные продукты включают, но не ограничиваются:

- Обыкновенные акции и привилегированные акции, которые дают инвесторам частичное владение компанией

- Облигации, включая ценные бумаги Казначейства США, сберегательные облигации, корпоративные облигации, не облагаемые налогом муниципальные облигации и агентские облигации

- Паевые инвестиционные фонды, такие как индексные фонды, которые представляют собой объединенные инвестиционные портфели, которые объединяют средства от многих инвесторов для покупки большего количества акций, чем инвесторы могут купить самостоятельно.

- Биржевые фонды (ETF), которые представляют собой тип ценных бумаг, сочетающих в себе элементы как акций, так и паевых инвестиционных фондов

- Реал инвестиционные фонды недвижимости (REIT), такие как REIT для отелей, которые представляют собой тип ETF, который занимается инвестициями в недвижимость

- Опционы на акции и другие производные инструменты

- Криптовалюты, такие как Биткойн

- Master limited partnership налоговые преимущества (и возможные налоговые последствия)

- Денежные рынки и депозитные сертификаты (CD), которые обычно рассматриваются как Фер инвестиции, предназначенные для защиты денежных средств при получении некоторого дохода

Некоторые брокерские счета также позволяют держать членские паи в компании с ограниченной ответственностью или паи с ограниченной ответственностью в коммандитном партнерстве.Эти продукты обычно связаны с инвестированием в хедж-фонд, поэтому новым инвесторам или менее обеспеченным лицам может быть сложно получить доступ к этим возможностям.

Типы брокерских счетов

Хотя у брокерских счетов меньше специальных правил, чем у пенсионных счетов, существует несколько различных видов брокерских счетов. Когда вы покупаете брокерский счет, обратите внимание, попадает ли он в одну из следующих категорий.

Дисконтный брокерский счет

Дисконтный брокерский счет или дисконтный брокер — это наиболее распространенная форма брокерского счета для случайных инвесторов, которые только начинают свою деятельность.Это может быть брокерская компания, работающая только в режиме онлайн, или может быть несколько филиалов по всей стране. В основном все делается своими руками, и вы должны выполнять свои собственные сделки. В результате вы экономите на комиссиях.

Брокерский счет полного цикла

Брокерский счет с полным спектром услуг — это брокерский счет, который объединяет вас с преданным брокером, который знает вас, вашу семью и ваше финансовое положение. Вы можете взять трубку и поговорить с ними или войти в их офис и регулярно встречаться, чтобы обсудить свое портфолио. В обмен на это персонализированное обслуживание вы заплатите более высокую комиссию. Эти сборы могут быть включены в ваши комиссионные сборы или могут быть списаны с вашего счета в какой-либо другой форме.

В обмен на это персонализированное обслуживание вы заплатите более высокую комиссию. Эти сборы могут быть включены в ваши комиссионные сборы или могут быть списаны с вашего счета в какой-либо другой форме.

Некоторые финансовые учреждения предлагают как дисконтные, так и брокерские счета с полным спектром услуг.

Денежный брокерский счет

Денежный брокерский счет — это тот, который требует от вас внести наличные, прежде чем вы сможете начать торговать. Другими словами, брокерская компания не одолжит вам денег, и вы не сможете потратить то, чего у вас нет.Если вы хотите купить акцию на сумму 20 долларов, вы должны внести не менее 20 долларов на свой счет и использовать эти средства для завершения сделки. Это ограничивает трейдеров базовыми сделками — например, они не могут продавать акции.

Денежные счета могут быть дисконтными или полнофункциональными.

Маржинальный брокерский счет

Маржинальный счет, в отличие от денежного счета, позволяет вам занимать деньги для совершения сделок. Брокер, по сути, выступает в роли кредитора, предоставляя вам ссуды под низкие проценты для конкретной цели совершения сделок.Эти ссуды позволяют совершать более сложные сделки, такие как короткие продажи.

Брокер, по сути, выступает в роли кредитора, предоставляя вам ссуды под низкие проценты для конкретной цели совершения сделок.Эти ссуды позволяют совершать более сложные сделки, такие как короткие продажи.

Как и в случае с денежными счетами, маржинальные счета могут быть либо дисконтными, либо брокерскими счетами с полным спектром услуг.

Заимствование денег для совершения сделок увеличивает вашу потенциальную прибыль, но также увеличивает ваш риск. Только опытным трейдерам следует рассмотреть возможность использования маржинального счета. Учтите следующие факторы:

- Маржинальные брокерские счета усложняют получение дивидендов по своим акциям. Если все пойдет не так, возможно, вы не имеете права на получение более низких ставок налога на дивиденды.Вместо этого вас могут заставить платить обычные налоговые ставки, что может значительно увеличить ваши налоговые обязательства.

- Использование маржи может привести к финансовой катастрофе, независимо от того, насколько вы уверены в сделке.

В конечном итоге вы можете потерять гораздо больше денег, чем изначально инвестируете, тогда как с наличным счетом вы можете потерять только деньги, которые вы вносите на счет. Неудачное решение на нестабильном рынке может привести к тому, что трейдер окажется в долгах, и он будет на крючке, если внесет больше денег на свой маржинальный счет только для погашения этого долга.

В конечном итоге вы можете потерять гораздо больше денег, чем изначально инвестируете, тогда как с наличным счетом вы можете потерять только деньги, которые вы вносите на счет. Неудачное решение на нестабильном рынке может привести к тому, что трейдер окажется в долгах, и он будет на крючке, если внесет больше денег на свой маржинальный счет только для погашения этого долга.

Ключевые выводы

- Брокерский счет — это тип финансового счета, который позволяет человеку торговать инвестиционными продуктами.

- На инвестиционном счете можно хранить множество различных видов инвестиционных продуктов, включая акции, облигации, паевые инвестиционные фонды и многое другое.

- Брокерские счета предлагают меньше налоговых льгот, чем пенсионные счета, но также меньше ограничений на то, когда трейдер может вносить или снимать деньги.

Д.C. Юридическая библиотека — § 28: 8-501. Счет ценных бумаг; получение права на обеспечение от посредника по ценным бумагам.

(a) Для целей данной статьи термин «счет ценных бумаг» означает счет, на который зачисляется или может быть зачислен финансовый актив в соответствии с соглашением, согласно которому лицо, ведущее счет, обязуется лечить лицо, для которого счет ведется как имеющий право осуществлять права, составляющие финансовый актив.

(b) За исключением случаев, предусмотренных в подразделах (d) и (e) данного раздела, лицо приобретает право на обеспечение, если посредник по ценным бумагам:

(1) Указывает посредством бухгалтерской записи, что финансовый актив был зачислен на счет ценных бумаг лица;

(2) получает финансовый актив от лица или приобретает финансовый актив для этого лица и в любом случае принимает его для зачисления на счет ценных бумаг этого лица; или

(3) В соответствии с другим законом, постановлением или правилом становится обязанным зачислить финансовый актив на счет ценных бумаг лица.

(c) Если условие подпункта (b) этого раздела было выполнено, лицо имеет право на обеспечение, даже если посредник по ценным бумагам сам не владеет финансовым активом.

(d) Если посредник по ценным бумагам владеет финансовым активом для другого лица, и финансовый актив зарегистрирован на имя, подлежит оплате по распоряжению или специально передан другому лицу, и не был передан посреднику по ценным бумагам или пусто, другое лицо рассматривается как непосредственное владение финансовым активом, а не как имеющее право обеспечения в отношении финансового актива.

(e) Выпуск ценной бумаги не является установлением права на ценные бумаги.

(9 апреля 1997 г., Закон округа Колумбия 11-240, § 2, 44 DCR 1087.)

Предыдущие кодификации

1981 Ed., § 28: 8-501.

Ссылки на разделы

На этот раздел есть ссылки в § 28: 8-102, § 28: 8-104, § 28: 8-502 и § 28: 9-102.

Комментарий к унифицированному торговому кодексу

1.Правила Части 5 применяются к предоставлению ценных бумаг, а Раздел 8-501 (b) предусматривает, что лицо имеет право на обеспечение, когда финансовый актив был зачислен на «счет ценных бумаг». Таким образом, термин «счет ценных бумаг» определяет тип договоренностей между учреждениями и их клиентами, которые охватываются Частью 5. Счет ценных бумаг — это договоренность по соглашению, в которой посредник обязуется рассматривать клиента как имеющего право осуществлять права, которые включают финансовый актив.Согласованный аспект покрывается требованием, чтобы счет был открыт в соответствии с соглашением. Термин «соглашение» используется в широком смысле, определенном в Разделе 1-201 (3). Нет требования о подписании официального или письменного соглашения.

Поскольку в настоящее время ведется бизнес с ценными бумагами, несколько важных отношений явно подпадают под определение счета ценных бумаг, включая отношения между клиринговой корпорацией и ее участниками, брокером и клиентами, которые оставляют ценные бумаги брокеру, и банком, действующим в качестве ценных бумаг. хранитель и его клиенты-хранители.С учетом огромного разнообразия существующих сегодня договоренностей в отношении ценных бумаг и уверенности в том, что в будущем будут возникать новые договоренности, невозможно указать все договоренности, к которым этот термин применяется и не применяется.

хранитель и его клиенты-хранители.С учетом огромного разнообразия существующих сегодня договоренностей в отношении ценных бумаг и уверенности в том, что в будущем будут возникать новые договоренности, невозможно указать все договоренности, к которым этот термин применяется и не применяется.

Является ли договоренность между фирмой и другим лицом в отношении ценной бумаги или другого финансового актива «счетом ценных бумаг» в соответствии с настоящей статьей, зависит от того, обязалась ли фирма рассматривать другое лицо как имеющее право осуществлять права, составляющие ценную бумагу или иное финансовый актив.Раздел 1-102, однако, устанавливает основополагающий принцип толкования, согласно которому положения Кодекса должны толковаться и применяться для продвижения их основных целей и политики. Таким образом, вопрос о том, является ли данное соглашение счетом ценных бумаг, следует решать не путем словарного анализа слов определения, взятого из контекста, а путем рассмотрения того, способствует ли оно целям статьи 8 по включению соглашения в термин «счет ценных бумаг». .

.

Результатом заключения о том, что соглашение является счетом ценных бумаг, является применение правил Части 5.Соответственно, определение «счета ценных бумаг» должно толковаться в свете основных положений Части 5, которые описывают основные особенности типа отношений, для которых были разработаны правила коммерческого права Пересмотренной статьи 8, касающиеся прав на обеспечение. Между учреждениями и другими лицами существует множество договоренностей в отношении ценных бумаг или других финансовых активов, которые не подпадают под определение «счета ценных бумаг», поскольку учреждения не обязались рассматривать других лиц как имеющих право осуществлять обычные права указанного правообладателя. в правилах Части 5.Например, термин «счет ценных бумаг» не охватывает отношения между банком и его вкладчиками или отношения между доверительным управляющим и бенефициаром обычного траста, потому что это не отношения, в которых держатель финансового актива обязался рассматривать иное как право осуществлять права, составляющие финансовый актив, в порядке, предусмотренном правилами Части 5.

Короче говоря, главный фактор при принятии решения о том, является ли соглашение счетом ценных бумаг, заключается в том, соответствует ли применение правил Части 5 ожиданиям сторон в отношениях.Отношения, не регулируемые Частью 5, могут регулироваться другими частями Статьи 8, если отношения приводят к возникновению новой ценной бумаги, или могут регулироваться полностью другим законодательством.

2. Подраздел (b) этого раздела определяет, при каких обстоятельствах возникают права безопасности. В параграфе (1) подраздела (b) излагается наиболее важное правило. Он включает поведение посредника, отражая базовое операционное допущение системы косвенного владения, согласно которому после того, как посредник по ценным бумагам признал, что он поддерживает позицию в финансовом активе для своего клиента или участника, посредник обязан относиться к клиенту или участнику. как право на финансовый актив.В пункте (1) не делается попытки точно указать, какие этапы учета, ведения записей или передачи информации достаточны, чтобы указать, что посредник кредитовал счет. Это оставлено на усмотрение соглашения, торговой практики или правила, чтобы обеспечить гибкость, необходимую для адаптации к изменяющимся или изменяющимся системам учета и обработки информации. Смысл параграфа (1) заключается в том, что после того, как посредник признал, что он занимает позицию для клиента или участника, клиент или участник имеет право обеспечения.Точная форма, в которой посредник проявляет это подтверждение, остается на усмотрение частного лица.

Это оставлено на усмотрение соглашения, торговой практики или правила, чтобы обеспечить гибкость, необходимую для адаптации к изменяющимся или изменяющимся системам учета и обработки информации. Смысл параграфа (1) заключается в том, что после того, как посредник признал, что он занимает позицию для клиента или участника, клиент или участник имеет право обеспечения.Точная форма, в которой посредник проявляет это подтверждение, остается на усмотрение частного лица.

Параграф (2) подпункта (b) устанавливает другой операционный тест, включающий не систему бухгалтерского учета посредника, а факты, которые системы бухгалтерского учета должны отражать. Согласно пункту (b) (2) лицо имеет право на обеспечение, если посредник получил и принял финансовый актив для кредитования на счет своего клиента или участника.Например, если клиент брокера или банковского хранителя доставляет сертификат безопасности в надлежащей форме брокеру или банку, который хранится на счете клиента, клиент получает право на обеспечение. Пункт (b) (2) также охватывает обстоятельства, при которых посредник получает финансовый актив от третьего лица для кредитования на счет клиента или участника. Пункт (b) (2) не ограничивается обстоятельствами, при которых посредник получает сертификаты безопасности или другие финансовые активы в физической форме.Пункт (b) (2) также охватывает обстоятельства, при которых посредник приобретает право обеспечения в отношении финансового актива, который должен быть зачислен на счет собственного клиента посредника. Например, если клиент переводит свой счет от Брокера А к Брокеру Б, он приобретает права безопасности в отношении Брокера Б после того, как клиринговая корпорация зачислит позиции на счет Брокера Б. Однако следует отметить, что пункт (b) (2) предусматривает, что лицо приобретает право на обеспечение, когда посредник не только получает, но и принимает финансовый актив для зачисления на счет.Это ограничение включено для учета того факта, что могут быть обстоятельства, при которых посредник получил финансовый актив, но не желает брать на себя обязательства, вытекающие из установления права обеспечения.

Пункт (b) (2) также охватывает обстоятельства, при которых посредник получает финансовый актив от третьего лица для кредитования на счет клиента или участника. Пункт (b) (2) не ограничивается обстоятельствами, при которых посредник получает сертификаты безопасности или другие финансовые активы в физической форме.Пункт (b) (2) также охватывает обстоятельства, при которых посредник приобретает право обеспечения в отношении финансового актива, который должен быть зачислен на счет собственного клиента посредника. Например, если клиент переводит свой счет от Брокера А к Брокеру Б, он приобретает права безопасности в отношении Брокера Б после того, как клиринговая корпорация зачислит позиции на счет Брокера Б. Однако следует отметить, что пункт (b) (2) предусматривает, что лицо приобретает право на обеспечение, когда посредник не только получает, но и принимает финансовый актив для зачисления на счет.Это ограничение включено для учета того факта, что могут быть обстоятельства, при которых посредник получил финансовый актив, но не желает брать на себя обязательства, вытекающие из установления права обеспечения. Например, сертификат безопасности, который отправляется посреднику, может быть не в надлежащей форме или может представлять собой тип финансового актива, который посредник не желает передавать другим. Следует отметить, что во всех случаях, кроме крайне необычных, обстоятельства, описанные в параграфе (2), также будут подпадать под действие параграфа (1), поскольку посредник зачисляет позиции на счет клиента.

Например, сертификат безопасности, который отправляется посреднику, может быть не в надлежащей форме или может представлять собой тип финансового актива, который посредник не желает передавать другим. Следует отметить, что во всех случаях, кроме крайне необычных, обстоятельства, описанные в параграфе (2), также будут подпадать под действие параграфа (1), поскольку посредник зачисляет позиции на счет клиента.

Параграф (3) подпункта (b) устанавливает остаточный тест, чтобы избежать любых последствий того, что неспособность посредника внести соответствующие записи для кредитования позиции на счет ценных бумаг клиента помешает клиенту получить права правообладатель согласно Части 5. Как и в случае с тестом параграфа (2), проверка параграфа (3) не потребуется для обычных случаев, поскольку они охватываются параграфом (1).

3.В каком-то смысле Раздел 8-501 (b) аналогичен правилам, изложенным в положениях Разделов 8-313 (1) (d) и 8-320 предыдущей версии Статьи 8, в которых указывалось, какие действия действуют с ценными бумагами. посредническая или клиринговая корпорация достаточна для передачи ценных бумаг, находящихся в взаимозаменяемом объеме. Однако, в отличие от предыдущей версии статьи 8, этот раздел не основан на идее о том, что правообладатель приобретает права только в результате «передачи» от посредника по ценным бумагам держателю прав.В системе непрямого владения важным фактом является то, что посредник по ценным бумагам обязался рассматривать клиента как имеющего право на финансовый актив. Посредник по ценным бумагам должен предпринять необходимые шаги для обеспечения того, чтобы он был в состоянии выполнить свое обязательство. Например, вполне возможно, что посредник по ценным бумагам может делать записи на счете клиента, отражающие приобретение этим клиентом определенной ценной бумаги в то время, когда посредник по ценным бумагам сам не владел какими-либо единицами этой ценной бумаги.Лицо, у которого посредник по ценным бумагам купил ценную бумагу, могло не доставить ценные бумаги, и могло потребоваться некоторое время, чтобы решить проблему, или, возможно, произошел операционный разрыв во времени между зачислением на счет клиента и получением ценных бумаг.

посредническая или клиринговая корпорация достаточна для передачи ценных бумаг, находящихся в взаимозаменяемом объеме. Однако, в отличие от предыдущей версии статьи 8, этот раздел не основан на идее о том, что правообладатель приобретает права только в результате «передачи» от посредника по ценным бумагам держателю прав.В системе непрямого владения важным фактом является то, что посредник по ценным бумагам обязался рассматривать клиента как имеющего право на финансовый актив. Посредник по ценным бумагам должен предпринять необходимые шаги для обеспечения того, чтобы он был в состоянии выполнить свое обязательство. Например, вполне возможно, что посредник по ценным бумагам может делать записи на счете клиента, отражающие приобретение этим клиентом определенной ценной бумаги в то время, когда посредник по ценным бумагам сам не владел какими-либо единицами этой ценной бумаги.Лицо, у которого посредник по ценным бумагам купил ценную бумагу, могло не доставить ценные бумаги, и могло потребоваться некоторое время, чтобы решить проблему, или, возможно, произошел операционный разрыв во времени между зачислением на счет клиента и получением ценных бумаг. от другого посредника по ценным бумагам. Права правообладателя в отношении посредника по ценным бумагам не зависят от того, приобрел ли посредник по ценным бумагам его долю и когда это произошло. Подраздел (c) призван прояснить этот момент.Подраздел (c) не означает, что посредник вправе создавать права обеспечения, не имея достаточных финансовых активов для удовлетворения своих правообладателей. Обязанность посредника по ценным бумагам поддерживать достаточный объем активов регулируется разделом 8-504 и нормативным законодательством. Подраздел (c) включен только для того, чтобы прояснить вопрос о том, приобрело ли лицо право обеспечения, не зависит от того, выполнил ли посредник эту обязанность.

от другого посредника по ценным бумагам. Права правообладателя в отношении посредника по ценным бумагам не зависят от того, приобрел ли посредник по ценным бумагам его долю и когда это произошло. Подраздел (c) призван прояснить этот момент.Подраздел (c) не означает, что посредник вправе создавать права обеспечения, не имея достаточных финансовых активов для удовлетворения своих правообладателей. Обязанность посредника по ценным бумагам поддерживать достаточный объем активов регулируется разделом 8-504 и нормативным законодательством. Подраздел (c) включен только для того, чтобы прояснить вопрос о том, приобрело ли лицо право обеспечения, не зависит от того, выполнил ли посредник эту обязанность.

4.Часть 5 статьи 8 устанавливает тщательно разработанную систему правил для системы косвенного владения. Лица, которые держат ценные бумаги через брокеров или хранителей, имеют права обеспечения, которые регулируются Частью 5, а не рассматриваются как прямые держатели ценных бумаг. Подраздел (d) определяет ограниченное обстоятельство, при котором клиент, который оставляет финансовый актив брокеру или другому посреднику по ценным бумагам, имеет прямую заинтересованность в финансовом активе, а не право на обеспечение.

Подраздел (d) определяет ограниченное обстоятельство, при котором клиент, который оставляет финансовый актив брокеру или другому посреднику по ценным бумагам, имеет прямую заинтересованность в финансовом активе, а не право на обеспечение.

Клиент может быть прямым держателем только в том случае, если сертификат ценной бумаги или другой финансовый актив зарегистрирован на имя, подлежит оплате по распоряжению или специально подтвержден для клиента и не подтвержден клиентом в отношении ценных бумаг. посредник или пустым. Различие между обстоятельствами, при которых клиент может рассматриваться как прямой владелец, и обстоятельствами, при которых клиент имеет право на обеспечение, по существу совпадает с различием, проводимым в соответствии с федеральным кодексом о банкротстве между ценными бумагами на имя клиента и собственностью клиента.Это различие не включает никаких форм физической идентификации или сегрегации. Клиент, который доставляет сертификаты брокеру с пустыми индоссаментами или полномочиями по акциям, не является прямым держателем, но имеет право на обеспечение, даже несмотря на то, что брокер держит эти сертификаты в той или иной форме для отдельного хранения для этого конкретного клиента. Клиент остается прямым держателем только в том случае, если нет индоссамента или акций, поэтому от клиента требуются дальнейшие действия для размещения сертификатов в форме, в которую они могут быть переданы брокером.

Клиент остается прямым держателем только в том случае, если нет индоссамента или акций, поэтому от клиента требуются дальнейшие действия для размещения сертификатов в форме, в которую они могут быть переданы брокером.

Правило пункта (d) соответствует правилу, изложенному в Разделе 8-301 (a) (3), в котором указывается, когда приобретение сертификата посредником по ценным бумагам считается «доставкой» клиенту.

5. Подраздел (e) призван пояснить, что Часть 5 не применяется к соглашению, в котором выпущена ценная бумага, представляющая долю в базовых активах, в отличие от соглашений, в которых базовые активы отражаются на счете ценных бумаг.Распространенным механизмом разработки новых финансовых инструментов является то, что финансовое учреждение, владеющее ценной бумагой, финансовым инструментом или их пулом, создает интересы в этом активе или пуле, которые продаются другим лицам. Во многих таких случаях созданные таким образом интересы подпадают под определение «безопасности» в Разделе 8-102 (a) (15). Если это так, то в соответствии с подразделом (e) Раздела 8-501 отношения между учреждением, которое создает интересы, и лицами, которые их владеют, не являются правом обеспечения, к которому применяются правила Части 5.Соответственно, такая договоренность, как американская депозитарная расписка, которая создает свободно передаваемые интересы в базовых ценных бумагах, будет представлять собой выпуск ценной бумаги в соответствии со статьей 8, а не установление права на обеспечение для базовых ценных бумаг.

Если это так, то в соответствии с подразделом (e) Раздела 8-501 отношения между учреждением, которое создает интересы, и лицами, которые их владеют, не являются правом обеспечения, к которому применяются правила Части 5.Соответственно, такая договоренность, как американская депозитарная расписка, которая создает свободно передаваемые интересы в базовых ценных бумагах, будет представлять собой выпуск ценной бумаги в соответствии со статьей 8, а не установление права на обеспечение для базовых ценных бумаг.

Правило подраздела (e) можно рассматривать как аспект правил определения, определяющих значение счета ценных бумаг и права на обеспечение. Среди ключевых компонентов определения безопасности в Разделе 8-102 (a) (15) — тесты «переносимости» и «делимости».Ценные бумаги в смысле статьи 8 представляют собой взаимозаменяемые интересы или обязательства, которые предназначены для обращения. Концепция прав безопасности в Части 5 совершенно другая. Право на обеспечение — это пакет прав, которыми лицо обладает в отношении собственного посредника в отношении позиций, хранящихся на счете ценных бумаг этого лица. Этот пакет прав как таковой не является предметом торговли. Когда клиент продает ценную бумагу, которую он держал через счет ценных бумаг, его право на обеспечение прекращается; когда она покупает ценную бумагу, которую она будет держать через свой счет ценных бумаг, она получает право на обеспечение.В большинстве случаев расчет по сделке с ценными бумагами будет включать прекращение права на обеспечение одним лицом и приобретение права на обеспечение другим лицом. Однако эта транзакция не является «передачей» одних и тех же прав от одного человека к другому. Это не означает, что владелец прав не может передать долю в своем праве на обеспечение как таковое; такой передачей является предоставление обеспечительного интереса в праве на обеспечение. С другой стороны, природа права на обеспечение такова, что посредник берет на себя обязанности только перед лицом, указанным в качестве держателя права.

Этот пакет прав как таковой не является предметом торговли. Когда клиент продает ценную бумагу, которую он держал через счет ценных бумаг, его право на обеспечение прекращается; когда она покупает ценную бумагу, которую она будет держать через свой счет ценных бумаг, она получает право на обеспечение.В большинстве случаев расчет по сделке с ценными бумагами будет включать прекращение права на обеспечение одним лицом и приобретение права на обеспечение другим лицом. Однако эта транзакция не является «передачей» одних и тех же прав от одного человека к другому. Это не означает, что владелец прав не может передать долю в своем праве на обеспечение как таковое; такой передачей является предоставление обеспечительного интереса в праве на обеспечение. С другой стороны, природа права на обеспечение такова, что посредник берет на себя обязанности только перед лицом, указанным в качестве держателя права.

Перекрестные ссылки с определениями «Финансовый актив». Раздел 8-102 (а) (9).

Раздел 8-102 (а) (9).

«Индорсмент». Раздел 8-102 (а) (11).

«Посредник по ценным бумагам». Раздел 8-102 (а) (14).

«Безопасность». Раздел 8-102 (а) (15).

«Право на безопасность». Раздел 8-102 (а) (17).

8-501. Счет ценных бумаг; получение права на обеспечение от посредника по ценным бумагам.:: Кодекс округа Колумбия 2016 года :: Кодексы и статуты США :: Закон США :: Justia

(a) Для целей данной статьи термин «счет ценных бумаг» означает счет, на который зачисляется или может быть зачислен финансовый актив в соответствии с соглашением, по которому лицо, ведущее счет, обязуется лечить лицо, для которого счет ведется как имеющий право осуществлять права, составляющие финансовый актив.

(b) За исключением случаев, предусмотренных в подразделах (d) и (e) данного раздела, лицо приобретает право на обеспечение, если посредник по ценным бумагам:

(1) Указывает посредством бухгалтерской записи, что финансовый актив был зачислен на счет ценных бумаг лица;

(2) получает финансовый актив от лица или приобретает финансовый актив для этого лица и в любом случае принимает его для зачисления на счет ценных бумаг этого лица; или

(3) В соответствии с другим законом, постановлением или правилом становится обязанным зачислить финансовый актив на счет ценных бумаг лица.

(c) Если условие подпункта (b) этого раздела было выполнено, лицо имеет право на обеспечение, даже если посредник по ценным бумагам сам не владеет финансовым активом.