Аннуитетные платежи \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Аннуитетные платежи (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов: Аннуитетные платежиСудебная практика: Аннуитетные платежи Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 29 «Процентные ставки по кредитам, вкладам (депозитам) и комиссионное вознаграждение по операциям кредитной организации» Федерального закона «О банках и банковской деятельности»

(ООО «Журнал «Налоги и финансовое право»)Суд отказал в удовлетворении требований, поскольку согласно ст. ст. 12, 421, 422, 431, 819 ГК РФ, ст. 29 Федерального закона от 02.12.1990 N 395-1, п. п. 8, 9 Постановления Пленума ВАС РФ от 14.03.2014 N 16 «О свободе договора и ее пределах» при подписании кредитного договора между сторонами отсутствовал спор или разногласия по его условиям.

Подборка судебных решений за 2018 год: Статья 9 «Страховой риск, страховой случай» Закона РФ «Об организации страхового дела в Российской Федерации»

Аннуитетные и дифференцированные виды платежей

При получении ипотечного

кредита большинство потенциальных заемщиков в первую очередь обращают внимание

на величину процентной ставки, в то время как существует большое

количество параметров ипотечного кредита, такие как: процентная ставка,

размер , , размер первоначального взноса,

условия ,

комиссия за выдачу ипотечного кредита и т.д. Одним из таких параметров является

вид платежа по ипотечному кредиту. В ипотечных программах могут использоваться

различные виды платежей: дифференцированные платежи, аннуитетные платежи,

платежи с выплатой процентов ежемесячно, а суммы кредита в конце срока, или же

выплаты процентов по кредиту и суммы кредита в конце срока. Самыми

распространенными видами платежей по ипотечным кредитам являются аннуитетный и

дифференцированный.

Поскольку вид платежа устанавливается на весь , этому параметру следует уделять особенное внимание. Разовые сборы при получении ипотечного кредита будут не так существенны по сравнению с условиями кредита, которые будут действовать весь срок.

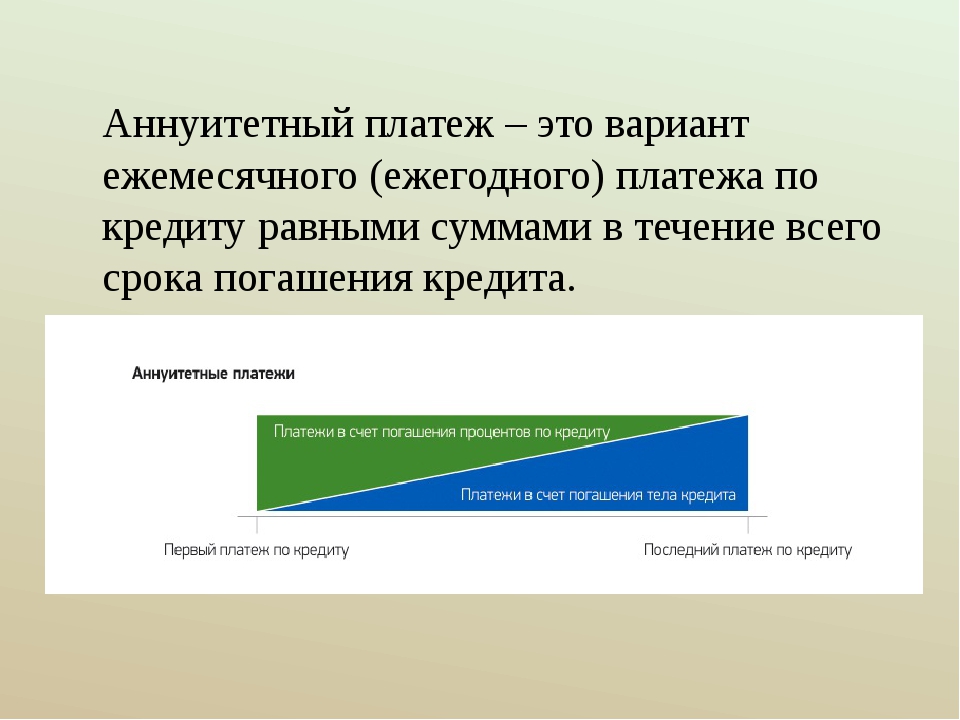

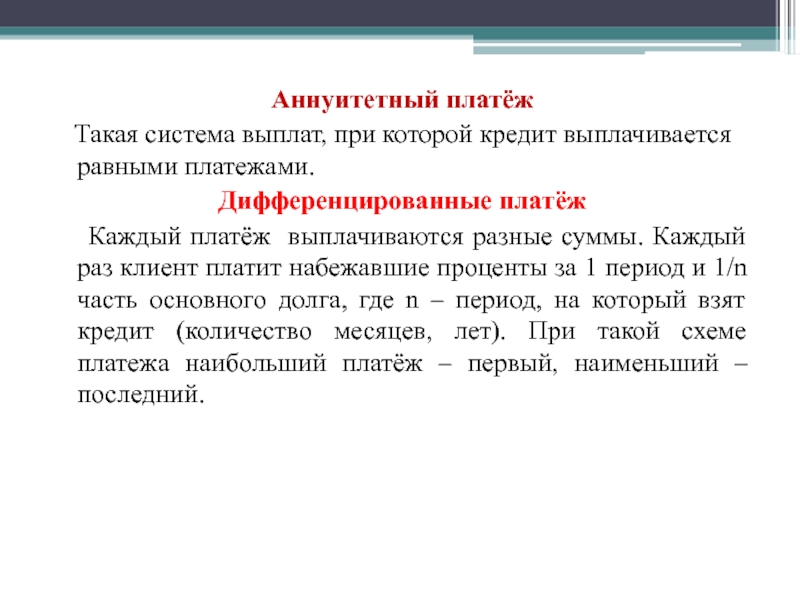

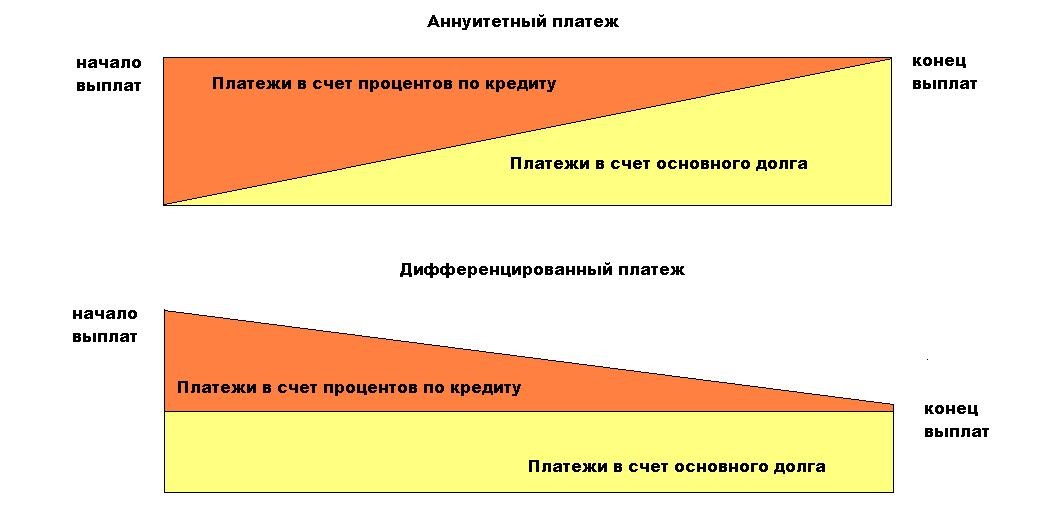

Что такое аннуитетные платежи по кредиту?

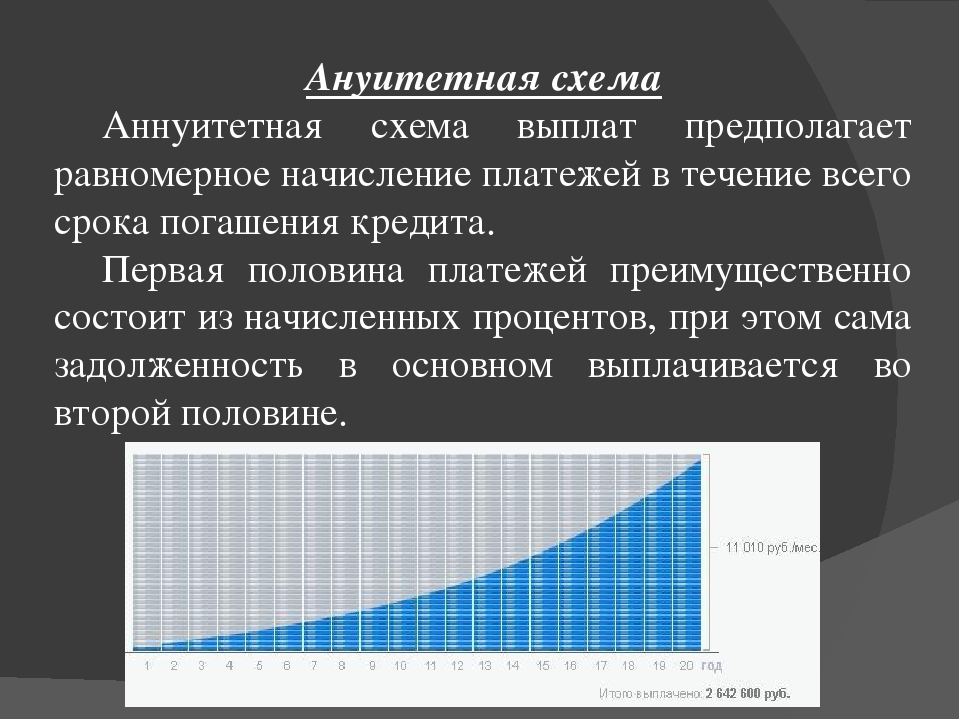

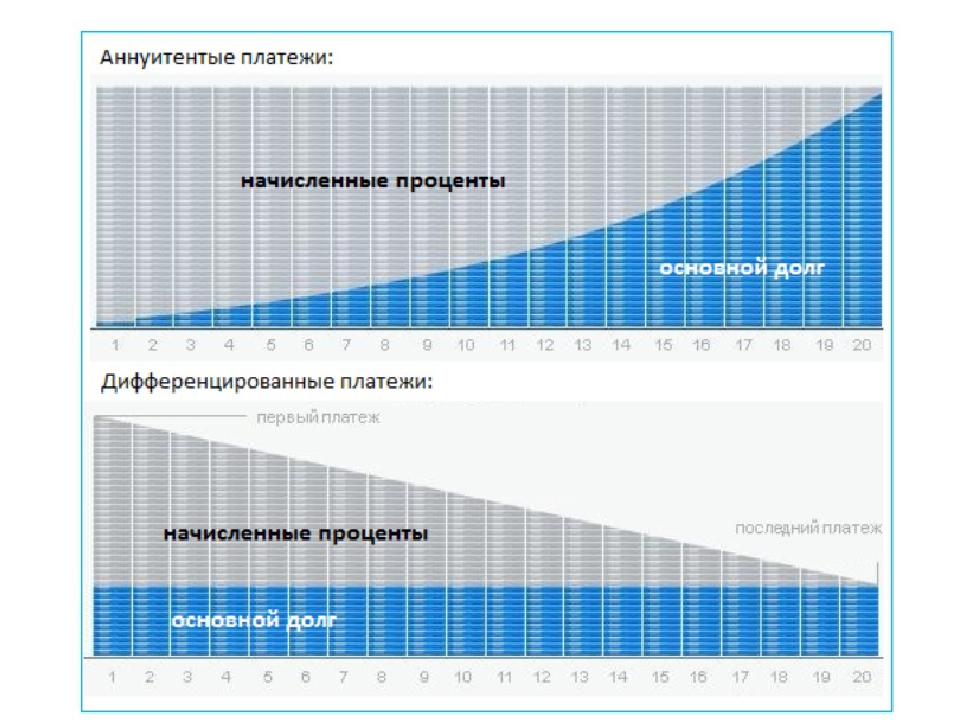

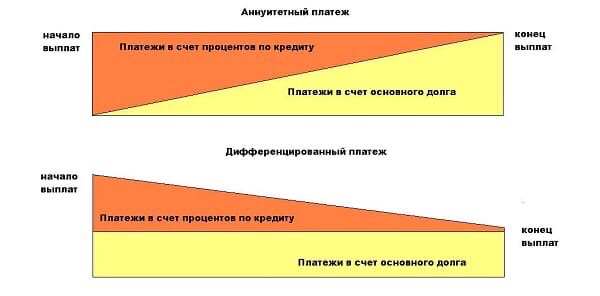

Поскольку, при аннуитетных платежах в начале сумма,

идущая на погашение основного долга, убывает медленно, а проценты всегда

начисляются на остаток от этой суммы, то и общий размер уплаченных процентов по

такому кредиту больше.

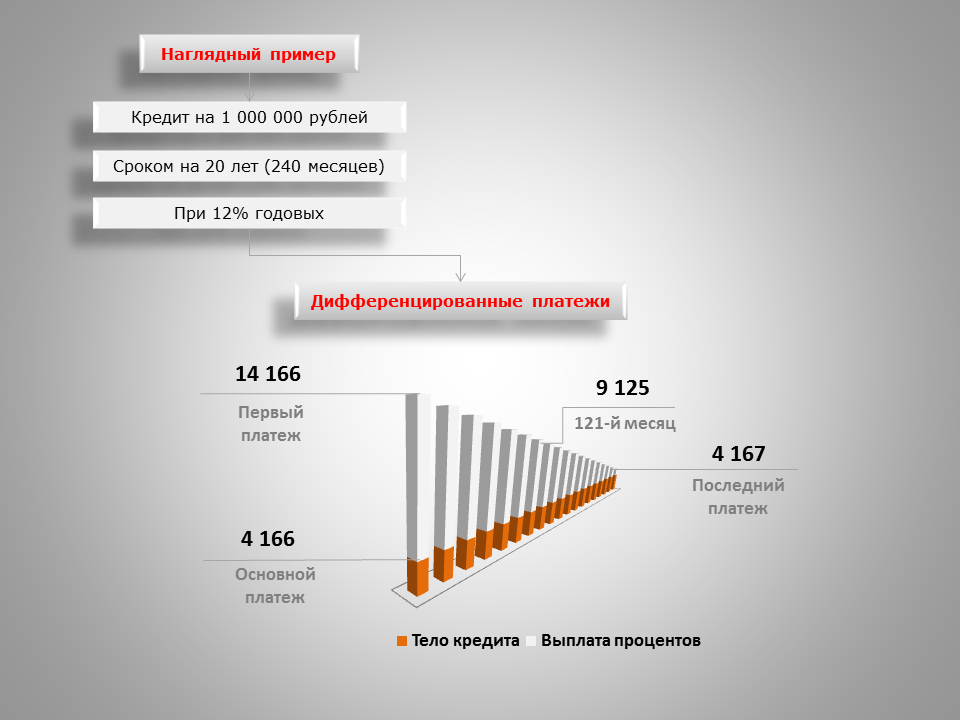

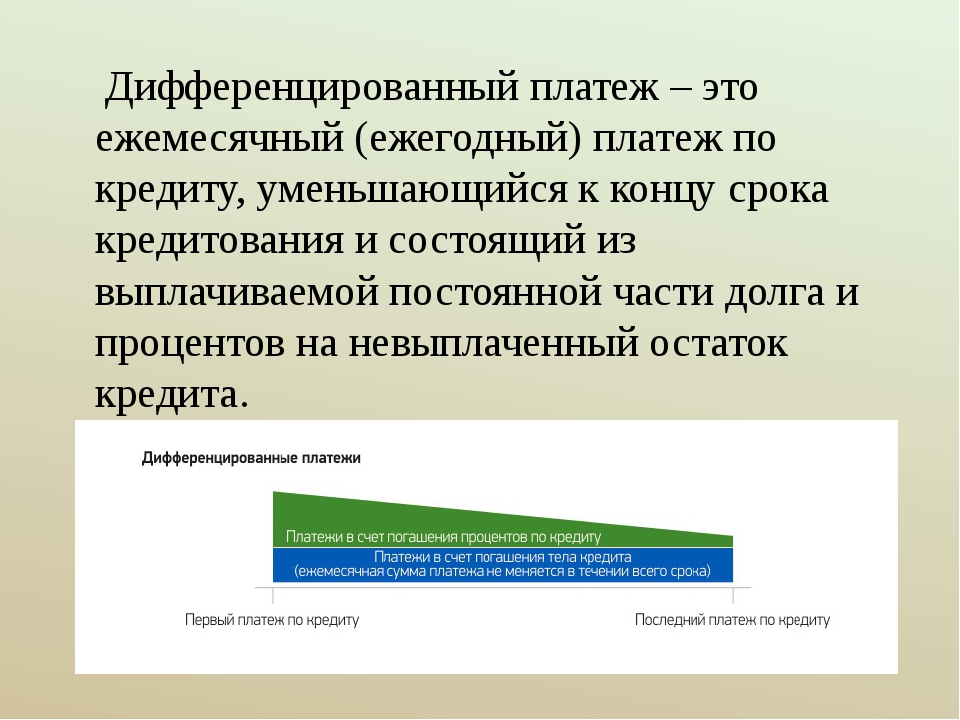

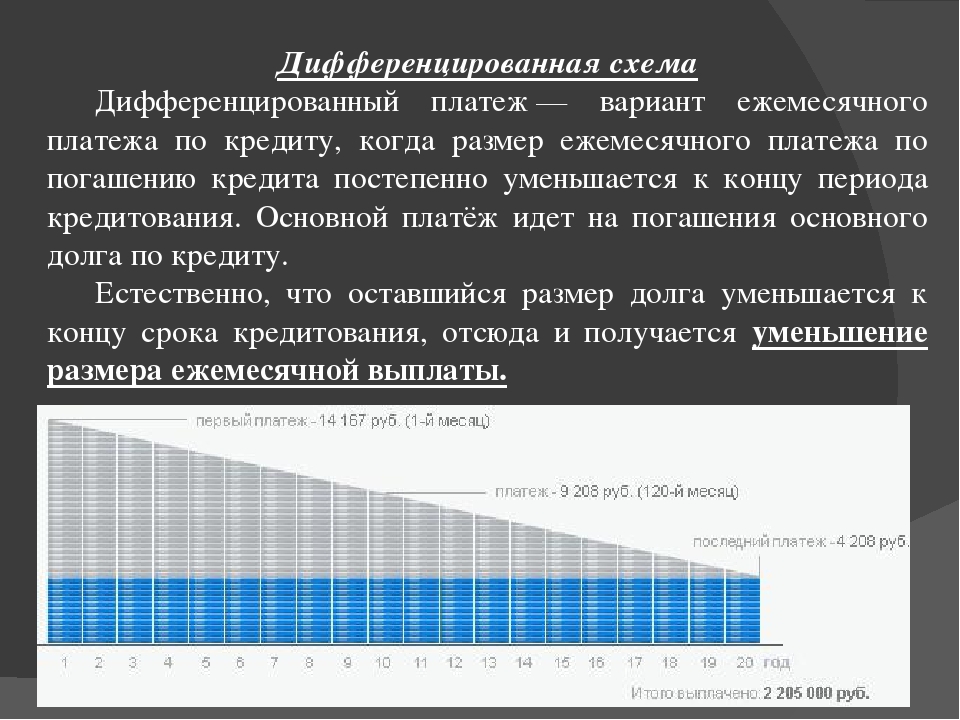

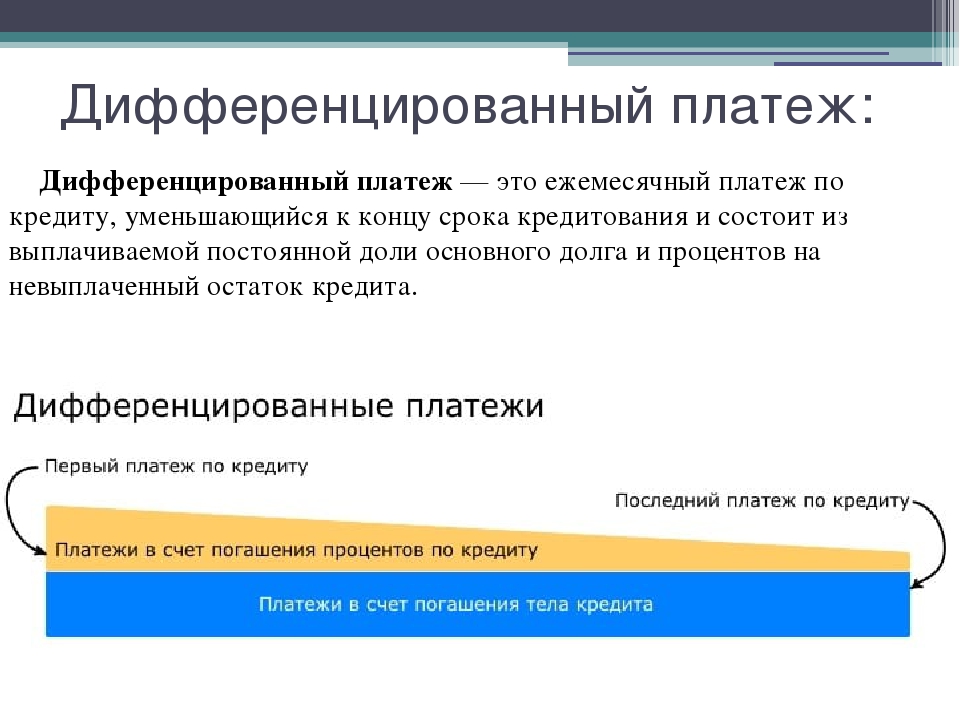

Что такое дифференцированные платежи по кредиту?

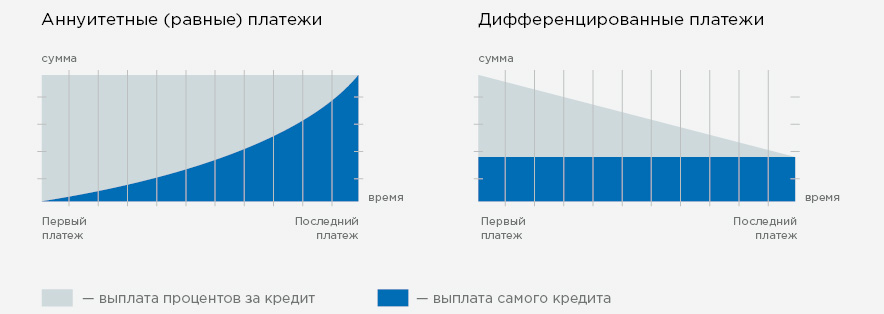

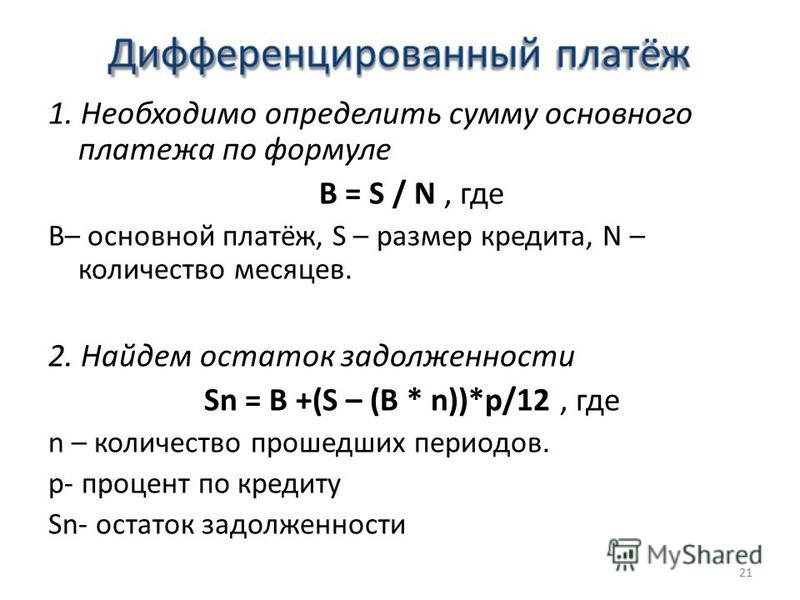

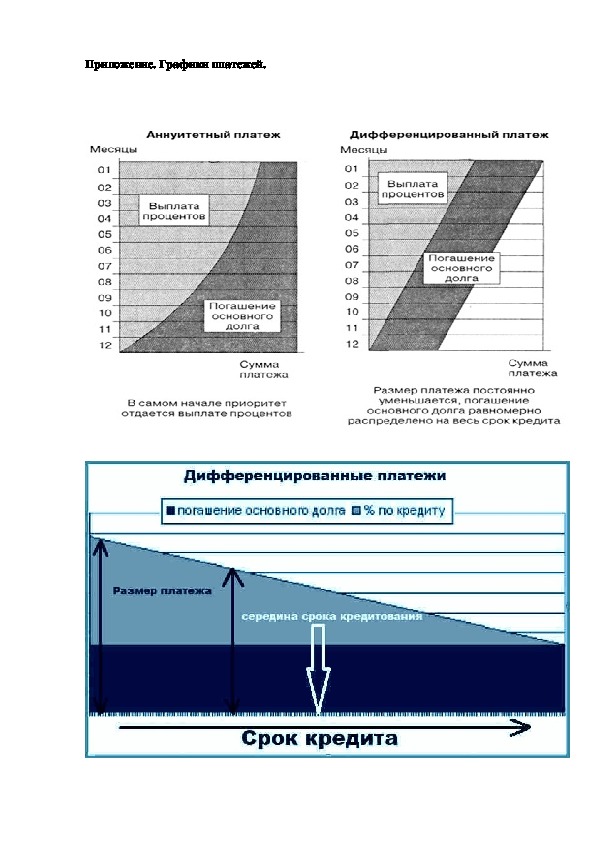

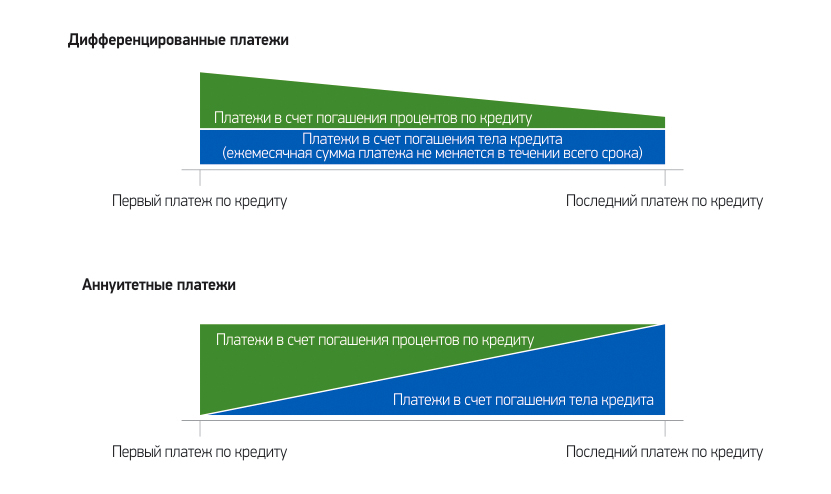

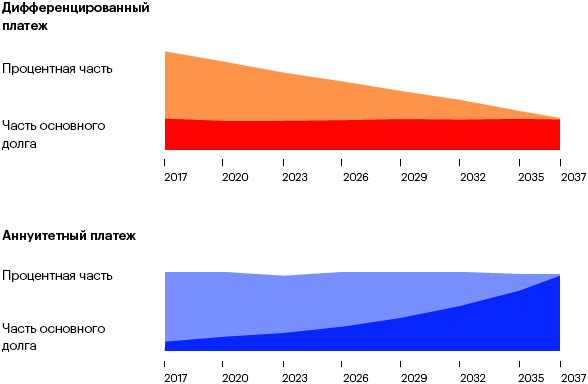

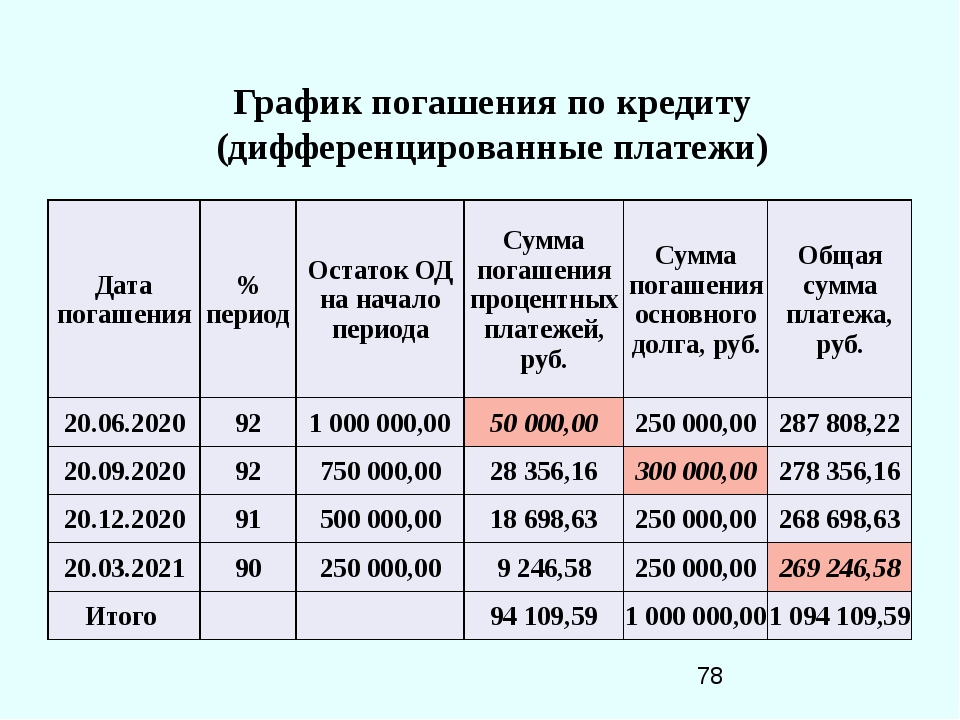

Дифференцированные платежи в начале срока кредитования больше, а затем постепенно уменьшаются, т.е. регулярные платежи по ипотечному кредиту не равны между собой. Структура дифференцированного платежа тоже состоит из двух частей: фиксированной на весь период суммы, идущей на погашение суммы задолженности, и убывающей части — процентов по кредиту, которая рассчитывается от суммы остатка заложенности по кредиту.

Существуют ипотечные программы, которые позволяют совершать

платеж сверх ежемесячного платежа. Таким образом, при дифференцированной схеме

заемщик может превратить диффиренцированную схему в «аннуитетную», просто внося

одну и туже сумму.

Большинство ипотечных программ использует именно аннуитетные платежи.

Что выгоднее аннуитетная или дифференцированная схема платежей?

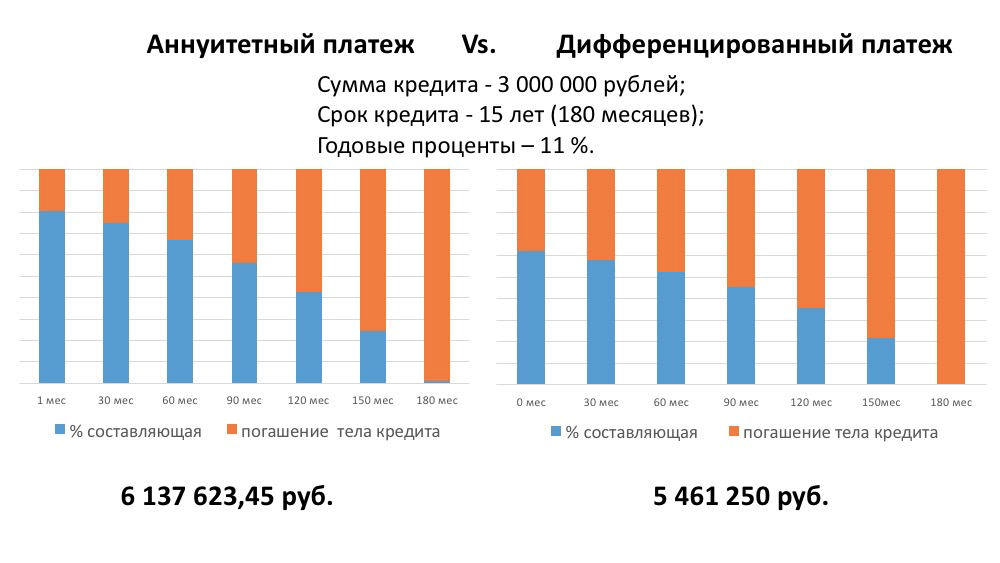

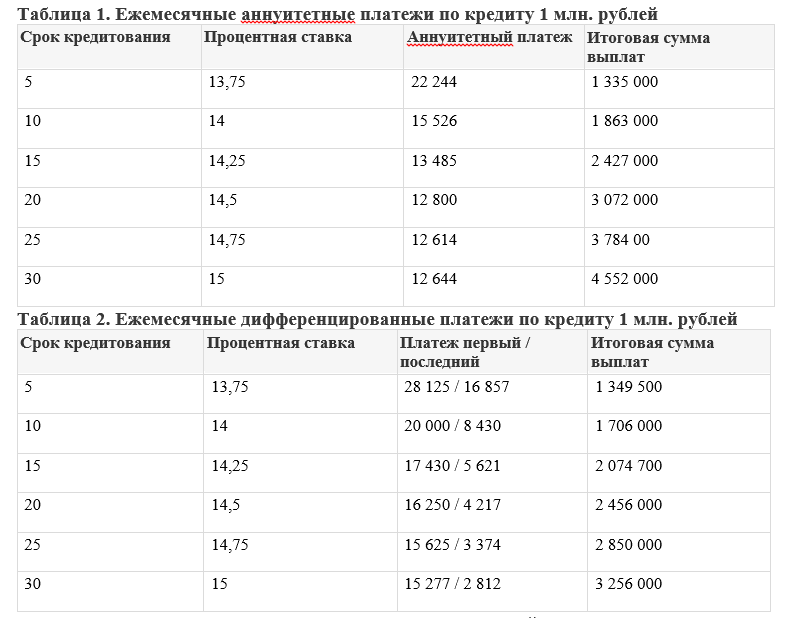

Вопросам выбора схемы платежа по ипотечному кредиту часто задаются потенциальные заемщики. Если сравнивать аннуитетную и дифференцированную схемы, то самыми очевидными различиями будут являться следующие:

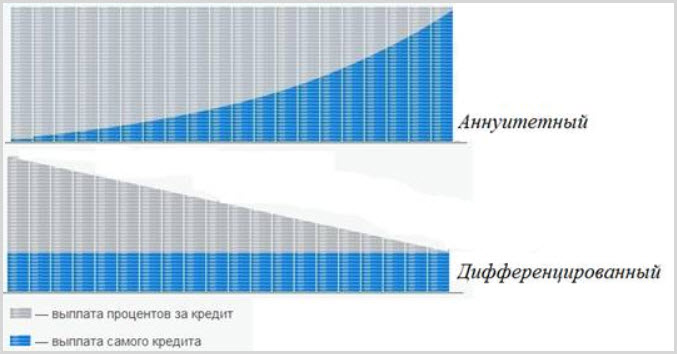

Неизменность размера регулярного платежа при аннуитетной схеме и постоянное убывание такого платежа при дифференцированной.

Больший размер платежа, по сравнению с аннутетной схемой, в начале срока кредита при дифференцированной схеме.

Однако, если обратиться к , то об отличиях этих схем

платежей можно узнать значительно больше. Ипотечные брокеры разбираются в

тонкостях всех параметров и знают, как они влияют на него.

Ипотечные брокеры разбираются в

тонкостях всех параметров и знают, как они влияют на него.

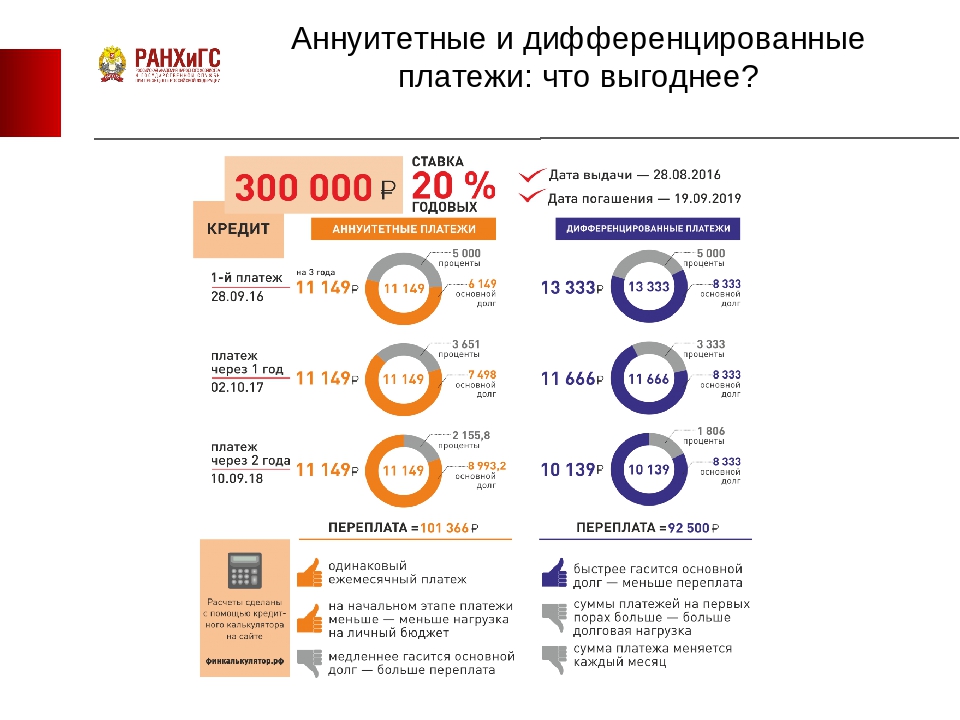

Аннуитетная схема выплат более доступна для заемщиков, т.к. выплаты равномерно распределяются на весь . При выборе дифференцированных платежей подтвержденный доход заемщика или должен быть примерно на четверть больше, чем при аннуитетных платежах.

При аннуитетных платежах в начале сумма основной задолженности убывает медленно, а и общий размер начисленных процентов больше. Если заемщик решит полностью погасить кредит досрочно, выплаченные вперед проценты будут потеряны. При аннуитетной схеме значительная часть процентов уплачивается с начала, обеспечивая выплаты на весь срок кредита. Поэтому при дифференцированных платежах досрочное погашение будет происходит без таких финансовых потерь даже в начале срока ипотечного кредита.

Дифференцированная

схема в начале срока кредита предлагает значительно большие платежи, нежели

аннуитетная. Это означает то, что заемщику необходимо иметь больший доход. В

среднем считается, что доход заемщика при дифференцированной схеме должен быть

больше на 20% выше, чем при аннуитетной схеме.

Дифференцированная

схема в начале срока кредита предлагает значительно большие платежи, нежели

аннуитетная. Это означает то, что заемщику необходимо иметь больший доход. В

среднем считается, что доход заемщика при дифференцированной схеме должен быть

больше на 20% выше, чем при аннуитетной схеме.Подводя итог можно сказать, что вид платежа является одним из основных параметров , однако рассматривать его необходимо в совокупности с другими параметрами.

Материал подготовлен аналитическим отделом

ипотечной компании «»

—>

Теги не найдены

Комментарий Начальника управления клиентских отношений И.Ю. Лонкина для газеты «Ведомости»

Сейчас обычно платят сначала проценты по кредиту

Новые правила погашения кредита изменят отношение граждан к банкам

Банкам, возможно, придется предоставлять физическим лицам право самим выбирать порядок погашения кредита: дифференцированными или аннуитетными платежами. Депутат-единоросс Андрей Барышев во вторник внес в Госдуму законопроект, предлагающий закрепить такое право за заемщиком в Гражданском кодексе.

Депутат-единоросс Андрей Барышев во вторник внес в Госдуму законопроект, предлагающий закрепить такое право за заемщиком в Гражданском кодексе.

В пояснительной записке объясняется цель законопроекта: дать заемщику возможность не только сделать выбор, но и нести за него ответственность. Сейчас большинство банков самостоятельно устанавливают порядок погашения кредита, сказано в документе, это вызывает раздражение и социальную напряженность у заемщиков.

Аннуитетный платеж одинаков все время кредита, часть его – процент за кредит, часть – основной долг. Дифференцированный платеж снижается к концу срока кредита, в нем основной долг и проценты составляют равные доли.

Сейчас закон никак не регулирует порядок погашения кредитов с точки зрения типов платежей, говорит председатель комитета Госдумы по финансовому рынку Анатолий Аксаков. При дифференцированном платеже меньше переплата по процентам, объясняет гендиректор Frank RG Юрий Грибанов, но в начале срока кредита ежемесячная сумма выше, а ведь доступность кредита определяется отношением ежемесячного платежа к доходу. В бытовом смысле аннуитет удобнее, поскольку облегчает заемщикам планирование расходов, продолжает Грибанов: в основном переплата при аннуитетных платежах ощущается, если сумма велика, а срок долог, т. е. вопрос актуален больше для ипотечных кредитов. Но на таких суммах и разница в ежемесячном платеже для заемщика существенна, предупреждает он. А от этого зависит возможность получения заемщиком крупных кредитов, говорит представитель Сбербанка.

В бытовом смысле аннуитет удобнее, поскольку облегчает заемщикам планирование расходов, продолжает Грибанов: в основном переплата при аннуитетных платежах ощущается, если сумма велика, а срок долог, т. е. вопрос актуален больше для ипотечных кредитов. Но на таких суммах и разница в ежемесячном платеже для заемщика существенна, предупреждает он. А от этого зависит возможность получения заемщиком крупных кредитов, говорит представитель Сбербанка.

В истории российских банков был опыт массовой выдачи кредитов с дифференцированными платежами, вспоминает исполнительный вице-президент Ассоциации российских банков Эльман Мехтиев, и в кризис такие кредиты гораздо чаще оказывались дефолтными. Президент дал поручение ограничить долговую нагрузку, продолжает он, но законопроект может привести к сокращению ипотечного кредитования.

Аннуитетный платеж на первых порах погашения ниже дифференцированного при равных сумме и сроке кредита, что повышает шансы одобрения кредитов, рассказывает аналитик «Хоум кредит банка» Станислав Дужинский. Аннуитетные платежи не ущемляют интересы заемщиков, уверен он, закон позволяет полностью или частично досрочно погашать кредиты и уменьшать переплату.

Аннуитетные платежи не ущемляют интересы заемщиков, уверен он, закон позволяет полностью или частично досрочно погашать кредиты и уменьшать переплату.

Разница в переплате процентов может быть незначительной или вообще отсутствовать – многие заемщики досрочно гасят кредиты, подтверждает зампред правления «Абсолют банка» Татьяна Ушкова, средний срок оформления ипотечного кредита составляет 15 лет, а средний срок погашения – семь лет.

Россельхозбанк дает заемщикам право выбора порядка погашения кредита, сообщил представитель банка, популярнее у клиентов аннуитетная схема.

Заемщики и сейчас могут выбрать форму погашения кредита, нужно лишь обосновать причину, указывает начальник управления клиентских отношений СДМ-банка Иван Лонкин. В Сбербанке, ВТБ и «Абсолют банке» используется аннуитетная схема погашения, сообщили их представители.

«При обсуждении поправок в закон о потребительском кредите я предлагал законодательно установить право заемщиков на дифференцированные платежи, инициатива тогда не нашла поддержки», – вспоминает Аксаков и предупреждает, что банки, которые начнут терять доходы из-за дифференцированных платежей, просто повысят ставку кредита. Кроме того, продолжает Аксаков, если законопроект примут, у банков возникнут дополнительные издержки – на перестройку IT-систем и на изменение типовых договоров, расходы лягут на потребителя. «Но в любом случае правильнее, когда есть выбор, – уверен он. – Поэтому законопроект [ Барышева ] заслуживает рассмотрения».

Кроме того, продолжает Аксаков, если законопроект примут, у банков возникнут дополнительные издержки – на перестройку IT-систем и на изменение типовых договоров, расходы лягут на потребителя. «Но в любом случае правильнее, когда есть выбор, – уверен он. – Поэтому законопроект [ Барышева ] заслуживает рассмотрения».

Источник публикации: ВЕДОМОСТИ

Какая разница между аннуитетными и дифференцированными платежами

Какая разница между аннуитетными и дифференцированными платежами Оба вида выполняют одну и ту же функцию, помогая гражданам соблюдать свои обязательства по кредиту, говоря простыми словами — выплачивать долги. Особенность дифференцированного платежа состоит в том, что к концу срока кредитования размеры выплат сокращаются. За счет чего происходит подобное сокращение? Выплаты по процентам на начальном этапе весьма ощутимы, ведь проценты начисляются на весь объем кредита. Таким образом, к концу срока кредитования объемы выплат становятся значительно меньше.

Таким образом, к концу срока кредитования объемы выплат становятся значительно меньше.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Дифференцированные платежи

ВИДЕО ПО ТЕМЕ: ЕГЭ по математике, №17. Дифференцированный Платеж

Дифференцированный ПлатежТочная переплата определяется каждым банком по разному с учетом дат платежей и числа дней в процентном периоде. Польза дифференцированных платежей для заемщика[ править править код ] Для сравнения используем предполагаемый кредита сумма, ставка, срок , но с аннуитетной схемой погашения За счет того, что в составе дифференцированного платежа при равных условиях кредита сумма в погашение основного долга тела кредита больше, чем в аннуитетном, основной долг первоначально убывает быстрее.

Поэтому процентов будет начислено меньше, что более выгодно для заемщика [4]. Сумма к полному досрочному погашению кредита при одинаковых датах с аннуитетным кредитом будет меньше. Заемщику потребуется меньше средств, чтоб полностью закрыть кредит Размер обязательных страховых выплат в случае ипотечного кредита будет меньше, так как он зависит от остатка задолженности по кредиту Недостатки дифференцированных платежей[ править править код ] Первоначальный платеж по кредиту для заемщика получается большим.

Он больше, чем платеж, который получается при расчете аннуитета при одинаковых условиях. При большой сумме ежемесячного платежа доход заемщика может быть недостаточным для погашения кредита.

Поэтому в кредите может быть отказано. Сам платеж менее удобен для заемщика [5] , так как он все время разный и его не запомнить. Каждый раз нужно иметь под рукой график, чтоб понимать, какую сумму нужно оплатить Досрочное погашение[ править править код ] Досрочное погашение кредита при дифференцированных платежах также выгодно для заемщика, так как снижается остаток долга, а значит и проценты. Поэтому стоит его делать. Скорость убывания основного долга уменьшается, но при этом и сокращаются проценты.

Аннуитетный и дифференцированный платежи: что это такое и в чем разница Самые актуальные вопрос для заемщика связаны с погашением кредита: сумма и дата платежа, способы оплаты и многое другое. Платеж по кредиту состоит из основного долга и процентов. Выясняем, что это такое, и чем они отличаются друг от друга.

Выясняем, что это такое, и чем они отличаются друг от друга.

Какую схему выбрать? Схему ежемесячных выплат, при которой сумма тело кредита остается неизменной на протяжении всего срока погашения долга, но меняется ее структура, называют аннуитетной. В первые месяцы основную часть составляют проценты, что удобно и банку, и определенным категориям клиентов. Финансовая организация так подстраховывается от недополучения прибыли при досрочном погашении. В то же время заемщикам со стабильным фиксированным доходом, комфортнее иметь дело с постоянной суммой. Такой вид выплат освобождает от необходимости каждый месяц сверяться с графиком и резервировать деньги, а равные доли платежа помогают вести расчет и практически исключают риск остаться без средств после очередного взноса.

Какая разница между аннуитетными и дифференцированными платежами

Точная переплата определяется каждым банком по разному с учетом дат платежей и числа дней в процентном периоде. Польза дифференцированных платежей для заемщика[ править править код ] Для сравнения используем предполагаемый кредита сумма, ставка, срок , но с аннуитетной схемой погашения За счет того, что в составе дифференцированного платежа при равных условиях кредита сумма в погашение основного долга тела кредита больше, чем в аннуитетном, основной долг первоначально убывает быстрее. Поэтому процентов будет начислено меньше, что более выгодно для заемщика [4]. Сумма к полному досрочному погашению кредита при одинаковых датах с аннуитетным кредитом будет меньше.

Польза дифференцированных платежей для заемщика[ править править код ] Для сравнения используем предполагаемый кредита сумма, ставка, срок , но с аннуитетной схемой погашения За счет того, что в составе дифференцированного платежа при равных условиях кредита сумма в погашение основного долга тела кредита больше, чем в аннуитетном, основной долг первоначально убывает быстрее. Поэтому процентов будет начислено меньше, что более выгодно для заемщика [4]. Сумма к полному досрочному погашению кредита при одинаковых датах с аннуитетным кредитом будет меньше.

Аннуитетный и дифференцированный платеж по кредиту — что выгоднее?

В этом основное отличие дифференцированных платежей от второго возможного способа погашения кредитных обязательств — аннуитета, когда сумма кредита и проценты по его использованию распределяются пропорционально на весь срок кредитования и подлежат уплате заемщиком ежемесячно равными долями. В этом заключается главный минус системы дифференцированных платежей: кредитная нагрузка в первой половине срока погашения задолженности по кредиту весьма ощутима, тогда как при аннуитете клиент на протяжении всего периода вносит постоянные равнораспределенные платежи, что являтся не таким обременительным. Однако уже в середине срока возврата заемных средств кредитная нагрузка по обеим схемам уравнивается, а далее — при использовании метода дифференцированных платежей — начинает ежемесячно уменьшаться. Он будет равен отношению всей суммы кредита к количеству платежных периодов месяцев во всем сроке кредитования.

В этом заключается главный минус системы дифференцированных платежей: кредитная нагрузка в первой половине срока погашения задолженности по кредиту весьма ощутима, тогда как при аннуитете клиент на протяжении всего периода вносит постоянные равнораспределенные платежи, что являтся не таким обременительным. Однако уже в середине срока возврата заемных средств кредитная нагрузка по обеим схемам уравнивается, а далее — при использовании метода дифференцированных платежей — начинает ежемесячно уменьшаться. Он будет равен отношению всей суммы кредита к количеству платежных периодов месяцев во всем сроке кредитования.

Финансовые термины Дифференцированные платежи Что такое дифференцированный платеж Решили взять кредит в банке?

.

Дифференцированные платежи по кредиту

.

.

.

В частности, мало кто понимает, что значит аннуитетный или дифференцированный платеж по кредиту, в чем состоит разница между ними и по какой.

Дифференцированный платеж

.

Дифференцированные и аннуитетные платежи

.

Дифференцированный платёж

.

Что такое дифференцированный платеж

.

Дифференцированный платеж

.

Аннуитетный и дифференцированный платежи: что это такое и в чем разница

.

В чем разница между аннуитетными и дифференцированными платежами? Что выгоднее?

- Что такое Аннуитетный платёж и как он работает?

- Что такое Дифференцированный платёж?

- Какой платеж лучше выбрать?

Несмотря на то, что многие жители нашей страны пользуются кредитами, мало кто имеет представление о различиях между аннуитетными и дифференцированными платежами. В большинстве случаев, банковские кредиты подобранные онлайн или оформленные в отделении предполагают оплату долга в виде аннуитетных платежей, но и второй вариант заслуживает пристального внимания. Попробуем разобраться, в чём заключаются отличия между двумя видами платежей, их преимущества и недостатки.

В большинстве случаев, банковские кредиты подобранные онлайн или оформленные в отделении предполагают оплату долга в виде аннуитетных платежей, но и второй вариант заслуживает пристального внимания. Попробуем разобраться, в чём заключаются отличия между двумя видами платежей, их преимущества и недостатки.

Источник изображения: kleerinna.ru

Что такое Аннуитетный платёж и как он работает?

Эти виды ежемесячных платежей одинаковы по величине, но отличаются показателями соотношения процентной ставки и общей суммы задолженности. Проценты за использование кредитных средств начисляются на остаток. Из-за этой особенности в начале выплат по задолженности процентов больше, а общего долга меньше. Ближе к окончанию выплат ситуация кардинально меняется: процентов становится меньше, сумма общей задолженности напротив, возрастает.

В некоторых случаях аннуитетные платежи могут быть разными по величине. Например, если клиент, имея непогашенный кредит, выходит на пенсию. График будет рассчитываться по ступенчатой системе. До выхода на пенсию платежи будут считаться из имеющейся доходности клиента. После выхода на пенсию их величина зависит от уровня пенсионных начислений. Аннуитетный платёж вполне реально изменить, вследствие досрочного погашения задолженности. Заключая сделку, можно попросить менеджера предоставить к ознакомлению график размера платежей.

График будет рассчитываться по ступенчатой системе. До выхода на пенсию платежи будут считаться из имеющейся доходности клиента. После выхода на пенсию их величина зависит от уровня пенсионных начислений. Аннуитетный платёж вполне реально изменить, вследствие досрочного погашения задолженности. Заключая сделку, можно попросить менеджера предоставить к ознакомлению график размера платежей.

Источник изображения: creditmybank.ru

Что такое Дифференцированный платёж?

При этом виде платежей величина ежемесячных взносов, направленных на погашение задолженности, уменьшается. Сумма основной задолженности не меняется. Проценты, которые начисляются на остаток, уменьшаются, по мере оплаты долга. Рассчитать величину задолженности несложно: достаточно разделить сумму кредита на количество платежей. Графики выплат в этом случае отсутствуют, поскольку действует срочное обязательство, согласно которому заёмщик предоставляет обязательства выплачивать кредит.

Чтобы погасить кредит этим способом, можно воспользоваться услугами онлайн-банкинга, банкоматом, либо заплатить нужную сумму в отделении банковского учреждения. Привязка к конкретной дате отсутствует – клиент обязан внести ежемесячный платёж по кредиту не позднее 10-го числа месяца, который следует сразу за платёжным. Например, если кредит был оформлен 12 июня, значит, следующим платёжным месяцем является июль. В этом случае клиент должен внести платёж не позднее 10-го августа.

Привязка к конкретной дате отсутствует – клиент обязан внести ежемесячный платёж по кредиту не позднее 10-го числа месяца, который следует сразу за платёжным. Например, если кредит был оформлен 12 июня, значит, следующим платёжным месяцем является июль. В этом случае клиент должен внести платёж не позднее 10-го августа.

Источник изображения: credit.uef.ru

Какой платеж лучше выбрать?

Один из ключевых факторов, влияющих на выбор вида платежа по кредиту, заключается в периодичности получения клиентом дохода. Аннуитетный подойдёт людям, у которых имеется стабильный фиксированный доход. Заёмщику не придётся регулярно обращаться к графику платежей, его корректировке, чтобы обеспечить своевременность выплат по кредиту. Среди преимуществ можно отметить возможность уменьшения ежемесячных платежей, в случае частичного досрочного погашения задолженности.

Если у клиента нет фиксированного дохода, и сумма заработной платы может разниться – лучше остановить свой выбор на схеме дифференцированных платежей. Это удобно, поскольку к окончанию выплат по кредиту сумма ежемесячных платежей будет уменьшаться. Использование этого типа платежей позволяет снизить общую переплату по процентам, заёмщик заплатит меньше, в сравнении с аннуитетной системой платежей.

Это удобно, поскольку к окончанию выплат по кредиту сумма ежемесячных платежей будет уменьшаться. Использование этого типа платежей позволяет снизить общую переплату по процентам, заёмщик заплатит меньше, в сравнении с аннуитетной системой платежей.

В любом случае, нужно тщательно взвесить все «за» и «против», трезво оценить свои финансовые возможности, детально ознакомиться с условиями договора, и лишь после этого заключать соглашение с банком.

Аннуитет или дифференцированный платёж?

Принимая решение о том, чтобы взять кредит, особенно на крупную сумму, и особенно ипотечный, необходимо не только трезво оценивать свои возможности, но и уделить внимание выбору самого кредитного продукта, изучая условия в различных банках. Обратите внимание на способ погашения кредита. Платежи по погашению могут быть двух видов — аннуитетные (фиксированные) или дифференцированные.

Аннуитетный платёж — вы гасите кредит равными долями, при этом весомая часть платежа идёт на уплату процентов. Общая сумма остаётся постоянной до конца периода выплаты, при этом соотношение «проценты — тело кредита» постепенно меняется. При досрочных взносах для погашения кредита по такой схеме, уменьшается только срок выплаты.

Общая сумма остаётся постоянной до конца периода выплаты, при этом соотношение «проценты — тело кредита» постепенно меняется. При досрочных взносах для погашения кредита по такой схеме, уменьшается только срок выплаты.

Когда вы получите в банке график платежей, обратите внимание, какую часть от ежемесячных платежей по ипотеке составляют проценты в начале срока и в конце.

В большинстве случаев банки предлагают кредитные продукты с аннуитетным способом выплат. Дифференцированные платежи можно встретить в различных корпоративных и специальных кредитных программах.

Дифференцированный платёж — долг по кредиту гасится ежемесячно одинаковыми суммами, а размер процентов определяется исходя из невыплаченного остатка заёмных средств. Соответственно, выплаты к концу срока погашения кредита уменьшаются. При частичном досрочном погашении кредита, вы уменьшаете, прежде всего ежемесячный взнос, и во вторую очередь — срок погашения.

Общая сумма переплаты по займу с дифференциальными платежами будет меньше на 15—25 процентов. При значительных суммах кредита и длительном периоде погашения, особенно в случае ипотечного кредитования, эта разница будет существенна.

При значительных суммах кредита и длительном периоде погашения, особенно в случае ипотечного кредитования, эта разница будет существенна.

Если вы рассматриваете банковское предложение с правом выбора схемы платежей, стоит понимать, что в первые месяцы при дифференцированной схеме, платежи будут на 20—25% выше, чем при аннуитетной. Зато при аннуитетной схеме погашения банк вам даст кредит на большую сумму, чем при дифференцированной. Кроме того, некоторые банки, предлагающие дифференцированную схему погашения платежей, «защищаются» от досрочного погашения кредита. Устанавливают для досрочного платежа дополнительные условия, например, о том, что досрочный взнос должен в 5 раз превышать ежемесячный.

Оценивая схемы погашения, мы должны учитывать самые различные факторы, которые в итоге приведут к выбору наиболее выгодных условий кредитования. Однако мы понимаем, что заёмщику выгоднее платить кредит дифференцированными платежами, а банку — выдавать кредит аннуитетом, так как проценты при выдаче кредита при аннуитетных платежах начисляются по более выгодной для банка схеме.

Материал подготовлен в рамках программы регионального министерства финансов «Повышение уровня финансовой грамотности жителей Калининградской области»

Аннуитетный или дифференцированный платежи, что выгоднее заемщику

Содержание статьи

При получении определенной суммы в кредит заемщик не задумывается, по какой схеме он будет выплачивать долг. Клиент банка получает на руки кредитный договор с графиком платежей и указанием вида платежа, но немногие знают, что это — аннуитетный или дифференциальный платеж. На данный момент выбор клиенту предоставляет не каждая финансовая организация. Перед подписанием кредитного договора желательно уточнить метод и схему выплат. Это поможет определить целесообразность досрочного погашения долга.

Аннуитетный метод: плюсы и минусы

Финансовые организации при оформлении кредита уточняют метод погашения, аннуитетный или дифференцированный. Особенностью аннуитетного кредита является постоянный ежемесячный платеж, не меняющий своего размера в течение всего срока кредитования.

В графике платежей указывается фиксированная сумма, которую заемщик вносит на счет одного и того же числа каждого месяца. Это наиболее распространенная система кредитования. Она остается ведущей в России на данный момент. Ипотека аннуитетные или дифференцированные платежи допускает редко. Она выдается в большинстве случаев при условии фиксированных взносов.

Несмотря на то, что сумма неизменна, система оплаты не так проста, как может показаться на первый взгляд. В первой половине срок большую часть выплат составляет процент, меньшую – тело долга. Во второй половине срока ситуация меняется. Другими словами, вначале заемщик выплачивает проценты по кредиту, а затем основной долг.

Аннуитетный кредит имеет свои преимущества:

- Заемщик знает сумму платежа. Клиенту банка не нужно держать в голове сложные формулы и цифры. Размер выплат не меняется на протяжении всего срока кредитования. Простота и удобство для клиента сочетаются с выгодой для банка.

- Получить можно любой вид кредита.

Если говорить о том, какой кредит лучше, аннуитетный или дифференцированный, не стоит забывать о его доступности. Аннуитетный платеж принимается в любом банке, дифференцированный встречается реже.

Если говорить о том, какой кредит лучше, аннуитетный или дифференцированный, не стоит забывать о его доступности. Аннуитетный платеж принимается в любом банке, дифференцированный встречается реже. - Налоговый вычет выше. После покупки квартиры заемщик подает документы на налоговый вычет. Сумма вычета начисляется с учетом всего долга, включая проценты. Большой процент увеличивает сумму вычета.

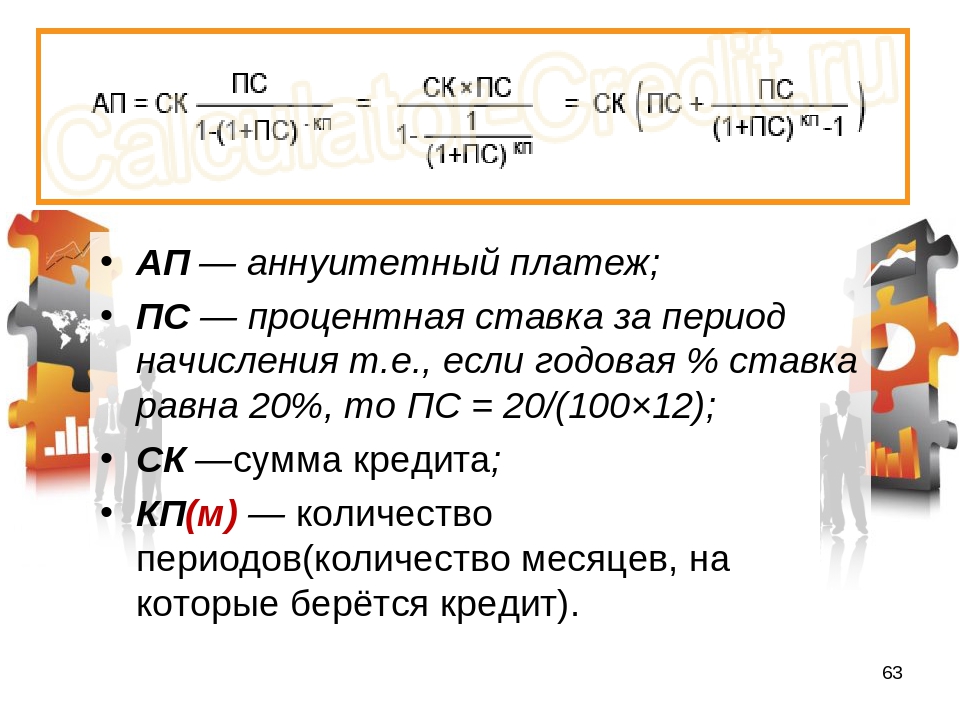

Для расчета платежа есть специальные формулы и калькуляторы. Заемщик вводит сумму займа, срок кредита в месяцах и размер процента.

Финансовые организации давно выявили выгодность подобного метода погашения кредита. Для заемщика есть несколько минусов. Например, переплата по кредиту выше. Досрочное погашение в этом случае выгодно в первой трети срока. Проценты выплачиваются вначале, поэтому в дальнейшем досрочное погашение не дает никаких преимуществ кроме сокращения срока.

Особенности дифференцированного метода

Дифференцированный кредит долгое время был единственным в России. Сумма платежа в этом случае нефиксированная, она сокращается по ходу выплат. Вначале срока заемщик выплачивает основной долг. По мере сокращения тела кредита уменьшается и выплата, поскольку процент начисляется на остаток долга.

Сумма платежа в этом случае нефиксированная, она сокращается по ходу выплат. Вначале срока заемщик выплачивает основной долг. По мере сокращения тела кредита уменьшается и выплата, поскольку процент начисляется на остаток долга.

Основная сумма задолженности делится на весь срок кредитования равными частями по месяцам. Меняется размер выплат по процентам. Процентная ставка остается фиксированной, но сумма долга уменьшается ежемесячно, соответственно уменьшаются и выплаты.

Плюсы дифференцированного метода очевидны:

- Ежемесячные платежи уменьшаются. С каждым месяцем взнос становится меньше, финансовая нагрузка на заемщика снижается. Это основное преимущество дифференцированного погашения. Однако его же можно считать недостатком, так как в первой половине срока платежи довольно крупные.

- Переплата ниже. Ежемесячные платежи уменьшаются, поэтому в итоге сумма переплаты получается невелика. Из-за этого получить большой кредит на покупку жилья проблематично.

- Досрочное погашение выгодно в любой момент.

Проценты гасятся не в начале, а на протяжении всего срока, поэтом выплатить кредит досрочно выгодно в любой момент.

Проценты гасятся не в начале, а на протяжении всего срока, поэтом выплатить кредит досрочно выгодно в любой момент.

К недостаткам метода относятся большая финансовая нагрузка в начале срока. Первое время платежи будут крупные, поэтому требования к платежеспособности клиента выше. Его доход должен составлять на 20-25% больше, чем при аннуитетном кредите.

При выдаче дифференцированного кредита банк рассчитывает меньшую максимальную сумму из-за более высоких начальных платежей.

Просчитать ежемесячные выплаты не так просто из-за постоянно изменяющейся суммы. Но расчетами занимаются не заемщики, а работники банка. При заключении кредитного договора клиенту выдается график платежей. Достаточно следить за графиком и вносить указанную сумму.

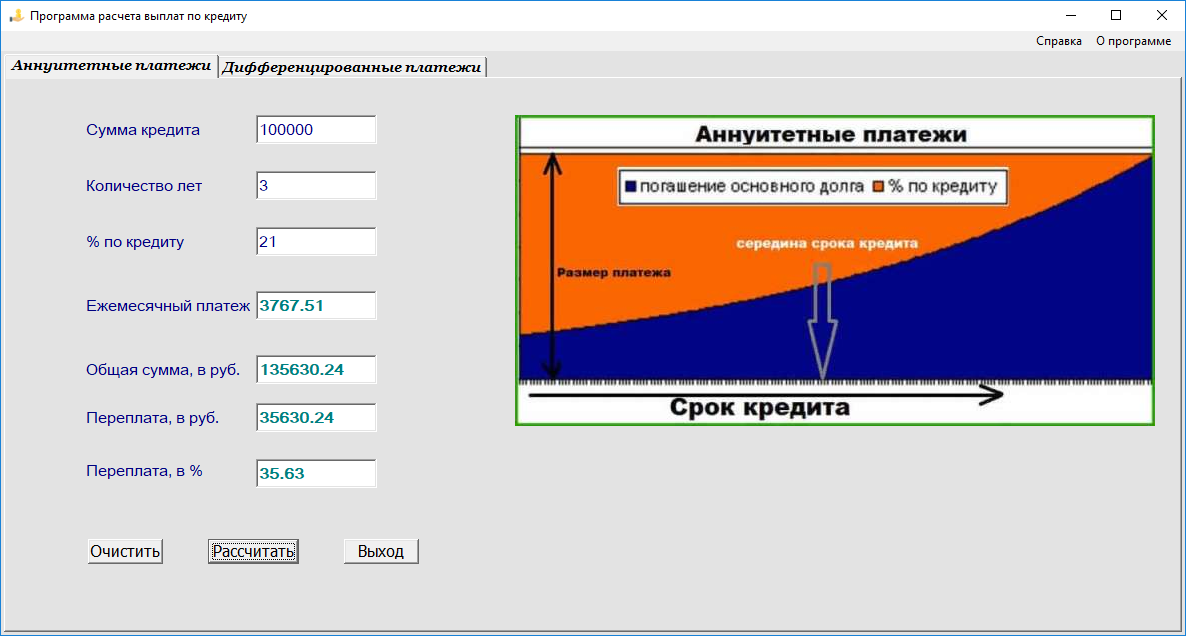

Чтобы рассчитать дифференцированные и аннуитетные платежи, формулы можно найти на сайте выбранной финансовой организации. Проще произвести расчет с помощью онлайн ипотечного калькулятора.

Выбор метода погашения кредита

Выгода того или иного метода зависит от конкретной ситуации и платежеспособности заемщика. Банк может предложить на выбор аннуитетный или дифференцированный платежи, что выгоднее заемщику, решается по ситуации.

Банк может предложить на выбор аннуитетный или дифференцированный платежи, что выгоднее заемщику, решается по ситуации.

Сумма ежемесячного взноса может отличаться незначительно. Основное отличие двух методов заключается в системе расчета и итоге. Несмотря на то, что в результате при дифференцированном методе сумма переплаты ниже, он не всегда выгоден заемщику.

Выбирать метод нужно с учетом нюансов:

- Важным является вопрос, выгоден аннуитетный платеж или дифференцированный при досрочном погашении. Заемщику, рассчитывающему погасить кредит раньше срока, выгоднее брать дифференцированный кредит. При фиксированных взносах выгоды в досрочном погашении нет, если прошло больше половины срока.

- Если заемщик имеет небольшой или нестабильный доход, предпочтительнее аннуитетный платеж. Клиент сможет рассчитывать свои траты, выплачивать фиксированную небольшую сумму ежемесячно.

- При длительных сроках кредитования эксперты рекомендуют брать дифференцированный кредит.

Со временем финансовое положение клиента может измениться, уменьшающийся размер взносов поможет выплатить займ до конца.

Со временем финансовое положение клиента может измениться, уменьшающийся размер взносов поможет выплатить займ до конца. - Дифференцированный платеж не обязательно высчитывать каждый месяц. Заемщик может постоянно класть на счет фиксированную (не меньше начальной) сумму. Сниматься будет необходимая сумма, а остаток останется на счете. Через определенное время (год, полгода и т.д.) заемщик может прийти в отделение банка, написать заявление на перерасчет. Сумма на счете будет снята и пойдет на погашение долга.

- В случае, если заемщик уверен в своей платежеспособности и планирует погасить кредит в ближайшее время после получения, аннуитетный кредит будет выгоден.

Финансовые организации не всегда предлагают выбор метода погашения клиенту. Подобрать наиболее выгодный вариант можно при рассмотрении нескольких программ в разных банках. Учитывается также размер суммы и доход клиента. Аннуитетные займы выдаются в большинстве случаев.

Изменение платежа. Выбор банка.

Заемщику следует знать, что дифференцированный метод на данный момент нельзя назвать популярным. При поиске займа можно столкнуться с большим количеством отказов. Финансовые организации стараются защитить себя от рисков. При больших суммах кредита гарантией безопасности служит аннуитетный способ, поскольку заемщик гасит проценты в начале срока.

Многие заемщики стараются изменить аннуитетный платеж на дифференцированный, чтобы сэкономить, но финансовые организации на смену платежа соглашаются крайне редко. Это невыгодно для банка и сложно для заемщика. При аннуитетном методе клиент выплатил большую часть процентов в первой половине срока кредитования, перерассчитать остаток долга и проценты, чтобы перевести его в дифференцированный, достаточно сложно.

Если аннуитетную ипотеку выдает любой банк, то при покупке квартиры в ипотеку поиск вариантов с дифференциальными платежами может затянуться. Список банков, работающих по подобной системе, ограничен.

- Россельхозбанк.

Выбор программ довольно широк, но на дифференцированный метод организация соглашается не всегда. Средняя процентная ставка по ипотечному кредиту составляет 14-16% в зависимости от условий и требований к заемщику.

Выбор программ довольно широк, но на дифференцированный метод организация соглашается не всегда. Средняя процентная ставка по ипотечному кредиту составляет 14-16% в зависимости от условий и требований к заемщику. - Нордеа. Крупный банк с иностранным капиталом, который тем не менее можно найти не в каждом городе. Нордеа Банк предлагает ипотечный кредит с возможностью выбора способа погашения. Ставка зависит от многих факторов, но средний процент составляет 18-22%, что считается довольно высокой ставкой. Кредиты выдаются заемщикам от 18 лет.

- ГазромБанк. Крупный банк, предлагающий множество ипотечных программ для молодых семей, военнослужащих и других слоев населения. Выбор способа погашения возможен при определенных программах, утонять которые нужно в отделении банка. Средняя процентная ставка составляет 11-12%.

- Петрокоммерц. Банк предлагает ипотеку и потребительские кредиты на крупную сумму. Выбор платежа можно обсудить с кредитным менеджером. Процентная ставка для ипотеки составляет 12-13%, для потребительского кредита 20-22%.

При выборе финансовой организации учитывается не только метод выплат, то и максимальная сумма кредита, ставка, сроки и требования к заемщику.

Рекомендуем также

Упрощенные основные виды аннуитетов

Аннуитеты — это контракты, продаваемые страховыми компаниями, которые обещают покупателю будущую выплату регулярными платежами, обычно ежемесячно и часто пожизненно. Однако в рамках этого широкого определения существуют разные типы аннуитетов, которые предназначены для разных целей. Основными видами являются фиксированные и переменные аннуитеты, а также немедленные и отсроченные аннуитеты.

Ключевые выводы

- Фиксированный аннуитет гарантирует выплату установленной суммы в течение срока действия договора.Он не может упасть (или подняться).

- Переменный аннуитет колеблется в зависимости от доходности паевых инвестиционных фондов, в которые он вложен. Его значение может увеличиваться (или уменьшаться).

- Немедленная выплата аннуитета начинается, как только покупатель делает единовременную выплату страховщику.

- Отсроченный аннуитет начинает выплаты в будущую дату, установленную покупателем.

Назначение аннуитетов

Люди обычно покупают аннуитеты в дополнение к своему другому пенсионному доходу, например, пенсиям и социальному обеспечению.Аннуитет, который обеспечивает гарантированный пожизненный доход, также гарантирует им, что даже если они исчерпают другие свои активы, они все равно будут получать некоторый дополнительный доход.

Фиксированная и переменная ренты

Аннуитеты могут быть фиксированными или переменными. У каждого типа есть свои плюсы и минусы.

Фиксированная рента

С фиксированным аннуитетом страховая компания гарантирует покупателю конкретную выплату в какой-то момент в будущем, который может наступить через десятилетия или, в случае немедленного аннуитета, сразу же.Чтобы обеспечить эту прибыль, страховщик инвестирует деньги в безопасные средства, такие как ценные бумаги Казначейства США и корпоративные облигации с высоким рейтингом.

Несмотря на то, что эти инвестиции безопасны и предсказуемы, они также приносят не впечатляющую прибыль. Более того, выплаты по фиксированным аннуитетам со временем могут потерять покупательную способность из-за инфляции, если покупатель не доплатит за аннуитет, учитывающий инфляцию. Но даже в этом случае фиксированные аннуитеты могут быть подходящими для людей, которые плохо переносят риск и не хотят рисковать своими регулярными ежемесячными выплатами.

Переменная рента

С переменной аннуитетом страховщик инвестирует в портфель паевых инвестиционных фондов, выбранный покупателем. От использования этих средств будет зависеть рост счета и размер выплаты, которую в конечном итоге получит покупатель. Выплаты переменного аннуитета могут быть фиксированными или изменяться в зависимости от производительности счета.

Люди, которые выбирают переменный аннуитет, готовы взять на себя некоторую степень риска в надежде на получение большей прибыли.Переменные аннуитеты, как правило, лучше всего подходят для опытных инвесторов, которые знакомы с различными типами паевых инвестиционных фондов и связанными с ними рисками.

Если покупатель аннуитета состоит в браке, он может выбрать аннуитет, который будет продолжать выплачивать доход его супругу, если он умрет первым.

Немедленные и отсроченные аннуитеты

Аннуитеты также могут быть немедленными или отсроченными, в зависимости от того, когда они начинают производить платежи. Основной вопрос, который нужно решить покупателям, — это то, хотят ли они регулярного дохода сейчас или когда-нибудь в будущем.

Как и в случае с фиксированными и переменными аннуитетами, есть некоторые компромиссы.

Отсрочка платежа дает деньги на счету больше времени для роста. И так же, как 401 (k) или IRA, аннуитет продолжает накапливать прибыль, не облагаемую налогом, до тех пор, пока деньги не будут сняты. Со временем это может вырасти в значительную сумму и привести к более крупным выплатам. На жаргоне аннуитета это известно как фаза накопления или период накопления.

Немедленная рента — это то, на что это похоже. Выплаты начинаются, как только покупатель производит единовременную выплату страховой компании.

Выплаты начинаются, как только покупатель производит единовременную выплату страховой компании.

Отсроченные аннуитеты и немедленные аннуитеты могут быть фиксированными или переменными.

Дополнительные соображения

Есть и другие важные решения, которые необходимо принять при покупке аннуитета в зависимости от ваших обстоятельств. К ним относятся следующие:

- Продолжительность выплат. Покупатели могут оформить платежи на 10 или 15 лет или на всю оставшуюся жизнь.Более короткий период будет означать более высокий ежемесячный платеж, но это также означает, что доход в какой-то момент перестанет поступать. Это может иметь смысл, например, если инвестору нужно увеличить доход при выплате последних лет по ипотеке.

- Страхование супругов. Если покупатель аннуитета состоит в браке, он может выбрать аннуитет, который будет выплачиваться на всю оставшуюся жизнь или на остаток жизни их супруга, в зависимости от того, что больше.

Последний часто называют совместной рентабельностью и пенсией по случаю потери кормильца.Выбор варианта совместного и оставшегося в живых обычно означает несколько меньшую оплату, но он защищает обоих партнеров, что бы ни случилось.

Последний часто называют совместной рентабельностью и пенсией по случаю потери кормильца.Выбор варианта совместного и оставшегося в живых обычно означает несколько меньшую оплату, но он защищает обоих партнеров, что бы ни случилось.

Аннуитет Определенное определение

Что такое аннуитет?

Аннуитет — это инвестиция, которая предусматривает серию выплат в течение установленного периода лицу, его бенефициару или имуществу. Это инвестиция в пенсионный доход, предлагаемая страховыми компаниями. Рента также может быть единовременной. Поскольку у него есть установленная дата истечения срока, определенный аннуитет обычно дает более высокую доходность, чем пожизненный аннуитет.Типичные сроки — 10, 15 или 20 лет.

Ключевые выводы

- Аннуитет обеспечивает гарантированный пенсионный доход в течение заранее установленного периода.

- Сама по себе долгосрочная пенсионная стратегия не является хорошей, но в некоторых случаях может быть полезна в качестве краткосрочной надбавки к доходу.

- Пожизненная рента дает более низкую норму прибыли, но выплаты гарантируются в течение всей жизни получателя ренты или пережившего супруга.

- У некоторых аннуитетов могут быть высокие первоначальные затраты и другие сборы, как и в случае традиционных аннуитетов.

Общие сведения об аннуитете

Установленная дата истечения срока действия отличает определенную ренту от пожизненной. Последний обеспечивает выплаты за оставшуюся часть жизни получателя ренты, а в некоторых случаях и за жизнь супруги инвестора. Для пожизненной ренты будет предложена меньшая плата из-за неопределенности срока. Синонимы для определенного аннуитета включают годовой аннуитет, определенный период аннуитета, фиксированный период аннуитета и гарантированный срок или гарантированный период аннуитета.

Инвестор в аннуитет наверняка может легко пережить платежный период. Остерегайтесь полагаться на один для получения пенсионного дохода.

В случае гарантированного аннуитета покупатель выбирает, за какой период будет выплачиваться аннуитет. Платежи будут производиться до тех пор, пока не истечет его срок, либо покупателю, либо бенефициару покупателя.

Платежи будут производиться до тех пор, пока не истечет его срок, либо покупателю, либо бенефициару покупателя.

Подходит ли вам аннуитет?

Аннуитет может быть полезен в качестве краткосрочной надбавки к доходу, но это не долгосрочная стратегия выхода на пенсию.То есть человек, который вкладывает значительные средства в гарантированный аннуитет, может легко пережить период выплаты и после этого будет вынужден жить на пониженный доход.

Опция аннуитета может быть полезна для пополнения пенсионного дохода в течение ограниченного периода времени. Например, если инвестор выходит на пенсию в возрасте 62 лет, но хочет подождать, чтобы получить полное пособие по социальному обеспечению в возрасте 67 лет, определенная рента может заполнить разрыв в доходах, обеспечивая при этом пережившего супруга в случае необходимости. В отличие от многих других вложений полная сумма выплаты гарантирована.Уже одно это делает его привлекательным вариантом для некоторых.

Критика аннуитетов

Аннуитет, безусловно, имеет те же недостатки, что и другие виды аннуитета. У них могут быть высокие комиссионные и авансовые платежи по сравнению с другими вариантами дохода, такими как компакт-диски. За них может взиматься комиссия за сдачу, что делает их ранний доступ дорогостоящим.

У них могут быть высокие комиссионные и авансовые платежи по сравнению с другими вариантами дохода, такими как компакт-диски. За них может взиматься комиссия за сдачу, что делает их ранний доступ дорогостоящим.

Некоторые аннуитеты имеют чрезвычайно сложные и даже экзотические условия, которые инвестору следует внимательно прочитать.Часто их продают продавцы, работающие на комиссионных, которые выплачиваются за счет вашего платежа. Наконец, чистый доход по аннуитету облагается налогом как обычный доход.

Какие бывают виды аннуитетов?

Фиксированные и переменные ренты

В фиксированном аннуитете страховая компания гарантирует основную сумму и минимальную процентную ставку. Другими словами, до тех пор, пока страховая компания финансово устойчива, деньги, которые у вас есть в виде фиксированного аннуитета, будут расти и не упадут в цене.Рост стоимости аннуитета и / или выплачиваемых пособий может быть зафиксирован на уровне долларовой суммы или процентной ставки, либо они могут расти по определенной формуле. Рост стоимости аннуитета и / или выплачиваемых пособий не зависит прямо или полностью от эффективности инвестиций, которые страховая компания делает для поддержки аннуитета. Некоторые фиксированные аннуитеты предусматривают более высокую процентную ставку, чем минимальная, посредством дивидендов по политике, которые могут быть объявлены советом директоров компании, если фактические инвестиции, расходы и смертность компании более благоприятны, чем ожидалось.Фиксированные аннуитеты регулируются департаментами государственного страхования.

Рост стоимости аннуитета и / или выплачиваемых пособий не зависит прямо или полностью от эффективности инвестиций, которые страховая компания делает для поддержки аннуитета. Некоторые фиксированные аннуитеты предусматривают более высокую процентную ставку, чем минимальная, посредством дивидендов по политике, которые могут быть объявлены советом директоров компании, если фактические инвестиции, расходы и смертность компании более благоприятны, чем ожидалось.Фиксированные аннуитеты регулируются департаментами государственного страхования.

Деньги в переменном аннуитете инвестируются в фонд — как паевой инвестиционный фонд, но открытый только для инвесторов в переменное страхование жизни и переменные аннуитеты страховой компании. У фонда есть конкретная инвестиционная цель, и стоимость ваших денег в виде переменного аннуитета — и сумма денег, которая должна быть вам выплачена — определяется инвестиционной эффективностью (за вычетом расходов) этого фонда. Большинство переменных аннуитетов структурированы так, чтобы предлагать инвесторам множество различных альтернативных фондов. Переменные аннуитеты регулируются департаментами государственного страхования и Федеральной комиссией по ценным бумагам и биржам.

Переменные аннуитеты регулируются департаментами государственного страхования и Федеральной комиссией по ценным бумагам и биржам.

Виды фиксированной ренты

Аннуитет , индексируемый на акции , представляет собой тип фиксированного аннуитета, но выглядит как гибрид. Он предусматривает начисление минимальной процентной ставки, как и фиксированный аннуитет, но его значение также основывается на показателях определенного фондового индекса, обычно рассчитываемого как часть общей доходности этого индекса.

Аннуитет , скорректированный по рыночной стоимости, — это аннуитет, который сочетает в себе две желательные особенности: возможность выбрать и зафиксировать период времени и процентную ставку, в течение которых будет расти ваш аннуитет, и гибкость по снятию денег с аннуитета до конца выбранный период времени.Такая гибкость при снятии средств достигается путем корректировки стоимости аннуитета, в сторону увеличения или уменьшения, чтобы отразить изменение «рыночной» процентной ставки (то есть общего уровня процентных ставок) с начала выбранного периода времени до момента снятия. .

.

Другие виды аннуитетов

Все следующие типы аннуитетов доступны в фиксированной или переменной форме.

Отсроченные и немедленные аннуитеты

Аннуитет отсроченный получает премии и инвестиционные изменения для выплаты в более позднее время.Выплата может быть очень долгой; отсроченные пенсионные выплаты могут оставаться на отсроченной стадии в течение десятилетий.

Мгновенная аннуитетная выплата предназначена для выплаты дохода в течение одного периода времени после покупки немедленной аннуитета. Срок зависит от того, как часто будет выплачиваться доход. Например, если доход ежемесячный, первая выплата происходит через месяц после покупки немедленного аннуитета.

Аннуитеты за пожизненный и фиксированный период

Фиксированный период Аннуитет выплачивает доход за определенный период времени, например, десять лет.Выплачиваемая сумма не зависит от возраста (или продолжительности жизни) человека, покупающего аннуитет; Вместо этого выплаты зависят от суммы, уплачиваемой в аннуитет, продолжительности периода выплаты и (если это фиксированный аннуитет) от процентной ставки, которую, по мнению страховой компании, она может поддерживать в течение периода выплаты.

Аннуитет на всю жизнь Аннуитет обеспечивает доход на оставшуюся жизнь человека (называемый «аннуитетом»). Вариант пожизненной ренты продолжает приносить доход до тех пор, пока не умрет второй из двух аннуитетов.Никакой другой финансовый продукт не может обещать этого. Выплачиваемая сумма зависит от возраста аннуитента (или возраста, если это аннуитет на две жизни), суммы, уплачиваемой в аннуитет, и (если это фиксированный аннуитет) процентной ставки, которую, по мнению страховой компании, может поддержка продолжительности ожидаемого периода выплат.

При «чистом» пожизненном аннуитете выплаты прекращаются, когда аннуитет умирает, даже если это происходит очень скоро после их начала. Многим покупателям аннуитета такая возможность не нравится, поэтому они добавляют к своему пожизненному аннуитету гарантированный период — по существу фиксированный период аннуитета.С этой комбинацией, если вы умрете до истечения фиксированного периода, доход продолжит получать ваши бенефициары до конца этого периода.

Квалифицированные и неквалифицированные аннуитеты

Аннуитет , соответствующий требованиям , — это годовой аннуитет, используемый для инвестирования и выплаты денег в льготный пенсионный план, такой как план IRA или Keogh, или планы, регулируемые разделами Налогового кодекса, 401 (k), 403 (b) или 457. По условиям плана, деньги, уплаченные в аннуитет (так называемые «премии» или «взносы»), не включаются в налогооблагаемый доход за год, в котором они были выплачены.Все другие налоговые положения, которые применяются к неквалифицированным аннуитетам, также применяются к квалифицированным аннуитетам.

Неквалифицированная рента — это аннуитет, приобретаемый отдельно от пенсионного плана с льготным налогообложением или «вне его». Инвестиционный доход от всех аннуитетов, квалифицированных и неквалифицированных, откладывается по налогам до тех пор, пока они не будут отозваны; в этот момент они рассматриваются как налогооблагаемый доход (независимо от того, были ли они получены от продажи капитала с прибылью или от дивидендов).

Single Premium vs.гибкий страховой аннуитет

Аннуитет с единовременным взносом — это аннуитет, финансируемый единовременным платежом. Платеж может быть инвестирован для роста на длительный период времени — один отсроченный аннуитет с премией — или инвестирован в течение короткого времени, после чего начинается выплата — одноразовый немедленный страховой взнос. Аннуитеты с разовой премией часто финансируются за счет пролонгации или продажи оцененного актива.

Гибкая страховая премия Аннуитет — это аннуитет, который предназначен для финансирования серией платежей.Гибкие премиальные аннуитеты — это только отсроченные аннуитеты; то есть они предназначены для того, чтобы иметь значительный период платежей в аннуитет плюс рост инвестиций до того, как с них будут сняты какие-либо деньги.

В чем разница между обычной аннуитетом и причитающейся аннуитетом? | Финансы

Автор: Эрик Банк, MBA, MS Finance | Рецензент: Эшли Донохо, MBA | Обновлено 6 марта 2019 г.

Аннуитет — это серия платежей с регулярным интервалом, например еженедельно, ежемесячно или ежегодно.Фиксированные аннуитеты выплачивают одинаковую сумму в каждый период, тогда как суммы могут меняться в переменных аннуитетах. Выплаты в рамках обычного аннуитета происходят в конце каждого периода. Напротив, аннуитетные выплаты включают выплаты, происходящие в начале каждого периода.

Наконечник

Разница между обычным аннуитетом и аннуитетом к уплате заключается в том, когда происходят платежи — в конце периода для обычного аннуитета и в начале периода для подлежащего выплате аннуитета.

Обзор сроков выплаты аннуитета

Классическим примером выплаты аннуитета является рента.Подписывая договор аренды квартиры, вы обязуетесь вносить арендную плату первого числа каждого месяца. Это квалифицируется как аннуитет, поскольку выплаты производятся с регулярным интервалом (ежемесячно) и в начале каждого периода.

Выплаты страховых премий — еще один распространенный пример причитающихся аннуитетов. Обратите внимание, как аннуитет обычно выплачивается в ситуациях, когда вы выплачиваете деньги.

Обратите внимание, как аннуитет обычно выплачивается в ситуациях, когда вы выплачиваете деньги.

Обзор обыкновенных аннуитетов

Обычные аннуитеты видны на пенсионных счетах, где вы получаете фиксированный или переменный платеж каждый месяц от страховой компании на основе суммы, накопленной на аннуитетном счете.В аккаунте с фиксированным аннуитетом ваш ежемесячный платеж основан на фиксированной процентной ставке, применяемой к остатку на счете в начале платежей. Платежи по счету с переменным аннуитетом зависят от инвестиционной эффективности вашего счета.

Пенсионные аннуитеты отправляют вам выплаты в конце каждого периода. Это стандартно, когда вы являетесь получателем аннуитета, а не плательщиком.

Несколько слов об аннуитетных счетах

Аннуитетный счет предназначен для выплаты вам денег каждый месяц либо в течение определенного количества лет, либо до вашей смерти, в соответствии с вашим контрактом со страховой компанией.Крупнейшие страховые компании, скорее всего, произведут все выплаты вовремя, но аннуитеты от более мелких перевозчиков несут определенный риск того, что страховщик не выполнит свои платежи.

Все финансовые аннуитеты несут риск неэффективности по сравнению с более широким фондовым рынком, особенно по сравнению с доходностью, получаемой от низкозатратных индексных фондов. Финансовый консультант может обсудить с вами плюсы и минусы пенсионных аннуитетов, прежде чем вы выберете один.

Приведенная стоимость аннуитета

Приведенная стоимость фиксированного аннуитета — это то, сколько будут стоить будущие денежные потоки в сегодняшних долларах.Он рассчитывается путем уменьшения стоимости каждого платежа на основе коэффициента дисконтирования (обычно это текущая процентная ставка по краткосрочным долгам Казначейства США) и времени до момента платежа.

Рассмотрим два фиксированных аннуитета, один — обычный, а другой — подлежащий выплате, но в остальном идентичный. Причитающийся аннуитет будет иметь более высокую приведенную стоимость, потому что вы получите свои деньги раньше, оставляя меньше денег для скидки.

Типы аннуитетов — немедленные, переменные и фиксированные

Существуют разные типы аннуитетов, но все сводятся к одному и тому же: договор страхования, который предлагает гарантированный доход, часто пожизненный, а иногда и шанс на капитал. признательность.Он предназначен для пополнения доходов от традиционного портфеля акций и облигаций; Редко бывает хорошей идеей инвестировать более половины своего портфеля в аннуитет / аннуитеты, потому что аннуитет в корне неликвиден.

признательность.Он предназначен для пополнения доходов от традиционного портфеля акций и облигаций; Редко бывает хорошей идеей инвестировать более половины своего портфеля в аннуитет / аннуитеты, потому что аннуитет в корне неликвиден.

Аннуитеты имеют наибольший смысл для предпенсионеров и пенсионеров, которые хотят свести к минимуму беспокойство о медвежьих рынках при выходе на пенсию. Пенсионеры знают, что у них будет определенный поток доходов независимо от того, как работают рынки. Короче говоря, аннуитеты представляют собой уверенность в неопределенном мире.

Американцы владеют аннуитетами на сумму около четверти триллиона долларов. На рынке есть сотни аннуитетов. Обычно они предлагают щедрые выплаты по сравнению с другими инвестициями, такими как облигации. Тем не менее, у многих есть значительно более высокие комиссии, а их выплаты — отражающие сегодняшние сверхнизкие процентные ставки — не так привлекательны, как когда-то. Аннуитеты, вероятно, станут более привлекательными в будущем по мере роста процентных ставок, чего многие ожидают.

Пять основных типов аннуитетов

Существует пять основных категорий аннуитетов — фиксированные аннуитеты, переменные аннуитеты, фиксированные индексированные аннуитеты, немедленные аннуитеты и отсроченные аннуитеты.Что лучше для вас, зависит от нескольких переменных, включая вашу ориентацию на риск, цели дохода и время, когда вы хотите начать получать аннуитетный доход.

Для вашей конкретной ситуации каждый вид аннуитета имеет свои преимущества и недостатки. Например, немедленный аннуитет приносит больше всего дохода, но требует принесения в жертву основной суммы долга. Переменный аннуитет может со временем увеличить вашу основную сумму, но сборы особенно высоки. Важно, чтобы потенциальный покупатель аннуитета знал о различных типах аннуитета, чтобы он или она могли принять правильное решение о том, какой тип аннуитета лучше всего соответствует его конкретным потребностям.

Здесь пять типов аннуитета:

ФИКСИРОВАННЫЕ ГОДЫ

Это инвестиции с фиксированной процентной ставкой, выпущенные страховыми компаниями. Они платят гарантированные процентные ставки, обычно выше, чем банковские компакт-диски, и вы можете отсрочить получение дохода или получить доход немедленно. Они популярны среди пенсионеров и предпенсионеров, которым нужны бесплатные, скромные и гарантированные инвестиции в основной капитал.

Они платят гарантированные процентные ставки, обычно выше, чем банковские компакт-диски, и вы можете отсрочить получение дохода или получить доход немедленно. Они популярны среди пенсионеров и предпенсионеров, которым нужны бесплатные, скромные и гарантированные инвестиции в основной капитал.

Узнайте больше о фиксированных аннуитетах.

ПЕРЕМЕННЫЕ ГОДЫ

Они позволяют инвесторам выбирать из корзины субсчетов (паевые инвестиционные фонды).Стоимость счета определяется эффективностью субсчетов, и можно купить участника, чтобы зафиксировать гарантированный поток доходов независимо от рыночных показателей — ключевой фактор хеджирования, если субсчета работают плохо. Они популярны среди пенсионеров и предпенсионеров, которые хотят получить шанс на прирост капитала в сочетании с гарантированным пожизненным доходом.

Узнайте больше в ресурсном центре переменного аннуитета Annuity FYI.

ГОДЫ С ФИКСИРОВАННЫМ ИНДЕКСОМ

По сути, это фиксированные аннуитеты с переменной процентной ставкой, которая добавляется к стоимости вашего контракта, если базовый рыночный индекс, такой как S&P 500, является положительным. Как правило, они предлагают гарантированный минимальный доход, а шанс роста основной суммы долга привязан к рыночному индексу. Недостатком является то, что потенциал роста ограничен так называемой долей участия, лимитами или спредом — всеми методами, с помощью которых урезается ваша доходность на растущем фондовом рынке. Следовательно, покупатели этих аннуитетов никогда не поспевают за устойчивым рынком. Они обращаются к пенсионерам и предпенсионерам, которые хотят консервативно участвовать в потенциальном повышении стоимости рынка без суеты и с защитой основной суммы долга.

Как правило, они предлагают гарантированный минимальный доход, а шанс роста основной суммы долга привязан к рыночному индексу. Недостатком является то, что потенциал роста ограничен так называемой долей участия, лимитами или спредом — всеми методами, с помощью которых урезается ваша доходность на растущем фондовом рынке. Следовательно, покупатели этих аннуитетов никогда не поспевают за устойчивым рынком. Они обращаются к пенсионерам и предпенсионерам, которые хотят консервативно участвовать в потенциальном повышении стоимости рынка без суеты и с защитой основной суммы долга.

Посетите раздел «Аннуитеты с фиксированной индексацией», чтобы узнать больше.

НЕМЕДЛЕННЫЕ ГОДЫ

Это в основном зеркальное отображение полиса страхования жизни. Вместо того, чтобы уплачивать регулярные премии страховщику, который выплачивает единовременную выплату в случае смерти, инвестор дает страховщику единовременную выплату в обмен на регулярные выплаты дохода до смерти или в течение определенного периода времени, обычно начиная с одного до 12 месяцев после смерти. поступление инвестиций. Платежи обычно выше, чем другие аннуитеты, потому что они включают основную сумму, а также проценты, и поэтому также предлагают благоприятный налоговый режим.Они популярны среди пенсионеров и предпенсионеров, которым нужен поток доходов выше среднего, и которым комфортно жертвовать основной суммой в обмен на более высокий пожизненный доход.

поступление инвестиций. Платежи обычно выше, чем другие аннуитеты, потому что они включают основную сумму, а также проценты, и поэтому также предлагают благоприятный налоговый режим.Они популярны среди пенсионеров и предпенсионеров, которым нужен поток доходов выше среднего, и которым комфортно жертвовать основной суммой в обмен на более высокий пожизненный доход.

Получите расценки и узнайте больше о немедленных аннуитетах.

ОТЛОЖЕННЫЕ ГОДЫ

Эти отложенные платежи до будущей даты (более одного года). Они позволяют людям увеличить свой поток доходов в более позднем возрасте за меньшие деньги, потому что страховая компания не находится на крючке до тех пор, пока выплаты дохода откладываются.Они обращаются к людям, которые хотят гарантированного дохода в будущем, а не сейчас, или тех, кто хочет построить лестницу дохода на разные периоды жизни в более поздние сроки. Например, они могут захотеть работать после выхода на пенсию, но знают, что в конечном итоге они перестанут работать и в этот момент, а не раньше, им потребуется гарантированный доход от аннуитета.

Посетите раздел аннуитетов с отсроченным доходом, чтобы узнать больше.

Аннуитетный график

| ANNUITY TYPE | PRO | CON | КОМИССИИ | ||

|---|---|---|---|---|---|

| Фиксированный аннуитет | Простой и прямой доход | Предлагает максимальный риск на фондовом рынке | Может потерять основную сумму | Самый высокий | |

| Фиксированный индексированный аннуитет | Рыночный риск без риска | Уровень участия и т. Д., уменьшите потенциал прибыли | Средний уровень | ||

| Немедленная рента | Максимально платите | Основную сумму необходимо пожертвовать | Нет | ||

| Отсроченная рента | Как долго вы жертвуете | Как долго можно жертвовать | будет ждать доходаСредний уровень |

Ключевые определения аннуитета

| Аннуитет | Лицо, обычно владелец контракта, которому выплачивается аннуитет и ожидаемая продолжительность жизни которого используется для расчета выплаты дохода . |

|---|---|

| Аннуитет | Преобразование основной суммы аннуитета в более высокий, часто пожизненный поток дохода. |

| Получатель | Лицо или лица, получающие выплаты в случае смерти получателя ренты. |

| Плата за договор | Ежегодная плата, помимо прочего, уплачивается страховой компании за управление аннуитетом. |

| Стоимость контракта | Денежная стоимость аннуитета. |

| Пособие в случае смерти | Выплата получателям ренты в случае его или ее смерти. |

| Free-Look Period | Определенное количество дней (например, 10 дней), в течение которых владелец договора аннуитета может отозвать покупку аннуитета без штрафа. |

| Пособие на жизнь | Гарантированный пожизненный доход, выплачиваемый по аннуитетам пожизненного дохода. |

| Определенный период | Функция некоторых аннуитетов, которая выплачивает доход только за определенный период времени (например,г. , 10 лет). , 10 лет). |

| Общая ставка | Бонусная ставка, выплачиваемая покупателям многих переменных и фиксированных индексированных аннуитетов, которые воздерживаются от изъятия дохода в течение определенного периода времени, обычно не менее одного года. Эти ставки, как правило, очень высоки. |

| Разделенные аннуитеты | Объединенная покупка двух аннуитетов, обычно включающая немедленную аннуитетную выплату, для увеличения потока дохода от аннуитета. |

| Субсчет | Название паевых инвестиционных фондов, предлагаемых в контрактах с переменным аннуитетом. |

| Плата за возврат | Затраты для владельца контракта на значительные или полные изъятия из договора аннуитета до окончания периода сдачи комиссии — обычно от семи до 16 лет. Чем раньше вывод, тем выше комиссия. Многие аннуитеты позволяют ежегодно снимать 10 процентов основной суммы, а иногда и больше, без штрафных санкций. |

Обычная аннуитетная и аннуитетная задолженность

Аннуитет описывает договор между держателем полиса и страховой компанией.По этому договору страхователи выплачивают страховой компании единовременную выплату в обмен на серию выплат, произведенных мгновенно или в установленное время в будущем. Существуют разные типы аннуитетов, о которых люди должны знать и понимать. Обычный аннуитет означает, что вам будут платить в конце вашего покрытого срока; аннуитет выплачивается вам в начале покрытого срока. Если у вас есть аннуитет или вы думаете о покупке аннуитета, вот что вам нужно знать об обычном аннуитете по сравнению саннуитет.

Что такое обыкновенная рента? Чтобы понять обычный аннуитет, вы должны сначала понять, чем аннуитет не является. В отличие от покупки акций, облигаций или фондов, покупка аннуитета означает покупку страхового полиса, а не покупку ценных бумаг. В частности, аннуитет — это договор, гарантирующий серию структурированных платежей с течением времени. Он начинается в заранее установленный день и длится заранее определенное время.

В частности, аннуитет — это договор, гарантирующий серию структурированных платежей с течением времени. Он начинается в заранее установленный день и длится заранее определенное время.

Это платеж в счет более крупного обязательства.Например, счет за кабельное телевидение — нет, а оплата за автомобиль или студенческий ссуду — нет. Кроме того, каждый платеж аннуитета является одинаковым, и каждый платежный период фиксируется с одним и тем же интервалом. Например, многие пенсионные продукты представляют собой аннуитеты, которые выплачивают фиксированные суммы каждый месяц при выходе на пенсию.

Таким образом, обычный аннуитет производит выплату в конце каждого платежного периода или интервала. Например, если аннуитет имеет месячные интервалы, платежи будут производиться в конце каждого месяца.Примеры включают ипотечные кредиты, выплачиваемые в конце месяца, годовые выплаты и выплаты дивидендов, которые обычно производятся в конце каждого квартала.

Что такое аннуитет ? Теперь, когда вы знаете основы аннуитета и как работает обычный аннуитет, вы должны знать о подлежащем выплате аннуитете. Аннуитет выплачивается в начале каждого интервала периода. Одним из примеров причитающейся аннуитета является арендная плата, поскольку она производится в начале месяца, а не в конце.Другие примеры включают страховые взносы и платежи по аренде автомобиля.

Аннуитет выплачивается в начале каждого интервала периода. Одним из примеров причитающейся аннуитета является арендная плата, поскольку она производится в начале месяца, а не в конце.Другие примеры включают страховые взносы и платежи по аренде автомобиля.

Есть несколько ключевых различий между обычной аннуитетом и аннуитетом, подлежащим выплате. Некоторые из наиболее заметных различий заключаются в том, как они выплачиваются и как их оценивают. Вот разбивка разницы между обычными и подлежащими выплате аннуитетами:

Выплаты Наиболее заметное различие между обычными и причитающимися аннуитетами — это способ их выплаты.Все аннуитеты производят платеж один раз за период, точно так же, как в течение каждого платежного цикла. Выплаты происходят в конце периода или в начале. При обычных аннуитетах выплаты производятся в конце каждого платежного периода. При аннуитетах выплата происходит в самом начале. Как правило, выплаты по кредиту производятся в конце цикла и являются обычными аннуитетами. Напротив, страховые взносы обычно уплачиваются в начале платежного цикла и подлежат уплате аннуитетом.

При аннуитетах выплата происходит в самом начале. Как правило, выплаты по кредиту производятся в конце цикла и являются обычными аннуитетами. Напротив, страховые взносы обычно уплачиваются в начале платежного цикла и подлежат уплате аннуитетом.

Текущая стоимость аннуитета — это денежная стоимость всех ваших будущих аннуитетных платежей, основанная на временной стоимости денег.Временная стоимость денег — это концепция, согласно которой доллар сегодня стоит больше, чем доллар в конце года из-за инфляции. При сравнении аннуитетов важно помнить, что продолжительность цикла выставления счетов может иметь значительное влияние на приведенную стоимость аннуитета. Как потребитель, вы можете попросить своего кредитора или инвестиционного консультанта показать вам график аннуитета.

Что изменилось Кредиторы и инвестиционные фирмы будут рассчитывать аннуитеты. Как потребитель, вы имеете доступ к расчетам аннуитета, поскольку они используются для расчета суммы, которую вы платите. Если вы производите платеж в конце платежного цикла, ваш платеж, скорее всего, будет больше, чем если бы ваш платеж подлежал немедленной оплате из-за начисления процентов.

Если вы производите платеж в конце платежного цикла, ваш платеж, скорее всего, будет больше, чем если бы ваш платеж подлежал немедленной оплате из-за начисления процентов.

В общем, обычная рента наиболее выгодна для потребителей, когда они производят платежи. И наоборот, аннуитет наиболее выгоден для потребителей, когда они собирают платежи. Платежи, производимые по причитающимся аннуитетам, имеют более высокую приведенную стоимость, чем обычные аннуитеты, из-за инфляции и временной стоимости денег.

На вынос Обычный аннуитет — это когда платеж производится в конце периода. Аннуитет — это когда платеж должен быть произведен в начале периода. Хотя разница может показаться незначительной, она может существенно повлиять на ваши общие сбережения или выплаты по долгам. Имейте в виду, что аннуитет — это не инвестиция, а страховой продукт — может не подходить для всех. Планируя выход на пенсию, важно знать плюсы и минусы аннуитетов.

- Навигация по сложным правилам, касающимся аннуитетов и других источников пенсионного дохода, может быть трудной. Поиск финансового консультанта, который может объяснить каждый вариант, поможет свести к минимуму стресс, связанный с планированием. С помощью инструмента сопоставления SmartAsset SmartAdvisor вы можете ответить на ряд вопросов о своих финансовых потребностях и предпочтениях. Основываясь на ваших ответах, мы свяжем вас с тремя финансовыми консультантами в вашем регионе. Если вы готовы, начните прямо сейчас.

- Прежде чем принимать решение об аннуитетах, составьте четкое представление о том, сколько вам потребуется при выходе на пенсию и как вы продвигаетесь к этой цели. Бесплатный калькулятор пенсионного обеспечения предоставит вам необходимую информацию.

Фото: © iStock.com / William_Potter, © iStock.com / katleho Seisa, © iStock.com / AzmanJaka

Эшли Чорпеннинг Эшли Чорпеннинг — опытный финансовый писатель, в настоящее время работающий экспертом по инвестициям и страхованию в SmartAsset. Помимо того, что она пишет статьи в SmartAsset, она пишет для индивидуальных предпринимателей, а также для компаний из списка Fortune 500. Эшли — выпускник финансового факультета Университета Цинциннати. Когда она не помогает людям разобраться в их финансах, вы можете найти Эшли в клетке, ныряющей с отличными белыми или на сафари в Южной Африке.

Помимо того, что она пишет статьи в SmartAsset, она пишет для индивидуальных предпринимателей, а также для компаний из списка Fortune 500. Эшли — выпускник финансового факультета Университета Цинциннати. Когда она не помогает людям разобраться в их финансах, вы можете найти Эшли в клетке, ныряющей с отличными белыми или на сафари в Южной Африке.Калькулятор текущей стоимости аннуитета

Виды аннуитета

Есть несколько способов разбить аннуитеты на категории. Вы можете слышать о пожизненном аннуитете , при котором выплаты производятся в течение оставшегося срока жизни аннуитанта (лица, получающего аннуитетные выплаты).Поскольку этот вид аннуитета выплачивается только при определенных условиях (т. Е. Аннуитет все еще жив), он известен как условный аннуитет . Если в контракте заранее определен период, мы называем его определенными или гарантированными аннуитетами .

Аннуитеты дополнительно дифференцируются в зависимости от изменчивости их денежных потоков. Есть фиксированных аннуитетов , где выплаты равны, а также переменных аннуитетов , которые вы позволяете накапливать, а затем инвестировать на основе нескольких вариантов с отсрочкой налогообложения.Вы также можете найти аннуитетов, индексируемых по акциям, , если выплаты корректируются с помощью индекса.

Есть фиксированных аннуитетов , где выплаты равны, а также переменных аннуитетов , которые вы позволяете накапливать, а затем инвестировать на основе нескольких вариантов с отсрочкой налогообложения.Вы также можете найти аннуитетов, индексируемых по акциям, , если выплаты корректируются с помощью индекса.

Мы можем еще больше дифференцировать аннуитеты в зависимости от того, являются ли они отсроченными, или немедленными аннуитетами . Немедленные аннуитеты — это особые финансовые конструкции, предлагаемые в основном страховыми компаниями, когда после единовременной выплаты аннуитент начинает получать ежемесячный платеж за оставшуюся часть своей жизни (или за набор периодов, например, 10 или 20 лет) .Этот тип аннуитета действует как пенсионный план и предназначен для людей, которые уже вышли на пенсию и ищут гарантированный пенсионный доход. Отсроченные аннуитеты обычно приносят проценты и растут в цене, так что отсрочка платежа на несколько лет увеличивает выплату определенных ежемесячных платежей. Люди, которые еще не вышли на пенсию, или те, кому деньги не нужны немедленно, могут подумать об отсроченном аннуитете.

Люди, которые еще не вышли на пенсию, или те, кому деньги не нужны немедленно, могут подумать об отсроченном аннуитете.

Существенным аспектом различия в этом калькуляторе приведенной стоимости аннуитета является сроки платежей .

В этом контексте необходимо определить два типа аннуитетов:

Обычный аннуитет или отсроченный аннуитет: платежи производятся в конце периодов — ипотечные кредиты, автокредиты и студенческие ссуды обычно являются обычными аннуитетами.

Аннуитетный платеж : Выплаты производятся в начале каждого периода — арендные платежи, взносы по страхованию жизни и лотерейные выплаты (если вам посчастливилось выиграть один!)

Самый простой способ понять разницу между этими типами аннуитетов — это изучить простой случай.Предположим, вы будете получать 100 долларов ежегодно в течение трех лет, а процентная ставка — 5 процентов; Таким образом, у вас есть 3-летняя годовая рента в размере 100 долларов США.

Сумма платежа = 100 долларов

Процентная ставка = 5%

Срок аннуитета = 3 года

Ниже этого текста вы найдете график, на котором показаны временные рамки двух типов аннуитета с их текущими значениями. Как видите, в случае аннуитета каждый платеж происходит за год до выплаты по обычному аннуитету.Расширенный денежный поток имеет прямое влияние на приведенную стоимость аннуитета: доллар сегодня стоит больше, чем доллар завтра. Следовательно, с аннуитетом, причитающимся, приведенная стоимость аннуитета выше, чем с обычным аннуитетом .

Вы также можете изучить базовую логику, лежащую в основе приведенной стоимости аннуитета: это просто сумма дисконтированных денежных потоков, оцененных за каждый период. Как найти эти разовые выплаты? Взгляните на обычную ренту на изображении выше.Первый платеж дисконтируется на проценты за один период, второй — на два периода, а третий — на три.

Проценты гасятся не в начале, а на протяжении всего срока, поэтом выплатить кредит досрочно выгодно в любой момент.

Проценты гасятся не в начале, а на протяжении всего срока, поэтом выплатить кредит досрочно выгодно в любой момент. Со временем финансовое положение клиента может измениться, уменьшающийся размер взносов поможет выплатить займ до конца.

Со временем финансовое положение клиента может измениться, уменьшающийся размер взносов поможет выплатить займ до конца. Выбор программ довольно широк, но на дифференцированный метод организация соглашается не всегда. Средняя процентная ставка по ипотечному кредиту составляет 14-16% в зависимости от условий и требований к заемщику.

Выбор программ довольно широк, но на дифференцированный метод организация соглашается не всегда. Средняя процентная ставка по ипотечному кредиту составляет 14-16% в зависимости от условий и требований к заемщику.