Правовой ликбез: кредитный договор (договор займа)

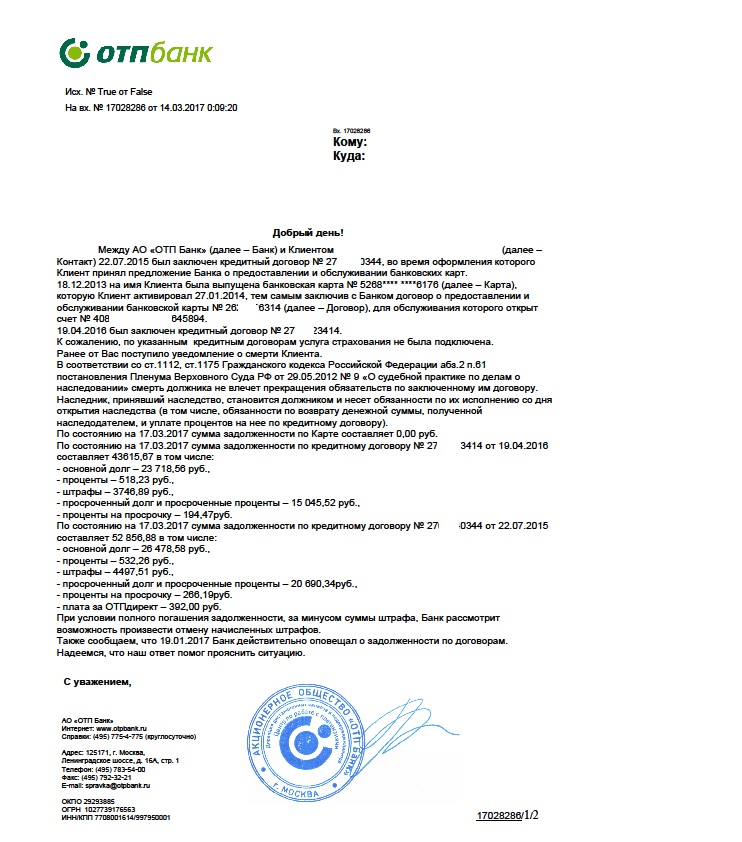

Кредитный договор – это вид договора займа, и в части, не противоречащей положениям о кредитном соглашении, нормы о договоре займа применяются к нему. Два года назад реформирование ГК РФ существенно изменило отдельные вопросы по этому вида договора, отмечает Ирина Михеева. Традиционно договор займа являлся реальным, но в новой редакции предусмотрено, что по договору займа одна сторона передает или обязуется передать (пункт 1 статья 807 ГК РФ был изменен) в собственность другой стороне сумму денег или равное количество других полученных вещей того же рода и качества.

«Из данного изменения следует, что у нас договор займа стал, помимо реального, также консенсуальным. Это говорит о том, что его можно заключить как по типу реального, когда денежные средства должны передаваться в момент заключения соглашения, так и по типу консенсуального – можно предусмотреть выдачу средств и другого имущества не только в момент подписания», – поясняет Ирина Михеева.

Кредитный договор при этом так и остался консенсуальным. Ранее существовавшая разница в этой части между договором займа и кредитным сегодня стерлась, по словам эксперта, – и эти изменения привели к сближению документов данного вида.

Основные права и обязанности сторон договораСразу после заключения кредитного соглашения возникают:

- обязанность кредитора (кредитной организации) предоставить заемщику денежные средства (кредит) в размере и на условиях, предусмотренных договором;

- право заемщика требовать предоставления данного кредита (аналогичное право возникает у заемщика по договору займа, в котором предусмотрена обязанность предоставить сумму займа, – пункт 1 статья 807 ГК РФ в редакции №212-ФЗ).

«Для договора займа это актуально во всех случаях, за исключением тех, когда заимодавцем является физическое лицо: законодатель сохранил правило, что в этой ситуации соглашение остается реальным. Полагаю, что данная норма, скорее всего, сохранилась для граждан с целью обезопасить их как наименее защищенных с точки зрения права субъектов. Чтобы в дальнейшем физические лица не были поставлены в зависимость», – отмечает Ирина Михеева.

Чтобы в дальнейшем физические лица не были поставлены в зависимость», – отмечает Ирина Михеева.

Основанием для отказа в выдаче кредита и займа является наличие обстоятельств, очевидно свидетельствующих о том, что предоставленный заем (кредит) не будет возвращен в срок (абзац 1 пункта 3 статья 807 ГК РФ в редакции №212-ФЗ). Однако существуют и различия в этой части для разных видов договоров. Так, заемщик может не получить кредит, если он нарушил предусмотренные договором обязанности целевого использования кредита (пункт 3 статья 821 ГК РФ).

Понятие «обстоятельства очевидно свидетельствующие» – является оценочными, отмечает Ирина Михеева. Дело в том, что законом не установлена точная степень «расстроенности» дел физического или юридического лица. Как отмечает эксперт, такие основания для отказа, как смена руководства компании или переход гражданина на другую работу с потерей 50% оклада, – могут приводить к спорным ситуациям и разбирательствам в суде.

Минимизировать неприятные последствия отказа, которые могут привести к спору в суде, по словам Ирины Михеевой, можно, если основания будут конкретизированы в самом договоре (кредитном или займа).

Правовой ликбез: договор банковского счета

Отдельный вопрос, который следует из неконкретных оснований для отказа в выдаче кредита или займа, – это шансы заемщика принудить кредитора к исполнению обязательства в натуре (в случае необоснованности отказа). При этом после реформирования 2018 года аналогичное право для заимодавца было узаконено в статье 308.3 ГК РФ.

«Судебная практика в этом отношении не очень однозначна, но высшие инстанции (п. 30 Постановления Пленума ВС РФ от 24.03.2016 №7), можно сказать, сформировали позицию, которая состоит в том, что обязать выдать кредитора/заимодавца средства в натуре невозможно. Способом защиты в данном случае, как указывается в пункте 11 Информационного письма Президиума Высшего Арбитражного Суда РФ от 13.09.2011 №147, является взыскание убытков. То есть заемщик, которому необоснованно после заключения кредитного договора отказали в выдаче кредита, может, исходя из сложившейся судебной практики, защитить свои права только через убытки», – поясняет Ирина Михеева.

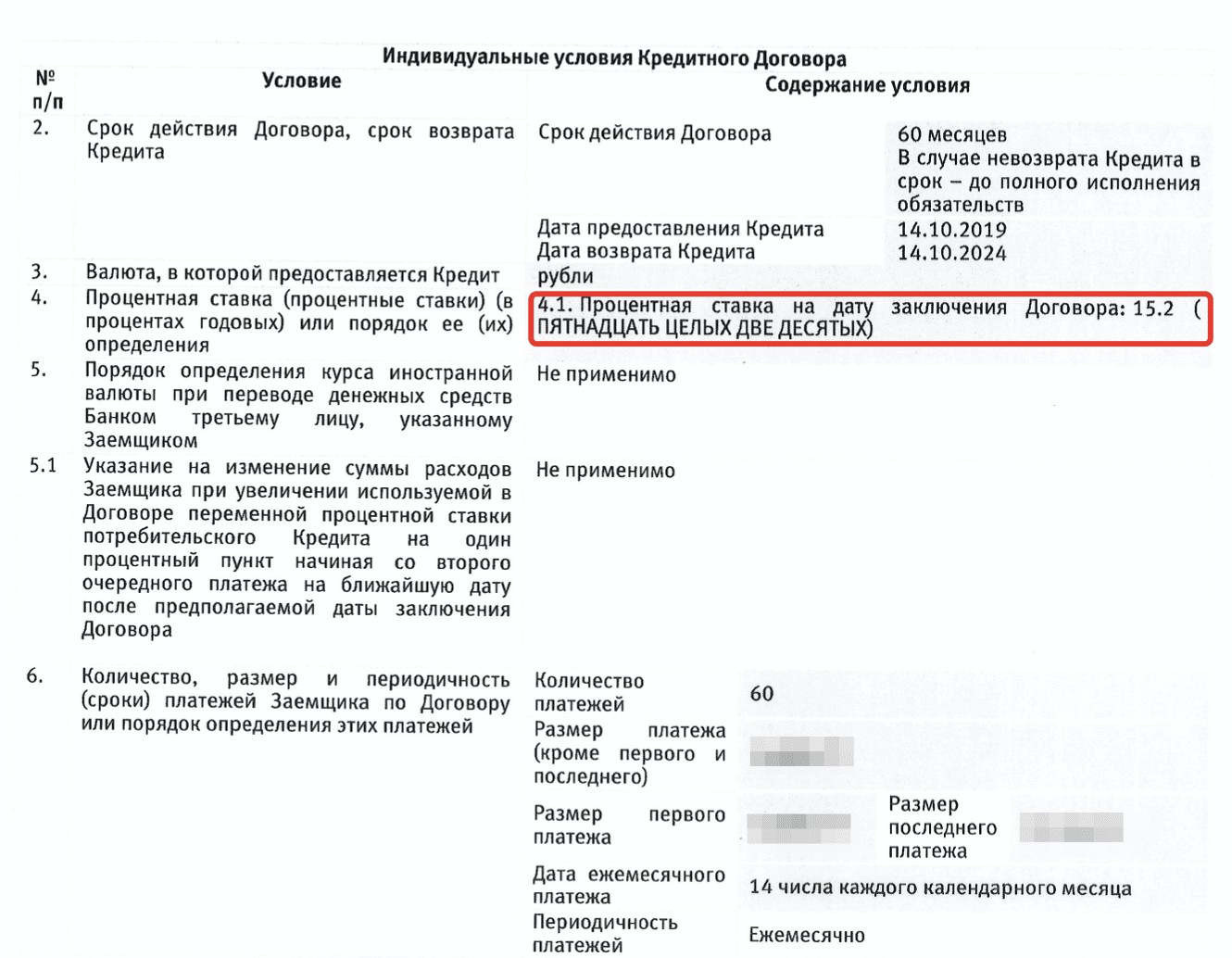

Объем убытков, как разъяснил ВАС РФ, можно взыскать, если имела место разница в процентах. Например, когда в одной кредитной организации гражданину был одобрен кредит под 15%, а после необоснованного отказа заемщик был вынужден обратиться в другую кредитную организацию, где процентная ставка составила уже 17%. Именно эту разницу между процентными ставками заемщик может в судебном порядке взыскать с кредитной организации. Ирина Михеева отмечает, что данный способ защиты недостаточно эффективен для стимулирования кредитора к добросовестному поведению. Дело в том, что взыскание и судебное разбирательство требуют затрат временных, финансовых и привлечения профессионального адвоката – к этому готов не каждый заемщик.

Судебная практика, которая сложилась уже после разъяснений Президиума ВАС РФ, свидетельствует о том, что сторона заемщика может через суд добиться не только выплаты разницы процентов, но и кредита (займа) в натуре. Дело, приведенное в качестве примера Ириной Михеевой, было рассмотрено в 2015 году Судебной коллегией по гражданским делам Курганского областного суда (№33-1544/2015). Спор, по которому было вынесено апелляционное определение, возник по договору потребительского кредита.

Спор, по которому было вынесено апелляционное определение, возник по договору потребительского кредита.

- Обстоятельства – гражданка, взявшая заем в микрофинансовой организации под высокий процент, обратилась позже в кредитную организацию, где ей одобрили потребительский кредит. Однако когда она пришла получить средства, то ей в выдаче кредита было отказано.

- Решение суда – гражданке удалось выиграть дело, судебная коллегия обязала банк предоставить ей кредит в натуре.

- Установленная причина отказа – в тот период повысилась ключевая ставка, в связи с чем банку стало невыгодно предоставлять кредит гражданке под процентную ставку и на тех условиях, по которым был заключен договор потребительского кредита.

Ирина Михеева советует юристам учитывать не только разъяснения высших судов и имеющуюся практику, но также сформировать определенную внутреннюю практику, исходя их консенсуальной природы кредитного договора и договора займа.

Правовой ликбез: залоговый счет

После выдачи кредита (займа) также возникает ряд прав и обязанностей сторон. Заемщик обязан по кредитному договору (в соответствии со статьей 819 ГК РФ в редакции №212-ФЗ) возвратить полученную денежную сумму, проценты за пользование ею, а также иные платежи, предусмотренные кредитным договором. Аналогичные права возникают у кредитора, который может требовать от заемщика возврата кредита, уплаты процентов и иных платежей в предусмотренных кредитным договором порядке и сроках.

«Раньше у нас было предусмотрено, что объектом являются только деньги и вещи, определенные родовыми признаками. После реформирования (пункт 1 статья 807 ГК РФ в редакции №212-ФЗ) были предусмотрены еще и ценные бумаги. Соответственно, мы предполагаем, что они также должны быть определены родовыми признаками. Например, акции, выпущенные в одну эмиссию и так далее», – отмечает Ирина Михеева.

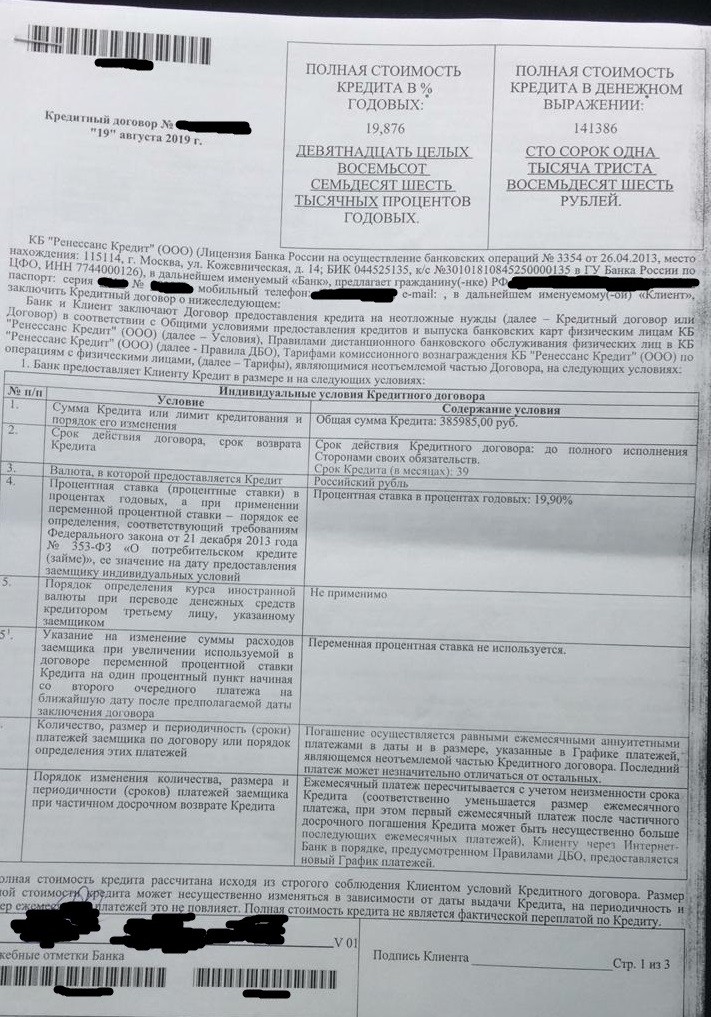

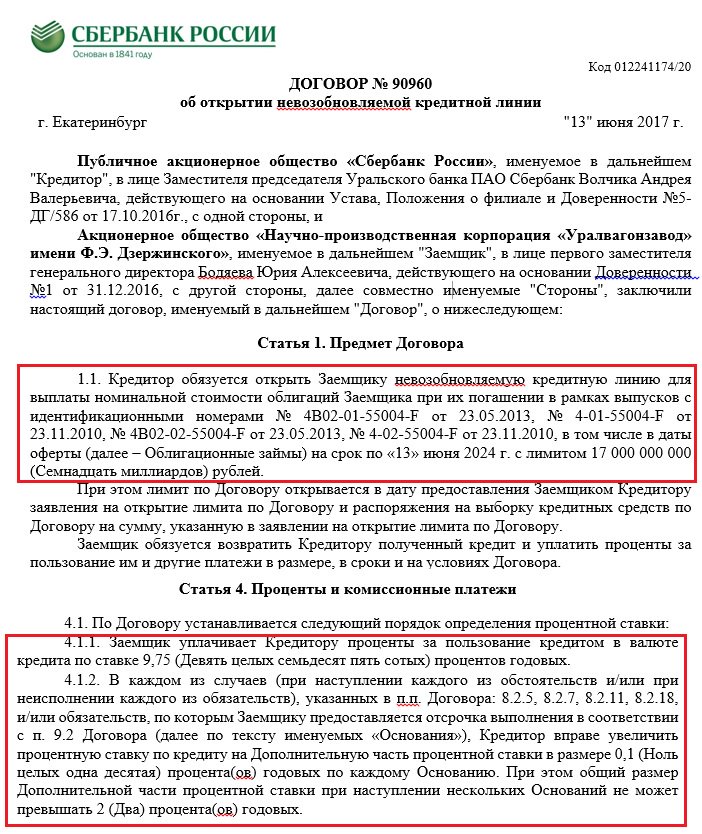

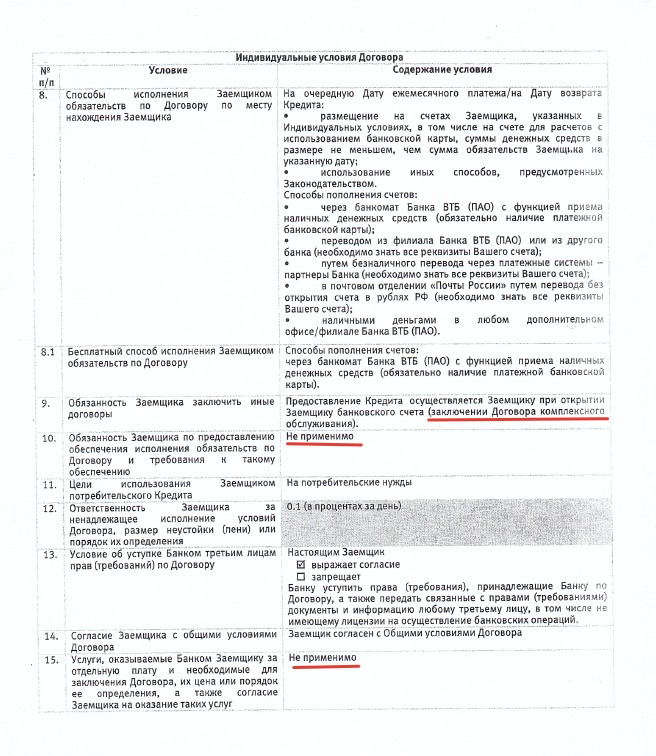

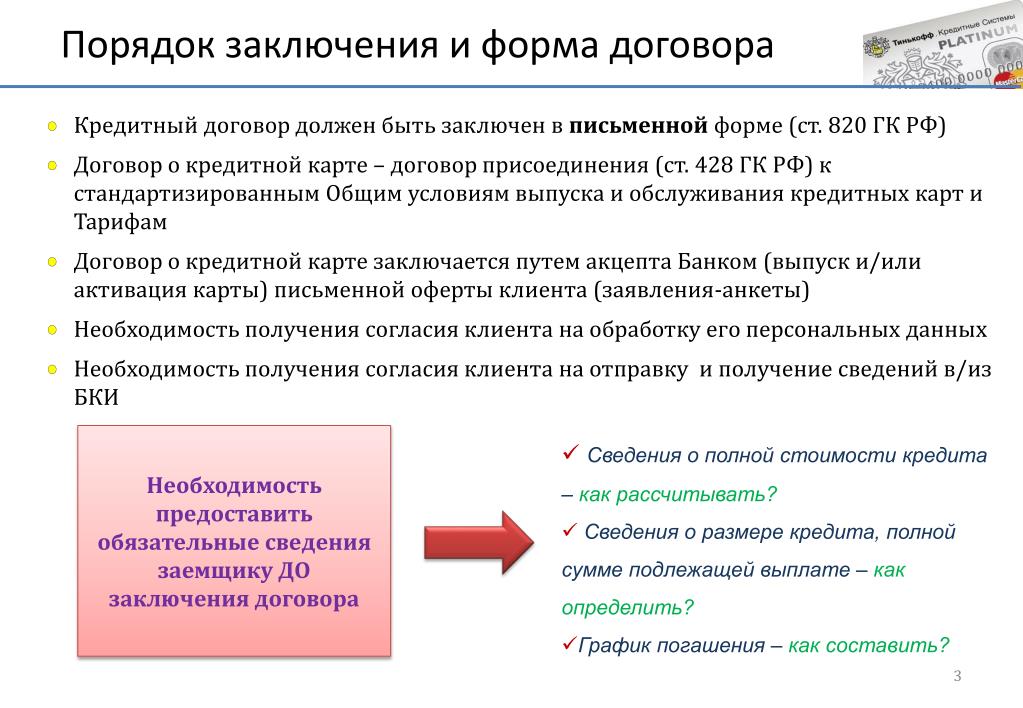

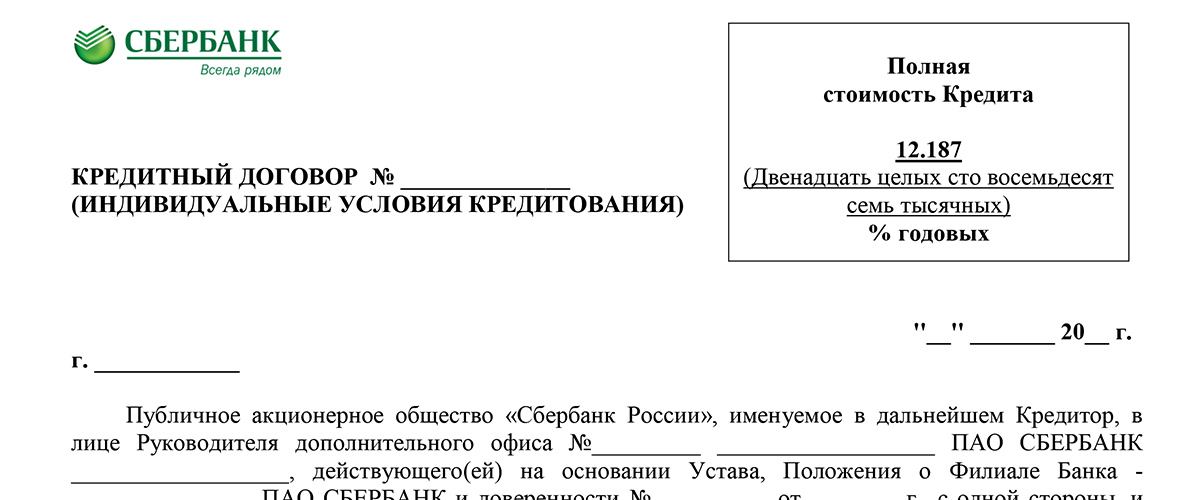

Существенные условия кредитного договораУсловия, именуемые существенными, являются важной составляющей процедуры подписания договора займа или кредитного: договор считается заключенным, если между сторонами достигнуто соглашение по всем существенным условиям.

Судебная практика дополнила этот список, в информационном письме Президиум ВАС РФ №147 (п.12) в 2011 году обозначил как существенные еще и следующие условия:

- срок (сроки) и порядок предоставления кредита заемщику;

- срок (сроки) и порядок возврата полученного кредита;

- размер процентов;

- порядок уплаты кредитору процентов за пользование кредитом.

Правовой ликбез: независимая гарантия

Несоответствие законодательства и судебной практики в этой части наблюдается, поскольку закон перечисленные Президиумом ВАС РФ условия не признает существенными, отмечает Ирина Михеева. Суд при этом допускает, что эти условия могут отсутствовать в кредитном договоре, поскольку общие положения о займе по ГК РФ их компенсируют.

«Несмотря на отсутствие любого из указанных существенных условий, кроме предмета договора, согласно разъяснению Президиума ВАС РФ, данный договор не будет являться не заключенным. Объяснено это было восполнимостью условий. Например, ВАС РФ пояснил, что условия о размере процентной ставки является существенным, тем не менее в статье 809 ГК РФ предусмотрен размер процентной ставки. Таким образом, если стороны [договора] не предусмотрят в условиях ставку, применяется ключевая ставка Банка России, и, соответственно, это условие восполнимо», – поясняет Ирина Михеева.

Аналогично можно компенсировать отсутствие в договоре кредита или займа такого существенного условия как порядок возврата кредита: применяются общие положения ГК РФ, согласно 810 статье в течение 30 дней с момента предъявления заимодавцем требования заемщик обязан вернуть сумму займа. Сроки уплаты также при их отсутствии в тексте договора восполняются пунктом 2 статьи 809 ГК РФ, где прописано, что в такой ситуации проценты выплачиваются ежемесячно.

Больше о договоре займа – в лекции Ирины Михеевой.

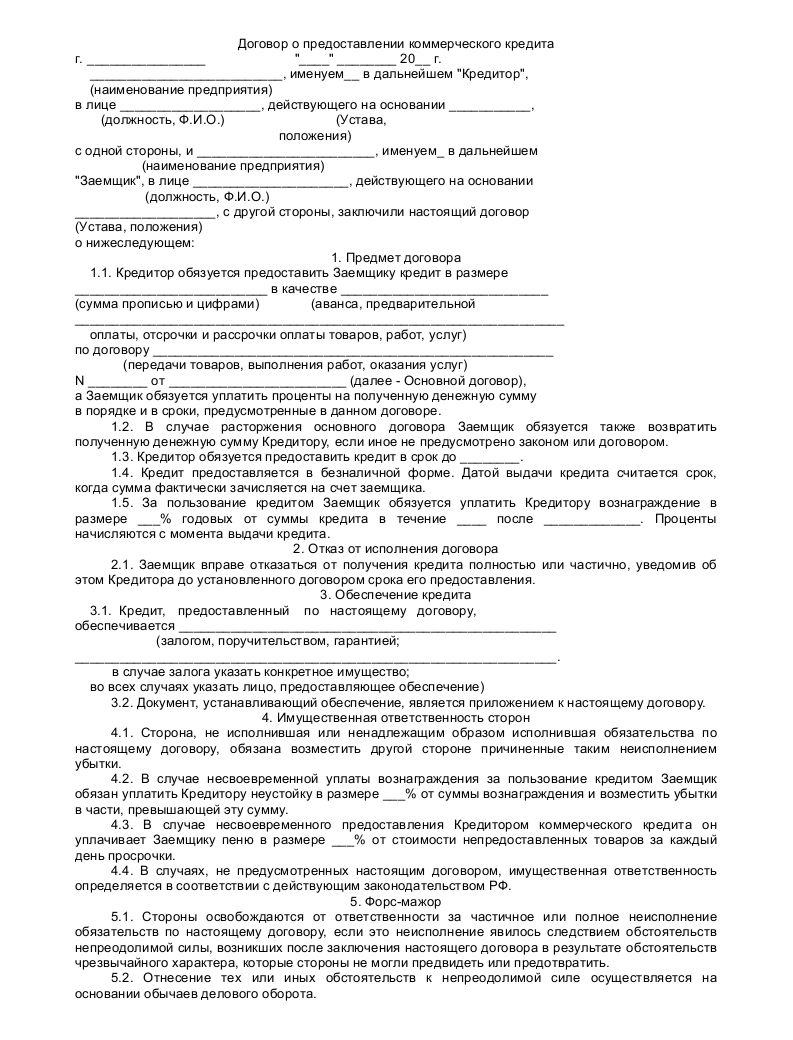

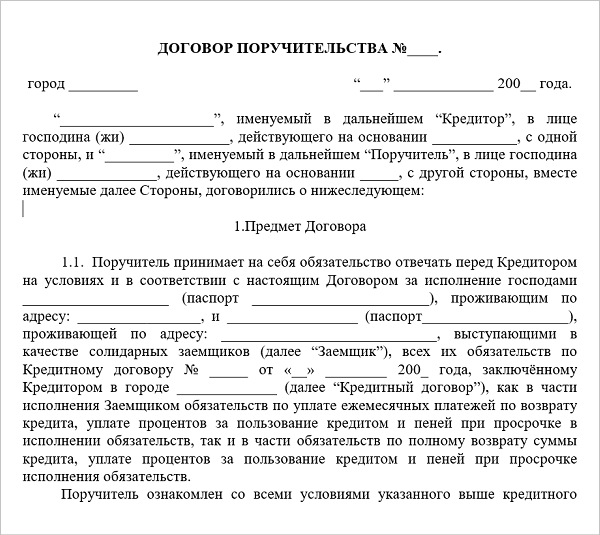

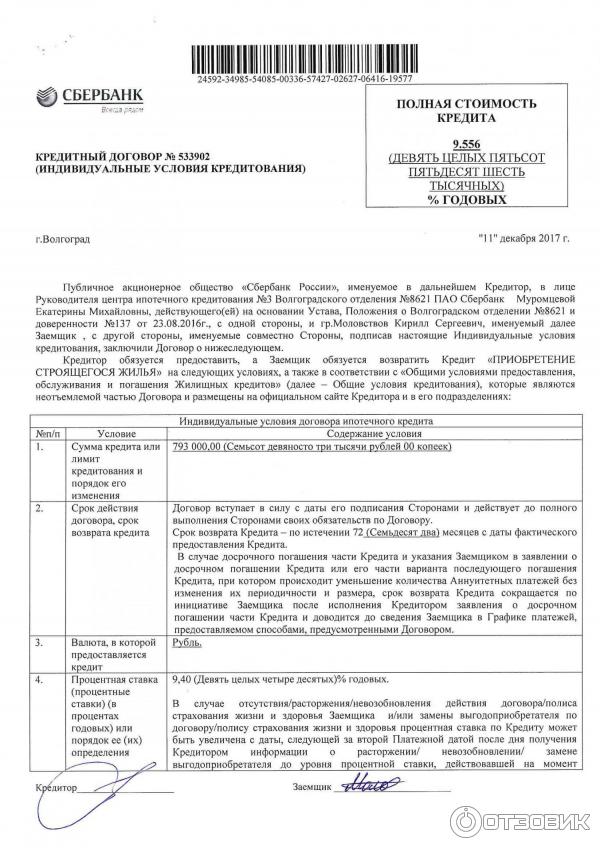

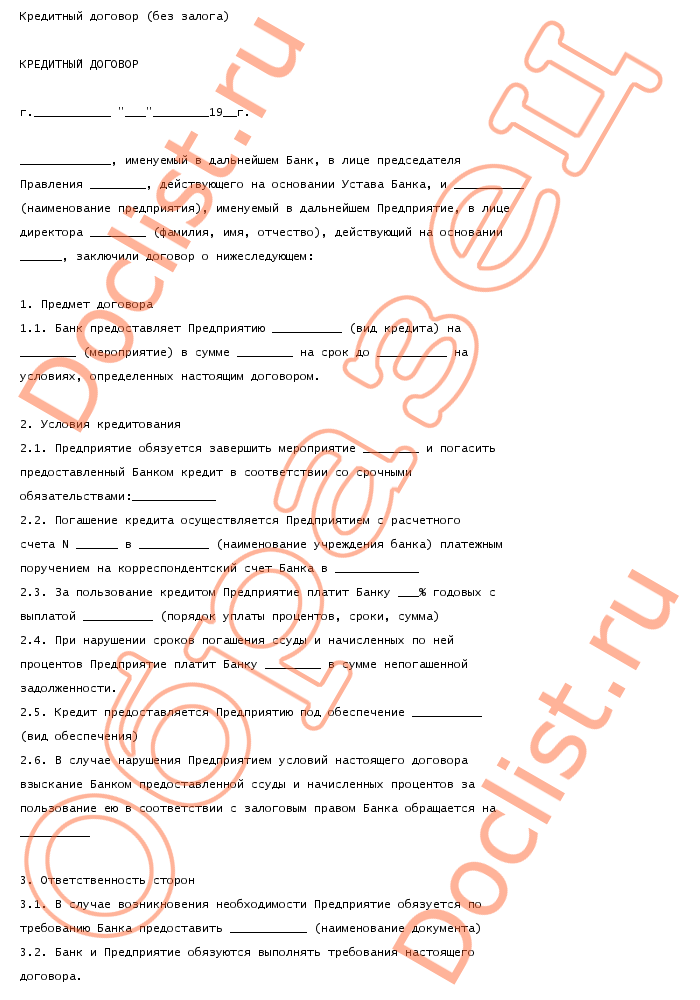

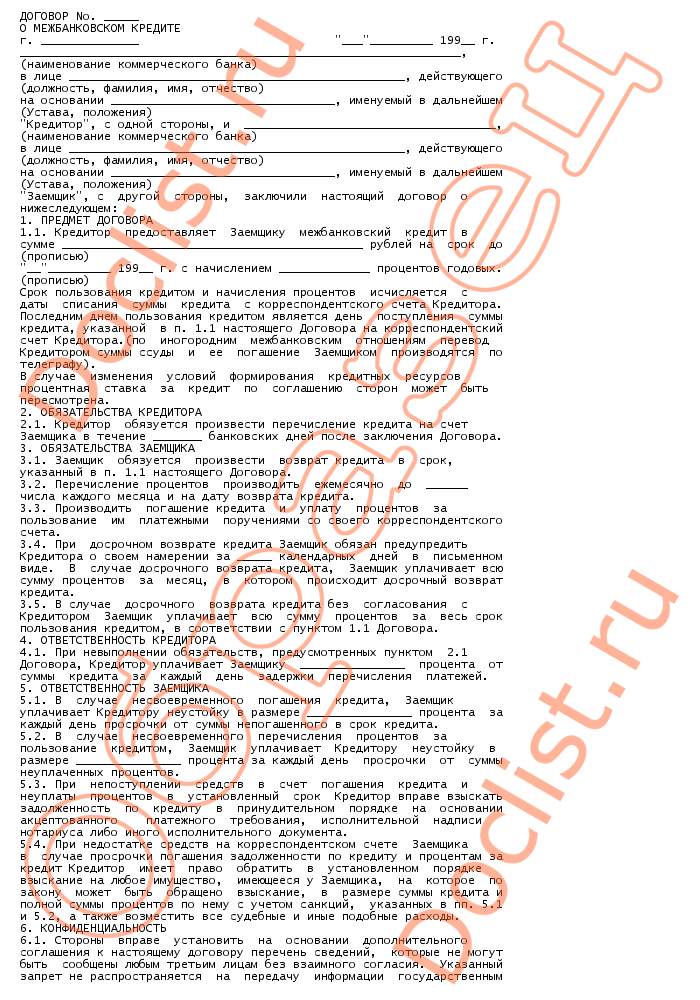

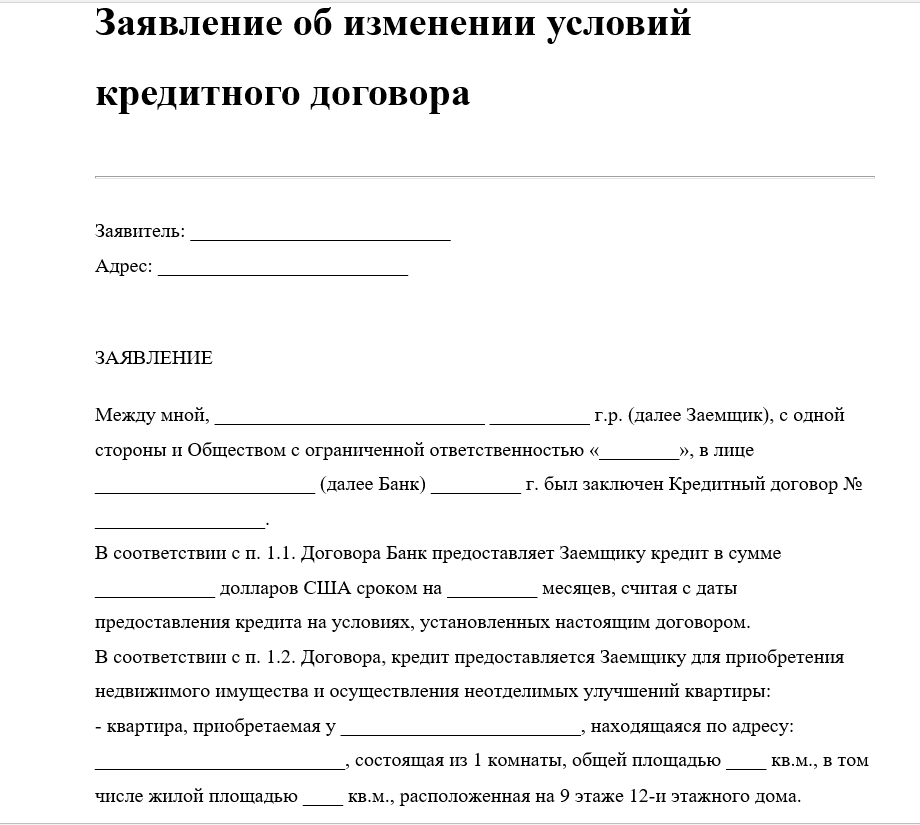

Кредитный договор | Образец — бланк — форма

Кредитный договор – это соглашение, по условиям которого осуществляется передача денежных средств или иных активов в собственность от одной стороны другой за плату и на срок, предусмотренные в нем. Кредит может выступать в форме отсрочки платежа, аванса, а также рассрочки выплаты за приобретенные товары (предоставленные услуги) или выполненные работы (коммерческий кредит). На законодательном уровне процедура составления кредитного договора, а также исполнение его условий регулируется ст.ст. 809, 814, 819-821 Гражданского кодекса Российской Федерации.

К договору кредита применяются правила составления и исполнения условий договора займа в случае, если правилами о договоре и существом кредитного обязательства не предусмотрено иное. Кредит предоставляется за определенную плату, которая устанавливается в виде процентов, периодически начисляемых и выплачиваемых до дня завершения кредитного договора. Если размер процентов и порядок их выплаты договором не предусмотрены, то сторонам следует руководствоваться ст. 809 ГК РФ. Кредитный договор предполагается беспроцентным в случае, если сторонами соглашения являются физические лица, сумма кредита не превышает пятидесяти минимальных размеров оплаты труда, а ее предоставление не связано с осуществлением предпринимательской деятельности. Проценты по кредиту также не выплачиваются, если предметом договора являются вещи, а сторонами соглашения – физические лица.

Если размер процентов и порядок их выплаты договором не предусмотрены, то сторонам следует руководствоваться ст. 809 ГК РФ. Кредитный договор предполагается беспроцентным в случае, если сторонами соглашения являются физические лица, сумма кредита не превышает пятидесяти минимальных размеров оплаты труда, а ее предоставление не связано с осуществлением предпринимательской деятельности. Проценты по кредиту также не выплачиваются, если предметом договора являются вещи, а сторонами соглашения – физические лица.

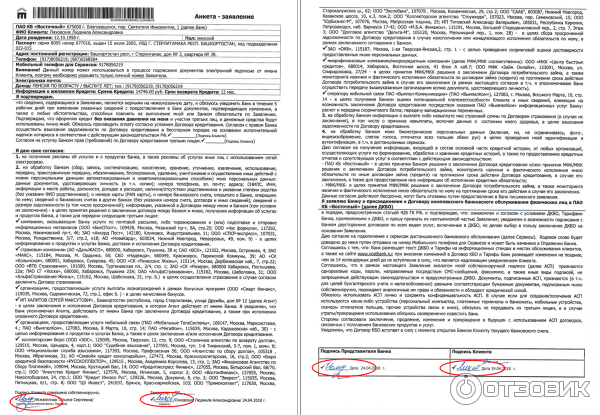

Обязательным условием при заключении кредитного договора является его составление в письменной форме. Если документального подтверждения договоренности между сторонами не существует, соглашение действительным считаться не может. Кредитор имеет полное право отказать в выдаче кредита или уменьшить сумму кредитования, если риск невыполнения условий соглашения заемщиком очевиден. В свою очередь, заемщик также имеет право отказаться от получения кредита или попросить меньшую сумму. Для этого ему следует уведомить кредитора до срока предоставления кредитных средств, если иное не предусмотрено положениями соглашения или законодательством. Неисполнение или ненадлежащее исполнение заемщиком обязанностей по кредитному договору влечет за собой досрочное расторжение соглашения, разрешение спора согласно договору и действующему законодательству, а также вероятность отказа от предоставления кредитных средств в будущем. Кредитный договор составляется в двух экземплярах и подписывается представителями кредитора и заемщика.

Для этого ему следует уведомить кредитора до срока предоставления кредитных средств, если иное не предусмотрено положениями соглашения или законодательством. Неисполнение или ненадлежащее исполнение заемщиком обязанностей по кредитному договору влечет за собой досрочное расторжение соглашения, разрешение спора согласно договору и действующему законодательству, а также вероятность отказа от предоставления кредитных средств в будущем. Кредитный договор составляется в двух экземплярах и подписывается представителями кредитора и заемщика.

Программа для ведения договоров

Эксперты назвали долю россиян, берущих кредиты без чтения договора :: Общество :: РБК

Половина россиян при оформлении кредита рискуют потратить лишние деньги. Часть из них вообще не читают кредитные договоры, а часть никогда не сравнивают предложение одного банка с другими, может быть, более выгодными

Часть из них вообще не читают кредитные договоры, а часть никогда не сравнивают предложение одного банка с другими, может быть, более выгодными

Фото: Зиновская Ольга / ТАСС

В группе риска при заключении кредитных договоров с банками находятся по разным критериям половина россиян, выяснили эксперты аналитического центра НАФИ в результате опроса. С материалами исследования ознакомился РБК.

С материалами исследования ознакомился РБК.

Оказалось, что 7% опрошенных ставили подпись в документах вообще без ознакомления с текстом, а 10% читали договор, но поставили свою подпись под ним, несмотря на то что там были непонятные им пункты. Большинство опрошенных — 53%— обычно читают договор о кредите перед подписанием. Если им что-то непонятно, то за консультацией они обращаются к сотрудникам этой же финансовой организации. 15% в этом случае обращаются с вопросами к другим людям или источникам.

С оценкой выгодности кредита ситуация гораздо хуже — почти половина тех респондентов, которые брали кредит, заявили, что не оценивали предложения разных банков, а довольствовались одним. Исследователи отмечают, что такие люди рискуют взять кредит на самых невыгодных условиях. Опрос показал, что 39% при оформлении кредита не изучали имевшиеся кредитные предложения от других организаций, а 9% сообщили, что на момент оформления кредита других предложений не было.

ЦБ зафиксировал рост числа россиян с долгами сразу по нескольким кредитамЧаще всего рискуют потерять деньги люди без высшего образования, с низким достатком, безработные, представители рабочих профессий и обсуживающий персонал. Внимательнее относятся к кредитам и меньше рискуют потерять деньги люди с высшим образованием, стабильным доходом, руководители, квалифицированные специалисты, владельцы бизнеса, жители столиц и крупных городов, а также люди среднего возраста (25–44 лет).

Внимательнее относятся к кредитам и меньше рискуют потерять деньги люди с высшим образованием, стабильным доходом, руководители, квалифицированные специалисты, владельцы бизнеса, жители столиц и крупных городов, а также люди среднего возраста (25–44 лет).

М.Видео-Эльдорадо запустила SMS-подписание кредитных договоров

М.Видео-Эльдорадо запустила SMS-подписание кредитных договоров

Теперь клиенты могут оформить онлайн-кредит и пройти идентификацию по номеру телефона без необходимости подписывать документы лично в магазине или ждать курьера из банка. Группа «М.Видео-Эльдорадо» запустила сервис sms-подписания кредитных договоров. Впервые на рынке ритейлер предлагает услугу отложенного финансирования – кредитный договор вступает в силу только после того, как покупатель получит заказ. Сервис бесконтактного оформления кредита запущен для клиентов сетей «М.Видео» и «Эльдорадо» по всей России. Им могут воспользоваться покупатели, ранее проходившие стандартную очную процедуру банковской верификации личности по паспорту. При заполнении заявки на оформление кредита клиент указывает свои ФИО, номер паспорта и номер мобильного телефона.

При заполнении заявки на оформление кредита клиент указывает свои ФИО, номер паспорта и номер мобильного телефона.

Банк, рассматривая эту заявку, сравнивает предоставленные данные со своей базой и, если обнаруживает совпадение, предлагает клиенту пройти упрощённую процедуру подписания и подтвердить своё согласие на заключение договора по SMS. На номер телефона приходит короткий проверочный код, которого достаточно для оформления покупки в кредит. Впервые на рынке «М.Видео» и «Эльдорадо» вместе с финансовыми партнёрами создали инструмент отложенного финансирования. После подписания договора через SMS сумма не сразу поступает на счёт ритейлера, а замораживается внутри банка. Только после получения товара покупателем сделка считается завершённой, банк переводит деньги ритейлеру и договор вступает в силу.

Таким образом, клиенты застрахованы от форс-мажорных ситуаций, когда доставка задерживается, произошла ошибка при сборке заказа или товар не устроил по качеству. Более того, если клиент передумал совершать кредитную покупку, он может отказаться от заказа и отменить оформление кредита в любой момент до получения товара через колл-центр, личный кабинет на сайте, а также при курьерской доставке.

Более того, если клиент передумал совершать кредитную покупку, он может отказаться от заказа и отменить оформление кредита в любой момент до получения товара через колл-центр, личный кабинет на сайте, а также при курьерской доставке.

«Режим самоизоляции и ограничения в работе непродовольственной розницы способствовали росту онлайн-кредитования. По данным «М.Видео-Эльдорадо», во втором квартале 2020 года интернет-покупки в кредит выросли на четверть год к году. Позитивная динамика сохраняется и сейчас — драйвером роста являются технологии. Например, в «М.Видео» и «Эльдорадо» клиенты помимо электронной подписи заполняют всего одну короткую анкету (3-4 поля) и могут выбрать лучшие условия среди предложений 9 банков-партнёров. Покупатели привыкают быстро и удобно оформлять заказы, в том числе в кредит, из любой точки при помощи смартфона. В июне каждую третью кредитную покупку оформили онлайн», — прокомментировала директор направления «Финансовые услуги и сервисы» Группы М. Видео-Эльдорадо Валерия Шатковская.

Видео-Эльдорадо Валерия Шатковская.

Услугу SMS-подписания кредитных договоров сейчас предоставляют двое из девяти партнеров Группы в онлайне — Банк «Хоум Кредит» и МФК «Мокка». До конца 2020 года «М.Видео-Эльдорадо» планирует подключить к сервису ещё четыре финансовые организации.

Источник: МВидео-Эльдорадо

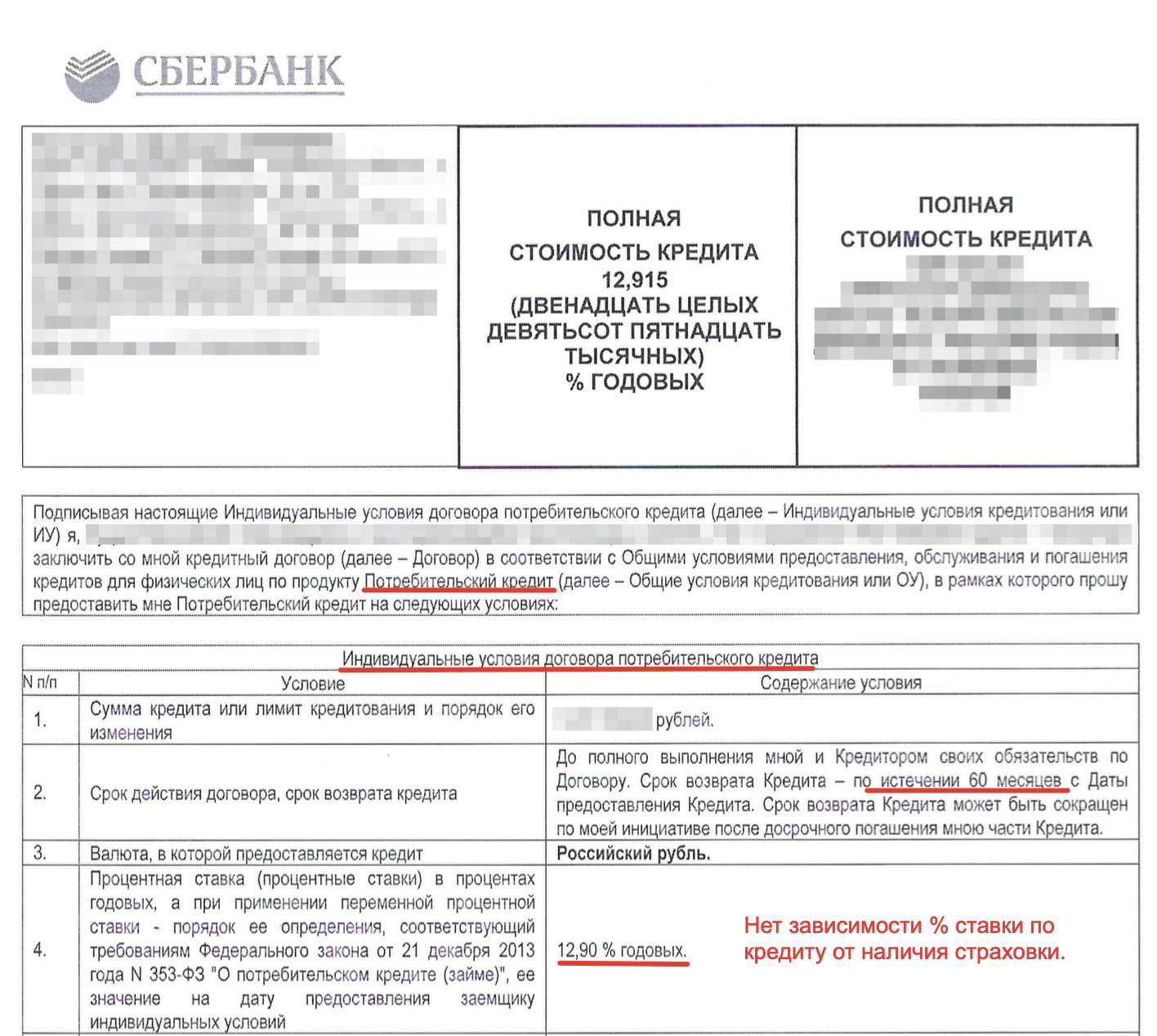

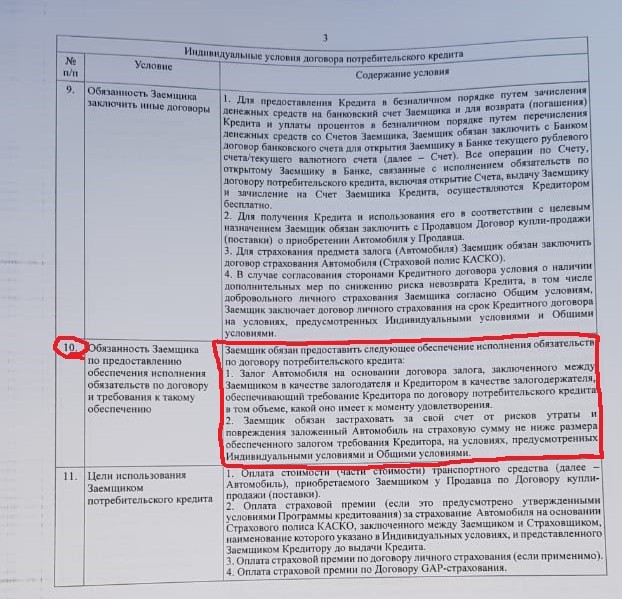

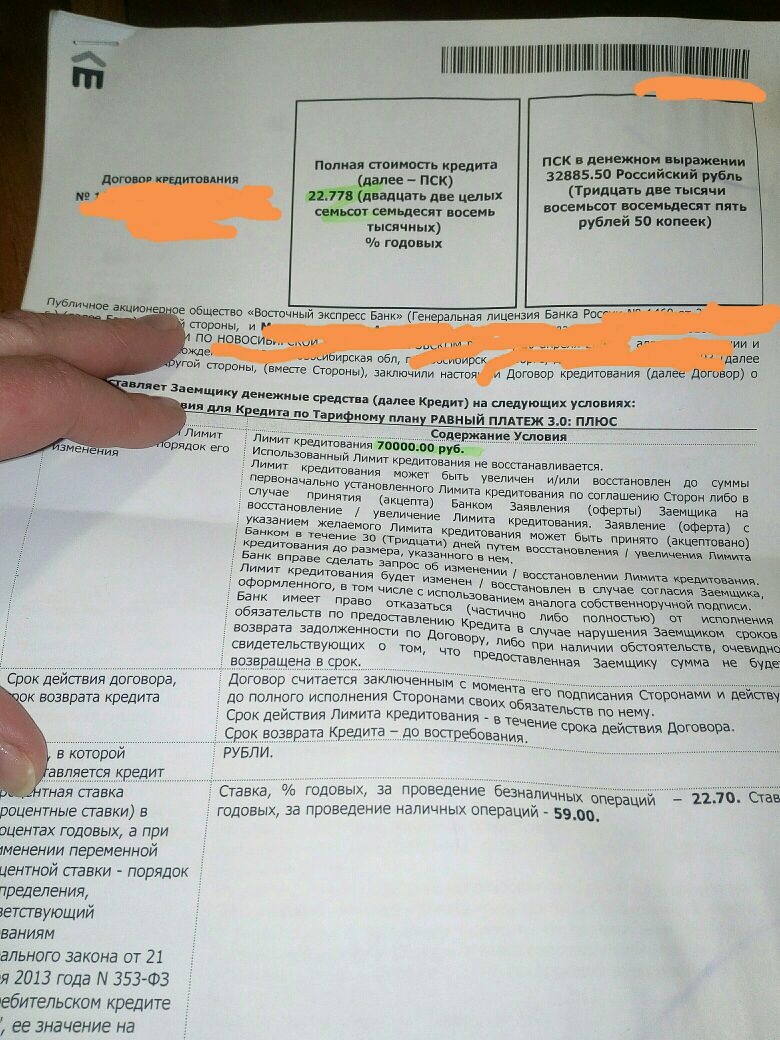

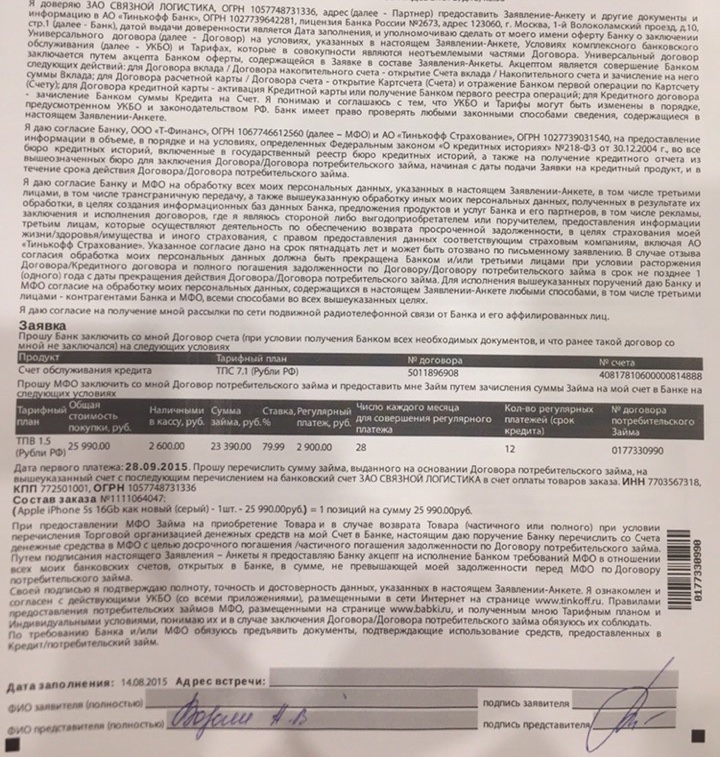

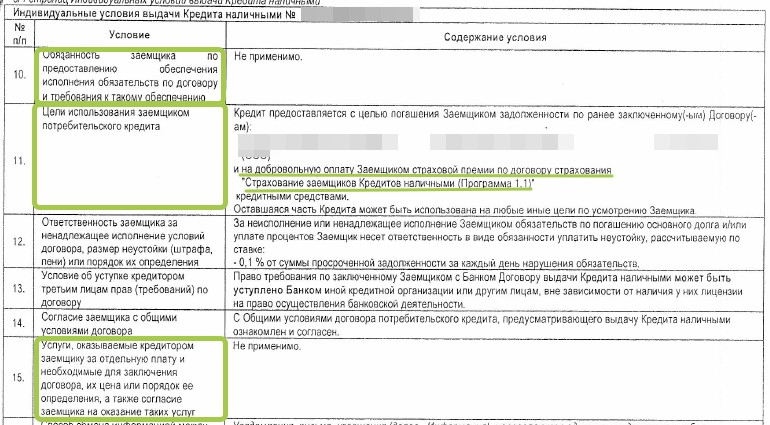

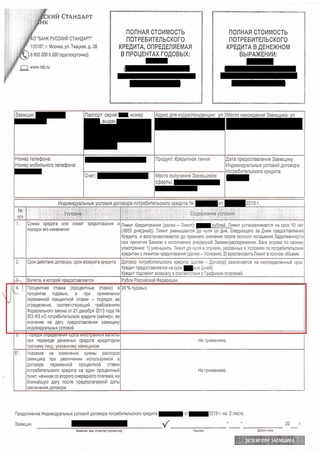

Учимся читать договор потребительского кредита

Часть II. Недействительные условия.

В «Общественную приемную «Шанса» приходят граждане с вопросами относительно того, насколько законен тот или иной кредитный договор, заключенный с банками или микрокредитными организациями. И это очень радует. Огорчает только одно – несвоевременность обращений.

Я не устаю повторять, уважаемые заемщики, чем раньше вы обратитесь к грамотному юристу для анализа условий вашего кредитного договора или договора займа, тем больше шансов отказаться от навязанных вам услуг. А значит, и больше шансов вернуть часть денежной суммы с перерасчетом в сторону уменьшения платежей по вашему кредиту (займу).

Так что помните главное правило – на следующий день после заключения кредитного договора или договора займа отправляйтесь прямиком в Общественную приемную «Шанса» для анализа вашего договора. Консультации бесплатные, а польза может быть неоценимой!

Не все потеряно и для тех, у кого договоры действуют уже не один год. Ведь те условия вашего договора, которые являются недействительными, можно оспорить и, исключив из вашего договора, вернуть деньги, которые за такие условия были уплачены.

Сегодня я продолжаю финансовый ликбез и расскажу о том, как найти в своем договоре те самые недействительные условия.

❶. Условие, направленное на прямое или косвенное установление сложных процентов (процентов на проценты).

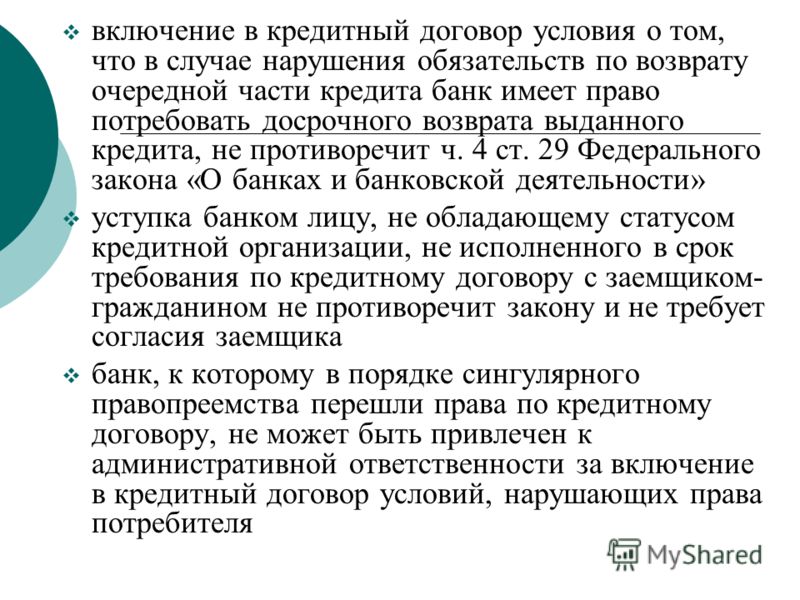

Если вы обнаружили в своем договоре условия о том, что в случае просрочки уплаты очередной части кредита банк вправе выдать заемщику без дополнительных заявлений со стороны последнего новый кредит в сумме задолженности по возврату соответствующей части кредита и уплате процентов по нему, не радуйтесь. Помните, что такое условие фактически направлено на установление обязанности заемщика в случае просрочки уплачивать новые заемные проценты на уже просроченные заемные проценты (сложный процент). Между тем по закону проценты должны начисляться только на сумму кредита. Таким образом, спорное условие кредитного договора направлено на обход положений закона, следовательно, противоречит им и является ничтожным.

Помните, что такое условие фактически направлено на установление обязанности заемщика в случае просрочки уплачивать новые заемные проценты на уже просроченные заемные проценты (сложный процент). Между тем по закону проценты должны начисляться только на сумму кредита. Таким образом, спорное условие кредитного договора направлено на обход положений закона, следовательно, противоречит им и является ничтожным.

❷. В наше непростое время никто не дает гарантий финансовой стабильности. Потеря работы, сокращение численности работников, уменьшение заработной платы… Кредитным учреждениям этот факт известен тоже. Потому некоторые, чтобы обезопасить свои финансовые риски, включают в договоры с потребителями право предъявить требование о досрочном исполнении обязательства по возврату кредита в случае ухудшения финансового положения заемщика. Помните, такое условие является недействительным, и кредитор не вправе досрочно расторгнуть с вами договор и потребовать вернуть всю сумму займа, только потому что вы потеряли работу. Несомненно, ухудшение финансового положения заемщика влечет за собой увеличение риска невозврата полученного от банка кредита. Однако это обычный предпринимательский риск, который банк как коммерческая организация, осуществляющая систематическую направленную на получение прибыли деятельность по выдаче кредитов, несет всегда.

Несомненно, ухудшение финансового положения заемщика влечет за собой увеличение риска невозврата полученного от банка кредита. Однако это обычный предпринимательский риск, который банк как коммерческая организация, осуществляющая систематическую направленную на получение прибыли деятельность по выдаче кредитов, несет всегда.

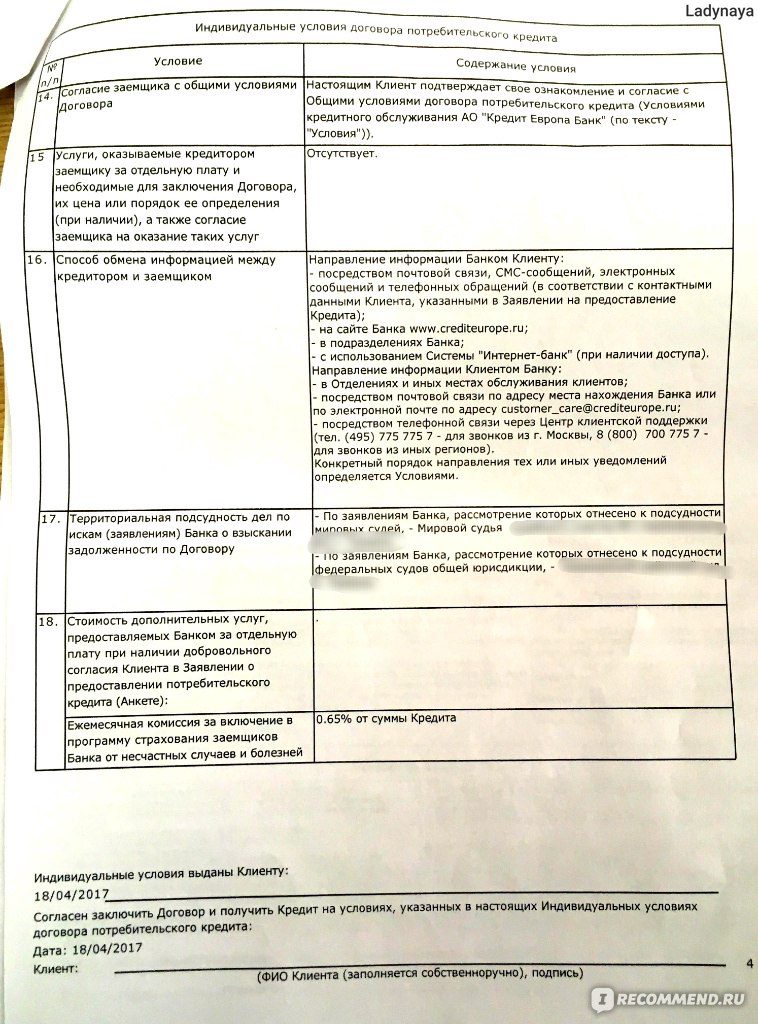

❸. Обратите внимание на положения о подсудности в вашем договоре. То есть на то, в каком суде будет рассматриваться спор. Как правило, такие условия указываются в конце договоров. В случае, если в вашем договоре указано, что споры по иску банка к заемщику-гражданину рассматриваются судом по месту нахождения банка, срочно пишите претензию кредитору и требуйте изменить эти условия. В противном случае вам придется отстаивать свои права и оспаривать выставленные вам суммы долга где-нибудь в Самаре, а то и того дальше.

Помните! Все дела с участием потребителей всегда должны рассматриваться в суде по месту жительства потребителя. Данная гарантия, предоставляемая потребителю-гражданину законом, не может быть изменена или отменена договором. Но складывается впечатление, что не все кредиторы об этом знают, потому и включают в договоры недействительные условия. Авось пронесет, и ведь проносит.

Но складывается впечатление, что не все кредиторы об этом знают, потому и включают в договоры недействительные условия. Авось пронесет, и ведь проносит.

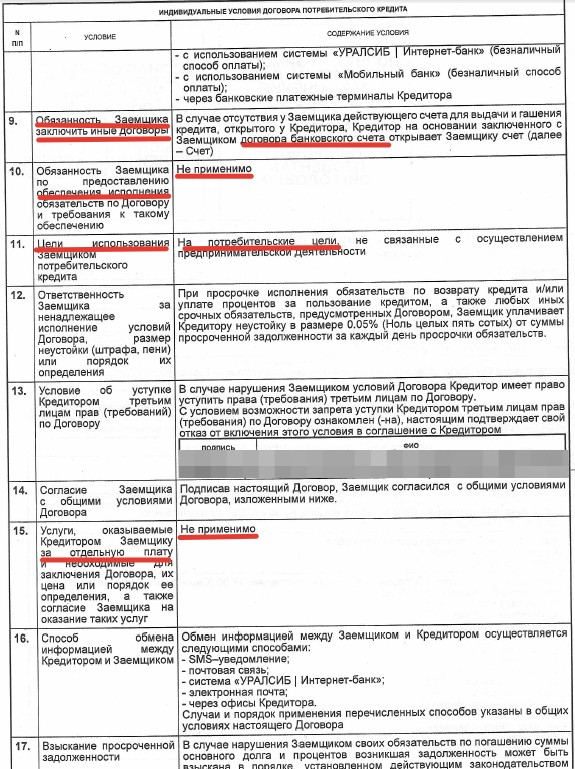

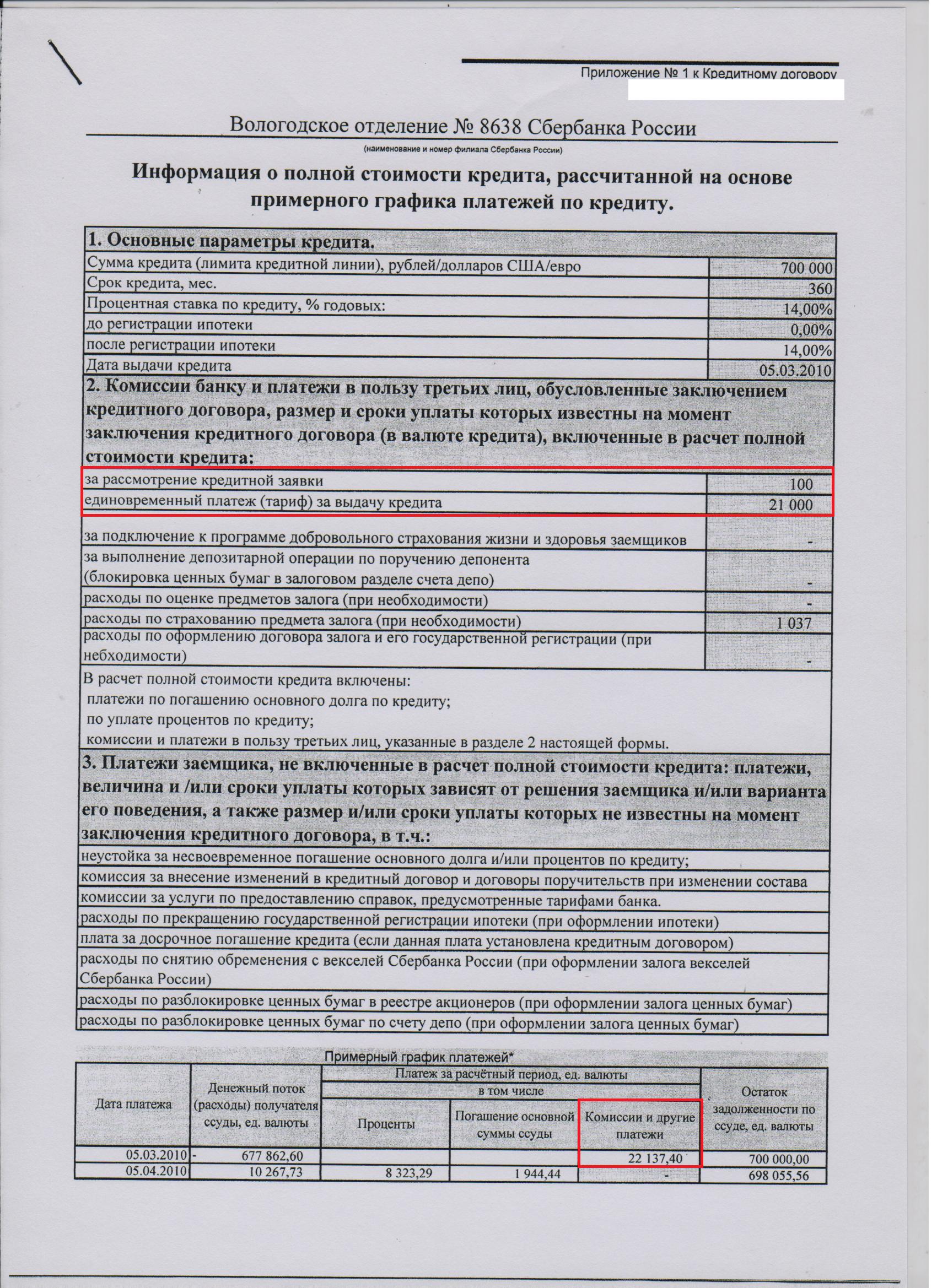

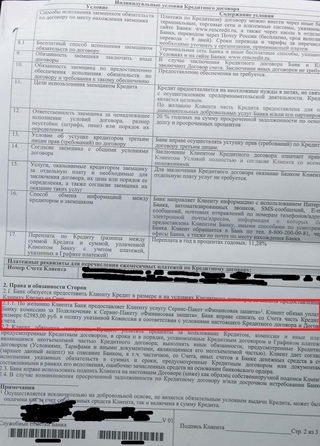

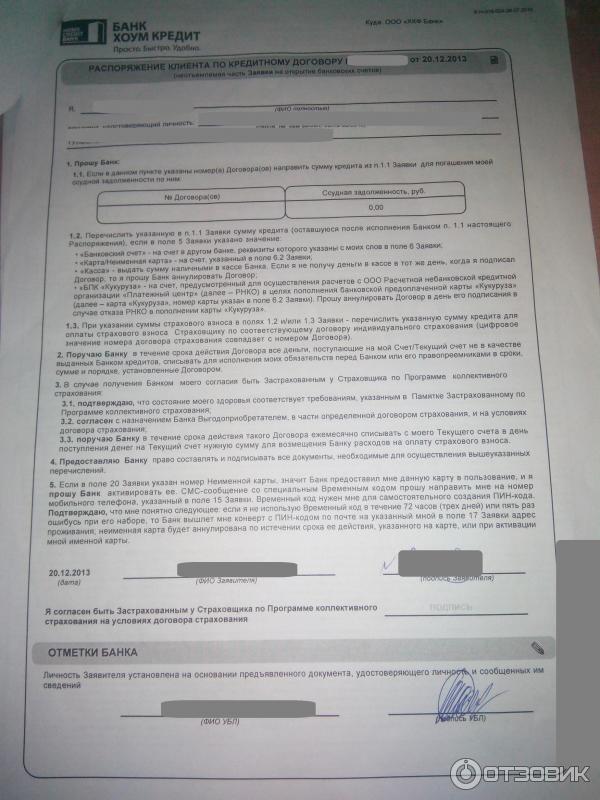

❹. Многие банки грешат включением в условия кредитного договора разнообразных комиссий (за рассмотрение заявки, за выдачу кредита, за ведение кредитного (ссудного) счета, за досрочное погашение, за внесение очередного платежа, за предоставление информации о состоянии задолженности и т.д.).

Такое поведение кредитора незаконно. Представьте, что вы, покупая платье в магазине, оплачивали бы еще и за вход в магазин, за пробитие чека, за примерку…

Но порой такие проценты не видны из договора, кредиторы их умело маскируют. Не ленитесь и запросите выписку по вашему лицевому счету. Кстати, такая выписка должна предоставляться бесплатно, в день обращения. В ней будут указаны все произведенные вами платежи и те, которые начислил кредитор с указанием наименования таких платежей. Если из выписки следует, что кредитор взыскивает с вас какие-то проценты, пишите претензию, а далее действуйте по пункту 2.

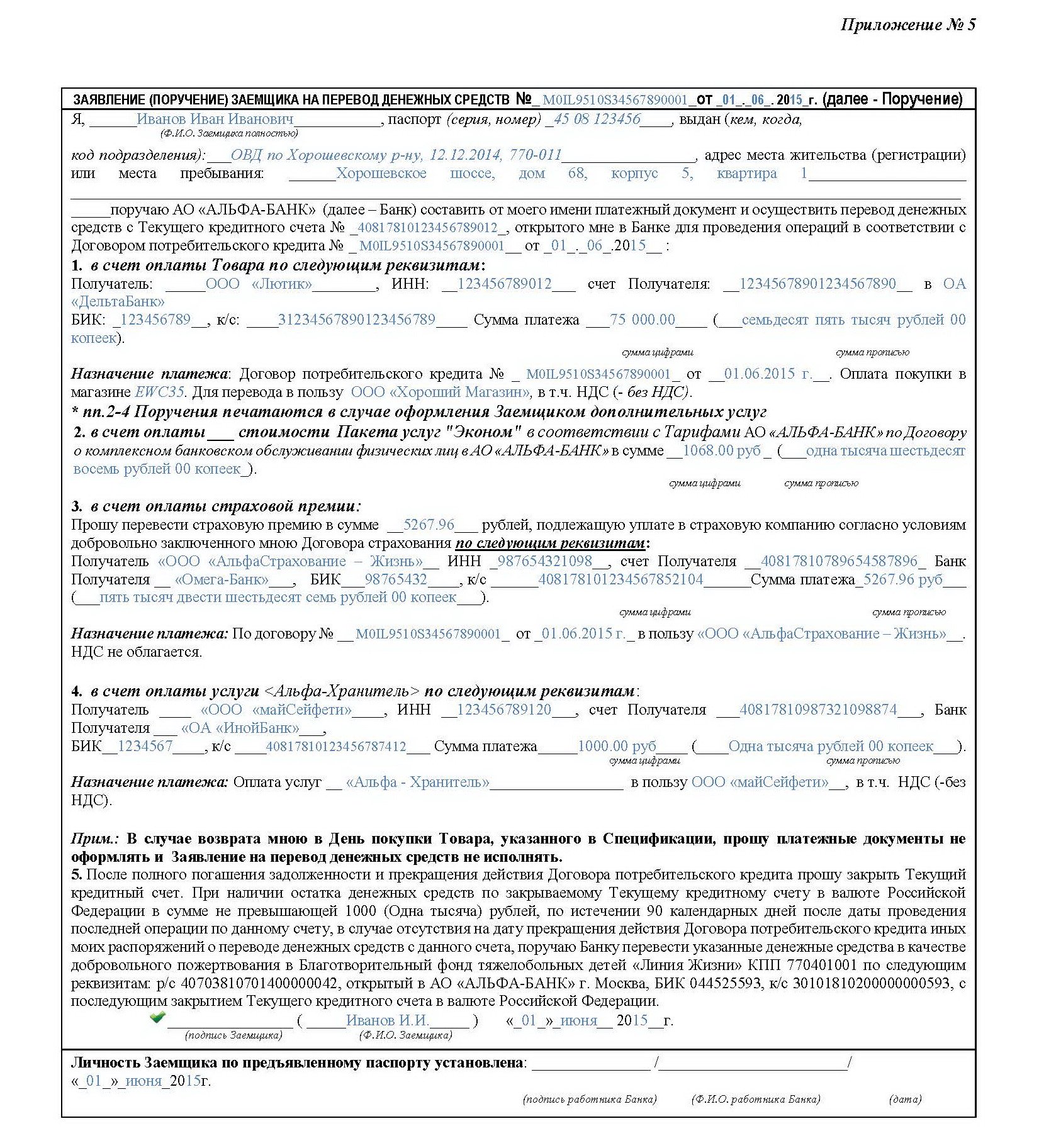

❺. Особое внимание обратите на пункт об обязанности заемщика открыть текущий счет, через который осуществляется выдача кредита и его погашение (для погашения кредита заемщик вносит на текущий счет денежные средства, которые затем списываются банком в счет ежемесячных платежей по кредиту). Такой пункт является законным до тех пор, пока за ведение такого счета кредитор не взимает с заемщика плату. Если в вашем договоре или в выписке по вашему лицевому счету вы найдете суммы, которые выставил вам кредитор за ведение такого счета, условие о банковском счете становится недействительным. Смело требуйте исключить его из договора и вернуть уплаченные вами денежные средства. Еще и за пользование чужими денежными средствами требуйте проценты.

❻. Не редкость, когда в договор потребительского кредита включены условия о том, что оплата дополнительных услуг банка, связанных с исполнением кредитного договора, осуществляется в соответствии с тарифами, устанавливаемыми банком. Мало того, что нужно еще разобраться с этой самой дополнительной услугой, так еще и ее стоимость устанавливается и меняется кредитором в одностороннем порядке. При этом кредитор лишь уведомляет заемщика об изменении размера тарифа или смс-сообщением, или на своем сайте. Включение в кредитный договор условия о том, что услуги банка оплачиваются заемщиком в соответствии с утверждаемыми банком тарифами, которые он вправе изменять в одностороннем порядке в течение срока действия договора, нарушает права потребителя и противоречит закону.

При этом кредитор лишь уведомляет заемщика об изменении размера тарифа или смс-сообщением, или на своем сайте. Включение в кредитный договор условия о том, что услуги банка оплачиваются заемщиком в соответствии с утверждаемыми банком тарифами, которые он вправе изменять в одностороннем порядке в течение срока действия договора, нарушает права потребителя и противоречит закону.

Это лишь небольшая часть тех условий, которые являются недействительными и нарушают права потребителей. Нашли у себя в договоре такие, пишите претензию кредитору и требуйте исключить их из договора с возвратом денежной суммы, которая была взыскана с вас за эти самые недействительные условия. Если кредитор в течение 10 дней с момента получения вашей претензии не исполнит ваши требования, смело отправляйтесь в суд, он будет на вашей стороне.

И главное – не теряйте время и не отпускайте ситуацию на самотек в надежде на авось. Не стоит обращаться в сомнительные организации, которые обещают выкупить все ваши долги, при этом уверяя вас, что платить никому ничего не нужно, кроме них. Или в компании, которые, заключая с вами договоры на абонентское обслуживание и взимая с вас ежемесячные платежи, непонятно чем занимаясь, оттягивают агонию и вгоняют вас в еще большие долги. Помните одно – все вопросы по вашим долговым обязательствам или по условиям кредитных договоров решать нужно непосредственно с кредитором и каждый день контролировать этот процесс. Не стоит сидеть и ждать непонятно чего, только лишь потому, что сомнительные тети из еще более сомнительной компании сказали вам, что все решат за вас, главное – никому ничего не платить.

Или в компании, которые, заключая с вами договоры на абонентское обслуживание и взимая с вас ежемесячные платежи, непонятно чем занимаясь, оттягивают агонию и вгоняют вас в еще большие долги. Помните одно – все вопросы по вашим долговым обязательствам или по условиям кредитных договоров решать нужно непосредственно с кредитором и каждый день контролировать этот процесс. Не стоит сидеть и ждать непонятно чего, только лишь потому, что сомнительные тети из еще более сомнительной компании сказали вам, что все решат за вас, главное – никому ничего не платить.

10 вещей, которые должны быть в вашем кредитном соглашении

Кредитное соглашение должно сопровождать любую ссуду. Для ссуд, предоставленных коммерческим кредитором, кредитор предоставляет соглашение. Но для ссуд между друзьями или родственниками вам нужно будет создать собственный кредитный договор.

Важно понимать различные типы кредитных документов и знать десять положений, обсуждаемых ниже, которые должны быть включены в хорошее кредитное соглашение.

Кредитные договоры, векселя и долговые расписки

Соглашение о ссуде — это любой письменный документ, подтверждающий выдачу ссуды.Кредитные соглашения могут иметь несколько форм.

- Самый простой кредитный договор обычно называется «долговая расписка». Обычно они используются между друзьями или родственниками за небольшие суммы денег и просто указывают сумму в долларах, которая должна быть получена. Обычно в них не указывается, когда должен быть произведен платеж, и не указываются положения о процентах.

- Другой тип документа — это простой вексель, который обычно включает процентную ставку и условия погашения. Если вексель обеспечен залогом, существует также ипотечный залог, обеспечивающий недвижимость, или финансовый отчет, обеспечивающий личное имущество.

Обычно долговая расписка и форма векселя подписываются только заемщиком, хотя они могут быть подписаны обеими сторонами.

Кредитный договор — это единый документ, содержащий все условия кредита, подписанный обеими сторонами.

10 основных условий кредитного договора

В кредитном договоре должно быть 10 основных положений.

1. Личность сторон.

Необходимо указать имена кредитора и заемщика.Обычно также включают адрес каждой стороны.

2. Дата заключения договора.

Дата соглашения должна быть указана либо в начале документа, либо непосредственно над подписью каждой стороны.

3. Сумма займа.

Основная сумма кредита обычно указывается в первом абзаце.

4. Процентная ставка.

Процентные ставки указаны как годовая процентная ставка. Федеральные законы и законы штата ограничивают размер процентов, которые могут взиматься, и в случае превышения этих ставок может оказаться невозможным принудительное исполнение соглашения в суде.С другой стороны, отказ от начисления процентов или установление слишком низкой ставки может создать налоговые проблемы.

5. Условия погашения.

Есть три способа погашения кредита.

- Оплата по требованию. Это когда кредитор может принять решение потребовать выплаты в любое время, предварительно уведомив заемщика, как это предусмотрено в соглашении.

- Выплата в конце срока кредита. При таком соглашении в соглашении указывается конкретная дата, когда подлежат выплате вся основная сумма долга и начисленные проценты.

- Рассрочка платежей. Это наиболее распространенный метод погашения, особенно для крупных денежных сумм. Он требует от заемщика периодических платежей до тех пор, пока не будет выплачена вся основная сумма долга и проценты.

6. Положения по умолчанию.

В кредитном соглашении должно быть указано, что является дефолтом, и указаны средства правовой защиты кредитора в случае дефолта. В кредитном соглашении, которое требует выплаты по требованию, невыполнение обязательств происходит, если заемщик не может произвести платеж по требованию кредитора (при условии предоставления необходимого уведомления). Если в определенный день требуется выплата единовременной суммы, дефолт возникает, если заемщик не выплатит все причитающиеся суммы в срок, указанный в соглашении.

Если в определенный день требуется выплата единовременной суммы, дефолт возникает, если заемщик не выплатит все причитающиеся суммы в срок, указанный в соглашении.

В случае ссуды в рассрочку дефолт возникает, если заемщик не может произвести платеж в рассрочку в установленный срок. Типичный штраф за пропущенный платеж в рассрочку заключается в том, что вся сумма основного долга и начисленных процентов подлежит немедленной оплате. Однако в соглашении может быть предусмотрен льготный период со штрафом за просрочку платежа.

Дефолт позволяет кредитору подать иск о нарушении контракта. Помимо получения судебного решения о размере основной суммы долга и процентов, причитающихся по соглашению, соглашение может также позволить кредитору взыскать гонорары адвокатам, судебные издержки и другие сборы.

7. Подписи.

Должно быть место для подписи документа каждой стороной. Также часто есть места для подписи свидетелей или для стандартного нотариального заверения.

8. Выбор закона.

Указывает штат, законы которого будут применяться при толковании соглашения. Например: «Применимое право. Настоящее соглашение регулируется законами штата Делавэр».

9. Делимость.

Это позволяет соглашению оставаться в силе, даже если одна его часть объявлена не имеющей исковой силы. Например: «Делимость. Если какая-либо часть этого соглашения будет признана недействительной, незаконной или не имеющей исковой силы, остальные части не будут затронуты.«

10. Полнота соглашения.

Это лишает стороны права утверждать, что существуют другие соглашения в дополнение к тем, которые указаны в кредитном соглашении. Например: «Полнота соглашения. Этот документ представляет собой полное соглашение сторон. Не было сделано никаких заявлений или обещаний, кроме тех, которые изложены в этом соглашении. Это соглашение не может быть изменено или прекращено, кроме как в письменной форме, подписанной сторонами. »

Шаблон кредитного договора можно найти во многих местах в Интернете. Они могут называться разными схожими именами, такими как договор личного займа, договор частного займа или договор семейного займа. Просто убедитесь, что любая используемая вами форма включает десять основных положений.

Они могут называться разными схожими именами, такими как договор личного займа, договор частного займа или договор семейного займа. Просто убедитесь, что любая используемая вами форма включает десять основных положений.

Договор бизнес-кредита: что это?

Соглашение о бизнес-ссуде — это договоренность между бизнесом и кредитором. Он документирует обещания обеих сторон — обещание кредитора предоставить деньги и обещание заемщика вернуть эти деньги.

Продолжайте читать, чтобы узнать больше о ключевых аспектах кредитного соглашения для бизнеса.

Что такое договор бизнес-кредита?

Деловая ссуда, также известная как коммерческая ссуда, — это любой вид ссуды, предназначенный для деловых целей. Документ, в котором излагаются детали этой ссуды, называется соглашением о бизнес-ссуде.

Помимо целевого использования средств, бизнес-ссуда мало чем отличается от личной ссуды. Эта концепция по-прежнему зависит от отношений между кредитором, который выпускает деньги, и заемщиком, который берет деньги и обещает выплатить их плюс проценты. В кредитном соглашении — будь то коммерческое или иное — указывается, сколько денег заимствуется, когда они будут возвращены и какова будет стоимость заимствования денег (процентные ставки, комиссии и т. Д.).

В кредитном соглашении — будь то коммерческое или иное — указывается, сколько денег заимствуется, когда они будут возвращены и какова будет стоимость заимствования денег (процентные ставки, комиссии и т. Д.).

Соглашение о бизнес-ссуде — это форма бизнес-контракта, поэтому в нем есть все необходимые части для обеспечения его исковой силы в суде, если это необходимо. Найдите время, чтобы внимательно прочитать его, чтобы полностью понять свои юридические обязательства.

Как работает договор бизнес-кредита?

В течение жизни компании несколько раз они могут обратиться за ссудой для бизнеса.Случаи, когда бизнесу может потребоваться получение ссуды, могут включать:

- Начало фазы запуска

- Покупка здания

- Покупка оборудования, включая автомобили компании

- Покупка продуктов или запчастей для создания инвентаря

Если вы получаете бизнес-ссуду от банка или другого кредитора, вам необходимо будет использовать их документы и формы договоров. Если вы оформляете частную ссуду с физическим лицом, у вас может возникнуть соблазн использовать шаблон или бесплатный онлайн-документ.

Если вы оформляете частную ссуду с физическим лицом, у вас может возникнуть соблазн использовать шаблон или бесплатный онлайн-документ.

Однако бывают ситуации, когда использование бесплатной онлайн-формы — не лучшая идея. Например, из-за отсутствия юридического опыта вы можете использовать неправильную онлайн-форму или неправильно понимать свои права по контракту. Вы можете использовать онлайн-форму в качестве шаблона, но попросите адвоката просмотреть ее, прежде чем подписывать.

В бизнес-ссудах, как и в других бизнес-контрактах, каждая ситуация уникальна. Все по договоренности.

Разделы договора коммерческого займа

Вот некоторые из ключевых аспектов кредитного соглашения для бизнеса.

Дата вступления в силу: Это дата выплаты денег заемщику. Дата подписания кредитного соглашения обычно является датой вступления в силу.

Стороны, отношения и сумма займа: Обе стороны кредитного соглашения описаны в начале. Их следует как-то идентифицировать, например, по адресу, и определить их отношения. Если есть лицо, подписывающее соглашение, которое помогает бизнесу с первоначальным взносом или залогом, это лицо описано в разделе, посвященном сторонам и их отношениям.Сумма кредита также будет описана в этом разделе. Рассмотрим пример ниже.

Их следует как-то идентифицировать, например, по адресу, и определить их отношения. Если есть лицо, подписывающее соглашение, которое помогает бизнесу с первоначальным взносом или залогом, это лицо описано в разделе, посвященном сторонам и их отношениям.Сумма кредита также будет описана в этом разделе. Рассмотрим пример ниже.

Для получения ____ суммы займа прописью и цифрами ____, ____name____ с почтовым адресом ____address____ («Заемщик») соглашается оплатить ____name____ с почтовым адресом ____address____, («Кредитор»).

Вексель или ипотека: Кредитный договор может включать в себя простой вексель или ипотеку. Вексель — это в основном обещание заплатить; Ипотека — это особый вид векселя, который покрывает собственность (землю и здание).Вексель может быть обеспечен каким-либо коммерческим активом или может быть необеспеченным.

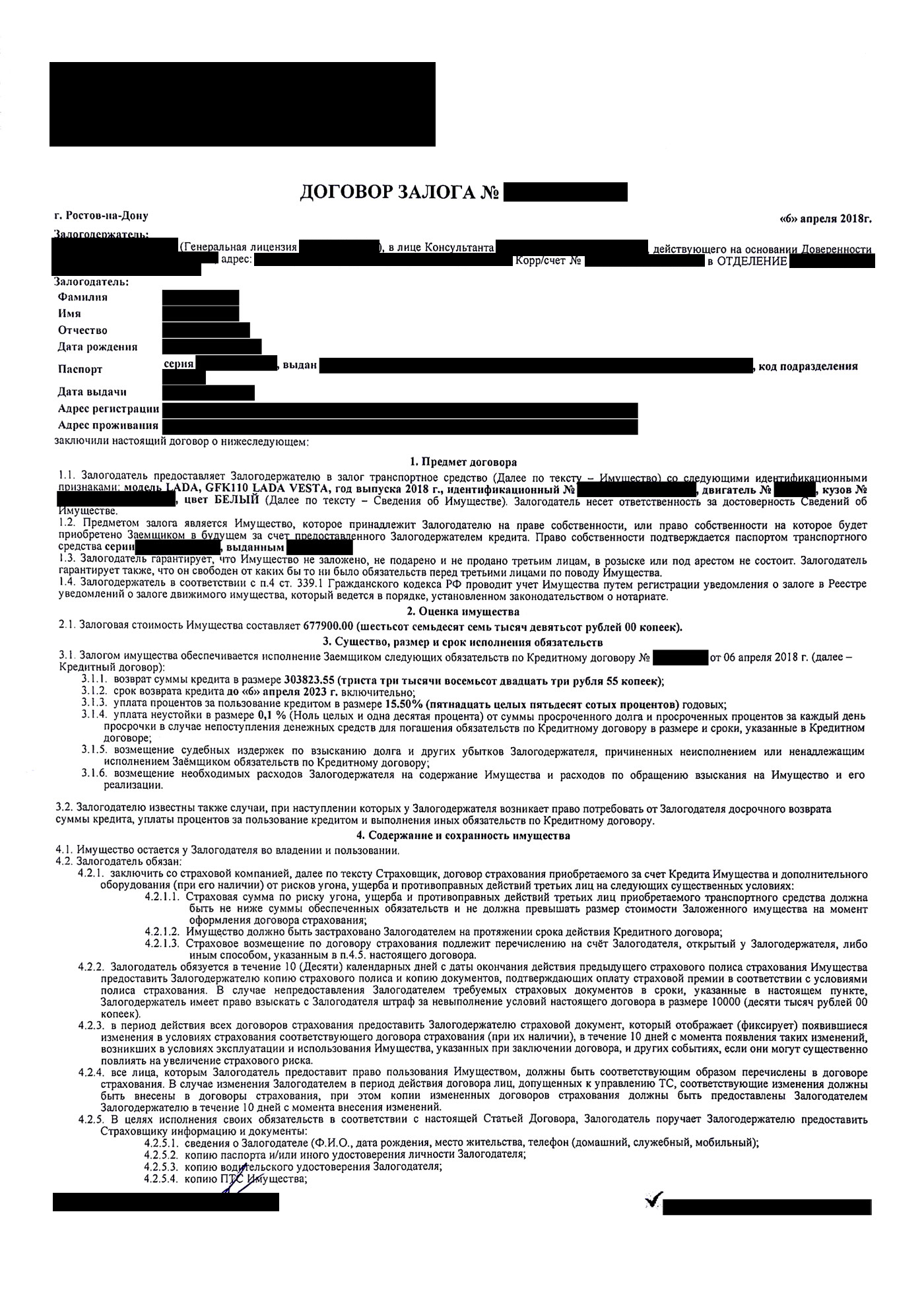

Залог: Если ссуда обеспечена, то залог будет описан в кредитном соглашении. Залогом по кредиту является имущество или другой бизнес-актив, используемый в качестве обеспечения на случай, если заемщик не выполнит ссуду. Залогом могут быть земля и здание (в случае ипотеки), автомобили или оборудование. Залог полностью описан в кредитном договоре.

Залогом могут быть земля и здание (в случае ипотеки), автомобили или оборудование. Залог полностью описан в кредитном договоре.

Условия: Это самая важная часть кредита.Поскольку большинство бизнес-ссуд представляют собой ссуды в рассрочку с периодическими выплатами, условия включают договор о рассрочке. Другие подробности в этом разделе включают:

- Сумма ссуды

- Срок ссуды (обычно указывается в месяцах)

- Процентная ставка

- Может ли ссуда быть выплачена досрочно

Процентная ставка выражается как годовая процентная ставка (APR). В условиях также будет указано, является ли процентная ставка «фиксированной» (остается неизменной на протяжении всего займа) или «плавающей» (изменяется при любых изменениях основной ставки).

Штрафы за неуплату: Условия также включают в себя, что произойдет, если платежи не будут произведены вовремя. Каждый месяц обычно существует льготный период — определенное количество дней после установленной даты, когда ссуду можно выплатить без штрафных санкций. Если платеж не будет произведен в течение льготного периода, в соглашении прописаны штрафы.

Если платеж не будет произведен в течение льготного периода, в соглашении прописаны штрафы.

Положение о дефолтах и ускорении: Обе стороны дали обещания, и, если одна из сторон не выполняет свои обещания, соглашение считается невыполненным.Если заемщик не выполняет свои обязательства по кредиту (не выполняет условия), в кредитном соглашении прописываются все штрафы и пени. Оговорка об ускорении может использоваться как штраф. В этом случае, если заемщик не выполняет все требования соглашения, ссуда может подлежать немедленной выплате.

Применимое право: Бизнес-кредиты регулируются законами штата, которые в разных штатах различаются. Ваше кредитное соглашение должно включать предложение о том, закон какого штата регулирует ссуду.

Хорошей идеей будет получить помощь в написании соглашения о бизнес-ссуде у поверенного, который знаком с местными законами, чтобы гарантировать соответствие соглашения государственным требованиям. Кроме того, во многих штатах есть язык по умолчанию, который может противоречить вашим пожеланиям.

Кроме того, во многих штатах есть язык по умолчанию, который может противоречить вашим пожеланиям.

Заявления заемщика: Вам как заемщику будет предложено подтвердить, что определенные утверждения верны. Эти заявления могут включать вашу уверенность в том, что компания имеет законную возможность вести бизнес в штате, что компания соблюдает налоговое законодательство, что нет никаких залогов или судебных исков против компании, которые могут повлиять на ее способность выплатить ссуду, и что финансовая отчетность предприятия достоверна и точна.Это всего лишь некоторые общие представления; могут быть другие для вашей ссуды. Для подписания этого займа может потребоваться представитель вашего совета директоров.

Заветов: Заветы — это обещания, данные обеими сторонами. Большинство кредиторов потребуют несколько ковенантов в рамках кредитного соглашения:

- Вам необходимо будет иметь доказательство страхования любого залога, который вы закладываете (здание, оборудование или транспортные средства).

Кредитор хочет быть уверен, что если что-то случится с активом, страховка оплатит хотя бы часть стоимости.

Кредитор хочет быть уверен, что если что-то случится с активом, страховка оплатит хотя бы часть стоимости. - Многие бизнес-ссуды требуют, чтобы вы приобрели страховку жизни владельца («страхование ключевого лица») с кредитором в качестве бенефициара. Кредитор хочет быть уверен, что у него будут деньги на случай, если с владельцем что-то случится.

- Еще одно требование — вы платите все налоги и сборы, связанные с активом, чтобы он не отставал. Это может включать налоги на собственность и лицензии на автомобили.

- Вас могут попросить оплатить расходы кредитора, если ссуда должна поступить в счет погашения, или если вы не выполняете свои обязательства.Они могут включать гонорары адвокатам и сборы за взыскание.

- Некоторые кредиторы требуют, чтобы вы дали гарантии, что компания не возьмет на себя дополнительных долгов или что ваше руководство не изменится.

- Для более крупных ссуд, и особенно для стартапов, многие кредиторы требуют периодической финансовой отчетности, чтобы продемонстрировать, что бизнес и дальше сможет выплатить ссуду.

Ключевые выводы

- Соглашение о бизнес-ссуде — это документ, в котором подробно описаны основные стороны и условия бизнес-ссуды.

- Деловой кредитный договор аналогичен любому другому кредитному договору, за исключением того, что заемные средства будут использоваться исключительно для деловых целей.

- В соглашении о бизнес-ссуде излагаются юридические обязательства, поэтому важно, чтобы все стороны четко понимали условия соглашения перед подписанием.

Договор коммерческого займа — Обзор, как работают займы, типы

Что такое договор коммерческого займа?

Соглашение о коммерческом ссуде относится к соглашению между заемщиком и кредитором, когда ссуда предназначена для коммерческих целей.Каждый раз, когда берется значительная сумма денег, физическое или юридическое лицо должно заключать кредитный договор. Кредитор предоставляет деньги при условии, что заемщик согласен со всеми условиями кредита, такими как заранее согласованная процентная ставка и конкретные даты погашения.

Ссуды предоставляются с процентной ставкой Процентная ставка Процентная ставка относится к сумме, взимаемой кредитором с заемщика за любую форму предоставленного долга, обычно выраженную в процентах от основной суммы долга.. Проценты — это, по сути, дополнительный платеж, который заемщик должен внести сверх основной суммы (суммы, на которую рассчитана ссуда) за привилегию иметь возможность занять деньги.

Коммерческие кредиты во многом отличаются от традиционных кредитов физическим лицам. Прочтите, чтобы узнать, как это сделать.

Как работают коммерческие ссуды

Коммерческие ссуды включают заемщика и кредитора. Заемщиком коммерческих кредитов почти всегда является корпорация. Корпорация. Корпорация — это юридическое лицо, созданное физическими лицами, акционерами или акционерами с целью получения прибыли.Корпорациям разрешено заключать контракты, предъявлять иски и предъявлять иски, владеть активами, перечислять федеральные налоги и налоги штата, а также занимать деньги в финансовых учреждениях. или бизнес.

или бизнес.

Для получения займа по соглашению о коммерческом займе заемщик должен уплатить установленную сумму процентов, которая прямо указывается в условиях займа. Кроме того, есть заранее определенные даты, когда заемщик должен произвести платежи в счет основной суммы кредита.

Наиболее частые причины обращения за коммерческой ссудой включают стартапы, стремящиеся к росту, или уже существующие компании, стремящиеся к расширению.Ключевой вывод здесь состоит в том, что кредиторы, предлагающие коммерческие ссуды, предоставляют заемщику значительную сумму денег и сталкиваются с серьезными рисками, если стартап не сможет начать работу или расширение не принесет компании дополнительных денег.

Коммерческие ссуды могут быть обеспеченными или необеспеченными . Основное различие между ними заключается в том, как кредитор может снизить риски Кредитный риск Кредитный риск — это риск убытков, которые могут возникнуть из-за несоблюдения какой-либо стороной условий любого финансового контракта, в основном, кредита, который они предлагает.

Обеспеченные коммерческие ссуды

Чтобы получить обеспеченный бизнес-ссуду, заемщик должен владеть частью залога Залог Залог — это актив или собственность, которые физическое или юридическое лицо предлагает кредитору в качестве обеспечения ссуды. Он используется как способ получения ссуды, выступая в качестве защиты от потенциальных убытков для кредитора в случае невыполнения заемщиком своих платежей. которые могут быть использованы в случае невыплаты погашения. Например, компания может использовать свое здание, служебный автомобиль или часть оборудования в качестве залога.Размер и стоимость залога определяются суммой ссуды и спецификациями кредитора.

Если заемщик не выплатит ссуду, кредитор имеет право сразу получить залог. В зависимости от размера ссуды кредитор может выйти из нее с невыгодной сделкой; однако лучше получить что-либо взамен просроченной ссуды, чем ничего не получить.

Обеспеченные ссуды получить легче благодаря предоставленному обеспечению. Это помогает кредитору снизить рискованность ссуды.Это также обычно означает, что процентная ставка по кредиту будет ниже.

Это помогает кредитору снизить рискованность ссуды.Это также обычно означает, что процентная ставка по кредиту будет ниже.

Необеспеченные коммерческие ссуды

Необеспеченные коммерческие ссуды получить труднее, поскольку, как следует из названия, нет никакого обеспечения для кредитора. Обеспечение не требуется, а это означает, что в случае дефолта заемщика у кредитора мало возможностей для возмещения своих убытков.

Необеспеченные коммерческие ссуды обычно требуют от заемщика отличной финансовой стабильности, хорошего кредитного рейтинга и подтвержденной репутации погашения долгов.Заемщикам часто необходимо выполнить больше требований, чтобы получить необеспеченный заем. Кроме того, процентные ставки по необеспеченной ссуде существенно выше, поскольку кредитор принимает на себя значительно больший риск.

Ссылки по теме

CFI предлагает сертификацию финансового моделирования и оценки (FMVA) ™ FMVA®. Присоединяйтесь к 350 600+ студентам, которые работают в таких компаниях, как Amazon, JP Morgan и программы сертификации Ferrari, для тех, кто хочет сделать карьеру в будущем уровень. Чтобы продолжить обучение и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

Чтобы продолжить обучение и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- Годовая процентная ставка (APR) Годовая процентная ставка (APR) Годовая процентная ставка (APR) — это годовая процентная ставка, по которой физическое лицо должно платить. ссуду или которую они получают на депозитный счет. В конечном итоге, годовая процентная ставка — это простой процентный термин, используемый для выражения числовой суммы, ежегодно выплачиваемой физическим или юридическим лицом за право заимствования денег.

- Ковенанты по долгу Ковенанты по долгу Ковенанты по долгу — это ограничения, которые кредиторы (кредиторы, держатели долгов, инвесторы) накладывают на кредитные соглашения, чтобы ограничить действия заемщика (должника).

- Неисполнение долга Неисполнение долга Невыполнение обязательств по долгу происходит, когда заемщик не может выплатить ссуду в срок. Время наступления дефолта варьируется в зависимости от условий, согласованных кредитором и заемщиком.

Некоторые ссуды не имеют дефолта после пропуска одного платежа, тогда как другие — только после пропуска трех или более платежей.

Некоторые ссуды не имеют дефолта после пропуска одного платежа, тогда как другие — только после пропуска трех или более платежей. - Оценка FICO Оценка FICO Оценка FICO, более известная как кредитная оценка, представляет собой трехзначное число, которое используется для оценки вероятности того, что лицо вернет кредит, если ему выдается кредитная карта или если кредитор ссужает их. Деньги.Баллы FICO также используются для определения процентной ставки по любому предоставленному кредиту

Как читать мелкий шрифт в кредитном соглашении

Сделали плохое вложение? Вы потеряете только те деньги, которые положили. Подписать некачественный кредитный договор? Вы можете оказаться в бездонном долгу.

Для тысяч водителей такси в Нью-Йорке оба оказались верными. Согласно разоблачению New York Times, опубликованному в мае 2019 года, большая часть финансового разорения профессии — и, к сожалению, безудержного роста самоубийств — может быть связана с преднамеренным завышением цен на медальоны такси (городская лицензия на такси) и хищными займами, взятыми таксистами. позволить себе их.

позволить себе их.

Нет никаких аргументов в пользу того, что таксистами не воспользовались, поскольку многие из них не владеют английским языком для проведения должной осмотрительности. Проблема в том, что не все хищнические ссуды являются незаконными. Хотя законы о ростовщичестве могут ограничивать процентные ставки, а ссуды до зарплаты полностью запрещены в некоторых штатах, многие неэтичные кредиторы по-прежнему могут действовать в рамках законности. Вот почему важно досконально разобраться в соглашении о кредите для бизнеса и задавать вопросы перед тем, как подписать его.

Примечание редактора: Ищете ссуду для малого бизнеса? Заполните анкету ниже, чтобы наши партнеры-поставщики связались с вами по поводу ваших потребностей.

Что такое договор бизнес-кредита?

Соглашение о коммерческом ссуде, также известное как соглашение о коммерческом ссуде, представляет собой договор между кредитором и заемщиком, в котором излагаются детали бизнес-ссуды.

«В соглашении оговариваются обещания обеих сторон: обещание кредитора предоставить деньги и обещание заемщика выплатить эти деньги» в соответствии с согласованными условиями, — сказал Пол Сундин, CPA, финансовый стратег и консультант Emparion. .

Как правило, соглашение о бизнес-ссуде охватывает ссуду, которая будет использоваться для открытия или расширения бизнеса или для покупки здания или оборудования для бизнеса. Он также может покрывать бизнес-ссуду, предназначенную для закупки запасов.

Как работает договор бизнес-кредита?

После утверждения кредитной заявки кредитор составляет договор бизнес-кредита и отправляет его заемщику на рассмотрение и подпись. Часто это происходит по электронной почте.

Договор бизнес-кредита становится юридически обязательным с момента его подписания кредитором и заемщиком.Это означает, что кредитор теперь обязан по закону предоставить ссуду в размере и по ставке, указанным в соглашении о бизнес-ссуде, и сделать это в соответствии со всеми условиями, указанными в контракте. В то же время заемщик обязан выплатить ссуду в порядке, описанном в соглашении, и выполнить любые дополнительные требования, указанные кредитором в документах.

В то же время заемщик обязан выплатить ссуду в порядке, описанном в соглашении, и выполнить любые дополнительные требования, указанные кредитором в документах.

Какую информацию следует включать в договор бизнес-кредита?

Если вы не прочтете соглашение о бизнес-ссуде, напечатанное мелким шрифтом, это может иметь жизненно важные последствия.Если вы являетесь владельцем малого бизнеса, получившим разрешение на получение бизнес-кредита, трудная часть может быть позади, но не позволяйте своему ликованию взять верх. Прочтите мелкий шрифт. Начните со сканирования документа, чтобы убедиться, что он содержит следующую информацию:

- Название кредитора

- Информация о заемщике, включая название вашей компании и имена представителей бизнеса, подписывающих ее

- Даты, включая дату подписания договора бизнес-кредита и дату, к которой кредит должен быть полностью погашен

- Сумма кредита — общая сумма, предоставленная кредитором в виде кредита

- Сумма первоначального взноса, если вы внесли его

- Процентная ставка

- Комиссии, такие как закрытие ссуды или административные сборы

- Условия погашения, включая график платежей (e.

g., в определенный день каждого месяца), способ оплаты и штрафы за предоплату

g., в определенный день каждого месяца), способ оплаты и штрафы за предоплату - Информация о залоге, таком как оборудование, инвентарь, транспортные средства или недвижимость, которое вы предоставили в качестве условия получения кредита

- Другие требования, определенные кредитором для получения ссуды, такие как поручитель или полное удержание, которое включает в себя несколько активов, используемых в качестве обеспечения, и дает кредитору право наложить арест на все из них в случае неуплаты

- События невыполнения обязательств — описание любых действий, которые кредитор предпримет в случае невыполнения вами обязательств по ссуде, например, вступление во владение залогом, немедленная выплата остатка по ссуде или другие юридические действия.

Теперь, когда вы убедились, что все необходимые детали вашего бизнес-кредитного соглашения присутствуют и учтены, пришло время для мельчайших деталей.Вы узнаете, что были внимательны и действительно поняли документ, если ответите на эти семь вопросов:

1.

Является ли процентная ставка фиксированной или переменной?

Является ли процентная ставка фиксированной или переменной?По ссуде с переменной процентной ставкой заемщик платит рыночную процентную ставку плюс или минус фиксированный процент. Переменная ставка, обычно наблюдаемая в бизнес-кредитах, равна базовой ставке Wall Street Journal плюс 2,5%. По мере изменения основной ставки меняются и проценты, выплачиваемые заемщиком.

Однако на фиксированную процентную ставку рынок не влияет — процентная ставка остается прежней.По переменным ставкам проценты, как правило, начисляются меньше, чем по фиксированным ставкам, но это сопряжено с большим риском, особенно для кредитов с длительными периодами погашения. Фиксированная процентная ставка, обеспечиваемая при низких процентных ставках, может защитить заемщиков от рыночных изменений.

Ищите ссуды только под проценты.

В стандартной ссуде с погашением погашения заемщики выплачивают небольшую часть своей основной суммы или первоначально взятой суммы в дополнение к процентам за каждый взнос. С другой стороны, ссуда только под проценты — это именно то, на что она похожа, но она не длится вечно.По истечении периода только процентов заемщики могут либо конвертировать в стандартную погашаемую ссуду, либо погасить весь долг одним платежом, либо рефинансировать. [Заинтересованы в поиске подходящей ссуды для малого бизнеса ? Ознакомьтесь с нашими лучшими подборками и отзывами.]

С другой стороны, ссуда только под проценты — это именно то, на что она похожа, но она не длится вечно.По истечении периода только процентов заемщики могут либо конвертировать в стандартную погашаемую ссуду, либо погасить весь долг одним платежом, либо рефинансировать. [Заинтересованы в поиске подходящей ссуды для малого бизнеса ? Ознакомьтесь с нашими лучшими подборками и отзывами.]

Преимущество беспроцентных ссуд для тех, кто готов рискнуть, состоит в том, что первоначальные требуемые платежи ниже. Это может быть спасением для малообеспеченного малого бизнеса.Однако, как и любая другая рискованная практика кредитования, они также могут использоваться хищными кредиторами для введения в заблуждение неопытных заемщиков. Действительно, это была одна из многих схем, которые, по сообщениям New York Times, использовались против водителей такси, заставляя заемщиков думать, что они медленно выплачивают свои долги, а платят только проценты.

2. Какая годовая процентная доходность?

Годовая процентная ставка (APR), комбинация общей суммы процентов к уплате и всех других комиссий, усредненных в течение срока ссуды, обеспечивает полезный способ оценки и сравнения ссуд с помощью одной быстрой цифры.Однако в годовом доходе не учитываются сложные проценты, поэтому заемщикам следует смотреть на годовую процентную доходность (APY) или заработанную годовую ставку (EAR), чтобы получить более точное представление о том, сколько им придется платить. . В отличие от годовой процентной ставки, которая умножает процентную ставку на количество ее применений (например, ежеквартально или ежемесячно), годовая процентная ставка включает сложные проценты или проценты, уплаченные по предыдущим процентам.

Поскольку APY выше — не говоря уже о том, что их гораздо сложнее осмыслить, — они с меньшей вероятностью будут котироваться кредиторами.В этом случае вы можете использовать этот онлайн-калькулятор.

Обратите внимание на факторные ставки.

Для краткосрочных ссуд или денежных ссуд торговцам принято указывать проценты в форме факторной ставки — не путать с годовой процентной ставкой. В то время как годовая процентная ставка отражает проценты, начисляемые на оставшуюся основную сумму (что означает, что чем больше долга вы отбираете, тем меньше процентная ставка), ставки факторов отражают проценты для всей основной суммы , независимо от количества взносов или скорости выплаты. выключенный.Таким образом, факторная ставка будет приносить больше процентов, чем годовая процентная ставка того же процента.

Это то, что Гленн Рид усвоил на собственном горьком опыте, финансируя свой малый бизнес, Allegra Marketing Print Mail, после того как ему отказали в традиционной банковской ссуде.

«Я был вынужден взять ссуды торговым предприятиям (MCA) и ссуды под высокие проценты только для того, чтобы выплачивать зарплату и не отключать свет», — сказал Рид. «Один из первых MCA, который я взял, сумма, которую мне дали, составила 40 000 долларов, а окупаемость составила 56 000 долларов за год. «Так случилось, что MCA взимает факторную ставку в размере 40%.« Важно понимать язык небанковских кредиторов ».

«Так случилось, что MCA взимает факторную ставку в размере 40%.« Важно понимать язык небанковских кредиторов ».

3. Чей кредитный рейтинг важен?

Утверждение и условия бизнес-кредита часто основываются на сочетании бизнес-баллов и личных кредитных рейтингов. Для малых предприятий, которым еще предстоит доказать свою кредитоспособность, критически важен личный кредитный рейтинг владельца.

«Немногие малые предприятия имеют достаточно долгую историю, чтобы иметь достаточную кредитную историю», — сказал Брайан Кэрнс, управляющий собственной консалтинговой компанией ProStrategix Consulting Inc.Получив ссуду для малого бизнеса, Кэрнс теперь помогает многим своим клиентам сделать то же самое.

Согласно Кэрнсу, личный кредит касается не только учредителя, но и любого партнера по долевому участию. «Если вы или один из ваших партнеров владеете существенной частью бизнеса (обычно около 20% или более), ваш личный кредит может повлиять на ваши шансы получить ссуду для малого бизнеса».

Обратите внимание на необоснованное ценообразование, основанное на оценке риска.

Субстандартная ссуда или ссуда, предоставленная заемщику с плохой кредитной историей, часто предусматривает выплату премии за риск в виде более высоких процентных ставок, более высоких комиссий или того и другого.Некоторые кредиторы-хищники пользуются этой реальностью, сообщая заемщику, что у них плохой кредит, для повышения процентных ставок — практика, известная как неоправданное ценообразование на основе риска. Это легкая ловушка для неопытных заемщиков, не знающих о своей кредитоспособности. Хорошая осведомленность о своем личном и деловом кредитном рейтинге поможет вам убедиться, что вы получаете справедливую цену.

4. Нужно ли выставлять залог?

Обеспеченный заем означает, что заемщик должен предложить какой-то актив в качестве обеспечения — то, что может быть передано кредитору в случае дефолта.В ипотеке — это сама недвижимость. Между тем необеспеченный кредит не имеет залога.

В то время как необеспеченные ссуды широко распространены в форме кредитных карт и студенческих ссуд, ссуды для бизнеса почти всегда требуют какой-либо гарантии. Только хорошо зарекомендовавшие себя компании с длительной кредитной историей имеют шанс получить беззалоговый бизнес-кредит. [Прочитать статью по теме: Необеспеченные и обеспеченные бизнес-ссуды]

Ищите личные гарантии.

Обычно для ссуд малого бизнеса требуется личная гарантия по той же причине, по которой в игру вступают личные кредитные рейтинги: многим малым предприятиям еще предстоит самостоятельно повысить кредитоспособность, вместо этого возлагая ответственность на владельца.Вдобавок к этому малому бизнесу может не хватать активов для использования в качестве залога. Однако банки не всегда могут открыто заявлять о личной ответственности владельца.

«Большинство людей не читают мелкий шрифт и могут быть удивлены, когда узнают, что подвергают риску некоторые из своих личных финансов», — сказал Кэрнс. Утверждение исходит из его личного опыта. «Мы уловили мелким шрифтом, что банк использовал личные пенсионные сбережения наших учредителей в качестве личной гарантии по ссуде.«

Утверждение исходит из его личного опыта. «Мы уловили мелким шрифтом, что банк использовал личные пенсионные сбережения наших учредителей в качестве личной гарантии по ссуде.«

5. Каков график выплат и амортизации?

Помимо процентных ставок и годовых, бизнес-кредиты могут варьироваться в зависимости от графика платежей. Это включает не только количество платежных периодов в году, но и включение льготных периодов, штрафов за просрочку платежа и штрафов за предоплату.

Одна вещь, которую кредиторы часто не указывают мелким шрифтом, — это график погашения или ежемесячный график погашения долга. Помните, что в каждом взносе часть списанных с вас денег выплачивается из основной суммы или суммы денег, которую вы изначально ссужали, а часть из них выплачивает проценты, которые вы можете рассматривать как плату за услуги кредитора. .Когда ссуда достигает срока погашения, доля каждого платежа, выплачиваемого в счет основной суммы долга, увеличивается, а доля, выплачиваемая в счет процентов, уменьшается.

Разница между графиком погашения и графиком платежей заключается в том, что в последнем случае сумма основной суммы долга и процентов, которые вы должны выплатить по каждому взносу, складывается в одну общую начисленную сумму. Между тем график погашения позволяет вам увидеть точную разбивку, показывая, сколько долга у вас еще остается в любой момент в течение срока действия ссуды.

Важно знать, в каком положении вы находитесь со своими долгами, поскольку они могут повлиять на ваш кредитный рейтинг. Опытный заемщик также может использовать ставку амортизации, чтобы рассчитать, сколько он сэкономит на процентах, выплатив ссуду досрочно. Таким образом, заемщикам рекомендуется указывать данные своей ссуды в онлайн-калькуляторе амортизации.

Обратите внимание на штрафы за предоплату.

Наказание заемщика за досрочную погашение ссуды может показаться нелогичным, но чем раньше вы выплатите основную сумму, тем меньше процентов вам придется уплатить в течение срока ссуды, если это стандартная погашаемая ссуда. Поскольку кредиторы полагаются на эти проценты для получения прибыли, штраф за досрочное погашение может компенсировать часть утраченных будущих процентов. Хорошей новостью является то, что штрафы за досрочное погашение, хотя и являются обычным явлением для ипотечных кредитов, редко являются частью кредитных соглашений для малого бизнеса.

Поскольку кредиторы полагаются на эти проценты для получения прибыли, штраф за досрочное погашение может компенсировать часть утраченных будущих процентов. Хорошей новостью является то, что штрафы за досрочное погашение, хотя и являются обычным явлением для ипотечных кредитов, редко являются частью кредитных соглашений для малого бизнеса.

6. Как кредитор определяет дефолт по платежам?

Некоторые заемщики будут придерживаться мелкого шрифта слово в слово только для того, чтобы бегло взглянуть на часть о дефолте — никто не хочет допускать такой возможности. Однако у некоторых кредиторов могут быть строгие интерпретации «дефолта», что приведет к дорогостоящим ошибкам в будущем.Вот почему Джаред Вайц, основатель и генеральный директор кредитной организации для малого бизнеса United Capital Source Inc., подчеркивает важность выполнения своей домашней работы.

«Один элемент языка и содержания, на который следует обратить внимание, — это период времени, в течение которого разрешается вносить исправления после получения уведомления по умолчанию», — сказал Вайц. «Если вы прочитаете это до подписания и невыполнения кредита, вы уже будете знать, что делать и как быстро это должно быть сделано».

«Если вы прочитаете это до подписания и невыполнения кредита, вы уже будете знать, что делать и как быстро это должно быть сделано».

В некоторых случаях заемщик мог произвести оплату вовремя и все равно попасть в технический дефолт.Это результат нарушения других условий ссуды, таких как непредставление налоговых деклараций или получение дополнительной задолженности.

Берегитесь признания суждения.

Признание судебного решения (COJ), или признание голосования, представляет собой письменное соглашение, подписанное заемщиком, которое лишается своих прав оспаривать любые действия, предпринятые кредитором в случае неисполнения обязательств. Это означает, что если заемщик не выполняет свои обязательства, кредитор может представить COJ в суд и получить решение без уведомления заемщика, не говоря уже о возможности защитить себя.

«В наши дни кажется, что схема хищнического кредитования №1, к которой склонны малые и средние предприятия, — это использование и злоупотребление признанием суждения», — сказал Вайц.

По словам Вайца, такие хищнические кредиторы получают прибыль, применяя COJ, как только владелец бизнеса не выполняет свои обязательства, еще до того, как владелец получит шанс исправить дефолт в срок, указанный в кредитном соглашении. «Эти хищные кредиторы заключают соглашение о финансировании с намерением дефолта, чтобы захватить бизнес и личные активы владельца бизнеса.«

К счастью, COJ не являются необходимым злом. «Есть много кредиторов, которые будут работать с вами без использования COJ, поэтому, делая покупки, убедитесь, что вы упомянули, что вы не согласны ни с какими условиями, которые включают COJ», — сказал Вайц.

7. Как кредитор зарабатывает деньги?

Лучшее, что владельцы малого бизнеса могут сделать для заключения справедливого кредитного соглашения, — это определить, откуда берется прибыль кредитора. Справедливый кредитор должен направлять большую часть своей прибыли за счет процентных ставок, которые обоснованно основаны на кредитной истории заемщика.

Остерегайтесь кредиторов, получающих прибыль от штрафов или арестованного залога.

Если кредитор зарабатывает таким образом больше денег, чем от процентов, у него есть стимул для обратной разработки кредитных соглашений, чтобы заставить заемщиков объявить дефолт. Именно так задумано множество схем хищнического кредитования — вот почему ни один заемщик не должен заключать договор, в котором кредитор получает прибыль от своей неудачи.

Маловероятно, что ваш кредитор позволит вам ознакомиться с его отчетом о доходах, но такие ссуды обычно очевидны из-за слишком хороших, чтобы быть правдой, процентных ставок, чрезмерных комиссий и отсутствия льготного периода.Вы также можете посмотреть рейтинг своего кредитора в Better Business Bureau.

Итог

Вывод не в том, что некоторые условия ссуды плохие и вы никогда не должны подписывать договор. Дело в том, что вы никогда не должны подписывать кредитный договор, пока не поймете в каждом термине , написанном мелким шрифтом. Не стесняйтесь проконсультироваться с юристом, если вам это нужно.

Не стесняйтесь проконсультироваться с юристом, если вам это нужно.

Многие из тех же терминов, которые используются в схемах хищнического кредитования, также являются эффективными инструментами финансирования для заемщиков, готовых пойти на небольшой риск, если они знают, на что подписываются.По той же причине кредиторы, считающиеся безопасными, могут по-прежнему включать неожиданные условия, которые в конечном итоге разоряют заемщиков, которые не проводят должной осмотрительности. В заключение прочтите мелкий шрифт!

Джули Ритцер Росс участвовала в написании и написании этой статьи. Некоторые интервью с источниками были проведены для предыдущей версии этой статьи.

38 Шаблоны и формы договоров бесплатного займа (Word

Во многих случаях в своей жизни вы

потребуется полагаться на ссуду, чтобы продвигать вашу жизнь или бизнес.Есть только

несколько человек, которые всю жизнь живут без займов, и это норма

жизни брать взаймы. С другой стороны, у вас также могут быть дополнительные ресурсы

которые вы готовы одолжить семье, друзьям или людям, которых вы

не знаю. Как заемщик или кредитор, вам нужна защита, чтобы не допустить

вас эксплуатируют в качестве заемщика или ваш план не выполняет своих обязательств в качестве кредитора. Заем

соглашение — это документ, который отвечает интересам кредитора.

и заемщик.

Как заемщик или кредитор, вам нужна защита, чтобы не допустить

вас эксплуатируют в качестве заемщика или ваш план не выполняет своих обязательств в качестве кредитора. Заем

соглашение — это документ, который отвечает интересам кредитора.

и заемщик.

Определение кредитного договора

Краткое: Кредитный договор является юридически обязательным официальным документом, который содержит как положительные, так и отрицательные договоренности между заемщиком и кредитором по защите обеих сторон в случае ни одна из сторон не выполняет свои обещания.

Подробная информация: Кредитный договор — это письменный документ, в котором изложены условия заимствования и выплаты денег. Соглашение заключается и интерпретируется как ссудодателю, так и ссудополучателю, после чего происходит подписание консенсуса.В соглашении четко прописаны детали ссуды, реквизиты заемщика и реквизиты кредитора. Также указывается юридически приемлемая процедура оплаты. Таким образом, документ обязывает кредитора соблюдать условия, которые принимают заемщики, и наоборот. Документ должным образом подписан, вероятно, в присутствии свидетелей для совершения любой сделки.

Таким образом, документ обязывает кредитора соблюдать условия, которые принимают заемщики, и наоборот. Документ должным образом подписан, вероятно, в присутствии свидетелей для совершения любой сделки.

Другие названия, используемые для описания кредитного договора

Кредитный договор иногда упоминается как:

- Договор ссуды для бизнеса , особенно когда заемные деньги дополняют или открывают бизнес.

- Кредитный договор: Это когда другие стороны, включая работодателя, если заемщик участвует в выплате кредита. Контракт действует в течение определенного периода времени.

- Обязательство по оплате или вексель . Это происходит в случае личных займов, в которых участвуют семья, друзья и знакомые.

- Обеспеченное примечание: Обеспеченное примечание для ссуд с гарантированным обеспечением и обеспечением.

- Необеспеченная нота: Необеспеченная векселя для займов, не требующих обеспечения, и у кредиторов есть свои собственные методы обеспечения заемных денег.

- Соглашение о срочной ссуде: Подписывается, когда ссуда предоставляется и получена на определенных условиях.

- Денежный кредитный договор: Это похоже на кредитный договор.

Виды кредитного договора

Люди занимают деньги по разным причинам, на разных условиях, а также у разных людей или учреждений. По этим причинам, чтобы удовлетворить потребности разных типов заемщиков, существуют разные типы кредитных договоров.В их числе:

- Договор семейного займа : Это когда деньги ссужаются между членами семьи. Можно задаться вопросом, почему люди должны подписывать бланки в таких случаях, но это семейное дело. Есть семьи, которые являются чисто законными и официальными во всем, что происходит внутри и снаружи. Заключение договора о семейном кредите снижает шансы на получение выгоды и устанавливает границы в вопросах собственности и собственности. Это кредитное соглашение может быть юридически разработано семейным юристом или может быть составлено в обычном порядке в соответствии с условиями кредитора и заемщиков в рамках семейной структуры.

- Я должен вам кредитный договор : Это форма соглашения, которая показывает, что деньги были обменены между двумя сторонами и должны быть возвращены. Это происходит между компаниями или частными лицами, которые имеют высокий уровень доверия друг к другу, потому что жизненно важные детали ссуды всегда упускаются из виду. Здесь нет разработанного процедурного метода заимствования, а только подтверждение того, что кто-то должен другому. Это самый простой из существующих кредитных договоров.

- Соглашение о ссуде под индивидуальную гарантию : Бывают случаи, когда людям нужны ссуды, но их активы не в состоянии поддерживать сумму, которую они ссужают.Это случается со многими иммигрантами или новыми гражданами, которые не накопили достаточно кредитов, чтобы банки или кредитные учреждения дали им деньги. Форма создается для включения кого-то еще, кто будет нести ответственность за данную ссуду. Физическое лицо должно согласиться с условиями и выполнять условия кредиторов.

- Личный договор займа : Это форма, которая подтверждает и обеспечивает получение займов между физическими лицами. Бланки обычно изготавливаются по индивидуальному заказу или на законных основаниях, с указанием суммы, срока кредитования и условий возврата.Есть люди, которые могут требовать включения интереса, в то время как другие не учитывают эту часть, в зависимости от того, насколько хорошо эти люди относятся.

- Деблокирование долга : Эта форма освобождает заемщика от кредитора после выравнивания ссуды. Это свидетельствует о том, что кредит был полностью выплачен в соответствии с условиями, которые были оговорены. Эта форма очень важна, поскольку она освобождает заемщика и дает ему хорошую кредитную историю.

- Прекращение действия договора о личной гарантии : Гарантирование ссуды может быть очень обязывающим и неприятным для поручителя.Их способности заимствования также снижаются. После погашения долга первичным заемщиком очень важна форма выпуска для вторичного заемщика.

Выпуск личной гарантии освобождает поручителя от обязательств по ссуде.

Выпуск личной гарантии освобождает поручителя от обязательств по ссуде. - Обеспеченный вексель : Это список активов, которые могут быть переданы кредитору в случае неисполнения обязательств заемщиком. Этот подписанный документ обязывает заемщика сделать все возможное, чтобы погасить ссуды или получить взамен свои активы.Активы обычно имеют равную сумму, указанную при ликвидации.

- Необеспеченный вексель : Большинство кредитных организаций ориентированы на такого рода соглашения из-за наличия страхования ссуд. В обстоятельствах, когда активы не используются в качестве обеспечения, составляется необеспеченный вексель с указанием дат погашения, процентов и штрафов, подлежащих уплате в случае любого невыполнения обязательств. Подписывая эту форму, каждый берет на себя обязательство выполнить условия сделки.

Когда нужен кредитный договор?

Кредитные договоры подписываются для разъяснения условий, применимых к кредитору и заемщику. Вот некоторые из причин, по которым заключаются кредитные договоры.

Вот некоторые из причин, по которым заключаются кредитные договоры.

- Займ денег у семьи и знакомых или предоставление взаймы семье и знакомым требует соглашений, чтобы избежать потери доверия.

- Для получения займов от компаний или предприятий или предоставления им денег в долг для юридических целей и ясности условий требуется соглашение в случае смены руководства, изменений в бизнес-планах среди других причин.

- Необходимость регулировать взаимные обещания или платежи, а также процедуру, приемлемую для обеих сторон, приводит к письменным соглашениям.

- Ссудные договоры подписываются в юридических целях на случай неисполнения обязательств или эксплуатации со стороны кредитора.

- Кредитные соглашения содержат подробную информацию о заемщике и кредиторе, что позволяет отслеживать действия и моменты обеих сторон по сокращению количества проблемных долгов.

- В кредитных соглашениях указываются цели заемных средств, что дает четкие планы на дальнейшие действия.

- Поскольку обеспечить соблюдение устного соглашения сложно, письменное соглашение обычно предпочтительнее для облегчения исполнения и последующих действий.

Шаблоны договоров бесплатного займа

Компоненты стандартного кредитного договора

Кредитный договор состоит из следующих компонентов: