База знаний — Погашение кредита (займа) за счет средств Материнского капитала

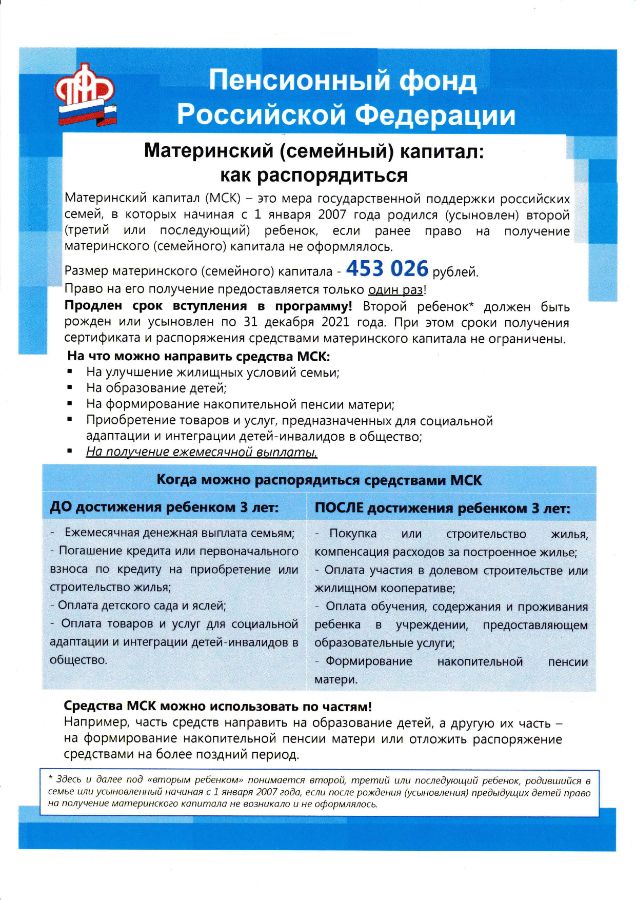

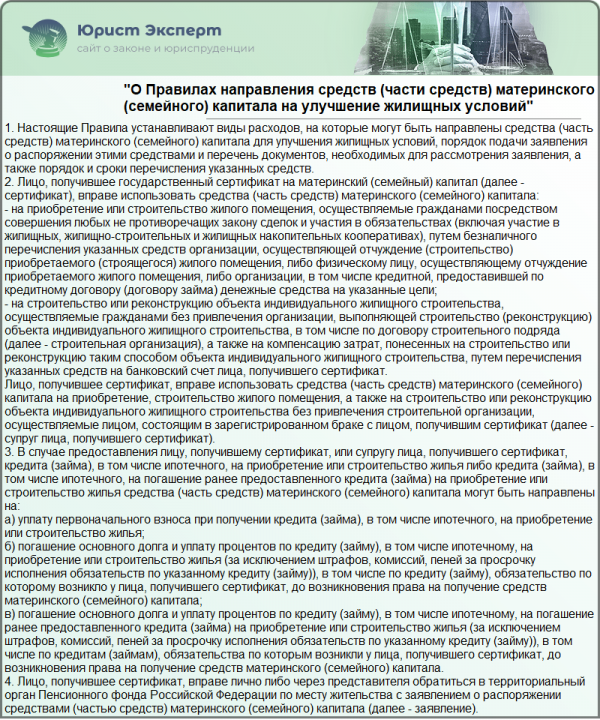

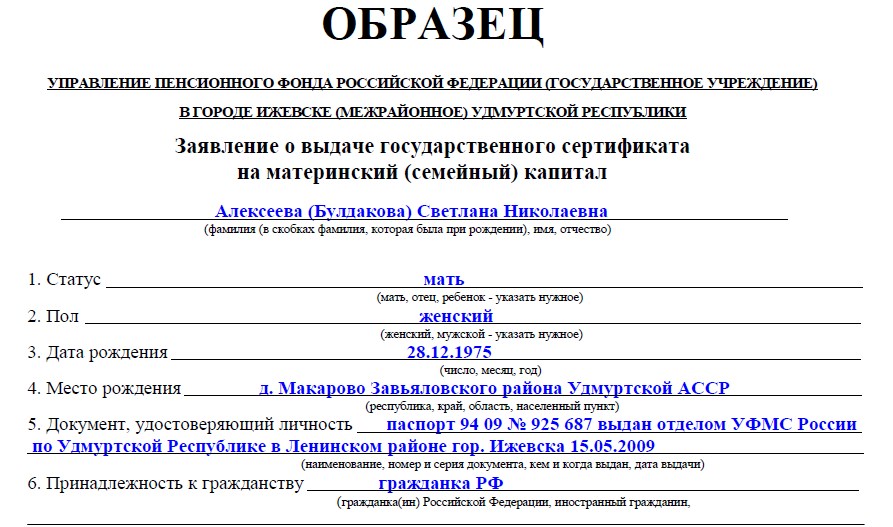

С 1 января 2007 года вступили в силу Федеральный закон №256-ФЗ от 29.12.2006 «О дополнительных мерах государственной поддержки семей, имеющих детей» и Правила подачи заявления о выдаче государственного сертификата на материнский (семейный) капитал и выдачи государственного сертификата, утвержденные Постановлением Правительства РФ от 30 декабря 2006 года №873, которые позволяют направить средства материнского капитала на погашение ипотечного кредита/займа.

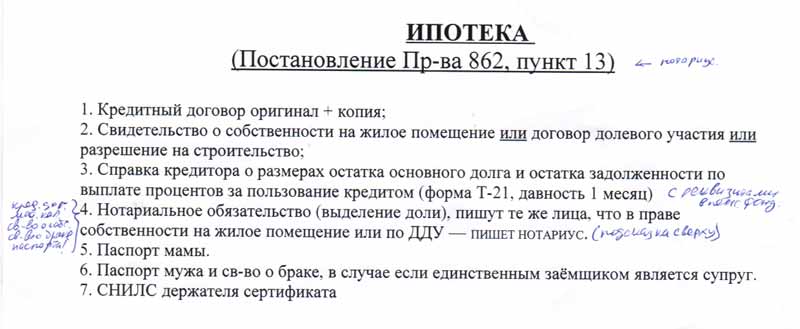

В перечень документов, необходимых для направления средств материнского (семейного) капитала на улучшение жилищных условий, запрашиваемых Пенсионным Фондом РФ, входит справка кредитора (Банка, выдавшего кредит) о размерах остатка основного долга и остатка задолженности по выплате процентов за пользование кредитом или займом.

Для получения справки кредитора необходимо предоставить в Банк следующие документы:

- Заявление на подготовку документа

- Оплаченное извещение с отметкой об оплате

- Копию паспорта каждого участника кредитного договора (разворот с фотографией и адресом регистрации)

Все документы можно подать через личный кабинет.

Срок подготовки справки — 5 дней с момента поступления оплаты и запроса. Срок действия справки — 1 месяц.

Справка кредитора предоставляется вместе с полным пакетом документов в Пенсионный Фонд. В случае удовлетворения вашего заявления о направлении средств материнского капитала в счет погашения кредита, Пенсионный Фонд перечислит денежные средства в «Росбанк Дом». Вне зависимости от условий кредитного договора, средства материнского капитала будут списаны единовременно в день поступления в счет погашения основного долга по кредиту.

Если сумма средств материнского капитала превысит размер остатка основного долга и процентов за пользование кредитом, неиспользованные средства будут возвращены Банком обратно в Пенсионный Фонд.

После списания денежных средств «Росбанк Дом» сформирует новый график платежей и направит вам на адрес электронной почты (при отсутствии адреса электронной почты — на адрес для корреспонденции).

Материнский капитал

– Требуется ли обязательство об оформлении права собственности в случае, если на момент подачи заявления о распоряжении средствами материнского (семейного) капитала право собственности на это жилое помещения уже оформлено на всех членов семьи?

– В этом нет необходимости, если при подаче заявления в Пенсионный фонд вы представите документы, подтверждающие право собственности всех членов семьи.

– В 2006 году был заключен кредитный договор на покупку квартиры. Приобретенная квартира в настоящее время продана, свидетельство о регистрации права собственности аннулировано. Семья продолжает выплачивать кредит. Можно ли в этом случае средства материнского капитала направить на погашение этого кредита?

– Нет, нельзя. При подаче заявления на погашение ипотеки материнским капиталом среди прочих документов необходимо представить свидетельство о регистрации права собственности. В рассматриваемом случае представить это свидетельство заявитель не может. Следовательно, у Пенсионного фонда не будет оснований принять документы на выплату МСК.

В рассматриваемом случае представить это свидетельство заявитель не может. Следовательно, у Пенсионного фонда не будет оснований принять документы на выплату МСК.

– В квартире, купленной в кредит, проживают супруги, их дети, бабушка, дедушка, братья, сестры супругов. Кто в данном случае относится к членам семьи, то есть, кого собственник должен указать в своем обязательстве по выделению долей при использовании средств МСК?

— При оформлении письменного обязательства вы можете использовать формулировку в соответствии с ч. 4 ст. 10 Федерального закона от 29 декабря 2006 года №256-ФЗ: «оформить жилое помещение, приобретенное с использованием средств (части средств) материнского (семейного) капитала, в общую собственность лица, получившего сертификат, его супруга, детей (в том числе первого, второго, третьего и последующих детей) с определением размера долей по соглашению». Братья, сестры, бабушки, дедушки и так далее не относятся к членам семьи владельца сертификата.

– Можно ли направить средства материнского капитала на погашение ипотеки, оформленной на супруга женщины, получившей сертификат, если кредит взят до регистрации их брака?

– Да, можно. Главное – чтобы на момент подачи заявления в ПФР они находились в законном браке, что должно быть подтверждено соответствующими документами.

– Можно ли вернуть средства материнского капитала, которые первоначально были направлены на формирование накопительной части пенсии?

– Да, можно. Граждане, которые изначально выбрали такое расходование капитала, впоследствии могут от этого отказаться. Для этого нужно направить в Пенсионный фонд РФ заявление об отказе. Главное — сделать это до дня назначения пенсии.

– В 2007 году семья оформила ипотечный кредит, а в 2008 году родился второй сын. Можно ли использовать средства материнского капитала на погашение кредита, который был взят раньше, чем родился второй ребенок?

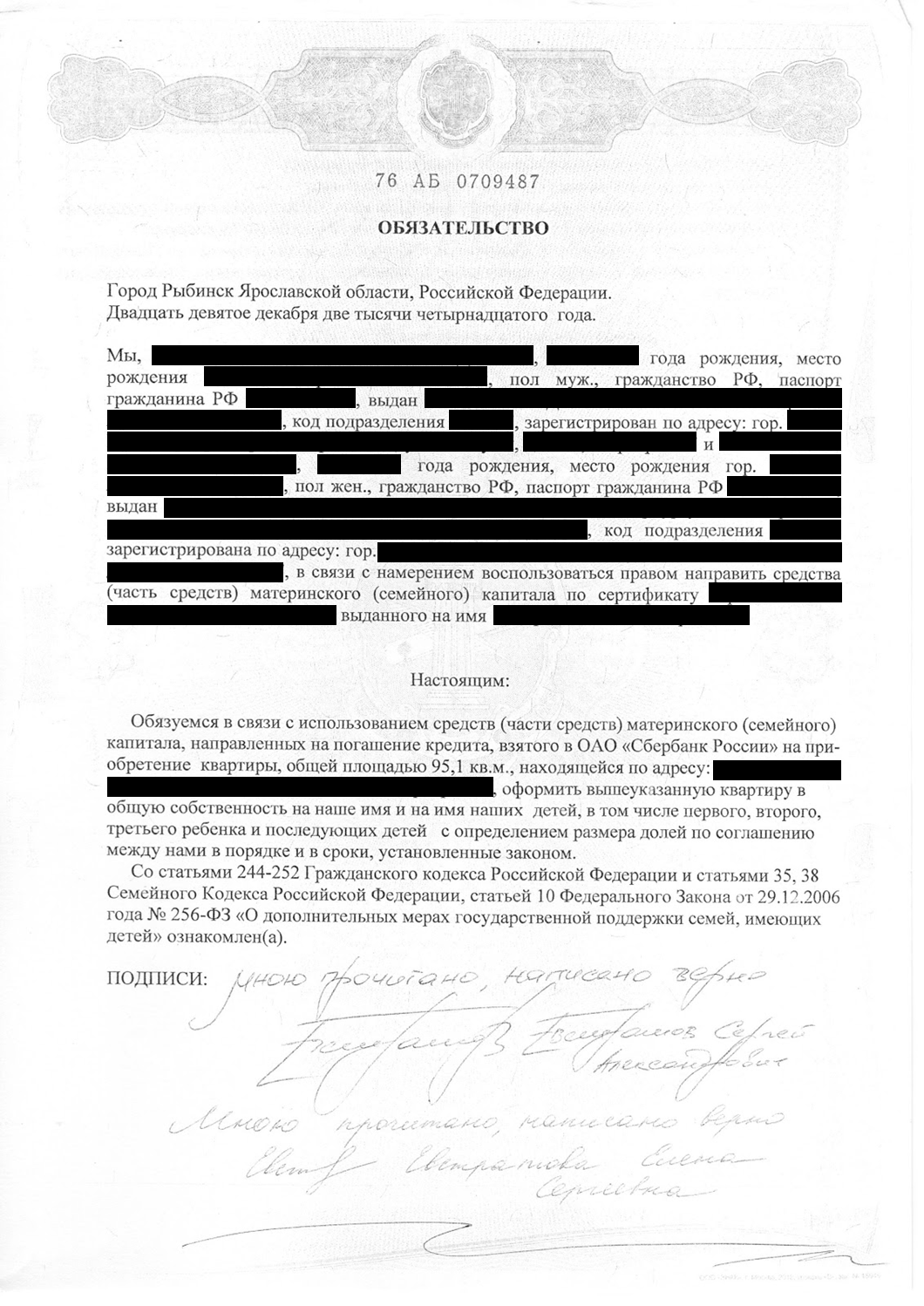

– Да, можно. Правила разрешают использовать материнский капитал как при оформлении кредита на улучшение жилищных условий, так и на погашение кредита, полученного до рождения второго ребенка, обязательства по которым возникли еще до получения права на материнский капитал. Однако важно подчеркнуть, что жилье, которое приобретается с использованием МСК, обязательно должно быть оформлено в общую собственность родителей, детей. Если на момент подачи заявления на направление средств материнского (семейного) капитала на погашение ипотечного кредита жилье не оформлено в общую собственность, то необходимо предоставить письменное обязательство в дальнейшем оформить это жилье в собственность родителей, детей (в том числе первого, второго, третьего и последующих детей).

Правила разрешают использовать материнский капитал как при оформлении кредита на улучшение жилищных условий, так и на погашение кредита, полученного до рождения второго ребенка, обязательства по которым возникли еще до получения права на материнский капитал. Однако важно подчеркнуть, что жилье, которое приобретается с использованием МСК, обязательно должно быть оформлено в общую собственность родителей, детей. Если на момент подачи заявления на направление средств материнского (семейного) капитала на погашение ипотечного кредита жилье не оформлено в общую собственность, то необходимо предоставить письменное обязательство в дальнейшем оформить это жилье в собственность родителей, детей (в том числе первого, второго, третьего и последующих детей).

– Можно ли направить средства материнского капитала на обучение в вузе не второго, а первого ребенка?

– Да, можно. Но не сразу. Нужно помнить, что средствами материнского (семейного) капитала можно распоряжаться только после достижения вторым ребенком возраста 3 лет.

— Если я покупаю на материнский капитал дом, обязательно включать в долю мужа, если у него есть доля в квартире его матери. В долю я включать его не хочу, потому что он сильно пьет и почти не работает. Как мне поступить.

— В соответствии с требованиями действующего законодательства, недвижимое имущество, приобретаемое на средства материнского (семейного) капитала, оформляется в собственность всех членов семьи — супругов и детей.

— Если ребенка, на оплату обучения которого направляются средства материнского капитала, отчислят из Вуза, можно ли отказаться от дальнейшего направления материнского капитала на образование.

— Да, можно. Для этого нужно направить в Управление Пенсионного фонда России заявление об отказе в направлении средств и указать причину отказа. К заявлению необходимо приложить документ об отчислении из образовательного учреждения. На основании этого заявления Пенсионный фонд прекратит перечисление средств с 1-го числа следующего месяца.

— Может ли сертификат на материнский капитал получить отец?

-Да, может, но только в отдельных случаях. Отец ребенка может получить сертификат, если мать умерла, лишена родительских прав, совершила в отношении своих детей умышленное преступление, относящееся к преступлениям против личности, а также в случае отмены усыновления ребенка, в связи с усыновлением которого возникло право на материнский капитал. Или же если мужчина является единственным усыновителем второго, третьего и последующих детей.

Материнский капитал | Жилой комплекс «Пять Звезд», Воронеж

До повышения цен ИпотекаЕсли Вы уже пользуетесь кредитом, то часть его можно погасить «материнским капиталом». Собираем пакет документов для Пенсионного фонда, приносим в банк сертификат на материнский капитал, пишем заявление, после чего в банк из пенсионного фонда в течение двух месяцев перечисляются деньги.

При этом, необходимо помнить, что материнский капитал — это деньги всей семьи, поэтому необходимо будет оформить нотариальное обязательство о том, что после погашения ипотечного кредита, все члены семьи будут наделены долями в квартире. По закону не требуется оформления конкретных долей в квартире, поэтому члены семьи сами решают, какая часть квартиры будет оформлена на родителей, а какая на детей. Средствами материнского капитала можно заплатить по ипотечному кредиту, полученному в любом банке.

По закону не требуется оформления конкретных долей в квартире, поэтому члены семьи сами решают, какая часть квартиры будет оформлена на родителей, а какая на детей. Средствами материнского капитала можно заплатить по ипотечному кредиту, полученному в любом банке.

Кроме этого, можно использовать материнский капитал на покупку жилья, для увеличения денежной суммы, которую можно потратить при покупке квартиры. К сумме первого взноса и ипотечного кредита, выдаваемого банком, добавляется материнский капитал. На первый взгляд, это выгодно, потому что первый взнос при получении ипотечного кредита может быть меньше, но лишь на первый взгляд… Первый взнос (из собственных средств) может быть от 0-5% от стоимости квартиры, вместе с материнским капиталом составлять не менее 20% от стоимости выбранной недвижимости. Формально это плюс для заемщика: меньше нужно копить денег на первый взнос. Фактически, банков, которые учитывают материнский капитал в составе первого взноса заемщика — единицы, они понимают, что их программы — уникальны, а потому, «компенсируют» выгоды для заемщика более высокой процентной ставкой.

Как технически получить кредит с помощью материнского капитала:

У Вас на руках, помимо прочих документов, которые требуются для получения ипотечного кредита, должен быть государственный Сертификат о праве на получение материнского капитала, справка об остатке Материнского капитала. Обратите внимание, что использовать мат.капитал в качестве первоначального взноса можно лишь тогда, когда ребенку, с рождением которого был выдан мат.капитал, исполнилось 3 года.

Таким образом, заёмщик получает в банке две суммы:

- Сумму кредита, по процентной ставке, принятой в банке для этой программы (в зависимости от срока кредитования, размера первого взноса, способа подтверждения доходов и наличия договора личного страхования). Эту сумму кредита заёмщик погашает сам, собственными деньгами.

- Сумму кредита, равную сумме, указанной в государственном Сертификате. Эта денежная сумма погашается деньгами «материнского капитала», перечисляемыми в банк из Пенсионного фонда.

Но до момента, пока деньги в банк из пенсионного фонда не поступили, заёмщик платит проценты за пользование этими деньгами.

Но до момента, пока деньги в банк из пенсионного фонда не поступили, заёмщик платит проценты за пользование этими деньгами.

Погашение ипотеки материнским капиталом в 2019 году: документы, условия, как использовать

Погашение ипотеки материнским капиталом — широко распространенная практика использования материальной помощи, полученной в 2019 году согласно нормативным документам в счет государственной поддержки семьи для создания лучших жилищных условий после рождения второго и следующих детей. Преимущество такого варианта состоит в том, что выделенной субсидией можно закрыть основной долг по ипотеке или уплатить проценты за пользование кредитными ресурсами сразу после получения сертификата. Для этого не нужно ждать, чтобы второй ребенок или следующий достиг возраста трех лет. Такое решение позволяет уменьшить финансовую нагрузку на семью и погасить займ за максимально короткое время.

Порядок и процедура погашения

При погашении ипотеки с помощью материнского капитала часть денежных средств можно потратить следующим образом:

- Использовать субсидию на внесение первоначального платежа по займу при условии, что ранее по ипотечному кредиту выплаты не совершались.

Недавно эту схему предлагали отдельные финансовые учреждения, поэтому при подаче заявки на ипотеку указывали, что для первого взноса будет использован материнский капитал. После внесения изменений в законодательство в 2019 году за всеми кредитными организациями закрепили обязанность принимать к оплате первого взноса сертификаты на маткапитал. Теперь заемщик может воспользоваться своим правом использовать выделенные средства в любой момент. Следует отметить, что субсидия для поддержки семьи не только повышает вероятность быстрого разрешения жилищной проблемы, но и позволяет увеличить номинальные показатели займа.

Недавно эту схему предлагали отдельные финансовые учреждения, поэтому при подаче заявки на ипотеку указывали, что для первого взноса будет использован материнский капитал. После внесения изменений в законодательство в 2019 году за всеми кредитными организациями закрепили обязанность принимать к оплате первого взноса сертификаты на маткапитал. Теперь заемщик может воспользоваться своим правом использовать выделенные средства в любой момент. Следует отметить, что субсидия для поддержки семьи не только повышает вероятность быстрого разрешения жилищной проблемы, но и позволяет увеличить номинальные показатели займа. - Воспользоваться государственной поддержкой, чтобы уменьшить размер ежемесячных взносов, и направить материнский капитал на погашение основного долга по ипотеке. Такой вариант особенно подойдет заемщикам, заключившим кредитный договор до того момента, когда у них возникло право на получение субсидии. Если клиент досрочно погасит основной долг, он сможет рассчитывать на уменьшение ежемесячных взносов или сокращение срока кредитования.

- Применить сертификат для погашения процентов, которые начисляются за использование кредитного ресурса. Этот самый невыгодный вариант для заемщика, поэтому реализуется редко. Однако он очень выгоден банку, поскольку в этом варианте финансовое учреждение получает заработанные деньги сразу и раньше предусмотренного договором срока. Эксперты компании Royal Finance рекомендуют гасить проценты по займу только в том случае, когда у заемщика возникла угроза потери работы и платежеспособности. В трудной ситуации он не сможет платить полностью ежемесячный взнос, но будет стараться любой ценой погашать тело кредита, чтобы не остаться без квартиры.

Погашение ипотечного кредита за счет государственной субсидии — очень простая банковская операция. Она проходит в четыре этапа:

- Заемщик должен получить в Пенсионном фонде справку о размере материнского капитала для погашения ипотеки и список документов, которые понадобятся при подаче заявки на использование субсидии.

- Обратиться со справкой к кредитору с заявлением о зачислении средств на счет заемщика, после чего банк выдает специальный документ о размере задолженности по ипотеке и сумме процентов, которую необходимо погасить до окончания действия кредитного договора.

- Пенсионный фонд согласно заявлению заемщика переводит деньги на его банковский счет.

- Кредитор выполняет перерасчет задолженности и полностью гасит долг, либо предлагает новую схему платежей.

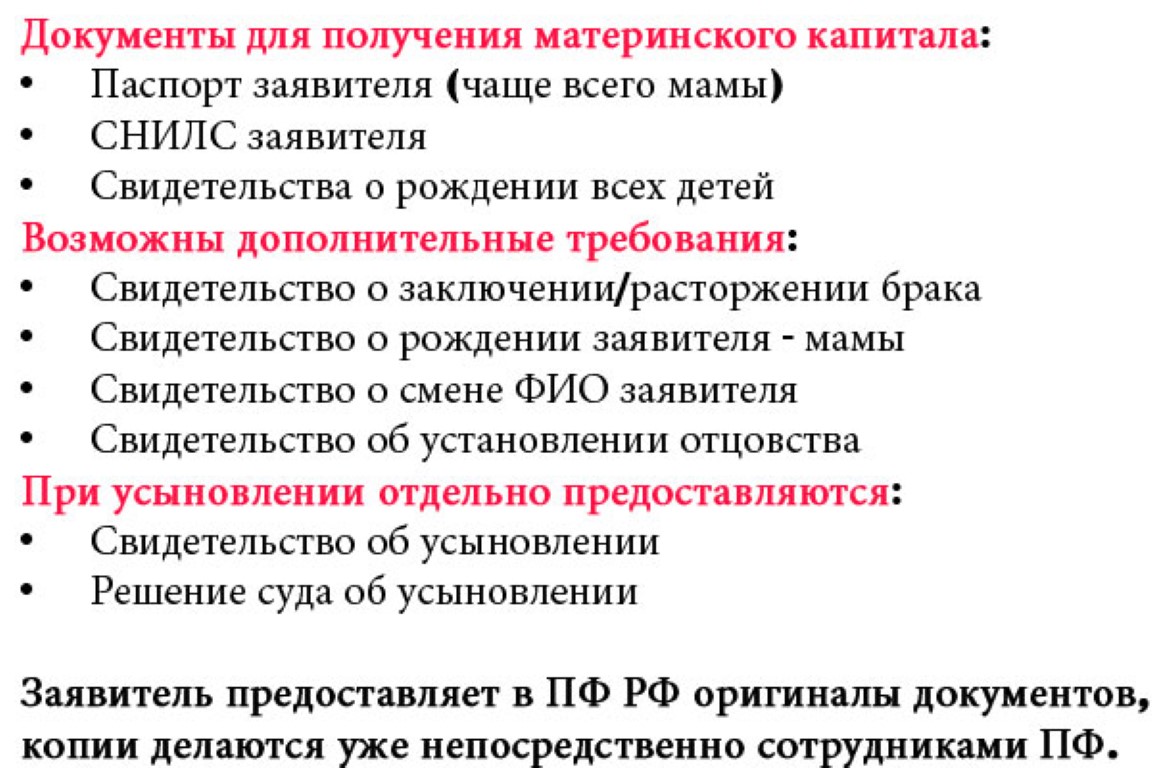

Какие документы нужны?

При оформлении займа под материнский капитал клиенту следует получить в ПФР сертификат, чтобы использовать его для погашения ипотеки. В пакет документов для банка входят:

- заявление о досрочном погашении кредита за счет маткапитала;

- сертификат с суммой остатка средств;

- паспорт заявителя;

- справка о составе семьи по месту проживания;

- свидетельства о рождении детей или акт об усыновлении из органов опеки;

- свидетельство о заключении брака.

| Банк | Ставка | Комиссия | Ежемесячный платеж | Заявка |

|---|---|---|---|---|

| МКБ | 8.1 | 0 | 33 651 | Оставить заявку |

| ВТБ | 8.25 | 0 | 33 955 | Оставить заявку |

| Райффайзенбанк | 8.29 | 0 | 34 037 | Оставить заявку |

| Россельхозбанк | 8.35 | 0 | 34 159 | Оставить заявку |

| Юникредитбанк | 8.4 | 0 | 34 262 | Оставить заявку |

| ДОМ.РФ | 8.4 | 0 | 34 262 | Оставить заявку |

| Сбербанк | 8.6 | 0 | 34 672 | Оставить заявку |

| Промсвязьбанк | 8.9 | 0 | 35 292 | Оставить заявку |

| Абсолют банк | 9. 25 25 | 0 | 36 022 | Оставить заявку |

| Совкомбанк | 9.89 | 0 | 37 376 | Оставить заявку |

Пенсионный фонд

Контроль над расходованием государственной помощи семьям осуществляет Пенсионный фонд, поэтому обналичить деньги или использовать средства по своему усмотрению не получится. Существующие правила разрешают использовать материнский капитал на погашение ипотеки, полученной до того, как родился второй ребенок при условии, что недвижимость будет оформлена с выделением долей всем членам семьи, включая детей. При этом следует учитывать следующие факторы:

- Если требование о перечислении средств отвечает условиям программы использования материнского капитала, но в кредитном договоре не указана цель их получения, заявка будет отклонена.

- Погасить ипотеку маткапиталом можно при условии, что каждый член семьи является собственником части жилой недвижимости.

Если этого по ряду причин не произошло, в ПФ необходимо предоставить нотариально заверенное обязательство заемщика о выделении доли всем членам семейства после погашения кредита.

Если этого по ряду причин не произошло, в ПФ необходимо предоставить нотариально заверенное обязательство заемщика о выделении доли всем членам семейства после погашения кредита. - Пенсионный фонд не даст разрешения на приобретение аварийного жилья или недвижимости на территории другого государства, а также возведения дома, если будущая жилая площадь меньше нормативной с учетом всех членов семьи.

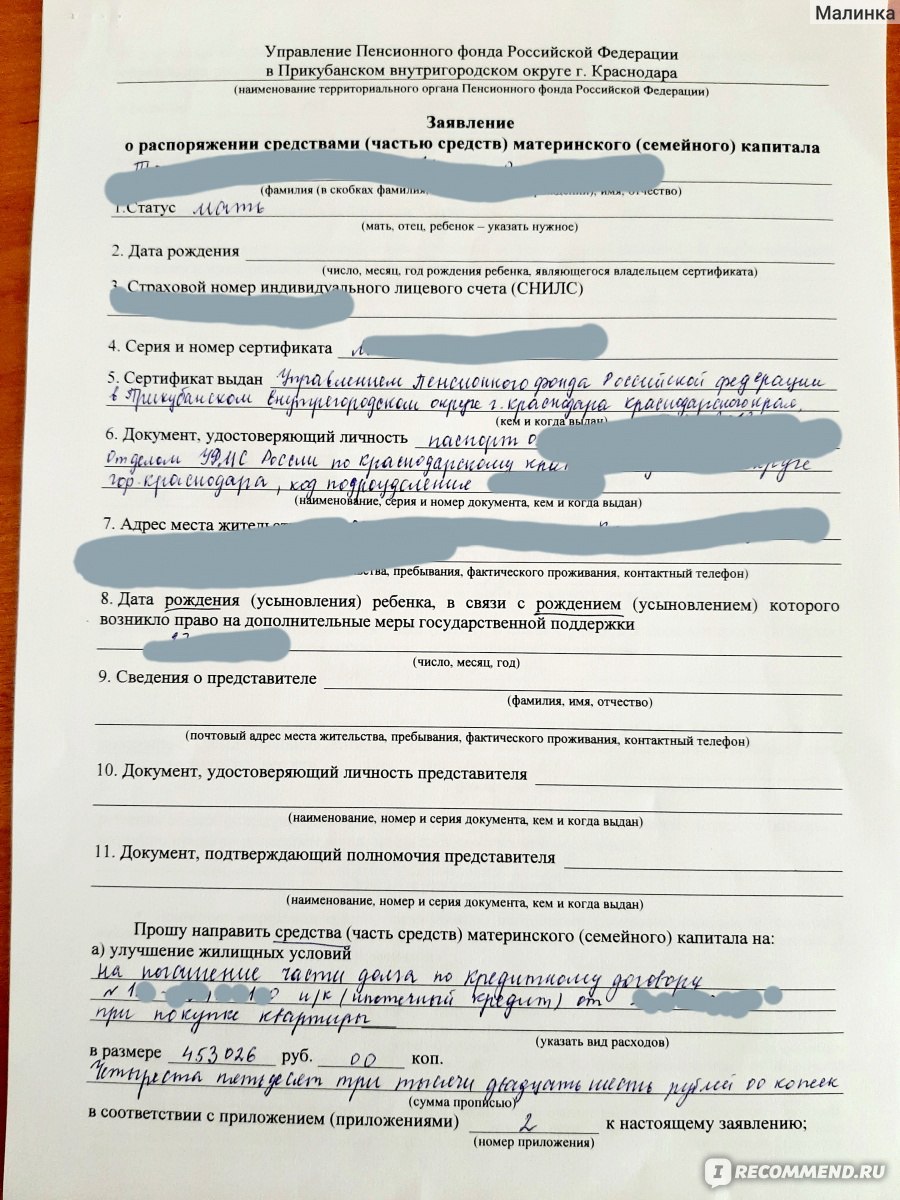

При обращении в Пенсионный фонд понадобится написать заявление на распоряжение материнским капиталом для погашения ипотеки и собрать перечень документов:

- паспорт лица, получившего сертификат;

- оригинал сертификата или его дубликат;

- договор об ипотеке с обязательным указанием цели использования маткапитала;

- справку из банка с остатком по телу кредита и размеру процентов за его обслуживание;

- документ из Россреестра о наличии собственности;

- заявление супругов о выделении доли каждому ребенку после погашения кредита;

- справку из банка, подтверждающую получение кредита безналичным переводом;

- справку с места проживания, а при ее отсутствии форму № 3 документа из Федеральной миграционной службы;

- свидетельство о заключении брака;

- свидетельства о рождении детей.

При сдаче заявления в Пенсионный фонд владельцу сертификата должны выдать расписку с указанной датой и печатью. ПФР обязан рассмотреть документы (заявление, договор о кредитовании и прилагаемые справки) в течение 30 дней, определить возможность для направления материнского капитала на погашение ипотеки и выдать заемщику письменное разрешение на использование средств.

При досрочном погашении

Поскольку договор на выдачу ипотеки заключается на длительное время, у банка всегда остаются риски, связанные с потерей платежеспособности клиента. Чтобы застраховаться от убытков, он может поднять процентную ставку или сократить срок кредитования. Несмотря на это, досрочное закрытие займа является материально выгодным для клиента. Если у вас есть возможность оформить сертификат на материнский капитал и направить средства на досрочное погашение ипотеки, эксперты компании Royal Finance советуют этим воспользоваться. Мы поможем ускорить рассмотрение вашего дела в Пенсионном фонде и переоформить кредитный договор в банке, после чего тело кредита станет меньше, и проценты за его обслуживание будут пересчитаны.

Изменение материнского капитала в 2020 году

© Royal Finance – кредитный брокер в Москве

На что можно потратить маткапитал

На образование

- Средствами материнского капитала можно оплатить учебу любого ребенка в семье, не только того, после рождения которого было получено право на сертификат. Также можно оплачивать образование сразу нескольких детей;

- Можно оплатить обучение детей в образовательных учреждениях любого уровня — от детского сада до вуза. Также можно покрыть расходы на общежитие, предоставляемое образовательной организацией;

- Обычно для этого нужно дождаться, пока ребенку исполнится три года. При этом на момент начала обучения он должен быть не старше 25 лет.

Исключение — это оплата детского сада, тогда маткапиталом можно распорядиться сразу после рождения ребенка;

Исключение — это оплата детского сада, тогда маткапиталом можно распорядиться сразу после рождения ребенка; - Организация, в которой ребенок получает образование, должна находиться на территории РФ и иметь лицензию на оказание образовательных услуг;

- Для того чтобы потратить средства на образование, кроме заявления вы должны подготовить копию договора с образовательным учреждением (или детским садом). Для оплаты общежития вам понадобится договор найма с указанием суммы и сроков внесения платы и справка из организации, подтверждающая проживание ребенка в общежитии. Еще, конечно же, нужен паспорт получателя маткапитала.

Смотрите также

На улучшение жилищных условий (в т. ч. ипотеку)

- Распорядиться маткапиталом на улучшение жилищных условий можно, когда ребенку исполнится три года. Исключение — это погашение основного долга или первоначального взноса по ипотеке. Тогда потратить сертификат разрешается сразу после рождения (или усыновления) ребенка;

- Вам нужно взять справку из банка об ипотеке.

Она нужна для Пенсионного фонда (он распоряжается средствами маткапитала), для этого документа есть специальная форма;

Она нужна для Пенсионного фонда (он распоряжается средствами маткапитала), для этого документа есть специальная форма; - Также нужно нотариальное обязательство о том, что жилье будет в общей долевой собственности всех членов семьи. Сделайте несколько копий — они вам понадобятся, когда в течение шести месяцев после снятия обременения по ипотеке нужно оформить доли в собственность членов семьи;

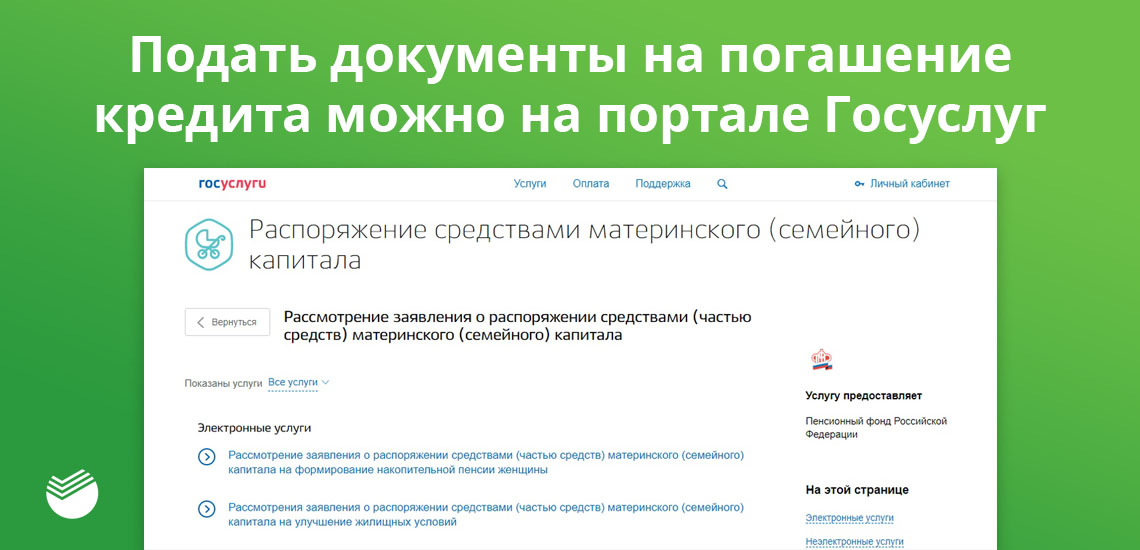

- Надо подать заявление в отделении ПФР (или на сайте) или МФЦ, через портал Госуслуг. Список необходимых документов — на сайте. Пенсионный фонд рассмотрит заявление в течение месяца. Если он откажет в перечислении средств, решение можно обжаловать в самом фонде;

- Если вы решили оплатить маткапиталом первоначальный взнос, то сперва нужно написать об этом в заявлении на ипотеку. Также понадобится справка из ПФР, что маткапитал еще не потрачен;

- После оформления ипотеки с таким первоначальным взносом вы должны сделать те же шаги, что и при ее погашении маткапиталом. Это нужно, чтобы фонд перевел средства в банк.

NB: ремонт квартиры улучшением жилищных условий не считается. Маткапитал нельзя использовать для приобретения жилого помещения, признанного непригодным для проживания, аварийным, подлежащим сносу или реконструкции, кроме того, из средств маткапитала невозможно погасить кредит за такое жилье.

На формирование накопительной части пенсии матери

Материнский капитал может быть полностью или частично включен в состав пенсионных накоплений и передан в доверительное управление управляющей компании или в негосударственный пенсионный фонд.

На социальную адаптацию и интеграцию в общество детей-инвалидов

Средствами маткапитала можно компенсировать затраты на определенные товары и услуги для социальной адаптации и интеграции в общество детей-инвалидов. Однако средства нельзя направить на медуслуги, а также на реабилитационные мероприятия, техсредства реабилитации и услуги, предусмотренные федеральным перечнем реабилитационных мероприятий, технических средств реабилитации и услуг, предоставляемых инвалиду за счет средств федерального бюджета.

На ежемесячную выплату

Право на ежемесячную выплату из маткапитала есть у семей, в которых:

- второй ребенок родился (или был усыновлен) после 1 января 2018 года;

- среднедушевой доход — не выше двух прожиточных минимумов;

Семьям, подпадающим под оба условия, ежемесячно на протяжении трех лет выплачивается сумма, равная прожиточному минимуму для детей.

ВАЖНО

- Можно распределить средства материнского капитала одновременно по нескольким направлениям;

- Наличные деньги по сертификату получить нельзя.

Материнский капитал — форма государственной поддержки российских семей, воспитывающих детей. Выдается с 1 января 2007 года при рождении или усыновлении второго, третьего или последующего ребёнка, имеющего российское гражданство, при условии, что родители не воспользовались правом на дополнительные меры государственной поддержки.

С 12 марта 2020 года воспользоваться материнским капиталом могут также те семьи, у которых родился или был усыновлен первый ребенок после 1 января 2020 года.

«Группа ЛСР» предлагает вам использовать материнский капитал для покупки квартиры. Это серьезная инвестиция в ваше будущее! Вы хотите расширить жилье? Или обеспечить квартирой своего ребенка, когда он вырастет и захочет жить отдельно? Данная форма господдержки поможет вам! Главное — найти самое выгодное применение.

Существует несколько способов использования маткапитала для улучшения жилищных условий:

-

Материнский капитал как первый взнос (или его часть) на покупку квартиры

-

Использование средств для полного или частичного погашения оформленного ранее ипотечного кредита

-

Погашение платежа по рассрочке, предоставляемой застройщиком

-

Частичная оплата при покупке готового жилья за наличные средства

В двух последних случаях воспользоваться маткапиталом можно при условии достижения ребенком возраста 3-х лет.

Как купить квартиру с помощью материнского капитала?

Первым шагом для тех, кто принял решение направить материнский капитал на покупку квартиры в новостройке, становится подбор застройщика, который принимает материнский капитал в оплату квадратных метров. Затем необходимо обратиться с соответствующим заявлением в отделение пенсионного фонда по месту жительства. Также в обязательном порядке понадобятся паспорт, сертификат и страховое свидетельство обязательного пенсионного страхования.

Если вы планируете купить квартиру в ипотеку с помощью материнского капитала, то перечень необходимых документов может быть расширен в зависимости от требований банка. При этом ставка по кредиту составляет от 7,7% годовых.

По вопросам покупки квартиры в новостройке с помощью материнского капитала обращайтесь к специалистам отдела продаж «ЛСР. Недвижимость — Северо-Запад» по телефонам 8 (812) 325-01-01, 8 (800) 325-01-01.

*материнский капитал невозможно использовать при покупке апартаментов.

Родильные дома погашают по ипотеке только основной долг. Возврат ипотеки материнским капиталом: документы, условия и порядок

Последние изменения: январь 2019 г.

Семьи с двумя детьми имеют право рассчитывать на помощь государства в решении важных жилищных вопросов. Среди популярных направлений реализации сертификата — покупка жилья и благоустройство жилищных вопросов. Если нужно ждать 3 года, пока ребенок приобретет жилье с помощью капитала, то погашение ипотеки материнским капиталом доступно сразу после рождения.

Есть особые требования к жилью, условия порядка регулируются федеральным законом.

Способы продажи капитала

Основным условием использования МК до 3-х летнего возраста ребенка является наличие зарегистрированной ипотеки. Варианты использования средств бюджета предполагают выделение средств:

- В качестве первоначального взноса по жилищному кредиту.

- На погашение процентов и основной суммы ипотечной задолженности, полностью или частично.

- Использование в военную ипотеку (для участников НИС).

Выплаты по ипотеке производятся единовременно в размере, равном общей сумме долга, или в форме частичного погашения ипотеки с пересмотром условий дальнейшего погашения.

Чтобы воспользоваться этим правом, они выбирают банки, известные своим успешным долгосрочным сотрудничеством с государством по ряду социальных проектов, в том числе МК. Если практически любой банк позволяет выплатить часть полученной ипотеки, то далеко не все реализуют схемы использования капитала для первого взноса.

В зависимости от того, полностью ли погашена ипотека, или МК уменьшает сумму долга, уменьшая кредитную нагрузку на заемщика, порядок регистрации будет разным. Есть общие требования по реализации средств из бюджета. Например, обязательство уведомить банк о погашении до наступления срока погашения.

Какие требования к заемщику в лице владельца сертификата на маткапитал

Момент, когда можно использовать капитал, — это когда ребенок достигает трехлетнего возраста, однако для ипотечных заемщиков это ограничение снимается.

Для успешного получения транша от государства необходимо убедиться, что выполняются следующие условия:

- Кредит, за счет которого было приобретено жилье, является адресным, т.е. направлен исключительно на улучшение жилищных условий семьи.

- Жилье должно соответствовать определенным требованиям, выдвигаемым кредитором (недвижимость в частной собственности, в неаварийном, относительно свежем здании, оборудованном современными коммуникациями.

- Объект для проживания российской семьи должен быть приобретен на территории Российской Федерации.

- При ипотечном кредитовании подавляющее большинство ссуд выдается сразу обоим супругам (если есть законный брак).

- После последней выплаты ипотечного долга важно успеть перерегистрировать жилье в общую долевую собственность в течение шести месяцев, при этом каждый член семьи будет владеть акциями. Это требование обеспечивается нотариальным оформлением.

При регулярной покупке дома без кредита родители обязаны сразу зарегистрировать собственность на всех, но в случае ипотеки нужно подождать и только после этого ввести членов семьи в владельцев.

Несоблюдение данного условия влечет судебное оспаривание и аннулирование платежа с принудительным взысканием суммы государственных средств с заемщика.

Получение средств для погашения ипотеки по госпрограмме — это многоэтапная процедура, требующая взаимодействия с банком и ПФР.

Поскольку основанием для получения выплаты является наличие договора об ипотеке, первое, что вам потребуется, это визит в банк и заключение ипотечной сделки.

Согласование с банком

Первые этапы ипотечной сделки с использованием капитала аналогичны стандартной последовательности действий:

- О предварительном одобрении сделки на основании поданного заявления. Кредитор оценивает платежеспособность и надежность человека, просматривая документы о доходах и изучая кредитную историю.

- Согласование банка действительно в течение 3-6 месяцев, в течение которых будущие заемщики ищут вариант с учетом требований, выдвигаемых финансовой структурой.

- Согласование подбора жилья и условий кредита в банке. Оценка и подготовка документов к сделке.

- Передача аванса продавцу и оформление квитанции.

- Заключение договора купли-продажи и ипотеки. В то же время они приобретают страхование недвижимости и подписывают ипотеку.

- Покупатель переоформляет жилую площадь на себя, и банк перечисляет сумму за вычетом первого взноса на реквизиты продавца.

Поскольку разные банки реализуют разные программы с использованием matkapital, рекомендуется сначала изучить, доступна ли ипотека для определенного типа собственности от кредитора. Например, не все банки готовы кредитовать покупку комнат или жилья в долевом строительстве.

Страхование часто оформляется в дочерней компании, принадлежащей финансовому учреждению, или заемщику предоставляется список аккредитованных страховых организаций, в которых разрешено страхование залогового имущества.

Аналогичная ситуация и с оценкой имущества. Банк рекомендует обращаться к специалистам, с которыми сотрудничает и мнению которых доверяет.

Расчет с продавцом не всегда осуществляется безналичным расчетом. При желании при регистрации недвижимости в Росреестре средства будут храниться в ней после подписания договора и до момента перерегистрации объекта недвижимости.

После расчетов с продавцом ипотечная сделка считается завершенной, и заемщик получает квартиру и долговые обязательства перед банком.Обладатель сертификата, получив ссуду, имеет право сразу использовать досрочное погашение по госпрограмме. Следующий этап связан с взаимодействием с ПФР и согласованием траншевых платежей.

Соответствие в ПФР

Пенсионный фонд России — государственный орган, наделенный всеми полномочиями по координации и контролю за исполнением закона о материнском капитале. Основанием для выделения средств по госпрограмме будет заявление родителя с просьбой прислать деньги на погашение ипотечной ссуды.

Помимо самого приложения, родитель должен подготовить обширный пакет бумаг, подтверждающих законность сделки и наличие права использования МК.

В пакете бумаг:

- Паспорт заявителя (другой документ, удостоверяющий личность).

- Семейное свидетельство, ранее полученное в ПФР.

- Договор ипотеки с банком.

- Договор купли-продажи недвижимости.

- Документ из банка с указанием суммы остатка задолженности.

- Свидетельство о браке (если родители состоят в законных отношениях).

- Личные документы на детей (справки).

- Документы на приобретаемое имущество.

- Письменное обязательство предоставить каждой равной доле в ипотечной недвижимости после снятия регистрационных ограничений на основании ипотеки.

Как правило, доли делятся между всеми членами семьи пропорционально, но родители имеют право отказаться от своего имущества в пользу несовершеннолетних.

Исходя из необходимого списка, заявлению в ПФР предшествует выдача справки и получение нотариального обязательства. Остальные документы уже должны быть у ипотечного заемщика.

На рассмотрение и проверку поданного обращения отводится 1 месяц.

Законодательством определены максимальные сроки ожидания решения ПФР, которые не могут превышать 30 дней.Через несколько дней после принятия решения Пенсионный фонд письменно уведомляет заемщика.

После положительного ответа организуется денежный перевод на сумму капитала или сумму оставшейся задолженности. В последнем случае оставшаяся часть капитала остается неиспользованной, и родители сохраняют за собой право направить их на другие варианты использования, разрешенные законом.

Пенсионный фонд перечисляет средства строго по реквизитам, указанным ипотечным кредитором. Получить наличные из бюджета в кассе невозможно.

Поскольку для досрочного погашения требуется предварительное уведомление банка, заемщик обязан уведомить банк о предстоящем переводе, который указывается в письменной форме до подачи заявления. В письменном заявлении клиент должен указать просьбу принять полученную сумму к погашению, а также пересчитать платежи, если платеж не окончательный и превышает общую сумму долговых обязательств.

В письменном заявлении клиент должен указать просьбу принять полученную сумму к погашению, а также пересчитать платежи, если платеж не окончательный и превышает общую сумму долговых обязательств.

Всего три варианта использования маткапитала при погашении ипотеки :

- Полная ликвидация долга и закрытие кредитной линии (это возможно, если сумма кредита была небольшой или она была оформлена задолго до подачи заявки на материальный капитал).

- Уменьшение ежемесячных платежей за счет списаний с основного долга при сохранении срока действия договора.

- Уменьшение срока погашения без изменения выплат.

Если клиент полностью закрывает кредитные обязательства и досрочно расторгает договор, необходимо будет дополнительно проверить достаточность суммы. При отсутствии финансовых претензий к заемщику банк оформляет справку о погашении долга, а также выдает ипотеку, которая потребуется в Росреестре для передачи объекта в полную собственность и снятия ограничений. У родителей есть 6 месяцев, чтобы выполнить обязательство по передаче семейных паев.

У родителей есть 6 месяцев, чтобы выполнить обязательство по передаче семейных паев.

Когда платеж лишь частично покрывает сумму долга, заемщик выдает новый график погашения (чаще всего банки настаивают на сохранении срока и сокращении платежа).

Выбор кредитора

В законе прямо указано, что кредит, который можно погасить с помощью МК, должен быть жилищным, т.е. он направлен исключительно на покупку жилья. В процессе проведения второй фазы продажи капитала для погашения ипотеки ПФР рассмотрит соответствие финансового учреждения определенным параметрам, включая наличие лицензии.

Получение кредита микрофинансовой организации не дает права направления основных средств, а также потребительского кредита в банке.

Трудности ждут желающих получить кредит в потребительском кооперативе. Практика показывает, что получить согласование в ПФР от клиентов сельскохозяйственных потребительских кооперативов сложно, даже если оно обеспечено ипотекой. Для получения выплаты вам придется обратиться в суд и обжаловать решение ПФР, однако шансов на удовлетворение иска мало.

Когда можно отказаться?

В случае отклонения от норм ПФР может обнаружить в транзакции признаки мошенничества и отказать в одобрении.

В общий список причин отрицательного решения ПФР входят:

- прекращение права на материнский капитал;

- несоблюдение требований к порядку, нарушение правил действий;

- использование средств по требованию материнской компании выходит за рамки разрешенных областей использования капитала;

- превышение суммы в заявке на реальный остаток при наличии денежных средств;

- лишение или ограничение родительских прав;

- кредитор не соответствует требованиям ПФР.

Из-за высокого риска мошенничества со стороны отдельных родителей подразделение финансовой разведки обязательно проверит личность отца и матери по:

- лишение прав детей, которым предоставлено право на получение материнского капитала;

- установленная виновность в совершении преступления против ребенка;

- аннулирование прав приемного родителя.

Иногда причины отказа носят формальный характер и успешно обжалуются в суде.Каждая ситуация с погашением ипотеки за счет капитала индивидуальна; возникают сложности с подбором жилья и согласованием условий поселения с продавцом. Для успешного использования государственных средств по программе matkapital ипотечному заемщику необходимо заранее уточнить условия работы госпрограммы с банком, а также проконсультироваться с сотрудником отделения ПФР. При отсутствии принципиальных проблем с документами и соблюдением жилищно-кредитных условий процедура возврата ипотеки с помощью МК не вызывает особых затруднений.

Бесплатный вопрос юристу

Нужна консультация? Задайте вопрос прямо на сайте. Все консультации бесплатные. Качество и полнота ответа юриста зависят от того, насколько полно и ясно вы описываете свою проблему.

Целью апелляции является использование федеральных денег для погашения ипотечных кредитов.

Согласно Федеральному закону № 256, именно Пенсионный фонд осуществляет перечисление денежных средств со счета материнского капитала.

Вам нужно будет заранее записаться на прием и собрать необходимый список документов.

После их прохождения нужно будет ждать 30 дней. Именно на этом сроке ПФР принимает решение.

Затем вам пришлют письмо по почте на указанный адрес с ответом. Если ваша заявка будет удовлетворена, то перевод денег будет в течении 30 дней.

Перечень документов для погашения ипотеки материнским капиталом в Пенсионный фонд

Чтобы использовать государственные деньги для выплаты ипотеки, не нужно ждать, пока ребенку исполнится три года.Сделать это можно сразу после получения сертификата. Для этого вам понадобится ряд документов.

В перечень обязательных документов в Пенсионный фонд для погашения ипотеки за счет материнского капитала необходимо указать:

- Паспорт заявителя.

- Заявитель СНИЛ с детьми.

- Заявление.

- Обязательство по передаче детям долей в кредитном имуществе.

- Сертификат.

- Свидетельства о браке и рождении.

Дополнительно включают:

- Кредитный договор.

- Выписка из Единого государственного реестра, подтверждающая факт владения данным имуществом.

- Банковские реквизиты.

- Договор купли-продажи.

- Выписка из банка о непогашенном остатке.

Следует отметить, что в каждом отделе действуют свои правила обработки тех или иных документов. В основном различия касаются банковских выписок и обязательств.

Последний выдается у нотариуса и стоит от 1 до 12 тысяч рублей.

Чтобы сэкономить, не платите несколько раз, рекомендуется сдавать пробу в отделении ПФР, куда вы планируете подавать документы. С документами в ПФР на погашение ипотеки материнским капиталом разобрались, теперь поговорим о заявке, а конкретно о том, как ее написать, чтобы представители Пенсионного фонда не могли отказать.

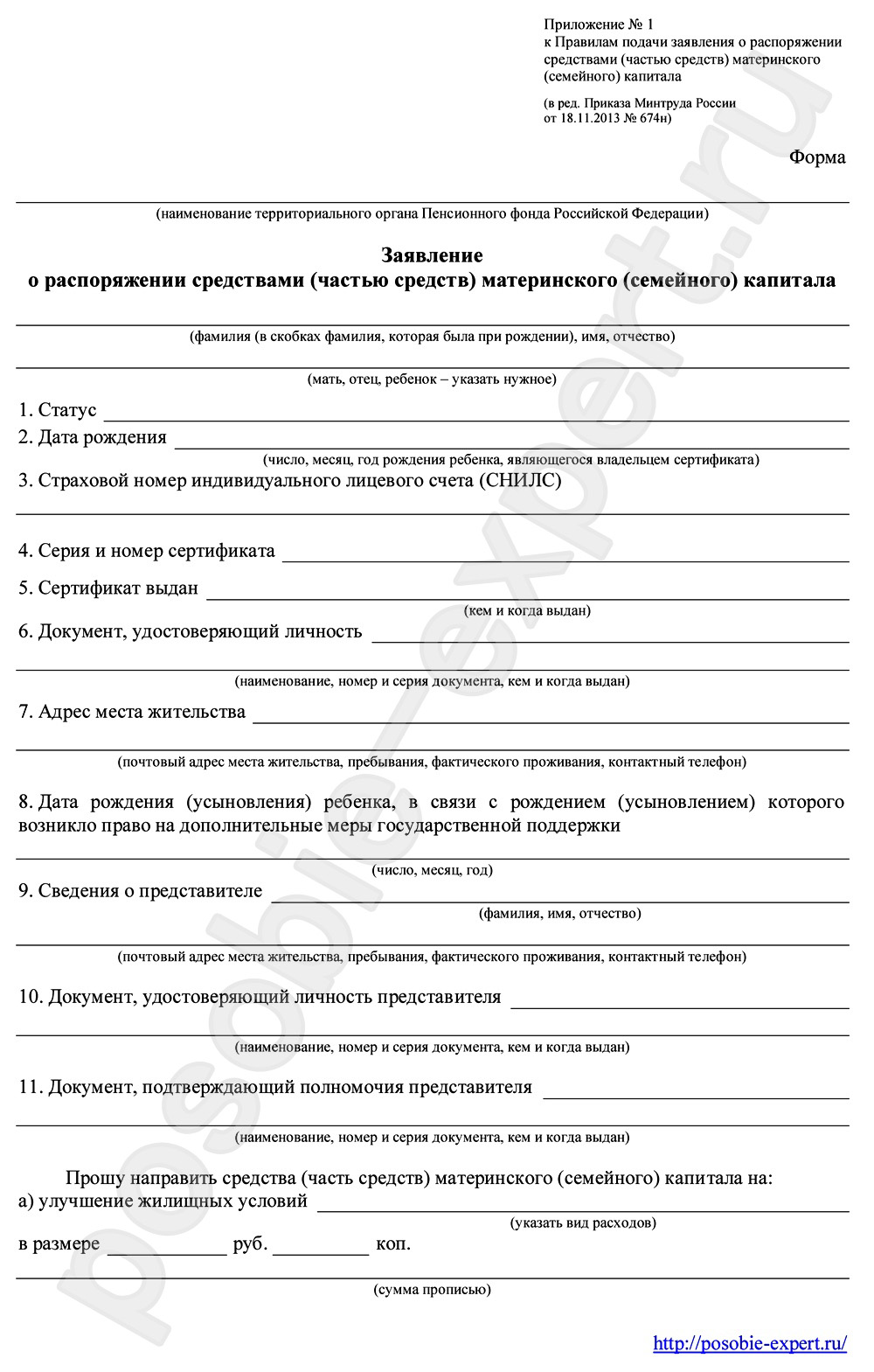

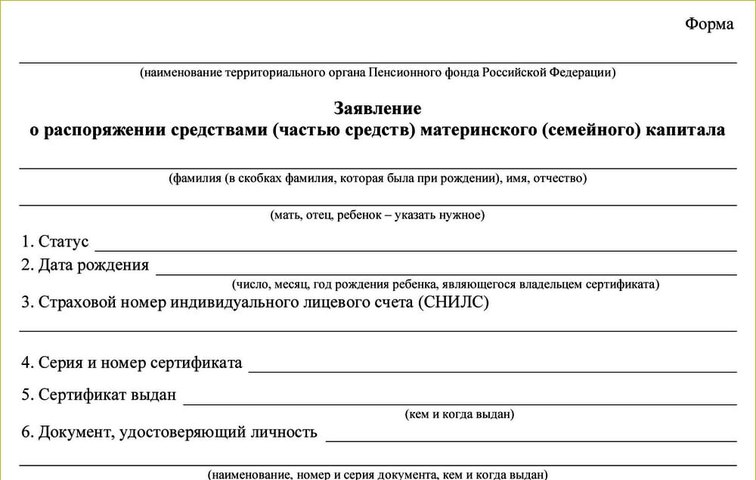

Процесс написания заявления

Сотрудники ПФР особенно трепетно относятся к заявлению. Его необходимо правильно заполнить. Исправления не допускаются.Вы можете заполнить его перед специалистом или самостоятельно дома.

Исправления не допускаются.Вы можете заполнить его перед специалистом или самостоятельно дома.

В нем должны быть указаны имя заявителя и его статус (мать, отец или другой законный представитель). Далее нужно написать номер СНИЛС.

Обязательно указать номер справки и ее серию, имена детей и паспортные данные. В паспортных данных необходимо указать не только серию и номер, но также место и дату выдачи. В конце обязательно укажите код объекта.

Что касается прописки, то она написана по подстрочному.

Сначала пишется название страны, затем название субъекта РФ, затем район (если вы не проживаете в основном городе субъекта), город, район, улица, дом и квартира. номер.

Если физический и юридический адреса не совпадают, то в том же порядке нужно указать, где именно вы проживаете в данный момент. Именно по этому адресу будет отправлено письмо.Обязательно включите индекс в обоих случаях.

Ниже приводится стандартный блиц-опрос, который включает несколько вопросов о наличии непогашенной судимости и различных факторах, которые могут препятствовать выплате бюджетных средств.

Последний абзац подразумевает написание суммы, необходимой для перевода, и перечень поданных документов. Вы можете использовать всю сумму или только ее часть для покупки недвижимости.

Способы подачи документов

Документы в Пенсионный фонд на материнский капитал можно подать лично или через уполномоченное лицо.В последнем случае этому человеку потребуется нотариально заверенная доверенность. Персональный способ передачи документов возможен по предварительной записи или в «живой очереди».

Если вы решите попасть на лечение в день лечения, рекомендуется прийти в отделение ИПФ за пару часов до его начала. Это связано с тем, что многие люди хотят управлять государственными деньгами.

Таким образом, в день выдается не более 10 купонов. Все остальные заняты людьми, которые записываются онлайн.

Зарегистрироваться можно онлайн через официальный сайт ПФР.

Необходимо ввести свой номер СНИЛС и другие личные данные.

Будьте готовы к записи через 2-3 недели.

Однако вы точно будете знать, сколько времени у вас есть на подготовку документов и к какому времени они обязательно вас примут.

За несколько дней до визита вам позвонит специалист PFR, чтобы подтвердить ваш приезд, а также проинформирует вас о полном списке документов, которые вам понадобятся.

Также можно записаться на прием через Госуслуги.рф. Эта услуга также требует регистрации. Вы предоставляете все необходимые личные данные и номер мобильного телефона для регистрации. Затем вы получите проверочный код для проверки. Далее вам нужно будет выбрать желаемую службу, регион и конкретно взятое отделение ПФР.

Стоит отметить, что система онлайн-записи несовершенна, поэтому иногда бывает, что с разных сайтов записываются одновременно.Однако это не мешает специалистам принять обоих граждан, чтобы они могли сдать документы на отчуждение капитала.

Также прорабатывается возможность подачи документов онлайн . Планировалось запустить эту функцию до 1 июня 2016 года, но она оказалась непродуманной, поэтому на данный момент ее корректируют.

После внесения всех исправлений граждане смогут в электронном виде отправить документы на погашение ипотеки за счет бюджетных средств.

Таким образом, вы легко можете подать документы на перевод маткапитала в счет погашения ипотеки.

Обращаем ваше внимание, что вам нужно будет передать детям долю в жилье в течение 6 месяцев после закрытия долга и снятия бремени.

В противном случае вы будете привлечены к административной и уголовной ответственности.

Вам также нужно будет вернуть полную сумму материнского капитала.

Последние изменения: июль 2018 г.

Если семья уже пользуется кредитом, то материнский капитал может быть направлен на погашение ипотечной или жилищной ссуды или ее части.Как правильно погасить ипотеку материнским капиталом? Обычно он позволяет покрыть от 10 до 40 процентов долга в зависимости от стоимости жилья. Организационные проблемы с порядком направления средств материнского капитала в ипотеку для держателей сертификатов редки.

- Главное условие — взятый кредит должен улучшать жилищные условия семьи, а покупаемое жилье должно быть в России.

- В этом случае заемщиком может быть как мать ребенка, так и ее муж, с которым она проживает в официально зарегистрированном браке.

Материнский капитал — собственность всей семьи. Направляя ее на улучшение жилищных условий, лицо, получившее свидетельство, берет на себя обязанность зарегистрировать приобретенное жилище в общей долевой собственности всех членов семьи. Более того, пропорция детей не установлена законом: этот вопрос остается на рассмотрении родителей. Это может быть чисто символическое. Нотариально заверенная доля жилья для ребенка еще больше защитит от многочисленных проблем, связанных с продажей жилья, приобретенного на материнский капитал.

Этапы оформления ипотеки на материнский капитал

На первом этапе необходимо известить кредитора — банк, предоставивший ссуду, о своем желании направить средства материнского капитала на погашение ипотеки. Банк должен предоставить справку об остатке основной суммы и процентов, а также правоустанавливающие документы на приобретенное жилье, находящееся в залоге банка.

Банк должен предоставить справку об остатке основной суммы и процентов, а также правоустанавливающие документы на приобретенное жилье, находящееся в залоге банка.

В территориальном отделении ПФ РФ держатель сертификата пишет заявление установленной формы о распоряжении средствами материнского капитала.Кроме того, потребуются следующие документы: оригинал сертификата, кредитный (ипотечный) договор, справка о непогашенных остатках, полученная от банка, и, конечно же, копия паспорта держателя сертификата.

Если один из членов семьи (включая детей) не входит в число владельцев квартиры, приобретенной по ипотеке, то заемщик должен предоставить нотариально заверенное письменное обязательство зарегистрировать приобретенное жилье как общую долевую собственность с указанием конкретных долей в пределах через шесть месяцев после выплаты ипотеки.Если договор займа составляется на мужа, то потребуются его документы и копия свидетельства о браке.

Часть средств материнского капитала, запрашиваемая для погашения жилищной ссуды, не должна превышать сумму остатка основного долга и начисленных процентов без учета процентов и штрафов, взимаемых банковским учреждением за нарушение договорных обязательств.

Пенсионный фонд и материнский капитал давно взаимосвязаны.Поданные документы специалисты проверят в течение одного месяца. При положительном решении средства, выделенные государством на поддержку семьи, будут переведены на счет кредитной организации в течение двух месяцев.

Условия использования материнского капитала под ипотеку

Предусматривает возврат всей суммы средств материнского капитала или его части в любое время после заключения договора.

На практике это можно сделать даже через несколько дней после выдачи кредита.Более того, данная банковская операция будет выступать в качестве досрочного погашения кредита.

В ряде банков действует мораторий на возможность досрочного погашения ипотечной ссуды в течение определенного периода. Также существуют программы, по которым в обмен на отказ от права на досрочное погашение кредита можно значительно снизить проценты по кредиту.

При досрочном погашении части ипотеки за счет материнского капитала есть две возможности пересчета выплат:

- сохранение срока кредита с уменьшением ежемесячных платежей;

- сокращение срока кредита с постоянным ежемесячным платежом.

Выгодно ли досрочно погашать ипотечный кредит

Одна стандартная формула гласит, что человек может отдать в ссуду 40% своего дохода. На оставшуюся сумму он должен жить комфортно. Это правда? Более того, большинство хочет поскорее расплатиться с такой ношей, как ипотека.

Большинство заемщиков ежемесячно вносят крупные суммы, но есть ли прибыль? Считается, что с такой стратегией можно больше потерять, чем получить.

Основная причина, по которой люди стараются погасить долг быстро, — это размер процентов.Любой сотрудник банка скажет вам, что переплата за 20 лет будет равна сумме первоначального кредита. Только в этом случае не учитываются инфляция и курс обмена. Поэтому клиенты иногда впадают в ступор, когда видят план выплат и сумму процентов, которые они должны заплатить. Поэтому они стараются приложить все усилия, чтобы погасить долг как можно скорее.

Практически все банки предлагают ипотеку по единой схеме, когда сначала заемщик платит проценты. Только к середине срока появится выплата на сумму основного долга. Каждый месяц нужно выплачивать ссуду одинаковую сумму, которая не меняется, но ее составляющие сильно меняются из года в год.

Только к середине срока появится выплата на сумму основного долга. Каждый месяц нужно выплачивать ссуду одинаковую сумму, которая не меняется, но ее составляющие сильно меняются из года в год.

Вы можете найти банк, в котором есть другая система получения кредита. Допустим, выплаты можно дифференцировать. Стоит отметить, что приятным бонусом станет возможность досрочного погашения кредита без штрафов и ограничений. Многие сразу смотрят на этот фактор, так как сложно найти того, кто выдаст кредит на таких условиях.

Есть только оговорка, можно получить более приятные условия, если предоставите справку об официальных доходах. Именно тогда процентная ставка для вас может быть ниже. Банки и прочие кредитные организации не любят досрочное погашение долга. Такое поведение заемщика влечет за собой убытки, так как организация не получает тот процент, на который рассчитывала. Более того, средства уже добавлены на рекламу и прочие маркетинговые гаджеты, а отдача меньше. Следует отметить, что при возможности банкам просто запретили бы досрочно погашать кредиты. Но в условиях жесткой конкуренции они не могут прийти к такой форме поведения. Кстати, заемщикам следует помнить, что сегодняшние деньги через пару лет станут «меньшей суммой» из-за инфляции и других условий. Поэтому, решив направить материнский капитал на погашение ипотеки, обязательно действуйте быстро и всегда уточняйте в банке, будут ли уменьшены основной долг или проценты по кредиту.

Следует отметить, что при возможности банкам просто запретили бы досрочно погашать кредиты. Но в условиях жесткой конкуренции они не могут прийти к такой форме поведения. Кстати, заемщикам следует помнить, что сегодняшние деньги через пару лет станут «меньшей суммой» из-за инфляции и других условий. Поэтому, решив направить материнский капитал на погашение ипотеки, обязательно действуйте быстро и всегда уточняйте в банке, будут ли уменьшены основной долг или проценты по кредиту.

Есть вопросы по этой теме? Спросите нашего юриста через форму ниже или позвоните по номерам, указанным ниже.

У вас есть вопросы и уточнения? Наши специалисты рады вам помочь. Если вам нужна юридическая консультация по телефону, вы можете заказать обратный звонок с помощью формы онлайн-консультанта, и наш специалист перезвонит вам в удобное время.

Довольно часто среди россиян возникает вопрос, как расплачиваться по ипотеке с материнским капиталом Ведь государство предоставило прекрасную возможность направить ее на покупку жилой недвижимости. Сегодня все больше и больше российских семей хотят воспользоваться этой привилегией.

Сегодня все больше и больше российских семей хотят воспользоваться этой привилегией.

В данной статье мы рассмотрим вопросы, связанные с тонкостями процедуры внесения материнского капитала для погашения ипотечной ссуды.

Что такое материнский капитал и как им распорядиться

Для начала рассмотрим понятие материнского капитала. Суть данной концепции выражается в двух составляющих:

- Как способ государственной поддержки семей, в которых растут двое и более детей

- Материнский капитал как способ улучшения демографической ситуации в России

Учитывая, что госпрограмма ставит перед собой задачу укрепления и повышения качества жизни семей, возможные способы использования выделенных государством денежных средств ограничены.

Использование материнского капитала возможно следующими способами:

- собственное жилье

- Перечислить сумму в Пенсионный фонд, чтобы в будущем пенсия матери увеличилась

- Оплата образовательных услуг любого ребенка в семье

- Оплатить услуги или приобрести средства реабилитации и адаптации для детей-инвалидов

Как известно, наиболее востребован первый способ. Таким образом, вы можете на законных основаниях использовать средства материнского капитала для покупки своей недвижимости двумя способами:

Таким образом, вы можете на законных основаниях использовать средства материнского капитала для покупки своей недвижимости двумя способами:

- При прямой покупке недвижимости

- При оформлении ипотечной ссуды

Если вы остановили свой выбор на втором варианте, то сумму материнского капитала можно использовать для оплаты уже выданного жилищного кредита (ипотеки), либо использовать как сумму первоначального взноса при заключении сделки.Вы должны знать, что вам не нужно ждать достижения ребенком 3-х летнего возраста, так как вы имеете право без проблем пользоваться средствами материнского капитала сразу после его получения.

Подчеркнем, что на законодательном уровне установлено, что средства семейного капитала можно использовать только для безналичных расчетов — наличные деньги получить невозможно. Государство приняло такое решение, чтобы контролировать целевое использование выделенной денежной суммы. Поэтому, если вы планировали использовать средства материнского капитала при покупке или строительстве собственной недвижимости, вам необходимо обратиться в Пенсионный фонд России и написать соответствующее заявление.

Несмотря на строгие правила, установленные законом, бывают исключения. Например, если семья решила построить дом для жилья по собственному проекту, то половину материнского капитала можно получить еще до начала строительства на текущий счет в банке. Для получения второй части семейного капитала необходимо обратиться в Пенсионный фонд (это возможно не ранее чем через полгода с момента передачи первой части материнского капитала) с пакетом документов и заявлением.Документы должны подтверждать стоимость выполненных работ. Например, это могут быть акты выполненных работ (возведение стен здания, заливка фундамента, установка кровли и т. Д.) Договора с подрядчиками.

Как оформить справку на право получения капитала

Если вы решили использовать материнский капитал для погашения ипотечной ссуды или по своему усмотрению, справка должна быть у вас под рукой. Чтобы стать держателем заветной бумаги, вам необходимо посетить Пенсионный фонд России, причем сделать это можно в любой момент после появления соответствующего права. То есть у вас родился ребенок или вы его усыновили. Что нужно взять с собой?

То есть у вас родился ребенок или вы его усыновили. Что нужно взять с собой?

Вам потребуется собрать следующий пакет документов:

- Паспорт гражданина РФ или иностранного гражданина. Обязательно наличие отметки о регистрации гражданина

- Свидетельство о рождении ребенка. Если вы гражданин иностранного государства, то вместо свидетельства о рождении малыша можете подать другой документ. Например, это может быть справка, подтверждающая, что ребенок является гражданином России

Прочие документы — их перечень зависит от конкретной ситуации:

- Решение об усыновлении ребенка

- Если ваши интересы реализуются через представителя, вам потребуется доверенность.

- Если мать умерла, смерть сертификат должен быть принесен.

- Определение суда об объявлении матери умершей

- Решение суда о лишении матери родительских прав

Дополнительно нужно будет написать заявление на получение справки о материнском капитале. После этого наберитесь терпения и ждите — в течение месяца ваше заявление будет рассмотрено, и Пенсионный фонд примет решение о предоставлении справки или отказе в выдаче семейного капитала.

После этого наберитесь терпения и ждите — в течение месяца ваше заявление будет рассмотрено, и Пенсионный фонд примет решение о предоставлении справки или отказе в выдаче семейного капитала.

Что делать в случае утери или повреждения сертификата

В жизни может случиться что угодно, а сертификат утерян, уничтожен или поврежден.Как быть в этом случае? Вам следует снова посетить Пенсионный фонд, где вам выдадут дубликат. Если данные держателя сертификата (ФИО, паспортные данные) были изменены, заявителю также необходимо будет обратиться в Пенсионный фонд.

Важно знать, что сертификат не имеет срока годности. Его можно использовать на протяжении всей жизни матери или приемного родителя. Если случилось несчастье, и владелец справки умер, то право распоряжаться капиталом имеет второй супруг, ребенок до достижения им 23-летнего возраста или приемный родитель.

Как выплатить ипотечный кредит материнским капиталом

Если у вас на руках уже есть долгожданный сертификат, вы, как уже было сказано выше, получаете законное право использовать материнский капитал для погашения ипотеки или внесения авансовый платеж. Чтобы во время процедуры вам не приходилось сталкиваться с непредвиденными ситуациями, предлагаем воспользоваться пошаговой инструкцией ниже:

Чтобы во время процедуры вам не приходилось сталкиваться с непредвиденными ситуациями, предлагаем воспользоваться пошаговой инструкцией ниже:

1. Начальный этап — это обращение в финансовое учреждение, выдавшее вам ипотеку или дом. заем для получения справки о процентах по кредиту и остатка основного долга.Кроме того, вам могут предоставить договор купли-продажи квартиры или свидетельство о праве собственности (правоустанавливающие документы), которые вы купили под залог. В большинстве случаев финансовые учреждения не усложняют жизнь заемщикам получением таких документов, но нельзя быть на 100% уверенным в том, что сложностей не возникнет.

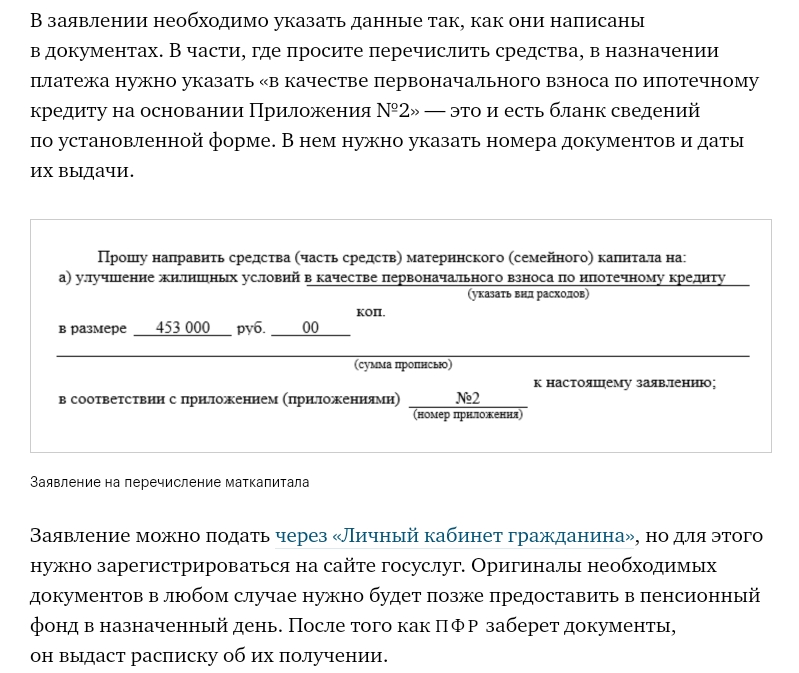

2. Визит в Пенсионный фонд для написания заявления о перечислении семейного (материнского) капитала в счет выплаты ипотечного кредита. Бланк вам выдаст сотрудник Пенсионного фонда, и вам не нужно будет за него платить.При себе необходимо иметь необходимый пакет документов:

- Свидетельство о материнском капитале;

- Паспорт гражданина России.

Если вы являетесь гражданином иностранного государства и вам предоставлено право на получение материнского капитала, вам необходимо иметь при себе паспорт иностранного гражданина и документы, подтверждающие ваше место жительства;

Если вы являетесь гражданином иностранного государства и вам предоставлено право на получение материнского капитала, вам необходимо иметь при себе паспорт иностранного гражданина и документы, подтверждающие ваше место жительства; - Документы, подтверждающие право на помещение — свидетельство о праве собственности на недвижимое имущество, приобретенное за счет заемных средств финансового учреждения.Дополнительно потребуется номер лицевого счета и выписка из домовой книги;

- Заявление поступающего гражданина о том, что после полного погашения стоимости приобретенного для жилья недвижимого имущества он обязуется выдать его всем членам семьи (детям, супругу) в долевую собственность. Этот документ должен быть нотариально заверен;

- Если по кредиту (договору ипотеки) есть еще созаемщик (например, это может быть второй супруг), то вам понадобятся следующие бумаги:

а) копии документов о гражданстве

б) документы, удостоверяющие личность (паспорт)

в) документ с указанием места жительства

г) документ, подтверждающий родство — свидетельство о браке

- Документы, подтверждающие наличие у заемщика долговых обязательств — это договор об ипотеке.

Вам понадобится бумага, где указан размер долга — для этого нужно взять справку из банка.

Вам понадобится бумага, где указан размер долга — для этого нужно взять справку из банка.

Когда заемщик соберет весь необходимый пакет документов и передаст его регистратору, необходимо получить от него расписку, подтверждающую факт получения документов. В квитанции должна быть указана дата их подачи. На рассмотрение обращения отводится 1 месяц, поэтому в течение этого срока вы должны получить положительный или отрицательный (в случае отказа) ответ.Более этого срока должностные лица не вправе рассматривать заявление.

3. Когда должностные лица Пенсионного фонда примут решение, вам придет уведомление — ответят, если дойдет до вас, если решение положительное, то вопрос остается мелким — обратитесь в банк. Следует обратить внимание на такой важный момент: из Пенсионного фонда средства по кредиту поступят на банковский счет только через 2 месяца.

4. В ситуации, когда размер материнского капитала полностью погашает оставшуюся выплату, необходимо посетить кредитную организацию для получения справки об оплате долга и отсутствии претензий к вам. В случае частичного погашения долга вы имеете право:

В случае частичного погашения долга вы имеете право:

- сократить срок жилищного кредита при сохранении первоначального размера взносов;

- Или пересчитать ежемесячный платеж.

Чтобы понять, как вы будете расплачиваться по счетам в финансовом учреждении в будущем, вам необходимо посетить кредитора и написать заявление. Так или иначе, у вас должен получиться новый график платежей.

Если банк отказывает в погашении ипотечного кредита капиталом

В случае, если банк дает вам отрицательный ответ при приеме средств материнского капитала для ипотечного кредита, мы можем смело отстаивать свои законные права.Сегодня на законодательном уровне государство обязывает абсолютно все банковские учреждения без исключения принимать материнский капитал в качестве оплаты по ипотечной ссуде. Это касается всех банков, работающих в России. Разница только в одном — какую часть долга может погасить заемщик. Этот вопрос будет определять банк.

Ряд банков позволяют своим потребителям использовать материнский капитал в качестве первоначального взноса. Некоторые потребители решают уменьшить размер основного долга за счет материнского капитала.Это наиболее выгодный вариант, так как проценты по кредиту уже будут начисляться на оставшуюся, то есть уменьшенную сумму долга, что значительно сократит переплату. Есть еще один вариант.

Некоторые потребители решают уменьшить размер основного долга за счет материнского капитала.Это наиболее выгодный вариант, так как проценты по кредиту уже будут начисляться на оставшуюся, то есть уменьшенную сумму долга, что значительно сократит переплату. Есть еще один вариант.

Есть один важный момент — вы не имеете права использовать средства семейного капитала для выплаты процентов, штрафов или других финансовых санкций по ипотечному кредиту.

Государственные субсидии и помощь многодетным семьям

Многие семьи, помимо материнского капитала, выделяемого на федеральном уровне, могут обращаться за другими субсидиями.Например, в большинстве регионов России на местном уровне утверждаются размеры выплат многодетным семьям, имеющим более двух детей. Сумма выделяется, как правило, после рождения третьего ребенка. Более того, у семьи более широкий спектр возможностей, на которые они могут потратить эти средства. Например, мать имеет право получать ежемесячные выплаты в размере определенной суммы на руки, то есть наличными. Семья также имеет право купить автомобиль в собственность.

Семья также имеет право купить автомобиль в собственность.

Следует отметить, что иногда программы улучшения демографической ситуации на региональном уровне превосходят федеральные по масштабности.Вы можете стать счастливым обладателем суммы от 100 000 до 500 000 рублей! В ряде регионов России разработаны специальные программы, гарантирующие возврат кредита в полном объеме, если в семье родится 3 ребенка.

Поэтому, прежде чем посещать Пенсионный фонд, поинтересуйтесь и займитесь сбором информации о программах фертильности, существующих в вашем районе. Это нужно сделать для того, чтобы одним махом «убить двух зайцев», то есть сделать сразу 2 дела и организовать все причитающиеся вам денежные выплаты и льготы.В такой ситуации вы значительно сократите время на решение жилищного вопроса. На сайте Пенсионного фонда размещено огромное количество информации по этому поводу. Кроме того, стоит посетить сайты региональных органов власти субъектов Российской Федерации.

Многих будущих соискателей ипотеки интересует вопрос, как оплатить материнский капитал для выплаты первого взноса или для выплаты части долга.

Если в семье, в которой родился ребенок, уже есть оформленный жилищный кредит, то справка может быть направлена на частичное погашение долга или даже на его полное погашение при наличии средств.

Существуют определенные условия погашения жилищного кредита через справку.

- Приобретаемое жилье должно находиться в Российской Федерации.

- Заемщиком может быть как мать, так и отец.

- Лицо, пользующееся сертификатом, должно разместить жилище в общей долевой собственности всех членов семьи.

Этапы получения ипотечной ссуды с использованием материнского капитала следующие:

- Уведомить банк о желании направить средства детского капитала на погашение ипотеки.Банк предоставляет документ об остатке суммы.

- В Пенсионный фонд РФ держатель справки пишет соответствующее заявление (а сам образец для получения справки можно найти по этой ссылке). Необходимо предоставить такие документы как: кредитный договор, оригинал справки, справка о непогашенном остатке, копия паспорта.

Если среди собственников нет члена семьи, заемщик также предоставляет нотариально оформленное обязательство зарегистрировать приобретенное имущество как общую долевую собственность в течение шести месяцев после полного погашения жилищного кредита.

- Сумма материнского капитала, запрашиваемая для погашения ипотеки, не должна превышать сумму остатка. Информация о том, сколько совокупного материнского капитала представлена в этом обзоре.

- В случае положительного решения ПФ РФ денежные средства переводятся на расчетный счет в течение двух месяцев. Иногда после этого Пенсионный фонд запрашивает у банка отчет о поступлении средств. Отказ возможен, если с помощью детского капитала заемщик пытается погасить накопленные штрафы и пени.

- Материнский капитал можно использовать в любой момент после заключения ипотечного договора, даже через несколько дней после подписания кредитного договора.

При использовании свидетельства на досрочное погашение части ипотеки происходит пересчет платежей:

- Срок кредита сохраняется, ежемесячные выплаты уменьшаются

- Срок кредита сокращается, размер ежемесячного платежа остается прежним.

одно и тоже.

одно и тоже.

По мнению экспертов, второй вариант более выгоден, но люди часто стараются снизить ежемесячную кредитную нагрузку за счет сокращения выплат.

Таким образом, внести материнский капитал на оплату жилищной ипотеки довольно просто; основная сложность состоит только в сборе документов. Вы найдете список документов, необходимых для использования сертификата при погашении жилищного кредита. Если вас интересуют банки, работающие с этой программой, то перейдите на этот

Прощение ГЧП: что ясно, а что нет и что могут сделать заемщики

Примечания редактора:

- 17 июня 2020 года SBA и tTreasury выпустили обновление для своего стандартного заявления о прощении, чтобы отразить изменения программы в соответствии с Законом о гибкости ГЧП, а также новое приложение EZ.Подробнее о приложениях читайте здесь.

- 5 июня 2020 года был подписан Закон о гибкости ГЧП. Законодательство упрощает правила использования средств ГЧП и права на прощение.

Приведенная ниже информация остается в силе, поскольку теперь новые условия могут быть включены по желанию. Здесь вы найдете краткое изложение Закона о гибкости ГЧП.

Приведенная ниже информация остается в силе, поскольку теперь новые условия могут быть включены по желанию. Здесь вы найдете краткое изложение Закона о гибкости ГЧП.

Теперь, когда малые предприятия и организации получили финансирование по Программе защиты зарплаты (ГЧП), и еще больше будет поступать от пополнения ГЧП, внимание переключилось на следующий и наиболее важный этап: прощение ссуд.Если заемные средства израсходованы по назначению на заработную плату, проценты по ипотеке, арендную плату и коммунальные услуги в течение восьми недель после получения, эти расходы потенциально имеют право на полное, не облагаемое налогом прощение.

Так же, как и процесс подачи заявки на ГЧП, расчет суммы прощения содержит нормативные неопределенности, которые, несомненно, приведут к путанице среди заемщиков и их консультантов. Ниже мы опишем, что относительно ясно на основе имеющихся на момент написания этой статьи указаний Администрации малого бизнеса (SBA), что остается неясным и что кандидаты могут сделать тем временем, чтобы получить максимальное прощение. Мы будем обновлять этот пост по мере появления дополнительной информации.

Мы будем обновлять этот пост по мере появления дополнительной информации.

Для заемщиков важно поддерживать постоянную связь со своим кредитором в течение всего охваченного периода, чтобы обеспечить соблюдение интерпретации и применения рекомендаций SBA о прощении ГЧП конкретным банком.

Что мы (думаем) мы знаем Приемлемые расходы

Займы ГЧП предлагают возможность прощения всего займа без уплаты налогов.Чтобы иметь право на прощение, кредитные средства должны быть использованы на:

- Заработная плата

- Покрытые ипотечные обязательства: выплата процентов (не включая предоплату или выплату основной суммы) по любому бизнес-ипотечному обязательству на недвижимое или личное имущество, возникшее до 15 февраля 2020 года.

- Покрытые обязательства по аренде: аренда бизнеса или арендные платежи в соответствии с договорами аренды недвижимого или личного имущества, действующими до 15 февраля 2020 г.

- Покрытые коммунальные платежи: бизнес-платежи за услуги по распределению электроэнергии, газа, воды, транспорта, телефона или доступа в Интернет, обслуживание которых началось до 15 февраля 2020 г.

Расходы на заработную плату включают:

- Денежная компенсация: валовая заработная плата, валовая заработная плата, валовые чаевые, валовые комиссионные, бонусы, оплачиваемый отпуск (отпуск, семейный, медицинский отпуск или отпуск по болезни, за исключением отпуска, предусмотренного Законом о реагировании на коронавирус для семей в первую очередь) и пособия при увольнении или увольнении. выплачены или понесены в течение Покрытого периода или Альтернативного покрываемого периода расчета заработной платы (как определено ниже)

- Приведенное выше определение содержится в заявлении о прощении ссуды.Временное окончательное правило о прощении ссуд (выпущено 22 мая 2020 г.) также обозначало бонусы и выплаты за риск как часть денежной компенсации. Кроме того, в FAQ 32 в ответ на вопрос о жилищных стипендиях и надбавках говорилось, что «расходы на заработную плату включают все денежные компенсации, выплачиваемые сотрудникам, с учетом ограничения в размере 100 000 долларов в год на каждого сотрудника».

Следовательно, другие формы компенсации, выплачиваемые сотрудникам в денежной форме в течение охваченного периода, могут рассматриваться как денежная компенсация.

Следовательно, другие формы компенсации, выплачиваемые сотрудникам в денежной форме в течение охваченного периода, могут рассматриваться как денежная компенсация.

- Приведенное выше определение содержится в заявлении о прощении ссуды.Временное окончательное правило о прощении ссуд (выпущено 22 мая 2020 г.) также обозначало бонусы и выплаты за риск как часть денежной компенсации. Кроме того, в FAQ 32 в ответ на вопрос о жилищных стипендиях и надбавках говорилось, что «расходы на заработную плату включают все денежные компенсации, выплачиваемые сотрудникам, с учетом ограничения в размере 100 000 долларов в год на каждого сотрудника».

- Взносы работодателя на медицинское страхование работников

- Взносы работодателя в пенсионные планы сотрудников

- Государственные и местные налоги работодателя, начисленные на компенсацию работникам

Платеж, специально исключенный из прощения, включает следующее:

- Денежная компенсация свыше 100 000 долларов для отдельного работника или доход от самостоятельной занятости партнера в партнерстве

- Компенсация работнику с основным местом жительства за пределами США

- Заработная плата за отпуск по болезни или по семейным обстоятельствам в соответствии с Законом о борьбе с коронавирусом в семьях

- Предоплата расходов

Верхний предел денежной компенсации в размере 15 385 долларов США был пересмотрен для нового 24-недельного периода покрытия, и существуют другие цифры для владельцев и не владельцев:

- Не владельцы: Пропорциональная часть денежной компенсации в размере 100 000 долларов составляет 46 154 доллара (24/52 x 100 000) за 24-недельный период покрытия; восьминедельная пропорция остается на уровне 15 385 долларов.

- Собственники (включая «сотрудников-собственников, индивидуальных предпринимателей или общих партнеров» и, предположительно, включают акционеров C Corp и S Corp, а также независимых подрядчиков): Пропорциональная часть денежной компенсации в размере 100 000 долларов составляет 20 833 долларов США (2,5 / 12 x 100 000) на 24-недельный страховой период. Это предел для правомочного владельца вознаграждения, и он также подлежит компенсации 2,5 / 12 от 2019 года, если эта сумма меньше. Восьминедельная пропорция остается меньшей из: 15 385 долларов США или 8/52 компенсации за 2019 год.

- Владелец-служащий корпорации C ограничен суммой денежной компенсации работника за 2019 год, пенсионных взносов и взносов на медицинское страхование, сделанных от их имени.

- Владелец-служащий S-корпорации ограничен суммой их денежной компенсации сотруднику за 2019 год и пенсионных взносов работодателя, сделанных от их имени, но взносы работодателя на медицинское страхование, сделанные от их имени, не могут быть добавлены отдельно, потому что эти выплаты уже включены в денежные средства их сотрудников компенсация.

Лица, подающие заявки по спискам C или F

Лица, подающие заявки по спискам C или F - , ограничены суммой замены компенсации их владельцу, рассчитанной на основе чистой прибыли за 2019 год.

- Генеральные партнеры ограничены суммой их чистой прибыли от самозанятости за 2019 год (за вычетом заявленных вычетов расходов по разделу 179, невозмещенных расходов партнерства и истощения запасов нефти и газа), умноженной на 0,9235.

В следующей таблице приведены нюансы того, что включается в денежную компенсацию для различных типов собственников.

Альтернативный период покрытия заработной платы

Заявление SBA о прощении ссуды теперь включает альтернативный период покрытия заработной платы, который предназначен для того, чтобы восьминедельный период соответствовал нормальному циклу расчета заработной платы компании и не требовал «специальной» платежной ведомости. запустить. Альтернативный период покрытия заработной платы открыт для заемщиков, получающих заработную плату раз в две недели или чаще. Они могут выбрать расчет затрат на заработную плату, начиная с первого дня их первого платежного периода после получения ссуды ГЧП.Например, если дата выплаты произошла в понедельник, 20 апреля, а следующий платежный период начинается в воскресенье, 26 апреля, то 26 апреля является отправной точкой для 56 дней для начисления заработной платы. В этом случае 20 июня будет 56 -м днем восьминедельного периода. Если вы выбрали использование Альтернативного покрываемого периода для расчета заработной платы, заемщики должны применять его последовательно во всем приложении, когда в приложении упоминается использование Альтернативного покрываемого периода для расчета заработной платы.

Они могут выбрать расчет затрат на заработную плату, начиная с первого дня их первого платежного периода после получения ссуды ГЧП.Например, если дата выплаты произошла в понедельник, 20 апреля, а следующий платежный период начинается в воскресенье, 26 апреля, то 26 апреля является отправной точкой для 56 дней для начисления заработной платы. В этом случае 20 июня будет 56 -м днем восьминедельного периода. Если вы выбрали использование Альтернативного покрываемого периода для расчета заработной платы, заемщики должны применять его последовательно во всем приложении, когда в приложении упоминается использование Альтернативного покрываемого периода для расчета заработной платы.

Понесено ИЛИ выплачено

В дополнение к Альтернативному покрываемому периоду заработной платы приложение устраняет некоторые другие административные проблемы, такие как разрешение компаниям выплачивать окончательную заработную плату за любой восьминедельный покрываемый период, который они выбирают в свою следующую регулярную дату расчета . Аналогичным образом, приемлемые расходы, не связанные с заработной платой, понесенные в течение восьминедельного периода, могут быть оплачены в следующую обычную дату выставления счета или до нее, даже если эта дата наступает после восьминедельного периода покрытия.