К чему готовиться при закрытии вклада

Рано или поздно вклад в банке приходится закрывать. Например, когда подошёл срок или понадобились деньги и нужно забрать их досрочно. Что нужно знать о закрытии вклада, какие ловушки ставят банки, расскажем далее.

Досрочное закрытие

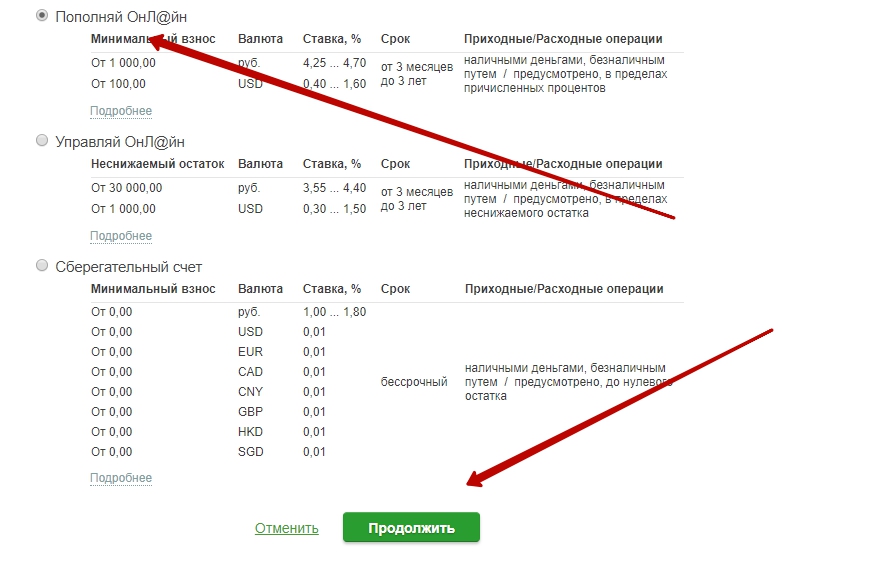

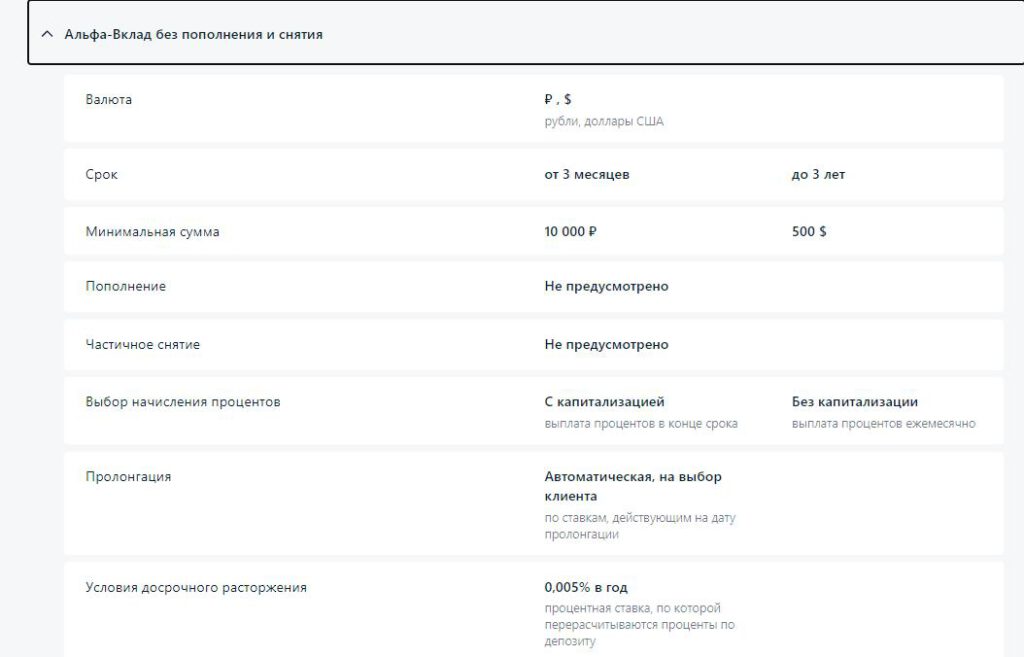

Иногда деньги нужны сейчас, и ждать, пока наступит срок окончания вклада, нет возможности. Если нужна только часть суммы, размещённой на депозите, можно воспользоваться частичным снятием. Правда, такая опция предусмотрена не по каждому вкладу. Кроме того, некоторые банки устанавливают минимальный остаток, который должен сохраниться на счёте.

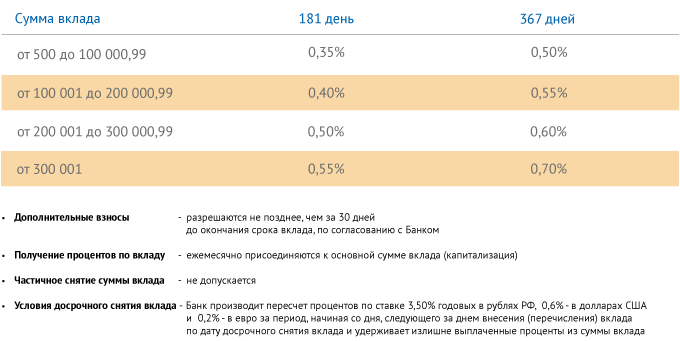

Второй вариант – закрыть вклад досрочно. В соответствии с ГК РФ банк не может отказать и обязан выдать деньги по первому требованию вкладчика. Вот, например, условия вклада банка Тинькофф:

«По требованию клиента по истечении срока, на который внесён вклад, а также при досрочном полном или частичном изъятии вклада банк выплачивает сумму путём зачисления на картсчёт в соответствующей валюте не позднее следующего рабочего дня».

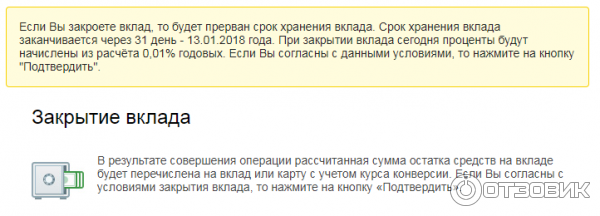

Чаще всего досрочное закрытие означает потерю процентов.

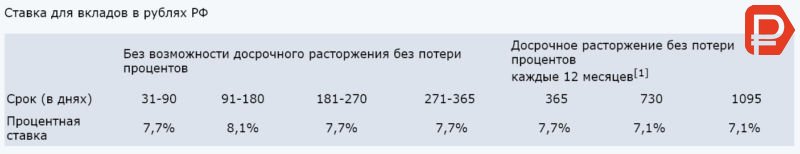

Банк пересчитает их по ставке, которую указал в договоре. Обычно это ставка депозита «До востребования» – 0,01%. Некоторые банки выплачивают клиентам, досрочно закрывшим депозит, часть начисленных процентов. Среди них – Сбербанк, который возвращает 2/3 ставки по вкладу при досрочном закрытии. Правда, для этого деньги должны пролежать на счёте не меньше полугода.

Иногда вкладчики заблуждаются, думая, что банк обязан вернуть все начисленные проценты и не имеет права ничего пересчитывать. Они ссылаются на ст. 837 ГК РФ. Там сказано, что по договору вклада банк в любом случае обязан выдать по первому требованию вкладчика сумму вклада или её часть и соответствующие проценты. Вкладчики полагают, что вычитать из суммы вклада уже уплаченные проценты после пересчёта – незаконно. Это неверно. Объяснение ищите в договоре. Часто там есть пункт о том, что разницу между уплаченной суммой и подлежащей уплате в связи с досрочным закрытием депозита банк возмещает за счёт части вклада. То есть даже если вкладчик уже получил свои проценты, он всё равно должен будет вернуть их банку после досрочного закрытия.

То есть даже если вкладчик уже получил свои проценты, он всё равно должен будет вернуть их банку после досрочного закрытия.

Как закрыть вклад правильно, если срок истёк

Подводные камни могут ждать клиента, даже если он закрывает вклад после истечения срока. Деньги можно забрать в офисе банка или перевести на свою карту. Если вы выбрали первый вариант, а на депозите крупная сумма, лучше сообщите о визите заранее. В банке может просто не оказаться необходимой наличности. Как правило, кредитные организации просят предупреждать за 1-5 дней до визита.

При безналичном переводе всё проще. Средства обычно поступают мгновенно или в течение 1-2 дней, если карта открыта в том же банке. Если в другом – срок перевода может увеличиться.

Некоторые банки позволяют закрыть вклад только в том отделении, в котором он был открыт. Уточните этот момент в своей кредитной организации.

Если забыть о вкладе

Если в назначенный день клиент не закрыл вклад и не перевёл с него деньги, обычно действует автоматическая пролонгация – продление срока действия вклада. Но есть нюансы. Не всегда можно получить те же условия, на которых вы открывали депозит. Ставка к этому времени может снизиться, вклад может исчезнуть из продуктовой линейки банка.

Но есть нюансы. Не всегда можно получить те же условия, на которых вы открывали депозит. Ставка к этому времени может снизиться, вклад может исчезнуть из продуктовой линейки банка.

Договор будет продлён на тех условиях, которые действуют на текущий момент. Если клиент забыл закрыть вклад и думает, что деньги хранятся по прежней ставке, лучше проверить этот момент. Можно проиграть в процентах.

К примеру, если такого вклада на момент окончания срока уже нет, договор будет продлён на условиях вклада «До востребования», то есть по минимальной ставке.

Также в банках встречаются комиссии за ведение счёта вклада до востребования. Если забыть о деньгах на пару лет, можно обнаружить, что вы заплатили банку деньги, о которых не подозревали.

Если решили пролонгировать вклад, уточните в банке условия – срок, ставку, возможность пополнения, частичного снятия. Не дайте себя обмануть – иногда сотрудники под видом депозита навязывают инвестиционные продукты. Часто на такие уловки попадаются пожилые люди.

| Название вклада | Ставка | Срок, дней | Частичное снятие | Пополнение |

|---|---|---|---|---|

| Максимальный доход + ₽ | Ставка 6,00 % | Срок, дней 1098 |

|

Пополнение Без пополнения |

| Максимальный доход + (Онлайн) ₽ | Ставка 6,00 % | Срок, дней 1098 | Частичное снятие Не предусмотрено | Пополнение Без пополнения |

| Пенсионный ₽ | Ставка 5,60 % | Срок, дней 181, 367, 730 | Пополнение С пополнением | |

| Пенсионный (Онлайн) ₽ | Ставка 5,70 % | Срок, дней 181, 367, 730 | Частичное снятие Не предусмотрено | Пополнение С пополнением |

| Накопительный ₽ $ | Ставка 5,60 % | Срок, дней 181, 367, 730, 1098 | Частичное снятие Не предусмотрено | Пополнение С пополнением |

| Накопительный (Онлайн) ₽ | Ставка 5,70 % | Срок, дней 181, 367, 730, 1098 | Частичное снятие Не предусмотрено |

|

| Максимальный комфорт ₽ $ | Ставка 4,50 % | Срок, дней 367 | Частичное снятие Предусмотрено | Пополнение С пополнением |

Ответы на вопросы | Банк УРАЛСИБ

Закрыть можно вклады и счета, подключенные к Вашему Интернет-банку/ Мобильному банку, если они не используются в качестве счета для погашения по действующему кредиту, в качестве счета для выплаты процентов или возврата по действующему вкладу:

Для закрытия вклада или счета перейдите на интересующий вас продукт и справа в меню нажмите на ссылку «Закрыть вклад» (или «Закрыть счет»).

Важно!

Для закрытия счета у Вас должен быть еще один счет для перечисления средств в той же валюте и в том же филиале, куда будут перечислены средства.

При переходе по ссылке производится автоматическая проверка возможности закрытия выбранного счета, и, если на момент проверки счет возможно закрыть, Вы попадете на форму оформления заявления. Если счет для перечисления средств вклада или счета (счет возврата) подключен к Интернет-банку/Мобильному банку, он будет выбран по умолчанию. Вы можете оставить этот счет или указать любой другой счет, удовлетворяющий условиям закрытия:

Если счет для перечисления средств вклада или счета (счет возврата) не подключен

к Интернет-банку/Мобильному банку, то Вы можете подключить его самостоятельно, используя «Сервис

автоматического подключения банковских продуктов». Для этого, в разделе «Портфель»,

необходимо нажать на кнопку «Подключить мои счета» и далее на кнопку «Запустить

сервис».

После обработки запроса к Вашей учетной записи будут подключены все найденные банковские продукты. Вы можете оставить этот счет или указать любой другой счет, удовлетворяющий условиям закрытия.

Справочно системой дистанционного банковского обслуживания будет показана информация о том, какая сумма процентов может «сгореть» при досрочном закрытии срочного вклада. При закрытии вклада в день его планового окончания проценты не «сгорают», информацию об этом Вы увидите в уведомлении (для закрытия вклада день в день рекомендуем оформлять заявление в первой половине дня).

Для продолжения процедуры оформления Вам необходимо дать согласие с условиями закрытия вклада или счета

и нажать кнопку «Закрыть вклад» или «Закрыть счет». На следующем шаге оформления

заявления еще раз убедитесь, что указан тот счет возврата, который был запланирован, введите одноразовый SMS-пароль

или ключ ГОК и нажмите кнопку «Закрыть вклад» или «Закрыть счет».

Статус заявления Вы можете отследить в разделе верхнего меню «История операций» — «Заявления». Как только заявление обработалось банковской системой, продукт меняет статус с «Работает» на «Помечен к закрытию». Это означает, что в конце операционного дня банка все продукты в данном статусе обработаются и перейдут в состояние «Закрыт». После этого заявление перейдет в статус «Исполнено».

Внимание!

При закрытии продукта он не отключается от Интернет-банка/Мобильного банка. Вы можете распечатать форму заявления о закрытии вклада или счета в истории заявлений

О досрочном расторжении договора банковского вклада

При заключении договора банковского вклада ни одна из сторон не может предугадать форс-мажорные ситуации, возникновение которых может вызвать необходимость досрочного расторжения соглашения. Чем грозит досрочное расторжение договора банковского вклада, и каковы его последствия расскажет эта статья.

Чем грозит досрочное расторжение договора банковского вклада, и каковы его последствия расскажет эта статья.

Сроки действия договоров банковского вклада

В соответствии с положениями ГК РФ все договора банковских вкладов с точки зрения сроков можно поделить на срочные и бессрочные (или до востребования).

Вклад до востребования, может быть расторгнут по первому требованию клиента. Срочный вклад, т.е. в котором прописан период действия соглашения, предполагает возврат вложенной суммы по окончанию определенного срока, прописанного в договоре. Поскольку доходность срочных вкладов наиболее привлекательна, то именно они пользуются повышенным спросом у населения.

Процентная ставка: что с ней происходит

Процентные ставки по договорам различны. Однако, обычно при наличии конкретного срока ставка выше, чем на вкладах до востребования.

Банки могут предлагать специальные процентные ставки, которые будут действовать при необходимости преждевременного прекращения вклада.

В договорах прописываются конкретные указания на уменьшение ставки по вкладу до минимального размера (обычно берется в расчет процентная ставка по вкладам «До востребования») при досрочном прекращении. При этом происходит пересчет процентов в соответствии с процентной ставкой на условии до востребования (от 0,1 до 0,001% годовых), независимо от того, сколько дней осталось до окончания срочного вклада. Не потерять хотя бы часть процентов первоначального договора при досрочном расторжении можно, если грамотно читать договор и выбирать банк правильно.

Соответственно отдавайте предпочтение тем вкладам и банкам, в которых, после прохождения определённого срока при досрочном расторжении соглашения, клиент получает половину от процентной ставки вклада, либо, 1/3 либо 2/3. Обычно это долгоиграющие депозиты сроком от 12 месяцев и выше. Другими словами процентная ставка не опускается к границам ставки по вкладам «до востребования», но в среднем вдвое меньше того, что можно получить при соблюдении срока действия договора.

Некоторые банки позволяют сохранить проценты и закрыть вклад досрочно без потерь, после истечения определенного периода. Но таких единицы.

Говоря о процентной ставке, нельзя не упомянуть о негласном правиле кредитных организаций: чем дольше срок, тем выше процент. Оно работает и при досрочном расторжении договора. Многие банки предоставляют льготы и идут навстречу клиенту, желающему закрыть вклад раньше времени, которые напрямую зависят от срока, который денежные средства фактически пролежали в банке и от суммы. Как привило, послабления предоставляются уже с 91 дня действия договора.

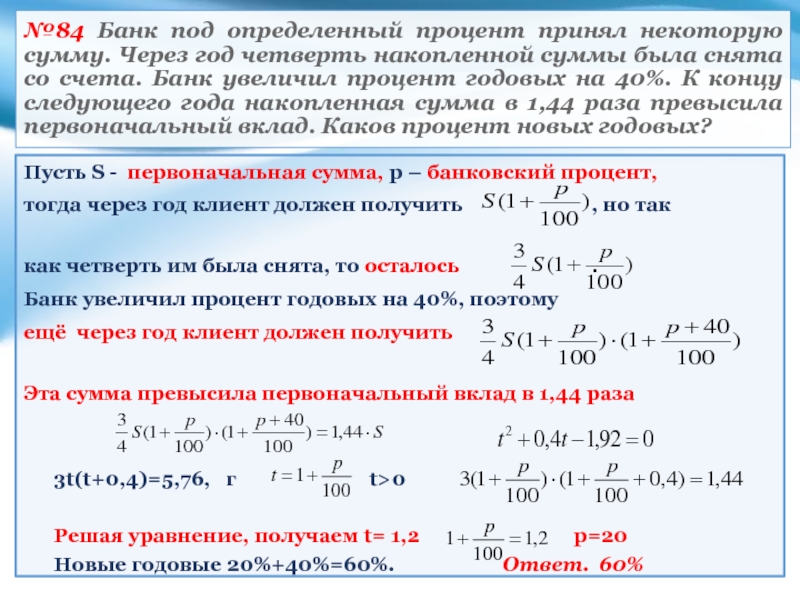

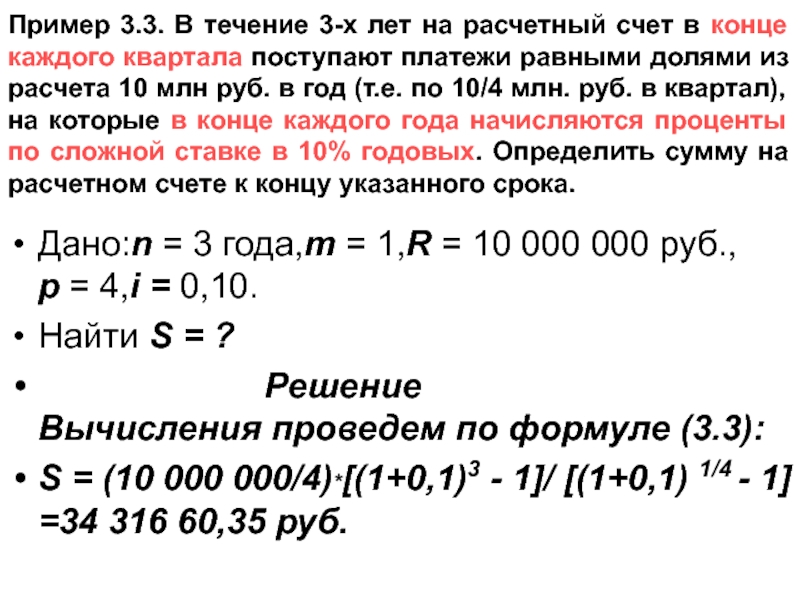

Например, если вы заключили соглашение сроком на один год под 12% годовых, то при досрочном расторжении можно рассчитывать на следующие проценты:

- с 91 по 181 день вы получите 6,5% годовых;

- с 181 по 270 День — 8,5%;

- с 270 по 361 — 9.5 % и так далее.

Процедура досрочного расторжения

Для того чтобы рассмотреть процедуру досрочного расторжения вклада необходимо обратиться как к самому договору, так и к нормам действующего законодательства.

Так в соответствии с положениями ст. 837 ГК РФ, банк обязан выдать вклад или его часть по первому требованию вкладчика. Данная норма действует в отношении всех типов вкладов физического лица. Соответственно любое условие договора, отменяющее эту норму или ограничивающее данное право, автоматически считается недействительной.

С одной стороны, у вкладчика есть право закрыть вклад в любое время, с другой, у банка имеется право «наказать» вкладчика снижением процентной ставки. И это также законно (п. 3 ст. 837).

Очень часто, при досрочного изъятия вклада банки вводят скрытые комиссии.

Если вы решили закрыть вклад раньше срока, то необходимо сообщить об этом в банк через менеджера по телефону или посетив кредитное учреждение лично. Сделать это необходимо заблаговременно. Особенно если сумма вклада существенная. Оптимальным вариантом станет предоставление письменного заявления о закрытии вклада за 2—3 рабочих дня до предполагаемой даты расторжения договора. Один экземпляр заявления предоставляете в банк, на втором, который остается у клиента, ставят отметку о получении. Заявление с подписью и датой станет главным орудием при судебном разбирательстве, если банк не захочет отдавать вклад или обманет вас с процентами.

Один экземпляр заявления предоставляете в банк, на втором, который остается у клиента, ставят отметку о получении. Заявление с подписью и датой станет главным орудием при судебном разбирательстве, если банк не захочет отдавать вклад или обманет вас с процентами.

Банк обязана вернуть средства в течение семи дней после получения заявления о желании расторгнуть договор вклада.

Что делать, если банк не закрывает вклад

Если банк, получивший от вас заявление, не закрывает вклад и не отдает деньги клиенту, то необходимо обратиться в две инстанции:

- в Центробанк,

- в суд.

В Центральный банк РФ, являющийся регулирующим органом, необходимо подать жалобу с копией заявления о досрочном прекращении договора (с подписью лица, принявшего заявление).

Стоит отметить, что отказ банка закрыть вклад и возвратить денежные средства является нарушением прав и законных интересов. Соответственно клиент может обратиться с иском в районный суд по месту жительства или по месту нахождения банка. Вместе с возвратом денежных средств клиент сможет потребовать выплату процентов и моральную компенсацию вреда.

Вместе с возвратом денежных средств клиент сможет потребовать выплату процентов и моральную компенсацию вреда.

Оптимальным вариантом считается обращение сразу в обе инстанции.

При этом обращение с иском возможно только тогда, когда банк дал официальный отказ о принудительном закрытии депозита или проигнорировал требование клиента (но получил от него соответствующее заявление).

На основании положения п.1. ст. 395 ГК РФ, если банк отказывает в выплате вклада, то на его сумму начинают начисляться проценты за пользование чужими денежными средствами, которые клиент может получить, обратившись в суд. При этом в соответствии с п.4 ст. 840 ГК РФ пункт 4, вкладчик имеет право потребовать сумму вклада, проценты, а также компенсацию понесенных убытков.

Последствия досрочного расторжения

Негативные последствия:

- главным негативным последствием досрочного расторжения становится потеря процентов.

- еще одним риском при досрочном закрытии вклада является репутационный риск клиента, т.е в этом банке к вам не будут относиться лояльно, как ранее. Свои же риски банк компенсирует всегда за счет недоплаченных клиенту процентов.

Искать решение самому или доверить работу юристу?

Лучше доверьте работу по заключению договоров и сопровождению сделок юристу или адвокату. Поверьте, он знает тонкости и нюансы, которые помогут Вам не только сохранить время, но избежать критических ошибок. А найти опытных юристов из любого города России Вы сможете на ЮрПроводнике.

Найти юристаПоиск по опытным юристам и адвокатам недалеко от Вас

Все последствия досрочного расторжения обычно прописаны в договоре, а также в ГК РФ.

Вывод

- Досрочное расторжение вклада процедура распространенная и простая. Обычно у клиентов не возникает проблем с возвратом денежных средств. Вкладчик может потерять существенную часть процентов, но может и договориться с менеджерами кредитной организации о послаблениях и льготах. Основную сумму вклада ему обязаны выдать без проблем.

- Если же вы не хотите терять проценты, то необходимо внимательно изучать предлагаемые банковские продукты, досконально изучать условия договоров и не стесняясь расспрашивать менеджеров банка. Всегда помните, что в жизни возможны форс — мажорные обстоятельства, поэтому предпочтение отдайте не высоким процентам, а вкладу с возможностью досрочного расторжения на условиях сохранения процентной ставки.

- При работе с недобросовестной кредитной организацией можно смело обращаться в Центробанк РФ и суд с требованием вернуть вклад, и компенсировать потери.

Чем чревато досрочное расторжение договора вклада для клиента?

Достаточно часто люди, вкладывающие собственные сбережения в банки, попадают в жизненные ситуации, когда им приходится расторгать договор раньше срока и забирать накопления. Притом «бедных» людей запугивают слухами о высоких «штрафах» или отказах в выплате. Постараемся подробно рассказать, какие потери бывают при досрочном закрытии вклада.

Притом «бедных» людей запугивают слухами о высоких «штрафах» или отказах в выплате. Постараемся подробно рассказать, какие потери бывают при досрочном закрытии вклада.

Правовые аспекты

Глава 44 Гражданского кодекса («Банковский вклад») посвящена взаимоотношениям банков и их вкладчиков. Ст. 837 обязывает банк по первому обращению клиента вернуть ему полную сумму вложенных средств без учета срока вклада. Вместе с тем по букве закона допускается снижение процентной ставки.

Период, в течение которого необходимо вернуть клиенту деньги, прописан в 45 главе ГК (ст. 859) о банковских счетах, включая счета по вкладам. Он составляет 7 дней после подачи в финансовое учреждение соответствующего заявления о расторжении договора, если на устное уведомление о желании забрать деньги банк не отреагировал. При отсутствии ответа можно смело обращаться в Центральный банк с заявлением о невозврате вклада.

Если договором предусмотрен пункт о начислении комиссии в этой ситуации, то на основании статей 168 и 180 ГК РФ совместно со ст. 16 закона, защищающего права потребителей, это условие признается неправомерным.

16 закона, защищающего права потребителей, это условие признается неправомерным.

Особенности досрочного закрытия

По мнению банкиров, доходность вклада напрямую зависит от степени «жесткости» его условий. Зачастую максимальные проценты характерны для вложений, срок которых начинается с 2-х лет. Причем пополнение или снятие какой-либо части средств исключается, а выплата процентов производится ежеквартально, ежегодно или при окончании действия вклада. Если есть возможность пополнения или снятия определенной суммы, то ставка, вероятнее всего, окажется меньше.

Условия вклада диктуют порядок досрочного получения всей суммы или ее части:

• В случае разрешенного частичного снятия клиент может забрать средства без штрафов в пределах неснижаемого остатка. Если требуется получение всей суммы, то вкладчик должен быть готов к применению штрафных санкций в свой адрес.

• Когда условия договора не допускают возврата части вложенных средств, человеку придется расторгать договор раньше установленного срока. При всем этом банк не только не упустит возможности выставить штраф, но и может пересчитать ранее выплаченные проценты.

При всем этом банк не только не упустит возможности выставить штраф, но и может пересчитать ранее выплаченные проценты.

Штрафные санкции

Все меры, которые банк может применить к вкладчику при преждевременном расторжении, имеют право касаться исключительно начисляемых процентов. Многие кредитные организации в течение нескольких лет устанавливали в такой ситуации штрафы в виде процентов от суммы вклада, размер которых мог достигать 15%. Как же банки сейчас «наказывают» своих клиентов? Существуют различные варианты:

• Использование ставки «до востребования», начисляемой за все время нахождения средств у банка. В большинстве случаев ее значение не превышает 1% и может составлять, например, одну десятую % или сотую. Если клиент уже успел получить проценты за прошлые месяцы по начальной ставке, то банк «компенсирует» эту сумму, урезав общий размер выплат. Ведь клиент уже ранее получил причитающиеся проценты, поэтому полная сумма не будет меньше вложенных средств.

• Пересчет набежавших процентов по заниженной ставке, равной, например 50% или одной трети от заявленной.

• Применение комбинированной методики: за конкретный период (за 3 месяца или за полгода) считаются проценты по базовой ставке, а за оставшийся период до даты снятия – по ставке, называющейся «до востребования».

• Учет фактического срока нахождения денег на счету. К примеру, если прошло меньше половины срока, то используется ставка «до востребования». Если деньги пролежали в банке больше половины срока, то применяется специальная ставка. Она, конечно же, меньше базовой, но гораздо больше минимальной.

Есть банковские учреждения, которые предлагают всевозможные подарки или бонусы. Например, на счет зачисляется небольшой процент от начальной суммы. Если вкладчик захочет частично или полностью изъять вклад, то такой подарочной «компенсации» он сразу лишится.

Еще банки часто включают в договор требование о предварительном извещении о намерении снять свой вклад. Условия, каcающиеся незапланированного снятия средств, должны прописываться в договоре.

Условия, каcающиеся незапланированного снятия средств, должны прописываться в договоре.

Для чего нужна автопролонгация?

Автопролонгация представляет собой автоматическое продление срока договора, если клиент в банк не явился в день закрытия и не забрал свои деньги. В разных кредитных учреждениях можно увидеть различия в условиях пролонгирования: возможно продление по ставке «до востребования», а возможно на условиях вклада, но актуальных на текущую дату пролонгации. Многие банковские учреждения предусматривают отказ от этой услуги при оформлении вклада или позже. Следующий день после даты закрытия является днем активации автопролонгации. Банковские эксперты называют ее единственным минусом обязательное посещение банка для личного расторжения нового вклада, ну и ожидание выплаты средств.

Стоит внимательно уточнить срок окончания вклада. Ведь если клиент соберется забрать денежные средства даже накануне этой даты, то он рискует потерять прибыль за весь период. Указание конкретной даты в такой ситуации – наиболее выгодно и удобно.

Указание конкретной даты в такой ситуации – наиболее выгодно и удобно.

Где может быть подвох?

Российские банки нашли «лазейку» для начисления различных комиссий при преждевременных отзывах средств клиентов. По закону они не вправе менять условия договора по собственному усмотрению. Поэтому многие из них делают в условиях «хитрые» ссылки на всевозможные тарифы, порядки, регламенты и правила, касающиеся обслуживания физлиц. Изменения в подобную внутреннюю документацию организация имеет возможность вносить в любое удобное время. Новые редакции таких тарифов публикуются на сайте банка или вывешиваются на стендах в структурных подразделениях.

К примеру, человек изъявил желание забрать деньги, банк ему не может отказать, но вместо выдачи средств наличными вся сумма отправляется на текущий счет или на карту. Вдобавок за снятие берется комиссия, а максимальная сумма для единоразового получения ограничивается, поэтому клиент будет платить за каждое снятие.

Рекомендации

Подписывая договор, уделите пристальное внимание следующим вопросам:

• Сроку размещения.

• Необходимости уведомления о желании забрать свои накопления раньше срока.

• Порядкам расторжения договора и начисления процентов.

• Наличию капитализации процентов и ее условиям.

• Размеру неснижаемого остатка и частичному снятию, если они предусмотрены.

• Пролонгации и автопролонгации.

• Всевозможным ссылкам на тарифы и иные внутренние документы.

Хотите сравнить микрозаймы, но не знаете, как это сделать? Тогда наш уникальный сервис вам пригодится!

Банки обязали снижать вознаграждение при досрочном снятии депозитов

Председатель Казахстанского фонда гарантирования депозитов Нурлан Абдрахманов разъяснил преимущества сберегательных вкладов, которые банки второго уровня начали предлагать гражданам с 1 октября.

«Это новый для нашего рынка вид депозита. Он предназначен тем вкладчикам, которые готовы разместить сбережения на определённый срок, и не планируют досрочно – полностью или частично – снимать деньги. Сберегательный вклад выгоден в том случае, если планируется отложить деньги на большие покупки или важные цели. Например, на семейный отпуск, оплату учёбы или свадьбу детей, первоначальный взнос по ипотеке, приобретение машины», – рассказал Нурлан Абдрахманов.

По информации пресс-службы Нацбанка, частичное снятие средств с такого депозита не допускается. Чтобы досрочно снять всю сумму, необходимо расторгнуть договор сберегательного вклада, предварительно уведомив об этом банк за 30 дней. При этом вознаграждение будет выплачено по ставке, которая применяется для вкладов до востребования, – не более 0,1%.

Читайте также: С 1 октября казахстанцы смогут выбрать депозит по его ликвидности и доходности

В этой категории предусмотрены вклады с правом пополнения: допускается внесение денег одним платежом или с дальнейшим пополнением.

«Если вклад размещён на оговорённый в договоре срок, и этот срок выдержан, то вкладчик получает доход, покрывающий уровень инфляции. К примеру, ставка по сберегательному вкладу, размещённому на три месяца, составляет 12% годовых, а на 12 месяцев – 13%. В то время, как по итогам года инфляция прогнозируется в коридоре 5-7%. Отмечу, что до сих пор на рынке не было депозитных продуктов со ставкой вознаграждения выше 12%. Сберегательные депозиты без права пополнения можно открыть на срок до трёх, шести, 12 месяцев и более 24 месяцев. С правом пополнения – на срок до шести и 12 месяцев, а также на срок более двух лет», – пояснил Нурлан Абдрахманов.

Нурлан Абдрахманов также отметил, что все существующие виды вкладов – несрочные, срочные, условные и вклады до востребования сохраняются. Условия по вкладам, открытым до 1 октября, не изменятся до момента пролонгации.

«Но с 1 октября претерпели изменения условия открытия и обслуживания новых несрочных и срочных вкладов. Наиболее популярны несрочные вклады, которые предусматривают возможность пополнения и частичного снятия денег без потери вознаграждения и в любой момент. С 1 октября ставка вознаграждения по ним составит до 10,5%, независимо от срока вклада. Срочные вклады менее ликвидны. По ним допускается частичное досрочное снятие денег на условиях частичной потери вознаграждения. Условия перерасчёта вознаграждения в разных банках могут отличаться. Но теперь снижать вознаграждение при досрочном снятии обязаны будут все банки. Деньги будут выданы по первому требованию вкладчика, однако срок досрочной выдачи составит до семи дней с момента его обращения в банк», – отметил председатель Казахстанского фонда гарантирования депозитов.

Нурлан Абдрахманов также рассказал о штрафах за досрочное снятие денег с депозита. По его словам, по договору банковского вклада штраф за досрочное снятие может составлять 50% от суммы начисленного вознаграждения.

«Допустим, внесено 100 тысяч тенге на срочный вклад. Его срок – 12 месяцев под годовую эффективную ставку вознаграждения 12% с ежемесячной капитализацией. Тогда, в случае досрочного снятия всего вклада через 10 месяцев сумма к выдаче вместе с накопленным вознаграждением составит 104 958 тенге. 4 958 тенге – это 50% от всего начисленного вознаграждения. Недополученное вознаграждение из-за досрочного закрытия вклада составит также 4 958 тенге. Если же вклад будет снят после окончания срока договора, то сумма к выплате составила бы 112 015 тенге, где 12 015 тенге – вознаграждение», – отметил Нурлан Абдрахманов.

Казахстанский фонд гарантирования депозитов (КФГД) гарантирует обязательства банков-участников системы гарантирования депозитов по возврату средств, размещённых физическими лицами на всех видах банковских счетов (в том числе – все виды вкладов, деньги на текущих счетах и платёжных карточках), в случае ликвидации банка.

На сегодняшний день 27 банков являются участниками системы гарантирования депозитов. Гарантия КФГД распространяется на все депозиты физических лиц и индивидуальных предпринимателей.

|

|

FD: Как закрыть фиксированный депозит

Банковские фиксированные вклады (FD) всегда были популярной альтернативой для инвестиций, особенно среди консервативных инвесторов, которым необходимо сохранить свой капитал. На банковском языке банковские ФД называются срочными депозитами, поскольку они рассчитаны на определенный срок от 7 дней до 10 лет.Помимо надежности капитала и фиксированной процентной ставки, ФД также обеспечивают инвестору ликвидность, поскольку к ним можно получить доступ в момент необходимости.FD могут быть проданы до наступления срока их погашения или даже могут быть выкуплены или переданы до истечения срока их первоначального владения.

Давайте посмотрим, как закрыть FD (независимо от того, открыт ли он онлайн или офлайн, посетив отделение банка), как при наступлении срока, так и при преждевременном закрытии. Фактические требования могут варьироваться в зависимости от банка, поэтому узнайте их в банке, прежде чем приступать к закрытию.

Прежде чем мы расскажем вам, как закрыть ФД, важно отметить, что закрытие пятилетнего ФД с экономией налогов до окончания срока полномочий не разрешено ни одним банком.

Закрытие FD при наступлении срока погашения

У банков могут быть свои особые требования, но основное требование будет заключаться в том, чтобы сдать депозитный сертификат после того, как все держатели подписали его. Кроме того, физического лица могут попросить предоставить подписанную форму, в которой указано, что FD может быть закрыт в дату погашения. Поступления по истечении установленного срока будут переведены на сберегательный счет физического лица. В случае онлайн-FD возможность продлить или закрыть FD в дату погашения может быть сделана онлайн.Поступления от погашения будут зачислены на ваш сберегательный счет.

Кроме того, если владелец депозита не действует, у банка есть два способа справиться с наступившим FD в установленный срок.

a) Автоматическое продление: В установленный срок банк может автоматически продлить FD на один год или на первоначальный срок FD.

б) Автоматическая ликвидация: В установленный срок ФД ликвидируется, и банк переводит выручку на сберегательный счет.

Ознакомьтесь с условиями депозитного сертификата, квитанции или авизо, чтобы узнать, что будет применяться в случае вашего депозита.

Досрочное закрытие FD

Досрочное закрытие банка FD разрешено, но процентная ставка может быть пересмотрена, и даже может потребоваться уплата штрафа. При преждевременном закрытии ФД будут выплачиваться проценты в соответствии с процентной ставкой, применимой к сроку владения, в течение которого депозит хранился в банке, а затем после этого может быть наложен штраф. После закрытия средства будут зачислены на сберегательный счет физического лица.

Можно досрочно закрыть ФД для личного использования средств или можно реинвестировать в новое ФД по более высокой процентной ставке.Если причина последнего, оцените убыток из-за штрафа, прежде чем закрывать ФД, и повторно инвестируйте его. Этот процесс включает заполнение формы в банке и указание того, нужны ли вам целые или частичные средства на сберегательном счете и остаток для реинвестирования с более высокой процентной ставкой.

a) Частичное закрытие: Для суммы депозита, оставшейся после частичного снятия, процентная ставка будет изменена в соответствии со ставкой, применимой к оставшейся сумме для первоначального срока владения, как действующей на дату открытия депозита.

b) Полное закрытие и реинвестирование в новый FD: В случае преждевременного закрытия фиксированного депозита с целью реинвестирования в другую схему фиксированного депозита, к существующему депозиту будет применяться штрафная процентная ставка в соответствии с предписаниями банк в день депозита. Проценты будут выплачиваться за период нахождения депозита в банке. Для нового срочного депозита будет применяться процентная ставка, действующая на дату реинвестирования срочного депозита.

Все, что вам нужно знать — советник Forbes

Депозитные сертификаты (CD) могут быть отличным средством сбережения для всех, кто хочет стабильности и гарантированного роста. Эти инвестиции с низким уровнем риска предлагают защиту Федеральной корпорации по страхованию вкладов (FDIC) и более высокую процентную ставку, чем вы обычно можете найти со сберегательными счетами или счетами денежного рынка.

Однако у компакт-дисков есть один существенный недостаток. Вы должны хранить свои деньги на компакт-диске в течение фиксированного периода времени.Количество времени, в течение которого вы должны держать свои деньги взаперти, зависит от выбранного вами срока хранения. Вы можете найти компакт-диски со сроком от трех месяцев до 10 лет, но, как правило, срок действия компакт-дисков составляет от одного до пяти лет. Банки и кредитные союзы могут предложить вам гарантированную процентную ставку, потому что ваши деньги будут недоступны в течение срока действия CD.

Если вам нужно получить доступ к деньгам на вашем компакт-диске до даты его погашения, вам, как правило, придется заплатить штраф за досрочное снятие.Понимание того, что эти штрафы за досрочное снятие средств будут означать для вас и ваших денег, является важной частью решения, подходит ли вам компакт-диск.

Вот все, что вам нужно знать о штрафах за досрочное снятие депозитных сертификатов.

Основы CD

По сути, компакт-диск — это простой вексель, выпущенный вам вашим банком. Вы ссужаете финансовому учреждению свои деньги на определенный срок, а взамен получаете гарантированную выплату процентов. И банки, и кредитные союзы предлагают компакт-диски, хотя в кредитных союзах их обычно называют «сертификатами акций», а не депозитными сертификатами.

Для некоторых компакт-дисков требуется минимальный депозит. Эти минимальные суммы могут варьироваться от 500 до 10 000 долларов и более, в зависимости от учреждения, хотя несколько банков предлагают компакт-диски без минимального размера.

Как правило, чем дольше срок на вашем CD, тем выше процентная ставка, которую вы можете ожидать, хотя это не обязательно имело место в 2020 году. Ваши проценты увеличиваются, часто ежедневно или ежемесячно, в зависимости от вашего банка. В большинстве случаев ваш банк будет выплачивать проценты по вашему депозиту регулярно (обычно ежемесячно) до наступления срока погашения CD.

Банки хотят отговорить держателей компакт-дисков снимать деньги, когда они захотят, поскольку финансовое учреждение рассчитывает как на вашу основную сумму, так и на ее рост до даты погашения. Когда банк знает, как долго он может использовать ваши деньги для таких вещей, как кредитование или покупка других инвестиций со сроком погашения, он может снизить свои затраты. Снимайте деньги до наступления срока погашения, и это может подвергнуть банк финансовым штрафам в отношении денег, которые он инвестировал или ссудил. Вот почему почти каждый компакт-диск налагает какой-либо штраф за досрочное снятие.

Понимание штрафов за досрочное снятие средств

Если вам действительно нужно подключиться к вашему компакт-диску до наступления срока погашения, сколько вы потеряете в штрафных санкциях?

Штрафы за досрочное снятие средств различаются в зависимости от учреждения и срока. Как правило, они представляют интерес за определенный период. Например, вы можете увидеть штраф, указанный как «90 дней процентов» или «12 месяцев процентов».

Многие банки рассчитывают ваш штраф как простой процент за количество дней по действующей в настоящее время процентной ставке.Это означает, что штраф за досрочное снятие средств не влияет на начисление процентов с течением времени. Вместо этого вы платите прямые проценты за это время. Однако федеральное правительство не ограничивает штрафы за досрочное прекращение участия, поэтому стоит прочитать информацию, написанную мелким шрифтом на вашем компакт-диске.

К сожалению, даже несмотря на то, что банки и кредитные союзы определяют штрафы с точки зрения процентов, ваша основная сумма не обязательно в безопасности. Если ваши начисленные проценты меньше общей суммы штрафа, ваше финансовое учреждение может взять разницу с вашей основной суммы.

Штрафы в крупных банках

Большинство сравнений компакт-дисков основываются на APY, предлагаемой каждым банковским учреждением, чтобы помочь потребителям определить, какой из них сделает больше всего за их деньги. Однако также важно понимать, как крупнейшие банки взимают штрафы за досрочное снятие средств со своих компакт-дисков. Хотя многие банки взимают штрафы с использованием простых процентов, некоторые не указывают, является ли их штраф простым или сложным процентом:

Как избежать штрафов за досрочное снятие CD

Хотя штрафы за досрочное снятие являются неотъемлемой частью того, что делает компакт-диск работоспособным, есть способы избежать их выплаты.

Во-первых, многие банки полностью откажутся от штрафа в случае смерти, потери трудоспособности или юридической недееспособности владельца счета. Это правило помогает любой семье, которая нуждается в деньгах после смерти близкого человека или инвалидности.

В менее критических ситуациях вы все равно можете использовать несколько стратегий для доступа к деньгам на вашем компакт-диске без уплаты жесткого штрафа:

Вывести заработанные проценты

Многие компакт-диски позволят вам получить доступ к некоторым или всем заработанным вами процентам, не касаясь основной суммы.В некоторых случаях, когда вы открываете компакт-диск, вы указываете, хотите ли вы, чтобы проценты складывались внутри компакт-диска или получали проценты, выплачиваемые вам в виде регулярных выплат. Обратной стороной выбора выплаты процентов является то, что проценты не будут складываться, и вы будете получать только простые проценты на свою основную сумму.

Однако, даже если ваши проценты увеличиваются, вы все равно можете получить доступ к своим заработанным процентам без уплаты штрафа за досрочное снятие средств.

В каждом банке действуют свои правила доступа к вашим начисленным процентам, поэтому стоит узнать, что позволяет ваше учреждение.

Инвестируйте в CD без штрафных санкций

Компакт-диск без штрафных санкций — еще один вариант для потребителей, которым нужны преимущества компакт-диска с возможностью гибкого доступа к своим деньгам в любое время. Эти компакт-диски позволяют владельцам счетов снимать свои деньги без штрафных санкций в любое время, например, в случае с Ally Bank, после первых шести дней финансирования компакт-дисков.

Обратной стороной компакт-дисков без штрафов является их APY, который часто меньше, чем их традиционные компакт-диски. Кроме того, вы не сможете частично снимать средства с компакт-диска без штрафов.Если вам нужны деньги, вам, возможно, придется вынуть всю свою основную сумму, плюс все проценты, которые вы заработали, и закрыть счет.

Однако, даже с этими недостатками, компакт-диски без штрафных санкций обычно предлагают лучшую APY, чем сберегательные счета, и ваша процентная ставка гарантирована. Если вам нужна гибкость и вам нужна фиксированная процентная ставка, которая выше, чем у сберегательного счета, компакт-диск без штрафа может стать отличным вариантом.

Создание лестницы для компакт-дисков

ЛестницыCD предлагают возможность получить лучшее от этих транспортных средств, сохраняя при этом вашу гибкость.Чтобы создать лестницу компакт-дисков, вы откроете несколько компакт-дисков, каждый с разными сроками погашения, вместо того, чтобы вкладывать все свои инвестиции в один компакт-диск.

Например, допустим, у вас есть в общей сложности 5000 долларов, которые вы хотели бы поместить на компакт-диски. Ваша лестница может выглядеть так:

- 1000 долларов в шестимесячном CD

- 1000 долларов за 12 месяцев

- 1000 долларов за 18 месяцев

- 1000 долларов США в течение 24 месяцев

- 1000 долларов США за 30 месяцев

По мере того, как каждая ступень лестницы CD становится более зрелой, вы можете выбрать: перевести деньги на другой CD или снять их.

Хотя наличие CD-лестницы не может защитить вас от внезапных финансовых чрезвычайных ситуаций, которые могут побудить вас к досрочному снятию средств, она все же может помочь вам минимизировать штрафы. Если вы будете держать сроки погашения вашей лестницы относительно близко друг к другу, вы будете знать, что вам не нужно ждать более нескольких месяцев, пока наступит срок погашения следующего КД. Если ваши финансовые потребности могут подождать до следующей даты погашения, вы не получите штраф за досрочное снятие средств.

Даже если вы сломаете один из компакт-дисков в своей лестнице, вы заплатите штраф только за этот единственный компакт-диск, а это означает, что большая часть ваших инвестиций будет по-прежнему получать начисленные проценты без штрафов.

Когда стоит платить штраф

Хотя отказ от процентов (и, возможно, некоторой суммы основной суммы) никогда не бывает идеальным, есть две ситуации, в которых досрочный отказ от вашего CD может быть лучшим вариантом.

Первый — это когда вы сталкиваетесь с настоящим финансовым кризисом, и поломка компакт-диска — самый дешевый способ выдержать шторм. Предположим, что сумма, которую вы заплатите за штраф за досрочное снятие средств, ниже, чем сумма, которую вы заплатили бы в виде процентов по кредитной карте, процентов по ссуде 401 (k) или IRA или других финансовых штрафов.В таком случае разумнее принять удар на свой компакт-диск, а не на другие части вашей финансовой жизни.

Самая распространенная причина, по которой держатели компакт-дисков рассматривают возможность досрочного снятия средств, — это воспользоваться улучшенными процентными ставками. Большое преимущество компакт-дисков — фиксированная ставка APY — также может быть значительным недостатком, если процентные ставки имеют тенденцию к повышению после того, как вы купили свой компакт-диск. Когда разница между фиксированной процентной ставкой вашего CD и ставками, предлагаемыми новыми CD, кажется огромной, может возникнуть соблазн сломать ваш CD, чтобы реинвестировать деньги в один с более высокой ставкой.

Если процентные ставки значительно выросли с тех пор, как вы приобрели свой компакт-диск, возможно, стоит взять на себя штраф за досрочное снятие средств. Чтобы решить, следует ли применять штраф за досрочное снятие средств, просчитайте цифры. Начните с подсчета, через сколько месяцев вы откажетесь от интереса, сломав компакт-диск. Это число, которое вам придется побить.

Затем подсчитайте, сколько процентов вы получите от более высокооплачиваемого компакт-диска в период между его открытием и датой погашения исходного компакт-диска.Если это число меньше вашего штрафа, держите свои деньги там, где они есть. Если он выше, то имеет смысл разбить текущий компакт-диск, чтобы воспользоваться преимуществами более высоких скоростей с другим компакт-диском.

Не связывай деньги, которые ты не можешь себе позволить

Компакт-дискимогут быть важной частью сбалансированной финансовой жизни. Но также важно не вкладывать деньги в компакт-диски, к которым вы не можете позволить себе потерять доступ.

Это означает, что нужно обращать внимание на все, что написано мелким шрифтом о ваших покупках компакт-дисков, от процентных ставок до штрафов.Это также означает использование хитрых стратегий, таких как CD-лестница, чтобы помочь вам получить максимальную отдачу от стабильности и интереса этого спасательного автомобиля, сохраняя при этом некоторую гибкость.

Как избежать штрафа за досрочное снятие CD

Когда вы снимаете депозитный сертификат до истечения срока, вы обычно платите штраф. В отличие от других банковских счетов, это, как правило, единственная плата за компакт-диск, но она может быть дорогостоящей. Однако вы можете избежать этого, если планируете, когда вам понадобится доступ к средствам на компакт-диске, или выберете компакт-диск, который не имеет штрафных санкций.Подробнее о том, как действует штраф.

Основы CD

В отличие от других типов сберегательных счетов, депозитный сертификат является повременным счетом. Вы соглашаетесь заблокировать средства на определенный срок в обмен на получение ставки, обычно более высокой, чем у других банковских счетов. Банки и кредитные союзы предлагают компакт-диски на срок от трех месяцев до пяти лет. (Кредитные союзы часто называют компакт-диски «сертификатами акций».) Компакт-диски с более длительным сроком, как правило, имеют более высокие ставки.Если вы сломаете печать на компакт-диске до его погашения, вы обычно платите комиссию.

Стоимость штрафа за досрочное изъятие компакт-дисков

Штраф за досрочное изъятие компакт-дисков состоит из процентов, заработанных на компакт-дисках в течение нескольких месяцев, а в некоторых случаях и более года. Точная сумма зависит от банка и срока CD; как правило, чем больше срок действия CD, тем больше штраф. Кроме того, чем раньше вы снимете деньги с компакт-диска, тем меньше вы заработаете.

Вот как это работает. Предположим, у вас есть двухлетний компакт-диск, на который действует штраф за досрочное изъятие в размере шести месяцев.Если вы обналичиваете компакт-диск через семь месяцев, вы теряете проценты за первые шесть месяцев, и у вас остается один месяц процентов. Если у вас есть тот же компакт-диск с таким же штрафом, но вы выйдете из него всего через три месяца, вы потеряете деньги из того, что вы изначально вложили в компакт-диск, называемого принципалом.

«В целом досрочное снятие средств означает уплату штрафа и потерю оставшихся процентов».

Многие банки не разрешают частичное снятие средств, поэтому, когда вы нарушаете печать, весь компакт-диск заканчивается. Это приводит к еще одной цене, связанной с досрочным снятием средств: упущению оставшейся части процентов по компакт-дискам, которые вы могли бы заработать.В общем, досрочное снятие означает уплату штрафа и потерю оставшихся процентов. Если вы хотите увидеть, как складываются эти две стоимости, используйте наш калькулятор досрочного снятия средств с компакт-диска, чтобы добавить свои собственные сценарии.

SavingsCash ManagementCDCheckingMoney MarketСберегательный счет — это место, где вы можете безопасно хранить деньги, получая при этом проценты.

Сберегательный счет — это место, где вы можете надежно хранить деньги, получая при этом проценты.

Axos Bank® High Yield Savings

Откройте для себя Bank Online Savings

APY0.APY на рекламируемый онлайн-сберегательный счет в размере 40% актуален на 02/12/2021

Nationwide My Savings

APY0,20% Зарабатывайте до 0,30% APY с помощью «Мои сбережения», когда вы открываете мой текущий счет и настраиваете прямой депозит в размере 1000 долларов США. Вы все равно можете зарабатывать 0,20% APY с учетной записью My Savings, если вы не готовы к учетной записи My Checking.

Депозиты застрахованы FDIC

Сберегательный счет Varo

Мин. баланс для APY$ 0,01

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам.Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Текущие счета используются для ежедневного внесения и снятия наличных.

Текущие счета используются для ежедневного внесения и снятия наличных.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Откройте для себя банковский счет денежного рынка

Axos Bank® High Yield Money Market

Стратегии, чтобы избежать штрафа за компакт-диск

Перед тем, как открывать компакт-диск, оцените свои варианты, чтобы убедиться, что вы не потеряете часть своих денег из-за штраф.

1. Подождите, пока ваш компакт-диск созреет.

Это наиболее распространенный способ избежать штрафа, поскольку вы используете компакт-диск по назначению.Когда CD созревают, у вас часто есть временной промежуток от семи до 10 дней, называемый льготным периодом, для снятия (узнайте больше о льготных периодах CD). После этого многие банки автоматически продлевают CD, поэтому внимательно следите за датой погашения. Старайтесь покупать компакт-диски с более коротким сроком хранения, если долгое ожидание получения средств не работает для вас.

2. Откройте компакт-диск без штрафа

Компакт-диск без штрафа не взимает плату за снятие средств до наступления срока погашения. Они не так распространены, как обычные компакт-диски, и обычно имеют срок действия около одного года.Их главный недостаток — то, что ставки, как правило, ниже, чем у других компакт-дисков. И, как и на других компакт-дисках, нет частичного изъятия. Но будьте уверены, что вы можете снимать деньги без комиссии почти в любое время. Если вам интересно, посмотрите лучшие компакт-диски без штрафов.

3. Сделайте выбор в пользу лестницы компакт-дисков

Если вам нужна высокая доходность долгосрочных компакт-дисков и гибкость доступа к наличным средствам краткосрочных компакт-дисков, вы можете получить микс, используя стратегию лестницы компакт-дисков. Это работает следующим образом: откройте несколько компакт-дисков — потенциально до пяти или более — с разной длительностью, например, один год, два года, три года и так далее.Когда наступит срок погашения каждого компакт-диска, реинвестируйте эти средства в новый долгосрочный компакт-диск, например, сроком на пять лет. В конце концов, у вас будет один долгосрочный компакт-диск со сроком погашения каждый год, что даст вам возможность сэкономить в случае возникновения чрезвычайной ситуации. Ваши средства CD также не будут привязаны только к одной норме доходности, что хорошо, если процентные ставки начнут расти. Чтобы узнать больше о стратегиях CD, включая лестницы, просмотрите наше руководство по инвестированию в CD.

Вот когда стоит досрочный отказ от компакт-диска

Депозитные сертификаты могут стать отличным способом сэкономить деньги.По компакт-дискам можно платить более высокие процентные ставки, чем по сберегательным счетам, но при этом они получают страховку от Федеральной корпорации по страхованию депозитов.

Недостатком компакт-дисков является то, что вы должны взять на себя обязательство хранить свои деньги на счете в течение определенного времени. У каждого компакт-диска есть срок, обычно от нескольких месяцев до нескольких лет. Если вы попытаетесь снять деньги с компакт-диска до истечения срока его действия, вам, возможно, придется заплатить штраф.

Однако, возможно, стоит отказаться от компакт-диска досрочно, несмотря на его стоимость.

Что такое штраф за досрочное снятие?

Когда вы кладете деньги на компакт-диск, вы выбираете срок, например, 12 месяцев или 3 года. Срок действия компакт-диска — это то, как долго вы планируете хранить деньги на счете. Думайте об этом как об обещании банку на такой срок.

Если вы попытаетесь снять деньги с компакт-диска до истечения срока, вы нарушите свое обещание хранить деньги на счете. В качестве платы за нарушение этого обещания обычно необходимо заплатить комиссию. Это называется штрафом за досрочное снятие средств.

Стоимость досрочного вывода

Размер штрафа, который вы должны заплатить, будет зависеть от нескольких факторов, в том числе:

- Банк: Каждый банк устанавливает свои собственные штрафы за досрочное снятие средств. Прежде чем открывать компакт-диск, стоит проверить, напечатанный мелким шрифтом на счете, какие комиссии банк взимает, если вам придется досрочно снять средства.

- Срок действия CD: Срок действия CD также имеет тенденцию влиять на плату за досрочное снятие средств. Как правило, чем дольше срок действия компакт-диска, тем больше будет штраф.

- Доходность: Большинство банков взимают комиссию за досрочное снятие средств на основе процентов, выплачиваемых CD. Вы можете увидеть сборы, описанные как проценты за три месяца или за 180 дней. Это означает, что баланс CD и его процентная ставка также влияют на комиссию.

Досрочное снятие средств с компакт-диска — один из немногих способов потерять деньги, депонированные на счет, застрахованный FDIC. Если за компакт-диск взимается штраф в размере шестимесячных процентов, а вы снимаете деньги через три месяца после открытия счета, вам придется отказаться от всех заработанных процентов и уплатить оставшуюся часть комиссии из внесенной вами основной суммы.

Вот несколько примеров штрафов за досрочное изъятие CD.

| Финансовое учреждение | 5-летний CD | CD на 3 года | Годовой CD |

|---|---|---|---|

| Союзный банк | 150 процентных дней | 90 дней процентов | 60 дней процентов |

| Банк Америки | 365 интересующих дней | 180 интересующих дней | 90 дней процентов |

| Банк Сантандер | 365 интересующих дней | 6 месяцев процентов | 3 месяца процентов |

| Capital One 360 | 6 месяцев процентов | 6 месяцев процентов | 3 месяца процентов |

| Откройте для себя | 18 месяцев процентов | 6 месяцев процентов | 6 месяцев процентов |

Чтобы рассчитать сумму, которую вы заплатите в качестве штрафа за досрочное снятие средств, вам нужно определить, сколько процентов вы зарабатываете каждый день или месяц, а затем умножить это на количество дней / месяцев уплаченных процентов.

Когда лучше делать досрочное изъятие на компакт-диске?

Досрочное снятие с CD означает уплату штрафа. В большинстве случаев имеет смысл оставить деньги на компакт-диске, даже если досрочное снятие средств вызывает соблазн.

Наиболее распространенный сценарий, при котором имеет смысл досрочное снятие средств, — это если вам нужны деньги для покрытия непредвиденных расходов. Если у вас сломалась машина или вам выписали медицинский счет, который вы не можете оплатить, часто лучше принять удар и использовать деньги на вашем компакт-диске, чтобы оплатить счет.Альтернатива игнорированию счета означает выплату процентов и штрафов, а также повреждение вашего кредита.

Еще одна причина, по которой, возможно, стоит заплатить комиссию, — это если вам нужно совершить крупную покупку, например, внести первоначальный взнос за дом или машину. Оплата штрафа — не идеальный вариант, но если досрочный вывод имеет значение, сможете ли вы совершить важную покупку или нет, вам, возможно, придется принять штраф и произвести вывод.

Более редкая ситуация, когда процентные ставки значительно повышаются.Когда вы открываете компакт-диск, вы фиксируете процентную ставку на весь срок. Если вы открываете компакт-диск, когда ставки низкие, и они значительно увеличиваются, возможно, стоит сломать компакт-диск, чтобы обеспечить более высокую скорость.

Например, если вам нужно заплатить 25 долларов за досрочное снятие, но новый компакт-диск с более высокой процентной ставкой даст вам дополнительные 75 долларов процентов, вы выходите вперед, сделав досрочное снятие и открыв новый компакт-диск. Однако ситуации, когда ставки резко меняются, очень редки.

Если вас беспокоят колебания процентных ставок в будущем, лучше всего открывать краткосрочные компакт-диски, чтобы чаще получать доступ к своим средствам без штрафных санкций.

Рассмотрите возможность инвестирования в CD без штрафов

Есть и другие варианты для вкладчиков, которые хотят избежать уплаты комиссии за досрочное снятие средств, в том числе:

- CD без штрафов

- Программы помощи при Covid

- Лестницы CD

Компакт-диски без штрафов предлагают преимущества традиционных компакт-дисков: фиксированные процентные ставки и более высокие ставки, чем у многих сберегательных счетов, но с меньшим количеством недостатков.Основное отличие состоит в том, что вы можете снять деньги со счета без уплаты штрафа. Отсюда и название.

У вас также есть другие варианты уменьшения вероятности уплаты штрафа за досрочное снятие средств. Многие банки отказываются от комиссии в рамках своих планов помощи при COVID-19.

Вы также можете попробовать установить лестницу компакт-дисков, которая включает открытие нескольких компакт-дисков с разными терминами. Если вы правильно структурируете лестницу, у вас будет более частый доступ к некоторым своим деньгам.

Избегайте вложения денег, к которым вы не можете позволить себе потерять доступ в течение определенного периода времени.

Важно помнить, что, открывая компакт-диск, вы берете на себя обязательство хранить свои деньги в банке. Хотя компакт-диски застрахованы FDIC, вы должны думать о них как об инвестициях.

Когда вы инвестируете в фондовый рынок, один из главных советов — убедитесь, что вы вкладываете только те деньги, которые вы можете позволить себе потерять. Точно так же, открывая компакт-диск, вкладывайте только те средства, к которым вы можете позволить себе не иметь доступа в течение определенного периода времени.Например, если у вас нет резервного фонда, вам, вероятно, следует создать его, прежде чем класть все свои сбережения на компакт-диск.

Когда вы финансово стабильны и знаете, что можете позволить себе блокировать часть своих сбережений на месяцы или годы, вы можете начать рассматривать компакт-диск.

Подробнее: Срочный депозит: как рассчитываются проценты по банковскому FD в случае досрочного вывода

Относительно низкий риск и фиксированная доходность — это две важные причины, по которым фиксированный депозит (FD) занимает видное место в инвестиционных портфелях многих людей.Еще одно преимущество FD — ликвидность. Банки обычно позволяют легко досрочно погашать обычные срочные депозиты до отзыва, но часто со штрафом.Эта функция FD полезна для тех, кто нуждается в чрезвычайных средствах, в ситуации, в которой многие находятся сегодня из-за последствий пандемии коронавируса.

Теперь, прежде чем вы решите досрочно выкупить свои инвестиции FD, вам следует знать две вещи.

2) А как взыскание штрафа за досрочное обналичивание влияет на сумму, которая вам выплачивается.

Как рассчитываются проценты

Навин Кукрежа, генеральный директор и соучредитель Paisabazaar.com, говорит: «В случае преждевременного отзыва фиксированного депозита эффективная процентная ставка будет ниже зарегистрированной ставки (т. Е. Процентной ставки, по которой был открыт счет FD) или курс карты на период, в течение которого ФД оставался в банке на дату открытия срочного депозитного счета.»

Если забронированная ставка выше, чем ставка по карте: Допустим, вы открыли счет FD в банке за 1 лакх со сроком владения один год. На момент инвестирования преобладающая процентная ставка для годового FD составляла 7%. Затем, через шесть месяцев, вы нарушаете FD, чтобы удовлетворить финансовую потребность. Процентная ставка по шестимесячному ФД тогда составляла 6,25%. Здесь процентная ставка, которая будет выплачиваться вам, будет ставкой, которая применялась для шестимесячного FD в то время, когда вы открывали FD, потому что шестимесячная ставка (ставка по карте) была ниже, чем ставка на 1 год рейтинг) в то время.Банк рассчитает проценты по ставке 6,25 процента (вместо 7 процентов; ниже на 0,75 процента) на основную сумму в 1 лакх и выплатит вам соответственно.

Оплата при досрочном снятии ФД *

| Основная сумма | рупий 1 лак |

| Зарегистрированная процентная ставка по годовой FD | 7 процентов годовых |

| Сумма погашения через год | 1,07,186 |

| Процентная ставка (ставка карты) на 6-месячный ФД (на момент открытия счета ФД) | 6.25 процентов годовых |

| Сумма при досрочном отзыве ФД | 1,03,340 |

Если забронированная ставка ниже, чем ставка карты: В этом сценарии сумма возврата будет рассчитана с использованием зарегистрированной процентной ставки в случае преждевременного снятия средств.

Допустим, вы открыли счет FD сроком на один год с процентной ставкой 6.25 процентов годовых. Затем вы решаете досрочно отказаться от участия через 91 день. Согласно карточке процентных ставок на момент открытия счета FD, преобладающая процентная ставка составляла 6,50% для FD со сроком владения 91 день. В этом случае банк будет рассчитывать проценты к уплате за досрочное изъятие ФД по ставке 6,25%.

В обоих сценариях, как только будет достигнута эффективная процентная ставка в случае преждевременного отзыва ФД, банк наложит штраф, если это применимо.

Штраф за досрочное изъятие FD

Банки часто взимают штраф за закрытие / досрочное снятие срочных вкладов до завершения зарегистрированного срока пребывания в должности.

Кукрежа говорит, что штрафная процентная ставка может увеличиваться до 1% в зависимости от банка, первоначального срока владения ФД и срока, в течение которого фиксированный депозит фактически оставался в банке. Штраф за досрочное снятие средств вычитается из эффективной процентной ставки по фиксированному депозиту.

Согласно веб-сайту

(SBI), в случае преждевременного отзыва FD будут взиматься следующие сборы:- Для срочных вкладов физических лиц на сумму до 5 лакхов штраф за досрочное снятие составляет 0,50% (все сроки).

- Для срочных вкладов физических лиц на сумму более 5 лакхов, но менее 1 крор рупий применимый штраф будет составлять 1 процент (все сроки).

взимает штраф в размере 1% от применяемой ставки в случае преждевременного отзыва FD, согласно веб-сайту банка.

Вернемся к приведенному выше примеру. Допустим, человек забронировал годовой FD в размере 1 лакха с SBI на уровне 7 процентов. При досрочном снятии средств через шесть месяцев применимая процентная ставка составит 6,25% (так как ставка карты ниже, чем забронированная ставка). Поскольку SBI взимает штраф за досрочное снятие средств в размере 0,50 процента с сумм FD менее 5 лакхов, эффективная процентная ставка после вычета штрафа будет составлять 5,75 процента (меньше первоначально зарегистрированной процентной ставки на 1.25 процентов). Сумма для вас составит 1,03 213 рупий из расчета 5,75% в случае преждевременного отказа.

Оплата при досрочном отзыве ФД * со штрафом

| Основная сумма | рупий 1 лак |

| Зарегистрированная процентная ставка по годовой FD | 7 процентов годовых |

| Сумма погашения через год | 1,07,186 |

| Процентная ставка по 6-месячному ФД (на момент открытия счета ФД) | 6.25 процентов годовых |

| Пени за досрочное снятие | 0,50 процента |

| Эффективная процентная ставка к уплате | 5,75 процента |

| Дебиторская задолженность в связи с досрочным списанием | 1,03 213 | рупий

Имейте в виду, что могут быть случаи, когда вы не будете наказаны за преждевременное снятие FD.Кукреджа говорит: «Некоторые банки отменяют штрафную процентную ставку по фиксированным депозитам определенных категорий клиентов на определенный срок».

Некоторые банки могут не взимать штраф в случае досрочного отзыва ФД, зарезервированной на определенный период. Например, согласно веб-сайту HDFC Bank, штраф за досрочное снятие FDs, забронированных на срок от 7 до 14 дней, отсутствует.

С другой стороны, некоторые банки не будут платить проценты, если ФД хранится в банке менее минимального срока.Например, согласно веб-сайту SBI, банк не выплачивает проценты по FD за срок полномочий менее 7 дней.

Что делать?

Преждевременное изъятие FD может стоить вам из-за штрафа и снижения эффективной процентной ставки. Поэтому проверьте условия банка на предмет преждевременного снятия средств во время размещения ФД.

Прежде чем позвонить по поводу того, сломать ли ваш FD или нет, посчитайте. Подсчитайте, сколько вы потеряете из-за штрафа, если применимо, и снижения (если есть) эффективной процентной ставки при преждевременном отзыве ФД.

Преждевременное снятие средств с фиксированного депозита: ознакомьтесь с правилами вывода средств SBI, HDFC, ICICI Bank FD

Вот как будут обрабатываться ваши счета FD в любом из этих банков, если вы хотите сделать преждевременное снятие средств:Народ Индии В целом, предпочитают вкладывать средства в срочные банковские депозиты, и это не ограничивается не склонными к риску и консервативными инвесторами. Инвестиции в срочный депозит безопасны и надежны по своей природе и предлагают кумулятивный вариант вместо обычных или процентных выплат.

Существуют различные варианты владения при хранении денег в ФО, которые варьируются от 7 дней до 10 лет. Однако, когда дело доходит до снятия средств с фиксированного депозитного счета заранее, это может стать проблемой, поскольку вкладчикам не разрешается производить досрочное снятие средств или банк взимает штраф. При открытии счета FD вкладчики могут выбрать один из двух типов счетов — фиксированный депозит с возможностью досрочного снятия или без возможности досрочного снятия, при этом второй имеет обязательный период блокировки.

Выбор преждевременного снятия средств в FD означает, что вкладчики могут снять свою сумму и закрыть счет до истечения срока с дополнительным штрафом, который обычно составляет процент от внесенной суммы. Однако у крупных банков, таких как Государственный банк Индии, HDFC Bank, ICICI Bank, есть свои собственные правила и условия, когда дело доходит до снятия денег со счета FD до наступления срока погашения.

Вот как будет обрабатываться ваш счет FD в любом из этих банков, если вы хотите сделать досрочное снятие:

Обработка ваших денег в случае преждевременного снятия с фиксированных депозитов SBI

- Если вкладчик желает преждевременно отозвать свой FD из SBI до завершения срока его полномочий, вкладчик должен уплатить штраф в размере 0.05 процентов за все владения, на любую сумму менее 5 лакхов. Если вы внесли в банк 3 миллиона рупий в качестве фиксированного депозита, с вас будет взиматься штраф в размере 1500 рупий.

- Для депозита от 5 лакхов до 1 крор рупий применяется штраф в размере 1%. Например, если у вас есть фиксированный депозит в размере 18 тысяч рупий в SBI, и вы делаете досрочное снятие средств, с вас будет взиматься штраф в размере 18000 рупий. Банк будет выплачивать проценты за весь период нахождения депозита в банке.

- Процентная ставка будет на 0,50 процента или на 1 процент ниже, чем ставка, применяемая на момент депозита, или ниже оговоренной ставки, в зависимости от того, что ниже.

- По вкладам, оставшимся в банке менее 7 дней, проценты не выплачиваются.

Обработка ваших денег в случае преждевременного снятия с срочных вкладов ICICI Bank

- Если вы планируете досрочное снятие средств со своего FD-счета в ICICI Bank, запрос обрабатывается в течение дня, но в случае вы планируете закрыть свой счет FD в ICICI Bank до наступления срока платежа, запрос обрабатывается немедленно.

- После того, как в банк поступил запрос о преждевременном закрытии, он не может быть отменен.

- При досрочном снятии счета FD проценты выплачиваются в соответствии со ставкой процента, применимой для того срока, в течение которого депозит находился в банке. Однако на залог взимается дополнительный штраф.

- За залог менее 5 крор рупий при сроке полномочий менее 1 года взимается штраф в размере 0,50 процента рупий, а при сроке владения от 1 года и выше взимается 1 процент.

- При закрытии счета FD средства будут зачислены на сберегательный счет, выбранный вкладчиком при открытии счета.

- Обратите внимание, что запросы на преждевременное закрытие связанной учетной записи FD или учетной записи FD с денежным мультипликатором не обрабатываются в режиме онлайн. Для этого вкладчику необходимо посетить филиал.

Обработка ваших денег в случае досрочного снятия с срочных вкладов HDFC Bank

- В случае преждевременного закрытия счета FD в HDFC Bank применимой процентной ставкой является либо базовая ставка на период владения / погашения для которого был открыт ФД, или базовая ставка, применимая к сроку владения депозитом в банке, в зависимости от того, что ниже.

- Базовая ставка будет применяться к депозиту для депозитов менее 1 крор рупий на дату открытия счета FD.

- Банк взимает штраф в размере 1% за преждевременное снятие средств, включая зачистку и частичное снятие средств.

- Обратите внимание, что HDFC Bank не взимает штраф за досрочное снятие средств со счета FD в течение срока от 7 до 14 дней.

Получите текущие цены на акции с BSE, NSE, рынка США и последние данные NAV, портфель паевых инвестиционных фондов, ознакомьтесь с последними новостями IPO, наиболее эффективными IPO, рассчитайте свой налог с помощью калькулятора подоходного налога, узнайте лучших игроков рынка, лучших проигравших и лучших Фонды акционерного капитала.Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и оставаться в курсе последних новостей и обновлений Biz.

Как действуют штрафы за CD и как их избежать

Депозитные сертификаты или компакт-диски могут быть отличным вложением для тех, кто предпочитает хранить свои деньги в безопасности. Средства могут быть застрахованы FDIC, и вы будете получать больше процентов, чем со сберегательного счета.

Но компакт-диски предназначены для более долгосрочных вложений.В отличие от вашего текущего счета, который позволяет вносить и снимать несколько раз, компакт-диски следует оставлять в покое. Обналичивание или аннулирование компакт-диска до его созревания может стоить вам.

Узнайте больше о штрафах за компакт-диск и о том, как их избежать.

Причина штрафных санкций

Банк хочет, чтобы вы сохраняли вложенные деньги в течение определенного периода, например от шести месяцев до года или даже, возможно, пяти лет. Если вы это сделаете, он готов платить вам более высокую процентную ставку. Банку выгодна уверенность в том, как долго он сможет использовать ваши деньги.

Банки и кредитные союзы обычно взимают штрафы за досрочное изъятие компакт-дисков, потому что они используют деньги, которые вы вкладываете в компакт-диски, для ссуды другим клиентам и покупки инвестиций со сроком погашения, во многом как компакт-диски.

Если вы потребуете свои деньги раньше, банку, возможно, придется заплатить штраф в другом месте. В этом случае у вас может не быть другого выбора, кроме как заплатить штраф банку, если вывод средств является вашим единственным вариантом.

Образец штрафной санкции

Банки обычно взимают штраф, который составляет часть процентов, которые вы получили бы, если бы держали компакт-диск до погашения.Вы можете увидеть, что это цитируется как «90 дней процентов» при досрочном снятии средств. Максимальной суммы штрафа нет, поэтому прочтите мелкий шрифт.

Примерный график штрафов за досрочное снятие может выглядеть так:

- 11-месячные компакт-диски или более короткий срок начисления процентов за три месяца.

- Компакт-диски на срок от 12 до 59 месяцев начисляются за шесть месяцев.

- 60-месячные компакт-диски или более длительный срок начисляются за 12 месяцев.

Подсказка

Банки устанавливают свою собственную политику, и некоторые из них могут быть более снисходительными, чем другие.Посоветуйтесь в своем банке перед покупкой компакт-диска — и, конечно, перед тем, как вывести деньги раньше срока.

Уйти с меньшими деньгами

Когда вы понесете штрафы за изъятие компакт-диска, вы можете фактически потерять деньги и уйти с меньшим объемом депозита, в дополнение к упущению процентов, которые вы бы заработали.

Например, предположим, что у вас есть компакт-диск со сроком погашения 12 месяцев, который вы обналичиваете на 11-м месяце. Вы, вероятно, уйдете с большим количеством, чем вы изначально положили на компакт-диск, хотя не так много, как могло бы быть , если бы вы отложили еще один месяц.

Продолжая этот же пример, предположим, что вы обналичиваете деньги через два месяца. Вы еще не заработали проценты за шесть месяцев, как того требует график штрафов. Однако банк все равно возьмет эту сумму, вычтя ее из вашего первоначального инвестиционного депозита. Это действие называется «вторжением в принципала».

Как избежать штрафов за компакт-диск

Если вам абсолютно необходимо обналичить деньги раньше, ищите способ избежать штрафов. Во-первых, никогда не помешает спросить. Персонал может отменить штраф за вас, особенно если это чрезвычайная ситуация, и вы находитесь в дружественном учреждении или небольшом кредитном союзе.В противном случае все, что они могут сделать, это сказать «нет».

Обычно вы можете претендовать на отказ в случае смерти, потери трудоспособности, судебной некомпетентности и других важных жизненных обстоятельств. В таких случаях особенно важно поговорить напрямую с представителем. Банкам разрешено предлагать такие отказы, но это не обязательно означает, что они это сделают. Закон не требует от них этого.

Подсказка

Вы хотите отправить запрос об отказе лично или по телефону.Автоматическая система не запрограммирована на оказание вам каких-либо услуг.

«Liquid» и компакт-диски без штрафных санкций

Жидкие компакт-диски похожи на стандартные компакт-диски, но они больше похожи на традиционные сберегательные счета, поскольку позволяют заблаговременно вывести деньги.

Иногда у ликвидных компакт-дисков есть ограничения относительно того, как раньше и сколько вы можете снять, и вам, возможно, придется внести хотя бы минимальный депозит, но их стоит изучить.

Ваш «запертый» период относительно короткий с этими компакт-дисками — во многих случаях менее недели.Конечно, никто бы не стал вкладывать деньги в традиционные компакт-диски, если бы этот вариант был таким простым. Поскольку у вас больше гибкости, вы получите более низкую процентную ставку в обмен на эту свободу.

Несмотря на то, что он меньше, ликвидный депозитный депозит все же имеет тенденцию приносить больше процентного дохода, чем средний сберегательный счет.

Другие опции

Вы можете попробовать использовать другие гибкие варианты, чтобы избежать штрафов, когда вы откладываете свои деньги в будущем. Компакт-диски — неплохой вариант, но могут быть лучшие альтернативы, если вы обнаружите, что вам по-прежнему приходится платить штрафы.

Лестничные компакт-диски — это стратегия, при которой у вас периодически будет срок погашения одного из нескольких компакт-дисков, часто на шестимесячной или ежегодной основе, что дает вам возможность получить деньги без штрафных санкций в это время.

Step-up CD предлагают более гибкие процентные ставки. Ваша ставка будет увеличиваться, чтобы идти в ногу с ростом процентных ставок. Эта альтернатива может быть привлекательной, если вас беспокоит мизерная ставка на весь срок действия КД. Опять же, эти компакт-диски в среднем платят меньше, чем традиционные компакт-диски.

Счета денежного рынка платят больше, чем сберегательные счета, но обычно не так много, как компакт-диски. Преимущество состоит в том, что вы можете ограничить расходы со счета денежного рынка, используя дебетовую карту или чековую книжку.

Кредитные карты — дорогостоящий способ заимствования, но если вам нужны деньги быстро и срок погашения вашего компакт-диска скоро наступит, может быть дешевле отложить чрезвычайные расходы на карту и погасить их, как только наступит срок погашения компакт-диска. Конечно, гораздо лучше сохранить солидный фонд на случай чрезвычайных ситуаций.

.