Помогите пожалуйста1. Бюджет — это …:А) это финансовый план, который обобщает доходы и

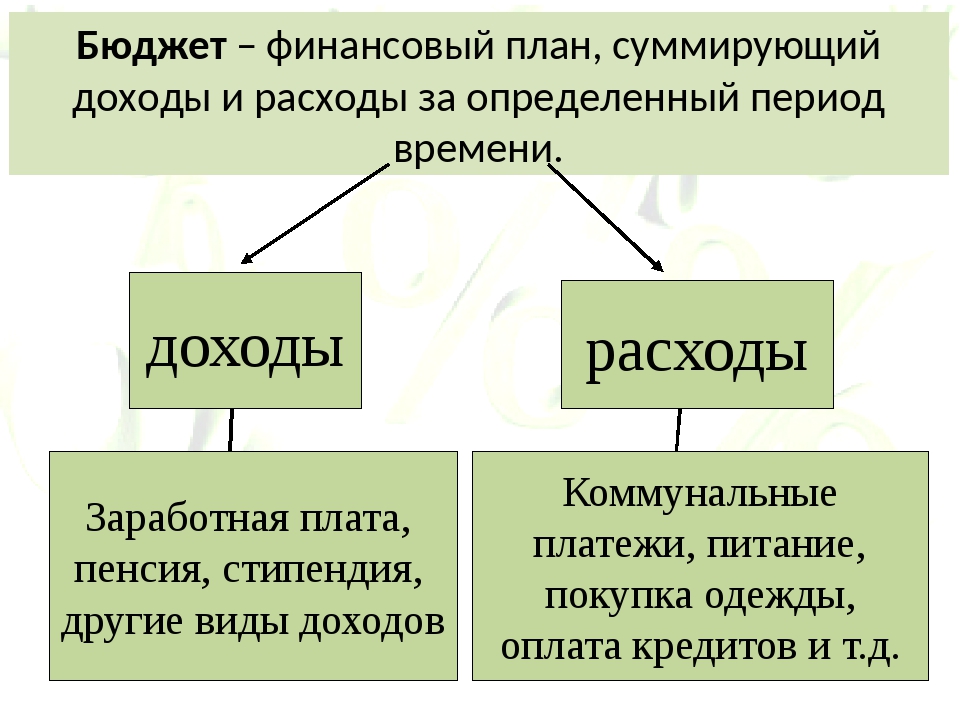

1. Бюджет — это …:А) это финансовый план, который обобщает доходы и расходы за

определенный период времени;

Б) это план расходов;

В) это детализированный план финансовых доходов.

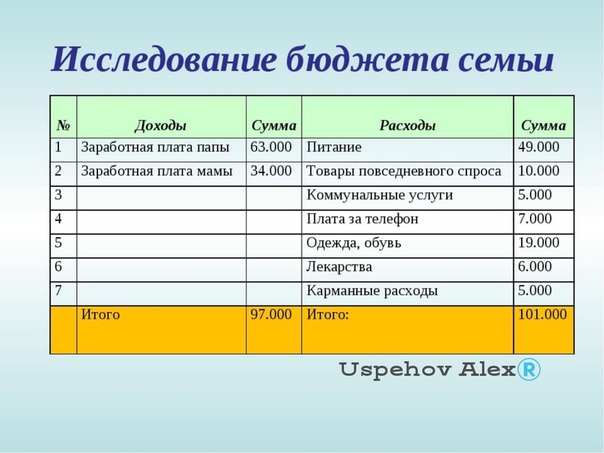

2. Бюджет семьи складывается из:

А) доходов, сбережений и социальных выплат;

Б) доходов и расходов;

В) доходов, сбережений и расходов.

3. Большую часть семейного бюджета россиян составляют расходы на:

А) культурно-бытовые нужды;

Б) оплату квартиры;

В) питание;

Г) одежду.

4. Назовите рациональные потребности семьи:

А) потребность в еде;

Б) потребность в алкоголе;

В) потребность в курении;

Г) потребность в жилье;

Д) потребность в одежде.

5. Назовите способы сбережения денежных средств семьи:

А) деньги, взятые в долг;

Б) приобретение валюты;

В) вклад в банке;

Г) покупка нового платья;

Д) покупка ценных бумаг.

6. Закон Энгеля устанавливает степень благосостояния граждан:

А) по размеру заработной платы;

Б) по доле расходов на питание семьи;

В) по наличию вкладов банках страны;

Г) по числу членов семьи.

7. Верны ли суждения о страховых услугах?

А. Страхование – способ защиты имущества семьи.

Б. Страхование имущества является обязательным для граждан России.

А) верно только А; Б) верно только Б; В) верны оба суждения; Г)

оба суждения неверны.

8. Увеличение доходов семьи, скорее всего, приведет:

А) к увеличению потребления;

Б) к увеличению численности рабочей силы;

В) к уменьшению расходов;

Г) к увеличению потребления.

9. Верны ли суждения о семейных сбережениях?

А. Семейные сбережения помогают приобрести дорогостоящие товары

или услуги.

Б. Семейные сбережения могут обесцениваться.

А) верно только А; Б) верно только Б; В) верны оба суждения; Г)

оба суждения неверны.

10. Часть располагаемого дохода, которая не используется на потребление:

А) номинальный доход; Б) реальный доход; В) заработная плата; Г)

сбережения.

11. Сумма денег, полученная гражданином в целом за определенный период:

А) инфляция; Б) номинальный доход; В) реальный доход; Г) депозит.

12. Укажите основные источники доходов семьи (не менее трёх).

13. Укажите основные виды расходов семьи (не менее трёх).

| на государственное управление и местное самоуправление (3% в 2000; 3% — в 1999) | на судебную власть и правоохранительную деятельность и обеспечение безопасности | государства (14% в 2000; 12% — в 1999) | на национальную оборону (24% в 2000; 23% — в 1999) | на фундаментальные исследования и содействие научно-техническому прогрессу (2% от общей суммы расходов в 2000 и 1999 , причём в 1999 эти расходы составили 0,45% от ВВП (в США -4,5% от ВВП), считается, что снижение этого показателя до 1% от ВВП приводит к свёртыванию НТП) | на национальную экономику (1% в 2000; 6% — в 1999) | на социальную сферу (18% в 2000 и 1999) | на целевые бюджетные фонды (12% в 2000; 11% — в 1999) (в т. Состояние бюджета России. 1724 год |

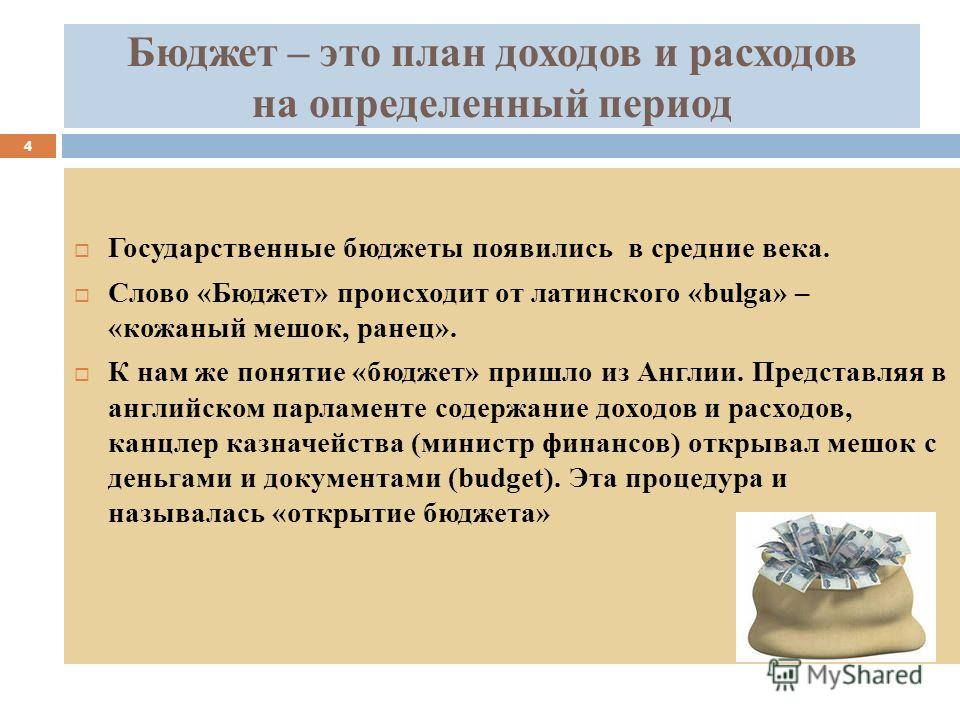

БЮДЖЕТ — это.

.. Что такое БЮДЖЕТ?

.. Что такое БЮДЖЕТ?бюджет — а, м. budget m. 1. Предварительная смета доходов и расходов, преимущественно государственных. Павленков 1911. Бюджет и буджет. 3 70 гг. 19 в. Сорокин 178. Мы живем в век баснословия и волшебства; мы окружены поэзией высокою .., поэзиею торговых… … Исторический словарь галлицизмов русского языка

бюджет — План, отражающий ожидаемые результаты и распределяемые ресурсы в количественной форме. Служит в качестве контрольного эталона. [http://tourlib.net/books men/meskon glossary.htm] бюджет Роспись (в денежной форме) доходов и затрат любого… … Справочник технического переводчика

БЮДЖЕТ — (budget) 1. Финансовый план, намечающий индикативные показатели доходов, расходов и т.д. организации на определенный период. 2. (the Budget) Британский финансовый план на предстоящий год, представляемый на обсуждение в парламент, обычно в марте… … Финансовый словарь

БЮДЖЕТ — (франц. budget, др. франц. bougette кожаный мешок). Смета расходов и приходов. Словарь иностранных слов, вошедших в состав русского языка. Чудинов А.Н., 1910. БЮДЖЕТ предварительная смета доходов и расходов, преимущественно государственных. В… … Словарь иностранных слов русского языка

Бюджет — в его настоящем виде выработался недавно; прежде, вместобюджета, представлялись простые отчеты и счета, при том неполные, поглавным рубрикам финансового хозяйства. С образованием ответственногоправительства в некоторых государствах появились… … Энциклопедия Брокгауза и Ефрона

Бюджет — [budget] – роспись (в денежной форме) доходов и затрат любого экономического объекта, от государства до семьи. Бюджет государства [state budget] – роспись его доходов (главным образом от налогообложения) и расходов (на социальные нужды, оборону,… … Экономико-математический словарь

Бюджет — – смета доходов и расходов частного лица, организации или государства в целом, устанавливаемая на определенный временной период как правило, на год. Бюджет представляет собой финансовый план, при помощи которого можно прогнозировать будущие… … Банковская энциклопедия

Бюджет представляет собой финансовый план, при помощи которого можно прогнозировать будущие… … Банковская энциклопедия

БЮДЖЕТ — Цивилизация это стадия развития общества, на которой ничего нельзя сделать без финансирования. Выработка бюджета есть искусство равномерного распределения разочарований. Морис Станс, директор Бюджетного бюро США Идеальный политик голосует за все… … Сводная энциклопедия афоризмов

БЮДЖЕТ — (от англ. budget сумка) имеющая официальную силу, признанная или принятая роспись, таблица, ведомость доходов и расходов экономического субъекта за определенный период времени, обычно за год. Чаще всего бюджет составляется для учета количества… … Экономический словарь

Бюджет — (budget) 1. Финансовый план, намечающий желаемые показатели доходов, расходов и т.п. организации на определенный период. 2. Британский финансовый план на предстоящий год, представляемый на обсуждение в парламент, обычно в марте или апреле,… … Словарь бизнес-терминов

БЮДЖЕТ — БЮДЖЕТ, бюджета, муж. (англ. budget). Государственная роспись доходов и расходов на определенный период времени. || Совокупность личных доходов и расходов за какой нибудь период времени. Мой бюджет мне этого расхода не позволяет. Толковый словарь … Толковый словарь Ушакова

МО «Андегский сельсовет» Ненецкий АО|Главная

Администраторы доходов бюджета — органы государственной власти и местного самоуправления, осуществляющие в соответствии с законодательством РФ контроль за правильностью исчисления, полнотой и своевременностью уплаты, начисление, учет, взыскание платежей в бюджет, а также имеющие в своем ведении бюджетные учреждения, которым предоставлено право получать доходы от предпринимательской деятельности.

Активы предприятия — собственность предприятия, отражаемая в активе баланса. Различают три вида активов: (1) текущие активы, состоящие из денежного капитала и средств, которые могут быть быстро трансформированы в наличные деньги; (2) основной капитал с длительным сроком службы, используемый предприятием при производстве товаров и услуг; (3) прочие активы, которые включают нематериальные активы, не имеющие натурально-вещественной формы, но ценные для предприятия, капиталовложения в другие компании, долгосрочные ценные бумаги, расходы будущих периодов и различные другие активы.

Акциз — вид косвенного налога, взимаемого в цене товаров. Акцизы были широко распространены уже в XIX в. С 1992 г. в РФ акцизы — самостоятельный налоговый платеж в систему федеральных налогов. Разновидность косвенных налогов.

Акция — ценная бумага, выпускаемая акционерным обществом, дающая право ее владельцу, члену акционерного общества, участвовать в его управлении и получать дивиденды из прибыли. Различают акции: именные, обыкновенные, на предъявителя, привилегированные, акции предприятия и акции трудового коллектива.

Амнистия (налоговая) — комплекс мероприятий по погашению задолженности по налоговым и другим обязательным платежам налогоплательщиками, а также освобождение от уплаты штрафов и пеней с сумм добровольно уплачиваемых ими Платежей в бюджет и внебюджетные специальные фонды.

Амортизационные средства — финансовые средства, выделяемые специальным назначением для сохранения и возобновления основных фондов предприятия.

Ассигнования бюджетные — средства бюджета, предусмотренные сводной бюджетной росписью получателю бюджетных средств.

Аудиторский контроль — независимый вневедомственный финансовый контроль, проводимый аудиторской фирмой, имеющей лицензию на осуществление аудиторской деятельности. Основная задача — установление достоверности, полноты и реальности бухгалтерской и финансовой отчетности и соблюдение финансового законодательства.

Баланс — основной комплексный документ бухгалтерского учет, содержащий информацию о составе и стоимостной оценке средств предприятия (активов) и источниках их покрытия (пассив).

Балансовая прибыль — общая сумма прибыли предприятия по всем видам деятельности, отражаемая в балансе.

Банковский кредит — кредит, выдаваемый в виде денежных ссуд хозяйственным субъектам и другим заемщикам.

Банкротство — понятие, означающее разорение, отказ предприятия платить по своим долговым обязательствам из-за отсутствия средств. Как правило, приводит к закрытию или принудительной ликвидации предприятия, распродаже имущества для погашения всех долгов.

Как правило, приводит к закрытию или принудительной ликвидации предприятия, распродаже имущества для погашения всех долгов.

Безналичный денежный оборот — часть денежного оборота, в котором движение денег осуществляемся в виде перечислений по счетам в кредитных учреждениях и зачетов взаимных требований.

Бенефициар — лицо, которому предназначен денежный платеж, получатель денег

Биржевой курс — продажная пена пенной бумаги на фондовой бирже.

Бюджет — форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

Бюджет субъекта РФ (региональный бюджет) — форма образования и расходования заемных средств и обеспечения задач и функций, отнесенных к предметам ведения субъекта Российской Федерации.

Бюджет развития РФ — составная часть федерального бюджета, формируемая в составе капитальных расходов федерального бюджет и используемая для кредитования, инвестирования и гарантийного обеспечения инвестиционных проектов.

Бюджетная заявка — документ, подготавливаемый получателем бюджетных средств и представляемый на утверждение распорядителю бюджетных средств.

Бюджетная классификация РФ — группировка доходов и расходов бюджетов всех уровней с присвоением объектам классификации группировочных кодов. Обеспечивает сопоставимость показателей бюджетов всех уровней.

Бюджетная организация — некоммерческая организация, созданная органом власти для осуществления управленческих, социально-культурных, научно-технических или иных некоммерческих функций, финансируемся за счет средств бюджет или внебюджетного фонда.

Бюджетная политика — совокупность принимаемых решений, осуществляемых органами власти, связанных с определением основных направлений развития бюджетных отношений.

Бюджетная роспись— документ о поквартальном распределении доходов и расходов бюджет и поступлений из источников финансирования дефицита бюджета, устанавливающий распределение бюджетных ассигнований между получателями бюджетных средств и составляемый в соответствии с бюджетной классификацией РФ.

Бюджетная система РФ— основанная на экономических отношениях и государственном устройстве Российской Федерации регулируемая нормами права совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов.

Бюджетная ссуда— бюджетные средства, предоставляемые другому бюджету на возвратной, безвозмездной или возмездной основе на срок не более шести месяцев в пределах финансового года.

Бюджетное планирование— централизованное распределение и перераспределение стоимости валового общественного продукта и национального дохода между звеньями бюджетной системы на основе общенациональной социально-экономической программы развития ораны в процессе составления и исполнения бюджетов и внебюджетных фондов разного уровня.

Бюджетное право— совокупность юридических норм, определяющих основы бюджетного устройства ораны и порядок составления, рассмотрения, утверждения и исполнения бюджетов, входящих в бюджетную систему страны.

Бюджетное регулирование— перераспределение средств с целью обеспечения территориальным бюджетам минимально необходимого уровня доходов, направляемых на экономическое и социальное развитие территорий.

Бюджетное устройство— организация и принципы построения бюджетной системы, ее структура, взаимосвязь между отдельными звеньями.

Бюджетное финансирование— предоставление в безвозвратном порядке юридическим липам из бюджетов разных уровней и внебюджетных фондов средств для полного или частичного покрытия расходов.

Бюджетные ассигнования— средства бюджетов разных уровней, направляемые на развитие экономики, финансирование социально-культурных мероприятий, оборону ораны, содержание органов государем венной власти и управления.

Бюджетные нормы и нормативы— устанавливаемые органами власти размеры мобилизации средств в бюджет, финансирования расходов и межбюджетного перераспределения финансовых ресурсов.

Бюджетные обязательства— расходные обязательства, исполнение которых предусмотрено законом (решением) о бюджете на соответствующий финансовый год.

Бюджетные полномочия органов государственной власти (органов местного самоуправления)— установленные законодательством Российской Федерации права и обязанности органов государственной власти и органов местного самоуправления по регулированию бюджетных правоотношений, организации и осуществлению бюджетного процесса.

Бюджетные счета— счета, открываемые в банках, осуществляющих кассовое исполнение бюджетов разных уровней, для учета операций по кассовому исполнению этих бюджетов.

Бюджетный кредит— одна из форм финансирования бюджетных расходов, которая предусматривает предоставление средств юридическим лицам или другому бюджету на возвратной и возмездной основе.

Бюджетный период — срок, в течение которого действует утвержденный бюджет.

Бюджетный процесс— регламентируемая нормами права деятельность органов государственной власти, органов местного самоуправления и участников бюджетного процесса по составлению и рассмотрению проектов бюджетов, проектов бюджетов государственных внебюджетных фондов, утверждению и исполнению бюджетов и бюджетов государственных внебюджетных фондов, а также по контролю за их исполнением.

Бюджетный учет— система сбора, регистрации и обобщения информации о ходе исполнения бюджетов всех уровней.

Бюджетный федерализм— способ построения бюджетных отношений между уровнями бюджетных отношений.

Валовая выручка— полная сумма денежных поступлений от реализации товарной продукции, работ, услуг и материальных ценностей.

Валовая прибыль— часть валового дохода предприятия, которая остается у него после вычета всех обязательных расходов.

Валовой внутренний продукт (ВВП)— обобщающий макроэкономический показатель, отражающий суммарную рыночную стоимость конечных продуктов и услуг, произведенных на территории страны, независимо от национальной принадлежности функционирующих в се народном хозяйстве юридических и физических лиц за определенный период времени. ВВП — модификация другого макроэкономического показателя — валового национального продукта (ВНП), от которого отличается на величину сальдо расчетов с зарубежными странами.

Валовой доход — разница между выручкой предприятия от реализации продукции и материальными затратами на производство. Включает заработную плату и прибыль или заработную плату и чистый доход. Другими словами, валовой доход отличается от чистого дохода на величину заработной платы.

Внебюджетные специальные фонды— денежные фонды, имеющие строго целевое назначение. Их цель состоит в расширении социальных услуг населению, стимулировании развития отсталых отраслей инфраструктуры, беспечении дополнительными ресурсами приоритетных отраслей экономики. Важнейшие социальные фонды: Пенсионный фонд, Фонд социального страхования, фонды обязательного медицинского страхования.

Внебюджетные средства— доходы, получаемые бюджетными организациями помимо ассигнований, выделяемых из бюджета.

Выплаты— выдача денежных средств физическим лицам по обязательствам государства, бюджетных, внебюджетных и других организаций.

Гарантийное обязательство (поручение)— форма обеспечения банковской ссуды.

Главный распорядитель бюджетных средств— руководитель органа государственной власти и органа местного самоуправления, имеющий право распределять средства бюджета по подведомственным бюджетным организациям.

Государственное регулирование— законодательно оформленная система внешнего воздействия на предприятие.

Государственное финансирование— метод безвозвратного предоставления финансовых ресурсов субъектам хозяйствования за счет средств бюджетных и внебюджетных фондов. Посредством государственного финансирования происходит целенаправленное перераспределение финансовых ресурсов между субъектами хозяйствования.

Государственные доходы— денежные отношения по мобилизации финансовых ресурсов в распоряжение государственных структур. Применяются три основных метода мобилизации государственных доходов: налоги, государственные займы, эмиссия (бумажно-денежная и кредитная).

Государственные займы— экономические отношения между государством, с одной стороны, и юридическими и физическими лицами — с другой, при которых заемщиком выступает государство.

Государственные краткосрочные бескупонные облигации (ГКО)— государственные ценные бумаги, выпускаемые на срок 3, 6, 12 и более месяцев в основном для покрытия дефицита федерального бюджета и иных операций и размещаемые преимущественно среди юридических лиц и иностранных инвесторов.

Государственные минимальные социальные стандарты— установленные законодательством РФ минимальные необходимые уровни гарантий социальной защиты, обеспечивающие удовлетворение важнейших потребностей человека.

Государственные расходы— денежные отношения, связанные с использованием централизованных и децентрализованных государственных средств на различные потребности государства. Финансирование государственных расходов осуществляется в трех формах: самофинансирование, бюджетное финансирование, кредитное обеспечение.

Государственные финансы— сфера денежных отношений по поводу распределения и перераспределения стоимости общественного продукта и части национального богатства, связанная с формированием финансовых ресурсов в распоряжение государства и его предприятий и использованием государственных средств на затраты по расширению производства, удовлетворению растущих социально-культурных потребностей членов общества, нужд обороны страны и государственного управления. Государственные финансы функционируют на федеральном, региональном и местном уровнях и включают бюджет, внебюджетные фонды, государственный кредит, финансы государственных и муниципальных предприятий.

Государственный бюджет— основной финансовый план государства, имеющий силу закона: утверждается законодательными органами власти — парламентами. В России утверждается Государственной Думой и Советом Федерации, подписывается Президентом РФ. Выражает экономические денежные отношения, опосредующие процесс образования и использования централизованного фонда денежных средств государства. Бюджет государства — основное орудие перераспределения национального дохода.

Государственный внебюджетный фонд— форма образования и расходования денежных средств, образуемых вне федерального бюджета и бюджетов субъектов Российской Федерации.

Государственный внешний долг РФ— долговые обязательства Правительства РФ, выраженные в иностранной валюте.

Государственный внутренний долг РФ— долговые обязательства Правительства РФ, выраженные в валюте Российской Федерации.

Государственный или муниципальный долг— обязательства, возникающие из государственных или муниципальных займов, принятых па себя РФ, субъектом РФ или муниципальным образованием, гарантий по обязательствам третьих лиц, другие обязательства, а также принятые на себя РФ, субъектом РФ или муниципальным образованием обязательства третьих лиц.

Государственный или муниципальный заем— передача в собственность РФ, субъекта РФ или муниципального образования денежных средств, которые РФ, субъект РФ или муниципальное образование обязуются возвратить и той же сумме с уплатой процента (млаты) на сумму займа.

Государственный кредит— денежные отношения, возникающие у государства с юридическими и физическими лицами в связи с мобилизацией временно свободных денежных средств в распоряжение органов государственной власти и их использованием на финансирование государственных расходов. Основные формы государственного кредита — займы и казначейские ссуды.

Государственный финансовый контроль— контроль со стороны органов власти и управления РФ и субъектов РФ, а также специальных контрольных органов (Счетная палата, Федеральная налоговая служба) за соблюдением законодательства в сфере государственных бюджетов и внебюджетных фондов, налогов, финансовой деятельности государственных учреждений и предприятий, организацией денежных расчетов, ведением учета и отчетности.

Дебитор— субъект хозяйственных отношений, имеющий задолженность перед другими субъектами.

Дебиторская задолженность— счета к получению суммы, причитающейся предприятию от покупателей за товары и услуги, проданные в кредит. В балансе предприятия записываются как текущие активы.

Действующие обязательства— расходные обязательства, подлежащие исполнению в плановом периоде в объеме, установленном в соответствии с действующими нормативно-правовым и актами, договорами и соглашениями.

Денежная система— система, включающая в себя денежную единицу, порядок эмиссии наличных денег, организацию и регулирование денежного обращения.

Денежное обращение— движение денег при выполнении ими своих функций в наличной и безналичной форме.

Деньги— особый товар, стихийно выделившийся из товарного мира и выполняющий роль всеобщего эквивалента. Их сущность выражается в функциях меры стоимости, средства обращения, средства накопления и сбережения, средства платежа, мировых денег.

Их сущность выражается в функциях меры стоимости, средства обращения, средства накопления и сбережения, средства платежа, мировых денег.

Дефицит бюджет— превышение расходов бюджета над его доходами. См. Профицит бюджета.

Дефлятор ВВП— один из индексов роста цеп, который используется как показатель реального ВВП, т.е. в неизменных цепах.

Добавленная стоимость— прирост стоимости, создаваемый па определенном предприятии в процессе производства продукции, выполнения работ, оказания услуг.

Документальная ревизия— система обязательных контрольных действий по документальной и фактической проверке законности, целесообразности совершенных в проверяемом периоде хозяйственных и финансовых операций.

Долгосрочные финансовые вложения— рассчитанные па длительный период времени финансовые вложения в уставные капиталы предприятий и коммерческих организаций, долгосрочные займы.

Дотации— бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ или юридическому лицу на безвозмездной и безвозвратной основе для покрытия текущих расходов.

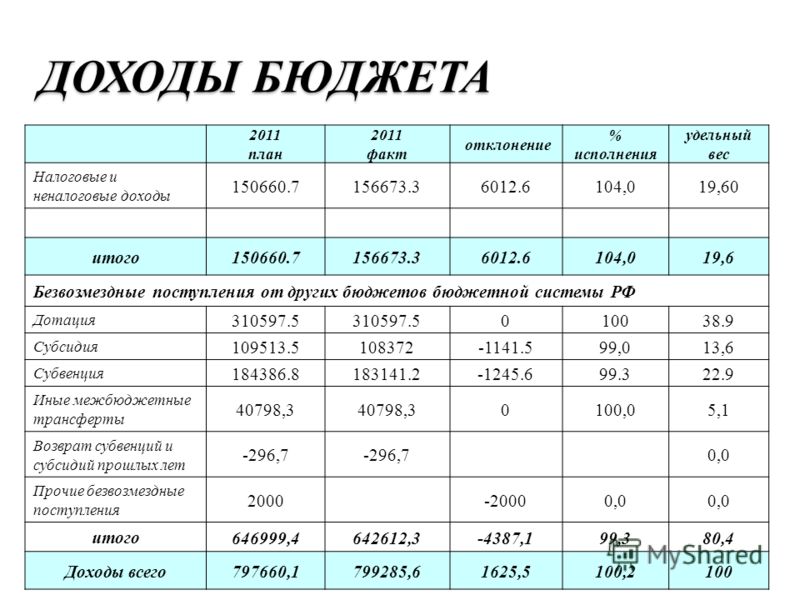

Доходы бюджета— денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти РФ, органов государственной власти субъектов РФ и органов местного самоуправления.

Затраты— совокупность производственных выплат в наличной и безналичной форме в связи с производством продукции, оказанием услуг, выполнением работ и их реализацией.

Зачет— погашение взаимных обязательств двух или нескольких юридических и физических лип.

Защищенные статьи расходов— расходные статьи бюджета, финансирование которых осуществляется в полном объеме.

Земельный кадастр— реестр земель по классам в зависимости от плодородия, близости к рынкам сбыта, вида засеваемых культур и т. д. Поскольку земельный кадастр служит основой оценки средней доходности I га земли каждого класса, он используется для определения ставок налога за землю.

д. Поскольку земельный кадастр служит основой оценки средней доходности I га земли каждого класса, он используется для определения ставок налога за землю.

Издержки производства и реализации продукции— стоимостная оценка используемых в процессе производства продукции природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат на производство и реализацию продукции.

Иммобилизация средств— отвлечение средств из оборота организации.

Инвестиции— долгосрочные вложения средств в целях создания новых и модернизации действующих предприятий, освоения новейших технологий и техники, увеличения производства и получения прибыли.

Инвестиционная политика— определение наиболее приоритетных направлений капитальных вложений, от которых зависят повышение эффективности экономики, обеспечение наибольшего прироста продукции и национального дохода на каждый рубль затрат.

Инвестиционные фонды— финансовые институты, участники рынка ценных бумаг, осуществляющие эмиссию собственных акций, и инвестиции в ценные бумаги других эмитентов, торговлю ценными бумагами, владеющие инвестиционными ценными бумагами.

Инвестиционный налоговый кредит— отсрочка налогового платежа, предоставляемая в целях стимулирования инвестиционной активности и обновления основных средств предприятиям на основании кредитного соглашения с налоговыми органами.

Инвестор— частный предприниматель, организация или государство, осуществляющие долгосрочное вложение капитала в какое-либо дело, предприятие с целью получения прибыли.

Инновационная деятельность— деятельность, основанная на использовании новых форм организации, управления и финансирования.

Инновация— нововведение, комплексный процесс создания, распространения и использования новшеств (нового практического средства) для удовлетворения человеческих потребностей, меняющихся под воздействием развития общества.

Инфляция— кризисное состояние денежной системы, обусловленное диспропорциональностью развития общественного производства, проявляющееся прежде всего в общем и неравномерном росте иен на товары и услуги, что ведет к перераспределению национального дохода в пользу определенных социальных групп. Различают ползучую, галопирующую и гиперинфляцию.

Инфраструктура— комплекс отраслей хозяйства, обслуживающих промышленное (или какое-либо другое) производство, а также население. Включает транспорт, связь, торговлю, материально-техническое обеспечение, науку, образование, здравоохранение.

Ипотека— залог недвижимого имущества с целью получения ссуды, кредита.

Исполнение бюджета— стадия бюджетного процесса, на которой осуществляется формирование и использование бюджетных средств.

Исполнение сметы доходов и расходов— комплекс мер, обеспечивающих выполнение плана поступления и расходования денежных средств.

Казначейская система исполнения бюджета— организация исполнения бюджета через органы Федерального казначейства Минфина РФ либо казначейства субъекта РФ или муниципального образования.

Капитал оборотный— часть капитала, направляемая на формирование оборотных средств и возвращаемая в течение одного производственного цикла.

Капитал основной— часть капитала, направляемая на формирование основных производственных фондов и участвующая в производстве длительное время.

Капитализация— использование прибыли организации для увеличения собственного капитала.

Капитальные вложения— затраты материальных, трудовых и денежных ресурсов, направленные на восстановление и прирост основных фондов.

Кассовые исполнения бюджета— организация и осуществление приема, хранения и выдачи бюджетных средств.

Кассовый разрыв— временный недостаток бюджетных средств, необходимых для финансирования очередных расходов.

Коммерческий кредит— товарная форма кредита, возникающая при отсрочке платежа; долговое обязательство, оформленное векселем.

Коммерческий расчет— метод ведения хозяйства, заключающийся в соизмерении в денежной форме затрат и результатов деятельности; его целью является получение максимума прибыли при минимуме затрат. Предполагает обязательное получение прибыли, достаточной для поддержания уровня рентабельности.

Конвертируемость валют— способность одной валюты обмениваться на другую валюту.

Конкурентоспособность— способность осуществлять свою деятельность в условиях рыночных отношений и получать при этом прибыль, достаточную для научно-технического совершенствования производства, стимулирования работников и поддержания продукции на высоком качественном уровне.

Конкуренция— элемент рыночного механизма, связанный с формированием хозяйственных пропорций на основе соперничества предприятий, фирм за лучшие и более выгодные условия приложения капитала, реализации продукции и услуг.

Консолидированный бюджет— свод бюджетов всех уровней бюджетной системы Российской Федерации на соответствующей территории.

Контроль финансовый— система методов, органов и мероприятий по проверке законности и целесообразности распределения и использования фондов денежных средств.

Краткосрочные обязательства— обязательства, срок погашения которых наступает в течение короткого промежутка, обычно в пределах одного года.

Краткосрочные финансовые вложения— финансовые вложения, рассчитанные на короткий период, высоколиквидные ценные бумаги, в том числе краткосрочные казначейские обязательства государства, облигации, акции, временная финансовая помощь другим предприятиям, депозитные сертификаты, полученные краткосрочные векселя.

Кредитование— одна из форм финансового обеспечения воспроизводственных затрат, при которой расходы субъекта хозяйствования покрываются за счет банковских ссуд, предоставляемых на началах платности, срочности и возвратности.

Кредиторская задолженность— задолженность, возникающая при расчетах с поставщиками; временное использование в денежном обороте предприятия средств кредитора.

Кризис платежеспособности— взаимные неплатежи предприятий, вызванные дефицитом наличной или безналичной денежной массы.

Курс акций (облигаций и других ценных бумаг)— цена акций (других ценных бумаг) на фондовой бирже. Курс прямо пропорционален размерам дивиденда, процента и находится в обратной зависимости от величины ссудного процента.

Ликвидность— способность превращения имущества в наличные деньги.

Лимит бюджетных обязательств — предельный объем прав па принятие получателем бюджетных средств, денежных обязательств, оплачиваемых за счет бюджета.

Лимит капитальных вложений— предельный размер капитальных вложений на запланированный ввод в действие мощностей или создание нормативных заделов капитального строительства.

Лимит кредитования— предельная сумма выдачи кредита или остатков задолженности в плановом периоде.

Лицевые счета— регистры бухгалтерского учета, открываемые в органах казначейства, предназначенные для учета бюджетных обязательств, принятых денежных обязательств, объемов финансирования и кассовых расходов с целью отражения их на счетах бухгалтерского учета и отчетности.

Медицинское страхование— форма социальной зашиты интересов населения в охране здоровья. Гарантирует гражданам получение медицинской помощи при возникновении страхового случая. Осуществляется в двух формах — обязательной и добровольной.

Межбюджетные отношения — взаимоотношения между федеральными органами государственной власти, органами государственной власти субъектов Российской Федерации, органами местного самоуправления по вопросам регулирования бюджетных правоотношений, организации и осуществления бюджетного процесса.

Межбюджетные трансферты — средства одного бюджета бюджетной системы Российской Федерации, перечисляемые другому бюджету бюджетной системы Российской Федерации.

Местные налога и сборы — налоги и сборы, устанавливаемые представительными органами местного самоуправления самостоятельно в соответствии с федеральными законами.

Местные финансы — совокупность денежных средств, формируемых и используемых для решения вопросов местного значения.

Местный бюджет — бюджет муниципального образования, формирование, утверждение и исполнение которого осуществляют органы местного управления.

Минимальная бюджетная обеспеченность — минимально допустимая стоимость государственных или муниципальных услуг в денежном выражении, предоставляемых органами государственной власти или органами местного самоуправления в расчете па душу населения за счет средств соответствующих бюджетов.

Минимальный местный бюджет — расчетный объем доходов и расходов местного бюджета, учитывающий государственные минимальные социальные стандарты.

Муниципальные ценные бумаги — облигации, жилищные сертификаты и другие цепные бумаги, выпускаемые органами местного самоуправления.

Муниципальный заказ — соглашение между органом местного самоуправления и подрядной организацией о выполнении работ (об оказании услуг), финансируемых за счет средств местного бюджета.

Налично-денежное обращение — движение наличных денег в сфере обращения и выполнения ими двух функций: средства обращения и средства платежа.

Налог — обязательный взнос налогоплательщика в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки. Выражает денежные отношения, складывающиеся у государства с юридическими и физическими лицами в связи с перераспределением национального дохода и мобилизацией финансовых ресурсов в бюджетные и внебюджетные фонды государства. См: Внебюджетные специальные фонды.

См: Внебюджетные специальные фонды.

Налоги социальные — разновидность прямых налогов, имеющих целевое назначение, выступают основным источником целевых внебюджетных фондов социального назначения.

Налоговая система — совокупность разных видов налогов, в построении и методах исчисления которых реализуются определенные принципы. Включает прямые и косвенные налоги. Прямые устанавливаются непосредственно па доход или имущество налогоплательщика, косвенные — надбавка к цене товара (тарифа па услугу) — оплачиваются потребителем. В составе косвенных налогов выделяют: акцизы, фискальные монополии, таможенные пошлины.

Налоговые каникулы — определенный период времени, в течение которого плательщику предоставляется льгота в виде освобождения от уплаты налога.

Налоговые льготы — полное или частичное освобождение налогоплательщиков от уплаты налога в соответствии с действующим законодательством.

Налоговые санкции — меры государственного воздействия, применяемые к нарушителю налогового законодательства.

Налоговый иммунитет — освобождение от уплаты налогов.

Налоговый контроль — специализированный контроль со стороны государственных органов за соблюдением налогового законодательства, правильностью исчислений, полнотой и своевременностью уплаты налогов и других обязательных платежей юридическими и физическими лицами.

Налоговый кредит — одна из налоговых льгот, состоящая в отсрочке взимания налога.

Налоговый потенциал — условная возможность государства собрать в бюджет налоги за определенное время.

Норматив минимальной бюджетной обеспеченности — расчетный показатель минимально необходимой потребности в бюджетных средствах па одного жителя муниципального образования по текущим расходам.

Обеспеченность кредита — виды и формы гарантированных обязательств заемщика перед кредитором (банком) по возмещению суммы заемных средств (кредита) в случаях их возможного невозврата заемщиком.

Облигации государственных займов — кратко- и долгосрочные ценные бумаги, выпускаемые Министерством финансов РФ для привлечения средств инвесторов и выполнения государством своих функций.

Облигации сберегательного займа — государственные пенные бумаги, выпускаемые для привлечения средств инвесторов, но предназначенные в основном для размещения среди населения.

Облигация — ценная бумага, приносящая доход в форме процента. Выпускается государственными органами для покрытия бюджетного дефицита и акционерными обществами в целях мобилизации капитала. В отличие от акций на облигации указан срок ее погашения.

Оборачиваемость — показатель, характеризующий использование оборотных средств, скорость или длительность оборота на предприятии.

Оборотная кассовая наличность — вид обязательных бюджетных резервов, предназначенных для бесперебойного финансирования расходов бюджета при возникновении временных кассовых разрывов.

Оборотные средства — такие активы, как сырье, материалы, топливо, тара, незавершенное производство, расходы будущих периодов и др.; фонды обращения — товары (на складе и в отгрузке) и денежные средства (в кассе предприятия, на его расчетном счете и других счетах, в расчетах).

Оборотный капитал — доля капитала предприятия, вложенная в текущие активы, фактически все оборотные средства. Чистый оборотный капитал представляет собой разницу между текущими активами и текущими (краткосрочными) обязательствами.

Обслуживание долга — выплата процентов и погашение основной суммы долгов за определенный отчетный период.

Объекты бюджетного учета — финансово-хозяйственные операции по исполнению бюджета, подлежащие учету органами, его осуществляющими.

Окупаемость капитальных вложений — показатель эффективности капитальных вложений, определяемых как отношение капитальных вложений к экономическому эффекту, получаемому от их использования в процессе производства.

Оплата труда — форма денежного или натурального вознаграждения работников.

Оправдательные документы — документы, подтверждающие факт совершения хозяйственных операций.

Организация — юридическое лицо, которое имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, имеет самостоятельный баланс или смету.

Основные непроизводственные фонды — предметы длительного пользования, обслуживающие в обществе непроизводственное потребление: жилые здания, поликлиники, клубы, санатории, стадионы и т.п., находящиеся на балансе предприятия.

Основные производственные фонды — средства труда (здания, сооружения, машины и оборудование, транспортные средства и др.), с помощью которых изготавливается продукция. Служат длительный срок, сохраняют в процессе производства свою натуральную форму и переносят свою стоимость на готовый продукт частями, по мере износа. Пополняются за счет капитальных вложений.

Основные средства — денежные средства, инвестированные в основные фонды производственного и непроизводственного назначения. См. Основные производственные фонды, Основные непроизводственные фонды.

Остатки бюджетных средств — ресурсы, образовавшиеся на счете бюджета на начало нового финансового года.

Остаточная стоимость — разница между первоначальной стоимостью основных средств и суммой износа; сумма, которую предприятие рассчитывает получить от продажи активов (основного капитала) в конце полезного срока их службы.

Отсрочка уплаты налога — изменение срока уплаты налога при наличии законных оснований.

Отчетность об исполнении бюджета — совокупность отчетов об исполнении бюджетов.

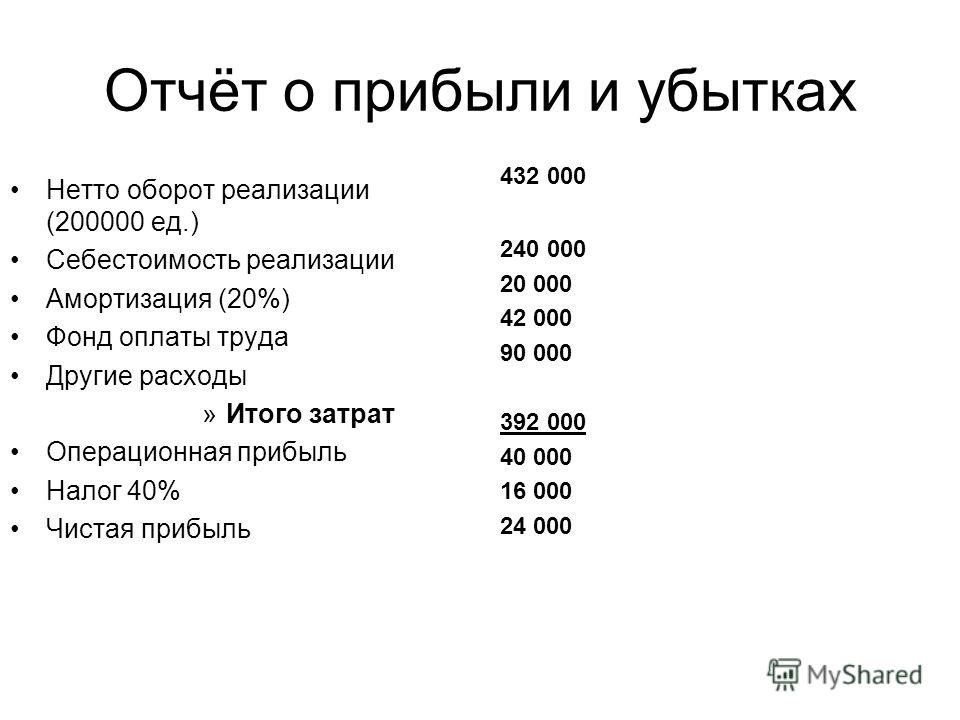

Отчетный период — определенный период в деятельности предприятия, по результатам которого составляются основные документы финансовой, отчетности (например, отчет о прибылях и убытках). Документы финансовой отчетности могут подготавливаться еженедельно, ежемесячно, ежеквартально и ежегодно; в них регистрируются результаты деятельности предприятия за этот период. Для всех предприятий подготовка ежеквартальных и ежегодных отчетов является обязательной.

Документы финансовой отчетности могут подготавливаться еженедельно, ежемесячно, ежеквартально и ежегодно; в них регистрируются результаты деятельности предприятия за этот период. Для всех предприятий подготовка ежеквартальных и ежегодных отчетов является обязательной.

Оффшорные зоны — ограниченные территории, в которых действуют особо льготные экономические условия. Как и налоговые гавани, являются разновидностью свободных экономических зон.

Оценка финансового состояния — способ, позволяющий раскрыть финансовое благополучие идинамику развития организации.

Очередность платежей — установленная последовательность списания средств со счета предприятия при наличии нескольких срочных и просроченных платежей и недостаточности средств для их полного погашения.

Партиципаторное бюджетирование (от англ. «to participate» – участвовать) – это распределение части бюджетных средств региона (муниципального образования, района, города) при помощи комиссии, состоящей из граждан и представителей власти.

Пенсия — гарантированная ежемесячная выплата денежных сумм для материального обеспечения граждан в связи со старостью, инвалидностью, выслугой лет и смертью кормильца.

Первичный дефицит — превышение расходов над доходами бюджета без учета расходов на обслуживание долга.

Первоначальная стоимость основных средств — оценка, по которой основные средства принимаются к бухгалтерскому учету.

Перераспределяемые доходы территориальных бюджетов — денежные средства, поступающие в доходы территориальных бюджетов в виде финансовой помощи (безвозмездных и безвозвратных перечислений), отчислений в процентах от налогов вышестоящих бюджетов, передаваемых на кратковременной основе (на срок 1—3 года).

Планирование — процесс, обеспечивающий сбалансированное взаимодействие отдельных видов ресурсов в рамках выбранного объекта управления, устанавливающий пропорции и темпы роста.

Платежеспособность предприятия — свойство субъекта хозяйствования своевременно и полно выполнять свои платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера.

Платежный баланс — соотношение платежей, произведенных страной за границей, и поступлений, полученных ею из-за границы за определенный период времени (месяц, квартал, полугодие, год). Включает торговый баланс, отражающий соотношение стоимости экспорта и импорта товаров страны за соответствующий период, баланс услуг и некоммерческих платежей. В совокупности они образуют платежный баланс по текущим операциям. Общий платежный баланс страны образует платежный баланс по текущим операциям и баланс движения капиталов и кредиторов, а также движение золотых и валютных резервов. Общее сальдо платежного баланса России за последние годы является отрицательным, что объясняется отрицательным сальдо по балансу движения капиталов и кредитов между странами.

Платежный оборот — совокупность всех денежных платежей в экономике страны.

Подотчетные лица — работники организации, получившие авансом наличные деньги на предстоящие расходы.

Пособие — регулярная или единовременная денежная выплата, предоставляемая гражданам страны в связи с временной нетрудоспособностью, беременностью и родами, при рождении ребенка, по уходу за ребенком и др.

Пояснительная записка — составная часть годовою бухгалтерского отчета.

Предпринимательство — деятельность, связанная с производством и реализацией продукции, выполнением работ, оказанием услуг. Носит регулярный характер, ориентирована на извлечение прибыли.

Предприятие — являющийся юридическим лицом самостоятельный хозяйственный субъект, созданный для производства продукции, выполнения работ и оказания услуг в целях удовлетворения общественных потребностей и получения прибыли.

Предприятие унитарное — юридическое лицо, созданное по решению государственного органа или органа местного самоуправления.

Преференция — льгота или предоставление особого налогового режима для группы хозяйствующих субъектов, позволяющие им в течение указанного времени не нести часть налоговых обязательств.

Прибыль — конечный финансовый результат деятельности предприятия; определяется как разность между выручкой и затратами.

Приватизация — процесс изменения отношений собственности при передаче государственного предприятия в другие формы собственности, в том числе в коллективную, акционерную и частную.

Принимаемые обязательства — планируемое увеличение объема действующих обязательств в плановом периоде.

Прогнозирование — научно обоснованное предсказание вероятностного развития событий или явлений на основе статистических, социальных, экономических и других исследований.

Прогнозирование бюджетное — обоснованное, опирающееся на реальные расчеты, предположение о направлениях развития бюджета, возможных состояниях его доходов и расходов в будущем.

Проспект эмиссии — документ, содержащий необходимую информацию о выпуске ценных бумаг, подлежащих регистрации и установленном порядке.

Просроченная задолженность — задолженность, не погашенная в срок.

Процентная ставка — относительная величина процентных платежей на ссудный капитал за определенный период.

Профицит бюджета — превышение доходов бюджета над его расходами. См. Дефицит бюджета.

Распорядитель бюджетных средств — руководитель органа государственной власти, органа местного самоуправлении, имеющий право распределять бюджетные средства по подведомственным получателям бюджетных средств, а также использовать бюджетные средства по их целевому назначению в соответствии со сметой доходов и расходов на содержание своего аппарата управления.

Расходные обязательства — обусловленные законом, иным нормативно-правовым актом, договором или соглашением обязанности Российской Федерации, субъекта Российской Федерации, муниципального образования предоставить физическим и юридическим лицам, органам государственной власти (органам местного самоуправления) средства соответствующего бюджета (государственного внебюджетного фонда, территориального государственного внебюджетного фонда).

Расходы — затраты организации, приводящие к уменьшению ее средств или увеличению ее обязательств.

Расходы бюджета — экономические отношения, связанные с распределением фонда денежных средств государства и его использованием по отраслевому, ведомственному, целевому и территориальному назначению. Включаются затраты на финансирование народного хозяйства, социально-культурных мероприятий (образование, здравоохранение, социальное обеспечение), оборону страны, содержание органов управления и правоохранительных органов, расходы по государственному внутреннему долгу, затраты на оказание финансовой поддержки территориям и др.

Расчетные документы — оформленные в письменном виде поручения, распоряжения по перечислению денежных средств в безналичном порядке на оплату товаров, работ и услуг.

Расширенное воспроизводство — возобновление производства во все увеличивающихся размерах.

Ревизия — система обязательных контрольных действий по документальной и фактической проверке законности, целесообразности и эффективности совершенных в проверяемом периоде хозяйственных и финансовых операций, а также законности и правильности действий должностных лип.

Регулирование экономики — целенаправленное изменение темпов развития народного хозяйства и отдельных его структурных подразделений на основе перераспределения финансовых ресурсов. Регулирование экономики осуществляется в двух формах — саморегулирование и государственное регулирование. Первая характеризуется такими методами формирования финансовой базы в разных звеньях общественного производства, которые вырабатывают и используют сами субъекты хозяйствования. Вторая форма отражает вмешательство государства в процесс развития общественного производства через различные экономические инструменты, в том числе через финансовые рычаги.

Первая характеризуется такими методами формирования финансовой базы в разных звеньях общественного производства, которые вырабатывают и используют сами субъекты хозяйствования. Вторая форма отражает вмешательство государства в процесс развития общественного производства через различные экономические инструменты, в том числе через финансовые рычаги.

Рейдирующие доходы — федеральные и региональные налоги и иные платежи, по которым федеральными законами и законами субъектов РФ устанавливаются нормативы отчислений (в процентах) в местные бюджеты па предстоящий финансовый год.

Реестр расходных обязательств — свод указанных законов, нормативных правовых актов и договоров, соглашений и/или их отдельных положений, которые должны вести органы исполнительной власти.

Резервные фонды бюджетов — обособленная часть бюджетных средств, получившая форму целевых бюджетных фондов, предназначенных для бесперебойного финансирования бюджетных расходов.

Резервный фонд — целевой источник, создаваемый за счет регулярных отчислений от прибыли предприятия. Эти средства должны находиться в высоколиквидных активах.

Реконструкция — процесс коренного переустройства действующего производства па базе технического и организационного совершенствования, комплексного обновления и модернизации основных фондов.

Реновация основных фондов — экономический процесс восстановления стоимости основных производственных фондов посредством их обновления.

Рентабельность — один из основных стоимостных показателей эффективности производства. Характеризует уровень отдачи затрат, вложенных в процесс производства, и реализации продукции, работ и услуг.

Реструктуризация внешнего долга — продление сроков погашения долга и выплаты по нему процентов.

Реструктуризация фискальной задолженности — определение суммарной задолженности в бюджет, определение сроков ее погашения, контроль и соблюдение в jtot период обязательных сроков уплаты текущих платежей в бюджеты и внебюджетные фонды.

Рефинансирование — погашение старой задолженности путем принятия новых обязательств.

Роспись бюджета — основной оперативный план распределения доходов-расходов по подразделениям бюджетной классификации, в котором проставляются сроки поступления — налогов и других платежей и расходование бюджетных средств в течение года.

Самообложение — форма добровольного участия граждан в мероприятиях местного характера по социально-культурному строительству и благоустройству.

Страхование — совокупность мер, направленных па предотвращение рисков, создание резервных фондов материальных и финансовых ресурсов и др.

Самофинансирование — один из методов финансового обеспечения воспроизводственных затрат, основанный па использовании субъектами хозяйствования собственных финансовых ресурсов. При недостаточности собственных средств предприятия используют финансовые ресурсы, привлекаемые па основе выпуска цепных бумаг.

Санкции финансовые — меры принудительного воздействия, выраженные в денежной форме, применяемые к организациям в результате нарушения ими действующего законодательства в финансово-хозяйственной деятельности.

Сбалансированность бюджета — принцип формирования и исполнения бюджета, состоящий в количественном соответствии бюджетных доходов источникам их финансирования.

Сберегательный банк — кредитно-финансовое учреждение, предназначенное для аккумуляции сбережений населения и средств предприятий и их эффективного размещения для получения прибыли.

Секвестр — пропорциональное снижение государственных расходов по всем статьям бюджета (кроме защищенных) в течение времени, оставшегося до конца года.

Система цен — совокупность различных видов цен (оптовых, закупочных, розничных и др.), находящихся в тесной взаимосвязи и взаимозависимости.

Смета — финансовый документ, содержащий информацию об образовании и расходовании денежных средств в соответствии с их целевым назначением.

Смета доходов и расходов населенного пункта, другой территории, не являющейся муниципальным образованием — утвержденный органом местного самоуправления поселения план доходов и расходов распорядителя (главного распорядителя) средств местного бюджета, уполномоченного местной администрацией поселения осуществлять в данном населенном пункте (другой территории), входящем (входящей) в состав территории поселения, отдельные функции местной администрации.

Смета расходов и доходов — финансовый план учреждения (организации), осуществляющего некоммерческую деятельность.

Сметное финансирование — метод покрытия затрат учреждений и организаций в соответствии с утвержденной сметой.

Собственность — правоотношения, возникающие по поводу владения, пользования и распоряжения имуществом.

Собственные доходы территориальных бюджетов — региональные и местные налоги и сборы, отчисления от налогов вышестоящих бюджетов, переданные в региональные и местные бюджеты па постоянной основе в твердо фиксированной доле.

Социальное обеспечение — система распределительных отношений, в процессе которых за счет части национального дохода образуются и используются общественные фонды денежных средств для материального обеспечения граждан в старости, по инвалидности, по случаю потери кормильца и в иных случаях, установленных законом.

Текущий финансовый год — год, в котором осуществляется исполнение бюджета, составление и рассмотрение проекта бюджета на очередной финансовый год и плановый период.

Участники бюджетного процесса — субъекты, осуществляющие деятельность по составлению и рассмотрению проектов бюджетов, утверждению и исполнению бюджетов, контролю за их исполнением, осуществлению бюджетного учета, составлению, внешней проверке, рассмотрению и утверждению бюджетной отчетности.

Финансовый орган — на федеральном уровне – Министерство финансов Российской Федерации. На уровне субъекта РФ – органы исполнительной власти субъектов РФ, осуществляющие составление и организацию исполнения бюджетов субъектов РФ (министерства финансов, департаменты финансов, управления финансов и др.). На местном уровне – органы (должностные лица) местных администраций, осуществляющие составление и организацию исполнения местных бюджетов (департаменты финансов, управления финансов, финансовые отделы и др.).

Бюджет государства и семьи — презентация онлайн

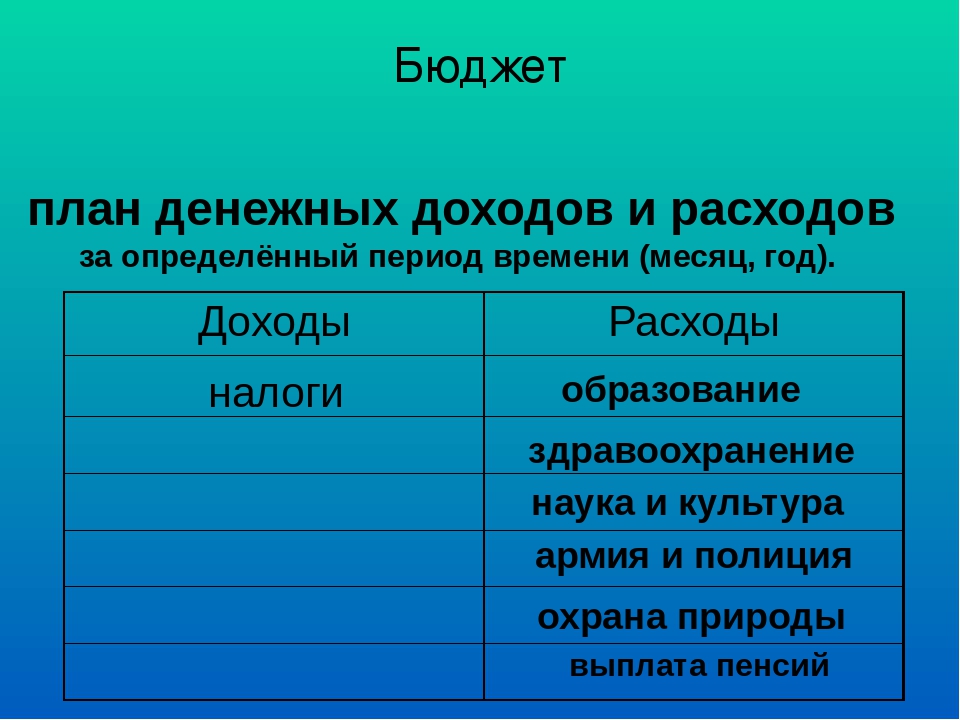

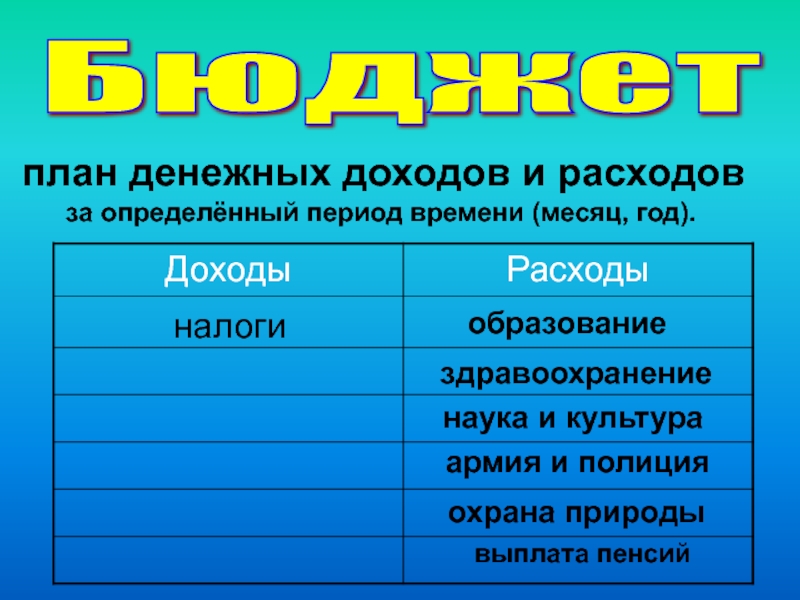

1. Бюджет государства и семьи

2. Бюджет – финансовый план, который обобщает доходы и расходы за определенный период времени.

3. Составление бюджета:

1)Постановкафинансовых целей

2)Оценка доходов

3)Планирование

расходов

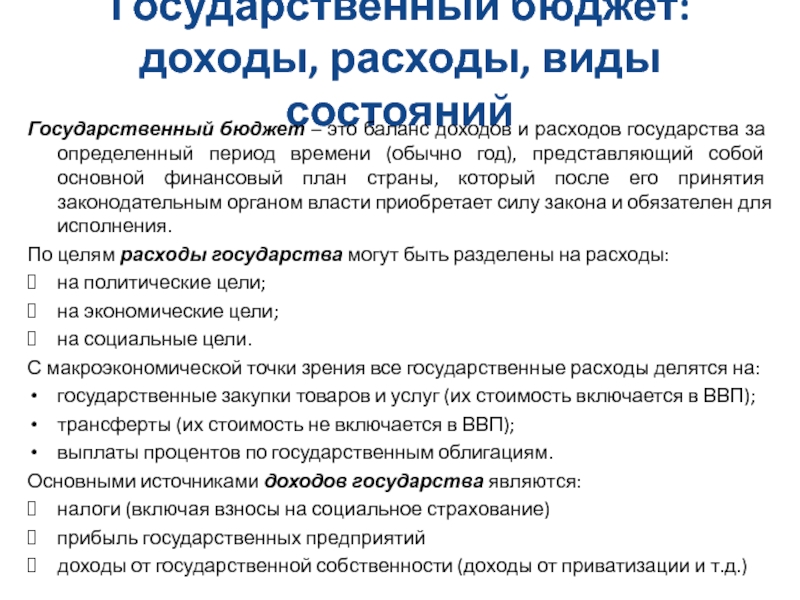

4. Государственный бюджет- финансовый план доходов и расходов за определенный период времени.

ГОСУДАРСТВЕННЫЙБЮДЖЕТ

ИМЕЕТ ЮРИДИЧЕСКУЮ

СИЛУ

УТВЕРЖДАЕТСЯ

ПАРЛАМЕНТОМ

ПРАВИТЕЛЬСТВО

ОРГАНИЗУЕТ

ЕГО ИСПОЛНЕНИЕ

6. Бюджетная система РФ:

Федеральный бюджетРегиональный бюджет

Местный бюджет

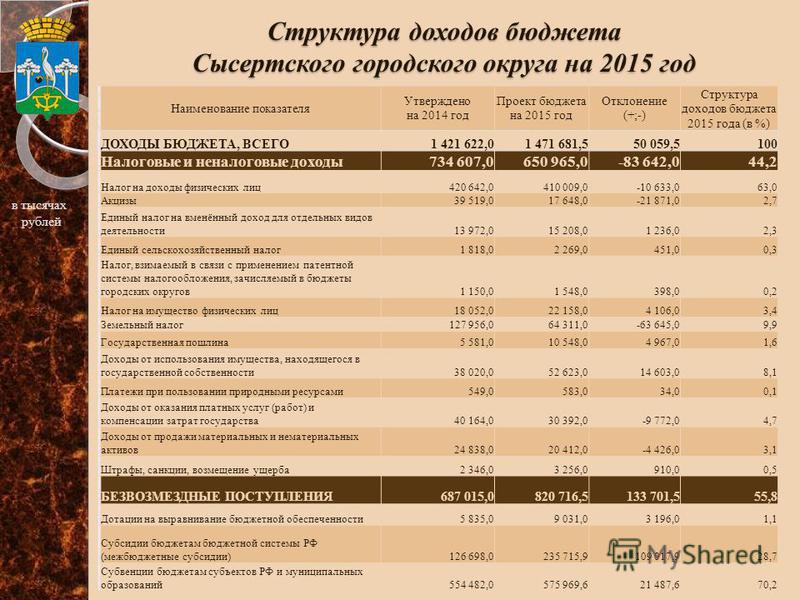

7. Федеральный бюджет

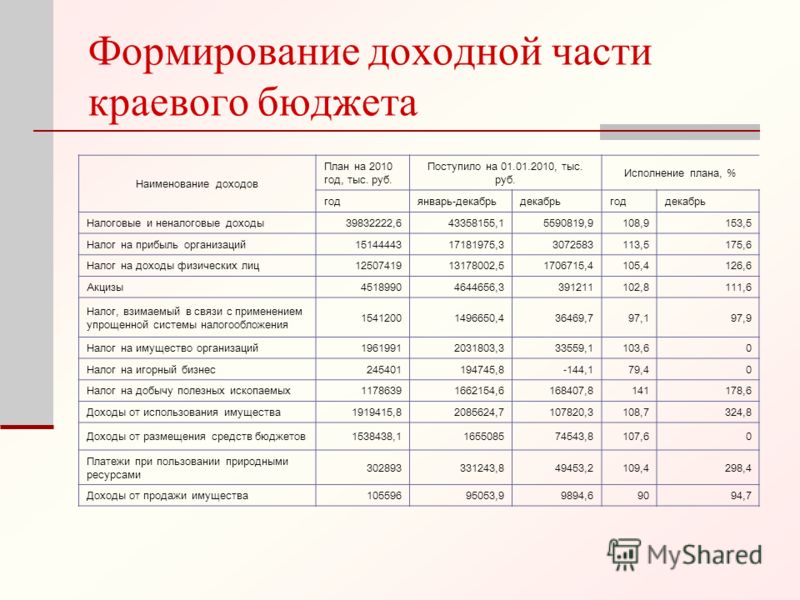

8. Структура доходов определяется:

Потребностями государствав финансовых ресурсах

Возможностями государства

по мобилизации этих

ресурсов

Особенностями проводимой

экономической политики

9. Структура расходов федерального бюджета определяется функциями государства

10. Основными расходными статьями являются: 1) обслуживание государственного долга 2) национальная оборона 3) финансовая помощь

бюджетам других уровней11. Региональный бюджет

12. Владимир Мякуш – председатель Законодательного Собрания Челябинской области

13. Местный бюджет

14. Федеральный бюджет утверждается парламентом. Региональный бюджет – Законодательным Собранием Местный бюджет- Районным Советом

депутатов15.

Бюджет Доходы

Бюджет ДоходыРасходы

профицит бюджета,

положительное сальдо

Доходы

Расходы

дефицит бюджета,

отрицательное сальдо

Доходы = Расходы

сбалансированный

бюджет

16. Способы решения проблем дефицита госбюджета:

1)2)

3)

4)

Сократить расход

Одалживание денег у

населения других стран

Выпуск (эмиссия)

необеспеченных денег для

покрытия расходов

Привлечь дополнительные

источники

17. 7-8 правильных ответов – «5» 5-6 – «4» 3-4 – «3» 3 – «2»

Д/з знать все понятия,записи в тетрадях

Финансовый план составляемый в форме сметы подразделяется на

Главная » Разное » Финансовый план составляемый в форме сметы подразделяется наФинансовый план — Википедия

Материал из Википедии — свободной энциклопедии

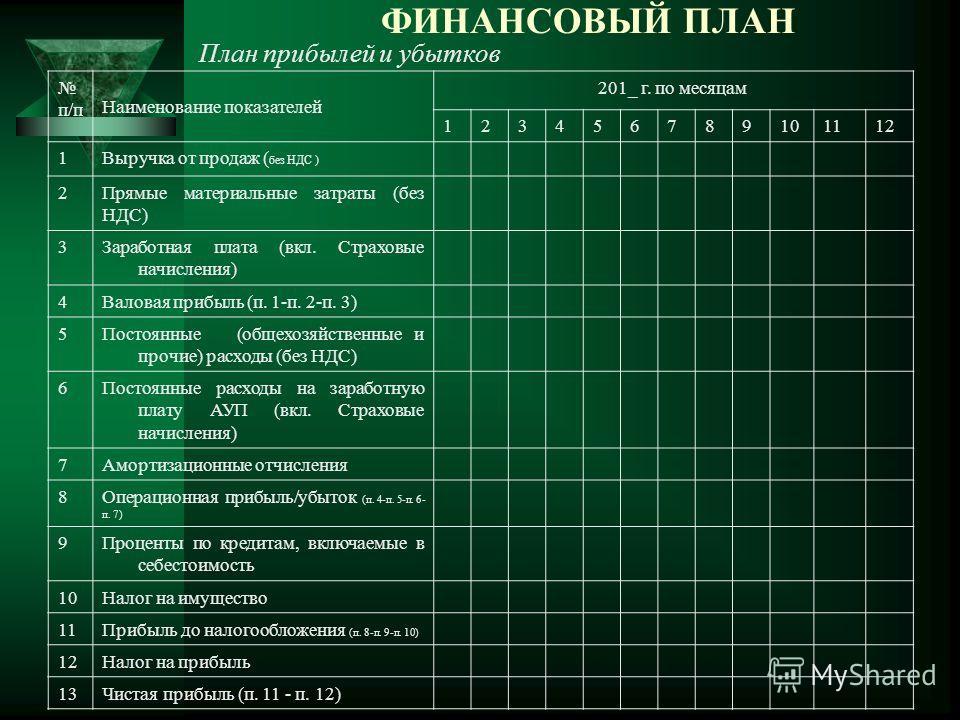

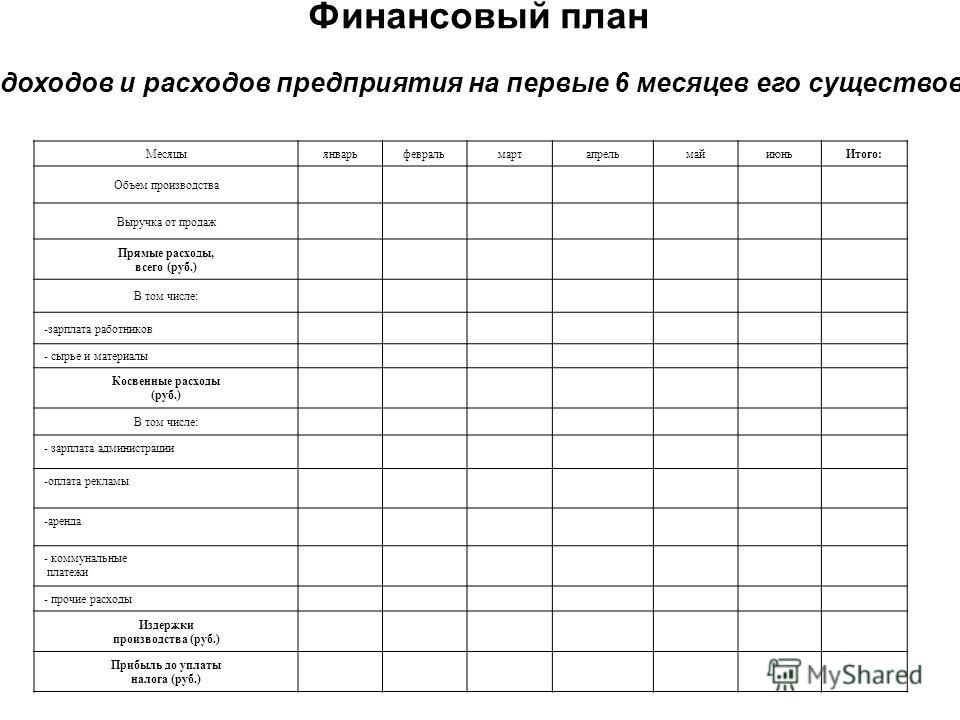

Финансовый план — это совокупность мероприятий материального опосредования функционирования государства или организации. Он входит в бюджет и разрабатывается на срок от 1 до 5 лет. Финансовый план может представлять собой изложение целей, либо цифр, а также организационных предложений на определённый период. Финансовое планирование на предприятии базируется на учёте закона стоимости и при этом планирование выступает, как экономическая категория.

Финансовый план — функционирование и развитие предприятия в комплексном плане, в денежном выражении.

Финансовые планы имеют все звенья системы финансов предприятия и организации, которые:

- функционируют на коммерческих началах

- Составляют баланс доходов и расходов

- Осуществляют некоммерческую деятельность(сметы, кооперативные организации)

- Общественные объединения и страховые компании(финансовые планы)

- Органы государственной власти(бюджеты разных уровней)

Финансовая деятельность субъектов является объектом финансового планирования, итоговым результатом — составление финансовых планов, которые начинаются от сметы отдельного учреждения до свободного финансового баланса государства. Так же объектом финансового плана является предприятие, на котором для лучшего планирования финансов составляется план финансовых потоков предприятия.

Так же объектом финансового плана является предприятие, на котором для лучшего планирования финансов составляется план финансовых потоков предприятия.

- Стратегический план — план главного развития бизнеса и долгосрочной структуры организации.

- Текущий план — разрабатывают на основе стратегических, путем их детализации.

- Оперативный план — краткосрочные тактические планы, которые на прямую связаны с достижение целей фирмы.

- Пессимистический план.

- Оптимистический.

- Наиболее вероятный.

- http://www.grandars.ru/college/ekonomika-firmy/finansovyy-plan-predpriyatiya.html

- http://fingramota.org/servisy/slovar

ru.wikipedia.org

Финансовое планирование — Википедия

Материал из Википедии — свободной энциклопедии

Финансовое планирование — выбор целей по реальности их достижения с имеющимися финансовыми ресурсами в зависимости от внешних условий и согласование будущих финансовых потоков, выражается в составлении и контроле над выполнением планов формирования доходов и расходов, учитывающих текущее финансовое состояние, выраженные в денежном эквиваленте цели и средства их достижения.

Финансовое планирование человек может выполнить для себя самостоятельно или обратиться к финансовому консультанту (советнику). В США и Европе существуют ассоциации финансовых советников, а также различные программы сертификации.

Иногда услугу по простому финансовому планированию выполняют банки для своих клиентов. Ситибанк стал первым банком в России[источник не указан 2539 дней], который с 2004 года начал использовать финансовое планирование. Основной целью было недопущение продажи рискованных продуктов консервативным клиентам. В 2012 Сбербанк России подключил к Интернет-банку собственную автоматизированную программу финансового планирования.

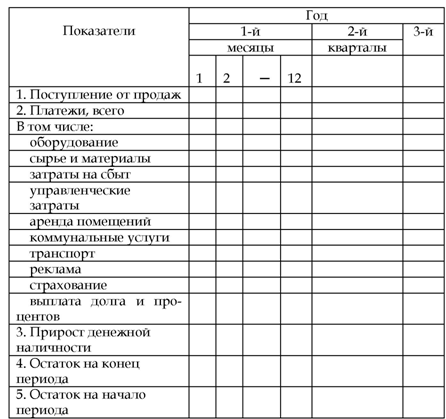

Сводный финансовый план на определённый период называется бюджет. Для выполнения определённых проектов могут использоваться сметы или бизнес-планы.

В рыночной экономике финансовое планирование собственной деятельности может осуществляться отдельным индивидуумом, семьёй, организацией, целым государством или их объединением, на предприятиях является неотъемлемой частью финансового менеджмента. Бухгалтерский баланс, отчёт о прибылях и убытках и отчёт о движении наличности не являются формами финансового планирования, так как в них отражаются данные из первичных документов по уже осуществлённой деятельности предприятия.

Задача стратегического финансового планирования заключается в создании и поддержании равновесия между целями, финансовыми возможностями и внешними условиями, для чего производится прогнозирование финансовой деятельности на длительный период. В плановой экономике финансово-хозяйственное планирование деятельности крупных экономических субъектов осуществляется государством, которое распределяет финансовые ресурсы между направлениями и отраслями согласно долгосрочным целям и задачам государства.[1]

- Нормативный. Сущность состоит в том, чтобы с помощью уже определенных заранее норм определить, сколько ресурсов необходимо компании, а также их источники.

- Балансовый. С помощью данного метода соотносят фактическую необходимость в ресурсах и их доступным количеством у организации.

- Расчетно-аналитический. С помощью определенного показателя, рассчитанного или достигнутого компанией, а также при известных изменениях данного показателя в плановом периоде, можно рассчитать плановую потребность в ресурсах.

- Метод оптимизации плановых решений. Разрабатывает 2 и более разных планов, из которых выбирается один наиболее подходящий для организации.

- Факторный метод.

- Экономико-математическое моделирование.

Обычно при обобщённом финансовом прогнозировании в рыночной экономике учитываются:

- инвестиционно-кредитные возможности;

- уже имеющийся опыт финансово-хозяйственной деятельности;

- известные заранее с большой степенью вероятности будущие входящие и исходящие финансовые потоки, характерные для определённых задач.

Процесс планирования должен осуществляться при использовании таких принципов как:

- гибкость(постоянная адаптация к изменениям среды функционирования предприятия, для чего необходима корректировка плана при различных изменениях внешней и внутренней среды)

- непрерывность

- коммуникативность

- участие

- адекватность

- комплексность

- многовариантность

- итеративность(неоднократная увязка уже составленных разделов плана(итерации), что обусловливает творческий характер процесса планирования)

- стратегическое

- долгосрочное

- краткосрочное

- текущее

- В.Савенок. Как составить личный финансовый план. Путь к финансовой независимости. — Питер, 2007. — 160 с. — ISBN 5-469-01387-1.

- В.Савенок. Как реализовать личный финансовый план, или Сколько денег нужно для счастья. — Питер, 2007. — 240 с. — ISBN 978-5-91180-490-9.

ru.wikipedia.org

4.4. Виды финансовых планов, их характеристика

Основными финансовыми планами на общегосударственном и территориальном уровнях выступают бюджет (федеральный, региональный, местный) и бюджеты государственных внебюджетных фондов.

Бюджет как плановый документ представляет собой роспись доходов и расходов органов государственной власти или местного самоуправления. Составляется в форме баланса денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления. Конкретизация доходов и расходов бюджета осуществляется в соответствии с группировкой доходов и расходов бюджетов всех уровней бюджетной системы Российской Федерации, а также источников финансирования дефицитов этих бюджетов, установленной Бюджетным кодексом РФ и Федеральным законом от 15.08.1996 №115-ФЗ «О бюджетной классификации Российской Федерации».

Бюджет составляется исполнительным органом власти на один календарный год и утверждается в форме закона соответствующим законодательным (представительным) органом власти. Порядок составления и утверждения бюджета как планового документа регламентируется Бюджетным кодексом РФ и принятыми в соответствии с ним нормативными правовыми актами субъектов РФ и муниципальных образований, устанавливающими особенности бюджетного процесса в данных административно-территориальных образованиях.

Порядок составления и утверждения бюджета как планового документа регламентируется Бюджетным кодексом РФ и принятыми в соответствии с ним нормативными правовыми актами субъектов РФ и муниципальных образований, устанавливающими особенности бюджетного процесса в данных административно-территориальных образованиях.

Бюджет как план носит целевой и директивный характер, для него свойственны конкретность и адресность показателей; бюджет, по существу, стал в России основным документом, комплексно определяющим количественные и качественные параметры государственной (региональной, муниципальной) социально-экономической политики.

Бюджеты государственных внебюджетных фондов (Пенсионного фонда РФ, Фонда социального страхования РФ, федерального и территориальных фондов обязательного медицинского страхования) формируются в виде баланса доходов и расходов государственных внебюджетных фондов, обеспечивающих реализацию конституционных прав граждан на социальное обеспечение, охрану здоровья и получение бесплатной медицинской помощи. Состав доходов и расходов бюджетов государственных внебюджетных фондов определен Бюджетным кодексом РФ.

Бюджеты государственных внебюджетных фондов составляются органами управления этими фондами на один календарный год. Утверждаются органами законодательной власти в форме законов одновременно с принятием закона о федеральном (региональном) бюджете.

К финансовым планам, составляемым субъектами хозяйствования, относятся баланс доходов и расходов, сводный бюджет, смета доходов и расходов. Вид финансового плана, разрабатываемого коммерческими и некоммерческими организациями, определяется их организационно-правовой формой, а также учредительными (уставными) документами. Кроме того, в учредительных (уставных) документах определяется орган или должностное лицо, уполномоченные утверждать финансовый план организации. Порядок и сроки составления финансового плана, методика расчета его показателей устанавливаются: для бюджетных учреждений — Бюджетным кодексом РФ и нормативно-правовыми актами органов исполнительной власти; для коммерческих организаций и некоммерческих организаций других (кроме бюджетных учреждений) организационно-правовых форм — приказами, распоряжениями по организации.

При составлении финансовых планов в коммерческих организациях учитывается необходимость максимизации прибыли; оптимизации структуры капитала организации и обеспечения ее финансовой устойчивости; достижения прозрачности финансово-экономического состояния для собственников (участников, учредителей), инвесторов, кредиторов; обеспечения инвестиционной привлекательности; использования рыночных механизмов привлечения финансовых средств.

Разработка финансовых планов коммерческих организаций осуществляется на основе бизнес-плана, в котором отражаются те виды деятельности, которыми предприятие планирует заниматься в ближайшей и долгосрочной перспективе.

Финансовый план коммерческой организации может составляться в форме баланса доходов и расходов или сводного бюджета.

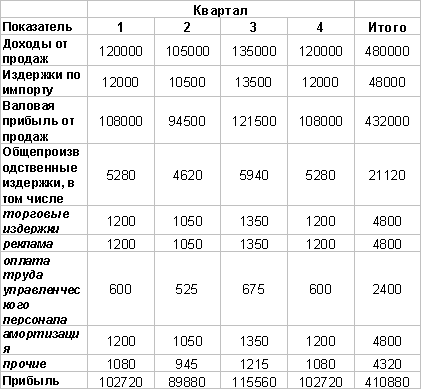

Баланс доходов и расходов содержит информацию о составе и объеме финансовых ресурсов коммерческой организации и направлениях их использования на планируемый период; составляется на календарный год с поквартальной разбивкой показателей.

В балансе доходов и расходов выделяют, как правило, следующие разделы: доходы и поступления, расходы и отчисления, платежи в бюджет и государственные внебюджетные фонды. При этом финансовый план должен быть сбалансирован: объем доходов и поступлений средств, в том числе из бюджета, должен быть равен сумме расходов, отчислений и платежей в бюджет и государственные внебюджетные фонды. С целью проверки правильности расчета показателей баланса доходов и расходов к нему составляется проверочная таблица, по строкам которой детализируются виды и объемы финансовых ресурсов коммерческой организации, а по графам — направления их использования. Это позволяет не только проверить сбалансированность плана, но и проследить взаимосвязь отдельных видов доходов и расходов.

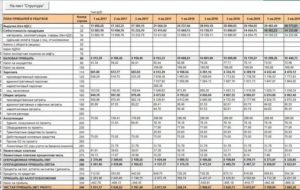

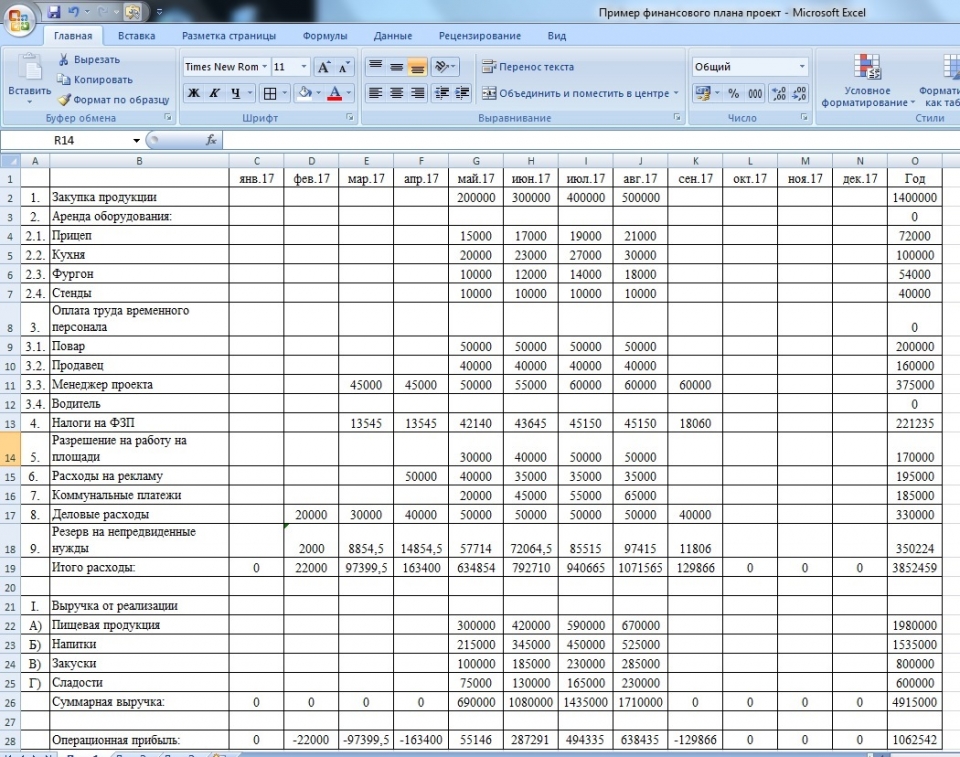

Для организации системы анализа и планирования денежных потоков на предприятии, адекватной требованиям рыночных условий, в настоящее время в коммерческих организациях используется система управления финансами, основанная на разработке и контроле исполнения иерархической системы бюджетов. Система бюджетов, включающая бюджеты структурных подразделений, налоговый бюджет и сводный бюджет организации, позволяет установить жесткий текущий и оперативный контроль за поступлением и расходованием денежных средств, создать реальные условия для выработки эффективной финансовой стратегии. Бюджеты составляются на месяц, квартал, календарный год.

Система бюджетов, включающая бюджеты структурных подразделений, налоговый бюджет и сводный бюджет организации, позволяет установить жесткий текущий и оперативный контроль за поступлением и расходованием денежных средств, создать реальные условия для выработки эффективной финансовой стратегии. Бюджеты составляются на месяц, квартал, календарный год.

Сводный бюджет коммерческой организации формируется на основе принципа декомпозиции: каждый бюджет более низкого уровня является детализацией бюджета более высокого уровня, т.е. бюджеты структурных подразделений и налоговый бюджет конкретизируют сводный бюджет.

Сводный бюджет коммерческой организации состоит из доходной и расходной частей (табл. 4.3). Оптимальным бюджетом является такой, в котором доходная часть равна расходной.

Таблица 4.3

Состав статей сводного бюджета коммерческой организации

Доходы | Расходы |

Выручка от реализации продукции и от прочей реализации Доходы от внереализационных операций Остатки средств на банковских счетах на начало планового периода Кредиты и займы | Налоги в бюджет Заработная плата Платежи в государственные внебюджетные фонды Закупки сырья и материалов Оплата электроэнергии Выплаты по кредитам и займам (с учетом процентов) Прочие расходы Дефицит бюджета (в случае превышения расходов над доходами) |

Бюджеты структурных подразделений формируются на основе следующих функциональных бюджетов: бюджета фонда оплаты труда; бюджета материальных затрат; бюджета потребления энергии; бюджета амортизации; бюджета прочих расходов; бюджета погашения кредитов. Такая система бюджетов полностью охватывает все денежные потоки коммерческой организации. С бюджетом фонда оплаты труда связаны платежи в государственные внебюджетные фонды и часть налоговых платежей. Бюджеты материальных затрат и потребления энергии отражают основную часть производственных затрат коммерческой организации. Бюджет амортизации в значительной степени определяет инвестиционную политику предприятия. Бюджет прочих расходов позволяет экономить на наименее важных финансовых расходах. Бюджет погашения кредитов дает возможность осуществлять операции по погашению кредитов и займов в строгом соответствии с планом-графиком платежей.

Такая система бюджетов полностью охватывает все денежные потоки коммерческой организации. С бюджетом фонда оплаты труда связаны платежи в государственные внебюджетные фонды и часть налоговых платежей. Бюджеты материальных затрат и потребления энергии отражают основную часть производственных затрат коммерческой организации. Бюджет амортизации в значительной степени определяет инвестиционную политику предприятия. Бюджет прочих расходов позволяет экономить на наименее важных финансовых расходах. Бюджет погашения кредитов дает возможность осуществлять операции по погашению кредитов и займов в строгом соответствии с планом-графиком платежей.

Налоговый бюджет включает в себя все налоги и обязательные платежи в федеральный бюджет и бюджеты других уровней, а также в государственные внебюджетные фонды. Этот бюджет планируется только в целом по организации.

Финансовое планирование на основе составления системы бюджетов нацелено на:

• повышение управляемости и быстрой адаптации организации к изменениям на товарных и финансовых рынках;

• обеспечение оперативного получения информации и корректировки стратегии и тактики управления финансами коммерческой организации;

• расширение возможности накоплений для модернизации производства, повышение инвестиционной привлекательности организации. Внедрение системы сквозного финансового планирования делает коммерческие организации информационно прозрачными для коммерческих банков и инвестиционных компаний, что способно расширить возможности организации при привлечении долгосрочных кредитов или размещении новых эмиссий на фондовом рынке на более выгодных условиях для эмитента.

Целью составления финансовых планов некоммерческими организациями является определение объема финансовых ресурсов, необходимого им для выполнения уставных целей и задач, т.е. предоставления услуг социально-культурного, научно-технического и иного некоммерческого характера.

Бюджетные учреждения, создаваемые органами государственной власти и органами местного самоуправления, в соответствии с Бюджетным кодексом РФ обязаны составлять смету доходов и расходов. В смете доходов и расходов бюджетного учреждения указываются: ассигнования из бюджета, доходы от предпринимательской и иной деятельности, приносящей доход, расходы, платежи в бюджет и государственные внебюджетные фонды. Расходы указываются общей суммой, с выделением расходов, финансируемых из бюджета, и расходов, покрываемых за счет внебюджетных источников.

Бюджетные учреждения сначала составляют проекты смет на основе показателей, доводимых до них соответствующими органами государственной власти и местного самоуправления1 (1 В соответствии с Бюджетным кодексом РФ они являются главными распорядителями или распорядителями бюджетных средств), таких, как задания по предоставлению государственных или муниципальных услуг, предельные объемы финансирования2 (2 Предельные объемы финансирования рассчитываются на основе заданий по предоставлению государственных или муниципальных услуг и количественно определяют сумму бюджетных ассигнований, которую планируется выделить из бюджета данному учреждению) и индексы-дефляторы по отдельным статьям сметы. Кроме того, используются:

• тарифная сетка и справочник тарификационно-квалификационных требований, утвержденный соответствующим министерством, ведомством (например, Министерством здравоохранения и социального развития РФ для медицинских учреждений), данные о сотрудниках (образование, ученая степень, ученое звание, I стаж работы и др.) — при расчете фонда оплаты труда бюджетного учреждения на планируемый год;

• ставки единого социального налога (взноса), нормативы выплаты компенсаций и пособий, установленные действующим законодательством (как федеральным, так и региональным, местным), — при расчете начислений на фонд оплаты труда и размера трансфертов населению;

• материальные и финансовые нормы и нормативы, установленные соответствующим органом государственной власти и местного самоуправления по отдельным кодам экономической классификации расходов бюджета, — при расчете показателей по отдельным нормируемым статьям расходов сметы;

• положения договоров с ресурсоснабжающими организациями — при расчете расходов на оплату коммунальных и прочих услуг;

• фактический объем расходов в текущем году — при планировании хозяйственных расходов.

В проекте сметы доходов и расходов приводится поквартальная разбивка показателей на планируемый год.

Утверждение сметы доходов и расходов происходит после принятия закона (решения) о бюджете на очередной финансовый год, когда на основании уведомлений о бюджетных ассигнованиях, лимитов бюджетных обязательств, доводимых до бюджетных учреждений органами, исполняющими бюджет, учреждения уточняют показатели проектов смет. Право утверждения смет доходов и расходов в соответствии с Бюджетным кодексом РФ предоставлено главным распорядителям и распорядителям бюджетных средств. Утвержденная смета доходов и расходов является основным плановым документом для финансирования бюджетных учреждений.

Некоммерческие организации иных (кроме бюджетных учреждений) организационно-правовых форм могут составлять как смету доходов и расходов, так и баланс доходов и расходов. Выбор конкретного вида финансового плана фиксируется, как правило, в учредительных документах некоммерческих организаций. Смету доходов и расходов составляют фонды, общественные и религиозные организации; у остальных финансовый план формируется в виде баланса доходов и расходов. Порядок составления финансового плана регламентируется нормативными документами, разрабатываемыми и утверждаемыми самой некоммерческой организацией. Следует отметить, что организационно-правовой и методический аспекты финансового планирования в некоммерческих организациях иных (кроме бюджетных учреждений) организационно-правовых форм в настоящее время максимально приближены к порядку, характерному для коммерческих организаций.

Контрольные вопросы

1. Дайте определение финансового планирования, сформулируйте его отличительные черты.

2. Перечислите и раскройте основные задачи финансового планирования.

3. Дайте определение финансового прогнозирования, охарактеризуйте его значение.

4. Дайте характеристику этапов и методов финансового планирования.

5. Перечислите специфические методы финансового прогнозирования.

6. Назовите виды финансовых планов и прогнозов, составляемых на общегосударственном и территориальном уровнях, охарактеризуйте их назначение.

7. Охарактеризуйте виды финансовых планов и прогнозов, составляемых коммерческими организациями.

8. Перечислите финансовые планы, составляемые некоммерческими организациями, сформулируйте их особенности.

Задания для самостоятельной работы

1. Сформулируйте отличия перспективного финансового плана и баланса финансовых ресурсов, перспективного финансового плана и бюджета (федерального, регионального, местного).

2. Дайте сравнительную характеристику финансовых планов, составляемых коммерческими и некоммерческими организациями; объясните, чем обусловлены существующие различия.

studfile.net

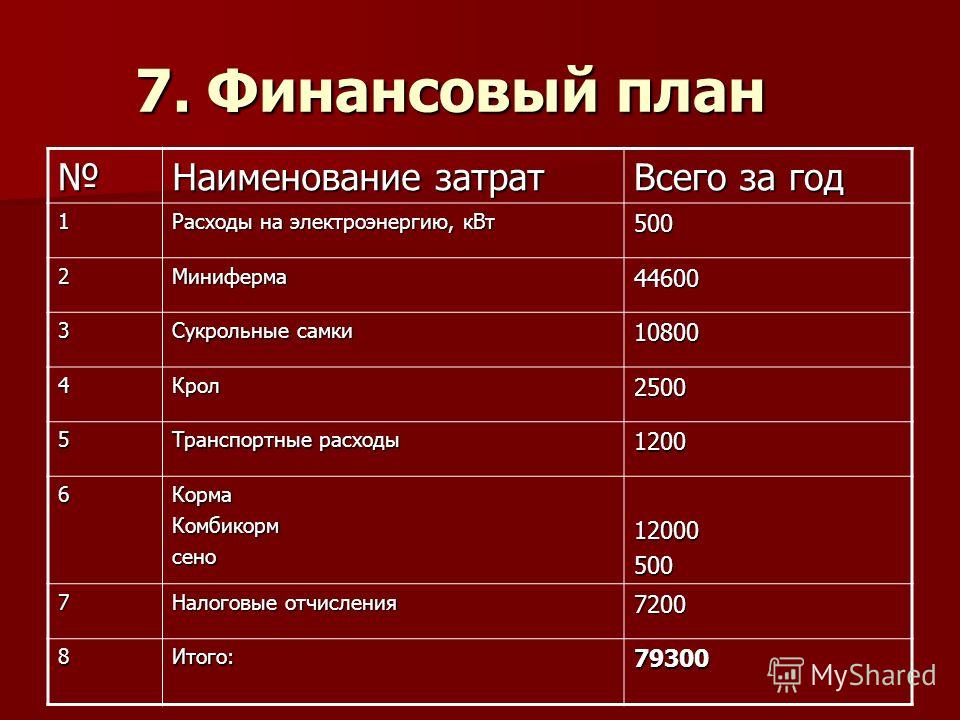

Финансовый план предприятия: образцы, примеры

Любая современная компания, которая ведет экономическую деятельность в той или иной области бизнеса, занимается планированием. Планирование в бизнесе играет если не ведущую, то, по крайней мере, важную роль в вопросах экономической эффективности и направлено на максимизацию эффективности, которую способен показать бизнес.

Финансовый план предприятия – это подвид группы управленческих, взаимосвязанных документов, который составляется и ведется для перспективного планирования и операционного управления доступными фирме ресурсами в денежной форме. Проще говоря, благодаря финансовому плану обеспечивается баланс между плановыми и фактическими поступлениями выручки, и с другой стороны – плановыми и фактическими расходами на деятельность компании.