Нужно ли заверять расписку

«Друг собрался покупать машину и попросил у меня несколько тысяч долларов в долг. Деньги я ему дал. Теперь родственники меня просто морально терроризируют: мол, надо было расписку писать, и вообще лучше к нотариусу, и если друг деньги не отдаст, то я в суд все равно не пойду, потому что за эти доллары еще и штраф получу…Подскажите: ситуация безвыходная?»

Подробно на этот и другие вопросы отвечает нотариус Гомельского нотариального округа Оксана Колеснева:

— Сразу стоит отметить, что по теме расписок люди все чаще обращаются к нотариусу. Но законодательство не предусматривает даже возможности удостоверения у нотариуса подобного документа. Поэтому широко распространенное мнение о возможности «заверения» у нотариуса расписки является ошибочным.

Одной из самых распространенных ситуаций, которую граждане хотят зафиксировать на бумаге, является передача денег в долг. В такой ситуации нотариус предлагает заключить договор займа денег. В итоге у граждан возникают гражданско-правовые отношения с признаками, характерными для договора займа, однако не всегда стороны четко представляют полноту обязанностей по этому договору, а в некоторых случаях не используют представленные законодательством возможности.

— Что же такое договор займа?

— По договору займа одна сторона, заимодавец, передает в собственность другой стороне,заемщику, деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

— Многие граждане одалживают деньги и при этом на бумаге данный факт не фиксируют. Правильно ли это?

— Законом предусмотрена как простая письменная, так и устная форма заключения договора займа. При устной форме заключения договора займа важно соблюдать основное условие: сумма займа не должна превышать десятикратный размер базовой величины. Но даже и в таком случае договор можно заключить в письменной форме.

Но даже и в таком случае договор можно заключить в письменной форме.

Соответственно, если сумма займа превышает десятикратный размер базовой величины, договор займа должен быть заключен в письменной форме. Письменная форма договора займа законом предусмотрена и в случаях, когда заимодавцем является юридическое лицо, при этом сумма займа не имеет значения.

Следует обратить внимание на тот факт, что договор займа считается заключенным с момента передачи денег. Именно факт передачи денег и является ключевым моментом заключения договора займа денег. Возникает вопрос: когда, в какой момент следует передавать деньги — до подписания договора, во время подписания? Законом этот момент не определен и определяется соглашением сторон. Деньги могут быть переданы как до подписания, так и во время подписания договора. При этом в договоре отдельной строкой отражается факт получения заемщиком денег.

В случаях, когда есть выбор в форме заключения договора займа,

Рассмотрим преимущества письменной формы договора займа. Она направлена на исключение в дальнейшем спорных ситуаций, возникающих между сторонами, а в случае их возникновения — на избежание сложностей в суде, обоснованное доказывание факта заключения договора займа и условий, на которых он был заключен.

При устной форме договора займа в случае наличия спора между сторонами в суде предстоит доказать само наличие договора, на каких условиях он был заключен и т.д., что бывает достаточно сложно, когда нет никаких документов, подтверждающих передачу денег, нет свидетелей, присутствовавших при передаче денег.

Письменная форма договора займа является гарантией возврата денег, поскольку четко и ясно сформулированные условия позволят избежать спорных ситуаций.

— Заключив договор займа в письменной форме, нужно ли его удостоверять у нотариуса?

— Законом не предусмотрена обязательная нотариальная форма договора займа. Заключенный в простой письменной форме договор займа будет иметь юридическую силу. Но стороны по своему усмотрению могут прийти к соглашению, что договор займа должен быть удостоверен нотариально.

Заключенный в простой письменной форме договор займа будет иметь юридическую силу. Но стороны по своему усмотрению могут прийти к соглашению, что договор займа должен быть удостоверен нотариально.

— В чем же преимущества заключения договора в нотариальной форме?

— При обращении граждан к нотариусу следует понимать, что удостоверение договора займа будет осуществляться прежде всего профессиональным юристом. Нотариус устанавливает личность сторон, выявляет действительную волю сторон, выясняет условия заключения договора. При этом нотариус разъясняет нормы закона, регулирующие отношения по договору займа, юридические последствия заключения договора займа, права и обязанности сторон. Нотариус помогает юридически грамотно изложить все условия договора, учитывающие интересы сторон. Таким образом, недобросовестная сторона лишается возможности ввести другую сторону в заблуждение в отношении условий договора.

— Что делать в случае, если деньги по договору займа не возвращены?

— Если договор займа был заключен в устной либо простой письменной форме, для возврата денег заимодавцу придется обращаться в суд.

Но если договор займа денег был удостоверен нотариально, законом предусмотрен внесудебный порядок возврата денег путем совершения нотариусом исполнительной надписи на договоре займа, по которой сумма долга будет взыскана с заемщика без обращения в суд в бесспорном порядке.

— При обращении к нотариусу за удостоверением договора займа у граждан часто возникает вопрос: какие деньги (валюту) можно передавать по договору займа?

— Законом установлено, что денежные обязательства должны быть выражены в белорусских рублях. Использование иностранной валюты при осуществлении расчетов на территории Республики Беларусь по обязательствам допускается только в случаях, установленных законом. Одним из таких случаев и является заключение между гражданами договора займа. Следовательно,  д.).

д.).

— Какие условия могут быть оговорены сторонами в договоре займа?

— В договоре займа стороны также могут указать условия о размере процентов, сроках, порядке возврата суммы займа.

В заключение хочется отметить, что договор займа денег является очень актуальным и встречается довольно часто. При этом гражданину необходимо знать и помнить, что юридически правильно составленный договор является гарантией защиты его прав.

ABW.BY

Расписка или договор займа, что выбрать? — Анна Насобина / ЛІГА.Блоги

Если Вы решили кому-то одолжить деньги, совет первый – лучше этого не делать. Потому как, всем известна истина: даешь свои, а возвращаешь чужие. Но если все-таки Вы решились на данное действо, то возникает вопрос: как правильно оформить? Как правило, оформляется либо распиской, либо договором займа.

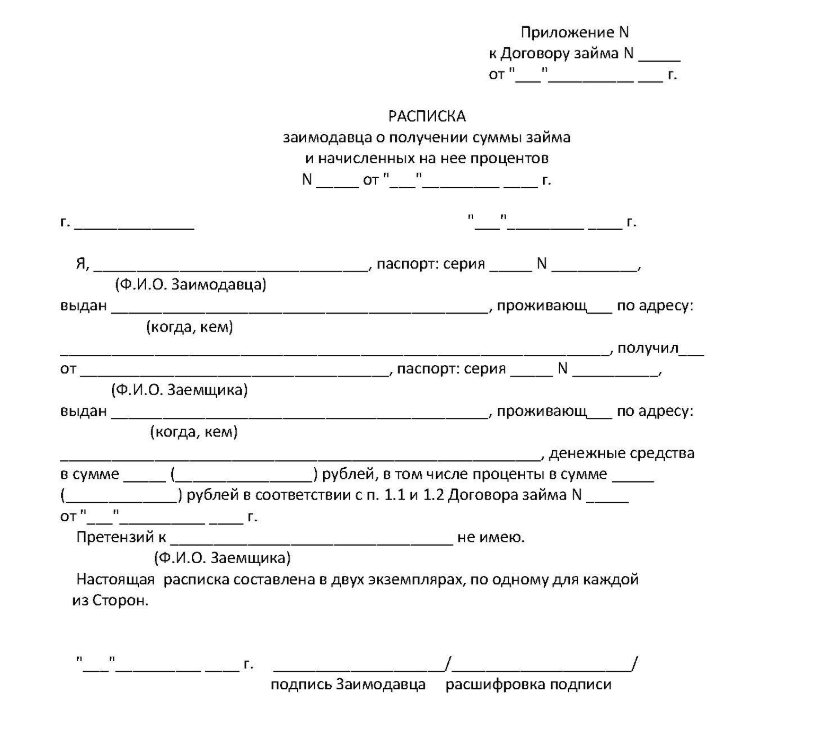

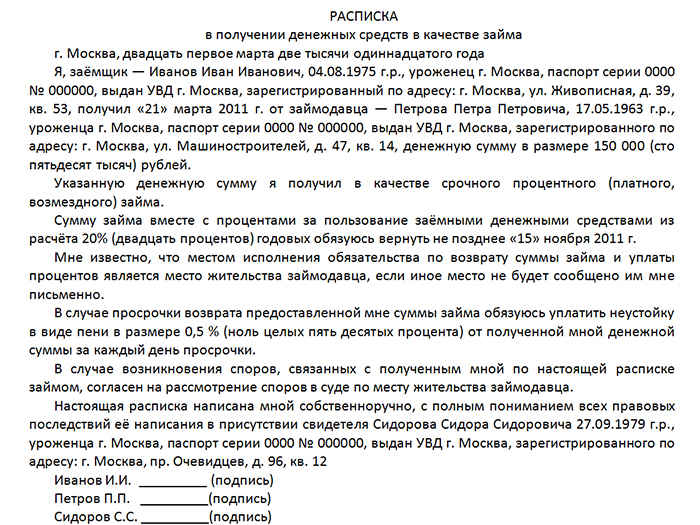

Для расписки не нужно идти к нотариусу, она делается в простой письменной форме, пишется от руки заемщиком в момент передачи денег. Это самый простой и дешевый способ оформления, но как говорится «бесплатный сыр в мышеловке». Если вдруг так станется, что должник решит не возвращать Вам денег, то с распиской Вам необходимо будет обращаться в суд, и доказывать факт займа, а также факт невозврата денег, уплатив при этом 1% госпошлины от суммы займа. Если суд примет положительное решение в Вашу пользу, чтобы исполнить его, Вам необходимо обратиться в исполнительную службу. Даже если суд пройдет в самые короткие сроки (от 6 месяцев), когда Вы обращаетесь в исполнительную службу, есть вероятность, что Вы столкнетесь с тем, что на должнике официально не зарегистрировано никакое имущество, нет никаких счетов в банке. В этом случае с деньгами можно попрощаться до тех пор, пока должник не приобретет что-нибудь, либо же у него не появится официальный доход, с которого ежемесячно будет удерживаться 25% в вашу пользу. Как Вам перспективка?

Есть второй вариант – заверить договор займа у нотариуса. В данном случае Вы с должником приходите к нотариусу с паспортом, идентификационным номером, супругами, рассказываете о сути займа, нотариус на основании этого готовит и удостоверяет договор. Это будет платно, так как здесь придется заплатить гос.пошлину в размере 1% от суммы займа. Но здесь есть одно «за»! В случае нотариального удостоверения, если должник отказывается возвращать долг, Вам не нужно идти в суд, это звено Вы пропускаете и обращаетесь к нотариусу за исполнительной надписью. И уже с этой исполнительной надписью идете в исполнительную службу. Здесь начинается та же история с возможным отсутствием имущества и дохода у должника.

В данном случае Вы с должником приходите к нотариусу с паспортом, идентификационным номером, супругами, рассказываете о сути займа, нотариус на основании этого готовит и удостоверяет договор. Это будет платно, так как здесь придется заплатить гос.пошлину в размере 1% от суммы займа. Но здесь есть одно «за»! В случае нотариального удостоверения, если должник отказывается возвращать долг, Вам не нужно идти в суд, это звено Вы пропускаете и обращаетесь к нотариусу за исполнительной надписью. И уже с этой исполнительной надписью идете в исполнительную службу. Здесь начинается та же история с возможным отсутствием имущества и дохода у должника.

Как видите, риски в этом случае меньше, но они есть все равно.

Но уж если Вы хотите себя обезопасить на все 100%, то лучше вместе с договором займа сделать еще договор залога или договор ипотеки какого-либо имущества, принадлежащего должнику (как обеспечительная мера). Однако этот вариант будет самый дорогой, придется заплатить еще и гос.пошлину по второму договору и собрать немало дополнительных документов.

Как видите, прослеживается определенная логика: чем больше Вы платите за оформление займа, тем меньше риски невозврата, и наоборот.

Выбор за Вами…

Взыскание денег (долгов) по расписке в Челябинске?

Люди берут деньги друг у друга в долг по расписке и не хотят отдавать.

Вы можете обратиться в нашу компанию, для сопровождения таких дел в судах. Проблема в том, что Вы не можете подать судебным приставам долговую расписку и взыскать деньги с должника. Нужно обратится в суд и получить исполнительный лист или судебный приказ, после чего Вы можете обратиться к судебным приставам и взыскать деньги путем ареста имущества и банковских карт. Если сумма большая необходимо наложить обременение и арестовать имущество должника.

Вопрос: Имеет ли незаверенную никем долговая расписка, написанная рукой человека, юридическую силу?

Да, конечно имеет. Это предусмотрено ч.2 ст. 808 Гражданского кодекса РФ. «…в подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы.»

Это предусмотрено ч.2 ст. 808 Гражданского кодекса РФ. «…в подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы.»

Вопрос: Нужно ли писать в расписке паспортные данные заемщика?

Нет, не обязательно, но желательно чтоыб паспортные данные были, так проще установить личность и найти заемщика.

Вопрос: Если прошло три года со дня написания расписки, можно ли взыскать с должника деньги через суд?

Имеется в виду 3-х летний срок исковой давности. И здесь надо понимать, что по обязательствам, срок исполнения которых определен моментом востребования, течение исковой давности начинается с момента, когда у кредитора возникает право предъявить требование об исполнении обязательства. Иными словами 3-х летний срок начинает исчисляться с даты, когда заемщик должен отдать деньги согласно расписке.

Также очень важным является то, что исковая давность применяется судом только по заявлению стороны в споре, сделанному до вынесения судом решения. То есть если ответчик (должник) не придет в суд и не скажет, что необходимо применить срок исковой давности, то по своей инициативе суд не вправе его применить.

Вопрос: Кто должен писать расписку?

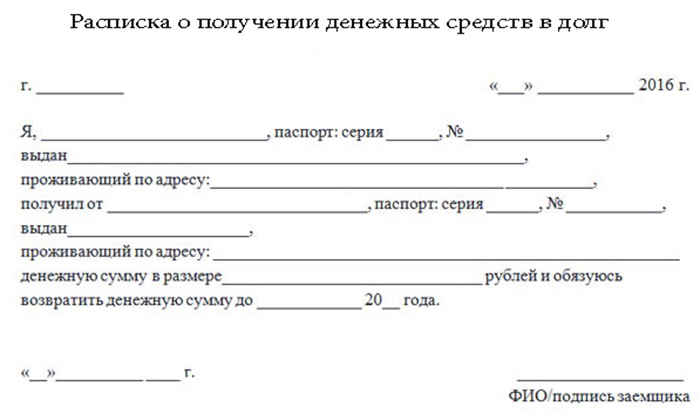

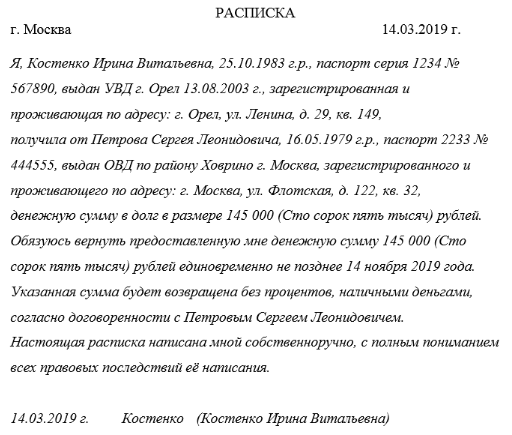

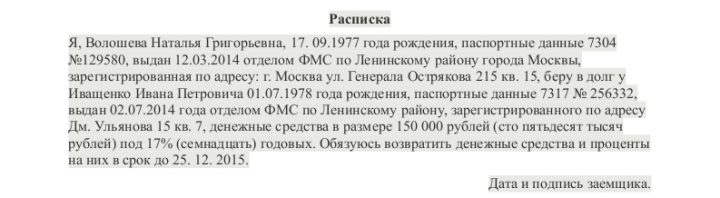

ВАЖНО! Расписка должна быть написана рукой человека, который принимает наличность.

Но в ряде случаев, не имея возможности взять деньги собственноручно, можно воспользоваться помощью представителей. Тогда, обязательно нужно указывать что деньги приняты по доверенности, с указанием даты, места выдачи и каких либо еще подробностей.

Вопрос: Нужно ли заверять расписку у нотариуса?

В законодательстве пока не указана обязанность заверения расписки нотариусом, т.е. любой кредитор сам вправе решать заверять расписку у нотариуса или нет. Но стоит отметить, что, наличие росписи нотариуса, придаст расписке больше веса, с точки зрения закона. Поэтому когда речь идет о большой сумме, расписку целесообразно будет заверить, не смотря на дополнительные траты.

Но стоит отметить, что, наличие росписи нотариуса, придаст расписке больше веса, с точки зрения закона. Поэтому когда речь идет о большой сумме, расписку целесообразно будет заверить, не смотря на дополнительные траты.

Вопрос: Нужны ли свидетели? В ряде случаев предусмотрительно можно подстраховаться, заручившись поддержкой свидетелей. Свидетелями могут быть любые незаинтересованные лица, информация о свидетелях так же должна быть внесена в расписку (ФИО, паспортные данные и адрес).

Своими росписями они подтверждают факт передачи денег именно в том размере, о котором сказано в расписке. Свидетели в данном случае, частично могут заменить нотариуса.

Заключение и выводы.

Конечно, при возврате долга по расписке не все так просто. Часто текст расписки можно понимать двояко и неоднозначно. К тому же надо понимать, что должник, как правило, будет всячески уходить от долга и оспаривать расписку. Например, заявит в суде, что «подпись в расписке не моя» или «деньги давались не в долг, а на ведение совместного бизнеса» или «доллары брал не американские (США), а австралийские (или канадские)».

Но понятно одно, что в случае, если должник не возвращает деньги добровольно – необходимо обращаться в суд.

Администрация «Эксперт174»

Как правильно составить расписку | NORMA.UZ

Если ваш знакомый, коллега или родственник попросил у вас взаймы значительную сумму денег или это вы хотите занять средства, то надо четко оговорить сумму займа, срок возврата и указать это в расписке.

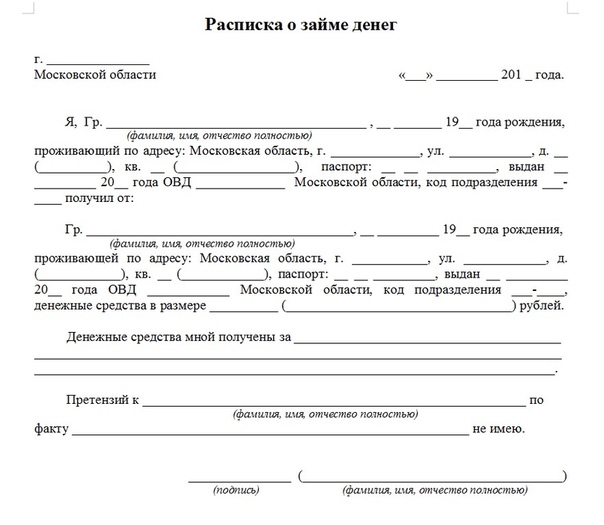

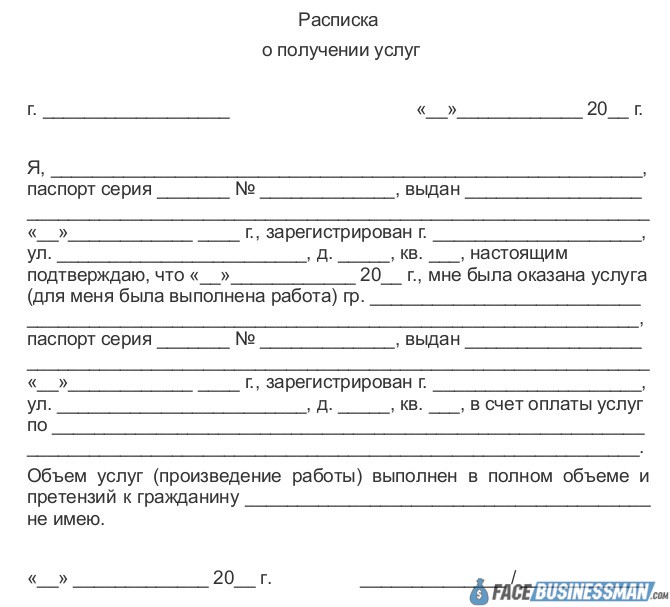

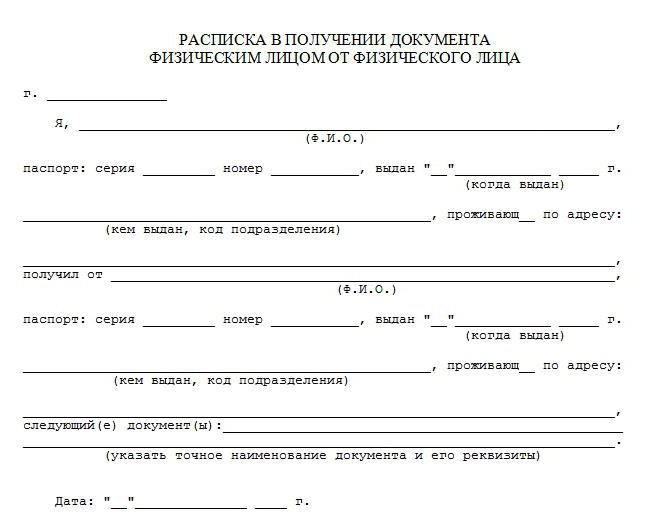

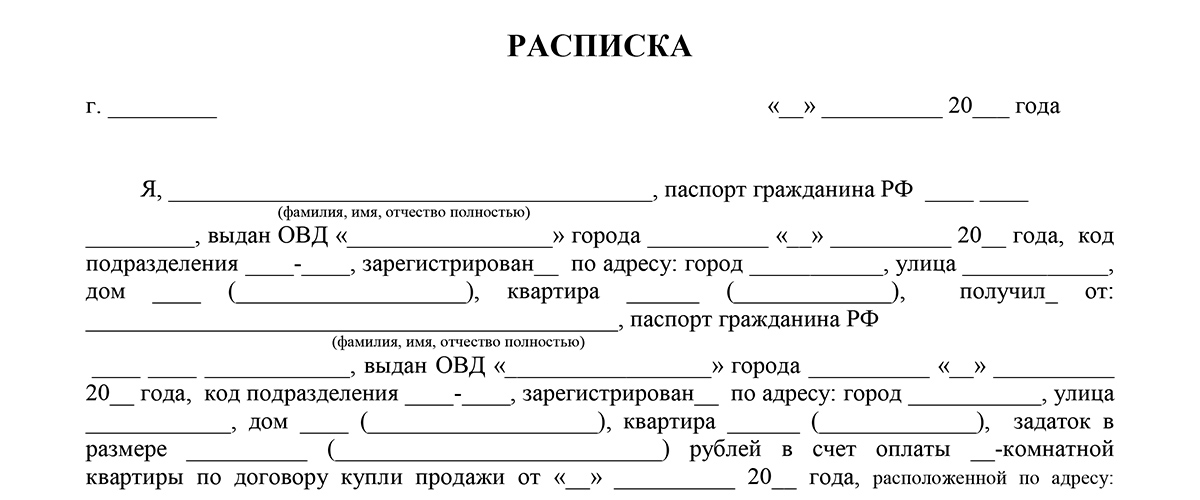

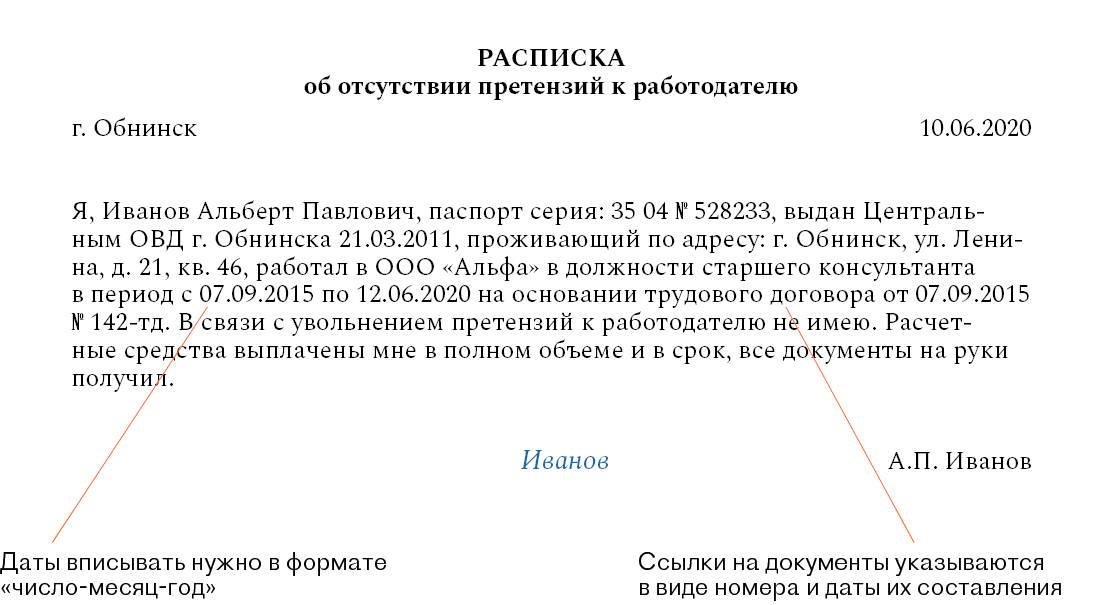

Расписка оформляется для того, чтобы потом через какое-то время вам не предъявили к возврату сумму большую, чем занимали. Расписка пишется в произвольной форме, единых норм для ее составления не существует. Поэтому мы рекомендуем следующее:

1. Сначала определитесь, будете ли вы заверять расписку у нотариуса или нет. По закону это не обязательно, но нотариально заверенная расписка имеет больший вес как юридический документ в суд. Расписка, написанная от руки, в случае предоставления ее в суд, может быть направлена на графологическую экспертизу. К тому же за правильность составления расписки отвечает нотариус. Но за его услуги, конечно, придется заплатить.

По закону это не обязательно, но нотариально заверенная расписка имеет больший вес как юридический документ в суд. Расписка, написанная от руки, в случае предоставления ее в суд, может быть направлена на графологическую экспертизу. К тому же за правильность составления расписки отвечает нотариус. Но за его услуги, конечно, придется заплатить.

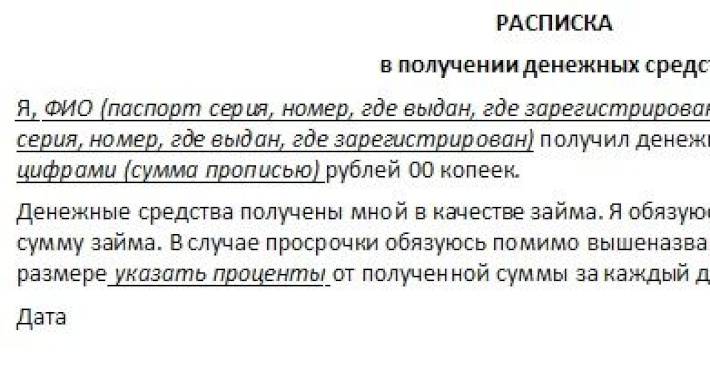

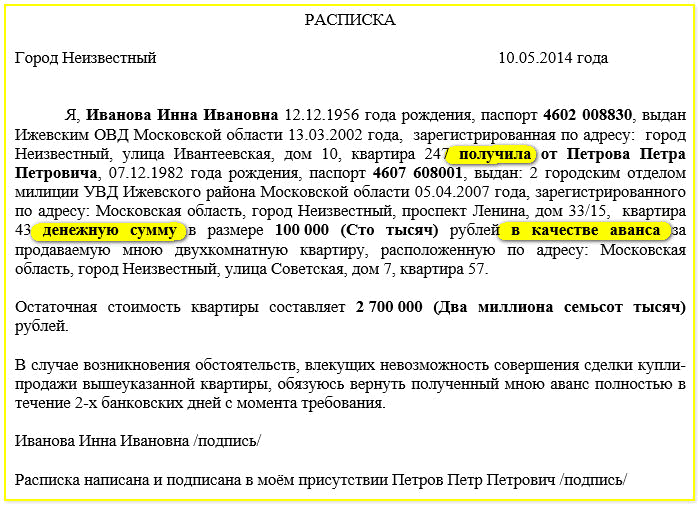

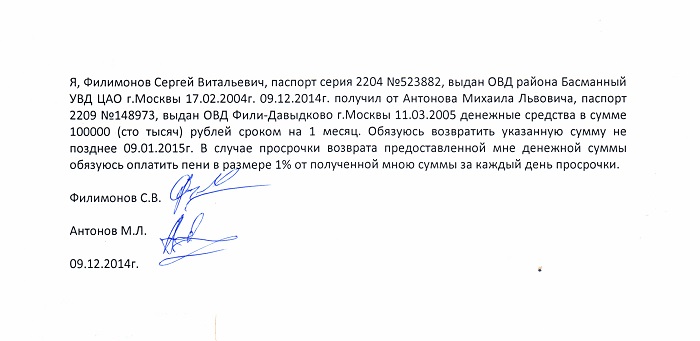

2. Заемщик должен написать всю расписку от руки, а не распечатывать ее на принтере и просто подписать. Если заемщик откажется выполнять свои обязательства, то по одной только подписи трудно будет идентифицировать его личность.

3. Расписка должна содержать полные данные о получающем и передающем денежные средства или имущество, а именно: паспортные данные (фамилия, имя, отчество, адрес регистрации, номер и серия паспорта, когда и кем выдан), здесь же указывают фактический адрес проживания каждой из сторон.

4. Не лишним будет пригласить двух незаинтересованных свидетелей. Факт присутствия их при сделке обязательно отразить в расписке с указанием анкетных данных от руки (ФИО, место проживания), что заверяется их подписями. При обращении в суд о взыскании долга свидетели могут дать показания и подтвердить факт сделки.

5. В случае передачи денег четко указывайте цели, на которые они даются. Делается это для того, чтобы заимодатель потом не потребовал от заемщика деньги, как таковые, что были даны в долг. Возможно, что заимодатель изначально допускал возврат долга каким-либо товаром. Или наоборот деньги даются в долг, а в расписке это не указано, значит, получатель может сказать, что деньги ему подарили или вернули старый долг.

6. Сумма денежных средств, предназначенная для получения-передачи, указывается цифрами и прописью, чтобы исключить возможность исправления цифр.

7. Обязательно фиксируется дата составления документа.

8. Факт передачи денежных средств или имущества скрепляется собственноручными подписями ответственных сторон. Причем ставится подпись, а рядом пишутся полностью фамилия и инициалы.

Причем ставится подпись, а рядом пишутся полностью фамилия и инициалы.

9. Если предусмотрено начисление процентов за пользование полученными в долг деньгами, пишется размер процентной ставки и общая сумма процентов в денежном эквиваленте, которая подлежит к оплате по окончании срока займа. Желательно также указать конкретный график платежей, включая проценты.

10. Обязательно указывается срок, на который берутся деньги, и дата, по окончании которой заемщик обязуется вернуть долг.

Елена ЕРМОХИНА,

наш эксперт-юрист

Юридическая сила расписки | Долговая расписка от руки, не заверенная нотариусом

Чтобы найти ответ на данный вопрос, следует проанализировать нормы Гражданского кодекса. Как гласит закон, расписка, написанная от руки, является существенным подтверждением заключения сделки. Данную статью можно найти во 2-ом пункте 808-ой статьи ГК РФ. По статье становится ясно, что данный документ может выступать, как договор займа, либо как договор об услугах.

Требуется ли нотариально заверять расписку?

Существуют расписки, заверенные у нотариуса и без заверения. Последний вид расписки звучит довольно сомнительно — имеет ли такая расписка законную силу, существует ли разница между двумя видами документов? Ответ таков — два эти вида расписок одинаково котируются.

Для большей надежности, желательно составить договор у нотариуса. В жизни, тот, кто должен денег, частенько не принимает расписку всерьез и может в будущем искать способы для отказа от своих обязательств. В данной ситуации, имея договор, будет проще доказать, что вам должны денег. В той ситуации, когда договора нет, также можно доказать свою правоту, но для этого понадобится больше материальных вложений и больше времени — для экспертизы почерка.

Основные рекомендации, как правильно составить расписку, образец составления

В интересах того, кто дает в долг, чтобы его средства были возвращены. Для этого необходимо помнить, как правильно писать расписку чтобы она приобрела юридическую силу. Выделить можно несколько деталей, используемых при составлении расписки:

— Составляет и пишет ее человек, который будет пользоваться услугой или деньгами. Писать требуется очень разборчиво. Это требуется для того, чтобы в случае отказа на выполнение обязательств, не возникло сложностей определить автора расписки. Для этого обычно проводят исследование почерка.

— Требуется написать фамилию, имя и отчество, дату рождения. Если не указать эти данные или указать неверные имена, то расписка потеряет юридическую силу. Так как, нельзя будет доказать ничего в суде, если не указаны фамилия, имя и отчество.

— Данные паспорта должны быть также указаны в расписке. Не редкость, когда у людей одинаковые фамилии и одинаковые имена. Данные паспорта помогут идентифицировать личность со 100%-ой гарантией. Не обязательно указывать данные паспорта тому, кто дает займ.

— Также, нужно написать адрес по прописке и фактический адрес должника. Эти данные помогут найти должника, если придется. Можно еще добавить контактные номера сторон.

— Должны быть прописаны до подробностей все мелочи и тонкости при выдаче денег, указать, на какой срок они выданы. Данное действие поможет выиграть судебное дело и защитит вас в суде. Требуется отметить дату выдачи денег или их возвращения.

— Требуется не писать с ошибками, не допускаются различного рода зачеркивания, исправления и помарки. Так как, исправления можно прочесть неправильно и это вам не сыграет на руку.

— Обязательно проверьте подпись должника с его оригинальной росписью в документе. Это пригодится, если возникнет необходимость в доказательствах подлинности его подписи.

— Обычная шариковая ручка синего или черного цвета подходит лучше всего для написания расписки. Дело не в том, что написанная другой ручкой, она теряет юридическую силу, а в том, что документ, написанный другими ручками, чаще всего, теряет свой прежний вид и текст становится менее разборчивым.

Грамотно составленная расписка, в случае спора, станет основным доказательством и помощником в отстаивании интересов перед судом.

Задать вопрос юристу:

Стоит ли расписку печатать на принтере?

Есть вариант написать расписку от руки и напечатать на принтере — приемлемы оба варианта. Но есть один важный нюанс — если расписка не заверяется нотариально, то следует ее написать от руки.

Расписка, распечатанная на принтере, будет содержать только оригинальную подпись должника. Привести доказательства к тому, что это его подлинная подпись, будет не так легко. Ведь, когда полностью текст рукописный, для распознавания подойдет специальная проверка, которая с легкостью подтвердит подлинность почерка.

Поэтому, ответом на вопрос, является ли действительной расписка, которая пишется от руки — да, является. Данный вариант даже является более выигрышным.

В случае каких-либо спорных ситуаций или неуверенности по грамотному составлению расписки, рекомендуем вовремя обращаться за юридической помощью.

Консультация юриста и адвоката!

Предварительная запись по телефонам:

+7 (495) 205-57-78; +7 (926) 004-24-72.

Договор дороже денег. Расписки. ⋆ Юридическая компания ГРАНД ИНШУР

Нет, наверное, человека, которому хоть раз в жизни не пришлось давать или получать расписку. Как их правильно оформлять, какие мифы окружают расписки, как правильно хранить и как возвращать? Может ли выданная расписка привести к уголовной ответственности или создать долги для близких? Эти и другие вопросы обсудим с Григорием Червонным в прямом эфире радио «Одесса-мама» на 106,0FM.

Как их правильно оформлять, какие мифы окружают расписки, как правильно хранить и как возвращать? Может ли выданная расписка привести к уголовной ответственности или создать долги для близких? Эти и другие вопросы обсудим с Григорием Червонным в прямом эфире радио «Одесса-мама» на 106,0FM.

Если у вас возникли проблемы, связанные с расписками — обращайтесь к юристам.

Итак, действительно, договор дороже денег, это мы слышали много раз с самого детства… Но сегодня я предлагаю буквально эту фразу рассмотреть, говорить мы будем о расписках. Расписка – это тот самый договор, в котором эти деньги и сконцентрированы. Вот, собственно, я расскажу какие есть мифы о расписках, зачем они нужны. Тем более в жизни мы часто сталкиваемся с расписками, пишем кому-то, берем у кого-то, что-то в ней описываем, что-то подтверждаем, ситуации бывают разные.

Или попадаем в такую ситуацию, когда нужно подтвердить устный договор каким-то документом, а рядом нет ни нотариуса, ни юриста, и вопросы таки возникают — как же уйти и спокойно спать после этого разговора?

Да, знаете, даже есть такая шутка о том, что все космонавты дают расписку хранить в тайне, что Земля плоская и не вертится.

Наверняка давали такое!

Ну, собственно, поговорим о том, что такое расписка и как они составляются, для чего нужны и так далее. Так, о расписках есть много мифов, мифы самые разные, в частности, говорят о том, что для оформления расписки обязательно нужен нотариус, говорят о том, что расписку нужно оформлять при свидетелях. А если это долговая расписка или связанная с передачей денег, драгоценностей, то нужно два свидетеля.

Ты сейчас рассказываешь и мне кажется, что ты про меня рассказываешь. Именно так я и считаю.

И это очень распространенные мифы, и я буду сейчас не спеша разбивать эти самые мифы — рассказывать о том, что происходит на самом деле.

Юридическая сила расписки.

Вспоминаю детство, когда мы во дворе, спорим, спорим, ты свидетель, ты свидетель, когда по рукам ударили, разбили…

Ну, знаешь, эти детские споры имеют гораздо больше веса, чем многие современные расписки, которые выдаются некоторыми должниками, как ксерокс. Итак, миф первый и самый распространенный, что для оформления расписки нужен нотариус – это неправда, никакой нотариус не согласится заверять вашу расписку. Если мы говорим о займе, когда вы берете в долг или даете в долг деньги, то нотариус может заверить нотариальный договор займа между двумя физическими лицами. Вот такая штука есть, она имеет юридическую силу, но могу вас заверить – юридическая сила нотариального договора займа никоим образом не больше, чем юридическая сила обычной рукописной расписки, составленной на клочке бумаги.

Да не может быть!

Да-да, так и есть. Нотариус просто в данном случае нужен чтобы проверить личность людей и заверить, что именно эти люди подписали данный договор займа. Тем не менее вполне может быть такое, что человек в суде скажет, что я под принуждением это подписал, или вообще, что это не я подписывал, а нотариус вообще в сговоре с моими оппонентами и так далее. В этом случае потребуется судебная почерковедческая экспертиза, точно такая же, как и та, что потребуется если должник начнет оспаривать расписку. Поэтому не бойтесь, если у вас, например, просят деньги в долг, не бойтесь это оформлять обычной распиской.

То есть она имеет такую же юридическую силу, как и заверенная у нотариуса? Человек же так же может сказать, что под принуждением меня привели, я боялся, и нотариус заверил. Получается, и там, и там можно оспорить.

И там, и там можно

оспорить. И там, и там на такого человека возлагается обязанность доказывания,

доказывания принуждения, доказывания, что это не его подпись и так далее.

Естественно, если он сам написал, то вряд ли он сможет это доказать, суд

постановит решение в пользу истца.

Как же с этим бороться в таком случае?

На самом деле с этим и не нужно бороться, потому что практика показывает, что в большинстве случаев люди не оспаривают свои расписки. Вот у меня было много судов, связанных с расписками и суды, совершенно прекрасно, взыскивают долги по распискам даже, если она составлена на салфетке, грубо говоря. У меня была ситуация, когда человек просто взял ксерокопию своего паспорта и сбоку написал: «Взял у Иванова 3000 долларов в долг, до такого-то числа». Все. Вот, на основании этой ксерокопии и паспорта с «писулькой» «взял у Иванова 3000 долларов», я в суде взыскал 6000 долларов. Поскольку у нас есть такая статья в Гражданском кодексе – №230, которая гласит, что сделка, совершенная в результате обмана, признается судом недействительной и с виновной стороны взыскивается сумма в двойном размере. И в данной ситуации должник не платил деньги, мы доказали, что он не платил, следовательно, он в результате обмана совершил эту сделку и суд взыскал с него 6000 долларов. Очень легко такие споры рассматриваются. То есть тут, как правило, спора нет, есть рукописная расписка, если только человек не пытается говорить это не мой почерк, не моя расписка и тому подобное, то спора, как правило, нет и быстро рассматриваются дела.

Как оформлять расписку.

Вот я сейчас слушаю твой рассказ о расписках и думаю, какой замечательный закон, даже справедливый, удобный для людей. А как давно он появился или он существовал в советском кодексе и перешел к нам?

Раньше, значительно

раньше. Это очень и очень старый институт, он существовал еще в дореволюционные

времена. Сам термин «расписка» появился однозначно до революции, до

большевистского переворота, но ранее существовали другие инструменты – долговые

векселя и тому подобное. Поэтому вообще никаких проблем не было с тем, чтобы

оформлять свои отношения, как долговые. Отдельно еще можно сказать за

свидетелей. Есть у нас еще одна норма в кодексе о том, что решение суда о

взыскании денег не может базироваться на показаниях свидетелей, поэтому нет

совершенно никакого смысла привлекать свидетелей в момент, например, передачи

документов и тому подобное. Это, я так думаю, наш народ насмотрелся

криминальных детективов, где в присутствии понятых совершаются какие-то

действия и понятые подписывают их-какие-то документы.

Это, я так думаю, наш народ насмотрелся

криминальных детективов, где в присутствии понятых совершаются какие-то

действия и понятые подписывают их-какие-то документы.

Это для красочной картинки фильма и тому подобное. То же самое, как как-то мне попалась статья про обманы Голливуда, где Шварцнеггер держит ручной пулемет в руках и начинает всех расстреливать. Хотя специалисты понимают, что такой аппарат в руках очень трудно удержать, а стрелять с него, при этом, вообще невозможно.

Очень много интересных вещей я сейчас узнал от тебя, Андрей. И, конечно, расписки, вокруг которых очень много мифов, которые, как ты говоришь, играют немаловажную роль в нашей жизни.

Да, и сейчас могу рассказать еще пару мифов, которые касаются расписок. В частности, люди считают, если в расписке не указано какой-либо информации, например, нет паспортных данных должника или адреса должника, то это проблема и с такой распиской нет смысла пытаться судиться. На самом деле это миф, самое главное, что показывает судебная практика, в расписке должно быть написано кто взял, должно быть написано, когда взял, какую сумму, если мы говорим о деньгах, или какие ценности, если мы говорим о предметах, и обязательно должно быть указано обязательство вернуть, если мы говорим о долговых расписках. В принципе, этого достаточно, если даты возврата не указано – это подразумевает что возврат будет по требованию, т.е. человек просто отправляет письмо: «верните, что вы брали» — и уже возникает обязанность вернуть.

Кстати, вот сейчас говорили только лишь о долговых, т.е. о денежных расписках, а расписка, как я понимаю, может быть на любую тему.

Да, расписка она просто

устанавливает факт какой-то, но мы чаще сталкиваемся с долговыми, потому что

передали деньги или получили деньги, но это передача денежных денег не

обязательно в долг, например, расчет состоялся и человек пишет, что со мной

рассчитались за проданную квартиру или за машину, вот я даю расписку.

Кстати говоря, это перекликается с одной из наших тем, когда мы работаем с банками и погасили полностью кредит и, как ты советовал, взять у банка документ, подтверждающий, что, такой-то гражданин выплатил полностью банку.

Совершенно верно! Кроме этого, расписки могут выдаваться при авансировании квартир; расписки на полученную сумму; как гарантия рассчитаться за какие-то услуги поставки; при получении документов расписка составляется; при получении каких-либо товарно-материальных ценностей…

Все темы, которые нам подбрасывает жизнь.

Последствия неуплаты долга.

Да, то есть, чтобы установить какой-то факт человек, желающий установления этого факта, просит написать, либо сам пишет кому-то расписку, подтверждающую данный факт. И, собственно, какие есть еще мифы… Например, что если по долговой расписке с вами не рассчитываются, то можно написать заявление в полицию. Проговорим отдельно уголовную составляющую.

Я слышал крайне мало ситуаций, когда расписка фигурировала в уголовном производстве, как долговой документ. Вот у меня один был случай, когда люди взяли деньги за квартиру, которая в ипотеке, пообещали погасить кредит и продать эту квартиру покупателю. Но вместо этого сбежали. Квартира так и осталась в ипотеке, кредит не гасился, а они дали расписку и сбежали, и естественно, полиция возбудила уголовное производство по данному факту, это чистое мошенничество, но, когда просто вы даете в долг под проценты или без процентов и получаете расписку, нет смысла обращаться в полицию, даже если с вами не рассчитываются по этой расписке. Потому что расписка — это договор, это просто односторонний рукописный договор. То есть, мы привыкли, что сегодня договора – это обязательно на бумаге, напечатанные на принтере, а раньше писарь составлял договор, т.е. это совершенно нормальная форма. Письменный договор, по которому одна сторона имеет права – право требовать деньги, а другая – обязательства – вернуть эти деньги, поэтому, наличие договора говорит о том, что это так называемые гражданско-правовые отношения. Это то, чем полиция не занимается, здесь нет преступления.

Это то, чем полиция не занимается, здесь нет преступления.

Вы заключили договор, но не получилось у вас – обращайтесь в суд. Вот, скорее всего, так в полиции вам и ответят. Поэтому, если по расписке вам не возвращают деньги или ценности, то в большинстве случаев, если нет очевидного понятия мошенничества, в большинстве случаев ваш путь — в суд. Сразу проговорим про исковую давность. Классическая исковая давность – три года, т.е. это три года, которые прошли с момента, как вам должны были отдать деньги, но не отдали, или вы отправили письменное требование вернуть деньги и его не исполнили. Вот в течении трех лет вы можете обратиться в суд. Если нет – вы все равно можете обратиться в суд, но тогда есть риск, что ваш должник подаст заявление о применении срока давности, и суд, в связи с применением исковой давности, вам откажет. Сразу говорю фокус, который вам позволит упростить эту ситуацию. Вариант первый – обращайтесь к юристу, у нас юристы в Одессе хитрые, и не только в Одессе, они умеют восстанавливать либо продлевать исковую давность, но это уже работа только для юриста, и вариант второй – прямо в расписке попросить вашего должника написать: «исковая давность увеличена до…» — и там пишете 50, 70, 200 лет, сколько угодно. Наш Гражданский кодекс позволяет в письменном договоре увеличивать давность, поэтому прямо в расписке можете написать. И можете спать спокойно.

А где-то же он выплывет рано или поздно…

Да-да, то есть право на обращение в суд будет сохраняться еще долго-долго. Вот, если вы даете деньги в долг, очень важный момент – обязательно в расписке должно быть указано, что это деньги берутся в долг с обязательством их вернуть, потому что есть много судебной практики… И Верховный суд такое пишет, что если в расписке не написано, что вы эти деньги обязуетесь вернуть, то это просто вы их получили зачем-то, ну там за оплату услуг или товаров. Следовательно, суд не сможет взыскать по такой расписке деньги в вашу пользу, если там не написано обязуюсь вернуть, или не написано, что деньги получены в долг. Еще одна такая особенность – наш Гражданский кодекс позволяет давать деньги под проценты, это совершенно нормальная практика, мы живем в капиталистическом государстве. Частные лица имеют полное право выдавать деньги под проценты…

Еще одна такая особенность – наш Гражданский кодекс позволяет давать деньги под проценты, это совершенно нормальная практика, мы живем в капиталистическом государстве. Частные лица имеют полное право выдавать деньги под проценты…

Впервые об этом слышу если честно. Уплатив при этом какой-то налог, наверное…

А вот это тоже интересный момент. Значит, мы все вышли с Советского Союза и сначала для нас дикостью была легализация ростовщичества, для какой-то части населения. Ну как это, одно физлицо дает другому физлицу под проценты «и куда смотрит Партия». Это вы можете делать, вы можете совершенно честно указывать размер процента, который вы хотите получать в расписке, любой размер, например, два процента в месяц, пять процентов, десять процентов в месяц, сколько угодно в год можете указывать, в день, не имеет значения. А суд, если начнется спор взыщет деньги вместе с процентами, поэтому можно не беспокоиться. Часто я слышу такие вещи, когда слышу споры, связанные с расписками: «А вы налоги платите?» — нормальная совершенно практика.

Налоги за прибыль которые, за проценты.

Да, и вот я придумал фразу, которая сбивает все такие претензии – «А вы что, фискальная служба?». Здесь фишка в чем? Наша фискальная служба, наша налоговая не умеет работать с физическими лицами, поэтому можете совершенно не бояться указывать любой процент за пользование вашими деньгами в расписке.

То есть, нет такого закона, да? Фискальной службе взыскивать?

Нет, они имеют право вас контролировать, но у них не налажены технологии, то есть гипотетически, конечно, если они получат какую-то кляузу, какое-то заявление, что вот я должник Иванов и у меня Петров отсудил кучу денег…

Наверное, отсудил не Петров, а Рабинович?

…Отсудил кучу денег. А ну

проверьте, сколько он налогов платит? Ну нет процедур, позволяющих эффективно

все это установить, поэтому можно совершенно не беспокоиться. То есть, если вас

кто-то попрекает, что вы налоги не платите, ну и скажите, что «вы не фискальная

служба», вот они пускай и проверяют, а что я плачу или не плачу – это вас не

касается. Затем, еще один важный момент, который касается отношений должника и

кредитора – этот семейные отношения. То есть, часто такое бывает, я сталкивался

со спорами, когда говорят, что вот значит муж набрался долгов, а к жене теперь могут

быть предъявлены какие-нибудь претензии. Вы знаете, ко мне обращались люди, ну

почему-то у нас, как правило, мужчина зарабатывает деньги, так уж сложилось, да

и жены обращаются вот, дескать, мой муж долгов набрался, какие у меня могут

быть угрозы, что мне за это грозит и тому подобное, поэтому скажу сразу — другому

человеку в составе семьи не грозит ничего, то есть мы говорим о родителях, о

детях, о женах, о братьях, о сестрах, которым не грозит абсолютно ничего,

связанного с долгами конкретного человека.

То есть, если вас

кто-то попрекает, что вы налоги не платите, ну и скажите, что «вы не фискальная

служба», вот они пускай и проверяют, а что я плачу или не плачу – это вас не

касается. Затем, еще один важный момент, который касается отношений должника и

кредитора – этот семейные отношения. То есть, часто такое бывает, я сталкивался

со спорами, когда говорят, что вот значит муж набрался долгов, а к жене теперь могут

быть предъявлены какие-нибудь претензии. Вы знаете, ко мне обращались люди, ну

почему-то у нас, как правило, мужчина зарабатывает деньги, так уж сложилось, да

и жены обращаются вот, дескать, мой муж долгов набрался, какие у меня могут

быть угрозы, что мне за это грозит и тому подобное, поэтому скажу сразу — другому

человеку в составе семьи не грозит ничего, то есть мы говорим о родителях, о

детях, о женах, о братьях, о сестрах, которым не грозит абсолютно ничего,

связанного с долгами конкретного человека.

Да, очень полезный совет, во всяком случае, сегодня многие одесситы поняли, что они могут заниматься уже предпринимательской ростовщической деятельностью, и это совершенно узаконено, нормально и быстро без открытия, во всяком случае, ФОПа.

Долговая расписка — это полноценный договор, даже если он на клочке бумаги.Я как-то читал одну анекдотичную ситуацию, не в нашей стране, когда приходит кредитор к юристу и говорит, что я вот, дескать, взял отдал 1000 долларов человеку, а он не отдает. Ну и юрист спрашивает, а расписку с него вы взяли? Нет, не взял. Так это друг мой, на честное слово. Юрист говорит – нам нужно какое-то письменное доказательство, знаете, что сделаем – напишите вашему другу письмо и спросите, когда он вернет одолженные 3000 долларов. Тот: как три? Он же мне напишет, что должен только 1000. А вот это и будет нашим письменным доказательством.

Отлично просто!

Но, вернемся «к нашим баранам»… Семья, вот какое отношение к расписке имеет семья? Абсолютно никакое. То есть, только тот человек, который взял под расписку деньги или какие-то долги свои сформировал под расписку – только он должен. Для того, чтобы возникли долги у других людей должны произойти какие-то другие вещи, например, договор поручительства нужно подписать или, извините, должник должен умереть, а его наследники вступить в наследство. Тогда только они могут унаследовать долги, но только в пределах стоимости унаследованного имущества, поэтому люди семейные могут не беспокоиться, что их благоверный или благоверная наделают для них долгов.

Для того, чтобы возникли долги у других людей должны произойти какие-то другие вещи, например, договор поручительства нужно подписать или, извините, должник должен умереть, а его наследники вступить в наследство. Тогда только они могут унаследовать долги, но только в пределах стоимости унаследованного имущества, поэтому люди семейные могут не беспокоиться, что их благоверный или благоверная наделают для них долгов.

Еще имеет значение хранение расписок. Дело в том, что расписка — это долговой документ и он должен серьезно храниться. Копия расписки, без оригинала, не имеет никакой ценности, если у вас сгорели эти расписки или каким-то иным способом уничтожены – считайте, что долга больше нет, поэтому оригинал нужно серьезно и тщательно хранить. Есть такое правило, которое прописано в нашем Гражданском кодексе, что, когда долг гасится – должник вправе потребовать возврат этой расписки у кредитора. Если вдруг расписка утрачена, то кредитор просто пишет должнику свою расписку от себя, что «долг в такой-то сумме полностью погашен и я дальнейших претензий не имею». Так вот, я вам дам совет, уважаемые радиослушатели, когда вы просите вернуть расписку и вам ее возвращают, попросите вашего кредитора прямо на вашей расписке написать, что долг полностью погашен. Объясняю почему – сейчас существует очень хорошие и качественные цветные принтеры, которые великолепно воссоздадут вашу расписку так, что вы быстро и без экспертизы не поймете, что это копия, а не оригинал.

Поэтому чтобы не получилось какой-то неприятной ситуации, что потом выяснится, что у вас цветная копия, а оригинал все еще на руках у кредитора, попросите кредитора прямо на расписке, пусть даже это будет цветная копия, написать, что деньги возвращены, а если же он говорит — я утратил ее, или у меня ее с собой нет, или я не могу ее быстро вернуть – это тоже не проблема, он просто своей рукой пишет: «я такой-то, такой-то, полный расчет по расписке получил и дальнейших претензий уже не имею». Еще такой момент, что касается оформления расписки, я видел разные, видел, например, когда на каком-то бланке напечатан на принтере текст и только в конце должнику нужно расписаться – не люблю такие расписки, потому что сама по себе природа ее заключается в том, что она составлена собственноручно, не только одна подпись, которую потом легко оспаривать, попросите весь текст, вот даже если у вас регулярные отношения с людьми, вы берете у них деньги, возвращаете – какие бы ни были отношения – попросите хотя бы первую расписку написать целиком. Просто потратьте время на лист бумаги, чтобы было много текста, написанного собственноручно, чтобы эксперту было легко работать с этим текстом, чтобы было много элементов сравнения. В дальнейшем, когда первая расписка создана, вы уже можете брать напечатанные на бумаге с одной лишь подписью.

Просто потратьте время на лист бумаги, чтобы было много текста, написанного собственноручно, чтобы эксперту было легко работать с этим текстом, чтобы было много элементов сравнения. В дальнейшем, когда первая расписка создана, вы уже можете брать напечатанные на бумаге с одной лишь подписью.

Собственно, вот они, общие правила по распискам. И в конце замечательная женская фраза: «Забудь меня, сожги мои расписки!».

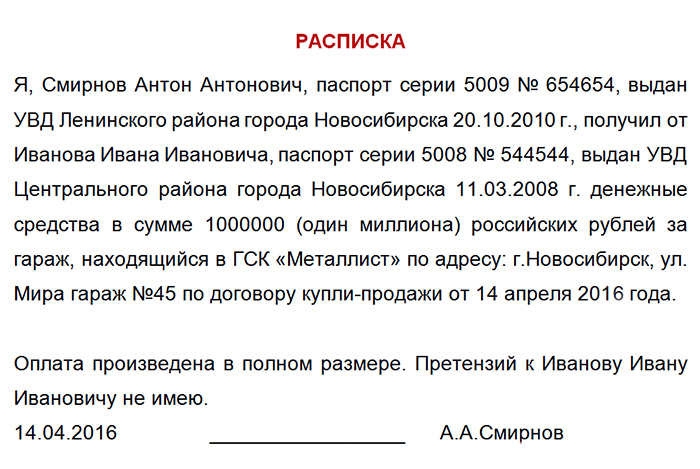

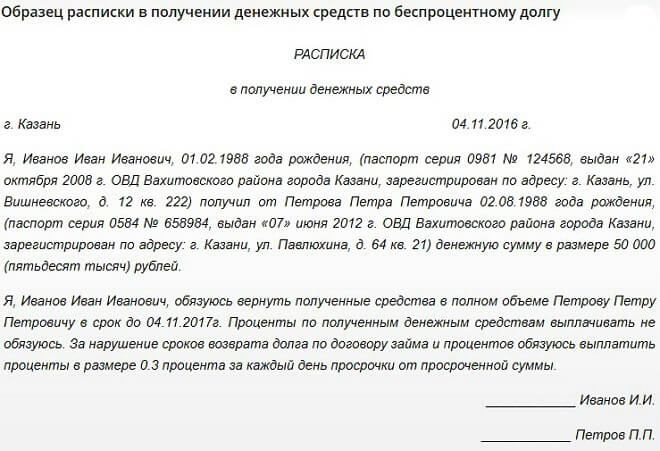

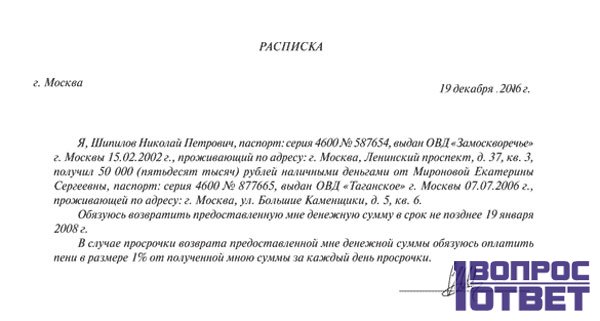

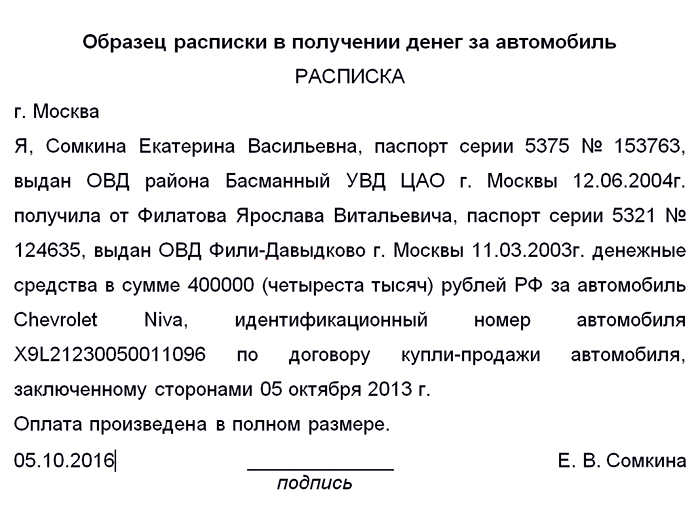

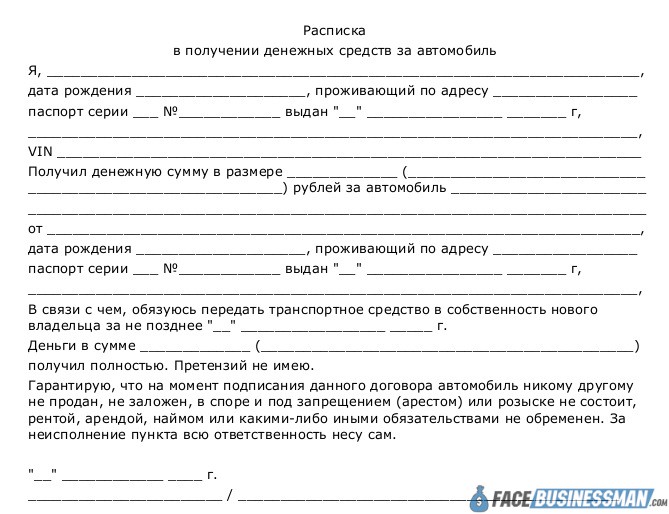

Образец долговой расписки в получении денежных средств

Как правильно написать расписку о получении денег? В повседневной жизни россиянин сталкивается с дачей или получением денег либо ценных вещей в долг. Обычно в виде гарантии своевременного возвращения и подтверждения факта передачи оформляется расписка.

Также может быть составлена расписка о получении денежных средств в виде оплаты за оказанные услуги или выполнения условий соглашения. Не каждый вариант письма может быть принят впоследствии в суде, при споре — мы подготовили для вас образец и инструкции по правильному составлению этого документа.

Обязательно ли присутствие нотариуса?

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выбрать любой из предложенных вариантов:

- Воспользоваться онлайн чатом в нижнем углу экрана.

- Позвонить:

Российское законодательство определяет, что по желанию участников сделки, соглашение может быть произведено в присутствии нотариуса и засвидетельствовано им. Данная норма в большинстве случаев носит рекомендательный характер. Участие нотариуса в составлении долговой расписки не является обязательным. Однако имеются ситуации, когда законодатель устанавливает факт нотариального засвидетельствования необходимым для признания условий сделки. Так происходит, например, при оформлении договора купли-продажи объекта недвижимости.

Участие нотариуса в составлении долговой расписки не является обязательным. Однако имеются ситуации, когда законодатель устанавливает факт нотариального засвидетельствования необходимым для признания условий сделки. Так происходит, например, при оформлении договора купли-продажи объекта недвижимости.

К аргументам, способствующим привлечению нотариуса, можно отнести:

- Нотариус даст расширенные пояснения о том, как написать долговую расписку, чтобы после документ не признали недействительным. Это в интересах кредитора, если происходит передача крупной суммы заемных средств.

- Оформление бланка в присутствии нотариуса гарантирует отсутствие в будущем необходимости подтверждать личность автора текста. Нотариус засвидетельствует, что была проведена проверка личности того, кто написал текст расписки.

Но обращение к нотариусу для засвидетельствования стоит денег, поэтому не является разумным обращаться к нему, если сумма средств незначительная, либо носит регулярный характер. В таком случае стоит позаботиться о возможности подтвердить авторство лица, подписавшего документ. Кроме этого важно знать, как правильно написать расписку о получении средств, чтобы исключить проблемы в будущем.

Инструкция по оформлению

Пошаговая инструкция о том, как правильно написать долговую расписку в получении денег. Первым этапом по подготовке документа является определение возможности ее составления без утраты юридической силы. Проще говоря, допускается ли законом оформление сделки распиской, составленной в простой письменной форме. Повсеместно распространенный вариант: оформление соглашения займа – разрешает составление расписки без участия нотариуса (ст. 808 ГК РФ). Ограничения могут устанавливаться и вводиться законодателем или условиями соглашения между участниками сделки, даже если нет официального запрета на использование простой письменной формы оформления документа. Также условиями договора могут закрепляться рекомендации или требования о том, как написать расписку о получении денежных средств, например, в виде задатка. Вторым этапом является составление текста. Имеются обязательные элементы оформления документа, отсутствие которых может сделать расписку недействительной. Расписка должна содержать:

Вторым этапом является составление текста. Имеются обязательные элементы оформления документа, отсутствие которых может сделать расписку недействительной. Расписка должна содержать:

- Ф.И.О. сторон;

- условия передачи средств;

- плановое время возврата денег;

- сумму полученных денег;

- дату и подпись автора.

Образец расписки в получении денежных средств демонстрирует наличие всех этих элементов. В зависимости от нюансов соглашения могут вноситься корректировки, допустим, если средства получаются без возврата, нет необходимости прописывать период выплаты. Поэтому недостаточно только скачать образец расписки в получении денег и вставить личные данные сторон. Необходимо проанализировать и учесть все особенности соглашения.

Пошаговая инструкция по составлению долговой расписки на видео — обязательно к просмотру!

Законодательные требования к расписке

Гражданам разрешено заключать большинство сделок в простой письменной форме. Нет четких ограничений или условий того, как оформить расписку о передаче денег. Имеются рекомендации, составленные преимущественно на основании процедуры составления процессуальных документов и судебной практике.

- Законом указывается, что расписка может быть составлена от руки или с помощью компьютерной техники. Несмотря на это, использование печатного текста, лишь подписанного получателем денег, допускается при наличии дополнительных обстоятельств, подтверждающих личность автора, например, при нотариальном удостоверении.

- Использовать необходимо качественные чернила, не теряющие своих свойств через время. Не разрешено составлять расписку карандашом или стираемыми чернилами.

- Писать расписку нужно, минимум в двух идентичных экземплярах. Это необходимо для исключения возможности манипулирования ситуацией кредитором – отказа возвращать расписку после возврата денег.

- Данные получателя средств нужно указывать полностью, а лучше прописать подробно и данные кредитора. Необходимо указать полное имя, фамилию, отчество, серию и номер паспорта. При необходимости уточнить гражданство.

- Если расписка выступает приложением к иному договору, допустим, купли-продажи, необходимо прописать этот момент в тексте. Обязательно нужно указать реквизиты изначального соглашения.

- Сумма денег, получаемая автором текста, указывается в документе не только цифрами, но и полностью прописью.

- Законом не закреплено обязательность отражения полных условий передачи средств. Но, анализируя судебную практику, можно сделать вывод. Стоит указать в расписке, при каких обстоятельствах передаются деньги. Это необходимо, чтобы исключить возможность оспаривания займа как передачи подарка.

- Сроки сделки, если таковые имеются, нужно отразить прописью. То есть, указать точную дату возврата денег, если они передаются не безвозвратно.

- Данные свидетелей и их подписи обязательно проставляются в конце документа. Вписать необходимо полностью Ф.И.О. и реквизиты паспорта.

При оформлении расписки от руки нужно учитывать обстоятельства, анализировать документ с точки зрения его законности при возникновении судебного спора. Особенно надо быть бдительным, если сумма средств значительная. Нарушение правил составления документа могут стать основанием для ее признания в суде недействительной. В таком случае кредитор утрачивает право требовать возмещения суммы займа. Во избежание сложностей рекомендуется доверить подготовку текста юристу, оптимально, если специальности также будет осуществляться контроль в ходе оформления долговой записки.

Макарова Наталья Николаевна

Юрист коллегии правовой защиты. Специализируется на ведении административных и гражданских дел, возмещением ущерба страховыми компаниями, защитой прав потребителя, а также дел, связанных с незаконным сносом ракушек и гаражей.

Бесплатный шаблон долгового расписки | Создайте форму долгового обязательства

Долговое обязательство или «Я должен тебе» используется лицом, занимающим деньги («заемщик»), чтобы официально подтвердить свою задолженность кому-то («кредитору»).

Хотя долговая расписка менее формальна, чем простой вексель, она все же является юридически обязательным документом, который при необходимости может быть использован в суде.

Оглавление- Что такое долговая расписка?

- Когда вам нужна долговая расписка?

- Последствия неиспользования долговых расписок

- Наиболее распространенные отношения долговых расписок

- Что вы должны включить в свою долговую расписку?

1.Что такое долговая расписка?

Долговая расписка — это письменное обещание выплатить задолженность. Как и вексель, этот документ признает юридически обязательные отношения между двумя сторонами — Кредитором и Заемщиком.

Для справки люди часто называют эту форму другими именами:

- Форма «Я должен тебе»

- Форма подтверждения долга

- Зарегистрированные варранты

Образец IOU

Образец формы долгового расписки ниже представляет собой контракт между «Кредитором» Питером Уилсоном и «Заемщиком» Люком Додсоном.Люк обещает выплатить Питеру основную сумму в 2,5000 долларов к 4 июля. Если Люк не произведет платеж до 4 июля, ему придется заплатить 10% штраф за просрочку платежа.

Кредитор и Заемщик также известны под другими именами:

| Кредитор | Заемщик |

|---|---|

| Продавец | Покупатель |

| Получатель | Плательщик |

| Обладатель | Обладатель |

| Promisee | Promisor |

| Держатель | Должник |

| Держатель | Подтверждающий |

| Поставщик услуг | Клиент |

| Кредитор | Должник |

Долговая расписка похожа на простой вексель и кредитный договор, но обычно не является оборотным документом и не содержит подробностей о погашении и последствиях невыплаты.

Вот простая диаграмма, объясняющая разницу между долговым обязательством, векселем и ссудой:

| IOU | Простой вексель | Заем |

|---|---|---|

| обещание выплатить | обещание выплатить | обещание выплатить |

| шагов для погашения | шагов для погашения | |

| сроки погашения | сроки погашения | |

| юридически обязательный | юридический | |

| подпись заемщика | подпись заемщика | |

| подпись кредитора | ||

| погашение в рассрочку | ||

| последствия неисполнения обязательств (т.е. право обращения взыскания) |

2. Когда вам нужна долговая расписка?

Долговая расписка позволяет обеим сторонам записывать сумму заимствованных денег и уточнить, когда деньги должны быть возвращены. Даже если вы семья, друзья или коллеги, это помогает каждому точно вспомнить, сколько денег было взято в долг, на случай, если воспоминания исчезнут.

Вот несколько распространенных ситуаций, когда этот документ может понадобиться:

- Вы вели бизнес с кем-то в прошлом и хотите получить долговую расписку

- Вам не хватает на предмет, поэтому вы даете долговую расписку на оставшуюся сумму

- Вы хотите занять деньги для первоначального взноса на такое мероприятие, как свадьба или вечеринка

3.Последствия неиспользования долговых расписок

Что произойдет, если я не использую долговую расписку?

В базовой долговой расписке четко указывается, сколько денег было взято в долг, а также когда она должна быть возвращена и с процентами, если таковые имеются.

Без этого документа кредитор или заемщик могут расстроиться, если другая сторона не выполнит свое обещание предоставить деньги или вернуть деньги.

Вот диаграмма некоторых из предотвратимых страданий, которые могла бы предотвратить долговая расписка:

| Кредитор | Заемщик |

|---|---|

| Невозможно выполнить устное обещание | Неоплаченные расходы |

| Дорогие услуги адвоката на номер: 1.защищать недокументированное обещание заплатить 2. вернуть неуплаченные деньги | Дорогие гонорары адвокату: 1. потребовать недокументированные обещанные деньги 2. получить обещанные деньги |

| Утрата дружбы или семейного доверия | Утрата дружбы или семейного доверия |

| Личная безопасность и благополучие | Личная безопасность и благополучие |

4. Наиболее распространенные долговые обязательства

Кому нужно использовать долговую расписку?

Любой, кто дает взаймы или занимает деньги по бизнесу или по личным причинам, должен использовать письменную форму, чтобы защитить себя от ненужной головной боли.Кроме того, кредиторы и заемщики не обязательно должны быть физическими лицами. Из-за долгового кризиса правительства, подобные Греции, могли даже выпустить временные долговые расписки или «сумы» для погашения своих непогашенных долгов. Эти документы, также известные как «зарегистрированные варранты», помогают правительству сберегать денежные средства по непогашенным долгам.

Legal Templates предоставляет бесплатный шаблон долгового расписки для повседневных ситуаций, когда вы хотите записать, что деньги были взяты взаймы или ссуды.

5. Что следует включать в долговую расписку?

Простая долговая расписка будет определять следующие основные элементы:

- «Сумма»: сумма привлеченных денег

- «Срок платежа»: когда Заемщик должен выплатить Кредитору

- Наименование «Кредитора»: сторона, дающая деньги и получит возврат

- Наименование «Заемщика»: сторона, получающая деньги и подлежащая выплате Кредитору

Если вы думаете о ссуде денег другу или члену семьи, есть другие, более формальные варианты, чем эта форма, включая простой вексель или договор займа. Узнайте разницу между формой долгового расписки, простым векселем и кредитным соглашением.

Узнайте разницу между формой долгового расписки, простым векселем и кредитным соглашением.

28 Бесплатные шаблоны и формы долговых расписок [Я должен вам]

Долговые расписки — это сокращение от «Я должен вам», и это признание долга перед другим лицом или стороной. Шаблон долгового расписки — это базовое решение, когда вы хотите задокументировать транзакцию без сложностей, связанных с запутанной бумажной работой. Те, кто использует долговые расписки, доверяют друг другу как друзьям, членам семьи или деловым партнерам.

Шаблоны долговых расписок

Что такое форма долговых расписок?

Форма долгового расписки — это краткий документ, содержащий информацию о деньгах, которые одно юридическое или физическое лицо причитается другому.Поскольку это простое решение для двух сторон, которые хотят выполнить транзакцию без участия сложной документации, создать документ очень просто.

Одним из наиболее важных аспектов этого документа является уже установленное доверие между двумя сторонами. Без него простой долговой расписки может быть недостаточно.

Что включить?

Когда мы говорим о шаблоне долгового расписки, чаще всего приходит на ум — это лист бумаги или салфетка с нацарапанными на нем словами.Благодаря этому долговые расписки приобрели печально известную репутацию. Люди даже не думают о них всерьез.

На самом деле этот простой документ очень мощный, поскольку вы можете использовать его для заключения соглашения с кем-то другим. Пока вы (как кредитор) и заемщик выполняете транзакцию долгового расписки, вы можете использовать этот документ для определения условий погашения кредита заемщиком.

Это становится очень важным для наличия письменного документа транзакции, а не простого рукопожатия. Долговечная расписка — это нормально, но она все равно должна включать следующую важную информацию:

- Подробная информация о вовлеченных сторонах

Сюда входят полные имена, домашний или служебный адрес, а также контактные данные вовлеченных сторон — кредитора и заемщик.

- Информация о платеже

Укажите сумму ссуды и другую соответствующую информацию о платеже, такую как минимальные платежи, сроки платежа, процентные ставки (если таковые имеются) и штрафы за просрочку платежа.Кроме того, укажите способы оплаты, которые вы принимаете, например наличные, онлайн-платежи или банковский депозит.

Для этой информации вы можете добавить столько деталей, сколько захотите. Например, вы можете указать, должен ли заемщик производить платежи каждый месяц, и сообщать вам, когда они уже произвели свои платежи. Вы также можете указать сумму платежа и любые комиссии, которые заемщик должен заплатить при просрочке платежа. - Ваша подпись и подпись заемщика

Для того, чтобы долговая расписка стала юридически обязательной, она должна содержать подписи обеих сторон.После того, как вы завершили работу над документом, убедитесь, что другая сторона также должна поставить свою подпись. - Любые подробности о расторжении договора

Вы можете указать любые подробности о том, что произойдет в случае неисполнения заемщиком кредита. Например, вы можете получить право собственности на залог, сбор дополнительных комиссий или ускорение выплаты долга. - Попросите нотариуса поставить свою подпись.

Это требование зависит от штата, в котором совершается транзакция, потому что не во всех штатах требуется подпись нотариуса, чтобы документ имел исковую силу.Даже если в этом нет необходимости, рекомендуется нотариально заверить этот документ, особенно если вы ссужаете крупную сумму денег.

Формы долговых расписок

Когда это вам нужно?

Шаблон долгового расписки позволяет и вам, и заемщику задокументировать сумму ссуды, уточняя, когда ссуда должна быть погашена. Даже если сделка совершается между членами семьи, друзьями или коллегами по бизнесу, рекомендуется иметь этот документ.

Это помогает всем участникам точно запомнить сумму денег, взятых в долг, на случай отказа памяти. Вот некоторые из наиболее распространенных ситуаций, когда вам может понадобиться этот документ:

- Вы в прошлом вели дела с человеком и готовы принять долговую расписку.

- У вас недостаточно денег, чтобы заплатить за то, что вы хотите купить, поэтому вы даете человеку долговую расписку на оставшуюся часть денег.

- Вам нужно занять деньги, чтобы внести первоначальный взнос для особого события.

В базовой форме долгового расписки обычно указывается сумма взятых в долг и время, когда заемщик выплатит вам проценты, если таковые имеются. Без простого документа любой из вас может расстроиться, если другая сторона не выполнит свое обещание предоставить деньги или вернуть деньги.

Как оформить долговую расписку?

Вы можете создать простой, но мощный шаблон долговых расписок, просто загрузив шаблон в Интернете. Или вы можете сделать шаблон с нуля, если у вас есть навыки. Вот что нужно включить при создании долгового расписки на вашем компьютере:

- Укажите имена должника, кредитора и сумму кредита

Добавьте имя должника или заемщика, имя кредитора или кредитора , а также сумма кредита в числовой и письменной форме. - Укажите условия выплаты

В этом разделе требуется информация о том, как деньги будут возвращены. Например, заемщик может погашать ссуду ежемесячными платежами.Если кредит должен быть погашен одним платежом, просто введите полную сумму.

Чтобы заполнить этот раздел, введите окончательную дату, когда деньги должны быть выплачены, и дату, когда вы должны подписать форму долгового обязательства. - Подпишите документ

Для того, чтобы документ стал юридически обязательным, требуются подписи заинтересованных сторон — заемщика и кредитора. Поскольку в некоторых штатах для того, чтобы долговая расписка стала действительной, требуется нотариальная подпись, вам необходимо проверить законы своего штата, чтобы убедиться, что вы их знаете.

- Если применимо, заверьте документ нотариально.

Даже если законы вашего штата не требуют подписи нотариуса на документе, чтобы он стал действительным, все же рекомендуется нотариально заверить его, поскольку это обеспечивает более высокий уровень защиты для и вы, и заемщик. Вы оба должны быть у нотариуса во время подписания долгового обязательства.

Долговые расписки

Подходит ли долговая расписка в суде?

Долговая расписка служит письменным доказательством долга, и если заемщик подписал ее, она будет служить доказательством в суде.В качестве документального подтверждения долга долговая расписка с подписями ничем не хуже простого векселя, но с более простой формой и формулировкой. Это просто означает, что вы можете использовать этот документ в суде по мере необходимости.

Будет ли сохранено рукописное соглашение в суде?

Будет ли рукописный договор рассматриваться в суде — важный вопрос при заключении договоров в деловых целях. 3 мин. Чтения

1. Что следует учитывать при составлении письменного соглашения2.Что такое юридически обязательные контракты?

3. Положение о мошенничестве

4. Какие виды договоров должны заключаться в письменной форме?

5. Рукописные соглашения и малые предприятия

6. Можете ли вы от руки написать юридический документ, чтобы задержать его в суде?

7. Каков худший сценарий?

Обновлено 16 октября 2020 г .:

Будет ли рукописный договор рассматриваться в суде — важный вопрос при заключении договоров в деловых целях. Основной ответ на этот вопрос заключается в том, что письменное соглашение является действительным и не требует нотариального заверения для обеспечения его исполнения.

На что следует обратить внимание при составлении письменного соглашения

Несмотря на то, что рукописное соглашение подлежит исполнению, есть некоторые моменты, которые необходимо учитывать, чтобы убедиться, что оно будет поддержано в суде. При использовании рукописного соглашения помните следующее:

При использовании рукописного соглашения помните следующее:

- Может быть печатным или рукописным.

- Его должны подписать лица, заключающие соглашение, или представители, уполномоченные заключать соглашение от имени компании.

- Если вы пользуетесь услугами нотариуса, убедитесь, что вы пользуетесь услугами третьего лица, а не кого-то, кто является членом семьи или близким другом любой из сторон.

- В Калифорнии рукописные соглашения не нужно нотариально заверять, если оба подписанта проживают в штате.

- Использование шаблонного соглашения вместо соглашения, адаптированного к специфике соглашения, может или не может повредить в зависимости от обстоятельств, окружающих его.

- Как и устные соглашения, рукописные соглашения могут иметь или не иметь исковую силу в зависимости от типа соглашения и включенных в него деталей.

Что такое юридически обязательные контракты?

Для деловых соглашений используется юридически обязывающий контракт.Планируя бизнес-контракты, вы часто ожидаете объемы юридического жаргона с печатями, хотя, по правде говоря, рукописный контракт может иметь такое же обязательное действие.

Статут о мошенничестве

Закон о мошенничестве означает, что конкретные обещания, такие как обмен собственности или выполнение определенных задач, должны быть в письменной форме, чтобы они считались имеющими исковую силу. Это означает, что если обещаны определенные обмены, устный договор не будет иметь исковой силы в суде.

Какие виды договоров должны заключаться в письменной форме?

Хотя требования к письменным контрактам могут варьироваться от штата к штату, в большинстве штатов требуются письменные контракты для следующих соглашений.

- Соглашения на срок более года

- Аренда на срок более года

- Продажа или передача недвижимого имущества

- Порядок оплаты долга другого лица

- Соглашения, которые могут продолжаться после смерти должника

- Контракты или соглашения на товары, превышающие установленную сумму

Несмотря на то, что завещания считаются более сложными контрактами, они все же могут быть написаны от руки, чтобы считаться имеющими силу закона. Рукописные соглашения также часто используются для более простых контрактов, таких как долговые расписки и обещания повышения. Важно отметить, что даже если в соответствии со Статутом о мошенничестве требуется письменное требование, рукописное соглашение все равно будет работать, чтобы сделать документ юридически обязательным. Если вы не уверены в статуте или в том, является ли ваше рукописное соглашение обязательным, вам следует проконсультироваться с юристом.

Рукописные соглашения также часто используются для более простых контрактов, таких как долговые расписки и обещания повышения. Важно отметить, что даже если в соответствии со Статутом о мошенничестве требуется письменное требование, рукописное соглашение все равно будет работать, чтобы сделать документ юридически обязательным. Если вы не уверены в статуте или в том, является ли ваше рукописное соглашение обязательным, вам следует проконсультироваться с юристом.

Рукописные соглашения и малые предприятия

Несмотря на то, что большинство владельцев малого бизнеса используют распечатанные контракты при работе с сотрудниками, продажами, поставщиками и клиентами, они все же иногда используют рукописные соглашения.Обычно все сводится к практичности написания контракта или нескольких контрактов вручную, поэтому часто распечатанные контракты имеют приоритет.

Можете ли вы вручную написать юридический документ для задержания в суде?

Да. Вы имеете право написать любой документ, который может быть признан действительным и подлежащим исполнению в суде, если он соответствует любым законам, является действительным и законным. Несмотря на то, что эти документы могут быть использованы в качестве доказательств в суде, они не всегда приведут к вынесению решения в вашу пользу.Все контракты должны соответствовать юридическим требованиям и определенным руководящим принципам, чтобы считаться подлежащими исполнению.

Причина, по которой часто рекомендуется иметь проекты договоров с юристами, заключается в том, что они знают юридические требования и уставы, согласно которым суд считает, что договор будет действительным.

Рукописные документы в суде обычно используются для заявлений, которые вы бы составили в защиту мелких правонарушений, таких как штрафы за парковку или превышение скорости. Поскольку эти заявления часто представляют собой простые рассказы от первого лица и объяснения того, что произошло, ожидается, что они будут написаны от руки.

Каков наихудший сценарий?

В худшем случае ваше рукописное заявление или соглашение не рассматриваются судом. Чтобы избежать этого и убедиться, что ваш документ может быть задержан в суде, вам следует попросить адвоката убедиться:

- Допускается в качестве доказательства.

- Отформатирован правильно.

- Это исключает слухи.

Если вам нужна помощь с вопросом, будет ли рукописное соглашение рассмотрено в суде, вы можете опубликовать свои юридические потребности на торговой площадке UpCounsel.UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Юридически при нотариальном заверении

Честно говоря, я не могу сосчитать, сколько раз мне задавали вопрос, будет ли он законным после того, как вы заверили мой документ? Если бы я угадал, я бы сказал, что меня спрашивают не реже одного раза в неделю (в течение медленной недели).Кажется, люди считают, что нотариус может делать то же самое, что и поверенный, но по более низкой цене.

Существует общее заблуждение, что печать нотариуса на любом документе автоматически делает документ юридически обязательным, и документ может быть сохранен в суде. Я не уверен, где и когда возник этот миф, но, как нотариусы, по крайней мере в штате Техас, мы должны убедиться, что мы не делаем ничего, чтобы увековечить этот миф. Я с теплотой называю этот миф мифом о нотариальном заверении или LBN.

Впервые я столкнулся с мифом о LBN несколько лет назад. Мне позвонил человек, который продавал автомобиль, и попросил нотариально заверить купчую. Когда я прибыл на место встречи, мы обменялись любезностями, и я попросил показать купчую. Мне вручили рукописный документ, объясняющий условия продажи автомобиля. В документе не было нотариальных формулировок, поэтому я объяснил нанявшему меня джентльмену (господину клиенту), что мне нужно будет приложить к документу сертификат, либо Подтверждение, либо Джурат.Я объяснил назначение документов и спросил, что он предпочел бы использовать. Разумеется, следующий вопрос господина Клиента заключался в том, что более законно? Затем г-н Клиент объяснил, что цель нотариального заверения документа заключалась в том, чтобы убедиться, что документ является законным и будет задержан в суде.

В документе не было нотариальных формулировок, поэтому я объяснил нанявшему меня джентльмену (господину клиенту), что мне нужно будет приложить к документу сертификат, либо Подтверждение, либо Джурат.Я объяснил назначение документов и спросил, что он предпочел бы использовать. Разумеется, следующий вопрос господина Клиента заключался в том, что более законно? Затем г-н Клиент объяснил, что цель нотариального заверения документа заключалась в том, чтобы убедиться, что документ является законным и будет задержан в суде.

Чтобы избежать несанкционированной юридической практики (UPL), мне пришлось объяснить г-ну Клиенту, что если он хочет юридически обязательный документ, который будет задержан в суде, ему нужно будет связаться с адвокатом.Я также объяснил, что роль нотариуса (в штате Техас) заключалась в том, чтобы выступать в качестве незаинтересованной стороны, должным образом проверять личность лиц, подписывающих документы, давать присягу или подтверждать, что документ был добровольно подписан лицом (лицами), которые были обязаны физически явиться к нотариусу и записать подписание документа в нотариальном журнале. После того, как я все это объяснил, г-н Клиент наконец выбрал сертификат, и мы смогли приступить к подписанию и нотариальному заверению счета купли-продажи.

Я почти уверен, что даже при том, что я не мог гарантировать господину Клиенту, что его счет продажи будет задержан в суде, он все же чувствовал себя более комфортно в отношении продажи после нотариального заверения документа. Я хотел бы думать, что это связано с тем, что он смог принять осознанное решение о процессе нотариального заверения.

— Филлис Трейлор, отставная армия США, автор статей в Американской ассоциации нотариусов

Вексель: уродливая правда

Жизнь полна важных моментов.Покупка первой машины, женитьба, переезд на работу в новый город, рождение детей, покупка дома и многие другие. Некоторые из этих моментов требуют большого финансового вклада. К счастью, с помощью ссуд люди могут легче инвестировать в более крупные расходы. Например, покупка дома без необходимости платить за него сразу с помощью ипотеки. Часто ссуды привязаны к документу, называемому векселем . Этот простой лист бумаги имеет огромное юридическое значение.Независимо от того, являетесь ли вы ссудодателем или ссудополучателем, важно понимать векселя. К счастью, прямо здесь, в этой статье, мы расскажем вам все, что вам нужно знать о загадочном и важном векселе.

Некоторые из этих моментов требуют большого финансового вклада. К счастью, с помощью ссуд люди могут легче инвестировать в более крупные расходы. Например, покупка дома без необходимости платить за него сразу с помощью ипотеки. Часто ссуды привязаны к документу, называемому векселем . Этот простой лист бумаги имеет огромное юридическое значение.Независимо от того, являетесь ли вы ссудодателем или ссудополучателем, важно понимать векселя. К счастью, прямо здесь, в этой статье, мы расскажем вам все, что вам нужно знать о загадочном и важном векселе.

Что такое простой вексель?

Вексель — это письменное обещание выплатить лицу или учреждению причитающиеся деньги. Вексель также называется кредитным соглашением , долговым обязательством или просто «векселем». Эти документы имеют обязательную юридическую силу и гарантируют, что получатель ссуды выплатит причитающиеся деньги в течение определенного согласованного периода времени.

Векселя используются для студенческих ссуд, автокредитов, ипотеки и бизнес-ссуд. Кроме того, «банкноты» используются для личных займов между семьей и друзьями (известное хитрое танго). В первую очередь ответственность за оформление векселя лежит на провайдере ссуды .

Кроме того, векселя — это простой способ установить условия погашения ссуды. Это простое действие по составлению письменного отчета о ссуде денег и графике платежей может помочь избежать судебных разбирательств или других финансовых проблем.

Обеспеченный вексель

Существует два основных типа векселей: обеспеченные и необеспеченные. Обеспеченный вексель дает кредитору более обоснованную уверенность в том, что он окупит свои инвестиции. В частности, с обеспеченным векселем заемщик закладывает залога на случай, если он не сможет погасить ссуду. Залог — это актив, от которого заемщик отказывается в случае просрочки платежей по кредиту. Например, кто-то может заложить свою машину (в случае выплаты) в качестве залога по бизнес-ссуде. В случае дефолта заемщика кредитор конфискует автомобиль и продаст его, чтобы вернуть заемные деньги.

В случае дефолта заемщика кредитор конфискует автомобиль и продаст его, чтобы вернуть заемные деньги.

Некоторые ссуды автоматически требуют залога. Например, в ипотеке купленный дом автоматически считается залогом. Если вы, заемщик, не выплачиваете ипотечные платежи, кредитное учреждение имеет право (в разумных пределах) арестовать ваш дом.

Ссуды с обеспеченными векселями, в частности, приносят пользу кредитору . Однако ссуды с обеспечением, как правило, имеют более низкие процентные ставки, что выгодно заемщику.

Необеспеченный вексель

Как вы, возможно, подозреваете, необеспеченный вексель не включает обеспечение . Этот тип векселей является более рискованным шагом для кредитора, поскольку он не получит ничего взамен в случае дефолта заемщика. Однако, как говорится, чем больше риск, тем больше награда. В этом случае по необеспеченным векселям обычно взимается более высокая процентная ставка. Таким образом, кредитор может вернуть больше денег на свои инвестиции.

Основной вексель

Как упоминалось ранее, векселя могут быть составлены для покрытия студенческой ссуды. Основной вексель (MPN) — это инструмент, специально используемый в сделках по федеральным студенческим займам. MPN уникален тем, что может охватывать несколько займов в течение нескольких лет. Это полезно, когда речь идет о студенческих ссудах, поскольку большинство студентов учатся в колледже минимум четыре года и нуждаются в финансовой помощи. Интересно, что MPN может покрывать кредитование на срок до десять последовательных лет зачисления.Это особенно полезно для студентов, желающих получить высшее образование, например, степень магистра, доктора, юридический или медицинский институт.

Использование правильно составленного MPN помогает учащимся избежать составления нескольких векселей на протяжении всего обучения. На сайте www.savingforcollege.com есть полезная разбивка всего, что вам нужно знать о генеральном векселе.

Шаблон простого векселя

При меньших суммах денег вы можете легко использовать самостоятельный подход к написанию векселей.Вы даже можете найти в Интернете шаблон простого векселя, который легко заполнить. Однако, если сумма, которую вы ссужаете, довольно высока, возможно, в ваших интересах проконсультироваться с юристом. Таким образом, вы можете быть юридически уверены в том, что для наилучшей защиты ваших активов в транзакции используется соответствующий юридический жаргон.