Специализированное Кредитное Бюро | Page 2

Госдума приняла в третьем чтении закон об изменениях в порядке формирования, получения и хранения кредитных историй.

Документу освобождает зарубежные филиалы российских банков от обязанности предоставлять информацию в российские бюро кредитных историй, если это противоречит законодательству государства, в котором они находятся. Это позволит банкам минимизировать высокие риски, связанные с нарушением как российского, так и иностранного законодательства, говорится в пояснительной записке к документу.

В состав кредитной истории включаются договоры кредитования счетов, а также информация о ликвидационной комиссии, если речь идет о ликвидации юридического лица. Также увеличивается с двух до шести месяцев срок действия согласия клиентов банков на доступ к кредитной истории.

По мнению авторов документа, этого времени недостаточно для заключения кредитного договора, в частности, если речь идет об ипотечном кредите. Кроме того, закон предусматривает сокращение с пяти до трех лет срока хранения согласия на доступ к информации, содержащейся в основной части кредитной истории. Учитывая, что срок исковой давности составляет три года, источникам формирования кредитной истории нет смысла хранить согласие клиентов дольше этого срока, считают авторы документа.

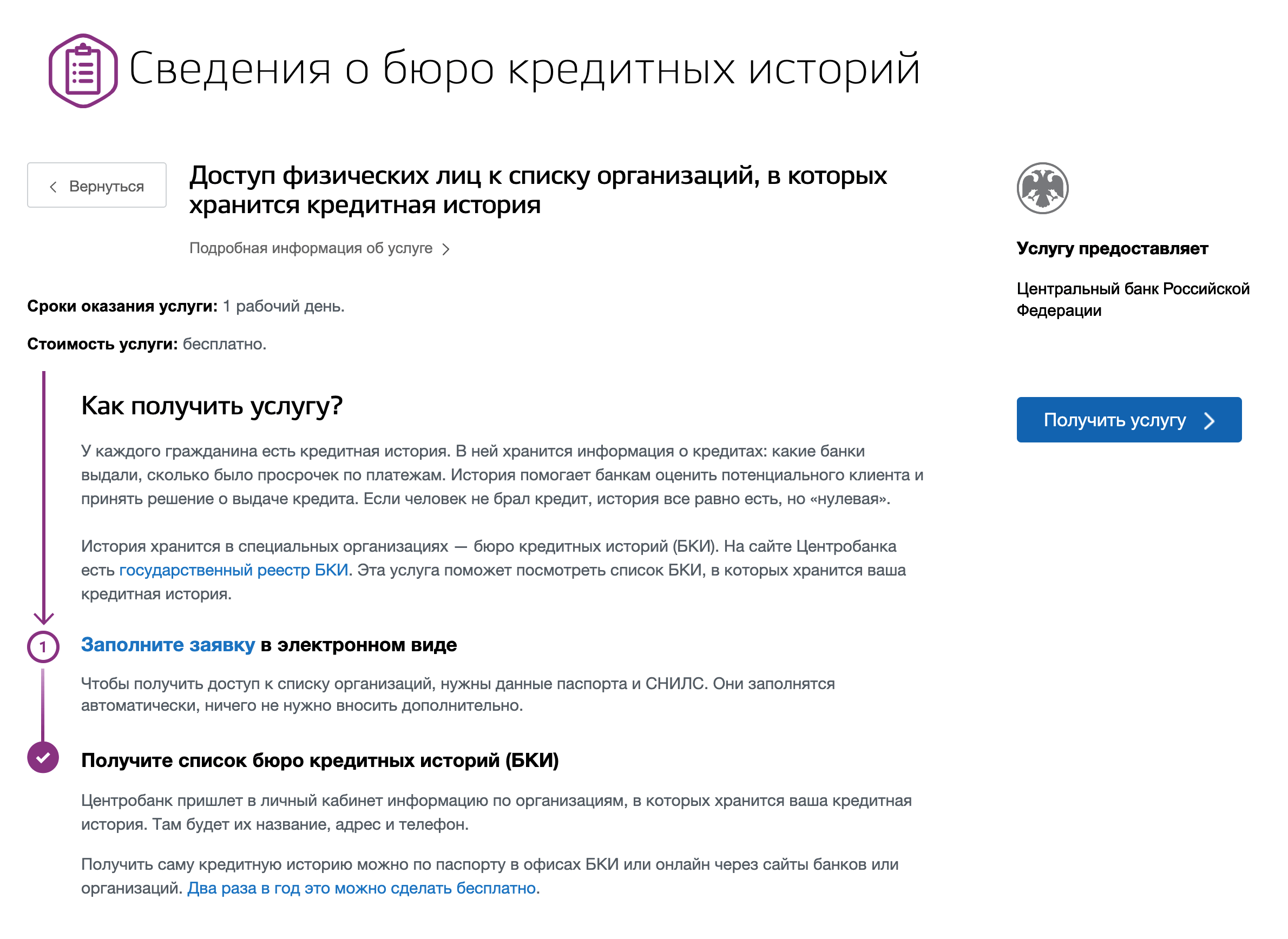

Принятыми ко второму чтению документа поправками предусматривается, что субъект кредитной истории вправе получить отчет по своей кредитной истории в каждом бюро кредитных историй, в котором хранится информация о нем, но не более двух раз в год (и не более одного раза на бумажном носителе). Сейчас такой отчет можно получить бесплатно один раз в год, платно — неоднократно.

Запросы субъекта кредитной истории (кредитных историй) могут направляться в Центральный каталог кредитных историй с использованием единого портала государственных и муниципальных услуг. Ответы на такие запросы направляются ЦБ РФ с использованием единого портала государственных и муниципальных услуг.

Принятие закона положительно скажется на возвратности кредитов, будет способствовать более качественному отражению информации в кредитной истории, снижению кредитных рисков кредитных организаций, а следовательно, будет способствовать достижению цели снижения закредитованности

населения и предприятий, говорится в пояснительной записке.

Реализация отдельных положений закона потребует доработки программного обеспечения банков и бюро кредитных историй, в связи с этим срок вступления в действие закона отложен на 180 дней с момента его официального опубликования.

10 способов исправить плохую кредитную историю в банке на хорошую

Вопрос, как исправить кредитную историю встает перед каждым человеком, кто хочет оформить новую ссуду, но получает отказ из-за допущенных в прошлом просрочек. Иногда даже 1 серьезная ошибка, допущенная при внесении платежей способна привести к серьезным проблемам при оформлении новых кредитов в будущем. Банки обращают на кредитную историю огромное внимание при одобрении заявки наряду с уровнем доходов, наличием постоянной работы и т. д.

Ситуацию с негативной кредитной историей (КИ) вполне реально поправить. Но сначала желательно изучить советы специалистов и банкиров по исправлению КИ, разобраться во всех нюансы, с которыми можно столкнуться.

Можно ли исправить плохую кредитную историю после просрочек?

Информация об исполнении обязательств по всем кредитам и займам обязательно передается в Бюро Кредитных Историй (БКИ). Сегодня крупнейшими БКИ в России являются: Эквифакс, НБКИ, ОКБ, Русский Стандарт.

За счет этих данных и формируется кредитная история человека. Хранится она в течение 15 лет, причем этот срок считается с даты, когда произошло последнее изменение кредитной истории. На основе КИ рассчитываются кредитные рейтинги, прямо влияющие на положительное или отрицательное решение по новым заявкам.

Конечно, влияние просрочек, допущенных в прошлом, будет постепенно ослабевать с каждым месяцем. Но просто сидеть и ждать, пока выйдет срок хранения КИ для большинства людей не станет решением проблемы и придется самостоятельно заниматься исправлением КИ.

Но просто сидеть и ждать, пока выйдет срок хранения КИ для большинства людей не станет решением проблемы и придется самостоятельно заниматься исправлением КИ.

Надо учитывать несколько нюансов исправления КИ

- Каждая ситуация индивидуальна. Насколько реально или нет улучшить КИ зависит от срока просрочек, погашены они или нет, множества других факторов. От них будет зависеть также насколько легко будет добиться положительных результатов.

- Процесс займет время. Быстро исправить кредитную историю можно далеко не всегда. Обычно придется планомерно работать над своим кредитным рейтингом несколько месяцев или даже лет.

- Возможны финансовые затраты. В некоторых ситуациях реально исправить кредитную историю бесплатно. Но обычно придется потратиться на отчеты из БКИ, услуги кредитных организаций и т. д.

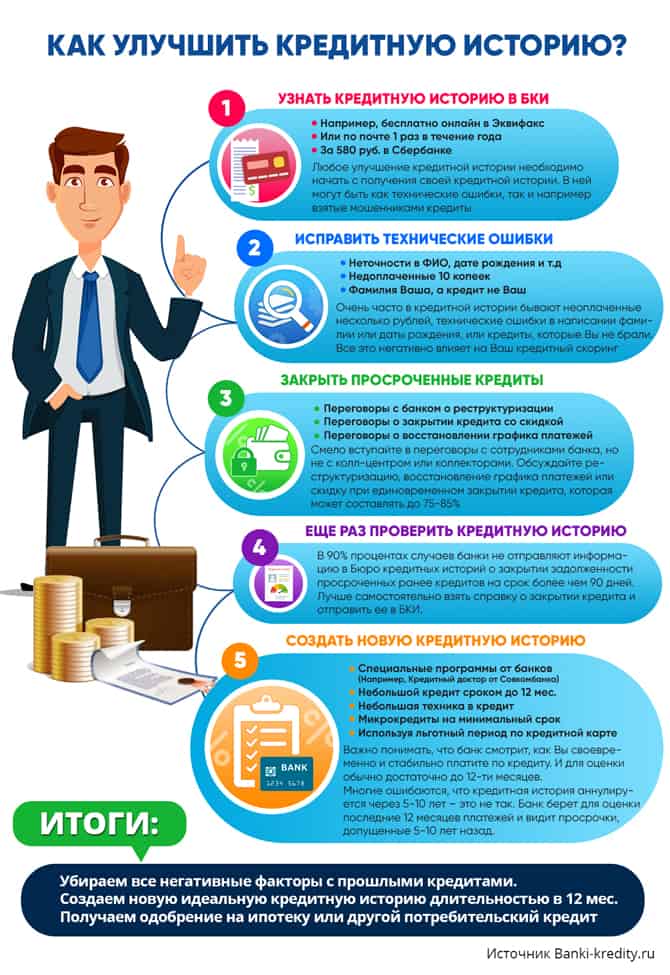

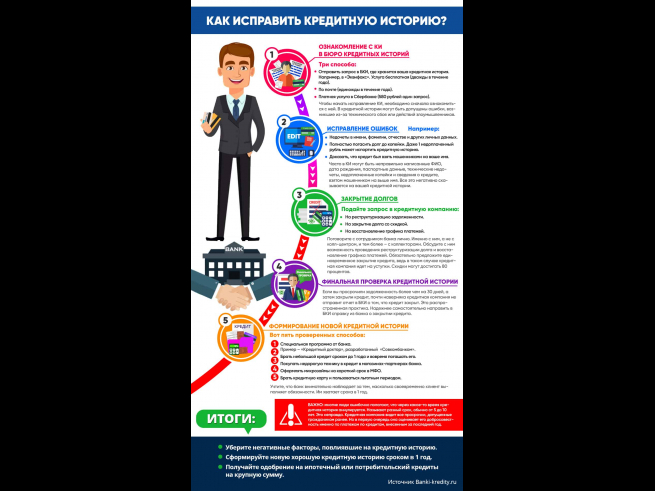

Как исправить кредитную историю: ТОП-10 лучших способов

История о кредитах в БКИ формируется на основании данных, передаваемых кредитными организациями. Внести в нее корректировку не получиться. Но существует несколько полностью законных способов улучшить кредитную историю после просрочек и добиться хорошего кредитного рейтинга, позволяющего снова брать кредиты и ссуды без существенных ограничений.

Все существующие способы улучшения КИ можно разделить на 2 группы – позволяющие скорректировать уже имеющуюся в отчете информацию и предназначенные для создания новых положительных записей, снижающих влияние старых просрочек.

Оформление в МФО микрозайма онлайн

Если не дадут кредит в банке, то человек может получить микрозаем в МФО, исправляющий КИ. Получить такую ссуду можно полностью через интернет. При этом микрофинансовые организации передают данные о погашении задолженности в БКИ и если заем погашен своевременно, то это положительно влияет на кредитный рейтинг и КИ в целом.

Выбирая, в каком МФО исправить свою кредитную историю стоит воспользоваться следующими советами

- Стоит обращаться в крупные компании.

Они обычно сотрудничают со всеми крупнейшими БКИ и оперативно передают данные. Небольшие МФО также обычно выполняют требования законодательства, но могут передавать данные в небольшие БКИ, кредитная история в которых не особенно учитывается банками при выдаче кредитов.

Они обычно сотрудничают со всеми крупнейшими БКИ и оперативно передают данные. Небольшие МФО также обычно выполняют требования законодательства, но могут передавать данные в небольшие БКИ, кредитная история в которых не особенно учитывается банками при выдаче кредитов. - При просрочке в МФО ситуация только усугубится и надо внимательно относиться к оценке своих финансовых возможностей по своевременному погашению долга. Очень плохая КИ может стать причиной того, что даже МФО перестанут выдавать займы.

- Некоторые крупные компании предлагают помощь в исправлении кредитной истории. Она заключается в составлении индивидуального плана с суммами и сроками займов для создания положительной КИ, хорошего кредитного рейтинга и т. д.

Микрофинансовые компании и сервисы, куда обратиться можно для улучшения КИ

- Platiza. Компания предлагает займы в сумме 3000-30000 р. на срок до 30 дней под 0.5-1% в день. Есть возможность просматривать кредитный рейтинг и следить за его улучшением при своевременном погашении задолженности.

- Займер. Робот по выдаче микрозаймов на сумму 2000-30000 р. на срок до 30 дней со ставкой до 1% в сутки. Доступно улучшение кредитной истории.

- eKapusta. Сервис по предоставлению займов на 100-30000 р. со сроком до 21 дня и ставкой от 0 до 0,99%. Передача данных о погашении долга осуществляется в НБКИ и другие крупнейшие БКИ, что позволяет улучшать КИ.

Небольшой потребительский кредит наличными в банке

Оформление небольшого кредита в банке позволяет улучшать или формировать положительную КИ. Клиенту не надо особенно задумываться, что сделать для исправления КИ. Достаточно просто своевременно погашать задолженность.

Банки, исправляющие кредитную историю при оформлении потребительских кредитов: УБРиР, Тинькофф, Ренессанс Кредит.Все предоставляемые ими потребительские кредиты имеют следующие особенности:

- Отсутствие необходимости предоставлять обеспечение.

- Нецелевой характер ссуды, т. е. полученные деньги можно тратить по своему усмотрению.

- Быстрое оформление – получение денег происходит в день первого обращения или максимум на следующий день.

- Длительные сроки кредитования, которые могут достигать 3-5, а иногда и 7 лет.

Суммы, ставки каждый банк определяет самостоятельно. Часто они устанавливаются даже индивидуально для конкретного клиента после анализа заявки и других данных.

Кредитная карта с небольшим лимитом

Получить кредитную карту проще, чем кредит наличными. Она также позволяет как исправить кредитную историю после просрочек, так и сформировать новую КИ. Часто изначально лимит будет одобрен совсем небольшой. Если клиент активно пользуется кредитной карточкой, то постепенно банк будет увеличивать для него доступный кредитный лимит, а испорченная кредитная история будет улучшаться.

Особенности кредитных карт

- Наличие льготного периода. Он обычно составляет 50-60 дней, но в некоторых банках может достигать 100-240 дней. Если долг погашен полностью до конца льготного периода, то процентов по кредиту платить не надо.

- Возможность получать кэшбэк деньгами, бонусами или милями. Они начисляются за покупки по карте и позволяют экономить. В сочетании со льготным периодом кэшбэк позволяет получать прибыль от использования кредитки.

- Доступ к дополнительным привилегиям. Их перечень зависит от выбранного банка для оформления кредитки и категории пластика. Наибольшие привилегии доступны для премиум-карт.

Кредит под залог или под поручительство

Если в долг нужна крупная сумма, а КИ далека от идеала, то можно обратиться в банк за кредитом с залогом или поручительством. Погашение долга по новой ссуде без просрочек поможет исправить плохую кредитную историю на хорошую.

Особенности кредитования под залог или поручительство

- В качестве залога банки рассматривают недвижимость, автомобили и иногда другое ликвидное имущество (например, ценные бумаги).

- При привлечении поручителя он должен соответствовать всем требования кредитной организации и иметь нормальную или хорошую КИ.

- Если долг не будет погашен заемщиком, то банк может изъять залог или требовать его оплаты с поручителя (в зависимости от выбранной схемы кредитования).

- При очень плохой КИ получить кредит под залог или поручительство может оказаться сложно или невозможно.

- Сроки кредитования могут быть длительными – до 5-10 лет, а иногда и до 25 лет.

Сервис «Кредитный доктор» Совкомбанк

Совкомбанк запустил специальную программу «Кредитный доктор», позволяющую фактически исправить кредитную историю за деньги. В рамках предложения доступны 2 вида программы. Они отличаются стоимостью услуг, шагами и итоговым гарантированным лимитом.

Программа №1 предусматривает получение по результатам гарантированного лимита в 100 тыс. р. Она включает в себя 3 шага:

- Приобретение продукта «Кредитный доктор №1». Стоимость исправления КИ с помощью него – 4999 р. Эта сумма оформляется в кредит на 3 или 6 месяцев. В состав продукта входит карточка MC Gold и страхование от несчастных случаев на 50 тыс. р. Ставка по кредиту – 33%.

- Получение денег на карту. Сумма кредита – 10 тыс. р., срок – 6 месяцев, а ставка – 33%.

- Экспресс-кредит на 30-40 тыс. р. Срок кредитования – 6, 12 или 18 мес., а ставка составит 20,9%, если тратить 80% и больше денег с карточки или 30,9% — в других случаях.

Программа №2 позволяет после прохождения получить лимит уже в 300 тыс. р. Она также включает 3 шага:

- Приобретение в кредит на полгода или 9 месяцев продукта «Кредитный доктор №2» за 9999 р. В состав продукта входит карта MC Gold со страхованием недвижимости. Ставка по кредиту – 33%.

- Получение денег на карту. Сумма ссуды составит 20 тыс. р., срок – полгода, а ставка – 33%.

- Экспресс-кредит на 30-60 тыс. На выбор доступны сроки 6, 12 или 18 месяцев.

Ставка при трате более 80% средств с карты составит 20,9%, а в иных случаях – 30,9%.

Ставка при трате более 80% средств с карты составит 20,9%, а в иных случаях – 30,9%.

Для получения положительного результата клиенту надо соблюдать график платежей и выполнять все рекомендации, приведенные в документах программы.

Узнать подробнее про Кредитный ДокторТоварный кредит (POS-кредит) в магазине

Во многих крупных магазинах техники, мебели, салонах связи и других торговых точках предлагается приобрести товары в кредит. Выдают средства в долг на покупку различные банки-партнеры и одобряют они их довольно охотно, т. к. зарабатывают дополнительно на комиссиях с продавца. Называются такие ссуды POS-кредитами.

Вся информация по своевременному погашению POS-кредита обязательно передается банком в БКИ. Если осуществлять платежи по такой ссуде своевременно, то это позволит улучшить КИ. Рекомендуется этот вариант улучшения КИ тем, кто как раз собирается совершить крупную покупку и в прошлом имел не слишком длительные просрочки.

Обязательно прочитайте

Бесплатное исправление с помощью карты рассрочки

Кредиты и займы все равно приводят к переплате. Фактически человек улучшает кредитную историю за деньги, правда, получая при этом дополнительные услуги. Полностью бесплатное исправление КИ доступно с помощью карт рассрочки. Это аналоги кредиток, который позволяет покупать товары у компаний-партнеров в беспроцентную рассрочку. Если не допускать просрочек и не пользоваться дополнительными опциями, то переплаты по карте рассрочки не будет.

Самые известные карты рассрочек

- Совесть от КИВИ Банка. Карта с лимитом до 300 тыс. р., получением в магазинах-партнерах или через курьера и сроком рассрочки до 12 месяцев.

- Халва от Совкомбанка. Карта с лимитом до 350 тыс. р. и сроком рассрочки до 18 месяцев. Оформить ее можно в офисе или на сайте с получением через курьера.

- Свобода от ХКБ. Карточка с лимитом до 300 тыс.

р., сроком рассрочки у партнеров до 1 года и до 51 дня – в сторонних торговых точках. Оформить пластик можно на сайте, а получить – через курьера или в офисе банка.

р., сроком рассрочки у партнеров до 1 года и до 51 дня – в сторонних торговых точках. Оформить пластик можно на сайте, а получить – через курьера или в офисе банка.

Список партнеров у каждой карты рассрочки отличается. Но он в любом случае достаточно широк и купить по такому пластику можно практически все – от продуктов питания до мебели или строительных материалов.

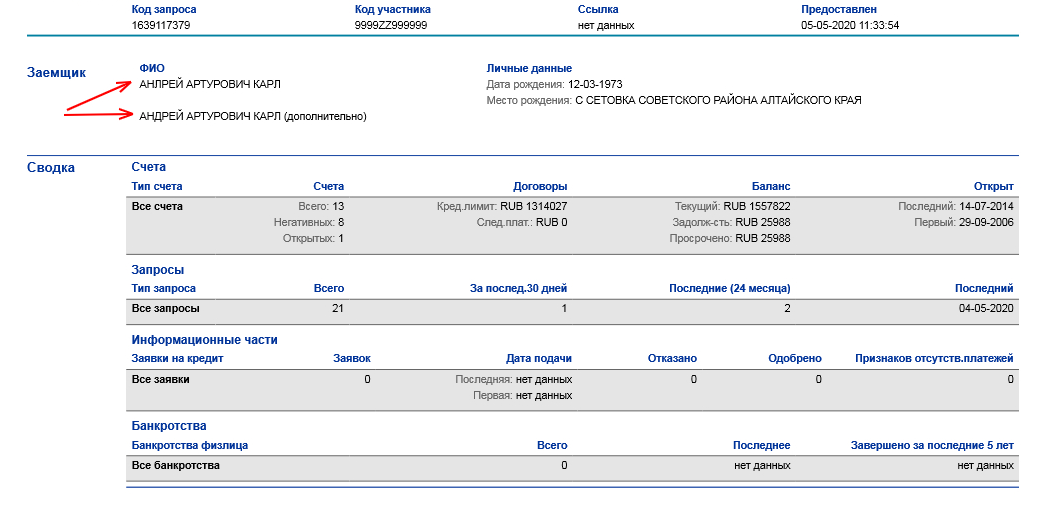

Обратиться в БКИ для исправления ошибочной кредитной истории

Иногда банки при передаче информации в БКИ допускают ошибки. Например, договор может «задвоиться» или по уже оплаченному кредиту может появиться информация об отсутствующих платежах. Заставить банк исправить ошибки часто непростая задача, а с МФО и вовсе не всегда выполнимая. В этом случае человек (субъект кредитной истории) может сам обратиться в БКИ и попросить исправить некорректную информацию.

К обращению в БКИ надо приложить все документы, подтверждающие, что сведения ошибочны. Бюро отправит запрос банку-кредитору. Он должен будет проверить информацию и внести корректировки.

Важно понимать, что самостоятельно исправить кредитную историю за деньги или бесплатно БКИ не может. В некоторых бюро доступны платные услуги по корректировке ошибочных данных в рамках них БКИ просто берет на себя все заботы по составлению заявления. С тем же успехом можно составить заявление самостоятельно и подать его в бюро бесплатно.

Проверить КИ в БКИ ЭквифаксОбращение в банк, где брали кредит для исправления ошибки

Если клиент обнаружил некорректные сведения в КИ, то он имеет полное право обратиться в банк и потребовать исправить ошибки. Обычно их объясняют техническим сбоем или невнимательностью персонала.

При обращении необходимо написать заявление на исправление и/или восстановление кредитной истории. Оно должно быть зарегистрировано сотрудниками кредитной организации. Рассматривают такое обращение в течение 30 дней. Если факт ошибки подтвердится, то исправления в БКИ банк отправит самостоятельно.

Если человек уверен в своей правоте, а обращения в банк и БКИ никакого результата не дали и в кредитной истории продолжают отображаться недостоверные сведения, то исправить ошибки можно через обращение в суд.

Выждать срок хранения истории о кредитах в БКИ

Клиенты, допустившие просрочки давно, иногда решают не предпринимать никаких действий, а просто выждать срок хранения КИ (15 лет). Это вполне допустимо, если сроки исковой давности прошли и погашать старый долг нет желания. Но надо учесть следующие нюансы:

- Срок хранения КИ общий для всех данных. Отдельная запись через 15 лет не удаляется.

- Если в КИ будут внесены изменения, например, из-за нового кредита, то срок в 15 лет начнут считать заново. Иногда даже по старым кредитам появляются новые записи, например, из-за продажи долгов коллекторам.

- С каждым годом и даже месяцем влияние старой просрочки будет снижаться. Но все же она будет учитываться при принятии решения по новой заявке.

Иногда уже после передачи долга коллекторам человек решает погасить задолженность и у него возникает вопрос о том, исправляют ли кредитную историю коллекторы, если долг погашен. Работающие официально агентства могут внести данные о погашении долга. Обычно они передают информацию, если выкупили долг клиента. При этом информация о просрочке никуда не денется, но все же закрытая просрочка значительно лучше, чем невыплаченный долг.

Если кредит еще не продан коллекторам, то вносить оплату надо первоначальному кредитору (обычно банку) и с него же надо требовать передачи данных в БКИ.

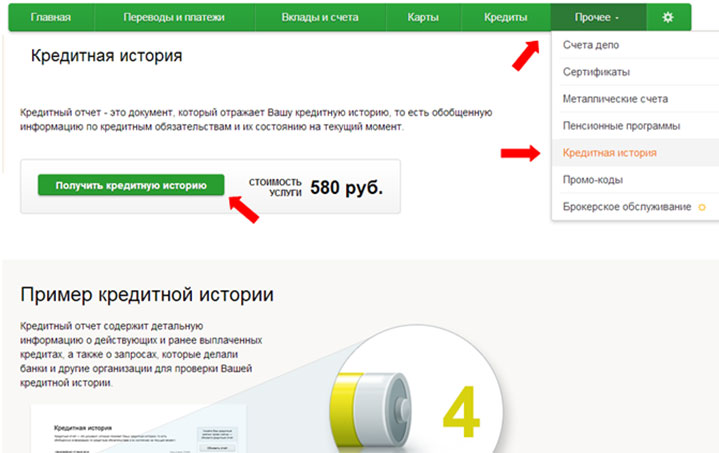

Исправление испорченной кредитной истории в Сбербанке

Сбербанк – крупнейший банк в РФ. Он передает данные в различные бюро кредитных историй, но больше всего сотрудничает с ОКБ. Исправление плохой кредитной истории в Сбербанке проходит по стандартной процедуре. Никаких специальных услуг или сервисов для этих целей не создано.

Стандартная процедура исправления кредитной истории включает 4 шага

- Получение кредитного отчета из БКИ.

Сбербанк позволяет запросить данные из БКИ прямо через Сбербанк Онлайн. В других бюро заказывать отчеты придется через их ресурсы.

Сбербанк позволяет запросить данные из БКИ прямо через Сбербанк Онлайн. В других бюро заказывать отчеты придется через их ресурсы. - Анализ информации в отчетах и поиск ошибок. Если есть некорректные сведения, то надо обратиться к кредиторам или в БКИ с заявлением об их исправлении.

- Выбор способа исправления КИ. Если просрочки были не слишком длительные можно попробовать в Сбербанке получить потребительский кредит наличными или кредитную карту. При длительных нарушениях кредитных договоров придется сначала воспользоваться займами от МФО или программой реабилитации КИ «Кредитный доктор».

- Оформление необходимых документов и строгое выполнение рекомендаций. Нельзя допускать новые просрочки. Если оформлена кредитка, то ей придется пользоваться активно. При выборе программы реабилитации от Совкомбанка могут быть даны и другие рекомендации.

Возможно ли исправление КИ по фамилии через интернет?

Кредитная история привязана к персональным данным человека. Получить отчет по ней можно через сайт БКИ при наличии подтвержденной учетной записи на сайте Госуслуги. На едином портале человек может запросить также справку о том, в каких бюро хранится его кредитная история.

Исправить КИ зная фамилию или даже полные данные человека нельзя, тем более через интернет. Онлайн можно лишь улучшить ее. Для этого достаточно активно пользоваться займами от МФО и своевременно погашать долги.

Восстанавливают ли кредитную историю за деньги?

Довольно часто люди, допускавшие в прошлом нарушения кредитных договоров, задаются вопросом, можно ли за деньги исправить кредитную историю. Особенно он становится актуален, если потребовалась ипотека или крупная сумма на другие цели. Нужно понимать, что внести изменения в записи БКИ можно только, если в них есть ошибка. Удалить данные о прошлых просрочках нельзя.

Но исправить, т. е. улучшить КИ вполне реально, оформляя новые займы, кредиты и погашая долг своевременно. В этом случае клиенту все же часто придется потратиться. Сколько стоит исправить КИ будет зависеть от того насколько сильно она испорчена и выбранного способа улучшения ситуации с кредитным рейтингом.

е. улучшить КИ вполне реально, оформляя новые займы, кредиты и погашая долг своевременно. В этом случае клиенту все же часто придется потратиться. Сколько стоит исправить КИ будет зависеть от того насколько сильно она испорчена и выбранного способа улучшения ситуации с кредитным рейтингом.

Просрочку в 20-30 дней относительно легко можно перекрыть своевременной выплатой 1-2 кредитов на небольшие суммы или активным использованием кредиток, а длительные просрочки придется перекрывать уже с помощью займов от МФО с существенно большей переплатой.

Возможностей как исправить кредитную историю существует довольно много. Но впрямую внести в нее корректировку можно только при наличии ошибочных сведений. В остальных случаях придется улучшать КИ, оформляя новые ссуды и погашая их. Процесс этот небыстрый и требующий внимательного отношения к своевременному внесению платежей. Лучше изначально создавать хорошую КИ и следить, чтобы она не ухудшалась.

Можно ли исправить свою кредитную историю?

В соответствии с постановлением Правления Агентства РК по регулированию и развитию финансового рынка от 22 марта 2020 года № 19, кредитное бюро присваивает статус «Реабилитирован» в отношении кредита, по которому ранее была допущена просрочка свыше 90 дней, при соблюдении заемщиком следующих условий:1) по истечении года после погашения задолженности по кредиту.

Например, если заемщик по состоянию на 1 января 2020 года полностью погасил задолженность по кредиту, то по состоянию на 1 января 2021 года кредитное бюро должно присвоить кредиту статус «реабилитирован».

2) погашено свыше 50% суммы задолженности по кредиту, имевшейся на дату реструктуризации или рефинансирования, и заемщиком не допускалась просрочка свыше 30 календарных дней после реструктуризации или рефинансирования кредита в течение года.

Например, если общая сумма займа составляет 500 тыс. тенге и заемщик погасил свыше 250 тыс. тенге до 1 января 2020 года (1 января 2020 года – дата реструктуризации и рефинансирования), при этом в течение 2020 года заемщик не допускал просрочек свыше 30 календарных дней, то по состоянию на 1 января 2021 года кредитное бюро должно присвоить кредиту статус «реабилитирован».

3) при отсутствии просрочек свыше 30 календарных дней в течение последних 12 последовательных календарных месяцев, после погашения просроченной свыше 90 календарных дней задолженности.

Например, если заемщик по состоянию на 1 января 2020 года погасил просроченную задолженность по кредиту и в течение 2020 года не допускал просрочек свыше 30 календарных дней, то по состоянию на 1 января 2021 года кредитное бюро должно присвоить кредиту статус «реабилитирован».

Что еще нужно знать заемщику, чтобы исправить свою кредитную историю?

Статус «Реабилитирован» в отношении кредита, по которому ранее была допущена просрочка свыше 90 дней, является отражением погашенной просроченной задолженности. При этом банк оставляет за собой право определять кредитоспособность заемщика на основе собственной кредитной политики.

1. Субъект кредитной истории вправе получить кредитный отчет о себе с момента поступления информации о нем в кредитное бюро.

2. На основании совокупных данных формируется скоринговая оценка заемщика, оценивается статус как «хороший» он заемщик или «плохой».

3. Это дает возможность оценить свои основные долговые показатели и при необходимости исправить их. Пример: заемщик взял несколько кредитов, исправно платит их, но большое количество кредитов является негативным показателем. Соответственно, для хорошей кредитной истории необходимо учесть вышеуказанное.

Также субъекту предлагается возможность убедиться в корректности введенных данных и отсутствии просрочек.

Пример: заемщик внес платеж за непогашенную задолженность, но не учел долг в несколько тенге, за которые накопились проценты и зафиксирована просрочка.

Мониторинг кредитной истории оберегает заемщика от мошенников.

Пример: если мошенники, завладев данными заемщика, получили кредит, их действия отобразятся в кредитной истории заемщика.

Знайте, что в соответствии с действующим законодательством любой гражданин имеет право один раз в течение календарного года получить персональный кредитный отчет, юридическое лицо – корпоративный.

АРБ шпаргалка. АРБ: Ассоциация российских банков

МОСКВА, 1 апр — ПРАЙМ. Гражданам с плохой кредитной историей стоит для ее исправления взять новую небольшую ссуду и вовремя ее погашать, а лучше всего для этого подойдет кредитная карта, посоветовали РИА Новости в бюро кредитных историй.

По замечанию директора по маркетингу Национального бюро кредитных историй (НБКИ) Алексея Волкова, основная причина, ухудшающая качество кредитной истории, — недисциплинированное и недобросовестное исполнение заемщиком своих кредитных обязательств, поэтому необходимо вовремя и должным образом гасить свои кредиты.

«Лучший способ исправления – активное использование и аккуратное погашение новых кредитов. Лучше всего для этого подходит кредитная карта, потому что при грамотном использовании грейс-периода увеличить персональный кредитный рейтинг можно практически без дополнительных расходов», — советует он.

Олег Лагуткин из бюро кредитных историй «Эквифакс» также считает, что дисциплина очень важна для кредитора, поэтому он советует делать все возможное, чтобы вовремя вносить платежи согласно графику. В случае же финансовых трудностей важно информировать об этом банк, а не пытаться выйти из ситуации путем возникновения просрочки, которой считается внесение платежа с опозданием даже в день. По его мнению, знание кредитной истории, а также общее понимании информации, которая в ней отражается, — «первый шаг на пути к хорошей кредитной истории».

Также необходимо понимать, с какой целью необходимо улучшить кредитную историю, поскольку требуемый персональный кредитный рейтинг (ПКР), показатель, который используется в НБКИ, различается в зависимости от целей — так, среднее значение для ипотеки составляет 713 баллов, а для потребительских кредитов — 630.

Этот рейтинг рассчитывается исключительно по записям кредитной истории и демонстрирует ее качество в диапазоне от 300 до 850 баллов. «Важно понимать, что значение ПКР является ориентиром, а не гарантией – банки могут как одобрить кредит с таким рейтингом, так и отказать. Решение здесь принимает кредитор», — пояснил Волков.

«Важно понимать, что значение ПКР является ориентиром, а не гарантией – банки могут как одобрить кредит с таким рейтингом, так и отказать. Решение здесь принимает кредитор», — пояснил Волков.

Источник

Банки делают обязательными запросы в БКИ при открытии счетов

Всё чаще банки включают в пакет документов по открытию счёта, вклада или дебетовой карты согласие на направление запросов в Бюро кредитных историй (БКИ), порой это происходит без ведома клиентов, свидетельствуют жалобы на форуме banki.ru.

Судя по жалобе от 29 июня, сообщает «Коммерсант», в банке «ФК Открытие» тем, кто оформляет вклад выдаётся анкета с уже заполненными галочками на согласие передачи данных в БКИ. Если клиент просит снять галочки, то кредитная организация отказывает в открытии счёта или вклада.

В этом сюжете16 апреля, 11:35

11 апреля, 12:36

Подобная ситуация сложилась и в Почта-банке, где согласие на запрос данных в БКИ включено в заявку на оформление дебетовой карты. В Альфа-банке при оформлении дебетовой карты клиент, сам того не ведая, даёт согласие на запрос его данных в БКИ ещё во время оставления заявки. Похожие жалобы есть и на Райффайзенбанк, отмечает издание.

В «ФК Открытие» согласие берут для того, чтобы иметь возможность предложить клиентам кастомизированные кредитные продукты в соответствии с их финансовой историей и риск-профилем, уточнили в банке. В кредитной организации также заверили, что клиента не вынуждают давать согласие, от него можно отказаться в «индивидуальном порядке».

В Альфа-банке объяснили, что согласие предусмотрено опубликованным на сайте договором о комплексном банковском обслуживании, с которым клиент может ознакомиться ещё до оформления дебетовой карты или вклада. При желании согласие можно отозвать, обратившись в отделение. В Почта-банке согласие также предусмотрено в заявлении и у клиента есть право его отозвать

В этом сюжетеКлиенты недовольны таким подходом, в том числе и потому, что множественные запросы в БКИ влияют на скоринговый балл, который характеризует качество заёмщика.

Как пояснили в ОКБ, скоринговый балл снижается в том случае, если за год к кредитной истории человека обращались более 12 банков без предложения кредитных продуктов. Если запросов много в течение короткого промежутка времени (например, пять-шесть за неделю), то это может быть сигналом недобросовестности клиента. Но в Альфа-банке заверили: предоставление клиентом согласия не влияет на его скоринговый балл.

Эксперты всё равно сходятся во мнении, что согласие на запрос в БКИ должно быть добровольным. Кредитная организация «не может принуждать клиента», говорит зампред правления банка «Ренессанс Кредит» Сергей Королев. В ЦБ согласны с этим.

что в нее входит и как исправить

В 2015 году Нацбанк начал выставлять «оценки» тем, кто хочет взять кредит: самая высокая — 400, самая низкая — 0. Исходя из этих оценок кредитополучателей распределяют по категориям от А1 (идеальный заемщик) до E3 (человек, которому кредит лучше не давать). Принимая решение о выдаче кредита, банки ориентируются в числе прочего и на эти категории. Такая методика называется скоринговой моделью, и ее используют во всем мире. «В этом году нашей скоринговой модели исполняется пять лет. Это предельный срок ее жизни, так что мы будем ее менять. В скоринговой оценке начнут учитываться займы в ломбардах, обязательства по договорам лизинга, по-другому будет оцениваться информация о картах рассрочки и овердрафтах», — рассказывает начальник управления «Кредитный регистр» Нацбанка Виктор Пленкин.

FINANCE.TUT.BY поговорил с экспертом о том, какую кредитную историю можно назвать идеальной, попадают ли в нее невыплаченные штрафы и долги по коммуналке, влияют ли на кредитный рейтинг возраст и пол и как на самом деле можно улучшить свою кредитную историю.

— Скоринговая модель — это чистая математика, — объясняет Виктор Пленкин. — Это статистическая модель, формула, которая анализирует массив информации о прошлом периоде и прогнозирует поведение заемщиков в будущем. Скоринговые модели могут быть очень разными, но наша учитывает только то, что входит в кредитную историю. Это информация обо всех заключенных договорах и обязательствах по ним, данные о запросах кредитной истории со стороны банков, некоторые демографические сведения — возраст, место жительства.

Из личного архива— Что из этого больше всего влияет на кредитный рейтинг?

— Один из ключевых параметров в нашей модели — это информация о просроченных платежах. Она составляет 25% скоринговой оценки. С одной стороны, это целых 25%, с другой — всего лишь 25%. Поэтому если кто-то считает, что просроченный платеж сразу обрушивает кредитный рейтинг, то это не так.

Информация об обязательствах — это еще 25% скоринговой оценки. Здесь имеется в виду то, сколько заемщику в настоящий момент остается выплатить по действующим кредитным обязательствам. Еще 24% приходится на данные о том, какие у человека были кредитные продукты и когда. Информация о количестве запросов кредитной истории со стороны банков — это 15% конечной оценки, демографические сведения — 11%.

— Почему запросы кредитной истории так сильно влияют на скоринговую оценку?

— С этим многие не согласны. Но нужно понимать, что эти пропорции не результат какого-то решения экспертов, а статистика, которая основывается на данных прошлого периода. Запросы кредитной истории — это косвенное подтверждение заинтересованности в кредитах, а каждый, кто работает с банковскими рисками, знает: чем больше человек хочет получить кредит, тем меньше вероятность, что он его выплатит.

— А из демографических показателей что самое важное с точки зрения кредитоспособности?

— Изначально мы оценивали три параметра — возраст, место жительства и пол. Возраст имеет большое значение. Чем старше человек, тем более осмысленно и предсказуемо он себя ведет, во всяком случае, с точки зрения кредитования. До 25 лет люди более импульсивны, подвержены эмоциональным покупкам, а это сказывается на их кредитоспособности. Но по мере увеличения возраст начинает положительно влиять на скоринговую оценку, и эта зависимость не преломляется вплоть до наступления пенсионного возраста.

Связь кредитоспособности и места жительства тоже есть: жители крупных городов платят лучше, чем жители малых населенных пунктов или сельской местности. К сожалению, это отражение экономической ситуации в стране. Мы видим, что отличия в платежеспособности есть даже на уровне областей, регионов. Но в скоринговой оценке градация не такая детальная: крупный город, средний город, малый населенный пункт.

Пол (мужской, женский. — Прим. ред.) тоже есть в кредитной истории, и изначально мы анализировали этот фактор. Но выяснилось, что он не оказывает никакого влияния на платежеспособность, поэтому в скоринговой модели его нет. В этом плане у нас гендерное равенство.

Снимок носит иллюстративный характер. Фото: Ольга Шукайло, TUT.BY— Получается, ни зарплата, ни работа на кредитный рейтинг не влияют?

— Наша скоринговая оценка учитывает только данные кредитной истории, куда не входит ни работа, ни зарплата. Но эти данные могут интересовать каждый банк в отдельности, и точка отсечения по этим параметрам у каждого будет своя.

— Почему Нацбанк решил изменить свою скоринговую модель и что это будут за изменения?

— Предельный срок жизни скоринговой модели составляет пять лет, и эти пять лет истекают в нынешнем году. Сделать одну модель раз и навсегда невозможно: появляются новые важные переменные, приходят новые поколения со своим поведением, меняется экономическая ситуация в стране — и все это нужно учесть. Могу сказать, что мы точно планируем включить в скоринговую модель займы в ломбардах и обязательства по договорам лизинга. Сейчас они входят в кредитную историю, но не учитываются в скоринговой оценке. По картам рассрочки и овердрафтам будет учитываться объем фактической задолженности. Опять же, в кредитной истории уже видно, пользуется ли держатель такой карточкой или она лежит без дела, а теперь мы добавим эту информацию в расчет скоринговой оценки.

Могу сказать, что мы точно планируем включить в скоринговую модель займы в ломбардах и обязательства по договорам лизинга. Сейчас они входят в кредитную историю, но не учитываются в скоринговой оценке. По картам рассрочки и овердрафтам будет учитываться объем фактической задолженности. Опять же, в кредитной истории уже видно, пользуется ли держатель такой карточкой или она лежит без дела, а теперь мы добавим эту информацию в расчет скоринговой оценки.

— Доводилось слышать споры о том, что входит в кредитную историю, а что нет, и насколько сильно это влияет на скоринговую оценку. Давайте пройдемся по каждому пункту из самых обсуждаемых. Есть ли в кредитной истории информация о поручительстве по другим кредитам?

— Да, и на кредитную историю это влияет скорее положительно. Поручительство — особый вид договора, когда прямых обязательств на человеке нет, но при этом банк ему уже поверил. Поэтому с точки зрения нашей скоринговой модели поручительство идет в плюс. Но напомню, что каждый банк интерпретирует разные ситуации по-своему и руководствуется не только нашей оценкой.

— Рефинансирование кредита?

— Рефинансирование — скорее отрицательный фактор. С точки зрения математики это увеличение количества кредитных договоров за определенный период времени, поэтому рефинансирование кредита в текущем году может незначительно ухудшить кредитную историю.

— Досрочное погашение?

— С точки зрения банка это минус, с точки зрения нашей скоринговой оценки — однозначно плюс, потому что человек избавился от долговых обязательств.

— Будут ли видны в кредитной истории отказы в выдаче кредитов?

— Нет. Но будет видно, что отказавший банк запрашивал вашу кредитную историю.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY

Фото: Вадим Замировский, TUT.BY— Попадают ли в нее займы из серии «быстрые деньги до зарплаты»? Объявлений о них по-прежнему полно.

— Нет. Источниками информации, формирующей кредитную историю, являются только регулируемые Нацбанком организации. А деятельность подобных контор официально запрещена.

— Информация о невыкупленных в ломбарде вещах?

— Это интересный момент. С юридической точки зрения ломбард работает так: он предоставляет заём под залог имущества на некий срок, и если заём не был погашен в этот срок, то наступает просрочка. В кредитной истории сдача вещей в ломбард действительно отображается как заём, но при этом невыкупленные вещи не считаются ненадлежащим исполнением долговых обязательств. Мы понимаем, что человек, возможно, сдавал что-то только с целью получить деньги и не планировал ничего выкупать.

Тем не менее в этом году мы планируем ввести займы в ломбарде в расчет скоринговой оценки. Это желание уйти от эмоций и перевести все на язык статистики, ничего личного. Если статистика подтвердит, что те, у кого есть договоры в ломбардах, плохо исполняют обязательства по банковским кредитам, то это станет отрицательным фактором.

— Учитываются ли в кредитной истории невыплаченные штрафы, долги по коммуналке, по алиментам?

— Всего этого в кредитной истории нет.

— На одном из форумов обсуждают и такое: у меня низкий кредитный рейтинг, наверное, поэтому я так долго не могу найти работу. Возможно ли, чтобы наниматель изучал кредитные истории потенциальных работников?

— Теоретически проверить вашу кредитную историю может любое юридическое или физическое лицо — но только с вашего письменного согласия. Есть исключения, связанные с работой некоторых госорганов: суд, налоговые органы и так далее. Они могут получить доступ к кредитной истории без разрешения ее субъекта. Если при трудоустройстве вас попросили подписать согласие на доступ к кредитной истории и вы подписали, то такая ситуация возможна, но если согласия нет, то и доступ к вашей кредитной истории наниматель не получит.

В некоторых странах, например в США, изучение кредитной истории при трудоустройстве достаточно распространено. У нас это тоже встречается в некоторых сферах. Сами банки при приеме на работу очень часто запрашивают кредитные истории соискателей.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY«Нет ни одного фактора, который поставил бы крест на кредитной истории»— Идеальный заемщик со скоринговой оценкой А1 — кто это?

— Чуть старше 30, живет в крупном городе, имеет опыт кредитования больше пяти лет. При этом у него были не только потребительские кредиты, но и, скажем, поручительство, кредит на недвижимость. То есть человек выступал в разных качествах и во всех проявил себя как добросовестный заемщик. И его кредиты должны быть не свежими, а взятыми два-три года назад.

Здесь нужно понимать, что хорошая кредитная история не присваивается по умолчанию, а формируется со временем. У человека, который только начинает кредитоваться, никак не может быть рейтинга А1: будет, скажем, В1. А как только он оформит кредит, может стать и С1. Нам часто звонят молодые люди и возмущаются: мол, я взял один кредит, а кредитную историю уже испортил, как же так? Это неправильная формулировка. Во-первых, скоринговая оценка прогнозирует то, как вы будете выплачивать новый кредит, если возьмете его прямо сейчас. Если на вас уже висит долг, это ухудшает ситуацию в текущем моменте, но по мере уменьшения задолженности рейтинг будет восстанавливаться. А во-вторых, вы сами формируете свою кредитную историю. И если погасите этот кредит без просрочек, то в конечном итоге свою кредитную историю не ухудшите, а улучшите.

— У меня никогда не было кредитов, есть только карта рассрочки, которой я почти не пользуюсь. Просрочек нет. А скоринговая оценка при этом — В2. Почему так мало?

— С точки зрения банка человек, у которого был только один кредит или одна карта рассрочки, менее понятен и предсказуем, чем человек с разнообразными кредитными продуктами. Потому и оценка ниже. Но у тех, кто находится в категории В, шансы на получение кредита так же высоки, как у категории А. Статистически большинство белорусских заемщиков находятся как раз в категории В, у меня самого рейтинг В1. Так что не нужно гнаться за идеальной кредитной историей.

Потому и оценка ниже. Но у тех, кто находится в категории В, шансы на получение кредита так же высоки, как у категории А. Статистически большинство белорусских заемщиков находятся как раз в категории В, у меня самого рейтинг В1. Так что не нужно гнаться за идеальной кредитной историей.

— В какой категории могут начаться проблемы с выдачей кредита? И что нужно сделать, чтобы в нее попасть?

— Категорию С можно назвать переходной, но это все еще скорее «да», чем «нет». Просто банк исходя из своих критериев может, например, попросить какие-то дополнительные справки. Человек из категории D с большой вероятностью кредит не получит, хотя и здесь хватает обратных примеров, а с категорией Е не получит совершенно точно. Есть еще отдельная группа F, куда попадают заемщики с текущей просрочкой более 90 дней.

Молодежи проще всего скатиться до нижних уровней кредитного рейтинга. Как я уже говорил, начиная кредитоваться, они оказываются примерно в середине рейтинга, в категории В. Взял карту рассрочки в дополнение к кредиту, просрочил один платеж — и можно сразу попасть в D или даже в Е. Поэтому подчеркну: молодым людям нужно особенно серьезно отнестись к выплатам по кредитам, чтобы не испортить ситуацию на ближайшие пару лет.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BYСкоринговую оценку всегда ухудшают новые текущие кредитные договоры. Например, у человека есть потребительский кредит и овердрафт, а он берет еще кредит — и опускается на категорию. Нехорошо, когда человек за короткий промежуток времени посещает нескольких кредиторов. Любая просрочка, конечно, сразу опускает вас в нижестоящую группу. Здесь также имеет значение, во-первых, то, насколько просрочка свежая. Текущая или погашенная в этом году будет влиять на кредитную оценку сильнее, чем двух-трехлетней давности. Во-вторых, наша модель учитывает динамику просроченных платежей. Если их сумма или продолжительность растет, это тоже минус.

— Но в целом просрочка — это не крест на кредитной истории?

— Нет ни одного фактора, который поставил бы крест на кредитной истории. В ее основе лежит возможность все исправить. И данные кредитной истории хранятся пять лет. Все, что было больше пяти лет назад, значения уже не имеет.

В ее основе лежит возможность все исправить. И данные кредитной истории хранятся пять лет. Все, что было больше пяти лет назад, значения уже не имеет.

— Если у человека никогда не было кредитов, это плюс или минус?

— Однозначно минус. Когда у человека нет кредитной истории, банк не знает, чего от него ждать и как его классифицировать. Теоретически это может стать причиной отказа в выдаче кредита. Лучше кредитная история ниже среднего, чем никакая.

«Очень часто кредитная история сама улучшается со временем»— В интернете есть много советов о том, как улучшить свою кредитную историю. Работают ли они?

— Многие из них для наших реалий совершенно не актуальны. Например, один из самых частых советов: взять кредит и полностью погасить его, это якобы докажет, что вы благонадежный заемщик. Но с точки зрения нашей скоринговой модели любой дополнительный кредит в текущем году только ухудшит кредитную историю.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY— Тогда что может ее улучшить?

— Первый совет, самый очевидный, — не допускать текущей просрочки. Второй — избавиться от лишнего. Если у вас есть 4−5 действующих кредитных договоров с учетом овердрафтов и карт рассрочки, лучше закрыть ненужные продукты или погасить что-то досрочно. Третий — перестать ходить по банкам. Очень часто кредитная история со временем улучшается сама собой, нужно просто какое-то время не пытаться получить новые кредиты. Эти три совета гарантированно улучшат кредитную историю и скоринговую оценку. Но не сразу, а через год.

Если вам раз за разом отказывают в кредите, дело может быть вовсе не в кредитной истории. Многие забывают о такой вещи, как показатель долговой нагрузки. Согласно требованию Нацбанка, ежемесячные платежи по долговым обязательствам не могут превышать 40% дохода заемщика. Если совокупный платеж больше, то новый кредит вам не дадут, какой бы хорошей ни была кредитная история.

В целом я бы рекомендовал всем руководствоваться одним из основных принципов финансовой грамотности: любые финансовые действия, в том числе кредитование, должны быть не спонтанными, а плановыми. Если вы планируете в ближайшее время брать кредит на жилье, подумайте об этом в том числе с точки зрения кредитной истории. Изучите ее, посмотрите свой рейтинг, проверьте историю на наличие ошибок. Если балл не очень высокий, возможно, придется какое-то время подождать, чтобы его улучшить. Был случай, когда человек подал на нас в суд из-за того, что просрочил платеж по кредиту, получил низкую скоринговую оценку и из-за нее взял кредит на жилье на менее выгодных условиях, чем мог бы. Суд встал на нашу сторону. Это справедливо: в такой ситуации может быть виноват только сам человек, который не следил за своей кредитной историей и не планировал серьезные финансовые операции заранее.

Заказать свою кредитную историю можно онлайн на сайте creditregister.by. Один раз в календарном году это можно сделать бесплатно, за повторные разы физлицам нужно заплатить 2,79 рубля (если речь идет о кредитной истории в электронном виде).

Читайте также

ФССП РФ будет искать должников в интернете

28.08.2013

ФССП РФ будет искать должников в интернете

Федеральная служба судебных приставов сформировала список из 50 сайтов и ресурсов, на которых будут разыскиваться неплательщики. В список вошли социальные сети, форумы, сайты вакансий и прочие порталы с большим скоплением пользователей. Неплательщиков будут искать по фотографиям и личным данным.

Итак, был сформирован документ, который отправился в территориальные подразделения ФССП. Отныне каждый судебный пристав при наличии личных данных (имя, фамилия, дата рождения, фактический адрес) или e-mail должника сможет попытаться найти его в социальных сетях Facebook, «ВКонтакте», «Одноклассники», «Мой мир». Кроме того, «пробивать» человека можно будет в популярных мессенджерах – Skype, QIP, ICQ.

Кроме того, «пробивать» человека можно будет в популярных мессенджерах – Skype, QIP, ICQ.

Также приставам разрешено использовать сервисы поиска по профилям (например, yoname.com), сервисы поиска по фотографиям (tineye.com, pipl.com) и по профессиональной деятельности разыскиваемых (headhunter.ru). Список не обошёл стороной сайт Российского авторского общества (rao.ru) и сайт государственных закупок (zakupki.gov.ru).

Считается, что данный метод поиска должников должен неплохо проявить себя и показать серьёзную результативность. Розыск по интернету уже активно и с успехом используется в нескольких регионах страны, для этого даже оборудованы специальные рабочие места.

Федеральная служба судебных приставов плотно сотрудничает с интернет-провайдерами, которые дают информацию о должниках: IP-адрес, паспортные данные, место жительства. Но для этого необходимо предоставить официальный запрос.

Чтобы вы понимали, насколько эффективна данная технология, приведём простой, но впечатляющий пример. Совсем недавно неплательщика из Питера вычислили по профилю его девушки в популярной соцсети. Приставы не без помощи провайдера установили место жительства девушки и через неё вышли и на должника.

Стоит отметить, что ещё в далёком 2008 году ФССП работал с должниками в «ВКонтакте» и в «Одноклассниках».

Полное руководство по ремонту кредитов своими руками

Автор: Кристи Уэлш

Исправление кредита — это то, что вы можете сделать сами. Вам просто нужны правильные ресурсы. Наша исчерпывающая коллекция статей по восстановлению кредита может помочь, полная бесплатная информация по ремонту кредита. Просмотрите список ссылок ниже, воспользуйтесь нашим поиском статей по ремонту кредитов и ознакомьтесь с нашими видео по ремонту ваших кредитов. В этих бесплатных ресурсах есть вся необходимая информация, которая поможет вам самостоятельно восстановить кредит.Лучше не пытаться исправить кредит самостоятельно? Ознакомьтесь с нашими статьями о компаниях по ремонту кредитов и о том, как работают услуги по ремонту кредитов. В любом случае, нет причин откладывать исправление ваших кредитных отчетов и получение лучшего кредита, которого вы заслуживаете. Независимо от того, платите ли вы кому-то за это или делаете это самостоятельно, ремонт кредита может начаться сегодня.

В любом случае, нет причин откладывать исправление ваших кредитных отчетов и получение лучшего кредита, которого вы заслуживаете. Независимо от того, платите ли вы кому-то за это или делаете это самостоятельно, ремонт кредита может начаться сегодня.

Информация о кредитном ремонте

Основы

Часто задаваемые вопросы по ремонту кредита — знаете ли вы, как работает восстановление вашего кредитного отчета? Вы знаете, сколько времени это займет? Сколько это стоит? Как сделать своими руками? Получите факты и начните восстанавливать свой кредит уже сегодня.

Мифы о ремонте кредита — Есть много советов по исправлению кредита. К сожалению, по большей части это дезинформация. Чтобы избежать упущенных возможностей или ошибок, убедитесь, что вы можете отделить миф от факта.

Словарь терминов по ремонту кредитов — Вы слышали эти термины раньше, но знаете ли вы, что они означают? Этот глоссарий терминов стоит просмотреть сейчас и добавить в закладки для справки позже.

Тест на ремонт кредита— Думаете, вы готовы к самостоятельному ремонту кредита? Ваш лучший шанс на успех — это быть уверенным в том, что вы знаете свое дело.Пройдите этот тест, прежде чем углубляться в детали.

Часто задаваемые вопросы о кредитном мониторинге — знаете ли вы, как работают службы кредитного мониторинга? Вы знаете, какая услуга кредитного мониторинга лучше всего? Вы знаете, что бесплатно, а что нет? Получите факты об этом важном шаге в процессе восстановления кредита.

Как Национальный план помощи потребителям помогает вашей кредитной истории — Узнайте, как Национальный план помощи потребителям изменил правила сообщения отрицательной информации, разрешения споров и устранения кражи личных данных и смешанных файлов.

Нужна помощь по ремонту кредита?

Lexington Law оспаривал в среднем 29 пунктов на каждого зарегистрированного клиента в 2018 году.

Позвоните, чтобы получить бесплатную консультацию и оценку FICO ®

800-461-0524 или же Узнать больше

Что вредит вашей кредитной истории

Распространенные ошибки, разрушающие ваш кредит. Думаете, это хорошая идея — подать заявку на новый кредит? Договориться о более низкой процентной ставке? Закрыть счет кредитной карты? Правильные ответы могут вас удивить.

Думаете, это хорошая идея — подать заявку на новый кредит? Договориться о более низкой процентной ставке? Закрыть счет кредитной карты? Правильные ответы могут вас удивить.

Как короткая продажа может повредить вашему кредиту — Будет ли короткая продажа повредить вашему кредиту так же сильно, как потеря права выкупа? Насколько вы можете ожидать, что ваш кредитный рейтинг упадет? И не помешает ли вам после короткой продажи купить еще один дом? Выяснить.

Как автомобильная авария может повредить ваш кредит — Хотя автомобильные аварии не сообщаются в кредитные бюро, именно долги, связанные с автомобильными авариями, могут повредить вашей кредитной истории. Получите факты о возможных осложнениях с помощью процесса «Координация преимуществ ».

Как текущий счет может повредить ваш кредит — Вы не вернули чеки? Не удалось оплатить овердрафт или недостаточно средств? Были ли закрыты текущие счета и списаны ли они? Агентства по информированию потребителей, такие как ChexSystems, отслеживают подобную негативную активность. Узнайте, как это работает и как это исправить.

Влияние плохой кредитной истории

Как плохой кредит может негативно повлиять на вашу жизнь — вы уже знаете, что плохой кредит может помешать вам получить новый кредит.Но на этом влияние не заканчивается. Наши кредитные рейтинги влияют на нашу жизнь бесчисленным множеством способов. Прочтите о некоторых реальных практических проблемах.

Стоимость плохого кредита — Плохой кредит обходится вам дороже в виде более высоких процентных ставок. Но сколько денег вы могли бы сэкономить с более высоким кредитным рейтингом? Разберем это на примерах.

Как плохой кредит обходится вам дороже в расходах на жизнь — Если у вас плохой кредит, есть некоторые базовые расходы на жизнь, которые, по вашему мнению, будут выше.Получите факты о том, как исправление вашего кредитного отчета может снизить стоимость аренды, ипотеки и страховки.

Когда хорошая работа может зависеть от хорошей кредитной истории — Некоторые вакансии требуют хорошей кредитной истории, и работодатели запрашивают кредитные отчеты как часть процесса собеседования. Ознакомьтесь со списком вакансий, для которых обычно требуется проверка кредитоспособности, как инициируется проверка кредитоспособности, что ищут работодатели и многое другое.

Ознакомьтесь со списком вакансий, для которых обычно требуется проверка кредитоспособности, как инициируется проверка кредитоспособности, что ищут работодатели и многое другое.

Как плохой кредит может повлиять на занятость — Не только потенциальные работодатели могут получать ваши кредитные отчеты.Это тоже существующие работодатели. Получите факты о том, как существующие и потенциальные работодатели могут использовать плохую кредитную историю против вас.

Практические инструкции по ремонту кредита своими руками

Как восстановить кредит самостоятельно — наши простые в использовании шаги проведут вас через процесс ремонта кредита своими руками — от заказа и анализа ваших кредитных отчетов до отправки писем о кредитных спорах в кредитные бюро.

Как исправить ваш кредит после просрочки платежа — Всего один просроченный платеж может снизить ваш кредитный рейтинг на 100 баллов.Так что стоит подумать о том, как исправить свой кредит после просрочки платежа кредитору.

Как восстановить кредит после банкротства — Да, это можно сделать. Получите советы о том, как восстановить свой кредит после подачи заявления о банкротстве, в том числе о том, как подать заявку на новый кредит, использовать свой кредит, контролировать свой кредит и многое другое.

Как восстановить кредит после репо — Если у вас был изъят автомобиль, это может снизить ваш кредитный рейтинг от 60 до 240 пунктов.Отказаться от этого будет непросто, но с помощью этих трех шагов это можно сделать.

Как исправить свой кредит в паре — Хотя у вас нет одного и того же кредитного отчета, есть много вещей, которые вы можете сделать в паре, чтобы улучшить свой кредит индивидуально.

Как защитить свой кредит во время развода — Развод сам по себе не повредит вашей кредитной истории, но то, как вы ведете совместные счета, может. Получите советы по закрытию совместных счетов по кредитным картам, рефинансированию соглашений о совместных выплатах и т. Д.У нас есть больше статей о том, как развод может повредить вашей репутации.

Д.У нас есть больше статей о том, как развод может повредить вашей репутации.

Как разорвать цикл плохой кредитной истории — Плохая кредитная история может быть порочным кругом, который трудно разорвать. К счастью, вы можете разорвать оковы плохой кредитной истории и вернуть себе финансовую жизнь. Выясни как.

Как поддерживать кредит в хорошей форме — После того, как вы восстановите кредит, вашей следующей задачей должно стать его сохранение в таком состоянии. Получите советы по использованию кредита, отслеживанию кредита и многому другому.

Как держать кредитную карту под контролем во время отпуска — Неспособность ответственно спланировать отпуск может нанести ущерб не только вашему банковскому счету, но и вашему кредитному рейтингу.Получите советы по составлению бюджета, использованию (и неиспользованию) кредитных карт, комиссии за международные транзакции и многому другому.

Общие вопросы по ремонту кредита

Задайте свои вопросы на нашем форуме по ремонту кредитов — У вас есть вопрос, на который вы не можете найти ответ больше нигде? Наше активное сообщество на форуме может помочь, ответив на ваши вопросы о восстановлении кредита, удалении ошибок из ваших кредитных отчетов и многом другом.

15 вопросов, на которые нужно ответить при фиксировании кредита — Проверяете ли вы свои кредитные отчеты? Вы оспариваете ошибки? Вы запрашиваете подтверждение старого долга? Вы знаете срок давности в вашем штате? На эти и другие важные вопросы по ремонту кредита ответ должен быть положительным.

Сколько времени нужно, чтобы исправить кредитный отчет? — Исправление вашего кредита не может быть выполнено в течение гарантированного периода времени. Это займет столько времени, сколько потребуется. Но что вы можете сделать, так это поставить себя в расписание. Для достижения наилучших результатов попробуйте эту ежемесячную шкалу.

Может ли оплата аренды помочь в увеличении кредита? — Службы отчетности по аренде собирают и сообщают о своевременных арендных платежах, что может помочь повысить ваш кредитный рейтинг. Однако это не происходит автоматически. Узнайте, как работает отчет об аренде и как его настроить.

Однако это не происходит автоматически. Узнайте, как работает отчет об аренде и как его настроить.

Стоит ли закрывать счет кредитной карты? — Если вы беспокоитесь об исчерпании кредитной карты, закрытие учетной записи может показаться разумным решением. Прежде чем это сделать, узнайте все, что можно, о том, как закрыть неиспользованные счета кредитной карты с минимальным негативным влиянием на ваш кредитный рейтинг.

Работа с кредитными бюро, первоначальными кредиторами и коллекторскими агентствами

Кредитные споры

Как ошибки попадают в ваш кредитный отчет — в U.S., каждый пятый потребитель имеет ошибку в кредитном отчете. Узнайте, откуда берется неточная информация и как ее удалить.

Что такое кредитный спор? — Если вы обнаружите неверную информацию в своих кредитных отчетах, вам необходимо подать кредитный спор. Узнайте, какие типы ошибок следует искать, куда отправлять диспут и что делать, если спор не работает.

Что делать, если кредитное бюро отказывается проводить расследование? — По закону кредитные бюро обязаны расследовать ваш спор, но есть обстоятельства, при которых они могут отказать в этом.Вот что делать, если с вами такое случится.

Что делать, если кредитное бюро медленно реагирует? — У кредитных бюро есть от 30 до 45 дней, чтобы изучить ваш спор и отреагировать на него. Если вы еще не получили от них известий, вот что вам следует сделать.

Как документировать кредитные споры — Мы не можем не подчеркнуть, насколько важно документировать все в процессе восстановления кредита. Это включает подтверждение того, когда вы отправили спор и когда он был получен. Узнайте, как задокументировать эти даты.

Как поставить под сомнение метод проверки — Даже если кредитное бюро сообщает вам, что спорная информация о листинге была проверена, вы еще не закончили. Следующим шагом будет написание письма о методе подтверждения. Вот что сказать.

Работа с первоначальными кредиторами и коллекторскими агентствами

Как подать кредитный спор с первоначальным кредитором — Если расследование кредитного бюро не помогло исправить ошибку, оспорите предмет с первоначальным кредитором.

Как найти контактную информацию кредитора или коллекционера — Не знаете, куда отправлять письма о восстановлении кредита? Получите советы по поиску контактной информации — в своем кредитном отчете, в Интернете, через BBB и т. Д.

Советы по обращению со сборщиками долгов — Это достаточно стрессовая задолженность, которую вы не можете выплатить. Добавьте к этому стресс от кредиторов или коллекторских агентств, которые постоянно преследуют вас, и это может превратиться в настоящий кошмар. Получите советы по сдерживанию стресса (и коллекционеров).

Решение проблем с ремонтом кредита

Куда отправлять жалобы — Если кредитор обращается с вами несправедливо, вам не нужно сидеть сложа руки и принимать это. Узнайте, к кому обращаться, в зависимости от типа кредитора, с которым вы имеете дело.

Как подать жалобу в CFPB — Бюро финансовой защиты потребителей контролирует финансовую отрасль. Поэтому, если у вас возникли проблемы с кредитной отчетностью, взысканием долгов или с любым типом финансового продукта или услуги, CFPB хочет услышать об этом.

Как связаться с генеральной прокуратурой вашего штата — Если вы считаете, что ваши права были нарушены кредитным бюро, кредитором или инкассатором, вы можете рассмотреть возможность судебного иска. Ваш местный офис AG — отличное место для начала.

Судебные иски кредитным бюро, кредиторам и коллекторам — узнайте факты о том, на кого вы можете подавать в суд, о применимых законах и связанных с ними штрафах.

Удаление кредитных запросов, удаление сборов из кредитных отчетов и многое другое

Как удалить запросы о кредите — Запросы по мягкому кредиту не влияют на ваш кредит, в отличие от сложных запросов, особенно если у вас их несколько за короткий период времени. Получите факты о том, как вы можете удалить сложные запросы из своих кредитных отчетов.

Как удалить списания — узнайте факты о плате за удаление, подход, который может сработать с вашим первоначальным кредитором, чтобы удалить списание из ваших кредитных отчетов.

Как удалить коллекции — узнайте, как проверка долга, кредитные споры или оплата за удаление могут удалить коллекции из ваших кредитных отчетов.

Как удалить судебные решения — Есть три способа обработки судебных решений, один из которых — удаление из ваших кредитных отчетов.Вот как это работает.

Как удалить споры — Как ни важно оспаривать ошибочные элементы в ваших кредитных отчетах, «Статус спора», который появляется во время расследования, может быть красным флагом для кредиторов. Узнайте, как с этим справиться, если вы подаете заявку на кредит до разрешения спора.

Re-Aging Accounts — здесь коллекторское агентство или первоначальный кредитор изменяют дату последнего действия или списания, чтобы элемент оставался в вашем кредитном отчете дольше, чем должен.Продолжительность чего-либо может остаться в вашем кредитном отчете или способ расчета даты последней активности определяется в FCRA.

Как не включать в свой кредитный отчет медицинское взыскание — Можете ли вы договариваться о медицинских счетах с больницами или врачами? Когда медицинский долг передается в коллекторское агентство? Ответы на эти (и многие другие) вопросы помогут вам убрать задолженность за медицинские услуги в ваших кредитных отчетах.

Компании по ремонту кредитов и услуги по ремонту кредитов

Преимущества использования кредитной ремонтной компании — Хотя самостоятельный кредитный ремонт идеален, у кредитных компаний есть свои преимущества.Узнайте больше у экспертов Lexington Law, компании по ремонту кредитов, которую мы рекомендуем, если вы решите пойти по этому пути.

Как найти хорошую компанию по ремонту кредитов? — Если вы рассматриваете кредитные ремонтные компании, очень важно знать, как найти надежную компанию. Вот на что обращать внимание и чего следует избегать при найме компании по ремонту кредитов для исправления вашей кредитной истории.

Как избежать плохих кредитных ремонтных компаний — делают ли они возмутительные заявления? Компании по ремонту кредитов, которые звучат слишком хорошо, чтобы быть правдой, вероятно, таковы. Так что сначала сделайте домашнее задание, иначе вы можете выбрасывать деньги и на самом деле ухудшить ситуацию.

Так что сначала сделайте домашнее задание, иначе вы можете выбрасывать деньги и на самом деле ухудшить ситуацию.

Работа с ростом количества жалоб на компании по ремонту кредитов — Получите факты об обзоре BBB жалоб на компании по ремонту кредитов, о том, как FTC защищает вас и что вы можете сделать, чтобы защитить себя.

Услуги по консультированию по кредитам — Прежде чем платить компании по ремонту кредитов, узнайте, могут ли услуги по консультированию по кредитам помочь вам бесплатно исправить ваш кредит.

Готовы к помощи?

- Бесплатная индивидуальная кредитная консультация

- Бесплатный доступ к сводке вашего отчета TransUnion

- Бесплатная проверка кредитного отчета на всех ваших счетах

- Бесплатная оценка и рекомендованное решение

800-461-0524 или же Узнать больше

Кредитный ремонт: исправление ошибок в вашем кредитном отчете

Если вы читали нашу новую серию кредитов на новый год, значит, у вас есть кредитный отчет, и вы научились его читать.Но что делать, если вы видите ошибки? Может быть, это счет, который вы не открывали, ошибка в вашем имени или адресе или банкротство, которое на самом деле вам не принадлежит. Вот советы по исправлению вашего кредита, избегая при этом мошенничества.

Если вы заметили ошибки в своем отчете, обратитесь в кредитное бюро и в компанию, предоставившую информацию. Попросите обоих исправить свои записи. Включите как можно больше деталей, а также копии подтверждающих документов, таких как платежные ведомости или судебные документы.

Процесс обращения в кредитное бюро зависит от того, являетесь ли вы жертвой кражи личных данных:

- Если ошибки не связаны с кражей личных данных: сообщите в бюро кредитных историй (по почте или через Интернет), какая информация, по вашему мнению, является неточной.По почте вы можете использовать наши образцы писем со спорами. В режиме онлайн используйте порталы диспута для каждого кредитного бюро (Equifax, Experian, Transunion), указавшего неточность.

Бюро кредитных историй должно расследовать вашу претензию и внести необходимые изменения в вашу информацию в течение 30 дней. Бюро также должно связаться с компанией, предоставившей информацию. Если компания обнаружит, что информация была неточной, она должна уведомить все три кредитных бюро, чтобы они исправили ваш файл.

Бюро кредитных историй должно расследовать вашу претензию и внести необходимые изменения в вашу информацию в течение 30 дней. Бюро также должно связаться с компанией, предоставившей информацию. Если компания обнаружит, что информация была неточной, она должна уведомить все три кредитных бюро, чтобы они исправили ваш файл. - Если ошибки вызваны кражей личных данных: Вы можете заблокировать отображение долгов, связанных с кражей личных данных, в своем кредитном отчете.Посетите IdentityTheft.gov, чтобы узнать о действиях и получить отчет о краже личных данных для отправки в бюро кредитных историй. Помните, что вы можете использовать отчеты о краже личных данных только для долгов, возникших в результате кражи личных данных. Подача отчета о краже личных данных для блокировки вашей задолженности является нарушением закона.

Если вы собираетесь заплатить кредитной организации, чтобы исправить ее, имейте в виду, что все, что они могут сделать для вас на законных основаниях, вы можете сделать для себя за небольшую плату или бесплатно. Организации по ремонту кредитов НЕ могут юридически удалить точную отрицательную информацию из вашего кредитного отчета.

Если вы нанимаете организацию по ремонту кредитов, не ведите дела с той, которая:

- Настаивает на оплате, прежде чем помогает (это незаконно)

- Не обращайтесь напрямую в кредитные бюро

- Информация о спорах в вашем кредитном отчете, которую вы считаете точной

Если у вас возникла проблема с организацией по ремонту кредита, сообщите нам об этом. Дополнительные советы см. В разделе «Устранение мошенничества с кредитом, восстановление кредита и восстановление кредита».

Как повысить свой кредитный рейтинг на 100 баллов (менее чем за 5 месяцев)

Поднять свой кредитный рейтинг на 100 баллов проще, чем многие думают, особенно если у вас в настоящее время плохая кредитная история.

Прочтите отзыв одного из моих стажеров, Кевина, чей метод повышения его кредитного рейтинга более чем на 100 пунктов может вас удивить.

Как улучшить свой кредитный рейтинг

1. Проверьте свой кредитный рейтинг

Большинство людей не знают свой кредитный рейтинг, пока не придет время, когда они им понадобятся.

Не будь одним из этих людей!

Хорошие кредитные рейтинги — это ваш пропуск к конкурентоспособным процентным ставкам по ипотеке, автомобилям, предложениям по кредитным картам, страховым взносам и многому другому.Поддержание высокого кредитного рейтинга того стоит, потому что это избавит вас от денег, которые вы заплатите по более высоким процентным ставкам.

К счастью, узнать свой кредитный рейтинг несложно. Я рекомендую следующие компании:

Узнайте больше о каждой из этих компаний:

2. Устраните проблемы с кредитом

После того, как вы узнаете свой кредитный рейтинг, второй шаг: как мы можем его улучшить?

Лучший способ улучшить свой кредитный рейтинг — это просмотреть свой кредитный отчет . Счет сам по себе не личный, каждый американец попадает в один и тот же диапазон.Однако кредитный отчет — это ваша уникальная финансовая история.

Кредитный отчет разбивает следующие категории по взвешенной важности:

- История платежей (30%)

- Оплачиваете ли вы свою кредитную карту, счета по студенческой ссуде и т. Д. Вовремя?

- Использование кредита (30%)

- Соотношение между доступным вам кредитом и тем, какую его часть вы используете

- Кредитный возраст (15%)

- Как долго были открыты кредитные линии? Ипотека, кредитные карты и т. Д.

- Сочетание счетов (10%)

- Кредитные запросы (10%)

- Слишком много сложных запросов не выглядят хорошо, т.е. одновременная подача заявки на несколько кредитных карт

Имеет значение, где вы получите свой кредитный отчет, поэтому я настоятельно рекомендую Experian. Вы не только получаете его напрямую из источника (Experian — одна из трех компаний по предоставлению кредитной информации в Америке), но и бесплатно при создании учетной записи!

Вы не только получаете его напрямую из источника (Experian — одна из трех компаний по предоставлению кредитной информации в Америке), но и бесплатно при создании учетной записи!

3.Увеличьте рейтинг

Теперь пора заняться двумя факторами в вашем кредитном отчете, которые больше всего влияют на ваш рейтинг.

История платежей

Знаете ли вы, что отсутствие всего ОДНОГО счета может снизить ваш кредитный рейтинг на 100 баллов? Ой. Если вы не можете оплачивать счета каждый месяц, я рекомендую установить бюджет. Это ваш путь к более высокому кредитному рейтингу.

Бюджет предполагает запись всех расходов в данном месяце и всех ваших источников дохода. Если математика не работает, значит, вы знаете, что вам нужно делать.

Использование кредита

Использование кредита означает, какую часть общего лимита кредитной карты вы используете. Если у вас есть кредитная линия на сумму 10 000 долларов по одной карте, вы никогда не должны тратить больше 3 000 долларов. Если у вас низкий лимит или если вы не можете не потратить весь лимит, я рекомендую получить другую кредитную карту.

Это кажется нелогичным, но цель состоит в том, чтобы увеличить ваш кредитный лимит, не тратя больше, и это улучшит ваш рейтинг использования кредита в вашем кредитном отчете.

История Кевина

Когда я учился на младших и старших курсах колледжа, мне всегда говорили, что подача заявления на получение кредитной карты может быть моим первым шагом в неверном направлении. С кредитной картой в руке мои родители боялись, что я потрачу деньги, которые не смогу расплатиться, и построю образ жизни, который на самом деле не мог себе позволить, вместо того, чтобы научиться копить деньги.

Хотя это законные опасения, я должен был сообщить им, что чувствую, что имею некоторый контроль над своими расходами. Мой ответ всегда был одним и тем же: «Как я узнаю, пока не смогу попробовать на себе?»

youtube.com/embed/ZcKjiQo5S8U?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>Что я узнал, когда мне отказали в выдаче кредитных карт

Когда я, наконец, был готов самостоятельно получить кредитную карту, ни один из банков, в которые я обращался, не дали мне шанс.

Это звучало так: «Я безработный, у меня нет кредитной истории, и у меня есть задолженность за колледж на пару тысяч долларов, которую мне придется выплатить в ближайшие год или два».

Не совсем удачный ход, чтобы убедить кого-то предоставить вам кредитную линию! Два банка отказали мне, но один банкир был любезен и поделился некоторой информацией, которая помогла мне поднять мой кредитный рейтинг более чем на 100 пунктов за последние пять месяцев.

Во-первых, я должен перестать пытаться подать заявку на получение кредитной карты, в которой будет отказано.Его аргументация была проста: когда вы подаете заявку, они проводят жесткую проверку кредитоспособности, что, в свою очередь, может еще больше снизить ваш кредитный рейтинг.

Его второй совет заключался в том, чтобы получить обеспеченную кредитную карту.

Как работает защищенная кредитная карта

Он сказал мне, что ни один крупный банк не будет принимать мою заявку на получение кредита, но на самом деле был доступен альтернативный вариант — тот, который был особенно идеален для тех, кто находится в моей конкретной ситуации: подписаться на так называемая обеспеченная кредитная карта .

Хотя эти условия ужасно односторонние в пользу кредитора, я уверяю вас, что это небольшая цена за результат, который вы получите всего через несколько месяцев.

При использовании обеспеченных кредитных карт вы даете кредитору аванс наличными, и этот депозит наличными обычно равен вашему кредитному лимиту.

Этот процесс сначала меня по-настоящему сбил с толку, так как я думал, что депозит — это деньги, которые я действительно могу потратить. Однако я узнал, что залог есть на случай невыполнения обязательств.

Однако я узнал, что залог есть на случай невыполнения обязательств.

Я не мог потратить сам депозит, но получил бы его обратно, если бы сохранил свою учетную запись в хорошем состоянии до тех пор, пока не закрою карту.

После внесения депозита обеспеченные карты также обрабатываются так же, как и традиционные кредитные карты. Ваша защищенная карта обычно выглядит и действует как обычная кредитная карта, поэтому никто не узнает, что она защищена.

Существует также годовая плата, связанная с большинством обеспеченных кредитных карт, но я чувствовал, что это небольшая плата за возможность создать некоторую кредитную историю.

Как получить максимальную пользу от вашей защищенной кредитной карты

Когда я впервые проверил свой кредитный рейтинг с помощью MyFICO в марте 2011 года, он был равен 621.

Я установил свою новую защищенную кредитную карту с кредитным лимитом в размере 1100 долларов США. . Кредитный лимит должен зависеть от того, какие у вас есть наличные, а также от того, для чего вы планируете использовать кредитную карту.

По мнению многих банкиров и друзей, с которыми я разговаривал, вам следует попытаться использовать коэффициент использования кредитной карты 75%, чтобы максимально увеличить свой потенциал для повышения кредитного рейтинга.

Итак, если вы тратите только около 300 долларов в месяц, вы должны предоставить своей обеспеченной кредитной карте аванс в размере 500 долларов , чтобы вы использовали свой кредит, а не имели лимит в 1000 долларов и тратили только 300 долларов.

Мои расходы составляли примерно 700 долларов в месяц, так что предел в 1100 долларов соответствовал моим потребностям.

Как я поднял свой кредитный рейтинг более чем на 100 баллов

Чтобы повысить свой кредитный рейтинг с помощью защищенной карты, потребовались некоторые дисциплинированные и сознательные расходы.

Вот правила, которым я следовал, чтобы максимально использовать преимущества моей обеспеченной кредитной карты.

- Израсходуйте то, что у вас есть: После того, как я получил свою защищенную карту и начал тратить, я убедился, что буду тратить только те деньги, которые у меня уже были или которые я получу, до следующего периода выплаты.

- Платите часто: В итоге я погашал свою кредитную карту примерно четыре раза в месяц, чтобы не переносить остаток средств из одного месяца в другой.

- Знайте свои лимиты: Я никогда не позволю своему кредитному лимиту превышать 800 долларов, и я никогда не выплачу его, если баланс карты будет меньше 300 долларов, если только период выплаты не подходит к концу.

- Сделайте покупки: Я бы положил каждую копейку своих расходов на кредитную карту — от мельчайших расходов, таких как выпивка на заправке, до крупных покупок, таких как авиабилеты или номера в отелях.

- Будьте последовательны: Я повторял этот процесс в течение 5 месяцев, чтобы создать кредитную историю регулярного использования и всегда платить вовремя.

Что позволило мне сделать улучшенный кредитный рейтинг

В августе 2011 года мне пришлось купить машину, чтобы сменить работу.

Когда я заполнил заявку на кредит, чтобы узнать, имею ли я право на более низкие ставки финансирования, мой кредитный рейтинг вернулся на 731.

Другими словами, я поднял свой кредитный рейтинг с 621 до 731 всего за пять месяцев!

Это очень большое дело, потому что на 621 мне было бы отказано в ссуде на машину, или у меня была бы процентная ставка, которая превышала бы 9% по автокредиту.

Поскольку я решил получить обеспеченную кредитную карту, я смог самостоятельно взять автокредит и претендовать на низкую ставку 3.99% финансирование.

Разница в ссуде между двумя процентными ставками составит 750 долларов в течение срока ссуды, что намного превышает годовую плату за карту и альтернативные издержки моей обеспеченной кредитной карты, на которой я держу 1100 долларов в течение пяти месяцев.

Почему вы должны позволить своим детям получить защищенную кредитную карту

Всем родителям, которые беспокоятся о том, чтобы позволить своему ребенку из колледжа подать заявление на получение кредитной карты, я могу сказать вам, что это сработало для меня через пять месяцев и изменится мое финансовое будущее на долгие годы вперед.