Что в ИНН тебе моем

Федеральная налоговая служба со вчерашнего дня начала предоставлять новую услугу всем клиентам «Личного кабинета налогоплательщика» на сайте службы. Теперь любой желающий сможет узнать о налоговых задолженностях, причем не только своих, но и соседа.

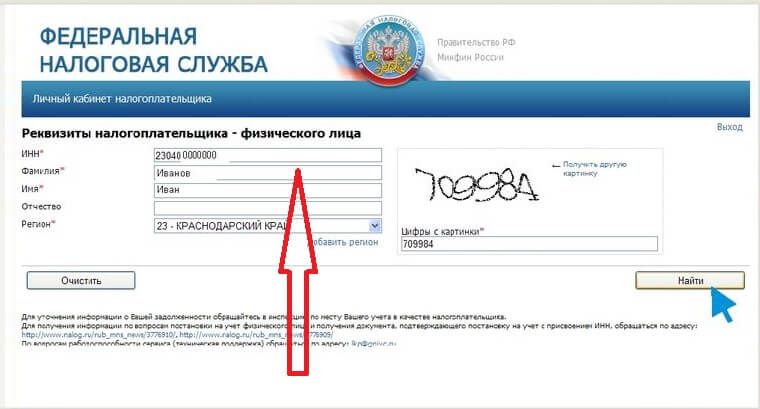

Новая услуга для интернет-пользователей позволяет по номеру ИНН, имени, фамилии и региону узнать о долгах перед бюджетом всех физических лиц. До появления этого интерактивного сервиса узнать о своих долгах можно было только в налоговой, а про чужие — невозможно вовсе.

Итак, зная ваш индивидуальный номер налогоплательщика, любой желающий может выяснить, не задолжали ли вы государству. А если да, то сколько и за какой период. При этом ФНС обращает внимание, что сведения, полученные с использованием данного сервиса, не составляют налоговую тайну.

Как рассказали корреспонденту «РГ» в пресс-службе ФНС, эти данные не являются коммерческим секретом. «Налоговую тайну составляют любые полученные налоговым органом сведения о налогоплательщике, за исключением сведений об ИНН и нарушениях законодательства о налогах и сборах и мерах ответственности за эти нарушения», — пояснили в пресс-службе.

Появление этой услуги, по словам эксперта, приносит налогоплательщикам двойную выгоду. Во-первых, обеспечивает безопасность гражданина при заключении сделок. К примеру, перед тем, как дать в долг крупную сумму денег, можно проверить, не должен ли ваш заемщик государству. «Если сумма долга немаленькая, то давать денег ему не стоит», — объясняет Максим Лякишев.

Во-вторых, теперь задолженность перед налоговой не будет неожиданностью для гражданина. Почтовые уведомления о долгах и начислениях пени часто теряются или попадают не в те почтовые ящики. При этом даже с маленькой налоговой недоплатой по счету вас могут не выпустить за границу.

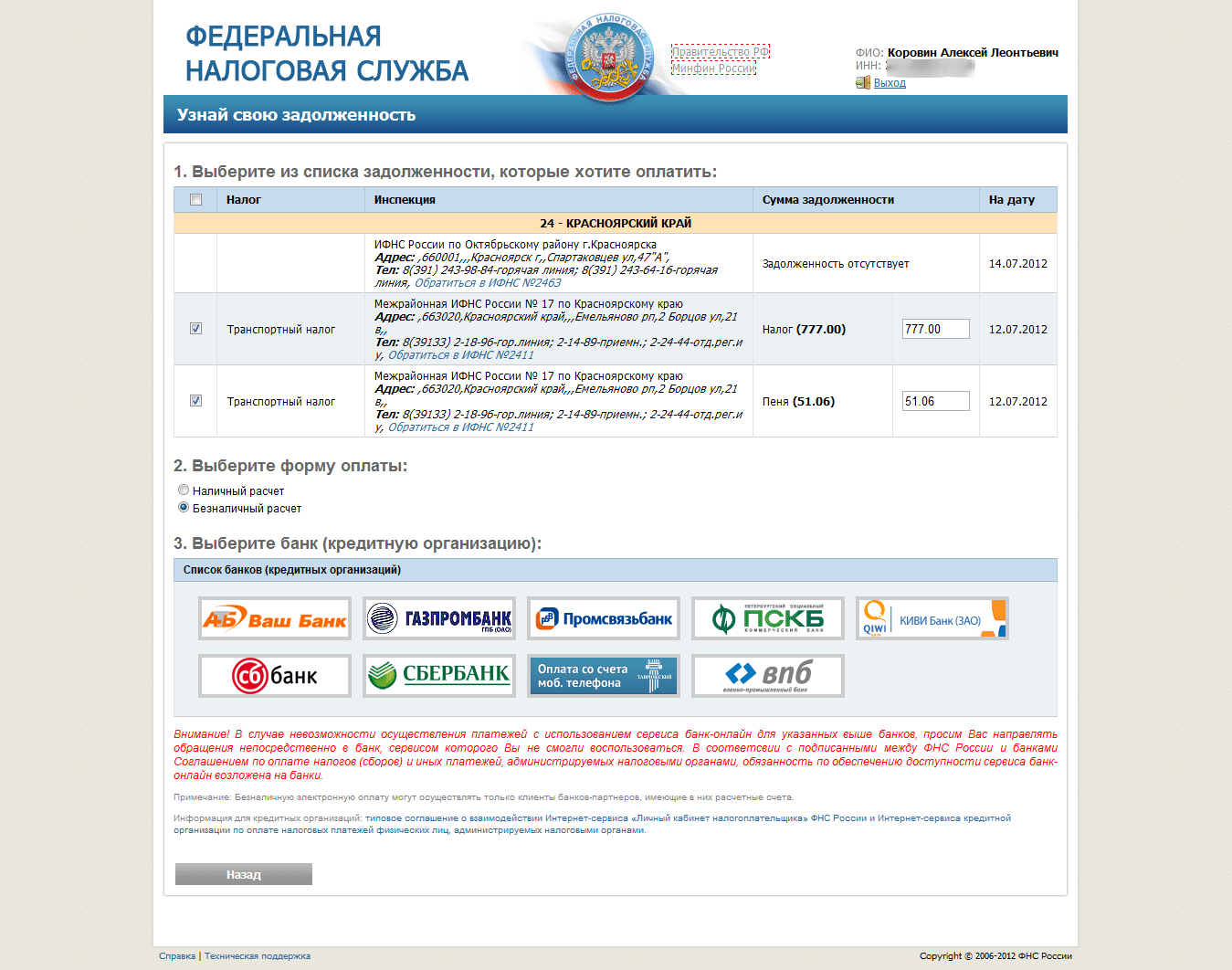

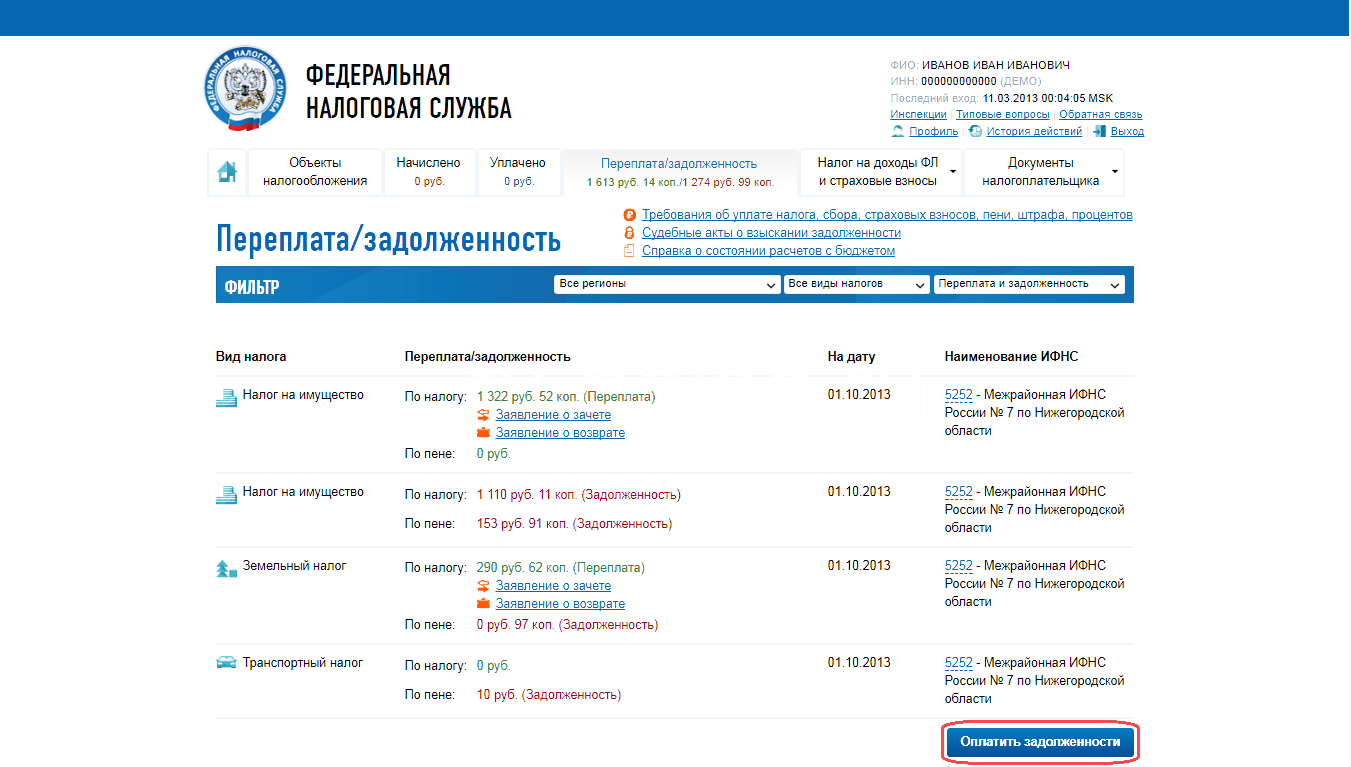

Сейчас при введении своего индивидуального номера вы получите полные сведения по своим долгам. Причем не только в одном регионе, а во всех, где вы когда-либо получали доход. Если система выдала ключевые слова «по вашему запросу информация не найдена», значит, перед государством вы чисты. В случае если задолженность все-таки есть, на том же сайте доступен платежный документ — извещение по форме N ПД. Можно распечатать квитанцию и оплатить свой долг.

Справка «РГ»

Служба «Личный кабинет налогоплательщика» начала действовать с декабря прошлого года в рамках программы «Электронное правительство». Как сообщают в ФНС, с момента запуска интерактивных услуг около 10 миллионов человек распечатали с сайта www.nalog.ru квитанции на оплату различных платежей.

Как узнать налоги по ИНН

Обязательные платежи

В России действует система налоговых платежей и сборов. Налоговое законодательство обязует каждого гражданина платить в казну часть средств от полученных доходов, а также за владение имуществом:

- недвижимостью;

- землей;

- транспортом.

Налог на доходы физлиц (НДФЛ) платит каждый работающий человек и даже не замечает этого. Всю работу выполняет бухгалтерия предприятия: направляет в ФНС отчеты, перечисляет налоговые взносы.

Но в группу доходов физических лиц согласно Налоговому кодексу входит не только зарплата. Это еще и прибыль от акций, облигаций и других ценных бумаг, выигрышей, продажи недвижимости, получения ценных подарков. Об уплате налога с этих доходов необходимо беспокоиться самостоятельно. Если этого не сделать, государство может строго наказать.

За неуплату сбора положен штраф — 20% от непогашенной суммы. За каждый день просрочки начисляются пени. Налоговики имеют право обратиться в суд и взыскать задолженность, наложив арест на имущество или доход. Если речь идет об уклонении от уплаты в крупном размере, неплательщика могут привлечь к уголовной ответственности. Максимальное наказание — три года лишения свободы.

Что такое налоговая задолженность

Ежегодно сотрудники ФНС подсчитывают, какую сумму должен уплатить в бюджет гражданин, и направляют ему

уведомление.

В уведомлении указывают дату, до которой необходимо перечислить средства в бюджет. Если этого не сделать, через пять дней от срока уплаты формируется налоговая задолженность.

Налоговики закрывают глаза на незначительные просрочки. Погасить задолженность без штрафа и единой копейки пеней можно в течение трех месяцев с момента ее появления. Через три месяца ФНС направляет в адрес должника требование об уплате с указанием новой конечной даты. Если не погасить задолженность в течение восьми дней, к должнику применяются штрафные санкции.

К сожалению, нередки случаи, когда у человека нет личного кабинета на сайтах «Госуслуги»

или ФНС, а налоговое уведомление теряется на почте и не доходит до адресата. Тогда

налогоплательщик не знает о том, что должен государству, и не умышленно становится уклонистом

от уплаты сборов. От ответственности незнание не освобождает. Штрафы и пени начисляться все равно

будут, что станет неприятным сюрпризом, когда накопится крупная сумма.

Штрафы и пени начисляться все равно

будут, что станет неприятным сюрпризом, когда накопится крупная сумма.

Поэтому каждому важно знать, как проверить наличие задолженности. А для этого можно использовать ИНН.

Где можно узнать свой ИНН

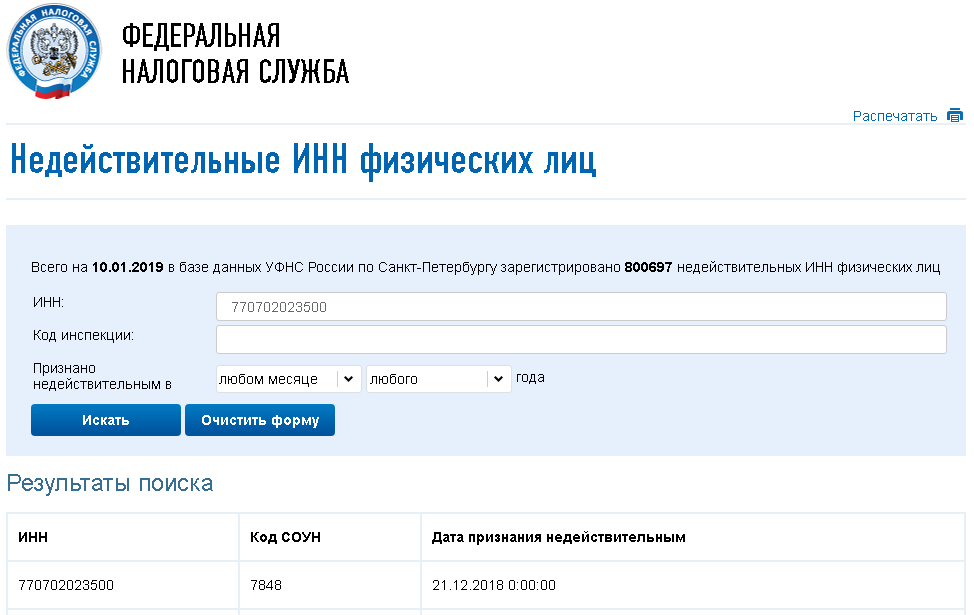

ИНН — это идентификатор налогоплательщика, индивидуальный номер, который налоговики присваивают каждому физическому и юридическому лицу. Он используется для контроля налоговых начислений и учета поступлений в бюджет от налогоплательщика.

Физлицам ИНН присваивают один раз и больше не меняют. Раньше это происходило при приеме на работу, при получении наследства, то есть в момент, когда у гражданина возникали налоговые обязательства перед государством. Сегодня — в момент регистрации ребенка в загсе и получения свидетельства о рождении.

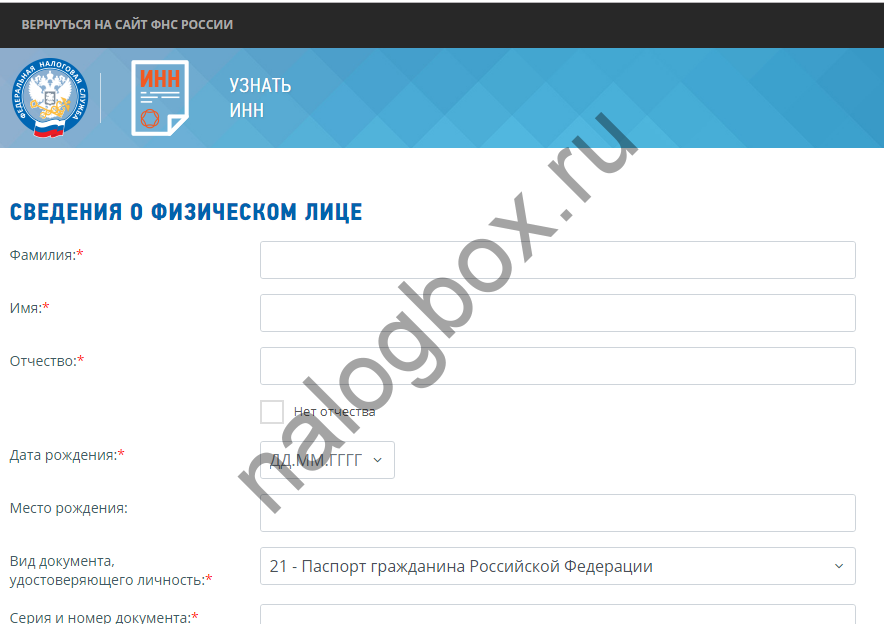

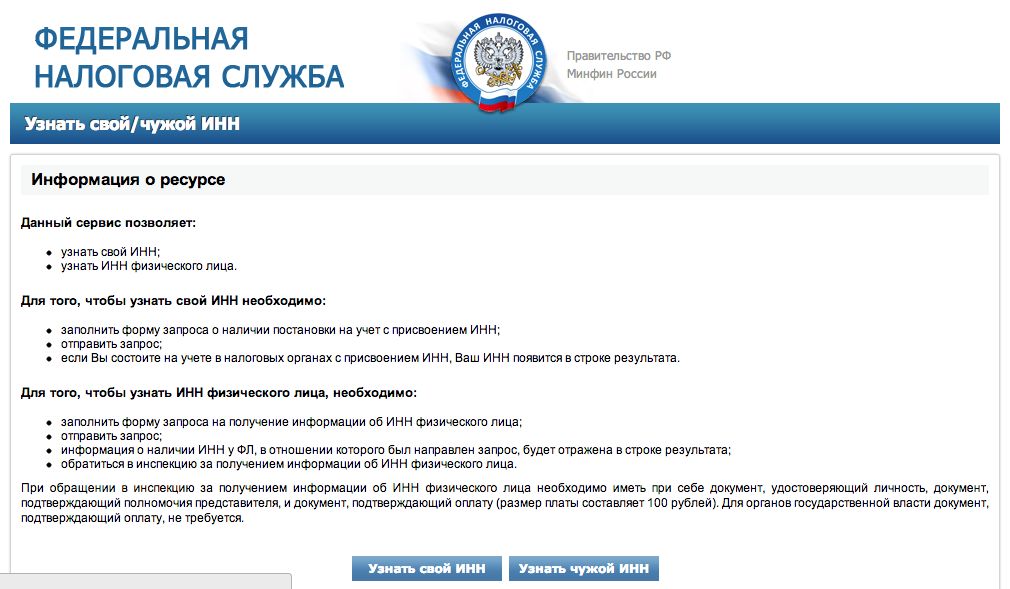

Специально обращаться за получением номера в налоговую не нужно. Если вы постоянно живете

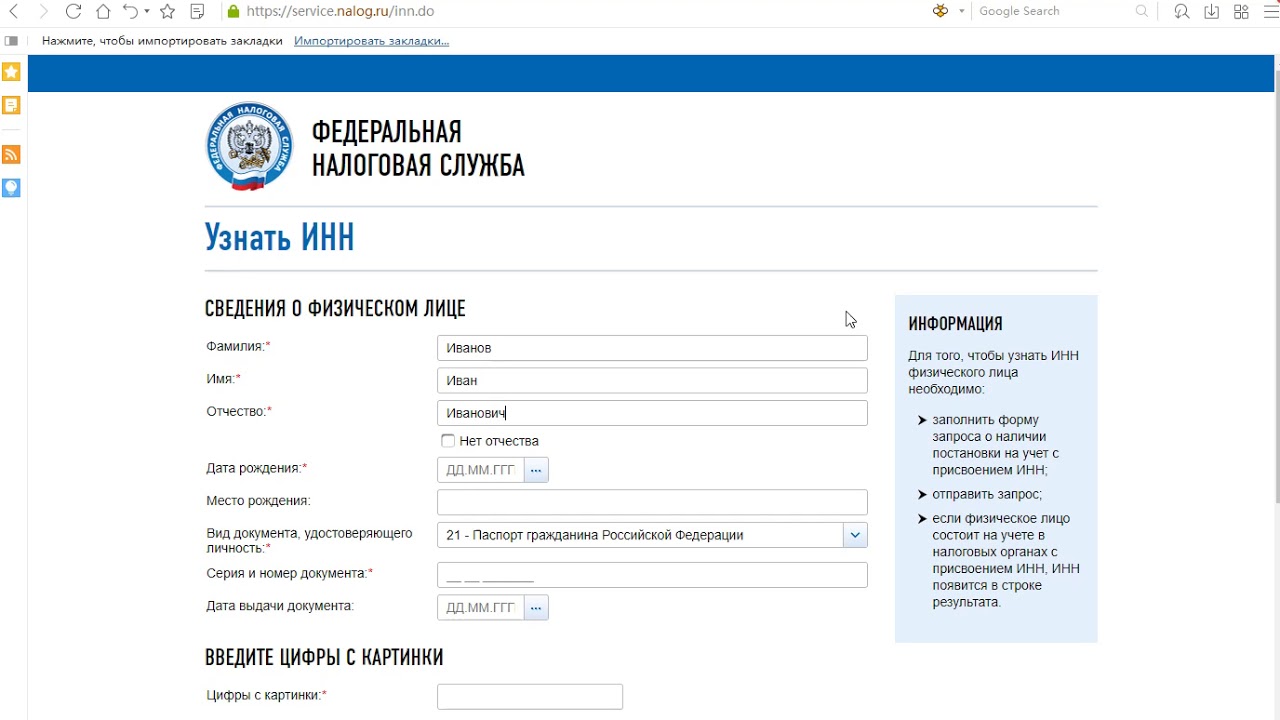

и работаете в России, он у вас точно есть. Найти данные по ИНН можно на сайте ФНС, для

этого достаточно заполнить заявку «Узнать

ИНН».

Как узнать налоги по ИНН для физических лиц

Можно обратиться в отделение налоговой службы в вашем городе. Предварительно придется записаться на прием, для этого есть сервис онлайн-записи. После этого в указанный день прийти к специалисту с паспортом.

Если недалеко от вашего дома или работы находится центр «Мои документы», можно пойти туда. С собой нужно взять паспорт, а при посещении заполнить заявление о признании конфиденциальности налоговых сведений.

В центре «Мои документы» вам предложат оформить заявку на получение уведомлений о платежах и задолженностях по электронной почте или SMS. Эта услуга бесплатна, и воспользовавшись ею, в будущем вы будете точно знать, когда и сколько должны платить государству.

Как узнать налоги по ИНН для физлиц удаленно

Если обращаться лично в эти службы нет времени или желания, можно воспользоваться онлайн-сервисами.

Госуслуги. Чтобы пользоваться

сервисом, нужен личный кабинет и подтвержденная учетная запись. Узнать налоги по ИНН без личного кабинета

на Госуслугах не получится. Подтвердить запись можно:

Узнать налоги по ИНН без личного кабинета

на Госуслугах не получится. Подтвердить запись можно:

- в центре обслуживания пользователей Госуслуг в вашем городе;

- в отделениях банков: Сбербанк, ВТБ, Тинькофф, Почта банк;

- отправив заявку из личного профиля Госуслуг на получение кода подтверждения личности по почте.

Если учетная запись подтверждена, после авторизации нужно заполнить заявку и указать ИНН. Информация появится в уведомлениях в личном кабинете. Таким способом можно получить сведения только о своих задолженностях как физлица.

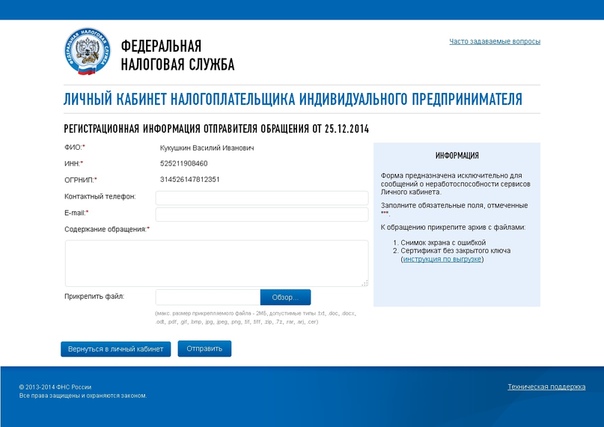

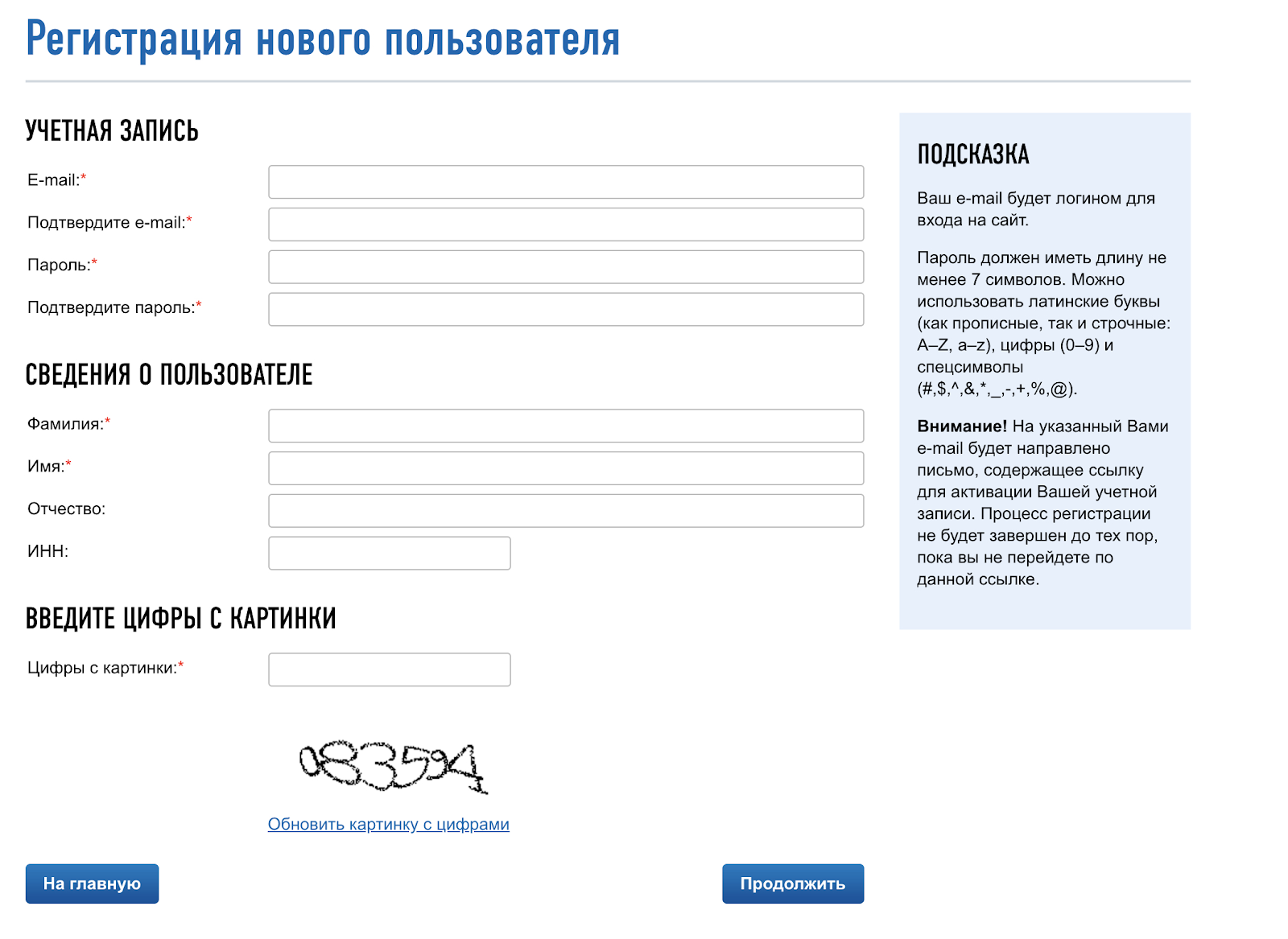

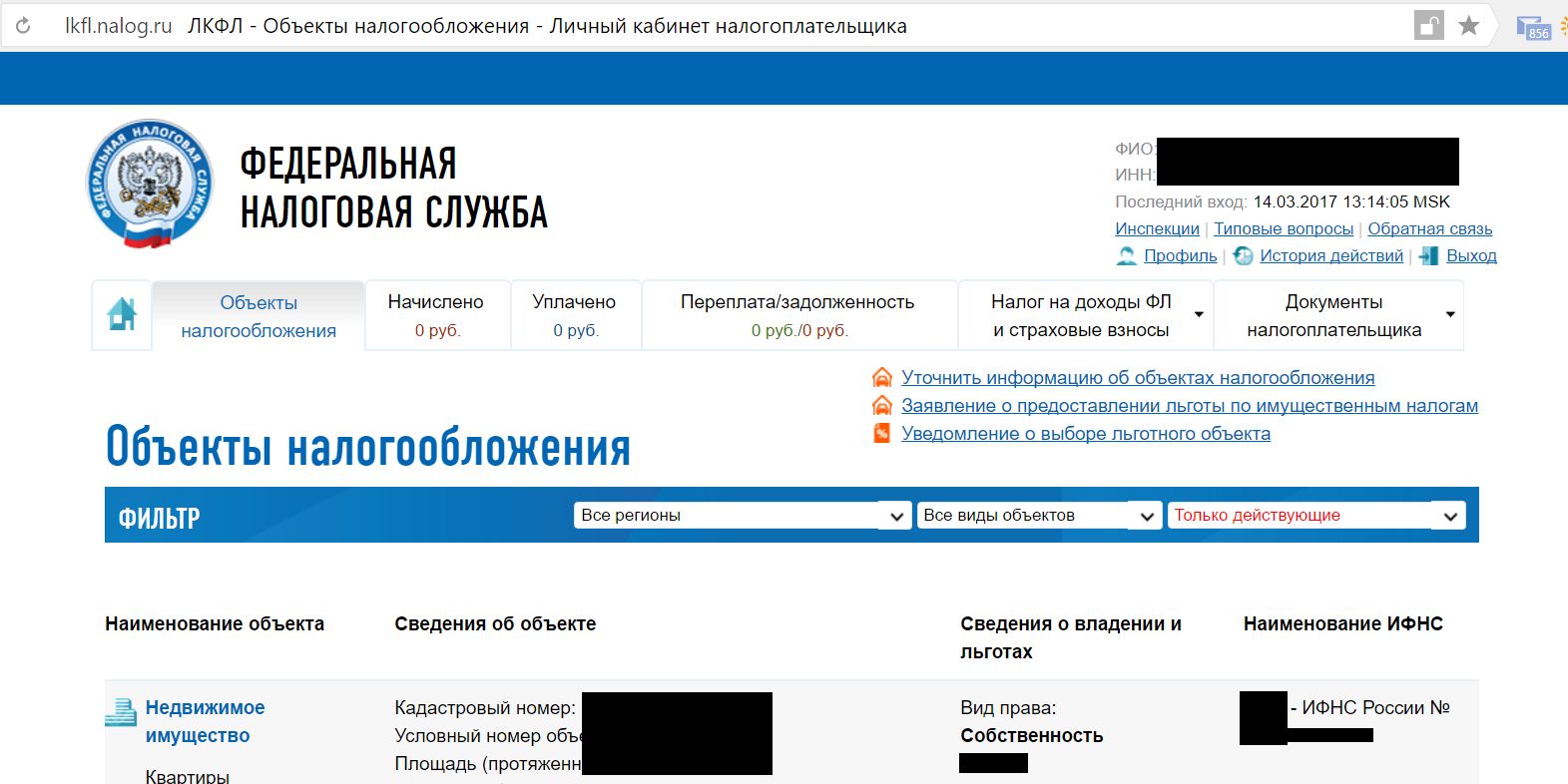

Личный кабинет налогоплательщика. Здесь можно проверить долги по ИНН сразу, без заявки. Уведомления от налоговой поступают без сбоев. И если вы что-то должны в бюджет, вам сообщат. Но и для использования этого сервиса нужна регистрация. Получить пароль и доступ в ЛК можно только после визита в налоговую.

Как проверить налоги по ИНН без регистрации

Если у вас нет времени посещать налоговую, а учетную запись на электронных порталах вы пока

не зарегистрировали, воспользуйтесь бесплатным сервисом «Автоналоги». Наш сайт поможет вам узнать налоги по ИНН без регистрации

и оплатить задолженность безопасно онлайн.

Наш сайт поможет вам узнать налоги по ИНН без регистрации

и оплатить задолженность безопасно онлайн.

Для этого введите в форму справа ваш ИНН и укажите электронный адрес. Через некоторое время на указанную почту поступит уведомление о существующих задолженностях. Вы можете погасить их тут же, без комиссии и переплат.

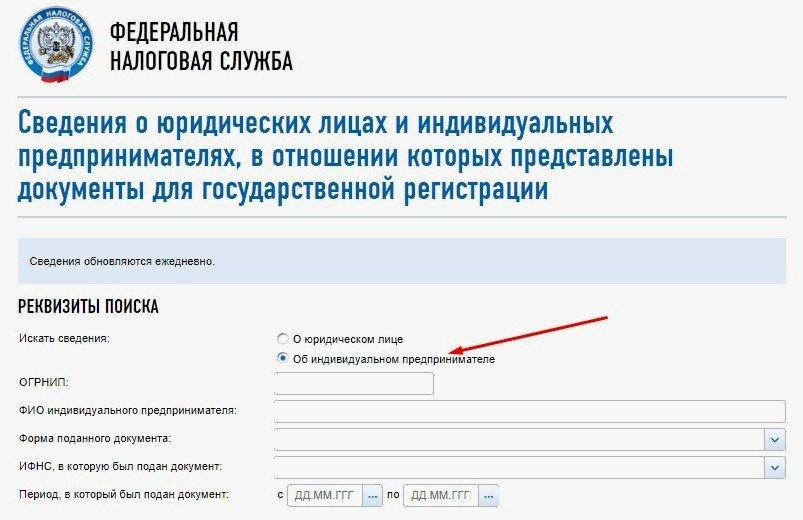

Как проверить налоги ИП по ИНН

Индивидуальные предприниматели не могут пользоваться своей учетной записью на портале Госуслуг для проверки налоговых задолженностей. Для этого ИП должен авторизоваться как физическое лицо, то есть нужно иметь зарегистрированную и подтвержденную учетную запись.

При наличии личного кабинета ИП на сайте ФНС сведения можно посмотреть там.

Как узнать налоги по ИНН для другого физического лица

Если вам нужно проверить налоговую задолженность ребенка или пожилого родителя, сделать это с помощью

официальных сервисов «Госуслуги» и «Личный кабинет налогоплательщика» не получится. Они не предоставляют информацию о третьих лицах, даже если вы родитель или официальный опекун.

Они не предоставляют информацию о третьих лицах, даже если вы родитель или официальный опекун.

Личный кабинет придется подключать в обычном режиме:

- регистрировать и подтверждать запись на «Госуслугах» для ребенка старше 14 лет, если у него уже есть паспорт и СНИЛС;

- регистрировать в налоговой по месту жительства «Личный кабинет налогоплательщика».

С помощью нашего сервиса вы можете получить эту информацию без регистрации и посещения налоговой службы. Для этого достаточно ввести ИНН человека, о котором нужны сведения, и ваш электронный адрес. Вы также можете погасить долг: с 2016 года платить налоги можно не только за себя, но и за третьих лиц.

Как узнать задолженность по налогам ИП — Эльба

Если у вас появится задолженность по налогам и вы с ней вовремя не разберётесь, придётся выплачивать штрафы и пени. Давайте посмотрим, как узнать о долге, чтобы вовремя его погасить.

Причины возникновения задолженности по налогам

Это происходит по вине предпринимателя или налоговой. ИП может:

ИП может:

- неправильно рассчитать и начислить сумму налога,

- ошибиться при заполнении декларации,

- неправильно заполнить платёжку при уплате налога и платёж потеряется.

Налоговая может ошибиться при проведении камеральной проверки.

Всем должникам налоговая отправляет требование об уплате задолженности. Но лучше не дожидаться этого момента, потому что за каждый день просрочки будут капать пени. Узнавайте о долге заранее, чтобы погасить его.

Способы проверки

1. Приехать в налоговую инспекцию лично и выяснить всё на месте

Перед посещением налоговой лучше записаться на приём, чтобы сэкономить время.

Преимущество этого способа — возможность получить информацию в день обращения. Но вам придётся:

- планировать свой день с учётом времени работы инспекции,

- тратить время на очередь, поиск нужного кабинета и оформление письменного запроса.

2. Запросить справку в налоговой

Если подаёте отчёты в электронном виде, очень удобно запросить справку в сервисе, через который отправляете отчётность. Так вы узнаете о состоянии расчётов с налоговой в течение трёх рабочих дней и без визитов.

Так вы узнаете о состоянии расчётов с налоговой в течение трёх рабочих дней и без визитов.

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Можно оформить и письменный запрос, но тогда придётся его отнести в налоговую лично, через представителя или отправить почтой.

Есть специальная форма запроса. Скачать форму

Налоговая получает запрос и в течение пяти рабочих дней оформляет справку на дату, указанную в запросе. Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

Форма справки

3.

Получить информацию через сервисы на ведомственных интернет-ресурсах

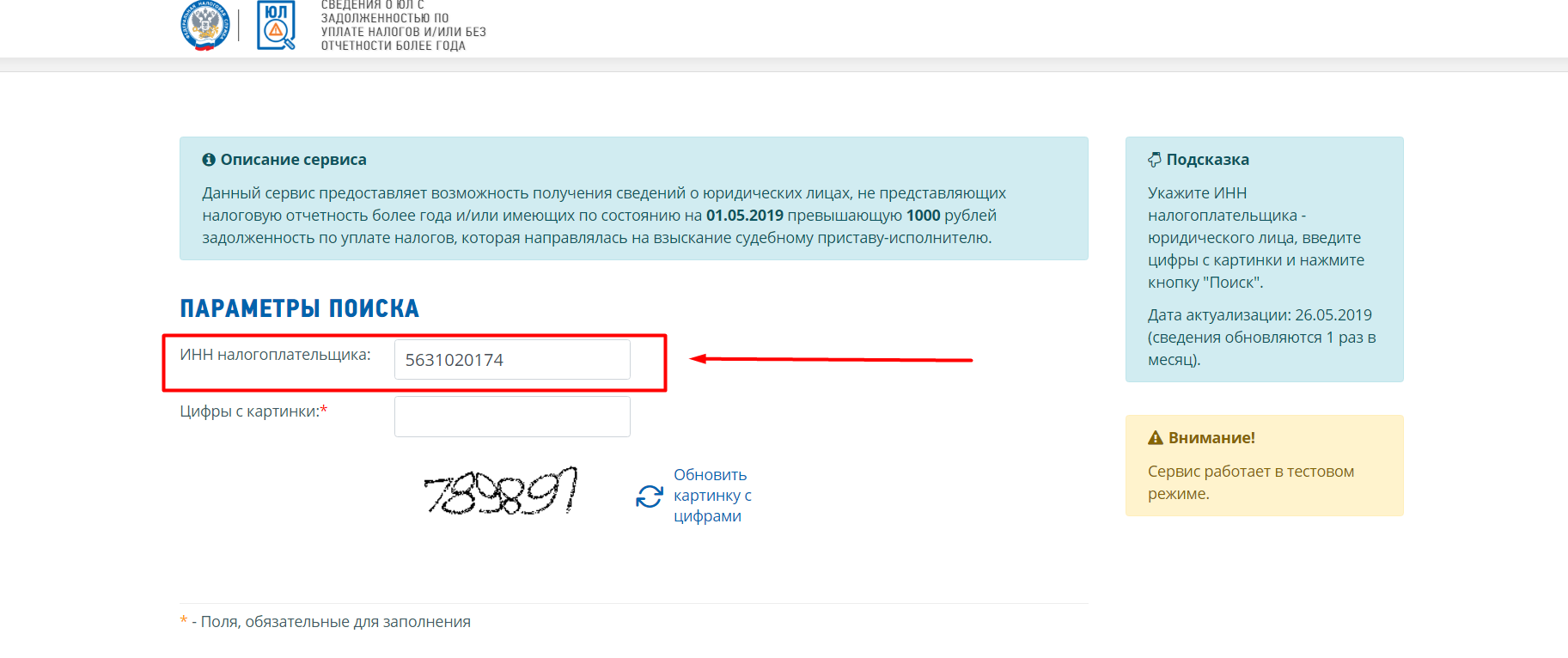

Получить информацию через сервисы на ведомственных интернет-ресурсахПроверить задолженность по налогам можно на сайте ФНС, портале госуслуг или в базе данных исполнительных производств ФССП.

Сайт ФНС

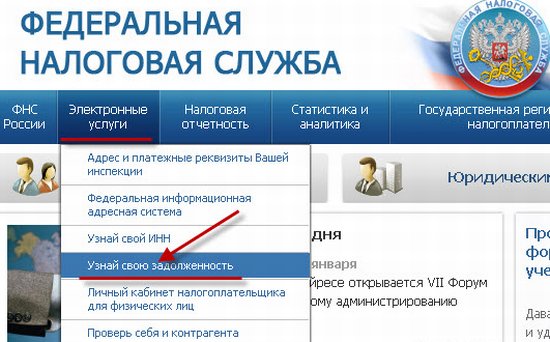

На сайте налоговой выберите сервис «Узнай свою задолженность».

Чтобы получить информацию, зарегистрируйте личный кабинет налогоплательщика или зайдите с помощью подтверждённой учётной записи на сайте Госуслуг.

Личный кабинет налогоплательщика можно зарегистрировать только при личном обращении в налоговую.

После авторизации в кабинете появится информация о долге по налогу, сумма пеней и штрафов.

Портал госуслуг

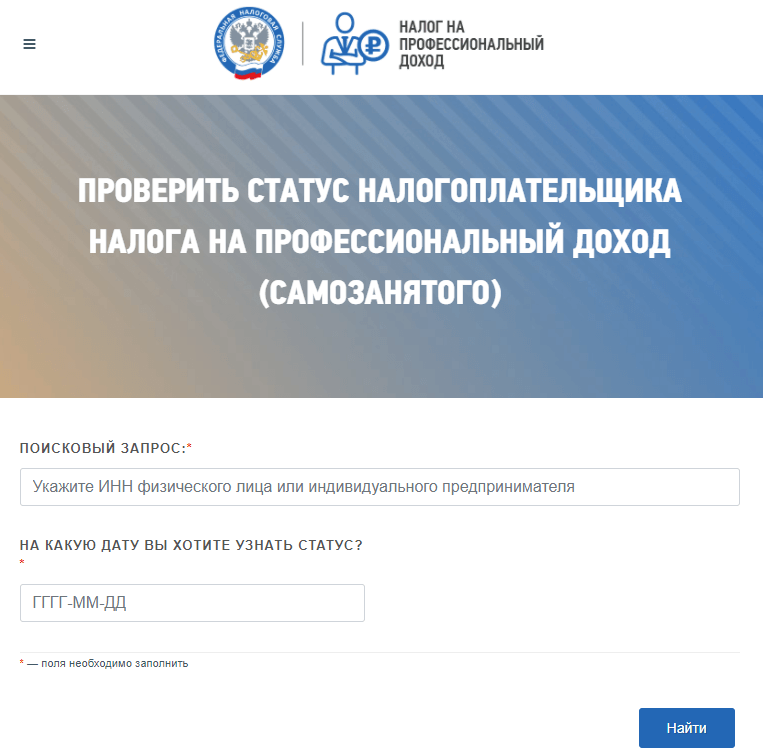

Тоже помогает узнать о своей задолженности. ИП может проверить свою задолженность по налогам под учётной записью физического лица. Авторизоваться как ИП и вводить ИНН не нужно.

База данных исполнительных производств ФССП

В базу попадают дела, над которыми приставы уже работают. Это происходит через некоторое время, поэтому сразу узнать о задолженности через этот сервис не получится.

Это происходит через некоторое время, поэтому сразу узнать о задолженности через этот сервис не получится.

Несмотря на то, что приставы могут без решения суда брать на себя исполнения требования налоговой инспекции, автоматически задолженность в их базу не попадает.

Если информация об индивидуальном предпринимателе появилась в их базе, нужно срочно погашать задолженность. Санкции ФССП доходят вплоть до описания и ареста имущества.

Для проверки задолженности не нужно вводить ИНН, достаточно указать в форме на сайте свои данные: фамилию, имя, отчество, регион и дату рождения.

Что делать, если вы не согласны с задолженностью

Может случиться так, что вы заплатили налоги, а инспекция присылает требование выплатить задолженность. Это могло произойти, потому что:

- вы допустили ошибку в декларации,

- вы неверно указали реквизиты, перечисляя налог,

- в налоговой произошёл сбой в базе и налог не был учтён,

- налоговая доначислила налоги после проведения камеральной проверки.

В этой ситуации нужно действовать так:

- Проверьте декларацию. На основе данных из неё налоговая начисляет налог. Налоговая база в декларации могла быть ошибочно завышена, поэтому налог увеличился. Если причина в этом, подготовьте уточнённую декларацию.

- Подготовьте платёжные поручения, которые подтверждают уплату налога. В них проверьте, верно ли указаны реквизиты: получатель, его ИНН и КПП, реквизиты банка и счёт получателя. Если в этой информации не допущено ошибок, то налоговая должна была получить платёж.

- Предоставьте налоговой платёжные поручения или отправьте копии заказным письмом.

Если задолженность возникла по вине налоговой инспекции, ошибку исправят в течение пяти рабочих дней.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Сервис подготовит отчётность, посчитает налоги и освободит время для полезных дел.

Что делать, если нет возможности оплатить задолженность

Не все предприниматели знают, что можно отсрочить дату выплаты налога или оплатить его в рассрочку.

Срок уплаты налога по отсрочке или рассрочке зависит от того, в бюджет какого уровня зачисляются налоги:

- если налог поступает в местный и региональный бюджет, то продолжительность отсрочки не должна превышать один год,

- если налог зачисляется в бюджет федерального уровня, то можно получить отсрочку на три года.

Отсрочка по страховым взносам также может быть предоставлена на три года. Задолженность можно оплатить либо частями, либо всей суммой. Порядок и условия предоставления отсрочки и рассрочки регулирует глава 9 части первой Налогового Кодекса и Приказ ФНС РФ от 16 декабря 2016 года ММВ-7-8/683@.

Чтобы получить рассрочку или отсрочку, напишите заявление и укажите:

- Налог или сбор, по которому требуется рассрочка или отсрочка.

- Сумму долга.

- Основание предоставления рассрочки или отсрочки.

- Примите обязательство выплатить проценты, которые начислят на сумму долга.

Предоставление отсрочки или рассрочки по уплате налога регулирует пункт 2 статьи 64 НК РФ. Писать заявление нужно, если

- Предпринимателю причинили ущерб в результате обстоятельств непреодолимой силы, вроде стихийных бедствий и технологических катастроф.

- Из бюджета вовремя не перечислили средства, например, не заплатили по госконтракту.

- После уплаты всей суммы налога появятся признаки банкротства предпринимателя.

- Имущество предпринимателя, за счёт которого можно взыскать задолженность по налогу, не покроет сразу всю сумму.

- Предприниматель занимается сезонным видом деятельности.

- Нет возможности уплатить все налоги, сборы, взносы, пени и штрафы до срока исполнения требования, направленного налоговой инспекцией.

Во всех перечисленных ситуациях предоставьте справки, заключения, обязательства, которые подтвердят основания для изменения сроков уплаты налогов и сборов.

Узнать долги по налогам, узнать по ИНН физических лиц, без регистрации, долг по транспортному и налогу ИП, сайт ФНС, сведения по налогам

Узнать долг по налогам по ИНН

Чтобы узнать долг по налогам по ИНН и оплатить задолженность, достаточно зайти на сайт Яндекс.Денег. Несмотря на популярность сервиса, ему по-прежнему не доверяют многие Россияне. В конце 2012 года систему ЯД выкупил Сбербанк, поэтому поводов для недоверия давно нет.

Содержание

Скрыть- Узнать долг по налогам по ИНН

- Как узнать долг по налогам физических лиц?

- Узнать долги по налогам без регистрации

- Узнать долги по налогам без ИНН

- Узнать долг по транспортному налогу

- Узнать долги по налогам ИП

- Может ли налоговая инспекция предоставить данные по налоговой задолженности?

- Сайт ФНС — как проверить налоговую задолженность

- Сайт гос.

услуг. Сведения по налогам

услуг. Сведения по налогам - Что делать, если обнаружилась задолженность по налогам?

В системе существует сервис, который называется «Налоги: Проверка задолженностей». После перехода в соответствующий раздел пользователь выбирает из двух видов поиска: по индексу документа или по ИНН. Чтобы узнать нужную информацию, достаточно перейти на подходящую вкладку, вбить номер в свободную графу под ней и нажать кнопку «Проверить».

Как узнать долг по налогам физических лиц?

Узнать долг по налогам физических лиц реально за несколько секунд. Удобная возможность запущена еще с 2013 года и инициативе Налоговой службы РФ. Достаточно перейти по адресу lk2.service.nalog.ru, чтобы с помощью ИНН узнать, сколько денег вы должны или не должны государственному бюджету на текущий момент. Проверка происходит в режиме онлайн. Сервис особенно удобен для граждан, которые хотят с точностью до копейки знать, какую сумму предстоит вычесть из заработной платы на погашение задолженности по всем обязательным налогам и сборам.

Если ИНН по каким-то причинам не известен, получить его можно в любом отделении налоговой службы РФ.

Узнать долги по налогам без регистрации

Россиянам не обязательно наносить визит в налоговую службу или составлять извещение для отправки по почте, чтобы узнать задолженность по транспортному, имущественному или любому другому обязательному налогу. С помощью сайтов gosuslugi.ru и nalog.ru получить нужную информацию можно в режиме онлайн после регистрации на указанных ресурсах. Но если и эти способы покажутся слишком сложными, существует еще один, более доступный вариант.

Чтобы узнать долги по налогам без регистрации, на сайте Яндекс.Деньги достаточно ввести собственный ИНН и проверить задолженность по налогам. Сервис также позволяет оплатить задолженность и получить электронную квитанцию.

Узнать долги по налогам без ИНН

В последнее время в рунете появилось достаточно много сайтов, которые предлагают узнать долги по налогам без ИНН. Для получения информации используется ФИО посетителя. Но насколько правдивыми окажутся данные проверки? В России наверняка найдется еще как минимум один или несколько людей с таким же именем, фамилией и отчеством. Подобные ресурсы также предлагают ввести данные, чтобы помочь пользователю получить ИНН. Узнать свой номер легко и с помощью государственных структур. А сообщать контактные данные третьим лицам по меньшей мере небезопасно. Зачем доверять сомнительным ресурсам, если есть проверенный государственный портал и Яндекс.Деньги, работающие под началом Сбербанка?

Но насколько правдивыми окажутся данные проверки? В России наверняка найдется еще как минимум один или несколько людей с таким же именем, фамилией и отчеством. Подобные ресурсы также предлагают ввести данные, чтобы помочь пользователю получить ИНН. Узнать свой номер легко и с помощью государственных структур. А сообщать контактные данные третьим лицам по меньшей мере небезопасно. Зачем доверять сомнительным ресурсам, если есть проверенный государственный портал и Яндекс.Деньги, работающие под началом Сбербанка?

Узнать долг по транспортному налогу

Чтобы узнать долг по транспортному налогу, требуется зайти в личный кабинет посредством ввода пароля и логина. В качестве логина необходимо использовать ИНН. Пароль выдают в налоговой инспекции. Его необходимо поменять на другой максимально быстро после получения. После перехода на вкладку «Объекты налогообложения» легко увидеть все объекты, с которых могут взыматься налоги и сборы. Речь идет о домах и квартирах, легковых автомобилях, лодках, земельных участках и другом подобном имуществе. Все данные по транспортному средству указаны в этом же разделе, поэтому провести сверку не трудно. Достаточно нажать на названии налоговой службы левой кнопкой мыши, чтобы получить информацию о часах приема и адресе.

Все данные по транспортному средству указаны в этом же разделе, поэтому провести сверку не трудно. Достаточно нажать на названии налоговой службы левой кнопкой мыши, чтобы получить информацию о часах приема и адресе.

Узнать долги по налогам ИП

Узнать долги по налогам ИП несложно после процесса ускоренной регистрации на государственном ресурсе. Без этой процедуры ответы на интересующие вопросы получить нереально. Перед тем, как вносить данные на сайте, необходимо получить специально разработанный бланк заявления в налоговой службе. После подачи заявления предприниматель получает регистрационную карту с необходимой информацией, которая поможет зарегистрироваться на сайте. Далее выбираем пункт «Личный кабинет для физлиц», где находятся несколько полезных ссылок. Одна их них называется «Узнать свою задолженность».

Может ли налоговая инспекция предоставить данные по налоговой задолженности?

Налоговая инспекция предоставляет данные по налоговой задолженности следующего характера:

- Сведения об уплаченных суммах, чтобы избежать повторной оплаты.

- Сведения о налогах, которые требуется оплатить в ближайшей перспективе.

- Данные о просроченных платежах.

- Информация о суммах, которую уже взыскали налоговые структуры, но поступление денег не зафиксировано.

Проверка задолженности по ИНН возможна в интернете. При обращении в налоговую службу требуется указать полное имя, номер свидетельства пенсионного страхования и дату рождения.

Сайт ФНС — как проверить налоговую задолженность

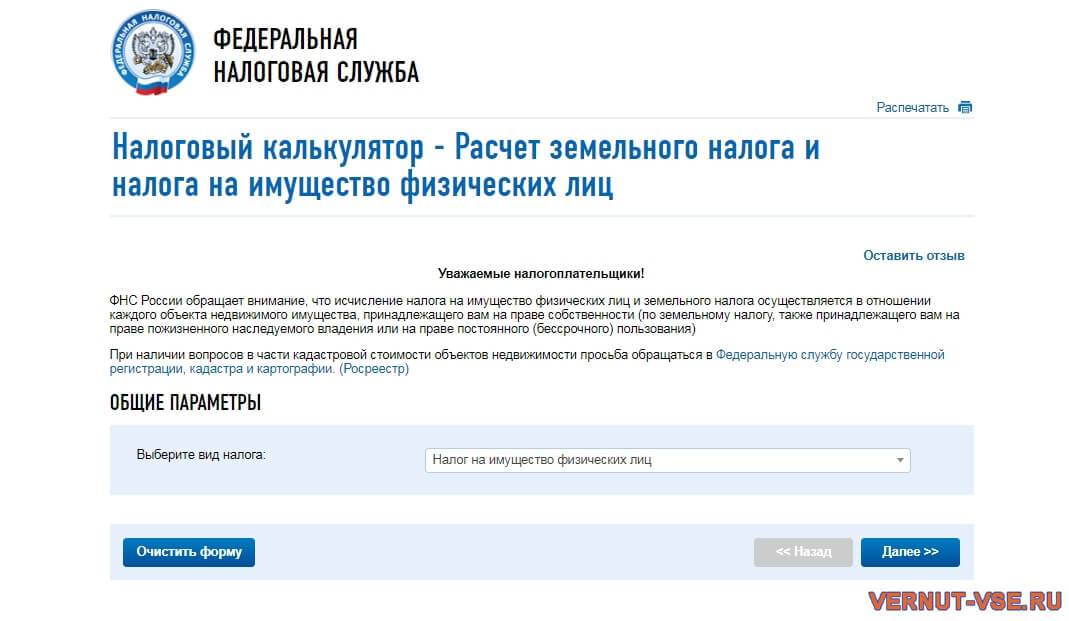

Чтобы проверить налоговую задолженность на сайте ФНС, удобнее всего воспользоваться сервисом «Узнай свою задолженность» на сайте nalog.ru. С помощью портала за считанные секунды удается получить информацию о НДФЛ, земельному, имущественному и транспортному налогу.

Для начала проверки потребуется ввести ИНН, ФИО, выбрать регион и ввести капчу (шесть цифр с экрана для дополнительной защиты). При отсутствии задолженности отобразиться сообщение соответствующего содержания. Если долги есть, отобразиться подробная информация по видам налогам и датам. Здесь же предусмотрена функция оплаты задолженности.

Здесь же предусмотрена функция оплаты задолженности.

Сайт гос. услуг. Сведения по налогам

Сравнительно недавно сведения по налогам предоставлял сайт ФНС РФ. Функция уплаты налогов была реализована там же. Но после резонансного журналистского расследования, результаты которого ударили по высокопоставленным чиновникам, сервис оперативно закрыли.

Теперь аналогичные функции реализованы на портале gosuslugi.ru. Для начала работы достаточно пройти несложную процедуру регистрации и войти в личный кабинет с помощью логина и пароля. Для этой цели потребуется использовать номер СНИЛС. Чтобы узнать и оплатить задолженность по налогам, в меню нужно выбрать пункт «Электронные услуги».

Что делать, если обнаружилась задолженность по налогам?

Задолженность по налогам на основании ИНН удобнее всего оплачивать через банк, с которым подписан договор о сотрудничестве. Эта возможность уже реализована на сайтах большинства коммерческих финансовых учреждений. Таким образом, в режиме онлайн реально не только узнать задолженность, но также погасить ее и получить подтверждающий документ. Важное значение имеет корректность заполнения данных. В случае ошибки платеж зависает на достаточно долгий срок или поступает в пользу другого лица. В последнем случае налог придется заплатить повторно. Добиваться возврата средств не имеет смысла.

Важное значение имеет корректность заполнения данных. В случае ошибки платеж зависает на достаточно долгий срок или поступает в пользу другого лица. В последнем случае налог придется заплатить повторно. Добиваться возврата средств не имеет смысла.

Задолженность по налогам физических лиц по фамилии

Основным налогом, которые уплачивают физлица, традиционно считается НДФЛ. Однако ответственность за его перечисление в бюджет целиком лежит на работодателе – источнике выплаты облагаемого налогом дохода. Он выступает в данной ситуации налоговым агентом. Если работодатель добросовестно относится к своим обязательствам, то долгов по НДФЛ у физлица, скорее всего, не будет.

Однако среднестатистический гражданин вполне может числиться плательщиком и других налогов, как минимум налога на имущество и транспортного налога. Квартира, машина, дачный участок – по всем этим объектам физлицо также обязано рассчитываться с бюджетом. Самостоятельного определения суммы налога в данном случае не требуется. Платеж необходимо перечислить на основании расчета, присланного налоговой инспекцией. Но часто квитанции просто не доходят. Это, впрочем, не означает, что сам налог не начислен. Получается, что гражданин самостоятельно вынужден отслеживать собственные налоговые обязательства. Об основных способах того, как и где узнать задолженность по налогам физических лиц, и пойдет речь в нашей статье.

Платеж необходимо перечислить на основании расчета, присланного налоговой инспекцией. Но часто квитанции просто не доходят. Это, впрочем, не означает, что сам налог не начислен. Получается, что гражданин самостоятельно вынужден отслеживать собственные налоговые обязательства. Об основных способах того, как и где узнать задолженность по налогам физических лиц, и пойдет речь в нашей статье.

Проверка задолженности по налогам физического лица в ИФНС

Традиционный и, пожалуй, всем известный способ узнать, нет ли у контролеров претензий, – обратиться непосредственно в налоговую инспекцию. Для этого нужен только паспорт гражданина РФ. Определяется задолженность по налогам физических лиц по фамилии и по индивидуальному номеру налогоплательщика, однако ИНН с собой иметь не обязательно – контролеры сами могут найти этот реквизит просто на основании ФИО и паспортных данных.

Если у физлица зарегистрирован ]]>личный кабинет налогоплательщика]]>, то данные о налоговых задолженностях он может отследить непосредственно на сайте ФНС. Для регистрации личного кабинета нужно предварительно обратиться в свою налоговую инспекцию. Вам выдадут одноразовый пароль с ограниченным сроком годности, который затем можно поменять на более удобный, логином же будет являться ИНН физлица.

Для регистрации личного кабинета нужно предварительно обратиться в свою налоговую инспекцию. Вам выдадут одноразовый пароль с ограниченным сроком годности, который затем можно поменять на более удобный, логином же будет являться ИНН физлица.

Задолженность по налогам физических лиц на сайте госуслуг

Данные по долгам перед бюджетом отражаются в личном кабинете сайта госуслуг. Проверка задолженности по налогам с привязкой к фамилии и ИНН осуществляется на сайте автоматически при входе, если у гражданина сохранены персональные данные в этом сервисе. Также на сайте можно проверить налог по ИНН физического лица, заказав отдельную электронную услугу, то есть заполнив необходимые поля и нажав кнопку «найти задолженность».

Для такого способа проверки долгов перед бюджетом необходимо знать свой ИНН. Если этот номер присвоен, но по какой-то причине неизвестен, например, утеряно само свидетельство, то уточнить его можно на ]]>сайте ФНС]]>, заполнив форму запроса с информацией по ФИО, дате и месте рождения и паспортными данными.

Найденный на сайте госуслуг долг можно тут же оплатить с помощью банковской карты.

Узнать задолженность по налогам по фамилии на сайте судебных приставов

Еще один способ уточнить собственную налоговую задолженность предоставляет ]]>сайт судебных приставов]]>. Собственно, на нем можно отыскать не только долги перед ИФНС, но и любые другие взыскания, при условии, что они были переданы в делопроизводство приставам.

На сайте осуществляется проверка задолженности по налогам по фамилии, дате рождения, а также с указанием города регистрации физлица. Иных данных для контроля задолженности не требуется.

Проверка задолженности через банк

Найти кредитную организацию, которая бы не предоставляла своим клиентам-держателям банковских карт интернет-доступ к счетам, сейчас, пожалуй, уже не удастся. Личный кабинет физлица является чем-то само собой разумеющимся. Расширяя спектр электронных услуг, многие банки подключили в том числе и возможность проверить задолженность по налогам по фамилии и прочим данным держателя карты. К таковым относится, к примеру, Сбербанк, в кабинете доступа к картам которого можно воспользоваться услугой поиска данных о долгах перед бюджетом по ИНН либо по индексу документа – УИН, который указывается на каждой квитанции с начисленной суммой налога, которую физлицу предъявляет ИФНС. Это довольно удобный способ, поскольку найденную задолженность можно сразу же оплатить со счета карты.

К таковым относится, к примеру, Сбербанк, в кабинете доступа к картам которого можно воспользоваться услугой поиска данных о долгах перед бюджетом по ИНН либо по индексу документа – УИН, который указывается на каждой квитанции с начисленной суммой налога, которую физлицу предъявляет ИФНС. Это довольно удобный способ, поскольку найденную задолженность можно сразу же оплатить со счета карты.

Аналогичные услуги предоставляют и большинство других крупных российских банков.

Когда долга уже нет: задержка обработки данных

Вне зависимости от того, как проверяется задолженность по налогам физических лиц, нужно помнить об одном важном моменте. Перечисленные суммы оплаты налогов и сборов должны поступить в бюджет, а ИФНС должна обработать данные. Таким образом, если сумма долга оплачена, это вовсе не означает, что на следующий день за физлицом уже будет числиться нулевая задолженность. Долг может остаться «висеть» еще на какое-то время, причем в зависимости от ресурса, через который информация проверяется, это время может немного отличаться.

Сайт госуслуг, например, сам выдает предупреждение о такой задержке обновления данных, призывая плательщика при повторном перечислении налогов самостоятельно отслеживать суммы, которые уже были перечислены. Но, естественно, связи между сайтом госуслуг и личными кабинетами банковских счетов нет, так что обмен информации о перечислениях происходит между ними лишь по факту обнуления самого долга, то есть только после того, как данные о том или ином платеже поступят в бюджет и будут обработаны налоговой инспекцией.

подача декларации через сайт ФНС

Воспользоваться личным кабинетом налогоплательщика на сайте ФНС могут не только ИП и ЮЛ, но и физические лица. Зарегистрировавшись на портале, ФЛ получают доступ к множеству функций для реализации своих прав и обязанностей..

Функции личного кабинета

Личный кабинет ФНС для физических лиц создан для получения и отправления документов и сведений

в налоговую инспекцию. После направления уведомления об использовании личного кабинета в ИФНС, гражданин

получает возможность быстро и удобно получать документы от налоговой.

После направления уведомления об использовании личного кабинета в ИФНС, гражданин

получает возможность быстро и удобно получать документы от налоговой.

Основные функции взаимодействия с налоговой находятся в разделе «Жизненные ситуации». Для проведения некоторых операций понадобится электронная подпись.Её также можно создать на сайте налоговой.

Личный кабинет предоставляет физическим лицам следующие функции:

Отправка обращений в ИФНС.

Обращения можно отправлять в налоговую инспекцию удалённо без обязательного визита. Инспекция обязана предоставлять ответы в личном кабинете, которые будут храниться в разделе «Сообщения из налогового органа».

Оплата налоговой задолженности

На странице «Мои налоги» представлены актуальные начисления, которые должен

уплатить налогоплательщик. Там же предоставлена информации о размере начисления и даты, до

которой налог необходимо погасить. Налогоплательщик может оплатить все виды налогов на

сайте. История начислений налогов находится в разделе «История операций».

Там же предоставлена информации о размере начисления и даты, до

которой налог необходимо погасить. Налогоплательщик может оплатить все виды налогов на

сайте. История начислений налогов находится в разделе «История операций».

Справки о доходах

В разделе «Доходы» налогоплательщик может получить справки по форме 2-НДФЛ. Также в соседней вкладке он может получить расчёты по страховым взносам.

Сведения об имуществе

В разделе «Имущество» налогоплательщик может ознакомится с информацией о

транспорте, земельных участках, недвижимостью, находящихся в личном владении. В этом же

разделе гражданин может подать заявление о предоставлении льготы по имущественным налогам

или сообщить об объекте, который отсутствует в личном кабинете.

В этом же

разделе гражданин может подать заявление о предоставлении льготы по имущественным налогам

или сообщить об объекте, который отсутствует в личном кабинете.

Декларация 3-НДФЛ

В соответствующем разделе можно подать 3-НДФЛ — налоговую декларацию физических лиц. Её можно заполнить онлайн, либо загрузить готовую. Также в этом разделе будет отображена история заявлений, в которой можно отслеживать их статус.

Кроме того, личный кабинет ФНС для физических лиц предлагает и другие операции:

распоряжение предоплатой, подача заявлений на льготы, запрос справки о состоянии расчётов, подача

заявление о доходе и т. д.

д.

Если налогоплательщик заметил ошибки в персональных данных, он может изменить их с помощью подачи заявления на уточнение данных в соответствующем разделе личного кабинета.

Как получить доступ к ЛК

Зарегистрироваться в личном кабинете можно тремя способами: с помощью учётной записи «Госуслуг», с помощью электронной подписи и непосредственной регистрации в ИФНС.

Регистрация с помощью «Госуслуг»

Перед регистрацией нужно обязательно создать учётную запись на сайте «Госуслуг» и подтвердить данные. Она будет использоваться как в процессе регистрации, так и при регулярной авторизации в личном кабинете ФНС.

Порядок действий:

Нажмите «Войти через госуслуги (ЕСИА)».

Введите данные аккаунта «Госуслуг» и нажмите «войти».

После проделанных действий вы будете авторизованы и сможете воспользоваться операциями в личном кабинете.

Регистрация с помощью электронной подписи

Физические лица могут получить доступ к личному кабинету с помощью электронной подписи. ЭП даёт доступ ко всем функциям личного кабинета и обладает высоким уровнем надёжности.

Ключи электронной подписи хранятся на специальной флешке — токене либо смарт-карте. Носитель ключа и будет использоваться для регистрации.

Носитель ключа и будет использоваться для регистрации.

Также сайт предлагает возможность создания и хранения ключа в защитной системе ФНС, что позволит использовать подпись даже на мобильных устройствах. Однако следует учитывать, что пароль на подпись может сохраниться в браузере.

Перед регистрацией налогоплательщик должен установить дополнительный плагин на компьютер. Сайт сам предложит скачать «КриптоПро ЭЦП Browser plug-in» в момент регистрации, если этот плагин не будет обнаружен на компьютере.

Электронную подпись предоставляют удостоверяющие центры ГК «Астрал». Для получения электронной подписи пользователь может использовать: «Астрал-ЭТ» и «1С-ЭТП» .

Регистрация в налоговой инспекции

Для регистрации в личном кабинете через ИФНС необходимо прийти в любое удобное

отделение налоговой инспекции, взяв с собой паспорт. Сотрудник налоговой зарегистрирует

налогоплательщика на сайте с помощью ИНН и выдаст пароль. Гражданин будет использовать эти данные

для доступа в личный кабинет.

Сотрудник налоговой зарегистрирует

налогоплательщика на сайте с помощью ИНН и выдаст пароль. Гражданин будет использовать эти данные

для доступа в личный кабинет.

Мобильное приложение

Федеральная налоговая служба предоставляет приложение «Налоги ФЛ» для Android и iOS. Мобильный клиент распространяется на бесплатной основе. Приложение имеет высокие оценки на обоих системах — 4,7 из 5 в Google Play и 4,9 из 5 в App Store, так как на нём регулярно выходят обновления, которые исправляют ошибки.Удобство приложения заключается в том, что оно предоставляет пользователям те же

функции, которые доступны в веб-версии личного кабинета для физических лиц.

Перед первым использованием мобильного клиента, приложение расскажет о своих главных плюсах:

Быстрая и простая оплата налогов и задолженностей, а также доступ к информации об объектах имущества, суммах дохода и страховых взносах.

Прямое обращение в налоговые органы без необходимости личного визита, возможность обмена документами в приложении и отслеживания их статуса.

Простой вход в систему с помощью отпечатка пальца (биометрия), если устройство поддерживает эту функцию.

Мгновенные уведомления, которые приходят в момент начисления

налогов.

Авторизация в «Налоги ФЛ» проходит с помощью логина (ИНН) и пароля от личного кабинета. Также можно войти с помощью биометрии или через портал Госуслуг.

ФНС предоставляет удобный личный кабинет для физических лиц, которые включает в себя множество полезных функций. Благодаря им, граждане сокращают походы в налоговую инспекцию, проводя большинство операций с компьютера, ноутбука, планшета или смартфона.

Налоги физических лиц 2020 — проверить и оплатить по ИНН

По ИНН или СНИЛС

По номеру документа (УИН)

Искать»Нажимая кнопку «Искать», Вы даёте согласие на обработку персональных данных, в соответствии с Федеральным законом от 27. 07.2006 N152-Ф3 «О персональных данных»

07.2006 N152-Ф3 «О персональных данных»

* Поиск производится в ГИС ГМП.

Проверка начислений проводится по базе «Государственной информационной системы о государственных и муниципальных платежах» (сокращенно – ГИС ГМП). Поиск начислений можно осуществить по по ИНН, СНИЛС или индексу документа (УИН). Регистрация не требуется.

В случае обнаружения текущих начислений или задолженностей, вы можете сразу же оплатить их, в качестве платежного средства принимаются банковские карты MasterCard, Visa, МИР.

Для поиска текущих начислений ФНС и задолженностей необходим номер одного из следующих документов::

- ИНН — Идентификационный номер налогоплательщика

- СНИЛС — Страховой номер индивидуального лицевого счета в Пенсионном фонде России.

Номер СНИЛС вводится без дефисов и пробелов, только цифры.

Номер СНИЛС вводится без дефисов и пробелов, только цифры. - УИН или индекс документа — номер уведомления ФНС о начисленных налогах

По ИНН или СНИЛС можно узнать только задолженность, т.е., начисления, которые не были уплачены в установленный законодательством срок. Текущие начисления ФНС можно узнать только по УИН.

После внесения данных в поля формы поиска нажмите кнопку «ИСКАТЬ». Поиск может продолжаться длительное время, пожалуйста, дождитесь результата.

Справочная информация

Ниже представлены ответы на частые вопросы по начислениям ФНС для физических лиц. Если Вы не нашли ответ на свой вопрос – присылайте его через форму обратной связи.

Какие налоги должны уплачивать физические лица?

Имущественные. Это транспортный, земельный и налог на имущество. Их начисляют владельцам машин, земельных участков или недвижимости.

Налог на доходы. Когда вы получаете зарплату, вам начисляют НДФЛ — 13% от суммы дохода. В некоторых случаях НДФЛ нужно начислить и заплатить самостоятельно. Например, при продаже имущества или при получении в подарок недвижимости не от родственника.

В некоторых случаях НДФЛ нужно начислить и заплатить самостоятельно. Например, при продаже имущества или при получении в подарок недвижимости не от родственника.

Как узнать свой ИНН?

На сайте ФНС налог.ру — https://service.nalog.ru/inn.do можно узнать ИНН по паспортным данным физического лица.

Можно ли узнать налог на землю по кадастровому номеру?

Нет, такой возможности не существует. Данный налог можно узнать только по ИНН владельца земельного участка или УИН.

В какой срок необходимо произвести уплату начислений ФНС для физлиц в 2021 году

В соответствии с Налоговым кодексом РФ, налоги должны быть уплачены не позднее 1-го декабря года, следующего за истекшим налоговым периодом. Таким образом, срок уплаты наичслений за 2020 год: до 1-го декабря 2021 года включительно. Со второго декабря 2021 года начнется начисление пени.

Что будет если не оплачивать налоги?

Пеня. Если начисленный налог не уплачен вовремя, он превращается в задолженность. На эту сумму начисляется пеня — ее считают из расчета 1/300 ставки ЦБ за каждый день просрочки. п. 1 ст. 75 НК

Штраф. Также ФНС может начислить штраф — 20%. А если докажет, что вы не уплатили или занизили налог умышленно, то начислят 40% от недоимки.

п. 1 ст. 113, ст. 122 НК

Требование. Если налог не уплачен вовремя, ИФНС пришлет требование. Там будут указаны суммы недоимки, пеня и срок, до которого нужно погасить задолженность.

Взыскание. Если не заплатить налог даже после требования, начнется процедура взыскания. Представитель ИФНС обратится в суд за судебным приказом. Это упрощенный порядок взыскания, когда не нужно вызывать налогоплательщика и запрашивать у него документы. Судья единолично рассматривает заявление и выносит судебный приказ. Он имеет силу исполнительного листа — например, его можно отнести в банк или к приставам, чтобы списать деньги с вашего счета.

п. 1 ст. 48 НК

Как узнать УИН налогового начисления?

Каждый год ФНС рассылает по почте уведомления, вместе с квитанцией на оплату. УИН обозначается как индекс документа, состоит из 20-ти цифра и располагается вверху квитанции.

Если вы не получили уведомление ФНС, то его можно посмотреть в личном кабинете налогоплательщика или получить при личном обращении в ИФНС.

идентификационных номеров налогоплательщиков (ИНН) | Налоговая служба

Идентификационный номер налогоплательщика (ИНН) — это идентификационный номер, используемый Налоговой службой (IRS) при соблюдении налогового законодательства. Он выдается Администрацией социального обеспечения (SSA) или IRS. Номер социального страхования (SSN) выдает SSA, тогда как все остальные TIN выдает IRS.

Идентификационные номера налогоплательщика

- Номер социального страхования «SSN»

- Идентификационный номер работодателя «EIN»

- Индивидуальный идентификационный номер налогоплательщика «ИНН»

- Идентификационный номер налогоплательщика для U.С. Усыновления «АТИН»

- Регистрационный номер налогоплательщика «ПТИН»

Нужен ли он мне?

ИНН должен указываться в декларациях, выписках и других налоговых документах. Например, необходимо указать номер:

- При подаче налоговой декларации.

- При обращении за льготами по соглашению.

ИНН должен быть указан в свидетельстве об удержании, если бенефициарный собственник требует любое из следующего:

- Льготы по налоговому соглашению (кроме доходов от обращающихся ценных бумаг)

- Освобождение от эффективно связанного дохода

- Освобождение от уплаты определенных аннуитетов

При подаче заявления об освобождении от уплаты налогов для иждивенца или супруга

Как правило, вы должны указать в своей индивидуальной налоговой декларации номер социального страхования (SSN) любого лица, в отношении которого вы подаете заявление об освобождении от налогов.Если ваш иждивенец или супруг (а) не имеет и не имеет права на получение SSN, вы должны указать ITIN вместо SSN. Вам не нужен SSN или ITIN для ребенка, который родился и умер в том же налоговом году. Вместо SSN или ITIN приложите копию свидетельства о рождении ребенка и напишите Died в соответствующей строке налоговой декларации.

Как получить ИНН?

SSN

Вам нужно будет заполнить форму SS-5, заявление на получение карты социального обеспечения в формате PDF (PDF).Вы также должны предоставить доказательства своей личности, возраста и гражданства США или законного иностранного статуса. Для получения дополнительной информации посетите веб-сайт Администрации социального обеспечения.

Форму SS-5 также можно получить, позвонив по телефону 1-800-772-1213 или посетив местный офис социального обеспечения. Эти услуги бесплатны.

EIN

Идентификационный номер работодателя (EIN) также известен как федеральный налоговый идентификационный номер и используется для идентификации хозяйствующего субъекта. Он также используется имениями и трастами, имеющими доход, который необходимо указывать в форме 1041, U.S. Налоговая декларация о доходах от имущества и трастов. См. Идентификационные номера работодателя для получения дополнительной информации.

Следующая форма доступна только для работодателей, расположенных в Пуэрто-Рико, Solicitud de Número de Identificación Patronal (EIN) SS-4PR PDF (PDF).

ИНН

ITIN или индивидуальный идентификационный номер налогоплательщика — это номер для налоговой обработки, доступный только для определенных иностранцев-нерезидентов и резидентов, их супругов и иждивенцев, которые не могут получить номер социального страхования (SSN).Это 9-значное число, начинающееся с цифры «9», в формате SSN (NNN-NN-NNNN).

Чтобы получить ITIN, вы должны заполнить форму IRS W-7, заявление IRS для получения индивидуального идентификационного номера налогоплательщика. Форма W-7 требует документов, подтверждающих иностранный / иностранный статус и истинную личность каждого человека. Вы можете отправить документацию вместе с формой W-7 по адресу, указанному в инструкциях к форме W-7, предъявить ее в офисах IRS или обработать вашу заявку через агента по приему, уполномоченного IRS.Форма W-7 (SP), Solicitud de Número de Identificación Personal del Contribuyente del Servicio de Impuestos Internos, доступна для использования носителями испанского языка.

Агенты по приему — это юридические лица (колледжи, финансовые учреждения, бухгалтерские фирмы и т. Д.), Которые уполномочены IRS оказывать помощь заявителям в получении номеров ITIN. Они просматривают документацию заявителя и направляют заполненную форму W-7 в IRS для обработки.

ПРИМЕЧАНИЕ : Вы не можете претендовать на кредит заработанного дохода, используя ITIN.

Иностранные лица, являющиеся физическими лицами, должны подать заявление на получение номера социального страхования (SSN, если разрешено) в форме SS-5 в Администрацию социального обеспечения или должны подать заявление на получение индивидуального идентификационного номера налогоплательщика (ITIN) в форме W-7. Начиная с этого момента, каждый заявитель ITIN должен теперь:

Подать заявление, используя обновленную форму W-7, Заявление на получение индивидуального идентификационного номера налогоплательщика в IRS; и

Приложите федеральную налоговую декларацию к форме W-7.

Кандидаты, отвечающие одному из исключений из требования о подаче налоговой декларации (см. Инструкции к форме W-7), должны предоставить документацию, подтверждающую исключение.

Новые правила W-7 / ITIN были выпущены 17 декабря 2003 г. Краткое изложение этих правил см. В новой форме W-7 и инструкциях к ней.

Более подробную информацию об ITIN можно найти по адресу:

АТИН

Идентификационный номер налогоплательщика при усыновлении (ATIN) — это временный девятизначный номер, который выдается IRS лицам, которые находятся в процессе юридического принятия U.S. ребенок-гражданин или постоянно проживающий ребенок, который не может получить SSN для этого ребенка вовремя, чтобы подать свою налоговую декларацию.

Форма W-7A, Заявление на получение идентификационного номера налогоплательщика для ожидающих усыновлений в США, используется для подачи заявления на получение ATIN. ( ПРИМЕЧАНИЕ: Не используйте форму W-7A, если ребенок не является гражданином или резидентом США.)

ПТИН

Начиная с 1 января 2011 г., если вы платный составитель налоговых деклараций, вы должны использовать действительный идентификационный номер налогоплательщика (PTIN) в составляемых вами декларациях.Использование PTIN больше не является необязательным. Если у вас нет PTIN, вы должны получить его, используя новую систему регистрации IRS. Даже если у вас есть PTIN, но вы получили его до 28 сентября 2010 г., вы должны подать заявление на получение нового или обновленного PTIN, используя новую систему. Если вся ваша аутентификационная информация совпадает, вам может быть выдан тот же номер. У вас должен быть PTIN, если вы для получения компенсации готовите всю или практически всю федеральную налоговую декларацию или требование о возмещении.

Если вы не хотите подавать заявление на получение PTIN через Интернет, используйте форму W-12, Заявление на получение идентификационного номера налогоплательщика IRS.Обработка бумажной заявки займет 4-6 недель.

Если вы являетесь иностранным составителем налоговой декларации и не можете получить номер социального страхования США, ознакомьтесь с инструкциями в разделе «Новые требования к составителям налоговой декларации: часто задаваемые вопросы».

Иностранные лица и идентификационные номера работодателя IRS

Иностранные юридические лица, не являющиеся физическими лицами (например, иностранные корпорации и т. Д.), Которые должны иметь федеральный идентификационный номер работодателя (EIN), чтобы требовать освобождения от удержания из-за налогового соглашения (заявлено в форме W-8BEN). ), необходимо подать форму SS-4 «Заявление на получение идентификационного номера работодателя» в Налоговую службу, чтобы подать заявку на получение такого EIN.Те иностранные организации, которые подают форму SS-4 с целью получения EIN, чтобы требовать освобождения от налогового соглашения и которые в противном случае не имеют требований подавать декларацию о доходах в США, налоговую декларацию о занятости или акцизную налоговую декларацию, должны соблюдать следуя особым инструкциям при заполнении формы SS-4. При заполнении строки 7b формы SS-4 заявитель должен написать «N / A» в блоке, запрашивающем SSN или ITIN, если у заявителя уже есть SSN или ITIN. При ответе на вопрос 10 формы SS-4 кандидат должен отметить блок «другой» и сразу после него написать или ввести одну из следующих фраз, как наиболее подходит:

«Только для целей W-8BEN»

«Только для целей налогового соглашения»

«Требуется в соответствии с Рег.1.1441-1 (e) (4) (viii) «

» 897 (i) Выборы «

Если вопросы с 11 по 17 формы SS-4 не относятся к заявителю, поскольку он не имеет требований к подаче налоговой декларации в США, такие вопросы должны быть помечены как «N / A». Иностранная организация, заполняющая форму SS-4 описанным выше способом, должна быть внесена в записи IRS как не имеющая требований к подаче налоговых деклараций США. Однако, если иностранное юридическое лицо получает письмо от IRS с просьбой подать налоговую декларацию США, иностранное юридическое лицо должно немедленно ответить на письмо, заявив, что оно не обязано подавать какие-либо U.С. налоговые декларации. Отсутствие ответа на письмо IRS может привести к процедурной оценке налогов со стороны IRS в отношении иностранного юридического лица. Если позднее иностранное юридическое лицо обязано подать налоговую декларацию в США, иностранное юридическое лицо не должно подавать заявку на новый EIN, а должно вместо этого использовать EIN, который был впервые выдан во всех налоговых декларациях США, поданных после этого.

Чтобы ускорить выдачу EIN для иностранного юридического лица, позвоните по телефону (267) 941-1099. Это не бесплатный звонок.

Ссылки / связанные темы

Индивидуальный идентификационный номер налогоплательщика | Налоговая служба

Важные напоминания

- Срок действия вашего ITIN может истечь до того, как вы подадите налоговую декларацию в 2021 году.Срок действия всех номеров ITIN, которые не использовались в федеральной налоговой декларации хотя бы один раз за последние три года, истекает 31 декабря 2020 года. Кроме того, все ITIN, выданные до 2013 года со средними цифрами 88 (пример: (9XX-88-XXXX), истекают через Срок действия подписок со средними цифрами 90, 91, 92, 94, 95, 96, 97, 98 или 99, которые были назначены до 2013 года и которые еще не были продлены, также истечет в конце этого года.

- Если вам необходимо подать налоговую декларацию в 2020 году, IRS рекомендует вам подать форму W-7, Заявление на получение индивидуального идентификационного номера налогоплательщика IRS или Formulario W-7 (SP), Solicitud de Número del Identificación Personal del Contribuyente del Servicio de Impuestos Internos, теперь обновите свой ITIN.Напоминаем, что номера ITIN со средними цифрами 70, 71, 72, 73, 74, 75, 76, 77, 78, 79, 80, 81, 82, 83, 84, 85, 86 или 87 истекли в 2016, 2017. , 2018 или 2019 также можно продлить.

- Для получения дополнительной информации см. Информационный бюллетень ITIN в формате PDF.

- Вместе с формой W-7 вам необходимо:

- приложите оригинальные документы, удостоверяющие личность, или заверенные копии, выданные агентством, и любые другие необходимые приложения.

- выберите причину, по которой вам нужен ITIN, как указано в инструкциях к формам W-7 и W-7 (SP).

Примечание: Как правило, налоговая декларация не требуется при подаче заявления на продление, однако супруги и иждивенцы не могут продлить предварительное продление. Они могут продлить свой ITIN только при подаче индивидуальной налоговой декларации, или кто-то другой подает индивидуальную налоговую декларацию с требованием получения разрешенной налоговой льготы (например, родитель-иждивенец, имеющий право основного налогоплательщика претендовать на статус главы семьи).

Что такое ИНН?

Индивидуальный идентификационный номер налогоплательщика (ITIN) — это номер налоговой обработки, выдаваемый налоговой службой.IRS выдает ITIN лицам, которые должны иметь идентификационный номер налогоплательщика США, но не имеют и не имеют права на получение номера социального страхования (SSN) от Управления социального обеспечения (SSA).

Для чего используется ITIN?

IRS выдает ITIN, чтобы помочь физическим лицам соблюдать налоговое законодательство США и предоставить средства для эффективной обработки и учета налоговых деклараций и платежей для лиц, не имеющих права на получение номеров социального страхования. Они выдаются независимо от иммиграционного статуса, поскольку иностранцы-резиденты и иностранцы-нерезиденты могут иметь U.S. требование подачи или отчетности в соответствии с Налоговым кодексом. Номера ITIN не служат ни для каких целей, кроме федеральной налоговой отчетности.

ITIN не соответствует :

- Разрешить работу в США

- Обеспечьте право на получение пособия по социальному обеспечению

- Квалифицировать иждивенца для целей получения налоговой льготы

Нужен ли мне ITIN?

Относится ли к вам следующее?

- У вас нет SSN и вы не имеете права на его получение, а также

- У вас есть требование предоставить федеральный налоговый идентификационный номер или подать федеральную налоговую декларацию, а

- Вы находитесь в одной из следующих категорий:

- Иностранец-нерезидент, который должен подать U.S. налоговая декларация

- Иностранец-резидент США, который (в зависимости от количества дней нахождения в Соединенных Штатах) подает налоговую декларацию США

- Иждивенец или супруг (а) гражданина США / иностранца-резидента

- Иждивенец или супруг (а) иностранца-нерезидента, обладающего визой

- Иностранец-нерезидент, претендующий на льготу по налоговому соглашению

- Иностранный студент, профессор или исследователь, не проживающий в стране, подающий налоговую декларацию в США или требующий исключения

Если да, то вы должны подать заявление на получение ITIN.

Нужно ли мне продлевать ITIN?

Если вам необходимо подать налоговую декларацию в 2021 году, а ваш ITIN истек или истечет до того, как вы подадите заявку в 2021 году, IRS рекомендует вам подать заявку на продление сейчас, чтобы предотвратить возможные задержки в обработке вашей налоговой декларации. Если вы используете истекший ITIN в налоговой декларации США, она будет обработана и обработана как своевременно поданная, но без каких-либо изъятий и / или заявленных кредитов, и в это время не будет выплачиваться возврат. Вы получите уведомление о задержке любого возмещения и о том, что срок действия ITIN истек.

Поиск EIN: как найти свой собственный и чужой EIN

Идентификационный номер работодателя (EIN) похож на номер социального страхования (SSN) для бизнеса. IRS присваивает EIN любому бизнесу, включая индивидуальное предприятие, которое имеет право на его получение. EIN не всегда необходимы, но мы расскажем, почему он может принести пользу вашему бизнесу и как выполнить поиск EIN, если вы не можете найти свой.

Что такое EIN и как его получить?

EIN служит уникальным идентификатором вашей компании и в основном используется в налоговых целях.IRS требует, чтобы любой зарегистрированный бизнес, в котором есть сотрудники, являлся корпорацией или партнерством, имел их. Ваш EIN служит основным идентификатором компании для правительства. Его также часто называют «идентификационный номер налогоплательщика (ИНН)», «номер 95» или «федеральный налоговый номер». Часто используется по следующим причинам:

Подача заявки на EIN очень проста; это можно сделать онлайн в течение нескольких минут на веб-сайте IRS через форму SS-4.

Мы рекомендуем предприятиям как можно скорее подавать заявку на получение EIN, поскольку он имеет решающее значение для основных бизнес-функций.Вам не нужен EIN, если вы единственный сотрудник, но если вы хотите быстро масштабировать свой бизнес, наличие EIN на раннем этапе только полезно.

Заполнение онлайн-SS-4 является самым быстрым, но у вас также есть эти варианты, если вы проживаете в штате США или округе Колумбия:

- Факс: (855) 641-6935

- Mail: Internal Revenue Service, Attn: EIN Operation, Cincinnati, OH 45999

Если вы являетесь международным заявителем и не имеете законного проживания в США.S., вы можете подать заявку на получение EIN одним из следующих способов:

- Телефон: (267) 941-1099

- Факс: (855) 215-1627, если в США, или (304) 707-9471, если за пределами США.

- Mail: Отправьте форму SS-4 по адресу: Internal Revenue Service, Attn: EIN International Operation, Cincinnati, OH 45999

Если вы звоните, чтобы запросить EIN, заранее заполните форму SS-4, чтобы подготовить ответы на вопросы, которые задаст агент.Если вы подаете заявку по факсу или почте, форма SS-4 будет той формой, которую вы отправляете. Эти методы занимают гораздо больше времени, чем подача заявки через Интернет — в то время как отправка по факсу может привести к получению EIN в течение трех дней, отправка заявлений по почте может занять четыре недели. процесс.

После получения EIN не забудьте сохранить его в надежном месте. Маловероятно, что вы будете использовать EIN так же часто, как что-то вроде SSN, поэтому его легко забыть. Однако, поскольку ваш EIN является налоговым идентификатором вашей компании, он понадобится вам в любое время, когда вы будете иметь дело с налоговыми документами и подавать заявку на получение определенных финансовых счетов или бизнес-лицензий.

Нужен ли моей компании EIN?

Предприятиям всех типов разрешено подавать заявки на EIN. Однако IRS требует, чтобы он был у определенных предприятий. Если вы ответите утвердительно на любой из следующих вопросов, вам понадобится EIN:

.- В вашем бизнесе есть сотрудники?

- Подает ли ваша компания налоги на трудоустройство или акцизы?

- Облагается ли ваш бизнес налогом как партнерство или корпорация?

- Удерживает ли ваша компания налоги с доходов, не связанных с заработной платой, выплачиваемых иностранцам-нерезидентам?

- У вас есть план Кио?

Даже если ваш бизнес является индивидуальным предпринимателем или ООО без сотрудников, получение EIN все равно выгодно.Это упрощает разделение личных и корпоративных налогов, и может потребоваться открыть банковский счет для бизнеса или подать заявку на получение бизнес-лицензий. Если у вас нет EIN, вам нужно будет использовать свой личный SSN для различных налоговых документов.

Имейте в виду, что те, у кого есть SSN, индивидуальный налоговый идентификационный номер (ITIN) или существующий EIN, могут подать заявку на получение EIN.

Нужно ли моей компании повторно подавать заявку на новый EIN?

Иногда вашей компании может потребоваться повторно подать заявку на новый EIN.Вместо того, чтобы изменять существующий EIN вашего бизнеса, IRS требует, чтобы вы повторно подали заявку на его получение. По данным IRS, вот наиболее частые причины:

- Вы меняете структуру своего бизнеса, например, инкорпорируете свое единоличное предприятие или превращаете свое единоличное предприятие в партнерство.

- Вы покупаете или наследуете существующий бизнес.

- Вы создали траст на средства от поместья.

- Вы являетесь объектом процедуры банкротства.

Если обстоятельства требуют, чтобы вы повторно подали заявку на EIN, процесс подачи заявки такой же, как если бы вы подали заявку на его впервые.

Ищете свой EIN?

Если вы забыли свой EIN, есть несколько способов поиска номера EIN:

Свяжитесь с IRS, чтобы узнать свой EIN

Если вы не можете найти свой EIN ни в одном из своих документов, вы можете связаться с IRS, но вам нужно будет позвонить им с понедельника по пятницу с 7 утра.и 19:00 местное время.

Если ваш EIN недавно изменился, и ваш EIN, вероятно, отличается от старых документов, это должен быть ваш первый вариант. Убедитесь, что лицо, связывающееся с IRS, уполномочено на это, например, индивидуальный предприниматель, партнер в партнерстве или корпоративный служащий.

Проверьте везде, где мог быть записан ваш EIN

Поиск налогового идентификатора или EIN должен быть простым, так как он должен быть проштампован на всех ваших документах. Во-первых, проверьте, получили ли вы электронное письмо или физическое письмо от IRS, подтверждающее ваш EIN, когда вы впервые подали заявку.

Во-вторых, проверьте свои предыдущие налоговые декларации, заявки на ссуду, разрешения или любые документы, на которых был бы напечатан ваш EIN. Предполагая, что вам не в первый раз приходится использовать свой EIN, он должен быть в большинстве официальных государственных форм, которые вы заполняете. Если вам сложно найти документы, возможно, пришло время их систематизировать.

Если вы использовали свой EIN для открытия коммерческого банковского счета или подачи заявки на получение государственной или местной лицензии, IRS предлагает связаться с вашим банком или государственным учреждением, чтобы найти EIN на вашем счете.Выполнить поиск налогового идентификатора или EIN несложно; Вам не нужно нанимать службу, чтобы найти свой EIN от вашего имени.

Нужно найти чужой EIN?

Характер вашего бизнеса может потребовать, чтобы вы регулярно просматривали EIN других компаний, или вы можете захотеть найти EIN другого бизнеса, чтобы проверить их информацию.

Если компания является публичной и зарегистрированной Комиссией по ценным бумагам и биржам (SEC), вы можете использовать систему EDGAR SEC для бесплатного поиска EIN такой компании.Для некоммерческих организаций вы можете выполнить поиск EIN на Guidestar.

Если компания не зарегистрирована в Комиссии по ценным бумагам и биржам и является частной, это будет сложнее, поскольку для этих компаний нет центральной базы данных EIN. Вот несколько стратегий, которые вы можете использовать:

- Свяжитесь с бухгалтером или финансовым отделом компании и попросите EIN, хотя они не обязаны его предоставлять.

- Попробуйте найти W2 компании или любые местные или федеральные документы, которые могут быть в Интернете.

- Возьмите услугу или воспользуйтесь платной базой данных для поиска EIN.

EIN Lookup: Как найти идентификационный номер налогоплательщика для вашего бизнеса

Эта статья была просмотрена налоговым экспертом Эрикой Геллерман, CPA.

Идентификационный номер налогоплательщика, также называемый идентификационным номером работодателя (EIN) или федеральным налоговым идентификатором, представляет собой уникальный девятизначный номер, который идентифицирует вашу компанию в IRS. Владельцам большинства типов юридических лиц требуется идентификационный номер налогоплательщика для подачи налоговой декларации, открытия коммерческого банковского счета, получения бизнес-лицензии или подачи заявки на получение бизнес-кредита.

Большинство людей знают свой номер социального страхования наизусть, но не все владельцы бизнеса знают свой идентификационный номер налогоплательщика. Ваш EIN — это не то, что вы используете каждый день, поэтому держать этот номер в памяти не так просто, как запоминать номер телефона или адрес вашей компании.

Однако ваш EIN необходим для некоторых очень важных деловых операций, таких как подача налоговой декларации и получение ссуд для малого бизнеса. В таких ситуациях важны точность и скорость. Отсутствие налогового идентификатора компании может помешать вам получить необходимое финансирование для вашего бизнеса или уложиться в крайний срок налогообложения бизнеса.

В идеале вы должны запомнить свой идентификационный номер налогоплательщика или хранить его в легко доступном месте. Поскольку все конкурирует за ваше внимание как владельца малого бизнеса, вы можете не осознавать, что не знаете свой EIN, пока не заполните налоговую декларацию на полпути. Не беспокоиться! Найти забытый, утерянный или потерянный налоговый идентификатор компании на самом деле довольно просто и ничего вам не стоит. Вот руководство по беззаботному поиску федерального налогового идентификатора. Мы также расскажем, как найти EIN другого бизнеса.

Как найти идентификационный номер налогоплательщика:

Проверьте свое письмо с подтверждением EIN

Проверьте другие места, где можно зарегистрировать свой EIN

Поиск идентификационного номера налогоплательщика: 3 лучших варианта

Часто владельцы малого бизнеса застревают на полпути при рассмотрении заявки на ссуду, налоговой декларации или заявки на банковский счет, потому что они не знают свой налоговый идентификационный номер. К счастью, найти свой EIN довольно просто.

Вот три лучших способа найти свой идентификационный номер налогоплательщика:

Вариант 1. Проверьте свое письмо с подтверждением EIN

Самый простой способ найти свой EIN — это откопать письмо с подтверждением EIN. Это исходный документ, выданный IRS, когда вы впервые подали заявку на получение EIN. В письме будет указан налоговый номер вашего предприятия и другая информация, позволяющая идентифицировать вашу компанию.

Если бы вы подали онлайн-заявку на получение EIN, IRS сразу же отправило бы ваше подтверждающее письмо, доступное онлайн.У вас также была возможность выбрать получение обычной почтой.

Если вы подали заявку по факсу, вы получили бы письмо с подтверждением по факсу обратной связи.

Если бы вы подали заявку по почте, вы бы получили письмо с подтверждением по обратной почте.

Ваше письмо с подтверждением EIN является важным налоговым и деловым документом, поэтому в идеале вы должны хранить его вместе с другими ключевыми документами, такими как информация о вашем банковском счете и учредительные документы.

В этом образце письма с подтверждением EIN вы можете найти свой EIN вверху страницы, а также в первом абзаце. (Источник: IRS)

Вариант 2. Проверьте другие места, где может быть записан ваш EIN.

Если вы потеряли письмо с подтверждением EIN, вам нужно проявить немного больше творчества, чтобы найти идентификационный номер налогоплательщика. . К счастью, как только вы получите EIN, ваш налоговый идентификатор обычно не меняется на протяжении всего срока существования вашего бизнеса. Это упрощает поиск EIN.

Это несколько дополнительных мест, где вы можете найти свой EIN:

1. Старые федеральные налоговые декларации

2. Официальные налоговые уведомления от IRS

3. Бизнес-лицензии и разрешения, а также соответствующие приложения

4 . Выписки с банковского счета предприятия или онлайн-профиль счета

5. Старые заявки на получение ссуды

Источник: Управление малого бизнеса

6. Кредитный отчет вашего предприятия

7. Оформление документов о заработной плате (например, формы 1099, которые вы получили в качестве независимого подрядчика или выдается независимым подрядчикам)

Обратите внимание, что ваш EIN обычно не отображается в документах о создании бизнеса, таких как учредительные документы, учредительные документы или документ с фиктивным фирменным наименованием (DBA).Эти документы подтверждают юридическое оформление вашего бизнеса, но не содержат идентификационного номера налогоплательщика.

Вариант 3. Позвоните в IRS, чтобы узнать свой EIN.

Вы сможете отследить свой EIN, открыв один или несколько документов, перечисленных выше; но если вам все еще не повезло, IRS может помочь вам с поиском федерального налогового идентификатора. Вы можете позвонить в Налоговую службу Налогового управления США по вопросам налогообложения предприятий и специальностей, и представитель сообщит вам ваш EIN прямо по телефону.Налоговая линия для предприятий и специалистов открыта с понедельника по пятницу с 7:00 до 19:00. ET. Однако это должно быть вашим последним средством, потому что время ожидания вызова иногда может быть очень большим.

Прежде чем позвонить, имейте в виду, что IRS необходимо доказать, что у вас действительно есть право на получение идентификационного номера налогоплательщика. Например, вам нужно будет доказать, что вы корпоративный служащий, индивидуальный предприниматель или партнер в партнерстве. Представитель IRS задаст вам вопросы, чтобы подтвердить вашу личность.

Не расстраивайтесь: это просто мера предосторожности, которая поможет защитить конфиденциальные данные вашего бизнеса. В конце концов, вы же не хотели бы, чтобы IRS выдавало ваш номер социального страхования любому, кто звонит, не так ли? После того, как вы нашли свой идентификационный номер налогоплательщика, мы рекомендуем положить его в надежное место, например в запертый картотечный шкаф или в защищенное облачное хранилище, чтобы вам не пришлось повторять эти шаги снова.

Зачем вам нужно знать идентификационный номер налогоплательщика

IRS требует, чтобы большинство предприятий подавали заявку на получение EIN.Исключение составляют некоторые индивидуальные предприниматели и владельцы ООО с одним участником, которые могут использовать свой номер социального страхования вместо EIN. Но даже владельцы малого бизнеса, которым не нужно получать EIN, часто выбирают его, чтобы иметь возможность разделить свой бизнес и личные финансы.

Если IRS требует, чтобы вы получили EIN или если вы решите его получить, вот некоторые из ситуаций, когда вам нужно будет указать свой идентификационный номер налогоплательщика:

При подаче налоговых деклараций или ведении бизнеса налоговые платежи

При подаче заявки на бизнес-кредит

При открытии коммерческого банковского счета

При подаче заявления на получение бизнес-кредитной карты

При выдаче Формы 1099s независимым контрагентам

Хотя каждый из этих транзакций не происходит регулярно, если вы рассматриваете их все вместе, вам нужно будет указывать свой EIN хотя бы несколько раз в год.Итак, это число стоит записать в память и безопасно хранить. В идеале вам следует получить свой налоговый идентификатор до того, как вы завершите какую-либо из транзакций, указанных выше.

Как найти EIN другой компании

Обычно владельцам малого бизнеса необходимо найти идентификационный номер налогоплательщика своей компании, но предприятиям иногда нужно искать EIN другой компании. Например, вы можете использовать EIN для проверки информации о новом поставщике или клиенте. Кроме того, в таких отраслях, как страхование, вам могут потребоваться EIN-коды других компаний во время вашей повседневной деятельности.

Используйте один из следующих вариантов, чтобы найти федеральный налоговый идентификационный номер другой компании:

1. Спросите у компании

Кто-то из отдела заработной платы или бухгалтерии должен знать налоговый идентификатор компании.

2. Найдите документы SEC

Если компания является публичной, посмотрите веб-сайт Комиссии по ценным бумагам и биржам и введите название компании. В документах SEC должен быть указан идентификационный номер налогоплательщика (указан как «IRS No.»).

3. Получите кредитный отчет компании

Кредитные бюро, такие как Experian и Equifax, а также другие сайты, такие как Nav, позволяют вам приобрести кредитный отчет вашего собственного бизнеса или просмотреть кредитный отчет другой компании за плату. В кредитном отчете будет указан EIN компании.

4. Использование платной базы данных EIN

Другой вариант — поиск в коммерческой базе данных EIN, которая будет взимать плату за доступ к EIN компании. Некоторые базы данных даже связывают EIN с другой информацией, такой как размер компании и отрасль.Это может помочь вам найти новых потенциальных клиентов.

5. Использование базы данных Melissa для некоммерческих организаций

База данных Melissa обеспечивает бесплатный поиск федерального налогового идентификатора для некоммерческих организаций.

Если у вас есть законная необходимость найти EIN для другой компании, вы можете использовать один из этих вариантов, чтобы найти номер. Просто убедитесь, что ваш собственный EIN в безопасности. Сообщайте номер только ограниченному кругу людей — кредиторам, потенциальным поставщикам, банкирам и т. Д. Вы должны охранять EIN своего бизнеса так же, как вы бы охраняли свой номер социального страхования.

Как изменить или отменить EIN

После того, как вы получите EIN для своей компании, этот идентификационный номер налогоплательщика останется с вашей компанией в течение всего срока ее службы. Однако в некоторых ситуациях вам может потребоваться новый идентификационный номер налогоплательщика.

Вот когда вам нужно будет подать заявку на новый EIN:

Вы впервые регистрируетесь или меняете свой бизнес

Вы покупаете существующий бизнес или наследуете бизнес

Ваш бизнес становится дочерняя компания другой компании

Вы являетесь индивидуальным предпринимателем и подлежите процедуре банкротства

Вы являетесь индивидуальным предпринимателем и учредили пенсионный план, план участия в прибыли или пенсионный план

Вы получаете новый чартер от государственного секретаря вашего штата

В вашу структуру собственности произошли изменения

В IRS есть подробный список ситуаций, когда вам нужен новый EIN.Новый EIN заменяет ваш старый EIN, поэтому, как только вы получите новый налоговый идентификатор, вы сможете использовать его в налоговых декларациях и других деловых документах, которые будут продвигаться вперед.

Как только ваша компания получает EIN, IRS технически не может «отменить» налоговый идентификатор. Даже если вы закроете свой бизнес и никогда не подадите налоговую декларацию, ни один другой бизнес никогда не получит такой же номер. Если вы когда-нибудь решите открыть свой бизнес, вы можете использовать старый номер. Если вы решите, что вам не нужен EIN, на который вы подали заявку — возможно, потому, что вы на самом деле никогда не начинали бизнес или потому что вы его закрыли, — вы закрываете свой бизнес-счет в IRS, написав письмо.Если вы закроете свою учетную запись и в будущем откроете другой бизнес, вам понадобится новый EIN.

Часто задаваемые вопросы

1. Как получить идентификационный номер налогоплательщика для малого бизнеса?

Получить идентификационный номер налогоплательщика очень просто. После того, как вы определили свое право на участие, вы можете подать заявление на получение EIN через IRS онлайн или по почте, факсу или телефону. Этот процесс подачи заявки бесплатный. Вы также можете использовать онлайн-юридическую службу, чтобы подать заявку на EIN, но они будут взимать плату за эту услугу.

2. Совпадает ли идентификационный номер налогоплательщика с EIN?

Да, идентификационный номер налогоплательщика также известен как идентификационный номер работодателя или EIN.

3. Можно ли вести бизнес без EIN?

Да, в зависимости от типа бизнеса. Индивидуальные LLC и индивидуальные предприниматели не нуждаются в EIN, потому что они облагаются налогом как физические лица. Однако, если вы планируете открыть коммерческий банковский счет в качестве другого юридического лица, помимо тех, которые облагаются налогом как физические лица, EIN требуется чаще, чем нет.

4. Нужен ли мне EIN, если я работаю не по найму?

Если вы работаете не по найму и являетесь официальным индивидуальным предпринимателем, то по закону вам не нужен EIN. Однако есть ряд преимуществ получения EIN, в том числе для разделения ваших личных и деловых финансов.

Итоги

Знание идентификационного номера налогоплательщика важно, но при всем внимании владельца малого бизнеса вы можете забыть или потерять свой налоговый идентификатор.

Вот что вам следует знать, если вам нужно найти EIN: