| Другие результаты | |

| I ran a data match of all invoices paid by the Terraforming Project with a list of all real companies in the tax registry of the Empire. | Я сравнил список инвойсов, оплаченных этим отделом, с официальным реестром компаний империи. |

| It is the seller’s obligation to issue the invoice or tax credit voucher. | Продавец обязан оформить счет или документ, подтверждающий приобретение в кредит. |

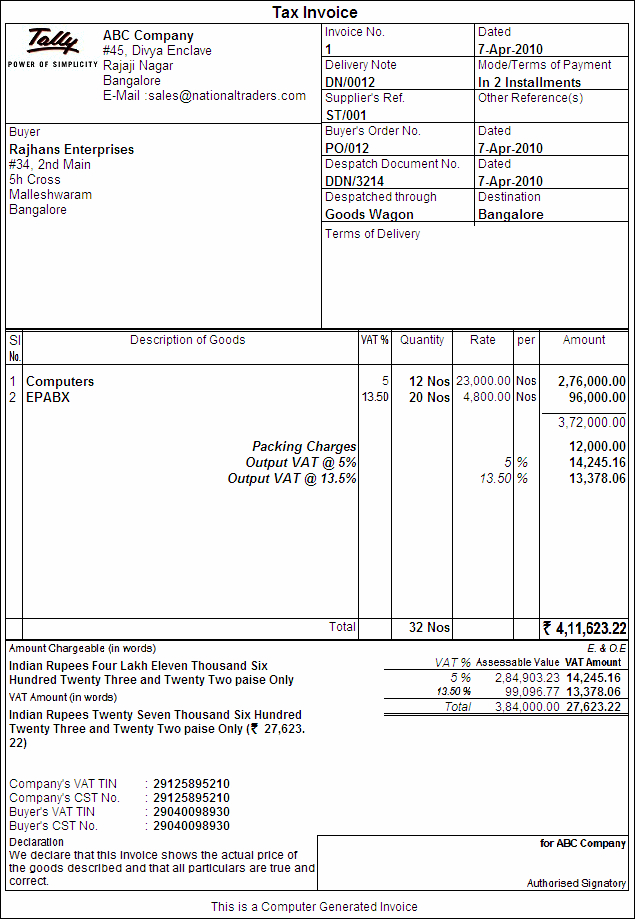

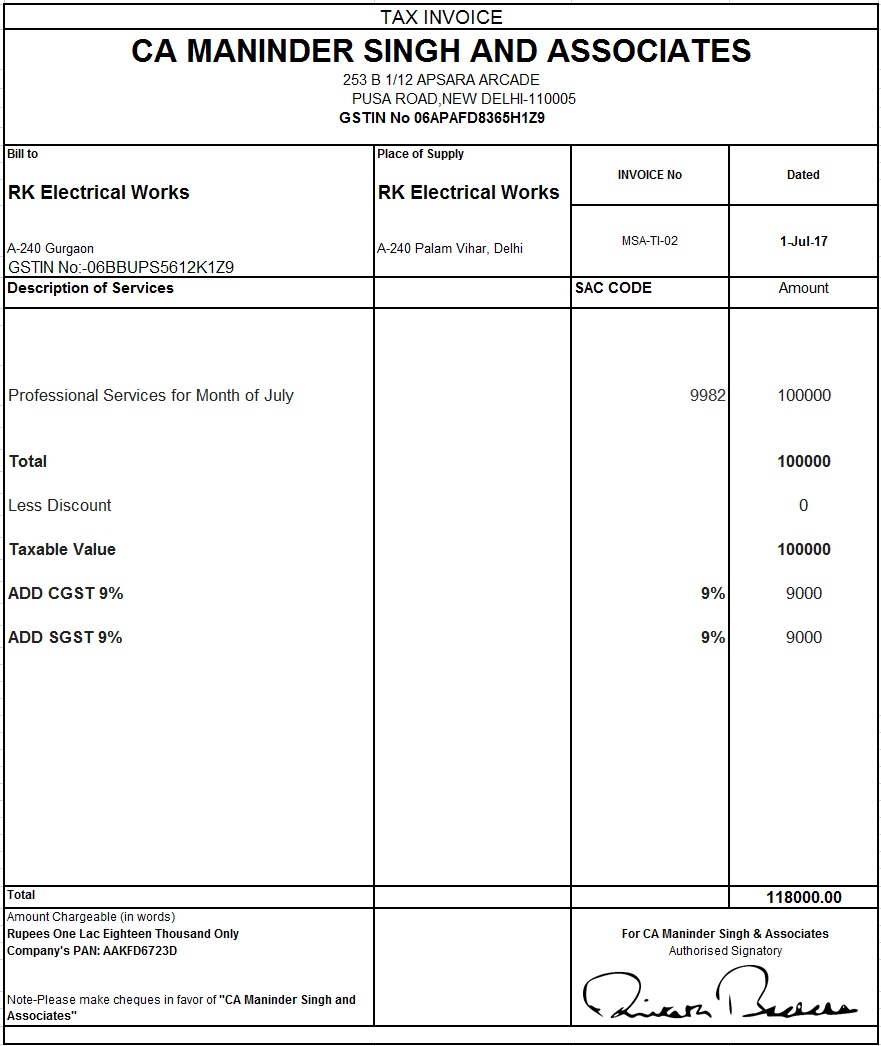

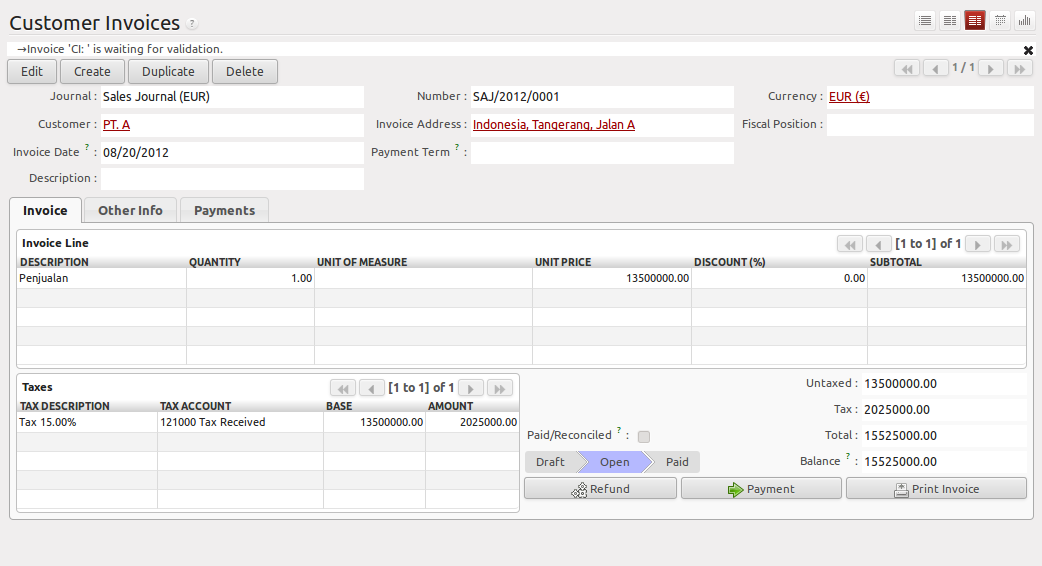

| On the Calculation FastTab of the Sales tax codes form, you define how the sales tax calculation of the selected sales tax code is applied to the tax base amounts on the invoice. | На экспресс-вкладке Расчет формы Налоговые коды определяется порядок применения расчета налога для выбранного налогового кода по отношению к базовым суммам налога по накладной. |

The total invoice amount is 100. 00 plus sales tax. 00 plus sales tax. | Общая сумма по накладной составляет 100,00 плюс налог. |

| Withholding tax is calculated only when the invoice is equal to or greater than the specified threshold. | Подоходный налог рассчитывается только в том случае, если накладная равна или больше указанного порога. |

| To view sales taxes for a customer invoice, select an invoice, click Sales tax, view the information, and then close the form. | Для просмотра налогов по накладной клиента выберите накладную, щелкните Налог, просмотрите информацию, а затем закройте форму. |

| The net amount, which is the amount of the invoice minus the withholding tax, is paid to the supplier. | Чистая сумма, которая является суммой по накладной минус подоходный налог, выплачивается поставщику. |

| The vendor account that is associated with the invoice is used to determine whether withholding tax should be calculated. | Счет поставщика, связанный с счетом, используется для определения того, должен ли выполняться расчет подоходного налога. |

| If withholding tax applies, it is calculated in the legal entity that is associated with the invoice. | Если подоходный налог применяется, он вычисляется в юридическом лице, связанном со счетом. |

| So I checked vendor invoices against the PNL statement from the 2010 tax return and hit pay dirt. | Я сопоставил счет-фактуры и отчет о прибыли и убытках из налоговой декларации за 2010 год и кое-что нарыл. |

| I’ll get you an invoice, You know, so you will have tax deductible expenses and the Ministry will refund you | Я выпишу тебе квитанцию, знаешь, тогда это будут расходы на офис, и у тебя будет возврат налогов… |

| Using indirect subtraction method with invoice to calculate value added tax payable. | Использование метода косвенного вычитания с накладной для расчета налога на добавленную стоимость, подлежащего уплате. |

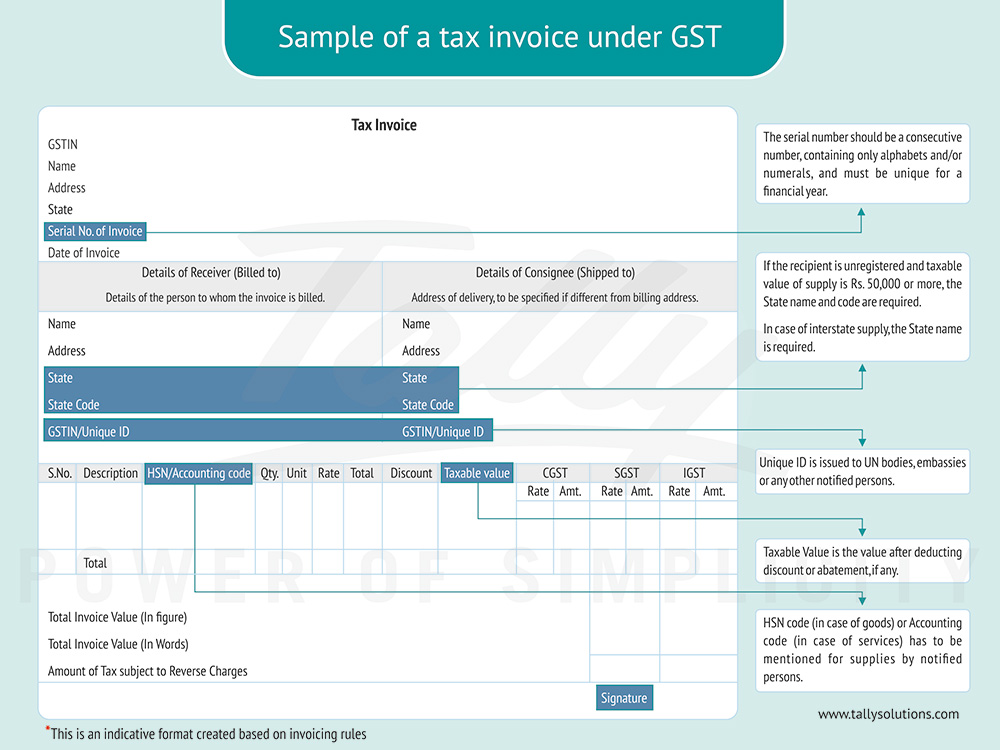

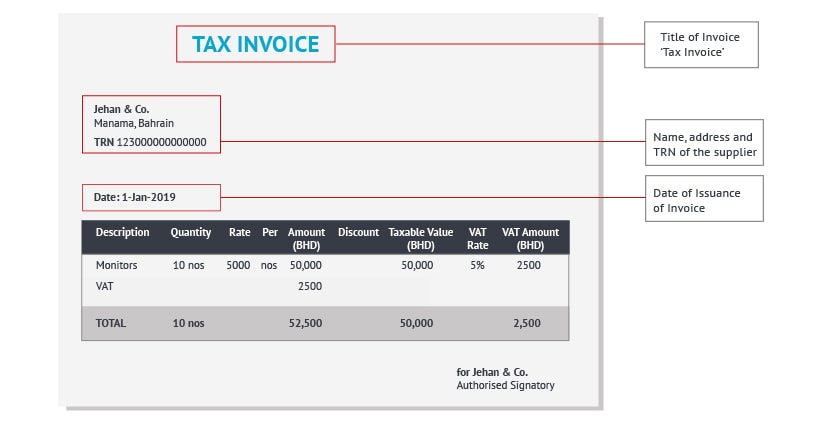

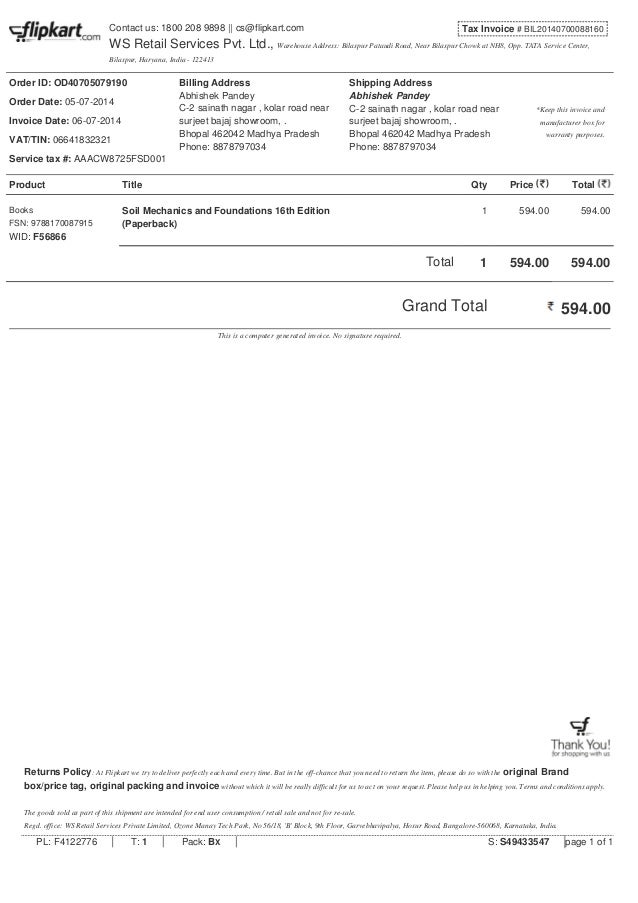

Under the invoice method of collection, each seller charges VAT rate on his output and passes the buyer a special invoice that indicates the amount of tax charged. | При фактурном способе инкассации каждый продавец начисляет ставку НДС на свою продукцию и передает покупателю специальный счет-фактуру, в котором указывается сумма начисленного налога. |

Перевод АНГЛИЙСКОГО слова Tax+invoice

АнглийскийФранцузскийИтальянскийНемецкийПортугальскийИспанский—————АрабскийКаталанскийКастильскийЧешскийКитайский (s)Китайский (t)ДатскийГреческийИвритХиндиВенгерскийПерсидскийЯпонскийКорейскийГолландскийНорвежскийПольскийРумынскийРусскийШведскийТурецкийТайскийУкраинскийЯзык урду На Choose A LanguageАнглийскийФранцузскийИтальянскийНемецкийПортугальскийИспанский—————АрабскийКаталанскийКастильскийЧешскийКитайский (s)Китайский (t)ДатскийГреческийИвритХиндиВенгерскийПерсидскийЯпонскийКорейскийГолландскийНорвежскийПольскийРумынскийРусскийШведскийТурецкийТайскийУкраинскийЯзык урду Full Text Translation Синоним слова tax+invoice в тезаурусеПеревод Tax+invoice

Имеется в наличии на следующих языках:Источник для словаря:

Babylon English-English

Источник для словаря:

Babylon English-Arabic Dictionary

Источник для словаря:

Babylon English-Spanish Dictionary

Больше: Перевод tax+invoice с английский на голландский Tax+invoice по-ФРАНЦУЗСКИ conta de taxa (autorização de pagamento detalhado que inclui o valor da mercadoria e a taxa de acréscimo)

Больше: Перевод tax+invoice с английский на португальский Tax+invoice по-ФРАНЦУЗСКИ ricevuta di pagamento di un tributo

Больше: Перевод tax+invoice с английский на итальянский Tax+invoice по-ФРАНЦУЗСКИ reçu fiscal (certificat de paiement détaillé comprenant la valeur de la marchandise et la T.

Источник для словаря:

Babylon English-French Dictionary

Больше:

Перевод tax+invoice с английский на французский

Больше: Перевод tax+invoice с английский на Немецкий Tax+invoice по-ФРАНЦУЗСКИ חשבונית-מס (אישור תשלום מפורט הכולל את ערך הסחורה ומס-ערך מוסף)

Больше: Перевод tax+invoice с английский на Иврит

(IND) Post service tax in purchase transactions by using the Invoice register form

- 000Z» data-article-date-source=»ms.date»>08/18/2015

- Чтение занимает 3 мин

В этой статье

Applies To: Microsoft Dynamics AX 2012 R3, Microsoft Dynamics AX 2012 R2, Microsoft Dynamics AX 2012

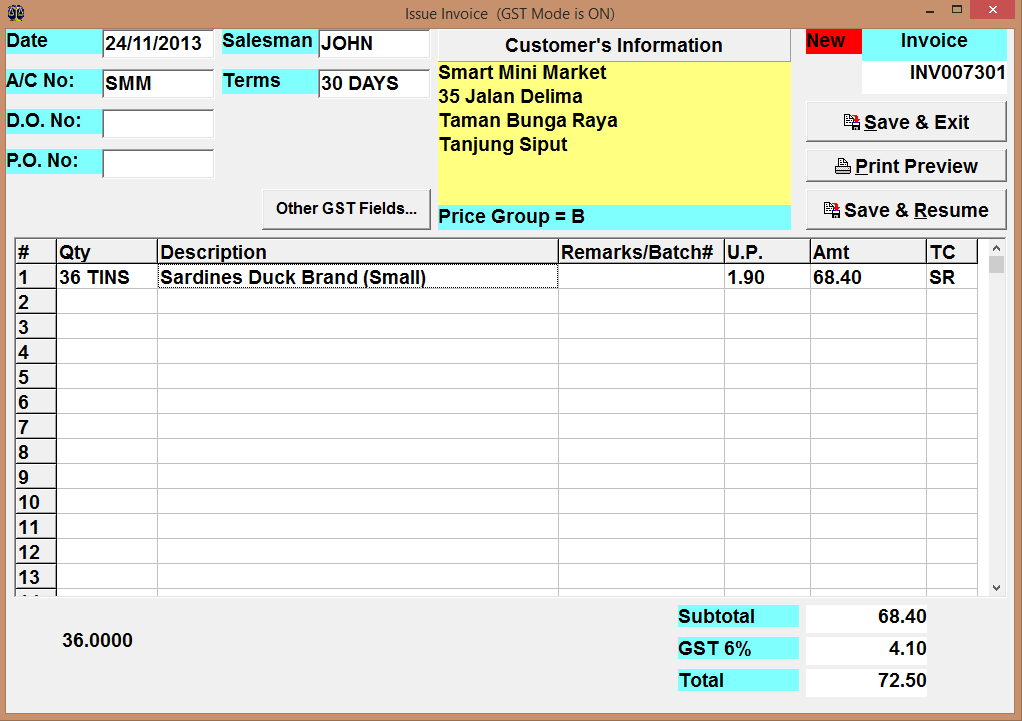

Use the Invoice register form to post service tax in purchase transactions. You can specify the service code and service category for each journal line before you post the journal.

Click Accounts payable > Journals > Invoices > Invoice register.

Click New to create a journal, enter the journal details, and then click Lines. For more information, see Создание и проверка журналов и строк журналов.

In the Journal voucher form, on the Overview tab, enter the invoice details.

In the Sales tax group field, select the sales tax group for the vendor.

In the Item sales tax group field, select the item tax group that you have created for the vendor. The sales tax group and the item sales tax group for a journal line must contain tax codes that have a tax type of Service tax.

On the Tax information tab, in the Company information field group, you can modify the name and current address of the legal entity.

In the Service code field, select a service code that is attached to goods of the type Service.

Примечание

In AX 2012 R3 and cumulative update 6 or later for AX 2012 R2: The accounting code for the service is updated in the Accounting code field based on the service code that you select. For more information, see (IND) Set up service codes for service goods.

In AX 2012 R3 and cumulative update 6 or later for AX 2012 R2: In the Service category field, select one of the following options to indicate the service category for the journal line:

Inward – Select this option when you purchase goods from a vendor.

Inter unit or input – Select this option either when you transfer goods between two units within your legal entity, or when you transfer goods from the legal entity to a subcontractor for additional processing. For example, you can select this option when the goods are manufactured in one unit and then transferred to the packing unit of your legal entity.

Others – Select this option for other service categories. The input tax amount for this category is posted to the expense account instead of to the recoverable account or the interim recoverable account.

On the Overview tab, in the Consignment note number field, enter the consignment note number for the vendor.

Click Sales tax to view the calculated service tax in the Sales tax transactions form.

Close the Sales tax transactions form.

Validate and post the journal voucher for the invoice register. The service tax amounts are credited to the tax payable accounts.

Example

An invoice journal line is created for a purchase transaction with the account combination of Ledger (debit)-Vendor (credit) in the Invoice register form. The journal line amount is 1,000, which is the credit amount. The rate of service tax is 12 percent, the rate of primary education cess (PE Cess) is 2 percent, and the rate of secondary and higher education cess (SHE Cess) is 1 percent. The Point of taxation basis option is selected in the Accounting basis field. The reverse charge percentage is 0 percent. The Load on inventory % check box is selected, and the percentage is defined as 100 percent for all three service tax components in the Item sales tax groups form.

The formula for the calculation of service tax is defined in the Formula designer form, as illustrated in the following table.

Tax code/component | Tax based on | Calculation expression |

|---|---|---|

Service tax | Line amount | |

PE Cess | Line amount is excluded | +[Service tax] |

SHE Cess | Line amount is excluded | +[Service tax] |

The Price incl. tax check box is selected for all of the three service tax components.

According to this example, service tax is calculated in the invoice register journal as shown in the following table.

Tax | Formula | Value |

|---|---|---|

Service tax | [1,000 — (1,000*12. | INR 890 |

(890.00 * 12%) | INR 106.38 | |

PE Cess | (106.38 * 2%) | INR 2.13 |

SHE Cess | (106.38 * 1%) | INR 1.07 |

The original amount and the tax amounts that are calculated are displayed in the Sales tax transactions form.

When you validate and post the journal, the total tax amount is credited to the inventory account, and the service tax and the cess are added to the cost of the goods.

If the Load on inventory % check box is cleared, the tax amounts are debited to the interim tax recoverable accounts.

The following table displays the journal entries.

Account | Debit | Credit |

|---|---|---|

Ledger account | INR 890. | |

Service tax recoverable account | INR 106.80 | |

PE Cess recoverable account | INR 2.13 | |

SHE Cess recoverable account | INR 1.07 | |

Vendor account | INR 1000.00 |

See also

(IND) Journal voucher — Invoice register (modified form)

Transfer Pricing | Услуги | DLA Piper Global Law Firm

With the continuing globalization of our economy, as well as the resulting increase in cross-border transactions and the complexity of domestic and international laws and regulations, multinational companies increasingly recognize the importance of proactively managing transfer pricing to limit related tax risks and take advantage of planning opportunities. Get it right and the benefits can be substantial; get it wrong and the consequences can be devastating.

Our transfer pricing team is a global operation with professionals—including lawyers, economists and certified tax advisors—who have experience in some of the most sophisticated areas of international tax and transfer pricing. Members of our Transfer Pricing team are located throughout the Americas, Europe and Asia Pacific. We are well positioned to help companies address their transfer pricing challenges and opportunities, both locally and globally.

Our global approach to project management enables you to work with one transfer pricing advisor worldwide, giving you the following benefits:

- Consistent advice in developing and implementing a practical global transfer pricing policy, as well as supporting and defending the policy in any jurisdiction

- Reduction in time needed to learn about your business, gather pertinent information, draft intercompany agreements and produce reports

- A global project management methodology that enables one project partner to manage communication, deliverables and invoicing on a completely integrated basis

The Transfer Pricing team of DLA Piper has also direct access to our global network of business lawyers, including corporate lawyers, intellectual property lawyers and litigators who are ready to add their perspective when required. In many countries, the confidentiality provided by attorney-client privilege is an additional advantage of working with us.

In many countries, the confidentiality provided by attorney-client privilege is an additional advantage of working with us.

Особенности употребления существительных bill, fare, fee, fine, tip

Существительные bill, fare, fee, fine, tip объединены общим значением «оплаты за что-либо», но при этом не являются синонимами и не могут использоваться вместо друг друга. Далее мы рассмотрим, в каком контексте употребляется каждое из них.

Существительное bill переводится как «счет, документ, банкнота, законопроект»:

an electricity (gas, phone) bill

счет за электричество (газ, телефон)

She spends all her time chatting with friends and I must pay her telephone bills.

Она проводит все свое время, болтая с подружками, а я должен оплачивать ее телефонные счета.

Fare — это плата за проезд в такси, автобусе, поезде или самолете:

In some cities taxi fare to the airport can cost more than the actual flight to a foreign land.

В некоторых городах плата за такси может оказаться выше, чем за сам билет на международный рейс.

Fee — «платеж, вознаграждение, гонорар», то есть плата за какие-либо услуги:

This lawyer charges insane fees but he is worth it.

Этот адвокат требует немыслимую плату, но он стоит этого.

Fine — «штраф», то есть сумма, выплачиваемая в наказание за какой-либо проступок:

Better don’t leave your car on sidewalk, fines for illegal parking are really heavy here.

Лучше не оставляй машину на тротуаре, здесь очень высокие штрафы за парковку в запрещённом месте.

Tip — «чаевые», деньги, добровольно предлагаемые обслуживающему персоналу сверх платы по счету:

This bill includes 10% tip to the waiter.

В этот счет включены 10-процентные чаевые официанту.

Помимо «чаевых», в зависимости от контекста, существительное tip может иметь и другие значения «верхушка, совет»:

tip of the iceberg

вершина айсберга

10 tips for losing weight

10 советов по снижению веса

Потренируйте навык употребления рассмотренных выше существительных пройдя тест на нашем сайте: Bill, fine, fare, tip.

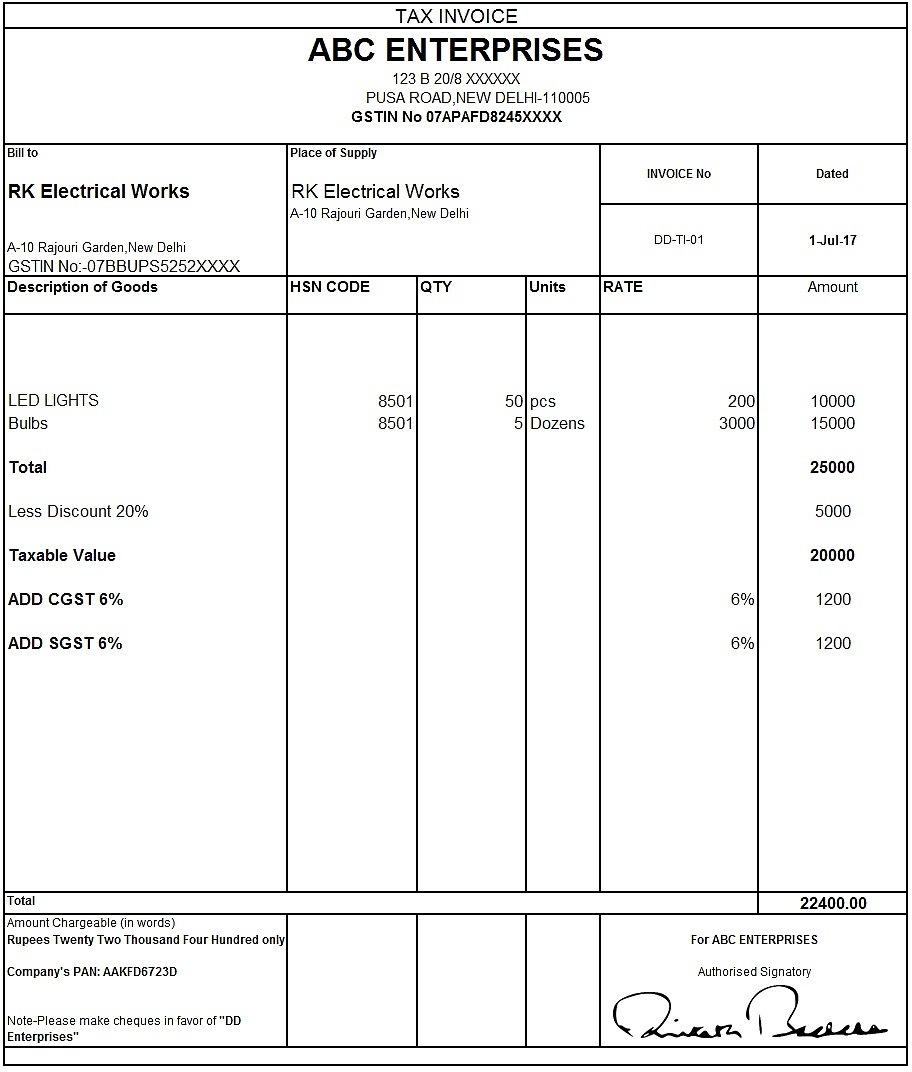

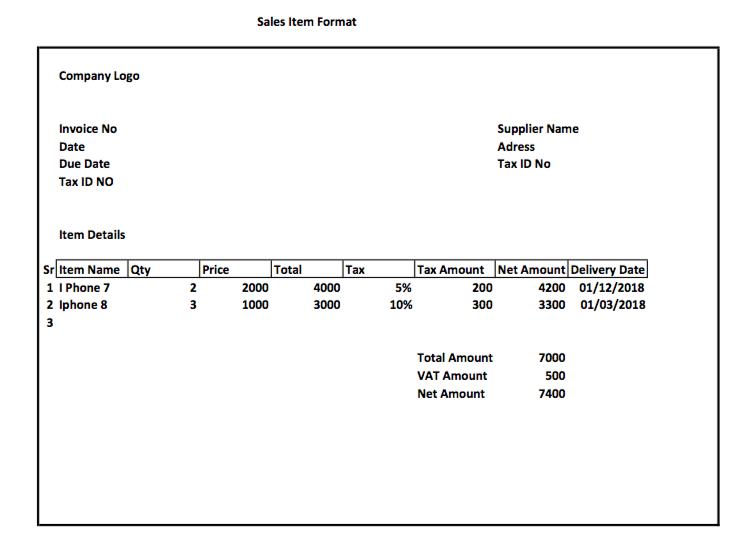

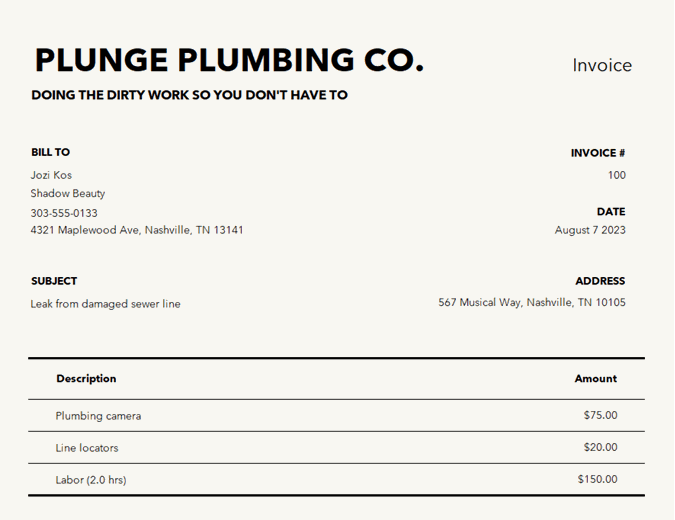

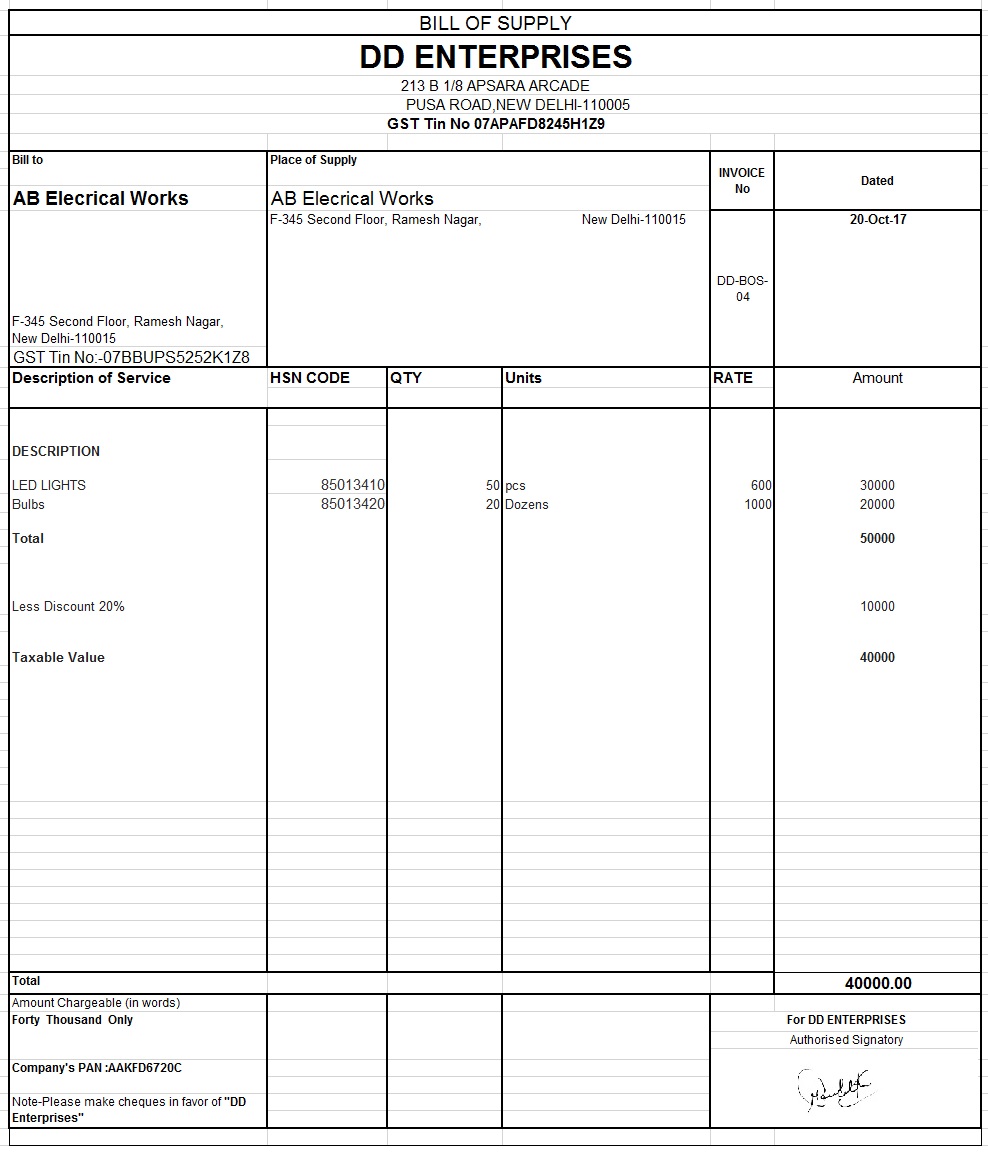

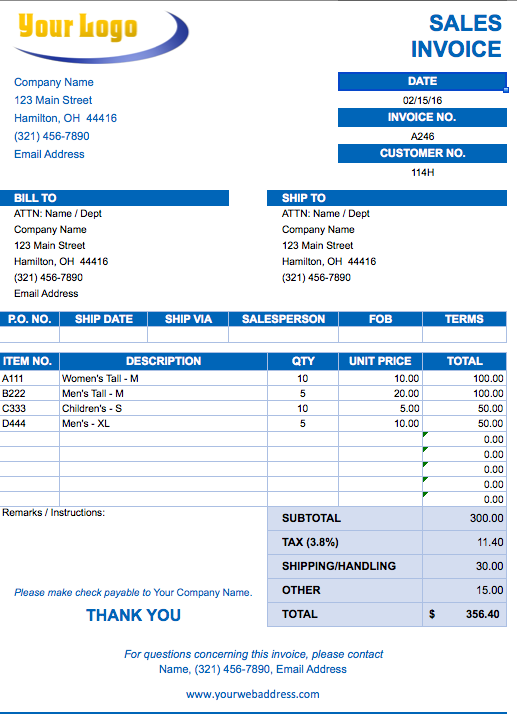

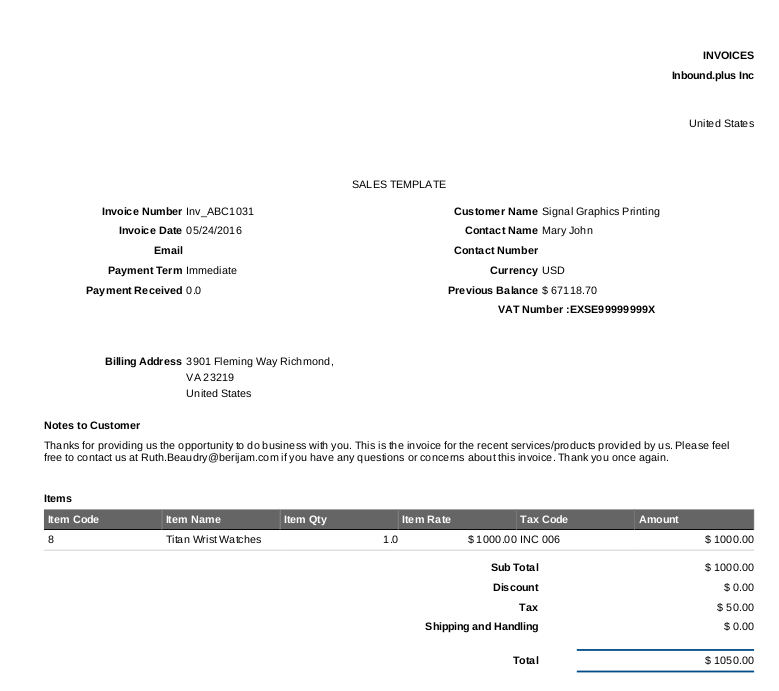

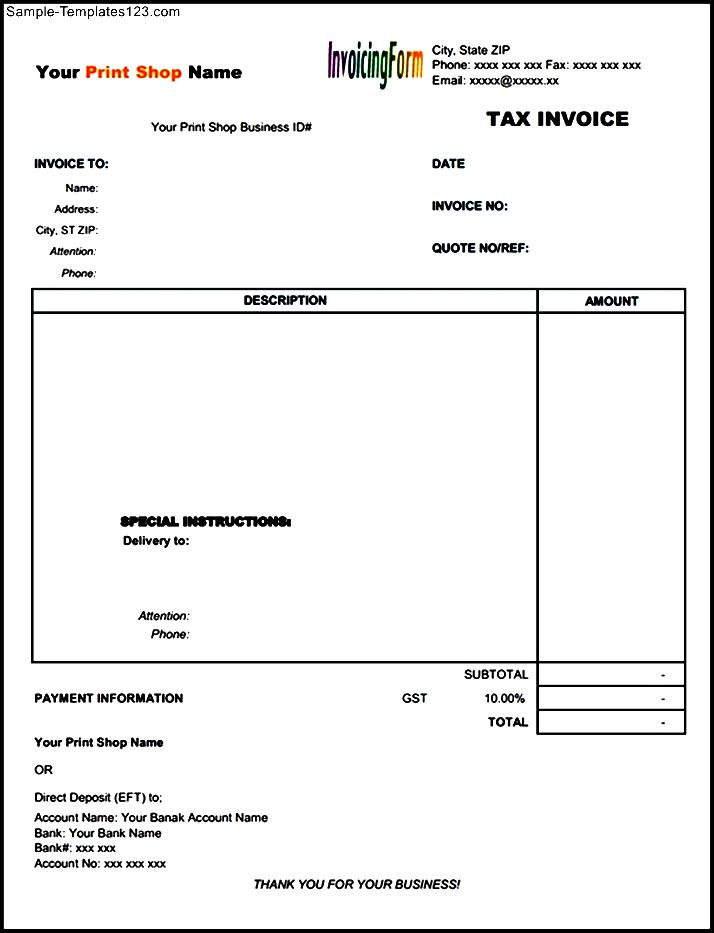

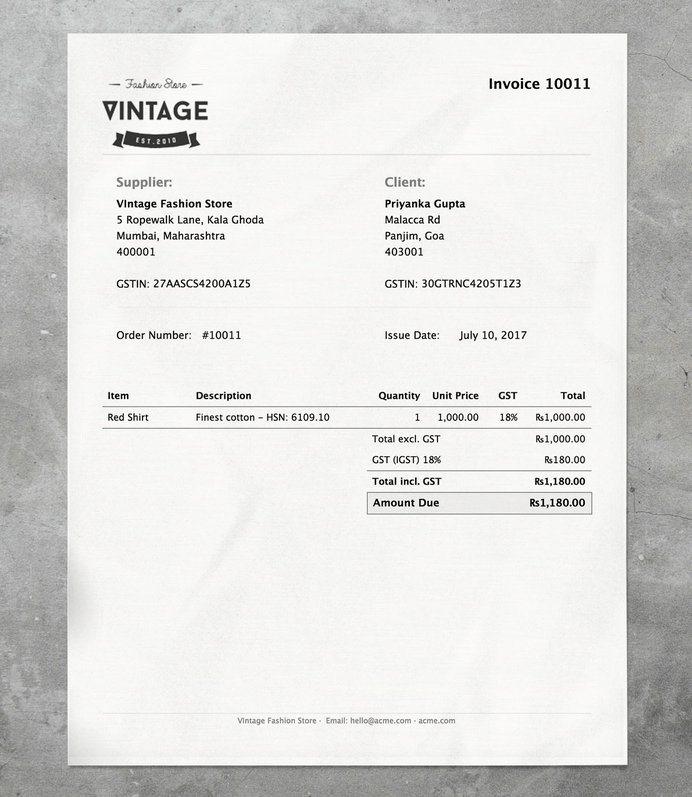

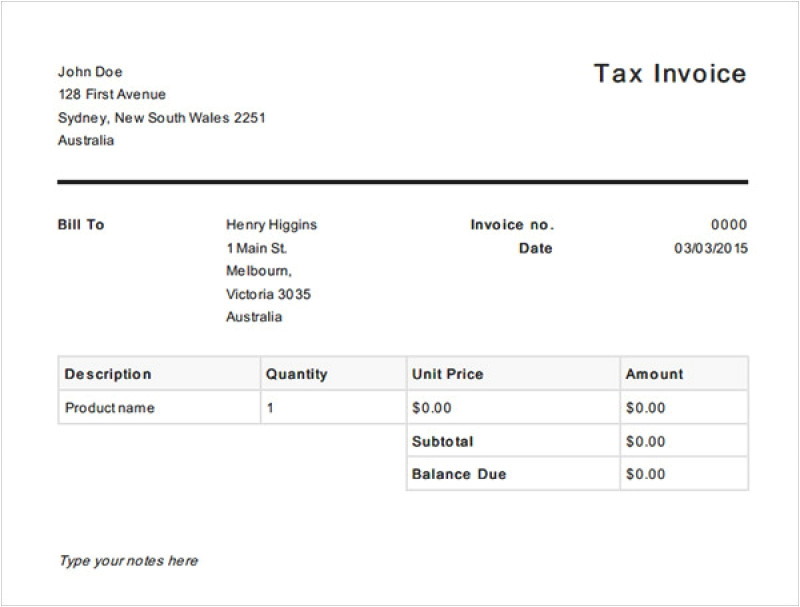

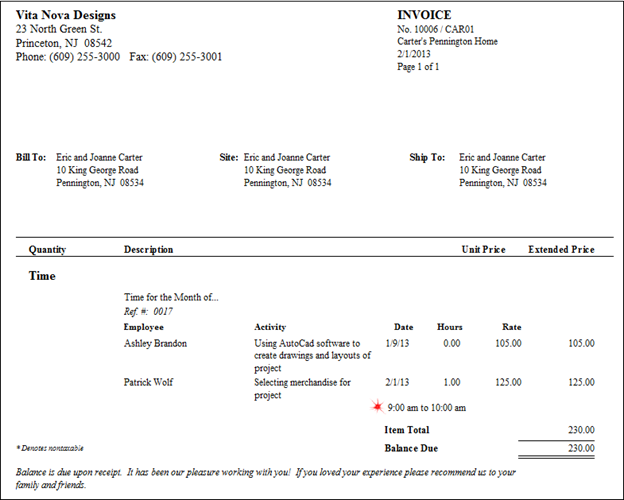

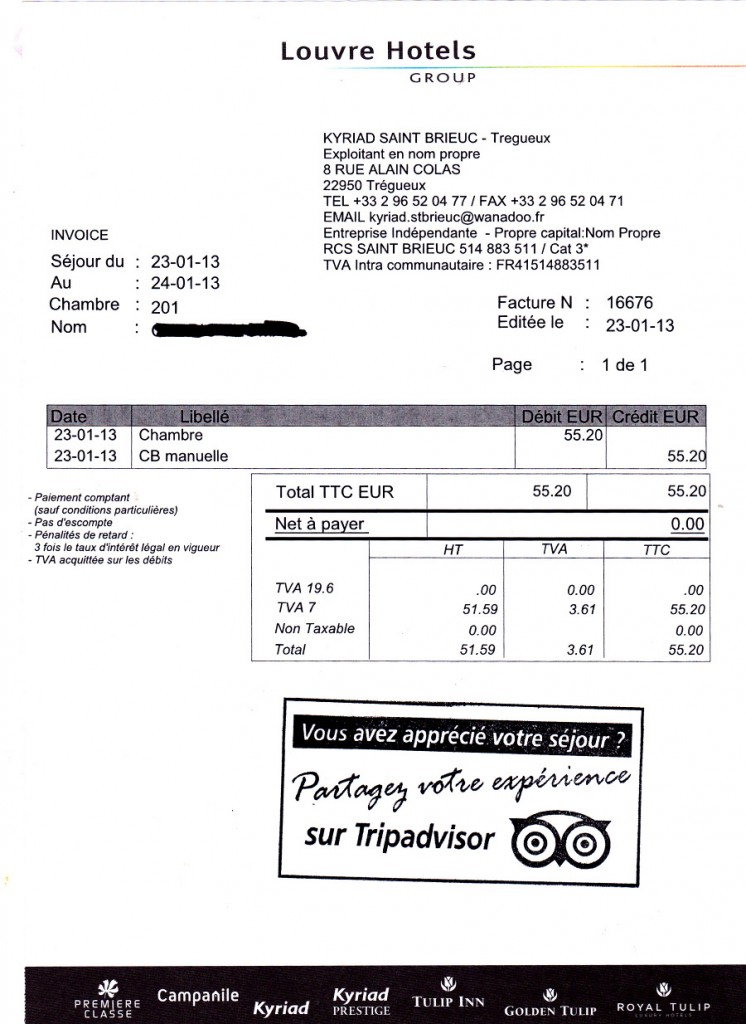

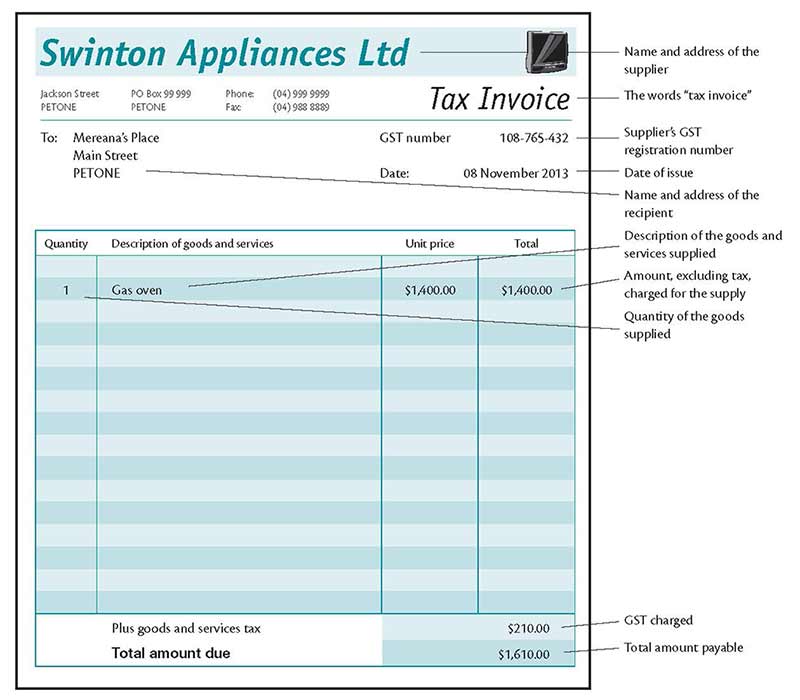

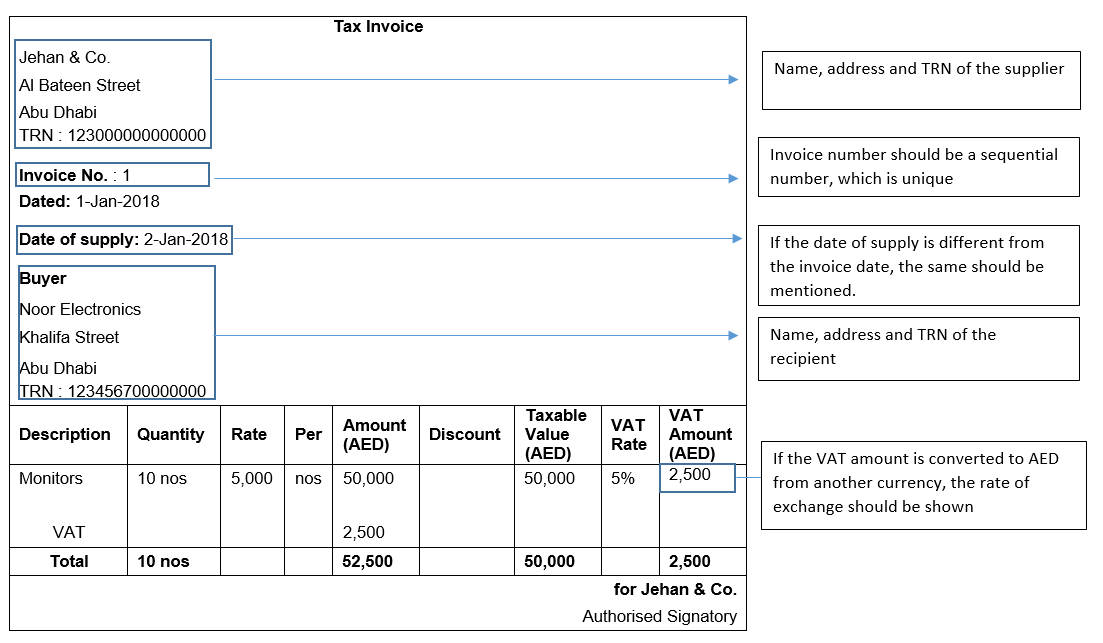

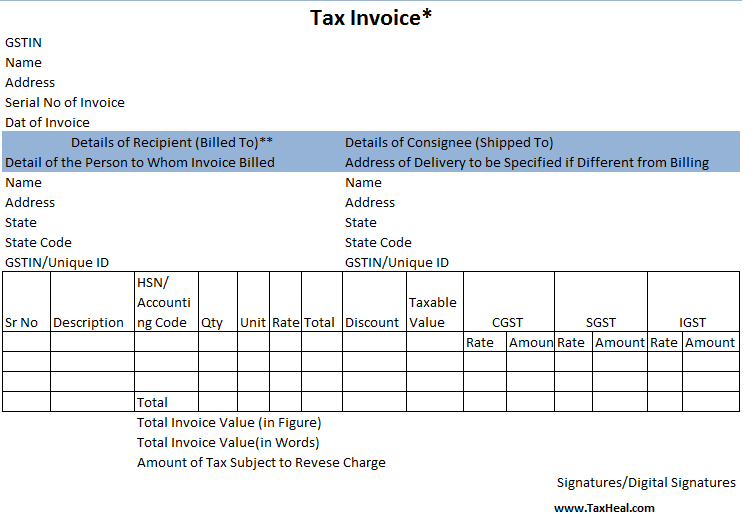

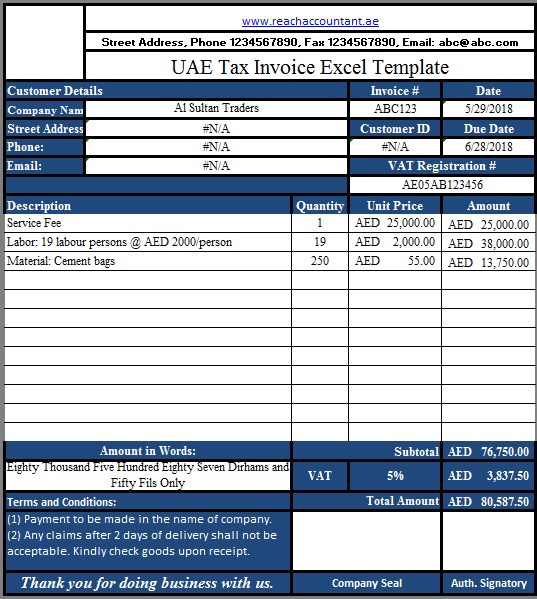

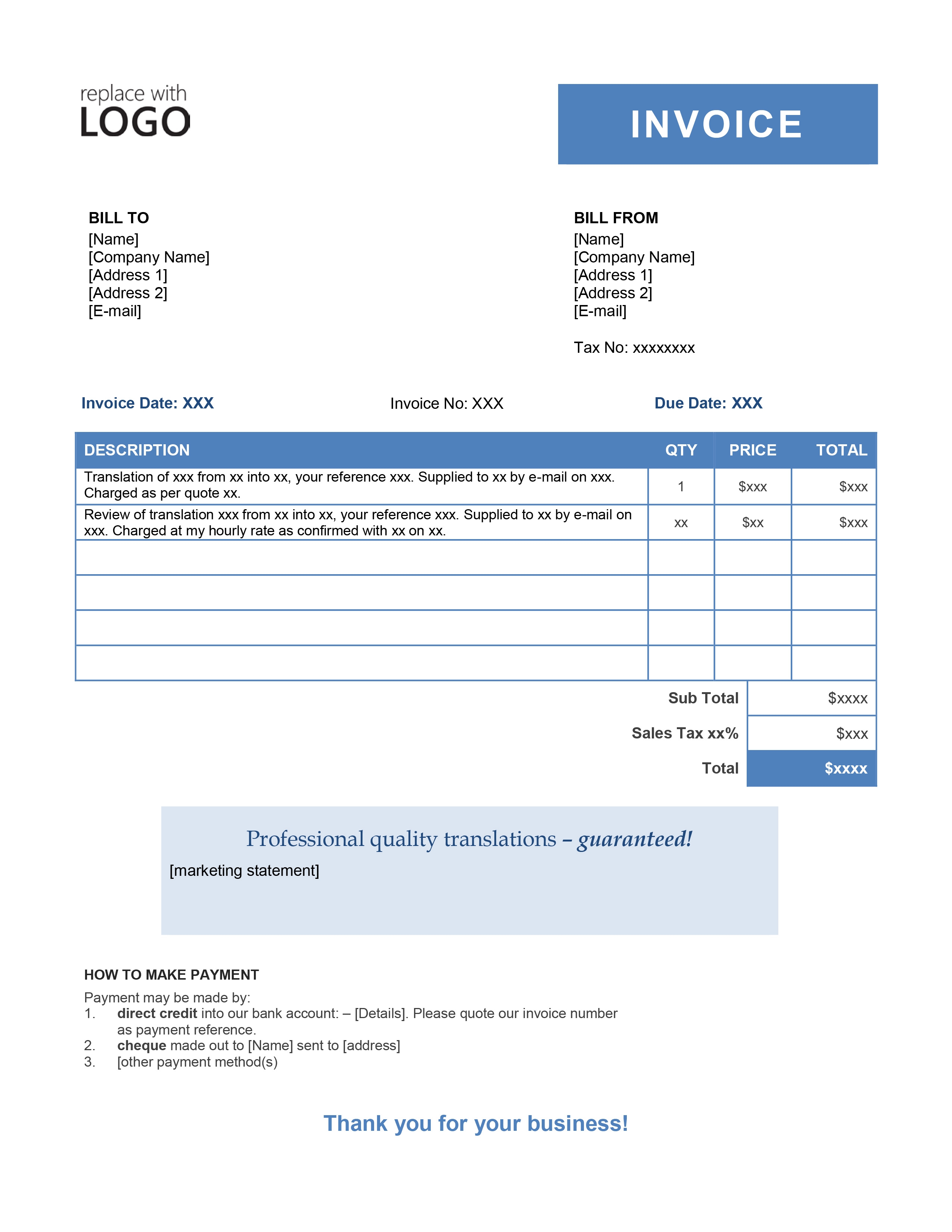

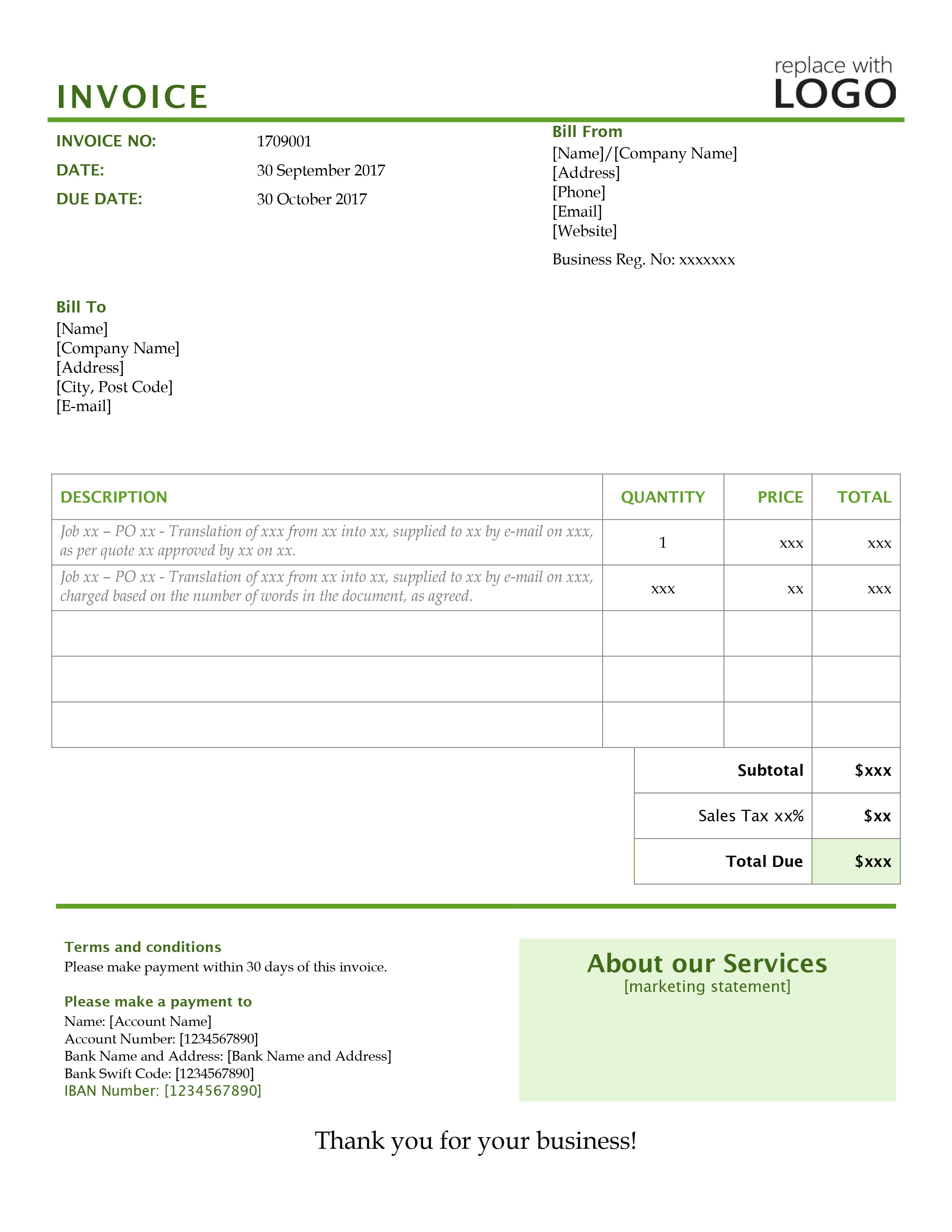

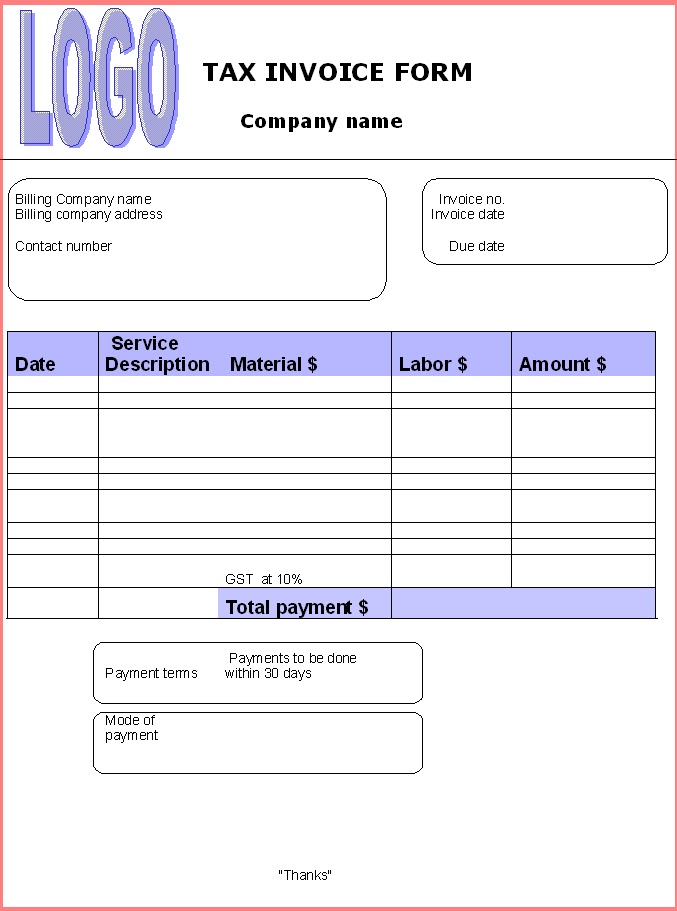

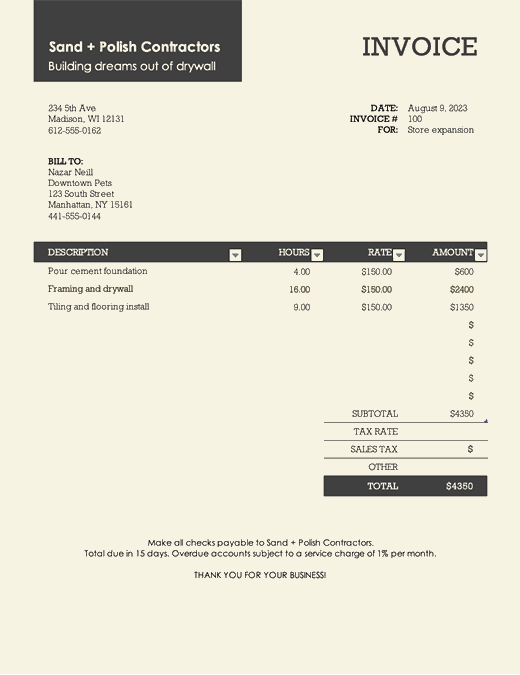

Шпаргалка по счетам: что вам нужно включить в свои счета

Наличные деньги — это кровь любого бизнеса, без них вам не выжить. Получать то, что вам причитается, важно, но своевременная оплата важна, чтобы избежать удушения денежного потока.

Один из вариантов — использовать автоматизированное решение, которое принимает платежи прямо из ваших счетов, чтобы вы получали оплату вовремя.

Между тем, хорошо оформленный счет-фактура может иметь решающее значение для быстрого получения оплаты, избегая осложнений из-за неполной или нечеткой информации.

Хорошо оформленный счет, содержащий всю необходимую информацию, произведет хорошее впечатление на ваших клиентов и покупателей.

Страница с основными ошибками и нечеткой разметкой может заставить вас выглядеть непрофессионально, и вам следует избегать этого.

Для различных типов бизнеса, таких как индивидуальный предприниматель, компания с ограниченной ответственностью и компании, зарегистрированные в качестве плательщика НДС, существуют определенные юридические требования в отношении того, что вы должны указать в своем счете.

Ниже приведено полное руководство по созданию счета для вашего малого бизнеса.Чтобы помочь вам стать профессионалом, ознакомьтесь с нашей статьей о шаблонах счетов — мы разработали их серию, которую вы можете скачать.

Вы также можете использовать бухгалтерское программное обеспечение для создания и отправки профессиональных счетов-фактур и отслеживания того, что вам причитается.

Вот что мы рассмотрим в этой статье:

Что должно быть включено в счет?

Счета-фактуры НДС

Что должен отражать полный или измененный счет

Что должен показывать упрощенный счет

Международные счета-фактуры

Условия оплаты по счету

Общие условия оплаты счета

Способы оплаты по счету

Обычные способы оплаты счетов

Когда лучше всего отправлять счет?

Как отправить счет

Наконец, как получать деньги вовремя, каждый раз

Что должно быть включено в счет?

Стандартный счет (без НДС) должен включать:

1. «Счет-фактура»

«Счет-фактура» Обозначьте документ словом «счет-фактура», чтобы отличить его от цитаты, кредит-ноты или квитанции.

2. Уникальный номер счетаНомер должен быть уникальным для каждого счета (без дубликатов) для четкой идентификации, и вы должны вести учет использованных номеров и ссылок.

Использование последовательной системы нумерации — самый простой способ справиться с этим.

Ссылка может содержать как буквы, так и цифры.

3. Название и адрес вашей компанииЭто отличается для индивидуальных предпринимателей и компаний с ограниченной ответственностью, но, по сути, вы должны четко указать свое торговое название, юридический адрес, а также место, где с вами может связаться клиент в случае запроса или спора.

4. Название компании и адрес заказчика Это стандартная процедура для всех счетов-фактур (кроме упрощенных счетов-фактур), но важна для клиентов, которые хотят потребовать возмещения любого начисленного НДС.

Четкое описание товаров и услуг, за которые выставляется счет, с каждой услугой или товаром в отдельной строке для четкой идентификации.

6. Дата поставкиИзвестная как «дата поставки», это когда товары или услуги были выпущены. Дата поставки может отличаться от даты выставления счета, но обычно составляет 30 дней.

7. Дата выставления счетаДата выставления счета, а не дата поставки товаров.

8. Сумма отдельных товаров или услуг к оплатеЕсли у вас есть список предметов в описании, то каждый будет отмечен индивидуальной суммой.

9. Общая сумма к оплатеСумма всех товаров, указанных в счете.

Откройте для себя новый Sage Accounting

Попробуйте наше отмеченное наградами бухгалтерское программное обеспечение для малого бизнеса и индивидуальных предпринимателей. Получайте оплату быстрее, отслеживайте денежные потоки и автоматизируйте администрирование, чтобы высвободить время и сосредоточиться на наиболее важной работе.

Получайте оплату быстрее, отслеживайте денежные потоки и автоматизируйте администрирование, чтобы высвободить время и сосредоточиться на наиболее важной работе.

Обычно определяется в ваших условиях и согласовывается с вашим клиентом.

Это ваши условия в отношении срока оплаты, которые должны быть отмечены внизу счета. Например, оплата в течении 30 дней.

11.Номер заказа на закупкуЕсли ваш клиент предоставляет вам номер заказа на покупку, то он должен быть четко указан в счете.

Некоторые клиенты могут также потребовать, чтобы имя контактного лица было указано в счете.

Рекомендуется запрашивать заказ на поставку, поскольку после его создания это юридически обязывающий договор между вами и вашим клиентом / покупателем.

12. Как оплатить счет Перечислите различные способы оплаты счета и укажите ссылки на банковский счет. Например, код сортировки вашего банка и номер счета для платежей BACS.

Например, код сортировки вашего банка и номер счета для платежей BACS.

В счетах для международных клиентов должны быть указаны номера IBAN / BIC / SWIFT.

Подробнее о своевременной оплате:

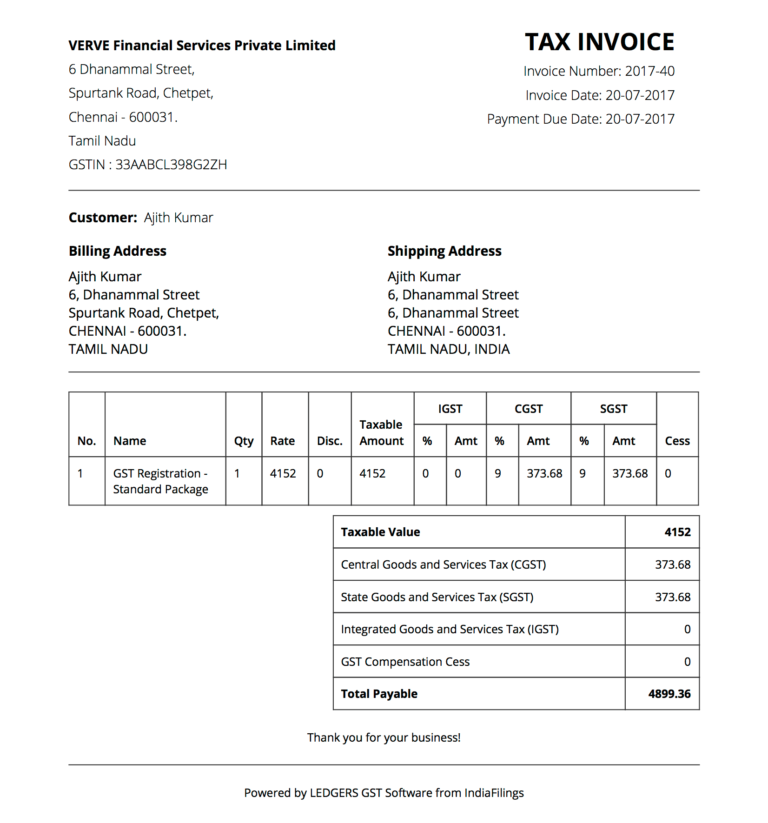

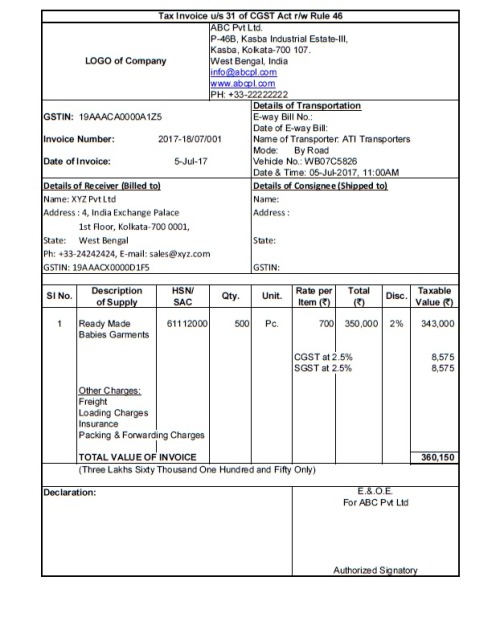

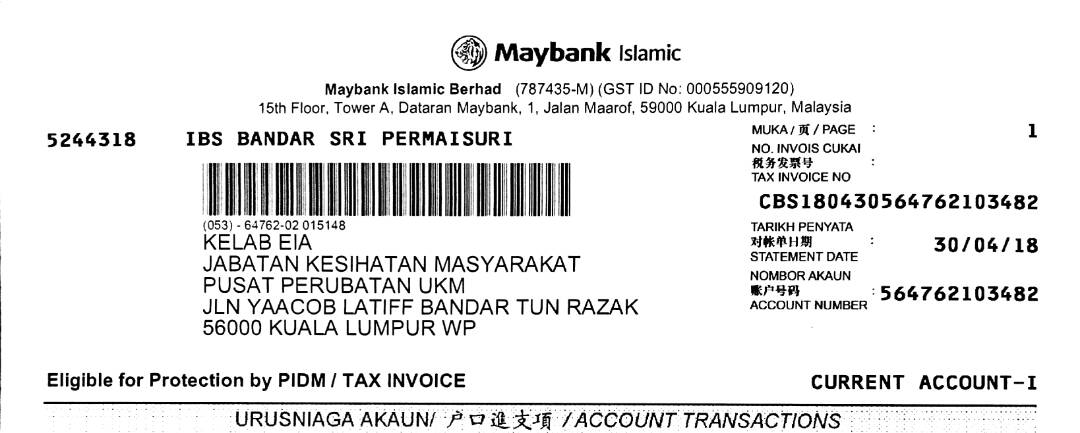

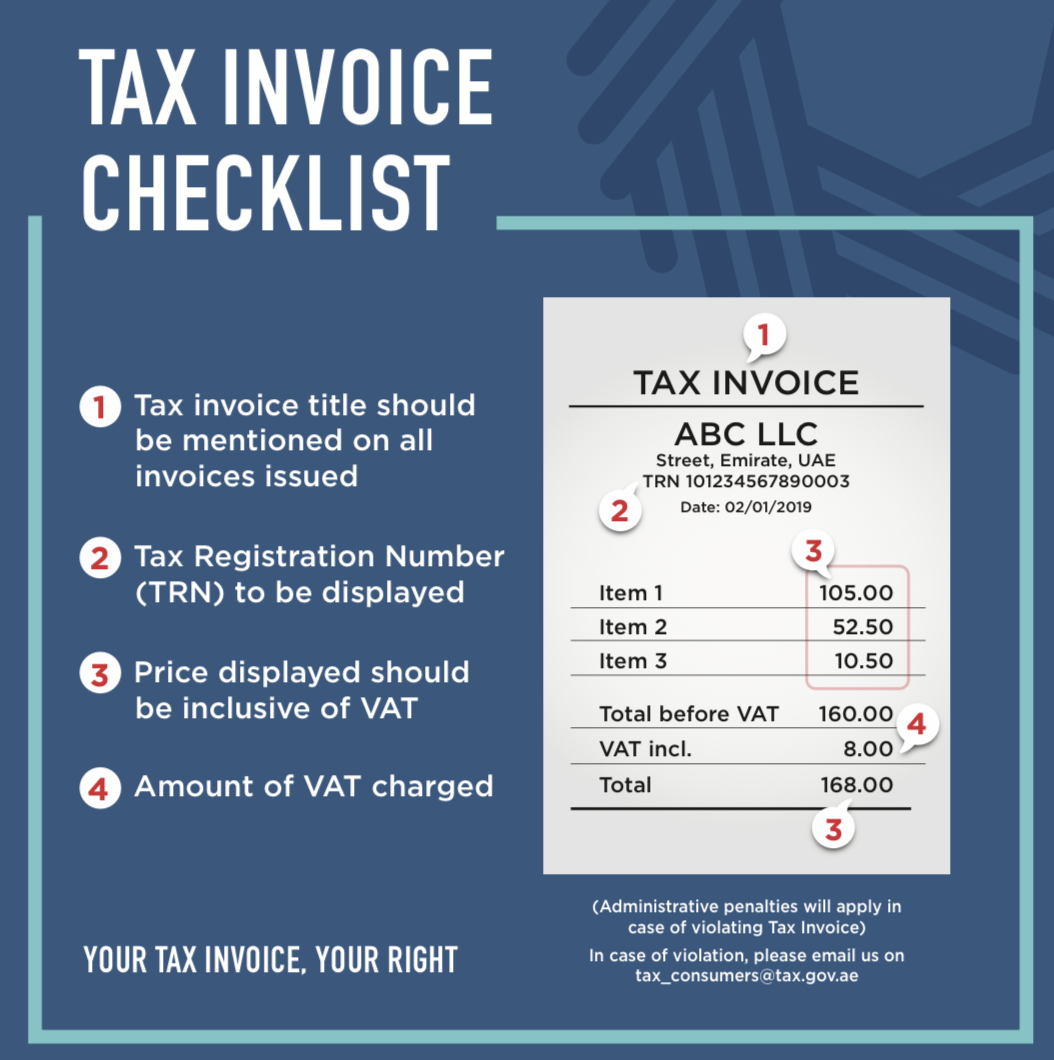

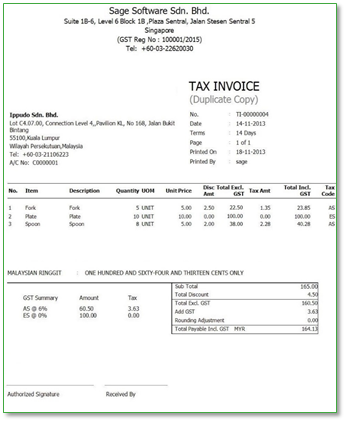

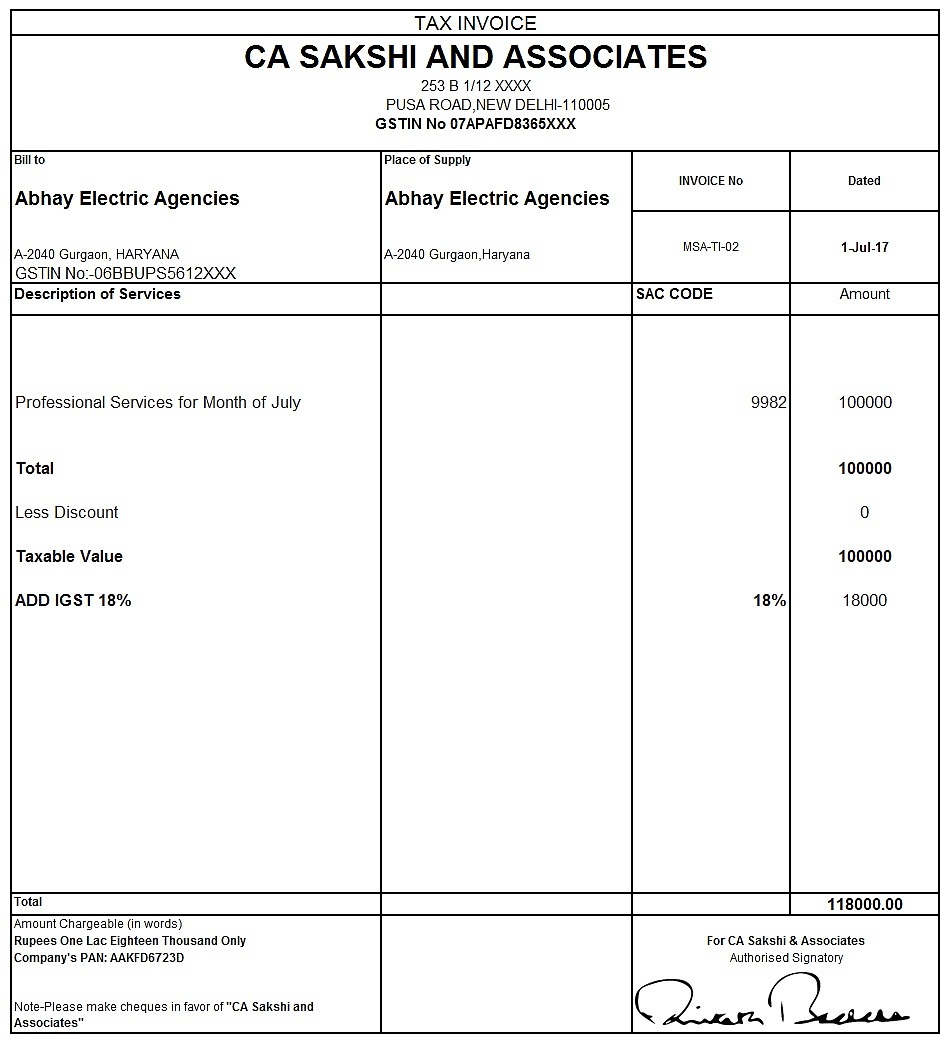

Счета-фактуры НДС

Если вы зарегистрированы в качестве плательщика НДС, вы должны предъявить счет-фактуру и хранить копии (цифровые или бумажные) всех выставленных счетов, в том числе выставленных по ошибке или аннулированных.

Счет-фактура НДС должен содержать дополнительную информацию к стандартному счету-фактуре (без НДС).

Есть три типа счетов-фактур:- Полная версия — может использоваться для всех расходных материалов и сумм накладной.

- Упрощенный — может использоваться для всех поставок и розничных товаров стоимостью менее 250 фунтов стерлингов.

- Modified — может использоваться для розничных поставок стоимостью более 250 фунтов стерлингов.

Что должно отображаться в полной или измененной накладной НДС

Вам не нужно выставлять счет-фактуру НДС, если все товары освобождены от налога или имеют нулевую ставку.

Что должно быть в упрощенном счете-фактуре с НДС

Если вы используете схему кассового учета, то на счете-фактуре должна быть проставлена печать с указанием суммы уплаченных денежных средств и даты.

Вам не нужно выставлять счет-фактуру НДС, если все товары освобождены от налога или имеют нулевую ставку.

Счета-фактурыобычно выставляются в течение 30 дней с момента доставки товаров или услуг.

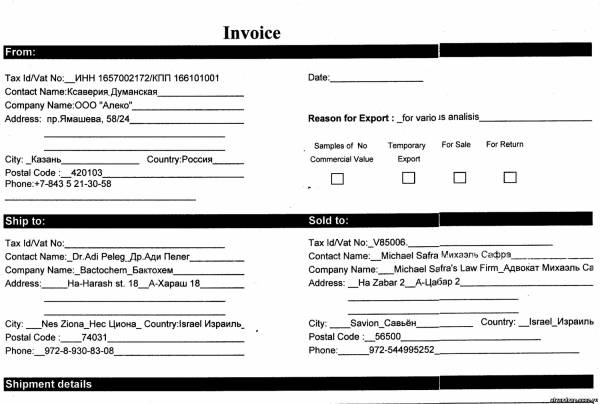

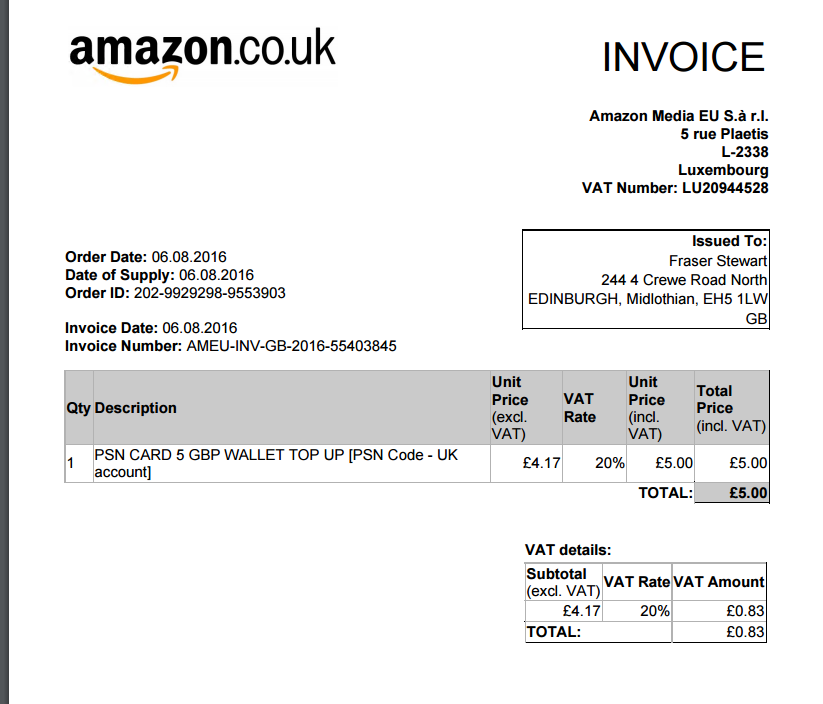

Международные счета

Для счетов-фактур, выставленных в иностранной валюте или на иностранном языке, вы должны указать подлежащий уплате НДС в фунтах стерлингов, если товары или услуги поставляются в Великобритании.

У вас также должен быть английский перевод для проверки сотрудником НДС.

Условия оплаты счета

Вы обязаны заранее установить и согласовать условия оплаты с клиентами.

Упростите и четко укажите ваши условия в счете, чтобы получатель знал, когда должен быть произведен платеж.

В крупных компаниях отдельная бухгалтерия может не знать, какие условия вы согласовали со своим контактным лицом.

Если вы представляете малый бизнес или подрядчик, как правило, лучше избегать сложных условий оплаты, чтобы вас не поняли неправильно и не задерживали платежи.

Для получения наилучших результатов просто укажите:

‘ Оплата в течение 30 дней. ’

Или будьте вежливы и говорите менее жестко:

‘ Мы ценим ваш бизнес. Отправьте платеж в течение 30 дней с момента получения этого счета. ’

Общие условия оплаты счетов

Авансовый платеж (PIA)Может использоваться при работе с новыми клиентами или клиентами с плохой историей платежей. PIA означает, что вам необходимо произвести оплату в полном объеме до того, как товары или услуги будут доставлены.

Нетто (N)Общий срок оплаты. «Нетто 10» означает, что полная сумма платежа должна быть произведена в течение 10 дней, а «Нетто 30» — в течение 30 дней.

«Нетто» может быть сокращено до «N», например N10 или N30.

Конец месяца означает, что полная оплата должна быть произведена в течение количества дней, указанных после окончания месяца, в котором выставлен счет.

Счет-фактура может быть сформулирована как « Платеж со сроком 30 дней до конца месяца» или сокращенно « Net EOM 30» .

Если ваш счет был датирован 5 апреля, а ваши условия были Net EOM 30, то полная оплата должна была быть произведена 30 мая.

Месяц после выставления счета (MFI)’15 MFI ’означает, что вся подлежащая оплате сумма должна быть уплачена в первые 15 -го числа месяца, следующего за датой выставления счета.

Например, если ваш срок платежа был 15 MFI, а счет был датирован 5 января, оплата должна была быть произведена 15 января. Если тот же счет был датирован 20 января, оплата должна была быть произведена 15 февраля.

Скидка Скидка предоставляется на полную сумму, подлежащую выплате, если оплата производится в течение указанного количества дней.

«1/10 нетто 30» или «1% 10 нетто 30» означает, что для платежей, совершенных в течение 10 дней, предоставляется скидка в размере 1%, в противном случае полная оплата должна быть произведена в течение 30 дней.

Если скорость платежей является для вас важным фактором, предложение скидки за досрочную оплату может гарантировать, что вы быстрее получите наличные в банке.

Поэтапная оплатаПлан оплаты может быть согласован между вами и вашим клиентом, чтобы предложить долю от полной суммы, подлежащую выплате поэтапно.

Например, четырехэтапные выплаты по 25% каждый или двухэтапные выплаты по 75% и 25%.

Если вы работаете над крупным проектом, попросите внести частичную предоплату, например 25%, и поэтапные платежи в течение всего срока реализации проекта, чтобы избежать риска и управлять денежным потоком.

youtube.com/embed/FT7u3SQynT8?feature=oembed» src=»data:image/gif;base64,R0lGODlhAQABAAAAACH5BAEKAAEALAAAAAABAAEAAAICTAEAOw==»/>

Способы оплаты счетов

После того, как вы четко указали размер платежа, вы также хотите упростить для вашего клиента физическую оплату вам.

Включите в счет-фактуру различные способы оплаты, которые вы принимаете, вместе с вашими банковскими реквизитами.

Общие способы оплаты счетов

Банковский перевод (BACS)Один из наиболее распространенных способов оплаты, платежи через автоматизированные клиринговые услуги (BACS), осуществляемые в электронном виде, осуществляются напрямую с одного банковского счета на другой и обычно производятся онлайн или по телефону.

Платежиобычно зачисляются на ваш счет в течение трех рабочих дней.

Служба ускоренных платежей (FPS) становится все более распространенной в британских банках в качестве стандартной (для некоторых бизнес-счетов приходится платить) и означает, что платеж будет зачислен на ваш счет в тот же день, когда он был оплачен.

В счете-фактуре укажите:

- Название вашего банка: My Bank

- Код сортировки: 00-11-22

- Номер счета: 01234567

Если у вас есть клиенты за границей и вы хотите получать международные платежи, ваш банк может предоставить вам коды для этого.

Международный номер банковского счета (IBAN) — это международная версия номера вашего банковского счета, позволяющая получать международные платежи в иностранной валюте или фунтах стерлингов.

IBAN используется в большинстве европейских стран, Австралии и Новой Зеландии, но не в США или Канаде.

Код идентификации банка (BIC) или Общество всемирных межбанковских финансовых телекоммуникаций (SWIFT) — это код для идентификации вашего конкретного банка.

Он понадобится вам вместе с платежом с IBAN. Большинство банков используют BIC, но SWIFT необходим для платежей из США и Канады.

Оба номера обычно можно найти в выписке из вашего коммерческого банка или спросить в своем банке.

В счете-фактуре укажите:

- БИК AAAAGB12345

- IBAN: GB00 AAAA 0000 0000 0000 00

- SWIFT AAAAGB12345

Для приема платежей по картам вам понадобится торговый счет и устройство для чтения кредитных карт. Для онлайн-платежей вам понадобится платежный шлюз электронной коммерции и аккаунт продавца.

Для удаленных платежей по телефону вам понадобится виртуальный онлайн-терминал и торговый счет.

Из-за высокой стоимости обслуживания торгового счета платежи по кредитной карте являются экономически эффективным решением только в том случае, если вы планируете принимать значительную сумму платежей по карте.

Имейте в виду, что покупатель может оформить «возвратный платеж», чтобы отменить транзакцию по кредитной карте, заявив, что товар не прибыл или не был «описан».

Возврат платежа может быть осуществлен в течение 120 дней после совершения платежной транзакции.

PayPal позволяет осуществлять платежи по всему миру между двумя людьми, имеющими учетные записи PayPal, но при этом взимаются различные комиссии.Вы также можете принимать платежи по кредитным и дебетовым картам через PayPal.

Наличные деньгиПрием платежей наличными — это вариант для малых предприятий, работающих с населением, но большинство счетов-фактур между предприятиями не могут быть оплачены наличными.

Не забывайте, что наличные — не самый безопасный метод, поскольку вы можете столкнуться с поддельными банкнотами и иметь дополнительный риск иметь при себе наличные деньги при внесении депозита в банк.

Кроме того, банки обычно взимают встречный сбор за внесение наличных денег.

Когда лучше всего отправлять счет?

Очевидный ответ на этот вопрос — как можно скорее. Чем дольше задерживается ваш счет, тем больше времени потребуется для получения оплаты.

При продаже товара Варианты более простые. Вы можете запросить подтверждение оплаты до отправки товара, оплату при получении товара или на ваших условиях, таких как стандартная 30-дневная нетто.

Вы можете запросить подтверждение оплаты до отправки товара, оплату при получении товара или на ваших условиях, таких как стандартная 30-дневная нетто.

- Было проведено множество исследований о том, когда лучший день недели / месяца для отправки счета, но на самом деле вам заплатят, когда компании завершат свои платежи.Обычно это происходит в конце месяца, но не всегда.

- Узнайте, когда ваш клиент / клиент производит платежи, и спросите у них дату окончания для подачи счетов в этом месяце.

- Если у вас есть долгосрочный проект, вы, скорее всего, будете вести переговоры о ежемесячной оплате счета. Обычно в конце месяца покрывают этот месяц.

- Если у вас есть поэтапные платежи (как указано выше), вы можете заранее договориться о датах выставления счетов.Например, перед тем, как вы начнете, после того, как предложения будут представлены, после представления первых проектов, а затем после завершения и утверждения.

- Для индивидуальных фрилансеров, работающих с крупной компанией, у которой политика платежей составляет 90 дней, это может быть неуправляемым для вашего денежного потока, а также огромным риском. Ведение переговоров о выставлении счетов в начале или даже задним числом до начала работы может обойти их фиксированную систему и помочь сократить время оплаты. Вы можете настаивать на том, чтобы они соблюдали ваши условия оплаты, но это не всегда возможно с их жесткой системой.

Не забывайте дважды проверять точность счета перед его отправкой, чтобы избежать задержек.

Будьте оперативны, вежливы и аккуратны.

Как отправить счет

Структура вашего счета — это только половина процесса, и, вероятно, более важно убедиться, что ваш счет будет доставлен нужному человеку, который сможет заплатить вам.

Спросите у своего клиента имя и контактные данные человека в счетах, который будет производить ваш платеж.

Наличие этой информации жизненно важно для того, чтобы вы могли преследовать просроченные платежи, поскольку власть принадлежит лицу, фактически производящему платеж.

Электронная почта является предпочтительным стандартом для отправки счетов-фактур, и когда вы отправляете в бухгалтерию, не забудьте отправить копию своего контакта по электронной почте.

Используйте документ, который можно открывать везде. Бухгалтерия предпочитает PDF-файлы всему остальному.

Не отправляйте файлы Word или Excel, так как при открытии на разных машинах они могут быть переформатированы, что сделает информацию нечитаемой и, что более важно, их можно редактировать.

Заголовок темыКрупные компании, которые имеют дело с тысячами счетов-фактур, хотят, чтобы их жизнь была как можно проще, и чтобы избежать потери электронной почты, рекомендуется использовать четкую тему.

Загруженная бухгалтерия будет вам за это благодарна.

Формат заголовка темы[Название вашей компании] [Счет за услуги / товары вашей компании] [месяц / год]

Например,

Sparkle Design, Счет за услуги по дизайну брошюр, январь 2021 г.

Война и мир не требуется.Чтобы быть профессионалом, сделайте свой адрес электронной почты ясным и кратким:

——————————————————————–

Уважаемая [Большая Компания],

——————————————————————–

Прилагаю мой счет-фактуру от 31 января 2021 года на сумму 500 фунтов стерлингов за услуги по дизайну брошюры.

(Не обязательно) Если у вас есть номер заказа, вставьте сюда. Авторизовано [здесь имя вашего контактного лица].

Если у вас есть вопросы, не стесняйтесь обращаться ко мне.

С уважением

Джейн Смит

——————————————————————–

Наконец, как получать деньги вовремя, каждый раз

Погоня за просрочкой платежа может быть подобна смерти из-за тысячи сокращений бумаги, отнимающей ваше время и отнимающей энергию у ведения вашего бизнеса.

Лучшая линия защиты — это то, что вы делаете до выставления счета:

- Иметь четкие условия (Условия и положения) и получить письменное согласие (документ с подписью или по электронной почте).

- Заранее согласовайте условия оплаты как часть ваших условий и положений.

- Спросите номер заказа на покупку — номер покупки (PO) формирует договор между вами и вашим клиентом.

- Попросите новых клиентов оплатить первый счет PIA.

- Для крупных счетов запрашивайте поэтапный платеж заранее, чтобы снизить риски. Если оплата задерживается на любом этапе, вы можете прекратить работу, чтобы избежать дополнительных расходов.

- Сделайте свой способ оплаты простым — BACS — лучший.

- Узнайте имя и контактные данные лица, ответственного за совершение платежа.

- Следите за своими счетами и выпускайте напоминания, как только истечет срок оплаты. Никогда не оставляйте просроченные платежи в надежде, что им заплатят, не спросив.

- Погоня за просрочкой платежа показывает, что вы являетесь профессиональным владельцем бизнеса и ожидаете, что к вам будут относиться как к одному из них.

Если у вас есть просроченный платеж, следуйте нашему руководству о том, что делать, если счет не был оплачен.

Чтобы лучше управлять своим временем, вы можете использовать бухгалтерское программное обеспечение, которое может отправлять вам профессиональные счета по мере обработки заказов, вместо трудоемкого процесса заполнения и отправки счетов вручную.

У вас остается больше времени, чтобы сосредоточиться на том, что у вас получается лучше всего: на развитии вашего бизнеса.

Примечание редактора. Эта статья была впервые опубликована в марте 2018 г. и была обновлена для обеспечения актуальности.

7 способов взять бизнес под контроль

Хотите узнать, как вы можете управлять своим бизнесом? Прочтите это руководство, чтобы получить лучшие советы, которые помогут вам научиться управлять своим бизнес-администратором и по-настоящему взять под свой контроль.

Загрузите бесплатное руководствоНалог с продаж в США: правила, ставки и варианты конфигурации

Налог, применяемый при окончательной продаже продукта или услуги в США, называется налогом с продаж. В отличие от НДС или GST, налог с продаж не является фиксированной ставкой, которая применяется ко всем вашим счетам; он отличается от штата к штату и от продукта к продукту, не говоря уже о десяти тысячах с лишним налоговых юрисдикций в США, в которые вы, возможно, будете обязаны перечислять налог.

В отличие от НДС или GST, налог с продаж не является фиксированной ставкой, которая применяется ко всем вашим счетам; он отличается от штата к штату и от продукта к продукту, не говоря уже о десяти тысячах с лишним налоговых юрисдикций в США, в которые вы, возможно, будете обязаны перечислять налог.

Правила налогообложения продаж

Налог на продажу зависит от трех основных факторов: вашей связи (или штатов, с которыми вы связаны — вы обязаны платить налог только в штатах, с которыми вы связаны), продуктов или услуг в вашем каталоге продуктов (разные налоговые ставки применяются к разным продуктам) и когда вы освобождены от налогов (это также может отличаться от штата к штату).

Nexus и регистрация

Первый шаг — выяснить, каким агентствам и, следовательно, каким государствам вы обязаны платить налоги. Это зависит от того, к каким состояниям вы подключены (физическое ли это соединение — например, склад, где вы храните товары, или нефизическое — например, контакт, который помогает способствовать вашим продажам).

Связь вашей компании с государством называется нексусом. Nexus — это эталон, который определяет, можно ли привлечь вашу компанию к уплате налога с продаж в штате.Вы не обязаны платить налоги в штатах, где у вас нет связи.

Вам необходимо зарегистрироваться для уплаты налогов в каждом штате, в котором находится ваша компания. Это включает в себя регистрацию в вашем штате (где находится ваша компания), в штатах, где вы часто бываете по делам, в штатах, где у вас есть службы выполнения заказов, в удаленных сотрудниках и в программах партнерского маркетинга. Регистрация дает вашему бизнесу официальную налоговую лицензию. Все штаты требуют, чтобы компании, продающие налогооблагаемые товары в их штате, регистрировались как минимум за 1-2 недели до продажи.

Ставки налога с продаж

Определение правильного налога, который вы должны применить к своим счетам, означает учет

Налог, применяемый к продуктам в вашем каталоге продуктов: некоторые виды продуктов облагаются налогом по-другому в США (например, продукты питания освобождены от налога в Калифорнии).

Уровни налогов, которые применяются к конкретному адресу (клиенту): налоги штата, округа, города, местные и специальные районные налоги (например, ставка налога с продаж в Миннесоте равна 6.875%, но может достигать 8,375% в зависимости от местных и муниципальных налогов). Ключ состоит в том, чтобы использовать полный адрес вашего клиента (а не только его почтовый индекс), чтобы держать вас в курсе того, какой налог вы должны с него взимать — каждая налоговая юрисдикция определяется множеством критериев и может варьироваться от одного адреса к другому. следующий. Нередко наличие нескольких ставок налога с продаж в одном почтовом индексе.

Исключения

Как уже упоминалось, вам следует уточнить в правительстве своего штата, какие товары и услуги, продаваемые в вашем штате, облагаются налогом с продаж.При этом обычно не облагаются налогом следующие операции:

Перепроданные товары — Розничные и торговые посредники обычно не должны платить налог с продаж при оптовых закупках, поскольку предполагается, что конечный потребитель будет платить налог с продаж на эти товары в момент покупки.

Сырье — Если вы производите и продаете товары, которые будут сырьем для других товаров, эти товары обычно считаются освобожденными от налога с продаж.

Некоммерческие организации — Продажи для некоммерческих организаций в некоторых случаях освобождаются от налога с продаж.

Если вы продаете некоммерческой организации, убедитесь, что вы получили копию свидетельства об освобождении от налогов (выданного государством).

Освобождение от уплаты налогов для штата — Многие штаты предлагают ограниченные периоды, когда покупки могут быть сделаны без уплаты налогов, поэтому стоит следить за ними (например, Техас предлагает освобождение от налога с продаж в августе в течение периода, предшествующего к началу нового учебного года).Их обычно называют «налоговыми каникулами».

Счета

Вы можете настроить параметры счета-фактуры в соответствии с любыми конкретными налоговыми требованиями, которые могут возникнуть на странице «Настройка счета-фактуры».

Настройка налога на продажу в США в Chargebee

В этом разделе вы узнаете, как настроить налог с продаж в Chargebee.

Шаг 1. Обновите адрес своей организации

Убедитесь, что вы добавили адрес своей организации в Настройки> Настроить Chargebee> Бизнес-профиль .Вы не можете настроить налоги в Chargebee, не выполнив этот шаг при первоначальной настройке.

Шаг 2. Включите налог

Перейдите в Настройки > Настроить Chargebee> Налоги и нажмите Включить налоги .

Шаг 3. Выберите тип цены для

долларов США. После включения налогов вы будете перенаправлены на страницу, содержащую все валюты, которые вы активировали для своего сайта. Шаг 3 — настройка типа цены (цена, которую вы указываете для своего продукта / услуги / дополнения, может быть либо с учетом налога, если налог включен в цену, либо без налога, когда налог добавляется к цене) для каждого этих валют.

Налоговое регулирование США требует, чтобы цена вашего продукта составляла без налога . Выбор здесь типа цены без учета налога гарантирует, что налог с продаж всегда будет отображаться в счетах как добавленный к окончательной цене.

Шаг 4. Нажмите «Добавить регион» и выберите «США»

.Нажмите Добавить регион и выберите «США» из списка регионов.

Теперь вы будете перенаправлены на страницу конфигурации налога с продаж в США.

Шаг 5. Введите регистрационный номер налогоплательщика

.Введите здесь свой регистрационный номер налогоплательщика и свой ярлык налоговой регистрации.

Шаг 6. Добавьте налоговые ставки

Затем добавьте свои налоговые ставки в Chargebee, чтобы он мог автоматически применять соответствующие суммы к счетам. Это можно сделать тремя способами:

Через CSV

Via Avalara — стороннее приложение, которое автоматизирует, какие налоговые ставки применимы к конкретному счету или,

Путем ручного ввода налоговых ставок на странице конфигурации.

Вариант А Загрузить CSV

Вы можете добавить свои налоговые ставки в Chargebee, загрузив файл CSV с налоговой информацией, о которой Chargebee должен знать.

В зависимости от ваших налоговых требований, вам необходимо предоставить некоторые или все следующие данные в CSV-файле:

Код страны (двухбуквенный код страны ISO 3166 альфа-2)

Код штата (код штата ISO 3166-2)

Почтовый индекс

Название налогоплательщика (Государственный налог, Окружной налог и т. Д.) И ставка налога

Тип юрисдикции (например, региональная или федеральная), название (название юрисдикции) и код, присвоенный названию юрисдикции.Эта информация позволяет вам легко классифицировать ваши налоги в соответствии с юрисдикцией для целей отчетности.

Если вам нужно настроить более одной налоговой ставки в Chargebee, вам необходимо повторить эту информацию в файле CSV для каждой налоговой ставки. Вы можете использовать эту опцию для настройки до четырех различных налоговых ставок.

Вы можете использовать эту опцию для настройки до четырех различных налоговых ставок.

Как Chargebee будет определять, какую налоговую ставку применять

Chargebee определит, какая налоговая ставка применима к конкретному счету, сопоставив адресную информацию клиента с информацией, которую вы настроили в своем файле CSV.

Порядок сопоставления информации о местоположении:

Если доступен адрес доставки подписки клиента, он будет использован для поиска совпадения в CSV-файле. Если совпадение найдено, Chargebee применит соответствующую ставку налога к счету.

Если адрес доставки недоступен, Chargebee попытается сопоставить адрес для выставления счетов клиента с файлом CSV. Если совпадение найдено, Chargebee применит соответствующую ставку налога.

Если адрес доставки и адрес выставления счета не совпадают с информацией в файле CSV, налог не взимается.

Использование почтового индекса для применения налоговой ставки :

Chargebee использует почтовый индекс для расчета соответствующей налоговой ставки, применяемой к покупателю. В файл CSV можно добавить пятизначный и почтовый индекс ZIP + 4. Когда клиент вводит свой почтовый индекс во время оформления заказа, Chargebee попытается сопоставить запись с почтовым индексом в вашем CSV, чтобы выяснить, какую налоговую ставку применять к его счетам.

В файл CSV можно добавить пятизначный и почтовый индекс ZIP + 4. Когда клиент вводит свой почтовый индекс во время оформления заказа, Chargebee попытается сопоставить запись с почтовым индексом в вашем CSV, чтобы выяснить, какую налоговую ставку применять к его счетам.

Если ваш CSV содержит пятизначные почтовые индексы, Chargebee попытается найти совпадение (с применением налоговой ставки при совпадении) в следующем порядке приоритета:

Прямое соответствие : Chargebee попытается сопоставить все пять цифр почтового индекса.

Соответствие префикса : Если прямое сопоставление не удается, Chargebee попытается сопоставить первые три цифры почтового индекса.

Соответствие диапазона : Если предыдущие две попытки сопоставить почтовый индекс не удались, Chargebee попытается сопоставить почтовый индекс с определенным диапазоном (т.е. Если введен почтовый индекс 12345, Chargebee сопоставит его с диапазоном 12340 и 12350 и применит соответствующую ставку налога).

В CSV вы можете указать налоговую ставку, которую Chargebee будет использовать, если все указанные выше совпадения не пройдут. Отметьте эту налоговую ставку звездочкой (*).

Если ваш CSV содержит коды ZIP + 4, Chargebee будет использовать аналогичный механизм сопоставления в следующем порядке приоритета:

Прямое совпадение : Chargebee попытается сопоставить все девять цифр почтового индекса.

Соответствие диапазона : Если прямое сопоставление не удается, Chargebee попытается сопоставить первые пять цифр почтового индекса с определенным диапазоном (т. Е. Если введенный почтовый индекс 12345-6789, Chargebee сопоставит его с диапазоном 12345 и 12346, и применить соответствующую ставку налога)

Если и одна, и две не срабатывают, Chargebee попытается сопоставить только первые пять цифр.

Вариант B Использование сторонних интеграций

Avalara и TaxJar — это облачные SaaS-решения для налоговых и нормативных требований. Вы можете интегрировать свой сайт Chargebee с любым из этих приложений, чтобы с легкостью управлять налогообложением, исключая необходимость вручную настраивать налог для каждого вашего налогооблагаемого региона или связующего звена. Все, что вам нужно сделать, это интегрировать стороннее приложение с вашим сайтом Chargebee и позаботиться о некоторых предварительных требованиях, которые описаны в соответствующих справочных документах.

Вы можете интегрировать свой сайт Chargebee с любым из этих приложений, чтобы с легкостью управлять налогообложением, исключая необходимость вручную настраивать налог для каждого вашего налогооблагаемого региона или связующего звена. Все, что вам нужно сделать, это интегрировать стороннее приложение с вашим сайтом Chargebee и позаботиться о некоторых предварительных требованиях, которые описаны в соответствующих справочных документах.

Вариант C Введите налоговые ставки вручную

Вам необходимо будет указать налоговую метку и налоговую ставку для каждого налога, который Chargebee будет применять к своим счетам.

Налоги: типы и варианты — Chargebee Docs

В Chargebee налоги применяются всякий раз, когда создается счет для подписки, продления или единовременной оплаты.

Налоги с продаж / услуг применяются в зависимости от конфигурации, предоставленной как часть налоговых настроек.Конфигурация налогов в Chargebee предоставляется на уровне продукта / услуги. На этом уровне также настраиваются национальные налоги.

Если вы хотите назначать цены на свои планы / дополнения дробными суммами или если вы хотите взимать плату за дробные количества, вы можете включить поддержку нескольких десятичных чисел на своем сайте Chargebee. Когда эта функция включена, несколько десятичных знаков цены и количества вашего тарифного плана / дополнения полностью учитываются при расчете суммы счета и налогов.

Однако суммы отдельных позиций счета-фактуры и суммы налогов округляются с точностью до их валюты.Подробнее о логике округления сумм позиций.

Chargebee позволяет создавать налоговые отчеты. Прочтите налоговые отчеты, чтобы узнать больше.

Примечание

Налоги будут применяться к счетам, только если вы настроили налоги в Chargebee. Не забудьте настроить налоги для каждого региона, в котором у вас есть клиенты.

Не забудьте настроить налоги для каждого региона, в котором у вас есть клиенты.

Вот список шагов, которые необходимо выполнить для настройки налоговых настроек в Chargebee:

Часть 1: Я продаю товары, облагаемые единой налоговой ставкой в налогооблагаемой стране

Шаг 1. Укажите адрес вашей организации

Вы должны указать адрес организации, в которой вы находитесь.Перейдите на страницу настроек налогов на своем сайте Chargebee ( Настройки > Настроить Chargebee > Бизнес-профиль ) и нажмите Добавить адрес .

Это обязательный шаг. Вы не сможете включить налоги на своем сайте Chargebee без указания адреса организации. Chargebee требует эту информацию для расчета ваших налоговых обязательств.

Шаг 2. Включите налог

Перейдите к настройкам > Настроить Chargebee > Налоги и щелкните Настроить налог .

Шаг 3: Установите тип цены

Цена, которую вы указываете для своего продукта, услуги или надстройки, может быть:

- Включая налог, если налог включен в цену, или

- Без налога, когда налог взимается сверх цены товара

Вы можете продавать за одну или несколько валют. Вы можете настроить тип цены для каждого из них.

Вот иллюстрация того, как работают типы цен:

| Название продукта | Цена за единицу | Валюта | Цена Тип | Образец налоговой ставки |

|---|---|---|---|---|

| Базовый план_usd | 100 | долларов США | Эксклюзив | 5% |

| Профессиональный план_usd | 150 | долларов США | Эксклюзив | 5% |

В этом случае как базовый, так и профессиональный планы будут стоить 100 и 150 долларов США соответственно. Тип цены «эксклюзивный» означает, что к этой цене в счете будет добавлена ставка налога 5%.

Тип цены «эксклюзивный» означает, что к этой цене в счете будет добавлена ставка налога 5%.

| Название продукта | Цена за единицу | Валюта | Цена Тип | Образец налоговой ставки |

|---|---|---|---|---|

| Basic Plan_eur | 80 | фунтов стерлингов | включительно | 20% |

| Professional Plan_eur | 120 | евро | включительно | 20% |

В этом случае стоимость базового и профессионального тарифных планов составляет 80 фунтов стерлингов и 120 евро соответственно.Тип цены «включительно» означает, что эта цена будет включать в счет ставку налога 20%.

| Без налогов | С НДС |

|---|---|

Если вы установите Тип цены на Без учета налога , налог будет рассчитан на сбор и добавлен к расходу для получения общей суммы к оплате. Общая стоимость — 100 долларов США | Если вы установите Тип цены на С учетом налога , настроенный вами налог будет включен как часть сбора.Сумма налога будет выведена из начисления. То есть сумма налога будет выводиться из общей суммы и отображаться в счете-фактуре. Если скидки не применяются Общая стоимость — 100 фунтов стерлингов Налоговая разбивка составит: При применении скидки Общая сумма сборов — 155 долларов США Налоговая разбивка будет: |

Примечание

Если клиенту разрешено освобождение от налогов, сумма налога будет вычтена из общей суммы при выставлении счета.

Скидки, если таковые имеются, применяются до добавления налога. См. Страницу Клиенты, чтобы узнать, как освободить клиента от уплаты налога.

Скидки, если таковые имеются, применяются до добавления налога. См. Страницу Клиенты, чтобы узнать, как освободить клиента от уплаты налога.Если продукт / дополнение помечены как освобожденные от налога, предоставленная плата будет рассматриваться как без налогов.На эту сумму будут применяться скидки, если таковые имеются. См. Страницу Планы, чтобы узнать, как пометить план как необлагаемый налогом.

Шаг 3а. Установите тип цены для валюты по сравнению с типом цены для региона

Положения о типах цен различаются в разных странах. В некоторых странах, например в США, вы можете устанавливать цены с учетом или без учета налогов по вашему усмотрению. В других странах, например в Новой Зеландии или Австралии, в счетах должна быть указана цена с учетом или без учета налогов.

С Chargebee вы можете спланировать такой сценарий — вы можете установить цены с учетом налогов в некоторых регионах и без налогов в других. Если вы продаете в определенной валюте клиентам по всему миру, , вы можете установить цену в этой валюте с учетом налогов или без учета . Кроме того, если в некоторых странах, в которых вы продаете, есть правила, требующие определенного типа цены, , вы можете установить свою цену в этой стране с учетом налогов или без учета налогов .

Если вы продаете в определенной валюте клиентам по всему миру, , вы можете установить цену в этой валюте с учетом налогов или без учета . Кроме того, если в некоторых странах, в которых вы продаете, есть правила, требующие определенного типа цены, , вы можете установить свою цену в этой стране с учетом налогов или без учета налогов .

Пример:

Вы находитесь в США и продаете цифровой продукт по цене 100 долларов США. Представьте, что у вас есть клиенты в Индии и Новой Зеландии. В Индии, как и в США, в счетах-фактурах указывается ставка налога, но налоговое регулирование Новой Зеландии требует, чтобы в счетах указывалась цена без учета налогов.

Вы хотите, чтобы цены включали налоги в США и Индии, а цены не включали налоги в Новой Зеландии.

Как настраивать типы цен в Chargebee: Установите тип цены в долларах США (валюта) как «С учетом налогов».Установите для Новой Зеландии (регион) значение без налогов.

Вот как будут выглядеть ваши счета в США, Индии и Новой Зеландии:

Цена вашего продукта: 100 долларов США

Цена для клиентов из США: 100 долларов США (доллары США с учетом налогов)

Если для Индии выбрано значение «С учетом налогов»

Цена для клиентов из Индии: 100 долларов США (с учетом налогов в Индии)

Если для Новой Зеландии выбрано «Без учета налогов»:

Налог в Новой Зеландии: 15%

Налог, который необходимо взимать с клиентов из Новой Зеландии: 15 долларов США

Цена для клиентов из Новой Зеландии: 86.95 долларов США + 13,05 долларов США (Новая Зеландия без налогов)

Примечание

Вы не можете использовать функцию согласованного ценообразования (см. Следующий шаг), если вы установите другой тип цены для используемой валюты и другой тип цены для страны, в которой вы продаете.

Шаг 3b. Настройка согласованного ценообразования (с учетом налогов)

Если у вас есть глобальная клиентская база и вы хотите назначать всем клиентам одинаковую цену, вы можете использовать опцию «Согласованное ценообразование». Эта опция позволяет вам настроить постоянную плату за ваш продукт или услугу, независимо от применимых налогов и страны / региона клиента.

Эта опция позволяет вам настроить постоянную плату за ваш продукт или услугу, независимо от применимых налогов и страны / региона клиента.

Чтобы включить вариант согласованной цены, выполните следующие действия:

На странице Настроить налог щелкните Управление типом цены каталога .

Выберите валюту и выберите Мои цены включают налог .

В раскрывающемся списке «Включен налог» выберите страну, в которой налог включен для валюты.

Включите эту настройку, чтобы отображать согласованные кассовые цены для всех регионов. При необходимости вы можете выбрать следующие настройки:

- Уменьшите цену для ненастроенных регионов, удалив включенный налог. : Выберите этот вариант, если вы продаете товары в регионе, где вам не нужно собирать налог (например, из США в Мексику). Цены соответственно снижаются за счет отмены применимого налога.

- Например,

- Цена в США — 100 долларов США, включая налог 15%

- Цена в Мексике — 86 долларов.95 долларов США

- В случае освобождения уменьшите цену, удалив включенный налог вместо налога назначения. : По умолчанию Chargebee использует местоположение клиента для расчета налоговой составляющей, которая будет вычтена в случае освобождения. Если вы хотите, чтобы Chargebee удалил налог, включенный в цену, вместо применения налога назначения, включите эту опцию. Рассмотрим следующий пример:

- Цена при продаже постоянному покупателю, включая налог 10% (включая налог Австралии) = 100 долларов США.

- Цена при продаже освобожденному от налогов покупателю в Бразилии (если опция не включена) — 83,33 доллара США без учета 20% налога назначения в Бразилии.

- Цена при продаже освобожденному от налогов покупателю в Бразилии (если этот параметр включен) — 90,91 доллара США без учета 10% включенного налога.

- Уменьшите цену для ненастроенных регионов, удалив включенный налог. : Выберите этот вариант, если вы продаете товары в регионе, где вам не нужно собирать налог (например, из США в Мексику). Цены соответственно снижаются за счет отмены применимого налога.

Интеграция со сторонними организациями : Когда вы интегрировали свой сайт Chargebee с Avalara для автоматического расчета налогов, вы можете включить этот параметр для отображения согласованных каталожных цен в регионах, для которых настроена Avalara.Хотя за ваш продукт или услугу взимается постоянная ставка, Avalara рассчитывает налог, включенный в цену по каталогу для этих регионов.

Если вы используете налог Chargebee для всех регионов или если вы настроили Avalara для автоматизации налогообложения во всех ваших налогооблагаемых регионах, вам не нужно выбирать страну в разделе «Включенный налог является опцией».

Однако, если у вас есть регионы, для которых вы управляете налогами вручную или через CSV, убедитесь, что вы выбрали соответствующую страну, в которой налог включен для валюты.Это необходимо для обеспечения правильного учета страны, в которую включен налог, при расчете каталожной цены.

Если вы пропустите это, Chargebee будет рассматривать налог, включенный для этих регионов, как 0%.

Если вы пропустите это, Chargebee будет рассматривать налог, включенный для этих регионов, как 0%.Щелкните Обновить .

Примечание

- Включенная ценовая поддержка Avalara в настоящее время находится в стадии бета-тестирования. Пожалуйста, свяжитесь с [адрес электронной почты защищен], если вы хотите включить эту функцию на своем сайте Chargebee.

- Тип цены должен быть установлен как включающий, чтобы применялось последовательное ценообразование.Это условие применяется даже для регионов, где Avalara настроен для расчета налогов.

- Если тип цены установлен как эксклюзивный, то согласованное ценообразование не работает, и налог применяется к цене по каталогу на основе ставок налогового региона. Если страна не указана в поле «Включенный налог» — это вариант выбора, то включенная налоговая ставка считается равной 0%.

Шаг 4. Добавьте области

Теперь вы можете добавлять регионы, в которых вы зарегистрированы и должны собирать налог.

Щелкните опцию Добавить регион , чтобы выбрать страну

После добавления стран можно приступить к настройке налоговых ставок для каждой страны.

Шаг 4а. Настройте налоговую информацию для каждой страны — регистрационный номер

Для каждой добавляемой страны вы можете указать регистрационный номер налогоплательщика как часть конфигурации. См. Дополнительную информацию в разделе «Регистрационный номер налогоплательщика».

Шаг 4b: настройка налоговых ставок

Вы можете добавить налоговые ставки в соответствии с требованиями страны, в которой должны применяться налоги.

Если применяется несколько налоговых ставок, вы также можете это сделать. Нажмите Добавить налог вручную , чтобы добавить налоговые ставки.

Укажите применимые ставки налога и ярлык / текст, который вы хотите видеть в счете:

После того, как ставки будут предоставлены, Chargebee покажет вам сводку ставок, которые вы настроили, и предложит варианты редактирования, удаления или очистки всех налоговых ставок, если возникнет необходимость.

Шаг 5. Настройте параметры налога на уровень продукта / услуги

Если вы настроили тип налога в настройках налогообложения, по умолчанию все ваши продукты облагаются налогом.Если определенные продукты на вашем сайте не облагаются налогом, измените настройки в Chargebee:

.Через веб-интерфейс :

Отключите параметр Этот план / дополнительный модуль подлежит налогообложению, как показано:

Через API :

При создании / редактировании плана установите для параметра налогообложения значение false, чтобы пометить продукт как «не облагаемый налогом».

ЧАСТЬ II: НАСТРОЙКА НЕСКОЛЬКИХ НАЛОГОВЫХ ПРОФИЛЕЙ

Я продаю продукты, которые облагаются разными налоговыми ставками в одной и той же налогооблагаемой стране: Настройка нескольких налоговых профилей

Chargebee сохраняет все ваши налоговые настройки в исходном профиле, который называется «Основной».

Если вы продаете продукты одной категории и вам не нужно применять разные налоговые ставки, вы можете сохранить этот единый «основной» налоговый профиль с налоговыми ставками, настроенными для стран, которые вы планируете продавать.

Однако, если вы продаете продукты в разных категориях (например, цифровые и физические товары) и требуете, чтобы к разным продуктам в одной и той же стране применялись разные налоговые ставки, вы можете создать разные налоговые профили для обслуживания разных товары / цены.

Предположим, вы управляете компанией ABC Solar и продаете следующие продукты в Европе и Великобритании:

- «Solar Monthly Digest» (онлайн-журнал) — 20% налог в Великобритании

- «Услуги по установке солнечных панелей» — налог 5% в Великобритании

В этом разделе вы узнаете, как создать два налоговых профиля в Chargebee с помощью варианта использования ABC Solar.

Шаг 1. Настройка нескольких налоговых профилей

Шаг 2.

Назовите налоговый профиль (в соответствии с категорией продукта, с которой вы его сопоставите)

Назовите налоговый профиль (в соответствии с категорией продукта, с которой вы его сопоставите)После добавления необходимых налоговых профилей вы можете просматривать профили в добавленных налогооблагаемых регионах.Поскольку ABC Solar должна применять налоговые ставки ЕС, вот налоговая страница ЕС:

Вы можете указать ставки для каждого профиля согласно взятой выборке,

- Профиль 1 : Налог в размере 20% применяется к продажам «Solar Monthly Digest» (онлайн-журнал)

- Профиль 2 : налог в размере 5%, применимый к продажам «Услуги по установке солнечных панелей»

Наконец, вы можете сопоставить налоговый профиль с конкретным продуктом или продуктами, которые он касается.

Шаг 3. Сопоставьте профиль с продуктом / надстройкой

После создания профиля вы можете сопоставить его с соответствующими продуктами / услугами.

Примечание

Если вы создадите только один профиль, он будет автоматически сопоставлен с вашим каталогом продуктов. Если вы включили более одного профиля, профиль ПО УМОЛЧАНИЮ будет сопоставлен со всеми продуктами. Вы можете отредактировать другой налоговый профиль и сохранить. На основании сохраненных налоговых настроек для подписки будет применяться налоговая ставка.

Если вы включили более одного профиля, профиль ПО УМОЛЧАНИЮ будет сопоставлен со всеми продуктами. Вы можете отредактировать другой налоговый профиль и сохранить. На основании сохраненных налоговых настроек для подписки будет применяться налоговая ставка.

Регистрационный номер налогоплательщика

Вы можете включить / отключить регистрацию налогового регистрационного номера (от ваших клиентов) в качестве общей настройки сайта, как показано здесь:

Вы также можете включить / выключить опцию регистрации налогового регистрационного номера на странице налоговых настроек:

Кроме того, вы можете включить / отключить регистрационный номер налогоплательщика для определенных стран:

Если задана настройка для конкретной страны, она будет иметь наивысший приоритет.

Затем выберите «Ярлык», который должен отображаться в счете-фактуре в соответствии с правилами (номер налоговой регистрации, НДС, ABN), и введите свой номер налоговой регистрации.

Для других стран, не указанных в списке налоговой юрисдикции, Chargebee отобразит номер налоговой регистрации или метку, которую вы указали в настройках конфигурации текста для размещенных страниц.

Через API

Вы можете отправить номер плательщика НДС через поле vat_number через следующие API:

[см. Также]

[]

Удалить налоговые профили

Chargebee дает вам возможность удалять налоговые профили.Чтобы удалить существующий налоговый профиль, перейдите в Настройки > Настроить Chargebee> Налоги . Здесь вы найдете существующие налоговые профили и возможность их удалить.

Когда удаляется налоговый профиль, он удаляется из каждого связанного налогооблагаемого региона / страны.

Что касается существующих счетов-фактур, применяемые налоговые ставки не будут изменены.

Примечание

- Основной налоговый профиль (по умолчанию) удалить нельзя.

- Налоговый профиль, связанный с планом / надстройкой, нельзя удалить.

- Если вы хотите удалить налоговый профиль, связанный с планом / дополнением, этот план / дополнение необходимо связать с другим налоговым профилем, иначе он должен быть освобожден от налогов.

- Как рассчитывается налог на физические и цифровые услуги, если указаны адреса доставки и выставления счетов?

ЕС и Новая Зеландия — Если вы продаете физические товары, Chargebee будет учитывать страну адреса доставки для расчета налогов.Если адрес доставки не указан, будет учитываться страна платежного адреса.

Если вы продаете Цифровые продукты / услуги, Chargebee будет учитывать только страну платежного адреса для расчета налога.

Для остальных стран Chargebee учитывает страну адреса доставки, а затем адрес выставления счета.

- Обязательна ли настройка налогового профиля?

Нет, вам не нужно создавать несколько НАЛОГОВЫХ профилей. Chargebee автоматически создаст Первый профиль (с именем « Primary »).

Chargebee автоматически создаст Первый профиль (с именем « Primary »).

- Кто будет использовать несколько налоговых профилей?

Будет! Если вы продаете разные продукты в одной / нескольких странах по разным ставкам, функция «Налоговые профили» поможет вам настроить разные профили для каждого продукта / региона, чтобы вы могли легко применять разные налоговые ставки.

- Что делать, если конкретный продукт продается как в цифровом, так и в физическом формате?

На данный момент вы можете сопоставить только один продукт с одним профилем (цифровым или физическим).Если вы продаете один и тот же продукт в цифровом и физическом формате, вам придется создать два разных продукта в Chargebee, чтобы вы могли сопоставить их с двумя разными профилями.

- Что происходит со старыми счетами, когда я удаляю налоговый регион?

Если вы внесете какие-либо изменения в налоговую конфигурацию, это повлияет на все счета-фактуры, которые создаются с этого момента. Ваши прошлые счета-фактуры не будут изменены, чтобы отразить изменения, которые вы вносите в свою налоговую конфигурацию, включая удаление региона.

Ваши прошлые счета-фактуры не будут изменены, чтобы отразить изменения, которые вы вносите в свою налоговую конфигурацию, включая удаление региона.

Square | Центр поддержки Square

Узнайте, где найти счет-фактуру GST для вашей учетной записи Square.

Square предоставляет вам налоговую накладную, чтобы вы могли выполнить свои налоговые обязательства перед ATO. Если вы обрабатываете какие-либо карточные платежи через Square в течение календарного месяца, Square предоставит вам налоговую накладную на вашей панели Square Dashboard в первый день следующего месяца. В вашем налоговом счете указана сумма GST Square, взимаемая с ваших сборов за обработку.

Могу ли я получить счет-фактуру GST?

Вы получите счет-фактуру GST, если в предыдущем месяце вы обработали платежи по карте через Square. Вы можете загрузить свои налоговые счета-фактуры GST из Налоговых счетов-фактур на своей панели Square Dashboard.

Не видите счет-фактуру GST за текущий месяц? Это потому, что вы не обрабатывали платежи по карте через Square в предыдущем месяце. Вы можете просмотреть свои общие продажи на онлайн-панели Square Dashboard.

Налоговая отчетность Часто задаваемые вопросы

Что такое счет-фактура GST?

В вашем налоговом счете от Square указана сумма налогов, которые Square взимает с ваших сборов за обработку.Square предоставляет вам этот налоговый счет, чтобы вы могли выполнить свои налоговые обязательства перед ATO.

Как я могу получить свой налоговый счет?

Если вы имеете право на получение налоговой накладной GST, она будет доступна на вашей онлайн-панели Square Dashboard. Вы можете получить доступ к своей налоговой накладной онлайн:

Войдите в систему налоговых счетов на своей онлайн-панели Square Dashboard.

Загрузите налоговую накладную GST и при необходимости обновите свои налоговые данные.

Если вы не видите счет, доступный для загрузки в Налоговых счетах, скорее всего, вы не соответствуете требованиям для его получения на основании активности в вашем аккаунте. Ежемесячный счет будет отображаться на вашей панели управления первого числа каждого месяца, если вы обрабатывали платежи по карте в предыдущем месяце. Если по истечении первого числа месяца на вашей онлайн-панели Square Dashboard не отображается счет-фактура GST, и вы считаете, что имеете право на его получение, свяжитесь с нами.

Ежемесячный счет будет отображаться на вашей панели управления первого числа каждого месяца, если вы обрабатывали платежи по карте в предыдущем месяце. Если по истечении первого числа месяца на вашей онлайн-панели Square Dashboard не отображается счет-фактура GST, и вы считаете, что имеете право на его получение, свяжитесь с нами.

Как рассчитываются суммы в форме?

Сумма и количество транзакций в каждой форме рассчитываются на основе общих комиссий, уплаченных за все продажи карт, совершенные вами через Square в календарный месяц. Обратите внимание, что ваши ставки комиссионных могут отличаться от заявленных процентов из-за округления, различий в ценах на наличие / отсутствие карты и фиксированных затрат на транзакцию. Сумма комиссии включает все комиссии за кредит и дебет, понесенные при транзакциях Visa, MasterCard и American Express. Эффективные ставки комиссий рассчитываются путем деления суммы комиссии за обработку (включая или исключая GST) на общую собранную сумму.

Что делать, если у меня несколько учетных записей?

У каждой учетной записи будут свои собственные налоговые счета.

Подробнее о том, как убедиться, что информация о налогоплательщике верна и актуальна.

Уплата налога на имущество

Почтовые штемпели — это оттиски на письмах, квартирах и посылках, на которых указано название почтовой службы США (USPS), которая принимает почту, а также штат, почтовый индекс и дата отправки. Штемпель обычно наносится машиной или вручную с полосами отмены, чтобы указать, что почтовые расходы не могут быть повторно использованы.Иностранные почтовые штемпели и частные мерные почтовые расходы не принимаются.

Налогоплательщики, которые отправляют свои платежи по почте, предупреждены о том, что USPS отправляет почтовые марки только на определенную почту в зависимости от типа используемой почтовой оплаты и не может отправлять почтовые штемпели в тот же день, когда они депонированы налогоплательщиком.

Почтовая оплата, которая равна , а не почтовому штемпелю:

- Почта со счетчиком: Почта, на которой почтовые расходы печатаются непосредственно на конверте или этикетке почтовым аппаратом, лицензированным USPS.

Многие частные компании используют эти типы почтовых машин.

Многие частные компании используют эти типы почтовых машин. - Предварительно погашенная марка: Марки, проданные через частных продавцов, например stamps.com®.

- Марки Автоматизированного почтового центра (APC): Марки с датой или без нее, приобретаемые на машинах, расположенных в вестибюле USPS.

- Отпечаток разрешения: предварительно отсортированная почта, используемая службами оплаты счетов, такими как домашний интернет-банкинг.

Если вы используете эти типы почтовых услуг, USPS не будет маркировать вашу почту. Если мы не получим ваш платеж по почте в установленный срок, с вас будет взиматься штраф и комиссия, если применимо.

Другие варианты:

- Приобретите и заполните сертификат почтового отправления от USPS, который представляет собой квитанцию, подтверждающую дату, когда ваша почта была представлена USPS для отправки. Его можно приобрести только во время отправки по почте через USPS. USPS взимает плату за эту услугу.

- Приобретите этикетку с подтвержденной почтовой оплатой (PVI) в прилавке или на витрине USPS. PVI применяется к почтовому отправлению персоналом на розничном прилавке или у окна, когда почтовые расходы были оплачены за отправку этого отправления.Товар остается на хранении USPS и не возвращается клиенту. Дата, указанная на этикетке PVI, является датой отправки по почте.

Опция Банковский перевод автоматически снимается после отправки счета

Мы можем выполнить некоторые решения по устранению неполадок, чтобы заставить работать способ оплаты банковским переводом, orders17.

Убедитесь, что банковский перевод включен в настройках Payments в QuickBooks Online (QBO).Вот как это сделать:

- Перейдите к значку шестеренки в верхнем меню.

- Выберите учетную запись и настройки .

- Tap Payments .

- Выберите вкладку Продажи .

- Выберите способ оплаты и убедитесь, что банковский перевод включен.

- Щелкните Готово .

Затем перейдите к отправленному вами счету и убедитесь, что вы поставили галочку для Банковский перевод в разделе Онлайн-платежи .После этого попробуйте снова отправить счет клиенту.

Если произойдет то же самое, возможно, данные кэша вашего браузера заполнены часто используемыми ресурсами страницы или повреждены. Давайте попробуем получить доступ к QBO, используя личное окно или окно в режиме инкогнито, чтобы проверить, является ли это проблемой браузера или нет.

Вот как это сделать:

- Google Chrome: Ctrl + Shift + N

- Microsoft Edge: Ctrl + Shift + P

- Firefox: Ctrl + Shift + P

- Safari: Command + Shift + N

Если это работает, очистите кеш браузера, чтобы удалить эти временно сохраненные файлы. Вы также можете попробовать очистить файлы cookie для Intuit, чтобы обновить настройки веб-сайта в своей программе. Просто перейдите к Шаг 2: Очистите файлы cookie, специфичные для Intuit, из вашего браузера Раздел этой статьи: Очистите кеш и файлы cookie, чтобы исправить проблемы при использовании QuickBooks Online.

Вы также можете попробовать очистить файлы cookie для Intuit, чтобы обновить настройки веб-сайта в своей программе. Просто перейдите к Шаг 2: Очистите файлы cookie, специфичные для Intuit, из вашего браузера Раздел этой статьи: Очистите кеш и файлы cookie, чтобы исправить проблемы при использовании QuickBooks Online.

Затем выполните эту задачу и в других поддерживаемых современных браузерах, таких как Google Chrome, Internet Explorer или Mozilla Firefox.

Если проблема не исчезнет, я бы посоветовал обратиться в нашу службу поддержки Merchant Services.Они откроют вашу учетную запись в безопасной среде и выяснят, что вызывает эту проблему.

У меня есть ссылка, по которой можно найти статьи об управлении счетами: https://quickbooks.intuit.com/learn-support/en-us/sales-and-customers/invoices/08?product=QuickBooks ….

Сообщите мне, если вам нужна помощь с созданием повторяющихся транзакций или связанных с QBO операций. Я всегда здесь, чтобы помочь. Сохраняйте безопасность и здоровье.

Я всегда здесь, чтобы помочь. Сохраняйте безопасность и здоровье.

Перенести кредит из одного счета в другой

Hello @ DPKennedy2060,

Когда вы аннулируете счет, QuickBooks автоматически добавит оплату по счету на баланс клиента.

В вашем случае вы захотите удалить созданное кредитовое авизо и аннулировать или удалить отмененный счет. Позвольте мне провести вас через процесс.

- Перейти в отдел продаж , затем клиентов .

- Выберите имя клиента, затем найдите отмененный счет в списке транзакций .

- Вы можете поставить галочку в раскрывающемся списке Фильтр , отфильтровать Тип от до Все счета , а затем Даты до прошлого года .Хит Применить .

- Щелкните счет, чтобы открыть его, прокрутите вниз и выберите «Еще».

- Выберите Отменить или Удалить .

- Привязать Да, аннулировать транзакцию при появлении запроса.

Затем удалите созданное кредитовое авизо, чтобы избежать дублирования кредитов вашего клиента. Вот как.

- Перейти в отдел продаж , затем клиентов .

- Выберите имя клиента и найдите кредитовое авизо в списке.

- Прокрутите вниз и нажмите Еще .

- Щелкните Пусто или Удалить . При появлении запроса нажмите Да .

После этого примените кредит к другому счету-фактуре. Вы можете узнать больше о применении кредитового авизо по этой ссылке здесь: Создание и применение кредитовых авизо или отложенных кредитов в QuickBooks Online.

У нас также есть руководство по дебиторской задолженности, которое может вам пригодиться.

Выполнив эти действия, вы сможете правильно подать заявку и записать платеж клиента.

36/112.36)]

36/112.36)] 00

00

Скидки, если таковые имеются, применяются до добавления налога. См. Страницу Клиенты, чтобы узнать, как освободить клиента от уплаты налога.

Скидки, если таковые имеются, применяются до добавления налога. См. Страницу Клиенты, чтобы узнать, как освободить клиента от уплаты налога.

Если вы пропустите это, Chargebee будет рассматривать налог, включенный для этих регионов, как 0%.

Если вы пропустите это, Chargebee будет рассматривать налог, включенный для этих регионов, как 0%.

Многие частные компании используют эти типы почтовых машин.

Многие частные компании используют эти типы почтовых машин.