в ипотеку и не только

Рассказываем, какие современные инструменты онлайн-продаж доступны на рынке и с какими нюансами может столкнуться покупатель при оформлении удаленной сделки

Фото: fizkes/shutterstock

С введением режима самоизоляции застройщики перешли на онлайн-продажи. Однако компании оказались в разной степени готовы к новым методам работы. Под онлайн-сделкой застройщики могут понимать разное — от возможности зарегистрировать сделку в электронном виде до полного перечня услуг (онлайн-оплата, выездная ипотека и т. д.). Зачастую дистанционно осуществляется прохождение отдельных этапов покупки, а покупателю все же приходится нарушать режим самоизоляции. Для того чтобы избежать такой ситуации, необходимо понимать возможности, которые сегодня предлагает рынок недвижимости, и заранее выяснить, какими из современных инструментов покупки можно воспользоваться в конкретном проекте.

Однако компании оказались в разной степени готовы к новым методам работы. Под онлайн-сделкой застройщики могут понимать разное — от возможности зарегистрировать сделку в электронном виде до полного перечня услуг (онлайн-оплата, выездная ипотека и т. д.). Зачастую дистанционно осуществляется прохождение отдельных этапов покупки, а покупателю все же приходится нарушать режим самоизоляции. Для того чтобы избежать такой ситуации, необходимо понимать возможности, которые сегодня предлагает рынок недвижимости, и заранее выяснить, какими из современных инструментов покупки можно воспользоваться в конкретном проекте.

Рассказываем, какие инструменты онлайн-продаж доступны на рынке и с какими нюансами может столкнуться покупатель при оформлении удаленной сделки.

Услуга удаленного бронирования — обязательный этап сделки в проектах, ориентированных на потоковые продажи. Покупатель резервирует выбранный лот, чтобы зафиксировать цену и не упустить понравившийся вариант.

Подготовка документов

Следующим этапом после бронирования квартиры является подготовка к оформлению сделки. Менеджер по продажам связывается с клиентом и высылает список необходимых для совершения покупки документов. При 100%-ной оплате оформляется договор долевого участия (ДДУ), если квартира строится, или договор купли-продажи, если квартира уже сдана. Покупатель получает документы на подписание в электронном виде, которые необходимо заверить электронной цифровой подписью. Ее можно оформить в специализированном удостоверяющем центре.

Фото: Drazen Zigic/shutterstock

Важно помнить: если квартира приобретается клиентом, состоящим в браке, ему потребуется получить согласие от супруга, заверенное электронной подписью нотариуса.

Оформление ипотеки

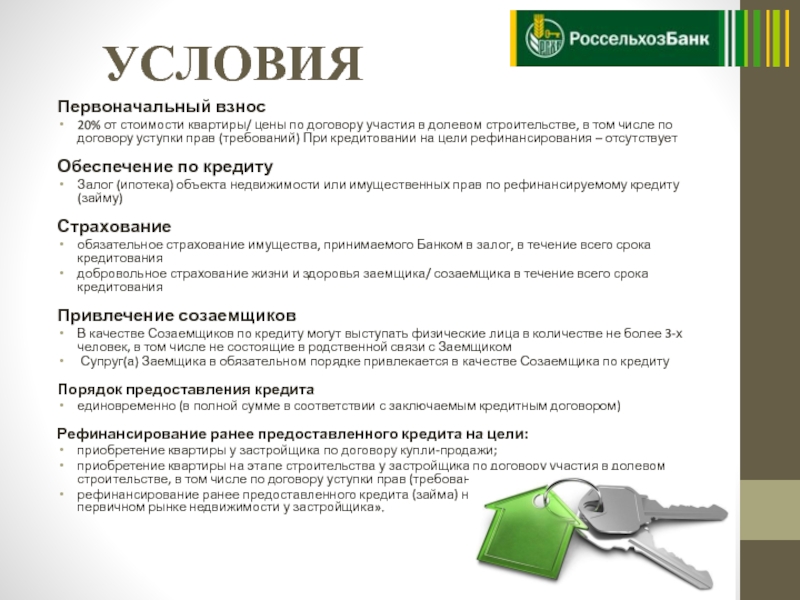

Подать заявку на ипотеку можно онлайн. Для этого нужно предоставить менеджеру по ипотеке необходимый пакет документов в отсканированном виде или самостоятельно заполнить анкету на сайте банка. В случае одобрения заявки клиенту все равно придется лично прийти в банк для подписания документов. Подтверждение личности заемщика является обязательным условием сделки согласно регламенту ЦБ.

В условиях пандемии коронавируса ЦБ разрешил банкам выдавать ипотеку дистанционно. Однако в большинстве финансовых организаций по-прежнему необходимо личное присутствие клиента. Без посещения банка можно обойтись при оформлении кредита в ряде кредитных организаций: сотрудник банка сам приедет к заемщику по указанному адресу и привезет пакет документов на подписание.

Электронная регистрация

Во время самоизоляции практически все МФЦ были закрыты, а Росреестр приостановил прием и выдачу документов на бумажных носителях. Однако электронный документооборот продолжил работать, и единственной доступной опцией стала электронная регистрация сделок. Сейчас такая услуга доступна практически у всех крупных застройщиков.

Однако электронный документооборот продолжил работать, и единственной доступной опцией стала электронная регистрация сделок. Сейчас такая услуга доступна практически у всех крупных застройщиков.

Фото: Drazen Zigic/shutterstock

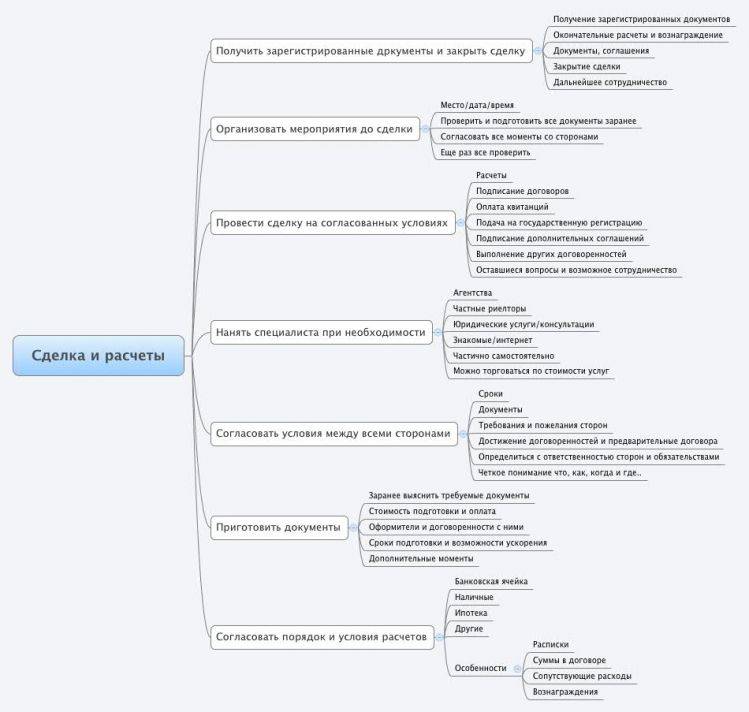

Взаиморасчеты

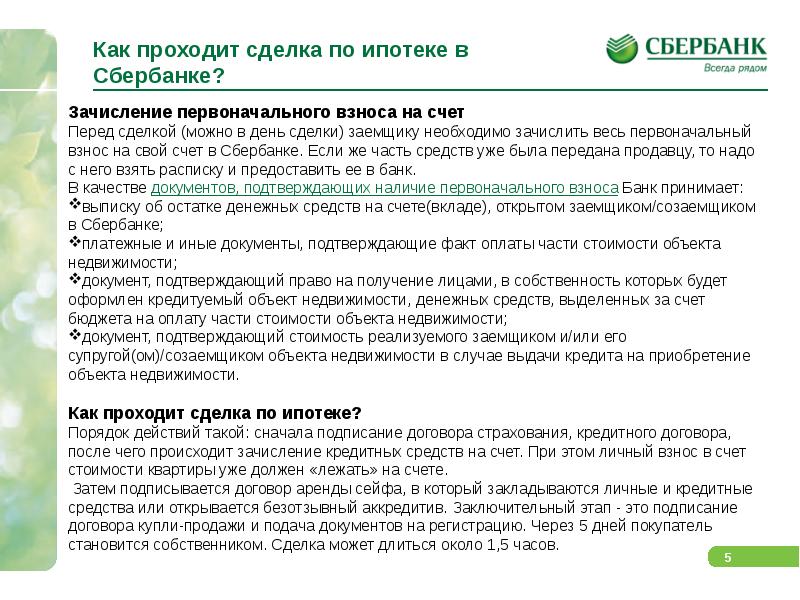

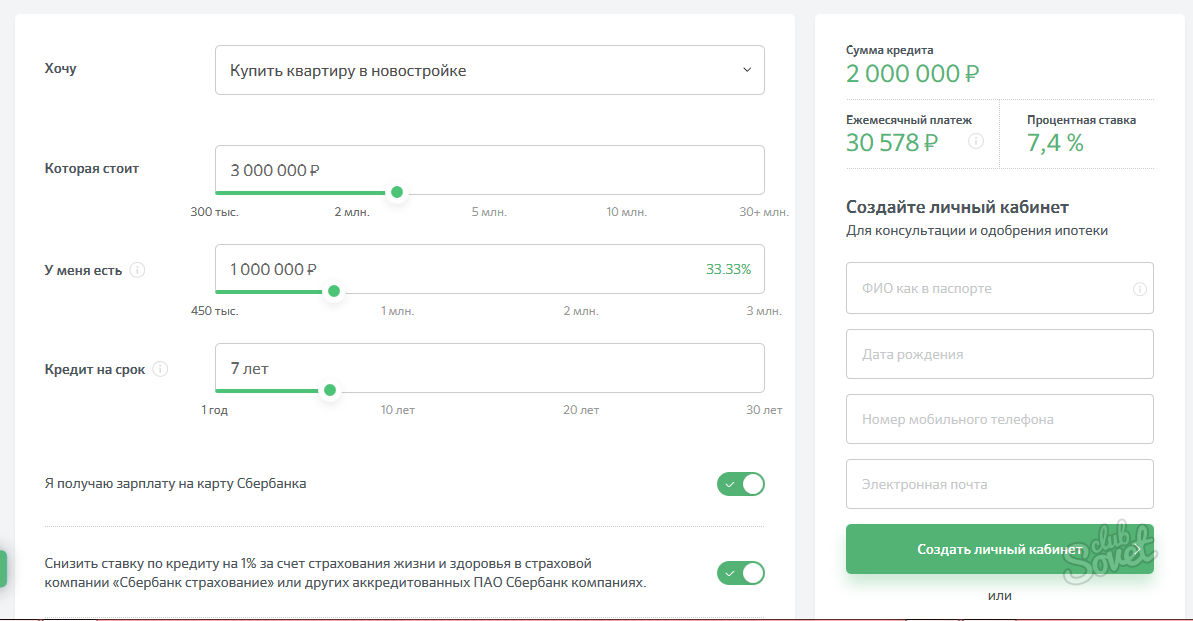

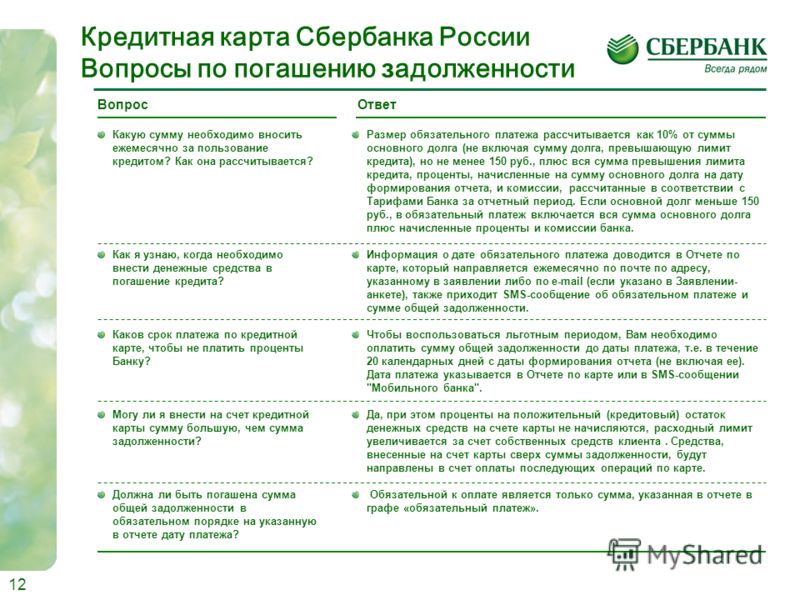

Одно из главных нововведений на рынке недвижимости — онлайн-оплата сделки. Наиболее продвинутые банки в этой сфере — Сбербанк и ВТБ. Например, Сбербанк использует систему безопасных расчетов. На счете клиента блокируются денежные средства на срок до 30 дней. За этот период проходит электронная регистрация сделки, после чего средства переводятся на эскроу-счет или напрямую на счет застройщика.

Еще одно решение — удаленное открытие эскроу-счетов. Для этого сотрудник банка выезжает к заемщику для подписания соответствующих документов. Такой услугой могут воспользоваться покупатели строящегося жилья, которые оплачивают сделку за счет собственных средств с привлечением ипотеки. Причем эту опцию можно объединить с программой выездной ипотеки — и за один визит сотрудника банка клиент может открыть эскроу-счет и получить жилищный кредит.

Приемка квартиры

Если клиент приобретает квартиру в новостройке, то сделка не заканчивается на этапе оплаты и регистрации. После завершения строительства жилого комплекса покупателю необходимо прийти на приемку, подписать акт приема-передачи объекта недвижимости и получить ключи от квартиры. У проектов с близким сроком сдачи эти процедуры могут совпасть с периодом самоизоляции. Некоторые компании адаптировали процесс приемки жилья к условиям карантина: теперь это можно сделать дистанционно посредством фото- и видеоотчета.

Фото: Drazen Zigic/shutterstock

Практически все застройщики в той или иной степени перестроились на удаленную работу с клиентами. Но не все покупатели готовы дистанционно оформлять сделки с недвижимостью, особенно если речь идет о высокобюджетном проекте. В связи с этим некоторые компании нашли компромисс. Например, часть офисов продаж продолжили работать в период карантина по сокращенному графику с соблюдением профилактических мер.

Подготовлено по материалам компании «Метриум»

Автор

Елена КонноваИпотека на покупку дома 🏠 — взять ипотеку на частный дом в Россельхозбанке

Приобретение квартиры / таунхауса с земельным участком или апартаментов на вторичном рынке.

Участники зарплатного проекта/«надежные» клиенты1

- 8,10 % до 3 млн. ₽

- 7,90 % от 3 млн. ₽

- 7,85 % до 3 млн. ₽

- 7,65 % от 3 млн. ₽

Первоначальный взнос: до 20%

- 8,30 % до 3 млн. ₽

- 8,10 % от 3 млн. ₽

- 8,05 % до 3 млн. ₽

- 7,85 % от 3 млн. ₽

Иные физические лица

Первоначальный взнос: до 20%- 8,40 % до 3 млн. ₽

- 8,20 % от 3 млн. ₽

- 8,15 % до 3 млн. ₽

- 7,95 % от 3 млн. ₽

Приобретение объекта недвижимости по договору участия в долевом строительстве.

Участники зарплатного проекта/«надежные» клиенты1

- 7,90 % до 3 млн. ₽

- 7,75 % от 3 млн. ₽

- 7,65 % до 3 млн. ₽

- 7,50 % от 3 млн. ₽

Первоначальный взнос: до 20%

- 8,10 % до 3 млн. ₽

- 7,95 % от 3 млн. ₽

- 7,85 % до 3 млн. ₽

- 7,70 % от 3 млн. ₽

Иные физические лица

Первоначальный взнос: до 20%- 8,20 % до 3 млн. ₽

- 8,05 % от 3 млн. ₽

- 7,95 % до 3 млн. ₽

- 7,80 % от 3 млн. ₽

Онлайн-сделка: пошаговая инструкция

Удаленные сделки с недвижимостью заключались и раньше: например, с покупателями из других регионов и стран. Но теперь рынок переходит в онлайн массово.

Но теперь рынок переходит в онлайн массово.

Шаг 1. Выбор и просмотр квартиры

Начальный выбор объекта и так был удаленным: покупатель отбирает подходящие варианты по цене, местоположению, площади и другим параметрам. Но дальше наступает стадия просмотра.

На первичном рынке, когда сама квартира еще не построена, ее получится «осмотреть» только виртуально: 3D-модели и туры создают практически все девелоперы. Следить за стройплощадкой легко благодаря камерам. Лично осмотреть район и ближайшее окружение будущего дома не возбраняется. А если дом построен, сотрудники компании-застройщика или агенты проводят экскурсию по выбранной квартире в видеочате.

На вторичном рынке все сложнее. Протечки, трещины и другие недостатки квартиры не увидеть на фото или в видеоэкскурсии. Удаленно не оценить степень влажность внутри жилья, запах в подъезде и в самой квартире, не пообщаться с соседями. По словам риэлторов, если проводить этот этап дистанционно, покупатель рискует впоследствии сильно разочароваться в покупке.

Шаг 2. Проверка продавца и договоренность о покупке

На этом этапе нужно проверить правоустанавливающие документы продавца. На первичном рынке все просто: документы застройщик пришлет онлайн. Забронировать квартиру в новостройке тоже получится удаленно.

Проверить документы владельца жилья на вторичном рынке опять тяжелее: паспорта (его реально проверить на сайте МВД) и свидетельства недостаточно. Важно, покупалась ли квартира с привлечением ипотеки, которая еще не выплачена, или материнского капитала, обязывающего выделять доли детям, — оба момента сильно усложнят сделку, покупатели часто предпочитают не связываться с такими вариантами. Если продавец преклонного возраста, понадобится справка из ПНД. Такие документы получить удаленно затруднительно, а подчас — нельзя.

Задаток перечисляется онлайн, ДКП также готовится дистанционно. Но подписать договор о задатке сторонам придется лично.

Шаг 3. Подготовка документов

Уже привычная история: на первичном рынке документы оформляются онлайн. На вторичном рынке далеко не все документы удастся получить в электронном виде:

На вторичном рынке далеко не все документы удастся получить в электронном виде:

- выписку из ЕГРН Росреестр выдает удаленно;

- единый жилищный документ, выписку из домовой книги, справки по форме № 9 и 12 (в разных регионах требуются разные документы) выдаются онлайн на портале госуслуг; некоторые документы присылаются по электронной почте, некоторые — в бумажном варианте, но в приложении Почты России доступна опция, когда письмо доставляется получателю домой;

- если среди собственников есть несовершеннолетние, понадобится разрешение органов опеки, которое можно получить только лично;

- техпаспорт квартиры в случае покупки жилья в ипотеку выдают БТИ — график их работы зависит от региона, не во всех есть опция онлайн;

- все документы, для которых требуется нотариальное заверение (например, согласие супруга на сделку и т. п.), заверяются только лично, у нотариуса.

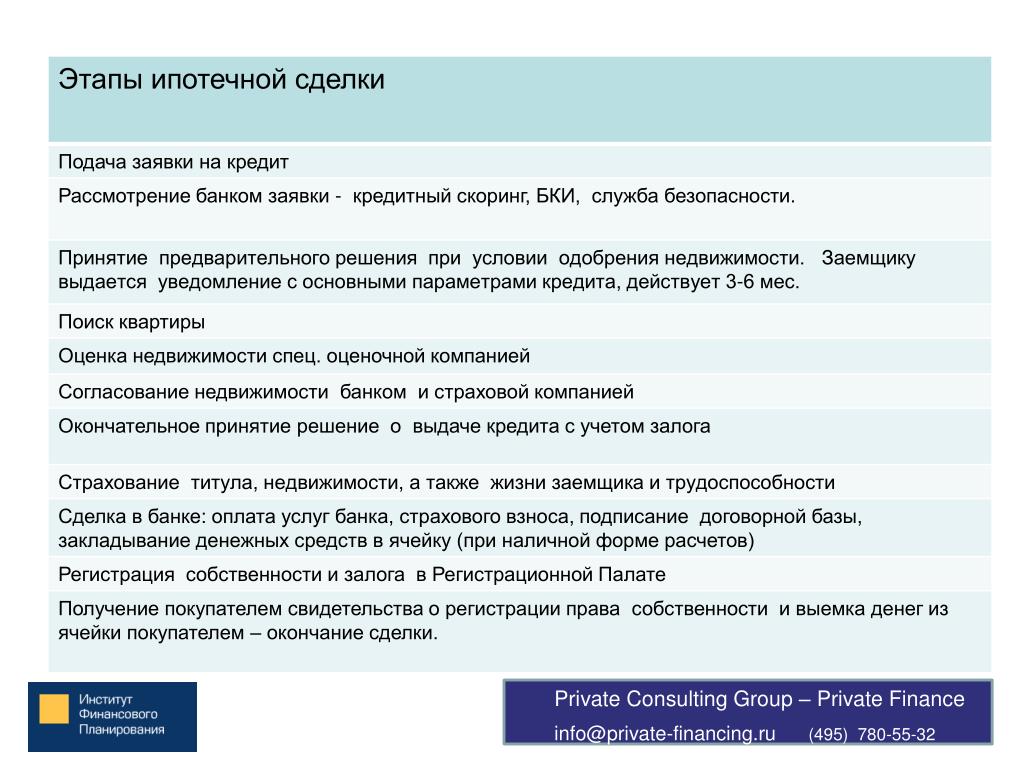

Шаг 4. Ипотека

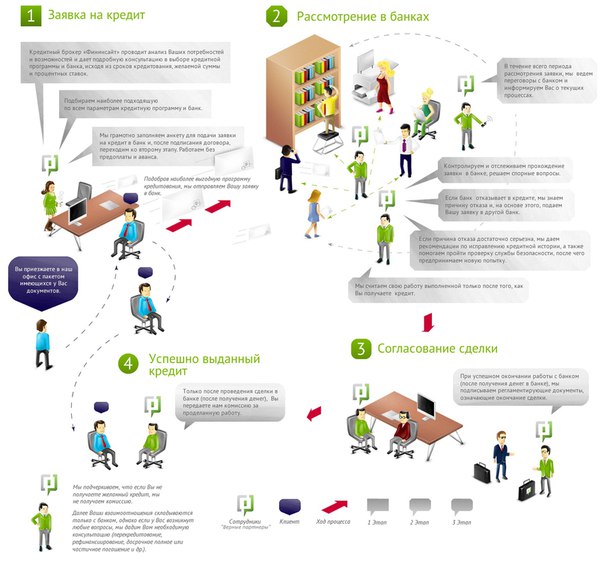

Значительная доля сделок проходит с привлечением ипотечного кредита. На старте все делается удаленно: собрать документы о заемщике, отправить их вместе с заявлением в банк и получить в ответ предварительное одобрение достаточно просто в дистанционном режиме. Но когда квартира подобрана — без личной встречи не обойтись.

На старте все делается удаленно: собрать документы о заемщике, отправить их вместе с заявлением в банк и получить в ответ предварительное одобрение достаточно просто в дистанционном режиме. Но когда квартира подобрана — без личной встречи не обойтись.

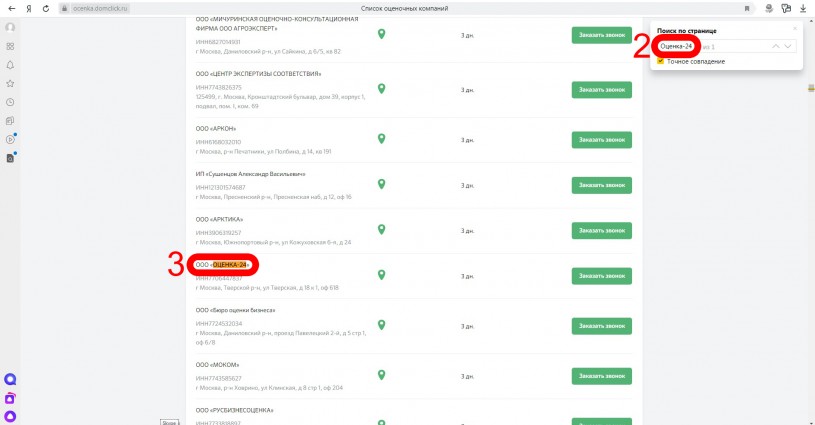

Первое — процедура оценки квартиры на вторичном рынке. Для этого оценщик должен приехать и сфотографировать квартиру. Избежать этого шага реально лишь иногда — если сумма кредита небольшая или речь идет о рефинансировании и другой банк уже оценивал этот объект. На практике, подчеркивают риэлторы, такое случается нечасто: обычно банк доверяет своей оценке.

Второе — как мы уже упомянули, техпаспорт квартиры: не все БТИ готовы выдать его онлайн. Третье — страховка, которая оформляется только в личном присутствии.

Шаг 5. Сделка

При покупке квартиры в новостройке сделка проводится полностью удаленно, если у клиента есть вся необходимая сумма на счете: застройщик сам передает документы на регистрацию договора в Росреестр.

В ином случае сделка будет почти онлайн — например, придется встретиться с единственным человеком — сотрудником банка, который идентифицирует покупателя и выдаст усиленную электронную цифровую подпись. Клиент должен подтвердить ее кодом, который придет на его смартфон.

Эту процедуру допустимо провести удаленно, но далеко не все решаются передавать столь важную информацию по интернету. Усиленной цифровой подписью клиент подписывает все документы — данные тут же отправляются в Росреестр по защищенным каналам.

Сегодня такую услугу предлагают почти все крупные банки: у них есть опыт проведения удаленных сделок. Некоторые банки приглашают клиентов к себе в офис, представители других готовы приехать к нему домой или встретиться на нейтральной территории.

Другие способы подачи документов в Росреестр — с участием МФЦ и нотариуса — подразумевают большее офлайн-взаимодействие.

Теоретически подать документы в Росреестр можно и самостоятельно, но на практике установку специального программного обеспечения и работу с ключевым носителем и ключами к электронной цифровой подписи осилит не каждый покупатель: нужно хорошо разбираться в цифровых технологиях.

Расчеты между продавцом и покупателем автоматизированы и проводятся полностью онлайн. Для этого используется аккредитив, который будет раскрыт удаленно, или сервисы безопасных расчетов — например, от Сбербанка. Покупатель вносит деньги на специальный счет, подтверждая свое намерение купить жилье.

Как только сделка будет зарегистрирована, средства автоматически переводятся на счет продавца. Если в сделке задействованы другие способы передачи денег (скажем, банковская ячейка), то сторонам придется встретиться в банке лично.

И последнее. Чтобы удаленно осуществить сделку со вторичным жильем, продавец должен письменно выразить свое согласие, написав заявление о регистрации на основании документов, подписанных УКЭП. Подать это заявление необходимо в МФЦ только лично.

Благодарим директора направления оценки и аналитики Циан Сергея Паламарчука за помощь в подготовке материала.

Ипотека на квартиру в новостройке

11.09.2019Пошаговая инструкция получения ипотеки на квартиру в новостройке поможет вам быстро и безопасно оформить денежный заем.

Пошаговая инструкция получения ипотеки на квартиру в новостройке поможет вам быстро и безопасно оформить денежный заем. При этом вам не нужно будет переплачивать представителям консалтинговых агентств или юристам за специализированную помощь. Порядок покупки квартиры в новостройке в ипотеку достаточно прост, главное – четко следовать обозначенным ниже пунктам и не упускать ничего из виду.

Решить жилищный вопрос без привлечения кредитных средств – для многих нереально, в этом случае ипотечное кредитование является единственным шансом приобрести жилплощадь. Если вы все равно будете оформлять ипотечный кредит в банке, то разумнее его потратить на современное и качественное жилье в нововозведенном жилом комплексе. Как это сделать и каков порядок покупки новостройки в ипотеку – расскажем ниже.

Готовы ли вы?

Первый этап покупки новостройки в ипотеку – убедитесь, что можете себе это позволить. Проверьте:

- Наличие постоянной стабильной работы с доходом, позволяющим ежемесячно отчислять часть средств банку.

- Понимание, какая именно квартира вам нужна – количество комнат, район, обязательная инфраструктура и т.д.

- Нежелание платить арендодателю ежемесячную ренту.

Что такое квартира в новостройке?

Изучать пошаговую инструкцию по покупке новостройки в ипотеку стоит после разъяснения основных терминов.

Новостройкой считается объект жилой недвижимости, возведенный на средства инвестора и дольщиков – будущих владельцев квартир. Основанием для начала сотрудничества является договор долевого участия. Покупка в новостройке означает, что вы приобретаете инвестиционные права на объект недвижимости непосредственно у застройщика. Если же вы купили квартиру в строящемся доме по переуступке – номинально это считается сделкой на вторичном рынке. Почему это важно? Потому что условия кредитования на новостройку и на объект вторичного рынка – различны.

Новостройка в ипотеку — порядок действий!

- Обращение к застройщику.

Вы встречаетесь, изучаете документацию – как техническую, так и разрешительную, определяетесь с квартирой – этаж, площадь, количество комнат, окна, выходящие на определенные стороны света и т.д. Застройщик предлагает вам подходящую квартиру. Вы бронируете ее и получаете соответствующий документ.

Вместо обращения к застройщику, Вы можете получить консультацию по сдающимся домам в нашем центре продаж. Мы подберем подходящее жилье от различных застройщиков нашего города бесплатно, а затем поможем заключить договор с застройщиком выбранного комплекса.

- Сбор документов для банка.

Хорошо, если вашего дохода в справке с места работы или в налоговой декларации достаточно. Однако в большинстве случаев требуются справки всех членов семьи, иногда — поручительство третьих лиц. Будьте готовы к этому и сразу договоритесь, кто при необходимости выступит поручителем. Узнайте, какая у поручителя зарплата.

- Выбор банковского учреждения.

Можно пойти по пути минимизации затрат и выбрать малознакомый банк с невысокими процентами. А можно повысить свои шансы на успех и обратиться в авторитетное финансовое учреждение, где ставки среднего размера, но кредитов выдается больше.

- Обращение в банк.

Со всеми документами обращайтесь в банк. Будьте готовы к длительному рассмотрению вашего запроса. Попытки «повлиять» на кредитного менеджера в большинстве случаев приводят только к негативному результату. Решение принимает не один человек, а комитет. Ожидайте вердикта и будьте готовы оперативно предоставить дополнительные документы банку.

При необходимости, мы помогаем клиентам с обращением в банк. 95% обращений с нашим участием заканчивается одобрением выдачи ипотеки.

- Оформление договора ипотеки.

Один из самых приятных и ответственных этапов покупки квартиры в новостройке в ипотеку. Внимательно изучайте условия ипотечного договора, будьте собраны и рассудительны. Заранее уточните скользкие моменты – сколько стоит страховка, как часто ее нужно оформлять, есть ли штрафная санкция за досрочное погашение и т.д.

Внимательно изучайте условия ипотечного договора, будьте собраны и рассудительны. Заранее уточните скользкие моменты – сколько стоит страховка, как часто ее нужно оформлять, есть ли штрафная санкция за досрочное погашение и т.д.

- Регистрация сделки в Росреестре.

Ее можно пройти самостоятельно или заручиться поддержкой юриста.

Особенности выдачи ипотеки на квартиру в новостройке

- Аккредитация банком.

На встрече с застройщиком необходимо узнать, в каком банке он аккредитован. Вы можете получить займ только в этих учреждениях.

Перед тем, как купить квартиру в новостройке в ипотеку, необходимо определиться с объектом залога. В качестве залога может выступать сама квартира в новостройке или другое имущество заемщика.

- Рефинансирование.

Будьте внимательны и рассудительны, выбирая условия ипотечного кредитования. Нередко оказывается так, что после начала выплат, заемщик находит более лояльные условия в другом банке. Рефинансирование – процедура возможная, но крайне сложная и затратная на первом этапе (скорее всего, потребуется оплатить заново страховку и т.д.).

Рефинансирование – процедура возможная, но крайне сложная и затратная на первом этапе (скорее всего, потребуется оплатить заново страховку и т.д.).

Почему могут отказать в ипотеке?

Пройти все этапы покупки квартиры в новостройке в ипотеку, к сожалению, удается не всем. Основные причины в кредите на жилье следующие:

- Застройщик не внушает доверия банку.

- Заемщик не внушает доверия банку.

Если банку не нравится застройщик, обратитесь в другое финансовое учреждение. Если причина отказа недостаточный уровень доходов, заручитесь поддержкой поручителя или устройтесь на еще одну работу. Тогда по прошествии 6 месяцев можно попробовать обратиться в банк снова с «увеличенной» справкой.

Наши специалисты помогут в выборе и бронировании жилья, при этом договор будет заключен только с застройщиком. Если нужна помощь с обращением в банк – мы ее окажем. 95% обращений с нашим участием завершается счастливыми клиентами. Ждем ваши вопросы в онлайн-чате или по телефону +7 (3412) 793-000.

Ждем ваши вопросы в онлайн-чате или по телефону +7 (3412) 793-000.

Особенности ипотечного кредита при покупке жилья у близких и дальних родственников / Новости / О компании

Покупка жилой недвижимости у родственников по закону считается обычной сделкой и оформляется в общем порядке. Сложности могут возникнуть, если квартира родственников приобретается в ипотеку. Кредитные организации особо тщательно проверяют каждую такую сделку, чтобы исключить фиктивные схемы, при которых заемщик получает кредит под сниженный процент, но использует деньги для иных нужд. Однако закон устанавливает ограничения только в том случае, если продавец и покупатель недвижимости связаны близким родством.

Кто считается близким родственником?

К близким родственникам ст. 14 СК РФ относит родителей (в том числе приемных), бабушек, дедушек, детей, внуков, сестер, братьев.

Налоговый кодекс определяет все перечисленные родственные категории и супругов как взаимозависимые лица, чьи отношения влияют или могут повлиять на условия сделки (п. 11 ч. 2 ст. 105.1 НК РФ).

11 ч. 2 ст. 105.1 НК РФ).

Иногда банки ограничивают кредитование сделки между тестем (тёщей) и зятем или между свекровью (свёкром) и снохой, а также сделки с братьями и сестрами супруга. Это связано с тем, что каждое кредитное учреждение устанавливает свои правила, связанные с выдачей ипотечного займа. Поэтому лучше заранее уточнить в кредитном отделе, можно ли получить ипотеку на недвижимость этой категории родственников.

Особенности ипотеки на покупку жилья у близких родственников

Действующим законодательством предусматриваются ограничения по кредитованию:

-

Все расчеты с продавцом недвижимости производятся в безналичной форме.

-

Покупатель теряет право на имущественный вычет при оформлении ипотечного кредита для сделки между взаимозависимыми лицами (п.2 ч.1 ст.220 НК РФ).

-

Заемщик не сможет воспользоваться государственной помощью по льготным ипотечным программам для военнослужащих, сотрудников ОАО РЖД или МВД.

-

Поводом для отказа заемщику может стать подозрительно низкая стоимость приобретаемого жилья. Это может означать, что продавец намеренно продает квартиру ниже средней рыночной стоимости аналогичного жилья, чтобы «сэкономить» на налогах с полученного дохода.

Ипотека с привлечением материнского капитала

Особые условия возникают, если покупатель для первоначального взноса или оплаты ипотеки планирует направить ресурсы материнского сертификата. Чтобы исключить нецелевое использование средств, ст. 10 ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей» устанавливает ряд ограничений при сделках купли-продажи с родственниками:

• Закон обязывает покупателей оформлять жилую недвижимость в долевую собственность получателя семейного капитала, его детей и супруга. Это делает невозможными куплю-продажу между супругами.

• Заявка на применение материнского капитала не будет одобрена специалистами ПФР, если собственниками купленной недвижимости оформлены не только члены семьи, но и их родственники.

• В сделках не могут участвовать несовершеннолетние лица. Если средства господдержки планируется использовать при погашении ипотеки, в договоре купли-продажи нельзя указать несовершеннолетних детей в качестве покупателя. Вместо этого недвижимость оформляется как собственность держателя сертификата. При этом покупателю нужно составить нотариально заверенный документ с обязательством выделить доли всем членам семьи.

Во всех остальных случаях заявка проходит тщательную проверку, чтобы исключить вероятность фиктивной купли-продажи с мошенническими целями. Если у специалиста ПФР возникнут подозрения, что покупка жилой недвижимости проводится с целью обналичить сертификат, заявка на использование материнского капитала для покупки жилья будет отклонена. В особых случаях все документы по заявке ПФР может передать для проверки в правоохранительные органы для привлечения виновных к уголовной ответственности.

Как оформить ипотеку на покупку жилья у родственников

Получить ипотечный кредит на сделку между родственниками проще всего в крупных кредитных организациях: Сбербанк России, ВТБ 24, Промсвязьбанк, Райффайзен Банк, Газпромбанк, и другие. Подобрать выгодные условия, снизить ставку и согласовать выдачу ипотеки под такую сделку вам поможет ипотечный брокер агентства недвижимости «Монолит Истейт». Мы работаем с 35 крупными банками Нижнего Новгорода и области.

Подобрать выгодные условия, снизить ставку и согласовать выдачу ипотеки под такую сделку вам поможет ипотечный брокер агентства недвижимости «Монолит Истейт». Мы работаем с 35 крупными банками Нижнего Новгорода и области.

Рассмотрим пошаговую процедуру оформления ипотечного кредита на покупку жилья у близких родственников. Она практически не отличается от кредитования на общих условиях:

1. Выбрать ипотечную программу.

Будущему заемщику понадобится изучить условия ипотечного кредитования, предлагаемые банком, и действующие льготные программы для отдельных категорий граждан. Например, для молодых специалистов, пенсионеров и т.д.

Проще всего получить полную и актуальную информацию у специалиста кредитного отдела. Важно заранее уточнить все условиями кредитного договора, а также ограничения, действующие при оформлении ипотеки на покупку недвижимости у близких родственников.

2. Воспользоваться материнским капиталом

Рекомендуется до подачи заявки на кредит обратиться в отделение ПФР. Владельцу сертификата нужно подробно описать все детали предстоящей сделки, чтобы специалист ПФР смог оценить, возможно ли получение господдержки на покупку жилья у родственников. Владелец сертификата имеет право получить у специалиста письменное подтверждение результата консультации. После этого оформление сделки можно начинать в общем порядке.

Владельцу сертификата нужно подробно описать все детали предстоящей сделки, чтобы специалист ПФР смог оценить, возможно ли получение господдержки на покупку жилья у родственников. Владелец сертификата имеет право получить у специалиста письменное подтверждение результата консультации. После этого оформление сделки можно начинать в общем порядке.

3. Подать заявление.

В пакет документов могут быть включены:

-

анкета-заявление;

-

паспорт с отметкой о постоянной или временной регистрации;

-

нотариально заверенная копия трудовой книжки;

-

свидетельства о рождении детей;

-

свидетельство о заключении брака или прочие документы, подтверждающие изменение фамилии;

-

справка 2-НДФЛ с места работы.

Документы, подтверждающие близкое родство с продавцом недвижимости обычно в общий список не входят, но могут быть затребованы администрацией банка.

Даже при условии, что продавец и покупатель связаны близким родством, заявление на ипотечный кредит может получить одобрение банка. Но в большинстве случаев заемщик получает кредитование на менее выгодных условиях, чем при покупке жилой недвижимости, не принадлежащей родственникам.

Покупка в соответствии с существующей ссудой

Покупка недвижимости «на условиях» означает, что покупатель фактически берет на себя оставшуюся сумму ипотечного кредита продавца, не согласовывая это с кредитором. Это популярная стратегия среди инвесторов в недвижимость. Когда процентные ставки повышаются, она также может стать привлекательным вариантом финансирования для обычных покупателей жилья.

Что означает покупательский объект

Под покупкой подразумевается покупка дома под уже имеющуюся ипотеку. Это означает, что продавец не выплачивает существующую ипотеку.Вместо этого покупатель берет на себя платежи. Невыплаченный остаток существующей ипотеки затем рассчитывается как часть покупной цены.

Это означает, что продавец не выплачивает существующую ипотеку.Вместо этого покупатель берет на себя платежи. Невыплаченный остаток существующей ипотеки затем рассчитывается как часть покупной цены.

По условиям соглашения покупатель продолжает производить платежи ипотечной компании продавца. Однако официального соглашения с кредитором нет. Покупатель не имеет юридических обязательств производить платежи. Если покупатель не выплатит ссуду, дом может быть потерян из-за потери права выкупа. Однако это будет на имя первоначального залогодержателя (т.е., продавец).

Причины, по которым покупатель может приобрести объект недвижимости

Самым большим преимуществом покупки индивидуальной недвижимости является то, что она снижает затраты на покупку дома. Нет никаких затрат на закрытие, комиссию за открытие, брокерскую комиссию или другие расходы. Для инвестора в недвижимость, который планирует сдавать или перепродавать недвижимость в будущем, это означает больше возможностей для получения прибыли.

Для большинства покупателей жилья основная причина покупки недвижимости, подлежащей оплате, заключается в том, чтобы взять на себя существующую процентную ставку продавца.Если текущая процентная ставка составляет 7%, а у продавца фиксированная процентная ставка 5%, эта разница в 2% может иметь огромное значение для ежемесячного платежа покупателя. Например:

- Ипотека в размере 200 000 долларов США с процентной ставкой 5% амортизируется при выплате 1073,64 доллара США в месяц

- Ипотека на сумму 200 000 долларов США с процентной ставкой 7% амортизируется при выплате 1330,60 долларов США в месяц

- Месячная экономия для покупателя по этим условиям обстоятельства составляют 256,96 долларов США или 3083,52 доллара США в год

Другая причина, по которой определенные покупатели заинтересованы в покупке дома, заключается в том, что они не могут претендовать на получение традиционной ссуды с выгодными процентными ставками.Принятие существующей ипотечной ссуды со временем может предложить лучшие условия и меньшие процентные расходы.

Покупка домов на условиях залога — это разумный способ заключения сделок для инвесторов в недвижимость.Часто инвесторы используют данные округа, чтобы найти заемщиков, которые в настоящее время лишены права выкупа. Предоставление им невысокого, подлежащего предоставлению предложения может помочь им избежать потери права выкупа (и его влияния на их кредит) и в результате получить высокодоходную недвижимость для инвестора.

Три типа опционов на субъект

Продажа, подлежащая продаже, не обязательно предполагает финансирование собственником, но может.Наличие у продавца какого-либо финансирования зависит от того, оборачивает ли он ипотеку или сумму первоначального взноса по сравнению с покупной ценой.

Есть три типа зависимых опций:

Прямая передача в кредит

Самый распространенный тип предмета — это когда покупатель оплачивает наличными разницу между покупной ценой и существующим остатком по кредиту продавца. Например, если существующий остаток по кредиту продавца составляет 150 000 долларов, а цена продажи составляет 200 000 долларов, покупатель должен дать продавцу 50 000 долларов.

Прямая поставка с переносом продавца

Возврат продавца, также известный как финансирование продавца или собственника, чаще всего встречается в форме второй ипотеки. Возврат продавцом также может быть земельным договором или инструментом продажи опциона на аренду. Например, предположим, что продажная цена дома составляет 200 000 долларов, а существующий остаток по ссуде составляет 150 000 долларов. Покупатель вносит первоначальный взнос в размере 20 000 долларов США. Продавец возьмет на себя оставшуюся сумму в размере 30 000 долларов США по отдельной процентной ставке и на условиях, согласованных между сторонами.Покупатель соглашается произвести один платеж кредитору продавца и отдельный платеж с другой процентной ставкой в пользу продавца.

Вокруг субъекта-до

Обращение к теме дает продавцу преимущество над процентами, потому что продавец зарабатывает деньги на существующем балансе по ипотеке. Например, существующая ипотека имеет процентную ставку 5%. Если цена продажи составляет 200 000 долларов, а покупатель кладет 20 000 долларов, возврат продавца составит 180 000 долларов. При ставке 6% продавец вносит 1% на существующую ипотеку в размере 150 000 долларов и 6% на остаток в 30 000 долларов.Покупатель заплатит 6% от 180 000 долларов.

Если цена продажи составляет 200 000 долларов, а покупатель кладет 20 000 долларов, возврат продавца составит 180 000 долларов. При ставке 6% продавец вносит 1% на существующую ипотеку в размере 150 000 долларов и 6% на остаток в 30 000 долларов.Покупатель заплатит 6% от 180 000 долларов.

Разница между субъектом и кредитным допущением

В сделке, являющейся предметом сделки, ни продавец, ни покупатель не сообщают существующему кредитору о том, что продавец продал недвижимость. Покупатель сейчас производит платежи. Покупатель не получил разрешения банка на получение кредита. Кредиторы вкладывают в свои ипотечные и трастовые документы особый набор слов, который дает кредитору право ускорить выдачу кредита и задействовать пункт о выплате кредита в случае перевода.Этот пункт просто означает, что остаток по кредиту подлежит оплате в полном объеме.

Не каждый банк будет требовать выплаты ссуды при переводе. В определенных ситуациях некоторые банки просто счастливы, что кто-то — кто-нибудь — производит платежи. Но банки могут воспользоваться своим правом отозвать ссуду из-за оговорки об ускорении в ипотеке или в доверительном управлении, что является риском для покупателя. Если покупатель не может выплатить ссуду по требованию банка, он может инициировать обращение взыскания.

Но банки могут воспользоваться своим правом отозвать ссуду из-за оговорки об ускорении в ипотеке или в доверительном управлении, что является риском для покупателя. Если покупатель не может выплатить ссуду по требованию банка, он может инициировать обращение взыскания.

Если покупатель принимает ссуду, покупатель формально принимает ссуду с разрешения банка.Этот метод означает, что имя продавца удаляется из ссуды, и покупатель имеет право на ссуду, как и любой другой вид финансирования. Как правило, банки взимают с покупателя комиссию за допущение займа. Комиссия намного меньше, чем комиссия за получение обычной ссуды. Ссуды FHA и VA допускают принятие ссуды. Однако в большинстве обычных кредитов этого не происходит.

Плюсы и минусы покупки предметной недвижимости

Субъектная собственность означает более быструю и легкую покупку дома, отсутствие дорогостоящих или труднопроходимых ипотечных кредитов и потенциально большую прибыль, если вы хотите перевернуть или перепродать дом.

С другой стороны, дома с ограниченными возможностями подвергают покупателей риску. Поскольку собственность по-прежнему является юридической ответственностью продавца, она может быть арестована в случае банкротства. Кроме того, кредитор может потребовать полную выплату, если заметит, что дом перешел из рук в руки. Также могут возникнуть сложности с полисами страхования жилья.

Что нам не нравитсяДом может быть арестован в случае банкротства продавца

Кредитор может ускорить выдачу кредита и потребовать полной выплаты

Страхование дома могло быть сложным

Итог

Хотя для некоторых продажа может показаться желательной, она сопряжена с риском для покупателей и продавцов.Прежде чем заключать такой тип соглашения, вы должны понять различные варианты, а также их преимущества и недостатки.

5 действий, которых следует избегать между предварительным одобрением ипотеки и закрытием вашего нового дома

Это гостевое сообщение Блэра Уорнера, кредитного специалиста Upgrademycredit. com

com

Хотя это может быть правдой, что «дом там, где твое сердце», и не имеет значения, где ты живешь, чтобы называть это место домом, на самом деле покупка собственного дома, в котором жить, и быть местом, где находится сердце. , это одна из самых захватывающих вещей в жизни.Вы собираетесь принять участие в одном из старейших занятий в истории — купить или построить дом, который будет называться домом. Обратной стороной является то, что это также может быть одной из самых сложных вещей, которые вы делаете. Вот несколько советов, как сделать процесс между предварительным одобрением ипотечного кредита и фактическим закрытием вашего нового дома. Узнайте, что такое предварительное одобрение ипотеки здесь .

5 действий, которых следует избегать в период между предварительным одобрением и закрытием вашего нового дома- Не совершайте крупных покупок, например мебели, автомобилей, лодок, ювелирных изделий и т.

Д.

Д.Вы были предварительно одобрены для получения ипотеки, или вы нашли дом старосты после недель или даже месяцев поисков, и сновидения начинаются. Это естественно. Вы взволнованы и не можете дождаться переезда. В разгар ожидания вы начинаете придумывать новую мебель или бытовую технику, которые сделают дом индивидуальным. Вы уже находитесь в этом режиме «покупки». Кроме того, вы рады, что обнаружили, что ваша кредитоспособность лучше, чем вы думали. Почему бы и нет… да? Неправильный. Для совершения любой крупной покупки в это время требуются деньги или кредит, а одобрение ипотеки основывалось на определенном наборе критериев со стороны вашего кредитора, таких как отношение долга к доходу, денежные резервы, активы и т.Любое их изменение может поставить под угрозу закрытие и финансирование вашего нового дома, особенно если вы истощаете резервы и сбережения, которые планируется использовать для покупки нового дома.

- Не подавайте заявку на получение нового кредита (даже если в нем указано, что вы предварительно одобрены или «xxx дней столько же, сколько наличные»).

Сегодня в нашем обществе нас заваливают всевозможными кредитными возможностями. Купи это, купи то. Универмаги печально известны тем, что пытаются заставить вас подать заявку на их кредитную карту при выезде и «сэкономить дополнительно 20% на вашей покупке сегодня».Компании, выпускающие кредитные карты, отправляют соблазнительные письма, в которых говорится, что мы предварительно одобрены для выдачи таких-то платиновых или золотых кредитных карт, что позволяет легко просто позвонить по номеру 800 или выйти в Интернет, чтобы подать заявку. Список продолжается: кабельные компании; новые обновления сотового телефона или тарифные планы; объявления об отпуске; Кредитная карта Amazon Prime и т. Д. Даже магазины, предлагающие «ххх дней, как наличные», могут проверить ваш кредит. Избегайте подавать заявки на получение кредита любого рода по той же причине, упомянутой выше. Ваше предварительное одобрение ипотеки было основано на определенном кредитном профиле и рейтинге.Вы не хотите делать что-либо, что изменит это и может помешать одобрению и процессу рассмотрения ипотечного кредита.

- Не оплачивать сборы или сборы

Это может показаться зашитым рекордом, но поскольку ваш ипотечный кредитор предварительно утвердил вас с определенным кредитным профилем и кредитным рейтингом, который сопровождает ваш файл заявки на получение кредита, вы не хотите делать все, что могло это изменить. Малейшее изменение в неправильном направлении может сменить предварительное одобрение на отклоненное или, в лучшем случае, отложить закрытие.То, как FICO подсчитывает ваш балл, и как работает система кредитной отчетности, довольно сбивает с толку, а непреднамеренные ошибки или изменения, которые вы можете сделать во имя улучшения кредитной истории, не так легко исправить, и они могут отрицательно повлиять на вашу оценку. Кроме того, не все уничижения, о которых в настоящее время сообщается, вредит вашей оценке или одобрению ипотеки. (При необходимости оставьте это на усмотрение кредитного специалиста и / или кредитного консультанта). Фактически, вообще не вносите никаких изменений в свой кредитный профиль, не посоветовавшись со своими доверенными консультантами.

- Не меняйте банковские счета

Когда вы подали заявку на получение ипотечной ссуды и получили предварительное одобрение, вы помните, что вам нужно было предоставить много разных документов, таких как документы о доходах, подтверждение занятости, список активов и т. Д. и т. д. Вы должны были предоставить один комплект документов — это выписки из вашего банковского счета. Большинство кредиторов будут запрашивать выписки из вашего банковского счета (чековые и сберегательные) за последние два месяца, когда вы подаете заявку на ипотеку для покупки дома. Основная причина — убедиться, что у вас есть средства, необходимые для первоначального взноса и закрытия.Кредитор также захочет убедиться в том, что ваши активы получены и состоятельны. Источник означает, что кредитор может определить, откуда пришли деньги. «Опытный» означает, что активы находились в вашем аккаунте в течение определенного периода времени. Если вы смените банковский счет, вам придется пройти процесс заново, что обычно означает ожидание не менее 60 дней для приправы.

Это может даже потребовать объяснительного письма. Не стоит беспокоиться. Кроме того, ваш ипотечный андеррайтер может потребовать новый комплект банковских выписок прямо перед закрытием.

Это может даже потребовать объяснительного письма. Не стоит беспокоиться. Кроме того, ваш ипотечный андеррайтер может потребовать новый комплект банковских выписок прямо перед закрытием. - Не делайте необычных вкладов на свои банковские счета

Есть два действия, которые следует учитывать в отношении ваших банковских счетов: снятие средств и депозиты. Вы не хотите делать какие-либо необычные депозиты или снятия, особенно крупные. Скорее всего, потребуются крупные депозиты, отличные от обычного дохода, и в зависимости от того, откуда они пришли, это может помешать процессу. А как насчет денежных подарков, спросите вы? Семья или друзья часто хотят помочь впервые покупателям жилья, особенно молодым парам.Некоторые кредитные программы допускают получение подарков от членов семьи в качестве первоначального взноса. Если вам дается крупный подарок наличными, лучше всего сообщить об этом своему кредитному специалисту. На самом деле, если это так, сначала поговорите со своим кредитным специалистом.

И, вероятно, будет хорошей идеей заранее спросить ее, какой период депозита считается необычным, чтобы вы знали и не совершали никаких ошибок. На всякий случай ей следует упомянуть все, что превышает 200 долларов и не является частью вашего обычного ежемесячного дохода.

И, вероятно, будет хорошей идеей заранее спросить ее, какой период депозита считается необычным, чтобы вы знали и не совершали никаких ошибок. На всякий случай ей следует упомянуть все, что превышает 200 долларов и не является частью вашего обычного ежемесячного дохода.Точно так же крупное снятие средств может вызвать у андеррайтера вопрос, для чего оно было, как в одном из примеров крупных покупок, упомянутых выше.Снятие крупных сумм также может значительно уменьшить сумму денежных резервов, на которых было основано ваше предварительное одобрение, и испортить ситуацию, когда придет время перейти к закрытию.

Щелкните здесь, чтобы получить дополнительную информацию о программах помощи при предоплате, и щелкните здесь, чтобы получить дополнительную информацию о программах ссуды, допускающих получение подарков от членов семьи.

Возможно, вы чувствуете себя немного перегруженным из-за того, что можно и чего нельзя делать, упомянутые выше. Не позволяйте этому нервировать вас. В общем, все вышеперечисленное можно подписать одной фразой:

В общем, все вышеперечисленное можно подписать одной фразой:

Не делайте ничего со своим кредитным профилем или финансами, которые могут вызвать серьезные изменения, а в случае сомнений спросите своих доверенных консультантов, таких как сотрудник по ипотечным кредитам и / или кредитный консультант.

Биография автора : Блэр Уорнер является основателем и старшим кредитным консультантом Upgrade My Credit .Проработав несколько лет в ипотечном бизнесе, Блэр с 2006 года стал одним из ведущих кредитных экспертов и консультантов по долгу в Далласе / Форт-Уэрте. Он увлечен тем, что помогает людям управлять своими кредитами и долгами, а не позволяет им управлять ими. Как отец четверых детей и любовь к преподаванию, Блэр не только консультирует, но и обучает потребителей тому, как вести более полноценную финансовую жизнь.

Профиль Блэра

источник изображения

От предложения до закрытия в Нью-Йорке: пошаговое руководство

В Нью-Йорке, где цены на недвижимость и ставки высоки, процесс закрытия сложен, и эмоции могут вспыхнуть. Вот пошаговое руководство, которое поможет вам сохранять спокойствие при переходе от предложения недвижимости к получению ключей.

Вот пошаговое руководство, которое поможет вам сохранять спокойствие при переходе от предложения недвижимости к получению ключей.

Прежде чем вы сможете сделать предложение, вам необходимо знать, сколько дома / квартиры / кооператива вы можете себе позволить. Вы делаете это, подсчитывая наличные или получая предварительное одобрение ипотеки.

Предварительное одобрение ипотеки — это, по сути, предложение от кредитора о том, что вы имеете право на получение ссуды до определенной суммы при соблюдении определенных условий.Помимо суммы, предварительное одобрение включает основные условия, такие как процентная ставка и срок. Чтобы получить предварительное одобрение, вы должны подать банковские выписки, W2, налоговые декларации, рассчитать отношение долга к доходу и получить кредитный рейтинг от одного или нескольких кредитных бюро.

Предварительное одобрение ипотеки привлечет брокеров, которые будут представлять вас, а продавцы отнесутся к вам серьезно. Вам нужно будет сделать выбор, использовать ли ипотечный брокер или прямого кредитора, исходя из ваших конкретных потребностей.

Вам нужно будет сделать выбор, использовать ли ипотечный брокер или прямого кредитора, исходя из ваших конкретных потребностей.

Неудивительно, что большинство людей ищут в Интернете интересующую их недвижимость. Marketproof — один из ведущих сайтов по недвижимости Нью-Йорка, который обычно показывает более 20 000 объектов, доступных для продажи в Нью-Йорке. Вы можете искать объявления, сохранять здания и недвижимость, которые вас интересуют, чтобы получать актуальные уведомления, и обращаться к агентам по списку, когда будете готовы. Если вы заинтересованы в покупке новой квартиры, попробуйте Marketproof New Development.

Это правда, что в Интернете есть много полезной информации без привлечения агента, который бы вам помог. Однако советы и знания маклера по недвижимости могут оказаться бесценными. Вы можете отправлять списки, найденные в Интернете, своему агенту, и они могут управлять процессом оттуда.

Чтобы получить справочную информацию об агенте, вы можете выполнить поиск по его имени на Marketproof. Вы сможете увидеть их текущие списки продаж и аренды, а также всю их историю закрытых продаж, включая даты и суммы.

Шаг 3 — Сделайте предложение

Многие агенты по листингу позволяют покупателю делать предложение по электронной почте в рамках первоначальных переговоров. Убедитесь, что вы точно выбрали номер, который хотите предложить, так как вы должны будете выполнить следующие шаги, если ваше предложение будет принято.

Если предложение не принято, вы можете получить встречное предложение, и в этом случае ваш агент должен иметь возможность договориться о цене где-то посередине между вашим первоначальным предложением и встречным.

До подписания договора купли-продажи (P&S) и внесения депозита эти предложения не являются обязательными в Нью-Йорке, поэтому еще есть время изучить другие объекты недвижимости и, при необходимости, сделать предложения в другом месте.

Если ваше предложение будет принято, листинговый агент разошлет сводку сделки, обычно называемую «Перечень сделок», всем брокерам и юристам, участвовавшим в покупке.

Шаг 4. Нанять юриста по недвижимостиЕсли вы застряли в выгодной сделке, вам нужно быстро нанять юриста по недвижимости, если вы еще этого не сделали, чтобы оформить документы и заблокировать сделку.Вы не хотите тратить время на поиски адвоката. Часто бывает полезно провести домашнюю работу с разными адвокатами, прежде чем вы дойдете до этого момента.

Как только юристы свяжутся с вами, поверенный продавца отправит проект договора купли-продажи юристу покупателя для рассмотрения.

Адвокат покупателя обычно заказывает поиск и страхование титула. Это действительно важный шаг, который не понимают многие покупатели. Полис страхования титула защищает страхователей от прошлых и будущих убытков.Что это обозначает? В отличие от автомобильного или медицинского страхования, страхование титула похоже на машину времени, потому что оно защищает застрахованного от претензий за прошлые происшествия. Если возник спор по поводу вашей собственности, возникший еще до вашего рождения или даже до зарождения нации в случае исторической собственности, вы обеспечите страховой полис.

Если возник спор по поводу вашей собственности, возникший еще до вашего рождения или даже до зарождения нации в случае исторической собственности, вы обеспечите страховой полис.

Отдельно, на этом этапе ожидается, что продавец заполнит форму раскрытия информации Продавцом, в которой он должен раскрыть все, что может быть проблемой с домом.

Шаг 5 — Проведите осмотрВ большинстве контрактов указано, что покупатель приобретает недвижимость «как есть» без согласия продавца на ремонт. Когда нет непредвиденных обстоятельств проверки, важно знать состояние собственности, прежде чем подписывать.

Осмотр дома гораздо важнее, если вы покупаете дом, а не квартиру или кооператив. Таунхаусы и дома на одну семью в Нью-Йорке часто имеют возраст сотню и более лет.Помимо структуры и внутренней механики дома, инспектор должен также проверить крышу и осмотреть на наличие термитов.

В кондоминиуме или кооперативе проверка обычно намного быстрее и проще, чем в доме. Это особенно верно, если здание новое, и инспектор уже осмотрел другие объекты в собственности.

Это особенно верно, если здание новое, и инспектор уже осмотрел другие объекты в собственности.

Если есть какие-либо дефекты, которые покупатель не ожидал, есть 4 варианта:

- Спросите о снижении продажной цены

- Попросите продавца произвести ремонт до закрытия (это будет приложением к контракту)

- В любом случае согласитесь на покупку дома и сделайте ремонт самостоятельно

- Отозвать предложение

Адвокат продавца обычно представляет договор купли-продажи.Как только обе стороны придут к соглашению, ваш адвокат ознакомит вас с окончательным документом. Вы подпишете договор и доставите его вместе с первоначальным депозитом в размере 10 процентов или более юристу продавца. Конечно, чем выше депозит, тем сильнее ваше предложение.

Также обратите внимание, что на большей части территории США залог будет меньше 5000 долларов, так как 10 процентов не всегда требуется для продажи дома на одну семью или кондоминиума. Если это необходимо, как в случае с недвижимостью, проданной застройщиком, она редко превышает 50 000 долларов.Однако в Нью-Йорке 10 процентов квартиры за 1 500 000 долларов составляют 150 000 долларов.

Если это необходимо, как в случае с недвижимостью, проданной застройщиком, она редко превышает 50 000 долларов.Однако в Нью-Йорке 10 процентов квартиры за 1 500 000 долларов составляют 150 000 долларов.

Сумма депозита (часто называемая добросовестным депозитом или задатком) обычно хранится на счете условного депонирования поверенного продавца. Таким образом, чек задатка обычно выписывается адвокату продавца.

Договор является обязательным только в том случае, если он полностью исполнен и внесен чек задатка. На рынке продавцов это часто является уязвимым моментом для покупателя, поскольку некоторые продавцы могут воспользоваться этой возможностью, чтобы оценить сделку, даже не выполнив или не внося депозитный чек.

Шаг 7. Заполните заявку на ипотеку и получите письмо-обязательство Если вы уже прошли предварительный отбор на ипотеку и нашли недвижимость, этот шаг должен быть формальностью. Вам может потребоваться предоставить несколько обновленных документов, хотя иногда кредитор может потребовать существенную документацию даже на этой поздней стадии.

Имейте в виду, что своевременное оформление ипотеки жизненно важно для своевременного закрытия. Ваш договор купли-продажи дает вам ограниченное время для закрытия, и если вы не получите ипотечный кредит в это время, продавец может выбрать другого покупателя.

Когда все документы будут рассмотрены и одобрены вашим кредитором, он выдаст вам письмо-обязательство и разрешит вам закрыть дело. Обратите внимание, что после того, как вы получили письмо с разрешением на закрытие, вы все равно можете получить отказ в ипотеке, если ваш кредитор решит выполнить окончательную проверку кредитоспособности перед закрытием или проверить ваш статус занятости, и вы недавно взяли ссуду, пропустили платеж или потерял работу. Эти чеки в последнюю минуту чаще всего происходят в ипотечных кредитных учреждениях FHA.

Шаг 8 — Завершите комплект платы (только Co-ops и Condo) Многие советы директоров кондоминиумов и кооперативов не рассматривают заявку до тех пор, пока вы не получите письмо-обязательство от своего банка. Если андеррайтинг занимает много времени, это может быть особенно сложный период. В частности, кооперативы и все чаще кондоминиумы могут подвергать покупателей исчерпывающему процессу одобрения. Обычно за обработку заявки взимается комиссия.

Если андеррайтинг занимает много времени, это может быть особенно сложный период. В частности, кооперативы и все чаще кондоминиумы могут подвергать покупателей исчерпывающему процессу одобрения. Обычно за обработку заявки взимается комиссия.

Пакет платы за квартиру обычно состоит из 3-5-страничного приложения вместе с несколькими страницами с подписью и различной стандартной документацией (подписанный договор купли-продажи, заявка на получение кредита, письмо-обязательство по ипотеке, налоговые декларации, банковские выписки, рекомендации). представить.Если вы выполнили домашнее задание и имеете эту документацию под рукой, это может оказаться быстрым процессом.

Главное, что нужно знать о покупке квартиры — это то, что вы не можете быть отклонены советом директоров, если само здание кондоминиума не согласится купить квартиру по той же цене, что и предлагаемая вами сделка.

Шаг 9 — График закрытияВы почти на финише! Для того, чтобы запланировать закрытие, должны быть выполнены следующие условия:

- Кредитор (если вы получаете ипотеку) дал вам «ясное разрешение на закрытие».

- Нет проблем с титулом

- Вы одобрены советом по кондо / кооперативу

- Вы приобрели страхование жилья

- Все стороны могут присутствовать на закрытии (лично или виртуально)

- Если одна из сторон не может присутствовать, покупатель должен предоставить одному из покупателей или их поверенному доверенность на подписание документации от их имени

- , если покупатель покупает всю наличность — т.е. без ипотеки — им потребуется кассовый чек, или фактические денежные средства, если они приняты титульной компанией, для закрытия.

Заключительный осмотр позволяет покупателю убедиться, что весь ремонт (если это предусмотрено в контракте) был произведен продавцом и что с момента последнего осмотра имуществу не было причинено никаких повреждений.

Заключительное пошаговое руководство также дает покупателю возможность проверить, что все предметы, которые должны остаться в собственности, как указано в контракте (приборы, осветительные приборы и т. Д.), Все еще присутствуют и что утечек не произошло.

Д.), Все еще присутствуют и что утечек не произошло.

Закрытие сделки с недвижимостью — это последний шаг в покупке недвижимости. Именно здесь будет подписан акт (или сертификат акций для кооператива) о передаче собственности, а также ипотечное обещание выплатить и другие документы, связанные с закрытием. Это также место, где деньги переходят из рук в руки от покупателя к продавцу.

На закрытии могут присутствовать следующие люди:

- Покупатель

- Продавец

- Доверенное лицо покупателя

- Доверенное лицо продавца

- Доверенное лицо банка покупателя

- Закрепление титула (в некооперативных сделках)

- Доверенное лицо банка продавца

- Управляющий агент ( в кооперативных сделках)

- Брокеры по операциям с недвижимостью

Закрытие сделки может происходить либо в офисе поверенного покупателя или продавца (часто это делается у поверенного покупателя), либо потенциально онлайн или частично онлайн.

После закрытия происходит обмен ключей, и покупатель становится официальным владельцем недвижимости.

Шаг 12 — Какие у меня права после закрытия?

Покупатели имеют ограниченную возможность подать в суд на продавца, если они обнаруживают дефекты после продажи собственности. Это называется Caveat emptor — юридическая фраза, которая переводится как «пусть покупатели остерегаются». Т.е. вы платите за то, что получаете. В результате этого в Нью-Йорке покупатели должны провести осмотр дома перед покупкой.Покупатель не может расторгнуть договор недвижимости, если обнаружены дефекты, которые могли быть обнаружены при осмотре дома.

Однако есть предостережения! Если продавец намеренно пытался скрыть дефект, солгав о нем или скрывшись, покупатель может оспорить или подать в суд. Дело должно быть вне всякого сомнения, чтобы иметь хоть какой-то вес.

Закон штата Нью-Йорк требует, чтобы продавец предоставил покупателю заявление о раскрытии информации до подписания договора купли-продажи. Это заявление о раскрытии информации затем прилагается к самому контракту, а затем включается в него.

Это заявление о раскрытии информации затем прилагается к самому контракту, а затем включается в него.

Если продавец раскрывает информацию и не упоминает об известном дефекте, продавец может нести ответственность перед покупателем за убытки, если дефект является существенным.

Если существенные дефекты не раскрываются в письменной форме, покупатель может подать иск в соответствии с законодательством штата Нью-Йорк.

Когда покупатель совершает покупку непосредственно у застройщика / спонсора, ограничивается предостережение покупателя, поскольку на дома, проданные спонсором, распространяется особая юридическая гарантия, называемая гарантией пригодности.

Если на момент продажи спонсором дом не пригоден для проживания, покупатель может подать в суд. Однако никогда не стоит полагаться на эту гарантию. Новые покупатели жилья должны всегда проверять собственность перед закрытием, факт, который поднимет любой ответчик в судебном процессе.

Step 13

— Отслеживайте свою собственность на Marketproof После закрытия вы можете отслеживать свою собственность и окрестности, ища их на Marketproof, а затем сохраняя в своей учетной записи. Вы можете получать уведомления в любое время, когда происходит что-то важное, что может повлиять на вашу собственность или ее стоимость: планируется новое здание, одобрено крупное строительство, недвижимость продается. Как новый домовладелец, вы наверняка захотите отслеживать новые объявления, которые появляются на рынке.

Вы можете получать уведомления в любое время, когда происходит что-то важное, что может повлиять на вашу собственность или ее стоимость: планируется новое здание, одобрено крупное строительство, недвижимость продается. Как новый домовладелец, вы наверняка захотите отслеживать новые объявления, которые появляются на рынке.

Экономия первых покупателей жилья ›First Federal Savings Bank Twin Falls

Для нас важно обеспечить быстрое обслуживание во время сделки с недвижимостью.First Federal имеет высококвалифицированных местных андеррайтеров, специально назначенных для кредитных программ FHA и VA, что экономит ваше время, поскольку решения по кредитам принимаются на месте.

Вы слишком много платите за свой нынешний дом? Свяжитесь с Первым федеральным кредитным специалистом сегодня, чтобы узнать о наших отличных вариантах ссуды, которые могут помочь снизить процентную ставку, снизить выплаты или даже сократить срок ссуды.

Обычные ссуды идеально подходят для покупки первичного жилья, второго дома или даже инвестиционной собственности.Доступные как для существующих домовладельцев, так и для новых покупателей жилья, обычные ссуды могут использоваться для покупки или рефинансирования.

Возможно, вам подойдет ссуда FHA! Ваш первоначальный взнос может быть подарком, грантом или личными сбережениями, поэтому это может стать для вас идеальным способом приобрести новый дом своей мечты. Доступно как текущим, так и новым покупателям жилья для покупки или рефинансирования.

Вы служили нашей стране, позвольте нам служить вам! Кредиты VA — это 100% вариант финансирования, доступный ветеранам вооруженных сил или вдове ветерана с льготами.Допускаются все виды военной службы *. Не требуется ни первоначального взноса, ни ежемесячной платы за страхование ипотеки **, поэтому владеть домом стало проще, чем когда-либо. Он доступен как текущим, так и новым покупателям жилья для покупки или рефинансирования ***.

* Заемщики должны иметь или иметь возможность получить действующий сертификат соответствия требованиям.

** Как правило, требуется предварительная оплата финансирования в зависимости от права на участие.

*** Операции рефинансирования имеют разные правила в зависимости от долга, подлежащего выплате, и уровня возврата денежных средств.О требованиях программы проконсультируйтесь с кредитным специалистом.

Покупка дома в сельской местности? Кредит на развитие сельских районов может быть идеальным для вас и требует небольшого первоначального взноса или вообще не требует его. Эта программа может обеспечить 100% финансирование покупки дома, чтобы воплотить в жизнь вашу мечту о собственном доме.

Применяются лимиты дохода и ограничения по местонахождению собственности.

Вы ищете идеальное место для строительства дома своей мечты? Получив ссуду от First Federal, вы можете обеспечить себе это идеальное место для будущего строительства. Приобретая участок в первую очередь, вы даете себе свободу и время, чтобы спланировать, спроектировать и выбрать правильного строителя для своего будущего дома.

Приобретая участок в первую очередь, вы даете себе свободу и время, чтобы спланировать, спроектировать и выбрать правильного строителя для своего будущего дома.

Вы много работали, чтобы обеспечить справедливость в своем доме. Мост-заем от First Federal дает вам возможность использовать этот капитал для покупки или строительства нового основного места жительства, в то время как вы продаете свой существующий дом. Эта программа может быть идеальным способом использовать ваш капитал для предоставления дополнительных возможностей, не слишком распыляя ваши деньги.

Получите отличную ставку с ипотечной ссудой с регулируемой ставкой * от First Federal! Во время меняющихся рыночных условий ипотека с регулируемой процентной ставкой может быть идеальным способом удовлетворить ваши меняющиеся потребности.Проконсультируйтесь с Первым федеральным кредитным агентом для получения подробной информации об этой программе и для оценки того, подходит ли этот тип продукта наилучшим образом для ваших нужд.

* Ипотечные ссуды с регулируемой процентной ставкой доступны только для обычных продуктов. Это ссуды с фиксированной ставкой на определенный период времени — затем ставка может корректироваться ежегодно в годовую дату.

Нет обязательств по кредитованию. Условия могут быть изменены без предварительного уведомления. При условии утверждения кредита.

Объяснениежилищных ссуд на строительство | Банковская ставка

Финансирование строительства дома требует ипотеки иного типа, чем когда вы покупаете новый или старый дом. Вот что вам нужно знать о ссуде на строительство.

Что такое строительный кредит?

Кредит на строительство дома — это краткосрочная ссуда с более высокой процентной ставкой, которая предоставляет средства, необходимые для строительства жилой недвижимости, — объясняет Джанет Босси, старший вице-президент OceanFirst Bank.

«Эти ссуды обычно рассчитаны на один год, в течение которого недвижимость должна быть построена и выдано свидетельство о заселении», — говорит Босси.

Строительный кредит может быть использован для покрытия стоимости земли, работы подрядчика, строительных материалов, разрешений и т. Д.

По словам Стива Камински, главы отдела жилищного кредитования в TD Bank, важно обсудить эти вопросы с вашим кредитором, в частности, что будет включено в расчет стоимости кредита.

«Часто ссуды на строительство включают резерв на случай непредвиденных обстоятельств для покрытия непредвиденных расходов, которые могут возникнуть во время строительства, который также служит подушкой безопасности на случай, если заемщик решит провести какие-либо обновления после начала строительства», — говорит Камински.«Заемщик нередко хочет поднять свои столешницы или шкафы после того, как будет составлен план».

Хотя такие вещи, как мебель для дома, как правило, не покрываются в рамках ссуды на строительство, могут быть включены постоянные приспособления, такие как бытовая техника и ландшафтный дизайн.

Как работают ссуды на строительство?

Строительные ссуды обычно имеют переменную процентную ставку, которая, по словам Босси, меняется вместе с основной ставкой. Ставки по строительным кредитам обычно выше, чем по традиционным ставкам по ипотечным кредитам.При традиционной ипотеке ваш дом выступает в качестве залога, и если вы не погасите свои платежи, кредитор может наложить арест на ваш дом. В случае ссуды на строительство жилья у кредитора нет такой возможности, поэтому они склонны рассматривать эти ссуды как более высокие риски.

Ставки по строительным кредитам обычно выше, чем по традиционным ставкам по ипотечным кредитам.При традиционной ипотеке ваш дом выступает в качестве залога, и если вы не погасите свои платежи, кредитор может наложить арест на ваш дом. В случае ссуды на строительство жилья у кредитора нет такой возможности, поэтому они склонны рассматривать эти ссуды как более высокие риски.

Поскольку ссуды на строительство выдаются в столь короткие сроки и зависят от завершения проекта, вам необходимо предоставить кредитору график строительства, подробные планы и реалистичный бюджет.

После утверждения заемщик должен составить черновик или составить график, соответствующий этапам строительства проекта, и, как правило, ожидается, что на этапе строительства будут выплачиваться только проценты.По словам Босси, в отличие от личных займов, по которым производится единовременная выплата, кредитор выплачивает деньги поэтапно по мере продвижения работы над новым домом. Заемщики обычно обязаны выплачивать проценты по любым средствам, привлеченным к настоящему моменту, до тех пор, пока строительство не будет завершено.

Пока дом строится, кредитор нанимает оценщика или инспектора для проверки дома на различных этапах строительства. В случае одобрения оценщиком кредитор производит дополнительные платежи подрядчику, известные как ничьи.

В зависимости от типа строительной ссуды заемщик может иметь возможность конвертировать строительную ссуду в традиционную ипотеку после того, как дом будет построен, или от него может потребоваться отдельная ипотека, предназначенная для выплаты строительной ссуды.

Виды ссуд на строительство

Ссуды на постоянное строительство

Ссуды на постоянное строительство предоставляют средства для строительства жилья, а также для выплаты постоянной ипотечной ссуды, — объясняет Босси.

Другими словами, ссудой от строительства до постоянной вы занимаетесь деньгами, чтобы оплатить стоимость строительства дома, и как только дом будет построен и вы въедете в него, ссуда конвертируется в постоянную ипотеку.

Преимущество этого подхода состоит в том, что вам нужно оплатить только один набор закрывающих расходов, что снижает ваши общие сборы.

«Существует единовременное закрытие, поэтому вы не платите дублирующие комиссии за расчет», — говорит Босси.

Как только это становится постоянной ипотечной ссудой — обычно со сроком ссуды от 15 до 30 лет — вы вносите платежи, покрывающие как проценты, так и основную сумму.В то время вы можете выбрать ипотеку с фиксированной или регулируемой ставкой.

Ссуда только на строительство

Ссуда только на строительство предоставляет средства, необходимые для завершения строительства объекта недвижимости, но заемщик несет ответственность либо за полную выплату ссуды при наступлении срока погашения (обычно один год или менее), либо за получение ипотеки для обеспечения постоянного финансирования, — говорит Босси.

Средства этих строительных ссуд выплачиваются в зависимости от процентной доли завершенного проекта, и заемщик несет ответственность только за выплату процентов по полученным деньгам.

Ставки по ссуде на строительство почти всегда привязаны к основной ставке плюс маржа. Кроме того, у них может быть более высокая ставка, чем у традиционных ипотечных кредитов. Ссуды только на строительство могут оказаться более дорогостоящими, если вам понадобится постоянная ипотека, потому что вы выполняете две отдельные транзакции и платите два набора комиссионных.

Кроме того, у них может быть более высокая ставка, чем у традиционных ипотечных кредитов. Ссуды только на строительство могут оказаться более дорогостоящими, если вам понадобится постоянная ипотека, потому что вы выполняете две отдельные транзакции и платите два набора комиссионных.

Еще одно соображение — ваше финансовое положение может ухудшиться в процессе строительства. Если вы потеряете работу или столкнетесь с другими трудностями, возможно, вы не сможете впоследствии получить ипотеку — и, возможно, не сможете переехать в свой новый дом.

Ссуда на ремонт

Если вы хотите модернизировать существующий дом, а не строить его, вы можете поискать ссуду на ремонт, которая бывает разных форм в зависимости от суммы денег, которую вы тратите на проект.

«Если домовладелец хочет потратить менее 20 000 долларов, он может рассмотреть возможность получения личной ссуды или использования кредитной карты для финансирования ремонта», — говорит Камински. «Для ремонта стоимостью от 25 000 долларов или около того может быть уместна ссуда под залог недвижимости или кредитная линия, если домовладелец накопил капитал в своем доме.HELOC, как правило, являются наиболее доступным способом занять большую сумму денег из-за их низких процентных ставок ».

«Для ремонта стоимостью от 25 000 долларов или около того может быть уместна ссуда под залог недвижимости или кредитная линия, если домовладелец накопил капитал в своем доме.HELOC, как правило, являются наиболее доступным способом занять большую сумму денег из-за их низких процентных ставок ».

Еще одним сильным вариантом в нынешней среде с низкими ставками по ипотеке является рефинансирование с выплатой наличных, при котором домовладелец берет новую ипотеку на более высокую сумму, чем его текущая ссуда, и получает это превышение единовременно. Камински отмечает, что это еще один эффективный и доступный способ использовать капитал вашего дома для улучшения вашей собственности.

При любом из этих вариантов кредитор, как правило, не требует раскрытия информации о том, как домовладелец будет использовать средства.Домовладелец управляет бюджетом, планом и выплатами.

Между тем, использование строительного кредита для финансирования ремонта — более тщательный процесс. В отличие от других форм финансирования, кредитор будет оценивать строителя, проверять бюджет и следить за графиком розыгрыша, а также в целом управлять процессом.

В отличие от других форм финансирования, кредитор будет оценивать строителя, проверять бюджет и следить за графиком розыгрыша, а также в целом управлять процессом.

Строительная ссуда от собственника-застройщика

Ссуда от собственника-застройщика — это ссуды на строительство или только на строительство, в которых заемщик также выступает в качестве застройщика жилья.

Большинство кредиторов не позволяют заемщику выступать в роли застройщика из-за сложности строительства дома и опыта, необходимого для соблюдения строительных норм, говорит Босси. Кредиторы, которые это делают, обычно разрешают это только в том случае, если заемщик является лицензированным застройщиком.

Конечный заем

Конечный заем просто относится к ипотеке домовладельца после того, как недвижимость построена, объясняет Камински. Строительный кредит используется на этапе строительства и погашается после завершения строительства.Затем заемщик должен будет выплатить свою обычную ипотеку, также известную как конечный кредит.

«Не все кредиторы предлагают ссуду от строительства до постоянной, которая предполагает закрытие единственной ссуды. Некоторым требуется повторное закрытие, чтобы перейти на постоянную ипотеку или конечную ссуду », — говорит Камински.

Факторы, которые следует учитывать при получении ссуды на строительство

Перед тем, как выбрать ссуду на строительство, поговорите со своим подрядчиком и обсудите график строительства дома, а также то, могут ли другие факторы замедлить выполнение работы, например, ненастная погода.Решите, хотите ли вы пройти процесс получения кредита один или два раза. Подумайте, насколько затраты на закрытие и другие сборы за получение более чем одной ссуды добавят проекту.

Получая ссуду на строительство, вы учитываете не только строительство дома; вам также необходимо приобрести землю и выяснить, как покрыть полную стоимость позже, возможно, с постоянной ипотечной ссудой, когда дом будет завершен. В этом случае может иметь смысл ссуда от строительства до постоянной, чтобы избежать многократных закрытий.

Однако, если у вас уже есть дом, вы можете использовать вырученные средства для выплаты ссуды. В этом случае лучше выбрать заем на строительство.

Как получить ссуду на строительство дома

На первый взгляд получение разрешения на получение ссуды на строительство похоже на процесс получения ипотеки. Однако есть еще несколько требований.

«Перед подачей заявки на ссуду на строительство заемщик должен встретиться с архитектором, составить планы и спецификации и заключить договор со строителем, отражающий общую стоимость строительства, чтобы можно было определить сумму ссуды», объясняет Босси.

Кредиторы проверяют историю занятости заемщиков, сбережения, стабильность доходов и способность погасить ссуду в дополнение к тщательному анализу планов и спецификаций. По словам Босси, для подтверждения стоимости залога также будет проведена оценка имущества.

Для квалификации вам, вероятно, потребуется:

- Оценка от хорошей до отличной

- Стабильный доход

- Низкое соотношение долга к доходу

- Первоначальный взнос не менее 20 процентов

Как найти кредитора на жилищное строительство

«Поскольку ссуды на строительство представляют собой более сложные операции, чем стандартная ипотека, лучше всего найти кредитора, который специализируется на кредитовании строительства и не является новичком в этом процессе», — говорит Босси.

Проверьте несколько кредиторов, чтобы получить подробную информацию об их конкретных программах и процедурах. Не забудьте сравнить ставки по ссуде на строительство, условия и требования к первоначальному взносу, чтобы убедиться, что вы получаете наилучшую сделку для вашей ситуации.

Если у вас возникли проблемы с поиском кредитора, готового работать с вами, проверьте более мелкие региональные банки или кредитные союзы. Они могут быть более гибкими в своем андеррайтинге, если вы сможете показать, что вы хорошо рискуете, или, по крайней мере, у вас будет связь, к которой они могут вас порекомендовать.

Подробнее:

Определение ипотеки за выкуп | Bankrate.com

Что такое ипотека с выкупной суммой? Ипотека с выкупной суммой — это ссуда, которую продавец недвижимости выдает покупателю дома в рамках сделки с недвижимостью. Также известное как финансирование собственника или продавца, с ипотекой на деньги за покупку продавец берет на себя роль банка, предлагая деньги для покупки дома.

Когда покупатель дома не может получить обычную ипотеку в банке, он может решить финансировать дом от самого продавца.

При традиционной сделке с недвижимостью покупатель предоставляет продавцу наличные, чтобы получить право собственности на недвижимость. Однако, когда покупатель использует ипотеку с оплатой за покупку, продавец предоставляет покупателю финансирование. Затем покупатель производит выплаты продавцу в соответствии с согласованными условиями.

Покупатель может комбинировать эту закладную с оплатой за покупку с банковской ипотекой и наличным первоначальным взносом. Взамен продавец может запросить более высокую цену за дом, если он готов получать деньги ежемесячными платежами.Продавцы также могут принять решение о выдаче ипотечного кредита за выкуп в качестве инвестиции или о быстрой продаже недвижимости.

Процентные ставки, связанные с ипотечным кредитованием на покупку, как правило, выше, чем процентные ставки, связанные с традиционными ипотечными кредитами. Это связано с риском ссуды покупателю, который платит низкий первоначальный взнос или имеет плохую кредитоспособность.

Это связано с риском ссуды покупателю, который платит низкий первоначальный взнос или имеет плохую кредитоспособность.

Не пора ли стать домовладельцем? Сравните разные варианты займа, чтобы найти лучшее предложение.

Пример ипотеки за выкупМарта знает, что она не может получить одобрение обычной банковской ипотеки, поэтому, когда она находит дом, который ей нравится, она решает попросить у продавца ипотеку за выкуп.Дом стоит 200000 долларов. Она предоставляет продавцу предоплату в размере 10 000 долларов и обеспечивает закладную на сумму оставшихся 190 000 долларов. Она платит продавцу ежемесячными платежами, но имеет более высокую процентную ставку, чем если бы она могла пройти через банк.

Когда мне нужно иметь средства на депонировании для первоначального взноса по ипотеке? | Финансы

Автор: Карина К. Эрнандес | Рецензент: Эшли Донохо, MBA | Обновлено 28 января 2019 г.

Время играет важную роль в любой сделке с недвижимостью. Важно соблюдать сроки контракта, чтобы обеспечить плавное закрытие вашего нового дома. Своевременное внесение авансового платежа гарантирует, что вы получите финансирование по жилищному кредиту и завершите сделку, как это предусмотрено в вашем договоре купли-продажи. Из-за этого важно вовремя получить ваши средства на условном депонировании.

Важно соблюдать сроки контракта, чтобы обеспечить плавное закрытие вашего нового дома. Своевременное внесение авансового платежа гарантирует, что вы получите финансирование по жилищному кредиту и завершите сделку, как это предусмотрено в вашем договоре купли-продажи. Из-за этого важно вовремя получить ваши средства на условном депонировании.

Наконечник

В кредитном договоре между вами и вашим кредитором будет указано, сколько дней у вас есть, чтобы положить свой добросовестный депозит на условное депонирование после того, как продавец примет ваше предложение. Для закрытия сделки необходимо внести полный первоначальный взнос.

Общие сведения о ипотечном финансировании