Названы регионы, где чаще всего берут ипотеку — Российская газета

40 процентов всех ипотечных кредитов в стране, взятых в третьем квартале 2020 года, пришлись на десять регионов России. Это следует из материалов исследования, проведенного сервисом ЦИАН.

На первом месте ожидаемо находится Москва. В столице за третий квартал оформлено 33,5 тысячи ипотечных кредитов. Общее число сделок выросло относительно прошлого года на 80 процентов.

Такие рекордные показатели можно объяснить влиянием льготной ипотеки и снижением ставок на вторичном рынке. Купить квартиру мечтают многие жители Москвы, но в прошлые годы у многих хватало бюджета только на оформление кредита в Подмосковье.

На втором месте с показателем 27,5 тысячи сделок находится Московская область, на третьем — Петербург.

В Северной столице за минувший квартал было заключено 22,7 тысячи кредитных договоров на покупку жилья. Рост составил 55 процентов. У Петербурга есть особенность — если в целом по стране на первичку приходится от четверти до трети ипотечных кредитов, то в Городе на Неве — этот показатель доходит до 48 процентов.

В Петербурге активно раскупают новостройки, как те, что уже практически готовы к сдаче, так и новые проекты, что называется, на этапе котлована. «РГ» уже писала, что спрос на новостройки в Петербурге разогнал цены, некоторые объекты с начала года подорожали на 20 процентов. При этом за первичным рынком идет удорожание и готового жилья.

Совсем немного по объему заключенных сделок Петербургу уступает Тюменская область, где в третьем квартале было заключено 21,2 тысячи ипотечных сделок. Пятое место занимает Башкирия (17,4 тысячи сделок), шестое — Татарстан (17,3 тысячи). В Свердловской области банки выдали за последние три месяца 16,8 тысячи кредитов, в Краснодарском крае — 15,6 тысячи. Девятое место в топе-лидеров занимает Челябинская область с показателем 14 тысяч сделок, замыкает десятку — Ростовская область — 13,1 тысячи сделок.

Всего в регионах-лидерах граждане за три месяца взяли порядка 199 тысяч ипотечных кредитов, а в целом по стране заключено 499 тысяч сделок.

Аналитики ЦИАН отмечают, что в третьем квартале постепенно начал замедляться рост доли новостроек в общем числе сделок. Эксперты связывают это с частичным насыщением рынка.

Эксперты связывают это с частичным насыщением рынка.

Меньше всего сделок в стране было заключено в Ненецком автономном округе. За три месяца ипотечные кредиты в регионе взяли 154 человека. Столь скромные показатели можно объяснить тем, что население НАО составляет всего порядка 40 тысяч человек.

Что вначале – подбор квартиры или одобрение ипотеки?

Большинство потенциальных ипотечных заёмщиков не знают, с чего начать процесс приобретения жилья в кредит, — с подбора желаемой квартиры/дома или оформления ипотеки в банке. Выбирая наугад, многие получают в итоге только трату времени, нервов и денег. Ведь, подобрав вначале хорошую квартиру, вы можете впоследствии не купить её из-за отказа банка, а, получив первым делом одобрение суммы кредита, не сможете найти под неё соответствующее жильё.

Не стоит полагаться на интуицию – для каждого случая есть регламентированные законом правила, соблюдая которые, вы никогда не попадёте впросак. Для начала стоит определиться между двумя вариантами – новостройкой или вторичной жилплощадью. После окончательного принятия решения можно действовать дальше.

После окончательного принятия решения можно действовать дальше.

Ипотека на новостройку

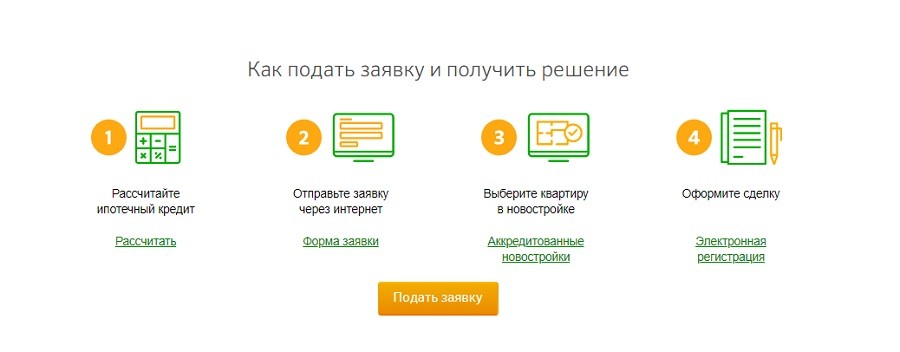

В этом случае работает правило «первым делом объект, потом визит в банк и одобрение кредита». Дело в том, что каждая современная новостройка обычно имеет собственные аккредитованные банки – и получить квартиру по ипотеке в данном доме можно только через них.

Поэтому вначале вы определяетесь с желаемой новостройкой, затем узнаёте у её застройщика список аккредитованных банковских учреждений и их кредитные предложения, — и подаёте заявку на ипотеку по выбранным условиям.

В случае если вы вначале одобрили ипотеку, а потом пошли искать желаемую квартиру в новостройке, успех совершенно не гарантирован – скорее всего, что вы так и не купите то, что вам понравится. Ведь банк, выдающий кредит, предоставит чётко ограниченный список своих новостроек – а они могут быть не в том районе, что вам подходит.

Ипотека на вторичное жильё

Другое дело – кредит на так называемую «вторичку». Здесь всё с точностью до наоборот – вначале нужно получить одобрение ипотеки на желаемую сумму, а уж затем подбирать под неё квартиру. Лёгкость данной операции состоит в том, что для покупки жилья от хозяина подходит буквально любой банк, в котором есть соответствующие кредитные предложения – и таких вариантов в совокупности десятки, а в самой столице и сотни.

Здесь всё с точностью до наоборот – вначале нужно получить одобрение ипотеки на желаемую сумму, а уж затем подбирать под неё квартиру. Лёгкость данной операции состоит в том, что для покупки жилья от хозяина подходит буквально любой банк, в котором есть соответствующие кредитные предложения – и таких вариантов в совокупности десятки, а в самой столице и сотни.

Поэтому алгоритм ваших действий в данном случае таков – рассматриваете предложения местных банков, отбираете наиболее подходящие и подаёте по ним заявку на ипотеку. Как только желаемая сумма одобрена, можно приступать к поиску недвижимости – обычно на это дают срок в три месяца. Поле для деятельности здесь ничем не ограничено – вы можете выбирать буквально в любом районе города.

Напоследок откроем секрет удачного приобретения жилплощади по ипотеке. Прежде чем вообще задумываться о выборе между новостройкой и вторичкой, просмотрите все имеющиеся в вашем районе предложения по реализации домов или квартир – как строящиеся, так и «от хозяина».

Если проводить такую глобальную исследовательскую работу неохота, обратитесь к компетентному ипотечному брокеру – у него вы сможете узнать массу тонкостей по имеющимся банковским предложениям и наличию свободной недвижимости в желаемом районе.

| Предлагаем вам профессиональную помощь в подборе выгодной ипотечной программы и получении кредита в банке. Свяжитесь с нами любым удобным для вас способом: | ||

| 2) оставив заявку на сайте | 3) по телефону

+7(499) 394-03-36 | |

Читайте также

Уже есть примеры, когда украинцы берут ипотеку под 10% — Официальное интернет-представительство Президента Украины

Граждане Украины должны иметь возможность приобрести жилье в кредит под доступные проценты – хотя бы под 10% годовых, так как банковские ипотечные ставки, которые существовали до сих пор, – просто неподъемные для многих украинских семей, заявил Президент Владимир Зеленский.

По словам Главы государства, одна из основных задач нынешней властной команды – чтобы ипотека в Украине была под 10% годовых и меньше.

«Мы боролись в течение года. На это работало и правительство, и Офис (Президента. – Ред.), и Национальный банк, и другие банки. Сейчас есть договоренности, и они уже воплощаются в жизнь – сейчас ипотека снижена. В некоторых банках – ипотека под 10%. В целом была главная задача: если будет ипотека 10% – мы действительно поможем людям, которые смогут позволить себе покупку жилья», – сказал Владимир Зеленский.

Он отметил, что в прошлом, до избрания Президентом, сам брал ипотеку на покупку жилья на столичной Оболони под «страшные проценты» – 22-25%. По его словам, высокие процентные ставки по кредитам на жилье создают значительную нагрузку на бюджет семьи, ведь почти весь заработок приходится отдавать банку. Поэтому они должны снижаться до обоснованного уровня.

«Есть сложности, я знаю. Они связаны с учетной ставкой Национального банка и с инфляцией. Но все эти сложности – технические, все они со временем будут нивелированы. Сейчас самое главное – уже есть сигнал и примеры: люди могут и берут ипотеку под 10%», – отметил Глава государства и добавил, что это только начало.

Но все эти сложности – технические, все они со временем будут нивелированы. Сейчас самое главное – уже есть сигнал и примеры: люди могут и берут ипотеку под 10%», – отметил Глава государства и добавил, что это только начало.

По информации заместителя руководителя Офиса Президента Юлии Ковалив, за первый месяц работы программы по предоставлению доступной ипотеки для населения общий объем выданных займов составил 75 млн грн (более 200 ипотечных кредитов). А к концу года ипотечный портфель банков может составить не менее 3 млрд грн.

Проект по доступному ипотечному кредитованию Президент объявил в качестве приоритетного в начале года, и сейчас это лишь первые шаги. В программе задействованы как государственные, так и коммерческие банки. Большинство из них запустило пилотный проект с 1 июля.

В нынешних условиях для банков доступная ипотека становится абсолютно коммерческим продуктом, в котором они заинтересованы. Растет и спрос, и количество заявок на него.

Каждый банк разработал свои программы и условия предоставления доступной ипотеки, такие как общая сумма, размер первого взноса, срок предоставления льготной ставки. Единственное стандартное условие – заемщики должны продемонстрировать банку наличие дохода их семьи или домохозяйства, который позволит обслуживать этот кредит.

Единственное стандартное условие – заемщики должны продемонстрировать банку наличие дохода их семьи или домохозяйства, который позволит обслуживать этот кредит.

Продолжается работа над усилением защиты прав кредиторов, которые снижают риски ипотечных кредитов для банков, а следовательно – уменьшают их стоимость для заемщиков.

Скоринг, кредитная история и соцсети. Как банки проверяют заемщика по ипотеке?

Если вы знаете, как банки проверяют заемщика перед выдачей ипотеки, то вы сможете произвести нужное впечатление на кредитную организацию. SPbHomes.ru расскажет о секретах банковских проверок.

Что такое скоринг, и как он влияет на выдачу ипотеки?

Любой банк предъявляет к заемщику требования.

Первое, что получает банк – это заявка. Вручную проверкой заявок заниматься нереально из-за большого количества желающих получить ипотеку на покупку квартиры в новостройках или на вторичном рынке.

Весь массив заявок обрабатывается автоматически – такой процесс называется скоринг (андеррайтинг). Методика в каждом банке своя, но смысл ее в том, чтобы сэкономить время банковских работников и отсеять неблагонадежных заемщиков. Заявки оцениваются по множеству критериев. Система оценки работает так, что причину отказа или одобрения не знает даже сотрудник банка.

Как банк проверяет документы при выдаче ипотеке?

Теперь рассмотрим, как банки проверяют заемщика по ипотеке на следующем этапе..jpg)

Если заявка одобрена системой, то заемщик предоставляет пакет документов. Важно не только узнать платежеспособность клиента, но и подлинность бумаг. Специалисты будут сопоставлять информацию между собой, обращаться в государственные органы, совершать телефонные звонки, например, работодателю.

В частности, банк может запросить информацию у миграционной службы, налоговой, службы судебных приставов. Благодаря им можно проверить достоверность паспортных данных, ИНН, наличие штрафов и исполнительного производства.

Почему так важно следить за кредитной историей?

Еще есть ряд условий, которые касаются репутации заемщика. Чтобы составить наиболее полное мнение о клиенте, банк использует дополнительные источники. После их изучения кредитная организация должна быть уверена, что заемщик не будет задерживать платежи и выплатит ипотеку до конца.

Такими дополнительными источниками сведений о вас будут:

- кредитная история;

- данные социальных сетей;

- данные о судимости.

Наибольший интерес представляет кредитная история. Как банки проверяют кредитную историю заемщика? Запросить ее можно без ведома клиента. В ней хранятся данные:

- о количестве кредитов;

- о своевременных оплатах или просрочках платежей;

- об одобрении или об отказах в одобрении кредитов;

- о тех, кто запрашивал вашу историю.

От истории напрямую зависит, дадут ли вам ипотеку или нет. При этом, если у вас никогда не было кредитов, то банк не сможет отнести вас к желанному заемщику. Иногда лучше начать формировать кредитную историю заранее.

Как в будущем банки будут проверять заемщиков через соцсети?

Прогресс не стоит на месте. Методы того, как служба безопасности банков проверяет заемщиков, постоянно совершенствуются. Банки заинтересованы в получении максимума информации о вас из всех источников, в том числе, из социальных сетей. Сегодня в ипотечной заявке вы должны подтвердить свое согласие на это. Анализ вашей активности в соцсетях также проводит машина, поэтому об истинных причинах отказа вы не узнаете.

Анализ вашей активности в соцсетях также проводит машина, поэтому об истинных причинах отказа вы не узнаете.

Ваши «лайки» и «репосты» могут многое сказать о вас. Например, Сбербанк России уже в 2018 году планировал оценивать «лайки» в соцсетях. С одной стороны, в таких проектах принимают участие добровольцы. С другой стороны, ничто не мешает банкам применять свои механизмы без согласия заемщика.

Будет набирать популярность психологический скоринг. На основе поведенческого текста банк оценивает добросовестность и надежность потенциального заемщика. Эту модель использует, например, Совкомбанк при выдаче карты рассрочки. В будущем механизм может быть использован и для ипотечного кредитования. Для участия в нем нужно согласие клиента. Но при отказе банк имеет полное право отказать вам в кредите.

Как получить ипотеку? Какие документы нужны для ипотеки?

Многие опасаются связи с ипотечным кредитом, полагая, что это сложно, рискованно, невыгодно и просто ни к чему. Однако, сегодня процентные ставки по кредитам позволяют говорить о небольших суммах переплаты, а банковская система настроена так, чтобы заемщик и кредитор были надежно защищены. Покупателям квартир в новостройках большинство застройщиков предлагают сервис, благодаря которому процедура получения кредита была комфортной и оптимизированной.

Однако, сегодня процентные ставки по кредитам позволяют говорить о небольших суммах переплаты, а банковская система настроена так, чтобы заемщик и кредитор были надежно защищены. Покупателям квартир в новостройках большинство застройщиков предлагают сервис, благодаря которому процедура получения кредита была комфортной и оптимизированной.

Таким образом, на сегодняшний день ипотека – это самый законный, быстрый и доступный вариант приобретения квартиры. Важно лишь разобраться, как работает система ипотечного кредитования, для того, чтобы выбрать наиболее подходящий для себя вариант кредита.

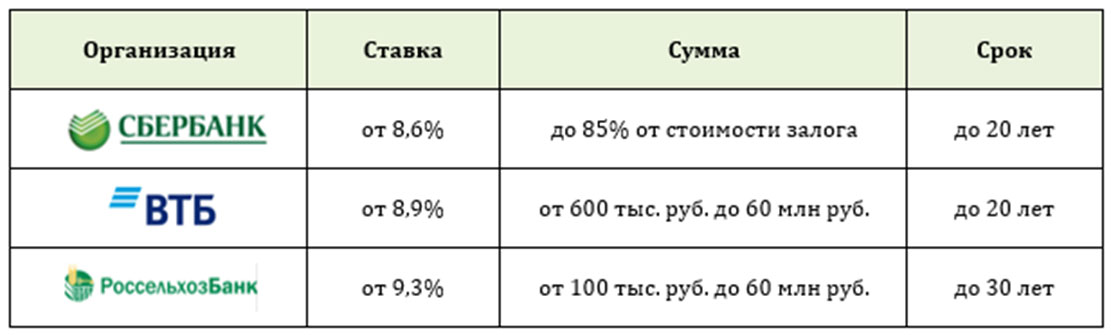

Как устанавливаются процентные ставки

Не секрет, что процентная ставка – это первое, на что обращают внимание люди, подыскивающие оптимальную ипотечную программу. Действительно, чем ниже процент, тем меньше будут платежи по кредиту. В настоящий момент в Тюмени и в среднем по России банки выдают кредиты под 7-11% годовых. При этом каждая кредитная организация устанавливает для себя базовую процентную ставку, которую может изменить в зависимости от рыночной ситуации. На величину этой ставки влияет множество факторов, зависящих как от рынка, так и от самого заемщика.

На величину этой ставки влияет множество факторов, зависящих как от рынка, так и от самого заемщика.

Что бы ни говорили банкиры о стабильности своего бизнеса, необходимо помнить, что размер ставки по кредиту в первую очередь зависит от ситуации на мировых рынках, а конкретно – от стоимости привлечения средств для финансирования ипотечных программ. Здесь нет ничего сложного. Важно понимать, что банк дающий ссуду клиентам, сам выступает заемщиком. И от того, по какой ставке банкиру удастся привлечь кредит (в основном у крупных западных банков), будет зависеть размер ставок по ипотеке.

Сегодня часть финансовых организаций практически не имеют возможности занять денег на 10-15 лет. Чаще всего максимальные сроки займов не превышают пяти лет. Высокая стоимость таких сравнительно «коротких» денег заставляет банкиров закладывать в процентную ставку ипотечного кредита не только риск рефинансирования, но и риск ликвидности.

Зачастую, если ипотека берется для покупки квартиры в новостройке, банк закладывает в стоимость кредита строительные риски.

Соответственно, это сказывается на величине процентной ставки.

Но, существует и другой механизм работы банковских организаций со строительными компаниями – партнерство. В этом случае банки ставят сниженную ставку для покупателей квартир у застройщиков-партнеров. А чтобы стать партнером банка, застройщику приходится пройти глубокую проверку. Здесь кроется двойная выгода для покупателей: более низкий процент по кредиту и гарантии надежности застройщика.

Мы работаем по партнерской программе с большинством крупных банков, представленных в Тюмени, и предлагаем нашим клиентам самые выгодные процентные ставки* на покупку наших квартир.

Что нужно, чтобы взять ипотеку? Основные этапы ипотеки

Мы составили короткую пошаговую инструкцию для тех, кто хочет купить квартиру в новостройке в ипотеку. Порядок действий такой:

-

для начала установите свой реальный уровень платежеспособности и определитесь со стоимостью жилья, которое вы хотите купить.

В этом вам поможет универсальный ипотечный калькулятор: введите сумму кредита, укажите первоначальный взнос и рассчитайте сумму ежемесячных выплат. Так вы поймете, какой размер ипотечного кредита будет доступен и комфортен для вас.

В этом вам поможет универсальный ипотечный калькулятор: введите сумму кредита, укажите первоначальный взнос и рассчитайте сумму ежемесячных выплат. Так вы поймете, какой размер ипотечного кредита будет доступен и комфортен для вас.

-

зная сумму потенциального кредита, следует тщательно изучить предложения застройщиков и особенности их жилых комплексов, и, исходя из собственных возможностей и предпочтений, выбрать квартиру.

-

изучите предложения банков и определитесь с ипотечной программой. Узнайте о государственных программах льготного ипотечного кредитования, а также уточните, есть ли в банке специальные предложения для льготных категорий граждан. Как мы уже писали выше, чаще всего надежные строительные компании работают с крупными банками по специальным партнерским программам со сниженными процентными ставками.

-

соберите все необходимые документы (об этом ниже) и подайте заявление на оформление ипотечного кредита в банк.

Дождитесь решения по заявке – в среднем на его рассмотрение уходит около 3 рабочих дней.

Дождитесь решения по заявке – в среднем на его рассмотрение уходит около 3 рабочих дней.

-

в том случае, если кредит одобрен, необходимо открыть расчетный счет в банке за 3 рабочих дня до совершения сделки, и после этого подписать документы по кредиту и договор купли-продажи. Следом вас ждет регистрация сделки в «Росреестре». Читайте наш материал «Как оформить квартиру правильно?», и будьте уверены в том, что все делаете правильно.

-

осталось получить кредит на руки или на электронный счет и расплатиться за квартиру.

Какие документы нужны для получения ипотеки?

Мы не говорим, что ипотека – это просто, но мы точно уверены, что ипотека – это не сложно! Правильная подготовка документов – один из самых сложных этапов получения банковского ипотечного кредита. Неправильно сделанные копии, или их недостаточное количество, неверно заполненные бланки анкет и заявлений способны значительно удлинить срок рассмотрения вашей заявки из-за необходимости доработок.

Что же входит в базовый пакет документов для ипотеки, которые запрашиваются практически каждым банком-кредитором?

В первую очередь, это заявление-анкета на получение жилищного кредита.

Далее следует паспорт-подлинник плюс копии абсолютно всех заполненных страниц паспортов, как заемщика, так и созаемщика.

Так же, копии документов об образовании, документы, служащие подтверждением семейного положения, если таковое имеется (копии свидетельств о браке или его расторжении, копии свидетельств рождения детей),

Кроме того, документы, подтверждающие сведения об уровне дохода заемщика и созаемщика (справка по форме 2-НДФЛ, выписка с зарплатного счета, налоговая декларация),

Весомым плюсом будут документы, предоставляющие информацию об активах, подтверждающие закрытие кредитной истории в предыдущий раз или позитивную динамику в реализации взятых на себя обязательствах по кредитованию в настоящий момент.

Этот список включает в себя лишь часть того пакета, который возможно потребуется предоставить. Все программы ипотеки разные и характеризуются разными показателями. По этой причине, кроме того, что в каждом отдельном случае могут понадобиться какие-то дополнительные бумаги, все документы проходят жесточайшую проверку, а банк старается обезопасить себя от лишних рисков внедрением дополнительных элементов оценки платежеспособности и надежности того или иного заемщика.

О чем еще следует знать при выборе ипотечной программы:

-

чем выше первоначальный взнос – тем ниже процент по кредиту. У большинства банков минимальный первоначальный взнос составляет 10% от стоимости квартиры. Иногда банк может предоставить кредит без первоначального взноса по несколько иной схеме, оформляя сразу два кредита – один ипотечный, второй потребительский. Именно второй компенсирует банку тот самый взнос, который должен внести заемщик.

-

чем больше срок кредита, тем меньше ежемесячный платеж, однако в итоге вы заплатите за свою квартиру большую сумму. Есть другой путь – выплатит кредит раньше и сэкономить на процентах. Также, читайте наш специальный материал о том, как снизить ставку по ипотеке.

-

существует два вида платежей по кредиту: аннуитетные и дифференцированные. Аннуитетный платеж не меняется в течение срока кредитования, сумма постоянная. Дифференцированный платеж меняется, он уменьшается с каждым месяцем за счет того, что проценты начисляются на остаток долга.

-

для тех, кто взвесил все риски и решил взять валютную ипотеку основной совет такой: берите кредит в той валюте, в которой получаете доход, это позволит не терять деньги на обменных операциях.

-

помните, что принудительное страхование заемщика при оформлении кредита незаконно.

Однако, чаще всего для тех, кто оформляет страховку, банк снижает процент по кредиту.

Однако, чаще всего для тех, кто оформляет страховку, банк снижает процент по кредиту.

-

некоторые финансовые организации предлагают заемщикам потратить деньги на то, чтобы оценить его кредитоспособность. Однако, большинство крупных банков делают это бесплатно, ведь выдать вам кредит в их интересах.

-

оценка стоимости квартиры при получении ипотеки является обязательной (стоимость процедуры в среднем — от 3 тыс. руб).

-

следует знать, что подавляющее большинство банков берут комиссию за открытие нового расчетного счета.

-

помните о том, что вам полагается налоговый вычет после покупки квартиры, в том числе по программе ипотечного кредитования. Читайте о том, как получить налоговый вычет в Тюмени в 2019 году?

Что будет с ипотекой в 2020 году?

Несмотря на некоторую неопределенность, которую переживает отечественный рынок ипотеки, его объемы неуклонно растут. В стабильности своего бизнеса банкиры не сомневаются. Однако, новые требования к кредитоспособности заемщиков и повышение размера первоначального взноса свидетельствуют о том, что кредитные организации перестали раздавать ипотеку направо и налево.

В стабильности своего бизнеса банкиры не сомневаются. Однако, новые требования к кредитоспособности заемщиков и повышение размера первоначального взноса свидетельствуют о том, что кредитные организации перестали раздавать ипотеку направо и налево.

Кроме того, давно идут разговоры о том, что в силу нового закона ФЗ-214 квартиры станут стоить дороже и это также отразится на величине ключевой ставки, а, соответственно, и на всем ипотечном рынке. Впрочем, как заверяют первые лица страны, ипотечный кризис и нововведения не только не подкосят систему ипотечного кредитования Российской Федерации, но и еще сильнее ее укрепят.

Если у вас возникли вопросы по процедуре получения ипотеки в Тюмени, и вы хотите узнать о том, как это сделать выгодно – обратитесь к специалисту ипотечного центра ГК «ЭНКО».

*ООО «ЭНКО ГРУПП» не оказывает услуг по предоставлению кредитов и займов.

Частным лицам

Офис * Главный офисДополнительный офис «Бердский»Дополнительный офис «Искитимский». Операционный офис «Кемеровский»Операционный офис «Новокузнецкий»Дополнительный офис «Голден Парк»Дополнительный офис «Бердский-2»Дополнительный офис «Искитимский-2». Внимание! Особый график работы продлён до 31 марта.Операционный офис «Кемеровский-2»Дополнительный офис «Дзержинский»Дополнительный офис «Заельцовский»Операционный офис «Алтайский»Операционный офис «Новокузнецкий-3»Операционный офис «Красноярский»Операционный офис «Томский»Дополнительный офис «Западный»Операционный офис «Калтанский»Операционный офис «Бийский»Операционный офис «Ленинск-Кузнецкий»Операционный офис «Асиновский»Дополнительный офис «Калининский»Дополнительный офис «Кировский». Дополнительный офис «К. Маркса, 23»Дополнительный офис «Октябрьский»Дополнительный офис в г. Обь.Дополнительный офис «Баганский»Дополнительный офис «Барабинский»Дополнительный офис «Болотнинский»Дополнительный офис «Венгеровский»Дополнительный офис «Доволенский»Дополнительный офис «Здвинский»Дополнительный офис «Карасукский». Дополнительный офис «Каргатский»Дополнительный офис «Колыванский»Дополнительный офис «Коченевский»Дополнительный офис «Кочковский»Дополнительный офис «Краснозерский»Дополнительный офис «Куйбышевский»Дополнительный офис «Купинский»Дополнительный офис «Кыштовский»Дополнительный офис «Маслянинский»Дополнительный офис «Мошковский»Дополнительный офис «Ордынский».

Операционный офис «Кемеровский»Операционный офис «Новокузнецкий»Дополнительный офис «Голден Парк»Дополнительный офис «Бердский-2»Дополнительный офис «Искитимский-2». Внимание! Особый график работы продлён до 31 марта.Операционный офис «Кемеровский-2»Дополнительный офис «Дзержинский»Дополнительный офис «Заельцовский»Операционный офис «Алтайский»Операционный офис «Новокузнецкий-3»Операционный офис «Красноярский»Операционный офис «Томский»Дополнительный офис «Западный»Операционный офис «Калтанский»Операционный офис «Бийский»Операционный офис «Ленинск-Кузнецкий»Операционный офис «Асиновский»Дополнительный офис «Калининский»Дополнительный офис «Кировский». Дополнительный офис «К. Маркса, 23»Дополнительный офис «Октябрьский»Дополнительный офис в г. Обь.Дополнительный офис «Баганский»Дополнительный офис «Барабинский»Дополнительный офис «Болотнинский»Дополнительный офис «Венгеровский»Дополнительный офис «Доволенский»Дополнительный офис «Здвинский»Дополнительный офис «Карасукский». Дополнительный офис «Каргатский»Дополнительный офис «Колыванский»Дополнительный офис «Коченевский»Дополнительный офис «Кочковский»Дополнительный офис «Краснозерский»Дополнительный офис «Куйбышевский»Дополнительный офис «Купинский»Дополнительный офис «Кыштовский»Дополнительный офис «Маслянинский»Дополнительный офис «Мошковский»Дополнительный офис «Ордынский». Дополнительный офис «Сузунский»Дополнительный офис «Татарский»Дополнительный офис «Тогучинский»Дополнительный офис «Убинский»Дополнительный офис «Усть-Таркский»Дополнительный офис «Чановский»Дополнительный офис «Черепановский»Дополнительный офис «Чистоозерный»Дополнительный офис «Чулымский»Дополнительный офис «Линевский». Дополнительный офис «Горный»Дополнительный офис «Первомайский»Операционный офис «Томский-3». Дополнительный офис «Куйбышевский-2»Дополнительный офис «Площадь Труда». Дополнительный офис «Центральный»Дополнительный офис «Советский»Дополнительный офис «Студенческий»

Дополнительный офис «Сузунский»Дополнительный офис «Татарский»Дополнительный офис «Тогучинский»Дополнительный офис «Убинский»Дополнительный офис «Усть-Таркский»Дополнительный офис «Чановский»Дополнительный офис «Черепановский»Дополнительный офис «Чистоозерный»Дополнительный офис «Чулымский»Дополнительный офис «Линевский». Дополнительный офис «Горный»Дополнительный офис «Первомайский»Операционный офис «Томский-3». Дополнительный офис «Куйбышевский-2»Дополнительный офис «Площадь Труда». Дополнительный офис «Центральный»Дополнительный офис «Советский»Дополнительный офис «Студенческий»ул. Кирова, 48 г. Новосибирск, 630102, Россия ул. Рогачева, 1 г. Бердск, Новосибирская область, 633009, Россия ул. Пушкина, 91 г. Искитим, Новосибирская область, 633210, Россия проспект Молодежный, 3а г. Кемерово, Кемеровская область, 650070, Россия ул. Кирова, 103 г. Новокузнецк, Кемеровская область, 654080, Россия ул. Курчатова, 1 (3 этаж) г. Новосибирск, 630129, Россия ул. Максима Горького, 3 г. Бердск, Новосибирская область, 633010, Россия ул. Пушкина, 28Б г. Искитим, Новосибирская область, 630090, Россия ул. Ноградская, 16 г. Кемерово, Кемеровская область, 650000, Россия ул. Королева, 21/1 г. Новосибирск, 630015, Россия ул. Дуси Ковальчук, 252 г. Новосибирск, 630082, Россия пр. Ленина, 44а г. Барнаул, Алтайский край, 656038, Россия ул. Кирова, 57 г. Новокузнецк, Кемеровская область, 654080, Россия ул. Молокова, 60 г. Красноярск, Красноярский край, 660135, Россия Совпартшкольный переулок, 13 г. Томск, Томская область, 634009, Россия ул. Забалуева, 51/1 г. Новосибирск, 630096, Россия ул. Комсомольская, 55 г. Калтан, Кемеровская область, 652740, Россия ул. имени Героя Советского Союза Васильева, д. 63а г. Бийск, Алтайский край, 659315, Россия пр. Ленина, дом 57/1 г. Ленинск-Кузнецкий, Ленинск-Кузнецкий городской округ, Кемеровская область, 652523, Россия Советская, 30 г. Асино, Томская область, 636840, Россия ул. Богдана Хмельницкого, 41 г. Новосибирск, 630110, Россия ул. Громова, 17 г. Новосибирск, 630088, Россия пр. Карла Маркса, 23 г.

Пушкина, 28Б г. Искитим, Новосибирская область, 630090, Россия ул. Ноградская, 16 г. Кемерово, Кемеровская область, 650000, Россия ул. Королева, 21/1 г. Новосибирск, 630015, Россия ул. Дуси Ковальчук, 252 г. Новосибирск, 630082, Россия пр. Ленина, 44а г. Барнаул, Алтайский край, 656038, Россия ул. Кирова, 57 г. Новокузнецк, Кемеровская область, 654080, Россия ул. Молокова, 60 г. Красноярск, Красноярский край, 660135, Россия Совпартшкольный переулок, 13 г. Томск, Томская область, 634009, Россия ул. Забалуева, 51/1 г. Новосибирск, 630096, Россия ул. Комсомольская, 55 г. Калтан, Кемеровская область, 652740, Россия ул. имени Героя Советского Союза Васильева, д. 63а г. Бийск, Алтайский край, 659315, Россия пр. Ленина, дом 57/1 г. Ленинск-Кузнецкий, Ленинск-Кузнецкий городской округ, Кемеровская область, 652523, Россия Советская, 30 г. Асино, Томская область, 636840, Россия ул. Богдана Хмельницкого, 41 г. Новосибирск, 630110, Россия ул. Громова, 17 г. Новосибирск, 630088, Россия пр. Карла Маркса, 23 г. Новосибирск, 630073, Россия ул. Кирова, 108 г. Новосибирск, 630009, Россия ул. ЖКО Аэропорта, 24 г. Обь, Новосибирская область, 633103, Россия ул. М. Горького, 25а с. Баган, Новосибирская область, 632770, Россия ул. Карла Маркса, 122 г. Барабинск, Новосибирская область, 632336, Россия ул. М. Горького, 33 г. Болотное, Новосибирская область, 633340, Россия ул. Ленина, 63 с. Венгерово, Новосибирская область, 632240, Россия ул. Мичурина, 2 с. Довольное, Новосибирская область, 632450, Россия ул. Калинина, 41 с. Здвинск, Новосибирская область, 632951, Россия ул. Ленина, 37 г. Карасук, Новосибирская область, 632865, Россия ул. Советская, 203 (помещение 3) г. Каргат, Новосибирская область, 632402, Россия ул. Советская, 56/1 р.п. Колывань, Новосибирская область, 633160, Россия ул. Саратовская, 57 р. п. Коченево, Новосибирская область, 632640, Россия ул. Советская, 24 с. Кочки, Новосибирская область, 632490, Россия ул. Чкалова, 8 р. п. Краснозёрское, Новосибирская область, 632902, Россия Квартал 11, д.

Новосибирск, 630073, Россия ул. Кирова, 108 г. Новосибирск, 630009, Россия ул. ЖКО Аэропорта, 24 г. Обь, Новосибирская область, 633103, Россия ул. М. Горького, 25а с. Баган, Новосибирская область, 632770, Россия ул. Карла Маркса, 122 г. Барабинск, Новосибирская область, 632336, Россия ул. М. Горького, 33 г. Болотное, Новосибирская область, 633340, Россия ул. Ленина, 63 с. Венгерово, Новосибирская область, 632240, Россия ул. Мичурина, 2 с. Довольное, Новосибирская область, 632450, Россия ул. Калинина, 41 с. Здвинск, Новосибирская область, 632951, Россия ул. Ленина, 37 г. Карасук, Новосибирская область, 632865, Россия ул. Советская, 203 (помещение 3) г. Каргат, Новосибирская область, 632402, Россия ул. Советская, 56/1 р.п. Колывань, Новосибирская область, 633160, Россия ул. Саратовская, 57 р. п. Коченево, Новосибирская область, 632640, Россия ул. Советская, 24 с. Кочки, Новосибирская область, 632490, Россия ул. Чкалова, 8 р. п. Краснозёрское, Новосибирская область, 632902, Россия Квартал 11, д. 20 г. Куйбышев, Новосибирская область, 632383, Россия ул. Советов, 97а г. Купино, Новосибирская область, 632735, Россия ул. Садовая, 1 с. Кыштовка, Новосибирская область, 632270, Россия ул. Партизанская, 9 р. п. Маслянино, Новосибирская область, 633564, Россия ул. Советская, 19 р. п. Мошково, Новосибирская область, 633131, Россия ул. Мира, 43а р. п. Ордынское, Новосибирская область, 633261, Россия ул. Ленина, 58 р. п. Сузун, Новосибирская область, 633623, Россия ул. Ленина, 61a г. Татарск, Новосибирская область, 632122,Россия ул. Лапина, 21 г. Тогучин, Новосибирская область, 633456, Россия ул. Ленина, 21а с. Убинское, Новосибирская область, 632520, Россия ул. Дзержинского, 10 с. Усть-Тарка, Новосибирская область, 632160, Россия ул. Советская, 189 р.п. Чаны, Новосибирская область, 632201, Россия ул. Партизанская, 23 г. Черепаново, Новосибирская область, 633525, Россия ул. Дзержинского, 26/1 р.п. Чистоозёрное, Новосибирская область, 632721, Россия ул. Чулымская, 20 г. Чулым, Новосибирская область, 632551, Россия Коммунистический проспект, 2 п.

20 г. Куйбышев, Новосибирская область, 632383, Россия ул. Советов, 97а г. Купино, Новосибирская область, 632735, Россия ул. Садовая, 1 с. Кыштовка, Новосибирская область, 632270, Россия ул. Партизанская, 9 р. п. Маслянино, Новосибирская область, 633564, Россия ул. Советская, 19 р. п. Мошково, Новосибирская область, 633131, Россия ул. Мира, 43а р. п. Ордынское, Новосибирская область, 633261, Россия ул. Ленина, 58 р. п. Сузун, Новосибирская область, 633623, Россия ул. Ленина, 61a г. Татарск, Новосибирская область, 632122,Россия ул. Лапина, 21 г. Тогучин, Новосибирская область, 633456, Россия ул. Ленина, 21а с. Убинское, Новосибирская область, 632520, Россия ул. Дзержинского, 10 с. Усть-Тарка, Новосибирская область, 632160, Россия ул. Советская, 189 р.п. Чаны, Новосибирская область, 632201, Россия ул. Партизанская, 23 г. Черепаново, Новосибирская область, 633525, Россия ул. Дзержинского, 26/1 р.п. Чистоозёрное, Новосибирская область, 632721, Россия ул. Чулымская, 20 г. Чулым, Новосибирская область, 632551, Россия Коммунистический проспект, 2 п. Линево, Новосибирская область, 633216, Россия ул.Советская 15а р.п. Горный, Новосибирская область, 633411, Россия ул. Маяковского, 5 г. Новосибирск, 630037, Россия Иркутский тракт, 26 г. Томск, Томская область, 634049, Россия Квартал 8, д. 9 г. Куйбышев, Новосибирская область, 632383, Россия площадь Труда, 1 г. Новосибирск, 630108, Россия ул. Орджоникидзе, 33 г. Новосибирск, 630099, Россия Морской проспект, 24 г. Новосибирск, 630090, Россия пр. К. Маркса, 20 (НГТУ, 1 этаж) г. Новосибирск, 630092, Россия

Линево, Новосибирская область, 633216, Россия ул.Советская 15а р.п. Горный, Новосибирская область, 633411, Россия ул. Маяковского, 5 г. Новосибирск, 630037, Россия Иркутский тракт, 26 г. Томск, Томская область, 634049, Россия Квартал 8, д. 9 г. Куйбышев, Новосибирская область, 632383, Россия площадь Труда, 1 г. Новосибирск, 630108, Россия ул. Орджоникидзе, 33 г. Новосибирск, 630099, Россия Морской проспект, 24 г. Новосибирск, 630090, Россия пр. К. Маркса, 20 (НГТУ, 1 этаж) г. Новосибирск, 630092, Россия

Cколько раз можно брать ипотеку на жилье и в каком банке лучше

Сегодня поговорим о том, сколько раз можно брать ипотеку. Ситуации в жизни и впрямь могут быть разными, некоторые из них являются причиной оформления повторного кредита. Разберемся подробнее в этом вопросе.

Сколько раз в жизни можно брать ипотеку одному человеку

Для большинства российских граждан ипотека – единственный способ решить жилищные проблемы и купить собственную жилплощадь. В соответствии с действующими нормативными актами РФ, а именно Гражданским кодексом и 102-ФЗ «Об ипотеке», установлено, что любой гражданин имеет право оформлять ипотечный кредит неограниченное число раз.

В соответствии с действующими нормативными актами РФ, а именно Гражданским кодексом и 102-ФЗ «Об ипотеке», установлено, что любой гражданин имеет право оформлять ипотечный кредит неограниченное число раз.

Действительно, ипотека – взаимовыгодная сделка между банком (кредитором) и заемщиком. Для банка выгода заключается в сотрудничестве с надежными и добросовестными клиентами, за счет которых он получает свою прибыль. Заемщик, в свою очередь, использует кредитные средства для покупки недвижимости и платит за это кредитору проценты.

Сколько раз в жизни можно повторить такую сделку с одним и тем же клиентом, зависит, главным образом, от его платежеспособности и качества кредитной истории. Если он брал ипотечный кредит ранее и исправно исполняет свои обязательства или вовсе погасил задолженность полностью, ему ничего не мешает оформить займ на приобретение жилья снова.

Вопрос заключается в том, сколько таких кредитов сможет и готов выплатить сам человек, так как любой обеспеченный займ выдается на установленных банком условиях и требованиях.

Некоторые банки выдают ипотечные кредиты при действующих кредитных договорах. Заявка в этом случае может быть одобрена только при наличии стабильной занятости и достаточного дохода, который должен обеспечивать комфортный уровень жизни после вычета всех платежей по имеющимся обязательствам заемщика.

Важно! Исключением в вопросе максимального количества оформляемых ипотечных кредитов является участие в программах льготной ипотеки при поддержке государства (военная ипотека, кредиты для молодых семей, семейная ипотека и т.д.). Они оформляются один раз в жизни.

Сбербанк

Сбербанк также не дает ограничений по количеству раз выдачи ипотеки одному человеку. Все зависит от желания и возможностей клиента. Сбербанк охотно выдает ипотеку платежеспособным заемщикам, поэтому, если у вас достаточных доход для того, чтобы оплачивать несколько ипотек сразу, то проблем для этого не возникнет.

Какие есть ограничения

При повторном оформления ипотеки для заемщика установлены следующие ограничения и требования:

- Ограничение по возрасту клиента.

Важно понимать, что выплатив один кредит, и подавая заявку на новый, клиент в солидном возрасте не сможет рассчитывать на слишком длинный период погашения задолженности.

Важно понимать, что выплатив один кредит, и подавая заявку на новый, клиент в солидном возрасте не сможет рассчитывать на слишком длинный период погашения задолженности.

- Уровень дохода. Суммарный объем доходов семьи должен быть достаточным для погашения текущих ежемесячных платежей по новому займу и покрывать все остальные статьи расходов и обязательств. В распоряжении должно оставаться не менее 60% от получаемой заработной платы. Также следует учитывать, что при анализе кредитной заявки, одни банки учитывают только официальный доход по справке 2-НДФЛ, а другие принимают во внимание дополнительные подработки (справки по форме банка, налоговые декларации и т.д.). Посчитать необходимый доход можно с помощью нашего ипотечного калькулятора.

- Необходимость оплаты первоначального взноса. По второму, третьему и любому ипотечному кредиту заемщику обязательно потребуется внести первый взнос. Его доля обычно составляет не менее 15% от стоимости приобретаемого объекта недвижимости.

Для некоторых клиентов подобные суммы становятся непосильными, и они отказываются от идеи оформления еще одного займа.

Для некоторых клиентов подобные суммы становятся непосильными, и они отказываются от идеи оформления еще одного займа.

- Уведомление банка о намерениях сдать приобретаемое жилье или коммерческую недвижимость в аренду. Так как покупаемая недвижимость переходит в залог банку, то залогодержатель требует от клиента обязательного уведомления о любых перепланировках, переделках и даже о сдаче помещения в аренду, так как все эти действия могут стать причиной снижения его рыночной стоимости, что крайне невыгодно для кредитора. В случае намеренного сокрытия факта сдачи в аренду и дальнейшей осведомленности об этом банка, последний в соответствии с подписанным кредитным договором будет иметь право потребовать досрочного погашения долга.

- Дополнительные издержки для клиента. Оформление новой ипотеки также будет сопровождаться дополнительными платежами: на оплату отчета об оценке недвижимости, приобретение страховки, оплату госпошлин и т.

д. При предварительных расчетах все эти расходы следует обязательно учитывать.

д. При предварительных расчетах все эти расходы следует обязательно учитывать.

Порядок оформления и его особенности

Заемщик, уточняющий вопрос, сколько раз в жизни можно взять ипотеку на жилье (квартиру или дом), понимает, что процедура заключения нового кредитного договора обычно практически ничем не отличается от предыдущего. В обобщенном виде оформление ипотеки в случае уже погашенного ипотечного займа включает в себя следующие этапы:

- Поиск приобретаемого объекта недвижимости и обговаривание условий с продавцом. Заблаговременно рекомендуется известить продавца о том, что сделка будет оформляться при участии банка и заемных средств. Также следует договориться о цене, порядке и сроках расчета.

- Сбор документов и подача кредитной заявки в банка. После тщательного анализа предоставленных бумаг, платежеспособности потенциального заемщика, заявка будет вынесена на рассмотрение Кредитного комитета.

После этого клиенту будет оглашено окончательное решение.

После этого клиенту будет оглашено окончательное решение.

- Оценка недвижимости и заключение договора страхования. Заранее стоит заказать отчет об оценке приобретаемой недвижимости у аккредитованной банком оценочной компании. На этом же этапе для одобренной заявки покупается страховой полис на залоговое имущество (страховка жизни и здоровья клиента может быть оформлена на его усмотрение).

- Оплата первоначального взноса заемщиком. На банковский счет продавца заемщик перечисляет установленную договором сумму первого взноса за покупаемую недвижимость.

- Заключение сделки и ее регистрация. Согласовав удобную дату, стороны заключают кредитный договор и договор об ипотеке. Подписанные бумаги регистрируются в Росреестре, а на предмет залога накладывается обременение. Этот факт подтверждается специальной отметкой в реестре, и дополнительно делается соответствующая запись в свидетельстве о праве собственности.

- Перечисление денег продавцу недвижимости. После регистрации сделки банк перечисляет оставшуюся сумму на счет продавца. Наличные расчеты в сделках с ипотекой запрещены.

При оформлении нового ипотечного займа при наличии действующего приведенный выше перечень этапов немного дополнится. В частности, если новым кредитором выступит сторонний банк, то ему потребуется исчерпывающая информация о текущем обслуживании кредитного договора. Для этого потребуется взять справку об остатке задолженности с указанием всех реквизитов кредитора и заключенного договора.

Такого заемщика новый банк будет проверять максимально подробно – изучать его кредитную историю и финансовую репутацию, стабильность работы, состав семьи, уровень доходов за несколько лет. Только убедившись в его благонадежности и соответствии всем обозначенным требованиям, банк одобрит заявку на новый займ.

При наличии достаточной платежеспособности и отсутствии негативной кредитной истории ипотеку можно оформлять неограниченное число раз.

Законом это не запрещается. Главное, чтобы сам клиент имел возможность одновременно обслуживать несколько займов одновременно без критичного снижения текущего уровня жизни его семьи.

Подробнее о том, можно ли взять две ипотеки одновременно и как это правильно сделать вы узнаете далее.

Ваши вопросы мы ждем в комментариях, а также вы можете задать их специалисту на бесплатной консультации – просто запишитесь в специальной форме на сайте.

Просьба оценить пост и поставить лайк.

Как получить ипотеку

Хотите воспользоваться исторически низкими процентными ставками и купить дом? Для многих людей получение ипотеки является ключевым шагом на пути к крупнейшей и наиболее значимой финансовой операции в их жизни, и этот процесс включает несколько этапов.

Как получить ипотечный кредит, шаг за шагом

1. Укрепите свой кредит

Ваш кредитный рейтинг предназначен для того, чтобы сообщить кредиторам, сколько вам можно доверить выплатить и какова вероятность того, что вы сделаете платежи по ипотеке вовремя .Как правило, чем ниже ваш кредитный рейтинг, тем больше вы будете платить в виде процентов.

«Наличие сильной кредитной истории и кредитного рейтинга важно, потому что это означает, что вы можете претендовать на выгодные ставки и условия при подаче заявки на ссуду», — говорит Род Гриффин, старший директор отдела государственного образования и защиты Experian, одного из трех основных агентства кредитной отчетности.

Чтобы улучшить свой кредит до подачи заявления на ипотеку, Гриффин рекомендует следующие советы:

- Выполняйте все платежи вовремя и уменьшайте остатки на кредитной карте.

- Принесите просроченные счета текущими, если возможно.

- Просмотрите свои кредитные отчеты бесплатно на AnnualCreditReport.

com, а также свой кредитный рейтинг (часто можно получить бесплатно с кредитной карты или банка) как минимум за три-шесть месяцев до подачи заявления на ипотеку. Когда вы получите свой кредитный рейтинг, вы получите список основных факторов, влияющих на ваш рейтинг, который подскажет вам, какие изменения нужно внести, чтобы получить кредит в форме.

com, а также свой кредитный рейтинг (часто можно получить бесплатно с кредитной карты или банка) как минимум за три-шесть месяцев до подачи заявления на ипотеку. Когда вы получите свой кредитный рейтинг, вы получите список основных факторов, влияющих на ваш рейтинг, который подскажет вам, какие изменения нужно внести, чтобы получить кредит в форме.

Выполнение этих шагов может повысить ваш рейтинг, что поможет вам снизить процентную ставку по ссуде.Не забудьте также проверить свои кредитные отчеты на наличие ошибок. Немедленно свяжитесь с бюро отчетности, если заметите что-либо.

2. Знайте, что вы можете себе позволить.

Прикольно фантазировать о доме своей мечты, используя все мыслимые навороты, но на самом деле вам следует покупать только то, что вы можете себе позволить.

«Большинство аналитиков считают, что вы не должны тратить более 30 процентов своего валового ежемесячного дохода на домашние расходы», — говорит Катсиарина Бардос, доцент кафедры финансов Университета Фэрфилд в Фэрфилде, Коннектикут.

Бардос говорит, что один из способов определить, сколько вы можете себе позволить, — это рассчитать отношение долга к доходу (DTI). Это определяется путем суммирования всех ваших ежемесячных выплат по долгу и деления их на ваш ежемесячный валовой доход.

«Ссуды Fannie Mae и Freddie Mac предполагают максимальный коэффициент DTI в 45 процентов. Если ваш коэффициент выше, вы можете подождать, чтобы купить дом, пока не уменьшите свой долг », — предлагает Бардос.

Андреа Уороч, финансовый эксперт из Бейкерсфилда, штат Калифорния, говорит, что важно учитывать все ваши ежемесячные расходы, включая расходы на питание, здравоохранение и медицину, уход за детьми, транспорт, отпуск и развлечения, а также другие цели экономии.

«Меньше всего вы хотите получить ипотечный платеж, который ограничивает гибкость вашего образа жизни и мешает вам достичь ваших целей», — говорит Уороч.

Вы можете определить, что вы можете себе позволить, с помощью калькулятора Bankrate, который учитывает ваш доход, ежемесячные обязательства, предполагаемый первоначальный взнос, детали вашей ипотеки, такие как процентная ставка, а также страхование домовладельцев и налоги на имущество.

3. Увеличивайте свои сбережения

Чтобы иметь возможность оплачивать ежемесячные расходы на жилье, которые будут включать выплаты в счет основной суммы ипотеки, процентов, страховки и налогов, а также на содержание, вам следует подготовиться к тому, чтобы отложить большую сумму.

Однако вашей первой целью сбережений должен стать первоначальный взнос.

«Сохранение авансового платежа имеет решающее значение для того, чтобы вы могли вложить как можно больше денег — желательно на 20 процентов, чтобы уменьшить размер ипотечного кредита, получить более высокую процентную ставку и избежать необходимости платить частную ипотечную страховку», — объясняет Уороч.

Одно общее практическое правило — иметь на сберегательном счете сумму, эквивалентную примерно шести месяцам выплат по ипотеке, даже после того, как вы выплатите первоначальный взнос.

Не забывайте, что заключительные расходы, то есть сборы, которые вы должны заплатить за оформление ипотеки, обычно составляют от 2 до 5 процентов от основной суммы кредита. Вам также обычно требуется около 3% стоимости дома на обслуживание и ремонт в год.

Вам также обычно требуется около 3% стоимости дома на обслуживание и ремонт в год.

В целом, стремитесь сэкономить как можно больше, пока не достигнете желаемого первоначального взноса и целей экономии резервов.

«Начните с малого, если необходимо, но сохраняйте приверженность. Постарайтесь расставить приоритеты в своих сбережениях, прежде чем тратить их на какие-либо дополнительные расходы », — рекомендует Бардос. «Откройте отдельный счет для сбережений авансового платежа, который вы не используете на другие расходы. Это поможет вам придерживаться своих целей по сбережениям.”

4. Выберите правильную ипотеку

Когда у вас есть кредит и сбережения, а также хорошее представление о том, что вы можете себе позволить, пора начать поиск кредитора, сравнивая процентные ставки и условия и находя правильный вид кредита. ипотека под вашу ситуацию.

Основные типы ипотеки включают:

- Обычные ссуды — они лучше всего подходят для покупателей жилья с солидным кредитом и приличным накопленным первоначальным взносом.

Они доступны в большинстве банков и у многих независимых ипотечных кредиторов.

Они доступны в большинстве банков и у многих независимых ипотечных кредиторов. - Застрахованные государством ссуды (FHA, USDA или VA) — Это могут быть отличные варианты для квалифицированных заемщиков, которым в противном случае было бы сложно купить дом. Застрахованные государством ссуды широко доступны во многих учреждениях, но нацелены на заемщиков с невысокими кредитами. Ссуды USDA имеют некоторые географические ограничения, а ссуды VA могут быть предоставлены только военнослужащим, ветеранам или их супругам.

- Джамбо-ссуды — Это для крупных спонсоров.Обычные ссуды имеют максимально допустимую стоимость, и если вам нужно профинансировать больше (548 250 долларов США в большинстве регионов страны или 822 375 долларов США в более дорогих регионах), вам понадобится крупная ссуда.

Например, впервые покупатель жилья может рассмотреть вопрос о ссуде FHA, для которой требуется минимальный кредитный рейтинг 500 с 10-процентным первоначальным взносом или минимальный балл 580 с минимальной суммой всего 3,5 процента.

Ипотека может быть с фиксированной или регулируемой ставкой, что означает, что процентная ставка либо фиксирована на весь срок ссуды, либо изменяется через заранее определенные промежутки времени.Обычно они выдаются на 15 или 30 лет, хотя возможна ипотека на 10, 20, 25 или даже 40 лет.

5. Найдите ипотечного кредитора

После того, как у вас есть финансовые дела, пора искать ипотечного кредитора. Важно найти несколько предложений, чтобы убедиться, что вы получаете самую выгодную сделку, а не только самую низкую процентную ставку. Когда вы смотрите вокруг, убедитесь, что вы обращаете внимание на все комиссии и другие условия каждого предложения.

Чтобы найти подходящего кредитора, «поговорите с друзьями, членами семьи и вашим агентом и попросите направления», — советует Гай Сайлас, руководитель филиала Embrace Home Loans в Роквилле, штат Мэриленд. «Кроме того, просмотрите рейтинговые сайты, проведите интернет-исследования и потратьте время на то, чтобы по-настоящему прочитать отзывы потребителей о кредиторах.

«[Ваше] решение должно основываться не только на цене и процентной ставке», — говорит Сайлас. «Вы будете во многом полагаться на своего кредитора за точную предварительную информацию, помощь с вашим агентом в переговорах по контракту и надежный совет.”

Помните, что процентные ставки, комиссии и условия могут существенно различаться от кредитора к кредитору.

«Вот почему так важно внимательно присматриваться и задавать вопросы», — говорит Уороч.

Для многих заемщиков обращение за ипотечной ссудой является непосильной задачей. Если вы не знаете, что именно искать, возможно, вам стоит обратиться к ипотечному брокеру. Брокер может помочь вам сориентироваться во всех доступных вам вариантах ссуды и, возможно, сможет обеспечить вам более выгодные условия ссуды, чем вы могли бы получить, подав заявку самостоятельно.

6. Получите предварительное одобрение на ссуду

После того, как вы найдете кредиторов, которые вас интересуют, неплохо было бы получить предварительное одобрение для получения ипотеки. При предварительном одобрении кредитор определил вашу кредитоспособность на основе вашего финансового положения и выпустил письмо с предварительным одобрением, в котором указано, что он готов предоставить вам определенную сумму в счет ипотеки.

При предварительном одобрении кредитор определил вашу кредитоспособность на основе вашего финансового положения и выпустил письмо с предварительным одобрением, в котором указано, что он готов предоставить вам определенную сумму в счет ипотеки.

«Лучше всего получить предварительное разрешение перед покупкой дома, потому что это означает, что вы можете разместить предложение, как только найдете подходящий дом», — говорит Гриффин.«Многие продавцы не будут принимать предложения от тех, кто еще не получил предварительного одобрения. Предварительное одобрение также важно, потому что вы будете точно знать, сколько денег вам разрешено занять ».

Помните: предварительное утверждение отличается от предварительного квалификационного отбора. Предварительное одобрение ипотеки включает гораздо больше документации и дает вам более серьезное предложение ссуды. Предварительный квалификационный отбор является менее формальным и, по сути, является способом для банков сказать вам, что вы будете хорошим кандидатом, но он не гарантирует каких-либо конкретных условий кредита.

7. Начните поиск жилья

Получив предварительное разрешение, вы можете начать серьезный поиск собственности, которая соответствует вашим потребностям. Найдите время, чтобы найти и выбрать дом, в котором вы можете вообразить себя живущим.

Когда вы найдете дом, в котором есть идеальное сочетание доступности и удобства для жизни, будьте готовы быстро наброситься на него. На конкурентном рынке, где дома продаются быстро, а торги — обычное дело, вам нужно действовать агрессивно.

«Очень важно знать, что вы ищете и что возможно в вашем ценовом диапазоне», — отмечает Бардос.«Потратьте время на изучение жилищного фонда и будьте готовы быстро переехать, как только дом, отвечающий вашим критериям, появится на рынке.

«Используйте социальные сети и спросите своего агента о потенциальных клиентах домов, выставленных на продажу, прежде чем они будут внесены в список MLS», — также рекомендует Бардос.

8. Подайте заявку на ссуду

Если вы нашли дом, который хотите купить, вы готовы заполнить заявку на ипотеку. В наши дни большинство заявок можно подать онлайн, но иногда может быть более эффективным обратиться к кредитному специалисту лично или по телефону.

В наши дни большинство заявок можно подать онлайн, но иногда может быть более эффективным обратиться к кредитному специалисту лично или по телефону.

Кредитор потребует от вас предоставить несколько документов и информации, в том числе:

- Последние налоговые декларации, квитанции о заработной плате и другие доказательства дохода (например, бонусы и комиссии, сверхурочные, социальное обеспечение)

- История занятости за последние два года

- Финансовые отчеты вашего банка и другие активы, такие как пенсионные счета или компакт-диски

Кредитор также запросит ваш кредитный отчет для проверки вашей кредитоспособности.

9.Переждите процесс андеррайтинга

Даже если вы можете получить предварительное разрешение на получение кредита, это не означает, что вы в конечном итоге получите финансирование от кредитора. Окончательное решение будет принято отделом андеррайтинга кредитора, который оценивает риск каждого потенциального заемщика и определяет сумму кредита, стоимость кредита и многое другое.

«После того, как вся ваша финансовая информация собрана, эта информация передается андеррайтеру — лицу или комитету, которые определяют кредитоспособность», — объясняет Брюс Эйлион, адвокат по недвижимости и риэлтор из Атланты.«Это решение будет либо« да », либо« нет », либо от вас потребуется дополнительная информация».

Процесс андеррайтинга состоит из нескольких этапов:

- Во-первых, кредитный обработчик подтвердит информацию, которую вы предоставили в процессе подачи заявки.

- После того, как вы сделаете предложение по дому, кредитор проведет оценку имущества, чтобы определить, подходит ли сумма, указанная в вашем предложении. Оценочная стоимость зависит от многих факторов, в том числе от состояния дома и сопоставимых свойств, или «компромиссов» по соседству.

- Титульная компания проведет поиск по титулу, чтобы убедиться, что собственность может быть передана, а страховщик титула выдаст страховой полис, который гарантирует точность этого исследования.

- Наконец, вы получите решение от андеррайтера: одобрено, одобрено с условиями, приостановлено (то есть требуется дополнительная документация) или отказано.

10. Завершение строительства нового дома

После того, как вы получили официальное разрешение на ипотеку, вы приближаетесь к финишу.Все, что нужно на этом этапе, — это завершить закрытие, когда вы оплатите затраты на закрытие и получите ипотечные средства (и новые ключи от дома).

«Процесс закрытия немного отличается от штата к штату, — говорит Эйлион. «В основном это включает в себя подтверждение того, что продавец владеет правом собственности и имеет право передавать право собственности, определение наличия других претензий к собственности, которые должны быть оплачены, сбор денег с покупателя и их распределение продавцу после вычета и оплаты других сборов. и сборы.”

Затраты на закрытие, за которые вы несете ответственность, могут включать:

- Плата за оценку

- Комиссия за проверку кредита

- Комиссия за оформление и / или андеррайтинг

- Стоимость титульных услуг

Во время закрытия сделки заключительный агент предоставит сторонам подробный отчет о том, откуда пришли и ушли деньги. Агент также внесет транзакцию в публичный отчет и передаст документ покупателю.

Агент также внесет транзакцию в публичный отчет и передаст документ покупателю.

Итог

Говорят, телегу нельзя ставить впереди лошади.То же самое и в процессе покупки жилья. Вам нужно будет выполнить несколько шагов, чтобы получить ипотечный кредит, поэтому чем больше вы узнаете о том, что требуется, тем более информированным будет ваше решение.

А если вам отказали в ссуде?

«Если вы не можете претендовать на ссуду с выгодными условиями, возможно, имеет смысл просто подождать, пока вы не сможете внести необходимые изменения для улучшения своей кредитной истории, прежде чем пытаться снова», — предлагает Гриффин. «Немного терпения и планирования могут сэкономить много денег и помочь вам получить дом, который вы хотите.”

Подробнее:

Как получить ипотеку

Если вы не платите наличными за одну из самых больших покупок в вашей жизни — дом — тогда переходите в класс ипотечного кредитования 101!

Но будьте осторожны: получение ипотеки — это работа. Вам решать, как выбрать дом и ипотеку, которые позволят вам стать собственником жилья без долгов. В противном случае вы можете оказаться в серьезном финансовом затруднении, если вам придется распрощаться со всеми своими финансовыми надеждами и мечтами или попрощаться со своим домом, лишенным права выкупа.

Вам решать, как выбрать дом и ипотеку, которые позволят вам стать собственником жилья без долгов. В противном случае вы можете оказаться в серьезном финансовом затруднении, если вам придется распрощаться со всеми своими финансовыми надеждами и мечтами или попрощаться со своим домом, лишенным права выкупа.

Дело в том, что нет недостатка в вариантах ипотечного кредита, и большинство из них ведет вас по дороге, по которой вы не хотите идти. Но если вы будете так же осторожны при выборе ипотеки, как и при выборе дома, вы сможете наслаждаться радостью и достоинством домовладения.

Как получить ипотеку за 9 шагов

- Пересмотрите свой бюджет

- Оцените свой кредит

- Соберите документы

- Получите предварительное одобрение или лучше, пройдите сертификацию

- Выберите подходящую ипотеку

- Определитесь с кредитором

- Подать заявку

- Начать процесс андеррайтинга

- Закрыть на дом

1.

Пересмотрите свой бюджет

Пересмотрите свой бюджетПрежде чем ступить в офис кредитора, посмотрите на свои финансы и убедитесь, что вы готовы купить дом . Вы должны выбраться из долгов с резервным фондом расходов на 3–6 месяцев и сэкономить не менее 10% первоначального взноса. (20% даже лучше и помогут вам избежать добавления частного ипотечного страхования к вашим платежам.)

Дэйв Рэмси рекомендует одну ипотечную компанию. Вот этот!

Для многих это самое сложное препятствие для преодоления препятствий.Но если у вас есть автокредиты, студенческие ссуды или задолженность по кредитной карте, последнее, что вы хотите сделать, это взять в собственность и оплатить дом. Это нормально — арендовать на время, сосредоточиться на выплате долга и подумать о вариантах ипотеки позже.

Если вы знаете, что готовы купить дом, отлично! Вы находитесь в хорошем месте, чтобы рассмотреть вопрос об ипотеке, поэтому задайте себе эти два вопроса, прежде чем двигаться дальше.

Сколько дома вы можете себе позволить?

Не позволяйте банку решать, какую сумму ипотеки вы можете себе позволить. Вы, , решаете. Вы можете сделать это прямо сейчас с помощью нашего ипотечного калькулятора . Мы рекомендуем оформить ипотечный кредит с ежемесячным платежом, не превышающим 25% вашей ежемесячной выплаты на дом. Это даст вам достаточно места в вашем бюджете, чтобы оплачивать другие счета, откладывать деньги на учебу в колледже и вкладывать средства на пенсию.

Не позволяйте банку решать, сколько ипотечного кредита вы можете себе позволить. Вы, , решаете.

Можете ли вы позволить себе дополнительные расходы, связанные с домовладением?

Помимо ежемесячных выплат по ипотеке, у вас будет много других расходов: уход за газоном, ремонт и техническое обслуживание дома, страхование домовладельца, налоги на имущество, сборы ассоциации домовладельцев и любая мебель и предметы декора, которые вы покупаете для своего нового дома. Посмотрите на свой бюджет и убедитесь, что вы можете взять на себя все эти расходы, не вкладывая средства в свой чрезвычайный фонд.

Посмотрите на свой бюджет и убедитесь, что вы можете взять на себя все эти расходы, не вкладывая средства в свой чрезвычайный фонд.

2. Оцените свой кредит

Кредиторы не хотят давать крупную ссуду тому, кто имеет репутацию не выплачивающего долги. Это примерно так же глупо, как давать лицензию пилота кому-то с несколькими DUI! А поскольку кредиторы не придумали другого способа сделать это, они проверят ваш кредитный рейтинг.

Какой у вас должен быть кредитный рейтинг?

Если вы планируете использовать свой кредитный рейтинг для получения ипотеки, он должен находиться в диапазоне от 620 до 850.Но если вы будете следовать нашему образу мышления, вам даже не придется об этом беспокоиться.

Можно ли купить дом без кредитного рейтинга?

Да! Если у вас нет кредитного рейтинга , это не лишает вас права на получение ипотеки. Нет. Кредитный рейтинг — это не то же самое, что низкий кредитный рейтинг или . Низкая кредитоспособность означает, что вы плохо выплачиваете долг. Отсутствие кредита означает, что у вас нет долгов, и вы не полагались на кредитные карты или другие виды ссуд для совершения покупок — отличное место для .

Низкая кредитоспособность означает, что вы плохо выплачиваете долг. Отсутствие кредита означает, что у вас нет долгов, и вы не полагались на кредитные карты или другие виды ссуд для совершения покупок — отличное место для .

Если у вас нет кредитного рейтинга, вам понадобится кредитор, который выполняет андеррайтинг вручную. Андеррайтинг вручную означает, что кредитор внимательно изучает вашу историю выплаты арендной платы, дохода и ежемесячных счетов, таких как коммунальные услуги или мобильный телефон. Это поможет им определить, могут ли они безопасно одолжить вам деньги.

3. Соберите документы

Как только вы начнете процесс ипотеки, вы поймете, насколько кредиторы любят документацию. Им нужно все — доказательства дохода, имущества и занятости.

Даже если вам не нужны эти документы прямо сейчас, подготовьте их, чтобы вы могли ускорить процесс ипотеки позже.

Даже если вам сейчас не нужны эти документы, приготовьте их, чтобы позже вы могли ускорить процесс ипотеки.

Какие документы нужны для оформления ипотеки?

Идентификация

- Водительское удостоверение или паспорт США

- Карточка социального страхования или номер

- Копия лицевой и оборотной сторон вашей карты постоянного жителя (для лиц, не имеющих статуса U.С. граждан)

Доход

- Ваша квитанция за последние 30 дней

- Формы W-2 за последние два года

- Налоговые декларации за последние два года (вам, вероятно, придется подписать форму 4506-T, которая позволит вашему кредитору запросить копию ваших налоговых деклараций в IRS).

- Федеральный подоходный налог с предприятий за последние два года (если применимо)

- Любое письмо с вознаграждением: социальное обеспечение, инвалидность или выход на пенсию (все это должно показывать, что вы будете продолжать получать доход из этих источников в течение следующих трех лет.)

- Получение алиментов за последние 12 месяцев (если применимо)

Активы

- Выписка из банка

- Последний квартальный отчет по всем вашим инвестиционным счетам, включая 401 (k) s, IRA, паевые инвестиционные фонды и т.

Д.

Д. - Выписки из банковского счета за последние два месяца для любых текущих или сберегательных счетов (Интернет-копии разрешены, если они содержат название банка, номер счета, ваше имя и историю за 60 дней).

4.Получите предварительное одобрение или, лучше, пройдите сертификацию

После того, как вы собрали все свои документы, вы готовы к следующему важному шагу: посетить кредитора и получить предварительное одобрение ипотеки.

Что такое предварительное одобрение ипотеки?

Предварительное одобрение ипотеки происходит, когда кредитор смотрит на ваши финансы — доход, активы и кредитную историю — и решает, какую сумму ипотеки вы можете себе позволить. Когда вы получаете предварительное одобрение, продавцы знают, что вы серьезно относитесь к делу, потому что вы уже начали работать с кредитором, а кредитор согласился работать с вами.

Гарантирует ли предварительное одобрение ипотеки ипотеку?

Нет. Предварительное одобрение ипотеки означает, что вы , вероятно, собираетесь получить ссуду, но вам все равно нужно подать заявку андеррайтеру ипотеки, чтобы получить окончательный кивок.

Предварительное одобрение ипотеки означает, что вы , вероятно, собираетесь получить ссуду, но вам все равно нужно подать заявку андеррайтеру ипотеки, чтобы получить окончательный кивок.

Есть ли что-нибудь

лучше , чем предварительное одобрение?В наши дни большинство покупателей уже получили предварительное одобрение на ипотеку. Если вы хотите получить истинное конкурентное преимущество, получение сертификата Churchill Certified Homebuyer — отличный вариант.

Разница между статусом сертифицированного покупателя жилья и получением предварительного одобрения проста. Когда вы прошли сертификацию, ипотечный андеррайтер уже рассмотрел ваше заявление, что обычно происходит гораздо позже. У вас будет явное преимущество перед предварительно одобренными покупателями, которым придется ждать середины процесса покупки жилья, пока андеррайтер не рассмотрит их заявку. Это похоже на бег на несколько шагов впереди. Вам , что намного ближе к финишу.

Вам , что намного ближе к финишу.

5. Правильный выбор ипотеки

Кредиторы предложат вам больше вариантов ипотеки, чем вы можете себе представить. Они будут клясться, что вы можете купить дом побольше, делать ежемесячные платежи и платить по ипотеке в течение 30, 40 и даже 50 лет!

Постой!

Прежде чем вы выберете какой-либо вариант «творческого финансирования», ознакомьтесь с принципами работы ипотеки, особенно с сроком кредита и процентной ставкой .

Какой срок выбрать?

Когда дело доходит до сроков ссуды, помните о разнице между краткосрочной и долгосрочной ипотекой.

Краткосрочная ипотека (например, 15-летняя ипотека) имеет более высокие ежемесячные выплаты, но более низкие процентные ставки. Долгосрочная ипотека (например, ипотека на 30 или 40 лет) имеет более низкие ежемесячные платежи, но более высокие процентные ставки — и более высокую стоимость в долгосрочной перспективе.

Итак, представьте, что вы покупаете дом за 225 000 долларов.По 30-летней ипотеке с процентной ставкой 4,5% и первоначальным взносом 10% вы будете платить 1387 долларов в месяц. По истечении 30 лет вы заплатите за этот дом 499 320 долларов — на 274 320 долларов на доллар больше, чем цена продажи.

А теперь представим, что вы купили эти 225 000 долларов по ипотеке на 15 лет с процентной ставкой 4% и первоначальным взносом 10%. Каждый месяц вы платите 1859 долларов. По истечении 15 лет вы заплатите 334 620 долларов — 164 700 долларов на доллар минус , чем 30-летняя ипотека.

Это большие деньги, которые можно потратить на проценты, и поэтому мы рекомендуем кредит на 15 лет.Конечно, ваши выплаты по ипотеке будут выше, но вы получите ипотечный кредит за меньшее время и сэкономите тысячи процентов.

Какая процентная ставка — фиксированная или переменная?

Переменные процентные ставки — как ипотека с регулируемой ставкой (ARM) — ужасно, ужасно, ужасно ! Да, конечно, банки рекламируют более низкие начальные процентные ставки. Но просто подождите, пока скорость не начнет корректироваться. Обычно он идет только в одну сторону: Up! Сэкономьте немного денег и используйте фиксированную процентную ставку.

Но просто подождите, пока скорость не начнет корректироваться. Обычно он идет только в одну сторону: Up! Сэкономьте немного денег и используйте фиксированную процентную ставку.

Какая ипотека является лучшей сделкой?

Правильная ипотека — это не та ипотека, которая позволяет вам купить дом побольше, дом, который вы действительно не можете себе позволить. Это рецепт катастрофы! Правильная ипотека — это та, которая ставит вас на путь фактического владения домом без долгов.

Лучшая ипотечная сделка — ипотечная ипотека на 15 лет . Это лучший , потому что он сэкономит вам больше всего денег. С 15-летней обычной ипотекой вы сэкономите в долгосрочной перспективе на и на больше.

6. Определитесь с кредитором

После того, как вы самостоятельно изучите варианты ипотеки, вы готовы к поиску кредитора.

На что следует обратить внимание при ипотечном кредитовании?

Вход в офис кредитора может быть устрашающим. В конце концов, вы собираетесь совершить огромную покупку, и ваш кредитор поможет вам ее профинансировать.

В конце концов, вы собираетесь совершить огромную покупку, и ваш кредитор поможет вам ее профинансировать.

Вот почему вы не хотите, чтобы просто кто-то одолжил вам деньги. Вам нужен кто-то, кто будет наставлять вас в процессе, объяснять ваши варианты ипотеки и давать четкие ответы на ваши вопросы.Вы бы не решили пойти на рыбалку и попросить помощи у молочного фермера, если, конечно, он не знает толк в рыбной ловле. Вы найдете опытного рыбака, который научит вас ловить наживку, забрасывать удочку и наматывать улов.

Вот почему вы не хотите, чтобы просто кто-то одолжил вам деньги. Вам нужен кто-то, кто будет наставлять вас в процессе, объяснять ваши варианты ипотеки и давать четкие ответы на ваши вопросы.

Мы рекомендуем вам работать с Churchill Mortgage .Они опытны и будут сопровождать вас на протяжении всего процесса ипотеки, от дня подачи заявления на ипотеку до дня, когда вы сделаете последний платеж.

Какие вопросы следует задать кредитору?

Чтобы помочь вам решить, какой кредитор подходит вам, задайте потенциальному кредитору следующие ключевые вопросы:

- Сколько времени вам нужно на оценку дома, андеррайтинг и закрытие сделки?

- Как вы предпочитаете общаться со своими клиентами? По телефону, электронной почте или с помощью текстовых сообщений?

- Какие комиссии я буду платить при закрытии?

- Предлагаете ли вы блокировку ставки по кредитам?

- Вы гарантируете своевременное закрытие?

7.Подать заявку

Убедитесь, что вы работаете с опытным агентом по недвижимости , который поможет вам сделать правильный выбор. Когда вы нашли дом, который хотите купить, и продавец принял ваше предложение, пора утверждать заявку.

Если вы пользуетесь услугами того же кредитора, который предоставил вам предварительное одобрение ипотеки, вам не придется повторно подавать документы. В противном случае отнесите все документы (из пункта 3) новому кредитору, и ваш кредитор начнет процесс подачи заявки.

В противном случае отнесите все документы (из пункта 3) новому кредитору, и ваш кредитор начнет процесс подачи заявки.

Что происходит после подачи заявки?

После того, как вы подадите заявку, ваш кредитор захочет быть абсолютно уверенным, что дом стоит того, что вы платите. Обычно кредиторы проверяют стоимость дома с помощью оценки и осмотра дома.

- Оценка дома: Когда оценщик смотрит на дом, он определяет его рыночную стоимость. Кредитор почти никогда не ссудит вам больше, чем оценщик утверждает, что дом стоит.Итак, если рыночная стоимость дома ниже цены продавца, вам придется договориться о снижении цены.

- Осмотр дома: Есть ли в вашем доме повреждения, которых вы не видите? Крыша красивая снаружи, но держится ли она гниющим деревом? Если в доме, который вы хотите купить, есть какие-либо серьезные проблемы, домашний инспектор обнаружит . Требует ли ваш кредитор осмотра дома или нет, вы все равно должны его провести — для вашего спокойствия.

8. Начало процесса андеррайтинга

Угадайте, что? Если вы стали Certified Homebuyer в № 4, вы можете пропустить этот шаг.

Ваш кредитор в конечном итоге передаст заявку на ссуду андеррайтеру ипотечного кредита, который изучит ваши документы и решит, готовы ли вы финансово к ипотеке. Да, этот шаг может нервировать. Но держись! Если вы последовали нашим советам относительно и выбрали дом, который действительно можете позволить себе , вам не о чем беспокоиться. (А если вы не последовали нашему совету, лучше надеяться, что вам откажут, чтобы уберечь вас от финансовых проблем.)

Сколько времени занимает андеррайтинг ипотечного кредита?

Андеррайтинг может длиться от трех дней до трех недель, в зависимости от точности ваших документов.Если вы допустили ошибку, пропустили подпись или имеете сомнительные активы, ипотечный андеррайтер приостановит процесс и немедленно свяжется с вами. Будьте доступными и избегайте следующих действий:

Будьте доступными и избегайте следующих действий:

- Открытие новой кредитной линии (которую мы в любом случае не рекомендуем)

- Совершение очень крупной покупки

- Смена места работы

- Неуплата арендной платы или ежемесячных счетов

9. Рядом с домом

Если андеррайтер одобрит вашу заявку, вы наконец можете вздохнуть с облегчением.Вам все равно придется оплатить заключительные расходы — от 2% до 5% от покупной цены вашего дома — и подписать заключительное уведомление, но на этом этапе сюрпризов быть не должно. Вы получаете ипотеку!

Что делать перед закрытием?

Если вы еще этого не сделали, убедитесь, что вы сделали следующее, прежде чем закрыть:

- Получите страховку домовладельца. Поговорите со страховым агентом как минимум за месяц до того, как вы планируете закрыть свой дом.

- Оформите титульное страхование.

Эта страховка защитит вас от любых проблем с правом собственности на ваш дом.

Эта страховка защитит вас от любых проблем с правом собственности на ваш дом. - Получите чек кассира. Этот чек является подтверждением того, что у вас есть точная сумма авансового платежа, которую вы обещали заплатить. Вам нужно будет принести это в последний день, когда вы подпишете свое заключительное уведомление.

Что такое заключительное раскрытие и когда вы должны его подписать?

Заключительное раскрытие — последний документ, который вам нужно будет подписать.(Включите музыку: «А теперь конец близок …») По сути, этот документ дает вам окончательную информацию о вашей ипотеке: сумма ссуды, ежемесячные платежи и итоговые суммы комиссионных. Вы должны подписать заключительное раскрытие в течение трех дней после закрытия.

Кто должен присутствовать на закрытии дня?

Да! Наконец-то он здесь: , день закрытия . Закрытие обычно происходит в офисе адвоката, и в списке должны быть:

- Вы и любые созаемщики

- Ваш кредитор

- Ваш агент по недвижимости

- Ваш поверенный (если вы работаете с ним)

- Продавец

- Агент по недвижимости продавца

- Адвокат продавца (если он работает)

Как только все будет подписано покупателем и продавцом, вы получите ключи от своего нового дома. Когда это произойдет, вы сможете танцевать веселый праздничный танец. Ты сделал это. У вас есть ипотека!

Когда это произойдет, вы сможете танцевать веселый праздничный танец. Ты сделал это. У вас есть ипотека!

Получите ипотеку правильно

Если вы ищете кого-то, кто будет сопровождать вас в процессе ипотечного кредитования на каждом этапе, зайдите в Churchill Mortgage и поговорите со специалистом по ипотечному кредиту.

Люди в Черчилле действительно, знают, что делают. Они уже более двух десятилетий помогают семьям правильно получить ипотеку.

Так что не ждите! Свяжитесь со специалистом по ссудам Churchill сегодня.

Как подать заявление на ипотеку

3. Выясните, какой срок ссуды подходит вам