Как оспорить кредитную историю?

Чтобы оспорить свою кредитную историю (далее – также «КИ») нужно подать соответствующее заявление в свое бюро кредитных историй (далее – также «БКИ»). Обычно в БКИ отправляется запрос с нотариально заверенной подписью по почте. После получения документа бюро рассматривает содержащуюся в заявлении информацию, осуществляет проверку и принимает решение. Оспорить в кредитной истории можно только недостоверные данные.

Зачем нужно оспаривать свою кредитную историю

Если кредитная история стала плохой не из-за халатного отношения к своим обязательствам клиента, а в силу разных внешних факторов, ее следует немедленно оспорить. В противном случае нужно быть готовым к преодолению определенных трудностей. Недобросовестный заемщик, например, может столкнуться с такими проблемами:

Когда нужно оспаривать кредитную историю

Все действия по хранению, передаче и актуализации КИ прописаны в федеральном законе о кредитных историях. По этому закону исправлению подлежит только неправильно отображенная в отчете информация. Если история плохая, но все данные в ней указаны правильно, оспаривать такую историю бессмысленно. В нее не внесут изменения и тем более ее не удалят. Действительно плохую историю нужно только исправлять или ждать ее аннулирования. А если история ухудшилась не по вине заемщика, ее можно оспорить. Основные случаи, в которых нужно требовать корректировки КИ, такие:

- Произошло смешение историй людей с одинаковыми фамилиями.

- В результате технического сбоя специалисты банка подали в БКИ информацию с ошибками.

- В силу действия человеческого фактора сотрудники банка или бюро указали в кредитной истории неправильную информацию или просто не актуализировали имеющиеся у них данные.

Как происходит обжалование кредитной истории

Согласно статье 8 вышеупомянутого ФЗ РФ субъект кредитной истории (например, физическое лицо, выступающее заемщиком) имеет право оспорить свою кредитную историю как частично, так и полностью. Процесс обжалования выглядит так:

-

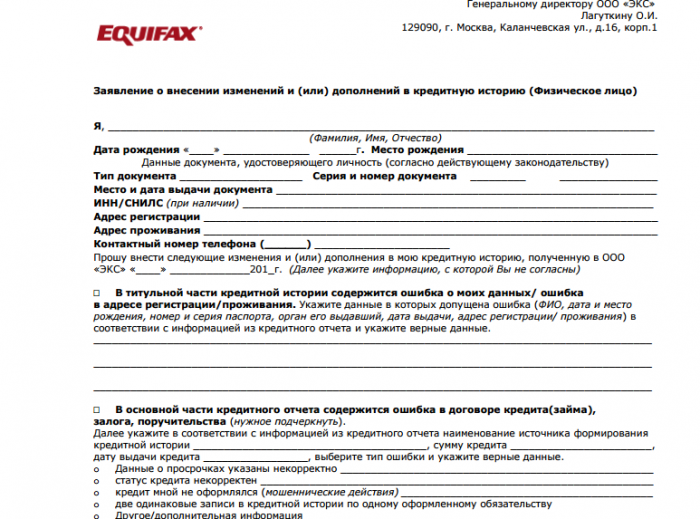

Субъект кредитной истории пишет заявление с просьбой внести изменения в его КИ и конкретизирует, какие данные подлежат корректировке: о просрочках, о статусе кредита, о факте получения кредитных средств вообще и т.д. Например, «Эквифакс» предлагает своим клиентам готовую форму заявления (на сайте есть образцы как для физических, так и для юридических лиц):

-

Субъект КИ подает соответствующее заявление в БКИ, где хранится подлежащая актуализации история одним из двух способов:

- заверяет свою подпись на заявлении у нотариуса, а после отправляет заявление по почте;

- просит бланк или образец у специалиста своего БКИ и на месте заполняет документ и передает его в бюро на рассмотрение.

- БКИ в срок до 30 дней с момента получения заявления проверяет полученную информацию (срок рассмотрения может быть сокращен по уважительным причинам, указанным в самом заявлении) и готовит ответ. В частности, бюро делает запросы в кредитные организации, которые обязаны проанализировать присланную информацию на предмет достоверности и отправить в БКИ ответ.

-

После получения ответа от кредитной организации бюро выполняет соответствующие действия:

- если правота заявителя подтверждена кредитной организацией, БКИ обновляет историю в оспариваемой части или даже полностью ее аннулирует, а после информирует об этом субъекта КИ;

- если кредитная организация подтвердила правильность уже указанной информации, БКИ письменно информирует заявителя о невозможности корректировки КИ и в ответе излагает причины отказа.

- В случае несогласия с решением бюро субъект кредитной истории может обратиться суд и обжаловать полученный от БКИ ответ. В суд можно также обратиться и в случае отсутствия ответа на запрос.

Как узнать, что кредитную историю нужно оспаривать

Всю информацию по своим кредитам важно контролировать. Только если делать это на постоянной основе, можно всегда быть уверенным в правильности отображенных в кредитной истории данных. Для более быстрого и простого, но не менее информативного в этой ситуации, получения сведений по КИ лучше заказывать не сам отчет по кредитной истории, а отчет по кредитному рейтингу. В нем отображается сводная информация из всех бюро и он (в отличие от многих отчетов по КИ) не портит кредитную историю. При получении отчета о своих обязательствах важно внимательно его изучить в части правильности указанной информации. Особое внимание нужно обратить на сведения о просрочках и статусах кредитов. Если в результате самостоятельного анализа документа будут выявлены любые недостоверные данные, кредитную историю нужно оспорить.

Мария Ковальчук

Банковский специалист

Home Credit и BNP Paribas

Оспорить кредитную историю — информация для юридических лиц

Адрес офиса: г. Москва, Нововладыкинский проезд, д. 8, стр. 4, подъезд 1, 2 этаж, офис 209, Бизнес Центр «Красивый дом»

Часы работы: Пн-пт с 10:00 до 17:00, перерыв с 13:00 до 14:00

Как добраться от метро: метро Владыкино, 1 вагон из центра, из метро налево, в сторону гостиницы Восход по Сигнальному проезду, пройти под эстакадой Алтуфьевского шоссе, затем направо к церкви, на следующем после церкви пешеходном переходе переходите дорогу и двигаетесь ~ 500 метров по Нововладыкинскому проезду до 5-ти этажного здания Бизнес-центра «Красивый Дом».

При себе необходимо иметь следующие документы:

- Паспорт гражданина РФ;

- Копию приказа о назначении/продлении полномочий генерального директора;

- Копии ИНН, ОГРН, Устава организации;

- Печать организации (в случае, если за оспариванием обращается генеральный директор или представитель по доверенности, печать организации не требуется)

Представитель организации может обратиться только с оригиналом нотариальной доверенности с указанием полномочий на получение/оспаривание кредитной истории.

В случае предоставления нотариальной доверенности печать организации не требуется.

Плохая кредитная история, отрицательная кредитная история в интернете: что делать

Кредитной историей (КИ) называют свод записей обо всех кредитах человека и его отношениях с кредиторами, который хранится в бюро кредитных историй. Она включает в себя данные обо всех кредитных запросах, выданных кредитах и ходе погашения долга.

Если плательщик допустил просрочку платежа или совсем прекратил его обслуживание, это фиксируется в КИ. Наличие таких записей ухудшает ее качество и снижает доверие банков к заемщику.

Информация о частых нарушениях кредитного договора отрицательно влияет на качество истории, и ее называют «плохой». Такая отрицательная кредитная история может стать причиной для отказа в выдаче займов или ухудшения условий кредитования. Добросовестные плательщики, которые рассчитываются с банком точно в срок, напротив, имеют гораздо более высокие шансы получить новую ссуду на хороших условиях.

Для того чтобы понять, как история становится плохой, необходимо знать в подробностях процесс ее формирования.

Как создается кредитная история

Кредитная история формируется, когда заемщик впервые обращается за ссудой в банк. Как только он дает согласие на запрос информации о нем, банк вправе выполнить этот запрос, и он отобразится в кредитной истории. Затем БКИ передает в Центральный каталог кредитных историй Банка России сведения о том, что информация о заемщике находится именно в этом бюро. Впрочем, часто сведения об одном заемщике есть в разных БКИ. Так происходит, потому что банки передают информацию сразу в несколько бюро, или когда заемщик берет кредит в другом банке. Но в любом случае вся информация о том, где хранятся записи, доступна в ЦККИ.

Поручительство и кредитная история

Кредитная история формируется и у поручителей по кредиту. Если основной заемщик не допускает просрочек при внесении обязательных платежей, в кредитной истории поручителя появляется минимальная информация о займе. Это сумма, срок действия договора и предмет залога. При просрочках, когда обязательства по уплате кредита возлагаются на поручителя, в его кредитной истории появляется полная информация о займе.

Но полный перечень сведений, составляющих КИ, гораздо шире, чем запросы по кредиту и поручительства.

Что может испортить кредитную историю:

- Просроченные платежи: Чаще всего плохая кредитная история возникает из-за наличия просроченных платежей по кредитам. Учитывая, что здесь негативно отражается даже платеж, внесенный с опозданием на сутки, множество таких просрочек способны серьезно изменить представление кредитора о добросовестности заемщика и сильно понизить Персональный кредитный рейтинг. Вместе с тем одним или двумя небольшими опозданиями сформировать плохую кредитную историю нельзя. Чтобы она стала действительно плохой, просрочек должно быть много, и не на один-два дня, а более чем на 29 дней. Условный «запас прочности» кредитной истории велик, хотя каждое отступление от графика платежей влияет на нее отрицательно. Поэтому оптимальный для заемщика вариант – аккуратно соблюдать взятые на себя обязательства и не идти на конфликт с кредитором.

- Частые обращения за кредитами Также негативно могут повлиять на кредитную историю слишком частые запросы кредитов, по которым можно понять, что человек живет в долг и погашает прежние займы новыми займами. Именно поэтому специалисты не советуют рассылать заявки на кредит «веером» во все понравившиеся банки в надежде, что один из них ее одобрит. В результате вы получите плохую кредитную истории, и о новых займах придется забыть на долгий срок.

Как улучшить кредитную историю

- Погасите все долги перед банками, даже если установленные сроки уже вышли. Это позволит увеличить доверие финансовой организации.

- Если закрыть имеющиеся кредиты пока не получается, не пытайтесь уходить от контактов с банком или обманывать его сотрудников. Заемщику выгоднее сообщить о своих финансовых проблемах и вместе со специалистами разработать новую схему погашения задолженности.

- Попробуйте увеличить свои шансы на получение следующего кредита. Например, можно стать клиентом выбранного банка и завести там счет. Если новый заем будет выдан, важно своевременно погасить его. Наличие успешно выплаченной ссуды позволит существенно улучшить ситуацию и продемонстрировать готовность аккуратно выполнять взятые на себя обязательства.

- Некоторые банки предлагают специальные программы для клиентов, желающих улучшить свою кредитную историю. Получая заем по такой программе, необходимо соблюдать все условия договора и вносить платежи согласно графику погашения задолженности.

Будьте осторожны!

Сегодня можно найти немало предложений исправить плохую кредитную историю прямо в режиме онлайн. За ними обычно скрываются мошенники, которые исчезают в неизвестном направлении сразу же после получения оплаты. Также не стоит забывать о том, что взлом закрытых баз данных, к которым относится и информация о кредитах, является уголовно наказуемым действием. Лучше сберечь свои деньги и время и попытаться исправить ситуацию, не выходя за рамки закона.

Как взять кредит, имея плохую кредитную историю

У плательщиков, имевших проблемы с банками в прошлом, может возникнуть необходимость получить еще одну ссуду. Плохая кредитная история часто становится серьезным препятствием на пути к следующему займу, однако при одобрении или отказе специалисты финансовых организаций обращают внимание и на другие критерии. Одним из самых важных факторов является подтверждение текущего уровня дохода.

Чтобы убедить банк в своей платежеспособности, можно предоставить следующие документы:

- справку о заработной плате (2-НДФЛ). Как правило, она является основным документом, отражающим доход заемщика. Взять справку можно по месту работы. При этом стоит помнить о том, что в ней фиксируется только официальная зарплата;

- справку о доходе супруга или супруги, которая продемонстрирует общий уровень платежеспособности семьи;

- документы, подтверждающие наличие недвижимости или ценного движимого имущества;

- справки о других источниках дохода (при их наличии).

С плохой кредитной историей очень сложно сразу же получить крупный заем. В таких случаях лучше попытаться начать с небольших ссуд, процент одобрения по которым достаточно высок. Например, можно брать потребительские кредиты на покупку бытовой техники. Если заемщик не будет нарушать установленные сроки, в будущем его шанс на получение от банка крупной суммы существенно увеличится.

Можно ли узнать кредитную историю через Интернет

Да! Самый простой и удобный способ запросить кредитную историю — сделать это онлайн. Если у вас есть подтвержденный аккаунт на портале госуслуг, ее получение на сайте НБКИ в личном кабинете заемщика займет 2-3 минуты.

Закон позволяет заемщику дважды в год бесплатно запрашивать свою кредитную историю в БКИ.

Современные технологии дают возможность получать многие данные и даже государственные услуги дистанционно, не выходя из дома. Поэтому некоторые плательщики считают, что их плохая кредитная история в Интернете доступна любому желающему. Однако это не так – по закону такая информация не может предоставляться третьим лицам.

БКИ и их официальные партнеры работают в соответствии с действующим законодательством, поэтому они предоставляют полную кредитную историю только самим заемщикам, подтвердившим свою личность (например, с помощью учетной записи на госуслугах, подписью, заверенной нотариусом или сотрудником почты).

Перед тем как отправиться за новым займом, полезно убедиться в том, что кредитная история не преподнесет никаких сюрпризов и не станет причиной отказа.

Запросить историю это можно самыми разными способами: лично, придя в офис по приему физлиц, через Интернет (уже описали выше), направив запрос в бюро по электронной почте, телеграммой или простым письмом, заверенным нотариусом.

- Письмо. Плательщику необходимо составить запрос, подписать его и заверить свою подпись у нотариуса. Письмо направляется в Национальное бюро кредитных историй (НБКИ), в течение 3 рабочих дней бюро направит ответ на адрес, указанный в запросе.

- Телеграмма. Также направляется по адресу НБКИ, однако нотариально заверять подпись в этом случае не нужно: ее подлинность подтверждается сотрудником почтового отделения. Ответ придет по указанному в телеграмме адресу.

- Личный визит. Заемщику необходимо прийти с документом, удостоверяющим личность, в офис по приему субъектов кредитных историй НБКИ или любую из организаций − партнеров НБКИ. По запросу будет представлена кредитная история из бюро.

Что входит в кредитную историю

Законодательно документ делится на четыре части, каждая из которых пополняется своим видом записей.

- Титульная часть. Сюда заносят фамилию, имя и отчество заемщика, дату и место его рождения, а также данные ИНН, СНИЛС и паспорта.

- Основная часть. Из нее можно получить информацию обо всех кредитных обязательствах, возникавших у гражданина. Так, по всем займам в ней указываются сведения:

- о размере займа и сроке его погашения по договору;

- о дате, когда кредит был погашен полностью или частично, а также о сумме, уплаченной лицом;

- о просрочках и невыплатах, допущенных заемщиком;

- о фактах судебного урегулирования кредитных отношений, содержании судебных решений.

- Дополнительная (закрытая) часть. В нее вносят записи о кредиторах, когда-либо выдававших займы заемщику – наименование банка, код ОКПО, ЕГРН. Здесь же содержится информация об организациях, запрашивавших кредитную историю в процессе рассмотрения заявок на кредит. Дополнительная часть доступна только самому заемщику, а также, в исключительных случаях, некоторым уполномоченным государственным органам, судам и следственным органам.

- Информационная часть. Сюда вносят сведения обо всех запросах на кредиты, сделанных заемщиком, а также причины отказов по ним. Доступ к информационной части имеют все займодавцы.

Ошибки прошлого. Как сейчас можно исправить кредитную историю

Что нового ждёт заёмщиков со следующего года

В 2021 году в России частично вступит в силу закон о квалифицированных бюро кредитных историй (КБКИ). Он поможет облегчить доступ банков и заёмщиков к информации об их кредитах. В результате станет проще рассчитывать показатель долговой нагрузки. По новым правилам данные о займах россиян будут храниться семь лет вместо десяти. Таким образом, сократится период, в течение которого банки смогут увидеть какую-то отрицательную информацию.

Важно, что заёмщики смогут исправить свою кредитную историю в том случае, если банк отказался вносить в неё изменения или вообще исчез. Для этого потребуется решение суда, которое позволит бюро кредитных историй внести правки. Стоит отметить, что опускать руки не стоит и сейчас. Есть несколько способов улучшить свою кредитную историю, не дожидаясь вступления в силу новых изменений в закон.

Какие сейчас есть способы исправить кредитную историю

— Нужно помнить, что отметки в кредитную историю ставят не только банки, но и МФО, то есть все просрочки и проблемы с микрозаймами обязательно повлияют на дальнейший рейтинг заёмщика, — говорит эксперт «Академии управления финансами и инвестициями» Алексей Кричевский. — Официальная белая зарплата вкупе с хорошей кредитной историей откроет доступ к максимальному количеству выгодных кредитных продуктов.

Выправить уже существующую кредитную историю специалист рекомендует, полностью исключив просрочки по платежам. К тому же всегда можно запросить свою кредитную историю — на сайте бюро кредитных историй есть возможность дважды в год бесплатно воспользоваться этой услугой. По словам эксперта, это даст понимание, где конкретно заёмщик допустил ошибки. Также можно оспорить понижение кредитного рейтинга, который тоже можно узнать на сайте этой организации. Нередки случаи, когда из-за технических ошибок или по вине банка портилась история даже добросовестных заёмщиков.

— Необходимо чётко планировать бюджет, чтобы не допускать пропусков платежей и иметь определённую денежную подушку, — говорит Алексей Кричевский. — Помимо того, нужно тщательнее изучать предложения банков и кредитные договоры. Может оказаться, что банк обещает выдать кредит за сутки, но процент будет больше, чем в другом банке, но при более длительном сроке оформления документов.

Главный аналитик TeleTrade Марк Гойхман поддерживает рекомендацию тщательно просчитывать на будущее возможности своевременных платежей, исходя из своих доходов. Специалист уточняет, что на все платежи по кредитам должно уходить не более 40% доходов. При этом он отмечает, что финансовая подушка безопасности на случай непредвиденных обстоятельств должна быть в размере трёх-пяти месячных расходов.

— Любые неприятные неожиданности в ходе погашения честно и заблаговременно следует обговаривать с кредитором. Зачастую, особенно в кризисы, он может пойти навстречу и предложить какие-то условия реструктуризации, например, кредитные каникулы, — рекомендует Марк Гойхман. — При снижении ставок есть смысл рефинансировать прошлые кредиты, как правило, в других финансовых учреждениях. Это же целесообразно делать при уменьшении доходов. Продление срока кредитования снижает ежемесячный платёж, зачастую делая его комфортным.

По словам специалиста, если всё же кредитная история серьёзно испорчена, то исправить её затруднительно, тем более быстро. Для этого Марк Гойхман рекомендует взять ещё один или несколько займов на посильную сумму и аккуратно погашать все платежи по ним. Информация об этом будет поступать в бюро кредитных историй (БКИ). Она постепенно улучшит кредитную историю, но всё равно не закроет прошлые «грехи». Они останутся заметны в БКИ.

Эксперт напоминает, что при неблагоприятной кредитной истории или слишком высоких платежах по займам банк может отказать в кредите или ужесточить его условия.

Если вам отказывают в выдаче кредита, то не стоит автоматически подавать заявки в другие банки. В этом случае, чтобы исправить историю, лучше взять кредитную карту. При рассмотрении заявки на её оформление банки обычно менее требовательны. Изначально банк может одобрить небольшой лимит, но потом добросовестный заёмщик сможет его увеличить. При этом очень важно соблюдать все условия пользования картой и не допускать просрочек.

В самом тяжёлом случае можно прибегнуть к помощи поручителя. В этом случае вырастет шанс, что вам одобрят новый кредит и при его своевременном погашении потом исправится и кредитная история.

Банки. Главное по теме

ЕщеКак оспорить кредитную историю?

Если вы активный пользователь банковских продуктов, то рано или поздно у вас может появиться необходимость оспорить свою кредитную историю. Например, если банк отказывает вам в получении кредита, а вы уверены, что являетесь абсолютно надёжным заёмщиком.

Существует ли она

Чтобы узнать свою кредитную историю достаточно обратиться в любое отделение банка со своим паспортом и попросить предоставить вам список бюро кредитных историй, в которых хранятся сведения о вас.

Через некоторое время вы получите ответ из Центрального каталога кредитных историй о том, в каких конкретно бюро искать вашу историю. Но может случиться и так, что в ответе вам скажут, что данные по заёмщику отсутсвуют. Это значит, что вы ещё ни разу не брали кредит, или не давали своего согласия на формирование кредитной истории.

Кредитное бюро

После того, как вы получите списки бюро, в каждое из них нужно отправить отдельный запрос. Дело в том, что если вы брали кредиты у разных банков, то части кредитной истории окажутся в разных кредитных бюро.

Обращение можно подать тремя способами:

- Лично придя в бюро с паспортом;

- Отправив заверенное нотариусом заявление в свободной форме по почте;

- Отправив заявление заверенной телеграммой. Не поленитесь – заранее позвоните в бюро и поинтересуйтесь: устраивает ли их такой вид запроса, т.к. телеграммы принимает не каждое бюро.

Имейте в виду, что один раз в год вы имеете право на получение кредитной истории абсолютно бесплатно.

Как оспорить историю

Итак, если при проверке истории вы обнаружили ошибку, можно её оспорить. Например, в базе данных есть ваш однофамилец, и его кредиты (в том числе все просрочки и невыплаты) по невнимательности сотрудников попадают к вам в кредитную историю. Вина не ваша, но пострадаете именно вы.

Чтобы оспорить историю нужно:

1. Написать соответствующее заявление с указанием ошибочных данных;

2. Заверить свою подпись у нотариуса;

3. Направить запрос по почте в адрес БКИ, в котором находится Ваша кредитная история.

Вы также можете обратиться в сотрудничающие с этим БКИ организации в вашем регионе и заполнить форму для оспаривания при личном обращении. В данном случае заполнение формы будет платным, но зато не потребуется заверять подпись у нотариуса.

Бюро 30 дней будет проводить проверку информации, а затем сообщит вам о своём решении. Если заявление заёмщика подтверждается, то БКИ обновляет кредитную историю, если нет – оставляет без изменений. Но отказ должен быть мотивированным и заёмщик может оспорить его в суде.

Кредит с плохой кредитной историей

Часто реклама в интернете призывает исправить плохую кредитную историю онлайн, чтобы не испытывать сложностей с кредитованием. Предлагающие эти услуги компании, как правило, являются мошенниками. Кредитная история каждого заемщика хранится в БКИ и надежно защищена, любые попытки несанкционированного доступа к ней караются по закону. Облегчить доступ к кредитам можно между тем вполне легальными способами, действуя самостоятельно.

Что означает плохая кредитная история

- От кредитной истории зависит, как кредиторы относятся к заемщику. Хорошая кредитная история открывает более выгодные предложения и повышает шансы на одобрение кредита. Плохая, наоборот, является серьезной преградой при желании получить заем.

- Плохое качество кредитной истории может говорить о нежелательном или недобросовестном поведении заемщика, поэтому банки редко выдают заем таким клиентам.

Из-за чего кредитная история может ухудшиться

Испортить кредитную историю можно, недобросовестно исполняя обязательства перед банком, где взят заем. В наиболее распространенный список нарушений входят:

- систематическое нарушение графика платежей;

- множество кредитов, привлеченных от разных кредиторов;

- неоднократные обращения за кредитами в течение небольшого срока;

- наличие судебных взысканий по долгам.

Разовые просрочки по займам тоже нежелательны, но, если заемщик один раз опоздает на несколько дней с платежом, к серьезному ухудшению кредитной истории это не приведет. Ощутимо отражаются только повторяющиеся опоздания с платежами, большие долги, судебные разбирательства – чем больше таких эпизодов, тем меньше шансы на одобрение новых ссуд.

Можно ли взять кредит с плохой кредитной историей

Существует много легальных способов взять кредит, имея неидеальную кредитную историю, и для этого необязательно обращаться к услугам сомнительных организаций.

Сведения о доходах. Банк, принимая решение о выдаче кредита, смотрит не только на кредитную историю клиента, но и на другие факторы. Основной из них – платежеспособность. Если человек подтвердит наличие источников регулярного и высокого дохода, шанс, что ему выдадут ссуду, возрастает. Доказать платежеспособность можно:

- с помощью справки по форме 2НДФЛ о размере официальной заработной платы. Можно предъявить справку не только о своих доходах, но и о доходе супруги или супруга – то есть продемонстрировать кредитору суммарную платежеспособность семьи;

- за счет ценных активов. Владение дорогостоящим имуществом, которое может послужить предметом залога или приносить прибыль, также увеличивает шансы на получение кредита;

- благодаря дополнительным источникам дохода. Если таковые имеются, их нужно доказать документально и предъявить банку.

Залог и поручители. Кредиторы с большей готовностью одобряют ссуду, если заемщик может предложить ценное имущество в качестве залога или за него готов поручиться другой человек. К поручителю переходят обязательства по долгу, если основной заемщик перестанет его обслуживать. Кроме того, шанс на одобрение кредита повышает оформленная на него страховка.

Небольшие кредиты. Если кредитная история заемщика не очень хорошего качества, крупный кредит на длительный срок сразу вряд ли одобрят. Поэтому начинать стоит с небольших потребительских ссуд, стараясь не допускать просрочек. Когда банки увидят, что заемщик ответственно подошел к выплатам, и оценят положительную динамику кредитной истории, они начнут относиться к нему лояльнее.

Как можно улучшить кредитную историю

- Если у заемщика есть непогашенные просроченные задолженности, их следует погасить.

- При открытых займах, с обслуживанием которых имеются сложности, оптимальное решение – не скрываться от кредиторов, а связаться с ними, сообщить о сложностях, разработать новую схему погашения. Лучше платить понемногу, чем совсем не платить. Для банков помочь клиенту – более выгодное решение, чем инициировать судебное разбирательство.

- Если заемщик не имеет активных кредитов, ему можно оформить небольшой потребительский кредит или кредитную карту. Расплачиваясь четко в срок, он улучшит качество кредитной истории.

Если вы обнаружили недостоверные сведения в своей кредитной истории (например, вы никогда не допускали просрочек, а в кредитной истории они зафиксированы), можно подать заявку на ее оспаривание. Возможно, в документы закралась ошибка; если это так, она будет исправлена. Результат исправления кредитной истории можно будет отследить по повышению Персонального кредитного рейтинга.

Как узнать кредитную историю

Каждый заемщик имеет право дважды в год бесплатно запросить и ознакомиться со своей кредитной историей. Удобнее всего сделать это онлайн на сайте НБКИ. Для скорейшего получения понадобятся регистрация и подтвержденный аккаунт на портале государственных услуг.

ПОЛУЧИТЕ СВОЮ КРЕДИТНУЮ ИСТОРИЮ

ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ

Как оспорить кредитную историю в БКИ бесплатно — инструкция

Чтобы оспорить кредитную историю, необходимо сделать следующие шаги — убедиться в неправильном отражении информации, собрать доказательную базу и обратиться в БКИ с заявлением. Писать жалобу в банк бессмысленно, ведь обращение могут рассматривать долго, или оно и вовсе «зависнет» на этапе изучения. Что касается БКИ, они обязаны принять заявку и принять меры, связавшись с кредитором.

Можно ли оспорить кредитную историю

По закону заемщик вправе осмотреть сведения, находящиеся в БКИ, путем подачи заявления о внесении правок или дополнений. В срок до месяца сотрудники бюро изучают сведения в кредитной истории человека и проверяют поступившее донесение. После рассмотрения заявления данные отправляются в банк, у которого имеется две недели.

Далее банковская организация передает сведения, свидетельствующие о корректности данных, или рекомендации исправить КИ заемщика. Если принято последнее решение, бюро вносит изменения, аннулирует или обновляет информацию о заемщике.

Результаты рассмотрения заявки оформляются в письменном виде с информированием заявителя в течение месяца с момента регистрации документа. Если БКИ отказывается вносить правки, а заемщик не согласен с решением бюро, за ним остается право обращения в суд. В этом случае оформляется исковое заявление с приложением доказательств и ответа бюро.

Как оспорить кредитную историю в БКИ бесплатно

Информация о заемщике «стекается» из многих банков, поэтому вероятность ошибки всегда остается. Финансовая организация при проверке кредитора ориентируется на имеющиеся данные и не подвергает сомнениям их корректность. Контроль правильности КИ в полной мере лежит на заемщике. При обнаружении ошибки он вправе оспорить кредитную историю, написав заявление в БКИ. Бюро обязано бесплатно изучить ситуацию, решить вопрос с банком и дать письменный ответ.

Читайте также — Ошибка в кредитной истории — что делать, и как исправить

Инструкция:

- Обнаружение ошибки в КИ и сбор доказательной базы. Для заказа отчета можно обратиться в Эквифакс (два раза в год доступен бесплатно). Чаще всего некорректные сведения касаются просрочек и незакрытых кредитов. В первом случае потребуются квитанции об оплате задолженности, а во втором — справка об отсутствии долга и аннулировании счета.

- Составление заявления в БКИ. При описании ситуации важно избегать эмоциональной составляющей. Ситуация должна быть изложена сухо и по делу. В «теле» заявления указываются факты, точные даты проведения выплат, адреса отделений и другая информация. Потребуются также выписки из ЛК и чеки, подтверждающие факт перечисления денежных средств. В конце должно быть требование к БКИ, а именно пересмотреть КИ, изменить сведения о просрочках, незакрытых займах и т. д.

- Ожидание ответа. По закону у БКИ в распоряжение до 30 дней на рассмотрение претензии. По завершении этого периода на руках у отправителя должен быть письменный ответ с разъяснением ситуации и решением, будут ли исправлены сведения в КИ.

- Принятие дальнейших мер. Если принято позитивное решение, нужно выждать около месяца. Далее нужно заказать кредитную историю и убедиться во внесении правок. В случае отказа единственный способ оспорить КИ — обратиться в суд.

Итоги

До начала судебного разбирательства стоит привлечь юриста, разбирающегося в таких вопросах. Он помогает правильно составить иск, описать ситуацию и подать в суд. Далее адвокат присутствует на заседаниях и помогает клиенту решить вопрос в свою пользу. В судебной практике разбирательства по поводу исправлениях КИ — редкое явление, ведь банки и БКИ часто идут на «мировую», если на руках у заемщика имеются доказательства. Если их нет, оспорить кредитную историю не получится даже через суд.

Как оспорить ошибку кредитного отчета за 5 простых шагов

Ошибки в кредитных отчетах потребителей могут быть обычным явлением. Поэтому важно знать, как оспорить ошибку в вашем кредитном отчете. Если вы обнаружите в своем кредитном отчете что-то, чего к нему нет, то вот что делать.

Шаг 1. Выявление ошибок в кредитном отчете

Периодически проверяйте свои кредитные отчеты на предмет неточной или неполной информации. Вы можете получить один бесплатный кредитный отчет от каждого из трех основных кредитных бюро — Equifax, Experian и TransUnion — один раз в год в Annualcreditreport.com. Вы также можете подписаться, обычно платно, на услугу кредитного мониторинга и ежемесячно просматривать свой отчет.

Некоторые распространенные ошибки в кредитных отчетах, которые вы можете обнаружить, включают:

- Ошибки идентификации, такие как неправильное имя, номер телефона или адрес.

- Так называемый смешанный файл, содержащий информацию об учетной записи, принадлежащую другому потребителю. Это может произойти, если вы и другой потребитель используете одинаковые или похожие имена.

- Аккаунт, неправильно присвоенный вам из-за кражи личных данных.

- Закрытый счет, который все еще считается открытым.

- Неверное сообщение о вас как о владельце учетной записи, когда вы просто авторизованный пользователь учетной записи.

- Исправленная просрочка, такая как счет взыскания, который вы оплатили, но все еще отображается как неоплаченный.

- Аккаунт, который неправильно помечен как просроченный или просроченный, что может содержать устаревшую информацию, такую как просроченный платеж более 7 лет назад или неправильная дата вашего последнего платежа.

- Один и тот же долг, указанный более одного раза.

- Счет, указанный более одного раза у разных кредиторов.

- Неверные остатки на счетах.

- Неточные кредитные лимиты.

Как ошибка в вашем кредитном отчете может повлиять на вас

Действительно ли необходимо внимательно следить за своим кредитным отчетом? Может ли одна ошибка действительно повлиять на вас? Да. Ваш кредитный отчет содержит всевозможную информацию о вас, например, о том, как вы оплачиваете свои счета, и подавали ли вы когда-либо заявление о банкротстве.Ошибка в вашем кредитном отчете может негативно повлиять на вас разными способами.

Для начала важно понимать, что компании, составляющие кредитные отчеты, продают информацию в ваших кредитных отчетах группам, в которые входят работодатели, страховщики, коммунальные предприятия и многие другие группы, которые хотят использовать эту информацию для проверки вашей личности и оценки вашей кредитоспособности.

Например, если коммунальное предприятие просматривает вашу кредитную историю и обнаруживает менее чем благоприятный кредитный отчет, они могут предложить менее выгодные условия для вас как клиента.Хотя это называется ценообразованием на основе риска, и компании должны уведомлять вас, если они делают это, это все равно может повлиять на вас. Ваш кредитный отчет также может повлиять на то, можете ли вы получить ссуду, и на условия этой ссуды, включая вашу процентную ставку.

Шаг 2 — Свяжитесь с продавцом

Ваш следующий шаг — связаться с поставщиком или компанией, предоставившей ошибочную информацию, которая может быть такой организацией, как ваш банк или коммунальная компания. Проверьте их записи и подтвердите ошибку.Возможно, на этом этапе вы сможете решить проблему. Если проблему не удается решить, обратитесь напрямую в бюро кредитных историй.

Шаг 3 — оспаривайте ошибки своего кредитного отчета

Согласно Закону о честной кредитной отчетности и бюро кредитной отчетности, и компания, которая сообщает информацию о вас в кредитное бюро, обязаны принимать споры от потребителей и исправлять любую неточную или неполную информацию о вас в этом отчете.

The U.Федеральная торговая комиссия США (FTC) рекомендует предпринять следующие действия:

- Сообщите в бюро кредитных историй в письменной форме, какую информацию вы считаете неточной. Федеральная торговая комиссия предоставляет образец письма о споре, которое упрощает этот шаг. В письме указывается, какая информация должна быть включена, от представления фактов до запроса на удаление или исправление ошибки.

- Включайте копии, а не оригиналы материалов, поддерживающих вашу позицию.

- Подумайте о том, чтобы приложить копию своего кредитного отчета с ошибками, обведенными или выделенными.

- Отправьте письмо заказным письмом с уведомлением о вручении — чтобы письмо было доставлено. Сохраните квитанцию почтового отделения.

- Сохраняйте копии всего, что вы отправляете.

Куда отправить письмо о споре

Отправьте письмо о споре о кредитном отчете в бюро кредитной истории, а также в компанию, которая сообщила неточную информацию о вас.

Шаг 4. Дайте время для расследования

Бюро кредитной информации должны исследовать спорные предметы.Обычно процесс занимает менее 30 дней. Они обязаны направить соответствующую информацию в поставщик информации — смысл, кто сообщил об спорном пункте. Поставщик должен расследовать спор и сообщить об этом в бюро кредитной истории.

Если вы правы (а это ошибка), поставщик информации должен уведомить три основных кредитных бюро, чтобы они могли исправить информацию в ваших кредитных отчетах.

Спор о необоснованном кредитном отчете

Кредитное бюро или компания, предоставившая информацию (поставщик), также может определить, что ваша претензия является необоснованной, и в этом случае они могут принять решение не расследовать вашу претензию.Но они должны сообщить вам, что они отказались расследовать ваш спор, путем письменного уведомления в течение пяти дней.

Шаг 5 — Последующие действия после расследования

Вот чего ожидать, когда расследование будет завершено:

- Письменные результаты расследования бюро кредитной информации.

- Бесплатная копия вашего кредитного отчета, если отчет изменился.

А как насчет сторон, которые видели вашу неверную информацию? Вы можете попросить кредитные бюро уведомить их об исправлениях, сообщает FTC.Сюда входят:

- Уведомление всех, кто получил ваш отчет за последние шесть месяцев.

- Отправка исправленной копии вашего отчета всем, кто получил его за последние два года.

Но что, если расследование не разрешит ваш спор? Если поставщик продолжает сообщать об ошибке, вы можете попросить кредитные бюро включить в ваш кредитный файл выписку, в которой описывается ваша сторона спора, и она будет включена в будущие кредитные отчеты.За определенную плату вы обычно можете попросить кредитное бюро отправить копию отчета любому, кто недавно получил копию вашего отчета.

Также, если вы считаете, что с вами обошлись несправедливо или в вашем кредитном отчете осталась действительная ошибка, вы можете подать жалобу в Бюро финансовой защиты потребителей. CFPB должен направить жалобу в компанию, с которой у вас возникла проблема. CFPB обычно предоставляет вам ответ в течение 15 дней.

Сколько времени может пройти на исправление ошибки в вашем кредитном отчете после разрешения спора? У кредитных бюро есть пять рабочих дней после завершения расследования, чтобы уведомить вас о результатах.

На вынос

Обжалование ошибки в кредитном отчете — это процесс, на устранение которого требуется время. Важно быть организованным, дисциплинированным, настойчивым и профессиональным. Это может стоить усилий. Устранение ошибок в вашем кредитном отчете может помочь улучшить ваше кредитное здоровье и помочь сэкономить деньги по ссудам и кредитам.

.Как оспорить информацию о кредитном отчете

До 20 апреля 2021 года Experian, TransUnion и Equifax будут предлагать всем потребителям в США бесплатные еженедельные кредитные отчеты через AnnualCreditReport.com, чтобы помочь вам защитить свое финансовое здоровье во время внезапных и беспрецедентных трудностей, вызванных COVID- 19.

Если вы обнаружите в своем кредитном отчете информацию, которой не должно быть, вы можете запросить ее удаление в процессе, известном как спор. Чтобы оспорить информацию о кредитном отчете, вам необходимо обратиться в кредитное бюро, в отчете которого вы обнаружили ошибку.

Важно проверять точность ваших кредитных отчетов от трех основных кредитных бюро: Experian, TransUnion и Equifax. Вы можете сделать это, запросив бесплатный кредитный отчет в каждом бюро на AnnualCreditReport.com один раз в год. Устаревшие или неправильные записи, такие как своевременный платеж, неверно указанный как просроченный, или счет для погашения, указанный как открытый, даже если вы его оплатили, могут снизить ваши кредитные рейтинги. Исправление этих проблем, в свою очередь, может улучшить ваши кредитные рейтинги.

Неточности в кредитных отчетах распространены нечасто, но когда они возникают, они часто являются результатом неполного предоставления кредиторами информации кредитным бюро. По этой причине, если вы видите неточность в одном отчете о кредитных операциях, например о незарегистрированном счете оплаченного взыскания, есть веские основания подозревать, что ошибка появляется и в ваших файлах в других кредитных бюро.

Вам следует проверять точность всех своих кредитных отчетов и подавать споры в каждое бюро отдельно, чтобы информация всегда обновлялась.

Способы оспаривания информации о вашем кредитном отчете

TransUnion и Equifax имеют свои собственные процессы для оспаривания кредитных отчетов, но Experian предоставляет три метода подачи споров:

- Онлайн : получите доступ к вашему кредитному отчету Experian и инициируйте спор в Центре споров Experian (подробнее об этом ниже). Вам не нужно платить за использование этой услуги.

- По телефону : чтобы инициировать спор по телефону, позвоните по номеру, указанному в вашем кредитном отчете Experian.Если вы хотите, чтобы копия вашего кредитного отчета была доставлена вам по почте, позвоните по телефону 866-200-6020.

- По почте : Вы можете оспорить без кредитного отчета, написав Experian, P.O. Box 4500, Allen, TX 75013. (Распечатка инструкций по разрешению споров по почте может упростить процесс; вы также можете отсканировать заполненную форму и отправить ее в электронном виде на Experian.com/upload).

Пошаговое руководство по онлайн-диспуту

Самый быстрый и простой способ оспорить ваш кредитный отчет Experian — это проверить свой кредитный отчет онлайн и отправить исправления через онлайн-центр разрешения споров.

Ваш кредитный отчет Experian разделен на разделы со следующими заголовками: Личная информация, Учетные записи, Запросы и, возможно, публичные записи (не все кредитные отчеты содержат записи публичных записей). Информация, которая может нанести ущерб вашей кредитной истории, может появиться в дополнительном разделе с заголовком «Потенциально отрицательно».

Если вы обнаружили неточную информацию в своем кредитном отчете Experian, эти шаги помогут вам разрешить спор в режиме онлайн:

- Подробную информацию о процессе разрешения спора см. В Центре разрешения споров. Центр разрешения споров Experian — это ваш источник исправления информации в кредитном отчете, которую вы считаете неполной или неточной. После того, как у вас будет возможность прочитать там информацию, нажмите «Начать новый спор», чтобы просмотреть свой кредитный отчет и выбрать запись для оспаривания.

- Укажите причину каждого спора. Выберите причину каждого спора из раскрывающегося списка. В некоторых записях вас могут попросить ввести пояснительную информацию, а в некоторых случаях вам будет предложено предоставить документацию для проверки исправления.

- Просмотрите и отправьте спор. Еще раз проверьте свой запрос на оспаривание, при желании измените сведения и нажмите «Отправить». Вы увидите страницу подтверждения, когда спор будет успешно зарегистрирован, и ссылку «Загрузить документ», которую вы можете использовать для отправки отсканированных страниц в поддержку вашего спора.

- Дайте разыграться процессу разрешения споров. Experian отправит вам электронные письма, когда ваш спор будет открыт, при необходимости предоставит обновления во время процесса и сообщит вам, когда станут доступны результаты вашего диспута.Вы также можете просмотреть эти примечания в разделе «Оповещения» в Центре разрешений. После завершения ваши результаты оспаривания будут доступны в разделе «Завершено» в Центре разрешений. Обычно все споры решаются в течение 30 дней.

При необходимости Furnishers Experian Свяжется данные (первоначальный источник спорной информации, такие как кредитор или иной бизнес), чтобы проверить информацию, которую вы рассуждение. Обратите внимание, что информация, подтвержденная как точная, не может быть удалена из вашего кредитного отчета.

Что происходит после того, как вы отправите спор?

После того, как вы отправили спор, Experian приступает к работе, чтобы решить проблему. Поставщика данных (например, ваш банк или эмитент кредитной карты) попросят проверить свои записи. Тогда произойдет одно из трех:

- Неверная информация будет исправлена.

- Информация, которую нельзя проверить, будет обновлена или удалена.

- Информация, подтвержденная как точная, останется в вашем кредитном отчете.

Как отслеживать статус вашего спора

После того, как вы отправите свой спор, Experian будет отправлять вам оповещения по электронной почте при каждом обновлении статуса. Если у вас уже есть учетная запись в Experian, вы также можете просматривать уведомления о спорах в главном разделе «Предупреждения» своей учетной записи Experian. Предупреждения, которые вы получите, пока Experian обрабатывает ваш спор, включают:

- Открыть : это означает, что процесс разрешения спора был инициирован.

- Обновление : расследование вашего спора завершено, и ваш кредитный отчет обновляется с учетом результатов.

- Результаты спора готовы : Ваш кредитный отчет был обновлен с учетом результатов расследования спора.

Возможные результаты спора

Когда процесс оспаривания завершится, Experian отобразит результат в разделе «Предупреждения» вашей учетной записи Experian. Вот возможные результаты, которые вы можете увидеть, и их значение.

Споры, связанные с бухгалтерскими счетами или публичными записями

- Обновлено: это может означать несколько разных вещей, например:

- Информация, которую вы оспаривали, была обновлена.

- Информация, которую вы оспаривали, могла быть подтверждена поставщиком данных как точная, но другая информация в вашей учетной записи, не имеющая отношения к вашему спору, была обновлена.

- Удалено: оспариваемый элемент удален из вашего кредитного отчета.

- Обработано: оспариваемый элемент был обновлен или удален из вашего кредитного отчета.

- Остается: Компания, сообщившая информацию, заверила Experian, что информация точна, поэтому элемент не изменился.

Споры, связанные с вашей личной информацией или запрос

- Добавлено: Этот элемент был добавлен в ваш кредитный отчет.

- Обновлено: информация, которую вы оспаривали, была обновлена в вашем кредитном отчете.

- Адрес обновлен: он может отображаться как удаленный, так как ваш адрес обновлен до текущего.

- Удалено: элемент был удален из вашего кредитного отчета.

- Обработано: элемент был обновлен или удален.

- Остается: Компания, сообщившая информацию, заверила Experian, что информация точна, поэтому элемент не изменился.

Как спор влияет на кредит

Подача спора в одно или все кредитные бюро не оказывает прямого влияния на ваши кредитные рейтинги. Но после завершения процесса оспаривания любые изменения в ваших кредитных отчетах могут привести к изменению ваших кредитных рейтингов.

Будет ли ваша оценка повышаться, понижаться или оставаться неизменной, зависит от того, о чем вы оспариваете, и от исхода спора. Удаление ошибочно сообщенной негативной информации, такой как просроченные платежи или счета невыплаченных сборов, может привести к улучшению кредитного рейтинга.С другой стороны, исправления вашей личной информации, хотя и важны для поддержания точного кредитного отслеживания, не влияют на кредитные рейтинги.

Что делать, если вы не согласны с исходом вашего спора

Если вы не согласны с результатами вашего спора, вы можете предпринять следующие дополнительные шаги:

- Связаться с источником (источниками) информации . Ваш следующий лучший шаг — связаться с организацией, которая изначально предоставила Experian оспариваемую информацию, и предложить доказательства, что их информация неверна.Источником может быть кредитор или финансовое учреждение, выдавшее вам ссуду или кредит, но это также может быть коллекторское агентство или правительственное учреждение. Контактная информация для каждого источника указана в вашем кредитном отчете, и вы можете использовать ее, чтобы связаться с ними.

- Добавьте изложение спора в свой кредитный отчет. Заявление о споре позволяет вам объяснить, почему вы считаете, что информация в вашем кредитном отчете является неполной или неточной. Ваша выписка будет отображаться в вашем кредитном отчете Experian всякий раз, когда к ней обращается или запрашивает потенциальный кредитор или кредитор, поэтому они могут запросить у вас более подробную информацию или документацию в рамках процесса рассмотрения или подачи заявки.Чтобы добавить изложение спора, перейдите в Центр споров, выберите спорящий объект и выберите Добавить заявление в меню причин спора.

- Снова спор с соответствующей информацией. Если у вас есть дополнительная соответствующая информация для обоснования своей претензии, вы можете подать новый спор. Если вы подаете спор в Интернете, следуйте инструкциям, перечисленным выше, для использования Центра разрешения споров, и используйте ссылку для загрузки, чтобы предоставить подтверждающую документацию.

Спор с дополнительной относящейся к делу информацией также может быть отправлен по почте Experian по адресу P.O. Box 4500, Allen, TX 75013.

Регулярная проверка ваших кредитных отчетов на предмет точности и оспаривание любых обнаруженных вами ошибок может помочь обеспечить правильное отслеживание вашей деятельности и получение вами кредитного рейтинга, которого вы заслуживаете, исходя из ваших кредитных привычек.

Ремонт кредита: как «исправить» ваш кредит

Служба восстановления кредита не может сделать для вас ничего, что вы не можете сделать для себя с небольшими затратами или бесплатно, даже если удалите неверную информацию. А стоимость найма такой компании может быть значительной — от сотен до тысяч долларов.

Что такое Закон о кредитных ремонтных организациях?

Закон о кредитных ремонтных организациях — это федеральный закон, который вступил в силу 1 апреля 1997 года в ответ на действия ряда потребителей, пострадавших от мошенничества с кредитным ремонтом.Фактически, закон гарантирует, что компаниям, оказывающим услуги по ремонту кредитов:

- , запрещено принимать деньги потребителей до тех пор, пока они полностью не выполнят обещанные услуги.

- Требуется предоставить потребителям письменный договор с указанием всех предоставляемых услуг, а также условий оплаты. По закону у потребителей есть три дня, чтобы отказаться от контракта.

- Запрещается спрашивать или предлагать вам ввести в заблуждение компании, предоставляющие кредитные отчеты, относительно ваших кредитных счетов или изменить свою личность для изменения вашей кредитной истории.

- Не может сознательно делать вводящие в заблуждение или ложные заявления относительно услуг, которые они могут предложить.

- Нельзя просить вас подписать что-либо, в котором говорится, что вы утрачиваете свои права в соответствии с Законом о кредитных ремонтных организациях. Любой отказ, который вы подписываете, не может быть принудительным.

Как «исправить» ваш кредит самостоятельно

Быстрого решения проблемы не существует. Отрицательная, но точная информация (например, просроченные платежи и просрочки) останется в вашем кредитном отчете в течение 7-10 лет.Однако есть шаги, которые вы можете предпринять, чтобы начать создавать более позитивную кредитную историю и со временем улучшить свои кредитные рейтинги.

Проверьте свой кредитный отчет

Чтобы лучше понять вашу кредитную картину и то, что видят кредиторы, проверьте свой кредитный отчет.

- Если вам нужна помощь в чтении вашего отчета, вы можете узнать больше о том, как читать свой кредитный отчет Experian.

- Если вы хотите узнать больше о кредитных отчетах в целом, вы можете прочитать об основах кредитных отчетов.

- Если вы обнаружите неверную информацию, вы можете подать спор. Помните также, что элементы вашего кредитного отчета, которые вы не узнаете, также могут быть потенциальными признаками мошеннической деятельности — кем-то, работающим над получением кредита на ваше имя для собственного использования. Убедитесь, что вы четко понимаете элементы, которые потенциально могут быть мошенническими, а не те, которые могут быть просто неточными.

Улучшите свою историю платежей

История платежей — один из наиболее важных компонентов многих скоринговых моделей FICO.Просроченные и пропущенные платежи снизят ваши оценки, а публичные записи и сборы могут нанести значительный ущерб. Эта негативная информация останется в вашем кредитном отчете и повлияет на ваш кредитный рейтинг в течение 7-10 лет.

Ваши оценки часто учитывают размер и давность вашей задолженности. Чем больше ваша задолженность и чем позже вы пропущены платежи, тем хуже будет ваш счет. Обновление счетов и своевременная оплата почти всегда положительно влияют на ваш кредитный рейтинг.

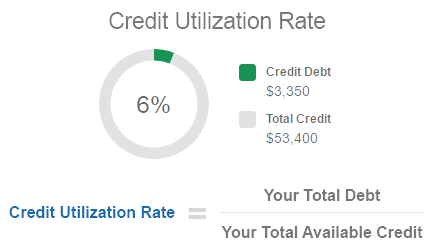

Знайте свой коэффициент использования кредита

Модели оценки кредитоспособности обычно принимают во внимание размер вашей задолженности по сравнению с имеющимся у вас кредитом, называемый коэффициентом использования кредита или отношением баланса к лимиту. По сути, это сумма всего вашего возобновляемого долга (например, остаток на кредитной карте), деленная на общий доступный вам кредит (или на сумму всех ваших кредитных лимитов).

Высокий уровень использования кредита может негативно повлиять на ваши кредитные рейтинги.Как правило, рекомендуется поддерживать коэффициент использования кредита ниже 30%. Например, если у вас есть кредитный лимит в размере 10 000 долларов США по всем вашим кредитным картам, вам следует попытаться сохранить общий остаток на кредитной карте ниже 3000 долларов США, чтобы уровень использования кредита оставался низким.

Есть два способа снизить коэффициент использования кредита:

- Уменьшить задолженность путем погашения остатков на счете.

- Увеличьте общий доступный кредит, увеличив лимит кредита на существующем счете или открыв новый кредитный счет.

Хотя увеличение кредитного лимита может показаться привлекательным вариантом, это может быть рискованный шаг. Если увеличение вашего кредитного лимита побуждает вас использовать больше кредита, вы можете еще глубже залезть в долги. Кроме того, если вы попытаетесь открыть новую кредитную карту, в вашем кредитном отчете появится запрос, который временно снизит ваш кредитный рейтинг.

Уменьшение остатков на кредитных картах и других возобновляемых кредитных счетах, вероятно, является лучшим вариантом для повышения коэффициента использования кредита, а, следовательно, и ваших кредитных рейтингов.Регулярное выполнение своевременных платежей в счет погашения долга также поможет вам создать положительную кредитную историю, которая может иметь дополнительные преимущества для вашей кредитной истории и, соответственно, для ваших кредитных рейтингов.

Определите, сколько у вас кредитных счетов.

Скоринговые модели учитывают размер вашей задолженности и количество различных счетов. Если у вас есть задолженность по большому количеству счетов, может быть полезно погасить некоторые из них, если вы можете. Выплата долга — это цель многих, кто накапливал долги в прошлом, но даже после того, как вы выплатите остаток до нуля, подумайте о том, чтобы оставить

Как оспорить имя в вашем кредитном отчете

Если в вашем кредитном отчете вы указаны под одним или несколькими именами, которые вы больше не используете, нужно ли вам исправить это, заполнив спор? Не обязательно, но есть случаи, когда нужно. Чтобы узнать, когда вам нужно оспорить имя в вашем кредитном отчете и как это сделать, читайте дальше.

Почему в моем кредитном отчете указано другое имя?

Это не редкость, когда в вашем кредитном отчете указаны ваши счета под несколькими версиями вашего имени.

Ваши учетные записи могут отражать различные варианты вашего имени, которое вы использовали в заявках на получение кредита, например Сюзанна Смит, Сью Смит и Сюзанна А. Смит.

Если вы когда-либо меняли свое имя (например, в результате брака или развода), предыдущие версии вашего имени также могут быть отражены в ваших кредитных отчетах. Это особенно верно в отношении учетных записей, которые больше не активны: студенческая ссуда или ссуда на покупку автомобиля, которую вы выплатили до свадьбы, будет отображаться, например, под вашим именем, не состоящим в браке, и останется таким даже после того, как вы поженитесь.

При открытых счетах, когда вы информируете кредиторов об изменении имени, ваше новое имя в конечном итоге должно быть отражено в ваших кредитных отчетах. Однако может потребоваться несколько месяцев, чтобы каждый кредитор обновил данные всех трех национальных кредитных бюро (Experian, TransUnion и Equifax), а затем бюро опубликовали изменения в вашем кредитном отчете.

Если у вас есть фамилия с переносом через дефис (или вы усыновили ее при вступлении в брак), она может отображаться в ваших кредитных отчетах в правильной форме (Смит-Джонс) как два слова (Смит-Джонс) или как одно слово без дефиса ( Смитджонс).Его внешний вид отражает то, как автоматизированные системы кредиторов обрабатывают (или не обрабатывают) дефисы.

Национальные кредитные бюро признают, что люди могут использовать разные имена в разное время. В результате в вашем кредитном отчете от каждого бюро перечислены все различные имена, под которыми перечислены ваши счета. Кредитные отчеты оформляются по-разному в каждом бюро, но вот представление о том, как выглядит список имен в кредитном отчете Experian:

Когда необходимо оспаривать имя?

Если в ваших кредитных отчетах перечислены счета, которые принадлежат вам или принадлежат вам и зарегистрированы под именами, которые вы больше не используете, вероятно, нет необходимости подавать спор для их исправления.Однако одним исключением является то, что вы проинформировали текущего кредитора об изменении имени, и это отражено в его сообщениях с вами (ежемесячные отчеты, обновленные данные кредитных карт и т. Д.), Но ваши кредитные отчеты не обновляются через несколько месяцев. Если это произойдет, вы можете подать спор с кредитными бюро, чтобы отчеты были актуальными. (Подробнее о том, как это сделать, ниже.)

Но иногда имена, которые вы использовали, могут быть связаны с информацией об учетной записи, которая не принадлежит вам, — и именно тогда становится важным оспорить эту информацию.Это не обычное явление, но может произойти случайно или при подозрительных обстоятельствах, таких как кража личных данных.

Вы особенно рискуете, если:

- Вы разделяете имя с одним из родителей или ребенка, особенно если ни один из вас не использует суффикс (Jr., Sr., III и т. Д.) С вашим именем.

- Ваше имя довольно распространено, и кто-то, кто носит ваше имя, также называет вашу дату рождения — ситуация нетипичная, но и не такая редкая, как вы думаете.

Случайное смешение ваших кредитных данных с данными другого лица, носящего ваше имя, создает то, что в отрасли известно как «смешанный кредитный файл» или смешанный кредитный отчет.Смешанный кредитный файл искажает вашу кредитную историю и может привести к ошибочным расчетам кредитного рейтинга.

Путаница с кем-то, кто плохо управляет кредитом, может привести к неточно низкому баллу. Но даже кредитная история, объединенная с ответственным кредитным менеджером, также может вызвать горе: например, кредитор, который видит дополнительную студенческую ссуду или ипотеку, ошибочно указанные в вашем кредитном отчете, может определить (даже если ссуда имеет хорошую репутацию), что ваша отношение долга к доходу слишком велико, чтобы вы могли претендовать на новый заем.

Незнакомые ссуды или кредитные счета, указанные на ваше имя в вашем кредитном отчете, также могут быть признаком преступной деятельности. Похитители личных данных обычно используют украденную личную информацию (например, имя, дату рождения или номер социального страхования) для открытия поддельных кредитных счетов, «занимают» деньги, а затем исчезают, не возвращая их, оставляя отрицательный след в кредитной истории жертвы.

Если в вашем кредитном отчете указан счет на ваше имя, который вы не открывали, вам следует немедленно сообщить об этом в национальные кредитные бюро и уведомить кредитора, выпустившего счет, используя контактную информацию, которая появляется в вашем кредитном отчете.Вам также следует подумать о том, чтобы сообщить властям о потенциальной краже личных данных и принять меры для защиты ваших кредитных отчетов от преступных злоупотреблений.

Как подать спор

Если вам нужно исправить свое имя в кредитных отчетах, вы должны подать спор в каждое кредитное бюро, в котором указано неправильное имя. Процесс несколько отличается для каждого национального кредитного бюро. На веб-странице центра разрешения споров Experian объясняются процедуры подачи споров в Интернете, по телефону или по почте.

Как оспаривание имени влияет на кредитный рейтинг?

Национальные кредитные бюро используют личную информацию — имя (имена), адрес, дату рождения, номер социального страхования и т. Д. — чтобы связать вас с займами и кредитными счетами, за которые вы несете ответственность. Эта информация не влияет на расчет кредитного рейтинга, поэтому исправление вашего имени в споре о кредитном отчете не оказывает прямого влияния на ваш кредитный рейтинг.

Если вы оспариваете кредитный счет, неправильно указанный на ваше имя, и он удаляется из вашего кредитного отчета, платежная информация для этого счета больше не будет влиять на ваш кредитный рейтинг.В этом случае вы можете увидеть некоторое изменение кредитного рейтинга. Конечно, эта информация никогда не должна была влиять на ваш счет, поэтому любая корректировка оценки будет означать более точное отражение вашей кредитной истории.

Игра в игру с именами

Использование процесса оспаривания для исправления устаревшего или неточного имени в ваших кредитных отчетах не всегда необходимо, но появление новых учетных записей под вашим текущим именем или именем, которое вы больше не используете, может быть признаком преступная деятельность.Вот почему разумно регулярно проверять свои кредитные отчеты. Бесплатная служба кредитного мониторинга Experian также может автоматически уведомлять вас, когда в вашем кредитном файле появляются новые учетные записи, чтобы помочь вам обнаружить подозрительную активность, прежде чем она может нанести вред вашей кредитной истории.

.