ПФР // Информация для граждан

12.03.2021 (просмотров: 841)

О временном порядке признания лица инвалидом

Информируем граждан, что на основании Постановления Правительства Российской Федерации от 16 октября 2020 г. № 1697 «О Временном порядке признания лица инвалидом», признание гражданина инвалидом, срок переосвидетельствования которого наступает в период действия настоящего документа, при отсутствии направления на медико-социальную экспертизу гражданина, выданного медицинской организацией, органом, осуществляющим пенсионное обеспечение, либо органом социальной защиты населения, осуществляется путем продления ранее установленной группы инвалидности (категории «ребенок-инвалид»), причины инвалидности, а также путем разработки новой индивидуальной программы реабилитации или абилитации инвалида (ребенка-инвалида), включающей ранее рекомендованные реабилитационные или абилитационные мероприятия.

28.02.2021 (просмотров: 64)

Об индексации заработной платы

В соответствии со ст. 134 Трудового кодекса РФ обеспечение повышения уровня реального содержания заработной платы включает индексацию заработной платы в связи с ростом потребительских цен на товары и услуги.

28.02.2021 (просмотров: 1860)

О различиях трудового договора и договора гражданско-правового характера

Проведенный анализ в сфере трудовых отношений показывает, что одним из наиболее ярких проявлений нарушений трудовых прав граждан является оформление работодателем отношений с работником посредством договора гражданско-правового характера вместо заключения трудового договора.

28.02.2021 (просмотров: 2932)

Предоставление санаторно-курортной путевки

В соответствии с частью 3 статьи 40 Федерального закона от 21. 11.2011 № 323-ФЗ «Об основах охраны здоровья граждан в Российской Федерации» санаторно-курортное лечение включает медицинскую помощь, которую оказывают медицинские организации или санаторно-курортные организации в профилактических, лечебных и реабилитационных целях на основе использования природных лечебных ресурсов, в том числе в условиях пребывания в лечебно-оздоровительных местностях и на курортах.

11.2011 № 323-ФЗ «Об основах охраны здоровья граждан в Российской Федерации» санаторно-курортное лечение включает медицинскую помощь, которую оказывают медицинские организации или санаторно-курортные организации в профилактических, лечебных и реабилитационных целях на основе использования природных лечебных ресурсов, в том числе в условиях пребывания в лечебно-оздоровительных местностях и на курортах.

28.02.2021 (просмотров: 1172)

Хищения денежных средств с банковского счета

В условиях роста числа преступлений, связанных с хищением денежных средств с банковских счетов, совершенствуется законодательство, предусматривающее уголовную ответственность за преступления такой категории.

28.02.2021 (просмотров: 3698)

Подписан закон о молодежной политике в России

Федеральный закон от 30.12.2020 №489-ФЗ «О молодежной политике в Российской Федерации» определяет цели, принципы, основные направления и формы реализации молодежной политики в Российской Федерации.

28.02.2021 (просмотров: 1001)

Установлен размер МРОТа

Федеральным законом от 29.12.2020 №473-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» установлено, что с 01 января 2021 года величина минимального размера оплаты труда (МРОТ) составит 12 792 рубля в месяц, а прожиточный минимум будет определяться по новому принципу.

28.02.2021 (просмотров: 41)

Выдача паспортов осуществляется в соответствии с новым Административным регламентом

С 2021 года выдача (замена) паспортов осуществляется в соответствии с новым Административным регламентом. Согласно разъяснению МВД России с учетом снятия жестких ограничительных мер, направленных на предупреждение распространения коронавирусной инфекции, дальнейшее продление срока действия ранее выданных паспортов не предусматривается.

Страницы: 1 2 3 … 90 91

АО «НПФ «Ростех»

Уважаемые клиенты!

Информируем вас о том, что номера телефонов для обращений клиентов в филиалах АО «НПФ «Ростех» в городе Тольятти и городе Ростове-на-Дону изменились:

Новый номер телефона в г. Тольятти:

(8482) 38-89-15 Новый номер телефона в г. Ростове-на-Дону:

(863) 333-99-15

Обращаем Ваше внимание, что в связи с реализацией мер защиты от коронавирусной инфекции, установленных Указом Президента Российской Федерации от 11.05.2020 № 316 «Об определении порядка продления действия мер по обеспечению санитарно-эпидемиологического благополучия населения в субъектах Российской Федерации в связи с распространением новой коронавирусной инфекции (COVID-19)», до прекращения указанных мер прием клиентов осуществляется исключительно по предварительной записи.

Записаться на прием и задать вопросы по обслуживанию можно по телефонам:

в г. Тольятти: (8482) 38-89-15 ;

в г. Ростове-на-Дону: (863) 333-99-15 .

При посещении офисов АО «НПФ «Ростех» просим Вас использовать средства индивидуальной защиты органов дыхания (маски, включая гигиенические).

Вы также можете направить сообщение:

по электронной почте: [email protected] ;

в бумажной форме почтовым отправлением по адресу: 445964, Самарская область, г. Тольятти, ГСП, ул. Фрунзе, д. 24.

26.06.2020 АО «НПФ «Ростех» стал преемником АО НПФ «Роствертол».

Внимание! В связи с реконструцией сайта возможны незначительные перебои в его работе. Приносим свои извинения.

Приносим свои извинения.

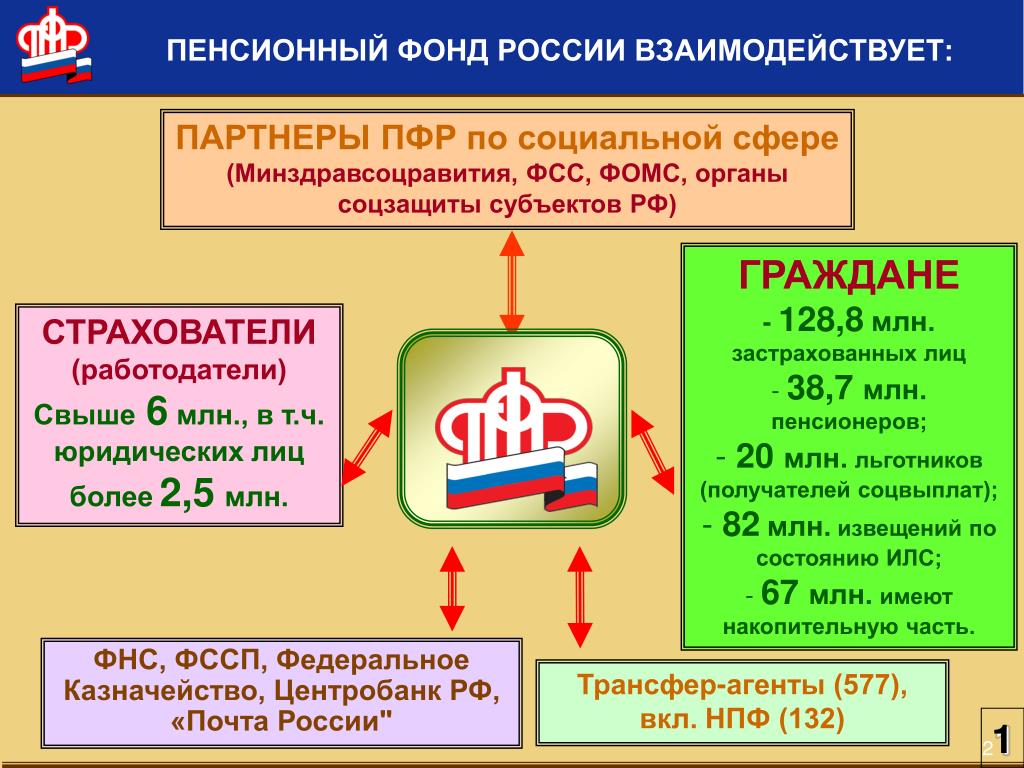

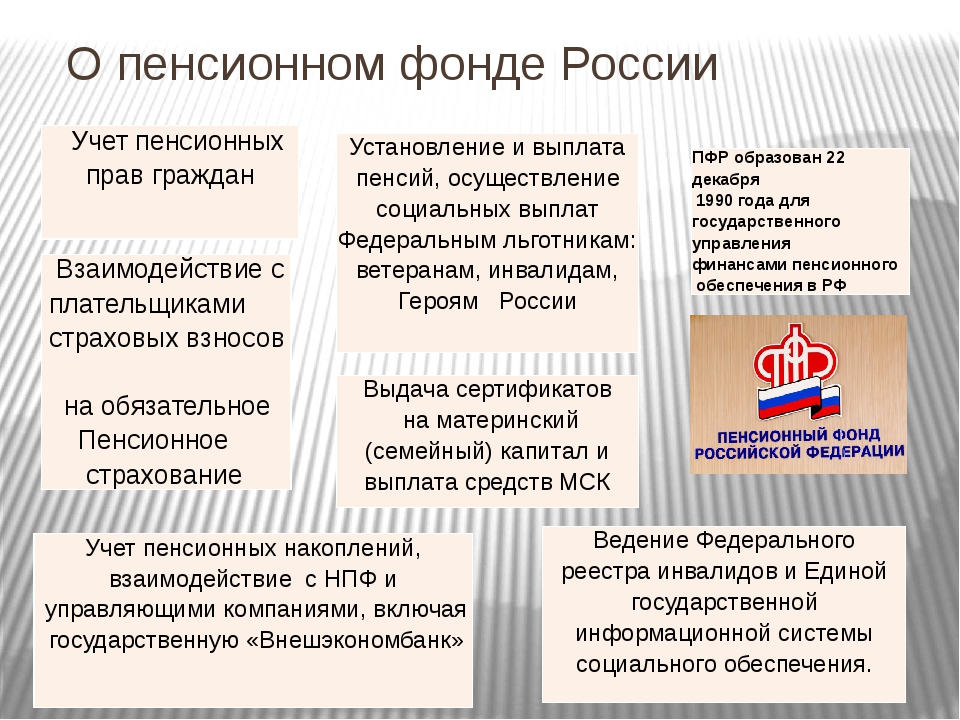

Осуществить перевод накопительной пенсии из Пенсионного фонда России (ПФР) в негосударственный пенсионный фонд (НПФ) или поменять один НПФ на другой можно только в клиентских службах Пенсионного фонда или через портал Госуслуг

С 1 января 2019 года прием заявлений у граждан о переходе в НПФ или ПФР, включая досрочный переход, а также уведомлений о замене страховщика и отказе от смены страховщика теперь осуществляется только двумя способами — в форме электронного документа через Портал госуслуг, либо путем личного обращения (или через представителя) в клиентские службы Пенсионного фонда. Теперь ни сами негосударственные фонды, ни Многофункциональные центры такие заявления не принимают.

Связано это с деятельностью агентов различных НПФ, которые не всегда корректными способами привлекали к себе клиентов. Зачастую до граждан не доводилась информация о возможных потерях инвестиционного дохода в случае досрочного перехода, либо она не соответствовала действительности. С их доводом о том, что если гражданин не переведет свои накопления в конкретный НПФ, то все средства попросту «сгорят» – знакомы в большей или в меньшей степени многие.

Напомним, что у граждан, имеющих пенсионные накопления, есть право доверить их управление:

— Пенсионному фонду России, выбрав управляющую компанию (УК), отобранную по конкурсу, с которой ПФР заключил договор доверительного управления средствами пенсионных накоплений, в том числе один из инвестиционных портфелей государственной управляющей компании (ГУК) — ВЭБ.РФ.

— Негосударственному пенсионному фонду (НПФ), осуществляющему деятельность по обязательному пенсионному страхованию.

Менять страховщика (ПФР или НПФ), управляющую компанию можно ежегодно. При этом важно помнить, если гражданин будет осуществлять смену страховщика чаще одного раза в пять лет, он может потерять инвестиционный доход, полученный предыдущим страховщиком. Если же страховщиком гражданина является ПФР, смену управляющей компании или инвестиционного портфеля УК можно производить ежегодно без потери инвестиционного дохода.

Если гражданин так называемый «молчун», то есть никогда не переводил свои накопления, то заявление о досрочном переходе в какой-либо НПФ без потери инвестиционного дохода он может подать только в 2020 году. Если же решение поменять страховщика принимается ранее указанного срока, часть инвестиционного дохода будет потеряна.

В случае если гражданин выбрал вариант досрочного перехода к новому страховщику, при подаче заявления он в обязательном порядке информируется Пенсионным фондом о сумме инвестиционного дохода, которую он при этом потеряет.

Данная информация позволит гражданину взвесить все за и против и сделать осознанный выбор, согласен ли он потерять инвестиционный доход при досрочной смене страховщика или стоит подать заявление со сроком перехода через 5 лет. Вне зависимости от вида заявления ПФР будет сообщать текущему страховщику и новому страховщику, который указан в заявлении гражданина, о факте подачи им заявления или уведомления.

Обращаем внимание, что если вы планируете перейти в НПФ, то до подачи заявления необходимо заключить договор с данной организацией. Еще одно изменение внесено в сроки подачи заявления. Теперь сделать это можно не позднее 1 декабря текущего года. Таким

образом, у граждан появилась возможность отозвать поданное заявление до 31 декабря, подав уведомления об отказе от смены страховщика.

Новое уведомление позволит гражданам сделать осознанный выбор и своевременно отказаться от смены страховщика, тем самым избежав возможной потери инвестиционного дохода.

Выяснить, стоит ли переводить досрочно накопления в 2019 году, можно обратившись лично в Пенсионный фонд по месту жительства – специалист посмотрит, когда в последний раз менялся страховщик. Эту же информацию можно проверить, запросив выписку из индивидуального лицевого счета, на портале Государственных услуг и в Личном кабинете гражданина на сайте ПФР.

Сегодня на рынке работают 33 негосударственных пенсионных фонда, вошедших в систему гарантирования прав застрахованных лиц. Их список размещён на сайте Агентства по страхованию вкладов.

Их список размещён на сайте Агентства по страхованию вкладов.

Напомним, накопления есть у людей 1967 г.р. и моложе, не вышедших на пенсию, а также у участников программы софинансирования пенсионных накоплений.

Как обращаться с пенсионными накоплениями?

Пенсионный фонд России (ПФР) отвечает на самые волнующие вопросы о том, из чего складывается пенсия, что делать с материнским капиталом и как пользоваться электронными услугами ПФР.

Как я могу перевести свои пенсионные накопления из негосударственного пенсионного фонда в другой НПФ или обратно в ПФР?

Если вы хотите, чтобы ваши средства были переведены из НПФ обратно в ПФР (в государственную управляющую компанию «Внешэкономбанк» или в одну из частных управляющих компаний), вам нужно подать в одно из отделений пенсионного фонда заявление о переводе средств.

В случае если вы хотите перевести средства в НПФ по вашему выбору, то, кроме заявления, вы должны предварительно заключить с выбранным вами НПФ соответствующий договор. Бланк заявления можно скачать с официального сайта ПФР или получить в его отделении по месту вашего жительства или пребывания.

Подать заявление можно лично или через представителя напрямую в клиентскую службу ПФР или через многофункциональный центр (МФЦ) либо отправить по почте. В случае почтовой пересылки установление личности и проверка подлинности подписи застрахованного лица осуществляются нотариусом или в порядке, установленном пунктом 2 статьи 185.1 Гражданского кодекса Российской Федерации. Если заявитель находится за границей, функции нотариуса берут на себя сотрудники консульских учреждений РФ.

В какие сроки можно перевести пенсионные накопления из негосударственного пенсионного фонда в другой НПФ или обратно в ПФР?

Правда ли, что менять страховщика сейчас можно только раз в пять лет?

Если я выбрал вариант с формированием накопительной пенсии, смогу ли я в будущем отказаться в пользу формирования только страховой пенсии?

Если я откажусь от накопительной пенсии, куда денутся мои имеющиеся пенсионные накопления?

Я узнал, что мои пенсионные накопления без моего согласия перевели из ПФР в НПФ (или из одного НПФ в другой). Как такое могло случиться? Я не писал никаких заявлений. Что мне делать?

Как такое могло случиться? Я не писал никаких заявлений. Что мне делать?

В последнее время в банках, страховых компаниях и других местах назойливо требуют перевести мои пенсионные накопления в разные негосударственные пенсионные фонды, один раз даже домой пришли, представились сотрудниками Пенсионного фонда России. И у всех один аргумент: если вы не переведете в НПФ свои накопления, со следующего года государство их заберет и пустит на пенсии пенсионерам. Действительно ли можно остаться без пенсионных накоплений и надо ли переводить деньги из государственного пенсионного фонда в частный?

Опрос

Участвовать в опросеВ какие сроки можно перевести пенсионные накопления из негосударственного пенсионного фонда в другой НПФ или обратно в ПФР?

Ваши пенсионные накопления могут быть переведены в выбранный вами фонд уже в марте года, следующего за годом подачи заявления. Но мы рекомендуем переводить средства пенсионных накоплений из одного фонда в другой не чаще чем один раз в пять лет, чтобы избежать потери инвестиционного дохода.

- 97% россиян довольны работой ПФР

- В российском пенсионном страховании останутся 46 НПФ

Правда ли, что менять страховщика сейчас можно только раз в пять лет?

С 1 января 2015 года граждане, имеющие пенсионные накопления в НПФ, имеют право воспользоваться одной из двух возможностей поменять страховщика — это так называемые пятилетний переход и досрочный переход.

По заявлению о «пятилетнем переходе» из одного негосударственного пенсионного фонда в другой или в ПФР перевод накопительной пенсии осуществляется на следующий год после истечения пятилетнего срока с момента подачи такого заявления. Это значит, что, если вы подали заявление в 2015 году, перевод ваших накопительных средств и инвестиционного дохода от них завершится только в 2021 году.

При подаче заявления о «досрочном переходе» перевод накопительной пенсии осуществляется уже в следующем за годом подачи такого заявления году. То есть, если заявление было подано в 2015 году, перевод ваших накопительных средств завершится уже в 2016 году, но инвестиционный доход от них останется НПФ. Эти правила регламентированы Федеральным законом от 7 мая 1998 года № 75-ФЗ «О негосударственных пенсионных фондах» и изменениями к этому закону от 28 декабря 2013 года № 410-ФЗ «О внесении изменений в Федеральный закон «О негосударственных пенсионных фондах».

То есть, если заявление было подано в 2015 году, перевод ваших накопительных средств завершится уже в 2016 году, но инвестиционный доход от них останется НПФ. Эти правила регламентированы Федеральным законом от 7 мая 1998 года № 75-ФЗ «О негосударственных пенсионных фондах» и изменениями к этому закону от 28 декабря 2013 года № 410-ФЗ «О внесении изменений в Федеральный закон «О негосударственных пенсионных фондах».

Рекомендуем вам переводить средства пенсионных накоплений не чаще чем один раз в пять лет, чтобы избежать потери инвестиционного дохода.

Если я выбрал вариант с формированием накопительной пенсии смогу ли я в будущем отказаться в пользу формирования только страховой пенсии?

Да, для этого вам будет необходимо подать заявление в ближайшее отделение ПФР. После того, как по вашему заявлению будет принято положительное решение, вы больше не сможете направить страховые взносы на формирование накопительной пенсии.

- Как рассчитываются пенсии?

Если я откажусь от накопительной пенсии, куда денутся мои имеющиеся пенсионные накопления?

Уже имеющиеся пенсионные накопления сохранятся, и вы по-прежнему сможете выбирать страховщика, который будет их инвестировать. Позже, при оформлении страховой пенсии по старости, вы сможете получить средства ваших пенсионных накоплений одним из трех способов: в виде накопительной пенсии, срочной или единовременной выплаты.

- Как оформить пенсию?

Я узнал, что мои пенсионные накопления без моего согласия перевели из ПФР в НПФ (или из одного НПФ в другой). Как такое могло случиться? Я не писал никаких заявлений. Что мне делать?

Если вы считаете, что ваши пенсионные накопления переведены из одного фонда в другой неправомерно, без вашего на то согласия, вы можете, прежде всего, обратиться в Пенсионный Фонд Российской Федерации по месту жительства или фактического пребывания за консультацией.

Специалисты ПФР разъяснят ваши права по управлению пенсионными накоплениями и помогут оформить перевод ваших денег в любой из лицензированных пенсионных фондов по вашему выбору. Вам будет необходимо лишь подать письменное заявление-жалобу в свободной форме.

Кроме того, за вами остается право направить письменную жалобу в Пенсионный фонд России по адресу: Москва, ул. Шаболовка, д. 4. Такую же жалобу можно оставить на официальном сайте Пенсионного фонда России (http://www.pfrf.ru).

Для того чтобы вернуть пенсионные накопления уже в этом году, придется подать иск в суд на НПФ, нарушивший ваши права.

В последнее время в банках, страховых компаниях и других местах назойливо требуют перевести мои пенсионные накопления в разные негосударственные пенсионные фонды, однажды приходили домой, представились сотрудниками Пенсионного фонда России. И у всех один аргумент: если вы не переведете в НПФ свои накопления, со следующего года государство их заберет и пустит на пенсии пенсионерам. Действительно ли можно остаться без пенсионных накоплений и надо ли переводить деньги из государственного пенсионного фонда в частный?

Ваши пенсионные накопления государство «себе» не заберет и на пенсии нынешним пенсионерам не пустит. Никаких требований к переводу пенсионных накоплений в НПФ не существует. Вне зависимости от того, где они у вас формируются (это может быть как ПФР, так и негосударственный пенсионный фонд), накопления инвестируются и будут вам выплачиваться после выхода на пенсию.

Переводить ваши накопления в негосударственный пенсионный фонд или нет — ваше право. Вы сами должны решить, кому в отношении будущей пенсии вы больше доверяете — государству или частным компаниям.

Если вы все же решили перевести пенсионные накопления в НПФ, отнеситесь к выбору фонда максимально ответственно. Выбор нужно делать осознанно, а не подписывая, как это часто бывает, какие-то документы при «приеме на работу», оформлении кредита, покупке мобильного телефона и тому подобное. При этом не забывайте: если вы меняете пенсионный фонд чаще чем раз в пять лет, ваши деньги переводятся в него без учета инвестдохода. Вам это невыгодно.

При этом не забывайте: если вы меняете пенсионный фонд чаще чем раз в пять лет, ваши деньги переводятся в него без учета инвестдохода. Вам это невыгодно.

Информирование граждан о потерях средств пенсионных накоплений при досрочном переходе из одного негосударственного пенсионного фонда в другой

В соответствии с новыми правилами, закрепленными законодательно, средства пенсионных накоплений будут передаваться новому страховщику (таковым является любой пенсионный фонд, как государственный, так и НПФ) по истечении пятилетнего срока с года подачи последнего заявления о переходе. Речь идет о заявлении о переходе из ПФР в НПФ, из НПФ обратно в ПФР или из одного НПФ в другой НПФ.

При этом по-прежнему сохраняется возможность досрочного перевода пенсионных накоплений в выбранный пенсионный фонд (ПФР или НПФ) чаще, чем один раз в пять лет – гражданин может перейти к новому страховщику в следующем году, подав в ПРФ заявление о досрочном переходе. Однако в этом случае пенсионные накопления будут передаваться без инвестиционного дохода за период с даты последнего расчета гарантируемой суммы средств пенсионных накоплений. Более того, если ваш текущий страховщик показал убытки при инвестировании пенсионных накоплений, они будут отражены на вашем лицевом счете. То есть, если вами в 2017 году будет подано заявление о досрочном переходе, средства будут переданы новому страховщику в первом квартале 2018 года, но без дохода с даты последнего расчета гарантируемой суммы средств пенсионных накоплений.

Первый расчет размера средств пенсионных накоплений для указанных целей (первая пятилетняя фиксация) осуществляется в соответствии с нормами частей 8, 12 статьи 11 Федерального закона от 28 декабря 2013 года № 410-ФЗ «О внесении изменений в Федеральный закон «О негосударственных пенсионных фондах» и отдельные законодательные акты Российской Федерации» в следующие сроки:

|

Год, с которого страховщик (ПФР) стал текущим страховщиком для застрахованного лица |

Сроки выполнения ПФР расчета первой пятилетней фиксации средств пенсионных накоплений |

|

2011 и ранее |

по состоянию на 31 декабря 2015 года |

|

2012 |

по состоянию на 31 декабря 2016 года |

|

2013 |

по состоянию на 31 декабря 2017 года |

|

2014 |

по состоянию на 31 декабря 2018 года |

|

2015 |

по состоянию на 31 декабря 2019 года |

Внимание! Менять страховщика, переводя свои пенсионные накопления чаще одного раза в пять лет, невыгодно. Такой переход повлечет за собой уменьшение суммы пенсионных накоплений гражданина, кроме досрочного перехода в год пятилетней фиксации. Если гражданин принимает решение о смене страховщика, чтобы избежать потери инвестиционного дохода или убытков от инвестирования пенсионных накоплений, рекомендуется подавать заявление о переходе к новому страховщику через пять лет. Подача заявления о досрочном переходе должна производиться по очень ВЕСОМЫМ основаниям.

Такой переход повлечет за собой уменьшение суммы пенсионных накоплений гражданина, кроме досрочного перехода в год пятилетней фиксации. Если гражданин принимает решение о смене страховщика, чтобы избежать потери инвестиционного дохода или убытков от инвестирования пенсионных накоплений, рекомендуется подавать заявление о переходе к новому страховщику через пять лет. Подача заявления о досрочном переходе должна производиться по очень ВЕСОМЫМ основаниям.

Досрочные заявления, по которым пенсионные накопления подлежат передаче в 2017 году, составили 6,45 млн. заявлений.

Заявление можно подать как в электронном виде, в том числе и через портал госуслуг, так и на личном приеме в УПФР в Центральном районе г. Новосибирска по адресу: 630007, г.Новосибирк, ул.Серебренниковская, 19/1 каб.615, понедельник-четверг с 8.30 до 12.30 и с 13.00 до 17.00, пятница с 8.30 до 12.30 и с 13.00 до 16.00.

Специалисты Пенсионного фонда на приеме в обязательном порядке разъясняют последствия подачи досрочного заявления о переводе средств пенсионных накоплений|

С какого года Вы формируете пенсионные накопления у текущего страховщика? |

Потери средств пенсионных накоплений гражданина при досрочном переходе (при подаче заявления о досрочном переходе в 2017 году) |

|

|

Положительный результат инвестирования |

Отрицательный результат инвестирования |

|

|

С 2011 года и ранее (фиксация 31.12.2015) |

Потеря инвестиционного дохода за 2016-2017 год |

Потеря пенсионных накоплений на сумму убытка от инвестирования за 2016-2017 год |

|

С 2012 года

(фиксация 31. |

Потеря инвестиционного дохода за 2017 год

|

Потеря пенсионных накоплений на сумму убытка от инвестирования за 2017 год |

|

С 2013 года (фиксация 31.12.2017) |

Нет потери средств пенсионных накоплений |

Нет потери средств пенсионных накоплений |

|

В период с 2014 по 2016 год (фиксация 31.12.2018, 31.12.2019, 31.12.2020) |

Потеря инвестиционного дохода за 2015-2017 годы |

Потеря пенсионных накоплений на сумму убытка от инвестирования за 2015-2017 годы |

|

В 2017 году (фиксация 31.12.2021) |

Потеря инвестиционного дохода за 2017 год |

Потеря пенсионных накоплений на сумму убытка от инвестирования за 2017 год |

Государственная пенсия (ненакопительная)

Правила

Вы можете иметь право на получение Государственной пенсии (без взносов), если:

Проверка средств

Ваши средства оцениваются по следующим рубрикам:

- Денежные доходы (в том числе доходы от работы)

- Стоимость капитала (например, сбережений, инвестиций, кассовой наличности и собственность, но не собственный дом)

- Доходы от имущества, использованного в личных целях

Денежные доходы

Любой имеющийся у вас денежный доход оценивается в ходе проверки нуждаемости. Сюда входит доход

из пенсии по социальному обеспечению из другой страны. Однако некоторые предметы

денежные доходы не учитываются при проверке нуждаемости. Например, заработок

до 200 евро в неделю от работы, включая Сообщество

Занятость (CE) (но не самозанятость)

не учитываются (не принимаются во внимание). Это игнорирование относится к

как вы, так и ваш супруг, гражданский партнер или сожитель. Любой доход от работы

свыше 200 евро оценивается как средство.

Сюда входит доход

из пенсии по социальному обеспечению из другой страны. Однако некоторые предметы

денежные доходы не учитываются при проверке нуждаемости. Например, заработок

до 200 евро в неделю от работы, включая Сообщество

Занятость (CE) (но не самозанятость)

не учитываются (не принимаются во внимание). Это игнорирование относится к

как вы, так и ваш супруг, гражданский партнер или сожитель. Любой доход от работы

свыше 200 евро оценивается как средство.

Если вы владеете или арендуете землю, ваш чистый доход от сельского хозяйства или аренды полностью оценивается без пренебрежения.Чистая прибыль рассчитывается за вычетом расходов. полученные от валового дохода. Если вы владеете землей, которая не используется продуктивно или сданный в аренду, он оценивается по его капитальной стоимости.

Выплаты по программе пенсионного обеспечения фермы и доход от собственности которые уже были оценены по его капитальной стоимости, также не учитываются учетная запись.

Пособие для слепых также не учитывается.

Более подробная информация представлена в нашем документе о наличных деньгах. доход не учитывается при проверке нуждаемости.

Капитал и имущество, не использованное лично

Сбережения, инвестиции, наличные деньги и любое имущество, которым вы владеете (, но не собственный дом ) оценивается как капитальный. Вся ваша столица из разных источники суммируются, и затем используется специальная формула для определения вашего еженедельные средства из столицы.

Недвижимость и инвестиции, которые могут оцениваться по данной рубрике, включают: сбережения на банковском счете (или где-либо еще), в доме, который вы сдали, и акции и облигации.Вы можете получать или не получать доход от собственности или инвестиции. Доход от имущества, уже оцененного по его капитальной стоимости, не оценивается в ходе проверки нуждаемости — см. «Денежный доход» выше.

Если вы или ваш супруг, гражданский партнер или сожитель сохраняет часть вашего

Государственная пенсия (ненакопительная) каждую неделю, эти сбережения, а также сбережения

из большинства других источников будут учтены как часть ваших средств.

Более подробная информация о том, как капитал и имущество оцениваются как средства.

При проверке нуждаемости используются разные правила оценки капитала. на пособие по инвалидности (DA) и государственную пенсию (без взносов). Это означает что люди, переходящие с DA на государственную пенсию (без взносов) в возрасте 66 лет, могут обнаружили, что их пенсия была ниже, чем их DA. Однако социальная Закон о социальном обеспечении и пенсиях 2008 года предусматривает, что если вы переходите из DA в Государственная пенсия (без взносов) в возрасте 66 лет вы не получите более низкую ставку пенсия из-за менее благоприятной оценки капитала.

Доход от имущества, используемого лично (ваш дом)

Стоимость дома, в котором вы живете, составляет , а не . счет в тесте на средства. Однако любой доход, который вы получаете от этого, берется в учетную запись. Например, если вы сняли комнату в своем доме, этот доход составит оценен. Исключение составляют случаи, когда не сдача комнаты в аренду означает, что вы будет жить один, тогда ваш доход от аренды не учитывается.

Продам свой дом

Если вы продаете свой дом, выручка от продажи обычно будет счет как средство.Если вы живете в жилье, которое вам больше не подходит или который вы больше не в состоянии содержать, вы можете продать свой дом и переехать в более подходящее жилье и получить до 190 500 евро выручка от продажи исключена из проверки нуждаемости. Это освобождение в размере 190 500 евро. применяется, если вы продаете свой дом с целью:

- Купить или снять более подходящее альтернативное жилье

- Переехать в частный дом престарелых, зарегистрированный в (Дома престарелых) Закон 1990 г.

- Переехать к лицу, получающему оплату ухода за вы

- Переехать в защищенное или специальное жилье в добровольном, кооперативном, государственный или частный сектор

Обычно первые 190 500 евро выручки от продажи не учитываются. Однако, если вы используете выручку от продажи, чтобы купить более подходящий

размещение, остаток выручки после покупки новое жилье освобождается от уплаты до 190 500 евро.

Однако, если вы используете выручку от продажи, чтобы купить более подходящий

размещение, остаток выручки после покупки новое жилье освобождается от уплаты до 190 500 евро.

Однако выручка от продажи может быть принята во внимание Министерством здравоохранения Руководитель службы (HSE), когда ваше право на уход Схема поддержки домов находится на стадии оценки.

Инвестиционный доход от продажи вашего дома

Любая выгода, которую вы получаете от инвестирования выручки от продажи, оценивается как средство.Проценты, сохраняемые как капитал, оцениваются так же, как и капитал. нормально оценивается. Однако Департамент социальной защиты утверждает в своем Оперативный Руководящие принципы оценки средств, в которых следует делать поправку, если у человека есть значительные расходы на содержание, такие как расходы на дом престарелых, которые оплачиваются за счет процентных платежей. В таких случаях только проценты по освобожденный капитал (до 190 500 евро) может не приниматься во внимание как средства.

Уйти из дома, но не продать

Если в связи с преклонным возрастом или нетрудоспособностью вы временно покинете свой дом

на основании или на неопределенный срок, стоимость вашего дома не будет оцениваться как средство.Однако, если его использовать с прибылью (например, сдавать в аренду), капитал

Тогда стоимость дома будет оцениваться как средняя.

Итого

Ваши средства под разными заголовками суммируются, чтобы узнать, какой уровень

пенсии, если таковая имеется, вы можете получить. Если вы половина пары (женаты

пара, гражданские партнеры или сожительствующая пара) тогда ваши средства принимаются за

половина всех средств вас и вашего супруга, гражданского партнера или

сожитель. Обратите внимание, что у вас могут быть сбережения или активы до 20000 евро и

заработок до 200 евро в неделю от работы и при этом право на полный

Государственная пенсия (ненакопительная).

Первые 30 евро в неделю средств по оценке Департамента социальных Защита не влияет на размер пенсии. После этого пенсия снижается на 2,50 евро каждую неделю на каждые 2,50 евро средств.

Если вы получали Farm Assist и другой критерий нуждаемости, который применяется к государственной пенсии (без взносов) приводит к тому, что вы получаете более низкий уровень оплаты, вы сохраняете право на большее количество.

Женатые, гражданские партнеры и пары, проживающие совместно

Когда ваш супруг, гражданский партнер или сожитель достигнет 66 лет, вы больше не будете получить повышение оплаты за них как квалифицированный взрослый.Однако он или она может ходатайствовать о государственной пенсии (ненакопительной) от своего имени.

Если вы получаете государственную пенсию (без взносов), прибавка выплата за квалифицированного взрослого будет выплачиваться непосредственно вашему взрослому иждивенцу. Это относится только к заявлениям о государственной пенсии, полученным Департамент социальной защиты населения после 27 сентября 2007 г. .

российских прокуроров проверяют пенсионный фонд «Будущее» — источники

МОСКВА, 2 августа (Рейтер) — Российская прокуратура начала проверки четвертого по величине негосударственного пенсионного фонда страны «Будущее», сообщили три осведомленных источника, часть расследования сектора после жалоб на незаконный перевод пенсионных накоплений.

Отдельно в пятницу прокуратура Сибирского региона Иркутска заявила, что раскрыла ряд случаев незаконных переводов пенсионных фондов из Пенсионного фонда России (ПФР) в Будущее и возбудила пять уголовных дел в отношении неназванных лиц по этому поводу.

Перевод пенсионных средств из РФП в частные фирмы — шаг, поощряемый государством до тех пор, пока действие политики не было приостановлено более двух лет назад — стало горячей проблемой в России на фоне широко распространенных жалоб на перевод средств без разрешения.

Генеральная прокуратура заявила на этой неделе, что проведет проверки негосударственных пенсионных фондов в августе по просьбе президента Владимира Путина, но не сообщила подробностей.

Также на этой неделе РФП заявил, что порекомендует прокуратуре проверить пять или шесть негосударственных фондов, которые сталкиваются с наибольшим количеством претензий от потребителей, ставящих под сомнение законность переводов своих сбережений.

Источники, в том числе сотрудник другого негосударственного пенсионного фонда, брокер и источник на пенсионном рынке, сообщили, что Генеральная прокуратура проверяет Будущее, которое управляет 250 миллиардами рублей (3 доллара США.9 млрд) в активах.

Ни Будущее, ни Генеральная прокуратура не ответили на запросы о комментариях.

В Иркутске в заявлении прокурора, размещенном на его веб-сайте, не содержится никаких подробностей о расследовании или причинах его начала. Сразу связаться с прокуратурой для комментариев не удалось.

Будущее находилось под контролем семьи бизнесмена Бориса Минца. 24 июля финансовая группа «Регион» заявила, что планирует очистить баланс фонда и рекапитализировать его.

Это произошло после того, как в сентябре 2018 года Будущее сообщило, что его перекупила зарегистрированная на Кипре компания Riverstretch Trading & Investments, которая позже продала фонд региону.

1 доллар = 64,8695 рубля Отчет Татьяны Вороновой Написал Катя Голубкова Редакция Дэвида Холмса

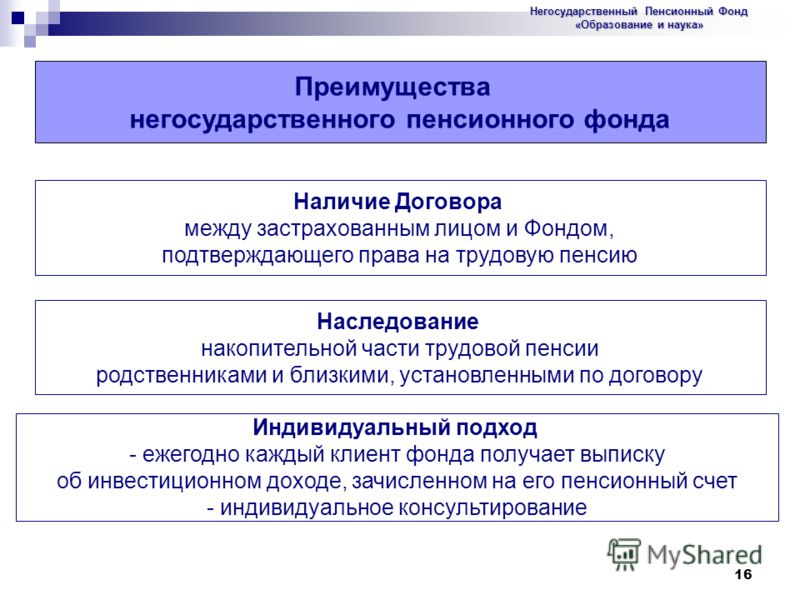

Стоит ли мне идти в негосударственный пенсионный фонд? Достоинства и недостатки

Стоит ли переходить в негосударственный пенсионный фонд, если речь идет о способах обеспечения достойной старости? Безусловно, этот вопрос сегодня является приоритетным для людей среднего возраста.И некоторые из них не питают иллюзий по поводу того, что государство окажет посильную помощь в решении этой проблемы. Да, в сложных с экономической точки зрения условиях власти декларируют социальные гарантии, но людям все равно нужно заранее подготовить почву, чтобы не чувствовать себя нуждающимся, отправляясь на заслуженный отдых. Но как это сделать?

Но как это сделать?

Одно решение проблемы

В целях повышения благосостояния пожилых людей созданы негосударственные пенсионные фонды (НПФ).Конечно, они появились не вчера, и многие из нас знают о существовании таких.

В свое время даже была запущена масштабная рекламная кампания, целью которой было привлечь как можно больше инвестиций в вышеперечисленные структуры. К пенсионерам стали стучать и предлагали стать участниками новой программы. Именно тогда возник вопрос: «Стоит ли переходить в негосударственный пенсионный фонд?» Чтобы выяснить это, мы сначала решаем, что это за юридическое лицо.

Концепт

Как известно, накопительный пенсионный счет открывается на каждого человека. Работаем, получаем за это вознаграждение, часть которого идет в Пенсионный фонд, который распределяет материальный актив, опять же, частично накапливая его на накопительную часть пенсии. Так мужчина своими силами обеспечивает себе старость.

НПФ — это юридическая структура, наиболее тщательно контролируемая государством. Более того, все вклады, которые в него попадают, застрахованы. Поэтому, если вдруг произойдет исчезновение НПФ с рынка, их денежные средства будут автоматически переведены на депозиты Государственного пенсионного фонда.Однако следует учитывать следующее: НПФ надежно инвестируют средства вкладчиков в ценные бумаги, госкорпорации, банковские депозиты, счета в кредитных организациях и так далее.

Естественно, в результате таких вложений гражданин становится богаче.

Быть или не быть?

Рассматривая вопрос о переводе в негосударственный пенсионный фонд, важно понимать следующее: размер социальных пособий для людей, которые в будущем уйдут на заслуженный отдых, состоит из трех частей.Базовый (6%) — формирует льготы пожилым людям (мужчинам после 60 лет и женщинам после 55 лет). Страхование (14%) — накапливается на лицевом счете сотрудника, но со временем «съедается» инфляцией. Накопительный (2%) — направлен на обеспечение качественной материальной базы будущего пенсионера. Важнейшее значение имеет последняя из перечисленных выше частей социальной выплаты. Естественно, что ставки в 2% явно недостаточно, чтобы человек чувствовал себя материально уверенным, когда идет на заслуженный отдых.Что касается НПФ, то в нем ставка базовой части составляет не 2%, а 6%. Конечно, эта деталь проясняет вопрос о том, нужно ли переводить в негосударственный пенсионный фонд. И все же в его решении есть как за, так и против. Перечислим основные.

Накопительный (2%) — направлен на обеспечение качественной материальной базы будущего пенсионера. Важнейшее значение имеет последняя из перечисленных выше частей социальной выплаты. Естественно, что ставки в 2% явно недостаточно, чтобы человек чувствовал себя материально уверенным, когда идет на заслуженный отдых.Что касается НПФ, то в нем ставка базовой части составляет не 2%, а 6%. Конечно, эта деталь проясняет вопрос о том, нужно ли переводить в негосударственный пенсионный фонд. И все же в его решении есть как за, так и против. Перечислим основные.

плюсы

Часть экспертов, когда их спрашивают: «Стоит ли мне идти в НПФ?», Они уверенно говорят: «Да!» Почему?

Во-первых, ежемесячные выплаты будут производиться не только за счет взносов физических лиц, но и за счет доходной части, которая формируется за счет активов, полученных в результате инвестирования денежной массы.Однако, решая, стоит ли переходить в НПФ и какие выгоды от этого можно извлечь, важно учитывать следующее: в контракте, в редких случаях, размер прибыли фиксирован, так как он предназначен для прогнозирования сценария. экономика будет развиваться на мировом рынке, и каков исход игры на бирже очень сложно.

Важным преимуществом рассматриваемой программы старости является то, что она обеспечивает сохранность вложенных средств: если какие-то проекты окажутся убыточными, то деньги на счетах клиентов от этого не уменьшатся, так как структура возмещает ущерб из собственного резерва.

Сомневаетесь, идти ли на NFP? Возможно, вам придаст уверенность тот факт, что в случае каких-либо изменений на финансовом рынке структура не оставит его без внимания и скорректирует инвестиционный план на год с учетом складывающихся тенденций.

Минусы

Однако есть и доля экспертов, которые отвечают на вопрос: «Стоит ли переходить в негосударственный пенсионный фонд?», Не раздумывая, отвечают отрицательно. Почему?

Во-первых, в случае, если финансовый год окажется неблагоприятным, ни о какой стабильности доходов не может быть и речи.

Во-вторых, если указанная структура по какой-либо причине лишается лицензии, то прерогатива перевода средств в другой НПФ и финансирование этой процедуры ложится на плечи вкладчика. Да, эти недостатки нельзя назвать существенными, и все же они вызывают некоторый дискомфорт, но плюсов все же больше. Конечно, вопрос о том, идти ли в негосударственный пенсионный фонд, каждый должен решать индивидуально.

Особенности процедуры

Для многих остается неясным вопрос: «Перевод из ПФР в НПФ — это право или обязанность?» Естественно, никто не может никого принудить к этой процедуре, так как она носит добровольный характер.Более того, можно в любое время года написать соответствующее заявление о переводе в негосударственную структуру, это делается раз в 12 месяцев. В документе обязательно должно быть указано юридическое лицо, на котором будет накапливаться накопительная часть пенсии.

Процедура Процедура

Не знаете, как пойти в негосударственный пенсионный фонд? Вам необходимо сделать следующее:

1. Определите структуру, которой вы больше всего доверяете. Проанализируйте отзывы людей, инвестировавших в тот или иной НПФ, проверьте, сколько лет он находится на рынке, и ознакомьтесь с титульными документами компании.

2. Подпишите договор об обязательном пенсионном страховании и подробно изучите его текст. В документе должно быть четко указано, в каком размере и как часто необходимо делать взносы. Перед тем, как подписать документ, стоит разработать с сотрудниками индивидуальный пенсионный план, в котором будут указаны приблизительные цифры с возможностью их корректировки в зависимости от материальных возможностей будущего пенсионера. Гибкое пополнение накоплений — одно из самых выгодных условий для клиента.

3. До 31 декабря обратиться в территориальный отдел ПФР с заявлением о передаче в НПФ.

4. Дождитесь письменного уведомления о решении.

Теперь вы знаете, как поступить в негосударственный пенсионный фонд.

Способы подачи документации

Вы можете подать заявление лично сотруднику ПФР. Обязательно возьмите с собой СНИЛС и паспорт. И не забудьте запросить соответствующую квитанцию документации.

Вы можете отправить заявку на перевод в APF через систему MFC.

Пересылка указанного документа по почте не запрещается. В этом случае вам придется воспользоваться услугой заказного письма с приложением и уведомлением.

Конверт необходимо запечатать с анкетой-заявкой, заполненной на специальном бланке, ксерокопиями СНИЛС и паспортов.

Заключение

Многие задаются вопросом: а будет ли оформление пенсии в НПФ хлопотным и сложным? Игра стоит свеч? Вот что беспокоит будущих пенсионеров.Относительно первого можно с уверенностью сказать, что переходный процесс не отнимает у клиента много сил и нервов. Что касается второго, то его должен решать каждый сам, предварительно проанализировав плюсы и минусы.

Мнения специалистов по этому поводу разделились: некоторые утверждают, что НПФ — отличный вариант, чтобы заложить хороший материальный фундамент на старость. Единственная сложность — найти надежную компанию, которая грамотно распоряжалась бы вашими финансами. В противном случае пенсия не будет обеспечена.Другие рекомендуют не торопиться и рассмотреть другие варианты вложения средств, которых сегодня очень много. Например, вы можете инвестировать денежные средства в ценные бумаги, недвижимость, использовать ПАММ-счет и так далее. Перечислять или не переводить пенсию в НПФ? Решайте сами!

Что произойдет с моей пенсией, когда я перееду за границу?

Если вы живете за границей или планируете выйти на пенсию за границей и имеете пенсию с установленными взносами в Великобритании, вы можете:

- Оставьте свой банк в Великобритании и заберите свои деньги из-за границы

- Переместите свою пенсионную корзину за границу

Вы также можете комбинировать эти опции, например.грамм. оставить одну пенсию в Великобритании и переехать за границу.

Получение пенсии из-за границы

Если вы оставите свою пенсионную корзину в Великобритании, у вас будут те же варианты пенсии в Великобритании.

британские пенсионные фонды обычно не переводят деньги из вашей пенсии прямо на счета в зарубежных банках. Если они это сделают, они могут взимать плату. Уточняйте у своего провайдера.

В качестве альтернативы вы можете попросить своего поставщика услуг перечислить вашу пенсию на банковский счет в Великобритании. Затем вы можете снять деньги со своей дебетовой карты из-за границы или самостоятельно перевести деньги на иностранный счет.

Всегда проверяйте банковские комиссии и курсы обмена.

Переезд пенсии за границу

Возможен перевод пенсии за границу. Если вас это интересует, убедитесь, что вы переводите деньги в соответствующую признанную зарубежную пенсионную программу, иначе с вас будет взиматься налог. Эти схемы соответствуют тем же стандартам, что и в Великобритании.

Перенос пенсии может изменить размер получаемой вами пенсии при выходе на пенсию. Уточняйте у своего провайдера.

У вас может быть меньше выбора относительно того, что вы можете делать со своей пенсионной корзиной, чем если бы вы оставили ее в Великобритании.Возможно, вам также придется заплатить больше.

Налог при вывозе пенсии за границу

Возможно, вам придется заплатить британский налог на пенсию.

Возможно, вам также придется платить налог в стране вашего проживания. Если у этой страны есть соглашение об избежании двойного налогообложения с Великобританией, возможно, вам не придется платить налог дважды — в Великобритании и за рубежом.

Если вы планируете выйти на пенсию за границей, вы должны сообщить об этом в HM Revenue and Customs, чтобы вы уплатили правильный налог на свою пенсию.

Если вы переедете за границу до того, как начнете получать пенсию, зарубежное налоговое законодательство может помешать вам брать любые налоги.

Ваша государственная пенсия

Если вы соответствуете требованиям, вы можете получить государственную пенсию за границей.

Получение дополнительной помощи

Обратитесь в Пенсионную консультационную службу, чтобы получить бесплатную и беспристрастную информацию о том, как получить пенсию за границу.

Международный пенсионный центр может помочь с выплатой государственной пенсии за границей.

Вы можете найти финансового консультанта, который поможет вам выбрать правильный вариант пенсии при переезде за границу. За эту консультацию может взиматься плата.

Если вы живете в стране Европейской экономической зоны и нуждаетесь в консультации финансового консультанта из Великобритании, вам следует убедиться, что у него есть юридическое разрешение на предоставление финансовых консультаций — иногда называемых паспортизацией — в вашей стране.

пенсионных систем Нью-Джерси | Лига муниципалитетов Нью-Джерси

В настоящее время государственным служащим Нью-Джерси предлагается семь пенсионных фондов. Большинство из них представляют собой планы с установленными взносами, в которых работник вносит фиксированный процент от своей заработной платы, в то время как взносы работодателя основываются на отчетах актуария.

Три основных пенсионных фонда, доступных для местных муниципальных служащих:

- Пенсионная система полиции и пожарной охраны (PFRS)

- Пенсионная система государственных служащих (PERS)

- Пенсионная программа с установленными взносами (DCRP)

Отдел пенсионного обеспечения штата Нью-Джерси и льготы

Для получения информации об этих пенсионных системах, включая текущее руководство для участников, информацию об их пенсионных комитетах и пенсионный калькулятор, посетите Отдел пенсий и пособий штата Нью-Джерси.

Пенсионная система полиции и пожарных (PFRS)

Все полицейские и пожарные, назначенные после июня 1944 года в муниципалитетах, где существовала местная полиция и пенсионные фонды пожарных или где эта система была принята референдумом или резолюцией, должны стать членами Пенсионная система полиции и пожарных.

Также покрываются должности в правоохранительных органах штата и округа (список должностей).

Пенсионная система государственных служащих (PERS)

Пенсионная система государственных служащих открыта для служащих штата, округа, муниципалитета, органов власти и школьных советов, которые исключены из любой другой пенсионной системы штата Нью-Джерси (например,g., Учителя, Полиция и Пожарная, Государственная полиция, Судебная система).

Пенсионная программа с установленными взносами (DCRP)

Пенсионная программа с установленными взносами предоставляет правомочным участникам пенсионное пособие с установленными взносами, защищенное от налогов, наряду со страхованием жизни и страхованием инвалидности.

К лицам, имеющим право на членство в DCRP, относятся:

- Сотрудники, включенные в пенсионную систему полиции и пожарных (PFRS) или пенсионную систему государственной полиции (SPRS) после 21 мая 2010 года, которые получают зарплату, превышающую установленный «максимум». компенсация »(137 700 долларов на 2020 год)

- Сотрудники, зарегистрированные в Пенсионной системе государственных служащих (PERS) или в пенсионном и аннуитетном фонде учителей (TPAF) 1 июля 2007 г. или после этой даты, которые получают зарплату, превышающую установленную« максимальную компенсацию » лимитов (137 700 долларов США на 2020 год)

- Сотрудники, имеющие право на участие в PERS или TPAF после 21 мая 2010 года, которые не работают минимальное количество часов в неделю, требуемое для зачисления PERS или TPAF Tier 4 или Tier 5 (35 часов на в неделю для государственных служащих или 32 часа в неделю для местных органов власти или местных работников образования), но которые получают зарплату не менее 5000 долларов в год

- Сотрудники, имеющие право на участие в PERS или TPAF на или после ter 2 ноября 2008 г., которые не получают минимальную годовую зарплату для зачисления в PERS или TPAF Tier 3 (8 4300 долларов США в 2020 году, с учетом корректировок в будущем), но которые получают зарплату не менее 5000 долларов в год

- Штат или местный Должностные лица, избранные или назначенные 1 июля 2007 г. или позднее

Другие пенсионные планы

- Пенсионный и аннуитетный фонд учителей

Открыт для сотрудников советов по образованию и штата, которые должны быть аттестованы или аттестованы в качестве условия занятости. - Пенсионная система государственной полиции (SPRS)

Пенсионная система государственной полиции (SPRS) — это пенсионный фонд с установленными выплатами, созданный в 1965 году в качестве преемника Пенсионного и благотворительного фонда государственной полиции. Все штатные военнослужащие или сержанты или сержанты Отделения государственной полиции штата Нью-Джерси, назначенные после 1 июля 1965 года, являются членами этой системы. SPRS поддерживается на основе актуарного резерва. - Судебная пенсионная система (JRS)

Судебная пенсионная система (JRS) — это пенсионный фонд с установленными выплатами, созданный в 1973 году после отмены законов, которые обеспечивали пенсионные выплаты членам судебной власти штата и их лицам, имеющим право на пенсию, с тех пор, как 1948 г.Все члены судебной власти штата должны зарегистрироваться в JRS - Программа альтернативных льгот

Программа альтернативных льгот (ABP) — это защищенная от налогов пенсионная программа с установленными взносами для преподавателей высших учебных заведений и некоторых администраторов. ABP предоставляет пенсионные пособия, страхование жизни и страхование инвалидности, которые в сочетании с социальным страхованием и другими планами с отсроченным налогообложением могут обеспечить безопасность при выходе на пенсию.

Онлайн-справочник по выходу на пенсию

Информация на веб-сайте Отдела пенсий и пособий штата Нью-Джерси о праве на выход на пенсию и предполагаемых выплатах.

Влияние налога на имущество на пенсии и льготы «Дорожная карта для решения» КомиссииЩелкните здесь, чтобы просмотреть этот отчет в формате PDF.

Дело Верховного суда — Пенсионное финансирование (Глава 78)

В июне 2015 года Верховный суд Нью-Джерси постановил, что законодательная формулировка в PL 2011, C. 78 (глава 78) не предусматривает обязательного исполнения контракта, требующего конституционной защиты. Это решение является результатом многочисленных исков, поданных отдельными лицами и профсоюзами от имени служащих штата Нью-Джерси после того, как бюджет на 2015 финансовый год включал взносы в размере 1 доллара США.На 57 миллиардов меньше, чем требовала глава 78.

На уровне судебного разбирательства юридический отдел принял аргумент о том, что глава 78 создает договорное право и что отсутствие финансирования является нарушением договора. Он также отклонил аргументы, что согласно главе 78 обязательные взносы в государственную пенсию не подлежат принудительному исполнению в качестве договорного права, несмотря на положение об ограничении долга, положение об ассигнованиях и право вето губернатора по статье.

Доказательства

Простым языком главы 78 было доказательство договорного права на государственные пенсионные взносы, в ней конкретно излагалось законное право на определенные ставки, а также четкое заявление о том, что любое невыполнение этих взносов приводит к договорное обесценение.Хотя Суд признал благие намерения законодательного органа при принятии главы 78, Суд одновременно отклонил полномочия Законодательного органа сделать это.

Ограничение долга

Во-первых, положение об ограничении долга Конституции Нью-Джерси запрещает такие действия. Намерение главы 78 не могло отвергнуть широкую, ясную формулировку, содержащуюся в Положении об ограничении долга. В целом, это положение ограничивает сумму долга или обязательств, которые Законодательный орган может принимать на себя из года в год без голосования общественности штата.

Государственные взносы

Кроме того, Суд постановил, что положения о государственных пенсионных взносах, предусмотренные главой 78, не соответствовали требованиям статьи об ассигнованиях Конституции Нью-Джерси. В самом деле, «когда законодательство стремилось связать будущие законодательные органы таким образом, чтобы это касалось как положений об ограничении долга, так и об ассигнованиях … законодательство оставалось в силе после этих статей, потому что Законодательный орган сохранил свои закрепленные в конституции полномочия по ежегодному ассигнованию средств по мере необходимости для финансового благополучия государства». .Это резервирование прав полностью отсутствовало в главе 78.

Влияние на общественное доверие

В конечном итоге несоблюдение главы 78 требований положений об ограничении долга и ассигнованиях привело к «отсутствию юридически обеспеченных финансовых обязательств, наложенных на Состояние.» Вынося свое решение, Суд признал влияние, которое оно окажет на общественное доверие, учитывая в результате нарушенные обещания главы 78.

Он также признал, что пенсионная система, финансируемая в настоящее время, вызывает серьезную озабоченность, но это не позволяло Суд игнорирует свое обязательство по обеспечению соблюдения конституции государства.Суд отмечает, что вместо того, чтобы действовать от имени других ветвей власти, «народ несет ответственность за то, чтобы выборные ветви власти отвечали за их решения и за осуществление ими конституционных полномочий».

Пенсионные планы Нью-Йорка — OPA

Город Нью-Йорк предлагает своим сотрудникам возможность стать участниками пенсионного плана через различные системы. Ваш титул и агентство определяют, какой пенсионный план покрывает вас.

Пенсионные взносы не включаются в валовой доход для целей федерального налогообложения до тех пор, пока они не распределяются в качестве выплаты пособия.Однако вы по-прежнему платите социальное обеспечение, Medicare, а также налоги штата и местные налоги. Когда вы выходите на пенсию, вы платите только федеральные налоги, но не налоги штата Нью-Йорк или местные налоги с ваших выплат.

Ссуды, взятые под вашу пенсию, возвращаются за счет удержаний из вашей заработной платы за согласованный период и суммы.

Сотрудники, которые «выкупают» время, могут выбрать оплату выкупа за счет удержаний из заработной платы.

Правила пенсионного плана, расходы, права и пенсионные пособия для сотрудников г. Нью-Йорка варьируются от плана к плану.Более подробную информацию см. На веб-сайтах конкретных пенсионных планов ниже.

Пенсионная система сотрудников Нью-Йорка (NYCERS)

NYCERS — крупнейшая из пяти пенсионных систем Нью-Йорка. NYCERS покрывает большинство гражданских служащих или служащих, которые не имеют права участвовать в пенсионных планах конкретных агентств и учебных заведений.

Узнайте больше на NYCERS.

Пенсионная система Совета по образованию города Нью-Йорка (BERS)

BERS предоставляет пенсионные пособия для сотрудников города и школьного округа Нью-Йорка, за исключением тех, кто может выходить на пенсию в соответствии с положениями других законов о пенсиях, в дополнение к временным и частично занятым сотрудникам Совета по образованию и другим застрахованным работодателям.

Получите дополнительную информацию на BERS.

Пенсионный фонд пожарной охраны г. Нью-Йорка

Пенсионный фонд Департамента пожарной охраны города Нью-Йорка предназначен для городских пожарных и пожарных.

Для получения дополнительной информации звоните по телефону 718-999-2300.

Пенсионный фонд полиции города Нью-Йорка (NYCPPF)

Охватывает более 39 000 полицейских Нью-Йорка.

Узнайте больше от NYCPPF.

Пенсионная система учителей города Нью-Йорка (TRS)

ЧленствоTRS доступно преподавателям, которые работают в Департаменте образования города Нью-Йорка, Городском университете Нью-Йорка (CUNY) и чартерных школах города Нью-Йорка.

Более подробная информация доступна на сайте TRS.

Передача активов в государственные пенсионные системы: шесть вопросов, на которые необходимо ответить | по CTBA

Платный мост в Брисбене, Австралия. Платная система штата Квинсленд была передана государственной пенсионной системе в рамках передачи активов в 2011 году. Nimal Skandhakumar / flickrВы можете прочитать этот анализ в формате PDF здесь .

История вопроса

Пять государственных пенсионных систем штата Иллинойс представляют собой серьезную проблему для государственного бюджета.В системе имеется всего 40,1 процента активов, необходимых для выплаты пенсионных пособий, заработанных государственными служащими, что намного ниже уровня 80 процентов, который считается нормальным согласно данным Счетной палаты федерального правительства. [I] В долларах, дефицит пенсий Иллинойса или задолженность , составляет 133,7 миллиарда долларов, что является одним из худших показателей в стране. [ii] [iii]

Чтобы восполнить этот пробел, закон штата требует увеличения ежегодных взносов из государственного бюджета в пенсионные системы в период с настоящего момента и до финансового года ( FY ) 2045.В бюджете на 2019 финансовый год для пенсионных систем было выделено 7,26 миллиарда долларов из общих фондов, или почти 19 процентов от всего бюджета общих фондов. [Iv] Около трех четвертей этой суммы составляют выплаты по пенсионному долгу, а не новые выплаты нынешним сотрудникам. . [v]

В 1996 финансовом году доля общих фондов, потраченных на пенсионные взносы государства, составляла всего три процента, но эта цифра резко выросла в соответствии с принятым в 1995 году законом, известным как «Пенсионный рост». [vi] Увеличение пенсионных взносов, обусловленных невыполненным графиком погашения долга, изложенным в Пандусе, вытеснило финансирование основных государственных услуг, таких как высшее образование и социальные услуги.[vii] В результате законодатели искали способы уменьшить взносы государства в его пенсионные системы, чтобы избежать как сокращения расходов на текущие услуги, так и повышения налогов.

Передача активов

Одной из идей, предложенных рядом наблюдателей для погашения части пенсионного долга штата Иллинойс, является «передача активов». [Viii] Согласно этому предложению, штат (или город Чикаго, который является также столкнувшись с большой проблемой пенсионного долга) будет вносить вклад в пенсионные системы в форме собственности, находящейся в государственной собственности, например, платных дорог или лотереи, а не в форме наличных денег.

Сторонники указывают на ряд преимуществ такого шага. Во-первых, стоимость актива будет добавлена к балансу пенсионных систем, что немедленно уменьшит задолженность системы или «нефинансируемое обязательство». Во-вторых, как и в случае платных дорог или лотереи, актив может производить собственный поток доходов, который обеспечит постоянный источник финансирования пенсионных систем в будущем. Наконец, поскольку ежегодные взносы государства в пенсионные системы в значительной степени обусловлены необходимостью погашения пенсионного долга, если передача активов значительно уменьшит сумму этого долга, это также может уменьшить годовой взнос государства, высвободив доходы для других текущих услуг.

Два недавних примера переводов государственных пенсионных активов в Нью-Джерси и Квинсленде, Австралия, являются ценными примерами для Иллинойса. Каждая представляет собой отдельную модель того, как использовать переводы активов для направления средств в пенсионные системы.

Нью-Джерси: приносящий доход актив создает специальный поток финансирования.

В 2017 году законодательный орган штата Нью-Джерси передал лотерею штата в свои пенсионные системы. Лотерея, оцененная нанятым государством актуарием в 13,5 миллиардов долларов, немедленно повысила «обеспеченный коэффициент» пенсий штата Нью-Джерси — долю заработанных пособий, покрываемых существующими активами, — с 45 до 59 процентов.[ix] Годовой чистый доход лотереи в размере 1 миллиарда долларов также будет направлен на пенсионные системы в течение 30 лет, что позволит штату сократить свой взнос в 2018 финансовом году с 2,5 до 1,5 миллиарда долларов. [x] Другими словами, передача активов не произошла. фактически увеличить годовое финансирование пенсионных систем Нью-Джерси.

Некоторые аналитики также выразили обеспокоенность по поводу того, что доходы от лотереи штата ранее направлялись на финансирование образования, и было неясно, где можно будет найти доходы, чтобы компенсировать потерю этого финансирования образования в будущем.[xi] Более того, если доходы от лотереи не соответствуют прогнозам, разница должна быть компенсирована другими доходами штата. [xii] И передача активов не изменила того факта, что общий вклад Нью-Джерси в 2018 финансовом году в размере 2,5 млрд долларов был намного ниже актуарного требуемый взнос в размере 5 миллиардов долларов, который потребовался бы, чтобы избежать увеличения пенсионного долга штата. [xiii]

Квинсленд, Австралия: единовременная непредвиденная прибыль в результате приватизации.

В 2011 году штат Квинсленд передал Квинслендские автомагистрали ( QML ), сеть платных дорог, государственному пенсионному фонду штата.[xiv] На момент передачи стоимость QML составляла 3,1 миллиарда долларов. (Все значения в долларах в этом примере приведены в австралийских долларах.) Под управлением пенсионного фонда QML претерпел ряд реформ и был продан частному лицу в 2014 году за 7,1 миллиарда долларов. авансовые затраты и капитальные вложения, передача активов и приватизация обеспечили чистую денежную наличность в размере 3,8 миллиарда долларов для увеличения пенсионных накоплений. [xvi] Однако управление платными дорогами было навсегда поставлено из-под общественного контроля, хотя увеличение платы за проезд не будет допустимый.[xvii]

Шесть вопросов для политики передачи активов в Иллинойсе

Итог: передача активов вызывает ряд потенциальных проблем. Прежде чем продвигать любое подобное предложение в штате Иллинойс, законодатели должны обязательно ответить на эти и любые другие вопросы, которые могут возникнуть.

1. Какие активы могут быть переданы и с какими ограничениями может столкнуться государство при их передаче?

Никаких конкретных объектов недвижимости для передачи активов штатом Иллинойс еще не предложено, но некоторые потенциальные варианты создают проблемы.Например, доход от платной дороги штата Иллинойс, возможно, крупнейшей потенциальной передачи активов, может подлежать как минимум двум ограничениям. Во-первых, есть поправка к транспортному сейфу к конституции штата, одобренная в ноябре 2016 года, которая требует, чтобы все доходы, связанные с транспортировкой, использовались для расходов, связанных с транспортом. [Xviii] Передача платных дорог пенсионным системам — и разрешение доходов от платных дорог быть направленным на пенсионные взносы — может вызвать судебный процесс.Во-вторых, Tollway выпустила облигации с непогашенным доходом на сумму 6,6 млрд долларов, обеспеченные дорожными сборами и другими доходами. [Xix] Необходимо уточнить, как на эти облигации может повлиять передача.

2. Будет ли актив включать поток доходов, который в настоящее время используется для других целей? Если да, то как государство заменит эти доходы?

В Нью-Джерси доходы от лотереи, предназначенные для пенсионных выплат в рамках передачи активов, ранее поддерживали образование и другие услуги.Чтобы восполнить потерю финансирования, государство перенаправило другие общие доходы, которые были использованы для пенсионных отчислений. Другими словами, передача активов фактически представляла собой обмен источника дохода, при этом пенсионные взносы и финансирование услуг не получали и не теряли общего финансирования от сделки в первый год. [Xx]

3. Будет ли передача представлять собой неявное обещание приватизировать актив?

Поскольку неликвидный актив, такой как лотерея или платная дорога, не может использоваться для выплаты пенсионных пособий, пенсионным системам может потребоваться продать или приватизировать любой актив, который они получают, чтобы реализовать его стоимость.Как мы видели, именно это и произошло при передаче активов в Квинсленд. Сама приватизация вызывает озабоченность, в том числе отмену общественного контроля за поддержанием и эксплуатацией инфраструктуры и услуг. Коммерческие владельцы частного сектора сталкиваются с совершенно другими стимулами в отношении структуры оплаты и предоставления услуг, чем государственные менеджеры, подотчетные избирателям. Убедиться, что и выборные должностные лица, и налогоплательщики понимают последствия и возможности передачи активов, связанные с приватизацией, имеют решающее значение.

4. Как передача активов повлияет на общий уровень пенсионных взносов государства?

Для некоторых наблюдателей возможность того, что передача активов уменьшит долг пенсионных систем — и, следовательно, размер текущих долговых выплат, которые должно произвести государство, — является основным преимуществом политики, поскольку она высвобождает текущие доходы. который использовался для выплаты пенсионного долга для финансирования государственных услуг. Это может быть положительным моментом, учитывая, насколько значительно сократились государственные услуги в Иллинойсе за последнее десятилетие.Тем не менее, учитывая чрезвычайно высокий уровень пенсионного долга, лица, принимающие решения, должны очень осторожно относиться к любой политике, которая сокращает взносы в пенсионные системы в ближайшем будущем. Краткосрочные сокращения часто приводят к долгосрочным затратам — действительно, именно этот компромисс является причиной того, что Иллинойс находится в нынешнем финансовом беспорядке.

В частности, чтобы избежать этой самой проблемы, передача активов в Нью-Джерси привела к уменьшению общей суммы пенсионных взносов в течение первых пяти лет на , а не на , а после этого фактически увеличили общую сумму запланированных взносов на .

5. Как передача актива повлияет на управление самим активом?

Каким образом переданный актив будет управляться в будущем — напрямую пенсионными системами или нанятым сторонним оператором, включая, возможно, возврат в аренду государству — является важным вопросом.

12.2016)

12.2016)