Как начисляются проценты по кредиту и как это применить / Habr

Всем привет! Когда я взяла ипотеку, решила досконально разобраться в том, как начисляются проценты, как лучше вносить досрочку и так далее. Сама я экономист. В общем, делюсь, надеюсь, будет полезно.Платёж по кредиту состоит из двух частей — процентов банку и погашения основного долга.

При этом ежемесячно начисляемые проценты рассчитываются по формуле:

Исходя из этого:

- Сумма ежемесячно начисляемых процентов самая большая в начале, потому что в начале самый большой остаток основного долга. По мере его снижения снижаются и проценты.

- Сумма процентов “скачет” от месяца к месяцу, потому что зависит от количества дней в месяце.

- Срок кредита в расчёте ежемесячно начисляемых процентов не фигурирует, а это значит, что неважно, на какой срок брать ипотеку — переплата будет одинаковой, если одинаковы ежемесячные платежи.

- При внесении частичного досрочного погашения с уменьшением ежемесячного платежа переплата будет точно такой же, как в случае сокращения срока, если продолжать платить прежний ежемесячный платёж, а не уменьшенный.

Приведу расчёты по каждому пункту.

1. Самые большие проценты в начале

Начало срока

Конец срока

2. Сумма процентов зависит от количества дней в месяце

За февраль (т.е. за 28 дней) в марте начислено 22 тыс, а за март (т.е. за 31 день) в апреле — 25 тыс.

3. Переплата одинакова при разных начальных сроках

Посчитаем 3 варианта.

- Ипотека на 7 лет.

- Ипотека на 15 лет.

- Ипотека на 15 лет с досрочными погашениями.

Вариант 1

Вариант 2

Получили, что при сроке 15 лет переплата на 1,6 млн больше.

Теперь установим досрочные погашения такими, чтобы получился платёж, как при 7 годах.

Фиксируем платёж 52 тыс. до конца срока

Мы вышли на ту же самую переплату в 1,2 млн и тот же самый срок — 7 лет:

Вариант 3

Сравнительная таблица

4. Одинаково выгодно вносить досрочное погашение с сокращением срока и платежа

В предыдущем пункте досрочные погашения вносились с сокращением срока. Теперь посчитаем их с сокращением платежа.

Фиксируем платёж 52 тыс. до конца срока с уменьшением платежа

Сравнительная таблица

Основной вывод такой — размер переплаты определяется исключительно размером ежемесячного платежа (обязательной части+досрочного погашения), а не изначальным сроком кредита, типом досрочного погашения и т.д., поскольку ежемесячно начисляемые проценты зависят только от остатка основного долга. Моя тактика — лучше немного подстраховаться, взяв на больший срок и гасить с уменьшением платежа, но каждый месяц вносить досрочно. Морально легче, а переплата такая же.

Как начисляются проценты по кредиту

Одним из важных существенных условий кредитного договора, заключенного между кредитором и кредитуемым лицом, является процентная ставка по кредиту.

Размер процентной ставки и то, как будет рассчитываться при изменении условий договора, устанавливается соглашением между заемщиком и кредитором, согласно Закона № 395-1 от 02 декабря 1990 г. (ч.1 ст. 29, ч.2 ст.30) и п.1 ст.819 ГК РФ.

Вопросы, рассмотренные в материале:

- Ежедневное и ежемесячное начисление процентов

- Дифференцированный и аннуитетный способы погашения кредита и как при этом начисляются проценты

- Начисление процентов по договору потребительского займа

- Начисление процентов по договору микрозайма, заключенному с организацией микрофинансирования

Ежедневное и ежемесячное начисление процентов

Проценты по кредиту, или СП (сумма процентов), рассчитывается двумя разными способами. Наиболее распространенная практика – применять при расчете суммы процентов ежедневную процентную ставку, но в некоторых банках расчет строится на основе ежемесячной процентной ставки.

При ежедневной ставке СП рассчитывается по формуле:

СП = СКост. x (П / (дн. в год.) * дн.,

Где: СКост. – основной долг по кредиту, на который начисляются проценты;

П – одна сотая годовой процентной ставки;

дн. в год. – количество дней в году, то есть 365 или 366; В некоторых банках эта величина всегда одинакова и равна 365, в других – 360.

дн. – количество дней, за которые начислены проценты в текущем периоде. Например, при ежемесячных платежах по кредиту эта величина будет равна числу от 28 до 31.

Если же ставка ежемесячная, тогда формула будет такой:

СП = СКост. x ПС,

Где ПС – одна сотая месячной процентной ставки.

Приведем пример, как начисляются проценты по кредиту:

- Возьмем как условие, что основной долг по кредиту у нас 150 000р при процентной ставке 18% годовых. Рассчитаем проценты за месяц апрель, то есть с 26 марта по 25 апреля. В расчетном периоде 31 день (дни 26 марта и 25 апреля внутри периода).

Искомая сумма процентов рассчитывается по формуле при ежедневной процентной ставке:

СП = СКост. x (П / (дн. в год.) * дн. = 150 000 х 18% / 100 / 365 х 31 = 2 293,15 р. - Сложнее высчитать процент в случае, когда расчетный период (месяц) частично включает в себя обычный год, а частично високосный. Приведем пример:

Долг по кредиту: 150 000р. Процентная ставка 18% годовых. Расчетный период: с 14.12.2016г. по 13.01.2017г. 18 суток в этом периоде приходятся на високосный 2016 год, и 13 суток на обычный 2017.

Рассчитаем проценты по формуле:

18% / 100 / 365 х 13 х 150 000 + 18% / 100 / 366 х 13 х 150 000 = 2289,51 р.

КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированный

Дифференцированный и аннуитетный способы погашения кредита и как при этом начисляются проценты

Способ погашения кредита определен в кредитном соглашении. В зависимости от способа погашения проценты считаются разными способами.

При дифференцированном способе погашения в каждом платеже включена часть основного долга по кредиту, и процентов на оставшуюся часть основного долга. Из-за этого каждый месяц сумма погашения разная.

При аннуитетном способе погашения ежемесячно вносимая заемщиком сумма в банк одинакова, и состоит из полной суммы платежа по процентам и частичной суммы погашения основного долга, которая рассчитывается из соображения одинаковых ежемесячных платежей. Но при любом способе платежи состоят из части основного долга (ОД) и суммы процентов (СП). То есть П = ОД + СП.

Как рассчитать проценты по кредиту, мы рассмотрели в предыдущем пункте нашей статьи.

Начисление процентов по договору потребительского займа

Закон № 353-ФЗ от 21 декабря 2013г. (ч. 1 ст. 9) подразумевает, что в договорах потребительского кредитования может применяться как постоянная, фиксированная кредитная ставка, так и переменная процентная ставка, которая зависит от переменной величины, указанной в договоре.

При изменении процентной ставки как в большую, так и меньшую сторону у кредитора появляется обязательство уведомления заемщика об этом факте, что должно произойти в течение 7 дней с момента наступления нового периода кредитования, в котором актуальна уже новая процентная ставка. (Закон № 353-ФЗ от 21 декабря 2013г. (ч. 4 ст. 9).

Закон № 353-ФЗ (ч. 11 ст. 6) устанавливает ограничение полной стоимости потребительского кредита. От размера полной стоимости (ПС) зависит и размер процентной ставки по договору.

Важная информация!

Если заемщик допускает просрочку платежа по кредиту, то согласно договору, он должен уплатить неустойку. Размер неустойки определяется Законом № 353-ФЗ (ч. 21 ст. 5) и не должен превышать:

- Если проценты по кредиту в период просрочки не начисляются – 0,1% от суммы неуплаченной задолженности за каждый день просрочки;

- Если проценты по кредиту начисляются – 20% годовых.

Начисление процентов по договору микрозайма, заключенному с организацией микрофинансирования

Размер процентов по краткосрочному (до года) договору потребительского микрозайма, заключенному с микрофинансовой организацией с 01.01.2017, ограничен трехкратной величиной суммы займа.

По договорам, заключенным в период с 29.03.2016 по 31.12.2016, такой запрет действует, если сумма начисленных процентов и иных платежей по договору (за исключением неустойки и платы за дополнительные услуги) составляет четырехкратный размер суммы займа (п. 9 ч. 1 ст. 12 Закона от 02.07.2010 N 151-ФЗ; ч. 7 ст. 22 Закона от 03.07.2016 N 230-ФЗ; Информация Банка России «Вопросы и ответы. Микрофинансовые организации»).

Как считаются проценты по кредиту: самые важные нюансы

Начисление процентов по кредиту

Начисление процентов по кредитуФинансовые организации постоянно рекламируют новые займы, называя их выгодными условиями.

Важно понимать, что перед оформлением договора лучше спросить о предстоящем размере переплаты и о виде расчета расходов по кредитному предложению.

Выдавая человеку,примерный график оплаты по займу, финансовые организации, как правило, не дают разъяснений, как считаются проценты по кредиту.

Навигация по статье

Какие бывают схемы начисления процентов

Практически все люди брали деньги в займы, в финансовой организации. И им знакомо, что за пользование кредитными средствами финансовая организация взимает процент.

Он является значимой долей прибыли банка, поэтому другого варианта и не будет. Перед оформлением займа в финансовой организации, нужно разобраться, какая схема начисление процентов будет производиться, по данному кредитному предложению.

Важно знать, о таком понятии, как период начисления процентов. Он начинается, с момента подписания человеком кредитного договора и соответственно пользования займом. Заканчивается он, когда заемщик полностью выплачивает взятые в финансовой организации средства.

Обычно, кредитные предприятия предлагают своим клиентам следующие виды начисления процентов по займам:

- аннуитетные

- дифференцированные

В описаниях всех кредитных продуктов, всегда должна быть указана схема начисления процентов. Большая часть финансовых организаций сама устанавливает схему выплаты. Но некоторые из них дают возможность человеку выбрать способ выплаты.

Дифференцированные платежи

При такой классической схеме, вся сумма оформленного займа делится на одинаковые части всего срока выплат. Определенного числа, клиент должен платить банку, некоторую часть взятых денежных средств и начисленные ежемесячно проценты за их использование.

Каждый месяц, после оплаты, задолженность по займу уменьшается, всегда на равную сумму. Платеж, в начале срока, получается самым большим.

Постепенно, в связи с сокращением остатка по основному долгу, взнос становится меньше. Сумма процентов по нему тоже идет на уменьшение.

Поэтому, спустя некоторое количество времени, взносы по займу значительно снизятся и будут не такими огромными.

При такой схеме, взносы изначально будут значительно выше, чем при аннуитетной схеме. Важно понимать, для получения займа на этих условиях, человек должен быть платежеспособен.

Если подтвержденный доход клиента будет не достаточный, финансовая организация, скорее всего, откажет в оформлении кредита. Но, если банк все же одобрил заем на этих условиях, по истечении небольшого периода времени такой клиент будет платить меньшими взносами.

В момент списания взноса, часть общей задолженности сокращается. На списанную задолженность проценты не накручиваются.

То есть, при дифференцированных видах платежей, как считаются проценты по кредиту в сбербанке, текущий месячный платеж будет меньше того, который был в прошлом расчетном периоде.

Для того, чтобы было более понятно, рассмотрим пример:

Предположим, человек оформил заем в декабре 10 000 на 5 месяцев под двенадцать процентов годовых.

При дифференцированной схеме начислений, человек возвращает задолженность одинаковыми частями.

Заем делим на общее время пользования им и получаем 10 000 / 5 месяцев = 2000. Другими словами, одинаковый платеж, на данном примере, 2000 за месяц пользования, позволит клиенту за пять месяцев выплатить заем (не учитывая проценты).

Теперь посчитаем ежемесячные проценты, с учетом погашения основной задолженности:

- январь: 10 000 х 12% /12 (общее количество месяцев в году) = 100

- февраль: (10 000 — 2 000) х 12% / 12 = 80

- март: (10 000 — 4 000) х 12% / 12 = 60

- апрель: (10 000 — 6 000) х 12% / 12 = 40

- май: (10 000 — 8 000) х 12% / 12 = 20

Получаем общий платеж за месяц:

- январь: 2 000 + 100 = 2 100

- февраль: 2 000 + 80 = 2 080

- март: 2 000 + 60 = 2 060

- апрель: 2 000 + 40 = 2 040

- май: 2 000 + 20 = 2 020

Разберем наглядно ещё один пример. Клиент взял 30000 под 28 % годовых на двенадцать месяцев.

Образец графика погашения такого займа:

Схема погашения

Схема погашенияЭтот вариант подойдет для клиентов, которые:

- Получают не стабильный доход.

- Не имеют уверенности, в завтрашнем дне.

- Желают уменьшить размер переплат.

- Рассматривают возможность досрочного погашения, с целью уменьшения переплаты.

- Берут крупную сумму денежных средств на длительное время.

Достоинства:

- Всегда легко можно определить остаток задолженности.

- Переплата меньше, чем при другой схеме.

- Выгода при досрочной выплате.

Недостатки:

- Изначальный взнос самый большой, бывает его не реально оплатить.

- Это, несомненно, наиболее выгодный способ погашения для клиентов финансовых организаций.

Аннуитет

В наше время, большинство финансовых организаций, используют при кредитовании именно аннуитетные схемы в основном по всем видам кредитования. Дело в том, что для кредитной компании это самый прибыльный способ погашения.

Конечно, клиенту очень комфортно и легко постоянно вносить одинаковые суммы в погашение займа. Ведь размер этого взноса с легкостью можно вспомнить. Кроме того, нет необходимости периодически ходить в кредитную организацию для того, чтобы выяснить размер оплаты.

Взнос в каждом расчетном периоде составляется по специальной формуле:

ООД х ЕП / [1 — (1 + ЕП)-ПК]

Расшифровка:

- ООД – остаток задолженности

- ЕП – процент пользования займом за каждый месяц

- ПК – период кредитования, который остается до окончательного закрытия займа

Рассмотрим пример расчета такого вида взноса по конкретным данным:

- Размер оформленного займа составляет 100000.

- Процентная ставка по нему назначена 12 % в год.

- Посчитаем ставку кредита в месяц, она составит: 12 / 12 = 1 %.

- Период выплаты по займу составляет 120 месяцев.

Образец графика уплаты по кредитным обязательствам, за первый год:

Оплата за первый год

Оплата за первый годЭто идеальный способ для клиентов, которые:

- Получают постоянный доход.

- Не могут вносить огромные оплаты в первые месяцы.

- Желают уменьшить срок использования займа, за счет досрочного взноса.

- Берут заем на не большой период.

Преимущества:

- В начальных периодах взносы будут меньше, чем по предыдущей схеме.

- Оплата всегда будет одинаковой.

Минусы:

- Общая переплата получится больше, чем при классическом погашении.

Конечно, выплата займа таким способом менее выгодна, но некоторые преимущества являются очень значимыми.

Как считаются проценты по кредиту при досрочном погашении

Рассчитаем проценты самостоятельно

Рассчитаем проценты самостоятельноВсе добросовестные клиенты, когда берут деньги взаймы, планируют выполнить кредитные обязательства вовремя.

А многие заемщики финансовых организаций стараются выплатить кредит раньше срока.

Когда происходят такие ситуации, банк должен поменять график платежей.

Поэтому, для своей подстраховки, он включает дополнительный пункт в договорах.

В нем указывается, что при досрочном погашении, срок уменьшается, а размер взноса остается постоянным.

Внутри самого займа в данном случае происходит перерасчет. Некоторые кредитные компании изначально предоставляют клиенту выбор, сократить срок выплаты или сам взнос. Конечно, морально каждому человеку будет удобнее понимать, что заем будет выплачен не через десять, а через семь лет.

Но лучшим вариантом будет выбрать уменьшение платежа. В деньгах человек свободен уже сейчас. Соответственно появляется возможность скопить сумму и направить её на досрочное погашение, либо просто получить шанс решать другие финансовые проблемы.

Расчёт графика оплаты при досрочном погашении очень похож на расчёт при классической схеме. Разница только в том, что при вычислении остатка по займу берётся не основной взнос, а разница между процентами и платежом по заемным средствам.

При классической схеме погашения сразу видно, что погашение досрочными взносами будет наиболее выгодно для клиента, так как общая выплата по займу здесь будет значительно ниже.

В случае, если клиент совершает полное досрочное гашение, процент пересчитывается на текущую дату, вносятся денежные средства и заем закрывается.

Но следует отметить, что финансовые организации не любят, когда по кредитам происходят досрочные гашения. Банк теряет проценты и вынужден опять искать, кому дать денежные средства в займы.

Когда человек принимает решение о том, чтобы сделать досрочное погашение, стоит обратить внимание на важные нюансы:

- Оно будет учтено не в текущем, а в следующем за ним периоде платежей. Другими словами, если дата оплаты 11 числа каждого месяца, а внесение средств, произошло 7 июля, 11 июля спишется только очередной взнос. А вот уже 11 августа произойдет списание суммы досрочного платежа и размер долга по займу значительно снизится.

- Все финансовые организации устанавливают минимальный размер денежных средств для досрочного погашения.

- Многие организации устанавливают штрафы и комиссии за досрочное погашение. Поэтому, необходимо обязательно изучать кредитный договор. И обращать внимание на все его детали.

- Для того, чтобы произошло списание досрочного погашения не достаточно положить деньги на кредитный счет. Нужно идти в финансовую организацию и писать заявление. То есть уведомить банк, что нужно произвести списание некоторой суммы. Без этого документа, мало какие финансовые организации, делают списание досрочного погашения самостоятельно.

Какая схема начисления выгоднее

На финансовом рынке в основном везде используется такой способ начисления процентов, как аннуитетный. Конечно, он очень простой, благодаря равным размерам взносов на всем протяжении периода кредитования. Но классическая схема, при которой взнос сокращается постепенно каждый месяц, тоже имеет свои преимущества.

Рассмотрим конкретный пример:

Предположим, два клиента в декабре оформили на двенадцать месяцев заем на 100 000 под 17% в год. Для того человека, который будет платить аннуитетными взносами, плата в месяц составит 9 120, 48.

Стоимость кредита за двенадцать месяцев составит: (9120, 48 х 12 =109 445, 76; 100 000 — 109 445, 76) 9 445, 76.

У человека взявшего денежные средства с классической схемой погашения, взносы составят:

- январь: 9 750

- февраль: 9 631, 94

- март: 9 513, 89

- и в последний месяц — декабрь: 8 451, 43

В общей сложности он переплатит 9 208, 34.

При сравнении переплаченных сумм можно увидеть, что разница составляет 237, 42.

Следует отметить, чем больше будет размер кредита и длительность его использования, тем больше будет эта разница.

Но не всегда финансовые организации дают возможность выбрать классическую схему в погашении займов. В девяноста девяти процентах из ста банки устанавливают именно аннуитетную формулу расчёта, потому что для них она выгоднее.

В этом случае, кредитная организация должна пересмотреть график оплаты займа. В основном финансовые организации включают дополнительный пункт на этот случай в договорах.

Он гласит, что при досрочном внесении средств, срок займа уменьшается, а размер взноса остается постоянной. Содержание самого кредита в данном случае пересчитывается.

Некоторые финансовые организации предоставляют клиенту возможность самому выбрать, сократить срок выплаты или сам взнос. Конечно, психологически каждому человеку будет приятнее понимать, что заем будет выплачен не через двадцать, а через пятнадцать лет.

Как рассчитать проценты по кредиту — представлено на видео:

https://www.youtube.com/watch?v=3bSGLH-PHLY

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Как начисляются проценты по кредитам

Самостоятельный расчет процентов по кредиту

Чтобы понять, как самостоятельно рассчитать проценты по потребительскому кредиту, необходимо выяснить, из чего складывается общая сумма долга. Кредитный кредитформируется путем сложения «тела» кредита, годовой процентной ставки, страхового платежа и дополнительной комиссии, при ее наличии.

Если у банка отсутствует дополнительная комиссия за обслуживание кредита, то годовые проценты по кредиту – это и есть сумма переплаты по кредиту. В ином случае к процентам суммируется комиссия банка. Дополнительные взносы могут быть начислены, как на «тело» кредита, так и на его изначальную сумму, годовые проценты — только на остаток задолженности. Именно поэтому краткосрочные кредиты выгоднее долгосрочных. Чем быстрее срок выплат, тем меньше процентов выплачивает заемщик.

Проценты при досрочном погашении пересчитываются. Во время досрочной выплаты кредита банк может взыскать с клиента только проценты, которые уже были начислены в автоматическом режиме, но начислить будущие проценты не может. Таким образом, досрочное погашение выгодно для заемщика, но не представляет финансового интереса для банка.

Многие заемщики часто задаются вопросом, с какого дня начисляются проценты по кредиту? Эта информация прописывается в кредитном договоре, в законодательстве РФ нет четкой инструкции о старте начисления процентов. Среди экспертов бытует мнение, что проценты необходимо начислять с момента выдачи денежных средств и до полной выплаты долга.

Факторы, влияющие на ставку по кредиту

Начисление процентов по кредиту происходит по годами выстраиваемой системе, при этом сумма годовой ставки зависит от определенной совокупности факторов.

Важно понимать, что вся финансовая банковская система формируется вокруг работы Центрального банка России. Центробанк выставляет начальную кредитную ставку и финансирует коммерческие банки, диктуя им правила работы.В свою очередь, коммерческие банки желают увеличить прибыль, поэтому начальная ставка по кредиту растет вверх. Но это не является обязательной нормой на рынке. Сегодня есть немало банков, у которых есть дешевые ресурсы, в таком случае финансовая организация может позволить себе минимальную наценку по кредитам.Такой подход даже выгоднее для банков, потому что привлекает большее количество заемщиков.

Не стоит также забывать и про уровень инфляции в стране, он также оказывает прямое воздействие на формирование процентных ставок.

Основные факторы, влияющие на проценты по кредиту:

- срок кредитования

- размер займа

- оценка залога

- конкурентные предложения

- затраты на контролирование кредита

- взаимоотношения между банком и заемщиком

- вид кредитования.

Долгосрочный кредит обусловлен множеством рисков для банка. Чем дольше срок погашения займа, тем больше возможностей его неполной выдачи или роста уровня инфляции и обесценивания денежных средств. Поэтому процентная ставка по долгосрочному кредиту всегда выше, чем по краткосрочному. Исключением в данном случае является только ипотечное кредитование.

Чем больше кредит, тем меньше его процентная ставка, так как банк затрачивает абсолютно одинаковые суммы на оформление и ведение кредитного портфеля. Доход банка по большим кредитам всегда выше, чем по мелким.

Достойный залог имущества является важным фактором для выдачи крупного кредита. Если есть обеспечение выплаты кредита, банк может снять с себя дополнительные риски и снизить годовую процентную ставку.

В условиях современной конкуренции в финансовой структуре, банки нередко идут на снижение процентов для привлечения новых заемщиков.

Чем больше банк тратит финансов на оформление и контроль кредита, тем выше будут процентные ставки по нему.

Банки всегда очень лояльно относятся к своим клиентам. Поэтому рекомендуется оформлять кредит в зарплатном банке или финансовой организации, где хранятся ваши вклады. Пример начисления процентов бывшему заемщику этого же банка также будет ниже, чем для клиента, который впервые обращается в банк.

От выбранного вами кредита зависит напрямую и сумма процентов. По одним кредитным направлениям банк предлагает приятные условия, по другим максимально завышает годовую ставку. Например, пользование кредитной картой всегда влечет за собой весьма высокие проценты, особенно если вы снимали наличные деньги.

Виды платежей по кредиту

Дифференцированный

Дифференцированный платеж по кредиту активно применялся в советские годы. При такой системе выплат «тело» долга делится равными долями на весь срок погашения. И ежемесячно на остаток долга начисляются проценты по кредиту. Таким образом, первые платежи по займу будут достаточно высокими, а последние — минимальными. Такой вид платежей выгоден для заемщиков, предпочитающих досрочное погашение задолженности, и крайне неудобен для клиента, который не может позволить себе отдавать кредиткрупными суммами.

Аннуитентный

Основа данной системы выплат по кредиту выстроена на постоянстве ежемесячного платежа. То есть, из месяца в месяц клиент вносит одинаковую сумму долга, при этом структура задолженности постоянно меняется. Период начисления процентов приходится на первые месяцы выплат, лишь потом идет возврат основного «тела» по кредиту. Таким образом, банк страхует себя от лишения выгоды в случае досрочного погашения. Такой вид платежей крайне удобен своим постоянством, при этом заемщику предоставляется возможность выбрать комфортную для него ежемесячную сумму выплат.

Формулы расчета процентов

Для того чтобы определить, в каком банке взять кредит будет выгоднее, необходимо рассчитать общую сумму переплаты. В этой задаче вам поможет формула расчета процентов. Однако формул существует несколько видов, в зависимости от вида платежей, программы кредитования и всех ее составляющих. И понять всю структуру и нюансы формул для каждого банка довольно сложно простому человеку.

Поэтому сегодня практически каждый банк предлагает встроенный калькулятор кредита на сайте, что значительно облегчает расчет переплат. Кредитный калькулятор — это простой инструмент, позволяющий сэкономить множество сил и времени.

Вернуться назадСчитаем проценты по займу: день первый, день последний | Журнал «Главная книга»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 3 июня 2016 г.

Содержание журнала № 12 за 2016 г.М.Г. Мошкович, юрист

Подробнее о новых правилах расчета НДФЛ по материальной выгоде см.:

2016, № 5, с. 43; 2016, № 10, с. 5

Подробнее о новых правилах расчета НДФЛ по материальной выгоде см.:

2016, № 5, с. 43; 2016, № 10, с. 5

Бухгалтеру нередко приходится рассчитывать сумму процентов за пользование заемными средствами. И здесь важно правильно посчитать количество дней, за которые начисляется плата за пользование деньгами. Не только для того, чтобы избежать споров между сторонами. От такого расчета зависят налоговые вопросы — учет суммы процентов в «прибыльных» доходах (расходах) и удержание НДФЛ с дохода в виде материальной выгоды (если заем выдан физическому лицу).

Нередко у бухгалтеров возникают затруднения с определением первого и последнего дня заемного периода. Давайте разбираться, что это за дни.

Первый день

Сразу оговоримся, что стороны вправе определить любой порядок начисления процентов за пользование займомп. 1 ст. 809 ГК РФ. Посмотрите ваш договор — если там четко прописано, с какого по какой день считать, то действуйте согласно положениям этого документа. Но, как правило, в договорах указывают лишь процентную ставку и срок возврата займа. Поэтому в остальных вопросах приходится руководствоваться общими правилами.

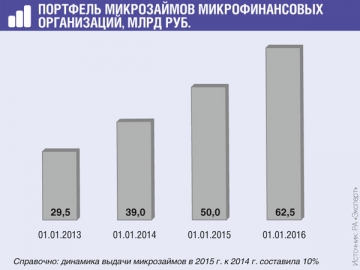

Прирост портфеля микрозаймов в большой степени обеспечила накопленная проблемная задолженность

Договор займа считается заключенным с момента передачи денегп. 1 ст. 807 ГК РФ. Но учитывать этот день для целей расчета процентов не нужно, поскольку по общему правилу ГК течение срока, определенного периодом времени, начинается на следующий день после календарной даты или наступления события, которыми определено его началост. 191 ГК РФ. Таким образом, если в договоре не сказано иного, проценты всегда нужно начислять со дня, следующего за днем передачи (перечисления) денег.

Этот момент особенно важен, когда день получения займа и день начала начисления процентов приходятся на разные месяцы. Предположим, сотруднику был выдан беспроцентный заем 31.03.2016. По правилам, действующим с 01.01.2016, доход в виде матвыгоды от экономии на процентах возникает на последнее число каждого месяца в течение срока пользования займомподп. 7 п. 1 ст. 223 НК РФ. Поскольку согласно ГК срок пользования займом нужно отсчитывать с 01.04.2016, то рассчитывать матвыгоду и удерживать НДФЛ с нее за март не нужно.

Последний день

Что касается последнего дня, то тут все несколько сложнее.

Как сказано в ГК, при отсутствии иного соглашения проценты выплачиваются ежемесячно «до дня возврата суммы займа»п. 2 ст. 809 ГК РФ. Предлог «до» с точки зрения русского языка воспринимается скорее как указание не включать день возврата. По крайней мере, согласно словарю Ожегова «до» указывает на предел чего-либо, в значении «раньше чего-нибудь»Ожегов С.И., Шведова Н.Ю. Толковый словарь русского языка: 80 000 слов и фразеологических выражений. М.: Азбуковник, 1999. С. 168.

При этом в другой норме ГК, где речь идет о досрочном возврате займа, говорится о начислении процентов «включительно до дня возврата суммы займа полностью или ее части»п. 4 ст. 809 ГК РФ. Здесь уже очевидно, что последний день включается. А разных правил расчета процентов для досрочного и для обычного возврата займа быть не может. Поскольку норма о порядке досрочного возврата была введена позже, то можно предположить, что законодатель сознательно уточнил формулировку во избежание споров.

Отметим, что документы ЦБ, касающиеся кредитов Банка России, также требуют начислять проценты по день возврата кредита включительноп. 2.1 генерального кредитного договора (приложение 1 к Положению, утв. ЦБ 12.11.2007 № 312-П); п. 3.14 Положения, утв. ЦБ 04.08.2003 № 236-П; п. 2.2 Приказа ЦБ от 30.11.2015 № ОД-3381; п. 6.1 Приказа ЦБ от 15.01.2014 № ОД-18; п. 2.7 Приказа ЦБ от 17.04.2013 № ОД-194. Центробанк вправе определить свой порядок начисления процентовп. 1 ст. 809 ГК РФ; ст. 40 Закона от 10.07.2002 № 86-ФЗ, общим правилом его считать нельзя. Однако позицию ЦБ можно рассматривать в качестве примера распространенного подхода.

Мы обратились за консультацией по этому вопросу к эксперту по гражданскому законодательству, и вот что нам разъяснили.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ПЕТРОВА Светлана Михайловна

Судья Высшего арбитражного суда РФ в отставке, доцент Российского государственного университета правосудия, к. ю. н.

“Согласно п. 2 ст. 809 ГК РФ проценты по договору займа выплачиваются ежемесячно до дня возврата суммы займа. Полагаю, что в случае отсутствия условий о порядке начисления процентов в самом договоре проценты начисляются со дня, следующего за днем выдачи займа, и по день возврата займа включительно”.

Поскольку расчет процентов влияет на налоговые вопросы, мы решили поинтересоваться также мнением и представителя Минфина. Оно оказалось таким же.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

СТЕЛЬМАХ Николай Николаевич

Советник государственной гражданской службы РФ 1 класса

“Начисление процентов по договору займа (кредита) при отсутствии условия о порядке их начисления в самом договоре займа производится по формуле простых процентов за период со дня, следующего за днем предоставления займа (кредита), до дня погашения кредита включительно, за каждый календарный день исходя из количества календарных дней в году (365 или 366 дней соответственно). Дата предоставления займа (кредита) не учитывается при расчете суммы начисленных процентов. То есть течение срока начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его началоп. 2 ст. 6.1 НК РФ”.

С учетом вышеизложенного проценты за день возврата займа надо начислять (если этот день прямо не исключен договором).

РАССКАЗЫВАЕМ РУКОВОДИТЕЛЮ

Лучше прямо указать в договоре займа, с какого дня начинается начисление процентов и каким днем заканчивается. В таком случае можно будет смело ориентироваться только на текст своего договора.

Интересно, что споры о последнем дне разгорелись и в отношении процентов по ст. 395 ГК РФ. Они начисляются при просрочке возврата займа или исполнения другого денежного обязательства. И хотя по общему правилу такие проценты взимаются «по день уплаты суммы этих средств кредитору»пп. 1, 3 ст. 395 ГК РФ, некоторые суды считали возможным не включать день возврата в расчет. Дескать, в этот день деньги поступают на счет кредитора и он уже имеет возможность ими пользоваться самПостановления ФАС МО от 24.01.2013 № А40-57595/12-105-536; ФАС ВВО от 14.04.2010 № А82-6221/2009-36; ФАС СЗО от 07.10.2011 № А26-2097/2010; ФАС ЗСО от 15.09.2010 № А03-16938/2009. Но ВАС, а за ним и ВС сочли такую позицию ошибочнойПостановление Президиума ВАС от 28.01.2014 № 13222/13; п. 48 Постановления Пленума ВС от 24.03.2016 № 7.

Впрочем, порядок расчета таких процентов для бухгалтера не очень важен, поскольку отражать их в учете нужно на дату письменного признания должником либо на дату вступления в законную силу решения суда о взыскании процентовподп. 13 п. 1 ст. 265, подп. 8 п. 7 ст. 272, п. 3 ст. 250, подп. 4 п. 4 ст. 271 НК РФ. То есть итоговая сумма процентов в этих документах уже названа. Мы привели судебную практику по статье 395 ГК РФ лишь в качестве подтверждения того, что обосновать исключение последнего дня из расчета не удалось даже соображениями логики.

***

Таким образом, алгоритм действий для вас таков — если в договоре нет особого порядка (подчеркнем, что он может быть любым), то применяйте простое правило: за первый день проценты не начисляем, за последний — начисляем.

Когда банк начинает начислять проценты по кредиту?

Кредит наличными, несмотря на своё название, выдаётся не в виде пачки денег в руки клиента, как правило, деньги поступают на специальный счёт в банке, с которого он может их снять через кассу или через банкомат. Но что если заёмщик получил кредит сегодня, а деньги понадобятся ему только через месяц (например, средства нужны на оплату горячих путёвок, которые могут появиться в любой момент). Когда банк начинает начислять проценты по кредиту в случае, если деньги пока не использованы? Об это мы спросили у директора департамента розничного бизнеса СБ Банка Германа Белоуса.

«Начисление процентов по потребительским кредитам и кредитным картам, производится по единому принципу – со дня следующего за днём предоставления кредитных средств, но вот дата предоставления кредита различна.

Если речь идёт о потребительских кредитах, то начисление процентов происходит на следующий день после подписания клиентом кредитного договора с банком и зачисления денежных средств на счёт клиента. Неважно, пользуется ли клиент деньгами (кредитом) или нет фактически, то есть, даже если они просто лежат на счёте, проценты в любом случае будут начисляться. Как правило, если это не кредитная линия, кредит предоставляется в дату подписания договора путём зачисления счёт клиента.

По кредитным картам есть приятное отличие. Банк устанавливает лимит по карточному счёту, за предоставление этой чётко определённой суммы лимита заёмщик проценты не платит, если не совершает покупки или не осуществляет снятие наличных. Датой предоставления кредита считается то число, когда на счетах банка отобразится транзакция (совершенная клиентом операция). Срок отображения транзакции, как правило, 2-3 дня, но он может достигать и полутора месяцев, в любом случае начисление процентов стартует со следующего дня.

Ещё один положительный момент – по кредиткам предусмотрен льготный период (период беспроцентного пользования кредитом), а значит, клиент и может вовсе не платить проценты по карте, при условии выполнения обязательств по грейс-периоду, то есть если в его рамках он полностью погасит задолженность по карте. Но если клиент не уложится в грейс-период, начисление процентов производится за фактическое количество дней пользования предоставленной суммой кредита (в рамках установленного лимита)».

Начисление процентов по кредиту

За пользование кредитными средствами банк начисляет процент. Таким способом он обеспечивает себе прибыль. Перед оформлением кредита стоит ознакомиться с тем, как рассчитывается процент.

Что влияет на ставку по кредиту?

Период начисления

Периодом начисления процентов называется срок, в течение которого клиент пользуется заемными средствами. Началом срока считается момент подписания договора, окончанием – полное погашение кредита.

Что такое начисляемый процент?

Сам процент – это плата кредитной организации за использование ее средств. Точная сумма к погашению зависит от срока, на который брался кредит.

Сегодня процент по банковскому кредиту начисляется по двум основным схемам: классической и аннуитетной.

Классическая схема

Простейшей из двух перечисленных схем начисления процентов является классическая. Смысл состоит в следующем: по мере погашения основного долга снижается начисляемый процент. Больше всего заемщик выплачивает в самом начале. Чем меньше сумма основного долга, тем меньший процент финансовая организация начисляет за пользование кредитом.

Аннуитет

Аннуитетная схема сложнее. Банк изначально рассчитывает проценты за весь срок пользования кредитом и делит получившуюся сумму на одинаковые части. Выплачивая ежемесячный платеж, заемщик погашает строго определенную часть начисленных процентов.

Результат использования аннуитетной схемы – медленное погашение основной суммы долга: на выплату начисленных процентов может уходить большая часть ежемесячного платежа.

Аннуитет позволяет досрочно погасить кредит, однако банковские организации не всегда пересчитывают процент. Чаще всего плата за использование аннуитетного кредита выше, чем классического.

Как выбрать кредит с оптимальным начислением процентов?

Большинство заемщиков не знают, каким образом начисляется процент в конкретном кредитном продукте. Банкиры не всегда доводят такую информацию до сведения клиентов.

Помимо стандартных процентов, может взиматься комиссия за обслуживание и проведение операций. Некоторые организации также устанавливают скрытые комиссии.

Чтобы узнать обо всех возможных доплатах и комиссиях, важно внимательно читать кредитный договор и обращаться за разъяснениями к специалисту, если возникнут вопросы по отдельным пунктам.

Как узнать полную стоимость кредита?

В соответствии с законом расчет ПСК (полной стоимости кредита) должен включать такие пункты, как:

- Сумма займа.

- Проценты и иные платежи, предусмотренные кредитным договором.

- Стоимость выпуска и обслуживания карты (при ее наличии).

- Прочие платежи, в том числе в пользу иных лиц, если такое обязательство заемщика указано в договоре.

- Страховые премии.

ПСК указывается кредитором в кредитном договоре. Место, где расположена цифра, оговорено в законе: правый верхний угол титульной страницы. Шрифт должен быть хорошо читаемым.

Если есть сомнения в добропорядочности банка, рассчитать полную стоимость потребительского кредита можно самостоятельно по формуле:

ПСК = i x ЧБП x 100.

Так, i согласно ФЗ № 353 – процентная ставка за базовый период (отрезок времени между двумя платежами по графику), которая выражается в десятичной форме. ЧБП – количество таких периодов в году (если срок, на который предоставлен кредит, превышает один календарный год).

Определить все показатели самостоятельно достаточно сложно, поэтому лучше обращать внимание на кредитный договор, где итоговая цифра выведена в отдельную графу.