- Можно ли снизить проценты по ипотеке?

- Способы снизить ставку до оформления

- Возможно ли снижение ставки по действующей ипотеке?

- В каких случаях выгодно уменьшать процент

- Перспективы ипотечного рынка

- В завершении

Ипотечный кредит – замечательная возможность обзавестись собственной недвижимостью или расширить жилую площадь. Уровень инфляции и растущие цены на квартиры, индивидуальные жилые дома и комнаты делают конечную переплату менее ощутимой. Однако вопрос о том, как снизить проценты по ипотеке по-прежнему остается открытым. Есть различные варианты экономии на переплате и реального уменьшения процента.

Можно ли снизить проценты по ипотеке?

- Сокращение процентной ставки на этапе оформления договора. При грамотном подходе к сделке сэкономить на ипотеке можно еще на этапе общения с банком. Важно заранее изучить ипотечный рынок, понимать, как работает продукт.

- Пересмотр условий по действующей ипотеке. Более сложный процесс, предполагающий сбор документов, привлечение экспертов и длительный процесс оформления сделки.

Далее приведена подробная информация обо всех способах пересмотра процентов по жилищному кредиту.

Способы снизить ставку до оформления

Следует изначально оформлять договор на выгодных условиях, стараясь воспользоваться любыми возможностями экономии. Как снизить ставку по ипотеке до подписания документов:

- Выбрать кредитора. Оформлять ипотеку лучше в проверенных банках. Однако чем крупнее и известнее организация, тем менее выгодны условия для клиентов.

- Оформлять жилищный займ в банке-эмитенте зарплатной карты. Если официальное вознаграждение поступает на карту определенного банка, то лучше обращаться за кредитом именно туда. Чаще всего компании поощряют использовать свои дебетовые карты, в том числе снижая ипотечный процент.

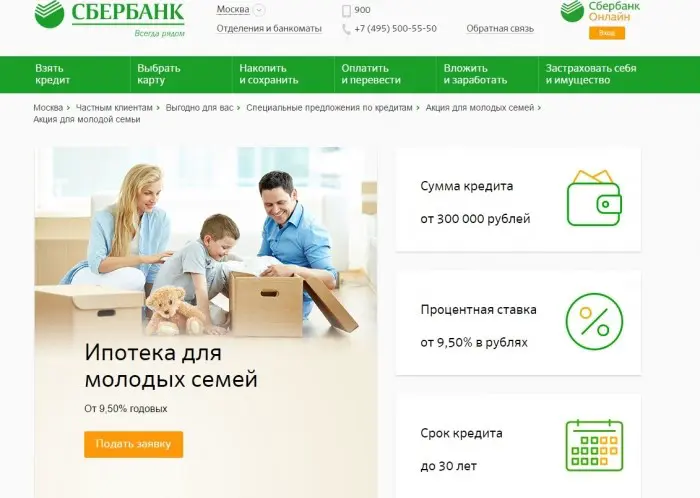

- Найти подходящую программу. Молодые семьи, военнослужащие, жители сельской местности могут воспользоваться привилегиями скидками от банка по специализированным программам.

- Не отказываться от страхового полиса. Страхование жизни и здоровья дает небольшую скидку на ставку. Однако при пересчете на длительность ипотечного займа это значительная экономия.

- Приобретать недвижимость в новостройках. Ипотека на первичный жилищный фонд наиболее выгодна. Вторичная недвижимость, а тем более индивидуальные жилые дома, обойдутся дороже. Процент на кредитование комнат также высок.

- Внести значительный первоначальный взнос. Способ не предполагает изменения ставки, но позволяет сократить итоговую переплату. Для увеличения взноса можно использовать средства господдержки: материнский капитал, выплаты молодым семьям, субсидии для многодетных.

- Искать недвижимость через Интернет-ресурсы банков. Так Сбербанк предлагает скидку за покупку объекта через ДомКлик.

- Использовать залог. Ипотека – залоговый тип кредита. В качестве обеспечения займа выступает сам объект недвижимости. Некоторые банки предлагают оформление дополнительных залоговых обязательств, например, на автомобиль. Включая этот пункт в договор, заемщик получает скидку на ставку, но рискует не только жилплощадью, но и транспортным средством.

Возможно ли снижение ставки по действующей ипотеке?

Однако даже после подписания договора у заемщика остаются способы изменить параметры жилищного займа. Как снизить процентную ставку по действующей ипотеке:

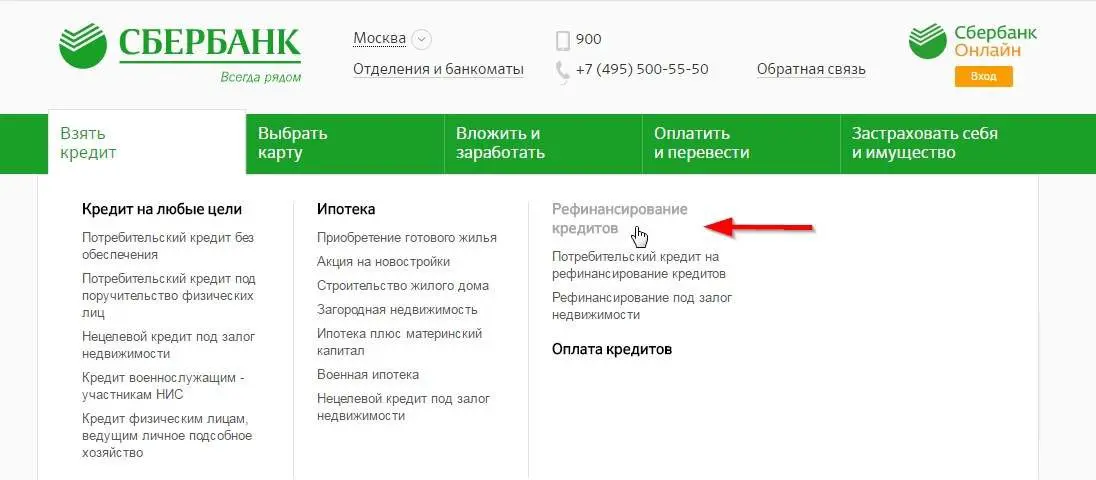

- Подать заявку на рефинансирование ипотеки. Под рефинансированием понимают перекредитование: закрытие старой ипотеке за счет новой на более выгодных условиях. Рефинансирование может быть оформлено в том же банке или в иной финансовой организации.

- Провести реструктуризацию. Это изменение условий ипотечного договора ввиду объективных причин. При проведении процедуры невозможно понижение ставки, но допустимо сокращение срока выплаты. Это уменьшает конечную стоимость кредита. Преимущественно реструктуризация используется заемщиком, не имеющим возможности оплачивать задолженность из-за болезни, потери работы, из-за серьезных семейных сложностей. Реструктуризация может негативно сказаться на кредитной истории и повлечь отказы по заявкам на займы в будущем.

- Подать в суд. Судебное разбирательство – сложный способ понижать процент. Обращение в инстанцию возможно только при наличии лазейки в кредитном договоре. Однако финансовые организации скрупулезно подходят к составлению соглашения, поэтому этот путь маловероятен. Ключевой особенностью метода является необходимость оплачивать ипотеку даже в ходе судебного разбирательства.

- Вносить досрочные платежи. Если регулярно вносить сумму больше, чем указано в кредитном договоре, то конечная переплата сократится. Фактически уменьшится ставка. Заявление на досрочное погашение оформляется в отделении банка или через личный кабинет.

При пересмотре условий по договору банк имеет право затребовать дополнительную документацию. Пригодится ипотечный договор, график платежей, копия страховых полисов и прочая информация по займу на недвижимость. Для проведения реструктуризации клиенту нужно доказать необходимость изменений. Представить справки о состоянии здоровья, свидетельство о смерти члена семьи, свидетельство рождении ребенка, приказ об увольнении по сокращению.

Читайте также: Каким образом получить налоговый вычет процентов по ипотеке

В каких случаях выгодно уменьшать процент

Перед тем, как снизить процентную ставку по открытой ипотеке, стоит оценить выгоду решения. Пониженный процент не всегда обозначает итоговую экономию. Каждый платеж по жилищному займу делится на основной долг и начисленные проценты. Наибольшая доля последних приходится на начальные платежи по ипотеке. Чем ближе конец выплат, тем выше доля основного долга. Если срок кредитования уже превысил половину, то подаваться запрос на рефинансирование не имеет смысла. Переплата по процентам, повторная оценка объекта, страхование недвижимости приведет к удорожанию сделки.

Задуматься о сокращении расходов на жилищный кредит стоит, если:

- плательщик готовится выйти на пенсию;

- в скором времени в семье появится ребенок или уже есть маленькие дети;

- на работе произошли изменения, повлекшие сокращение дохода;

- у заемщика проблемы со здоровьем, затяжная болезнь, недавно оформлена инвалидность.

Перспективы ипотечного рынка

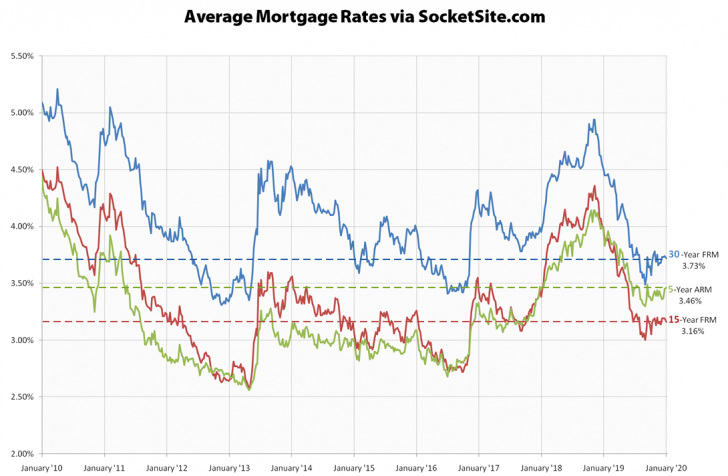

За последний год условия по жилищным кредитам стали мягче. Сократился процент, уменьшился или даже исчез первоначальный взнос, сократились требования к заемщику. По оценкам финансистов в будущем процент продолжит уменьшаться. Это связано с тенденциями, задаваемыми Центробанком, а также политикой правительства в отношении ипотечных займов.

В завершении

Знания того, как уменьшить процент по ипотеке, пригодятся тем, кто только собирается оформить договор. Советы не будут лишними и для клиентов, выплачивающих кредит на жилье. Пути экономии можно применять как раздельно, так и врозь. Например, следует сочетать субсидии с рефинансированием, чтобы уменьшить долг и сделать условия более выгодными.

Автор: Команда Mainfin.ru

Похожие термины

Как снизить ставку по ипотеке?

Заемщик может претендовать на уменьшение ставки по ипотеке в случае снижения ключевой ставки ЦБ РФ, существенного изменения финансового положения или появления оснований для льгот.

Способы уменьшения ставки по ипотеке:

- Предоставление банку гарантий выплаты кредита еще до подписания договора.

- Рефинансирование кредита.

- Реструктуризация кредита.

- Получение государственной дотации.

Снижения ставки проще всего добиться еще до подписания договора. Для этого вам нужно:

- Оформлять ипотеку в банке, где у вас открыт зарплатный счет, депозит или есть уже погашенные кредиты.

- Собрать как можно больше документов.

- Оформить полис страхования жизни.

- Внести максимально крупный первый взнос.

- Оформить поручительство.

Если на этапе оформления ипотеки вы сделали все возможное для снижения ставки, а через пару лет экономические условия изменились, и ставка ЦБ упала, вы можете изменить условия ипотечного кредита. Для этого вам нужно подать заявку на рефинансирование кредита.

Рефинансирование – это оформление нового кредита для погашения уже имеющегося на более выгодных условиях. В первую очередь стоит обратиться в банк, который выдал вам ипотеку. Так вам не придется заново собирать пакет документов, и процесс не займет много времени. Если кредитор не готов менять условия, вы можете обратиться в сторонний банк. В этом случае процесс рефинансирования будет немного сложнее, так как вам придется собирать и предоставлять пакет документов, оценивать недвижимость, оплачивать страховку. Однако если ставка в другом банке существенно ниже, чем в текущем, ваша итоговая выгода превысит возможные расходы.

Еще один вариант снижения ставки по ипотеке – реструктуризация. От рефинансирования она отличается тем, что вы не берете новый кредит, а изменяете условия выплат по имеющемуся. Реструктуризация позволяет уменьшить размер ежемесячного платежа за счет изменения валюты кредита или увеличения его сроков. Прибегнуть к реструктуризации вы можете в случае, если в силу каких-либо обстоятельств ваши доходы существенно снизились. Например, если вы взяли декретный отпуск для ухода за ребенком, утратили трудоспособность в результате болезни или вас призвали в армию.

Господдержка. Государственные программы поддержки разработаны для особых категорий граждан и некоторых регионов. Участвовать в них могут:

- молодые семьи;

- семьи, где в период с 2018 года по 2022 год родился второй или последующий ребенок;

- военнослужащие;

- приобретающие недвижимость на Дальнем Востоке (молодые семьи до 35 лет, владельцы дальневосточных гектаров, одинокие родители с ребенком).

Перед оформлением ипотечного кредита посмотрите, какие льготные программы действуют в вашем регионе и на каких условиях. Возможность взять ипотеку по сниженной ставке часто зависит от множества факторов, таких как возраст и категория заемщика, тип приобретаемой недвижимости, сумма первого взноса и так далее.

Руководитель аналитического департамента AMarkets Артём Деев отмечает, что в последние несколько лет Центробанк снижал ключевую ставку. После введения антироссийских санкций она повысилась до 17%, а начиная с марта 2018 года её размер находился в районе 7,25–7,75%. На прошедшем в июле 2020 года заседании Центробанка было принято решение о снижении до 4,25%. В связи с этим финансовые организации стали предоставлять более выгодные условия по ипотечным кредитам.

Ставки по ипотеке снижаются, но и платёжеспособность многих заёмщиков тоже падает. Сказываются последствия пандемии коронавируса. В такой ситуации всё более актуальным становится вопрос: как можно снизить выплаты по жилищному кредиту?

На ипотеке можно сэкономить, попросив скидку у застройщика. Она может быть минимальная — в районе 3%. Также можно сэкономить и на страховке. Надо отметить, что оформлять полис в первой же компании, которую рекомендует банк, лучше не стоит. По словам экспертов в сфере недвижимости, тарифы в разных страховых могут существенно различаться.

Кроме того, если возникли проблемы с внесением суммы, очевидным способом снизить выплаты станет рефинансирование. По словам аналитика ГК «ФИНАМ» Алексея Коренева, чаще всего рефинансировать ипотеку придётся в другом банке. Дело в том, что кредитное учреждение, изначально выдавшее заём, не слишком заинтересовано, чтобы уровень процентных выплат снижался. Именно из-за этого в последнее время наблюдается заметный переток клиентов от одного банка к другому.

— Надо иметь в виду, что рефинансирование ипотечного займа в другом кредитном учреждении связано с существенными расходами, так как придётся заново собирать весь комплект документов, проводить экспертизы, получать заключения БТИ, — рассказывает аналитик Алексей Коренев.

По словам Артёма Деева, если платить ипотеку нужно довольно продолжительное время, клиенту выгодно снизить процент по кредиту. Если осталось несколько лет, то проценты банку «съедят» всю выгоду от процедуры. Также необходимо узнать, какие страховки требует новый банк. По словам аналитика, на переоформление документов тоже понадобятся деньги: на оплату независимой оценки недвижимости, выплату государственной пошлины для оформления новой ипотеки и покупку нового страхового полиса. Собирать бумаги и забирать их из предыдущего банка нужно очень быстро: пока новый банк не получил документы, он даёт повышенную ставку.

Старший аналитик ИАЦ «Альпари» Анна Бодрова советует обращаться за реструктуризацией ипотечного кредита для снижения выплат.

— Сейчас, когда ключевая ставка Банка России достигла 4,25% годовых, финансовые организации были вынуждены сокращать ставки по кредитным продуктам и ипотеке в том числе. Чудес здесь ждать не стоит, но снизить ставку на 0,5–1,5% вполне возможно, — рассказывает Анна Бодрова.

В свою очередь эксперт Артём Деев говорит, что при реструктуризации ипотечного кредита есть нюансы. Если у заёмщика была ранее хорошая кредитная история, не наблюдалось просрочек, банк может пойти ему навстречу, изменив платёж, но это бывает очень редко. По его словам, потребуются документы, подтверждающие ухудшение материального положения клиента (справка из больницы о состоянии здоровья, справка о том, что супруга ушла в декрет, либо справка с работы о сокращении). В таком случае уменьшается сумма регулярных выплат в соответствии с падением дохода.

Также для уменьшения выплат по ипотеке банк может предоставить кредитные каникулы. Он на определённое время оттянет кредитный долг, но при этом оставит только проценты или изменит периодичность выплат.

Ипотека. Главное по теме

ЕщеКак снизить ставку по ипотеке в Сбербанке

Ипотечный кредит достаточно часто является фактически единственным вариантом улучшить жилищные условия. Именно поэтому многие россияне при первой же возможности взять ипотеку оформляют соответствующий договор с банком. Естественно, многие из них обращаются при этом в самую крупную кредитную организацию страны – Сбербанк России.

Содержание

Скрыть- Как снизить ставку по уже оформленному договору в Сбербанке?

- Варианты реструктуризации

- Улучшение материального положения заемщиков

- Снижение доходов заемщиков Сбербанка

- Рефинансирование ипотеки в Сбербанке

- Снижение ставки через суд

- Снижение ставки по программе «Молодая семья» от Сбербанка

- Другие варианты снижения процентной ставки

- Необходимый пакет документов и общие требования

- Возможные причины отказа

Как снизить ставку по уже оформленному договору в Сбербанке?

В последние 2-3 года произошло существенное снижение ипотечных процентных ставок практически во всех серьезных финансовых учреждениях, в том числе и Сбербанке. Поэтому немалое число ипотечных заемщиков организации стало обращаться в банк с вопросом о понижении ставки по оформленным ранее договорам до существующей в настоящее время. В результате Сбербанк разработал специальную программу, предоставляющую клиентам несколько способов снизить ставку по ипотечному кредитованию, в частности, осуществить реструктуризацию или произвести рефинансирование. Кроме того, у заемщика всегда остается возможность обратиться с соответствующим иском в суд.

Варианты реструктуризации

Под реструктуризацией обычно понимается изменение условий действующего кредитного договора на более выгодные для клиента. Очевидно, что любой заемщик всегда имеет право обратиться с подобным заявлением в банк, с которым у него оформлены отношения. Однако, далеко не всегда кредитная организация идет навстречу клиенту. В настоящее время Сбербанк осуществляет реструктуризацию ипотеки в двух случаях.

Улучшение материального положения заемщиков

Первый из них связан с улучшением финансового положения клиента, что позволяет увеличить размер регулярного платежа, сократив за счет этого срок действия ипотеки. Очевидно, что в подобной ситуации главная задача заемщика – доказать реально увеличение доходов. Для этого могут предоставляться подтверждающие размер заработка справки с места работы, документы о наличии дополнительных источников дохода и т.д. В случае положительного решения вопроса задолженность клиента заметно сокращается, как и продолжительность ипотеки.

Снижение доходов заемщиков Сбербанка

Второй вариант реструктуризации предполагает снижение уровня доходов заемщика. Это может произойти по независящим от него и вполне уважительным причинам, например, при потере работы или снижении заработной платы, а также выявлении заболевания или уходе в декретный отпуск и т.д.

В подобной ситуации ни в коем случае не стоит прятаться от банка, просто прекратив платежи. Намного правильнее обрисовать реальную картину, подтвердив ее необходимыми документами. Достаточно часто сотрудники Сбербанк России идут навстречу клиенту и одобряют реструктуризацию ипотеки по одному из следующих вариантов:

- пролонгация кредита;

- отсрочка выплаты основного долга;

- изменение графика погашения займа;

- кредитные каникулы;

- различные комбинации перечисленных выше вариантов.

Рефинансирование ипотеки в Сбербанке

В случае отказа в реструктуризации ипотечного кредита клиент Сбербанка может предпринять попытку его рефинансирования в другой финансовой организации. Под рефинансированием понимается получение нового займа на более выгодных условиях, средствами которого гасится действующий. В этом случае даже не требуется уведомления Сбербанка, однако, лучше все-таки сделать это. Достаточно часто в подобной ситуации сотрудники кредитного учреждения одобряют один из обсуждавшихся ранее вариантов реструктуризации. Более того, нередко рефинансирование ипотеки осуществляет и сам Сбербанк. При этом необходимо понимать, что подобная процедура имеет смысл при разнице в ставке нового и старого кредита от 2% и выше.

Снижение ставки через суд

Самым сложным вариантом пересмотреть условия ипотеки является обращение заемщика в суд. В этом случае наверняка потребуются услуги квалифицированного и дорогостоящего юриста, так как соответствующая служба банка укомплектована, как правило, высококлассным специалистами. Важным нюансом, резко увеличивающим шанс выиграть дело в суде, является обнаружение каких-либо нарушений в действующем договоре ипотечного кредитования.

Снижение ставки по программе «Молодая семья» от Сбербанка

Намного более реальный способ оформить выгодную ипотеку – воспользоваться программой Сбербанка «Молодая семья». Она предоставляется российским гражданам старше 21 года, при этом одному из супругов не должно исполнится 35 лет. Другие обязательные требования – наличие у семьи определенного уровня доходов и постановка на госучет в качестве нуждающейся в улучшении жилищных условий.

Другие варианты снижения процентной ставки

Одним из вариантов снижения ипотечной процентной ставки выступает обращение в специализированную организацию, которая функционирует при государственной поддержке – АИЖК (Агентство по ипотечному жилищному кредитованию). На сайте агентства можно узнать условия возможного сотрудничества и предъявляемые для этого требования.

Необходимый пакет документов и общие требования

При использовании любого из перечисленных вариантов обычно требуется стандартный набор документов. Зачастую не нужно предоставлять те документы, которые уже находятся в Сбербанке после оформления действующей ипотеки.

Возможные причины отказа

Наиболее частыми причинами для отказа в пересмотре процентной ставки по ипотеке выступает предоставление заемщиков недостоверных сведений или недостаточное обоснование необходимости реструктуризации или рефинансирования кредита.

Греф рассказал о скором появлении ипотечных кредитов под 5%.

По словам главы Сбербанка, такие ставки уже не за горами. По данным ЦБ, в августе 2017 года ипотечные кредиты выдавались в среднем под 10,58%.

Глава Сбербанка Герман Греф верит, что в недалеком будущем ставки по ипотечным кредитам, выдаваемым российскими банками, снизятся до 5% годовых.

«Что касается ставок по ипотеке, они будут падать в зависимости от инфляции. На сегодня, если инфляция составляет 3%, я думаю, что ставка в 5% не за горами», — заявил Греф, выступая на международном фестивале молодежи и студентов в Сочи (цитата по ТАСС).

В начале 2017 года глава Сбербанка во время встречи с президентом России Владимиром Путиным предсказал скорое падение ставок по ипотеке.

«С учетом того что есть достаточно амбициозные планы по снижению инфляции, ставки будут падать, конечно. Поэтому я думаю, что в этом году мы выйдем на исторические, самые низкие, уровни ставок по ипотеке», — отметил он.

По мере снижения уровня инфляции (к концу сентября годовая инфляция замедлилась до 3%) и ключевой ставки ЦБ (в 2017 году она снижалась четырежды и с 18 сентября составляет 8,5%) Сбербанк несколько раз снижал ставки по кредитам.

В начале сентября Греф заявил, что к концу 2017 года средняя ставка по выдаваемым ипотечным кредитам Сбербанка может опуститься ниже 10% годовых. 2 октября Сбербанк снизил ставки по программе «Военная ипотека» до 9,5%.

По данным ЦБ на 1 сентября, средневзвешенная ставка по ипотечным кредитам, выданным в России в течение предыдущего месяца, опустилась до 10,58%, достигнув минимального за всю историю страны значения.

В Агентстве ипотечного жилищного кредитования (АИЖК) предполагают, что до конца года основные участники ипотечного рынка будут стремиться к установлению ставок в диапазоне 9–9,5%.

«На фоне стабильных цен на жилье и растущих доходов населения спрос на ипотеку сохраняется. Трендом текущей ситуации на рынке ипотеки является рефинансирование — на фоне общего снижения ставок заемщики активно пользуются перекредитованием, чтобы сократить платежи по кредитам, оформленным несколько лет назад», — пояснили в АИЖК.

Как определяются ставки по ипотечным кредитам?

Загадка Ипотечных ставок

- Множество факторов влияют на выбор ставки по ипотеке

- Такие вещи, как кредитный рейтинг огромны

- Как и авансовый платеж, тип имущества и вид транзакции

- Наряду с любыми пунктами, которые вы платите, чтобы получить указанную ставку

- Состояние экономики также вступит в игру

Если вы выполните поиск в Интернете по «

К сожалению, это мало что скажет вам, не зная, почему ставки такие, какие они есть, и действительно ли они вам доступны.

Это действительно просто набор цифр на странице. Разве вы не знаете, как с ними сталкиваются кредиторы, прежде чем начать делать покупки для получения ипотечного кредита и недвижимости?

Проще говоря, чем больше вы знаете, тем лучше вы сможете вести переговоры! Или выкрикивать глупости…

Сравните 10 лучших вариантов рефинансирования ипотеки рядом с вами

Выберите штат для начала работы

Штат

Многие домовладельцы, как правило, просто соглашаются с тем, что их банк или ипотечный брокер ставит перед ними, часто не исследуя ставки ипотечных кредиторов или спрашивая о том, как все это работает.

Независимо от того, заинтересованы ли вы в ставках или нет, было бы разумно лучше понять, как движутся ставки по ипотечным кредитам и почему.

Одним из наиболее важных аспектов успешного получения ипотеки является обеспечение низкой процентной ставки. Ведь чем ниже ставка, тем ниже ипотечный платеж каждый месяц.

И если срок вашего кредита длится 360 месяцев, вам понадобится более низкий платеж. Если вы не верите мне, включите некоторые ставки в ипотечный калькулятор.

Перейти к темам ипотечных ставок:

— Как устанавливаются ставки по ипотечным кредитам

— Экономика и процентные ставки

— Другие факторы, которые меняют ставки

— Как вы и ваша собственность влияете на ставки

— Еженедельные результаты опроса по ипотечной ставке

— Рекордные низкие ставки по ипотечным кредитам

— Прогнозы по ипотечной ставке на 2020/2021

Чтобы поставить это в перспективе, изменение курса просто.125% (восьмой процент) или 0,25% (четверть процента) могут означать тысячи долларов экономии или затрат в год. И даже больше в течение всего срока кредита.

Ипотечные ставки предлагаются в восьмых.

- Ипотечные ставки обычно предлагаются в восьмых

- Если это не целое число, например 4% или 5%,

- Ожидайте что-то вроде 4,125% или 5,25%

- Или поощрительный тариф, заканчивающийся на .99%

Прежде всего я хотел бы отметить, что процентные ставки по ипотечным кредитам растут в восьмых долях.

Другими словами, когда вам в конечном итоге предлагается ставка, она будет либо целым числом, например 5%, либо 5,125%, 5,25%, 5,375%, 5,5%, 5,625%, 5,75% или 5,875%. Следующая остановка после этого составляет 6%, затем процесс повторяется.

3,75% 3,875% 4% 4,125% 4,25% 4,375% 4,5% 4,625%

Когда вы видите объявленные тарифы с процентом, равным 4,86%, то это APR, который учитывает некоторые затраты на получение кредита.

То же самое относится к наиболее существенным акционным тарифам, таким как 4.99% или 5,99%, что опять-таки учитывает затраты и представляется таким образом, чтобы соблазнить вас.

В этих популярных опросах также используются средние показатели, которые обычно не падают с точностью до одной восьмой процентного пункта. Опять же, это средние значения, а не то, что вы на самом деле получили.

Ваша фактическая ипотечная ставка будет целым числом, например, 5% или 6%, или дробным, с некоторым числом восьмых. Так работают процентные ставки по ипотечным кредитам.

Тем не менее, есть некоторые кредиторы, которые могут предложить поощрительные ставки, такие как 4.99% вместо 5%, потому что звучит намного лучше… не так ли?

В любом случае, при использовании кредитных калькуляторов обязательно введите правильную ставку для обеспечения точности.

Итак, как устанавливаются ставки по ипотечным кредитам?

- Есть множество факторов, в том числе состояние экономики

- Связанные доходности облигаций как 10-летнее Казначейство

- И кредитор и инвестор аппетит для MBS

- Наряду с атрибутами кредитов заемщика / имущества

Хотя существует множество различных факторов, которые влияют на процентные ставки, динамика доходности 10-летних казначейских облигаций считается лучшим индикатором для определения того, будут ли ставки по ипотечным кредитам расти или падать.Но почему?

Несмотря на то, что большинство ипотечных кредитов упакованы в виде 30-летних продуктов, средняя ипотека погашается или рефинансируется в течение 10 лет, поэтому 10-летние облигации являются отличным средством для определения направления процентных ставок.

Казначействотакже поддерживается «полной верой и кредитом» Соединенных Штатов, что делает их эталоном для многих других облигаций.

[Ипотечные ставки против цен на жилье]

Кроме того, 10-летние казначейские облигации, также известные как среднесрочные облигации, и долгосрочные фиксированные ипотечные кредиты, которые упакованы в ценные бумаги с ипотечным покрытием (MBS), конкурируют за одних и тех же инвесторов, поскольку являются довольно похожими финансовыми инструментами.

Тем не менее, казначейские обязательства гарантированно возвращены на 100%, в то время как ценные бумаги с ипотечным покрытием не подлежат возврату по причинам, таким как невыполнение платежа и досрочное погашение, и, таким образом, несут больший риск и должны быть оценены по более высокой цене для компенсации.

Как я узнаю, повышаются ли ставки по ипотечным кредитам?

- Простой способ угадать направление ипотечных ставок

- Стоит посмотреть на доходность 10-летнего казначейства

- Если оно пойдет вверх, ожидайте, что ставки по ипотечным кредитам вырастут

- Если он упадет, ожидайте, что ставки по ипотечным кредитам упадут

Обычно, когда ставки по облигациям (также известные как доходность облигаций) повышаются, процентные ставки также повышаются.И наоборот. Не путайте это с облигациями , , и ценами , которые имеют обратную зависимость от процентных ставок.

Инвесторы обращаются к облигациям как к безопасным инвестициям, когда экономические перспективы плохие. Когда покупки облигаций увеличиваются, соответствующая доходность падает, как и ставки по ипотечным кредитам.

Но когда экономика, как ожидается, преуспеет, инвесторы скачут в акции, заставляя цены облигаций снижаться и повышая доходность (и процентные ставки).

Доходность 10-летних облигаций противСтавки по ипотечным кредитам

— 10-летняя доходность облигаций, ипотечные ставки выросли.

— 10-летняя доходность облигаций снизилась, ставки по ипотечным кредитам снизились.

Таким образом, хороший способ предсказать, как движутся ставки по ипотечным кредитам, — это посмотреть на доходность 10-летних облигаций.

Вы можете найти его на финансовых сайтах рядом с другими биржевыми биржами или в газете. Если он движется выше, ставки по ипотечным кредитам, вероятно, тоже. Если оно падает, ставки по ипотечным кредитам также могут улучшаться.

Чтобы получить представление о 30-летних фиксированных ставках, используйте спред около 170 базисных пунктов или 1.70% выше текущей доходности 10-летних облигаций. Этот спред объясняет повышенный риск, связанный с ипотекой по сравнению с облигацией.

Таким образом, доходность 10-летних облигаций в размере 4,00% плюс 170 базисных пунктов привела бы к ставкам по ипотечным кредитам около 5,70%. Конечно, этот спрэд может и будет меняться с течением времени, и это действительно просто быстрый способ приблизить процентные ставки по ипотечным кредитам.

Были и будут периоды времени, когда ставки по ипотечным кредитам растут быстрее, чем доходность облигаций, и наоборот. Так что только потому, что доходность 10-летних облигаций увеличивается на 20 базисных пунктов (0.20%) не означает, что ипотечные ставки будут делать то же самое.

На самом деле, ставки по ипотечным кредитам могут повыситься на 25 базисных пунктов, или просто на 10 б.п., в зависимости от других рыночных факторов.

Экономическая активность влияет на ставки по ипотечным кредитам.

- Следите за экономикой, чтобы определить направление

- Если дела идут наперекосяк, ставки по ипотеке могут вырасти

- Если есть страх и отчаяние, низкие ставки могут быть серебряной накладкой

- Это все связано с инфляцией

Процентные ставки по ипотечным кредитам очень чувствительны к экономической активности, как и казначейские обязательства и другие облигации.

По этой причине отчеты о вакансиях, индекс потребительских цен, валовой внутренний продукт, продажи жилья, доверие потребителей и другие данные в экономическом календаре могут существенно изменить ставки по ипотечным кредитам.

[См .: Ипотечные ставки против безработицы]

Как правило, плохие экономические новости приводят к снижению ставок по ипотечным кредитам, а хорошие экономические новости — к повышению ставок. Помните, что если ситуация не выглядит слишком жаркой, инвесторы будут продавать акции и обращаться к облигациям, а это означает снижение доходности и процентных ставок.

Если фондовый рынок растет, ставки по ипотечным кредитам, вероятно, тоже будут, видя, что оба повышаются на позитивных экономических новостях.

И не забудьте ФРС. Когда они публикуют «Протокол ФРС» или изменяют ставку федеральных фондов, ставки по ипотечным кредитам могут колебаться вверх или вниз в зависимости от того, что их отчет указывает на экономику.

Как правило, растущая экономика (инфляция) ведет к повышению ставок по ипотечным кредитам, а замедление экономики приводит к снижению ставок по ипотечным кредитам.

Инфляция также сильно влияет на ставки по ипотечным кредитам.Если опасения по поводу инфляции велики, процентные ставки будут расти, чтобы обуздать денежную массу, но во времена, когда существует небольшой риск инфляции, ставки по ипотечным кредитам, скорее всего, упадут.

[10 советов, как получить более низкую ипотечную ставку]

Какие еще факторы влияют на ставки по ипотечным кредитам?

- Спрос и предложение также могут быть проблемой

- Если ипотечные кредиторы очень заняты, ставки могут быть выше

- Если бизнес идет медленно, они могут снизить ставки, чтобы получить конкурентное преимущество

- Тарифы могут также сильно различаться по кредиторам и могут расходиться больше во время экономического стресса

Такие проблемы, как поставка, приходят на ум.Если выдача кредитов резко возрастет в определенный период времени, предложение ценных бумаг с ипотечным покрытием (MBS) может превысить связанный с этим спрос, и цены должны будут упасть, чтобы стать привлекательными для покупателей.

Это означает, что доходность вырастет, что повысит процентные ставки по ипотечным кредитам.

Короче говоря, если цены на MBS растут, ставки по ипотечным кредитам должны упасть. Если цены на MBS упадут, ожидайте, что ставки будут расти выше.

Но если найдется покупатель со здоровым аппетитом, такой как ФРС, который скупает все ипотечные ценные бумаги, как сумасшедшие, цена вырастет, а доходность упадет, что приведет к снижению ставок.Вот почему сегодняшние ставки по ипотеке так низки.

Проще говоря, если кредиторы могут продавать свои ипотечные кредиты за большее количество денег, они могут предложить более низкую процентную ставку. Это объясняет, почему ФРС приобрела все эти MBS.

Они могут существенно снизить ставки по ипотечным кредитам и в идеале поддерживать стабильные цены на дома, привлекая на рынок больше потенциальных покупателей.

Сроки тоже проблема. Хотя цены на облигации могут резко упасть утром, а затем повыситься к вечеру, ставки по ипотечным кредитам могут остаться без изменений.

Иногда движение облигаций не сводится к рынкам капитала, или просто требуется больше времени для этого, поэтому ставки остаются неизменными.

Ипотечные компании, как правило, осторожны, когда дело доходит до предложения более низкой процентной ставки, но быстро повышают их.

Другими словами, хорошие новости могут занять некоторое время для изменения ставок, тогда как плохие новости могут иметь непосредственное влияние. Пойди разберись.

Ситуация намного сложнее, поэтому подумайте, что это вводный урок по очень сложному предмету.

Совет: ставки по ипотечным кредитам могут расти очень быстро, но часто снижаются медленно, рассчитанным образом, чтобы защитить ипотечных кредиторов от быстрых рыночных изменений.

Как ВЫ и ваше имущество влияют на ипотечные ставки

- Это очень низкая рекламируемая ипотечная ставка, безусловно, выглядит хорошо

- Но не забудьте проверить мелкий шрифт

- Вы, вероятно, должны быть заемщиком A +

- И вам, возможно, придется платить дисконтные баллы тоже

Также обратите внимание, что ставка номинала, которую вы видите в рекламе на телевидении и в Интернете, часто не учитывает какие-либо корректировки ипотечных цен или сборов, которые могут значительно повысить ваши фактические проценты.

Как правило, кредитор демонстрирует ипотечную ставку, которая требует безупречного кредита, 20% -ого первоначального взноса и доступна только для односемейного дома, занимаемого владельцем, как показано на моей вымышленной иллюстрации объявления о ставке ипотеки выше.

Если ваш первоначальный взнос или кредитный рейтинг не так высоки, или ваш собственный капитал низок, ваша ставка по ипотеке также может подняться выше.

Размещение и тип недвижимости также будут способствовать повышению ставок, если предположить, что это второй дом, инвестиционная недвижимость и / или недвижимость, состоящая из нескольких квартир.Поэтому ожидайте платить больше, если это так.

Если вы откладываете менее 20%, вам также придется учитывать ипотечное страхование, которое, если не указано иное, обычно включается в ставку.

Существуют также ограничения по сумме кредита… цена может меняться в зависимости от того, соответствует ли ипотечный кредит или гигантский. Как правило, ежемесячные платежи выше по последним, при прочих равных условиях.

Другими словами, ВЫ и ваша собственность также имеют значение. Много!

Если вы рискованный заемщик, по крайней мере, в глазах потенциальных ипотечных кредиторов, ваша ставка по ипотеке может быть не такой низкой, как вы рекламировали.

Такие вещи, как плохой кредитный рейтинг и небольшой первоначальный взнос, могут привести к гораздо более высокой ставке ипотеки, тогда как заемщики со звездным кредитом и большим количеством активов могут получить доступ к самым низким фиксированным ставкам.

На уровне заемщика самым большим фактором, определяющим цену ипотеки, обычно является кредитный рейтинг.

Одним из наиболее важных факторов, который вы можете контролировать, является ваш кредитный рейтинг, поэтому, если вы хотя бы сможете справиться с этим и постараться сохранить свои баллы выше 760, ваши цены должны быть оптимальными при прочих равных условиях.

Кроме того, ваша ставка по ипотеке может немного измениться в зависимости от того, платите ли вы ипотечные баллы или нет, и сколько баллов вы платите.

Существуют кредитные калькуляторы, которые подскажут, имеют ли смысл начислять баллы в зависимости от вашей ситуации, как долго вы планируете оставаться дома, и так далее.

Ставкитакже могут существенно различаться в зависимости от того, сколько определенный кредитор взимает с вас за выдачу кредита. Таким образом, итоговой ставкой могут манипулировать как вы, так и ваш кредитор, независимо от того, какой будет , действующая ставка .

Например, известные ипотечные компании, которые размещают рекламу на телевидении, могут быть дороже, чем безымянный бренд, но в конце концов продукт может быть точно таким же.

Наконец, обратите внимание, что существует множество различных кредитных программ, доступных с разными процентными ставками.

Мы говорим о 30-летней фиксированной ставке или ипотеке с регулируемой ставкой, последняя из которых будет иметь более низкую процентную ставку. Тип кредита и суммы кредита могут сыграть здесь большую роль.

Еженедельное обследование ипотечных кредитов Freddie Mac (обновлено 30.07.20)

Ниже приведены средние ставки по ипотечным кредитам Freddie Mac , которые обновляются еженедельно по четвергам.

Это должно дать вам хорошее представление о текущих ставках по ипотечным кредитам, хотя, как уже упоминалось, они являются лишь средними, и ваша ставка может значительно варьироваться в зависимости от многих факторов, упомянутых выше.

Данные собираются с понедельника по среду, поэтому они не обязательно будут соответствовать сегодняшним ставкам по ипотечным кредитам, если ставки повысились или упали с тех пор и до настоящего времени.Считайте это отправной точкой:

| Оцените на этой неделе | Оценить На прошлой неделе | Оценить год назад | |

| 30-летний фиксированный | 2,99% | 3,01% | 3,75% |

| 15-летний фиксированный | 2,51% | 2,54% | 3,20% |

| 5/1 ARM | 2,94% | 3.09% | 3,46% |

———- Ипотечные ставки в настоящее время находятся в тренде ВНИЗ ———-

С 1971 года Фредди Мак проводит еженедельное исследование ставок по ипотечным кредитам. Это средние ставки по ипотечным кредитам, собранные банками и кредиторами по всей стране для обычных, соответствующих ипотечных кредитов с коэффициентом LTV 80 процентов (20% собственного капитала или первоначальный взнос).

Эти средние значения не применяются к государственным жилищным кредитам, таким как кредиты VA или ипотека FHA.

Цифры основаны на котировках, предлагаемых «первичным» заемщикам, имеющим высокие кредитные рейтинги, что в большинстве случаев означает наилучшие цены.

Я полагаю, что тип недвижимости, о котором идет речь в опросе, также относится к первичному жилью, состоящему из одной единицы, поэтому ожидайте повышения ставок, если это дом для отдыха или аренды, или недвижимость, состоящая из нескольких квартир.

Фредди использует данные HMDA для определения региональных весов в пяти регионах страны, а затем агрегирует эти рыночные данные, чтобы вычислить средние значения по стране для их еженедельного обновления ставки.

Другими словами, ваша ставка по ипотеке может отклоняться от среднего по стране по ряду причин, но если ваш домашний заем достаточно прост, вы можете ожидать, что цены будут такими же.

Как видите, 30-летние фиксированные ставки по ипотечным кредитам являются самыми дорогими по сравнению с 15-летними фиксированными и выбираемыми по ипотечным кредитам с регулируемой ставкой.

Это тот случай, когда 30-летняя фиксированная ставка никогда не меняется, и она предлагается в течение полных трех десятилетий. Таким образом, вы платите премию за стабильность и отсутствие риска, а также за возможность рефинансирования в случае падения ставок.

Ставки по 15-летним фиксированным ставкам значительно дешевле, но вы получаете половину времени на их погашение, что означает увеличение ежемесячных платежей и намного меньшие проценты.

Когда речь идет о 20-летних ипотечных ставках, вы можете рассчитывать на что-то среднее между 30-летним и 15-летним периодом, например, на четверть процента (0,25%) ниже установленного 30-летнего срока. Более короткий срок означает, что вы также сэкономите массу процентов.

Ставки на ARM вначале обесцениваются, потому что вы получаете ограниченный фиксированный период до того, как они становятся регулируемыми, и в этот момент они обычно растут.

Захватите ипотечный калькулятор и оцените различные типы ссуд, чтобы увидеть, что наиболее подходит для вашей ситуации.

Вы можете использовать эти средние ставки в качестве отправной точки при определении того, какая ставка вам может быть предложена. Если ваш конкретный сценарий кредитования имеет более высокий риск, будь то более высокий LTV и / или более низкий кредитный рейтинг, он, вероятно, будет стоить дороже.

Если вы ищете текущие процентные ставки по ипотечным кредитам, вы можете взглянуть на эти средние значения за неделю, чтобы увидеть как направление ставок, так и приблизительные цифры, чтобы хотя бы получить оценку того, что вы можете получить в любой момент времени.

Подсказка: какую ипотечную ставку я могу получить со своим кредитным баллом?

рекордно низких ставок по ипотечным кредитам

- Ипотечные ставки достигли рекордного минимума за неделю, закончившуюся 16 июля 2020 года

- 30-летний фиксированный упал до нового исторического минимума в 2,98% за Freddie Mac

- Ранее он был всего 3,03% за неделю, закончившуюся 9 июля 2020 года

- 15-летний фиксированный период также достиг рекордного минимума в 2,48% 16 июля 2020 года.

В течение недели, заканчивающейся 16 июля 2020 года, 30-летние фиксированные ставки по ипотечным кредитам достигли новых рекордных минимумов.

Популярное 30-летнее исправление упало до 2,98% с 3,03%, согласно Freddie Mac, самой низкой отметке с начала отслеживания в 1971 году.

Ранее он был всего 3,03% за неделю, закончившуюся 9 июля 2020 года. Фактически, было установлено три рекордных минимума для ставок по ипотечным кредитам всего за три недели.

15-летний фиксированный уровень также достиг рекордного минимума в 2,48% за неделю, закончившуюся 16 июля 2020 года.

Ранее он был всего 2,51% в течение недели, закончившейся 9 июля 2020 года, самой низкой отметки с начала отслеживания в 1991 году.

Самая низкая точка до этого была 2,56% за неделю, закончившуюся 2 мая 2013 года, до достижения этих новых рекордных минимумов.

В течение той же недели в 2013 году ARM 5/1 также достиг рекордного минимума в 2,56%, хотя записи датируются только 2005 годом.

Наконец, годовой показатель ARM упал до 2,41% за неделю, закончившуюся 10 апреля 2014 года, и стал самой низкой отметкой с 1984 года.

Большинство экономистов не видят, что ставки снова возвращаются к этим минимумам, хотя все возможно, если экономика требует такого шага.Оповещение спойлера, ставки достигли новых минимумов!

Прогноз ставки по ипотечному кредиту на 2020 и 2021 годы

Хотите знать, будут ли ставки по ипотечным кредитам повышаться или понижаться в 2020 году и в следующем году? Чудо больше не

В следующей таблице приведены прогнозы ипотечных ставок на 2020 год для 30-летних фиксированных групп, известных в отрасли, а также оценка на 2021 год

Возьмите их с крошкой соли, потому что они не обязательно точны, только прогнозы для будущего изменения курса.

| Прогнозы по ипотечным ставкам | Q1 2020 | за второй квартал 2020 года | Q3 2020 | Q4 2020 | 2021 |

| Fannie Mae | 3.6% | 3,6% | 3,6% | 3,5% | 3,6% |

| Freddie Mac | 3,8% | 3,8% | 3,8% | 3,8% | 3,8% |

| MBA | 3,7% | 3,7% | 3,7% | 3,7% | 3,8% |

| NAR | 3,7% | 3,7% | 3,8% | 3,8% | 4,0% |

Как вы видите, ставки по ипотечным кредитам, согласно прогнозам, останутся низкими в 2020 году.Поэтому, если вы находитесь на рынке, чтобы купить недвижимость, условия должны оставаться благоприятными с точки зрения финансирования.

Конечно, это будет немного отличаться в зависимости от того, в какой прогноз вы верите. Ожидается, что в 2020 году ставки по ипотечным кредитам останутся на среднем уровне 3%, что должно быть приятной новостью для большинства.

Я только что опубликовал прогнозы ипотечных ставок на 2020 год для тех, кто ищет более детальную оценку.

Подробнее: Какую ипотечную ставку я могу ожидать?

, мы можем дать вам деньги за ваш дом в Атланте быстро

мы можем дать вам деньги за ваш дом в Атланте быстроИзначально я собирался озаглавить этот пост, Как получить лучшую возможную процентную ставку по ипотеке. Но после пары недель борьбы я не смог этого сделать из-за нехватки убедительных навыков, плохого выбора времени и хорошей старой модной приманки и переключения.

Прежде чем я расскажу вам о своей неудаче, позвольте мне рассказать вам, как я рекомендую получить наилучшую возможную ставку по ипотеке.Я рефинансировал восемь раз по четырем объектам за 16 лет.

Я никогда не думал, что снова буду рефинансировать, учитывая, что мы были в условиях растущей процентной ставки. ФРС решила прекратить нашу экспансию в 4кв2018, когда они сигнализировали еще о повышении ставок в 2019 году и далее.

Также было хорошо, когда я расплатился со своим последним имуществом в 2015 году. С ростом денежного потока с тех пор я рассчитывал, что я просто заплатил бы свою 5/1 ARM, которая была настроена этим летом до 4,5% с 2,5%.

Но с тех пор, как ФРС отступила, ставки по ипотечным кредитам упали в 2019 году и, скорее всего, останутся низкими в обозримом будущем.Я полагал, что это стоило рефинансирования снова, особенно если бы я мог получить разумную ставку при всех заплаченных затратах.

В конце концов, я закрыл 10/1 ARM на 3% с -3,75 баллами, равными 3000 долларов США на закрытие.

Этот показатель довольно хороший, но я мог бы получить лучшие условия. Эта статья поможет вам понять, что нужно делать, а что нет, чтобы получить наилучшую ставку по ипотеке.

Как получить лучшую ипотечную ставку, возможную

Ключ к получению лучшей цены — это всегда генерировать конкуренцию.Например, чем больше работодателей борются за ваши услуги, тем больше вы будете получать ставки за более высокую зарплату.

Я до сих пор помню, как сидел в гостиной дома, который хотел купить еще в 2004 году. Запрашиваемая цена составляла 1,55 миллиона долларов, и он сидел на рынке два месяца. У меня было соблазн предложить 1,45 миллиона долларов, что необычно для такого рынка, как Сан-Франциско.

Я решил, что продавцы не будут в восторге, когда вошла пара докторов в открытом доме.Они сидели в столовой и восхищались обшивкой, лепным украшением короны и высокими потолками.

Внезапно, мое желание низкого мяча исчезло из-за предполагаемой конкуренции. Вместо этого я предложил 1,525 миллиона долларов, или на 75 тысяч долларов больше, чем планировал. Я до сих пор думаю, что мои эмоции одолели меня. К счастью, все получилось в конце.

Вот шаги, которые я предпринимаю, чтобы получить наилучшую ставку по ипотеке. Пропустите один шаг, и ваш процент неудач будет расти.

1) Получите официальные цитаты от конкурирующих кредиторов. словесные предложения ничего не значат. Все должно быть в письменной форме, чтобы вы могли получить наилучшую ставку. Я обычно просто заполняю свой запрос на ипотеку в Credible, потому что у них отличный рынок, где квалифицированные кредиторы соревнуются за ваш бизнес.

Их кредиторы связываются со мной по телефону и электронной почте после того, как я ввожу свои критерии, а затем они отправляют мне письменные предложения. Помните, все по договоренности, так что договаривайтесь. Если их показатель не лучший на этом свободном рынке, переходите к следующему шагу.

2) Обратитесь в ваш банк отношений. Ваш банк отношений является ключом к получению наилучшей возможной ставки ипотеки. У них много ваших денег, и у вас, вероятно, есть несколько открытых для них счетов. Они, конечно, не хотят терять ваш бизнес.

Если у вас есть конкурентоспособные письменные предложения, вам необходимо представить эти письменные предложения своему банкиру или сотруднику по ипотечному кредитованию и сказать им, чтобы они побеждали ваши письменные предложения, а не просто совпадали. Если у вас есть неконкурентные письменные предложения, то вам нужно постоянно искать лучшие предложения, чтобы ваш банк отношений был лучше.

Одна из стратегий состоит в том, чтобы исследовать Интернет и делать снимки ставок, которые предлагают некоторые кредиторы или торговые площадки, если вы просто не можете получить ничего официального в письменном виде. Цены на тизеры часто заполнены обременительными условиями, но вы можете использовать их в своих переговорных преимуществах.

Благодаря сообществу финансовых самураев и Форуму FS я смог краудсорсировать то, что получали другие люди, когда они также рефинансировали. Другими словами, хорошо использовать финансовое сообщество, когда вы делаете что-то финансовое.

3) Обещают больше активов. Банк хочет, чтобы его клиенты имели как можно больше денег. Кроме того, они хотят, чтобы вы открыли как можно больше разных учетных записей, чтобы держать вас в роли клиента.

Примеры различных учетных записей включают в себя: текущий счет, текущий бизнес-счет, сберегательный счет, ипотечный счет, счет управления активами, кредитную линию домашнего капитала и личную кредитную линию.

Чем больше денег вы можете принести в банк и чем больше счетов вы можете открыть, тем более привлекательным будет ваше предложение по процентной ставке по ипотечному кредиту.

Банки имеют разные уровни в зависимости от того, сколько у вас есть. Например, у моего банка есть один уровень, если у вас есть активы не менее $ 250 000. Следующий уровень — если у вас есть активы на сумму от 500 000 до 1 000 000 долларов. Их самый высокий уровень — если у вас более 1 000 000 долларов.

4) Будьте готовы перевести средства подальше. Перемещение средств — это хлопотно, но вы должны быть готовы переместить свои активы, если ваш банк отношений не соответствует или превосходит конкурирующее предложение.

Вам не нужно закрывать все свои счета. Вы просто должны быть готовы открыть новый счет в другом банке и пройти процесс электронного перевода средств.

Как мне не удалось получить самую низкую процентную ставку по ипотечному кредиту

Лучшая ставка по ипотечному кредиту, которую я мог бы получить, составляла 2,75% для ARM 7/1 без затрат на рефинансирование в Wells Fargo, если бы я перевел более 1 миллиона долларов. Если бы я перевел более 500 000 долларов, я мог бы зафиксировать 2/75% ARM без затрат на рефинансирование.

Этот курс был представлен мне читателем Финансового самурая. Читателю потребовалось несколько дней, чтобы вернуться на мою электронную почту с просьбой предоставить контактную информацию кредитора. Как только я получил информацию, я показал предложение по ставке моему существующему банку отношений на 18 лет, Ситибанку, чтобы посмотреть, могут ли они соответствовать.

Я только что зафиксировал свою 3% -ную ставку в Ситибанке, которая, на мой взгляд, была довольно хорошей после того, как 10-летняя доходность снизилась до 2,45% с 3,2%, но я еще не дал разрешение на запуск процесса.

Важно: У вас всегда есть время принять окончательное решение после того, как вы устно согласитесь на блокировку. Ничто не является официальным, пока вы не подпишете документ «одобрение для продолжения». Не позволяйте банкам немедленно запугивать вас. Вместо этого используйте это окно, чтобы увидеть, сможете ли вы получить более высокую ставку в другом месте, или посмотрите, снизятся ли ставки по ипотечным кредитам дальше.

Удивительно, но Ситибанк сказал мне, что они не могут сравниться со ставкой, хотя и сказали, что я могу получить 2,875% с минимальными затратами на закрытие, если я согласен с ними, когда у меня будет 3%.Когда я в устной форме согласилась на 3%, они сказали, что на следующей неделе у них будет специальное повышение, чтобы снизить меня до 2,875%.

меня вели.

Я сказал им, что собираюсь перевезти активы стоимостью более 1 миллиона долларов в компанию Wells Fargo, если они по крайней мере не будут соответствовать ставке 2,875%. Ипотечный кредитор сказал, что он пойдет к главе ипотечного кредитования в Сан-Франциско, чтобы узнать, сможет ли он довести меня до 2,875%.

Я ждал еще один день, и глава ипотеки Citi сказал, что он, к сожалению, все еще не может соответствовать 2.875%. По крайней мере, он дал мне еще семь дней, чтобы решить, стоит ли мне рефинансировать в Ситибанке под 3%. Теперь я был гораздо более мотивирован работать с Уэллсом Фарго.

Ипотечному специалисту Wells Fargo потребовалось около полутора дней, чтобы вернуться ко мне. Мы говорили около 5:15 вечера. Он сказал, что я мог бы полностью рефинансировать до 2,75 / 2,875%, если бы я принес более 500 000 долларов США / 1 000 000 долларов США. Но сначала я должен был отправить ему некоторые общие документы, такие как мой W2, 1099-е, ведомости аренды, K-1 и так далее.

Я вернулся в Уэллс Фарго около 7:30 вечера, и он сказал, что рассмотрит документы и продолжит наш диалог на следующее утро. Он полагал, что нам не нужно было спешить, потому что цены выглядели неизменными в тот вечер. Я согласился.

Когда он позвонил мне на следующее утро в 10 утра, он рассказал мне плохие новости. Его банк сообщил ему с того утра, что они решили прекратить свою специальную акцию по ипотечной ставке! Был слишком большой спрос.

У меня ужасное время или как?

Но, конечно, он сказал, что если я захочу рефинансировать его, я все же смогу.Ставка больше не будет 2,75 / 2,875% без комиссии, а 3% / 3,125% без комиссии. Ага.

Нет, спасибо! Я получил приманку и снова переключился. Если я собираюсь получить приманку и переключиться, я мог бы также иметь дело с моей приманкой OG и банком переключателя.

К счастью, я не тратил слишком много времени, потому что документы, которые я собрал для Уэллс Фарго, были необходимы для моего рефинансирования в Ситибанке. Я просто переправил их.

Хорошая ставка рефинансирования

Итак, вот оно.В то время как я был занят написанием статей, побуждающих читателей рефинансировать во время фиксированной или перевернутой кривой доходности, я не тратил достаточно времени на агрессивные попытки рефинансировать собственную ипотеку.

Я слишком доверяю Ситибанку, чтобы соответствовать лучшему предложению. Это стоило мне времени и мотивации в конкурирующем банке. Также я не набросился достаточно сильно на предложение 2,75% / 2,875% с Wells Fargo, потому что я по общему признанию не хотел перемещать свои средства. Если бы ставка была 2,5% / 2,65%, я бы, наверное, заперся.

Предложение Уэллса Фарго было особой, потому что их генеральный директор только что подал в отставку из-за большого количества финансовых махинаций, которые продолжались под его контролем. Им нужно было развивать бизнес и вернуть веру в общество.

Кроме того, я получил 10/1 ARM вместо 7/1 ARM. Поэтому у меня есть еще три года душевного спокойствия, что также заставляет меня чувствовать себя немного лучше по поводу моего более высокого уровня.

Если я расплатюсь с новой 3% -ной ипотекой через пять лет, моя смешанная 10-летняя ипотечная ставка будет равна 2.75%. Неплохо. Кроме того, мой ежемесячный платеж уменьшается на 800 долларов, что является хорошим увеличением денежного потока в случае, если экономика повернет на юг.

Наконец, я рад, что несколько читателей по электронной почте сообщили, что им удалось рефинансировать с более низкой ставкой по ипотечному кредиту после того, как я опубликовал серию своих статей. Помочь читателям сэкономить деньги — лучшее!

Я надеюсь, что каждый может воспользоваться преимуществами более низких ставок по ипотечным кредитам. Мы вернулись к 5-летним минимумам.

Воспользуйтесь преимуществами более низких ставок .Проверьте Credible, одну из крупнейших онлайн-платформ кредитования сегодня, которая заставит кредиторов конкурировать за ваш бизнес. Заполните его ваши потребности и получить реальные цитаты от квалифицированных кредиторов в течение трех минут. Процесс прост и бесплатен.

Обновление 2020: С падением процентных ставок мне удалось пересмотреть условия и снизить до 2,625% со всеми выплаченными комиссиями плюс кредит в 500 долларов! Проверьте последние ипотечные ставки людей.

,Средние затраты на закрытие варьируются в широких пределах. Вот почему

Покупатели жилья должны рассчитывать заплатить от 2 до 5 процентов от стоимости дома при закрытии.

Тем не менее, дома по умеренным и высоким ценам обычно взимают меньший процент.

Таким образом, при средней цене на жилье в 2019 году в размере 315 000 долларов США средние затраты на закрытие, вероятно, составят около 6 300 долларов США (2%).

Но это всего лишь точка отсчета.

Ваши собственные расходы будут варьироваться в зависимости от цены продажи вашего дома и сборов, которые взимает ваш кредитор.

Вы найдете самые дешевые затраты на закрытие, сравнив оценки нескольких разных кредиторов. Начало здесь.

Проверьте свой новый курс (2 августа 2020 г.)В этой статье:

Расходы на закрытие при покупке или рефинансировании дома

В этом руководстве представлен полный список наиболее распространенных затрат на закрытие, средних затрат на закрытие по штатам и советы о том, что можно сделать, чтобы свести их к минимуму.

Перед тем, как начать, есть несколько важных вещей, которые вы должны знать о том, как работает закрытие расходов:

- Большинство кредиторов объединяют все более мелкие сборы в одну «плату за первоначальный взнос» для простоты Обычно это самая большая стоимость закрытия

- . Другие сборы могут включать сборы титульной компании, сборы HOA и сборы за оценку жилья

- . Вы можете договориться о платеже кредитора в любом месте

- . Но ваша способность договориться об определенных расходах закрытия зависит от местоположения вашей собственности.

- Стандартная форма, называемая «оценкой ссуды», подробно описывает, какие товары можно купить, а какие фиксированные.

И помните, средние затраты на закрытие всегда варьируются в зависимости от кредитора.

Чтобы найти наиболее доступный кредит, вам нужно сравнить предполагаемые расходы на закрытие с процентными ставками, когда вы выбираете ипотечную или рефинансовую компанию.

Получите оценку ссуды по кредиту сегодня (2 августа 2020 г.)Что входит в стоимость закрытия?

Существует список прачечной небольших сборов, включенных в стоимость закрытия. Они подразделяются на три категории: сборы с кредиторов, сторонние сборы и предметы с предоплатой.

Но наиболее важные (читай: дорогие) расходы на закрытие:

- Комиссия за выдачу кредита или комиссия брокера (0-1% от суммы кредита) — обычно включает все небольшие комиссии, взимаемые вашим кредитором или брокером за оформление кредита

- Ипотечные баллы или «Дисконтная комиссия» (0-1% от суммы кредита) — Оплата авансовых платежей для снижения ставки по ипотечному кредиту.

- Страхование права собственности. ($ 300- $ 2500 +) — Сборы, уплаченные за проверку исторических документов и гарантию того, что имущество может быть передано на законных основаниях.

- Сборы за условное депонирование (350-1000 долларов США +) — Сборы, выплачиваемые сторонней «компании по условному депонированию», которая управляет средствами и содействует продаже жилья

- Оценка дома (500–1000 долларов США +) — Сбор оценить справедливую цену продажи дома или стоимость рефинансирования

- Предоплаченные налоги и страхование ($ 1000- $ 4500 +) — Как правило, вы платите от шести месяцев до года налогов на недвижимость и страхование домовладельцев заранее, когда вы закрываете 900 30

Чтобы узнать больше, см. Определения для каждой стоимости закрытия ниже.

Часто задаваемые вопросы по закрытию ипотеки

Сколько стоит закрытие?Когда вы покупаете дом, средняя стоимость закрытия составляет от двух до пяти процентов от цены дома. Но для более крупных транзакций средние издержки закрытия, как правило, меньше, и наоборот. Например, покупка жилья на сумму 500 000 долларов США может потребовать затрат на закрытие около 10 000 долларов США (два процента), в то время как недвижимость на сумму 100 000 долларов США может стоить вам 5000 долларов США на покрытие расходов на закрытие или более (пять процентов плюс).

Кто оплачивает стоимость закрытия?Покупатель и продавец оплачивают стоимость закрытия при покупке дома.Затраты на закрытие ипотеки (те, о которых вы, вероятно, думаете) оплачиваются покупателем. К ним относятся сборы с кредиторов, комиссионные за условное депонирование, расходы на оценку и предварительно оплаченные статьи, такие как налоги и страховка. Но, как правило, продавец также оплачивает стоимость закрытия. Они могут включать в себя комиссионные агента по недвижимости, налоги на передачу или право собственности, комиссионные за хранение и многое другое.

Что входит в стоимость закрытия?Затраты на закрытие включают все сборы, необходимые для подачи заявления, обработки и закрытия ипотечного кредита. Основные расходы по закрытию для покупателя включают: выдачу, оформление кредита и сборы за андеррайтинг; дисконтные баллы, комиссии за условное депонирование, домашняя оценка, страхование титула; и «товары с предоплатой», такие как налоги, страховка и взносы в ТСЖ.Сумма всех этих затрат на закрытие обычно составляет от двух до пяти процентов от цены продажи дома.

Когда наступают сроки закрытия?Расходы на закрытие подлежат оплате при подписании окончательных кредитных документов — в фактический «день закрытия». Первоначальный взнос также должен быть в это время. Но обратите внимание: вам обычно приходится платить меньшую сумму, называемую «серьёзные деньги», когда вы делаете предложение на дом. Серьезные деньги будут направлены на окончательные расходы на закрытие. Таким образом, общая сумма, которую вы должны будете заплатить в день закрытия, равна вашим затратам на закрытие и авансовому платежу минус самых серьезных денег.

Облагаются ли налогом расходы на закрытие сделки?Большинство расходов на закрытие не облагаются налогом, но некоторые из них. Вычитаемые из налога расходы на закрытие включают предоплаченные проценты (проценты, которые вы выплачиваете при закрытии), точек дисконта по ипотечному кредиту , некоторые налоги на имущество и налоги с продаж, а также предоплаченные страховые взносы по ипотечному кредиту .

Оплачивают ли продавцы расходы на закрытие?Продавцы не оплачивают стоимость закрытия по умолчанию. Тем не менее, в некоторых ситуациях может заставить продавца оплатить стоимость закрытия .Вы можете предложить продавцу полную запрашиваемую цену, но попросите, чтобы они использовали часть выручки для оплаты ваших расходов на закрытие. Продавец может согласиться, если им трудно продать дом. Или вы можете попросить продавца оплатить расходы на закрытие, предложив немного более высокую цену покупки и заставив их увеличить излишки по отношению к вашей комиссии по кредиту. Вы все еще технически оплачиваете расходы на закрытие таким образом, но они распределяются в течение срока действия кредита.

Как мне избежать оплаты расходов на закрытие?Возможно, вам удастся избежать закрытия расходов, попросив продавца их покрыть.Это называется «концессией продавца » и обычно лучше всего работает на рынке покупателей, где продавцу трудно переезжать. Еще один способ избежать оплаты расходов на закрытие сделки — воспользоваться « без залоговой стоимости » от брокера или кредитора. Однако отказ от авансовых затрат на закрытие часто означает, что вы получите более высокую ставку и будете платить гораздо больше процентов в течение срока действия вашего кредита.

Могут ли расходы по закрытию быть включены в кредит?Некоторые кредиторы позволяют вам включать стоимость закрытия в сумму кредита, если вы рефинансируете.Например, если у вас есть ипотека на 300 000 долларов США и заключительные расходы на сумму 6000 долларов США, вы можете взять кредит на сумму 306 000 долларов США и заплатить 0 долларов США при закрытии. Таким образом вы избегаете закрытия расходов авансом и вместо этого оплачиваете их в течение срока кредита. Тем не менее, вы будете платить проценты на ваши расходы на закрытие, если они включены в сумму кредита. Имейте в виду, что эта стратегия работает только для рефинансирования. Если вы покупаете дом, вы не можете включить стоимость закрытия в сумму кредита.

Сколько стоит цена закрытия на…Когда вы покупаете дом, стоимость закрытия обычно падает между двумя и пятью процентами от продажной цены.Но этот процент обычно снижается по мере роста цены на жилье.

Например, вот как стоимость закрытия может складываться для различных цен на жилье:

— $ 100 000 дом: $ 3 000–5 000 (3-5%)

— $ 200 000 дом: $ 4 000–6 000 (2-3) %)

— $ 300 000 дом: $ 4 500–9 000 $ (1,5–3%)

— $ 400 000 дом: $ 4 000–8 000 (1-2%)

— $ 500 000 дом: $ 5 000–10 000 (1-2%)

Помните, что эти оценки только диапазон.Ваши собственные расходы на закрытие будут зависеть от кредитора. Не забудьте сравнить по крайней мере три оценки кредита, чтобы найти кредит с наименьшей стоимостью.

Сравните цены и стоимость закрытия сегодня (2 августа 2020 г.)Какие расходы по закрытию являются предметом переговоров?

Ваша способность договориться об определенных затратах на закрытие зависит от местоположения вашей собственности. В вашей ссудной смете будет подробно указано, какие товары вы можете приобрести в магазине (помечены как «раздел C»).

>> Связанный: Как сравнить кредиторы и ссудные оценки

Расходы по ипотечному кредитованию — договорная

Вы можете обсудить обвинения кредитора.К ним относятся:

- Плата за выдачу ипотеки

- Другие сборы, такие как страхование, обработка и финансирование, которые идут непосредственно кредитору

Кредиторы могут перечислять разные предметы, так что не слишком запутайтесь в том, что называется комиссией. Просто договориться о нижней строке для обвинений кредиторов.

Оценка и кредитная отчетность — не подлежит обсуждению

Некоторые сборы просто взимаются кредитором за необходимые услуги и не могут быть согласованы с поставщиком.К ним относятся сборы за оценку и кредитные отчеты.

Однако, кредитор может покрыть их для вас, если вы хотите. Но чем больше сборов вы хотите, чтобы ваш кредитор покрыл, тем выше будет ваша процентная ставка.

Плата за право собственности и условное депонирование — подлежит обсуждению в некоторых штатах Другие услуги, для которых вы можете делать покупки, включают страхование прав собственности и услуги условного депонирования. Вы хотите сравнить сборы от нескольких компаний, потому что в штатах, которые позволяют вам делать покупки, комиссионные и надбавки могут варьироваться на тысячи долларов.

Обратите внимание, что если дом был приобретен или рефинансирован в течение последних нескольких лет, вы можете претендовать на премию с «короткой ставкой» или «со скидкой».

>> Related: 4 способа сохранить низкие цены закрытия ипотеки

Если вы покупаете полисы кредиторов и владельцев у одного и того же провайдера, попросите скидку «на одновременную выдачу».

- Во Флориде, Нью-Мексико и Техасе сборы за титульное страхование устанавливаются правилами

- Нью-Йорк, Пенсильвания, Нью-Джерси, Огайо и DE также имеют единые тарифы

- Однако, дополнительные сборы, такие как оплата почты и курьера, сборы за копирование и Стоимость поиска и сертификатов можно обсудить

Сборы за титульное обслуживание указаны в разделе B или C на странице 2 вашей сметы.Если они появляются в разделе C, вы можете делать покупки для них — и вы должны.

Просто позвоните в титульную страховую компанию и попросите отменить сборы, а если они откажутся, поищите другого поставщика.

Как договориться о самых низких затратах на закрытие

Возможно, у вашего ипотечного кредитора и агента по недвижимости есть поставщики, с которыми они обычно работают. Эти компании также могут предложить лучшие цены.

Тем не менее, никто не будет заботиться о ваших личных расходах так же, как вы, поэтому, если вы можете купить товар, вам, вероятно, .

>> Похожие: Ипотека «Без стоимости закрытия»

Даже если нет различий в ценах на право собственности, условное депонирование и другие услуги, вы можете договориться о том, чтобы ипотечный кредитор или продавец жилья оплатили их.

Обратите внимание, что при прочих равных условиях ссуда с кредитором, покрывающая другие ваши расходы, будет иметь более высокую процентную ставку, чем та, которая этого не делает.

Сравните кредиторов сегодня (2 августа 2020 г.) Это тесно связано с разделом выше.Вы можете выбрать несколько структур затрат для данного кредита. Это включает в себя кредит с самой низкой ставкой (и самой высокой стоимостью) и один без комиссии, или даже цены со скидкой.

Ипотечный возврат цены

Снижение цен позволяет кредитору поднять вашу ипотечную ставку в обмен на зачисление вам суммы. Вы можете использовать скидку для покрытия других затрат на закрытие, даже для предоплаченных товаров, таких как налоги на недвижимость и страховые взносы.

Таким образом, кредит с «минус три балла» может зачислить вам до 3 процентов от суммы кредита на другие расходы.При ипотеке на 200 000 долларов это 6000 долларов.

Уцененные цены идеальны для тех, кто планирует остаться дома или заложить жилье на несколько лет. Вы берете более высокую процентную ставку в течение короткого времени в обмен на очень низкие первоначальные расходы.

Ипотечная скидка

«Дисконтное» ценообразование не означает снижение расходов. Это фактически относится к дополнительным сборам, которые вы могли бы заплатить, чтобы «выкупить» вашу ставку. Дисконтные баллы увеличивают стоимость закрытия, но снижают процентную ставку.

>> Связанный: Объяснение пунктов ипотечного кредита

Безубыточность при закрытии расходов

Итак, стоит ли платить больше авансом за более низкую ставку в течение срока действия вашего кредита? Или устранить расходы на закрытие, но принять более высокую ставку?

Вы можете определить, является ли это выгодной сделкой, сравнив первоначальные затраты и ежемесячный платеж.Посмотрите, как долго вы должны держать более дорогой кредит для более низкой оплаты, чтобы компенсировать более высокую стоимость.

Вот пример того, как дисконтные баллы и цены со скидкой могут сравниваться для ипотечного кредита в 250 000 долларов.

Нет баллов Цена со скидкой (1 балл) Цена со скидкой (1 балл) Сумма кредита $ 250 000 $ 250 000 $ 250 000 Котировочная процентная ставка 4% 4% 4% Стоимость закрытия Без добавленной стоимости — $ 2500 (выплачено вам) + 2500 долларов США (выплачивается кредитору) Фактическая процентная ставка 4% 4.25% 3,75% Ежемесячный платеж 1 269 $ $ 1 305 $ 1,233 Всего выплаченных процентов (30 лет) $ 179 700 $ 192 750 $ 166 800

В этом примере, потратив дополнительно 2500 долларов США на один дисконтный пункт, вы экономите 36 долларов США в месяц или 12 800 долларов США за 30 лет.

С этими сбережениями вам понадобится почти шесть лет, чтобы безубыточно расплатиться с дополнительными затратами на закрытие, поэтому вам придется довольно долго оставаться в доме, чтобы эта скидка стоила того.

С другой стороны, с помощью скидок вы экономите $ 2500 на заключительном столе. Но вы платите $ 36 больше в месяц благодаря более высокой процентной ставке. Это добавляет дополнительно 13 000 долларов к 30-летнему кредиту.

Таким образом, если вы планируете оставаться в доме 6 или более лет в этом сценарии, вы на самом деле теряете деньги из-за скидки.

>> Похожие: Ипотечный калькулятор — рассчитайте свой ежемесячный платеж

Покупка по ипотеке — это больше, чем просто процентная ставка.Сравнивая затраты с вашим платежом, вы можете найти оптимальное сочетание процентной ставки и первоначальных затрат для удовлетворения ваших потребностей.

Определение стоимости закрытия

Ниже приведены определения для каждой стоимости закрытия, обычно связанной с новой ипотекой. Они подразделяются на три категории — расходы по ипотечным кредиторам, расходы третьих сторон и предметы с предоплатой — в зависимости от того, к кому эта плата идет.

Ипотечный кредитор платит

Вот список «сборов с кредиторов», которые представляют собой сборы, которые могут взимать ипотечные компании или брокеры.

Обратите внимание, что точные названия этих предметов не имеют значения, так как они могут различаться в зависимости от компании.

Это общая стоимость кредитора, и эта цифра может быть предметом переговоров.

Комиссия за выдачу кредита: 0-1% от суммы кредита

Большинство кредиторов (или ипотечных брокеров) объединяют все прочие мелкие сборы в один сбор, поскольку им это проще. Вам это тоже легче, потому что вам не нужно складывать отдельные элементы и сравнивать их самостоятельно.

Но некоторые взимают плату с происхождения и добавляют больше сборов (так называемые «сборы за мусор» в отрасли). Вот почему действительно важен только итог. Один кредитор может взимать 1-процентную комиссию за выдачу кредита в размере 100 000 долларов. Другой может взимать 1000 долларов в виде разных сборов. Суть равна.

Комиссия брокера: 0 — 1% от суммы кредита

Это, по сути, то же самое, что и первоначальный взнос, но взимается ипотечным брокером.

Брокер или любой ипотечный провайдер ни при каких обстоятельствах не может взимать плату за первоначальный взнос и комиссию брокера.

Комиссия за скидку: 0-1% от суммы кредита

«Дисконтный сбор» является неправильным, потому что он фактически увеличивает ваши расходы на закрытие вместо того, чтобы их дисконтировать.

Термин «скидка» означает, что вы получаете скидку, потому что платите больше авансом.

Например:

- Кредит 5% с нулевой скидкой

- Кредит 4,75% с 1 скидкой (1% от суммы кредита)

Дисконтные баллы отличаются от начальных, потому что дисконтные баллы должны использоваться специально для снижения вашей ставки.

Возможность выбора цены может помочь вам получить лучший кредит для ваших нужд. Например, вы можете принять решение о выплате дисконтных баллов, если планируете владеть домом и держать ипотеку в течение 15-30 лет. Если вы решили оставить дом или ипотеку всего на несколько лет, дисконтные баллы обычно являются пустой тратой денег.

Плата за обработку: $ 300- $ 750

Если эта сумма не включена в стоимость отправления, эта плата покрывает стоимость получения ваших документов. Например, процессоры могут позвонить вашему работодателю, чтобы подтвердить вашу работу, отправить формы проверки в банки, чтобы подтвердить ваши активы, скопировать, а также организовать и отправить ваш пакет документов андеррайтерам.Они также заказывают оценки, принимают ваше заявление и выполняют другие функции.

Плата за андеррайтинг: $ 300- $ 750

Ваша ссуда может быть подписана в электронном виде с помощью автоматизированных систем андеррайтинга (AUS) или вручную человеком (чаще, если ваша заявка требует определенной гибкости для одобрения или если ваша документация недостаточна).

Даже если вы получите одобрение от автоматизированной системы, страховщик должен убедиться, что, например, фактическая сумма вашего платежа отражает доход, который вы указали в своем заявлении.Это трудоемкий бизнес.

Курьерские сборы, административные сборы и другие прочие расходы: $ 100 +

Вы с большей вероятностью увидите, что они включены в плату за отправку, но в противном случае эти расходы могут добавить несколько сотен долларов к вашему счету. И сколько раз кредитор в этом столетии все равно использует курьера?

Плата за блокировку, плата за подачу заявления: от 200 до 500 долларов США +

Честно говоря, это мусорные сборы, которые призваны увеличить доход кредитора и немного больше.Блокировка ссуды и подача заявки должны покрываться комиссией за выдачу кредита, поскольку они являются обязательной частью процесса.

В некоторых штатах взимание платы за подачу заявления или предоплаты, которая не подлежит возврату, является незаконной. Будьте осторожны с любым кредитором, который заставляет вас платить, чтобы подать заявку. Это тактика, позволяющая заработать деньги на процессе подачи заявки, и может удержать вас от покупок по более выгодной цене с другим кредитором.

Корректировки цены уровня займа (LLPA): 0-4% от суммы займа

Кредиторы могут добавлять надбавки (так называемые «надстройки») за транзакции с более высоким риском или за исключения из их обычных правил андеррайтинга.Например, у Fannie Mae есть полный список матрицы корректировки цен на кредиты (LLPA). LLPA обычно оплачиваются по более высокой ставке , а не из кармана. Тем не менее, важно знать, что они есть.

Кредитор не зарабатывает деньги на этих расходах. Это просто то, что требуется рынку вторичного инвестора для различных функций кредитования, таких как более низкие кредитные рейтинги и инвестиционные свойства.

Когда вы сравниваете кредитные предложения, вы предоставляете каждому кредитору одну и ту же информацию, так что вы получаете содержательную цитату, которую вы можете сравнить с другими предложениями.

>> Связанный: Корректировки ценообразования на уровне ссуд (LLPA): полное руководство

Подведение итогов расходов кредитора

Для платежей кредиторов есть только одна строка, которую вам нужно знать — общая сумма. Обратите внимание, что если сумма вашего кредита меньше, вы можете заплатить меньше, если кредитор включает все сборы в комиссию за выдачу (обычно, но не всегда, 1 процент от суммы кредита), чем если бы вы платили отдельные сборы по несколько сотен долларов каждый , С другой стороны, многие кредиторы избегают потери денег на более мелкие кредиты, добавляя надбавку «низкая сумма кредита».

Проверьте свой новый курс (2 августа 2020 г.) Сторонние платежи

Третьи стороны не работают на ипотечных кредиторов, но предоставляют услуги, необходимые для завершения транзакции. Эти услуги включают в себя следующее.

Заголовочный отчет / заглавный страховой полис: $ 300 — $ 2500 +

Компании, занимающиеся правами собственности, или адвокаты по недвижимости проверяют записи о недвижимости, чтобы убедиться, что продавец имеет право передать вам право собственности или что у вас есть право рефинансировать дом.Записи возвращаются из поколения в поколение и не всегда оцифровываются, так что это может занять много времени.

>> Связанный: Титульный лист по ипотечному кредиту: объясняется простым языком

Существует два вида политик, которые требуются: