Договор Займа|Нотариус Расламбекова Н.Г.

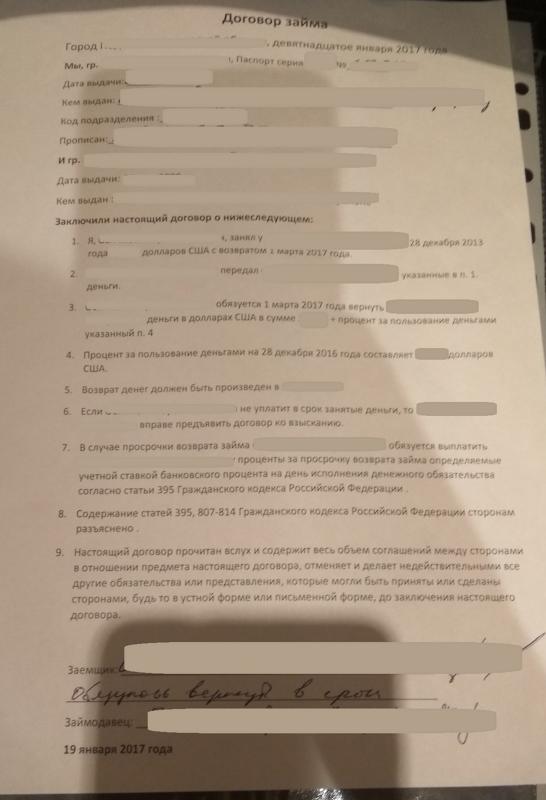

Оформление договора займа у нотариуса

Говорят, что давать деньги в долг другу — значит терять и друга и деньги. Действительно, разрушить отношения с человеком можно даже из-за небольшой суммы. А уж когда речь идёт о более серьёзных деньгах, то здесь, нередко, не считаются и с родственными связями. Как же избежать конфликтов, и, вопреки известному выражению, всё-таки сохранить и друга и деньги? Такой способ есть. Нужно оформить договор займа.

Зачем составлять договор займа?

Оформление договора займа — цивилизованное и удобное решение финансового вопроса для обеих сторон. Кредитор защищает свои интересы, а заёмщик свои. Да, заемщик, так же как и кредитор, заинтересован в составлении письменного договора займа. В документе прописываются сроки возврата долга, а также условия получения денег, что важно для защиты прав заёмщика. В частности, кредитор не сможет потребовать вернуть всю сумму единовременно, если, например, будет предусмотрена рассрочка по возвращению долга. Поэтому правильно составленный договор защищает не только кредитора, но и должника.

Документальное подтверждение финансовых обязательств — традиционно сильный инструмент, защищающий интересы кредитора. Этот документ не только гарантирует возврат денег с судебном порядке, но и выступает в роли дисциплинирующего фактора для заёмщика. Действительно, одно дело — взять деньги под честное слово, и совсем другое — заключить письменный договор.

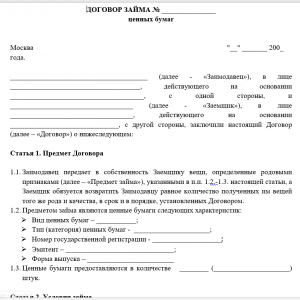

Что должно содержаться в договоре займа?

Чтобы сделка была признана действительной, стороны должны согласовать все существенные условия. Для договора займа это будет предмет займа и обязанность его возврата. Все остальные условия, в том числе и срок возврата займа, считаются дополнительными. Однако если вы решили составить такой договор, то разумнее будет описать всё как можно подробнее.

Именно в этом и состоит преимущество договора займа перед распиской, которой так часто доверяют наши граждане. Расписка лишь подтверждает факт передачи денег и возможный срок их возврата, и не может быть признана единственным доказательством в том случае, если дело дойдёт до суда. Что касается правильно составленного договора займа, то его доказательственная сила значительно выше. Особенно, если он будет заверен нотариусом.

Почему договор займа нужно удостоверять у нотариуса?

Любой документ, удостоверенный нотариусом, имеет повышенную доказательственную силу. Это значит, что содержащиеся в нём сведения не нуждаются в дополнительном доказывании в суде. Оспорить заверенный нотариусом документ очень сложно. Для этого нужно доказать, что при совершении нотариальных действий закон нарушил сам нотариус.

Кроме того, недавние изменения в законодательстве о нотариате, вообще позволяют кредитору обойтись без суда. Достаточно обратиться к нотариусу с заявлением о проставлении исполнительной надписи. Эта процедура позволяет судебным приставам начинать работу по взысканию задолженности без решения суда.

Как оформить договор займа у нотариуса?

Сама процедура оформления договора займа между физическими лицами очень проста. Вы приходите к нотариусу, и рассказываете ему о том, сколько и на каких условиях собираетесь одолжить денег. Нотариус убеждается в правоспособности и волеизъявлении сторон, проверяет все предоставленные ему документы и составляет договор займа. Затем нотариус подробно разъясняет сторонам содержание этого документа, и рассказывает о возможных последствиях неисполнения указанных в нём условий. После этого стороны подписывают договор, а нотариус его удостоверяет.

Следует помнить, что договор займа является реальным, и, в отличие от того же кредитного договора, считается заключённым с момента передачи денег. Поэтому факт перехода денег от заимодавца к заёмщику нужно подтвердить отдельной подписью.

Таким образом, мы выяснили, что максимальная защита прав и кредитора и должника, возможна только при оформлении договора займа у нотариуса. Если речь идёт о крупных денежных суммах, лучше всего потратить немного времени на визит в нотариальную контору, соблюсти все формальности и спать спокойно, не переживая о своих деньгах.

Как составить договор займа под залог недвижимости с иностранцем?

Знакомая — гражданка Беларуси — просит в долг крупную сумму. В Санкт-Петербурге у нее есть квартира, и она предлагает заключить договор о займе под залог недвижимости.

Каковы риски, если я заключу такой договор с гражданкой другой страны?

Елизавета Васильева

юрист, ответила 10.02.2021

Вы можете одолжить деньги своей знакомой, хотя она и гражданка Беларуси. Мы уже писали, как давать в долг иностранцу. Но вы правильно беспокоитесь о рисках, которые могут возникнуть после передачи денег.

Часто бывает, что когда должник получает деньги, то какое-то время частями возвращает долг, а потом перестает платить. Чтобы обезопасить себя, лучше грамотно подойти к вопросу и заключить договор займа и договор залога недвижимости одновременно. Расскажу, как это сделать.

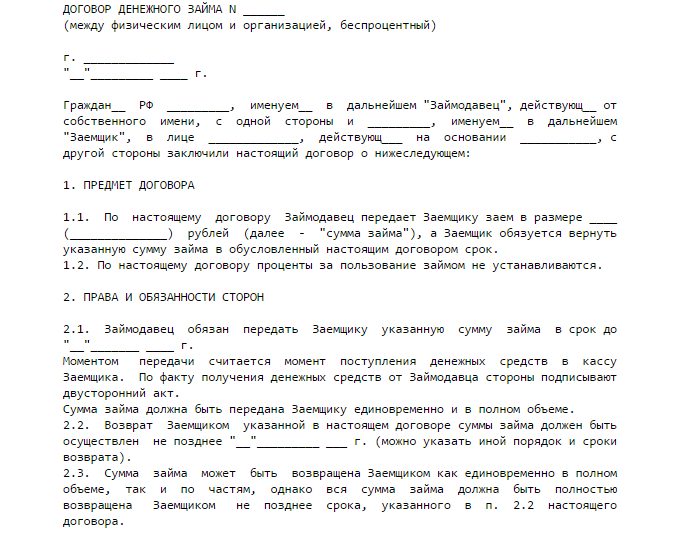

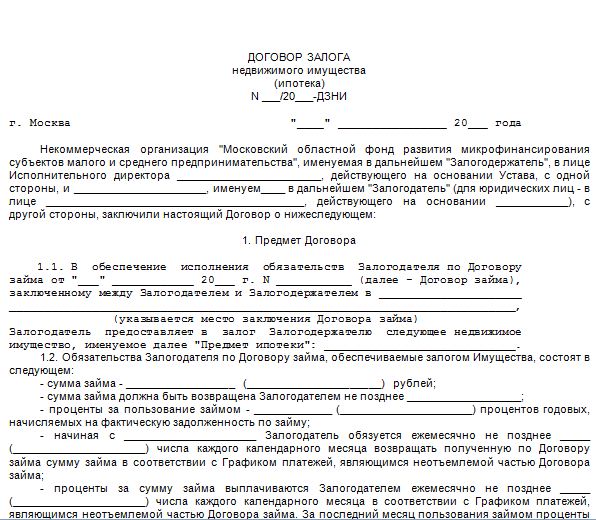

Как оформить договор займа

Для начала следует правильно оформить договор займа. Его составляют в письменной форме, если сумма займа больше 10 000 Р. Нотариально заверять письменный договор необязательно.

п. 1 ст. 808 ГК РФ

Можно одолжить рубли, а можно — доллары или евро. Но для этого надо соблюсти правило: указать в договоре, что деньги заемщик должен вернуть в рублях в сумме, эквивалентной сумме в иностранной валюте по официальному курсу на день платежа.

Стандартной формы договора займа в законодательстве нет, поэтому договор можно составить в произвольном виде. Но в нем обязательно должна быть такая информация:

- Ваши ФИО как займодавца, ФИО заемщика.

- Дата составления договора.

- Сумма, которую вы передаете заемщику.

Ее нужно указать цифрами и продублировать в скобках прописью.

Ее нужно указать цифрами и продублировать в скобках прописью. - Срок, на который даете в долг.

- Порядок возврата денег: вся сумма сразу или частями. В последнем случае нужно указать размер частей и периодичность выплат.

- По договоренности можно указать размер процентов, которые заемщик должен передать за пользование деньгами. Если этого не сделать, то при сумме займа свыше 100 000 Р размер процентов определяется ключевой ставкой Банка России. Если в договоре займа не указан размер процентов и сумма меньше 100 000 Р, то заем предполагается беспроцентным.

- В конце обязательно должны стоять паспортные данные и подписи обеих сторон.

Главное условие, которое следует соблюсти при заключении договора займа, — проверить вашу знакомую на платежеспособность. Например, узнайте, за счет каких средств она собирается выплачивать долг и реальна ли эта возможность. Если очевидно, что она не вернет деньги в положенный срок, лучше в долг не давать.

п. 3 ст. 807 ГК РФ

В подтверждение того, что договор займа состоялся, составьте и подпишите вместе с заемщиком расписку о передаче денег. Расписка может быть как отдельным приложением к договору, так и отметкой в нем, что деньги фактически переданы.

п. 2 ст. 808 ГК РФ

УЧЕБНИК

Как упростить жизнь с помощью «Экселя»

Курс, о том, как таблицы помогут планировать бюджет, считать расходы и упорядочить бытовые дела

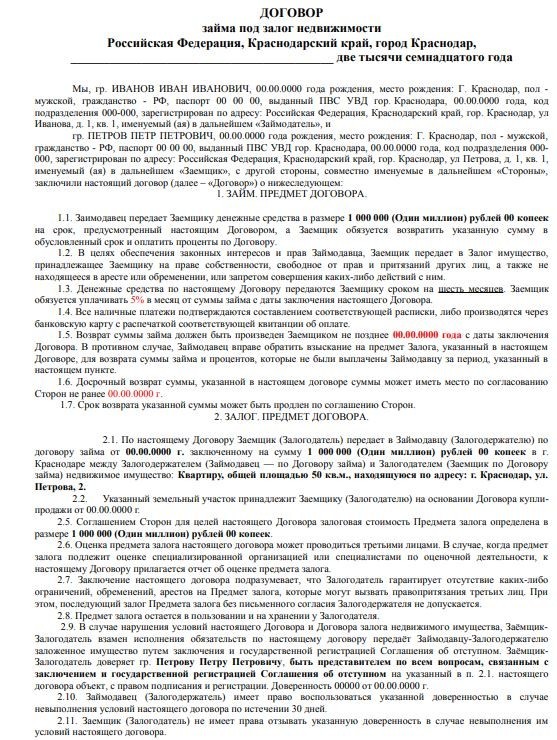

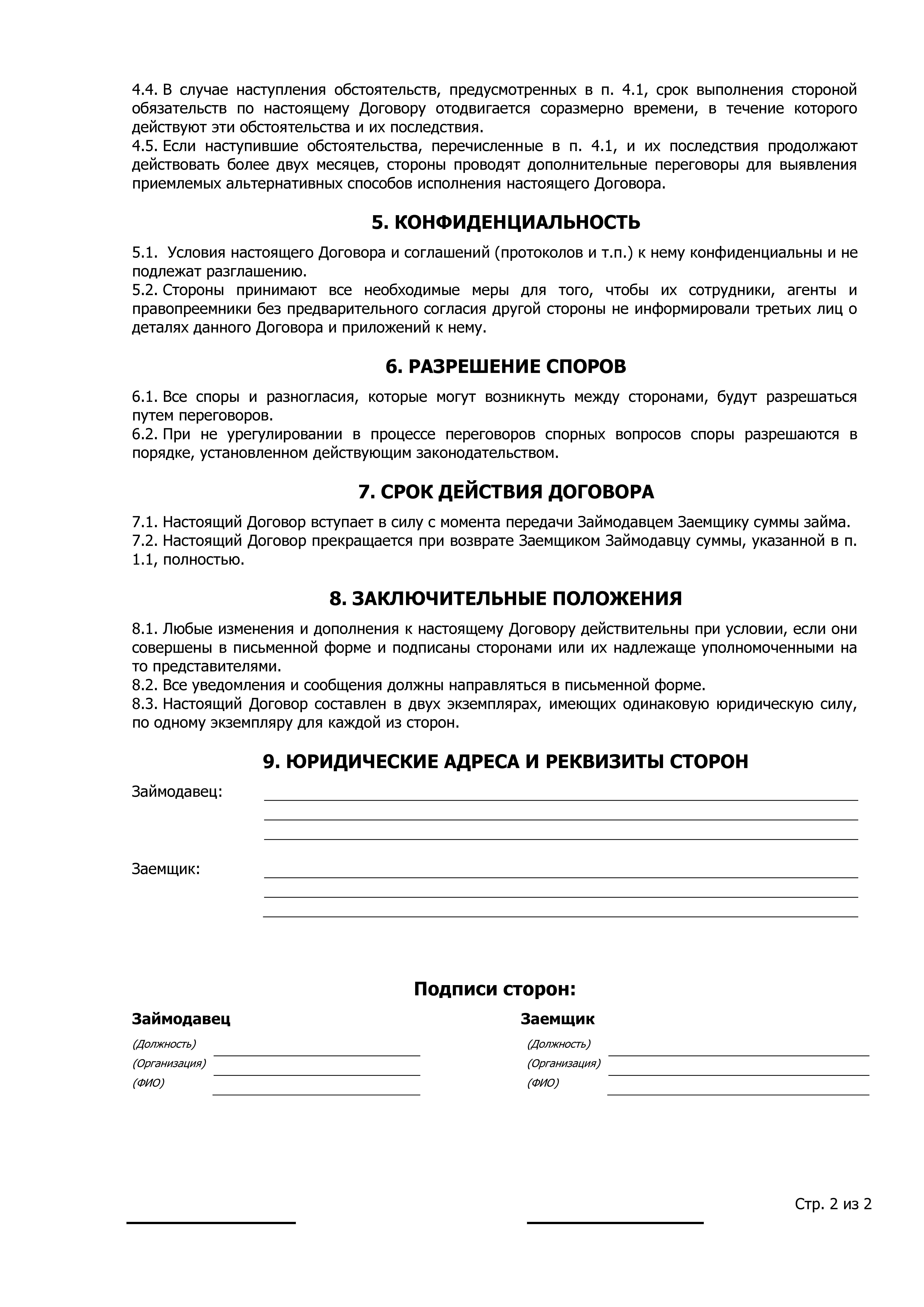

Начать учитьсяЗачем нужен договор залога и как его оформить

Вот какие основные пункты должны быть в договоре залога:

- Паспортные данные, адреса того, кто дает заем, и того, кто его берет.

- Сведения о квартире, передаваемой в залог: кадастровый номер, адрес, площадь, количество комнат.

- Оценочная стоимость квартиры.

- Лицо, ответственное за сохранность залога.

- Ссылка на договор займа, который обеспечивается залогом.

- Условия реализации квартиры в случае неисполнения договора займа.

Договор залога нотариально удостоверять не надо. Однако если у подруги есть супруг, то от него следует получить и нотариально заверить письменное согласие на залог.

Однако если у подруги есть супруг, то от него следует получить и нотариально заверить письменное согласие на залог.

Договор залога на квартиру нужно обязательно зарегистрировать в Росреестре. Для этого понадобятся такие документы:

- Заявление от участников договора.

- Письменный договор залога в трех экземплярах.

- Паспорта кредитора и заемщика.

- Договор займа.

- Расписка о передаче денег.

- Оценка квартиры. Для этого придется воспользоваться услугами оценщика.

- Письменное согласие мужа подруги на залог, если она замужем.

Если не зарегистрировать договор залога в Росреестре, он будет считаться незаключенным. Если знакомая перестанет платить и не погасит долг, то обратить взыскание на ее квартиру через суд будет невозможно.

Как взыскать задолженность с иностранца

Если гражданка Беларуси своевременно не сможет исполнить условия договора займа, взыскать деньги можно через суд. Ехать в Беларусь для этого необязательно.

Права российских граждан в отношениях с гражданами Республики Беларусь защищаются Конвенцией о правовой помощи и правовых отношениях по гражданским, семейным и уголовным делам, которую заключили в Минске 22 января 1993 года. Согласно этой конвенции учреждение юстиции Республики Беларусь обязано оказать правовую помощь в спорном вопросе.

Вот в чем оно поможет:

- Вручит необходимые судебные документы и повестку гражданину Беларуси.

- Проведет допрос в качестве ответчика, в том числе с использованием видеозаписи и других технических средств, проведет розыск имущества и денег, чтобы исполнить решение по гражданскому делу.

Где бы ни проживала знакомая — в России или Республике Беларусь — и какое бы гражданство ни имела, иск следует подавать в суд по месту нахождения квартиры, на которую оформлен договор залога. То есть в вашем случае — в районный суд Санкт-Петербурга по адресу квартиры.

ч. 3 ст. 20 Минской конвенции от 22. 01.1993

01.1993

В исковом заявлении следует указать фактическое место жительства знакомой на момент подачи иска. Если вы его не знаете, напишите адрес регистрации, указанный в паспорте и договоре займа. Суд сам примет все необходимые меры, чтобы вызвать вашу знакомую для допроса, даже если она не хочет приезжать в Россию.

Если суд решит дело в вашу пользу, то также примет меры, чтобы исполнить решение суда. Если знакомая не захочет добровольно исполнять решение, его принудительно будут исполнять судебные приставы. Как взыскать долг через приставов, мы тоже уже писали.

Если вдруг вы не будете заключать договор залога, то исковое заявление надо будет подавать по месту фактического проживания знакомой на момент подачи иска — в России или Республике Беларусь.

Исковое заявление можно составить на русском языке. К иску нужно приложить все документы-доказательства, а затем направить его в белорусский суд по почте заказным письмом с уведомлением о вручении и попросить рассмотреть дело без вашего участия. Однако иск придется составить со ссылками на законодательство Республики Беларусь.

Чтобы избежать проблем, связанных с предъявлением иска в Республике Беларусь, в договоре займа обязательно пропишите подсудность именно российскому суду. Так вы сразу оговорите, что в случае спора иск следует предъявить по месту вашего жительства в России.

ст. 21 Минской конвенции от 22.01.1993

Стоит ли давать деньги в долг иностранным гражданам

Дать деньги в долг иностранному гражданину можно, но для этого следует подстраховаться и составить два договора: займа и залога. Тогда, если знакомая не вернет долг, российские судебные приставы-исполнители могут реализовать заложенную квартиру на территории РФ — никаких проблем с иностранным судом не будет.

Если вы не решили, стоит ли давать в долг, прочитайте другие наши статьи:

Особенности договора займа в иностранной валюте. Как составить расписку в иностранной валюте | Публикации

В ООО «Бюро судебной защиты «ВАШ ЮРИСТ» часто обращаются с вопросами, касающихся займа денежных средств по расписке или договору займа.

Каждая ситуация индивидуальна и требует отдельного правового анализа. Разберем один из таких частных случаев, затрагивающий заем в иностранной валюте.

Например, Физическое лицо К. желает дать в долг физическому лицу В. доллары США. Возникает вопрос, как должна быть составлена расписка, если К. фактически отдает доллары и получить возврат от должника тоже хочет в долларах США (т.е. чтобы риск девальвации рубля был на должнике).

Разберем эту ситуацию в соответствии с законом.

Согласно гражданскому законодательству Российской Федерации иностранная валюта и валютные ценности могут быть предметом договора займа на территории Российской Федерации. Денежные обязательства должны быть выражены в рублях.

В денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах. В этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

Использование иностранной валюты, а также платежных документов в иностранной валюте при осуществлении расчетов на территории Российской Федерации по обязательствам допускается в случаях, в порядке и на условиях, определенных законом или в установленном им порядке.

Здесь необходимо отметить положения ФЗ «О валютном регулировании и валютном контроле» расчеты при осуществлении валютных операций производятся физическими лицами – резидентами через банковские счета в уполномоченных банках, порядок открытия и ведения которых устанавливается Центральным банком Российской Федерации, за исключением следующих валютных операций, осуществляемых в соответствии с настоящим Федеральным законом.

Вывод: чтобы занимать и отдавать деньги в иностранной валюте и соблюсти российское законодательство необходимо это осуществлять исключительно через банковские счета в уполномоченных банках.

В противном случае может наступить административная ответственность, предусмотренная ст. 15.25 Кодекса об административных правонарушениях – «Нарушение валютного законодательства Российской Федерации и актов органов валютного регулирования»: влечет наложение административного штрафа на граждан, должностных лиц и юридических лиц в размере от трех четвертых до одного размера суммы незаконной валютной операции, суммы денежных средств или стоимости внутренних и внешних ценных бумаг, списанных и (или) зачисленных с невыполнением установленного требования о резервировании.

Можно сказать, что на договор займа, содержащий указание на иностранную валюту, распространяются те же правила, что и на договор займа, заключенный в рублях.

Как правильно написать расписку в иностранной валюте:

«Я, (ФИО, паспортные данные) получил от (ФИО, паспортные данные) 10000 (десять тысяч) долларов США в рублевом эквиваленте по курсу доллара США ЦБ РФ на день заключения займа. Сумма займа подлежит возврату в рублях по курсу доллара США ЦБ РФ на день возврата суммы займа».

Надеемся, что наши рекомендации позволят Вам избежать многих спорных моментов и судебных разбирательств.

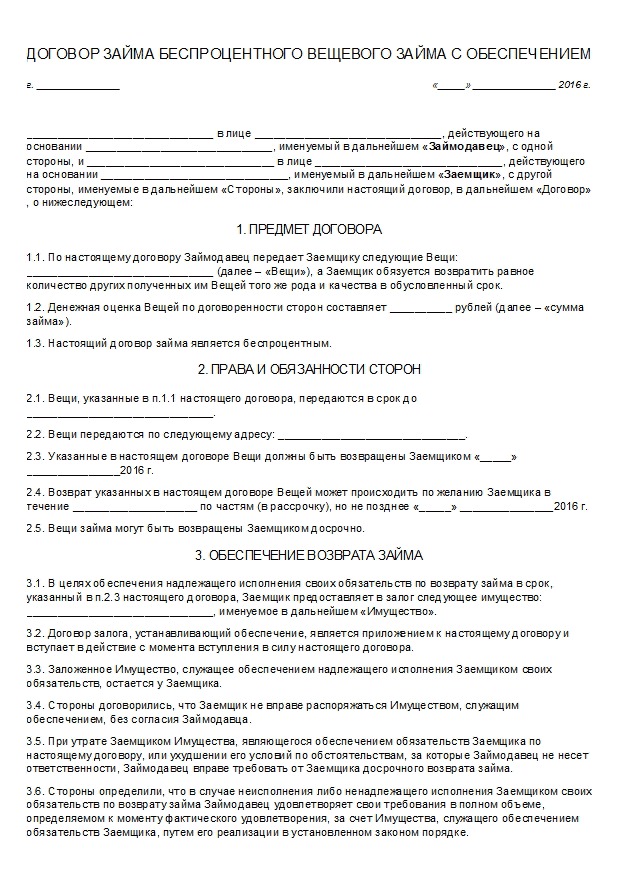

29 Простых шаблонов договоров семейной ссуды (100% бесплатно)

Договор о семейной ссуде — это ссуда между членами семьи. Вы можете одолжить деньги другому члену вашей семьи, если они в этом нуждаются. Цель кредита не имеет значения, и для этого кредита не требуются услуги кредитного союза, банка или любого другого кредитного учреждения.

Семейные кредитные договоры

Что такое семейный кредитный договор?

Семейная ссуда — это договор, заключаемый между родственниками по браку или крови, в котором одна сторона выступает в качестве кредитора, а другая сторона — заемщика. Как правило, тот, кто берет деньги в долг, должен платить процентную ставку. Как кредитор, включите процентную ставку в шаблон договора о семейном кредите, чтобы прояснить ситуацию.

Как правило, тот, кто берет деньги в долг, должен платить процентную ставку. Как кредитор, включите процентную ставку в шаблон договора о семейном кредите, чтобы прояснить ситуацию.

На что следует обратить внимание, прежде чем брать взаймы у члена семьи?

Одолжение денег одному из членов вашей семьи может стать очень непростым делом, и поэтому важно быть предельно ясным, заключив договор семейного займа. Прежде чем вы подумаете о заключении личного кредитного договора между друзьями или семьей, обратите внимание на несколько моментов:

- Есть ли у члена вашей семьи другие варианты?

Во-первых, вы должны определить, в чем проблема.Спросите члена семьи, есть ли другие способы, которыми вы можете предложить помощь помимо финансовой поддержки. Предлагайте или соглашайтесь на ссуду только в том случае, если нет другого выхода. - Готовы потерять деньги?

Если вы решили дать деньги взаймы, убедитесь, что вы можете позволить себе их потерять. Никогда не старайтесь изо всех сил, чтобы обанкротить банк, особенно если вы сэкономили деньги для важной цели, например, для оплаты обучения в колледже. - Определите свои ожидания и четко сформулируйте их

Если вы решите продвинуться вперед, составьте внушительный график ссуд и план платежей, который вам подходит.Взгляните на различные семейные ипотечные кредиты для справки. Если ваш родственник не согласен с вашими условиями, вам не нужно одалживать ему деньги.

Шаблоны семейных договоров

Как мне составить кредитный договор для члена семьи?

Многие считают рукопожатие между членами семьи обязательным контрактом. Но для IRS они предполагают, что денежные переводы между членами семьи являются подарками, если нет доказательств в виде договора семейного займа. Чтобы убедиться в законности ссуды, рассмотрите следующие шаги:

- Составьте график погашения

Используйте шаблон семейного договора, который включает график погашения. Лучшее решение для такого вида ссуды — составить четкий график, чтобы избежать каких-либо недоразумений или споров в будущем.

Лучшее решение для такого вида ссуды — составить четкий график, чтобы избежать каких-либо недоразумений или споров в будущем. - Установить и процентную ставку

IRS устанавливает минимальную процентную ставку, известную как «Применимая федеральная ставка». Эта ставка может меняться в зависимости от срока кредита. - Составьте письменное согласие

По-прежнему рекомендуется указывать условия и график оплаты в письменной форме. Это дает вам конкретный документ, который показывает ваши ожидания, что заемщик выплатит свою ссуду. - Вести записи о платежах

Вы должны вести учет всех платежей, которые производит заемщик. Это поможет вам отслеживать остаток по кредиту. Одним из преимуществ хорошего ведения учета является то, что он помогает с налогами и удерживает вас и заемщика на одной странице.

Налоговые правила в отношении ссуд и подарков могут быть сложными. Если обе стороны или одна из сторон не уверены в налоговых последствиях семейных ссуд, лучше всего проконсультироваться с налоговым специалистом.

Сколько денег вы можете одолжить члену семьи?

Это зависит от вас как кредитора — сколько вы готовы дать ссуду и сколько нужно члену вашей семьи. Всегда не забывайте относиться к ссуде, предоставленной члену семьи, как к деловой операции.

Это гарантирует, что процесс получения кредита не испортит ваши отношения. Помимо заключения семейного кредитного договора, при кредитовании членов семьи следует помнить и о других вещах:

- Не ожидайте слишком многого

Хотя это звучит настораживающе, всегда лучше сдерживать свои ожидания — это означает, что ждать возврата денег не стоит. Иметь мышление, которое говорит: «Возможно, я больше не увижу эти деньги».

Конечно, это не всегда означает, что вы не получите свои деньги, потому что все еще доверяете своему родственнику. Но с низкими ожиданиями ваш кредит не будет возвращен, и вы не почувствуете себя так плохо.

- Ожидайте, что на погашение вашего кредита потребуется время.

Динамика ссуд меняется, когда у вас есть семейный ссуда, не связанный с «юридическими» обязательствами. Основная причина, по которой члены семьи обращаются за ссудой у семьи, заключается в том, что они не может получить это в другом месте.

Если они получат ссуду в финансовом учреждении, им придется платить очень высокие проценты и погашать ссуду быстрее. - Старайтесь не хранить тайны друг от друга

Если вы планируете одолжить деньги родственнику и состоите в браке или в отношениях, в которых у вас есть общий банковский счет со своим партнером, убедитесь, что ваш партнер знает о вашем решении давать деньги взаймы.

Снятие денег с вашего счета может затруднить ваши сбережения и ваши отношения. Всегда вовлекайте своего партнера в принятие таких важных решений.

Договоры личного займа между друзьями

Какая минимальная процентная ставка по семейному кредиту?

Установление процентной ставки на деньги, предоставленные в ссуду родственнику, может противоречить семейным ценностям и отношениям, поскольку сделка выглядит как коммерческая сделка, как и в случае соглашения о ссуде между родителем и ребенком.Но иногда нет другого выхода, кроме как занять у члена семьи.

Но когда вы авансируете сумму денег члену семьи, вы уже отказываетесь от потенциального дохода от процентов. Это альтернативная стоимость предоставления кредита. Когда вы начисляете проценты, вы компенсируете этот убыток. Конечно, даже если вы одалживаете члену своей семьи, вы все равно можете взимать проценты.

Когда речь идет о семейных кредитах, наиболее критичным вопросом в данной ситуации являются налоги.Например, если вы предоставите беспроцентную ссуду выше порога дара, установленного IRS, вы понесете налоговые обязательства.

Но если вы соглашаетесь на ссуду и устанавливаете процентную ставку выше, чем «Применимая федеральная ставка», установленная IRS, вы можете избежать этого. В некоторых штатах также установлены законодательно установленные максимальные суммы процентов, которые вы можете взимать по ссудам, хотя эти ограничения по борьбе с ростовщичеством не актуальны в большинстве ситуаций, связанных с семейными ссудами.

В некоторых штатах также установлены законодательно установленные максимальные суммы процентов, которые вы можете взимать по ссудам, хотя эти ограничения по борьбе с ростовщичеством не актуальны в большинстве ситуаций, связанных с семейными ссудами.

Бланки и шаблоны договоров бесплатного семейного займа (Word

Ссудить деньги члену семьи или другу может быть непростой задачей.Само собой разумеется, что деньги могут вызвать проблемы и в равной мере могут решить все ваши проблемы. Из-за этого финансовые затруднения часто портят отношения с семьей и друзьями. Это причина, по которой большинство финансовых экспертов не советуют одалживать члена семьи или друга. В конце концов, у вас нет никаких гарантий, что вам вернут деньги. Однако существуют строгие, но полезные меры, которые вы можете предпринять, чтобы помочь члену семьи или другу выйти из тяжелой финансовой ситуации, не разрушая при этом ваши отношения с ними.

Договор о семейном ссуде — это юридически обязывающее соглашение между двумя членами семьи, в котором четко прописаны условия предоставления ссуды члену семьи с определенной целью или их выплаты по истечении определенного периода времени с начисленными процентами. Это соглашение также может применяться к ссуде денег близким друзьям с целью вернуть свои деньги под проценты по прошествии определенного времени.

Семейный кредит — беззалоговый

Совершенно необходимо отметить, однако, что соглашения о семейном ссуде полностью необеспечены, поскольку человек, занимающий деньги, является членом семьи или близким другом.Это означает, что активы не принимаются в качестве залога на случай, если член семьи не вернет деньги. Итак, как вы сможете вернуть свои деньги, если член семьи или друг нарушит соглашение? Что ж, единственное решение, которое у вас будет, — это подать в суд или через суд мелких тяжб. Таким образом, вы можете быть уверены, что получите обратно свои деньги от члена семьи на законных основаниях.

На что следует обратить внимание, прежде чем давать деньги в долг семье или другу

Как уже говорилось ранее, одолжить деньги члену семьи или другу может оказаться непростой задачей.По этой причине важно четко понимать, каковы будут последствия. Перед тем, как начать процесс ссуды, вам следует учесть следующие моменты.

Есть другие варианты?Узнать в чем проблема. Есть ли другие способы, которыми вы можете помочь помимо финансовая поддержка? Помните, что деньги — не всегда решение. ко всем проблемам. Посоветуйтесь с членом семьи или другом, можете ли вы помочь любым другим способом, кроме ссуды.

Можете ли вы позволить себе потерять запрошенную сумму?Как генерал правило, предлагая ссуды. Вы должны давать взаймы только ту сумму, которую можете себе позволить. терять. Вы не должны изо всех сил стараться разбить банк на деньги, которые у вас были сэкономлено на оплату обучения в колледже.

Четко изложите свои ожиданияВы должны составить внушительный план выплат и график ссуд, который подойдет вам. Если ваша семья или друг не согласны с расписанием, не давайте им деньги в долг.

Процентные ставки по семейному кредиту

Даже если процентные ставки могут противоречить первоначальному намерению предложить ссуду члену семьи, они являются необходимым злом для поддержания профессионализма. Прежде всего, как и любые другие учреждения, вы окажете своим деньгам услугу, установив процентную ставку, поскольку они могли бы принести приличный процент, если бы их можно было использовать другим способом. Таким образом, вы сможете компенсировать любые убытки, которые могут возникнуть в течение срока кредита.Однако важно не устанавливать кредитные лимиты выше пороговых значений IRS. Это связано с тем, что после достижения этого порога вы должны будете уплатить налоговый сбор. Чтобы этого избежать, используйте применимую федеральную ставку, предлагаемую непосредственно правительством. Это не только гарантирует, что вы получите приличную процентную ставку, но и не будете подлежать никакому налогообложению.

Это не только гарантирует, что вы получите приличную процентную ставку, но и не будете подлежать никакому налогообложению.

Основные условия договора семейного займа

- сумма займа / займа (Основная сумма)

- Любая применимые процентные ставки.

- Условия погашения, то есть ежемесячно, еженедельно, в рассрочку или единовременно.

Образец шаблона договора семейного займа

Договор семейного займа

Обещание заплатить

В отношении полученной стоимости _______________________ («Заемщик») обещает выплатить __________________________ («Кредитор») __________ долларов и проценты по годовой ставке ______% на невыплаченный остаток, как указано ниже.

Ежемесячный платеж

Заемщик будет выплачивать ____ ежемесячных взносов по _______ долларов каждый.

Дата рассрочки платежа .

Заемщик будет производить платеж в рассрочку ____ числа каждого месяца, начинающегося ____________ 20___ года, до тех пор, пока основная сумма долга и проценты не будут выплачены в полном объеме.

Платежное приложение .

Выплаты будут сначала начислены на проценты, а затем на основную сумму.

Предоплата .

Заемщик может полностью или частично погасить основную сумму без штрафных санкций.

Ускорение ссуды .

Если Заемщик опаздывает более чем на ____ дней в совершении любого платежа, Кредитор может объявить, что весь остаток невыплаченной основной суммы подлежит немедленной оплате вместе с начисленными процентами.

Безопасность.

(Обеспечения нет, так как это семейный заем.)

— — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — —

Настоящий договор подписан и датирован «____» _______________ 20_____ г.

(подписано и датировано обеими сторонами; каждая сторона получает подписанный оригинал)

Заемщик | Кредитор |

Подпись | Подпись |

Свидетель | Подпись |

Шаблон договора семейного займа (формат Word)

Осуществление налогов по семейному кредиту

Одной из самых упускаемых из виду областей семейных кредитных договоров является налоговое обеспечение.Это связано с тем, что большинство людей либо игнорируют, либо игнорируют тот факт, что семейные ссуды также привлекают налоги из-за начисленных процентов. Поэтому для физических лиц крайне важно ссудить суммы, не превышающие налоговый порог IRS.

Формы кредитного договора

Часто задаваемые вопросы

Можно ли одолжить деньги члену семьи без уплаты налогов? До 1997 года применялся налог на дарение, и все, кто одалживал свой доход в счет погашения своего имущества, облагались налогом.В настоящее время не взимаются налоги с лиц, которые ссужают деньги своим друзьям или семье, независимо от того, взимаются ли с них проценты или нет.

Аналогичным образом, налог на дарение не разрешает передачу сумм до 500 долларов в качестве подарков без каких-либо налогов. Ссуды, которые не являются подарками и не подлежат возврату Кредитору, также не облагаются налогом.

Если вы хотите оформить все формально, лучше всего составить юридический документ для официального учета ссуды. Вы можете решить использовать простой вексель, который является обещанием Заемщика Кредитору выплатить сумму займа к определенной дате; или договор займа, который может быть изменен позже.

Вы можете решить использовать простой вексель, который является обещанием Заемщика Кредитору выплатить сумму займа к определенной дате; или договор займа, который может быть изменен позже.

Одолжение денег друзьям и семье

Если вы планируете одолжить деньги друзьям или членам семьи, в этой статье обсуждается, что вам следует учитывать и как повысить вероятность возврата кредита.

Стоит ли смешивать друзей или семью и финансы?

Частные ссуды между членами семьи и друзьями — удобная, гибкая и дешевая альтернатива использованию коммерческих кредитных организаций, таких как банки или кредиторы до зарплаты.

Многие люди, нуждающиеся в ссуде, сначала обращаются к родственникам или друзьям, у которых, кажется, есть лишние деньги, особенно если заемщик не имеет хорошей кредитной истории или только начинает финансово.

У кредитора могут быть веские причины для предоставления ссуды, которые не являются финансовыми, например, родители могут ссудить своим детям деньги на университет или помочь им купить их первый дом.

Последствия займа

Какими бы ни были мотивы для получения таких частных займов, важно осознавать потенциальные последствия внесения финансовых вопросов в личные отношения.

Например, может показаться, что кредитор получает власть над заемщиком, или братья и сестры, которые не получали аналогичные ссуды, могут завидовать тем, у кого они есть. Хуже того, что, если заемщик не может или не хочет вернуть ссуду?

Чтобы избежать таких разрушительных последствий (для отношений или финансов), рекомендуется сначала тщательно обдумать, следует ли предоставлять ссуду, а затем формализовать условия ссуды и порядок погашения в письменном соглашении.

Вы можете себе это позволить?

Сначала спросите себя, можете ли вы позволить себе предоставить ссуду.

Подумайте о возможных изменениях в ваших обстоятельствах — предоставит ли вам взаймы достаточно буфера?

Тщательно подумайте о последствиях для ваших личных отношений с заемщиком. Конечно, есть последствия и для отказа в ссуде, но, в конце концов, это ваши деньги и ваше решение. Если у вас есть реальные опасения по поводу возможных последствий ссуды, они перевешивают (обычно временные) плохие чувства, возникающие в результате отказа предоставить ссуду.

Конечно, есть последствия и для отказа в ссуде, но, в конце концов, это ваши деньги и ваше решение. Если у вас есть реальные опасения по поводу возможных последствий ссуды, они перевешивают (обычно временные) плохие чувства, возникающие в результате отказа предоставить ссуду.

Могут ли они себе это позволить?

Далее следует подумать, может ли заемщик позволить себе ссуду. Смогут ли они выплатить его в те сроки, которые вас устраивают?

Иногда в таких ситуациях «заемщик» действительно ищет подарок и не имеет реального намерения вернуть деньги. Это может быть даже не осознанное решение с их стороны, но важно четко понимать это. Вы можете даже решить, что хотите сделать подарок (возможно, на меньшую сумму), чтобы избежать неприятных ощущений и возможных осложнений, связанных с ссудой, но обе стороны должны знать о решении сделать подарок и почему.

Конечно, вы захотите узнать, почему они хотят получить ссуду, и это может повлиять на ваше решение ее предоставить. Если вы видите, что они нуждаются в деньгах по уважительной причине, но не доверяете их способности распоряжаться деньгами, которые вы им одалживаете, почему бы не предложить заплатить их прямо туда, где они нужны?

С другой стороны, они вполне могут обратиться в финансовое учреждение за ссудой, но ищут более дешевую альтернативу — вам решать, хотите ли вы предоставить ссуду.

По письменному договору займа

Если после ответа на вышеуказанные вопросы вы все же захотите предоставить ссуду, вы, вероятно, придумали ряд условий в процессе. Отсюда ясно, почему письменное соглашение — хорошая идея. Излагая свои условия в письменной форме, и вы, и заемщик можете согласиться с полным пониманием этих условий и выплаты.

Может показаться довольно упрямым настаивать на письменном соглашении при общении с друзьями или семьей, но это лучший способ отделить личные отношения от финансовых и признать, что личные связи не должны влиять на финансовые обязанности. Если есть нежелание использовать такое соглашение, то уже есть сложности!

Если есть нежелание использовать такое соглашение, то уже есть сложности!

В соглашении обычно указываются условия ссуды, в частности, сумма ссуды, процентная ставка, даты и продолжительность ссуды, частота и сумма выплат, любое обеспечение, используемое для обеспечения ссуды, и на каких условиях вы сможет продать или вступить во владение залогом. Мы обсуждаем термины, которые вам следует указать здесь.

Залог или обеспечение

Обеспечение ссуды может быть хорошей идеей путем получения залога, то есть взятия чего-то у заемщика, которое вы можете продать, если он не вернет ссуду.

В идеале это должно быть что-то, что покроет стоимость ссуды, но если нет ничего достаточно ценного, выберите что-то, имеющее личную ценность для заемщика, что побудит его придерживаться условий. Вы должны включить это обеспечение и то, что с ним можно сделать, в условиях договора.

Проценты

Большинство людей, ссужающих ссуду семье или друзьям, не взимают процентов. Тем не менее, вам следует подумать, не потеряете ли вы значительную прибыль в течение этого периода.Было бы неплохо взимать хотя бы те проценты, которые вы бы заработали на деньги, если бы они остались в вашем распоряжении. Начисление процентов также не позволит заемщику рассматривать ссуду как подарок.

Простой расчет процентов обычно является лучшим, а самый простой — фиксированная сумма в течение срока кредита, например, если кто-то занимает у вас 4000 фунтов стерлингов, вы можете взимать 200 фунтов стерлингов процентов, которые будут выплачены равными частями в течение 10 месяцев. (они платят 420 фунтов стерлингов в месяц в течение 10 месяцев за ссуду 4000 фунтов стерлингов).

Помните, что если вы начисляете проценты, это является налогооблагаемым доходом в глазах налоговой и таможенной службы Ее Величества и должен быть задекларирован как таковой.

Ведение учета

После того, как вы составили соглашение, обе стороны должны подписать его в присутствии независимых свидетелей, и каждая сохранит копию. Теперь вы можете перевести деньги заемщику — сделайте это так, чтобы была бесспорная запись о переводе, например, прямым банковским переводом или чеком.

Теперь вы можете перевести деньги заемщику — сделайте это так, чтобы была бесспорная запись о переводе, например, прямым банковским переводом или чеком.

После того, как деньги были переведены, соглашение вступает в силу, и теперь важно вести записи — о первоначальном переводе, а также о том, когда и сколько вам было возвращено. Погашение в виде постоянного платежного поручения предпочтительнее.

Принятие мер в случае невыплаты

Если заемщик не соблюдает условия соглашения, дальнейшие действия остаются за вами. Первый шаг — поговорить с ними — выяснить, в чем проблема и можете ли вы решить ее между собой.Вы можете изменить условия первоначального соглашения (например, чтобы дать им больше времени для погашения). В этом случае вы оба должны подписать обновленное соглашение в присутствии свидетелей.

Если соглашение было нарушено, и вы решили, что хотите вернуть свои деньги, вы можете подать в суд. Для сумм менее 5000 фунтов стерлингов вам следует сначала обратиться в суд мелких тяжб или онлайн-урегулирование претензий по денежным искам. Для получения более крупных сумм необходимо обратиться за консультацией к юристу.

Где найти подходящий шаблон договора

Вы можете найти шаблон соглашения, специально предназначенный для одалживания друзьям или семье, в нашей библиотеке.Он уравновешивает необходимость быть достаточно формальным, чтобы заемщик знал, что ссуда не является благотворительной, простым языком, чтобы соглашение не выглядело «чрезмерным» в ситуации, когда кредитор и заемщик хорошо знают друг друга.

Наше необеспеченное кредитное соглашение может быть использовано для более формальных договоренностей, когда заемщик не предоставляет никакого обеспечения или залога, в то время как кредитный договор: индивидуальный; Обеспеченный гарантией включает в себя возможность привлечь стороннего поручителя для обеспечения возврата кредита.

Статьи по теме

Возможно, вам понравится наша статья о том, как разрыв личных отношений может повлиять на погашение долга.

Семейные ссуды: Как получить от семьи и ссудить ее

Займы у семьи могут показаться недорогим вариантом, если вам нужны деньги для первоначального взноса за дом, для открытия бизнеса или погашения долгов под высокие проценты.

Но совместить бизнес с семьей непросто.

Семейный заем может поставить под угрозу ваши отношения с кредитором и его финансы.Успех требует четкой коммуникации и, возможно, формального письменного соглашения с подробным описанием условий займа. Семейные кредиторы также должны учитывать правила IRS.

Вот что нужно знать о семейных ссудах, включая плюсы и минусы, как оформить семейный ссуду и какие альтернативы следует рассмотреть.

Плюсы и минусы семейных ссуд

Плюсы

Более легкое одобрение: обычно нет формального процесса подачи заявки, проверки кредитоспособности или подтверждения дохода по семейному кредиту.Традиционные кредиторы часто запрашивают такие документы, как W-2, квитанции о выплатах и налоговые формы, как часть процесса подачи заявки на ссуду.

Более дешевые ссуды. Поскольку ссуду дает член семьи, а не коммерческая корпорация, вы можете получить ссуду по гораздо более низкой процентной ставке, чем может предложить банк, кредитный союз или онлайн-кредитор.

Семейные ссуды, скорее всего, не будут включать в себя авансовый сбор за выдачу кредита, который иногда взимают кредиторы, и член вашей семьи может также отказаться от платы за просрочку платежа.

Варианты оказания помощи: члены семьи могут быть более снисходительными, чем кредиторы, если вы столкнетесь с трудностями, такими как потеря работы или болезнь, позволяя вам приостановить или приостановить выплаты на определенный период времени.

Помогает избежать рискованных ссуд: семейные ссуды могут помочь вам избежать хищных кредиторов без проверки кредитоспособности и кредиторов до зарплаты, которые используют недобросовестные методы кредитования, такие как взимание неприемлемых процентных ставок.

Против

Возможность конфликта: если ссуда не выплачивается или условия соглашения нарушаются, это может привести к спорам и обострению семейных отношений.

Член семьи, дающий ссуду, должен учитывать шансы на то, что ссуду не выплатят, и влияние ссуды на их собственные финансовые цели, такие как выход на пенсию.

Нет кредитной истории: платежи по семейной ссуде не сообщаются в кредитные бюро, что исключает возможность улучшить кредитоспособность заемщика. Хорошие кредитные рейтинги могут помочь вам претендовать на получение будущих займов, таких как ипотека и автокредиты.

Налоговые последствия: Если семейный заем является беспроцентным и превышает 15 000 долларов, члену семьи, который одолжил деньги, может потребоваться подать налоговую декларацию на дарение. Если ссуда включает проценты, кредитор должен следовать рекомендациям IRS по процентным ставкам и потенциально сообщать об этом как о доходе.

Поместите семейные ссуды в письменной форме

Один из способов избежать проблем, которые могут возникнуть в период погашения, — использовать договор о семейном ссуде, который представляет собой договор, в котором прописаны условия ссуды.

Подписание договора о семейном кредите и его нотариальное заверение может показаться безличным, но письменное оформление может предотвратить недопонимание в будущем. Обязательно включайте всех в процесс принятия решений.

Основные условия семейного кредитного договора должны включать:

Сумма займа и порядок ее использования.

Условия погашения, включая суммы платежей, частоту и срок погашения кредита в полном объеме.

Процентная ставка по кредиту. IRS устанавливает применимую федеральную ставку каждый месяц, которая представляет собой минимальную процентную ставку, разрешенную для частных ссуд на сумму более 10 000 долларов США (менее 1% для ссуд, выплачиваемых в течение девяти лет или менее).

Если кредит можно погасить досрочно без штрафных санкций, и сколько процентов будет сэкономлено при досрочном погашении.

Что произойдет, если заемщик прекратит платить, будь то временно из-за чрезвычайной ситуации или полностью.

Альтернативы семейным займам

При взвешивании плюсов и минусов семейного кредита также рассмотрите альтернативные варианты, которые могут обеспечить больше денежных средств и снизить риск для семейных отношений.

Совместное подписание ссуд: Некоторые кредиторы позволяют вам добавить члена семьи в качестве соавтора к заявке на ссуду. Это повысит ваши шансы на квалификацию и окажет меньшее давление на члена семьи, поскольку он не дает денег.

Однако риск испортить ваши отношения все же существует.Невыплата совместно подписанной ссуды может испортить кредитные рейтинги как заемщика, так и со-подписывающей стороны, и со-подписывающая сторона должна погасить ссуду, если заемщик не может.

Персональные ссуды: Персональные ссуды — это деньги, взятые в долг у банка, кредитного союза или онлайн-кредитора. Вы получаете денежную сумму, которая обычно выплачивается ежемесячными платежами в течение периода от двух до семи лет. Персональные ссуды можно использовать практически для любых целей, включая консолидацию долга или улучшение жилищных условий.

Заемщики с хорошим или отличным кредитным рейтингом (690 FICO и выше) могут претендовать на более высокие суммы кредита и самые низкие ставки, которые могут варьироваться от 6% до 36% годовых.

Ссуды для малого бизнеса: если вы ищете финансирование для начала или развития бизнеса, ссуды для малого бизнеса могут обеспечить более высокие суммы ссуды, чем та, которую вы, вероятно, получили бы от члена семьи, а своевременные выплаты могут помочь вашему бизнесу в развитии. кредит.

Варианты ссуд для начинающего бизнеса включают микрозаймы от некоммерческих организаций и краудфандинг. У уже существующих предприятий есть дополнительные варианты финансирования, в том числе от Управления малого бизнеса.

Дарение: когда члены семьи соглашаются с тем, что ссуду не нужно возвращать, это считается подарком.Это может быть выбор, когда есть опасения, что ссуда может поставить под угрозу отношения, и если член семьи может позволить себе предоставить ссуду.

9 вещей, которые нужно знать перед тем, как одолжить свое искусство

Кредит изображения: Николь МакДэниел

Иногда быть коллекционером произведений искусства — значит жертвоватьПублика может увидеть произведение искусства, которое они никогда бы не увидели, если бы вы не одолжили его музею.

Предоставление вашего искусства музею или галерее имеет много положительных моментов.Вы можете поделиться своей страстью и коллекцией произведений искусства с сообществом, расширить свои контакты в мире искусства и, возможно, даже получить право на налоговую льготу. Это также отличный способ сохранить ваши произведения искусства в безопасности и позаботиться о них, если у вас больше нет места на стенах.

Как и большинство вещей, здесь тоже есть риски. Ваше искусство будет путешествовать и может быть повреждено при транспортировке и попадет в руки другого человека без вашей защиты. Понимание преимуществ и рисков, связанных с предоставлением произведений искусства во временное пользование, поможет вам принять осознанное решение о том, подходит ли это вам и вашей коллекции произведений искусства.

Учитывайте эти 9 пунктов, когда одалживаете свое искусство в музей или галерею 1. Подготовка договора о займеКредитный договор — это ваш договор, в котором вы указываете владельца произведения искусства и уточняете детали ссуды. Здесь вы можете указать даты, когда вы соглашаетесь предоставить работу взаймы, местоположение (то есть заемщика), название (я) и конкретную выставку, если это необходимо.

Вам также понадобятся самые последние оценочные значения и отчеты об условиях в кредитном соглашении.Это гарантирует вам компенсацию в случае повреждения или кражи. Если у вас есть какие-либо требования к дисплею, убедитесь, что они тоже написаны чернилами. Страхование ссуды, обычно предоставляемое музеем, также будет указано в кредитном договоре. Храните это соглашение вместе с любыми документами об оценочной стоимости и отчетами о состоянии рядом с вашими работами в своей учетной записи архива произведений искусства, чтобы они не потерялись.

2. Обеспечьте правильную страховкуВ дополнение к вашей личной страховке изобразительного искусства музей также должен предоставить специальный план страхования.Это должно быть покрытие «от двери до двери», также известное как «от стены до стены». Это означает, что произведение покрывается любыми реставрациями или последней оценочной стоимостью с момента, когда оно покидает ваш дом, до того момента, когда оно благополучно возвращается в ваш дом.

Специалист по страхованию произведений искусства Виктория Эдвардс из страхового агентства Wasserman & Associates, LLC предоставила нам свой вклад в обеспечение страхового покрытия при передаче ваших произведений искусства на время. ВНИМАНИЕ !!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!! «Вы должны быть уверены, что есть охрана от двери до двери, — посоветовал Эдвардс, — поэтому, когда они забирают картину в вашем доме, она накрывается в пути, в музее и обратно домой.«Вам также следует убедиться, что вы указаны в качестве получателя убытков в любом виде ущерба.

3. Проявите должную осмотрительность перед отправкой ваших произведений искусстваКак указывалось выше, любые повреждения при транспортировке должны быть покрыты вашим страховым полисом. Тем не менее, отчет о состоянии каждого предмета является обязательным, прежде чем какое-либо из ваших произведений искусства отправится в путь. Таким образом, вы защищены от любых новых повреждений. Хотя это означает, что вам будут возмещены любые несчастные случаи, у нас есть советы, как вообще избежать этой ситуации.Также имейте в виду, что в страховые полисы UPS и FedEx специально не включены произведения, написанные мелким шрифтом. Даже если вы приобретете через них страховку, она не покроет изобразительное искусство.

Мы узнали об этом от Дерека Смита, президента AXIS Fine Art Installation, также являющегося экспертом в области транспортировки и хранения. Проконсультируйтесь с консерватором по поводу протоколов упаковки и отгрузки вашего конкретного вида произведений искусства. «Это помогает узнать каждого хорошего консерватора на рынке», — продолжает Смит. У них есть опыт транспортировки и реставрации, то есть они знают, как предотвратить повреждение изделия.«Ей невозможно вернуть былую славу», — признает Смит, поэтому вы должны сделать все возможное, чтобы защитить свою коллекцию.

4. Используйте это как способ сэкономить на храненииСдать свое искусство в музей обычно бесплатно. Если ваша коллекция произведений искусства становится больше, чем вы можете отобразить, можно одолжить свои произведения искусства, прежде чем оборудовать место для хранения дома или оплачивать ежемесячный счет за единицу хранения. Если вам действительно нужно хранить произведения искусства дома, узнайте об этом подробнее здесь.

5.Считайте это благотворительным пожертвованием и возможностью для обученияХотя вы не жертвуете свою коллекцию навсегда, помните, что вы вносите свой вклад в выставку, которая принесет пользу сообществу. Отдавая свое искусство в музей, вы делитесь своей страстью к искусству с публикой. Кроме того, это может быть прекрасной возможностью узнать больше о вашем произведении, потому что музей предоставит научные подробности. Став частью определенной выставки или коллекции музея, сообщество может узнать больше о художнике, которого вы любите, а вы тоже можете кое-что узнать.

6. Изучите возможные налоговые льготыВы можете спросить: «Если это благотворительный взнос, есть ли налоговая льгота?» В каждом штате стоит проконсультироваться с налоговым юристом о любых возможных налоговых льготах при передаче вашего искусства галерее. The New York Times сообщила о распродаже произведений искусства, совершенной женщиной из Невады, которая недавно купила триптих Фрэнсиса Бэкона «Три этюда Люсьена Фрейда» за огромные 142 миллиона долларов. С учетом налогов в размере почти 11 миллионов долларов покупатель получит возможность избежать уплаты налогов, поскольку она одолжила произведение искусства музею в Орегоне, в штате, где нет налога с продаж или налога на использование.Налог за использование будет объяснен в следующем разделе.

Как кредитор, вы должны быть проинформированы о любых налоговых льготах, которые вы, возможно, захотите использовать, и указать их в кредитном соглашении.

7. Знайте, что вы должны платить налогиВ зависимости от штата, некоторые предметы изобразительного искусства могут облагаться «налогом на использование», когда они сдаются в аренду галерее или используются каким-либо иным образом. Например, если налог на использование штата Вашингтон не уплачивается при покупке товаров, то налог на использование подлежит уплате при доставке товаров в Вашингтон.Налог на использование в Вашингтоне — это та же ставка, что и налог с продаж, 6,5 процента, и рассчитывается исходя из стоимости товаров при их ввозе в штат. Это было бы актуально, если бы вы купили изобразительное искусство в Калифорнии и хотели бы отдать его музею или галерее в Вашингтоне.

Все, что связано с налогами, будет зависеть от штата. Как правило, вы должны знать, что ваши представители по страхованию искусства, поверенные, а также музей или заемщик несут ответственность за уведомление вас обо всех возможных налоговых льготах или счетах.

8. Защитите себя от конфискацииВы хотите убедиться, что ваше искусство не может быть передано в суд по любой причине. Это может произойти в случае чего-то столь же простого, как спор о праве собственности, когда купчая недоступна. Статут Соединенных Штатов 22 защищает объекты, имеющие культурное значение или представляющие национальный интерес, от захвата властями. Любой некоммерческий музей, культурное или образовательное учреждение может подать заявку в U.S. Государственный департамент определяет, защищены ли произведение искусства или объект Статутом 22. Это обезопасит объект от судебного процесса.

Если вы одалживаете свои произведения искусства за границей, убедитесь, что они защищены аналогичным положением. Таким образом, он не может быть устранен в связи с какой-либо путаницей в отношении его подлинности, владельца или других проблем.

9. Укажите свои требованияВы обязаны и прерогатива изложить любые конкретные запросы и требования в кредитном соглашении.Например, хотите ли вы, чтобы ваше имя отображалось вместе с произведением или где вы хотели бы видеть его в музее. Хотя контракты могут быть утомительными, будьте внимательны к деталям при составлении кредитного соглашения. Мы рекомендуем начать со списка желаний и опасений, а затем проконсультироваться со своим страховым агентом или юристом по планированию недвижимости, чтобы помочь вам подтвердить, что все они учтены в кредитном соглашении, а также вопросы, обсуждаемые в этом посте.

Взять во временное пользование части вашей коллекции произведений искусства — отличный способ отдать дань уважения сообществу и поделиться своей любовью к искусству.Участие в музеях также свяжет вас с их ресурсами, хранителями и кураторами, которые могут предоставить огромное количество информации, когда дело доходит до дальнейшего определения и развития вашей коллекции произведений искусства.

Узнайте больше о профессионалах в области искусства, которые могут помочь создать и защитить вашу коллекцию, в нашей бесплатной электронной книге Essential Guide to Collecting Art, которая теперь доступна для загрузки.

друзей и семейных займов | Полное руководство по бизнес-финансам

Как ответственно брать взаймы у семьи и друзей

Нет ничего плохого в том, чтобы начать бизнес с семейной ссуды или ссуды от друга.Никто не знает тебя лучше. Кроме того, они часто предлагают более выгодные и гибкие условия кредитования. Например, они могут не требовать залога, они не будут взимать с вас регистрационный сбор, их процентные ставки могут быть ниже (или нулевыми!), И они могут позволить вам пропустить пару платежей.

Но есть некоторые правила, которым вы должны следовать, чтобы не превратить этих друзей в участников судебного процесса или быть исключенными из завещания.

Подайте предложение, как если бы вы обращались в банк или инвестора

Сделайте это профессионально, но дружелюбно.Покажите им, почему ссужать деньги для вашего бизнеса — это хорошая идея.

Не ждите, что они выложат каждый цент — объясните, что вы вкладываете и что вы берете.

Четко объясните им, сколько вам нужно и зачем.

Расскажите им о своем бюджете, чтобы они увидели, что вы собираетесь тратить их деньги с умом.

Будьте открытыми и прозрачными и управляйте их ожиданиями — объясните риски и покажите им лучшие и худшие сценарии.

Убедитесь, что они понимают, что они не смогут быстро вернуть свои деньги, если возникнет семейная ситуация.

Покажите им, как и когда вы планируете вернуть им долг.

Кредит, инвестиция или подарок?

Это может быть одним из самых больших недоразумений, когда вы берете деньги у семьи или друзей. Убедитесь, что все стороны знают, в какой ситуации — особенно другие члены семьи, которые могут подумать, что вы собираетесь разрушить их наследство на несбыточной мечте.

- Инвестиции против ссуды

Ссуда может быть лучше, если вы не хотите, чтобы ваш друг или член семьи говорил вам, что делать. Узнайте больше о разнице между инвестициями в свой бизнес и займами в главе о заемном и долевом финансировании.

- Ссуда против подарка

Если вы не платите проценты или не производите выплаты, налоговая служба может наложить на человека, ссужающего вам деньги, налог или пени. Помните о правилах.

Записать

Создайте формальную запись соглашения.Это поможет вам с самого начала избежать недоразумений и может использоваться для разрешения споров.

Если это ссуда, документально подтвердите следующее:

сумма займа

процентная ставка (если применимо)

Продолжительность ссуды, включая дату начала и дату окончательного погашения

условия погашения — регулярные суммы или единовременно при достижении бизнесом определенной стадии; можно ли досрочное погашение

обеспечение (при наличии)

- штрафов за просрочку или неуплату — например, повышение процентной ставки, изменение условий кредита, добавление дополнительных расходов к ссуде, получение залога или подача иска в суд

Для дополнительного душевного спокойствия обратитесь к юристу или бухгалтеру.Чтобы помочь вам начать работу, ознакомьтесь с нашим шаблоном кредитного договора.

Если это инвестиция, соглашение будет намного сложнее. В документе необходимо будет указать, сколько акций получит инвестор и имеют ли они право голоса при принятии деловых решений. Также следует объяснить, будут ли они нести ответственность по коммерческим долгам или судебным искам. Обязательно привлеките юриста и бухгалтера к написанию одного из них.

Следует ли предоставить семье личный ссуду?

Кредитование и заимствование денег в банке следует определенным процедурным принципам, выработанным веками.Между тем, личное кредитование — то есть выдача ссуд друзьям и родственникам или получение ссуд от друзей и семьи — существует так же давно, но четких руководящих принципов не выработано, поскольку каждая ситуация уникальна.

Однако есть способ сделать семейные займы более безопасными и надежными для всех вовлеченных сторон.

Почему личный заем не может быть хорошей идеей

Есть веские причины не давать личную ссуду семье или друзьям. Самая большая из них связана с вашими личными финансами.Большинство людей на самом деле недостаточно ликвидны, чтобы рискнуть потерять эти деньги, и, предполагая, что все ссуды будут потеряны, вы быстро поймете, какой размер ссуды вы можете разумно предоставить. Если вы вкладываете средства на пенсионный счет, в чрезвычайный фонд или в другой фонд, необходимый для получения ссуды, вам не следует делать это ссудой.

Семейные конфликты, налоговые проблемы и самоуспокоенность (особенно самоуспокоенность) — вот некоторые из других вещей, о которых стоит беспокоиться. Если ваша семья или друзья приходят к вам за ссудой просто потому, что вы ссужаете по низкой (или нулевой) ставке, то вы наносите ущерб своим собственным финансам, чтобы субсидировать их.

Ссуда в банке или кредитном союзе поможет им получить хороший кредитный рейтинг, а также повысит финансовую ответственность. С другой стороны, когда процентные ставки начинают разъедать доход заемщика, дурная привычка жить не по средствам может быть нарушена.

Разница между ссудой и подарком

Причины против личных займов часто улетучиваются перед лицом эмоциональных соображений, когда кому-то из ваших близких «нужны деньги».»В этом случае вы должны проводить четкое различие между подарком и ссудой. Подарок не предполагает возврата, в то время как ссуда должна быть возвращена полностью, включая проценты, и должна быть оформлена письменно. подарок — это личный выбор, основанный, главным образом, на эмоциях, а выдача ссуды должна осуществляться логично.

Прежде чем сказать «да» по кредиту

Однако, прежде чем передать им ключи от сейфа, вы имеете право задать несколько вопросов:

На что нужны деньги?

Независимо от того, большой или маленький заем, вы имеете право знать, как он будет использован.Если причина вас не устраивает (отпуск, а не ипотечный платеж), любезно направьте вашего потенциального должника в ближайший банк.

Сколько времени нужно, чтобы окупиться?

Если ссуда является промежуточной ссудой до следующей зарплаты, вы можете чувствовать себя комфортно с нулевым процентом, без каких-либо условий. Если кредит имеет значительный размер или на погашение уйдет больше месяца, получите его в письменной форме. Воспоминания об исходном соглашении обычно со временем тускнеют, поэтому вам потребуется документация.

Каково текущее финансовое положение заемщика?

Хотя это часто упускается из виду, вы несете ответственность перед собой и другой стороной, чтобы убедиться, что заемщик находится в приличном финансовом положении , прежде чем предоставит деньги взаймы. Это может быть неудобно, но помните, что заемщик пришел к вам за деньгами, а не наоборот.

Думайте, как банк, и, если их ситуация слишком тяжелая, откажитесь.

Это не значит, что вам не следует помогать.Может быть, вы можете предложить помощь в оплате услуг специалиста по финансовому планированию, а не дать ссуду. Кредиторы, предоставляющие личные ссуды, часто понимают, когда уже слишком поздно, что они вылили наличные в дырявую лодку. Это приводит к вмешательству постфактум. Поскольку после того, как сделка будет заключена, у вас больше нет переговорной силы, ничего не получится, кроме обиды.

Определить условия займа

Устные контракты никогда не заканчиваются хорошо. Проблемы возникают даже с небольшими краткосрочными кредитами. Например, если платеж приходит с опозданием на два месяца и вам пришлось положить все продукты на кредитную карту, вы фактически потеряли деньги из-за ссуды — деньги, которые вы никогда не получите обратно — потому что не было условий.Составление контрактов даже на самые маленькие ссуды оттолкнет людей от постоянного обращения к вам, если это действительно не оправдано.

Обе стороны должны работать вместе над условиями до подписания. Персональный кредитный калькулятор может быть полезен во время переговоров, так как он может помочь обеим сторонам визуализировать условия кредита и принять решение о ежемесячных платежах, сроке и процентной ставке, которые устраивают всех.

Ниже приведены некоторые необходимые аспекты любой солидной ссуды.

Процентная ставка

Налоговая служба (IRS) может быть неприятной, когда дело касается беспроцентных личных займов, особенно крупных. Плата, близкая к рыночной процентной ставке, заменит проценты, которые вы теряете, снимая эти деньги со сберегательного счета или фонда денежного рынка на время действия кредита.

График погашения

В нем должны быть указаны размер и дата каждого платежа. Также следует указать, что происходит в случае пропущенного платежа.Вы можете отказаться от штрафов за просрочку платежа, но это может привести к тому, что платежи по кредиту будут иметь самый низкий приоритет в ежемесячном бюджете и, возможно, будут вытеснены в пользу менее необходимых расходов, таких как ночь в городе.

Условия кредита

Необходимо указать четкие условия в случае смерти кредитора или должника. Для членов семьи это особенно важно из-за разбросанности поместья. Если один ребенок получил ссуду в размере 10 000 долларов, а имение выплачивает каждому ребенку по 30 000 долларов, значит, вы только что превратили свое поминание в семейную вражду.Вы можете добавить дополнительные условия в зависимости от ситуации. Например, если вы предоставляете ссуду, чтобы помочь кому-то купить дом, вы можете обеспечить ссуду на собственность.

Получив ссуду в письменной форме, стоит обратиться к юристу и / или финансовому специалисту. Ваш юрист или бухгалтер, вероятно, даст хороший совет относительно условий и может выступить в качестве третьей стороны при подписании. Небольшие ссуды, особенно на сумму менее 500 долларов, могут не стоить затрат на нотариальное заверение контракта, но большие ссуды должны быть частью юридической документации.

Итог

Персональные ссуды могут стать кошмаром, если одна из сторон не подойдет к этому серьезно. Если вы не готовы пройти все вышеупомянутые шаги, но все же хотите предоставить ссуду, есть альтернатива. Появились сторонние компании, которые выступают в качестве посредников при кредитовании физических лиц. За определенную плату они будут обрабатывать контракты и настраивать автоматический вывод платежей. Некоторые даже отчитываются перед кредитными агентствами, и в процессе могут помочь должнику набрать хорошие баллы (обеспечивая дополнительный стимул, чтобы избежать пропущенного платежа).Это добавляет бремя комиссии к ссуде должника, но это лучше, чем продвигаться вперед с плохо продуманной схемой.

Если все пойдет хорошо, вы сможете закрыть ссуду, оказав помощь близкому человеку, не навредив себе. В худшем случае вы дали взаймы только деньги, которые были готовы потерять, и, если захотите, у вас есть юридический документ, подтверждающий требование.

(Для получения дополнительной информации о других типах ссуд, которые могут быть доступны, см. Разные потребности, Разные ссуды .)

. Ее нужно указать цифрами и продублировать в скобках прописью.

Ее нужно указать цифрами и продублировать в скобках прописью. Лучшее решение для такого вида ссуды — составить четкий график, чтобы избежать каких-либо недоразумений или споров в будущем.

Лучшее решение для такого вида ссуды — составить четкий график, чтобы избежать каких-либо недоразумений или споров в будущем.