Важное нововведение для всех, у кого есть кредит: заемщикам вернут деньги :: Новости :: РБК Инвестиции

Чаще всего при выдаче потребкредита заемщики оформляют страховку — это позволяет снизить риск невыплаты. С 1 сентября вступают в силу поправки, по которым банки смягчат правила ее возврата

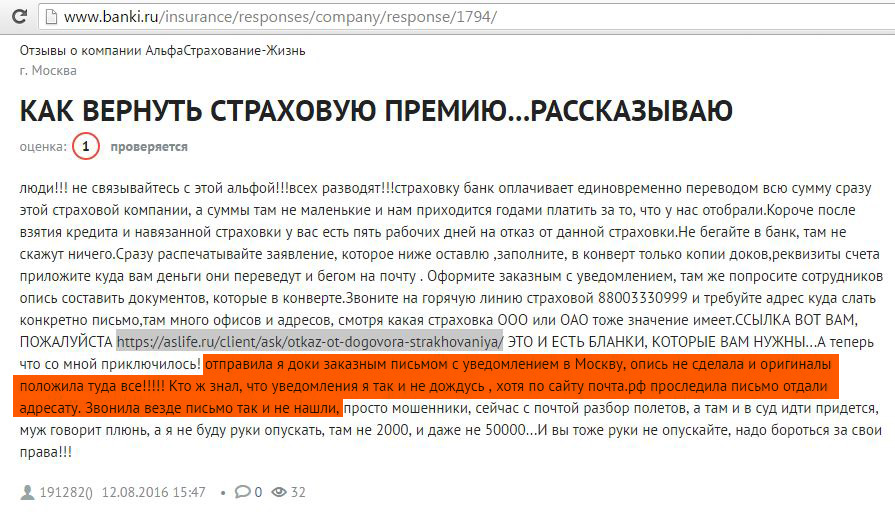

Фото: Артем Коротаев / ТАСС

С 1 сентября в России вступят в силу поправки к закону о потребительском кредите. Они позволят заемщикам возвращать часть средств или полную сумму страховки. Так что если у вас есть потребительский кредит, который вы исправно обслуживаете или погасили досрочно, то можно сэкономить на страховке.

Они позволят заемщикам возвращать часть средств или полную сумму страховки. Так что если у вас есть потребительский кредит, который вы исправно обслуживаете или погасили досрочно, то можно сэкономить на страховке.

По данным Национального бюро кредитных историй (НБКИ), во втором квартале 2020 года средний размер потребкредита вырос на 14,6%. В аналогичный период прошлого года он составлял ₽119,1 тыс., а теперь — ₽219 тыс.

В марте клиенты российских банков также стали чаще гасить кредиты досрочно, писал РБК со ссылкой на данные бюро кредитных историй «Эквифакс». По сравнению с февралем число досрочно погашенных кредитов выросло на 4,8%, а в годовом выражении — на 8,4%. Доля займов, закрытых в марте с опережением графика, стала на 5,4% больше. С начала года она возросла до 45%. По мнению экспертов, россияне стали досрочно гасить кредиты, чтобы избавиться от долгов в условиях финансовой нестабильности.

Помимо этого, индекс кредитного здоровья россиян во втором квартале вернулся на уровень конца 2019 года — до 96 пунктов. Он вырос на 1 пункт. Этот показатель составляется из соотношения «плохих» и «хороших» кредитов. Соответственно, среди россиян стало меньше «плохих» заемщиков, которые допускают просрочки выплат по кредитам.

Челлендж по личным финансам: как оплачивать кредиты, если нет денегЧто нового в законе о потребкредите Это снижает риск невыплаты займа: если должник потеряет работу или произойдет несчастный случай, страховка пойдет на погашение долга. Кроме того, она влияет на условия кредита — без нее ставка по займу будет выше.

Это снижает риск невыплаты займа: если должник потеряет работу или произойдет несчастный случай, страховка пойдет на погашение долга. Кроме того, она влияет на условия кредита — без нее ставка по займу будет выше.Вернуть средства можно было и ранее, однако подобные условия требовалось прописывать в договоре страхования. Скорее всего, заемщику пришлось бы обращаться в суд, и не факт, что в итоге он бы выиграл дело и не потратил зря время и деньги.

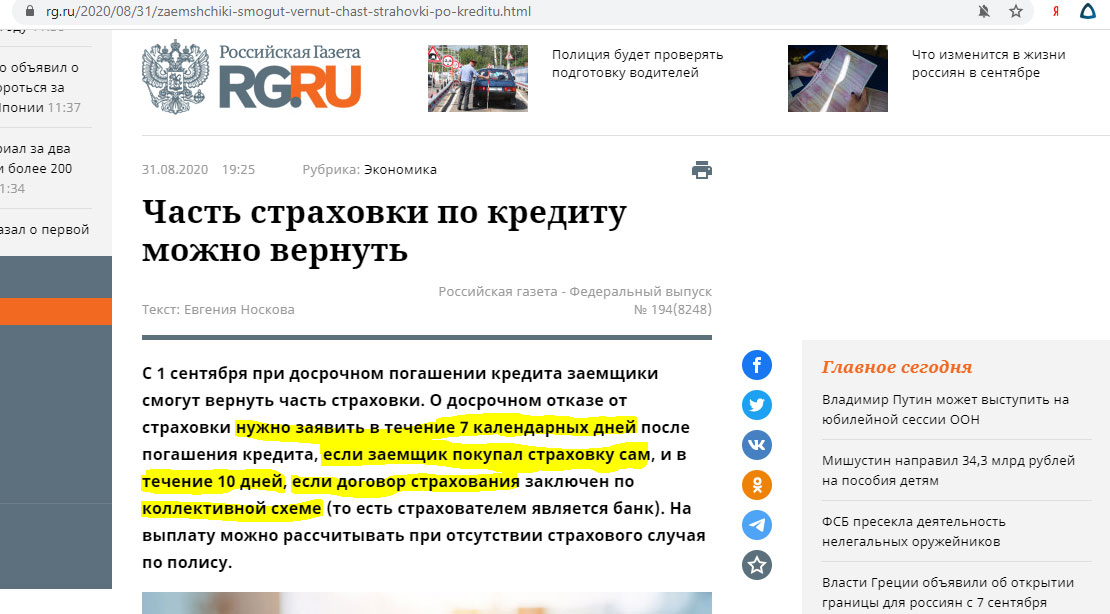

С 1 сентября 2020 года банки будут обязаны возвращать часть страховки при полном досрочном погашении кредита, если не было страхового случая. Это упрощает процесс и позволяет обойтись без суда. Вернуть можно часть страховки за период, когда необходимость в ней отпала из-за выплаты кредита. Заявление необходимо подать в течение семи дней после погашения кредита.

Договор можно расторгнуть и в течение 14 календарных дней с момента, когда заемщик согласился на страховку. Тогда банк или страховая компания вернут средства в полном объеме, а не частично.

Помимо этого, от страховки можно отказаться при получении кредита, если закон не предусматривает обязательного страхования. Однако при отказе от нее банк может повысить процентную ставку до уровня, который был на момент заключения договора потребкредита. Нужно внимательно читать договор и решить, действительно ли вы обойдетесь без страховки.

Что касается ипотеки, то заемщик также может вернуть часть страховых выплат при досрочном погашении кредита.

Как рефинансировать ипотеку, заем или кредитную карту: что важно знатьЧто делать, если вы брали кредит до 1 сентября Но кое-что сделать можно, ведь вернуть часть страховки можно было и ранее. Роспотребнадзор объяснил, что в этом случае нужно обратить внимание на то, как формировалась сумма страховки.

Но кое-что сделать можно, ведь вернуть часть страховки можно было и ранее. Роспотребнадзор объяснил, что в этом случае нужно обратить внимание на то, как формировалась сумма страховки.Если вы досрочно погасили кредит, а страховые взносы равны долгу по кредиту и уменьшались с его погашением, то вы можете вернуть часть оплаченной страховки. Однако если взносы не зависят от остатка по кредиту, то заемщик не может претендовать на возврат средств.

Для того чтобы вернуть средства, необходимо напрямую обратиться в банк или страховую компанию, написав заявление. Если вам откажут в выплате, то придется решать этот вопрос через суд.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Автор

Александра Хрисанфова

Как с 1 сентября 2020 года вернуть страховку при досрочном погашении кредита

Роспотребнадзор напоминает, что в конце 2019 года были приняты поправки в законодательство о потребительском кредитовании, которые закрепили право потребителя вернуть часть денежных средств, потраченных на страховку (Информация от 04.

Для того чтобы страховая компания вернула часть страховой премии заемщику, который досрочно полностью погасит потребительский кредит или заем, должны соблюдаться следующие условия:

– договор добровольного страхования, который обеспечивает исполнение кредитных или заемных обязательств, заключен 1 сентября 2020 года и позднее;

– заемщик подал заявление о возврате части премии;

– отсутствуют события с признаками страхового случая.

При соблюдении этих условий страховая компания должна будет вернуть денежные средства потребителю в течение 7 рабочих дней со дня получения заявления. Если заемщик был застрахован через банк, то деньги должен будет вернуть именно банк.

Роспотребнадзор обращает внимание, что нововведения не распространяются на договоры, которые были заключены до 1 сентября 2020 года.

Роспотребнадзор напоминает, что понуждение к заключению договора страхования запрещено законом. Исключение – обязанность заемщика застраховать риск утраты и повреждения заложенного по договору имущества (например, при ипотеке).

Исключение – обязанность заемщика застраховать риск утраты и повреждения заложенного по договору имущества (например, при ипотеке).

В иных случаях банк обязан предложить заемщику альтернативный вариант потребительского кредита (займа), который может быть дороже (с повышенной процентной ставкой).

Кроме того, если услуга по страхованию была навязана, потребитель вправе отказаться от неё в течение 14 дней со дня заключения договора.

На заметку: возврат страховки при досрочной выплате кредита по договорам, заключенным до 1 сентября 2020 года, зависит от того, как был определен размер страховой в договоре страхования. Подробнее читайте в обзоре на нашем сайте.

Возврат страховой премии при досрочном погашении кредита — Адвокат в Самаре и Москве

Далеко не всегда заемщик, оплативший страховку своего кредита, может потребовать эти деньги обратно. Да, конечно, он может попытаться оспорить условие о страховке в кредитном договоре (если он присоединился к коллективному договору добровольного страхования) или признать недействительным договор страхования (заключенный между ним и страховой компанией), которые были навязаны банком.

Да, конечно, он может попытаться оспорить условие о страховке в кредитном договоре (если он присоединился к коллективному договору добровольного страхования) или признать недействительным договор страхования (заключенный между ним и страховой компанией), которые были навязаны банком.

Но есть ли шанс вернуть свои деньги у заемщика, который не оспаривал страховку, а просто досрочно погасил кредит?

Итак, предположим, что заемщик оформил кредит и согласился на страховку. При этом, страховка была оплачена полностью за счет кредитных же денег. И вот заемщик погашает кредит досрочно. Что делать в этом случае с договором страхования? С одной стороны, он продолжает действовать, с другой стороны, необходимость в нем отпала.

Запомните первое! В подобной ситуации не спешите расторгать договор! Если Вы напишите в страховую компанию подобное заявление, она, конечно, прекратит действие договора, но и деньги Вам не вернет.

Обоснование: если в договоре страхования не предусмотрено, что при досрочном расторжении договора страхования страховщик (страховая компания) возвращает страхователю (заемщику) остаток неиспользованного страхового вознаграждения, значит, деньги остаются в страховой компании.

Если такая возможность в договоре предусмотрена, страховая компания обязана пересчитать сумму, которую Вы внесли за страховку (общая сумма – период времени, когда действовал договор страхования), и вернуть Вам остаток.

Запомните второе! Прежде чем предпринимать какие-либо действия по возврату своих денег за страховку, внимательно изучите Договор страхования и Правила страхования, разработанные Вашей страховой компанией. Если Вам такие правила не выдали, Вы сможете найти их в Интернете.

Что Вы должны увидеть в Правилах и Договоре?

Во-первых, основания для прекращения действия договора страхования, во-вторых, возможность вернуть часть своих деньги в случае досрочного расторжения договора страхования. Эти пункты обязательно должны быть.

И теперь по поводу неоднозначности этой темы. По большому счету, как я уже сказал, залог Вашего успеха складывается из двух критериев:

- Вы досрочно погасили кредит;

- В Правилах страхования Вашей компании содержится пункт, согласно которому, в случае расторжения договора страхования по причине досрочного погашения кредита, страховая компания обязана вернуть Вам остаток страховой премии за вычетом уже использованной суммы (то есть, Ваша сумма минус срок действия договора страхования до даты его расторжения).

В большинстве случаев, когда такой пункт имеется в Правилах страхования, страховая компания выплачивает заемщику причитающуюся ему сумму. Но, что делать, если страховая не возвратила деньги?

Как и все прочие дела, связанные с защитой прав потребителей, эти так же не облагаются госпошлиной, и рассматриваются в суде по месту жительства потребителя, то есть, заемщика. Иными словами, обратившись с подобным иском в суд, Вы ничего не теряете, а вот приобрести вполне можете.

Итак, согласно пункту 1 статьи 958 Гражданского кодекс РФ, договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай.

И это как раз случай досрочного погашения кредита. Иными словами, погасив кредит досрочно, Вы создаете условие для прекращения и договора страхования.

И вот что говорит Закон по поводу страховой премии (Ваша плата за страховку). Согласно пункту 3 той же статьи 958 ГК РФ, при досрочном прекращении договора страхования по обстоятельствам, указанным в пункте 1, страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование. То есть, страховая компания вправе оставить себе часть страховой премии, а остальные деньги должна возвратить страхователю, то есть, заемщику.

Согласно пункту 3 той же статьи 958 ГК РФ, при досрочном прекращении договора страхования по обстоятельствам, указанным в пункте 1, страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование. То есть, страховая компания вправе оставить себе часть страховой премии, а остальные деньги должна возвратить страхователю, то есть, заемщику.

Кроме того, в пользу этой позиции высказывается и Закон Российской Федерации «Об организации страхового дела в Российской Федерации». Согласно пункту 7 статьи 10 Закона, при расторжении договора страхования жизни, предусматривающего дожитие застрахованного лица до определенного возраста или срока либо наступления иного события, страхователю возвращается сумма в пределах сформированного в установленном порядке страхового резерва на день прекращения договора страхования. Страхователь – это заемщик, соответственно, он имеет право на получение остатка неиспользованных денег.

И, наконец, уже косвенно, эту позицию подтверждает Письмо Министерства финансов РФ от 08. 05.2013 г. № 03-04-05/4-420. Согласно этому письму, во-первых, страховая компания обязана вернуть страхователю (заемщику) часть неизрасходованной суммы страховой премии за вычетом срока действия договора страхования, и, во-вторых, страхователь (заемщик), не должен платить с этой сумы никакие налоги. Иными словами, ветер дует в пользу заемщика.

05.2013 г. № 03-04-05/4-420. Согласно этому письму, во-первых, страховая компания обязана вернуть страхователю (заемщику) часть неизрасходованной суммы страховой премии за вычетом срока действия договора страхования, и, во-вторых, страхователь (заемщик), не должен платить с этой сумы никакие налоги. Иными словами, ветер дует в пользу заемщика.

Но, во всем этом деле есть одно большое НО. Все выкладки упираются в Правила страхования, которые у каждой отдельной страховой компании различаются. Поэтому, прежде чем затевать военные действия против банков и страховых компаний, ознакомьтесь внимательно с этими самыми правилами.

Конечно, Вы можете попробовать и повоевать с ними в судебном порядке. Конечно, я не призываю Вам писать пачками исковые заявления по всякому поводу, но, если есть что терять, и если Вы считаете, что готовы сразиться, делайте это.

Задайте свой вопрос адвокату

Здравствуйте! Меня зовут Анатолий Антонов, я являюсь адвокатом и руководителем «Юридического центра адвоката Анатолия Антонова».

Если у Вас возникла необходимость в получении консультации автоюриста, внимательно изучите информацию на моем сайте, или задайте свой вопрос по форме, размещенной на сайте.

Если у Вас срочный вопрос, Вам срочно требуется автоадвокат в Самаре или в Самарской области — наберите номер телефона в Самаре +7 (846) 212-99-71 и получите ответ на свой вопрос по автоправу прямо сейчас!

Преимущества работы с нами:

Правовая защита и поддержка 24 часа в сутки

Гарантия ответственной работы

Гарантия профессиональной работы

Полная конфиденциальность

Гибкая ценовая политика

Возмещение Ваших издержек

Наша главная цель — помощь клиентам в решении существующих проблем и их профилактика в будущем.

90% клиентов возвращаются к нам снова при возникновении правовых вопросов.

Последовательность Ваших действий:

1 шаг. Набрать номер телефона в Самаре +7 (846) 212-99-71 и получить предварительную бесплатную консультацию по Вашему вопросу. Если устной консультации недостаточно — записаться на консультацию в офис.

2 шаг. Посетить наш офис со всеми документами по рассматриваемому делу и получить консультацию в офисе.

3 шаг. Заключить соглашение на оказание юридической защиты, выдать доверенность и ожидать результата по делу.

Полезные статьи:

Нашу практику по автоделам Вы можете посмотреть здесь

Расценки на услуги адвоката по автоделам смотрите здесь

Остались вопросы к адвокату?

Задайте их прямо сейчас здесь, или позвоните по телефону +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Возврат страховки ВТБ, все способы и инструкция

При оформлении потребительского кредита в банке ВТБ клиент может дополнительно оформить страховку, чтобы защитить себя от возможных рисков. Если человек заключил страховой договор, но потом передумал, то в ряде случаев он может вернуть себе страховые выплаты.

Если человек заключил страховой договор, но потом передумал, то в ряде случаев он может вернуть себе страховые выплаты.

В статье будут рассмотрены вопросы того, когда возможен возврат страховки и как он осуществляется на практике.

Краткие сведения о возврате страховки ВТБ

При оформлении потребительских кредитов работники ВТБ могут предложить клиенту дополнительно оформить страховой полис. В качестве объекта страхования могут выступать различные вещи — здоровье и жизнь клиента, приобретаемое имущество, защита на случай временной нетрудоспособности и так далее.

В ряде случаев такую страховку можно вернуть даже тогда, если Вы уже заключили договор с банком и оплатили полную стоимость полиса. При этом следует понимать, что при оформлении кредитных соглашений ВТБ с клиентом может заключаться как обязательное, так и добровольное страхование.

С точки зрения возврата денег разница между ними существенная:

- Добровольное страхование.

Если человек оформил какой-либо заем вместе со страховкой, то он имеет право в течение 14 дней пересмотреть свое решение и отказаться от полиса. Каких-либо штрафных санкций за это стороны банка не предусмотрено, однако иногда банк ВТБ может повысить процентную ставку.

Если человек оформил какой-либо заем вместе со страховкой, то он имеет право в течение 14 дней пересмотреть свое решение и отказаться от полиса. Каких-либо штрафных санкций за это стороны банка не предусмотрено, однако иногда банк ВТБ может повысить процентную ставку. - Обязательное страхование. Некоторые категории займов (например, ипотека) подразумевают оформление обязательной страховки. Разорвать такое соглашение в течение 14 дней после оформления человек не может. Однако если он выплатит долг досрочно, то он будет иметь право на возмещение денежной премии.

Возврат при оформлении потребительского кредита

Клиент по своему усмотрению может аннулировать страховку по потребительскому кредиту в том случае, если полис является добровольным. Возврат денег можно сделать в течение 14 дней с момента заключения страхования. Чтобы получить деньги обратно, обратитесь сперва в ВТБ, а потом — в саму страховую организацию. Банк должен вынести решение сразу же после уведомления, а вот у страховой организации есть 10 дней на вынесения решения (при отказе следует обратиться в суд для защиты своих прав).

Чтобы более глубоко разобраться в этом вопросе, давайте рассмотри две ситуации, когда можно и когда нельзя вернуть плату за страховой полис:

- Скажем, Вы оформили кредит наличными и оформили добровольный полис на случай нетрудоспособности. Можно ли в такой ситуации получить деньги обратно? Да, это возможно, поскольку страхование в данной ситуации не является обязательным для подписания кредитного договора.

- Теперь возьмем другую ситуацию — Вы заключили ипотечное соглашение с банком, а также застраховали недвижимость, поскольку это было обязательным условием для получения ипотеки. Возможно ли в данном случае аннулирование? Нет, в данной ситуации полис отменить нельзя, поскольку он является обязательным.

Возврат при досрочном погашении займа

Если Вы брали потребительский заем, но погасили его раньше срока, то Вы имеете право на возмещение страховой премии. При этом вернуть можно только неиспользованную часть страхового покрытия. Скажем, Вы оформляли кредит на один год, но вернули его спустя 3 месяца — в такой ситуации Вы можете получить только 75% страхового возмещения (то есть возмещению подлежат деньги за 9 неиспользованных месяцев из 12).

Скажем, Вы оформляли кредит на один год, но вернули его спустя 3 месяца — в такой ситуации Вы можете получить только 75% страхового возмещения (то есть возмещению подлежат деньги за 9 неиспользованных месяцев из 12).

Алгоритм действий:

- Досрочно верните деньги банку; рекомендуется также получить справку, которая будет подтверждать дату возвращения денег кредитной организации.

- С паспортом, кредитным договором и справкой посетите своего страховщика и напишите заявление на возмещение денежных средств.

- В течение 10 дней с подачи заявления страховщик должен вынести свое решение и уведомить Вас об этом (по телефону или лично).

- Фактическое возмещение денежных средств обычно выполняется через кассу либо с помощью банковского перевода. В случае отказа следует получить письменное решение страховщика и обратиться в суд.

Сроки возврата денег при досрочном погашении обычно прописываются отдельным пунктом в тексте договора.

Обычно этот срок составляет 6-12 месяцев с момента выплаты долга. Если у Вас остались вопросы либо Вы хотите получить контактные данные страховой организации, свяжитесь с ВТБ по телефону +7(800)100-24-24 или с помощью формы обратной связи на официальном сайте банка.

Как вернуть деньги за КАСКО — способы, порядок действий

Иногда у автовладельцев возникает необходимость расторгнуть договор добровольного страхования. Можно ли так поступить с каско, отказавшись от страховки на законных основаниях, и получить назад деньги?

Содержание:

1. Когда клиент и страховая компания могут расторгнуть договор?

2. Вернут ли деньги после расторжения договора?

3. Как поступить в различных ситуациях:

3.1. Продажа автомобиля.

3.2. Полная гибель авто.

3.3. Досрочная выплата кредита.

3. 4. Смерть владельца.

4. Смерть владельца.

3.5. Потеря страховой компанией лицензии.

Когда клиент и страховая компания могут расторгнуть договор

В подобных ситуациях закон всегда на стороне потребителя. Страховой компании для досрочного расторжения договора придётся сильно постараться. Необходимы не только веские основания, но и решение суда: лишь его вердикт аннулирует взятые на себя страховщиком обязательства. Любые попытки расторгнуть соглашение в одностороннем порядке без согласия клиента противоречат главе 48 ГК РФ (страхование).

В то же время страхователю статья 958 главы 48 ГК РФ гарантирует право отказаться от услуги в любой момент, достаточно лишь письменного заявления. Однако расторжение договора каско вовсе не подразумевает возврат денег, лишь только возможность не платить дальнейшие взносы.

В каких случаях есть шанс вернуть часть страховой премии? Читайте в следующем разделе.

Вернут ли деньги после расторжения договора?

По умолчанию возврат по страховке денежных средств не предусмотрен. Законодательство (а именно, всё та же статья 958 ГК РФ) гласит, что страховая премия при досрочном расторжении договора, если в нём не прописано обратное, остаётся у страховщика. Однако некоторые компании идут навстречу клиентам и указывают в условиях расторжения возможность вернуть часть денег за неистекший период.

Обычно для расчёта используется формула, в которой учтён понижающий коэффициент, компенсации по страховым случаям (если таковые были), время до окончания срока договора и так далее. Также из суммы возврата могут вычесть расходы на ведение дела. В итоге выплата окажется не слишком внушительной, но, тем не менее, ее часть получить удастся. Поэтому перед заключением договора важно читать его полностью и при прочих равных выбирать страховую компанию, которая предлагает такую опцию.

Как поступить в различных ситуациях?

Рассмотрим нюансы некоторых частных случаев расторжения договора каско.

Продажа автомобиля

Это самая распространённая причина, по которой предыдущему владельцу авто каско становится ненужным. Каких-либо оговорок в данном случае не предусмотрено, поэтому договор расторгается на общих основаниях. Однако есть важная тонкость: расторгать его необязательно.

Согласно статье 960 ГК РФ транспортное средство можно продать вместе с полисом. Тогда все права и обязанности по страховке перейдут к новому владельцу автомобиля. Достаточно лишь известить страховую компанию о смене собственника и переоформить документы. Таким образом, вместо возврата при продаже автомобиля выгоднее включить стоимость оставшейся части страховки в продажную цену и искать покупателя, который согласен на это условие.

Полная гибель авто

Если машина получила повреждения, при которых её восстановление нецелесообразно, и причина не входит в перечень страховых случаев, согласно статье 958 ГК РФ, действие договора прекращается автоматически. При этом страхователь по закону имеет право на возврат части премии пропорционально оставшемуся времени действия договора.

Досрочная выплата кредита

Страхование каско почти всегда прописано в кредитных договорах на покупку авто: формально — по желанию самого клиента, фактически — при несогласии с этим условием банк, скорее всего, откажет в кредите. Такое требование служит гарантией возврата долга банку. Залогом выступает сам автомобиль. Для финансовой организации важно, чтобы это имущество было застраховано. Если отказаться от каско до погашения кредита, банк почти наверняка применит санкции, например, повысит ставку.

Как только долг выплачен, обязательства перед банком считаются исполненными, и расторгнуть договор страхования автовладелец может по своему усмотрению. Другой вопрос, что это не очень выгодно: деньги либо не вернутся, либо вернутся лишь частично с учётом удержаний, описанных выше. Разумнее дождаться окончания действия договора.

Подобную ситуацию можно предвидеть. Если при покупке автомобиля в кредит планируется погасить долг заранее и затем отказаться от каско, стоит выбрать полис, который допускает оплату страховки в несколько этапов. Тогда можно расторгнуть договор перед внесением очередного платежа и минимизировать расходы.

Смерть владельца

По законодательству страховка является имуществом, которое наследуется вместе с автомобилем. Первым делом наследнику необходимо обратиться в страховую компанию и перерегистрировать полис на своё имя. Без этого нельзя предпринимать каких-либо действий, в том числе даже ездить на автомобиле. После переоформления наследник вправе решать, как поступить с договором — расторгнуть его или нет.

Потеря страховой компанией лицензии

Приостановка (и далее, если трудности не удалось разрешить, отзыв) лицензии запрещает страховщику заключать новые договоры, однако обязательства по старым он продолжает исполнять вплоть до объявления банкротом. Де-юре статус клиентов не меняется. Поэтому если есть желание расторгнуть договор в этот период, процедура будет проводиться по стандартному протоколу.

Когда предпринимательская деятельность страховщика прекращается в установленном порядке, согласно статье 958 ГК РФ, он имеет право на возврат части страховой премии пропорционально времени, в течение которого действовал договор. Такое же право есть у владельца автомобиля, утраченного по любым причинам, которые не покрываются страховкой.

Итак, чаще всего досрочное расторжение договора страхования по инициативе клиента нецелесообразно и может рассматриваться только как крайняя мера. Страховая премия за неистёкший период в лучшем случае вернётся лишь частично. Разумнее оставить автомобиль под защитой каско до окончания договора, а в следующий раз рассмотреть более подходящие варианты страховки — МиниКАСКО или МикроКАСКО, которые покрывают меньшее количество убытков, но и стоят при этом дешевле.

Читайте также:

КАСКО с франшизой

Нужно ли КАСКО, если есть ОСАГО

Как проверить полис КАСКО

Ремонт по КАСКО

Как вписать в полис КАСКО ещё одного водителя

Страхование колёсных дисков и покрышек

Выплаты по КАСКО — как получить страховую выплату за ущерб

Мини КАСКО от угона и полной гибели

GAP страхование в КАСКО

новшества вступят в силу с 1 сентября

С 1 сентября при досрочном погашении кредита можно будет вернуть деньги за страховку

В России с 1 сентября 2020 года вступят в силу поправки в законодательство, позволяющие людям, которые брали кредит и досрочно его погасили, вернуть деньги за страховку.

Страховая компания должна будет вернуть заемщику часть страховой премии, если:

- заемщик оформлял договор добровольного страхования, который обеспечивал исполнение кредитных обязательств

- заемщик подал заявление о возврате части премии

- страховой случай не наступал.

Таким образом, когда кредит уже погашен и необходимость в страховке отпала, можно получить часть суммы по страховке за период от фактического погашения кредита до того момента, когда его планировалось погасить.

Страхования компания должна вернуть деньги в течение 7 дней с момента поступления заявления. Если заемщик был застрахован через банк, то именно банк и должен будет вернуть деньги.

Когда человек обращается за кредитом, в том числе ипотечным, ему должны все объяснить о характере финансовых услуг и о праве на отказ от страхования. При этом банк вправе будет увеличить ставки по кредиту, если от страховки заемщик откажется.

Нововведения не будут распространяться на те договоры, которые были заключены до 1 сентября 2020 года.

Также изменения затронули и Гражданский кодекс РФ, так как его действующая редакция, в частности статья 958, не предполагает возврата страховой премии в таких случаях.

Что же делать потребителям, которые заключили кредитный договор со страхованием до 1 сентября 2020 года?

Возможность возврата части уже внесенной оплаты по договору страхования зависит от того, как был определен размер страховой суммы (суммы выплат при наступлении страхового события) в договоре. Если он равен долгу по кредиту и уменьшается вместе с его погашением, потребитель может вернуть часть оплаченной страховки.

Если страховая сумма от остатка по кредиту не зависит, потребитель не может требовать возврата денег за страховку при расторжении договора страхования.

В суде советуют гражданам, заключающим кредитные договоры, обязательно знакомиться со всеми условиями подписываемого ими договора.

Можно ли вернуть часть страховки при досрочном погашении кредита

Случай по отказу страховой компании в выплате заемщику части страховой премии после досрочного возврата автокредита рассмотрел специалист Агентства по защите прав потребителей.

Лочинбек Исабеков, начальник управления защиты прав потребителей в сфере социальных и финансовых услуг, а также услуг связи Агентства по защите прав потребителей:

– При оформлении автокредита покупаемая машина становится залогом банка, гарантией возврата получаемых в долг денег. Поэтому требуется страхование автомобиля на весь срок займа. Следовательно, если кредит оформлен на 4 года, то придется переплатить установленный процент (сумму) согласно договору страховой компании.

Ситуация. Гражданин приобрел автомобиль через частный банк, кредит был взят на 48 месяцев. На такой же срок он заключил договор со страховой компанией на сумму 3 312 000 сумов. Спустя год после покупки автомобиля он погасил кредит досрочно.

Затем он обратился в страховую компанию за возвратом части уплаченной за страховку суммы, однако страховщики отказали ему. По их мнению, договоры кредитования и страхования не связаны между собой, поэтому при досрочном погашении займа клиент не вправе претендовать на возвращение денег по страховке.

Выяснилось, что пункт о невозврате части стоимости страховки был включен в договор страхования (пункт 11.2 договора страхования «Автокредит» предусматривает, что в случае досрочного расторжения договора из-за нарушения страховщиком своих обязательств, оплаченная страховая премия будет возвращена в полном объеме). В пункте 11.3 данного договора предусмотрено, что, если застрахованный требует досрочного расторжения договора по причинам, не связанным с пунктом 11.2 настоящего договора, выплаченный бонус не возвращается.

Законно ли это?

Указанные пункты договора страховой компании противоречат требованиям статьи 948 «Досрочное прекращение договора страхования» Гражданского кодекса, а также статьи 21 «О недействительности условий договора, ущемляющих права потребителя» Закона «О защите прав потребителей».

Закон гласит, что условия договора, ущемляющие права потребителя и противоречащие законодательству, признаются недействительными. Если в результате их применения потребителю нанесены убытки, они подлежат возмещению изготовителем (исполнителем, продавцом).

При досрочном прекращении договора страхования, если исчезла возможность наступления страхового случая или сам страховой риск, то страховщик имеет право только на часть премии – пропорционально времени, в течение которого действовало страхование. Если кредит погашен, то договор страхования теряет смысл, ведь выплата по нему невозможна, автосалон и заемщика больше не связывают обязательства.

В результате долгих переговоров…

Управлением защиты прав потребителей в сфере социальных и финансовых услуг, а также услуг связи Агентства по защите прав потребителей несколько раз было направлено письмо разъяснительного характера страховой компании.

В результате долгих переговоров со страховой компанией Агентству удалось добиться того, чтобы потребителю вернули денежные средства в размере 635 745 сумов. Получается, из 3 312 000 сумов, уплаченных за страховку, были возвращены 2 542 981. Из них только 769 019 сумов удержано на служебные расходы, что составляет 23% от всей суммы.

Этот случай свидетельствует о наличии проблем в сфере страхования, начиная с условий заключаемых договоров и заканчивая его исполнением. Ведь на сегодня страхование при оформлении автокредита обязательно. А сколько потребителей знает о своих правах? Закон закрепляет за заемщиками, досрочно вернувшими деньги банку, право получить назад часть страховки, оформленной на этапе получения кредита.

В этой теме действует премодерация комментариев.

Вы можете оставить свой комментарий.

Основная сумма ссуды и проценты (как ее быстро погасить)

Когда вы платите по ссуде для физических лиц или предприятий, вы фактически платите две отдельные вещи: проценты по ссуде и основную сумму ссуды.

Вот краткое изложение того, что означают эти термины, и как их учитывать в вашем бизнесе.

Что такое основная сумма кредита?Основная сумма кредита — это сумма вашей задолженности, а проценты — это сумма, которую кредитор взимает с вас, чтобы занять деньги. Проценты обычно представляют собой процент от основной суммы кредита.

Либо график погашения кредита, либо ежемесячный отчет по кредиту покажут вам разбивку вашего основного остатка, какая часть каждого платежа пойдет на основную сумму, а какая — на проценты.

Когда вы платите по кредиту, вы в первую очередь платите проценты; остаток идет к доверителю. В следующем месяце проценты рассчитываются на основе непогашенной основной суммы долга. Если это крупная ссуда (например, ипотечная ссуда или студенческая ссуда), проценты могут быть предварительно загружены, поэтому ваши платежи составляют 90% процентов, 10% основной суммы, а затем к концу срока ваши выплаты составляют 10% процентов и 90 процентов. % главный.

Для иллюстрации допустим, что компания Hannah’s Hand-Made Hammocks в июле заняла 10 000 долларов под фиксированную процентную ставку 6%. Ханна будет выплачивать ссуду ежемесячными платежами по 193 доллара в течение пяти лет. Вот посмотрите, как уменьшится основная сумма кредита Ханны в течение первых двух месяцев кредита.

| Месяц | Сумма платежа | Выплачены проценты | Выплачена основная сумма | Основной остаток |

|---|---|---|---|---|

| июль | – | – | – | $ 10 000 |

| Август | $ 193 | $ 50 | $ 143 | $ 9 857 |

| сентябрь | $ 193 | $ 49 | $ 144 | $ 9 713 |

Как видно из иллюстрации, каждый месяц процентная ставка 6% применяется только к непогашенной основной сумме.По мере того как Ханна продолжает производить платежи и выплачивать первоначальную сумму кредита, каждый месяц все больше платежей идет в счет основной суммы долга. Чем меньше ваш основной баланс, тем меньше будут взиматься проценты.

Учет основной суммы кредитаРаспространенной ошибкой при учете ссуд является учет всего ежемесячного платежа как расхода, а не резервирование первоначальной ссуды как обязательства, а затем резервирование последующих платежей как:

частично уменьшение основного баланса, а

частично процентные расходы.

Для иллюстрации вернемся к ссуде Ханны в 10 000 долларов. Когда Ханна берет ссуду и получает наличные, в ее книгах будет следующая запись:

| Дебет | Кредит | |

|---|---|---|

| Денежные средства | $ 10 000 | |

| Кредиторская задолженность | $ 10 000 |

Первый платеж Ханны по кредиту в августе должен быть записан следующим образом:

| Дебет | Кредит | |

|---|---|---|

| Кредиторская задолженность | $ 143 | |

| Процентные расходы | $ 50 | |

| Денежные средства | $ 193 |

143 доллара сокращают обязательства по ссуде на балансе «Хамаки ручной работы Ханны», 50 долларов составляют расходы по ее отчету о прибылях и убытках, а зачет наличных средств отражает платеж, произведенный с помощью ручных гамаков Ханны. проверка аккаунта.

Если бы Ханна регистрировала первоначальную сумму как обязательство, но затем регистрировала бы каждый ежемесячный платеж в размере 193 долларов как расход за весь срок действия ссуды, в конце каждого года обязательства Ханны были бы завышены в ее балансе, а ее расходы были бы равны завышена в отчете о прибылях и убытках. Если ошибка не будет исправлена до того, как Ханна подготовит налоговую декларацию, компания может недоплатить налог, который она должна за этот год. Если ее банк захочет просмотреть финансовую отчетность перед одобрением другой заявки на ссуду или продлением кредитной линии, завышенные обязательства могут негативно повлиять на решение банка.

Как быстрее погасить основную сумму кредитаЕсли вы впадаете в депрессию, думая о том, сколько процентов вы платите на самом деле, есть хорошие новости: большинство кредиторов позволяют вам вносить дополнительные основные платежи, чтобы быстрее погасить ссуду. Внесение дополнительных выплат по основной сумме уменьшит сумму процентов, которые вы будете платить в течение срока ссуды, поскольку проценты рассчитываются на непогашенный остаток по ссуде.

Например, если Ханна выплачивает дополнительно 100 долларов в счет основной суммы кредита с каждым ежемесячным платежом, она уменьшит сумму процентов, которую она выплачивает в течение срока действия ссуды, на 609 долларов и сократит пятилетний срок ссуды почти на два года.

Если вы хотите досрочно выплатить ссуду, поговорите со своим кредитором, поставщиком кредитной карты или обслуживающим персоналом, чтобы узнать, как кредитор применяет дополнительные платежи. Некоторые кредиторы автоматически применяют любые дополнительные выплаты к процентам, а не к основной сумме долга. Другие кредиторы могут взимать штраф за досрочное погашение ссуды, поэтому позвоните своему кредитору и спросите, как вы можете произвести платеж только в размере основной суммы, прежде чем вносить дополнительные платежи.

Как удешевить ваши личные ссуды

Вы можете быть удивлены тем, сколько вы можете сэкономить на стоимости кредита, переместив его или выплатив досрочно — даже если за это взимается дополнительная плата.Ниже мы рассмотрим ваши возможные варианты получения необеспеченных кредитов и предоставим инструменты, которые помогут вам сравнить затраты.

Погасить ссуды сбережениями

Практически всегда имеет смысл погашать непогашенные ссуды за счет своих сбережений — просто убедитесь, что плата за досрочное погашение не слишком высока. А если у вас есть сбережения, всегда сначала погашайте самые дорогие ссуды.

Ниже приведены несколько различных вариантов снижения общей стоимости кредитов, даже если вы еще не можете полностью их погасить.Варианты являются лучшими для снижения стоимости беззалоговых кредитов. Это ссуды, которые не требуют чего-либо в качестве обеспечения на случай, если вы не сможете вернуть ссуду.

Переход на низкопроцентную ссуду или более короткую сделку

Если у вас нет сбережений, вы можете погасить ссуду полностью и с меньшими затратами с помощью другой ссуды — например, если вы получите более низкую процентную ставку, более короткую сделку или и то, и другое.

Пример 1. Сколько вы могли бы сэкономить, перейдя на более низкую процентную ставку

| Сумма задолженности | 5000 фунтов стерлингов |

|---|---|

| Срок погашения кредита | 3 года |

| Стоимость погашения кредита с процентной ставкой 15% | 1239 фунтов стерлингов.76 |

| Стоимость погашения кредита с процентной ставкой 10% | £ 808,09 |

| Экономия за счет перехода на более дешевый кредит | £ 431,67 * |

Пример 2 — Сколько вы можете сэкономить, если сократите срок или продолжительность ссуды

| Сумма задолженности | 5000 фунтов стерлингов |

|---|---|

| Процентная ставка | 8% |

| Текущая длительность кредита | 5 лет |

| Ежемесячный платеж | £ 101 |

| Стоимость процентов в течение срока кредита | £ 1 083 |

| Новая длина кредита | 3 года |

| Ежемесячный платеж | £ 157 |

| Стоимость процентов в течение срока кредита | £ 640 |

| Экономия за счет перехода на более короткую ссуду | £ 442 * |

* Не забудьте проверить начальные затраты на новую ссуду, когда рассчитываете свои цифры.Они будут включены в годовую процентную ставку.

Как видно из приведенного выше примера, если вы выберете более короткий срок, ваш ежемесячный платеж может вырасти, но вы сэкономите еще больше в виде процентов и погасите ссуду раньше срока.

Просто убедитесь, что вы можете позволить себе более высокую выплату, прежде чем переходить.

Если есть начальные расходы для новой ссуды, они должны быть включены в годовую процентную ставку, но убедитесь, что вы их приняли во внимание.

Сумма, которая может взиматься при досрочном погашении, ограничена законом, но могут возникнуть дополнительные расходы, если вы выплатите более 8000 фунтов стерлингов в течение 12-месячного периода.

Воспользуйтесь нашим калькулятором ссуды, чтобы узнать, сколько вы можете сэкономить, перейдя на ссуду с низкой годовой процентной ставкой.Если у вас есть жалоба на плату за досрочное погашение

Если по какой-либо причине вы не удовлетворены тем, как кредиторы отреагировали на ваше досрочное погашение — например, если вы считаете, что с вас взимают завышенную плату или с вами обращаются несправедливо, вам следует подать жалобу. Сначала вам нужно будет подать жалобу своему кредитору, а затем, если вы все еще не удовлетворены, вы можете при необходимости направить жалобу в Службу финансового омбудсмена.Подробнее читайте в нашем руководстве ниже.

Узнайте, как решить денежную проблему или подать жалобу.

Следует ли консолидировать долги?

?Знаете ли вы

Если у вас есть необеспеченная ссуда, полученная после 1 февраля 2011 года, вы можете полностью погасить ссуду без платы за досрочное погашение, если она не превышает 8 000 фунтов стерлингов. При досрочном погашении ссуды с плавающей процентной ставкой дополнительные комиссии также не взимаются.

Некоторые ссуды специально рекламируются как ссуды на консолидацию долга — они позволяют объединить ссуды в одну.

Консолидационные ссуды теперь получить намного труднее, и их следует рассматривать только после того, как вы изучите все другие варианты, поскольку они обычно обеспечиваются вашим домом.

Хотя они могут показаться привлекательным вариантом из-за более низких процентных ставок и выплат, они часто могут стоить вам намного больше в долгосрочной перспективе, чем удержание текущих кредитов, и вы рискуете потерять свой дом, если не сможете удержать выплаты.

Легко консолидировать свои долги, а затем пойти и накапливать их в другом месте, поэтому будьте осторожны и тщательно составляйте бюджет.

Вы должны знать, как вы собираетесь погашать, прежде чем проводить консолидацию, а затем придерживаться своего плана погашения.

Если вам нужна помощь с долгами, обратитесь в бесплатное консультационное агентство по долгам.

Выплата кредитов кредитной картой

?Остерегайтесь комиссий!

Если вы действительно объединяете свои ссуды, имейте в виду любые комиссии и сборы, связанные с новым ссудой, а также любые сборы за выход, если необеспеченная ссуда, которую вы погашаете, превышает 8000 фунтов стерлингов или если вы взяли ее до 1 февраля 2011 года.Комиссия за досрочное погашение кредитов с плавающей ставкой не взимается.

Если вы дисциплинированы в погашении и у вас хороший кредитный рейтинг, иногда существуют сделки с кредитными картами с беспроцентным или низкопроцентным переводом остатка, которые переводят деньги непосредственно на ваш банковский счет.

Затем эту сумму можно использовать для погашения овердрафта и займов.

Однако за эти сделки — иногда называемые «переводы супербаланса» — взимается комиссия, поэтому вам нужно будет решить, будет ли это рентабельным для вас.

Убедитесь, что вы сможете погасить долг до того, как закончится нулевая или низкая процентная ставка, и что вы спросите своего поставщика ссуды, сколько будет стоить полное погашение долга.

Если вы не можете полностью погасить необеспеченный личный заем, вам должно быть разрешено вносить дополнительные платежи, чтобы погасить ссуду раньше и таким образом снизить общую стоимость.

Если необеспеченные кредиты были взяты после 1 февраля 2011 года, вы можете вносить дополнительные платежи в размере до 8000 фунтов стерлингов в течение 12 месяцев без штрафных санкций.

Для дополнительных выплат свыше 8 000 фунтов стерлингов в календарный год максимальный штраф составляет 1% от всей выплаченной суммы.

Например, если вы вернули 9000 фунтов стерлингов — 1000 фунтов стерлингов сверх лимита, максимальная сумма, которую вы могли бы заплатить, составила бы 90 фунтов стерлингов.

Если заем является последним годом действия соглашения, максимальный штраф составляет 0,5% от всей возвращаемой суммы.

Убедитесь, что вы сначала сообщите своему кредитору

Однако, если кредитор специально не разрешает это в контракте, вы не можете просто переплатить без предупреждения.

Вы должны уведомить их о переплате. Затем вам необходимо произвести переплату в течение 28 дней с момента уведомления, хотя при желании вы можете отправить платеж вместе с уведомлением.

Если вы все же отправите платеж без уведомления, кредитор может считать платеж полученным через 28 дней (так что до этого момента вы будете платить проценты).

Для необеспеченных кредитов, взятых до 1 февраля 2011 года, и многих обеспеченных кредитов обычно не разрешается производить частичные переплаты.

Но вы можете выплатить полную сумму в любое время (и частично, если это разрешено контрактом).

Всегда проверяйте условия, чтобы узнать, какие исключения применяются к переплате.

Знайте, когда нужно досрочно погасить жилищный кредит

Если у вас есть жилищный заем, возможно, вы хотя бы раз сталкивались с дилеммой: вносить ли частичную предоплату своего жилищного кредита или инвестировать ту дополнительную сумму, которую вы могли получить в качестве бонуса. Поскольку жилищный заем, как правило, является одним из самых крупных займов, которыми можно воспользоваться в течение всей жизни, и здесь нет штрафа за досрочное погашение, вам следует как можно скорее избавиться от него и не иметь долгов.Однако принять решение о том, вносить ли частичную предоплату или инвестировать сумму, не так просто в случае жилищного кредита, потому что необходимо учитывать множество факторов, в том числе ставку процента по ссуде, оставшийся срок владения и норму прибыли от инвестиции, упущенная налоговая выгода по выплате процентов и основной суммы долга, среди прочего. Однако бывают ситуации, когда рекомендуется внести частичную предоплату, а не инвестировать. Давайте изучим их.

Норма прибыли ниже

Если вы планируете досрочно погасить ссуду, вам сначала необходимо рассчитать альтернативную стоимость, которая представляет собой упущенную выгоду из-за того, что вы не инвестируете ту же сумму, которую вы планируете предоплатить.В случае, если альтернативные издержки ниже, чем деньги, сэкономленные за счет процентов, имеет смысл внести частичную предоплату по жилищному кредиту. Если вы взяли жилищный заем в размере 50 лакхов со сроком владения 20 лет и процентной ставкой 7,5%, и если вы сделаете частичную предоплату в размере 5 лакхов в конце пятого года, вы сэкономите на процентах. в размере 8,8 лакха в течение срока ссуды. В то же время, если вы инвестируете их в фиксированный депозит, который в настоящее время дает процентную ставку около 5,4%, вы заработаете 6 лакхов в конце 15 лет.Таким образом, если рассчитать налоговую декларацию по ФД, прибыль упадет еще больше.

Учитывая тот факт, что процентная ставка по ФД и другим мелким сберегательным инструментам находится на минимальном за несколько десятилетий низком уровне, плановики советуют людям вносить предоплату по жилищным кредитам. «Процентные ставки по жилищным кредитам упали ниже 8%, и вряд ли существует какой-либо долговой инструмент, который мог бы обеспечить доходность около 8% после вычета налогов. Если инвестировать в акционерный капитал, существует вероятность получения более высокой прибыли, но тогда это также сопряжено с риском, поскольку нет гарантии получения такой прибыли », — сказал Мелвин Джозеф, консультант по инвестициям, зарегистрированный в Sebi, и основатель Finvin Financial Planners.

Эксперты говорят, что при сравнении нормы прибыли от инвестиций со ставкой процента по ссуде заемщикам следует также помнить, что, поскольку срок ссуды является длительным, ожидается, что цикл процентных ставок может измениться. Итак, хотя процентная ставка сейчас низкая, она может вырасти в будущем, если Резервный банк Индии (RBI) повысит ставки. В случае жилищного кредита с плавающей процентной ставкой кредиторы пересматривают его в сторону повышения. Следовательно, процентная ставка по кредиту может вырасти, а значит, увеличится долговая нагрузка.

«RBI не вычитал процентные ставки в последних двух обзорах денежно-кредитной политики, и, учитывая тот факт, что инфляция начала расти, мы можем не увидеть дальнейшего снижения ставок», — сказал Джозеф.

Ограничение использования кредита

При покупке дома люди обычно перенапрягаются, полагая, что их финансовое положение улучшится в будущем по мере роста заработной платы. Более высокие приравненные ежемесячные платежи (EMI) означают более высокий уровень использования кредита, который представляет собой процент от вашего общего кредитного лимита, который вы используете.

Поскольку многие люди сталкиваются с угрозами трудоустройства, рекомендуется предварительно выплатить жилищный заем и снизить использование кредита до более низкого уровня, поскольку будет трудно платить EMI в случае, если зарабатывающий участник столкнется с потерей работы или сокращением заработной платы.

Как правило, рекомендуется, чтобы EMI не превышали 30-40% от ежемесячного дохода, так как это приведет к более высокому использованию кредита с вашей стороны. «Соотношение между EMI и ежемесячным доходом должно быть ниже 40% от ежемесячного дохода, получаемого на руки.Это должно включать все EMI. Если EMI превышает 40%, то следует подумать об аренде, а не о покупке. Для тех, кто уже платит EMI выше предписанного уровня, предоплата может иметь смысл, но, с другой стороны, они также должны обеспечить создание корпуса для своих будущих финансовых целей », — сказал Нитин Вьякаранам, основатель и генеральный директор ArthaYantra.

Ограничивая EMI до 40%, можно направить остальную часть на сбережения и инвестиции, а также на расходы.

«Поскольку покупка дома вряд ли будет единственной финансовой целью, с другими целями, такими как выход на пенсию и образование детей, среди прочего, лучше всего придерживаться 30%.Это также позволяет достичь нескольких целей. В нестабильной рабочей обстановке последовательная досрочная выплата ссуд траншами может быть хорошей идеей для более быстрой выплаты ссуды, чем планировалось », — Вишал Дхаван, основатель Plan Ahead Wealth Advisors.

Более высокий уровень использования кредита также влияет на кредитный рейтинг и, следовательно, может повлиять на возможности заимствования в будущем. Поэтому лучше ограничить EMI до 40% от ежемесячной получаемой зарплаты.

Поиск точного баланса

Отсутствие долгов — это блаженство, но этого трудно достичь, поэтому эксперты советуют найти хороший баланс.«Хотя отсутствие долгов — это отличная ситуация, но нужно помнить о том, что у них должен быть надлежащий фонд на случай чрезвычайной ситуации и медицинское страхование, чтобы позаботиться о любых чрезвычайных обстоятельствах», — сказал Панкадж Матпал, основатель Optima Money Managers.

Если у вас есть лишняя сумма, сначала убедитесь, что у вас есть соответствующий аварийный корпус. Учитывая тот факт, что на рынке труда существует большая неопределенность, специалисты по планированию советуют людям убедиться, что у них есть аварийный корпус, который позаботится о расходах до одного года в случае семей с одним доходом.Все, что останется после этого, можно использовать для досрочного погашения ипотечного кредита для уменьшения долга.

Подпишитесь на информационный бюллетень Mint

* Введите действующий адрес электронной почты

* Спасибо за подписку на нашу рассылку.

Не пропустите ни одной истории! Оставайтесь на связи и в курсе с Mint. Скачать наше приложение сейчас !!

ТемыПредоплата по жилищному кредиту: вот как можно систематически досрочно вносить предоплату по жилищному кредиту.

Обратите внимание, что большинство кредиторов не поощряют досрочный погашение ссуд, поскольку это приводит к убыткам.Следовательно, банки взимают предоплату за предварительное закрытие жилищного кредита.Предварительная оплата или взыскание жилищных ссуд позволяет заемщикам полностью или частично погашать свои ссуды до завершения срока действия ссуды. При принятии решения о досрочном погашении ссуды предварительная выплата ссуды снижает непогашенную основную сумму, тем самым сокращая подлежащие уплате проценты и срок ссуды. Частичная предоплата кредита также снижает расходы заемщика на EMI. Обычно большинство банков предлагают заемщикам ссуды за дополнительную плату и предлагают возможность предоплаты и обращения взыскания.

При этом не все заемщики должны платить предоплату. Банки / кредиторы взимают около 2% от суммы предоплаты в качестве предоплаты для заемщиков с фиксированной процентной ставкой. Взятые заемщиками жилищные ссуды с плавающей процентной ставкой освобождаются от предоплаты. Если предоплата производится за счет заемных средств, то добавляется предоплата. Однако, если предоплата производится из незаемных средств (собственных средств заемщика), то штраф за досрочное погашение с заемщика не взимается.

Обратите внимание, что большинство кредиторов не поощряют досрочное погашение ссуд, поскольку это причиняет им убытки. Следовательно, банки взимают предоплату за предварительное закрытие жилищного кредита. Несмотря на то, что все заемщики жилищного кредита имеют право на предварительное закрытие, заемщик может выбрать его только в том случае, если кредитор предлагает такую возможность. При выборе ссуды лучше уточнить у кредитора применимые условия предоплаты.

Вот как заемщики жилищной ссуды могут систематически досрочно погашать жилищную ссуду:

Существуют различные способы досрочного погашения жилищной ссуды.Заемщики могут либо пойти на полное погашение и полностью погасить ссуду досрочно, либо погасить часть своего долга. В противном случае заемщик может выбрать комбинацию из двух.

- Заемщики могут начинать с малого и постепенно расти. Это один из способов досрочного погашения жилищной ссуды, начиная с выплаты небольшой суммы предоплаты в начале ссуды и увеличивая ее каждый год по постоянной ставке. Эксперты говорят, что заемщики могут делать это, экономя в течение года, а затем используя сбережения на досрочном погашении кредита.

- Заемщики также могут ежегодно выплачивать фиксированную сумму предоплаты в счет основной суммы долга. Этот платеж должен быть сверх платежей EMI. Эти заемщики могут планировать свои расходы в течение года и ежегодно делать фиксированную экономию. Затем они могут потратить экономию на предоплату, чтобы уменьшить основную сумму.

- Еще один идеальный способ уменьшить основную сумму ипотечного кредита — заплатить сумму, превышающую рассчитанную EMI. Заемщик может ежемесячно вносить немного более высокий платеж, чем их EMI.Таким образом снижается долговая нагрузка на заемщика.

- Дополнительно заемщики также могут произвести полное погашение. Эксперты говорят, что заемщики могут сделать это, если их финансы значительно улучшились или они смогли мобилизовать крупную сумму денег. Несмотря на то, что полная выплата жилищного кредита до истечения срока владения снижает долговую нагрузку, этому заемщику, возможно, придется заплатить штраф за полную досрочную выплату жилищного кредита.

Получите текущие цены на акции с BSE, NSE, рынка США и последние данные NAV, портфель паевых инвестиционных фондов, ознакомьтесь с последними новостями IPO, наиболее эффективными IPO, рассчитайте свой налог с помощью калькулятора подоходного налога, узнайте лучших игроков рынка, лучших проигравших и лучших Фонды акционерного капитала.Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и оставаться в курсе последних новостей и обновлений Biz.

Лучшее время для начала досрочного погашения вашего жилищного кредита

EMI вашего кредита состоит из двух частей — суммы процентов и погашения основного долга.

Жилищный заем является одним из самых больших обязательств для большинства людей, которые покупают дома. Большинство из них расширяют свои права на получение максимально возможной суммы кредита, и, следовательно, период погашения становится довольно длинным и составляет 15-20 лет.Однако большинство заемщиков предпочитают как можно скорее освободить свой дом от долгов.

Частичная предоплата — хороший способ последовательно снизить непогашенную ссуду. Поскольку большинство жилищных кредитов имеют плавающую процентную ставку, штраф за частичную предоплату отсутствует. EMI вашего кредита состоит из двух частей — суммы процентов и погашения основного долга. Когда процентная ставка снижается, а EMI остается неизменной, процентная часть уменьшается, а основная часть EMI увеличивается.Таким образом, низкая процентная ставка ускоряет выплаты. Вдобавок к этому, если вы можете сделать больше платежей в счет основной суммы, то непогашенная задолженность по жилищному кредиту будет уменьшаться гораздо быстрее.

Поскольку процентная ставка упала до самого низкого уровня за последние десять лет, это дает прекрасную возможность максимально ускорить выплату жилищного кредита. «Если у заемщика есть избыточные средства и он может погасить ссуду, то сценарий с низкой процентной ставкой — прекрасное время для частичного предоплаты, поскольку это ускорит общее погашение и значительно сократит непогашенный срок», — говорит Аарти Ханна, основатель и генеральный директор AskCred. .

Как долго продлится низкая процентная ставка?

Учитывая замедление экономического роста из-за пандемии коронавируса, повышение процентных ставок маловероятно. Напротив, не исключены шансы на дальнейшее снижение ставок. «Когда мы увидим восстановление основных аспектов экономики, которое может занять до конца этого финансового года, мы можем увидеть некоторое уравновешивание процентных ставок, чтобы предотвратить избыточное денежное предложение и рост инфляции», — сказал Кунал. Варма, CBO и соучредитель MoneyTap.

Любое существенное повышение процентной ставки произойдет не раньше, чем через год. «Слишком много факторов играет роль, и это всегда трудно предсказать, но можно разумно ожидать, что ставки останутся низкими, по крайней мере, до конца этого года, если больше не будет внешних потрясений или сюрпризов», — говорит Варма. Этот период низких процентных ставок представляет собой прекрасную возможность максимально снизить непогашенный кредит.

Как использовать частичную предоплату

Если вы можете себе позволить, есть два способа сделать предоплату.Первый подход — увеличить ваш EMI. Со временем по мере роста доходов многие заемщики могут позволить себе более высокие EMI. «Увеличение EMI может быть выбрано, если вы хотите сократить общий срок действия вашего кредита, поскольку вы увеличили ежемесячную платежеспособность и уверены в своем доходе, но у вас еще нет больших сбережений. Так что, если вы» Если вы окажетесь в этой лодке, то в долгосрочной перспективе вы сможете избавиться от долга, быстрее погасив свои кредиты », — говорит Варма из MoneyTap.

Когда вы решите увеличить EMI, банку потребуется время для обработки вашего запроса.«Банк повторно определит текущую долговую нагрузку заемщика и увеличит EMI на основе текущего права на получение кредита», — говорит Ханна из AskCred.

Второй способ — это массовая предоплата. Существует множество массовых платежей, которые вы можете получать время от времени или периодически, которые вы можете использовать для частичных предоплат, таких как бонусы, льготы, просроченные платежи и вознаграждения. «В качестве альтернативы, если заемщик получил единовременную сумму, такую как бонус / вознаграждение и т. Д., То заемщик может выбрать частичную предоплату и даже сократить срок кредита вместе с этим», — говорит Ханна.

Непредсказуемый доход — используйте опцию Home Saver

Многие люди с непредсказуемыми потоками доходов могут предпочесть вариант, который дает им максимальную гибкость в использовании погашения с гибкостью для доступа к средствам позже, если это необходимо. «Кредит Home Saver позволяет заемщику зарезервировать дополнительную сумму на счете жилищного кредита, и он / она может снять ее в любое время, если возникнет необходимость. При расчете процентов банк вычисляет то же самое, вычитая остаток на текущем счете из непогашенная основная сумма заемщика.Деньги, хранящиеся таким образом на счете жилищного кредита, сокращают общий отток процентов по вашему жилищному кредиту и одновременно дают заемщику возможность поддерживать ликвидность », — говорит Ханна.

Если у вас непредсказуемый доход, вы можете уйти. для этого варианта или передайте ваш кредит кредитору, который предлагает этот вариант.

Когда предоплата наиболее желательна

Жилищный кредит — хороший инструмент для экономии налогов как за счет процентов, так и суммы погашения основного долга.Таким образом, продолжение ссуды может принести существенную экономию налогов для людей, особенно с более высокой налоговой категорией. Однако налоговые льготы ограничиваются выплатой процентов в размере 2 млн рупий в конкретном финансовом году. Таким образом, если вы платите гораздо более высокую сумму процентов, особенно с суммой кредита в размере 30 лакхов и выше, вы не получите никаких налоговых льгот на дополнительную сумму процентов.

В таком сценарии для вас имеет смысл произвести частичную предоплату, чтобы снизить непогашенную до уровня, при котором вы можете оптимизировать свои налоговые льготы.«В крупных кредитах, таких как жилищный кредит, если заемщик постоянно вносит частичную предоплату в течение периода с низкой процентной ставкой, он может выиграть, сэкономив значительную сумму», — говорит Ханна из AskCred.

Когда не стоит прибегать к предоплате

Если сумма вашего жилищного кредита меньше и вы предпочитаете экономию на налогах, то предоплата может быть для вас неподходящим вариантом. «Инвесторы с 30-процентной налоговой категорией, у которых непогашенный остаток по жилищному кредиту составляет менее 20 тысяч рупий, а годовой отток процентов может упасть ниже вычитаемого лимита в 2 миллиона рупий, могут найти на рынке хорошие варианты необлагаемых налогом инвестиций и, следовательно, предоплату в такой сценарий может быть не лучшим вариантом », — говорит Ханна.

В случаях, когда оба супруга пользуются налоговыми льготами по отдельности, сумма кредита, которая может быть продлена, будет больше. «Если заем взят совместно с со-заявителем, например, с супругом, и оба разделяют бремя EMI, то каждый из них может потребовать выплату вычета процентов на сумму 2 лакха каждый. В таком сценарии есть нет необходимости вносить предоплату, если непогашенная сумма меньше 40 лакхов », — говорит Ханна.

Инвестировать или предоплатить?

Жилищный кредит предоставляется по самой низкой процентной ставке, а кроме того, есть налоговые льготы.Когда лучшая ставка по жилищному кредиту составляет около 7 процентов, эффективная процентная ставка по жилищному кредиту для людей с самым высоким подоходным налогом оказывается ниже 5 процентов. Многие люди могут получить более высокую прибыль, инвестируя излишки. Итак, имеет ли смысл вкладывать деньги для получения большей прибыли, чем внесение предоплаты?

«Если доход и денежные потоки не испытывают стресса, тогда не нужно спешить с досрочным погашением ссуд и освобождением от избыточной ликвидности, если только процентная ставка, которую вы платите, не является необычно высокой.Если вы можете инвестировать эту избыточную ликвидность во что-то хорошее, тогда вам лучше сделать это и в то же время не беспокоиться о погашении кредита », — Варма из MoneyTap. Если у вас есть склонность к риску и вы уверены, что можете получить более высокую прибыль, инвестирование в высокодоходные инвестиции, такие как акции, в течение длительного периода, чем вложения, может дать вам лучшие результаты.

Однако есть много людей, которые предпочитают спокойствие, освобождая от долгов как можно скорее. «Жилищные ссуды — это ссуды с более длительный срок действия обязательств на 10-15 лет и несколько неприятных событий, таких как потеря работы, продолжительная болезнь и т. д., могут произойти в любое время в течение этого длительного периода.Следовательно, досрочная выплата кредита была бы лучшим и разумным вариантом «, — говорит Ханна из AskCred.

Основной платеж — обзор, типы, примерные расчеты

Что такое основной платеж?

Основной платеж — это платеж в счет первоначальной суммы ссуда, имеющая задолженность. Другими словами, основной платеж — это платеж, произведенный по ссуде. Ссуда Bullet. Ссуда Bullet — это тип ссуды, при котором основная сумма кредита выплачивается в конце срока ссуды. В некоторых случаях процентные расходы заключаются в уменьшении оставшейся суммы кредита, а не на выплату процентов, взимаемых по ссуде.Теория финансового учета Теория финансового учета объясняет, почему бухгалтерский учет — причины, по которым операции сообщаются определенным образом. Это руководство будет и финансировать, основной платеж применяется к любому платежу, который уменьшает сумму, причитающуюся по ссуде.

Принципы работы с облигациями дополнительно анализируются на курсе CFI по основам фиксированного дохода.

Основы ссуды

Понимание компонентов ссуды очень важно.Каждый заем состоит из двух компонентов — основной суммы и процентов. Расходы по процентам. Процентные расходы возникают из-за компании, которая финансируется за счет заемных средств или аренды капитала. Проценты указаны в отчете о прибылях и убытках, но также могут. Основная сумма — это сумма займа, а проценты — это комиссия, уплаченная за получение займа.

Рассмотрим человека, который сэкономил 400 000 долларов на покупку дома за 1 000 000 долларов. Им нужно будет занять 600 000 долларов в банке, чтобы завершить транзакцию. 600 000 долларов — это основная сумма, деньги в долг.Банк может потребовать 5% годовых на основную сумму — комиссию за заимствование денег.

Физическое лицо в приведенной выше ситуации должно будет произвести общий годовой платеж, который состоит как из основной суммы, так и из выплат по процентам. Выплата основной суммы идет на уменьшение непогашенной основной суммы, в то время как выплата процентов идет на уплату комиссии за заимствование денег.

Обычно существует два типа графиков погашения ссуд График долга График долга включает в себя весь долг, имеющийся у бизнеса, в соответствии с графиком, основанным на его сроке погашения и процентной ставке.В финансовом моделировании потоки процентных расходов:

- Равные платежи по основной сумме

- Равные общие платежи

Равные выплаты по основной сумме

В ссуде с равномерным погашением основной суммы сумма платежа по основной сумме одинакова в каждый период. Возьмем, к примеру, Джона, который берет ссуду в размере 10 000 долларов под 10% годовых в течение 10 годовых платежей. График погашения кредита будет выглядеть следующим образом:

В приведенном выше графике погашения ссуды амортизируются в течение 10 лет с равномерными выплатами по основной сумме в 1000 долларов.Через 10 лет невыплаченный остаток составляет 0 долларов.

Выплата основного долга ежегодно идет на уменьшение невыплаченного остатка. Поскольку эта сумма составляет 1000 долларов в год, невыплаченный остаток ежегодно уменьшается на 1000 долларов. Выплата процентов рассчитывается на невыплаченный остаток. Например, в конце года одна выплата процентов будет составлять 10 000 долларов США x 10% = 1 000 долларов США. Обратите внимание, что хотя выплата основного долга остается прежней, общая сумма ежегодного платежа, включая проценты, изменяется.

Четные итоговые платежи

В ссуде с равными общими платежами общая сумма платежа одинакова для каждого периода.Возьмем, к примеру, Джона, который берет ссуду в размере 10 000 долларов под 10% годовых в течение 10 годовых платежей. График погашения кредита будет выглядеть следующим образом:

В приведенном выше графике погашения ссуды амортизируются в течение 10 лет с равномерной общей суммой выплат в размере 1 627,45 долларов США. Через 10 лет невыплаченный остаток составляет 0 долларов.

В отличие от четного графика выплат основного долга, сумма, выплачиваемая в счет основного долга, ежегодно увеличивается. Это связано с тем, что большая часть первоначального общего платежа направляется на выплату процентов, а не основной суммы долга.В первый год сумма процентов составит 10 000 долларов x 10% = 1 000 долларов. При общей сумме платежа в размере 1627,45 долларов невыплаченная основная сумма уменьшается только на 1627,45 долларов — 1000 долларов = 627,45 долларов. При таком графике процентные платежи снижаются, а выплаты по основной сумме долга со временем увеличиваются.

Четные платежи по основной сумме и четные общие платежи

За исключением амортизации ссуды, общая сумма платежей по четному графику основных платежей составляет 15 500 долларов, в то время как общая сумма платежей по четному общему графику платежей составляет 16 274 долларов.54. Это указывает на то, что, выплачивая более высокую сумму основного долга каждый год, физическое лицо экономит деньги сверх погашения ссуды.

Более высокий основной платеж по ссуде уменьшает сумму причитающихся процентов и, в свою очередь, уменьшает общую сумму, выплачиваемую в течение срока ссуды. Таким образом, выплаты основного долга играют значительную роль в сумме, которую физическое лицо должно выплатить в течение срока действия ссуды.

Ссылки по теме

CFI предлагает программу сертификации финансового моделирования и оценки (FMVA) ™ Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® для тех, кто хочет вывести свою карьеру на новый уровень.Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- Эффективная годовая процентная ставка Эффективная годовая процентная ставка Эффективная годовая процентная ставка (EAR) — это процентная ставка, которая корректируется с учетом начисления сложных процентов за определенный период. Проще говоря, действующий договор займа

- CovenantLoan CovenantA представляет собой соглашение, устанавливающее условия кредитной политики между заемщиком и кредитором. Соглашение дает кредиторам свободу действий в погашении ссуд, при этом защищая свою кредитную позицию.Аналогичным образом, из-за прозрачности правил, заемщики получают четкие ожидания в отношении

- Предоплата Предоплата Предоплата — это любой платеж, который производится до его официальной даты платежа. Предоплата может производиться за товары и услуги или в счет погашения долга. Их можно разделить на две группы: полные предоплаты и частичные предоплаты.

- Простой процентПростой интересФормула простого процента, определение и пример. Простой процент — это расчет процентов, который не учитывает эффект начисления процентов.Во многих случаях проценты складываются с каждым назначенным периодом ссуды, но в случае простых процентов это не так. Расчет простых процентов равен основной сумме, умноженной на процентную ставку, умноженной на количество периодов.

Выплата жилищного кредита

Что такое основная сумма и что такое проценты?

основная сумма вашего жилищного кредита — это сумма денег, которую вы занимаетесь у своего банка или кредитора.

проценты — это расходы, которые банк или кредитор взимает с вас, чтобы занять эти деньги.Процентная ставка по вашему жилищному кредиту, срок ссуды и сумма ваших выплат будут определять, сколько вы в конечном итоге выплатите в течение срока ссуды.

Жилищные займы под основной долг и проценты

Жилищный заем с выплатой как основной суммы, так и процентов — это займ, по которому вы платите проценты и одновременно возвращаете часть взятой суммы (основной суммы).

Одним из преимуществ выбора жилищной ссуды на основную сумму и процентную ставку с начала срока ссуды является то, что ваши выплаты будут ниже в течение срока ссуды, поскольку каждый раз, когда вы платите минимальную сумму погашения, вы сокращаете основную сумму сумма кредита при одновременном покрытии процентов.

Ваш жилищный заем выдается с определенным сроком погашения — обычно не более 30 лет. Кредитор обычно определяет минимальную сумму погашения основной суммы долга и процентов, необходимых для погашения ссуды в течение выбранного срока.

Жилищные ссуды без процентов

Как следует из названия, вы должны платить проценты по этому типу ссуды только в течение процентного периода. Это означает, что ваши платежи за это время будут меньше, чем если бы вы также возвращали основную сумму.Однако основная сумма останется прежней, то есть ваш непогашенный остаток не будет уменьшен, если вы не решите произвести дополнительные выплаты.

Это также означает, что ваши выплаты будут выше по окончании периода выплаты только процентов и могут быть более дорогими в течение срока действия ссуды.

Одно из ключевых соображений в отношении жилищных ссуд только под проценты состоит в том, что вы не наращиваете собственный капитал в течение периода только процентов, поскольку основная сумма не уменьшается.

Насколько вид ссуды влияет на выплаты?

Вы можете использовать наш калькулятор выплат по жилищному кредиту, чтобы оценить разницу между жилищным ссудой с выплатой только процентов и ссудой с выплатой основной суммы и процентов.

Если человек оформил какой-либо заем вместе со страховкой, то он имеет право в течение 14 дней пересмотреть свое решение и отказаться от полиса. Каких-либо штрафных санкций за это стороны банка не предусмотрено, однако иногда банк ВТБ может повысить процентную ставку.

Если человек оформил какой-либо заем вместе со страховкой, то он имеет право в течение 14 дней пересмотреть свое решение и отказаться от полиса. Каких-либо штрафных санкций за это стороны банка не предусмотрено, однако иногда банк ВТБ может повысить процентную ставку.