Как выбрать вклад? / Уральский Банк Реконструкции и Развития

Традиционно вклады пользуются большой популярностью у людей, не склонных к большому риску, но желающих приумножить свой капитал. Сейчас, когда ставки начали расти, население вновь присматривается к банковским депозитам. Рассказываем, на что обращать внимание при их выборе.

Виды вкладов

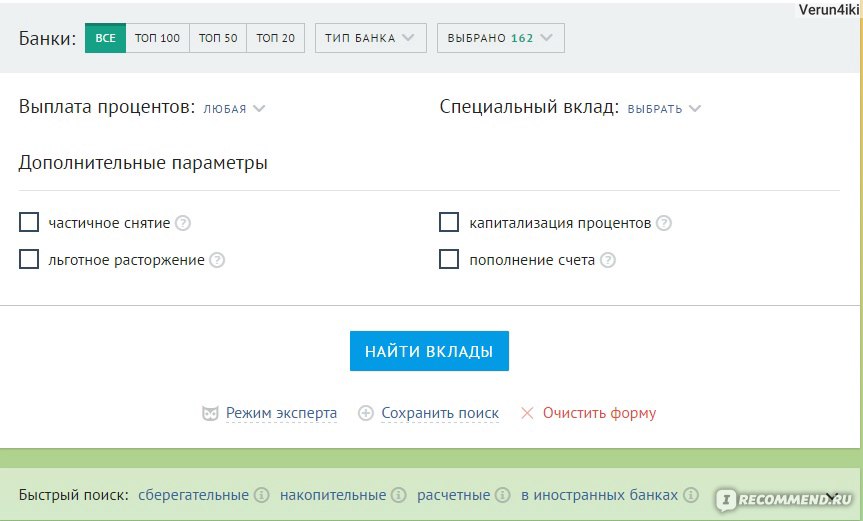

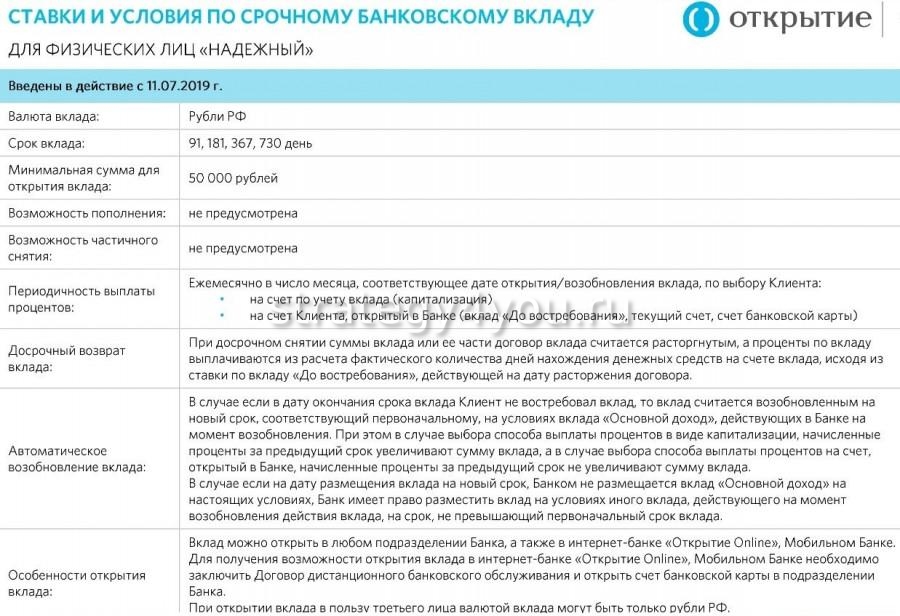

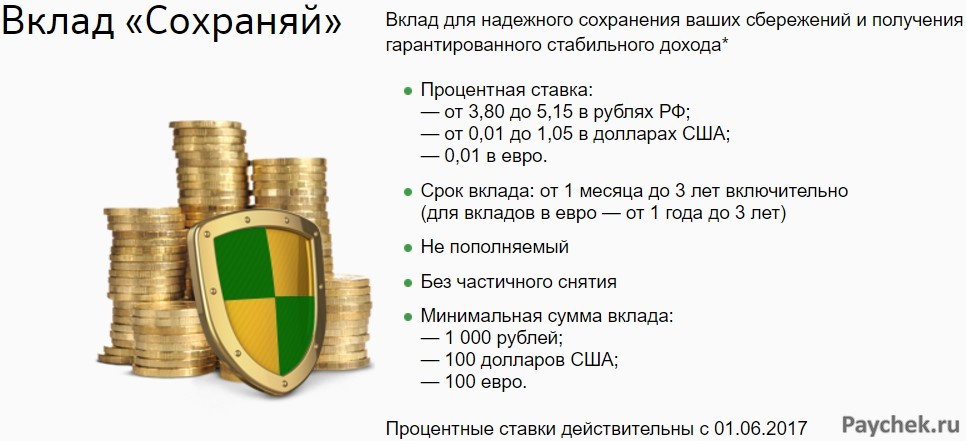

Вклады отличаются по сроку, по валюте, по наличию или отсутствию капитализации процентов. Они могут быть пополняемыми и непополняемыми, с возможностью частичного снятия средств и без, а также такими, которые можно открыть в офисе или дистанционно.

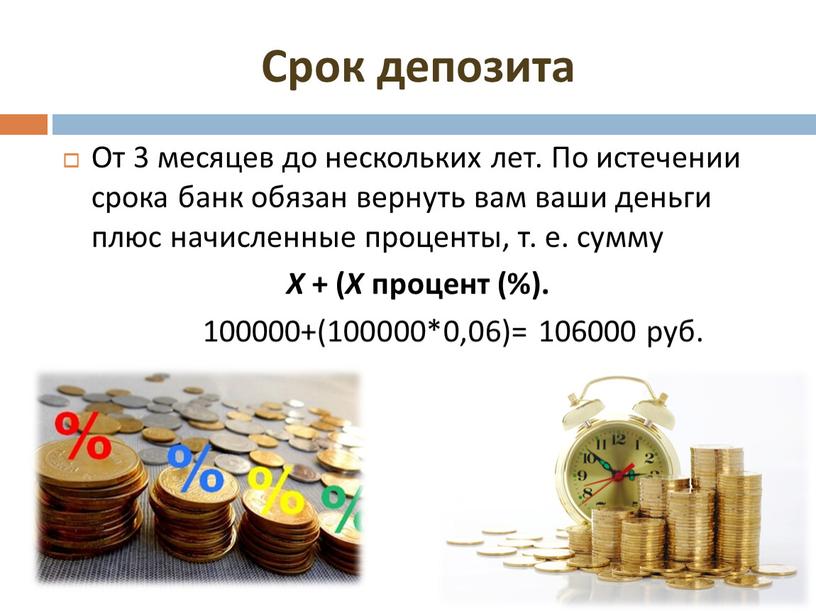

Срочные вклады оформляются на определенное время: от одного месяца до 5 лет. Проценты по ним больше, чем по бессрочным. Обычно по условиям договора в случае изъятия средств до окончания срока вкладчик теряет прибыль. С бессрочных вкладов (до востребования) деньги всегда можно снять без потери процентов, но и доходность у них сильно ниже, чем по срочным.

Обычно открыть вклад можно в рублях, долларах или евро.

Пополняемые вклады подразумевают возможность внесения денег в течение срока действия. Непополняемые, соответственно, этого не предусматривают. По последним ставка, как правило, выгоднее.

Выбирайте вклады с капитализацией, т.е. с начислением процентов на проценты. Чаще всего встречаются с ежемесячной капитализацией: со второго месяца проценты начисляются на всю сумму плюс на первые проценты. С длинным сроком и крупной суммой такой подход позволяет неплохо заработать. Но даже если деньги небольшие, вклад с капитализацией все равно принесет больший доход, чем без неё.

Способ открытия вклада

Отдельно стоит сказать о том, как именно открывать вклады. Классический вариант – прийти в офис, положить деньги в кассе и выбрать способ получения процентов (они могут причисляться к основной сумме или поступать на карту – зависит от банка и условий договора). А можно оформить вклады в интернет-банке, что бывает даже выгоднее, поскольку по ним часто процент повыше (за счет экономии ресурсов, ведь банку не нужно платить операционисту, кассиру за работу с вкладчиком в офисе). Кроме того, деньги всегда под рукой, да и управление ими проще и удобнее. В мобильном или интернет-банке вы можете открыть несколько вкладов под разные цели, а также следить за актуальными ставками и предложениями. Иногда выгоднее переоткрыть депозит с новыми, более высокими ставками, чем ждать окончания действующего (разумеется, если это позволяют его условия).

Выбор вклада зависит от целей

Если копим на что-то серьёзное (путешествие, машина, ремонт) – открываем длинный вклад.

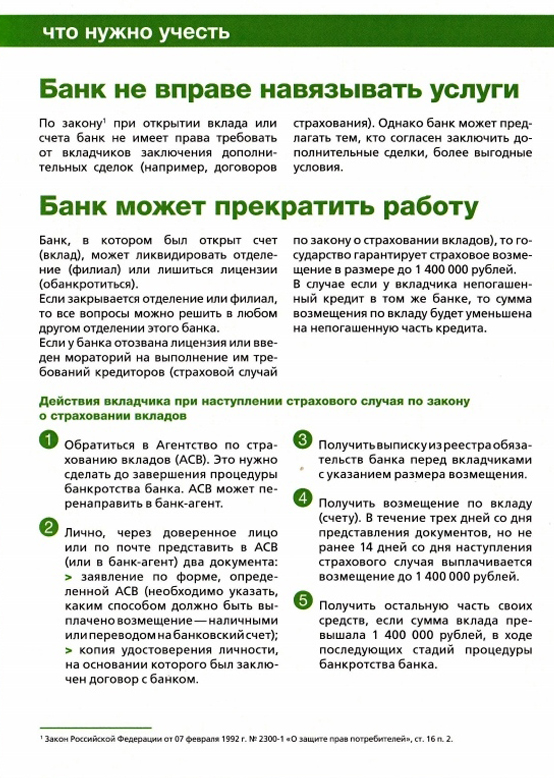

Чем больше сумма вклада, тем больше прибыль: как правило, в таком случае может быть предложена повышенная ставка. Однако в целях безопасности накоплений лучше не хранить больше 1,4 млн в одном банке. Это максимальная сумма компенсации, которую получит вкладчик, если кредитная организация не сможет выполнять свои обязательства.

Ставка ставке рознь

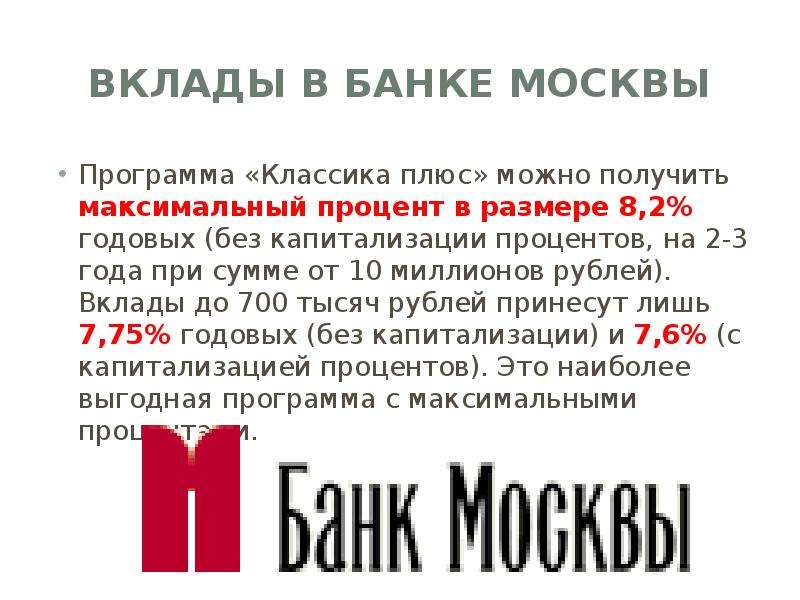

Ставки по вкладам зависят от ключевой ставки Центрального банка РФ. Чем она выше, тем выгоднее вклад, и наоборот. При этом ЦБ как главный регулятор в банковском бизнесе внимательно следит за тем, чтобы кредитные организации предлагали населению вклады под проценты, которые они реально смогут выплатить. Поэтому, когда банк обещает слишком высокую доходность, стоит отнестись к этому настороженно. Индикатором, на который нужно опираться, является средневзвешенная ставка по рынку ТОП-10 крупнейших банков РФ. Ставки по вкладам на рынке не должны превышать этот показатель более чем на 2 процентных пункта.

Ставки по вкладам на рынке не должны превышать этот показатель более чем на 2 процентных пункта.

Как выбирать вклад

Еще одна предосторожность, чтобы обезопасить свои вложения. Центральный банк раз в несколько месяцев публикует список системно значимых банков. От их состояния зависит финансовая стабильность в стране. Официально власти этого не говорят, но считается, что эти банки являются самыми надежными в стране. История показывает, что если у банка из списка возникали проблемы, то ЦБ его спасал от банкротства.

Чтобы привлечь клиентов, некоторые банки используют маркетинговый прием, когда пишут в рекламе высокую ставку. На практике она действует не все время вклада, а только определенный период. Например, три первых месяца ставка будет 8 %, а остальные три — 5,5 %. В итоге доход по такому депозиту может оказаться даже ниже, чем по вкладу с обычной ставкой.

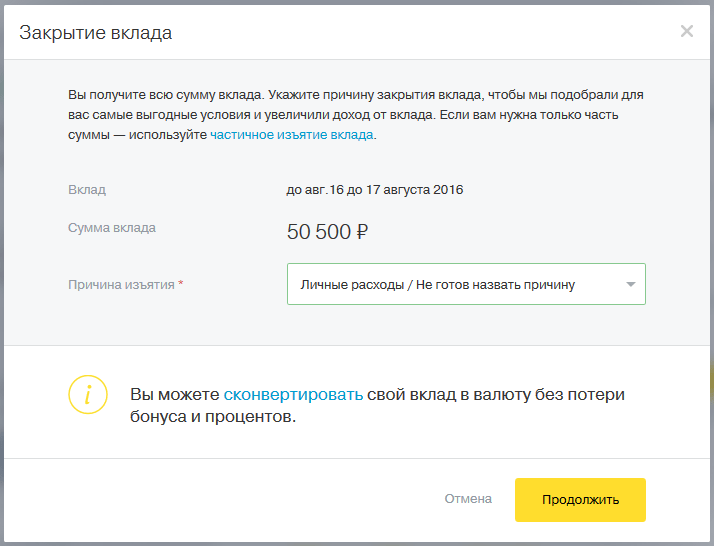

У многих банков есть неприятное правило: если забрать вклад досрочно, то все заработанные вами проценты сгорят. Если вы понимаете, что деньги со вклада могут вам понадобиться до срока его окончания, то лучше открыть депозит на более короткий период.

Если вы понимаете, что деньги со вклада могут вам понадобиться до срока его окончания, то лучше открыть депозит на более короткий период.

Еще один важный пункт — можно ли пополнять вклад. У некоторых финансовых организаций есть ограничения: вклад можно пополнять не больше чем на определенную сумму и не чаще определенного периода. По некоторым вкладам пополнение и вовсе запрещено. Так что если вы собирались переводить деньги на вклад с каждой зарплаты, то изучите вопрос с пополнением заранее.

Капитализация процентов — это опция, когда заработанные проценты каждый месяц прибавляются к сумме вклада и на них тоже начисляются проценты. Она позволяет увеличить доходность, так что ищите вклады с капитализацией.

Крупные банки начали продавать продукты страховых компаний — инвестиционное страхование жизни (ИСЖ). Часто сотрудники банков советуют вложить деньги именно в них вместо обычных вкладов, обещая бо́льшую доходность. Загвоздка состоит в том, что доход по таким продуктам не гарантирован. ИСЖ — это сложный финансовый продукт. Часть средств из него инвестируется в фондовый рынок, где, как известно, никто ничего не может обещать. Если вы готовы рискнуть, то можно вложиться в ИСЖ. Но если вы хотите стабильности, то остановитесь на старом добром вкладе.

ИСЖ — это сложный финансовый продукт. Часть средств из него инвестируется в фондовый рынок, где, как известно, никто ничего не может обещать. Если вы готовы рискнуть, то можно вложиться в ИСЖ. Но если вы хотите стабильности, то остановитесь на старом добром вкладе.

Обязательно сохраняйте договор об открытии вклада и все квитанции о его пополнении. Если вы открыли депозит онлайн, попросите банк прислать договор на электронную почту. В последние годы бывали случаи, когда недобросовестные банки выводили вклады за баланс. То есть они брали деньги клиентов, но в своих внутренних документах это никак не отражали. Когда банк банкротился, люди без договоров не могли доказать, что у них сгорели средства.

Эксперт рассказал, по каким критериям выбирать банк для открытия вклада

МОСКВА, 26 июл — ПРАЙМ. Никогда не надо выбирать банк по принципу высоких ставок и лучше обращаться в банк, входящий в список системно значимых — это наиболее устойчивые и крупные финансовые организации, которые совершенно точно не попадут под процедуру санации, рассказал агентству “Прайм” исполнительный директор Klopenko Group Дмитрий Иванов.

“В первую очередь, лучше обращаться в банк, который входит в список системно значимых – сейчас таких банков одиннадцать. Это наиболее устойчивые и крупные финансовые организации, которые совершенно точно не попадут под процедуру санации, и у которых не будет отозвана лицензия. Вся эта информация размещена на сайте Банка России”, — добавил эксперт.

Также в Сети можно найти данные о кредитном, финансовом рейтингах банков и рэнкинг по МСФО, которые составляются с учетом основных показателей деятельности учреждений. В открытом доступе размещена и информация об оценках международных и российских рейтинговых агентств. Стоит также обратить внимание на отзывы клиентов о банках – так вы узнаете, что нравится вкладчикам или с какими неожиданностями можно столкнуться, открывая вклад, сказал Иванов.

“Однако самое главное при выборе банка для депозита – обратить внимание на ставки. И никогда не выбирать банк по принципу высоких ставок. Бесплатный сыр бывает только в мышеловке. Сейчас средние ставки по депозитам снижаются, следуя за ключевой ставкой Центробанка.

Финансовые организации, входящие в десятку лучших, никогда не будут предлагать повышенные ставки по продуктам, где средняя ставка ниже. Этот инструмент заманивания клиентов чаще используют небольшие банки. “Депозит в текущей ситуации – это не столько способ заработать, сколько инструмент для охранения средств и защиты их от инфляции. Надежность банка при этом – главный параметр”, — заключил Иванов.

В России к системно значимым относятся Сбербанк, ВТБ, Газпромбанк, Альфа-банк, Россельхозбанк, «ФК Открытие», Московский кредитный банк, Промсвязьбанк, «Юникредит банк», Райффайзенбанк и Росбанк.

Средняя максимальная ставка по вкладам десяти банков РФ, привлекающих наибольший объем депозитов физлиц в рублях, по итогам второй декады июля упала до рекордно низкого уровня в 4,549% с 4,63% в первой декаде, следует из материалов Банка России.

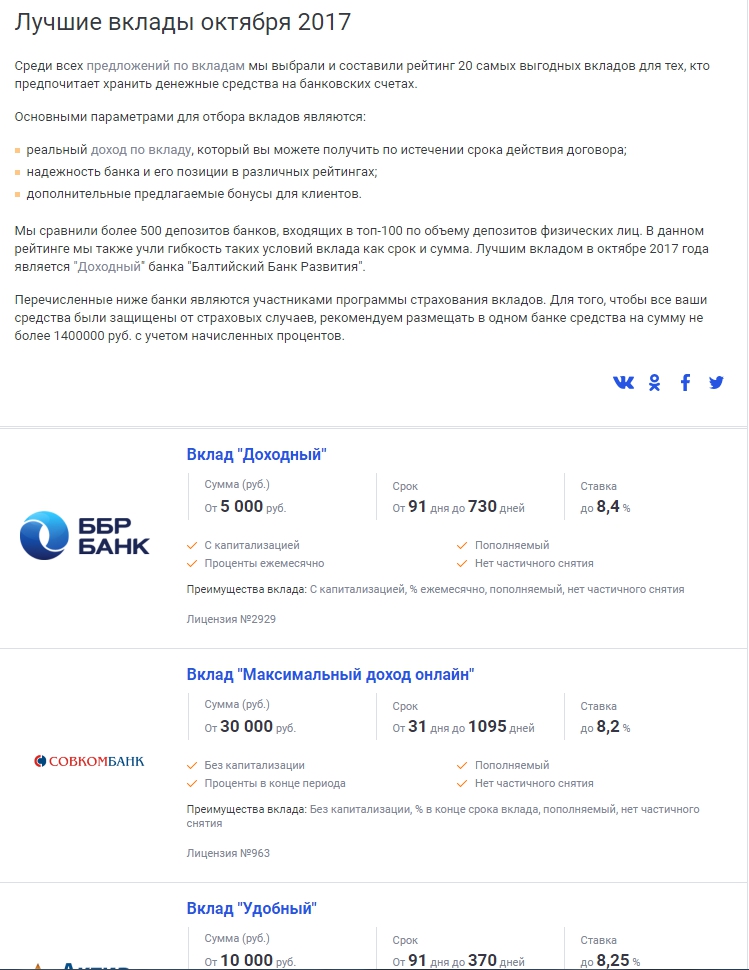

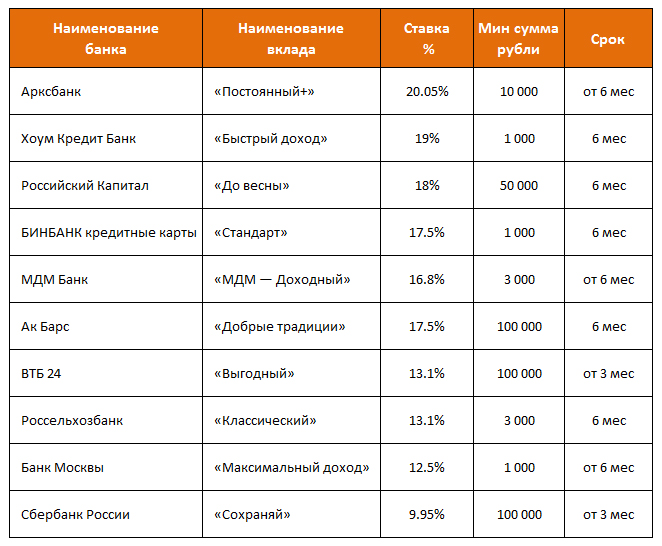

Самые выгодные вклады в банках

Вклады под выгодный процент

Каждый из нас периодически задумывается о вариантах накоплений и использования доступных денежных средств. Если у вас есть свободная сумма средств, то использовать ее можно по-разному: просто положить в копилку под подушку, или же найти для себя вариант выгодного вклада. Именно депозиты позволяют не только сохранить доступный капитал, но и преумножить его за счет начисления процентов.

Выгодные процентные ставки по вкладам

Выгодные проценты по вкладам в первую очередь зависят от вида депозита:

- срочные вклады, для которых жестко ограничен срок снятия средств со вклада, всегда обладают лучшими ставками, т.к. банк точно знает, в течение которого времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, выгодными ставками по вкладам не обладают.

Кроме этого, выгодные вклады в банках отличаются по времени выплаты процентов:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

По условиям депозитов 2021, самые выгодные процентные ставки начисляются на вклады с выплатой процентов в конце срока.

Выбор банка для выгодного вклада

При выборе банка для размещения своего депозита необходимо обращать внимание на следующие важные пункты в условиях:

- процентную ставку, которая будет начисляться на вашу сумму вклада;

- установленную сумму для ежемесячного пополнения депозита;

- есть ли ограничения по минимальной и максимальной сумме вклада;

- на какой минимальный и максимальный срок можно оформить депозит;

- какие необходимы документы для оформления данной услуги;

- какие санкции установлены за досрочное снятие наличных, предусмотрен ли вообще такой вариант;

На данный момент банки предлагают открывать выгодные вклады в рублях и в валюте, для физических лиц, для пенсионеров и для других категорий граждан.

Безусловно, именно система начисления процентов является одним из решающих факторов выбора банка и программы депозита. Так, на сегодня такие банки, как Сбербанк, ВТБ предлагают наиболее выгодные условия для срочных вкладов на период от 3-х лет без возможности пополнения или частичного снятия.

Как открыть выгодный вклад?

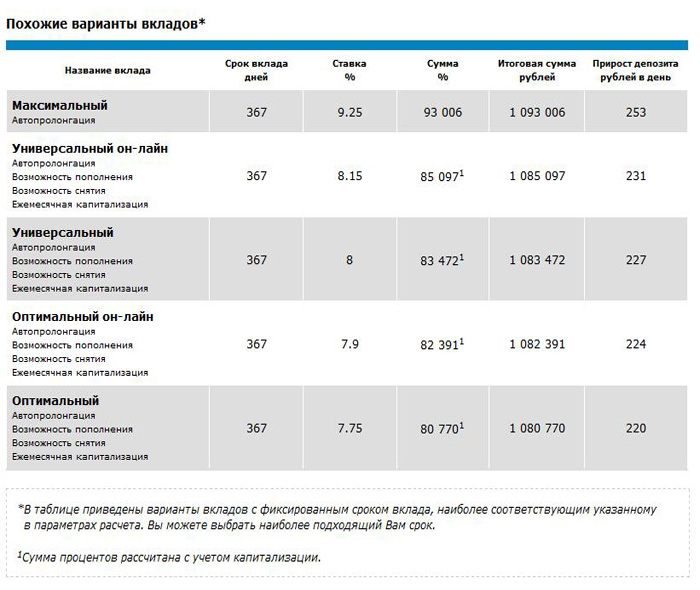

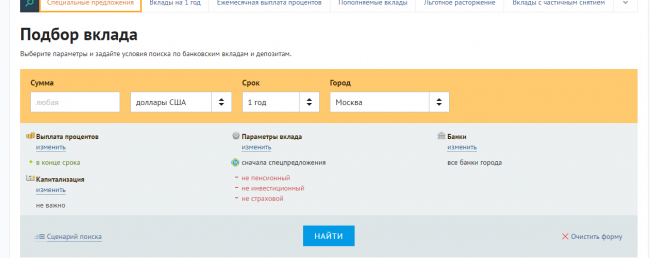

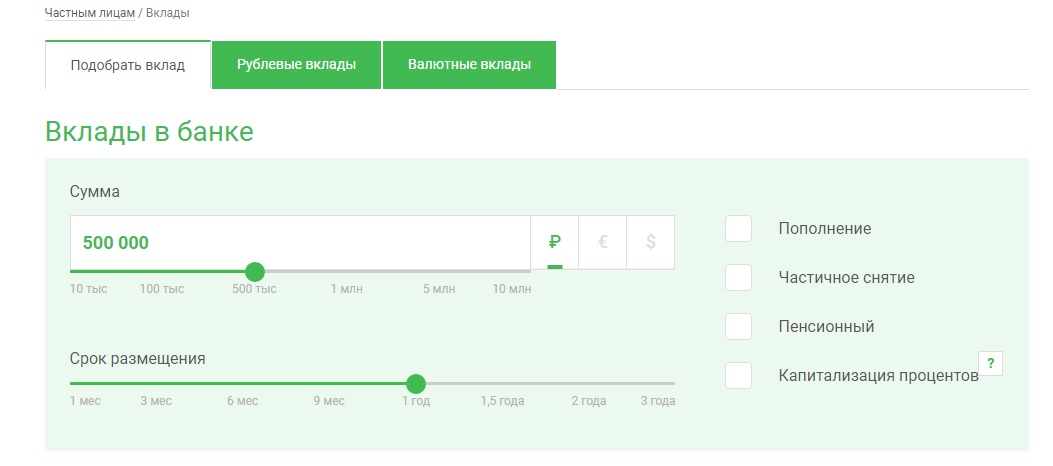

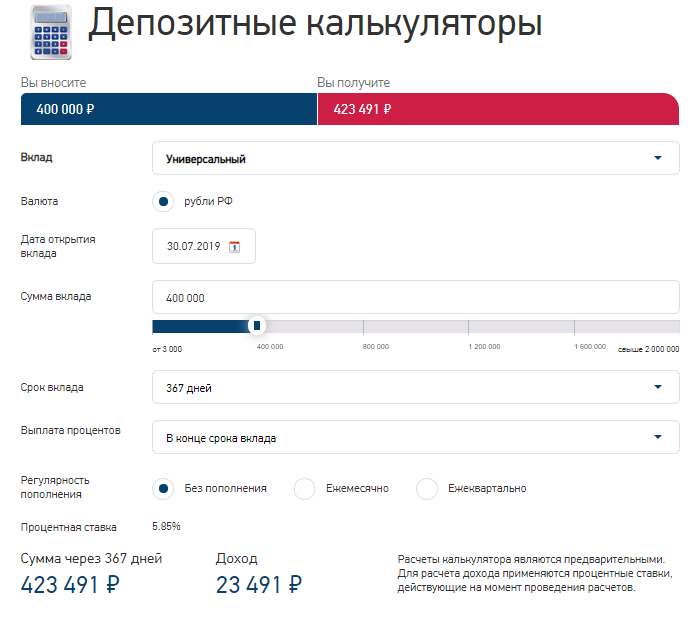

На этой странице вы найдете самые выгодные вклады в банках. Специальный калькулятор поможет вам быстро рассчитать все условия. Для этого в специальную форму введите ваши исходные требования:

- сумму вклада;

- срок вклада;

- возможность пополнения;

- условия по капитализации.

После этого система покажет вам варианты депозитов, которые соответствуют вашим требованиям.

После того, как вы выберите свой вариант вклада и банк, вам необходим только паспорт, деньги, которые вы хотите разместить, и один визит в банк.

Дополнительная информация по выгодным вкладам в России

Как правильно выбрать вклад в банке и приумножить сбережения?

22 авг. 2017 г., 13:05

2017 г., 13:05

На нашем сайте продолжается совместный с банком «Возрождение» проект – консультации по финансовым вопросам. Еженедельно мы публикуем комментарии и разъяснения специалистов банковской сферы по актуальным вопросам. Тема очередного выпуска: «Как правильно выбрать вклад в банке и приумножить сбережения?»

виталий соловьев, возрождение банк

Виталий Соловьёв, управляющий Дмитровским филиалом банка «Возрождение»:

Имея определенную сумму денег, нередко задаешься вопросом, как ими распорядиться. Можно сразу все потратить, а можно сохранить и даже увеличить свои сбережения. Один из самых оптимальных и безопасных способов сохранить денежные средства и накопить на крупную покупку — это открыть вклад в банке.

Сегодня финансовые организации предлагают большое количество разнообразных депозитов. Они могут отличаться ставками и параметрами. Главное определиться, планируете ли вы пополнять или снимать деньги с действующего вклада или готовы подождать и снять всю сумму с процентами в конце срока действия депозита. Ряд банков предлагают долгосрочные депозиты со ставкой выше средней. Такие вклады выгодны тем, кто хочет приумножить свои сбережения к определенной дате – день рождения, окончание института, поездка в отпуск.

Ряд банков предлагают долгосрочные депозиты со ставкой выше средней. Такие вклады выгодны тем, кто хочет приумножить свои сбережения к определенной дате – день рождения, окончание института, поездка в отпуск.

Как сохранить ценности на время отпуска?

Чтобы сохранить действующих и привлечь новых клиентов, банки нередко предлагают сезонные вклады или специальные условия для определенных категорий вкладчиков. Например, пенсионерам при открытии вклада может быть надбавка к основной ставке. Обязательно интересуйтесь всеми возможными бонусами и предложениями.

Дадут ли мне ипотечный кредит и что для этого нужно сделать?

У многих банков есть дистанционные сервисы «Мобильный банк», «Интернет-банк», с помощью которых можно совершать любые денежные операции, не приходя в офис, при условии, что вы уже являетесь клиентом этого банка. Также для удобства своих клиентов у банков на сайте есть калькулятор вкладов, с помощью которого можно узнать доход, полученный от вклада. В расчете нужно указать всего два параметра: сумму и срок размещения.

В расчете нужно указать всего два параметра: сумму и срок размещения.

Наш совет – прежде чем открывать вклад, сначала ознакомьтесь со всеми условиями, которые предлагают банки. И только определившись с банком и депозитом, оформляйте договор на открытие вклада.

Источник: http://indubnacity.ru/novosti/ekonomika/kak-pravilno-vybrat-vklad-v-banke-i-priumnozhit-sberezheniya

8 советов по выбору нового банка

В жизни нам предстоит принять бесчисленное количество решений. Мы должны решить, где работать, какой дом купить, с кем выйти замуж и где взять банк.

Выбор банка не такой стрессовый, как выбор друга или дома, но это непросто. Размещение наличных в неправильном месте может стоить вам.

Прежде чем открывать счет, примите во внимание эти советы, чтобы убедиться, что вы делаете правильный выбор.

1. Определите, какой тип счета вам нужен.

Банки предлагают множество различных типов продуктов и услуг. Попытка сравнить их все сразу может показаться ошеломляющей. Хорошее место для начала — решить, какой тип учетной записи вы хотите открыть, исходя из ваших финансовых целей и приоритетов.

Попытка сравнить их все сразу может показаться ошеломляющей. Хорошее место для начала — решить, какой тип учетной записи вы хотите открыть, исходя из ваших финансовых целей и приоритетов.

Если вы хотите сэкономить больше денег, вы можете открыть высокодоходный сберегательный счет в Интернете. В 2019 году Федеральная резервная система дважды снижала процентные ставки, и многие банки снизили доходность сберегательных счетов. Но по сравнению со своими обычными аналогами онлайн-банки по-прежнему предлагают конкурентоспособные ставки.

Возможно, вы хотите заменить текущий счет. В этом случае вы можете выбрать более крупный традиционный банк, в котором есть несколько типов текущих счетов на выбор. Или вам может потребоваться высокодоходный текущий счет, который часто предлагают кредитные союзы и общественные банки. Счета денежного рынка — гибридные счета, которые могут иметь права на выписку чеков, но допускают ограниченное количество ежемесячных транзакций, например, сберегательные счета, — это еще один вариант, но они не предлагаются всеми банками.

Когда вы будете проводить исследование, знание того, что вы хотите от банка, поможет вам сузить список.

2. Сосредоточьтесь на цифрах

Не любите тратить деньги? Найдите банк, который не взимает ненужных комиссий.

«Зачем вам платить 100 долларов в год за чеки, сбережения и базовые банковские операции, если вы можете заплатить 30 долларов, 5 долларов или ничего?» — говорит Дуглас Бонепарт, специалист по CFP и президент Bone Fide Wealth, фирмы, занимающейся финансовыми консультантами в Нью-Йорке.

Поскольку у онлайн-банков мало отделений (если таковые вообще есть), у них меньше эксплуатационных расходов.Вот почему они обычно не взимают столько комиссий, сколько обычные банки.

Комиссии, на которые следует обратить внимание, включают ежемесячную плату за обслуживание, комиссию за банкомат и стоимость овердрафта на текущем счете. Данные по банковскому проценту показывают, что средняя комиссия за овердрафт в 2019 году составляет около 33,36 доллара. Даже выбор программы защиты от овердрафта (когда банк покрывает покупку, которую вы не можете себе позволить) может быть дорогостоящим. Бюро финансовой защиты потребителей (CFPB) обнаружило, что те, кто выбирает защиту от овердрафта, платят примерно в семь раз больше сборов, чем те, кто этого не делает.

Даже выбор программы защиты от овердрафта (когда банк покрывает покупку, которую вы не можете себе позволить) может быть дорогостоящим. Бюро финансовой защиты потребителей (CFPB) обнаружило, что те, кто выбирает защиту от овердрафта, платят примерно в семь раз больше сборов, чем те, кто этого не делает.

Когда вы покупаете новый банк, найдите тот, который имеет более мягкую политику овердрафта.

И когда вы найдете свой идеальный счет, сделайте следующее:

- Свяжите свой текущий счет с другим счетом в вашем финансовом учреждении, чтобы, если у вас закончатся деньги на вашем текущем счете, банк заберет деньги из другого счета. счет для покрытия транзакции. За это может взиматься комиссия, но обычно она меньше комиссии за овердрафт.

- Подпишитесь на оповещения о низком балансе через веб-сайт вашего банка или кредитного союза.Эти предупреждения, которые вы можете получать на свой смартфон, будут предупреждать вас, когда вы рискуете перерасходовать средства на своей учетной записи.

3. Подумайте о доступности

Когда дело доходит до банковского дела, еще одним ключевым фактором является доступность.

Большинство потребителей захотят принять во внимание удобство расположения банкоматов, удобство расположения отделений и доступность онлайн- и мобильного банкинга, говорит Пол МакАдам, старший директор по банковским услугам в J.D. Power. Однако наиболее важная характеристика варьируется, особенно в зависимости от поколения.Для более молодых потребителей возможности мобильного банкинга важнее удобства расположения филиалов. Обратное верно для пожилых клиентов банка.

Тем не менее, по данным J.D. Power, отделения по-прежнему играют важную роль в жизни большинства американцев: 78 процентов заявили, что они открывали свой последний новый аккаунт или продукт лично в отделении. Их данные также показывают, что филиалы в удобных местах являются наиболее частой причиной, по которой потребитель выбрал свое основное финансовое учреждение.

Вывод? Даже если вы планируете делать почти все в Интернете, вам может понадобиться банк с несколькими физическими отделениями.

4. Не исключайте кредитные союзы

Многие потребители знакомы с крупнейшими банками. Но вам стоит присмотреться и подумать о кредитных союзах.

Чтобы выяснить, что предлагают местные кредитные союзы, может потребоваться время. Однако некоторые исследования могут окупиться.

«Не имея акционеров, кредитные союзы могут реинвестировать свои доходы в виде более низких, сниженных ставок по кредитам и более высоких ставок по сбережениям», — говорит Джасприт Чавла, вице-президент по членству в Navy Federal Credit Union.«Это создает уникальные отношения, которые обычно приводят к большему количеству возможностей для участников взаимодействовать и иметь право голоса при принятии организационных решений».

Присоединиться к кредитному союзу не так сложно, как раньше. Многие из них доступны по всей стране, и многие из них позволяют претендовать на членство, просто присоединившись к такой организации, как Американский совет потребителей.

[СРАВНИТЬ: Лучшие ставки CD кредитных союзов на 1 год]

5. Найдите банк, который соответствует вашему стилю жизни

Выбранный вами банк должен соответствовать вашим потребностям.Если вы предприниматель, вам нужен банк, который может оказать поддержку в построении вашего бизнеса.

Если вы пытаетесь сэкономить больше денег, Бен Браун, основатель инвестиционной консалтинговой фирмы Entelechy, рекомендует поискать банк, который позволяет вам открывать отдельные счета и давать им имена.

«Обычно я предлагаю клиентам открыть свой основной текущий счет, который действует как своего рода расчетная палата, а затем несколько сберегательных счетов для различных целей», — говорит Браун. «У вас может быть дорожный фонд, подарочный фонд и фонд регулярных расходов, чтобы упростить составление бюджета.”

Анализ ваших привычек в расходах также является хорошей идеей при выборе банка. Многие банки имеют встроенные в свои веб-сайты или приложения инструменты бюджетирования, которые позволяют легко отслеживать ваши расходы и видеть, куда уходят ваши деньги.

6. Изучите цифровые функции

Большинство банков предлагают базовые услуги через свои мобильные и онлайн-каналы, говорит МакАдам, например, возможность переводить средства, оплачивать счета, проверять баланс и делать мобильные чеки. Но не все банки предлагают расширенные цифровые возможности.

В некоторых банках отсутствуют функции, которые становятся все более востребованными потребителями, говорит МакАдам, например, возможность заблокировать дебетовую карту (и предотвратить ее использование посторонними) или управлять предупреждениями мобильного банкинга. В некоторых случаях существуют онлайн-банки, которые не предлагают приложения для смартфонов.

Если вы цените высокотехнологичные услуги в Интернете или на мобильных устройствах, ознакомьтесь с обзорами наших банков и узнайте в интересующих вас банках, могут ли они предоставить то, что вы ищете.

7. Ознакомьтесь с положениями и условиями

Вы не должны открывать банковский счет, не зная, что написано мелким шрифтом.

Если есть ежемесячная плата за обслуживание, спросите, можете ли вы от нее отказаться. Если взимаются комиссии за внесетевые банкоматы, узнайте, предлагает ли банк возврат средств.

Убедитесь, что ваши сбережения будут застрахованы на федеральном уровне Национальной администрацией кредитных союзов или Федеральной корпорацией страхования депозитов (на случай закрытия вашего банка).

Наконец, сравнивая цены на компакт-диски и другие продукты, обратите внимание на рекламные предложения, срок действия которых истекает.

«Показатели тизеров или тому подобное — это вещи, которые обычно хорошо выглядят в краткосрочной перспективе», — говорит Бонепарт.«Но в долгосрочной перспективе это будет стоить вам денег».

8. Делайте домашнее задание

Вы не хотите становиться членом кредитного союза или клиентом банка, не зная точно, во что вы ввязываетесь. Когда вы дойдете до того момента, когда будете сравнивать несколько банков, подумайте о том, что говорят о них эксперты.

Узнайте, в каком положении может находиться ваш банк с точки зрения обслуживания клиентов и относитесь ли вы к тому типу людей, которые больше всего выиграют от того, что они могут предложить.

Потребители стремятся оставаться клиентами своих банков в течение длительного времени. Лучше всего тщательно взвесить свои варианты, прежде чем соглашаться на начало отношений с конкретным банком. Если вам сложно рассчитаться в одном банке, подумайте, сможете ли вы управлять счетами в нескольких разных банках, которые в совокупности могут помочь вам оставаться в курсе своих финансов.

Подробнее:

5 советов по выбору лучшего депозитного сертификата

После того, как вы создали чрезвычайный фонд на традиционном или высокодоходном сберегательном счете, возможно, стоит подумать о том, чтобы вложить любые дополнительные деньги в другой тип сберегательного механизма: сертификат депозита (CD).

Подобно другим сберегательным счетам, компакт-диски позволяют откладывать деньги на рост со временем. Есть несколько преимуществ использования компакт-дисков: вы устанавливаете фиксированную процентную ставку (это означает, что ставка не будет колебаться в зависимости от рынка), и у вас есть стимул не трогать свои сбережения.

Есть несколько преимуществ использования компакт-дисков: вы устанавливаете фиксированную процентную ставку (это означает, что ставка не будет колебаться в зависимости от рынка), и у вас есть стимул не трогать свои сбережения.

Как правило, вы не можете получить доступ к своим средствам в течение срока действия вашего компакт-диска без уплаты какого-либо штрафа. Это помогает побудить вас экономить — и почему также важно, чтобы вы не клали деньги на компакт-диск, к которому вам нужен легкий доступ (например, аварийный фонд).

Но прежде чем вы начнете вкладывать лишние деньги на компакт-диск, знайте, на что обращать внимание. Вот пять факторов, на которые следует обратить внимание при выборе лучшего счета для компакт-дисков для всех ваших сберегательных целей.

1. Срок действия компакт-диска

При выборе компакт-диска вы должны решить, как долго вы хотите заблокировать свои деньги.

Срок полномочий CD варьируется от трех месяцев до пяти лет. Продолжительность срока действия вашего CD является решающим фактором, потому что вы, как правило, не можете снять свои сбережения или внести какие-либо дополнительные депозиты, пока срок действия вашего CD не истечет. Если вам нужно получить доступ к своим средствам до истечения срока, также известного как дата погашения, вам потребуется штраф за досрочное снятие средств.

Если вам нужно получить доступ к своим средствам до истечения срока, также известного как дата погашения, вам потребуется штраф за досрочное снятие средств.

Как только ваш компакт-диск созреет, вы можете вернуть свои деньги в дополнение к процентам, заработанным с течением времени, или вы можете перенести деньги на новый компакт-диск.

Обычно, чем дольше срок CD, тем выше предлагается норма прибыли. Хотя высокая процентная ставка важна, не стоит открывать трех- или пятилетний компакт-диск, чтобы получить высокую ставку, если вы думаете, что вам понадобится доступ к своим деньгам раньше.

2. Процентная ставка выше средней

После того, как вы выберете срок CD, вам нужно будет поискать банки, предлагающие самые высокие процентные ставки или годовую процентную доходность (APY) для этого CD.

Обратите внимание, что APY, предлагаемые онлайн-банками, намного превосходят те, которые предлагаются большинством национальных обычных банков.

По данным FDIC, средний национальный процент годовых по депозитам на сумму менее 100 000 долларов США составляет от 0,05% до 0,35% соответственно. Найдите компакт-диск, который соответствует вашему желанию и предлагает APY выше, чем в среднем по стране.

Найдите компакт-диск, который соответствует вашему желанию и предлагает APY выше, чем в среднем по стране.

Чтобы сделать часть работы за вас, CNBC Select исследовала лучшие счета компакт-дисков и нашла пять с разной длительностью сроков, каждый из которых предлагает APY, более чем вдвое превышающий средний национальный показатель.

Вот выбор CNBC Select для лучших компакт-дисков:

3. Требование минимального депозита

Для большинства компакт-дисков требуется минимальный депозит, чтобы открыть счет и начать зарабатывать проценты.(Диск Ally Bank High Yield — единственное исключение, которое не требует баланса). Перед тем, как выбрать компакт-диск, убедитесь, что вы знаете, каков его минимум. Депозиты могут сильно варьироваться, но обычно они составляют от 500 долларов и выше.

Вы можете внести деньги на свой компакт-диск только один раз в начале срока, если это не дополнительный компакт-диск. (Узнайте больше о различных типах компакт-дисков. )

)

Поскольку вы не можете делать дополнительные взносы в течение срока действия вашего компакт-диска, вы можете рассмотреть возможность внесения на депозит больше минимума, если у вас есть для этого наличные.Как правило, больший депозит в более долгосрочном CD с более высокой процентной ставкой принесет вам больше всего денег.

4. Штраф за досрочное снятие

Хранители компакт-дисков не могут получить доступ к своим деньгам до истечения срока, иначе они получат штраф за досрочное снятие.

Пени могут варьироваться в зависимости от вашего банка и срока действия вашего CD, но обычно это проценты, полученные за определенное количество дней или месяцев. Как правило, чем больше продолжительность срока CD, тем дороже штраф за вывод.

Прочтите мелкий шрифт, чтобы узнать, какой будет штраф за досрочное снятие средств (хотя мы не рекомендуем открывать компакт-диск, если вы считаете, что вам понадобится немедленный доступ к внесенным вами деньгам).

Некоторые наказания менее строгие, чем другие. Например, если вы досрочно снимаете деньги с iGObanking High-Yield iGOcd®, вы можете получить штраф в размере трех месяцев простых процентов (по сравнению со сложными процентами) на сумму, которую вы снимаете. Некоторые банки заставляют пользователей выплачивать все проценты, заработанные в течение срока их действия CD, даже если это означает снижение основной суммы.

Например, если вы досрочно снимаете деньги с iGObanking High-Yield iGOcd®, вы можете получить штраф в размере трех месяцев простых процентов (по сравнению со сложными процентами) на сумму, которую вы снимаете. Некоторые банки заставляют пользователей выплачивать все проценты, заработанные в течение срока их действия CD, даже если это означает снижение основной суммы.

Обратите внимание, что за компакт-диски обычно не взимается ежемесячная плата за обслуживание, как это часто бывает с другими банковскими счетами.

5. Страхование FDIC

Убедитесь, что банк, предлагающий CD, застрахован Федеральной корпорацией страхования депозитов (FDIC). К счастью, нетрудно найти хорошие компакт-диски, застрахованные FDIC до стандартных 250 000 долларов на владельца счета. (Если вы открываете компакт-диск с совместным счетом с супругом, страховой лимит удваивается.)

Это означает, что если банк, в котором у вас есть компакт-диск, внезапно рухнет (что бывает редко), страхование FDIC покроет вас, поэтому что вам возместили до максимальной суммы, и вы не потеряете свои деньги.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат исключительно редакции CNBC Select и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Как внести наличные в интернет-банк

Есть наличные? Большой. Или не очень хорошо, если вы хотите положить его на счет в онлайн-банке.

1. Депозит на месте, перевод в электронном виде

Онлайн-банки, такие как Ally, Capital One 360 и Discover, позволяют вам электронно привязать свой счет к другому счету в традиционном банке или кредитном союзе.Если у этого связанного учреждения есть местный филиал, внесите туда свои денежные средства. Затем создайте электронный перевод, также известный как перевод ACH, чтобы перевести деньги в свой онлайн-банк.

Многие учреждения разрешают бесплатные транзакции ACH, хотя на их выполнение может уйти до трех рабочих дней.

2. Купите денежный перевод

Превратите свои наличные в чек, который легко внести, купив денежный перевод в местном розничном магазине или в почтовом отделении, а затем оплатите его себе. Если в вашем онлайн-банке есть функция электронного сканирования, вы можете сделать снимок и загрузить денежный перевод на свой счет для внесения депозита. Если в вашем банке нет этой функции, вы можете отправить ее по почте в штаб-квартиру банка для внесения депозита.

Если в вашем онлайн-банке есть функция электронного сканирования, вы можете сделать снимок и загрузить денежный перевод на свой счет для внесения депозита. Если в вашем банке нет этой функции, вы можете отправить ее по почте в штаб-квартиру банка для внесения депозита.

Возможно, вам придется заплатить небольшую комиссию за денежный перевод — часто менее 2 долларов — на сумму до 1000 долларов. Но у вас будет безопасная альтернатива наличным деньгам, что является одной из основных причин для покупки денежного перевода. Для сумм, превышающих 1000 долларов, вам, возможно, придется обратиться за кассовым чеком в банке, который обычно стоит на несколько долларов дороже.

NerdWallet упрощает управление финансами

Следите за своими расходами, кредитным рейтингом и даже находите новые способы сэкономить.

3. Внесение наличных в связанный банкомат

Некоторые, но не все онлайн-банки могут принимать депозиты через банкоматы, принимающие наличные. Спросите в своем учреждении, доступен ли вариант банкомата. Например, с текущим или сберегательным счетом Capital One 360 вы можете внести наличные в банкомат в одном из кафе или отделений банка Capital One в нескольких штатах и нескольких городах по всей стране.Другой банк, Radius, участвует в двух сетях банкоматов, принимающих депозиты, с логотипом NYCE или MoneyPass.

Спросите в своем учреждении, доступен ли вариант банкомата. Например, с текущим или сберегательным счетом Capital One 360 вы можете внести наличные в банкомат в одном из кафе или отделений банка Capital One в нескольких штатах и нескольких городах по всей стране.Другой банк, Radius, участвует в двух сетях банкоматов, принимающих депозиты, с логотипом NYCE или MoneyPass.

Сравните сберегательные онлайн-счета Capital One 360, Radius и American Express.

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

| |

Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией.Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

| |

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. в Национальном банке American Express, член FDIC |

| |

»Хотите сравнить лучшие процентные ставки по сберегательным счетам? Ознакомьтесь со списком лучших ставок накопления NerdWallet

4. Загрузите наличные на перезагружаемую предоплаченную дебетовую карту

Чтобы часто вносить наличные, подумайте о покупке перезагружаемой предоплаченной дебетовой карты и привязке ее к своему банковскому счету в Интернете.Затем вы можете загрузить наличные на карту в определенных магазинах и перевести ACH в свой онлайн-банк. Например, карта American Express Bluebird (прочтите обзор Bluebird от NerdWallet) позволяет добавлять наличные в большинстве касс Walmart без комиссии.

Например, карта American Express Bluebird (прочтите обзор Bluebird от NerdWallet) позволяет добавлять наличные в большинстве касс Walmart без комиссии.

Но есть и недостатки: многие карты взимают плату за депозиты в других магазинах, а некоторые имеют дополнительные сборы, такие как ежемесячные членские взносы, которые съедают ваш баланс. Используйте руководство NerdWallet, чтобы сравнить варианты предоплаченной дебетовой карты, прежде чем принять решение о ее получении.

Онлайн-банки оптимизированы для онлайн-транзакций, поэтому электронные переводы и даже мобильные чеки часто выполняются совсем несложно. Это не относится к наличным деньгам, но есть способы в конечном итоге спрятать деньги на онлайн-счет. Это может потребовать некоторых усилий, но оно того стоит, когда в следующий раз вам попадется пачка счетов.

Как и куда вносить наличные (включая интернет-банки)

Когда у вас есть лишние деньги, лучше всего положить их на банковский счет. Таким образом средства защищены от потери, кражи или повреждения.

Но как лучше всего вносить наличные и какие у вас есть варианты, если вы хотите использовать банковский счет в Интернете или банкомат?

Ваш местный банк

Если у вас есть счет в обычном банке или кредитном союзе, вы можете принести наличные в филиал и сразу же внести депозит. Вы начнете быстро получать проценты, если сделаете вклад в сбережения, и вам не придется платить комиссию за внесение депозита.

Когда вы делаете депозит лично у кассира, средства должны быть доступны более или менее сразу, чтобы вы могли оплачивать счета, переводить деньги на другой счет или совершать покупки с помощью дебетовой карты.Однако банки и кредитные союзы должны по крайней мере до следующего рабочего дня сделать ваш депозит наличными для снятия или использовать эти средства для покрытия ваших чеков и дебетования.

Пособия кредитного союза

Надеюсь, у вас поблизости много веток. Если вы ведете банк в кредитном союзе, который является частью общей филиальной сети, вы можете вносить наличные в любом филиале-члене, а не только в домашнем кредитном союзе. Это может облегчить жизнь, если вы путешествуете или переехали после открытия счета.

Это может облегчить жизнь, если вы путешествуете или переехали после открытия счета.

Депозиты в банкоматах

В настоящее время вы можете вносить наличные в банкоматы с разумной степенью уверенности (что означает, что у банкира больше нет часов).

Как внести депозит в банкомате

Процедура внесения наличных в банкомат варьируется от банка к банку. Сначала убедитесь, что ваш банкомат принимает депозиты. Как правило, вы используете свою дебетовую карту и PIN-код для доступа к своей учетной записи, а затем выбираете, на какой счет вносить депозит. Некоторые банкоматы считывают и считают купюры, когда вы их вставляете, в то время как другие требуют, чтобы вы вложили наличные в конверт (банковский служащий подсчитает сумму позже).Банкомат должен указать, какой метод вы будете использовать. Если банкомат требует конверт, он обычно предоставляется рядом с банкоматом. Заполните конверт, как показано, вставьте наличные, затем запечатайте его и загрузите в автомат. Перед тем, как выйти из банкомата, убедитесь, что автомат внес правильную сумму на правильный счет.

Перед тем, как выйти из банкомата, убедитесь, что автомат внес правильную сумму на правильный счет.

Наличие средств

Депозиты через банкоматы удобны, но средства могут быть недоступны на вашем счете сразу после внесения депозита, даже если вы вносите наличные.Большинство политик (и федеральных законов) разрешают банкам хранить средства на дополнительный день, и такое удержание может длиться дольше, в зависимости от того, кому принадлежит банкомат. Если вам нужны деньги быстро, лучше всего подойдут личные вклады.

Интернет-банки

Если вы пытаетесь внести наличные на счет в онлайн-банке, процесс может быть сложнее, но не невозможен. Получение наличных в онлайн-банке позволяет вам воспользоваться одними из лучших сбережений в стране. Есть несколько методов, которые подойдут:

- Перевод ACH: Самый простой способ — внести наличные на счет в обычном банке или кредитном союзе, а затем перевести средства на свой счет в онлайн-банке.

Этот метод — одна из нескольких причин, по которым стоит держать обычный счет открытым. Электронные переводы выполняются еще быстрее, но вам, возможно, придется заплатить комиссию (в среднем от 15,50 до 27,50 долларов США для внутренних переводов в зависимости от банка), чтобы отправить перевод.

Этот метод — одна из нескольких причин, по которым стоит держать обычный счет открытым. Электронные переводы выполняются еще быстрее, но вам, возможно, придется заплатить комиссию (в среднем от 15,50 до 27,50 долларов США для внутренних переводов в зависимости от банка), чтобы отправить перевод. - Депозиты в банкоматах: Некоторые онлайн-банки принимают депозиты в банкоматах. Обратитесь в свой банк, чтобы узнать, можете ли вы использовать определенную сеть банкоматов, и поищите логотипы сети на банкоматах рядом с вами. Скорее всего, в приложении вашего банка есть инструмент для поиска банкоматов.

- Предоплаченные карты: Если ваш банк не принимает наличные в банкоматах, предоплаченная дебетовая карта может предложить обходной путь. Некоторые предоплаченные дебетовые карты позволяют вносить депозит наличными, и вы можете связать свой предоплаченный счет со своим банковским счетом в Интернете. Это позволяет совершать электронные переводы, как если бы вы использовали обычный банк.

Ищите предоплаченную карту, которая позволяет вам «пополнять счет наличными» или делать депозиты в торговых точках, таких как Walmart или национальные аптечные сети.Другой подход — использовать дебетовую карту, которую можно пополнить, купив карты пополнения. Вы заплатите наличными за карту пополнения счета, а затем добавите эти средства на свой предоплаченный счет. Прежде чем идти по этому маршруту, узнайте, сколько стоит пополнение вашей карты наличными; комиссия за добавление денег может отпугнуть вас от использования этой опции.

Ищите предоплаченную карту, которая позволяет вам «пополнять счет наличными» или делать депозиты в торговых точках, таких как Walmart или национальные аптечные сети.Другой подход — использовать дебетовую карту, которую можно пополнить, купив карты пополнения. Вы заплатите наличными за карту пополнения счета, а затем добавите эти средства на свой предоплаченный счет. Прежде чем идти по этому маршруту, узнайте, сколько стоит пополнение вашей карты наличными; комиссия за добавление денег может отпугнуть вас от использования этой опции. - Денежные переводы: Если ваш банк принимает депозиты по почте, вы можете купить денежный перевод за наличные и отправить его в свой банк. Это медленный и обременительный процесс, но это может быть ваш единственный выход.Вам придется платить за каждый денежный перевод (часто около 1 доллара в продуктовых магазинах и магазинах или 1,25 доллара через USPS) плюс почтовые расходы, поэтому небольшие депозиты могут не окупиться.

- Мобильный депозит: Другой подход заключается в размещении денежного перевода с помощью мобильного депозитного приложения вашего банка.

Это сэкономит время на почте, но вам все равно придется физически получать денежный перевод, а некоторые банки не разрешают переводить денежный перевод.

Это сэкономит время на почте, но вам все равно придется физически получать денежный перевод, а некоторые банки не разрешают переводить денежный перевод.

Спросите свой банк, как они обрабатывают денежные переводы (или прочтите ваш депозитный договор), прежде чем пойти и купить один.

Депозитная квитанция

Когда вы вносите наличные в банк или кредитный союз, вам обычно нужно использовать квитанцию о депозите. Это просто листок бумаги, который сообщает кассиру, куда положить деньги. Напишите свое имя и номер счета в квитанции о депозите (квитанции о депозите обычно доступны в холле или на проезжей части). Первая строка с правой стороны бланка депозита обычно обозначается «НАЛИЧНЫМИ», и именно здесь вы должны указать сумму своего депозита.

Не отправлять наличные

Что бы вы ни делали, никогда не отправляйте наличные по почте.Почтовая система США достаточно безопасна, но не стоит рисковать. Если ваше письмо потеряно или украдено, вам не повезло. К сожалению, когда деньги пропадают, их невозможно отследить или вернуть.

К сожалению, когда деньги пропадают, их невозможно отследить или вернуть.

Если вы не можете внести наличные на банковский счет и у вас возникает соблазн воспользоваться почтой, попробуйте вместо этого воспользоваться денежным переводом.

В отличие от наличных денег, денежный перевод может использовать только определенное лицо или компания. Отнесите свои наличные деньги любому издателю денежного перевода, а затем отправьте его по почте в свой банк (вместе с квитанцией о депозите или всем, что ваш банк требует для депозита по почте).Вы сможете отследить денежный перевод и отменить его, если документ утерян или украден. Денежные переводы и марки могут стоить несколько долларов, но это лучше, чем потеря 100% наличных.

Используйте альтернативу наличным деньгам

Если вносить наличные неудобно, постарайтесь использовать их реже. Попросите людей платить вам другим способом: онлайн-платежи, чеки или денежные переводы — все это распространенные способы получения оплаты.

- PayPal — это хорошо зарекомендовавший себя сервис, который предоставляет бесплатные одноранговые платежи или P2P-платежи.Если у вас еще нет учетной записи PayPal, вы можете легко ее открыть.

- Popmoney и Zelle могут уже быть частью вашего банковского счета. Переводы Zelle могут быть практически мгновенными, и обе компании могут позволить вам переводить деньги бесплатно.Получить деньги или оплатить запрос в Popmoney можно бесплатно. Отправка денег стоит 0,95 доллара.

- Venmo упрощает отправку денег в Интернете, иногда бесплатно. При оплате Venmo вместо наличных помните, что платежи Venmo часто не могут быть отменены (аналогично платежам наличными. ).

Как выбрать банк, отвечающий вашим потребностям

Пришло время открыть счет в банке, но вы не уверены, какой банк выбрать? Смена банка требует усилий, поэтому выбор правильного банка — важное решение, которое нужно принять только один раз.

Если вам интересно, какой банк лучше всего подходит для ваших нужд, выполните следующие действия, чтобы ознакомиться с доступными вариантами и выбрать учреждение, которое соответствует вашим потребностям.

Оценка текущих и будущих потребностей

Вероятно, у вас есть немедленные требования, которые должен удовлетворить банк.Например, вам может понадобиться место для депозита вашей зарплаты или, возможно, банк, который взимает меньшую комиссию, чем ваш текущий банк. Лучший банк для вас удовлетворит не только эти потребности, но и ваши ожидаемые потребности в ближайшие годы.

Оценивая банки, подумайте, вырастете ли вы из учреждения или же банки преуспеют в тех областях, в которых вы предвидите будущие потребности. Например:

- Вы останетесь там же?

- Предлагает ли банк надежные онлайн- или мобильные услуги?

- Если вы собираетесь начать бизнес, может ли банк обслуживать бизнес-счета?

- Если вы планируете получить ипотеку или рефинансирование, предлагает ли банк скидки клиентам, пользующимся другими услугами?

Хотя планировать наперед — разумно, все меняется, и трудно предсказать будущее.По этой причине большинство людей начинают с того, что сосредотачиваются на банках, которые предлагают широкий спектр основных продуктов.

Познакомьтесь с различными банками и продуктами

Вы можете выбирать из нескольких разновидностей финансовых учреждений. Большинство из них предлагают аналогичные продукты и услуги (особенно если вы просто ищете чековые или сберегательные счета и дебетовую карту для расходов), но есть различия.

Крупные банки

Это обычные банки с национальными (и многонациональными) операциями, с которыми вы, вероятно, наиболее знакомы и о которых слышите в новостях.Вы можете увидеть многочисленные отделения на оживленных улицах больших городов, что делает их лучшими банками для тех, кто часто путешествует.

- Продукты и услуги: Эти банки предлагают текущие и сберегательные счета, кредитные карты, а также личные и жилищные ссуды.

- Комиссии: Они, как правило, выше из-за увеличения накладных расходов крупных банков с физическими отделения, но можно отказаться от комиссии (например, настроив прямой депозит).

- Ставки по сбережениям и компакт-дискам: Годовая процентная ставка (APY) не самая высокая из-за высоких накладных расходов банков.

- Отделения и банкоматы: Крупнейшие банки имеют сотни отделений по всей стране, поэтому они часто являются лучшими банками, если вы предпочитаете личные транзакции или просто хотите избежать оплаты комиссий за банкоматы иностранного банка.

Общественные банки

Они работают в небольших географических регионах, в основном принимают депозиты и кредитуют на местном уровне.Помимо того, что они являются неотъемлемой частью местной экономики, они также являются лучшими банками для людей, предпочитающих клиентоориентированный подход.

- Продукты и услуги: Эти банки также предлагают депозитные счета и ссуды, хотя крупным предприятиям и сверхбогатым людям могут потребоваться специализированные услуги в крупных банках.

- Сборы: Они обычно ниже, чем в крупных банках, а отказы от сборов часто доступны при менее строгих требованиях.

- Ставки на сбережения и компакт-диски: Они различаются и иногда выше, чем в крупных банках; вы часто можете найти даже более выгодные предложения с «разрекламированными специальными предложениями».

- Отделения и банкоматы: Они доступны на местном уровне, но вам, возможно, придется заплатить внесетевые комиссии, если банк не участвует в национальной сети банкоматов.

Кредитные союзы

Это некоммерческие организации, принадлежащие участникам, которые лучше всего подходят для клиентов, предпочитающих сильную ориентацию на сообщество.Чтобы открыть счет, вам необходимо пройти квалификацию и стать «участником».

- Продукты и услуги: Самые маленькие кредитные союзы могут предлагать меньше продуктов, чем крупные банки, но вы почти всегда можете найти текущие счета, сберегательные счета и ссуды.

- Комиссии: Они, как правило, ниже, чем в банках, и относительно легко найти бесплатную проверку

- Ставки на сбережения и компакт-диски: Они часто выше, чем ставки в крупных банках, но иногда ниже, чем ставки в онлайн-банках.

- Отделения и банкоматы: Если ваш кредитный союз участвует в совместном разветвлении (как и многие), у вас будет доступ к тысячам бесплатных отделений по всей стране.

Интернет-банки

Эти — это банков без физических отделений. Открытие счета в них — лучший вариант для тех, кто предпочитает банковские операции в цифровом формате. Тем не менее, полностью подключиться к сети с вашими деньгами может быть непросто — физические места по-прежнему имеют значение, когда вам нужна личная помощь.

- Продукты и услуги: Бесплатные текущие и сберегательные счета часто являются главной достопримечательностью, но могут быть доступны и другие продукты.

- Комиссии: Они, как правило, ниже, чем комиссии банка, потому что отсутствие физических отделений приводит к меньшим накладным расходам. Счета часто бесплатны, если вы не возвращаете чеки или не совершаете определенные транзакции (например, телеграфные переводы).

- Ставки на сбережения и компакт-диски: Они часто выше, чем вы можете найти где-либо еще.

- Отделения и банкоматы: Физических отделений, как правило, нет, но онлайн-банки либо участвуют в надежных общенациональных сетях банкоматов, либо возмещают комиссии за банкоматы (до определенных лимитов).

В некоторых банках с физическими отделениями также есть отделения, работающие только в режиме онлайн (например, Capital One 360). Ведение одной учетной записи в отделении банка, а другой — в Интернете, позволяет вам получать индивидуальное обслуживание клиентов и при этом получать низкие комиссии и высокие проценты по своим вкладам.

Узнайте о банковских ставках и комиссиях

Изучая процентные ставки и комиссию по счету, когда вы делаете покупки в банке, чтобы определить, сколько вы заработаете на своих депозитах. Кроме того, выясните, сколько вы будете платить за ссуды и какие комиссии за обслуживание и транзакции взимаются. Лучшие ставки и структура комиссионных будут зависеть от конкретного продукта, который вам нужен, и ваших финансовых целей:

Лучшие ставки и структура комиссионных будут зависеть от конкретного продукта, который вам нужен, и ваших финансовых целей:

- Текущие счета: Низкие комиссии особенно важны для этих счетов; бесплатная проверка еще лучше.В противном случае ежемесячная плата за обслуживание и жесткие штрафы за овердрафт могут нанести серьезный ущерб вашему счету, ежегодно обходя его в сотни долларов.

- Сберегательные счета: Высокая годовая процентная доходность (APY) важна, если вы планируете держать крупную сумму. сумма денег на счете на длительный срок. Даже в этом случае немного более низкая процентная ставка по сбережениям не принесет вам финансового успеха, поэтому не поддавайтесь соблазну самой высокой процентной ставки, если вы не из богатых. Тем не менее, ищите низкие комиссии, чтобы не отменить начисленные вами проценты.

- Ссуды: Если вы планируете взять ссуду на покупку дома, машины или по другой причине, сделайте покупки у множества кредиторов; Вам не обязательно быть клиентом каждого потенциального банка.

Выберите тот, который предлагает низкие процентные ставки и комиссии, чтобы минимизировать ваши расходы в течение срока действия кредита.

Выберите тот, который предлагает низкие процентные ставки и комиссии, чтобы минимизировать ваши расходы в течение срока действия кредита.

Когда дело доходит до получения процентов по сбережениям или депозитным сертификатам (CD), даже разница в 1% годовых между банками может быть не такой впечатляющей. Если предположить, что у вас есть сбережения в размере 3000 долларов, то разница между банками составляет около 30 долларов в год.Если один из этих банков взимает 10 долларов в месяц за то, чтобы ваш счет оставался открытым, очевидным выбором будет выбор банка с более низкими комиссиями.

Оцените технологии и удобство использования

По мере сужения списка ищите важные функции, которые вы, вероятно, будете использовать изо дня в день, чтобы максимально упростить повседневное взаимодействие с банком. К ним относятся:

- Удаленный депозит: Если вам когда-нибудь будут платить физическим чеком, самый простой способ внести его — это сделать снимок в приложении вашего банка.

- Банковские переводы: Ищите банки, которые предлагают бесплатные электронные переводы на другие банковские счета. Это стандартно для большинства онлайн-банков, но обычные банки тоже могут это предложить. С помощью переводов намного проще управлять своими деньгами и менять банк.

- Текстовые сообщения и оповещения по электронной почте: Мы все заняты, и приятно получать уведомления из вашего банка, когда что-то происходит с вашим счетом. Вы также можете захотеть быстро обновить свой банковский баланс без необходимости входа в свою учетную запись.Банки с возможностью отправки текстовых сообщений и автоматическими оповещениями упрощают банковское обслуживание.

- Депозиты в банкомате: Сходить в отделение в часы работы банка не всегда возможно (или удобно). Депозиты в банкоматах позволяют вам делать ставки по расписанию и даже добавлять средства в некоторые онлайн-банки.

- Банковские часы: Если вы предпочитаете заниматься в банке лично, убедитесь, что часы подходят для ваших нужд.

Некоторые банки и кредитные союзы даже предлагают часы работы в выходные и вечерние часы (по крайней мере, на проезжей части).

Некоторые банки и кредитные союзы даже предлагают часы работы в выходные и вечерние часы (по крайней мере, на проезжей части).

Банки должны быть надежным местом для ваших денег.Убедитесь, что любая используемая вами учетная запись застрахована, предпочтительно правительством США. Банки должны быть обеспечены страховкой FDIC. Кредитные союзы с федеральным страхованием должны иметь поддержку NCUSIF.

Открыть счет

После того, как вы выберете счет в предпочитаемом вами банке, пора открыть и пополнить его. Некоторые учреждения позволяют вам делать все в Интернете, что является быстрым и легким вариантом, если вы технически подкованы. Если нет, посетите филиал и принесите удостоверение личности и первоначальный депозит.Взаимодействие с другими людьми

Если вы переезжаете в новый банк, воспользуйтесь контрольным списком, чтобы убедиться, что ничто не пройдет незамеченным. Вы не хотите платить за ошибки.

Итог

Не существует ни одного банковского счета best . Доступны разные типы банков с разными продуктами, ставками, комиссиями и функциями. Выбор сводится к тому, какой банк предлагает комбинацию условий, которая наилучшим образом соответствует вашим потребностям.

Доступны разные типы банков с разными продуктами, ставками, комиссиями и функциями. Выбор сводится к тому, какой банк предлагает комбинацию условий, которая наилучшим образом соответствует вашим потребностям.

На самом деле, иметь более одного банковского счета допустимо, если вы можете ответственно управлять счетами.Ваша цель — получить лучшие условия везде, где вы можете их найти.

10 вещей, на которые следует обратить внимание

Это первая часть пары статей о том, как получить лучший банк. Прочтите здесь второй рассказ «Как сменить банк за 5 простых шагов».

Во время недавнего отпуска с друзьями я был шокирован, обнаружив, что некоторые из них платили ежемесячную плату за обслуживание своих текущих счетов.

И они не одиноки: по данным Американской банковской ассоциации, 45% американцев платят те или иные сборы в течение обычного месяца.

В этом нет никакой необходимости, учитывая, сколько банковских счетов в настоящее время являются бесплатными или с которых можно избежать комиссий, например, когда плата не взимается, если вы получаете прямой депозит, поддерживаете минимальный баланс или подписываетесь на электронные выписки. Bankrate обнаружил, что 96% текущих счетов в традиционных банках попадают в любую из этих категорий (38% являются бесплатными, как и 72% текущих счетов в кредитных союзах).

Bankrate обнаружил, что 96% текущих счетов в традиционных банках попадают в любую из этих категорий (38% являются бесплатными, как и 72% текущих счетов в кредитных союзах).

Если ваш банк взимает с вас 10 долларов в месяц только за то, чтобы держать ваш счет, переключение может сэкономить вам 120 долларов в год, что эквивалентно паре билетов на концерт или большой вечеринке в городе — и больше, чем Fitbit или одна акция. из яблоко акции.

И это всего лишь экономия на ежемесячной плате. Другие, например комиссия за овердрафт, могут достигать 35 долларов за овердрафт.

«Вы должны быть осторожны и читать свое соглашение с банком, как если бы вы читали контракт с кредитной или дебетовой картой, потому что многие банки взимают комиссии, и они скрыты», — говорит Памела Бэнкс, старший политик. советник по вопросам финансовых услуг для Союза потребителей. «Одна из вещей, которую вы ищете, — это банк, который позволит вам вести свои дела, но не будет взимать комиссию, не будет взиматься плата за вознаграждение или взиматься высокая комиссия. ”

”

Эмигрантский промышленный сберегательный банк (Фото: Википедия)

Помните шум, который разразился несколько лет назад, когда Банк Америки объявили, что будут взимать с людей 5 долларов в месяц за использование своих дебетовых карт для совершения покупок? «Bank of America отказался от этого, поэтому вы подумали:« Это победа для потребителей, это здорово », но они очень четко дали понять:« Хорошо, мы снимем эту комиссию, но у нас будет другая или более высокая комиссия. на что-то другое, чтобы компенсировать потерянный доход.«Это как ударить крота. Вы закрываете одну плату, а другая может появиться или не быть такой прозрачной », — говорит она.

Есть ощущение, что ваш банк не прижился? Вот что нужно искать:

Расчетные счета

1. Без ежемесячной платы

Для проверки Грег Макбрайд, главный финансовый аналитик Bankrate.com, рекомендует открыть счет без ежемесячной платы — или такой, которого можно избежать, предпочтительно посредством чего-то вроде прямого депозита. Некоторые банки, в качестве стимула для вас хранить свои сберегательные и пенсионные счета в одном и том же месте, позволяют вам избежать этой платы с минимальным балансом, поддерживаемым на всех счетах, но имейте в виду, что некоторые специалисты по финансовому планированию рекомендуют хранить сберегательные и текущие счета. в отдельных банках, чтобы свести к минимуму соблазн ограбить сбережения на повседневные расходы.

Некоторые банки, в качестве стимула для вас хранить свои сберегательные и пенсионные счета в одном и том же месте, позволяют вам избежать этой платы с минимальным балансом, поддерживаемым на всех счетах, но имейте в виду, что некоторые специалисты по финансовому планированию рекомендуют хранить сберегательные и текущие счета. в отдельных банках, чтобы свести к минимуму соблазн ограбить сбережения на повседневные расходы.

2. Нет требований к минимальному балансу

На хорошем банковском счете нет требований к минимальному балансу, который может варьироваться от 500 до 10 000 долларов, — говорит Макбрайд. Это будет держать эти деньги взаперти, не принося почти никаких процентов.

3. Отсутствие ограничений по количеству и способу операций

Вы должны иметь право проводить столько транзакций на своем счете, сколько вам нужно, а также иметь возможность снимать, вносить или переводить деньги между чеками и сбережениями любым удобным вам способом, не беспокоясь о взимании сборов.

4. Бесплатный доступ к банкоматам

Ваш банк не должен взимать с вас плату за снятие денег, и при выборе банка вы должны учитывать, имеет ли он большую сеть банкоматов или возмещает ли он комиссии, взимаемые другими банками. (Как я уже говорил в этой статье, я использую онлайн-банк, который возмещает все мои комиссии за банкомат, даже когда я за пределами страны.)

5. Интернет и мобильный доступ

Вы также должны иметь возможность проверять свой счет, оплачивать счета и вносить депозиты в электронном виде, как на своем компьютере, так и в дороге.

Для расчетного счета некоторые приятные моменты включают доступ в отделение, бесплатные чеки и высокую процентную ставку (чаще встречается в онлайн-банках).

Несколько слов о защите от овердрафта

Комиссия за овердрафт — одна из самых больших комиссий, от которых страдают потребители. Макбрайд говорит, что самый простой способ избежать овердрафта — это связать ваши чеки и сбережения, чтобы вам не приходилось брать ссуды в банке при овердрафте. По его словам, плата за это обычно составляет менее 10 долларов.

По его словам, плата за это обычно составляет менее 10 долларов.

Banks рекомендует вообще избегать овердрафта, поскольку вам может не хватить 1 или 2 долларов, но тогда вам придется заплатить 35 долларов за обработку этой небольшой ссуды.

Итак, если вы осторожны со своим бюджетом и не часто чувствуете, что денег не хватает, пропустите овердрафт и просто убедитесь, что на вашем счете есть здоровый баланс.

Если вы живете больше от зарплаты до зарплаты, защита от овердрафта может иметь для вас смысл. Просто убедитесь, что комиссии низкие и банк не будет изменять порядок ваших транзакций, чтобы генерировать максимальную комиссию. Например, если у вас есть три операции по овердрафту за один день, он может сначала обработать самую крупную транзакцию, чтобы вы оказались в минусе и гарантировали, что вы заплатите три комиссии за овердрафт, вместо того, чтобы сначала обрабатывать две меньшие транзакции и взимать с вас только 35 долларов один раз. за самую большую плату.

Сберегательные счета

1. Федеральное страхование вкладов

Федеральное страхование вкладов через Федеральную корпорацию страхования вкладов или Национальную администрацию кредитных союзов гарантирует, что вы вернете застрахованные депозиты в случае банкротства вашего банка. Стандартная страховая сумма составляет 250 000 долларов на вкладчика в одном застрахованном банке, поэтому, если вы хотите внести больше, храните дополнительную сумму в отдельном банке. (Проверьте здесь, есть ли у вашего банка страховку FDIC, и здесь, чтобы узнать, предлагает ли ее ваш кредитный союз.)

2. Ликвидность

У вас должен быть доступ к деньгам через онлайн-перевод, снятие через банкомат или через кассу. Хотя вам не нужен такой легкий доступ, что у вас возникает соблазн тратить свои сбережения каждый месяц, вы также хотите иметь доступ к этим деньгам в реальной чрезвычайной ситуации.

3. Конкурентоспособная процентная ставка

Другая необходимость — это конкурентоспособная процентная ставка — или, по крайней мере, конкурентоспособная по отношению к инфляции. (Прямо сейчас, при нынешних низких процентных ставках, Макбрайд говорит что-нибудь при 0.7% или выше является конкурентоспособным.)

(Прямо сейчас, при нынешних низких процентных ставках, Макбрайд говорит что-нибудь при 0.7% или выше является конкурентоспособным.)

4. Онлайн и мобильный доступ

При электронном доступе вы можете добавлять или снимать деньги со своего счета (например, с помощью мобильного депозита с помощью приложения для смартфона), не обращаясь в филиал.

5. Дополнительные счета

Многие специалисты по финансовому планированию также рекомендуют завести сберегательный счет, который позволит вам разделить ваши деньги на отдельные цели, чтобы вы могли хранить свои чрезвычайные сбережения отдельно от сбережений для первоначального взноса на дом, ваших предстоящих отпускных денег и т. Д.Это упростит для вас экономию, позволит избежать проблемы двойного резервирования денег мысленно (думая, что 1000 долларов, которые вы вносите, пойдут на дом, а затем, позже, думая, что вы отложите их на свой отпуск), а также поможет вы сопротивляетесь соблазну потратить свои сбережения на непредвиденные обстоятельства.

Для сберегательных счетов избегайте тех, которые взимают чрезмерные транзакции или низкие комиссии за баланс.

С тех пор, как появилось Бюро финансовой защиты потребителей, оно ввело в действие некоторые требования к раскрытию информации для банков, но Макбрайд говорит: «Большинство финансовых учреждений опережали все ожидания, ожидая этого, поэтому я думаю, что более эффективное влияние было только что оказано. конкурентоспособность банковского рынка.Это побудило банки быть более активными, обеспечивать прозрачность комиссионных и относиться к клиентам как к своим союзникам, а не как к противникам ».

Связанный:

Как сменить банк за 5 простых шагов

Обновление, 1 июля: Исследование ABA, указанное вверху, показало, что 45% американцев платят банковские сборы в течение среднего месяца, а не то, что 45% американцев платят ежемесячные банковские сборы.

Определение банковских депозитов

Что такое банковские вклады?

Банковские депозиты состоят из денег, помещенных на хранение в банковские учреждения. Эти депозиты делаются на депозитные счета, такие как сберегательные счета, текущие счета и счета денежного рынка. Владелец счета имеет право снимать внесенные средства, как указано в условиях, регулирующих договор счета.

Эти депозиты делаются на депозитные счета, такие как сберегательные счета, текущие счета и счета денежного рынка. Владелец счета имеет право снимать внесенные средства, как указано в условиях, регулирующих договор счета.

Как работают банковские вклады

Сам депозит является обязательством банка перед вкладчиком. Банковские депозиты относятся к этому обязательству, а не к фактически депонированным средствам. Когда кто-то открывает банковский счет и делает депозит наличными, он передает законное право собственности на наличные деньги, и они становятся активом банка.В свою очередь, счет является обязательством перед банком.

Ключевые выводы

- Сберегательные и текущие счета принимают банковские вклады.

- Большинство банковских вкладов застрахованы FDIC на сумму до 250 000 долларов.

- Банковские депозиты считаются либо до востребования (банк обязан вернуть ваши средства по требованию), либо срочными депозитами (банки запрашивают определенные сроки для доступа к вашим средствам).

Виды банковских вкладов

Текущий счет (депозит до востребования)

Текущий счет, также называемый депозитным счетом до востребования, является основным текущим счетом.Потребители вносят деньги, и внесенные деньги могут быть сняты по желанию владельца счета по требованию. Эти счета часто позволяют владельцу счета снимать средства с помощью банковских карт, чеков или внебиржевых квитанций о снятии средств. В некоторых случаях банки взимают ежемесячную комиссию за текущие счета, но они могут отказаться от комиссии, если владелец счета выполняет другие требования, такие как создание прямого депозита или выполнение определенного количества ежемесячных переводов на сберегательный счет.

Существует несколько различных типов депозитных счетов, включая текущие счета, сберегательные счета, депозитные счета до востребования, счета денежного рынка и депозитные сертификаты (CD).

Сберегательные счета

Сберегательные счета предлагают владельцам счетов проценты по их вкладам. Однако в некоторых случаях владельцы счетов могут нести ежемесячную плату, если они не поддерживают установленный баланс или определенное количество депозитов. Хотя сберегательные счета не связаны с бумажными чеками или картами, такими как текущие счета, владельцам счетов относительно легко получить доступ к их средствам.

Однако в некоторых случаях владельцы счетов могут нести ежемесячную плату, если они не поддерживают установленный баланс или определенное количество депозитов. Хотя сберегательные счета не связаны с бумажными чеками или картами, такими как текущие счета, владельцам счетов относительно легко получить доступ к их средствам.

Напротив, счет денежного рынка предлагает несколько более высокие процентные ставки, чем сберегательный счет, но держатели счетов сталкиваются с большими ограничениями на количество чеков или переводов, которые они могут сделать со счетов денежного рынка.

Депозитные счета звонков

Финансовые учреждения называют эти счета процентными текущими счетами, Checking Plus или Advantage Account. Эти счета сочетают в себе функции текущих и сберегательных счетов, позволяя потребителям легко получать доступ к своим деньгам, а также получать проценты по своим вкладам.

Депозитные сертификаты / Срочные депозитные счета

Как и сберегательный счет, срочный депозитный счет является средством инвестирования для потребителей. Срочные депозитные счета, также известные как депозитные сертификаты (CD), обычно предлагают более высокую доходность, чем традиционные сберегательные счета, но деньги должны оставаться на счете в течение определенного периода времени. В других странах срочные депозитные счета имеют альтернативные названия, такие как срочные вклады, срочные счета и сберегательные облигации.

Срочные депозитные счета, также известные как депозитные сертификаты (CD), обычно предлагают более высокую доходность, чем традиционные сберегательные счета, но деньги должны оставаться на счете в течение определенного периода времени. В других странах срочные депозитные счета имеют альтернативные названия, такие как срочные вклады, срочные счета и сберегательные облигации.

Особые соображения

Федеральная корпорация по страхованию вкладов (FDIC) обеспечивает страхование вкладов, которое гарантирует вклады банков-членов на сумму не менее 250 000 долларов на каждого вкладчика на банк.Банки-члены обязаны размещать знаки, видимые для общественности, о том, что «вклады обеспечены полной верой и кредитом правительства Соединенных Штатов».

.

Этот метод — одна из нескольких причин, по которым стоит держать обычный счет открытым. Электронные переводы выполняются еще быстрее, но вам, возможно, придется заплатить комиссию (в среднем от 15,50 до 27,50 долларов США для внутренних переводов в зависимости от банка), чтобы отправить перевод.

Этот метод — одна из нескольких причин, по которым стоит держать обычный счет открытым. Электронные переводы выполняются еще быстрее, но вам, возможно, придется заплатить комиссию (в среднем от 15,50 до 27,50 долларов США для внутренних переводов в зависимости от банка), чтобы отправить перевод. Ищите предоплаченную карту, которая позволяет вам «пополнять счет наличными» или делать депозиты в торговых точках, таких как Walmart или национальные аптечные сети.Другой подход — использовать дебетовую карту, которую можно пополнить, купив карты пополнения. Вы заплатите наличными за карту пополнения счета, а затем добавите эти средства на свой предоплаченный счет. Прежде чем идти по этому маршруту, узнайте, сколько стоит пополнение вашей карты наличными; комиссия за добавление денег может отпугнуть вас от использования этой опции.

Ищите предоплаченную карту, которая позволяет вам «пополнять счет наличными» или делать депозиты в торговых точках, таких как Walmart или национальные аптечные сети.Другой подход — использовать дебетовую карту, которую можно пополнить, купив карты пополнения. Вы заплатите наличными за карту пополнения счета, а затем добавите эти средства на свой предоплаченный счет. Прежде чем идти по этому маршруту, узнайте, сколько стоит пополнение вашей карты наличными; комиссия за добавление денег может отпугнуть вас от использования этой опции. Это сэкономит время на почте, но вам все равно придется физически получать денежный перевод, а некоторые банки не разрешают переводить денежный перевод.

Это сэкономит время на почте, но вам все равно придется физически получать денежный перевод, а некоторые банки не разрешают переводить денежный перевод.