Какие документы нужны для ипотеки на покупку вторичного жилья — Банк ВТБ

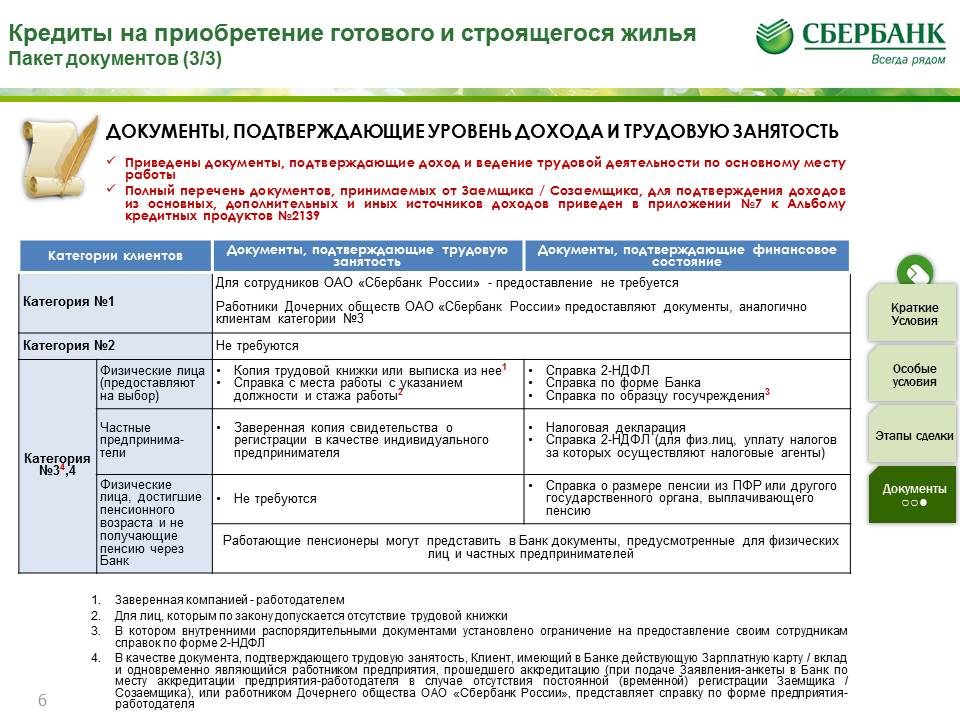

Документы заёмщика и поручителя (при необходимости), необходимые для оформления кредита:

- Заявление-анкета

- Паспорт гражданина РФ или паспорт иностранного гражданина

- Номер СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие)

- Справка о доходах физического лица (справка о доходах и суммах налога физического лица Предоставляется за истекшие месяцы текущего года и прошедший календарный год или справка по форме банка)/налоговая декларация за последние 12 месяцев. Если вы получаете заработную плату на карту ВТБ, то банк самостоятельно посмотрит зарплатные начисления

- Копия трудовой книжки, заверенная работодателем, или справка/выписка из Трудовой книжки или электронная выписка из ПФР/электронной трудовой книжкой с сайта/приложения gosuslugi.

- Документ, подтверждающий законность пребывания и занятости на территории РФ, для иностранных граждан

При рассмотрении заявки банк может попросить предоставить дополнительные документы. Перед сбором документов рекомендуем проконсультироваться с нашими ипотечными менеджерами.

скачать пдф файлКак собрать документы дистанционно

(375 КB)

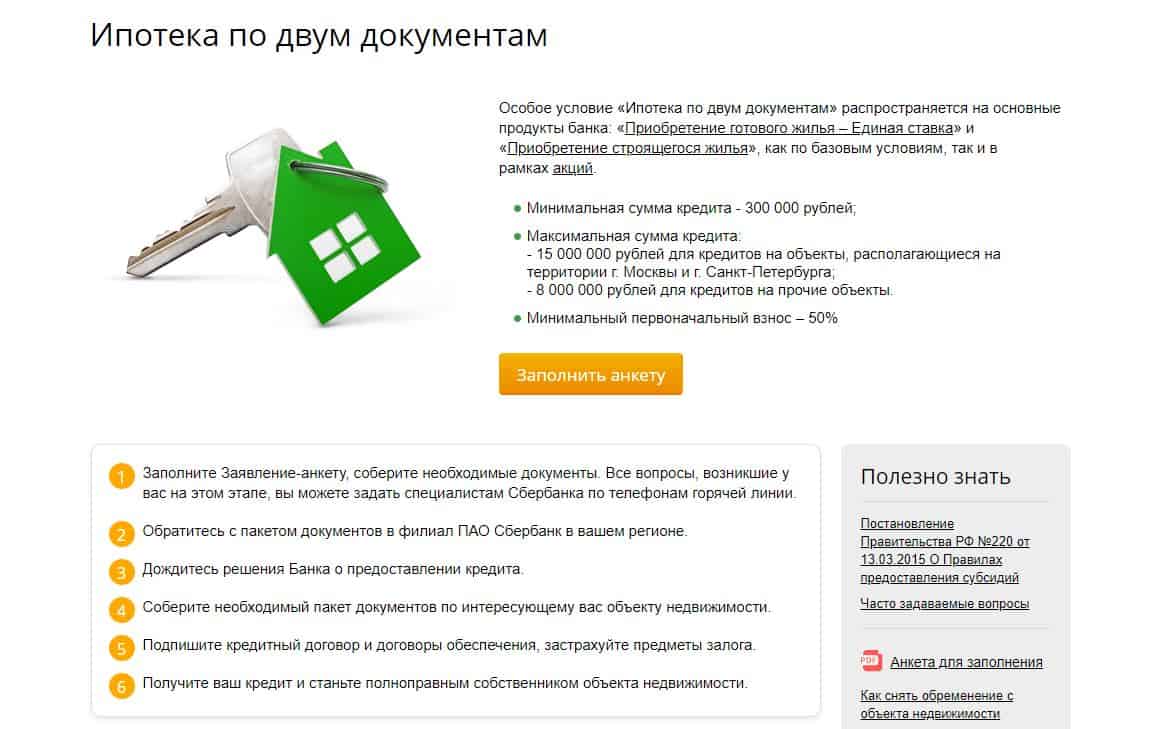

«Победа над формальностями» (решение по 2-м документам без подтверждения дохода)

Хотите получить кредитное решение в течение суток и без подтверждения дохода? Воспользуйтесь программой «Победа над формальностями». Для получение решения вам необходимо предоставить всего 2 документа:

- Паспорт РФ.

- СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие).

Особенности программы:

– первоначальный взнос не менее 30%, использование материнского капитала для взноса не предусмотрено;

– программа распространяется на покупку вторичного жилья и новостроек, а также рефинансирование ипотечных кредитов.

Ипотека: какие документы нужны для покупки дома?

Интересуетесь, какие документы нужны для покупки дома в ипотеку? Или же планируете оформить ипотечное кредитование на квартиру? Смелое и вместе с тем дальновидное решение достойно уважения. В конце концов гораздо выгоднее вкладывать в собственное жилье, чем платить за аренду чужого.

Вероятнее всего, вы и сами понимаете, что в такой ситуации важно самостоятельно оценить все риски, а только лишь потом начинать поиск жилья и обращаться в банк. Если же вы уверены, что «потянете» многолетние регулярные выплаты (например, возможность заключения ипотечного договора на срок до 30 лет), подойдите ответственно к выбору жилья и позаботьтесь об участии опытного юриста в сделке.

Теперь поговорим о том, какие документы нужны для покупки дома в ипотеку. Обычно это небольшой перечень бумаг, которые условно можно разделить на две категории: документы заемщика и документы на недвижимость, которые владелец обязан предоставить на момент заключения сделки.

Перечень документов заемщика, необходимых для оформления ипотеки

Для получения ипотеки заемщик должен предоставить в банк следующие документы:

- Действующий внутренний государственный паспорт со всеми необходимыми фотографиями.

- Справку из налоговой о присвоении идентификационного кода (оригинал).

- Справку о доходах с места работы (с мокрой печатью и подписью руководителя). В ней указывают информацию о ежемесячной зарплате за последние полгода.

- Копия трудовой книжки, заверенная отделом кадров предприятия.

- Свидетельство о браке или разводе (при наличии соответствующих фактов в биографии).

- Паспорт, идентификационный код и справку о доходах супруга.

- При наличии несовершеннолетних детей – справка об их регистрации.

- Паспорт ребенка (если ему исполнилось 16 лет).

Предпринимателям необходимо также предоставить свидетельство о регистрации, отчеты и справки об отсутствии задолженностей.

Какие документы на недвижимость нужно предоставить при оформлении ипотеки?

Перед покупкой недвижимости следует оговорить все условия сделки и позаботиться о наличии соответствующих бумаг.

- техпаспорт и документ на право собственности;

- выписка из бюро технической инвентаризации;

- справки из ЖЭКа о проживающих и отсутствии задолженностей;

- паспорта и идентификационные коды всех прописанных.

Для покупки частного дома понадобятся все необходимые для сделки купли-продажи документы на земельный участок.

Желаем удачи!

Как получить ипотеку? Какие документы нужны для ипотеки?

Многие опасаются связи с ипотечным кредитом, полагая, что это сложно, рискованно, невыгодно и просто ни к чему. Однако, сегодня процентные ставки по кредитам позволяют говорить о небольших суммах переплаты, а банковская система настроена так, чтобы заемщик и кредитор были надежно защищены. Покупателям квартир в новостройках большинство застройщиков предлагают сервис, благодаря которому процедура получения кредита была комфортной и оптимизированной.

Таким образом, на сегодняшний день ипотека – это самый законный, быстрый и доступный вариант приобретения квартиры. Важно лишь разобраться, как работает система ипотечного кредитования, для того, чтобы выбрать наиболее подходящий для себя вариант кредита.

Как устанавливаются процентные ставки

Не секрет, что процентная ставка – это первое, на что обращают внимание люди, подыскивающие оптимальную ипотечную программу. Действительно, чем ниже процент, тем меньше будут платежи по кредиту. В настоящий момент в Тюмени и в среднем по России банки выдают кредиты под 7-11% годовых. При этом каждая кредитная организация устанавливает для себя базовую процентную ставку, которую может изменить в зависимости от рыночной ситуации. На величину этой ставки влияет множество факторов, зависящих как от рынка, так и от самого заемщика.

Что бы ни говорили банкиры о стабильности своего бизнеса, необходимо помнить, что размер ставки по кредиту в первую очередь зависит от ситуации на мировых рынках, а конкретно – от стоимости привлечения средств для финансирования ипотечных программ.

Сегодня часть финансовых организаций практически не имеют возможности занять денег на 10-15 лет. Чаще всего максимальные сроки займов не превышают пяти лет. Высокая стоимость таких сравнительно «коротких» денег заставляет банкиров закладывать в процентную ставку ипотечного кредита не только риск рефинансирования, но и риск ликвидности.

Зачастую, если ипотека берется для покупки квартиры в новостройке, банк закладывает в стоимость кредита строительные риски. Соответственно, это сказывается на величине процентной ставки.

Но, существует и другой механизм работы банковских организаций со строительными компаниями – партнерство. В этом случае банки ставят сниженную ставку для покупателей квартир у застройщиков-партнеров.

Мы работаем по партнерской программе с большинством крупных банков, представленных в Тюмени, и предлагаем нашим клиентам самые выгодные процентные ставки* на покупку наших квартир.

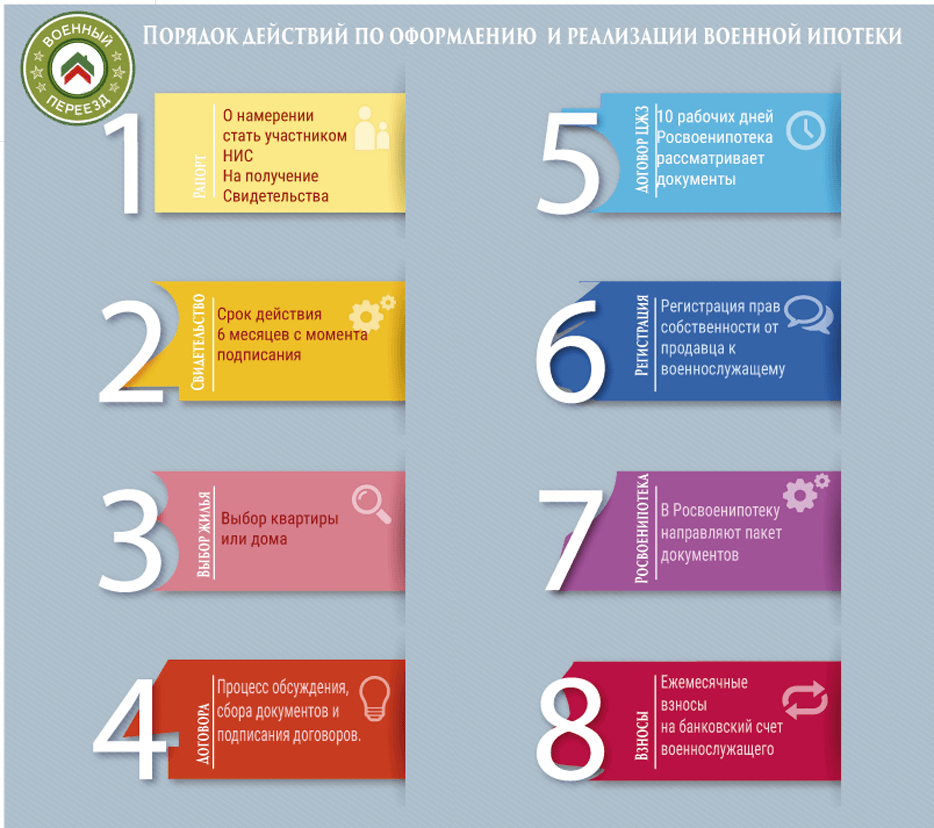

Что нужно, чтобы взять ипотеку? Основные этапы ипотеки

Мы составили короткую пошаговую инструкцию для тех, кто хочет купить квартиру в новостройке в ипотеку. Порядок действий такой:

-

для начала установите свой реальный уровень платежеспособности и определитесь со стоимостью жилья, которое вы хотите купить. В этом вам поможет универсальный ипотечный калькулятор: введите сумму кредита, укажите первоначальный взнос и рассчитайте сумму ежемесячных выплат. Так вы поймете, какой размер ипотечного кредита будет доступен и комфортен для вас.

-

зная сумму потенциального кредита, следует тщательно изучить предложения застройщиков и особенности их жилых комплексов, и, исходя из собственных возможностей и предпочтений, выбрать квартиру.

-

изучите предложения банков и определитесь с ипотечной программой. Узнайте о государственных программах льготного ипотечного кредитования, а также уточните, есть ли в банке специальные предложения для льготных категорий граждан. Как мы уже писали выше, чаще всего надежные строительные компании работают с крупными банками по специальным партнерским программам со сниженными процентными ставками.

-

соберите все необходимые документы (об этом ниже) и подайте заявление на оформление ипотечного кредита в банк. Дождитесь решения по заявке – в среднем на его рассмотрение уходит около 3 рабочих дней.

-

в том случае, если кредит одобрен, необходимо открыть расчетный счет в банке за 3 рабочих дня до совершения сделки, и после этого подписать документы по кредиту и договор купли-продажи.

Следом вас ждет регистрация сделки в «Росреестре». Читайте наш материал «Как оформить квартиру правильно?», и будьте уверены в том, что все делаете правильно.

Следом вас ждет регистрация сделки в «Росреестре». Читайте наш материал «Как оформить квартиру правильно?», и будьте уверены в том, что все делаете правильно.

-

осталось получить кредит на руки или на электронный счет и расплатиться за квартиру.

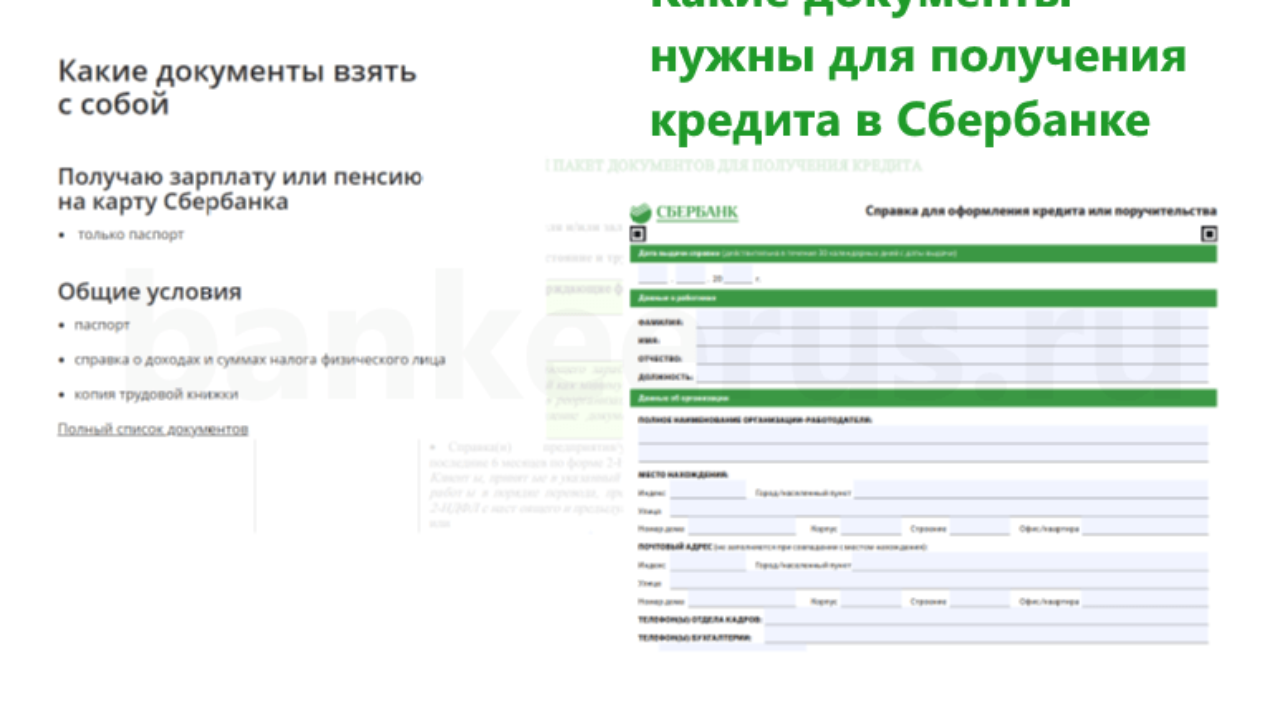

Какие документы нужны для получения ипотеки?

Мы не говорим, что ипотека – это просто, но мы точно уверены, что ипотека – это не сложно! Правильная подготовка документов – один из самых сложных этапов получения банковского ипотечного кредита. Неправильно сделанные копии, или их недостаточное количество, неверно заполненные бланки анкет и заявлений способны значительно удлинить срок рассмотрения вашей заявки из-за необходимости доработок.

Что же входит в базовый пакет документов для ипотеки, которые запрашиваются практически каждым банком-кредитором?

В первую очередь, это заявление-анкета на получение жилищного кредита.

Далее следует паспорт-подлинник плюс копии абсолютно всех заполненных страниц паспортов, как заемщика, так и созаемщика.

Так же, копии документов об образовании, документы, служащие подтверждением семейного положения, если таковое имеется (копии свидетельств о браке или его расторжении, копии свидетельств рождения детей),

Кроме того, документы, подтверждающие сведения об уровне дохода заемщика и созаемщика (справка по форме 2-НДФЛ, выписка с зарплатного счета, налоговая декларация),

Весомым плюсом будут документы, предоставляющие информацию об активах, подтверждающие закрытие кредитной истории в предыдущий раз или позитивную динамику в реализации взятых на себя обязательствах по кредитованию в настоящий момент.

Этот список включает в себя лишь часть того пакета, который возможно потребуется предоставить. Все программы ипотеки разные и характеризуются разными показателями. По этой причине, кроме того, что в каждом отдельном случае могут понадобиться какие-то дополнительные бумаги, все документы проходят жесточайшую проверку, а банк старается обезопасить себя от лишних рисков внедрением дополнительных элементов оценки платежеспособности и надежности того или иного заемщика.

По этой причине, кроме того, что в каждом отдельном случае могут понадобиться какие-то дополнительные бумаги, все документы проходят жесточайшую проверку, а банк старается обезопасить себя от лишних рисков внедрением дополнительных элементов оценки платежеспособности и надежности того или иного заемщика.

О чем еще следует знать при выборе ипотечной программы:

-

чем выше первоначальный взнос – тем ниже процент по кредиту. У большинства банков минимальный первоначальный взнос составляет 10% от стоимости квартиры. Иногда банк может предоставить кредит без первоначального взноса по несколько иной схеме, оформляя сразу два кредита – один ипотечный, второй потребительский. Именно второй компенсирует банку тот самый взнос, который должен внести заемщик.

-

чем больше срок кредита, тем меньше ежемесячный платеж, однако в итоге вы заплатите за свою квартиру большую сумму.

Есть другой путь – выплатит кредит раньше и сэкономить на процентах. Также, читайте наш специальный материал о том, как снизить ставку по ипотеке.

Есть другой путь – выплатит кредит раньше и сэкономить на процентах. Также, читайте наш специальный материал о том, как снизить ставку по ипотеке.

-

существует два вида платежей по кредиту: аннуитетные и дифференцированные. Аннуитетный платеж не меняется в течение срока кредитования, сумма постоянная. Дифференцированный платеж меняется, он уменьшается с каждым месяцем за счет того, что проценты начисляются на остаток долга.

-

для тех, кто взвесил все риски и решил взять валютную ипотеку основной совет такой: берите кредит в той валюте, в которой получаете доход, это позволит не терять деньги на обменных операциях.

-

помните, что принудительное страхование заемщика при оформлении кредита незаконно. Однако, чаще всего для тех, кто оформляет страховку, банк снижает процент по кредиту.

-

некоторые финансовые организации предлагают заемщикам потратить деньги на то, чтобы оценить его кредитоспособность.

Однако, большинство крупных банков делают это бесплатно, ведь выдать вам кредит в их интересах.

Однако, большинство крупных банков делают это бесплатно, ведь выдать вам кредит в их интересах.

-

оценка стоимости квартиры при получении ипотеки является обязательной (стоимость процедуры в среднем — от 3 тыс. руб).

-

следует знать, что подавляющее большинство банков берут комиссию за открытие нового расчетного счета.

-

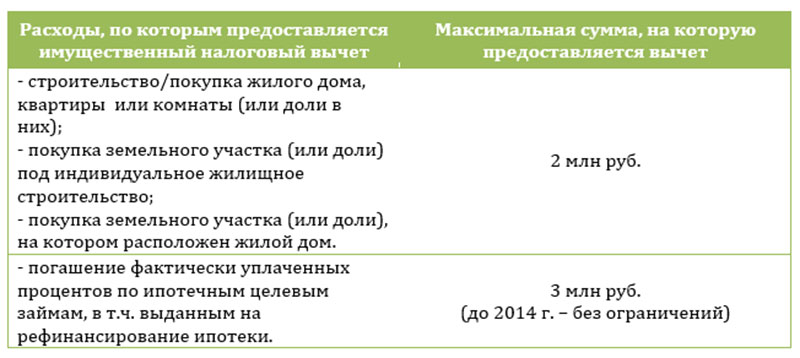

помните о том, что вам полагается налоговый вычет после покупки квартиры, в том числе по программе ипотечного кредитования. Читайте о том, как получить налоговый вычет в Тюмени в 2019 году?

Что будет с ипотекой в 2020 году?

Несмотря на некоторую неопределенность, которую переживает отечественный рынок ипотеки, его объемы неуклонно растут. В стабильности своего бизнеса банкиры не сомневаются. Однако, новые требования к кредитоспособности заемщиков и повышение размера первоначального взноса свидетельствуют о том, что кредитные организации перестали раздавать ипотеку направо и налево.

Кроме того, давно идут разговоры о том, что в силу нового закона ФЗ-214 квартиры станут стоить дороже и это также отразится на величине ключевой ставки, а, соответственно, и на всем ипотечном рынке. Впрочем, как заверяют первые лица страны, ипотечный кризис и нововведения не только не подкосят систему ипотечного кредитования Российской Федерации, но и еще сильнее ее укрепят.

Если у вас возникли вопросы по процедуре получения ипотеки в Тюмени, и вы хотите узнать о том, как это сделать выгодно – обратитесь к специалисту ипотечного центра ГК «ЭНКО».

*ООО «ЭНКО ГРУПП» не оказывает услуг по предоставлению кредитов и займов.

Электронная подпись (ЭЦП) для ипотеки (для заемщика)

Электронная подпись (ЭЦП) для ипотеки (для заемщика) | Купить и получить в компании Тензор Используя официальный сайт tensor.ru, вы даете согласие на работу с cookie, Яндекс.Метрикой, Google Analytics для сбора технических данных. Подробнее

- 77 Москва

- 78 Санкт-Петербург

- 01 Республика Адыгея

- 02 Республика Башкортостан

- 03 Республика Бурятия

- 04 Республика Алтай

- 05 Республика Дагестан

- 06 Республика Ингушетия

- 07 Респ.

Кабардино-Балкария

Кабардино-Балкария - 08 Республика Калмыкия

- 09 Респ. Карачаево-Черкессия

- 10 Республика Карелия

- 11 Республика Коми

- 12 Республика Марий Эл

- 13 Республика Мордовия

- 14 Республика Саха (Якутия)

- 15 Северная Осетия — Алания

- 16 Республика Татарстан

- 17 Республика Тыва

- 18 Республика Удмуртия

- 19 Республика Хакасия

- 20 Республика Чечня

- 21 Республика Чувашия

- 22 Алтайский край

- 23 Краснодарский край

- 24 Красноярский край

- 25 Приморский край

- 26 Ставропольский край

- 27 Хабаровский край

- 28 Амурская обл.

- 29 Архангельская обл.

- 30 Астраханская обл.

- 31 Белгородская обл.

- 32 Брянская обл.

- 33 Владимирская обл.

- 34 Волгоградская обл.

- 35 Вологодская обл.

- 36 Воронежская обл.

- 37 Ивановская обл.

- 38 Иркутская обл.

- 39 Калининградская обл.

- 40 Калужская обл.

- 41 Камчатский край

- 42 Кемеровская обл.

- 43 Кировская обл.

- 44 Костромская обл.

- 45 Курганская обл.

- 46 Курская обл.

- 47 Ленинградская обл.

- 48 Липецкая обл.

- 49 Магаданская обл.

- 50 Московская обл.

- 51 Мурманская обл.

- 52 Нижегородская обл.

- 53 Новгородская обл.

- 54 Новосибирская обл.

- 55 Омская обл.

- 56 Оренбургская обл.

- 57 Орловская обл.

- 58 Пензенская обл.

- 59 Пермский край

- 60 Псковская обл.

- 61 Ростовская обл.

- 62 Рязанская обл.

- 63 Самарская обл.

- 63 Тольятти

- 64 Саратовская обл.

- 65 Сахалинская обл.

- 66 Свердловская обл.

- 67 Смоленская обл.

- 68 Тамбовская обл.

- 69 Тверская обл.

- 70 Томская обл.

- 71 Тульская обл.

- 72 Тюменская обл.

- 73 Ульяновская обл.

- 74 Челябинская обл.

- 75 Забайкальский край

- 76 Ярославская обл.

- 79 Еврейская АО

- 83 Ненецкий АО

- 86 Ханты-Мансийский АО

- 87 Чукотский АО

- 89 Ямало-Ненецкий АО

- 91 Республика Крым

- 92 Севастополь

Документы для оформления налогового вычета по ипотеке в 2021 году

Наша цель — сделать для вас процесс получения вычета при покупке квартиры в ипотеку еще более прозрачным. Для этого мы создали видео-инструкцию, в которой максимально просто рассказываем о возврате налога за ипотечные проценты — с картинками и примерами.

Чтобы оформить налоговый вычет при покупке квартиры в ипотеку или по жилищному займу, в ИФНС по месту жительства необходимо представить следующие документы:

Договор с организацией, которая выдала кредит. Такой организацией может быть банк или компания-работодатель. Не забудьте – в тексте договора должно быть упоминание о целевом назначении кредита на покупку или строительство определенной недвижимости. Подготовьте заверенную копию.

Справка о выплаченных за год процентах. Справку запрашиваете там, где вы получили кредит – в банке или в бухгалтерии с места работы. Предоставляется оригинал.

Документ, удостоверяющий личность. Это может быть паспорт или другой заменяющий его документ. Подготовьте копии первой страницы и прописку. Несмотря на то, что копия паспорта не включена в список необходимых документов, мы рекомендуем иметь ее на руках.

Справка 2-НДФЛ. Это справка о ваших доходах за год. Выдается бухгалтерией организации, где вы работаете.

Справка должна быть за тот год, за который вы оформляете возврат подоходного налога. Если в 2021 году вы готовите вычет за 2018 год, 2-НДФЛ должна быть за 2018 год. Нести справку 2-НДФЛ за неполный 2021 год не нужно.

Если в течение года вы были трудоустроены в нескольких организациях, необходимо собрать справки со всех рабочих мест. Предоставляется оригинал.

Узнайте, какие документы необходимо подать в вашем случае!

Заявление на возврат налога. В заявлении установленного образца указываются реквизиты, на которые будут перечислены деньги из бюджета. Предоставляется оригинал.

Договор долевого участия или договор купли-продажи. Подготовьте заверенную копию.

Документы по оплате сделки. Квитанциями, платежными поручениями или расписками вы подтверждаете факт и сумму покупки жилья. Инспекция принимает заверенные копии.

Акт приема-передачи, если вы купили жилье по договору долевого участия. Заверенная копия.

Выписка из ЕГРН, если вы приобрели жилье по договору купли-продажи. Заверенная копия.

Налоговая декларация 3-НДФЛ. Предоставляется оригинал.

Будьте готовы к тому, что ряд налоговых инспекций требует копии платежных документов по уплате основной суммы долга. Это могут быть платежные поручения, выписки, чеки и другое. Кроме того инспектор может запросить копии документов по оплате кредитных процентов.

Вы не обязаны их представлять, поэтому действуйте на свое усмотрение – либо подготовьте запрошенные документы, либо укажите на письмо ФНС РФ от 22.11.2012 N ЕД-4-3/19630@. В нем сказано, что для получения вычета достаточно представить банковскую справку об уплаченных процентах.

Быстрая регистрация и помощь налогового эксперта!

Как заверить документы

Копии не обязательно заверять у нотариуса. На каждой странице напишите «копия верна», поставьте подпись с расшифровкой и текущую дату. Как правило, налоговая инспекция не отказывается принимать такие документы.

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру

Идеальная ипотека: советы заемщикам

Человек, решивший купить жилье с помощью ипотеки, должен отдавать себе отчет в том, что это серьезный груз, который, скорее всего, придется нести десятилетиями. Чтобы не омрачать себе радость жизни и не выплачивать банку стоимость пяти квартир, ютясь 30 лет в маленькой студии, важно правильно выбрать банк, ипотечную программу, а также избежать типичных ошибок заемщиков.

ЦИАН с помощью специалистов: Валерия Кузнецова, директора по продажам девелоперской компании RDI, Ирины Доброхотовой, председателя совета директоров компании «БЕСТ-Новострой», Алексея Новикова, руководителя ипотечного центра компании Est-a-Tet, составил пошаговую инструкцию «правильной ипотеки». В основном мы будем говорить о «чистой» ипотеке – без учета нюансов и привилегий, доступных некоторым категориям граждан, поскольку такой разбор мог бы потянуть на отдельную брошюру.

Принимая решение о покупке квартиры в ипотеку, придерживайтесь нескольких правил, позволяющих выбрать оптимальное предложение.

ШАГ 1. Найти квартиру и специалистаДля начала нужно найти дом, в котором вы хотите купить квартиру. Если это новостройка, узнайте, в каких банках она аккредитована и какие условия предлагаются в каждом из них. Когда речь идет о вторичном жилье, нужно посмотреть, какие кредитные организации имеют соответствующие ипотечные продукты.

Бывает, конечно, что потенциальный покупатель изначально «отталкивается» не от выбранной квартиры, а от имеющейся суммы и от банка, предлагающего лояльные условия, а уже потом ищет подходящий объект. Но это, как говорит Ирина Доброхотова, происходит довольно редко, и в основном – на вторичном рынке. В любом случае покупатель должен учитывать, что одобрение банка действует в среднем 3 месяца.

Риэлторы советуют обязательно проконсультироваться с несколькими специалистами по ипотеке. Они, как правило, всегда присутствуют в офисах продаж девелоперских компаний и агентств недвижимости. Консультанты могут знать об актуальных акциях, которые проводит банк или застройщики и других нюансах. Ирина Доброхотова, в частности, приводит пример предложения от банка ВТБ, который предлагает ипотеку по сниженной ставке (на 0,7 п. п.) на квартиры большой площади (от 65 кв. м). Впрочем, эксперт уточняет: ипотечные акции на определенные лоты проводятся довольно редко.

особые условияЛьготные условия для некоторых категорий граждан никто не отменял. Если у вас молодая семья, много детей и пр., узнайте, есть ли в выбранных банках специальные программы с пониженной процентной ставкой.

Ищите больше информации по программам льготной ипотеке в журнале под хештэгом #льготная ипотека.

В любом случае нужно обязательно самостоятельно проанализировать и сравнить условия нескольких банков. И ни в коем случае нельзя ориентироваться исключительно на размер процентной ставки. Да, это важный параметр, от которого зависит конечная сумма переплаты за квартиру. Но не единственный.

Стоит очень внимательно изучить условия программ – бывает такое, что процентные ставки даются на определенных условиях – например, при покупке жилья у конкретного застройщика, при покупке дополнительных продуктов банка или на определенный срок, после которого процентная ставка будет увеличена.

Осторожно, «подводные камни»!

Соблазнив вас низким процентом по ипотеке, банк может «уравновесить» его сопутствующими услугами, такими как повышенная комиссия или запрет на досрочное погашение кредита, всевозможными дополнительными платами, которые приведут к большим расходам.

Внимательно отнеситесь к обещаниям банка устроить ипотечные каникулы или выдать кредит без первого взноса, поскольку эти акции обычно в конечном итоге значительно утяжеляют кредитное бремя.

важноОбязательно нужно сравнивать:

— стоимость страховки;

— комиссионные платежи;

— размер возможных штрафов и пеней при просрочке погашения кредита.

Тонкий момент – оформление ипотеки с плавающей процентной ставкой.

«Специалист объяснит вам, как выгодна плавающая процентная ставка – в зависимости от рыночной ситуации вы всегда сможете провести рефинансирование и снизить кредит по ипотеке. Но ведь ставку могут и поднять, особенно если изначально кредит выдавался под «рекламные» низкие проценты. Поэтому выбирайте кредит с фиксированной процентной ставкой или со смешанной, когда часть ставки является фиксированной, а часть – плавающей», – советует Валерий Кузнецов.

Зачастую чем сложнее условия, которые со своей стороны выдвигает банк для одобрения ипотечного кредита, тем ниже будет сумма переплаты. И, наоборот, если кредитная организация выдает ипотеку очень легко, предъявляя минимальные требования, то это должно настораживать.

важноЕсли человек приобрел квартиру в ипотеку на этапе строительства, то, как правило, до сдачи дома будет действовать повышенная ставка, так как у банка в залоге будут находиться только права на квартиру, а не сама квартира.

После ввода дома в эксплуатацию и получения права собственности первым делом стоит зарегистрировать закладную на квартиру и предоставить ее в банк для снижения процентной ставки, если не сделать это в срок, прописанный в договоре, можно «нарваться» на высокие пени.

Ипотечные заемщики также иногда жалуются на то, что банки или застройщики навязывают им услуги по сопровождению сделки купли-продажи квартиры с использованием ипотеки. Как правило, платежи за такие услуги взимаются через аффилированные с банком или застройщиком компании, а их размер может достигать 1,5% от суммы кредита.

Самым внимательным образом изучите каждый пункт, который касается условий кредитования.

ШАГ 2. Выбор объекта покупки и расчет условий кредита

На этом этапе нужно сначала подобрать квартиру, а потом получать одобрение под нее. При этом следует учесть, что в отношении отдельных лотов в жилом комплексе продавцы вместе с банками могут предоставлять определенные преференции.

При выборе недвижимости нужно четко сопоставить ее цену и итоговую стоимость кредита со своей платежеспособностью. Ежемесячный платеж не должен превышать 60% от дохода семьи.

Важно выбрать комфортный срок для выплат, чтобы ежемесячный платеж не был слишком обременительным. Надо понимать, что чем дольше срок – тем больше переплата за проценты. Кредит лучше гасить досрочно, это снизит переплату.

важноПри расчете условий по кредиту принимаются во внимание параметры:

— сумма первого взноса;

— срок кредита;

— размер и вид дохода;

— возраст потенциального заемщика.

Общаясь со специалистом, важно говорить открыто о своих доходах, рассказать ему об обязательствах и нюансах, которые могут повлиять на итоговое решение банка. Если менеджер владеет полной информацией о потенциальном заемщике, он сможет более точно подобрать ипотечный продукт.

ШАГ 3. Подача документов на кредит

Подавайте заявки в несколько банков. Это поможет сэкономить время в случае, если будет получен отказ, а также выбрать оптимальный вариант, предложенный банками.

повод от отказаПоводом для отказа в принятии заявки или в неодобрении кредита могут стать:

— отсутствие официально подтвержденного дохода;

— негативная кредитная история;

— наличие непогашенных кредитов или кредитных карт;

— возраст.

«Убедитесь, что у вас нет текущих кредитов, даже мелких, нет задолженностей по ранее оформленным займам, а также нет кредитных карт, выпущенных на ваше имя. Кредитные карты хорошо бы закрыть заранее, до подачи заявки на ипотечный кредит, счет по кредитной карте закрывается несколько дней.

Если есть сомнения относительно имеющихся задолженностей, можно обратиться в Бюро кредитных историй», – советует Ирина Доброхотова. Удивительно, но отсутствие кредитной истории тоже может стать поводом для отказа, т.к. банк не может сделать выводы о вашей платежеспособности.

Так же стоит убедиться в отсутствии непогашенной задолженности перед государством, например, по коммунальным платежам, налогам или штрафам – на сайте федеральных судебных приставов можно проверить наличие исполнительных производств — www.fssprus.ru.

Далее следует подать заявку. Если вы уже забронировали понравившуюся квартиру и знаете ее стоимость, то в документе нужно указать сумму за вычетом первоначального взноса, который вы оплатите из собственных средств.

советПервоначальный взнос не должен уходить «в ноль», в запасе нужно оставить 1-2% от стоимости квартиры, которые понадобятся на оплату первого года страхования, на оформление доверенностей на регистрацию договоров.

К заявке на кредит нужно приложить копии документов – их список предоставит кредитный менеджер. Комплекты могут быть разными, в зависимости от банка.

Чаще всего это:

- копия паспорта

- копия трудовой книжки

- справка с работы с указанием дохода за последний год – подписывается генеральным директором и главным бухгалтером (форму справки предоставит банк)или справка по форме 2-НДФЛ.

ШАГ 4. Получение кредита Остается ждать уведомления от банка об одобрении вашей заявки. При этом может случиться и так, что даже одобренная заявка не станет поводом для радости.

Риэлторы рассказывают, что в их практике были случаи, когда люди выбирали банк, находили подходящие ипотечные продукты, бронировали квартиру для приобретения… А банк после рассмотрения заявки предлагал сумму гораздо меньшую той, на которую изначально рассчитывал покупатель. Договор агентства с клиентом приходилось расторгать. При этом издержки, которые понес человек, никто не возмещал.

Если банк согласен дать кредит в полном объеме, при оформлении ипотеки будет открыт специальный расчетный счет, на который после подписания кредитного договора (с этого момента начинают начисляться проценты) будет перечислена сумма кредита. На этот же счет нужно будет внести первоначальный взнос.

«В процессе согласования сделки на квартиру необходимо получить согласие страховой компании», – напоминает Алексей Новиков. Не забывайте, что страховку квартиры нужно ежегодно продлевать и регулярно представлять соответствующие документы в банк. Как говорит Алексей Новиков, «ипотечники» очень часто забывают это делать. «В случае отсутствия подтверждающих документов в банке, ставка вырастает минимум на 1 п. п.», – предупреждает он.

Далее документы (2 экземпляра: покупателя и продавца) отправляются на регистрацию в соответствующие органы – происходит переход права собственности – покупатель и продавец могут лично сдать и получить документы, поручить своим представителям или воспользоваться онлайн регистрацией – услугу предоставляют не все баки. Как правило, регистрация длится неделю.

После регистрации права собственности на покупателя необходимо обратиться в банк для завершения сделки – деньги (заемные средства и первоначальный взнос) будут переведены застройщику/продавцу квартиры или произойдет выемка из ячейки. На процедуру получения денег продавец может прийти без покупателя, имея на руках свой экземпляр зарегистрированного договора купли-продажи.

Не важно, что обещает банк, важно, что написано в договоре. Все условия должны быть прописаны четко и не иметь двояких формулировок. В любой спорной ситуации требуйте уточнения и фиксируйте это в договоре.

В случае, если вы считаете, что ваши права и интересы нарушаются, необходимо обращаться в Службу Банка России по защите прав потребителей и обеспечению доступности финансовых услуг https://www.cbr.ru/finmarket/protection/. Также можно написать жалобу на портал Банки.ру или в общественные организации (ФинПотребСоюз, проект ОНФ «За права заемщиков» и пр.). Напомним также, что в начале июня президент РФ подписал закон http://kremlin.ru/acts/news/57656 об уполномоченномпо правам потребителей финансовых услуг, в обязанности которого в числе прочего входит защита интересов ипотечных заемщиков.

Иллюстрации: Дмитрий Максимов

Получение ипотеки в браке. Кем должен выступить супруг?

Когда вы планируете взять ипотечный кредит, состоя в браке, вам нужно решить, какую роль следует отвести вашей второй половине в исполнении предстоящих долговых обязательств. Почти у каждого банка обязательным требованием является привлечение супруга заявителя в качестве поручителя или созаемщика. Таким образом на него возлагается финансовая ответственность за ту собственность, право на которую он получает.

Есть еще третий вариант — заключение брачного договора. Его можно оформить как перед регистрацией брака, так и в любой последующий момент, пока пара находится в супружеских отношениях. Такой договор не может расходиться с Семейным кодексом, и если согласно первому одна из сторон получает всю совместно нажитую собственность, он может быть признан недействительным. При его отсутствии разделение имущества производится равными долями.

Супруг-созаемщик

Созаемщиком может выступать только тот, кто состоит в родственных отношениях с заявителем. На него возлагаются равнозначные долговые обязательства и он обладает такими же правами по договору, как и заемщик. Банк проверяет его платежеспособность и учитывает его доход при расчете кредитного лимита. То есть можно увеличить сумму ипотечного займа или получить более низкую процентную ставку, сделав супруга созаемщиком.

Супруг-поручитель

Поручителем может стать не только родственник, но и юридическое лицо. Главное отличие в том, что он принимает на себя финансовые обязательства по кредитному договору только в том случае, если заемщик перестает их выполнять. До тех пор, пока долг выплачивается исправно, банк не предъявляет к поручителю никаких требований. Также разница между поручителем и созаемщиком состоит в том, что доходы первого при расчете суммы ипотеки не учитываются.

Исключения

Что касается брачного соглашения, то есть некоторые виды имущества, которые не подлежат разделу даже в рамках договора. Это та собственность, которую один из супругов получил:

- в дар,

- в наследство,

- по любой другой безвозмездной сделке.

Брачный договор четко разграничивает обязанности сторон по погашению жилищного кредита и устанавливает права на владение приобретаемой недвижимостью. Вы сами решаете, что следует прописать в этом соглашении о разделе квартиры в случае развода или о том, как вы планируете выплачивать долг. Можно указать, что второй супруг не будет нести финансовой ответственности по ипотеке вовсе.

Если муж или жена имеют плохую характеристику заемщика, банк может отказать в ипотеке. В этом случае составление брачного договора с исключением ответственности по кредиту супруга с негативной характеристикой поможет получить одобрение заявки.

Подпишитесь на новые статьи о продаже квартир

Если вы задумались о приобретении жилья с помощью банковского кредита, «МИР недвижимости» поможет вам получить одобрение у кредитора и оформить жилищный заем без лишних проблем. В нашей компании работает собственный ипотечный центр, который сделает процесс приобретения квартиры с привлечением кредитных средств быстрым и спокойным.

Для того, чтобы подобрать подходящее для вашей семьи жилье, воспользуйтесь расположенным ниже поисковым фильтром. В этой системе вы можете указать различные характеристики квартиры, чтобы найти вариант с наиболее интересными вам параметрами. Мы предлагаем строящиеся или уже готовые объекты только от тех компаний, которым можно доверять.

Процесс покупки дома и ипотеки

Вы готовы окунуться в собственность. Что теперь? Перед тем, как вы начнете выбирать новую мебель, вам предстоит многое сделать. Знание того, чего ожидать и какие шаги предпринять, может упростить процесс. Читайте дальше, чтобы узнать, как начать процесс покупки дома.

Предварительная квалификация — это простой способ облегчить процесс.

Если вам интересно, на какую сумму вы можете претендовать на получение кредита, предварительная квалификация может стать ценным шагом в процессе покупки жилья.Это легко и быстро сделать, и, в зависимости от типа предварительной квалификации, это может не повлиять на ваш кредитный отчет. Вам потребуется предоставить основную финансовую информацию, такую как задолженность, доход и активы. Обладая этими знаниями, вы сможете ответить: сколько дома я могу себе позволить? Или подсчитайте свои собственные числа, чтобы оценить ваш ежемесячный платеж, доступность и многое другое.

Найдите идеальный кредит, соответствующий вашим уникальным потребностям.

Финансовое положение каждого покупателя дома индивидуально, поэтому ипотека должна быть индивидуальной.Но при таком большом количестве ипотечных кредитов как узнать, какой из них лучше всего подходит для вас?

Обычная ипотека — популярный вариант для людей с хорошей кредитной историей. Как правило, они имеют меньше ограничений, чем займы, обеспеченные государством, но это не единственный вариант. Ссуды Федерального управления жилищного строительства (FHA) предлагают более низкие требования к кредиту и первоначальному взносу для квалифицированных покупателей жилья. Если вы являетесь военнослужащим, ветераном или правомочным пережившим супругом, ссуда по делам ветеранов (VA) может быть для вас хорошим вариантом.

Есть много других вариантов, включая ипотечные кредиты с регулируемой процентной ставкой (ARM) и большие ссуды. Сравните варианты ипотеки, чтобы узнать больше самостоятельно, или обратитесь к специалисту по ипотечным кредитам, чтобы помочь вам выбрать лучший кредит, отвечающий вашим конкретным потребностям.

Предварительное одобрение позволяет уверенно двигаться вперед.

Если вы хотите показать продавцам, что серьезно относитесь к предложению, лучше всего получить предварительное одобрение. Это может дать вам преимущество перед другими покупателями на конкурентном рынке и позволит вам быстро пройти через процесс, как только вы найдете дом своей мечты.

Не знаете, как получить предварительное одобрение ипотеки? В отличие от предварительной квалификации, для этого требуются дополнительные документы, такие как W-2, квитанции о заработной плате, банковские выписки и налоговые декларации. Это также включает в себя получение вашего кредитного рейтинга и истории. С помощью этой информации ваш кредитор сможет определить сумму вашей ссуды, чтобы вы могли покупать дома в пределах вашего ценового диапазона. Предварительное одобрение длится всего 90 дней, поэтому лучше подождать, пока вы не будете готовы начать делать покупки.

Выполните эти пять простых шагов, чтобы добраться до закрытия.

Хорошо. Вы нашли дом своей мечты, и продавец принял ваше предложение. Вот что вы можете ожидать во время процесса ипотеки, от подачи заявки до закрытия.

- Оставить заявку.

Когда вы будете готовы подать заявку на получение кредита, вам нужно будет собрать несколько документов. Поскольку каждая ситуация уникальна, конкретные документы, которые вам могут понадобиться, могут отличаться. Скорее всего, вам понадобятся:- Идентификационный номер и номер социального страхования .

- квитанции об оплате за последние 30 дней

- W-2 или I-9 за последние 2 года

- Подтверждение наличия других источников дохода

- Федеральные налоговые декларации

- Последние банковские выписки

- Подробная информация о долгосрочных долгах, таких как ссуды на покупку автомобиля или обучение

- Информация о недвижимости

У.Портал ссуды S. Bank — это удобный способ подать заявку на ипотеку онлайн. После регистрации вы будете отвечать на простые вопросы в виде пошаговых инструкций, легко импортировать или загрузить документы и заполнить заявку самостоятельно в одном безопасном месте. В рамках процесса подачи заявки на ипотеку в течение трех дней после подачи заявки вам будут предоставлены приблизительные итоговые затраты в вашей первоначальной смете кредита (LE). - Поддерживайте связь с вашим кредитором.

В процессе подачи заявки у вашего кредитора могут возникнуть вопросы или потребоваться дополнительная информация.Своевременный ответ на такие запросы будет способствовать продвижению вашего приложения. - Будьте терпеливы в процессе.

После того, как вы отправите заявку, многое начинает происходить за кулисами. Кредитор назначит оценку, чтобы убедиться, что стоимость дома совпадает с покупной ценой. Они также проведут поиск по названию, чтобы убедиться в отсутствии залогового права на собственность. Эти шаги помогают защитить как покупателя, так и кредитора. - Держите свой долг под контролем.

Избегайте брать новых долгов или других финансовых изменений, пока ваш кредит обрабатывается.Все, что влияет на соотношение вашего долга к доходу, может повлиять на одобрение ипотеки.

Подготовьтесь к закрытию.

Вы приближаетесь к финишу — осталось еще несколько вещей, чтобы подготовиться к закрытию. Перед закрытием вы получите заключительное уведомление или компакт-диск от своего кредитора, в котором будут указаны фактические условия соглашения и ваши окончательные расходы. Прочтите эти закрывающие документы и, если возникнут какие-либо вопросы, спросите своего кредитора.

Вы также должны принять меры по оплате первоначального взноса и заключительных расходов.Принесите кассовый чек, удостоверение личности с фотографией и свидетельство о страховании домовладельца до закрытия.

Подводя все к завершению.

Вы сделали последний шаг в процессе покупки жилья. Все планирование, подготовка и ожидание наконец-то закончились. Но прежде чем вы получите ключи от своего нового дома, вам нужно сделать еще кое-что.

При закрытии вы встретитесь со своим заключительным агентом, чтобы подписать все ваши ипотечные документы. Не торопитесь, убедитесь, что вы понимаете, что подписываете, и не бойтесь задавать вопросы.И вуаля, как только вы расставите все точки над «я» и перечеркнете все «тройки», вы официально станете домовладельцем!

Процесс закрытия не должен утомлять вас, если вы знаете, чего ожидать. Мы можем помочь вам подготовиться к этому увлекательному шагу, чтобы ваш важный день прошел успешно.

Мы понимаем, насколько сложным может быть процесс покупки жилья и ипотеки. Вы можете рассчитывать на то, что мы поможем вам в этом. Покупка дома может быть одним из самых волнующих и стрессовых моментов в вашей жизни.Но найти дом, который вы можете назвать своим, стоит того.

документов, которые вам понадобятся для письма о предварительном одобрении ипотеки

Предварительное одобрение ипотеки до того, как вы отправитесь домой за покупками, не требуется, но это хорошая идея, особенно на рынке продавца, где конкуренция среди покупателей высока. В отличие от предварительной квалификации, письмо с предварительным одобрением придает вес вашей ставке на дом, доказывая продавцам, что у вас есть финансовое влияние, чтобы поддержать ваше предложение.

Чтобы получить предварительное одобрение, вам необходимо подтвердить свой доход, занятость, активы и долги, — говорит Боб Маклафлин, бывший старший вице-президент и директор по ипотеке в Bryn Mawr Trust, в Брин-Мор, штат Пенсильвания.

Скорее всего, у вас уже есть много необходимых записей или легкий доступ к ним. «Сбор документов не должен занимать больше недели, в зависимости от запросов кредитора и от того, нужны ли вам записи из внешних источников, таких как прокурор или правительство округа», — говорит Энди Куш, директор по продажам жилищных кредитов в Patelco Credit Union в Плезантоне. , Калифорния.

Ваш кредитор может потребовать дополнительные документы, если вы работаете не по найму или ваш доход поступает из нескольких источников. Также будьте готовы поделиться такой информацией, как номер социального страхования, который используется для проверки ваших кредитных отчетов и оценок; имя и адрес вашего работодателя; и дату найма.

Вот список документов, которые вам понадобятся, по словам Маклафлина, Куша и Майкла Куенца, генерального директора Lenders One, независимого кооператива ипотечных банкиров, базирующегося в Сент-Луисе.

Доходы и занятость

Документы, необходимые для подтверждения дохода, зависят от того, как вам платят.Этот шаг является наиболее простым для работников, получающих зарплату из одного источника, который предоставляет годовую форму W-2, и которые имеют небольшие или совсем не имеют сверхурочных или сменных различий.

Налоговые декларации: могут потребоваться копии двух последних федеральных деклараций и деклараций штата.

Работники по найму W-2: копии форм W-2 и две последние квитанции о заработной плате. Если доход включает сверхурочную работу, бонусы или дифференциальную оплату, вам может понадобиться квитанция о заработной плате за последний год.

Самозанятые, фрилансеры и независимые подрядчики: Самостоятельным заемщикам, включая индивидуальных предпринимателей, товарищества и S-корпорации, необходим отчет о прибылях и убытках за год до текущей даты и двухлетние записи, включая форму 1099s you используется для отчета о доходах и налоговой декларации.

Доходы от недвижимости. Документируйте доход от аренды, адрес, аренду и текущую рыночную стоимость арендуемой собственности, если вы собираетесь использовать этот доход для получения ипотечной ссуды.

Список здесь.

Узнайте о лучших ипотечных кредиторах 2021 года и многое другое. И все это подкреплено массой ботанических исследований.

Активы

Выписки с банковского счета: скопируйте выписки за 60 дней по каждому счету, активы которого вы используете для получения ипотеки.Включите даже пустые страницы выписок.

Пенсионные и брокерские счета: выписки из IRA, инвестиционных счетов (акций и облигаций) и компакт-дисков за два месяца. Последний квартальный отчет от 401 (k) s, показывающий утвержденный баланс. Как и в случае с банковскими выписками, включайте все страницы, даже пустые.

Долги

Ежемесячные платежи по долгу: Кредиторы проверяют ваши платежные обязательства, чтобы рассчитать отношение долга к доходу. Перечислите все ежемесячные платежи по долгам, включая студенческие ссуды, автокредиты, ипотеку и кредитные карты.Включите имя и адрес каждого кредитора, а также номер вашего счета, остаток по кредиту и минимальную сумму платежа. Если у вас нет кредитной истории, счета за коммунальные услуги или записи о других регулярных платежах могут помочь вам получить ипотеку.

Задолженность по недвижимому имуществу. Если ваша текущая собственность находится в ипотеке, имейте самую последнюю выписку с указанием номера ссуды, ежемесячного платежа, остатка по ссуде, а также имени и адреса кредитора, а также страницу с декларацией страхового полиса.

Прочие записи

Аренда: Арендаторам необходимо показать платежи за последние 12 месяцев и предоставить контактную информацию арендодателей за последние два года.

Развод: подготовьте судебное решение о разводе, если применимо, и любые судебные постановления о выплате алиментов и алиментов.

Банкротство и обращение взыскания. Спросите своего кредитора, какие документы ему понадобятся и сколько времени вам следует ждать после банкротства или обращения взыскания, чтобы снова выйти на рынок жилья.

Подарочные письма об авансовом платеже: Кредиторы захотят обсудить ваш первоначальный взнос. Вам нужно будет указать источники денег, которые вы планируете использовать. Если ваши средства включают подарки, вам нужно будет получать письма от жертвователей, подтверждающие, что они не ожидают возврата денег.Подарочные письма не требуются для предварительного утверждения, «но мы сообщаем заемщикам, что они должны быть готовы», — говорит Куш.

Уф. На этом все готово. Однако держите эти файлы под рукой. Эти документы вам снова понадобятся при подаче заявления на получение кредита.

Резюме: документы, необходимые для предварительного одобрения ипотеки

Документы о доходах и трудоустройстве, такие как налоговые декларации, формы W-2 и 1099.

Выписки по активам на банковских, пенсионных и брокерских счетах.

Ежемесячные платежи по долгу и любые отчеты о долгах по недвижимости.

Записи об арендных платежах, разводе, банкротстве и обращении взыскания.

Полный список документов на ипотеку

Обновлено Gina Pogol

Если вы планируете подать заявление на получение нового жилищного кредита или рефинансирования ипотеки, вам может потребоваться меньше документов, чем вы думаете. Поэтому, прежде чем тратить несколько часов на копание документов и оплату в копировальном центре больше, чем требуется, просмотрите этот список.Независимо от того, являетесь ли вы новым покупателем жилья или опытным инвестором в недвижимость, для ипотеки, вероятно, потребуется меньше документов, чем вы могли себе представить.

Документы, необходимые для подачи заявления на ипотеку

Реформа ипотеки, проведенная несколько лет назад, ужесточила правила и вынудила ипотечных кредиторов одобрять жилищные ссуды только в том случае, если заявители могли себе их позволить. Это привело к потоку дополнительных документов, необходимых для ипотеки, поскольку кредиторы стремились избежать судебных разбирательств и штрафов.

Сегодня отрасль более уверена в законах и их требованиях, а количество запросов на документацию несколько снизилось. Кроме того, технический прогресс сократил количество документов, которые вы должны предоставить ипотечному кредитору.

Вот пять вещей, которые должен предоставить каждый соискатель ипотеки, прежде чем он сможет получить одобрение ссуды.

- Удостоверение личности с фотографией для предотвращения кражи личных данных и мошенничества с ипотекой

- Разрешение на получение кредитного отчета (у вашего кредитора есть форма; вы просто ее подписываете)

- Свидетельство о страховании домовладельцев (при покупке оно не понадобится до закрытия)

- Подтверждение дохода (подробности см. Ниже)

- Источник первоначального взноса и / или затрат на закрытие (подробности см. Ниже)

Наемным работникам, которые получают формы W-2, может потребоваться немного больше, чтобы получить одобрение на ипотеку.

Автоматизированные системы андеррайтинга (AUS) и требования к документации

Большинство ипотечных кредитов сегодня гарантировано программным обеспечением. Кредиторы Fannie Mae используют, например, Desktop Underwriter (DU), а кредиторы Freddie Mac используют Loan Prospector (LP). У других кредиторов есть собственные программы.

Обратите внимание, что кредиторы не могут гарантировать всем заявителям на ипотеку программное обеспечение. Если у вас очень мало информации о вашем кредитном отчете или много неточностей, люди должны подписать ваше заявление вручную.Если ваше приложение не получает от программного обеспечения решения «одобрить», оно может получить рекомендацию «направить», что означает, что его должен подписать человек. Руководство по ручному андеррайтингу требует гораздо больше документации.

Самое замечательное в AUS заключается в том, что они могут значительно сократить количество документов, которые соискатели ссуды должны предоставить для обеспечения одобрения ипотеки. Покупатели жилья впервые или повторные заемщики, которые не в курсе, могут быть удивлены тем, как мало документации они должны представить сегодня.

Некоторые кредиторы даже позволяют вам просто отправить изображение вашей зарплаты и банковской выписки по тексту или электронной почте.

Заявление на получение минимальной ипотечной ссуды для наемных работников

Если вы штатный сотрудник W-2, который не получает комиссионных или бонусов, вам может потребоваться всего несколько документов — достаточно, чтобы доказать, что у вас есть предсказуемый и достаточный доход и средства для закрытия. В этом случае вы предоставляете следующие вещи:

- Самая последняя квитанция о заработной плате, если в ней указаны ваши доходы за текущий год

- Копия последней банковской выписки с указанием средств для закрытия

Нередко просят предоставить последние две квитанции о заработной плате или банковские выписки за трехмесячный период.Если вы являетесь обычным наемным работником W-2 и проработали пару лет, вам может потребоваться выписка из банка и квитанция о заработной плате. И вы можете отправить его своему кредитору. Наверное, намного проще, чем вы себе представляли.

Дополнительные ипотечные документы для выплаты заработной платы, бонусов или комиссионных доходов

Если вы не работали на работе в течение двух или более лет, или у вас есть неполный рабочий день, бонус или комиссионный доход, ваш кредитор может запросить дополнительную информацию.

Если в вашем источнике средств на закрытие указан крупный депозит или показаны возвращенные чеки, вам, вероятно, придется оформить дополнительные документы.Это также применимо, если вы получаете бонусы или комиссионные в размере 25 или более процентов от вашего общего дохода. Вот эти статисты.

- Два года формы W-2 для лиц, проработавших менее двух лет

- Два года налоговых деклараций со всеми таблицами для тех, кто имеет бонусный или комиссионный доход

- Письмо с объяснением крупных вкладов и доказательство того, что средства поступили не из запрещенного источника (например, продавца жилья, кредитора, агента по недвижимости или нераскрытой ссуды)

- Объяснение отклоненных чеков

Эти дополнительные документы могут вызвать запросы на оформление дополнительных документов.См. Ниже ситуации, для которых может потребоваться дополнительная документация.

Документы на ипотеку для самозанятых заемщиков

Самозанятые потребители имеют более сложные профили, а документы, необходимые для ипотеки, могут быть более обширными. Это те люди, для обслуживания которых изначально были созданы так называемые ссуды «lite doc» или ссуды с «установленным доходом». Идея заключалась в том, чтобы сократить обременительную бумажную работу, но при этом установить, что у заемщика достаточно денег и дохода, с помощью альтернативных методов.Ссуды с заявленным доходом больше не являются законными.

Сегодня традиционные программы кредитования требуют формы подоходного налога для подтверждения дохода. Однако другие программы используют банковские выписки для определения дохода самозанятых соискателей. Вот требования, с которыми вы можете столкнуться как самостоятельно занятый заемщик.

- Налоговые декларации с физических лиц за два года (или более)

- Налоговые декларации предприятий за два (или более) года

- Копии банковских выписок по личным и коммерческим счетам (два или три месяца для традиционного андеррайтинга, до 24 месяцев для банковских выписок по кредитам)

- Копии бизнес-лицензий и / или корпоративных документов

- Справка от бухгалтера или CPA о состоянии вашего бизнеса

- Письмо с объяснением неравномерности или снижения доходов от бизнеса

- Партнерские налоговые декларации и / или таблица К-1

Страховщики используют сложную форму для корректировки дохода от самозанятости, добавляя обратно вычеты по таким статьям, как амортизация или истощение, поскольку они не поступают с вашего банковского счета, и вычитая расходы, которые не были вычтены из ваших налоговых деклараций, для Например, 50 процентов деловых обедов, которые вы не получили для вычета налогов, вычитаются из вашего налогооблагаемого дохода, потому что вы действительно потратили деньги.

Ипотечные документы на незаработанный доход

Для дохода, не связанного с работой, вы можете столкнуться с множеством необходимых форм.

Инвесторы получают то же отношение, что и самозанятые заемщики. если у вас есть дом в аренде, вы должны предоставить налоговую декларацию, чтобы показать свой доход. Эта информация попадает в другой раздел заявки на ссуду, если только ваш доход от аренды не указан в налоговой декларации предприятия. Прочие требования к документации о нетрудовом доходе включают:

- Форма социального страхования SSA-1099, письмо о вознаграждении или выписки из банковского счета, подтверждающие прямой депозит

- Пенсии, форма 1099-П, письмо о выплате пенсии или выписки из банковского счета, подтверждающие прямой вклад

- Инвалидность, алименты, алименты или государственная помощь, требуются документы, подтверждающие размер и продолжительность

- Формы 1099-INT для процентного дохода или 1099-DIV для дивидендного дохода

- Форма 1099-B для прироста капитала с брокерских счетов

- Налоговые декларации и дополнительные документы могут использоваться для документирования всего нетрудового дохода

Это наиболее распространенные виды доходов.Но для любого вида требования довольно единообразны. Вы должны показать, что имеете право на получение дохода — например, письмом из государственного учреждения, декретом о разводе или частной страховой компанией.

Вы должны доказать, что ожидается, что этот доход будет продолжаться не менее трех лет, и что вы получаете его надежно. Выписки с банковского счета, подтверждающие депозиты или аннулированные чеки, покрывают это требование.

Дополнительные ипотечные документы для особых ситуаций

Одна вещь в ипотечном андеррайтинге, которая может расстроить заемщиков, заключается в том, что один документ, кажется, вызывает запросы на дополнительные документы.Проверьте этот список, чтобы увидеть, применимы ли эти ситуации, а затем будьте готовы к дополнительным запросам.

- Постановление о разводе для получения алиментов или дохода на содержание ребенка или для доказательства того, что ваш супруг (а) платит долги, указанные в вашем кредитном отчете

- «Подарочное письмо» и выписки из банковского счета от лица, которое дарит вам деньги в качестве первоначального взноса или заключительных расходов

- Письма с объяснением проблем с вашим кредитным отчетом

- Акт осмотра септических систем или колодцев

- Аннулированные чеки (12 месяцев) или бланк подтверждения аренды, показывающий своевременную оплату аренды

- Страница декларации о страховании от наводнения для домов в определенных зонах наводнения

Этот список может не охватывать все возможные запросы документации, но он включает полный обзор наиболее распространенных.Если вы знаете, что ваша ситуация необычна или требует объяснения, проявите инициативу и обсудите ее с кредитором, чтобы упростить ваш путь к одобрению и свести к минимуму стресс, связанный с предоставлением документов для вашей заявки на ипотеку.

Распечатать страницу

Контрольный список документов для подачи заявки на ипотеку | Зиллоу

В годы, предшествовавшие 2007 году, заемщики могли получать ссуды практически без документации, и это часто считается основным катализатором мирового финансового кризиса, пик которого пришелся на 2008 год.

Чтобы получить одобрение ипотеки сегодня, вы можете рассчитывать на предоставление полного набора документов, подтверждающих вашу финансовую и личную жизнь. Если вы знаете, чего ожидать, и ваш кредитор организован, это будет менее болезненно, чем кажется. Ниже представлен обзор.

Требуется информация для заявки на получение кредита

Первое, что вы сделаете при подаче заявления на ипотеку, — это заполните федеральную заявку на ипотеку. Независимо от того, представлено ли приложение в бумажном формате, ссылка на который приведена здесь, в онлайн-форме или в устной форме с вашим кредитным специалистом, этот связанный документ содержит приложение с информацией, которую вам необходимо предоставить, в том числе:

- Полное имя, дата рождения, номер социального страхования и номер телефона

- Семейное положение, количество детей и возраст

- История проживания не менее двух лет.Если вы арендатор, вам потребуется внести арендную плату. Если вы владелец, все данные по ипотеке, страховке и налогам необходимы для вашего основного места жительства и всей другой собственности, находящейся в собственности.

- Опыт работы не менее двух лет, включая название (а) компании, адрес (а), номер (а) телефона и вашу должность (а).

- История доходов не менее двух лет. Если вы получаете комиссионные, бонусы или занимаетесь индивидуальной трудовой деятельностью, вы должны предоставить два года бонуса, комиссионных или полученного дохода от самозанятости.Большинство кредиторов усредняют переменный доход и доход от самозанятости за два года.

- Остатки на счетах активов, включая все текущие, сберегательные, инвестиционные и пенсионные счета.

- Платежи по долгам и остатки по кредитным картам, ипотеке, студенческим ссудам, автокредитам, алиментам, алиментам или любым другим фиксированным долговым обязательствам.

- Подтверждение того, были ли у вас банкротства или потери права выкупа в течение последних семи лет, участвуете ли вы в каких-либо судебных процессах или участвуете в совместном подписании каких-либо займов.

- Подтверждение, что будет заимствована какая-либо часть вашего первоначального взноса.

Получите индивидуальные ставки по ипотеке на Zillow

Требуется кредитная документация

Далее следует этап проверки всей информации, представленной в приложении, с документацией. Кредитор предоставит контрольный список на основе вашего конкретного профиля, но обычно вы можете ожидать следующего:

- Письменное (или иногда устное) разрешение вашего кредитора на создание вашего кредитного отчета.

- Письма-объяснения по кредитным запросам, прошлые адреса и уничижительная информация в вашем кредитном отчете.

- Если вы были банкротом в течение последних семи лет, требуются выписки.

- Если какие-либо налоговые залоги или другие уничижительные элементы в вашем кредитном отчете требуют дальнейшего объяснения, вы должны будете предоставить полную документацию по каждому унизительному случаю.

- Если вы снимаете квартиру с частным домовладельцем, 12 месяцев аннулированных чеков арендной платы или 12 месяцев выписки из банковского счета, чтобы показать платежные чеки, оплаченные вовремя.Если вы снимаете квартиру у институционального арендодателя, ваш кредитор иногда может попросить их заполнить форму, подтверждающую своевременную оплату аренды, вместо аннулированных чеков или выписок из банка.

- Если вы сохраняете свой существующий дом и сдаете его в аренду, вам необходимо предоставить договор аренды и подтверждение того, что арендная плата за первый месяц зачислена на ваш банковский счет.

- Если вы намереваетесь продать свой существующий дом до закрытия нового дома, вам нужно будет предоставить договор листинга для дома, и его нужно будет закрыть до закрытия вашего нового дома.

- квитанции о выплате не менее 30 дней.

- бланков W2 для всех рабочих мест, проработанных за последние два года.

- Все страницы личных федеральных налоговых деклараций за последние два года.

- Если работает не по найму или владеет более чем 20 процентами акций компании, все страницы федеральной налоговой декларации предприятий за последние два года.

- Если работает не по найму или владеет более чем 20 процентами акций компании, отчет о прибылях и убытках компании за год до текущей даты.

- Доход от сдачи в аренду собственности обычно может учитываться только в том случае, если он указан в ваших налоговых декларациях.Если доход от аренды еще не указан в ваших налоговых декларациях, потому что арендуемая недвижимость новая, кредиторы могут принять доход, если первоначальный взнос вашей арендной собственности составлял 30 процентов или больше. Спросите своего кредитора.

- Если вы разведены и получаете (или платите) алименты или алименты, потребуется решение о разводе, и этот доход обычно должен быть запланирован как минимум еще на три года с момента закрытия ссуды.

- Выписки за последние два месяца по всем текущим, сберегательным, инвестиционным и пенсионным счетам.Вы должны включить все страницы, даже если на странице написано «намеренно оставлено пустым» или если вы считаете, что на определенных страницах нет соответствующей информации.

- Если вы перемещаете деньги между счетами, вы должны предоставить все счета, даже если вы используете только один счет для авансового платежа, потому что кредитор рассмотрит каждую строку в двухмесячных полных выписках по счету и попросит вас вести бумажный след большого депозиты и снятие средств.

- Если вы получаете подарочные средства, ваш кредитор потребует от всех жертвователей и получателей подписать подарочное письмо, подтверждающее, что подарок не является ссудой.Некоторые кредиторы хотят видеть счета дарителя для проверки способности дарителя дарить, а некоторые хотят видеть только средства, поступающие на ваш счет. И для справки, вот особые правила использования подарочных средств в качестве первоначального взноса.

Примечание о технологиях

Приведенный выше подробный список является неполным. По мере совершенствования технологий ипотечной отрасли все больше кредиторов смогут получать многие из вышеперечисленных документов из своих источников (с вашего разрешения) вместо того, чтобы получать от вас бумагу, электронные письма или загружаемые материалы.

Усовершенствованная технология может помочь с удобством, но она не уменьшит объем необходимой документации, поэтому этот список дает правильное представление о том, что входит в одобрение ссуды.

Как подать заявление на ипотеку: контрольный список для документов

В этой статье:

Если вы не планируете расплачиваться наличными, разумно делать покупки за свои деньги, прежде чем делать покупки для дома. При подаче заявления на ипотеку вам понадобятся три основных категории документов:

- Документация о доходах (квитанции о заработной плате, W2 и, возможно, налоговые декларации)

- Подтверждение наличия активов, таких как чеки, сбережения и выписки по 401 тыс.

- Личная информация, такая как указы о разводе, лицензии на ведение бизнеса и любые письма с объяснением нестандартных ситуаций

Чтобы получить полную разбивку всех документов, загрузите наш контрольный список для покупки дома.

Подтвердите новую ставку (8 июня 2021 г.)Перво-наперво: начните с кредитора

Большинство людей действительно любят делать покупки, когда покупают дом. Фактически, средний поиск дома в США занимает около четырех месяцев. Во время покупок вы узнаете, что для вас важно, а что нет для дома в вашем ценовом диапазоне, какие районы вы предпочитаете и что мешает вам делать покупки.

Однако не так много потребителей получают удовольствие от процесса ипотеки, как покупка дома.Большинство опрошенных Бюро финансовой защиты потребителей (CFPB) рассматривали только одного кредитора при финансировании своей собственности. Кроме того, значительный процент вообще откладывал обращение к кредитору до после того, как они нашли дом для покупки.

К счастью, подавляющее большинство опрошенных покупателей жилья были «очень» довольны своими ипотечными кредиторами. Этот контрольный список разработан, чтобы помочь вам получить больше удовольствия и меньше беспокоиться о нем.

Связано: 5 вещей, которые делает действительно великий ипотечный кредитор

Предварительное одобрение ипотеки

Вам действительно не следует начинать покупать дом, пока вы не знаете, на что вы можете потратить.И если вы хотите, чтобы продавцы и их агенты воспринимали вас серьезно, вам нужно предварительное письмо-подтверждение.

- Вы получите один из них, обратившись к одному или нескольким ипотечным кредиторам. У андеррайтеров, скорее всего, будут вопросы или списки документов, которые им нужны, и, как только вы выполните их запросы, вы получите свое письмо .

- Исследование CFPB показало, что почти каждый заемщик рассматривал процентную ставку или стоимость ссуды в первую очередь при выборе ипотечных кредиторов. В Интернете легко запросить целую кучу цитат, так что получите их сейчас.Затем вы можете связаться с несколькими наиболее конкурентоспособными кредиторами и лично оценить их.

- Обратите внимание на кредиторов, чей стиль работы перекликается с вашим собственным. Если вы предпочитаете звонить и получать текстовые сообщения, или если вашего агента трудно найти, когда у вас есть вопросы, выберите того, с кем вам будет удобнее

Затем вы соберете свои документы.

Чего хотят ипотечные кредиторы?

Ипотечные кредиторы просто хотят убедиться, что вы можете позволить себе ссуду и, скорее всего, погасите ее в соответствии с договоренностью.Они должны соблюдать правительственные постановления, требующие от них доказательства того, что они оценили вас на законных основаниях. Вот о чем этот список, точка.

По теме: 5 любопытных вопросов, которых стоит ожидать от своего ипотечного кредитора

Работа / доход

- Квитанции о заработной плате за один месяц или последний отчет об отпусках и доходах от военнослужащих

- W2s за последние два года

- Если вы работаете не по найму, наемный сотрудник (25 процентов или выше), сотрудник с невозмещенными коммерческими расходами или доходом от недвижимости, вы должны предоставить как минимум две последние налоговые декларации.Если доход сильно варьируется или необычен, вам могут потребоваться дополнительные годы.

- Если вы владеете бизнесом, вам нужна налоговая декларация не менее чем за два года.

- Подтверждение получения социального обеспечения, пенсии, государственной помощи (если используется для получения права) или другого дохода. Обычно это означает письмо о вознаграждении, квитанцию о чеке или прямой депозит.

- Декрет о разводе и оформление мирового соглашения для отдельного обслуживания (если применимо)

- Разъяснительное письмо о вакансиях

Активы

- Выписки по текущим и сберегательным счетам за два месяца

- Выписки по инвестиционным и пенсионным счетам за два месяца

- Информация об уже имеющейся недвижимости (использование, доход, если она находится на рынке, оценочная стоимость, ипотека)

Личная информация

- Государственный идентификационный номер

- Предыдущие адреса за последние два года

- Даты рождения и годы окончания школы

- Номера социального страхования для всех заявителей

- Информация о расовой и этнической принадлежности (для государственного мониторинга — запрашивается по всем ипотечным кредитам)

- Штат и округ, в котором вы планируете приобрести

- Количество и возраст иждивенцев

Имущество

- Договор купли-продажи принят и подписан вами и продавцом (если он у вас выбран)

- Имя и контактная информация страхового агента домовладельца, которым вы будете пользоваться

- Имя и номер телефона ассоциации домовладельцев, если применимо

Кредит / обязательства

- Ваш кредитный специалист получит отчет о кредитных операциях, в котором будут показаны ваши счета, но иногда информация может быть устаревшей, отсутствующей или ошибочной.Эта информация включена в ваше приложение, и вы несете ответственность за ее рассмотрение и подтверждение.

- Объяснение кредитных неудач

- Постановление о разводе и оформление урегулирования расходов на содержание ребенка или супруга (если применимо)

- Оформление документов о банкротстве и увольнении (если применимо)

- Документация, опровергающая любые ошибочные позиции в вашем кредитном отчете

Загрузите контрольный список здесь.

Время веселья

Когда вы точно знаете, сколько можете потратить и что сможете купить любую недвижимость, соответствующую стандартам вашего кредитора, начинается самое интересное.Ходить в магазин. А вот и интересная часть контрольного списка.

Этот контрольный список ниже был первоначально создан HUD, и он хорошо напоминает вам о необходимости обращать внимание на одни и те же детали для каждого дома, который вы видите. Когда вы заполните формы и увидите больше домов, вы и ваш агент должны быстро узнать, какие районы и типы домов подходят лучше всего.

Используйте по одному для каждого дома, в который вы путешествуете, и сочетайте его с любыми фотографиями, которые вы делаете. Кроме того, есть несколько приложений для покупок дома, которые позволяют интегрировать ваши заметки и фотографии в онлайн-файлы.По каждому критерию отметьте, подходит ли вам дом: хорошо, средний или плохо.

Связано: подготовка к закрытию вашей недвижимости

Дом

- Площадь в футах

- Количество спален

- Кол-во ванн

- Практичность планировки

- Состояние внутренних стен

- Гардероб / место для хранения

- Подвал

- Камин

- Кабельное ТВ

- Подвал: сырость или запахи

- Внешний вид, состояние

- Площадь газона / двора

- Забор патио или террасы

- Гараж

- Энергоэффективность

- Экраны, штормовые окна

- Крыша: возраст и состояние

- Водостоки и водостоки

Район

- Внешний вид / состояние близлежащих домов / предприятий

- Трафик

- Уровень шума

- Безопасность

- Безопасность

- Возрастной состав жителей

- Кол-во детей

- Ограничения по содержанию домашних животных

- Парковка

- Правила зонирования

- Ограничения / заветы соседства

- Противопожарная защита

- Полиция

- Уборка снега

- Служба мусора

Школы

- Возраст / состояние

- Репутация

- Качество учителей

- Достижение результатов теста

- Игровые площадки

- Учебная программа Размер класса

- Расстояние между автобусами

Удобство

- Супермаркет

- школ

- Работа

- Покупки

- Присмотр за детьми

- Больницы

- Врач / стоматолог

- Отдых / парки

- Рестораны / развлечения

- Церковь / синагога

- Аэропорт

- Шоссе

- Общественный транспорт

Итак, ваш процесс таков: получите расценки на ипотеку, выберите кредитора и ссуду, получите предварительное одобрение для вашей ссуды, затем сделайте покупку для вашего дома, проведите переговоры и закройте.

Подтвердите новую ставку (8 июня 2021 г.)Я готов подать заявку на ипотеку! Какие документы мне понадобятся?

Как и при приеме на работу, вам придется преодолеть некоторые трудности, когда вы подаете заявление на ипотеку, но хорошая новость в том, что вы сможете купить дом, когда все будет сказано и сделано!

Бюро финансовой защиты потребителей сообщило, что примерно одна из девяти заявок на получение кредита на покупку нового дома (10,8%) была отклонена в 2018 году. Что касается тех, кто получил одобрение, по данным Ассоциации ипотечных банкиров (MBA), последний квартал 2019 года уровень просрочек с учетом сезонных колебаний составил 3.77% по ипотечным кредитам на одноквартирную или четырехкомнатную жилую недвижимость.

Цель процесса подачи заявки на ипотечное кредитование и андеррайтинга заключается в том, чтобы кредиторы могли убедиться, что вы являетесь тем, кто может позволить себе выплатить деньги обратно в течение срока действия ссуды. Обычно они делают это определение, просматривая информацию о вашей заявке на ипотеку, подтверждение дохода, активов и долгов, проверку кредита и множество других документов.

Эйприл Уайз, ипотечный андеррайтер и младший менеджер по продукту в HomeLight Home Loans, говорит, что в андеррайтинге это называется «четырьмя С.’

«Есть кредит, мощность, капитал и залог».

Чтобы упростить задачу, вот документы, которые вам, вероятно, понадобятся для подачи заявления на ипотеку.

Источник: (одно фото / ShutterStock)Какие документы вам понадобятся для подачи заявления на ипотеку?

Опытный агент по недвижимости Адам Хауэлл, который работает с частными домами на 69% больше, чем средний агент из Рочестера, подчеркивает, что самое важное — это то, что вы можете вносить ежемесячный платеж по ипотеке.Кредиторы оценивают это, глядя на комбинацию вашего дохода, вашего долга и того, сколько у вас уже есть кредита.

Само приложение

Подача заявки на ипотеку дает кредитору подробную информацию о вас и доме, который вы хотите профинансировать.

Ваш ID

Кредитору необходимо знать, что вы такой, каким себя называете. Это означает, что вам нужно будет предъявить удостоверение личности. Принимаемые на федеральном уровне формы удостоверения личности, такие как водительские права или паспорт, подойдут.

Подтверждение дохода

Как вы должны продемонстрировать подтверждение своего дохода, зависит от вашей конкретной ситуации.

Если вы работаете на работодателя, это может быть квитанция о заработной плате или W-2. Если вы работаете не по найму, вы можете использовать отчет о прибылях и убытках или формы 1099.

«Обычно нам нужна одна квитанция о выплате — недавняя квитанция — в течение тридцати дней после подачи заявления на ипотеку и по крайней мере W-2 за прошлый год», — объясняет Уайз.

«В некоторых случаях мы просим два года W-2, но по большей части большинство заемщиков обходятся только одним.”

Работники с почасовой оплатой, получающие сверхурочные, комиссионные или бонусы, должны подавать квитанции об оплате труда за последние два года до среднего значения на конец года.

Если алименты или алименты являются частью вашего дохода, вам необходимо будет показать историю того, как регулярно производятся выплаты и сколько их суммы. То же самое и с пенсией, социальным страхованием или доходом по инвалидности.

Налоговые декларации

Кредиторы хотят убедиться, что ваш годовой доход соответствует заявленным доходам (с помощью квитанций о заработной плате), поэтому они обычно просят предоставить налоговые декларации за два года.

Кроме того, вам необходимо заполнить и отправить форму 4506-T IRS, чтобы кредитор мог подтвердить вашу налоговую историю в IRS.

Выписки с банковского счета

Кредиторы захотят проверить, сколько денег вы сэкономили на первоначальный взнос, закрытие расходов и что кредиторы называют «резервами», то есть достаточную экономию, чтобы покрыть как минимум 2 месяца ваших расходов сверх вашего первоначального взноса.

При отправке выписок по счету обязательно отправляйте полную выписку.Если это пять страниц, не отправляйте только первую страницу, даже если она содержит резюме.

Остатки на счетах отличные, но в выписках должна быть отражена вся активность за последние два месяца, чтобы эти средства были использованы для покупки дома. Кроме того, Wise сообщает, что кредиторы не могут принимать банковские выписки с отредактированной информацией. Она объясняет, что лучше оставить все как есть, чем выстраиваться сквозь них. По своему опыту она говорит, что, если вы сначала пролистаете пункты в своем заявлении, оно, вероятно, будет изучено более внимательно, когда будет получено без строк.Его просто нужно сохранить, так как он поступил прямо из банка.

Выписки по пенсионному или инвестиционному счету

Если вы на пенсии, вам необходимо предоставить подтверждение пенсионного дохода. По словам Уайза, лучший способ сделать это — вручить награду. Письмо о вознаграждении — это письмо, которое выдает вам Администрация социального обеспечения (SSA) или который может быть предоставлен пенсионным фондом, который вы используете. В письме указано, сколько вам платят каждый месяц.