Налоговые облигации — какие облигации не облагаются налогом

Важным для многих инвесторов является вопрос налогообложения. Облигации приобретаются с целью получения гарантированного дохода. Поэтому проблема снижения налоговых обязательств крайне важна для держателей ценных бумаг. Выбирая тот или иной вид долговых обязательств, которые можно приобрести, оценивается купонной прибыльностью. Немаловажным окажется процент, отчислений в качестве налога на полученную прибыль.

Актуальность проблемы отмечается не только для юридических лиц. Реальные люди (физические лица) также заинтересованы максимально повышать доходы от приобретения долговых обязательств в виде облигаций займа. Государство с целью привлечения новых инвесторов разрабатывает инструменты, чтобы сделать рынок ценных бумаг привлекательным.

Заключение

- Доход по облигациям займа обычно превосходит доходы по депозитам.

- Физические лица обязаны выплачивать НДФЛ согласно законам РФ.

- При расчете налога следует ориентироваться на актуальное законодательство.

- Работа через брокера позволит переложить ответственность по налогам на брокерскую контору.

Какие налоги берут с ОФЗ

Оцениваются эти ценные бумаги по аналогии с ОФЗ-ПД. Купонный доход не облагается налогом. Но при продаже по цене выше номинала придется выплатить 13 % от разности цен. Поэтому при колебаниях рыночной стоимости следует учитывать отсутствие льгот налогообложения.

Какие налоги берут с корпоративных облигаций

Принято делить бумаги по срокам выпуска. Если рассматриваются облигации, выпущенные после 01.01.2017 г., то НДФЛ рассчитывается так.

Доход по купонам освобождается от НДФЛ. Но следует помнить, что в случае повышения доходности свыше заявленных значений более чем на 5 %, придется выплатить в бюджет 35 % от доли дохода сверх планируемых величин.

Внимание! Есть условие, его следует учитывать. Если облигация находилась в руках владельца до срока погашения, то возврат ее эмитенту за конечную цену не облагается налогами.

Если продажа состоится хотя бы на одни сутки раньше, придется платить 13 % от разницы стоимостей до и после продажи.

Если бумаги выпущены до 01.01.2017 г., то НДФЛ выплачивается в размере 13 % от всех видов образующейся прибыли.

Налог на купонный доход

Налогообложению не подлежат ОФЗ и облигации, эмитентом которого выступает Союзное государство, а также субъекты Российской Федерации или органов самоуправления. Государство создает условия, при которых его долги позволят инвесторам получать доходы, необлагаемые НДФЛ.

Ценные бумаги, выпущенные за пределами России, должны облагаться налогом 13 %.

Разница на рост стоимости

Если наблюдается рост котировок, то по ним необходимо платить НДФЛ в размере 13%.

Курсовая разница

Если приобретается ценная бумага в иностранной валюте, но происходит изменение курса по отношению к рублю, то производится переоценка. От дополнительного НДФЛ освобождаются облигации, приобретаемые на Московской бирже (с 01.01.2019 г.).

Во всех остальных случаях придется заплатить 13 %.

Налогообложение по операциям через ИИС

Индивидуальный инвестиционный счет (ИИС) дает возможность налогового вычета. Есть определенные ограничения. О них рассказывается в ролике:

Порядок обложения налогом еврооблигаций

Еврооблигации облагаются налогами по аналогии с ценными бумагами, имеющими хождение в РФ. Порядок следующий:

- Прирост стоимости облагается 13 % НДФЛ (курсовая разница тоже учитывается).

- Не облагаются налоговыми выплатами евробонды и еврооблигации, эмитированные после 01.01.2017 г., при условии, что их доходность не выше 5 % от ставки рефинансирования.

Как и кому платить налоги

Покупка и продажа облигаций с помощью российского брокера позволяет переложить на того обязанность выплаты НДФЛ. В обязанности брокера входит обязанность осуществлять выплаты по ценным бумагам, соблюдая налоговое законодательство по обращению с ценными бумагами для физических лиц.

Если деятельность осуществляется помимо брокера, то обязанности по выплате налогов лежат на самом инвесторе.

Риски и расходы держателей облигаций

Физические лица рискуют в следующих случаях:

- Возможен кредитный риск из-за банкротства эмитента или в случае технического дефолта с отсрочкой платежей.

- Снижение рыночной стоимости облигаций может привести к потерям стоимости ценной бумаги.

- Ликвидность облигаций должна обеспечиваться деньгами, основными средствами и иным имуществом. В случае невозможности отвечать по своим долгам перед инвестором вероятность потерь физического лица увеличивается.

- При наличии переменных ставок по купонам возможны риски уменьшения размера выплат.

Внимание! Возможны иные риски, связанные:

- со снижением процентных ставок;

- из-за инфляции внутренней валюты;

- с событиями, которые приводят к резким изменениям в экономике или обществе.

Что считать датой эмиссии

Дата эмиссии облигаций признается дата государственной регистрации выпуска в обращение.

Есть ли ограничения на величину купона

Если доход по купонам превышает ставку рефинансирования ЦБ на 5 % и более, то НДФЛ рассчитывает от суммы, которая превышает данный порог.

Внимание! Возможен вариант, когда ставка рефинансирования снижается так, что доход по купонам становится выше более, чем на 5 %. Тогда за прибыль свыше ограниченного порога придется платить налог с физического лица.

Кто выполняет функции налогового агента

При работе через брокера обязанность налогового агента возлагается на брокера. При самостоятельной работе на рынке ценных бумаг сам инвестор является налоговым агентом. Он и обязан представлять в налоговые органы сведения о доходах.

Можно ли уйти от уплаты налогов и что за это будет

При работе с помощью брокера уйти от налогообложения невозможно. Брокер обязан выполнять требования законодательства Российской Федерации.

Если работа на рынке ценных бумаг выполняется без посредников, то отвечать придется самостоятельно. При сокрытии крупных сумм возможно привлечение к уголовной ответственности, которые предусматривают длительные сроки заключения и конфискацию имущества.

В табл. приведены сведения о рисках и налогах при разных способах размещения денег.

Список бумаг, освобожденных от НДФЛ

Физическое лицо освобождается от НДФЛ в следующих случаях:

- Приобретение государственных ценных бумаг (Федеральных, государственных и муниципальных).

- Корпоративные облигации, если их выпуск состоялся после 01.01.2017 г. При наличии дохода по купонам не превышающем ставку рефинансирования более чем на 5 %.

доход от корпоративных облигаций освобождается от НДФЛ — вопросы от читателей Т—Ж

Слышала, что с этого года доход по облигациям российских компаний не облагается налогом на доходы физлиц. Расскажите про это, пожалуйста.

Маша В.

Действительно, 3 апреля 2017 года президент подписал закон 58-ФЗ, который вносит поправки в налоговый кодекс. Эти поправки со следующего года частично освобождают от НДФЛ доходы, полученные по биржевым облигациям, но не по всем, а только 2017—2020 годов выпуска.

Артем Куроптев

частный инвестор

На выпуски облигаций до 2017 года новые правила не распространяются. Поправки касаются облигаций российских компаний. По моим оценкам, на рынке уже есть более ста выпусков, которые попадают под новые правила.

Если держать облигацию до погашения, то доход по ней может иметь две составляющих: дисконт и купон. Дисконт — это разница между ценой приобретения и суммой погашения облигации. Купонные платежи — это проценты, которые выплачиваются с какой-то периодичностью.

Список облигаций, освобождённых от НДФЛ

Законом 58-ФЗ от налога полностью освобождается дисконт. А купон освобождается на сумму, не превышающую ставку рефинансирования плюс пять процентных пунктов.

Сейчас ставка рефинансирования составляет 9%. Прибавляем пять процентных пунктов и получаем 14%. Значит, купоны размером до 14% от номинала будут освобождены от налога полностью. А если купон будет 15%, то НДФЛ удержат с превышения, то есть с 1%. Дисконт, соответственно, возникает, когда облигация номиналом 1000 Р продается при первичном размещении со скидкой, например за 950 Р. При погашении владельцу будут выплачены полные 1000 Р. Доход составит 50 Р и будет освобожден от налога.

С 1 января 2016 ставка рефинансирования равна ключевой ставке Банка России

Значение ключевой ставки Банка России

Хотя закон и был подписан президентом, не все его положения вступили в силу. Пункты закона, касающиеся налогообложения дохода по облигациям, вступают в силу 1 января 2018 года. Налоговая база возникает в момент фактического получения дохода, поэтому купоны за 2017 год под освобождение попасть не должны.

Напомню, что купленные облигации учитываются в депозитарии. Депозитарий же, за некоторыми исключениями, является налоговым агентом по купонам — процентным платежам по облигациям. Поэтому до конца 2017 года депозитарии продолжат удерживать НДФЛ с полного купона по бумагам, выпущенным в 2017 году. А вот с 2018 года начнут работать новые правила про ставку рефинансирования плюс пять процентных пунктов.

Как я писал в статье про корпоративные облигации, во многом именно НДФЛ делал их покупку бессмысленной для физических лиц. За вычетом налогов доходности по качественным корпоративным облигациям не принципиально отличались от доходностей по ОФЗ и всё равно несли гораздо более высокий риск. С 2018 года ситуация чуть-чуть изменится.

Кроме того, раньше физическим лицам стоило покупать корпоративные облигации только в начале нового купонного периода, чтобы не переплачивать лишние налоги, вернуть которые — отдельный квест. С вступлением в силу поправок в НК покупать новые выпуски корпоративных облигаций можно будет в любой момент купонного периода.

Если у вас есть вопрос о личных финансах, кредитной истории или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

Налоги с доходов по ОФЗ — вопросы от читателей Т—Ж

В 2017 году я с помощью брокера купил несколько облигаций ОФЗ-26214 — аж три штуки. И забыл о них. Тогда думал ежемесячно докупать эти облигации на небольшую сумму, чтобы был пассивный доход дополнительно к основной зарплате.

Письма от брокера почему-то начали попадать в папку «Спам», и я их не видел. Прошел год и вот только сейчас, разгребая почту, я нашел одно письмо. Вспомнил, что доход от средств ИИС подлежит налогообложению, а отчетный период за 2017 год закончился в апреле.

Что мне делать? Как задекларировать этот доход? Как минимизировать штраф, можно ли его избежать, или все бесполезно и надо начинать сушить сухари и учить тюремный жаргон?

Тимур

Тимур, бежать в налоговую не нужно. Пока можете расслабиться.

Роман Кобленц

частный инвестор

Брокер — ваш налоговый агент

Первая хорошая новость: ваш налоговый агент — брокер. Он должен сам рассчитать все налоги, которые вам нужно заплатить, удержать их с вашего брокерского счета и перечислить налоговой. В Тинькофф-инвестициях всё так же.

Это, разумеется, касается только тех случаев, когда вы торгуете на российском рынке и через российского брокера.

Где узнать, заплатил ли брокер налог

Тут два варианта. Можно просто посмотреть в вашем личном кабинете на сайте брокера. Но я рекомендую сразу идти на сайт налоговой.

Как выбрать брокера

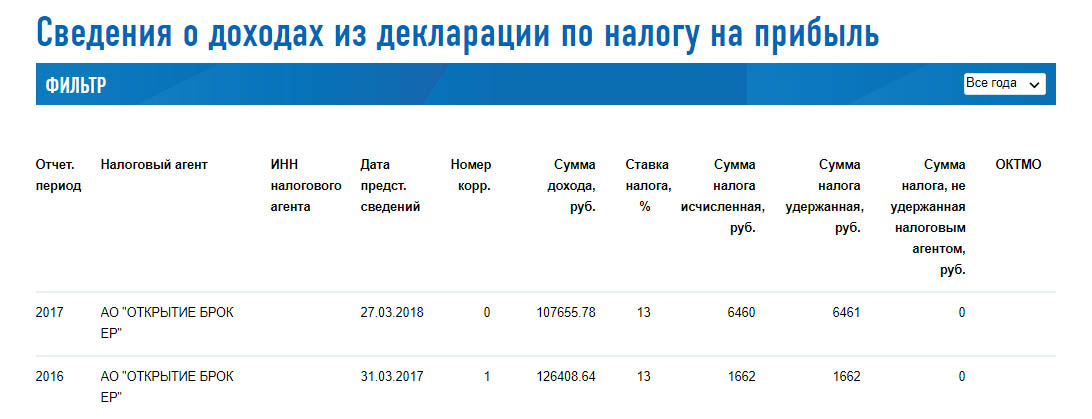

Заходите в личный кабинет на сайте nalog.ru. Открываете раздел «Сведения о доходах из декларации по налогу на прибыль». Важно: информация там появляется не сразу, а после завершения налогового периода. Данные по всем вашим операциям 2017 года в личном кабинете появятся только в 2018 году, после конца налогового периода — 30 апреля.

В личном кабинете налоговой выглядит это так:

Если по итогам года вы получили не прибыль а убыток, то записей в личном кабинете на сайте налоговой не будет.

В вашем случае в ЛК может быть пусто по другой — хорошей для вас — причине.

Купонный доход по облигациям ОФЗ не облагается налогом

Да-да, доход по ОФЗ, который вы получаете в виде купонов, вообще не облагается налогом. Платить ничего не нужно. Именно поэтому мы так часто рекомендуем покупать в качестве облигаций именно ОФЗ.

Поэтому по вашим ОФЗ потенциально нужно платить доход только с прибыли. Эту прибыль можно получить за счет разницы между ценой покупки и продажи самих ОФЗ. Но учитывая, что у вас открыт ИИС счет, вы можете и от этого налога себя избавить. Этот налог платить не надо, если у вас открыт ИИС с типом вычета Б — «освобождение от уплаты налога на прибыль». Подробнее о том, какие бывают типы вычета по ИИС, я писал в статье «Россия заплатит за ваши инвестиции».

Как получить налоговый вычет по ИИС

Таким образом государство вам дает совершенно законный способ вообще не платить никакой налог. Так что сухари можно пока не сушить.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

Налогообложение облигаций и еврооблигаций

Налогообложение облигаций и еврооблигаций

Важная тема при покупке облигаций которая, как правило, опускается многими консультантами это налогообложение. Это достаточно обширная тема, которая зависит от юрисдикции покупки облигаций или еврооблигаций, вида облигаций, валюты и прочих нюансов.

Налог на купон: По облигациям торгуемым на московской бирже удерживается депозитарием до момента зачисления на брокерский счет клиента. По еврооблигациям зачисляются на счет и уплачиваются самостоятельно клиентом.

Ставка — 13%.

На какие облигации распространяется – корпоративные облигации и корпоративные еврооблигации

Налог на доход: Классический налог на разницу между покупкой и продаже актива.

Ставка — 13%.

На какие облигации распространяется – все облигации и еврооблигации

В расходы при покупке включаются также комиссии брокера, депозитария, биржи.

Налог на курсовую разницу: Так как Еврооблигации номинированы в иностранной валюты, то при росте курса держатель фактически получает доход в рублях, с которого собственно и должен уплатить налог. Очень спорный налог, который обсуждается уже больше года. Но он есть и платить его нужно. Рассчитывается на разницу курса ЦБ между продажей и покупкой облигаций.

Ставка – 13%

На какие облигации распространяется – Все Еврооблигации номинированные в иностранной валюте.

Как платить и когда?

Если Вы работаете через российского брокера, то по законодательству каждый брокер является налоговым агентом, поэтому рассчитывает и перечисляет все налоги за Вас в том числе на курсовыю разницу.

Если брокер находится в иностранной юрисдикции, то платить налоги необходимо самому, до 30 апреля следующего года подать декларацию в свою налоговую заполнив 3-НДФЛ и уплатить не позднее 15 июля.

Налоговые вычеты

Согласно налогового кодекса РФ (ст.219.1 Налогового кодекса РФ) существует несколько льгот при покупке облигаций.

— Покупка облигаций через ИИС (Индивидуальный инвестиционный счет).

— Если держите облигации более 3 лет, то Вы освобождаетесь от уплаты Налога на доход.

— Учет убытков предыдущих лет в налоговой базе при расчете налога.

Последние два вычета на рынке облигаций имеют малое значение, т.к. основной доход от облигаций получаешь от купона, а его возьмут при любых обстоятельствах.

Если эмитент облигации обанкротился, то такие убытки не уменьшают налоговую базу. Нет реализации ценных бумаг, а значит и нет права на вычет.

P.S.

Особенность удержания налога на купон: При покупке корпоративных облигаций перед выплатой купона, депозитарий удерживает весь налог со всего купона и держатель получает на счет меньшую сумму чем рассчитывал. Данная разница конечно, учитывается в дальнейшем, но факт не очень приятный.

Особенности выплаты купона по Еврооблигациям:

источник