Банковские риски: сущность и классификация

Библиографическое описание:

Семенова К. А., Кутукова Л. Т. Банковские риски: сущность и классификация // Молодой ученый. 2019. №38. С. 125-127. URL https://moluch.ru/archive/276/62543/ (дата обращения: 04.02.2020).

На сегодняшний день проблема изучения банковских рисков является весьма актуальной как для ученых и специалистов, так и для физических лиц, пользующихся банковскими услугами. Отмечается, что классификация банковских рисков является системой, которая постоянно совершенствуется, меняется в зависимости от различных факторов: развития рыночных отношений, повышения качества обслуживания клиентов и пр. Данная статья посвящена изучению сущности банковских рисков и их классификации.

Ключевые слова: риск, классификация, банковские риски, классификация рисков.

Экономические риски представляют собой систему, состоящую из совокупности разных видов рисков, куда входят и банковские риски. Банковские риски, являясь самостоятельными рисками, также подвергаются влиянию других экономических рисков.

Для начала важно понять, что из себя представляет риск. Риски чаще всего обуславливаются как опасность, возможность, событие, неопределенность, угроза.

Понятие риска можно описать как вероятность возникновения неблагоприятной ситуации или состояния, которые могут вызвать упадок финансового состояния банка или нанести ему ущерб.

Существует множество различных толкований понятия «банковский риск» и практически во всех случаях банковские риски трактуются в негативном ключе: как возможные потери, угроза неблагоприятного исхода в будущем.

По мнению Коваленко О. Г., «банковский риск — это вероятность возникновения потерь в виде утраты активов, недополучения запланированных доходов или появления дополнительных расходов в результате осуществления банком финансовых операций». [1]

Исходя из вышесказанного, следует отметить, что «риск» и «неопределенность» — понятия тесно взаимосвязанные. Однако, риски содержат и другую сторону — вероятность получения положительных результатов.

Таким образом, определение «Банковский риск — это субъективно-объективная категория, отражающая возникновение в деятельности банка ситуации вероятного развития событий вследствие неопределенного воздействия внешних и внутренних факторов и требующая принятия решения о необходимости осуществления действия» [2] более точно отражает положительную строну.

В процессе изучения банковских рисков выделяются разнообразие их видов. Исходя из определенных критериев и свойств необходимо составить классификацию банковских рисков (Табл.1). Под классификацией рисков понимается «распределение рисков на конкретные группы по определенным признакам для достижения поставленных целей». [3]

В зависимости от сферы влияния все банковские риски делятся на две крупные группы: внешние и внутренние.

К внешним рискам относятся те, которые непосредственно не связанны с деятельностью банка или его контактной аудитории. На уровень внешних рисков влияет очень большое количество факторов — политические, экономические, демографические, социальные, географические и пр.

К внутренним рискам относятся те, которые обусловлены деятельностью самого банка, его клиентов (заемщиков) или его конкретных контрагентов. На их уровень оказывают влияние деловая активность руководства самого банка, выбор оптимальной маркетинговой стратегии, политики и тактики и другие факторы. [4]

По времени возникновения риски делятся на текущие, ретроспективные и перспективные. Данное распределение играет важную роль при прогнозировании возможных будущих потерь банка.

По степени или уровню банковские риски можно отнести к низким, умеренным или полным. Степень банковского риска характеризуется вероятностью события, ведущего к потери банком средств по данной операции, и выражается в процентах или коэффициентах.

На комплексные и частные банковские риски делятся по методу расчета. Данный риск оценивает величину возможного риска банка и следование нормативам банковской ликвидности

Что касается распределения по типу банка, то риски делятся на специализированные, отраслевые и универсальные. Вероятность частоты появления рисков напрямую зависит от самого банка.

Таблица 1

Классификация банковских рисков

Группа | Класс риска | Категория риска |

Внешние риски | Риски операционной среды | – Нормативно-правовые риски; – Риски конкуренции; – Экономические риски; – Страновые риски. |

Внутренние риски | Риски управления | – Риск мошенничества; – Риск неэффективной организации; – Риски неспособности руководства банка принимать твердые целесообразные решения; – Риск того, что банковская система вознаграждений не обеспечивает соответствующего стимула. |

Риски поставки финансовых услуг | – Технологический риск; – Операционный риск; – Риск внедрения новых финансовых инструментов; – Стратегический риск; | |

Финансовые риски | – Риск процентной ставки; – Кредитный риск; – Риск ликвидности; – Внебалансированный риск; – Валютный риск; – Риск использования заемного капитала; |

Таким образом, изучив и проанализировав различные учебные пособия и научные статьи о банковских рисках, приходим к выводу:

– банковский риск — понятие постоянное развивающееся, меняющееся со временем, благодаря чему невозможно найти точный подход к определению риска;

– сущность банковского риска, как и риска в целом преобразовывается исходя из различных факторов: волатильности рынка, гос. стандартов регулирования и пр.

– банковский риск — это деятельность, осуществляемая в условиях неопределенности, направленная на получение высокого положительного финансового результата и преодоление возможных неблагоприятных событий.

Литература:

- Коваленко О. Г. Экономическая сущность банковских рисков и их классификация –2013 — С.11.

- Пенюгалова А. В. Банковские риски: сущность и основные подходы к определению –2013 — С. 4.

- Егоров В. А. Система управления рисками в банке // Финансы № 9, 2003.

- Сафиуллин А. Р. Понятие внешних и внутренних рисков, 2016

- https://www.cfin.ru/press/management/2001–1/pechalova.shtml

Основные термины (генерируются автоматически): риск, банковский риск, самый банк, классификация, классификация рисков.

Классификация банковских рисков | Статья в журнале «Молодой ученый»

Банковская деятельность является одной из видов предпринимательской деятельности. А, как известно, не один вид предпринимательской деятельности не является безрисковым. Банки в своей деятельности прибегают к использованию денег, а точнее вся их деятельность базируется на деньгах. Банки могут заработать огромную сумму денег за определенный срок, но и рискуют потерять их за короткое время.

В различной литературе встречаются разные определения понятия «банковский риск». Например, профессор экономических наук Бабичева Ю. А. предлагает следующую трактовку данному определению: «банковский риск — вероятность того, что произойдет событие, которое неблагоприятно скажется на прибыли или капитале банка» [2, с. 89]

Английские экономисты в своем труде приводят другое, более полное определение понятия «банковский риск». Они утверждают, что «банковский риск — специфическая черта процесса реализации банковского товара — передача на время, на срок права владения и использования части ссудного фонда и инфраструктурных услуг, необходимых для эффективного использования этой части» [3, с. 135]. Нетрудно заметить, что данное определение является наиболее точным, однако оно не учитывает вероятность незапланированного увеличения расходов при осуществлении определенных банковских операций.

Исходя из двух вышеуказанных определений, сформируем свое, более точное: Банковский риск — неопределенность в отношении будущих денежных потоков, возможность потерь или недополучения доходов по сравнению с планируемыми или вероятность возникновения непредвиденных расходов при осуществлении определенных банковских операций, представленная в стоимостном выражении.

Одним из главных элементов в создании системы управления является классификация рисков.

Под классификацией рисков понимается «распределение рисков на конкретные группы по определенным признакам для достижения поставленных целей» [4]

Научно-обоснованная классификация риска позволяет четко определить место каждого риска в их общей системе. Она создает возможности для эффективного применения соответствующих методов, приемов управления риском.

Именно поэтому стоит рассмотреть систему существующих банковских рисков.

В зависимости от сферы действия все банковские риски можно разделить на 2 крупные группы:

1) внешние;

2) внутренние.

Внешние риски — это риски не связанные деятельностью банка или конкретного клиента, политические, экономические и другие. Это потери, возникающие в результате начавшейся войны, революции, национализации, запрета на платежи за границу, консолидации долгов, введения эмбарго, отмены импортной лицензии, обострения экономического кризиса в стране, стихийных бедствии.

Внешние риски можно разделить на:

— страховые риски

— риски стихийных бедствий

— правовые (законодательные) риски

— конкурентные риски

— политические риски

— социальные риски

— экономические риски

— финансовые риски

— риски перевода

— организационные риски

— отраслевые риски

Каждый из этих рисков носит свой характер. Для того чтобы принять правильно решение по избеганию риска, руководству банка нужно точно понимать с каким из видов внешнего риска они столкнулись.

Внутренние риски — это риски, возникающие в результате деятельности самих банков и зависящие от проводимых ими операций. Соответственно внутренние банковские риски делятся на потери по основой и по вспомогательной деятельности банка.

В состав рисков по основной деятельности входят такие как:

— кредитный риск;

— валютный риск;

— процентный риск;

— рыночный риск и т. д.

Кредитный риск возникает у банка в следствие неплатежеспособности клиентов, которые не могут в срок вернуть занятые средства.

Валютный риск может быть вызван резким колебанием курсов денежных единиц. Если стоимость денег резко падает, то банк и клиенты несут потери.

Процентный риск приводит к убыткам по причине изменения процентных ставок финансовых инструментов кредитной организации.

Рыночный риск угрожает потерями в рыночной стоимости ценных бумаг, курсов валют и драгоценных металлов.

Риски, связанные со вспомогательной деятельностью банков включают потери по формированию депозитов, риски по новым видам деятельности, риски банковских злоупотреблений.

Исходя из указанного выше, можно сделать вывод о том, что риски по данной классификации делятся на:

1) связанные с активами (кредитные, валютные, рыночные, расчетные, лизинговые, факторинговые, кассовые, риск по корреспондентскому счету, по финансированию и инвестированию и др.)

2) связанные с пассивами банка (риски по вкладным и прочим депозитным операциям, по привлеченным межбанковским кредитам)

3) связанные с качеством управления банком своими активами и пассивами (процентный риск, риск несбалансированной ликвидности, неплатежеспособности, риски структуры капитала, левереджа, недостаточности капитала банка)

4) связанные с риском реализации финансовых услуг (операционные, технологические риски, риски инноваций, стратегические риски, бухгалтерские, административные, риски злоупотреблений, безопасности).

Существует другая классификация банковских рисков. По характеру учёта банковские риски делятся на 2 вида рисков:

1) по балансовым операциям;

2) по забалансовым операциям.

Как известно кредитный риск, возникающий по балансовым операциям, очень часто распространяется и на внебалансовые операции, например, это возможно при банкротстве предприятия. Важным является правильный учёт степени возможных потерь от одной и той же деятельности, проходящей одновременно как по балансовым, так и по внебалансовым счетам.

По возможностям и методам регулирования риски бывают так же двух видов:

1) открытые;

2) закрытые.

Открытые риски не подлежат регулированию. Закрытые риски могут регулироваться с помощью проведения политики диверсификации, то есть путём широкого перераспределения кредитов в мелких суммах, предоставленных большому количеству клиентов при сохранении общего объёма операций банка; введения депозитных сертификатов; страхования кредитов и депозитов и др.

По методам расчёта риски могут быть разного характера:

1) комплексный (общий) риск;

2) частный риск.

Комплексный риск включает оценку и прогнозирование величины риска банка от его дохода. Частный риск основывается на создании шкалы коэффициентов риска по отдельной банковской операции или их группам.

Стоит отметить, что существует деление рисков на следующие два вида:

1) чистые

2) спекулятивные.

Чистые риски означают возможность получения убытка или нулевого результата. Спекулятивные риски, в свою очередь, выражаются в вероятности получить как положительный, так и отрицательный результат.

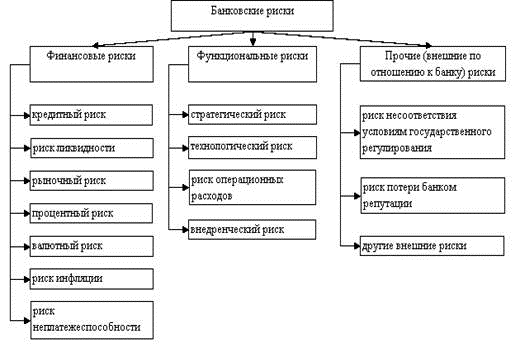

Множество авторов сходятся во мнении, что банковские риски можно разделить на три группы: финансовые риски, функциональные риски и прочие (внешние по отношению к банку) риски. (Рисунок 1).

Рис. 1. Классификация банковских рисков

Рассмотрев все возможные классификации рисков, становится важно перечислить основные элементы, положенные в основу всех классификаций банковских рисков. К таким элементам относятся:

— тип, или вид, коммерческого банка;

— сфера возникновения и влияния банковского риска;

— состав клиентов банка;

— метод расчета риска;

— степень банковского риска;

— распределение риска во времени;

— характер учета риска;

— возможность управления банковскими рисками;

— средства управления рисками.

Классификация банковских рисков приведенная нами не конечна — с развитием технологий их число увеличивается. Какими бы ни были риски, существует множество способов избежать ненужных потерь.

Литература:

1. Федеральный закон «О банках и банковской деятельности» от 02.12.1990 N 395–1

2. Банковское дело: справочное пособие./Под ред. Ю. А. Бабичевой.2008

3. Долан Э.Дж, Кэмпбелл К, Р. Кэмпбелл. Деньги, банковское дело и денежно-кредитная политика. — М., 2011.

4. Егоров В. А. Система управления рисками в банке // Финансы № 9, 2003.

Глава 1. Теоретические аспекты банковских рисков

1.1. Сущность и виды банковских рисков

Банковские риски как объект исследования известны не только современному обществу. Их значение в регулировании банковской деятельности исследователи отмечали ещё в XVIII и XIX вв. Известный русский профессор Н.Х. Бунге, впоследствии ставший министром финансов России, в своём исследовании кредита и банков отмечал «необходимость соизмерять премию застрахования (учётный процент) с величиной риска». Последнее обстоятельство очень редко принимается в расчёт, а между тем нет ничего справедливее, как соизмерять премию застрахования с надёжностью гарантии и заставить каждый класс лиц, пользующихся кредитом, нести издержки, соразмерные с величиной тех потерь, которые могут быть причинены их несостоятельностью. Без сомнения, честность и аккуратность относительно выполнения кредитных обязательств оказывают большое влияние на уменьшение риска.

В современном обществе в условиях обострения конкурентной борьбы внимание к банковским рискам увеличивается. Банки всё чаще занимают агрессивную позицию по отношению друг к другу, проводят всё более рискованные операции и сделки.

Идеи предупреждения и снижения рисков становятся всё более востребованными как банковской наукой, так и практикой. Без понятия «регулирование риска» не обходится ни одна публикация, относящаяся к управлению банковской деятельности. И это не случайно, так как банковская деятельность относится к категории экономической деятельности, где, безусловно, присутствует риск во взаимоотношениях между субъектами.

Банковский риск – это не имманентно присущее банку свойство, не столько неизбежность отрицательного хода событий, сколько деятельность, которая может привести к достижению отрицательного результата.

При всей важности банковских рисков толкование их сущности до сих пор оказывается дискуссионным. В целом ряде случаев их сущность подменяется причиной их возникновения, т.е. всё сводится к различного рода обстоятельствам, факторам, которые приводят к потерям.

Так, по мнению Й.В. Бернара и Ж.К. Колли [11, C.30], кредитный риск как разновидность банковского риска – это непредвиденные обстоятельства, могущие возникнуть до конца погашения ссуды.

По Онгу [21, C. 15], кредитный риск – это риск подверженности потерям, если контрагент по сделке не исполняет своих обязательств в должный срок.

Довольно часто сущность риска сводится к неопределённости, которая проявляется в той или иной сделке. Характеристика риска как риска контрагента – другое довольно распространённое суждение о его сущности. К этому мнению склоняется и Базельский комитет по банковскому регулированию и надзору [9]. При характеристике достаточности капитала кредитный риск рассматривается им как «риск неисполнения обязательств контрагентом», как «риск контрагента».

Официальная точка зрения Банка России [6], осмысленная, в том числе с учётом зарубежного опыта, в определённой степени повторяет предшествующие характеристики. Тот же кредитный риск, как элемент банковского риска, рассматривается как «риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора».

Банк, как известно, связан с деньгами: его продукты и услуги носят денежный характер. По своей сути он является общественным денежно-кредитным институтом, регулирующим платёжный оборот в наличной и безналичной форме. Это означает, что в банковской деятельности, как рисковой, особое значение приобретает соблюдение субъектами экономических отношений стоимостных пропорций, отношений спроса и предложений.

Банковские риски являются в большей степени социально ответственными процессами. В условиях, когда банки рискуют не только собственными, но, главным образом, заёмными ресурсами, последствия становятся более острыми. В случае неудачи теряет не только банк, но и его клиенты – физические и юридические лица, разместившие в нём свои денежные средства. Банковские кризисы оказываются при этом более болезненными, чем кризисы производства, поскольку влекут за собой многочисленные финансовые потери участников, связанных друг с другом цепочкой денежно-кредитных обязательств.

В процессе своей деятельности банки подвергаются множеству рисков. Хенни ван Грюнинг и Соня Брайович Братанович [12, C. 47] выделяют следующие виды банковского риска (рис. 1.1).

Рис. 1.1.Спектр банковских рисков

В общем виде банковские риски подразделяются на четыре категории: финансовые, операционные, деловые, чрезвычайные. Финансовые риски, в свою очередь, включают два типа рисков: чистые и спекулятивные.

Чистые риски – в том числе кредитный риск, риски ликвидности и платёжеспособности – могут при надлежащем управлении привести к убытку для банка.

Спекулятивные риски, основанные на финансовом арбитраже, могут иметь своим результатом прибыль, если арбитраж осуществляется правильно, или убыток – в противном случае. Основные виды спекулятивного риска – это процентный, валютный и рыночный (или позиционный) риски.

Разные виды финансовых рисков, кроме того, тесно связаны друг с другом, что может существенно повысить общий банковский профиль риска.

Например, банк, осуществляющий валютные операции, как правило, подвержен валютному риску, но он окажется также под дополнительным риском ликвидности и процентным риском в случае, если в нетто-позиции по срочным операциям будет иметь открытые позиции или расхождения в сроках требований и обязательств.

Операционные риски зависят от: общей деловой стратегии банка; его организации; функционирования внутренних систем, включая компьютерные и прочие технологии; согласованности политики банка и его процедур; мер, направленных на предотвращение ошибок в управлении и против мошенничества.

Деловые риски связаны с внешней средой банковского бизнеса, в том числе с макроэкономическими и политическими факторами, правовыми условиями регулирования, а также с общей инфраструктурой финансового сектора и системой платежей.

Чрезвычайные риски включают все типы экзогенных рисков, которые в случае реализации события способны подвергнуть опасности деятельность банка или подорвать его финансовое состояние и достаточность капитала.

Важно, прежде всего, разделять риски по их уровню. Поскольку банковский риск – это не только риск отдельно взятого банка, но и их совокупности, риски целесообразно рассматривать как по линии микро-, так и макроотношений. Величина потерь, факторы или время выхода из кризисной ситуации в каждом из этих случаев могут отличаться, различными могут оказаться и инструменты управления. Риск банковского сектора экономики во многом связан с экономикой и политикой страны в целом, её законодательной базой, системой управления.

Риски, охватывающие экономику отдельно взятого банка (на микроуровне отношений банк – клиент), связаны с его конкретной деятельностью и умением эффективно управлять проходящими через него денежными потоками.

По-разному проявляют себя риски, связанные с деятельностью банков по созданию продуктов и услуг, выполнением операций.

Занимаясь кредитными, расчётными, депозитными, валютными и другими операциями, банк будет нести риски, связанные с каждым конкретным видом деятельности [16, C. 47]. Минимизируя данные риски, банки, с одной стороны, расширяют перечень своих продуктов и услуг, диверсифицируют деятельность, с другой – повышают качество своих операций. Для российских коммерческих банков каждое из этих направлений деятельности имеет большое значение, поскольку далеко не все операции, выполняемые в зарубежной практике, повсеместно доступны в России.

Существенное значение для повышения эффективности деятельности банка имеет классификация рисков в зависимости от степени обеспечения его устойчивого развития. От того, как банки управляют своей ликвидностью, формированием капитальной базы, согласуют процентную политику по активным и пассивным операциям, умеют организовать свою работу и обеспечить высокую конкурентоспособность на рынке банковских продуктов и услуг, зависит сбалансированное и устойчивое функционирование кредитного учреждения в экономике страны.

На микроуровень отношений конкретного банка и его клиента влияет не меньший круг рисков. Это могут быть изменения, вызванные пересмотром кредитного договора вследствие изменений кредитоспособности заёмщика, финансового состояния кредитного учреждения, его банковской политики и др. Например, основанием для пересмотра кредитных отношений могут быть изменения в стоимости обеспечения кредита, непредвиденные изменения кругооборота капитала и т.п. Часть этих рисков может быть вызвана как внешними, так и внутренними причинами. На микроуровне внешними причинами могут быть: банкротство заёмщика, требования кредиторов о погашении задолженности, кража, мошенничество, семейные проблемы, безработица (если речь идёт о взаимоотношениях банка с физическими лицами) и др. Выделяются также риски стихийных бедствий, которые вызваны землетрясениями, наводнениями, ураганами и другими природными явлениями непреодолимой силы.

Внутренними причинами, формирующими, например, кредитный риск, обычно считаются: недостаток обеспечения, ошибочная оценка заявки клиента на кредит, слабый контроль в процессе кредитования, неадекватное реагирование на предупредительные сигналы. Указанные внутренние причины являются основными факторами потерь при кредитовании – их влияние более чем на 60 % определяет результаты деятельности кредитной организации. К внутренним факторам, отрицательно влияющим на эффективность кредитной политики, относится также плохое качество обеспечения.

При анализе рисков необходимо также разграничивать банковские риски по критериям сферы и масштабов действия. Часто риск усиливается или снижается в зависимости от страны пребывания клиентов банка. Так называемый страновой риск учитывает общую экономическую и политическую ситуацию в соответствующей стране, позволяя банку лучше ориентироваться в построении своих взаимоотношений с клиентами данного государства. В соответствии с международными рейтингами каждая страна получает определённую степень надёжности.

При определении риска целесообразно обращать внимание не только на страновой риск, риск, связанный с финансовой надёжностью предприятия-партнёра, но и на саму операцию, которую банк собирается финансировать. Задача банка здесь состоит в том, чтобы избежать сомнительных сделок клиента, риска неплатежа, ненадёжности гарантии третьего лица, нерентабельного вложения средств.

В практике работы банков огромное значение имеет время возникновения банковского риска. В соответствии с данным критерием риски разделяют на ретроспективные (прошлые), текущие и перспективные риски. Учёт ретроспективных прошлых рисков позволяет банку более точно рассчитать текущий и будущий риск. В сделках банка всегда имеет место разрыв во времени между совершением платежа (вложением) и отдачей вложенных средств. От правильности расчёта текущего риска во многом зависит риск будущих потерь. Практика показывает, что, чем дольше время операции, тем выше оказывается риск. Роль прогнозирования рисков в этих условиях, с учётом предотвращения прошлых рисков и ошибок, существенно возрастает.

По степени зависимости риск может быть не зависимым и зависимым от банка. Не зависимый от банка риск, как правило, связан с действием политических и общеэкономических факторов, непредсказуемым изменением законодательства. Зависимые от банка риски возникают на уровне микроотношений с клиентом, многое здесь, поэтому зависит от самого банка, уровня его менеджмента (внутренние причины). В переходных экономических системах не зависимые и зависимые от банка риски зачастую возникают параллельно, вызывая значительные противоречия в движении банковского капитала и локальные банковские кризисы, замедляя общий экономический рост.

При расчёте банковских рисков немалую роль играет вид банка. Риск специализированного банка чаще всего связан с тем специфическим продуктом, на производстве которого специализируется кредитное учреждение. Спрос на данный продукт, его качество выступают в данном случае решающими факторами, определяющими риски и эффективное развитие банка. Как правило, качество денежно-кредитного обслуживания у специализированного банка выше, что позволяет ему привлекать определённый круг клиентов.

Иногда банки специализируются не только на тех или иных продуктах, но и на клиентуре, обслуживании определённых отраслей. Отраслевые риски, возникающие в этом случае, оказываются преимущественно зависимыми от состояния соответствующей отрасли.

В разделе банковских рисков особо выделяются риски эмиссионного банка, как известно, выполняющего тот же круг банковских операций, но в отношении другой категории клиентов и преимущественно на макроуровне экономических отношений. Клиентом эмиссионных (центральных, национальных) банков по существу является каждый член общества (выпущенными им денежными знаками пользуется каждый субъект экономики). Риски эмиссионного банка могут проявляться как во взаимоотношениях с каждым индивидуальным экономическим агентом (коммерческим банком и другими юридическими лицами там, где нет учреждений коммерческих банков), так и по отношению к экономике в целом. Выполняя задачу повышения покупательной способности национальной денежной единицы, её стабилизации, эмиссионный банк часто сталкивается с проблемой излишнего выпуска денег в обращение.

Эмиссионный риск сопряжён, однако, не только с излишним, но и недостаточным выпуском денег, что в свою очередь может привести к «голоду» на платёжные средства, задержать расчёты между товаропроизводителями. Осуществляя денежно-кредитное регулирование, эмиссионный банк, помимо своей основной задачи по укреплению денежного обращения, призван обеспечивать защиту от подделки платёжных средств, выпуска фальшивых денежных купюр.

В условиях российской экономики Банк России наделён также полномочиями надзора за деятельностью коммерческих банков. Это означает, что его риски дополняются в процессе выдачи им и отзыва у них лицензии на право осуществления банковской деятельности. Задача, поставленная перед Банком России по обеспечению устойчивости национальной банковской системы, требует от него механизма оперативного предотвращения платёжеспособности кредитных организаций, содействия их эффективной деятельности.

При классификации банковских рисков заметную роль играет их разделение в зависимости от величины. Здесь риски делятся на низкие, умеренные и полные. Для каждого отдельного субъекта размер ущерба может быть различным, различается он и в зависимости от масштабов тех или иных операций. Вместе с тем в определённых случаях могут быть установлены свои пределы.

Исходя из масштабов, банковские риски также разделяют на комплексные (совокупные) и частные (индивидуальные). Например, комплексными при совершении кредитных операций будут считаться такие, которые охватывают все кредиты, которыми пользуются заёмщики. Практически комплексным риском в данном случае будет риск кредитного портфеля, который складывается у коммерческого банка в данный момент по всем выданным кредитам. Частным здесь будет риск, относящийся к отдельным разновидностям ссуд.

Банковские риски могут различаться и в соответствии с составом клиентов банка. Здесь выделяют две разновидности риска:

риск, исходящий от крупных, средних и малых клиентов;

риск, исходящий от отраслевой структуры клиентов.

В первом случае крупный клиент далеко не всегда означает крупный риск. Напротив, крупный клиент с большими денежными оборотами и проходящими через банк операциями приносит банку значительную прибыль. Опасность состоит, однако, в том, что концентрация вложений банка в экономику крупного предприятия в случае существенного ухудшения его финансового положения и банкротства может привести к крупным потерям банка-кредитора.

Определённые потери могут исходить и от небольшого предприятия, подверженного в условиях рыночных отношений заметным колебаниям в области производства и сбыта своей продукции.

Исходя из учёта выполняемых банком операций, выделяются две разновидности риска: риск по балансовым операциям и риск по внебалансовым операциям. В обоих случаях риск касается как активных, так и пассивных операций кредитного учреждения. При совершении активных операций могут возникать риски инфляции, процентные риски, портфельные риски, кредитные, факторинговые и другие риски. Риски по пассивным операциям могут быть связаны с формированием капитала, его структуры и увеличением за счёт прибыли. Не предвиденный банком отток привлечённых ресурсов может вызвать риски по депозитным операциям.

Практика, в том числе отечественная, свидетельствует о том, что снятие крупных депозитов предприятий при затруднениях в погашении ранее размещённых кредитов не менее крупным заёмщиком приводило к острым платёжным затруднениям и даже банкротству банков. Подобная ситуация, в частности, случилась с Кредо-банком в середине 1990-х гг., когда богатый клиент, ранее разместивший большую сумму депозитов в данном кредитном учреждении, не пролонгировал их срок и потребовал возврата своих денежных ресурсов, что вызвало серьёзные платёжные проблемы у банка, а затем и его ликвидацию. Балансовые риски могут быть связаны с потерей банком своей ликвидности при несоблюдении им норматива достаточности капитала и др.

Внебалансовые риски чаще всего возникают при гарантийной деятельности банка, невыполнении обязательств по валютным сделкам, выпущенным ценным бумагам. Внебалансовые риски при банкротстве клиентов могут усиливаться за счёт рисков по балансовым операциям.

Практика показывает, что банковские риски при всём их многообразии отражают специфику деятельности кредитного учреждения, они исходят из его действия или бездействия, задержки, преждевременности или ошибочности его действий. В любом случае их наличие, представленное в настоящей классификации, требует от банка целенаправленной, планомерной деятельности, не разрозненного набора отдельных мероприятий, а определённой системы управления риском.

71. Понятие и виды банковских рисков

Банковский риск – риск возникновения у кредитной организации финансовых потерь (убытков) вследствие изменения рыночной стоимости финансовых инструментов торгового портфеля, а также курсов иностранных валют.

Согласно теории маркетинга все производители, в том числе и банкиры, стараются минимизировать риск и максимизировать прибыль. Оптимальное соотношение уровней риска и ожидаемой прибыли различно и зависит от ряда объективных и субъективных факторов.

Особенно важно измерить и (или) численно определить уровень какого-то конкретного вида риска или совокупного риска.

По времени риски распределяются на:

– ретроспективные;

– текущие;

– перспективные.

Анализ ретроспективных рисков, их характера и способов снижения дает возможность более точно прогнозировать текущие и перспективные риски. Далее проводится анализ степени (уровня) уже существующих рисков.

По степени (уровню) банковские риски можно разделить на:

– низкие;

– умеренные;

– полные.

В процессе своей деятельности банки сталкиваются с совокупностью различных видов риска, отличающихся между собой по месту и времени возникновения, совокупности внешних и внутренних факторов, влияющих на их уровень, и, следовательно, по способу их анализа и методам их описания. Кроме того, все виды рисков взаимосвязаны и оказывают влияние на деятельность банков. Изменения одного вида риска вызывают изменения почти всех остальных видов.

По основным факторам возникновения банковские риски бывают:

– экономическими – это риски, обусловленные неблагоприятными изменениями в экономике самого банка или в экономике страны. Наиболее распространенным видом экономического риска, в котором сконцентрированы частные риски, является риск несбалансированной ликвидности (невозможность своевременно выполнять платежные обязательства). Экономические риски также представлены изменением конъюнктуры рынка, уровня управления;

– политическими – это риски, обусловленные изменением политической обстановки, неблагоприятно влияющей на результаты деятельности предприятия (закрытие границ, запрет на вывоз товаров в другие страны, военные действия на территории страны и др.).

Эти основные виды рисков связаны между собой, и часто на практике достаточно трудно их разделить. В свою очередь и политические, и экономические риски могут быть:

1) внешними – к которым относятся риски, непосредственно не связанные с деятельностью банка или его контактной аудитории (под контактной аудиторией подразумеваются социальные группы, юридические и (или) физические лица, которые проявляют потенциальный и (или) реальный интерес к деятельности конкретного банка). На уровень внешних рисков влияет очень большое число факторов:

– политические;

– экономические;

– демографические;

– социальные;

– географические и пр.;

2) внутренними – к которым относятся риски, обусловленные деятельностью самого банка, его клиентов (заемщиков) или его конкретных контрагентов. На их уровень оказывают влияние:

– деловая активность руководства самого банка;

– выбор оптимальной маркетинговой стратегии;

– выбор политики и тактики;

– другие факторы.

классификация, виды, методы снижения и управления

Хозяйственная система экономики страны подчиняется закону сообщающихся сосудов. Два ближайших «сосуда» (коммерческо-производственные отрасли и банковский бизнес) тесно связаны друг с другом. Именно поэтому бизнесмен реального сектора, решая вопрос о привлечении финансирования в инвестиционный проект, должен представлять в момент взаимодействия с кредитным учреждением, каковы основные банковские риски. Это позволит правильно выбрать надежного партнера в сфере кредитования и размещения свободных средств и грамотно выстроить переговорный процесс.

Понятие рисков в банковской сфере

Банковский сектор экономики в последние годы находится не в лучшем положении, чем российская промышленность. И этому мы регулярно получаем свидетельства в форме объявлений о лишении Центробанком РФ лицензий ряда коммерческих банков. Надо полагать, это «вершина айсберга». Знакомый бизнесмен, имеющий приличные обороты, понес существенные потери из-за подобных событий. Такое, к сожалению, случается. Причем, предположить, что обслуживающий банк окажется в ситуации санации и несостоятельности, было до последнего момента невозможно.

Сотрудничество коммерческой организации с банком является по настоянию кредитной организации многоаспектным. Как правило, банк, рассматривая возможные условия выдачи заемщику ссуды, так или иначе связывает их с комплексом услуг разной степени маржинальности. В предложение обычно входит также:

- расчетно-кассовое обслуживание;

- использование платежных терминалов;

- зарплатные проекты, основанные на пластиковых картах;

- другие виды «нагрузки».

Все это свидетельствует об одном: в современном мире говорить, что банковские риски для клиентов не представляют интереса, нельзя. И чем крупнее клиент, тем этот интерес возникает все естественнее. Тогда что же собой представляют банковские риски? Каково их понятие? Насколько они тождественны кредитным рискам? Как банкиры управляют рисками? Предлагаю с этим разобраться.

Сущность банковских рисков состоит в том, что, действуя как коммерческая организация, наделенная законодательством и ЦБ РФ правомочиями, банк не может в условиях рыночной неопределенности избежать вероятных потерь. Поэтому под банковскими рисками мы рассматриваем возможность наступления неблагоприятных событий из-за решений, принятых субъектом кредитной деятельности. Решения эти принимаются в области финансовых операций, управления, взаимодействия с клиентами, а вероятные события, вызванные ими, могут привести к частичной или полной потере ресурсов банка, неполучению выгоды в ожидаемых размерах и дополнительным расходам.

Представленное выше понятие обусловлено не только явлением риска как таковым, но и особой спецификой банковского бизнеса, критериями деятельности которого являются рентабельность, ликвидность и усиленный учет безопасности. Сущность банковских рисков неизменна, но их содержательная сторона переживает регулярные трансформации. Причины этому кроются во множестве происходящих процессов, отметим отдельные из них.

- Структурные изменения рынка кредитных услуг.

- Процентные колебания, вызванные санкциями, кризисом, денежной политикой и т.д.

- Стагнация экономического роста.

- Рост силы переговорной позиции первоклассных заемщиков и уменьшение их числа.

- Увеличение значений основных рисков (кредитного и процентного).

- Повышение опасности иммобилизации активов банков.

- Стремление государства ограничить риск на связанные стороны.

Классификация рисков кредитных организаций

Классификация банковских рисков исходит из того, что главенствующее место занимают внутренние риски, связанные с непосредственным содержанием деятельности, которые присущи отрасли финансовых посреднических услуг. В своем подходе к делению рисков на группы я исхожу из того, что основные банковские риски подлежат рассмотрению именно с позиции внутренних факторов. Но и внешние причины в рассматриваемой сфере также играют значительную роль. К ним мы можем отнести следующие факторы:

- международные;

- политические;

- экономические;

- технологические;

- социальные;

- демографические и т.д.

Классификационное деление банковских рисков на виды

Выше представлена самая распространенная в литературных источниках классификация банковских рисков. Особое место среди них занимают операционные риски, обусловленные в основном ошибками управления кредитным учреждением. Ключевые виды банковских рисков, такие как кредитный, валютный, процентный риски, в первую очередь, связаны с триединой целью рассматриваемого бизнеса, состоящей в:

- удовлетворении рыночного запроса, ориентированного на обеспечение движения денежных средств в экономике;

- развитии и сохранении репутации самого надежного и безопасного финансового партнера бизнеса и населения, стабильного работодателя;

- получении запланированной прибыли, приращении стоимости бизнеса и доходов собственников.

Особенности банковских рисков связаны со спецификой данного рода деятельности. Предметом труда сотрудников служат денежные средства или ценные бумаги. В большинстве своем служащие управляют, обеспечивают или непосредственно участвуют в процессах движения денежных средств. Финансовые или спекулятивные факторы угроз превалируют в предпринимательских рисках бизнеса. А ошибки персонала по значимости конкурируют с вероятностью неблагоприятного развития рыночной конъюнктуры.

На нашем сайте размещена статья на тему управления кредитными рисками, где более полно раскрыто содержание данной группы угроз. Дадим краткую характеристику еще нескольким основным типам. Процентный риск связан с вероятностью изменения процентных ставок и, так или иначе, отражает угрозы динамики конъюнктуры кредитного рынка. Изменение рыночных ставок значительно влияет на размер разницы между операционными доходами и расходами деятельности.

Качество управления портфельными инвестициями и конъюнктура фондового рынка определяют размер рыночного риска, который также важен в банковском секторе. Суть его состоит в том, что учреждение может понести потери в случае снижения стоимости кредитов, взятых под фиксированный процент, или ценных бумаг, имеющих фиксированный доход. Такое происходит при росте процентных ставок и может иметь неприятные последствия. В заключение раздела приводится еще один вариант классификации рисков.

Альтернативная классификационная схема банковских рисков

Стандарты Базелевского комитета

Есть аспект управления банковскими рисками, который нельзя обойти вниманием. Известно, что банковский сектор отличается высокой степенью зарегулированности. Надзор и контроль за деятельностью банковской системы возложен на Центробанк РФ. По существу отрасль представляет собой «государство в государстве» с многочисленными писанными и неписанными правилами. ЦБ РФ регулирует и предписывает исполнять подведомственным структурам огромное число указаний, под особым вниманием органа находятся и банковские риски. В практике регулирования главный банк России опирается на рекомендации Базелевского комитета по банковскому надзору, созданный ЦБ стран G10 в 1975 году после серии банкротств крупных финансовых институтов.

За время своей работы комитет выпустил последовательно три варианта стандарта, которые в профессиональной среде «окрестили» Базель-I, Базель-II и Базель-III. Методы и принципы надзора за управлением рисками банковской деятельности, заложенные в эти документы, постепенно получили распространение во многих странах помимо G-10, включая и Россию. При этом поступательное внедрение требований носит обязательный характер. Основные результаты деятельности комитета собраны в представленном ниже списке.

Итоги работы Базелевского комитета в период с 1988 по 2010 гг.

ЦБ РФ активно и поступательно навязывает всей банковской системе внедрение решений Базелевского комитета. Эта политика связана с необходимостью реального повышения кредитными учреждениями качества работы с рисками деятельности. Кроме того, значительное число отечественных банков действует на международном рынке, что предъявляет к ним ряд важных требований. Среди них – соблюдение принципов, принятых в международной практике. Правилами хорошего тона и обычаями делового оборота в мире является соблюдение «Базелей». Поэтому для российских операторов система управления банковскими рисками, основанная на указанных правилах, служит одним из условий для сохранения репутации надежных партнеров на международной арене.

Санкции против России и разносторонний прессинг не снизили роль этой работы, а, наоборот, повысили. Поэтому давление ЦБ оправдано. В настоящее время происходит переход на исполнение рекомендаций Базеля-III. Во всяком случае, с 2016 года Банк России перешел на регулирование деятельности в соответствии с положениями уточненного стандарта. Многие эксперты считают, что банковская система в целом воспринимает нововведения нейтрально, хотя они влекут значительные дополнительные расходы. План изменений в регулировании механизмов управления рисками разработан до 2019 года, его визуальная модель представлена далее.

Планы Банка России по внедрению Базель-III. Источник: www.sas.com

Методы управления банковскими рисками

Управление банковскими рисками производится по универсальной методологии, но с учетом особого места сектора в хозяйственном комплексе страны и специфики бизнеса. Система управления банковскими рисками делится на два компонента, включающие общие методы снижения вероятности угроз и специальные методы. Общие методы регулирования рисков включают:

- диверсификацию кредитов;

- кредитование на консорциональной основе;

- установление лимитов;

- страхование кредитов и депозитов;

- хеджирование рисков;

- введение залоговых обязательств;

- расширение переучетных операций;

- регулярную проверку кредитоспособности заемщиков.

Консорциональные кредиты – это банковские займы, которые выдаются одному заемщику группой банков, объединившихся на основе договора о совместной деятельности для кредитования в особо крупных размерах. Для эффективного контроля возможного уровня убытков применяется метод лимитирования, на основе которого устанавливаются пределы размера выдаваемого кредита по типовым условиям, расходов или продаж услуг банка. Методы хеджирования основаны на страховании ценовых потерь на рынке реальных товаров по отношению к фьючерсному или опционному рынку.

Управление залоговым портфелем позволяет добиться существенного снижения рисков банковской деятельности. Залог выполняет обеспечительную и стимулирующую функции. Управление банковскими рисками обязательно должно учитывать залоговые риски как отдельную группу, требующую комплексного подхода к обеспечению снижения негативного влияния их факторов. К переучетным операциям относится особый вид межбанковских кредитных процедур, связанных с переучетом коммерческих ценных бумаг – векселей.

Схема методов управления банковскими рисками

Выше представлен пример схемы общих и специальных методов, используемых в отношении внутренних банковских рисков. Особое значение для снижения локальных угроз имеют индивидуализированные способы управления банковскими рисками. Рассмотрим их на примере методики управления рисками, применяемой в банковской группе «УралСиб», выбрав из нее отдельные методы. В группе действует достаточно мощная система управления рисками, естественно, наиболее детально проработано управление кредитными рисками. По нескольким ключевым рискам далее приводится расшифровка применяемых методов их регулирования.

Локальные методы минимизации рисков банковской группы «УралСиб». Выписка из Пояснительной записки БГ «УралСиб» от 01.07.2014 г.

Мы рассмотрели понятие и виды банковских рисков, обзорно уточнили основные методы управления и минимизации угроз деятельности в сфере финансово-кредитных операций. Руководитель и финансовый директор компании, решая вопросы привлечения средств в проекты или под недостаток собственных оборотных средств, должны хотя бы образно представлять структуру банковских рисков. Такие знания дают хорошую платформу в переговорах с уполномоченным лицом банка. И это тем более актуально в период нашей истории, когда риски кредитных учреждений могут повлечь неблагоприятные события для бизнеса.

Сущность и классификация банковских рисков

Библиографическое описание:

Коваленко О. Г., Игонина О. В. Сущность и классификация банковских рисков // Молодой ученый. 2016. №12. С. 1296-1299. URL https://moluch.ru/archive/116/31900/ (дата обращения: 04.02.2020).

Коммерческие банки при осуществлении своей деятельности, как и любые хозяйствующие субъекты, действующие в условиях рыночной экономики, нацелены на получение максимальной прибыли. Однако следует иметь в виду, что практически любая проводимая банком операция сопровождается риском понести убытки. В статье рассмотрена экономическая сущность банковских рисков. Особое внимание уделено классификации банковских рисков.

Ключевые слова: риск, банк, банковский риск, классификация рисков

Банковские риски входят в систему экономических рисков, а поэтому являются сложными уже по своей природе. Находясь в системе, они испытывают на себе влияние других экономических рисков, являясь одновременно специфическими, самостоятельными рисками.

Вопрос о риске в экономике очень важен, поскольку с ним тесно связан процесс принятия решений в условиях информационной неопределенности. Разобраться в том, что такое риск, очень важно. Практический опыт свидетельствует, что тот, кто умеет рисковать, — оказывается в большом выигрыше. Поэтому люди, обладающие способностью к риску, но подчиняющиеся при этом необходимым регламентациям, — важное достояние экономического сообщества, ценный ресурс устойчивого развития современной национальной экономики.

Понятие банковского риска появилось в российской экономической литературе лишь в последние годы в связи с ориентацией на развитие рыночных отношений в нашем государстве.

Банковский риск — это вероятность возникновения потерь в виде утраты активов, недополучения запланированных доходов или появления дополнительных расходов в результате осуществления банком финансовых операций. Толкование банковских рисков до сих пор является неоднозначным. В отечественной экономической литературе можно встретить самые различные определения риска. [2, с. 11]

Существует ряд закономерностей в толковании определения «банковский риск»:

Во-первых, практически все специалисты связывают (либо противопоставляют) риск и неопределенность, причем часть исследователей отождествляет риск с неопределенностью, другие указывают на нее как на необходимое условие существования риска, третьи же считают, что риск — ситуация, отличная от неопределенности.

Во-вторых, риск связан с субъективным отношением к будущим результатам. Это проявляется в первую очередь в наличии у субъекта определенных ожиданий, возникающих при анализе возможных альтернатив будущих исходов ситуации.

В-третьих, при определении риска практически все исследователи делают акцент на негативных последствиях в будущем, что отражается в употреблении терминов «опасность», «угроза» возникновения неблагоприятного результата (потерь) в будущем. [3, с. 27]

В табл. 1 отражены некоторые точки зрения относительно сущности категории «банковский риск». На практике мы сталкиваемся с определением риска, которое работники коммерческих банков дают в повседневной работе: «Банковский риск — стоимостное выражение событий, ведущих к возможным экономическим, политическим, моральным и другим потерям, которые могут произойти в результате реализации хозяйственного решения». [4, с. 35]

Таблица 1

Содержание категории «банковский риск»

Источник | Содержание |

Азрилиян А. Н. | Банковский риск — это опасность потерь, вытекающих из специфики банковских операций, осуществляемых кредитными учреждениями, которая выражается неопределенностью и вероятностью потери прибыли и возникновения убытков вследствие ухудшения экономической ситуации в стране, неплатежей по выданным кредитам, изменения котировок ценных бумаг, динамики процентных ставок, сокращения ресурсной базы, осуществления выплат по забалансовым операциям. |

Белоглазова Г., Кроливецкая Л. | Под банковским риском принято понимать вероятность, а точнее угрозу потери банком части своих ресурсов, возникновения убытков, недополучения доходов или совершения дополнительных расходов в результате осуществления финансовых операций по сравнению с планируемым вариантом. |

Воронин Ю. М. | Банковский риск — это ситуативная характеристика деятельности банка, отображающая неопределенность ее исхода и характеризующая вероятность негативного отклонения действительности от ожидаемого. |

Гаретовский Н. В. | Банковский риск — это опасность потерь, вытекающих из специфики банковских операций, осуществляемых кредитными учреждениями в условиях капитализма. |

Грязнова А. Г., Пансков В. Г., Радионова В. М. | Банковский риск — это вероятность финансовых потерь и банкротств в процессе банковской деятельности |

Калинина Т. В., Калинина Ю. В. | Банковский риск — это возможность потери ликвидности, а также финансовых потерь (убытка), связанных с неопределенностью прогноза внутренних и внешних факторов, негативно влияющих на деятельность банка. |

Кушлин В. И., Чичканов В. П. | Банковский риск — это риски, возникающие у кредитной организации, финансовых потерь (убытков) в результате невыполнения заемщиками и контрагентами (юридическими и физическими лицами) обязательств перед кредитной организацией. |

Следует отметить, что приведенные определения рассматривают риск только с точки зрения возможности наступления отрицательных последствий совершения той или иной банковской операции. При этом риски имеют и обратную сторону, а именно, вероятность наступления положительного результата, превосходящего ожидания. [4, с. 36]

В связи с этим, авторы предлагают следующее определение: «Банковский риск — это неотъемлемая часть деятельности банка, опосредованная условиями неопределенности, осуществляемая с целью достижения плановых значений величин финансовых результатов, сопряженная с вероятностью наступления событий, ведущих как к различного рода финансовым потерям, так и к получению прибыли выше намеченного уровня».

Риск в основном детерминируется как опасность, вероятная опасность, возможность, событие, деятельность, уровень неопределенности, ситуативная характеристика, угроза. Разнообразие мнений о сущности риска объясняется многоаспектностью данного явления, что определяет актуальность дальнейшего исследования природы и сущности риска.

В процессе своей деятельности банки сталкиваются с различными видами рисков. В условиях широты сферы банковской деятельности и многообразия банковских продуктов и услуг, необходимо осуществлять классификацию банковских рисков. В зависимости от определенных критериев, ее можно представить следующим образом (табл.2).

Таблица 2

Классификация банковских рисков

Критерии классификации | Виды банковских рисков |

Уровень риска | Риск на макроуровне отношений Риск на микроуровне отношений |

Характер банковского продукта, услуг и операций | Риск по забалансовым операциям Кредитный риск Расчетный риск Валютный риск Операционный риск и др. |

Степень обеспечения устойчивости развития банка | Риск несбалансированной ликвидности Процентный риск Риск потери доходности Риск потери конкурентоспособности Риск капитальной базы Риск-менеджмент |

Факторы, образующие риск | Внешние риски (политические, экономические, демографические, социальные, географические и прочие). Внутренние риски (в основной и вспомогательной деятельности, связан- ные с активами и пассивами банка, с качеством управления и реализацией финансовых услуг.) |

Сфера и масштаб действия риска | Риск, исходящий от страны Риск, связанный с деятельностью определенного типа банка Риск, связанный с деятельностью центров финансовой ответственности Риск, исходящий от банковских операций |

Время возникновения | Ретроспективные риски Текущие риски Перспективные риски |

Степень зависимости от банка. | Риск, зависимый от деятельности банка Риск, не зависимый от деятельности банка |

Вид банка | Риск специализированного банка Риск отраслевого банка |

Величина риска | Низкие риски Умеренные риски Полные риски |

Состав клиентской базы | Риск, исходящий от крупных, средних и мелких клиентов Риск, исходящий от отраслевой структуры клиентов |

Характер учета операций | Риск по балансовым операциям Риск по внебалансовым операциям |

Многообразие представленных в данной классификации рисков свидетельствует о том, что риски отражают специфику деятельности кредитного учреждения, и их наличие требует от банка целенаправленной и планомерной работы, не разрозненного набора отдельных мероприятий, а определенной системы управления рисками. [1, с. 37]

Практика показывает, что банковские риски при всем их многообразии отражают специфику деятельности кредитного учреждения, они исходят из его действия или бездействия, задержки, преждевременности или ошибочности его действий. Успешная деятельность банка в целом в значительной мере зависит от избранной системы управления рисками. Исходя из видов банковских рисков, в этой системе можно выделить блоки управления кредитным риском, риском несбалансированной ликвидности, процентным, операционным, потери доходности, а также комплексные блоки, связанные с рисками, возникающими в процессе отдельных направлений деятельности кредитной организации.

Литература:

- Бабаева Н. М. Сущность, понятие и различные подходы к вопросу классификации банковских рисков // Исследование инновационного потенциала общества и формирование направлений его стратегического развития. -2015. –С.35–39.

- Коваленко О. Г. Экономическая сущность банковских рисков и их классификация // Азимут научных исследований: экономика и управление. -2013. -№ 3. –С.11–14.

- Леонтьев В. Е. К вопросу о сущности и классификации банковских рисков // Управленец -Уральский государственный экономический университет (Екатеринбург). –2014. -№ 1(47). –С. 26–35.

- Марамыгин М. С. Риск и его место в банковской деятельности // Известия уральского государственного экономического университета. -2010. -№ 4 (30). –С. 34–39.

Основные термины (генерируются автоматически): риск, Банковский риск, операция, деятельность банка, кредитная организация, несбалансированная ликвидность, кредитный риск, кредитное учреждение, Калинин, банковская деятельность.