Плюсы и минусы ипотеки — Реал-СВ. Квартиры от застройщика в Череповце и Вологде

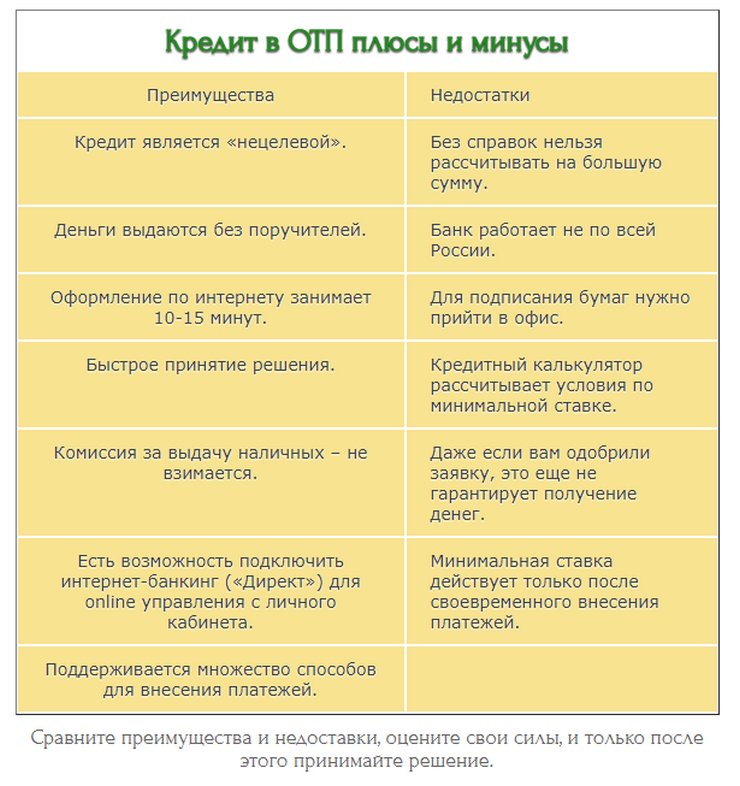

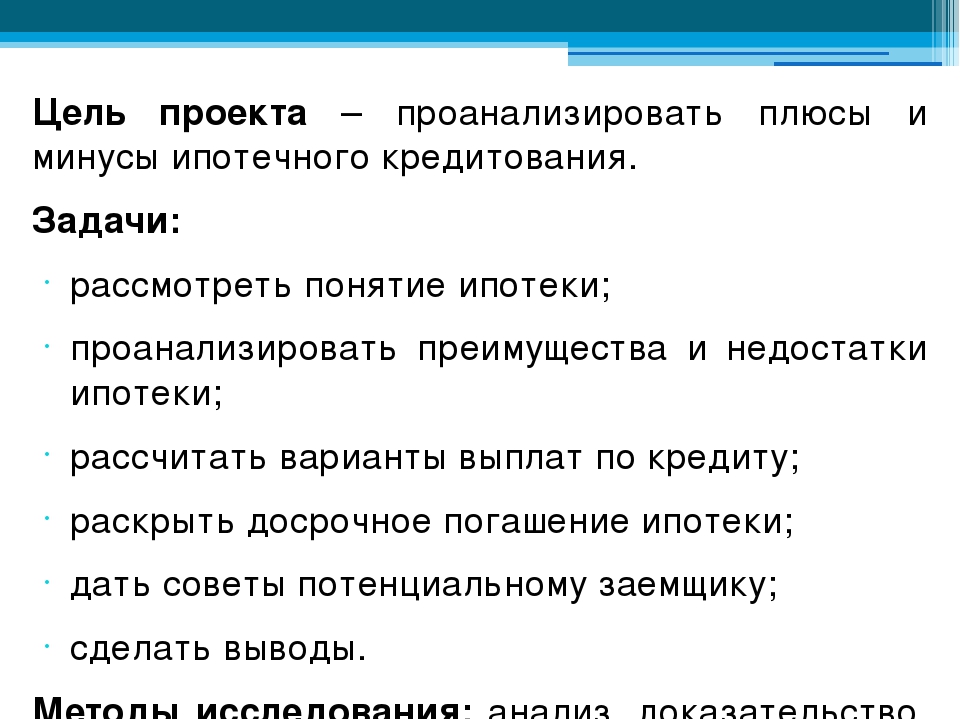

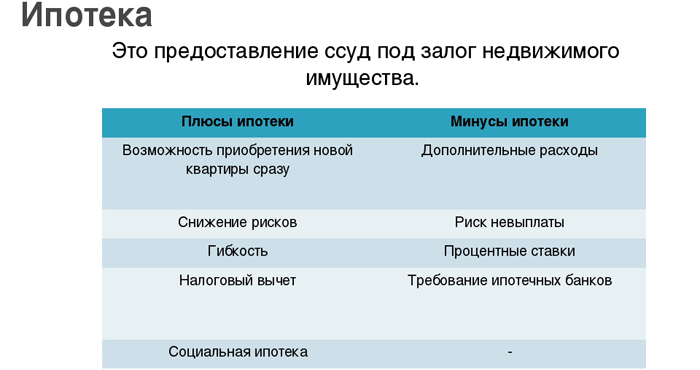

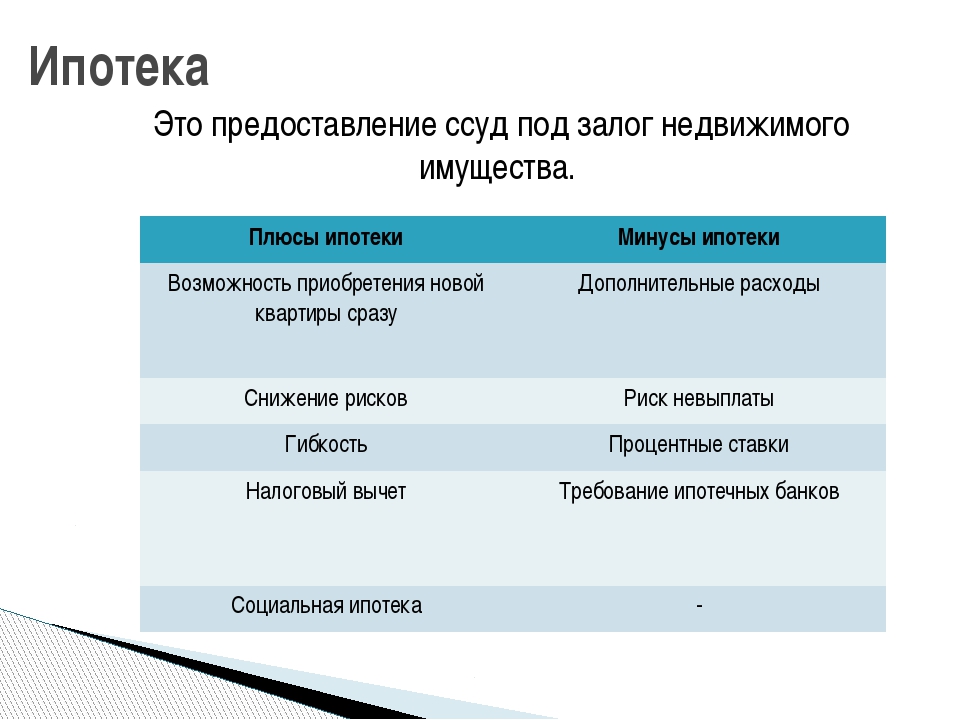

Плюсы и минусы ипотеки Оценка достоинств и недостатков ипотечного кредитования является наиболее важным этапом на пути к принятию решения – брать или не брать ипотечный кредит. К сожалению, наряду с очевидными плюсами, существуют и минусы ипотеки, о которых нельзя забывать. Наличие наиболее полной картины о положительных и отрицательных сторонах приобретения недвижимости с помощью ипотечного кредита позволяет потенциальному заемщику принять правильное для себя решение.

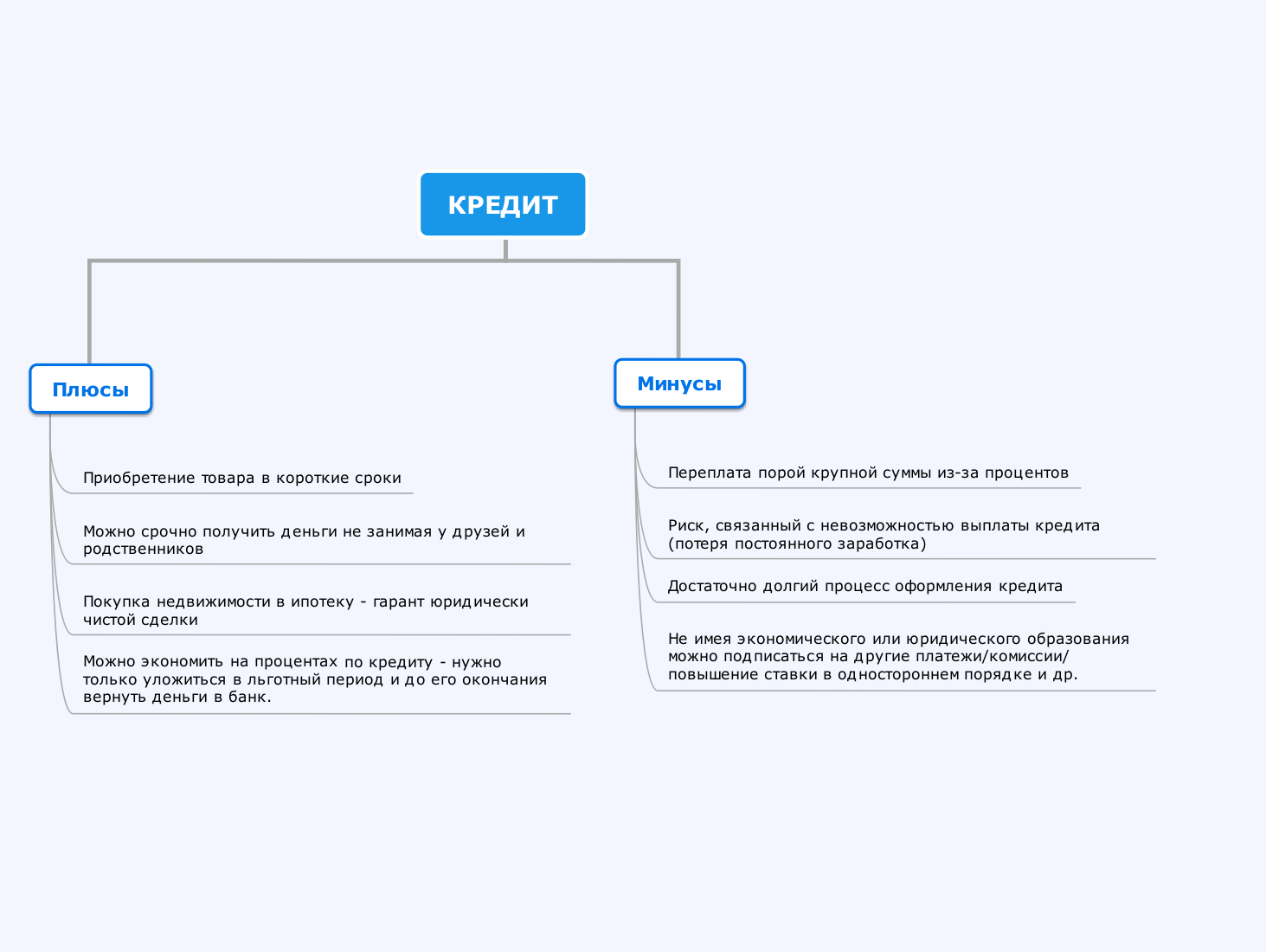

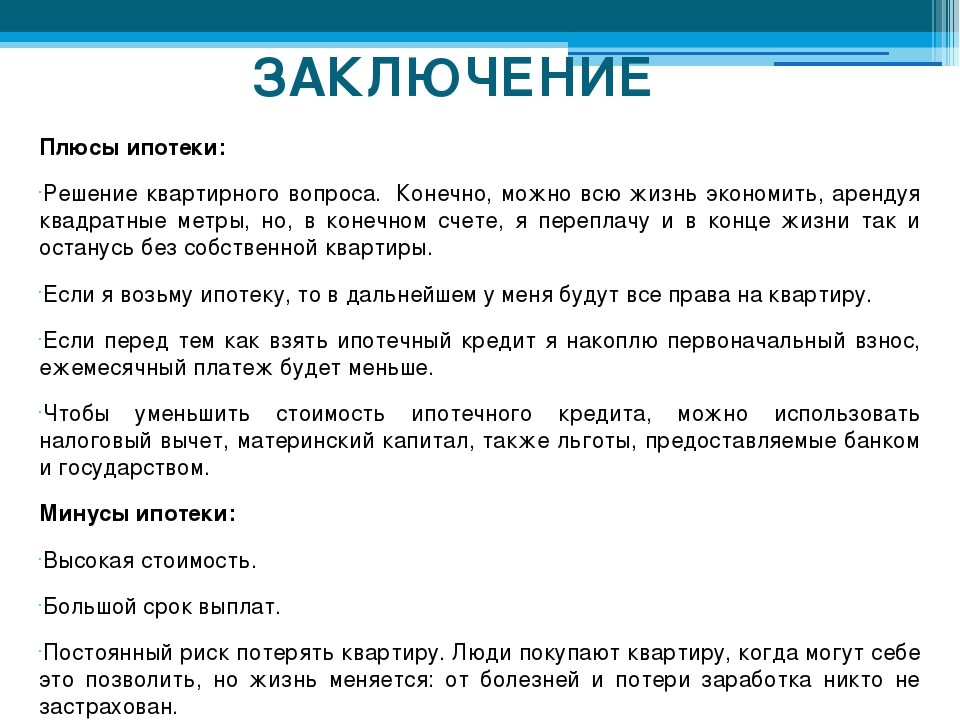

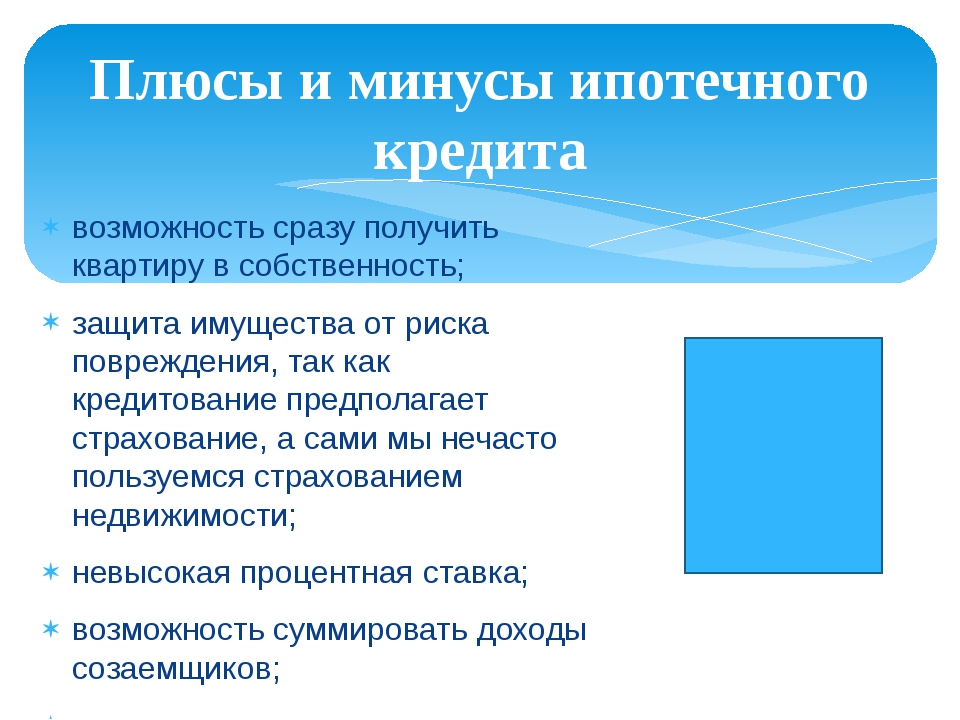

Следует выделить следующие плюсы ипотеки:

- Главным плюсом является то, что ипотека позволяет приобрести в собственность желаемую недвижимость в довольно короткие сроки, избавляя от необходимости копить на желаемое жилье. После завершения все необходимых процедур к заемщику переходит право собственности на приобретаемую недвижимость, при этом заемщик может пользоваться своим законным правом на проживание приобретенном жилье, а также регистрировать там как себя, так и членов своей семьи;

- В случае приобретения квартиры по ипотеке заемщик может быть уверен в ее юридической чистоте.

Историю будущей квартиры и правоустанавливающие не нее документы проверяют минимум 2 раза – в юридических отделах банка и страховой компании. Такие проверки сводят к минимуму риск двойной продажи квартиры и появления неизвестных ранее родственников или наследников продавца;

Историю будущей квартиры и правоустанавливающие не нее документы проверяют минимум 2 раза – в юридических отделах банка и страховой компании. Такие проверки сводят к минимуму риск двойной продажи квартиры и появления неизвестных ранее родственников или наследников продавца; - Немаловажным плюсом является длительный срок кредитования в рамках ипотечного кредита. В отличие от кредита наличными, который выдается, как правило, на срок не более 5 лет, длительный срок ипотечного кредита, который в отдельных случаях может составлять до 30 лет, позволяет заемщику спланировать размер своих ежемесячных платежей таким образом, чтобы их сумма не оказывала существенное влияние на семейный бюджет. Здесь будет действовать одно простое правило – чем дольше срок кредита, тем меньше размер ежемесячных платежей;

- Приобретая квартиру в ипотеку, заемщик невольно выступает в качестве инвестора: цены на жилье неуклонно растут и, на момент погашения ипотечного кредита, стоимость приобретенной квартиры существенно возрастет по сравнению с ее стоимостью на момент заключения договора ипотеки.

- Часть процентов за пользование кредитом заемщик может компенсировать, получив налоговый вычет согласно статье 220 Налогового Кодекса РФ.

В дополнения к вышесказанному для заемщиков определенных категорий существует ряд дополнительных возможностей: использование материнского капитала, участие в программах молодой семье — доступное жилье или военная ипотека.

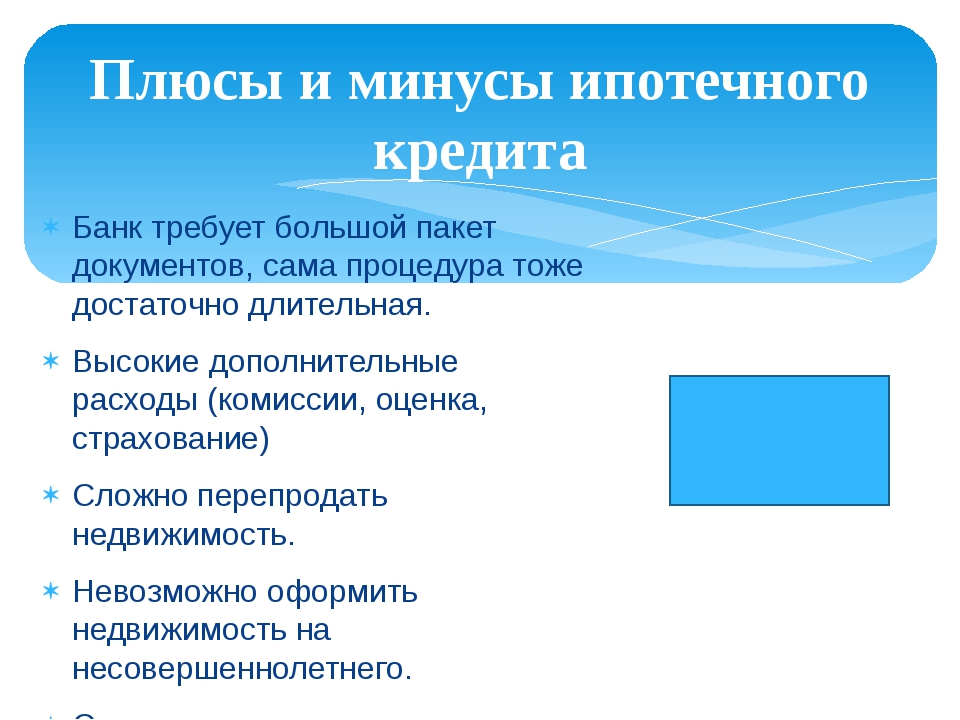

- Основным минусом ипотеки, как и любого кредита, является так называемая переплата, то есть деньги, которые необходимо возвращать в банк в качестве процентов за пользование кредитом. Уровень ставок по ипотечным кредитам достаточно высокий, в связи с чем, в некоторых случаях размер переплаты может составлять до 100% от суммы кредита;

- Другим минусом являются дополнительные расходы, которые необходимо нести заемщику – оплата оценки квартиры, услуг нотариуса, а также ежегодное страхование недвижимости, жизни и риска потери трудоспособности;

- До тех пор, пока обязательства перед банком не выполнены в полном объеме заемщик не имеет права продавать, дарить, менять или совершать иные операции по отчуждению недвижимости, находящейся в залоге у банка.

Ипотечный кредит позволяет в довольно короткие сроки решить проблему обеспечения собственным жильем, однако за все в нашей жизни нужно платить и ипотека не является исключением. Поэтому хорошо взвести все плюсы и минусы ипотеки перед принятием своего решения.

Названы плюсы и минусы идеи разрешить россиянам выкупать долги у банков | Новости | Известия

Вице-президент по мобильной и электронной коммерции «РФИ банка» Елена Чижевская по просьбе «Известий» перечислила сильные и слабые стороны идеи обязать банки продавать гражданам их кредиты с большим дисконтом.

Минэкономики разработало поправки в законы о взыскании долгов физлиц (230-ФЗ) и «О микрофинансовой деятельности». Предлагается обязать кредитора перед передачей долга третьему лицу предложить его по аналогичной цене самому должнику. По сути, речь идет о списании кредита, поскольку долги физлиц перепродаются в среднем за 2,8% от их размера, пишет «Коммерсант» в пятницу, 30 августа.

Плюсы и минусы

«Слабая сторона заключается в том, что недобросовестные заемщики, те, кто изначально задумал «обмануть банк» могут воспользоваться этой прорехой, могут брать кредиты и намеренно уклоняться от их возврата», — сказала Чижевская.

Естественным препятствием для реализации таких схем станет система единых кредитных историй, когда все банки будут узнавать о «грехах должников» одновременно.

«Заемщики, которые «манипулируют законом» со 100% вероятностью безвозвратно испортят свои кредитные истории. Например, для предпринимателей это непозволительная роскошь», — подчеркнула эксперт.

Почему банки продают долги коллекторам?

Единственная причина, по которой банки в данный момент не идут на встречу заемщикам в вопросах реструктуризации кредитов, — это длительный срок возврата и потеря финансов.

«Всё то время пока заемщик возвращает банку кредит, банк обязан сохранять некоторый финансовый запас, так называемые надбавки риска, добавить к этому инфляцию, курсовые колебания. Может случится так, что через 10 лет сумма возвращенного кредита в натуральном выражении составит лишь часть от суммы полученного займа», — отметила финансист.

Чтобы не связывать себе руки накапливающимися «плохими займами», банку гораздо удобнее передать долг третьему лицу.

Ранее в августе «Известия» писали, что с 1 октября 15,7% российских заемщиков — а это 9,09 млн человек с показателем долговой нагрузки выше 50% — станут для банков проблемными. Кредитование таких граждан обернется для финансовых организаций необходимостью резервировать средства по повышенному коэффициенту.

ЧИТАЙТЕ ТАКЖЕ

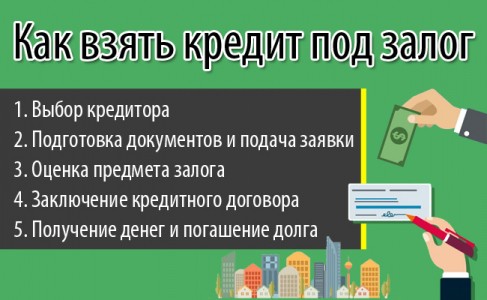

Кредиты под залог недвижимости — плюсы и минусы

Преимущества и риски кредита под залог недвижимости

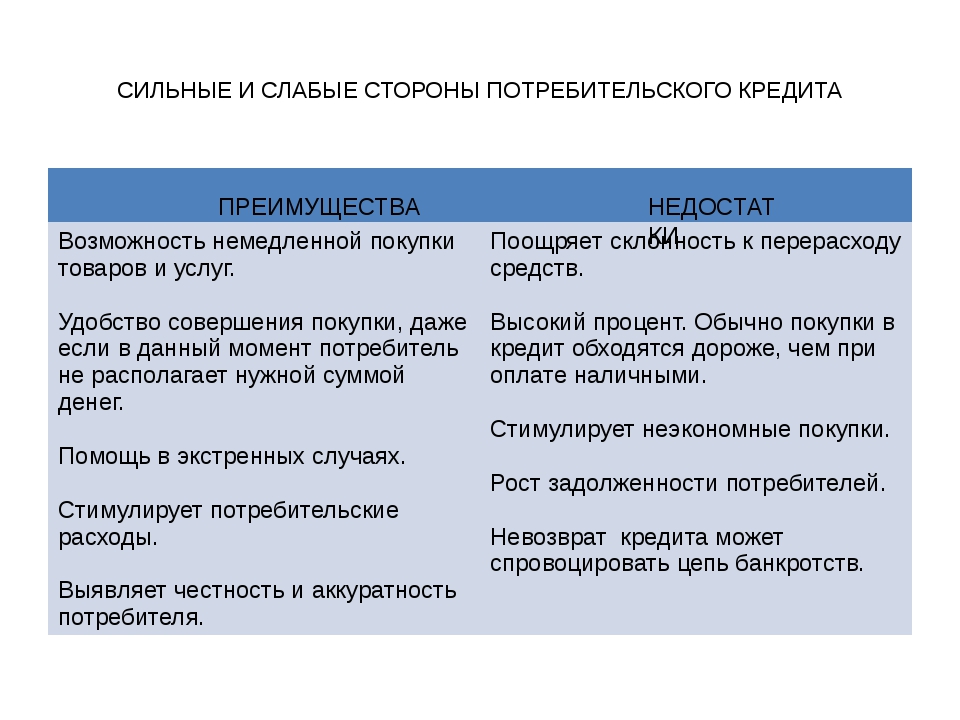

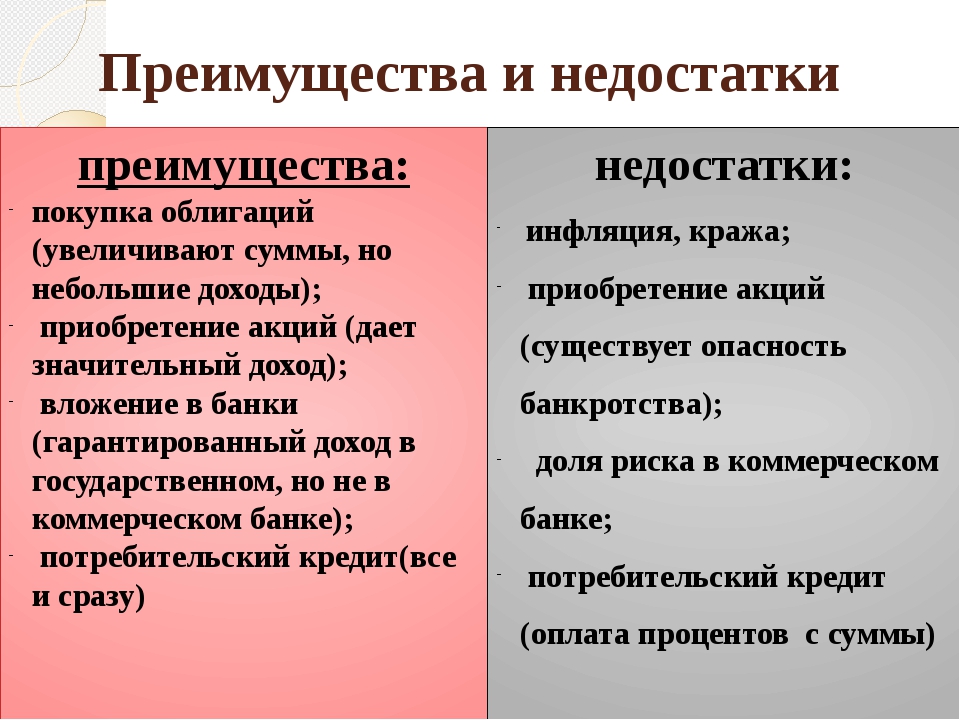

В наше время в жизни практически каждого человека наступает момент, когда возникает потребность в дополнительных средствах. Причины бывают различными. Такие как покупка жилья, автомобиля, земельного участка или приобретение начального капитала для развития своего дела.

Неважно для чего потребовались деньги, важно где их взять. Желательно с минимальными потерями и рисками. На помощь приходят банки с предложениями разных видов кредитов. В последнее время особенно популярен кредит под залог недвижимости.

Желательно с минимальными потерями и рисками. На помощь приходят банки с предложениями разных видов кредитов. В последнее время особенно популярен кредит под залог недвижимости.

Что такое залог?

Преимущества кредита под залог:

Залоговое кредитование очень удобно для заёмщика и имеет много положительных моментов. Банки предлагают пониженные ставки и не требуют первоначального взноса для кредита с обеспечением, в отличие от других видов потребительских кредитов.

Целевой сопровождается пониженной процентной ставкой и строгим контролем банка за использованием целевых средств.

Нецелевой кредит — это значит, что деньги можно использовать на любые нужды, не представляя отчёта о потраченных суммах в банк. Каким будет кредит под залог решать

Риски и недостатки такого кредита:

Вместе с тем люди очень недоверчиво относятся к такому продукту банка, как заём под залог. Существует много рисков и нужно очень хорошо подумать, прежде чем брать таким образом деньги у банка. Самый основной и большой риск, который несёт кредитуемое лицо — утрата своего имущества. Ведь при оформлении этого кредита, на имущество в залоге накладываются определённые обременения. Собственность нельзя будет продать, пока не погашен заём. При неспособности выплачивать кредит, залог забирает банк.

Собственность нельзя будет продать, пока не погашен заём. При неспособности выплачивать кредит, залог забирает банк.

Ещё один важный момент: имущество должно быть застраховано. Кроме этого, для определения стоимости имущества нужно потратиться на проведение независимой экспертизы оценки. Данные расходы являются дополнительными и нежелательными. Только после этого банк определяет сумму кредита в размере 70—80% от общей стоимости залогового имущества. Таким образом, банк покрывает свои возможные убытки при невозврате займа.

Помимо этого, нужно учитывать нестабильность цен на рынке недвижимости. Не исключено, что в то время, когда вы закладывали квартиру, был спад цен на рынке. Выходит, и сумма кредита значительно меньше, чем можно было выручить в лучшие времена.

При детальном рассмотрении всех рисков и плюсов  И, с учётом трезвой и реальной оценки своих финансовых возможностей, примерными решениями форс-мажорных ситуаций, можно спокойно воспользоваться предложением банка о залоге имущества.

И, с учётом трезвой и реальной оценки своих финансовых возможностей, примерными решениями форс-мажорных ситуаций, можно спокойно воспользоваться предложением банка о залоге имущества.

Вам нужен кредит под залог недвижимости? Позвоните нам: +7 (495) 241-0-248 – Консультация БЕСПЛАТНО! или Оформите ЗАЯВКУ на КРЕДИТ

© Команда «Альфа-Залог»

9 октября 2018 г.

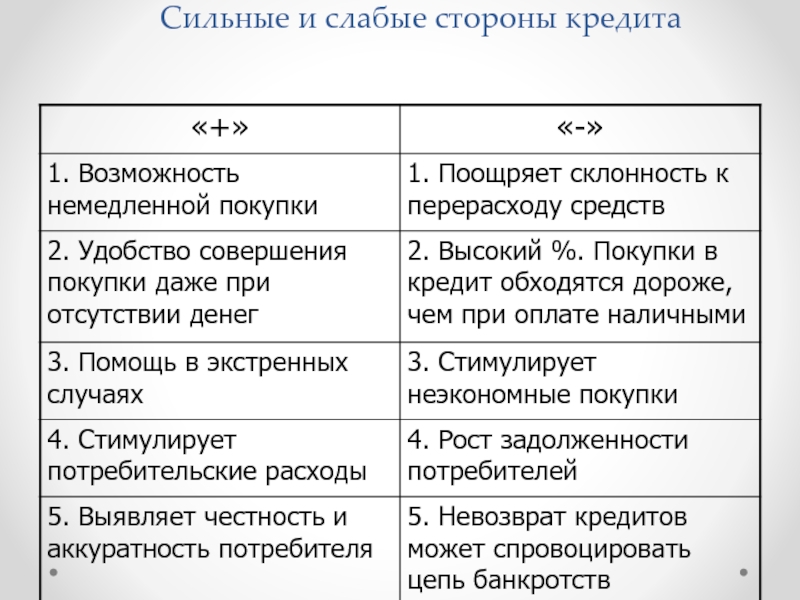

Жизнь в долг — плюсы и минусы | Общество (сентябрь 2020)

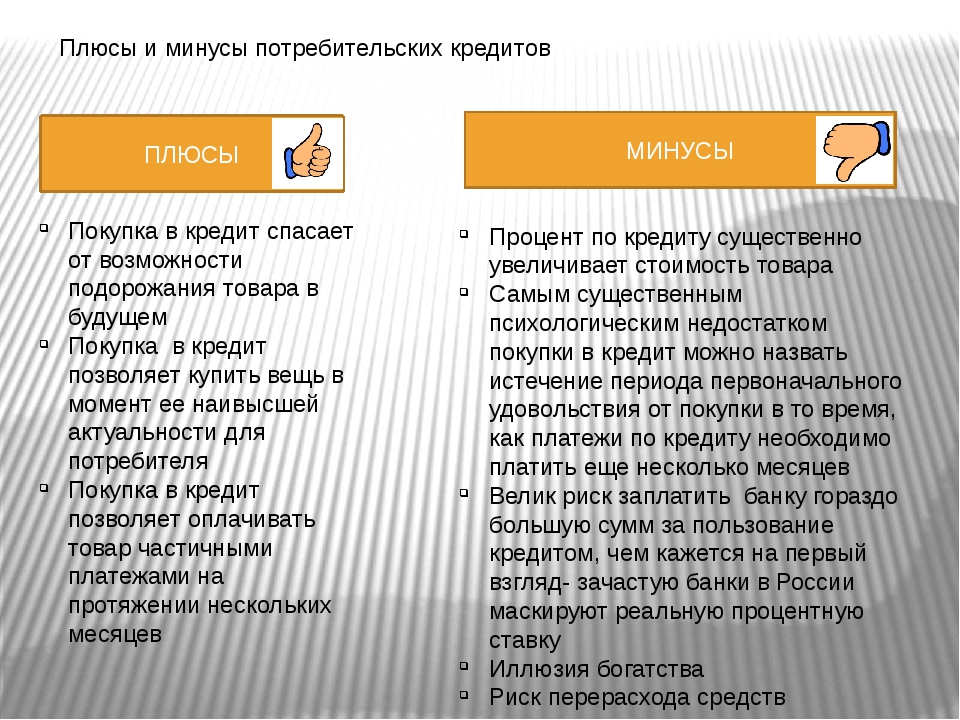

Брать кредиты люди научились давно. Предполагают, что самые первые брали еще древние египтяне. Суть кредита проста, будь она товарной формы или денежной. Берете вещь или деньги в рассрочку, а оплачиваете потом, в оговоренные сроки, но с процентами. Заемщик получает товар, в котором нуждается или средства, а банк имеет прибыль с процента.

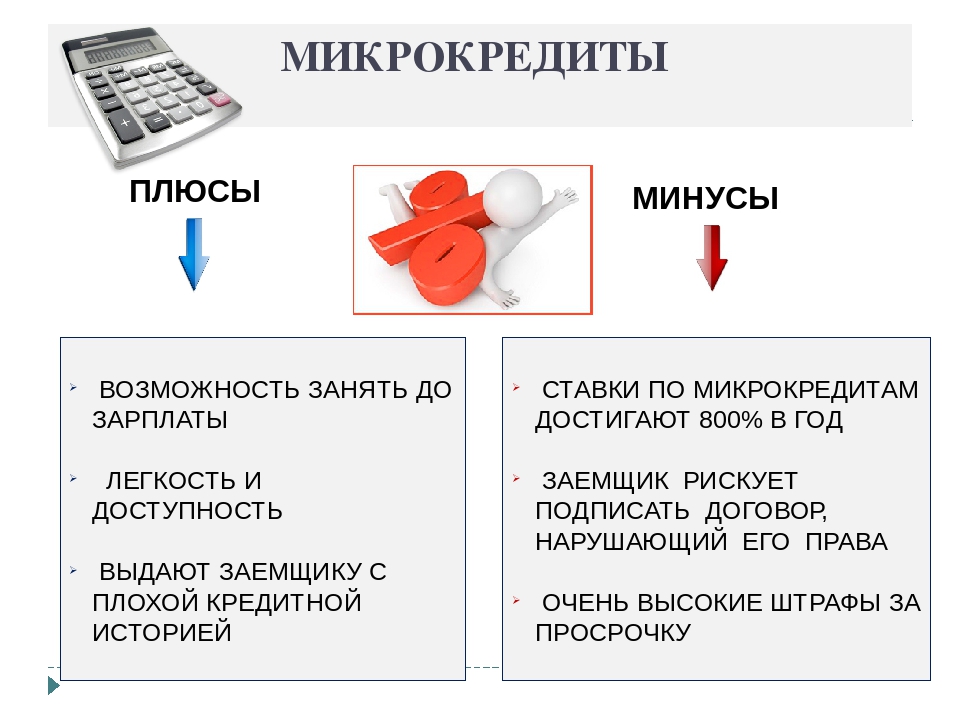

Сегодня только в России порядка 14 видов кредита (источник). Люди берут их чтобы поехать в отпуск, купить квартиру, открыть свое дело, просто дотянуть до зарплаты. Некоторые всю жизнь живут взаймы, перекредитовываясь в разных банках. Даже государства берут кредиты. Занимают у населения или друг у друга.

Люди берут их чтобы поехать в отпуск, купить квартиру, открыть свое дело, просто дотянуть до зарплаты. Некоторые всю жизнь живут взаймы, перекредитовываясь в разных банках. Даже государства берут кредиты. Занимают у населения или друг у друга.

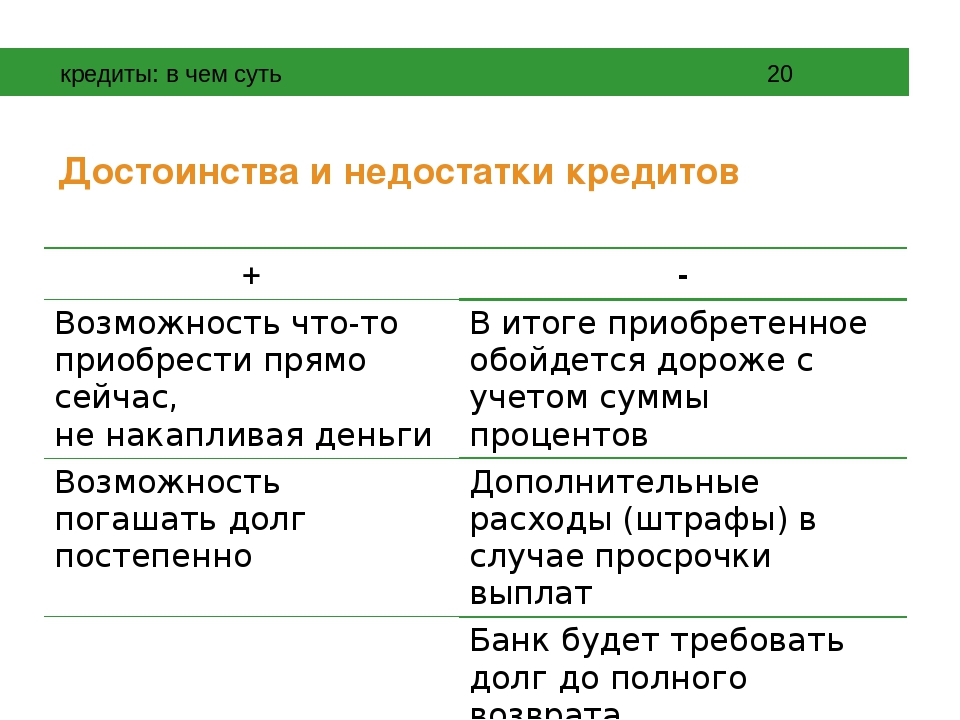

Как и в каждом деле, у кредитов есть плюсы и минусы.

Плюсы

Честно сказать, плюсов у кредитования совсем немного — только один. Но этот плюс жирный и большой. Вы получаете деньги или какой-либо товар почти мгновенно. Хотя на этот момент вы совершенно неплатежеспособны, банки доверяют вам свои средства.

Минусы

Если у заемщика плохая кредитная история или ее совсем отсутствует, то кредита ему не видать. Или придется побегать, пройдя через дебри бумажной волокиты. Бывает, что банк требует представить залог или поручителя. Поручителя найти проблематично. Никто не захочет рисковать ни своей репутацией, ни своими деньгами.

Часто люди подписывают кредитные обязательства, не вникая в их смысл. Особенно это касается сносок, напечатанных мелким шрифтом. А там могут быть подводные камни в виде непомерных процентных ставок и различных дополнительных выплат, о которых не говорят.

А там могут быть подводные камни в виде непомерных процентных ставок и различных дополнительных выплат, о которых не говорят.

Зависимость. Есть такие люди, которые берут кредиты по поводу и без. У таких уже выработалась зависимость, как у алкоголиков. Чтобы отдать старый, берут новые кредиты.

Есть опасность, что заемщик не сможет вовремя отдавать свои долги. Заболеет, потеряет работу и долги начнут расти как снежный ком.

Неотдача кредита грозит приходом коллекторов, которые здорово могут подпортить жизнь заемщику и его семье.

Кредит — это хороший инструмент, чтобы сделать свою жизнь комфортнее. Но пользоваться им нужно уметь.

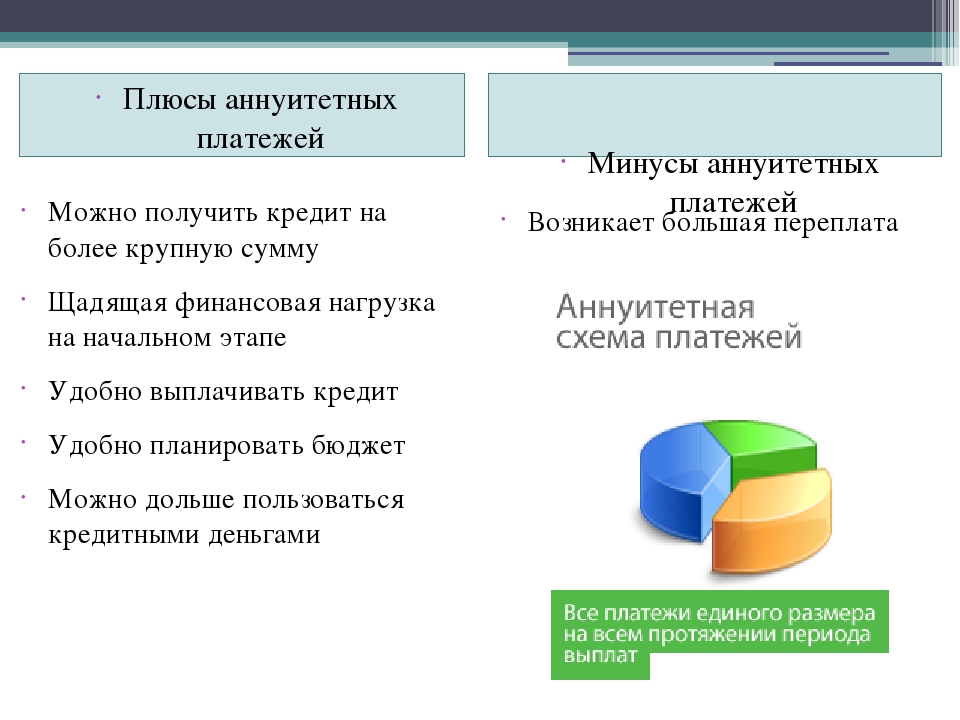

Плюсы и минусы ипотеки, на что обращать внимание при выборе банка

Собственное жильё – мечта каждого.

Только жаль, что не всем позволительна эта роскошь. В таких случаях спасает банковская услуга как ипотечное кредитование.

Для многих получение данного вида продукта является единственным шансом на приобретение собственного имущества в виде дома, квартиры и других объектов недвижимости. Оформление жилья в кредит является очень смелым шагом. Прежде чем принять столь важное решение нужно понимать, что данный вид услуги обладает рядом нюансов.

Оформление жилья в кредит является очень смелым шагом. Прежде чем принять столь важное решение нужно понимать, что данный вид услуги обладает рядом нюансов.

Плюсы кредита

- Деньги. Главным плюсом услуги является возможность взять жилье при отсутствии необходимой суммы денежных средств. Каждый гражданин России, может получить нужную сумму для приобретения жилья, оформив его в ипотечный кредит.

- Личное жильё. После заключения сделки по оформлению ипотеки и подписания договора купли-продажи, как правило, заёмщик приобретает статус собственника жилого помещения. Получив ключи от недвижимости он может ей распоряжаться как душе угодно. Можно делать ремонт, сдать в аренду, сделать перепланировку, только которая не противоречит законодательству или же просто наслаждаться личными квадратными метрами.

- Неизменный процент. Процентная ставка установлена на весь период ипотечного кредитования.

- Срок кредитования. Максимальный срок кредита 30 лет. Рассчитав свои силы гражданин вправе самостоятельно решать какой период он будет гасить долг.

- Поддержка государства. Государство помогает заёмщикам, создавая различные программы, направленные на погашение части долга, снижение ставки и др. Если заёмщик подходит под условие той или иной программы, можно смело ей воспользоваться. Это большой плюс в услуге ипотечного кредитования.

- Получение налогового вычета. Налоговая инспекция вернёт 13% от стоимости жилья. Для этого просто нужно ежегодно подавать пакет документов в ФНС.

- Опция досрочного погашения кредита. Необязательно платить кредит весь указанный в договоре период. Можно внести сумму больше установленного платежа, либо при появлении возможности закрыть весь долг сразу.

- Рефинансирование имеющейся ипотеки. Если любой другой банк предлагает более низкую ставку, чем та под которую взята ипотека, смело можно перейти в банк с более выгодным условиями.

- Надёжная сделка. Сотрудники банка тщательно проверяют как приобретаемую недвижимость (на аресты, не находится ли жилье в залоге и др.), так и прозрачность сделки с юридической стороны. Вероятность остаться обманутым исключается.

- Отсрочка. связи с трудным финансовым положением банк может предоставить отсрочку погашения долга, но не более чем на 6 месяцев.

Рассматривая жилье в ипотеку казалось бы, что гражданин получает одни плюсы от такого вида займа. Удобно когда тебе дают средства для твоих потребностей. Но надо учитывать, что за плюсами скрыты и минусы.

Минусы ипотеки

- Ипотечный кредит – это огромный долг перед банком, который заёмщик обязан платить в установленный в договоре срок.

- Большая переплата. Помимо «занятых» денег банку нужно выплатить проценты. Ставки по ипотеке в некоторых кредитных организациях достигают 15% годовых.

- Затраты.

Одним из условий банка, при оформлении ипотеки — это первоначальный взнос (10-20%). Не всем посилен такой платёж. Помимо этого имеются другие условия требующие затрат, например страхование жизни заемщика и жилья, оплата услуг специалистов, участвующих в сделке (нотариус, оценщик, риелтор и др.).

Одним из условий банка, при оформлении ипотеки — это первоначальный взнос (10-20%). Не всем посилен такой платёж. Помимо этого имеются другие условия требующие затрат, например страхование жизни заемщика и жилья, оплата услуг специалистов, участвующих в сделке (нотариус, оценщик, риелтор и др.). - Продать квартиру или подарить нельзя, пока не будет погашен весь долг. Полноценное право владеть собственностью наступает с момента полного погашения долга.

- Пакет документов. Банк строго проверяет ни только законность сделки, но и заёмщика. Для оформления кредита необходимо собрать пакет документов, среди которых должна быть справка, с официальным доходом, подтвержденная работодателем. Эта процедура может отнять много времени.

- Есть вероятность отказа в ипотеке. В связи с низкой заработной платой и плохой кредитной историей в получении кредита могут отказать.

- Жизнь переменчива и случаются ситуации, когда нет возможности внести очередной платёж за квартиру.

За длительное не гашение ипотечного долга есть риск потерять жилплощадь.

За длительное не гашение ипотечного долга есть риск потерять жилплощадь. - Недвижимость в залоге. Пока действует договор кредитования имущество находится в залоге у банка. Это своеобразная страховка для организации, на случай не выполнения заёмщиком указанных в договоре обязательств.

Банк – незаменимый помощник в оказании финансовой поддержки. Но прежде чем начать с ним экономические взаимоотношения, нужно взвесить все плюсы и минусы. Может выгоднее будет накопить, чем взять в долг.

Дешевое кредитование для бизнеса. Плюсы и минусы

• Мы поддерживаем эту инициативу правительства, ведь впервые оно начало думать о микро-, малом и среднем бизнесе. Раньше были попытки кредитовать лишь мелкое предпринимательство или узкоотраслевые нишевые продукты, например, в аграрно-промышленном комплексе. Однако сейчас поддержка предусматривается для всех, кто имеет выручку в 50 млн грн в год, и для стартапов. Это закроет доступ к этому продукту для крупных финансово-промышленных групп. В то же время для микро- и малого предпринимательства открываются новые возможности, ведь ставка 5, 7, 9% – это абсолютно нормально, особенно с инфляцией в размере 4-5%.

В то же время для микро- и малого предпринимательства открываются новые возможности, ведь ставка 5, 7, 9% – это абсолютно нормально, особенно с инфляцией в размере 4-5%.

• Для того чтобы получить этот кредит, есть несколько условий: клиент должен иметь средства на первый взнос, ведь он должен рисковать примерно 20%-30% от суммы кредита, а остальную часть дает банк. Второе — иметь или работающий бизнес, или приличный бизнес-план, который убедит нас в том, что этот проект сможет взлететь и будет работать. Далее клиент должен иметь хорошую кредитную историю, ведь незакрытые вопросы, то есть нарушения, которые носили системный характер, могут стать фактором, который приведет к отказу.

• Защита от невозврата этих кредитов заложена в маржу. Есть соответствующий уровень риск-аппетита (количество кредитов, которые мы хотим выдать), и заложена плата за риск в этой марже. Он зависит от кредитной политики банков и требований к заемщикам, ведь одни имеют более агрессивную политику, пытаясь завоевать большую долю рынка, а другие думают о марже, о доходности по этому продукту и ведут более осторожную политику.

• Что касается компенсации процентов (ведь мы предлагаем кредиты со ставкой 9%, а в среднем в Украине она составляет от 16%), то их будут компенсировать из государственного бюджета. Для этого в него заложили 2 млрд грн. Механизм компенсации следующий: средства отправляют на эскроу-счет, который позволяет бронировать определенную часть денег. Это делается для того, чтобы в случае уплаты клиентом своей процентной ставки одновременно с этого эскроу-счета происходил пересчет для погашения той части, которую государство взяло на себя. Ведь ставку пересматривают раз в квартал, и она привязана к индексу UIRD, который берет средневзвешенную ставку по привлеченным срочным депозитам в гривне (публикует Национальный банк Украины). Кроме этого, условием предоставления финансирования на компенсацию этих процентов является то, что 10% кредитного портфеля должны формироваться за счет стартапов.

• Инфраструктурных проблем в этом вопросе нет, но они есть с заемщиками, которых нам очень недостает.

• По программе кредитования на покупку земли мы будем разрабатывать продукт для выкупа только после того, как законодатель определится с форматом самого рынка. Я, например, считаю, что 10 тыс. га земли в одни руки — это много. Рынок должен иметь большее количество участников и быть более дифференцированным, ведь финансировать крупные финансово-промышленные группы и крупные корпорации не совсем правильно в этой ситуации.

• Касательно возможности выдавать кредиты только тем людям, которые связаны с руководством «Сбербанка», то мы совершенно коммерциализированы. Во-первых, в банке с нуля построена система риск-менеджмента, которая является независимой и подчиняется наблюдательному совету. На фоне этой системы сдержек-противовесов просто невозможно продвигать какие-то свои продукты. Во вторых, на эти кредиты мы наблюдаем большой спрос, ведь сейчас имеем свыше 1,5 тыс. заявок, и уже выдали первые два кредита: в Донецкой области – на станок, в Виннице – на покупку оборудования.

Кредит с залогом — плюсы, минусы и риски

Кредит с залогом (обеспечением) популярен как в России, так и во всем мире, так как максимально снижает риски банка, а банк, ввиду этого, выдает кредит на более выгодных условиях. Подобная сделка выгодна для обеих сторон, однако имеет свои недостатки и риски. Рассмотрим все более подробно в данной статье.

Подобная сделка выгодна для обеих сторон, однако имеет свои недостатки и риски. Рассмотрим все более подробно в данной статье.

Итак, самое приятное. В чем преимущества данного вида кредитования?

Рассмотрим этот момент с двух сторон:

- Банк-кредитор.

- Кредитуемое лицо.

Выгода банков – это полное или практически полное обеспечение кредита, а значит, отсутствие каких-либо рисков возможной невыплаты. Фактически, кредит можно выдать любому человеку и в противном случае просто продать залог, получив все свои деньги, включая проценты, обратно.

Выгода кредитуемых лиц – это:

- Возможность кредитования без источников дохода или с маленьким доходом.

- Возможность кредитования лиц с плохой кредитной историей.

- Минимальный сбор необходимых документов.

- Отсутствие необходимости поручительства.

- Большие суммы кредитования, в зависимости от рыночной стоимости залога.

- Минимальные процентные ставки.

- Большие сроки кредитования.

- Гибкие графики ежемесячных платежей и т.д.

Преимуществ здесь, как видно, более чем достаточно, и кредит можно получить на максимально выгодных для себя условиях.

Недостатки кредитования с обеспечением (залогом).

Этот момент стоит также рассмотреть с двух сторон.

Банк:

- Будет вынужден продавать залог клиента в случае невыплаты и искать самостоятельно своими силами покупателей.

- Процесс продажи собственности может быть омрачен множеством судебных разбирательств.

- Клиенты часто будут препятствовать всеми силами продаже своего имущества.

- Поиск покупателей ввиду этого может быть значительно осложнен.

- Придется поработать с множеством документов.

- Залог часто может быть признан недействительным.

- Другие индивидуальные моменты и возможные сложности.

Кредитуемое лицо:

- Большой сбор документов на предмет залога (обеспечения).

- Необходимость обязательного страхования залога.

- Иногда придется заплатить арендную плату, если предмет залога будет храниться в банке.

- Обязанность выплачивать кредит в строгие сроки и в нужном размере. Фактически невозможность отсрочить или пропустить выплату, так как это может послужить поводом для банка продать залог (обеспечение).

Недостатков, как видим, также более чем достаточно, однако в основном они ложатся на плечи банка.

Риски залогового кредитования.

Рассмотрим этот момент опять же с двух сторон.

Банк здесь все равно несет риски, так как во многих случаях:

- Залог может быть признан судом недействительным, например, если человек имеет одно место жительства, которое представлено в виде залога, или когда залог или его часть принадлежит третьим лица, например, жене кредитуемого.

- Залог не всегда возможно будет продать, например, когда в квартире, которая представлена в виде залога, прописаны и проживают другие лица.

Вряд ли кто-то из покупателей захочет купить подобного рода квартиру.

Вряд ли кто-то из покупателей захочет купить подобного рода квартиру. - Залог может потерять свою стоимость, например, если речь идет о драгоценных металлах.

- Другие возможные риски.

Кредитуемое лицо здесь несет один, большой и самый главный риск – потеря собственности, которая представлена в виде залога. Кроме этого, залог:

- Может быть испорчен.

- Украден.

- Может понадобиться в любой момент (например, срочно продать его будет уже нельзя до полного погашения кредита) и т.д.

В заключение стоит сказать, что кредит с залогом (обеспечением) в любом случае выгоден для обеих сторон, а риски и недостатки присутствуют всегда, в любых видах кредитования и не только.

Кредиты под залогПлюсы и минусы кредитных карт

«Как только вы залезете в долги, выбраться отсюда — ад. Не допускайте переноса задолженности по кредитной карте.

Заплатив восемнадцать процентов, ты не сможешь продвинуться вперед ».

Чарли Мангер, заместитель председателя, Berkshire Hathaway

Для меня кредитные карты всегда были обоюдоострым мечом, битвой между добром и злом, или, говоря библейским языком, благословением и проклятием. В детстве мои родители в основном использовали наличные деньги, используя текущий счет своего розничного бизнеса для оплаты счетов.Я был первым в семье, кто поступил в колледж и первым получил кредитную карту. Мои родители ценили первое, а второе — не очень. Они принимали только наличные от клиентов, отказываясь верить в преимущества кредитной карты. Вот откуда у меня, вероятно, возникает мое нежелание использовать кредитные карты вместо наличных денег.

Они могли быть на чем-то, хотя могло быть совсем на другом. Моя мама, как я до сих пор считаю, могла быть раздражена тем фактом, что женщины сами по себе не могли получить свои собственные карты, пока не был принят Закон о равных возможностях кредита 1974 года. До этого женщинам нужно было, чтобы мужчина (муж или отец) подписал кредитную карту. Как было справедливо, что мой отец, а не моя мама, мозг, стоящий за всеми нашими финансами, мог получить кредитную карту? Просто хочу сказать, почему я думаю, что моя мама до самой своей смерти в 2000 году никогда не интересовалась кредитной картой (простите за каламбур!).

До этого женщинам нужно было, чтобы мужчина (муж или отец) подписал кредитную карту. Как было справедливо, что мой отец, а не моя мама, мозг, стоящий за всеми нашими финансами, мог получить кредитную карту? Просто хочу сказать, почему я думаю, что моя мама до самой своей смерти в 2000 году никогда не интересовалась кредитной картой (простите за каламбур!).

Пейзаж кредитной карты

Кредитные карты — это финансовый инструмент. Но, как и при покупке новой циркулярной пилы, пользоваться ею нужно осторожно. Некоторые люди собирали кредитные карты, например, бейсбольные, когда я рос.Мне это кажется формулой катастрофы. Ясно, что мы еще не являемся обществом безналичных расчетов, в котором почти каждый четвертый человек не может получить разрешение на использование кредитной карты из-за отсутствия кредитной истории или дисциплины. Примерно 33 миллиона человек в США не обслуживаются или не имеют доступа к банковским услугам, что означает, что они в основном используют финансовые продукты вне банковской системы.

Когда COVID поразил наши берега в марте 2020 года, количество заявок на новые карты упало на 40% с первой недели марта до последней недели месяца по сравнению с предыдущим месяцем.Запросы по всем видам ссуд — автокредитам и ипотеке — существенно упали, поскольку наши приоритеты пошатнулись до основания. Ирония заключается в том, что использование кредитных карт увеличилось из-за необходимости из-за страха прикоснуться к наличным деньгам из-за риска заражения коронавирусом. Такое поведение — еще один пример из и без того богатого годом странных происшествий.

Статистика кредитной карты:

Преимущества кредитных карт

1. Удобство

По сравнению с наличными, кредитные карты представляют собой удобный финансовый продукт.До COVID предприятия розничной торговли все чаще не принимали наличные от клиентов. Кредитные карты обеспечивают быстрые платежи, переводы между счетами и снятие средств.

С картой гораздо больше возможностей для покупок. Легче оформить, изменить или отменить договоренности о поездке, отеле и аренде автомобиля. При поездках за границу кредитные карты позволяют автоматически конвертировать валюту. Посмотрим правде в глаза, трудно носить с собой много наличных денег и мелочи в карманах, трясясь вокруг.Тем не менее, мне нравится делать покупки в витринах без кошелька, поэтому у меня не возникает соблазна тратить деньги без надобности.

Легче оформить, изменить или отменить договоренности о поездке, отеле и аренде автомобиля. При поездках за границу кредитные карты позволяют автоматически конвертировать валюту. Посмотрим правде в глаза, трудно носить с собой много наличных денег и мелочи в карманах, трясясь вокруг.Тем не менее, мне нравится делать покупки в витринах без кошелька, поэтому у меня не возникает соблазна тратить деньги без надобности.

2. Увеличьте свой кредит

Для тех, у кого нет кредитной истории, например молодых людей, стать авторизованным пользователем кредитной карты родителей — это своего рода обряд. Это хороший способ создать кредитную историю, если у ваших родителей хорошие показатели. В противном случае это не поможет вашей кредитной ситуации. В большинстве штатов нет минимального возраста, с которого ваш ребенок может стать авторизованным пользователем.Я бы посоветовал вам сначала научить своих детей ответственному и безопасному использованию карты.

Получение новой карты может быть вторым шансом улучшить свой кредитный рейтинг. Вы пропустили платежи, что ухудшало ваш кредитный рейтинг в прошлом. Если вы готовы нести ответственность, вам следует подумать о приобретении защищенной карты и внесении наличных на счет. Вам не нужно большое количество карт, чтобы улучшить вашу платежную историю и длину кредитной истории. Узнайте о типичных кредитных ошибках и о том, как их избежать.

Вы пропустили платежи, что ухудшало ваш кредитный рейтинг в прошлом. Если вы готовы нести ответственность, вам следует подумать о приобретении защищенной карты и внесении наличных на счет. Вам не нужно большое количество карт, чтобы улучшить вашу платежную историю и длину кредитной истории. Узнайте о типичных кредитных ошибках и о том, как их избежать.

Похожие сообщения: 6 способов поднять свой кредитный рейтинг

3. Легко отслеживать расходы

Регулярная проверка счетов по кредитной карте помогает отслеживать свои расходы. Это легко сделать (кроме случаев, когда вы знаете, что потратили много денег), и это отличный способ улучшить свою финансовую дисциплину. Хотя трата наличных — лучший способ немедленно почувствовать боль, регулярное изучение суммы, которую вы тратите, — реальный способ исправить себя. Кредитные счета служат в качестве квитанции или записи о покупке в случае возврата.

В одном конкретном месяце я помню, как увидел очень высокий счет с рядом предметов, которые мне показались нехарактерными. Это был шикарный магазин с отличным продавцом. Оглядевшись, я поняла, что платье «я должен был иметь» все еще в сумке с бирками и новыми туфлями. Для кого я это купил? По-видимому, не я, поэтому я вернул эти вещи и держался подальше от продавца.

Это был шикарный магазин с отличным продавцом. Оглядевшись, я поняла, что платье «я должен был иметь» все еще в сумке с бирками и новыми туфлями. Для кого я это купил? По-видимому, не я, поэтому я вернул эти вещи и держался подальше от продавца.

4. Автоматизация платежей

Оплата счетов, особенно кредитных карт, становится намного проще, если вы используете функцию автоматизации.Большинство карт имеют эту функцию, которую вы можете установить в срок или раньше, чтобы вы не задержали оплату счетов. Кроме того, подумайте о том, чтобы платить чаще, чем один раз в месяц, если вам легче переварить меньшие суммы. Так как история платежей составляет 35% ваших кредитных рейтингов, автоматизация платежей — один из способов не пропустить срок.

5. Так много льгот

Наличие кредитной карты может дать вам множество льгот. Как правило, использование карты может позволить вам заработать процент кэшбэка, вознаграждений, миль или баллов авиакомпаний, скидок в соответствующих критериях торговцев, ресторанов, театров, отелей, туристической страховки, приветственных бонусов, раннего доступа к билетам, которые трудно получить, и бесплатные билеты в музеи. Прежде чем подписывать определенный бонус, убедитесь, что он соответствует вашим потребностям. Однажды я заказал четыре билета на Hamilton на Бродвее для своей семьи, только чтобы понять, что это были предварительные билеты на открытие в Лос-Анджелесе, за 3000 миль. Эмитент возместил нам расходы и отказался от комиссии.

Прежде чем подписывать определенный бонус, убедитесь, что он соответствует вашим потребностям. Однажды я заказал четыре билета на Hamilton на Бродвее для своей семьи, только чтобы понять, что это были предварительные билеты на открытие в Лос-Анджелесе, за 3000 миль. Эмитент возместил нам расходы и отказался от комиссии.

6. Защита потребителей, не обязательно для бизнеса

Кредитные картыпредлагают потребителям несколько функций. Когда вы теряете деньги, они исчезают навсегда. Хорошей новостью является то, что наличные деньги обычно не привязаны к вашей личной информации, такой как потеря или кража ваших кредитных карт.Некоторые карты обеспечивают защиту от мошенничества с нулевой ответственностью. В случае мошенничества просто сообщите своему эмитенту, чтобы он аннулировал вашу карту. В качестве альтернативы эмитент может бесплатно предоставить вам новый номер счета. Безопасность важна.

Обычно, когда вы теряете свою кредитную карту, ваши потери ограничиваются 50 долларами, если вы своевременно сообщаете об этом эмитенту. Если вы задержите сообщение, может взиматься более высокая плата и ответственность за любые не ваши расходы. Однажды я подумал, что потерял свою карту, поэтому я быстро позвонил в карточную компанию и обнаружил, что моя карта выпала из кошелька в уголок в сумке.Плата за комиссию была штрафом за усвоенный урок, по крайней мере, в первую очередь искать свою карту.

Если вы задержите сообщение, может взиматься более высокая плата и ответственность за любые не ваши расходы. Однажды я подумал, что потерял свою карту, поэтому я быстро позвонил в карточную компанию и обнаружил, что моя карта выпала из кошелька в уголок в сумке.Плата за комиссию была штрафом за усвоенный урок, по крайней мере, в первую очередь искать свою карту.

Карты часто имеют лимиты расходов. Иногда вы можете захотеть поднять лимит, если знаете, что можете потратить больше на поездку за границу, например, где вы планируете делать покупки для ювелирных изделий. Владелец карты может сообщить своему эмитенту, что он хочет «согласиться», чтобы разрешить транзакции, которые могут привести к превышению вашего кредитного лимита. Вы можете сообщить им конкретные даты вашего путешествия. Ограничения на расходы — хорошая функция, особенно если вы склонны к перерасходу.

Закон о кредитных картах от 2009 г. усилил защиту потребителей, которые не обращаются к предприятиям. Согласно этому закону, эмитенты обязаны уведомлять потребителей о значительном повышении процентных ставок как минимум за 45 дней. Кроме того, необходимо более четко раскрывать ранее скрытые сборы и платежи. Здесь обсуждаются некоторые другие практики, которые были улучшены с помощью Закона о картах. Тем не менее, всегда важно читать крошечный мелкий шрифт, особенно когда речь идет о кредитных картах.

Кроме того, необходимо более четко раскрывать ранее скрытые сборы и платежи. Здесь обсуждаются некоторые другие практики, которые были улучшены с помощью Закона о картах. Тем не менее, всегда важно читать крошечный мелкий шрифт, особенно когда речь идет о кредитных картах.

Недостатки кредитных карт

1.Перерасход приводит к увеличению долга

Расходы сверх ваших средств могут быть корнем всех зол, связанных с вашими финансами. Кредитные карты позволяют людям совершать покупки импульсивно. Наличие карты, а не ограниченного количества наличных, дает вам возможность занимать больше, чем нужно. Это приводит к тому, что на вашем балансе остается высокая задолженность. Это может быть ошеломляющим.

Согласно исследованиям, удобство использования кредитных карт по сравнению с наличными деньгами может способствовать увеличению расходов. В ставшем классическим исследовании MIT Дражена Прелека и Дункана Симестера студенты MBA провели аукцион на билеты на спортивные мероприятия. Одно мероприятие было желанной игрой плей-офф в баскетбол, а другое — регулярным бейсбольным матчем. Этих участников поощряли покупать билеты с помощью кредитных карт, на 100% больше, чем у тех, кто платил наличными. Они назвали это премией по кредитной карте.

Одно мероприятие было желанной игрой плей-офф в баскетбол, а другое — регулярным бейсбольным матчем. Этих участников поощряли покупать билеты с помощью кредитных карт, на 100% больше, чем у тех, кто платил наличными. Они назвали это премией по кредитной карте.

Другие исследования подтверждают выводы Массачусетского технологического института о том, что мы склонны тратить больше с кредитной картой, чем с наличными. Для меня трата наличных приносит мне немедленную боль, в отличие от почти месячной задержки с оплатой баланса моей кредитной карты.мне предвзятость в умственном учете и перерасход

2. Безответственное использование кредитной карты

При полной ежемесячной оплате счета по карте с вас не взимаются проценты. Ваша кредитная карта предоставляет множество преимуществ без необходимости платить высокие проценты. К сожалению, многие люди просто платят минимальную сумму, причитающуюся в конце месяца, перенося остаток вперед. Это все, что требуется эмитентам, которые предпочитают, чтобы держатели своих карт имели остатки на счетах, которыми снабжаются эти компании.

При среднем балансе в 3000 долларов со средней процентной ставкой 16%, может потребоваться 16 лет, чтобы погасить этот баланс по минимальной ежемесячной ставке, которая составляет примерно 3% -4%, с использованием калькулятора процентов по кредитной карте. Это предполагает, что вы не использовали кредитную карту в течение этих лет. Это замкнутый круг. Магическая сила сложного капитала, которая так хорошо работает при инвестировании или накоплении на пенсию, работает против вас, когда вы платите проценты по накопленным процентам. Если вы не можете ответственно использовать свою карту, вам следует серьезно поработать, чтобы сократить свои расходы.У некоторых людей слишком много кредитных карт, они исчерпывают лимиты и теряют контроль над своими расходами.

Остерегайтесь особенно штрафных пеней, которые могут быть наложены, если вы просрочите платеж по кредитной карте. Штрафная процентная ставка может достигать 29,99%, что выше вашей обычной процентной ставки, и может оставаться на месте в течение определенного периода времени.

3. Понизьте свой кредитный рейтинг

Так же, как вы можете повысить свой кредитный рейтинг, неправильное использование кредитных карт может испортить ваш счет.Пропущенные платежи, слишком много заявок на кредит и использование более 30% лимита доступного кредита — все это может повредить вашим оценкам. Даже закрытие учетной записи кредитной карты, которую вы не используете, приведет к снижению вашей оценки. Ваш кредитный рейтинг отражает вашу кредитоспособность перед кредиторами, арендодателями и другими профессионалами и может негативно повлиять на вас.

4. Прочтите мелкий шрифт

Как и любой контракт, который вы подписываете, обязательно ознакомьтесь с условиями кредитных карт, которые вы рассматриваете.Несмотря на законодательство по защите потребителей, эмитенты хорошо известны тем, что скрывают информацию о своих льготах, сборах, сборах и других обязательствах, о которых вам следует знать. В последние годы покупателям стало проще сравнивать кредитные карты. Среди моих любимых сайтов — WalletHub, NerdWallet и CreditCards.com, которые содержат массу полезной информации о функциях кредитных карт.

Среди моих любимых сайтов — WalletHub, NerdWallet и CreditCards.com, которые содержат массу полезной информации о функциях кредитных карт.

Имейте в виду, что если у вас возник спор с эмитентом карты, вы обычно подлежите обязательному арбитражу.Это было смягчено в последние годы, но все еще похоронено в условиях. Это одна из моих любимых мозолей, и я поручаю своим студентам-юристам изучить мелкий шрифт. Средний потребитель не может бороться с легионами арбитражных поверенных, которые поддерживают эмитентов карт.

Соблюдайте финансовую дисциплину с помощью этих правил:

- Делайте покупки с умом и покупайте кредитную карту, находя наиболее подходящие для вас преимущества.

- Внимательно прочтите положения и условия даже после того, как вы сделали свой выбор.

- Полностью оплатите счет по кредитной карте, чтобы не было остатка на счету.

- Имейте достаточный запас на случай чрезвычайных ситуаций, чтобы не допустить больших непредвиденных расходов на свою карту.

- Всегда тратьте меньше средств и делайте сбережения и инвестируйте в первую очередь.

- Не закрывайте кредитную карту. Вместо этого разрежьте карту на миллион частей или просто положите ее в ящик.

- Если у вас несколько карточек, решите, как использовать их для разных категорий и не превышайте их лимиты.

- Избегайте карт с годовой оплатой, если они не имеют важных функций, которыми вы будете пользоваться.

- Не зависим от кредитных карт. Ограничьте количество имеющихся у вас карт.

- Когда дело доходит до оплаты счетов по карте, автоматизируйте и не откладывайте на потом. Штрафная ставка носит карательный характер.

- Если ваш ребенок является авторизованным пользователем вашей кредитной карты, научите его, как пользоваться картой разумно и безопасно.

- Помните о поведенческих предубеждениях, когда вы тратите больше при использовании кредитной карты вместо наличных денег.

- Проверьте свои счета по кредитной карте на предмет ошибок, неверных суждений с вашей стороны или исправления импульсивных расходов.

- Как только COVID уйдет, можно надеяться в ближайшее время, используйте наличные для некоторых своих дискреционных расходов.

Последние мысли

Кредитные карты служат важной цели в качестве финансового инструмента во все более безналичном обществе. При разумном использовании преимущества кредитной карты перевешивают ее недостатки. Соблюдайте финансовую дисциплину во всех аспектах управления капиталом.У нас были консультанты по использованию кредитных карт, и мы выучили два-три тяжелых урока.

Спасибо за внимание! Если вы нашли в этой статье какую-то ценность, поделитесь ею с друзьями, семьей и коллегами. Рассмотрите возможность подписки на наше растущее сообщество в The Cents of Money!

Плюсы и минусы кредитной линии

Вы являетесь частным предпринимателем и хотите развивать свою компанию? Кредитные линии — это, как правило, хороший способ для вас и вашего малого бизнеса иметь наличные деньги, когда дела идут плохо. Тем не менее, лучшее время для подачи заявки на кредитную линию (LOC) — это когда ваш бизнес процветает — у вас не только будет денежный поток для поддержки запроса, но и есть вероятность, что ваш кредитор будет готов обсудить условия, включая процентные ставки. .

Тем не менее, лучшее время для подачи заявки на кредитную линию (LOC) — это когда ваш бизнес процветает — у вас не только будет денежный поток для поддержки запроса, но и есть вероятность, что ваш кредитор будет готов обсудить условия, включая процентные ставки. .

Для многих предприятий использование аккредитива и его погашение укрепит их кредитный профиль и потенциально позволит им договориться о более низкой процентной ставке после погашения. Но, как и любой другой вид кредита, есть положительные и отрицательные стороны, которые следует учитывать перед подачей заявки.

Плюсы кредитной линии

Имейте в виду, что ваш банк захочет увидеть полную кредитную историю вашего бизнеса, прежде чем он рассмотрит вопрос о предоставлении кредитной линии. Если это вас не пугает, некоторые из плюсов LOC включают:

- Построение взаимоотношений — Один из лучших аспектов переговоров о кредитной линии — это отношения, которые вы строите с кредитором. Со временем это может помочь вам, когда вам понадобится дополнительное финансирование для других проектов.

- Встроенная гибкость — в отличие от ссуды, которую ваш бизнес может взять на приобретение оборудования или офисных помещений, кредитные линии не всегда требуют от вас указания причины ссуды.Кроме того, средства в LOC доступны тогда, когда они вам нужны, и их совсем не нужно использовать.

- Кредитные льготы — предприятия, которые используют свои кредитные линии осторожно и осознанно, могут увидеть повышение кредитного рейтинга своего бизнеса, что может быть полезно при поиске других ссуд и кредитных линий.

Минусы кредитных линий

Давайте посмотрим правде в глаза — у любого источника капитала есть плюсы и минусы, и кредитные линии ничем не отличаются. Некоторые из недостатков кредитной линии включают:

- Комиссии и дополнительные сборы. Хотя вам, возможно, придется платить более высокие процентные ставки по кредитным картам, LOC могут привести к огромным сборам за обслуживание и снятие средств.Убедитесь, что ваша процентная ставка достаточно низкая, чтобы оправдать любые дополнительные комиссии.

- Трудности с подачей заявления. Когда вы подаете заявку на получение кредитной линии, ваш банк может потребовать, чтобы вашему бизнесу было не менее двух лет. В отличие от кредитной карты, вас могут попросить предоставить подробные финансовые отчеты, включая налоговые декларации, отчеты о движении денежных средств и многое другое.

- Долговые заботы — Хотя кредитную линию хорошо иметь под рукой на случай чрезвычайной ситуации, в конечном итоге вы можете обнаружить, что потратили всю сумму, к которой у вас есть доступ, и не можете ее погасить из-за замедления роста бизнеса.В некоторых случаях предприятиям может быть выгоднее получить стандартный заем, чтобы избежать соблазна получить немедленный доступ к наличным деньгам.

Независимо от размера вашего бизнеса, кредитная линия может быть очень удобной, но, прежде чем подавать заявку, осознайте потенциальные риски и убедитесь, что они не перевешивают преимущества. Если вам нужен надежный способ повысить кредитоспособность вашего бизнеса и вы полностью понимаете риски, это может быть один из лучших финансовых инструментов в вашем распоряжении.

Кэрри Галлахер (Carrie Gallagher) — директор по контенту и коммуникациям в Credible, развивающейся рыночной платформе, которая использует науку о данных для повышения скорости, стоимости и выбора капитала, доступного для малого бизнеса.Кэрри также является главным редактором образовательного блога Credible, In.Credible.com.

Плюсы и минусы кредитной карты — Investment U

Финансовая независимостьБен Бродуотер

Первоначально опубликовано

Обновлено 27 января в

При рассмотрении плюсов и минусов кредитных карт можно выделить несколько моментов. Если у вас когда-либо была кредитная карта, вы знаете, что легко впасть в плохие привычки. На вашем счету недостаточно денег? Поместите это на карту. В ожидании зарплаты? Поместите это на карту. Однако кредитные карты — это не все плохо. В ответственных руках они могут дать много преимуществ.

Если у вас когда-либо была кредитная карта, вы знаете, что легко впасть в плохие привычки. На вашем счету недостаточно денег? Поместите это на карту. В ожидании зарплаты? Поместите это на карту. Однако кредитные карты — это не все плохо. В ответственных руках они могут дать много преимуществ.

8 Плюсы и минусы кредитной карты

Давайте подробнее рассмотрим наиболее очевидные плюсы и минусы кредитной карты.

Плюсы кредитных карт

Кредитный корпус

Нравится вам это или нет, но мы живем в культуре долгов.Большая часть нашего общества полагается на долги для создания кредита. Если вы регулярно оплачиваете свою карту и у вашей учетной записи хорошая репутация, это улучшит ваш кредитный рейтинг. Это может помочь вам получить одобрение на получение ссуды, которая может понадобиться вам в вашей карьере или общих усилиях по наращиванию благосостояния.

Безопасность

Дни, когда вы носили с собой много наличных, прошли. Многие люди вообще не носят с собой наличных. Отказ от наличных не только облегчает реальный вес вашего кошелька, но и помогает вам чувствовать себя в большей безопасности.Если ваша карта украдена или утеряна, представители службы поддержки всегда готовы помочь и исправить ситуацию. Этого нельзя сказать о наличных деньгах. Кроме того, рассмотрите возможность добавления предупреждения о мошенничестве в свой кредитный отчет.

Многие люди вообще не носят с собой наличных. Отказ от наличных не только облегчает реальный вес вашего кошелька, но и помогает вам чувствовать себя в большей безопасности.Если ваша карта украдена или утеряна, представители службы поддержки всегда готовы помочь и исправить ситуацию. Этого нельзя сказать о наличных деньгах. Кроме того, рассмотрите возможность добавления предупреждения о мошенничестве в свой кредитный отчет.

Награды

Кэшбэк, авиамили, баллы в ресторанах и отелях — вот лишь некоторые из наиболее распространенных бонусных предложений кредитных карт. Фактически, наградные карты в последние годы стали еще более распространенными. Capital One в настоящее время предлагает 50 000 бонусных миль, если вы потратите 3000 долларов на карту в течение трех месяцев.

По мнению The Point Guy , это лучшие наградные карты на 2020 год:

- Привилегированная карта Chase Sapphire — Лучшая карта для путешествий

- Кредитная карта Capital One® Venture® Rewards — Best for hotel.

com вознаграждение

com вознаграждение - Карта Wells Fargo Propel American Express® — Лучшее вознаграждение за газ

- Золотая карта American Express® — Лучшая для супермаркетов США и награды за питание по всему миру

- Кредитная карта Capital One® Savor® Cash Rewards — Лучший вариант для возврата денег на развлечения

- Карта Blue Cash Preferred® от American Express — Лучшая для пассажиров пригородных поездов

- Chase Freedom Unlimited — Лучше всего подходит для сочетания с другими картами Chase

- Chase Freedom — Лучшее для вращающихся категорий

- Citi® Double Cash Card — Лучшая для повседневных расходов

- Кредитная карта Marriott Bonvoy Boundless — Best for Marriott rewards

Скорая помощь

Мы все были там.Протекающая крыша, большой медицинский счет, дорогой ремонт машины. В какой-то момент своей жизни вы, вероятно, оказались в затруднительном финансовом положении. Вот где действительно может спасти кредитная карта. Фактически, многие люди, которые не являются сторонниками кредитных карт, по-прежнему советуют использовать их в экстренных ситуациях. Хотя кредитные карты могут спасти вас, когда вы в затруднительном положении, будьте в курсе своих платежей и опережайте эти процентные ставки.

В какой-то момент своей жизни вы, вероятно, оказались в затруднительном финансовом положении. Вот где действительно может спасти кредитная карта. Фактически, многие люди, которые не являются сторонниками кредитных карт, по-прежнему советуют использовать их в экстренных ситуациях. Хотя кредитные карты могут спасти вас, когда вы в затруднительном положении, будьте в курсе своих платежей и опережайте эти процентные ставки.

Минусы кредитных карт

Долг

Это, без сомнения, причина №1, по которой вам не следует владеть кредитной картой.Согласно Debt.org, «более 189 миллионов американцев имеют кредитные карты. У среднего держателя кредитной карты есть как минимум четыре карты. В среднем на каждое домохозяйство, имеющее кредитную карту, приходится 8 398 долларов долга по кредитной карте ». Долг может стать тяжелым бременем для отдельных людей и семей. Задолженность по кредитной карте также может сопровождаться высокими процентными ставками, из-за чего погашение долга временами может казаться невозможным. Если у вас действительно большая задолженность по кредитной карте, подумайте о погашении ее методом снежного кома. Метод снежного кома долга научит вас, как погасить задолженность по кредитной карте в порядке от наименьшего остатка к наибольшему.

Если у вас действительно большая задолженность по кредитной карте, подумайте о погашении ее методом снежного кома. Метод снежного кома долга научит вас, как погасить задолженность по кредитной карте в порядке от наименьшего остатка к наибольшему.

Чрезвычайно высокие процентные ставки

Процентные ставки по кредитным картам всегда высоки. По данным Федеральной резервной системы, в прошлом году средняя годовая процентная ставка по всем счетам составила 15,09%. Это самый высокий зарегистрированный показатель с 1994 года. Если вы получаете максимальные выплаты каждый месяц, эти проценты не должны вас беспокоить. Но как только вы начнете отставать, высокие процентные ставки могут накапливаться, создавая эффект снежного кома, который может похоронить вас. Вам может помочь простой звонок в компанию, обслуживающую вашу кредитную карту.Вы можете перейти на более низкую процентную ставку или даже на 0%, если вам повезет.

Слишком много карт может быть плохой

Хотя карты могут приносить награды, как мы говорили ранее, владение слишком большим количеством карт может быть плохим. Конечно, каждому в какой-то момент понадобится ссуда, чтобы помочь им финансово, но слишком большое количество карт может стать сигналом кредиторам о вашей безответственности. Это может заставить их отклонить вашу заявку на кредит. Это также может негативно повлиять на ваш кредитный рейтинг.

Конечно, каждому в какой-то момент понадобится ссуда, чтобы помочь им финансово, но слишком большое количество карт может стать сигналом кредиторам о вашей безответственности. Это может заставить их отклонить вашу заявку на кредит. Это также может негативно повлиять на ваш кредитный рейтинг.

Вы тратите больше с картой

Одно из наиболее частых цитируемых исследований проведено Dun & Bradstreet, где компания обнаружила, что люди тратят на 12-18% больше при использовании кредитных карт вместо наличных денег. В этом есть смысл, поскольку с помощью кредитной карты легче принимать импульсивные решения. Вы не чувствуете немедленного воздействия, которое со временем может иметь каскадный эффект.

Все еще думаете о кредитных картах?

Индустрия кредитных карт переживает бум.Фактически, общее количество держателей кредитных карт во всем мире, по прогнозам, достигнет 1,2 миллиарда к 2022 году.

Согласно Cardrates.com, это десять ведущих компаний в отрасли:

- Visa — 323M Держатели карт

- MasterCard — 191M картхолдеров

- Chase — 93M Картхолдеры

- American Express — 58 млн держателей карт

- Discover — Держатели карт 57M

- Ситибанк — 48 млн картхолдеров

- Capital One — 45 млн держателей карт

- Bank of America — 32 млн держателей карт

- Wells Fargo — Держатели карт 24M

- Банк США — 18.

Картхолдер 5M

Картхолдер 5M

Суммарные плюсы и минусы кредитных карт

Рассматривая плюсы и минусы владения кредитной картой, первое, что нужно помнить, — это погашать свой баланс каждый месяц. Если вы несете ответственность за свою карту, она может накапливать кредит, повышать безопасность, накапливать вознаграждения и даже помогать вам в экстренных случаях. Но если вы неправильно распорядитесь своей картой, вы можете получить гору долгов, на то, чтобы избавиться от которой могут потребоваться годы.

Если у вас есть долги, ознакомьтесь с моей недавней статьей, которая может помочь: https: // investmentu.ru / how-to-pay-off-duty-fast /

Как всегда, для получения последней информации о том, как Master Your Finance, бесплатное обучение … пожалуйста, подпишитесь на наше бесплатное электронное письмо от InvestmentU сегодня.

Плюсы и минусы кредитных карт магазина

Иногда предложение, сделанное на кассе для получения значительной скидки в обмен на открытие кредитной карты магазина, слишком заманчиво, чтобы от него отказаться.

Кредитные карты Store, даже несмотря на ограниченное использование, имеют ряд льгот, вознаграждений, бесплатную доставку через Интернет, эксклюзивный доступ к продажам и другие преимущества, привлекательные в глазах лояльных покупателей.

Американцы находят преимущества настолько привлекательными, что интерес к магазинным кредитным картам становится все более привлекательным и популярным. Согласно недавнему опросу LendingTree, 44% американцев говорят, что они, по крайней мере, с некоторой долей вероятности обратятся за карточкой магазина во время сезона праздничных покупок, по сравнению с 32% в 2019 году и 24% в 2018 году.Кредитные карты магазина

становятся все более популярными. Согласно недавнему опросу LendingTree, 44% американцев говорят, что они, по крайней мере, с некоторой долей вероятности обратятся за карточкой магазина во время сезона праздничных покупок, по сравнению с 32% в 2019 году и 24% в 2018 году. (Фото: Getty) Тот факт, что розничные торговцы предоставляют покупателям приманку, не означает, что кредитные карты магазина подходят всем и соответствуют их финансовым привычкам.

«Если вы регулярно носите с собой баланс, вам, вероятно, не стоит иметь кредитную карту магазина, потому что они такие дорогие», — сказал Cashay Мэтт Шульц, главный кредитный аналитик LendingTree.«Если вы выплачиваете этот остаток каждый месяц, тогда с ними действительно все в порядке».

По словам Шульца, вознаграждения по кредитным картам магазина «традиционно отставали от кредитных карт общего назначения, и они по-прежнему остаются», — говорит Шульц, который предостерегает покупателей от того, что вознаграждения обманывают их.

Вот что еще нужно учесть.

ПлюсыПодходит для исправления плохой кредитной истории или получения кредита: Поскольку кредитные карты магазина обычно менее избирательны, чем кредитные карты общего назначения, когда дело доходит до утверждения держателей карт, легче получить одну, если вы этого не сделаете. У меня отличный кредит.

Однако есть одна загвоздка. Кредитная карта магазина укрепит кредитоспособность только в том случае, если вы вовремя оплачиваете счет каждый месяц и не тратите больше, чем кредитный лимит.

Несвоевременные платежи и превышение лимита кредитной линии наносят ущерб кредитной истории, над созданием которой вы работаете.

Несвоевременные платежи и превышение лимита кредитной линии наносят ущерб кредитной истории, над созданием которой вы работаете.Экономия на месте при регистрации: Но, скорее всего, это единовременный случай. Шульц объяснил, что сообразительные покупатели могут использовать краткосрочные скидки или специальное финансирование при покупке дорогостоящих товаров или совершении крупных покупок.

Их можно использовать только в в конкретном магазине: . Они называются кредитными картами с замкнутым циклом. По сравнению с кредитными картами общего назначения, которые почти всегда имеют лучшие вознаграждения, процентные ставки и условия, в интересах держателя карты использовать одну из них.

.

.

Расплывчатые фразы о финансировании: Перед открытием карты изучите термины и фразы, такие как «отложенный процент», напечатанные мелким шрифтом, особенно если вступительное предложение включает 0% годовых на определенный период.

Например, если баланс не будет выплачен в течение вводного периода, «вы получите счет на все проценты, которые были бы начислены вплоть до даты покупки», — сказал Шульц. сказал.

Стимулы для продолжения трат: Розничные торговцы хитры и разработали карты магазинов, чтобы вы могли делать больше покупок, предоставляя премиальные вознаграждения и льготы частым покупателям и заманивая их в спираль трат.

«Для людей, которые являются преданными покупателями определенного продавца, эти карты могут работать на вас», — сказал Шульц. «Но даже в этом случае вам все равно необходимо убедиться, что вы полностью расплачиваетесь».

(Фото: Getty)

(Фото: Getty)Для некоторых спонсоров карты магазина могут быть положительными, если владелец учетной записи четко разъясняет условия до регистрации.

«Так много раз эти карты подписывались в критических ситуациях», — объяснил Шульц. «Люди принимают плохие решения, когда они находятся под давлением, и они не понимают, во что ввязываются».

Шульц советует тем, кто рассматривает новую кредитную карту магазина, — «сделайте свою домашнюю работу, прежде чем регистрироваться», потому что предложения содержат «действительно важные нюансы», о которых должны знать потенциальные держатели карт, иначе «эти карты могут в конечном итоге стоить им много денег». изрядная сумма денег.”

У нас еженедельный информационный бюллетень! Нажмите, чтобы зарегистрироваться. Стефани — корреспондент Yahoo Money и Cashay , нового веб-сайта по личным финансам. С ней можно связаться по телефону [email protected] . Следуйте за ней в Twitter @SJAsymkos .

Прочтите дополнительную информацию и советы в нашем разделе Расходы

Прочтите дополнительную информацию о личных финансах, новости и советы на Cashay Следуйте за Cashay по телефону Instagram , Twitter и FacebookПлюсы и минусы покупки автомобиля с помощью кредитной карты

Это возможно, но лучше всего рассматривать только если можно сразу погасить остаток.(iStock)

Покупка автомобиля с помощью кредитной карты может дать вам шанс заработать дополнительные вознаграждения. Но если вы не будете осторожны, вы можете в конечном итоге заплатить намного больше процентов по своей карте по сравнению с автокредитом.

Если вы собираетесь использовать кредитную карту для покупки следующего автомобиля, вот что вам нужно знать.

Возможна оплата полной стоимости покупки автомобиля на кредитную карту. Но в первую очередь это зависит от политики дилерского центра.Дилеры, как и любой другой торговец, должны оплачивать торговую комиссию за платежи по кредитной карте, что означает, что они в конечном итоге потеряют 2% или 3% от вашей суммы. В результате дилеры часто устанавливают ограничение на сумму, которую вы можете заплатить с помощью кредитной карты — обычно это всего несколько тысяч долларов.

Итак, если вы покупаете более старый автомобиль по низкой цене, вы можете положить всю сумму на свою карту. Но с более новыми и дорогими моделями может быть сложнее.

Если вы собираетесь использовать карту для покупки автомобиля, найдите время, чтобы сделать покупки и сравнить кредитные карты на онлайн-рынке, таком как Credible.

КРЕДИТНАЯ КАРТА ОБРАТНЫЙ ДЕНЕЖ VS. ТОЧКИ: ЧТО ЛУЧШЕ?

Плюсы и минусы покупки автомобиля с помощью кредитной карты На первый взгляд использование кредитной карты для покупки автомобиля может показаться плохим решением. Но есть некоторые потенциальные преимущества, которые могут окупить себя:

Но есть некоторые потенциальные преимущества, которые могут окупить себя:

- Получите сделку с годовой процентной ставкой 0%: Некоторые кредитные карты предлагают начальную акцию с годовой процентной ставкой 0%, которая дает вам от шести месяцев до почти двух лет со дня открытия учетной записи для беспроцентной оплаты покупок.Если у вас есть возможность выплатить полную сумму до окончания периода действия рекламной акции, вы можете избежать дополнительных расходов по автокредиту. Если вам интересно, вы можете просмотреть кредитные карты с нулевым процентом на Credible сейчас.

- Автомобиль принадлежит вам: Когда вы финансируете автомобиль у автокредитора, он технически владеет автомобилем до тех пор, пока вы не погасите остаток. Но если вы используете кредитную карту, вы получите титул с самого начала. Более того, вы можете выбрать размер страхового покрытия автомобиля — напротив, если у вас есть кредитор, он, скорее всего, будет иметь некоторые минимальные требования.

Тем не менее, покупка автомобиля с помощью кредитной карты может быть не лучшим выбором для многих людей. Вот несколько возможных причин, по которым этого следует избегать:

- Годовая процентная ставка по кредитной карте выше: В большинстве случаев процентная ставка по кредитной карте будет намного выше, чем по автокредиту. Если вы ожидаете, что на погашение долга вам потребуется несколько лет, вы сэкономите много денег, выбрав автокредит вместо кредитной карты.

- Условия погашения работают против вас: При автокредите график погашения устанавливается с самого начала, поэтому вы будете точно знать, когда ваш баланс станет нулевым.Однако с кредитной картой период погашения не установлен. Вместо этого вы получите минимальный ежемесячный платеж. Если вы заплатите только эту сумму, вам может потребоваться больше времени, чтобы освободиться от долгов.

- Это может повредить вашему кредиту: Размещение крупной покупки по кредитной карте может привести к резкому увеличению коэффициента использования кредита — процента доступного кредита, который вы используете в данный момент.

Чем выше ваш коэффициент использования, тем больше это может повредить вашему кредитному рейтингу.Итак, если вы поместите на карту крупную покупку, например автомобиль, и потратите время на ее оплату, ваш кредитный рейтинг может уменьшиться и оставаться на низком уровне в течение большей части этого времени.

Чем выше ваш коэффициент использования, тем больше это может повредить вашему кредитному рейтингу.Итак, если вы поместите на карту крупную покупку, например автомобиль, и потратите время на ее оплату, ваш кредитный рейтинг может уменьшиться и оставаться на низком уровне в течение большей части этого времени.

КАК НАЙТИ ЛУЧШИЕ ВОЗНАГРАЖДЕНИЯ КРЕДИТНОЙ КАРТОЙ

Принимаются ли авансовые платежи за автомобиль с помощью кредитной карты?Да, если дилер разрешает вам использовать кредитную карту, не имеет значения, покупаете ли вы автомобиль сразу или просто кладете деньги. Фактически, из-за политики дилеров, более вероятно, что вы сможете только вложить деньги, чем купить весь автомобиль.

Посетите Credible, чтобы просмотреть и сравнить кредитные карты разных компаний, выпускающих карты.

КАКУЮ КРЕДИТНУЮ КАРТУ СЛЕДУЕТ ПОЛУЧИТЬ?

Когда мне следует использовать кредитную карту для покупки автомобиля? Если у вас есть бонусная кредитная карта, и вы в финансовом положении, чтобы немедленно оплатить свой автомобиль, воспользоваться бонусами может быть несложно. Это может быть особенно полезно с новой кредитной картой, если покупка поможет вам удовлетворить минимальные требования к расходам на бонусные баллы.

Это может быть особенно полезно с новой кредитной картой, если покупка поможет вам удовлетворить минимальные требования к расходам на бонусные баллы.

Это также может стоить того, если ваш кредит достаточно хорош, чтобы претендовать на кредитную карту с годовой процентной ставкой 0%, и у вас есть средства для полной выплаты остатка до окончания рекламного периода.

Если у вас нет бюджета, чтобы быстро погасить покупку, вам лучше взять автокредит.

Вы можете просматривать и сравнивать сразу несколько кредитных карт с годовой процентной ставкой 0% и бонусных кредитных карт, посетив Credible.

КАК УВЕЛИЧИТЬ ПРЕДЕЛ КРЕДИТА, НЕ УДАР ВАШЕГО ОЦЕНКИ

Следует ли мне вместо этого рассмотреть возможность использования личного кредита? В среднем по двухлетней частной ссуде 9.По данным Федеральной резервной системы, процентная ставка 34%. Напротив, средняя комиссия по кредитной карте составляет 14,58%. Но ФРС также обнаружила, что средняя процентная ставка по 60-месячному автокредиту составляет 4,98%, что намного ниже, чем у обоих.

Кроме того, индивидуальные ссуды имеют более короткие сроки погашения, чем автокредиты, что означает более высокий ежемесячный платеж. В результате автокредит, как правило, является лучшим вариантом долгосрочного финансирования.

Тем не менее, если вам нужна личная ссуда для других целей, посетите Credible, чтобы воспользоваться ее калькулятором ссуды и найти лучшие ставки по ссудам.

КАК БЫСТРО ПОВЫШАТЬ КРЕДИТНЫЙ СЧЕТ

Плюсы и минусы консолидации долга

Если вам кажется, что вы находитесь в бесконечном падении долгов, сейчас самое время встать на твердую почву. «Долги — это криптонит вашего финансового благополучия, — говорит Лу Каннатаро, основатель Cannataro Park Avenue Financial. «Если вы поддерживаете долги, это ограничивает вашу способность сберегать и инвестировать для создания собственного капитала. Поддержка большого ежемесячного сжигания [расходов] сильно замедляет или подрывает вашу способность обеспечивать финансовый контроль в своей жизни. «

«

По данным Федеральной резервной системы Нью-Йорка, потребительский долг в США достиг почти 14 триллионов долларов после первой половины 2019 года — и это после 20 кварталов подряд роста. Это много людей, которые потенциально ищут спасательный круг. К счастью, есть довольно много решений. «Первый шаг, — говорит Каннатаро, — это попытаться объединить различные долги, чтобы минимизировать затраты и платежи». Ниже приведены способы развить идею консолидации и исправить свободное падение, а также убедиться, что ходы подходят вам:

Преимущества консолидации долга и возможные подводные камни

Идея консолидации долга состоит в том, чтобы собрать различные долги в одну ссуду или перевод остатка с более низкой процентной ставкой, установив при этом управляемую ежемесячную плату, выплачиваемую в течение определенного периода времени.Это позволяет вам платить меньше процентов и потенциально быстрее расплачиваться с долгами.

«Когда вы объединяетесь, вы можете уменьшить выплачиваемые проценты, сократив время, необходимое для освобождения от долгов», — говорит Каннатаро. «Кроме того, консолидация может означать один платеж каждый месяц по сравнению с управлением новым счетом, возможно, каждую неделю, с постоянным отрицательным результатом. что приносит в вашу жизнь.

«Кроме того, консолидация может означать один платеж каждый месяц по сравнению с управлением новым счетом, возможно, каждую неделю, с постоянным отрицательным результатом. что приносит в вашу жизнь.

Существует несколько различных стратегий консолидации долга, каждая из которых имеет свои положительные и отрицательные стороны. Варианты варьируются от получения ссуды под залог собственного капитала или кредитной линии под собственный капитал, перевода вашего долга на единую кредитную карту с низким процентом, получения необеспеченной личной ссуды или использования агентства по урегулированию долга для согласования более низких платежей.

Консолидация долга дает множество преимуществ. Но есть смысл подойти к вопросу широко открытыми глазами, учитывая все плюсы и минусы практики консолидации долга:

Плюсы для консолидации долга

- Упростите управление своим долгом: контроль над ситуацией и активное составление плана по ее устранению дает вам некоторое душевное спокойствие, не говоря уже о снижении стресса, связанного с управлением несколькими платежами с разными сроками погашения.

- Снижайте процентные ставки: у среднего человека их 3.8 кредитных карт — и процентные ставки. Не говоря уже об оплате автомобиля, медицинских счетах, ипотеке и студенческих ссудах. Урегулировав долги под высокие проценты с помощью ссуды под более низкие проценты, вы можете уменьшить количество денег, которые вы сжигаете в качестве процентов.

- Уменьшите свой рейтинг использования кредита, чтобы улучшить свой кредитный рейтинг: ваш рейтинг использования кредита или отношение вашего долга к вашему кредитному лимиту может повлиять на ваш кредитный рейтинг. Выплатив несколько долгов путем консолидации, вы улучшите свой рейтинг использования кредита за счет меньшего использования доступного кредита и, возможно, своего кредитного рейтинга быстрее.

- Программы урегулирования долга могут повредить ваш кредитный рейтинг: программы урегулирования долга, в которых вы нанимаете агентство кредитного консультирования для согласования более низких платежей по своим долгам, могут показаться привлекательными, но они могут фактически повредить ваш кредитный рейтинг, если долг не будет выплачен полностью или если вы пропустите платежи.

Также могут быть дорогостоящие сборы, связанные с услугой, а также мошенничество.

Также могут быть дорогостоящие сборы, связанные с услугой, а также мошенничество.

Консолидация долга — это не освобождение от тюрьмы. Наращивание этого долга произошло не просто так.Чтобы получить прочную финансовую основу, вы должны быть готовы изменить личные расходы.

«Если вы по-настоящему не привержены решению проблемы отсутствия средств по средствам, успешная консолидация довольно часто может вызвать новый раунд расходов. Затем, через короткое время, вы, возможно, вырыли еще более глубокую яму «, — говорит Каннатаро, что приводит к некоторым минусам, которые следует учитывать перед консолидацией долга.

Минусы для консолидации долга

- Может побудить вас положить новый долг на свои кредитные карты с нулевым балансом: после того, как вы очистили колоду своих кредитных карт до нулевого баланса, может возникнуть соблазн начать новые списания с них, что увеличит ваш общий долг.Излишне говорить, что этот новый долг действительно может сорвать ваши попытки вернуться на правильный путь.

Некоторые люди разрезают свои кредитные карты, чтобы предотвратить подобное поведение. Другие закрывают свои счета (что также может повредить вашему кредитному рейтингу).

Некоторые люди разрезают свои кредитные карты, чтобы предотвратить подобное поведение. Другие закрывают свои счета (что также может повредить вашему кредитному рейтингу). - Не каждое предложение консолидации долга улучшает ваши процентные расходы: убедитесь, что перевели задолженность по кредитной карте с кредитных карт с более высокой годовой процентной ставкой на ссуды консолидации долга с более низкой годовой процентной ставкой или переводы баланса. Если годовая процентная ставка не ниже, вы можете увеличить процентные платежи, что прямо противоположно тому, что вы пытаетесь сделать посредством консолидации долга.

- Плата за консультацию по долгам может добавить к вашим расходам: получение ссуды на консолидацию долга переместит ваш долг, но это часто означает встречу с консультационным агентством по долгам, чтобы разработать стратегию решения ваших разнородных долгов. Вы, в свою очередь, платите им установленную ежемесячную плату. Это может обеспечить более комплексную программу улучшения вашего финансового положения, но также подорвет ваши финансы.

Вы должны знать, что эти агентства также разнообразны, и к ним следует подходить осторожно, чтобы избежать мошенничества. Обязательно используйте агентство, аккредитованное Национальным фондом кредитного консультирования или Американской ассоциацией финансового консультирования.

Вы должны знать, что эти агентства также разнообразны, и к ним следует подходить осторожно, чтобы избежать мошенничества. Обязательно используйте агентство, аккредитованное Национальным фондом кредитного консультирования или Американской ассоциацией финансового консультирования.

Кредитные карты Rewards: плюсы и минусы

Кредитные карты Rewards — отличный инструмент для возврата денег или миль и баллов, но в Rewards Credit Card Land не всегда бывает солнечно.

Конечно, есть плюсы и минусы бонусных кредитных карт. Если вы поймете минусы, вы сможете их избежать и воспользоваться преимуществами! Следуйте инструкциям, чтобы узнать больше о плюсах и минусах бонусных кредитных карт, чтобы знать, говорить ли «да» или «нет» в следующий раз, когда вы подумаете о подаче заявки.

Начнем с плюсов бонусных кредитных карт. Это те преимущества, которые вы должны учитывать при поиске карты вознаграждения, которая должна помочь вам решить, подходит она или нет. Вот основные преимущества, на которые стоит обратить внимание:

Вот основные преимущества, на которые стоит обратить внимание:

Программа вознаграждений

Первое место, где нужно искать преимущества кредитной карты, — это программа вознаграждений. Каждый раз, когда вы используете карту для оплаты, эмитент кредитной карты берет часть транзакции в качестве комиссии. Вознаграждение по вашей кредитной карте происходит за счет комиссии, которую банк взимает с каждого магазина, в котором вы совершаете покупки, онлайн или офлайн.

Программы вознаграждений с возвратом денег регулярно выплачивают кэшбэк от 1% до 2% за повседневные покупки, при этом некоторые категории бонусов платят до 5% с ежеквартально сменяемыми картами, такими как Chase Freedom Flex. Карты вознаграждений за путешествия могут принести вам еще большую ценность, поскольку вы можете обменять их на более чем 1 цент за каждое очко, чтобы по-настоящему увеличить вознаграждение. В обоих случаях бонусная программа является причиной использования бонусной кредитной карты.

СВЯЗАННЫЙ: Что такое «хорошая» кредитная карта?

Приветственный бонус

Когда вы получаете новую карту, вы можете получить огромный бонус, если потратите определенную сумму в течение первых нескольких месяцев после получения новой карты.Никогда не тратьте больше, чем вы бы в любом случае из-за кредитной карты, но вы можете запастись подарочными картами для вашего любимого продуктового магазина или розничного продавца, чтобы переборщить.

КартыTop предлагают от 100 000 до 150 000 бонусов на бесплатные поездки на тысячи долларов. Вы регулярно найдете бонусы в диапазоне от 40 000 до 75 000 пунктов, которые также являются весьма прибыльными. Для бонусных карт путешествий 50 000 баллов обычно хватает на два внутренних рейса туда и обратно или на одну поездку в Европу и обратно!

Страхование путешествий

В путешествиях не всегда все идет по плану.Когда рейсы задерживаются, случаются бедствия или болезни, лучшие карты возместят вам стоимость вашей поездки или помогут вам найти альтернативные варианты.

Не все карты предлагают туристическую страховку, но те, которые дают вам что-то очень полезное по невысокой цене. Общее покрытие включает страхование аренды автомобиля, страхование путешествий для авиабилетов, отелей и других бронирований, оплачиваемых картой, а также услуги консьержа, которые помогут решить проблемы, возникающие в любой точке мира.

Защита покупки

Когда вы покупаете что-то и на следующий день находите точно такой же товар по более низкой цене в том же магазине, это может быть очень неприятно. Еще более неприятно, если магазин не вернет разницу на вашу карту. Но с защитой покупок это именно то, что происходит, когда вы отправляете подтверждение в компанию по защите покупок эмитента карты.

Некоторые карты также предлагают продление гарантии производителя и замену элемента, если он был украден или поврежден в течение короткого периода времени после покупки.Я читал истории о людях, которым заменяли iPhone после того, как он сломался в течение нескольких недель после покупки. Это больше, чем годовая плата за почти любую карту!