6 способов взять второй кредит, когда первый еще не погашен

Жизнь каждого человека проходит через пелену событий. Некоторые из них требуют денежных вложений, но, к сожалению, часто случается, что финансы отсутствуют, когда они так необходимы. В таких ситуациях банковские организации не оставят в беде и протянут руку помощи, предоставив нужную сумму.

Когда могут одобрить еще один кредит?

Конечно же, кредиторы извлекут из этого выгоду и, казалось бы, чем больше кредитов они выдадут, тем лучше для них. Но это не совсем так, к примеру, один и тот же человек не всегда может получить деньги в дополнение к ранее взятому действующему займу.

Актуальные предложения по кредитам:

Это объясняется достаточно просто: чем больше у человека долгов, тем больше вероятность того, что он перестанет платить вовремя, и начнет допускать просрочки. Ведь потребности растут, а зарплата не увеличивается. И очень скоро наступает момент, когда вносить платеж становится нечем.

Как быть, когда снова возникла потребность в деньгах, а старый кредит все еще не погашен? На самом деле, одновременно можно иметь не только два, но и более кредитов. В законодательстве нигде не прописано максимальное количество долговых обязательств, которое может быть у человека.

Главное, чтобы позволяла платежеспособность. Сумма выплат не должна превышать 40-50% от дохода заявителя. При этом учитываются деньги, поступающие из совершенно разнообразных источников, в том числе от сдачи жилья в аренду, депозитов и другие.

При этом стоит понимать, что учитываются только те доходы, которые вы можете подтвердить документально. Если вашей заработной платы не хватает, вы всегда можете привлечь созаемщиков или поручителей.

Помимо платежеспособности, будут следующие требования:

- наличие гражданства, регистрации,

- положительная кредитная история,

- официальное трудоустройство,

- вы должны подходить под личные требования банка, в частности – по возрасту.

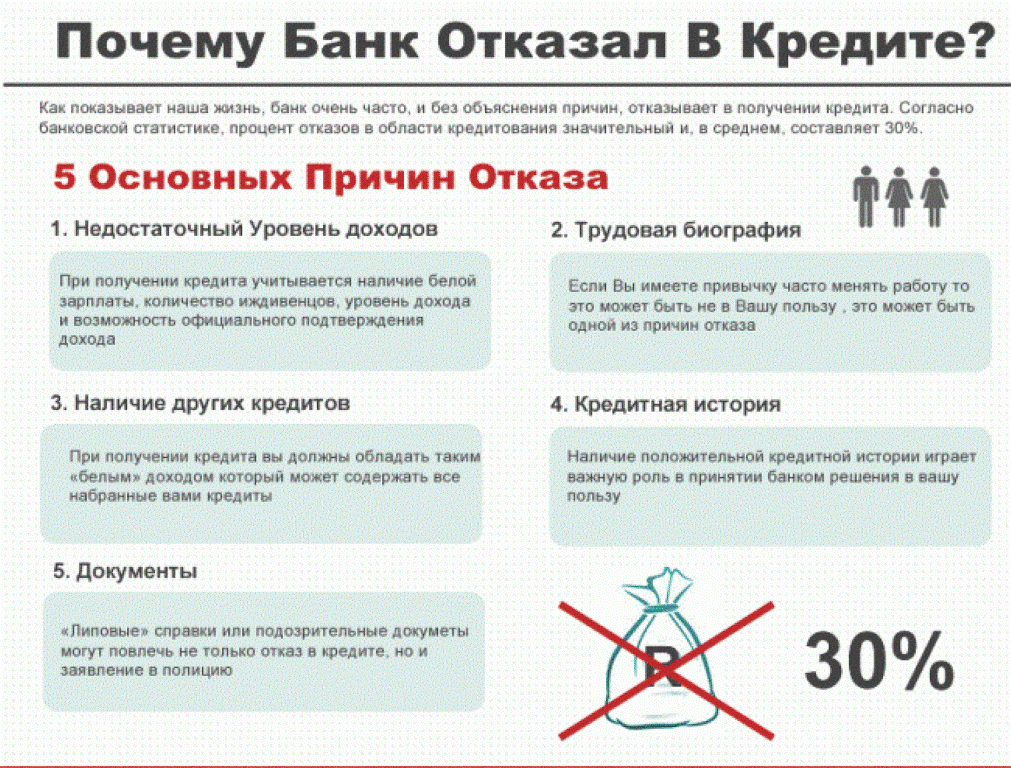

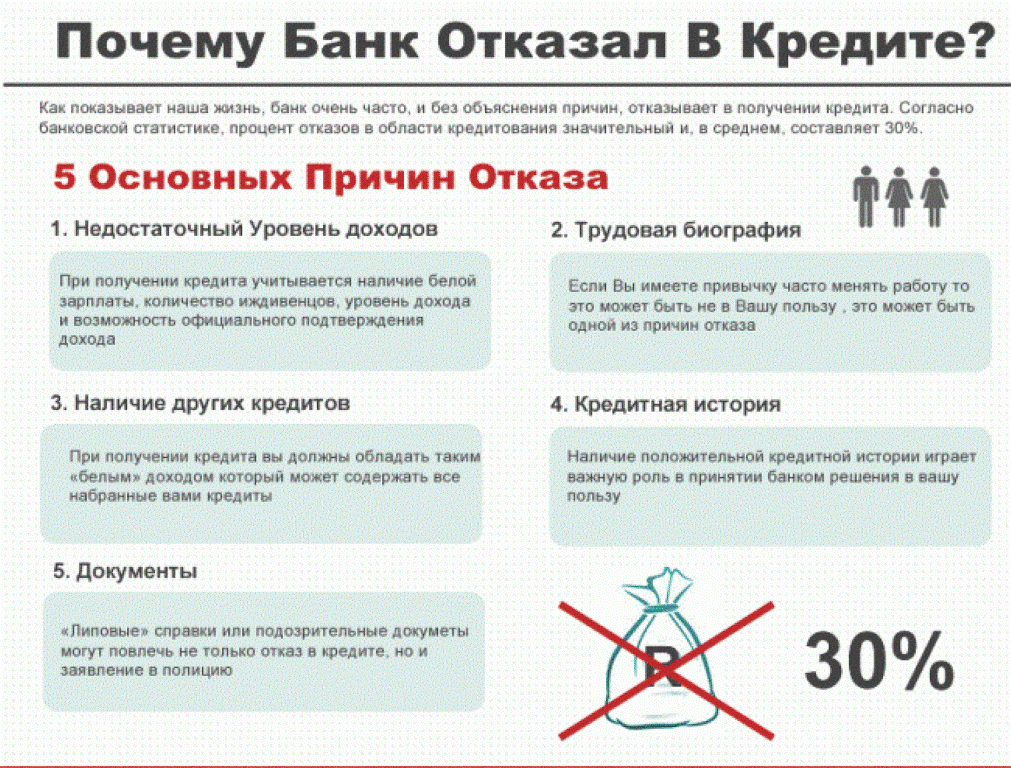

Почему могут отказать:

Далее в этой статье:

Варианты получения кредита

Вариант первый — взять кредит в том же банке

Одно из наиболее легких решений повторно обратится в то финансовое учреждение, услугами которого вы пользовались ранее. Большую роль играет количество ранее взятых вами займов, ведь по своей сути кредит является альтернативой отдельному товару, а следовательно вы покупаете до тех пор, пока у вас есть средства. В данном случае под деньгами подразумеваются несколько маленьких нюансов:

- Если вам и выдадут повторный кредит, то не рассчитывайте на большую сумму. При кредитовании учитывают несколько факторов, среди которых объем регулярного дохода и ранее взятые в банке займы. Скрыть какую-либо информацию о себе не удастся, данные попадают в кредитную историю.

- Получить дополнительный кредит можно лишь при условии своевременных выплат, которые производятся в полном объеме по уже имеющимся банковским долгам. Если вы хоть однажды просрочили с выплатой — шансы на новый кредит существенно уменьшаются.

- Своим постоянным клиентам некоторые кредиторы могут предложить бонусы, к примеру, пониженную ставку. Есть банки, которые сами предлагают оформить еще один займ.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Наибольшая вероятность получить второй займ при условии наличия еще одного существует в следующих финансовых организациях: Хоум Кредит, Ренессанс, Совкомбанк и других. Больше шансов, если кредиты разных классов (к примеру, ипотека и автокредит, ссуда наличными и карточка и т.д.).

Вариант второй — обратиться в другой банк.

Чтобы сэкономить время, можно подать заявки сразу в несколько кредитных учреждений. После получения ответов выберите самый выгодный вариант и оформите договор.

Достаточно 3-4 заявок.. Не следует обращаться сразу во все банки, так как все запросы отражаются в КИ, что может вызвать недоверие у ряда кредиторов. А многочисленные отказы так же негативно сказываются на состоянии истории.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

Новому кредитору нужно показать, что вы в состоянии предоставить 2-НДФЛ и документы о других доходах. Важно наличие положительной КИ. Если вам нужна достаточно крупная сумма, то заручитесь поручителями и ценным залогом. Рассчитать будущий займ вы можете здесь.

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

Возможно, эти статьи также будут вам интересны:

Вариант третий – кредитка

Основное преимущество – удобство пользования. Карту можно заказать онлайн, а получить ее с курьером. Принятие решения по удаленным заявкам часто занимает не более 5 минут. Многие карточки имеют льготный период, что дает возможность пользоваться заемными средствами бесплатно.

Кредитку модно применять в магазинах, а также при оплате товаров и услуг в Интернете. Сегодня популярность безналичных расчетов растет вверх, а потому банки активно предлагают карточки к уже существующему займу наличными.

Можно ли взять второй кредит, при непогашенном первом

Иногда в жизни, некоторые люди сталкиваются с вопросом, а можно ли взять второй кредит, при том, что первый еще не погашен! Однозначно можно ответить да, второй кредит при непогашенном первом можно взять. Подсказываем в каких случаях можно это сделать.

Для чего нужен второй кредит при непогашенном первом

В первую очередь необходимо понимать с какой целью необходим второй кредит, рассмотрим основные причины:

- Для погашения первого кредита

- Для своих нужд и решения других проблем

Где взять второй кредит

- Второй кредит можно оформить в том же банке где оформлен первый

- В другом банке

- В кредитной компании, кредитном союзе или у частного лица

- Оформить в интернете онлайн-кредит

Второй и третий кредиты можно оформить онлайн в микрофинансовыой организации.

Также легче всего если нужны деньги открыть кредитную карту любого банка. Сейчас кредитные карты раздают практически всем.

Как взять второй кредит

- Если Вы берете кредит для погашения первого кредита, то Вам необходимо обращаться или в другой банк или в кредитную организацию. Такой кредит не проблемно оформить, зачастую в банках даже есть специальный продукт рефинансирование кредита (кредит для погашения кредита) такой кредит можно найти на странице.Обычно такой кредит легко оформить и процедура не сильно отличается от обычного оформления за исключением предоставления подробных данных по первому кредиту. Даже если Вы в просрочке, найдутся банки, которые выдадут кредит должникам для погашения просрочки и Вы получите новый, чистый кредит с более лояльными условиями. Также рекомендуем ознакомиться с правилами как вести себя при просрочке кредита.

- Если Вам нужен кредит для своих нужд, то попытать счастья можно и в банке где оформлен кредит и в других банках одновременно. Здесь важным элементом будет Ваша платежеспособность и если она увеличилась с момента первого кредита то можно обращаться в свой банк. Бывает и такое, что в банке есть правило, что второй можно оформлять только через месяц после закрытия первого. Узнайте, как быстрее выплатить кредит, но у всех банков сроки определены по-разному. У разных банков своя система оценки платежеспособности клиента, поэтому если вы не прошли по одной системе то можете пройти по другой в другом банке, это Ваше законное право. Некоторые оформляя второй кредит преднамеренно скрывают информацию про первый, этого советую не делать. Может и удастся такая авантюра, но с каждым годом банки все более интегрированы с общими базами и большинство узнает о Вас все, просто на этапе проверки, а в таком случае Вас могут занести в базу как мошенника или включить в черный список заемщиков. Так что, пришли в банк и в спрашиваете прямо: «Можно ли взять второй кредит?».

Если Вы планируете, что-то приобрести Вы можете воспользоваться рассрочкой, такой продукт не требует проверки клиента и оформляется довольно просто. На всякий случай напомним, что согласно договора по кредиту Вы обязаны уведомить банк, если Ваша платежеспособность существенно изменится (проверьте в своем договоре). То есть, если Вы оформили второй кредит Вам надо будет проинформировать об этом банк, где оформлен первый кредит. Делать это или нет, зависит от Вас. Проблем не должно возникнуть, если будете погашать кредиты вовремя. Если Вам нужна маленькая сумма, но срочно, можно воспользоваться услугами кредитных союзов или онлайн-кредитования. Такие кредиты выдаются практически всем, но размер их не большой. Главным их недостатком являются большие проценты, иногда в два-три раза выше, чем по банковскому кредиту.

Можно ли взять второй кредит, а пятый? Конечно можно, можно и 10, но главное это честный и ответственный подход и важно правильно рассчитать свои силы!

Можно ли взять второй кредит в банке Пойдём!, если не погашен первый?

Можно ли взять второй кредит в банке Пойдём!, если не погашен первый? — Можно! На странице вы сможете ознакомиться с условиями 5 потребительских кредитов банка Пойдём! для физических лиц. Подать онлайн заявку на второй займ и получить его, можно на официальном сайте банка Пойдём!.Сколько кредитов можно взять в банке Пойдём!?

Пойдём! не ограничивает количество ссуд, которые может оформить и получить человек. То есть, в банке Пойдём! можно оформить как второй и третий, так и четвертый. Ограничением выступает платежеспособность заемщика. Если на погашение текущих задолженностей заемщик направляет более 30% дохода, то шансы на получение уменьшаются. А если на погашение уходит более 50% дохода, шанса получить второй кредит практически нет.Важно!

Если второй кредит оформляется для погашения первого, рекомендуем воспользоваться программой рефинансирования в стороннем банке. Так как условия, которые Пойдём! предложит по второму кредиту, будут менее выгодны для заемщика.

Как взять второй кредит в банке Пойдём!?

Чтобы оформить в банке Пойдём! второй кредит при наличии действующего, следуйте инструкции:

- Ознакомьтесь с условиями 5 потребительских кредитов банка Пойдём! для физических лиц. О каждом предложении можно узнать: сумму, срок, процентную ставку, требования к заемщикам и список необходимых документов.

- Подайте заявку на оформление второго кредита, сделать это можно: на официальном сайте банка; в мобильном приложении; в отделении.

- Дождитесь решения банка Пойдём! и, если оно положительное, заключите второй договор.

Если Пойдём! отказал во втором кредите

Пойдём!, как и любой другой банк, может отказать без объяснения причин. Как правило, отказ связан с:

- Кредитная история — испорченная кредитная история показывает, что у клиента были проблемы с выплатами. Просрочки, штрафы, пени — все это снижает кредитный рейтинг и вероятность одобрения второго займа.

- Платежеспособность — ежемесячный платеж по первому и второму займу не должен превышать 30% от дохода. Такой ежемесячный платеж позволяет заемщику обезопасить себя от непредвиденных ситуаций, связанных с падением доходов. На оценку платежеспособности влияют: текущие потребительские договора, алименты, долговые обязательства, иждивенцы, задолженности.

Узнать, какой банк одобрит второй займ в вашей ситуации, вы сможете с помощью сервиса: Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Ответы на вопросы

Когда можно взять второй кредит

Пойдём! не ограничивает срок, через который можно подать заявку на оформление второго договора. Однако, если заемщик исправно погашал первый в течение длительного времени, то шансов на одобрение второго у него больше.

Дадут ли кредит, если есть кредитная карта

Кредитная карта ничем не отличается от ссуды, то есть, если доход заемщика позволяет вносить минимальные ежемесячные платежи по кредитной карте и, при этом, погашать второй договор, проблем с получением второй ссуды не возникнет.

можно ли взять кредит в двух банках

Идея оформить кредит сразу в двух банках, чтобы получить крупную сумму денег даже при небольшом уровне доходов, наверняка появлялась у многих заемщиков. Некоторые от нее сразу же отказывались, полагая, что такая операция относится к разновидности мошеннических схем. Другие, напротив, решались на риск. Возможно ли теоретически оформить ссуду в 2-х банках одновременно, насколько это законно и чем чревато для заемщиков? Об этом – далее.

Получение нескольких кредитов одновременно: юридические тонкости

Законность оформления 2-х кредитов зависит от того, каким именно образом потенциальный заемщик планирует это сделать. Существует несколько вариантов:

- Подать 2 и более заявки на кредиты в разные банки, не оповещая кредиторов о своих планах оформить несколько займов. Теоретически обвинить в мошенничестве заемщика нельзя, так как в анкете и заявке на кредит всегда есть пункт о наличии действующих кредитов, но пока еще лишь единичные кредитные организации добавляют пункт о поданных заявках в другие банки. Однако на практике клиент, умолчавший о том, что он планирует оформить еще несколько займов, может попасть в «Черный список» банка, даже если он рассчитывает исправно погашать свой долг. Правда может выясниться случайно, если кредитор получит извещение об открытии нового ссудного счета в другом банке, а также в случае, если материальное положение заемщика резко ухудшится, и он не сможет выполнять взятые на себя обязательства в полном объеме.

- Подать 2 заявки в один банк. К примеру, клиент может попытаться одновременно оформить ипотечный кредит и кредит наличными, или автокредит и кредитную карту. Это допустимо и не противоречит закону.

- Подать заявку на второй кредит сразу после подписания кредитного договора с первым кредитором. В таком случае факт умалчивания заемщиком о наличии действующего кредита будет рассматриваться как обман банка, следовательно, как попытка мошенничества. Если оба займа будут исправно погашаться, к административной ответственности физическое лицо никто привлечь не сможет, однако если дело дойдет до суда, это будет веским аргументом против должника.

На практике наиболее распространенным является первый вариант: заемщики подают заявки одновременно в несколько банков, рассчитывая, что смогут получить 2 и более займа. Такая ситуация сопровождается определенными рисками и для кредиторов, и для заемщика.

В процессе рассмотрения заявки на кредит банки оценивают платежеспособность заемщиков и показатели DTI (от «debt-to-income» — соотношение долговых обязательств к доходам). При выдаче потребительских необеспеченных займов максимальный DTI не должен превышать 40, максимум – 45%. Естественно, если заемщик умалчивает факт подачи заявки на еще один кредит, банк не может учесть его затраты на обслуживание второго займа, следовательно, расчеты не соответствуют действительности.

Если на погашение 2-х ссуд у человека будет уходить свыше 70-80% от его дохода, уже через пару месяцев могут возникнуть просрочки. Таким образом, не оценив здраво свои возможности и не позволив это корректно сделать банку при помощи скоринга, клиент рискует попасть в число должников и способствует ухудшению качества кредитных портфелей финансовых учреждений.

Чтобы застраховать себя от подобных рисков, кредиторы активно пользуются услугами бюро кредитных историй (БКИ). О том, что о клиенте могут узнать банки из кредитного отчета, – более подробно.

Где учитывается заявка на получение кредита, и могут ли банки о ней узнать

Как мы уже сказали, многие заемщики для получения кредита формируют одновременно несколько заявок в разных банках. Соответственно возникает вопрос, где учитывается факт подачи клиентом кредитной заявки.

На первый взгляд анкета клиента должна учитываться только в том банке, куда он ее подал. В действительности же это не совсем так. Банк, получив заявку, формирует запросы в бюро кредитных историй и согласно закону получает кредитное досье клиента – вернее, его основную часть, в которой содержатся сведения о действующих кредитах. БКИ в свою очередь отражает запрос банка в закрытой части кредитной истории заемщика. В итоге выходит, что каждая поданная заявка учитывается в кредитном досье клиента с указанием всей информации (сумма запроса, цель, ответ банка и т.п.). В тоже время стоит еще раз отметить, что вся эта информация хранится в закрытой части истории, которая по закону может быть раскрыта только по запросу заемщика. Эти нормы закреплены в федеральном законе от 30 декабря 2004 г. № 218-ФЗ «О кредитных историях» (ст. 4, ст. 9 и ст. 13).

Таким образом, может показаться, что банк не имеет доступа к информации о запросах клиента в другие кредитные организации. Однако это утверждение ошибочно.

К примеру, на официальном сайте Национального бюро кредитных историй (НБКИ) в разделе «Продукты и услуги для кредиторов» (http://www.nbki.ru/servicescredit/monitoring/statistic/) содержится перечень критериев оценки заемщиков, который позволяет банкам получать списки клиентов других банков, соответствующих заданным параметрам. В том числе кредитор может узнать:

- появились ли у клиента счета в других банках с определенной даты;

- были ли у клиента просрочки по счетам в других банках;

- есть/были ли запросы кредитных отчетов от других банков;

- появились ли запросы кредитных отчетов от других банков.

Также у НБКИ есть специальная услуга для кредиторов под названием «Сигнал», которая предусматривает оповещение кредитора о появлении новых счетов его действующих заемщиков в других кредитных организациях.

Подводя итог, можно сделать вывод, что при необходимости БКИ предоставляют банкам информацию из закрытой части кредитного досье заемщика. Это подтверждают и сами финансисты, хотя теоретически это противоречит нормам ФЗ «О кредитных историях».

Может ли подача нескольких кредитных заявок повлиять на решение банка

Начальник управления розничных кредитных рисков ЮниКредит Банка Виктория Полякова подтверждает, что в получаемых банком от БКИ отчетах содержатся сведения о том, сколько раз и с какой целью по потенциальному заемщику запрашивалась информация по кредитной истории другими банками. Каждый запрос от финансовых учреждений можно связать лишь с подачей данным клиентом заявки на кредит.

Не отрицает факт предоставления данной информации и генеральный директор НБКИ Александр Викулин: «Банк, обратившийся в бюро, видит количество запросов кредитной истории, их давность, цель кредита, в связи с которым осуществлялось обращение другого банка, сумму займа».

Вместе с тем, госпожа Полякова не рассматривает факт наличия многократных запросов досье как сигнал о возможном мошенничестве. Ее банк не откажет заемщику только потому, что он подал сразу несколько кредитных заявок одновременно. С Викторией Поляковой солидарен и Альберт Звездочкин — директор департамента розничного бизнеса банка «Жилфинанс». Финансист считает, что единых правил по допустимому количеству запросов у банков не существует – все кредиторы устанавливают свои собственные критерии оценки. Его банк, к примеру, допускает 2-3 одновременных обращения потенциального заемщика в разные кредитные организации.

Сергей Капустин, руководитель дирекции оценки рисков ОТП Банка, не видит повода для отказа клиенту в связи с поданными заявками на кредиты в другие банки. Если заемщик «качественный», ссуду он все равно получит. По мнению финансиста, несколько кредитов пытаются оформить только проблемные клиенты, у которых не хватает доходов, есть или были просрочки и т.п. Они должны отсеиваться при проверке, независимо от того, стало банку известно об их намерении получить 2 ссуды, или нет.

Подводя итог, можно сказать, что идея оформить 2 кредита одновременно несет в себе слишком много рисков. Лучше предоставить банку полную достоверную информацию о целях кредитования и своем материальном положении и довериться финансистам. Как ни парадоксально, но при помощи беспристрастного анализа и современного программного обеспечения можно более точно определить, сможете ли вы «осилить» несколько кредитов, нежели если вы попытаетесь принять решение самостоятельно.

Можно ли взять второй кредит в Русском Стандарт Банке, если не погашен первый?

Можно ли взять второй кредит в Русском Стандарт Банке, если не погашен первый? — Можно! На странице вы сможете ознакомиться с условиями 3 потребительских кредитов Русского Стандарт Банка для физических лиц. Подать онлайн заявку на второй займ и получить его, можно на официальном сайте Русского Стандарт Банка.Сколько кредитов можно взять в Русском Стандарт Банке?

Русский Стандарт Банк не ограничивает количество ссуд, которые может оформить и получить человек. То есть, в Русском Стандарт Банке можно оформить как второй и третий, так и четвертый. Ограничением выступает платежеспособность заемщика. Если на погашение текущих задолженностей заемщик направляет более 30% дохода, то шансы на получение уменьшаются. А если на погашение уходит более 50% дохода, шанса получить второй кредит практически нет.Важно!

Если второй кредит оформляется для погашения первого, рекомендуем воспользоваться программой рефинансирования в стороннем банке. Так как условия, которые Русский Стандарт Банк предложит по второму кредиту, будут менее выгодны для заемщика.

Как взять второй кредит в Русском Стандарт Банке?

Чтобы оформить в Русском Стандарт Банке второй кредит при наличии действующего, следуйте инструкции:

- Ознакомьтесь с условиями 3 потребительских кредитов Русского Стандарт Банка для физических лиц. О каждом предложении можно узнать: сумму, срок, процентную ставку, требования к заемщикам и список необходимых документов.

- Подайте заявку на оформление второго кредита, сделать это можно: на официальном сайте банка; в мобильном приложении; в отделении.

- Дождитесь решения Русского Стандарт Банка и, если оно положительное, заключите второй договор.

Если Русский Стандарт Банк отказал во втором кредите

Русский Стандарт Банк, как и любой другой банк, может отказать без объяснения причин. Как правило, отказ связан с:

- Кредитная история — испорченная кредитная история показывает, что у клиента были проблемы с выплатами. Просрочки, штрафы, пени — все это снижает кредитный рейтинг и вероятность одобрения второго займа.

- Платежеспособность — ежемесячный платеж по первому и второму займу не должен превышать 30% от дохода. Такой ежемесячный платеж позволяет заемщику обезопасить себя от непредвиденных ситуаций, связанных с падением доходов. На оценку платежеспособности влияют: текущие потребительские договора, алименты, долговые обязательства, иждивенцы, задолженности.

Узнать, какой банк одобрит второй займ в вашей ситуации, вы сможете с помощью сервиса: Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Ответы на вопросы

Когда можно взять второй кредит

Русский Стандарт Банк не ограничивает срок, через который можно подать заявку на оформление второго договора. Однако, если заемщик исправно погашал первый в течение длительного времени, то шансов на одобрение второго у него больше.

Дадут ли кредит, если есть кредитная карта

Кредитная карта ничем не отличается от ссуды, то есть, если доход заемщика позволяет вносить минимальные ежемесячные платежи по кредитной карте и, при этом, погашать второй договор, проблем с получением второй ссуды не возникнет.

Можно ли взять второй кредит в ДОМ.РФ, если не погашен первый?

Можно ли взять второй кредит в ДОМ.РФ, если не погашен первый? — Можно! На странице вы сможете ознакомиться с условиями 1 потребительского кредита ДОМ.РФ для физических лиц. Подать онлайн заявку на второй займ и получить его, можно на официальном сайте ДОМ.РФ.Сколько кредитов можно взять в ДОМ.РФ?

ДОМ.РФ не ограничивает количество ссуд, которые может оформить и получить человек. То есть, в ДОМ.РФ можно оформить как второй и третий, так и четвертый. Ограничением выступает платежеспособность заемщика. Если на погашение текущих задолженностей заемщик направляет более 30% дохода, то шансы на получение уменьшаются. А если на погашение уходит более 50% дохода, шанса получить второй кредит практически нет.Важно!

Если второй кредит оформляется для погашения первого, рекомендуем воспользоваться программой рефинансирования в стороннем банке. Так как условия, которые ДОМ.РФ предложит по второму кредиту, будут менее выгодны для заемщика.

Как взять второй кредит в ДОМ.РФ?

Чтобы оформить в ДОМ.РФ второй кредит при наличии действующего, следуйте инструкции:

- Ознакомьтесь с условиями 1 потребительского кредита ДОМ.РФ для физических лиц. О каждом предложении можно узнать: сумму, срок, процентную ставку, требования к заемщикам и список необходимых документов.

- Подайте заявку на оформление второго кредита, сделать это можно: на официальном сайте банка; в мобильном приложении; в отделении.

- Дождитесь решения ДОМ.РФ и, если оно положительное, заключите второй договор.

Если ДОМ.РФ отказал во втором кредите

ДОМ.РФ, как и любой другой банк, может отказать без объяснения причин. Как правило, отказ связан с:

- Кредитная история — испорченная кредитная история показывает, что у клиента были проблемы с выплатами. Просрочки, штрафы, пени — все это снижает кредитный рейтинг и вероятность одобрения второго займа.

- Платежеспособность — ежемесячный платеж по первому и второму займу не должен превышать 30% от дохода. Такой ежемесячный платеж позволяет заемщику обезопасить себя от непредвиденных ситуаций, связанных с падением доходов. На оценку платежеспособности влияют: текущие потребительские договора, алименты, долговые обязательства, иждивенцы, задолженности.

Узнать, какой банк одобрит второй займ в вашей ситуации, вы сможете с помощью сервиса: Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Ответы на вопросы

Когда можно взять второй кредит

ДОМ.РФ не ограничивает срок, через который можно подать заявку на оформление второго договора. Однако, если заемщик исправно погашал первый в течение длительного времени, то шансов на одобрение второго у него больше.

Дадут ли кредит, если есть кредитная карта

Кредитная карта ничем не отличается от ссуды, то есть, если доход заемщика позволяет вносить минимальные ежемесячные платежи по кредитной карте и, при этом, погашать второй договор, проблем с получением второй ссуды не возникнет.

Можно ли взять второй кредит в Банке Россия, если не погашен первый?

Можно ли взять второй кредит в Банке Россия, если не погашен первый? — Можно! На странице вы сможете ознакомиться с условиями 1 потребительского кредита Банка Россия для физических лиц. Подать онлайн заявку на второй займ и получить его, можно на официальном сайте Банка Россия.Сколько кредитов можно взять в Банке Россия?

Банк Россия не ограничивает количество ссуд, которые может оформить и получить человек. То есть, в Банке Россия можно оформить как второй и третий, так и четвертый. Ограничением выступает платежеспособность заемщика. Если на погашение текущих задолженностей заемщик направляет более 30% дохода, то шансы на получение уменьшаются. А если на погашение уходит более 50% дохода, шанса получить второй кредит практически нет.Важно!

Если второй кредит оформляется для погашения первого, рекомендуем воспользоваться программой рефинансирования в стороннем банке. Так как условия, которые Банк Россия предложит по второму кредиту, будут менее выгодны для заемщика.

Как взять второй кредит в Банке Россия?

Чтобы оформить в Банке Россия второй кредит при наличии действующего, следуйте инструкции:

- Ознакомьтесь с условиями 1 потребительского кредита Банка Россия для физических лиц. О каждом предложении можно узнать: сумму, срок, процентную ставку, требования к заемщикам и список необходимых документов.

- Подайте заявку на оформление второго кредита, сделать это можно: на официальном сайте банка; в мобильном приложении; в отделении.

- Дождитесь решения Банка Россия и, если оно положительное, заключите второй договор.

Если Банк Россия отказал во втором кредите

Банк Россия, как и любой другой банк, может отказать без объяснения причин. Как правило, отказ связан с:

- Кредитная история — испорченная кредитная история показывает, что у клиента были проблемы с выплатами. Просрочки, штрафы, пени — все это снижает кредитный рейтинг и вероятность одобрения второго займа.

- Платежеспособность — ежемесячный платеж по первому и второму займу не должен превышать 30% от дохода. Такой ежемесячный платеж позволяет заемщику обезопасить себя от непредвиденных ситуаций, связанных с падением доходов. На оценку платежеспособности влияют: текущие потребительские договора, алименты, долговые обязательства, иждивенцы, задолженности.

Узнать, какой банк одобрит второй займ в вашей ситуации, вы сможете с помощью сервиса: Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Ответы на вопросы

Когда можно взять второй кредит

Банк Россия не ограничивает срок, через который можно подать заявку на оформление второго договора. Однако, если заемщик исправно погашал первый в течение длительного времени, то шансов на одобрение второго у него больше.

Дадут ли кредит, если есть кредитная карта

Кредитная карта ничем не отличается от ссуды, то есть, если доход заемщика позволяет вносить минимальные ежемесячные платежи по кредитной карте и, при этом, погашать второй договор, проблем с получением второй ссуды не возникнет.

Домашний капитал | Вторая ипотека против ссуды под залог собственного капитала

Что такое вторая ипотека?

Вторая ипотека — это другая ссуда, взятая под недвижимость, которая уже заложена. Многие люди рассматривают возможность использования собственного капитала для финансирования крупных финансовых потребностей, но жаргон ипотечной индустрии спутал значение некоторых терминов, в том числе второй ипотечной ссуды под залог собственного капитала и кредитной линии собственного капитала (HELOC). Второй заем, или ипотека, против вашего дома будет либо ссудой под залог собственного капитала, которая является единовременной ссудой с фиксированным сроком и ставкой, либо HELOC, которая имеет переменные ставки и постоянный доступ к средствам.

Подходит ли вам ипотека второго дома?

Кредит на покупку дома обычно является первым залоговым залогом, зафиксированным на недвижимость; последующие ссуды зависят от суммы собственного капитала домовладельцев и обычно требуют новой оценки. Домовладельцы могут использовать деньги от этих вторых ипотечных кредитов — доступных как единовременная ссуда под залог собственного капитала или как кредитная линия под залог собственного капитала — для любых целей. Решение о том, какой заем подходит вам, зависит от цели займа и ваших личных привычек в расходах.

Что такое ипотечный кредит?

Заем под залог собственного капитала обычно представляет собой ссуду с фиксированной ставкой, выплачиваемую единовременно, сроком от 5 до 30 лет. Вы платите фиксированными ежемесячными платежами. Это может быть хорошей ссудой, если вы ожидаете крупных разовых расходов, таких как свадьба, покупка второго дома или консолидация долга. Фиксированная ставка и предсказуемый ежемесячный платеж могут помочь вам составить бюджет по мере достижения ваших финансовых целей.

Когда рассматривать кредитную линию под залог собственного капитала (HELOC)

Если вам периодически нужны дополнительные деньги, лучшим выбором может быть кредитная линия под залог собственного капитала с переменной ставкой (HELOC).Как только кредитор одобрит вас на максимальную сумму строки, вы сможете получить доступ к доступным средствам по мере необходимости. Используйте свою кредитную карту доступа Visa для домашнего капитала в любом месте, где принимается Visa, выпишите чек, посетите отделение или банкомат, войдите в систему онлайн или мобильного банкинга и переводите деньги на свой сберегательный или текущий счет в банке США. У вас может быть постоянный доступ к средствам в течение 10 лет, называемых периодом розыгрыша, после даты открытия кредитной линии. После периода розыгрыша у вас будет период погашения 20 лет.

Ежемесячные минимальные платежи являются переменными и зависят от суммы остатка по строке и переменной процентной ставки. Когда вы вернете деньги, они снова станут доступны на вашем HELOC. Это дает вам возобновляемый источник финансирования в течение 10-летнего периода розыгрыша. Это хороший вариант, если вы предполагаете, что вам нужно будет периодически вносить плату за обучение или ремонт.

Хотя кредитная линия собственного капитала обеспечивает постоянный доступ к имеющимся средствам, что может быть заманчивым для некоторых людей, есть некоторые важные моменты, которые следует учитывать.

- Вы должны заложить свой дом в залог

- Если вы не платите, ваша собственность может быть передана взысканию

- Ваш кредитный рейтинг будет под угрозой, если вы не будете прилежны к своим платежам

Ссуды под залог собственного капитала и кредитные линии — хороший выбор для многих. Проценты по ипотеке могут быть вычтены, и эта вторая ипотека позволяет вам использовать собственный капитал в вашем доме для оплаты основных расходов. Свяжитесь с банкиром или войдите в один из наших многочисленных U.Отделения S. Bank для получения дополнительной информации, чтобы они могли понять ваши потребности и предоставить варианты.

,Вторая информация об ипотеке: ставки, ссуды и кредиторы

Вторая ипотека — это просто ссуда, полученная после первой ипотеки. Могут быть разные причины для получения второй ипотеки, такие как консолидация долгов, финансирование ремонта дома или покрытие части первоначального взноса по первой ипотеке, чтобы избежать требования страхования имущества по ипотеке (PMI). Вторая ипотека, обеспеченная теми же активами, что и первая, обычно имеет более высокую процентную ставку, чем первая ипотека.Сумма, которую можно взять в долг, зависит от собственного капитала дома, который представляет собой разницу между текущей стоимостью собственности и суммой, которая причитается по ней. Другой вариант, при наличии достаточного капитала, — это рефинансирование и заимствование средств сверх текущего остатка кредита.

Срок кредита

Вторая ипотечная ссуда обычно выдается на срок до 20 лет или всего на один год. Чем короче срок кредита, тем выше будет ежемесячный платеж.Всегда полезно обсудить условия погашения с ипотечной компанией, предоставляющей ссуду, чтобы выбрать ссуду, которая наилучшим образом соответствует потребностям домовладельца. Например, при заимствовании 20 000 долларов на ремонт дома, возможно, не будет хорошей идеей выбрать ссуду, которая потребует погашения ссуды в течение одного-двух лет, потому что ежемесячные платежи могут быть слишком высокими для управления.

Вторая ипотечная ссуда обычно выдается на срок до 20 лет или всего на один год. Чем короче срок кредита, тем выше будет ежемесячный платеж.Всегда полезно обсудить условия погашения с ипотечной компанией, предоставляющей ссуду, чтобы выбрать ссуду, которая наилучшим образом соответствует потребностям домовладельца. Например, при заимствовании 20 000 долларов на ремонт дома, возможно, не будет хорошей идеей выбрать ссуду, которая потребует погашения ссуды в течение одного-двух лет, потому что ежемесячные платежи могут быть слишком высокими для управления.

Стоимость

Все компании, включая ипотечных кредиторов, взимают комиссию за выдачу кредита.Кредиторы обычно взимают комиссию за выдачу кредита и расходы на оценку в дополнение к баллам. «Баллы» — это плата за снижение процентной ставки по кредиту. Один процент взятого в долг равен одному баллу. Например, для займа в двадцать тысяч с комиссией в 8 «пунктов» фактическая комиссия составит 1600 долларов в «пунктах». Сумма баллов, взимаемых ипотечной компанией, может варьироваться, и рекомендуется проконсультироваться с несколькими кредиторами, чтобы получить лучшую ставку. Прежде чем соглашаться на кредит, всегда узнавайте размер комиссии в письменной форме.Некоторые штаты ограничивают размер комиссии, которую кредитор может взимать по второй ссуде. Банковский комиссар штата или служба защиты прав потребителей могут предоставить информацию о любых государственных лимитах. Если есть предел, сравните его с любыми письменными котировками, предоставленными ипотечной компанией.

Годовые процентные ставки

Если ссуда имеет фиксированную ставку, это означает, что она остается неизменной на весь срок ссуды. Однако есть довольно много кредиторов, которые предоставляют заемщикам ипотечные ссуды с переменной ставкой.Они также известны как ипотеки с регулируемой процентной ставкой. ARM могут иметь так называемую периодическую корректировку процентной ставки в течение срока действия кредита. Если договор позволяет кредитору изменять или корректировать процентную ставку, важно знать, когда ставка может быть изменена, как часто она может быть изменена и даже есть ли ограничения на то, какие суммы платежей или процентов могут быть изменены. , Ипотечная компания также должна сообщить, на какой основе будет рассчитываться новая процентная ставка.

Типы

Распространенные причины получения второй ипотеки:

Существует два вида вторичной ипотеки: ссуды под залог собственного капитала (обычно по фиксированной ставке) и кредитные линии под залог собственного капитала.Кредитная линия собственного капитала представляет собой ипотеку с регулируемой ставкой. Процентная ставка по этой ссуде является фиксированной на указанный период времени, а затем становится регулируемой ставкой на оставшуюся часть ссуды. Корректировка, основанная на изменениях в предварительно выбранном индексе, устанавливается по заранее определенному графику, обычно один раз в год. Процентная ставка и ежемесячный платеж «корректируются» в зависимости от изменения индекса. Кредитная линия аналогична кредитной карте: есть максимальный лимит. В течение срока ссуды может быть взята любая сумма денег до суммы максимального лимита.Вся сумма может быть выплачена досрочно, а линия может быть оставлена открытой для вывода средств в будущем. Однако у кредитной линии есть фиксированный срок. Установлен срок для снятия средств и выплаты долга. По истечении срока ссуды необходимо либо полностью погасить остаток, либо рефинансировать его.

Прочие важные факты

Кредитор первоначальной ипотеки имеет приоритет перед кредитором второй ипотеки.

Процесс получения второй ипотеки такой же, как и получение первой ипотеки. Все финансовые документы и личная информация должны быть заполнены, требуется новая оценка дома, и новый кредитор должен иметь всю необходимую информацию, чтобы определить, смогут ли они профинансировать ссуду.

Вторая ипотека — это новая ссуда, с которой взимается комиссия. Как и в случае с первой ипотекой, существуют комиссии за выдачу кредита, комиссию за оценку и закрытие сделки.

Вторую ипотеку получить может быть труднее. Когда рефинансируется первая ипотека, кредитор имеет первое право удержания на имущество в случае обращения взыскания или невыполнения кредита. Когда берется вторая ипотека, кредитор понимает, что если первая ипотека будет выкуплена, им сначала будет выплачена задолженность, а оставшаяся сумма будет выплачена последующим кредиторам.

При наличии второй ипотеки ежемесячно производится два платежа вместо одного.Первый платеж по ипотеке производится в дополнение ко второму платежу по ипотеке каждый месяц, чтобы избежать дефолта по кредитам.

Домовладельцы могут захотеть рефинансировать при низких ставках

Ставки 10-летних казначейских облигаций США недавно упали до рекордно низких значений из-за распространения коронавируса, снижающего риск, при одновременном падении других финансовых ставок. Домовладельцы, которые покупают или рефинансируют по сегодняшним низким ставкам, могут извлечь выгоду из недавней волатильности ставок.

Вы слишком много платите по ипотеке?

Узнайте, на что вы претендуете

Проверьте варианты рефинансирования у надежного кредитора.

Ответьте на несколько вопросов ниже и свяжитесь с кредитором, который поможет вам рефинансировать и сэкономить сегодня!

,Минутку …

Включите файлы cookie и перезагрузите страницу.

Этот процесс автоматический. Ваш браузер в ближайшее время перенаправит вас на запрошенный контент.

Подождите до 5 секунд…

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [ ] + !! [] + !! []) + (+ [] — (!! [])) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + ( !! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] + (!! [!]) — []) + (+ [ ] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] + (!! [!]) — [] ) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] +! ! [] + !! [] + !! []) + (! + [] + (!! []) + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! [ ]) + !! [] + !! []) + (+ !! []) + (+ [] — (!! [])) + (+ [] + (!! []) +! ! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + ( ! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ !! [])) ! / + ((+ [] + (!! []) — [] + []) + (+ [] -! (!! [])) + (+ [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] +! ! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + ( ! + [] + (!! []) + !! [] + !! [] + !! []) + (+ !! [ ]) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [ ] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [+ !! [] + !!] [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ [] — (!! []!)) + (! + [] + (!! []) + !! [])) / + ((+ [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! []) + (+ [] + (!! [!]) — []) + (! + [] + (!! []) + !! [+ !! [] + !!] [] ) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ [] + (!! [!]) — []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] + (!! [!]) + !! [] + !! [] + !! []) + (+ [] — (!! []) ) + (! + [] + (!! []) + !! [] + !! []) + (+ [] + (!! [!]) — []) + (+ [] + ( !! []) + !! [] + !! []) + (! + [] + (!! []) + !! [])) / + ((! + [] + (!! [] ) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] +! ! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + ( ! + [] — (!! [])) + (+ [] + (!! [!]) — []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) +! ! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! [])) + (! + [] — (!! []) ) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [ ])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + ( !! []) + !! [] + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (+ [] — (!! []) (! + [] + (!! [])!) + + !! []) + (+ [] + (!! []) + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ [] — (!! []!)) + (! + [] + (!! []) + !! [] + !! []) + (+ [] + (!! [] ) -! []) + (+ [] + (!! []) + !! [] + !! [] + !! []) + (+ [] + (!! []) + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] + (!! [!]) — []) + + (+ [] + (!! []!)! ! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) — []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! [] !)) + (+ [] — (!! [])) + (+ [] + (!! []) + !! []) + (+ [] + (!! []) +! ! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [ ] + !! [] + !! [] + !! [])) / + ((+ !! [] + []) + (+ !! []) + (! + [] + (!! [ ]) + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] -! (!! [])) + (+ [] + ( !! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) — []) + (! + [] + (!! []) + !! [] + !! []))

+ ((! + [] + (!! [ ]) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] +! ! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! [] ) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ [] — (!! [])) + + !! [])) / (+ [] + (!! []!) + ((! + [] + (!! []) + !! [] + !! [] +! ! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! [ ]) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [ ] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! []!)) + (+ [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! [] ) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] -! (!! [])) + (+ [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [ ] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (+ !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! [ ]) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] +! ! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

+ ((! + [ ] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! [ ]) + !! [] + !! [] +!

.Как получить вторую ссуду VA

Есть два уровня полномочий: базовый и бонусный или дополнительный. Базовое пособие составляет 36 000 долларов. Для заемщиков в большинстве регионов страны существует дополнительный, второй уровень, который в настоящее время составляет 91 600 долларов. Сложите их вместе, и вы получите 127 600 долларов.

Поскольку вы сохраняете свой дом, право, используемое для обеспечения ссуды VA, недоступно для другой покупки.

Давайте посмотрим на

пример.Допустим, вы приобрели дом несколько лет назад за 200 000 долларов, используя при этом 50 000 долларов США. Сейчас,

вы переезжаете на новую работу. Вы хотите сохранить и сдать в аренду свой

нынешний дом и купить дом за 350 000 долларов в округе с регулярной стоимостью. В качестве напоминания,

лимит ссуды в округе с регулярными расходами в настоящее время составляет 510 400 долларов США, что означает

полное право составит 127 600 долларов (510 400 долларов x 25 процентов, потому что VA гарантирует четверть ссуды).

Вот как с разбивкой:

127 600 долл. США — 50 000 долл. США в текущем праве = 77 600 долл. США оставшееся право

Осталось 77 600 долл. США право x 4 = 310 400 долларов США

Эта цифра 310 400 долларов США представляет, сколько вы могли бы занять, прежде чем придется учитывать оплата.Конечно, можно стремиться к получению более крупного кредита, но покупатели, которые покупают выше, где их верхний предел прав должен включать 25 процентов разница между их пределом и покупной ценой.

Для этого примера 300 000 долларов покупки, вам нужно будет заплатить около 4000 долларов в качестве первоначального взноса из-за вашего неполного права на ссуду VA.

Вот что такое математика выглядит так:

покупка 350 000 $ цена — 310 400 долларов США = разница в 39 600 долларов США

39 600 долларов США x 25 процентов = 9 900 долл. США

намного больше по сравнению с обычным финансированием и финансированием FHA, которое требует минимум 5 процентов и 3.5 процентов первоначальных взносов соответственно. Наш пример Первоначальный взнос в размере 3 913 долларов США по ссуде в размере 300 000 долларов США составляет 2,8 процента первоначального взноса. Вам также придется платить за ипотечное страхование с помощью FHA и обычных кредиты.

Если вы покупаете в одном из дорогих округов Вирджиния у вас будет больше прав в вашем удаление. Здесь все может немного усложниться.

,