Оформить кредитную карту онлайн в банках — заявка на кредитную карту, оформить кредитку онлайн

Иван Блинов Автор Выберу.ру, [email protected] Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые картыОформить онлайн заявку на получение кредитной карты

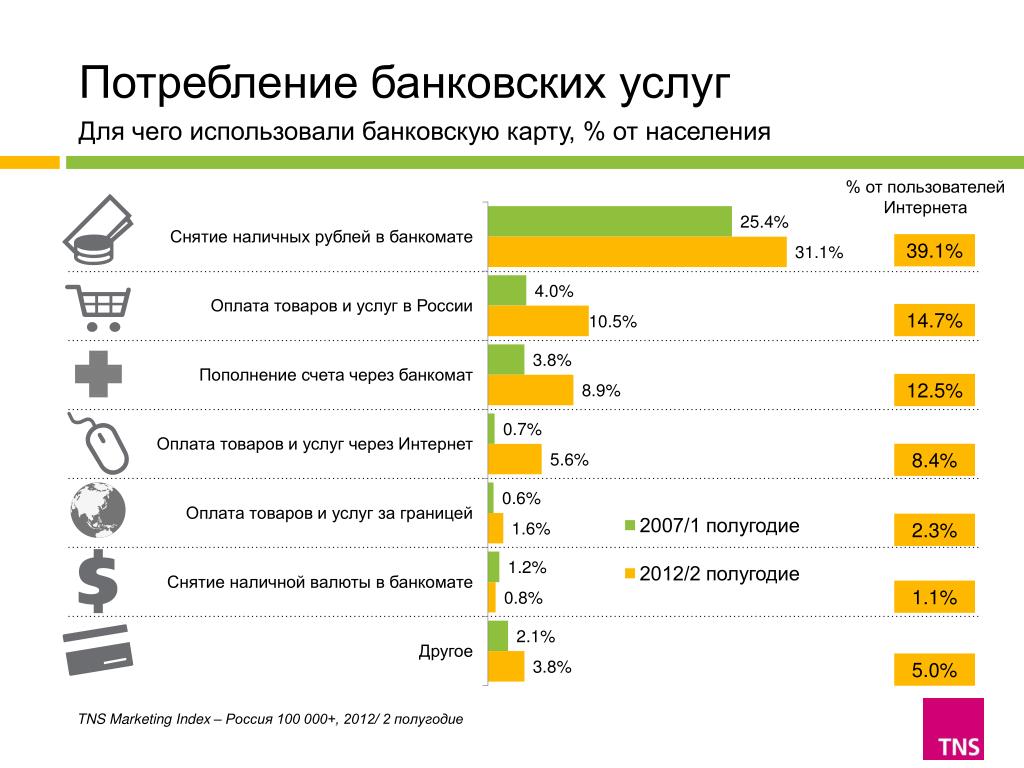

Пластиковые карты плотно вошли в нашу жизнь, и сегодня многие клиенты банков предпочитают производить оплату товаров или услуг именно ими. Кредитка позволяет пользоваться деньгами «здесь и сейчас», не откладывая срочные покупки до зарплаты. Кроме того, возможно заказать кредитную карту банка онлайн, оставив заявку на сайте.

Как оформить онлайн заявку на получение кредитки?

Перед тем, как подать заявку в банк на выпуск кредитной карты, эксперты советуют внимательно ознакомиться со всеми условиями. Возможно, за привлекательными тарифами скрываются достаточно высокие суммы переплат. Или определенным категориям граждан доступны специальные тарифные ставки и льготные условия.

На этой странице представлены самые выгодные, по мнению экспертов Выберу.ру, предложения с онлайн заявкой на кредитную карту. Для вашего удобства мы указали стоимость годового обслуживания и процентную ставку, а также другие преимущества карт – например, кэшбэк, бесплатный выпуск и т.д.

Нашли подходящий вариант? Заказать кредитную карту онлайн можно, кликнув на «Подать заявку». Система перенаправит вас к форме, через которую можно заполнить заявку на кредитную карту, указав данные:

- ФИО;

- дату рождения;

- город проживания;

- номер телефона и адрес электронной почты для связи;

- паспортные данные;

- возможные дополнительные сведения на усмотрение банка.

Обратите внимание, что при оформлении онлайн заявки на кредитную карту ответ может прийти сразу или в течение дня. Сама карточка может доставляться по указанному адресу курьером, через почтовое отделение или ждать вас в филиале банка.

Часто задаваемые вопросы

Что такое онлайн-заявка на кредитную карту?

Онлайн-заявка на кредитную карту, по сути, ничем не отличается от заявки, которую банки предлагают заполнять своим клиентам в отделениях перед получением кредитки. В заявке нужно указать свои персональные данные и данные паспорта, после чего она поступит на рассмотрение в банк.

В заявке нужно указать свои персональные данные и данные паспорта, после чего она поступит на рассмотрение в банк.

Как подать онлайн-заявку на кредитную карту?

Выберите заинтересовавшее вас предложение в списке и кликните на кнопку «Подать заявку». Система перенаправит вас на страницу с формой для заполнения. Введите все необходимые данные, согласитесь с условиями обработки персональной информации и подтвердите отправку формы.

В чем особенность онлайн-заявки на кредитную карту?

Особенность онлайн-заявок в удобстве оформления и скорости принятия решения банком. Вы можете оформить заявку на кредитку в любом месте и в любое время суток, имея лишь доступ к интернету на компьютере или смартфоне. Банки, в свою очередь, принимают решение по онлайн-заявкам в более короткие сроки – от нескольких часов до 7 дней. Кроме того, часто кредитные организации предлагают льготные условия для кредитных карт, оформленных через интернет.

В какой банк я могу подать заявку на кредитную карту?

На сегодняшний день многие крупные банки страны предлагают своим клиентам услугу оформления онлайн-заявки. Найти такой банк в своем регионе не составит труда: на Выберу.Ру вы можете выбрать свой регион и перейти на страницу с предложениями по кредиткам, отсортировав предложения банков, отметив чекбокс «Возможность онлайн-заявки».

Найти такой банк в своем регионе не составит труда: на Выберу.Ру вы можете выбрать свой регион и перейти на страницу с предложениями по кредиткам, отсортировав предложения банков, отметив чекбокс «Возможность онлайн-заявки».

Моги ли я подать заявку на карту сразу во все банки?

Да, можете. Для этого потребуется заполнить заявку в каждом отдельном банке. Это увеличит ваши шансы на получение кредитной карты. Если же вы получите несколько положительных ответов, вы всегда можете выбрать менее приоритетные варианты и заказать карту, которая подходит вам больше всего.

Как узнать, приняли мою заявку на карту или нет?

После оформления заявки, нажмите кнопку «Отправить». На экране появится сообщение о том, что банк получил ваше обращение. Также вы можете получить СМС-сообщение и письмо на электронную почту с подтверждением отправки.

Сколько дней банки рассматривают заявки на карту?

Срок рассмотрения онлайн-заявок на кредитные карты рассматриваются в значительно более короткие сроки, однако в каждом банке они разные. Ответ по вашей заявке вы можете получить как в течение часа после отправки обращения, так и в течение 7 дней.

Ответ по вашей заявке вы можете получить как в течение часа после отправки обращения, так и в течение 7 дней.

Как я узнаю, одобрили мне заявку на карту или нет?

При заполнении заявки вы указываете свой мобильный телефон и электронный адрес. Как правило, банки сообщают результат рассмотрения заявки в телефонном звонке. Сотрудник банка свяжется с вами, чтобы сообщить о принятом решении и ответить на интересующие вас вопросы. Если вы по каким-то причинам не смогли ответить на звонок, банк отправит СМС-сообщение или письмо на электронную почту.

Задайте свой вопросКредитная карта «Автодрайв Platinum Credit»

|

Кредитный лимит |

до 600 000 ₽ |

|---|---|

|

Процентная ставка |

Покупки — 25,9% Снятие наличных и переводы — 29,9% |

|

Обязательный ежемесячный платеж |

5 % от суммы задолженности (минимум 500 ₽) |

|

Льготный период |

до 2 месяцев |

|

Обслуживание |

Бесплатно при тратах от 5 000 ₽ в месяц. В остальных случаях — 290 ₽ в месяц |

| Комиссия за снятие наличных | 2,9% + 290 ₽ |

| Пополнение карты | Переводом на счет, в банкоматах любых банков — бесплатно |

| Программа лояльности «Газпромнефти» «Нам по пути» |

Платиновый статус: ● приветственные бонусы: +100 бонусов для новых клиентов при первой заправке ● бонусы за лояльность: +50 бонусов каждые 3 мес. за регулярные заправки от 50 л/мес. ● 2 бонуса за каждый литр топлива ● 1 бонус за 50 ₽ за другие покупки на АЗС «Газпромнефть» |

| Программа лояльности «Газпромбанк – Газпромнефть» |

● 10% от суммы (но не более 500 бонусов в месяц) за покупки на АЗС «Газпромнефть» ● 1,5 бонуса за 100 ₽ (но не более 2500 бонусов в месяц) за все остальные покупки * при условии, что сумма покупок за месяц (кроме АЗС «Газпромнефть») — от 20 000 ₽ |

| СМС об операциях | Бесплатно |

Что такое «льготный период» и как не платить проценты?

На безналичные операции по карте действует льготный период кредитования — до двух расчетных периодов (до 2 месяцев). Если вы вернете потраченную сумму, в том числе комиссию за ежемесячное обслуживание, на карту до конца льготного периода, проценты не начислятся.

Если вы вернете потраченную сумму, в том числе комиссию за ежемесячное обслуживание, на карту до конца льготного периода, проценты не начислятся.

Минимальный ежемесячный платеж

Если вы не успеваете погасить всю задолженность до окончания льготного периода, внесите минимальный платеж — не позднее даты окончания расчетного периода. В этом случае штраф применяться не будет, но будут начислены проценты.

Как пополнить карту

- В банкоматах Газпромбанка

- В мобильном приложении или интернет-банке — переводом с карты или счета

- С карты другого банка — переводом на счет, карту или по номеру телефона с помощью системы быстрых платежей

МКБ – мечта, которая будет! Кредиты на любые цели, ипотека, карты, вклады

Автозаводская

Академическая

Академическая

Алтуфьево

Бабушкинская

Багратионовская

Балтийская

Бауманская

Беляево

Борисово

Братиславская

Бульвар Адмирала Ушакова

Бульвар Дмитрия Донского

Бульвар Рокоссовского

Бунинская Аллея

Варшавская

ВДНХ

Водники

Войковская

Геологическая

Динамо

Долгопрудная

Достоевская

Жулебино

Зябликово

Измайловская

Кантемировская

Каховская

Коломенская

Комендантский проспект

Косино

Котельники

Красногвардейская

Красногорская

Красносельская

Крылатское

Кубанская

Кузьминки

Ленинский проспект

Лермонтовский проспект

Лобня

Люблино

Марксистская

Марьино

Медведково

Митино

Молодежная

Новогиреево

Новодачная

Новокосино

Новопеределкино

Новые Черемушки

Одинцово

Окружная

Окская

Октябрьское Поле

Отрадное

Панфиловская

Перово

Петровско-Разумовская

Площадь 1905 года

Подольск

Полежаевская

Преображенская площадь

Проспект Большевиков

Проспект Космонавтов

Проспект Мира

Профсоюзная

Пятницкое шоссе

Рабочий Поселок

Речной вокзал

Рижская

Рязанский проспект

Савеловская

Саларьево

Севастопольская

Семеновская

Сокол

Солнцево

Сретенский бульвар

Стрешнево

Строгино

Сухаревская

Сходненская

Таганская

Тимирязевская

Трубная

Тургеневская

Улица 1905 года

Улица Академика Янгеля

Улица Горчакова

Улица Дмитриевского

Улица Старокачаловская

Университет

Уралмаш

Уральская

Филатов Луг

Фонвизинская

Хорошево

Хорошевская

Царицыно

Цветной бульвар

Чистые пруды

Шипиловская

Шоссе Энтузиастов

Юго-Западная

Южная

Ясенево

Кредитные карты банка Александровский

Текст соглашения

Настоящим я даю свое согласие ПАО Банк «АЛЕКСАНДРОВСКИЙ», место нахождения: Россия, 191119, Санкт-Петербург,

Загородный пр. , д. 46, лит.Б, корп.2:

, д. 46, лит.Б, корп.2:

• на обработку своих персональных данных в соответствии с требованиями Федерального закона «О персональных

данных»

№152-ФЗ от 27.07.2006 (под обработкой персональных данных в соответствии со ст. 3 ФЗ «О персональных данных»

понимаются действия (операции) совершаемые с использованием средств автоматизации или без использования таких

средств с персональными данными физических лиц, включая сбор, запись, систематизацию, накопление, хранение,

уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление,

доступ),

обезличивание, блокирование, удаление, уничтожение персональных данных) с целью рассмотрения заявки на услуги

ПАО

Банк «АЛЕКСАНДРОВСКИЙ» (кредитование, открытие счета, выпуск платежной карты или других услуг), а также

получения

информации о продуктах и услугах банка. Персональные данные, предоставленные мною Банку, включают в себя мои

фамилию, имя, отчество, год, месяц, дата и место рождения, телефон, адрес электронной почты, паспортные данные,

адрес регистрации по месту проживания;

• на получение ПАО Банк «АЛЕКСАНДРОВСКИЙ» необходимой информации, в том числе содержащейся в основной части

кредитной истории, в одном или нескольких Бюро кредитных историй в соответствии с Федеральным законом «О

кредитных

историях» № 218-Ф3 от 30. 12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60

календарных дней

12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60

календарных дней

Я проинформирован (а) Банком о том, что для отзыва настоящего Согласия я должен (должна) явиться в Банк с

документом, удостоверяющим личность, и подать уполномоченному сотруднику Банка заявление об отзыве настоящего

Согласия. В случае отзыва мною настоящего Согласия Банк вправе обрабатывать мои персональные данные в целях

исполнения возложенных на Банк законодательством Российской Федерации функций и обязанностей в соответствии с

федеральными законами и иными нормативно-правовыми актами.

Я подтверждаю, что указанная в заявке информация является достоверной, а размещенные персональные данные

принадлежат

мне. Я понимаю, что в случае предоставления заведомо ложных и (или) недостоверных сведений с целью получения

кредита

я буду нести ответственность в соответствии с законодательством Российской Федерации.

Банковский надзор за деятельностью ПАО Банк «АЛЕКСАНДРОВСКИЙ», рег. №53, осуществляет Служба текущего банковского

надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и

8 (499) 300 30 00.

№53, осуществляет Служба текущего банковского

надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и

8 (499) 300 30 00.

Надзор за соблюдением требований законодательства Российской Федерации в сфере защиты прав потребителей финансовых услуг осуществляет Служба по защите прав потребителей и обеспечению доступности финансовых услуг Банка России. Обращение о нарушении действиями (бездействием) кредитной организации законодательства Российской Федерации, а также охраняемых законом прав и интересов физических или юридических лиц может быть направлено для рассмотрения в Банк России через интернет-приемную www.cbr.ru/Reception

Кредитные банковские карты

ИНФОРМАЦИЯ О БАНКЕ:

Полное наименование: Акционерное общество «Всероссийский банк развития регионов»

Сокращенное наименование: Банк «ВБРР» (АО)

Почтовый адрес: 129594 Москва, Сущевский вал, д. 65, кор.1

65, кор.1

Официальный сайт: www.vbrr.ru

Генеральная лицензия Банка России: № 3287 от 06.09.2013

Регистрационный номер Банка России: 3287

Основной государственный регистрационный номер (ОГРН): 1027739186914

Контактный телефон: (495) 933-03-43

Официальный сайт в сети Интернет: www.vbrr.ru

ВИДЫ ПОТРЕБИТЕЛЬСКОГО КРЕДИТА, ПРЕДОСТАВЛЯЕМОГО БАНКОМ:

Нецелевой потребительский кредит, предоставляемый в рамках кредитного продукта «КРЕДИТНАЯ КАРТА» с льготным периодом кредитования держателям банковской карты (заемщикам), эмитированной Банком «ВБРР» (АО)

СРОК РАССМОТРЕНИЯ КРЕДИТНОЙ ЗАЯВКИ И ПРИНЯТИЯ БАНКОМ РЕШЕНИЯ:

Банк рассматривает кредитную заявку и принимает решение о возможности

предоставления потребительского кредита до 3 (Трех) рабочих дней со дня

получения от

заемщика кредитной заявки и документов, необходимых для рассмотрения

кредитной заявки.

СПОСОБЫ ПРЕДОСТАВЛЕНИЯ КРЕДИТА:

Кредит предоставляется банком заемщику путем безналичного перечисления суммы кредита на счет банковской карты.

ПЕРИОДИЧНОСТЬ ПЛАТЕЖЕЙ ПРИ ВОЗВРАТЕ КРЕДИТА, УПЛАТЕ ПРОЦЕНТОВ:

| ПЕРИОДИЧНОСТЬ | Возврат кредита и уплата процентов осуществляется ежемесячно в порядке, предусмотренном Договором предоставления кредита к карте с льготным периодом кредитования |

| ПОГАШЕНИЕ ОСНОВНОГО ДОЛГА | Списание денежных средств в погашение кредита осуществляется по факту поступления денежных средств на счет банковской карты, но не позднее 25 числа месяца, следующего за месяцем использования кредита в размере не менее 10% ссудной задолженности, зафиксированной на конец месяца возникновения задолженности |

| УПЛАТА ПРОЦЕНТОВ | Уплата процентов производится не позднее 25 числа месяца, следующего за месяцем начисления процентов |

| ЛЬГОТНЫЙ ПЕРИОД КРЕДИТОВАНИЯ | Льготный период – интервал времени, при исполнении в течение

которого заемщиком своих кредитных обязательств, обеспечивает

заемщику освобождение от уплаты процентов по операциям, на которые

этот период распространяется. Льготный период кредитования действует в том случае, когда заемщик не позднее 25 числа месяца, следующего за месяцем использования кредита, осуществляет погашение остатка ссудной задолженности, зафиксированной на конец месяца использования кредитом, и суммы процентов, начисленных по операциям, на которые льготный период не распространяется*, зафиксированных на конец месяца использования кредита. *льготный период не распространяется на операции по снятию (получению) наличных денежных средств. |

СПОСОБЫ ВОЗВРАТА ЗАЕМЩИКОМ КРЕДИТА И УПЛАТЫ ПРОЦЕНТОВ:

Возврат кредита осуществляется посредством внесения денежных средств на счет карты с льготным периодом кредитования любым из следующих способов:

- путем внесения наличных денежных средств через кассу Банка «ВБРР» (АО) (бесплатно)

- путем внесения наличных денежных средств через банкоматы Банка «ВБРР» (АО), имеющие функцию cash-in

- путем безналичного перечисления денежных средств из

другого банка.

СРОКИ, В ТЕЧЕНИЕ КОТОРЫХ ЗАЕМЩИК ВПРАВЕ ОТКАЗАТЬСЯ ОТ ПОЛУЧЕНИЯ КРЕДИТА:

Заемщик вправе отказаться от получения кредита до даты зачисления банком суммы кредита на счет банковской карты.

СПОСОБЫ ОБЕСПЕЧЕНИЯ ПО ДОГОВОРУ КРЕДИТА:

Кредит предоставляется заемщику без обеспечения.

ИНФОРМАЦИЯ ОБ ИНЫХ ДОГОВОРАХ, КОТОРЫЕ ЗАЕМЩИК ОБЯЗАН ЗАКЛЮЧИТЬ:

В целях использования и обслуживания кредита заемщик обязан заключить с Банком «ВБРР» (АО) договор на открытие счета, выпуск и обслуживание банковских карт (далее – Договор банковского счета).

ОТВЕТСТВЕННОСТЬ ЗАЕМЩИКА ЗА НЕНАДЛЕЖАЩЕЕ ИСПОЛНЕНИЕ ДОГОВОРА КРЕДИТА:

При неисполнении обязательств по погашению кредита и/или уплате начисленных

процентов в сроки, определенные общими условиями Договора предоставления

карты с льготным периодом кредитования,

банк вправе начислить неустойку в размере 20% годовых.

ИНФОРМАЦИЯ О ВОЗМОЖНОСТИ ЗАПРЕТА УСТУПКИ БАНКОМ ТРЕТЬИМ ЛИЦАМ ПРАВ ПО ДОГОВОРУ ПРЕДОСТАВЛЕНИЯ КАРТЫ С ЛЬГОТНЫМ ПЕРИОДОМ КРЕДИТОВАНИЯ:

Заемщик может установить запрет уступки Банком «ВБРР» (АО) прав (требований) по Договору третьим лицам путем проставления соответствующей отметки в Индивидуальных условиях Договора предоставления карты с льготным периодом кредитования.

ПОДСУДНОСТЬ СПОРОВ ПО ИСКАМ КРЕДИТОРА ЗАЕМЩИКУ:

Условие подсудности рассмотрения споров согласовывается сторонами в Индивидуальных условиях Договора предоставления карты с льготным периодом кредитования.

Виды и иные платежи по кредитным картам — указаны в Тарифах

Эксперты назвали лучшие банки для удаленного получения кредитных карт :: Финансы :: РБК

Исследовательская компания Markswebb опубликовала рейтинг банков, предлагающих сервис по удаленному получению и обслуживанию кредитных карт

Фото: Екатерина Кузьмина / РБК

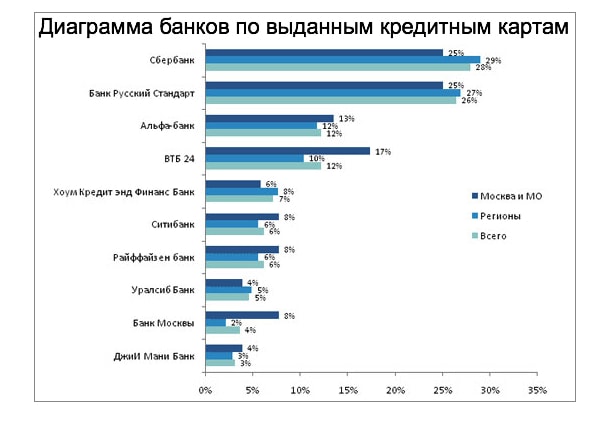

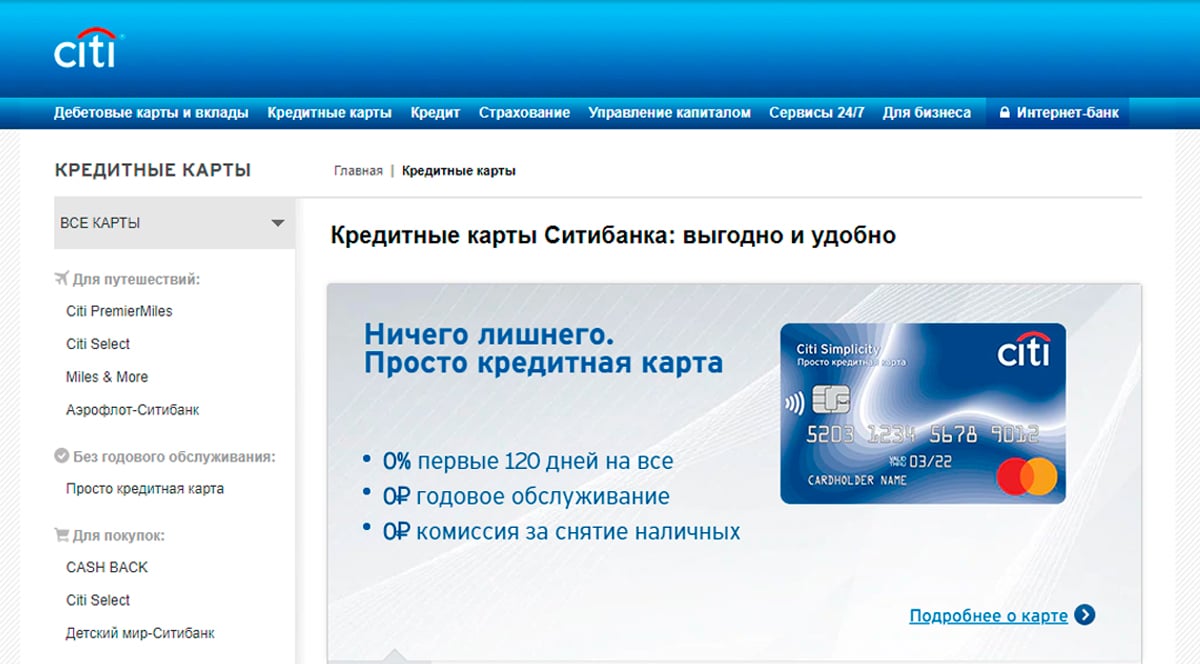

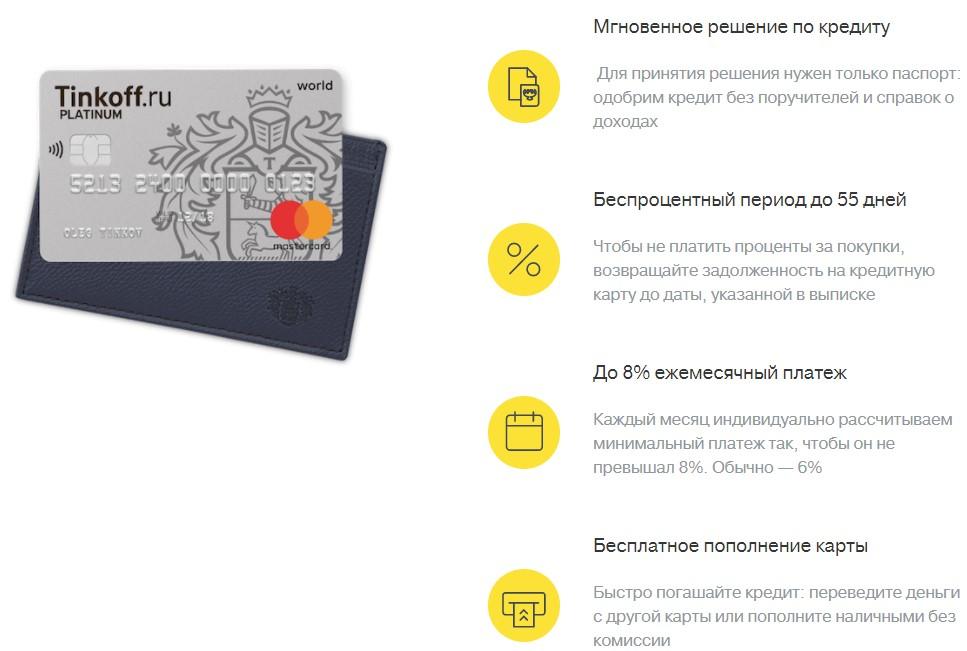

Лидером по удобству дистанционного оформления и обслуживания кредитных карт стал Тинькофф Банк, свидетельствуют данные ежегодного исследования Credit Cards CX Rank 2016, проведенного аналитическим агентством Markswebb Rank & Report. В тройку лучших банков с самой комфортной процедурой удаленного получения кредиток также входят Ситибанк и Банк Москвы, а среди лучших финансовых организаций с самым удобным дистанционным обслуживанием оказались Банк «Русский стандарт» и Промсвязьбанк.

В тройку лучших банков с самой комфортной процедурой удаленного получения кредиток также входят Ситибанк и Банк Москвы, а среди лучших финансовых организаций с самым удобным дистанционным обслуживанием оказались Банк «Русский стандарт» и Промсвязьбанк.

В ходе исследования в ноябре—декабре 2015 года Markswebb опросила более 3 тыс. россиян в возрасте от 16 до 64 лет, а также провела серию глубинных интервью с 20 клиентами банков, владеющими кредитными картами. Респонденты ответили на вопросы о своем опыте использования дистанционных сервисов по открытию и обслуживанию банковских карт. Кроме того, исследование включало в себя аудит и тестирование онлайн-сервисов дистанционного банковского обслуживания (ДБО), которые были проведены в феврале—марте текущего года.

По словам генерального директора Markswebb Алексея Скобелева, удобство дистанционных сервисов оценивалось примерно по 400 критериям. В соответствии с ними каждый банк получил оценку от 0 до 100 баллов. За эталон был принят некий «идеальный» банк, чьи услуги по дистанционному обслуживанию в точности соответствуют всем критериям исследования и пожеланиям опрошенных владельцев кредитных карт.

За эталон был принят некий «идеальный» банк, чьи услуги по дистанционному обслуживанию в точности соответствуют всем критериям исследования и пожеланиям опрошенных владельцев кредитных карт.

В результате у Markswebb получилось два рейтинга — список банков с самым удобным сервисом дистанционного получения кредитной карты и список банков с лучшим дистанционным обслуживанием карт. «Мы сделали два рейтинга, потому что не все банки из тех, которые предоставляют сервисы ДБО по кредитным картам, открыто предлагали кредитки всем желающим. Есть банки, которые предлагают этот продукт только в рамках своих зарплатных проектов или в рамках спецпредложения клиенту», — пояснил он.

Samsung Pay: как использовать, обзор, список банков, смартфонов, часов

Основная информация о Samsung Pay

Что такое Samsung Pay?

Samsung Pay — это удобный, быстрый и безопасный платежный сервис. Он позволяет оплачивать покупки смартфоном на

любых терминалах, которые принимают оплату по бесконтактной технологии и магнитной полосе.

Кроме того, сервис позволяет совершать денежные переводы и платить в интернет-магазинах и приложениях.

Какое главное преимущество Samsung Pay?

Благодаря собственной технологии MST (от англ. Magnetic Secure Transmission) Samsung Pay принимается к оплате везде, где можно оплатить покупку по обычной банковской карте по бесконтактной технологии или магнитной полосе.

Какие устройства поддерживают Samsung Pay?

Будет ли Samsung Pay работать на предыдущих моделях, у которых есть NFC? (S5, S4, S3, Note 4 и т.д.)

Нет.

Купил смартфон в другой стране. Будет ли работать Samsung Pay в России или Беларуси?

Нет.

Samsung Pay доступен на оригинальной продукции Samsung, предназначенной для распространения на территории

Российской Федерации и Республики Беларусь.

Какие карты можно добавить в Samsung Pay в РФ?

Какие карты можно добавить в Samsung Pay в РБ?

На какие устройства можно добавить карту «Мир» в Samsung Pay?

Совершение оплаты через Samsung Pay с картой «Мир» доступно только на совместимых смартфонах.

Когда будет поддержка того или иного банка, той или иной платежной системы?

Подробная информация о Банках и платежных системах, карты которых можно добавить в Samsung Pay, доступна на странице https://www.samsung.com/ru/apps/mobile/samsungpay/partners/#banks и в приложении Samsung Pay в меню «Уведомления» — «Какие карты поддерживаются».

Если вашего Банка нет в списке, обратитесь в службу поддержки клиентов Банка за информацией о поддержке сервиса Samsung Pay.

Какую комиссию удерживает Samsung при проведении транзакций через систему Samsung Pay?

Samsung не взымает комиссий за использование сервиса и совершение транзакций.

Как удалить Samsung Pay?

Samsung Pay можно полностью удалить на моделях смартфонов от 2018 года и более новых (Galaxy S8, Note8, A6 и выше). На остальных устройствах Samsung Pay удалить нельзя (можно отключить уведомления от этого приложения).

Безопасность Samsung Pay

Почему Samsung Pay безопасен?

Данные вашей карты не хранятся на устройстве и серверах Samsung. Вместо реального номера карты при оплате используется специальный цифровой код, созданный случайным образом — токен.

Каждая операция обязательно подтверждается по вашему отпечатку пальца, радужке глаз или PIN-коду приложения — только вы можете совершать покупки.

Встроенная система безопасности Samsung Knox обеспечивает защиту данных независимо от операционной системы на

устройстве, и блокирует доступ к данным Samsung Pay при обнаружении вредоносного ПО, Root прав или

неофициальной прошивки.

Есть ли у Samsung Pay доступ к банковскому счету?

Нет. У Samsung Pay нет доступа к банковскому счету.

Данные вашей карты не хранятся в Samsung Pay ни на устройстве, ни на серверах Samsung. Для совершения транзакций используются только данные токена карты.

Забыл PIN-код от Samsung. Как восстановить?

Что можно сделать, если смартфон украден или утерян?

Если устройство потеряется или его украдут, платежная информация будет защищена: для совершения каждой операции с помощью Samsung Pay требуется подтверждение пользователя по отпечатку пальца, радужке глаз или PIN-коду приложения. Также вы сможете заблокировать или удалить все данные с устройства (включая данные Samsung Pay) через сервис Samsung Find My Mobile*.

*На устройстве предварительно должна быть включена функция «Удалённое управление» (Настройки — Экран

блокировки и безопасность — Найти телефон).

Останется ли информация из Samsung Pay (данные карты и т.д), если на устройстве сбросить настройки?

Нет. В случае сброса настроек все данные из Samsung Pay удалятся.

На смартфоне установлена неоригинальная прошивка или получены root-права. Будет ли работать Samsung Pay?

Нет. Samsung Pay — это платежный сервис, который должен надежно защищать платежные данные. Встроенная система безопасности Samsung Knox обеспечивает защиту данных независимо от операционной системы на устройстве, и блокирует доступ к данным Samsung Pay при обнаружении вредоносного ПО, root-прав или неофициальной прошивки.

Первый запуск Samsung Pay и добавление карты

Как начать пользоваться Samsung Pay на смартфоне?

Как добавить карту в Samsung Pay на смартфоне?

Как начать пользоваться Samsung Pay на носимых устройствах Samsung

Как добавить банковскую карту в Samsung Pay на носимых устройствах

Какая карта в Samsung Pay устанавливается по умолчанию?

В Samsung Pay нет карты по умолчанию. Проведите по экрану снизу вверх, чтобы выбрать карту — появится та

карта, которую вы использовали или просматривали последней.

Проведите по экрану снизу вверх, чтобы выбрать карту — появится та

карта, которую вы использовали или просматривали последней.

Что делать, если карта была перевыпущена?

Удалите старую карту и добавьте перевыпущенную карту.

Не добавляется карта. Что делать?

Проверьте, что вы добавляете карту поддерживаемого банка и платежной системы.

Подробная информация о Банках и платежных системах, карты которых можно добавить в Samsung Pay, доступна на странице https://www.samsung.com/ru/apps/mobile/samsungpay/partners/#banks и в уведомлении «Какие карты поддерживаются» в приложении в меню «Уведомления».

Если карта поддерживается, свяжитесь с Банком и уточните есть ли по этой карте ограничения на использование в сервисе Samsung Pay. Если ограничений нет, но ошибка повторяется, обратитесь в службу поддержки Samsung.

Можно ли добавить карту в Samsung Pay из мобильного приложения Банка?

Как платить с помощью Samsung Pay

Как платить смартфоном Samsung Galaxy?

- Проведите по экрану снизу вверх, чтобы выбрать карту в Samsung Pay

- Авторизуйтесь по отпечатку пальца, радужке глаз или PIN-коду приложения

- Поднесите смартфон к терминалу для оплаты

*Оплату смартфоном рекомендуется совершать при уровне зарядки не менее 5%.

Как платить с помощью носимых устройств Samsung?

- Чтобы открыть Samsung Pay нажмите и удерживайте клавишу «Назад»

- Выберите карту поворотом безеля

- Нажмите «Оплатить» и поднесите к терминалу

*Оплату носимым устройством рекомендуется совершать при уровне зарядки не менее 15%.

Оплату на любом терминале с помощью технологии Samsung MST можно совершать устройством Samsung Gear S3.

Как платить с помощью Samsung Pay в интернет-магазинах и приложениях?

При оформлении заказа в интернет-магазине* или в мобильном приложении магазина** нажмите «Оплатить Samsung Pay», введите ваш Samsung Account и подтвердите покупку на вашем смартфоне (по отпечатку пальца, радужке или PIN-коду Samsung Pay).

*Веб-страницу интернет-магазина можно открыть на любом устройстве (смартфон или компьютер) в любом

браузере. Подтверждение онлайн-покупок доступно только на смартфонах, совместимых с Samsung Pay.

Подтверждение онлайн-покупок доступно только на смартфонах, совместимых с Samsung Pay.

**Только на смартфоне с активированным Samsung Pay.

Список онлайн-магазинов и приложений, поддерживающих оплату с помощью Samsung Pay будет расширяться в ближайшем будущем.

Обязательно ли подключение к интернету, чтобы использовать Samsung Pay?

Подключение к интернету обязательно только для добавления карты в приложение, совершения онлайн-покупок и денежных переводов. Для оплаты на платежных терминалах в торговых точках Интернет на устройстве не нужен.

Как посмотреть историю покупок в Samsung Pay?

Samsung Pay отображает 10 последних покупок. Для ее просмотра выберите карту из списка и откройте ее.

Отображение информации о совершенных покупках в истории транзакций Samsung Pay зависит от данных,

полученных в уведомлении от торговых точек и платежной системы (при условии подключения устройства к

сети Интернет).

Могу ли я использовать Samsung Pay за границей?

Держатели карт Банков-партнеров Samsung Pay в России и Беларуси могут совершать покупки в любой стране мира, где принимаются к оплате банковские карты платежных систем Mastercard и Visa.

Возможность международных покупок зависит от Банка-эмитента. Перед поездкой за рубеж уточните у вашего Банка, возможна ли оплата по карте через Samsung Pay за границей.

Как совершить возврат покупки, если я использовал Samsung Pay?

Возврат покупок происходит также как и с обычными покупками — в соответствии с законами РФ или РБ и правилами магазина. Для возврата покупки необходимо обращаться в магазин.

Для возврата покупки, совершенной по токену карты с помощью Samsung Pay, необходимо использовать этот же токен карты.

Если для возврата нужно письменное заявление с номером банковской карты, то вписывайте номер банковской

карты, которая привязана в Samsung Pay.

Денежные переводы в Samsung Pay

Как в Samsung Pay совершить денежный перевод с карты на карту?

ПО ТЕМЕ:

Как перевести деньги с карты на карту через Samsung Pay

Что нужно сделать Получателю, чтобы принять денежный перевод с помощью Samsung Pay?

ПО ТЕМЕ:

Как получить деньги, которые перевели через Samsung Pay

Как посмотреть историю и статус денежных переводов?

Чтобы увидеть историю текущих и завершенных переводов войдите в меню «Денежные переводы» — «История».

Перевод отображается со статусом «Незавершенный», пока он не принят Получателем. После подтверждения Получателем его принятия перевод отображается со статусом «Отправлен» (или «Получен» в Samsung Pay на устройстве Получателя). Срок ожидания подтверждения Получателя — до 5 дней.

Подтверждение завершенного перевода будет также отображено в выписке по счету карты Банка, в

SMS-уведомлении Банка о транзакциях (если такая услуга подключена в Банке по этой карте).

Можно ли отменить денежный перевод, отправленный в Samsung Pay?

Для завершения перевода необходимо подтверждение Получателя. При этом сумма на карте Отправителя заблокируется до подтверждения получения перевода Получателем. Срок ожидания подтверждения Получателя — до 5 дней.

При отмене перевода Отправителем, или по истечении срока ожидания подтверждения — перевод будет отменен, и сумма перевода вернется на карту Отправителя. Информацию о сроках возврата отмененного перевода вы можете уточнить Банка, выпустившего вашу карту.

После того, как Получатель подтвердит получение перевода, у Отправителя этот перевод отобразится в меню «История» — «Завершенные» со статусом «Отправлен». Отменить завершенный перевод невозможно.

Дополнительные возможности

Как добавить клубные карты в Samsung Pay?

В Samsung Pay можно добавить клубные карты со штрихкодом. Выберите на Главной странице «Клубные карты» и

нажмите «Добавить». Затем, выберите из списка карт необходимую Вам клубную карту, отсканируйте штрихкод

карты либо введите ее данные вручную.

Выберите на Главной странице «Клубные карты» и

нажмите «Добавить». Затем, выберите из списка карт необходимую Вам клубную карту, отсканируйте штрихкод

карты либо введите ее данные вручную.

Чтобы воспользоваться добавленной клубной картой на кассе, добавьте ее в раздел «Оплата» (в «Меню» – «Настройки» – «Быстрый доступ»), либо выберите ее из списка «Клубные карты». При нажатии на поле «Нажмите для использования» на экране отобразится штрихкод и номер карты. Предъявите штрихкод (или номер карты) на экране смартфона для сканирования на кассе.

Можно ли в Samsung Pay выбрать финансовый продукт (кредит, кредитную карту или депозит) и отправить заявку на его оформление?

Да, для этого в главном меню Samsung Pay нажмите «Дополнительно» и выберите интересующую вас категорию сервисов (кредитная карта, кредит, депозит).

Вы можете выбрать продукт, наиболее подходящий по вашим условиям поиска, или выбрать другие продукты из

списка ниже (который можно отсортировать по банку). Также вы можете сравнить продукты между собой.

Также вы можете сравнить продукты между собой.

После нажатия кнопки «Оставить заявку» вы будете перенаправлены на веб-страницу организации (банка), предоставляющей данный финансовый продукт, чтобы заполнить заявку на него. Получить детальную информацию о продукте вы можете, обратившись в организацию по контактным данным, указанным в деталях продукта.

Функция «Финансовые сервисы» доступна в приложении Samsung Pay версии 3.6.22 и выше.

Информация об активных предложениях организаций предоставлена и передача заявок в кредитные организации обеспечивается ООО ИА «Банки.Ру».

Список компаний-эмитентов кредитных карт от Finder

Эмитенты кредитных карт имеют широкий спектр услуг: от известных банков, таких как Chase, до сетей, таких как American Express, до отелей, заправочных станций и авиакомпаний. Ниже приведен текущий список компаний, предлагающих кредитные карты на сегодняшний день.

Карта Blue Cash Preferred® от American Express

★★★★★

Рейтинг поисковика: 4.3/5

Действуют условия, см. Тарифы и сборы| Перейти на сайт |

|---|

Минимальный кредитный рейтинг 670 |

Годовая плата 0 долларов США в год за первый год (после этого — 95 долларов) |

Купить APR 0% вступление в течение первых 12 месяцев (затем 13. |

Перенос остатка годовых N / A |

Награды 6% на отдельные потоковые сервисы в США, 3% на транзитные и заправочные станции в США, 6% в супермаркетах США на сумму до 6000 долларов в год, затем 1% после этого и на все другие покупки (погашение в качестве кредита для выписки) |

Приветственное предложение До 350 долларов: возврат 20% на Amazon. |

Chase Freedom Unlimited®

★★★★★

Рейтинг Finder: 4,7 / 5

Действуют условия, см. Тарифы и сборы| Перейти на сайт |

|---|

Минимальный кредитный рейтинг 670 |

Годовая плата 0 долл. |

Купить APR 0% вступление в течение первых 15 месяцев (затем 14.От 99% до 23,74% переменной) |

Перенос остатка годовых 14. |

Награды 5% кэшбэка на путешествия, приобретенные через Chase, 5% на Lyft, 3% на рестораны и аптеки и 1.5% на все остальные покупки |

Приветственное предложение 200 долларов после того, как потратили 500 долларов в первые 3 месяца |

Карта Citi® Diamond Preferred®

★★★★★

Рейтинг поисковика: 4. 6/5

6/5

| Перейти на сайт |

|---|

Минимальный кредитный рейтинг 670 |

Годовая плата 0 долл. США |

Купить APR 0% вступление в течение первых 18 месяцев (затем 14. |

Перенос остатка годовых 0% вступление в течение первых 18 месяцев (затем 14.От 74% до 24,74% переменной) |

Награды N / A |

Приветственное предложение N / A |

Список основных компаний и сетей кредитных карт [2021]

Банковские платежные карты впервые появились в 1946 году, когда бруклинский банкир по имени Джон Биггинс выпустил карту Charg-It. Покупки по карте Charg-It пересылались в банк Биггинса, где он возмещал продавцу и позже получал платеж от клиента по так называемой системе «замкнутого цикла».

Покупки по карте Charg-It пересылались в банк Биггинса, где он возмещал продавцу и позже получал платеж от клиента по так называемой системе «замкнутого цикла».

Перенесемся в 1950 год, когда дебютировала карта Diners Club Card. Карта Diners Club претендует на титул первой широко используемой кредитной карты, и, хотя покупки по ней производились в кредит, Diners Club технически являлась платежной картой, а это означало, что счет должен был оплачиваться полностью в конце каждого месяца.Карта стала довольно популярной, и к концу 1951 года у Diners Club было более 20 000 держателей карт.

Когда в 1958 году впервые была выпущена оригинальная карта American Express, платежные карты быстро стали популярными. В 1959 году American Express была первой компанией, которая представила пластиковую карту, заменив старые картонные и целлулоидные карты. Всего за 5 лет 1 миллион карт American Express использовался в более чем 85 000 торговых точек.

Согласно отчету Nilson, всего их 1. 06 миллиардов кредитных карт (по состоянию на 2017 год), из которых к 2022 году планируется использовать около 1,2 миллиарда карт. В 2018 году в США было совершено 41 миллиард транзакций по кредитным картам на сумму 3,8 триллиона долларов в объеме покупок — более 10,4 миллиардов долларов. в день.

06 миллиардов кредитных карт (по состоянию на 2017 год), из которых к 2022 году планируется использовать около 1,2 миллиарда карт. В 2018 году в США было совершено 41 миллиард транзакций по кредитным картам на сумму 3,8 триллиона долларов в объеме покупок — более 10,4 миллиардов долларов. в день.

В этом посте мы описываем 15 крупнейших компаний, выпускающих кредитные карты (измеряемые по количеству активных счетов кредитных карт), а также некоторые истории и факты о компании, а также некоторые из наших любимых кредитных карт, которые они предлагают.

Card Networks vs.Компании, выпускающие кредитные карты

Прежде чем мы углубимся, важно провести различие между сетью карт и компанией, выпускающей кредитные карты.

Компания по выпуску кредитных карт — это, попросту говоря, любая компания, выпускающая кредитные карты, будь то банк, кредитный союз или что-то среднее между ними. Так что же тогда такое карточная сеть? Когда вы слышите слово «карточная сеть», подумайте о таких компаниях, как Visa, Mastercard, American Express и Discover.

Карточные сети работают с обработчиками кредитных карт для передачи данных о ваших транзакциях между банком-эмитентом и продавцом, у которого вы совершили покупку.Карточные сети также несут ответственность за установление своих комиссий за обмен и оценку.

Хотя каждая сеть устанавливает свои сборы, она не взимает их все. Комиссионные за обмен, которые представляют собой самые большие расходы, связанные с обработкой кредитных карт, перекладываются на банк-эмитент.

Теперь вы можете спросить: «Если такие компании, как American Express и Discover, являются сетями карт, как они также выпускают кредитные карты?» Компания может быть как сетью кредитных карт , так и эмитентом кредитных карт.

По этой причине кредитные карты в сетях Amex и Discover в основном выпускаются исключительно этими двумя компаниями (за некоторыми исключениями). Между тем, карта в сети Visa или Mastercard может быть выпущена любой другой компанией, выпускающей кредитные карты, поскольку Visa и Mastercard не выпускают свои кредитные карты.

Имеет смысл? Большой! А теперь давайте углубимся в каждую крупную компанию и сеть кредитных карт США!

Крупнейшие эмитенты кредитных карт по объему покупок. Кредит изображения: Отчет НильсонаAmerican Express

История

Компания American Express, также известная как Amex, была основана в 1850 году и наиболее известна своими платежными картами и продуктами для кредитных карт.

В 2016 году на кредитные карты, использующие сеть American Express, приходилось 22,9% от общего долларового объема транзакций по кредитным картам в США. Amex является крупнейшим эмитентом платежных карт и третьей по величине сетью кредитных карт в США. По состоянию на декабрь 2018 года в обращении компании находилось 114 миллионов карт, в том числе 53,7 миллиона карт в США, среднегодовые расходы каждой из которых составляли 19 340 долларов США.

В 2017 году Forbes назвал American Express двадцать третьим самым дорогим брендом в мире (и самым высоким среди финансовых услуг), оценив его стоимость в 24 доллара. 5 миллиардов. В 2018 году Fortune поставила American Express на четырнадцатое место в рейтинге самых уважаемых компаний в мире.

5 миллиардов. В 2018 году Fortune поставила American Express на четырнадцатое место в рейтинге самых уважаемых компаний в мире.

| Основан | 18 марта 1850 г. | Обслуживаемые территории | По всему миру | ||

| Штаб-квартира | Нью-Йорк | 12 8 Step J. Выручка (2018) | 36,986 млрд долларов | Операционная прибыль (2018) | 8 долларов США.164 млрд |

| Сотрудники (2018) | 59000 | Итого активы (2018) | $ 188,602 млрд | ||

| Карты в обращении (2018) | Gladiator / Centurion |

Наши любимые карты Amex

Платиновая карта® от American Express

Несомненно, самая популярная и узнаваемая карта American Express — это карта Amex Platinum. Карта считается символом статуса и роскоши, но получить одобрение на нее не так сложно, как вы думаете.

Карта считается символом статуса и роскоши, но получить одобрение на нее не так сложно, как вы думаете.

Amex Platinum — одна из лучших туристических кредитных карт на рынке с 5-кратным доходом от авиабилетов и бронирований Amex Travel в сочетании с невероятными туристическими льготами, такими как элитный статус отеля, страхование задержки поездки, непредвиденные расходы Uber и авиакомпаний, а также лучшие — доступ в зал ожидания в аэропорту.

Карта American Express Gold®

Вторая скрипка для Amex Platinum — карта Amex Gold, вторая по популярности карта.Карта Amex Gold идеально подходит для тех, кто хочет получить мощную карту для зарабатывания баллов по более низкой годовой плате.

Карта Amex Gold вознаграждает держателей карт такими преимуществами, как 4x балла за 1 доллар на обеды по всему миру и в супермаркетах США, 3x на авиабилеты, ежемесячный кредит на обед в GrubHub / Seamless или в некоторых ресторанах.

Горячий совет: Многие объявления о кредитных картах American Express содержат образец карты American Express с названием «C. Ф. Мороз »на лицевой стороне. Это не вымышленное имя; Чарльз Ф.Фрост работал менеджером по рекламе в рекламном агентстве Ogilvy & Mather, которое разработало популярную кампанию «Не уходи из дома без них».

Ф. Мороз »на лицевой стороне. Это не вымышленное имя; Чарльз Ф.Фрост работал менеджером по рекламе в рекламном агентстве Ogilvy & Mather, которое разработало популярную кампанию «Не уходи из дома без них».

Bank of America

История

The Bank of America Corporation (сокращенно BofA) — американский транснациональный инвестиционный банк и компания финансовых услуг, базирующаяся в Шарлотте, Северная Каролина. Это второе по величине банковское учреждение в США после JPMorgan Chase.

По состоянию на август 2018 года у Банка Америки было 313 долларов.Рыночная капитализация компании составляет 5 миллиардов долларов, что делает ее тринадцатой по величине компанией в мире. Bank of America занял 24-е место в рейтинге Fortune 500 крупнейших корпораций США за 2018 год по совокупной выручке.

Bank of America более широко известен своими потребительскими банковскими и инвестиционными продуктами, но у них все еще в обращении более 54,6 миллионов кредитных карт.

| Год основания | Февраль 1784 г. | Обслуживаемые территории | По всему миру |

| Штаб-квартира | Шарлотт, штат Нью-Йорк.C. | Генеральный директор | Брайан Мойнихан |

| Выручка (2018) | 91,24 миллиарда долларов | Операционная прибыль (2018) | 34,6 миллиарда долларов |

| 205000 | Итого активы (2018) | 2,325 трлн долларов | |

| Карты в обращении (2018) | 54,6 млн | Логотип | U.S. flag |

Наши любимые карты Bank of America

Карта Bank of America® Premium Rewards®

Удачно названная карта Premium Rewards стала набегом Bank of America на рынок премиальных туристических карт. Держатели карт зарабатывают 2x балла за каждый доллар, потраченный на поездки и обеды, и 1,5x балла за каждый доллар на все остальные покупки. Баллы приносят фиксированный 1 цент за балл на проезд или возврат денег.

Держатели карт зарабатывают 2x балла за каждый доллар, потраченный на поездки и обеды, и 1,5x балла за каждый доллар на все остальные покупки. Баллы приносят фиксированный 1 цент за балл на проезд или возврат денег.

Инновационная функция карты позволяет вам зарабатывать на 25% -75% больше баллов при каждой покупке в зависимости от вашего уровня вложений в Bank of America.Держатели карт, у которых есть как минимум 100 000 долларов в активах на депозите в Bank of America, могут заработать до 3,5x баллов за покупки в поездках и обедах и до 2,62x баллов за все другие покупки.

Кредитная карта Visa Signature® авиакомпании Alaska Airlines

Вы можете быть удивлены, увидев указанную здесь кобрендовую кредитную карту авиакомпании, но карта Alaska Signature является одной из лучших карт авиакомпаний на рынке, в основном из-за ее ценности Может быть Аляска миль.

Держатели карт зарабатывают в 3 раза больше миль за каждый доллар, потраченный на соответствующие критериям покупки Alaska Airlines, 50% скидку на дневные билеты в зал ожидания Alaska и 20% обратно на все покупки в полете Alaska Airlines. Каждую годовщину использования аккаунта вы будете получать сопутствующий тариф всего за 121 доллар, действительный на всех рейсах на Аляску.

Каждую годовщину использования аккаунта вы будете получать сопутствующий тариф всего за 121 доллар, действительный на всех рейсах на Аляску.

Полезный совет: Bank of America управляет 4 800 розничными финансовыми центрами и примерно 15 900 банкоматами по всей стране.

Barclays

История

Barclays — британский транснациональный инвестиционный банк и компания финансовых услуг со штаб-квартирой в Лондоне. Barclays запустил первую программу кредитных карт в Великобритании в 1966 году, а в 2004 году она вышла на рынок США.

Barclays наиболее известен своими туристическими бонусными кредитными картами и совместными кредитными картами, особенно их партнерскими отношениями с American Airlines, JetBlue и Lufthansa. Хотя их присутствие намного меньше, чем у многих других банков, в обращении Barclays все еще находится более 15 миллионов карт.

| Год основания | Ноябрь 1690 г. | Обслуживаемые территории | По всему миру | ||||||

| Штаб-квартира | Лондон, U. K. K. | Генеральный директор | Джес Стэнли | ||||||

| Выручка (2018) | 27,11 млрд долларов | Операционная прибыль (2018) | 4,48 млрд долларов | ||||||

| Сотрудники 79,900 | Общие активы (2018) | 1,145 триллиона долларов | |||||||

| Карты в обращении (2018) | 15,7 миллиона | Логотип | Eagle | 3Eagle | 3 Любимый бар Uber Visa Card

| Год основания | 1994 | Обслуживаемые территории | U.S., Канада, Великобритания |

| Штаб-квартира | Маклин, Вирджиния | Генеральный директор | Ричард Фэйрбэнк |

| Выручка (2018) | 28,06 млрд долларов США Операционная прибыль| | 5,710 млрд долларов | |

| Сотрудники (2018) | 48,800 | Итого активы (2018) | 372,538 трлн долларов |

| Карты в обращении (2018)4 миллиона | Logo | Capital One |

Наши любимые карты Capital One

Наградная карта Capital One® Venture®

Вероятно, вы уже видели десятки рекламных роликов карты Venture, рекламирующих ее без ограничений. 2 мили за каждые $ 1 за каждую покупку, и все заработанные мили теперь можно передать одному из партнеров по трансферам Capital One, что открывает огромную выгоду!

2 мили за каждые $ 1 за каждую покупку, и все заработанные мили теперь можно передать одному из партнеров по трансферам Capital One, что открывает огромную выгоду!

Кредитная карта Capital One® Savor® Rewards

Карта CapOne Savor — это привлекательная карта возврата денег, которая дает 4% кэшбэка на обеды и развлечения, 2% в продуктовых магазинах и колоссальные 8% на билеты через Яркие места (до мая 2020 г.).

Держатели карт также получают преимущества, такие как отсутствие комиссии за зарубежные транзакции, расширенная гарантия на покупки и страхование от несчастных случаев во время путешествия.

факт: Capital One начинал как монополный банк, что означает, что весь его доход поступал от одного продукта (в данном случае — кредитных карт). Компания стала пионером массового маркетинга кредитных карт в 1990-х годах.

Credit One

История

Credit One — американский банк, специализирующийся на кредитных картах.Их корпоративный офис расположен в Лас-Вегасе, и они являются 100-процентной дочерней компанией Sherman Financial Group, LLC. Credit One специализируется в основном на 2 типах продуктов, частично и на полностью обеспеченных кредитных картах, и в настоящее время в США находится в обращении 7 миллионов карт.

| Год основания | 1984 | Обслуживаемые области | США | |||

| Штаб-квартира | Лас-Вегас | Генеральный директор | Роберт ДеДжонг | |||

| Доход (2016) | 465 долл. США.53 миллиона | Операционная прибыль (2016) | 109,94 миллиона долларов | |||

| Сотрудники (2018) | 625 | Итого активы (2016) | $ 236,0614 млн 2018) | 7 миллионов | Logo | Credit One |

Наша любимая карта Credit One

Cash-Back Rewards Credit One Platinum

Эта карта без годовой платы предлагает возврат 1% на все покупок, плюс кэшбэк до 10% с участвующими продавцами.Держатели карт также получают бесплатный онлайн-доступ к своим кредитным рейтингам Experian, так что вы можете следить за состоянием своего кредита и отслеживать свой прогресс.

Горячий совет: По большей части кредитные карты Credit One продаются лицам, у которых нет кредита или которые нуждаются в восстановлении кредита. Если вы не попадаете ни в одну из этих категорий, скорее всего, вы сможете получить гораздо лучшую карту от одного из других эмитентов, упомянутых в этом сообщении.

Чейз

Кредит изображения: Джереми Ленде через ShutterstockИстория

JPMorgan Chase Bank со штаб-квартирой в Нью-Йорке, является крупнейшим банком в США.С. по сумме депозитов. Банк назывался Chase Manhattan Bank, пока в 2000 году он не объединился с J.P. Morgan & Co.

Chase — гигант в мире кредитных карт. В обращении находится более 92 миллионов карт, что составляет 31% от общей доли рынка кредитных карт. Компания Chase предлагает широкий выбор продуктов для кредитных карт: от набора карт для получения Ultimate Reward до различных совместных партнерских отношений с такими компаниями, как United, Marriott и Southwest.

| Год основания | 1977 | Обслуживаемые области | По всему миру | ||||

| Штаб-квартира | Нью-Йорк | Генеральный директор | 109,029 млрд долларов | Операционная прибыль (2018) | 32,474 млрд долларов | ||

| Сотрудники (2018) | 250355 | долларов Итого активы (2018) | 623 триллиона | ||||

| Карт в обращении (2018) | 92 миллиона | Logo | Подключенные водопроводные трубы |

Наши любимые карты Chase Cards

Chase Sapphire Reserve® Card

Chase Sapphire Reserve® Card card — одна из лучших на рынке карточек вознаграждений за путешествия благодаря сочетанию начисления баллов и путевых льгот.Держатели карт Chase Sapphire Reserve зарабатывают 3 раза на 1 доллар США на все покупки в поездках и обедах, годовой кредит на поездку в размере 300 долларов США (включая покупки бензина и продуктов до 31 декабря 2021 года), кредит Global Entry / TSA PreCheck на 100 долларов США, членство в Priority Pass и лучшая в своем классе защита для путешествий.

Кредитная карта Ink Business Preferred®

Для владельцев бизнеса карта Ink Business Preferred — одна из лучших бизнес-кредитных карт (и, вероятно, наша любимая бизнес-кредитная карта Chase). до 150 000 долларов США в виде совмещенных покупок на поездки, доставку, рекламу покупок, совершаемых через сайты социальных сетей или поисковых систем, услуги Интернета, кабельного телевидения и телефонной связи.

Карта Ink Business Preferred также является одной из немногих карт, предлагающих до 600 долларов США за требование по защите мобильного телефона от покрываемой кражи или повреждения для вас и ваших сотрудников, указанных в вашем ежемесячном счете за мобильный телефон, когда вы оплачиваете его с помощью карты.

факт: Когда Chase выпустил карту Chase Sapphire Reserve в 2016 году, спрос на карту был настолько высок, что у Чейза закончился металл, необходимый для изготовления карты!

Помните о правиле Chase 5/24! Если вы открыли более 5 новых кредитных карт за последние 24 месяца, Chase почти наверняка не одобрит вас для большинства своих кредитных карт.

Citibank

Изображение предоставлено: TungCheung через ShutterstockИстория

Citigroup Inc., или Citi, является американским транснациональным инвестиционным банком и корпорацией финансовых услуг со штаб-квартирой в Нью-Йорке.Citigroup занимает третье место в списке крупнейших банков США и тридцатое в списке Fortune 500 по состоянию на 2018 год.

Еще один крупный игрок в мире кредитных карт, Citi в настоящее время имеет в обращении более 67 миллионов карт, состоящих из их одноименные карты Citi ThankYou и совместные карты со стратегическими партнерами, такими как American Airlines.

| Основан | 1812 | Обслуживаемые территории | По всему миру | |||

| Штаб-квартира | Нью-Йорк | at | 72 руб.854 млрд | Операционная прибыль (2018 г.) | 23,445 млрд долл. США | |

| Сотрудники (2018 г.) | 204 000 | Итого активы (2018 г.) | 1,917 трлн. 2018) | 67 миллионов | Logo | Citi |

Наши любимые карты CitiBank

Citi Prestige® Card

Хотя в последнее время с карты Prestige было удалено немало преимуществ, все еще может быть весьма ценным для тех, кто может воспользоваться преимуществами 5-кратных баллов Citi ThankYou при покупке авиабилетов и обедов, туристического кредита в размере 250 долларов США (также может быть применен для покупок в супермаркетах и ресторанах до 31 декабря 2021 г.), членства Priority Pass и четвертого — бесплатная ночь в отеле, которой можно пользоваться дважды в год.

Citi® Double Cash Card

Citi Double Cash рекламируется как одна из лучших на рынке кредитных карт с возвратом денежных средств благодаря своей способности приносить 2% кэшбэка; 1% при покупке и еще 1% при оплате. Карта не предусматривает ограничений по кэшбэку и годовой комиссии.

Еще лучше, Citi недавно объявил, что ваши кэшбэк-вознаграждения теперь можно переводить на баллы Citi ThankYou, что позволяет вам зарабатывать 2x балла ThankYou за все покупки за каждый потраченный доллар.

Это изменение делает карту лидером отрасли, когда речь идет о расходах без бонусов, и позволит вам быстро накапливать очки Благодарности, которые вы можете обменять на огромную ценность!

Горячий совет: У Ситибанка есть несколько различных правил, которые определяют, будете ли вы иметь право на использование их кредитных карт.Прочтите их все в нашем специальном руководстве!

Discover

История

Основанная в 1985 году как дочерняя компания Sears, Discover была выделена в независимую публичную компанию только в 2007 году. Сегодня Discover является седьмым по величине эмитентом кредитных карт в стране и четвертой по величине сетью карт по объему покупок.

Когда карта Discover была впервые выпущена, она предлагала потребителям небольшую скидку на все их покупки, что сделало ее одной из первых карт возврата денег, когда-либо предлагаемых в США.S.

Сегодня Discover по-прежнему пользуется репутацией компании, которая в первую очередь предлагает карты возврата денег, и, имея в обращении более 50 миллионов карт, можно сказать, что они были весьма успешными.

| Год основания | 1985 | Обслуживаемые территории | США | |||

| Штаб-квартира | Чикаго | Генеральный директор | Роджер4 | 10 долларов США.6 миллиардов | Операционная прибыль (2018) | 4,1 миллиарда долларов |

| Сотрудники (2018) | 15549 | Итого активы (2018) | 32,5 миллиарда долларов | |||

| 2018) | 52 миллиона | Logo | Discover |

Наши любимые карты Discover

Discover it® Cash Back Card

Карта Discover Cash-Back легко является самым популярным предложением карт Discover. и вы, вероятно, видели несколько рекламных роликов, рекламирующих карту и ее программу возврата денег.

Карта Discover Cash-Back предлагает кэшбэк в размере 5% у разных продавцов каждый квартал (до квартального максимума в 1500 долларов США) плюс неограниченный возврат в размере 1% для всех других покупок.

Чтобы еще больше увеличить эту экономию, Discover будет автоматически компенсировать все кэшбэки, которые вы заработали в конце первого года, без ограничений по их сумме. Это эффективно позволяет вам вернуть 10% на покупки в рамках категории ежеквартальных бонусов и 2% на все другие покупки в течение первого года членства по карте.

Карта Discover it® Miles

С картой Discover Miles вы получите неограниченное количество миль в 1,5 раза за каждый доллар, потраченный на все покупки. В отличие от миль авиакомпаний, эти мили приносят фиксированный 1 цент за балл, когда вы используете их для путешествия.

Подобно карте Discover Cash-Back, Discover автоматически сопоставит все мили, которые вы заработаете в конце вашего первого года. Это позволяет вам эффективно накапливать 3-кратные мили за все покупки в течение первого года членства по карте.

Изображение предоставлено: Pixabay через PexelsMastercard

История

Mastercard, основанная в 1966 году со штаб-квартирой в Покупке, Нью-Йорк, является второй по величине сетью кредитных карт в мире с более чем 200 миллионами карт в обращении по всему миру. Во всем мире эта бизнес-модель заключается в обработке платежей между банками продавцов и банками-эмитентами карт или кредитными союзами покупателей, которые используют дебетовую карту бренда Mastercard, кредитную карту или карту предоплаты для совершения покупок.

| Год основания | 1966 | Обслуживаемые области | По всему миру | ||

| Штаб-квартира | Покупка, Нью-Йорк | ) | 12,497 миллиарда долларов | Операционная прибыль (2018) | 6,662 миллиарда долларов |

| Сотрудники (2018) | 13,400 | Итого активы (2018) | 329 миллиардов | ||

| Карты в обращении (2018) | 200 миллионов | Logo | Красно-оранжевая диаграмма Венна |

Наши любимые карты Mastercards

Citi® / AA Select® World Elite ™ Mastercard®

Карта AAdvantage Platinum Select World Elite предлагает 2 мили за каждый доллар США для всех расходов American Airlines, а также при посещении ресторанов и заправочных станций. Вы также получите привилегированную посадку, бесплатную первую зарегистрированную кладь на внутренних рейсах American Airlines для вас и до 4 сопровождающих при бронировании, доступ к бонусным бонусным милям и скидку 25% на покупки еды и напитков во время полета с помощью карты.

IHG® Rewards Club Premier Credit Card

По карте IHG Premier начисляются 25 баллов за каждый доллар США при проживании в отеле IHG и 2 балла в продуктовых магазинах, заправочных станциях и ресторанах. Держатели карт автоматически получают статус Platinum Elite с IHG, четвертую ночь бесплатно при премиальном пребывании, а также сертификат на бесплатную юбилейную ночь, действительный в отелях стоимостью 40 000 баллов или меньше за ночь на каждую годовщину использования аккаунта.

Полезный совет: Mastercard составляет более 31% мирового рынка сетевых карт.

PNC Bank

История

PNC Financial Services Group, Inc. со штаб-квартирой в Питтсбурге, штат Пенсильвания, занимает девятое место в списке крупнейших банков США по размеру активов. PNC — пятый по величине банк по количеству отделений, шестой по депозитам и четвертый по количеству банкоматов. Предложения PNC по кредитным картам довольно малы по сравнению с другими эмитентами: в обращении находится всего 5 миллионов карт.

| Год основания | 1845 | Обслуживаемые территории | U.С. | ||||||

| Штаб-квартира | Питтсбург | Генеральный директор | Уильям Демчак | ||||||

| Выручка (2018) | 5,329 млрд долларов | | Сотрудники (2018) | 52,906 | Итого активы (2018) | 380,768 миллиардов долларов | Карты в обращении (2018) | 5 миллионов | Золотой треугольник | |

Наши любимые карты PNC

Кредитная карта PNC Cash Rewards® Visa®

С картой PNC Cash Rewards вы получите обратно 4% на покупки на заправках, 3% на обеды, 2% на покупки в продуктовых магазинах и 1% на все остальные покупки на первые 8000 долларов США в совокупных покупках в этих категориях ежегодно.

PNC Premier Traveler® Visa Signature ® Кредитная карта

Карта PNC Premier Traveler предлагает держателям карт 2 мили за каждый доллар, потраченный на все покупки, без комиссии за транзакции за рубежом. Ваши мили PNC равны фиксированному 1 центу за каждый балл, когда вы используете их в качестве кредита в выписке для покупок во время путешествий.

Hot Tip: Название «PNC» происходит от инициалов двух компаний-предшественников банка: Pittsburgh National Corporation и Provident National Corporation, которые объединились в 1983 году.

Synchrony

История

Synchrony Financial, основанная в 2003 году, со штаб-квартирой в Стэмфорде, Коннектикут, известна как крупнейший поставщик кредитных карт частных марок в США. Компания предоставляет кредитные карты частных марок для таких брендов, как Ashley HomeStores, BP, Cathay Pacific, Discount Tire, Gap, Guitar Center, JC Penney, Lowe’s и многие другие. Фактически, если вы когда-либо открывали кредитную карту магазина, скорее всего, она была выпущена Synchrony.

| Год основания | 2003 | Обслуживаемые территории | U.S. | |

| Штаб-квартира | Стэмфорд, штат Коннектикут | Генеральный директор | Маргарет Кин | |

| Выручка (2018) | 2 14,8 млрд долларов США | 2 14,8 млрд долларов США | 902 млрд | |

| Сотрудники (2018) | 16,500 | Итого активы (2018) | $ 106,792 млрд | |

| Карты в обращении (2018) | 36.7 миллионов | Logo | Золотые слитки |

Наши любимые карты Synchrony

Cathay Pacific Visa

Карта Cathay Pacific Visa — это лучшая карта поощрения путешествий, которую может предложить Synchrony. Он зарабатывает 2x мили за доллар за покупки в Cathay Pacific, 1,5x мили за доллар за обеды в США или за рубежом, 1,5x мили за доллар за другие покупки за границей и 1x милю за доллар за другие покупки внутри страны.

Мили Cathay Pacific Asia могут быть очень ценными при обмене на поездки рейсами Cathay Pacific и их партнеров.

Amazon Prime Store Card

Amazon Prime Store Card предлагает возврат 5% кэшбэка на все покупки на Amazon. Это делает карту чрезвычайно ценной для тех, кто часто покупает на Amazon. Имейте в виду, что у вас должно быть подходящее членство в Amazon Prime, чтобы получить кэшбэк в размере 5% от ваших покупок.

Горячий совет: Synchrony Bank предлагает своим клиентам более 100+ различных вариантов кредитных карт.

USAA

История

Автомобильная ассоциация United Services (USAA) была основана в 1922 году группой из 25 офицеров армии США для взаимного самострахования, когда они не смогли обеспечить автострахование из-за того, что считали, что военные офицеры группа высокого риска.

USAA с тех пор расширилось, предлагая банковские и страховые услуги бывшим и нынешним военнослужащим и их семьям. Компания заняла 100-е место в списке крупнейших американских компаний Fortune 500 за 2018 год.S. Corporation по общей выручке и в настоящее время насчитывает более 12,4 миллионов членов.

| Год основания | 1922 | Обслуживаемая территория | По всему миру | ||

| Штаб-квартира | Сан-Антонио | Генеральный директор | Стрит. )30,016 млрд долларов | Операционная прибыль (2018) | 2 доллара.422 млрд |

| Сотрудники (2018) | 32,896 | Итого активы (2018) | 155,391 млрд долларов | ||

| Карты в обращении (2018) | 7,72 млн. | Eagle |

Наша любимая карта USAA

Cashback Rewards Plus Card American Express®

Карта Cashback Rewards Plus приносит 5% кэшбэка на ваши первые 3000 долларов США на комбинированных покупках на заправочной станции и военной базе ежегодно 2 % кэшбэка на ваши первые 3000 долларов в продуктовых покупках ежегодно и неограниченный возврат 1% на все остальные покупки.

Если ваши расходы потребуют от вас превышения годового лимита на заправках и в продуктовых магазинах, использование этой карты принесет вам 210 долларов кэшбэка!

Полезный совет: USAA является одиннадцатым по величине эмитентом кредитных карт в США по объему покупок и непогашенному остатку.

U.S. Bank

History

U.S. Bank National Association — пятый по величине банк в США и шестой по величине эмитент кредитных карт по объему покупок.Компания предлагает множество совместных кредитных карт с такими корпоративными партнерами, как Ace, Club Carlson, Harley-Davidson и Kroger. Бонусные карты банка США также предлагаются под торговой маркой FlexPerks.

| Основан | 1968 | Обслуживаемые области | По всему миру | ||

| Штаб-квартира | Миннеаполис | 22 руб.057 млрд | Операционная прибыль (2018) | 6,218 млрд долларов США | |

| Сотрудники (2018) | 72,402 | Итого активы (2018) | $ 462,0414 млрд | 21 миллион | Logo | US Bank |

Наши любимые банковские карты США

US Bank Altitude ™ Резервная карта Visa Infinite®

Пока U.Карта S. Bank Altitude Reserve открыта только для тех, кто уже связан с банком США, это фантастический вариант для тех, кто имеет на нее право. Держатели карт зарабатывают 3x балла за каждый 1 доллар США на туристические покупки и расходы на мобильный кошелек, годовой кредит в размере 325 долларов США для дорожных покупок, членство в Priority Pass и 12 бесплатных пропусков Gogo Inflight Wi-Fi в год.

U.S. Bank Cash 365 ™ Карта American Express

Карта Cash 365 — это карта с простым возвратом денег, которая предлагает неограниченное количество 1.5% на каждую покупку без годовой платы. Вы можете получить возврат наличными разными способами, в том числе в виде депозита на текущий или сберегательный счет в банке США, в виде выписки по ежемесячному счету или предоплаченной бонусной карты Visa.

Полезный совет: U.S. Bank работает в соответствии со вторым по возрасту непрерывным национальным уставом, первоначально Уставом № 24, выданным в 1863 году.

Visa остается крупнейшей сетью карт в мире. Кредит изображения: Отчет НильсонаVisa

История

Visa — это сеть кредитных карт, которая упрощает электронные переводы денежных средств по всему миру, чаще всего через кредитные карты Visa, подарочные карты и дебетовые карты.Visa не выпускает собственные карты и не предоставляет кредиты. Visa — крупнейшая в США организация, занимающаяся платежными картами, и вторая по величине в мире (вместе дебетовые и кредитные карты), уступая только China UnionPay по годовой сумме транзакций по картам и количеству выпущенных карт.

| Год основания | 1961 | Обслуживаемые территории | По всему миру | |

| Штаб-квартира | Фостер-Сити, Калифорния. | Генеральный директор | Альфред Келли | |

| Выручка (2018) | 20,609 миллиарда долларов | Операционная прибыль (2018) | 13,749 миллиарда долларов | |

| Общие активы (2018) | 69,225 миллиарда долларов | |||

| Карты в обращении (2018) | 335 миллионов | Logo | Visa |

Наша любимая Visa 902 Наша любимая Visa Preferred® Card

| Кредитная карта | Преимущества и информация |

|---|---|

Лучшее предложение когда-либо Chase Sapphire Preferred® Card (на защищенном сайте Chase) 13 | Заработайте 100000 бонусных баллов , потратив 4000 долларов на покупки в первые 3 месяца с момента открытия счета.Это 1250 долларов США при обмене баллов на соответствующие критериям покупки с помощью нового инструмента Pay Yourself Back или на поездку через Chase Ultimate Rewards® |

Карта Chase Sapphire Preferred — одна из самых популярных на рынке бонусных карт для путешествий, с такими преимуществами, как 2 балла за каждый доллар, потраченный на питание и поездки, отсутствие комиссии за транзакции за границу и гибкие варианты погашения (включая партнеров по трансферам) ), легко понять почему. Карта Chase Sapphire Preferred — одна из наших лучших карточек для новичков в мире очков и миль!

Кредитная карта Chase Freedom Flex℠

Карта Freedom Flex дает возврат 5% при комбинированных покупках в бонусных категориях на сумму до 1500 долларов каждый квартал без ежегодной платы.Карта может быть чрезвычайно ценной в сочетании с премиальной картой для получения награды Chase Ultimate Reward, такой как карта Chase Sapphire Reserve или карта Chase Sapphire Preferred. Это позволяет вам использовать баллы, заработанные с помощью вашей карты Freedom Flex, для одного из многих партнеров по трансферам Chase.

Горячий совет: В 2015 году The Nilson Report, публикация, отслеживающая индустрию кредитных карт, обнаружила, что глобальная сеть Visa обработала 100 миллиардов транзакций в течение 2014 года на общий объем в 6 долларов.8 трлн.

Wells Fargo

История

Wells Fargo, основанный в 1852 году, является четвертым по величине банком в мире как по рыночной капитализации, так и по размеру активов, а также занимает 26-е место в Fortune 500 2018 года.

Пока Wells Fargo присутствует в рынок кредитных карт почти такой же большой, как и у других четырех крупных банков (Chase, Citi и Bank of America), он является восьмым по величине эмитентом кредитных карт в США с более чем 24 миллионами карт в обращении.

| Год основания | 1852 | Обслуживаемые области | По всему миру | |||

| Штаб-квартира | Сан-Франциско | 86 долларов.4 миллиарда | Операционная прибыль (2018) | 30,28 миллиарда долларов | ||

| Сотрудники (2018) | 258,700 | Итого в активах (2018) | 1,895 трлн. 2018) | 24 миллиона | Logo | Wells Fargo |

Наша любимая карта Wells Fargo

Карта Wells Fargo Propel American Express®

С картой Wells Fargo Propel вы заработаете 3 раза больше на питание, бензин, путешествия (включая отели и поездки), а также на популярные потоковые сервисы, такие как Netflix и Spotify.Карта также не имеет комиссии за транзакции за границу, плюс 600 долларов США на защиту мобильного телефона от покрываемого ущерба или кражи при оплате счета картой.

баллов можно обменять на 1 цент за балл на путевые баллы или баллы.

Горячий совет: Wells Fargo был основан для удовлетворения банковских потребностей пионеров во время Калифорнийской золотой лихорадки и является первым в истории банковским чартером, выпущенным правительством США.

Последние мысли

Кредитные карты и банки, которые их выпускают, представляют собой динамично развивающуюся отрасль, которая продолжает быстро расти по мере того, как мир и наши покупки становятся все более глобальными.

Не забывайте всегда находить время, чтобы изучить предложения по кредитным картам и компании, которые за ними стоят. Будь то ваш кредитный рейтинг, программа вознаграждений или даже компании, выпускающие карты, чем больше вы знаете — тем лучше!

Для непосредственного сравнения некоторых из самых популярных компаний, выпускающих кредитные карты, ознакомьтесь с этими публикациями »

Информация о кредитной карте Capital One® Savor® Rewards, карте Bank of America® Premium Rewards®, Alaska Airlines Visa Кредитная карта Signature®, карта Uber Visa, карта AAdvantage® Aviator® Red World Elite Mastercard®, кредитная карта Ink Business Preferred®, карта Citi Prestige®, карта Discover it® Cash Back, карта Discover it® Miles, PNC Cash Rewards® Visa® Кредитная карта, PNC Premier Traveler® Visa Signature® Credit Card, Cathay Pacific Visa, Amazon Prime Store Card, Cashback Rewards Plus American Express® Card, U.Карта S. Bank Altitude ™ Reserve Visa Infinite®, карта U.S. Bank Cash 365 ™ American Express, кредитная карта Chase Freedom Flex℠, карта Wells Fargo Propel American Express® была получена независимо от участников программы Upgraded Points и не была предоставлена и не проверена эмитентом.

Чтобы узнать о тарифах и тарифах на карту Platinum Card® от American Express, щелкните здесь.

Чтобы ознакомиться с тарифами и тарифами на использование золотой карты American Express® Gold, щелкните здесь.

Лучшие предложения и награды — Советник Forbes

Если вы ищете дополнительные преимущества в отелях, но не готовы выложить большие деньги за карту Hilton Honors Aspire от American Express *, кредитную карту World of Hyatt хорошее место, чтобы посмотреть.Эта карта не имеет высокой годовой платы и по-прежнему предлагает сертификат на бесплатную ночь каждый год для отелей категории 1-4 и базового уровня статуса в Hyatt.

Награды: Заработайте 4 балла World of Hyatt за доллар, потраченный в отелях Hyatt, 2 балла за доллар, потраченный в ресторанах, на билеты на самолет, приобретенные непосредственно у авиакомпании, на местном транспорте и в поездках, в фитнес-клубах и в тренажерном зале и получите 1 балл за доллар на все остальные покупки.

Приветственное предложение: Заработайте 30 000 бонусных баллов после того, как потратите 3000 долларов на покупки в первые 3 месяца с момента открытия счета.Кроме того, можно получить до 30 000 дополнительных бонусных баллов, если заработать 2 бонусных балла за каждый доллар, потраченный в первые 6 месяцев с момента открытия счета на покупки, которые обычно приносят 1 бонусный балл, на сумму до 15 000 израсходованных

Годовая плата: 95 $

Другие преимущества и недостатки: Каждый год при продлении карты вы получаете бесплатную ночь, действующую в отелях Hyatt категорий 1–4. Одно только это преимущество может легко компенсировать годовую плату за карту. Второй сертификат на бесплатную ночь Категории 1–4 можно заработать, потратив на карту 15 000 долларов в год.

Эта карта имеет статус Hyatt Discoverist базового уровня и дает вам кредит на пять ночей для получения более высоких уровней кредита. Вы можете заработать две ночи элитного кредита на каждые 5000 долларов, которые вы тратите на карту каждый год. Можно заработать первоклассный статус Hyatt Globalist, потратив только деньги, но большинство пользователей не потратят огромную сумму, необходимую для этого.

Кроме того, вы получите некоторую защиту от покупок и базовую защиту во время путешествий.

Прочтите обзор кредитной карты World of Hyatt, чтобы узнать больше.

Награды, лучшие предложения и обзоры

Вся информация о карте Chase Sapphire Preferred® была собрана CreditCards.com независимо и не проверялась эмитентом.

Руководство по лучшим кредитным картам

Лучшие кредитные карты на рынке помогут вам достичь важных финансовых целей или укрепить ваше финансовое благополучие. Например, хорошая бонусная кредитная карта может помочь вам заработать баллы, мили или вернуть деньги за покупки, а выдающиеся кредитные карты с переводом баланса могут сэкономить вам сотни и тысячи долларов процентов.Выбор лучшей кредитной карты для вас, конечно же, зависит от вашей конкретной цели и привычек в расходах. Здесь мы выделяем наши любимые кредитные карты по всем популярным категориям, включая бизнес-карты, кредитные карты с низким процентом и туристические кредитные карты, и даем дополнительные инструкции о том, как выбрать подходящую для вас.

Выбор редактора: Лучшие данные кредитной карты

Кредитная карта Capital One Quicksilver Cash Rewards: Лучшая кредитная карта для первого вознаграждения

Почему мы выбрали ее: Эта популярная кредитная карта Capital One обладает всеми необходимыми функциями обратите внимание на кредитную карту с первым вознаграждением: без годовой комиссии, без комиссии за зарубежные транзакции, простая, но конкурентоспособная программа вознаграждений, щедрый бонус за регистрацию с возвратом денег с низким порогом расходов (200 долларов, если вы потратите 500 долларов в первые три месяца) и CreditWise, бесплатная служба кредитного мониторинга.

Плюсы: Вы получаете 1,5% кэшбэка со всех покупок. В частности, эти награды довольно легко получить: Capital One не устанавливает минимальных требований к выкупу, и у вас есть множество вариантов на выбор, включая подарочные карты, чеки и кредитные баллы.

Минусы: Тот 1,5% возврат наличных средств на все покупки — это хорошо, но не совсем лучший в своем классе для кредитных карт с фиксированной ставкой возврата денег. Вы можете зарабатывать больше с Citi® Double Cash Card, которая предлагает полный возврат денежных средств в размере 2% за покупки (1%, когда вы тратите; 1%, когда вы оплачиваете эти расходы).

Кому следует подавать заявление? Простая программа вознаграждений, минимальные комиссии и бесплатный мониторинг кредита делают Quicksilver отличным выбором, если вы хотите купить свою первую бонусную кредитную карту.

Кто должен пропускать? Как мы уже говорили, максимизаторы бонусных карт, безусловно, могут получить больше кэшбэка с другими картами. Если у вас есть хорошие отзывы, вам, вероятно, будет сложно получить квалификацию Quicksilver. Однако вы можете рассмотреть кредитную карту Capital One QuicksilverOne Cash Rewards, которая рекламирует аналогичные функции, хотя и за годовую плату в размере 39 долларов США и, вероятно, с более низким кредитным лимитом.

Прочтите наш полный обзор кредитной карты Capital One Quicksilver Cash Rewards.

Золотая карта American Express®: Лучшая кредитная карта для гурманов

Почему мы выбрали ее: Если вы ищете кредитную карту, которая предлагает наибольшее вознаграждение за покупки продуктов питания, то не ищите дальше: Золотая карта Amex предлагает 4-кратные баллы в ресторанах по всему миру и за покупки Uber Eats и 4-кратные баллы в супермаркетах США (при покупках на сумму до 25 000 долларов в календарный год, затем 1 балл). Держатели карт также получают 3-кратные баллы за рейсы, забронированные напрямую у авиакомпаний или amextravel.com и 1X баллов за обычные покупки.

Плюсы: Карта в настоящее время является самым высоким приветственным предложением на сегодняшний день: держатели карт получают 60 000 бонусных баллов членства, если они потратят 4 000 долларов в течение первых шести месяцев. По нашим оценкам, приветственное предложение стоит около 600 долларов при бронировании через Amextravel.com. Существует также ряд щедрых кредитов, которые могут помочь вам окупить огромную годовую плату в размере 250 долларов США, в том числе до 10 долларов в месяц в виде кредитов в участвующих ресторанах-партнерах, включая Grubhub, The Cheesecake Factory и участвующие в Shake Shack заведения.

Минусы: Хотя вы можете окупить 250 долларов за счет дополнительных преимуществ карты, многие кредиты сопровождаются рядом предостережений, которые могут усложнить их отслеживание. Например, вы можете получить гостиничный кредит в размере 100 долларов, который можно потратить на соответствующие обеды, спа и курортные мероприятия, если вы забронируете двухдневное пребывание через The Hotel Collection.

Кому следует подавать заявление? Люди, ищущие лучшую в своем классе карту для покупок продуктов питания, получат щедрое вознаграждение в виде Amex Gold.