Цель кредита — закупка материалов и товаров, оплата услуг, приобретение транспорта, оборудования, недвижимости | Цель кредита — погашение другого кредита | Цель кредита — выплата зарплаты | Обратите внимание | Договоры с контрагентами, накладные, счета, акты выполненных работ и другие документы, на основании которых производится оплата за счёт кредита. | Кредитный договор и справку об остатке ссудной задолженности на дату планируемой выдачи, если текущий кредит выдан в другом банке. | Зарплатная ведомость, выгруженная из СберБизнес, для клиентов, которые осуществляют выплату зарплаты через раздел Зарплатный проект в СберБизнес (можно выгрузить, нажав на значок Печать, после того, как вы создадите реестр на выплату зарплаты). | До зачисления кредитных средств реестр на выплату зарплаты не отправлять на исполнение, только создать и выгрузить. | Реестр платёжных поручений по форме банка. В назначении платежа обязательно указывайте номер кредитного договора, за счёт которого планируете осуществить платежи. | Реестр платёжных поручений по форме банка. В назначении платежа обязательно указывайте номер кредитного договора, за счёт которого планируете осуществить платежи, а также номер кредитного договора, который планируете погасить. | Реестр платёжных поручений по форме банка для клиентов, которые осуществляют выплату зарплаты путем направления платёжных поручений. В назначении платежа обязательно указывайте «выплата заработной платы за счет кредитного договора №…. в рамках договора на зарплатный проект №…..от…..». | Реестр платёжных поручений по форме банка. В назначении платежа обязательно указывайте «выплата заработной платы за счет кредитного договора №…. | До зачисления кредитных средств платёжные поручения не отправлять на исполнение, только сформировать и подготовить реестр платёжных поручений. | Реестр платёжных поручений по форме банка для перечисления социальных отчислений и НДФЛ. | Реестр платёжных поручений по форме банка для перечисления социальных отчислений и НДФЛ. | До зачисления кредитных средств платёжные поручения не отправлять на исполнение, только сформировать и подготовить реестр платёжных поручений. |

|---|

Кредитные договоры | Logstream

Кредитные операции сегодня являются одним из самых распространенных типов финансовых услуг. Процесс предоставления кредита включает в себя несколько этапов:

- Заполнение и отправка в банк заявки на предоставление кредита.

- Предоставление клиентом полного комплекта документов по проекту кредитования в банк.

- Обработка заявки и принятие решения о выдаче кредита банком.

- Принятие окончательного решения о кредитовании кредитным комитетом банка.

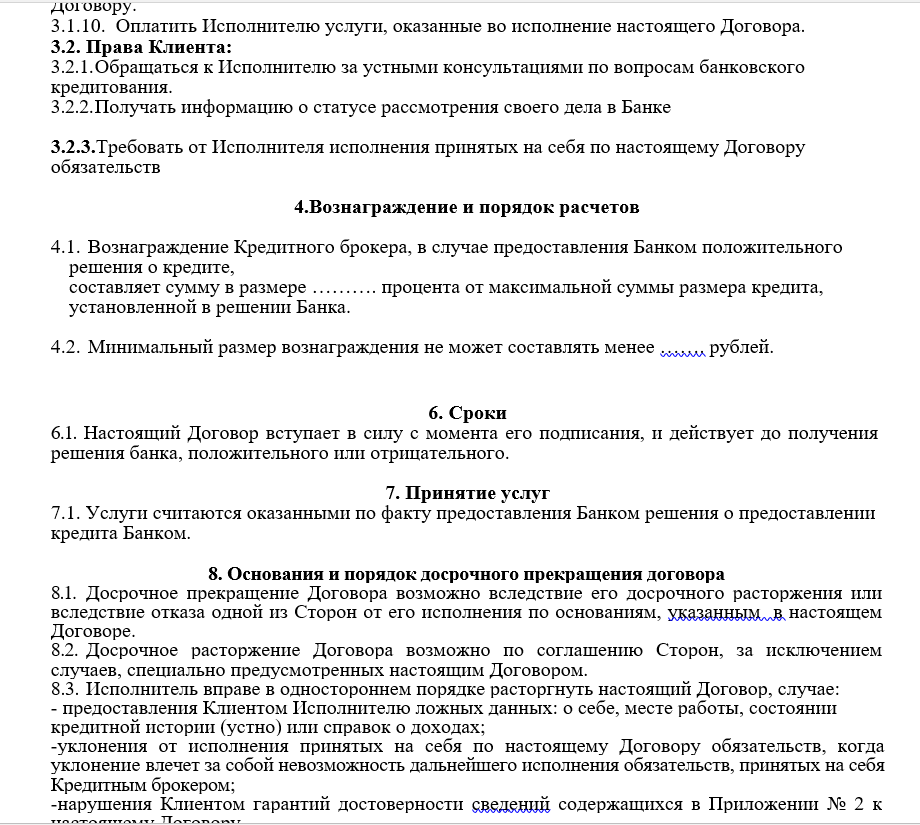

- Оформление кредитного договора.

Следует отметить, что большой объем кредитных договоров заключается в отделениях банка, расположенных в крупных торговых центрах или магазинах техники и электроники. Специалист банка отвечает за проверку и отправку целостной и достоверной информации о клиенте и предоставляемой услуге в головной офис банка. В случае получения неполного пакета документов, наличии в них ошибки или несоответствий заявка не допускается до конечной обработки и кредит не выдается. В результате банк не только теряет клиента, но и, возможно, получает негативный отзыв.

Компания «Логстрим» предлагает решение для кредитных организаций – Систему автоматизированного контроля корректности документов, предоставляемых клиентом для получения кредита. При использовании решения осуществляется автоматическая проверка комплектности документов и сверка подписи (возможно участие оператора), полнотекстовая проверка корректности договора. Оператору требуется только предварительно отсканировать документы.

Оператору требуется только предварительно отсканировать документы.

Основные функции и возможности

Контроль комплектности

Контроль подписи

Полнотекстовая сверка договора с шаблоном

Использование данной системы сводит к минимуму возможность ошибки при предоставлении и последующем заключении кредитного договора и не требует дополнительного времени по сравнению с обычной процедурой оформления услуги.

Госдума одобрила в I чтении защиту заемщика от навязанных условий кредитного договора — Экономика и бизнес

МОСКВА, 9 марта. /ТАСС/. Госдума приняла в первом чтении законопроект, направленный на предотвращение заключения кредитных договоров на навязанных банками условиях. Документ, инициированный группой депутатов во главе с Натальей Костенко («Единая Россия»), вносит поправки в закон «О потребительском кредите» (займе).

Сейчас законом запрещено включать в кредитные договора условия, ущемляющие права потребителей, в том числе вводящие потребителя в заблуждение относительно приобретаемых потребительских свойств услуги при ее реализации. Однако в банковской практике в последнее время участились случаи оформления с потребителями финансовых услуг шаблонных кредитных договоров, в которых содержатся условия, ограничивающие заемщика в получении полной и достоверной информации о приобретаемой кредитной и иных услугах, оформляемых при заключении сделки кредитования (заимствования), говорится в пояснительной записке.

«Это происходит тогда, когда в условиях кредитного договора в ряде граф банком за заемщика уже проставлены типографским способом отметки «X» («V»), означающие согласие заемщика на предложенные банком условия кредитования, а также отсылочные положения, где говорится о том, что со стоимостью дополнительных услуг (тарифами услуг), приобретаемых при заключении кредитной сделки, заемщик может ознакомиться на сайте банка», — указывают авторы документа.

Законопроект предусматривает запрет на предоставление кредитором в заранее напечатанной форме (в виде обозначений, выполненных типографическим способом) за заемщика согласия с условиями кредитования (заимствования) и (или) с приобретением им дополнительных услуг у кредитора и (или) третьих лиц без его собственноручной подписи или аналога собственноручной подписи. Документ запрещает отсылать заемщика на сайт банка для ознакомления с индивидуальными условиями кредитования — они должны быть раскрыты в заключаемом договоре.

Проект закона направлен на недопущение нарушений прав потребителей финансовых услуг, выраженных в заключении кредитных договоров (договоров займа) на неясных, навязанных банками условиях, отмечают авторы законопроекта.

Правительство РФ поддержало законопроект.

Изменение условий кредитного договора | АТБ

Для оформление услуги необходимо обратиться в офис с Паспортом гражданина РФ и

написать

заявление на изменение условий кредитного договора. Обращаем ваше внимание, что на момент

обращение по кредитному договору должна отсутствовать просроченная задолженность.

Обращаем ваше внимание, что на момент

обращение по кредитному договору должна отсутствовать просроченная задолженность.

Для

Если вы испытываете временные финансовые трудности, то рекомендуем воспользоваться услугой «кредитные каникулы». Срок от 1 до 6 месяцев вы будете оплачивать только проценты по

вашему

договору. Для того, чтобы кредитная нагрузка на клиента не возросла после отсрочки

произойдет

автоматическое увеличение срока кредита на период равный сроку отсрочки.

Если вам неудобна дата платежа по вашему кредиту, вы можете воспользоваться услугой «плачу когда хочу» и изменить дату на комфортную для вас в рамках одного месяца. Стоимость услуги составит 500 р.

Также вы можете воспользоваться услугой «платеж за снижение ставки». Оплатив всего 2% от остатка ссудной задолженности по вашему кредиту, Вы можете снизить процентную ставку на целых 3 процентных пункта до конца срока действия кредитного договора. Более того, данной услугой вы можете пользоваться неоднократно.

Здесь вы можете подробней ознакомиться с информацией об услугах и условиях их

предоставления в

рамках тарифного плана «Изменение условия кредитного договора».

Договор «на коленке»: кредит, опасный для жилья

Договор «на коленке»: кредит, опасный для жилья

Взять небольшой заём и лишиться квартиры — к сожалению, такие случаи не редкость. Причем крышу над головой теряют те, кто свои долговые обязательства исполнил. Низкий уровень правовой грамотности, доверчивость, стремление граждан сэкономить на квалифицированной юридической помощи, а как следствие — заключение сделок в простой письменной форме, помогают мошенникам в достижении цели.

Особенно уязвимы одинокие пожилые люди, социально незащищенные граждане и те, кто имеет проблемы с алкоголем. Аферисты находят таких людей сами и зачастую просто пользуются их невнимательностью — долговую расписку, договор дарения или купли-продажи могут подсунуть под руку даже под видом договора на оказание услуг связи, или анкеты на получение каких-либо льгот или выплат. Кажется, что такая ловушка мошенников слишком топорна: многие думают, что невозможно перепутать такие разные бумаги, как договор отчуждения недвижимости и контракт на услуги связи. Однако практика показывает доказывает обратное.

Кажется, что такая ловушка мошенников слишком топорна: многие думают, что невозможно перепутать такие разные бумаги, как договор отчуждения недвижимости и контракт на услуги связи. Однако практика показывает доказывает обратное.

Пресс-служба ФНП проводила собственный эксперимент: после проведения интервью на улице, участников просили подписать согласие на использование полученного видео. Подпись на бумагах поставили практически все. В текст «согласия» был включен пункт об отчуждении принадлежащей участнику недвижимости. О том, что он есть, и теперь неизвестно кто имеет право распоряжаться их жильем, участники эксперимента узнали уже после подписания — от интервьюеров. Перед тем, как внести свои паспортные данные в документ и подписать бумаги, люди либо не читали их вовсе, либо читали «по диагонали», не понимая сути.

По данным аналитиков, 7% россиян подписывают кредитные договоры с банками, вообще не читая текст, а еще 10% подписывают даже те документы, содержание которых не понимают. Среди тех, кто обращается за займами к другим кредиторам, статистика, вероятно, еще более печальная.

Среди тех, кто обращается за займами к другим кредиторам, статистика, вероятно, еще более печальная.

Часто на крючке мошенников оказываются те, кто ищет способ разрешить финансовые трудности. Распространенная житейская ситуация: человеку срочно нужны деньги, но взять кредит в банке по каким-то причинам не получается — нет подтвержденного дохода, или кредитная история оставляет желать лучшего. Нередко в таких случаях люди обращаются в различные сомнительные организации — в ломбарды или к частным кредиторам, объявлений о которых в интернете масса.

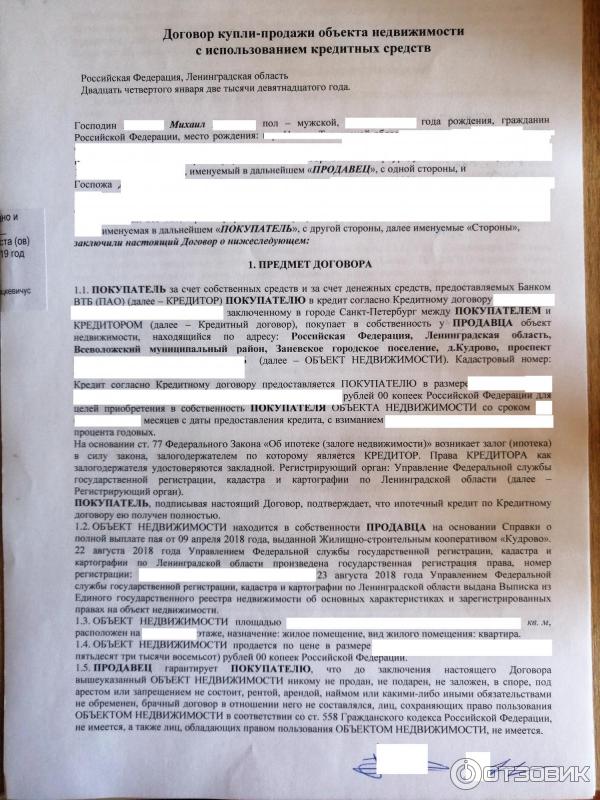

По идее МФО не могут предоставлять потребительские займы под залог жилья, но ведь по факту кредит выдается не под залог квартиры — жертв «обрабатывают», чтобы они согласились подписать договор купли-продажи или дарения, якобы «временный». Иногда так «работают» и не микрофинансовые организации, а частные лица: именуют себя инвесторами, ищут жертв в интернете или через сарафанное радио. А дальше та же схема: выдают заем, приводят в МФЦ. У жертв подозрений не возникает. Люди думают, что раз кредиторы идут в МФЦ, значит бояться нечего — все официально. Но правда в том, что сотрудники МФЦ не могут и не обязаны общаться со сторонами договора, проверять, понимают ли они его суть и не введены ли в заблуждение. Они просто принимают пакет документов. Именно этим аферисты и пользуются.

У жертв подозрений не возникает. Люди думают, что раз кредиторы идут в МФЦ, значит бояться нечего — все официально. Но правда в том, что сотрудники МФЦ не могут и не обязаны общаться со сторонами договора, проверять, понимают ли они его суть и не введены ли в заблуждение. Они просто принимают пакет документов. Именно этим аферисты и пользуются.

Ключевая опасность такой схемы в том, что договор купли-продажи подразумевает моментальный переход права собственности от продавца к покупателю. Получается, что кредитор может распоряжаться полученной от заемщика квартирой по своему усмотрению, причем на абсолютно законных основаниях. Однако обо всем это заемщик попросту не знает. Нередко за время, пока заемщик выплачивает кредит, квартира неоднократно перепродается. И даже если заемщик решает обратиться в суд, чтобы вернуть недвижимость, его ждут сложности, ведь гражданин, который является собственником квартиры на момент подачи иска в суд, скорее всего будет признан добросовестным приобретателем, ведь он не знал и не мог знать о том, что у предыдущего владельца были некие договоренности с какой-то кредитной организацией или частным лицом.

Факторы риска при заключении сделок с подобными кредиторами — это невнимательность того, кто берет кредит, и простая письменная форма договора по отчуждению жилья. В большинстве случаев жертв таких историй могло бы уберечь от беды своевременное обращение к нотариусу — при нотариальной форме договора такие махинации невозможны, и даже если нотариус допустит подобное, то в силу закона полностью возместит ущерб гражданину.

По закону перед удостоверением сделки нотариус тщательно изучает все документы, разъясняет сторонам правовые последствия подписываемого договора, проверяет осознанность действий участников сделки. Нотариус обязательно проведет с собственником личную беседу для выяснения истинных причин, по которым он пошел на сделку. Если человек введен в заблуждение, нотариус поможет ему разобраться в юридических тонкостях и расскажет о том, какие последствия будет иметь подписание тех или иных бумаг. Если же нотариус заподозрит, что человек действует по принуждению или находится под давлением, он откажет в совершении нотариального действия и обратится в правоохранительные органы.

Проблема рисков при сделках с недвижимостью недавно обсуждалась в Общественной палате РФ. Тогда было представлено исследование, проведённое в Центре исследований и экспертиз Департамента правового регулирования экономической деятельности Финансового университета при Правительстве Российской Федерации, по данным которого количество дел о мошенничестве в сфере недвижимости ежегодно возрастает, а раскрываемость падает. Причина всего этого кроется в простой письменной форме сделок, которая не гарантирует правовой защиты граждан — участников сделок.

В своих рекомендациях для Федерального собрания РФ, Правительства РФ и органов исполнительной власти, Общественная палата Российской Федерации отметила, что повышение уровня правовой защищенности граждан при совершении сделок с жилой недвижимостью возможно путем установления обязательной нотариальной формы таких сделок. Ведь нотариальная форма сделки позволяет сторонам получить гарантии легитимности сделок по сравнению с аналогичными сделками, заключаемыми в простой письменной форме.

Пока соответствующие законодательные решения не приняты, и все еще пользуются невнимательностью и низким уровнем правовой грамотности граждан, необходимо проявлять максимальную бдительность при оформлении займов. Прежде всего, при обращении в кредитную организацию, или к частному лицу, нужно внимательно изучить содержание предлагаемых на подпись бумаг. И лучше всего обратиться за помощью в этом деле к специалистам.

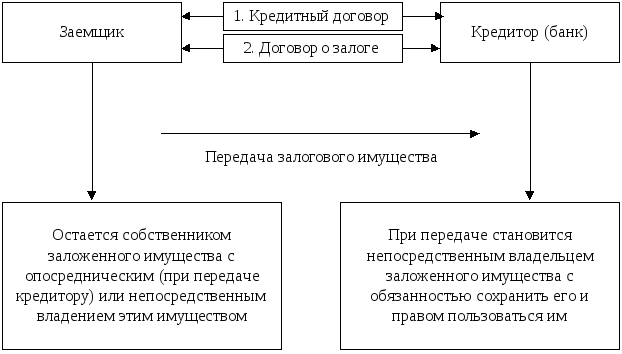

Для максимальной гарантии защиты своих прав лучше удостоверить договор займа у нотариуса. Тем более, если речь идет об оформлении займа под залог недвижимости. Нотариус обязательно проверит все представленные документы. После составления договора нотариус подробно разъяснит, какие юридические последствия повлекут за собой те или иные условия соглашения, и убедится, что кредитор и заемщик четко понимают суть заключаемого договора и отдают себе отчет в своих действиях. И только после этого договор займа будет подписан сторонами и удостоверен нотариусом. После этого кредитор и заемщик обращаются в органы регистрации, где на недвижимость, фигурирующую в договоре займа, накладывается обременение. Должник не теряет права собственности, но при этом не сможет совершить каких-либо действий по отчуждению квартиры. Как только заемщик погасит кредит, обременение будет снято. Именно такой порядок оформления кредита обеспечивает защиту прав как заемщика, так и кредитора.

После этого кредитор и заемщик обращаются в органы регистрации, где на недвижимость, фигурирующую в договоре займа, накладывается обременение. Должник не теряет права собственности, но при этом не сможет совершить каких-либо действий по отчуждению квартиры. Как только заемщик погасит кредит, обременение будет снято. Именно такой порядок оформления кредита обеспечивает защиту прав как заемщика, так и кредитора.

Идентификатору придумали алгоритм – Газета Коммерсантъ № 69 (6549) от 18.04.2019

Банк России разработал указание, регламентирующее присвоение уникального идентификатора всем кредитным договорам и передачу их в бюро кредитных историй (БКИ). Использование этого механизма после вступления соответствующего закона в силу должно повысить качество кредитных историй. Вместе с тем участники рынка указывают, что для корректной реализации потребуется проработать детали.

ЦБ определился с правилами формирования банками, микрофинансовыми организациями (МФО), кредитными кооперативами (КПК) уникального идентификатора, который должен быть присвоен всем действующим договорам с заемщиками, поручителями и принципалами и передан в БКИ.

Закон о введении единого идентификатора должен упростить задачу по расчету показателя долговой нагрузки (ПДН) клиента и обеспечить точность идентификации кредитного договора, исключив дублирование данных и «разрывы» в кредитной истории (см. “Ъ” от 7 мая 2018 года). 16 апреля он был принят Госдумой в третьем чтении. Единый номер должен быть присвоен каждому договору в течение года после вступления закона в силу. Как ожидается, это произойдет до конца 2019 года.

Код должен будет содержать не более 52 символов и формироваться из двух частей. Первая часть — 20 символов международного кода идентификации или ОГРН кредитора, позволяющих однозначно определить источник ее формирования. При этом БКИ при запросе у него кредитных историй не будет передавать эту часть кода. Порядок формирования второй части, как пояснили в ЦБ, «будет определяться кредитором самостоятельно, чтобы обеспечить уникальность и идентифицировать договор непосредственно в самой организации-кредиторе».

Участники рынка отмечают, что определение механизма присвоения кодов поможет повысить качество кредитных историй. «Алгоритм, предложенный ЦБ, не потребует дополнительных ресурсов для его внедрения»,— считает предправления банка «Русский стандарт» Александр Самохвалов. Вместе с тем для корректного присвоения идентификаторов потребуется проработать детали. «Пока непонятно, как технически будет происходить передача номера при продаже портфеля, если у нового кредитора своя нумерация счетов, что делать в случае технических сбоев и других ошибок, как быть с созаемщиками, поскольку договор один, но в разных кредитных историях, и т. д.»,— указывает директор юридического департамента Объединенного кредитного бюро Виктория Белых.

Светлана Самусева

Статья 819 Гражданского кодекса РФ. Действующая редакция на 2021 год, комментарии и судебная практика

1. По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за пользование ею, а также предусмотренные кредитным договором иные платежи, в том числе связанные с предоставлением кредита.

В случае предоставления кредита гражданину в целях, не связанных с осуществлением предпринимательской деятельности (в том числе кредита, обязательства заемщика по которому обеспечены ипотекой), ограничения, случаи и особенности взимания иных платежей, указанных в абзаце первом настоящего пункта, определяются законом о потребительском кредите (займе).

1.1. Если кредит используется должником полностью или частично для исполнения обязательств по ранее предоставленному тем же кредитором кредиту и в соответствии с договором кредит используется без зачисления на банковский счет должника для исполнения ранее предоставленного кредита, такой кредит считается предоставленным с момента получения должником от кредитора в порядке, предусмотренном договором, сведений о погашении ранее предоставленного кредита.

2. К отношениям по кредитному договору применяются правила, предусмотренные параграфом 1 настоящей главы, если иное не предусмотрено правилами настоящего параграфа и не вытекает из существа кредитного договора.

Комментарий к ст. 819 ГК РФ

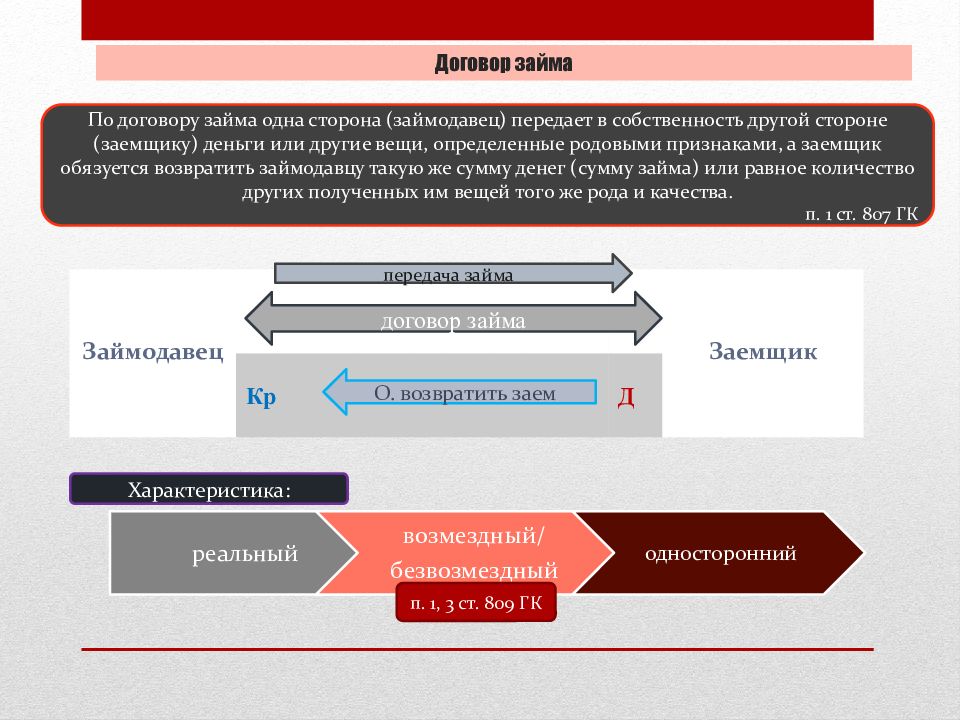

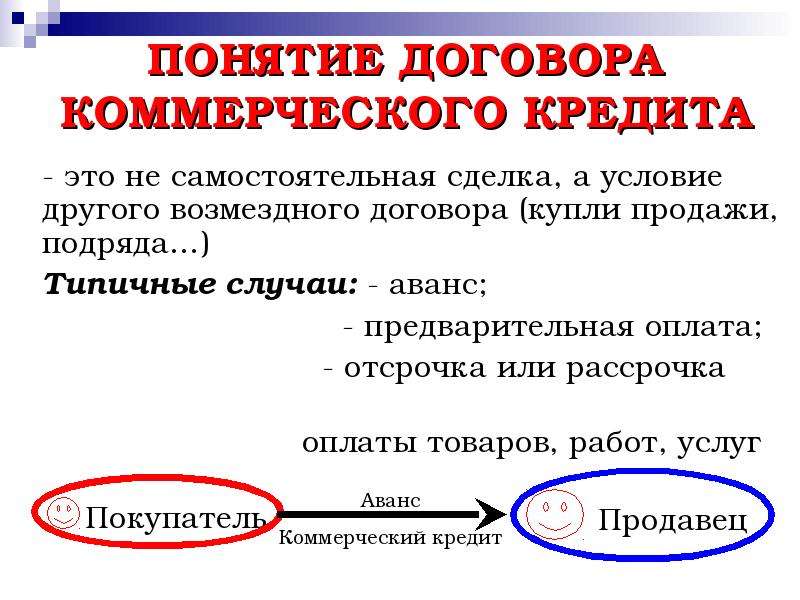

3. Закон не рассматривает кредитный договор в качестве разновидности договора займа. Отношения, возникающие из договора займа и договора кредита, относятся к числу кредитных правоотношений (в широком смысле), охватываемых всеми предписаниями гл. 42 ГК, включая заем, кредит, товарный и коммерческий кредит. Таким образом, кредитные правоотношения (в широком смысле) есть правоотношения, которые опосредуют пользование денежными средствами или потребляемыми заменимыми вещами, причитающимися другому лицу. Правоотношения, возникшие из кредитного договора (кредитные отношения в узком смысле), представляют собой часть кредитных отношений в широком смысле.

4. Отличие кредитного договора от договора займа проявляется в следующем.

Во-первых, договор займа является реальным и односторонним, в то время как кредитный договор — консенсуальным и двусторонним. Кредитор обязуется выдать денежные средства заемщику на возвратной основе. Заемщик обязуется вернуть полученную денежную сумму. О моменте получения денежной суммы см. п. 3 коммент. к ст. 807 и п. 5 коммент. к ст. 810 ГК.

Кредитор обязуется выдать денежные средства заемщику на возвратной основе. Заемщик обязуется вернуть полученную денежную сумму. О моменте получения денежной суммы см. п. 3 коммент. к ст. 807 и п. 5 коммент. к ст. 810 ГК.

Во-вторых, кредитором по кредитному договору может выступать лишь банк или иная кредитная организация. Выдача кредитов за счет привлеченных средств относится к банковским операциям и, следовательно, требует лицензии (ст. 5 и 13 Закона о банках). Деятельность небанковских кредитных организаций по выдаче кредитов урегулирована Положением ЦБР от 21 сентября 2001 г. N 153-П «Об особенностях пруденциального регулирования деятельности небанковских кредитных организаций, осуществляющих депозитные и кредитные операции» (Вестник Банка России. 2001. N 60). Об обязанности иного лица предоставить денежные средства на возвратной основе см. п. 5 коммент. к ст. 807 ГК.

В-третьих, предметом кредитного договора служат не вещи, а денежные средства — наличные или безналичные, в российской или иностранной валюте.

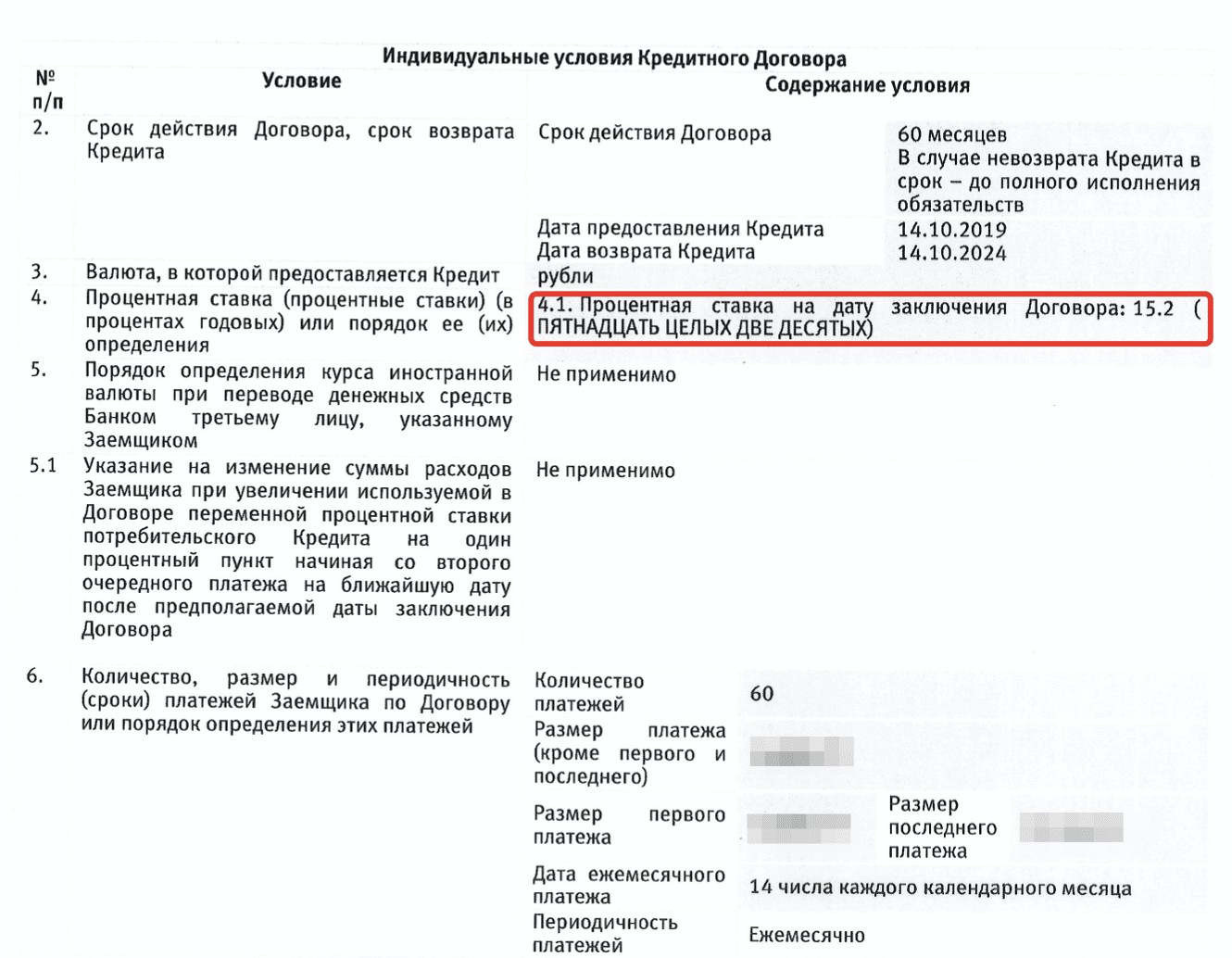

3. Пункт 1 коммент. ст. не называет условие о сроке в качестве существенного условия. На практике кредитные договоры заключаются с указанием срока (сроков) возврата кредита.

4. Согласно п. 2 коммент. ст. к отношениям по возврату кредитных средств в субсидиарном порядке применяются предписания о договоре займа. Не подлежат применению как не соответствующие существу кредитного договора предписания абз. 2 п. 1 ст. 807, п. 3 ст. 809, ст. 812, 815 — 818 ГК. Кредитный договор должен заключаться в форме, предусмотренной ст. 820 ГК, а не ст. 808 ГК.

5. При осуществлении деятельности по предоставлению кредитов банки руководствуются Положением ЦБ РФ N 54-П и Положением ЦБ РФ N 39-П.

Судебная практика по статье 819 ГК РФ

Определение Верховного Суда РФ от 15. 02.2019 N 304-ЭС18-25726 по делу N А27-7656/2016

02.2019 N 304-ЭС18-25726 по делу N А27-7656/2016Рассматривая спор, суды первой и кассационной инстанции руководствовался статьями 16, 71 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)», статьями 819, 363, 367 Гражданского кодекса Российской Федерации, учитывая разъяснения, данные в пунктах 16, 35, 37 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 12.07.2012 N 47 «О некоторых вопросах разрешения споров, связанных с поручительством», и исходили из доказанности банком наличия права требования к должнику, а также обоснованности его предъявления с учетом солидарного характера ответственности поручителя и заемщика.

Определение Судебной коллегии по гражданским делам Верховного Суда Российской Федерации от 19.02.2019 N 44-КГ18-27

Отказывая в удовлетворении иска, суд первой инстанции, руководствуясь статьей 70 Федерального закона от 2 октября 2007 г. N 229-ФЗ «Об исполнительном производстве» (далее — Закон об исполнительном производстве), статьями 819, 845, 850, 854 Гражданского кодекса Российской Федерации, исходил из того, что во исполнение требований исполнительного документа или судебного пристава-исполнителя Банк должен перечислять денежные средства должника, находящиеся на его счете, а не предоставлять для этого кредит по собственному усмотрению. При этом ответчик не давал истцу распоряжения на перечисление заемных средств в УФССП России по Пермскому краю, не совершал операций по снятию денежных средств со счета при их отсутствии и не был поставлен в известность о предоставлении ему кредита в форме овердрафта и необходимости уплаты по нему процентов.

Определение Судебной коллегии по гражданским делам Верховного Суда Российской Федерации от 02.04.2019 N 5-КГ19-25

В соответствии с пунктом 1 статьи 819 Гражданского кодекса Российской Федерации по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Определение Верховного Суда РФ от 22.04.2019 N 310-ЭС19-4719 по делу N А54-1474/2018

Удовлетворяя иск в части, суды руководствовались статьями 11, 12, 166, 168, 181, 395, 819, 845, 1102 Гражданского кодекса Российской Федерации, Федеральным законом от 02.12.1990 N 395-1 «О банках и банковской деятельности» и, исследовав и оценив представленные по делу доказательства по правилам статьи 71 Арбитражного процессуального кодекса Российской Федерации, пришли к выводу о ничтожности условий договора о комиссиях за стандартные действия как посягающего на публичные интересы в сфере правового регулирования банковской деятельности.

Определение Судебной коллегии по гражданским делам Верховного Суда Российской Федерации от 14.05.2019 N 46-КГ19-4

В соответствии с пунктом 1 статьи 819 Гражданского кодекса Российской Федерации (в редакции, действовавшей на момент заключения договора займа) по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Определение Верховного Суда РФ от 28.05.2019 N 304-ЭС19-8395 по делу N А45-14896/2018

Удовлетворяя иск, суды руководствовались статьями 428, 810, 819 Гражданского кодекса Российской Федерации, и, исследовав и оценив представленные доказательства по правилам статьи 71 Арбитражного процессуального кодекса Российской Федерации, пришли к выводу о явной обременительности для истца (заемщик) оспариваемых условий кредитных договоров и отсутствии у последнего реальной возможности выражения своей воли при их заключении.

Определение Верховного Суда РФ от 07.06.2019 N 304-ЭС19-7674 по делу N А70-11662/2018

Отменяя судебные акты судов первой и апелляционной инстанций, суд округа руководствовался положениями статей 167, 168, 819 Гражданского кодекса Российской Федерации с учетом правовой позиции, изложенной в постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 12.03.2013 N 16242/12, и исходил из того, что судами не проверено, а банком не подтверждено несение финансового бремени, каких-либо расходов и потерь в связи с предоставлением кредита именно в виде открытия кредитной линии.

Определение Конституционного Суда РФ от 29.05.2019 N 1327-О

КОНСТИТУЦИОННЫХ ПРАВ СТАТЬЕЙ 819 ГРАЖДАНСКОГО КОДЕКСА

РОССИЙСКОЙ ФЕДЕРАЦИИ

Конституционный Суд Российской Федерации в составе Председателя В.Д. Зорькина, судей К.В. Арановского, А.И. Бойцова, Н.С. Бондаря, Г.А. Гаджиева, Ю.М. Данилова, Л.М. Жарковой, С.Д. Князева, А.Н. Кокотова, Л.О. Красавчиковой, Н.В. Мельникова, Ю.Д. Рудкина, О.С. Хохряковой, В.Г. Ярославцева,

Определение Конституционного Суда РФ от 29.05.2019 N 1328-О

СТАТЬЕЙ 819 ГРАЖДАНСКОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ

Конституционный Суд Российской Федерации в составе Председателя В.Д. Зорькина, судей К.В. Арановского, А.И. Бойцова, Н.С. Бондаря, Г.А. Гаджиева, Ю.М. Данилова, Л.М. Жарковой, С.Д. Князева, А.Н. Кокотова, Л.О. Красавчиковой, Н.В. Мельникова, Ю.Д. Рудкина, О.С. Хохряковой, В.Г. Ярославцева,

Определение Конституционного Суда РФ от 29.05.2019 N 1329-О

КОНСТИТУЦИОННЫХ ПРАВ СТАТЬЕЙ 819 ГРАЖДАНСКОГО КОДЕКСА

РОССИЙСКОЙ ФЕДЕРАЦИИ

Конституционный Суд Российской Федерации в составе Председателя В.Д. Зорькина, судей К.В. Арановского, А.И. Бойцова, Н.С. Бондаря, Г.А. Гаджиева, Ю.М. Данилова, Л.М. Жарковой, С.Д. Князева, А.Н. Кокотова, Л.О. Красавчиковой, Н.В. Мельникова, Ю.Д. Рудкина, О.С. Хохряковой, В.Г. Ярославцева,

Определение Конституционного Суда РФ от 29.05.2019 N 1383-О

Положения статьи 819 ГК Российской Федерации, определяющие понятие кредитного договора, а также применимые к правоотношениям, вытекающим из этого договора, нормы данного Кодекса, направлены — как в редакции, действовавшей до внесения в пункт 1 данной статьи изменений Федеральным законом от 26 июля 2017 года N 212-ФЗ, так и в действующей редакции — на обеспечение необходимой определенности регулирования упомянутых правоотношений.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Для лучших практик по эффективной загрузке информации из SEC.gov, включая последние документы EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценариям. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.7ecef50.1623046482.c27724aa

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

Что такое кредитное соглашение?

Когда наступают тяжелые времена, ссуды могут стать важным ресурсом, помогающим компаниям пережить бурю. В частности, кредитные линии могут реально спасти жизнь. Этот тип кредита представляет собой предложение кредитного учреждения предоставить кредит бизнес-клиенту, часто в форме овердрафта, возобновляемых кредитных линий или аккредитивов. Кредитное соглашение — это письменный документ, в котором излагаются условия кредита.

Хотя финансовое учреждение обычно готовит первый проект соглашения, он является предметом переговоров.Потенциальный заемщик должен иметь четкое представление о том, чего он хочет от кредитной линии. Читайте дальше, чтобы узнать о различных типах услуг, а также об общих положениях кредитного договора.

Кредитная линия

Кредитная линия — это предложение финансовой помощи компании о финансовой помощи. В документе, который называется кредитным соглашением, кредитным письмом или кредитным соглашением, подробно описаны условия. Кредитор изначально готовит его — часто в форме письма, — но заемщик может обсудить условия.

Общие положения кредитного соглашения

Большинство положений кредитного договора составлены с учетом ситуации. Однако кредитные договоры часто содержат некоторые общие положения. К ним относятся положения, описывающие следующее.

Тип / характер объекта

В кредитное соглашение может быть включено более одной кредитной линии, обязательной или неиспользованной. Обязательство означает, что кредитор обязан предоставить ссуду после того, как заемщик выполнил все предварительные условия (то есть условие, которое должно быть выполнено до выдачи ссуды).Незавершенный означает, что кредитор не обязан предоставлять ссуду и обычно зарезервирован для краткосрочных ссуд.

Объем объекта

Это означает максимальную сумму, которую кредитует финансовое учреждение.

Обеспеченный или необеспеченный

Обеспеченная ссуда — это ссуда, в которой заемщик предлагает обеспечение в качестве гарантии того, что ссуда будет погашена, что эффективно снижает риск кредитора. Например, недвижимость обычно используется в качестве залога для получения ссуды на покупку недвижимости.Некоторые кредитные линии обеспечены, но многие не обеспечены.

Целевое назначение объекта

Хотя не каждое кредитное соглашение требует, чтобы ссудные деньги использовались для определенной цели, в большинстве случаев это требуется. Кредиторы предпочитают указывать цель, чтобы убедиться, что она соответствует кредитному анализу кредитора.

Проценты

Оговорка о процентах устанавливает процентную ставку по ссуде. Процентные ставки могут быть фиксированными (указанная ставка, которая не меняется) или переменной (на основе процентной маржи, добавленной к контрольной ставке, например, контрольная ставка плюс 3 процента).

Соглашения, заявления и гарантии

Эти положения описывают различные обещания и заявления, данные сторонами друг другу. В нем также перечислены все исключения из этих обещаний. Очень важно тщательно анализировать ковенанты, поскольку, согласно нашему недавнему исследованию, значительное количество кредитных соглашений составляется таким образом, чтобы заемщики могли перемещать активы, предназначенные для использования в качестве обеспечения, из-под контроля кредиторов.

События по умолчанию

Событие неисполнения обязательств — это действие или бездействие, приводящее к дефолту заемщика, например, неуплата необходимого платежа или нарушение условий кредитного соглашения.Если у заемщика есть несколько соглашений о кредитных операциях с кредитором, положение о перекрестном неисполнении обязательств предусматривает, что неисполнение обязательств по любой кредитной линии представляет собой неисполнение всех обязательств.

Прочие расходы, комиссии и платежные обязательства

Это положение включает любые комиссии за досрочное погашение, которые заемщик должен выплатить, если он погасит кредит раньше указанного срока.

Определения

Это положение определяет различные термины, используемые в соглашении, чтобы гарантировать, что все стороны находятся на одной странице.

Толкование положений

Это положение определяет понимание сторонами условий соглашения в случае возникновения проблем.

Механика заимствования и погашения

В резерве на погашение указывается, должен ли заемщик погашать кредит в установленную дату или график или он должен погасить его по требованию.

Положения для листового металла

Это термин, применяемый к стандартным положениям, включенным в каждый объект.Например, положение о том, что для изменения условий ссуды необходимо письменное соглашение, может быть частью шаблона.

Расписания

График прецедентных условий устанавливает любые прецедентные условия. Например, прецедент условия может быть требованием, чтобы заемщик подписал соглашение о передаче всех споров по контракту в арбитраж.

Кира для финансов

Понимание того, что содержится в кредитных соглашениях организации, может занять много времени.Тем не менее, Kira упрощает этот процесс с помощью современной технологии анализа контрактов с машинным обучением, которая идентифицирует и извлекает информацию из контрактов и других документов. Он имеет 190 интеллектуальных полей для кредитных / кредитных соглашений, более 100 интеллектуальных полей ISDA и более 40 интеллектуальных полей для писем-обязательств. Кроме того, новая технология Киры Answers & Insights интерпретирует извлеченные данные, чтобы предоставить компаниям мгновенные ответы на насущные вопросы.

Что такое кредитный договор? | Кредит и займы

Что такое кредитный договор?

Если вы занимаете деньги, вы получаете кредит — это может включать овердрафты, кредитные карты и кредиты.Кредитор обычно должен предоставить вам кредитное соглашение, в котором прописаны детали. сделки, включая ваши права. И вы, и кредитор должны согласиться с условиями соглашения. чтобы скрепить сделку.

Охватывают ли кредитные соглашения что-либо еще, кроме овердрафта, кредитных карт и ссуд?

Кредитные соглашения также охватывают другие виды заимствований. К ним относятся договоры продажи в кредит, аренда договоры купли-продажи и условные договоры купли-продажи.

Каковы ваши права?

На некоторые соглашения распространяется Закон о потребительском кредите, который включает ваши права при заключении кредитный договор. К ним относятся:

- Тип кредитного соглашения, которое вы заключаете

- Стоимость кредита, включая проценты

- Сумма, которую вам придется заплатить

- Срок оплаты

- Ваше право отменить

- Условия досрочного погашения.

Однако существуют типы кредитных договоров, которые не охватываются Законом о потребительском кредите. Это включает договоры о счетчиках газа, электроэнергии или воды, ипотека, займы кредитных союзов и деньги, взятые в долг работодатели и многие другие.

Расторжение кредитного договора

Если вы приобрели товары, но хотите расторгнуть кредитное соглашение, обычно вам необходимо вернуть товары или найти другой способ их оплаты.

Если вы получили кредит на оплату услуг, вы, скорее всего, получите обратно свои деньги, когда откажетесь от кредитное соглашение, если вы уже внесли часть платежа, например, в виде депозита.

Досрочное погашение

Вы можете произвести досрочное погашение по видам займов, подпадающим под действие Закона о потребительском кредите, но вы должны письменно уведомить кредитора о своем намерении сделать это. Они дадут тебе пораньше сумма урегулирования, которая является суммой, необходимой для досрочного погашения долга.

Закон о потребительском кредите также дает вам установленную законом скидку на любые начисленные вами проценты или сборы. Это описывает способы расчета этой скидки, чтобы кредитор не принял решение по ней.

Что делать, если вы не можете произвести возврат?

Если вы просрочили платежи, кредитор должен направить вам уведомление о просрочке и финансовую Информационный бюллетень о просроченной задолженности Управления по корпоративному поведению (FCA). Это сделано для того, чтобы вы знали, каковы ваши права и как получить поддержку для решения проблемы с оплатой.

Невыполнение обязательств по выплатам может отразиться на вашей кредитной истории. Эта информация может быть использована кредиторами для оцените свою кредитоспособность, когда вы подаете заявку на другой заем.Вы можете просмотреть свою кредитную историю на своем Кредитный отчет и оценка Equifax — это бесплатно для первые 30 дней, затем 7,95 фунтов стерлингов в месяц, после этого

Обзор кредитного соглашения | Блог Clausehound

Что это за документ?

Кредитное соглашение — это договор, заключаемый между заемщиком и кредитором. В нем указывается, сколько денег заемщик предоставит в долг, а также условия ссуды.

Когда я буду использовать этот документ?

Кредитное соглашение — это особый тип кредитного соглашения, по которому кредитор предоставляет « кредитную линию » на «разрешенную сумму кредита ».Кредитор соглашается предоставить максимальную сумму кредита на определенный период времени, которую заемщик может или не может использовать для заимствования денег.

Кто подписывает этот документ?

Кредитный договор подписывается уполномоченными представителями заемщика и кредитора.

Подробнее об этом документе

Кредитное соглашение предусматривает структуру, в рамках которой деньги будут ссужаться заемщику. Соглашение устанавливает максимальный размер кредита (разрешенная сумма кредита), который заемщик может время от времени брать в кредит в «суммах выборки».Каждый раз, когда деньги «списываются», кредитор должен будет подписать вексель , подлежащий уплате кредитору на эту сумму.

Заемщик соглашается предоставить обеспечительный интерес в качестве обеспечения для обеспечения оплаты Простых векселей в соответствии с Общим соглашением об обеспечении (которое может быть приложено к Кредитному соглашению в виде графика). Это может позволить кредитору избавиться от обеспечения заемщика (например, ювелирных изделий, акций, транспортных средств, дебиторской задолженности и т. Д.) для получения причитающихся денег в случае невыполнения заемщиком кредита.

Срок действия кредитных соглашенийможет варьироваться в зависимости от сложности ссуды и того, как будут производиться выплаты. В некоторых случаях ссуды могут быть погашены единовременно или могут быть выплачены частями в течение определенного периода времени. Кредиторы включат в документ пункт о процентах , определяющий, какая процентная ставка должна быть выплачена по суммам ссуды и когда должны быть выплачены проценты. Соглашение будет предусматривать случаи невыполнения обязательств и средства правовой защиты в случае неисполнения обязательств, а также дату погашения кредита (ов).

Каковы основные элементы этого документа?

Основные элементы включают в себя: стороны, разрешенную сумму кредита, платеж, процентную ставку, дату погашения, дефолт, обеспечительный интерес, обеспечение, гарантии, прекращение действия и выживание.

Некоторые примеры дополнительных положений включают «Уведомление», «Поправки», «Период исправления», «Расходы», «Арбитраж» и «Возмещение убытков».

Сопутствующие документы

- Простой вексель — письменное обещание произвести оплату, используемое для обеспечения платежа

- Соглашение о займе — соглашение, определяющее условия займа

- Общее соглашение об обеспечении — соглашение, которое предоставляет обеспечительный интерес в залоге для обеспечения выплаты ссуды или другого долга.

Кредитных соглашений по смягчению последствий — Экологические стимулы

Вызов

В Калифорнии инфраструктура, среда обитания и сельское хозяйство часто конкурируют за одни и те же скудные земли и ресурсы. В то время как агентства по инфраструктуре и местные органы власти создают масштабные проекты по борьбе с наводнениями и транспорту, они также работают над созданием чистой выгоды для биологических видов и водных ресурсов и удовлетворения потребностей в смягчении последствий.

Решение

Мотивируясь расширением развития инфраструктуры и продлением сроков выдачи разрешений, в 2016 году законодательный орган Калифорнии утвердил региональные инвестиционные стратегии в области охраны окружающей среды как способ синхронизации региональных приоритетов и действий по смягчению и сохранению климата с прицелом на упорядочение выдачи разрешений.RCIS — это добровольный план, определяющий потребности среды обитания и приоритетные природоохранные зоны в регионе. После утверждения RCIS могут быть разработаны и утверждены кредитные соглашения по смягчению последствий (MCA) в качестве механизмов предварительного кредитования, которые определяют надежные и прозрачные методы оценки и количественной оценки улучшений среды обитания, а также финансовые и юридические требования, необходимые для обеспечения долгосрочного успеха сохранения.

Результат

В конечном итоге MCA смогут удовлетворить требования, предъявляемые к разрешениям Департамента рыболовства и дикой природы Калифорнии, с намерением в будущем расширить свою деятельность на другие ресурсы.Environmental Incentives работает с EDF и партнерами над разработкой первого в истории MCA в регионе Средней долины Сакраменто. Этот MCA ориентирован на проекты с множеством преимуществ — улучшение среды обитания для внесенных в список видов, таких как ястребы Свейнсона и гигантские подвязочные змеи, при сохранении продуктивности сельского хозяйства и ускорении утверждения проектов по защите от наводнений. Мы надеемся, что MCA позволят фермерам, владельцам ранчо, агентствам и природоохранным инвесторам получать конкурентоспособную оплату за добровольное создание и управление высококачественной средой обитания для видов, находящихся в группе риска.

Ключевые ресурсы

Кредитное соглашение университета | Единая система регистрации и финансовые услуги

Кредитное соглашение университета

*** Обязательное требование ***

Когда вы регистрируетесь на занятия или вносите изменения в свою регистрацию с помощью своей онлайн-учетной записи Panther Access to Web Services (PAWS), вы принимаете финансовые обязательства перед UWM.Все студенты должны подписать кредитное соглашение о предоставлении образовательных услуг Университета Висконсин-Милуоки перед регистрацией на занятия. Соглашение доступно в разделе «Финансы» студенческого центра PAWS (домашняя страница) и может быть подписано в электронном виде. Если вы ранее подписали бумажную копию соглашения, вам также необходимо будет подписать электронную версию, прежде чем вам будет разрешено зарегистрироваться на занятия. Вам нужно будет только один раз подписать электронную версию Соглашения о предоставлении кредита на образовательные услуги Университета Висконсин-Милуоки, если условия соглашения не изменятся.

Щелкните здесь, чтобы просмотреть соглашение. Эта ссылка используется только для просмотра соглашения. Студенты должны заполнить соглашение через PAWS, чтобы удовлетворить это требование. Пожалуйста, следуйте этим инструкциям, чтобы успешно завершить соглашение.

- Войдите в PAWS и щелкните ссылку «Кредитное соглашение», расположенную в разделе «Финансы» студенческого центра PAWS (домашняя страница). Не используйте ссылку Кредитное соглашение из поля поиска, расположенного на левой панели навигации.

- Прочтите согласие с электронной подписью.Затем нажмите «Я согласен на использование электронной подписи».

- Щелкните Отправить. Будет отображено соглашение. Это только для просмотра. Вы не заполняете информацию к соглашению. На данный момент это только для просмотра. Вы можете разрешить отображение соглашения по мере продолжения. Обратите внимание, вы будете вводить информацию на страницах PAWS.

- В вашей учетной записи PAWS отобразится страница Соглашения об онлайн-кредитовании. Заполните все применимые поля на этой странице.

- Щелкните «Я согласен».

- Нажмите «Отправить».

- Снова отобразится страница онлайн-кредитного соглашения с сообщением «Ваше подписанное кредитное соглашение обработано.

- Тогда блокировка будет снята с вашей учетной записи.

- Заполненное соглашение можно распечатать.

Направляйте любые вопросы о кредитном соглашении на предоставление образовательных услуг Университета Висконсина Милуоки в офис Bursar по телефону (414) 229-4914 или по электронной почте [email protected].

Правил кредитных договоров | nibusinessinfo.co.uk

Если вы предлагаете или предоставляете кредит потребителям, вы должны соблюдать Закон о потребительском кредите и все соответствующие нормативные акты. Условия контракта также должны соответствовать «Несправедливым условиям» в Положениях о потребительских контрактах — см. Права клиентов оспаривать несправедливые условия контракта.

Если вы неправильно соблюдаете правила потребительского кредитования, принудительное исполнение кредитного соглашения в отношении клиента будет возможно только по постановлению суда. Некоторые соглашения, заключенные до 6 апреля 2007 г., могут вообще не иметь исковой силы.

Информацию о правилах, которым вы должны следовать при рекламе кредитных соглашений, см. В правилах рекламных кредитов.

Преддоговорная информация и договорные документы

Вы должны убедиться, что предлагаемое кредитное соглашение должным образом объяснено заемщику. Это должно охватывать:

- любые особенности соглашения, которые могут сделать предлагаемый кредит непригодным для определенных видов использования

- сколько заемщик должен будет платить периодически и — где это можно рассчитать — в целом

- любые потенциально неблагоприятные функции, которые могут работать не так, как ожидал заемщик — например, как распределяются выплаты по кредитным картам

- стоимость и другие последствия пропущенных платежей

- право заемщика на отказ от договора, любые последствия, которые это будет иметь, и как сделай это

В определенных обстоятельствах это объяснение должно быть дано устно.

Преддоговорная информация должна быть предоставлена заблаговременно до того, как заемщик заключит договор. Он должен быть простым для понимания и содержать ключевую финансовую информацию, в том числе:

- сумму кредита

- кредитный период

- общую сумму к оплате

- примеры суммы, подлежащей выплате в случае досрочного погашения долга

- процентной ставки

- годовая процентная ставка (APR)

- любые другие сборы или сборы — например, за пропущенный платеж

Обратите внимание, что Директива о потребительском кредите изменила правила расчета общей платы за кредит (TCC), который APR основан на.

Вы можете найти совет о том, как рассчитывать TCC, в руководстве Министерства бизнеса, энергетики и промышленной стратегии (BEIS) по правилам потребительского кредитования. Загрузите руководство по регулированию потребительского кредитования (PDF, 563 КБ).

Заемщику должна быть предоставлена возможность задать вопросы и получить дальнейшее объяснение соглашения. Им также следует посоветовать рассмотреть преддоговорную информацию и иметь возможность забрать ее для покупок. В большинстве случаев он должен быть предоставлен в стандартном формате — форме предконтрактной кредитной информации — для облегчения сопоставимости и понимания.

Как и в случае преддоговорной информации, существуют правила о том, что должно быть включено в документ кредитного соглашения, который подписывает заемщик. Этот документ также должен быть четким, кратким и понятным.

После подписания вы должны предоставить заемщику копию кредитного соглашения и любых других документов, на которые оно ссылается, если только оно не идентично тому, которое вы уже предоставили. В этом случае вы должны сообщить им в письменной форме, что соглашение было подписано и что они могут запросить еще одну его копию в течение 14 дней.

Проверка кредитоспособности и отклонение клиентов

Вы должны оценить кредитоспособность потенциального заемщика перед тем, как предоставить кредит или значительно увеличить уже предоставленный кредит. Это должно быть основано на достаточной информации — полученной от заемщика, где это необходимо, и от агентства кредитной информации, где это необходимо.

Если вы отказываетесь от кредита на основании информации, полученной от кредитного агентства, вы должны сообщить об этом заемщику и предоставить ему контактные данные агентства.

Предоставление информации во время соглашения

Вы должны предоставить клиенту копию подписанного соглашения вместе с подробной информацией об их правах на охлаждение. И они могут запросить дополнительную копию в любое время.

Всем клиентам должны предоставляться регулярные отчеты. Они также могут запрашивать дополнительные отчеты — не реже одного раза в месяц.

Если клиент пропускает платежи или задерживает более определенной суммы, вы должны предоставить уведомления о суммах просроченной задолженности. Вы также должны уведомить, если вы намереваетесь наложить сумму по умолчанию — например, если они нарушают соглашение, пропустив взнос, — или взимать с нее проценты.

Вы должны уведомить заемщика о любых изменениях процентной ставки — обычно в письменной форме до того, как это изменение произойдет. Заемщик также должен быть проинформирован, если долг будет продан или передан третьей стороне, за исключением случаев, когда порядок обслуживания долга не изменился.

Любое уведомление о принудительном исполнении, неисполнении обязательств или прекращении действия, которое вы отправляете, должно быть в бумажном формате и содержать предписанную информацию.

Правила обдумывания

В большинстве случаев заемщик имеет право отказаться от кредитного договора в течение 14 дней с момента подписания без объяснения причин.Или в течение дня после получения копии подписанного соглашения — или уведомления о лимите кредитной карты — если это произойдет после 14-дневного периода.

Если заемщик использует период обдумывания, он должен погасить кредит плюс проценты за каждый день получения кредита. Право на ожидание не предназначено для того, чтобы клиенты могли возвращать товары или услуги без уважительной причины.

Право отказа распространяется на все регулируемые потребительские кредитные соглашения, за исключением:

- соглашений о кредите, превышающих 60 260 фунтов стерлингов

- соглашений, обеспеченных землей

- кредитных соглашений с ограниченным использованием для финансирования покупки земли

- соглашений о промежуточных ссудах в связи с покупкой земельного участка

Досрочное урегулирование и расторжение договора

Клиент может в любое время запросить информацию о сумме, подлежащей уплате для досрочного урегулирования договора.Вы должны рассчитать эту сумму в соответствии с правилами. Заказчик также имеет право произвести частичный досрочный расчет. При определенных обстоятельствах вы можете потребовать компенсацию за досрочное погашение. Это применимо, если это справедливо и сумма не превышает 1% от суммы, выплаченной досрочно, или 0,5%, если срок действия соглашения составляет год или меньше.

Заемщик может расторгнуть бессрочный договор в любое время — при условии уведомления за период не более одного месяца. Как кредитор, вы должны уведомить как минимум за два месяца о расторжении соглашения, и в нем должны быть указаны справедливые причины для расторжения.Период уведомления не распространяется на определенные ситуации, например, для предотвращения преступлений.

Существуют отдельные правила расторжения договора покупки в рассрочку или условной продажи.

Прочие ключевые моменты

Если кредит предназначен для финансирования покупки товаров или услуг, потребитель имеет право на возмещение ущерба от вас или поставщика или обоих в отношении искажения фактов или нарушения контракта. См. Защиту клиентов.

Запрещается беспокоить должников или использовать «нежелательные» методы взыскания долгов, например, рассылать документы, похожие на судебные повестки или другие официальные документы.

Потребители имеют право жаловаться на кредиторов и другие кредитные организации в Службу финансового омбудсмена (FOS).

В определенных случаях потребитель может оспорить соглашение в суде и получить компенсацию на том основании, что отношения в целом несправедливы по отношению к заемщику.

».

».