Что значит «заморозили»? Куда делись ваши пенсионные накопления

Россияне в штыки встретили реформу, грозящую резким повышением пенсионного возраста. Попутно выяснилось, что многие граждане не понимают, как сейчас устроена пенсионная система России.

Давайте частично восполним эти пробелы и разберемся, что происходит с так называемой накопительной частью вашей пенсии. Многие знают, что она «заморожена». Но что скрывается за этим непонятным словом?

В чем разница между видами пенсии?

В России существует два вида пенсии — социальная и трудовая. Социальная пенсия — базовая, ее платит государство, а величина зависит от льгот и региона проживания.

Взносы на трудовую пенсию за граждан делает работодатель. Тут все устроено гораздо сложнее. В 2002 году в результате пенсионной реформы трудовую пенсию раздели на две части — страховую и накопительную.

В первоначальной редакции закона «Об обязательном пенсионном страховании» было указано три возрастные группы, две из которых должны были создавать накопительную часть. В 2004 году пенсионную реформу еще слегка подрихтовали. В итоге всех работающих граждан поделили на две группы. Одни формировали накопительную часть пенсии, другие — 1966 года рождения и старше — нет.

Все шло хорошо до 2014 года, когда российская экономика попала в сложное положение из-за обвала цен на нефть, а дыра в балансе ПФР стала зияющей. На этом фоне правительство решило накопительную часть трудовой пенсии заморозить.

Что значит «заморозили накопительную часть»?

Многие граждане полагают, что заморозка накопительной части пенсии обозначает ее конфискацию. Это не так.

С 2002 года все официально работающие россияне отчисляют 6% заработка в накопительную часть пенсии. До 2015 года эти средства формировали и увеличивали собственный пенсионный капитал каждого гражданина. После 2014 года эти деньги уходят на выплаты текущих пенсий пожилым людям.

Однако накопленная пенсия, в которую россияне перечисляли деньги с 2002 по 2014 год, никуда не исчезла. Она является собственностью гражданина и по закону будет выплачена ему после наступления пенсионного возраста.

Таким образом, накопительная часть пенсии оказалась «замороженной» по состоянию на 2014 год. Никаких новых поступлений в нее со стороны работодателей с тех пор не происходит.

При этом все работающие россияне продолжают платить 6%, которые, по сути, превратились в новый налог.

Как найти эти деньги?

Ваша накопительная часть пенсии может находиться в двух местах:

1. Пенсионный фонд России, если вы «молчун», то есть не переводили пенсию в негосударственный пенсионный фонд. Этими деньгами управляет Внешэкномбанк, и они приносят гражданам инвестиционный доход. Так, в 2017 году доходность пенсионного портфеля ВЭБа составила 7,9%, это втрое выше инфляции.

Чтобы узнать, сколько денег у вас в накопительной части пенсии, зайдите на портал «Госулуги» и получите услугу «Извещение о состоянии лицевого счета ПФР». Если вы не зарегистрированы на «Госуслугах», то о состоянии своего пенсионного счета можете узнать лично в территориальном отделении ПФР или МФЦ.

2. Негосударственный пенсионный фонд, если вы перевели туда свою накопительную часть пенсии. В этом случае с деньгами работает управляющая компания данного НПФ, и это также приносит вам доход. Например автор этой заметки в 2013 году перевел свои пенсионные накопления в один из крупных НПФ и теперь всю информацию о состоянии накопительной части песни получает из этой организации.

А если я не знаю, где моя пенсия?

Эта информация есть в извещении о состоянии лицевого счета , который вы получите на портале «Госуслуг», в отделении ПФР или МФЦ.

А могли мою пенсию без меня куда-то перевести?

Теоретически, да. В соцсетях то и дело появляются сообщения о том, что по квартирам доверчивых россиян ходят «активисты — сборщики подписей». Они предлагают подписать какую-то важную петицию, например, за отмену повышения пенсионного возраста, но при этом требуют от подписантов указать свои паспортные данные и СНИЛС. По слухам, затем такие данные используются, чтобы без разрешения перевести пенсии граждан из ПФР в НПФ.

Вполне вероятно, это выдумки, но все-таки будьте бдительны! Не передавайте свои личные данные случайным людям, это может стать причиной больших проблем.

Могу я перевести свою пенсию из ПФР в НПФ?

Можете. Вы даже можете переводить свою пенсии из одного НПФ в другой. Однако есть важный нюанс: переводить свои накопления стоит только спустя 5 лет после того, как был выбран текущий пенсионный фонд. Иначе сгорит весь накопленный инвестиционный доход, который для вас заработал НПФ.

Проще говоря, в 2018 году без потери дохода могут поменять пенсионный фонд только те, кто выбрал свой текущий фонд в 2013 году или ранее.

Как я могу получить свою накопительную пенсию?

Существуют срочный и бессрочный способы выплат накопительной части пенсии. В свою очередь, срочная схема делится на:

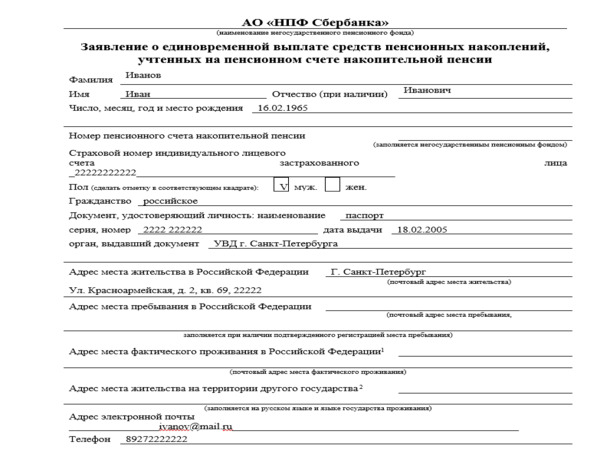

Единовременную выплату. Это предполагает уплату одним платежом всех накопленных в НПФ или ПФР средств;.

Ежемесячные платежи в течение срока, определяемого пенсионером.

Бессрочный способ предполагает дополнительную прибавку к пенсии до конца жизни человека. Сумма прибавки определяется путем деления объема накопительной части пенсии на 216.

Откуда такое странное число? Текущее законодательство предполагает, что после выхода на пенсию человек проживет еще 18 лет. Умножим на 12 (число месяцев в году) и получим 216. Но если человек живет дольше, то прибавка не аннулируется и продолжает выплачиваться уже не из накопительной части пенсии.

А эти деньги наследуются?

Да. Законом четко определены лица, имеющие право на такое наследство.

Существует два варианта наследования средств пенсионных накоплений:

по заявлению застрахованного лица

без заявления, то есть по нормам действующего закона

Второй вариант предполагает выплату средств согласно определенной последовательности:

в первую очередь — детям, супругу, родителям умершего

во вторую очередь — братьям, сестрам, внукам, бабушкам и дедушкам

В данном случае не имеет значения возраст и трудоспособность правопреемников. Деньги распределяются в равных долях наследникам каждой очереди. Родственники второй очереди имеют право на выплату только при отсутствии первостепенных.

За выплатой денежных средств необходимо обращаться в течение полугода со дня смерти застрахованного лица. При более позднем обращении срок можно восстановить через суд.

Хочешь понять, что происходит на самом деле?

Читай канал «Ясно Понятно».

Просто и доходчиво — о самых важных новостях в обществе, политике и экономике. Без лишних слов расскажем о том, кто виноват и что делать.

денется ли, можно ли выбирать фонд, в который идет (отчисляется или уходит) процент и стоит ли туда направлять, а также в какую организацию обратиться за получением трудовых выплат?

С 2002 по 2014 год доля финансов, отчисляемых работодателем в пенсионный фонд переводилась в накопительный компонент.

После пенсионной реформы 2015 года обязательной стал лишь страховой компонент пенсии, а накопительная стала добровольной. Куда же делась сейчас накопительная часть пенсии и что с ней стало?

Что будет с накопительной частью пенсии, если не выбрать фонд?

Согласно ФЗ от 15.12.2001 № 167-ФЗ (ред. от 19.12.2016) «Об обязательном пенсионном страховании в Российской Федерации» работодатель обязан отчислять определённый процент от денег, заработанных сотрудником в ПФ (ИП делает отчисления сам за себя). Пенсионный фонд может быть, как государственным (ПФР), так и негосударственным (НПФ).

Граждане до наступления 2016 года могли решить, нужна ли им накопительная пенсия, если такого решения принято не было, то автоматически накопления перестали пополняться в обязательном порядке. Но ранее аккумулируемые денежные средства сохранились на счетах ПФ.

Граждане до наступления 2016 года могли решить, нужна ли им накопительная пенсия, если такого решения принято не было, то автоматически накопления перестали пополняться в обязательном порядке. Но ранее аккумулируемые денежные средства сохранились на счетах ПФ.

Граждане вправе сами выбирать фонд, который будет управлять средствами накопительной части пенсии. Но выбирать фонд совсем не обязательно, если этого не сделать, то скопленные финансы никуда не денутся, а будут храниться в государственном ПФР.

к оглавлению ↑Где хранятся деньги так называемых «молчунов»?

Если гражданин не проявляет инициативу по распоряжению своим накопительным компонентом, то он имеет статус так называемого «молчуна». Накопленные средства, созданные с 2002 по 2014 гг. хранятся на государственных счетах ПФР.

В декабре 2013 года были приняты два ФЗ:

В результате вступления в силу этих законов с 1 января 2015 г. обязательны стали только отчисления в страховую пенсию. Граждане могли распорядиться своими пенсионными отчислениями.

До 31 декабря 2015 г. можно было выбрать: все 16% переводить в страховую часть или 6% переводить в накопительную часть, а 10 % в страховую. У молчунов все 16% автоматически стали переводиться в страховую часть, но ранее скопленные средства сохранились.

Видео о том, что произошло с накопительной частью пенсии «молчунов»:

к оглавлению ↑Что ожидает этот вид отчислений в скором будущем?

Как мы уже выяснили, средства, которые уже накоплены в любом пенсионном фонде никуда не исчезают, кроме того, они застрахованы.

Лица, только начинающие свою трудовую деятельность, ещё могут выбрать формировать ли им накопительную пенсию. Но сейчас государством ведётся политика, направленная на полное исчезновение накопительной части пенсии или добровольное её формирование.

Справка! В скором времени возможно полное исчезновение обязательного этого компонента пенсии.

к оглавлению ↑Преимущества и недостатки

Рассмотрим плюсы и минусы страховой и накопительной пенсии:

Страховые отчисления идут на выплаты пенсий действующим пенсионерам, а на счёте у гражданина, отчисляющего средства накапливаются баллы. Накопительная же часть государством использоваться не может, но она и не индексируется, в отличие от страховой.

Страховые отчисления идут на выплаты пенсий действующим пенсионерам, а на счёте у гражданина, отчисляющего средства накапливаются баллы. Накопительная же часть государством использоваться не может, но она и не индексируется, в отличие от страховой.- Накопительная часть пенсии может быть передана по наследству, в отличие от страховой.

- Если отчисляется накопительный взнос, то уменьшается размер страховых выплат, а это в дальнейшем времени скажется на накопленных баллах и размере страховой (обязательной) пенсии.

- В данное время введён мораторий на накопительную часть и все отчисляемые финансы уходят на страховую часть. Пополнять накопительный компонент возможно добровольными взносами и материнским капиталом.

Видео с разъяснениями об особенностях страховой и накопительной пенсии:

к оглавлению ↑Какими способами можно перевести в независимые организации?

Для передачи своих пенсионных накопления в НПФ необходимо обратиться в организацию одним из способов:

- личное обращение;

- обращение через портал Госуслуг;

- отправка заказного письма через Почту России;

- через доверенное лицо (доверенность оформляется у нотариуса).

Обратиться можно один раз в год до 31 декабря года, предшествующего переводу накопительной части в НПФ (то есть, если обратиться в январе 2017 года, то перевод произойдёт только с начала 2018 года).

Сама процедура оформления заявки на перевод совершается в один день:

- Происходит обращение в желаемый НПФ.

- Пишется заявление о переводе накоплений из государственного в НПФ.

- Происходит регистрация приёма заявления.

- Обратившемуся выдаётся расписка о принятых документах.

Скачать образец заявления о переводе НЧП из ПФР в НПФ

к оглавлению ↑Куда обратиться для получения трудовых выплат?

При наступлении права на получение пенсии, гражданин может обратиться за выплатами из накопительной части. Обращаться нужно в ту организацию, где аккумулировались накопления – в ПФР или НПФ. Если гражданин не уверен по поводу местонахождения накоплений, то он может обратиться за справкой в МФЦ или ПФР.

При наступлении права на получение пенсии, гражданин может обратиться за выплатами из накопительной части. Обращаться нужно в ту организацию, где аккумулировались накопления – в ПФР или НПФ. Если гражданин не уверен по поводу местонахождения накоплений, то он может обратиться за справкой в МФЦ или ПФР.

При личном обращении нужно предъявить документы: паспорт или иной документ, удостоверяющий личность, СНИЛС. Далее нужно заполнить заявление на выплату накоплений с указанием реквизитов для перечисления денежных средств.

Совет! При невозможности лично явиться в ПФ, можно обратиться через нотариально оформленное доверенное лицо, либо через почту России.

При обращении через почту отправляются копии документов, которые ранее заверяются у нотариуса.

По закону от 28.12.2013 № 424-ФЗ «О накопительной пенсии» накопленные средства можно получить в виде единовременной выплаты, пожизненных или срочных выплат.

Видео о том, кто и каким образом может получить накопительную часть пенсии:

к оглавлению ↑Заключение

Изменения в пенсионное законодательство в нашей стране происходят регулярно, поэтому каждому важно знать о них и о возможностях, которые предоставляет государство. Молчание и бездействие может обернуться потерей финансовых средств.

«По поводу накопительной части пенсии» – Яндекс.Кью

культуролог, книголюб и гуманист

ПодписатьсяЕсли вы совершали отчисления в период действия программ накопительного страхования (до 2005 года) или государственного софинансирования формирования пенсионных накоплений (до 2014 года), и успели накопить определенные средства, то (теоритически) можете претендовать на единовременнуювыплату своих накоплений после выхода не пенсию (при условии, что не работаете). В связи… Читать далее

3 · Хороший ответ13Какой экономический кризис, какой дефицит бюджета? Все выдумывают для того, чтобы пенсии не платить. Откуда у… Читать дальше

Ещё 4 комментарияНаписать комментарий

Сотрудник службы поддержки https://npfrate.ru #Онлайн журнал для пенсионеров…

ПодписатьсяНакопительная часть пенсии – это инвестируемые средства, позволяющие в пенсионном возрасте получать более высокий доход. Ее формирование происходит во время трудовой деятельности человека. Правом накопить владеют граждане 1967 года рождения включительно и моложе. Страховые взносы старшего поколения поступают только на страховую часть. Будущий пенсионер выбирает… Читать далее

Написать комментарий

Сотрудник службы поддержки https://npfrate.ru #Онлайн журнал для пенсионеров…

ПодписатьсяНакопительная пенсия – это часть пенсии, формируемая у всех официально трудоустроенных граждан за счет обязательных страховых взносов работодателя, уплачиваемых в ПФР за каждого сотрудника. Из уплачиваемых в ПФР 22% от заработной платы, на формирование страхового пенсионного обеспечения уходит 16%, оставшиеся 6% идут на накопительную часть. Как формируется… Читать далее

Хороший ответНаписать комментарий

Исходя из описанной вами ситуации, в данный момент вы не вправе претендовать на выплаты накопительной части пенсии. Во-первых, просто от того, что в связи с дефицитом бюджета накопительная часть пенсий была заморожена до 2020 года и выплаты производятся исключительно неработающим пенсионерам, у которых размер пенсии меньше минимального пособия по возрасту и пенсионерам… Читать далее

положена ли мне неработающему пенсионеру выплата с накопительной части пенсии 1954 года рождения

Ещё 7 комментариевНаписать комментарий

Получать накопительную часть пенсии по закону вы можете после достижения пенсионного возраста. До этого времени вы можете получить единовременную выплату пенсионных накоплений, если являетесь инвалидом 1, 2 или 3 группы.

Уже 12 лет получаю военную пенсию по выслуге + доплату по инвалидности 2 гр. Служба в МВД с 1989 по 2007, Могу ли… Читать дальше

как не потерять и приумножить свои пенсионные отчисления

11 июля 2017 12:25

«Я, может, только жить начинаю: на пенсию перехожу», — говорил почтальон Печкин во всем известном мультике. Впрочем, пока мы молоды и полны сил, перспектива жить на одну пенсию кажется нам далекой и весьма туманной. А между тем формирование пенсии начинается с момента первого трудоустройства на работу и получения первой зарплаты. Грамотное распоряжение этими средствами может существенно повысить уровень жизни в пожилом возрасте.

Сегодня помимо государственного Пенсионного Фонда РФ в стране действует немало негосударственных пенсионных фондов (НПФ) и управляющих компаний, которые при и так не самой простой пенсионной системе «перетягивают одеяло» каждый в свою сторону. Мы обратились к специалистам Самарского отделения Пенсионного фонда РФ, чтобы получить ответы на самые популярные вопросы о будущей пенсии.

Куда идут пенсионные отчисления работодателя?

Ежемесячно работодатель отчисляет сумму в 22% от фонда оплаты труда в пенсионную систему. Из них 16% относится к страховой, а 6% — к накопительной части вашей будущей пенсии. Соответственно, чем выше официальная зарплата, тем больше «капает» на ваш пенсионный счет. Страховые взносы в счет будущей пенсии отражаются на вашем личном счете в государственном Пенсионном фонде РФ. Впрочем, это только информация о ваших пенсионных правах. А вот накопительная пенсия – это денежные средства, которыми вы можете распоряжаться. С 2014 года на формирование накопительной пенсии введен мораторий – все 22%, отчисляемые работодателем, поступают в счет будущей страховой пенсии. Однако у нас сохранилось право распоряжаться суммой пенсионных накоплений, сформированной до введения моратория.

Как распорядиться накопительной пенсией?

Средства накопительной пенсии, сформированные до 2014 года, можно оставить в Пенсионном фонде РФ, в этом случае вам нужно будет выбрать управляющую компанию (УК) – частную или государственную. Государственной управляющей компанией является «Внешэкономбанк» (доходность этой УК с 2005 по 2016 гг — около 6,6% в год). Перечень частных управляющих компаний размещен на сайте ПФР. Средняя их доходность за 2005-2016 гг. составила 7,1%.

Второй вариант — доверить одному из НПФ. После завершения в 2016 году процедуры их лицензирования и акционирования Центробанк РФ определил список из 38 организаций, имеющих право привлекать накопления граждан. Доходность каждого из НПФ публикуется на сайте Центробанка РФ, и прежде чем переводить туда деньги, лучше с этими данными ознакомиться. Средняя доходность НПФ с 2005 по 2015 гг составила 4,6% в год. Уточните, где именно зарегистрирован НПФ, есть ли у него отделение в вашем городе, и как впоследствии НПФ будет начислять и выплачивать вам пенсию. Дело в том, что назначение пенсии требует личного заявления, для подачи которого придется ехать, например, в Москву. В отличие от НПФ, которые вкладывают пенсионные накопления граждан в множество активов сразу, чтобы уменьшить риск, УК, как правило, вкладывают средства в какую-то конкретную отрасль — нефтяную, железнодорожную и т.п. Возможность заработать тут больше, но и риск потери выше. Плюс к этому надо понимать, что и УК, и НПФ, зарабатывая для вас инвестиционный доход, разумеется, берут процент за свои услуги.

Где находится ваша накопительная пенсия?

Что делать, если ваш НПФ лишили лицензии?

Если накопительная часть пенсии находилась в НПФ, лицензия у которого была аннулирована, вам не нужно предпринимать специальные меры, чтобы вернуть пенсионные накопления. За вас все сделает Центральный банк РФ. Ваши средства автоматически перейдут в Пенсионный фонд РФ, в государственную УК. При этом вы можете оставить свои накопления там, а можете перевести в частную УК или в НПФ.

Знайте: сумма средств пенсионных накоплений, гарантированная к передаче в ПФР равна номиналу, то есть сумме взносов, которые уплатили за вас ваши работодатели, без учета инвестиционного дохода, а также средствам, уплаченным в рамках Программы софинансирования и сформированные за счёт материнского (семейного) капитала. Если вырученные средства от реализации Агентством по страхованию вкладов (АСВ) активов НПФ превысят размер гарантируемого номинала, то эта разница также поступит в ПФР для восстановления застрахованным лицом потерянного инвестиционного дохода. После возврата денег в ПФР вы можете выбирать НПФ по своему усмотрению.

Могут ли перевести ваши пенсионные накопления без вашего ведома?

По закону такого права никто не имеет, однако время от времени это все-таки происходит — для этого мошенники пользуются вашими персональными данными, которые вы где-то неосторожно оставили. И если вы вдруг попали в такую ситуацию, можно обратиться с жалобой на НПФ в Службу Банка России по защите прав потребителей финансовых услуг и миноритарных акционеров (телефон для бесплатных звонков из регионов России – 8-800-250-40-72), а также подать на такой НПФ в суд.

Как перевести накопительную пенсию из одного фонда в другой? Чтобы перевести сформированную до моратория накопительную пенсию (независимо от того, где она сейчас находится), нужно обращаться в ПФ РФ. Сделать это можно тремя способами — прийти лично и написать заявление, отправить нотариально заверенное заявление по почте или через портал Госуслуг при наличии регистрации и усиленной квалифицированной электронной подписи. А вот оставлять свои личные данные сомнительным «консультантам» и подписывать какие-либо заявления вне стен Пенсионного фонда не стоит.

Что такое инвестиционный доход?

Инвестиционный доход от ваших пенсионных накоплений — это та прибавка к отчислениям вашего работодателя, которые пенсионные фонды получают, вкладывая ваши средства в облигации, акции и прочие активы. Однако важно помнить (об этом в НПФ обычно умалчивают), что при переводе средств из одного фонда в другой эту сумму можно потерять. Дело в том, что полученный вашим фондом доход фиксируется не каждый год, а раз в пять лет. И если вы забираете деньги из фонда, полагающаяся вам сумма рассчитывается именно на момент последней фиксации инвестдохода. Поэтому прежде чем переводить средства из одного пенсионного фонда в другой, уточните в ПФ РФ, когда именно в последний раз фиксировался ваш инвестиционный доход. Эксперты советуют переводить средства досрочно только в том случае, если вас категорически не устраивает доходность вашего НПФ и оставляя там средства вы теряете больше, чем при переводе. Например, в 2017 году подать заявление о переходе в другой НПФ без потерь инвестиционного дохода могут граждане, у которых предыдущая смена страховщика произошла в 2013 году.

Что делать, если вы перевели накопительную пенсию, а теперь передумали?

Если средства ваших пенсионных накоплений уже были переданы в НПФ, вы можете воспользоваться правом на переход в ПФР, однако при этом следует учитывать, что в случае подачи заявления о досрочном переходе ваши пенсионные накопления могут быть переданы новому страховщику (ПФР) без инвестиционного дохода, полученного предыдущим страховщиком (НПФ). Соответствующее заявление можно подать не позднее 31 декабря текущего года. Если вами в 2017 году был заключен договор об обязательном пенсионном страховании с НПФ, то средства ваших пенсионных накоплений в текущем году еще не переданы в НПФ. Поэтому вы можете обратиться в НПФ и аннулировать свой договор. Не забудьте получить письменное подтверждение его аннулирования.

Автор: Ольга НОВИКОВА

«Волжская коммуна», 11.07.2017

Могу ли я снять свои пенсионные накопления сейчас, когда мне 35 лет.

Средства, называемые пенсионными накоплениями, сформированные на лицевых счетах граждан в Пенсионном фонде или в негосударственном пенсионном фонде (НПФ), стали выплачивать с июля 2012 года.

Такая возможность была реализована в связи с вступлением в действие федерального закона №360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений» от 30.11.2011 года.

У кого на счетах имеются пенсионные накопления

Эти средства формировались, начиная с 2002 года, на счетах у работающих граждан из следующих источников:

• Обязательные взносы, уплаченные работодателями. Это мужчины с 1953 по 1966 год рождения и женщины с 1957 по 1966 год – за них уплачивались взносы на накопительную часть в течение трех лет, с 2002 по 2004 год. Работники с 1967 года рождения – за них уплачиваются взносы на накопительную часть по настоящее время;

• Добровольно перечисленные взносы граждан, вступивших в государственную программу софинансирования пенсий. Также это взносы, уплаченные государством и (или) предприятием по данной программе.

• Средства материнского капитала, если они были перечислены на накопительную часть.

• Доходы от инвестирования всех средств, находящихся на накопительных счетах.

Многие, из тех, кому уже назначена пенсия, даже не помнят о том, переводили они куда-либо свои накопления или нет.

Обращаться за выплатой нужно в НПФ, если они переводились, или в ПФР – если никакого заявления не подавалось.

Если человек не помнит точно, где находятся деньги, но попадает в одну из перечисленных категорий, можно обратиться с заявлением в ПФР, и получить такие сведения.

В какой форме выплачиваются пенсионные накопления

Существует только три формы выплаты пенсионных накоплений:

• единовременная выплата,

• срочная выплата,

• установление накопительной части к пенсии.

Единовременная выплата

Предполагает получение всех имеющихся на счете средств одновременно. Такая возможность предоставляется в случае, если при расчете накопительной части по формуле (имеющиеся средства делятся на ожидаемый период выплаты – 228 месяцев), ее размер составляет менее 5% к размеру получаемой пенсии.

Право на получение этих средств имеют следующие граждане, на счету у которых имеются пенсионные накопления:

• Пенсионеры, которым уже назначена пенсия по старости и тем, кто обращается за установлением пенсии по старости в настоящее время.

• Пенсионеры — получатели пенсии по инвалидности либо по утере кормильца, и достигшие возраста общеустановленного для выхода на пенсию по старости. То есть, мужчины по достижении 60 лет, а женщины – 55 лет, которые не имеют права на пенсию по старости.

Срочная выплата

Срочная выплата может быть назначена по заявлению с указанием определенного срока, в течение которого заявитель желает получать свои средства. Срок не может составлять меньше 10 лет (120 месяцев). То есть, в этом случае по вышеприведенной формуле будет рассчитан размер ежемесячной выплаты. Он подлежит ежегодной корректировке, с учетом поступающих на счет средств. Эта выплата может производиться только за счет средств, поступивших в добровольном порядке и доходов от их инвестирования. Важной особенностью этой выплаты является то, что в случае смерти получателя, остаток этой суммы подлежит наследованию.

Накопительная часть пенсии

Накопительная часть пенсии устанавливается в случае, если ее размер составляет 5% и более к размеру назначаемой пенсии. Расчет производится, исходя из общей суммы, поделенной на ожидаемый период выплаты. Сейчас он составляет 228 месяцев, но с 2015 года, в соответствии с законом о накопительных пенсиях будет ежегодно устанавливаться распоряжением Правительства.

Накопительная часть назначается пожизненно, однако после смерти получателя, остаток средств наследованию не подлежит. Те, кто уже получает пенсию, имеют право на установление этой части с момента получения права на пенсию, с доплатой за весь прошлый период. В этом случае она будет рассчитана из той суммы, которая имелась на счету на дату установления пенсии (например, на 2010 год – если пенсия по старости назначена на эту дату). Если же заявитель изъявит желание получать ее со дня своего обращения, то размер будет рассчитан исходя из суммы, имеющейся на счету на дату обращения, без доплаты.

В течение десяти лет, пока накопительная часть не устанавливалась, а взносы на нее перечислялись, многие граждане успели выйти на пенсию. Однако не все из тех, кому назначена пенсия по старости, могут реализовать свои права.

Так, получатели пенсий на льготных условиях, например, «чернобыльцы», военнослужащие, получающие страховую часть пенсии, смогут получить свои средства не раньше наступления возраста 55-60 лет.

В отличие от них, те, кто приобрел право на трудовую пенсию раньше общеустановленного срока, но по закону о трудовых пенсиях, например, по спискам 1-2, медики, педагоги – имеют право на выплату пенсионных накоплений.

Что делать с накопительной частью пенсии?

19 января 2015 13:15

В Омском отделении Пенсионного фонда РФ прошел информационный марафон по вопросам инвестирования накопительной части пенсии. Публикуем ответы на наиболее распространенные вопросы.

Вопрос. Мне 32 года. Я никогда не писал никаких заявлений, и даже не знаю, у меня есть накопительная часть пенсии?

Ответ: Накопительная часть пенсии формируется у граждан 1967 года рождения и моложе. Если вы работающий гражданин, то за вас работодатель перечисляет страховые взносы, Эти взносы распределяются по двум направлениям — в страховую часть 10% и в накопительную 6%. Для граждан, которые не воспользовались своим правом выбора и не перевели средства накопительной части трудовой пенсии, например, в НПФ или УК, уже в 2014 г. дальнейшее формирование накопительной часть трудовой пенсии прекращено, тариф страхового взноса на страховую часть пенсии составит 16%, на накопительную — 0%.

Вопрос: Почему пенсионные накопления не переводят в негосударственные пенсионные фонды (НПФ)? Когда они будут переданы?

Ответ: Согласно действующему законодательству, в целях совершенствования управления пенсионными накоплениями и обеспечения сохранности указанных средств в 2014 году страховые взносы за второе полугодие 2013г, долги за 2002-2013, добровольные страховые взносы, средства материнского капитала, направленные на накопительную часть пенсии, поступившие в Пенсионный фонд РФ, будут переданы в НПФ, как только те пройдут оба этапа реформирования — акционирование и вступление в систему гарантирования. Для вступления в систему гарантирования прав застрахованных лиц негосударственным пенсионным фондам отведено два года: 2014 и 2015 год.

Информацию об НПФ, поменявших организационно-правовую форму, можно посмотреть на сайте ПФР.

Средства пенсионных накоплений за 2014 и 2015 год не поступят в негосударственную пенсионную систему, они останутся в ПФР и будут учтены в страховой части пенсии.

Вопрос: А как узнать, какие НПФ вступили в систему гарантирования?

Ответ: В соответствии с законодательством на Пенсионный фонд РФ возложена обязанность информирования застрахованных лиц о внесении НПФ в реестр участников системы гарантирования прав застрахованных лиц. Информирование граждан будет осуществляться путем размещения информации на официальном сайте Пенсионного фонда РФ (www.pfrf.ru) в разделе «О пенсионных накоплениях».

По мере вхождения в систему гарантирования сохранности пенсионных накоплений НПФ данная информация будет отражена на сайте Пенсионного фонда РФ.

Вопрос. После принятия новой формулы в какую часть пенсии лучше направить больше отчислений страховых взносов работодателя – в страховую или накопительную? Какой тариф выбрать – 0% или 6%?

Ответ. Гражданам 1967 года рождения и моложе в 2014-2015 гг. предоставлена возможность выбора тарифа страхового взноса на накопительную часть трудовой пенсии: либо оставить 6%, как сегодня, либо отказаться от дальнейшего формирования накопительной части пенсии, тем самым увеличив тариф на страховую части пенсии с 10% до 22%.

Увеличивая процент тарифа на формирование накопительной части, гражданин уменьшает пенсионные права на формирование страховой части, и наоборот. Принимая решение, следует помнить, что страховая часть гарантированно увеличивается государством за счет ежегодной индексации по уровню инфляции и с учетом индекса роста доходов ПФР в расчете на одного пенсионера. Средства же накопительной части пенсии инвестирует на финансовом рынке выбранный гражданином негосударственный пенсионный фонд или управляющая компания. Доходность пенсионных накоплений зависит от результатов их инвестирования, то есть могут быть и убытки. В случае убытков гарантируется лишь выплата суммы уплаченных страховых взносов на накопительную часть пенсии.

Кроме того, в отличие от страховой части средства накопительной в случае смерти застрахованного лица выплачиваются правопреемникам.

Вопрос: Я хочу отказаться от накопительной части. Посоветуйте, как поступить?

Ответ: Вы можете отказаться от дальнейшего формирования накопительной части пенсии. Такое решение можно принять в любой момент без временных ограничений и после 2015 года.

Заявление об отказе вы можете подать в любом территориальном управлении ПФР и предоставить документы, удостоверяющие личность и подтверждающие дату своего рождения, СНИЛС.

Вопрос: Как мне узнать, где моя накопительная часть?

Ответ: Уточнить, какой страховщик сегодня формирует Ваши пенсионные накопления и каков их размер, возможно через Единый портал государственных и муниципальных услуг (www.gosuslugi.ru) или через кредитные организации, с которыми у ПФР заключены соглашения об информировании застрахованных лиц о состоянии их индивидуальных лицевых счетов (ОАО “Сбербанк России”, ОАО “Банк Уралсиб”, ОАО “Газпромбанк”, ОАО “Банк Москвы”, ЗАО Банк ВТБ 24).

Также получить информацию о формировании Ваших пенсионных накоплений Вы можете в Управлении Пенсионного фонда по месту жительства, заказав извещение Пенсионного фонда РФ по почте. В полученном извещении будет указана выбранная управляющая компания и выбранный инвестиционный портфель или негосударственный пенсионный фонд, если формирование накопительной части трудовой пенсии осуществляется негосударственным пенсионным фондом.

Вопрос: Я формирую накопительную часть в НПФ, что будет с моими накоплениями?

Ответ: Все средства, которые были перечислены в НПФ до 2014г. там и останутся. Ни о каком изъятии пенсионных накоплений и речи быть не может. Закон обратной силы не имеет. Выбранный Вами НПФ продолжит управление этими средствами. В течение 2014 -2015 годов новых взносов поступать не будет, они будут учтены в страховой части пенсии.

Все уже сформированные пенсионные накопления будут выплачиваться в полном объеме с учетом дохода от их инвестирования, когда у гражданина появляется право на страховую пенсию, и он обратится за её назначением.

Как получить накопительную часть пенсии единовременно и кто может это сделать

Система пенсионного обеспечения в России предполагает три вида пенсий – государственную, страховую и накопительную.

Система пенсионного обеспечения в России предполагает три вида пенсий – государственную, страховую и накопительную.

При этом последняя была введена в 2002 году, но до сих пор среди граждан РФ мало кто знает о ней достаточно подробно.

Даже среди получателей пенсий очень немногие знают, что накопительную часть можно получить в форме единовременной выплаты, естественно, если пенсионер попадает под необходимые критерии и условия, о которых и пойдет речь в настоящей статье.

Какие виды накопительной пенсии существуют

Пенсионные накопления граждан образовываются, преимущественно, за счет регулярного внесения работодателем специальных денежных взносов в Пенсионный фонд России. Эти отчисления не входят в состав заработной платы сотрудника (в отличие от НДФЛ, ставка которого составляет 13% от зарплаты) и производятся организациями из своих средств, при этом их размер все же привязан к сумме оплаты труда работника.

Важно! Если гражданин имеет в установленном законом порядке статус индивидуального предпринимателя, то необходимость внесения взносов в ПФР возлагается на него непосредственно.

Взносы могут быть направлены на формирование как страховой, так и накопительной пенсии. Их отличия заключаются в том, страховая пенсия, по сути, является выплатой компенсаторного характера, на которую могут рассчитывать ранее работавшие граждане по причине утраты трудоспособности. Накопительная же формируется исключительно по факту перечислений в ПФР, имея конкретное денежное выражение.

При этом важно понимать, каким образом будущая пенсия образовывается. Общая сумма страховых взносов – 22% от суммы оплата труда работника.

Существуют и дополнительные отчисления, которые являются обязательными, однако они касаются только работников, осуществляющих трудовую функцию на вредных производствах.

Если гражданин выбрал в качестве формы своего будущего обеспечения только страховую пенсию, то сумма в размере 16% от его зарплаты направляется на нее непосредственно, а 6% является так называемым солидарным тарифом.

По накопительной пенсии ситуация схожая, только на страховую часть уходит 10%, а из оставшихся 6% она и формируется. Правом на то, чтобы сформировать пенсию данного вида могут воспользоваться далеко не все, а только те лица, которые были зарегистрированы в системе социального пенсионного страхования после 2002 года.

К ним следует отнести:

- граждан, родившихся ранее 1967 года;

- участников экспериментальной программы так называемого софинансирования пенсии;

- женщин, которые приняли решение о направлении на страховые счета средств макапитала.

Сами выплаты накопительной части бывают трех видов.

Бессрочная

Предполагается, что данный вид пенсионного обеспечения будет выплачиваться гражданину на протяжении всей его жизни. Конечно, заранее предположить, сколько проживет тот или иной гражданин после выхода на пенсию невозможно, поэтому период выплат рассчитывается исключительно исходя из среднестатистических сведений о продолжительности жизни.

К примеру, в 2018 году он составлял 246 месяцев. А это означает, что для того, чтобы уточнить сумму пенсии, выплачиваемой ежемесячно, следует общую сумму накоплений разделить на число месячных периодов в целом.

Внимание! Если гражданин решил получить бессрочной пенсию позже, чем наступили основания для этого, то ее сумма будет выше.

Следует отметить, что размер данного вида социальной выплаты подлежит периодической корректировке, происходящий один раз в год в августе.

Срочная

Данный порядок выплаты накопительный пенсии предполагает, что она будет производиться в течение какого-либо определенного срока, который выберет сам пенсионер. Законодательно закреплено, что период срочных выплат не может составлять менее 10 лет.

Многие пенсионеры выбирают именно такую форму реализации права на получение накопительной пенсии. Это связано с тем, что ежемесячно они получают куда большие суммы, чем если бы предпочли бессрочные выплаты.

Единовременная

Существует возможность получить сразу всю накопительную часть пенсии целиком единовременно, однако это касается далеко не всех категорий пенсионеров.

Что нужно сделать, чтобы получить накопительную пенсию единовременно

Чтобы претендовать на накопительную часть пенсии, следует, в первую очередь, достигнуть необходимого пенсионного возраста.

Чтобы претендовать на накопительную часть пенсии, следует, в первую очередь, достигнуть необходимого пенсионного возраста.

В ходе совершаемой в Российской Федерации социально-экономической реформы пенсионного обеспечения года выхода на пенсию сдвигаются в сторону увеличения.

В 2019 году пенсионный возраст 55,5 лет для мужчин и 60,5 лет для женщин. В будущем он еще более увеличится. Количество прожитых лет жизни одинаково как для назначения страховой пенсии, так и для накопительной.

При назначении накопительной части следует определиться с формой ее выплаты (срочной или бессрочной), а если гражданин решил получить ее сразу в полном объеме, то он должен проверить, соответствует ли он критериям, необходимым для этого.

Кто может получить выплату

Рассчитывать на получение подобной выплаты единовременно вправе следующие категории граждан:

- достигшие возраста пенсионного обеспечения, однако не имеющие необходимого количества стажа и ИПК;

- получатели выплат по потере кормильца в случае недостаточности стажа;

- имеющие объем накопительной пенсии менее 5% от размера выплат по старости.

Также следует остановиться на моментах, связанных с получением выплат не самим застрахованным, а его правопреемниками. В случае его смерти уже они имеют право на денежные средства. Их круг определяется в соответствии с гражданским законодательством в части наследственных правоотношений. Право на получение денег возникает только в том случае, если пенсионер не обращался ранее за получением выплат.

По общему правилу обращаться за наследством следует в течение полугода после его открытия (смерти наследодателя). Это в полной мере касается и выплат накопительной части пенсии.

Куда подавать запрос

Согласно правилам гражданин может принять свое самостоятельное решение, куда отправлять денежные средства – в государственный фонд или в НПФ.

Особенностью НПФ является то, что денежные средства, аккумулируемые там, направляются на различные доходные проекты, которые обеспечивают инвестиционную прибыль этих сбережений, а значит, будущая пенсия будет намного выше.

Соответственно, если средства находятся на счетах ПФР, то заявление следует направлять в адрес самого фонда. Осуществить это можно непосредственно обратившись туда, либо отправив необходимые документы почтой. Также для установления пенсии удобно воспользоваться услугами МФЦ.

Если у гражданина имеется договор с НПФ, то и обращаться ему нужно в офис данной организации. В этом случае предпочтителен личный визит.

Важно! Подача заявление на назначение накопительных выплат в адрес НПФ через МФЦ на данный момент невозможна.

Сроки оформления

Заявление на пенсию, оформленное правильным образом по соответствующей форме, рассматривается в течение одного календарного месяца, после чего по нему выносится соответствующее решение. Если оно положительное, то денежные средства заявитель получит в течение двух месяцев. Таким образом, период ожидания денег после отправки заявления составляет три месяца.

Список документов

Для получения выплаты в адрес ПФР или НПФ следует направить следующие документы и их копии:

- заявление;

- паспорт;

- СНИЛС;

- трудовая книжка и иные бумаги, связанные с рабочей деятельностью.

Также сотрудники пенсионного фонда вправе потребовать и иные документы в случае установления неточностей и при возникновении дополнительных вопросов.

Получение накоплений работающим пенсионером

Пенсионеры, которые продолжают трудовую деятельность после назначения им пенсионных выплат в силу возраста, также вправе рассчитывать на соответствующее обеспечение. Это касается и единовременной ее выплаты. Особенных отличий в порядке ее оформления у работающих пенсионеров нет.

Накопительная пенсия появилась не так давно, но уже зарекомендовала себя как надежный инструмент дополнительного материального обеспечения российских пенсионеров, многие из которых могут получить ее не только по частям, но и разовой выплатой.

Интересное видео

Еще больше информации в видео-сюжете:

Страховые отчисления идут на выплаты пенсий действующим пенсионерам, а на счёте у гражданина, отчисляющего средства накапливаются баллы. Накопительная же часть государством использоваться не может, но она и не индексируется, в отличие от страховой.

Страховые отчисления идут на выплаты пенсий действующим пенсионерам, а на счёте у гражданина, отчисляющего средства накапливаются баллы. Накопительная же часть государством использоваться не может, но она и не индексируется, в отличие от страховой.