Банк передал долг коллекторам — что делать?

Правила общения с коллекторами. Когда и как банк передает долг коллекторам? Сроки и условия переуступки прав требования, погашение заемщиком долгов. Услуги антиколлекторов.

Получить консультацию по погашению неоплаченных кредитов можно, заполнив форму запроса на услуги антиколлектора. Любая легальная помощь при взаимодействии с коллекторами и погашении долгов: запросы в банк, решение проблем с назойливыми звонками, перерасчет задолженности и исключение лишних сборов, представительство интересов заемщика в суде.

Избавление от долгов!

Бесплатная консультация!

Укажите сумму Вашей задолженности

100 000 ₽

Звонок. Серьезный дядька требует вернуть деньги. Не паникуйте, вряд ли вернулись из 90-х рэкетиры, это — сотрудник

коллекторского агентства. И вы должны теперь этой фирме отдать те деньги, которые задолжали своему банку по кредиту. Разберемся почему возникла эта ситуация и как себя вести с этими «собирателями» долгов.

Получить консультацию по погашению неоплаченных кредитов можно, заполнив форму запроса на услуги антиколлектора. Любая легальная помощь при взаимодействии с коллекторами и погашении долгов: запросы в банк, решение проблем с назойливыми звонками, перерасчет задолженности и исключение лишних сборов, представительство интересов заемщика в суде.

Как банки передают неоплаченные кредиты коллекторам?

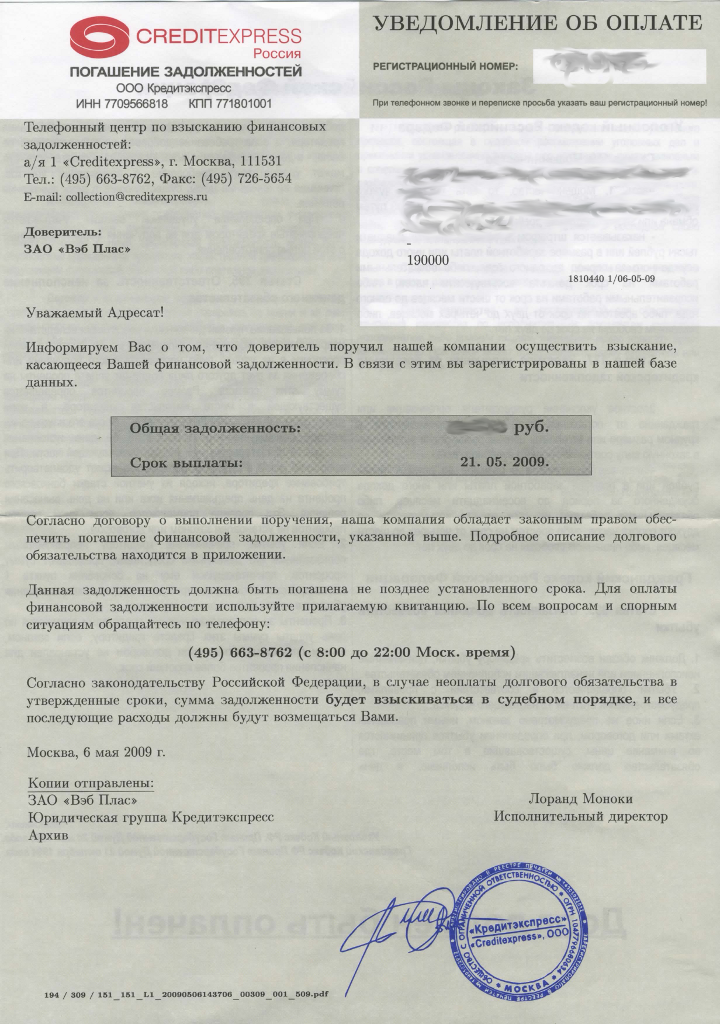

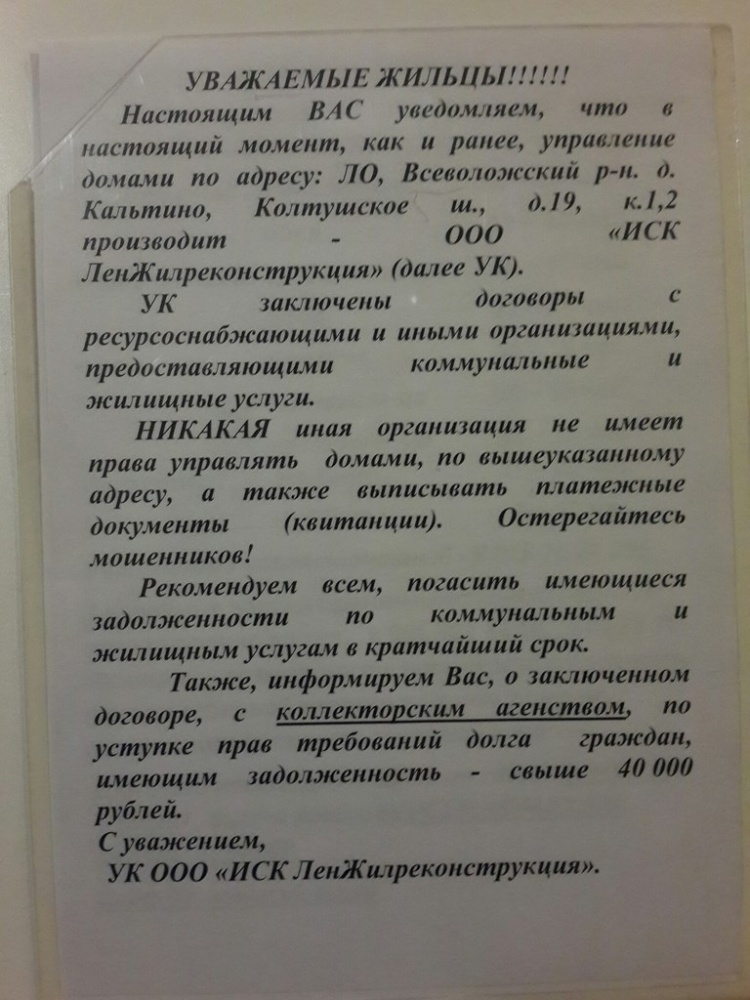

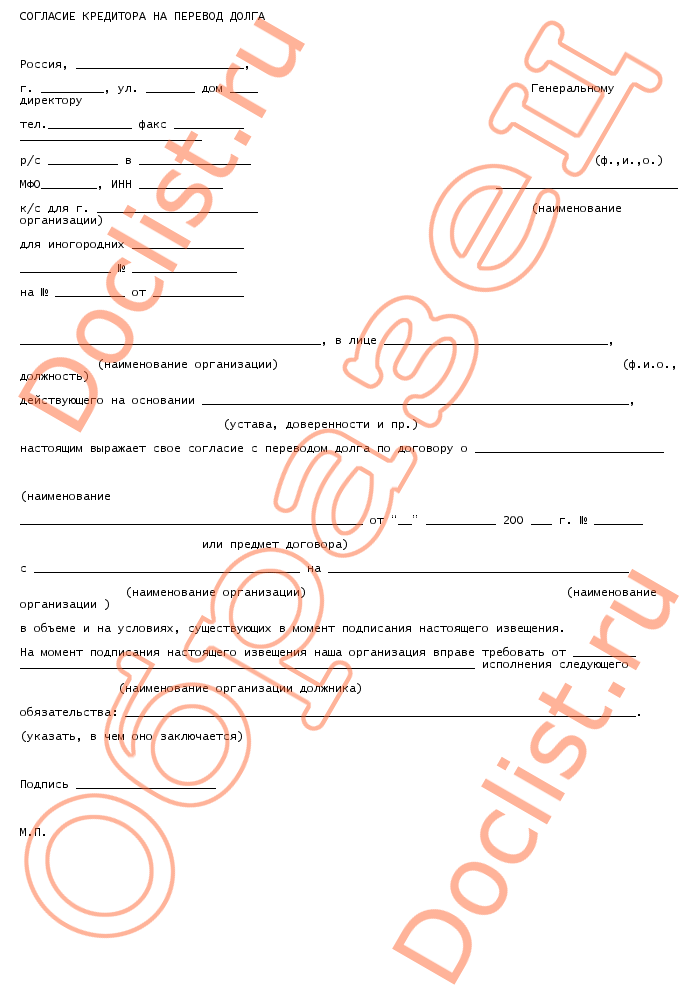

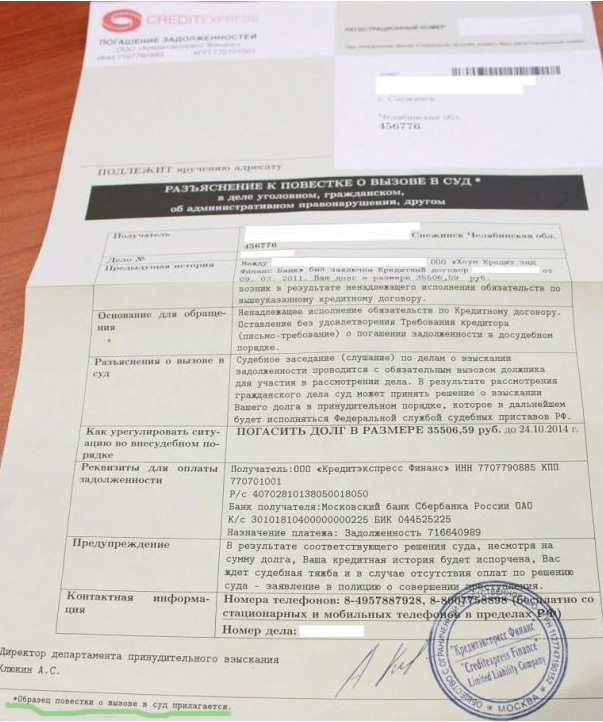

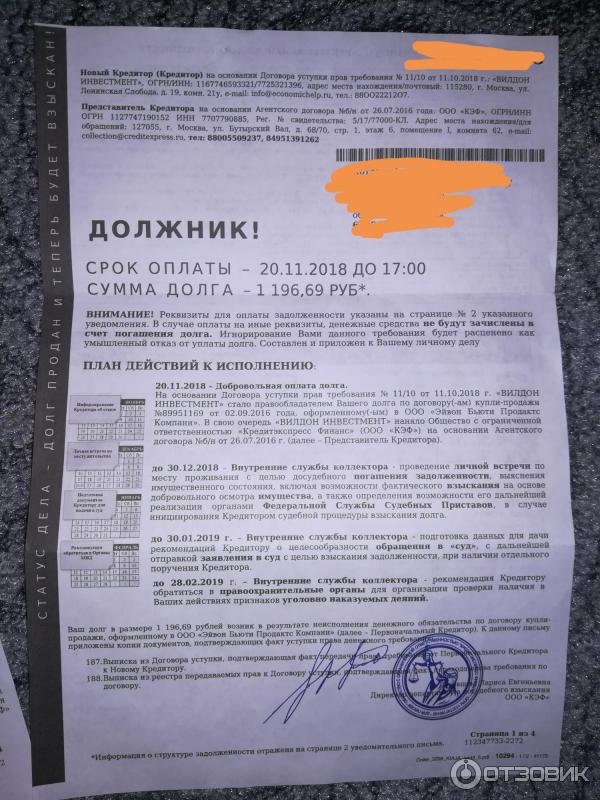

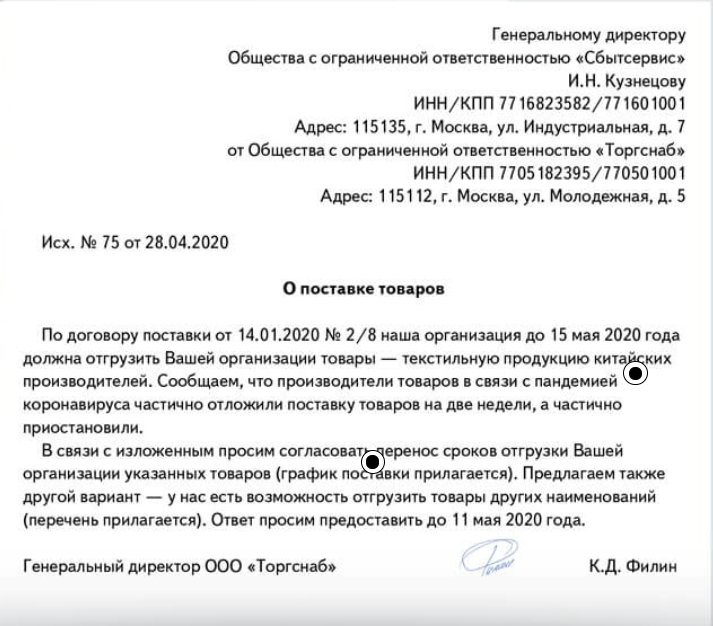

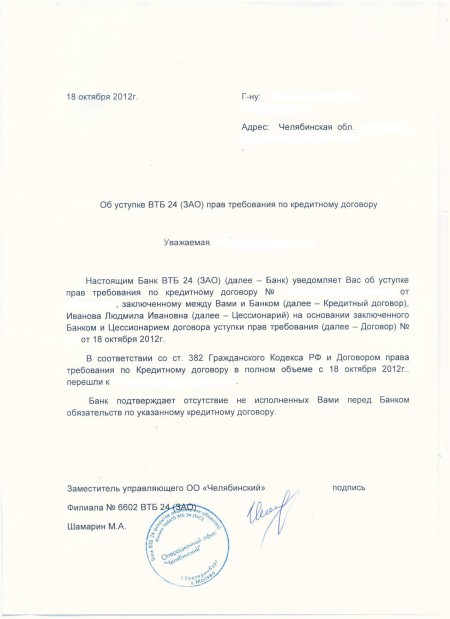

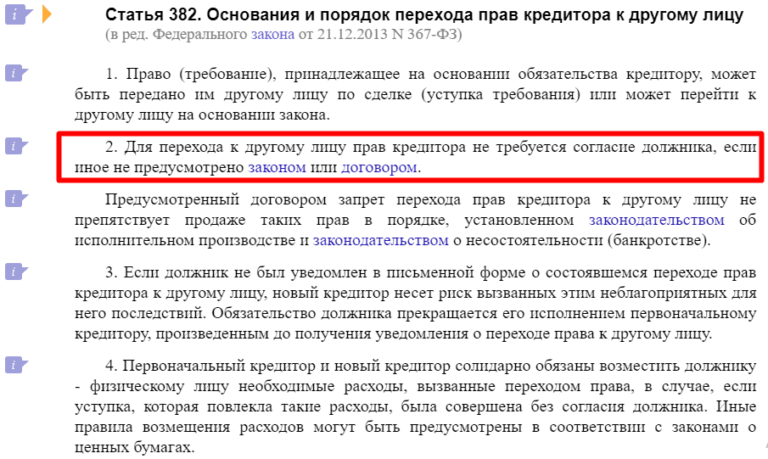

Когда кредитным учреждениям срочно нужны ликвидные активы, они готовы избавляться от пассивов, к которым относятся и долги заемщиков.Спрашивать разрешения у должника банк не обязан, главное — известить его в письменном виде о смене получателя средств, а коллектору предоставить документальное подтверждение сделки по переуступке прав.

Получает бывший кредитор примерно 1-3 % от совсем безнадежных долгов, либо 10-30 % от тех, которые еще можно взыскать. Коллекторы пытаются преодолеть этот уровень окупаемости и вернуть, как можно больше денег, невзирая на сложность каждой конкретной ситуации.

Когда банк имеет право передать долг коллекторам?

Задолженность по кредиту приобретает статус «плохой» в разных банках по-разному — одни не готовы работать с просрочкой более 30-90 дней, а другие опускают руки только через 3-6 месяцев неплатежей.

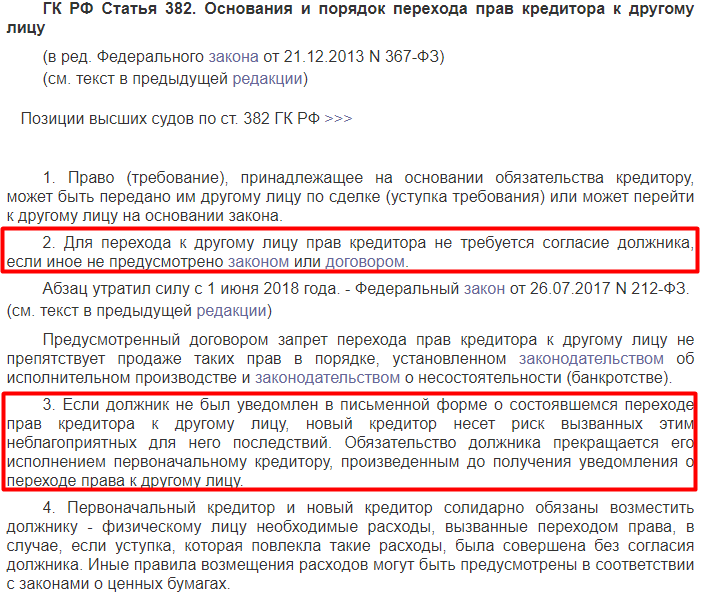

В любой момент (в соответствии с условиями кредитного договора и по усмотрению самого учреждения) право требования средств с клиента банк может передать сторонним организациям, занимающимся коллекторской деятельностью. Такую возможность закрепляет Глава 24 Гражданского кодекса РФ , где и прописаны основы этой сделки по переуступке обязательств, а подробности устанавливаются в отдельно взятом кредитном договоре.

Подписывается договор переуступки права требования, уведомляется сам клиент, и банк получает деньги за переданный кредитный портфель.

Как быть, если банк передал долг коллекторам без уведомления?

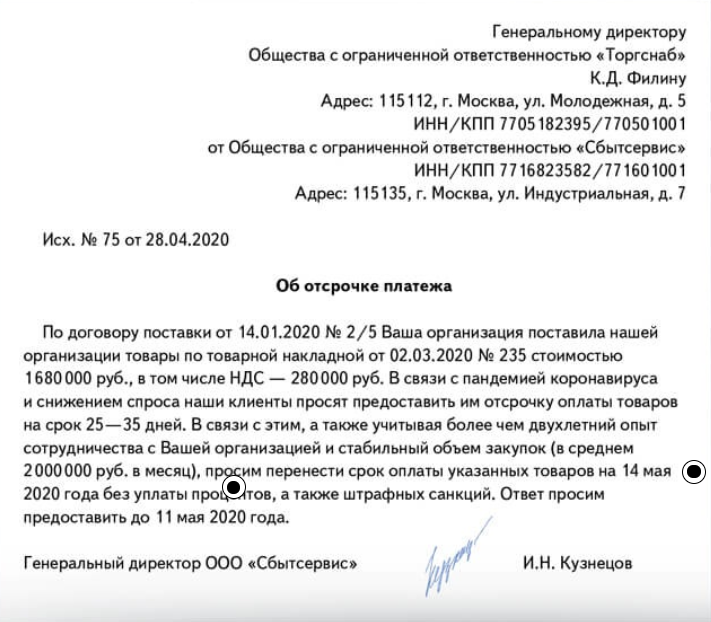

Передача долга коллекторам без уведомления должника возможна, но все риски несет коллектор, так как без письменного извещения клиент может продолжать выплаты прежнему кредитору.

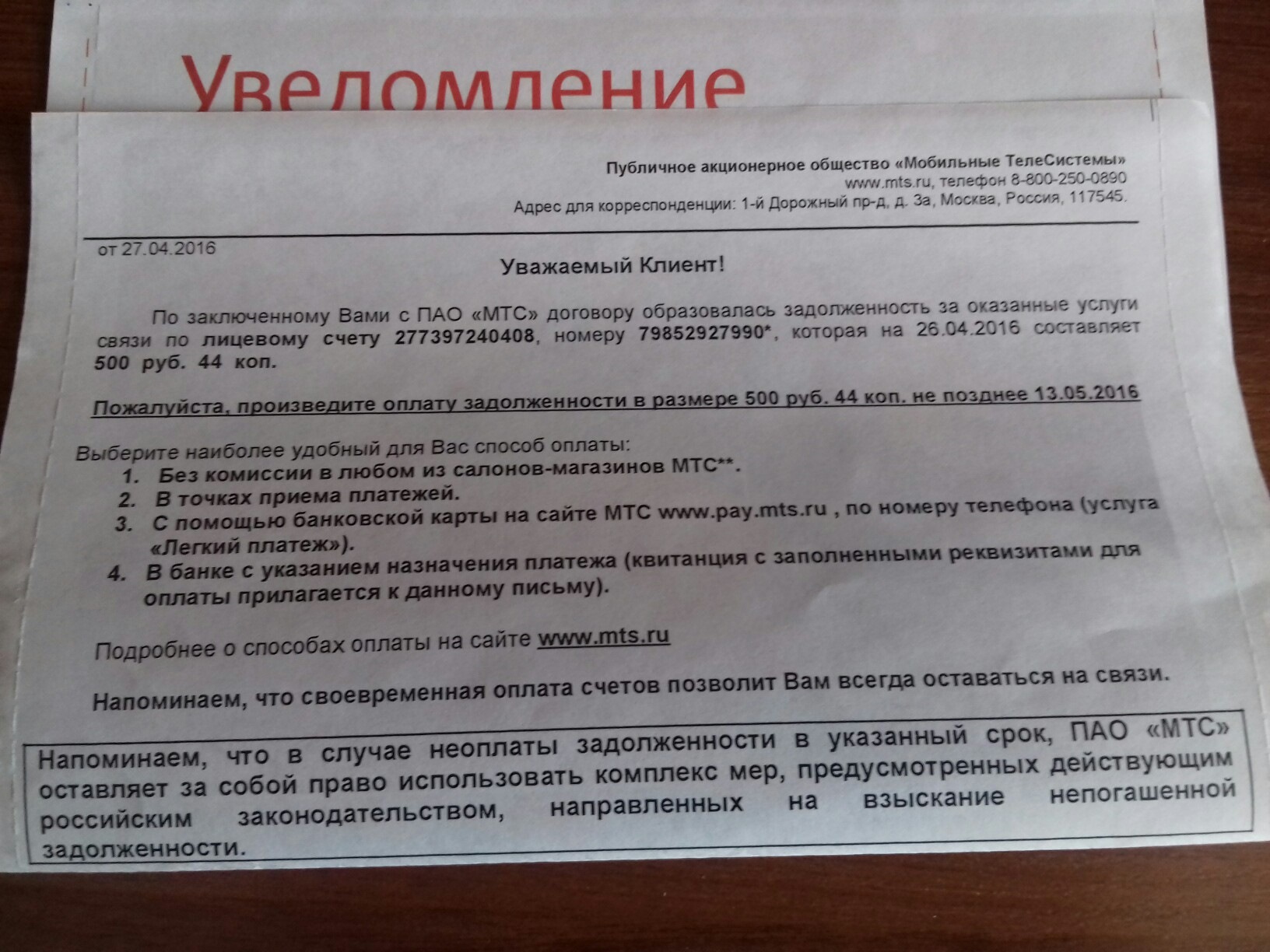

Не получали письма из банка о том, что теперь вам придется общаться с коллекторами? Тогда можете с ними не общаться. Но платить все равно придется рано или поздно, так как банк отправит заказным письмом нужный документ и взыскатели приступят к работе и без согласия должника.

По этой причине, если банк продал кредит коллекторам без уведомления, то просто нужно узнать в своем банке, действительно ли эта сделка была совершена, а потом выстраивать взаимоотношения с коллекторами.

Банк передал долг коллекторам — кому платить?

Когда право требования переуступлено банком коллекторскому агентству, то должник и деньги выплачивать будет не банку, а коллекторам.

Решать с банком какие-то вопросы уже бесполезно, единственное, что можно обсуждать и оспаривать — корректность передачи долга и данных об обязательствах. Все остальные аспекты погашения кредита переходят в компетенцию коллекторов.

Что делать, если коллекторы требуют вернуть долг?

Обычно коллекторы звонят с просьбой поскорей расплатиться по просроченным обязательствам, как выстроить отношения с ними:

- Пообщаться с представителем коллекторского агентства.

- Выяснить имеют ли они на это право (передал ли им банк право требования).

- Уточнить общий размер задолженности, сравнить с информацией из банка.

- Попросить уменьшить долг на сумму комиссионных взыскателей и других дополнительных расходов.

- Предложить график погашения долга с учетом своих финансовых возможностей.

- Своевременно осуществлять платежи и отслеживать остаток обязательств.

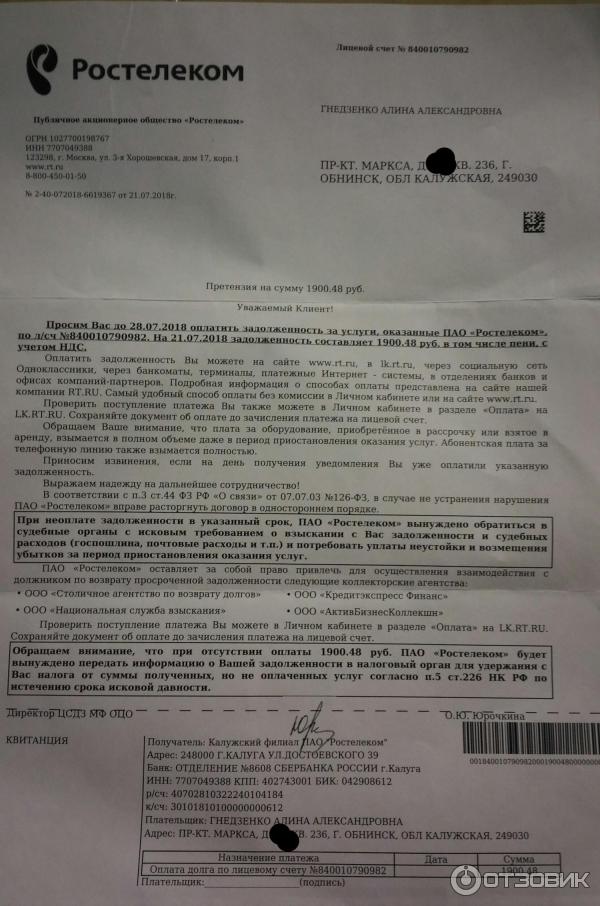

При неправильной передаче долга можно жаловаться на банк, претензия может быть направлена в Роспотребнадзор. Если коллекторы сильно наседают и нарушают закон, то следует обратиться в правоохранительные органы и написать жалобу в прокуратуру. При несогласии с суммой обязательств можно обратиться в суд и оспорить ее.

Кредит погашен, но банк все равно передал персональные данные коллекторам

Бывают ошибки и в тех вопросах, где это недопустимо, так как деньги любят счет и не допускают неточностей. Однако может возникнуть ситуация, когда клиент уже погасил кредит и выплатил банку весь долг, но данные о нем все равно были переданы коллекторам.

Однако может возникнуть ситуация, когда клиент уже погасил кредит и выплатил банку весь долг, но данные о нем все равно были переданы коллекторам.

Чтобы избежать такой ситуации, надо брать справку о полной выплате кредита сразу в банке, когда вносится последний платеж. Обратятся коллекторы — им нужно предъявить этот документ (сделать копию и отправить почтой или факсом) и пусть они сами разбираются с банком, передавшим им недостоверные данные.

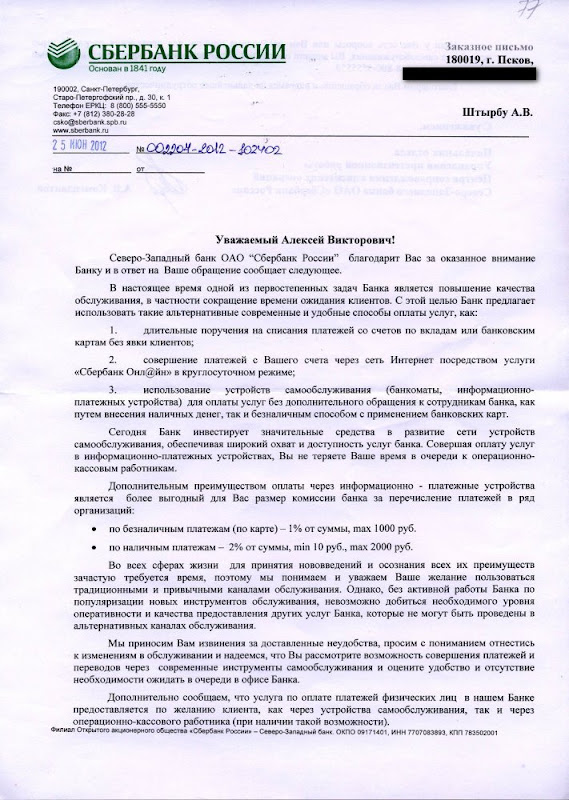

На руках нет квитанций о выплатах по кредиту и справки об отсутствии задолженности, а коллекторы требуют вернуть давно погашенный долг? Обратитесь к своему банку-кредитору и запросите у него информацию по выполненным обязательствам — с выпиской по ссудному счету и справкой-расчетом. Как правило, ошибка возникает при передаче информации от банка коллекторам, когда им поступает устаревшие сведения из базы данных. А финансовая документация по обязательствам клиентов содержится в большем порядке. Так вы легко установите правду и докажете, что больше ничего не должны.

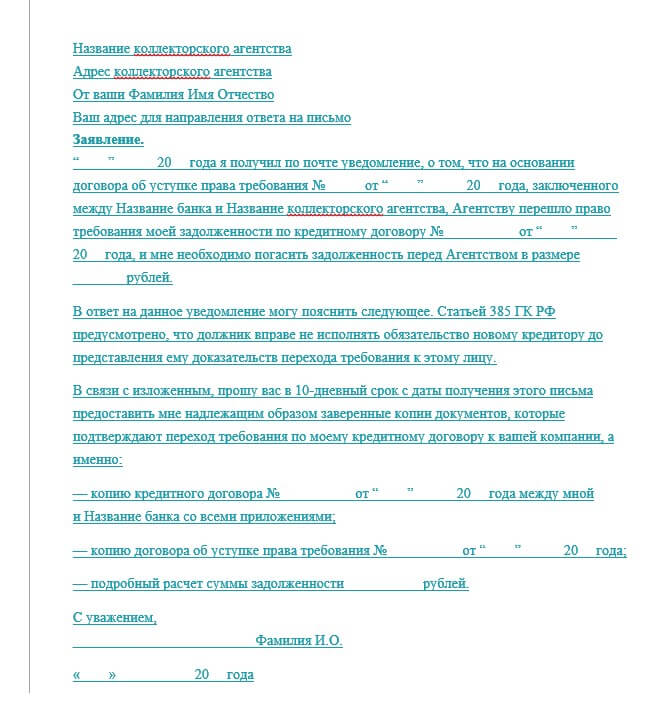

Могу ли я потребовать документы у коллектора, подтверждающие его полномочия?

Не секрет, что в случае неисполнения заемщиком кредитных обязательств многие банки передают долг коллекторским агентствам. В некоторых случаях коллекторы представляют интересы кредитно-финансовой организации, а иногда отстаивают собственные интересы (в случае, когда банк продал коллекторам право требования долга).

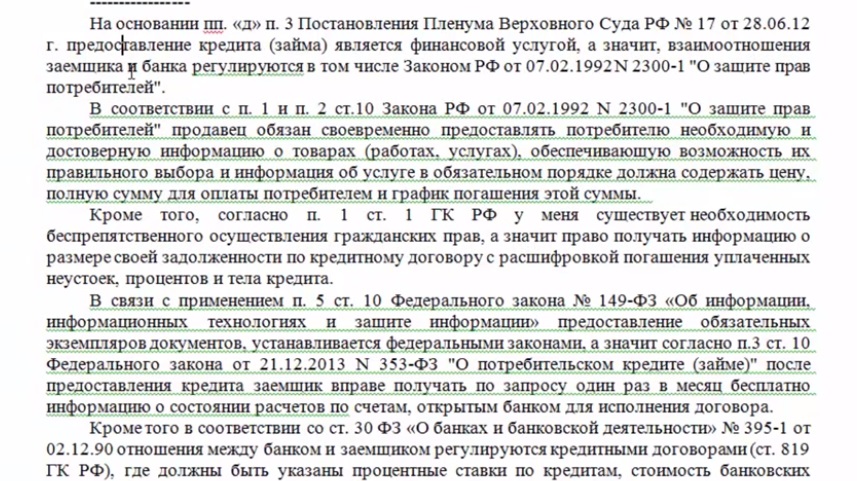

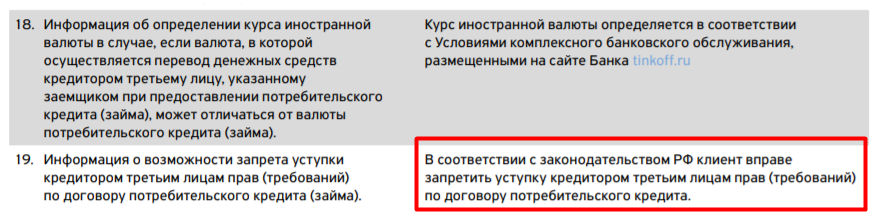

Согласно статье 12 Федерального закона от 21 декабря 2013 г. № 353-ФЗ «О потребительском кредите (займе)», кредитор вправе осуществлять уступку требований по договору потребительского кредита третьим лицам, если иное не предусмотрено федеральным законом или договором. Поэтому,

Как вести себя с коллекторами, если вы не воспользовались своим правом на запрет уступки третьим лицам, и банк передал им долг?

Помните, кредитор обязан уведомить должника о переходе прав кредитора к другому лицу исключительно в письменной форме (пункт 3 статьи 382 ГК РФ[1]), указав, к кому переходят права и в каком объеме, а также иные сведения.

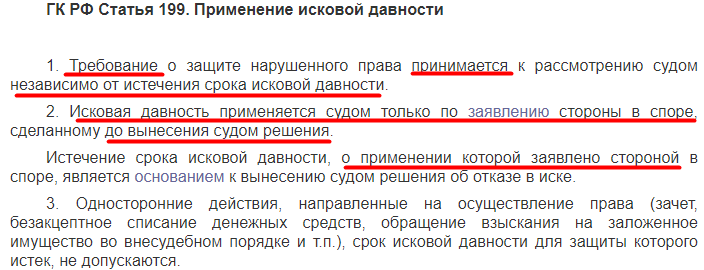

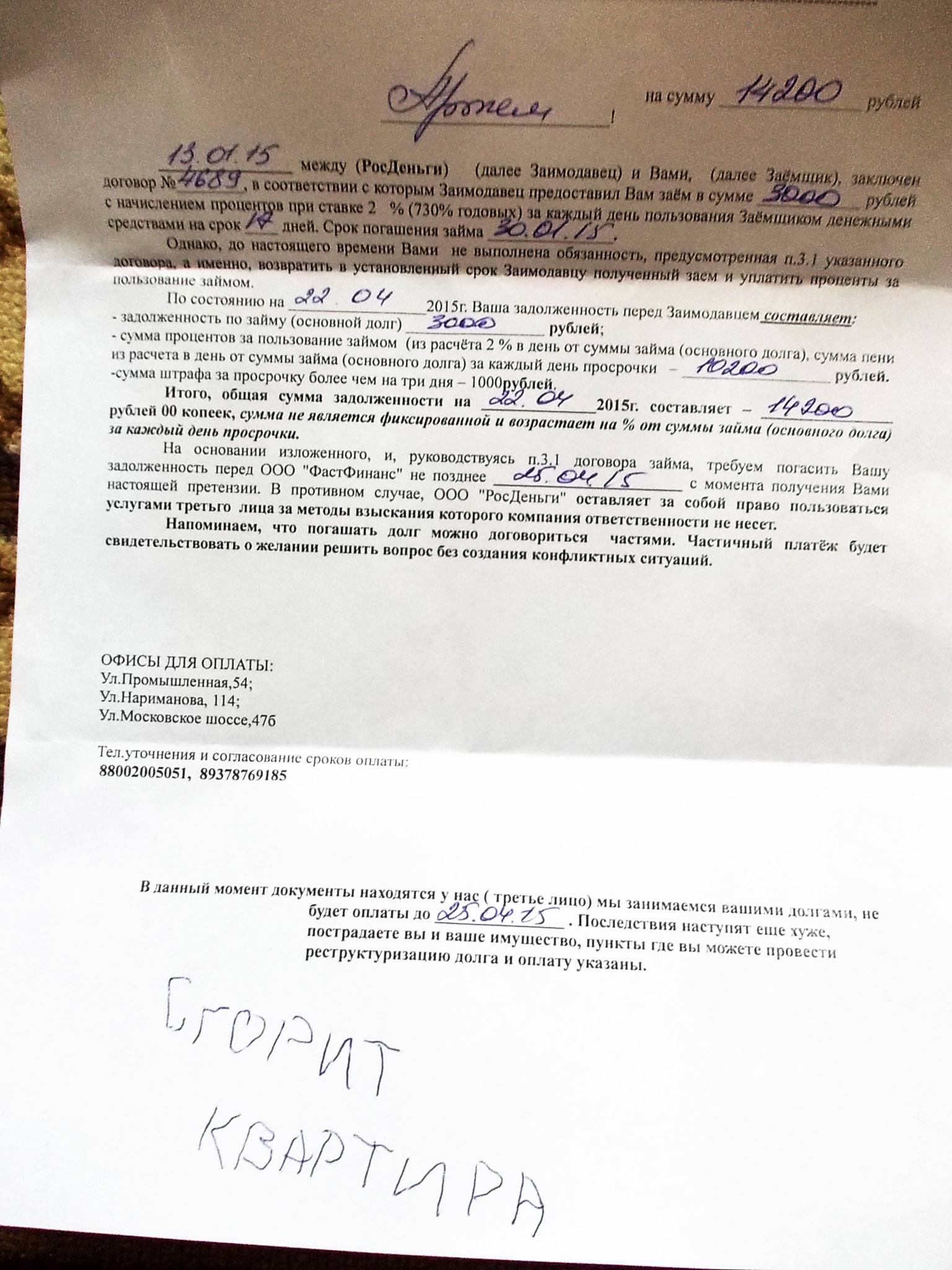

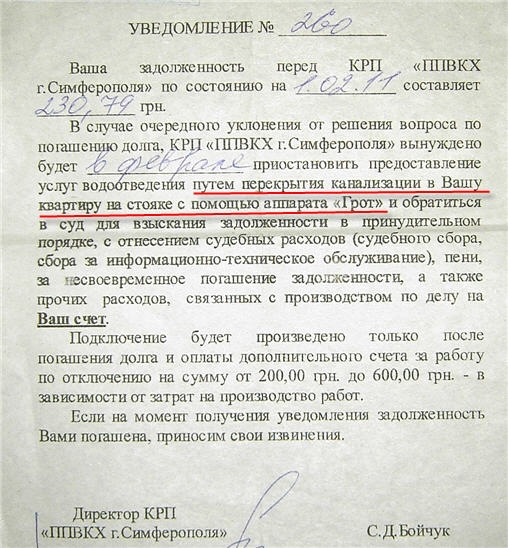

Нередки случаи, когда представители коллектора лгут, утверждая, что у них есть право войти в вашу квартиру и забрать ваши вещи в счет долга, умалчивают о том, что срок исковых требований по долгам составляет 3 года, угрожают неприятностями.

В ответ на такое поведение вам следует требовать от коллекторов действий в рамках правового поля и напомнить о наличии в Уголовном кодексе Российской Федерации статьи 163 «Вымогательство» и статьи 330 «Самоуправство», предусматривающих соответственно до 15 и до 5 лет лишения свободы.

Попросите сотрудника коллекторского агентства представиться, назвав Ф.И.О. полностью, должность, рабочие телефоны коллекторского агентства, юридический адрес организации. Если коллектор отказывается предоставить эти данные, разговор должен быть сразу прекращен.

Следует проверить данные, которые сообщил коллектор, позвонить в организацию и спросить, работает ли в ней названный человек, потребовать от коллекторов подтверждения их действий банком (то есть предъявления договора с банком, чтобы узнать, произошла ли передача долга, или коллекторы вводят вас в заблуждение).

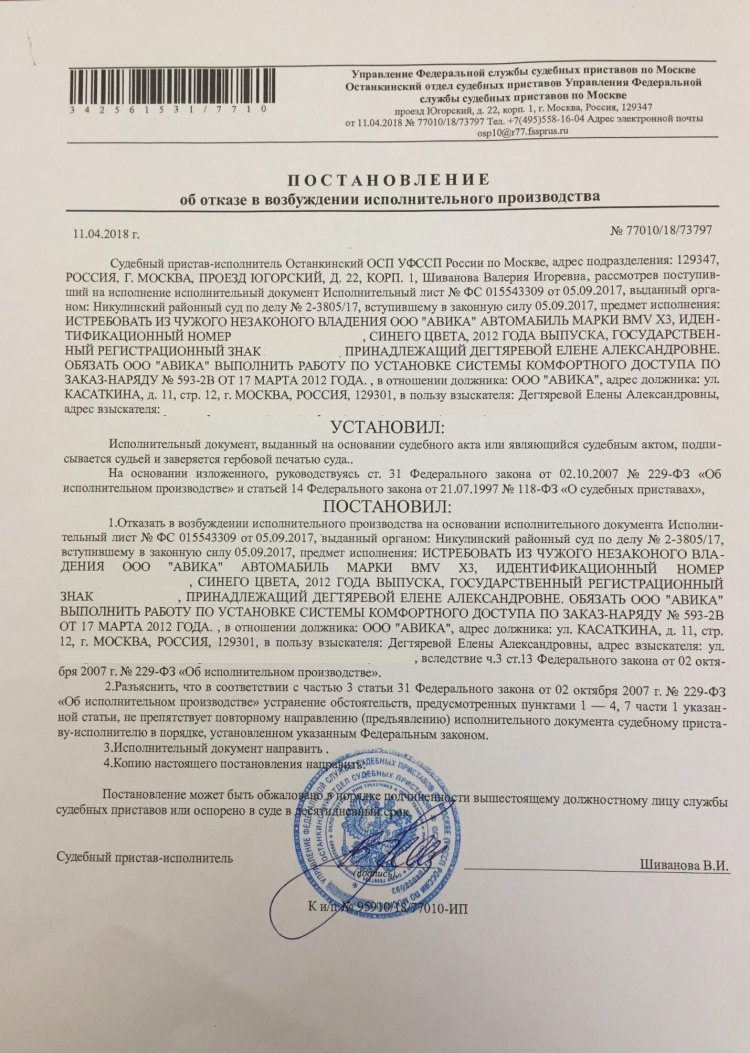

При общении с коллекторами обратите их внимание на то, что правом взыскивать задолженность с должника обладают только уполномоченные государственные органы (Федеральная служба судебных приставов) и в установленном порядке. Процесс взыскания строго регламентирован и не предполагает физических мер воздействия. Коллекторские агентства не обладают правом взыскания. Они вправе лишь вести переговоры.

Взаимодействовать с задолжавшими заемщиками или их поручителями коллекторы могут посредством личных встреч, телефонных переговоров, почтовых отправлений, SMS, телеграфных и иных сообщений. При встрече или в телефонном разговоре коллектор обязан представиться, назвать организацию, от имени которой он действует, и ее адрес. При этом коллекторам категорически запрещено беспокоить граждан:

При встрече или в телефонном разговоре коллектор обязан представиться, назвать организацию, от имени которой он действует, и ее адрес. При этом коллекторам категорически запрещено беспокоить граждан:

— в рабочие дни – с 22.00 до 8.00 по местному времени;

— в выходные и нерабочие праздничные дни – с 20.00 до 9.00.

При непосредственном взаимодействии с заемщиком лицо, осуществляющее деятельность по возврату задолженности, обязано сообщать фамилию, имя, отчество или наименование кредитора и (или) лица, осуществляющего деятельность по возврату задолженности, адрес для направления корреспонденции кредитору и (или) лицу, осуществляющему деятельность по возврату задолженности.

Следует пресекать все разговоры с коллекторами до подтверждения их полномочий. Ни при каких условиях не предоставляйте коллектору информацию, которая может быть использована против вас.

По возможности все разговоры с коллекторами вести в присутствии свидетелей, и (или) фиксируйте с помощью аудиозаписи или видеосъемки.

Внимательно изучите бумаги, предъявленные коллектором, в т.ч. с целью удостовериться, что сумма долга в этих бумагах соответствует Вашей задолженности перед банком. Потребуйте от коллекторов (желательно в письменной форме) представить официальный документ с расчетом долга, с данными нового кредитора/ коллекторского агентства (наименование, адрес, банковские реквизиты, ОГРН (основной государственный регистрационный номер), ИНН, а также иные данные, позволяющие достоверно установить, перед кем Вы теперь несете обязательства), сведения о счете, на который требуется перевести денежные средства в счет погашения долга, копию договора уступки права требования.

В случае, если предъявитель счета доказал свое право на получение денег, а сама сумма долга не вызывает сомнения, то оплатить долг коллекторам можно в любом банке, совершив перевод по указанным в распечатке долга реквизитам получателя платежа

Для оценки ситуации обратитесь к специализированным адвокатам-антиколлекторам – предварительная беседа, не требующая оплаты, может помочь вам сориентироваться в своих правах. Впоследствии вы решите, нужна ли вам услуга антиколлекторов, и сможете ею воспользоваться.

Впоследствии вы решите, нужна ли вам услуга антиколлекторов, и сможете ею воспользоваться.

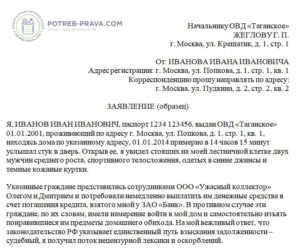

Если коллекторы угрожают, врываются в дом и т.п. – следует обратиться в полицию.

Если коллекторы действуют от имени банка и ведут себя агрессивно, Вы можете сообщить об этом (со ссылкой на банк) в надзорное ведомство – Банк России.

Не пускайте к себе в квартиру никого, кроме судебных приставов. При этом помните, что судебные приставы могут действовать только в рамках исполнительного производства по решению суда. Если решения суда в отношении вас не было – приставы не будут к Вам приходить.

Не попадайтесь на удочку недобросовестных коллекторов – иногда их названия содержат слова «Пристав», «МВД», «УВД», «ОВД» – эти названия агентств не имеют отношения к правоохранительным органам.

Обратите внимание!

Не подписывайте каких-либо документов, предъявленных коллекторами, не показав их юристу.

Справочно.

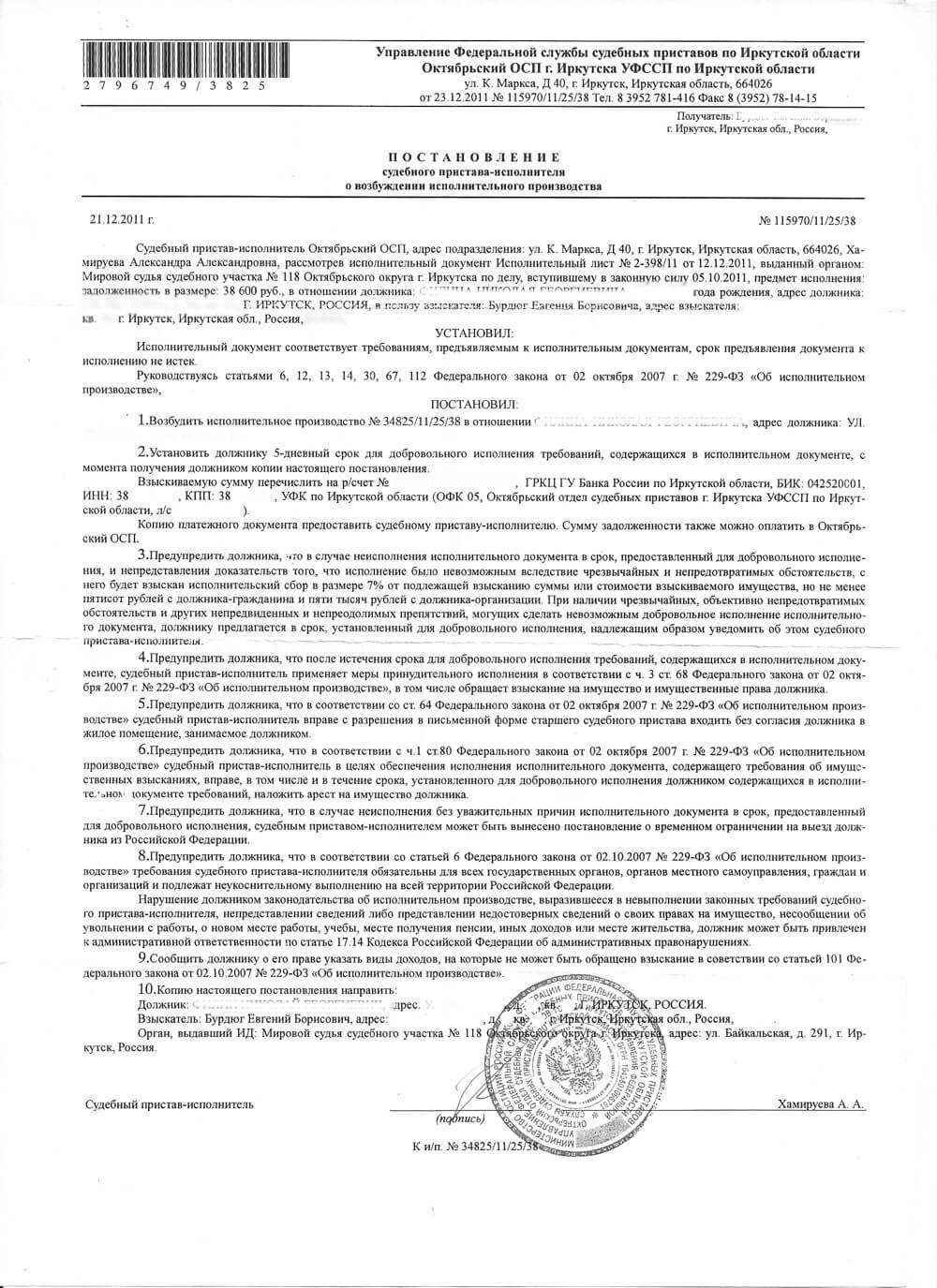

С 1 января 2017 г. надзор за соблюдением требований Федерального закона о коллекторах[2] осуществляет Федеральная служба судебных приставов (ФССП)[3]. Адрес: 107996, г. Москва, ул. Кузнецкий мост, д. 16/5, строение 1. Центр телефонного обслуживания ФССП России: 8 800 250 39 32 (звонок бесплатный).

На сайте ФССП (http://fssprus.ru) также расположена информация о территориальных подразделениях Службы в субъектах Российской Федерации и Интернет-приемная для направления электронных обращений.

[1] Гражданский кодекс Российской Федерации.

[2] Федеральный закон от 3 июля 2016 г. № 230-ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях».

[3] Постановление Правительства Российской Федерации от 19 декабря 2016 г. № 1402 «О федеральном органе исполнительной власти, уполномоченном осуществлять ведение государственного реестра юридических лиц, осуществляющих деятельность по возврату просроченной задолженности в качестве основного вида деятельности, и федеральный государственный контроль (надзор) за деятельностью юридических лиц, включенных в указанный реестр».

Памятка потребителям — как вести себя с коллекторами

Памятка потребителям — как вести себя с коллекторамиНе секрет, что в случае неисполнения заемщиком кредитных обязательств, многие банки передают долг коллекторским агентствам. В некоторых случаях коллекторы представляют интересы кредитно-финансовой организации, а иногда отстаивают собственные интересы (в случае, когда банк продал коллекторам право требования долга).

Согласно ст. 12 Федерального закона от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)», кредитор вправе осуществлять уступку требований по договору потребительского кредита третьим лицам, если иное не предусмотрено федеральным законом или договором. Поэтому согласовывая индивидуальные условия кредитного договора, важно помнить о праве потребителя выразить запрет на уступку долга третьим лицам (коллекторам) прав по договору потребительского кредита.

Как вести себя с коллекторами, если вы не воспользовались своим правом на запрет уступки третьим лицам, и банк передал им долг?

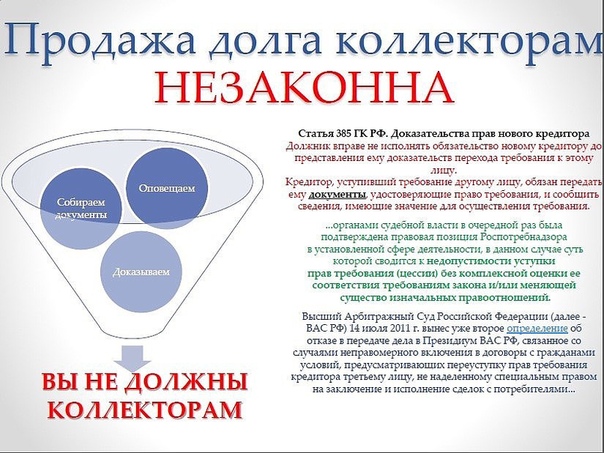

Помните, кредитор обязан уведомить должника о переходе прав кредитора к другому лицу исключительно в письменной форме (п. 3 ст. 382 ГК РФ), указав, к кому переходят права и в каком объеме, а также иные сведения. В противном случае, например, если должник исполнит обязательство первоначальному кредитору, он будет считаться свободным от своих обязательств (ст. 382 ГК РФ). До предъявления письменного подтверждения факта перехода права требования долга от банка коллектору никаких платежей коллектору не осуществляйте. Согласно ст. 385 ГК РФ, должник вправе не исполнять обязательство новому кредитору до представления ему доказательств перехода требования к этому лицу. Кредитор, уступивший требование другому лицу, обязан передать ему документы, удостоверяющие право требования, и сообщить сведения, имеющие значение для осуществления требования.

3 ст. 382 ГК РФ), указав, к кому переходят права и в каком объеме, а также иные сведения. В противном случае, например, если должник исполнит обязательство первоначальному кредитору, он будет считаться свободным от своих обязательств (ст. 382 ГК РФ). До предъявления письменного подтверждения факта перехода права требования долга от банка коллектору никаких платежей коллектору не осуществляйте. Согласно ст. 385 ГК РФ, должник вправе не исполнять обязательство новому кредитору до представления ему доказательств перехода требования к этому лицу. Кредитор, уступивший требование другому лицу, обязан передать ему документы, удостоверяющие право требования, и сообщить сведения, имеющие значение для осуществления требования.

Нередки случаи, когда представители коллектора лгут, утверждая, что у них есть право войти в вашу квартиру и забрать ваши вещи в счет долга, умалчивают о том, что срок исковых требований по долгам составляет 3 года, угрожают неприятностями.

В ответ на такое поведение вам следует требовать от коллекторов действий в рамках правового поля и напомнить о наличии в Уголовном кодексе ст. 163 «Вымогательство» и ст. 330 «Самоуправство», предусматривающих соответственно до 15 и до 5 лет лишения свободы.

163 «Вымогательство» и ст. 330 «Самоуправство», предусматривающих соответственно до 15 и до 5 лет лишения свободы.

Попросите сотрудника коллекторского агентства представиться, назвав Ф.И.О. полностью, должность, рабочие телефоны коллекторского агентства, юридический адрес организации. Если коллектор отказывается предоставить эти данные, разговор должен быть сразу прекращён.

Следует проверить данные, которые сообщил коллектор, позвонить в организацию и спросить, работает ли в ней названный человек. Потребовать от коллекторов подтверждения их действий от имени банка (договор с банком – произошла ли передача долга или коллекторы вводят вас в заблуждение).

При общении с коллекторами обратите их внимание на то, что правом взыскивать задолженность с должника обладают только уполномоченные государственные органы (Федеральная служба судебных приставов) и в установленном порядке. Процесс взыскания строго регламентирован и не предполагает физических мер воздействия. Коллекторские агентства не обладают правом взыскания. Они вправе лишь вести переговоры.

Коллекторские агентства не обладают правом взыскания. Они вправе лишь вести переговоры.

Взаимодействовать с задолжавшими заемщиками или их поручителями коллекторы могут посредством личных встреч, телефонных переговоров, почтовых отправлений, SMS, телеграфных и иных сообщений. При встрече или в телефонном разговоре коллектор обязан представиться, назвать организацию, от имени которой он действует, и ее адрес. При этом коллекторам категорически запрещено беспокоить граждан:

— в рабочие дни — с 22.00 до 8.00 по местному времени;

— в выходные и нерабочие праздничные дни — с 20.00 до 9.00.

При непосредственном взаимодействии с заемщиком лицо, осуществляющее деятельность по возврату задолженности, обязано сообщать фамилию, имя, отчество (последнее при наличии) или наименование кредитора и (или) лица, осуществляющего деятельность по возврату задолженности, адрес места нахождения для направления корреспонденции кредитору и (или) лицу, осуществляющему деятельность по возврату задолженности.

Следует пресекать все разговоры с коллекторами до подтверждения их полномочий. Ни при каких условиях не предоставляйте коллектору информацию, которая может быть использована против вас.

По возможности все разговоры с коллекторами вести в присутствии свидетелей, и (или) при аудио- и видеосъемке.

Внимательно изучите бумаги, предъявленные коллектором, в т.ч. с целью удостовериться, что сумма долга в этих бумагах соответствует Вашей задолженности перед банком. Потребуйте от коллекторов (желательно в письменной форме) представить официальный документ с расчетом долга, с данными нового кредитора/коллекторского агентства (наименование, адрес местонахождения, банковские реквизиты, ОГРН, ИНН, а также иные данные, позволяющие достоверно установить, кому надлежит выполнять обязательства), сведения о счете, на который требуется перевести денежные средства в счет погашения долга, копию договора уступки права требования.

В случае, если предъявитель счета доказал своё право на получение денег, а сама сумма долга не вызывает сомнения в её точности, то оплатить долг коллекторам можно в любом банке, совершив перевод по указанным в распечатке долга реквизитам получателя платежа

Для оценки ситуации обратитесь к специализированным адвокатам-антиколлекторам – предварительная беседа, не требующая оплаты, может помочь вам сориентироваться в своих правах. Впоследствии вы решите, нужна ли вам услуга антиколлекторов и сможете ею воспользоваться.

Впоследствии вы решите, нужна ли вам услуга антиколлекторов и сможете ею воспользоваться.

Если коллекторы угрожают, врываются в дом и т.п. – следует обратиться в полицию.

Если коллекторы действуют от имени банка и ведут себя агрессивно, вы можете сообщить об этом (со ссылкой на банк) в надзорное ведомство – Банк России.

Не пускайте к себе в квартиру никого, кроме судебных приставов. При этом помните, что судебные приставы могут действовать только в рамках исполнительного производства по решению суда. Если решения суда в отношении вас не было — приставы не будут к вам приходить.

Не попадайтесь на удочку «недобросовестных» коллекторов – иногда их названия содержат слова «Пристав», «МВД», «УВД», «ОВД» — эти названия агентств не имеют отношения к правоохранительным органам.

Обратите внимание!

Не подписывайте какие-либо документы, предъявленные коллекторами, не показав их юристу.

Битва за персональные данные

Банк передал вашу личную информацию посторонним лицам, и теперь вы вынуждены отвечать на ежедневные звонки с неизвестных номеров и опасаетесь, что ваши данные попадут в руки мошенников? Если ваши права нарушили – сражайтесь. Закон на вашей стороне

Драться – плохо. Но если дерешься – побеждай!

(из х/ф «Парень-каратист»)

Купил сим-карту известного сотового оператора. Казалось бы, ничего особенного. А все-таки приятно: новый номер – можно сказать, жизнь с чистого листа. Однако маленькую радость омрачает звонок с неизвестного номера:

«Наталья Михайловна, добрый день. Это сотрудник коллекторского агентства. Звонок записывается. Уведомляем, что за вами числится задолженность…»

И так с десяток звонков ежедневно, включая выходные.

Родители учили быть вежливым. Потому во время первого разговора с коллектором представился, подробно объяснил, что произошла ошибка, что никакой Натальи Михайловны не знаю и знать не хочу, и настоятельно попросил больше не беспокоить. Но собеседник оказался настоящим профессионалом, верным своему нелегкому ремеслу:

«Еще раз спрашиваю, вы – Наталья Михайловна?»

Настроение и карма стремительно портятся. В голове пробежала мысль: взять свои боксерские перчатки и по-мужски ответить обидчику. Потом, правда, берешь себя в руки, вспоминаешь про этику поведения и диспозиции некоторых норм Уголовного кодекса.

Приходится ежедневно блокировать поступающие номера коллекторов, которые, несмотря на мужской голос в трубке, каждый раз недоверчиво интересуются, не Наталья ли ты Михайловна. Список заблокированных номеров близится к нескольким сотням, но звонки продолжают поступать.

Знакомая ситуация? Что делать? Давайте разберемся без лишних эмоций.

Вправе ли банки и МФО передавать персональные данные клиентов коллекторам и другим лицам?

Уважаемый читатель, прошу прощения, но вынужден привести немного сухой теории. Она нам пригодится.

Отношения, связанные с обработкой персональных данных, регулируются Федеральным законом от 27 июля 2006 г. № 152-ФЗ «О персональных данных» (далее – Закон о персональных данных).

В соответствии с законом персональные данные представляют собой любую информацию, относящуюся к физическому лицу – субъекту этих данных.

Под обработкой персональных данных понимается любое действие с ними, включая их сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение.

По общему правилу, обработка персональных данных и передача этой обязанности другому лицу допускаются только с согласия субъекта данных. При этом согласие на обработку данных должно быть конкретным, информированным, сознательным и в любой момент может быть отозвано. Без него операторы1 и иные лица, получившие доступ к личной информации, не вправе раскрывать и распространять данные, если иное не предусмотрено федеральным законом.

При этом согласие на обработку данных должно быть конкретным, информированным, сознательным и в любой момент может быть отозвано. Без него операторы1 и иные лица, получившие доступ к личной информации, не вправе раскрывать и распространять данные, если иное не предусмотрено федеральным законом.

Выдавая кредит, банк обычно получает у заемщика письменное согласие на обработку и передачу его персональных данных третьим лицам, в частности коллекторам. Вместе с тем законодательством предусмотрено право заемщика отозвать это согласие. Так закон защищает должника, если он при заключении кредитного договора или договора займа не подумал о возможных негативных сценариях. Для реализации указанного права достаточно сообщить кредитору об отзыве согласия заказным письмом с уведомлением о вручении или сделать это через нотариуса.

Но на этом все может и не закончиться. Дело в том, что Закон о персональных данных предусматривает исключения, когда согласие на обработку данных не требуется. К примеру, их обработка допускается:

К примеру, их обработка допускается:

- если необходима для исполнения договора, стороной которого либо выгодоприобретателем или поручителем по которому является субъект персональных данных;

- если необходима для осуществления прав и законных интересов оператора или третьих лиц, в том числе в случаях, предусмотренных Федеральным законом «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон “О микрофинансовой деятельности и микрофинансовых организациях”».

В тех случаях, когда заемщик не предоставил банку «универсальное» согласие или отозвал его, кредитная организация может сослаться на вышеуказанные исключения. Тем самым якобы подтверждая правомерность передачи данных третьим лицам.

Между тем ссылка эта сомнительная, поскольку заемщик не является стороной по договору, заключенному между банком и коллекторами. Судебная практика подтверждает: передача банком по агентскому договору другой организации персональных данных заемщика без его согласия недопустима (см., к примеру, Определение Судебной коллегии по гражданским делам Верховного Суда РФ от 1 августа 2017 г. № 78-КГ17-45).

Судебная практика подтверждает: передача банком по агентскому договору другой организации персональных данных заемщика без его согласия недопустима (см., к примеру, Определение Судебной коллегии по гражданским делам Верховного Суда РФ от 1 августа 2017 г. № 78-КГ17-45).

(Как не допустить передачи долга коллекторскому агентству и что делать тем, на кого взыскатели оказывают давление, читайте в материалах «Берете кредит – помните о коллекторах», «Как должнику защититься от грубого произвола представителей банка».)

Как происходит утечка персональных данных?

Законодательство обязывает операторов принимать серьезные меры по обеспечению безопасности персональных данных при их обработке (подробнее об этом читайте в публикации «Операторов обработки персональных данных начнут проверять по новым правилам»). Эти требования столь объемные и затратные, что многие операторы предпочитают их игнорировать.

В небольших компаниях защите персональной информации часто вообще не уделяется внимания. И даже солидные холдинги не всегда выстраивают адекватную систему защиты данных, причем как клиентов, так и своих работников.

И даже солидные холдинги не всегда выстраивают адекватную систему защиты данных, причем как клиентов, так и своих работников.

Известны случаи, когда документы, содержащие персональные данные, в том числе копии договоров, паспортов, анкет, выбрасывались на помойку. Причинами такого поведения могут быть халатность работников, отсутствие сформированной культуры «конфиденциальности» и контроля работодателей за ее соблюдением, а иногда –надлежащих условий хранения документации. Не менее весомым фактором является то, что сейчас нет тотального контроля за соблюдением требований со стороны регулятора – Роскомнадзора.

Порой информация становится доступной посторонним лицам из-за неосторожности: когда данные отправляются по электронной почте по незащищенным каналам связи (без использования средств шифрования) или через мессенджеры. Бывают случаи «невинного» распространения данных через селфи. Также информация разглашается путем копирования ее на флеш-карты или в результате выноса из здания организации не до конца уничтоженных документов.

Иногда персональная информация раскрывается работниками оператора умышленно из корыстных мотивов. В результате данные кредитных карт, паспортов, анкет клиентов могут попасть в руки мошенников.

Какими могут быть последствия утечки данных?

В эпоху цифровых технологий информация становится валютой. Тем не менее многие раздают свои персональные данные «направо-налево», не думая о последствиях. А они могут быть весьма неприятными. Как минимум это бесконечные звонки из разных организаций. Но бывают последствия и посерьезнее: мошенники могут открыть от вашего имени кредитные линии, удачно пошопиться в Интернете или купить авиабилет в экзотическую страну.

Что делать, если в распространении личной информации виноват банк?

Вычислить вину кредитной организации в разглашении персональных данных не так просто. Для этого необходимо провести настоящее расследование, поэтому запасайтесь терпением.

Для начала следует направить в банк и коллекторам запрос о предоставлении информации, касающейся обработки ваших данных. Такое право предусмотрено ч. 7 ст. 14 Закона о персональных данных. Вы можете рассчитывать на получение следующей информации:

Такое право предусмотрено ч. 7 ст. 14 Закона о персональных данных. Вы можете рассчитывать на получение следующей информации:

- подтверждение факта обработки персональных данных оператором;

- правовые основания обработки данных;

- цели и применяемые оператором способы обработки данных;

- наименование и местонахождение оператора; сведения о лицах (за исключением работников оператора), которые имеют доступ к персональным данным или которым они могут быть переданы на основании договора с оператором или федерального закона;

- обрабатываемые персональные данные и источник их получения;

- сроки обработки данных, в том числе сроки их хранения;

- информация об осуществленной или о предполагаемой трансграничной передаче данных;

- наименование или фамилия, имя, отчество и адрес лица, осуществляющего обработку персональных данных по поручению оператора.

После получения ответов на запросы направляем жалобы в территориальный орган Роскомнадзора и прокуратуру с подробным изложением обстоятельств неправомерного разглашения персональных данных. Результаты проведенных проверок пригодятся вам во время защиты своих интересов в суде.

Результаты проведенных проверок пригодятся вам во время защиты своих интересов в суде.

Далее собираем все обращения и ответы на них, готовим претензию о прекращении неправомерного использования персональных данных, возмещении убытков и компенсации морального вреда. Если претензия остается без удовлетворения или ответа – идем в суд.

Помните: персональные данные – настоящая находка для мошенников. Будьте внимательнее при подписании документов. Это поможет уберечься от битвы за свои личные данные, а также от порчи настроения и кармы.

«Драться – плохо. Но если дерешься – побеждай!» – советовал Мастер из старого доброго боевика. Если ваши права нарушены, надо сражаться. Но не стальными кулаками, как учил Мастер. Силой закона.

1 Операторами являются лица, которые обрабатывают персональные данные, т.е. совершают любые действия с ними или определяют цель и способ обработки данных и их состав (п. 2 ст. 3 Закона о персональных данных).

2 ст. 3 Закона о персональных данных).

Признание договоров уступки долга коллекторам недействительными — Адвокат в Самаре и Москве

Адвокат Анатолий Антонов

В случае образования длительной просрочки по уплате задолженности банки часто переуступают долг коллекторам. Хорошо это для должника или плохо? Давайте попробуем разобраться.

Формально должнику должно быть все равно, кто является его кредитором, поскольку к новому кредитору переходят все права первоначального кредитора. Также должник имеет право предъявлять новому кредитору все те возражения, которые он мог предъявить первоначальному кредитору.

На деле же должнику гораздо выгоднее ситуация, когда его долг продан коллектору. Во-первых, коллекторы гораздо реже обращаются в суд с требованием о взыскании задолженности. Во-вторых, цена, по которой коллекторы покупают долги, многократно ниже размера задолженности, что позволяет при грамотном подходе добиться существенного снижения размера задолженности. И, наконец, в-третьих, часто договор уступки можно признать недействительным.

И, наконец, в-третьих, часто договор уступки можно признать недействительным.

Еще недавно ситуация вокруг уступки долгов банками коллекторам была неоднозначной. С одной стороны, уступка долга предусмотрена Гражданским кодексом РФ. С другой стороны, заключать кредитные договоры и, соответственно, требовать исполнения кредитного договора вправе только кредитные организации. Коллекторы же не являются кредитными организациями. В результате правомерность уступки определялась каждым судом на основании «внутреннего убеждения».

Но 28.06.2012 г. Верховный суд РФ постановил, что банк вправе уступать права требования небанковским организациям только при согласии на то должника. Причем суды учитывают не только формальное наличие в кредитном договоре текста о согласии на продажу долга третьим лицам, но и реальное волеизъявление заемщика, поскольку положения кредитного договора определяются банком, и у заемщика не всегда имеется возможность влиять на его содержание.

Что дает должнику признание договора уступки недействительным? Формально, опять же, ничего не меняется – долг как был, так и остается. Только переходит обратно к банку. Но на деле ситуация выглядит достаточно интересно: коллектор уже не имеет право требовать погашения задолженности, а банк уже списал данную задолженность.

Только переходит обратно к банку. Но на деле ситуация выглядит достаточно интересно: коллектор уже не имеет право требовать погашения задолженности, а банк уже списал данную задолженность.

А учитывая, что коллекторы покупают долги «пачками», то есть сразу сотнями и тысячами, и по смешным ценам, то «заморачиваться» из-за одного «соскочившего» должника, требуя от банка возврата оплаты, вряд ли будут. Но даже если и будут, и банк в итоге решит взыскать задолженность, то пройдет время. А требования о возврате задолженности ограничены по времени сроком исковой давности.

Таким образом, признание договора уступки недействительным с высокой долей вероятности избавит вас от судебного решения о взыскании задолженности. Для подробной консультации и определения возможности признания договора уступки недействительным обратитесь к адвокату.

Полезные статьи:

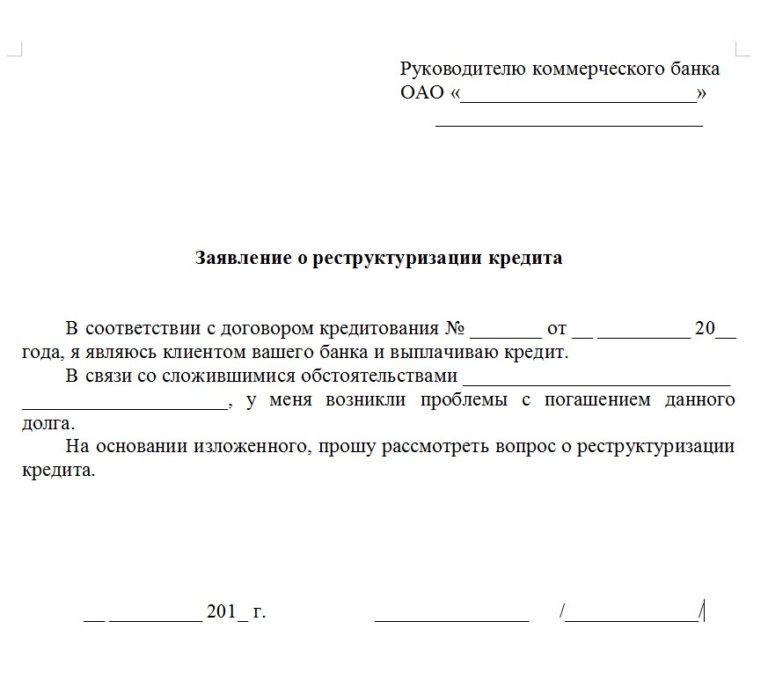

Образец заявления в банк о перерасчете штрафных санкций и процентов по кредитному договору и запрете использования персональных данных

Федеральный закон Российской Федерации от 29 декабря 2014 г. N 476-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части регулирования реабилитационных процедур, применяемых в отношении гражданина-должника»

N 476-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части регулирования реабилитационных процедур, применяемых в отношении гражданина-должника»

Цена на услуги адвоката по гражданским делам

Остались вопросы к адвокату?Задайте их прямо сейчас здесь, или позвоните по телефону +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Передача банком долга коллекторам. Что делать?

Что делать если банк передал долг коллекторам, как общаться с ними, и что нужно знать о своих правах в данном случае.

В случае невыплаты в срок банки иногда передают долг коллекторам. Сам заёмщик может узнать об этой передаче даже не от банка, а уже от людей из коллекторского агентства. Что такое коллекторское агенство, мы рассказывали ранее.

Коллекторское агентство – организация, осуществляющая внесудебное взыскание задолженностей. В некоторых случаях они выкупают у банка долг, в других работают за агентские комиссионные. Коллекторы не имеют никаких особых прав, и их отношения с заёмщиком, в отличие от отношений банка, никак не регулируются законом – именно поэтому банкам выгодно передавать им проблемные долги. Однако есть ли у банка право передавать долг коллекторам? И есть ли право не ставить в известность об этом самого должника? С этими вопросами мы и разберёмся.

В некоторых случаях они выкупают у банка долг, в других работают за агентские комиссионные. Коллекторы не имеют никаких особых прав, и их отношения с заёмщиком, в отличие от отношений банка, никак не регулируются законом – именно поэтому банкам выгодно передавать им проблемные долги. Однако есть ли у банка право передавать долг коллекторам? И есть ли право не ставить в известность об этом самого должника? С этими вопросами мы и разберёмся.

Закон о коллекторах

По мнению специалистов эта проблема обусловлена допущенной в законодательстве туманностью формулировок, которые можно толковать двояко. Статья 382 Гражданского кодекса РФ гласит: кредитор имеет право на передачу долга другому лицу. При этом не требуется получать разрешение заёмщика, если договор не указывает на обратное. Если обратиться к стандартному договору с банком, то мы выясним, что в нём указано, что разрешения заёмщика на передачу долга третьим лицам не требуется, но необходимо предупредить об этом заёмщика. Однако бывает и такое, что банки не соблюдают даже составленные ими самими договоры.

Однако бывает и такое, что банки не соблюдают даже составленные ими самими договоры.

Здесь стоит отметить, что никакие изменения в договор без согласования со второй стороной вноситься не могут – следует помнить, что это верно не только в отношении клиента, но также и в отношении банка. Таким образом, если банк передал долг коллекторам, даже не уведомив клиента – это грубое нарушение договора.

В дело здесь вступает ещё и закон о банковской тайне: ведь банк должен гарантировать тайну банковского счёта, и не имеет права открывать сведения о производимых по нему платежах и финансовых операциях без разрешения клиента. То есть передавая без разрешения заёмщика данные о его счёте банк нарушает закон, а значит ответ на вопрос «имеют ли банки право передавать ваш долг коллекторскому агентству?» — нет.

Ведь и любой банковский договор подчёркивает полную конфиденциальность информации о счёте. Увы, но закон систематически нарушается, и отстоять свои права в суде почти невозможно. Судебное производство обычно считает, что передавая долг коллекторам банк передаёт лишь сведения о долге и сумме залога, и таким образом не нарушает права клиента.

Судебное производство обычно считает, что передавая долг коллекторам банк передаёт лишь сведения о долге и сумме залога, и таким образом не нарушает права клиента.

Несмотря на это, юристы считают: банк во всяком случае должен уведомлять клиента о передаче долга коллекторам. Да и сами коллекторы тоже заинтересованы в этом – заёмщик будет уже подготовлен, и не придётся тратить много времени на объяснение ему ситуации. Лучше всего для банка уведомить клиента о передаче долга письменно, это послужит доказательством, что предупреждение было сделано. Можно сравнить это с повесткой в армию – после её вручения на призывника возлагается обязанность явиться, в этом случае то же самое. Если же предупреждение не было сделано, то у клиента остаётся право вернуть долг на тех самых условиях, на которых он его брал. В чём, разумеется, вовсе не заинтересовано получившее долг в своё распоряжение коллекторское агентство.

Общение с коллекторами

Коллекторские агентства нацелены на получение денег из клиента, и встречая проблемы на своём пути могут прибегать к разным методам. Это могут быть постоянные звонки, причём не только вам, но и вашим знакомым, визиты и прочие элементы психологического давления.

Это могут быть постоянные звонки, причём не только вам, но и вашим знакомым, визиты и прочие элементы психологического давления.

Что же делать, если банк передал долг коллекторам?

Вот несколько приёмов, которые упростят общение с ними:

- Ведите запись разговоров и скажите коллектору об этом;

- Спросите информацию о нём и его компании, он должен сообщить её;

- Проясните ситуацию – на каких условиях был передан ваш долг и какую сумму от вас требует агентство;

- Подумайте, согласны ли вы заплатить на этих условиях; обычно условия коллекторского агентства крайне невыгодны;

- Если вы не намерены платить, то уведомите коллектора, что готовы общаться только в суде, в случае же продолжения звонков обратитесь в полицию. И да – вы должны быть готовы действительно сделать это.

что делать, можно ли не платить по кредиту без уведомления

Главная / Коллекторы / Что делать, если банк продал долг коллекторам?

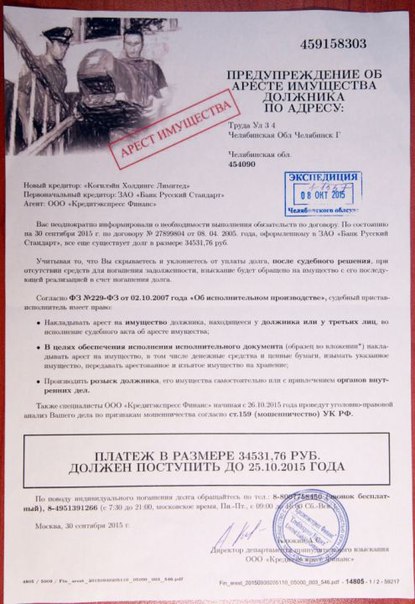

Прежде всего, нужно убедиться, так ли это. Нередко перед заемщиком предстают лица, не имеющие законных прав предъявлять ему требования.

Нередко перед заемщиком предстают лица, не имеющие законных прав предъявлять ему требования.

Они действуют напористо, угрожают должнику неприятными последствиями, в том числе и физической расправой с ним и его близкими. Такие методы незаконны даже для тех лиц, которые уполномочены вернуть долг по кредиту. Отмахнуться и не отвечать на подобные угрозы и действия нельзя. Это может привести к тому, что пострадает сам заемщик и члены его семьи.

Общие положения

Для начала нужно уяснить, что на пороге заемщика с целью возврата долга могут появиться:

- Сотрудники службы безопасности банка;

- Работники коллекторской компании, которые представляют интересы кредитора на договорной основе;

- Лица, которые действуют в интересах банка, но без заключения каких-либо официальных соглашений;

- Коллекторы, которые выкупили долг.

Они необязательно придут лично, на первом этапе должнику будут поступать звонки. Поэтому заемщик должен удостовериться, с кем он имеет дело. Для этого ему необходимо запросить:

Для этого ему необходимо запросить:

- Документы лиц, с которыми контактирует.

- Договор, на основании которого они требуют от него долг.

- Нормы права, которые дают им полномочия осуществлять подобную деятельность.

Если деятельность звонивших или пришедших коллекторов частично или полностью не соответствует требованиям действующего законодательства, они откажут должнику. И, наоборот, для компании, возвращающей долг на законных основаниях, не представляет труда убедить лицо, что ее деятельность законна.

Если вместо запрошенных документов в адрес заемщика поступят скрытые и явные угрозы, это явный признак, что лица действуют незаконно.

Однако нужно учесть, что действуя на законных основаниях, коллекторы нередко прибегают к незаконным методам возврата задолженности, а именно:

- Причинение вреда жизни и здоровью заемщику и его родным;

- Порча и изъятие личного имущества должника;

- Нанесение урона деловой и личной репутации;

- Оказание психологического давления на кредитополучателя и членов его семьи, его близких, сотрудников по работе, начальство;

- Намеренное введение в заблуждение.

Особенно часто прибегают к психологическому воздействию на должника, а именно:

- Частые звонки – от 10 раз в сутки и более;

- Угрозы физической расправы;

- Направление многочисленных писем с оскорблениями;

- Развешивание компрометирующих листовок по месту жительства и работы заемщика;

- Личные встречи с кредитополучателем и членами его семьи.

Если долг по кредиту продан коллекторам, это не всегда хорошо для заемщика. Особенно когда он не обращается за помощью к практикующим юристам и игнорирует взыскателей.

Имеют ли они на это право?

Продажа долга – это вполне реальный метод избавления от недобросовестных заемщиков. Осуществляется в соответствии и на основании Главы 25 Гражданского Кодекса РФ. То есть, это законная сделка, банк имеет право продать долг коллекторам. Это дает ему следующие возможности:

- Компенсировать существующую задолженность.

- Предупредить инфляционные потери.

- Избежать затрат на специалистов по возврату долгов и судебные издержки.

- Сэкономить время и сохранить деловую репутацию.

Поскольку эффективность по возврату задолженности доказали «сомнительные» методы, то даже сотрудники службы безопасности банка прибегают к ним в той или иной мере. Результат – потеря репутации и клиентов.

В свою очередь, коллекторы скупают такие долги за 10-20% их стоимости. Например, если заемщик должен банку 200 т.р., такой долг будет продан за 15-20 т.р., максимум 30 т.р. Другая характерная особенность – коллекторы предъявляют заемщику требования, в несколько раз выше, чем сумма невыполненных обязательств перед банком. В рассматриваемом случае вполне вероятно, что коллекторы потребуют с должника не 200 т.р., а полмиллиона и больше.

С другой стороны, если банк продал долг коллекторам, должны ли вы банку? Можно отказаться от общения с взыскателями и продолжить рассчитываться с финансовым учреждением. Но грамотная работа позволит значительно сократить размер притязаний со стороны коллекторов, сумма выплат им будет меньше, чем в банк.

Но грамотная работа позволит значительно сократить размер притязаний со стороны коллекторов, сумма выплат им будет меньше, чем в банк.

Зная только это, кредитополучатель может выстраивать тактику урегулирования конфликта. Но этим рекомендуется заниматься практикующим юристам в сфере кредитования.

Что делать, если банк передал долг без уведомления

Весь процесс можно разделить на несколько этапов, а именно:

- Подготовительный.

- Досудебный.

- Судебный.

- Исполнение решения.

На подготовительном необходимо:

- Удостовериться, что коллекторы на законных основаниях требуют возврат долга.

- Убедиться, что переуступка права требования осуществлялась в соответствии с требованиями норм права.

- Пресечь незаконные действия со стороны коллекторов.

О том, что нужно запросить у лиц, требующих вернуть заем, описано выше. Право требования переуступается в соответствии с нормами ст. ст. 382, 384 ГК РФ.

ст. 382, 384 ГК РФ.

При продаже долга коллекторам, кредитополучатель должен извещаться письменно. Нарушение этого требования влечет неблагоприятные последствия для приобретателей.

Согласие заемщика на уступку прав требования обязательно, если:

- Для должника важна личность кредитора, она имеет существенное значение;

- Переуступается право неденежного характера при условии, что продажа долга усугубит положение заемщика, исполнение требования станет для него еще более обременительным.

В последнем случае речь идет о требованиях:

- Оказать личную услугу, выполнить поручение;

- Комитента к комиссионеру;

- Принципала к агенту;

- И другие.

Грамотно составленный кредитный договор и работа юриста по защите интересов заемщика перед коллекторами поможет признать их требования незаконными, как и договор цессии.

Если с документами все в порядке, желательно урегулировать спор в досудебном порядке. Учитывая то, по какой стоимости коллекторы приобретают долги, поле для маневра широкое. Утверждение справедливо, если заемщик:

Учитывая то, по какой стоимости коллекторы приобретают долги, поле для маневра широкое. Утверждение справедливо, если заемщик:

- Специалист-правовед в сфере кредитных отношений;

- Умеет вести переговоры;

- Имеет положительную практику в этом вопросе.

Нужно приготовиться к психологическому давлению со стороны коллекторов. С высокой вероятностью они отклонят предложение должника. Последний должен убедить их:

- Его условия выгодны для коллекторов.

- Отказ от предложения приведет к риску существенных финансовых потерь.

Отсутствие специальных навыков у заемщика делает необходимым обращение за правовой помощью к практикующим юристам, если кредит передали коллекторам. Начать нужно с консультации, можно и с бесплатной. После нее ситуация прояснится, должник сможет объективно оценить ситуацию.

Кому в итоге должен?

Если банк продал долг коллекторам, актуален вопрос о том, что делать и кому платить. С одной стороны – право требования переуступлены и рассчитываться по обязательствам придется с приобретателем. Однако нужно убедиться:

Однако нужно убедиться:

- Что коллекторы действуют на основании договора цессии.

- Предъявленные требования в рамках действующего законодательства.

Особое внимание на последний пункт. Нередко действует следующая схема:

- Коллекторы под разным предлогом добиваются перечисления денег на их карту или какой-либо счет.

- Перепродают долг заемщика другой организации.

Результат – деньги уплачены, а обязательства не погашены. Доказать, что требуемая сумма была перечислена в счет задолженности, сложно. Заемщик остается и без денег, и с долгом по кредиту. Его снова беспокоят коллекторы, все повторяется по кругу.

Другой вариант – рассчитаться по задолженности с банком. Это возможно, если заемщик не был письменно уведомлен о том, что права кредитора были переданы коллекторам. По закону (ст.382 ГК РФ) выполнение обязательств перед финансовым учреждением прекращают их, если это происходит до письменного уведомления о переходе прав коллекторам по договору цессии.

В каждом из этих случаев необходимо действовать грамотно. Без консультации со специалистом в сфере кредитных отношений не обойтись. Ее можно получить бесплатно, если воспользоваться услугами юридических компаний, которые консультируют по телефону или через заполнение специальной формы на сайте, не требуя за это денег. В некоторых случаях, когда банк продал кредит коллекторам без уведомления, может оказаться выгоднее рассчитываться с финансовым учреждением, чем с коллекторами.

Рассчитываться напрямую с банком менее выгодно, чем с коллекторами. Грамотно выстроенная с ними досудебная работа позволяет закрыть спор, уплатив им сумму в 2-3 раза меньше, чем задолженность перед первоначальным кредитором.

Заемщиков при контакте с коллекторами, которые действуют на основании договора цессии, пугает:

- Чрезмерно увеличенная сумма долга;

- Методы, которыми работники агентства добиваются выполнения обязательств перед ними.

Однако за этими неблагоприятными факторами скрывается возможность выгодно рассчитаться с долгами. Поэтому и рекомендуется обращаться за помощью к практикующим юристам, которые:

Поэтому и рекомендуется обращаться за помощью к практикующим юристам, которые:

- Рассмотрят ситуацию.

- Дадут правовую оценку действиям коллекторов и банка.

- Предложат варианты разрешения спора.

- Проведут переговоры с кредиторами.

- Урегулируют конфликт.

Помощь юриста предупредит недобросовестные и противоправные действия со стороны коллекторов. Оставаясь с ними один на один, заемщик рискует не только деньгами, но и собственным здоровьем, благополучием своих родных и близких.

Можно ли не платить в данной ситуации?

Распространенный совет, который дают на разных юридических сайтах и форумах, – не платить коллекторам. И некоторые заемщики прислушиваются к нему, отказываются идти на контакт с цессионарием.

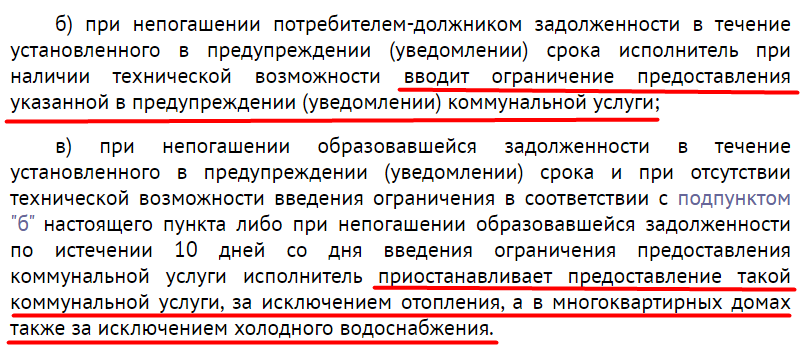

С правовой точки зрения, действия коллекторов по возвращению долга строго ограничены. Они регулируются ст. 7.2 закона №230-ФЗ от 3.07.16, которым запрещаются следующие действия по отношению к заемщику:

- применение силы;

- угрозы;

- повреждение имущества;

- дискредитация и унижение;

- введение в заблуждение;

- и другие.

Но вопреки этому положению коллекторы как раз и используют все эти методы, чтобы вернуть долг по выкупленным кредитным обязательствам. Пожаловаться на них можно как в правоохранительные органы – полицию и прокуратуру – так и в организации:

- Федеральную службу судебных приставов.

- Национальную ассоциацию профессиональных коллекторских агентств.

- Финансовый омбудсмен.

- Роскомнадзор.

- Роспотребнадзор.

Сделать это непросто, необходимо тщательно задокументировать противоправные действия коллекторов. Если это получится, цессионарии могут перепродать долг другому агентству. К заемщику с требованием вернуть кредит придут следующие коллекторы, которые будут действовать осторожнее.

Нельзя недооценивать угрозу со стороны сотрудников агентств по возврату задолженности. Неодинокие случаи самоубийств и нанесения коллекторами тяжелого, необратимого вреда здоровью заемщикам заставляют действовать предусмотрительно.

Даже рассматривая положение заемщика, с правовой точки зрения, его обязательства перешли от одного лица другому на законных основаниях. Можно оспорить ту сумму, которую агентство требует свыше существовавшего долга перед банком. Но делать это нужно в досудебном или судебном порядке, предлагая разумные варианты выхода из сложившейся ситуации, не игнорируя проблему.

Можно оспорить ту сумму, которую агентство требует свыше существовавшего долга перед банком. Но делать это нужно в досудебном или судебном порядке, предлагая разумные варианты выхода из сложившейся ситуации, не игнорируя проблему.

Ответ на вопрос о том, можно ли не платить, если банк продал долг коллекторам, зависит от совокупности факторов. Но нужно настраиваться на то, что с определенной суммой расстаться придется.

Практика разрешения дел

Столичный районный суд летом 2015 года рассмотрел иск о признании недействительным соглашения о переуступке права требования, которое заключено между финансовым учреждением и коллекторским агентством. Так, между истцом и банком были заключены:

- Три договора займа на разные суммы.

- Предварительное соглашение, направленное на обеспечение выполнения обязательств по возврату кредита.

Последним документом истец брал обязательства перед финансовым учреждением продать часть уставного капитала коммерческой организации, которая принадлежит заемщику. В апреле 2015 года истец получил письменное уведомление о заключении договоров цессии между финансовым учреждением и коллекторским агентством, по которым переуступались права требования по всем трем кредитным соглашениям. То есть, банк продал долг по кредиту коллекторам.

В апреле 2015 года истец получил письменное уведомление о заключении договоров цессии между финансовым учреждением и коллекторским агентством, по которым переуступались права требования по всем трем кредитным соглашениям. То есть, банк продал долг по кредиту коллекторам.

По мнению истца, эти соглашения недействительны, поскольку есть предварительный договор, который:

- Подписан для обеспечения обязательств по полученным займам;

- По характеру и правовой природе является дополнительным соглашением;

- Содержит пункт, требующий согласия со стороны заемщика для передачи права требования по кредитам третьему лицу.

Своего согласия на договор цессии истец не давал. На этих основаниях он требует удовлетворить его требования. Суд, рассмотрев материалы дела, пришел к выводу, что предварительный договор не может считаться дополнением к существующим соглашениям, поскольку не имеет соответствующего названия. Характер документа, его атрибуты указывают на то, что это именно предварительный договор. На этом основании, суд отказал в исковых требованиях полностью.

На этом основании, суд отказал в исковых требованиях полностью.

Полезное видео

Заключение

Универсальный ответ на вопрос о том, что делать, если банк отдал долг коллекторам, можно сформулировать так: изучить и проанализировать ситуацию вместе с практикующим юристом по кредитным вопросам, отработать линию поведения и встречное предложение, провести переговоры с коллекторами и урегулировать спор в правовом поле.

Под этой рекомендацией скрывается комплекс целенаправленных действий, который требуют правовой подготовки и многолетнюю практику. У обычных заемщиков ее нет, поэтому без помощи специалистов им не обойтись. Игнорирование этой рекомендации влечет финансовые потери и риски для здоровья заемщика, его родных и близких.

У обычных заемщиков ее нет, поэтому без помощи специалистов им не обойтись. Игнорирование этой рекомендации влечет финансовые потери и риски для здоровья заемщика, его родных и близких.

- Из-за постоянных изменений в законах информация часто устаревает;

- Общая информация не гарантирует успешное решение возникших проблем.

В связи с этим для вас работают БЕСПЛАТНЫЕ юристы-правоведы.

Консультации по России: 8 (800) 707-92-26.

Горячая линия в Москве: 8 (800) 707-92-26. Автор статьи

Волконский Альберт Михайлович

Практикующий юрист в сфере кредитных правоотношений. Более 10 лет успешной практики в спорах, связанных с деятельностью коллекторов и банковских учреждений.

Рекомендуем почитать

Как реагировать, когда ваш долг передан в взыскание — советник Forbes

От редакции: Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Представьте, что вы заболели несколько месяцев назад и положили свои медицинские счета на кредитную карту. Но тут помешала жизнь — у вас были непредвиденные дорожные расходы или вам пришлось заменить блок переменного тока — и вы также положили все это на счет своей кредитной карты.Остаток больше, чем вы можете себе позволить, и в суете жизни вы забыли внести свои минимальные платежи по пути.

Теперь ваш телефон звонит по несколько раз в день с незнакомых номеров. Вы отклоняете вызовы из страха, что голос на другом конце провода может сказать вам, что вам предъявили иск о выплате долга. Вы перестали проверять свой кредитный рейтинг. Мысль о том, как сильно ударить по вашему счету, заставляет ваш желудок кружиться.

Это реальность для миллионов американцев.Согласно новым данным, опубликованным Бюро финансовой защиты потребителей, более одного из четырех потребителей (28%) имеют в своем досье информацию о сторонних коллекциях. Поскольку собранный долг остается в кредитном отчете на срок до семи лет, по оценкам CFPB, около 13% этих торговых линий являются новыми.

Отправка аккаунта в коллекции может вызвать стресс. Но у потребителей есть варианты — и права — при прохождении процесса.

Это мини-руководство будет охватывать следующее:

Что такое взыскание долга?

Взыскание долгов — это процесс передачи невыплаченных долгов коллекторскому агентству.Затем эти агентства берут на себя ответственность за взыскание долга от имени первоначальной компании; или, иногда, агентство покупает долг, а затем взыскивает его от своего имени.

Согласно Experian, кредиторы могут взыскать задолженность четырьмя способами:

- Свяжется с вами самостоятельно,

- Найм коллекторского агентства для сбора,

- Продажа возобновляемого долга коллекторскому агентству, которое затем работает над его взысканием, или

- Повторное владение предметами, связанными с ссудой в рассрочку (например, автомобиль по просроченной автокредите), продажа предмета на аукционе и затем продажа оставшейся задолженности коллекторскому агентству.

Когда счета отправляются в коллекции?

Если вы не оплачиваете счет, часы начинают отсчитывать долг, передаваемый в агентство по сбору платежей. Время, которое проходит до того, как задолженность будет переведена в взыскание, зависит от типа ссуды. Неоплаченная задолженность по кредитной карте, например, обычно передается внутреннему агентству по сбору платежей после более чем 30 дней пребывания неоплаченной. Согласно Experian, это обычно происходит «в течение нескольких месяцев после первоначальной даты просрочки».«Выкупа закладных или невыплаченная ипотека может занять гораздо больше времени — и зависит от законов штата, в котором они были выданы.

После того, как компания предпримет собственные усилия по урегулированию долга, она в конечном итоге передаст ее агентству по взысканию долгов, и о ней будет сообщено в кредитные бюро как о «списании», что означает, что первоначальный кредитор прекратил усилия по взысканию долга.

Что делать после того, как долг поступил в взыскание

Осознание того, что у вас есть задолженность по взысканию, может быть страшным. Скорее всего, вас проинформируют письмом по почте или вам позвонит сборщик. После того, как вы получите уведомление, у вас есть несколько способов погасить задолженность.

Скорее всего, вас проинформируют письмом по почте или вам позвонит сборщик. После того, как вы получите уведомление, у вас есть несколько способов погасить задолженность.

Лесли Х. Тайн, эсквайр, адвокат по долгу и автор книги Life & Debt, говорит, что потребители должны предпринять следующие шаги, как только они поймут, что у них есть задолженность по взысканию:

1. Остановитесь и сделайте глубокий вдох

Тайн говорит, что многие ее клиенты впадают в панику после получения письма о взыскании долга. Многие хотят немедленно снять трубку и позвонить кредитору, чтобы объяснить долг, но она говорит, что это не в их интересах.По словам Тейна, сборщики хорошо обучены и имеют преимущество в сложившейся ситуации, в то время как потребители находятся в невыгодном положении и могут быть вынуждены полностью выплатить долг.

Вместо того, чтобы немедленно позвонить и попытаться решить проблему, она рекомендует потребителям уделить время оценке ситуации и пути решения, которым они хотят следовать. «Подумайте о письме, которое вы получили, — говорит Тайн. «Спросите себя: должен ли я деньги? В каком финансовом положении я могу выплатить этот долг? Что я готов обсудить по телефону? »

«Подумайте о письме, которое вы получили, — говорит Тайн. «Спросите себя: должен ли я деньги? В каком финансовом положении я могу выплатить этот долг? Что я готов обсудить по телефону? »

2.Решите, что вы хотите сделать

Если вы знаете, что долг принадлежит вам, у вас есть возможность договориться об урегулировании. CFPB рекомендует создать «реалистичное предложение по выплате», основанное на том, сколько вы можете позволить себе в ежемесячных платежах после учета счетов, других платежей по долгам и чрезвычайных расходов. Если долг не принадлежит вам, вы можете оспорить его.

Имейте в виду, что долг подпадает под действие срока давности в каждом штате. Это означает, что коллектор не может подать на вас в суд за долг старше определенного количества лет, которое, по утверждению CFPB, составляет от трех до шести лет, в зависимости от штата.Если срок действия долга близок к концу, коллектор может с большей готовностью вести переговоры с вами. Если вы не уверены, прошел ли срок давности, CFPB рекомендует обратиться к юристу в вашем штате.

3. Позвоните в коллекторское агентство

После оценки долга и разработки плана самое время связаться с коллекторским агентством. У потребителей есть 30 дней с момента первоначального сообщения о долге (например, в первом полученном письме с объяснением, что долг находится в взыскании), чтобы позвонить взыскателю и попросить подтвердить долг в письменной форме.Коллектор должен вернуть ваш запрос, прежде чем он сможет снова начать взыскание долга.

Во время разговора по телефону с коллекционером Тайн рекомендует делать заметки во время разговора и подробно описывать важную информацию, например, с кем вы разговариваете, текущий баланс и процентная ставка.

Если вы решите договориться о долге, Тайн не рекомендует указывать сумму, которую вы готовы выплатить. Вместо этого позвольте коллекционеру сделать первый шаг.

«Можно сказать что-то вроде:« Есть ли возможность погасить этот долг? Что вы хотите предложить мне в счет погашения этого долга? » — говорит Тайн. «Я не люблю делать первое предложение».

«Я не люблю делать первое предложение».

4. Если вы перегружены и не можете справиться с этим самостоятельно, обратитесь за помощью к

Самостоятельное урегулирование долговых обязательств или даже просто вызов коллекционера может быть пугающим. Те, кто слишком эмоционально расстроен из-за долга, имеют возможность обратиться за помощью к третьей стороне. Услуги, которые помогают с урегулированием долга, включают адвокатов по долгам или компании по урегулированию долга.

Некоторые коллекционеры отказываются работать с последним, но обязаны работать с поверенным.Проведите исследование и всегда знайте, какова будет общая стоимость найма помощника.

Как восстановить кредитный рейтинг

После того, как задолженность по взысканиям будет полностью урегулирована, потребители должны сосредоточиться на восстановлении своего кредитного рейтинга. Этот процесс может занять месяцы, если не годы, в зависимости от того, насколько сильно вылетели счета из-за поступивших счетов. Но если приложить усилия и терпение, счет в итоге восстановится.

Но если приложить усилия и терпение, счет в итоге восстановится.

Потребители, восстанавливающие свой кредит после отправки счета в коллекцию, должны попробовать следующие стратегии:

- Оплачивайте все счета вовремя.История платежей — самый важный фактор, влияющий на ваш рейтинг FICO. То, своевременно вы оплачиваете счета или нет, составляет 35% вашего общего балла — даже больше, чем сумма вашей задолженности. При восстановлении кредита важно своевременно вносить каждый платеж. Многие финансовые продукты предлагают функции автоплаты, которые позволяют списывать средства с вашего банковского счета каждый месяц в установленный срок — воспользуйтесь этой возможностью, чтобы отслеживать платежи.

- Держите остатки на кредитных картах на низком уровне.Теперь, когда у вас нет долгов или у вас есть разумные ежемесячные платежи в счет погашения долга, может возникнуть соблазн обратиться за кредитными картами и начать цикл долга заново. Вместо этого, если возможно, выплачивайте остатки каждый месяц полностью.

Это не только поможет улучшить ваш кредитный рейтинг, но и поможет вам сэкономить большие проценты. Согласно Experian, средняя процентная ставка по кредитной карте, исключая начальные ставки 0%, составляет 13,80%; при балансе в 1000 долларов это может равняться 138 долларам только по процентам.

Это не только поможет улучшить ваш кредитный рейтинг, но и поможет вам сэкономить большие проценты. Согласно Experian, средняя процентная ставка по кредитной карте, исключая начальные ставки 0%, составляет 13,80%; при балансе в 1000 долларов это может равняться 138 долларам только по процентам.

- Сообщите о своих арендных платежах в кредитные бюро.Лица с чрезвычайно низким кредитным рейтингом могут получить большую выгоду, сообщив кредитным бюро о положительной истории арендных платежей. За ежемесячную плату сторонние сервисы могут сообщать о текущих платежах, а иногда и о предыдущих платежах, чтобы повысить вашу оценку. Подробнее об отчетности об арендных платежах в кредитные бюро читайте здесь.

- Рассмотрим обеспеченную кредитную карту. Обеспеченная кредитная карта требует, чтобы вы внесли депозит, чтобы открыть карту. Эти карты лучше всего подходят для потребителей с плохой кредитной историей, которые не могут получить одобрение на использование необеспеченных карт.

Если вы можете производить платежи вовремя и в полном объеме, использование защищенной карты может помочь восстановить ваш кредитный рейтинг. Если у вас плохой кредит, ознакомьтесь с выбором лучших кредитных карт Forbes.

Если вы можете производить платежи вовремя и в полном объеме, использование защищенной карты может помочь восстановить ваш кредитный рейтинг. Если у вас плохой кредит, ознакомьтесь с выбором лучших кредитных карт Forbes.

Часто задаваемые вопросы

Как это влияет на ваш кредитный рейтинг?

Счет в коллекциях — один из самых больших ударов по вашему кредитному рейтингу. Поскольку кредитные рейтинги уникальны и основаны на ряде переменных, трудно предсказать, насколько сильно упадет счет в банкноте.Согласно FICO, чем новее коллекция, тем больше вреда для вашей оценки. Обычно сборы остаются в кредитном отчете на срок до семи лет.

Иногда задолженность передается от одного сборщика к другому. Если новый инкассатор покупает долг, компания может сообщить, что он открыт на дату, когда он был куплен у предыдущего инкассатора. Согласно Experian, даже если открытая дата может быть более поздней, фактическая история долга по-прежнему сообщается с даты его первоначального погашения. Это означает, что по истечении семи лет, независимо от того, сколько раз долг был перепродан и повторно отражен в отчетности, вполне вероятно, что долг будет удален из кредитного отчета.

Это означает, что по истечении семи лет, независимо от того, сколько раз долг был перепродан и повторно отражен в отчетности, вполне вероятно, что долг будет удален из кредитного отчета.

Если задолженность по взысканию «уходит» из вашего кредитного отчета через семь лет, означает ли это, что вы не должны ее погашать? Игнорирование задолженности по взысканиям сопряжено с рисками, например, полное уничтожение вашего кредитного рейтинга и получение иска от коллектора. Многие эксперты рекомендуют, по крайней мере, договориться о долге, чтобы упростить урегулирование, а не просто игнорировать его.

Требования о взыскании долга вызывают больше жалоб в Федеральную торговую комиссию, чем в любую другую отрасль. Известно, что недобросовестные коллекторы преследуют потребителей телефонными звонками и требуют более крупных платежей, чем это разрешено законом, среди прочего обмана. Согласно федеральному закону, известному как Закон о справедливой практике взыскания долгов (FDCPA), такое поведение является незаконным.

FDCPA дает потребителям права и защиту, когда дело доходит до того, как агентство может проводить взыскание долга.Закон защищает потребителей от «оскорбительных, обманных и несправедливых практик взыскания долга», таких как ограничение звонков о взыскании долга до вечерних часов, запрет на непрерывные звонки или общение с помощью открыток и запрет на использование насилия или запугивания со стороны сборщика долгов.

Грядут изменения в законе. В мае 2019 года директор CFPB Кэти Крейнингер объявила о предложении изменить определенные ограничения в рамках FDCPA, начиная от того, как сборщики могут связываться с потребителями, когда и сколько раз.В будущем коллекционеры смогут общаться с помощью электронной почты и текстовых сообщений и будут ограничены семью попытками звонков в неделю (по каждому долгу).

Это предложение описано отраслевыми экспертами как капитальный ремонт с множеством различных изменений. Ожидается, что он пройдет к концу года, поэтому потребители должны обратить внимание на последние изменения.

Если вас преследуют за долги, которые вам не принадлежат, вы имеете право запретить сборщикам связываться с вами. Чтобы прекратить контакт, вы должны выполнить те же действия, что и если бы долг был вашим: попросите коллекционера проверить долг, а затем оспорите его в письменной форме.Если сборщик продолжает, вы имеете право отправить письмо о прекращении и воздержании, а затем подать жалобу в FTC.im

.Как долго сборщики долгов могут погашать старые долги?

Если вы когда-нибудь получали телефонный звонок от сборщика долгов с вопросом о долге по кредитной карте, о котором вы почти не помните, вы, возможно, задаетесь вопросом, как долго сборщики долгов могут погашать старый долг.

Ответ сложен. Каждый штат имеет свой собственный срок давности по долгам, и после истечения срока давности сборщик долгов больше не может подавать на вас в суд с целью погашения.Однако во многих местах сборщики долгов все еще могут попытаться взыскать старые долги после истечения срока давности.

Если у вас есть старая задолженность по кредитной карте, которую вы не погасили, или если вам в настоящее время звонят сборщики долгов, вот что вам нужно знать.

Как работает взыскание долгов?

Как правило, самые ранние этапы процесса взыскания долга начинаются примерно через 30 дней после того, как истек срок платежа и платеж не был произведен — момент, когда задолженность отмечается как просроченная.Потребители могут начать получать звонки или уведомления от кредитора, но ситуация может обостриться, если кредитор потерпит неудачу.

«Позднее, часто примерно через 180 дней после первоначальной даты платежа, кредитор может продать долг агентству по сбору платежей», — говорит Майкл Мичелетти из Freedom Financial Network. «Этот шаг указывает на то, что кредитор решил отказаться от получения платежа самостоятельно, а продажа долга коллекторскому агентству — это способ минимизировать убытки кредитора.”

На этом этапе потребитель, вероятно, начнет получать известие от взыскателя долга. Ни долг, ни платеж не изменились, но теперь право взыскать платеж имеет другое лицо, взыскатель долга.

Ни долг, ни платеж не изменились, но теперь право взыскать платеж имеет другое лицо, взыскатель долга.

«Коллекторы долгов — это компании, которые собирают невыплаченные долги для других», — говорит Эйприл Льюис-Паркс, директор по образованию и корпоративным коммуникациям в Consolidated Credit. «Обычно компаниям более рентабельно нанимать сборщиков долгов, чем продолжать тратить собственное время и персонал на погоню за просроченными счетами.”

Ограничения на взыскание долга со стороны государства

Срок давности — это закон, который ограничивает срок, в течение которого сборщики долга могут предъявлять иски потребителям за невыплаченную задолженность. Срок давности по долгу варьируется в зависимости от штата и типа долга и составляет от трех до 15 лет. Ниже приведен список сроков исковой давности каждого штата, чтобы помочь вам начать работу, но имейте в виду, что эмитенты кредитных карт иногда спорят в суде, что следует применять закон их штата (а не вашего).

| Алабама | 6 лет | 6 лет | 6 лет | 3 года |

| Аляска | 3 года | 3 года | 3 года | 3 года |

| Аризона | 6 лет | 3 года | 6 лет | 3 года |

| Арканзас | 5 лет | 3 года | 3 года | 3 года |

| Калифорния | 4 года | 2 года | 4 года | 4 года |

| Колорадо | 6 лет | 6 лет | 6 лет | 6 лет |

| Коннектикут | 6 лет | 3 года | 6 лет | 3 года |

| Делавэр | 3 года | 3 года | 3 года | 4 года |

Д. С. С. | 3 года | 3 года | 3 года | 3 года |

| Флорида | 5 лет | 4 года | 5 лет | 4 года |

| Грузия | 6 лет | 4 года | 6 лет | 6 лет |

| Гавайи | 6 лет | 6 лет | 6 лет | 6 лет |

| Айдахо | 5 лет | 4 года | 5 лет | 5 лет |

| Иллинойс | 10 лет | 5 лет | 10 лет | 5 лет |

| Индиана | 6 лет | 6 лет | 10 лет | 6 лет |

| Айова | 10 лет | 5 лет | 5 лет | 5 лет |

| Канзас | 5 лет | 3 года | 5 лет | 3 года |

| Кентукки | 10 лет | 5 лет | 15 лет | 5 лет |

| Луизиана | 10 лет | 10 лет | 10 лет | 3 года |

| Мэн | 6 лет | 6 лет | 6 лет | 6 лет |

| Мэриленд | 3 года | 3 года | 6 лет | 3 года |

| Массачусетс | 6 лет | 6 лет | 6 лет | 6 лет |

| Мичиган | 6 лет | 6 лет | 6 лет | 6 лет |

| Миннесота | 6 лет | 6 лет | 6 лет | 6 лет |

| Миссисипи | 3 года | 3 года | 3 года | 3 года |

| Миссури | 10 лет | 5 лет | 10 лет | 5 лет |

| Монтана | 8 лет | 5 лет | 8 лет | 5 лет |

| Небраска | 6 лет | 4 года | 3 года | 4 года |

| Невада | 6 лет | 4 года | 3 года | 4 года |

| Нью-Гэмпшир | 3 года | 3 года | 6 лет | 3 года |

| Нью-Джерси | 6 лет | 6 лет | 6 лет | 6 лет |

| Нью-Мексико | 6 лет | 4 года | 6 лет | 4 года |

| Нью-Йорк | 6 лет | 6 лет | 6 лет | 6 лет |

| Северная Каролина | 3 года | 3 года | 5 лет | 3 года |

| Северная Дакота | 6 лет | 6 лет | 6 лет | 6 лет |

| Огайо | 8 лет | 6 лет | 15 лет | 6 лет |

| Оклахома | 5 лет | 3 года | 5 лет | 3 года |

| Орегон | 6 лет | 6 лет | 6 лет | 6 лет |

| Пенсильвания | 4 года | 4 года | 4 года | 4 года |

| Род-Айленд | 10 лет | 10 лет | 10 лет | 10 лет |

| Южная Каролина | 3 года | 3 года | 3 года | 3 года |

| Южная Дакота | 6 лет | 6 лет | 6 лет | 6 лет |

| Теннесси | 6 лет | 6 лет | 6 лет | 6 лет |

| Техас | 4 года | 4 года | 4 года | 4 года |

| Юта | 6 лет | 4 года | 6 лет | 4 года |

| Вермонт | 6 лет | 6 лет | 5 лет | 3 года |

| Вирджиния | 5 лет | 3 года | 6 лет | 3 года |

| Вашингтон | 6 лет | 3 года | 6 лет | 3 года |

| Западная Вирджиния | 10 лет | 5 лет | 6 лет | 5 лет |

| Висконсин | 6 лет | 6 лет | 10 лет | 6 лет |

| Вайоминг | 10 лет | 8 лет | 10 лет | 8 лет |

Источник: World Population Review

Как долго коллектор может на законных основаниях преследовать старые долги?

В зависимости от штата коллекторы могут преследовать вас даже после истечения срока исковой давности — времени, когда ваш долг считается «просроченным».

«В некоторых штатах сборщику долгов не разрешается пытаться взыскать задолженность, если срок погашения долга превышает установленный в штате срок давности. В других случаях, даже если коллектор не может подать в суд, он все равно может взыскивать долг на неопределенный срок », — говорит Мичелетти.

Эти случаи становятся все более распространенными, потому что кредиторы все чаще продают снятые с бухгалтерских книг долги за копейки на доллар сторонним коллекторским агентствам, которые пытаются взыскать, даже если срок давности истек.

Если к вам предъявлен иск по поводу долга, срок исковой давности которого не истек, вам необходимо явиться в суд и доказать, что долг слишком старый для взыскания. Не пропускайте дату суда, потому что считаете, что вас нельзя принудить по закону выплатить старый долг. Если вы не явитесь в суд и не защитите свое дело, судья может вынести решение в пользу сборщика долгов.

Также будьте осторожны, производя платежи по своему долгу или заключая платежное соглашение с вашим кредитором — это может изменить срок давности по вашему долгу и сделать законным предъявление исков сборщикам долгов.

Что произойдет, если после истечения срока исковой давности вас преследует взыскатель долгов?

Потребители имеют много средств защиты при взыскании долгов, особенно после истечения срока давности. Самая важная вещь, о которой следует помнить, — не признавать, что долг принадлежит вам, если коллектор позвонит вам по поводу старого долга. Есть три основные причины, по которым вы не должны сразу брать на себя ответственность за тот долг, который, по словам коллекционера, вы должны:

- Старые долги часто переходят от одного коллекторского агентства к другому, и сборщики долгов очень легко ошибиться.Деньги, которые, по их словам, вы должны, могут и не быть вашим долгом. Он может принадлежать кому-то с похожим именем или кому-то, у кого когда-то был ваш номер телефона.