Когда банки забирают квартиру за долги по кредиту

Марина и Алексей взяли кредит на покупку квартиры. Выплачивали его несколько лет, но затем оба практически одновременно лишились работы. Теперь они опасаются, что банк отберет и продаст их жилье. Рассказываем, что произойдет, если перестать гасить кредит.

В каких случаях кредитор может потребовать продать ипотечное жилье?

По закону об ипотеке, если заемщик за год просрочил четыре и больше платежей по кредиту, банк вправе взыскать заложенное жилье через суд.

Но некоторые должники получили послабления до 31 марта 2021 года. Банк России рекомендовал кредиторам не требовать продажи заложенного жилья, если заемщик или члены его семьи заболели коронавирусом или у них резко снизились доходы в связи с пандемией.

Раньше выдавать займы под залог жилья могли микрофинансовые организации. Однако с ноября 2019 года оформлять ипотечные займы они не вправе.

Если клиент сам решит продать недвижимость, чтобы расплатиться по кредиту, банк может пойти ему навстречу и уладить дело до суда. Но, как правило, кредитор не готов ждать долго и соглашается на такой вариант, только когда заемщик уже нашел покупателя.

Как правило, суды практически всегда принимают сторону банка. Не стоит рассчитывать на то, что судья сжалится и запретит продавать недвижимость, если другой квартиры или дома у семьи нет.

По закону заложенное жилье могут взыскать и продать, даже когда оно у человека единственное.

По решению суда заемщик должен будет выплатить кредитору остаток долга с процентами, штрафы за просрочку платежей и возместить расходы на рассмотрение дела в суде. В постановлении суда также будет указано, что ваше жилье должны продать с торгов.

Может случиться, что квартиру продадут по заниженной цене и долг не будет погашен?

Да, такой риск существует. Суд назначает начальную цену торгов в размере 80% от рыночной стоимости жилья, которую берет из отчета оценщика. Такой отчет всегда составляют перед тем, как оформляют жилье в залог.

Суд назначает начальную цену торгов в размере 80% от рыночной стоимости жилья, которую берет из отчета оценщика. Такой отчет всегда составляют перед тем, как оформляют жилье в залог.

Если торги не состоятся, например потому что никто не захочет покупать ваше жилье, то в течение месяца проведут повторные торги. Начальная цена продажи на них будет снижена до 68% от рыночной стоимости.

В случае когда и со второго раза не удается продать имущество, кредитор забирает его себе за 60% от рыночной цены. Долг заемщика перед банком уменьшится на эту сумму. Затем банк попытается продать жилье самостоятельно.

Если цена квартиры, по которой ее продали с торгов, либо стоимость, по которой она досталась кредитору, будет больше задолженности, вам выплатят разницу.

Но может случиться, что даже после того, как вы лишитесь жилья, долг все равно окажется погашен не полностью. Тогда банк будет пытаться взыскать остальное.

Поэтому в случае, если жилье подорожало с момента его покупки в кредит, просите суд провести экспертизу его стоимости. Тогда и начальная цена торгов, и сумма, по которой недвижимость предложат кредитору (если торги не состоятся), будут выше.

Как быстро продадут жилье?

Как правило, эта процедура занимает от нескольких месяцев до года, поскольку состоит из ряда обязательных этапов.

-

-

Переход дела к приставам. После того как решение суда вступит в силу, кредитор передает исполнительный лист в службу судебных приставов (ФССП). Приставы сначала предложат вам погасить задолженность самостоятельно и дадут на это несколько дней. Если не уложитесь и в этот срок, представители ФССП начнут выполнять постановление суда.

-

Взыскание долга. В первую очередь судебные исполнители пытаются списать долг с банковских счетов должника. Если они обнаружат на них нужную сумму, то продажа недвижимости отменится.

-

Продажа недвижимости с торгов. В случае когда денег на счетах недостаточно, квартиру или дом выставят на торги. Сами приставы не занимаются торгами — они передадут дело в Росимущество или его подрядчику. Те проведут публичные торги, в которых смогут принять участие желающие приобрести ваше жилье.

-

Передача жилья банку. Если никто не захочет купить вашу недвижимость, она отойдет кредитору.

На каждом из этих этапов, вплоть до момента продажи имущества на торгах, заемщик может погасить долг полностью — и тогда жилье останется в его собственности.

Если у меня вдруг появятся деньги, могу ли я сам выкупить свое жилье на торгах?

Нет, должнику и членам его семьи запрещается участвовать в торгах. Но вы вправе в любой момент погасить долг до продажи жилья.

Но вы вправе в любой момент погасить долг до продажи жилья.

Если ни первые, ни вторые торги не состоятся и залог заберет себе банк, можно попробовать договориться с ним об обратном выкупе жилья. Но банк вправе назначить любую цену продажи или вообще отказаться продавать вам ваше бывшее жилье.

Мы с мужем договорились выплачивать ипотеку поровну, но он перестал вносить свою часть платежей. Можно ли поделить жилье, которое находится в залоге, чтобы мою половину не продали?

Даже если выделить доли каждого супруга, все равно недвижимость останется в залоге. Если банк не будет получать платежи по кредиту вовремя и полностью, то потребует продать заложенную квартиру или дом целиком.

Могу я сам продать заложенную квартиру, погасить часть долга и купить другую, подешевле?

Когда недвижимость находится в залоге, вы можете в ней жить, но продать ее вы вправе только с согласия кредитора.

Иногда банки дают разрешение на продажу, но лишь при условии, что за счет вырученных денег долг будет полностью закрыт. В таких случаях в договоре купли-продажи прямо прописывают, что покупатель переведет нужную сумму именно банку в счет погашения кредита, а не вам как продавцу жилья.

Вы получите только разницу между ценой продажи и остатком задолженности. Возможно, этого хватит, чтобы купить другое жилье или хотя бы сделать начальный взнос по другой ипотеке, с меньшей суммой.

В какой момент из заложенного жилья выселяют жильцов?

Жилье выставляют на продажу, даже если в нем еще зарегистрированы и проживают люди. Обычно приставы и организаторы аукциона даже не заходят в квартиру или дом, чтобы осмотреть их. И покупатели чаще всего не могут увидеть состояние жилья, они ориентируются только на его адрес, площадь и планировку.

И только когда у недвижимости появится новый собственник, он должен будет обратиться в суд и потребовать, чтобы бывших владельцев лишили права пользоваться жильем. Это может занять пару месяцев, а иногда и больше.

Это может занять пару месяцев, а иногда и больше.

Если прежние жильцы не соглашаются выехать добровольно, то, как только решение суда о выселении вступает в силу, покупатель обращается к приставам, и те освобождают жилплощадь.

Правда ли, что детей, инвалидов и пенсионеров не могут выселить из ипотечного жилья?

Нет, заложенную квартиру или дом могут продать и выселить любых жильцов, если заемщик перестал платить по кредиту. Детей всегда регистрируют — и снимают с регистрации — вместе с родителями. Даже когда несовершеннолетним принадлежала часть ипотечного жилья, то его все равно могут пустить с молотка, а детей — выселить.

Однако если торги не удались и собственником квартиры стал банк, то до 31 марта 2021 года Банк России рекомендовал не выселять прежних жильцов.

Что делать, чтобы не потерять заложенное жилье?

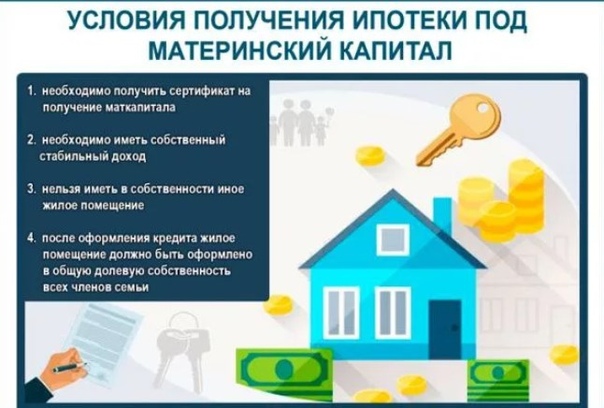

Чтобы заемщики не лишились квартиры или дома из-за временной потери дохода, закон разрешает им взять ипотечные каникулы.

Если финансовое положение не восстановится полностью, можно обратиться в банк с просьбой реструктурировать кредит — изменить суммы и график платежей, например уменьшить ежемесячные взносы и удлинить срок выплат.

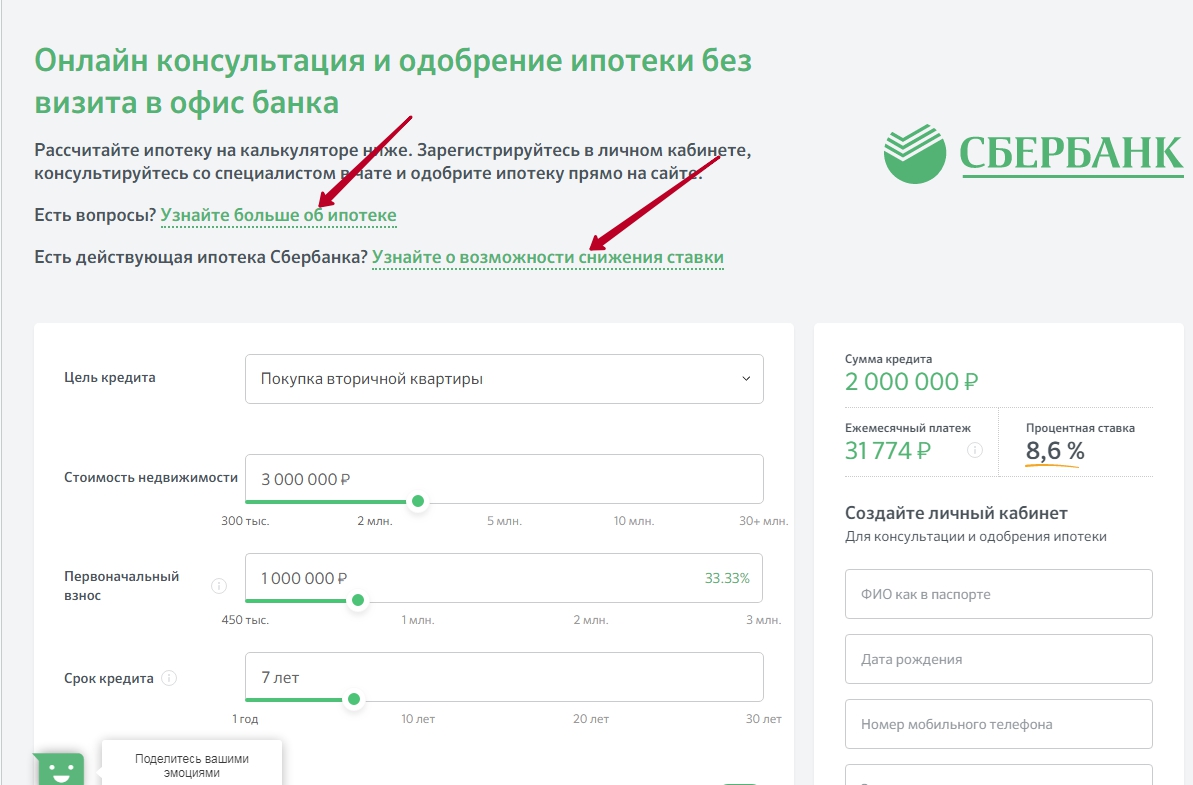

В ситуациях, когда рыночные проценты по ипотечным кредитам снижаются, имеет смысл рассмотреть варианты рефинансирования долга в других банках. Такое перекредитование нередко позволяет уменьшить платежи.

Но в любом случае нужно стараться не допустить просрочек, чтобы в глазах банков остаться надежным заемщиком. Если же просто перестать вносить платежи, то дело и вправду может дойти до продажи жилья на торгах.

Могут ли казахстанские пенсионеры получить ипотеку на жилье по госпрограмме?

«Так как у нас есть категория пенсионеров, которые стоят в очереди, руководством банка принято решение, что к участию в программе допускаются работающие пенсионеры, но с привлечением двух молодых созаемщиков.

Если смотреть по стандартным условиям кредитования, на момент обращения человеку не должно быть больше 65 лет. Когда человек расплачивается, ему не должно быть, условно говоря, 70 лет. Но сегодня в рамках программы «Шанырак» для удобства очередников этот вопрос уже снят», — сказал Матаев.

По его словам, вне зависимости от возраста казахстанцы могут рассчитывать на жилье по программе «5-10-20». Главным критерием будет доход семьи.

Читайте также: «Когда все хорошо, факультету не приходится никого запугивать»: Студенты о первом месяце «дистанционки»

Для участия требуется наличие семейного дохода от трудовой и (или) предпринимательской деятельности (без учета пенсионных отчислений, индивидуального подоходного налога и иных обязательных отчислений) за последние шесть месяцев на каждого члена семьи до 3,1-кратной величины прожиточного минимума (с 1 апреля 2020 года — 32 668 тенге) в месяц.

То есть размер дохода на одного члена семьи в 2020 году не должен превышать 101 271 тенге.

«Если человек на пенсии работает, то мы допускаем таких людей с привлечением двух созаемщиков. Эта программа предназначена для очередников, имеющих доход от трудовой и предпринимательской деятельности.

Человек должен через ЕНПФ официально подтвердить, что он получает заработную плату. Поэтому работающий пенсионер должен привлечь созаемщиков. Пенсию в виде дохода мы не учитываем», — резюмировал спикер.

Отметим, на 25 сентября 27 тыс человек подали заявки по программе «Шанырак».

12 800 человек прошли отбор, порядка 700 казахстанцев получили одобрение на кредит.

Кому банки чаще всего отказывают в ипотеке — Российская газета

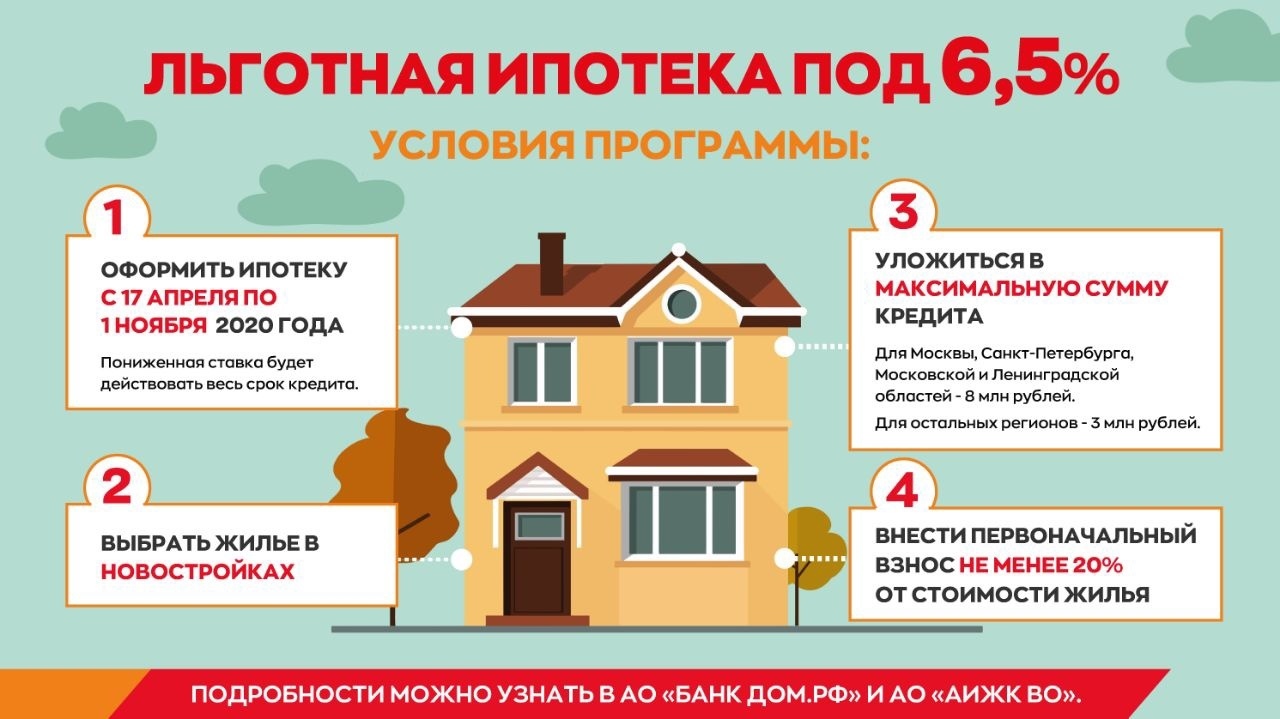

Есть категории людей, для которых получение ипотеки нередко превращается в квест — банки считают таких клиентов проблемными и нередко отказывают им. При этом интерес к ипотечному кредитованию в ближайшее время может вырасти за счет запущенной программы льготной ипотеки — благодаря ей взять заем на жилье россияне могут под 6,5% годовых.

При этом интерес к ипотечному кредитованию в ближайшее время может вырасти за счет запущенной программы льготной ипотеки — благодаря ей взять заем на жилье россияне могут под 6,5% годовых.

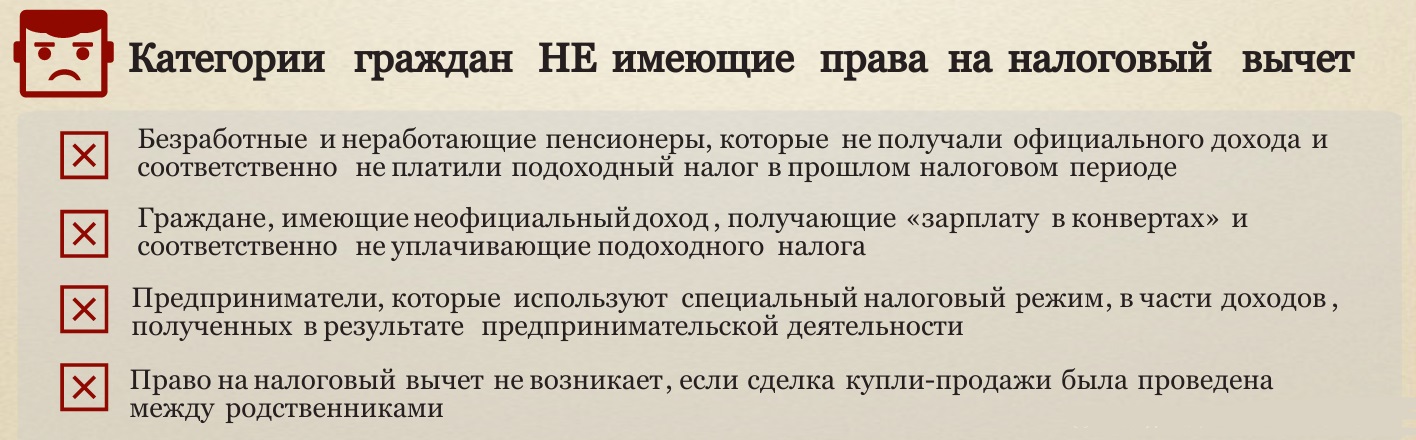

Но процедура одобрения льготной ипотеки такая же, как и при стандартных кредитах. В риелторской компании «Метриум» рассказали, что сложности с получением ипотеки обычно возникают у работников с «серой» зарплатой, предпринимателей, иностранцев, пенсионеров, молодых людей до 21 года, граждан с малым стажем работы или уже имеющимися отказами в получении кредитов.

Эти клиенты находятся в своеобразной банковской группе риска. При «серой» зарплате банк не может получить официального подтверждения доходов потенциального заемщика, а в случае с неработающими пенсионерами или молодежью опасается, что клиент «не потянет» ежемесячные платежи. Также в условиях пандемии и кризиса сложности с получением ипотеки могут возникнуть у предпринимателей и сотрудников наиболее пострадавших отраслей, например, сферы услуг.

В то же время, говорят риелторы, есть приемы, которые могут помочь получить ипотеку даже в сложных ситуациях. Например, если человек трудоустроен, то вместе с копией трудовой книжки он может предоставить не справку 2-НДФЛ, а справку по форме банка. Там работодатель может указать фактический размер зарплаты, даже если ее часть не облагается налогом.

Кроме того, существует ипотека по двум документам. В таком случае отчитываться о доходах не нужно вовсе, а кроме паспорта достаточно предоставить водительское удостоверение, военный билет или другой документ. Правда, чаще всего при такой ипотеке банки требуют высокий первоначальный взнос — в районе 30-50%.

При низких основных доходах клиенту имеет смысл продемонстрировать дополнительные источники средств — например, доходы от сдачи в аренду, проценты по депозитам. Также можно привлечь созаемщика — родственника или знакомого, который соответствует требованиям банка.

Созаемщик по ипотеке должен быть с положительной кредитной историей, иначе откажут — Ипотека и финансы

Чем большее число созаемщиков участвует в ипотечной сделке, тем выше риск ее срыва. Зато в складчину можно взять более крупный ипотечный кредит.

Зато в складчину можно взять более крупный ипотечный кредит.

Обычно, подсчитав будущие расходы, соискатель ипотечного займа приходит к неутешительному выводу. В одиночку ему жилищный кредит не потянуть. Банки также не жалуют заемщиков-одиночек. Таких клиентов может ждать повышенный тариф по страхованию объекта залога либо вовсе отказ в выдаче жилищного кредита.

Не уменьем, так числом

Кредиторы предпочитают, чтобы заемщик делил ответственность с близкими ему людьми. Для этих целей на ипотечном рынке существуют институты поручителей и созаемщиков.

Поручитель – это лицо, которое обещает банку выплачивать долг, набежавшие проценты и прочие убытки кредитора, если заемщик не справляется со своими обязательствами. При этом кредитная история поручителя окажется также запятнана, как и у самого проштрафившегося заемщика. Зачастую на просьбы знакомых выступить поручителями большинство обычно отказывается под благовидными предлогами. Поэтому ипотечные продукты с требованием поручительства уходят в прошлое.

Поэтому ипотечные продукты с требованием поручительства уходят в прошлое.

Созаемщик по ипотеке, в отличие от поручителя, кроме обязанностей получает определенные права. Он будет делить бремя ежемесячных выплат по кредиту вместе с заемщиком, но при этом становится совладельцем приобретаемого жилья. При этом если заемщик состоит в браке, то согласно условиям кредитования подавляющего числа банков второй член семьи становится созаемщиком в обязательном порядке.

Но, как подсказывает директор департамента розничных продаж Промсвязьбанка Марина Спиридонова, у этого правила есть исключение. Если брачный договор предусматривает раздельный режим права собственности на приобретаемую в браке недвижимость, то требование к супругу обязательно выступать в качестве созаемщика снимается.

Кстати, банки разрешают, чтобы созаемщиками выступали не только официально женатые пары, но и состоящие в гражданском браке. Также кредиторы не возражают, чтобы обязанности по займу взяли на себя родители вступивших в брак молодых людей. Более того, часто банки идут навстречу не состоящим в родстве гражданам. Так, постепенно перестают быть экзотикой сделки, когда несколько работников компании берут ипотеку вскладчину. При этом обычно банки допускают привлечение соискателем до трех созаемщиков. Но у отдельных игроков лимит шире – до шести человек.

Более того, часто банки идут навстречу не состоящим в родстве гражданам. Так, постепенно перестают быть экзотикой сделки, когда несколько работников компании берут ипотеку вскладчину. При этом обычно банки допускают привлечение соискателем до трех созаемщиков. Но у отдельных игроков лимит шире – до шести человек.

Призываем к порядку

Возможность привлечь к выплате ипотеки несколько человек на руку заемщику.

Напомним: при оценке кредитоспособности потенциального заемщика ипотеки банки исходят из расчета, что тратить на ежемесячные выплаты клиент должен не более половины своих доходов. А значит, в складчину можно взять в ипотеку более дорогую квартиру.

Но у «медали» есть обратная сторона. Как рассказал БН руководитель ипотечного направления департамента новостроек NAI Becar Сергей Гребенюк, срывы сделки по вине созаемщиков происходят нередко. Например, часто созаемщики не проявляют нужного рвения при сборе документов и не успевают к назначенной дате. Время от времени случается, что кто-то из них вообще не является на оформление сделки.

Как рассчитать ипотекуСамая часто встречаемая на профильных ипотечных форумах в интернете фраза – это «Я хочу взять ипотеку. С чего мне начать?». БН предлагает свой >>Уточним: к созаемщику, который по условиям ипотечного договора участвует в гашении кредита, выдвигаются те же требования, что и к самому заемщику. К примеру, если это не «ипотека по двум документам», то собственный внушительный пакет различных справок должен представить в банк каждый участник. Кстати, ошибки при оформлении документов оказываются чуть ли не основной причиной отказа. Специалисты подсказывают, что по каждой восьмой поданной заявке отказ происходит именно из-за неверного заполнения. Таким образом, получается, что чем большее число созаемщиков участвует в ипотечной сделке, тем выше вероятность ее срыва.

Персона нон грата

Претенденту на жилищный кредит следует заранее знать, что решение об одобрении или отказе ипотеки принимается на основании оценки «худшего» из созаемщиков. То есть сам претендент может иметь идеальные с точки зрения банка характеристики. Но если кто-то из граждан, готовых разделить с ним бремя кредитования, окажется «нежелательным лицом», банк откажет.

Но если кто-то из граждан, готовых разделить с ним бремя кредитования, окажется «нежелательным лицом», банк откажет.

Причины отказа в ипотеке «по вине» созаемщика бывают разные. Прежде всего обратим внимание на возраст соискателей кредита. Банки считают, что любому претенденту на жилищный кредит должно быть никак не меньше 21 года. Это минимальный порог. При этом соискатель в возрасте немногим более имеет мало шансов: заявку примут, но с большой вероятностью после рассмотрения откажут либо предложат высокую процентную ставку. Обычно возрастные рамки перестают играть роль после 25 лет. При этом у молодого человека призывного возраста должен иметься воинский билет.

«Если у вашего супруга испорчена кредитная история, нужно идти на фиктивный развод», – шутят юристы.

Существуют ограничения и по предельному возрасту. Почти все банки считают, что максимальный возраст заемщика на момент последнего платежа по кредиту не должен превышать 60 лет для женщин и 65 лет – для мужчин. Банки отказывают в займе, если кредит не будет погашен к моменту, когда кто-нибудь из созаемщиков выйдет на пенсию. Недоверие банков к немолодым претендентам имеет два основания: у россиян низок средний возраст жизни, кроме того, пожилому человеку при увольнении не так легко найти другую работу с достойной зарплатой. Платежеспособность созаемщика в летах постоянно под угрозой.

Банки отказывают в займе, если кредит не будет погашен к моменту, когда кто-нибудь из созаемщиков выйдет на пенсию. Недоверие банков к немолодым претендентам имеет два основания: у россиян низок средний возраст жизни, кроме того, пожилому человеку при увольнении не так легко найти другую работу с достойной зарплатой. Платежеспособность созаемщика в летах постоянно под угрозой.

Отметим, что отдельные банки готовы давать ипотеку пенсионерам, увеличив возрастной ценз до 75 лет, но под залог имеющегося недвижимого имущества. Ведь кредитор при получении в залог уже существующего имущества избавляется от значительной доли рисков. Впрочем, потенциальному заемщику следует знать, что предмет залога будет оценен на 30-50% ниже рыночной цены.

Облико морале

Велика угроза, что созаемщик может иметь испорченную кредитную историю.

Отметим, что когда БН проводил онлайн-конференцию с заместителем генерального директора Национального бюро кредитных историй (НБКИ) Алексеем Волковым, постоянно приходили вопросы следующего рода: «Я давно погасил кредит, но вдруг выяснилось, что банк продолжает считать меня должником». Проще говоря, даже добросовестно выполнившие кредитные обязательства россияне не застрахованы от «пятен» в кредитных историях и элементарно могут не знать о существовании таковых.

Проще говоря, даже добросовестно выполнившие кредитные обязательства россияне не застрахованы от «пятен» в кредитных историях и элементарно могут не знать о существовании таковых.

Есть еще один повод не выдать заемщику ипотеку – если созаемщик имеет судимость. Впрочем, как поясняет генеральный директор ГК «Банк Жилищных Решений» Роман Корников, далеко не по всем статьям прежние судимости могут служить причиной отказа.

Всех потенциальных клиентов, имеющих в прошлом нелады с законом, можно разделить на три категории. К первой относятся граждане, «заработавшие» судимость в раннем возрасте, после чего прошло 15 лет и более. Но статья, по которой назначалось уголовное наказание, не должна быть «тяжелой». Обычно к таким клиентам банки относятся со снисхождением.

Кстати, определить категорию судимости можно в Уголовном кодексе РФ – по сроку наказания. Если максимальное наказание за совершение преступления ограничивается двумя годами лишения свободы – это преступление небольшой тяжести. Срок до пяти лет следует за уголовное преступление средней тяжести. А преступления с наказанием до десяти лет уже относятся к тяжким.

Срок до пяти лет следует за уголовное преступление средней тяжести. А преступления с наказанием до десяти лет уже относятся к тяжким.

Ко второй категории относятся лица, получившие судимость с условным сроком. «Есть банки, готовые выдавать ипотечные кредиты подобной категории претендентов, но только при наличии компенсирующих факторов и общего положительного портрета клиента», – уточняет Роман Корников. Поясним, что компенсирующим фактором может служить высокий первый взнос, кредитная история с несколькими погашенными без единой просрочки кредитами либо еще что-то, лишний раз свидетельствующее, что клиент дисциплинированно платит по долгам.

Основанием же для однозначного отказа являются наличие судимостей третьей категории – по статьям уголовного кодекса, связанным с фактами насилия, убийств или финансовых махинаций. Для банков срока давности по таким статьям не существует.

Кстати

Будущему заемщику может оказаться полезным следующий совет. Вдруг кто-то из будущих созаемщиков работает в компании, находящейся на зарплатном обслуживании в банке, в котором предполагается взять ипотеку? Тогда будет выгодней, чтобы главным заемщиком это лицо и выступало. Ведь обычно банки зарплатным клиентам предоставляют скидку в 0,5-1 процентный пункт.

Ведь обычно банки зарплатным клиентам предоставляют скидку в 0,5-1 процентный пункт.

Текст: Игорь Чубаха Коллаж: Владимир Щербаков

Ипотека в Испании для россиян и нерезидентов — как получить ипотеку в Испании гражданину России, Белоруссии, Украины и СНГ в 2021 году

Ипотеку в Испании можно получить во многих испанских банках: Sabadell, BBVA, Santander, La Caixa, Bankinter, IngDirect, Deutsche Bank, Abanca, Bankia и других. В целом, условия займа и списки документов во всех банках схожи. На практике, ряд банков более лоялен к выдаче кредитов на покупку жилья иностранцам, в том числе россиянам. Некоторые банки более охотно выдают кредиты украинцам, какие-то банки более лояльны к пенсионерам. Список этих банков может быть разным в зависимости от региона Испании, и эту информацию обязательно предоставит риэлтор или агентство недвижимости, через которое проходит сделка.

Некоторые банки более охотно выдают кредиты украинцам, какие-то банки более лояльны к пенсионерам. Список этих банков может быть разным в зависимости от региона Испании, и эту информацию обязательно предоставит риэлтор или агентство недвижимости, через которое проходит сделка.Рассмотрим условия ипотеки в некоторых из них.

Ипотека на базе фиксированной процентной ставки.Вариант 1:

— Срок кредита: до 30 лет.

— Условия кредита: финансирование покупки основного жилья до 80% (применяется к меньшей из сумм: цена продажи или оценочная стоимость), финансирование покупки дополнительного жилья до 70%.

— Фиксированная ставка: 2,70% с ежегодным увеличением ежемесячных квот на 2% до достижения определенного максимума.

— TAE: 3,63%.

Вариант 2:

— Срок кредита: до 30 лет.

— Условия кредита: финансирование покупки основного жилья до 80% (применяется к меньшей из сумм: цена продажи или оценочная стоимость), финансирование покупки дополнительного жилья до 70%.

— Фиксированная ставка: от 2,90%.

— TAE — 3,93%

Чем меньше срок кредита, тем ниже ставка по ипотеке, например, для кредита на 15 лет ставка будет 3.5%

Фиксированная процентная ставка на первые 6 месяцев, затем переход на плавающую процентную ставку.

— Плавающая ставка: от Euribor + 1,25% до Euribor + 2,25% (в зависимости от соблюдения всех условий либо их части — пользование кредитной картой, страхование жилья, жизни и пр., перевод зарплаты на счет, отчисления в частный пенсионный фонд и т.п.)

.—TAE: от 1,957% до 2,664%.

— TIN: 1,25% в течение первого семестра.

Вариант 2:

Фиксированная процентная ставка на первые 10 лет, затем переход на плавающую.

— Плавающая ставка: от Euribor + 1,25% до Euribor + 2,25% (в зависимости от соблюдения всех условий либо их части – пользование кредитной картой, страхование жилья, жизни и пр., перевод зарплаты на счет, отчисления в частный пенсионный фонд и т.п.).

— TAE: от 2,498% до 2,543%.

— TIN — 2% в течение первого года.

Автокредит для пенсионеров без первоначального взноса

Как пенсионеру купить машину в кредит

Автокредит — это целевой потребительский заем, который выдается непосредственно на покупку транспортного средства. Такие программы пользуются популярностью у населения, но имеют множество ограничений. Для пенсионера оформление автокредита может быть сложным из-за того, что нужно собрать большой пакет документов, в том числе заранее взять договоры в автосалоне и в страховой компании.

Банк Русский Стандарт предлагает выгодное решение — нецелевой кредит наличными на покупку автомобиля. Он привлекает простой процедурой оформления, которая отнимает минимум времени и сил.

Оформить кредитАвтомобиль в кредит без залога и каско

Программы автокредитования предполагают два обязательных и взаимосвязанных условия:

- до полной выплаты кредита машина находится в залоге — фактически, в собственности банка;

-

заемщик в обязательном порядке оформляет страхование каско на весь срок действия кредитного договора.

Таким образом, заемщик-пенсионер не может продать, обменять или подарить транспортное средство, пока не рассчитается с банком. Кроме этого, вне зависимости от желания водителя нужно застраховать авто от угона и повреждений. Стоимость страхового полиса он должен оплатить самостоятельно, а это дополнительные траты.

Альтернатива автокредита для пенсионеров — потребительский заем наличными. Банк Русский Стандарт выдает до 2 000 000 ₽ на любые цели, не требует ни обеспечения, ни страхования каско.

Оформить кредитАвто в кредит без первоначального взноса

Еще одним условием автокредита является обязательный первоначальный взнос, размер которого влияет на процентную ставку. Чтобы получить заем, необходимо подготовить не меньше 10% стоимости авто, а для максимально выгодных условий требуется от 50%. Пенсионерам, особенно неработающим, сложно быстро накопить на первоначальный взнос по автокредиту. А если транспортное средство нужно срочно, намного удобнее взять потребительский кредит наличными.

Банк Русский Стандарт выдает кредит для пенсионеров без первоначального взноса, и такой вариант является выгодной заменой автокредиту.

Оформить кредитКредит на машину с любым пробегом

Большинство банков выдают автокредиты только на транспортные средства, которые продаются в автосалонах. Не каждый пенсионер может позволить себе потратить деньги на новое авто — пусть даже в кредит. Многим выгоднее покупать б/у машины у частных лиц, и в таком случае невозможно участвовать в программе автокредитования.

В Банке Русский Стандарт деньги выдаются на любые цели, а значит, не существует никаких ограничений по выбору автомобиля. Сумма не ограничена стоимостью авто, и кредитные средств можно потратить не только на покупку, но также на ремонт и усовершенствование транспортного средства.

Оформить кредитАвто в кредит за 1 день

Долгая процедура оформления — главный недостаток автокредитов. Это связано с тем, что заемщик должен собрать большой пакет документов, а банк — тщательно их проверить.

В Банке Русский Стандарт рассмотрение заявки занимает 1 день. Это значит, что уже на следующий день клиент может получить наличные и потратить их на покупку транспортного средства.

Оформить кредит5 преимуществ кредита на машину в Банке Русский Стандарт

Для пенсионеров до 70 лет

В Банке Русский Стандарт очень гибкие возрастные ограничения. Мы выдаем кредиты работающим и неработающим пенсионерам в возрасте до 70 лет.

Отсутствие комиссий

Осуществляем бесплатное открытие и обслуживание кредитного счета. Всем заемщикам также доступно досрочное погашение без комиссий.

Индивидуальные ставки

Процентные ставки назначаются в индивидуальном порядке, а точный процент становится известен только после рассмотрения заявки. Наиболее выгодные условия предлагаются клиентам с хорошей кредитной историей.

Всего два документа

Чтобы получить кредит на покупку автомобиля, заемщику-пенсионеру нужно предъявить паспорт и второй документ, который подтверждает личность.

Удобное погашение

Для клиентов Банка Русский Стандарт предусмотрено 10 способов погашения кредита, в том числе через кассу, почтовым и банковским переводом. А для тех, кто предпочитает вносить платежи, не выходя из дома, работают мобильный и интернет-банк.

Оформить кредитКредит на машину для неработающих пенсионеров

Условия

- Сумма — до 500 000 ₽.

- Ставка — от 19,9 до 28% годовых.

- Срок — до 60 месяцев.

Документы

- Российский паспорт.

- Второй документ на выбор: СНИЛС, пенсионное удостоверение, водительское удостоверение, действующий загранпаспорт.

Авто в кредит для работающих пенсионеров

«Кредитная линия»

Предложение для сотрудников компаний, которые заключили с Банком Русский Стандарт договор эквайринга и (или) договор об организации безналичных расчетов:

- сумма — до 2 000 000 ₽;

- срок — до 60 месяцев;

-

ставка — от 19,9 до 28% годовых.

Документы

- Российский паспорт.

- Второй документ на выбор: СНИЛС, пенсионное удостоверение, водительское удостоверение, действующий загранпаспорт.

«Кредит для надежных клиентов»

Предложение для всех работающих пенсионеров:

- сумма — 500 000 ₽;

- срок — 12 месяцев;

- ставка — 15% годовых.

Документы

- Российский паспорт.

- Справка о доходах по форме 2-НДФЛ или сведения о состоянии индивидуального лицевого счета застрахованного лица.

-

Свидетельство о государственной регистрации права собственности на недвижимость или выписка из Единого государственного реестра недвижимости на имя заемщика.

Дополнительные услуги

Страхование заемщиков

Помогает погасить кредит в случае потери работы, постоянной утраты трудоспособности, ухода из жизни.

Выбираю дату платежа

Позволяет выбрать дату погашения кредита при оформлении кредита.

Постоянный контроль

Услуга оповещения об операциях и ИНФО m@il позволяют взять кредит и быть в курсе всех изменений по счету.

3 шага для покупки автомобиля в кредит для пенсионеров

Шаг 1. Оформите заявку — в офисе банка, по телефону или на сайте.

Шаг 2. Дождитесь решения, приходите в банк и заберите деньги.

Шаг 3. Купите любое транспортное средство у любого продавца.

Требования к заемщику:

-

Возраст от 23 до 70 лет.

- Российское гражданство.

- Отсутствие судимостей.

- Постоянная регистрация в регионе присутствия Банка Русский Стандарт.

- Наличие источника дохода.

Ипотека для пенсионеров: актуальные предложения банковского рынка

В современном финансовом мире имеются широкие возможности для людей из разных возрастных категорий. В частности, можно улучшить свои жилищные условия, если взять ипотечный кредит. Сегодня мы рассмотрим подробнее, как оформляется ипотека для пенсионеров.

Все большее количество людей интересует один вопрос: может ли пенсионер взять ипотеку на жилье. Можно отметить, что данная категория лиц пользуется доверием у финансовых организаций, несмотря на возрастную группу. Все дело в том, что клиенты банков старшего возраста отличаются большей ответственностью. Они объективно оценивают свои возможности, аккуратно платят взносы, ответственно относятся к своим обязательствам.

Важно выяснить, до какого возраста дают ипотеку на квартиру пенсионерам, как именно оформляется такой кредит, на каких условиях, дают ли ипотеку работающим или, наоборот, неработающим пенсионерам. Узнаем все подробности прямо сейчас.

При каких условиях выдают ипотеку пенсионерам

В первую очередь важно рассмотреть все ключевые условия, общие для большинства финансовых организаций. Узнаем прямо сейчас, как купить квартиру в ипотеку пенсионеру.

- Ключевое условие – конкретное ограничение по возрасту. Большее количество финансовых организаций предпочитают устанавливать планку в 65 лет. Реально получить ипотеку пенсионерам до 75, если грамотно подобрать предложение от банка.

- Часто заключается договор личного страхования. Страхуется здоровье и жизнь заемщика пенсионного возраста. Такое условие продиктовано тем, что банки хотят максимально снизить свои риски, получить повышенные гарантии, принимая во внимание пожилой возраст клиентов.

- Ограничение срока кредитования.

В большинстве банков предпочитают предоставлять пенсионерам ипотеку максимум на 10-15 лет.

В большинстве банков предпочитают предоставлять пенсионерам ипотеку максимум на 10-15 лет. - Наличие постоянной работы – огромный плюс, если пенсионер решил взять кредит. Получить ипотеку молодому работающему пенсионеру значительно проще: с такими данными банки предоставляют займы гораздо охотнее. Безусловно, финансовое положение у граждан данной категории лучше. Кроме того, наличие постоянной работы говорит и об определенной удовлетворительной физической форме человека.

- Положительная кредитная история. Разумеется, очень важно, чтобы не было отрицательной кредитной истории. Однако нулевая история – тоже слишком мало для положительного решения по ипотеке. А вот статус благонадежного заемщика, который аккуратно вносил платежи, в срок погасил кредит, становится огромным преимуществом.

- Хороший первоначальный взнос. Пенсионер значительно повысит свои шансы на получение ипотечного кредита, если он готов внести существенный первоначальный взнос. Обычно банки устанавливают планку более 20-ти процентов.

Многие банки готовы принять во внимание размер совокупного дохода супругов. Когда оба пенсионера работающие, они могут рассчитывать на улучшенные условия кредитования.

Обратите внимание на важный момент. Существует схема, по которой ипотеку пенсионерам получить гораздо проще. Нужно не просто подавать заявку на кредит на свое имя, а еще дополнительно привлекать созаемщиков. Отлично, когда поручителем и созаемщиком становится человек, который не только младше пенсионера, но и готов официально подтвердить свою платежеспособность.

Требования к клиенту

Обратите внимание на спектр требований к потенциальному заемщику, которые должны быть подтверждены официально.

- Гражданство РФ, наличие временной или постоянной регистрации.

- Максимальный возраст 70-75 лет.

- Доход, достаточный для обслуживания кредита.

- На последнем месте работы (при наличии) стаж должен составлять минимум полгода.

- Должна отсутствовать негативная кредитная история.

Многие банки предпочитают привлечь созаемщика или поручителя, чтобы снизить свои потенциальные риски.

Документы

Минимальный набор документов такой.

- Анкета-заявление на получение ипотечного кредита.

- Паспорт гражданина РФ, а также копии страниц.

- Документы на залоговое имущество.

- При начилии — подтверждение текущей трудовой деятельности и официальное подтверждение дохода.

- Справка из Пенсионного фонда, в которой подтверждается наличие пенсии, а также указывается ее размер.

Банк может изменить перечень документов, потребовать дополнительные бумаги.

Какие банки кредитуют?

Сейчас не все финансовые организации готовы выдать ипотечный кредит пенсионерам. Однако есть целый ряд банков с отличной репутацией, которые работают в данном направлении:

- Транскапиталбанк;

- Сбербанк;

- Совкомбанк;

- ВТБ 24;

- Россельхозбанк.

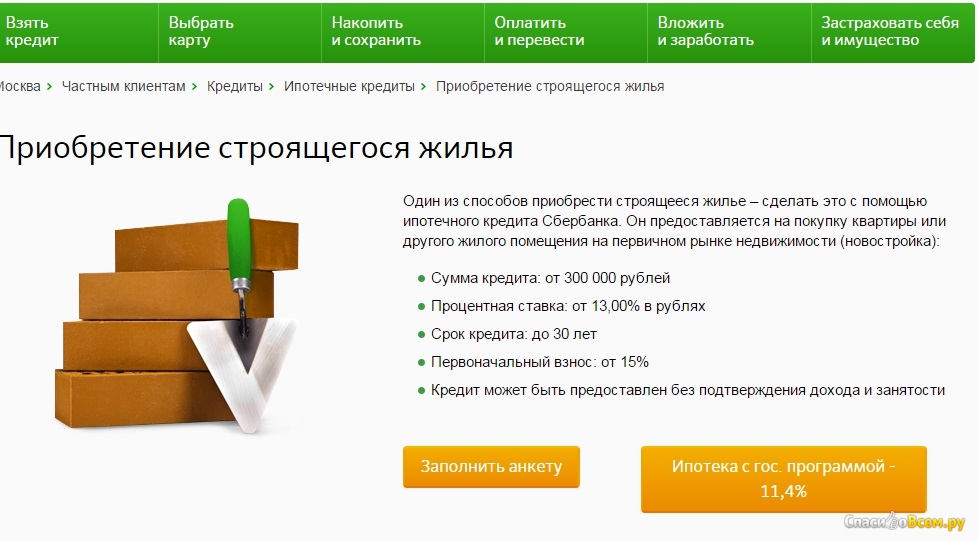

Сбербанк пользуется заслуженным доверием. Именно он и делает пенсионерам выгодное предложение по ипотечному кредитованию. И здесь требования к возрасту наиболее лояльные: заемщик должен быть не старше 75-ти лет на момент полной выплаты кредита.

Именно он и делает пенсионерам выгодное предложение по ипотечному кредитованию. И здесь требования к возрасту наиболее лояльные: заемщик должен быть не старше 75-ти лет на момент полной выплаты кредита.

Можно брать ипотеку на строящееся, готовое жилье, на покупку объекта недвижимости за городом, также можно возвести свой дом. Допускается использовать в роли обеспечения не только имеющуюся недвижимость, но и приобретаемую.

Следует воспользоваться калькулятором в режиме онлайн на сайте банка или обратиться к менеджеру, чтобы выяснить, на какую максимальную сумму кредита можно рассчитывать.

Вопрос, может ли пенсионер взять ипотеку и на каких условиях, интересует многих. Имеются и неординарные решения. Например, очень интересное выгодное предложение есть в АИЖК. Там по ипотечной программе пенсионер может получить кредит без первоначального взноса, взять его с имеющейся недвижимостью в роли обеспечения. По программе «Переезд» имеющийся объект недвижимости выступает одновременно первым взносом, а также им частично выплачивается и сам кредит. Ипотека дается на срок от полугода до двух лет. При этом реализуют недвижимость только после полной выплаты кредита и получения нового жилья. Важно, что не надо платить каждый месяц. Просто по окончании кредита вносится оставшаяся сумма из личных средств пенсионера-заемщика.

Ипотека дается на срок от полугода до двух лет. При этом реализуют недвижимость только после полной выплаты кредита и получения нового жилья. Важно, что не надо платить каждый месяц. Просто по окончании кредита вносится оставшаяся сумма из личных средств пенсионера-заемщика.

Ипотечное кредитование в Сбербанке

Пенсионная ипотека в Сбербанке очень привлекательная. Сравним преимущества и недостатки кредитования для пожилых людей.

Конечно, есть ограничения. Так, срок выплаты будет меньше, чем для других категорий граждан. Кроме того, максимальная сумма займа тоже ограничена.

Зато есть и существенные плюсы. В первую очередь важно, что выдача кредита возможна с условием полной выплаты не до 65-ти лет, как в других банках, а до 75-ти лет. Это большая разница, огромное преимущество. Еще одна отличительная черта ипотеки для пенсионеров в Сбербанке: привлекательные процентные ставки. Они составляют 11-16%.

Ипотека для неработающих пенсионеров

Многих интересует, дают ли ипотеку неработающим пенсионерам. При решении вопроса о кредитовании проводится тщательная проверка платежеспособности клиента. Так, анализируется, сколько именно свободных денежных средств остается у пенсионера, когда он вносит все обязательные платежи. Банку важно убедиться, что заемщик действительно сможет аккуратно расплатиться по кредиту.

При решении вопроса о кредитовании проводится тщательная проверка платежеспособности клиента. Так, анализируется, сколько именно свободных денежных средств остается у пенсионера, когда он вносит все обязательные платежи. Банку важно убедиться, что заемщик действительно сможет аккуратно расплатиться по кредиту.

В Сбербанке имеется шанс получить заем даже у тех, кто имеет в роли дохода только пенсию.

Оформление кредита в Сбербанке

Узнаем, на каких условиях готовы предоставить ипотеку пенсионерам:

- Процентная ставка в среднем составляет 12%.

- Первоначальный взнос обязателен. Он составляет от 20-ти процентов.

- Выдают заем на срок не более 30-ти лет.

Должно быть обеспечение. Допускается использовать в роли залога приобретаемый объект недвижимости.

Запомните, что условия отличаются в зависимости от типа жилья. Когда выдается кредит на строящееся жилье, требования более жесткие. При этом процентная ставка тоже увеличивается – до 13,5%.

Страхование титула и жизни – рекомендованное условие. Страховщик возьмет проблемы на себя, если у заемщика возникнут проблемы со здоровьем, он потеряет дееспособность. При отсутствии страховки, если клиент умирает, обязательства по выплате займа переходят к детям – его наследникам.

Помните самое главное: необходимо максимально объективно оценить свои возможности, а уже потом заниматься сбором документов, получать ипотечный кредит.

Ипотека для пенсионеров

Супружеская пара в возрасте около 70 лет недавно приобрела дом и получила ипотечный кредит, чтобы переехать поближе к своим детям и внукам. Они выбрали ипотеку с конвертацией собственного капитала (HECM) через FHA.

«Сейчас они живут в доме своей мечты, недалеко от своей семьи, увеличили свое пенсионное гнездо и не имеют выплат по ипотеке, пока они живут в доме. Вот почему эта пара в возрасте 62 лет и старше решила получить ипотечный кредит именно в это время », — говорит Билл Паркер, старший кредитор в Wallick & Folk Inc..jpg) в Скоттсдейле, Аризона,

в Скоттсдейле, Аризона,

Могут ли пожилые люди получить ипотеку?

Пожилые люди могут получить ипотечный кредит, как и все остальные — все зависит от дохода, кредитного рейтинга и наличных денег. Даже пожилые люди в возрасте от 90 могут получить ипотеку, если они имеют финансовую квалификацию.

Есть разные причины для получения ипотеки. Некоторые пожилые люди могут захотеть переехать в одноэтажный дом или собственность, требующую меньшего содержания, или, возможно, они хотят быть ближе к семье.

Некоторые пожилые люди даже получают ипотечные кредиты, чтобы купить дома своим детям, которые не могли претендовать на получение ссуды.

Независимо от причины, пожилые люди более чем могут претендовать на ипотеку. По данным Федеральной торговой комиссии (FTC), пожилые люди защищены от дискриминации при получении жилищной ссуды или любого вида кредита в зависимости от их возраста. Он называется Законом о равных возможностях кредитования — федеральным законом, который защищает заемщиков от предвзятости, связанной с возрастом, расой, цветом кожи, религией, полом по национальности, семейным положением или даже теми, кто получает государственную помощь.

Это означает, что все пожилые люди имеют право купить дом, если они имеют на это право.

Нажмите, чтобы проверить право на покупку дома.Какие ссуды доступны пожилым людям?

Нет предела, когда дело доходит до ипотеки для пожилых людей, если они соответствуют требованиям и могут доказать, что у них достаточно регулярного дохода. При этом заявки на получение ссуды для пенсионеров часто выглядят немного иначе.

Какой срок кредита лучше для пожилых людей?

Пожилым людям стоит задуматься над тем, на какой срок они должны получить ссуду.Для некоторых ипотека на 30 лет может показаться немного длинной.

В то же время 30-летний кредит может быть лучшим вариантом для некоторых из-за более низких ежемесячных платежей.

Продолжительность срока, который получает старший сотрудник, также может зависеть от требований, специфичных для определенных типов ссуд.

Варианты кредитной программы для пожилых людей

Клиенты Паркер выбрали HECM, потому что они не соответствовали требованиям дохода по обычной ипотеке. Это может произойти, когда люди живут на фиксированные доходы, такие как пенсии, пенсионные счета или социальное обеспечение.

Это может произойти, когда люди живут на фиксированные доходы, такие как пенсии, пенсионные счета или социальное обеспечение.

Некоторые пожилые покупатели жилья могут оказаться в том же положении, что и пара, с которой работала Паркер. У них уже был дом стоимостью 550 000 долларов, и у них не осталось ипотеки. Они получили около 525000 долларов от продажи дома после уплаты комиссии за недвижимость и затрат на закрытие. Дом, который они хотели купить, был оценен в 605 000 долларов.

Если бы не HECM, им пришлось бы израсходовать всю свою чистую выручку плюс еще 100 000 долларов своих пенсионных сбережений, чтобы оплатить оставшуюся часть покупной цены плюс затраты на закрытие, сказал Паркер.

Вместо этого они выбрали HECM примерно за 355 000 долларов в новом доме, а им потребовалось всего 275 000 долларов от выручки от продажи. Это позволило им не только оставить свои пенсионные сбережения нетронутыми, но и добавить оставшиеся 250 000 долларов из доходов от продажи дома на свой пенсионный счет.

HECM — популярный вариант кредитной программы для квалифицированных пенсионеров. Если вам 62 года или больше, вы являетесь нынешним домовладельцем, проживаете в своем доме и выплатили большую часть или всю свою ипотеку или выплатили ее, вы можете участвовать в программе FHA HECM.

Это программа обратного ипотечного кредитования FHA — единственная такая программа, застрахованная федеральным правительством — и она позволяет людям приобретать другое основное жилье, если у них есть дополнительные наличные деньги для оплаты разницы между выручкой HECM и продажной ценой плюс затраты на закрытие.

Нажмите, чтобы узнать, соответствуете ли вы критериям FHA.Ипотека становится доступнее для пожилых людей

Несколько лет назад крупнейшие игроки в жилищной ипотеке начали разрешать пожилым людям использовать вмененный доход от своих пенсионных фондов, IRA и других пенсионных активов для получения ссуды, которую они хотели.

Это изменение политики позволяет пожилым людям использовать остатки на этих счетах для пополнения своих доходов на бумаге, не вынимая никаких денег. До этого изменения некоторым пожилым людям отказывали в ссуде, потому что их отношение долга к доходу не соответствовало высоким стандартам, несмотря на то, что у них был большой капитал в своих домах, имелись сбережения и были хорошие кредитные рейтинги.

До этого изменения некоторым пожилым людям отказывали в ссуде, потому что их отношение долга к доходу не соответствовало высоким стандартам, несмотря на то, что у них был большой капитал в своих домах, имелись сбережения и были хорошие кредитные рейтинги.

Получите совет перед выбором кредита

Иногда пожилые люди становятся жертвами хищных ипотечных кредиторов. Согласно Закону о правде в кредитовании (TILA) кредиторы должны раскрывать стоимость и условия ссуды вместе с множеством другой информации.Закон о расчетах и процедурах с недвижимым имуществом (RESPA) запрещает выплату незаработанных комиссий и откатов.

По данным Национального центра защиты прав потребителей, пожилые домовладельцы с богатым капиталом и бедные с деньгами являются большой мишенью для недобросовестных ипотечных кредиторов. Перед подписанием чего-либо рекомендуется поговорить с доверенным бухгалтером или юристом об условиях и стоимости любой потенциальной покупки дома и новой ипотеки.

вариантов финансирования жилья для лиц старше 55 лет

Покупателям жилья старше 55 лет, которые хотят переехать в более удобное жилье или покопаться поближе к внукам, не нужно беспокоиться о том, могут ли они претендовать на получение ипотеки.

Дискриминация любого лица, подающего заявку на финансирование, по причине его возраста является незаконной, поскольку это защищенный класс в соответствии с Законом о справедливом жилищном обеспечении. Если у вас есть доход, кредитный профиль и возможность выплатить ссуду, получение одобрения не должно быть проблемой только потому, что вам больше 55.

Даже если у вас нет работы с полной или частичной занятостью, банки могут готовы предоставить ссуду, если у вас есть регулярный ежемесячный доход, например пенсия и социальное обеспечение, или пенсионные активы.

Но тут напрашивается вопрос: какое финансирование доступно для нас, стариков? Он чем-то отличается от всех остальных?

Ответ на второй вопрос — нет; сегодняшние кредитные продукты одинаковы для всех. Вы имеете право на получение ипотеки на 30 лет или на 15 лет, или даже на 10, если вы можете позволить себе более высокие выплаты. Вы можете получить ссуду с фиксированной ставкой или с немного более низкой ставкой, при которой ставка меняется каждые несколько лет, возможно, каждые три или даже каждые пять, семь или 10 лет.

Вы имеете право на получение ипотеки на 30 лет или на 15 лет, или даже на 10, если вы можете позволить себе более высокие выплаты. Вы можете получить ссуду с фиксированной ставкой или с немного более низкой ставкой, при которой ставка меняется каждые несколько лет, возможно, каждые три или даже каждые пять, семь или 10 лет.

Однако оказывается, что у пожилых людей есть варианты, которых у молодежи нет, в том числе 1) ипотека на приобретение собственного капитала (HECM), 2) промежуточный заем или 3) кредитная линия собственного капитала (HELOC).

1.Конверсионная ипотека на покупку собственного капитала (HECM)

Одна из них — это обратная ипотека, или, более конкретно, ипотека на конвертацию собственного капитала для покупки (HECM), застрахованная государством ссуда, предлагаемая лишь горсткой национальных специализированных кредиторов. HECM стоит недешево — и есть много обручей. Но если вам нужны деньги от продажи вашего нынешнего дома, чтобы закрыть новое место — а старый еще не нашел покупателя — стоит подумать.

Прелесть обратной ипотеки в том, что вам платит банк; вы не платите банку.Обратная ипотека на покупку работает следующим образом:

Допустим, вы покупаете дом за 300 000 долларов. Вместо того, чтобы использовать свои денежные резервы, вы берете обратную ипотеку на сумму, основанную на продолжительности жизни вас и вашего супруга (а), а также на стоимости приобретаемой собственности. Поступления от этой ссуды плюс ваш первоначальный взнос наличными достаточно для покрытия всей стоимости, и вы не получаете ипотечного платежа.

Другими словами, вы вносите авансовый платеж и финансируете оставшуюся часть с помощью HECM для покупки.Затем, когда ваш нынешний дом будет продан, вы можете использовать эти деньги для пополнения своего банковского счета, а также погасить ссуду и спрятать остаток в банке или у своего биржевого маклера.

Основные предостережения: вам и вашему супругу должно быть не менее 62 лет, вы должны продолжать оплачивать свою страховку и налоги на имущество, а досрочная выплата ссуды может оказаться дорогостоящей.

2. Промежуточная ссуда

Другой альтернативой для людей, у которых есть дом на продажу, является промежуточная ссуда.Как следует из названия, этот вид финансирования создает мост между старым домом и новым.

Промежуточные ссуды или временное финансирование до тех пор, пока ваш старый дом не будет продан, получить не так легко, как раньше, но некоторые кредиторы все же предлагают их. Например, Hurst Lending and Insurance of Dallas производит их, но только в Техасе, а не в Колорадо или Флориде, где она также ведет бизнес, — сообщает соучредитель Джей Херст.

«Понимание ценности собственности очень важно, и у нас нет такого опыта в другом месте», — объясняет Херст.

Бридж-ссуды, которые иногда называют «финансированием разрывов», предоставляются под залог вашего существующего дома, а средства используются в качестве первоначального взноса за новое место. Кредит может потребовать или не потребовать выплат, по крайней мере, в течение нескольких месяцев. А когда старый дом продается, ссуда выплачивается, и оставшаяся часть выручки от продажи может быть использована для нового дома.

А когда старый дом продается, ссуда выплачивается, и оставшаяся часть выручки от продажи может быть использована для нового дома.

Главный недостаток промежуточной ссуды, по словам Элизабет Вайнтрауб из Lyon Real Estate в Сакраменто, Калифорния, заключается в том, что заимодавец нового дома, если он есть, будет квалифицировать вас, как если бы вы владели двумя домами.Следовательно, получить одобрение будет сложнее.

Если речь идет о деньгах для первоначального взноса, подумайте о рефинансировании старого дома и используйте вырученные средства для внесения значительного первоначального взноса за новый дом. Затем, когда вы продаете старое жилье, вы можете погасить эту ссуду и использовать оставшиеся деньги по своему усмотрению — например, для строительства нового дома или других инвестиций.

Third Federal Savings and Loan, крупный ипотечный кредитор на Среднем Западе, а также в нескольких южных штатах, заявляет, что объем промежуточных кредитов подскочил на 137 процентов за последний год, отчасти благодаря новой функции, призванной снять бремя два платежа за дом: один за старое место до продажи этого дома, а другой за новый дом.

В случае промежуточной ссуды от Third Federal платеж за существующий дом откладывается на срок до 12 месяцев или до его продажи, в зависимости от того, что наступит раньше. Учреждение не требует специального заявления, и нет никаких сборов за отмену или предоплату.

«Поскольку многие рынки сталкиваются с нехваткой жилья, заемщики, которые заинтересованы в покупке дома, должны действовать быстро, чтобы их предложение было принято», — сказал Третий федеральный председатель и главный исполнительный директор Марк А. Стефански. «Воспользовавшись нашей промежуточной ссудой, заемщики, у которых уже есть дом, могут устранить препятствия для покупки следующего дома и лучше конкурировать на рынках с низким уровнем запасов.”

3. Кредитная линия собственного капитала (HELOC)

Другая возможность: воспользуйтесь кредитной линией собственного капитала или HELOC для вашего текущего места жительства и используйте часть этих денег для внесения первоначального взноса. Затем, когда ваше место будет продано, заплатите HELOC и уходите оттуда.

Оговорки о непредвиденных обстоятельствах

Если новое финансирование — не ваша чашка чая — многие пожилые люди не хотят, чтобы новые ипотечные кредиты нависали над их головами — вы обнаружите, что большинство строителей примут положения о непредвиденных обстоятельствах в своих контрактах.Это делает покупку нового места зависимой от продажи старого. Но строители не будут вечно ждать продажи вашего дома. Таким образом, если он не будет продан в течение разумного периода времени, вы можете потерять выбранный лот или, что еще хуже, сделку в целом.

Фестиваль Сан-Сити Дель Уэбба в Бакай, штат Аризона, с радостью примет покупателя, покупка которого зависит от продажи его нынешнего места жительства, говорит продавец Кен Плонски. Пункт дает покупателю 60, а иногда и 90 дней, чтобы завершить продажу старого дома.А если он не может, говорит Плонски, «он получает назад свои задатки, так что это действительно безрисковая ситуация».

Конечно, застройщик не начнет строительство на новом месте до тех пор, пока старый дом не будет продан или пока не будет снята авансировка. Но поскольку Дель Уэббу обычно требуется от пяти до шести месяцев, чтобы доставить дом в этом пустынном сообществе за пределами Феникса, покупатель, который все еще не продал свое старое жилье, может иметь еще 180 дней, чтобы найти покупателя, если он решит уехать. впереди, когда истечет его непредвиденное обстоятельство.

Но поскольку Дель Уэббу обычно требуется от пяти до шести месяцев, чтобы доставить дом в этом пустынном сообществе за пределами Феникса, покупатель, который все еще не продал свое старое жилье, может иметь еще 180 дней, чтобы найти покупателя, если он решит уехать. впереди, когда истечет его непредвиденное обстоятельство.

Для большинства строителей вы и строитель находитесь в этом вместе. Например, в Traditions of America, где проживает 55 и более общин в Пенсильвании, Нью-Джерси и Делавэре, покупатели, у которых есть дом на продажу, могут воспользоваться профессиональными услугами по управлению перепродажей через Traditions Realty, независимо от того, где находится этот дом.

Traditions свяжет вас с топовым местным агентом и командой менеджеров по перепродаже, которые порекомендуют цену продажи и покажут вам, как подготовить ваш дом для достижения этой цены в кратчайшие сроки.Вдобавок ко всему, программа Home Assist компании предлагает защиту стоимости до 10 000 долларов, если место в конечном итоге будет продаваться по цене ниже этой.

Лью Сичелман — обозреватель национального синдицированного жилья и недвижимости. Он занимается недвижимостью более 50 лет.

Старшая ипотека, жилищные ссуды, обратная ипотека и рефинансирование

Обновлено 14 июля 2020 г. Джефф Хойт , главный редактор Узнать больше О наших экспертах Пожилые люди начинают рассматривать варианты получения ипотеки по разным причинам. Несмотря на то, что они потратили значительную часть своей жизни на нынешний дом, многие приходят к выводу, что пора что-то менять. Для некоторых физическое напряжение, связанное с обслуживанием, стало слишком большим. Для других счета и содержание дома истощают их ограниченный пенсионный бюджет. Для других дом может быть расположен слишком далеко от семьи и друзей, иметь лестницу, по которой трудно перемещаться, в нем больше места, чем им нужно, или двор, который они больше не могут содержать.

Несмотря на то, что они потратили значительную часть своей жизни на нынешний дом, многие приходят к выводу, что пора что-то менять. Для некоторых физическое напряжение, связанное с обслуживанием, стало слишком большим. Для других счета и содержание дома истощают их ограниченный пенсионный бюджет. Для других дом может быть расположен слишком далеко от семьи и друзей, иметь лестницу, по которой трудно перемещаться, в нем больше места, чем им нужно, или двор, который они больше не могут содержать.

Какая бы у вас ни была причина, разумно рассмотреть все возможные варианты и заранее спланировать свое финансовое будущее. Чем больше вы знаете, тем выше ваши шансы на принятие правильных решений, которые приведут к безопасной и комфортной жизни сейчас и на многие годы вперед.

Дом против Дома

Когда дело доходит до принятия решений о недвижимости, важно, чтобы пожилые люди серьезно думали о своем финансовом будущем и не позволяли сантиментам вмешиваться. Однако для многих это может быть сложно. Это дом, в котором они жили с супругом, которого, возможно, больше нет с ними. Здесь они воспитывали своих детей. Каждая комната наполнена драгоценными воспоминаниями.

Это дом, в котором они жили с супругом, которого, возможно, больше нет с ними. Здесь они воспитывали своих детей. Каждая комната наполнена драгоценными воспоминаниями.

Одна из самых больших ошибок пожилых людей — оставаться дома дольше, чем следовало бы. Чем дольше человек остается в доме, который не соответствует его текущим потребностям, тем больше он истощает — в финансовом, физическом и психологическом плане.

Если вам трудно отделить эмоции от дома, рассматривайте это как вложение.Смотрите на него как на дом, который вы можете использовать для своей выгоды, а не как на дом, от которого просто невозможно отделиться. Например, пожилой человек живет в их доме более 30 лет. Дом теперь оплачен и стоит значительно больше, чем они заплатили за него. Они могут продать свой дом, который сейчас слишком велик и который трудно поддерживать, скажем, за 500 000 долларов. На деньги от этой продажи они теперь могут купить более управляемый дом за 200 000 долларов и вложить оставшийся капитал. Они получают выгоду, переезжая в дом, который лучше отвечает их потребностям, платя более низкие налоги на коммунальные услуги и имущество, а также зарабатывая доход на вложенные деньги.

Они получают выгоду, переезжая в дом, который лучше отвечает их потребностям, платя более низкие налоги на коммунальные услуги и имущество, а также зарабатывая доход на вложенные деньги.

Уменьшение размера

Переезд в дом меньшего размера дает много преимуществ. По мере того как пожилые люди становятся старше, большие дома становится труднее обслуживать и могут создавать проблемы с навигацией, поскольку во многих больших домах есть лестницы. Уменьшение размера дома до более удобного в управлении позволяет пожилым людям сохранять долгосрочную независимость, при этом сохраняя при этом преимущества домовладения.

Уменьшение размера дает следующие преимущества:

- В доме меньшего размера легче содержать в чистоте

- Меньше обслуживания

- Меньшие счета за коммунальные услуги и налоги на имущество

Уменьшение размера также предоставляет возможности.Вы можете:

- Переместитесь в сообщество поля для гольфа, если вы любите играть в гольф

- Покупка дома без лотов

- Переехать в другую часть страны, где погода теплее

- Станьте ближе к семье и друзьям

- Переместитесь в место поближе к магазинам и другим объектам инфраструктуры

Не ждите, пока вы окажетесь в безвыходной ситуации, чтобы сократить штат. Чем раньше старший примет решение о сокращении, тем лучше.Вы можете спланировать будущее в своем новом доме, зная, что он подходит вам по размеру, чтобы в нем состариться. Уменьшение размера высвобождает капитал для инвестиций. И вы будете спокойны, зная, что принимаете это важное решение, в то время как ваш ум ясен и проницателен.

Чем раньше старший примет решение о сокращении, тем лучше.Вы можете спланировать будущее в своем новом доме, зная, что он подходит вам по размеру, чтобы в нем состариться. Уменьшение размера высвобождает капитал для инвестиций. И вы будете спокойны, зная, что принимаете это важное решение, в то время как ваш ум ясен и проницателен.

Уменьшение размера может быть проблемой; поэтому рассмотрите возможность использования услуг старшего менеджера по переездам. Они специализируются на помощи пожилым людям в процессе сокращения штата и переезда в новый дом. Они работают с вами и вашей семьей на протяжении всего процесса, от начала до конца.

Новая ипотека для пенсионеров

Если вы хотите купить новый дом — будь то уменьшение размеров дома до меньшего размера или модернизация дома вашей мечты — вам необходимо учесть несколько вещей и принять некоторые меры предосторожности. Кроме того, у вас может возникнуть несколько вопросов, на которые вам понадобятся ответы, касающиеся финансирования, и некоторая озабоченность по поводу практичности принятия долгосрочного долга на данном этапе вашей жизни. Посмотрим, сможем ли мы решить их здесь.

Посмотрим, сможем ли мы решить их здесь.

Ключевые моменты, касающиеся новой ипотеки для пожилых людей

Поскольку многие пожилые люди вышли на пенсию и больше не получают «зарплату», им нужно взглянуть на процесс ипотеки несколько иначе, чем они делали это раньше.Пожилые люди должны учитывать эти ключевые моменты по мере продвижения вперед:

- При определении ваших квалификационных стандартов кредиторы считают соотношение вашего долга к доходу наиболее важным фактором

- Доход пенсионера определяется такими активами, как индивидуальные пенсионные счета (IRA), 401K и другие инвестиции

- Чтобы предотвратить хищническую практику кредитования, убедитесь, что все кредитные документы проверены профессионалом, например юристом, специалистом по финансовому планированию или доверенным специалистом по недвижимости.

- Создайте бюджет, который включает непредвиденные расходы

Доходы и ипотека для пенсионеров

Рассматривая покупку дома, жизненно важен ваш доход. Если вы на пенсии и полагаетесь исключительно на фиксированный доход, вполне естественно беспокоиться о том, чтобы взять новую ипотеку. В конце концов, такие пособия, как пенсия, социальное обеспечение или IRA (индивидуальный пенсионный счет), как правило, не равны тому, что вы зарабатываете, работая полный рабочий день.

Если вы на пенсии и полагаетесь исключительно на фиксированный доход, вполне естественно беспокоиться о том, чтобы взять новую ипотеку. В конце концов, такие пособия, как пенсия, социальное обеспечение или IRA (индивидуальный пенсионный счет), как правило, не равны тому, что вы зарабатываете, работая полный рабочий день.

Но в нынешние времена гораздо больше пожилых людей имеют ипотечные кредиты или берут новые ипотечные кредиты, чем когда-либо прежде. Исследование Федеральной резервной системы 2013 года показало, что 42% домохозяйств, возглавляемых лицами в возрасте от 65 до 74 лет, имеют обеспеченный жилищем долг — по сравнению с 32% в 2004 и 18 годах.5% в 1992 г.

Fannie Mae и Freddie Mac, предприятия, спонсируемые правительством США, работают, чтобы помочь пожилым людям, у которых есть наличные деньги, для получения ссуд — даже тем, у кого соотношение долга к доходу ниже идеального. Они делают это с учетом пенсионных накоплений. Для определения того, имеете ли вы право на получение ипотеки, используются специальные формулы для расчета соотношений расходов на жилье и отношения долга к доходу с использованием вашего пенсионного дохода.

Но есть риски, связанные с наличием долга, особенно долга по обеспеченным кредитам (таким как ипотека).Если вы просрочите свои платежи, вы можете потерять дом.

Пожилые люди в возрасте 59 лет и 6 месяцев и старше, которые имеют право на снятие средств с пенсионных планов без штрафных санкций, могут воспользоваться изъятием — постепенным доступом к этим средствам. Ежемесячные, ежеквартальные или годовые выплаты, которые вы получаете со своих пенсионных счетов, считаются доходом. Деньги, оставшиеся от ваших раздач после уплаты налогов, можно использовать по вашему усмотрению.

Кроме того, ликвидные активы, такие как сбережения, паевые инвестиционные фонды, счета денежного рынка, облигации и акции, могут быть использованы для получения ссуды; однако некоторые кредиторы могут использовать только 70–80% этих активов, считая остальные неприемлемыми.Когда используются ликвидные активы, соответствующие активы делятся на количество платежей по новой ипотеке. По ипотеке на 15 лет у вас будет 180 ежемесячных платежей; а при 30-летней ипотеке — 360 ежемесячных платежей.

Прочие соображения

По мере приближения к пенсионному возрасту или после того, как вы уже вступили в него, есть другие моменты, которые необходимо учитывать перед получением ипотеки:

Собственный капитал : Если вы продаете один дом, чтобы получить другой, особенно при сокращении размера, в вашем распоряжении может быть большой капитал для повышения вашей покупательной способности.

Бюджет . Прежде чем говорить с ипотечным кредитором, важно знать, куда уходят ваши деньги и какую сумму ипотеки вы можете себе позволить. Этот бюджет должен включать чрезвычайные расходы, такие как медицинское обслуживание. Ему также следует планировать такие вещи, как увеличение налогов на медицинское страхование и имущество.

Срок ипотеки : Чем короче, тем лучше. Если бы вы умерли до того, как дом был выплачен, смогли бы ваши наследники сохранить дом, если выручка от вашего имущества не покрывает ссуду? Если это важное соображение, более короткий срок кредита может быть более привлекательным — 10 или 15-летняя векселя, а не стандартная 30-летняя векселя. Платежи по более короткой ссуде будут выше, но, скорее всего, она будет выплачена в момент вашей смерти.

Платежи по более короткой ссуде будут выше, но, скорее всего, она будет выплачена в момент вашей смерти.

Возраст : хотя ваш возраст может сильно повлиять на ваше мнение при рассмотрении вопроса об ипотеке, если вы соответствуете квалификационным стандартам, возраст не может быть дисквалифицирующим фактором. Закон о кредитовании равных возможностей запрещает дискриминацию по многим причинам, включая возраст.

Будьте осторожны : Кредиторы-хищники часто обращаются к пожилым людям. Определенные действия квалифицируются как «хищнические».”Они могут включать:

- Крупные штрафы за досрочное погашение

- Завышенные комиссии

- Ложное раскрытие сроков и затрат по кредиту

- Отрицательная амортизация — выплаты по ссуде без выплаты процентов

Многие из этих практик рассматриваются в Законе о праве кредитования; тем не менее, будет благоразумно и разумно нанять специалиста по финансовому планированию, юриста или доверенного специалиста по недвижимости для проверки всех кредитных документов, прежде чем что-либо подписывать.

Ипотека на пенсию

Все больше пенсионеров берут ипотечные кредиты и берут новые.Согласно опросу, проведенному национальным ипотечным банкиром American Financing, 44% американцев в возрасте от 60 до 70 лет имеют ипотеку после выхода на пенсию. И 17% считают, что никогда не выплатят ипотеку. Если вы будете платить за ипотеку после выхода на пенсию, запланируйте сейчас, чтобы она оставалась управляемой при фиксированном доходе.

Рефинансирование ипотеки

Многие пожилые люди беспокоятся о выплатах по ипотеке, имея фиксированный доход. Одним из решений этой дилеммы является рефинансирование.Это особенно важно, если у вас ипотека с регулируемой процентной ставкой. Рефинансирование по фиксированной ставке сделает ваш платеж по ипотеке предсказуемым и в целом более низким — и то, и другое отлично подходит для людей с фиксированным доходом.

При рефинансировании вы можете получить более низкую ставку. Или вы можете рефинансировать на более длительный срок, распределив выплаты. Преимущества включают более низкие ежемесячные платежи. К недостаткам можно отнести большие финансовые расходы в долгосрочной перспективе и выплаты на более длительный срок, чем если бы вы сохранили первоначальные условия по первоначальной ссуде.Это еще одно решение, которое следует обсудить с финансовым консультантом, если у вас есть какие-либо вопросы или опасения.

Преимущества включают более низкие ежемесячные платежи. К недостаткам можно отнести большие финансовые расходы в долгосрочной перспективе и выплаты на более длительный срок, чем если бы вы сохранили первоначальные условия по первоначальной ссуде.Это еще одно решение, которое следует обсудить с финансовым консультантом, если у вас есть какие-либо вопросы или опасения.

Аннуитеты на закупку

Если у вас есть финансовые ресурсы, другой вариант — приобрести аннуитет, который будет производить регулярные выплаты для покрытия вашей ипотеки. Вы можете сделать это, превратив свои пенсионные счета (401K и IRA) в аннуитет, который длится до тех пор, пока ваш срок ипотеки, тем самым избегая больших налоговых счетов. Однако аннуитеты могут быть непростыми; поэтому разумно обсудить ваши варианты с финансовым консультантом.

Выплата ипотеки пенсионными фондами

Возможно, у вас есть сбережения или пенсионные фонды, и вы задаетесь вопросом, стоит ли использовать их для выплаты ипотеки. Для многих это не имеет смысла из-за налогов и возможных штрафов за досрочное снятие средств. Но если ваши сберегательные и инвестиционные счета приносят меньше, чем выплата по ипотечному кредиту, имеет смысл выплатить часть, если не всю, ипотеку. Поговорите со специалистом по финансовому планированию, чтобы определить свой лучший сценарий.

Для многих это не имеет смысла из-за налогов и возможных штрафов за досрочное снятие средств. Но если ваши сберегательные и инвестиционные счета приносят меньше, чем выплата по ипотечному кредиту, имеет смысл выплатить часть, если не всю, ипотеку. Поговорите со специалистом по финансовому планированию, чтобы определить свой лучший сценарий.

Ипотека и налоговые вычеты

Еще одна вещь, о которой стоит подумать … выплаты по ипотеке обычно не облагаются налогом.Поговорите со своим бухгалтером или специалистом по финансовому планированию, чтобы узнать, разумно ли продолжать платить ипотечный платеж за налоговые преимущества.

Ипотека для пенсионеров

Независимо от того, занимаетесь ли вы уменьшением размера жилья, рефинансируете ли вы или покупаете второй дом, есть вероятность, что вам понадобится ипотека. Пожилым людям доступны несколько типов ипотечных кредитов. К ним относятся:

- Стандартная ипотека : традиционная ипотека на срок от 5 до 30 лет.

Квалификация определяется вашим кредитным рейтингом и вашим доходом.

Квалификация определяется вашим кредитным рейтингом и вашим доходом. - Вторая ипотека : Вторая ипотека выдается вместе с основной закладной и является самой маленькой из двух. Вторая ипотека, которая более рискованна для кредитора, часто имеет процентную ставку выше, чем традиционная ипотека.

- Рефинансируемая ипотека : В рефинансируемой ипотеке могут произойти три вещи. Вы можете изменить тип ссуды, процентную ставку или продолжительность ссуды.

- HECM (ипотека с конверсией собственного капитала) : HECM похожа на обратную ипотеку, за исключением того, что она регулируется Федеральным жилищным управлением.Комиссии и расходы обычно включаются в ссуду.

- HELOC (Кредитная линия собственного капитала) : Подобно кредитной карте, вы можете снимать небольшие суммы под собственный капитал вашего дома. Сначала вы платите только проценты по кредиту. HELOC часто используется для ремонта и обновления.

- Заем VA : Заем VA, доступный ветеранам и их супругам, имеет высокие ставки и не требует первоначального взноса или почти не требует его. Кредит гарантирован Управлением по делам ветеранов.

- Обратная ипотека : Доступная для пожилых людей в возрасте 62 лет и старше, в рамках обратной ипотеки кредитор выплачивает домовладельцу определенную часть собственного капитала дома. В конце срока дом становится владельцем банка. Обратная ипотека может быть разновидностью HECM.

Обратная ипотека

Обратная ипотека доступна лицам в возрасте 62 лет и старше, которые владеют собственным домом. При обратной ипотеке вы конвертируете часть собственного капитала вашего дома в наличные. Вместо того, чтобы продолжать ежемесячно выплачивать кредитору ипотечный платеж, в обратной ипотеке кредитор выплачивает вам средства в счет части собственного капитала.Вы не обязаны продавать дом или вносить какие-либо дополнительные средства против остатка, если таковой существует.

Деньги, полученные от обратной ипотеки, как правило, не облагаются налогом. Как правило, вам не нужно возвращать деньги, пока вы живете дома; однако, когда вы переезжаете, продаете свой дом или умираете, вы (или ваш супруг (а) или наследники) должны будете вернуть ссуду. Это может означать, что дом должен быть продан, чтобы получить доступ к средствам, необходимым для этого.

Обратная ипотека развивалась с годами и, конечно же, не является универсальным типом ссуды.При правильном использовании кем-то, кто полностью понимает, что он делает, обратная ипотека может спасти. Поскольку налоги на имущество и стоимость страхования растут, а социальное обеспечение стагнирует, обратная ипотека предлагает варианты для лиц с фиксированным доходом.

Прежде чем перейти к различным типам обратной ипотеки, найдите время, чтобы посмотреть наше видео «Введение в обратную ипотеку» на канале YouTube для пожилых людей, которое находится ниже. Здесь мы проконсультируемся с отраслевым экспертом по этому вопросу, чтобы узнать, что такое обратная ипотека, как она работает и кто лучше всего подходит для ее получения.

Виды обратной ипотеки

Существует три типа обратной ипотеки.

Одноцелевые обратные ипотечные кредиты — наименее дорогой вариант. Они предлагаются некоторыми местными и государственными правительственными учреждениями, а также некоммерческими организациями; однако они доступны не везде. В одноцелевой обратной ипотеке кредитор указывает цель ссуды — ремонт дома, улучшения или налоги на имущество. Деньги можно использовать только для того, что диктует кредитор.Домовладельцы с низким и средним доходом обычно имеют право на получение этих кредитов.

Собственная обратная ипотека — это частные ссуды, обеспеченные компаниями, которые их разрабатывают. Домовладельцы с более дорогими домами и меньшей первоначальной ипотекой имеют право на получение большего количества средств. Собственные обратные ипотечные кредиты дают вам единовременную денежную сумму на момент закрытия.

Обратная ипотека с федеральным страхованием (HECM) — это обратная ипотека с федеральным страхованием, поддерживаемая Министерством жилищного строительства и городского развития США, которую можно использовать для любых целей.Ссуда HECM позволяет вам выбирать из нескольких различных вариантов оплаты, включая получение крупного разового платежа, фиксированный ежемесячный денежный аванс за определенный период времени, кредитную линию, которую вы можете использовать, когда вы выберете, до тех пор, пока кредитная линия не будет израсходована или сочетание ежемесячных платежей и кредитной линии.

HECM for Purchase разработан, чтобы помочь пожилым людям приобрести новый дом, более соответствующий их потребностям, с одновременным получением обратной ипотеки. Эта ссуда включает только один набор закрывающих расходов.

При обратной ипотеке вы:

- Кредит под собственный капитал

- Получите аванс на часть собственного капитала

- Сохранить право собственности на дом

- Больше не нужно вносить ипотечный платеж, даже если остаток по кредиту использовался для покупки дома

- Обычно не платят налоги на полученные деньги, и это, как правило, не влияет на пособия по программе Medicare или Social Security

- По-прежнему несут ответственность за содержание собственности

Когда заемщик умирает, продает дом или больше не использует его в качестве основного места жительства, ссуда должна быть возвращена. При определенных обстоятельствах супруг (а) может оставаться в доме; однако они больше не будут получать платежи, поскольку не являются частью кредитного соглашения.

При определенных обстоятельствах супруг (а) может оставаться в доме; однако они больше не будут получать платежи, поскольку не являются частью кредитного соглашения.

Что нужно учитывать при обратной ипотеке:

- Кредиторы обычно взимают комиссию за оформление и другие заключительные расходы во время заключения обратного ипотечного соглашения.

- Для HECM с федеральным страхованием кредиторы могут взимать взносы по ипотечному страхованию.

- Собственная обратная ипотека и HECM могут быть дороже, чем традиционный кредит, а первоначальные затраты высоки.

- Кредиторы обычно взимают плату за обслуживание в течение срока обратной ипотеки.

- По мере того, как вы получаете деньги по обратной ипотеке, каждый месяц на остаток начисляются проценты, в результате чего сумма задолженности со временем увеличивается.

- Большинство обратных ипотечных кредитов имеют переменные ставки. Некоторые, такие как HECM, предлагают фиксированные ставки.

Ссуды с фиксированной ставкой обычно дают вам одну единовременную выплату при закрытии и обычно выплачивают меньше, чем вы получили бы с ссудой с переменной ставкой.

Ссуды с фиксированной ставкой обычно дают вам одну единовременную выплату при закрытии и обычно выплачивают меньше, чем вы получили бы с ссудой с переменной ставкой. - Поскольку вы сохраняете право собственности, вы по-прежнему несете ответственность за такие вещи, как страхование, налоги на имущество, коммунальные услуги и содержание дома.