Банк «Центр-инвест» запустил специальную акцию для поддержки медработников

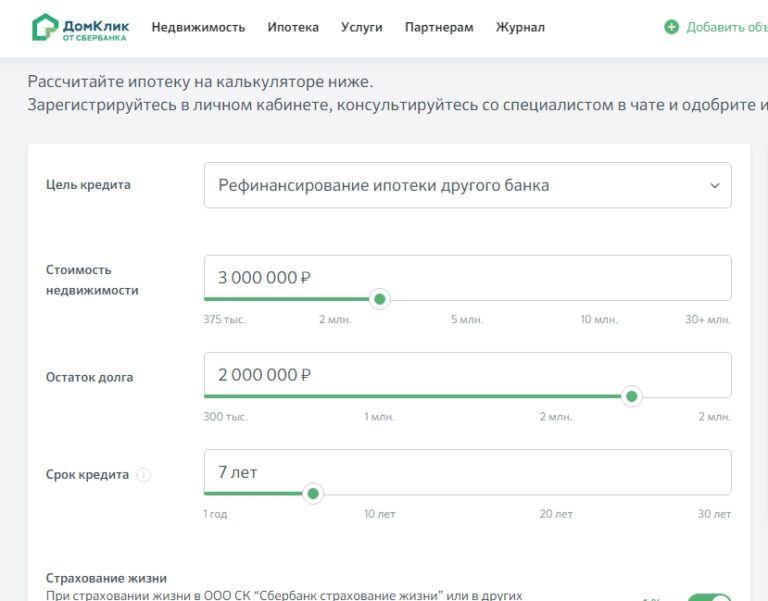

30.12.2020В ответ на инициативу Губернатора Ростовской области В.Ю Голубева о поддержке медицинских работников со стороны бизнес-сообщества банк «Центр-инвест» вводит с 11 января 2021 года специальные кредитные условия. Врачи, медсестры и медбратья могут рефинансировать потребительский, ипотечный или автокредит другого банка на льготных условиях, а также получить снижение ставки по уже действующим кредитным договорам в банке «Центр-инвест».

Снижение процентной ставки по действующим кредитным договорам для медработников составит 0,5% годовых. Скидка по программам рефинансирования также составит 0,5% годовых от базовых условий. Условия по снижению ставки и рефинансированию будут действовать в течение 2021 года, но не распространяются на кредитные договоры, оформленные в рамках государственных программ поддержки молодых семей с детьми, «Ипотека 6%» и «Сельская ипотека».

Данная программа рассчитана для медицинских работников, определенных разделом №1 приказа №1183н Министерства здравоохранения РФ от 20.

«В этот непростой период врачи и медсестры стоят на защите нашего здоровья и помогают преодолеть все трудности, связанные с распространением новой коронавирусной инфекции, рискуя своим здоровьем и благополучием. Банк «Центр-инвест» выражает благодарность за ваш героический труд и готов поддержать медицинских работников с исполнением кредитных обязательств, предлагая индивидуальные условия рефинансирования, а также снижение ставок по действующим кредитам», — говорит Лидия Симонова, председатель правления ПАО КБ «Центр-инвест».

Чтобы воспользоваться данной программой, необходимо заполнить заявку в специальной странице сайта банка и предоставить документы.

Банк «Центр-инвест» является примером социально ответственного бизнеса, нацелен на долгосрочное партнерство со своими партнерами и клиентами и устойчивое развитие в интересах нынешних и будущих поколений. Поддержка здравоохранения входит в число приоритетных проектов в рамках корпоративной социальной ответственности банка. Многие медицинские учреждения является участниками зарплатных проектов банка «Центр-инвест». На протяжении многих лет банк оказывает благотворительную помощь детскому областному кардиоцентру, детскому реабилитационному центру «Добродея», городским станциям скорой помощи. Во время пандемии банк одним из первых выступил с инициативой приобретении средств индивидуальной защиты для врачей центральной городской больницы г. Ростова-на-Дону.

Многие медицинские учреждения является участниками зарплатных проектов банка «Центр-инвест». На протяжении многих лет банк оказывает благотворительную помощь детскому областному кардиоцентру, детскому реабилитационному центру «Добродея», городским станциям скорой помощи. Во время пандемии банк одним из первых выступил с инициативой приобретении средств индивидуальной защиты для врачей центральной городской больницы г. Ростова-на-Дону.

Весной 2020 года клиенты банка «Центр-инвест», держатели карт «Мир», приняли участие в благотворительной акции совместно с фондом «Живой». в результате больницы Ростовской области получили более 12 тысяч единиц средств индивидуальной защиты.

В рамках ESG-концепции благотворительная деятельность банка «Центр-инвест» охватывает ряд социально значимых направлений, таких как приобретение медицинского оборудования и лекарств для медицинских учреждений, специальные проекты для детей с ограниченными возможностями здоровья, оказание помощи социально незащищенным слоям населения, людям старшего возраста и ветеранским организациям, долгосрочные благотворительные программы с музеями, театрами, с территориальными органами опеки.

Банк России снизил ключевую ставку до рекордных 4,5%

Автор фото, Sergei Karpukhin/TASS

Банк России на заседании в пятницу решил снизить ключевую ставку с 5,5% до 4,5%. Теперь она находится на историческом минимуме. Регулятор пошел на столь серьезное снижение ставки из-за обострения проблем в экономике: в апреле на фоне карантина ВВП упал на 12%, а в мае промышленное производство сократилось на 9,6%.

Ставка в 4,5% стала минимальным показателем за всю историю режима таргетирования инфляции, действующего с 2013 года.

Кроме того, Банк России снизил ставку сразу на 1 процентный пункт — в последний раз регулятор решался на такое существенное снижение в 2015 году.

Основными причинами снижения ставки в этом году стало обострение экономических проблем на фоне пандемии коронавируса, карантина и падения цен на нефть.

«Произошло существенное снижение деловой активности в сфере услуг и промышленности, сокращение объемов новых заказов на внешнем и внутреннем рынках, падение инвестиций. Возросла безработица, и снизились доходы, значительно сократился оборот розничной торговли», — так в заявлении ЦБ описывают сложившуюся ситуацию в экономике страны. В банке считают, что сокращение ВВП во втором квартале будет более существенным, чем ожидалось ранее. По итогам года, ВВП снизится на 4-6%, предсказывает ЦБ.

Возросла безработица, и снизились доходы, значительно сократился оборот розничной торговли», — так в заявлении ЦБ описывают сложившуюся ситуацию в экономике страны. В банке считают, что сокращение ВВП во втором квартале будет более существенным, чем ожидалось ранее. По итогам года, ВВП снизится на 4-6%, предсказывает ЦБ.

Центральный банк ставит своей целью поддержание инфляции на уровне 4%. По данным на 15 июня годовая инфляция составляла около 3,1%. В ЦБ ждут, что она продолжит снижаться в ближайшее время в месячном выражении. В 2021 году инфляция может оказаться ниже цели ЦБ, предупреждает регулятор.

На предыдущем заседании 24 апреля ставка была снижена с 6% до 5,5%, но уже в начале мая глава ЦБ Эльвира Набиуллина заявила, что регулятор рассмотрит дополнительное снижение ключевой ставки на 100 базисных пунктов (1 процентный пункт).

«Я допускаю, что, если ситуация будет развиваться, как сейчас, вариант снижения на 100 базисных пунктов также будет рассматриваться — безусловно, в числе других альтернатив», — говорила она на пресс-конференции 8 мая.

Через месяц — 5 июня — глава регулятора снова повторила, что такой вариант возможен.»Я еще раз подтверждаю, что мы видим пространство для снижения ставки, и вариант снижения ставки на 100 б.п. будет рассматриваться среди прочих вариантов на следующем заседании совета директоров», — сказала она.

В преддверии очередного заседания аналитики не были единодушны в своих прогнозах: одни считали, что ЦБ понизит ставку до 5%, а некоторые ждали и более радикального снижения сразу до 4%. Однако большинство экспертов все же сходились на том, что ставка будет снижена на 1 процентный пункт.

Такого снижения, например, ожидали экономисты «Ренессанс Капитала». Они отмечают, что инфляция в мае замедлилась, а рубль остается крепким. Валюту поддерживает сокращение импорта и рост спроса на рисковые активы, пишут экономисты.

Поможет ли снижение ставки?

«Масштаб «экономической просадки» во II квартале будет сравним с кризисом 2008-2009 годов», — пишут аналитики Совкомбанка. Министерство экономического развития оценивало падение ВВП в апреле этого года на уровне 12%.

Министерство экономического развития оценивало падение ВВП в апреле этого года на уровне 12%.

Экономисты банка полагают, что действия ЦБ помогут преодолеть негативные последствия от пандемии коронавируса. По их расчетам, деньги в экономике станут дешевле, это приведет к стимулированию инвестиционного и потребительского спроса.

В банке ждут, что из-за снижения ставки подешевеют кредиты и ипотека, а также снизятся ставки по вкладам.

«Это окажет существенную помощь экономике, поскольку сделает более доступными кредиты для компаний и граждан. Граждане и бизнес получат возможность рефинансировать кредиты под более низкую процентную ставку, снизить свою долговую нагрузку и высвободить ресурсы под потребление и инвестиции», — так в Совкомбанке описывают последствия решения ЦБ.

В банке «Уралсиб» ждут скорого восстановления экономики. По оценке банка, в апреле ВВП упал на 14%. «Больше всего пострадал сектор услуг, розничная торговля, обрабатывающая промышленность и транспорт», — пишут эксперты. В банке ждут, что ситуация улучшится во втором полугодии, а в следующем году экономика вырастет уже на 2,4%.

В банке ждут, что ситуация улучшится во втором полугодии, а в следующем году экономика вырастет уже на 2,4%.

В «Ренессанс Капитале» также прогнозируют, что после карантина экономика России будет постепенно восстанавливаться. «Дальше будет лучше», — пишут экономисты банка.

Они считают, что экономика в этом году сократится всего на 2,5%, а в 2021 году ее рост ускорится сразу до 3,1%. Если все же в этом году пройдет вторая волна пандемии, то экономика упадет на 4%, уверены эксперты.

В банке полагают, что ЦБ не будет снижать ставку ниже 4,5%.

Но другие экономисты ждут и более радикального снижения ставки. В Сбербанке предполагают, что к концу сентября она может опуститься до 4%. Такого же снижения ждут и в Совкомбанке, но только к концу года.

Самый смелый прогноз давали аналитики Bank of America: в середине мая они прогнозировали, что на фоне пандемии Банк России и вовсе может пойти на снижение ключевой ставки до 3,5% к концу текущего года.

Центральные банки во многих странах мира в ответ на кризис снижают ставки и запускают программы стимулирования экономики. В частности, в марте на понижение уровня ключевой ставки решились американская ФРС, Банк Англии, центробанки Южной Кореи и Австралии.

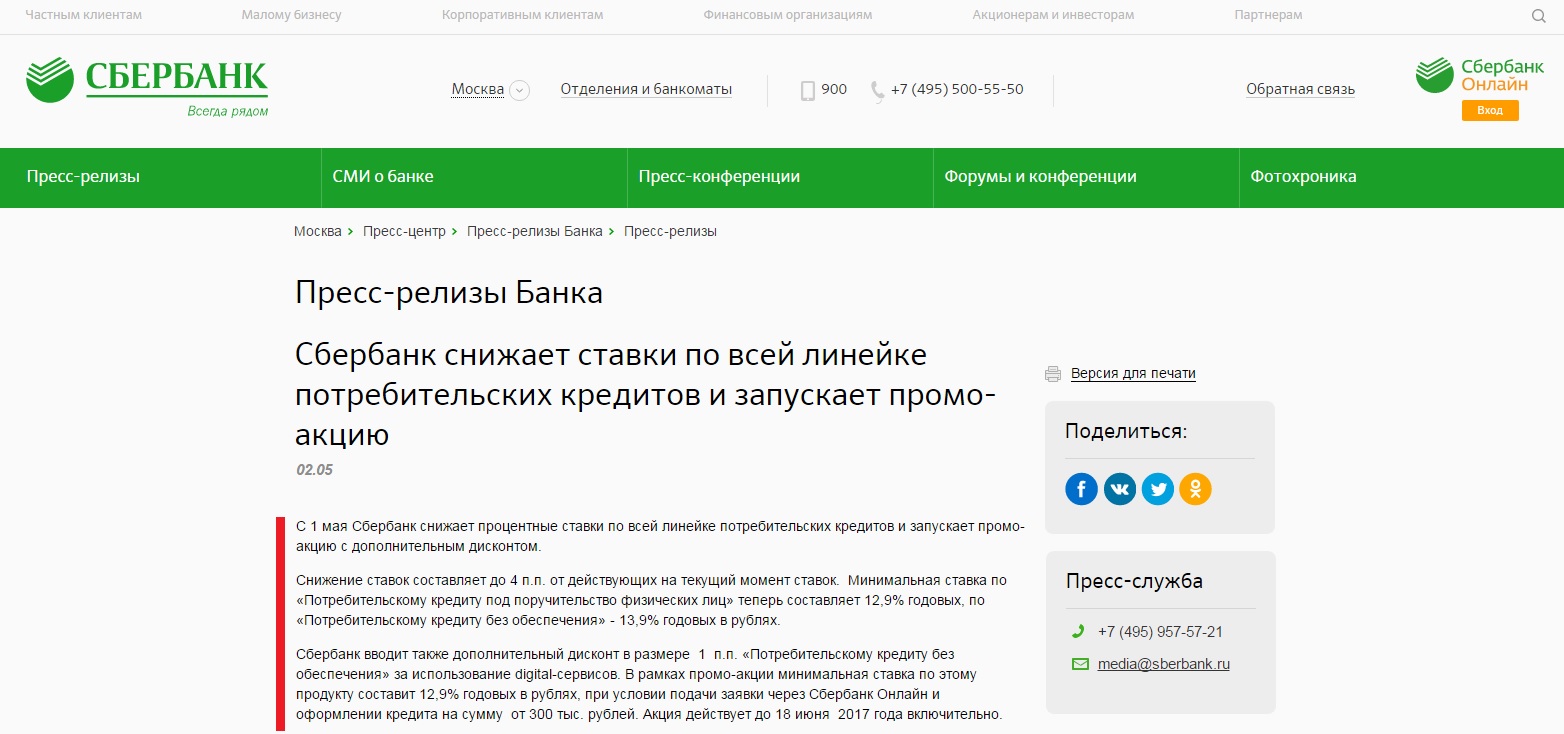

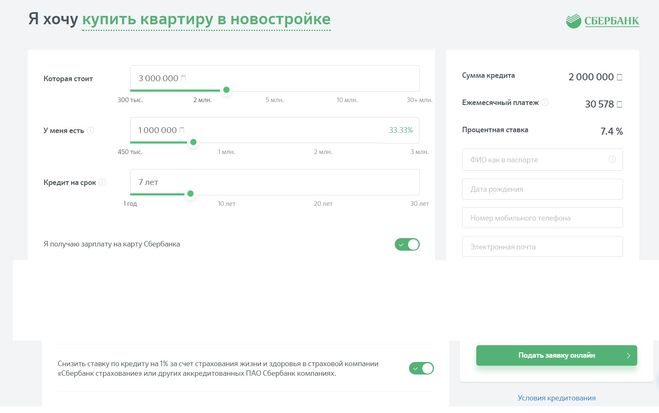

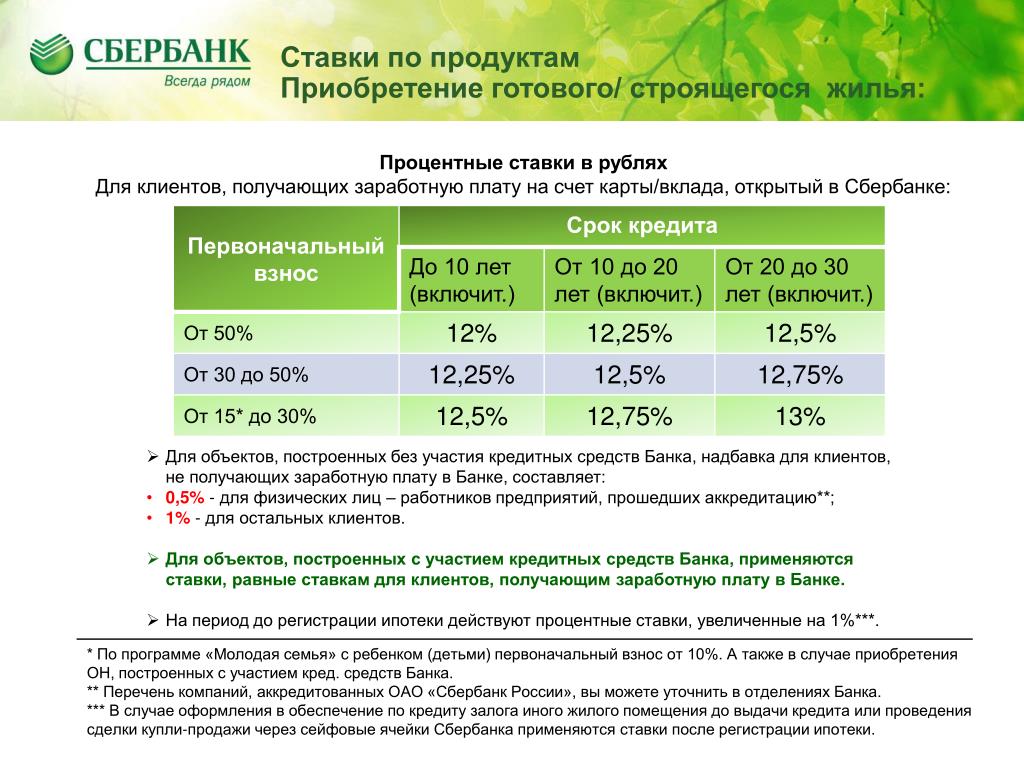

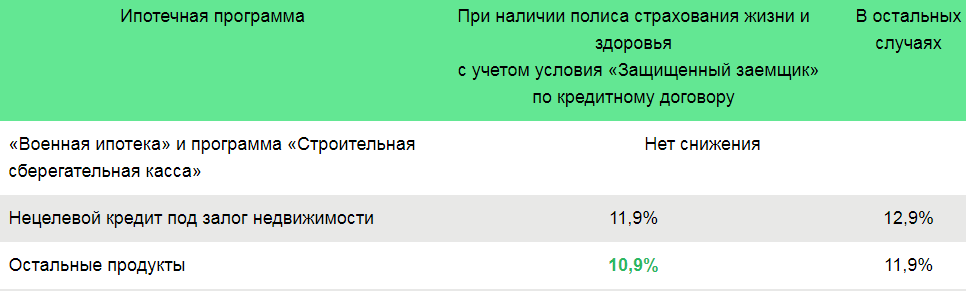

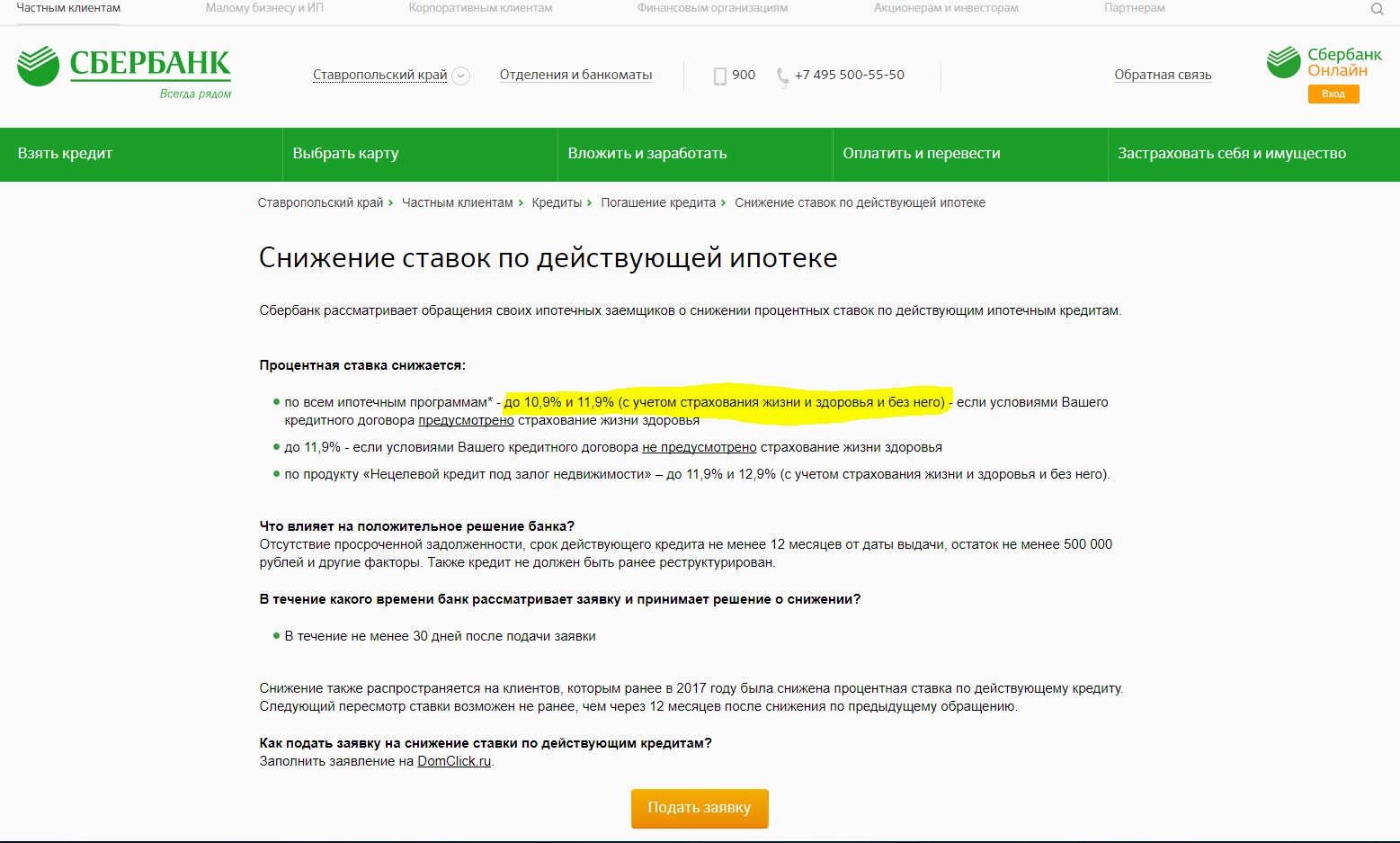

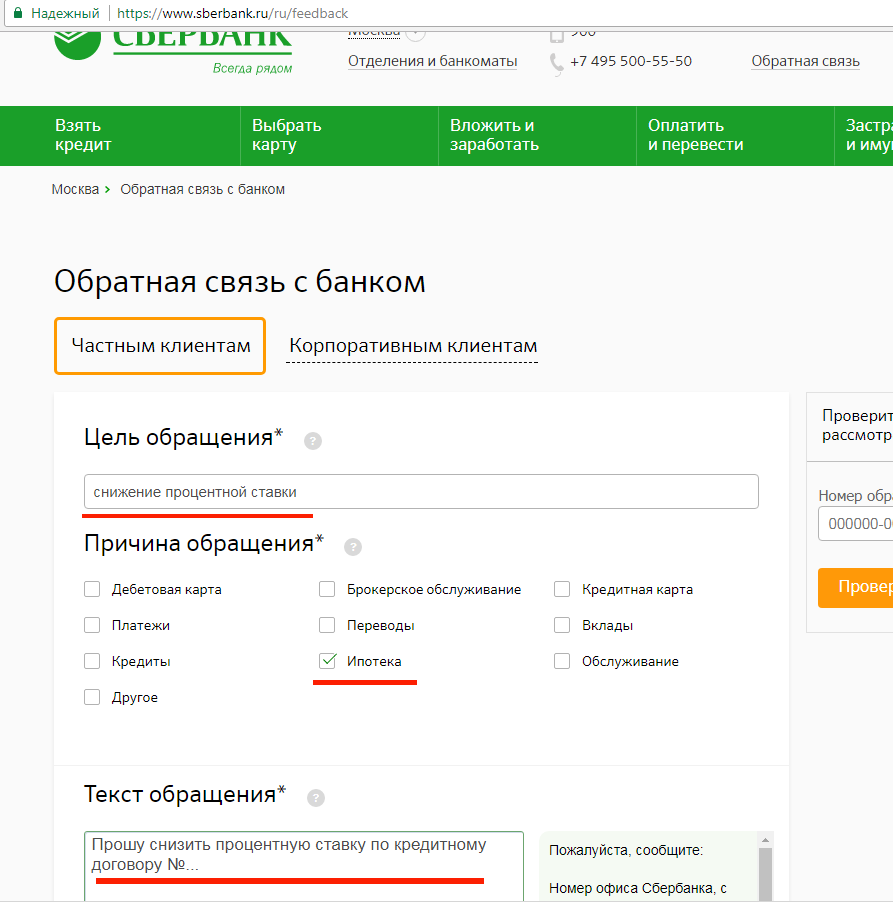

Снизит ли Сбербанк ставки по ипотеке?

У банка пока нет таких планов, заявил Герман Греф, оговорившись, что Сбербанк «будет двигаться в рыночную сторону». Эксперты также считают, что финансовая организация все же снизит ставки — как и ближайшие конкуренты

Сбербанк России пока не планирует снижать ставки по ипотечным кредитам, заявил глава Сбербанка Герман Греф. «По ипотеке у нас пока решений нет никаких. Но, естественно, мы будем двигаться в сторону рыночную», — цитирует Грефа «Интерфакс».

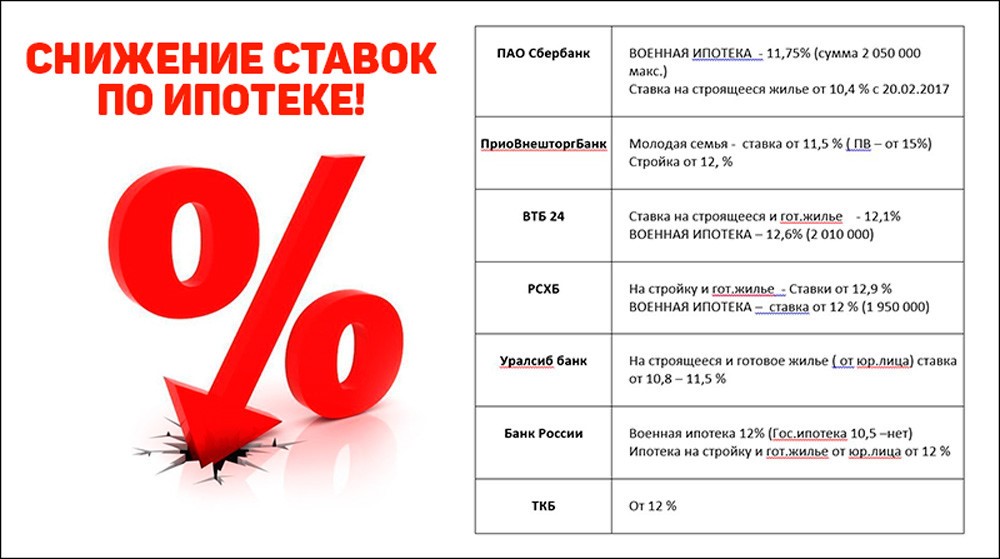

Ранее во вторник, 11 февраля, о снижении ипотечных ставок на 0,5 процентного пункта объявил ВТБ, занимающий второе место после «Сбера» по объему выданных кредитов на покупку жилья, а также Промсвязьбанк. На 0,4 процентного пункта уменьшил стоимость ипотеки Альфа-банк. Такое решение банки приняли после того, как в минувшую пятницу ЦБ понизил ключевую ставку до 6% годовых.

На 0,4 процентного пункта уменьшил стоимость ипотеки Альфа-банк. Такое решение банки приняли после того, как в минувшую пятницу ЦБ понизил ключевую ставку до 6% годовых.

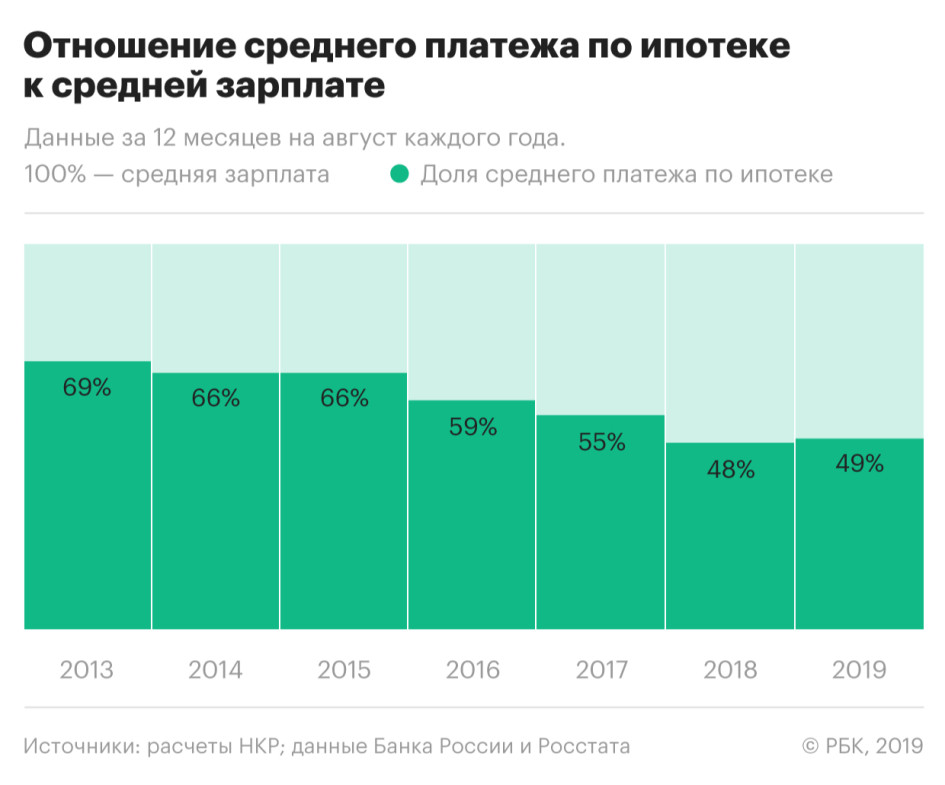

Скорее всего, Сбербанку тоже придется сделать ипотеку немного доступнее, чем сейчас, считает руководитель направления банковских рейтингов рейтингового агентства НКР Михаил Доронкин.

Михаил Доронкин руководитель направления банковских рейтингов рейтингового агентства НКР

Как снижение ставок по ипотеке в среднем на 0,5% скажется на активности заемщиков, рассуждает руководитель отдела «Недвижимость» радиостанции Business FM Валерия Мозганова.

— Подобного рода плавное снижение ни к чему не приведет, и все это будет плавно размазано по рынку. Но это все-таки не такое резкое падение, которое может привести к каким-то революциям, потрясениям и прочему. Здесь ничего не будет. Будет хорошо, люди будут брать ипотеку под меньший процент, будут рефинансировать уже имеющиеся кредиты.

— А активнее брать ипотеку будут?

— Есть такие расчеты, насколько увеличивается приток потенциальных заемщиков при снижении ставок, но на самом деле реальное увеличение происходит, когда ставка снижается минимум на 1%, то есть с 8% до 7% — это да, там будет разница. С 7% до 6% будет разница. С 8% до 7,75% или до 7,5% — такой существенной, чудовищной разницы, конечно, не будет. Потому что если перевести эти 0,5% в денежный эквивалент, получается не критичная масса. А вот 1% — это уже довольно серьезно.

Минфин допускает снижение ставок по ипотеке до 7-8% к концу текущего года, что примерно на четыре года раньше, чем это предусмотрено нацпроектом «Жилье и городская среда».

Тем временем максимальная процентная ставка по рублевым вкладам десяти банков, которые привлекают наибольший объем депозитов от населения, в первой декаде февраля сократилась до 5,5%, обновив исторический минимум, говорится в сообщении Банка России.

Добавить BFM.ru в ваши источники новостей?

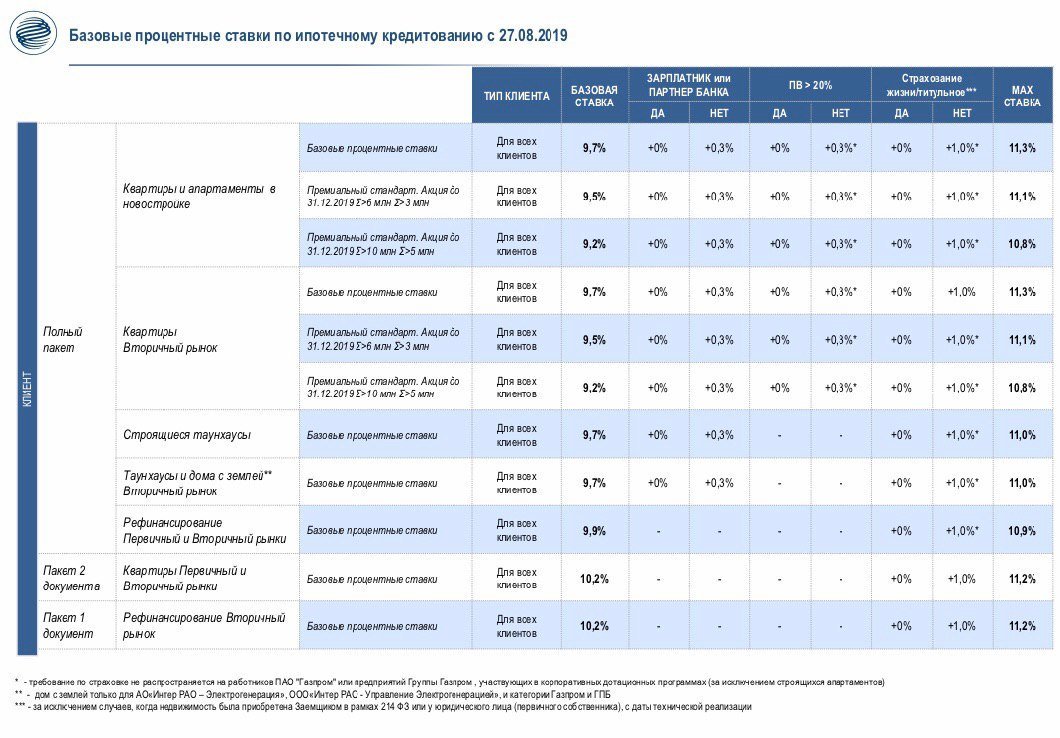

Банк «Открытие» снизил ставки по ипотеке | Новости

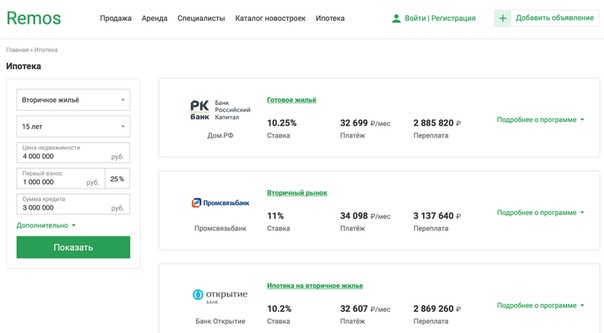

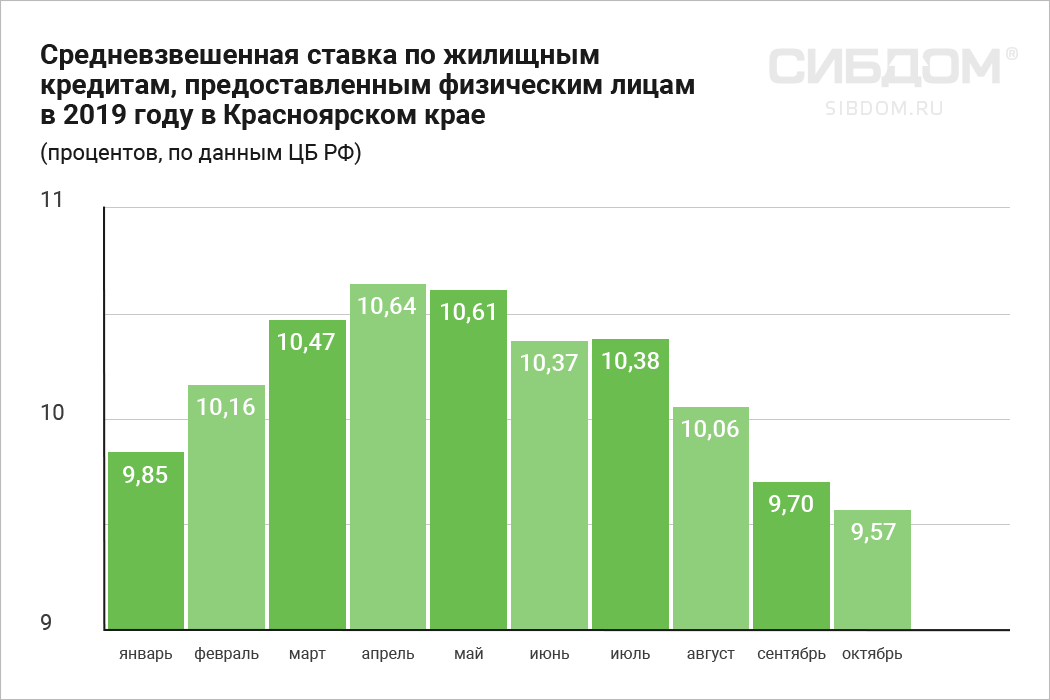

14 августа 2019Банк «Открытие» повторно улучшил условия по действующим программам ипотечного кредитования. Снижение ставок составило 0,3% по всем ипотечным программам. Теперь процентная ставка составляет от 9% годовых.

Изменения коснулись и программы «Военная ипотека». Теперь кредит предоставляется под 9,1% годовых. Минимальный первоначальный взнос по программе остался без изменений и составляет 20%.

Для программы «Апартаменты» утверждена супер-ставка в размере 9,5%, которая действует при приобретении апартаментов в компании «Интеко».

«Во втором полугодии можно ожидать возобновления роста выдач ипотеки в России. Обычно в конце года всегда наблюдается повышение темпов роста кредитования, если нет кризисных процессов и резкого повышения ключевой ставки, — заявил вице-президент, директор департамента кредитного бизнеса банка «Открытие» Михаил Чамров. При этом начавшееся с 1 июля введение эскроу-счетов на ипотечное кредитование повлияет незначительно. Мы ожидаем органический рост объемов выдач кредитов на покупку жилья на первичном рынке».

При этом начавшееся с 1 июля введение эскроу-счетов на ипотечное кредитование повлияет незначительно. Мы ожидаем органический рост объемов выдач кредитов на покупку жилья на первичном рынке».

Во втором полугодии банк «Открытие» намерен сохранить высокие темпы роста ипотечного кредитования.

Банк «Открытие» входит в перечень системообразующих кредитных организаций, утвержденный Банком России. «Открытие» развивает все основные направления бизнеса классического универсального банка: корпоративный, инвестиционный, розничный, МСБ и Private Banking. В состав группы «Открытие» входят компании, занимающие лидирующие позиции в ключевых сегментах финансового рынка: страховая компания «Росгосстрах» (страхование), «Открытие Брокер» (брокерские услуги), Управляющая компания «Открытие», «НПФ Открытие» (рынок пенсионных накоплений), АО «Балтийский лизинг», АО «Таможенная карта». Надежность банка подтверждена рейтингами российских агентств АКРА («АА-(RU)») и Эксперт РА («ruAA-»), а также международным агентством Moody’s («Ba2»).

7 способов снизить ставку по ипотеке | Жилищное строительство

Если вы хотите получить больше денег на ремонт дома сейчас или на семейную поездку в будущем, снижение ставки по ипотеке может стать отличным способом сэкономить. Вот семь способов снизить ставку и сократить выплаты по ипотеке как при подписании, так и в течение срока действия кредита.

1. Магазин около

При поиске ипотеки обязательно обращайтесь к нескольким разным кредиторам. Ипотечные банкиры, региональные банки, национальные банки и местные кредитные союзы могут предлагать отдельные кредитные продукты, каждый со своими ставками и комиссиями.Некоторые кредиторы обслуживают новых домовладельцев , в то время как другие лучше рефинансируют .

Внимательно сравните свой выбор и примите во внимание вашу личную ситуацию при выборе кредитора. Даже если ваш агент по недвижимости дает какие-то предложения, исследуйте, чтобы убедиться, что вы заключаете правильную сделку, соответствующую вашим потребностям. Поскольку ставки по кредитам могут часто меняться, вам следует обращаться к разным кредиторам в один и тот же день и примерно в одно и то же время, чтобы действительно сравнить ставки. Также учитывайте любые связанные с комиссии при расчете потенциальной экономии.

2. Повысьте свой кредитный рейтинг

Независимо от того, какую ссуду вы выберете, вы, вероятно, получите лучшую ставку по ипотеке, если у вас будет на более высокий кредитный рейтинг . Подобно большему первоначальному взносу по ипотеке, высокий кредитный рейтинг может помочь вам получить более высокие ставки и более низкие ежемесячные платежи.

Для кредитора ваша кредитная оценка указывает на ваш риск — чем ниже оценка, тем выше риск. Вот почему кредиторы могут взимать более высокие процентные ставки с заявителей с более низким кредитным рейтингом.Если вы подаете заявку на ссуду и у вас хороший кредитный рейтинг, вам, скорее всего, предложат низкую процентную ставку. Однако, если у вас уже есть заем, еще не поздно улучшить свой кредитный рейтинг и претендовать на более высокие ставки с помощью рефинансирования ипотеки.

Вот почему кредиторы могут взимать более высокие процентные ставки с заявителей с более низким кредитным рейтингом.Если вы подаете заявку на ссуду и у вас хороший кредитный рейтинг, вам, скорее всего, предложат низкую процентную ставку. Однако, если у вас уже есть заем, еще не поздно улучшить свой кредитный рейтинг и претендовать на более высокие ставки с помощью рефинансирования ипотеки.

Чтобы улучшить свой кредитный рейтинг, сначала просмотрите свой кредитный отчет, чтобы увидеть, есть ли у вас какие-либо непогашенные остатки. Рассмотрите возможность их оплаты и не забывайте вносить платежи вовремя каждый месяц. Также ищите и исправляйте любые ошибки в своем кредитном отчете, так как они могут отрицательно повлиять на вашу кредитоспособность.В то время как высокий кредитный рейтинг идеален для одобрения ипотеки, около доступных программ кредитования действительно принимают более низкие кредитные баллы.

3. Тщательно выбирайте срок кредита

Краткосрочные кредиты менее рискованны и, как следствие, имеют более низкие ставки по ипотеке. Компромисс для таких ссуд — более крупные ежемесячные платежи, поскольку вы выплачиваете основную сумму в более короткие сроки. Используя более долгосрочную ссуду, вы распределяете выплаты на более длительный период времени, что приводит к снижению ежемесячных платежей при более высокой процентной ставке.

Компромисс для таких ссуд — более крупные ежемесячные платежи, поскольку вы выплачиваете основную сумму в более короткие сроки. Используя более долгосрочную ссуду, вы распределяете выплаты на более длительный период времени, что приводит к снижению ежемесячных платежей при более высокой процентной ставке.

Краткосрочные ссуды, как правило, сэкономят вам больше денег в долгосрочной перспективе, но долгосрочные ссуды могут приносить вам больший располагаемый доход каждый месяц. Если вы ищете именно низкие процентные ставки по ипотеке и сбережения в течение срока ссуды, краткосрочная ссуда — ваш лучший выбор.

4. Сделайте больший первоначальный взнос

Проще говоря, чем больше денег вы вложите в закладную , тем меньше вы будете должны по ссуде. Если вы можете внести более крупный первоначальный взнос, у вас с самого начала будет больше капитала.Вам не только нужно будет выплатить меньшую сумму основного долга (сумму, которую вы должны по ссуде без процентов), вы также будете платить меньше процентов в течение срока ссуды, поскольку она рассчитывается по основной сумме долга.

Хотя для некоторых ссуд предусмотрены низкие варианты первоначального взноса, возможность платить больше может снизить ставки по ипотеке и ежемесячные выплаты. Чем меньше первоначальный взнос, тем более рискованные кредиторы рассматривают вашу ссуду и тем выше процентная ставка, которую вам, возможно, придется заплатить.

5. Купить ипотечные баллы

Если вы планируете владеть домом на долгое время, покупка ипотечных баллов может быть отличным способом сэкономить.Каждый пункт ипотеки, выплачиваемый во время закрытия, имеет стоимость, равную 1% от вашей ипотеки. В обмен на эти авансовые платежи процентная ставка снижается, а ежемесячные выплаты по ипотеке — меньше. Однако помните, сколько времени потребуется, чтобы окупить ваши сбережения. Этот период в месяцах, известный как точка безубыточности, потребуется, чтобы сумма ваших сбережений увеличилась до стоимости баллов. Если это время больше, чем вы планируете владеть домом, ипотечные баллы могут вам не стоить.

6. Тарифные блокировки

Чтобы потенциально снизить влияние изменений ставок по ипотеке до того, как вы закроете ипотечный кредит, подумайте о фиксации процентной ставки. Блокировка ставки позволяет избежать повышения ставок перед закрытием ипотечного кредита. Возможно, вам придется заплатить комиссию, чтобы зафиксировать ставку, но это того стоит, если вы подозреваете, что ставки могут измениться.

Имейте в виду, что, хотя блокировка ставок защищает вас от более высоких ставок по ипотеке, она также исключает более низкие ставки. Поговорите со своим кредитором о блокировке ставок с плавающими положениями.Функция плавающего предложения дает вам единовременную возможность снизить фиксированную ставку до текущих рыночных ставок. За этот вариант может взиматься дополнительная плата.

7. Рефинансируйте ипотеку

Пересмотр условий ипотеки может сэкономить вам деньги в течение срока кредита. Существует множество вариантов рефинансирования , каждый из которых имеет свои плюсы и минусы. Вот несколько вариантов рефинансирования и способы сэкономить деньги на ставке по ипотеке.

Вот несколько вариантов рефинансирования и способы сэкономить деньги на ставке по ипотеке.

- Если вас беспокоит предстоящее увеличение ипотечного кредита с регулируемой ставкой (ARM), рассмотрите возможность рефинансирования ссуды на ипотеку с фиксированной ставкой .Это позволяет вам производить постоянные ежемесячные платежи по основной сумме и процентам.

- Вы также можете сменить существующий ARM на другой ARM с другими условиями. Совет Федеральной резервной системы рекомендует обратить внимание на ARM с низким пределом процентной ставки. Эти ограничения не позволяют вашим выплатам по ипотеке превысить определенную сумму.

- Если вы находитесь в лучшем финансовом положении, чем когда вы впервые подписали ссуду, вы потенциально можете договориться о ипотеке с фиксированной процентной ставкой до более низкой процентной ставки.Этот вариант особенно подходит для людей, чьи кредитные рейтинги увеличились или если ставки снизились. При рефинансировании ипотеки с фиксированной процентной ставкой вы также можете изменить срок кредита, чтобы он лучше соответствовал вашим потребностям.

Есть множество вариантов понижения ставки по ипотеке. С помощью различных доступных альтернатив, вероятно, есть способ скорректировать выплаты по кредиту, который будет работать для вас. Свяжитесь с одним из наших консультантов по жилищному кредитованию , чтобы узнать, как снизить ставки по ипотеке.

10 способов снизить размер платежа по ипотеке без рефинансирования ссуды

Есть простой способ снизить ежемесячный платеж по ипотеке — рефинансировать ссуду.

Но рефинансирование может быть проблемой, и не все хотят рефинансировать свою ипотеку.

В этой статье рассматривается, как снизить размер выплаты по ипотеке без необходимости рефинансировать ссуду.

Поиск ставок: Проверить текущие ставки рефинансирования

1. Повторная амортизация ипотечного кредита

Повторная амортизация или переработка — отличный способ снизить ежемесячный платеж без рефинансирования.Этот процесс предполагает продление срока ипотеки.

Вы можете продлить его до ипотеки с фиксированной процентной ставкой сроком на 30 лет, и, поскольку остаток по кредиту меньше, чем был изначально, ваш платеж будет меньше.

Вы также можете продлить ипотечный кредит на 40-летний срок; это значительно снизит ваш платеж по ипотеке. Многие кредиторы предлагают эту услугу за небольшую плату, а оформление документов минимально.

В конечном итоге вы будете платить больше процентов в течение срока кредита.Но ваш ежемесячный платеж будет ниже, что действительно может помочь тем, кто испытывает финансовые трудности.

В будущем, если вы дойдете до точки, когда вы сможете позволить себе более высокую оплату, вы сможете платить немного больше каждый месяц или делать платежи раз в две недели и досрочно погашать ипотечный кредит.

2. Попросите вашу ипотечную компанию пересчитать ваш платеж условного депонирования

Сумма, которую вы платите на свой счет условного депонирования, которая идет на страхование вашего домовладельца и налоги на имущество, часто пересчитывается из года в год.

Если они обнаружат, что ваши налоги на недвижимость или страхование домовладельцев меньше суммы, которую вы вкладываете в условное депонирование каждый месяц, они скорректируют ваш платеж условного депонирования, что снизит ваш ежемесячный платеж.

3. Подайте апелляцию на оценочную стоимость вашего дома в округ

Налоги на недвижимость высокие; в среднем 1%. В некоторых штатах, например, в Техасе, они действительно высоки, более 2% от оценочной стоимости недвижимости каждый год.

Если вы считаете, что платите слишком много налога на недвижимость и стоимость вашего дома должна быть ниже, чем она есть, вы можете подать апелляцию на налоговую оценку в округе.

Получите налоговую оценку вашего дома и убедитесь, что все указано правильно. У них есть количество спален и ванных комнат, верно?

Площадь в квадратных футах, сколько акров у вас на самом деле, все правильно? Если нет, вы можете связаться с вашим местным налоговым инспектором и сообщить ему, что в их отчете указаны неверные факты.

4. Сдайте в аренду комнату в своем доме

Это не идеальный сценарий для большинства людей. Но когда дела обстоят действительно плохо, вы можете сдать комнату в своем доме.

Если у вас есть дом и свободная спальня, вы можете вносить дополнительно 500 долларов в месяц или больше, чтобы сократить выплаты по ипотеке. Приведите комнату в порядок и проверьте Craigslist, чтобы узнать, сколько вам следует взимать.

Есть много сайтов, где можно рекламировать свою комнату в аренду. Попробуйте easyroomate.com или roommate.com. Решите, что вы не можете терпеть, например, курильщика, людей с домашними животными и т. Д.

Это не обязательно должно быть постоянной ситуацией, заключите договор аренды на 1 год, и в конце вы можете решить возобновить или выгнать их.

5. Получите более низкую ставку по ипотеке с оптимизацией рефинансирования

Это очевидный ответ на снижение вашей оплаты. Однако если у вас плохой кредит, вы не сможете участвовать в большинстве программ рефинансирования.

Для рефинансирования кредиторы обычно хотят получить по крайней мере 640 баллов FICO. Существуют государственные программы рефинансирования, которые помогут вам получить более низкую ставку без идеального кредита.

FHA Streamline Refinance

Если у вас есть ссуда FHA, вы можете претендовать на участие в программе FHA Streamline Refinance.Они хороши, потому что не требуют большого кредита; фактически, некоторые кредиторы вообще не проводят проверку кредитоспособности. Вы даже можете остаться без работы, потому что они вообще не проверят ваш доход.

Существует 210-дневный период ожидания с момента закрытия ипотечного кредита, чтобы иметь право на участие в программе. Оптимизация может снизить ваш ежемесячный платеж на сотни долларов за счет получения более низкой ипотечной ставки по новой 30-летней ипотечной ссуде с фиксированной ставкой.

VA и USDA Streamline Refinance

VA и USDA ипотечные кредиты — это ипотечные ссуды, поддерживаемые государством, которые соответствуют критериям программы упрощенного рефинансирования.

Если у вас в настоящее время есть один из этих ссуд, вы можете претендовать на упрощенный рефи, чтобы сократить ежемесячные выплаты по ипотеке за счет более низкой ставки.

HARP, ссуды под залог недвижимости и рефинансирование с выплатой наличных — все это варианты снижения вашей ставки по ипотеке. Было бы лучше поговорить с кредитным специалистом, чтобы оценить ваши варианты рефинансирования ипотеки.

6. Программа доступной модификации жилья (HAMP)

Если вы столкнулись с серьезными финансовыми трудностями, вы можете претендовать на изменение кредита.Вы должны быть либо текущими и не платить следующий платеж, либо просрочить платеж не более чем на 60 дней.

Изменение кредита помогает заемщикам, которые не могут продолжать выплаты по ипотеке из-за финансовых трудностей, таких как потеря дохода или состояние здоровья. Если это относится к вам, вам следует связаться со своим кредитором, чтобы узнать, могут ли они работать с вами для снижения вашего платежа по ипотеке.

6. Избавьтесь от PMI

Ипотечное страхование защищает кредитора в случае невыполнения заемщиком ипотечного кредита.Частное ипотечное страхование (PMI) требуется для всех ипотечных кредитов, если вы вкладываете менее 20%.

PMI варьируется от 0,50 для обычных ипотечных кредитов до 0,85% для FHA. Если вы выплатили остаток по ипотеке ниже 80% отношения кредита к стоимости (LTV), вы можете снизить PMI.

Внесите дополнительный платеж или обратитесь к своему кредитору по поводу двухнедельных выплат по ипотеке, которые помогут вам быстрее выплатить основной остаток.

Если у вас есть ссуда FHA, в некоторых случаях PMI требуется на весь срок ссуды.Даже если вы выплатили остаток по ипотеке FHA с коэффициентом LTV ниже 80%, вы не можете отказаться от ипотечного страхования. Если вы хотите более низкую выплату по ипотеке, избавьтесь от PMI.

Рефинансирование в ипотеку без PMI

7. Купите более дешевый полис страхования домовладельцев

Страхование домовладельцев обычно взимается ежемесячно и помещается на счет условного депонирования. Так же, как при получении ипотеки, вам нужно поискать лучшие ставки со страховкой домовладельцев.

Так же, как при получении ипотеки, вам нужно поискать лучшие ставки со страховкой домовладельцев.

Узнайте, сколько вы платите сейчас, и купите более дешевый полис, который поможет сократить ваши платежи.Quote Wizard — это веб-сайт, который позволяет вам получать расценки от нескольких страховых компаний за считанные минуты.

8. Повысьте свой кредитный рейтинг

Ваш кредитный рейтинг напрямую связан с процентной ставкой, которую вы получаете по ипотеке. Если у вас плохой кредит, вы не только получите высокую ставку, но и вообще не сможете иметь право на рефинансирование.

Если вы улучшите свой кредитный рейтинг, вы можете подать заявку на рефинансирование и получить более низкую ставку.

Хотите верьте, хотите нет, но вы можете повысить свой кредитный рейтинг за относительно короткий период времени, выполнив эти 5 действий.

- Погасить остатки на карте

- Стать авторизованным пользователем

- Удалить свои инкассовые счета и / или просроченные платежи

Погасить остатки по кредитной карте : Использование кредита — это соотношение остатков на вашей кредитной карте по сравнению с кредитом предел. Например: если у вас есть кредитный лимит в размере 10 000 долларов, а на балансе — 5 000 долларов, коэффициент использования кредита составляет 50%.

Например: если у вас есть кредитный лимит в размере 10 000 долларов, а на балансе — 5 000 долларов, коэффициент использования кредита составляет 50%.

Это очень высокий показатель, который существенно отрицательно повлияет на вашу оценку FICO.Лучше всего, чтобы коэффициент использования не превышал 15%. Так что, если у вас большие остатки, погасите их и подождите несколько недель, чтобы они обновились в вашем кредитном отчете. Когда об этом сообщат, ваши баллы увеличатся.

Получить добавление в качестве авторизованного пользователя : Авторизованный пользователь — это вторичный владелец учетной записи, имеющий разрешение на использование учетной записи.

Если вы знаете кого-нибудь, у кого долгое время была открыта учетная запись кредитной карты с положительной историей платежей, попросите его добавить вас в качестве авторизованного пользователя этой учетной записи.Когда вы будете добавлены, вся история аккаунта будет отражена в вашей кредитной истории.

Если счет был открыт на какое-то время, это поможет повысить ваш общий кредитный рейтинг. Отличная новость: вам не обязательно иметь карту, поэтому риск для друга или члена семьи, добавляющего вас в учетную запись, минимален.

Удалите ваши коллекции : Оплата счета сбора не улучшит ваш счет, но удаление его улучшит. Есть несколько методов, которые вы можете использовать для удаления сборов из вашего кредитного отчета.

Включая оспаривание счета в кредитном бюро или обращение в коллекторское агентство для согласования оплаты за удаление.

Просроченные платежи могут резко снизить ваш кредитный рейтинг. Я видел, как кредитные рейтинги людей падали до 100 пунктов из-за пары просроченных платежей. Однако вы можете удалить просроченные платежи, удаленные из вашего кредитного отчета.

Лучше всего сначала связаться с кредитором и оспорить с ним просрочку платежа. Если это не сработает, обсудите это с кредитными бюро.Вот все шаги, которые необходимо предпринять, чтобы удалить коллекцию из вашего кредитного отчета.

9. Имейте 20% залога

Есть много отличных ипотечных программ, которые не требуют выплаты 20%. Ссуды FHA требуют только 3,5 вниз. Программа «Обычная 97» требует только 3% снижения. Это делает их дешевле, чем ипотека на 20%, не так ли?

Не совсем так. Взносы по ипотечному страхованию могут составлять до 1 процента от суммы кредита ежегодно. И дополнительно 1,75% от суммы кредита на авансовое страхование ипотеки.

В идеале, если вы хотите получить самый низкий возможный платеж по ипотеке, вы должны выбрать накопление на 20% первоначальный взнос. Это сэкономит вам тысячи на PMI.

10. Получите ипотеку с регулируемой процентной ставкой или 40-летнюю ипотеку с фиксированной процентной ставкой

Ипотека с фиксированной процентной ставкой является наиболее популярным типом срочной ссуды. Во многом это связано с жилищным кризисом 2008 года, когда ставки по ипотечным кредитам с регулируемой процентной ставкой (ARM) резко выросли, и люди не могли позволить себе свои ежемесячные выплаты.

Ипотечные кредиты с регулируемой ставкой имеют начальный 5-летний срок с очень низкой процентной ставкой, которая ежегодно увеличивается, начиная с пятого года.Низкая ставка даст вам самый низкий возможный ежемесячный платеж. Прежде чем ваша ставка повысится, вы можете рефинансировать ссуду с фиксированной или другой регулируемой ставкой.

Вы также можете рассмотреть возможность получения ипотечной ссуды только под проценты, платежи по которой будут еще ниже. Очевидно, вы не можете давать ссуду только под проценты навсегда, но это может помочь вам накопить немного денег на пару лет.

Кредиторы теперь предлагают ипотеку с фиксированной ставкой на 40 лет. В то время как процентные ставки будут немного выше для 40-летнего кредита, ежемесячный платеж будет немного ниже.

Проверить ставки: получить текущие котировки с фиксированной ставкой и ставкой ARM

Итог…

Снижение суммы платежа по ипотеке без рефинансирования требует некоторой работы с вашей стороны. Но есть несколько способов добиться этого. Повторная амортизация ипотеки и проверка того, что у вас самая низкая страховка домовладельцев, могут помочь.

Но есть несколько способов добиться этого. Повторная амортизация ипотеки и проверка того, что у вас самая низкая страховка домовладельцев, могут помочь.

Страхование ипотеки — это одна из комиссий, значительно увеличивающих ваш ежемесячный платеж. Если коэффициент LTV ваших кредитов ниже 80%, рассмотрите возможность рефинансирования в обычный кредит, чтобы удалить PMI.

Существуют программы рефинансирования для людей, не имеющих собственного капитала, перевернутых с ног на голову или имеющих плохую кредитоспособность, например, FHA оптимизирует ссуды.

Есть ли у вас другой способ сэкономить на ипотеке? Пожалуйста, пришлите их нам.

Следует ли рефинансировать ипотеку при повышении процентных ставок?

Неплохая идея рассмотреть возможность рефинансирования ипотечного кредита, когда процентные ставки низкие, а сейчас они резко падают. В июле 2020 года ставки по ипотеке упали до 3,02%, самого низкого уровня с июля 2016 года.Однако в какой-то момент они неизбежно снова начнут расти. Как это должно повлиять на ваше решение о рефинансировании? Это, конечно, зависит от процентной ставки, которую вы в настоящее время платите по ипотеке.

Как это должно повлиять на ваше решение о рефинансировании? Это, конечно, зависит от процентной ставки, которую вы в настоящее время платите по ипотеке.

Даже во времена повышения ставок процентная ставка по старой ипотеке может быть выше, чем у тех, которые предлагаются в настоящее время. Кроме того, при повышении ставок может быть выгодно зафиксировать текущую ставку, если вы считаете, что ставки собираются сильно вырасти.

В условиях относительно низких процентных ставок рефинансирование ипотеки имеет как плюсы, так и минусы.Например, ваш улучшенный кредитный рейтинг или решение об изменении срока ипотеки также может привести к условиям рефинансирования, которые в конечном итоге могут сэкономить вам деньги. Но, возможно, вы не планируете оставаться там надолго. Есть также некоторые специальные программы рефинансирования, которые могут быть особенно полезны для тех, кто соответствует требованиям. Вот как действовать в процессе принятия решений.

Ключевые выводы

- Ваша индивидуальная ситуация должна определять, рефинансировать ли вы свою ипотеку или нет, а не просто то, повышаются или падают процентные ставки.

- Преимущества рефинансирования включают повышение процентной ставки, увеличение чистой стоимости активов и увеличение краткосрочного денежного потока.

- К недостаткам можно отнести слишком большие затраты на закрытие, завершение сделки с более высокой процентной ставкой из-за того, что вы не хотите оплачивать затраты на закрытие, потерю капитала при рефинансировании с выплатой наличных и снижение вашей чистой стоимости.

- Специальные программы Fannie Mae, Freddie Mac, FHA и VA могут помочь некоторым домовладельцам получить более доступные ипотечные кредиты.

Следует ли вам рассмотреть возможность рефинансирования ипотеки?

В прошлом низкие процентные ставки вызывали безумие рефинансирования на рынке. Но в любой экономике единственный способ узнать, имеет ли смысл рефинансирование для вас, — это рассмотреть детали вашей уникальной ситуации.

Насколько ниже ставки, чем у вас сейчас?

Насколько должны упасть процентные ставки на рефинансирование? Это неправильный вопрос. Вместо того, чтобы слушать «правила» о том, на сколько процентных изменений процентных ставок вам следует обратить внимание, прежде чем рефинансировать, посмотрите, сколько денег вы собираетесь сэкономить.Снижение ставки на 1% гораздо более значимо, если у вас есть ипотечный кредит на 500 000 долларов, чем если у вас есть ипотечный кредит на 100 000 долларов.

Вместо того, чтобы слушать «правила» о том, на сколько процентных изменений процентных ставок вам следует обратить внимание, прежде чем рефинансировать, посмотрите, сколько денег вы собираетесь сэкономить.Снижение ставки на 1% гораздо более значимо, если у вас есть ипотечный кредит на 500 000 долларов, чем если у вас есть ипотечный кредит на 100 000 долларов.

Как долго вы планируете хранить ипотеку?

Как и при покупке дома, вам придется оплатить заключительные расходы по рефинансированию. Если вы планируете продать свой дом через несколько лет, вы можете едва окупиться (или даже отстать) за счет рефинансирования. Почему?

Если ежемесячная экономия на оставшуюся часть ипотечного кредита не превышает заключительных расходов, связанных с рефинансированием, вы проиграете.Если вы включите заключительные расходы в свою ипотеку вместо того, чтобы платить их авансом, вы выплачиваете проценты по ним, поэтому вам нужно будет учесть эти расходы при расчете безубыточности.

Можно ли рефинансировать в более короткий срок?

Если у вас осталось 20 лет ипотеки, и вы рефинансируете новую 30-летнюю ипотеку, вы не сможете сэкономить деньги в долгосрочной перспективе (даже при более низкой ставке).

Однако, если вы можете позволить себе рефинансировать эту 20-летнюю ипотеку в 15-летнюю ипотеку, сочетание более низкой процентной ставки и более короткого срока существенно снизит общую сумму процентов, которые вы заплатите, прежде чем вы получите дом бесплатно и Чисто.

МинусыПереплата по закрытию

Переплата процентов, потому что вы не хотите закрывать расходы

Убыток капитала

Негативно влияет на ваш долгосрочный капитал

Что вы можете получить

При правильном выполнении рефинансирование может принести как немедленные, так и долгосрочные выгоды. Возможно, вы сможете сделать следующее.

Получите лучшую ссуду

Возможно, ваше финансовое положение сейчас лучше, чем когда вы взяли существующую ипотеку. Рефинансирование может дать возможность получить лучшую процентную ставку или просто сделать хорошую ипотеку еще лучше.

Рефинансирование может дать возможность получить лучшую процентную ставку или просто сделать хорошую ипотеку еще лучше.

В любом случае вы повысите свою краткосрочную и долгосрочную финансовую безопасность и увеличите вероятность того, что в тяжелые времена вы не рискуете потерять дом.

Увеличьте вашу долгосрочную чистую стоимость

Благодаря экономии от рефинансирования ипотеки вы будете меньше тратить на проценты. Это деньги, которые вы можете отложить на пенсию или потратить на другую долгосрочную финансовую цель.

Увеличение краткосрочного денежного потока

Если ваше рефинансирование снизит ваш ежемесячный платеж, у вас будет больше денег для ежемесячной работы. Это может снизить повседневное финансовое давление на вашу семью и создать возможности для инвестиций в другие места.

Опасности рефинансирования

Рефинансирование ипотеки привносит новые элементы в ваше финансовое положение. Риски, связанные с вашей первоначальной ипотекой, по-прежнему присутствуют, и на поверхность выходит несколько новых.

Переплата по затратам на закрытие

Недобросовестные или хищнические кредиторы могут добавить ряд ненужных и / или завышенных комиссий на стоимость вашей ипотеки. Более того, они могут не раскрывать некоторые из этих затрат заранее в надежде, что вы будете слишком вовлечены в процесс, чтобы отказаться от него.

Переплата процентов, потому что вы не хотите закрывать расходы

Рефинансирование обычно не требует никаких денежных средств для закрытия. Один из способов компенсировать это кредиторами — повысить процентную ставку.Допустим, у вас есть два варианта: рефинансирование в размере 200 000 долларов с нулевыми затратами на закрытие и фиксированной процентной ставкой 5% на 30 лет или рефинансирование на 200 000 долларов с затратами на закрытие в размере 6000 долларов и фиксированной процентной ставкой 4,75% на 30 лет.

Предполагая, что вы сохраняете заем на весь срок, в сценарии А вы заплатите в общей сложности 386 511 долларов. В сценарии B вы заплатите 381 586 долларов США. «Отсутствие затрат на закрытие» обойдется вам в 4925 долларов. Можете ли вы придумать что-нибудь еще, чем вы бы предпочли потратить почти 5000 долларов, чем отдать их в банк?

«Отсутствие затрат на закрытие» обойдется вам в 4925 долларов. Можете ли вы придумать что-нибудь еще, чем вы бы предпочли потратить почти 5000 долларов, чем отдать их в банк?

Убыток капитала

Часть ипотеки, которую вы выплатили, ваша доля в доме — это единственная часть дома, которая действительно принадлежит вам.Эта сумма постепенно растет с каждым ежемесячным платежом по ипотеке, пока однажды вы не станете владельцем всего дома и сможете претендовать на каждый пенни выручки, если решите его продать.

Однако, если вы выполняете рефинансирование с выплатой наличных средств — переносите затраты на закрытие в новую ссуду или продлеваете срок своей ссуды — вы уменьшаете процентную долю своего дома, которой вы действительно владеете. Даже если вы останетесь в одном доме на всю оставшуюся жизнь, вы можете в конечном итоге выплачивать по нему ипотеку в течение 50 лет, если вы примете неверные решения о рефинансировании.Таким образом вы можете потратить кучу денег, не говоря уже о том, чтобы никогда по-настоящему не владеть своим домом.

Негативное влияние на вашу долгосрочную чистую стоимость

Рефинансирование может снизить ваш ежемесячный платеж, но в конечном итоге часто приводит к удорожанию кредита, если вы добавляете годы к ипотеке. Если вам нужно рефинансировать, чтобы не потерять свой дом, в конечном итоге, возможно, стоит заплатить больше. Однако если ваша основная цель — сэкономить деньги, помните, что меньший ежемесячный платеж не обязательно означает долгосрочную экономию.

Варианты рефинансирования

Есть несколько специальных программ рефинансирования, которые могут быть особенно полезны для квалифицированных заемщиков.

Вариант рефинансирования с высоким LTV (Fannie Mae) и расширенное рефинансирование от Freddie Mac (FMERR)

Эти относительно новые программы от Fannie Mae и Freddie Mac предназначены для замены программы Home Affordable Refinance Program (HARP), срок действия которой истек 31 декабря 2018 года.

HARP был создан, чтобы помочь домовладельцам, которые не смогли воспользоваться другими вариантами рефинансирования, потому что их дома упали в цене. Его цель состояла в том, чтобы улучшить долгосрочную доступность кредита, чтобы люди не теряли свои дома из-за потери права выкупа.

Его цель состояла в том, чтобы улучшить долгосрочную доступность кредита, чтобы люди не теряли свои дома из-за потери права выкупа.

Для новых программ приемлемы только ипотечные кредиты Fannie Mae (вариант рефинансирования с высоким LTV) или Freddie Mac (FMERR), которые можно улучшить с помощью рефинансирования и которые были выданы 1 октября 2017 г. или позднее. Кроме того, заемщики должны своевременно выполнять платежи.

Домовладельцы, чьи дома находятся под водой и чьи ссуды были выданы в период с июня 2009 года по конец сентября 2017 года, не имеют права на участие в одной из программ замены HARP от Fannie Mae и Freddie Mac.

Федеральное управление жилищного строительства (FHA) Streamline

Рефинансирование Федеральной жилищной администрации (FHA) Streamline предназначено для домовладельцев, которые уже имеют ипотеку FHA. Его цель — предоставить новую ипотеку FHA на более выгодных условиях, которая снизит ежемесячный платеж домовладельца. Предполагается, что процесс будет быстрым и легким, не требуя новых документов о вашем финансовом положении и новой квалификации дохода.

Предполагается, что процесс будет быстрым и легким, не требуя новых документов о вашем финансовом положении и новой квалификации дохода.

Этот тип рефинансирования не требует оценки дома, осмотра термитов или кредитного отчета.Одним из возможных недостатков для некоторых домовладельцев является то, что оптимизированное рефинансирование FHA не позволяет обналичивать деньги.

Министерство по делам ветеранов США (VA) Streamline

Эта программа, также известная как заем рефинансирования со снижением процентной ставки (IRRRL), аналогична оптимизированному рефинансированию FHA. У вас уже должен быть заем Управления по делам ветеранов (VA), и рефинансирование должно приводить к более низкой процентной ставке, если только вы рефинансируете ипотеку с регулируемой ставкой (ARM) на ипотеку с фиксированной ставкой.Кредитор может потребовать оценку и кредитный отчет, хотя VA не требует этого.

Примечательно, что VA и Бюро финансовой защиты потребителей издали в ноябре 2017 года предупреждающий приказ о том, что члены службы и ветераны получали ряд незапрошенных предложений с вводящей в заблуждение информацией об этих кредитах. Перед тем, как действовать по любому предложению о предоставлении кредита, проконсультируйтесь с VA. VA IRRRL.

Перед тем, как действовать по любому предложению о предоставлении кредита, проконсультируйтесь с VA. VA IRRRL.

Как с VA, так и с FHA, можно сразу заплатить минимальные затраты на закрытие или вообще не платить.Однако эти расходы либо будут включены в ипотечный кредит, либо вы заплатите более высокую процентную ставку в обмен на неоплату затрат на закрытие. Таким образом, хотя вы не получите никаких наличных авансом, вы все равно будете платить за рефинансирование в долгосрочной перспективе.

Итог

Любое хорошее рефинансирование должно принести пользу заемщикам за счет снижения их ежемесячных жилищных платежей или сокращения срока их ипотеки. К сожалению, как и в случае с любой крупной финансовой транзакцией, существуют сложности, которые могут сбить с толку неосторожного покупателя и привести к невыгодной сделке.Знание этого процесса поможет вам найти кредитора и программу рефинансирования, которые будут наиболее выгодными для вашей ситуации.

Как уменьшить ежемесячный платеж без рефинансирования | Финансы

Как уменьшить ежемесячный платеж без рефинансирования | Финансы — Zacks- Home

- Акции Акции +

- Фонды Фонды +

- Прибыль Прибыль +

- Скрининг Проверка +

- Финансы Финансы +

- Портфель

- Портфель + Образование Образование +

- Услуги Услуги +

Почему Zacks? Научитесь быть лучшим инвестором.

- Финансы

- Управление деньгами

- Экономия денег

- Как уменьшить ежемесячный платеж без рефинансирования

Автор: Деннис Хартман

Рефинансирование может быть привлекательным вариантом, но не для всех домовладельцев.

Siri Stafford / Lifesize / Getty Images

Взятие долгов часто является единственным способом позволить себе крупные покупки, такие как автомобиль, дом или образование в колледже. Выплата этого долга с течением времени является значительным расходом, особенно с учетом процентов.Рефинансирование ссуды — это один из способов сократить ежемесячные платежи, но есть и другие варианты, позволяющие сократить ежемесячные платежи и сэкономить деньги в долгосрочной перспективе без рефинансирования.

Предоплата

Предоплата — это один из способов сократить ежемесячные платежи и сэкономить деньги на процентах. Уплатив большую сумму, чем причитается, вы уменьшите основную сумму своей задолженности. Разделив меньшую оставшуюся сумму основного долга на количество месяцев, оставшихся по вашему кредиту, вы получите меньший ежемесячный платеж.Направляйте любые излишки наличности, такие как бонусы или наследство, непосредственно на ваш кредит, чтобы сократить ежемесячные платежи в будущем. Перед тем как сделать это, проверьте, включает ли ваш заем штраф за досрочное погашение, который будет применяться, если вы попытаетесь погасить заем досрочно.

Запрос более низких ставок

Кредиторы, которые снижают процентные ставки, даже незначительно, могут добиться более низких ежемесячных платежей своих заемщиков. Кредиторы делают это, чтобы избежать просрочки ссуд, а также побудить хороших заемщиков не рефинансировать через конкурирующих кредиторов.У каждого кредитора есть собственная политика снижения ставок; одни делают это редко, другие более склонны снижать ставки без рефинансирования. При обращении к кредитору с просьбой указать свою кредитную историю и статус кредита.

При обращении к кредитору с просьбой указать свою кредитную историю и статус кредита.

Продление сроков выплаты

Кредиторы могут продлить сроки выплат по ссуде, увеличив время, необходимое для выплаты ссуды, но уменьшив ежемесячный платеж. Этот вариант означает выплату более общих процентов к концу ссуды, если вы сохраняете ту же процентную ставку и не рефинансируете.Однако это создает новую возможность тратить или инвестировать деньги, сэкономленные каждый месяц. Инвестиции с более высокой доходностью, чем процентная ставка по вашему кредиту, покроют дополнительные проценты, а затем и некоторые.

Последствия отказа от рефинансирования

Любой план по сокращению ежемесячных платежей без рефинансирования будет иметь финансовые последствия. В то время как одним из этих последствий может быть больше денег для инвестирования и других расходов, другим может быть по-прежнему выплачиваться более высокая процентная ставка, чем при рефинансировании.Некоторые заемщики решат, что рефинансирование — лучший вариант, даже если это означает продление срока займа или прохождение иногда сложного процесса подачи заявки на рефинансирование.

Как снизить размер ипотечного платежа

Условия: Срок действия кредитной линии составляет 10 лет плюс 1 месяц, после чего у вас больше не будет доступа к заемным средствам, и вам потребуется погасить заемный остаток в течение срок 20 лет. Требуется минимальный ежемесячный платеж в размере 100 долларов США.Счет подлежит заявлению, кредитной квалификации и проверке дохода; могут применяться дополнительные критерии оценки и проверки. Ваша фактическая годовая процентная ставка будет зависеть от вашей кредитной транзакции и кредитной истории и будет определена при принятии кредитного решения. По вопросам обращайтесь к нам по телефону 1-800-668-4730.

Годовая процентная ставка и сборы: Годовая процентная ставка по кредитной линии собственного капитала Wells Fargo является переменной и основана на самой высокой базовой ставке, опубликованной в западном издании The Wall Street Journal Таблица «Денежные ставки» (называемая «Индексом»). «) плюс маржа.Индекс на дату последнего изменения 16 марта 2020 года составляет 3,25%. По состоянию на 24 апреля 2020 года маржа варьируется от 4,250% до -0,225% для кредитных линий от 25000 до 500000 долларов, обеспеченных недвижимостью, занимаемой собственником, с 70% совокупной стоимости кредита. Соответствующие переменные годовые ставки варьируются от 7,500% до 3,025%. Минимальная сумма кредитной линии составляет 25 000 долларов США. Ваша минимальная годовая процентная ставка, включая скидки, не может быть ниже минимальной ставки 1%. Ваша переменная ставка не будет увеличиваться более чем на 2% в год в зависимости от даты вашей годовщины и никогда не будет более чем на 7% выше той, с которой вы начали (максимум 18%).

«) плюс маржа.Индекс на дату последнего изменения 16 марта 2020 года составляет 3,25%. По состоянию на 24 апреля 2020 года маржа варьируется от 4,250% до -0,225% для кредитных линий от 25000 до 500000 долларов, обеспеченных недвижимостью, занимаемой собственником, с 70% совокупной стоимости кредита. Соответствующие переменные годовые ставки варьируются от 7,500% до 3,025%. Минимальная сумма кредитной линии составляет 25 000 долларов США. Ваша минимальная годовая процентная ставка, включая скидки, не может быть ниже минимальной ставки 1%. Ваша переменная ставка не будет увеличиваться более чем на 2% в год в зависимости от даты вашей годовщины и никогда не будет более чем на 7% выше той, с которой вы начали (максимум 18%).

Годовая плата или пени за предоплату не взимаются. Wells Fargo будет платить комиссию за открытие счета, если только услуга, связанная с комиссией за открытие счета, не запрашивается клиентом и не требуется Wells Fargo. Оплата страховки домовладельцев и, если применимо, страховки от наводнения обязательна и должна быть оплачена клиентом.

Семейные скидки: Если у вас нет подходящей учетной записи на момент открытия кредитной линии собственного капитала, вам могут быть доступны другие скидки, которые потребуют автоматических платежей с квалифицированного потребительского депозитного счета.Узнайте, какие счета имеют право на скидку за отношения, или свяжитесь с банкиром Wells Fargo. Скидки по семейным обстоятельствам не суммируются.

The Enhanced Access ® Кредитная карта Visa ® недоступна в Коннектикуте, Нью-Йорке и Техасе.

Чеки доступа к собственному капиталу могут быть приняты не всеми продавцами или другими третьими сторонами и не могут обрабатываться в электронном виде. Вы не можете использовать эти чеки для оплаты остатка на любом счете собственного капитала, который у вас есть в Wells Fargo.В Техасе проверки доступа к собственному капиталу недоступны для приусадебных участков.

Доступ к банкоматам ограничен только переводом средств в Коннектикуте и Нью-Йорке. Доступ к банкоматам недоступен в Техасе. Могут применяться другие ограничения.

Доступ к банкоматам недоступен в Техасе. Могут применяться другие ограничения.

Wells Fargo Home Mortgage — это подразделение Wells Fargo Bank, N.A.

Как снизить ежемесячные выплаты по ипотеке

Вы можете снизить ежемесячные выплаты по ипотеке несколькими способами, когда впервые покупаете дом. Есть также разные способы снизить ежемесячные платежи, если у вас уже есть дом.В любом случае помните, что более низкие ежемесячные платежи могут привести к выплате большего количества процентов в долгосрочной перспективе.

Снижение ежемесячного платежа по ипотеке при покупке

Если вы хотите получить меньший ежемесячный платеж по ипотеке при покупке дома, сосредоточьтесь на способах уменьшения суммы займа, размера процентов, которые вы будете платить, или сумма, которую вы взимаете за другие расходы, составляющие ежемесячные выплаты по ипотеке.

- Повысьте свой кредит. Хотя вы можете претендовать на некоторые виды ипотечных кредитов с кредитным рейтингом от 500 до 600, более высокий балл может помочь вам получить более низкую процентную ставку.

Если вам не нужно сразу покупать дом, разумной идеей может быть сначала улучшение вашего кредита.

Если вам не нужно сразу покупать дом, разумной идеей может быть сначала улучшение вашего кредита. - Сохраните для большего первоначального взноса. Чем больше ваш первоначальный взнос, тем меньше денег вам придется взять в долг и выплатить. Более крупный первоначальный взнос также может помочь вам получить право на более низкую процентную ставку. И, если вы откладываете 20% или более, вы можете избежать оплаты частного ипотечного страхования (PMI) с помощью обычного кредита, что еще больше сократит ваш ежемесячный платеж по ипотеке.

- Ищите варианты PMI без оплаты или с оплатой кредитором. Даже если вы не можете позволить себе 20% первоначальный взнос, есть варианты ипотеки без страхования ипотеки. Кредит VA через Департамент по делам ветеранов может работать, если вы соответствуете требованиям. Частные ипотечные кредиторы могут также предлагать ипотечные кредиты с низким первоначальным взносом и взимать более высокую процентную ставку, вместо того, чтобы требовать от вас оплаты PMI.

Эти оплачиваемые кредитором варианты могут снизить ваш ежемесячный платеж по ипотеке, но следует учитывать долгосрочные затраты и то, стоит ли это делать.

Эти оплачиваемые кредитором варианты могут снизить ваш ежемесячный платеж по ипотеке, но следует учитывать долгосрочные затраты и то, стоит ли это делать. - Получите дополнительную ссуду. Другой способ избежать PMI без снижения 20% — получить вторую ипотеку. Обычная схема — это ссуда 80-10-10, когда вы занимаетесь 80% с помощью основной ипотеки, занимаете 10% с помощью второй ипотеки и откладываете 10%. Вам нужно будет погасить обе ипотеки, но иногда это может быть дешевле, чем одна ипотека с PMI.

- Выберите ссуду с регулируемой ставкой. Ипотека с регулируемой процентной ставкой (ARM) имеет начальный период (часто продолжительностью один, три, пять, семь или 10 лет) с фиксированной процентной ставкой.После начального периода ставку можно регулярно корректировать (обычно раз в год), пока она не окупится. ARM часто начинаются с более низкой ставки и ежемесячного платежа, чем ипотека с фиксированной ставкой, но вы берете на себя риск получить более высокую процентную ставку и соответствующий ежемесячный платеж позже.

Если вы планируете продать свой дом в течение нескольких лет, это может быть хорошим решением, а не тем, если вы планируете оставаться в нем на десятилетия.

Если вы планируете продать свой дом в течение нескольких лет, это может быть хорошим решением, а не тем, если вы планируете оставаться в нем на десятилетия.

Определение того, какие предложения по ипотеке будут лучше всего при покупке дома, является важным решением, но знайте, что будут также способы снизить ежемесячный платеж по ипотеке после того, как вы переедете.

Рассмотрите возможность рефинансирования ипотеки

Рефинансирование ипотеки — это когда вы берете новую ипотеку взамен текущей ссуды. Рефинансирование может помочь вам сэкономить деньги и снизить ежемесячный платеж, если вы можете претендовать на более низкую процентную ставку или ипотеку без PMI. Вы также можете снизить свой ежемесячный платеж за счет рефинансирования в ссуду на более длительный срок.

Например, если у вас осталось 22 года на текущую ипотеку и вы перефинансируете ее на 30-летнюю ипотеку, распределение платежей на дополнительные восемь лет снизит вашу ежемесячную сумму платежа — за счет затрат. В зависимости от ставок при рефинансировании вам, возможно, придется согласиться на более высокую процентную ставку, чем у вас в настоящее время, и эти более низкие ежемесячные платежи также будут стоить вам дополнительных восьми лет процентов.

В зависимости от ставок при рефинансировании вам, возможно, придется согласиться на более высокую процентную ставку, чем у вас в настоящее время, и эти более низкие ежемесячные платежи также будут стоить вам дополнительных восьми лет процентов.

При рефинансировании вам также необходимо будет учесть затраты на закрытие нового кредита. Для достижения безубыточности может потребоваться несколько лет, поэтому рефинансирование может быть не очень хорошей идеей, если вы планируете переехать в ближайшее время.

Удаление платежей по ипотечному страхованию

Если вы взяли обычный заем в PMI или заем FHA или USDA, поддерживаемый государством, с взносом по ипотечному страхованию (MIP), удаление страховки может снизить ваши ежемесячные выплаты по ипотеке.

В случае обычного кредита PMI будет автоматически удален, когда вы планируете достичь 22% собственного капитала, то есть основной баланс составляет 78% от первоначальной стоимости дома. Однако вы можете запросить отмену PMI раньше — когда вы достигнете 20% собственного капитала.

Если ваш капитал превышает 20%, потому что стоимость вашего дома увеличилась, вам может потребоваться заплатить за новую оценку, а затем запросить аннулирование PMI на основе текущего баланса и стоимости. В качестве альтернативы вы можете рефинансировать ссуду и иметь право на ипотеку без PMI.

Для заемщиков, которые взяли ссуду FHA после июня 2013 года, MIP будет удален через 11 лет, если вы вложите минимум 10%. Если вы вкладываете меньше средств в ссуду FHA или у вас есть ссуда USDA, единственный способ отменить выплаты MIP — это рефинансирование с помощью другой ссуды, которая не требует ипотечного страхования.

Пересчитайте ипотеку

Если вы заплатили больше, чем требуется, или у вас есть сбережения, которые вы могли бы вложить в ипотеку, вы можете снизить свои ежемесячные платежи, изменив ипотеку.

В отличие от рефинансирования, повторная корректировка не приведет к изменению срока займа или изменению процентной ставки по займу. Вместо этого повторная корректировка приведет к реамортизации вашей ссуды, что приведет к созданию нового графика платежей на основе текущего баланса основной суммы долга.

Например, если у вас есть 30-летняя ипотека на сумму 400 000 долларов с годовой процентной ставкой 3,65%, ваш ежемесячный платеж может составлять около 1830 долларов. Через десять лет после получения кредита ваш остаток составит около 311 000 долларов.

Внесение дополнительного платежа в размере 11 000 долларов США не снизит ваш ежемесячный платеж по ипотеке, хотя может привести к досрочному погашению кредита.Однако ваш кредитор может разрешить вам пересмотреть ссуду на основе основного баланса в 300 000 долларов. Вы сохраните тот же срок и процентную ставку, но ваш ежемесячный платеж упадет примерно до 1763 долларов, или на 67 долларов меньше в месяц.

Когда это вариант — только некоторые ипотечные кредиторы предлагают переработку, и она недоступна для кредитов, обеспеченных государством, — за переработку может взиматься плата в размере от 200 до 250 долларов.

Запрос на изменение ипотечного кредита

Изменение ипотечного кредита может быть еще одним способом снизить ежемесячный платеж по ипотеке без рефинансирования. Однако, хотя переделка может сработать для людей, которые могут вносить дополнительные платежи, модификация кредита обычно предназначена для людей, которые изо всех сил пытаются позволить себе свои платежи.

Однако, хотя переделка может сработать для людей, которые могут вносить дополнительные платежи, модификация кредита обычно предназначена для людей, которые изо всех сил пытаются позволить себе свои платежи.

Если у вас возникли финансовые проблемы, немедленно обратитесь к своему специалисту по ссуде, в идеале до того, как вы пропустите платеж, чтобы узнать о возможных трудностях. Например, отказ от ипотеки может позволить вам пропустить несколько платежей, если вы столкнулись с краткосрочной неудачей. Модификация ссуды является более среднесрочным и долгосрочным решением, поскольку она навсегда изменяет условия вашей ссуды.

Примеры модификаций ссуды включают продление срока погашения для снижения ежемесячного платежа, снижение процентной ставки по ссуде или (реже) уменьшение основной суммы ссуды.

Помните общую картину

Не существует универсального ответа на вопрос, стоит ли вам пытаться снизить ежемесячный платеж. Это может привести к выплате большего количества процентов в долгосрочной перспективе, но это может не вызывать беспокойства, если вы продадите дом или перефинансируете через несколько лет. И даже если вам придется платить больше процентов, снижение ежемесячного платежа, вероятно, будет хорошей идеей, если вам нужно освободить место в вашем бюджете, чтобы позволить себе все ваши счета. Короче говоря, рассмотрите плюсы и минусы каждого подхода и то, как они повлияют на ваше общее финансовое положение.

И даже если вам придется платить больше процентов, снижение ежемесячного платежа, вероятно, будет хорошей идеей, если вам нужно освободить место в вашем бюджете, чтобы позволить себе все ваши счета. Короче говоря, рассмотрите плюсы и минусы каждого подхода и то, как они повлияют на ваше общее финансовое положение.

Само по себе снижение ставки или более низкий ежемесячный платеж не может быть причиной для рефинансирования

И 20-летний, и 15-летний кредит предлагают значительную экономию процентов. Затраты на закрытие будут включены в ссуду.Какой вариант лучше для нас?

A: Нам кажется, что вы сделали своим приоритетом жить без ипотечной ссуды. Это отличный выбор для многих домовладельцев, даже при нынешних низких процентных ставках.

Учитывая ваши предпочтения по погашению ипотечного кредита как можно быстрее, мы предлагаем вам продолжить с 15-летней ссудой. С 15-летней ссудой вы будете освобождены от ипотечной ссуды как минимум к 2035 году или, возможно, даже на несколько лет раньше, если вы продолжите делать дополнительный платеж в год. Имея текущую ссуду, вы будете освобождены от ипотечной ссуды не позднее 2041 года. И на вашем нынешнем пути вы сэкономите как минимум шесть лет на выплатах процентов.

Имея текущую ссуду, вы будете освобождены от ипотечной ссуды не позднее 2041 года. И на вашем нынешнем пути вы сэкономите как минимум шесть лет на выплатах процентов.

Обычно мы думаем, что домашнее рефинансирование — это когда вы можете снизить свои ежемесячные платежи (исключая налоги на недвижимость и страхование домовладельцев), снизить общую процентную ставку, сократить время, необходимое для выплаты ипотеки, и начать пользоваться выгода от сбережений в течение шести-девяти месяцев после закрытия кредита.

Само по себе снижение ставки может быть недостаточным для нас, чтобы рекомендовать вам рефинансировать ваш кредит.Часто комиссия за закрытие ссуды может быть больше, чем экономия, которую вы достигли бы при рефинансировании ссуды, и в этом случае снижения ставки недостаточно.

Само по себе более низкий ежемесячный платеж также недостаточен для оправдания рефинансирования кредита. Допустим, у вас 10 лет кредита на 30 лет. Если вы рефинансируете сейчас, чтобы снизить ежемесячные платежи, но прибавите к ссуде еще 10 лет, эти дополнительные 10 лет могут заставить вас платить намного больше, чем сбережения, которые вы получаете от ежемесячных платежей.(Если вы переживаете нехватку денежных средств, снижение ваших платежей может быть достаточной причиной для рефинансирования.)

Если вы рефинансируете сейчас, чтобы снизить ежемесячные платежи, но прибавите к ссуде еще 10 лет, эти дополнительные 10 лет могут заставить вас платить намного больше, чем сбережения, которые вы получаете от ежемесячных платежей.(Если вы переживаете нехватку денежных средств, снижение ваших платежей может быть достаточной причиной для рефинансирования.)

Если вы найдете возможность рефинансирования, которая дает вам более низкую процентную ставку и более низкие ежемесячные платежи, и вы можете выплатить ссуду в день выплаты вашей первоначальной ссуды или до нее, вы можете стать золотым.

Единственное исключение касается комиссии за закрытие ссуды. Эти расходы могут быстро расти, поэтому важно следить за тем, сколько с вас взимается.Например, если комиссия за закрытие ссуды составляет 1000 долларов, а ежемесячный платеж уменьшается на 100 долларов, пройдет 10 месяцев, пока ваши «сбережения» не сравняются с наличными расходами на рефинансирование. Если, однако, ваши затраты на закрытие ссуды составляют 6000 долларов, вам понадобится пять лет, чтобы в конечном итоге окупиться. Мы бы предпочли, чтобы вы окупили все наличные затраты на закрытие сделки в течение первого года после рефинансирования.

Если, однако, ваши затраты на закрытие ссуды составляют 6000 долларов, вам понадобится пять лет, чтобы в конечном итоге окупиться. Мы бы предпочли, чтобы вы окупили все наличные затраты на закрытие сделки в течение первого года после рефинансирования.

Не путайте закрывающие расходы с другими наличными расходами, которые вам придется оплатить авансом, такими как налоги, условное депонирование страховки и другие расходы, при принятии решения о рефинансировании.Это неправильный способ думать об этом. Вы все равно оплатите эти расходы. Мы знаем, что многие заемщики говорят, что их ежемесячный платеж составляет 1000 долларов, и включают в эту сумму погашение основной суммы долга, проценты, условное депонирование налогов и страховку. Но когда вы пытаетесь понять, что вы хотите сделать, вам не следует учитывать условные депонированные налоги и страховки. Просто посмотрите на основную сумму и процентную часть платежа, чтобы сравнить яблоки с яблоками.

Мы также знаем, что многие из наших читателей считают, что вам следует взять как можно большую ссуду и на столько, сколько сможете, и использовать эти деньги для инвестирования в фондовый рынок.

Допустим, вы заняли деньги примерно под 3 процента, и вы можете использовать эти деньги, чтобы инвестировать в акции и заработать 8 процентов. Это было бы здорово, правда? Но некоторые из наших читателей не могут подвергнуться никакому риску, когда дело касается их дома. Эти читатели предпочли бы знать, что они выплатили свои ипотечные кредиты, что им больше не нужно иметь дело с ипотечным кредитором и что они владеют своими домами бесплатно и без оплаты.

У нас также есть много читателей, которые возьмут ипотечный кредит и никогда не выплатят его досрочно.Они будут чувствовать, что взяли деньги взаймы под низкие проценты и используют лишние деньги, чтобы откладывать их на пенсию, инвестировать или, возможно, покупать другую недвижимость. Они надеются, что, используя исторически низкие процентные ставки, заставят свои деньги работать на них больше.

На какой риск вы готовы пойти? Будете ли вы спать по ночам, если инвестируете разницу, и фондовый рынок упадет на 30 процентов, как это было в начале пандемии коронавируса? Или вы будете спать лучше, зная, что ваш дом оплачен?

Только вы можете решить, что подходит для вашей финансовой и личной жизни.

Если вам не нужно сразу покупать дом, разумной идеей может быть сначала улучшение вашего кредита.

Если вам не нужно сразу покупать дом, разумной идеей может быть сначала улучшение вашего кредита. Эти оплачиваемые кредитором варианты могут снизить ваш ежемесячный платеж по ипотеке, но следует учитывать долгосрочные затраты и то, стоит ли это делать.

Эти оплачиваемые кредитором варианты могут снизить ваш ежемесячный платеж по ипотеке, но следует учитывать долгосрочные затраты и то, стоит ли это делать. Если вы планируете продать свой дом в течение нескольких лет, это может быть хорошим решением, а не тем, если вы планируете оставаться в нем на десятилетия.

Если вы планируете продать свой дом в течение нескольких лет, это может быть хорошим решением, а не тем, если вы планируете оставаться в нем на десятилетия.